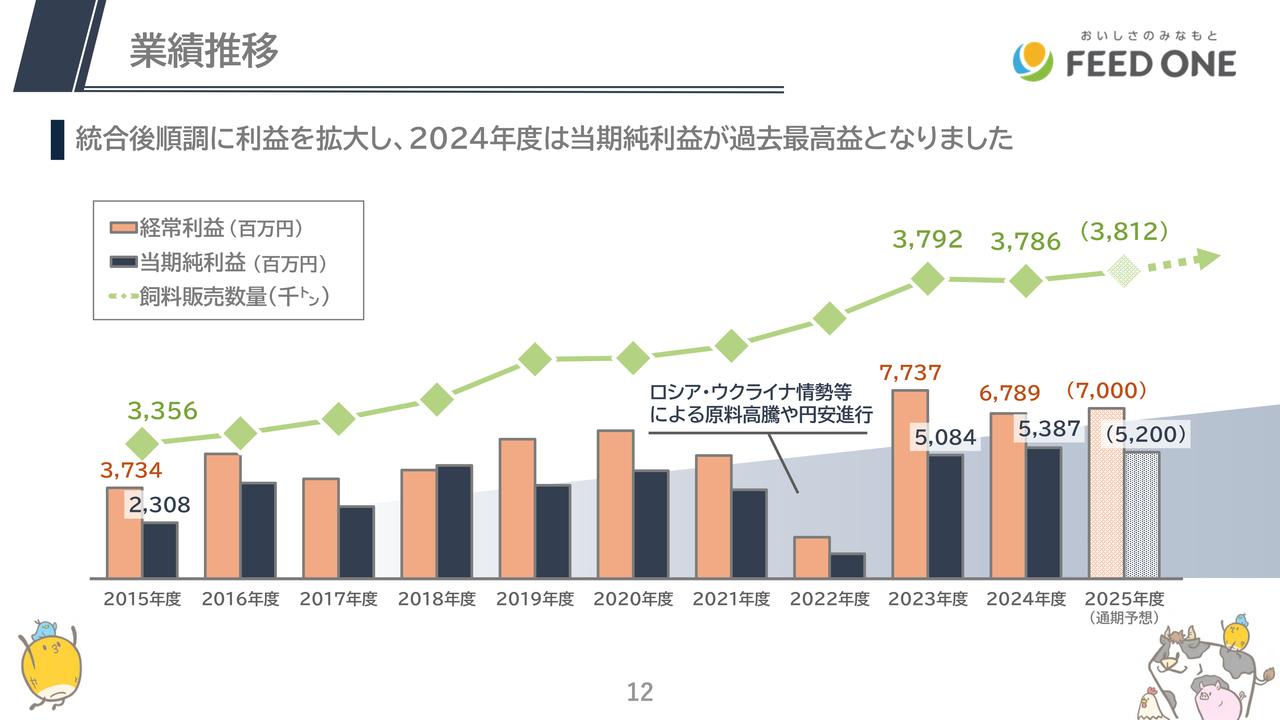

アサヒグループホールディングス、3Qは減収減益 自動販売機の売上減少等で営業利益は前年比−26.2%

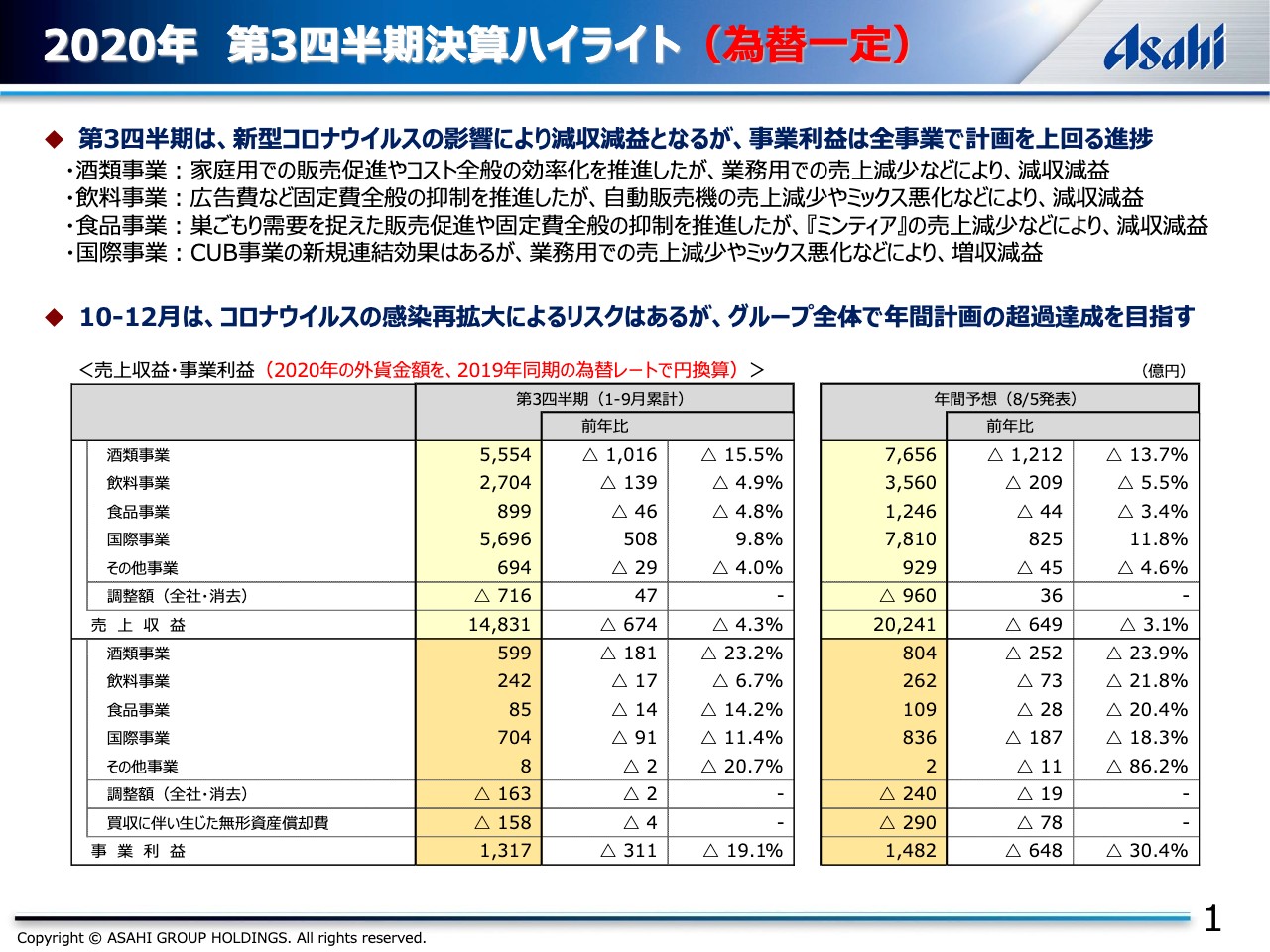

2020年 第3四半期決算ハイライト(為替一定)

石坂修氏:みなさん、こんにちは。コーポレート・コミュニケーション部門の石坂です。コロナウイルスの終息は見通せず、みなさまも大変ご苦労が続いているかと思いますけれども、そうした中で弊社の説明会へご参加いただきまして、誠にありがとうございます。それではさっそくですが、私から資料に沿いまして、決算の概要を説明させていただきます。

まず、決算ハイライトについて、売上収益と事業利益を為替一定ベースでご説明いたします。第3四半期のポイントとしましては、売上収益ではCUB事業の6月からの新規連結効果により、国際事業は増収となりましたが、国内3事業がコロナウイルスの影響により減収となったことにより、トータルでは前年比4.3パーセント減収の1兆4,831億円となりました。

事業利益につきましては、同じCUB事業の連結効果はあるものの、既存事業の減収やチャネルミックスの悪化などにより、トータルでは前年比19.1パーセント減益の1,317億円となりました。

右側に記載している年間予想に対しましては、7月から9月の想定以上の回復により、全事業の事業利益は計画を上回って進捗しております。引き続き、グループ全体で年間計画の超過達成を目指してまいりますが、一方で、10月から12月はCUB事業の無形資産償却費を一括計上する予定です。

また、欧州における感染再拡大の影響や、国内の忘年会需要の減少など、当初の想定よりもマイナス影響が大きくなるリスクがあることも、ご留意いただければと思っております。

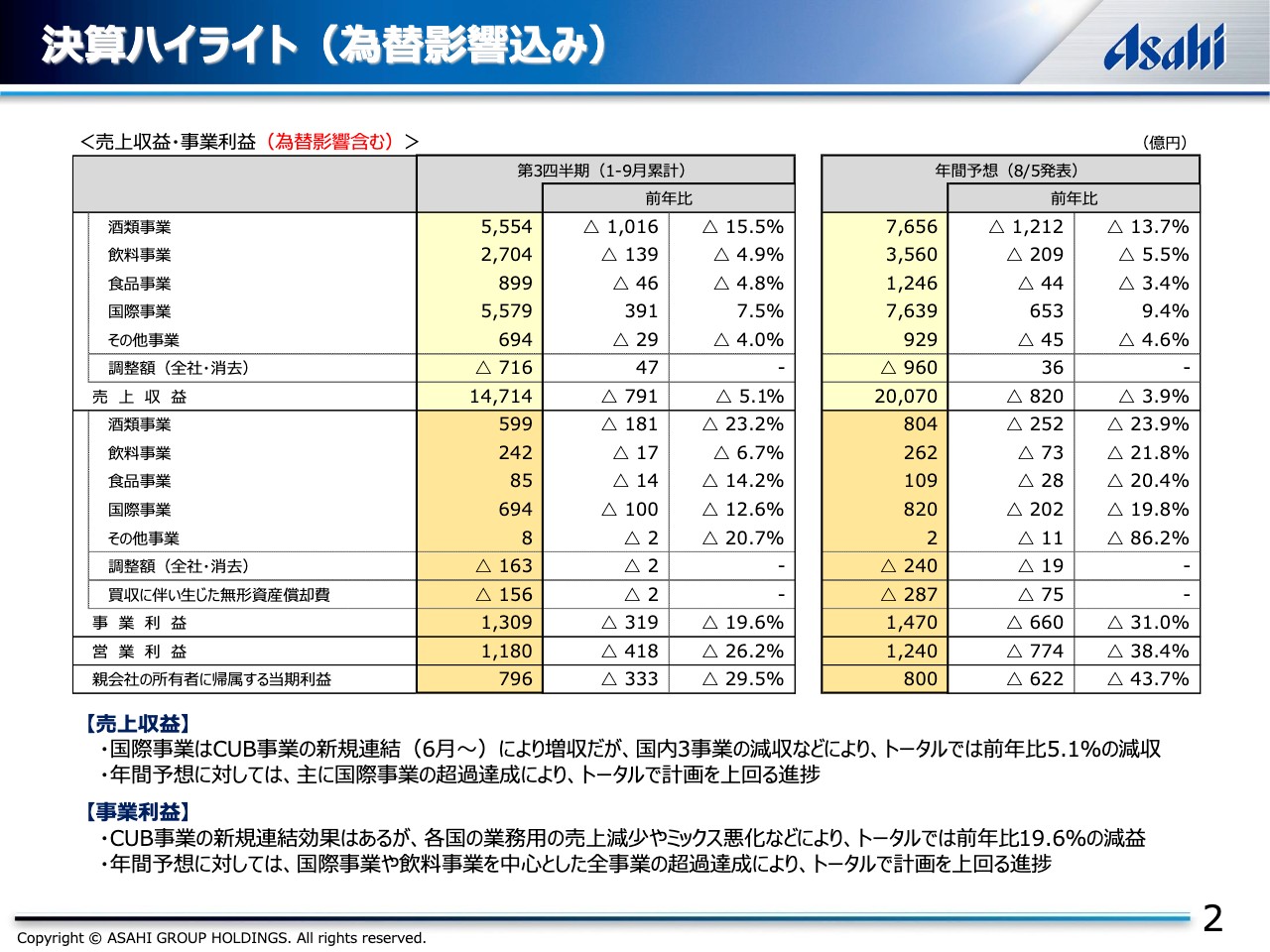

決算ハイライト(為替影響込み)

為替影響を含めた決算短信ベースの業績を掲載しておりますので、後ほどご確認をいただければと思います。

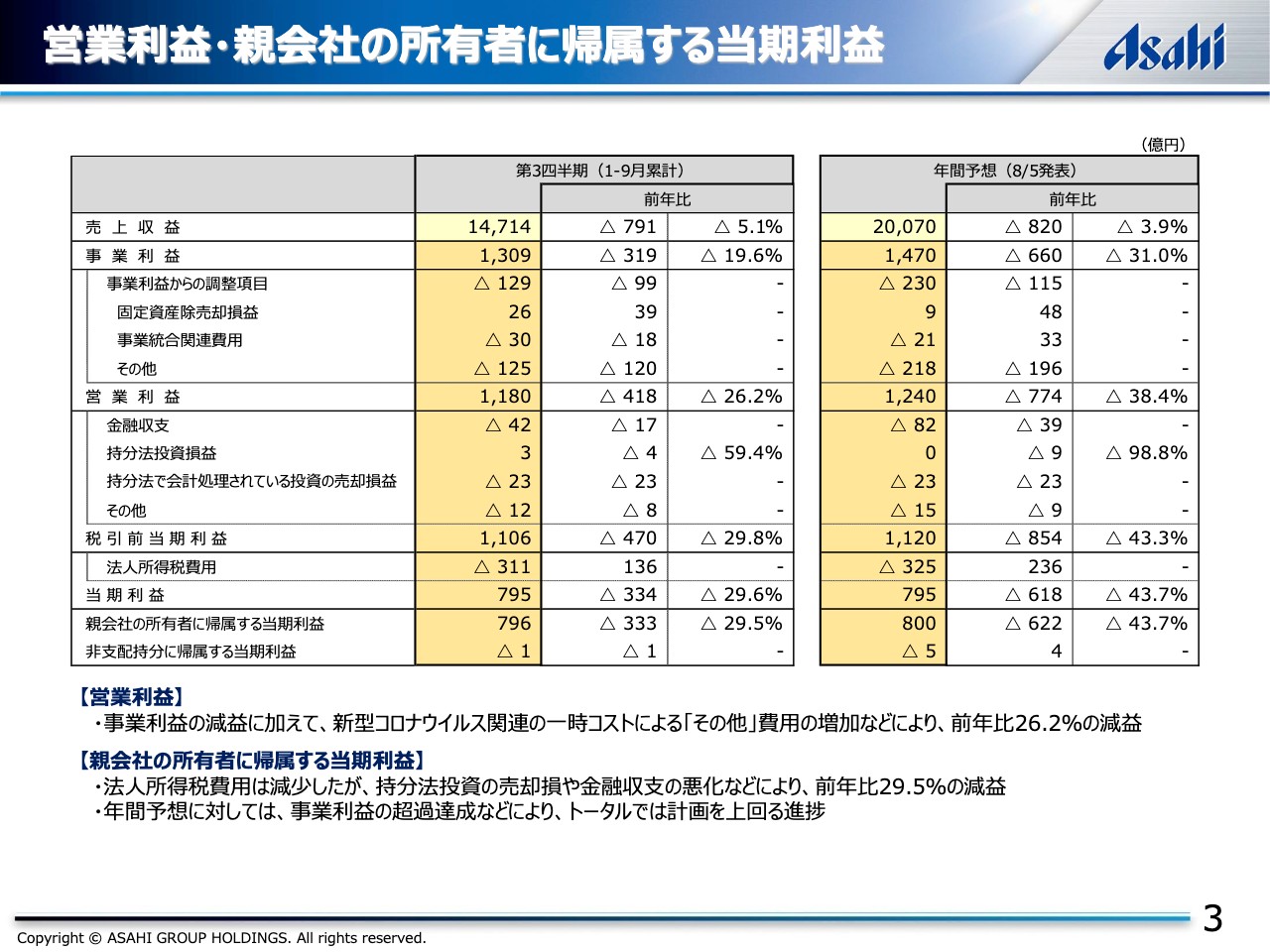

営業利益・親会社の所有者に帰属する当期利益

営業利益以下についてご説明します。営業利益につきましては、事業利益の減益に加え、コロナウイルス関連の一時コストによる「その他」費用の増加などによりまして、前年比26.2パーセント減益の1,180億円となりました。

親会社の所有者に帰属する当期利益につきましては、法人所得税費用は減少したものの、持分法投資の売却損や金融収支の悪化などにより、前年比29.5パーセント減益の796億円となりました。

年間予想に対しましては、事業利益の上振れなどにより、営業利益と当期利益ともに、計画を上回って進捗しております。第4四半期では、事業利益のマイナスリスクに加えて、豪州、欧州それぞれの事業統合関連費用が増加する可能性もありますが、現時点では年間計画の超過達成を目指していく方針です。

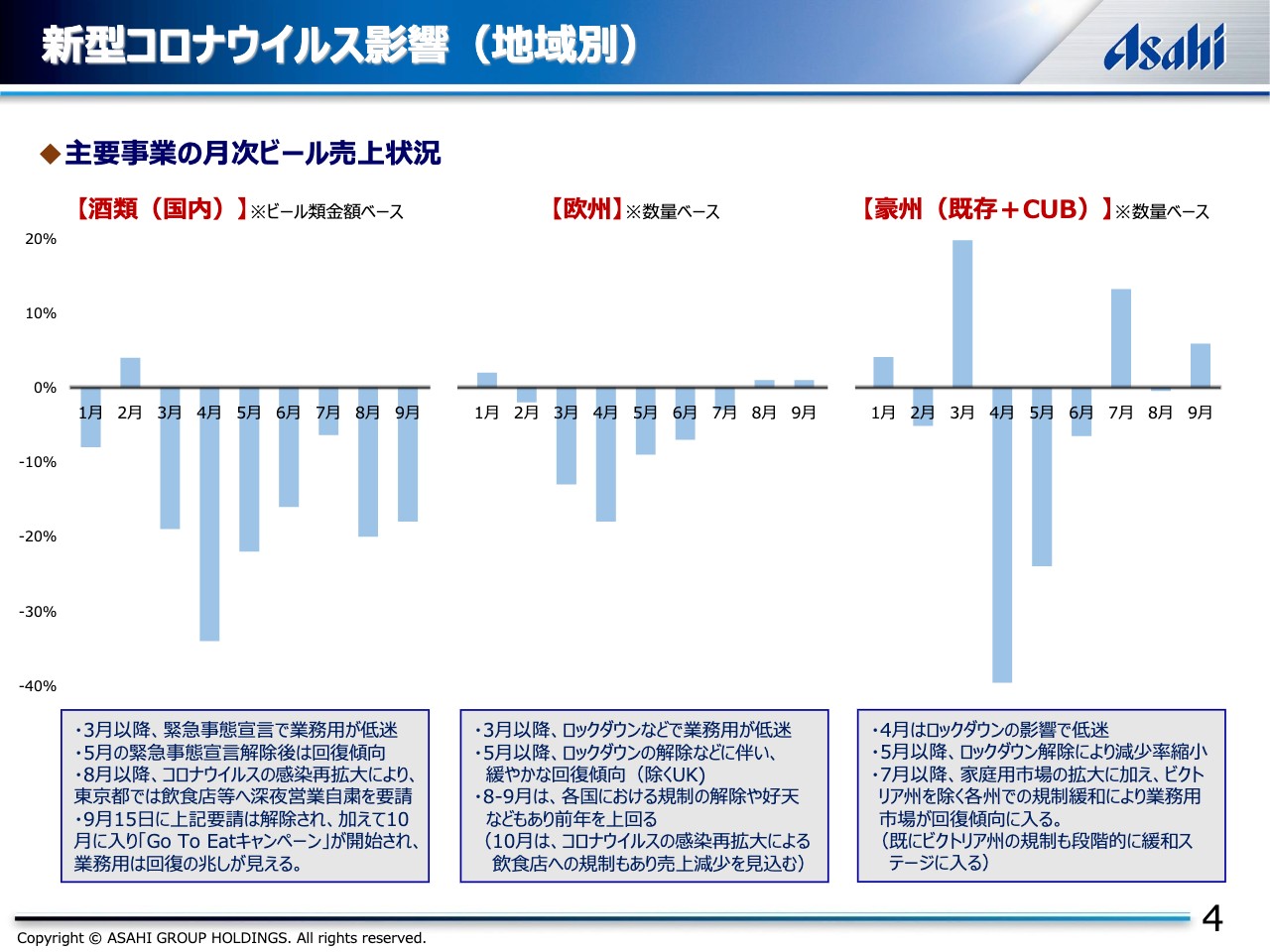

事業別の詳細に入る前に、新型コロナウイルスの影響について、月次の売上動向をご説明します。

新型コロナウイルス影響(地域別)

4ページには、地域ごとのビール類の売上推移を記載しています。各地域とも、4月をボトムとしまして、5月以降は回復傾向となっておりましたが、日本国内では、夏のイベント中止や飲食店の営業時間短縮の再要請などにより、再び減少幅が拡大をいたしました。

一方、各社の規制緩和が進んだ欧州や豪州では、それぞれ前年並みにまで回復しております。ただし、欧州につきましては10月から感染の再拡大に伴い、チェコのロックダウンなど、規制の再強化がされています。

これによって、売上が再び減少するということが想定されます。どの程度の影響となるかは、感染者数の推移ですとか、規制の期間などによって変わるため、現時点で想定するのは難しい状況ですけれども、7月から9月が計画を上回る進捗となっていることに加えまして、10月から12月も、一定のマイナスリスクを織り込んだ計画としているため、年間計画を下回る可能性は低いと見ております。

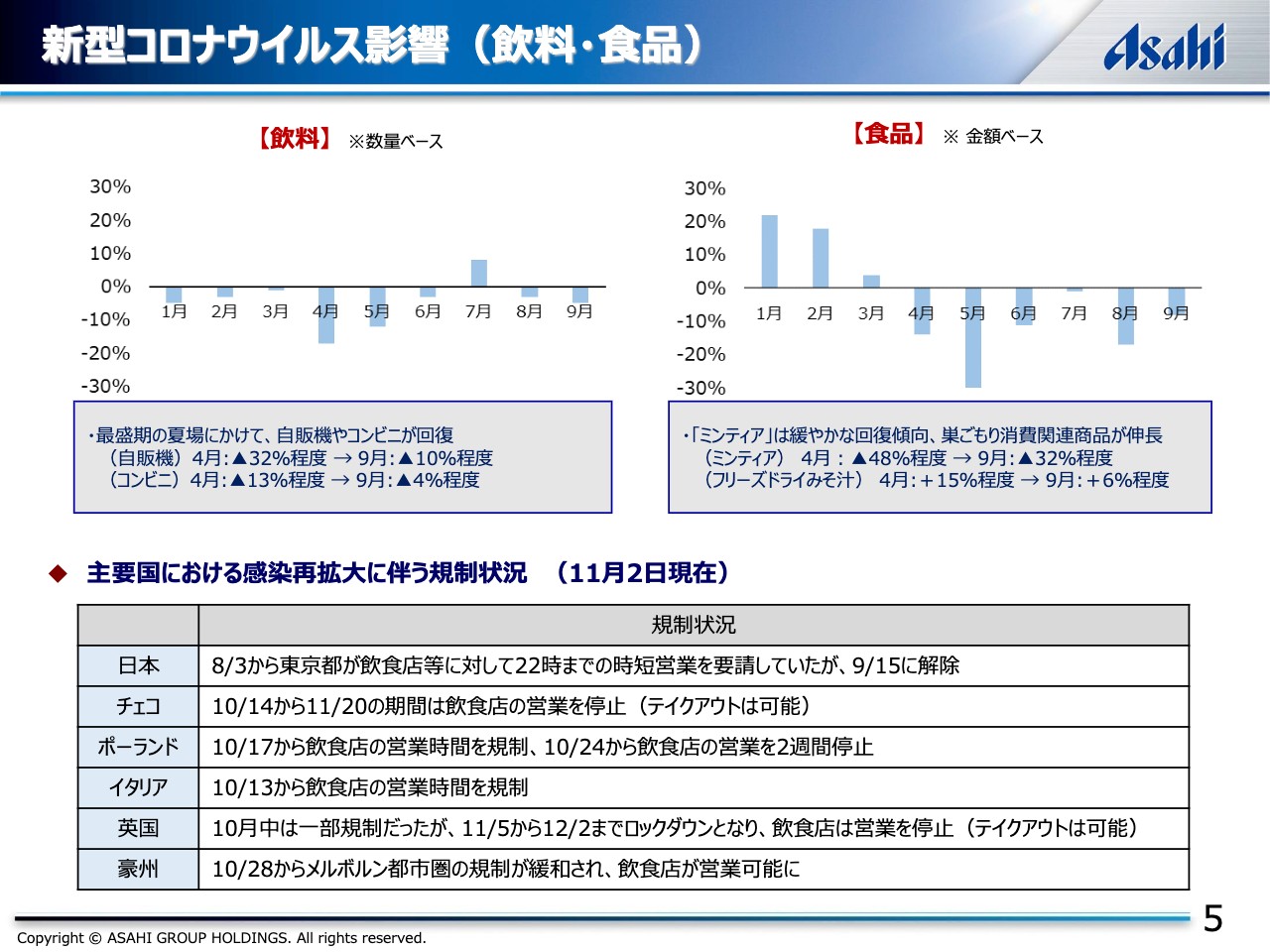

新型コロナウイルス影響(飲料・食品)

次の5ページには、飲料・食品事業の月次動向を記載しています。飲料事業は回復基調となっておりますが、食品事業は「ミンティア」の苦戦が継続しておりまして、厳しい状況が続いております。

なお、下段には11月2日時点の各主要国の規制状況などについてまとめておりますので、これも後ほどご確認をいただければと思います。

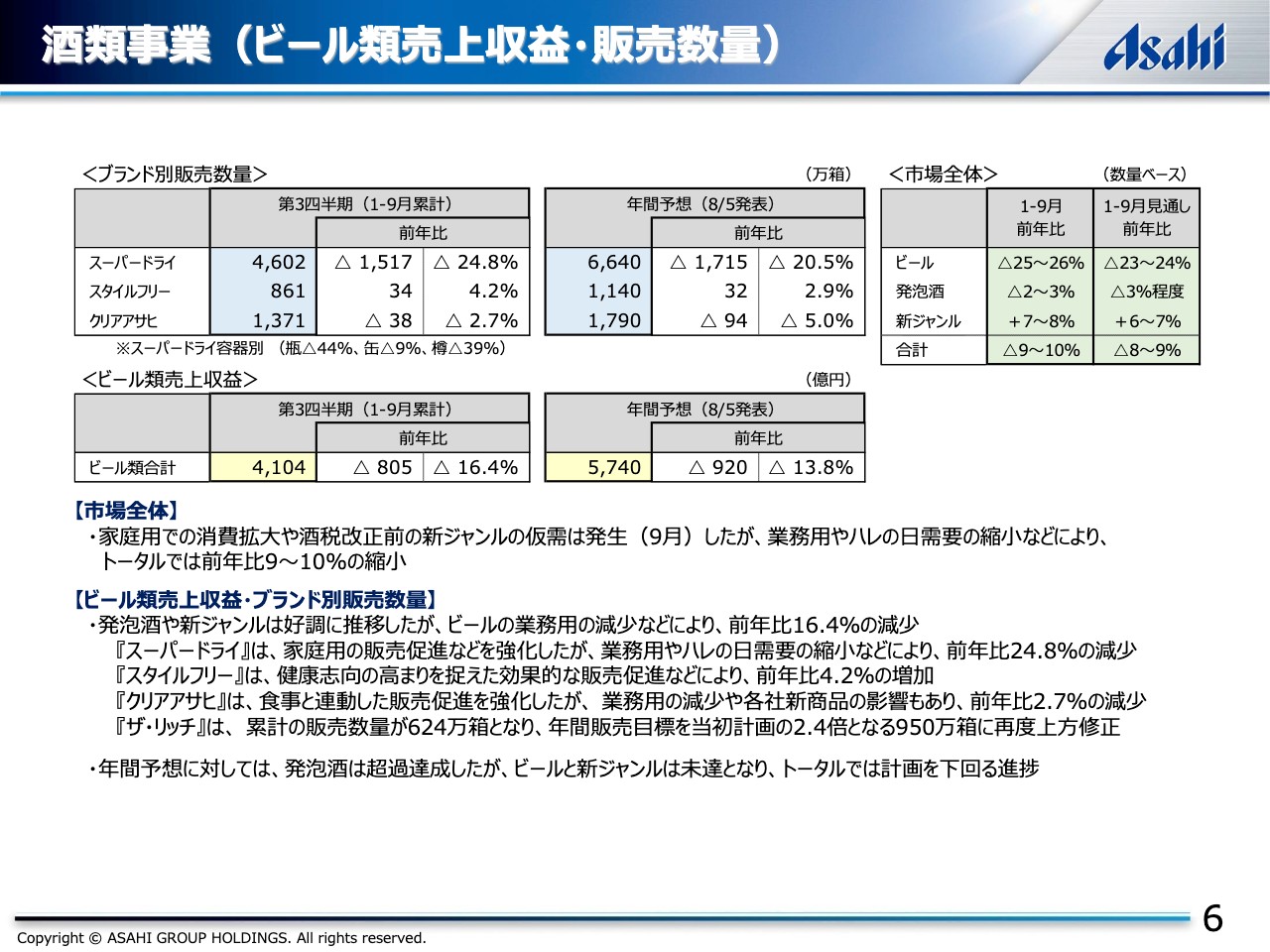

それでは、事業ごとの詳細につきまして、酒類事業におけるビール類の売上収益からご説明いたします。

酒類事業(ビール類売上収益・販売数量)

6ページをご覧ください。右側に記載しております1月から9月のビール類市場全体の数量は、家庭用消費の拡大や酒税改正前の仮需などがありましたけれども、業務用やハレの日需要の縮小などによりまして、ビール類トータルでは、9パーセントから10パーセント程度減少したものと思われます。

そうした中、当社は「スーパードライ」や「スタイルフリー」が市場平均を上回っていることに加えて、「ザ・リッチ」の年間販売目標を再度上方修正するなど、主力ブランドの強化では、一定の成果が出ております。しかしながら、業務用商材であるビールの構成比が高いということから、ビール類トータルの売上収益は、前年比16.4パーセント減収の4,104億円となりました。

年間の予想に対しましては、計画を下回って進捗しておりまして、さらに忘年会など、年末需要についても想定以上に減少する可能性はありますが、10月から減税となったビールを中心に、主力ブランドのマーケティングを強化いたしまして、来年以降の回復につなげていきたいと思います。

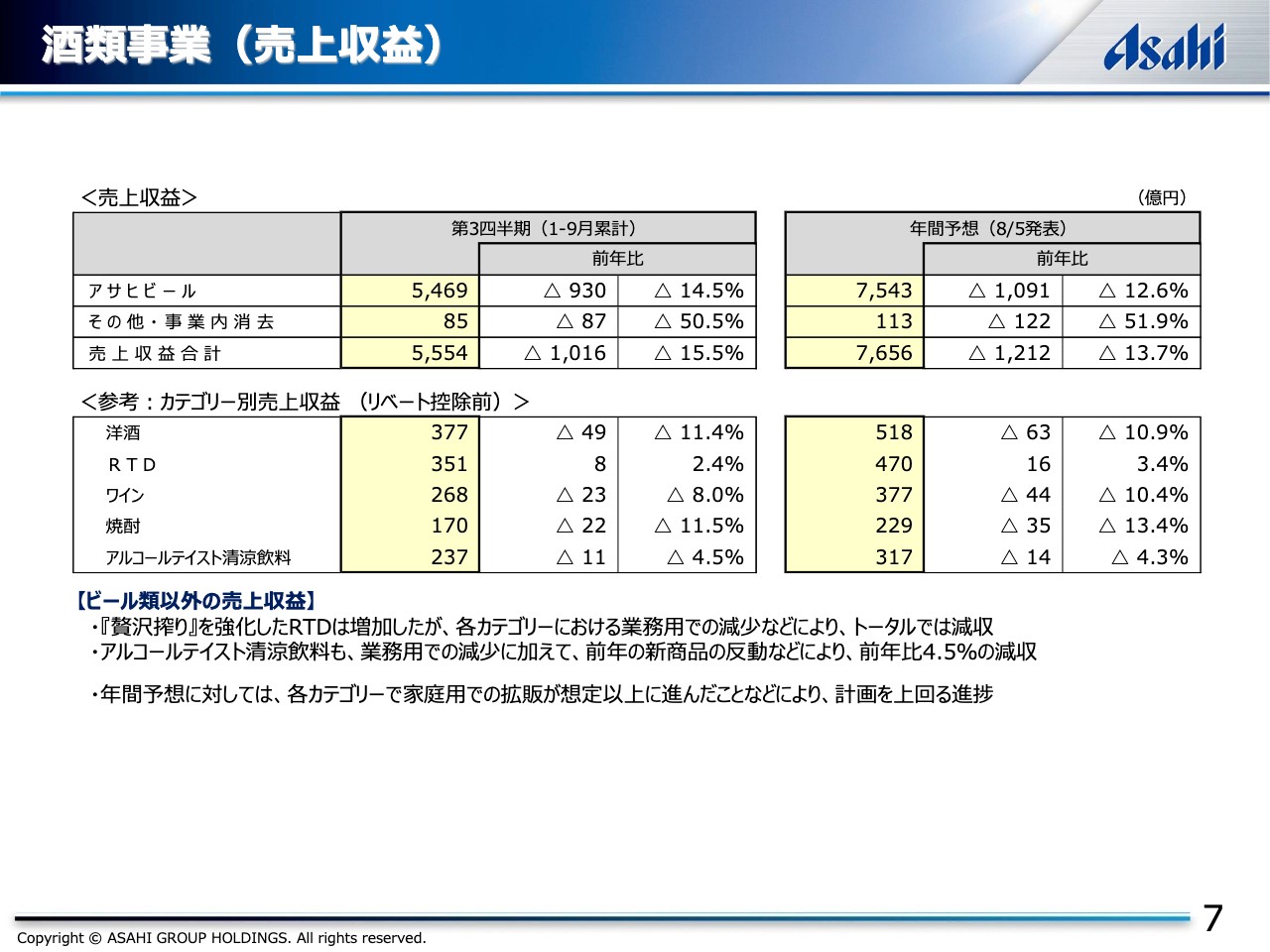

酒類事業(売上収益)

次の7ページには、カテゴリー別の売上収益を一覧にしております。資料下段に記載しているビール類以外の売上につきましては、RTDを除く各カテゴリーが減収となっておりますが、トータルでは計画を上回る進捗となっております。

年間予想に対しましては、ビール類同様、年末需要の減少が想定されますが、各カテゴリーにおいて、主力ブランドに集中した販促活動を強化し、年間計画の達成を目指していく方針です。

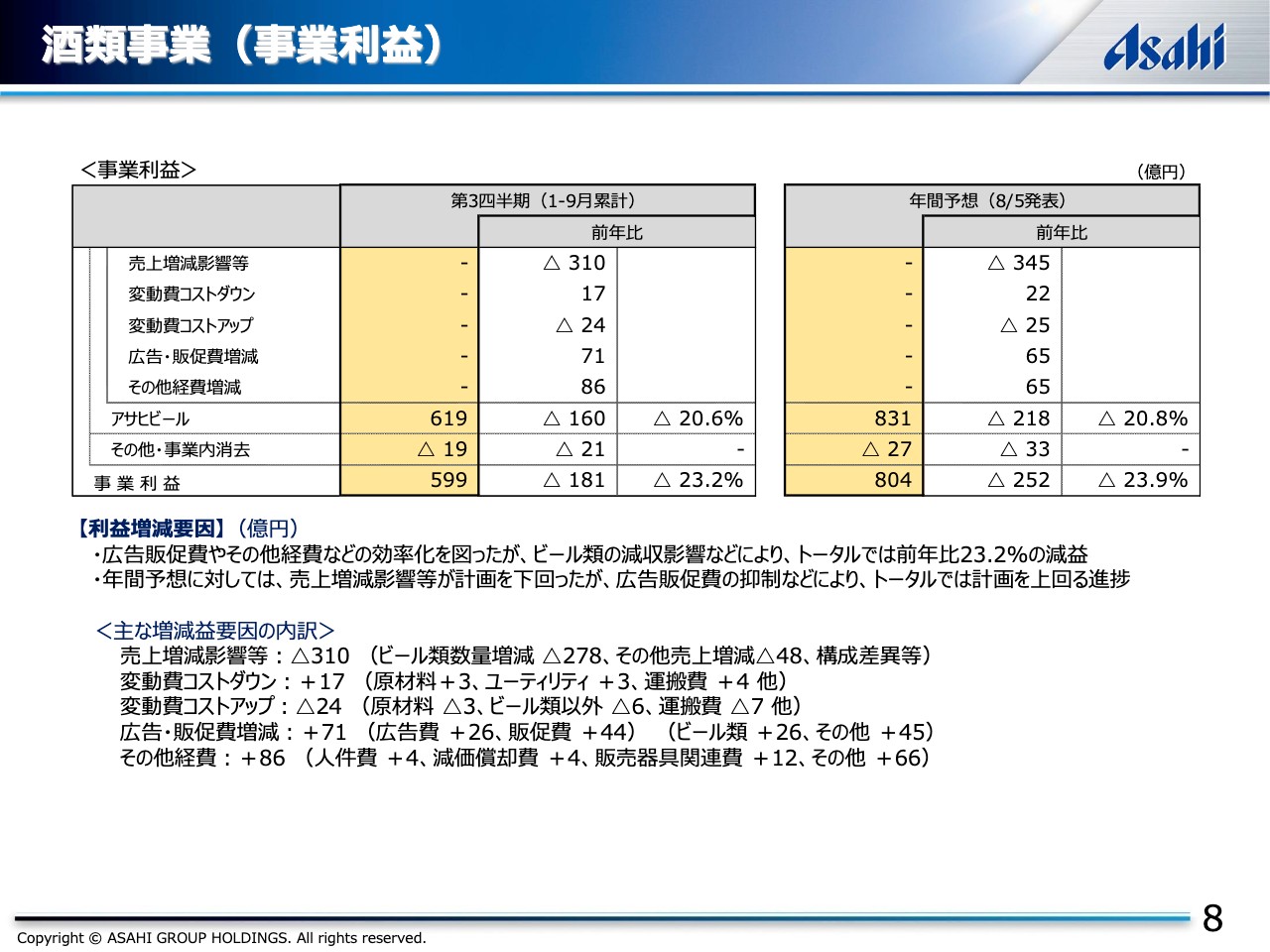

酒類事業(事業利益)

次の8ページには、酒類事業の事業利益について記載をしております。主な増減要因としては、広告販促費やその他経費など、コスト全般の効率化を図りましたが、ビール類などの減収影響をカバーするには至らず、トータルでは前年比23.2パーセント減益の599億円となりました。

ただし、年間予想に対しては計画を上回る進捗となっております。12月の売上が厳しくなるという可能性がございますけれども、引き続き、固定費全般のコストコントロールの強化などによりまして、年間予算の達成を目指していく方針です。

続きまして、飲料事業について、販売数量からご説明いたします。

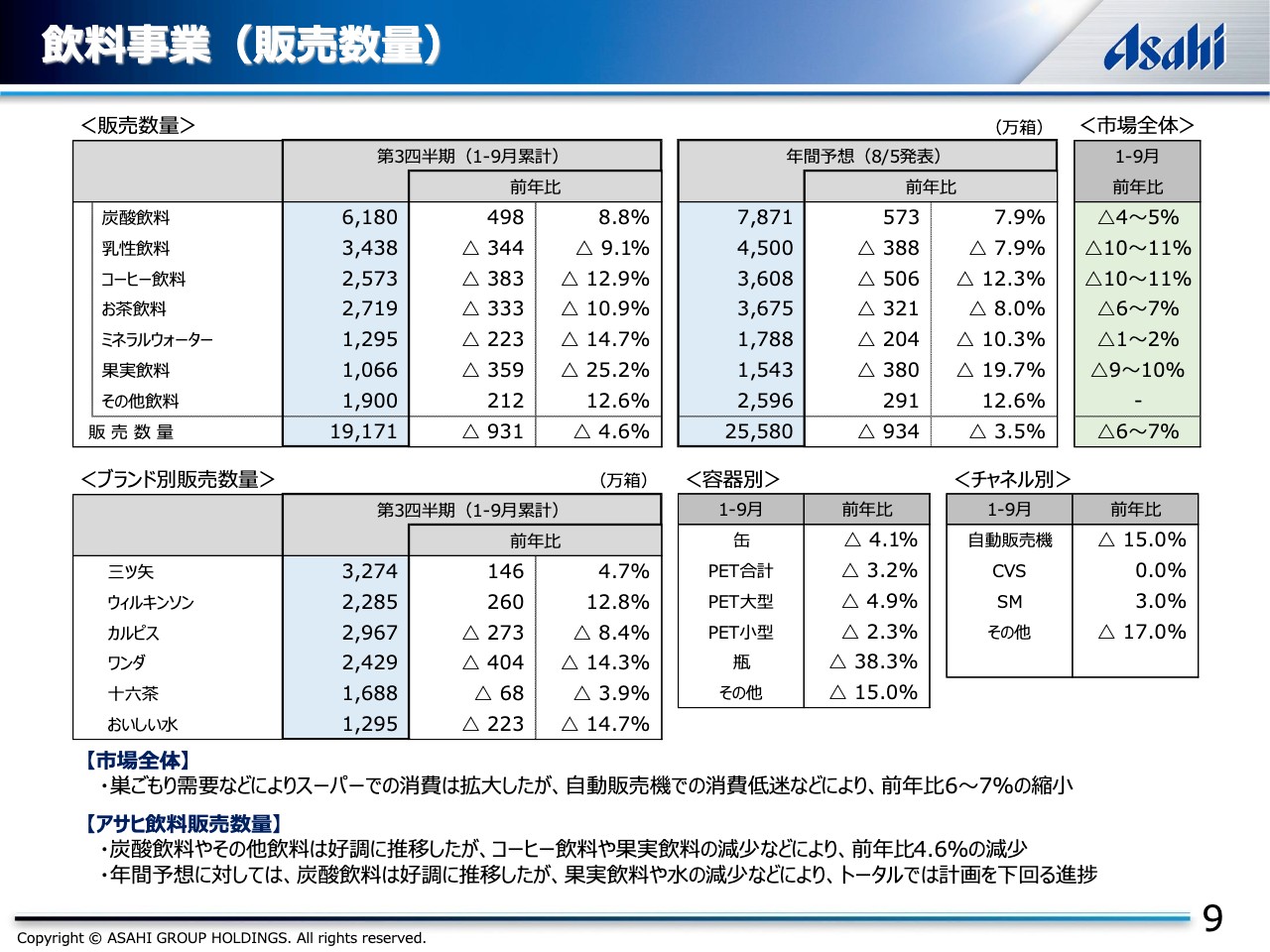

飲料事業(販売数量)

9ページをご覧ください。1月から9月の飲料市場全体は、昨年7月の冷夏の反動等があったものの、自販機などの消費低迷などにより、トータルでは前年比6パーセントから7パーセント程度減少したものと思われます。

そうした中、アサヒ飲料社の販売数量は、炭酸飲料が好調に推移しましたが、コーヒーや果汁飲料などの減少により、トータルでは前年比4.6パーセント減少の1億9,171万箱となりました。

年間予想に対しては、計画を下回る進捗となっており、さらに10月の天候不順の影響などによりまして、年間計画の達成は、若干厳しくなってきておりますが、こちらも主力ブランドを中心としたマーケティングを強化しまして、来期以降の回復につなげていく方針です。

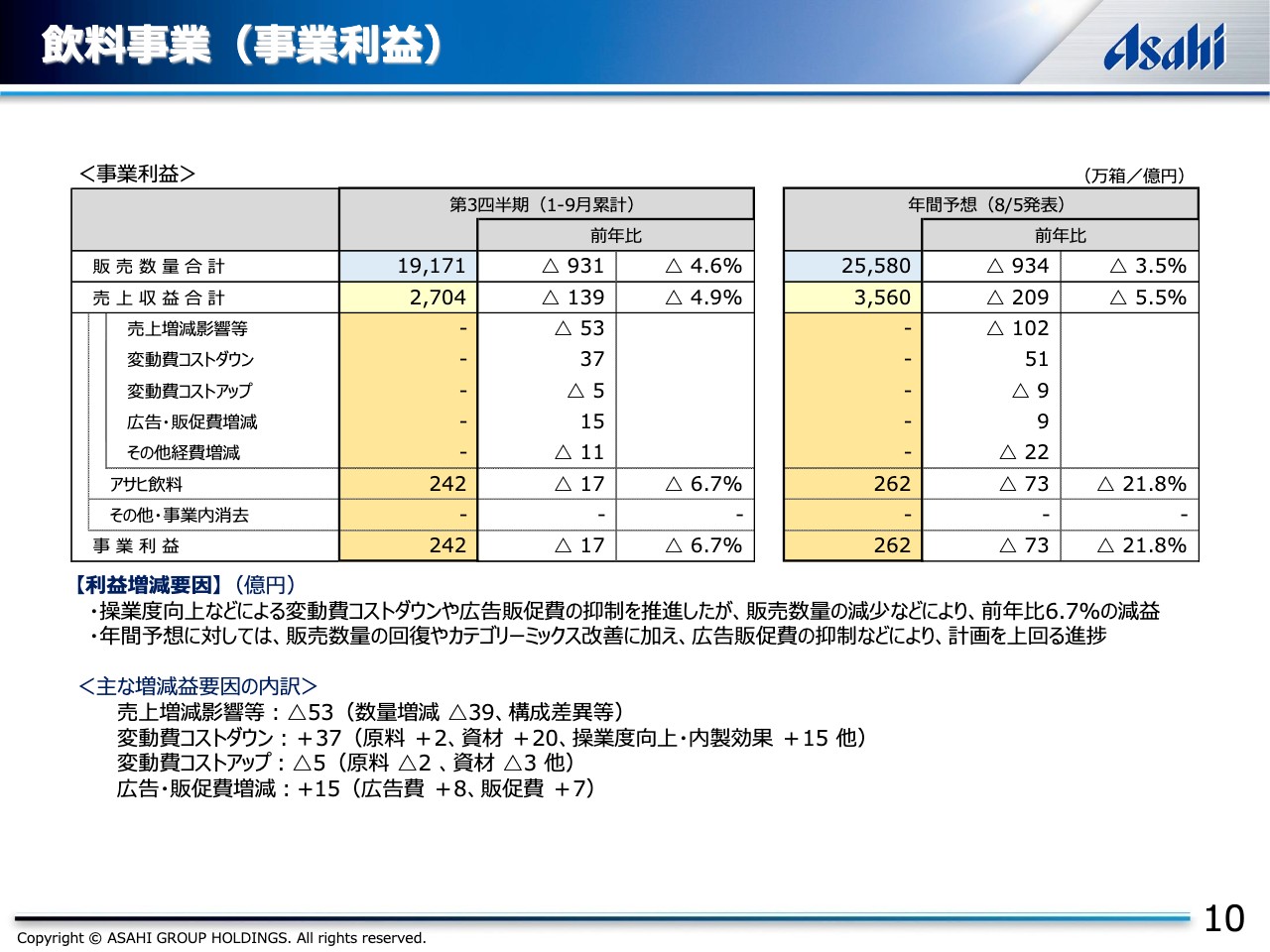

飲料事業(事業利益)

次の10ページには、飲料事業の事業利益について記載しております。こちらも主な増減要因としましては、変動費のコストダウンや広告・販促費の効率化を推進しましたが、製造減によるマイナス影響、さらにチャネルミックスの悪化などによりまして、トータルでは前年比6.7パーセントの減益となりました。

年間予想に対しましては、カテゴリーミックスの改善などにより、利益については計画を上回って進捗しておりまして、販売数量は計画に届かないと思われますが、事業利益については、計画の超過達成を目指していく方針です。

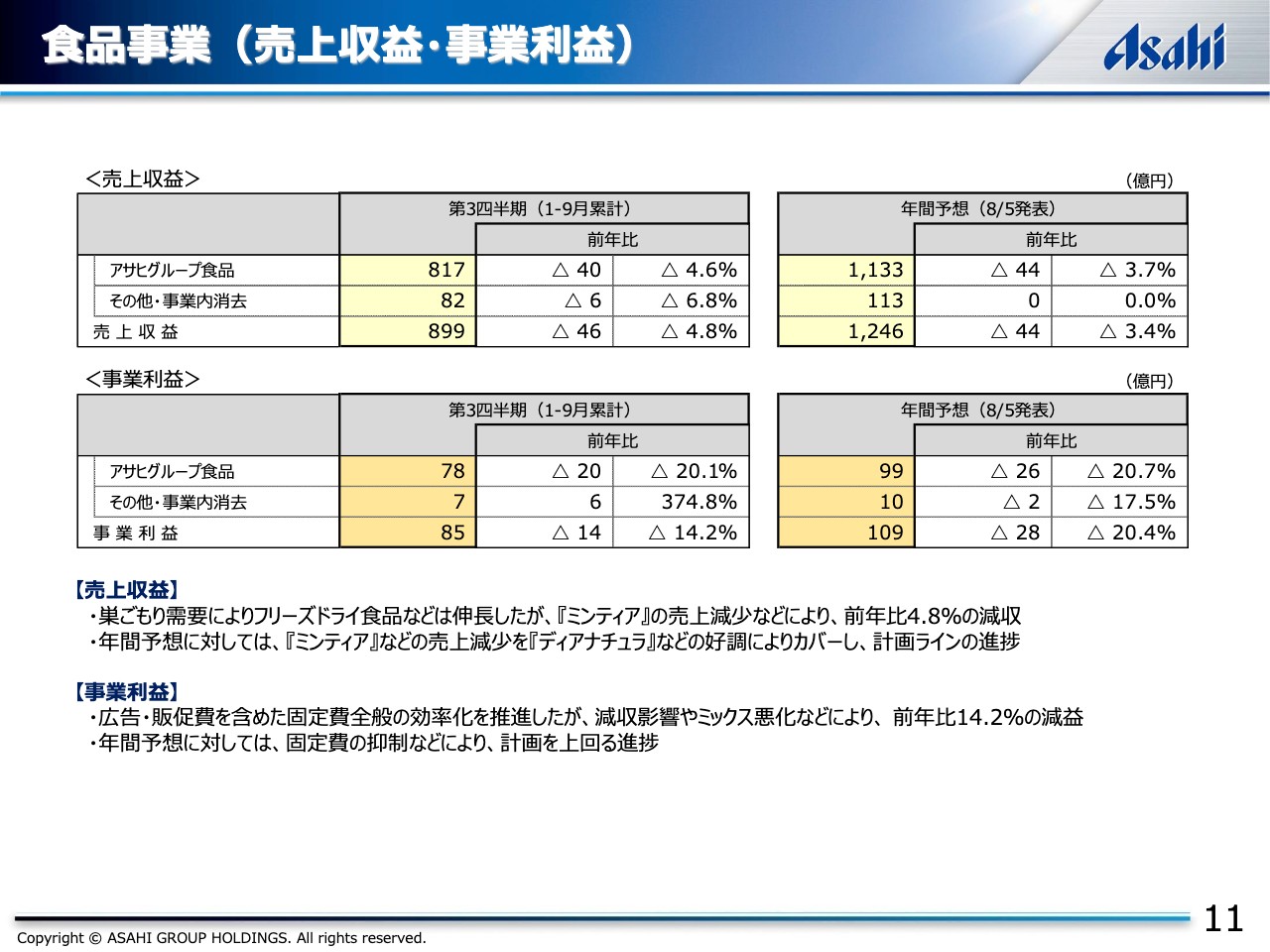

食品事業(売上収益・事業利益)

続いて11ページで、食品事業についてご説明します。食品事業につきましては、売上収益では主にオフィス需要の低下などによる「ミンティア」の減少によりまして、前年比4.8パーセントの減収、事業利益では前年比14.2パーセントの減収となりました。

年間予想に対しては、事業利益が計画を上回っており、10月から12月は「ミンティア」のモメンタム回復に向けた投資など強化をしていきますが、年間計画については達成を目指していきたいと思います。次に、国際事業についてご説明します。

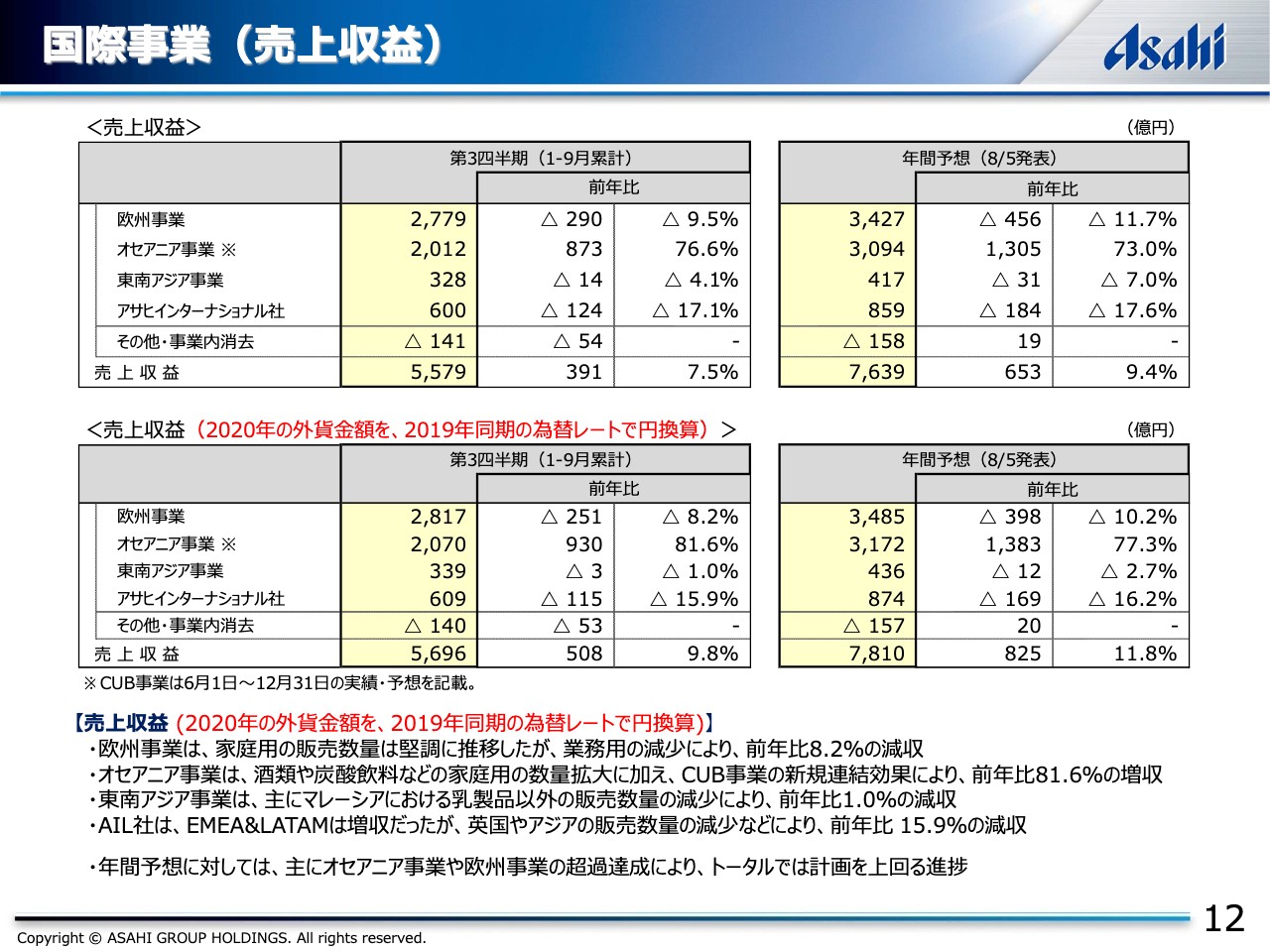

国際事業(売上収益)

12ページをご覧ください。上段の決算ベースでは、為替影響117億円のマイナスに加え、既存事業ベースでは減収となっていたCUB事業の新規連結効果により、トータルでは前年比7.5パーセント増収の5,579億円となりました。

内訳につきましては、値段の為替影響を除いたベースでご説明いたします。まず、欧州事業につきましては、後ほど詳細をご説明させていただきますが、為替影響39億円のマイナスを除きますと、前年比8.2パーセントの減収ということになっております。

オセアニア事業では、既存事業において、業務用の減少を、家庭用の拡大でカバーいたしまして増収となったことに加え、CUB事業の連結効果により、トータルでは前年比81.6パーセントの増収となりました。CUB事業につきましても、後ほどご説明いたします。

東南アジア事業では、主にマレーシアにおける乳製品以外の減少などにより、前年比1パーセントの減収となり、下段の、その下のアサヒインターナショナル社(AIL社)は、主に英国の売上減少などにより、前年比15.9パーセントの減収となりました。

年間予想に対して、主に欧州とオセアニア事業が、7月から9月の想定以上の回復により、計画を上回って進捗しており、10月から12月は欧州において、感染再拡大によるマイナス影響が見込まれますが、国際事業トータルで、年間計画の超過達成を目指していく方針です。

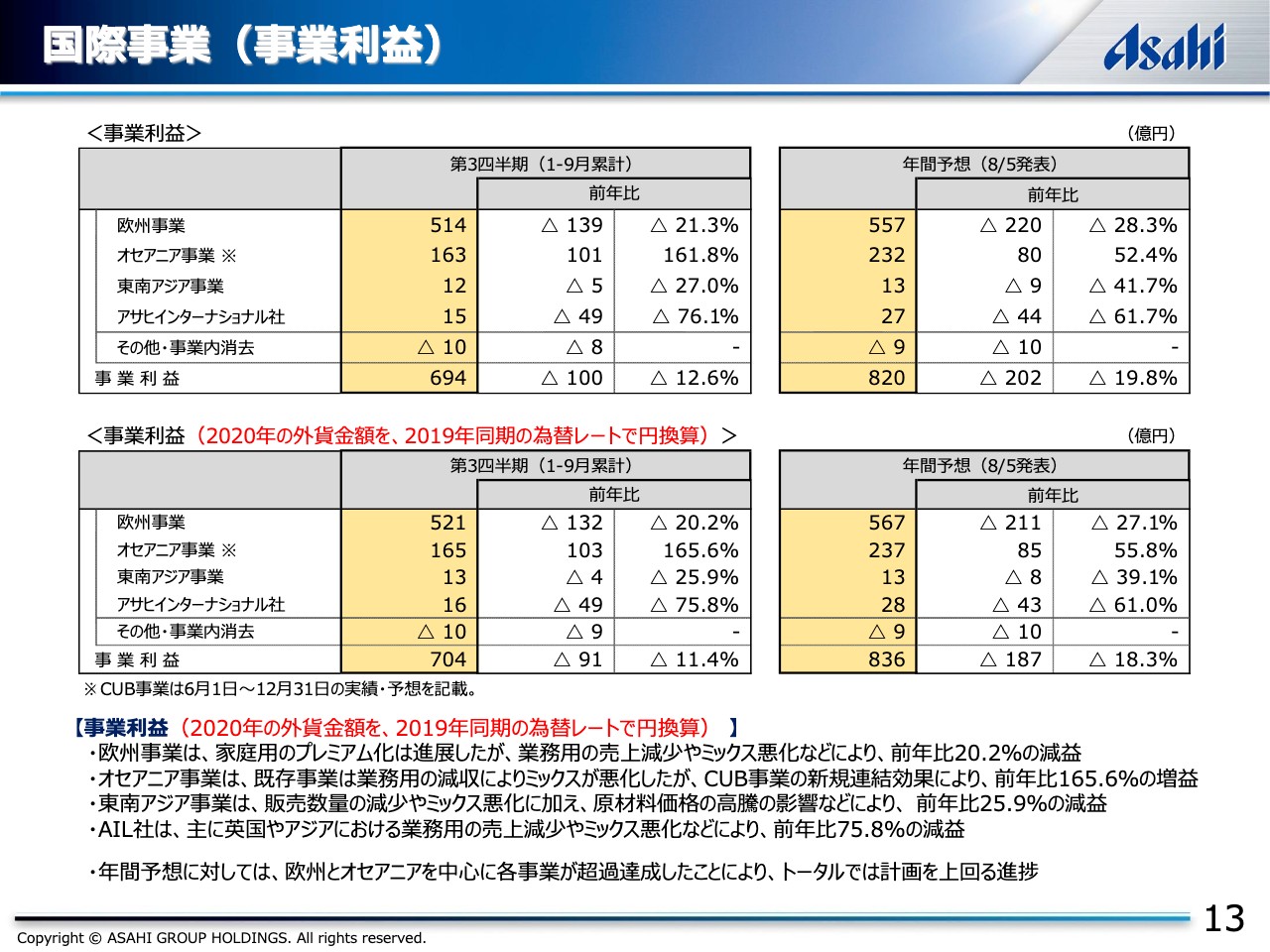

国際事業(事業利益)

次に13ページで事業利益についてご説明いたします。決算ベースでは、CUB事業の連結効果がありましたが、為替影響10億円のマイナスに加え、既存事業の減益やCUB事業買収に伴う一時費用の発生などによりまして、トータルでは前年比12.6パーセント減益の694億円となりました。

内訳につきましては、売上収益同様、下段の為替影響を除いたベースでご説明いたします。まず、欧州事業は家庭用商品の拡大やプレミアム化は持続しておりますが、業務用の売上減少やチャネルミックスの悪化などにより、トータルでは前年比20.2パーセントの減益となりました。

オセアニア事業は、既存事業の減益や、一時費用76億円の発生などがありましたが、CUBの連結効果により、前年比165.6パーセントの増益となっております。また、東南アジア事業は、減収影響や原材料の高騰などにより、前年比25.9パーセントの減益となり、アサヒインターナショナル社は、主に業務用の構成比が高い英国の減収影響やミックス悪化などにより、前年比75.8パーセントの減益となりました。

年間予算に対しましては、欧州とオセアニアを中心に計画を上回って進捗しており、10月から12月は、欧州が厳しくなるということも想定されますが、国際事業トータルでは計画の超過達成を目指していく方針です。

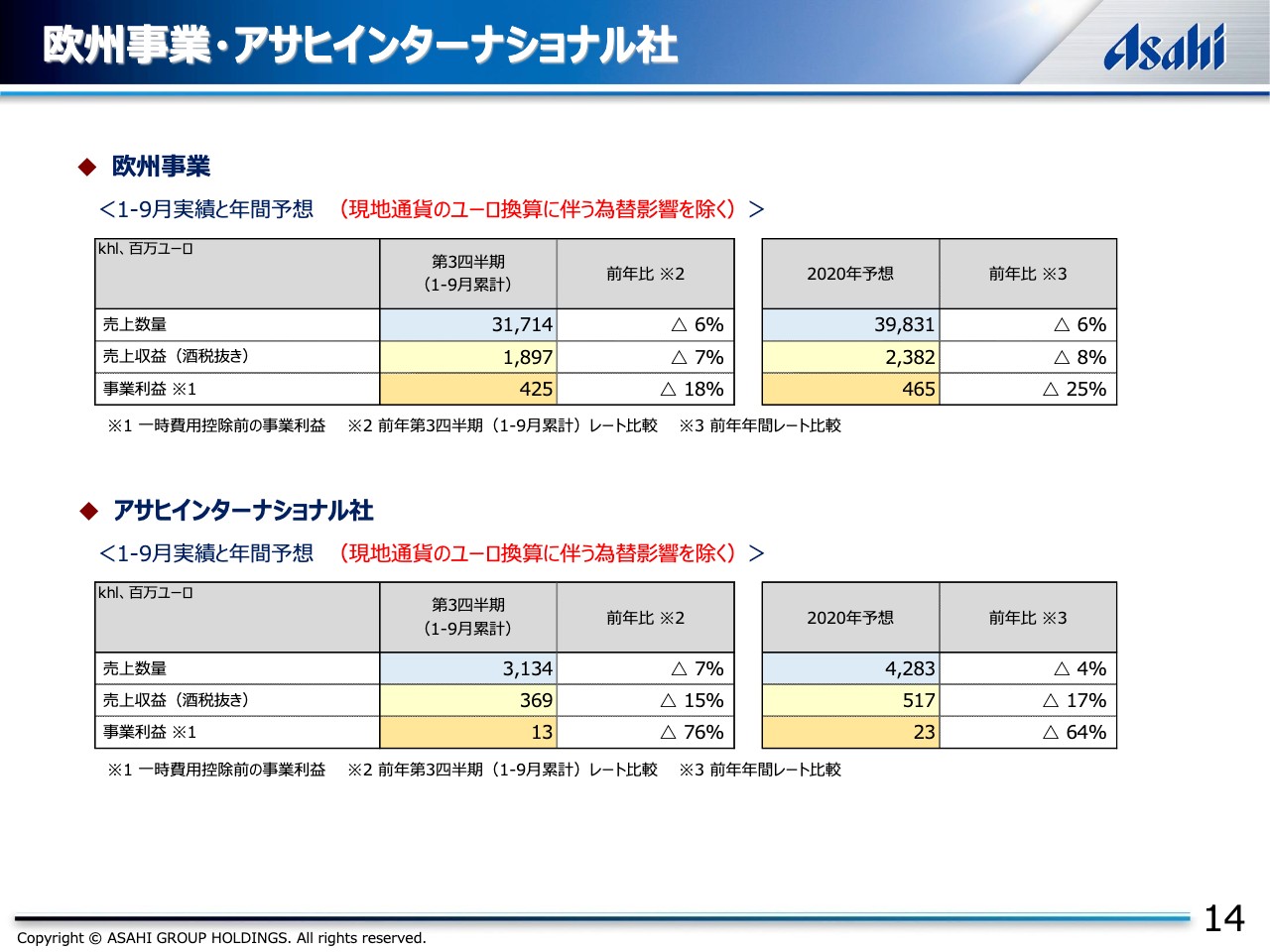

欧州事業・アサヒインターナショナル社

次の14ページには、欧州事業とアサヒインターナショナル社のユーロベースの実績を載せています。

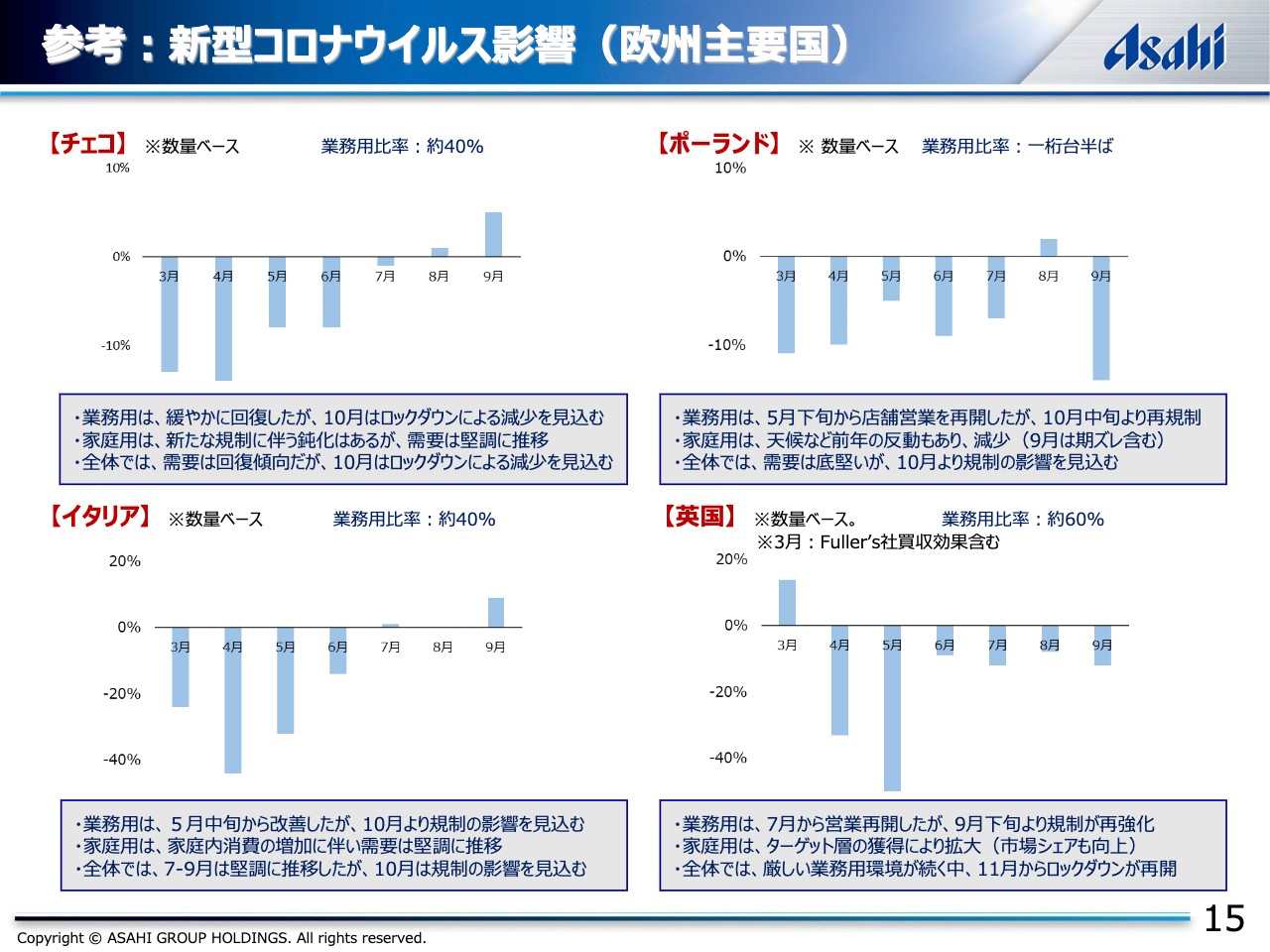

参考:新型コロナウイルス影響(欧州主要国)

また、その次の15ページには、欧州主要国の月次販売動向を掲載しております。詳細、後ほどご確認いただければと思いますが、特に7~9月の欧州事業は、飲食店の営業再開だけではなくて、欧州内の移動規制の緩和などにより、販売数量は前年比1パーセントの減少ということで、上半期から大きく回復をいたしました。

また、業務用の回復だけではなく、家庭用での単価上昇ということもあり、事業全体で単価も改善傾向となるなど、今後のプレミアム戦略の持続性を示すことができたのではないかと考えております。

10月から12月は再び厳しい状況となりますけれども、第1波の時のように、消費者の購買動向や購買心理の変化、こういったものを的確に捉えて、迅速に対応していくことにより、次のリカバリー期における回復力を高めていきたいと思います。

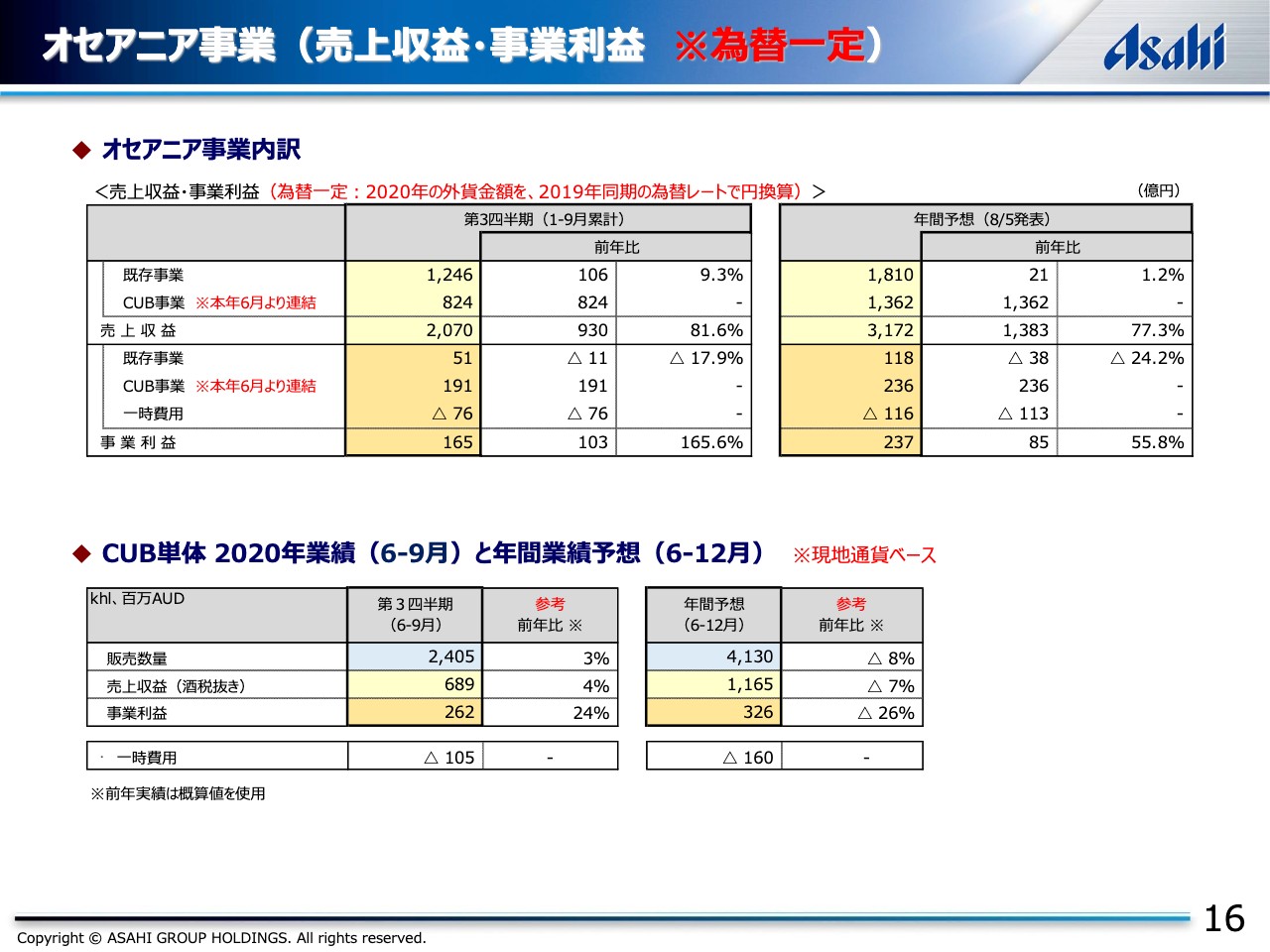

オセアニア事業(売上収益・事業利益 ※為替一定)

次の16ページには、オセアニアにおける既存事業とCUB事業の内訳、また下段には、CUBの業績について、オーガニックの前年比較、これは概算値ございますが、記載をしております。

こちらも詳細は後ほどご確認いただければと思いますが、CUBについては、ビクトリア州におけるロックダウン再開の影響はありましたが、「グレートノーザン」ですとか、「ビクトリアビター」など、主力ブランドの拡大に加えて、ビクトリア州以外の想定以上の回復により、計画を大きく上回って進捗をしております。

10月28日からは、メルボルンにおいても飲食店の営業が再開されましたが、入店人数制限が残るなど、一定のマイナス影響は継続しています。そうした中でも再生期に向けて、積極的なマーケティングを展開いたしまして、年間計画の超過達成を目指していきたいと思います。

最後に、資料はございませんが、BSとキャッシュ・フローについて触れておきたいと思います。第2四半期決算以降、CUB事業の買収ファイナンスを進めてまいりましたが、1,568億円の公募増資と、3,000億円の劣後債を発行しまして、当初の予定どおり、資本性評価額3,000億円の調達をすることができました。

また、国内普通社債やユーロ債を低金利で発行することができまして、現時点でトータル約7,500億円の買収資金のパーマネント化が完了しております。さらに、キャッシュ・フローにつきましては、業績の回復基調に加えて、運転資本の圧縮やノンコア資産のキャッシュ化などによりまして、計画を上回る負債返済も進んでおります。

引き続き、各事業で、来期以降の業績の回復力を高めていくとともに、早期に財務健全性を確保し、株主・投資家のみなさまのご期待に応えていきたいと思います。以上で私からの説明を終わらせていただきます。

新着ログ

「食料品」のログ