兼松、2Qは減収減益 営業利益は電子・デバイスセグメントを中心に前年比47億円の減益

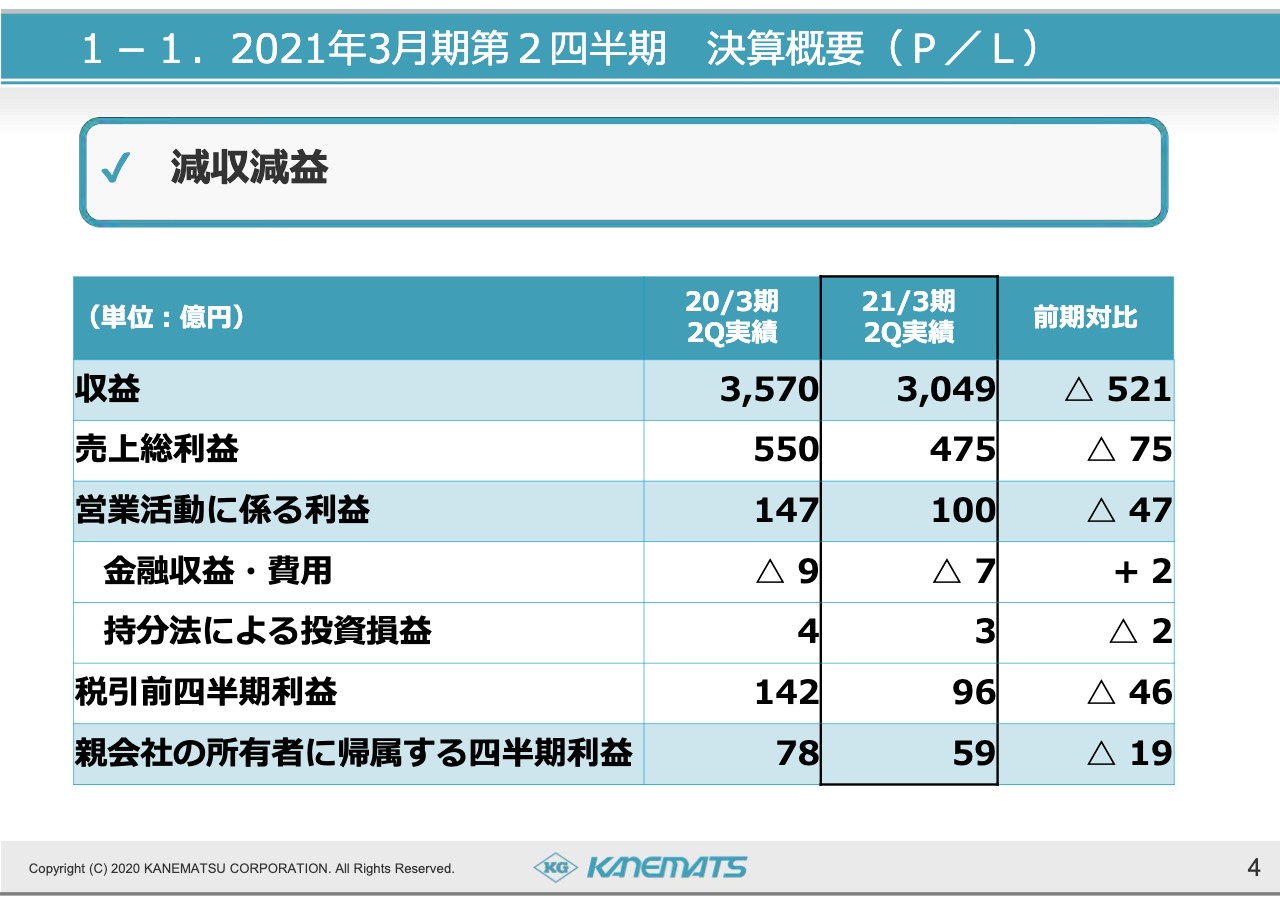

1-1.2021年3月期第2四半期 決算概要(P/L)

谷川薫氏:兼松株式会社、社長の谷川です。これより、当社の2021年3月期第2四半期決算について、ご説明します。まず始めに、決算の概要についてご説明します。

当第2四半期は、新型コロナウイルスの影響が継続していることなどから、全体として、前年同期比で減収減益となりました。収益は、前年同期比で521億円減少の3,049億円。売上総利益は、75億円減少の475億円。営業活動に係る利益は、47億円減少の100億円。税引前四半期利益は、46億円減少の96億円。親会社の所有者に帰属する四半期利益は、19億円減少の59億円となりました。

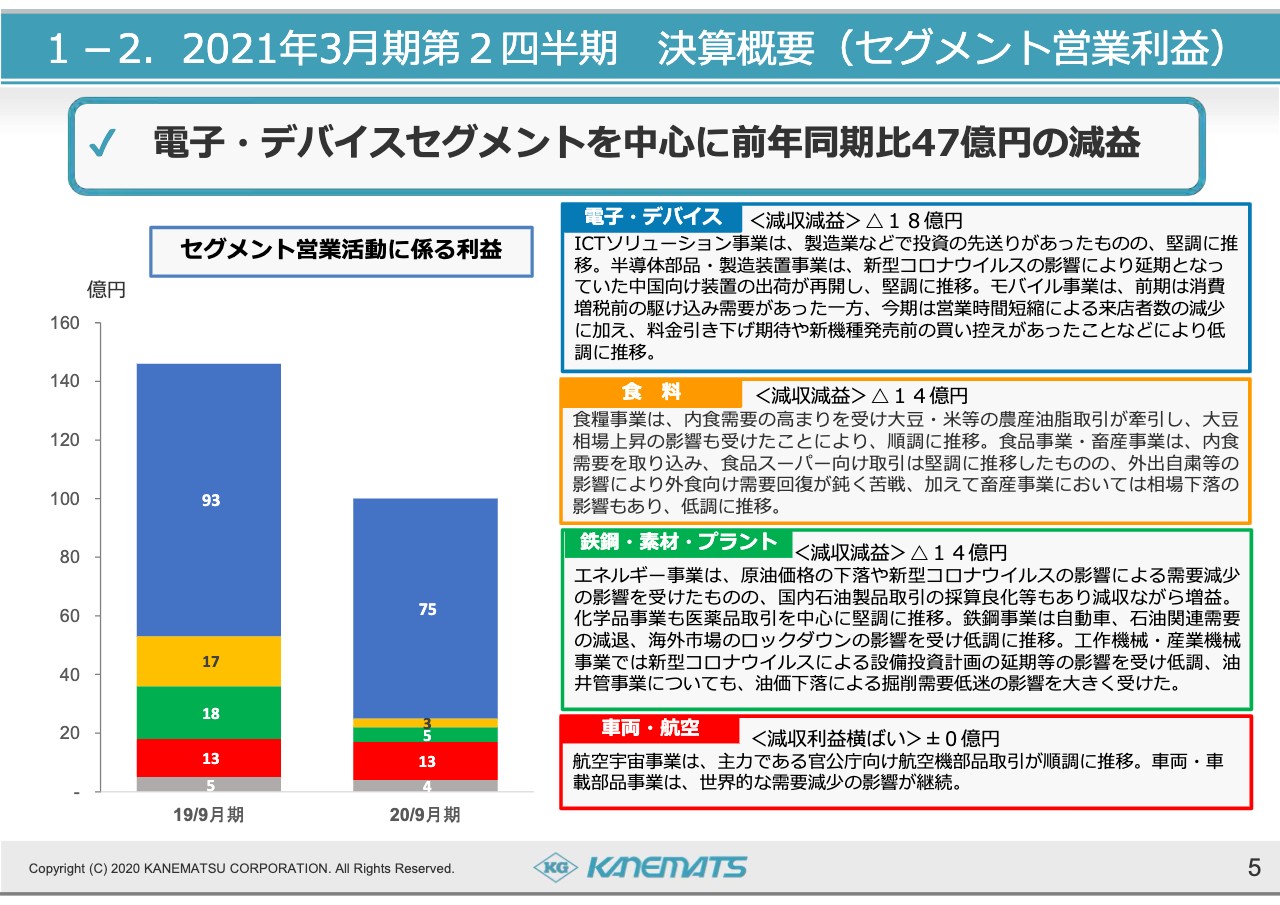

1-2.2021年3月期第2四半期 決算概要(セグメント営業利益)

では、営業活動に係る利益について、セグメント別にご説明します。まず始めに、電子・デバイスセグメントです。ICTソリューション事業では、企業のIT投資先送りなどが見られましたが、昨今の仮想化やセキュリティ分野の需要を受け、堅調に推移しました。

半導体・液晶装置事業も、新型コロナの影響で延期になっていた中国向けの出荷が再開され、堅調に推移しました。モバイル事業は、営業時間短縮による来店者数の減少、また、料金引き下げへの期待や新機種発売前の買い替えなどがあり、大幅な減益となりました。その結果、全体では、前年同期比18億円減少の78億円となりました。

次に、食料セグメントです。食料事業は、内食需要の高まりを受けた大豆や米などの取引が、大豆相場の上昇と相まって順調に推移しました。食品事業・畜産事業は、新型コロナにより、外食需要が蒸発。外食需要が大幅に減少しました。加えて、畜産相場の下落もあり、苦戦しています。その結果、全体では前年同期比14億円減少の3億円となりました。

次に、鉄鋼・素材・プラントセグメントです。エネルギー事業や化学品は順調だった一方、鉄鋼事業は、海外市場のロックダウンや需要の減退。また、工作機械・産業機械事業は、設備投資計画の延期などの影響を受けて、低調に推移しました。油井管事業も、原油価格下落による掘削需要の低迷により、苦戦が続いています。その結果、全体では前年同期比14億円減少の5億円となりました。

最後に、車両・航空セグメントです。航空宇宙事業は、官公庁向けの航空機部品取引が順調に推移しましたが、車両・車載部品事業は、世界的な需要減少の影響が続きました。その結果、全体では前年同期比横這いの13億円となりました。

1-3.2021年3月期第2四半期 決算概要(セグメント当期利益)

セグメント別の当期利益は、電子・デバイスが35億円、食料が8億円、鉄鋼・素材・プラントが9億円、車両・航空が9億円となりました。

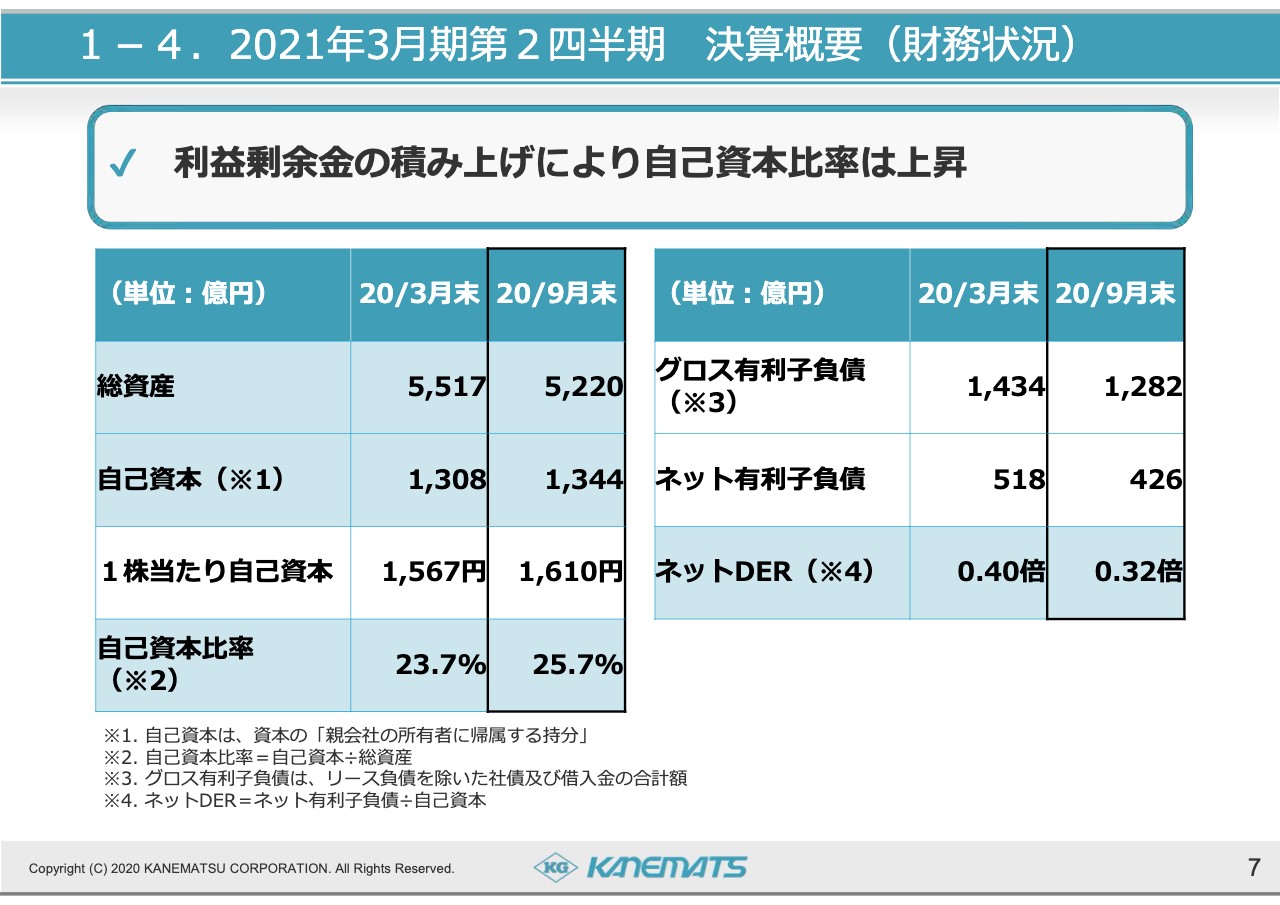

1-4.2021年3月期第2四半期 決算概要(財務状況)

次に、財務状況について、ポイントをご説明します。総資産は、営業債権の減少などにより、前期末比296億円減少し、5,220億円となっています。自己資本は、利益剰余金などの積み上げにより、前期末比36億円増加し、1,344億円となりました。この結果、自己資本比率は25.7パーセントとなり、ネットDERは0.3倍代の水準となっています。

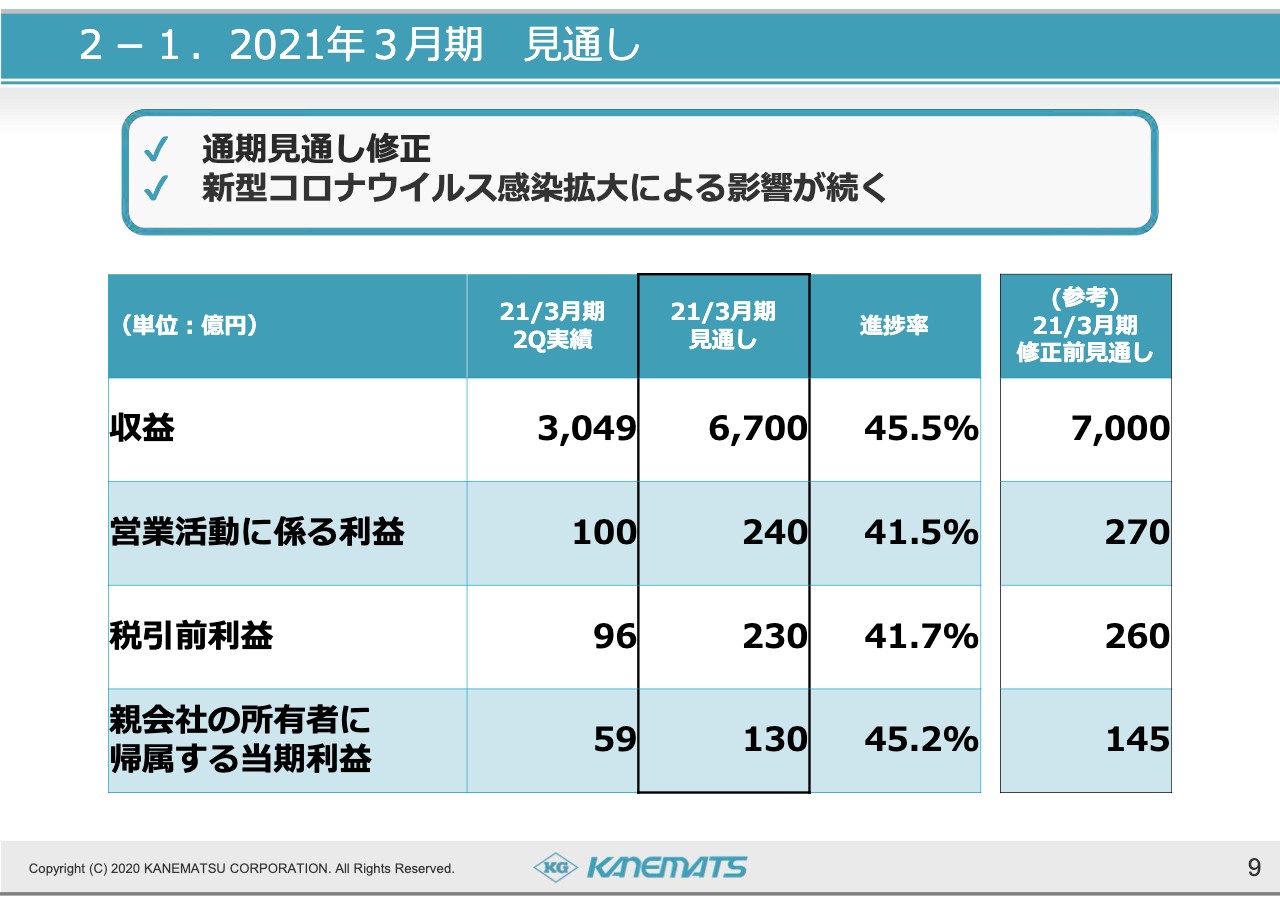

2-1.2021年3月期 見通し

続いて、2021年3月期の通期見通しについて、ご説明します。第2四半期までの業績の進捗状況や、当初6月末までと見込んでいた新型コロナウイルスの影響が継続していることなどにより、事業環境も踏まえ、期初に公表した通期見通しを下方修正しました。修正後の見通しは、収益は6,700億円、営業活動に係る利益は240億円、税引前利益は230億円、親会社の所有者に帰属する当期利益は130億円です。

修正のポイントについては、営業活動利益の見通しでご説明します。

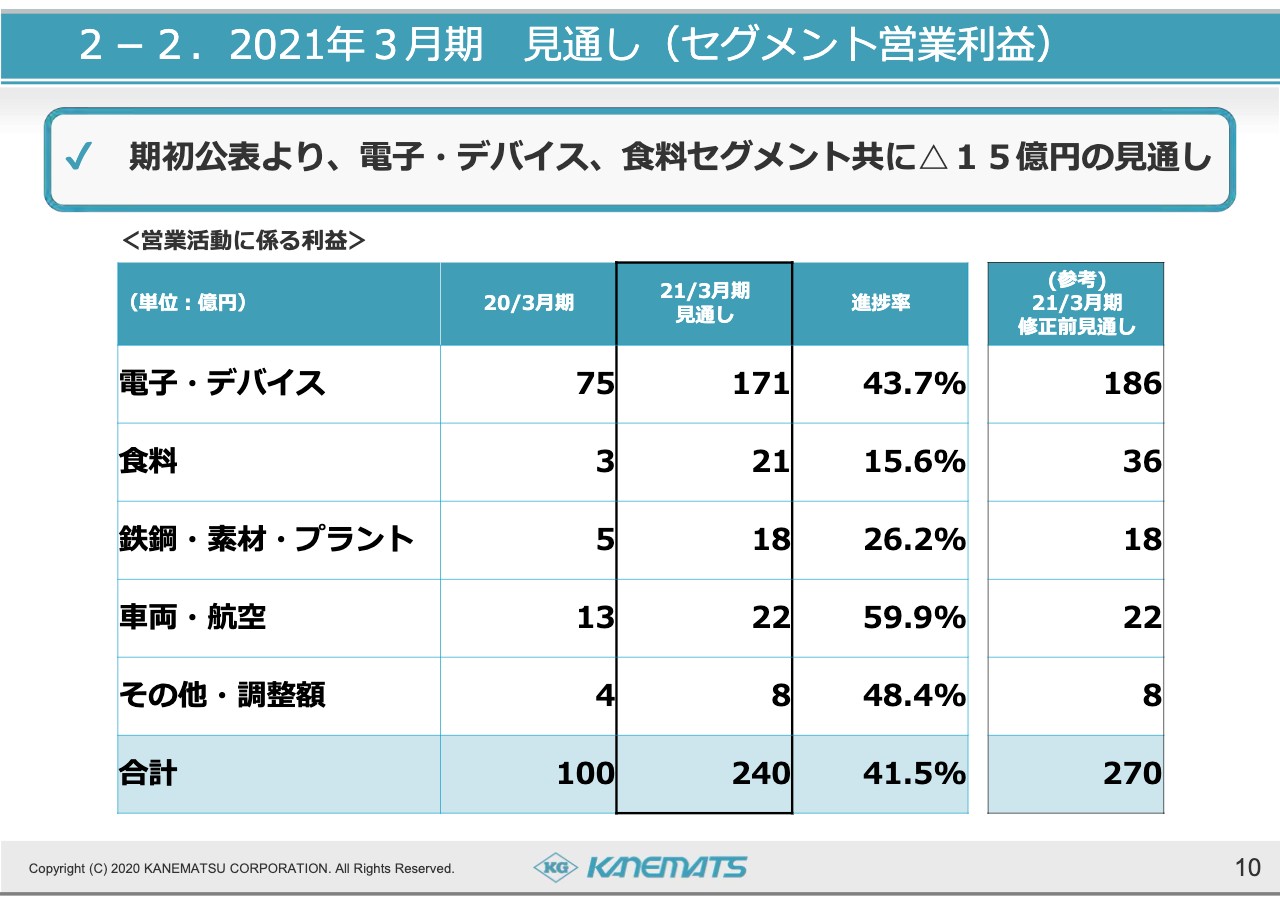

2-2.2021年3月期 見通し(セグメント営業利益)

営業利益の見通しは、電子・デバイスと食料の2つのセグメントで、それぞれマイナス15億円の修正を行いました。電子・デバイスセグメントでは、モバイル事業が上期に大幅減益となりました。下期は、新機種の発売や、料金引き下げなどによる販売増加に期待がかかりますが、上期の落ち込みを取り戻すことは難しいと予想しています。

また、食料セグメントでは、食品事業および畜産事業において、外食産業の回復が鈍いことから、今後も外食向けの販売伸長は見込めないと予想しています。特に、畜産事業では相場下落もあり、苦戦が続く見込みです。

鉄鋼・素材・プラントセグメントでは、工作機械・産業機械事業や油井管事業において、引き続き厳しい環境が続くと思われますが、それらは期初の予想通りです。一方、エネルギー事業においては、下期に冬場の灯油需要が期待できることや、化学品事業が引き続き堅調に推移すると見て、通期見通しは据え置きとしています。

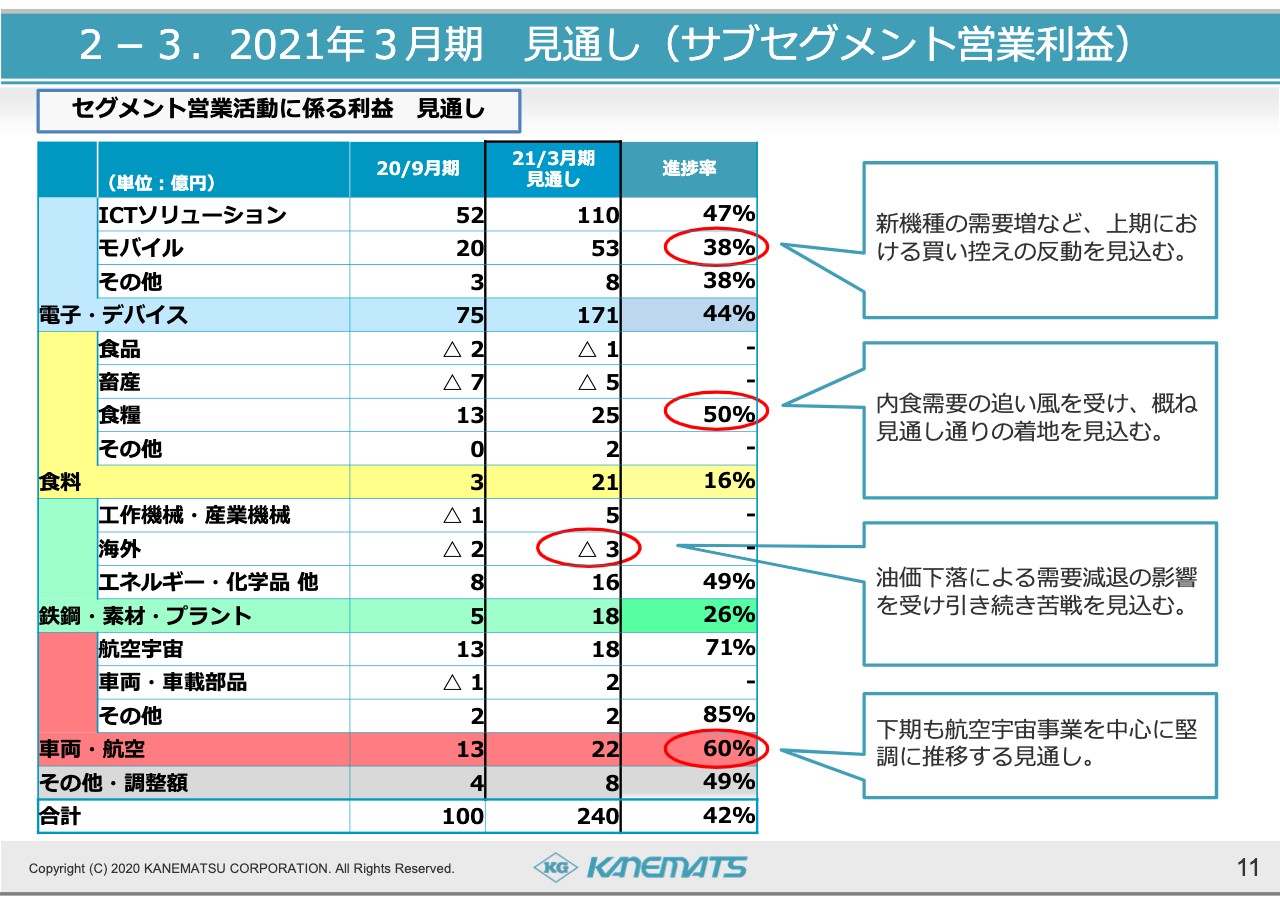

2-3.2021年3月期 見通し(サブセグメント営業利益)

各セグメントの事業別の実績と見通しについては、ご覧のとおりです。

2-4.2021年3月期 見通し(セグメント当期利益)

セグメント別の当期利益の見通しについては、営業活動利益の減少に伴い、電子・デバイスは80億円、食料は14億円、鉄鋼・素材・プラントは14億円、車両・航空は15億円としています。

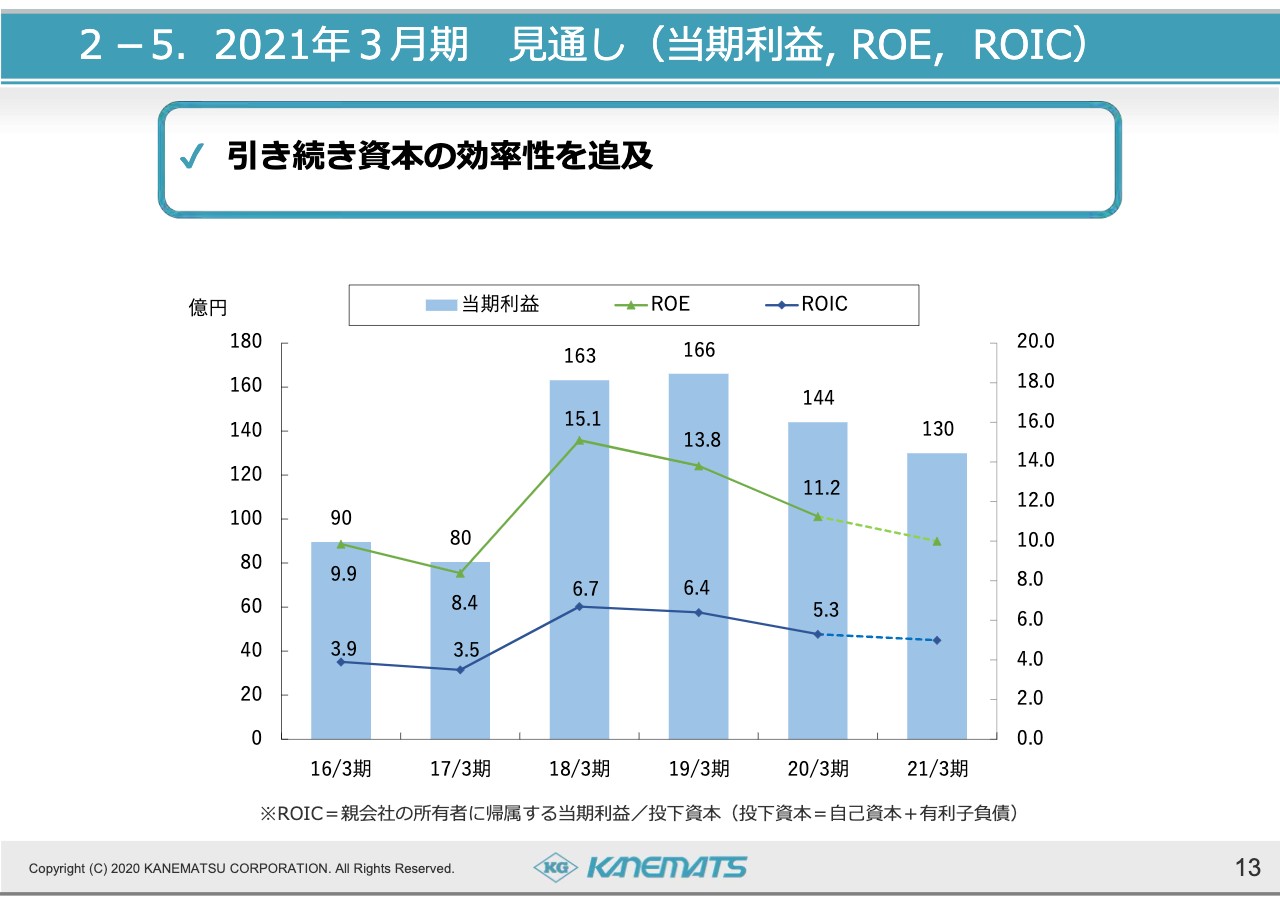

2-5.2021年3月期 見通し(当期利益, ROE, ROIC)

次に、このグラフは、当期利益、ROE、ROICの推移を示したものです。当期利益の減少により、ROE、ROICともにやや低下傾向となっているのですが、来期以降の利益回復を目指すとともに、引き続き事業のスクラップアンドビルドなどを通じて、資本の効率性を追求していきたいと考えています。

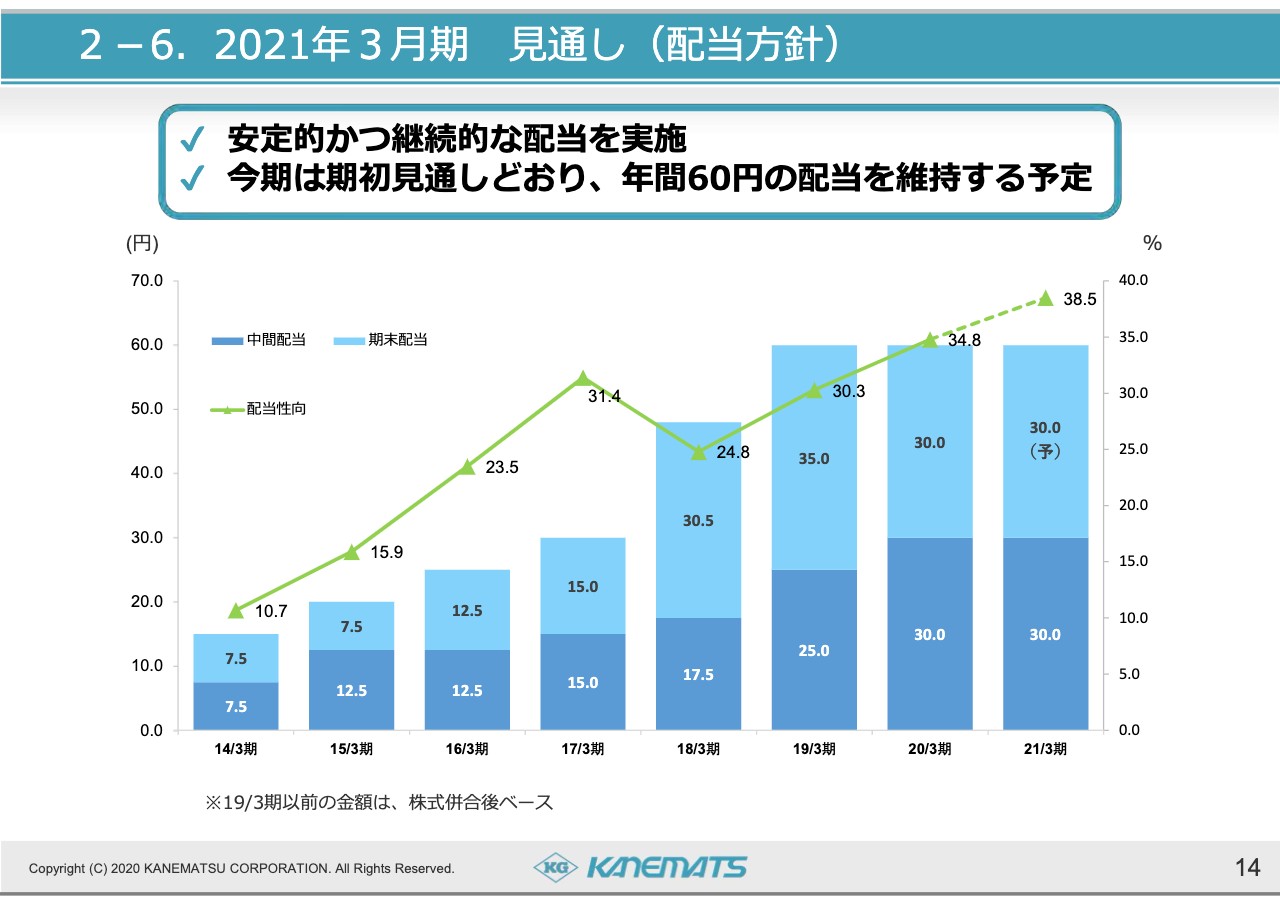

2-6.2021年3月期 見通し(配当方針)

最後に、株主還元についてご説明します。今中間期は、予定どおり30円の配当を実施しました。期末配当についても、期初予想どおり30円とする予定です。これにより、年間配当金は1株あたり60円となり、配当性向は38.5パーセントとなる予定です。

当社グループでは、中期ビジョン「future 135」により、総還元性向25パーセントから30パーセントの反映とすることを目標にしていますが、結果的にこの目標レンジから上振れて、配当性向は30パーセント代後半となります。

これは、総還元性向の目標を上方修正したというわけではなく、新型コロナウイルスの感染拡大という、不測の事態による業績変動がその要因であるため、目標レンジを上振れても、株主の皆様へ、継続的かつ安定的な配当を実施するという判断によるものです。

今期末で「future 135」の折り返しである、3年目が終わるタイミングとなりますので、投資の積み上げ状況なども見て、株主還元方針の見直しなども検討したいと考えています。以上で、2021年3月期第2四半期の決算説明を終わらせていただきます。ご清聴ありがとうございました。

新着ログ

「卸売業」のログ