ソニー、G&NS・音楽・EP&S分野が貢献して2Qの営業利益は前年比14%増

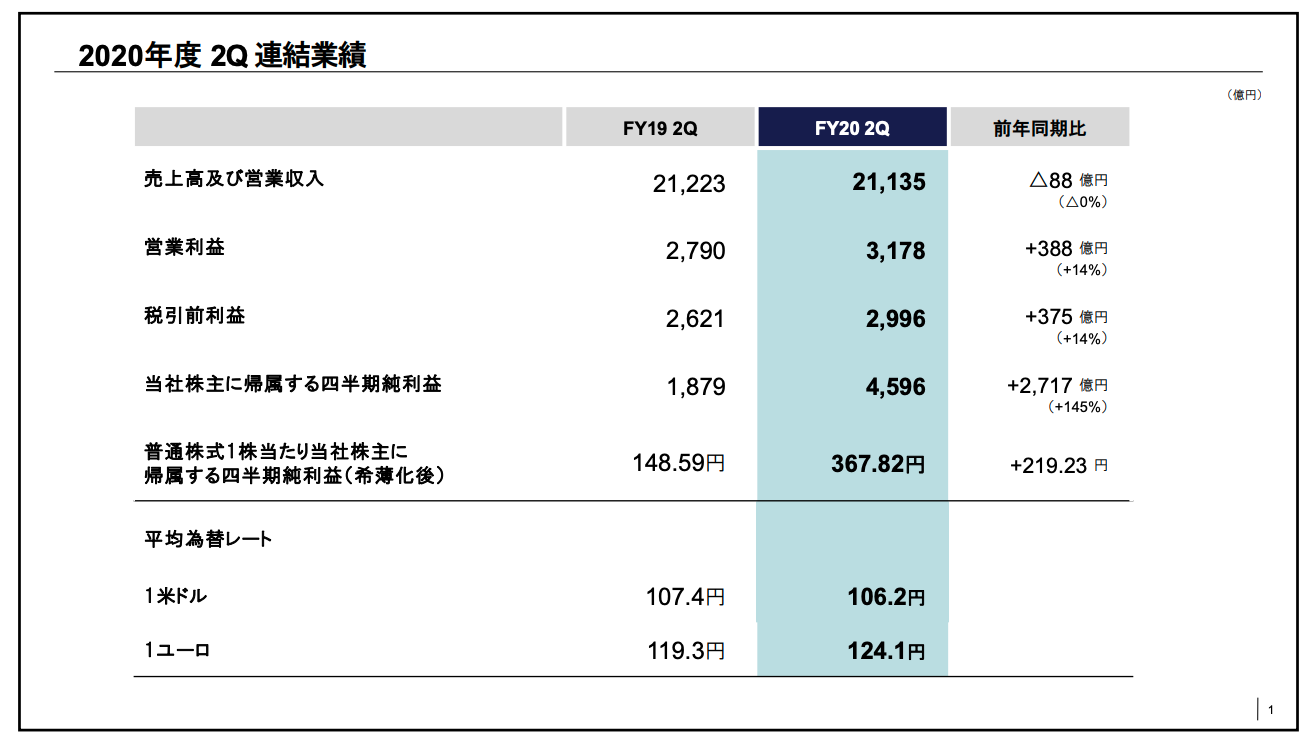

2020年度 2Q 連結業績

十時裕樹氏:新型コロナウイルス感染拡大や地政学リスクの高まりなどにより、社会や経済、人々の生活に大きな変化が起こっています。当社においては、米国政府による中国の特定大手顧客への輸出規制強化がイメージセンサー事業に大きく悪影響を及ぼしている一方で、コロナによる巣ごもり需要はゲーム事業などに好影響を与えています。

このように、急速かつ大きく変化する事業環境においては、多様な事業ポートフォリオが当社のレジリエンスを高めており、新たな事業拡大の機会を与えてくれるものと捉えています。

2020年度第2四半期の連結売上高は2兆1,135億円と、前年同期比微減となった一方で、連結営業利益は前年同期比388億円増の3,178億円と、第2四半期としては過去最高となりました。また、税引前利益は前年同期比375億円増の2,996億円となりました。当社株主に帰属する四半期純利益は、前年同期比2,717億円増の4,596億円となりました。この大幅な増益は、前述の営業利益の改善に加え、日本の連結納税グループにおいて、繰延税金資産に対する評価性引当金の一部の2,149億円を取り崩したことなどによるものです。

第2四半期に含まれる一時的な要因を除いた調整後の各利益については、資料の3ページから6ページをご覧ください。

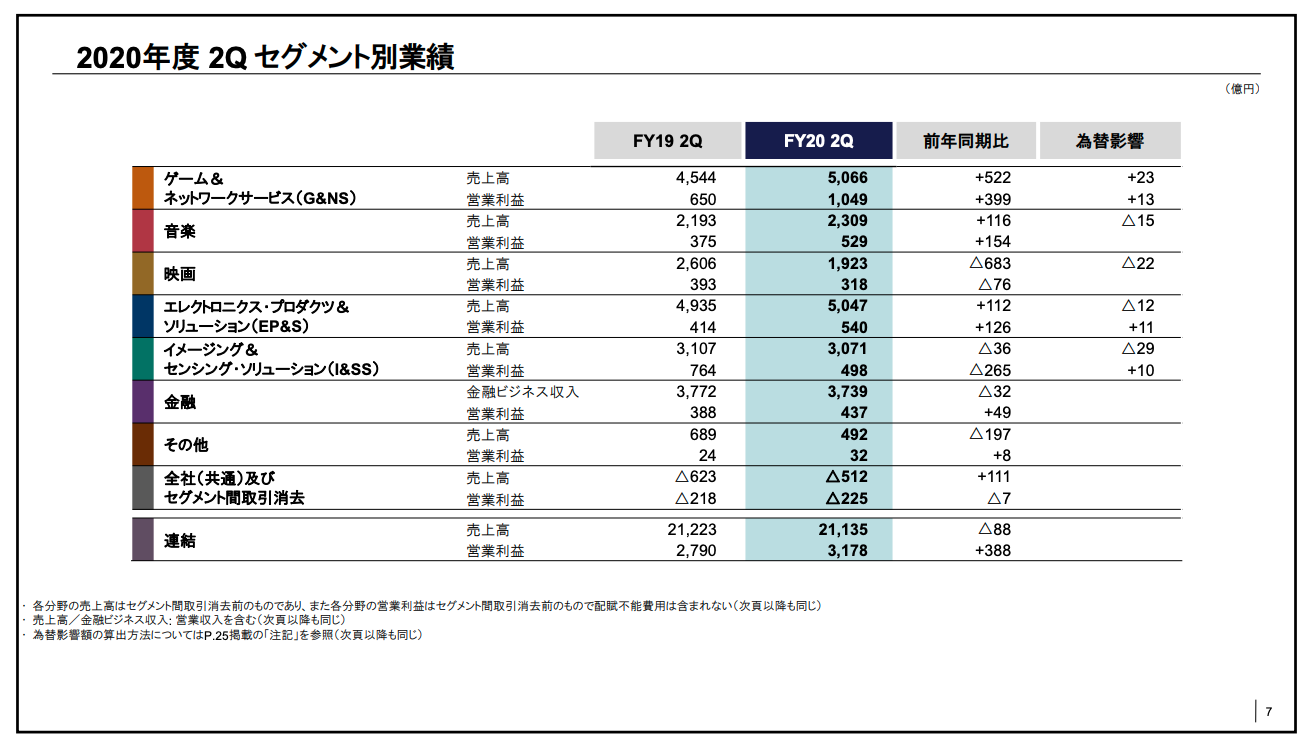

2020年度 2Q セグメント別業績

セグメント別の当四半期の実績はご覧のとおりです。

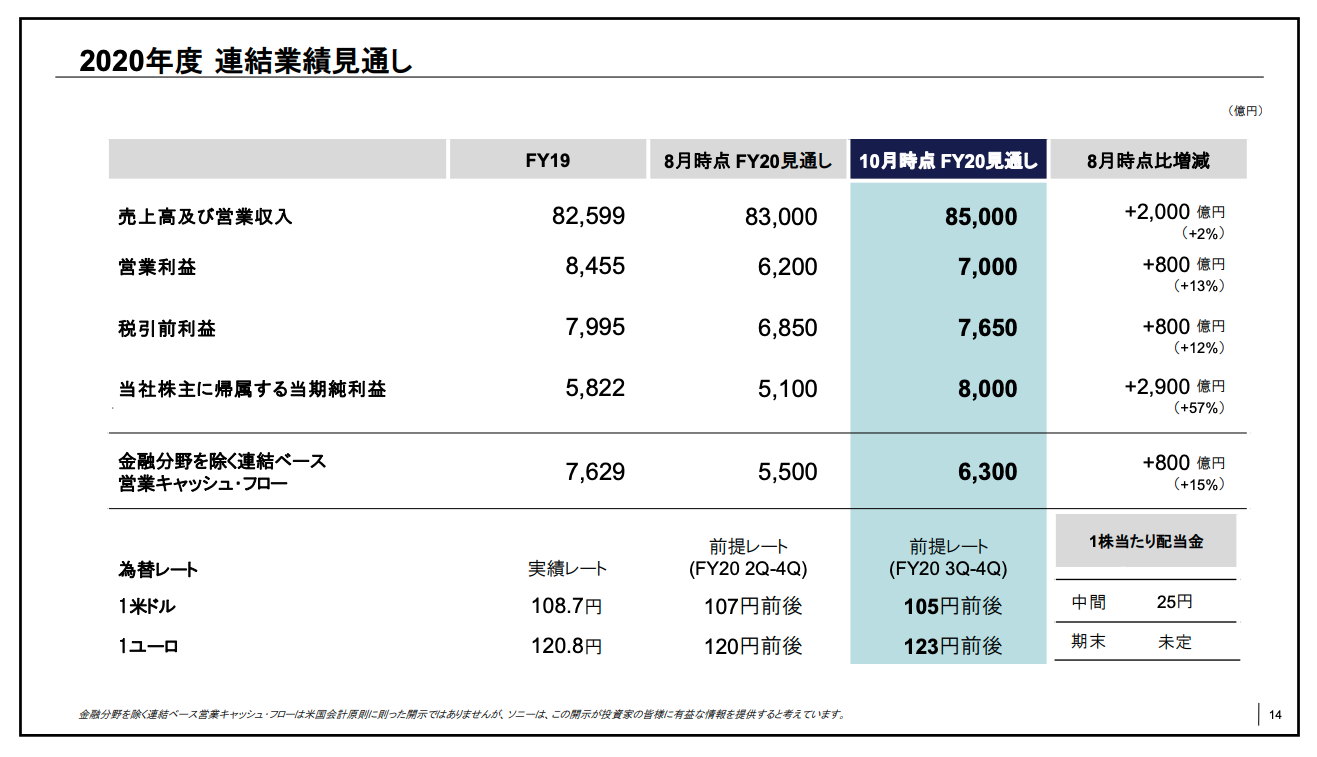

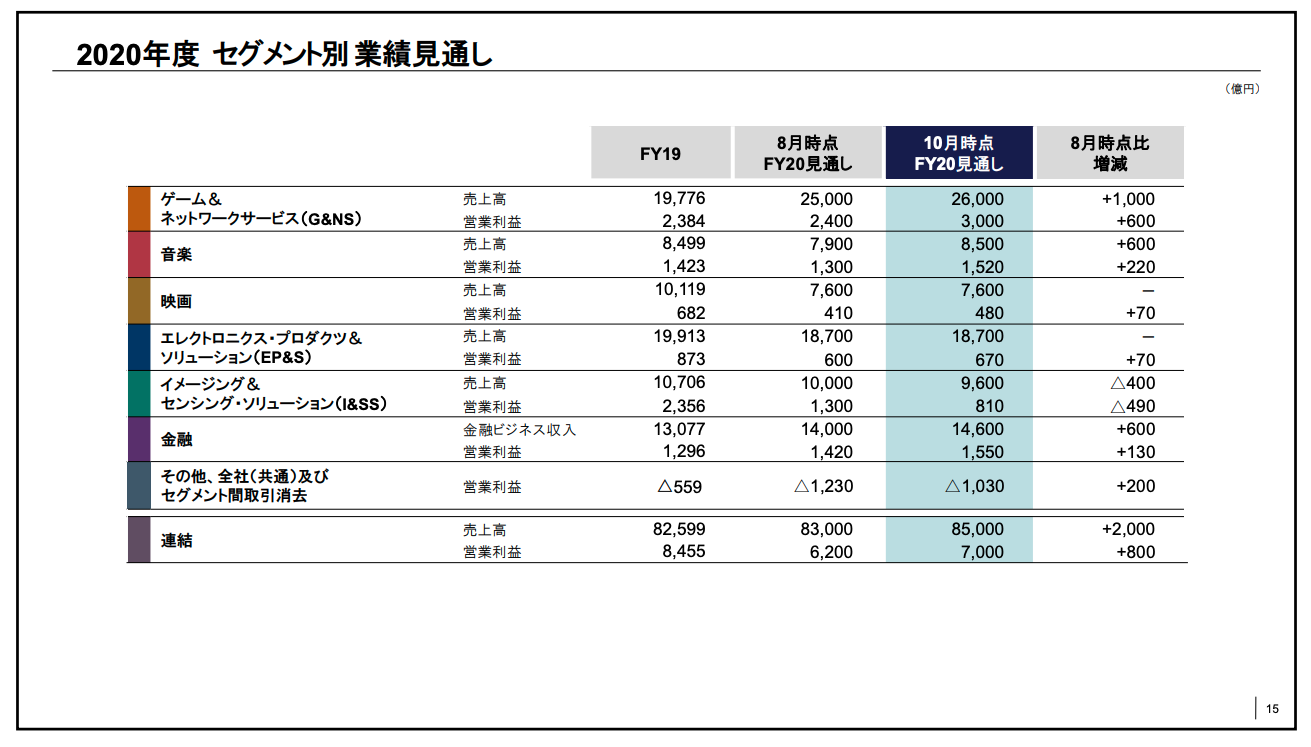

2020年度 連結業績見通し

次に通期の連結業績見通しをお示しします。連結の売上高見通しは、前回見通しから2,000億円増の8兆5,000億円、営業利益見通しは800億円増の7,000億円としました。税引前利益見通しについては7,650億円に、当社株主に帰属する当期純利益は8,000億円に、それぞれ上方修正しています。

金融分野を除く連結ベース、営業キャッシュ・フロー見通しは、前回見通しから800億円増の6,300億円としています。下期の為替前提レートは、米ドルは105円、ユーロは123円としています。

2020年度 セグメント別業績見通し

セグメント別の業績見通しはご覧のとおりです。

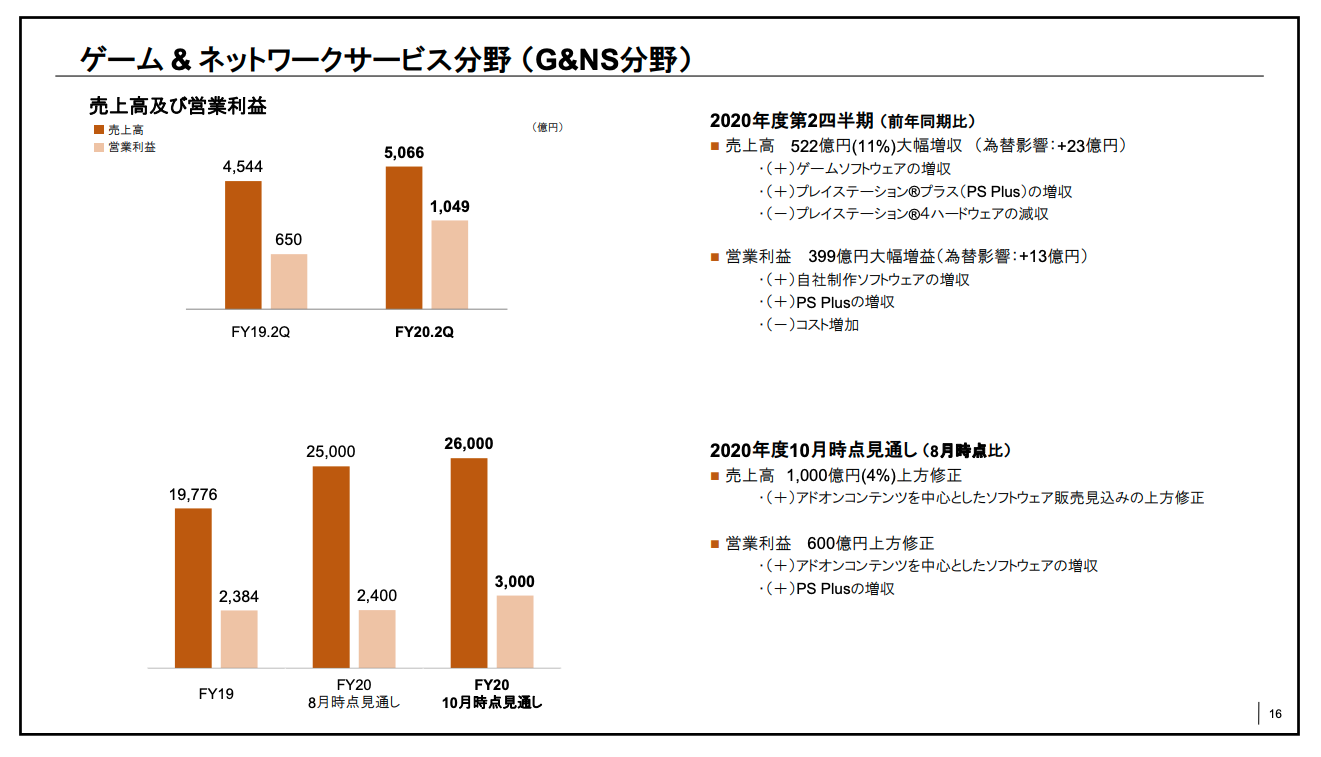

ゲーム&ネットワークサービス分野(G&NS分野)

それではここから各事業の概況説明に移ります。まず、G&NS分野です。当四半期は自社制作タイトル『Ghost of Tsushima』の大ヒットや、巣ごもり需要による「プレイステーションⓇプラス」会員数の増加など、ソフトウェア、ネットワークサービスともに好調に推移しました。

売上高は前年同期比11パーセント増の5,066億円となり、「プレイステーションⓇ5」導入を控えた、ハードウェアを除くすべてのカテゴリーで増収となりました。営業利益は主にソフトウェアの増収により399億円と大幅に増加し、1,049億円となっています。通期の見通しについては、売上高を前回見通しから1,000億円増の2兆6,000億円、営業利益を600億円増の3,000億円にそれぞれ上方修正しています。

上期を通じて、当分野の収益をけん引した巣ごもり需要については、プレイステーションユーザーの総ゲームプレイ時間がピークであった4月からは落ち着いてきてはいるものの、9月でも前年同期比約30パーセント増と、依然好影響が続いています。このような足元の巣ごもり需要は下期に向けても継続すると見ています。 先月、「PS5™」の価格と発売日、「PS5™」対応のソフトウェアタイトルラインナップを発表しました。発表した価格は、前回の決算発表でお示しした年間業績見通しに織り込まれていた前提どおりで、変更はありません。

今年度の「PS5™」販売台数については、高いシェアを獲得し、大きな成功を収めた「プレイステーションⓇ4」の発売初年度実績である760万台以上の達成を目指しています。「PS5™」対応ソフトウェアについては、プレイステーションエクスクルーシブの良質な自社制作タイトルに加え、パートナーであるパブリッシャー各社との協業により、ローンチタイミングとしては、歴代最多のタイトルラインナップを用意します。

このような魅力的なソフトウェアに加え、プレイステーションのブランド力、世界有数のゲームエコシステムと強固なユーザーコミュニティを揃えて、最高のかたちで「PS5™」の発売を迎えることになります。「PS5™」を通じ、最高のゲーム体験をお届けすることで、ユーザーのみなさまとのエンゲージメントを高め、収益を拡大していくことを戦略の柱とし、今後はネットワークサービスのさらなる強化により、コミュニティの裾野を広げ、リカーリング収益の成長も加速させていきます。

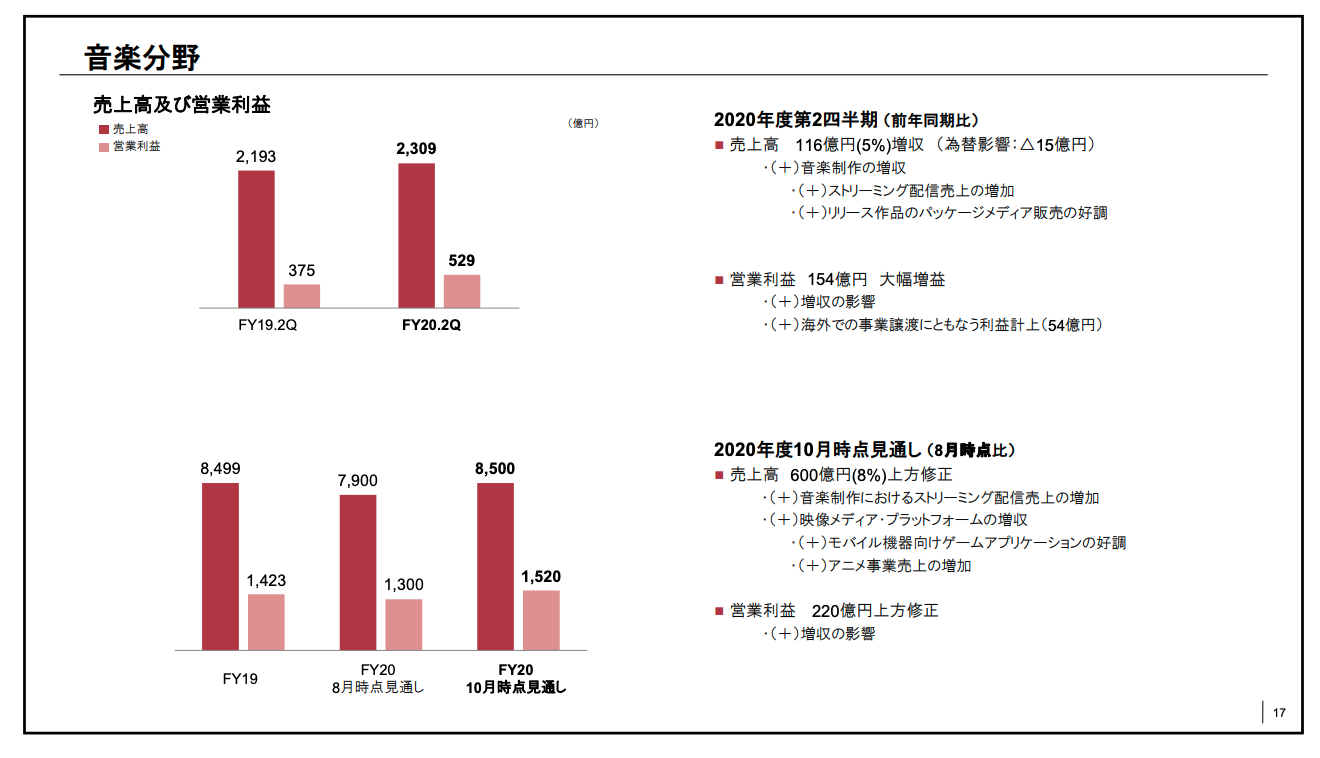

音楽分野

次に音楽分野です。当四半期の売上高は、主にストリーミングサービスの売上の増加や、日本における米津玄師のアルバムの大ヒットなどにより、前年同期比5パーセント増の2,309億円となりました。営業利益は増収の影響に加え、事業譲渡に伴う一時的な利益計上もあり、154億円増の529億円となりました。

音楽制作では、コロナの悪影響を受けていた広告型ストリーミングが回復基調にあり、当四半期におけるストリーミングサービスは前年同期比18パーセント増の高い成長を続けています。

当年度通期の売上高は、音楽制作におけるストリーミングサービスが好調に推移していることなどを踏まえ、前回見通しから600億円増の8,500億円、営業利益は220億円増の1,520億円としています。

今月16日に、当社連結子会社の株式会社アニプレックスが制作配給に関わる「劇場版『鬼滅の刃』無限列車編」が封切られ、日本で上映された映画では史上最速となる公開10日での興行収入100億円突破を記録しました。

同作品のテレビシリーズは、同じくソニーグループのFunimationなどを通じて海外でも配信され、大きな人気を博しています。当社が注力するアニメ事業にとどまらず、IP活用によるエンターテインメント事業間のシナジー強化へのさらなる貢献を期待しています。

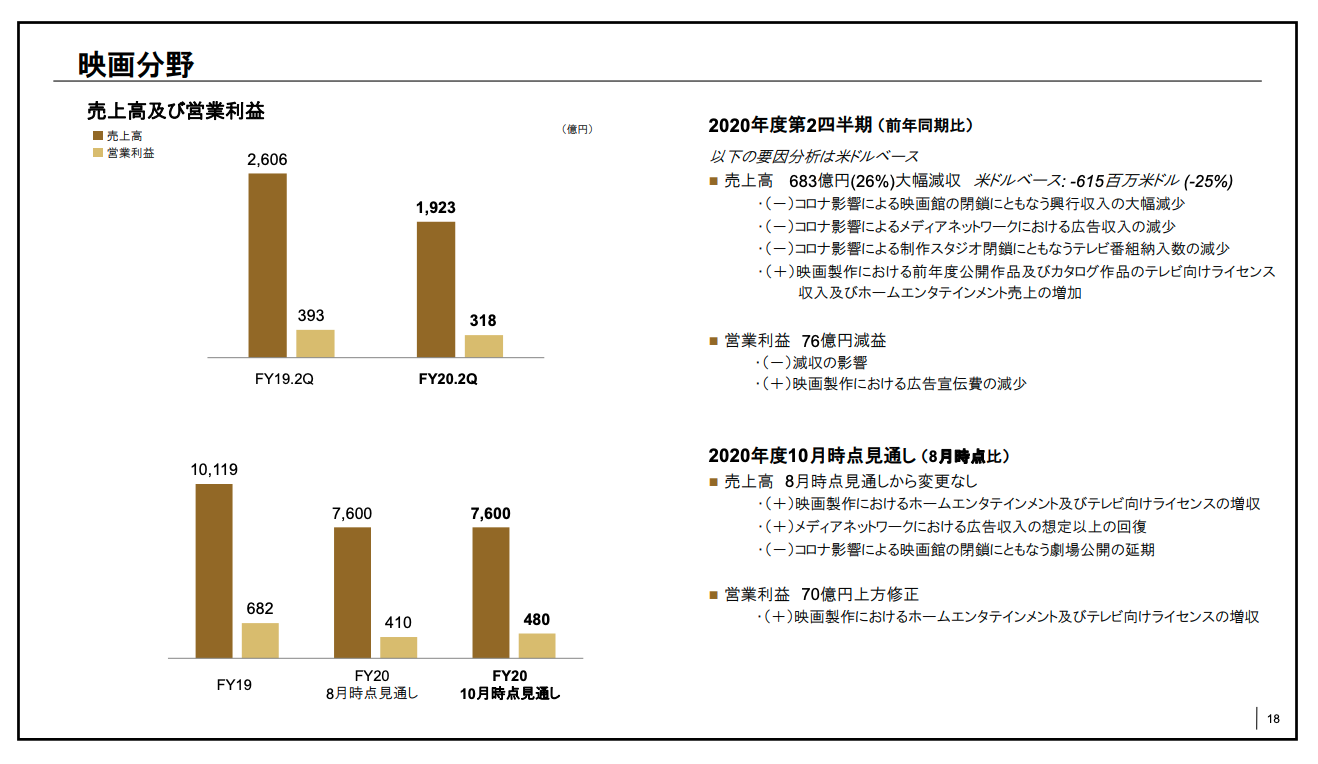

映画分野

次に映画分野です。当四半期の売上高は、前年度には大ヒット作「スパイダーマン:ファー・フロム・ホーム」があった一方、当年度はコロナの影響により劇場公開作品が大幅に減少していることや、メディアネットワークにおける広告収入の減少などにより、前年同期比26パーセントの大幅減となる1,923億円となりました。

営業利益は、減収の影響を映画制作におけるマーケティング費用の減少などで一部相殺し、前年同期比76億円減の318億円となっています。通期の見通しについては、売上高に変更はないものの、営業利益は上期の実績を踏まえ、70億円増の480億円としています。

映画作品やテレビ番組の制作については、コロナ感染防止に努めながら、7月より順次再開しています。劇場興行については回復の兆しはあるものの、米国の主要都市では依然として劇場の閉鎖が続き、主要スタジオは大型作品の公開を延期しています。この結果、劇場再開後も映画公開スケジュールが過密となることで、競争が激化し、収益の回復が遅れる可能性があります。

映画製作は劇場公開でヒット作を創出し、それをホームエンターテインメントやテレビ局、動画配信サービスへのライセンスなどを通じ、長期にわたり収益に結びつけていくビジネスモデルであり、作品の劇場興行ができないことによる業績への悪影響は今後複数年にわたり続くとみています。一方、コロナの悪影響を大きく受けていたメディアネットワークについては、広告収入が回復基調にあります。

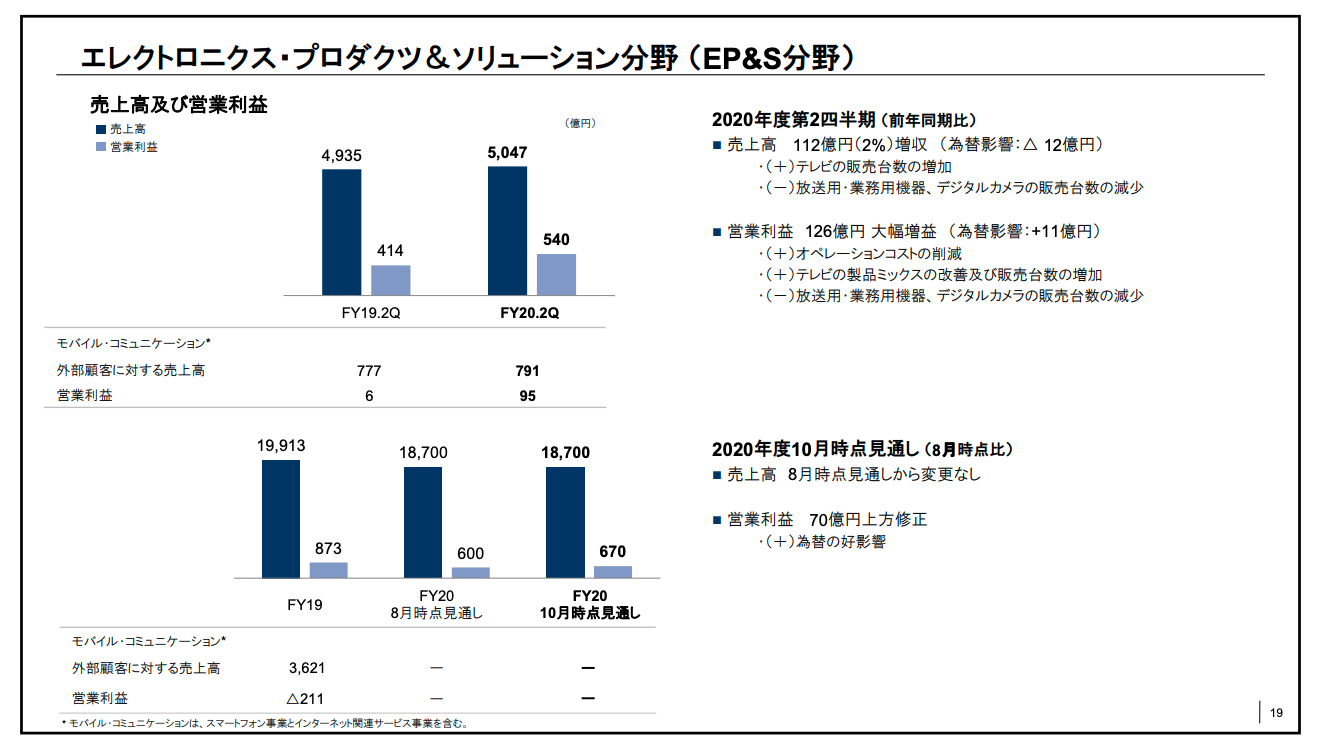

エレクトロニクス・プロダクツ&ソリューション分野(EP&S分野)

次にEP&S分野です。当四半期の売上高は、主にテレビの販売台数の増加により、前年同期比2パーセント増の5,047億円となりました。営業利益はオペレーション費用の削減やテレビの製品ミックス改善と販売台数増などにより、前年同期比126億円増の540億円となりました。通期の見通しについては、売上高に変更はないものの、主に為替の好影響により、営業利益を前回見通しから70億円増の670億円としました。

当分野は、本年2月以降、早くからコロナの悪影響を大きく受けていましたが、第2四半期においては、サプライチェーンの安定化、ホームAV商品の巣ごもり需要やデジタルカメラの需要回復により、一旦事業は落ち着きを取り戻しています。

しかし足元では、コロナ再拡大の兆候も見られ、断続的にサプライチェーンに影響が及ぶなど、引き続き予断を許さない状況が継続していることから、事業運営には緊張感を持って取り組んでいます。事業の一体運営をさらに加速し、オペレーションの効率化や規模の適正化を進め、より厳しい環境下でも利益が創出できる体制構築を進めています。

また、当社のテクノロジーを生かしたリアリティ、リアルタイム、リモートという顧客価値の実現に向け、将来の成長への仕込みにもしっかり取り組んでいきます。

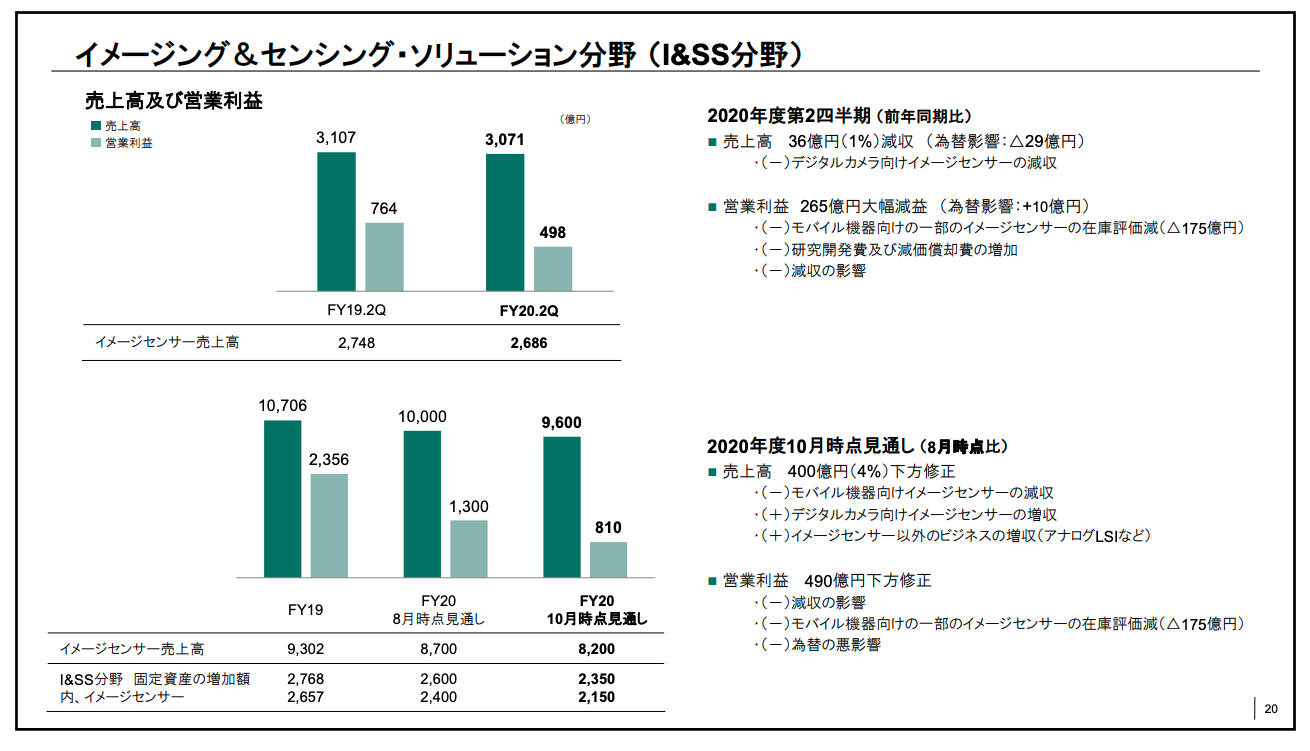

イメージング&センシング・ソリューション分野(I&SS分野)

次にI&SS分野です。当四半期の売上高が前年同期比微減の3,071億円、営業利益は265億円の大幅減となる498億円となりました。当年度通期の売上高は、前回見通しから400億円減の9,600億円、営業利益は490億円の大幅減となる810億円を見込んでいます。なお、当分野の2018年度から3年間累計での営業キャッシュ・フローと投資キャッシュ・フローの合計額は、今年度の減益を踏まえてもプラスになる見通しです。

8月17日に発表された米国政府による輸出規制に従い、中国の特定大手顧客向けの製品出荷を9月15日に停止しています。この状況を踏まえ、今回お示しした当年度下期見通しには、当該顧客向けの出荷は見込んでいません。なお、当四半期の営業利益には、9月末に計上した当該顧客向けの製品在庫、仕掛り在庫に関する評価減、約175億円が含まれています。

このような状況を踏まえ、前回の決算発表時にご説明した設備投資、研究開発、顧客基盤などの観点から、事業戦略の見直しをさらに進めています。

設備投資については、さらなるタイミングの後ろ倒しを行い、2018年度から3年間累積のイメージセンサー設備投資額は、前回ご説明した約6,500億円から400億円程度減額しています。

研究開発費については、より幅広いスマートフォン顧客からのニーズに応え、かつ将来の技術面での競争優位性を維持・向上していくため、拙速な削減はすべきではないと判断しています。

顧客基盤の拡大や分散は、2021年度に向けて一定の成果が出始めています。2020年度業績への貢献は限定的ですが、2021年度には当年度で失った数量ベースの市場シェアのかなりの部分を取り返すことが可能と見ています。

一方で、これまで中国の当該顧客を中心にけん引されてきたスマートフォンカメラの高性能化、センサーの大型化をその他の顧客にも展開していくには、相当の時間を要することを見込んでおり、製品付加価値による本格的な収益性の回復は2022年度になる見込みです。

2021年度には汎用センサーの販売増による市場シェアの回復、2022年度には高付加価値商品による事業収益性の回復を成し遂げ、モバイルイメージセンサー事業を再度成長軌道に戻せるよう取り組んでいきます。また、中長期的にはエッジAIとセンシングを用いた事業領域の拡大や、車載センサーの本格的な立ち上げで成長を目指す方向性に変更はありません。

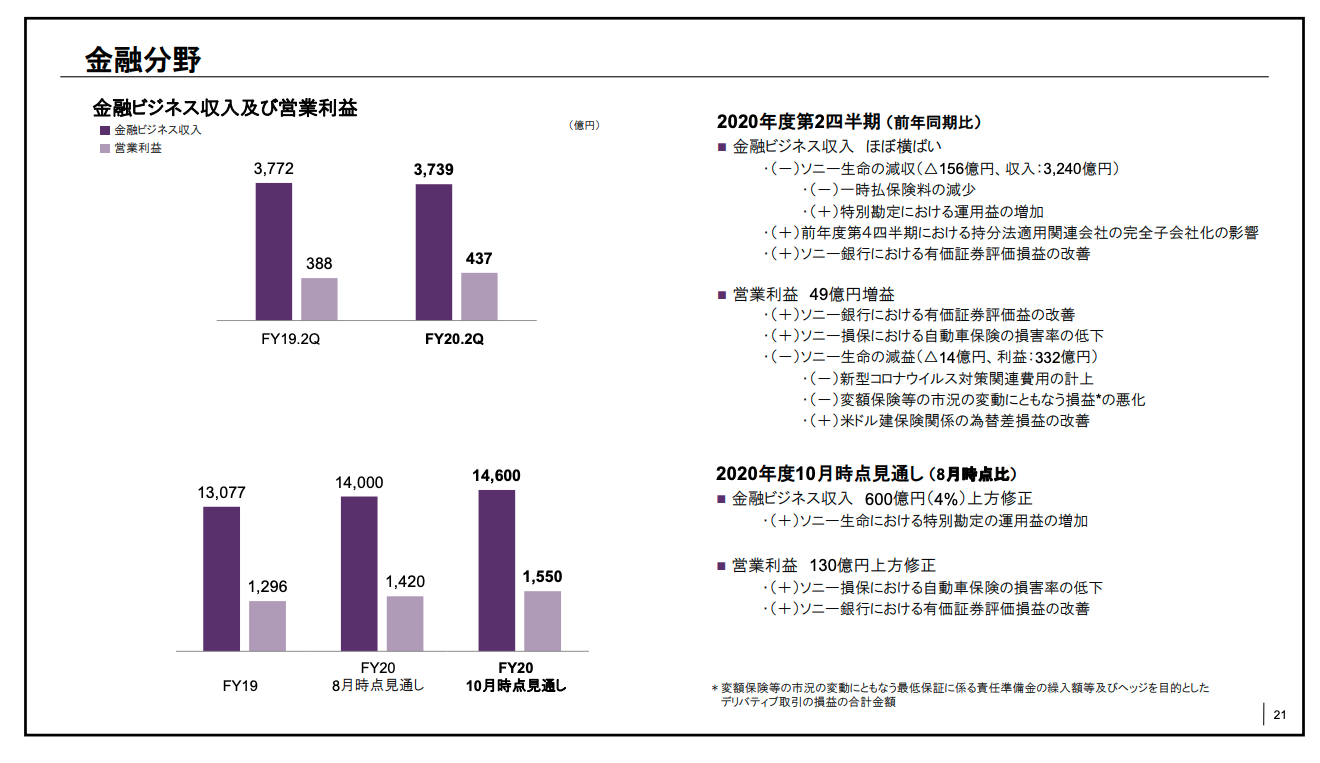

金融分野

最後に金融分野です。当四半期の金融ビジネス収入は、前年同期比ほぼ横ばいの3,739億円となりました。営業利益はソニー銀行における有価証券評価損益の改善や、ソニー損保の自動車保険における損害率の低下などにより、前年同期比49億円増の437億円となりました。

通期の金融ビジネス収入の見通しは、主にソニー生命の変額保険に関わる特別勘定での運用益増加により、前回見通しから600億円増の1兆4,600億円としました。営業利益はソニー損保の自動車保険における損害率の低下などにより、130億円増の1,550億円を見込んでいます。

ソニーフィナンシャルホールディングス株式会社は、9月2日をもって当社の完全子会社となりました。今後は当社よりご覧いただいている金融分野に関する情報を、四半期ごとに当社の補足資料で開示します。

最後に、来年度に向けた当社事業の展望についてお話しします。本日ご説明したとおり、当年度は、I&SS分野における中国の特定大手顧客に係る業績への悪影響などを見込んでいるものの、グループ全体での中長期的な成長のモメンタムに変化はなく、コロナ禍の環境であっても、経営力の強化、事業の成長は可能との確信を得つつあります。次期中期経営計画がスタートする来年度において、再度利益成長の軌道に戻し、もう一段の成長を目指していきます。私からの説明は以上です。

新着ログ

「電気機器」のログ