三井物産、3Q時点での当期利益と基礎営業CFは順調に進捗 キャッシュ創出力も計画どおり伸長

【経営成績サマリー】

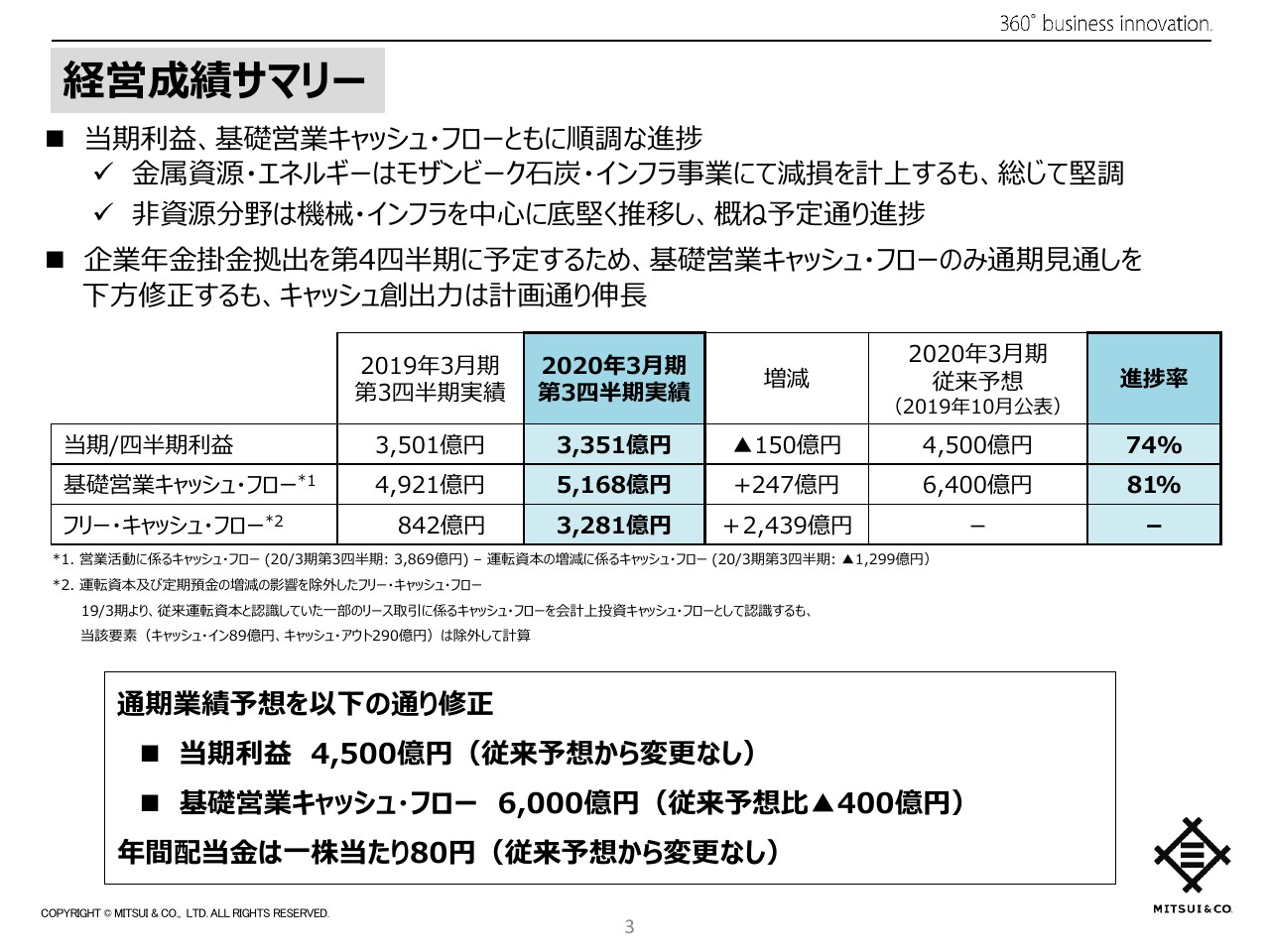

内田貴和氏:CFOの内田でございます。本日はお忙しいなかご参加いただき、ありがとうございます。まず私から第3四半期の経営成績概要、及び通期業績予想についてご説明し、その後経理部長の重田より詳細をご説明します。それでは、プレゼンテーション資料3ページをご覧ください。第3四半期の経営成績サマリーについてご説明します。

当四半期を一言で申し上げれば、金属資源・エネルギーにおいてモザンビーク石炭・インフラ事業の減損を計上しましたが、総じて堅調な推移を示すとともに、資源分野では機械・インフラを中心に底堅く推移し、おおむね予定どおりの進捗となりました。

当社の第3四半期利益は、前年同期比150億円減益の3,351億円、基礎営業キャッシュ・フローは前年同期比247億円増加の5,168億円の資金獲得となりました。昨年10月に公表した従来予想に対する進捗率は、それぞれ74パーセント、81パーセントと順調に推移しています。

通期業績予想は当期利益を従来予想である4,500億円に据え置きました。一方、基礎営業キャッシュ・フローは、企業年金基金への掛金拠出を第4四半期に予定するため、400億円減少の6,000億円を見込みますが、キャッシュ創出力は計画どおり着実に伸長しています。なお、年間配当金は1株当たり80円から変更ありません。

当四半期の世界経済は、米国の景気拡大テンポが緩やかになり、また、中国の景気減速も継続したため、成長の鈍化が続きました。新型肺炎の影響拡大などを含め、全体として停滞感が見られますが、引き続き当社を取り巻く経営環境に十分留意しながら、通期業績予想の達成に向けて経営にあたります。

【重点施策】強固な収益基盤づくりと既存事業の徹底強化

4ページをご覧ください。中期経営計画の重点施策である、強固な収益基盤づくりと既存事業の徹底強化の進捗についてご説明します。金属資源・エネルギー、機械・インフラ、化学品からなる中核分野は、第3四半期までの累計実績が3,099億円となり、当社全体の9割近くの利益を生み出しています。

金属資源・エネルギーは、モザンビーク石炭・インフラ事業にて、約220億円の減損損失がありましたが、Vale資本利子の計上及び重油トレーディングの好調などでカバーした結果、当四半期利益は2,334億円、基礎営業キャッシュ・フローは3,655億円の獲得と、順調な推移となりました。

なお、今回減損したモザンビーク石炭・インフラ事業については、Valeとともに生産性の向上のために大規模改修を3月から予定しており、事業の長期価値向上について取り組んでいます。

次に機械・インフラは、当四半期利益は599億円、基礎営業キャッシュ・フローは656億円の獲得となりました。従来予想に対する進捗率は、それぞれ67パーセントと69パーセントになっていますが、発電、自動車関連、ガス配給などの事業において着実に収益を積み上げています。

化学品は、基礎化学品をはじめとした市況悪化による影響は続いていますが、おおむね予定どおりの進捗です。

【重点施策】キャッシュ・フロー経営の深化と財務基盤強化①

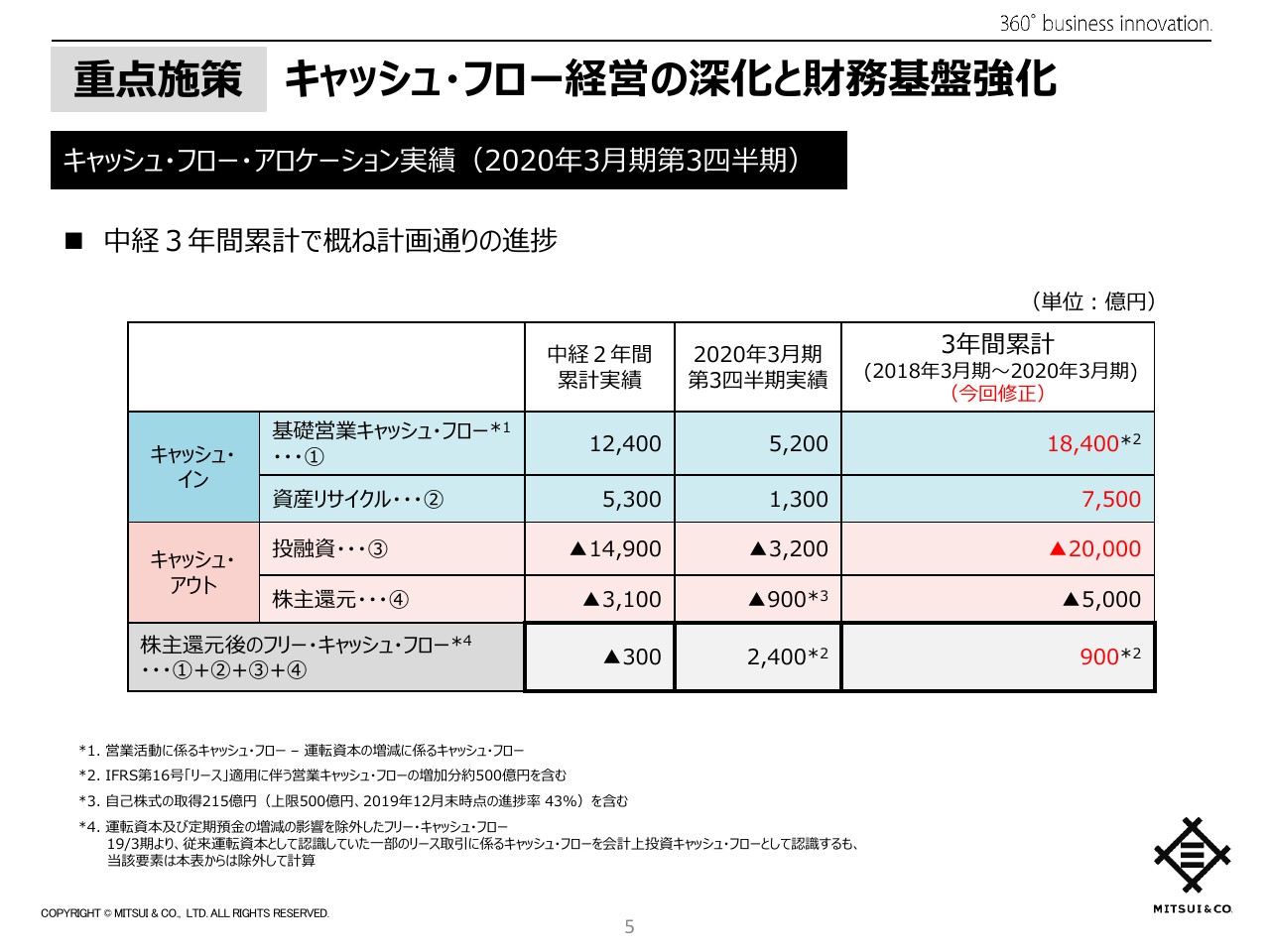

5ページをご覧ください。キャッシュ・フロー・アロケーションの実績と見通しについてご説明します。当四半期累計では、基礎営業キャッシュ・フローの獲得5,200億円に加え、資産リサイクル1,300億円を合わせて、6,500億円のキャッシュ・インとなりました。

一方、投融資は合計で3,200億円を実行し、中間配当額700億円と、すでに実施済みの自社株買い総額200億円の、合計900億円を合わせ、キャッシュ・アウトの合計は4,100億円となりました。

この結果、株主還元後のフリー・キャッシュ・フローは、2,400億円の黒字となりました。なお、リサイクル案件の一部が期ズレすること、また、投資案件を引き続き厳選してきた結果、中期経営計画3年間累計は従来予想比で資産リサイクル、投融資ともに500億円減少する見とおしです。

【重点施策】キャッシュ・フロー経営の深化と財務基盤強化②

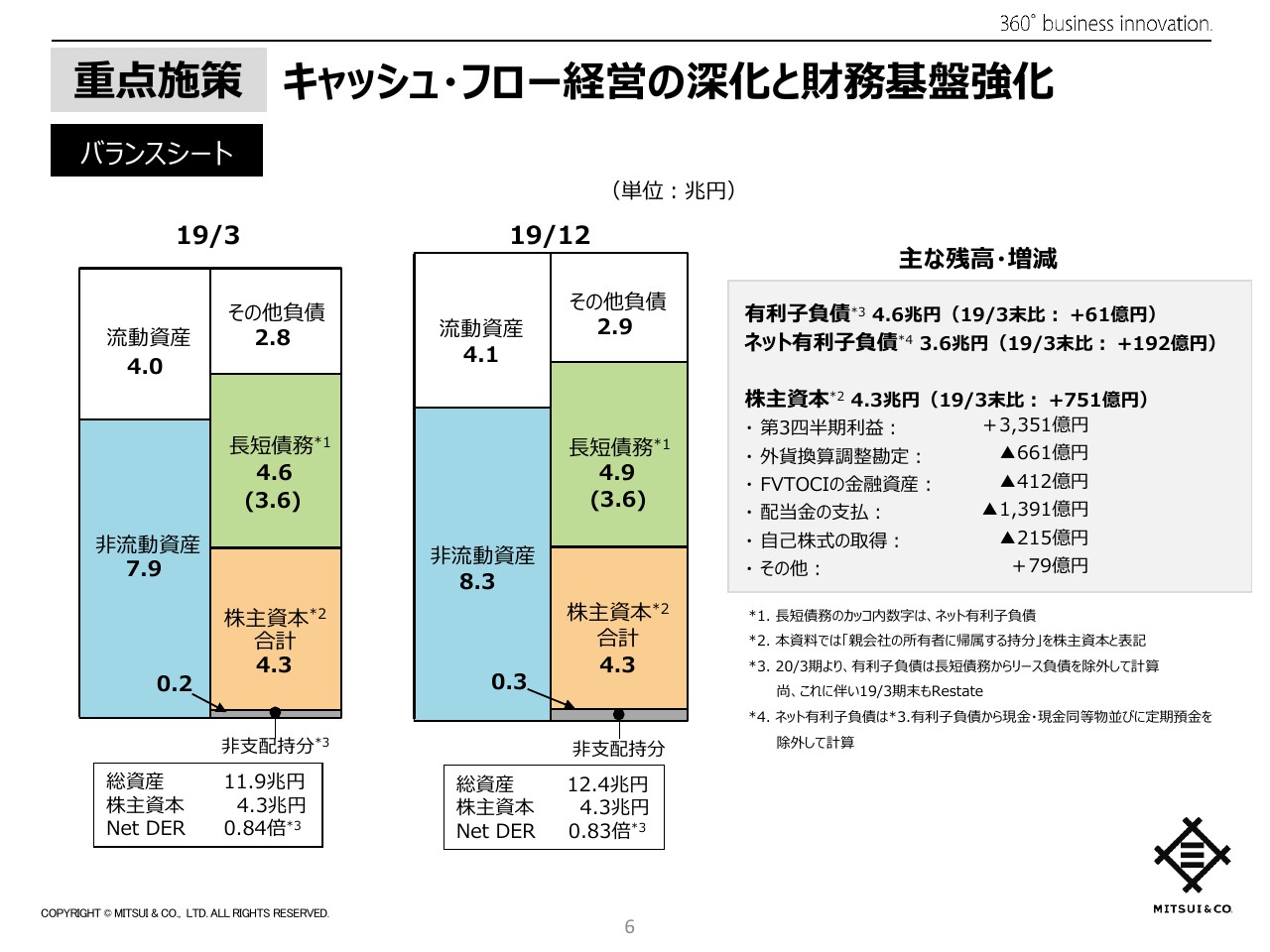

6ページをご覧ください。当四半期末のバランスシートについてご説明します。ネット有利子負債は2019年3月末とほぼ同水準に、また、株主資本は約750億円増加した結果、Net DERは0.83倍になりました。

株主還元方針

7ページをご覧ください。最後に株主還元方針について説明します。2020年3月期の年間配当金については、期首に公表した1株当たり80円から変更ありません。なお、現中期経営計画3年間における株主還元総額は5,000億円、基礎営業キャッシュ・フローに対する総還元性向は27パーセントになる見通しです。今後も業績の向上を通じた株主還元の継続的増加と、資本効率の向上を目指していきます。

以上で私からの説明を終了します。続いて経理部長の重田より、第3四半期業績の詳細をご説明します。

【四半期利益】セグメント別前年同期比 増減要因

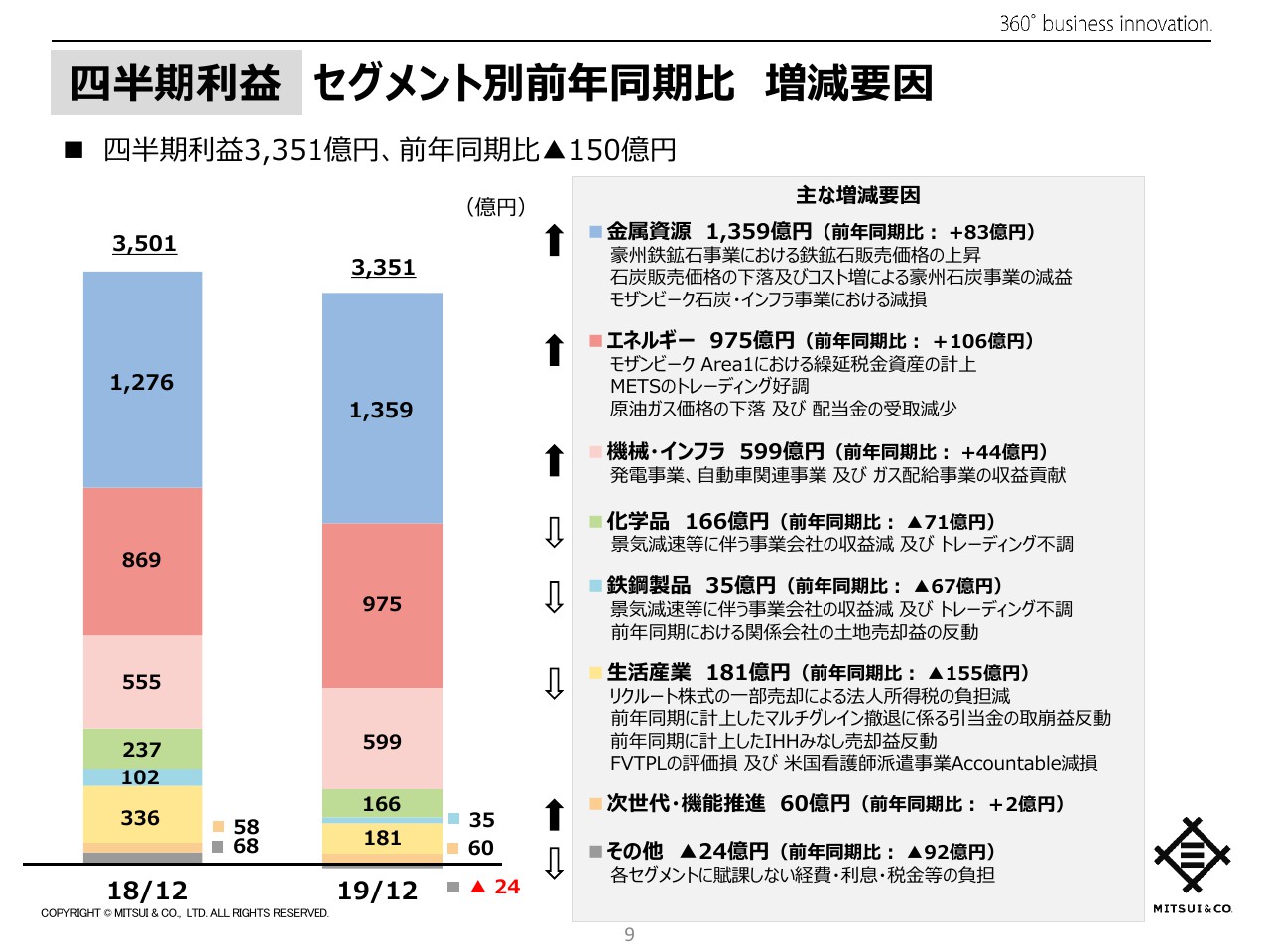

重田哲也氏:経理部長の重田です。それでは、当四半期業績の詳細についてご説明します。9ページをご覧ください。まず、当四半期利益の増減について、セグメント別にご説明します。

当四半期利益は、前年同期比150億円減益の3,351億円となりました。金属資源は石炭販売価格の下落及びコスト増加に加え、モザンビーク石炭・インフラ事業に減損がありましたが、鉄鉱石の市況堅調を背景に、83億円増益の1,359億円の利益となりました。

エネルギーは、106億円増益の975億円の利益となりました。原油ガス価格の下落及び配当金の受取減少がありましたが、モザンビーク Area1のFIDに伴う繰延税金資産計上に加え、METSなどのトレーディングが好調でした。

機械・インフラは、発電、自動車関連、ガス配給などの事業による収益貢献を背景に、44億円増益の599億円の利益となりました。化学品は、景気減速などに伴う事業会社の収益減少、及びトレーディング不調を主因に、71億円減益の166億円の利益となりました。鉄鋼製品は、前年同期の関係会社における土地売却益の反動に加え、景気減速などに伴う事業会社の収益減少を主因に、67億円減益の35億円の利益となりました。

生活産業は、リクルート株式の一部売却による法人所得税の負担減少がありましたが、前年同期におけるマルチグレイン撤退に係る引当金の一部取崩益の反動や、IHHみなし売却益の反動、FVTPLの評価損、米国の看護師派遣事業会社Accountableにおける減損などにより、155億円減益の181億円の利益となりました。次世代・機能推進は、2億円増益の60億円となりました。

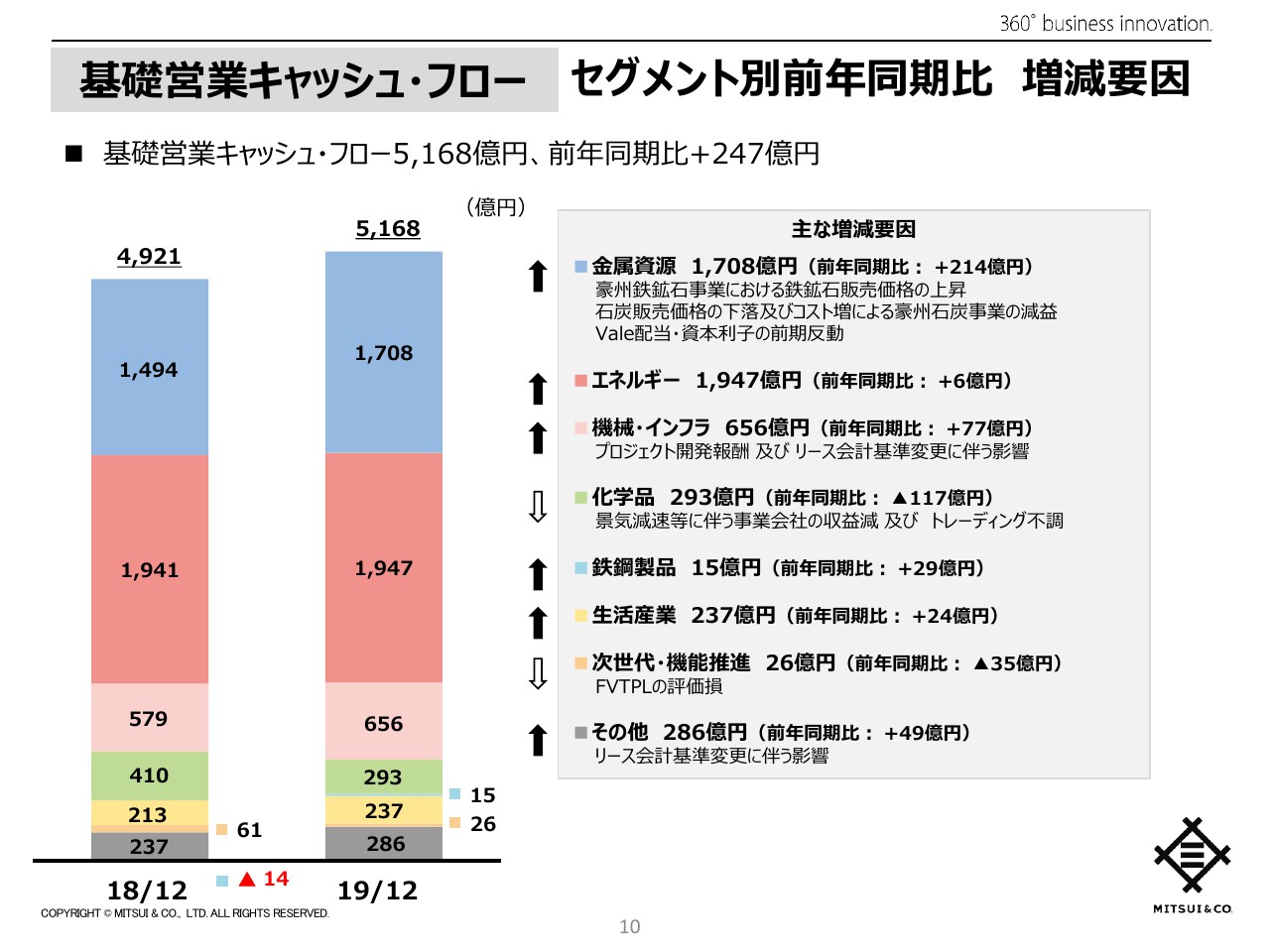

【基礎営業キャッシュ・フロー】セグメント別前年同期比 増減要因

10ページをご覧ください。当四半期の基礎営業キャッシュ・フローは、前年同期比247億円増加の5,168億円の獲得となりました。基礎営業キャッシュ・フローの前年同期比増減は、先ほどご説明した利益の増減理由とほとんど同様となるため、ここでの詳細な説明は省略します。

【四半期利益】要素別増減要因

11ページをご覧ください。ここでは、当四半期利益を前年同期と比較し、その増減を要素別にまとめています。

基礎収益力は、METSのトレーディング好調をはじめ、IPP発電事業やガス配給事業、IHHでの増益がありましたが、上場株の株価下落などに伴うFVTPLの評価損や、市況悪化による各セグメントでの物流収益の減少などにより、前年同期比で約220億円の減益要因となりました。

資源コスト・数量は、豪州鉄鉱石事業や、MOECO、タイ沖における生産数量の増加がありましたが、採掘条件悪化に伴う石炭のコスト増加や、石油・ガス開発事業における償却費及び操業費の増加により、110億円の減益要因となりました。

資産リサイクルは、リクルート株式の一部売却による法人所得税の負担減少を主因に、200億円の増益要因となりました。市況・為替は、原油・ガス価格の下落はありましたが、鉄鉱石の市況堅調を主因に、200億円の増益要因となりました。

評価性/特殊要因は、モザンビーク Area1のFIDに伴う繰延税金資産の計上がありましたが、モザンビーク石炭・インフラ事業及び米国看護師派遣事業会社Accountableにおける減損の計上、さらには前年同期におけるマルチグレイン関連引当金の一部取崩益の反動により、220億円の減益要因となりました。

【重点施策】キャッシュ・フロー経営の深化と財務基盤強化③

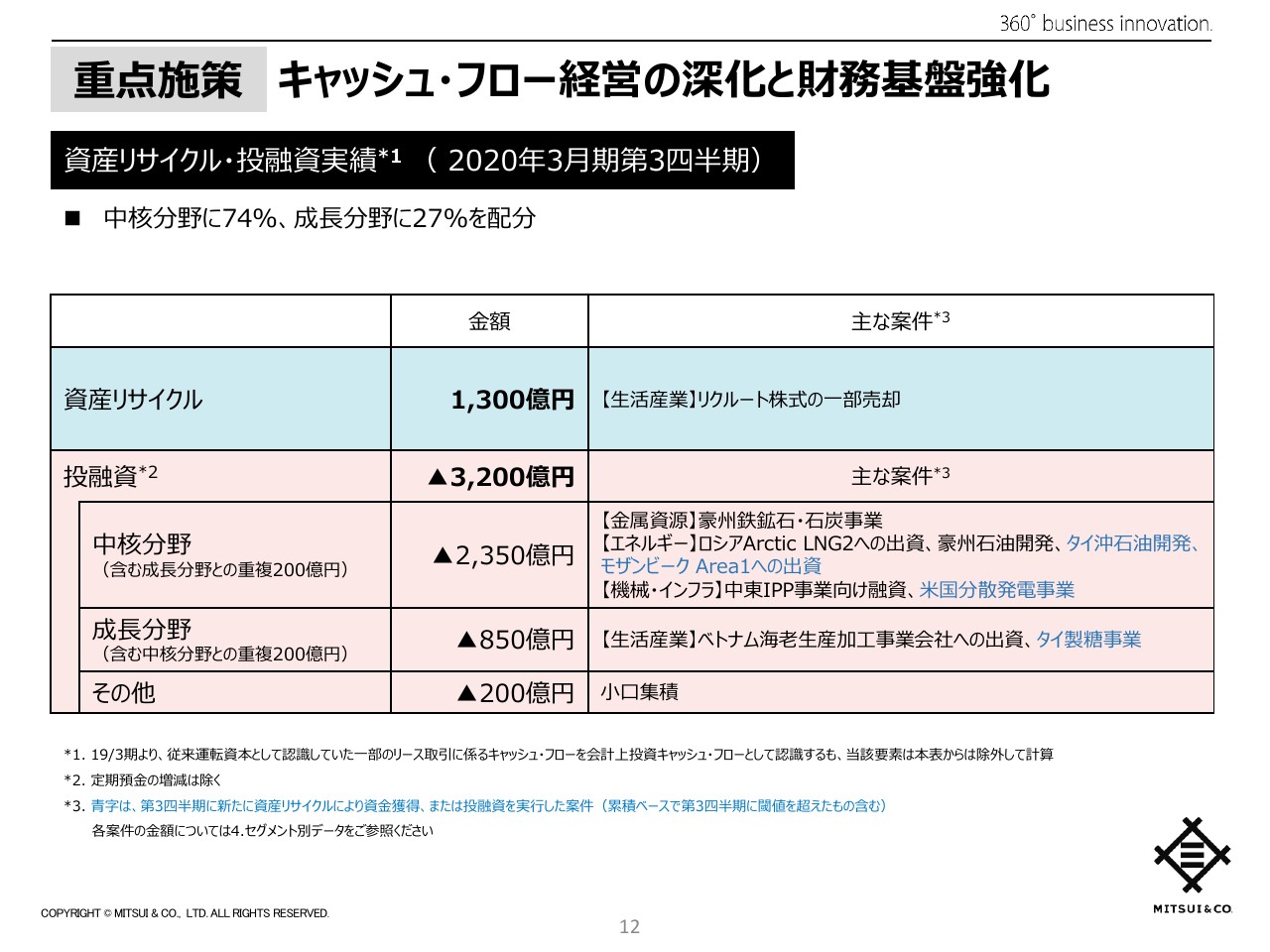

12ページをご覧ください。当四半期における資産リサイクルならびに投融資の実績についてご説明します。資産リサイクルは、リクルート株式の一部売却などにより、1,300億円のキャッシュ・インとなりました。

一方、投融資は合計で3,200億円のキャッシュ・アウトとなりました。当四半期のおもな投融資案件としては、米国分散発電事業の拡大や、モザンビーク Area1への出資に加え、タイ製糖事業の設備更新がありました。

今後も、厳格な投資規律のもと、キャッシュをバランスよく配分することで、中長期的な成長を実現するとともに、財務基盤強化との両立を目指します。

2020年3月期 業績予想(修正)①

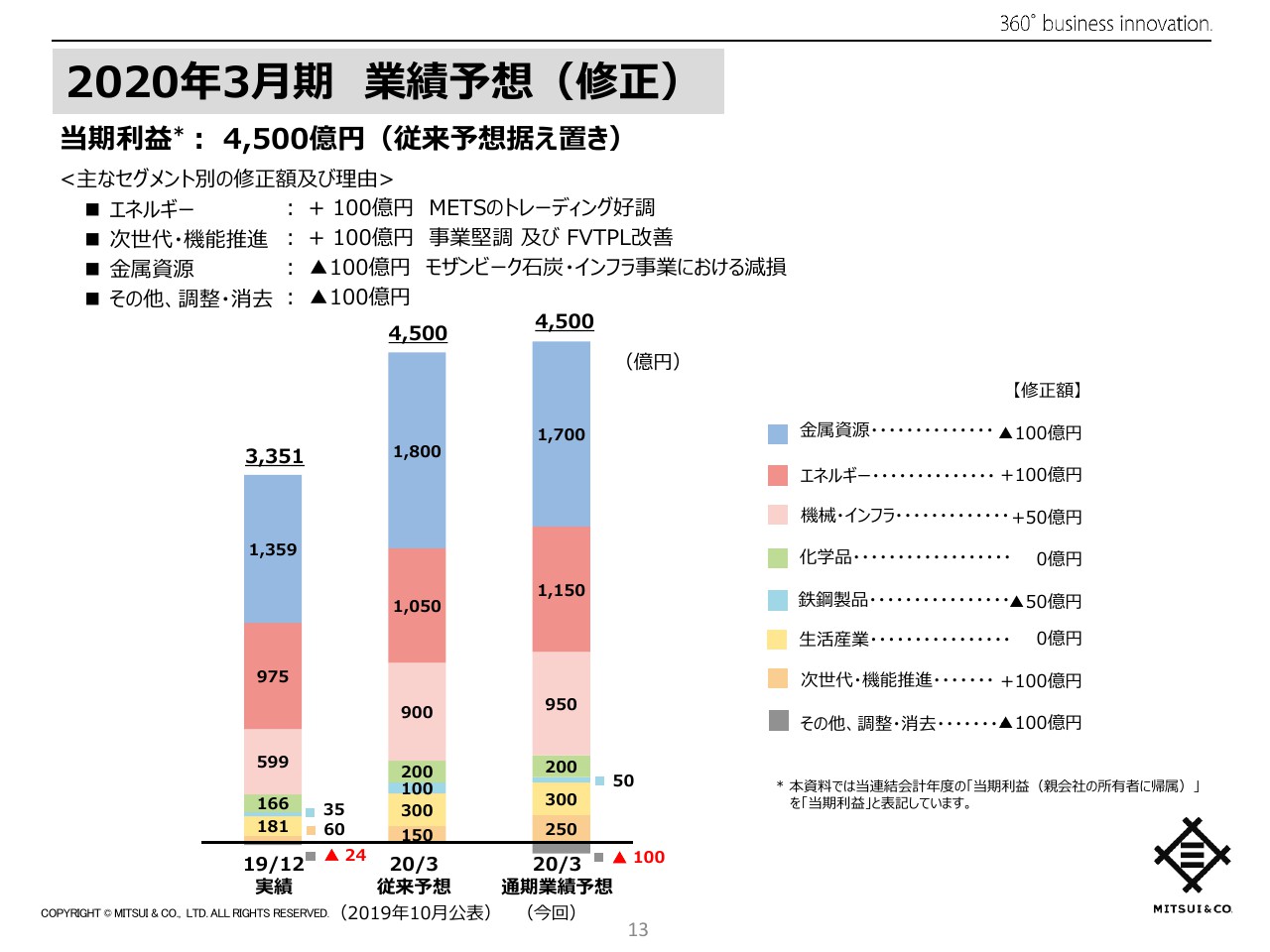

13ページをご覧ください。通期業績予想について、セグメントごとの増減要因をご説明します。

当期利益の通期予想は、昨年10月公表の業績予想を据え置き、4,500億円としました。エネルギーではMETSのトレーディング好調を背景に100億円、次世代・機能推進では、三井情報などの事業堅調、及びFVTPL改善を背景に100億円の上方修正としています。

一方、金属資源でモザンビーク石炭・インフラ事業における減損を主因に、100億円の下方修正をしています。

2020年3月期 業績予想(修正)②

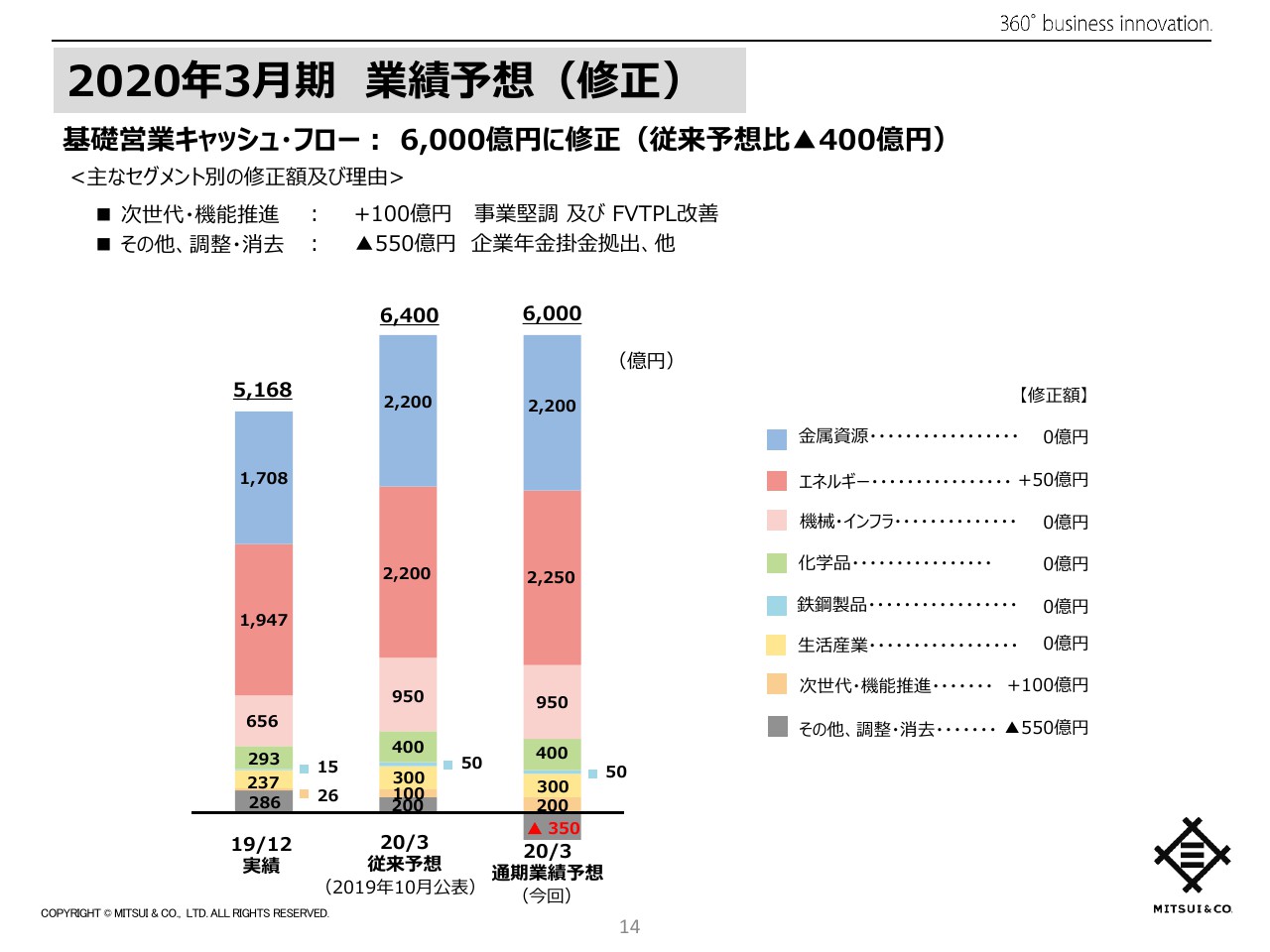

14ページをご覧ください。基礎営業キャッシュ・フローの通期予想は、従来予想比400億円減少の6,000億円に修正しました。その他、調整・消去において、400億円の企業年金基金への掛金拠出を主因に、550億円の下方修正をしています。

その他セグメントの基礎営業キャッシュ・フローの従来予想比増減は、先ほどご説明した利益の増減理由とほとんど同様となるため、ここでの詳細な説明は省略します。

以上をもちまして、私の説明を終わります。

新着ログ

「卸売業」のログ