東洋紡、上期は前期に発生した火災の影響に寄る特損を計上するも売上・営業益は計画に沿い進捗

決算のポイント

楢原誠慈氏:本日は本当にお忙しいなか、私どもの決算説明会にご出席をいただきまして、誠にありがとうございます。また、日頃は私どもの事業運営にご理解・ご支援・ご助言を賜りまして、本当にありがとうございます。

それでは、2019年度の第2四半期の決算説明をさせていただきます。まず決算の概況、それから通期の見通しを説明したいと思います。

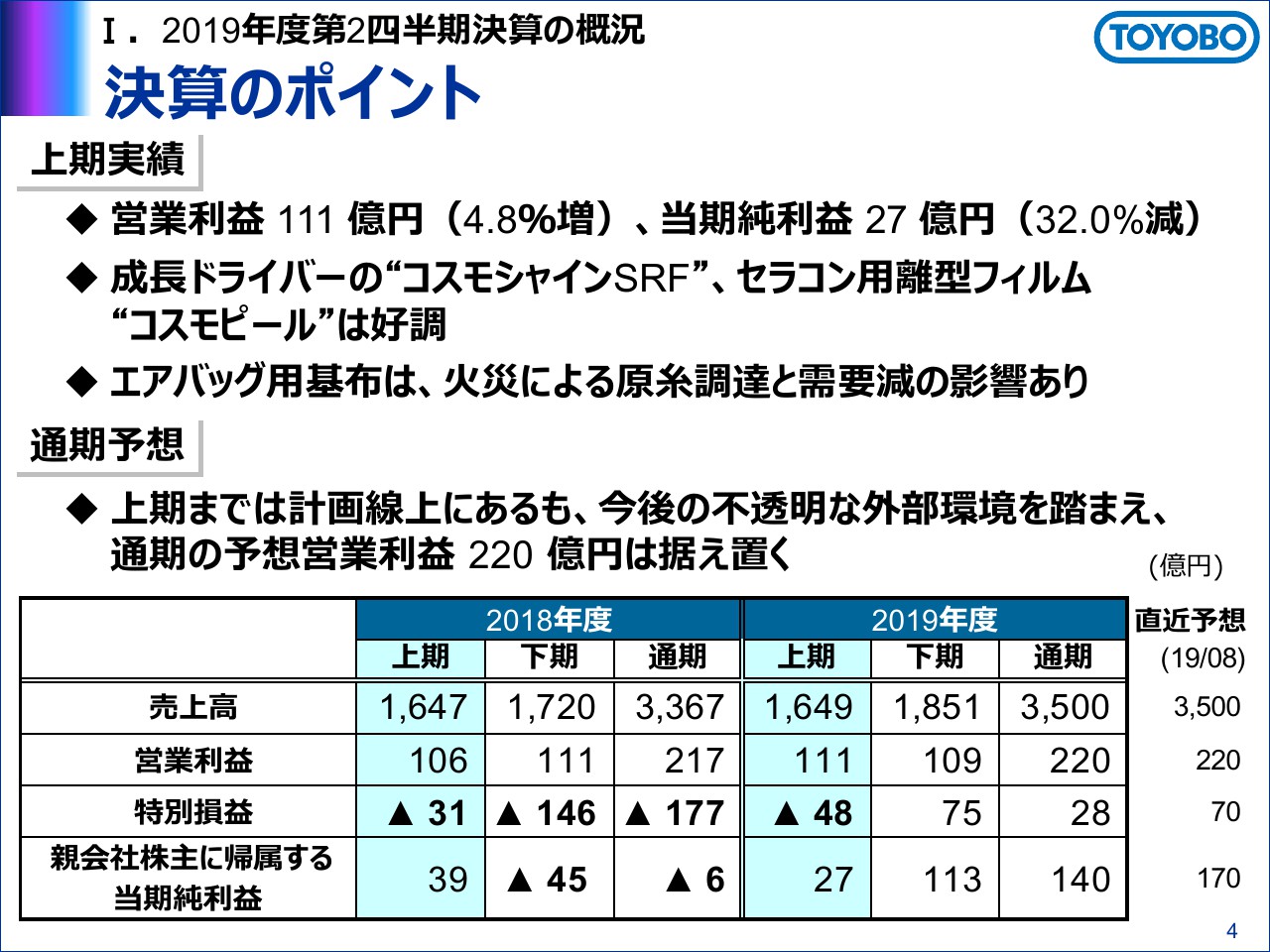

まず、第2四半期の決算の状況でございますが、決算のポイントは、営業利益111億円となりまして、対前年で4.8パーセント増です。一方、当期純利益は32パーセント減益で、27億円となっています。

この4.8パーセント増の主な要因は、エアバッグです。これは火災によって、去年から大変ご心配をかけていますが、原糸調達コストアップや、車の需要が落ちていることもあって需要減の影響があります。

これ以外にも、車の影響という意味では、エンジニアリングプラスチックあたりにもマイナスの影響が出ていますが、これを戦略的に伸ばしていこうとしている「コスモシャインSRF」、セラコン用離型フィルム「コスモピール」が好調でカバーをしていっています。

今までは「いいところはありますが、こういうマイナスがあって、残念ながら減益になりました」という説明が多かったんですが、この10年間、東洋紡のステージが変わってきて、世の中の課題解決につながる、特徴のある独自の製品をしっかり作っていこうという方針にシフトしてきた結果、マイナスはありますが、プラスの要因でカバーして、増益ができています。

全体的に見ると非常に事業環境が厳しいので、他の事業もいろいろ打たれているところはあるのですが、特徴のある製品にポートフォリオを変えていこうと各事業でとりくんでいるため、今回大きく打たれたところがないのも非常に大きいと思います。

もちろん工業用フィルムががんばってくれたので増益なのですが、他のところで大きく足を引っぱると減益となっていたところをなんとか他の事業も目立たないながらがんばってくれて、増益を達成しています。

通期はどうなるかと言うと、みなさまおわかりのように、現状は計画線プラスアルファで来ています。正直に言って、当初は「なかなか難しいんじゃないか」と思っていたのですが、プラスアルファで来ています。

ただ、今後の不透明な外部環境を見ますと、米中もだいぶ話が合意に達しているようでもあるのですが、なかなかわかりません。車の需要が本当に戻るのかもわかりません。スマホ・タブレットほか、電子機器も不透明で、最近ではセラコンも若干減速傾向になっています。

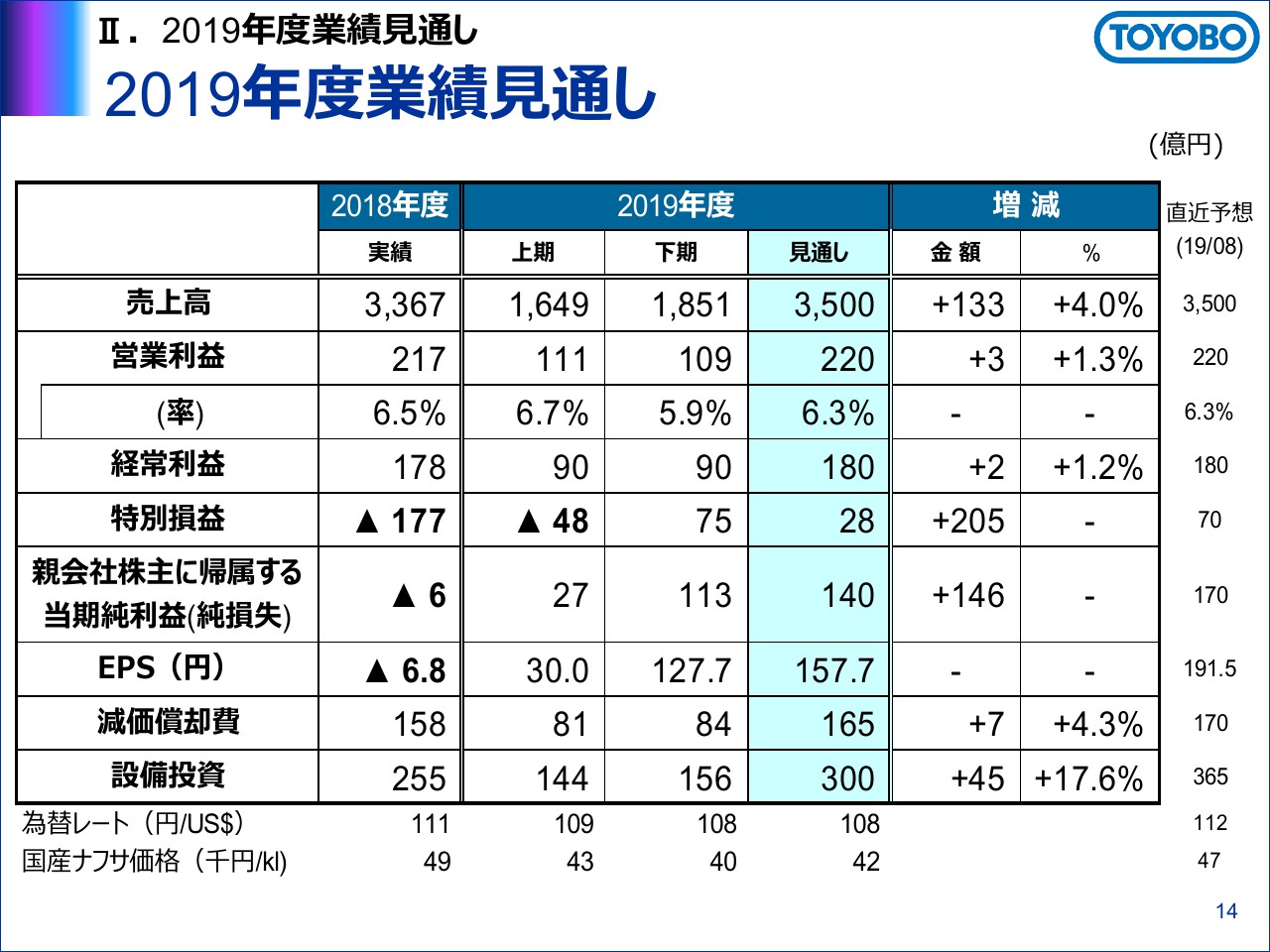

そういったこともあり、通期の営業利益は220億円と、当初の計画を据え置いています。一方で、当期利益は当初170億円と申し上げていたのですが、140億円に下方修正させていただいています。

この要因は2つあり、1つは火災の影響です。去年エアバッグが火災になって、当社が競合に頭を下げ、なんとか生産をつないで供給をつないだことで、お客さまからは非常に評価していただきました。

ただ、そのころの担当者の話では「よくがんばってくれたので、もうこれでいいよ」という話もあったのですが、落ち着いたあとにお客さまで特殊にかかった費用を「やっぱり東洋紡さん、持ってよね」と言われると、なかなかお断りするのもできないため、そのために上期で26億円ほど特損を出しました。

下期はほとんどそういった費用はないと思うので、4億円ぐらいしか見ていません。あともう1つ、固定資産の処分損を年間で20億円強増やしていこうと思っています。敦賀の火災の事故をうけ、保安防災がきわめて大事ということで、外部の人にも入ってもらって全事業所をチェックして回っているときに、4月に空き家で火災があったのです。三重の工場のまったく使っていない建物で、いずれ壊そうと思っていた工場が燃えてしまいました。

ということで、保安防災を考えると、今後使う見込みのない遊休施設については撤去しようということになりました。それが究極の保安防災なので、急遽20億円ほど、撤去費用として出しました。簿価は0円なのですが、撤去費用として20億円ほど余分にかけていこうと思い、そういった火災の関係で、想定よりも20億円ぐらい増えたのと、固定資産の処分損で20億円ぐらい増やし、トータル40億円強の特損を増やしたため、通期としては140億円を考えています。

決算概要 PL・CF

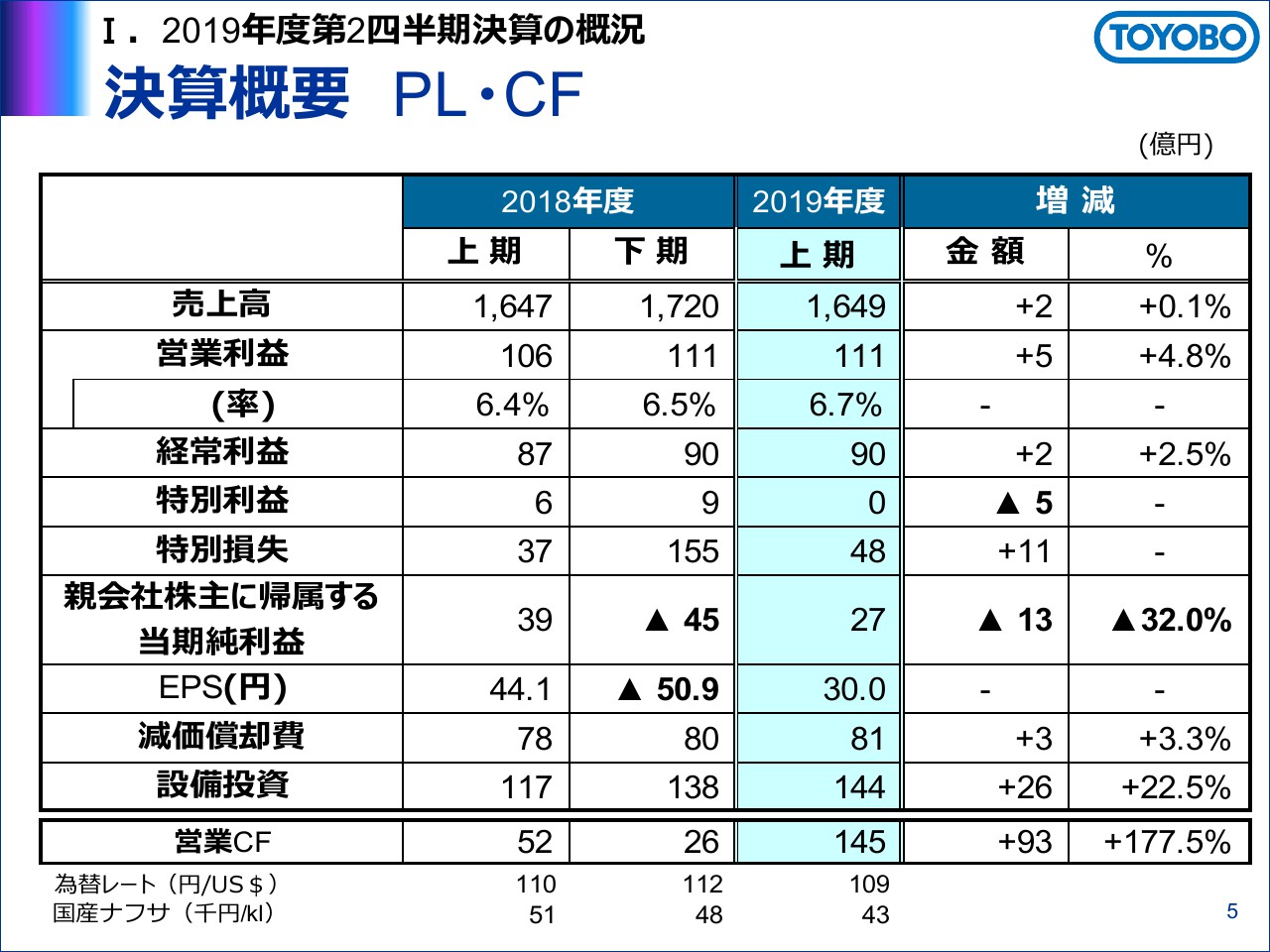

キャッシュフローの特徴を少し見ていきますと、売上高が1,649億円になります。0.1パーセント増で、2億円だけです。しかし、この1,647億円のうち、当社としてはノンコアということでゴムの事業を売却しており、そこで30数億円の売上があったため、それを除くと2パーセントぐらい、厳しい中でも全体としては増収を確保できています。

営業利益は5億円増です。この要因については後ほどご説明いたします。こうやって5億円増えたので、経常利益も2億円増えて、一方、特損としては火災の関係の損失がありました。お客さまでかかった特殊な費用を負担したり、燃えてしまった「ブレスエアー」というクッション材はドイツの関係会社で作ってもらって運ぶためとんでもない輸送費がかかるので、これは特損として考え、26億円となりました。

また、固定資産の処分損で20億円ほど上期だけで計上した関係で、特損が増えて当期利益が減っています。

特徴的なところを見てもらうと、営業キャッシュフローが145億円で、P/Lだけではなくしっかりお金としても残せるようになってきました。これは、経営としていい方向に向かっていると理解しています。

営業利益の増減要因

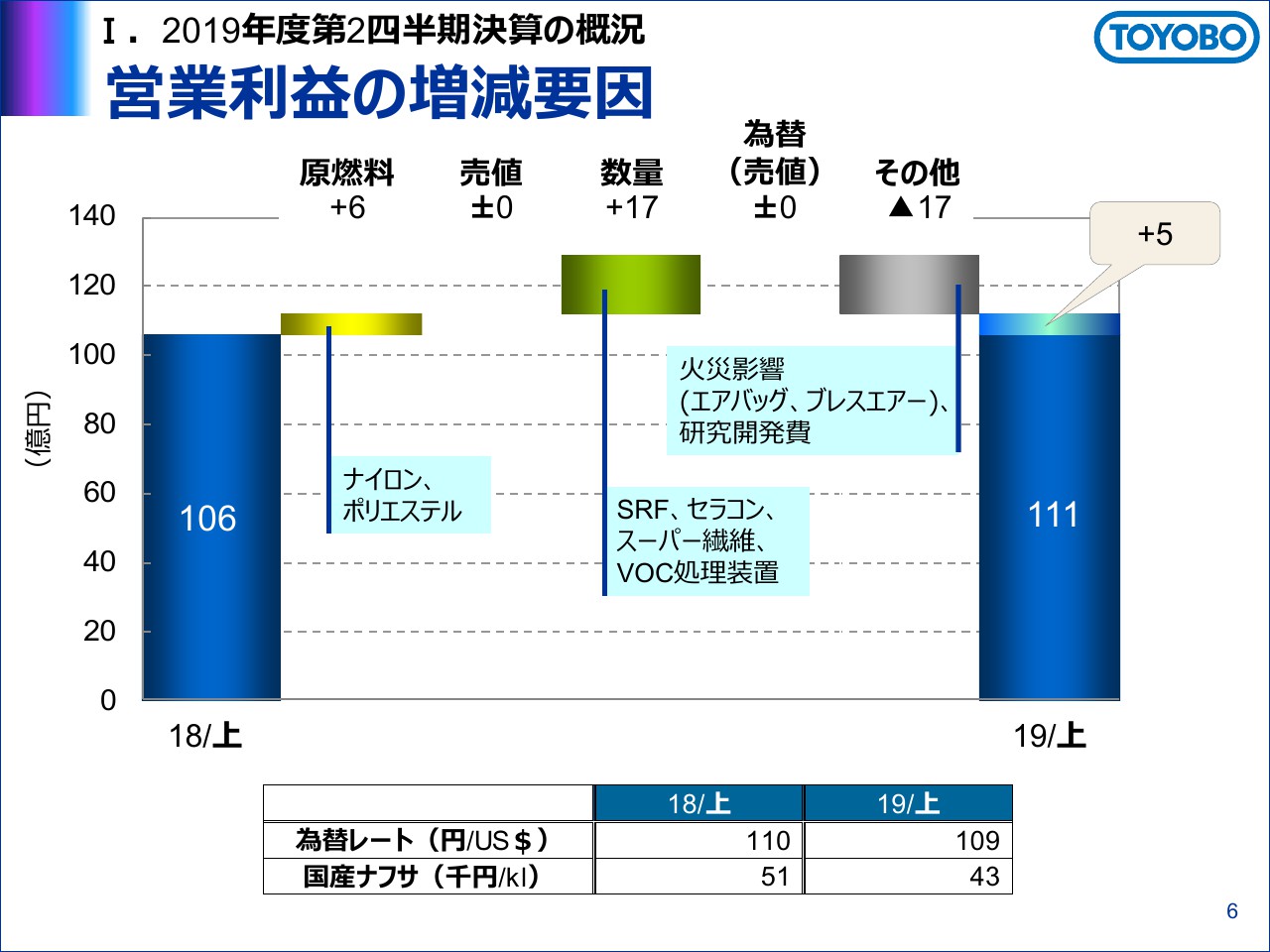

営業利益の増減要因を少しご説明しますと、原料が安くなっているので、原料のメリットがあるのではと思われると思うのですが、在庫の影響もけっこうあり、パッケージングフィルムや天候の不順もあって動きが遅かったため、在庫の影響などを加味すると6億円しかプラスがありません。

もちろん、売値はまだ下げていませんので影響はありません。数量は、SRF・セラコンといった工業フィルムの、先ほど言ったところがグッと伸び、あとは特徴のあるスーパー繊維やVOC処理装置でプラスがあって、トータルで数量としては17億円増加しました。

その他にたくさんマイナスがありましたが、一番大きいのは火災の影響です。エアバッグは、車の販売が落ちて数量が減ったこともありますが、我々が火災を起こしたことで余計に減った面もあると思いますので、エアバッグの対前年の減益は全部ここに入れています。

「ブレスエアー」もそうです。そういう意味では、その2つを合わせて14億円ほどの減益があるので、それが大半です。また、将来に向かって研究開発を増やしていこうということもあり、マイナス17億円となりました。結果として、プラス5億円の増益になったということでございます。

決算概要 BS

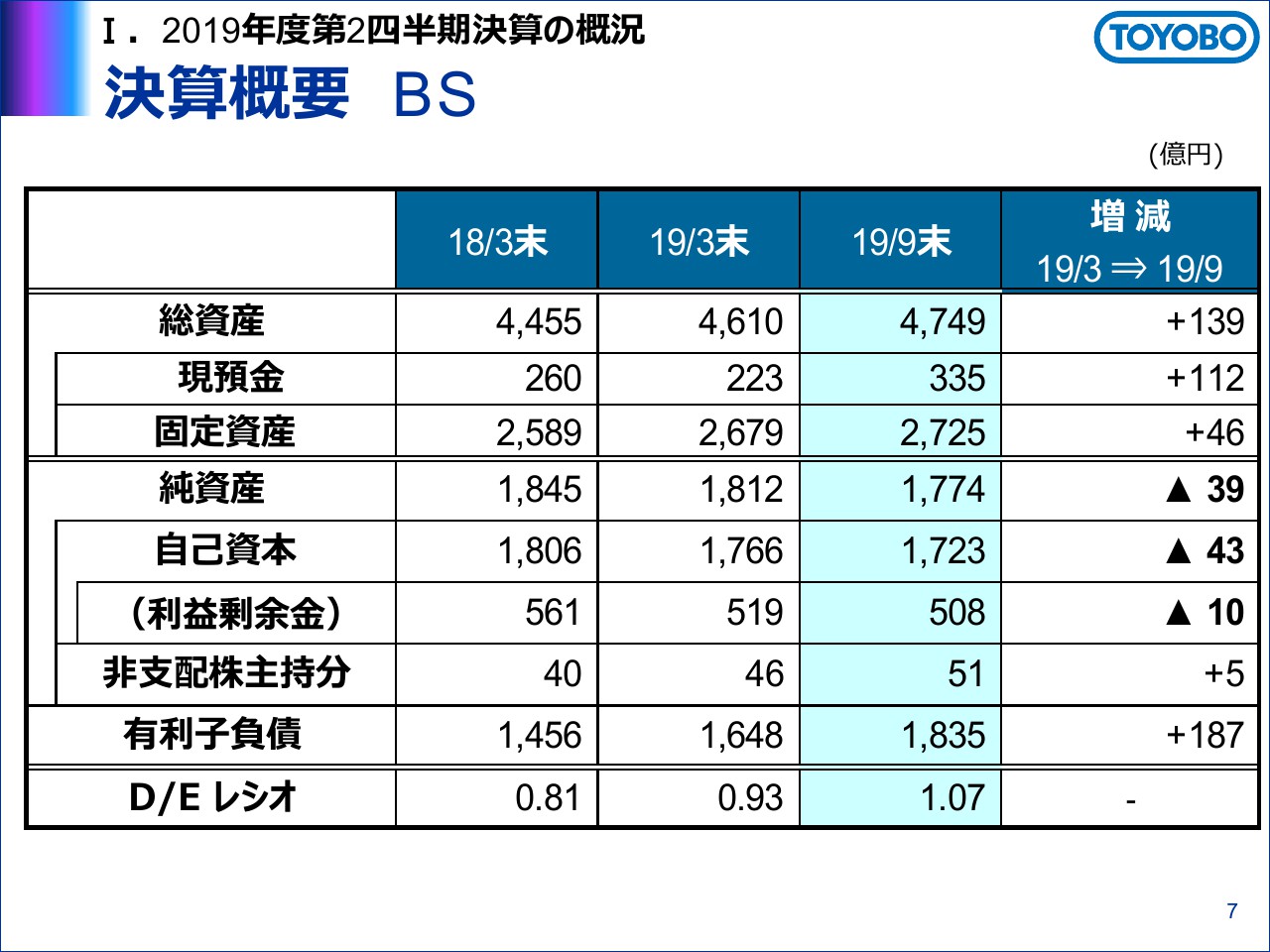

バランスシートの特徴的なところを見ていきますと、総資産が少し増えています。一番大きいのは、現預金を100億円ほど積み増ししたことです。10月1日に帝人のフィルム事業をすべて譲り受けることになりまして、その株式の対価100億円を即時にお支払いしなければいけないので、9月末に準備をしました。

一方で、純資産は3月末から比べるとマイナス39億円となっています。1つは当期利益が26億円しかないなかで配当しているため10億円負けているのと、あと有価証券の評価差額金のマイナスが増えたことで自己資本が43億円減り、総資産は139億円増えたので、結果として180億円借入金を増やして、トータル180億円になっています。

D/Eは最近ずっと1倍を切っていましたが、1.07倍となっています。ただ、火災の保険金の100億円が近々入ってくるため、年度末にはほぼD/Eが1倍ぐらいになると予想しています。

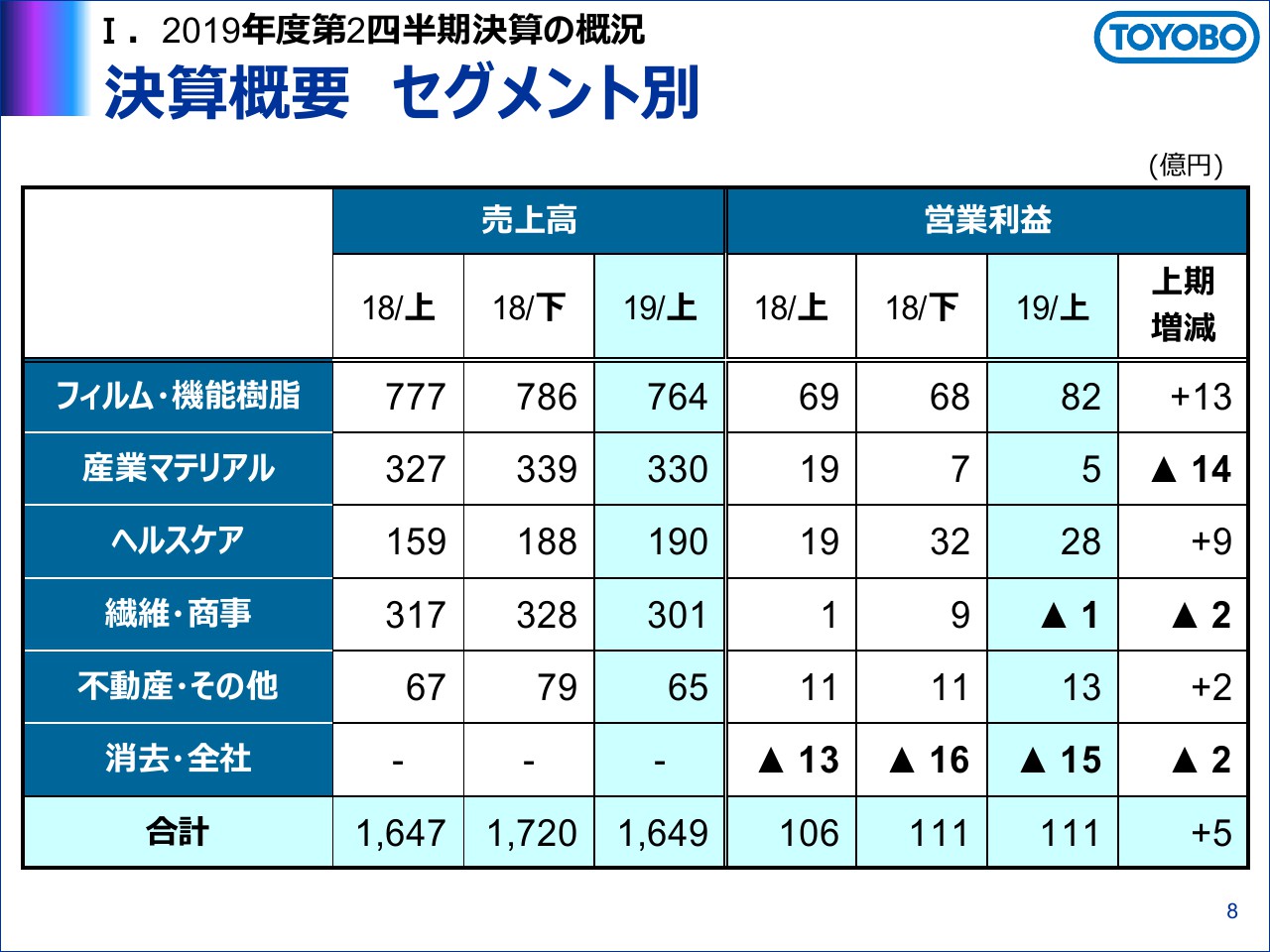

決算概要 セグメント別

セグメント別の特徴を見るとまだら模様です。産業マテリアルに火災で被害を受けたエアバッグ・「ブレスエアー」が入っているため、そっくりそのままマイナス14億円となり、フィルム・機能樹脂とヘルスケアでこれをカバーをして、若干研究開発費を増やしましたが、5億円残ったというセグメントの内訳です。

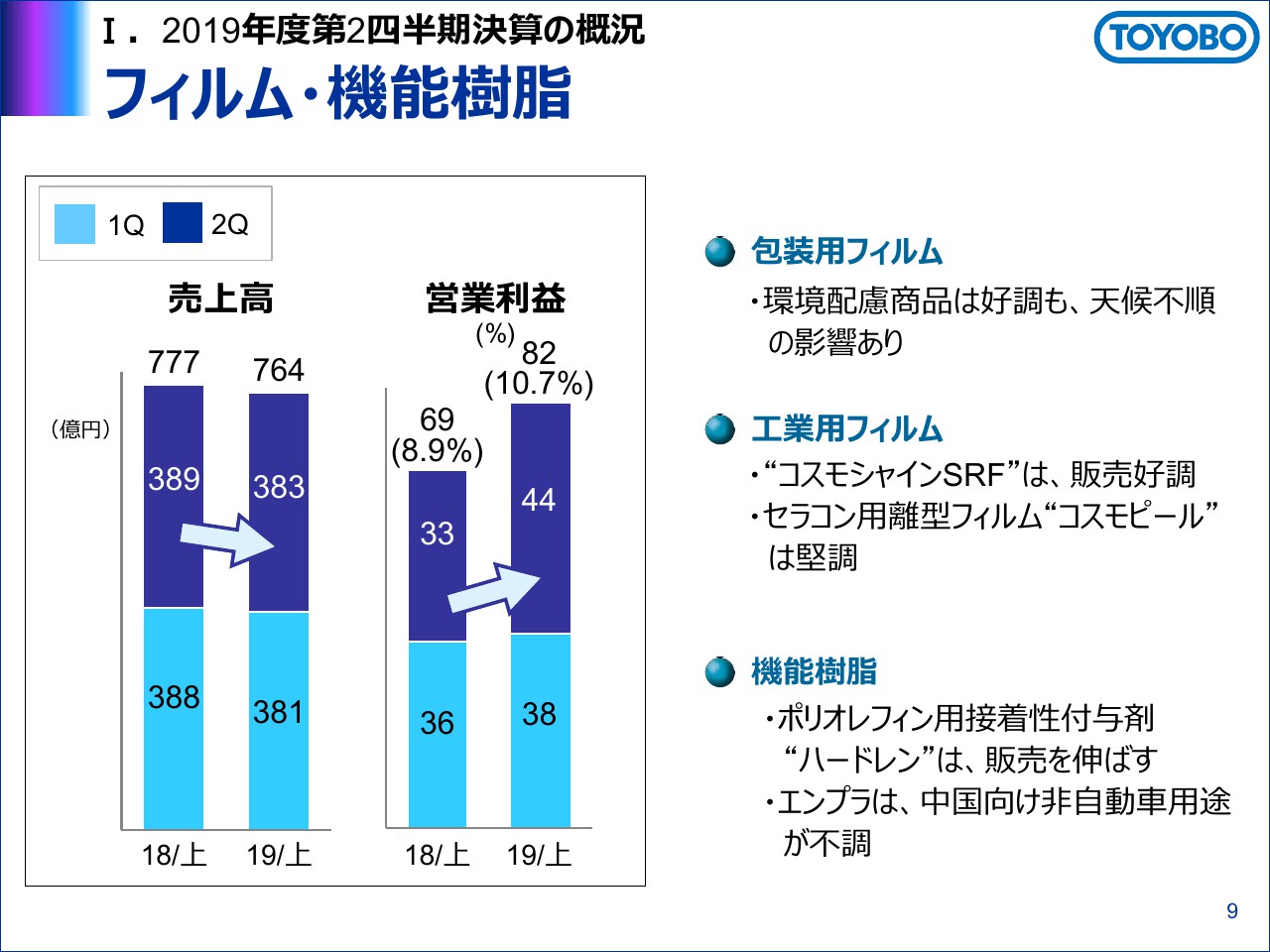

フィルム・機能樹脂

セグメントの中身を見ていきます。フィルム・機能樹脂は我々の主力の事業で「売上高が減っているじゃないか」と思われると思いますが、(去年は)ゴムの事業の33億円がこの中に入っていますので、それを除くと若干増えています。言い訳がましいですが、売上高は減収ですが実質は増収しています。

営業利益は13億円増えています。包装用フィルムにおいて、環境配慮商品についての最近のお客さまのニーズ・考え方はずいぶん変わってきてかなり好調なのですが、全体として見ると、天候不順の影響があって数量が伸び悩みました。

結果として、原料は安くなってきたのになかなかメリットが出ませんでした。そういう意味では、第3四半期以降に原料安のメリットが実現してくると思っています。

一方で、台風19号などにより大きな被害が出ていて、高級野菜のラップ、防曇フィルムは強くていいのですが、野菜などがかなり被害を受けられているので、当社の包装フィルムにも影響があるのではないかと考えられます。そういう意味では、下期も原料安のプラスと、お客さまの被害によるマイナスが相殺し、予断を許さないところです。

工業用フィルムは、SRFフィルムの販売が好調です。セラコン用離型フィルムも好調です。とくにSRFは、みなさまご承知のとおり、テレビもあまりよくないし、かなりパネル業界は厳しい状況なのですが、もともとSRFを使いたいと言われているお客さんがたくさんいて、当社が供給できなかったという状態だったため、向こうのトータルの需要が減ってもSRFの需要はまったく減っておらず、当社が生産効率化したぶんSRFとしては対前年で2割増になっています。

機能樹脂もまだら模様で、接着剤用の付与剤などの「ハードレン」は販売を伸ばしていますが、一方で比較的車が厳しくなったわりにエンプラはなんとか踏ん張っている状態です。中国向けの非自動車用途は工作機械にもけっこう使われていますが、これが激減していて、エンプラは若干の減益となっています。結局、工業用フィルムががんばってくれたぶん13億円増益となっています。

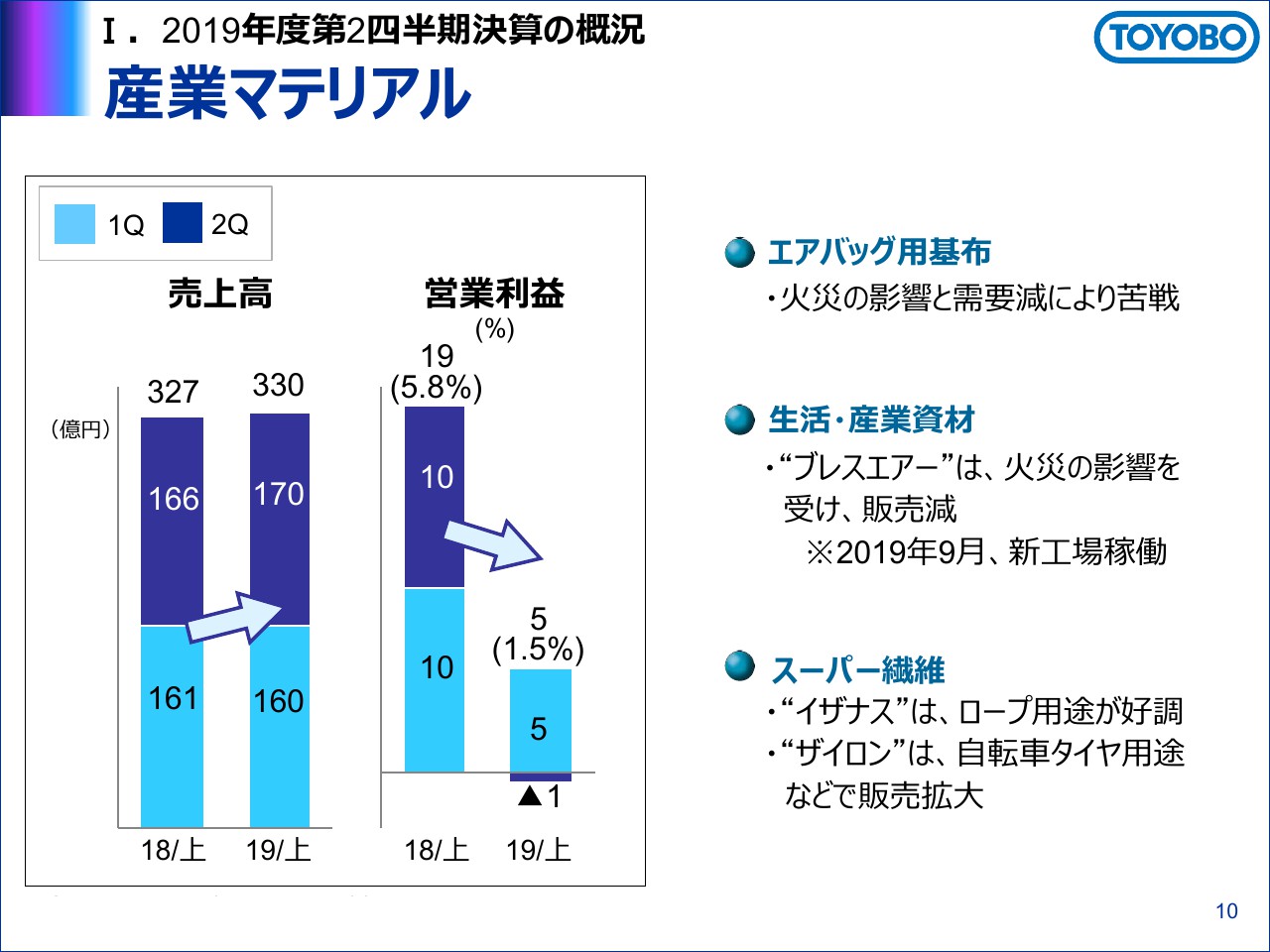

産業マテリアル

産業マテリアルは19億円から5億円と14億円減益になっています。エアバッグの火災の影響と需要減により苦戦しました。当社の要因により減った面もあると思うし、自動車が減ったことによる面もあると思います。これでマイナス10億円ぐらい影響がありました。

「ブレスエアー」も、去年の上期には工場が回っていたのが、(今期は)工場がなくてドイツから運んだり、量も確保できない状態でマイナス4億円が出ているため、このぶんが結局マイナスとなりました。

スーパー繊維にはプラスとマイナスがあって、「イザナス」「ザイロン」は比較的好調でした。もちろんこれ以外にも若干のマイナスがあるので、トータルとするとこのぶんの影響だけマイナスになっています。

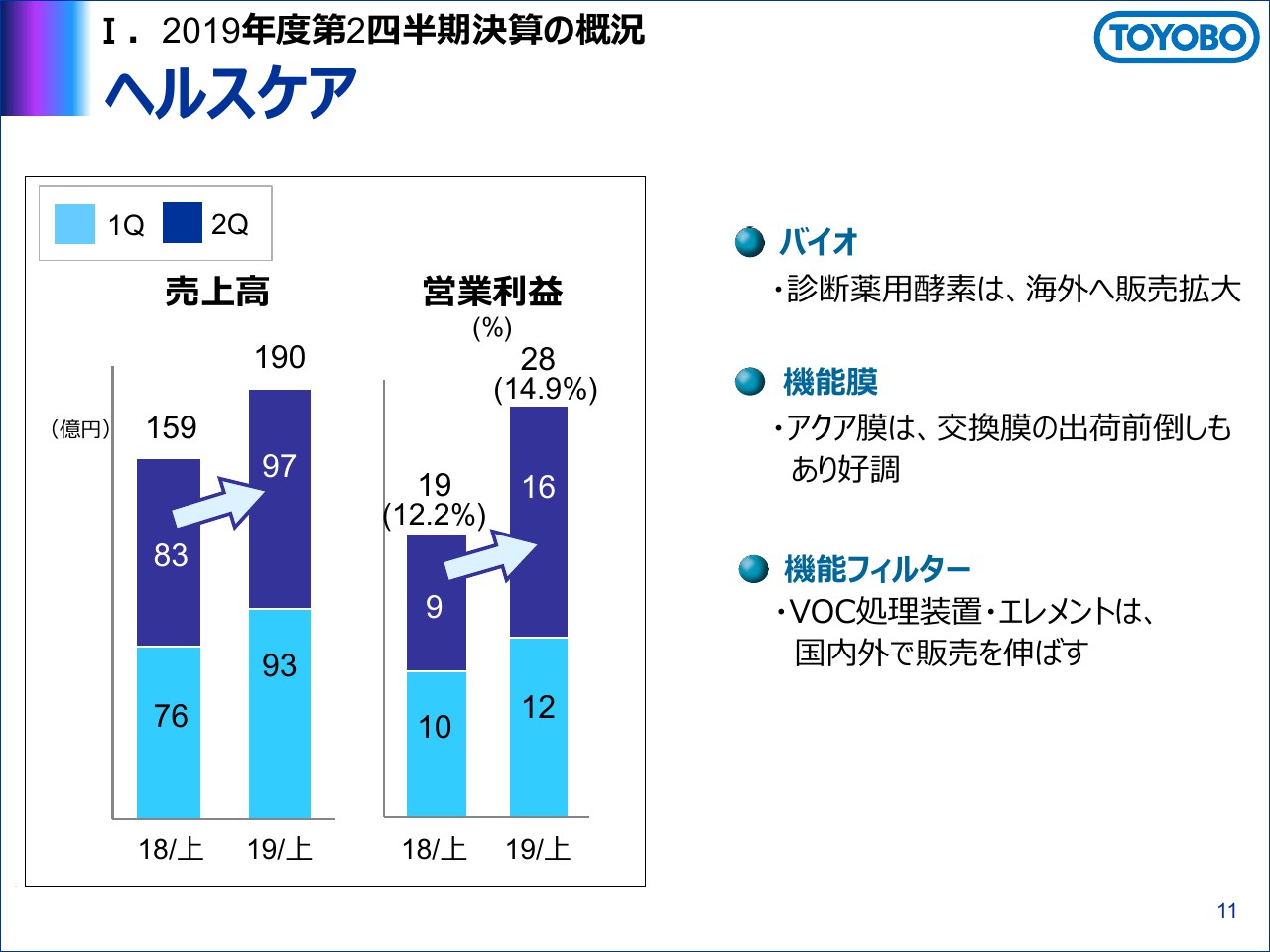

ヘルスケア

ヘルスケアは19億円から28億円となりました。当社は(この分野に)力を入れてきて、その結果伸びたという面もありますが、バイオは診断薬用酵素の海外への販売拡大が進んでいます。機能フィルターも、VOC処理装置やエレメントが国内外で販売を伸ばしています。

ただ、機能膜も、アクア膜で交換膜の出荷があったのですが、当社としては下期に計画していたものを先方のご都合によって早く出した分も2億円から3億円ぐらいあり、本当は下期に出るはずの利益がここに来ていることもあって、上期の28億円は大きすぎたと考えています。

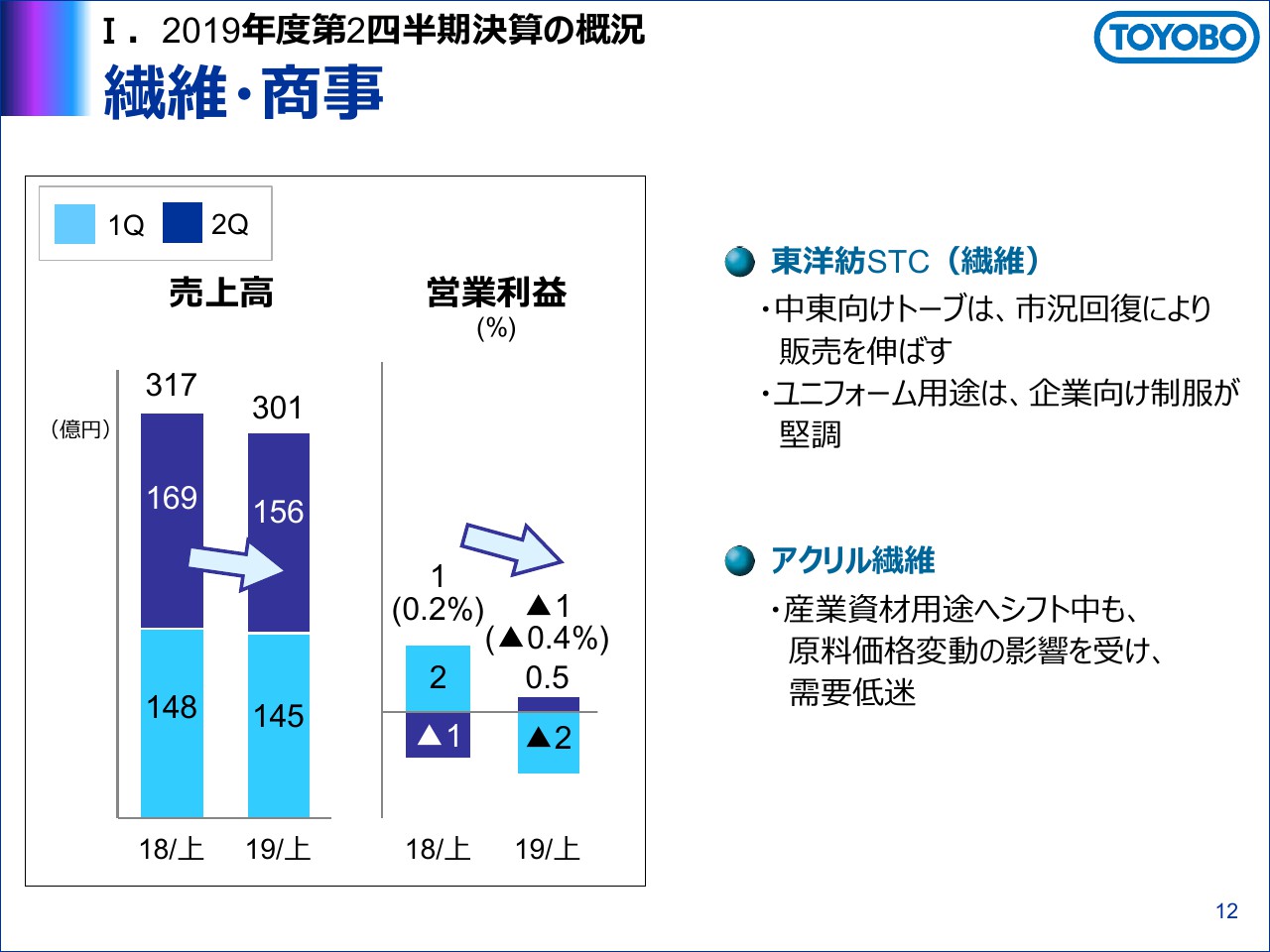

繊維・商事

繊維・商事は、なかなか厳しい状況が今も続いています。プラス面としては、中東向けトーブがようやく市況回復の傾向になり、第2四半期あたりから上向いてきています。それからユニフォームも、オリンピックがあることで制服が堅調です。

一方でアクリル繊維が(不調です)。アクリルは産業資材にシフトしていっているのですが、原料価格変動の影響を受け、需要が低迷しています。

補足しますと、アクリルの値段が少し軟調なのです。そうすると、お客さまにしてみると「もう少し待っていた方が安く買える」ということで在庫をギリギリにされ、引き取っていただけないということがあって苦戦しています。その結果、非常に恥ずかしいことながら、上期は営業赤字となっています。

2019年度業績見通し

年間見通しがどうなるかと言うと、営業利益は下期に硬めという見方もあるかもしれません。今までの東洋紡の決算を見ていただくと、去年は火災があったので下期が厳しかったものの、普通は下期のほうがだいたい15億円か20億円ぐらい多いのですが、不透明感があるので109億円と見ています。

そういう意味では経常利益も当初どおりの180億円と見ています。特別損益は、火災の影響によってかかった特殊な費用や使わない空き家の撤去を進めた結果、140億円と、30億円ほど下げています。

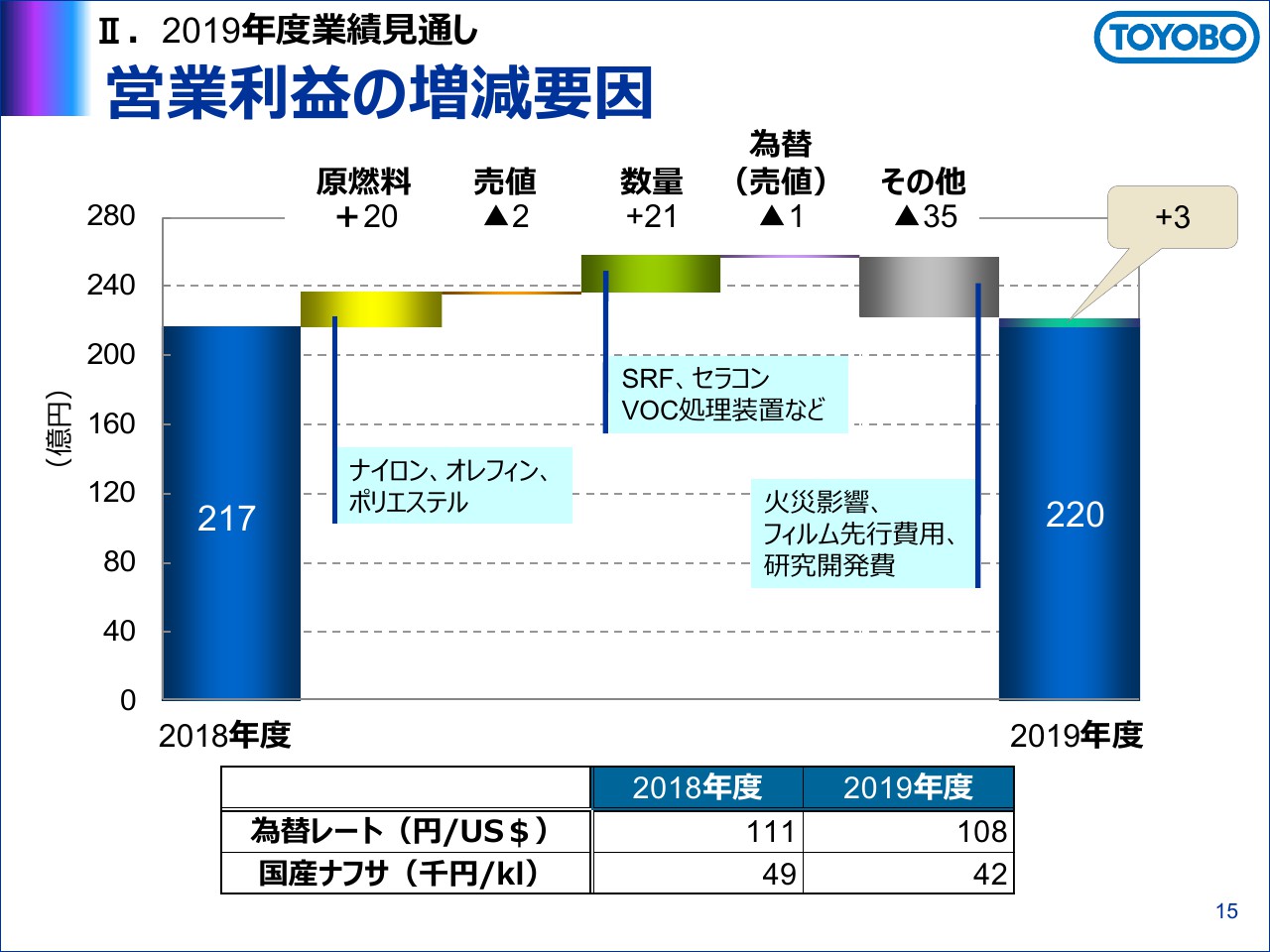

営業利益の増減要因

営業利益の増減です。原燃料は上期では6億円しか見ていなかったのを14億円追加しています。ここであるように、ナフサで7,000円差があると、年間で35億円ぐらいの影響はあるのですが、在庫の影響等もあり、エアバッグの関係も全部入れているため、原燃料は20億円増加としました。

それから、若干売値も下げなければいけないと見ています。数量は上期に17億円あって下期に4億円しか見ていないのは、SRFの生産性をこれ以上上げるのは難しいということもあり、またセラコンが若干弱含みというのもあります。

それから、その他35億円のマイナス要因についてです。上期の17億円に18億円足されているので、火災の影響かというご心配もあるかと思いますが、下期はフィルムの先行費用がけっこう大きいと見ています。

現在、SRFの3号機を作っています。セラコン用のコーターもちょうど立ち上がっているところなのですが、今はまだ試作段階で、そういう意味では、立ち上げる前や試作時にはオペレーターの訓練の期間の給与や試作のために使った原料の費用が13億円から15億円ぐらい出ると予想し、その他でマイナス35億円を見た結果、年間としては、去年から比べて若干増益の220億円と見ています。

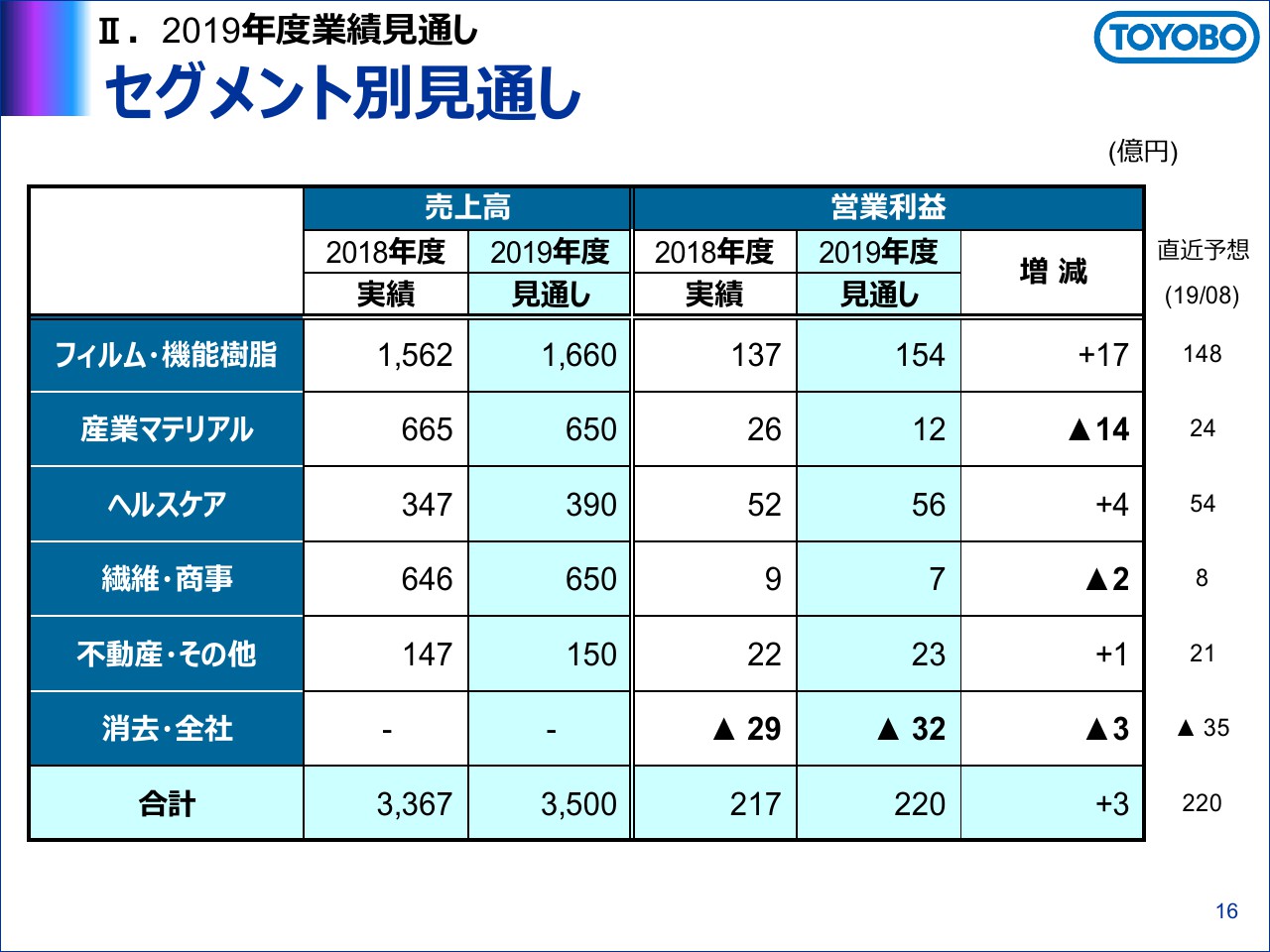

セグメント別見通し

セグメント別に見ると、先ほどご説明したのと変わりませんが、産業マテリアルは去年も火災の影響を大きく受けていたためほとんど変わらないので、上期のマイナス14億円が年間でもここに影響しています。

それからヘルスケアは、上期に少し計上されすぎた部分があるので、年間では若干補正してプラス4億円と見ています。

フィルム・機能樹脂も、上期だと13億円プラスがあったのがなぜ17億円に収まるかと申しますと、先ほど申し上げたフィルムの新しい設備の立ち上げ費用を営業費用で負担するため、前期比で見ると下期はプラス4億円程度しかないと見ています。

新着ログ

「化学」のログ