ジェイテクト、2Qは円高と大幅な需要減に加え北米事業再編の特別損益によって減益幅拡大

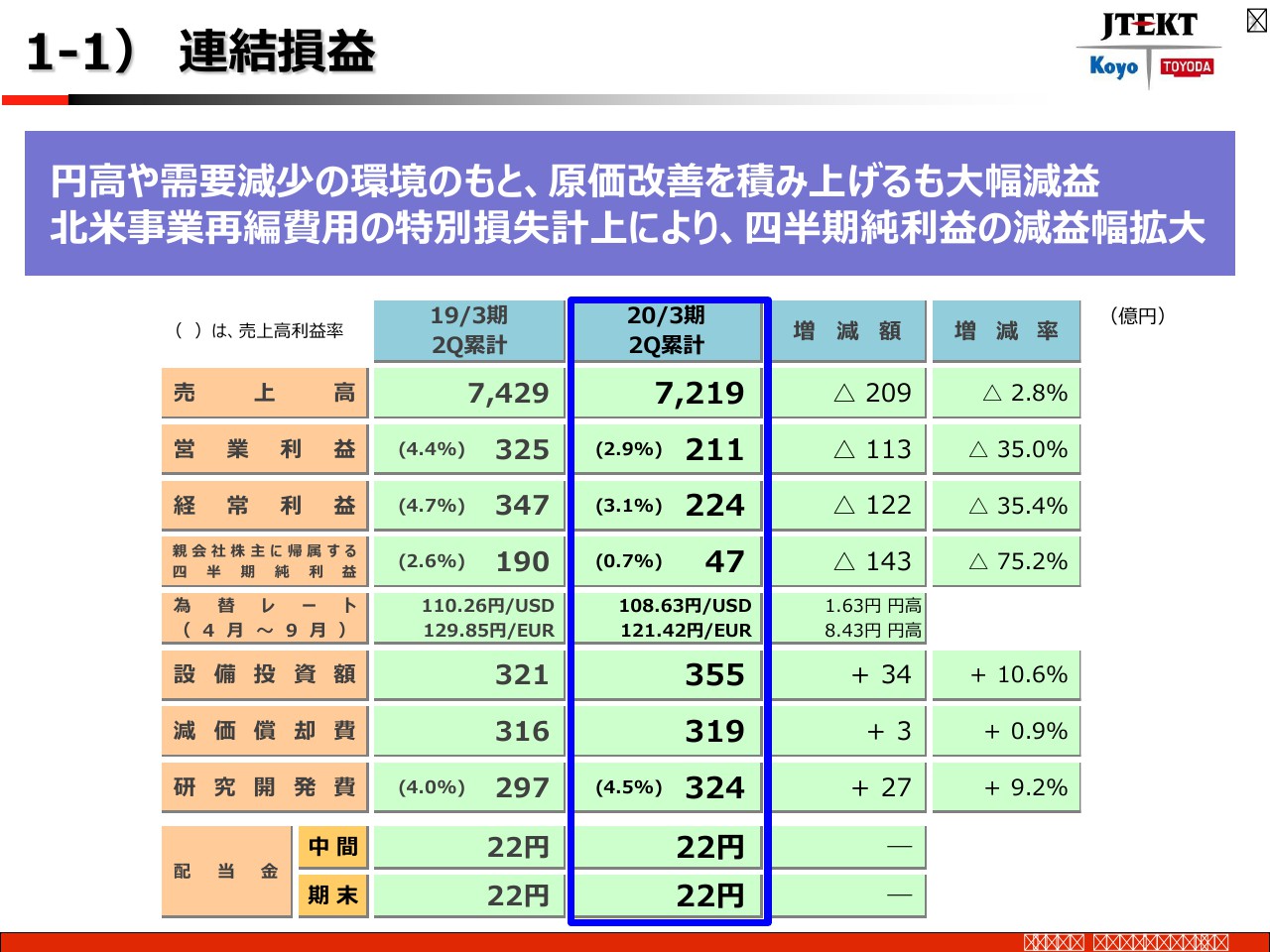

1-1) 連結損益

牧野一久氏:みなさまおはようございます。よろしくお願いいたします。

まず、第2四半期までの決算の状況ということで、ここに書いてあるとおりでございます。売上7,219億円、前年から2.8パーセント減、利益につきましては営業利益、前年から35パーセント減、経常利益35.4パーセント減、四半期純利益に至っては75.2パーセントの減益ということでございます。

やはり円高と、大幅な需要の減もございました。そのなかでなんとか踏みとどまるということで、原価改善を積み上げてきましたが追いつかなかったということと、当社は北米の事業再編を行っております。

その費用として大きく特別損失を計上したというのが、今の内容でございます。本来は減配ということもあるのですが、先ほど社長からありましたように、この下期なんとか踏みとどまって来期(の業績回復)を期待して、安定配当ということもございますので、配当は22円で据え置きます。

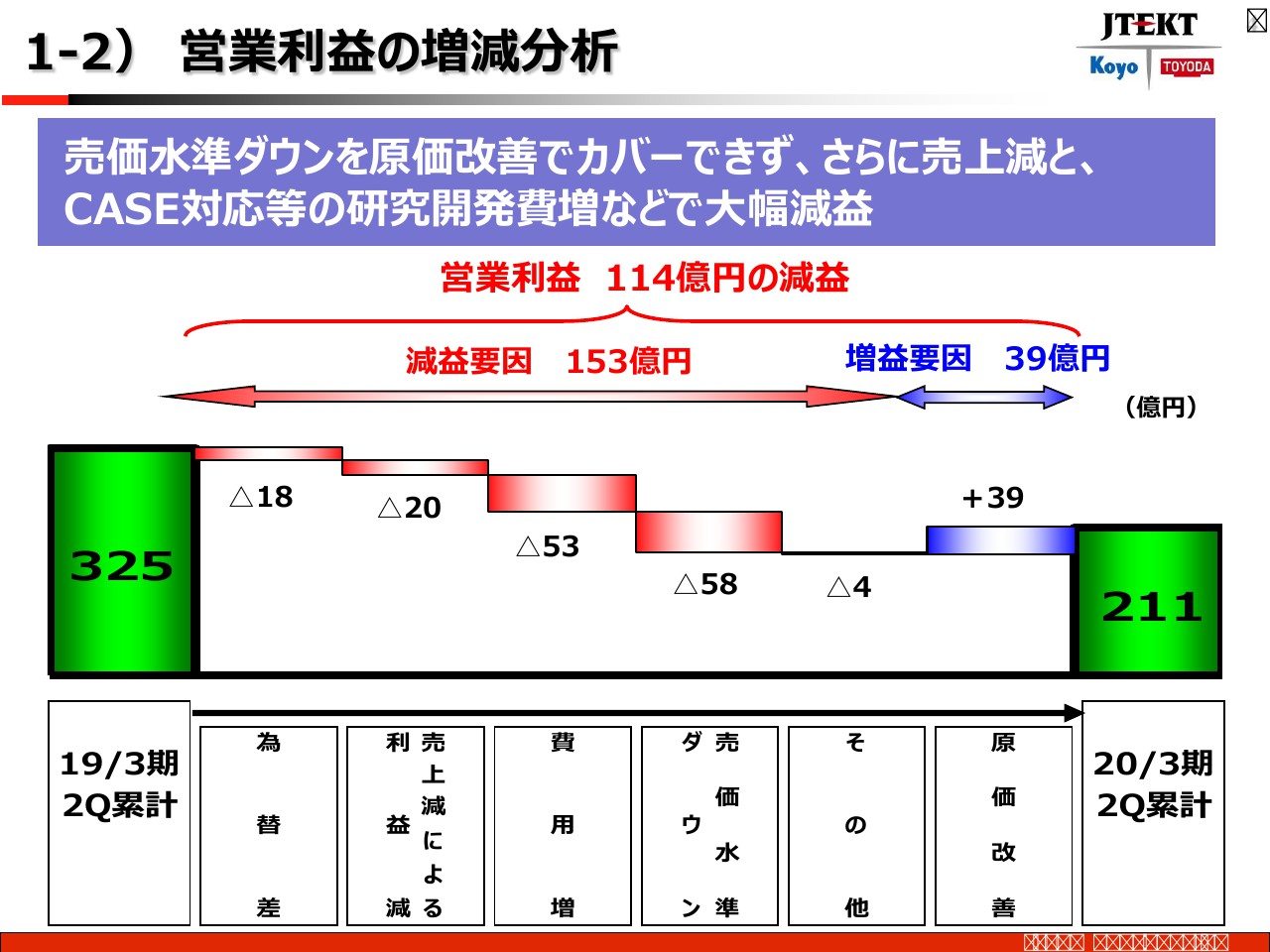

1-2) 営業利益の増減分析

これが営業利益の増減益要因です。お客さまからの価格協力要請は非常に強くて、お客さまからのCASE対応の減資も非常に大きかったです。これはもともとから予想していたことですが、それを原価改善でカバーできず、さらに今回は、中国を中心に大幅な売上減と、CASEへの対応で、高水準の開発費の状態が続いているということで、大幅な減益という内容でございます。

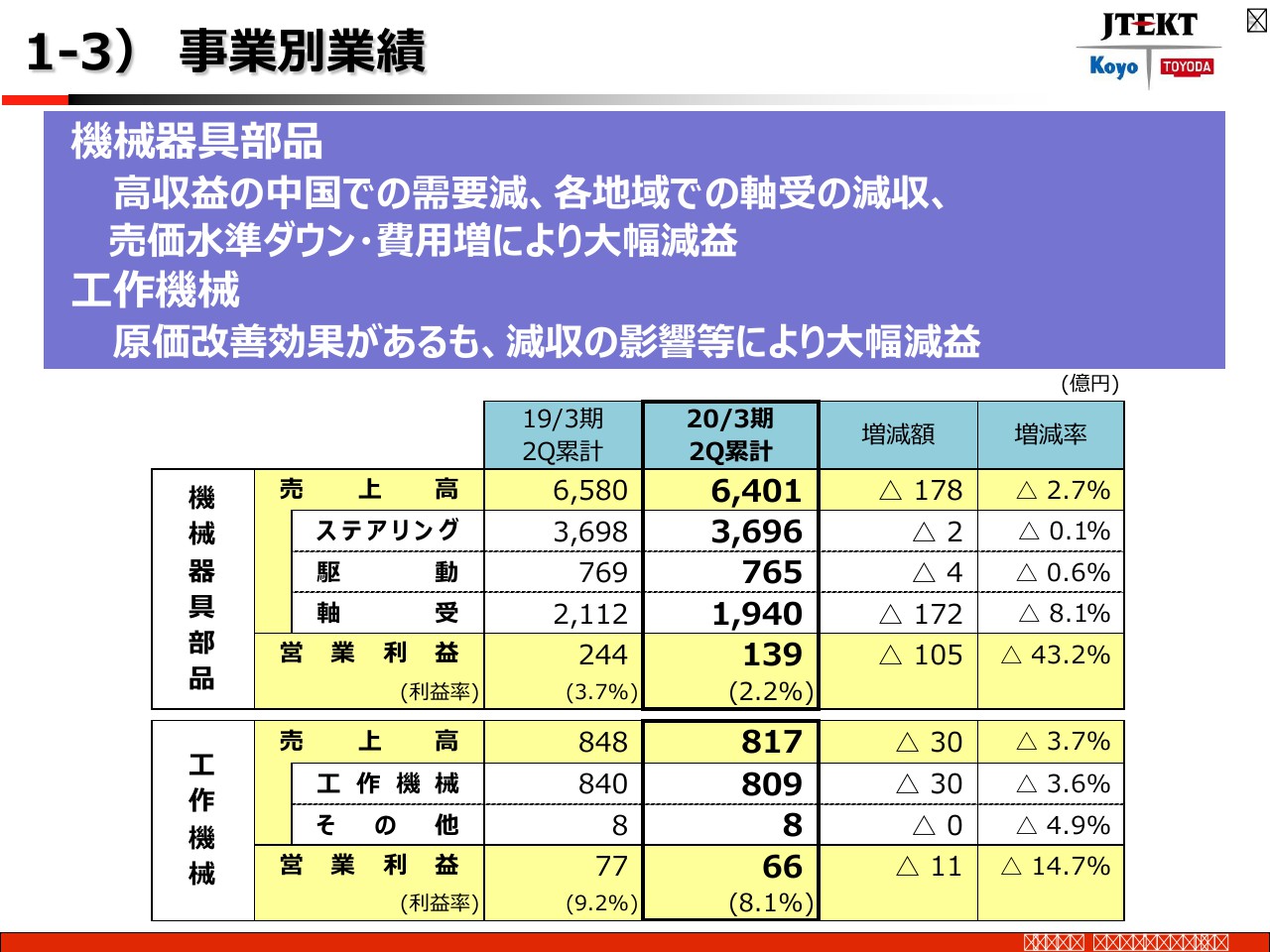

1-3) 事業別業績

これは事業別の内容です。機械器具部品、工作機械と、セグメントで分けております。

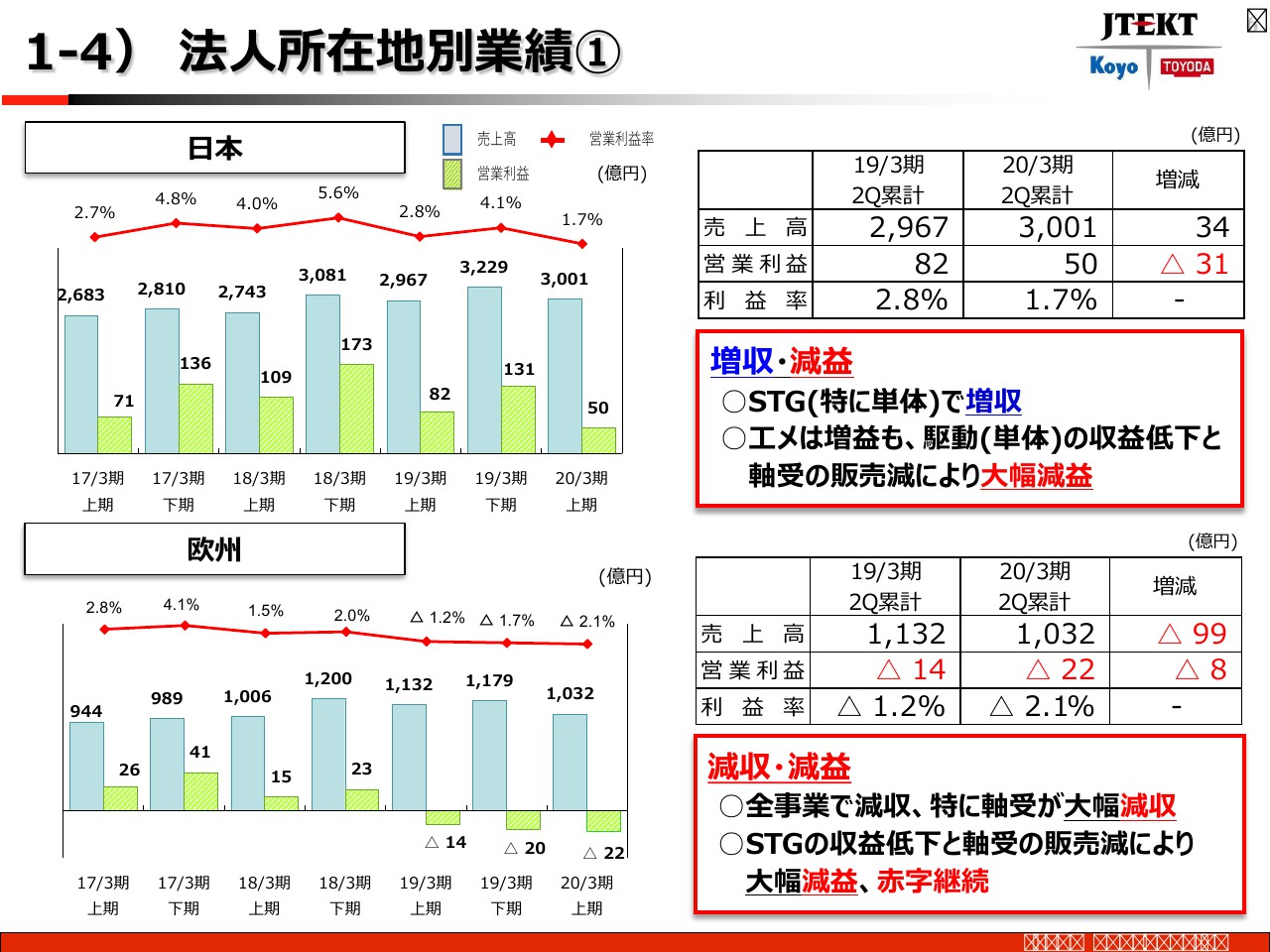

1-4) 法人所在地別業績①

これが地域別の内容です。まず日本につきましては、増収の減益となりました。ステアリングでは増収ということなのですが、やはり軸受の大幅な販売減の影響が非常に強くて、結果的には利益としては大幅な減益ということでございます。

それから欧州です。欧州は当社が非常に苦しんでいる地域で、全事業で今回は減収、とくに軸受の減収が非常に大きいです。

その中で、ステアリングの新規のビジネスがロスコストを出しており、現在は少し改善に向かっておりますが、とはいえその影響と軸受けの販売減による影響で大幅な減益ということでございます。

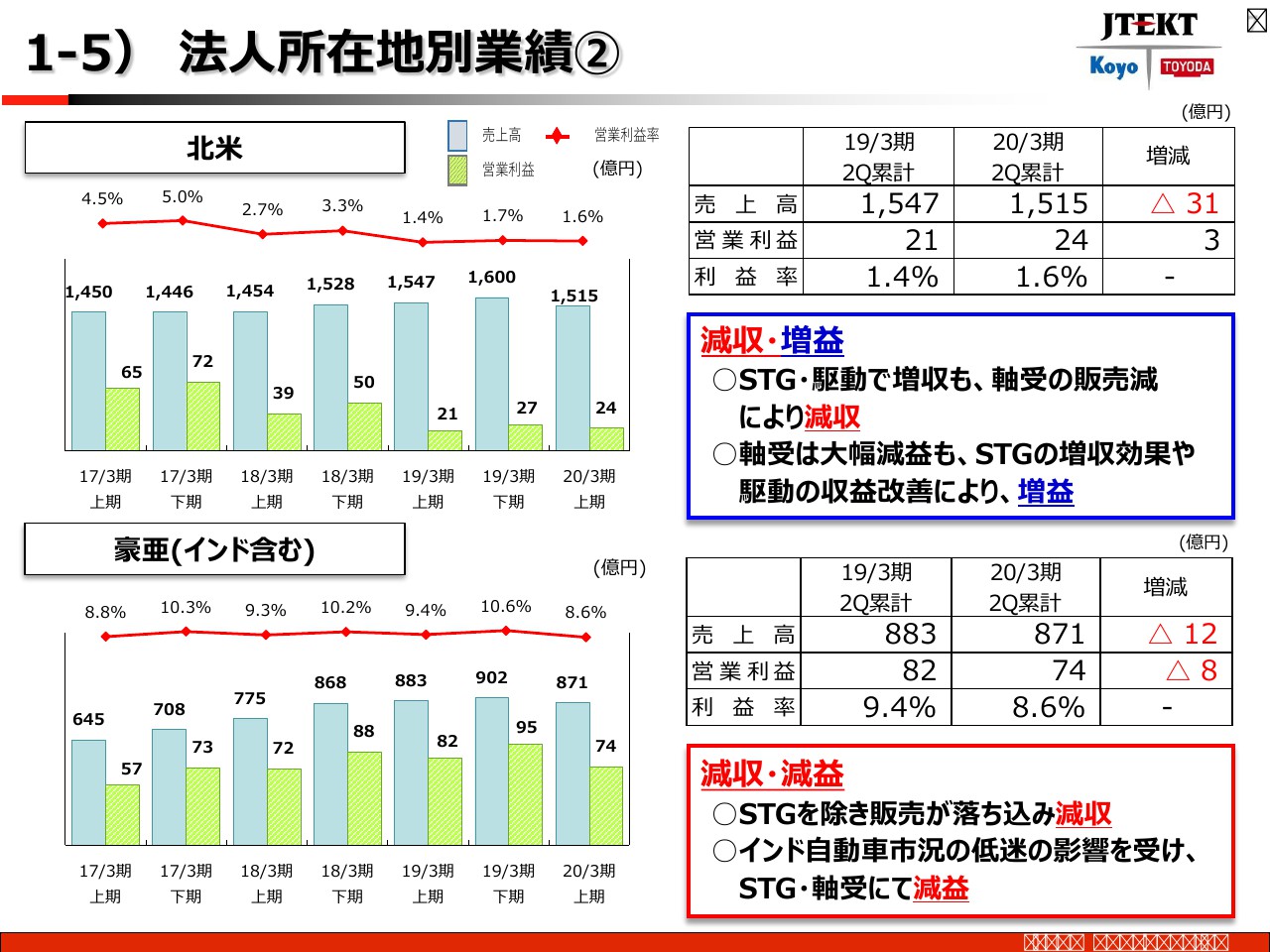

1-5) 法人所在地別業績②

北米は今回、事業再編において、新規ビジネスや苦しんでいたところの改善が若干見られてきたとあります。それで、減収のなかでも利益を持ち直しているという状況でございます。

それから豪亜についてです。これはインドを含んでおります。みなさんご存知のように、インド市況が非常に低迷している影響をそのまま受けてきたかたちになっています。

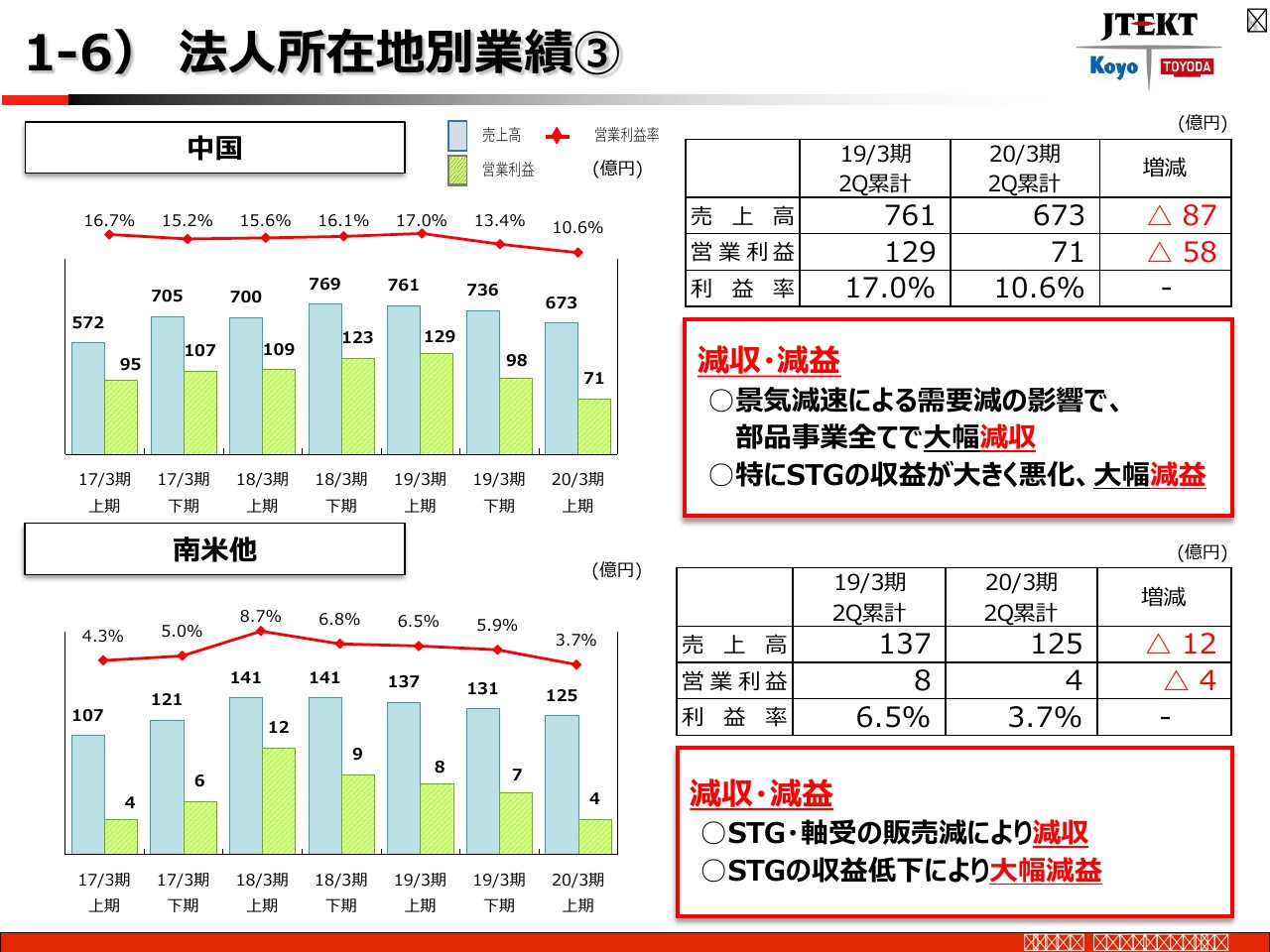

1-6) 法人所在地別業績③

中国です。今の貿易摩擦をはじめ、中国の減速感を含めて、欧州初のお客さま、ローカルのお客さまを含めて、非常に物量が落ちているということで、ここは非常に高収益であったこともあり、その物量減が非常に大きく効いて減益ということでございます。

南米についても物量減です。ステアリングの物量が減ってきてるということで、減益でございます。以上が地域別の内容です。それを受けて3月期の予想を立てております。

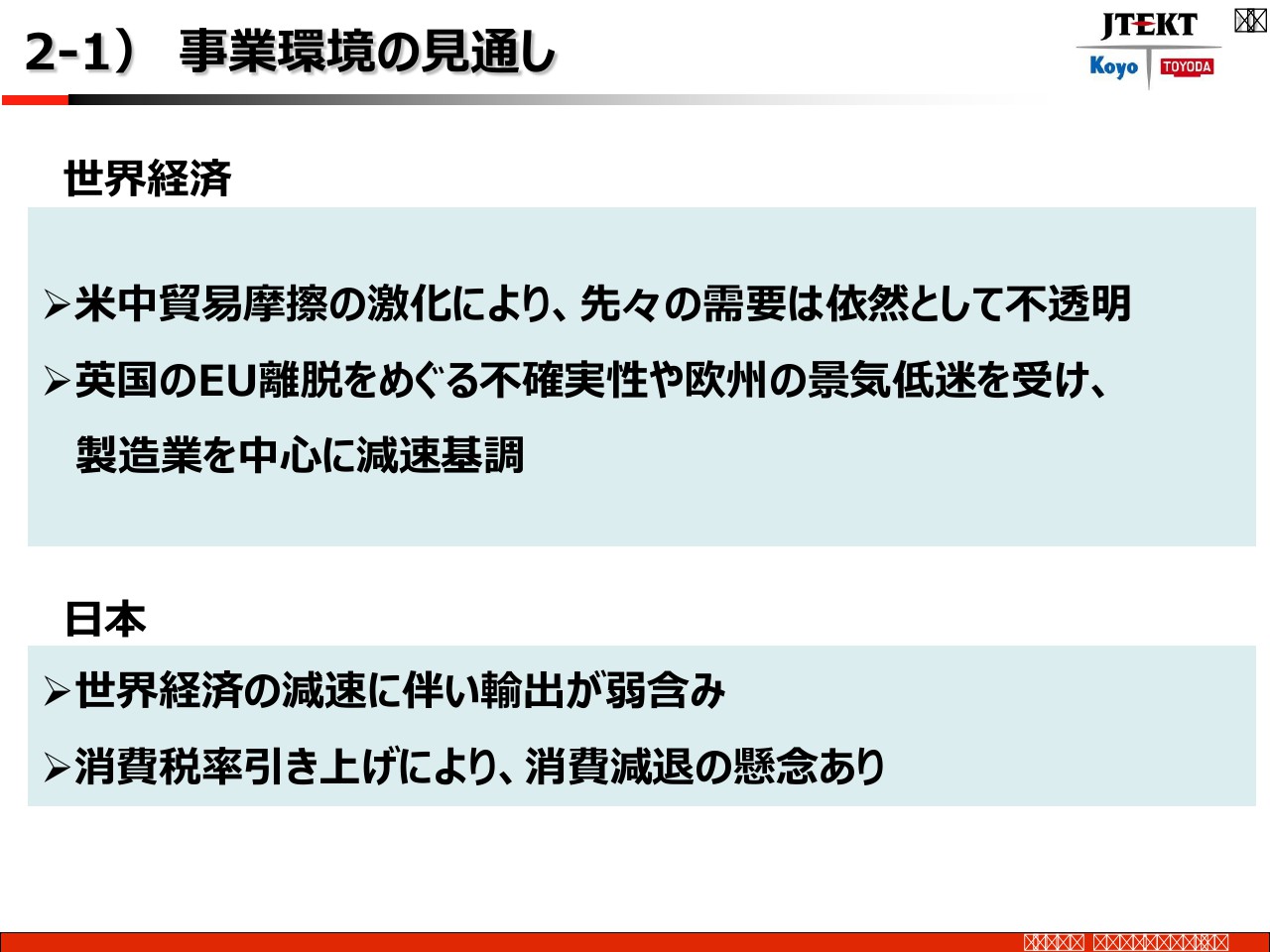

2-1) 事業環境の見通し

ここはスライドのとおりで、敢えてみなさまに言うことでもないと思いますので、次をお願いしたいと思います。

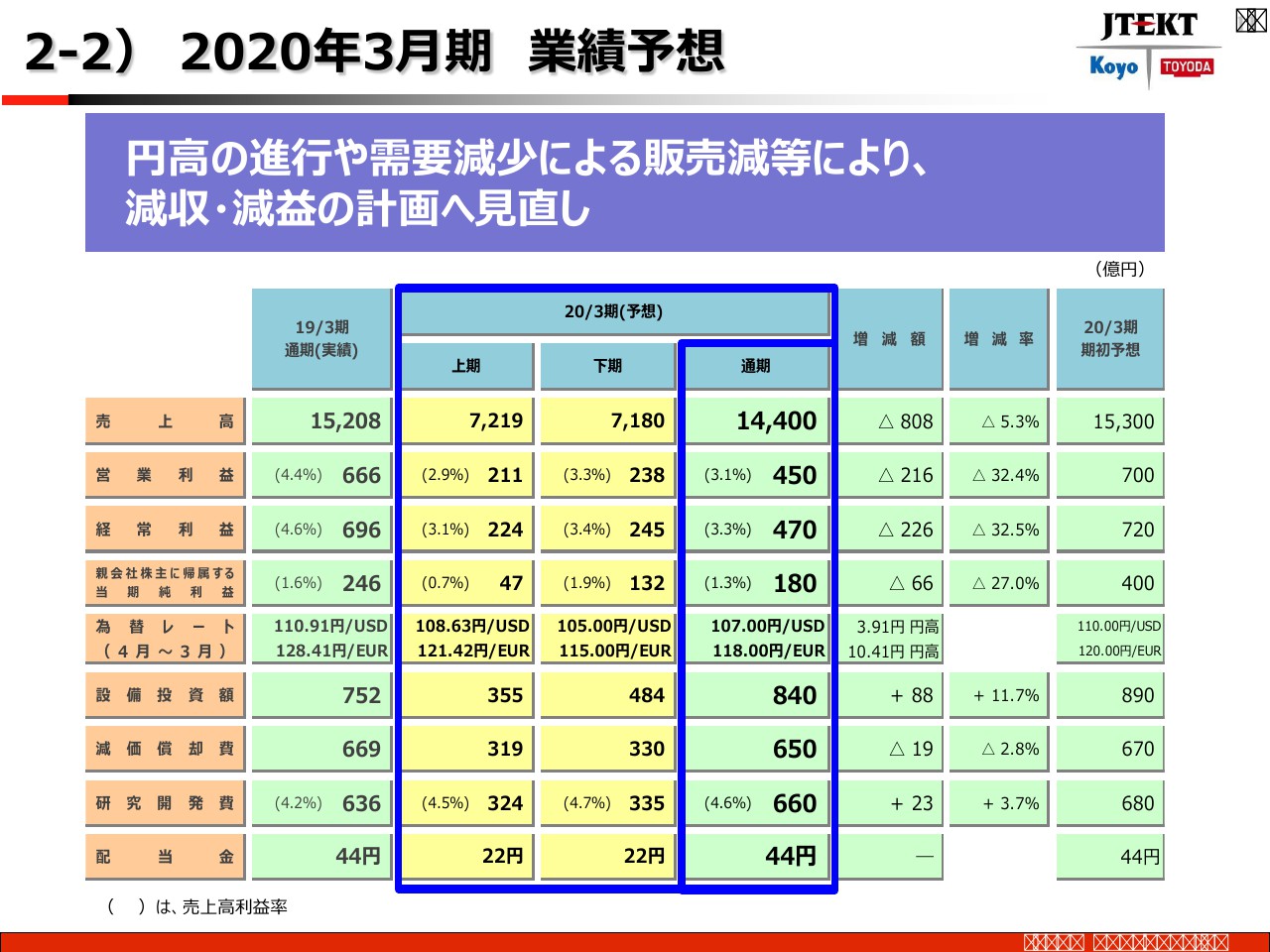

2-2) 2020年3月期 業績予想

それを受け、状況はあまり大きくは変わってません。右に当初の期初予想が書いてございます。そこから比べると、大幅な減収減益ということで、今回の予想を出しております。

ただ、その中でも設備投資、研究開発投資については、やることはきっちりやる中で効率化を図り、費用としては落としていきます。

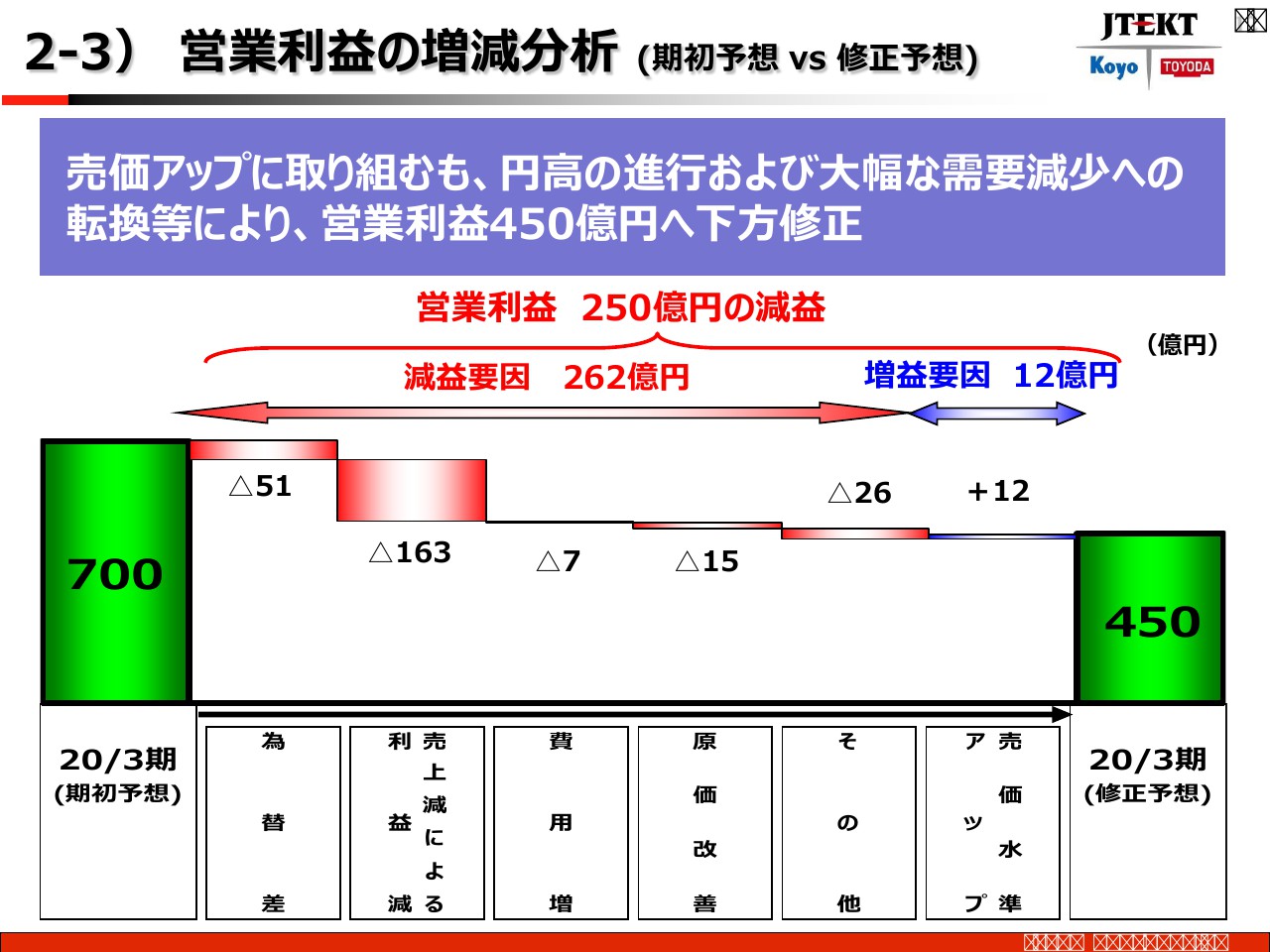

2-3) 営業利益の増減分析 (期初予想 vs 修正予想)

営業利益です。これは期初の予想と修正予想ということで、言い訳のようなグラフになっていますが、売上減および為替の影響が、期初に予想した時よりも、悪化要因として非常に大きく効いてしまったということです。

ただ、その中でも新規ビジネス含めて、お客さまとの交渉で売価を上げていただくなどという努力の効果がある程度出てきているというのがこのスライドの内容でございます。

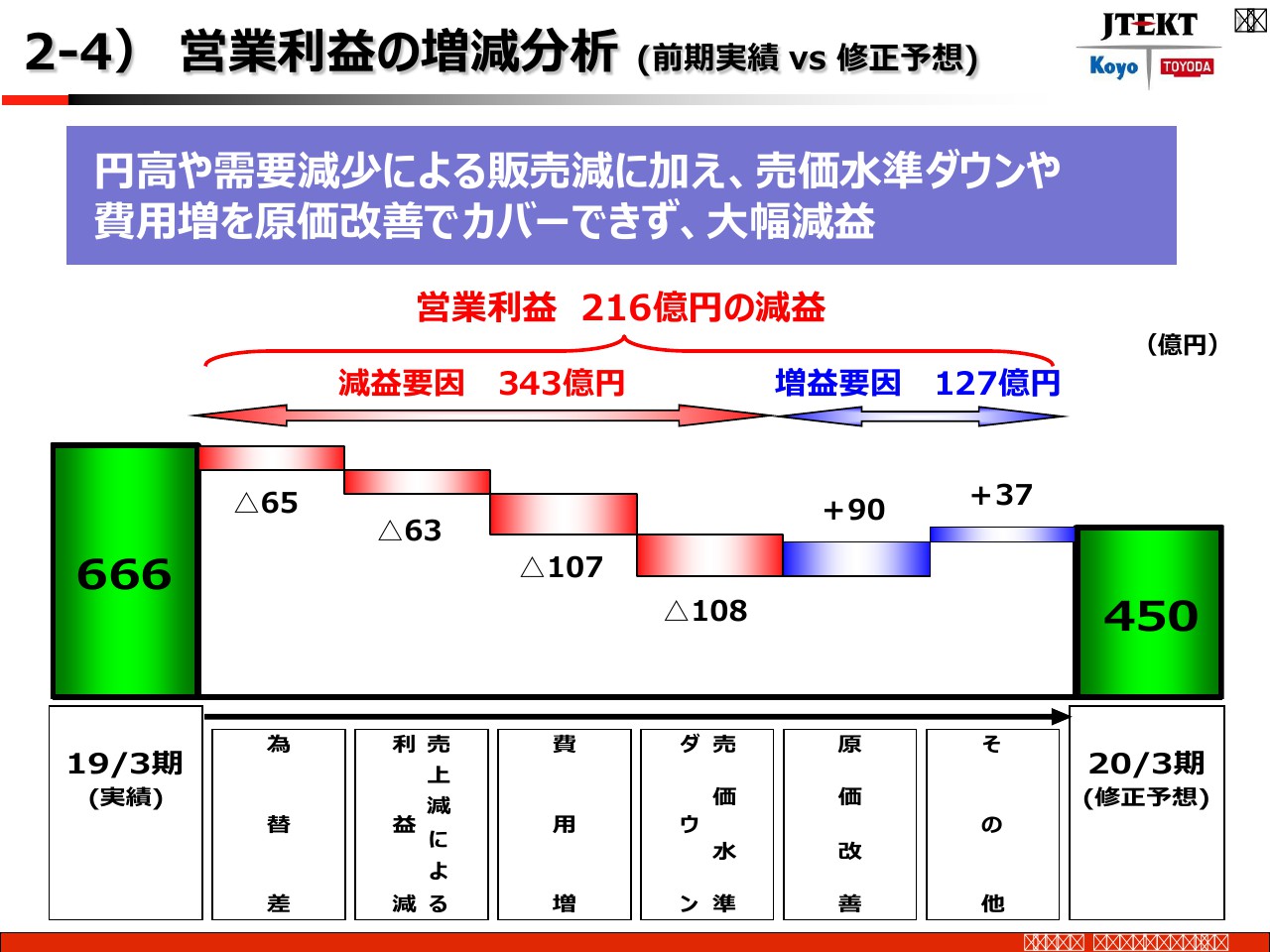

2-4) 営業利益の増減分析 (前期実績 vs 修正予想)

これは前期実績 vs 修正予想です。大幅な売価ダウン、お客さまからの要求、費用の増などがありました。原価改善も一生懸命積み上げてますが、それに追いつかず、結果的に今期の予想数字となりました。

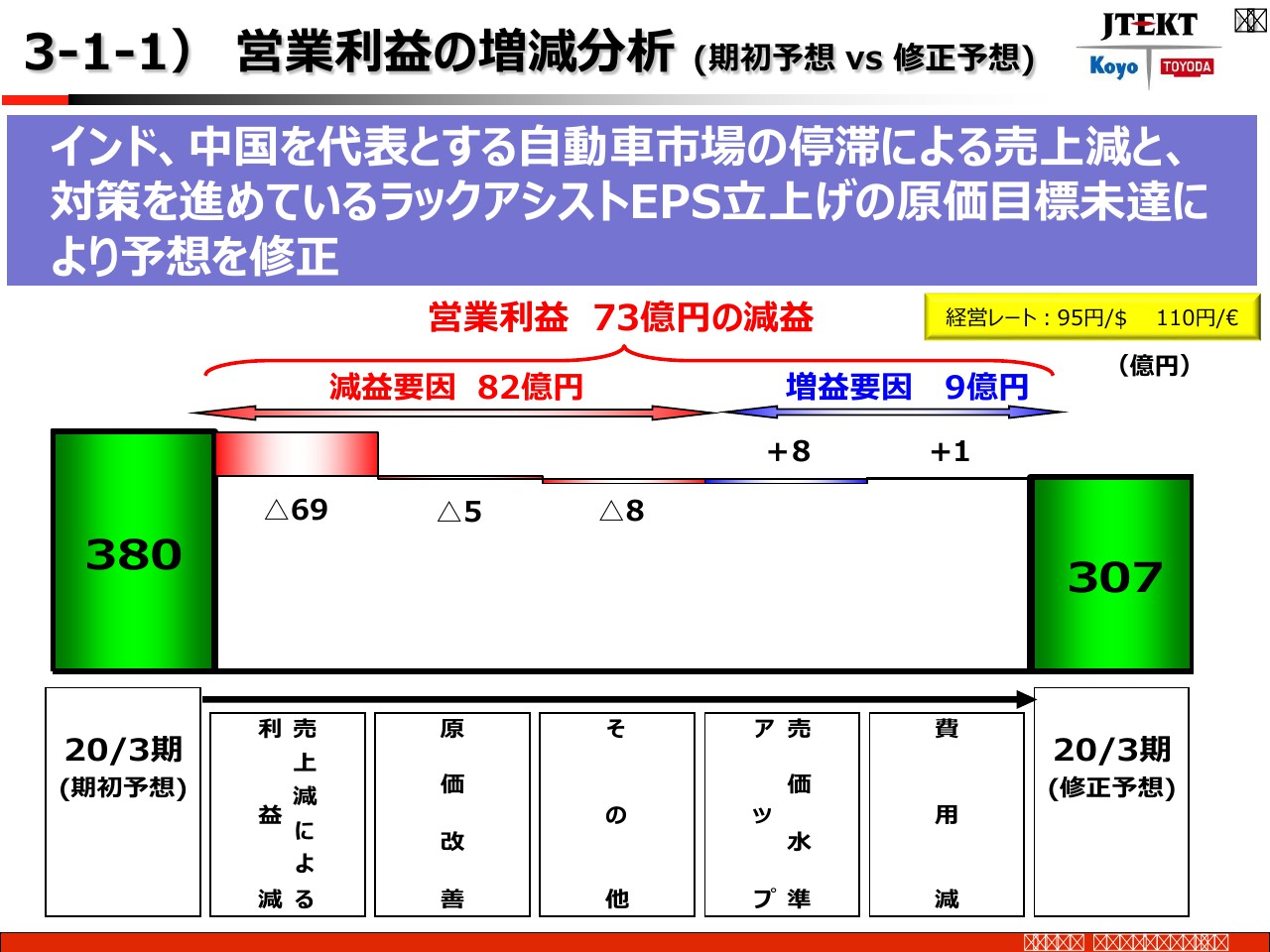

3-1-1) 営業利益の増減分析 (期初予想 vs 修正予想)

安形哲夫氏:それでは私から事業別に話をしていきたいと思います。ステアリングです。これは予測からの修正予測なので、売上が減った分(を表しただけで)、あまり大したことないので、次のページで実績を申し上げたいと思います。

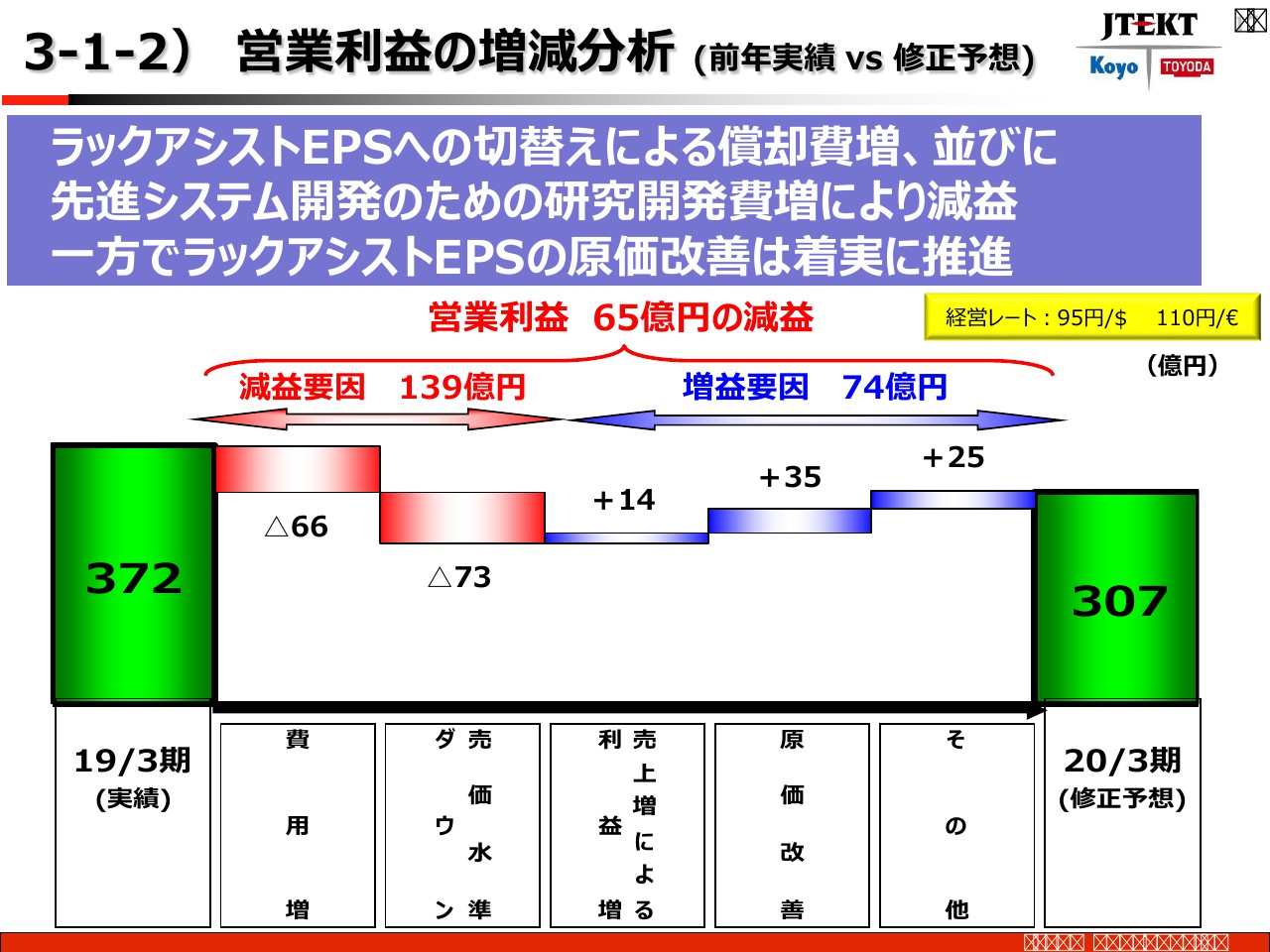

3-1-2) 営業利益の増減分析 (前年実績 vs 修正予想)

ここにありますように、ラックアシストEPSの切替えによる償却費増、並びにシステム開発がありました。それから、費用増、売価水準ダウンは相変わらず効いています。これに対して原価改善は、だいぶ伸びを見せてきました。

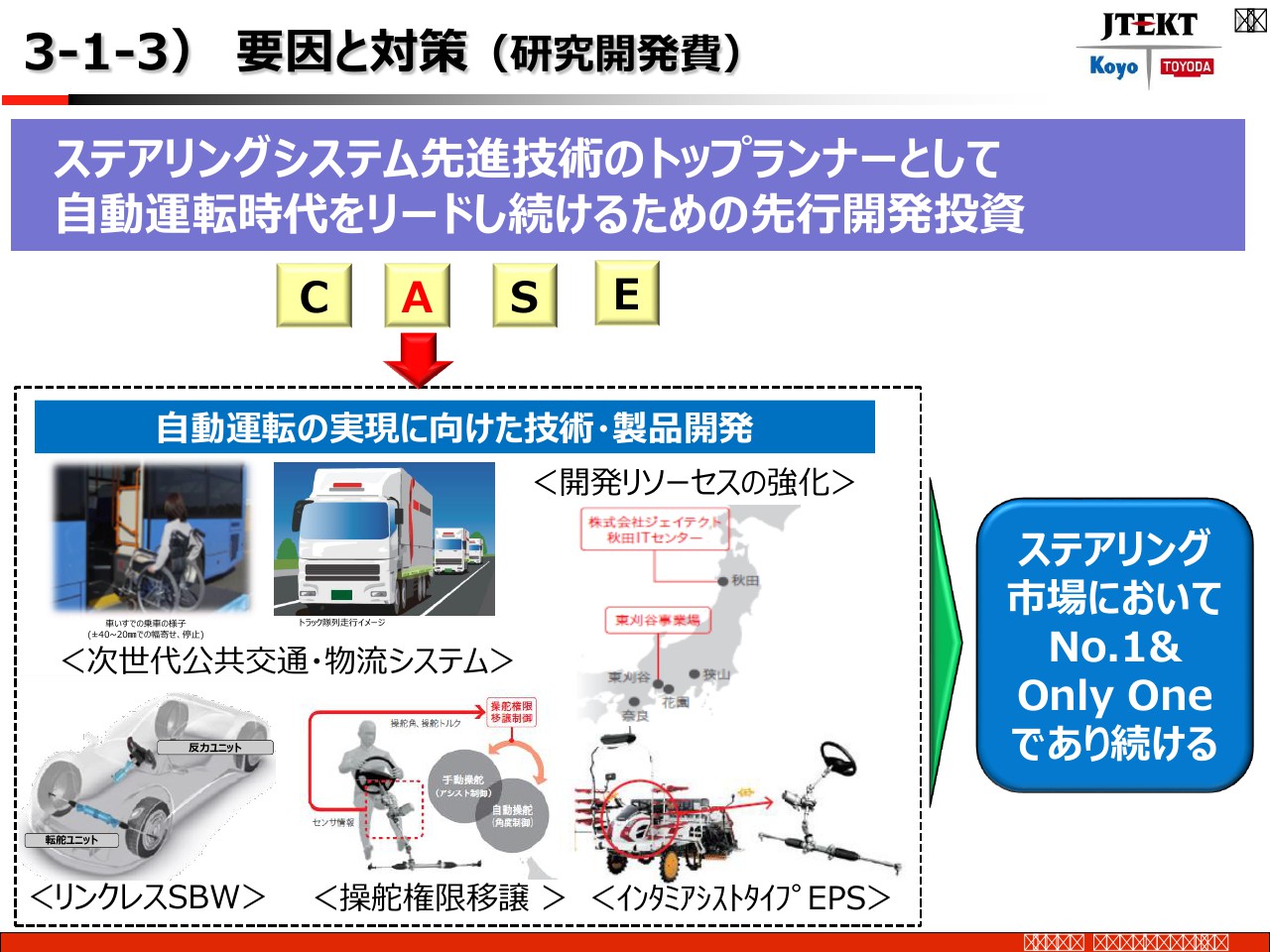

3-1-3) 要因と対策(研究開発費)

具体的に、まず費用増についてです。ずっと言ってきましたが、研究開発費絡みのところで、オートノマスに対して、ずっと取り組んできました。今までは金ばかり使っていたのですが、やっと、リンクレスSBWを受注しました。

リチウムイオンキャパシタとセットです。これが決まったものですから、もう1社、もうすぐ決まると思います。1社決まると早いです。リンクレスはけっこうリスクが高いので、みなさま様子見でした。ですからこれが1社決まれば「うちも」という話になって、もう1社決まると思います。やっと回収が始まったかという感じでございます。

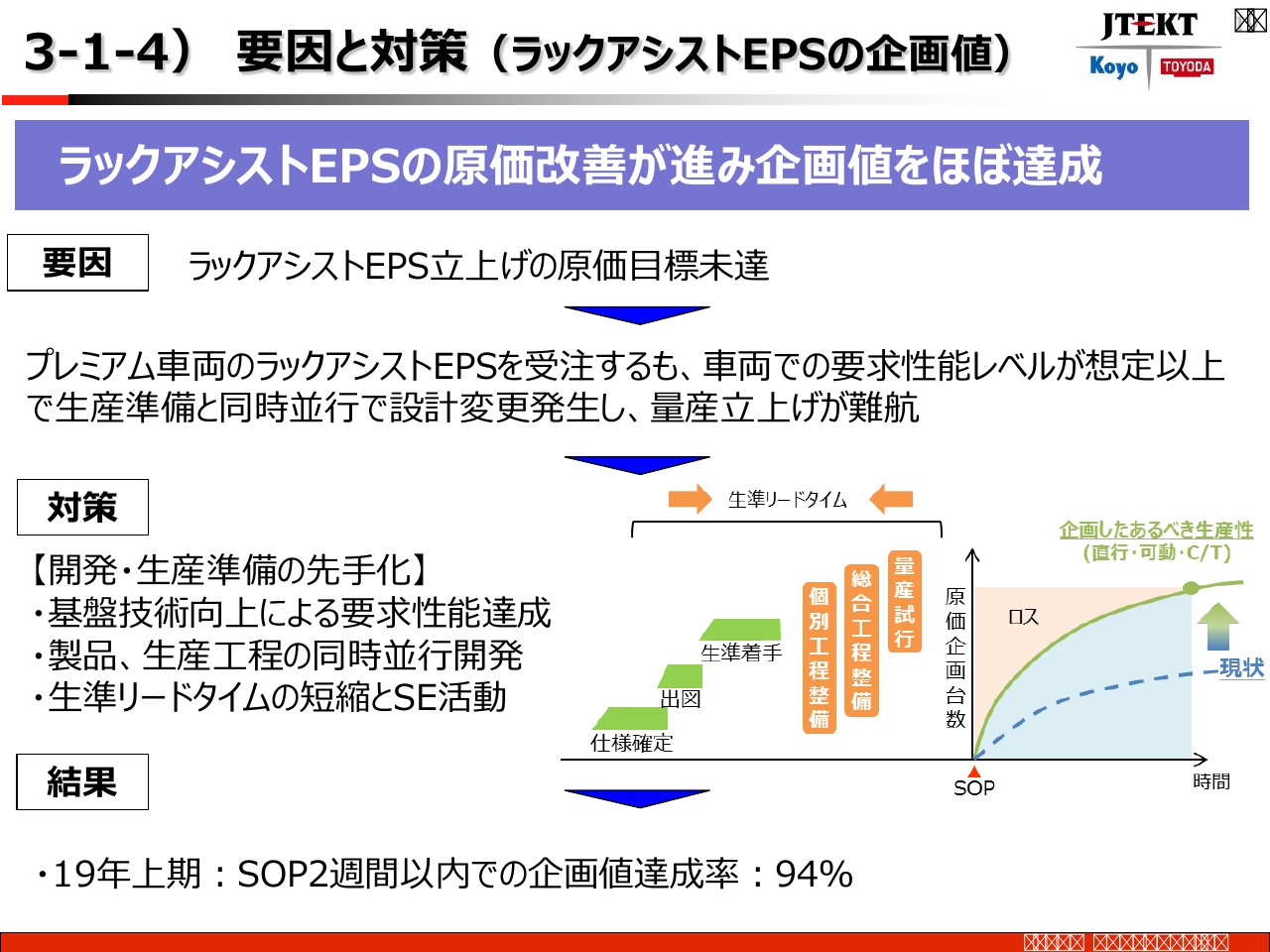

3-1-4) 要因と対策(ラックアシストEPSの企画値)

前回も申しましたが、ラックアシストタイプの切り替えで、正直ガタガタでした。本来立ち上がったら、期間中に企画値を達成するというのがあるべき姿だったのに、実態はスライド右のグラフで表したような感じでした。

新しい製品だったということもあって、仕様確定や出図などが開発段階からうしろにずっと倒れていました。将棋倒しになってたりするところもあり、立ち上がりが混乱して、成績としては悪く、大幅に利益を食ってしまったというのが実態でした。

その反省を活かして、開発、商談からの管理を強化しました。だいぶ効果が出ていまして、この上期は2週間以内で企画値達成率が94パーセントです。まだまだ取りこぼしはありますが、デタラメな状況ではなく、やっとコントロールできるようになったかという感じがしております。

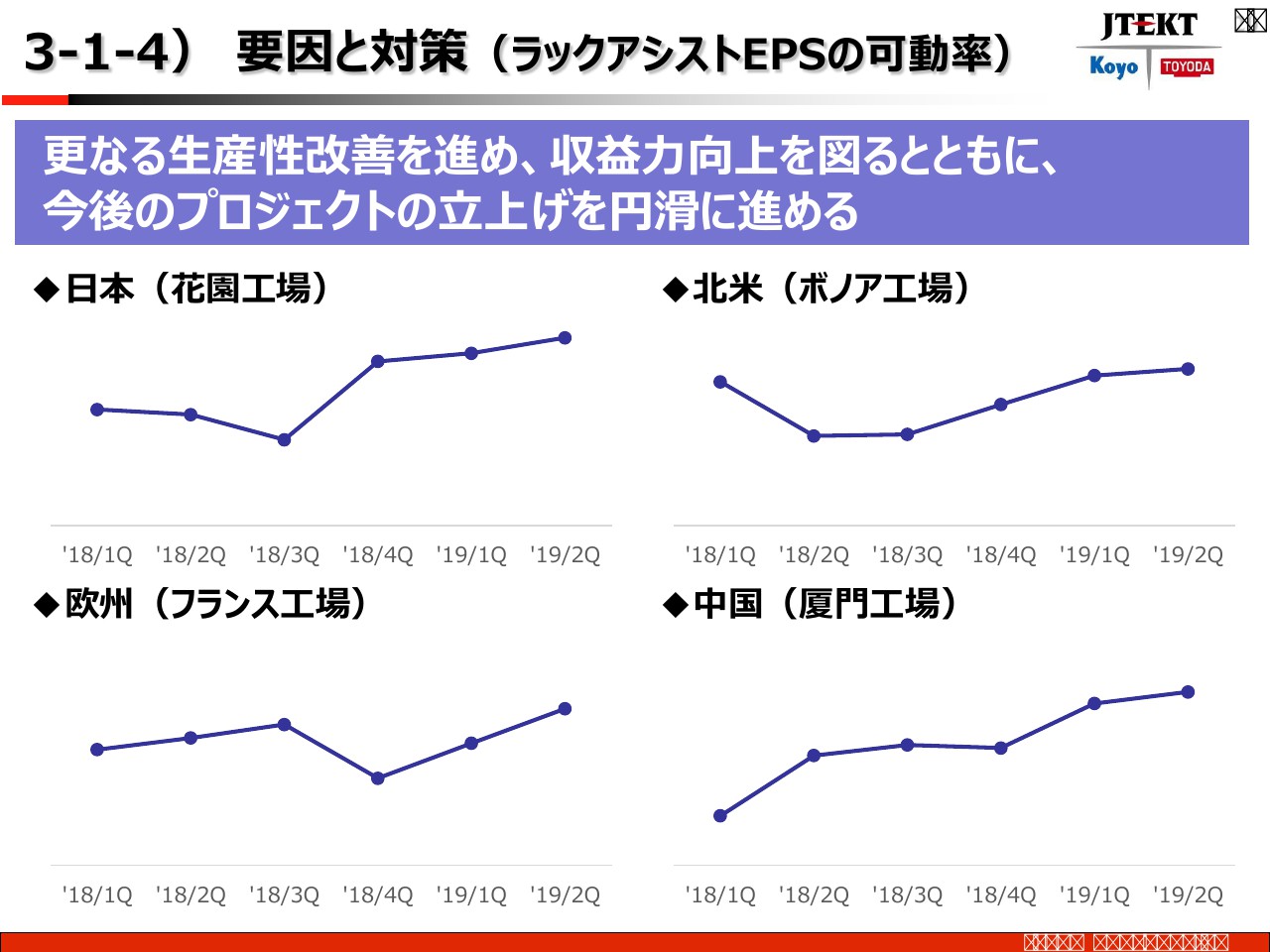

3-1-4) 要因と対策(ラックアシストEPSの可動率)

それから次は「べき動率」についてです。要は、動かしたい時にしっかり動くかという率です。稼動率とは違って、当社は「べき動率」と呼びます。

数字を言っていませんが、日本の花園工場……これはラックパラレル(の工場)ですが、大変苦労して、企画値を達成しました。2年近くかかりました。

北米のボノア工場はデュアルピニオン(の工場)ですが、品質問題などいろいろありましたが、やっと落ち着きました。ただ、企画値はもうすこし上なので、3~4パーセント足りません。もう少しがんばる必要があります。

フランスもデュアルピニオン(の工場)です。これはやっと立ち直ってきました。こちらも実はまだあと4パーセントくらい足りないです。

中国の厦門は、苦労したのですが、規格値を達成しました。ということで、主要ライン、ラックアシストEPSの各ラインがやっと立ち直りつつあります。これからもう少しがんばらなければならないということです。これがステアリングの実態でございます。

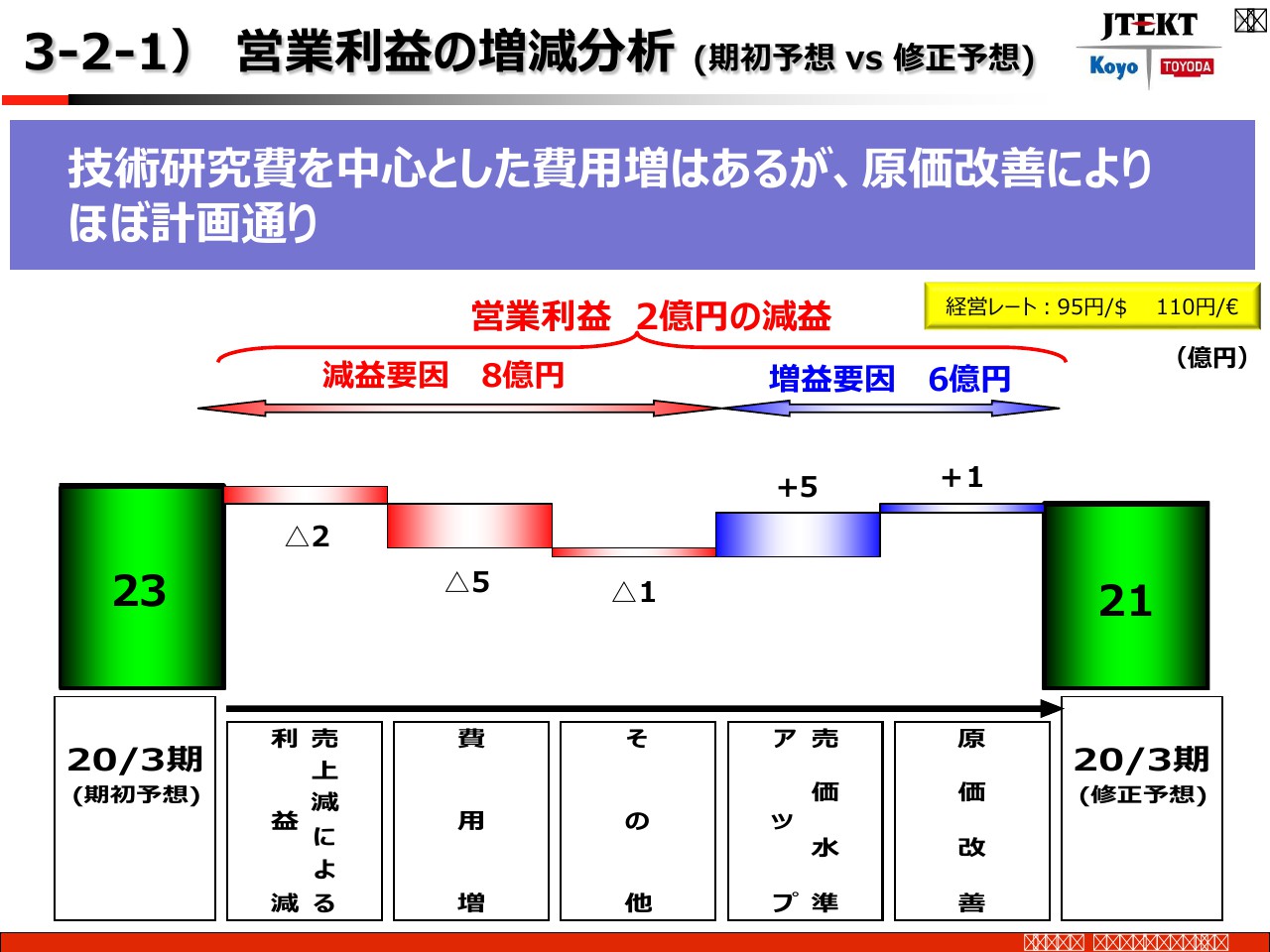

3-2-1) 営業利益の増減分析 (期初予想 vs 修正予想)

次に駆動事業でございますが、飛ばして次にいきましょう。

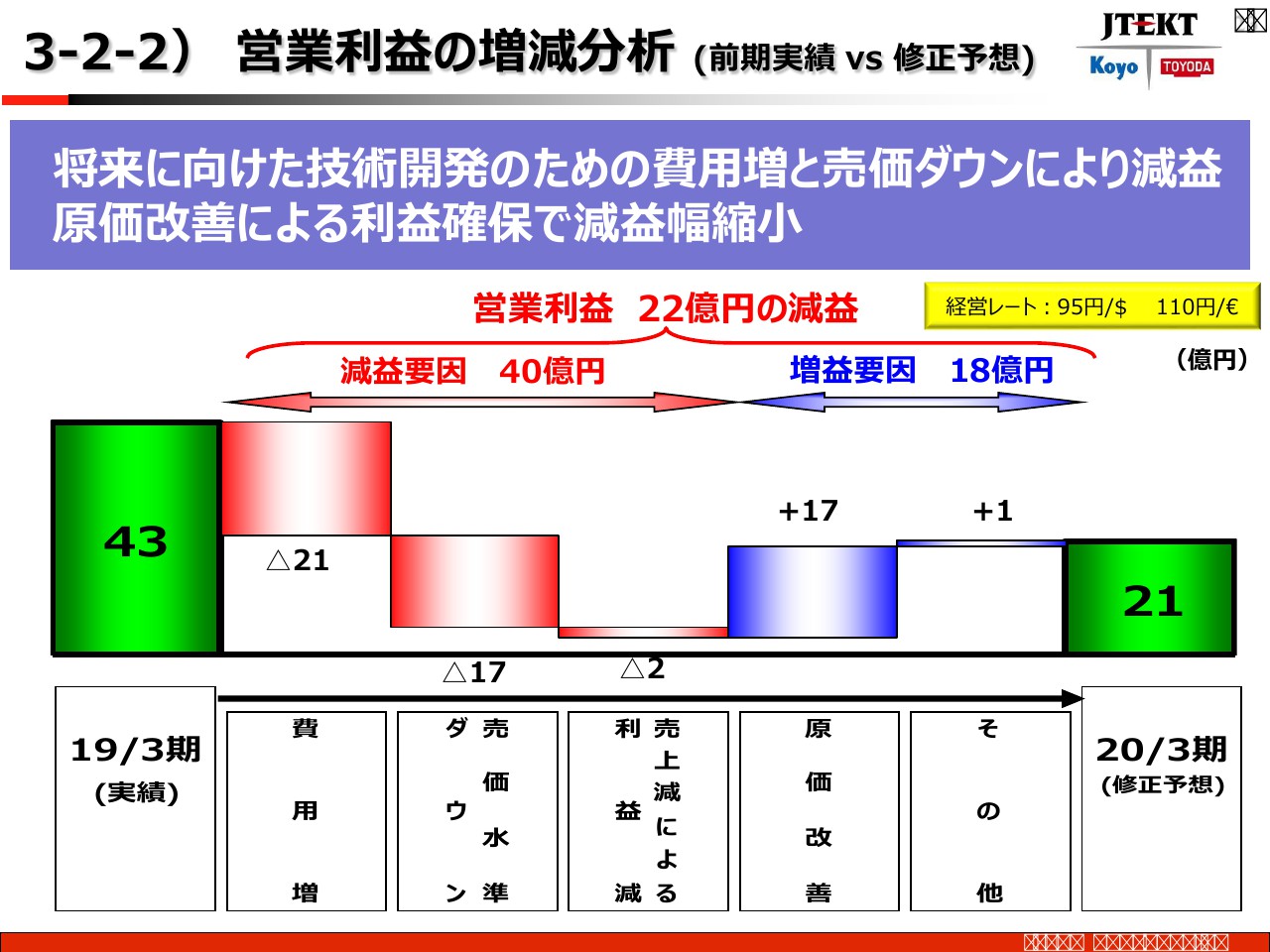

3-2-2) 営業利益の増減分析 (前期実績 vs 修正予想)

実績です。減益ですが、研究開発の費用増がまだ大きいです。売価水準ダウン等々によってはほぼ原価改善で回収できるというところまでいきました。研究開発費の費用増が大きく効いております。

3-2-3) 要因と対策(研究開発費)

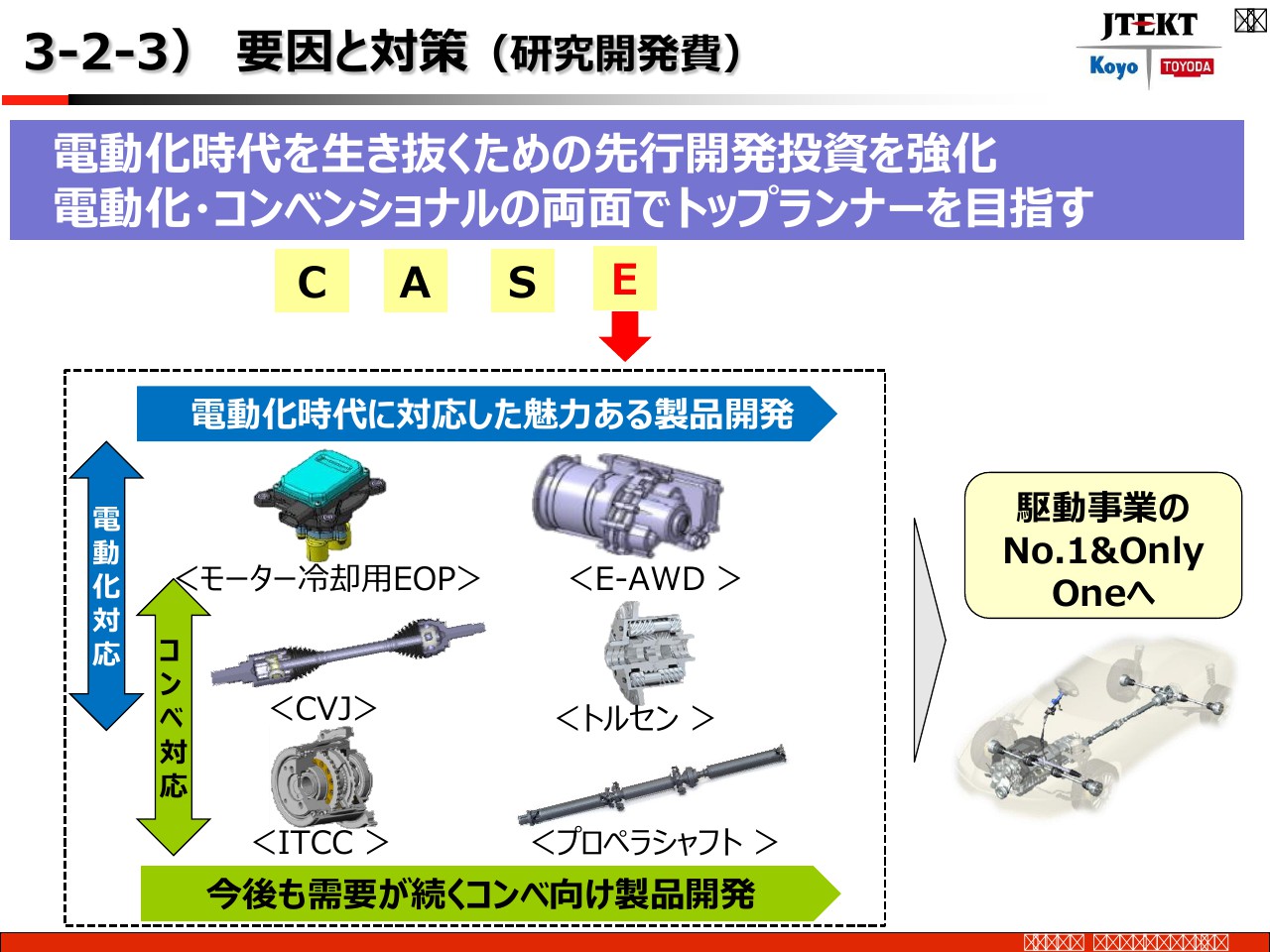

どんなことにお金を使ってるかという話です。CASEの「E」のところにかなり使っていまして、モーター冷却用の電気オイルポンプです。それからE-AWDに実は研究開発費を中心にお金を使っています。こちらはまだ本当に研究のところにお金を大変使っているという状態です。

あとは、実はCVJがものすごい勢いでこれから増えていきますので、今お金を使っています。

3-2-4) 要因と対策(大部屋活動)

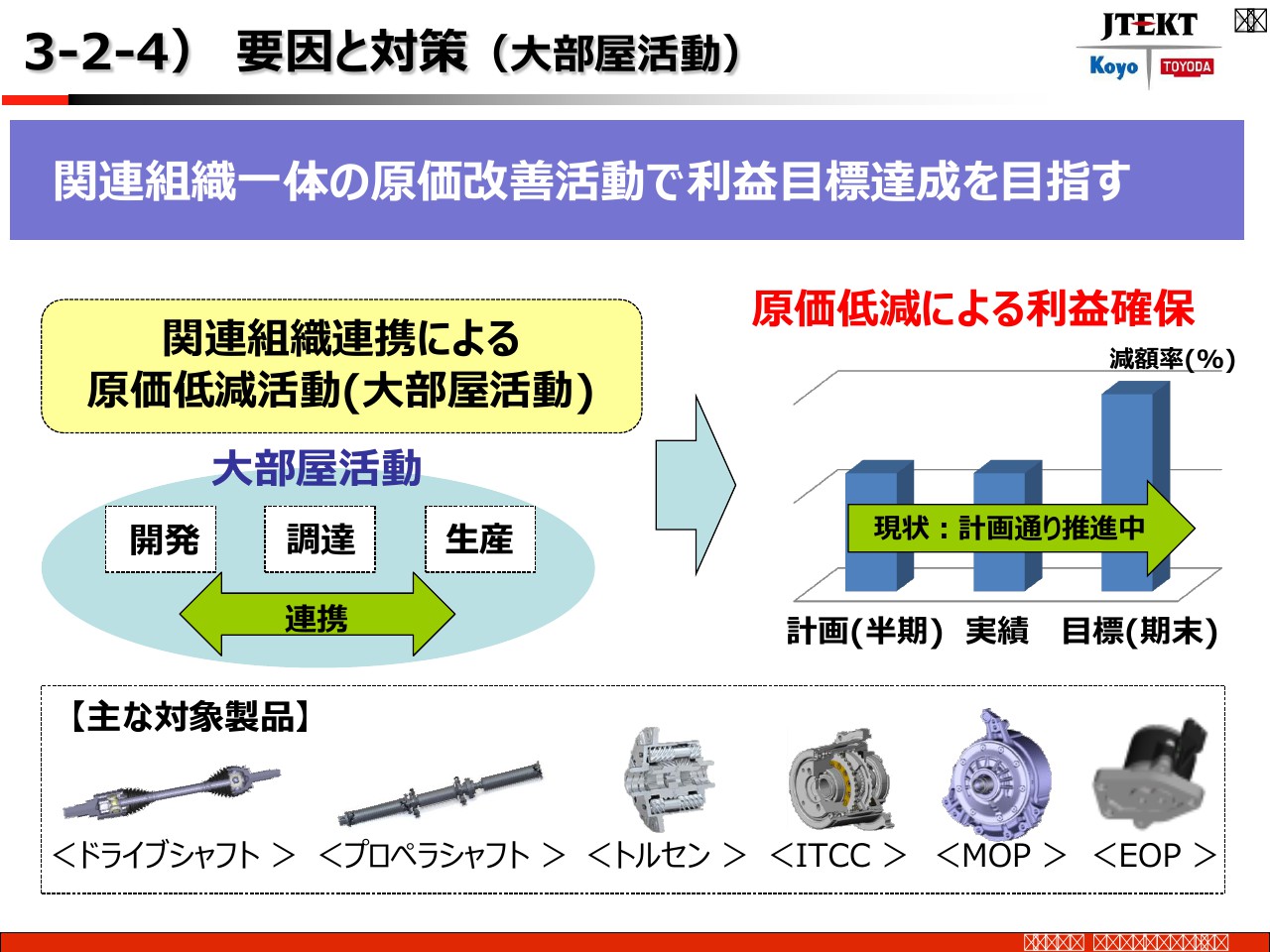

次にいきます。先ほど言ったように、原価改善でだいぶ取り戻してきました。当社では大部屋と呼んでますが、当社の中で一番先にスタートしたのがこの部隊だったため、開発・調達・生産、全部含めて原価改善活動を連携して行う活動が一番板についてます。だいたい半期で計画どおりいったので、通期でほぼ計画どおりに原価低減できるかと思っております。

3-3-1) 営業利益の増減分析 (期初予想 vs 修正予想)

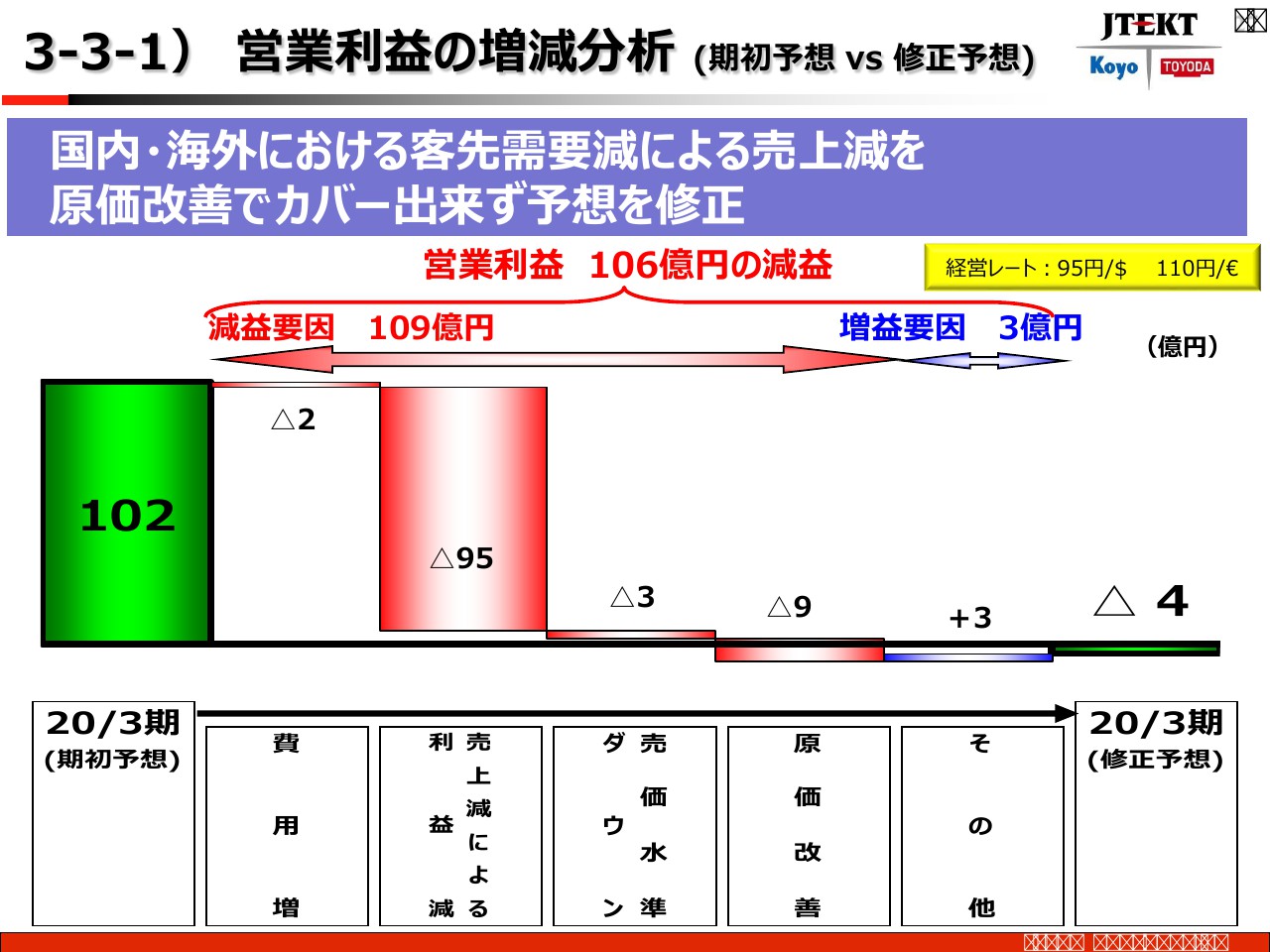

次に軸受です。一番みなさまご心配されていますが、予測の差は売上減がほとんどですので、飛ばして次にいきましょう。

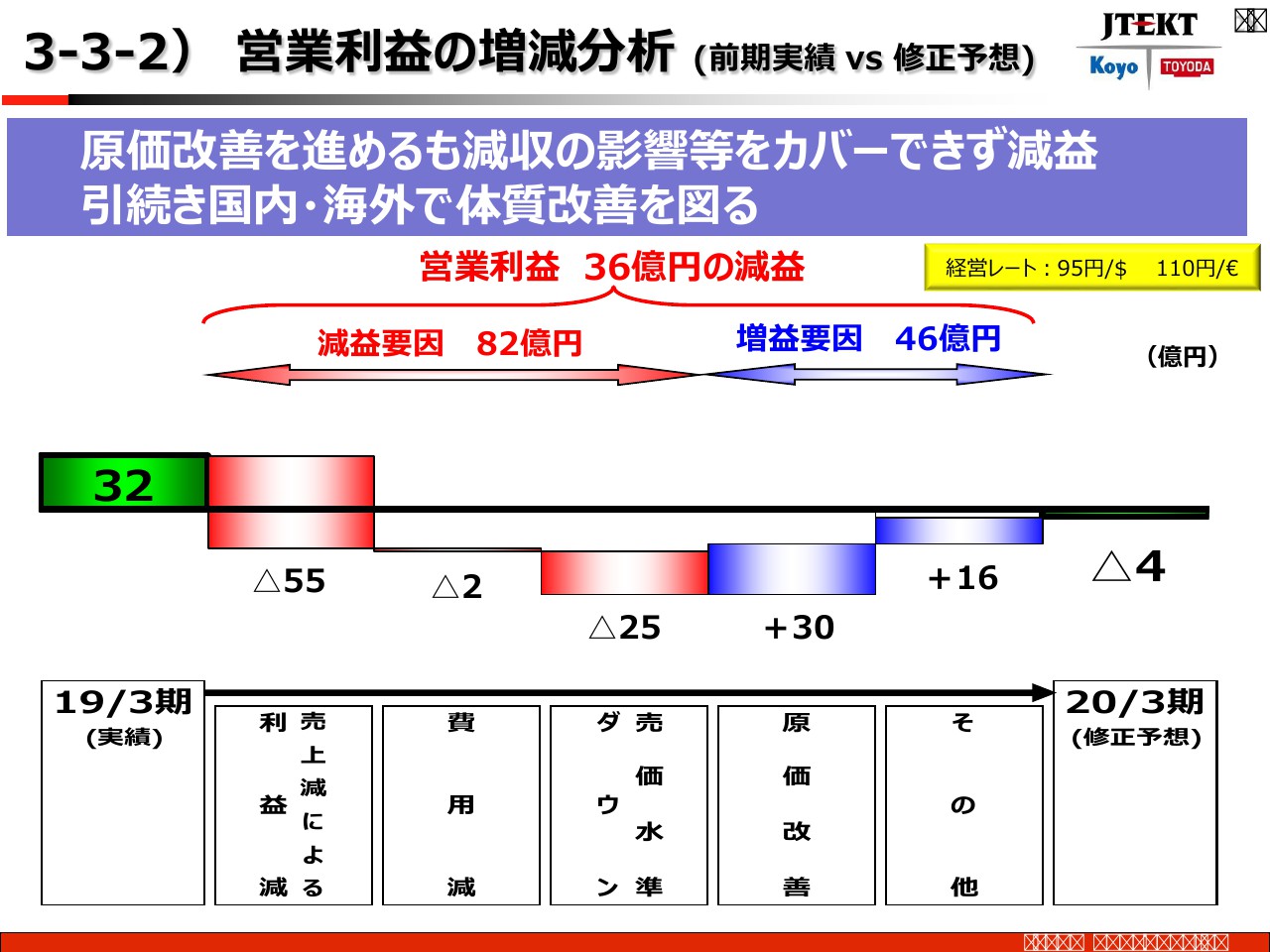

3-3-2) 営業利益の増減分析 (前期実績 vs 修正予想)

今回、実は32億円から赤字になると予測しています。これは売上減の分が55億円くらい効いてます。

ただ、今までの売価水準ダウンに、原価改善でやっと追いつくようになってきました。本来ならマイナス23億円くらいまでいくところが、マイナス4億円で踏ん張れるようになったため、やっと見えてきたかなという感じがしています。

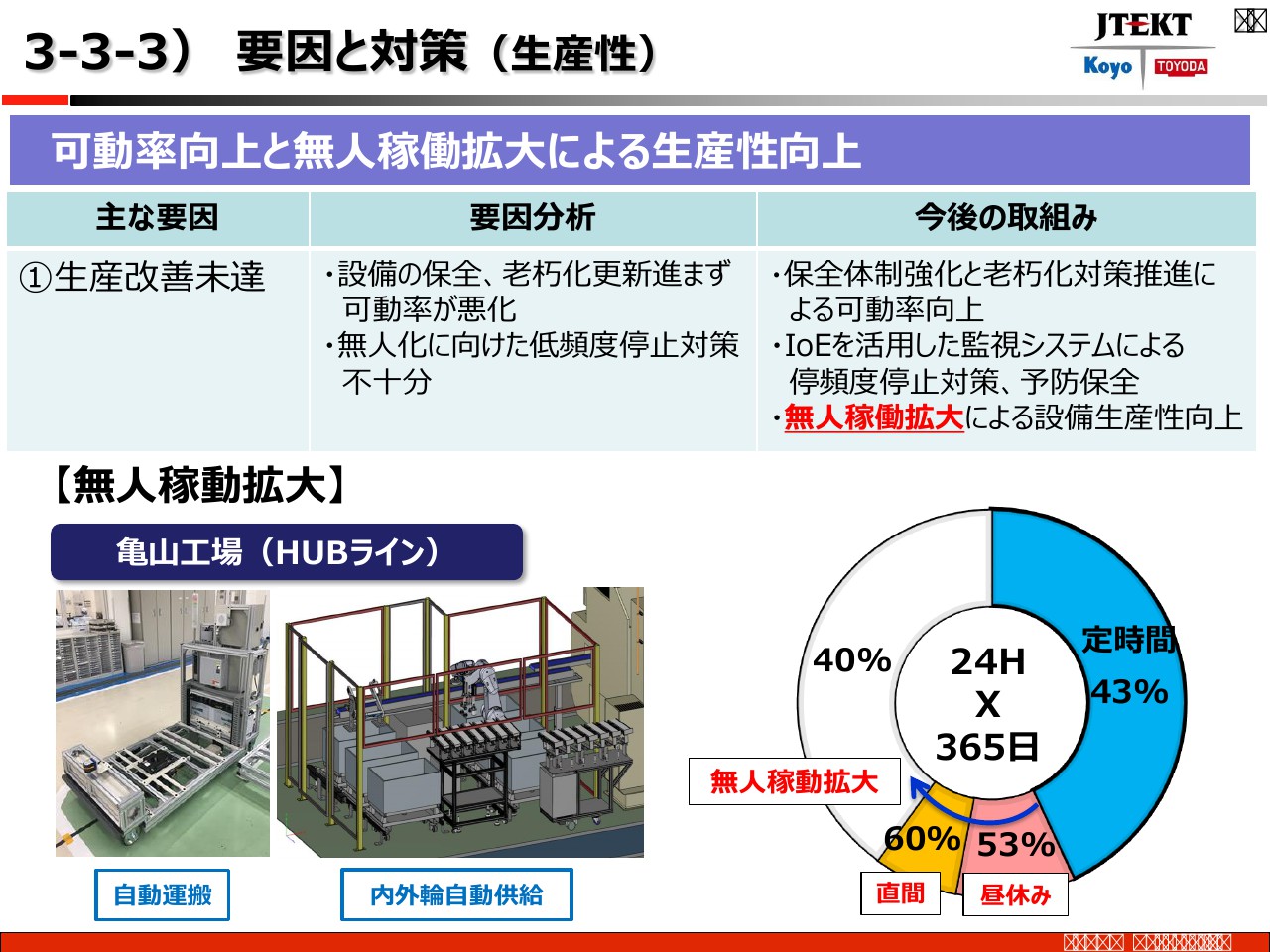

3-3-3) 要因と対策(生産性)

具体的な対策の話をします。例えば、今一生懸命行っているのは、昼休みの直間の無人運転です。無人運転にトライしています。実は24時間×365日のうち、定時間は43パーセントしかありません。これが、昼休みを全部運転できると、53パーセントまでいきます。直間も含めると6割までいきます。

これだけの時間を無人で運転できる世界を作ろうということで、今、自動供給や自動運搬、自動検査といったものの導入に一生懸命取り組んでいます。

昼休みで言うと、45分間フルに稼働しきれば100パーセントなんですが、今のところ平均すると半分くらい、25~26分はだいたい無人運転になります。どのように行っているかと言うと、頻発停止を潰すということと自動化の両方に取り組む必要があります。

これに取り組むと、定時の間も頻発停止が減りますので、生産性がやっと追いつきつつあるかなと思っています。もう2年ほど取り組んでいますが、無人稼働の話がだんだん結実しつつございます。

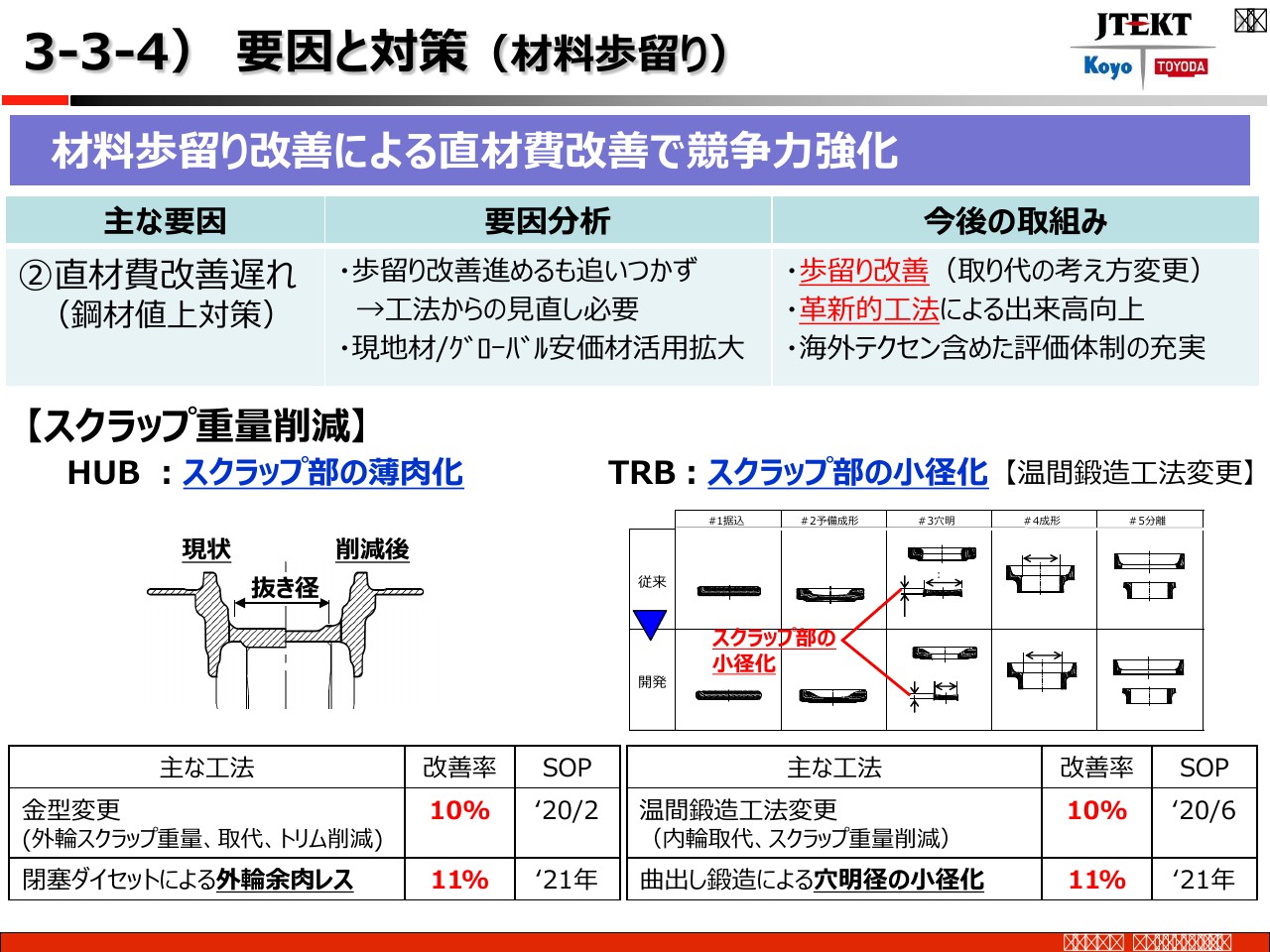

3-3-4) 要因と対策(材料歩留り)

あともう1つ、鍛造の金型の改善や工法の改善に取り組んでいます。要は、鍛造のスクラップを一生懸命減らしています。材料の値上がりが激しいものですから、取り組まなくてはいけない。

また、資料にありませんが、ベアリングは鍛造品を次の工程として削ります。旋削と言って削るんですが、この削り代を徹底的に減らしつつあります。

他メーカーさんに対して当社がかなり遅れてるというのがよくわかってきました。ちなみに例えば、大型ベアリングですと1.5ミリぐらい削りこむのですが、現在は0.9リくらいまで削り込みをしています。

現場で話していると、削り代がたくさんあると製作工は燃えていたそうです。

機械のスピードを上げて、バリバリ削るのが仕事だと思っていたと。1日、仕事終わりに切り粉の山を見て、達成感を持って家に帰っていたそうです。これが彼らの本音です。やっと、それがおかしいと浸透し始めました。現場に行ってわかるのに、6年も7年もかかっていてはよくないのですが、そういうことがだんだん浸透してきたというのがあります。あとでまた補足します。

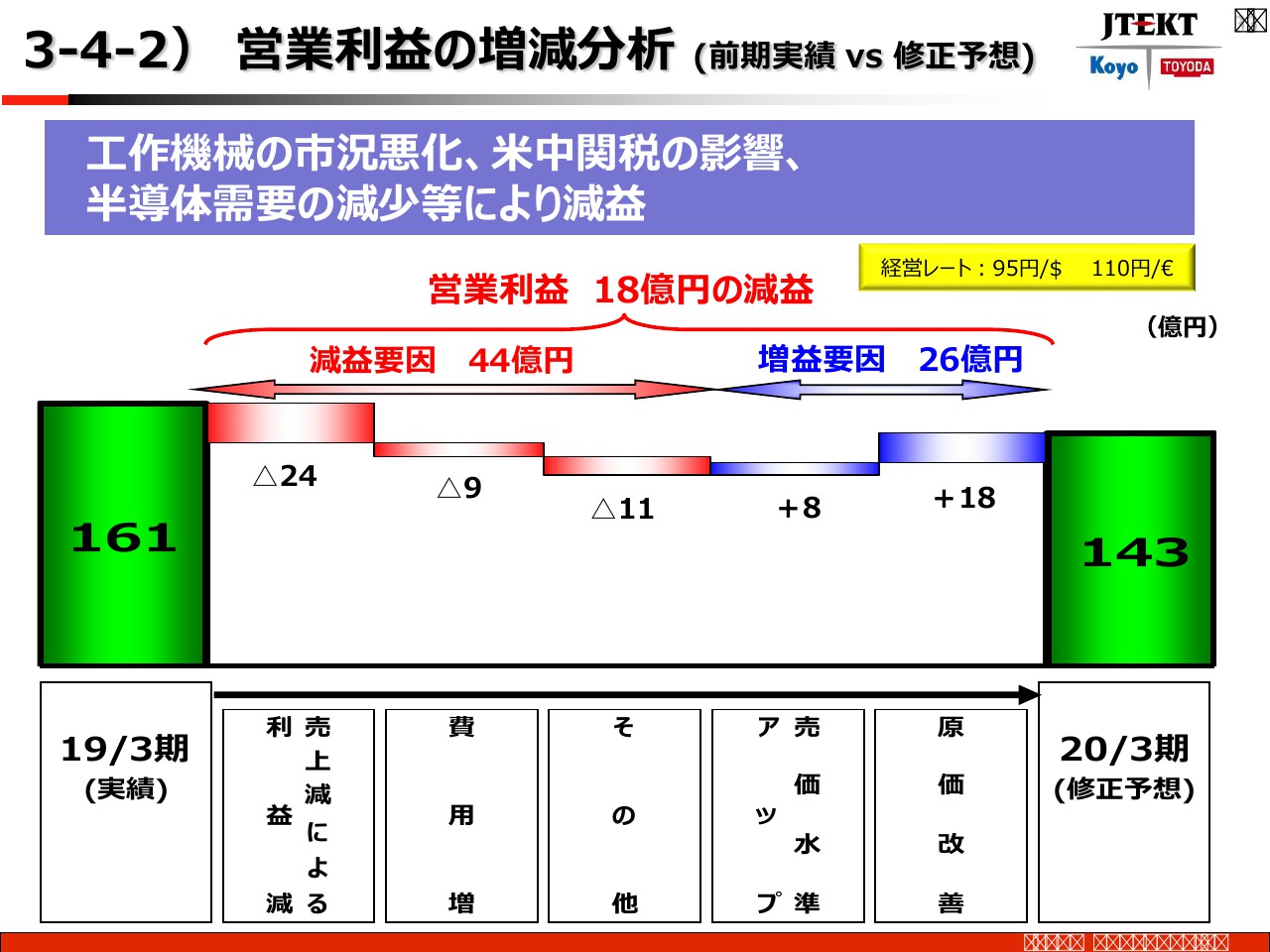

3-4-2) 営業利益の増減分析 (前期実績 vs 修正予想)

工作機械・メカトロについては置いておきまして、次にいきます。

開発の費用増があります。その他もありますが、実は自動車部品と違って売価水準が上がっています。

それから、(原価の)改善が進みました。どういうことかと言いますと、まず開発費を使いました。

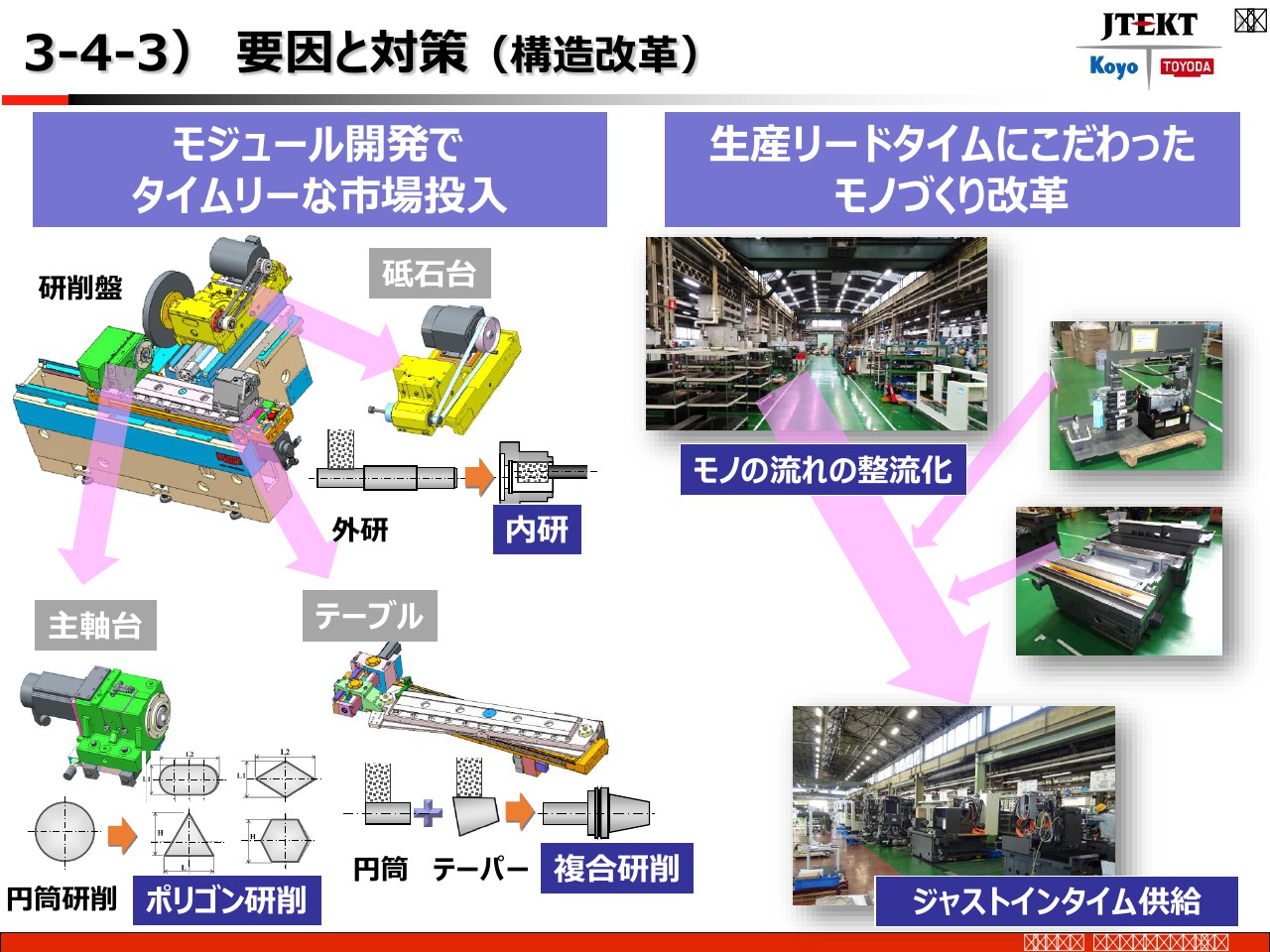

3-4-3) 要因と対策(構造改革)

これは研削盤ですが、従来の円筒研削盤からポリゴン研削盤、1つの機械で異形研削までできるようになりました。そのように、研削盤の開発に取り組みました。これはわずか一例ですが、他にもいろいろな研究開発を加速させました。

これは一度またいずれどこかで見ていただきたいと思うのですが、2020年の春頃には完璧に綺麗になりますが、生産の現場を大幅に変えました。

僕が着任する前、2012年頃に50億円くらい突っ込んで、刈谷のボトルネック工程の設備を全部一新しました。それでよくなるかと思ったのですが、実はよくなりませんでした。現場の個別の機械の能力を上げていくのではなくて、全体の流し方、生産管理などを改善しないと、混乱だけが大きくなるということでした。

それをだいぶ改善して、整流化が進みました。研削盤については、来年の春に完全に整流化が完成します。その後、来年以降は、今度は工作機械はマシニングセンタの整流化に取り組みます。だいたいみんな腹落ちしたので、加速するのではないかと思っています。

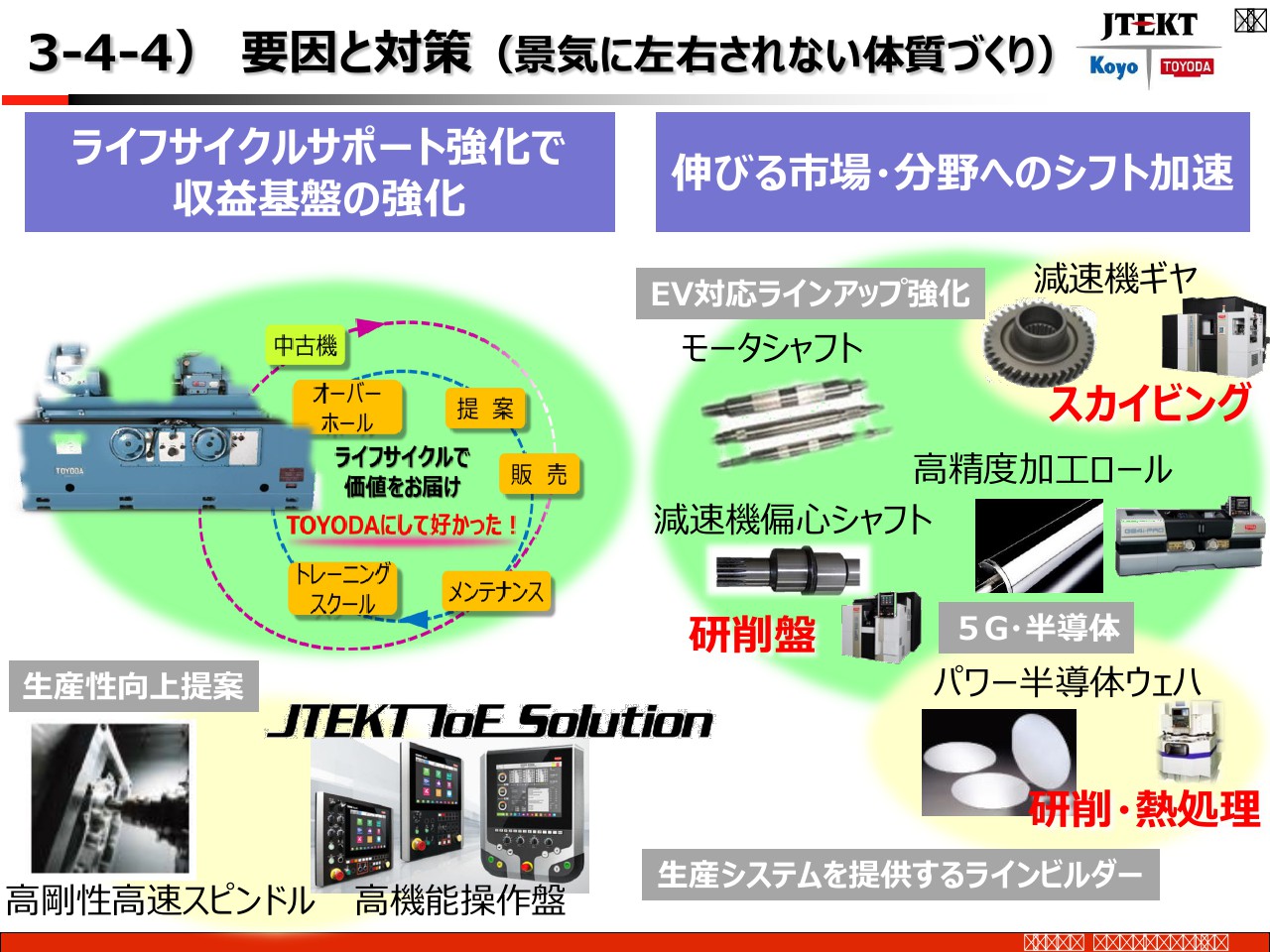

3-4-4) 要因と対策(景気に左右されない体質づくり)

先ほど申しましたように、研究開発費の使用先として、EV対応で、モーターシャフトだとか、小さな研削盤などをたくさん開発しました。

それから、スカイビングも開発していますし、電池産業がものすごく伸びるものですから、電池産業のものすごくたくさんの高精度ロールのための工作機械も開発しています。こういったものは、一連の新しい産業に対する対応になります。これで研究開発費を使いました。

あとはもう1つ、利益をサポートしつつあるのは実はアフターマーケットです。中古機のオーバーホールも含めたアフターマーケットの強化に取り組んでいます。今まで当社はどちらかというと売りっぱなしの工作機械メーカーだったのですが、アフターマーケットの強化がだいぶできてきました。

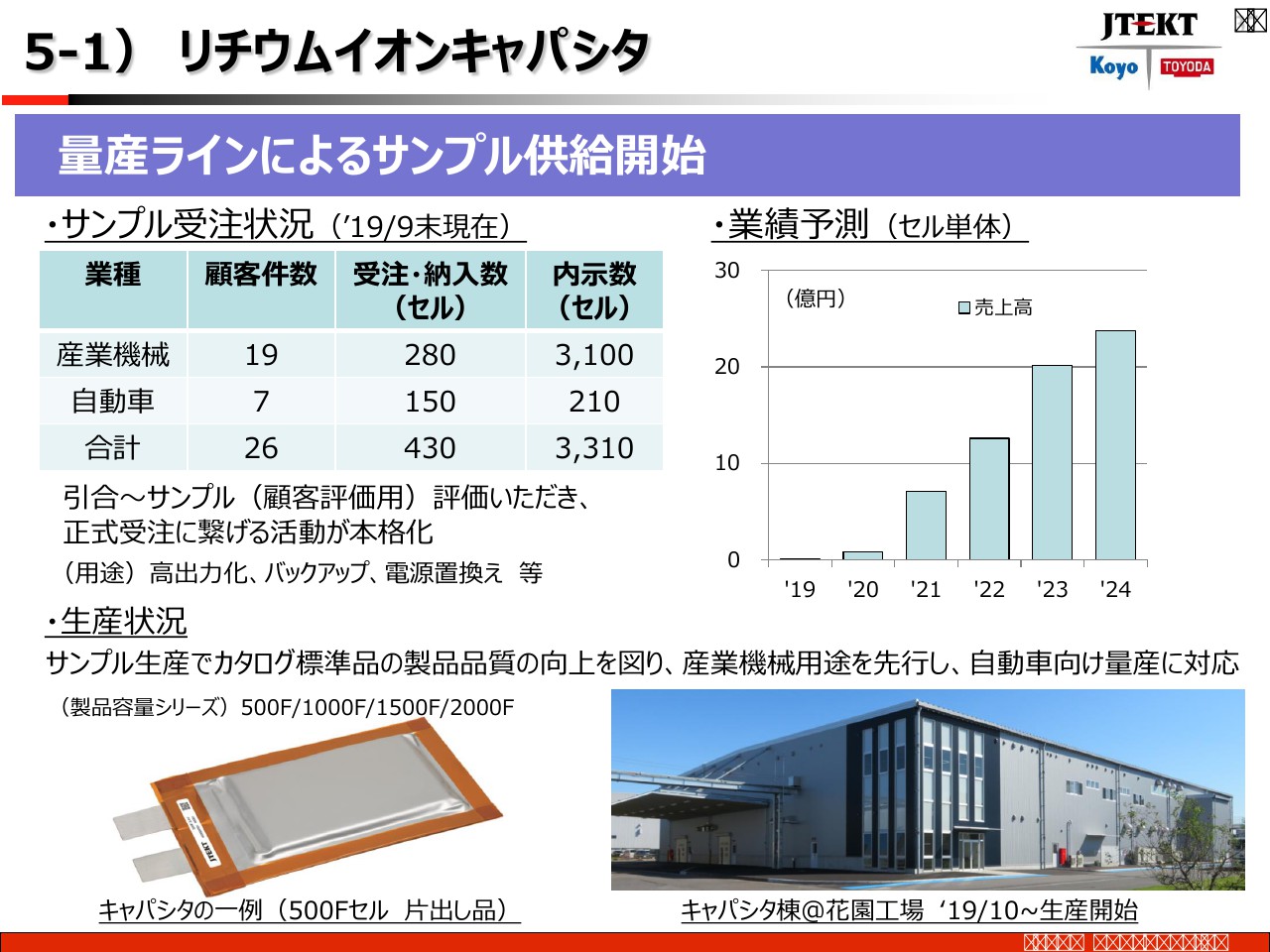

5-1) リチウムイオンキャパシタ

あとはトピックスです。リチウムイオンキャパシタの工場が完成しました。設備を入れて20億円くらい投下しましたが、2023年になると、だいたい23億円くらいの売上となり、このあたりで黒字に転換します。2024~2025年くらいで累損回収できるかなと考えています。

リンクレスSBWになりますと、バックアップ電源が要ります。電池2つというわけにはいかないので、これがあれば少なくとも安全に退避できるということです。キャパシタであるため長時間は持ちませんが。ということで、SBWとリチウムイオンキャパシタはセット受注になっております。やっと目途が立ちつつあると考えています。

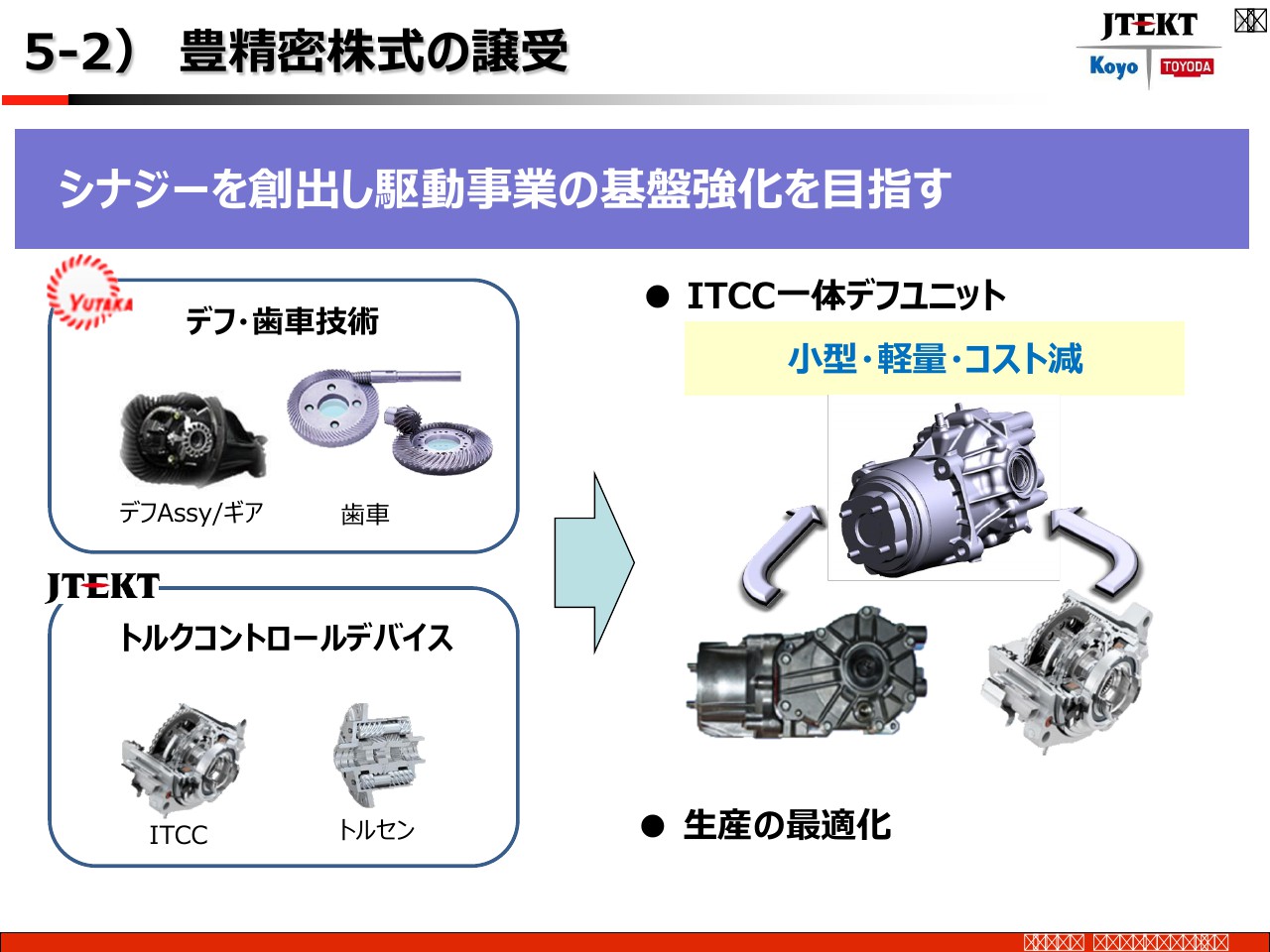

5-2) 豊精密株式の譲受

もうご案内を済ませておりますが、トヨタの100パーセント子会社である、豊精密株式会社というデフASSYを作る会社を買収しようということで、話を進めております。なぜか。

実は、ITCC、トルセンなど、当社はトルクコントロールデバイスを作っております。現在これらが別体なのを一体化するということで、小型化して搭載性を上げて、原価的にも下げます。

現在、豊精密はトヨタ以外に売っていないのです。当社はトヨタ以外にも売ってるので、これに当社の販路もくっつけて、トヨタ以外にこのような合体化した新製品を売り込もうということで、この企画を進めております。

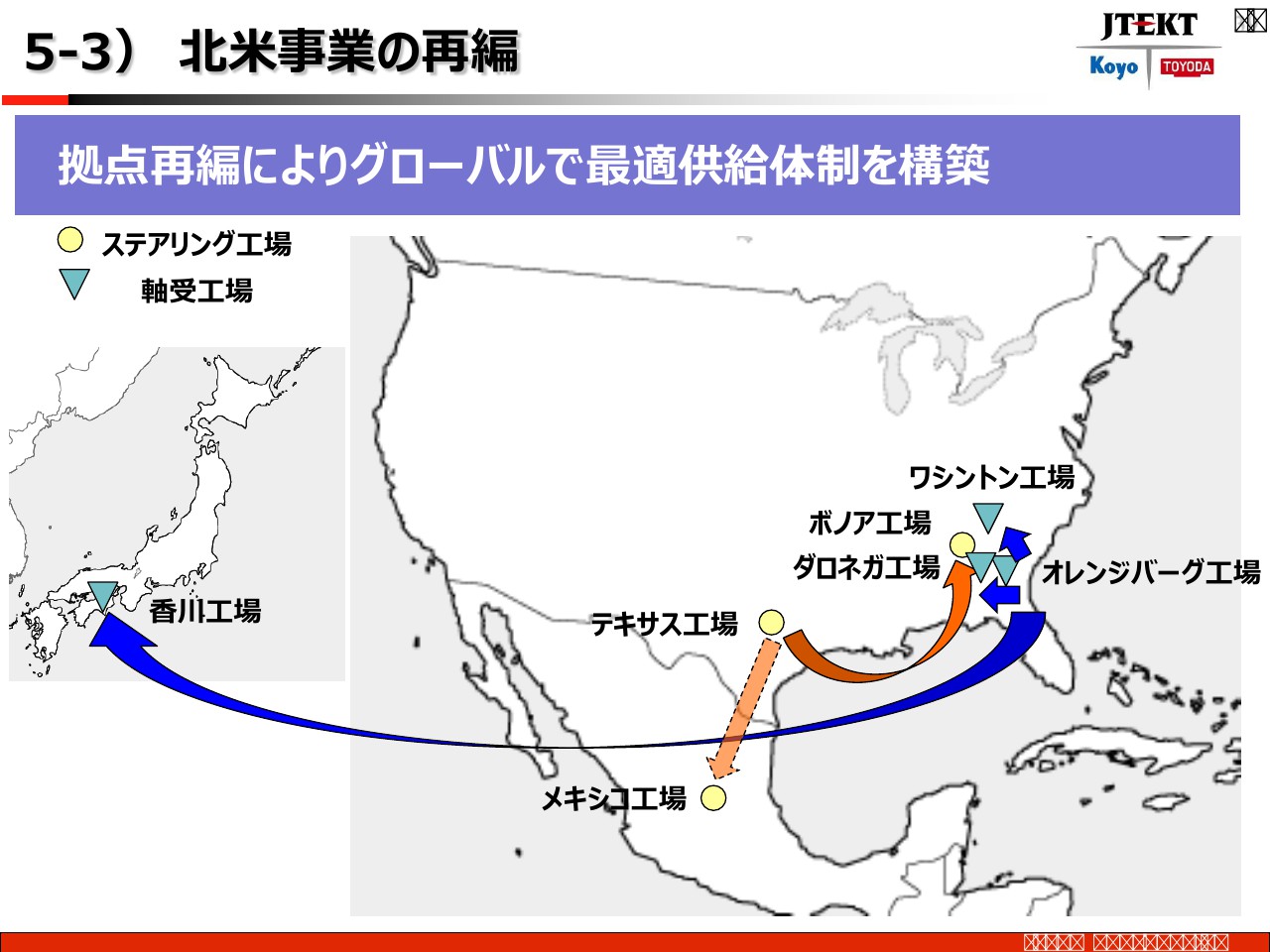

5-3) 北米事業の再編

次はリストラ絡みですが、テキサスについて、古い油圧のステアリングの工場をボノアとメキシコに移し、閉鎖します。それから、オレンジバーグの工場はものすごく古いベアリング工場で、今までほとんど黒字を出したことがない工場だったのですが、ベアリングの、テーパーローラーベアリングの市況が悪化しているということもありまして、オレンジバーグを基本的に閉鎖します。ワシントンと香川に一部移転します。

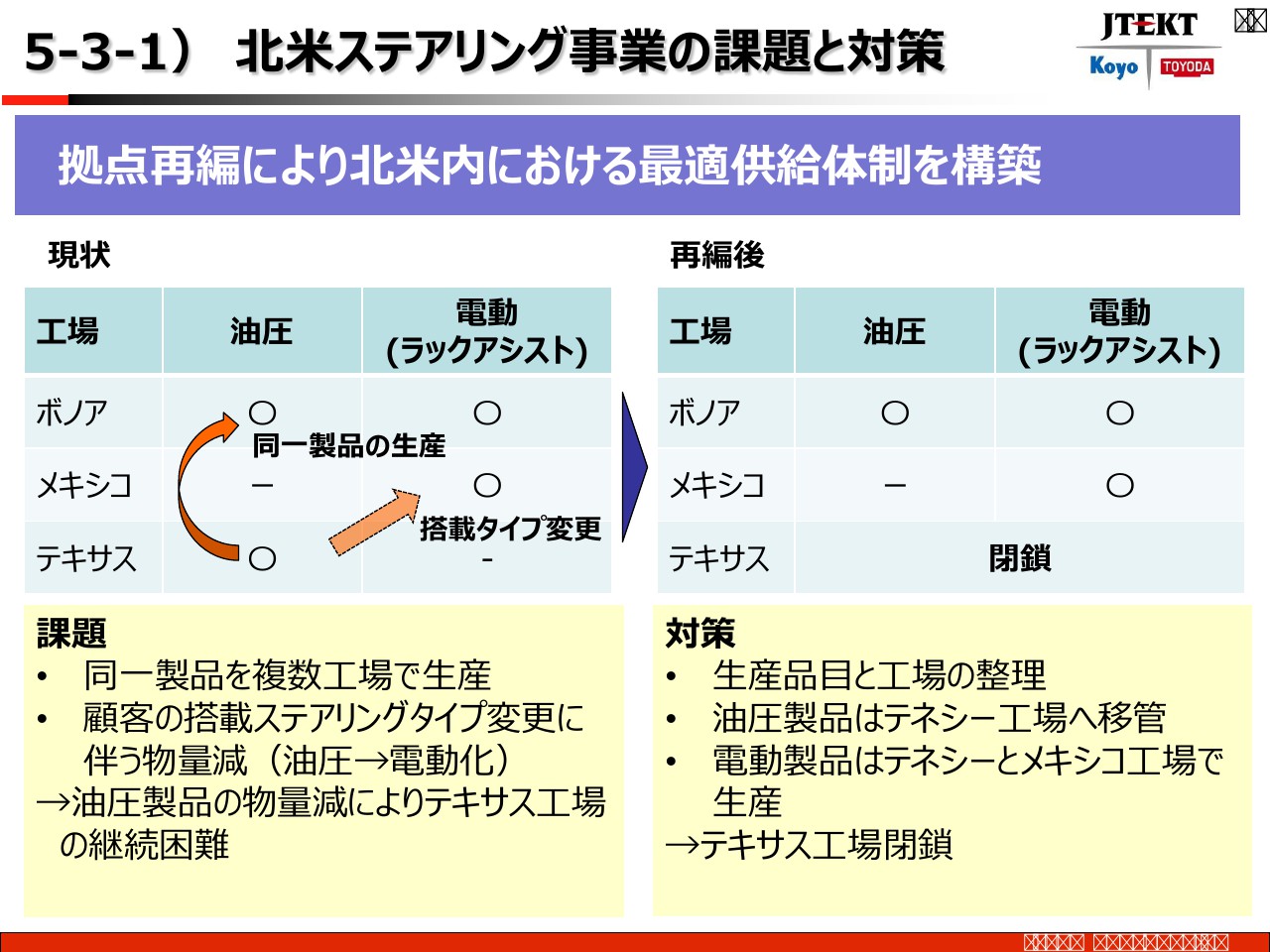

5-3-1) 北米ステアリング事業の課題と対策

表にしたものがこちらです。テキサスを閉鎖して、メキシコで電動を作って、油圧はボノアといったかたちで(工場を)1個減らして寄せ止めをします。

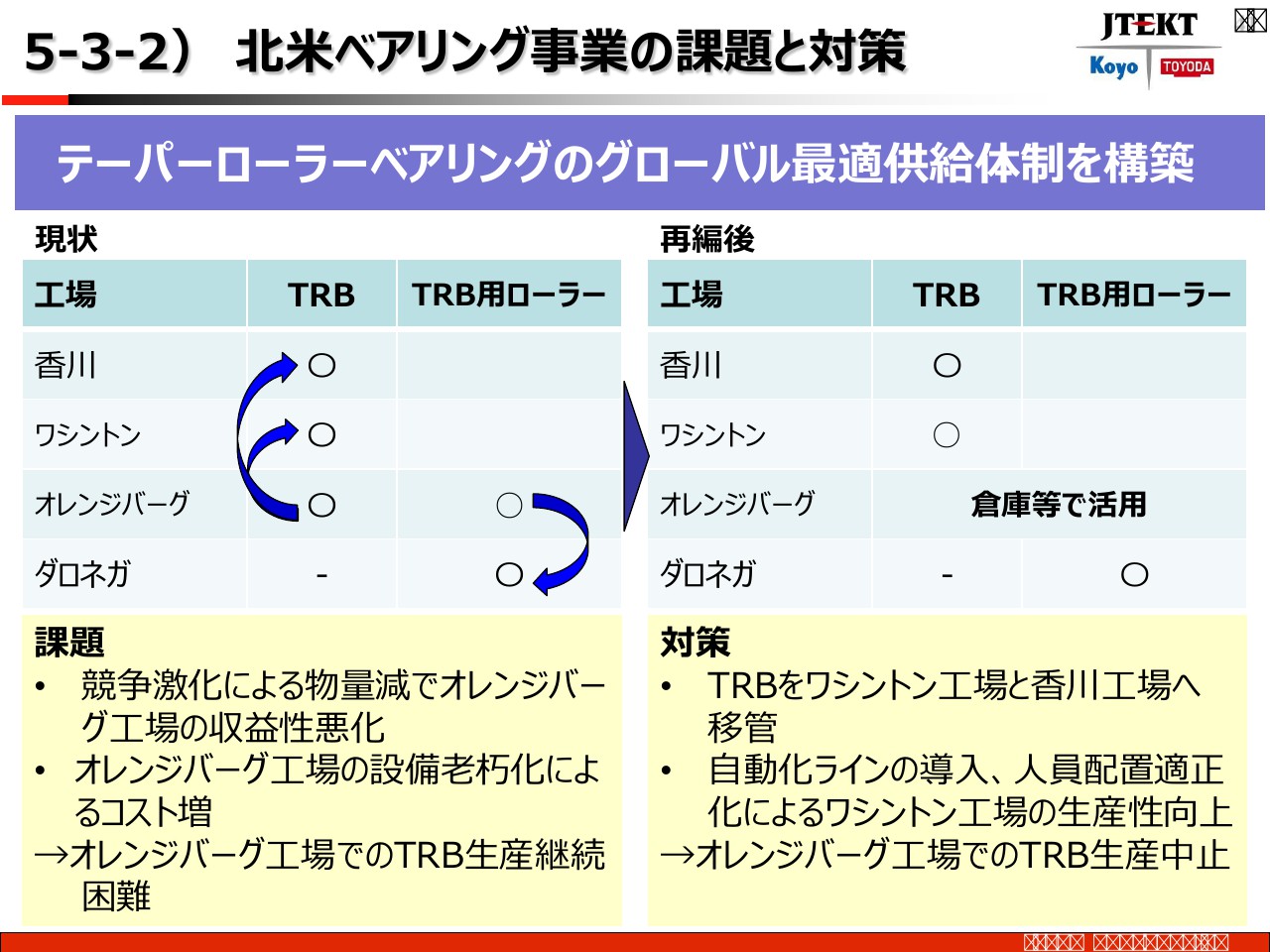

5-3-2) 北米ベアリング事業の課題と対策

オレンジバーグで作っていたコロをダロネガに集約します。ここで作っていたTRBを香川とワシントンに集約します。残ったオレンジバーグは場所はいいため、倉庫等として活用しようと考えています。

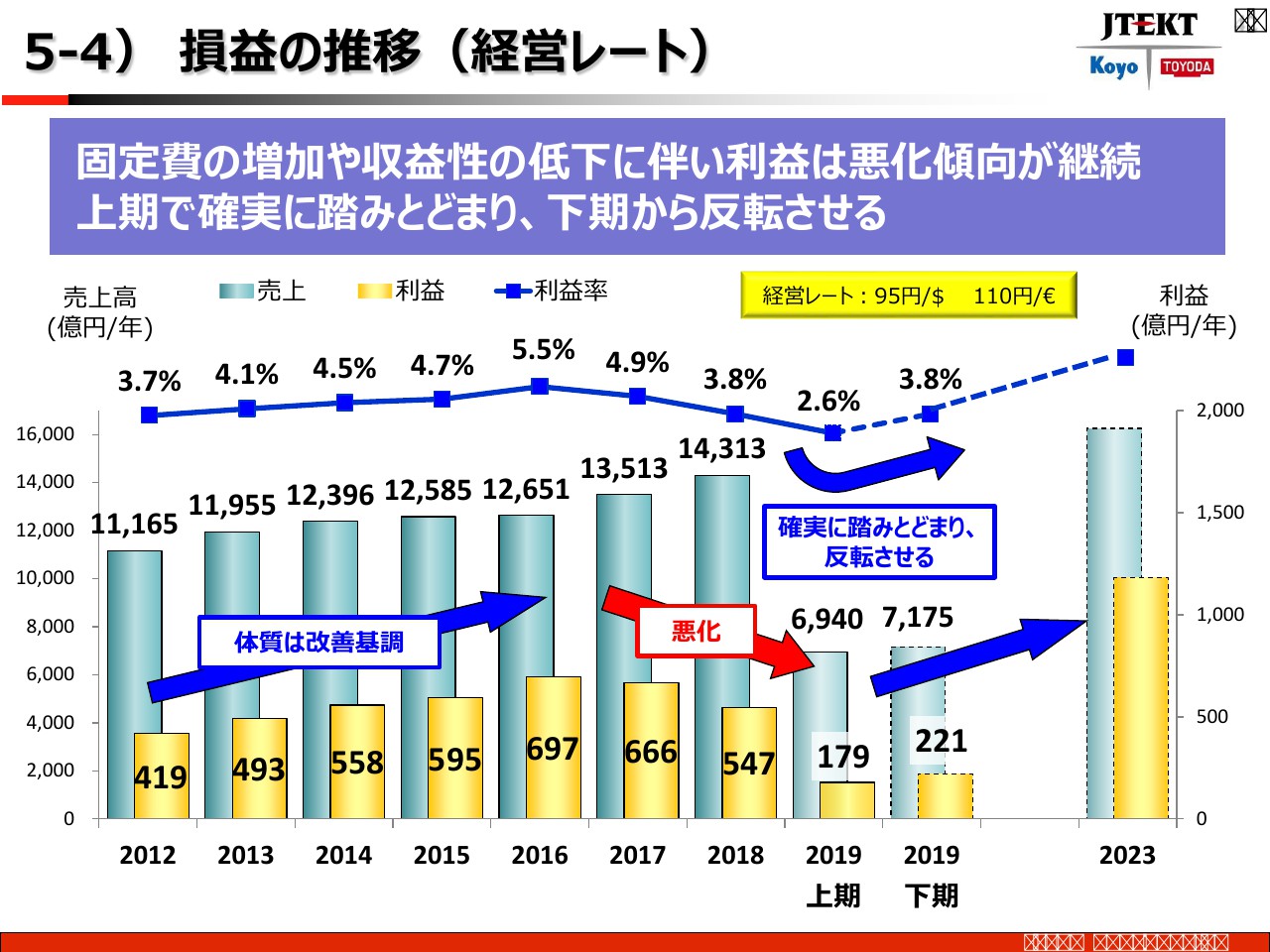

5-4) 損益の推移(経営レート) 42

最後ですが、先ほど申しましたように、経営レートは調子よく来たのですが、ここ3年は悪化しています。

ベアリングの悪化と、改善できなかったということと、ラックアシストの切り替えが効いてきたということで、この3年は本当に苦しい思いをしております。

とくに2018年、2019年と苦しい思いをしております。本当は今年から反転すると前回お話ししたのですが、すみません、半年ほどズレ込んでいます。下期からは、先ほど申し上げましたような数値で、なんとか反転できるかと思っております。下期で反転したいということでございます。

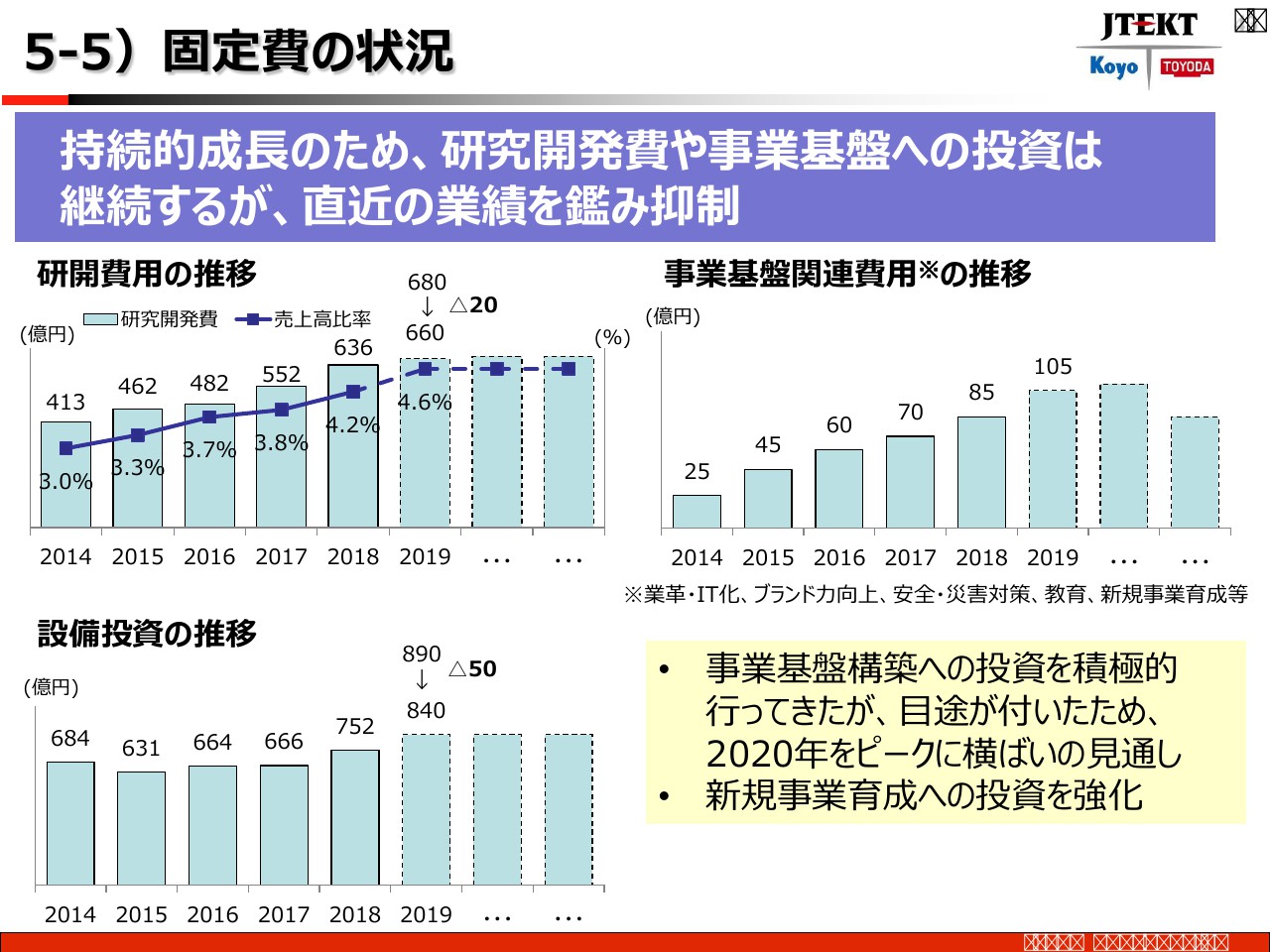

5-5)固定費の状況

あとは費用についてです。今まで青天井で伸ばしてきた研究開発費用と事業基盤関連費用、これはほとんどIT投資ですが、今年は680億円から660億円まで少し絞りました。ここで1つ懸案事項があるのですが、だいたいこれで下流からSBWも受注したし、落ち着いてくるかなと思っています。

IT化は来年がピークです。現在は、全くシステムができていなかったことに対処し、だいたいここで一応終わります。ここから先は補修費用が残りますが、ピークを超えて70~80億円になるかと思います。今まで一方的に上がってきましたが、ある程度制御はできるかなと思っております。

それから設備投資です。今年もある程度いろいろ知恵を使って、890億円が840億円で済みました。

ここでだいたい安定させたいと思っていますが、1つだけ懸念材料があるとすれば、ドライブラインのCVJにものすごい数の商談が来ているということです。どこか取捨選択しなければいけないという議論をしていますが、まともに受注を全て受けると300億円くらい金がかかります。

もともと成熟商品で、バラ色かどうかというのもあるので、慎重にと思いますが、せっかくお客さまのほうから来ている商談なので、ある程度のところまでは受けなければと思っています。CVJの話が本格化しますと、実はもう少し軽くなるかもしれません。これはこれからの商談次第ということです。

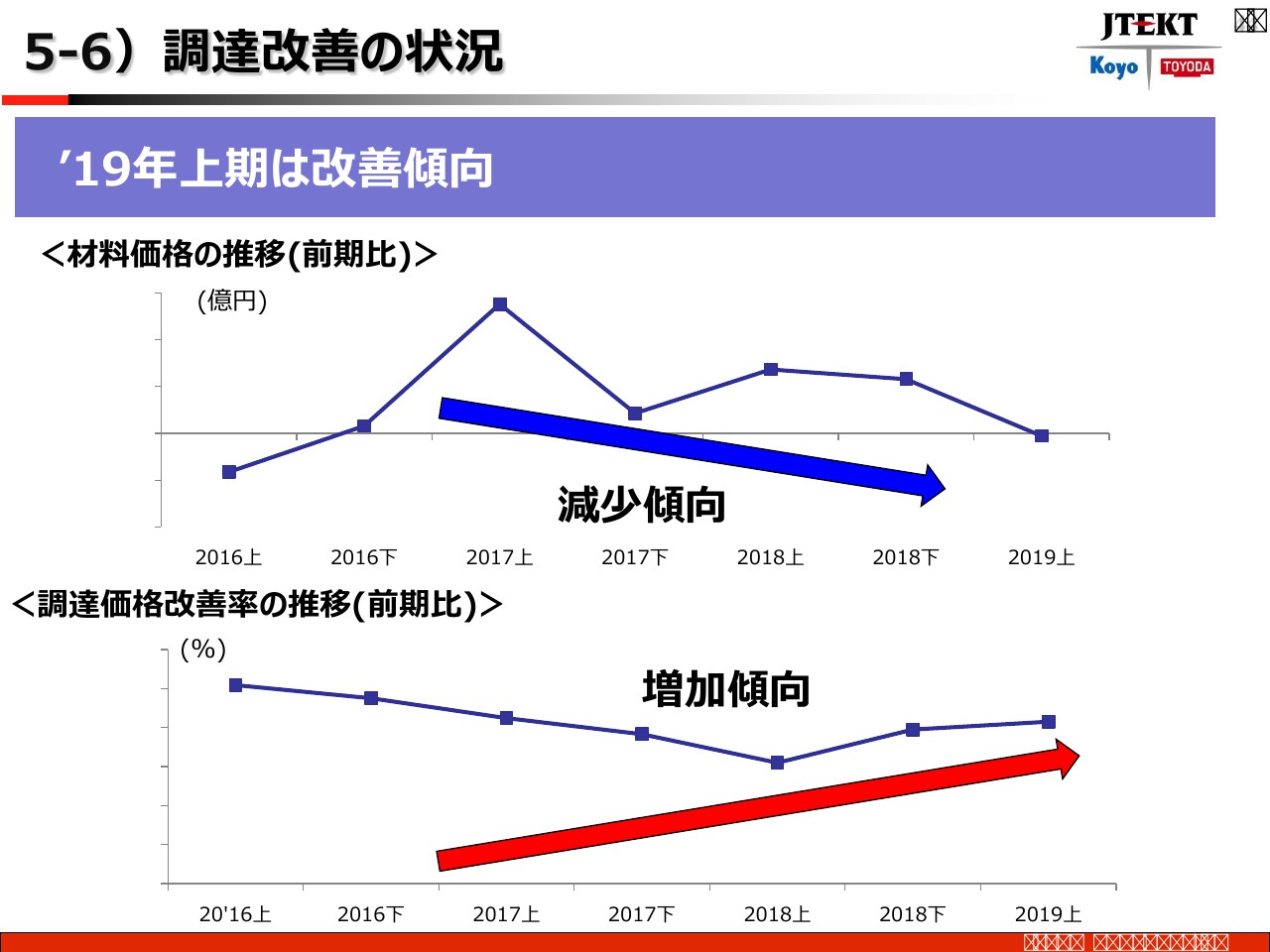

5-6)調達改善の状況

先ほど「本当に反転するのか」という話がありましたが、実は今まで足を引っ張っていたもう1つ、実は材料価格が上がっていて、なかなか回収できていませんでした。これが少し落ち着いてきました。

加えて、調達価格の改善の話です。中小企業保護法の関係もあって、なかなか従来の方法が通用しない場面も正直ありましたが、最近、V&Vにだいぶ力を入れており、材料歩留まりの話の時に少し戻ってきましたというようなことが1つの話でございます。

以上をもって私からのお話を終わらせていただきます。なんとか明かりが見えてきたかという感じです。V字回復ということではないと思います。踏ん張れるようになってきたということだと思います。そう簡単にV字回復とはいかないと思います。というのは売上市況がよくわからないためです。

3年近くかかりましたが、体質的にはようやく踏ん張れるところまで来たというところです。以上、私からのご報告でございました。どうもご清聴ありがとうございました。

新着ログ

「機械」のログ