マイネット、1Qは大型投資等で減益 再設計やAI・コーポレートブランディングに2.2億円を投じる

2019年12月期第1四半期決算説明会

皆様、おはようございます。本日はお集まりいただきましてありがとうございます。本日、ゲームセクターではいくつかの決算発表会が開催される中、マイネットを選んでいただき、本当にありがとうございます。うれしいです。

4月に、当社は経営体制の変更をいたしました。取締役人員をミニマムの体制にした上で、執行役員陣も新たに就任した者が多く、現在弊社が取り組んでいるゲームサービス業という「業」を創り上げるというビジョンに向かって、一丸となって進める体制が整った状況です。

現在、ある種、成熟期を迎えている4Gスマホゲーム世代から、おそらくここから3年ほどの期間で来るであろう5Gクラウド。この時代に向かって、しっかりと流行り廃りを超えて、産業の中に定着するゲームサービス業という業態を創り上げることを目指して、全社一丸となって進んでいます。

この考え方、ビジョン、テーマを、当社の中ではもう半年ほど、社内でも浸透させているところですが、最近うれしいことがありました。会社の理念・ビジョン・戦略や、それに則った職務をメンバーたちが受け取り、会社に対してスコアをつけてくれるエンゲージメントスコアというものがあります。

業界の中では、リンクアンドモチベーションさんの「モチベーションクラウド」というプロダクトや、アトラエさんのwevoxというプロダクトなどが、エンゲージメントスコアを測るツールとして普及しています。このエンゲージメントスコアが会社の健康状態を測り、また会社の企業価値の先行指標になるのではないかという考え方をお持ちになっています。

最近、当社の社員のエンゲージメントスコアが、着実に高まっています。当社の中で設定しているビジョンとテーマ、そしてそれに向かっていくその社員の一丸性、エンゲージメントがしっかりと整って、よい健康状態になっているというのが最近見てとれる状況です。

さて、今日はしっかりと、この四半期と、ここからの数ヶ月においてしっかり着実に数字を積み上げていくということについてのお話、そして、その構造についてのお話を申し上げたいと思います。

第1四半期ハイライト(経営)

まずハイライトです。業績は「積極投資をします」ということを前回の発表でも申し上げていました。その計画のとおり、特にAIとブランディングに対する投資、加えて再設計型と当社で呼んでいる投資について、計画どおりに進行して、営業利益としては赤字となっています。その上で、もちろんEBITDAについてはしっかり16四半期連続で黒字の状態を作れているという状況です。EBITDAの状態を見ながら、しかるべき投資をかけ、流行り廃りを超えた「業」を創り上げていくという方針で動いています。

続いて、財務です。こちらについても動きが1つございました。第4回の私募債を発行いたしまして、10億円の調達をさせていただいています。資金としては、しっかり潤沢な状態を担保して財務基盤は変わらず盤石ということが申し上げられます。

続いて組織。こちらは、前回の株主総会のタイミングで、新たにコーポレート本部長の澤野真実と、岩城農という者が取締役に就任いたしました。澤野はこれまで外資系のコンサルティング企業、外資系のSI企業など名の知れたところの日本法人で活躍し、取締役の任務なども経た上で、当社に加わってくれた人間です。また、岩城につきましては、ゲームセクターの中では名を知られた人物で、セガゲームスさんで、戦略の取締役を担っていた人間です。今回、Mirrativという新進気鋭のスタートアップの戦略責任者と当社の社外取締役、この二足の草鞋を履くというネクストキャリアを選んで、戦略の面では膝詰めで対話をできるポジショニングで当社に加わってくれているという状況です。

加えて、昨年から、和田洋一という者が取締役に加わっています。スクウェア・エニックスさんで長年代表を務めてきており、日本のゲーム産業において、この20年の歴史の中の本当のキーパーソンといえる人物です。

こういった産業の中で重要な戦略を描き、率いてきた人物がマイネットの中核たるポジションに加わってくれて、申し上げている「業」創り、本当にこの流行り廃りを超えてゲーム産業の中にしっかりと定着していく1つの業態を創り上げていくということを、明確な意思をもって進め始めた新たな体制です。

第1四半期ハイライト(事業)

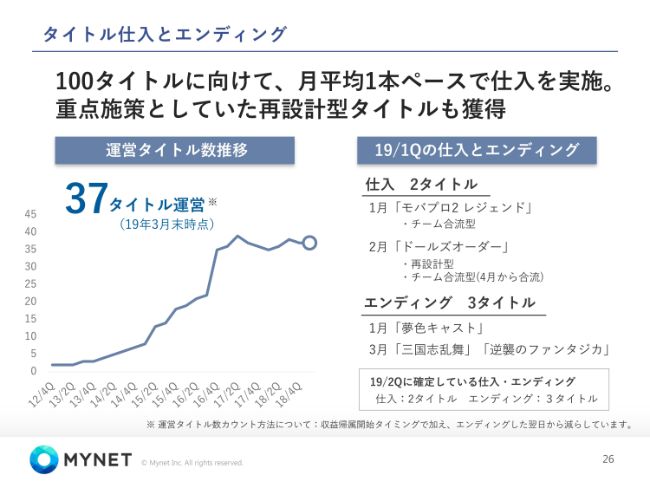

続きまして、仕入です。今回、第1四半期の仕入タイトルは2本でした。名称もすでに公知しています。モブキャストゲームスさんからの「モバプロ2 レジェンド」というタイトルです。また、gumiさんから「ドールズオーダー」という意欲作が、当社に加わっています。

特にドールズオーダーについては、再設計型と当社で呼んでいます。しっかり再設計のプランを作り、6ヶ月間で黒字の状態に戻して、さらにグロースできる状態を作るというチャレンジに取り組んでいます。先日1周年を迎えて、大変健康状態よしと、順調に進んでいる状況です。

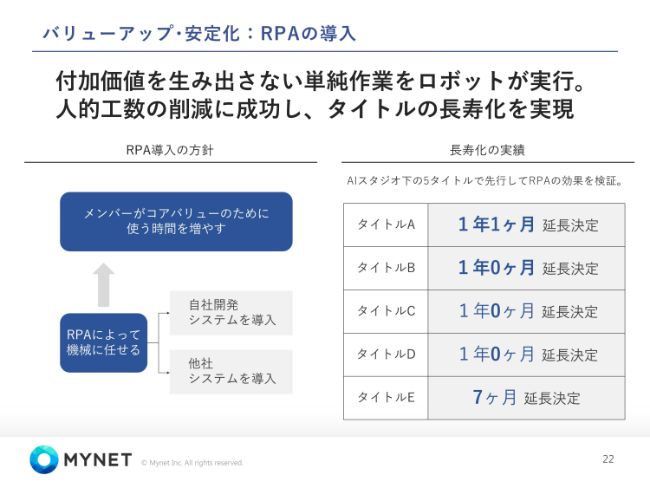

続いてサービス運営の部分です。2018年12月期はAIとRPAの投資をすると、前回の決算発表時に申しておりました。今回、明確に数値として現れる成果が出てきていますのでご報告いたします。

ゲーム運営にフォーカスしたRPAシステムを自社開発しており、この自社開発RPAシステムを「マイロボ」と当社で呼んでいます。その効果が顕著に現れています。当社のAIスタジオには5タイトルありますが、その5タイトルへのRPAシステム導入によって、最長で1年1ヶ月、5本中4タイトルで、1年の期間延長の意思決定を実現しています。

当社で運営延長の意思決定をするということは、その期間分ずっと利益が出続けるという計画が組めたということです。すなわち、4本のタイトルで1年間利益が出続ける状態に転換することが、RPAの導入によって実現しているという状況です。RPAの導入は、現時点ではまだ5タイトルに対してのみですが、7月以降、当社の37タイトルすべてに対して投入をしていくという計画を持っていますので、逐次導入とともに皆様に成果をお示しできればと思っています。

またPARADE商品、こちらも2年ほど取り組んできたもので、数値の成果が現れるようになってきています。デッキ分析、相互送客、イラストアセットなど、特に主力の商品群が効果を発揮するようになって、第1四半期だけで1.4億円分の利益を創出することができています。

導入件数自体がまだまだ少ない状態ですが、これをプラットフォームとして全タイトルに対して注入できるようになった時には、さらにこの金額を上げていくことができる見通しを持っています。

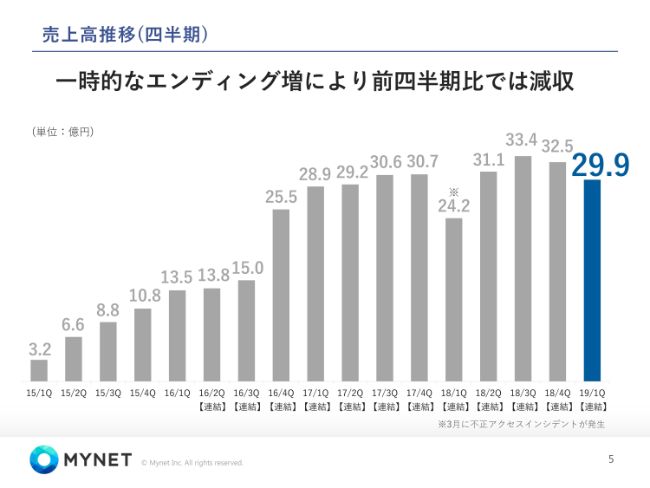

売上高推移(四半期)

決算の概要です。前回にもご案内していましたが、当面エンディングタイトルが続きます。第1四半期は3本、第2四半期も3本、第3四半期でも少々あります。ただ、第4四半期以降あたりから、先ほど申し上げた長寿化のアプローチをすでに注入できたものが増えてまいりますので、エンディングがグッと減っていきます。

その時期以降、タイトル数がどんどん積み上がっていきます。そのため、売上高が、第1四半期も第2四半期も少し抑えめとなるのは、ご承知いただければと思っています。ただし計画どおりです。

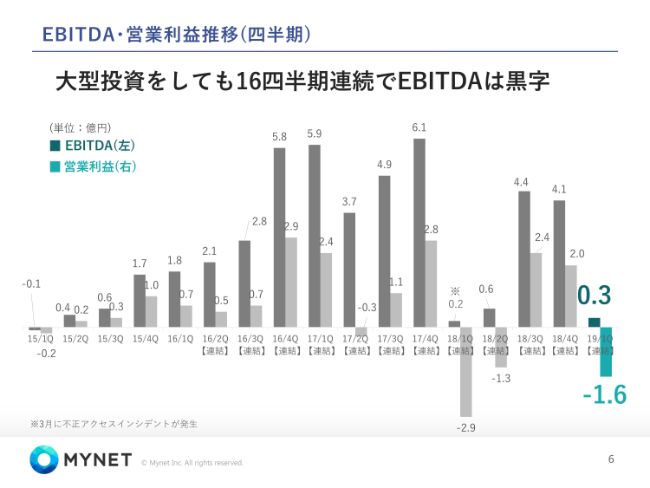

EBITDA・営業利益推移(四半期)

営業利益・EBITDAです。大型投資をしていますが、EBITDAはしっかり黒字をキープしています。

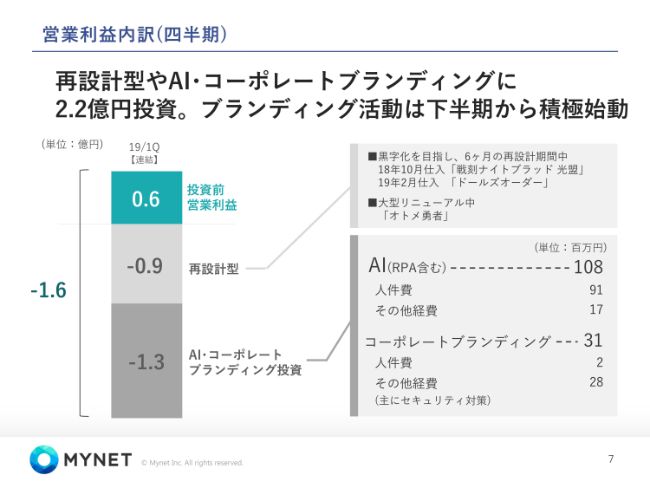

営業利益内訳(四半期)

そして今回、営業利益の内訳を明記させていただきました。今回、投資をしています。2.2億円がAI・コーポレートブランディング・再設計、我々が「業」を創り上げるために行っている投資の部分です。そこをしなければ、この第1四半期で6,000万円の営業利益が出ていました。

再設計型は、昨年10月に仕入れている「戦刻ナイトブラッド 光盟」と「ドールズオーダー」です。この2つが再設計期間中に入っており、しっかり7ヶ月目以降の利益転換をしていくということを目論んでいます。また、大型リニューアル中の「オトメ勇者」というものがあります。レベルファイブさんとの取り組みです。

AI・コーポレートブランディングの投資。これらを着実に、本当に長期間において回収していくという前提はありますが、長期だけでなくしっかり短期的にも成果が出る部分として、先ほど申し上げたRPAは今四半期からも成果も出ていますし、下半期以降、全社における成果が出てくるタイミングになってまいります。

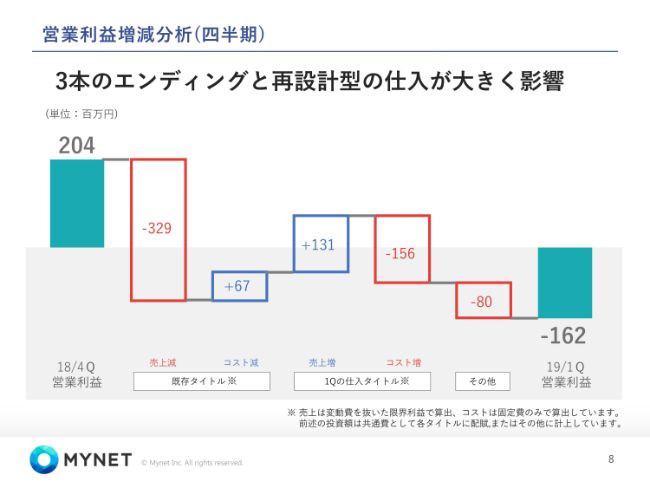

営業利益増減分析(四半期)

営業利益の増減分析です。今回、3本のエンディングがありました。そのため既存タイトルの売上がグーッと下がっています。コストはなぜ下がらないのと問われそうですが、タイトルのエンディングがあると、エンディング日から2ヶ月間ぐらい、返金対応など残りのコストがまだかかる期間があります。そのため、売上がなくなった後に2ヶ月ほどコストがかかる時差があります。

また仕入タイトルについても、ドールズオーダーがかなり意欲的なアクションを取りましたので、売上の増分よりもコスト増分の方が大きくなっております。その他、先ほど既述の投資の部分というものがあり、全体としてはマイナス1.6億円となっています。

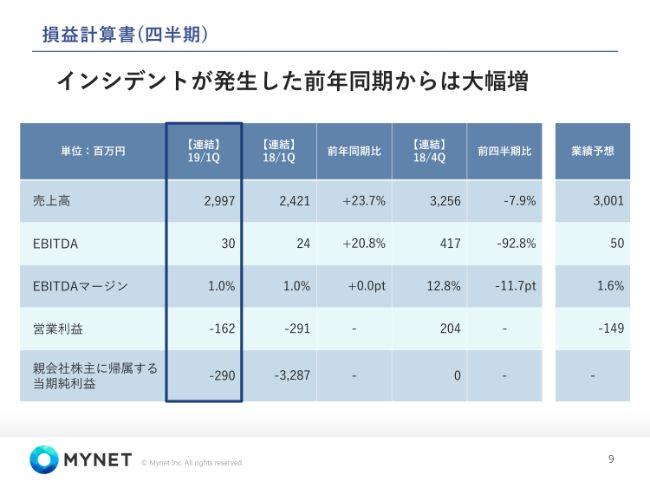

損益計算書(四半期)

全体として見ますと、ちょうど1年前が不正アクセスインシデントの影響を受けた決算でしたので、かなり圧縮された値になっていました。その圧縮状態と比べると売上高で2割増になっていますが、こことの対比はそこまで本質的ではないととらえていただいたほうがいいと思います。我々がしっかりと計画した値に着地したということをご覧いただければと思います。

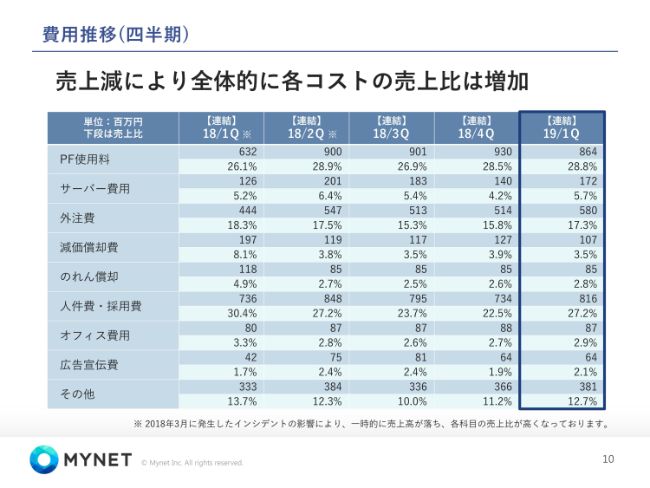

費用推移(四半期)

コストの部分です。今回は、さほど大幅な動きはありません。人件費・採用費のところで、少し先ほどの投資の部分に充てる人材の採用や、一部賞与などがあって膨らんでいますが、おおよそ通常どおりの比率となっています。

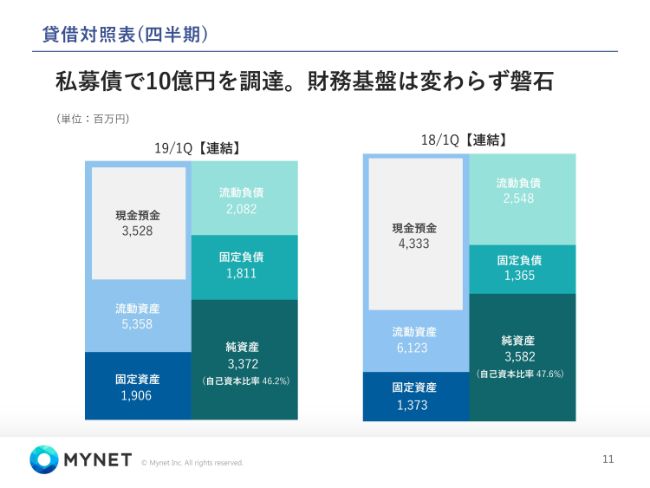

貸借対照表(四半期)

BS、こちらも安全な状況です。現金は35億円。自己資本比率は46.2パーセントという状態です。基本的にはEBITDAで現金を積み増していく動き方にしていますので、この構造については、さほど急に変わらないのが現在の状態です。

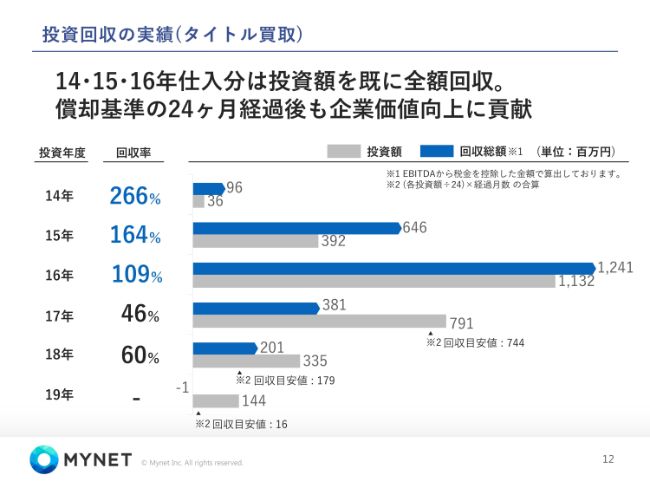

投資回収の実績(タイトル買取)

投資回収に関して、それぞれの進捗があります。2014年・2015年・2016年分についてはすでに回収をした上で、投資回収後のキャッシュを生んでいる状況です。そしてもう1つ、2018年分については、狙ったとおり、ないしはその目安以上の値を作れているという現状です。

ただ、2017年について、かなり痛みを伴っています。もうすでに2017年の第2四半期で減損したタイトルが加わっています。

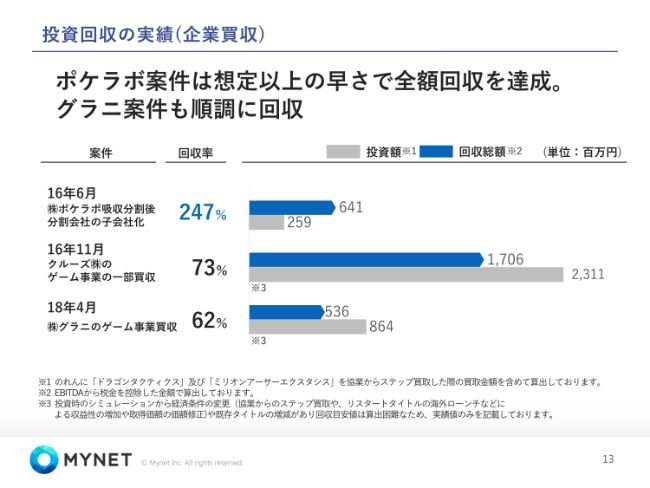

投資回収の実績(企業買収)

不正アクセスインシデントを受けたクルーズタイトル、こちらもまだまだ残っていますので、最終的にはしっかり投資回収まで持っていこうとしておりますが、2017年の1年間、特に2016年11月に加わったクルーズの280名のメンバーたち、こちらを1つの会社としてPMIしていく時期でした。

このPMIの組織のばたつきの時期の1年間に仕入れたタイトル群が、少し傷を負ったことが客観的に見て取れるかと思います。しかし、2018年以降については、再び投資回収できている状態を作れているということが申し上げられます。

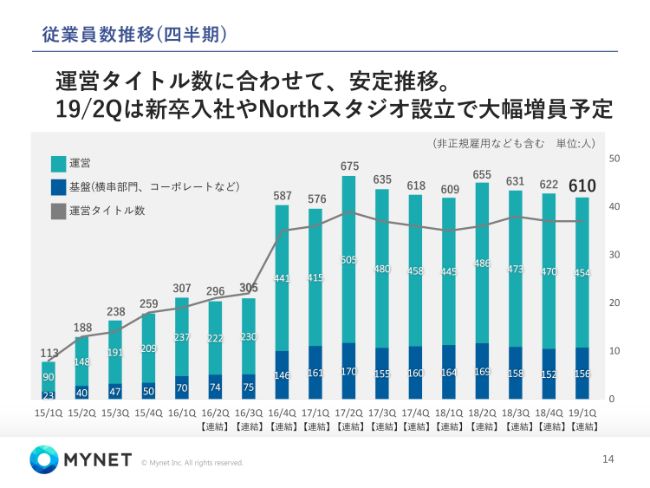

従業員数推移(四半期)

従業員数です。運営タイトル数に合わせて安定的に推移しています。正規・非正規の比率なども適切にコントロールしながら、これまでどおり人員数が膨れ上がりすぎないようにしています。

ただし第2四半期は、新卒入社している16名や、Northスタジオという、この5年間提携関係で事業を営んでいたINDETAIL社のゲームサービス事業の42名を加えているなどもありまして、大幅増員を見通しています。もちろん、人数が増える分の1人当たり活動分の利益というのは見通してやっているものですので、ご安心いただければと思います。

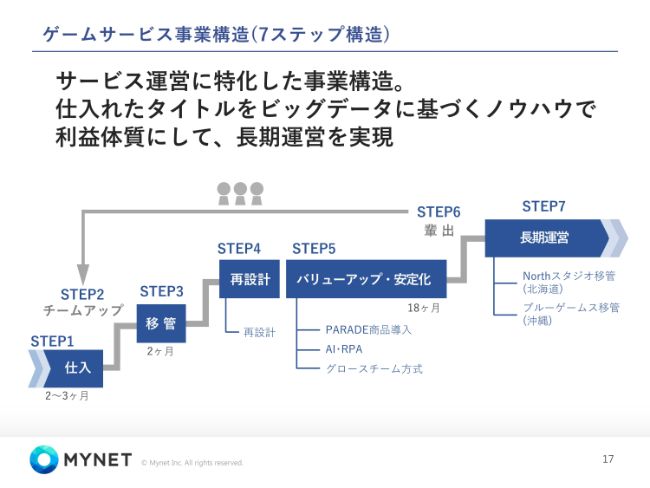

ゲームサービス事業構造(7ステップ構造)

事業戦略と進捗です。ここからは、マイネットのゲームサービス業の構造についての話と、その進捗になります。

まず、ゲームサービスの事業構造を7ステップ構造と呼んでおります。サービス運営に特化した事業構造です。多くのゲームメーカーさんは開発をして、その後運営します。大きく言うと2フェーズです。

当社の場合、7つの区分でマネジメントをして、この業態を作っています。仕入、移管などの期間も今回明記しています。その上で、当社が掲げる10年空間にするための再設計をしています。

多くのゲームメーカーさんの開発タイトルは、およそ2年間ぐらいで終わってしまうことを想定して作られることが多いです。我々は、1本1本のゲームタイトルがユーザーさんにとって大切な居場所として、長く愛されるものになるために、10年空間たる状態になるための再設計を実施します。

その後、当社の強みであるPARADE商品やAI・RPAの導入、さらにAI・RPAによって機械に仕事を任せた後にできた人の時間を、より未来のグロースに対して充てていく、グロースチーム方式。これらのアクションによってバリューアップします。

そして安定化した後に、地方拠点を中心にして長期運営のフェーズに入ります。このフェーズにおいて、しっかり10年空間を実現するということを目指してやっていきます。このように7つのステップを刻んでやっています。

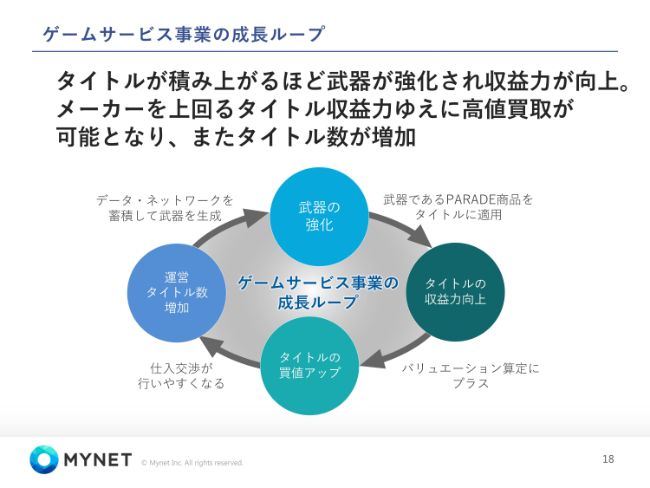

ゲームサービス事業の成長ループ

もう1つ、構造図がございます。こちらは成長ループと当社では呼んでいます。当社はタイトルの仕入をどんどんやっていきます。月2本ペースを目指していくということを前回申し上げておりましたが、今、着々とその体制が進んでいます。

まず、この運営タイトル数の増加があります。タイトル数が増えれば増えるほど、現在ある37タイトル分のユーザー行動のデータフロー、世にいうビッグデータをずっと取得できます。この取得できるデータたちを活用して、新たなフレームワークを導き出したり新たなノウハウを築き上げたりしていきます。そして、タイトル数が増えれば増えるほど、データネットワークを蓄積して武器を生成します。

当社では、PARADE商品と呼んでいるものです。その武器であるPARADE商品をタイトルに適用します。適用すると、タイトルの収益力は向上します。タイトルの収益力が向上すると、当然、自社の体質がよくなるので、タイトルを買い取ったときに、メーカーさんがやり続けるよりも、マイネットが運営した方が、収益性が高い状態を作れます。そうなると、タイトルを高値で買い取るということができるようになるわけです。

もちろん、当社の中で基準値がありますが、その基準の中における高値です。タイトルの買値をアップすると当然交渉力が高まり、仕入交渉を行いやすくなって、タイトル数が増加します。このタイトル数の増加、武器の強化、収益力向上、買値アップ。このループをグルグルグルグルと回し続けることによって、業態としてしっかりと、この産業の中でなくてはならない、メーカーさんがゲームを作り終えたらマイネットという構造にしていくということを目指して進んでいる状況です。

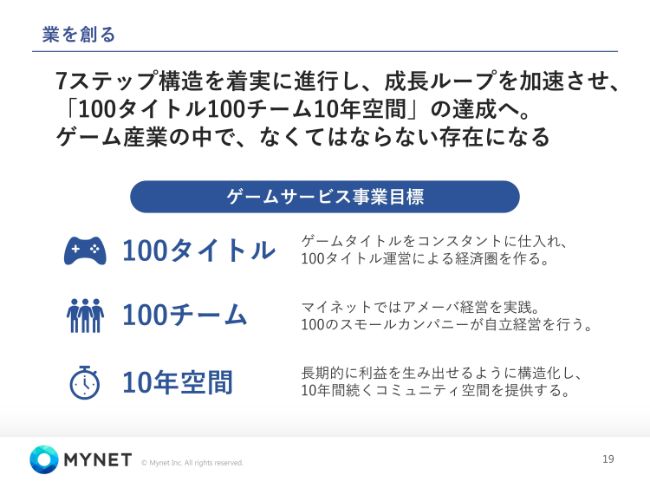

業を創る

これを進めていくことで、我々が目指している数値目標としては100タイトルです。100タイトルを10年空間にすること。100タイトル、100チーム、10年空間。ゲームタイトルをコンスタントに仕入れて100タイトルを運営する。そして現在も相互送客のネットワークなどを形成していますが、これを1つの経済圏として成立させるということをビジョンとして目指しています。まず、皆様に見えるものとしては100タイトル分が積み上がるというところでとらえてください。

そして100チーム。マイネットはアメーバ経営というものを推進しています。1タイトルのチームが、ある種のスモールカンパニーとして成立する存在になるというものです。この100のスモールカンパニーが自立経営を行っていくかたちで、100チームのそれぞれの自立的な努力、自立的なデータに基づく意思決定で、100タイトルを長期利益化していきます。

そして、目指すものは1タイトルごとが長期的に利益を生み出せるような、10年空間、10年間続いていくコミュニティ空間としていくことを目指していく。それによって、利益が長期に生まれる事業が着実に積み上がり続けるという構図になります。

そして、積み上がり切ったその100タイトルの間でユーザーさんが回遊し、資産が移転し、ユーザーさんが外に逃げない、1つの経済圏を作っていくということを目指して努力をしています。

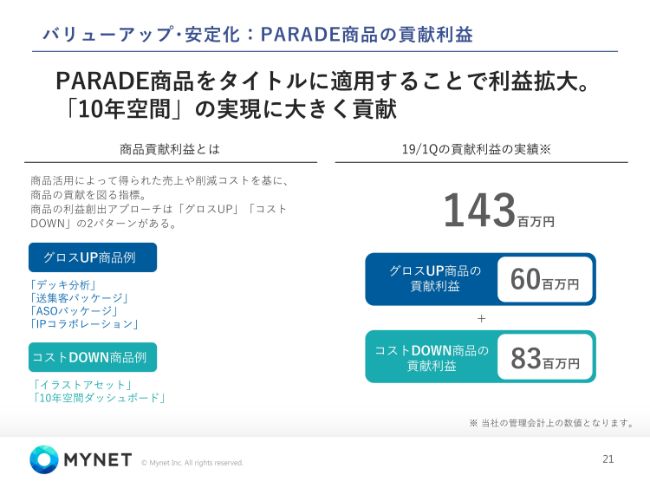

バリューアップ・安定化:PARADE商品の貢献利益

PARADE商品たちが現在も20数点あって、日夜新たな社内商品を開発しながら、タイトルのバリューアップを進めていますが、この商品を注入したことによる貢献利益というものを、今回可視化いたしました。

売上をアップするための商品たちと、コストを圧縮するための商品たちがあります。グロスアップの例としては「デッキ分析」という機械学習を活用して、狙った値どおりの売上を作れるような商材があります。また、送集客、ASOなど、当社の中で多数タイトルがあるからこそ培われたノウハウがあります。加えて、IPコラボレーション。こちらも、37タイトル分を集約することによって、ローコストかつ成果の高いIPコラボを実現しています。

また、コストダウンに関してはイラストアセットです。現在、12万点を超えるイラストのアセットが当社にはありますが、この12万点のキャラクターが37タイトルすべてに動いて回れるわけですね。普通だったら、一体当たり約15万円の制作コストがかかるものを、当社の12万キャラクターたちが縦横無尽に37タイトルに登場してくれて、しかもノーコストです。この部分は、集約効果として強く利益を生み出しています。

また、10年空間を作っていくためのKPIをコントロールするためのダッシュボードがあります。これらのグロスアップとコストダウン、両方の成果で、四半期で1.4億円分の貢献利益を生み出せています。これから、さらにここの部分を高めていくということを目指します。

そうなることによって、他社のタイトルを、このPARADEの商品群、言い換えますと他社のゲームをPARADEのプラットフォームの上に乗っけると利益が出るという構造を、よりさらに強化していくということを目指してまいります。このあたりは、ぜひ今後も着目いただければと思います。

バリューアップ・安定化:RPAの導入

RPAの実績です。付加価値を生み出さない単純作業は、ロボットにどんどん任せていく、機械に任せるということを進めています。人的工数の削減がかなり進んで、5タイトルすべてが延長しており、うち4タイトルは1年以上の延長を実現しています。ここが現在、当社が取り組んでいるAI・RPA投資の中でも、短期的に利益に繋がっていくものです。

こちらを他のタイトルへ展開していくというのが、これからの成果見通しになってきます。

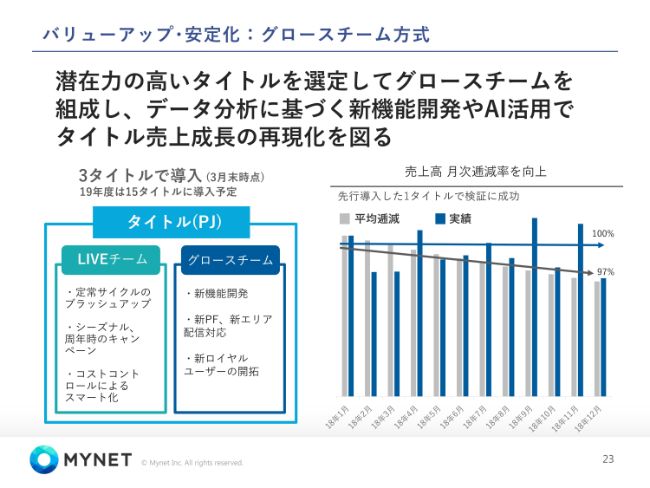

バリューアップ・安定化:グロースチーム方式

グロースチーム方式です。昨年3タイトルで導入して、一定の成果を得ました。この方式を15タイトルに展開しようとしているというのが現在の動きです。こちらの成果が、次回以降あたりからご共有できるようにしていきたいと思っています。

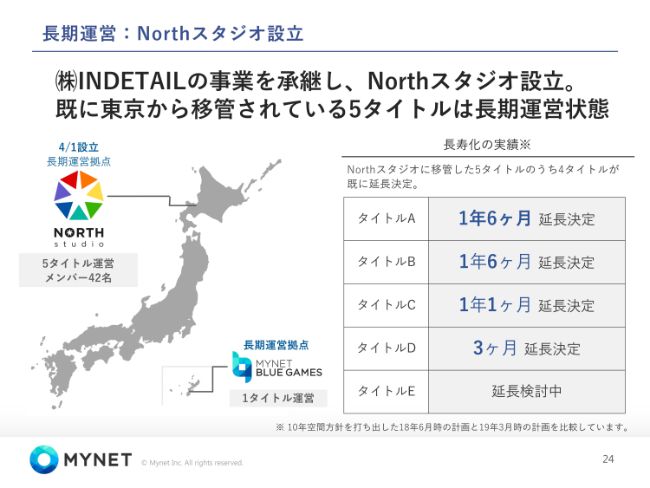

長期運営:Northスタジオ設立

長期運営の部分です。札幌のNorthスタジオというチームが、当社の中に加わりました。INDETAIL社から事業承継して、設立されました。42名の仲間たちなのですが、今回の事業承継は、通常のM&Aとかなり異なっていて、この42名は、以前から業務提携関係で4~5年、一緒に仕事をしているメンバーです。

札幌で採用されたこのメンバーたちは、採用されるとまず青山の当社に来て、ゲームサービスのノウハウを吸収します。その採用されたメンバーが1タイトル分、1チーム分できたら、チームとタイトルごと札幌に帰ってもらうというサイクルを、この4年間ずっと回し続けていました。そうやって当社で育てた札幌の人材たちが42名。精鋭たちが、INDETAILさんの事業の変化に伴って当社に合流することになったため、直近、すぐにも成果に繋がってくる部分です。

PMIで大変ですというようなことはあまりないと考えています。早速、昨年6月に当社で10年空間方針というものを提示して、先ほどのRPAや、長期運営化についての方針を指し示した前と2019年3月の差分では、1年以上の延長が3タイトル、3ヶ月延長が1タイトルなどとなっています。

先ほどのRPAの部分とも近いのですが、当社は利益が出るものだから続ける、利益が出なくなったらエンディングというのが基本的な考え方です。しっかり利益が出る期間を伸ばして、その伸ばしている期間についても利益幅を大きくするように商品注入をしてまいります。

このRPAによる長寿化というものの実現、Northスタジオによる長寿化の実現。この2つが、今後の当社の、先ほどの10年空間を100タイトル積み上げるものの大変重要なバロメーターになってくる、先陣を切った成果になっているというようにとらえていただければと思っています。

タイトル仕入とエンディング

事業目標への進捗です。100タイトルに向かって、タイトルの仕入は2タイトル。ただし、エンディングが3タイトルありました。第2四半期も3タイトルのエンディングが決まっている状況です。長期で運営できないタイプのものについては終了を、この第1四半期、第2四半期、第3四半期でやります。

タイトル数が横ばいではなく、もう少しいかないのかという気持ちでご覧になるかもしれませんが、少しお待ちください。もう少しすると、積み上げが加速していく時期に入ります。第1四半期、第2四半期、第3四半期はそんなにタイトル数や売上がグッと伸びる時期ではないのですが、構造・中核の仕組みが着実に育っている時期に入っているととらえていただければと思います。

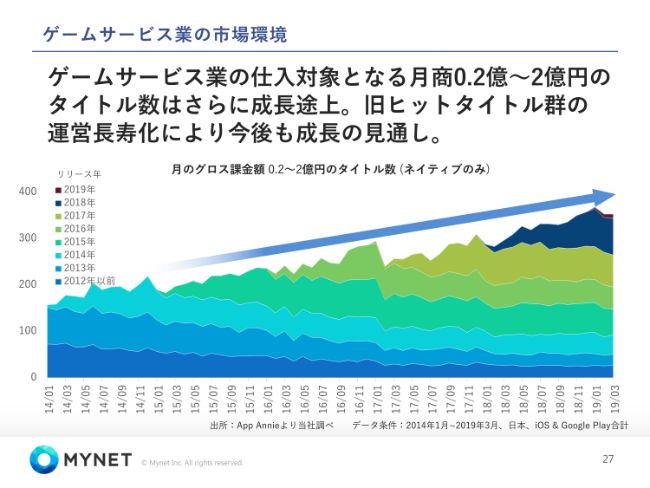

ゲームサービス業の市場環境

当社が前提にしているマーケット状況です。ゲームサービス業の市場環境としては、このとおり月商2,000万円から2億円帯のタイトル分、これが当社のターゲットタイトル群になります。

日本国内のマーケットだけで見ても、層のようにずっと蓄積している状況です。古くからのヒットタイトルの運営長寿化、当社に来る前から長寿化するものがどんどん増えていますので、これが地層のように重なっているという状況になっています。ちなみに、第1四半期は毎年下がりがちですので、今回ちょっとだけ落ちていますが、そこは長期的には再び伸びていくものだと考えています。

役員体制

組織です。こちらは新しい経営体制、取締役の体制で、主要な役員を載せています。常勤取締役は私、上原と澤野の2名です。私がゲームサービスの事業を直接見ています。コーポレートの部分については、澤野がすべて担ってくれています。

そして、先ほどもご紹介いたしました岩城と和田。この両名は、ゲーム産業の中での戦略家を2人挙げろと言ったらこの2人、というくらいの人物です。この2人がともに、当社のゲームサービス業の考え方、そして流行り廃りを超えて、業態を創り上げるというビジョンに共鳴をしてくれて、大変重要な役割を当社の中でも果たしてくれています。

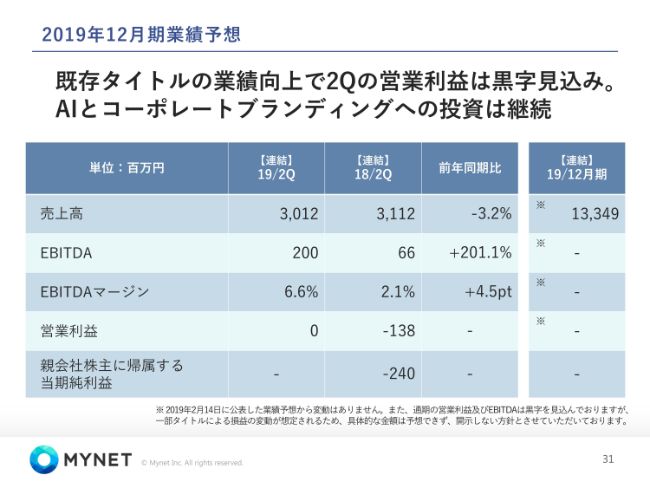

2019年12月期業績予想

業績予想です。通年のところは、前回の発表そのままです。売上高は133億円。そして少なくとも利益は出しますという表明をしていましたが、そのとおりに進めようと考えています。

第2四半期、第3四半期と進んで、利益の値が明記できるようになったところで、皆様にご公知したいと考えています。また、第2四半期に関しては、売上高は30億円、EBITDAは2億円、そして営業利益はトントンというものを第2四半期単体としては目論んでいます。

ここまでも進めているAI・コーポレートブランディング、そして再設計。これらについての投資を継続しながら、この値を目指していくというものです。

今後の方向性

今後の方向性です。マイネットは何の会社かということを一言で言いますと、コンテンツ&コミュニティの会社です。

コンテンツ、現在で言うとゲームです。これから、ゲーム以外ももちろんあるかもしれませんが、基本的に皆様がゲームと認識するゲームがコンテンツです。そのコンテンツの周りに人が集まり、集まってくださった方々がコミュニティを形成する。コミュニティ自体が、ユーザーさんにとって大切な時間を置くための居場所になり、その居場所空間というものが、より長く愛されるものになっていくと、その長く愛されるものにする力は、我々の力が世界一だと、この状態を作っていくのが我々の想いです。

そして、それを実現するために、我々が手元に持つ中核技能がゲーム設計の力とAIの力です。ゲーム設計の力とAIの力で、豊かなコミュニティ体験を創造する。これが我々のミッションです。

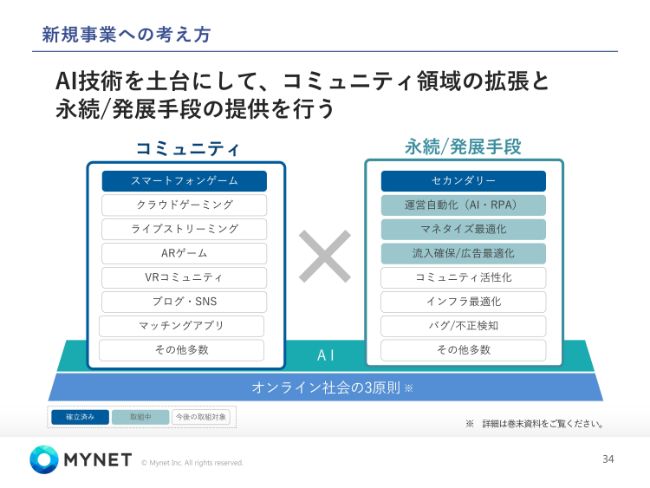

新規事業への考え方

当社が新規事業を創出していく上での考え方というものを、こちらに記載しています。AI技術を土台にして、コミュニティ領域とそのコミュニティが永続発展するための手段を拡張します。

現在やっているのは、スマートフォンゲームというコミュニティジャンルです。それを永続発展させる手段としてのセカンダリーであったり、強化している運営自動化(AI・RPA)だったり、マネタイズの最適化、流入確保、すなわち相互送客のネットワークを作っています。この永続発展手段を横に広げることによって、スマートフォンゲームというコミュニティの永続発展を目指していきます。これが我々の事業のそもそもの考え方になります。

今後、新たな事業に取り組むとなりましたら、例えばこのコミュニティの領域ジャンルを横に広げる。例えば、先ほども申しましたが、5Gの時代においてのクラウドゲーミング領域の勃興は、およそ間違いがないのではないかという程度には予測をしています。

そこに対する投資を順次進めて、かつこのクラウドゲーミングの領域に生まれるコミュニティが、当社の持つ永続発展手段によりさらに発展するということを目指していきます。また、永続発展手段自体を横に広げていくことで、事業を広げていくという考え方を持っています。

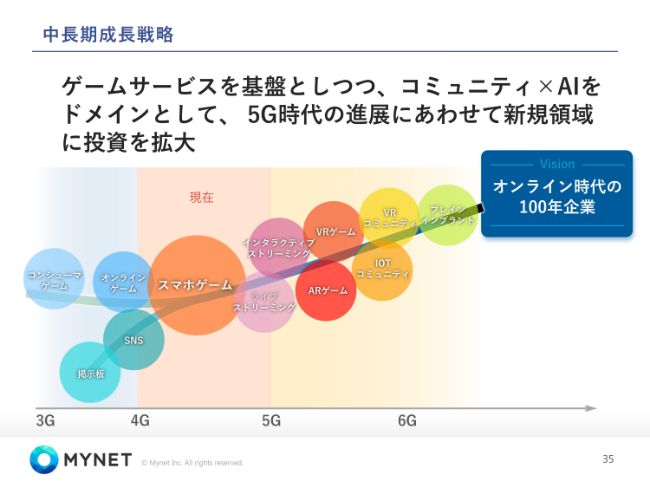

中長期成長戦略

その中で、中長期は、まずゲームサービスの業態をしっかりと築き上げるということを中核とします。その基盤をもって、この「コミュニティ×AI」というドメインの中で、コミュニティの領域拡張ないしは永続発展手段の拡張というものを進めてまいります。

これから勃興するであろう市場というものは、まだまだ「コミュニティ×AI」というドメインの中でも多く存在します。すでに発展が進んでいるライブストリーミングという領域は、我々からすると本来ドメインです。視聴者参加の新しい文法が生まれ、クラウドゲーミングのインタラクティブストリーミング領域において適用されてくるということを考えています。

インタラクティブストリーミングの領域は、次に勃興するマーケットとして当社はとらえています。世に表現されているのは、クラウドゲーミングと表現されることが多いもので、これらのことを指しています。5Gの到来に伴ってこれがやってきて、その後、AR、VR、IoT、その先というように広がっていくと当社はとらえています。

5G=クラウド1st

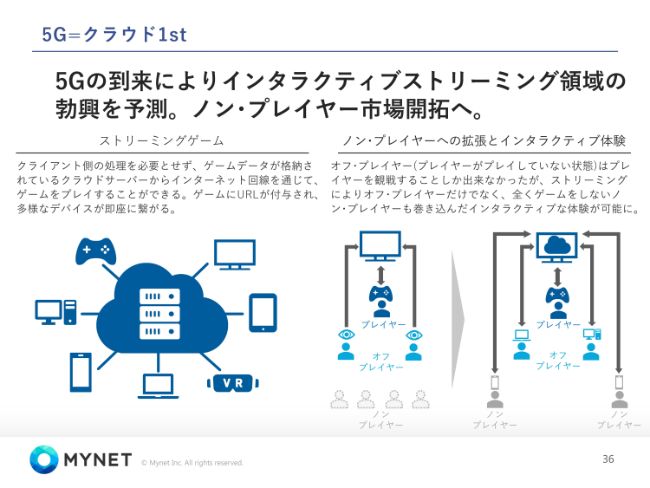

そして、今回1枚だけ新たなページを追加しました。5G時代は、クラウド1stになっていく時代だというようにとらえています。

これまでの4Gスマートフォン時代は、スマートフォンのアプリケーション、ダウンロードするネイティブのクライアントアプリの処理能力に頼りながら、サービスが提供されることが多かった。

5Gが、これからの3~4年で一気にまた普及してまいりますが、そこで盛り上がってくるコンテンツサービスというのは、どのようなものになるかというと、クライアントサイドのような処理に頼らないクラウドサイド、サーバーサイドでの処理を活用したサービス群が大変発展しやすくなるというように予測しています。

これをゲームの領域で考えた時には、このクラウドゲーミングが、その中核になってくると考えています。この推測は、プラットフォーマーの事業者の方々もおよそその目線でご覧になっているところです。

象徴的には、Googleさんが先般のGDCで発表されましたSTADIAは、クラウドゲーミングのプラットフォームとして位置付けられていますが、単なるハードウェアの置き換えとしてのゲームプラットフォームというだけでなく、彼らが持っているYouTubeという配信プラットフォームと連結させて、YouTubeで視聴中のゲームのノン・プレイヤーさんたちがワンタップするだけで、そのクラウドゲームにジャンプインすることができるという構造であったり、カメラアングルを複数持たせるということを可能にすることで、視聴者が一番楽しめるようなゲームの見え方、見せ方というものを可能にしているというのがあったりします。

またおそらく、ここからSTADIAだけでなく、マイクロソフトさんが今度のE3前後、xCloudというXboxのクラウドのゲーム版を展開されるという情報や、ソニーさんも近しいことを検討されていると広まっています。5G時代において、クラウドゲーミングがプラットフォームとしてムーブメントの中核になってくるのではないかということを、当社でも予測しています。

加えて、このゲームの市場としてのクラウドゲーミングもさることながら、今後、この5G、クラウドゲーミングの時代にとても重要になるのは、プレイする人ではなくて、プレイしない視聴者の方です。

YouTubeなどで最もよく見られる動画は何かというと、ゲームプレイ動画です。このゲームプレイ動画は、YouTube、Twitch、日本国内ですとMirrativなどがございます。ゲームを視聴するという文化が、なかなかまだ「リア充世界」では表立って出てこないところで、相当の広がりを見せています。

ゲーム配信の視聴者側が、ゲーム産業の市場・マーケット対象に入ってくるというのが、ここから5Gクラウドゲーミングの時期において重要な差分になってくると考えています。ノン・プレイヤーの取り込みということです。

ノン・プレイヤーである視聴者に参加してもらって、楽しみながらお金を払ってもらうという状態にしていくところを、我々は視聴者参加の新しい文法づくりと呼んでいますが、5Gのタイミングでのクラウドゲーミング領域のメインプレイヤーたるか否かのキーになってくるというのが、私の推察です。

ここの部分は未来の予測ですので、あくまで今日のご期待値とは別のところだと思います。ただ、そのような目論見を持って、当社自身ももちろんそのメインプレイヤーたろうとするところに、少額から投資を進めていく考えを持っているということを表明しておきます。

本日のご説明は、以上としたいと思います。ご清聴いただきまして、ありがとうございました。

新着ログ

「情報・通信業」のログ