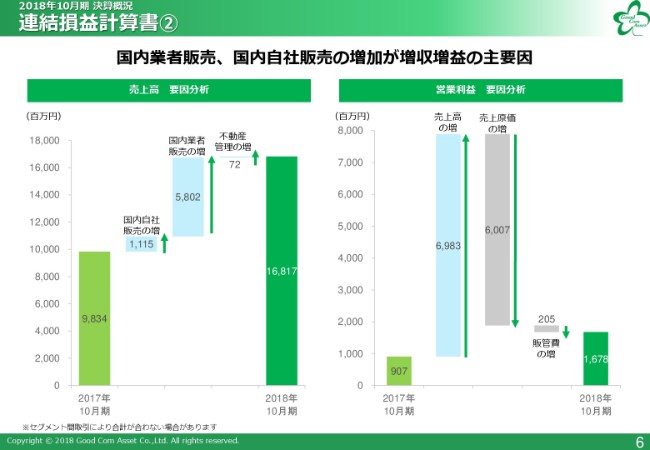

株式会社グッドコムアセット 2018年10月期決算説明会

グッドコムアセット、過去最高の売上高・利益 長嶋社長「時価総額1,000億円を目指す」

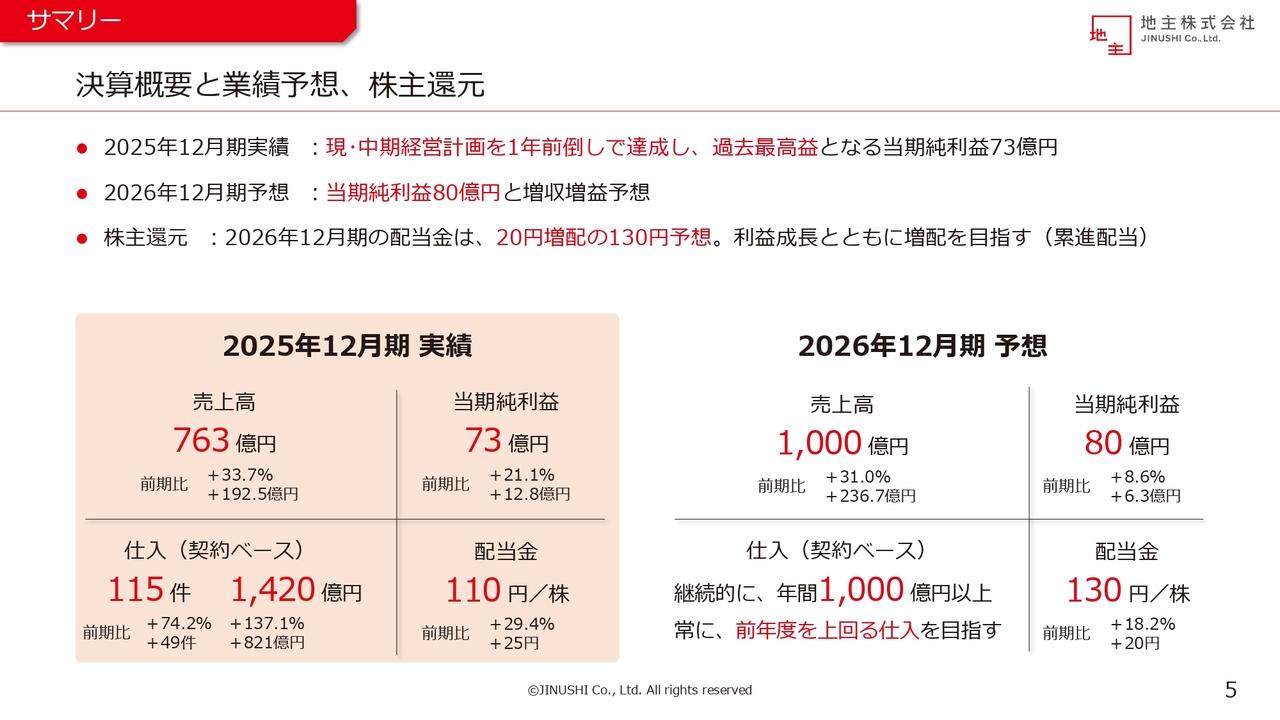

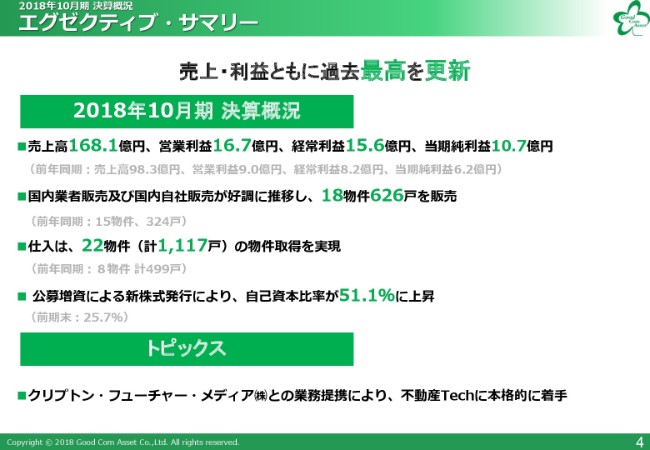

エグゼクティブ・サマリー

長嶋義和氏:それでは、2018年10月期決算説明会を開催させていただきます。よろしくお願いします。

まず、2018年10月期の決算概況です。売上・利益ともに(過去最高を更新しております)。売上高は168億1,000万円、営業利益は16億7,000万円、経常利益は15億6,000万円、当期純利益は10億7,000万円でございます。

主な要因といたしましては、国内業者販売及び国内自社販売が好調に推移した状況でございます。まず、18物件・626戸を販売させていただきました。

仕入は、22物件(計1,117戸)の物件取得を実現しました。

公募増資による新株式発行により、自己資本比率が51.1パーセントに上昇いたしました。

トピックスといたしましては、「初音ミク」と言えばみなさまもご存じだと思うのですが、そちらの開発をしましたクリプトン・フューチャー・メディアさんと業務提携をいたしまして、不動産Techに本格的に着手していこうと考えております。

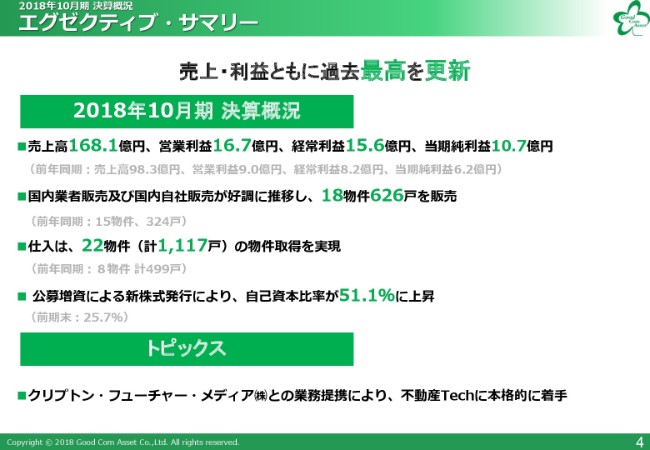

連結損益計算書①

次ページで、2017年10月期と2018年10月期の増減率がどの程度だったかを見ていただければと思います。

売上高に関しましては、71.0パーセント増でございます。主な要因としては、国内自社販売・国内業者販売が好調で、主に売上高が上がりました。国内自社販売は21.0パーセント増、国内業者販売は146.7パーセント増、不動産管理は12.7パーセント増です。

その結果、営業利益は16億7,800万円で84.9パーセント増、経常利益は91.0パーセント増、当期純利益は72.8パーセント増でございます。

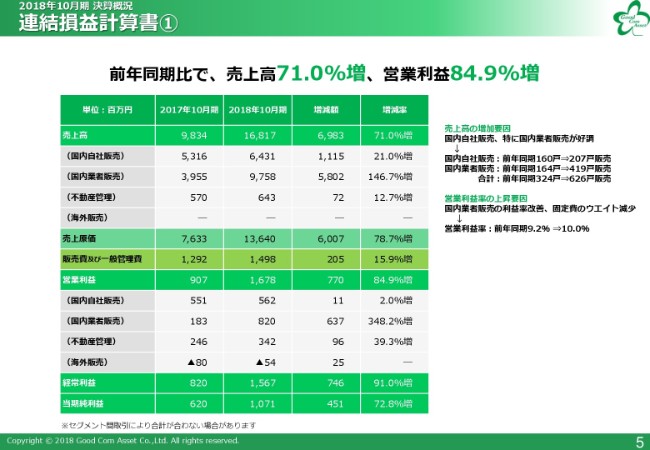

連結損益計算書②

連結損益計算書でございます。

まず、国内自社販売と国内業者販売の増加が、増収増益の主な要因でございます。売上高を見ていただきますと、前期2017年10月期の98億円に対しまして、(今期)2018年10月期の結果が168億円になっております。国内自社販売セグメント・国内業者販売セグメント・不動産管理セグメントの売上高が伸びました。

売上高が69億円伸びましたので、当然ながら営業利益も伸びました。売上原価(の増加)もございますし、販売管理費も上がりましたが、結果としては16億7,800万円で、2018年10月期で過去最高益を出した状況でございます。

連結貸借対照表

実は、この(連結貸借対照表の)ページをよく記憶しておいていただきたいんです。こちらのページが、後ほどの18ページ(2019年10月期連結業績予想①)と19ページ(2019年10月期連結業績予想②)に連動していきます。

何が言いたいかというと、まず現預金は、2017年10月期末の25億3,900万円から2018年10月期末の58億3,400万円となっております。こちらは、公募増資と販売が順調に増加したことにより、利益が積み上がったという状況でございます。

対して棚卸資産は、主に販売用不動産が多かったのですが……後ほど18ページでもお話ししますが、2017年は、普通に考えると棚卸資産の在庫が多く、借入も多い。自己資金比率は25.7パーセントで、有利子負債も70.3パーセント。「一般的な不動産会社で考えると、有利子負債が多い。自己資金比率も低いではないか。大丈夫か、不動産会社として?」(と思われるかもしれません)。

ただ、結果的に見ると、この棚卸資産が多い状況で販売用不動産が多かったことから、2018年10月期に関しましては、第1四半期と第2四半期が計画以上(の業績)で、上方修正を2回した状況です。

2018年10月期に関しては、現預金が増えました。一方、棚卸資産である販売用不動産が減少しております。対して、有利子負債が減っています。「自己資金比率は51.1パーセントで、すごいではないか。有利子負債(依存度)も40.2パーセントで、良いではないか」と思われるかもしれないのですが、実は販売不動産が少ないということです。

これが実は、後ほどご説明させていただきますが、2019年10月期に関しまして、第3四半期と第4四半期に繰り上げが発生している状況でございます。

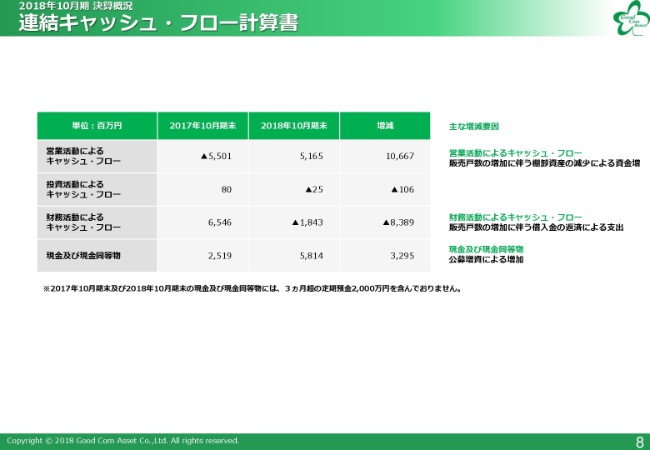

連結キャッシュ・フロー計算書

こちらは、連結キャッシュ・フロー計算書です。

2017年10月期末(の営業活動によるキャッシュ・フロー)はマイナス55億円で、こちらは2018年10月期末と比較していただきますと、販売戸数の増加に伴う棚卸資産の減少による(資金増の)ことで、減っていきました。

また、ご覧になっていただきますと(おわかりのように)現金及び現金同等物が32億円増えているということですが、公募増資と利益の積み上げという状況です。

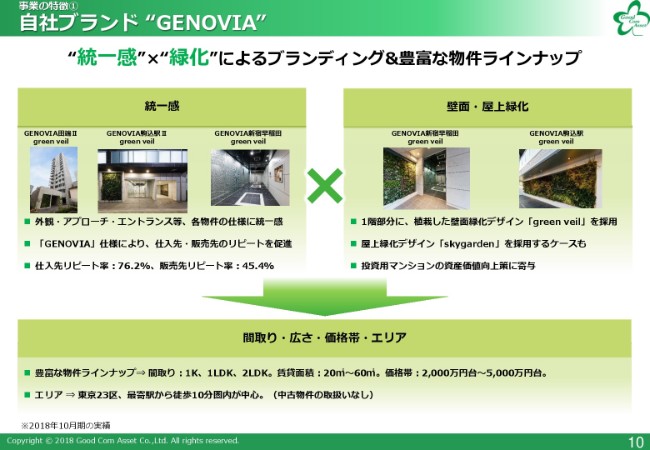

自社ブランド “GENOVIA”

自社ブランドの、「GENOVIA」の仕様です。

「統一感」と「壁面・屋上緑化」によるブランディング、かつ間取り・広さ・価格帯・エリアが豊富にあるのが特徴でございます。

細かくご説明させていただくと、まず「統一感」ですが、建築会社が非常にバラバラです。建築会社がバラバラであり、設計会社もバラバラですから(そのままでは)バラバラなものが建ってしまいます。

当社は「GENOVIA」仕様を担保するために何をしているかというと、(日本)三大建築家で有名な黒川紀章さんという(すでに)亡くなられた方なのですが、その黒川紀章設計事務所のNo.2として長年勤められた上田さん(という方にご設計いただいています)。今はご自身で創業されて(株式会社創建築)設計事務所で(お仕事をされている)非常に世界で活躍されている方です。(バラバラな)建設会社・設計事務所とは別に、当社の外観・アプローチ・エントランスにすべて統一感を持たせるために、上田さんに設計をしていただいております。

そのお陰もございまして、こちらを見ていただくとわかるとおり、仕入先リピート率が76.2パーセント、販売先リピート率が45.4パーセントでございます。「『GENOVIA』仕様と言えば、この仕様だ」ということです。

当社では、1階部分に植栽した壁面緑化デザイン「green veil」を(採用)しています。「なぜ壁面緑化をしているか?」なのですが、マンションの開発行為は、自然を破壊するわけです。東京は、とくに緑が少ないと言われています。公園に行かないと緑を味わえない、自然に触れ合えない状況です。

そのようなこともございまして、当社はマンションの1階にできるだけ多くの壁面(緑化)をしています。こちら(の会場の床から天井まで)の高さは2メートル70センチメートルぐらいあるのですが(「green veil」は)1階部分でももう少し大きく、3メートルあります。壁一面にやっていくかたちになりますので、非常に大きなものもございます。

対して、どうしても壁面緑化ができない場合は、屋上緑化をさせていただいています。「skygarden」です。

購入される投資家のみなさまは、資産価値を非常に大事にしておりまして、かつ女性の方が投資家(の84.1パーセント)になりますので、そのようなところで投資用マンションの資産価値向上策に、非常に貢献している状況でございます。

また当社は、非常に豊富な物件ラインナップを揃えておりまして、当社は売り切りをやっておりません。「売り切り」とはどのような意味かというと、1棟を全員で販売する。「完売したら次の物件にいく」ということではないわけです。

当社のやり方は、豊富な物件を用意しまして……(間取りにして)1K、1LDK、2LDK。賃貸面積にして、20平米から60平米。販売価格帯は、2,000万円台から5,000万円台になります。

(エリアは)東京23区で、最寄駅から徒歩10分圏内を中心として新築マンションだけにこだわり、ラインナップを豊富にして投資家の方に販売しています。投資家の方に、選択肢を設けているということになります。

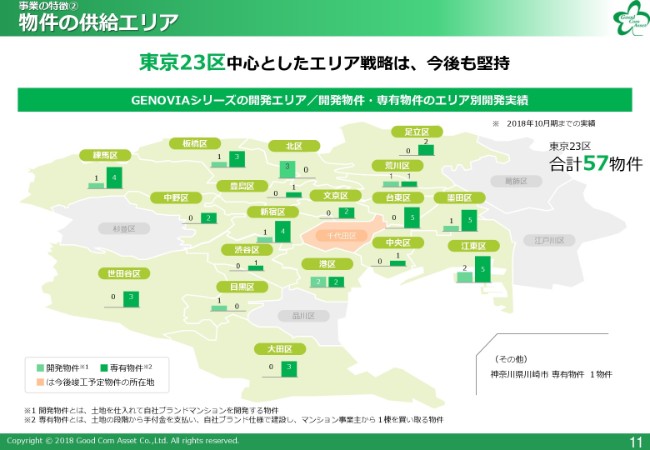

物件の供給エリア

こちらが、当社の東京23区を中心としたエリア戦略で、今後も堅調でございます。

2018年10月期までの実績といたしましては、東京23区で合計57物件でございます。とくに、不動産会社として「開発物件」と当社の「専有物件」という特徴があるのですが、これは後ほど、次のページでお話をさせていただきたいと思います。

当社は東京23区にこだわって(いる)ということですが、「なんで、こんなに東京で仕入れられるのか?」ということも、みなさまのご質問にあると思うんです。

当社は絶好調です。東京23区において、当社は本当に仕入れができる状況です。

そのような中、当社といたしましては、やはり資産価値の高いところに供給するという点から、非常に金融機関からの評判を受けています。

そのようなこともございまして、後ほど(ご説明申し上げる)今後の仕入物件を見ていただくと、どれだけ仕入れられているのかがおわかりいただけると思います。

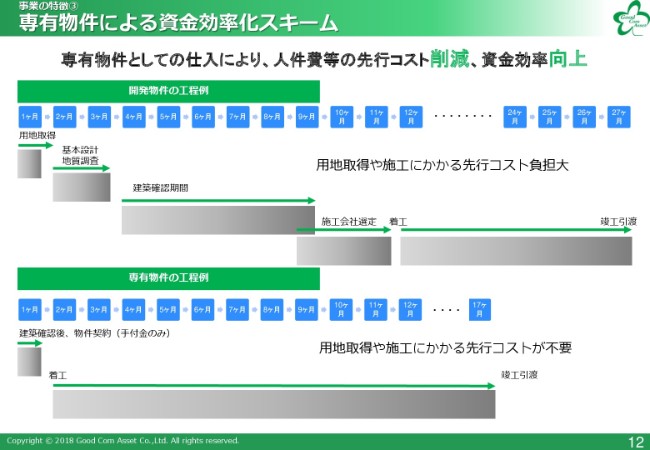

専有物件による資金効率化スキーム

こちら(スライド上部)が、先ほどご説明した通常の不動産会社のスキームです。開発物件の工程例と(なっております)。対して(スライド下部が)、当社がメインで行っている専有物件の工程例です。専有物件の仕入れにより、人件費等の先行コストを削減して、資金効率の向上につながることになります。

こちらの例を話していくと、開発行為を行う場合、まず用地を取得します。次に基本設計・地質調査(のあとに)建築確認期間。そして、施工会社選定・着工で(竣工)引渡です。

実は、この期間に、当社としては用地取得や施工にかかる先行コストをかけなければいけないんです。どうやってかけるかというと、やはり間接金融である銀行借入、または自己資金から捻出して、開発行為を行っていくことになります。

対して、当社がメインで行っているものといたしまして……これは一例として聞いていただきたいのですが、当社が土地を契約します。同時に、建設会社に土地を譲渡します。どのような意味かというと、建設会社さんにリスクを負ってもらうわけです。

そして、建設会社さんで建築確認が終わったあとに、当社として仕入契約を行います。これは、手付金のみで仕入れるわけです。当社といたしましては、着工の段階から「GENOVIA」仕様を建設会社にお願いして、竣工引渡と(なります)。

何が言いたいかというと、「用地取得や施工にかかる先行コストが不要になる」というところが、当社の特徴でございます。

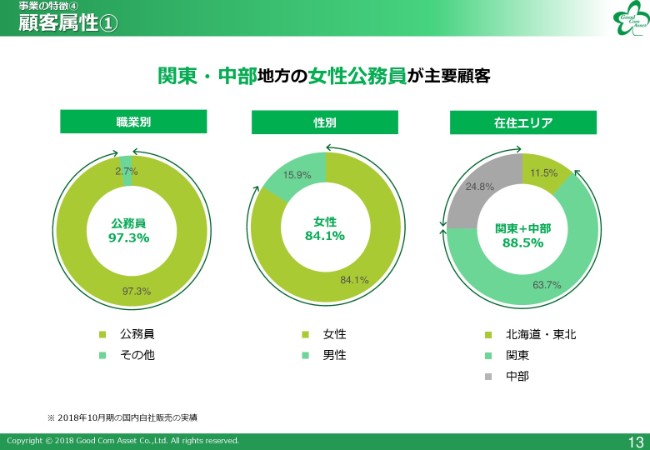

顧客属性①

こちらが、国内自社販売セグメントの(顧客の)特徴でございます。

まず大きく分けまして(職業別では)公務員が97.3パーセントと、非常にお堅い方が(顧客)属性でございます。対して(性別では)女性が84.1パーセントで、8割強は女性をメインにしているところでございます。「なぜ公務員なの?」「なぜ女性なの?」については、もしよろしければご質問いただければと思います。

在住エリアに関しましては、関東プラス中部で88.5パーセントでございますが、今後は在住エリアを広げるというのが、当社の経営課題でございます。北海道・東北では、11.5パーセントでございます。

例えば、近畿地方や中国地方、九州地方や沖縄等にも公務員の方がいらっしゃいますので、在住エリアを広げることで販路も広げていきたいなというのが、当社の経営のテーマです。

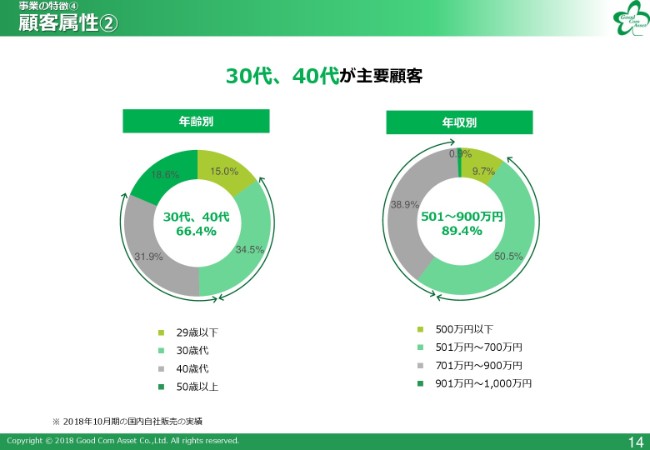

顧客属性②

続きまして、年齢別でございます。当社におきましては、30代~40代の方が約7割を占めている状況でございます。一方で、年収別でございますが、501万円~900万円台(の方)が約90パーセントを占めているところでございます。

これらが(2018年10月期の)国内自社販売の(物件を)購入される投資家さまの特徴でございます。

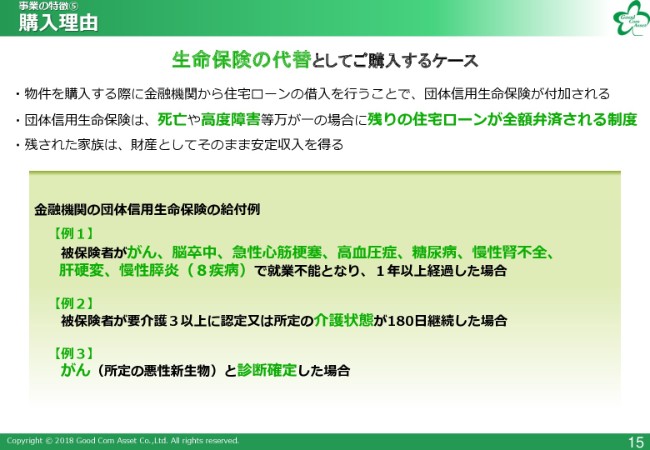

購入理由

続きまして、国内自社販売の(物件を)購入される投資家さまの、大きな購入理由についてご説明いたします。

実はこれは、生命保険の代替としてご購入されるケースが多いです。まず物件を購入する際に、金融機関から住宅ローンの借入を行う場合なのですが、団体信用生命保険(が付加される)ということです。これは、死亡や高度障害等、万が一の場合に、残りの住宅ローンが全額弁済される制度です。これは、一般的な例でございます。

「それ以外に、どのようなメリットがあるか?」ということなのですが、こちらの例1(をご覧ください)。例えば、購入された投資家のお客さまががん・脳卒中・急性心筋梗塞・高血圧症など、いわゆる「成人8大疾病」で1年以上就業不能状態になってしまった場合は、こちらの残りの(住宅)ローンが全額弁済される制度でございます。

また、これ(例2)は女性に多いのですが、どうしても介護が必要になってしまった場合。または(所定の)介護状態が180日以上継続した場合も、同じように残りの住宅ローンが全額返済されます。

さらに、新しく出ました例3でございます。がん(所定の悪性新生物)と診断された場合に、もうその場で残りの住宅ローンが全額返済されます。このように、金融機関によっていろいろな商品を備えておられます。

そのようなこともございまして、当社はもともと購入される方(の97.3パーセント)がやはり公務員ということで、非常にお堅い方々になりますので、生命保険代わりとして(ご利用いただけますし)「普通に生命保険に入るよりも、単純に得だ」と(お考えになります)。

「何が得か?」というのは、生命保険代わりとして、残された家族が財産としてそのまま安定収入を得ることができます。また、当然相続税対策にもなります。語弊が出てしまったら申し訳ないのですが、我々のライバルは生命保険会社なんです。生命保険の代わりとして、当社としては販売している状況でございます。

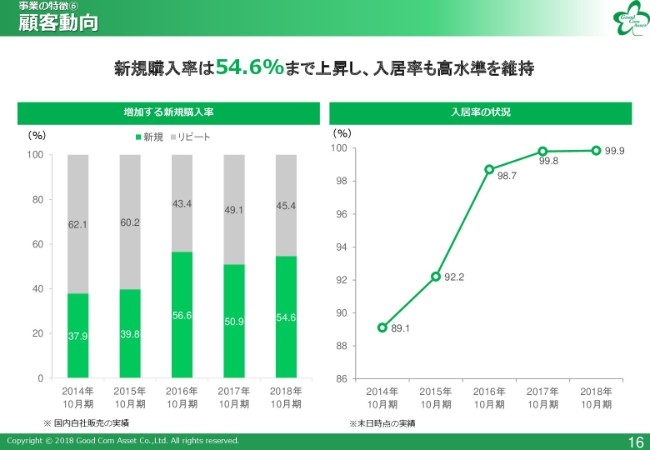

顧客動向

こちらは、当社の国内自社販売セグメントでございます。

2018年10月期に関しましては、新規購入率が54.6パーセントということで、前年(50.9パーセント)に比べて、非常に上がっている状況でございます。

2018年4月24日に東証一部に指定替えをしたこともございまして、さらに信用力が上がったところから、顧客への信頼獲得がしやすくなった状況でございます。

また、入居率に関しましては、2018年10月期は99.9パーセントでございます。実は、昨日(2018年12月12日)開示させていただいた11月期の入居率ですが、なんと100パーセントです。当社は、前期に6回ほど100パーセントを達成させていただいております。

そのようなところから、国内自社販売や国内業者販売の販売戸数が伸びたという状況でございます。これは、当社の創意工夫による独自のものでございます。

2019年10月期 連結業績予想①

続きまして、こちらは2019年10月期の連結業績予想です。

先ほどご説明したこちらのページをご覧いただきながら、18ページもご覧いただけると、非常にありがたいです。

先ほどご説明させていただきましたが、2018年10月期に関しましては、まず販売用不動産でラインナップが多かったこともございまして、第1・第2四半期におきましては、非常に進捗率がよかったという状況でございます。こちらは、販売する物件が多かったということでございます。

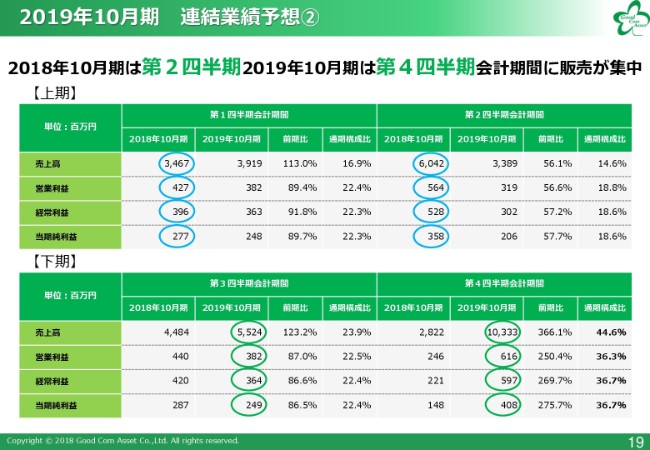

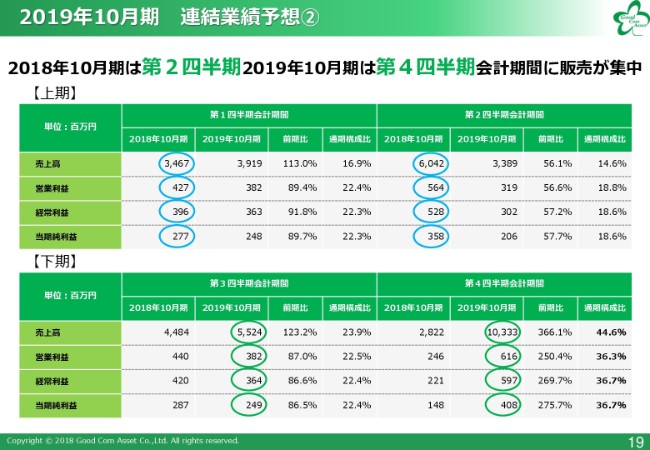

2019年10月期 連結業績予想②

そのようなこともございまして、次のページに3ヶ月間の会計期間の売上高等が載っていて、ご覧いただくとわかるのですが、非常に第1四半期と第2四半期が伸びていると(いうことです)。そして第4四半期は、当社としては正直……非常に売れすぎちゃったんです。ですから、売上を抑えた状況でございます。

対して、2019年はどのような状況かというと、実は売れすぎてしまった(ので)販売物件が足りなくなってしまった。これは、正直な話です。

ただし、先ほどもトピックスでお話をさせていただきましたが、すでに22物件・計1,117戸の仕入れをさせていただいている状況です。

このような物件がいつできあがるかと言うと、2019年の2月から徐々にできあがってきます。2019年2月・3月・4月・5月・6月・7月。これが、非常にピークになるわけです。

「当社はどのような販売をしているか?」ということです。通常のマンションのファミリータイプの販売会社などは、どのようなことをやっているかについては、業界用語で言うと、まず「青田売り」をやっていくわけです。土地の段階からモデルルームを作って、販売活動をしていく。契約を結ぶ。そして、物件ができあがったら引渡をする。ある程度、長い販売期間を設けていきます。

当社の販売期間では、建物が竣工するちょうど1ヶ月前に、実はパンフレットができるようになっています。そのときに、まず家賃査定をします。それをもとにして、販売価格を査定します。建物が完成して引渡を受けた後に、まず賃貸付けを全部行っていくわけなんです。

ですから、何が言いたいかというと、当社はまず、販売する前の「青田売り」をしていないこと。また、建物ができあがってから賃貸付けをして販売すること。ですから、どうしても第3四半期と第4四半期にしわ寄せがいってしまうということなんです。

例えば……語弊があれば申し訳ないのですが、アナリストの方が「グッドコムAは、実は第1四半期・第2四半期が、前年に比べてぜんぜんできていないじゃないか。減収減益じゃないか。大丈夫か、この会社」と言われると思います。そのようなところは、実は大間違いでございまして、ただ単に物件のできあがる時期や販売する時期がずれた。

豊富なラインナップが2月以降に集中しているところから、やはり「契約して、すぐに決済」ではございません。例えば、第2四半期の2月・3月にできあがったものであれば、当然ながら、第3四半期の初めの頃に決済する状態になりますので、「どうしても第3四半期・第4四半期にしわ寄せがいってしまう」と、思っていただければということです。

ただ、これはあくまでも戦略的なものだけであって、最終的なゴールといたしましては、こちらです。「2019年10月期は下期に販売が集中し、増収増益を予想」。過去最高を予定しているのは間違いないということだけは、ご理解していただきたいと思います。

こちらをご覧ください。第1四半期・第2四半期・第3四半期・第4四半期の、四半期ごとの会計期間に合わせて、売上高・営業利益・経常利益・当期純利益を出してあげます。

見ていただきますと、当然ながら第1四半期においては、「ほとんど、売上高が変わらないじゃないか」。第2四半期においては、「あれ? 前期のほうがいいじゃないか」「これ、売上がダウン(しているん)じゃないの?」と勘違いしてしまうのですが、ただ単純に、物件の引渡(が下期に集中しているということ)です。

一方で、例えば第3四半期の会計基準におきましては、とにかくここから集中的に上がっていく。第4四半期におきましても、実現的に上がっていくと考えていただければと思います。

なぜ、このようなネガティブ情報を出したかと言うと、通常であれば、ここまで開示する必要はないと思うんです。例えば、決算短信を出しました。当然ながら(業績予想としては)第2四半期・通期ぐらいでいいと思うのですが。

なぜこのように細かく出したかと言うと、そのような販売において、当社としては「必ず通期(業績予想値)を達成していきます」ということですが、そのような物件の仕入れ・完成・販売といったものにおいて、どうしても下期に偏ってくる。そのようなことだけを、事前にご理解いただきたいというところから、このような開示を個別にさせていただいている状況でございます。

売上高予想

こちらは、「過去最高の売上高、販売戸数を予想」ということです。

2016年10月期が、JASDAQの上場の年でございます。2015年10月期からご覧いただきますと、売上高はほぼ右肩上がりにいっているのではないか。こちらは(2019年10月期予想は)231億6,600万円。

ご覧いただくとわかると思うのですが、販売戸数も、ほぼ右肩上がりにいっていると考えていただければと思います。

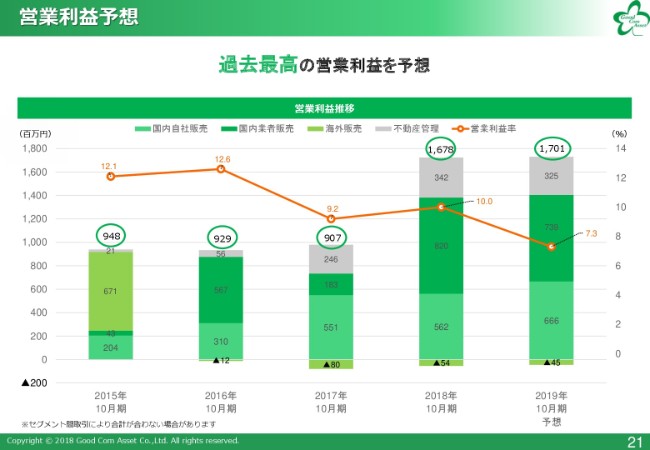

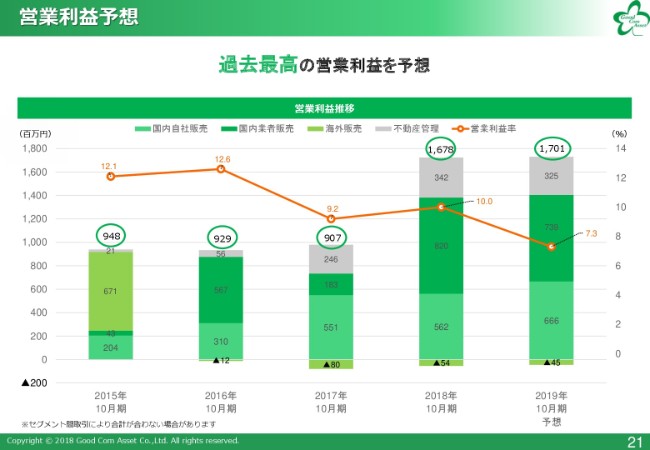

営業利益予想

こちらは、「過去最高の営業利益を予想」ということです。

2018年10月期は16億7,800万円、2019年10月期(予想)は17億100万円です。今日いらしているアナリストのみなさまは、「これは逆に、営業利益率が下がってるんじゃないの?」「(営業利益は、2018年10月期と)あまり変わらないんじゃないの?」「(着地としては)前期のほうがいいんじゃないの?」と、思われると思うんです。これも、実は大間違いというか、補足させていただきたいのですが。

先ほどご説明させていただきましたが、当社は販売する1ヶ月前に販売価格を決定するわけです。ですから、こちらはあくまでも仮の価格です。

何が言いたいかというと、2018年10月期に関しましては、すでに販売用不動産として約90億円がございました。販売用不動産ですから、すでに販売価格が決まっているものです。提携金融機関から、もう融資が受けられる条件の物件でしたから、売上は立てやすかったという状態です。

対して今期はどうかと言うと、2月からの竣工がこれからできあがってくる状態です。当社といたしましては、投資家の方々に失望させられませんから、堅め堅めに(予想を)作っていくしかないんです。

例えば、前期の2018年10月期をご覧いただければわかるとおり、当社は当初110億円の売上高(予想)に対して、2回の上方修正を経てこちらの売上高となったわけです。当社はとにかく、「投資家を裏切りたくない」という思いから(予想を)堅く作っていると思っていただければと思います。

そのようなところから、こちら(2019年10月期予想)に関しても、2月竣工物件が多いので、売上高・営業利益も堅く作っていくしかないというところから、このようになっています。

ただ、現状(の営業利益率)を見ていただきますと、2015年は12.1パーセント、2016年も12.6パーセント。(2017年に)1回9.2パーセントに下がりましたが、前期は10.0パーセントになりましたので(2019年の)7.3パーセントは、正直に言うと「極端だ」と思っていただいてもいいのではないかと思います。

今後の販売物件について

こちらが、今後の販売物件です。

まず、2018年10月期の販売実績でございます。18物件・626戸を販売させていただきました。

2019年10月期以降の販売物件の仕入も順調(な進捗)です。こちらは物件名が決まっているものもございますし(一方で)「(仮称)」というのは、今も建設中の物件です。これだけございます。昨日(2018年12月12日)も開示していただきましたが、当社におきましては、仕入は積極的に行っています。

一例ですが、銀行指定というものがあります。今は銀行さんも、不動産が加熱しているところから、やはり金融姿勢でもネガティブな意見が非常に多いんです。そのような中で、当社といたしましては、「東京23区」「最寄り駅から10分」「『GENOVIA』ブランド」というところから、金融機関からの信用を非常に得ています。

そのようなところもございまして、例えば、某ゼネコンさんが土地を取得した場合に、「じゃあ、出口はグッドコムさんにしてください」「これは指定ですよ」というケースなどが、今は非常に増えています。そのようなこともございまして、仕入は堅調にいっていると(いうことです)。

ただ、当社といたしましては、まだまだ仕入は止める気はございませんので、東京23区を中心に仕入を継続していきたいと考えています。

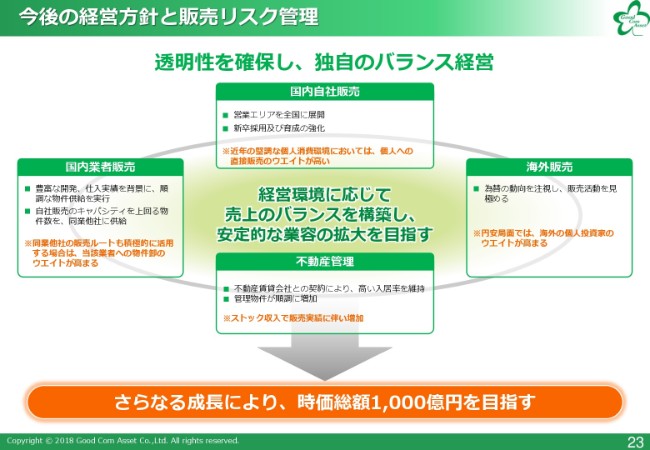

今後の経営方針と販売リスク管理

当社の今後の経営方針と販売リスク管理です。

まず、「経営環境に応じて売上のバランスを構築し、安定的な業容の拡大を目指す」ということです。国内自社販売・国内業者販売・海外販売と、3つの販売ルートがございます。

実際、現在はまだまだ円高でございますので、海外販売は休止状態ですが、円安局面では海外販売のウェイトが上がり、国内業者販売のウェイトは下がっていくと(いうことです)。これの入り繰りを、「経営環境に応じて売上のバランスを構築し、安定的な業容の拡大を目指していくこと」だと思っていただければと思います。

不動産管理におきましては、当社は物件供給を行っていますので、ストックとなっています。非常に管理物件が(順調に)増えるところから、ストック収入が上がっている状況でございます。

当社といたしましては、「さらなる成長により、時価総額1,000億円(を目指す)」。これは、みなさまは笑ってしまうかもしれないのですが、当社として目指していきたいと思っています。

株主還元

株主還元です。

まず、配当金でございます。2018年10月期は普通配当25円・記念配当10円ということで35円と、決算短信で昨日(2018年12月12日)発表させていただきました。2019年10月期は、1株当たり47円の期末配当を予定しています。

投資家の方も含めて、例えば「中間(配当)をやったほうがいいんじゃないの?」という意見もございます。当社といたしましては、株主優待を手厚くしましたので、2019年10月期に関しては、1株当たり47円の期末配当を予定しています。

配当性向といたしましては、30パーセントを超えるようにしています。これは、「それだけ自信がある」から、配当性向を30パーセントとさせていただいている状況でございます。ちなみに、不動産会社の東証一部の中で「配当性向30パーセント」と謳っているところは20社もないのではないかなと、思っていただいてもいいかと思います。

株主優待といたしましては、当社オリジナルQUOカード2,000円分ということで、年2回(合計4,000円)となります。4月末・10月末の6ヶ月以上継続保有の株主さま(100株以上)が対象ということです。(「継続保有期間6ヶ月」について)こちらに注意事項がございます。こちらも、継続させていただきたいと考えています。

そして、自己株式取得です。本日12月13日から2019年1月23日までの期間で、約15万株を上限として取得予定でございます。こちらを実行した理由は、当社としての株価に対するメッセージという意味あいもございますし……正直に言うと、「私が買いたい」くらいの気持ちです。

(会場笑)

長嶋:これしか言えないです(笑)。私も役員の累投で増やしていますので、やはり自分の会社の株を増やしていきたいと思っているところです。

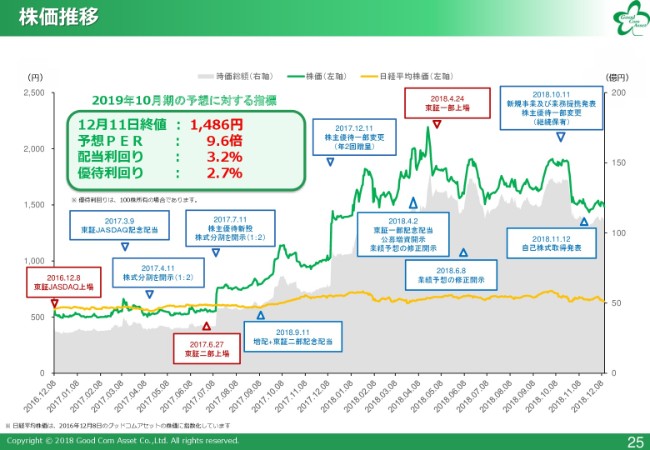

株価推移

こちらは、株価推移です。

「2019年10月期の予想に対する指標」ということで、(2018年)12月11日の終値は1,486円、予想PERは9.6倍、配当利回りは3.2パーセント、優待利回りは2.7パーセント。トータルで5.9パーセントということで、非常に投資家の方にも手厚くしているのではないかなということです。

また当社は、2016年12月8日に東証JASDAQへ上場してから、東証JASDAQ記念配当、株式分割、東証二部上場、株主優待新設・分割、東証二部記念配当、(株主優待の)一部変更、公募増資開示、業績予想の修正開示。また、東証一部上場もございました。そのような中から、株価は非常に堅調に推移しているのではないかと思っています。

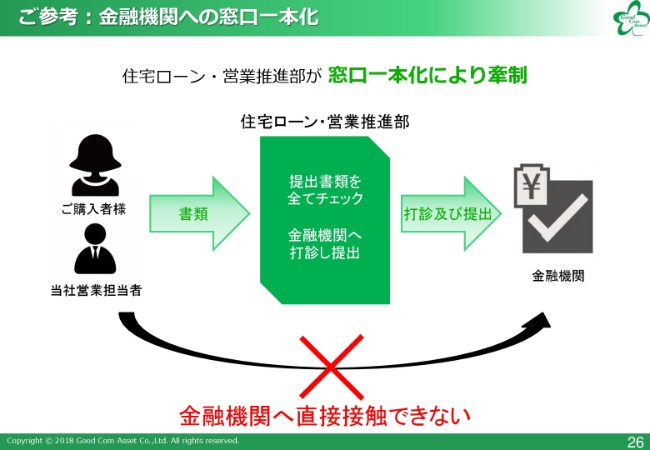

ご参考:金融機関への窓口一本化

当社としましては、「金融機関への窓口一本化」が特徴でございます。

まず、当社営業担当者とご購入者さまでございます。当社営業担当者は、「金融機関に直接接触できない」という状況を作っています。これが(窓口一本化による)牽制です。

お客さまから預かった書類を、住宅ローン・営業推進部がすべてチェックする。その上で、当社は持ち込みではなく、すべて会社同士で契約をした提携金融機関へ打診し、書類を提出している。それで、金融機関から融資を受けるという状態でございます。

そのようなところから、営業マンの不正を含め、会社全体の会社での不正に対して牽制を図っていると、思っていただければと思います。

以上で、決算説明会を終わらせていただきます。ありがとうございました。

新着ログ

「不動産業」のログ