【QAあり】ベステラ、「中計経営計画2030」で売上300億円目標 AI活用・拠点拡大・風力発電解体工事需要で成長加速

2026年1月期第2四半期決算説明

本田豊氏(以下、本田):ベステラ株式会社代表取締役社長の本田です。本日はお忙しい中、ご参集いただきましてありがとうございます。

昨日、中間決算と業績予想の下方修正、中期経営計画について発表しました。特に業績予想の下方修正については、みなさまのご期待に沿えない結果となり、大変申し訳ありません。

今日はその内容を含め、今後の計画や展望についてご説明します。

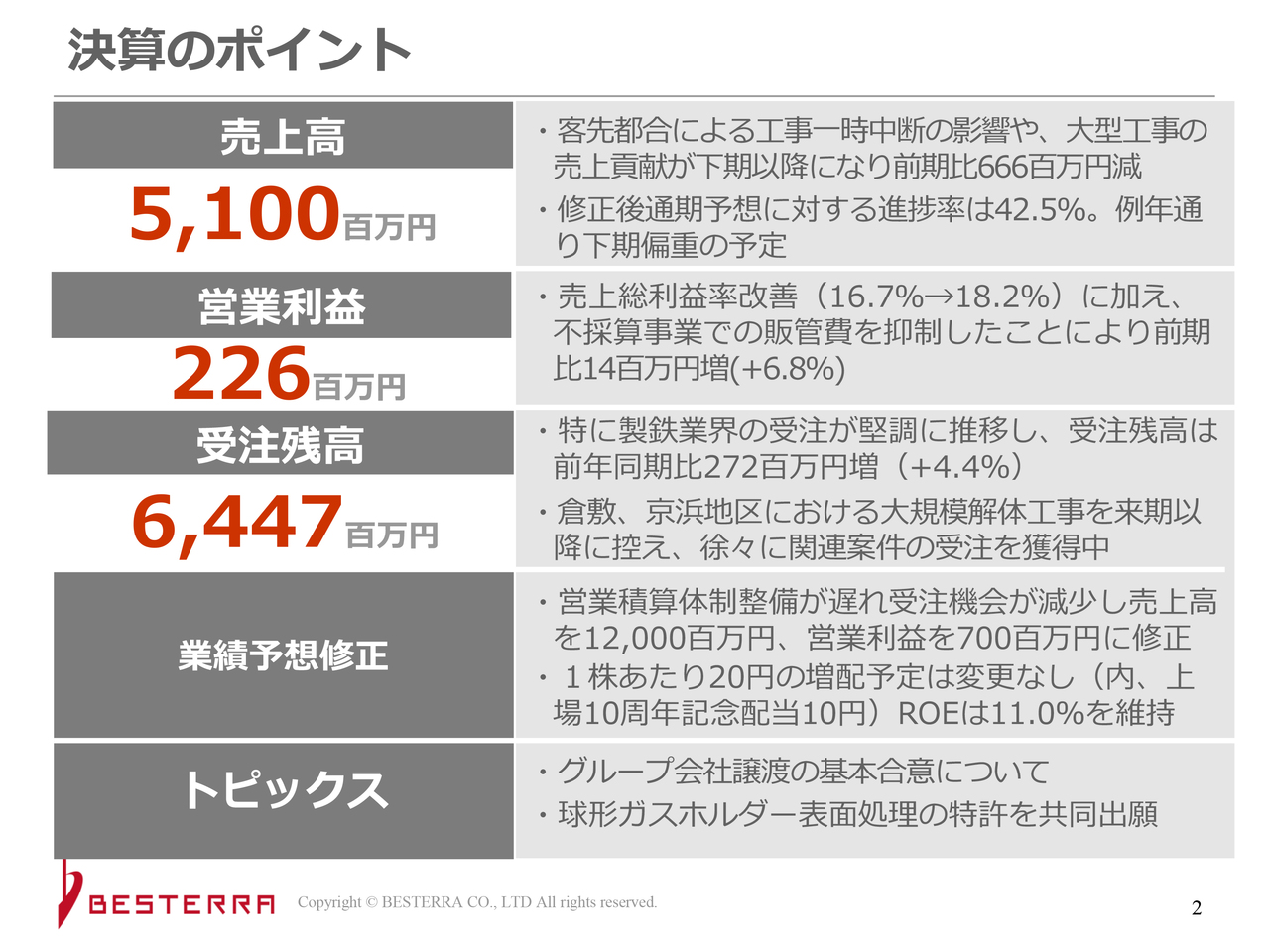

決算のポイント

スライドに記載されたポイントについて、私の言葉で概略をご説明します。

今回の中間決算および年度業績の下方修正に関して、大きな要因となっているのは売上や利益の問題ですが、この点については、利益の確保を目的として体制の改編を行ったことが背景にあります。

具体的には、昨年「工務部」という部署を新設し、積算や見積もり作業、さらには見積もりの精査を行う体制を整えました。また、見積もりの検討会を事前に実施する仕組みを導入し、見積もりの稟議をその部署で処理することで、より精度の高いチェックが可能となるようにしました。

その結果、会社の体制としては、見積もりのチェックが可能となり、「利益率の低いものは取らない」といった選択受注ができるようになりました。しかし、その代わりに、複数の見積もりを出さなければ他の工事を受注することができない状況になっています。

つまり、「その場で見積もりを出している工事を取る」といいますか、値下げ競争のような状態になってしまい、これに応じない場合は失注するという事態が発生しました。これが全体に影響を及ぼしている要因です。

「今後どうするか」に関しては、スライドには記載されていませんが、現在、仕組みは整えたものの実態が伴っていない部分があると考えています。

既存メンバーで取り組んできたため、人的リソースの最適配置が十分にできていない点が、一番の課題だと考えています。

その点については、私が社長として最も責任を負うべき事項であり、事業本部の運営に対して、あまり口を出さないという方針を続ける場合ではないと感じています。

また、見積もり業務についてですが、工務部を作り、通常の積算を行えば済むというものではありません。解体工事には解体特有の積算や見積もり方法があり、それを十分に反映したやり方が求められると思います。

とはいえ、現時点ではその融合がまだうまく進んでいません。抽象的にも感じられるかもしれませんが、作る側は、材料費や人件費などを通常どおり積み上げていくかたちで進めています。

解体工事の場合には、積み上げを基にしつつも、現場調査から始め、「解体するのに、どういうやり方でやるのか」を起点として工程を進めます。その過程で必要な人員が明確になり、物量がどの程度になるかを算出します。

特にスクラップを扱う場合、最終的な搬出量を含めて計算することが求められます。このように、正確なデータを基に積み上げを行うことが重要です。普通に作る側の見積もり担当者は、物量を非常に細かく拾い上げるなど、緻密な作業を行っていますが、こうしたやり方と他の手法をうまく組み合わせることが必要だと思います。

また、昨日決算を発表しましたが、その際に最も多かった質問は、「東証プライム(以下、プライム)維持に関して、どうなのか? 以前の資料には載っていたけれども、そこに関する記載が一切なくなっている。プライムは諦めたのか?」といったものでした。

結論からお伝えすると、私としては諦めていません。以前もお話ししたように、当社は「プライムではないと商売を継続できない」という形を目指しているわけではなく、「プライムだから受注させていただいている」という性質の会社でもありません。

ただし、業界全体の動向や中期経営計画にも影響を与えることではありますので、この点については引き続き注視しながら取り組んでいきます。

プライム維持は、当社がリーディングカンパニーとして牽引していくためには必要なことだとは思っていますが、すべてではないと考えています。

では、なぜ資料を掲載しなかったのかについてですが、以前提示した数値はPERを用いており、その際、プライム平均のPERを勝手ながら使用していました。それを修正することは客観性に欠けると判断しました。

現時点で新たな数値を出す場合、EPSに日経プライム平均のPERを掛けると、1,049円となります。

中間時点の株主名簿を基に私たちが試算したところ、もう少し流通株式が増えていますが、これを考慮すると1,620円が必要となります。かなりの乖離があるため、なんらかの手を打たなければ、その部分を補うことはできない状況です。

その対応策については、いろいろと検討中ですが、今ここで述べるとインサイダー情報となる可能性もありますし、その実施にあたっては取締役会の承認が必要な場合もあります。

また、一般的に投資家のみなさまがお考えになる「こういうことをやれるのではないか?」という点についても、複数の手段が存在しており、さまざまな検討を進めています。

ただ、これまでに講じてきた手段は、「配当を出します」などの株価対策といった内容でした。しかし、当社に投資してくださるみなさまが何を求めているのか、これを見失ってはいけないと考えています。

いわゆる配当利回りや、例えば「これは割安の株じゃないか」といった要素で投資するのであれば、より大企業のバリュー株などに目が向かうはずであり、当社に期待されているのは異なる成長性だと思います。

その部分について、最近は私個人としても見失っていたのではないかと感じています。本来の技術力や成長余地についてきちんと説明し、それに伴う実績を示すことが重要です。そして、これまで社内である程度「聖域」としてきた部分についても、聖域を設けることなく改革する必要があると考えています。

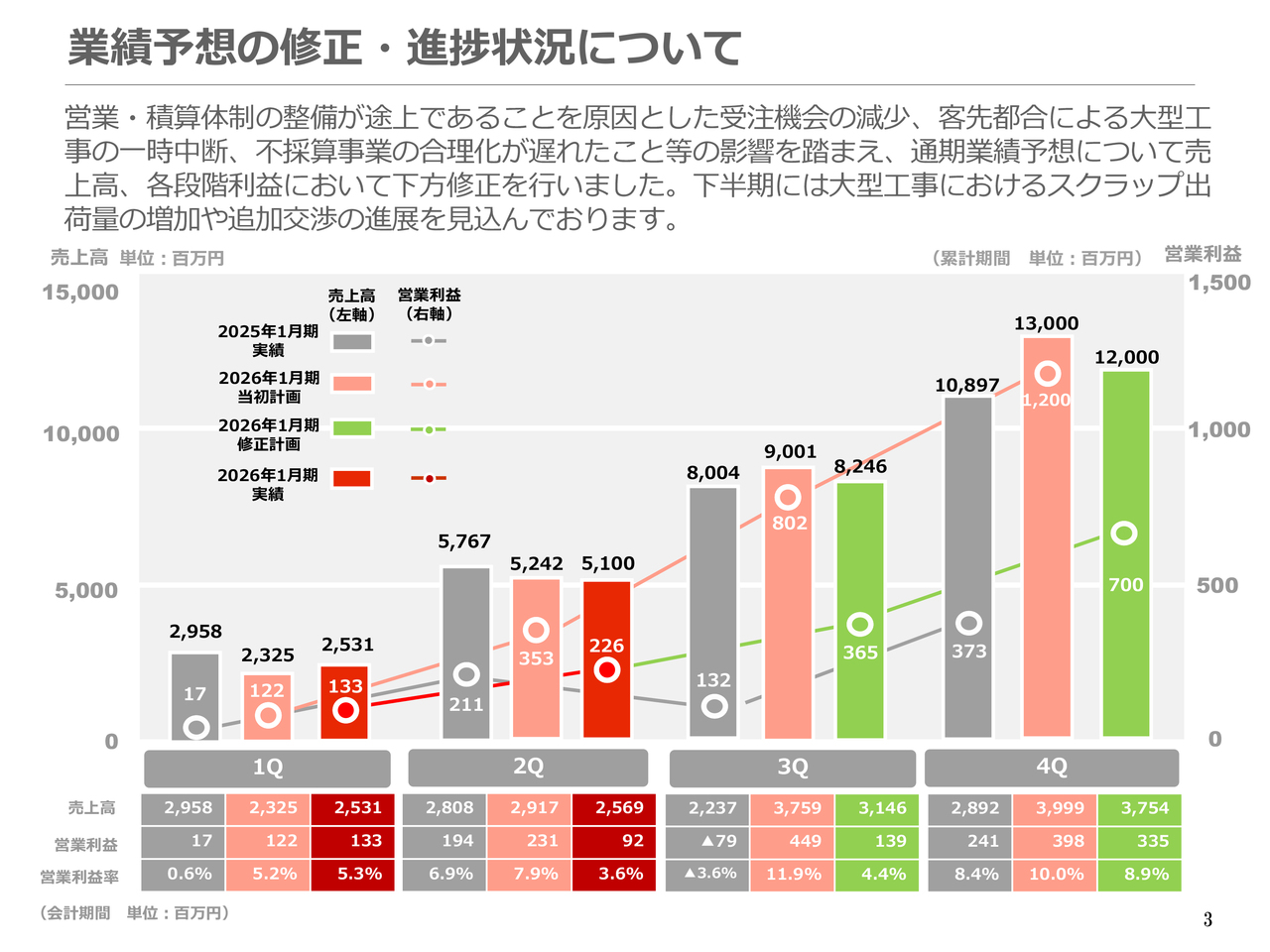

業績予想の修正・進捗状況について

具体的な数字についてご説明します。こちらは現在の進捗状況を示しており、下方修正後の数値が反映されています。終了した期の売上は51億円、営業利益は2億2,600万円となりました。

売上は対前期および対予算ともにマイナスで、営業利益は対前期でわずかにプラスです。

ただし、第1四半期の決算で発表した中間予想の数値に比べて営業利益は1億円以上マイナスという状況です。先ほど全体的・構造的なお話をしましたが、実際にはさまざまな要素が組み合わさっています。

その1つとして、一部の工事で中断がありました。大規模な工事での中断が生じましたが、進行中のため詳細はお伝えできません。ただし、いずれ待機損料のようなかたちで補填が見込まれる状況です。この中断による待機損料が発生したことが要因となっています。

また、追加原価が先に発生するといった事例も見られました。この問題は他の類似事例と共通する要素があり、「待機した時に、他の工事はできないのか? 大きい工事であればあるほど、その現場に配置されている監督全員が待機状態になっているというケースはあるのか?」といった課題とも関連していると考えています。

今後については、第3四半期の売上高を82億4,600万円、営業利益を3億6,500万円、通期では最終的に売上高120億円、営業利益7億円を見込んでいます。当初目標は売上高130億円、営業利益12億円としていましたが、特に営業利益について大幅な下方修正を行っています。

下方修正の主な要因は売上減少です。約10億円の売上減少が利益に与える影響は非常に大きく、その部分が今回の結果に大きく影響を与えています。

資料の中でところどころで出てきますが、「グループ会社不採算事業の合理化」について以前の決算時にお話ししました。この件は、対応が遅れたというよりも、当初の3ヶ月間ほどは様子を見ていたという経緯があります。

その間、いろいろとヒアリングを行い、黒字化への転換施策の提示がいくつかありましたので、それを踏まえ少し様子を見ていました。しかし、その後の合理的対応として、最終的に売却することを決定しました。

別の資料でも発表しましたが、現在、グループ会社2社を11月28日の最終契約で売却する予定で、それまでの数字は今回の決算に含まれてしまっています。当初の予算上ではプラスマイナスゼロを見込んでいました。

例えば、ソフトウェア開発の停止や、各社で合理化可能な部分を進めてもらう施策を行っていましたが、依然として一部マイナスの影響が残ったまま、今回の中間決算を迎えることとなりました。この点も下振れ要因の1つです。

特に利益に関しては、先ほどお話しした工事の中断による影響が約1億円、グループ会社の遅れによる影響が約3,000万円あり、対予算に対してマイナスとなっています。

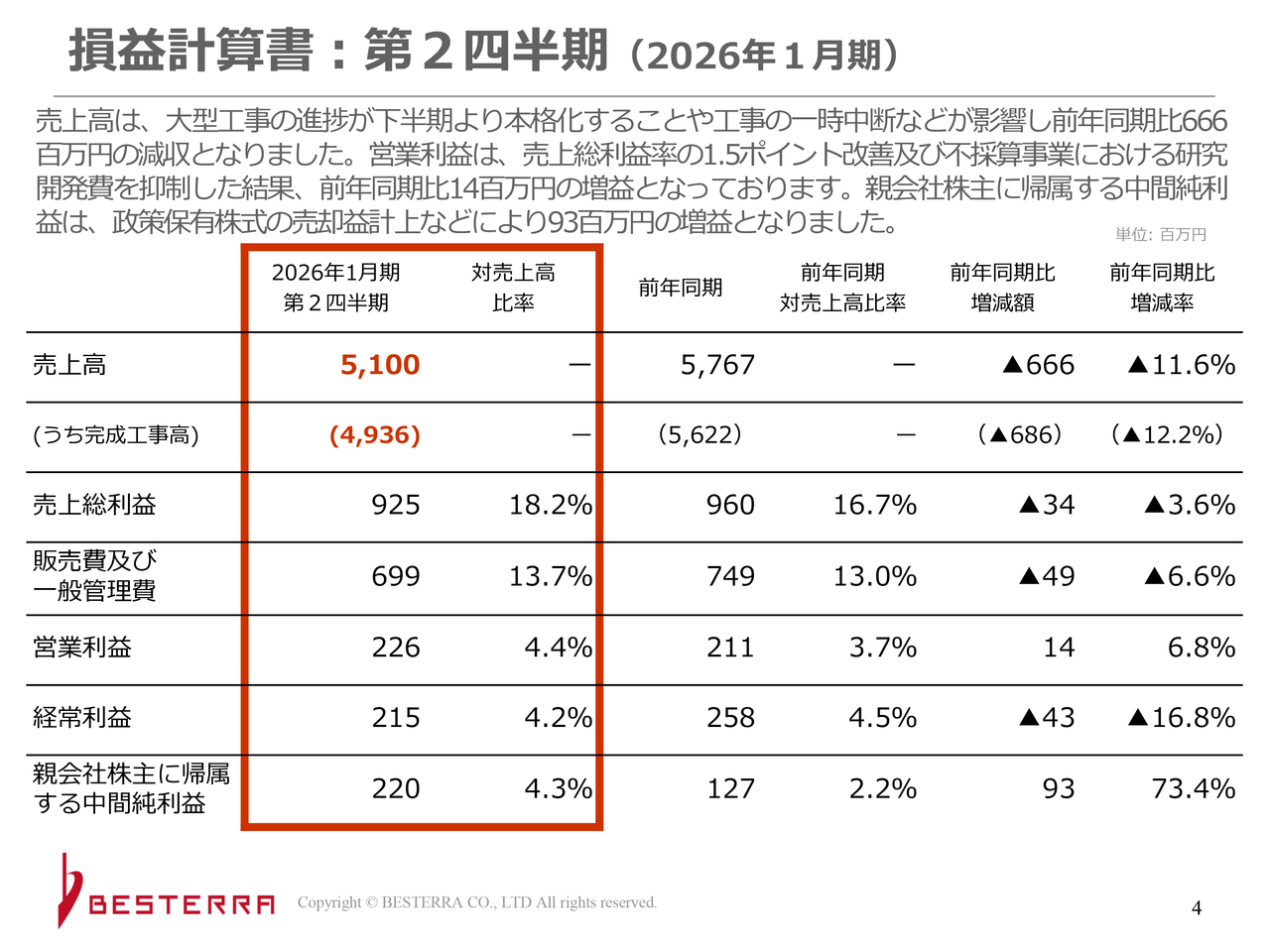

損益計算書:第2四半期(2026年1月期)

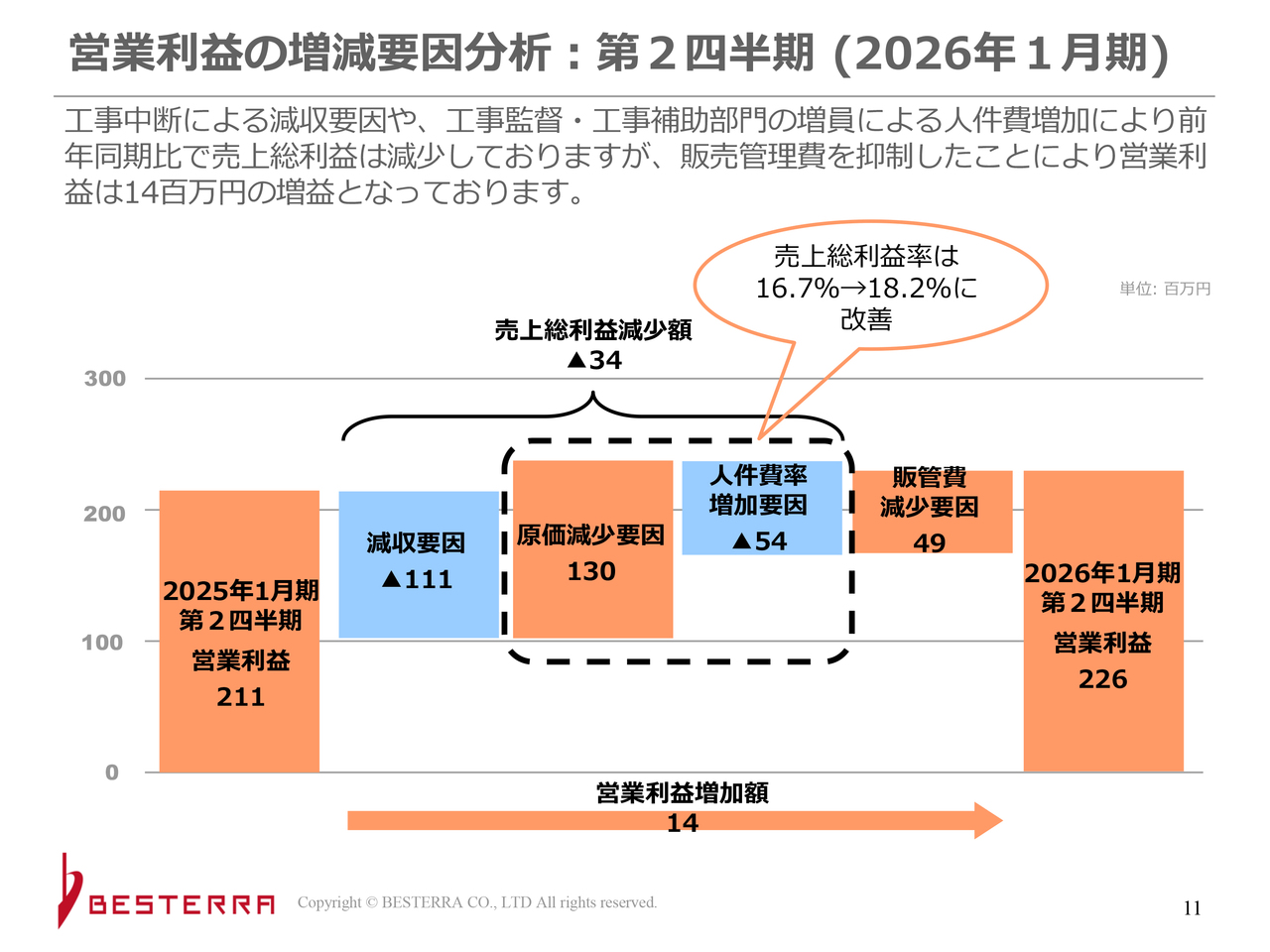

このスライドの数字は損益計算書に記載されていますが、対前年では売上高が51億円で、6億6,600万円の減少となっています。ただし、売上総利益率は上がっています。

販管費は減少しました。また、営業利益は微増という結果です。

ここには複数の要因があります。先ほどお話しした工事中断などによる売上・利益のマイナス要因により、利益ベースで約1億円のマイナスが発生しています。

一方で、売上高が減少する中でも営業利益を確保できた要因の1つとして、売上総利益率、または完工総利益率とも呼ばれる利益率が16.7パーセントから18.2パーセントに上昇したことが挙げられます。

この18.2パーセントという数字には、前期からの引き継ぎ分である利益の薄い工事や、グループ会社の赤字といった要因も含まれています。そのため、その他のいわゆる一般的な解体工事に関しては、利益率がかつての20パーセント程度まで回復してきています。

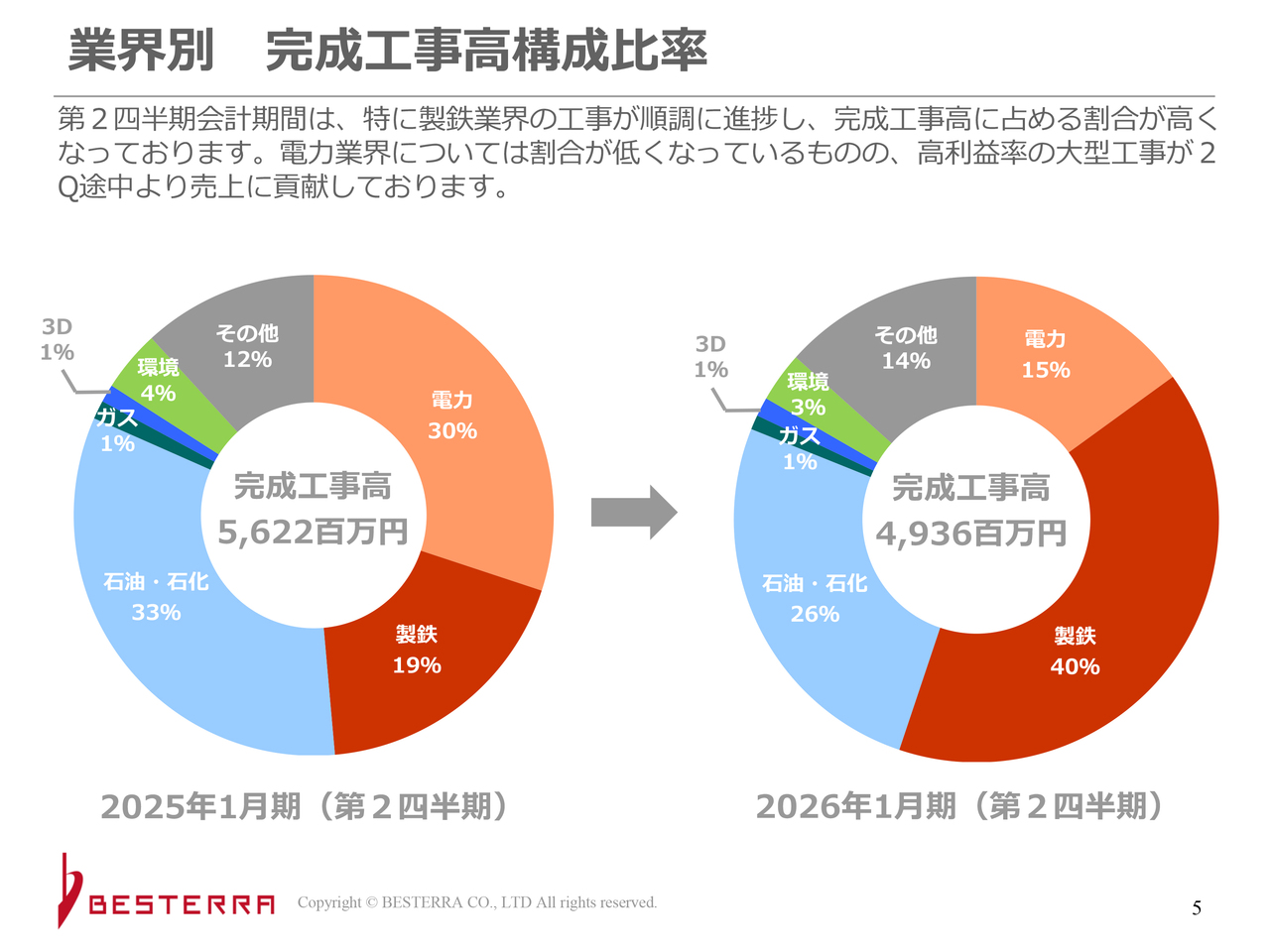

業界別 完成工事高構成比率

完成工事高の構成比率についてですが、製鉄の割合が大幅に増えています。これは、各種報道にもあるように、高炉から電炉へのシフトが進んでいる影響で、日本製鉄さまやJFEさまで大規模な工事が各地で増加しているためです。

工事内容は多岐にわたり、高炉・電炉関連だけではなく、さまざまな設備工事も含まれます。その結果、受注も売上も活発化しています。

また、電力関連工事も衰退したわけではありません。昨年は岩国発電所で大規模な工事を行ったことから、この分野が大きな割合を占めています。

現在、完成工事高の15パーセントを占めているほか、新たに風力発電の解体工事などが非常に高い需要を得ています。

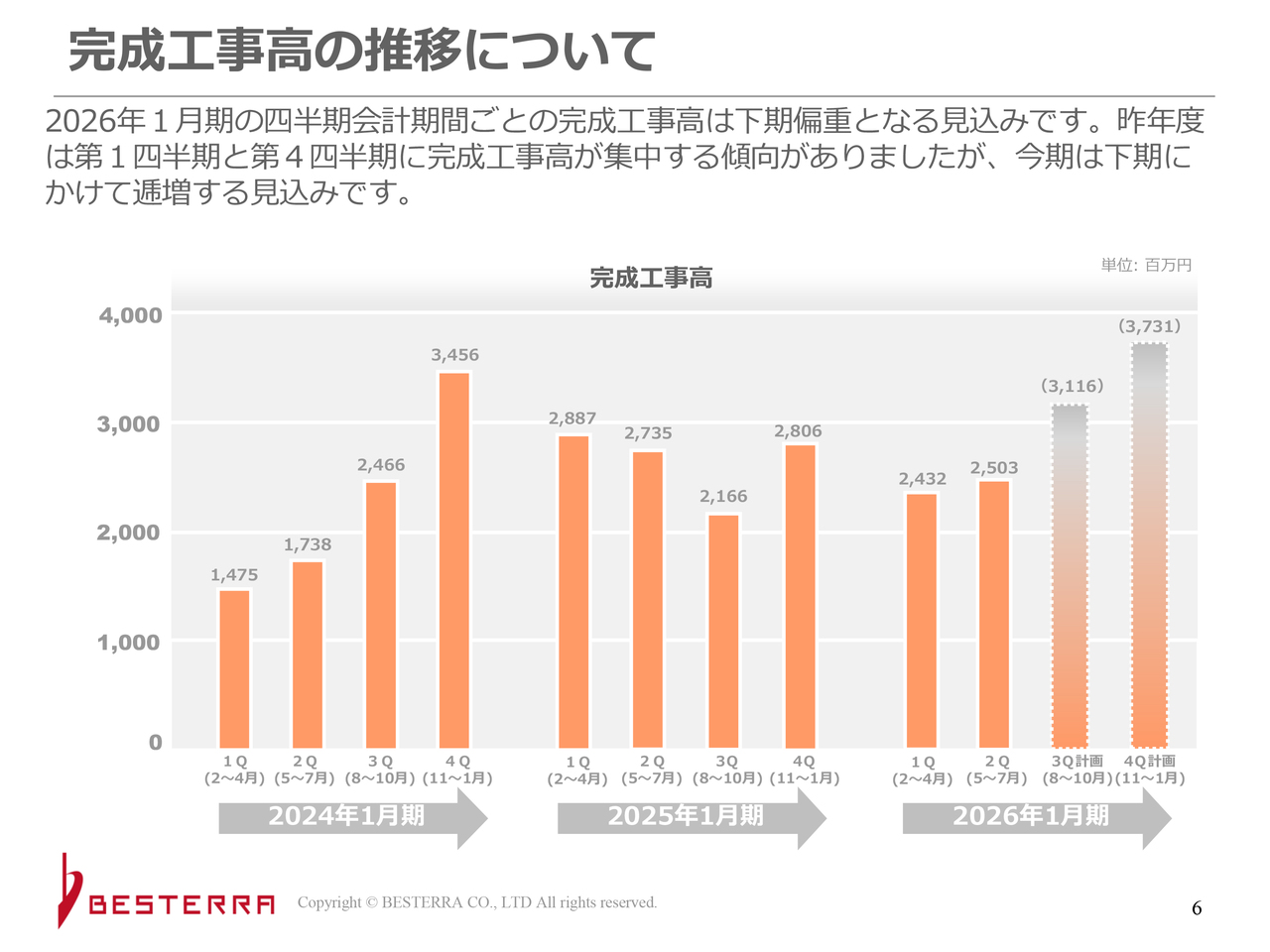

完成工事高の推移について

四半期ごとの推移を見ると、2年前と同じような動きになると予想しています。

以前は第1四半期と第4四半期に集中する傾向がありました。これは設備投資予算が年度と連動しているためで、大企業が期末に向けて工事を発注し、予算を消化するという流れが影響していました。

そのため、第1四半期と第4四半期に工事が集中していました。しかし、工事の規模が大きくなるにつれて、そのような傾向は薄れつつあります。

ただし、進行中の工事に伴う追加清算は、期末に近づくにつれて徐々に進行していき、清算が行われるため、このような動きとなっています。

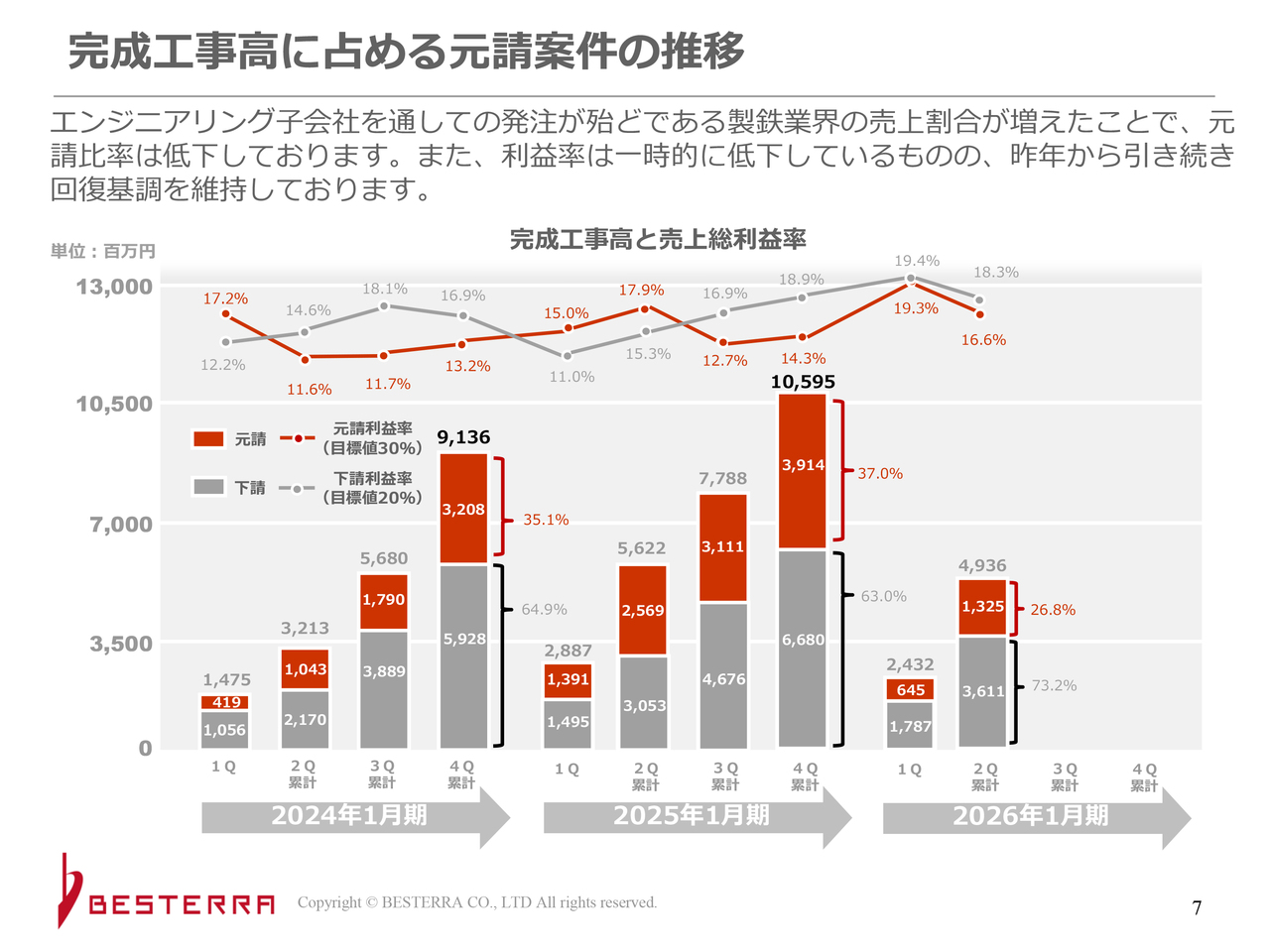

完成工事高に占める元請案件の推移

完成工事高に占める元請案件の推移についてです。当社が上場した目的の1つは元請案件の増加です。

今回の決算数字では「元請案件が減っているのではないか?」と見えますが、以前からご説明しているとおり、製鉄に関しては元請案件を積極的に取ろうとしていません。

製鉄関連は会社数が非常に限られており、さらに100パーセント子会社として長くメンテナンスを担っている企業があります。例えば、JFEスチールさまからの受注であれば、JFEプラントエンジさまが元請、当社が一次下請といった形となることが多いです。そういった会社さまとはしっかりタッグを組ませていただいており、その関係は継続しています。

製鉄に関しては、基本的にその方針を継続しています。そのため、製鉄の割合が増えると、どうしても元請案件の割合は減少します。

一方で、化学や電力の分野については、引き続き元請案件をメインに進めていく方針です。

また、スライドに記載されている利益率の推移についてですが、前期比で微増となっています。これに関連し、「利益率が高くないのに元請を行っている意味はあるのか?」というご質問をよくいただきます。元請工事における理想的な粗利益率としては、30パーセントという数値に近づけたいと考えています。

具体的には、元請が30パーセント、一次請が20パーセントという数字を目標値としています。もちろん、実際にはすべてがそのとおりにはなりません。直近では人件費の高騰などの影響もあり、価格転嫁が十分に進められていない部分も存在しています。

現在の状況としては、元請に関して、いわゆる最初のお客さまだから受注しなければならないという事情や、価格競争に陥っている部分もあります。

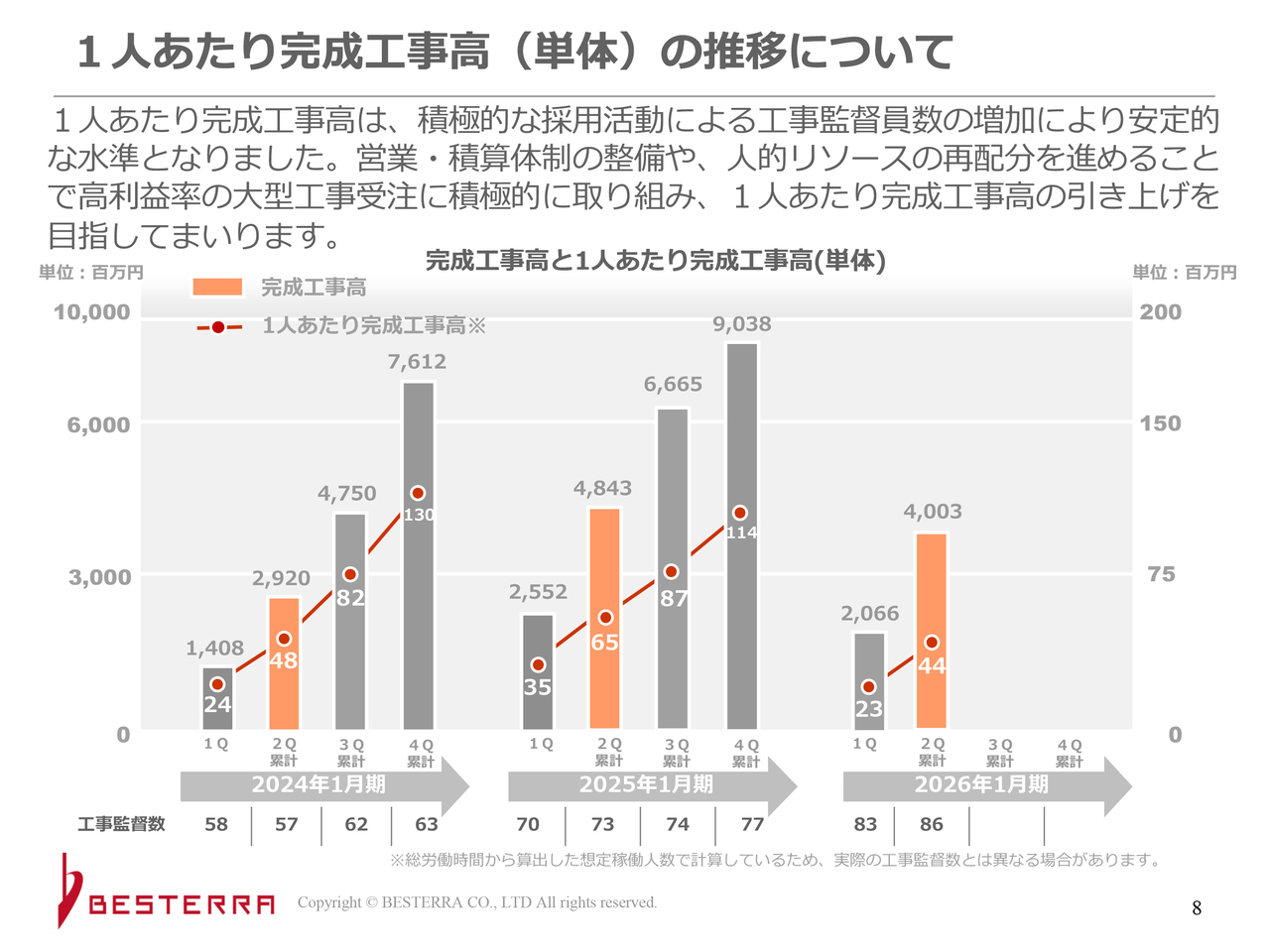

1人あたり完成工事高(単体)の推移について

1人あたり完成工事高の推移についてです。この数字については、悪いとも言えます。「安全に工事をするためには、こういう額ぐらいで抑えておかないと」という数字があります。

工事監督の配置に関してですが、元請の場合は人数が必要です。元請工事を行うことで、また元請工事ではなくても、新人を育成するには複数の人員がいたほうが育てやすいという点があります。

ただし、この点に関しては、本当にそうであるのかと考えています。例えば、監督が4人必要な現場があるとします。その全員が当社の監督である必要があるのかということです。

例えば、そのうち1人はベテランや指導が可能な社員を配置し、1人は新人を配置、残りの2人は派遣社員にするという方法も考えられます。

また、現場を見守る、どこかに常駐する、あるいは写真を撮影するなどの作業が必要な監督も存在します。そのため、全監督を当社社員で賄う必要があるのかという点については、きちんと検討していくべきだと思います。

このような課題が具体的な数字として表れている以上、対応が必要な部分だと考えています。人的リソースの最適配置を考えると、なんらかの分析を行い、その結果に基づいて手を打つ必要があると、今回あらためて感じています。

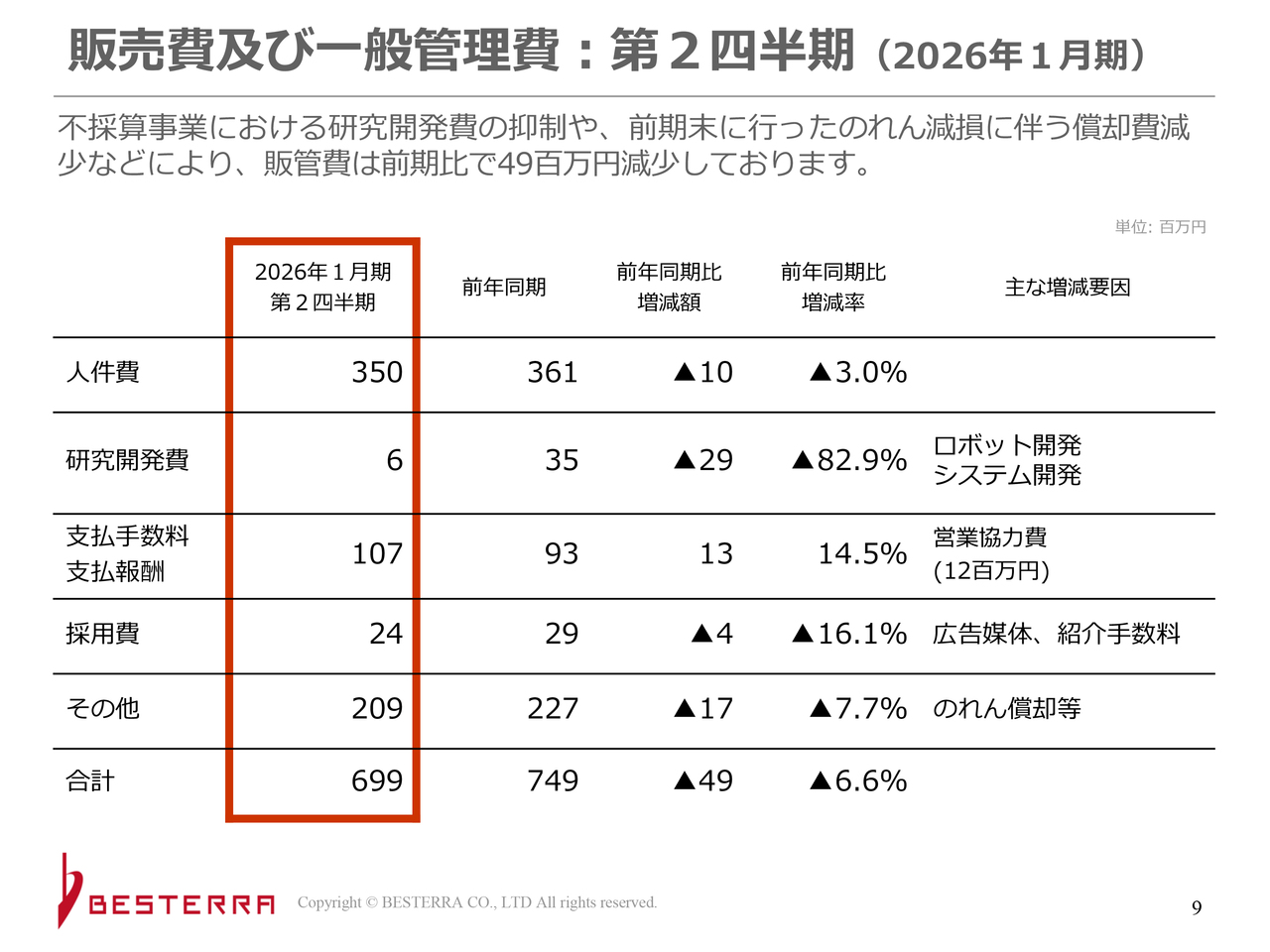

販売費及び一般管理費:第2四半期(2026年1月期)

販管費についてですが、まず研究開発費が減少しています。ロボット開発費は、クレーンレール測定ロボット「診レール」の開発が終了したためです。

また、システム開発に関しては、グループ会社で行っている部分が停止しているため、マイナスとなっています。

グループ会社のオダコーポレーションののれんについては、昨年減損処理を行いました。そのため、販管費におけるのれんの負担が軽減され、比較的大きな減少要因となっています。

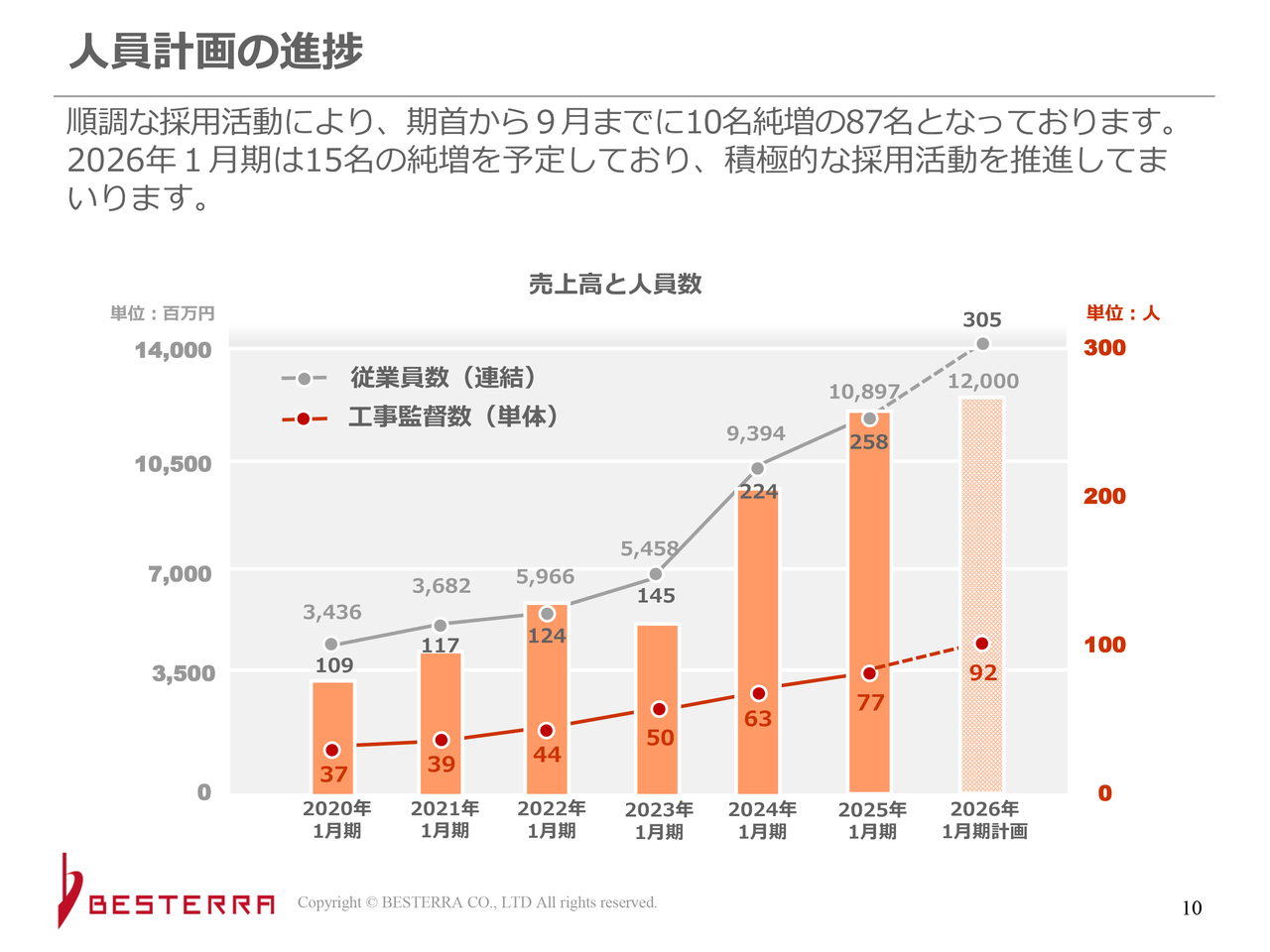

人員計画の進捗

人員についてです。引き続き中途採用が中心となっていますが、良い人材を採用できています。この点については、解体工事業界に限らず建設業界全体においても強みといえる状態にあると考えています。

また、何か特別なことを行っているという具体的な施策があるわけではなく、これまで愚直に真面目に採用活動を進めてきた結果として、このような状況に至っています。今期も15名の増員を予定しており、現時点では10名の増員が進んでいます。

ただし、採用した監督をどのように全社的に活かしていくかが今後の課題となります。工事部が案件を取ってくる場合もあり、営業や本社の人間だけで案件を取っているわけではありません。

工事部の人たちが各所で案件を取ってくることもあるため、その点についてもさまざまな対策を講じる必要があると考えています。

営業利益の増減要因分析:第2四半期(2026年1月期)

営業利益の改善要因について最も大きいのは、スライドの吹き出しに記載されている「売上総利益率の改善」です。ただし、さらに改善を進めていかなければならないと考えています。

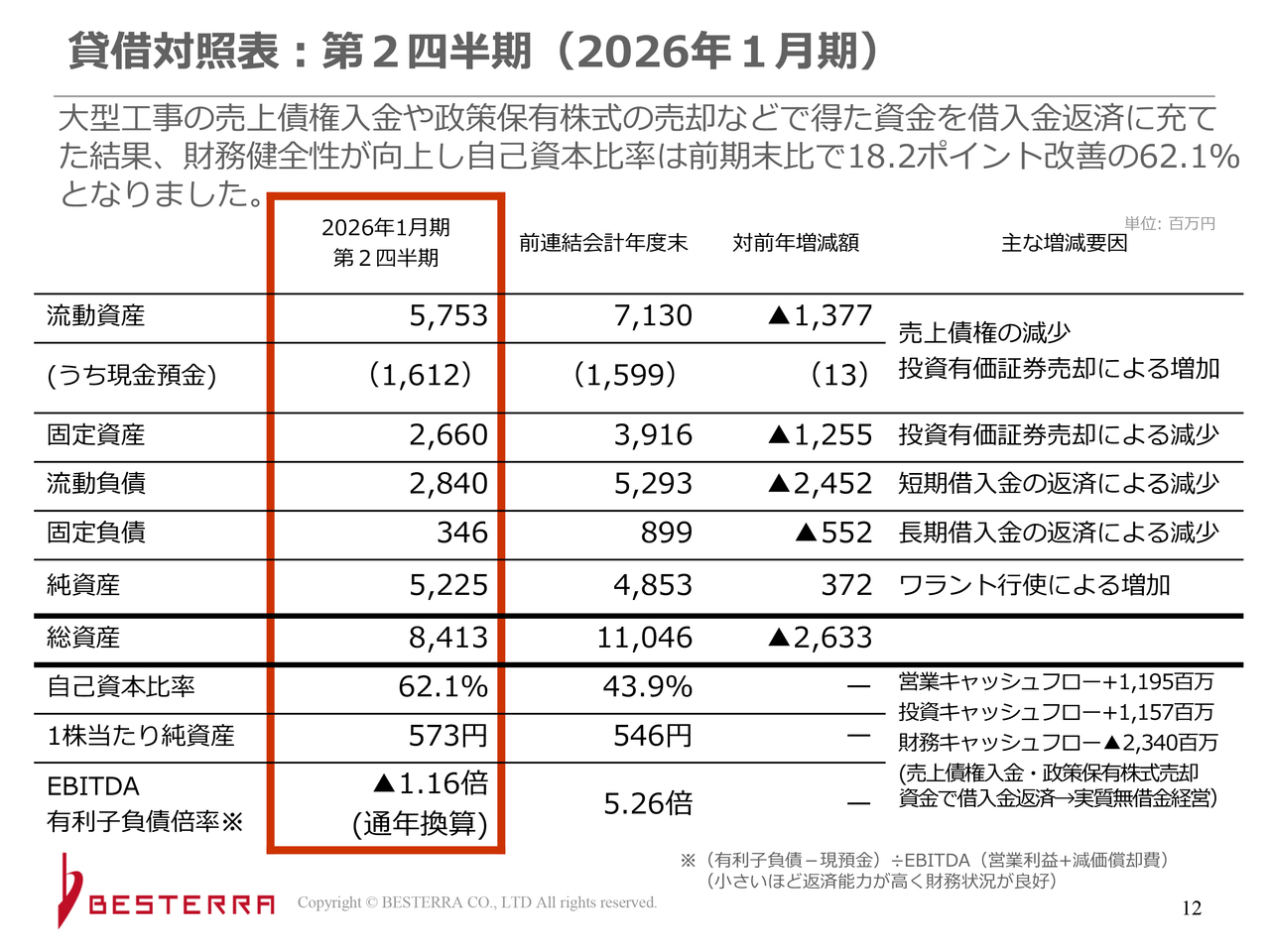

貸借対照表:第2四半期(2026年1月期)

B/Sですが、こちらは健全性が飛躍的に向上しています。自己資本比率は、むしろ高すぎるとも言える62.1パーセントです。

EBITDA有利子負債倍率についてはマイナスで、現預金のほうが多い状況になっています。また、これまでご説明してきたとおり、いわゆる政策保有株式、具体的にはTREホールディングスの株式を売却していくとお伝えしていました。

その売却によって得られる投資キャッシュフローは約11億円ですが、それを上回る営業キャッシュフローの増加も見られます。

いわゆる支払サイトの違いが要因となっているのですが、今後も施策は講じていきます。特に元請工事が増えた場合、完工後4ヶ月ほどで入金されるため、入金のタイミングが遅れることがあります。

また、元請の場合でも、適切にお客さまと交渉し、工事の途中で入金があるように徐々に改善を進めています。このように該当部分の改善を図っています。

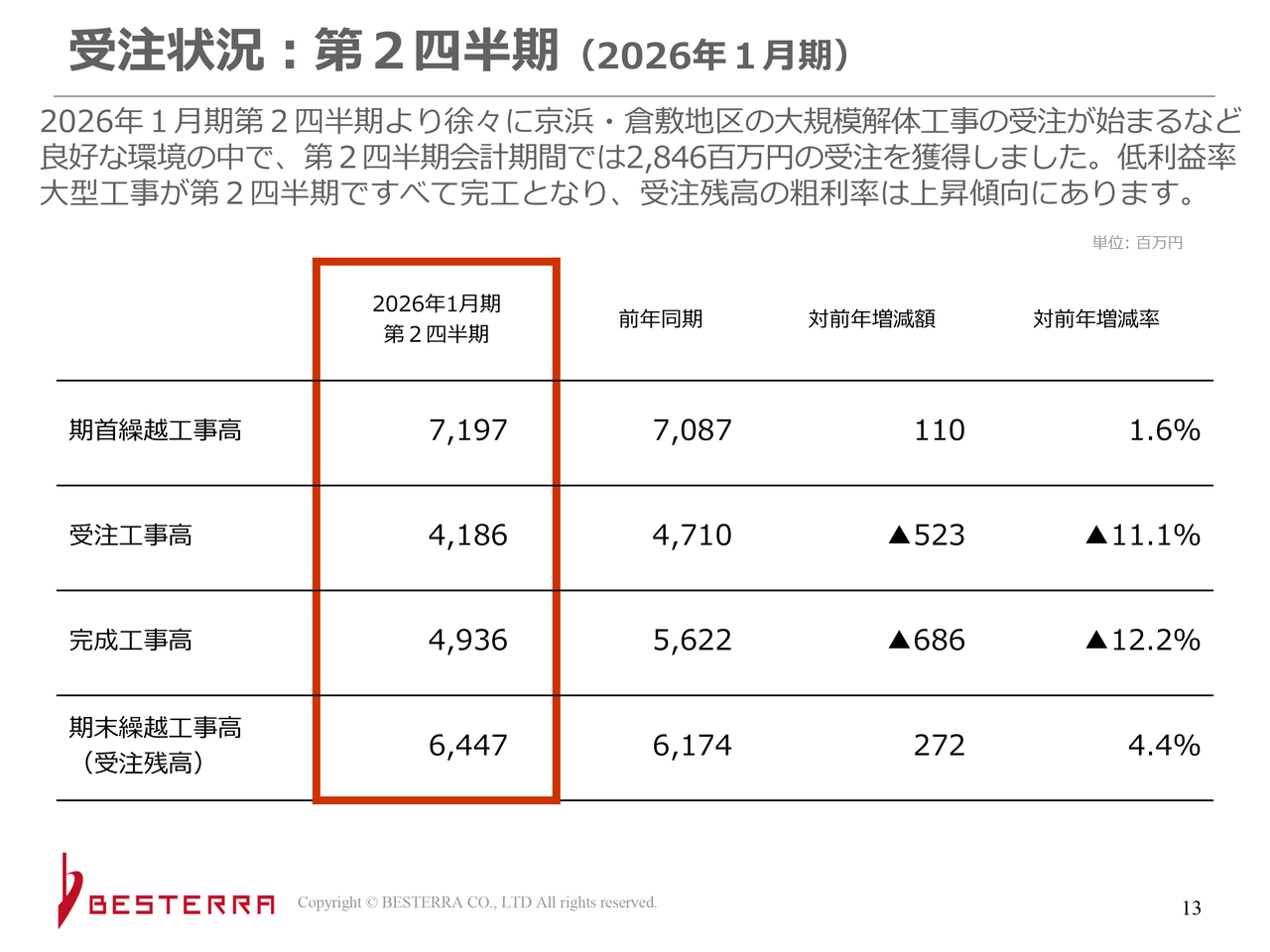

受注状況:第2四半期(2026年1月期)

受注状況に関してです。期末の受注残高が64億4,700万円となり、前年同期の61億7,400万円とほぼ同じ推移をたどっています。

私が「受注残高で見ないでください」と言っても、今後を考えれば受注残高が徐々に増加するのは当然だと考えています。

おおよその感覚として、年内受注・年内完工というサイクルで、1年のペースを基準に考えると、受注残高は全体の半分程度が目安となります。

また、大型工事が始まった際には受注残高が多く、進行に伴い減少していく傾向がありますが、現状では比較的順調に推移しています。ただし、数字としてはさらに大きくなってしかるべきだと考えています。

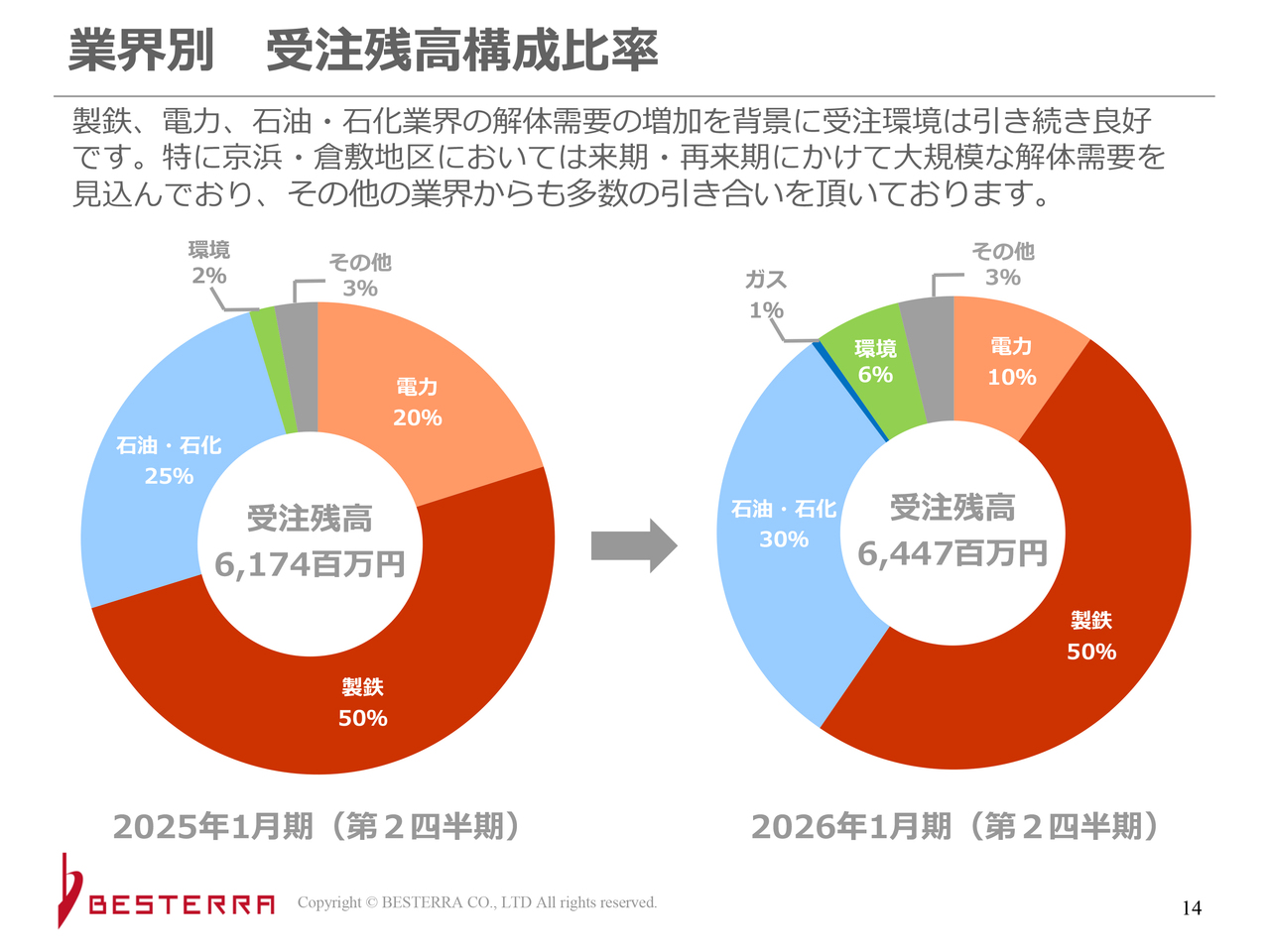

業界別 受注残高構成比率

受注残高の内訳では、製鉄関連の工事が多くなっています。特定の1ヶ所に限らず、複数の製鉄所で工事を受注している状況です。また、日本製鉄さまやJFEさまを問わず、幅広く受注しています。

今後については、さらに工事量が増加する見込みです。中期経営計画にも記載しましたが、製鉄所内で常駐する事務所を増やしていきたいと考えています。

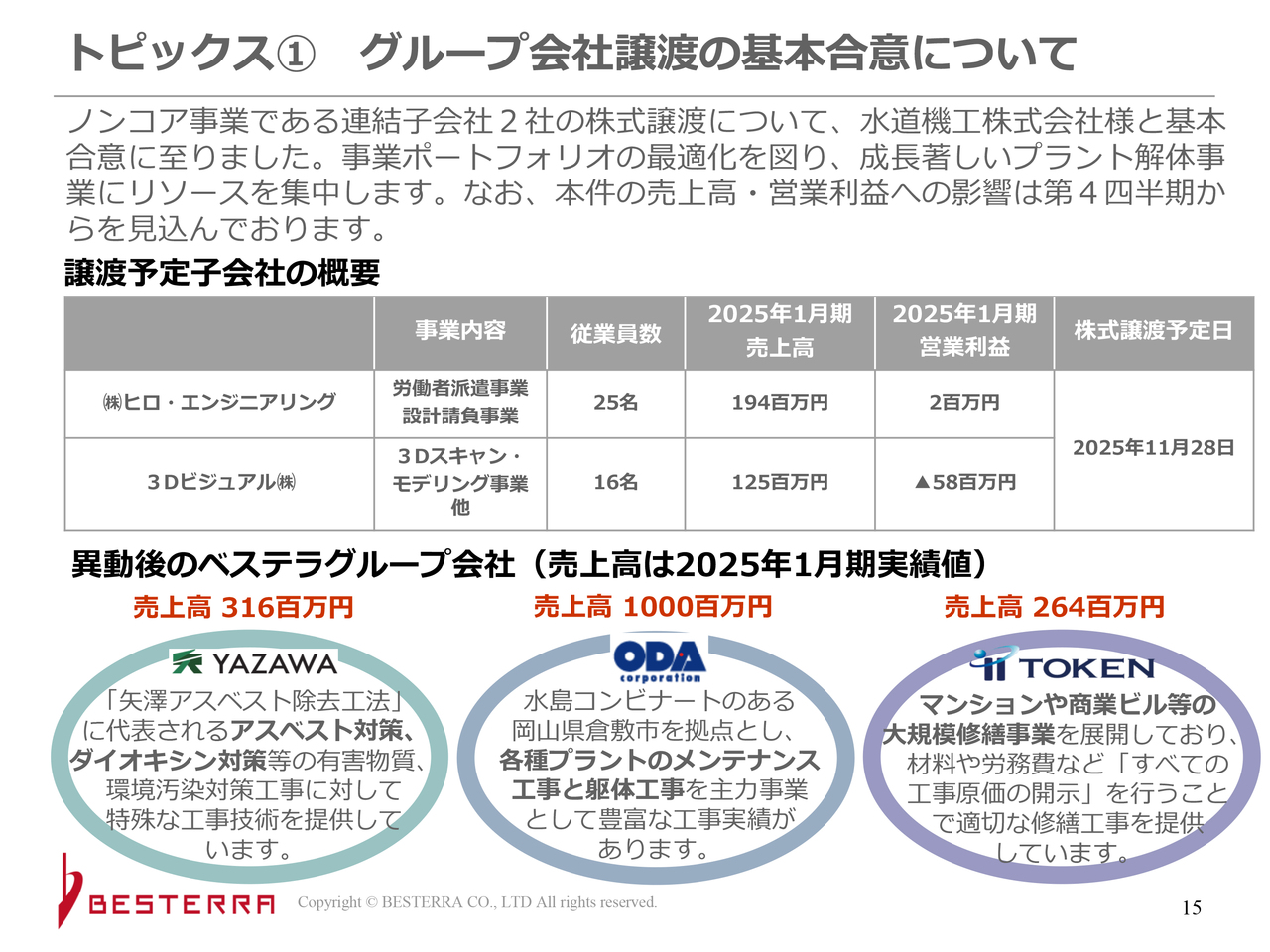

トピックス① グループ会社譲渡の基本合意について

グループ会社の売却についてです。当社がグループ会社を売却するのは創業以来のことであり、私としても非常に重要な決断です。

心が痛む部分もあり、残念に思うところもあります。ただ、今回の売却先である水道機工さまは上場企業であり、東レグループさまであるため、むしろ従業員にとっては、より大きな場で活躍できる機会が増えるのではないかとも考えています。

トピックス② 球形ガスホルダーの表面処理に関する特許を共同出願

トピックスで取り上げていますが、これは以前実施した工事に関するものです。PCB塗膜を剥離する工事を三谷産業さまと共同で行い、その結果として特許を共同出願したという内容です。

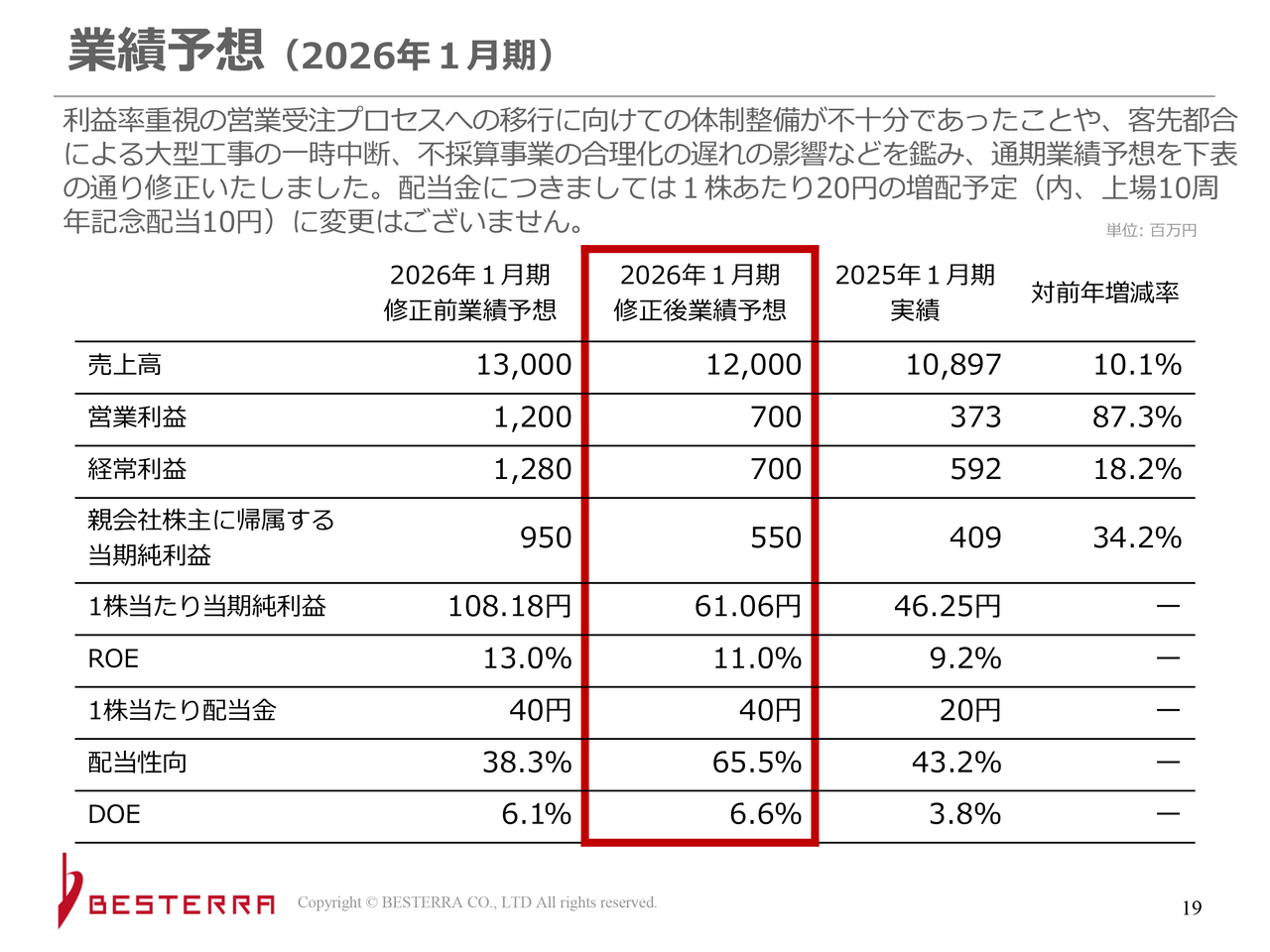

業績予想(2026年1月期)

業績予想については、先ほどお話ししたとおりです。ROEは11パーセント程度を維持しました。

配当性向は記念配当も含めて65.5パーセントという数字です。比較的高めの配当性向となっています。累進配当を掲げているため、引き続き注視していきます。

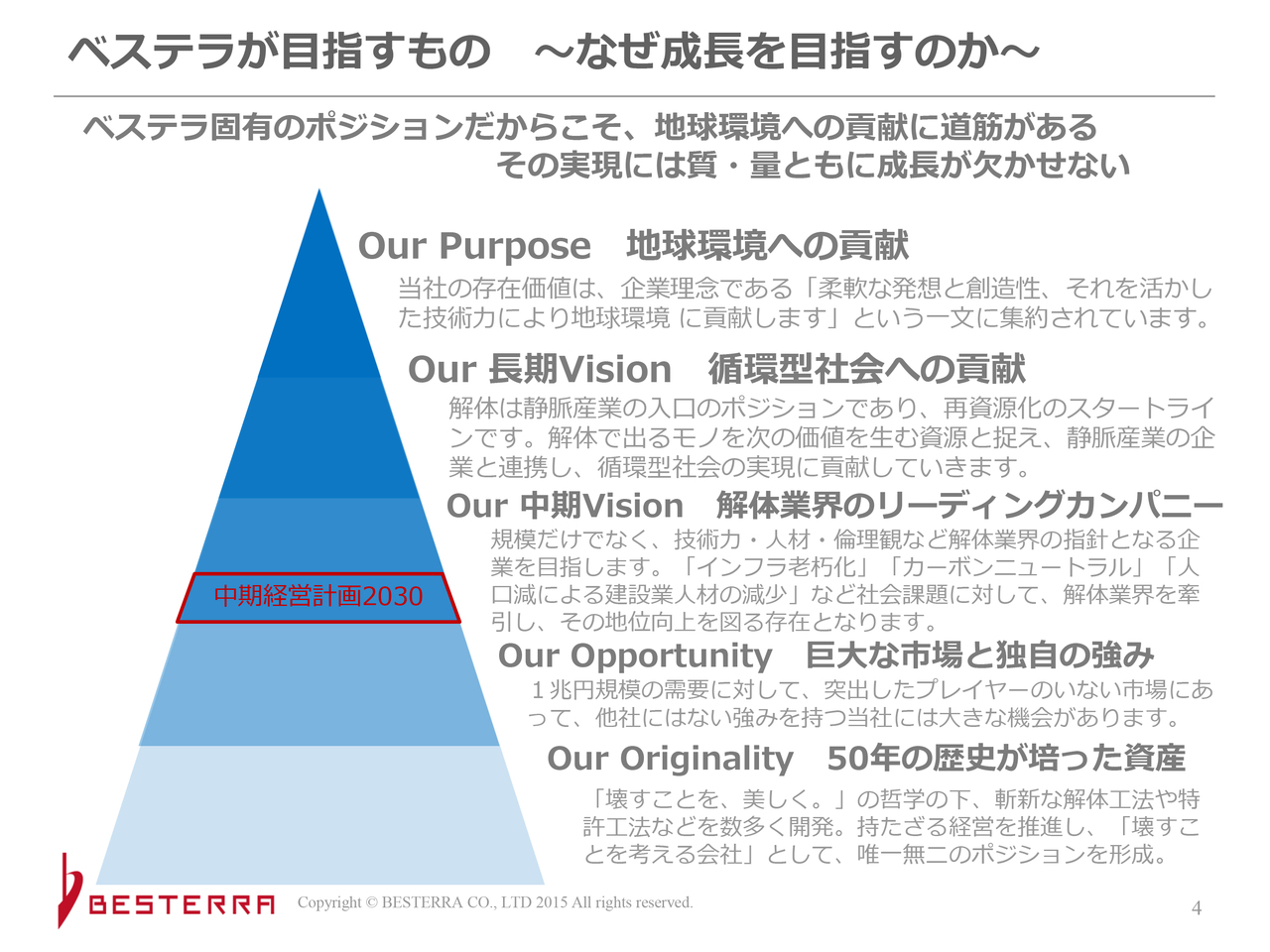

ベステラが目指すもの~なぜ成長を目指すのか~

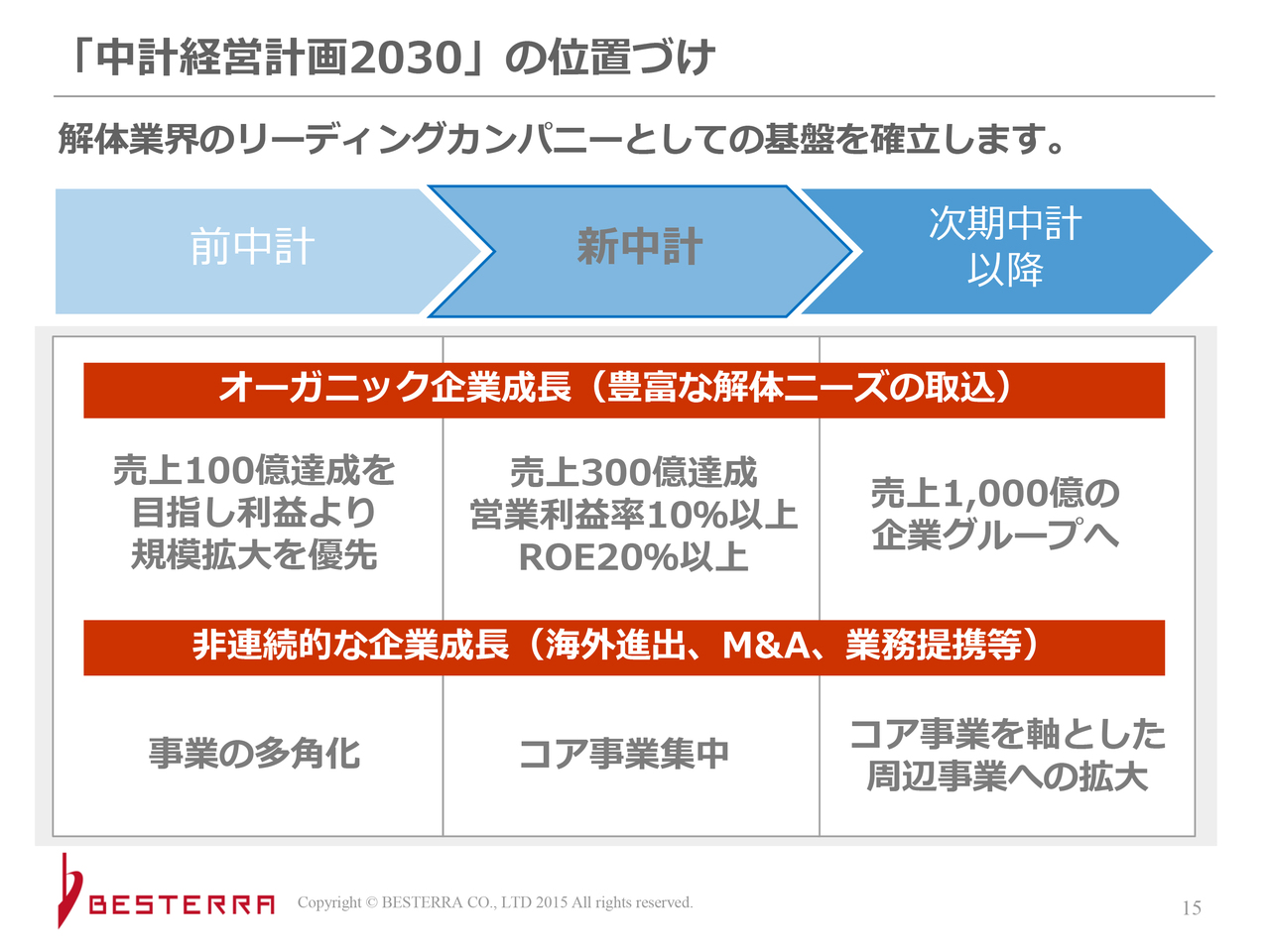

中期経営計画についてご説明します。目指す方向性は以前と基本的には変わっていません。ただ、今回の中期経営計画の位置づけは、スライドの真ん中に記載されている「解体業界のリーディングカンパニー」という部分になります。

現時点でリーディングカンパニーとしての位置にいますが、「一応売上ではトップクラスだから、もう少し増やすだけでよいのでは?」といったような単純に売上だけの話ではありません。常に業界を牽引し、挑戦を続けているかどうかも含めた概念です。

脱炭素の取り組みや法改正への対応、人事制度の改革なども含めて、すべての面でリーディングカンパニーになるための準備段階に進みたいと考えています。

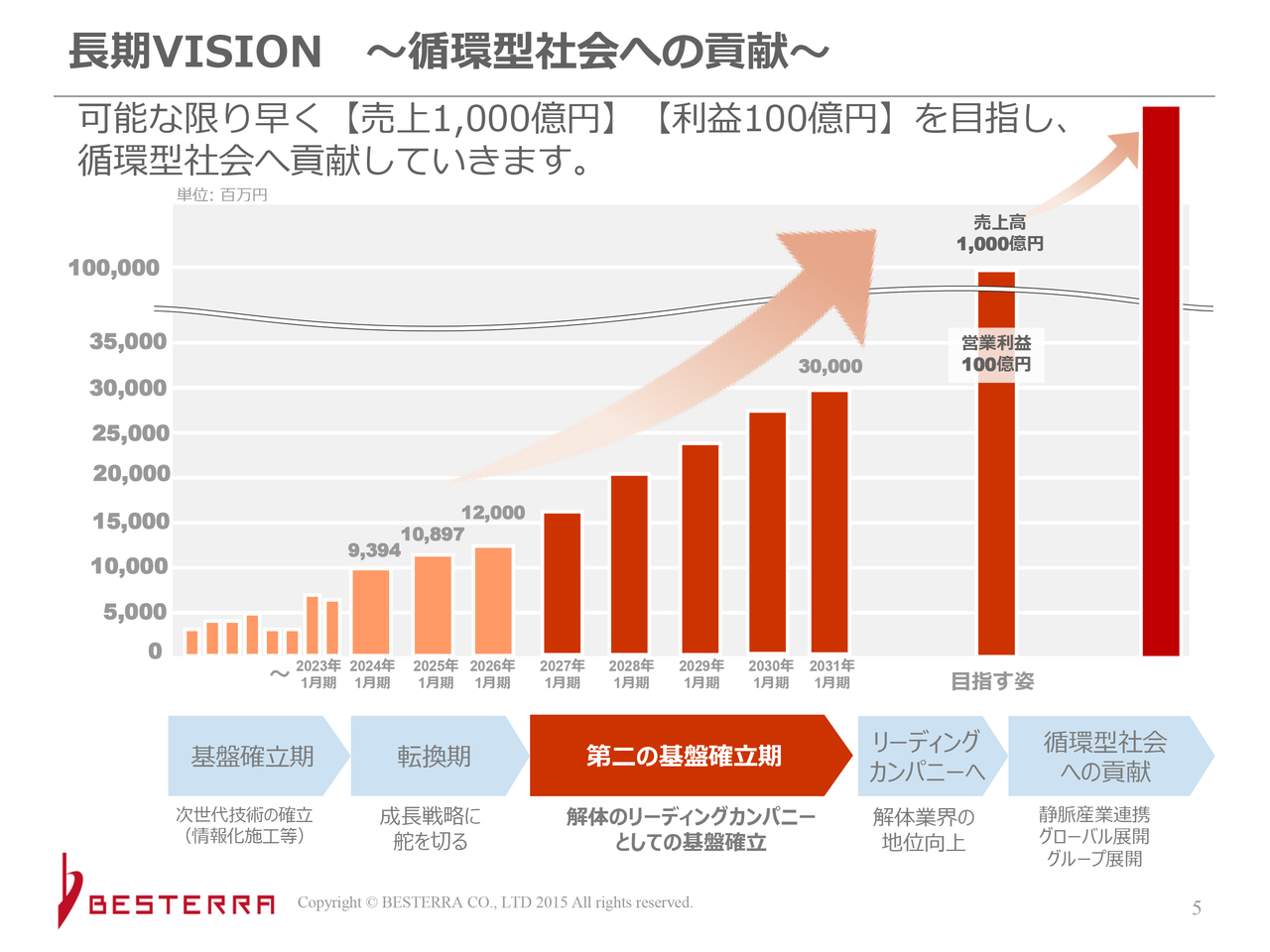

長期VISION~循環型社会への貢献~

今回の中期経営計画は、初めて5年をスパンとしたものです。具体的な数字は後ほど示しますが、最終的には300億円の売上を目標としています。もちろん、さらに上を目指していますが、現時点では300億円を基準としています。

具体的な施策については、この後に詳しくお話ししますが、それぞれ個別に分けて検討しています。

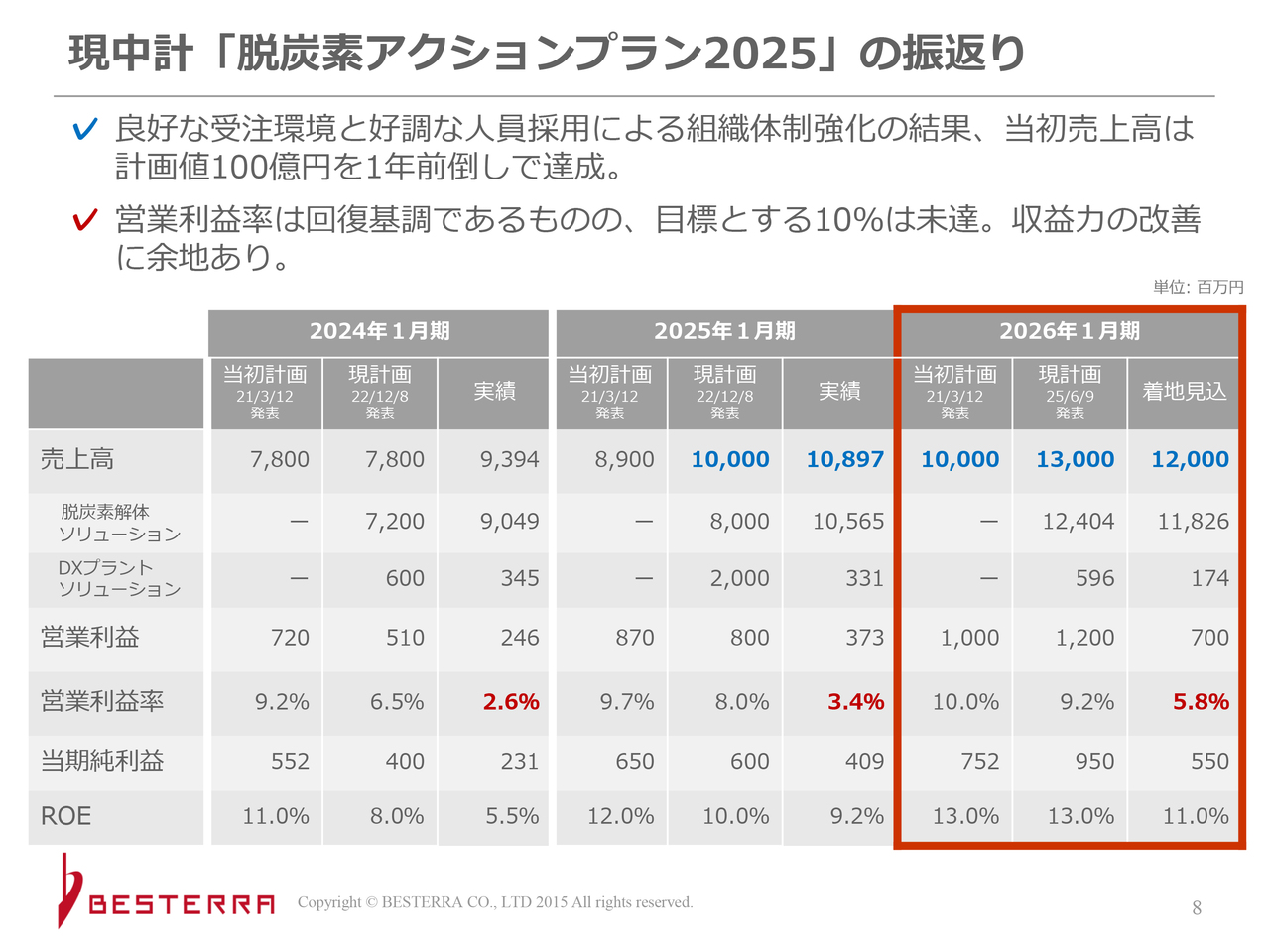

現中計「脱炭素アクションプラン2025」の振返り

スライドの右側は、中期経営計画最終年度の振り返りの数字です。売上は当初計画を前倒しで達成していますが、利益はそれに伴わなかったかたちです。

営業利益の絶対額は上昇しています。しかし、この売上規模を踏まえると、利益率はまったく十分ではないと考えています。数字については、この後にあらためてご説明します。

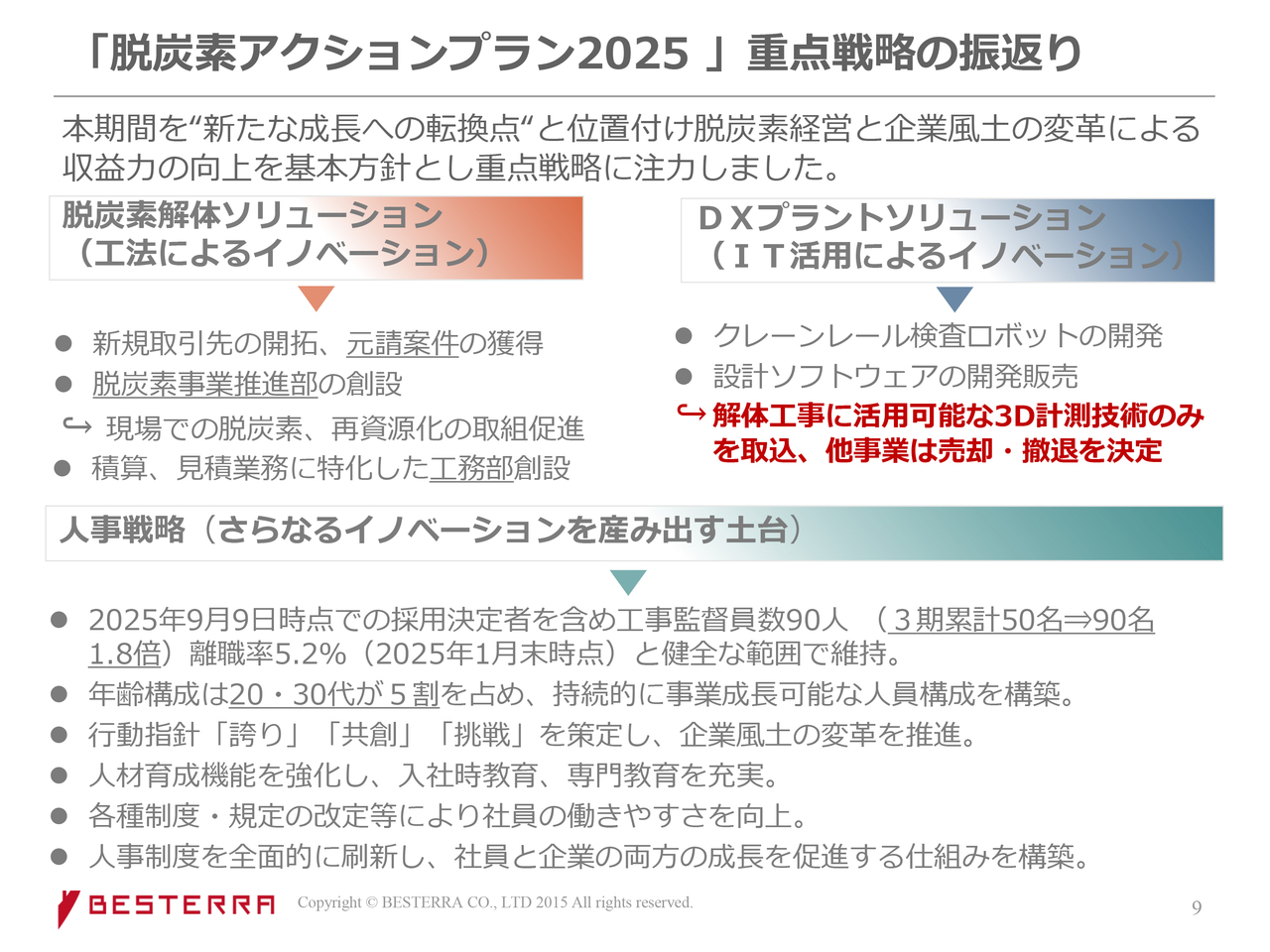

「脱炭素アクションプラン2025」重点戦略の振返り

「脱炭素アクションプラン2025」の重点戦略として、さまざまな取り組みを行ってきました。脱炭素解体ソリューションや工法によるイノベーション、脱炭素事業推進部や工務部の新設なども進めました。

脱炭素に向けた取り組みは世界的に必要とされていますが、現在はその勢いがやや低下している部分も見受けられます。

ただし、完全になくなったわけではなく、昨日の報道でも言及されていましたが、日本の大企業では開示義務が進む動きがあります。これに対応することは当社の課題の1つと考えており、引き続き取り組んでいきます。

当社は人材を重要な経営資源とする企業であり、人事面で多くの基盤作りを行ってきました。採用活動を徹底するとともに、行動指針や教育体系の整備などにも積極的に取り組んでいます。

その結果、採用人数を増やす一方で、離職率は低い水準を維持しています。当社の離職率は5.2パーセントであり、これは比較的低い数字です。

もちろん、離職率1パーセントぐらいのすばらしい大企業と比較することは困難ですが、当社の規模としては非常に低い水準に抑えられていると考えています。

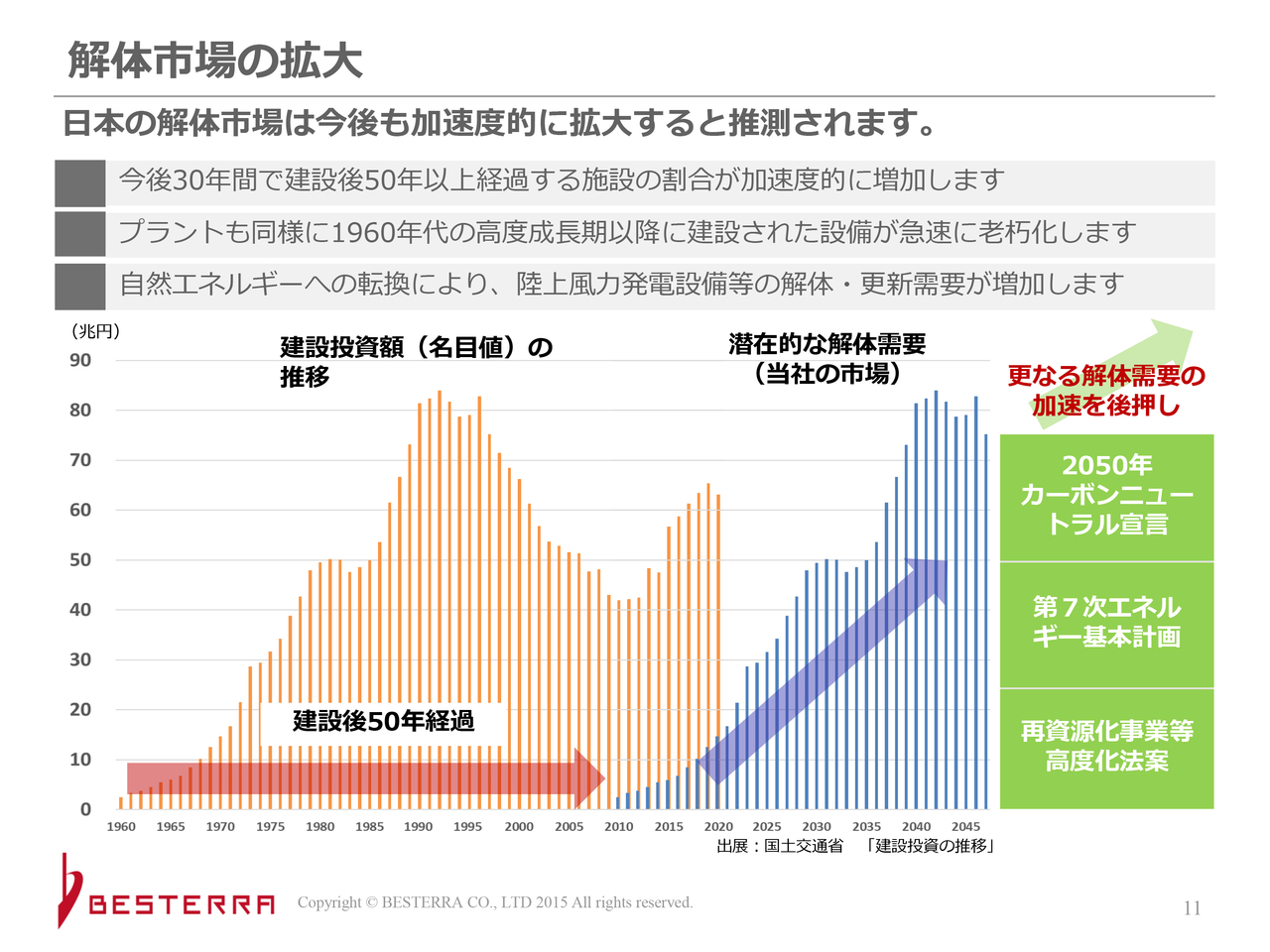

解体市場の拡大

市場環境については、以前の資料から大きな変化はありません。全体的な状況は変わりありませんが、細かく見ると表現が少し変わった部分があります。

特にスライドの右側にある脱炭素に関する法令・法案の後押しがある点、耐用年数を迎えているものが多いという点は引き続き同様です。

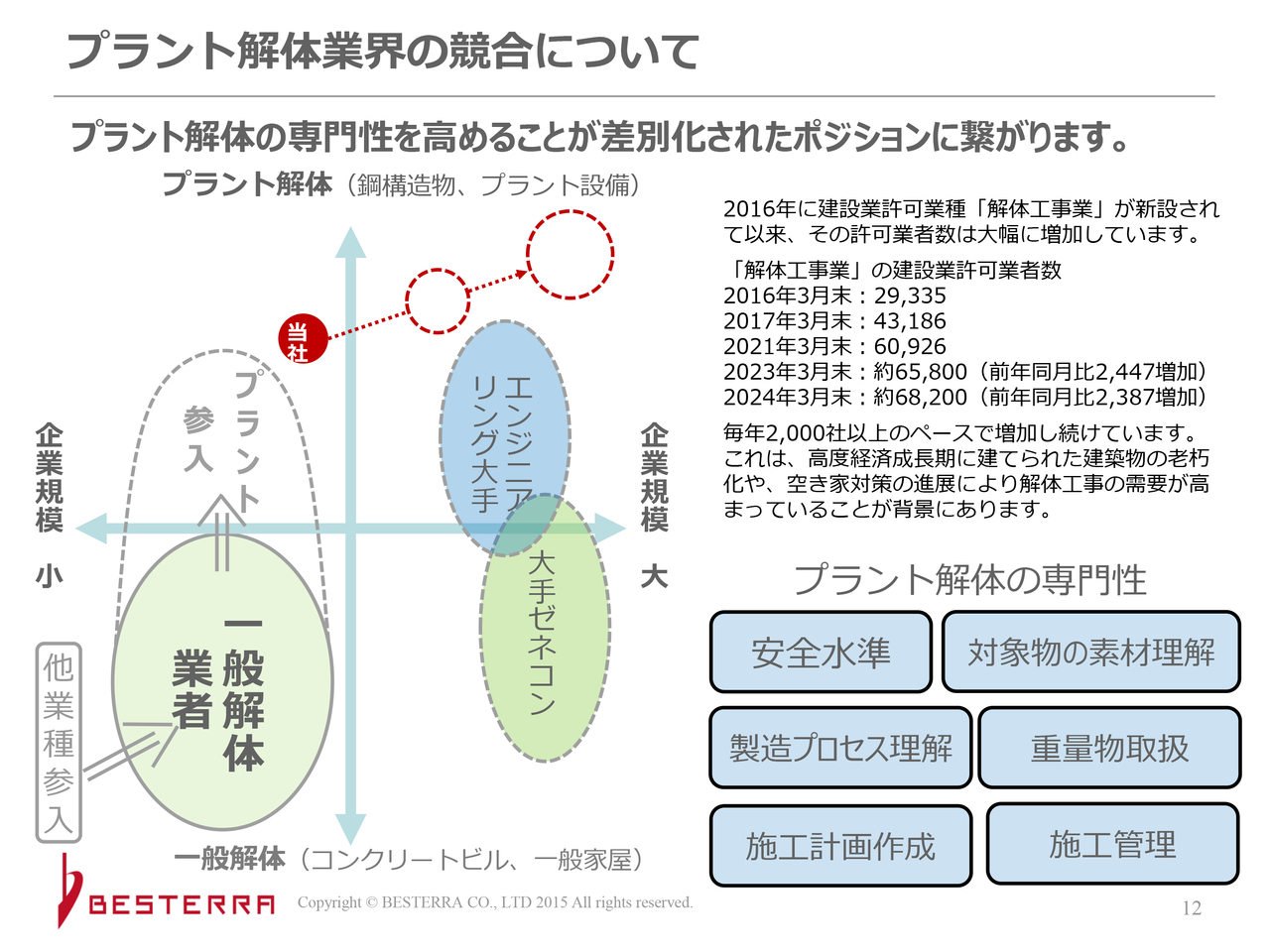

プラント解体業界の競合について

これまできちんとご説明していなかった部分ですが、解体工事業を行っている工事会社の数は増加しています。とはいえ、増加の中心は主に一軒家の解体に関連するものです。プラントとはあまり関係のない分野の解体工事会社が増えている状況です。

これらの会社は、ビルや建物の解体を主に行う工事会社であり、実は当社の直接的な競合相手にはなりません。ただし、ビルや建物を解体してきた工事会社で競争が起こり、スライドに「一般解体業者」と記載されている、それらの会社がプラント関連市場にも参入してきているのが現状です。

なぜ増えているのかという点ですが、具体的には、スクラップや産業廃棄物の関係が挙げられます。例えば、スクラップを扱っている会社が、スクラップを入手する目的で解体業界に参入してきている状況です。

では、当社が今後どのような位置を目指していくのかについてですが、現在、当社はスライドに示した小さな赤丸の位置に位置づけられています。解体工事会社には小規模な事業者が多い中で、当社はその中でも比較的規模の大きな企業に位置していると考えています。

また、技術力についてですが、当社はプラント解体の技術や専門性において、エンジニアリング会社の大手と同等の知識を有しています。高炉の解体を1社で手掛けられる解体専業の会社は、おそらく当社ほどの規模の企業しかないと思われます。

ただし、通常の解体工事会社でも、エンジニアリング会社が上に立つことで同様の業務を行うことが可能です。それでも、当社は解体に特化したエンジニアリングの分野でさらなる技術向上を図り、あわせて事業規模の拡大も必要と考えています。

スライドのグラフの縦軸に示される専門性や右下のプラント解体の専門性など、さまざまな要素があります。それぞれを高めていく必要があると考えています。

プラント業界の動向

電力、製鉄、石油・石油化学に関しては、以前に何度もお話ししているため割愛します。これらは相変わらず需要があります。

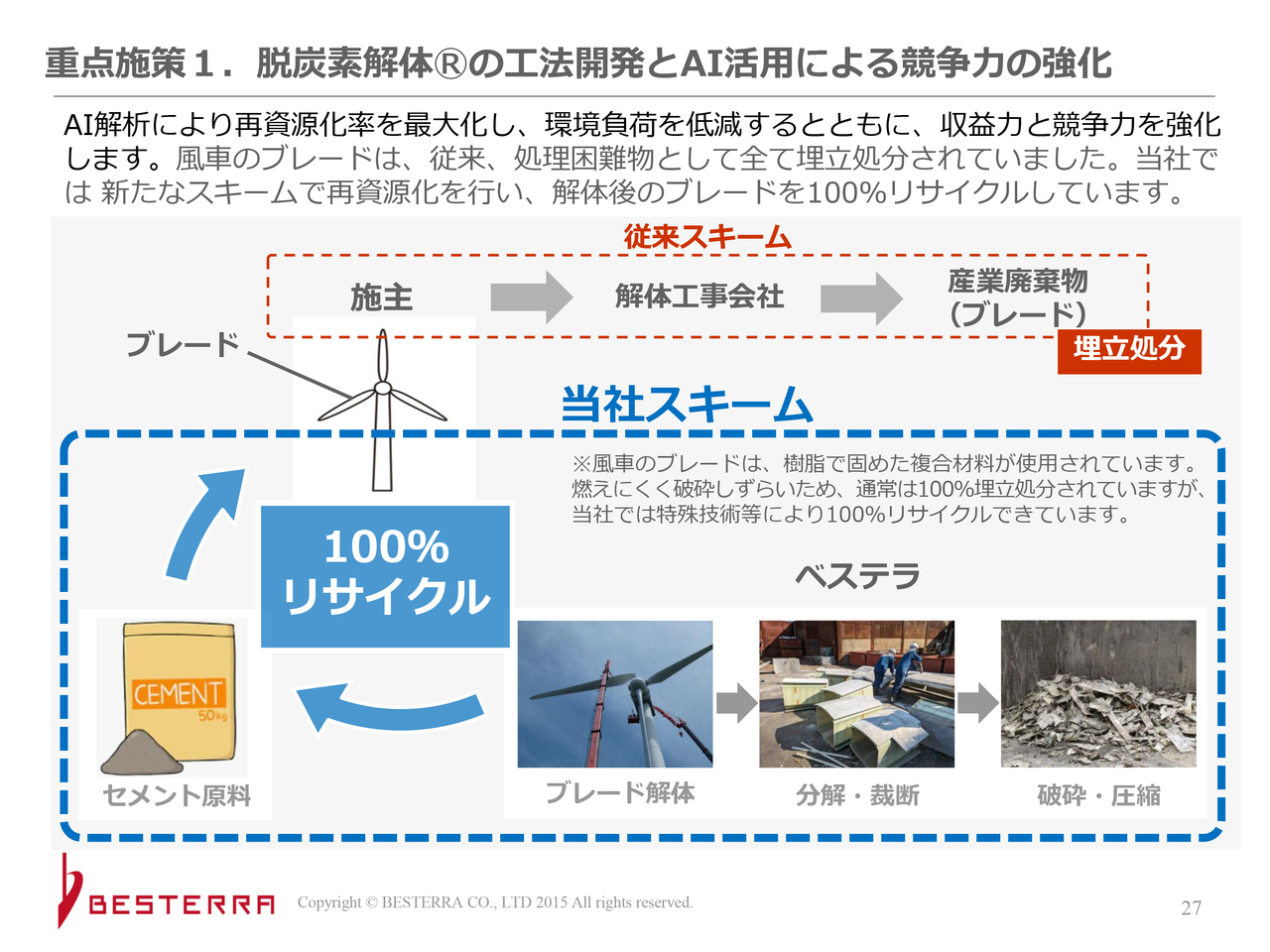

そして、新たに注目すべきは、最近急激に需要が高まっている風力発電です。現在2,700基が設置されており、そのほとんどが陸上にあります。耐用年数やFITの20年という期限が迫る中、解体対象となる風車が徐々に増加しています。

当社が得意とする転倒工法などの技術が、大型風車の解体において非常に活かされます。小型の風車では砕いて解体する方法でも問題ない場合がありますが、当社の工法が特に役立つケースが増えており、その結果、引き合いが増加している状況です。

「中計経営計画2030」の位置づけ

中期経営計画においては、スライド中央に記載されている「売上300億円」「営業利益率10パーセント以上」「ROE20パーセント以上」を目指します。

「中期経営計画2030」エグゼクティブサマリー

具体的な施策および数字の説明を引き続き行います。施策の1つ目は、当社の主たる業種である解体業の質を向上させることです。

質が上がれば量も増加し、差別化も進むということです。

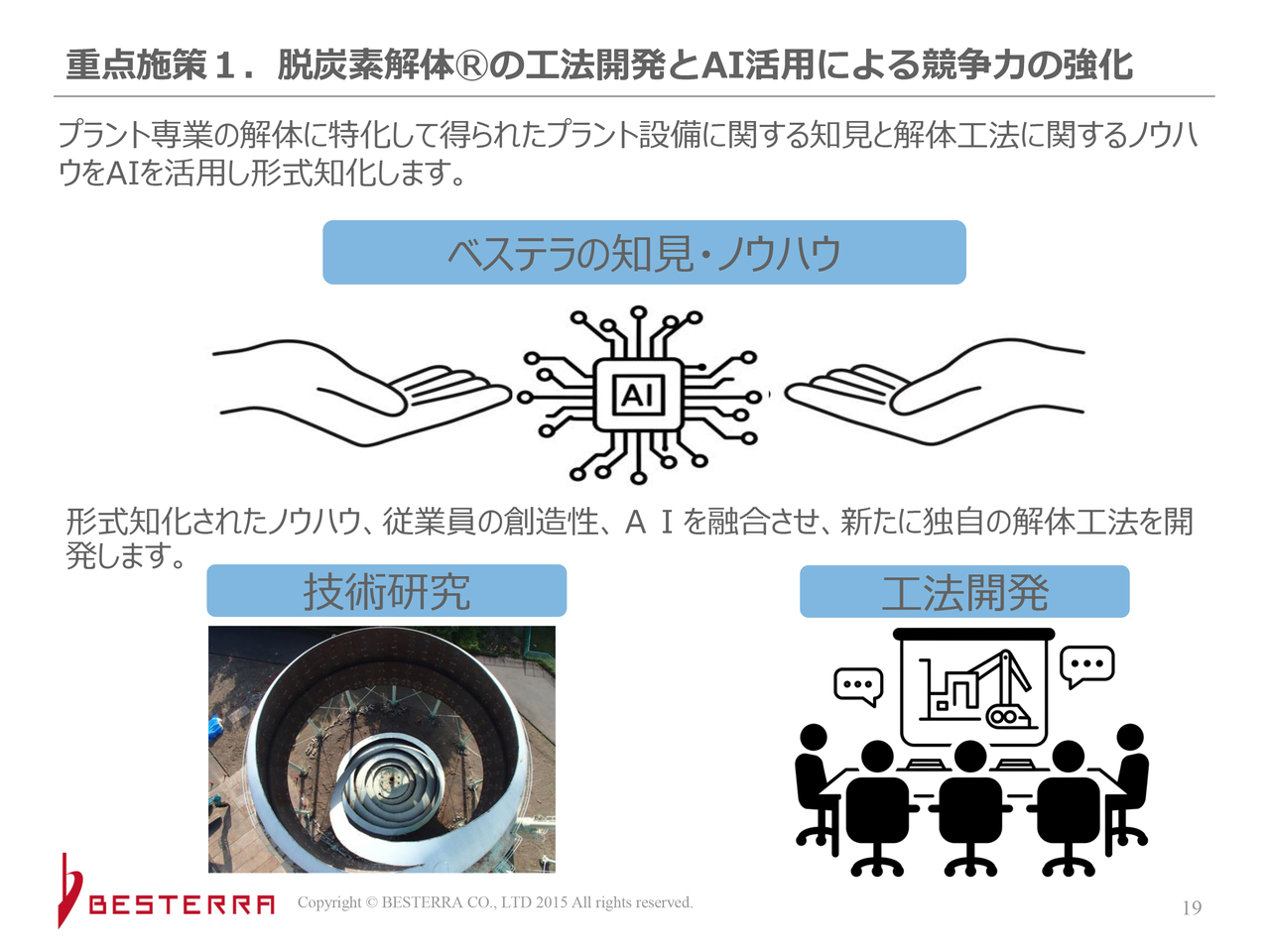

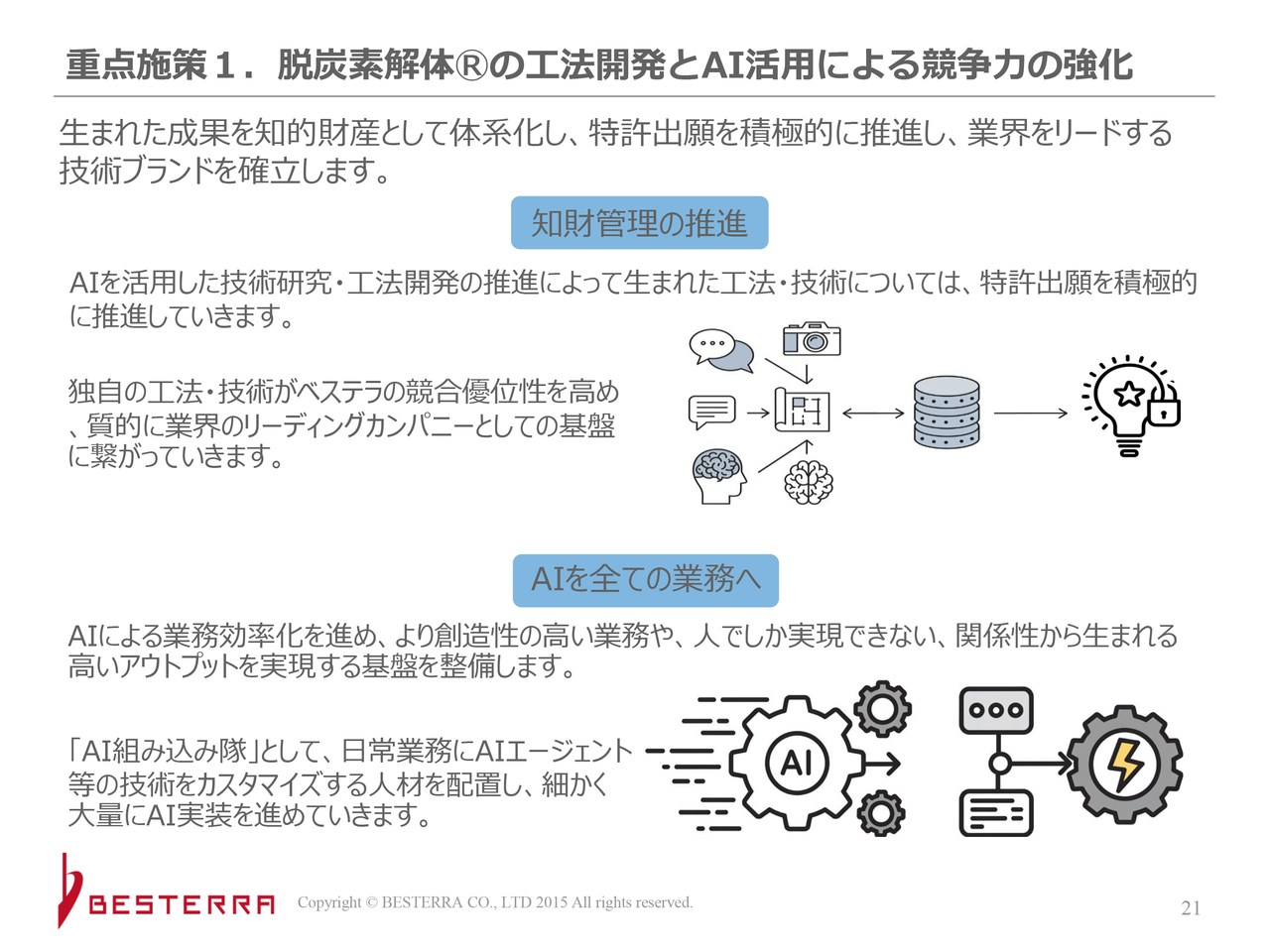

重点施策1.脱炭素解体の工法開発とAI活用による競争力の強化

1つ目の具体的な内容は、ベステラの知見やノウハウをAIと融合させることです。以前からお話ししているように、解体工事に関するノウハウが形式化されていないことは、当社が抱える課題の1つでもあります。

これを資料にまとめるといった活動を進めていましたが、その資料を作成する際、まずは口頭でのヒアリングから始めるのが現状です。

今後は、これを直接AIにデータとして伝え、形式化を進めていく予定です。最終的には、これを工法の提案などにも活用できるようにしたいと考えています。

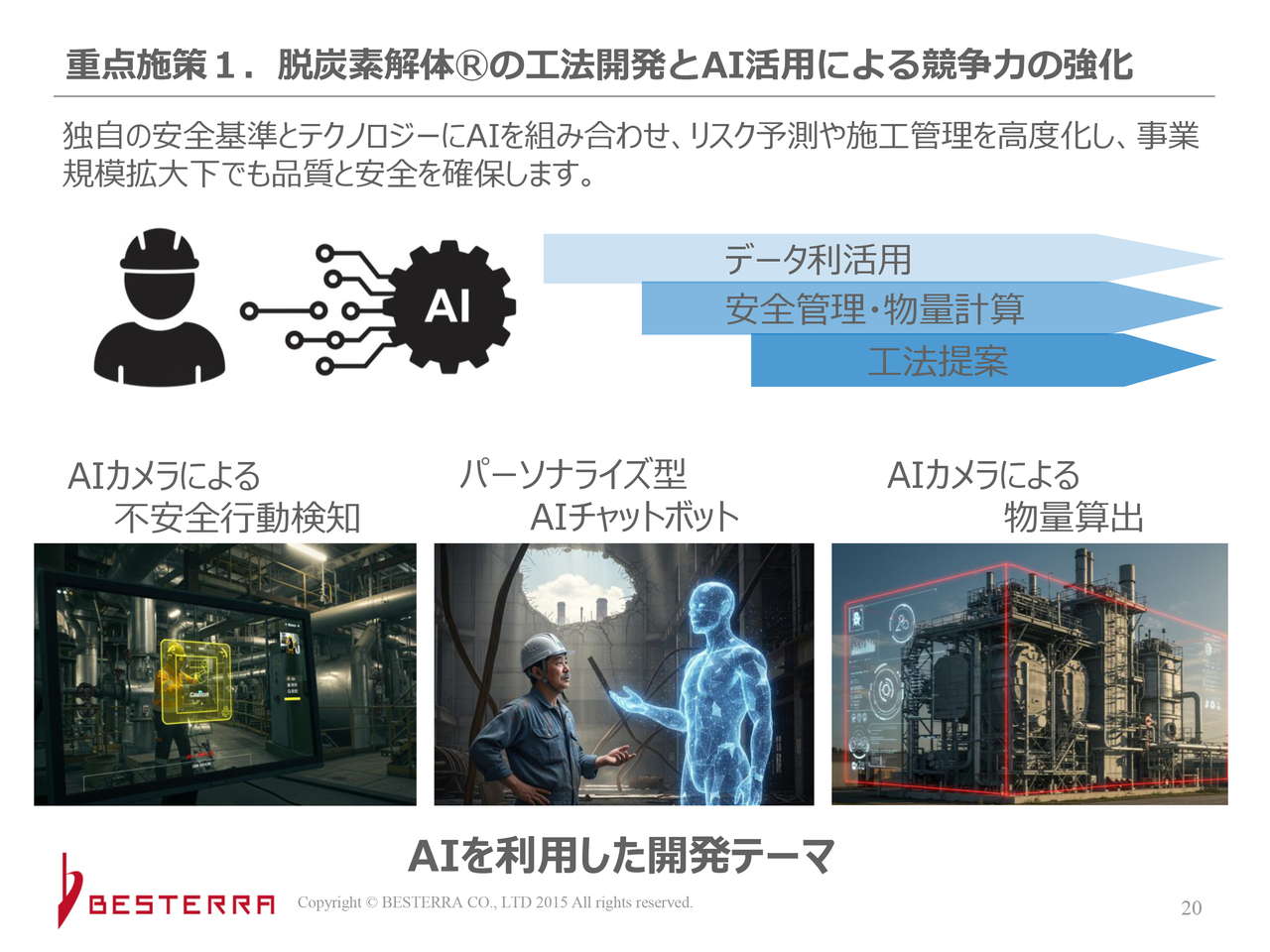

重点施策1.脱炭素解体の工法開発とAI活用による競争力の強化

スライドは、現場レベルに落とした内容となっています。不安全行動検知については、現在は人間の目視でのみ実施していますが、今後はカメラによるフォローなども導入したいと考えており、こうした取り組みも可能だと思います。

また、物量計算に関しては以前から取り組んできた分野ですが、引き続き物量の正確な把握を進めていきます。これは解体物量だけでなく、運搬時のスクラップやその内容物についても判別できるようにしていく方向です。最終的には工法の提案が最も重要になります。

さらに、こうした取り組みはその他のすべての業務にさまざまな形で組み込んでいきたいと考えています。これは他社でも取り組んでいることです。

重点施策1.脱炭素解体の工法開発とAI活用による競争力の強化

特許に関しては、知財専門の部署を設置したいと考えています。また、脱炭素解体の部分についても、数値の見える化を進めていく予定です。

重点施策1.脱炭素解体の工法開発とAI活用による競争力の強化

リサイクルにおいてはCO2の削減だけでなく、サーキュラーエコノミーも大きなテーマの1つとなっており、当社でも随時取り組んでいます。

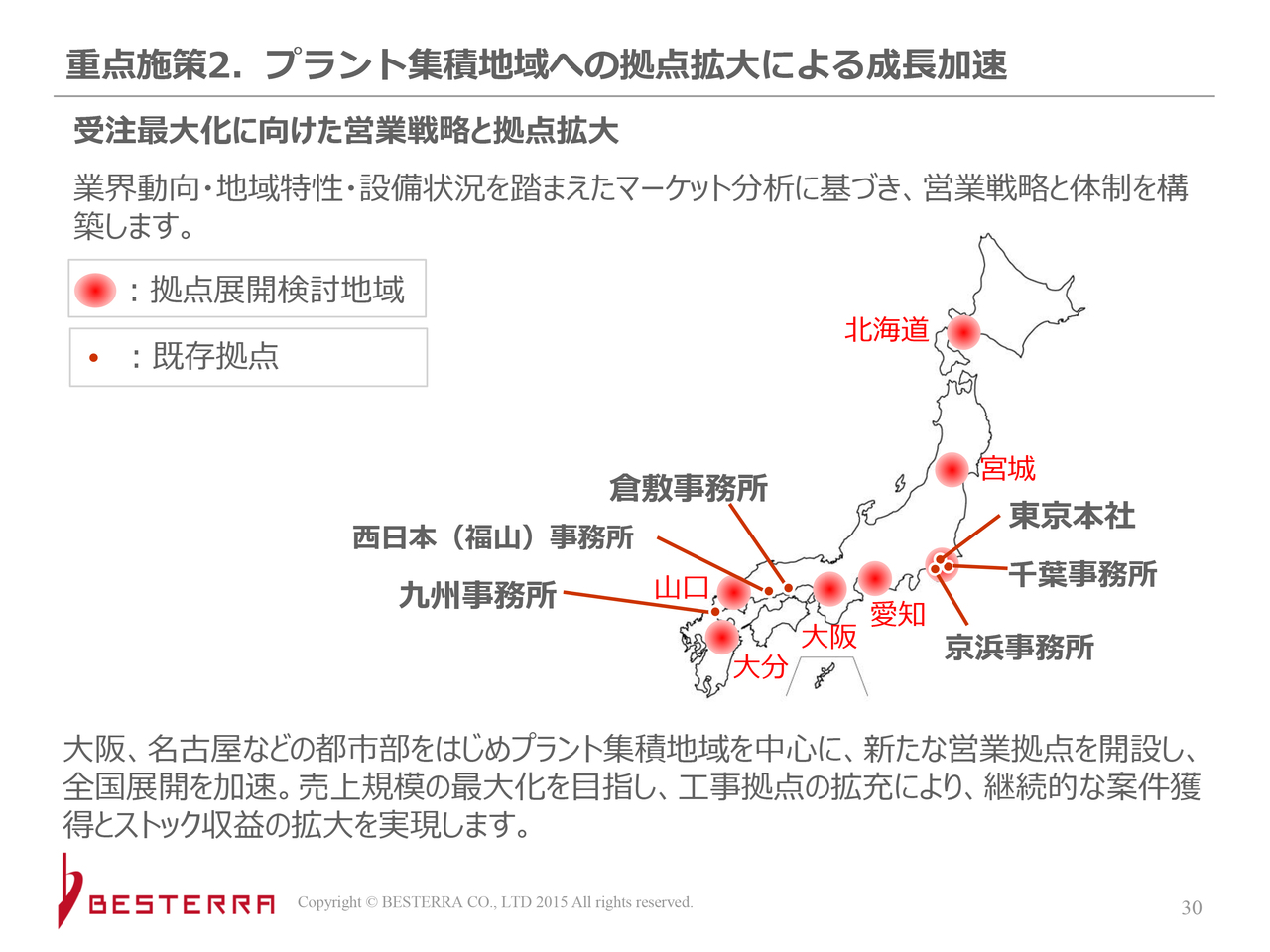

重点施策2.プラント集積地域への拠点拡大による成長加速

実際に今後売上を伸ばしていく要因として、解体工法についてお話ししてきました。私は以前からAIや海外展開などを重点施策としてお話ししてきましたが、当社が今後、掲げた目標である300億円を達成するにあたって一番重要なのは、この拠点拡大だと思っています。

これまでの説明で、全国で工事を行っていることを非常に強調してお話ししてきましたが、実は弱い部分もあります。

名古屋を含む中京地域、大阪、四国、九州については、現在非常に弱い部分があり、大阪や中京地区に関しては営業所も設置していない状況です。このような地域には、真っ先に取り組む必要があります。

また、北部地域でも工事を行っていますが、事務所はありません。瀬戸内海地域では、西日本事務所として広島県福山と岡山県倉敷に拠点がありますが、山口県にはまだ多くの成長余地があります。

これらの地域にも拠点を設けていく必要があると考えており、ここが最も成長の原動力になると思っています。

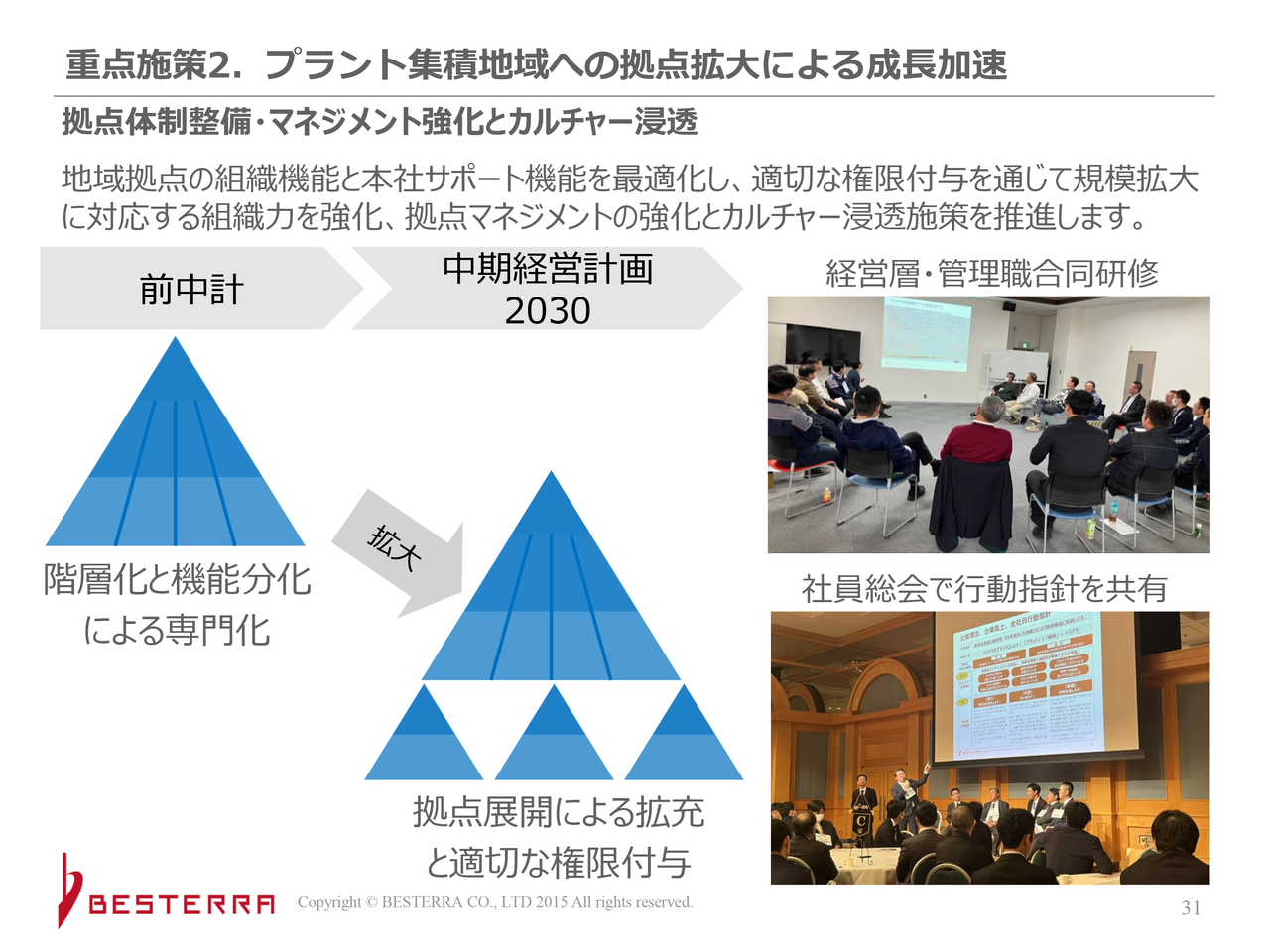

重点施策2.プラント集積地域への拠点拡大による成長加速

先ほどお話しした人材配置の適正化にも通じますが、私の理想としては、現場で出ている声が当社の工法開発や新しい施策につながっていくことが大切だと考えます。

中期経営計画の内容を全社員に浸透させることが最大のテーマだと思います。

重点施策2.プラント集積地域への拠点拡大による成長加速

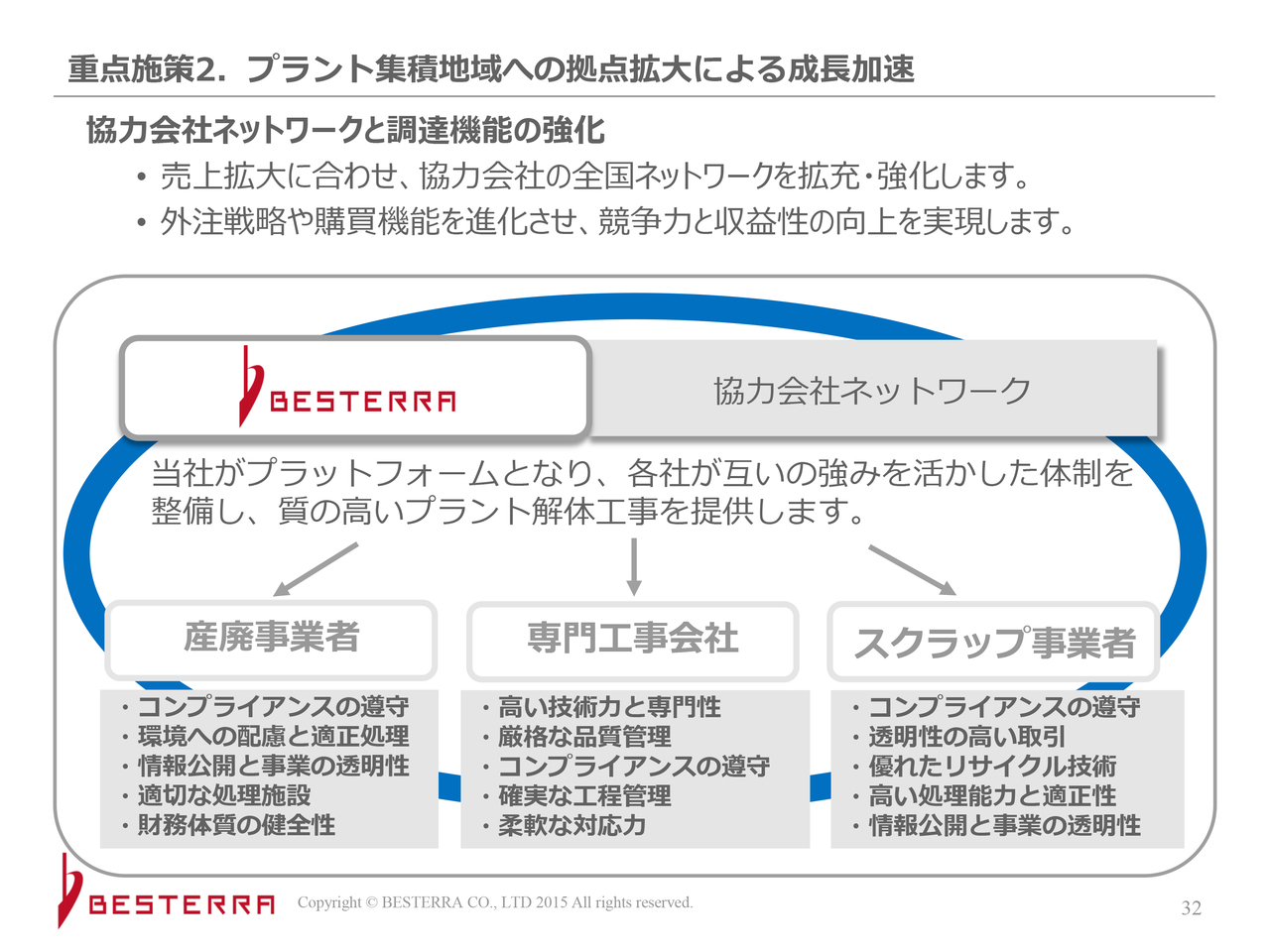

当然のことながら、協力会社を増やしていくことは必要です。このスライドには記載されていませんが、現在、相見積もりがほとんど行われていないといった実態もあります。

地域を拡大することで、それぞれの地域で協力会社が必要になります。工事会社だけでなく、産業廃棄物処理やスクラップに関する会社も含まれます。このようなネットワークを広げることは、重要な施策の1つです。

重点施策3.海外市場探索と将来展開への基盤整備

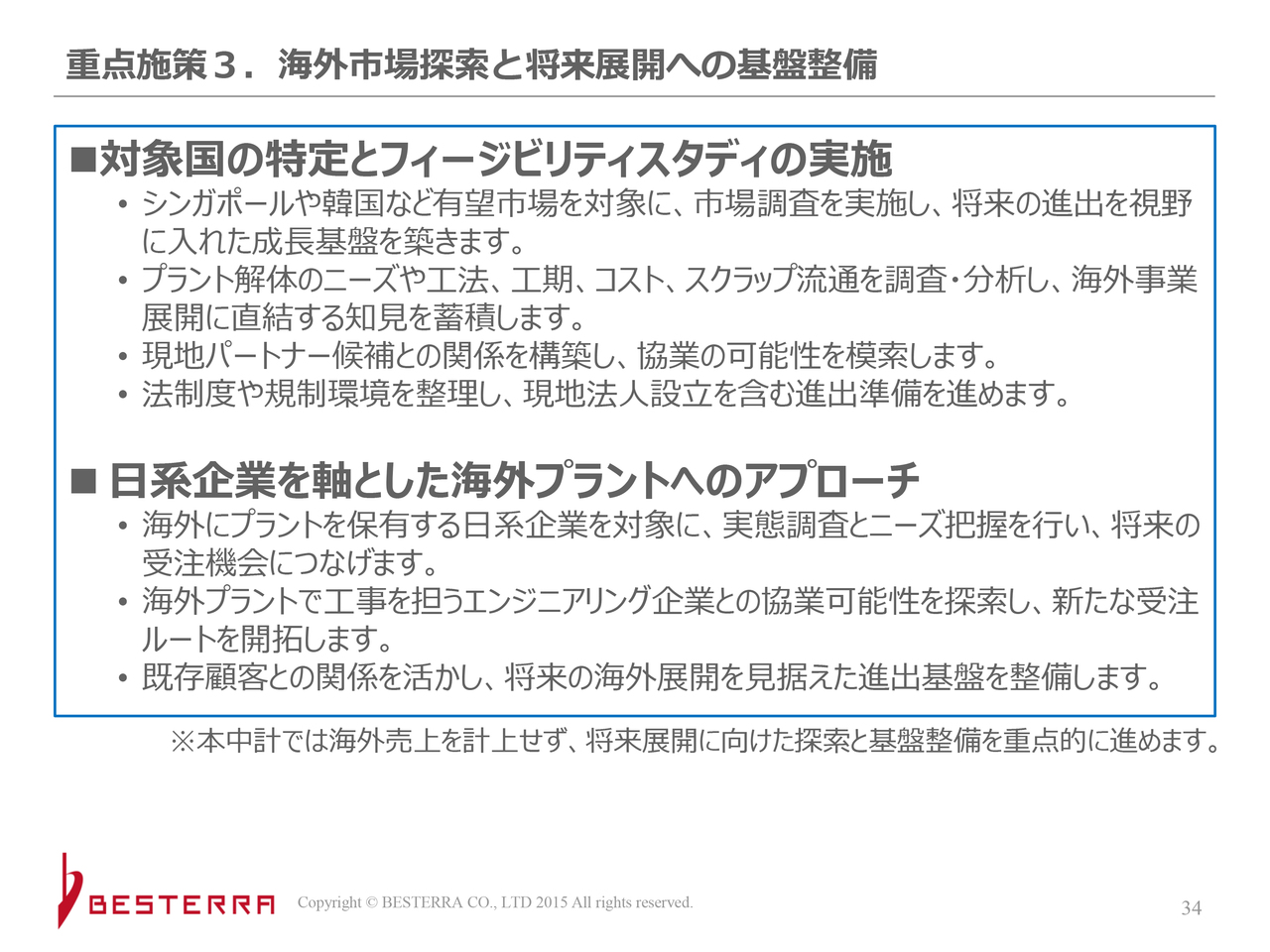

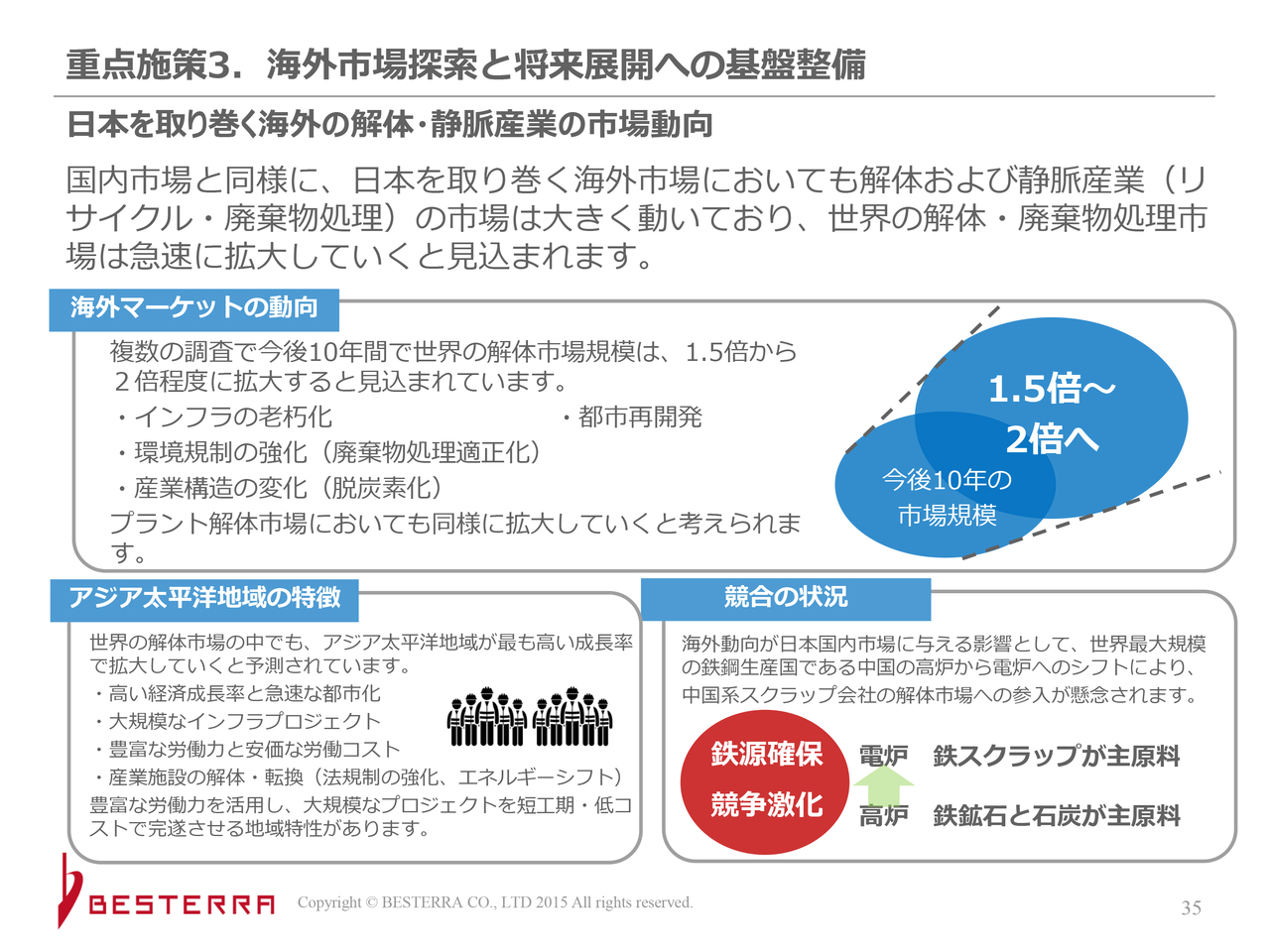

将来の展望として、海外事業はここ最近さらに進捗してきています。当然、海外の規模が拡大するに伴い、品質が求められるプラント工事が今後増えていくと考えています。

スライドには記載されていませんが、当社が海外市場に進出することも重要な要素です。また、海外で解体工事がどのように行われているのかを正確に把握し、それを日本国内の工事に活用することも非常に重要だと考えています。

重点施策3.海外市場探索と将来展開への基盤整備

スクラップ事業に関しては、中華系の企業が多数参入している状況です。一方で、解体工事に関しては、さまざまな規制や法律が存在するため参入が難しいのですが、それでも新規参入があった場合にはライバル企業となる可能性があります。

そのため、先行して情報を把握しておくことが重要だと考えています。

重点施策3.海外市場探索と将来展開への基盤整備

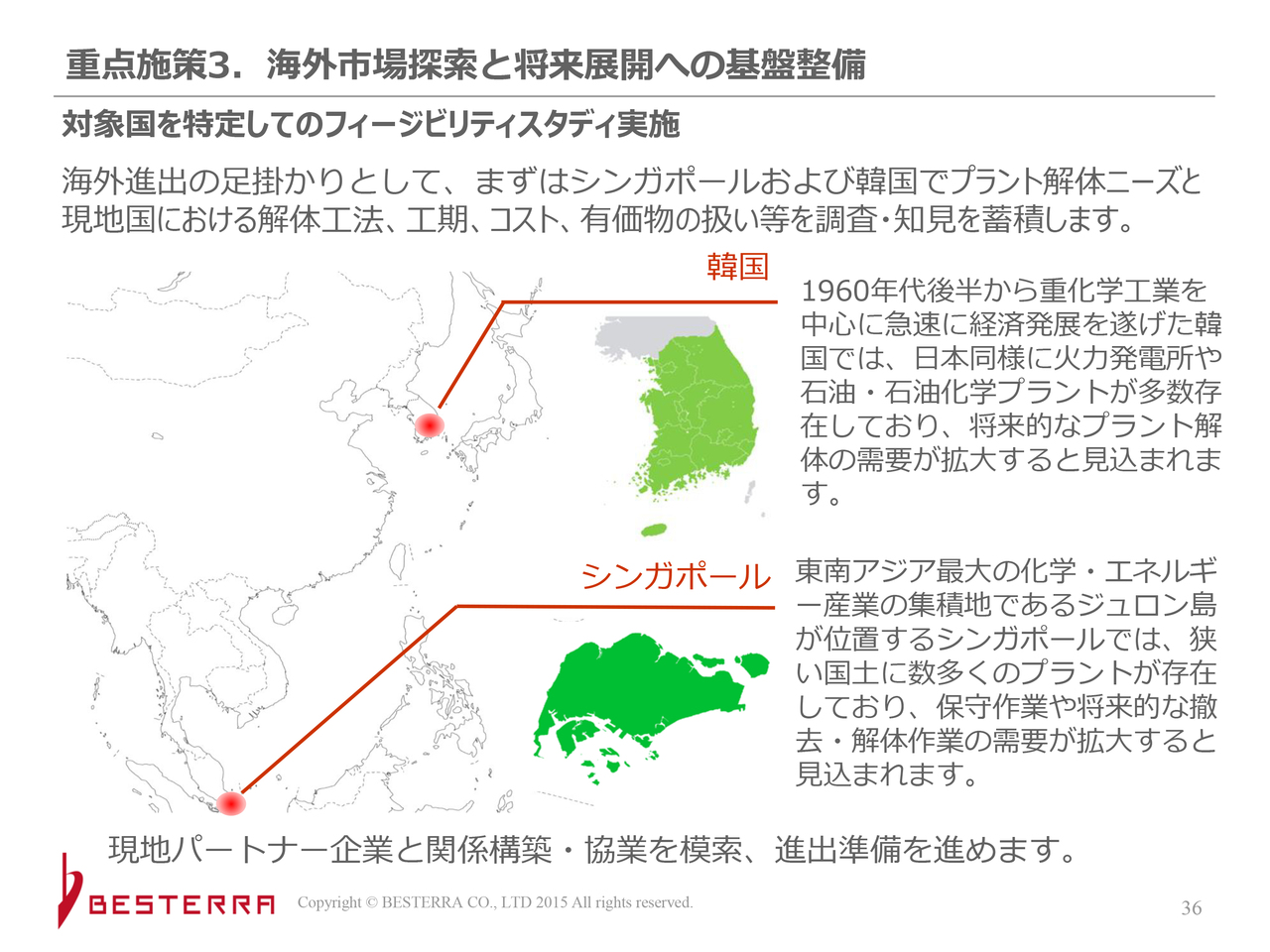

以前から言及しているシンガポールに加え、韓国でも需要がありそうだと捉えています。

既存のネットワークを活かしつつ、そこから紹介を受けたり、実際に現地に出向いて工事を行ったりもするため、現地の職人や重機を持つ会社と良好な関係を構築することが必要です。

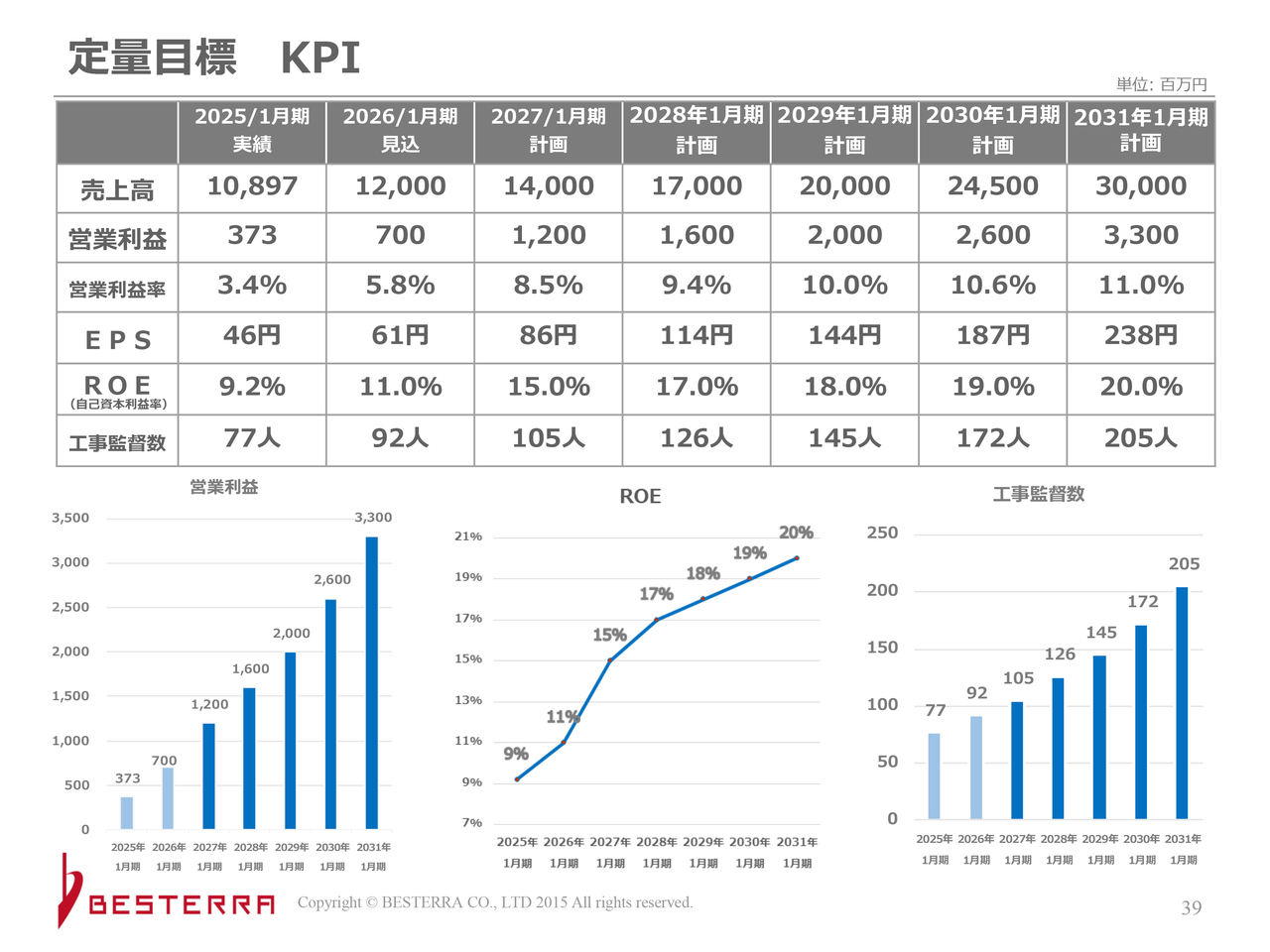

定量目標 KPI

KPIについてです。特に営業利益率は「これほど上がるのか?」と見えるかもしれませんが、次のスライドが過去の数字です。

各指標の推移

実際、過去の営業利益率は比較的高い水準となっています。

11.6パーセントなどの数字が並んでいます。この数字が示す違いは、粗利が大きく異なる点です。粗利が20パーセントを超える状態になると、こうした数字を出すことができます。

さらに、今後の中期計画については、販管費の比率が下がっていく見通しです。これまでは一定のレベルで販管費が工事の売上に比例して増加していました。また、今後の成長を見据えた体制整備を進めていたため、先行投資としての費用も発生していました。

今後は徐々に販管費率、いわゆる固定比率が下がることで、営業利益率が上昇する見込みです。

この伸びの根拠についてですが、これは主に工事の体制整備とそれに伴う教育が挙げられます。ただし工事だけでなく、いわゆる受注体制の強化も必要です。営業や見積もりを担当する人員を比例して増やしていくことが、20パーセント成長を達成するための条件となります。

さらにこれ以上の成長を目指すには、M&Aなどの施策が必要になると考えています。

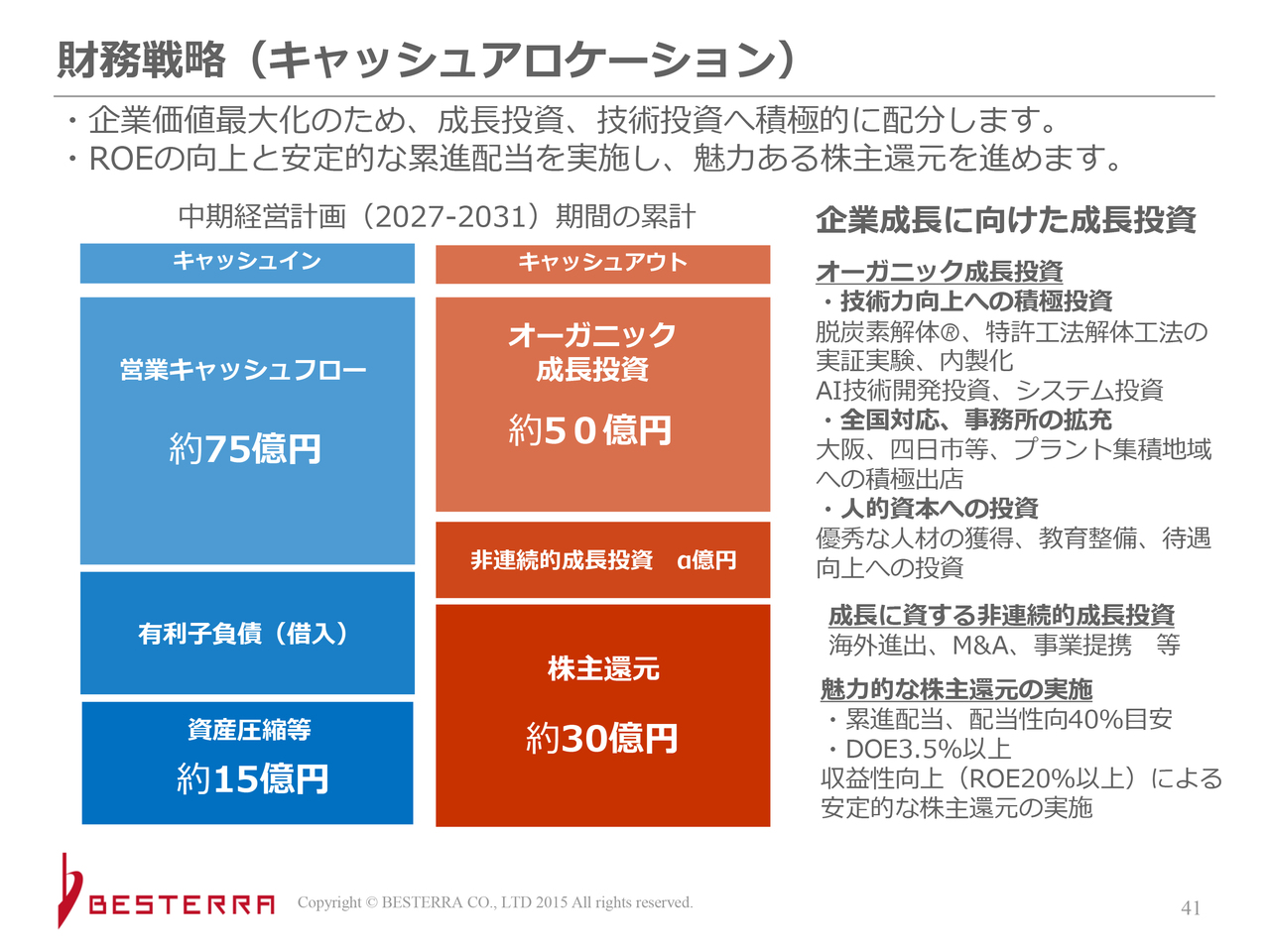

財務戦略(キャッシュアロケーション)

キャッシュアロケーションについてです。この営業キャッシュフローはNOPATのことを指しており、これは税引き後のものです。この資金を、株主還元と本業への投資に充てたいと考えています。具体的には、これまでご説明してきた内容への投資を想定しています。

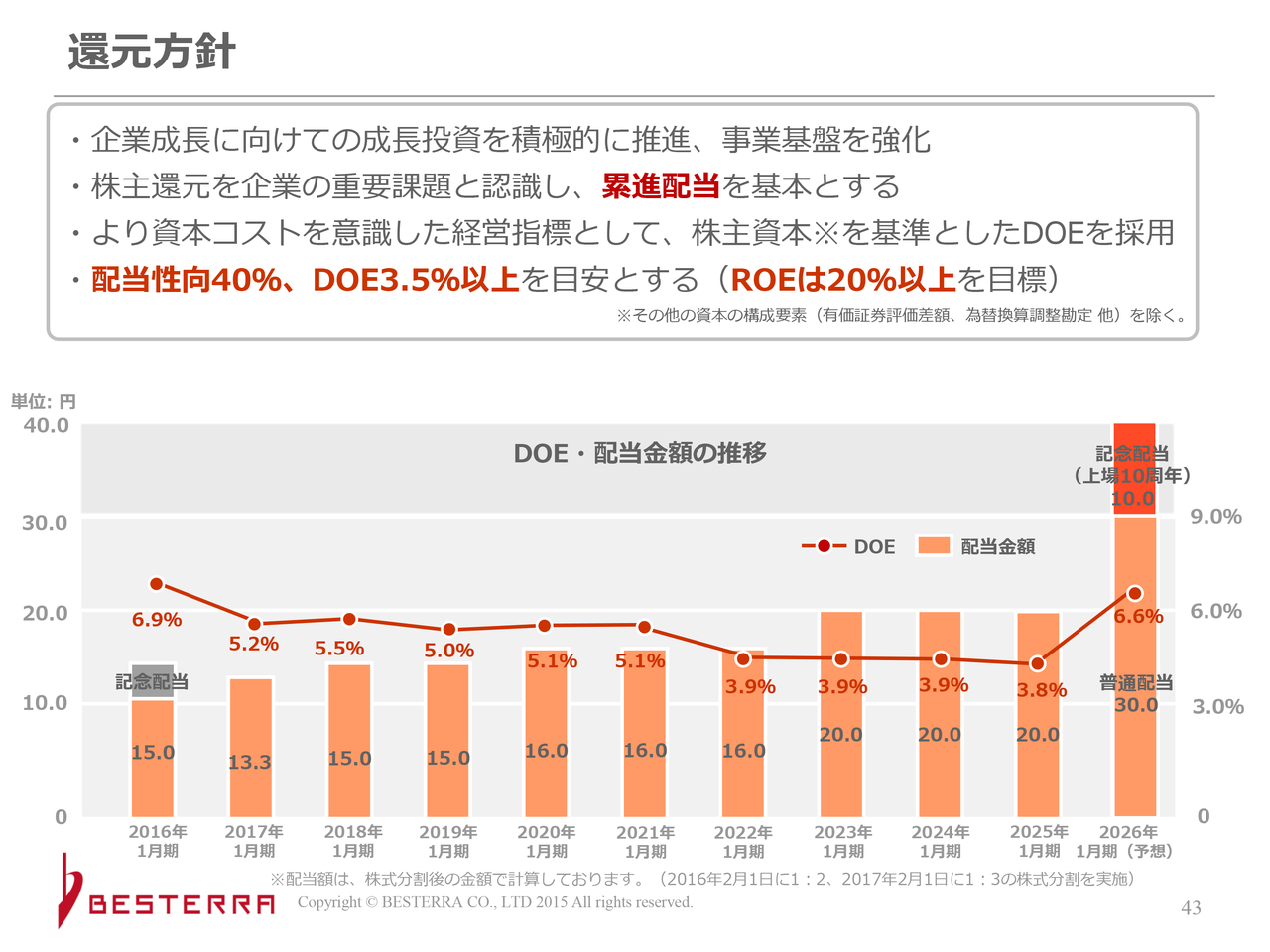

還元方針

ROEは現状でも比較的高い水準にありますが、さらに向上を目指していきます。配当については、累進配当を継続する方針です。今期は記念配当がありますが、その後も基本的な配当は継続します。

本日のご説明は以上です。ありがとうございました。

質疑応答:改革における課題と具体的事例について

質問者:先ほどおっしゃっていたさまざまな改革で、聖域がこれまであったというお

新着ログ

「建設業」のログ