【QAあり】フルハシEPO、売上高・営業利益は5期連続で過去最高 新工場の順調稼働、中計に基づく量的拡大と単価改定が寄与

2025年3月期決算説明

山口直彦氏(以下、山口):みなさま、こんにちは。フルハシEPO株式会社代表取締役社長の山口です。本日はお忙しい中、弊社の決算説明会をご視聴いただきありがとうございます。

みなさま方には日頃より、フルハシEPOに対し、ご支援、ご指導を賜り、この場を借りて厚く御礼申し上げます。

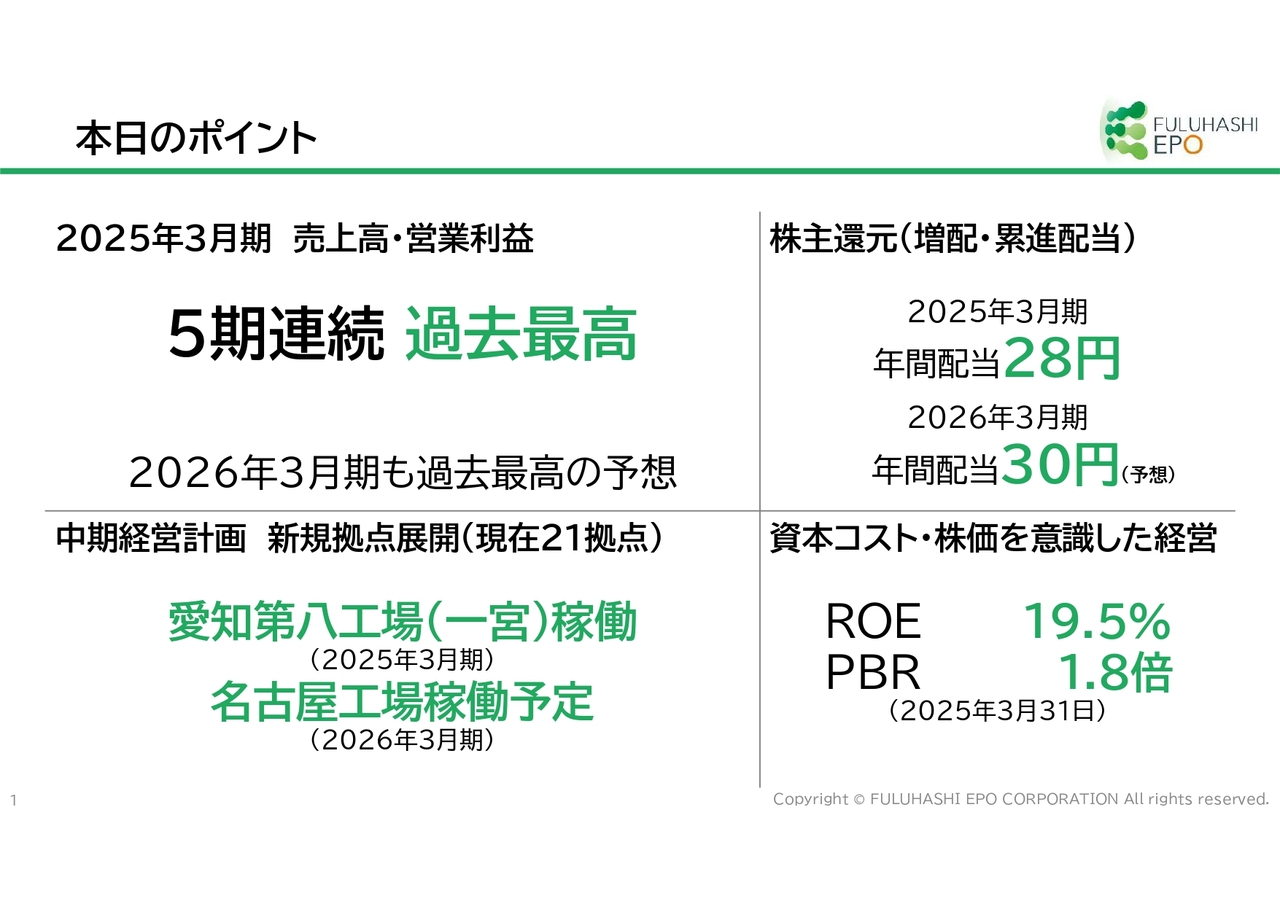

本日のポイント

本日のポイントをご紹介します。中期経営計画の初年度となる2025年3月期は、売上高・営業利益とも過去最高を記録しました。今期も過去最高を予想しています。

拠点展開では、昨年の10月に愛知第八工場(一宮)、そして今期は名古屋工場の稼働を予定しています。

株主還元として、2025年3月期の年間配当は28円を実施します。2026年3月期の年間配当は30円を予想しています。

また、資本コスト・株価を意識した経営の実現に関しては、2025年3月31日のROEが19.5パーセント、PBRは1.8倍です。

目次

本日の目次です。2025年3月期の業績から、5つの項目について順にご説明します。

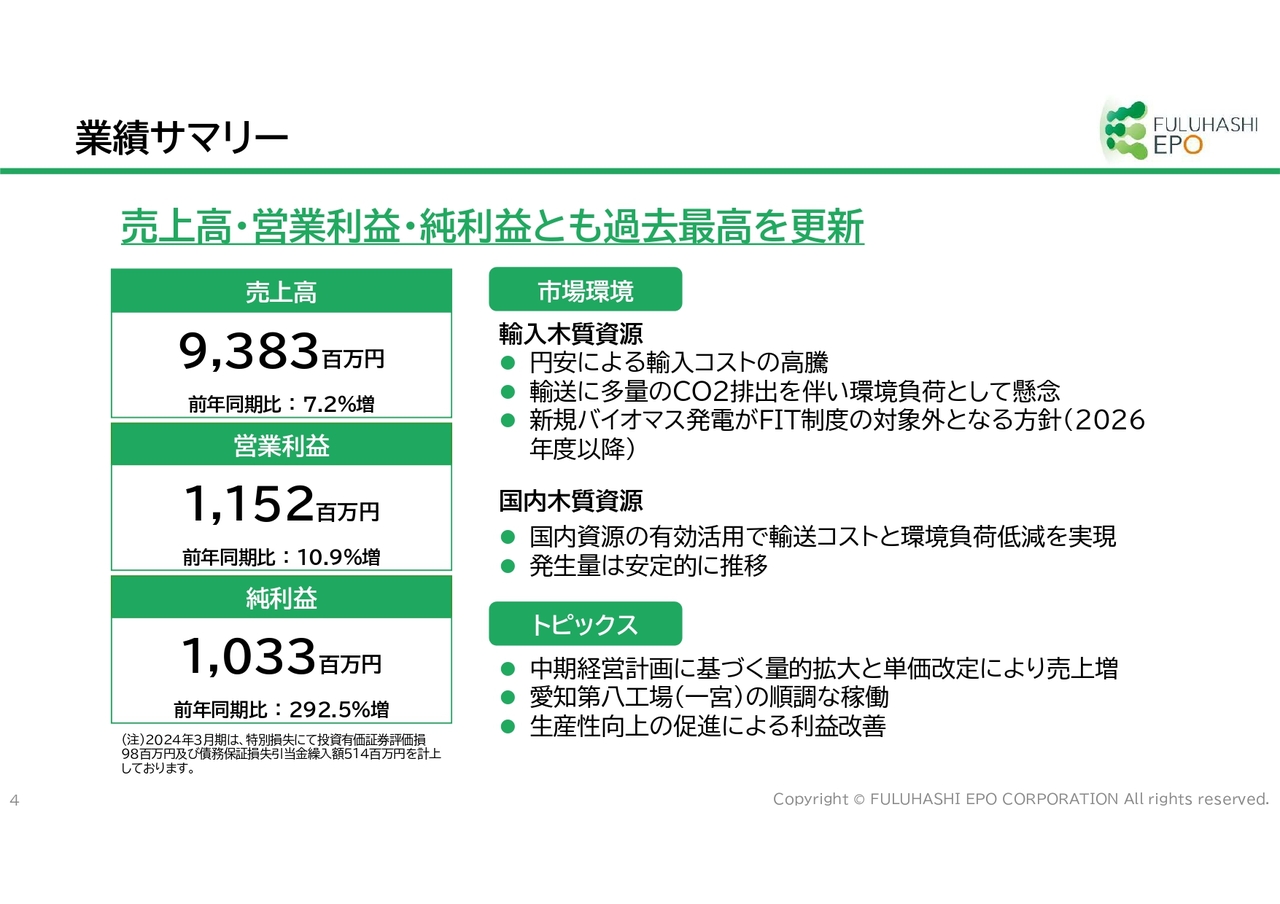

業績サマリー

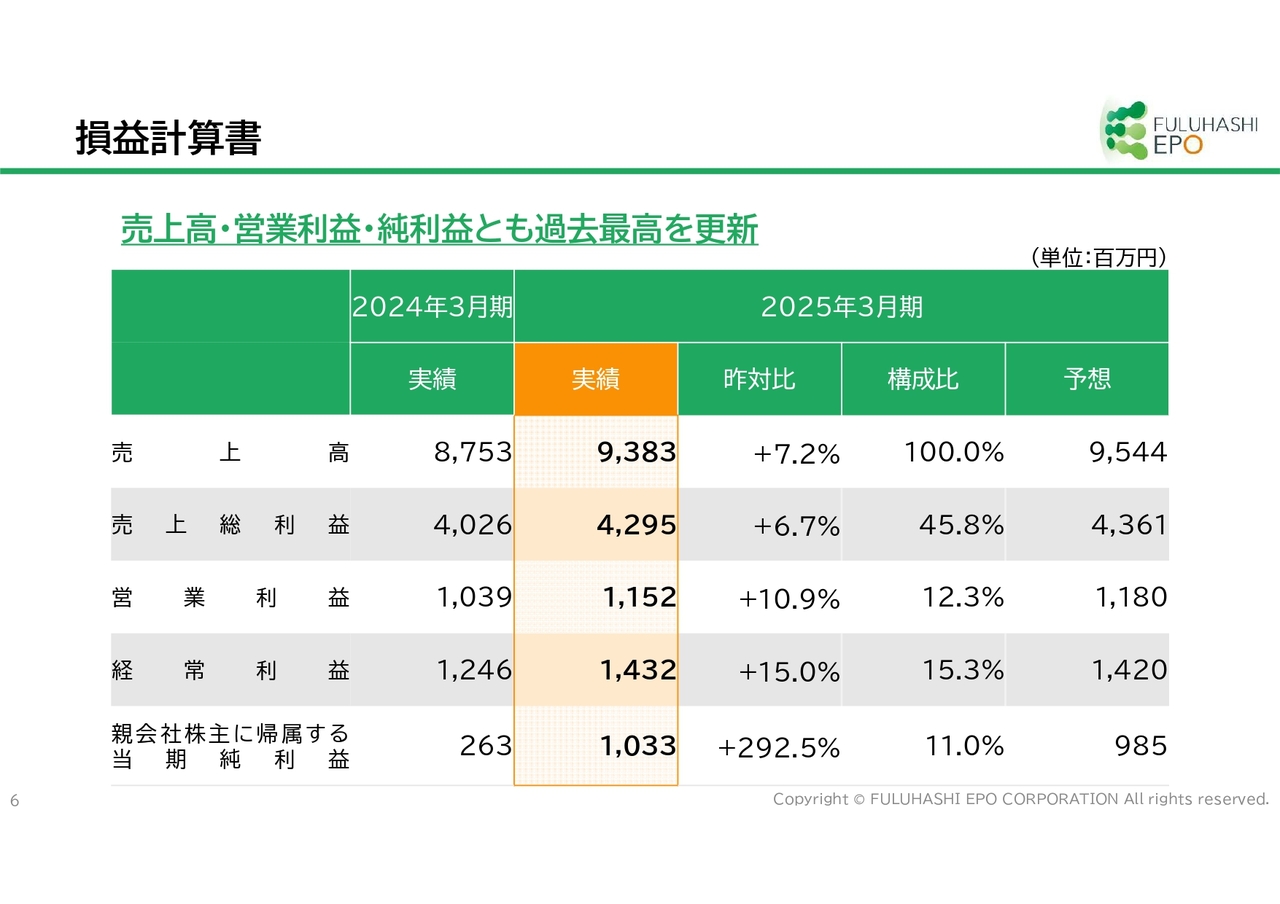

2025年3月期の業績サマリーとしては、売上高が93億8,300万円、営業利益が11億5,200万円、当期純利益が10億3,300万円です。

当期純利益は、2024年3月期に特別損失として投資有価証券評価損と債務保証損失引当金繰入額を計上したため、292.5パーセントの大きな増加になっています。

市場環境として、輸入木質資源においては、円安によるコストの高騰及び輸入輸送時のCO2排出による環境負荷が懸念されています。

しかしながら、当社の製造する木材チップの原料である国内木質資源においては輸送コストと環境負荷低減が実現でき、CO2の発生量、需要ともに安定的に推移しています。

トピックスでは、愛知第八工場(一宮)が順調に稼働する等、中期経営計画に基づく量的拡大と単価改定により、堅実に売上が増加しました。

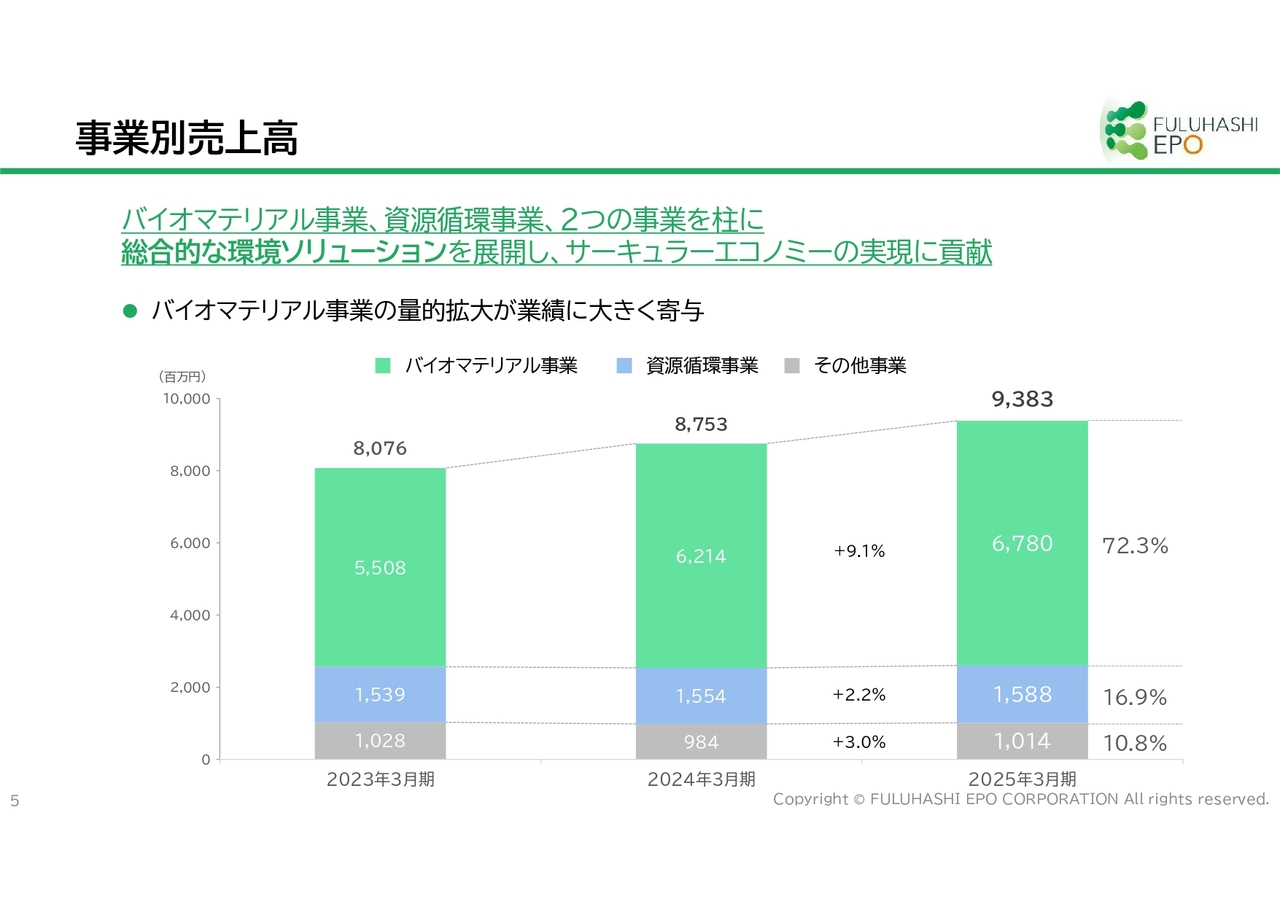

事業別売上高

事業別の売上高です。バイオマテリアル事業は67億8,000万円、資源循環事業は15億8,800万円、その他事業は10億1,400万円となっています。

割合は、バイオマテリアル事業が72.3パーセント、資源循環事業が16.9パーセントです。この2つの事業で約90パーセントの売上を占めています。

これら事業2つの業績拡大により、サーキュラーエコノミーの実現に大きく貢献できていると考えています。

我が国はとかく資源のない国と言われますが、資源国の位置に持っていけるような事業展開を、今後も続けていきたいと思っています。

損益計算書

損益計算書です。売上高・営業利益・当期純利益ともに過去最高を更新しています。また経常利益と当期純利益においては、業績予想を達成しています。

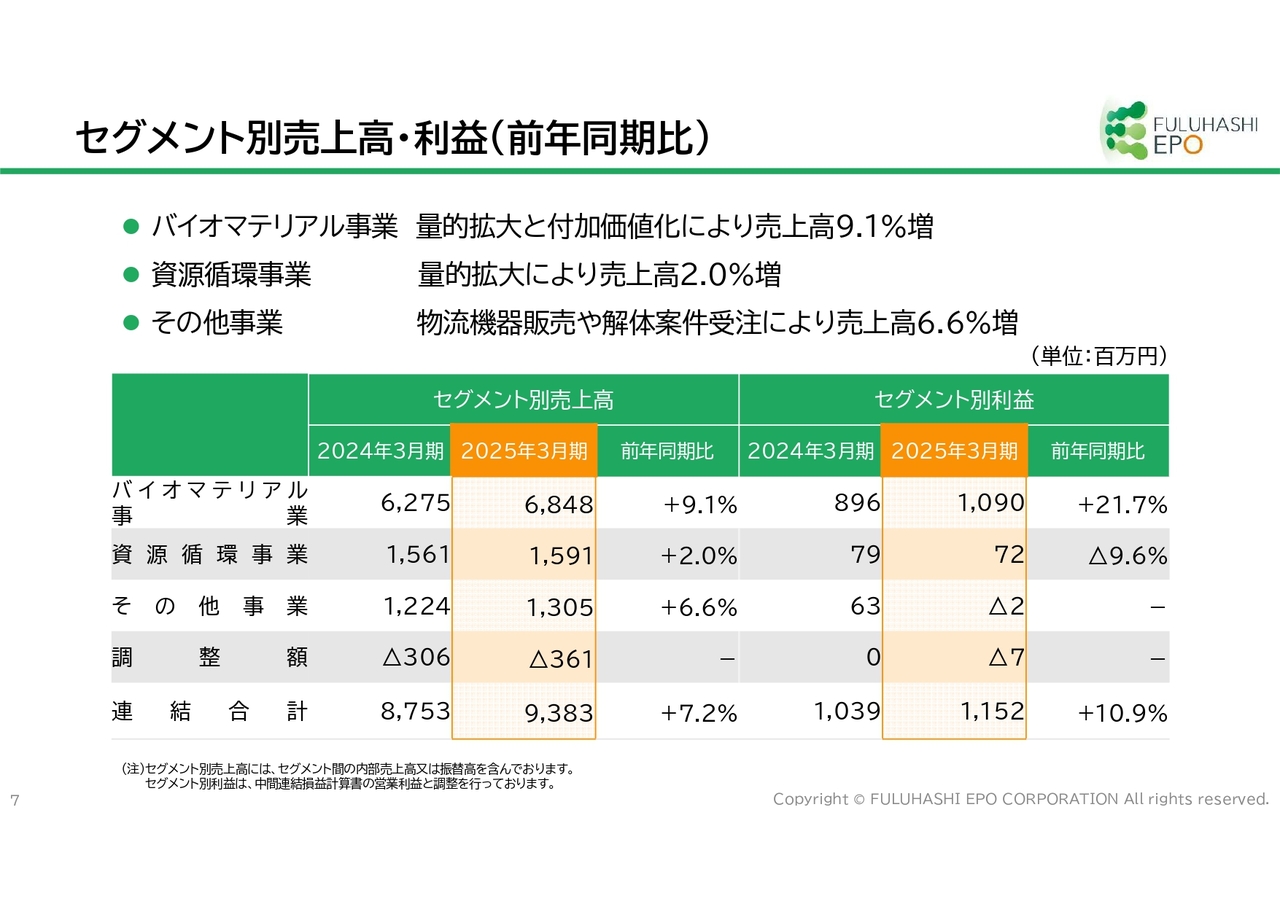

セグメント別売上高・利益(前年同期比)

セグメント別の売上高と利益です。バイオマテリアル事業は、売上高が68億4,800万円、利益は10億9,000万円です。資源循環事業の売上高は15億9,100万円、利益は7,200万円です。

量的拡大と付加価値化により、メインの2事業のセグメント別売上高が合計11.1パーセント増加しました。

バイオマテリアル事業においては、セグメント別利益が前年同期比で21.7パーセントと大幅に増加しています。

その他事業では、物流機器販売や解体工事案件の受注により、売上高が6.6パーセント増加しました。

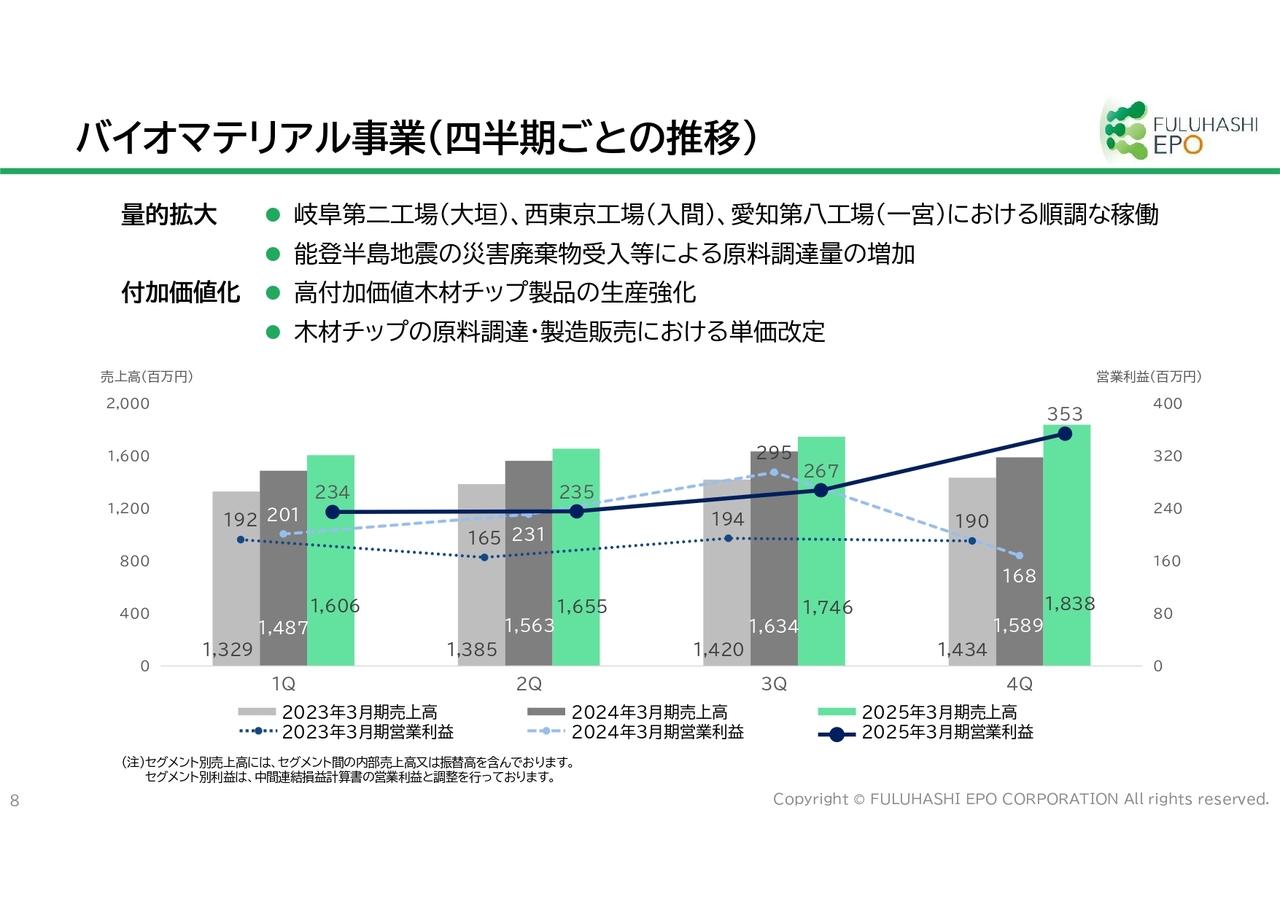

バイオマテリアル事業(四半期ごとの推移)

バイオマテリアル事業の四半期ごとの売上高・営業利益の推移です。

バイオマテリアル事業について簡単にご説明すると、木質廃棄物を原料にして、バイオマス燃料チップや紙パルプ用の原料チップを製造し販売する事業です。

この事業は、再資源化処理による売上と木材チップ販売による売上で構成され、入荷と出荷の段階ともに売上が立つ、ダブルインカムの非常に高収益な事業になっています。

バイオマテリアル事業では、量的拡大と付加価値化に取組んでいて、堅実に業績を伸ばしています。

量的拡大として既存の工場に加え、新設した岐阜第二工場(大垣)、西東京工場(入間)、愛知第八工場(一宮)が順調に稼働しています。また能登半島地震で発生した災害廃棄物の受け入れを行っています。このような要因で原料調達量と売上高が増加しています。

さらに、付加価値化として高付加価値木材チップ製品の生産を強化しています。これが、売上と利益の増加につながっています。

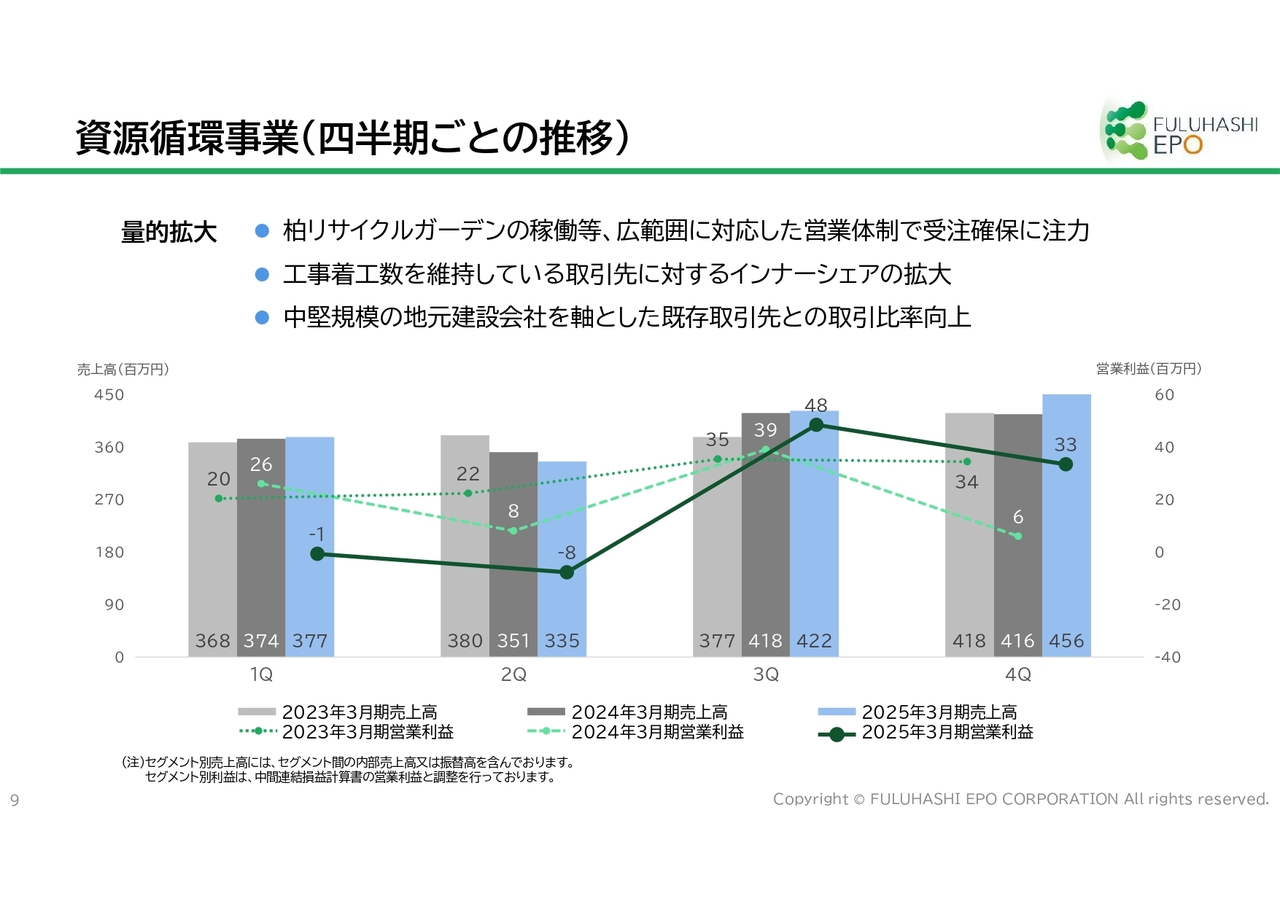

資源循環事業(四半期ごとの推移)

資源循環事業についてご説明します。特に住宅建設の現場で発生する建設廃棄物を、現場で当社専用の容器に分別を行っていただいています。分別された廃棄物は当社に原料として入荷されます。それを再資源化する業務です。大手ハウスメーカー各社、各地域のビルダー、工務店といった会社が市場となっています。

資源循環事業でも量的拡大を進めています。2023年8月には千葉県の柏リサイクルガーデンが稼働し、サービスエリアを拡大しています。また、工事着工数を維持した取引先へのインナーシェアの拡大を積極的に進めています。

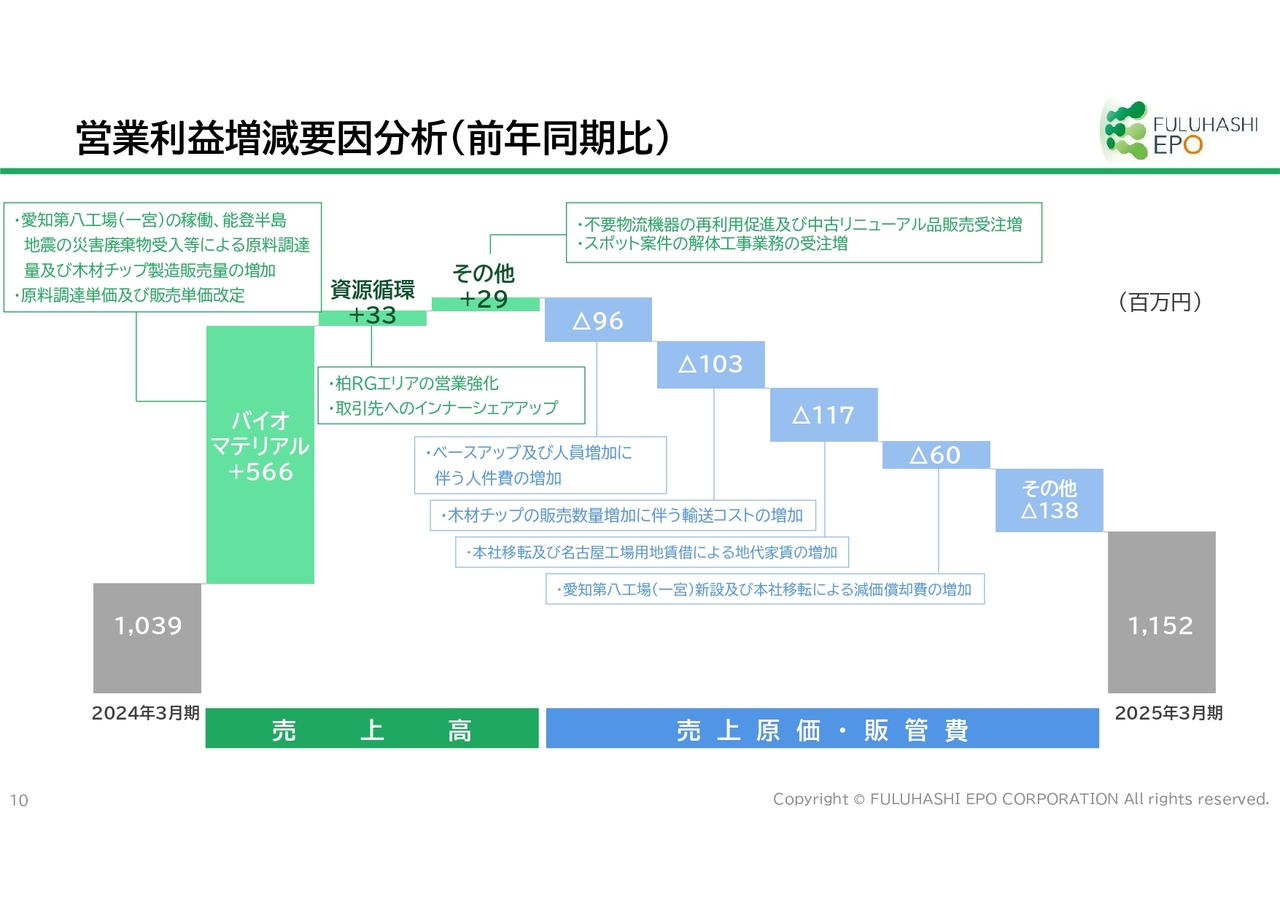

営業利益増減要因分析(前年同期比)

営業利益の増減要因についてご説明します。2025年3月期の営業利益は11億5,200万円です。前連結会計年度より1億1,300万円増加しました。主な要因としては、バイオマテリアル事業で売上高が5億6,600万円増加していることがあります。

それに対し、人件費は9,600万円の増加となっています。これには、過去と今期を含めて3年平均で5パーセント強の賃金ベースアップをしたことが関連しています。

またバイオマテリアル事業における木材チップの販売数量の増加に伴って、輸送コストが1億300万円増加しました。

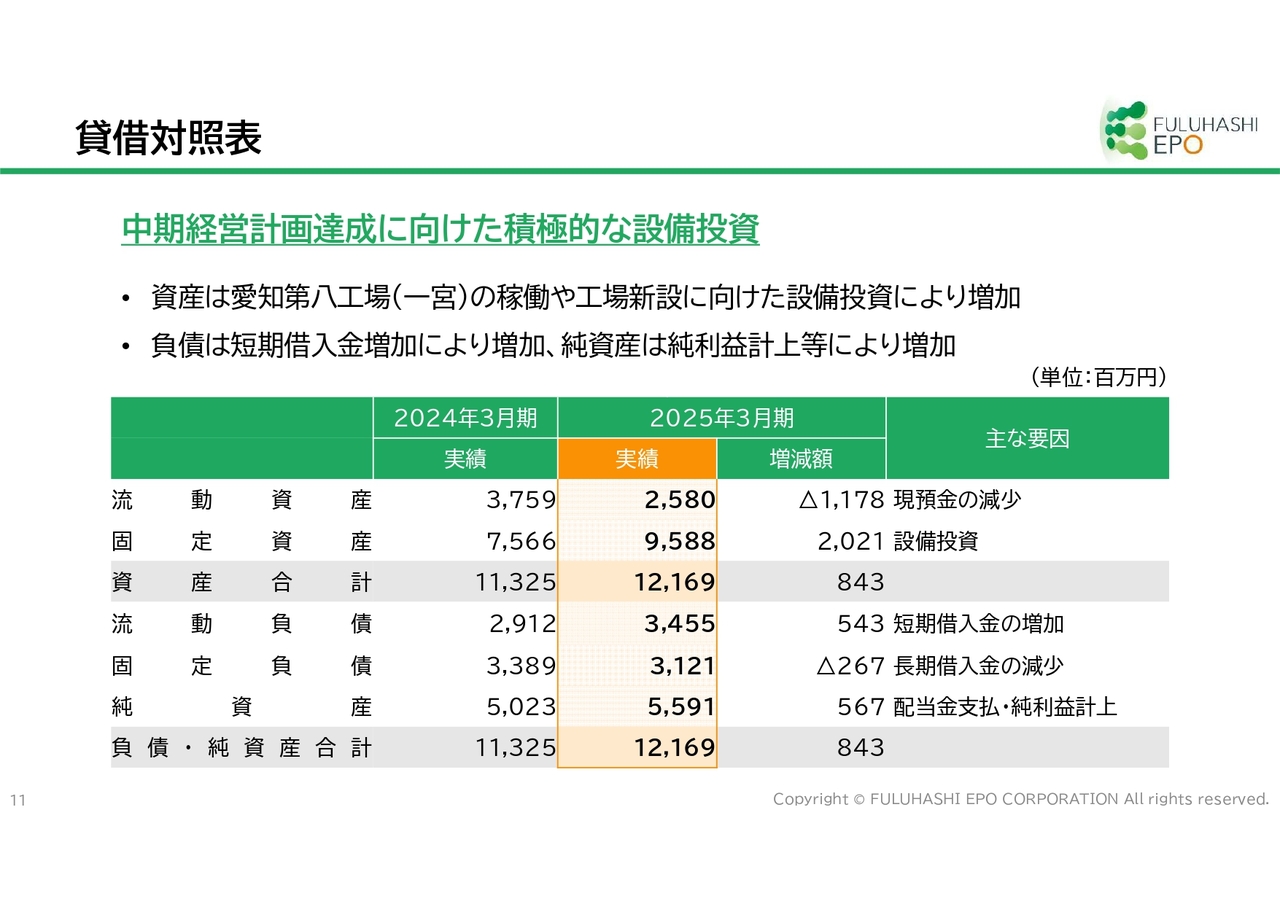

貸借対照表

貸借対照表です。中期経営計画の達成に向け、100億円超の投資を行います。積極的な設備投資によって、量的拡大を推進します。

具体的には2024年10月に稼働した愛知第八工場(一宮)のほか、今期の10月に稼働を予定している名古屋工場が、さらに増産に拍車をかけていきます。そのため固定資産が20億2,100万円増加しました。

それに対して短期借入金が増加したことで、流動負債が増加しています。純資産は純利益の計上等により増加しました。

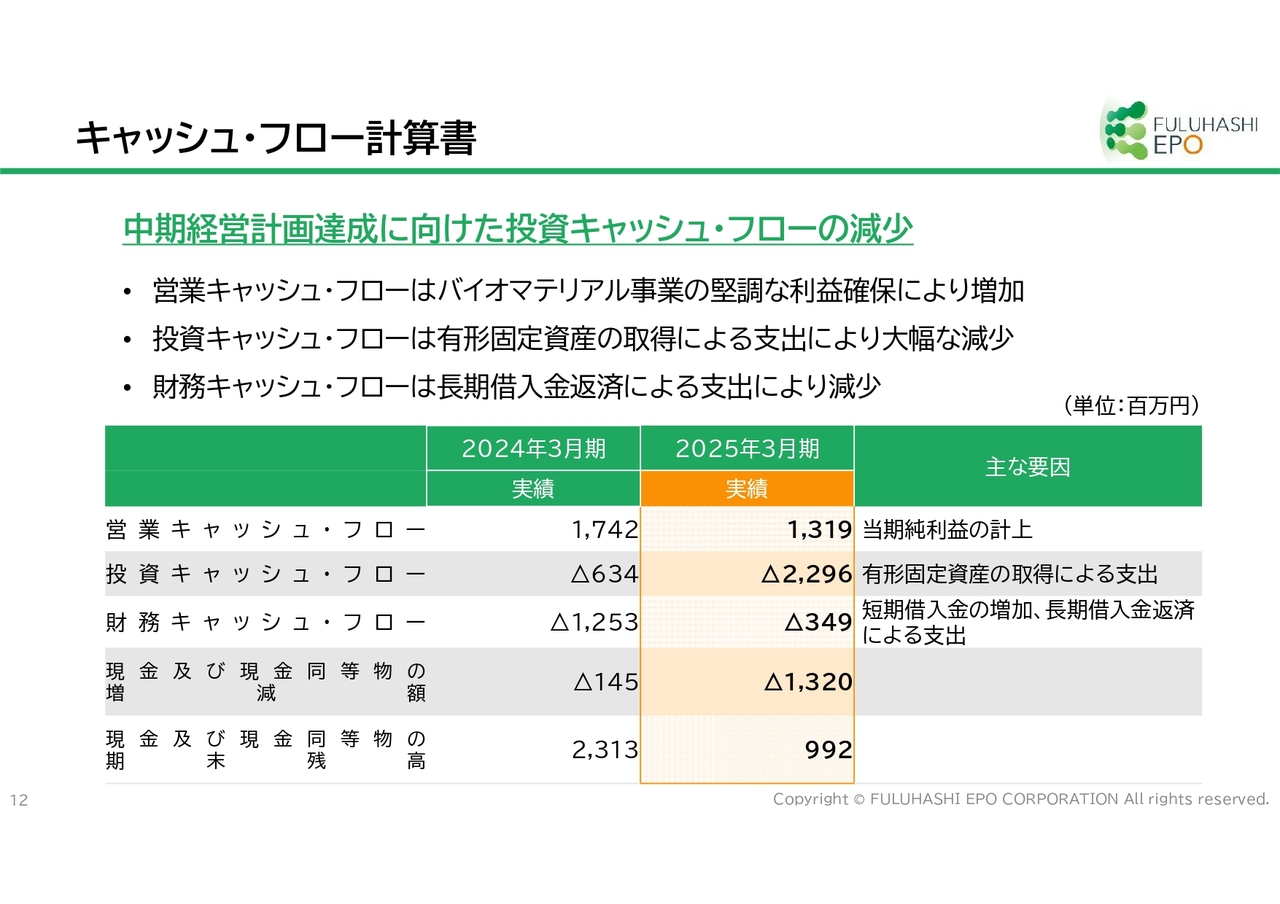

キャッシュ・フロー計算書

キャッシュ・フロー計算書です。営業キャッシュ・フローは、バイオマテリアル事業の堅調な利益確保により13億1,900万円増加しました。

中期経営計画達成に向け有形固定資産の取得を進めたため、投資キャッシュ・フローは22億9,600万円減少しています。

財務キャッシュ・フローは、長期借入金の返済による支出により3億4,900万円減少しました。

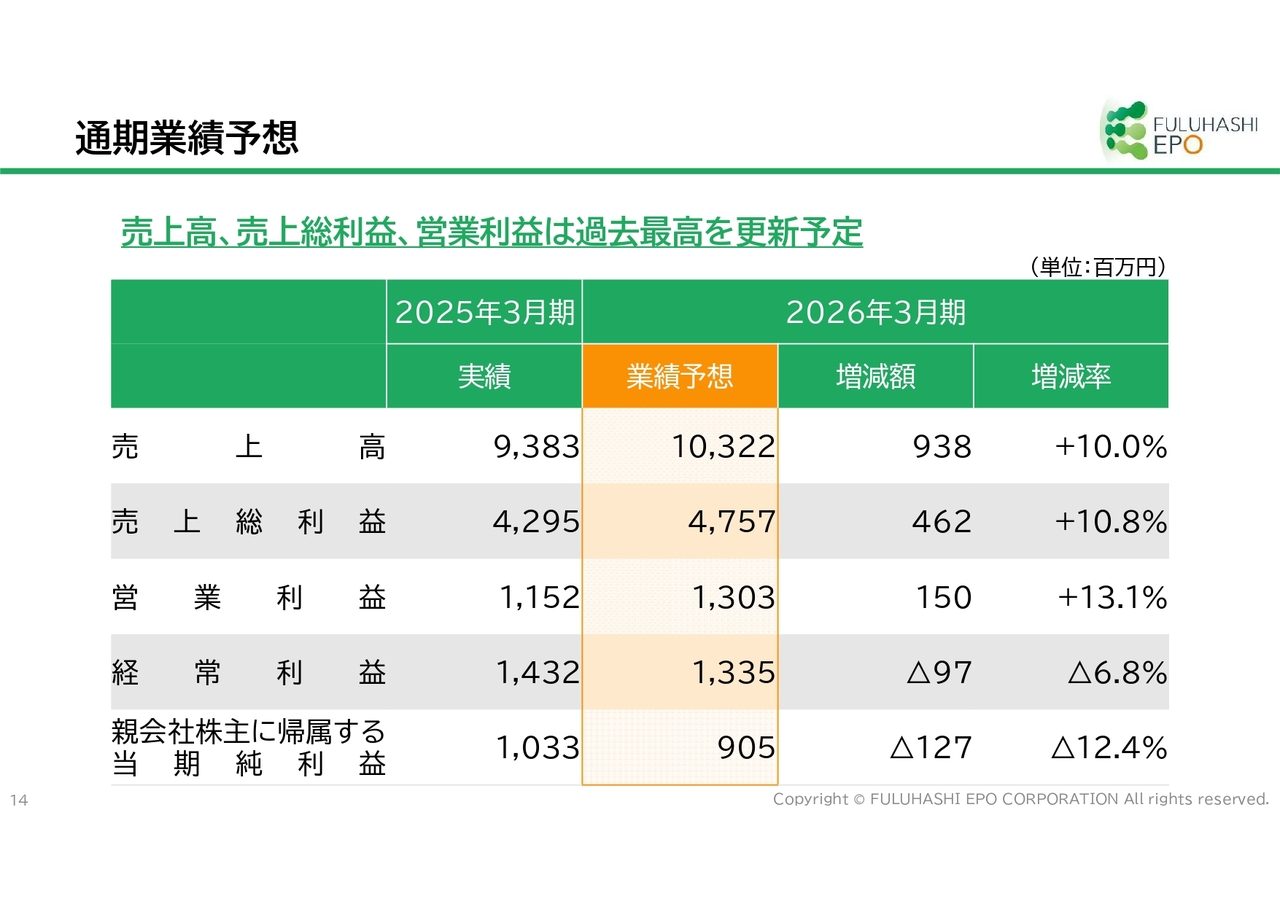

通期業績予想

2026年3月期の業績予想です。今期も売上高、売上総利益、営業利益で過去最高を更新する予想です。

売上高は103億2,200万円、売上総利益は47億5,700万円、営業利益は13億300万円、経常利益は13億3,500万円、当期純利益は9億500万円です。

今期稼働予定の名古屋工場を中心として、量的拡大がさらに進みます。

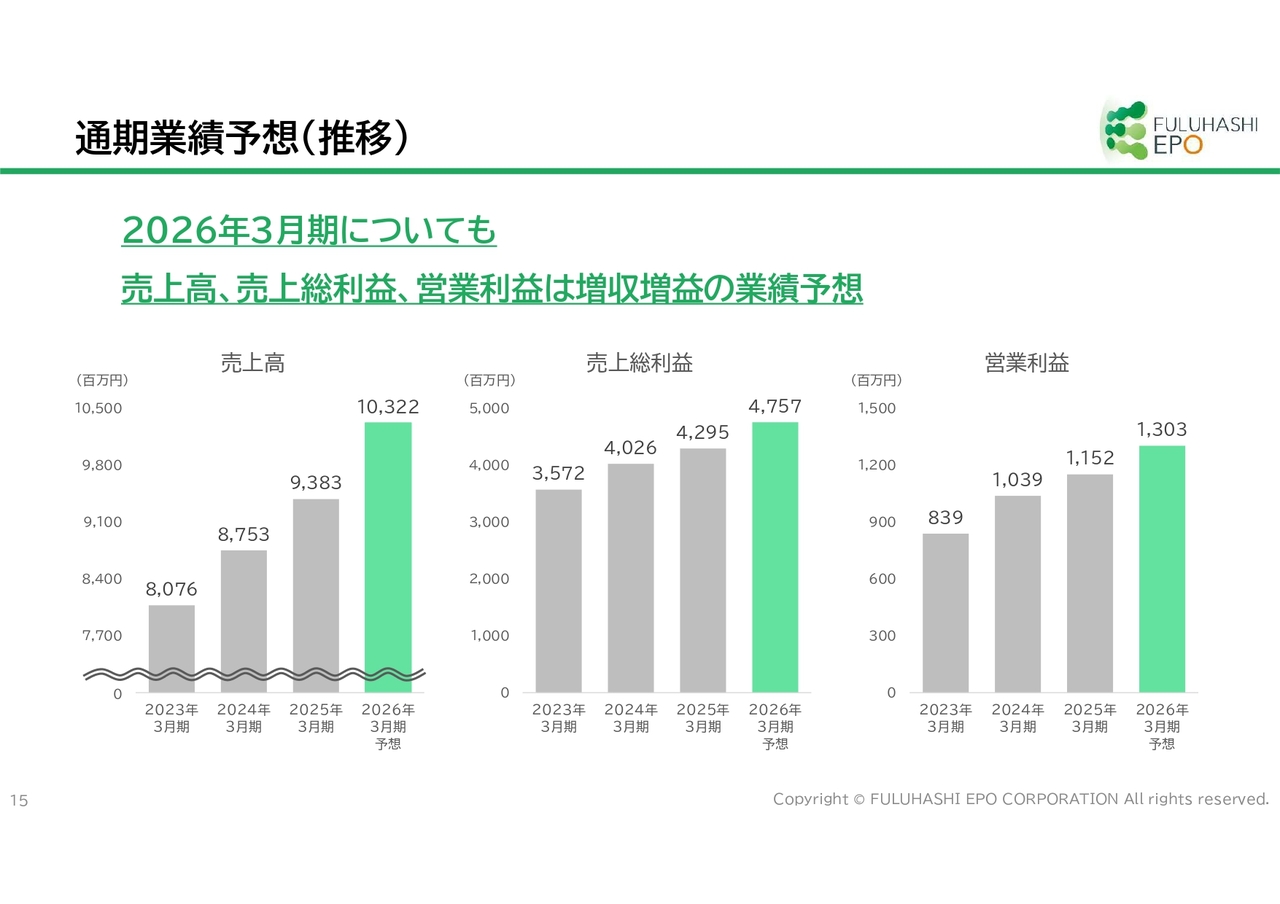

通期業績予想(推移)

通期業績予想の推移をグラフで示しています。スライドの一番左が売上高です。量的拡大により、売上高は順調に増収しています。

真ん中の棒グラフが売上総利益です。当社の事業は非常に高い売上総利益率を持っており、順調に増加しています。今期は47億5,700万円の予想です。

一番右側の棒グラフが営業利益です。現在進める量的拡大で順調に右肩上がりが続いています。特に売上高の増収スピードに対して、営業利益も現在の固定費を比較的維持したかたちで増えていますので、今後も大幅に増加をしていくと考えられます。

中期経営計画の進捗概要

中期経営計画全体の進捗概要をご説明します。

前期、中期経営計画の初年度である2025年3月期は、事業戦略(量的拡大)による増収・増益、高価格製品の生産等による付加価値化、また中期経営計画を達成するための戦略的な組織変更(課題解決型の組織体制)、及びグループ内事業再編(重複事業の整理及び組織強化)を行いました。これにより、目標達成に向けた基盤強化を実施しました。

中期経営計画の進捗状況(重視する定量目標)

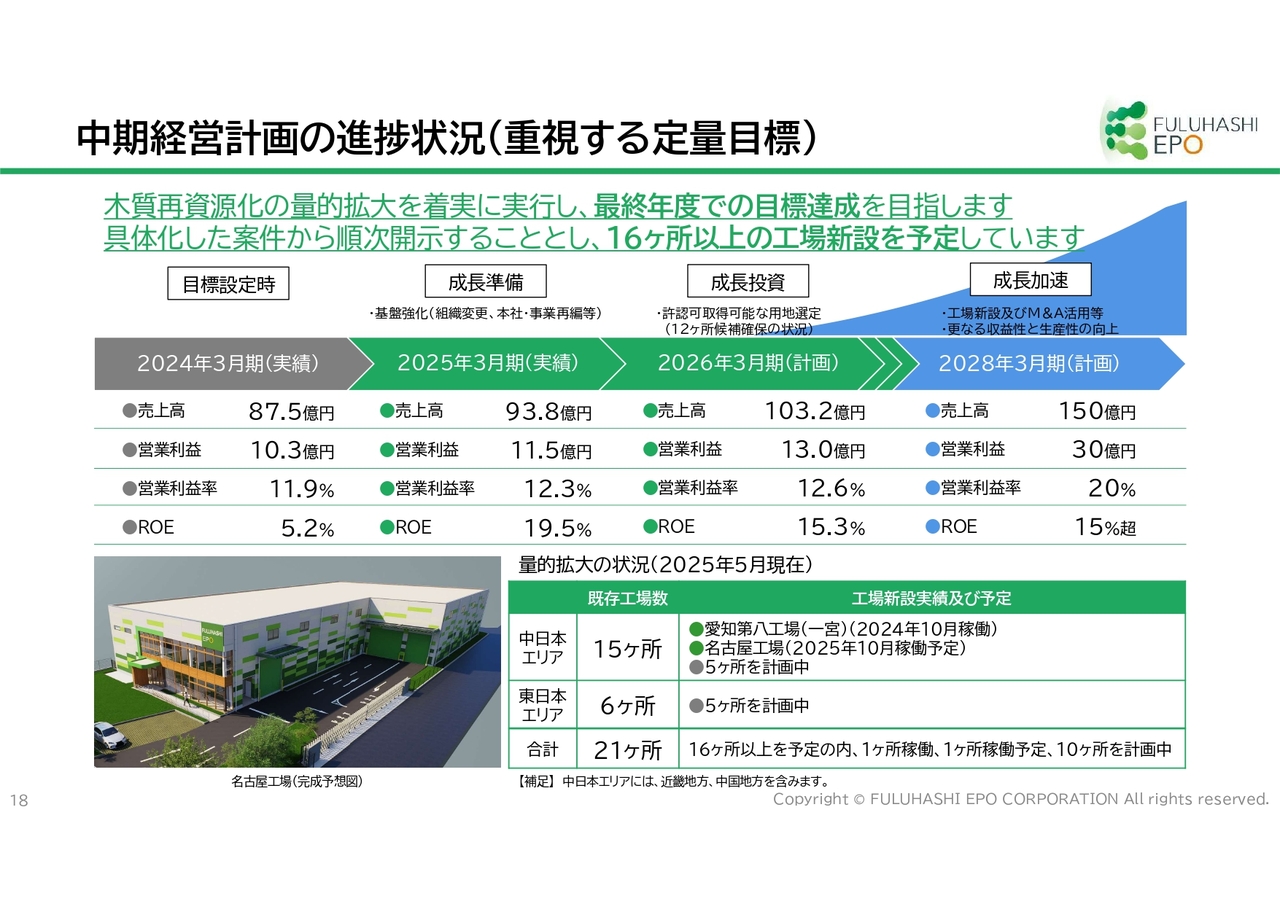

中期経営計画において重視している定量目標の進捗状況をご説明します。

定量目標として2028年3月期における売上高は150億円、営業利益が30億円、営業利益率が20パーセント、ROEが15パーセント超を目標としています。

中期経営計画達成のため、量的拡大として16ヶ所以上の工場の新設を目標としています。

2024年10月に愛知第八工場(一宮)が稼働し、今期10月には名古屋工場が稼働を始めます。

現時点で稼働済みの工場も含め、すでに12ヶ所の候補となる用地の選定が済んでおり、工場新設の手続きを進めている段階です。

この中期経営計画の前半は、成長準備として位置づけた前期と成長投資とする今期で構成されています。今後は工場新設を進めつつ、中期経営計画の後半で新設する工場の稼働を数字に直結させることで成長を加速していきます。全36拠点が稼働する予定です。

中期経営計画の進捗状況(株主還元)

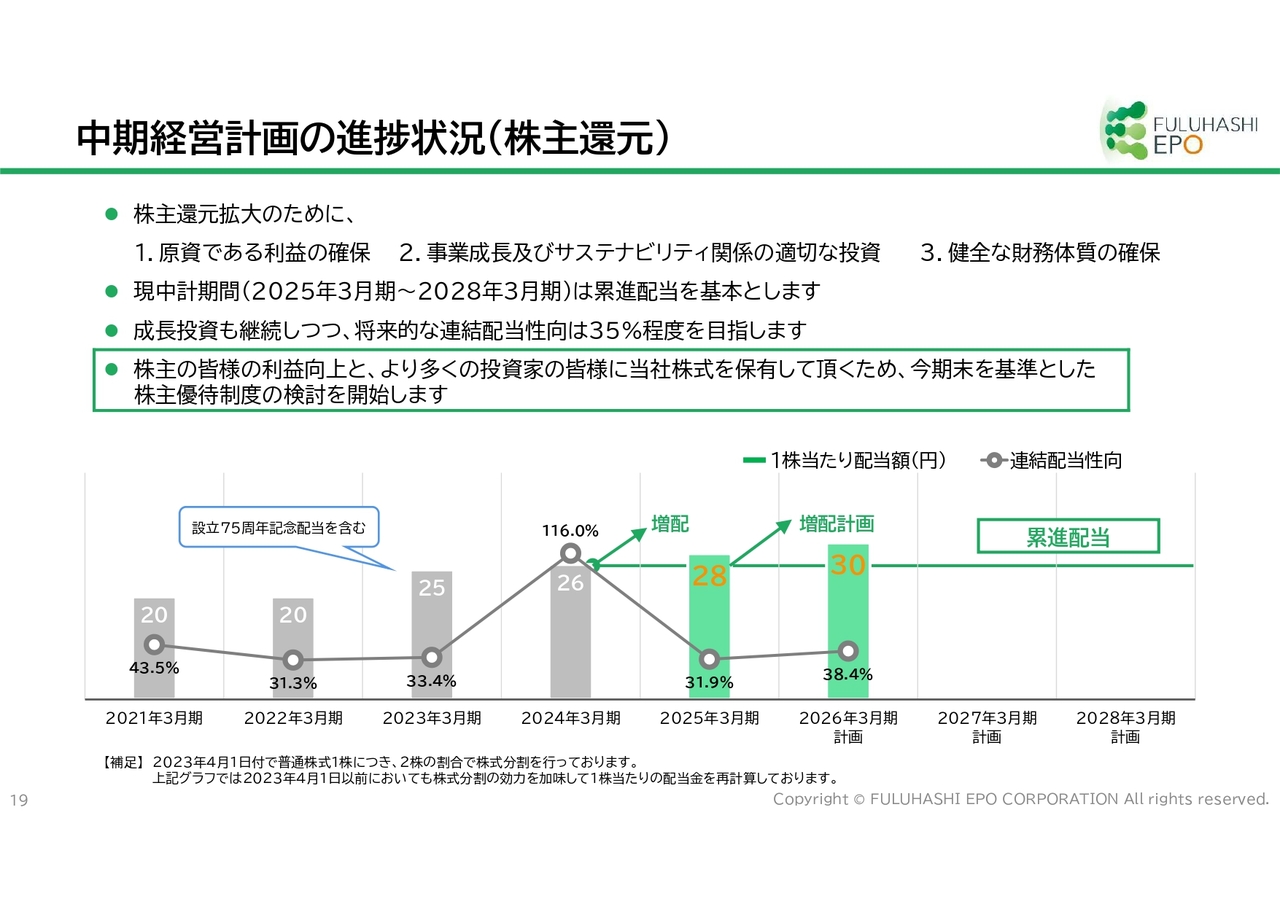

株主還元に関する中期経営計画の進捗状況をご説明します。2025年3月期の年間配当は28円です。2026年3月期は年間配当30円を計画しています。

株主還元の拡大方針として、原資である営業利益の確保、事業成長及びサステナビリティ関係の適切な投資、そして健全な財政体質の確保に努めていきます。現中期経営計画期間である2028年3月期まで累進配当を基本として進めます。同時に成長投資も継続しつつ、将来的な連結配当性向は35パーセント程度を目指します。

今期、株主のみなさまの利益向上とより多くの投資家のみなさまに当社株式を保有していただくため、今期末を基準として株主優待制度の検討を開始します。

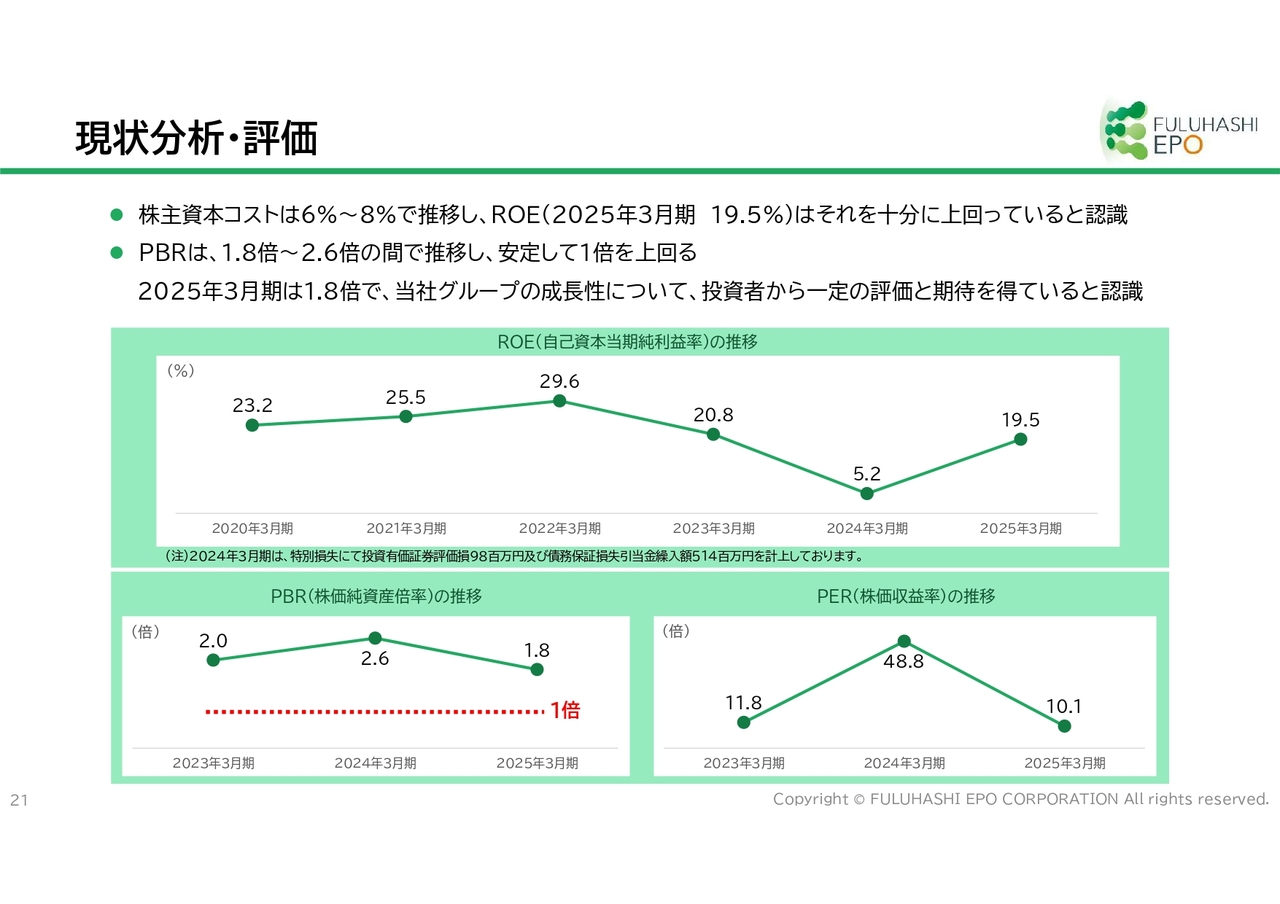

現状分析・評価

資本コストや株価を意識した経営の実現についてご説明します。まずは、現状分析と評価です。当社の株主資本コストは、6パーセントから8パーセントで推移しています。ROEは2025年3月期に19.5パーセントでした。PBRは1.8倍から2.6倍で推移しています。安定して1倍を大幅に上回り、当社グループの成長性について一定の評価と期待を受けていると認識しています。

一方、2025年3月期のPERは10.1倍と、改善の余地があります。現在は当社の大幅な成長段階であるため、今後PERも改善されていくと考えています。

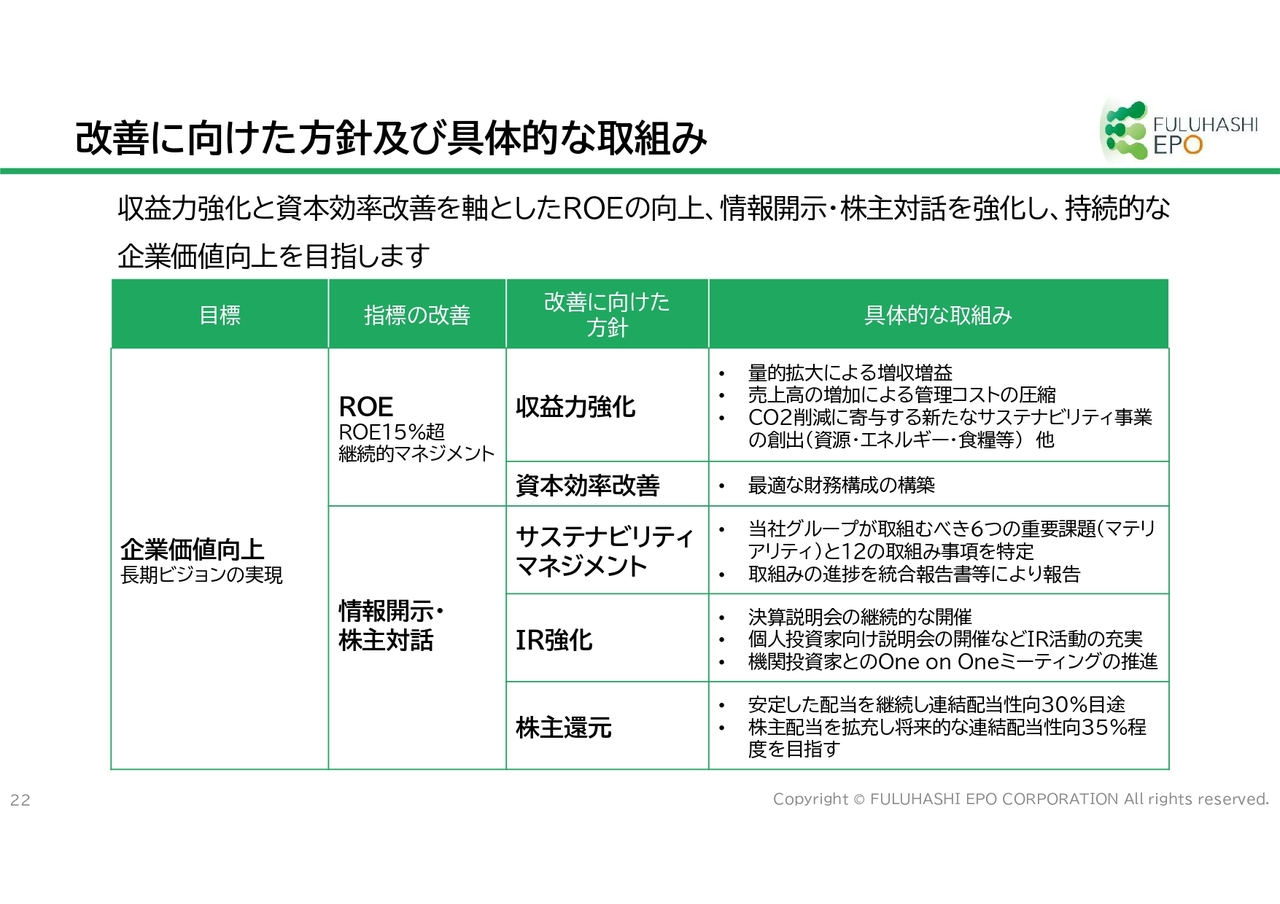

改善に向けた方針及び具体的な取組み

さらなる企業価値向上のために、次の取組みを進めていきます。

収益力強化と資本効率の改善を軸としたROEの向上、加えて情報開示・株主対話の強化による株主資本コストの抑制からアプローチをしていきます。

量的拡大や管理コストの圧縮等による収益力強化、及び最適な財務構成の構築による資本効率改善により、ROEが15パーセント超の継続的マネジメントに努めていきます。

また、サステナビリティの取組み状況の改善や、個人投資家・機関投資家との対話の推進といった、IR強化による株主資本コストの抑制を目指します。

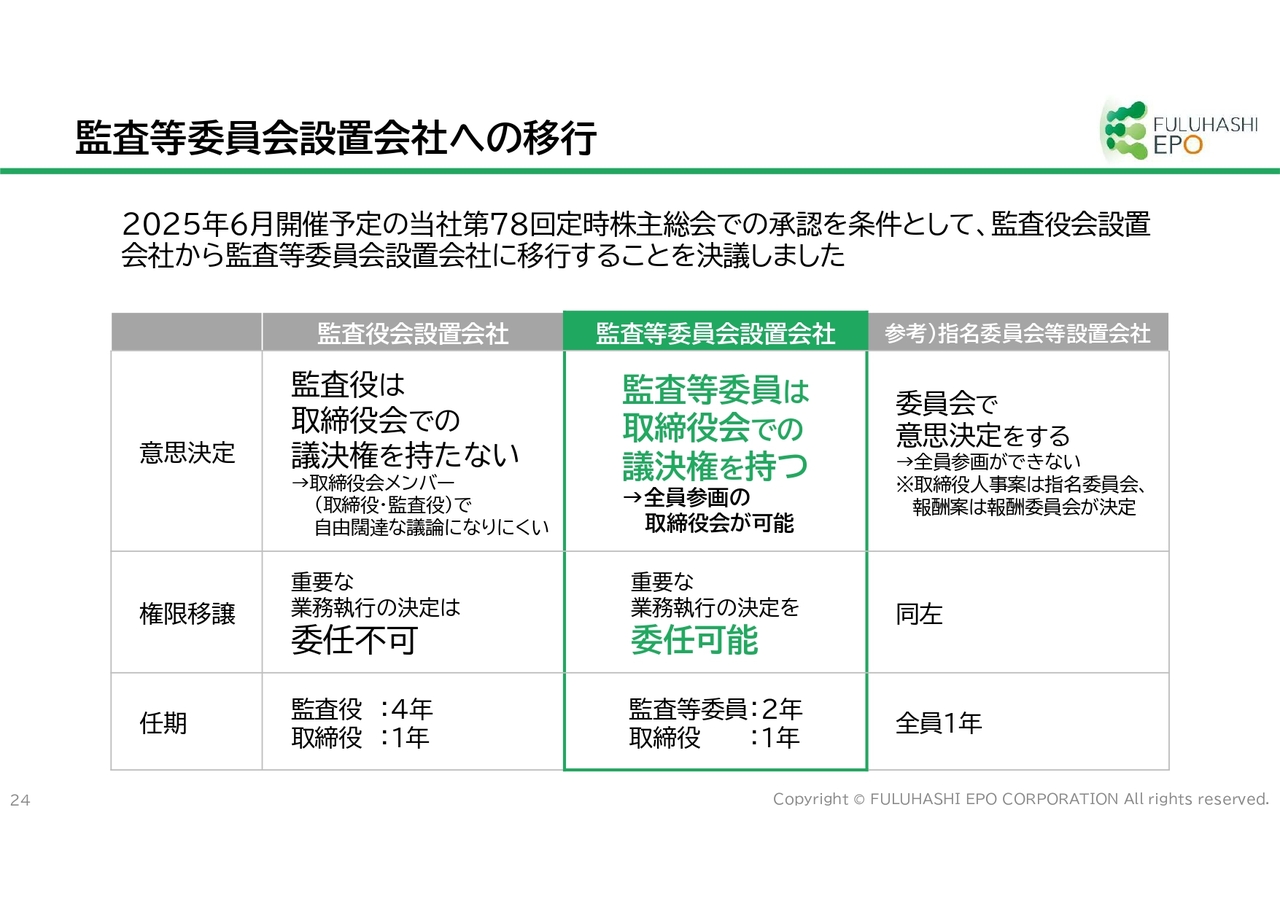

監査等委員会設置会社への移行

トピックスとして、当社の監査等委員会設置会社への移行について、お知らせします。

当社は、2025年6月開催予定の第78回定時株主総会での承認を条件として、監査役会設置会社から監査等委員会設置会社への移行を決議しました。移行のメリットは、取締役会での議決権を持つ監査等委員により、監査監督機能を強化できることです。それにより、コーポレートガバナンスをさらに充実させていきます。

また、業務執行の決定を取締役へ委任可能となり、経営の意思決定が迅速化されます。監査等委員会設置会社に移行することで、さらなる企業価値の向上につなげていきたいと考えています。

質疑応答:中

新着ログ

「サービス業」のログ