【QAあり】ランドネット、好調な業績を踏まえ通期業績予想を上方修正 1株あたり配当金は前回予想から3.8円増配の19.55円に変更

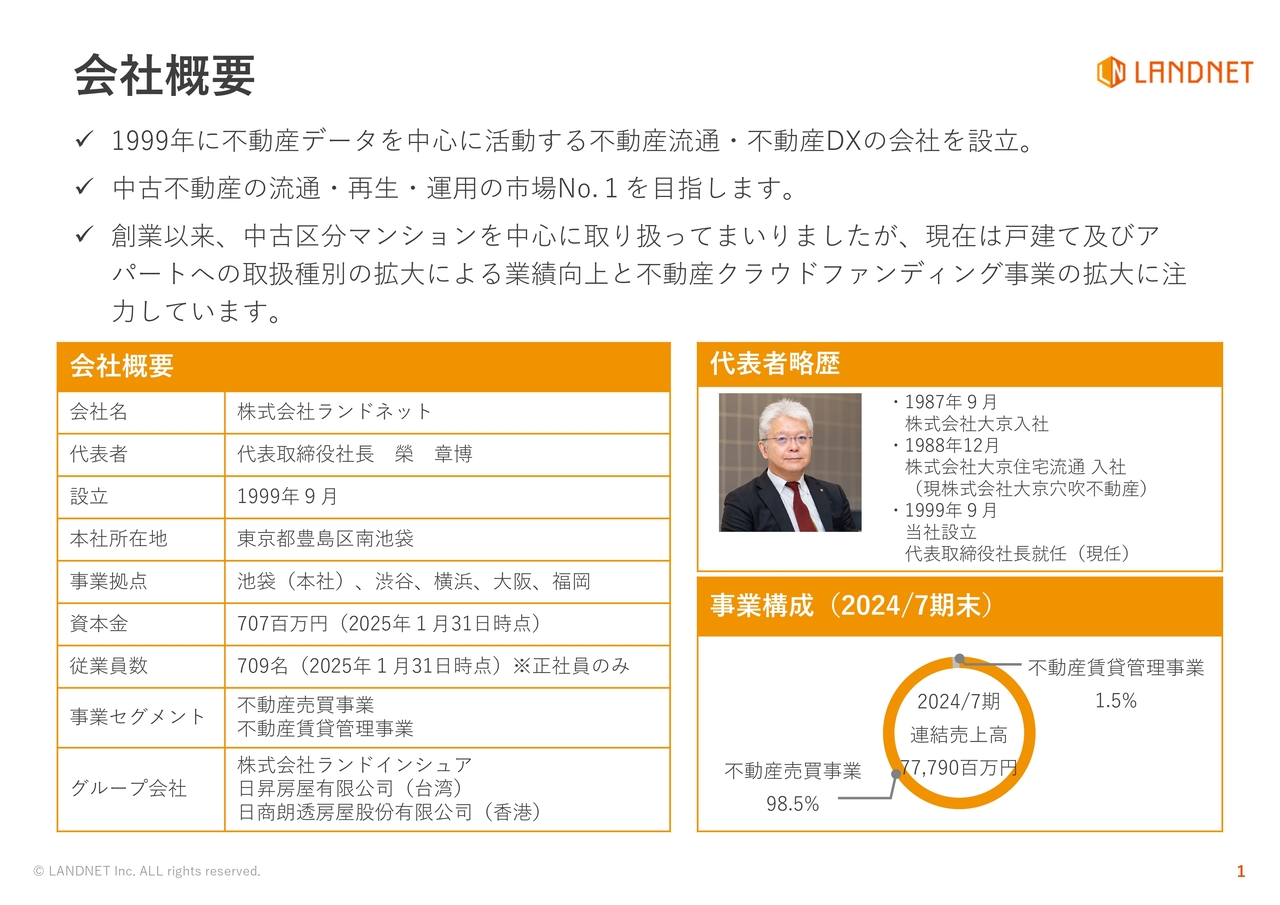

会社概要

榮章博氏:株式会社ランドネット代表取締役の榮です。2025年7月期第2四半期の決算説明会を開催したいと思います。よろしくお願いいたします。

当社は1999年に創業しました。中古不動産の流通・再生・運用を取り扱っており、中長期的には市場No.1の企業になりたいと思っています。

ビジネスモデル ダイレクト不動産

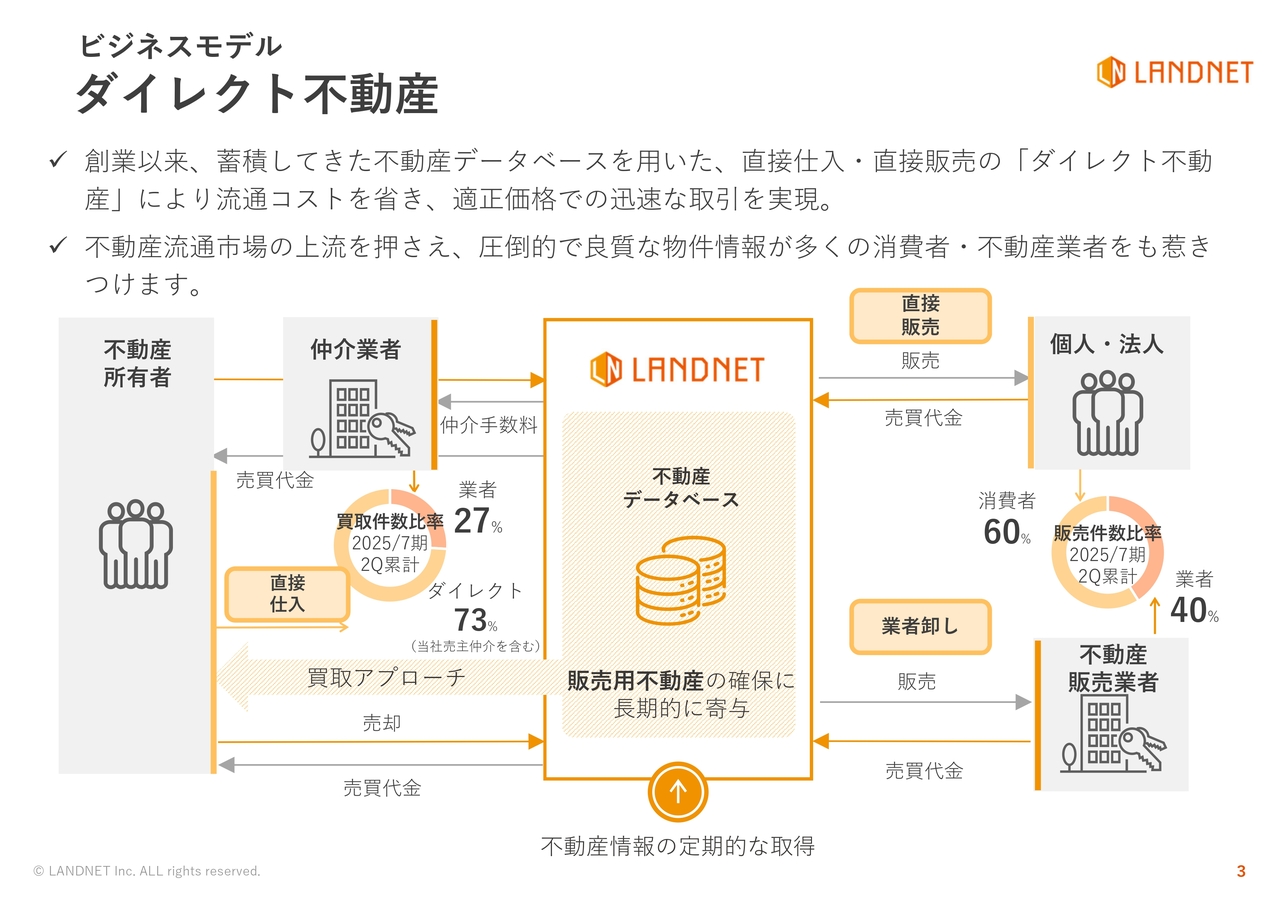

当社のビジネスモデルとして、まずは物件の仕入があります。当社を創業する前、前職にて不動産の仕事を行う中で、よい物件を仕入れることで、よいお客さまが集まり、販売しやすく、貸しやすく、リフォーム・リノベーションも進めやすくなることを実感し、よい物件を仕入れることに一番注力していました。

この考えのもと、「ダイレクト不動産」に取り組んでいます。不動産の所有者さまに直接アプローチすることで、73パーセントが当社の売主仲介物件と直接買取物件になります。このようにダイレクトに物件を仕入れることによって、適正な価格の物件、良質な物件情報が集まっています。その結果、多くの消費者の方々に満足してもらい、なおかつ、不動産業者をひき付けるほどの物件の質の高さを保っています。

現時点で、販売用不動産の6割を一般消費者に、4割を不動産業者に販売しています。したがって、「ダイレクト不動産」を目標に掲げる当社ですが、現状ではダイレクト仕入、直接仕入が強みとなっています。

現在当社が直面している課題は、直接販売を増やしていくことです。この「ダイレクト不動産」は、当社にとって最大のビジネスモデルになります。

お客様満⾜度向上への取り組み 「あんしん保証」

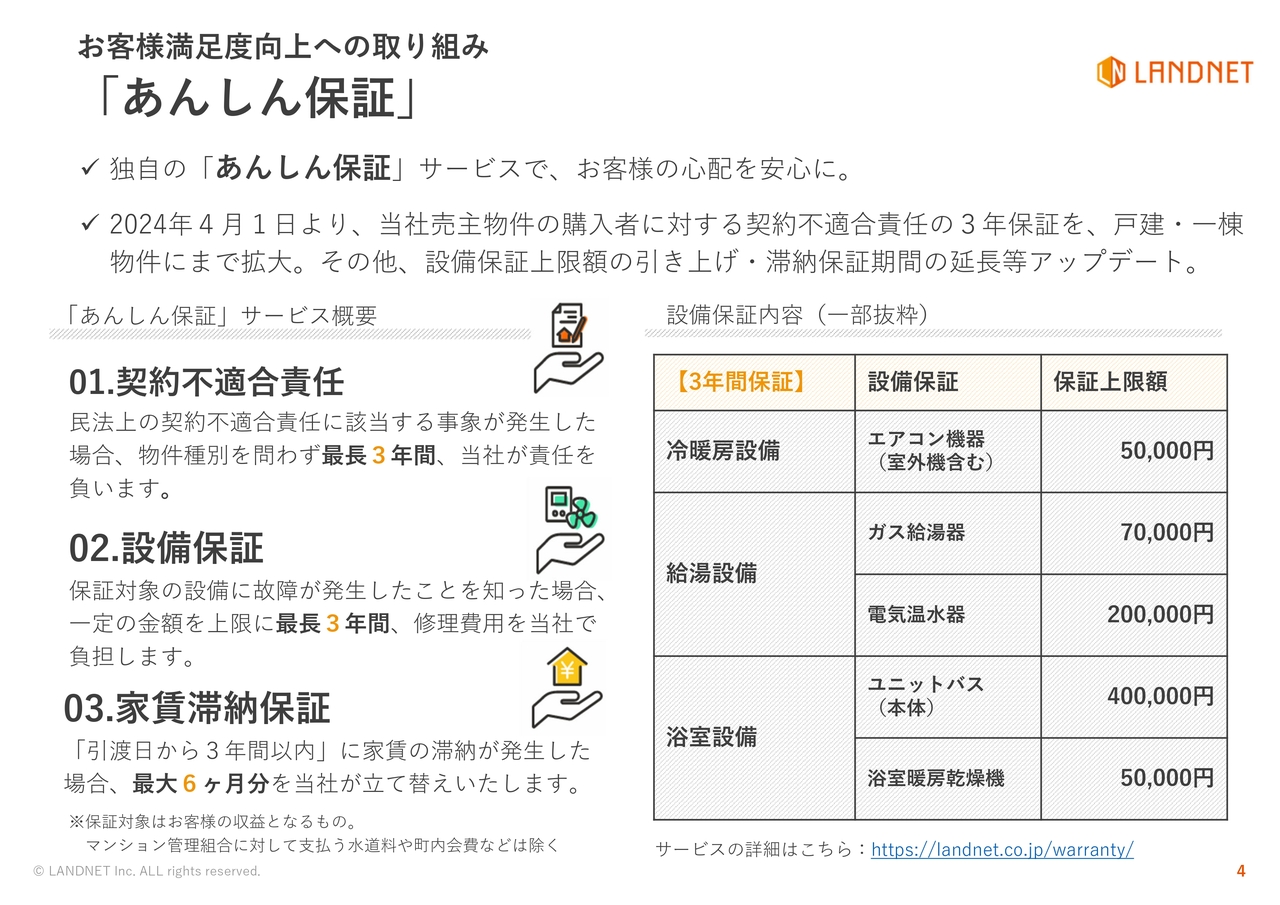

従来、当社は築年数の古い物件を数多く取り扱っていたため、買主さまに安心して購入してもらう仕組みとして、「あんしん保証サービス」を提供してきました。これも当社にとって大きな制度、仕組みになっています。

サービスの概要をご説明します。1つ目が、契約不適合責任です。昔は「瑕疵担保責任」と呼びました。宅建業法上では2年間と定められていますが、当社では物件の引き渡し日から最長3年間の契約不適合責任を負います。これは、お客さまに安心して物件を購入してもらうためです。

2つ目は設備保証です。お部屋の引き渡し時に、瑕疵や隠れた不具合があると、契約不適合責任の対象となりますが、引き渡し後に、例えばエアコン、ガス給湯器、電気温水器、ユニットバスなどが故障した場合は修理費用が発生します。その修理費用については、物件の引き渡し日から最長3年間、当社がおおよそ半額に相当する額を負担します。あくまでも目安であり、実際には具体的な保証上限額の一覧表を用意しています。

3つ目は家賃滞納保証です。当社は賃貸中の物件を取り扱うことも多く、家賃の滞納も気になるところですが、当社から直接物件をご購入いただいたお客さまを対象に、引き渡し日から3年以内は最大6ヶ月分の家賃滞納保証も行っています。

契約不適合責任、設備保証、家賃滞納保証、この3つの制度により、買主さまに安心して当社の売主物件を購入いただいています。冒頭にお伝えしたように、中古不動産の流通・再生・運用の市場No.1になるため、このような独自の制度を作っています。

ビジネスモデル DX→システム開発のスピードと拡がり

この2つを実現するために、自社にてシステムを開発しています。実は、最初は私自身が先ほどお伝えした、当社の「ダイレクト不動産」、つまりダイレクトの仕入が行える仕組みを開発していました。

Microsoft Officeの「Access」というソフトで作りましたが、私は法学部出身で、システムのコードが書けるわけではありません。そこで、最初はMicrosoft Officeの「Excel」で「Access」のウィザード機能を使って、お客さまへダイレクトメール等を送るためのタックシールを作りました。お客さまの郵便番号、住所、名前、保有している不動産、その所在地などを印刷したものです。

これにより、例えば東武東上線の上福岡駅付近にマンションをお持ちの方にダイレクトメールを送るという作業が可能となりました。これを作りながら、さらに「Access」のソフトをいろいろと研究していくことで、タックシールを印刷することができるのであれば、テキストデータを入れれば間取り図を、画像を取り込むことができれば販売図面を作れると思いつきました。

販売図面ができれば、売買契約書や重要事項説明書もテキストデータであるため、それらを一つひとつ入力し、抽出すれば印刷することもできます。このように、まったくわからないところから、仕事の要請に応じ、作る人と使う人が同じというかたちで、私自身がシステムを作っていたことを今でも覚えています。会社を立ち上げた当初は、このようなシステム開発を、ずっと行っていました。

スライドに少し書いてありますが、「Access」のソフトで作った場合に、4台以上のノートPCをつなごうとすると動かなくなりました。いろいろと情報を集めた結果、サーバが必要だということがわかり、「Dell」の10万円のタワー型サーバと「Windows 2000 Server」、そして「Microsoft SQL Server」のソフトを購入しました。

その後、「Access」のフロントとサーバをつなげることに取り組みました。朝の9時に会社に行って、夜中の11時、12時くらいまで悪戦苦闘し、動かなくなったり失敗したりすると初期化して再試行するということを1ヶ月ほど続けました。その結果、「Access」のシステムをフロントにし、「Microsoft SQL Server」、「Windows 2000 Server」が全部つながり、動くようになりました。

40台から50台くらいのパソコンがつながった時には、非常にうれしかったことを覚えています。これが当社のもう1つのビジネスモデルです。わからないことにもしっかりとチャレンジし、マニュアルから情報を収集して勉強しながら取り組みます。

最初は私自身がシステム開発を行っていましたが、上場をきっかけに実力のある技術者を雇えるようになってからは、彼らと協力しながらシステム開発をより拡大しています。例えば、現在はAIでテキストデータを読み取ってその内容を要約したり、なにか問題がないかを調べてみたりということも、開発を行う中で勉強しながらチャレンジしています。

このシステム開発の仕組みによって、先ほどの「ダイレクト不動産」や「あんしん保証サービス」の2つが実現できています。以上3つが、当社のビジネスモデルの基本理念となっています。

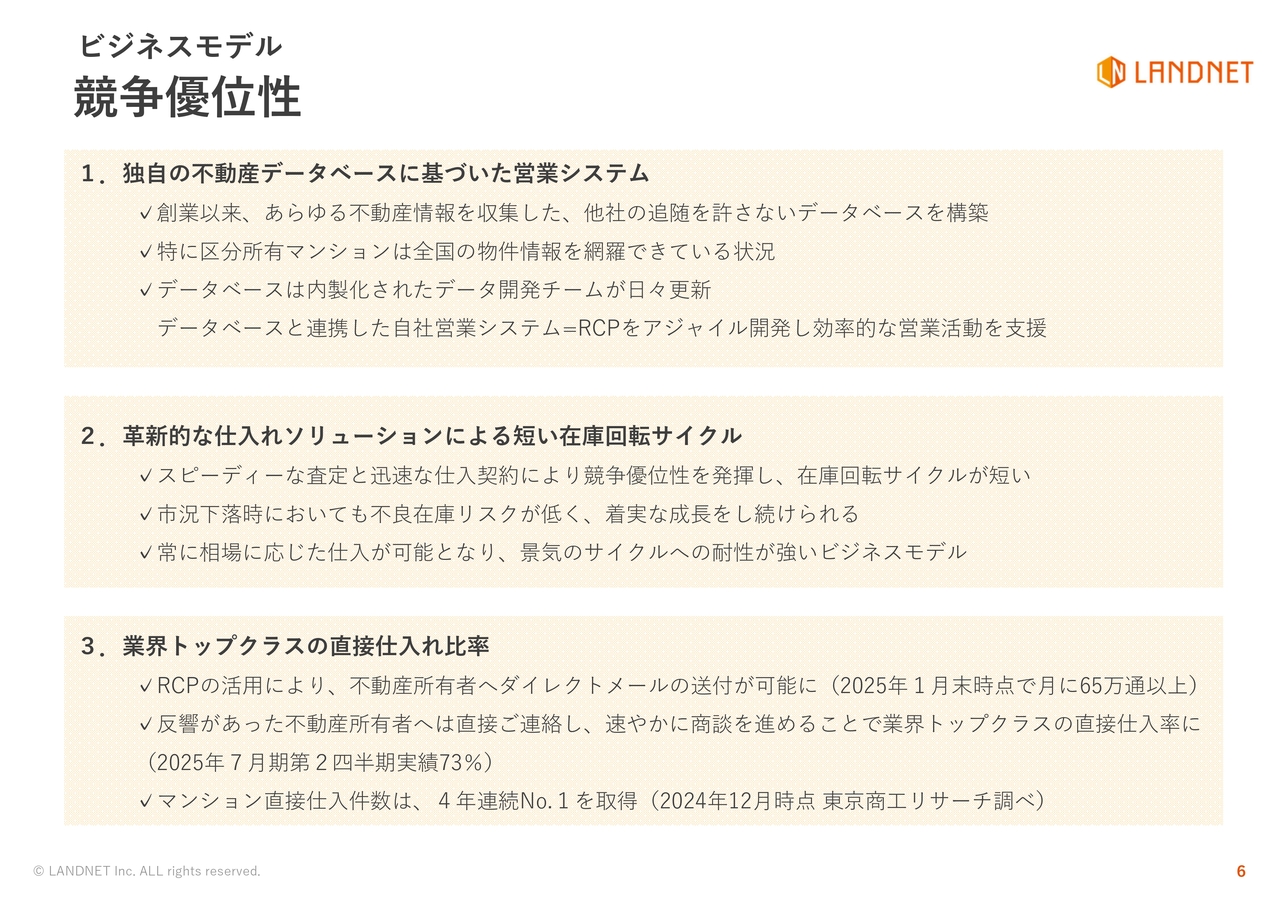

ビジネスモデル 競争優位性

競争優位性についてです。1つ目として、当社には独自の不動産データベースに基づいた営業システムがあります。そのため、他社の追随を許さないデータベースを構築し、全国の物件情報を網羅できている状況です。内製化されたデータ開発チームが、データベースを日々更新しています。

それに加え、2つ目として、妥当な査定価格による迅速な仕入契約により、在庫回転サイクルが非常に短いです。在庫回転サイクルが短ければ、不良在庫を抱えるリスクが低くなります。例えば、現在のような不動産価格の上昇局面に高い物件を購入し、それがなかなか売れないという場面は業界内ではよくあります。しかし、当社ではダイレクトに物件を仕入れており、在庫回転サイクルも短いため、そのようなことはあまり起こり得ません。

また、市場の相場に応じた仕入が常に可能で、景気のサイクルへの耐性が強いビジネスモデルとなっています。スライドの3つ目に記載していますが、このあたりを東京商工リサーチに調べてもらったところ、他の不動産会社よりもマンションの直接仕入件数が多く、4年連続でNo.1を達成しています。これが当社のビジネスモデルの最も優位なところです。

ビジネスモデル ランドネットの『人・物・金・情報』

さらに、最近はスライドの3番目に記載のとおり、多様な資金調達手法として、不動産のクラウドファンディングを行っています。これにより、不動産の購入資金は銀行からの借入のほか、クラウドファンディングからも調達できるようになっています。

このクラウドファンディングの事業については、もう少し時間が経てば、しっかりと回り始めるかと思います。現在は、一生懸命システムを作りながら育てている状況です。こちらも先ほどお伝えした、タックシールの作成から、売買契約書・重要事項説明書という高度なところまで作り上げていった例のように、最初に作った小さいものを少しずつ拡大しています。

今は紹介料の制度も導入しており、今後はポイントなどの仕組みも作ろうと考えています。新しいアイデアが生まれた際も、すべて内部でのシステム化が可能となっています。これも当社のビジネスモデルによって実現できていることの1つです。

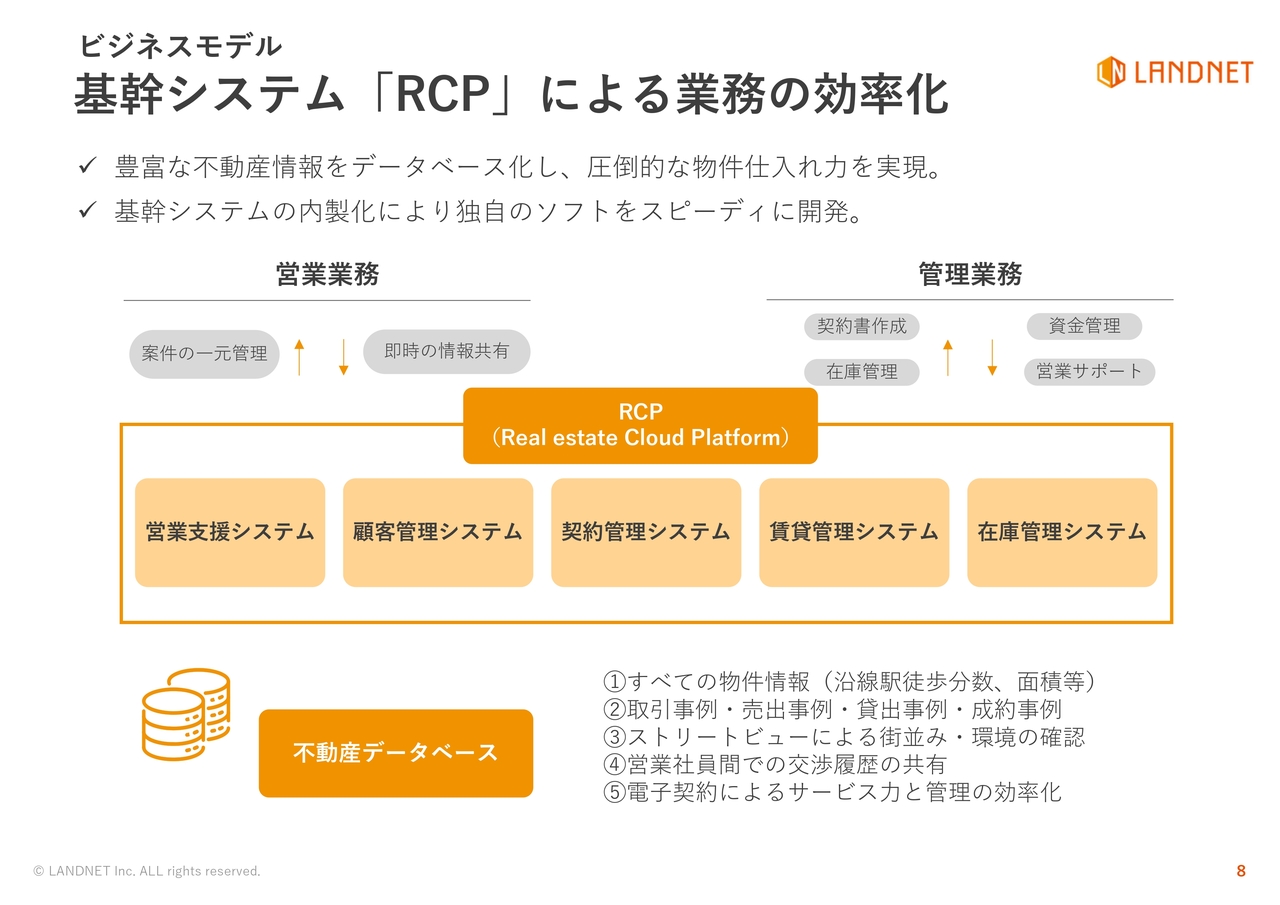

ビジネスモデル 基幹システム「RCP」による業務の効率化

先ほどシステムの話で、売買契約書・重要事項説明書という不動産取引で使用する契約書のお話をしました。当社では営業支援システムとして、営業担当者がお客さまとどのような会話をしたか、そのお客さまの売却したい気持ち、購入したい気持ちがどのくらいかという情報を共有する仕組みを作ったり、売買契約書の締結を履行するまでの管理システムを作ってみたりしています。

最近おもしろかったことをお話しします。当社は現在毎月600件ほど契約しており、1つの決済が終わると、4件ほど入金があります。つまり、1ヶ月あたり2,400件ほどの入金があります。それらを一つひとつの金額から、「この契約の入金だ」と判断する作業はけっこう大変です。

そこで、バーチャル口座を使い、その金額を明確にすることにより、どの入金かすぐにわかるような仕組みを構築しています。これにより業務効率が上がるだけでなく、出納課の担当人数もあまり増員せずにすんだという経験もあります。このようにRCP(Real estate Cloud Platform)を社内で作ることによって、より便利なものができあがっています。

これを不動産データベースとして、北は北海道から南は沖縄まで、全国の物件情報を集めています。取引事例、売出事例、貸出事例、成約事例、そして賃貸の事例も全部取り込んでいます。また、当社が発足した後に、Googleのストリートビューができあがり、町並みや環境の確認ができるようになりました。これにより、先ほどお伝えした北海道から沖縄に至るまで物件の取扱いも便利になっています。

加えて、法務局で謄本を取得する際に、昔は法務局に行かなければなりませんでしたが、今はインターネットで取得できるようになっています。また、法務局のほうで制度改正があり、例えば、相続登記や住所変更があった場合には、謄本を変更しなければならないなど、当社のビジネスモデルに合うようなかたちで改定されてきています。

言い換えれば、インターネット社会におけるデータの保持について、当社が先を行っていることによって順調に進んでいると思っています。先ほどお伝えした、営業社員間での交渉履歴の共有や電子契約についても同じです。

先ほど「当社は、北は北海道、南は沖縄まで、全国の物件情報を集めている」というお話をしましたが、将来的には多店舗展開ではなく、都道府県に1つずつくらいの支店があれば十分ではないかと考えています。東京は市場が大きいため、今は渋谷と池袋の2箇所に事務所があります。さらに、全国の物件を取り扱うために、インターネットを用いて「Zoom」などに接続し、お客さまとの電子契約を可能にします。

これはかなり利便性が高いと思っており、将来的に海外のお客さまとの取引を見据えながら一生懸命作っているところです。これも当社のRCPとして、生産性の向上につながると思っています。

ビジネスモデル 即時の情報共有と体制による早期戦力化

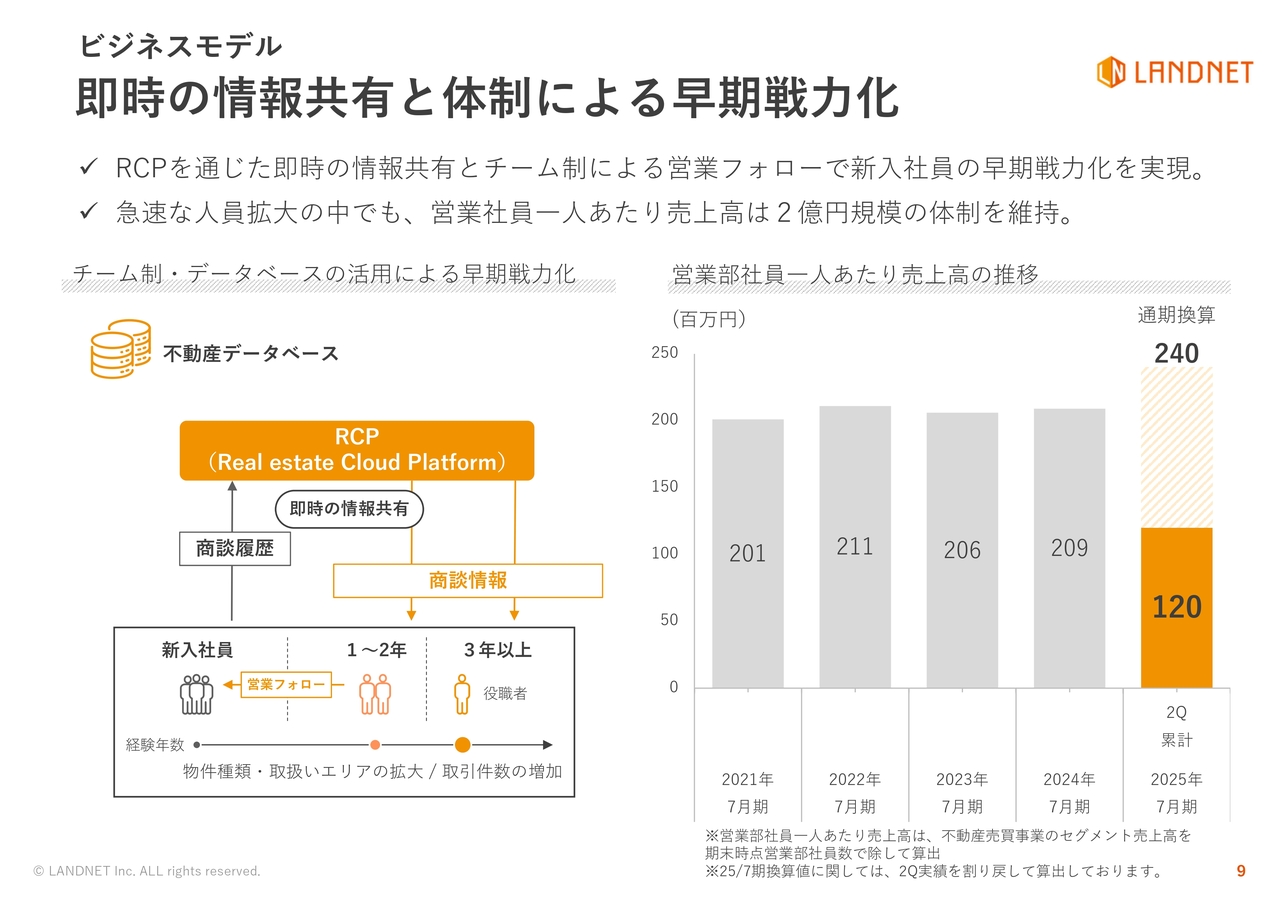

即時の情報共有と体制による一番の成果としては、新入社員の早期戦力化が実現できることです。当社では営業担当者を続々と雇用しており、その新入社員をどのように育てるかを重要視しています。

例えば、大阪で生まれ、東京の当社不動産会社に入社した社員が、昼間に原宿へ行き、「原宿の物件を取り扱いたい」と思った場合、当社に戻ってRCPで探すと、いろいろな情報が出てきます。

物件情報、成約情報など、お客さまとの交渉で得た情報を全部理解した上で、お客さまといろいろなお話ができます。したがって、営業社員も非常に早く育ちます。

物件を仕入れる能力が高いと、当然仕入れた物件を販売しなければならないため、その次の契約へとつながっていきます。仕入から始めると営業担当者を育てやすいとも思っています。

このような取り組みによって、営業部社員1人あたりの売上高は、2025年7月期は半期で1億2,000万円、通期では倍の2億4,000万円になります。4月に新卒がまとまって入社するためもう少し低くなる可能性はありますが、通期で2億円くらいは確保できると思っています。RCPがあることによって、営業担当者が育ちやすい体制を維持しています。

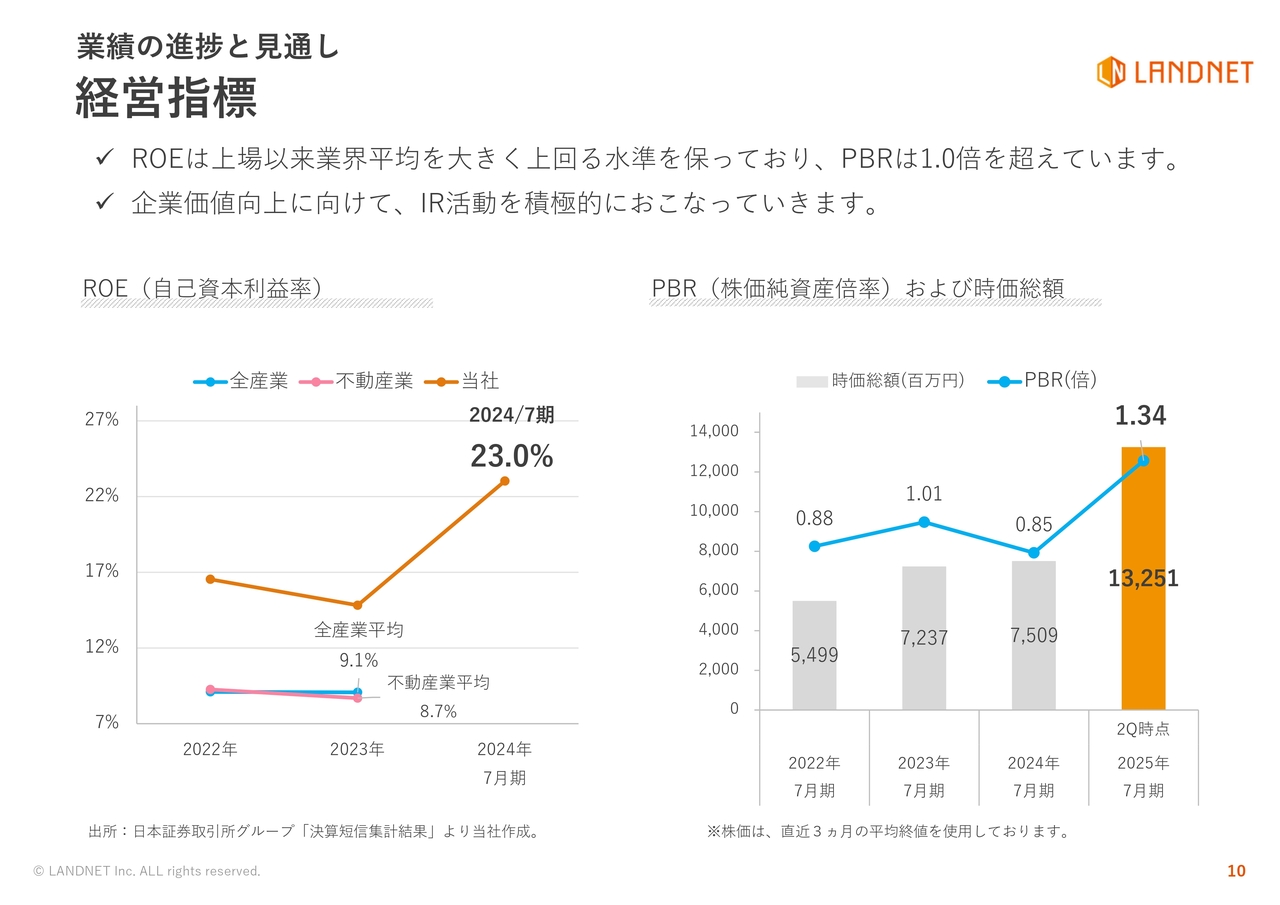

業績の進捗と⾒通し 経営指標

2024年7月期の自己資本利益率は23.0パーセントと、引き続きかなり高水準です。全産業平均が9.1パーセント、不動産業平均が8.7パーセントのため、当社がいかに効率的な経営ができているかが伝わるかと思います。

PBRも1倍を超えて1.34倍と、十分に確保できています。これも先ほどお伝えしたとおり、仕入が得意であり、販売用不動産の回転が速いことが影響していると思っています。

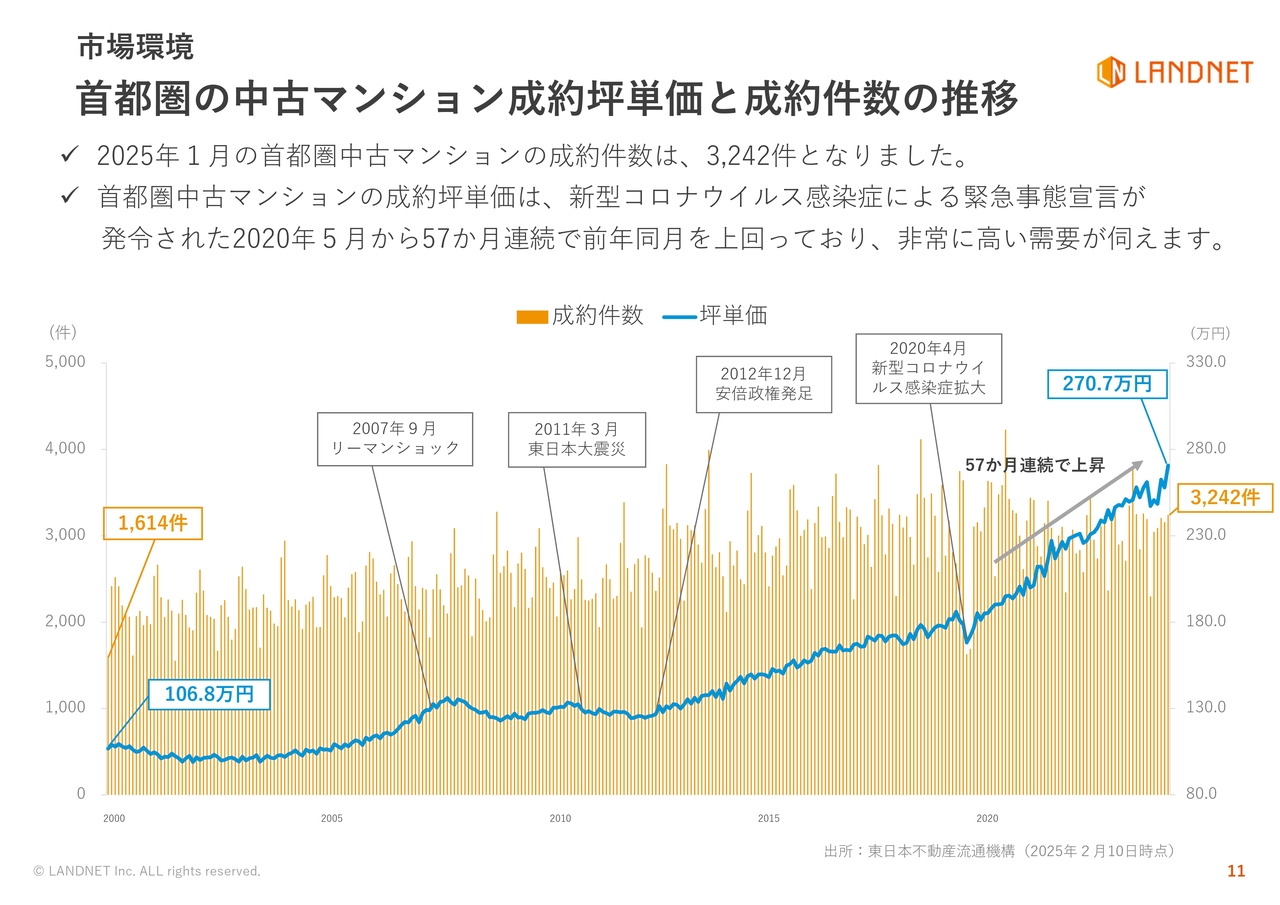

市場環境 首都圏の中古マンション成約坪単価と成約件数の推移

当社の所属する市場についてご説明します。首都圏の中古マンション成約坪単価と成約件数の推移を見ると、2002年、2003年あたりがバブル崩壊の底でしたが、このあたりから右肩上がりに伸び続けてきました。

なおかつ、コロナ禍を経て、上がり方が少し増えています。通常は価格が上がれば成約件数は減るものですが、維持しています。このような市場で当社は活動しています。先ほどお伝えした、中古区分マンションの各種情報は、首都圏のみならず全国のデータを確認していますが、すべて同様に伸びてきています。

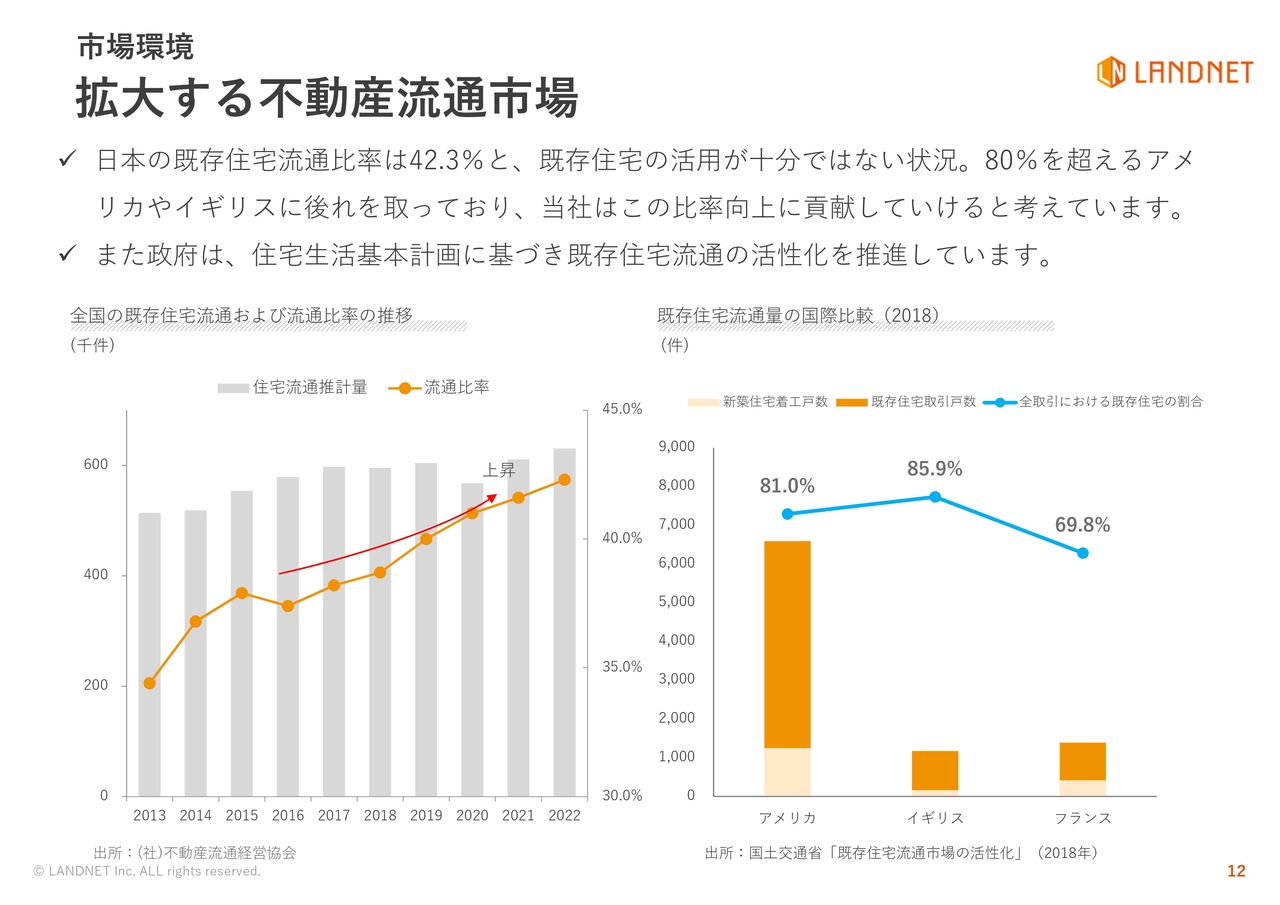

市場環境 拡大する不動産流通市場

もう1つお伝えしたいこととして、中古不動産の割合は、アメリカで81.0パーセント、イギリスで85.9パーセント、フランスで69.8パーセント、日本では42.3パーセントです。このように伸びている不動産流通市場の中でトップに立つことが、当社を立ち上げた時からの目標でした。この目標の実現のために、当社では着々といろいろな準備を進めています。

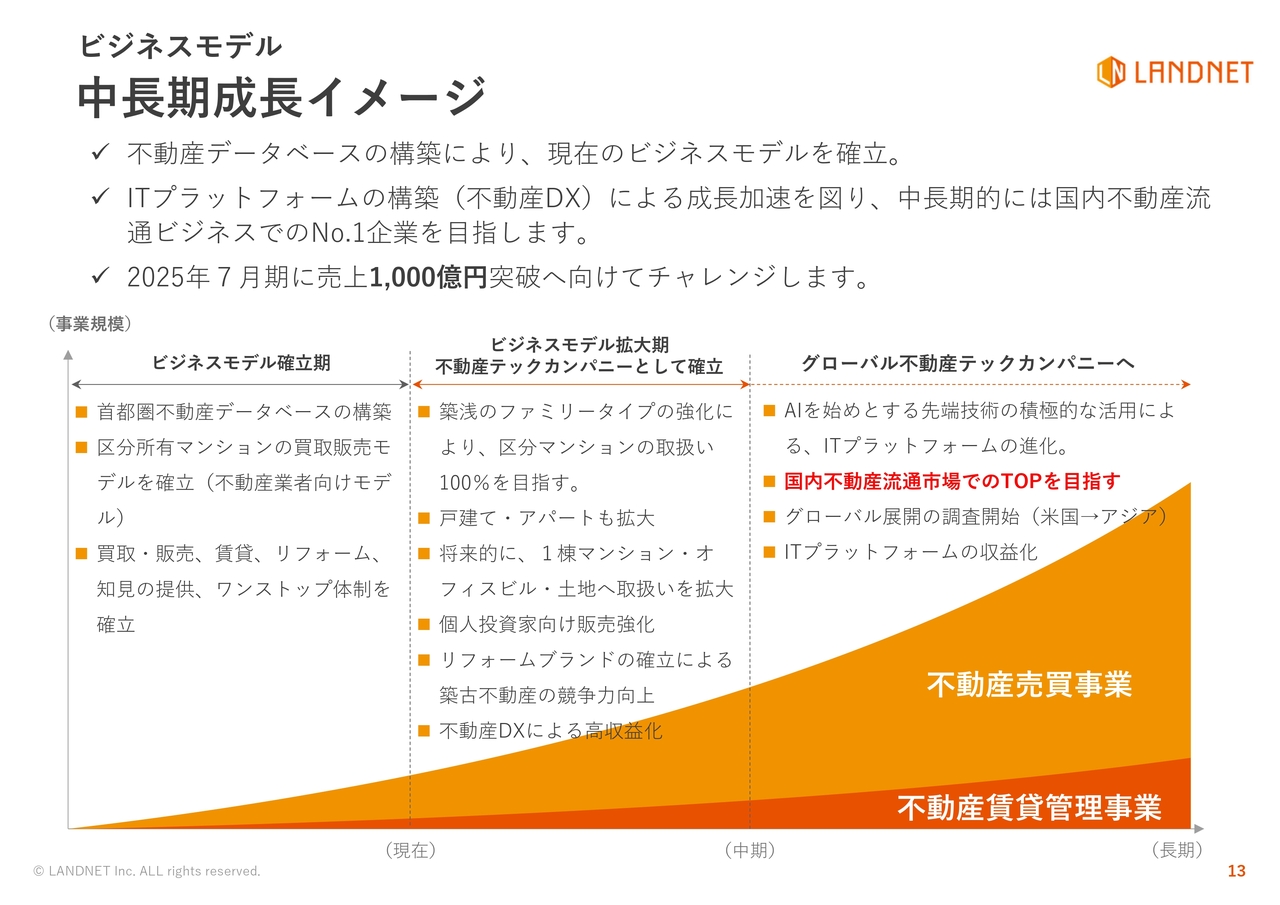

ビジネスモデル 中⻑期成⻑イメージ

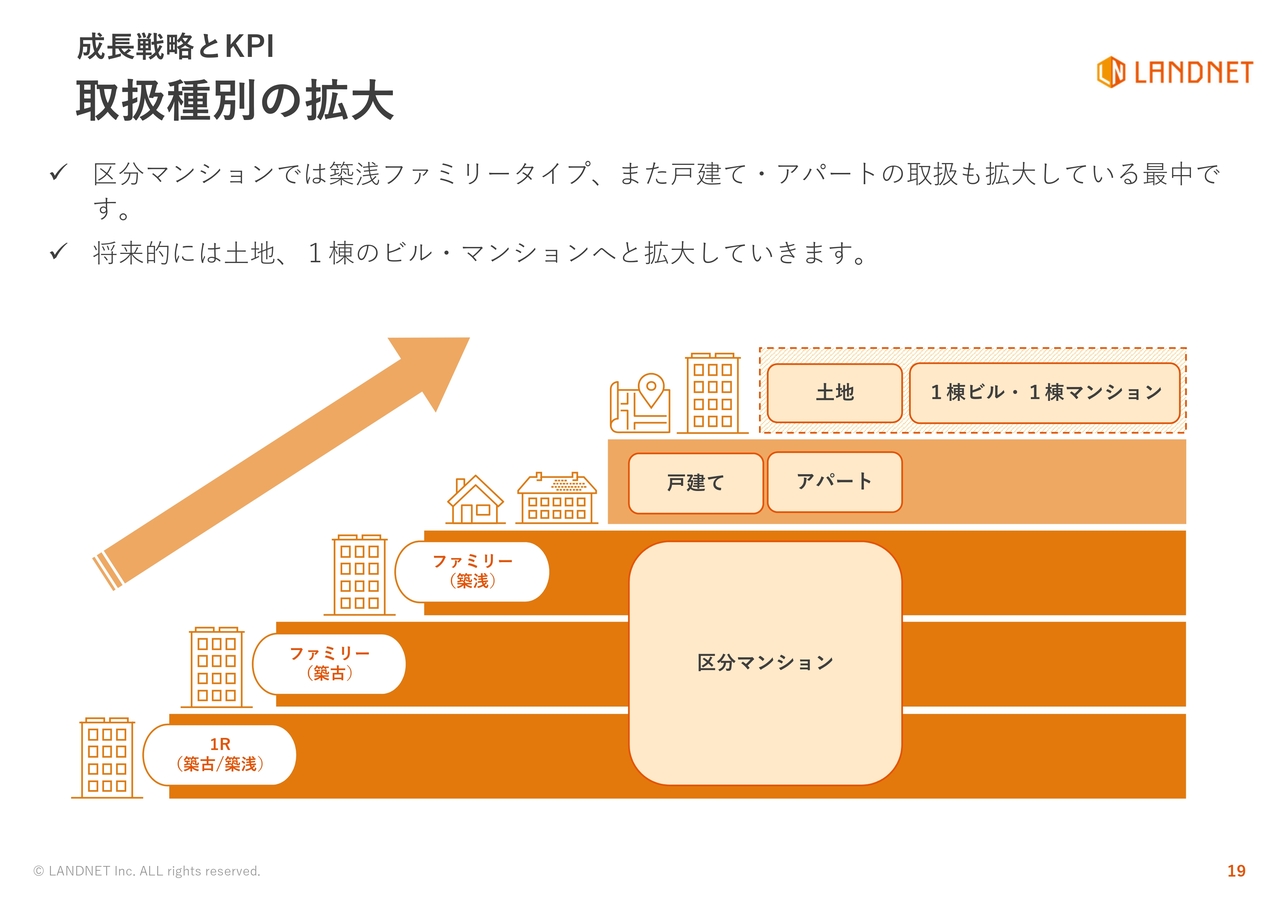

中長期の成長イメージとしては、今はビジネスモデル拡大期です。戸建て・アパートの取扱いも拡大してきています。将来的には、1棟マンション・オフィスビル・土地へ取扱いが拡大していく想定です。

今はまだ戸建てとアパートに注力していますが、1棟マンションの取扱いも少し始めています。また、個人投資家向けの販売強化、リフォームブランドの確立による築古不動産の競争力向上に加え、先ほどの「あんしん保証サービス」もここに入っています。

今はこのあたりを一生懸命進めていますが、目標はスライド右側に記載している「国内不動産流通市場でのTOPを目指す」ことです。加えて、アメリカやアジアへの進出も考えています。こちらはまだ準備、調査段階です。

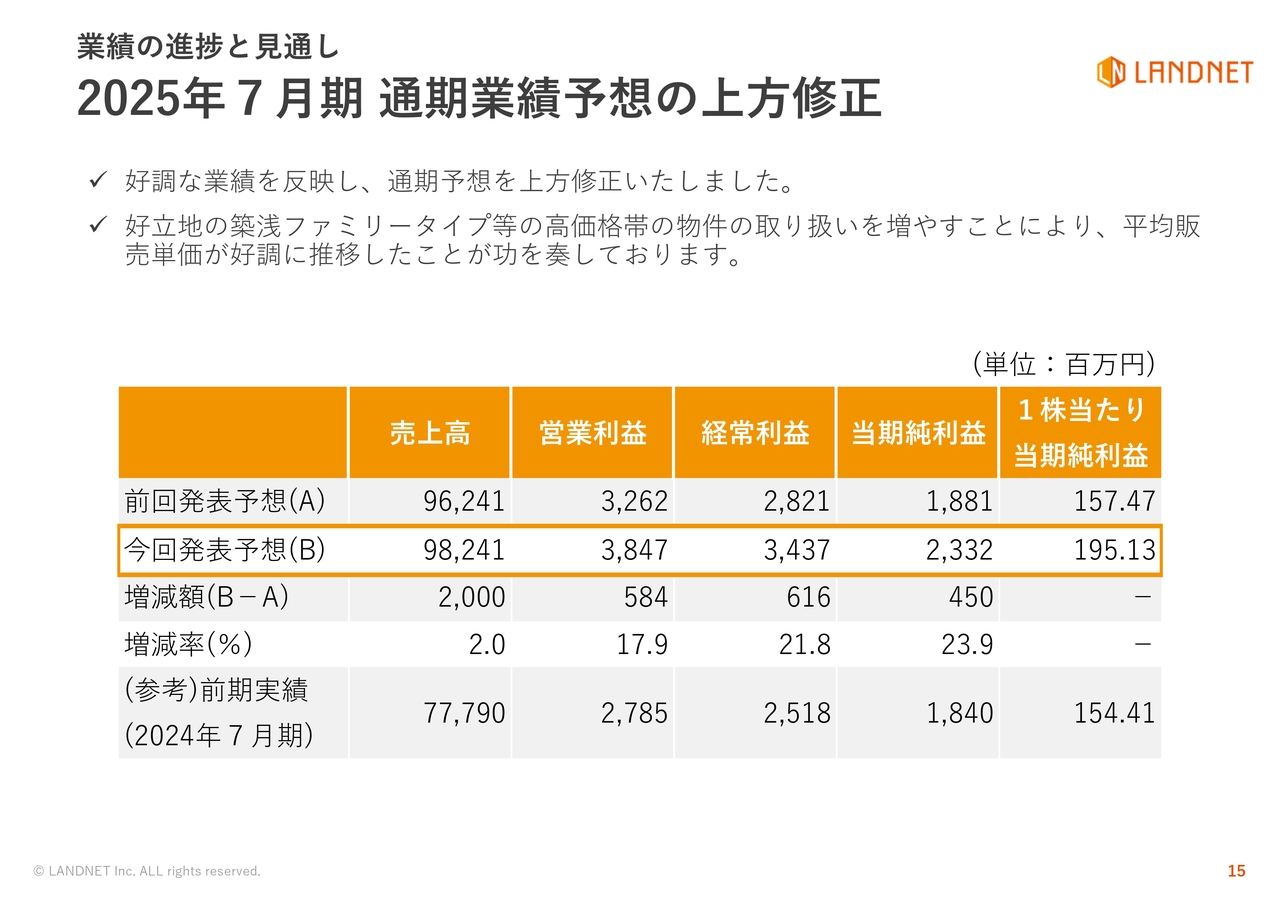

業績の進捗と⾒通し 2025年7月期通期業績予想の上方修正

このようなビジネスモデルで努力してきた結果として、2025年7月期の通期業績予想を上方修正しました。まず、売上高は962億円を982億円とします。これはあまり伸びてはいませんが、営業利益は32億6,000万円を38億4,000万円、経常利益は28億2,000万円を34億3,000万円、当期純利益は18億8,000万円を23億3,000万円と、大きく上方修正しています。

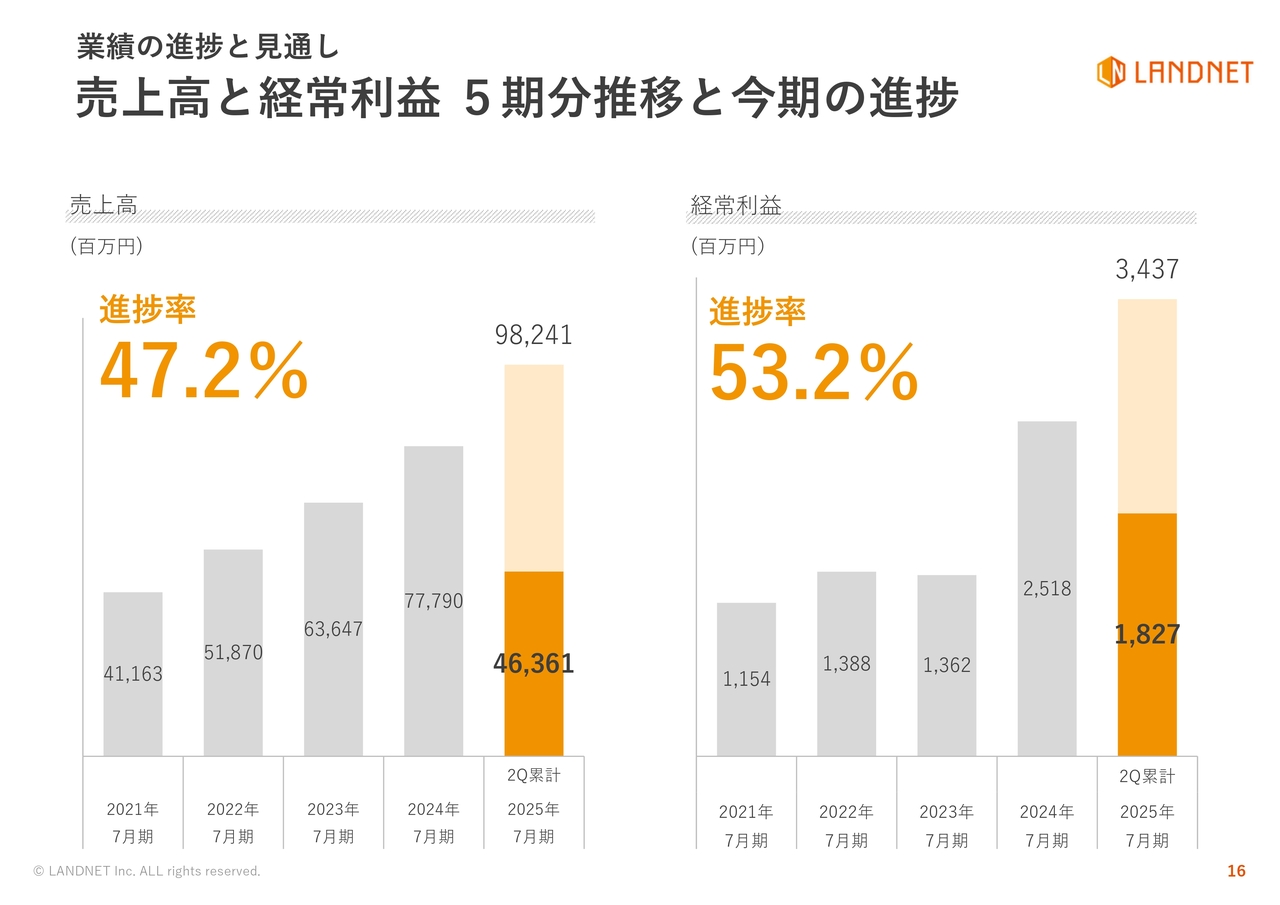

業績の進捗と⾒通し 売上高と経常利益5期分推移と今期の進捗

その根拠として、この上半期の売上高の進捗率は47.2パーセント、経常利益の進捗率は53.2パーセントとなっています。当社は上半期よりも下半期に業績が高く出てくるため、もう少し伸びると思っています。現時点では53.2パーセントの進捗であり、上方修正して34億3,700万円が当社の予算上の経常利益目標になっています。

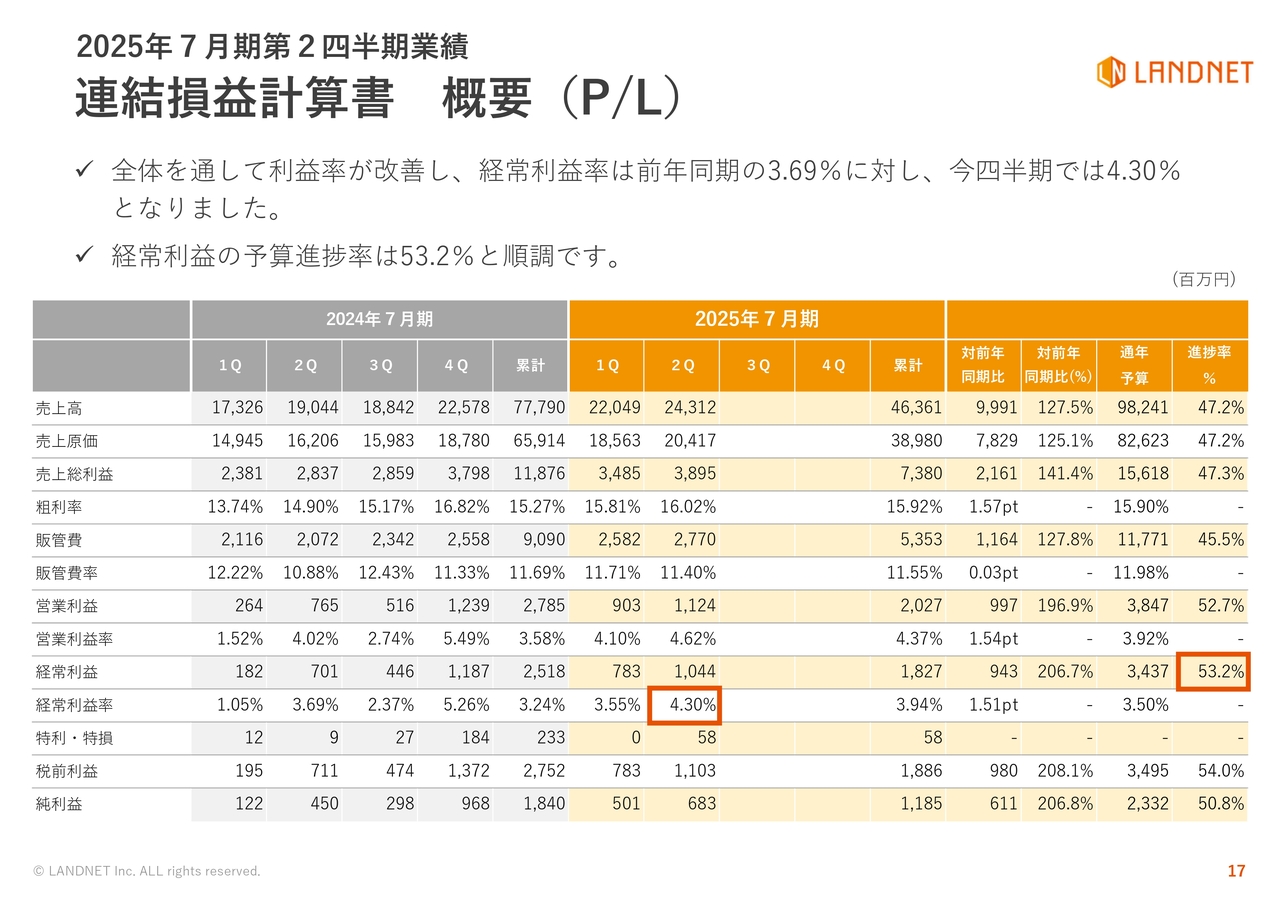

2025年7⽉期第2四半期業績 連結損益計算書 概要(P/L)

損益計算書です。売上高は第2四半期を終えて463億円、前年同期比で27.5パーセント伸びており、進捗率は47.2パーセントです。経常利益は18億2,700万円、前年同期比で約2倍となり、進捗率は53.2パーセントです。営業利益も約2倍となっています。

営業利益と経常利益が2倍になった要因ですが、先ほどお伝えしたように、まず区分マンションでは、築浅のマンションもファミリータイプも場所のよいマンションも、最初は「大手と競合して勝てるか」という不安を抱えていました。しかし、上場以降取扱いが急速に拡大し、増えてきたことが影響しています。

さらに、戸建てとアパートの取扱いが増えたことで単価が上がっています。具体的には、ワンルームマンションからファミリータイプの物件まで取扱いが増えてきています。

そのために、前期は通期で3.24パーセントだった経常利益は4.30パーセントと、かなり改善が進んでいます。

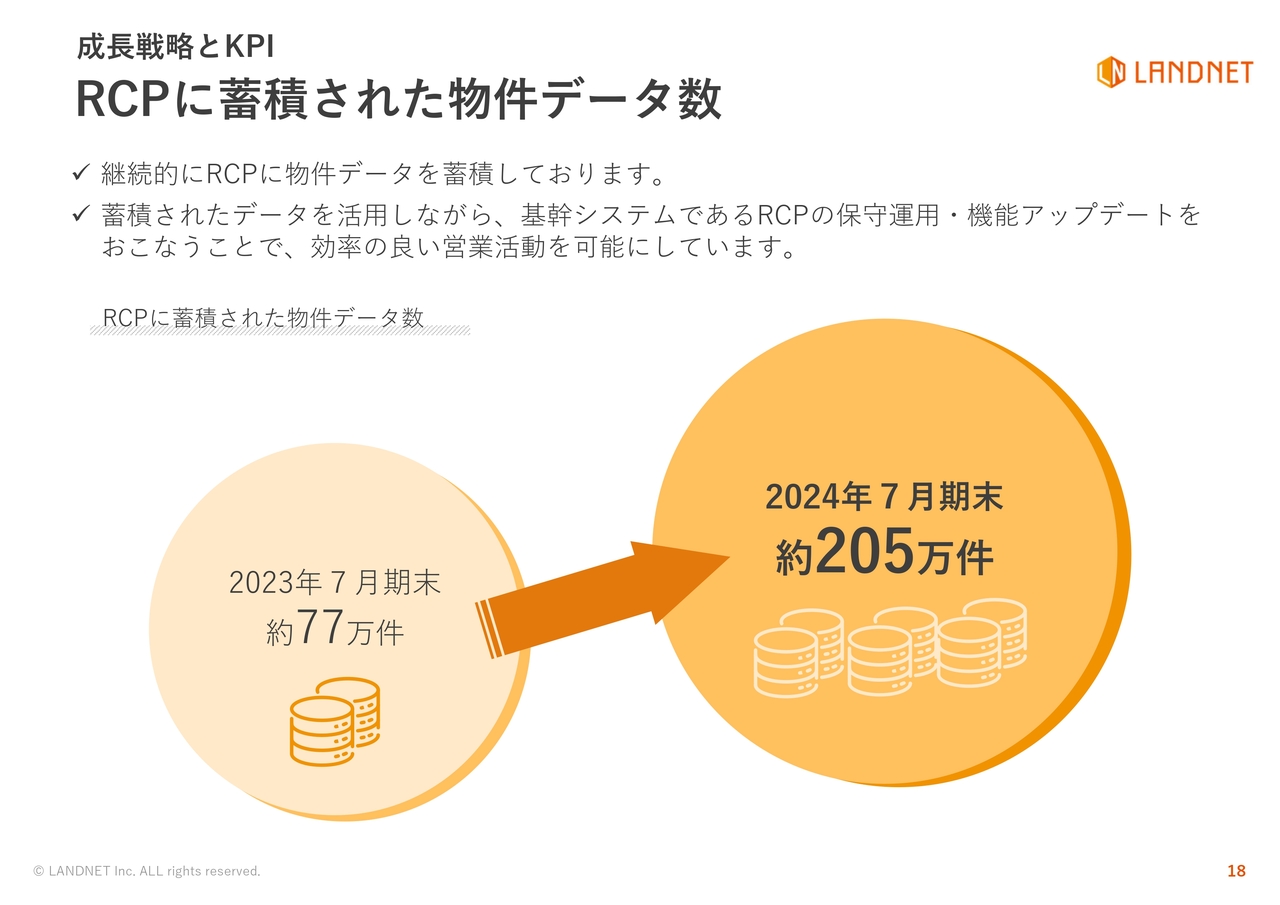

成⻑戦略とKPI RCPに蓄積された物件データ数

目標達成に向けた取り組みとして、まず物件のデータを増やしています。そのために、今は戸建てとアパートの取扱件数が増えてきています。区分マンションでは、築浅のファミリータイプの物件の取扱いを少し控えていたところを、足元では全力を上げて営業活動を行っています。また、戸建てとアパートの増加に伴い、RCPに蓄積されたデータ自体が増えてきています。

成⻑戦略とKPI 取扱種別の拡大

当社はワンルームマンションからスタートしました。小さい会社で、私1人でワンルームマンションの1部屋で始めた頃は、築古のワンルームマンションが多くを占めていました。それを築浅に広げ、その後、ファミリータイプの築年数の古い物件に広げ、今はファミリータイプの築浅まで広げて全部を取り扱っています。

港区・千代田区・中央区などの好立地の場所へも展開していることによって、経常利益、営業利益、粗利率も上がってきています。 さらに、戸建てとアパートへも積極的に拡大しています。現在はまだ首都圏と近畿圏が中心ですが、今後は全国へ展開していきたいと思っています。

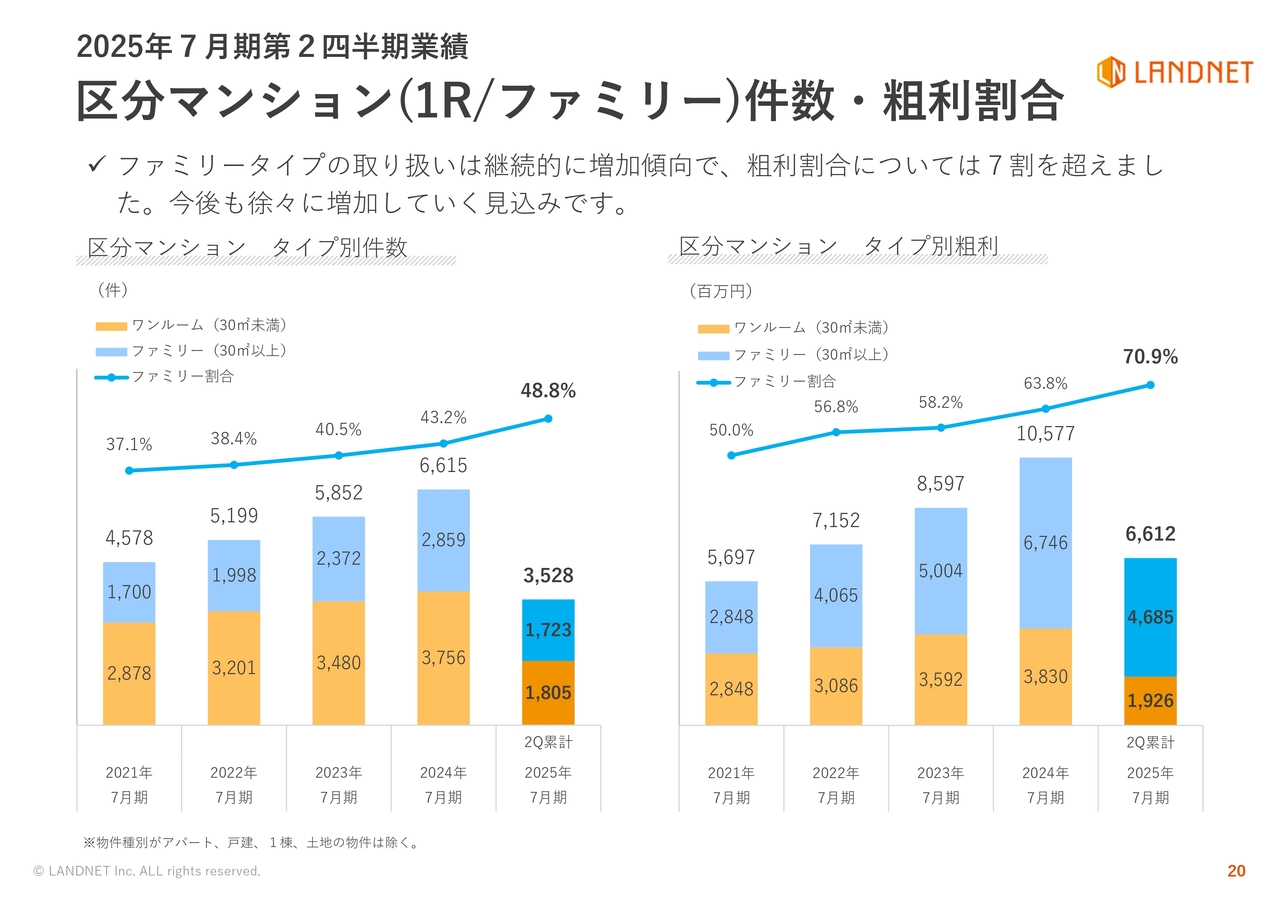

2025年7⽉期第2四半期業績 区分マンション(1R/ファミリー)件数・粗利割合

スライドのグラフは、区分マンションのタイプ別件数・タイプ別粗利を示しています。タイプ別件数では数年前はワンルームタイプの割合が高かったですが、2025年7月期第2四半期にはファミリータイプが占める割合は48.8パーセントとなっており、増加傾向にあります。

当然、ファミリータイプのほうが粗利が高いため、タイプ別粗利で見ると、2025年7月期第2四半期は70.9パーセントとかなり高くなってきています。

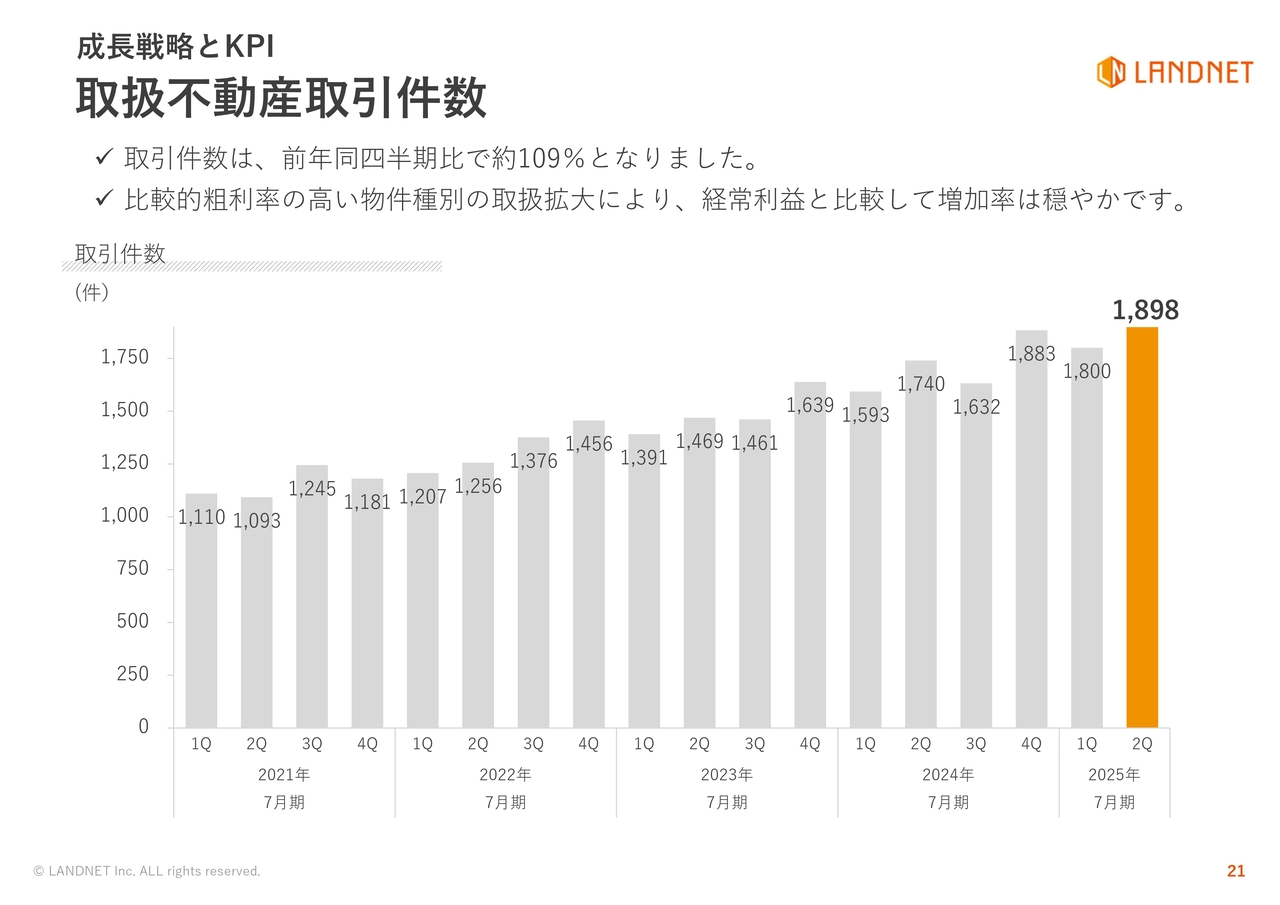

成⻑戦略とKPI 取扱不動産取引件数

取扱不動産取引件数です。当社では社員数を増やし、拠点を増やし、物件データも増やしているため、取引自体の単価が上がり、粗利も増えています。

取引件数もしっかりと増えてきており、2025年7月期第2四半期の取引件数は1,898件と、かなりの件数を確保しています。

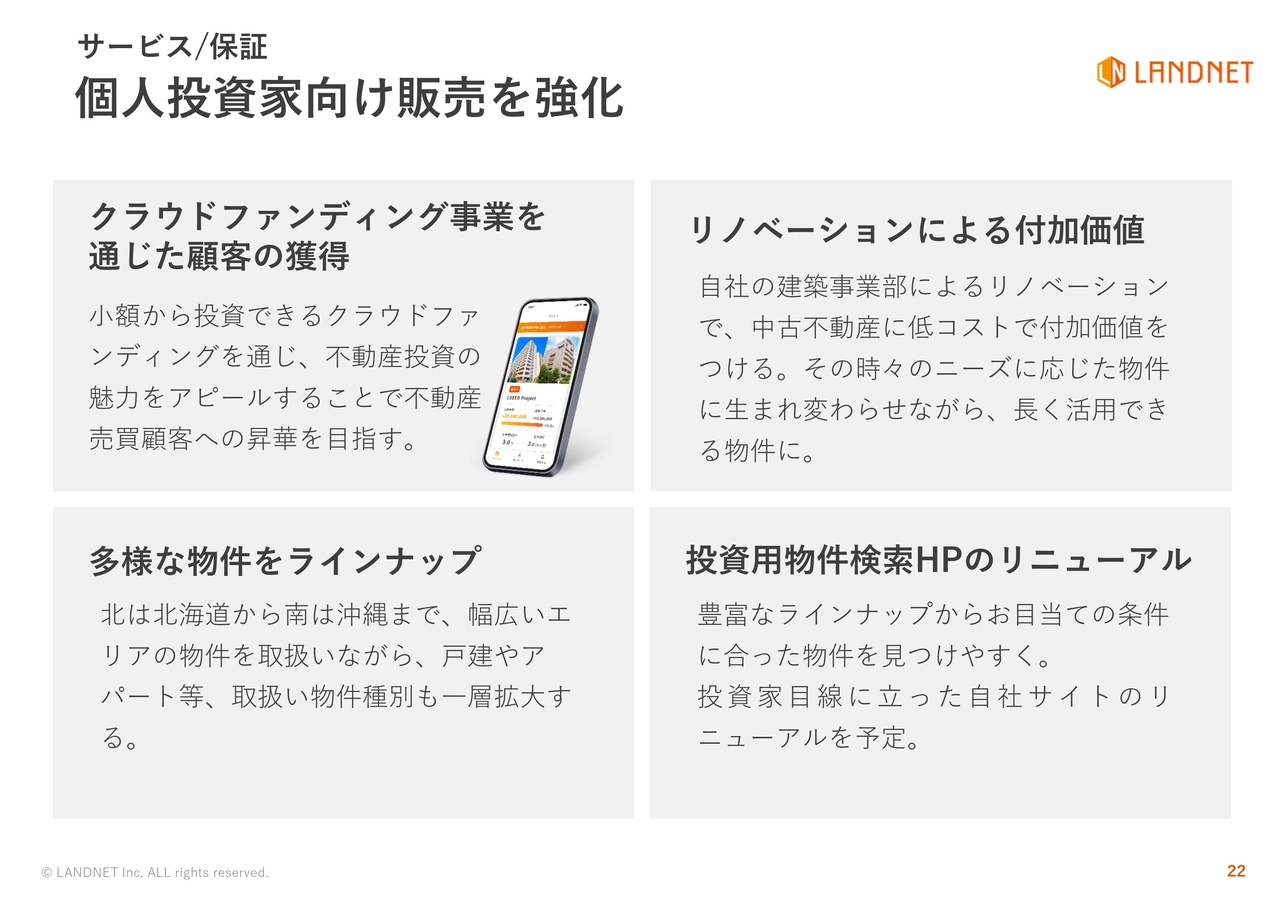

サービス/保証 個人投資家向け販売を強化

先ほどお話ししたクラウドファンディング事業の推進により、いろいろなかたちでの資金調達を可能にしようと取り組んでいます。また、リノベーションによる付加価値については、買取リフォーム販売を増やしている状況です。北は北海道から南は沖縄まで全国の不動産を取り扱いながら、お客さまに多様な物件を提供できています。

現在、不動産投資クラウドファンディングに「LSEEDクラファン」という名前をつけており、投資用物件検索ホームページのリニューアル後の名称については「LSEED不動産投資」と考えています。

「ダイレクト不動産」のダイレクト仕入はすでに実現できています。ダイレクト販売に関しては、他の不動産会社との付き合いや取引もあるため、プラス10パーセント程度を目途に増やしたいと思っています。

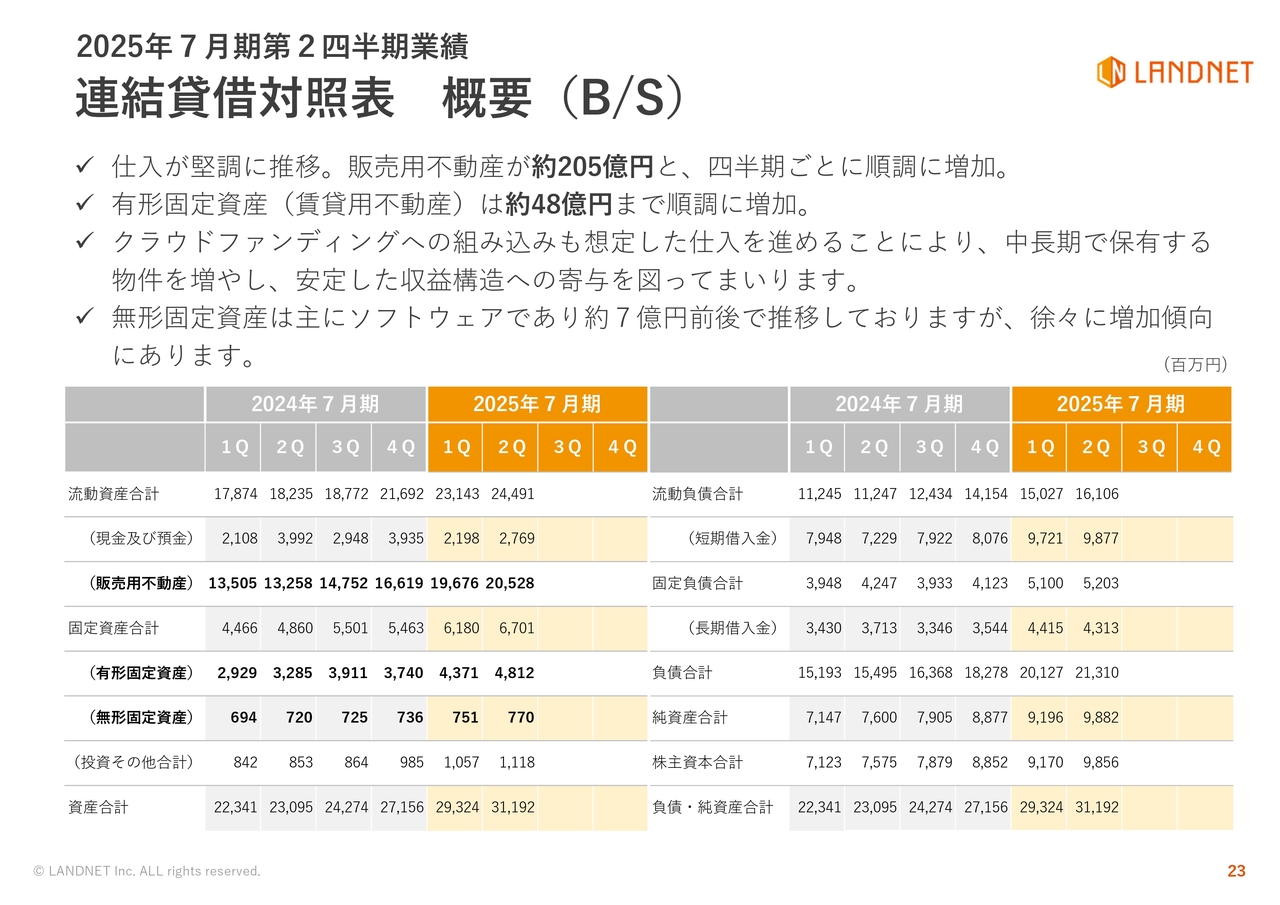

2025年7⽉期第2四半期業績 連結貸借対照表 概要(B/S)

連結貸借対照表の概要をご説明します。まず販売用不動産は、2024年7月期第4四半期に約166億円だったものが、2025年7月期第1四半期で約196億円、第2四半期で約205億円となりました。

手元にある商品の数を増やさなければ、その次の売上や粗利につながりませんが、しっかりと仕入を行えています。先ほどもご説明しましたが、当社は仕入が得意なため、良い回転率で不動産を取得できています。

次に、無形固定資産です。アプリの開発については、費用が順調に伸びてきています。アプリを作り、不動産を購入しながら、会社の業容を着実に拡大し、最終的には不動産流通業界のNo.1を狙いたいと思っています。

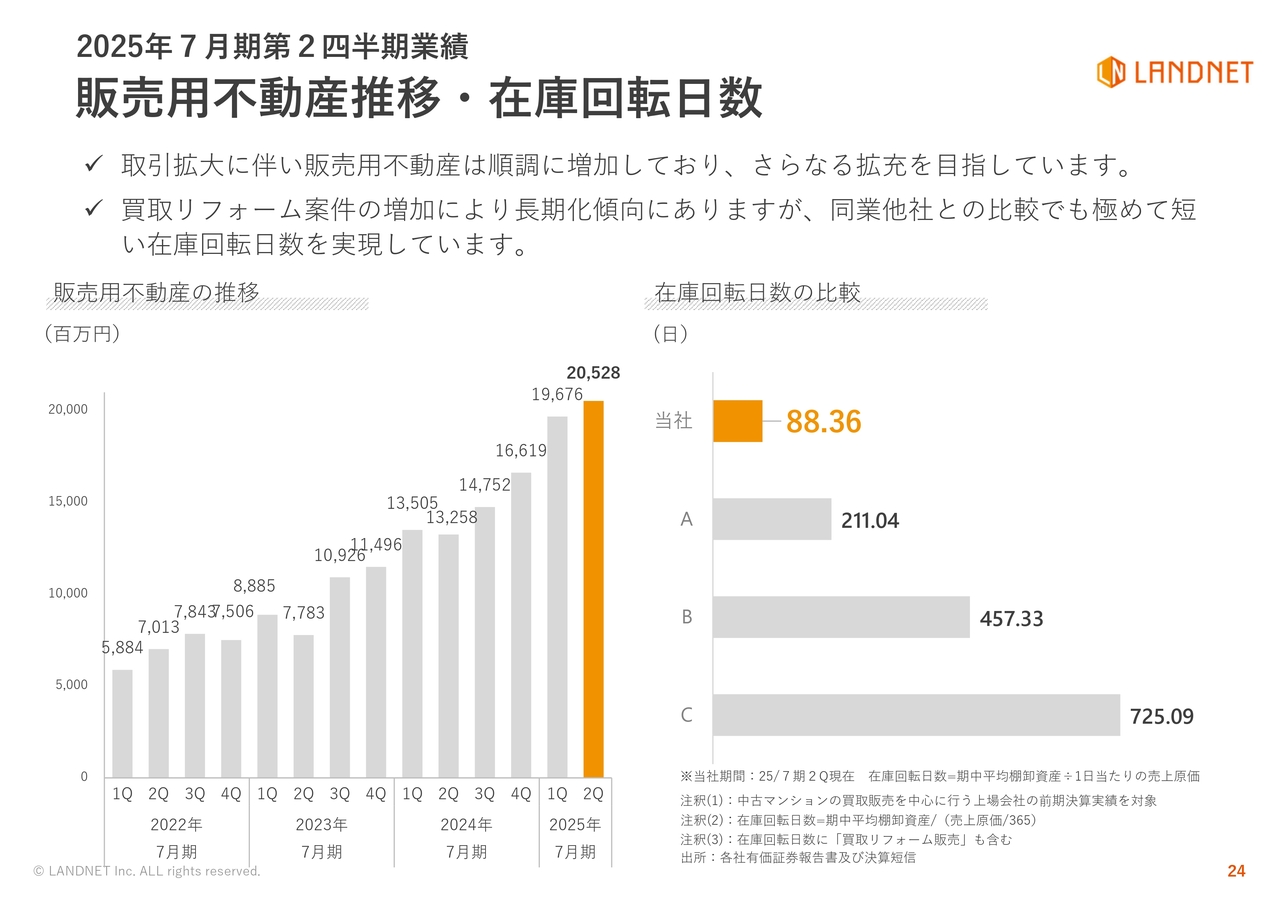

2025年7⽉期第2四半期業績 販売用不動産推移・在庫回転日数

2025年7月期第2四半期で205億円を超えた販売用不動産ですが、こちらの在庫回転日数は現時点で88.36日となっています。少しずつ増えてきていますが、他の会社よりもまだ回転が早いといえます。そのため、自己資本利益率が非常に高い水準になっています。

また、大きな不動産や築年数の新しい不動産が増えたため、粗利率も上がってきています。在庫回転日数を抑えながら、大量に物件を仕入れ、販売し、利益を生んでいる状況です。

サービス/保証 クラウドファンディング「LSEEDクラファン」

先ほど少し「LSEEDクラファン」のお話をしましたが、現時点では「#11」の募集を開始しています。運用期間は6ヶ月で、年予定配当利回りが4パーセント、募集方式は抽選方式で、3月11日から3月18日までを募集期間としています。

こちらを資金調達の3本目の柱として育てようと、一生懸命にシステム開発を進めており、市場動向を見ながら動いている最中です。

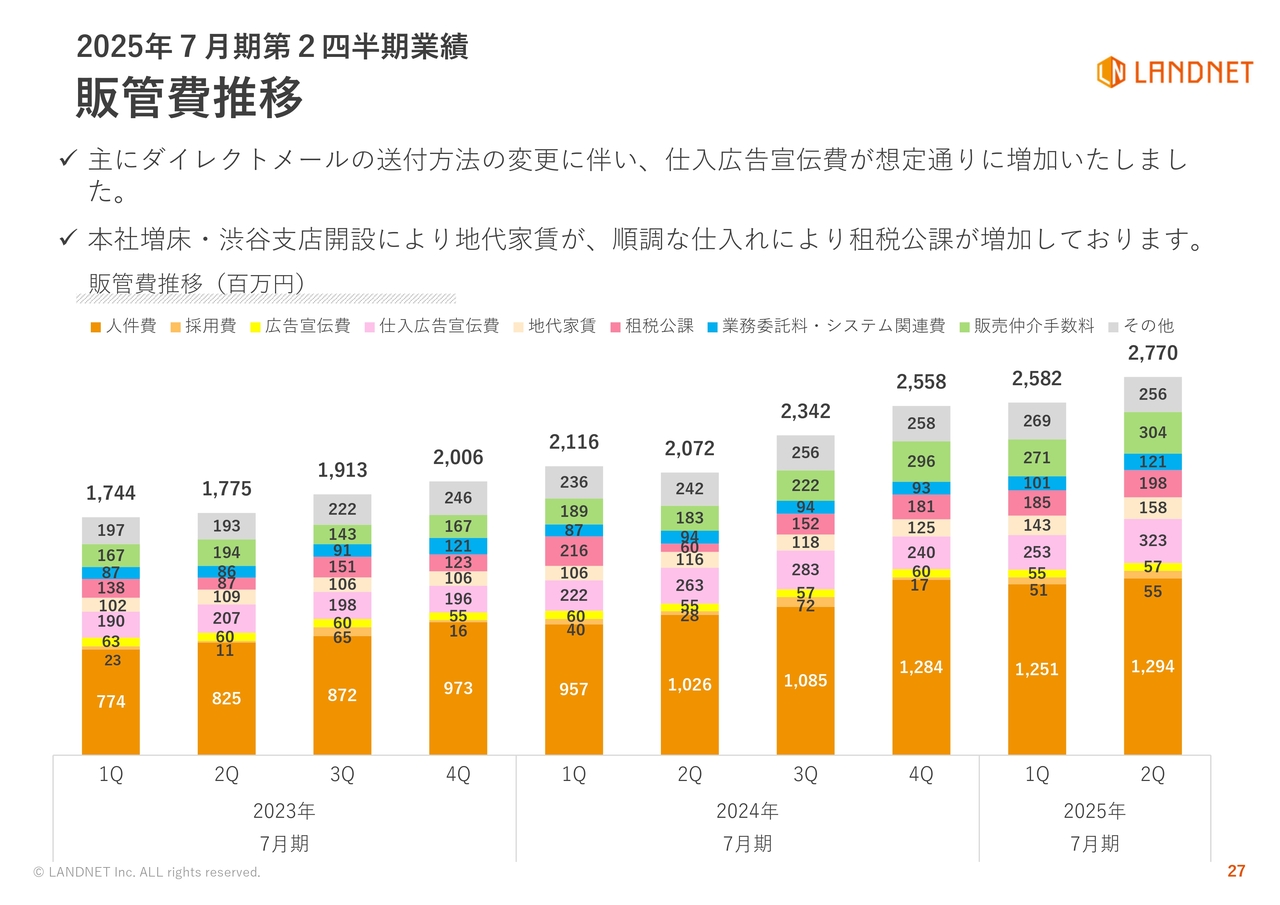

2025年7⽉期第2四半期業績 販管費推移

販管費の推移についてお話しします。スライドのグラフのブルーの部分が業務委託料・システム関連費です。2025年7月期第2四半期は1億2,100万円となりました。第1四半期は1億100万円、2024年7月期第4四半期は9,300万円でした。

この業務委託料・システム関連費ですが、2023年7月期第4四半期は1億2,100万円でした。今期はここも抑えながらも技術者を採用し、しっかりとアプリを開発しています。開発を着実に進めつつ、売上を上げています。

グラフのピンク色の部分は、仕入広告宣伝費です。ダイレクトメールを送付する費用、登記簿謄本などを取得する費用などを計上しながら、物件を仕入れて件数を増やしており、こちらも着実に増えてきています。

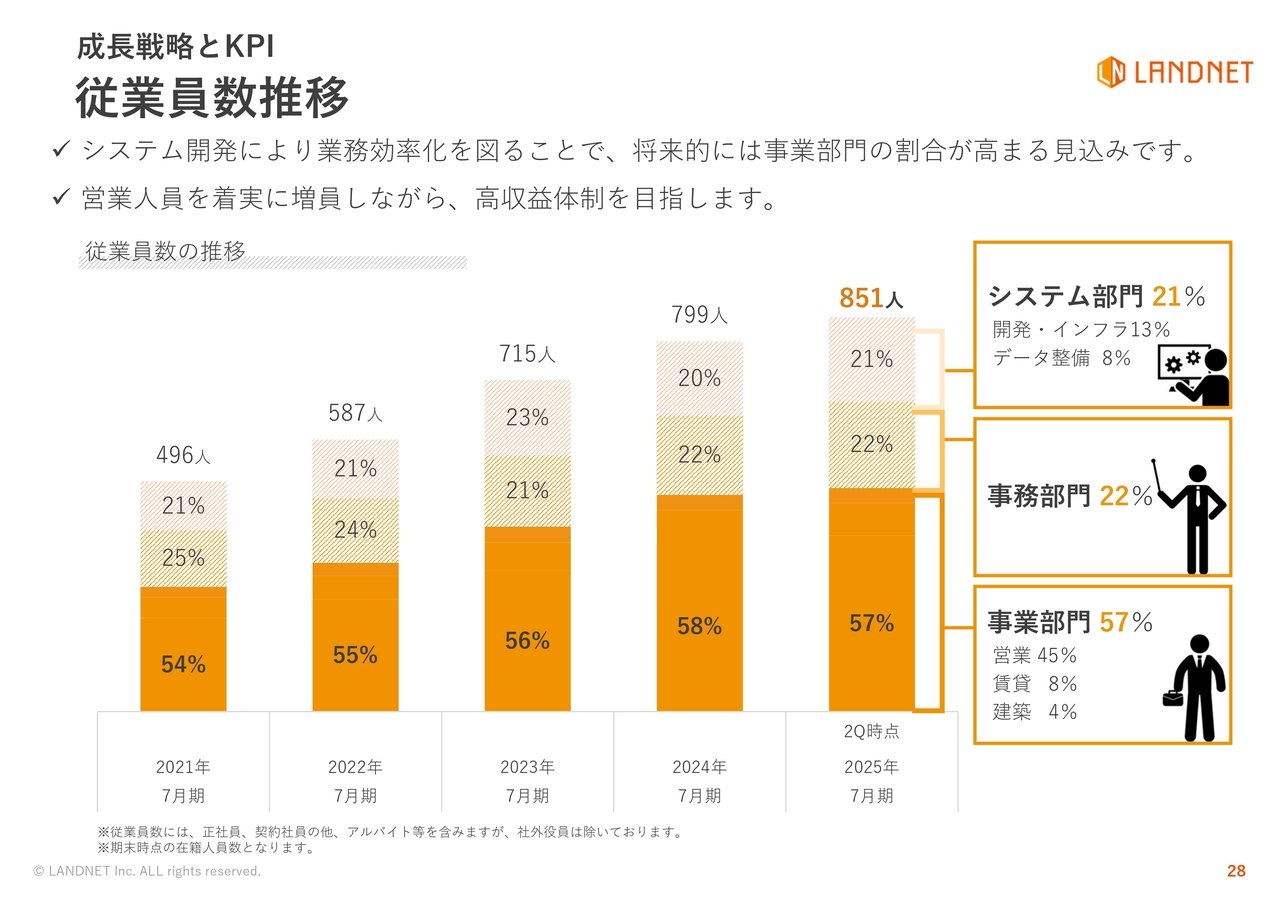

成⻑戦略とKPI 従業員数推移

従業員数推移です。部門別従業員の割合は、システム部門が21パーセント、事務部門が22パーセント、事業部門が57パーセントとなっています。システム部門があることで事務部門はより効率化していくため、将来的には割合を減らせると思っています。現在は、その努力をしている最中です。

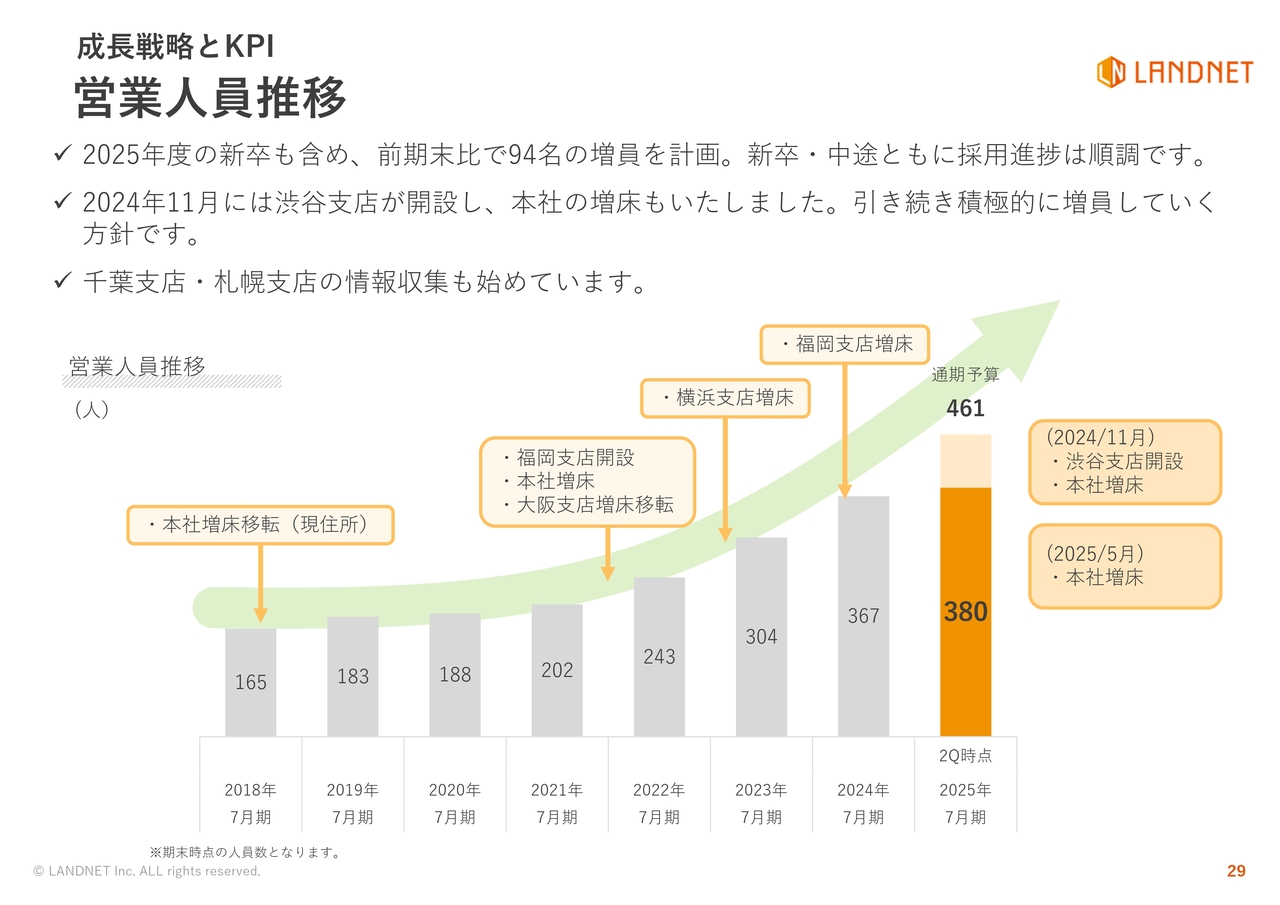

成⻑戦略とKPI 営業人員推移

営業人員の推移です。事業拡大のためには、商品を増やすことと同時に、営業人員を確実に育てていく作業が必要になります。育てるためにはまずは採用数が必要ですが、しっかりと採用できている状況です。

渋谷支店の開設、本社および福岡支社の増床などによって拠点を増やしながら、営業人員を積極的に増員しています。通期予算では461名まで増員する予定で、第2四半期時点では380名と順調に増えてきています。

4月にはまた新卒が入社しますが、当社にはRCPがあるため、営業人員がしっかりと育ちます。

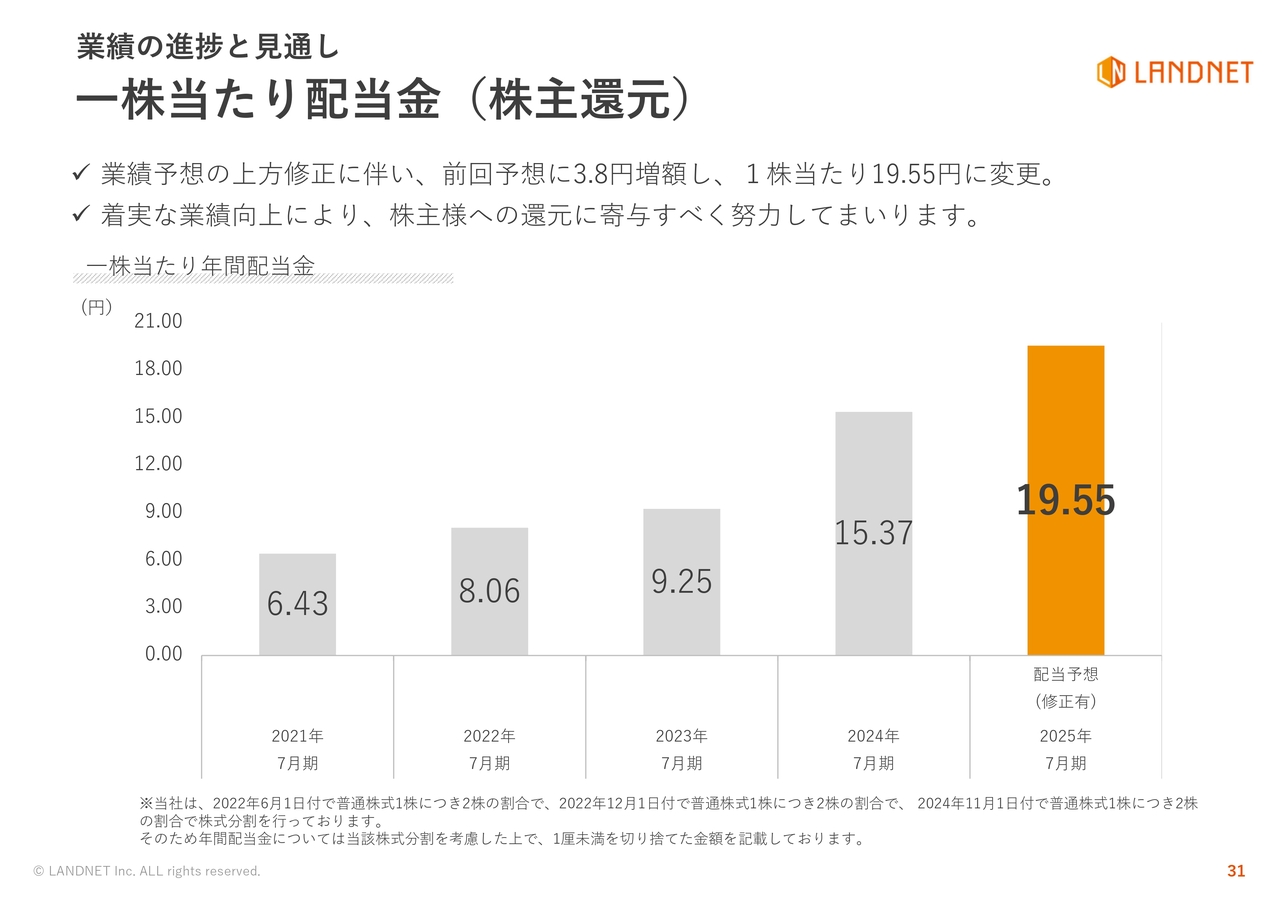

業績の進捗と⾒通し 一株当たり配当金(株主還元)

1株あたりの配当⾦です。2024年7月期は15.37円でしたが、今期は19.55円となる予定です。

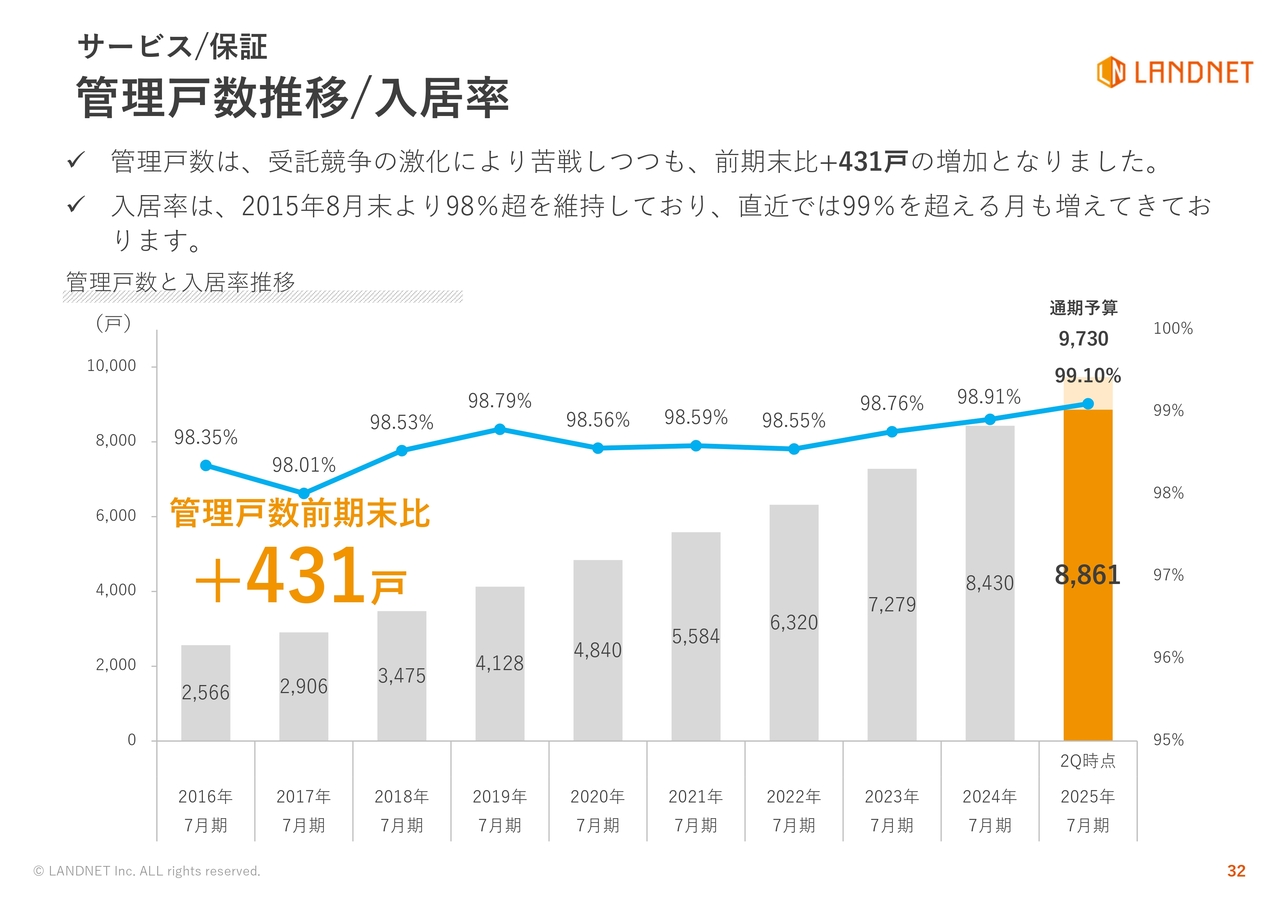

サービス/保証 管理戸数推移/入居率

スライドには、管理⼾数と⼊居率推移を示しています。最近はファミリータイプも増えてきましたが、当社では投資用の不動産を数多く取り扱っています。また、最近ではアパートも増えてきています。その中で、確実に賃貸管理戸数を増やし、入居率を維持していきたいと思っています。

直近では99パーセントを超えています。この水準を維持しながら賃貸管理戸数を増やし、お客さまに投資用の不動産を購入していただき、しっかりと家賃を回収し、送金するところまで支援しています。

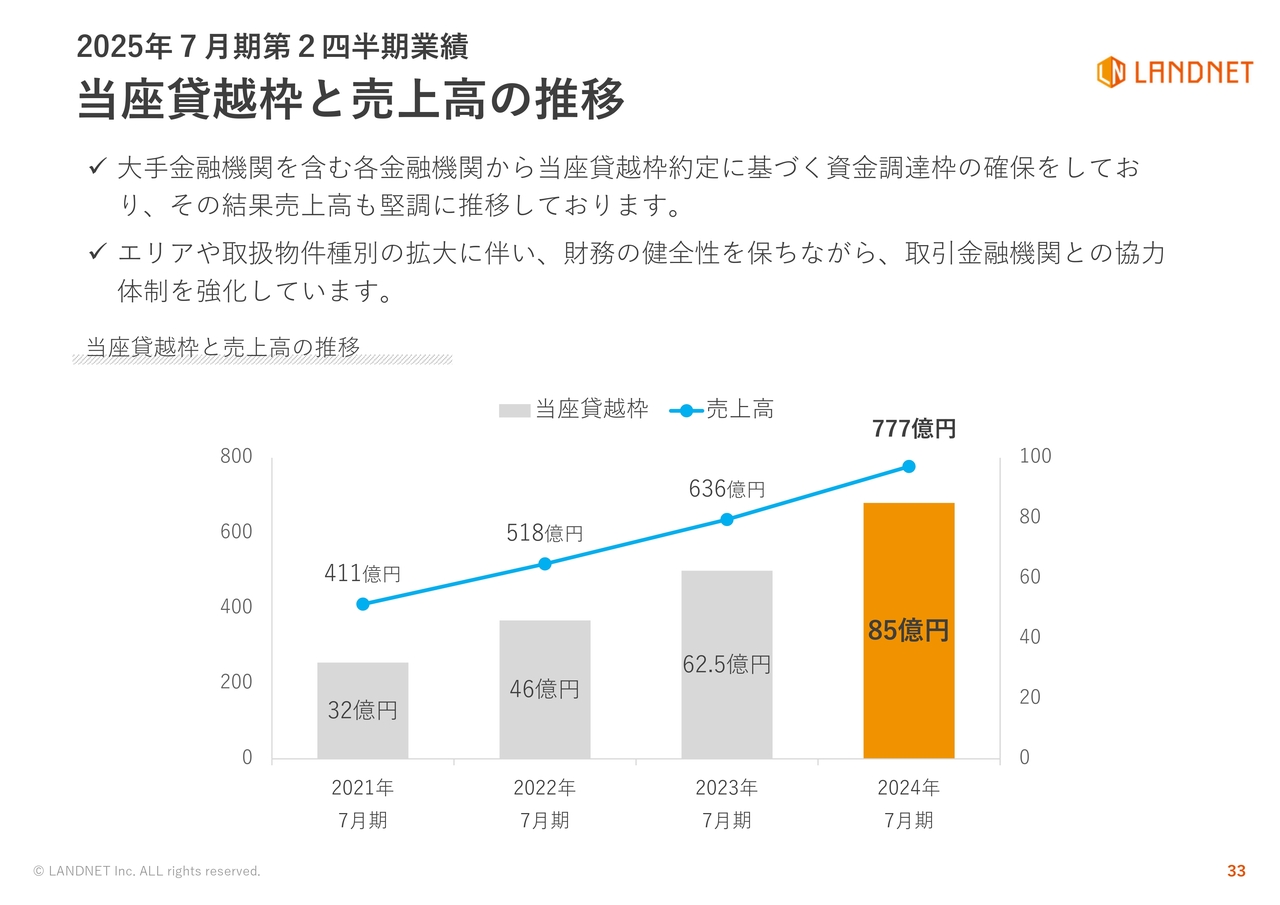

2025年7⽉期第2四半期業績 当座貸越枠と売上高の推移

スライドのグラフは、当座貸越枠と売上⾼の推移を示しています。物件を数多く購入しているため、その購入費用調達手段として、現在は不動産クラウドファンディングを一生懸命育てている最中です。

現時点では銀行からの借入について、その枠を着実に増やしながら、売上を上げています。

成⻑戦略とKPI 渋谷支店の新規開設

2024年11月1日に渋谷支店を開設しました。渋谷ヒカリエに隣接する、渋谷アクシュというビルの10階に、当社の渋谷支店が入っています。横浜・渋谷・池袋の連動性の中で、人員の雇いやすさを考えながら、この場所に支店を開設しました。

成⻑戦略とKPI 拠点の拡大

拠点の拡大についてご説明します。

池袋にある東京本社は増床を続けています。横浜支店は、同じビルの中に移転し増床しています。大阪支店は、別のビルからグランフロント大阪タワーに移転しました。こちらも手狭になり、増床しています。福岡支店も同じビルの中で、3階から5階に移転しました。

このように増床・移転を行いながら、人員を採用するための箱を作り、そこに十分な人員を採用し営業活動を進めています。

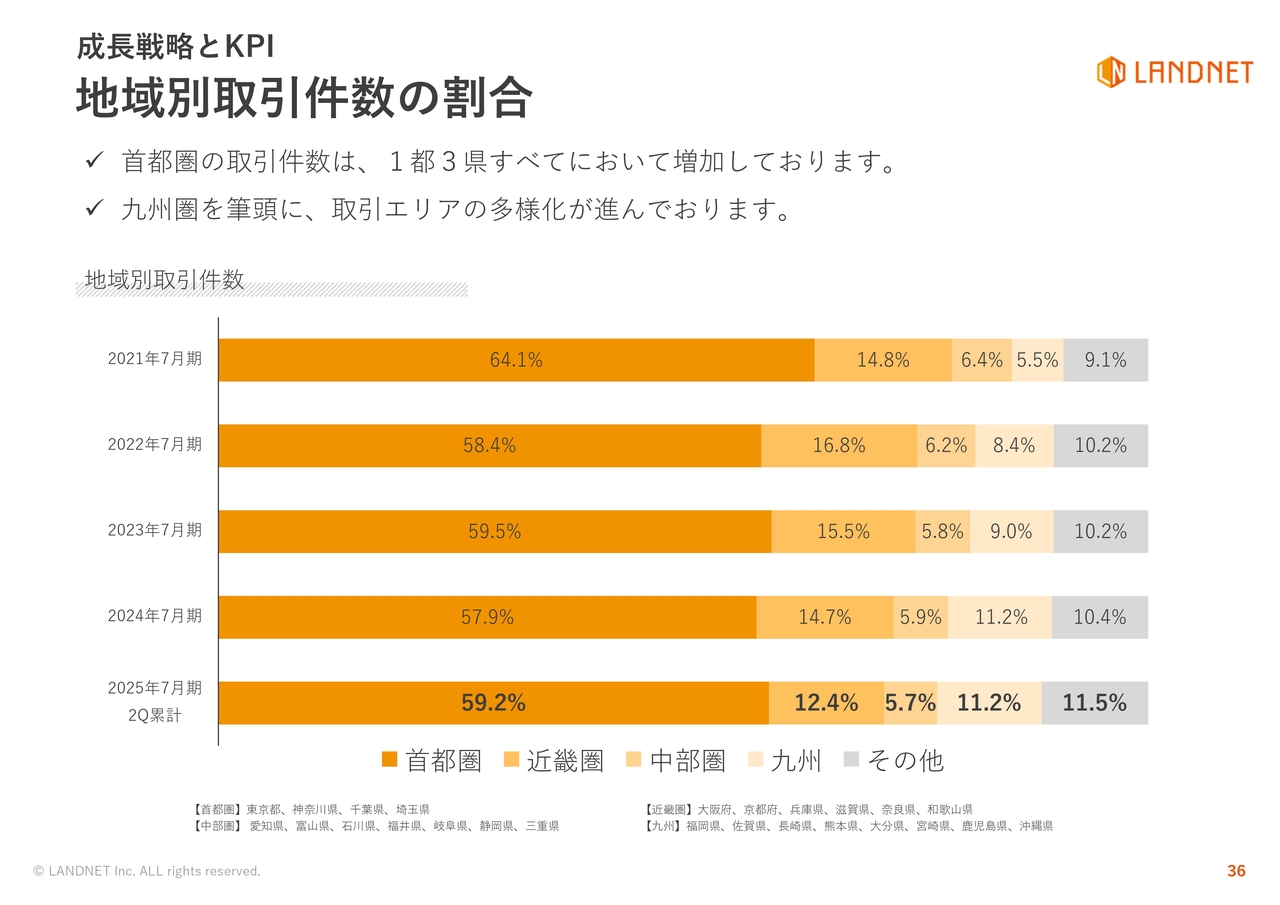

成⻑戦略とKPI 地域別取引件数の割合

どのような地域で活動しているのかという疑問もあると思います。ここでは、地域別取引件数の割合についてご説明します。

2025年7月期第2四半期累計では、首都圏が59.2パーセントとなっています。首都圏は最も競争の激しい地域ですが、当社はしっかりと足を踏ん張り、シェアを確保しています。また、福岡などそれ以外の地域でも取引件数が増えてきている状況です。

地域別取扱件数の割合について、詳しくはスライドのグラフをご覧ください。

当社のビジネスモデルは、「ダイレクト不動産」「あんしん保証サービス」、およびシステムの開発です。また、当社ではシステムの開発を内製化しています。私自身システムの開発について、今でもコードは書けませんが、要件定義にはすべて参加しています。会社全体の仕組みをどのように作っていくかということは、常に考えています。

このあたりを源泉としながら、今期は良い数字を出しており、通期および中長期でもがんばっていきたいと考えています。そのための市場は十分にあり、取り組み方についてはご説明したとおりです。

以上で、2025年7⽉期第2四半期決算説明を終了します。

質疑応答:上方修正の要因である平均販売単価の上昇について

「本日の上方修正の要因は平均販売単価の上昇にあると思いますが、その点

新着ログ

「不動産業」のログ