【QAあり】リネットジャパングループ、カンボジア金融事業とソーシャルケア事業(FC部門)の不採算部門を切り離し黒字化に成功 自己資本比率は6.8%に改善

INDEX

黒田武志氏(以下、黒田):リネットジャパングループ代表取締役グループCEOの黒田です。本日はお忙しい中、ご出席いただき誠にありがとうございます。2025年9月期第1四半期の決算概要についてご説明します。

昨年はカンボジアの金融事業の処理において、株主や投資家のみなさまには、大変ご心配をおかけして申し訳ありませんでした。こちらの処理は実質完了し、今期からは着実に黒字化していきます。

リサイクル事業において非常に大きな特需を目の前にしているため、黒字化だけではなく、ここから大きく業績を伸ばしていきます。「ピンチの後にはチャンスあり。大ピンチの後には大チャンスあり」と考えているため、しっかりと業績を回復させていきたいと思っています。

サマリー

第1四半期のサマリーです。カンボジアの不採算部門を切り離し、黒字化に成功しています。自己資本も改善しています。

売上高が26億5,200万円、営業利益が2,800万円の黒字、経常利益が1億3,000万円の黒字、純資産が5億6,600万円、自己資本比率が6.8パーセントと改善しています。経常利益率は4.9パーセントとなっています。

サマリー

連結業績は先ほどお伝えしたとおり、売上高が26億5,200万円、経常利益が1億3,000万円と、第1四半期から黒字転換しています。不採算事業であったカンボジア金融事業や、ソーシャルケア事業のフランチャイズ部門の切り離しにより、収益性が大幅に改善し、自己資本比率は3.8ポイント改善して6.8パーセントと向上しています。

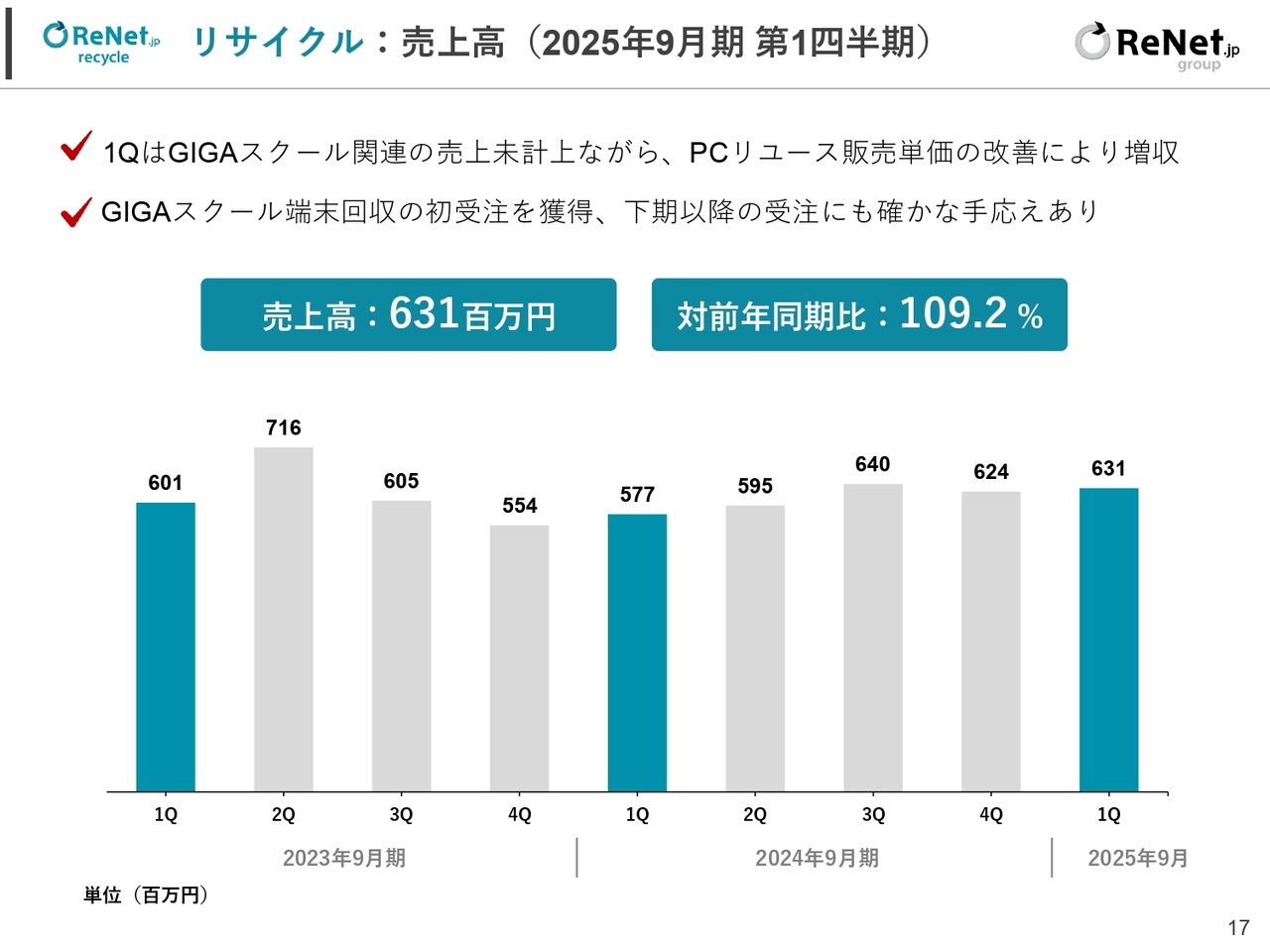

リユース事業とリサイクル事業は、ともに堅調に推移しています。これから、小中学校に1人1台端末を配備するGIGAスクール構想の商戦が徐々にスタートします。すでに初受注している自治体も出てきており、今後より進めていきたいと思っています。

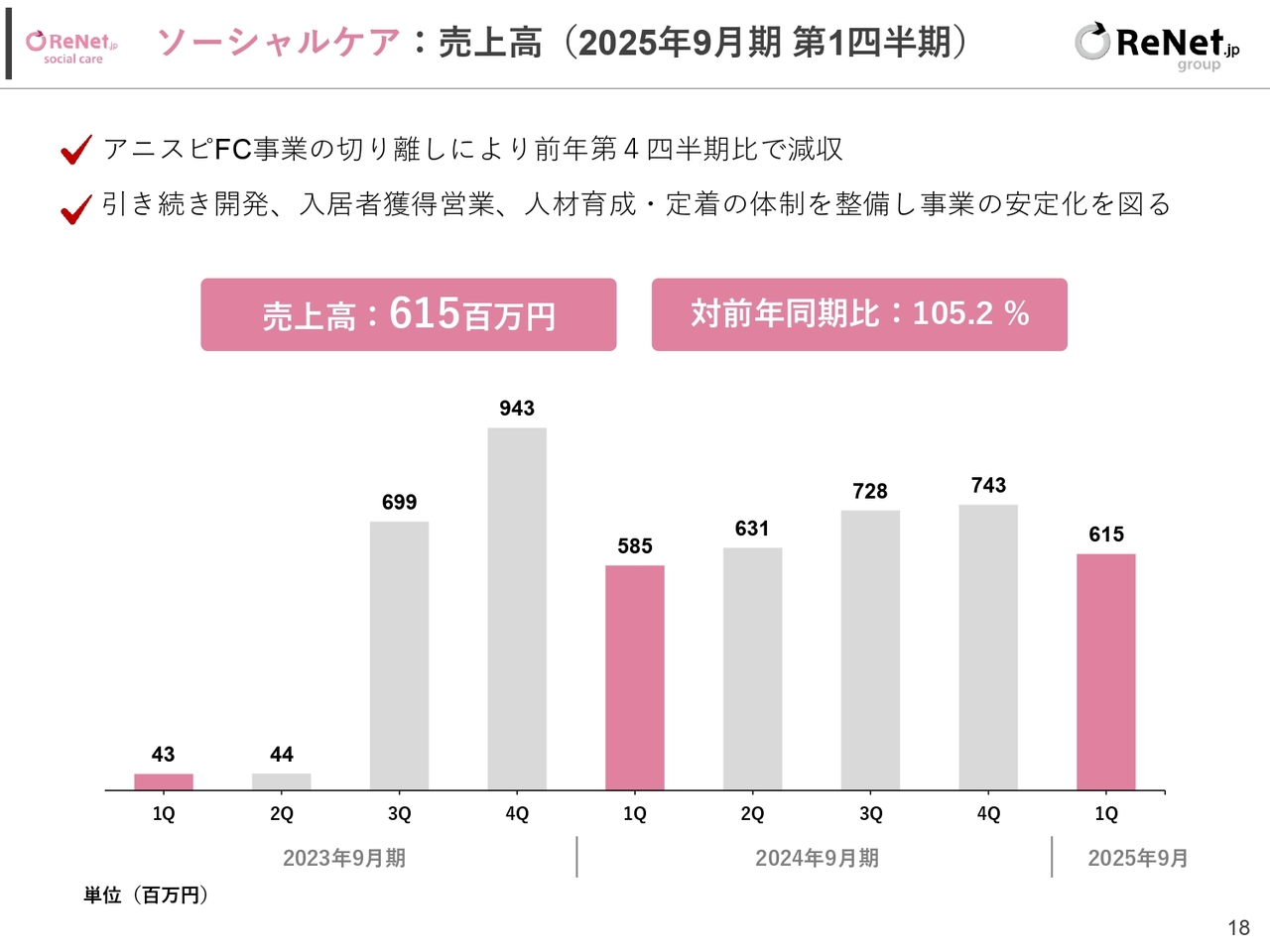

障がい福祉のソーシャルケア事業は、直営化にフォーカスすることで、セグメントの損益が前年同期よりプラス2億9,200万円改善しています。

サマリー

カンボジア金融事業は、2024年10月1日付でマイクロ保険事業のプレボア社と、シンガポールにあった海外事業統括のリネットジャパンインターナショナル社、車両オークションなどのリネットジャパンカンボジア社の3社を、連結の対象外にしています。

加えて、前期に連結を除外したマイクロファイナンスのチャムロン社と、デジタル通貨事業のリネットソラミツ社もあわせて、カンボジア金融事業の整理は完了しています。こちらの切り離しの成果として、セグメント損失は前年同期より4,800万円改善しています。

GIGAスクール端末の回収状況

GIGAスクール端末の入札・契約の状況です。すでに複数の自治体の案件を受注し始めているため、受注量の増加に備えて、大量の作業に対応できるバックオフィスの強化を進めているところです。

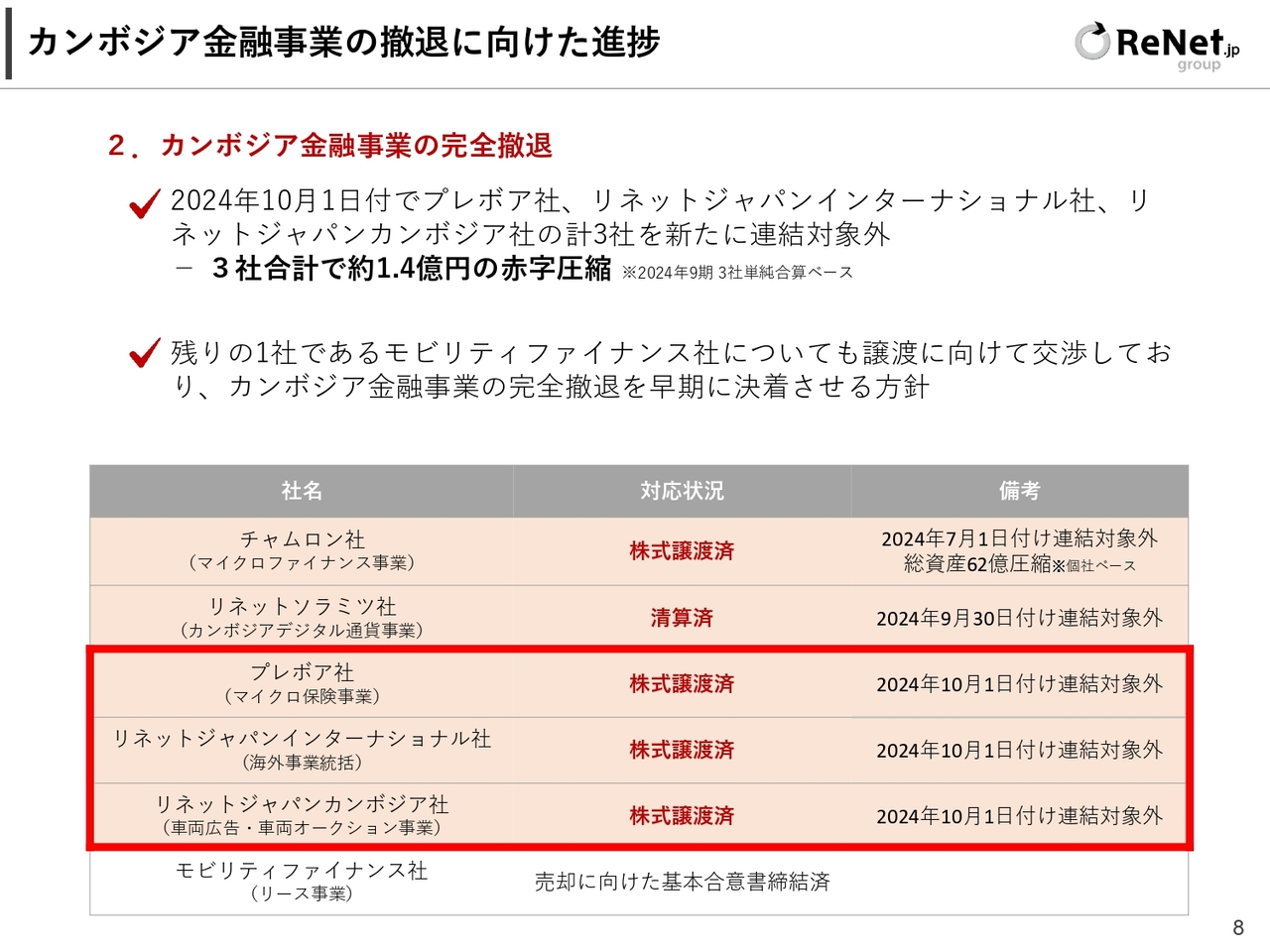

カンボジア金融事業の撤退に向けた進捗

カンボジア金融事業は、先ほどお伝えしたとおり3社合計で1億4,000万円の赤字を圧縮しています。スライドに掲載している表の一番下の行のとおり、モビリティファイナンス社というリース事業が1社残っていますが、売却に向けた基本合意書を締結済みのため、完全撤退に向けて早期に決着させていきたいと思っています。

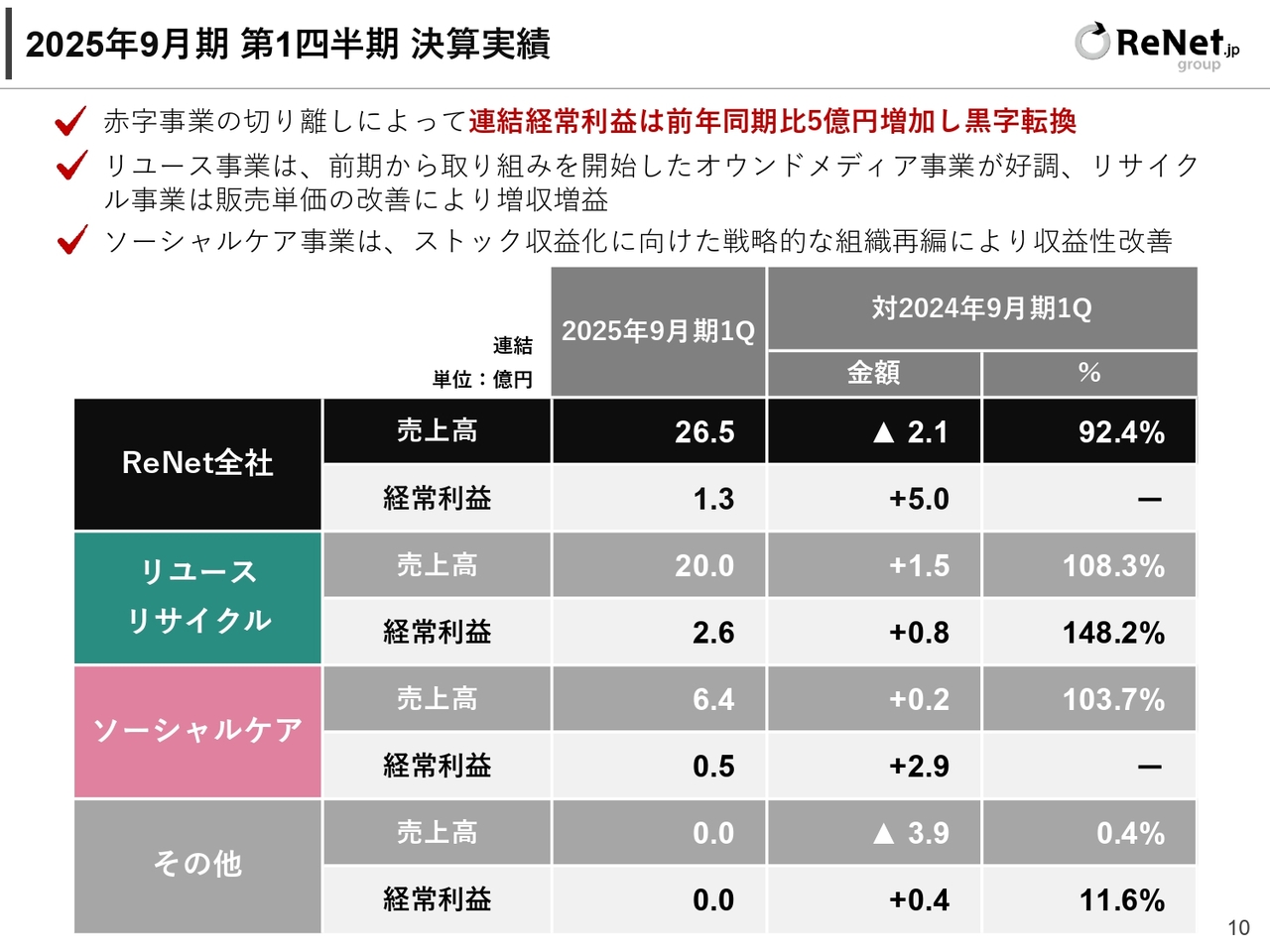

2025年9月期 第1四半期 決算実績

決算の概要です。売上高が26億5,000万円、経常利益が1億3,000万円、リユース事業とリサイクル事業の売上高が20億円、経常利益が2億6,000万円で、前年同期よりもプラス8,000万円となっています。

ソーシャルケア事業は売上高が6億4,000万円、経常利益が5,000万円の黒字ということで、前期よりも2億9,000万円改善しています。

2025年9月期 第1四半期 連結損益計算書

連結の損益計算書です。営業利益がプラス2,800万円の黒字、経常利益がプラス1億3,000万円の黒字、親会社株主に帰属する当期純利益も2,600万円の黒字になっています。

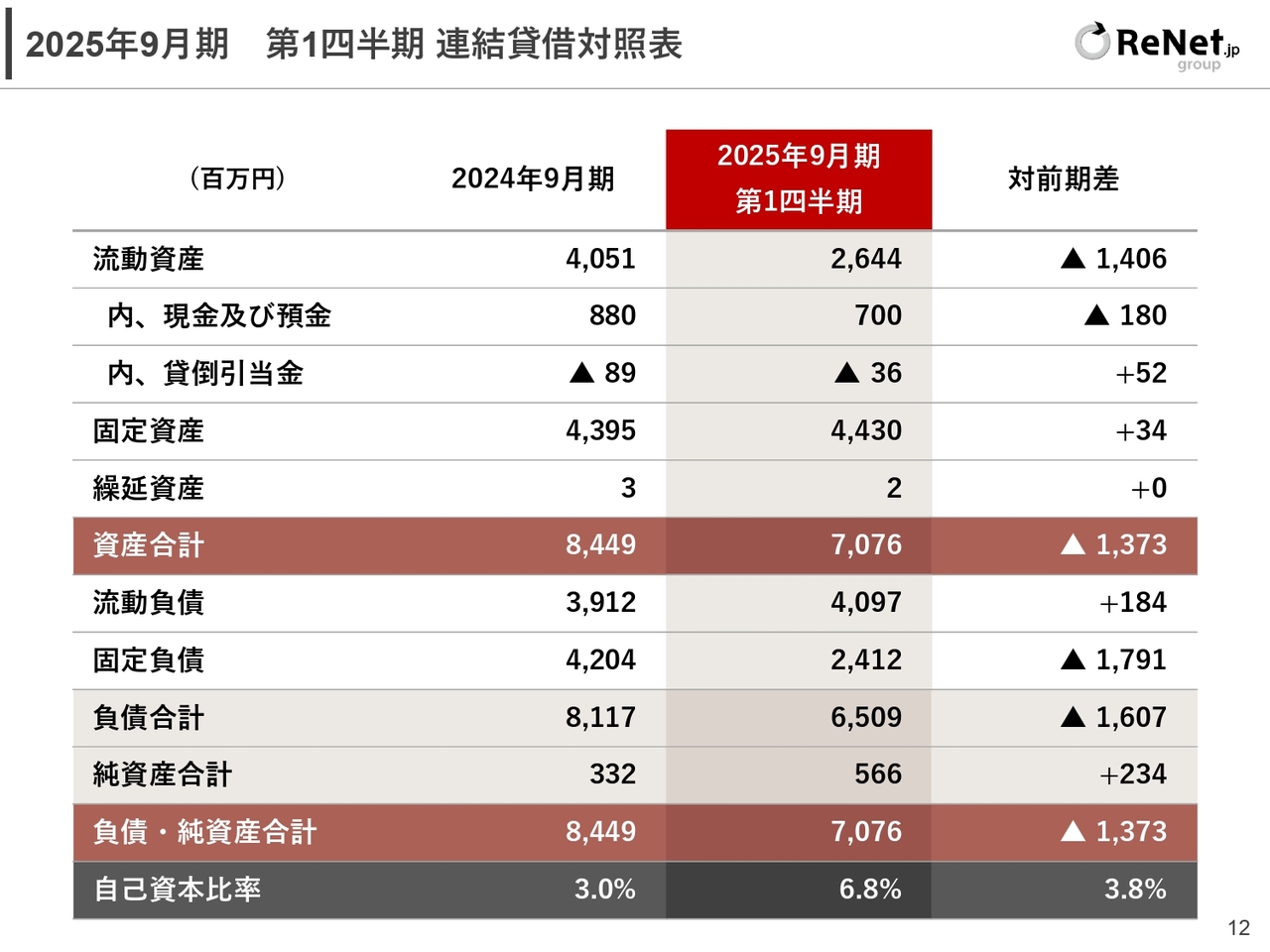

2025年9月期 第1四半期 連結貸借対照表

連結の貸借対照表です。総資産が約70億円と、前期よりもマイナス13億7,300万円圧縮しています。カンボジア金融事業で約150億円あったため、半分以下に圧縮しています。

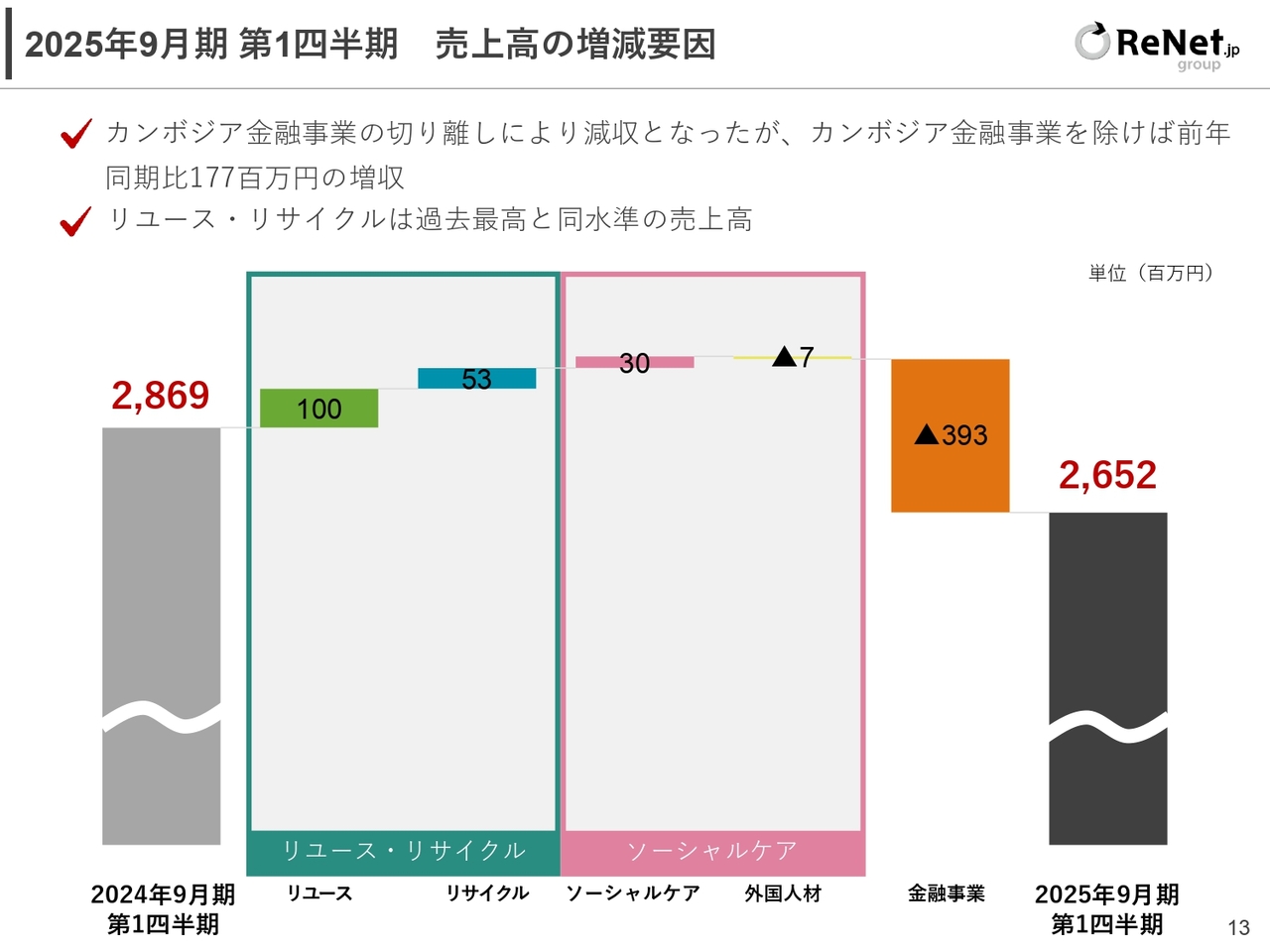

2025年9月期 第1四半期 売上高の増減要因

売上高の増減要因です。カンボジア金融事業の撤退の影響で、マイナス3億9,300万円となっています。

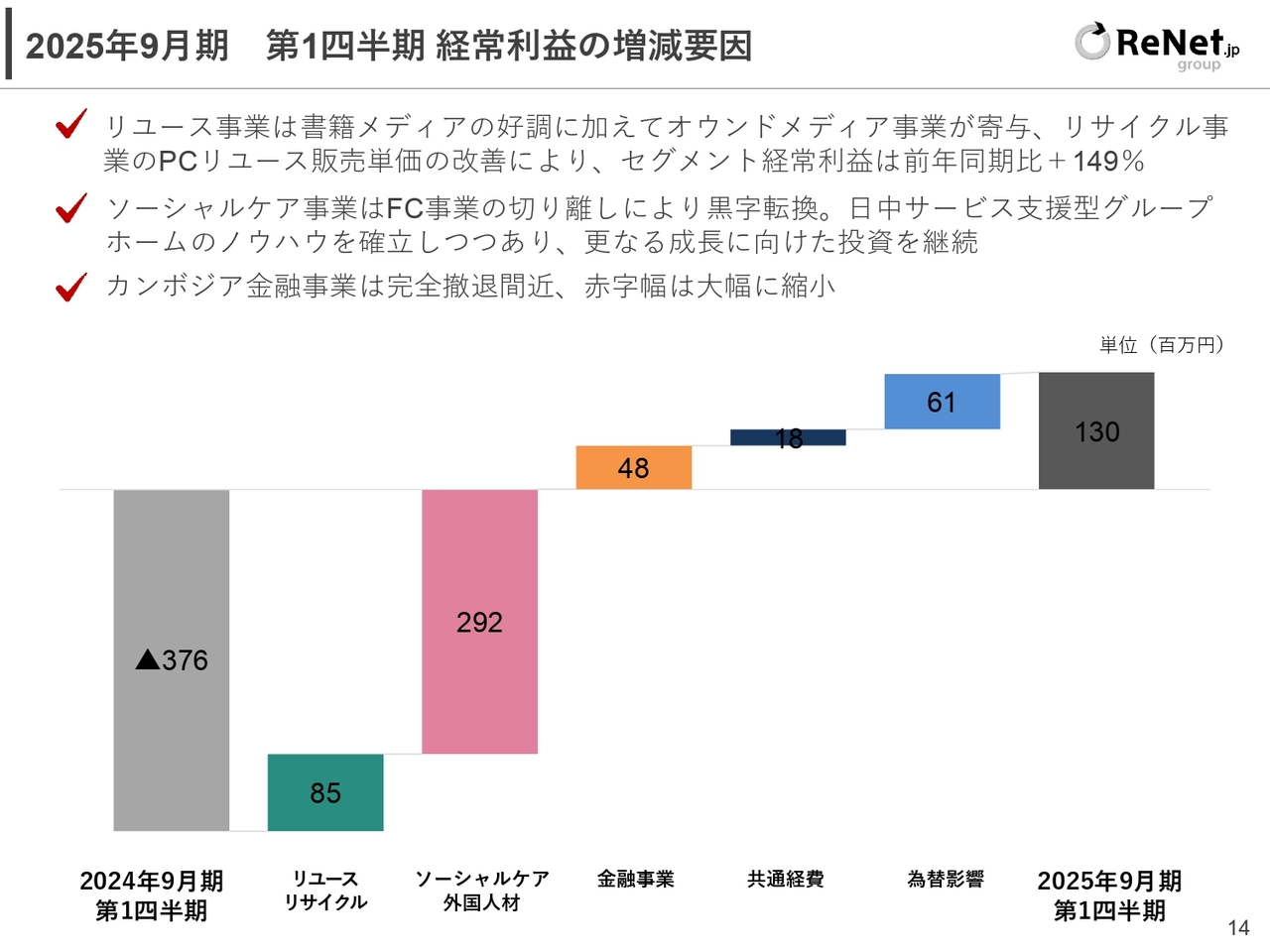

2025年9月期 第1四半期 経常利益の増減要因

経常利益の増減要因です。各セグメントが改善していますが、特にソーシャルケア事業と外国人材事業が2億9,200万円と大きく改善して黒字化を達成しています。

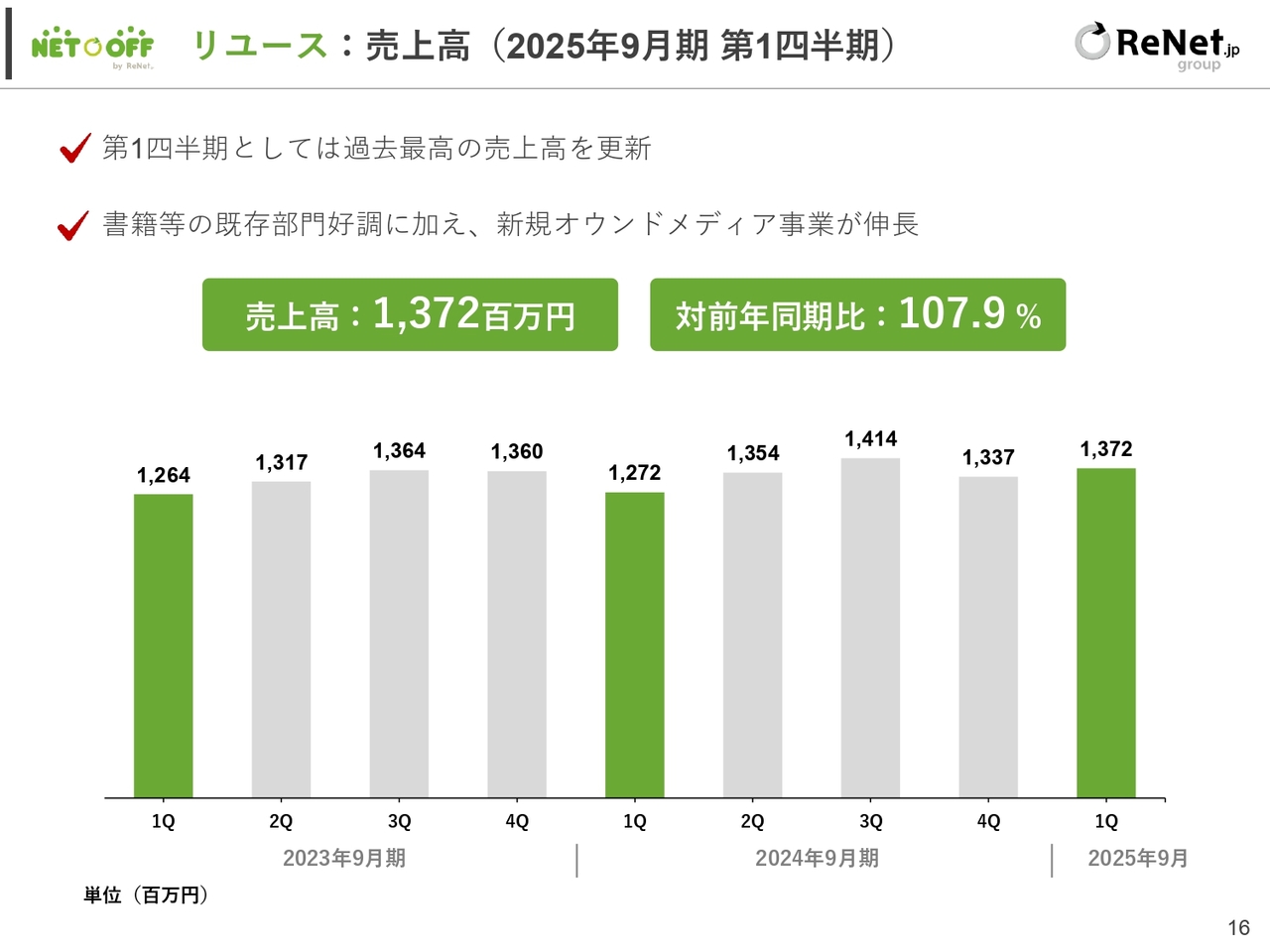

リユース:売上高(2025年9月期 第1四半期)

各事業の状況です。リユース事業の売上高は13億7,200万円で、前年比107.9パーセントと堅調に推移しています。

リサイクル:売上高(2025年9月期 第1四半期)

リサイクル事業の売上高は6億3,100万円で、前年同期比109.2パーセントと、こちらも順調に推移しています。

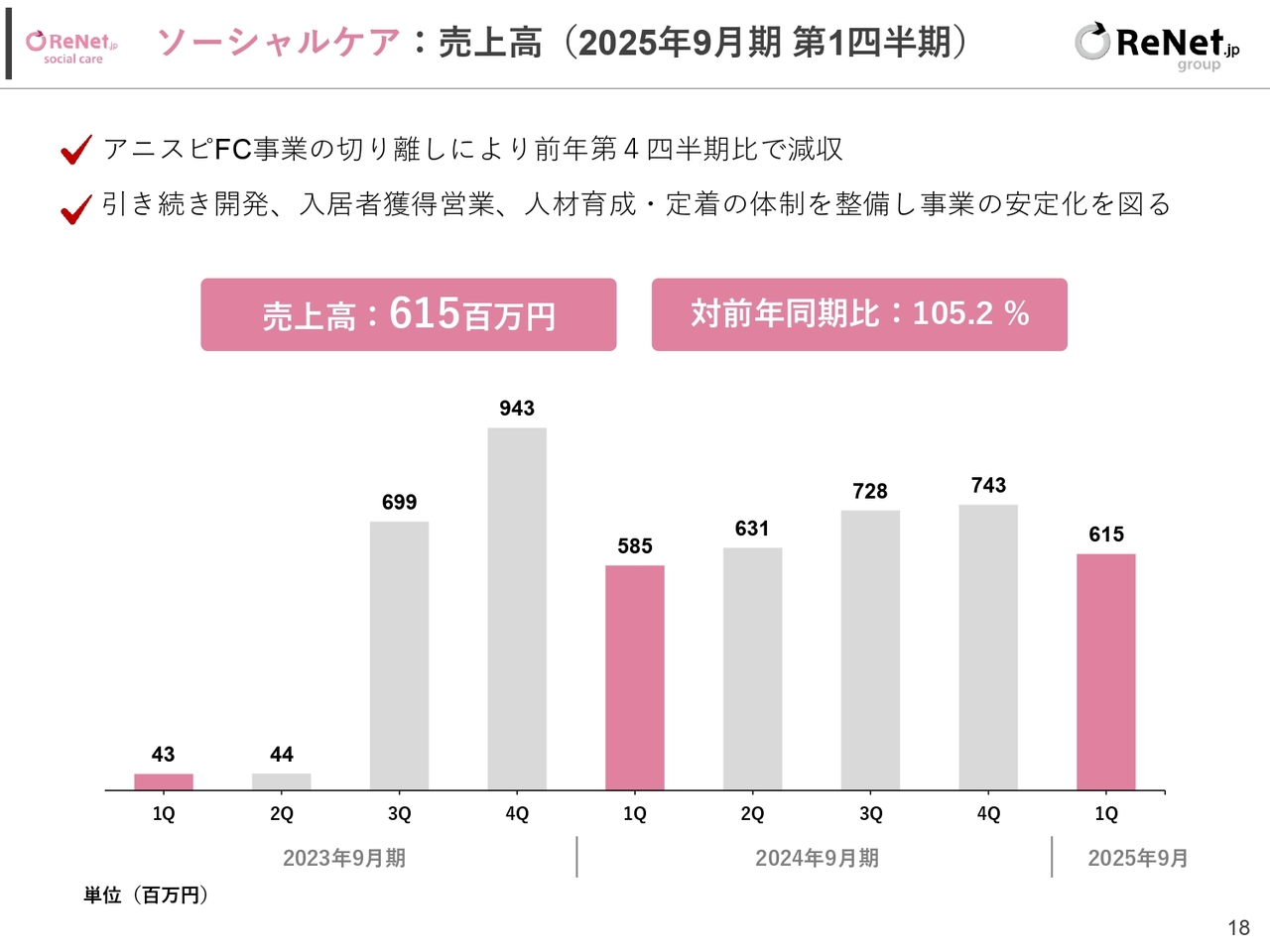

ソーシャルケア:売上高(2025年9月期 第1四半期)

ソーシャルケア事業の売上高は6億1,500万円で、前年同期比105.2パーセントとこちらも堅調に推移しています。

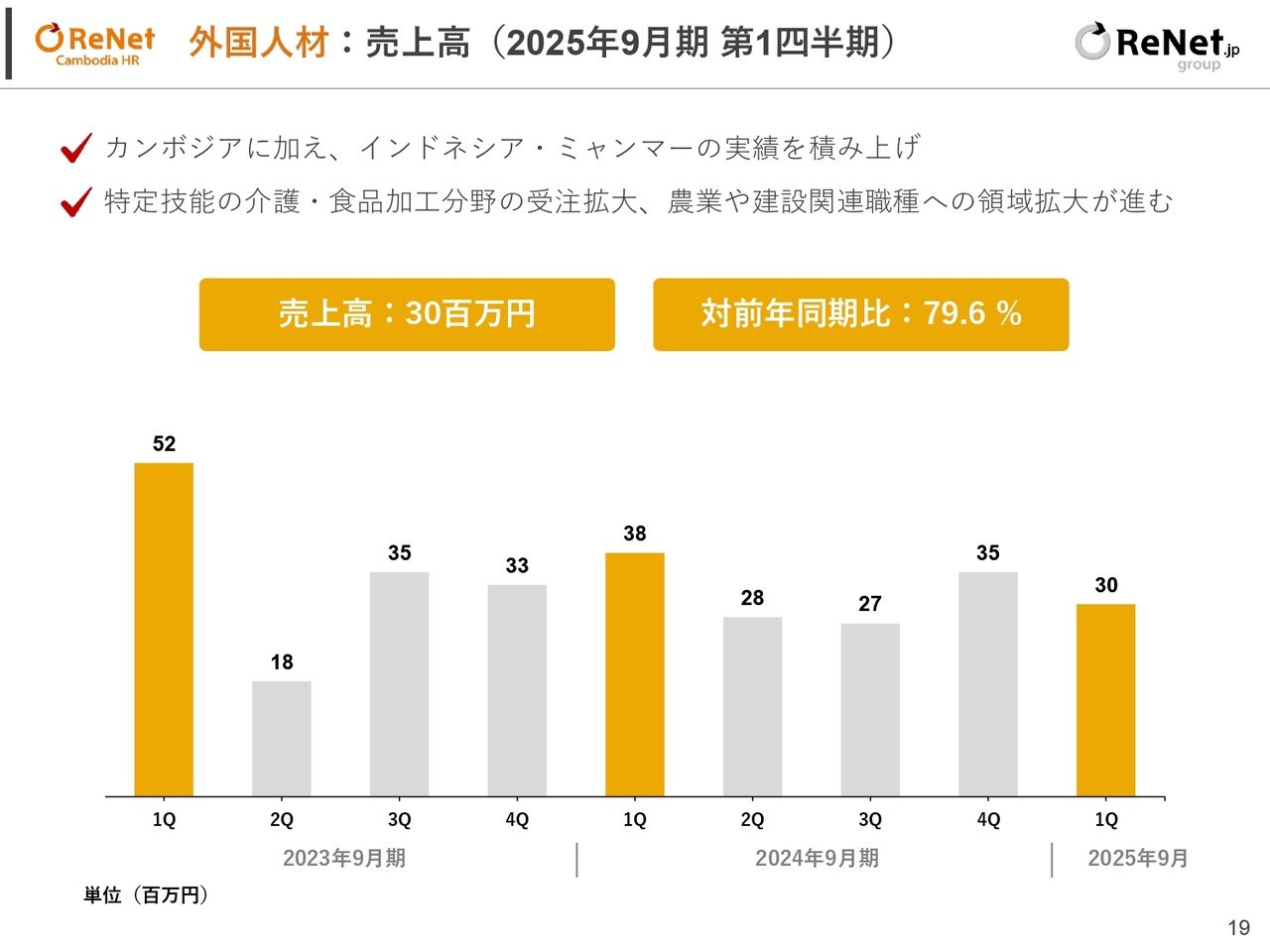

外国人材:売上高(2025年9月期 第1四半期)

外国人材事業の売上高は3,000万円で、前年同期比79.6パーセントとなっています。第1四半期は入国のタイミングのずれもあり、このような数字で終わっていますが、順調に推移しており、今期は外国人材事業に参入以来の黒字化必達を目指し、順調に進捗しています。

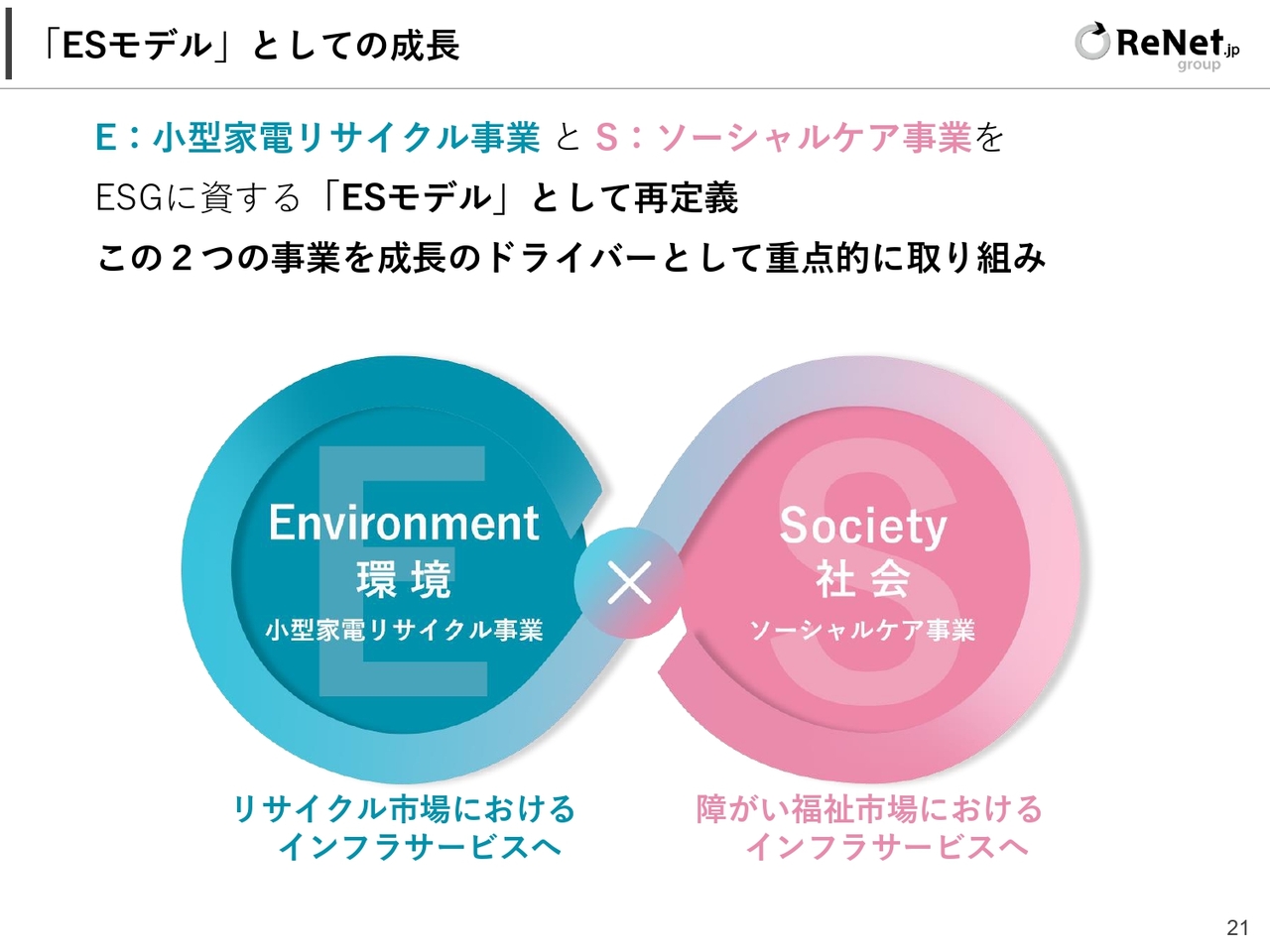

「ESモデル」としての成長

今後の成長戦略です。かねてより「ESモデル」を掲げています。

ESGに資する「E」と「S」ということで、「E」は「環境」で小型家電リサイクル事業を表し、「S」は「社会」で障がい福祉のソーシャルケア事業を表しています。こちらの2つの事業を、成長のドライバーとして重点的に取り組んでいきたいと思っています。

上場してから約9年経ちます。上場時はリユース事業1本でしたが、より成長するためのドライバーを求めて、さまざまな新規事業にチャレンジしてきました。

成功したものとしては、リサイクル事業が挙げられます。リサイクル事業は、当社の一番の事業収益の柱に育ちました。

カンボジアではマイクロファイナンスやマイクロ保険、リース事業など、いろいろな金融事業にチャレンジし、コロナ禍前までは一時的に非常に成長しました。しかし、結果的には大きな損失を出してしまいました。

いろいろなチャレンジをした中で成功と失敗がありましたが、チャレンジしたおかげもあって、今後の成長のドライバーとして、小型家電リサイクル事業と障がい福祉のソーシャルケア事業の2つを定めることができました。

今後10年の成長の道筋がはっきりと見えてきたと思います。これまでいろいろなジャンルにチャレンジした結果、見つけ出した2つの成長のドライバーです。10年間は脇目も振らず、リソースを集中し、2つの成長ドライバーを軸に次のステージに向かっていきたいと考えています。

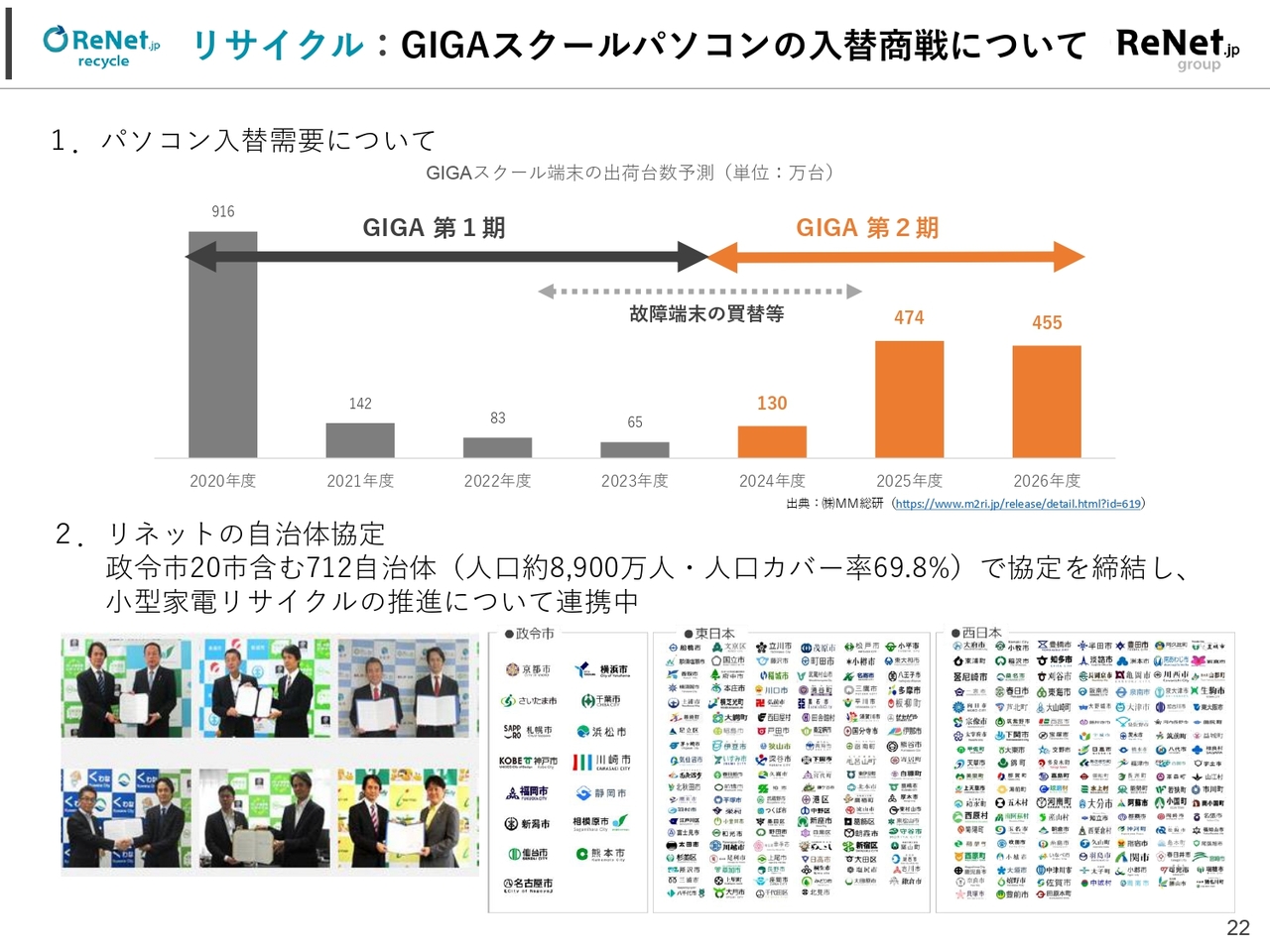

リサイクル:GIGAスクールパソコンの入替商戦について

リサイクル事業では目の前に特需が控えています。全国の小中学校に1人1台導入されたGIGAスクールパソコンが5年経ち、ちょうど更新の時期を迎えています。

スライドの上の棒グラフが、GIGAスクール端末の出荷台数予測です。2020年に916万台が導入され、5年が経ちました。初となる入れ替えのピークは2025年と2026年となっており、2025年が474万台、2026年が455万台と非常に大きな需要が発生すると見込まれます。

業界の中でも、当社の回収量はトップだと考えています。年間約100万台が業界上位の回収量のため、GIGAスクールパソコンの約950万台は、その約10倍の規模の需要が発生するという、非常に大きな特需です。

そのような中、これまで自治体との協定を積極的に進めてきました。現在、政令市20市を含む712自治体と協定を結んでいます。人口で言いますと約8,900万人となっており、約1,700ある全国の自治体の、主要な自治体はほぼカバーしています。自治体との関係を活かして、大きなシェアを取っていきたいと思っています。

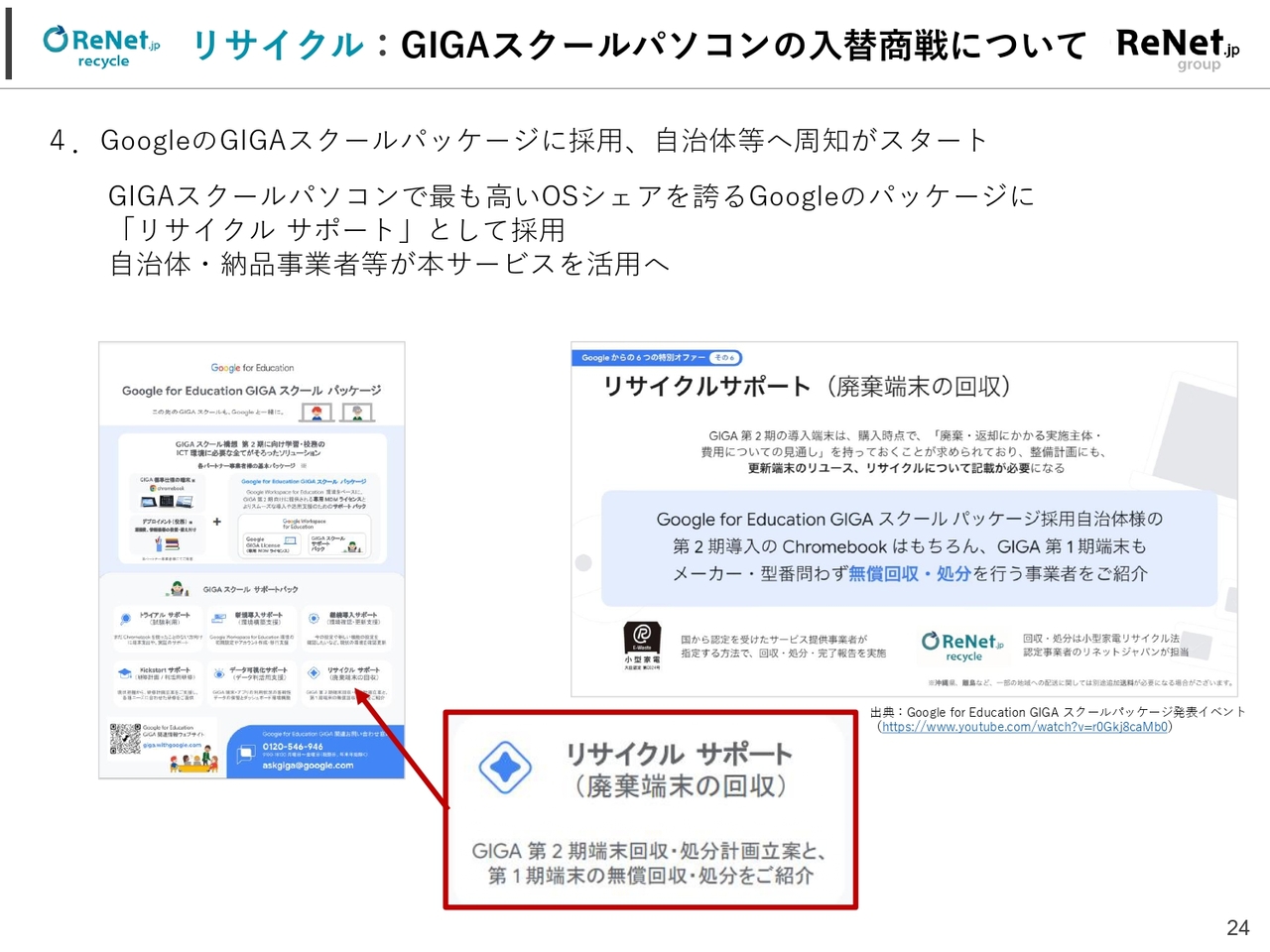

リサイクル:GIGAスクールパソコンの入替商戦について

GIGAスクールパソコンのリサイクルについて、国の方針として、環境省を中心に小型家電リサイクル法での処分が明確に打ち出されています。

現在、日本のパソコンの約6割は、海外に流出しています。日本ではレアメタルを含めた天然鉱山や天然資源が採れない中で、日本社会に蓄積している都市鉱山を国内資源として循環していくことが、国の方針として大きく打ち出されています。

そのような意味では、GIGAスクールパソコンは国費で購入された端末のため、海外に流出することなく、国内資源循環を推進していく必要があります。そちらが担保された制度が、小型家電リサイクル法です。それをもとに処理していく方針が打ち出されています。

生徒の端末には個人情報など、漏洩すると非常に大変な情報が入っています。個人情報漏洩防止に向け、国も方針を打ち出しています。

リサイクル:GIGAスクールパソコンの入替商戦について

当社はGoogleとリサイクルの提携を結んでおり、GIGAスクールパソコンの入れ替えにおいて、リサイクルの公認のサポート企業として当社を打ち出していただいています。Googleとも連携し、700を超える自治体との協定も活かしながら、約950万台の大きな特需でシェアを獲得すべく取り組んでいるところです。

ソーシャルケア:中~重度者向け直営グループホームの展開

障がい福祉のソーシャルケア事業です。これまで当社は、軽度の障がい者向け施設を中心に展開していました。今後は、法律上の区分では「日中サービス支援型」と呼ばれる中度から重度の方向けのグループホームを中心に、展開していきたいと思っています。

軽度の障がい者向けグループホームは、一軒家の空き家を活用することが多くありますが、「日中サービス支援型」は、スライドに掲載している写真のとおり、新築の建物が中心です。国の制度で決められている上限が20室のため、介護に比べると少し規模が小さいですが、20室の新築の建物を中心に、今後展開していきたいと考えています。

アニスピホールディングスを昨年買収しましたが、フランチャイズ部門を切り離すことを決断しました。すでに切り離されていますが、障がい福祉事業は障がい者に寄り添い、責任を持って運営することが重要です。

そのような意味では、非常にしっかりと取り組んでいるフランチャイズもありますが、運営のクオリティに差があるため、当社の事業からは一度切り離し、直営を中心としてしっかりと責任を持って運営し展開していきたいと考えています。

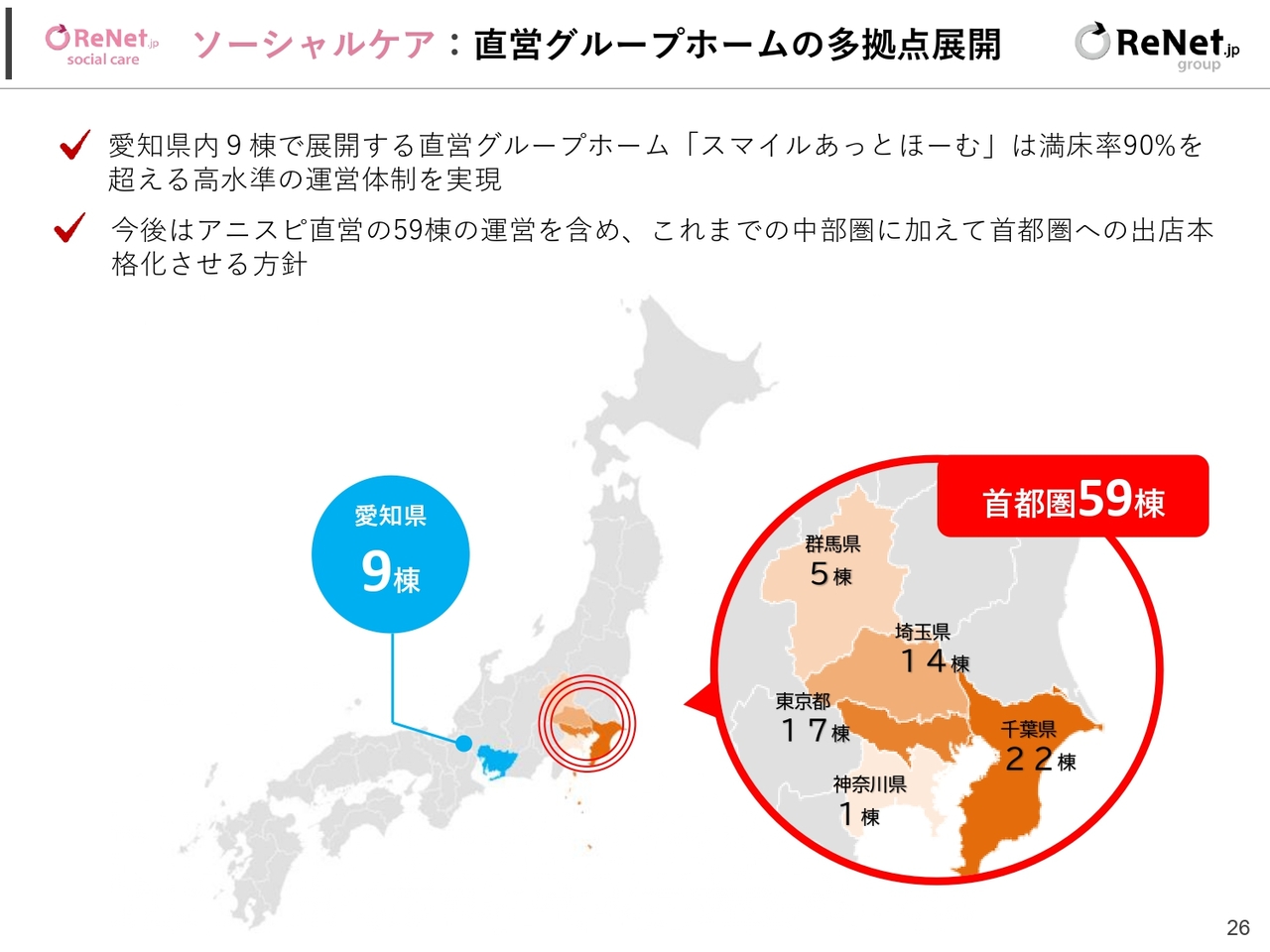

ソーシャルケア:直営グループホームの多拠点展開

ソーシャルケア事業の「日中サービス支援型」を、もともと展開していた愛知県中部だけではなく、関西地方や近畿地方などに広げ、関東地方・中部地方・近畿地方の三大都市圏を中心に、ドミナントで展開していきたいと思っています。

アニスピホールディングスから引き継いだ直営グループホームは軽度の障がい者向け施設で、空き家で展開するのが中心ですが、首都圏に59棟あります。

当社が独自に展開してきた愛知県名古屋市の9棟を合わせると、68棟展開しています。アニスピホールディングスを買収したことによって、首都圏に足場が59棟できたのは、非常に大きなベースになります。今後は、首都圏を中心に「日中サービス支援型」の運用をしていきます。

当社が愛知県で展開していたグループホームは運営のクオリティが非常に高く、地元の行政からも高く評価されるレベルです。首都圏の59棟にもコンプライアンスも含めた運営のノウハウを注入し、しっかりと施設運営をレベルアップして、愛知県の運営レベル並みに引き上げていきます。来期に向けて、出店を加速していきたいと考えています。

「経営理念」の実現に向けて

当社は、前期でマイナスをすべて断ち切り、今期は確実に黒字化していきます。黒字化するだけではなく、「ピンチの後にチャンスあり」ということで、リサイクル事業を中心に特需をしっかりとつかまえて、成長につなげていきたいと考えています。

質疑応答:ソーシャルケア事業におけるコンプライアンス体制について

「資料では、入居者獲得営業、人材育成・定着の体制整備との記載があります。ソーシャルケア事業の領域におけるコンプライアンス体制がどのようになっているかについて、

新着ログ

「小売業」のログ