【QAあり】ウイングアーク1st、売上・利益ともに前期を上回り、第3四半期として過去最高益を達成

2025年2月期 第3四半期 [決算ハイライト]

藤本泰輔氏(以下、藤本):みなさま、こんにちは。取締役執行役員CFOの藤本です。本日は、2025年2月期第3四半期の決算説明会にご参加いただき、ありがとうございます。

さっそく説明を始めます。まず、ハイライトはスライドに記載の3点です。

1点目に、売上・利益ともに前期を上回るかたちで推移しました。第2四半期までにお伝えしていたとおり、前期は大型案件の影響もあり非常に強い数字だったため、前期を超えるハードルは高かったものの、第3四半期においても堅調に推移し、増収増益ならびに過去最高益を達成しています。

2点目に、データエンパワーメント(DE)クラウドが順調に成長しています。当社はクラウド事業の成長に注力していますが、「Dr.Sum Cloud」「MotionBoard Cloud」ともにDXやデータ活用の追い風を受け、大企業を中心に受注が好調に推移している状況です。

3点目に、株式会社シムトップスと資本業務提携を締結しました。こちらは後ほど詳細をご説明します。

シムトップスは製造業向けのITソリューションを提供しており、その領域で大きな強みを持つ会社です。これまでも連携はしていましたが、同社が保有する製造現場帳票の電子化ソリューションの「i-Reporter」と当社の「MotionBoard」の連携を今後さらに強化していきたいと考えています。

そのような背景から、今回22.7パーセントの出資を実行しました。

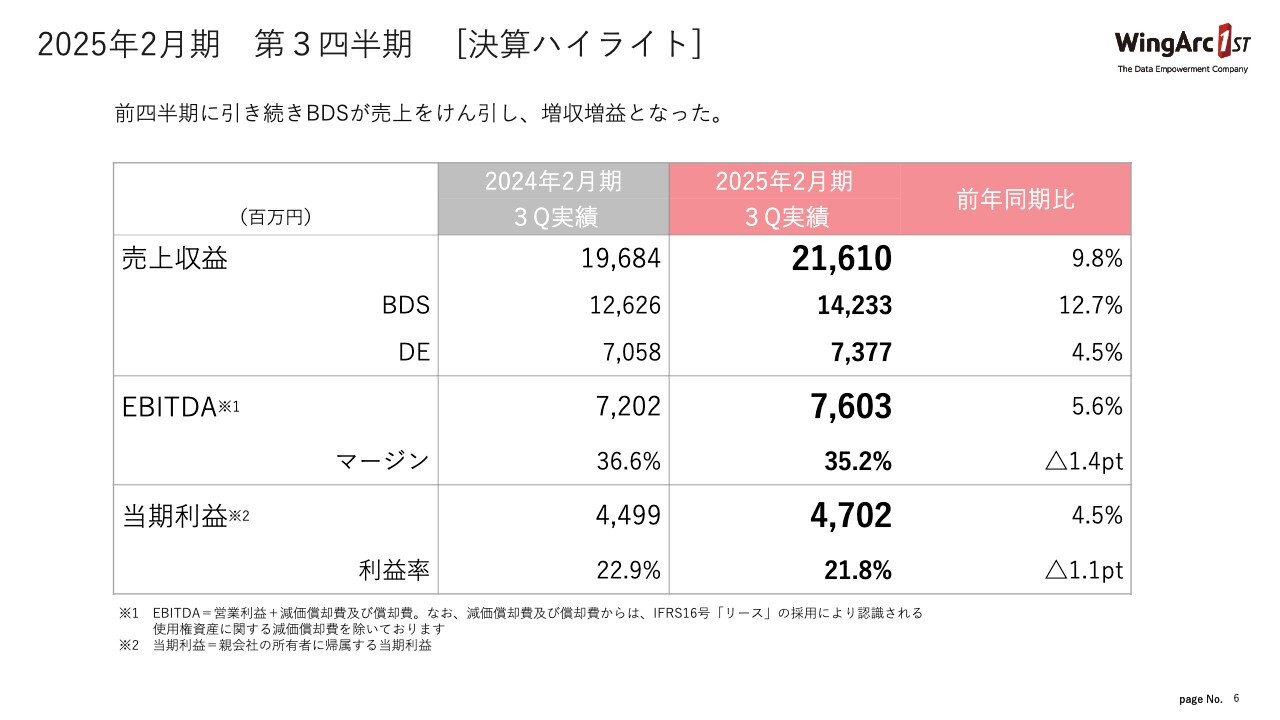

2025年2月期 第3四半期 [決算ハイライト]

続いて損益の状況です。

売上収益は216億1,000万円で、前年同期比で9.8パーセント増と2桁近い成長を達成しています。特にBDSにおいては、「SVF」が堅調だったことに加え、2024年5月に買収したトライサーブの収益も計上されており、大きく伸びています。

EBITDA、当期利益といった利益指標に関しても、それぞれ5.6パーセント、4.5パーセントの増益となり、非常に堅調に推移している状況です。

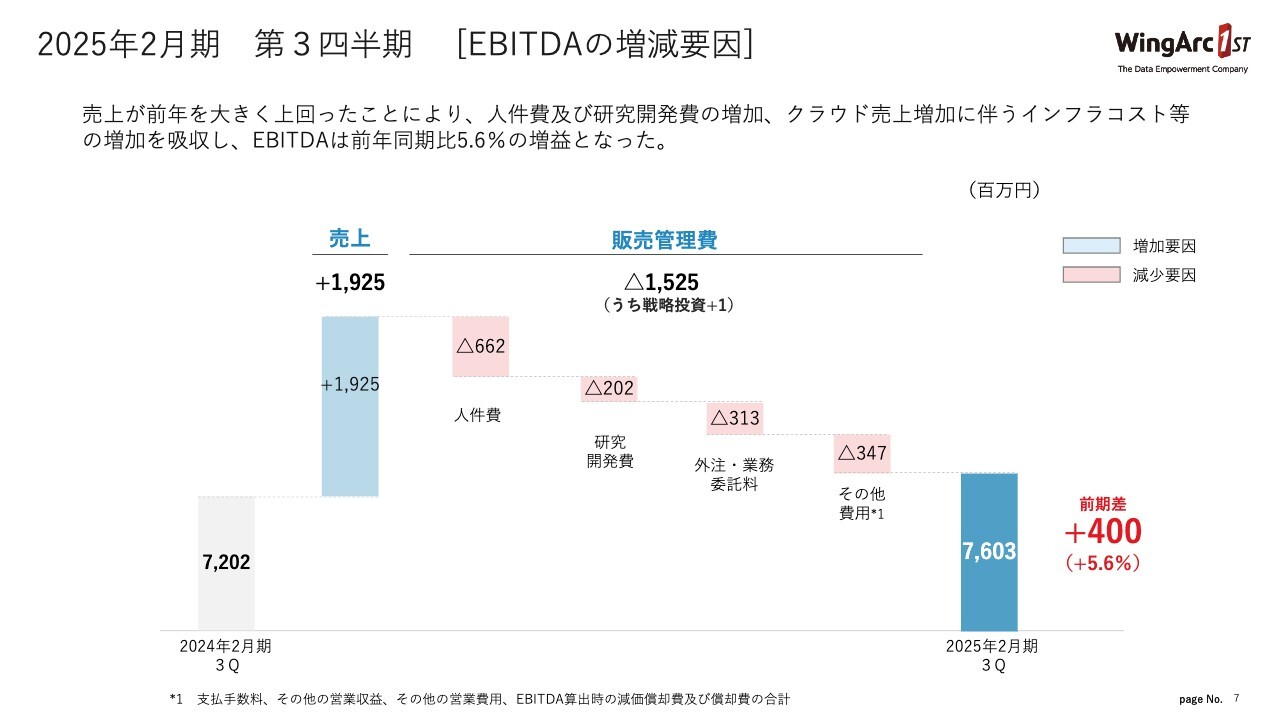

2025年2月期 第3四半期 [EBITDAの増減要因]

スライドの図は、EBITDAの増減要因です。大きな要素として、売上の増加が挙げられます。20億円程度の増収に対し、費用は15億円程度増加しているものの、しっかりとコストコントロールをしつつ、収益性を維持している状況です。

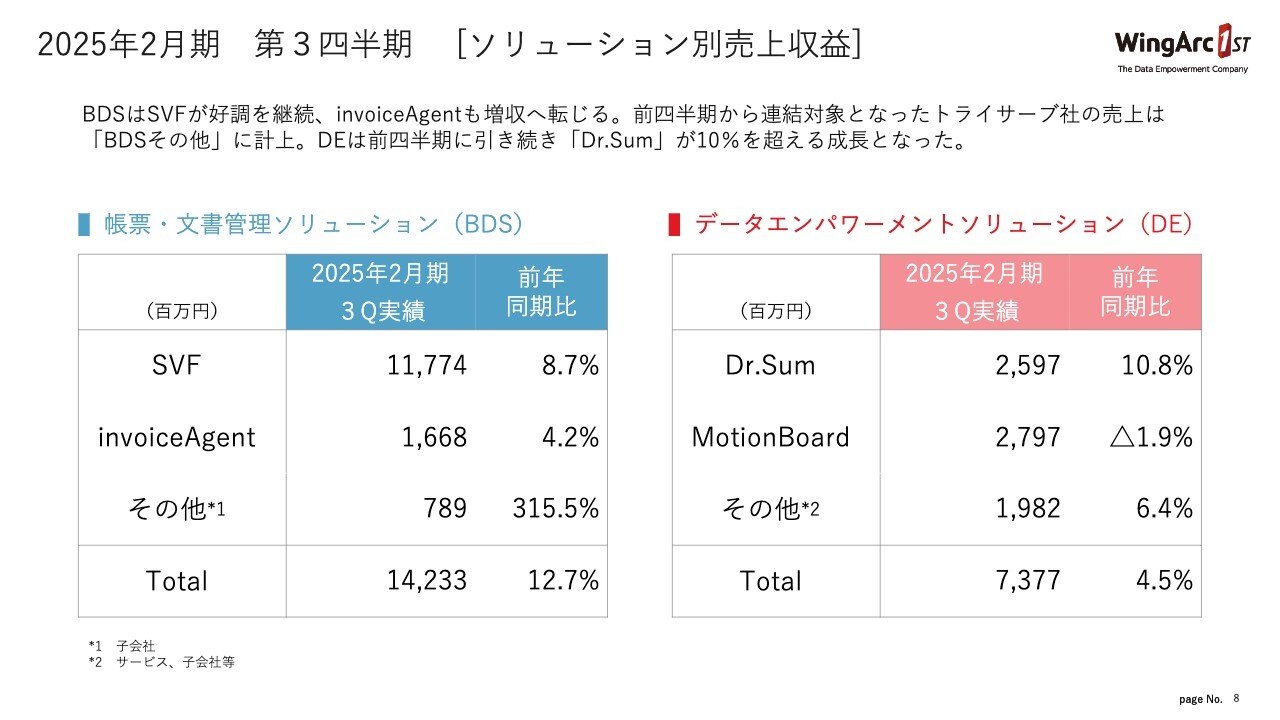

2025年2月期 第3四半期 [ソリューション別売上収益]

ソリューション別の売上収益についてご説明します。スライド左側に示しているのはBDSです。先ほど少し触れたとおり、「SVF」の実績が120億円に迫る勢いとなっています。これは大企業および中央官庁、もしくは地方自治体といった公共セクターからの受注が、引き続き非常に強いため、前年同期比で8.7パーセントの増収となりました。

もう1つの成長ドライバーである「invoiceAgent」についても、第2四半期においては前期の大型案件の反動等があり減収となりましたが、当第3四半期においては前年同期比4.2パーセント増と、増収を確保している状況です。

「その他」については、トライサーブの売上収益が6億円程度あり、大きく増加しています。

スライド右側に示しているのはDEソリューションです。「Dr.Sum」は2桁成長となり、第2四半期に引き続き大企業、中堅企業からの引き合いが強くなっています。

「MotionBoard」については、冒頭でお伝えしたとおり、クラウド事業は非常に堅調に推移しているものの、オンプレミスのソフトウェアライセンスに関しては前期の大型案件があった反動影響がある状況です。

「その他」には、コンサルティングサービスやインテグレーションサービスが含まれますが、こちらも前年に引き続き引き合いが強い状況となっています。

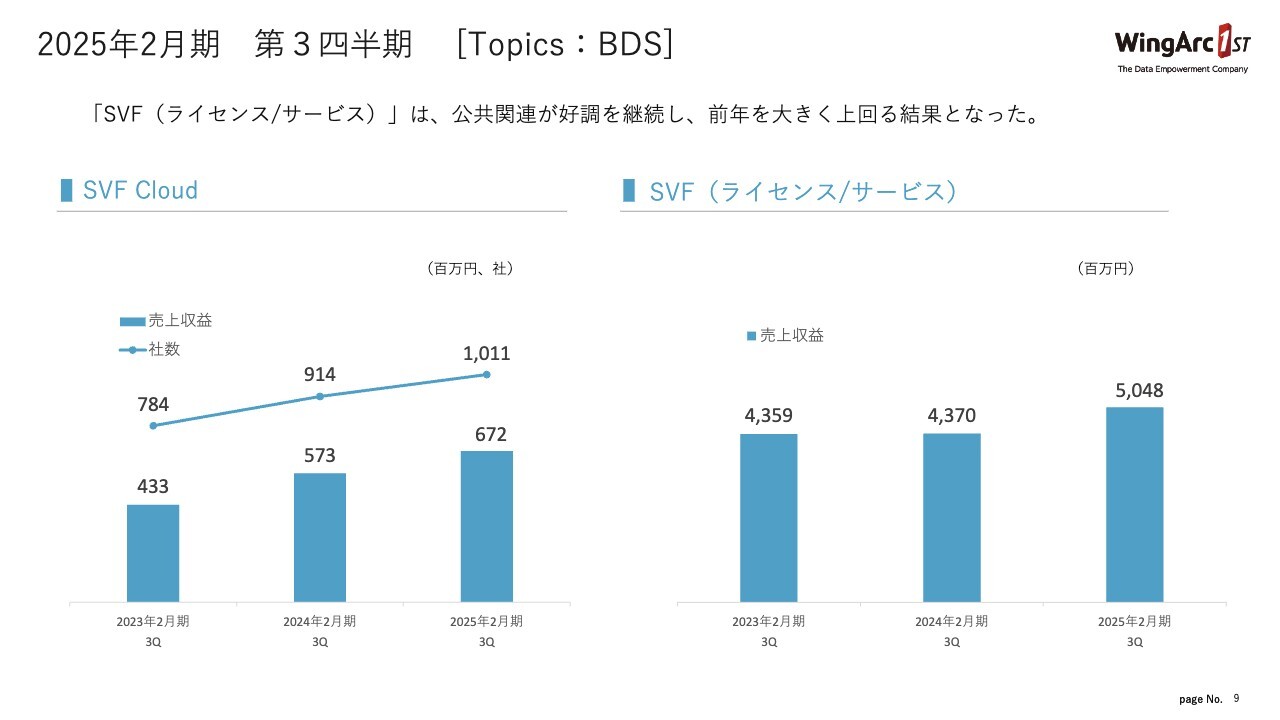

2025年2月期 第3四半期 [Topics:BDS]

ソリューションごとのトピックスをご説明します。まず、BDSについてです。

スライド左側の「SVF Cloud」に関しては、社数・売上収益ともに順調に伸びてきています。スライド右側の「SVF(ライセンス/サービス)」に関しては、今期も非常に強い状況となっており、50億円を超える、第3四半期としては過去最高の売上収益を計上しました。

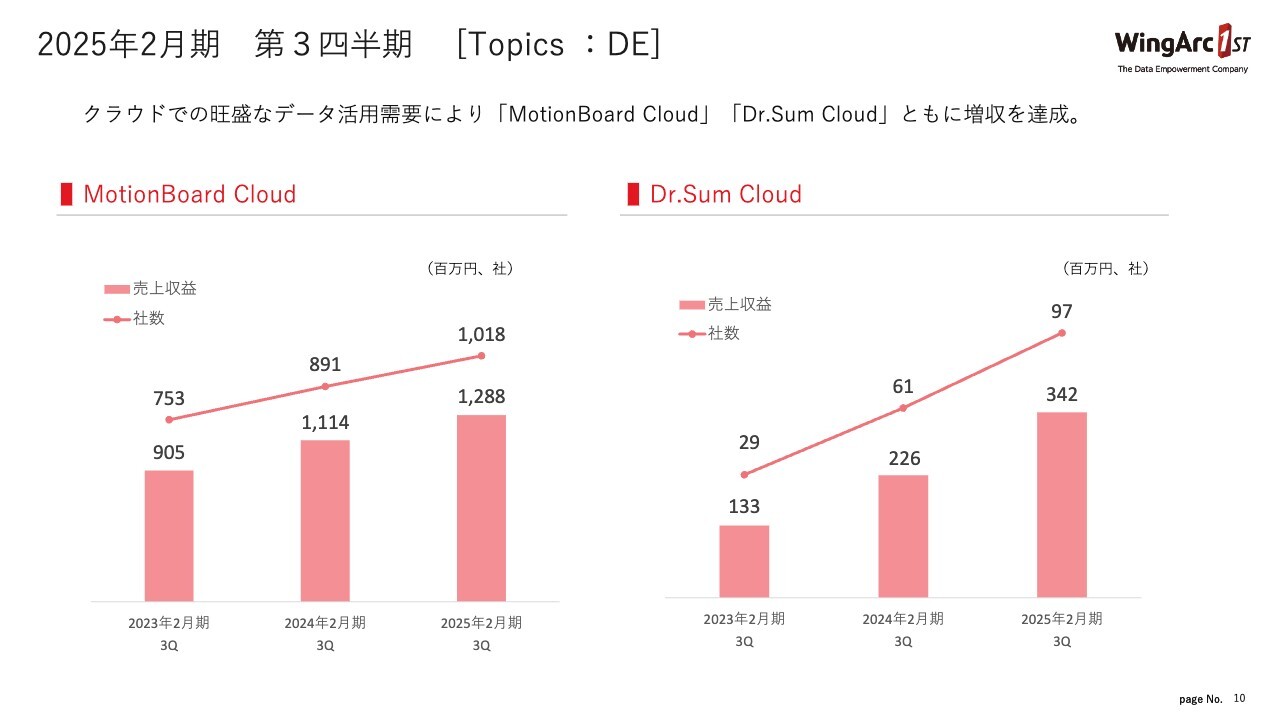

2025年2月期 第3四半期 [Topics:DE]

次に、DEについてご説明します。

冒頭でお伝えしたとおり、「MotionBoard Cloud」は社数・売上収益ともに右肩上がりで順調に推移しています。加えて、「Dr.Sum Cloud」は売上収益はまだ3億5,000万円弱ですが、社数は非常に高い伸びを示しており、クラウド型のデータウェアハウスの需要は非常に強くなっていると実感しています。

2025年2月期 第3四半期 [契約区分別売上収益]

続いて、契約区分別の売上収益についてご説明します。

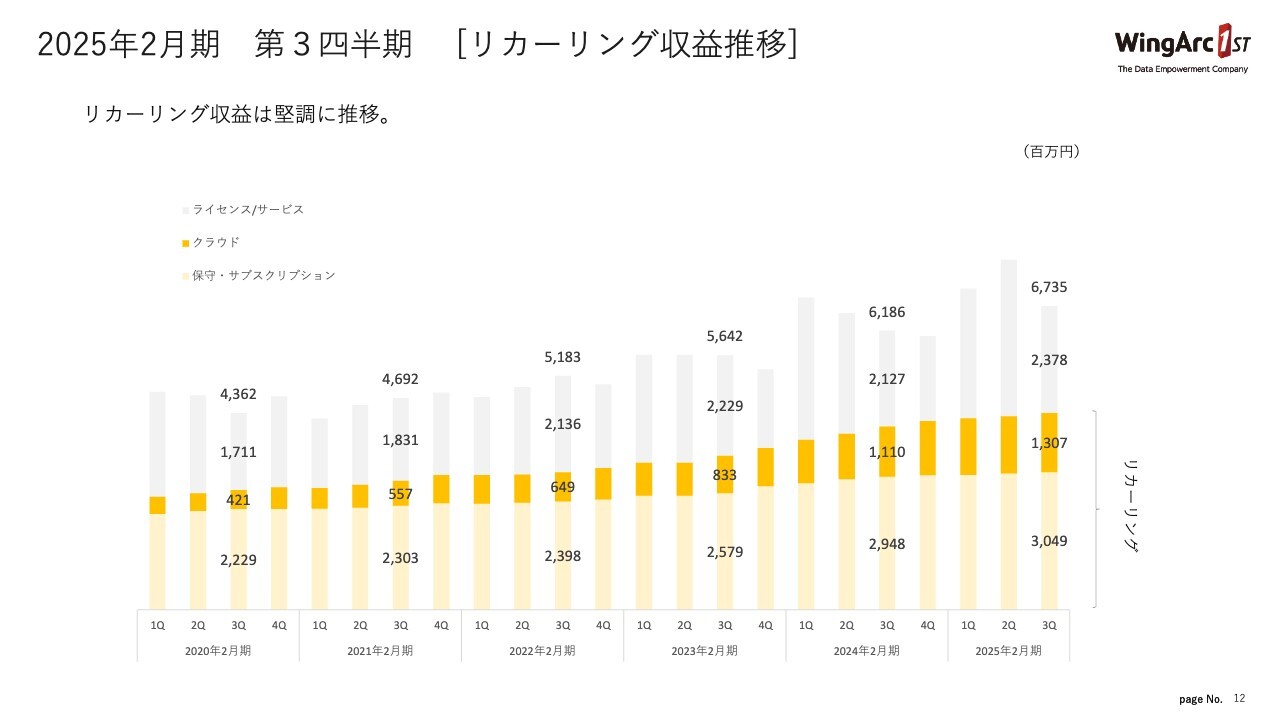

まず、ライセンス/サービスは9.5パーセント増で、引き続き「SVF」を中心にライセンス需要は非常に底堅い状況が続いています。

当社が注力しているリカーリングは2桁成長となっており、特に牽引しているのがクラウド、サブスクリプションです。このあとプロダクトごとにご説明しますが、クラウドに関しては24.5パーセント増と、高い成長率を維持しています。

加えて、サブスクリプションも非常に強い引き合いがある状況です。

保守継続率については、安定的に成長しています。第1四半期、第2四半期でも少し触れましたが、「SVF」での大型保守の剥落影響があったことから、一時的に継続率の低下がみられましたが徐々に回復してきています。こちらについても最終的には昨年と近い水準の継続率を維持できるだろうと考えています。

2025年2月期 第3四半期 [リカーリング収益推移]

スライドは、リカーリング収益推移を示しています。

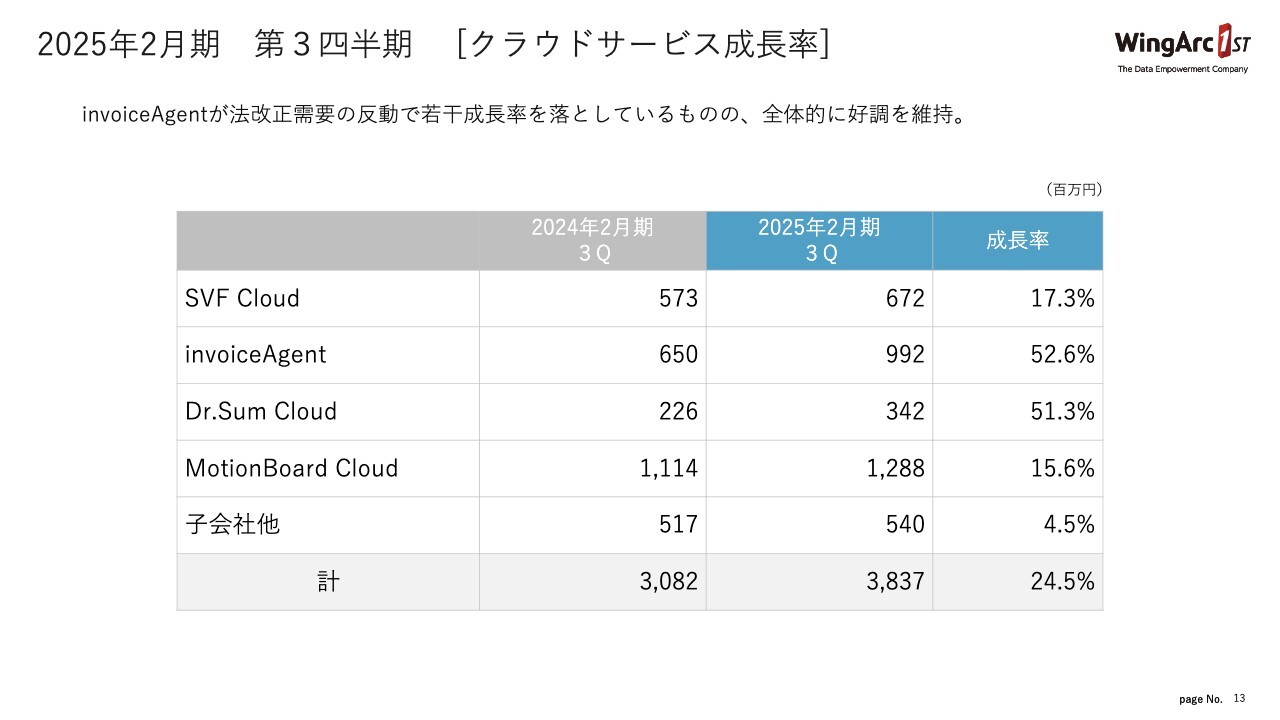

2025年2月期 第3四半期 [クラウドサービス成長率]

続いて、クラウドサービス成長率についてご説明します。どのサービスにおいても2桁以上の成長率となっています。

特に「invoiceAgent」、「Dr.Sum Cloud」は、50パーセントを超える成長率を維持しています。まだまだ大企業を中心に需要があると思っており、今後も期待できる領域です。

「MotionBoard Cloud」も売上収益は13億円近くで、第3四半期においても15パーセントから16パーセントの成長となっています。冒頭でお伝えしたとおり、DXの追い風を受け、「MotionBoard Cloud」がデータ活用の需要をしっかりと捉えていると評価しています。

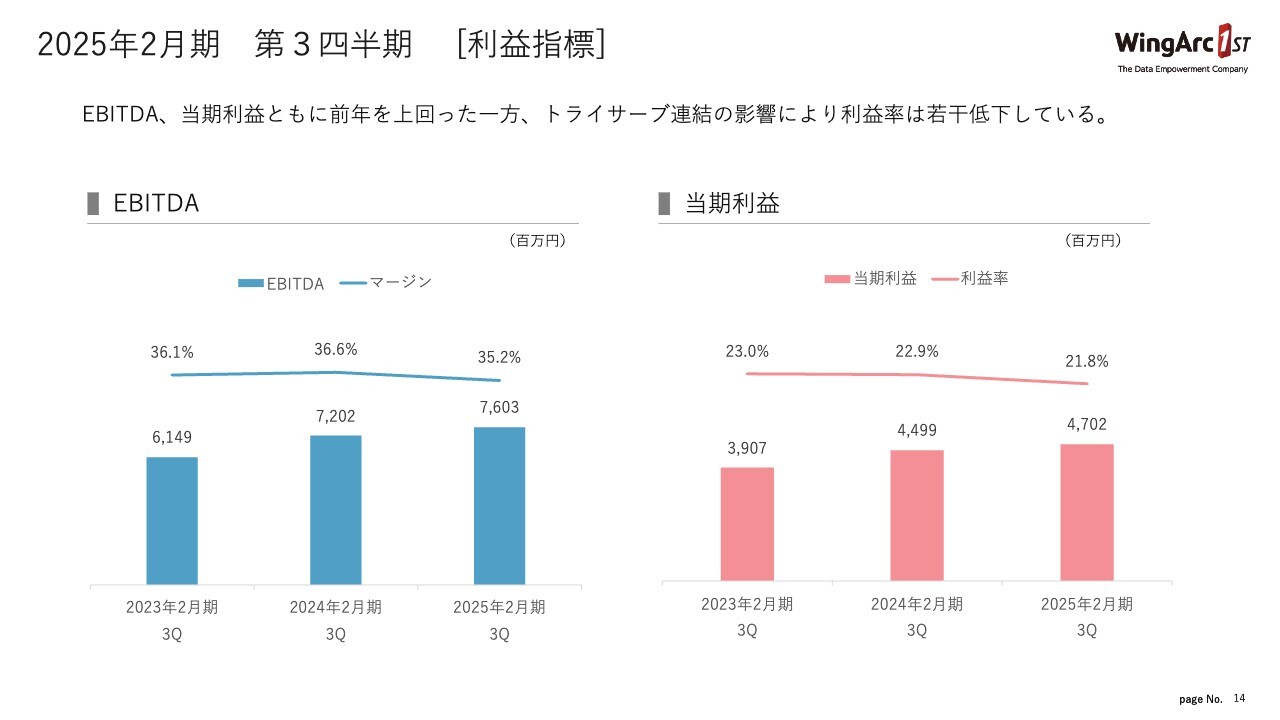

2025年2月期 第3四半期 [利益指標]

利益指標についてご説明します。EBITDA、当期利益ともにマージンは少し落ちているものの、EBITDAに関しては35パーセントから36パーセントを維持しています。当期利益に関しても、20パーセント以上のマージンを維持しています。

第2四半期から連結しているトライサーブはSIerで当社に比べると収益性が低いこともあり、全社のマージンに多少影響しているものの、当社のオーガニックなソフトウェアビジネスにおいてはこれまでどおり高い収益性を維持している状況です。

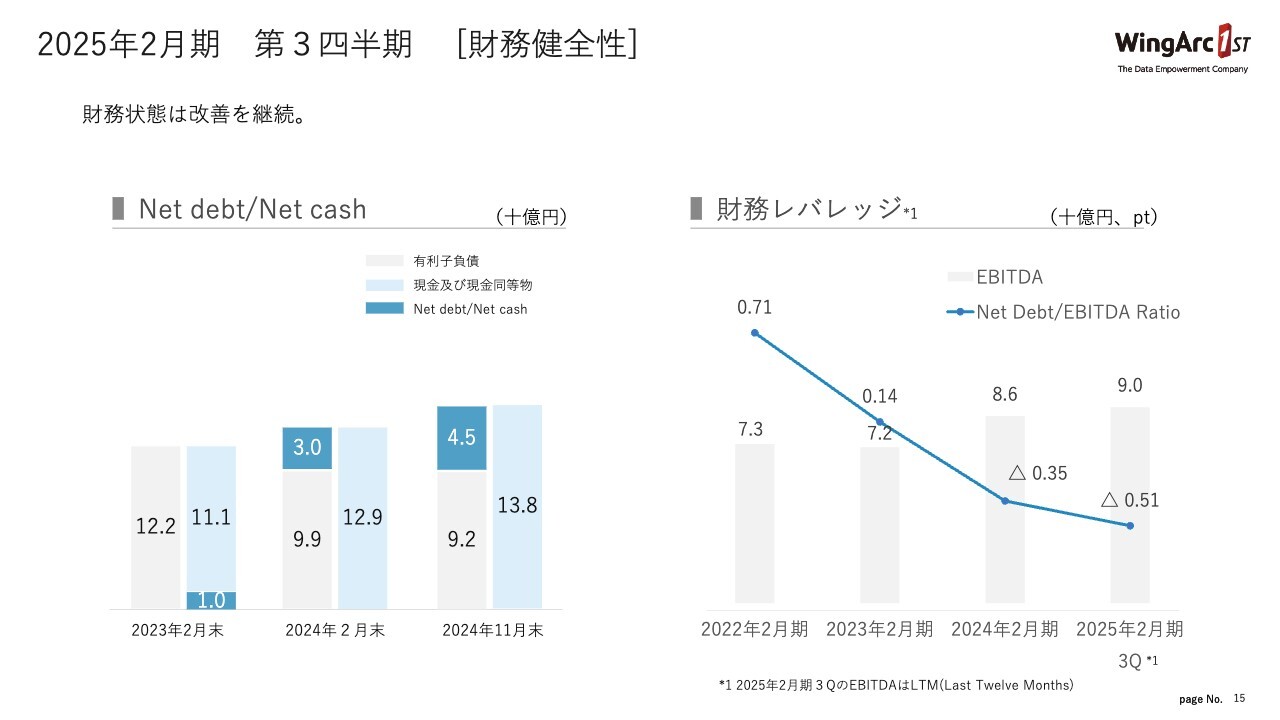

2025年2月期 第3四半期 [財務健全性]

財務健全性についてご説明します。これまで同様に、大変強いキャッシュフローが続いており、ネットキャッシュに転じて以降も、引き続き安定的な財務改善が図られている状況です。

事業ハイライト

続いて、事業ハイライトについて少しご説明します。

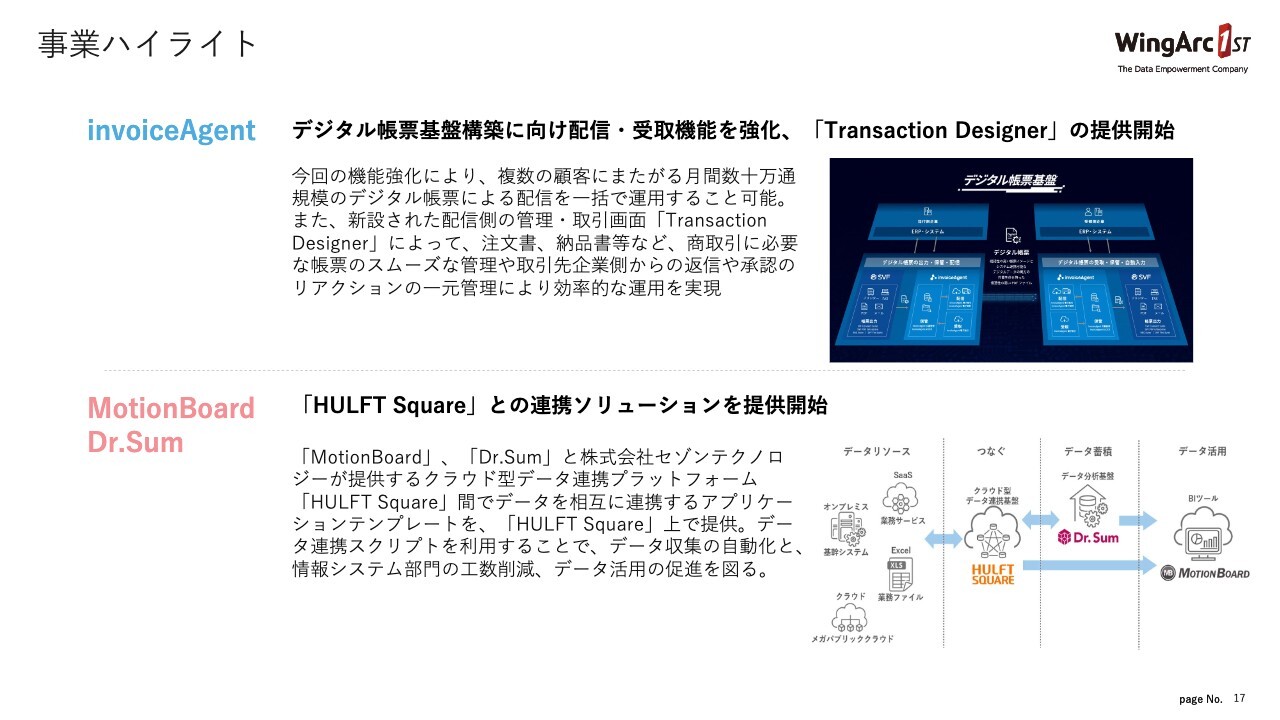

まず「invoiceAgent」についてです。昨年秋のIR Dayでもビジネスドキュメント(BD)事業の責任者からお話ししましたが、このようなデジタル帳票基盤構築に向けた機能強化を図っています。

昨年「invoiceAgent Cloud」のエンタープライズ版をリリースしています。今回はスライドに記載しているとおり、大規模な案件を一括運用することが可能になる機能を強化しています。注文書や納品書等商取引に必要な帳票の管理・運用がインタラクティブに、効率的な運用が出来るよう改善しています。

もう1点、DEから挙げているのは、セゾンテクノロジーが提供するHULFTというデータ転送クラウドサービスとの協業でデータマネジメント部分の連携強化を進めています。

同社が開示している情報によるとHULFTは1万社以上の導入があるということで、当社としては今後のデータ活用において非常に期待できる連携になると思っています。

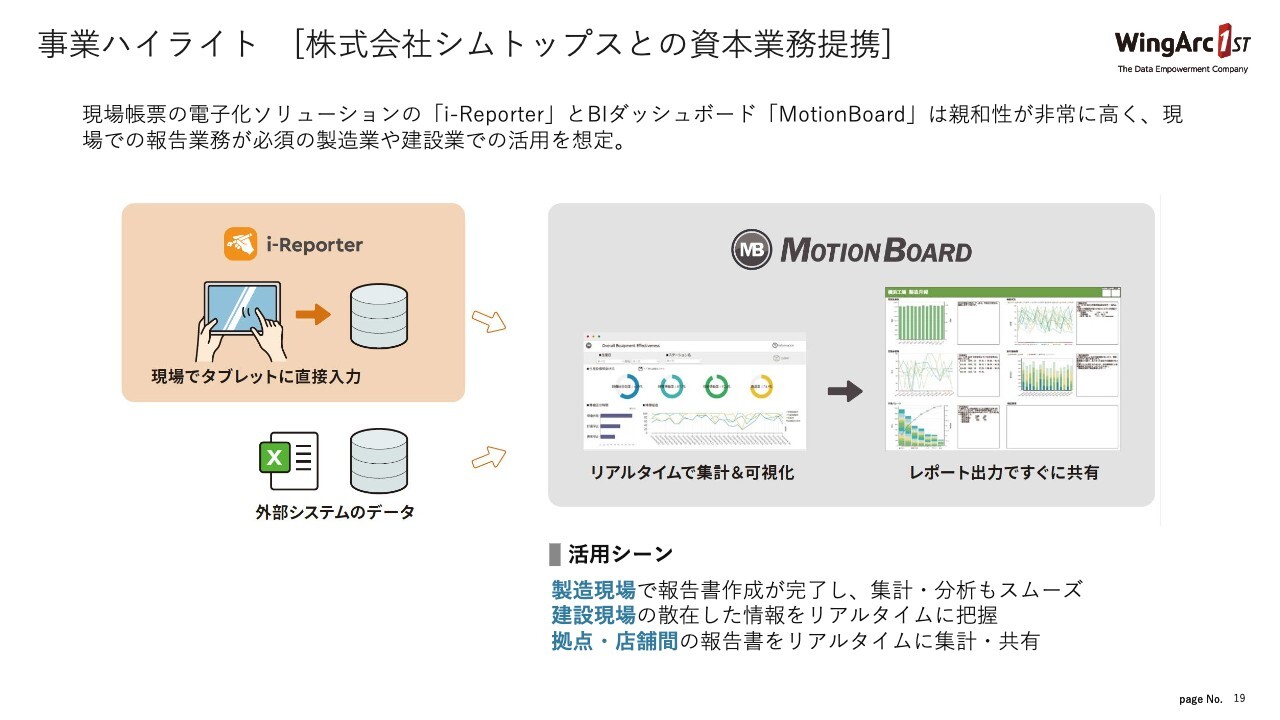

事業ハイライト [株式会社シムトップスとの資本業務提携]

シムトップス社との業務提携についてご説明します。当社は、2024年11月にシムトップス社の株式の22.7パーセントを取得し、資本業務提携契約を締結しています。

DE事業において、当社は製造業に強く、製造現場で「MotionBoard」や「Dr.Sum」が使われる例が多くありました。

事業ハイライト [株式会社シムトップスとの資本業務提携]

今回、シムトップス社が提供する「i-Reporter」や「DIRECTOR6」という、工場の製造現場の電子化ソリューションと、当社の「MotionBoard」を連携させることでより製造現場の効率化が図れると思っています。

製造業での浸透率が高いシムトップス社との提携により、製造業での当社のさらなる展開が期待できると考えています。

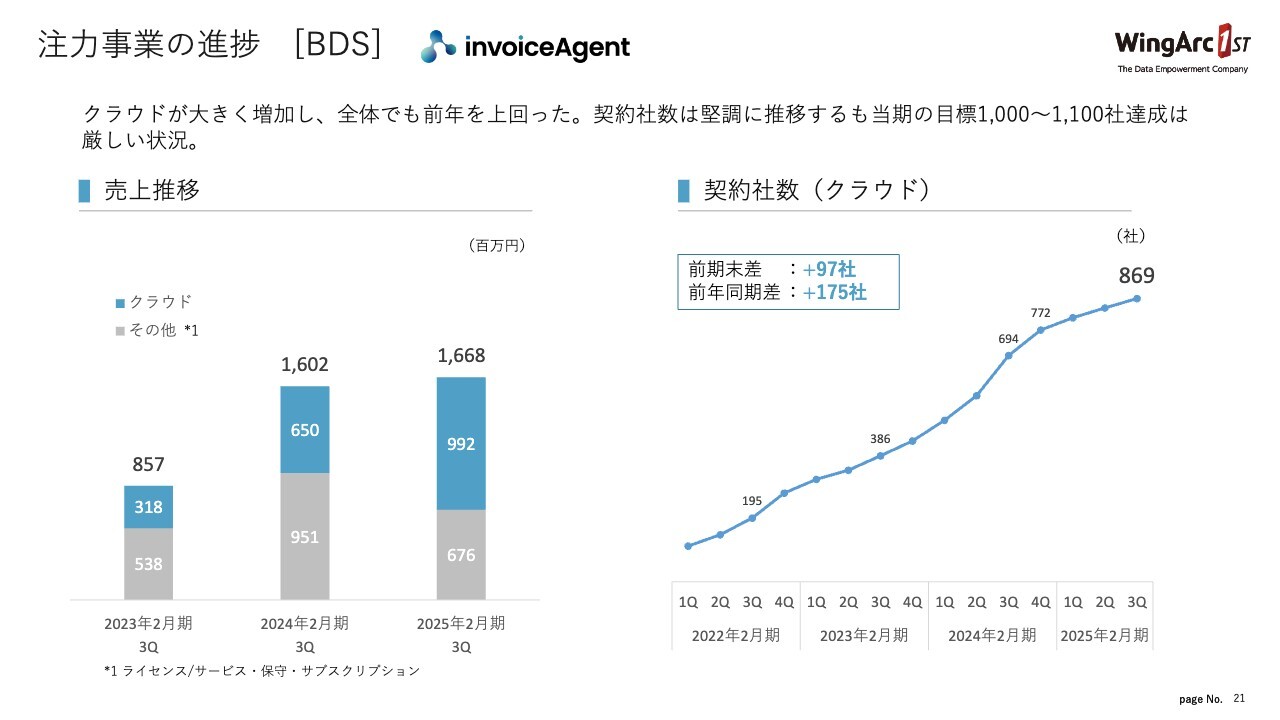

注力事業の進捗 [BDS] invoiceAgent

注力事業の進捗についてご説明します。まず、「invoiceAgent」です。スライド左側のグラフの青い部分は、クラウドを示しています。こちらは順調に成長しています。ライセンスを含む灰色部分は、昨年の大型案件の反動で落ちてはいるものの、「invoiceAgent」全体としては増収を確保しています。

スライド右側に示している契約社数においても、869社と順調に積み上がってきています。一方で、当初の目標である1,000社〜1,100社については少し厳しい状況です。当社は大企業を中心に展開活動を行っている影響もあり、売上は順調に伸びているものの、社数については当初の目標に届かない可能性が出てきています。

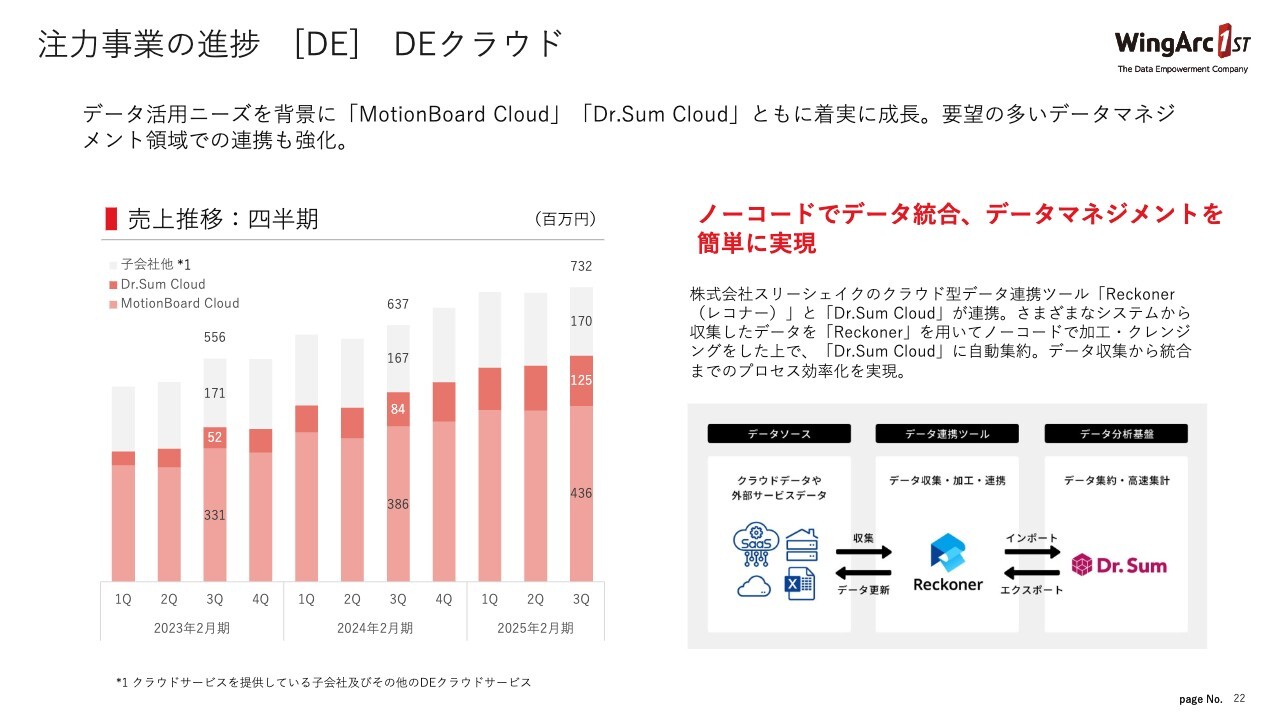

注力事業の進捗 [DE] DEクラウド

続いてDEクラウドです。スライド右側に記載のとおり、スリーシェイク社のクラウド型データ連携ツールとの連携も行っています。「HULFT Square」と同様、クラウドでのデータマネジメントサービスとの連携を広げているところです。

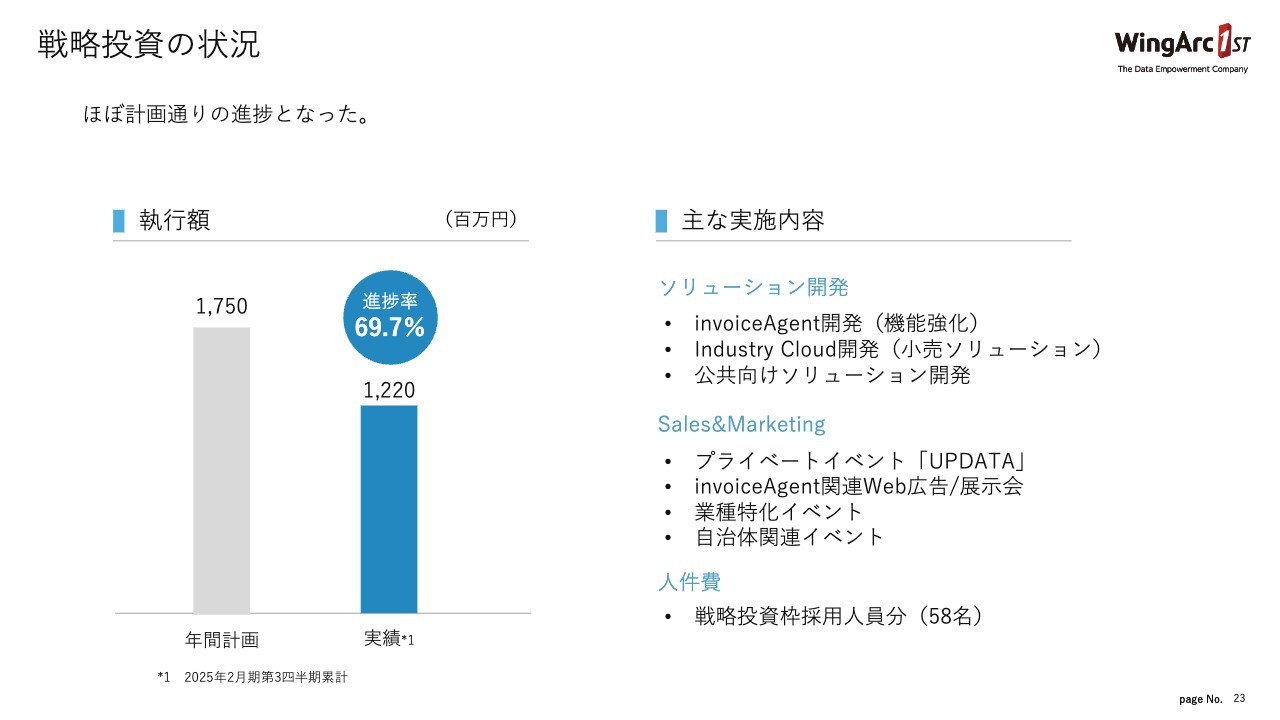

戦略投資の状況

戦略投資の状況です。期初において当期は戦略投資としては17億5,000万円を投下する計画を立てていますが、現時点で70パーセント程度の進捗となっており、計画どおりに進めています。

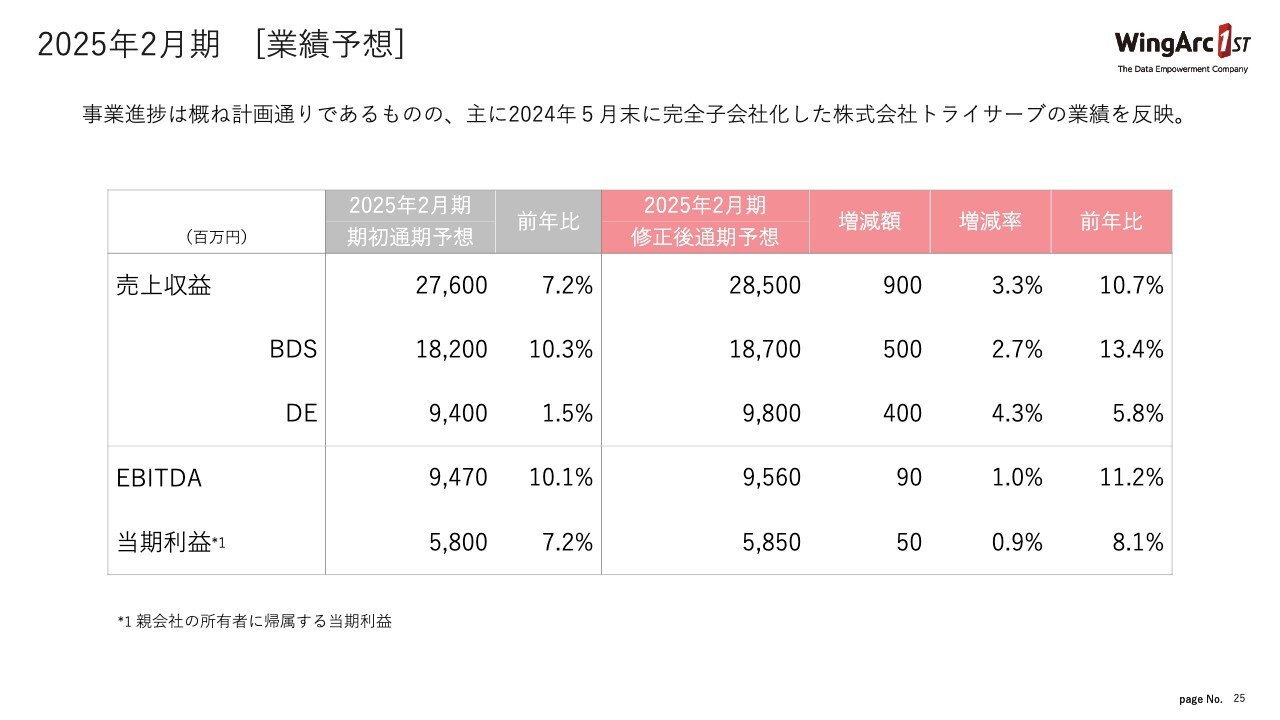

2025年2月期 [業績予想]

業績予想についてご説明します。スライドに記載のとおり、期初ガイダンスでは売上収益276億円、EBITDA94億7,000万円を掲げていました。

今回決算発表とともに、業績予想の修正を発表しています。売上収益は285億円で前年比10.7パーセントの増収、ガイダンスに対して3.3パーセントの増加を見込んでいます。EBITDAは94億7,000万円から95億6,000万円と、前年比11.2パーセントの増益、ガイダンスに対して1.0パーセントの増加を見込んでいます。

今回の業績予想修正の要因として、トライサーブを買収した影響が大きいものの、当社のオーガニックなビジネスも非常に堅調に推移しています。そのため、これらの数字が現時点でコミットする目標であることは当然ながら、さらなるアップサイドを狙えるポジションにいると思っています。

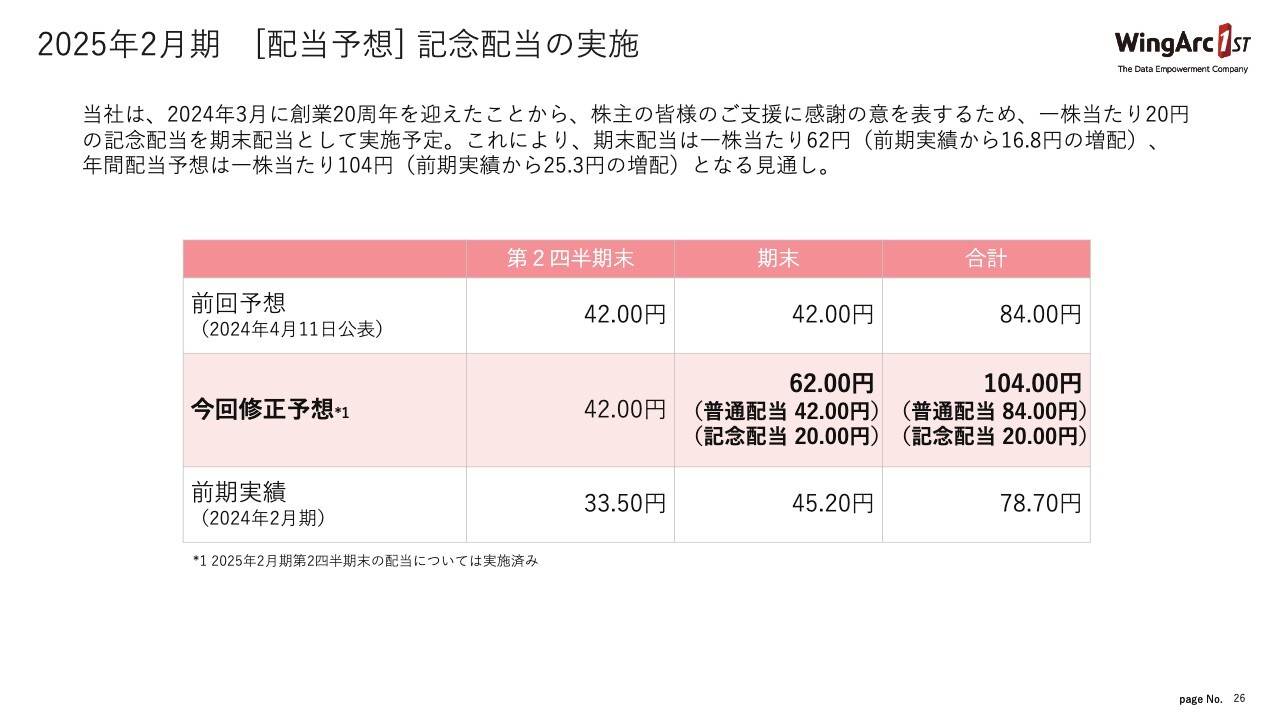

2025年2月期 [配当予想] 記念配当の実施

併せて、今回は配当予想も修正しています。当初は第2四半期末および期末配当は、一株当たり42円としていました。

しかし、今回は資本効率の改善や当社創業20周年ということもあり、記念配当一株当たり20円を加え、期末配当を一株当たり62円、年間配当を一株当たり104円としています。この修正によって、現時点のガイダンスに対する配当性向は60パーセント程度になる見込みです。

私からの説明は以上となります。

質疑応答:今後の「invoiceAgent」の伸長に関する考え方について

質問者:「invoiceAgent」は増収し、クラウドも順調とのことですが、第1四半期から3ヶ月単位で表面的な数字を見ると、5億円台半ばを横ばいで推移している状況です。昨年の反動もあるかと思いますが、そろそろ一巡感も出てくるようなタイミングであれば、もう少し伸びてもよかったのではないかと思っています。

先ほど「大企業向けに注力しているためになかなか伸びない」というお話がありました。引き合いの状況や反動面以外の部分でマーケットで何か変化が起こっているのか、あ

新着ログ

「情報・通信業」のログ