【QAあり】日本システム技術、2Qは前年同期比で増収増益 DX&SI事業は大型プライム案件が好調で前年同期比2桁の増収増益

決算ハイライト

平林卓氏(以下、平林):取締役上席執行役員の平林です。本日は年末のお忙しい中、当社の第2四半期の決算説明会に足を運んでいただき、誠にありがとうございます。それでは、中間期の決算説明を始めます。

決算ハイライトです。業績概況と業績見通しはご覧のとおりで、後ほど詳しくご説明します。

目次

目次です。参考資料として会社のプロフィールなどを最後に掲載していますので、お時間がある時にご覧いただければと思います。

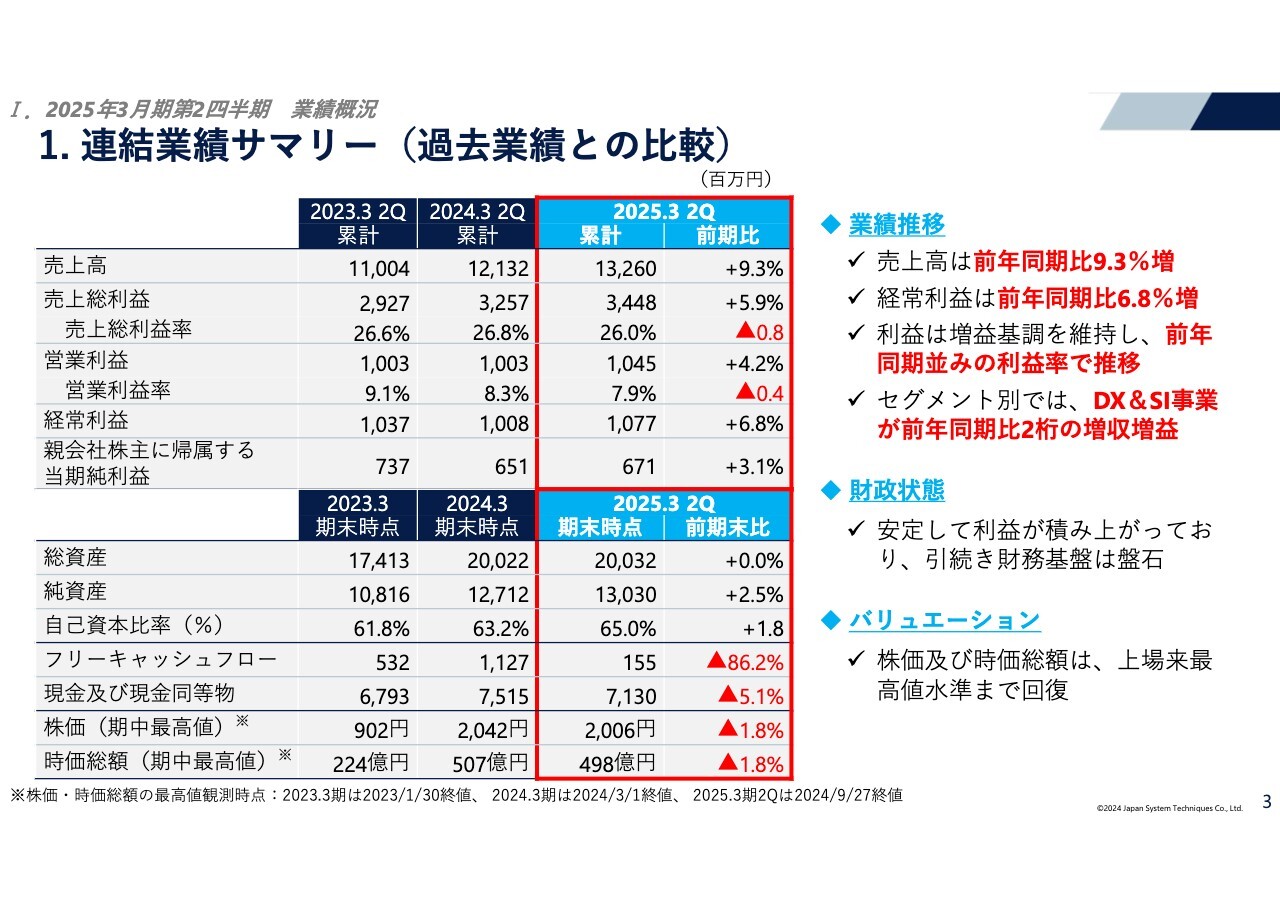

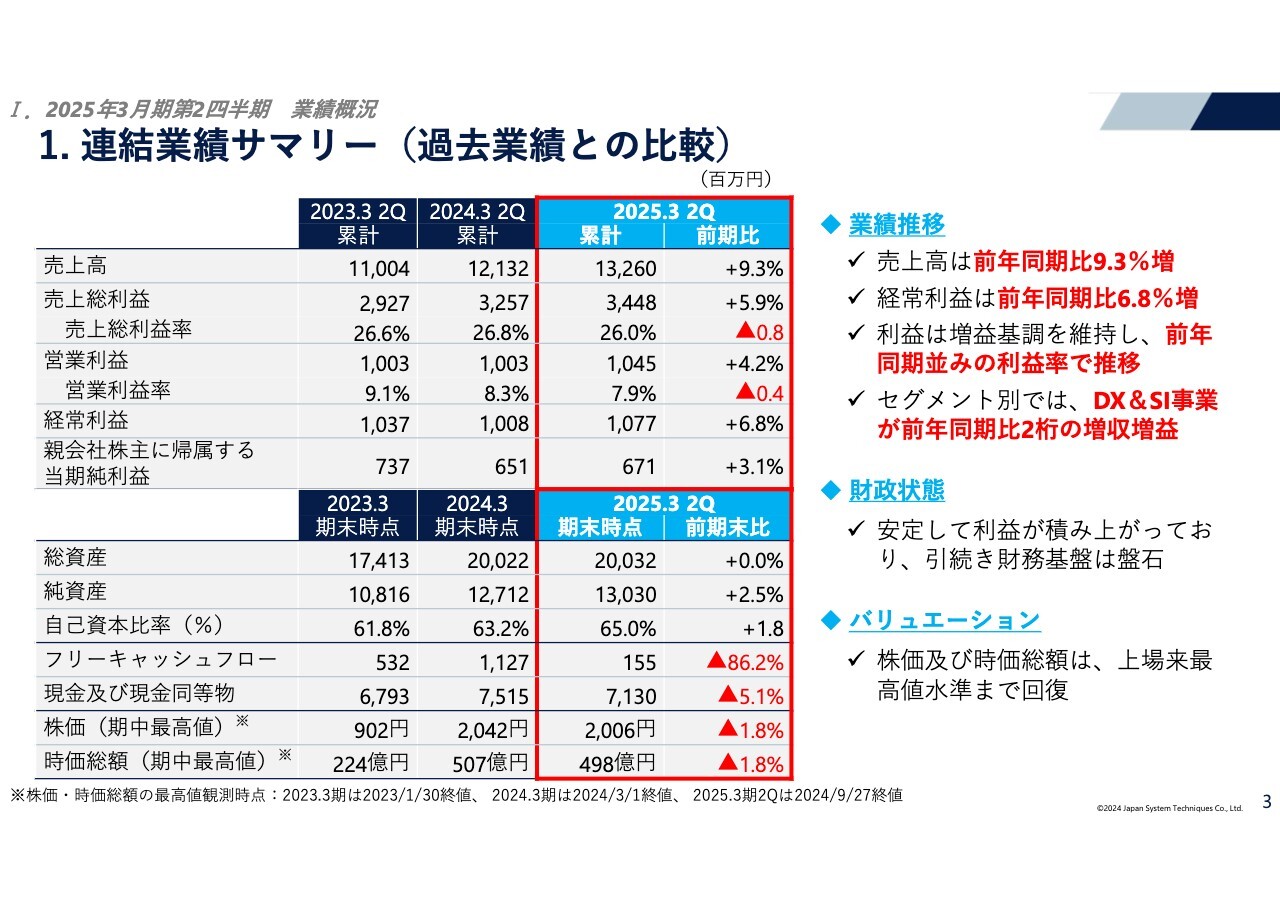

連結業績サマリー(過去業績との比較)

連結業績サマリーです。売上が対前年比9.3パーセント増、利益については各利益指標が対前年比で少しばらつきがありますが、総じて増益となり、増収増益というかたちで半期の折り返しを迎えています。

財政状態についても、業績がそこそこ伴って安定して推移しており、引き続き盤石な状態が続いていると捉えています。バリエーションについても、4月1日に2回目の株式分割をしましたが、上場来最高水準まで株価および時価総額が回復してきています。

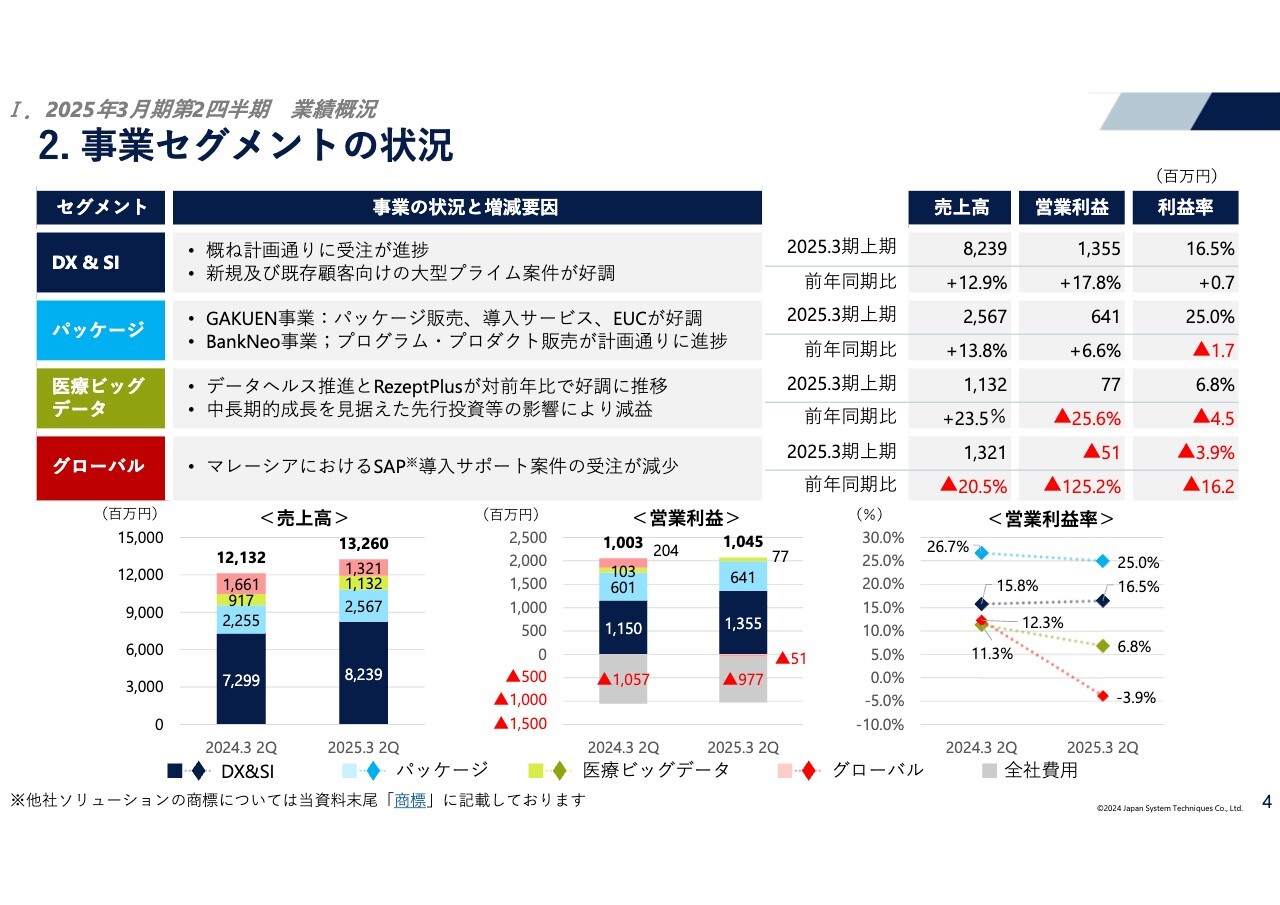

事業セグメントの状況

事業セグメントの状況を深掘りしてご説明します。当社が営む4つの事業セグメントをスライドの上から下へ記載しました。

DX&SI事業については、受注が計画どおりに進捗し、大型プライム案件が好調に推移した結果、増収増益というかたちで着地しています。

パッケージ事業についても、GAKUEN事業、BankNeo事業ともにパッケージ販売が非常に堅調に推移し、導入サービスとEUCも好調に推移した結果、増収増益で着地しました。

医療ビッグデータ事業については、データヘルスと自治体向けの生活保護の「RezeptPlus」が比較的堅調に推移したものの、今年1月に株式会社ケーシップという大阪の会社を買収し、そちらの再建にコストがかかっています。ケーシップ社と医療ビッグデータ事業の各サービスへの中長期的な成長への先行投資を行った結果、対前年で増収減益というかたちで着地しています。

グローバル事業については、これまではマレーシアのVirtual Calibre社が業績の牽引役となっていましたが、マレーシアの「SAP」導入サポートのコンサルティング業務の部分で、コンペティターが今回非常に出てきたため、当初想定していた受注や引き合いがかなり減少しました。

そちらに加え、オフィス移転のコスト増、案件や引き合いが減ってきたことによる営業力強化に向けた人員増により、最終的には対前年で減収減益という結果になりました。

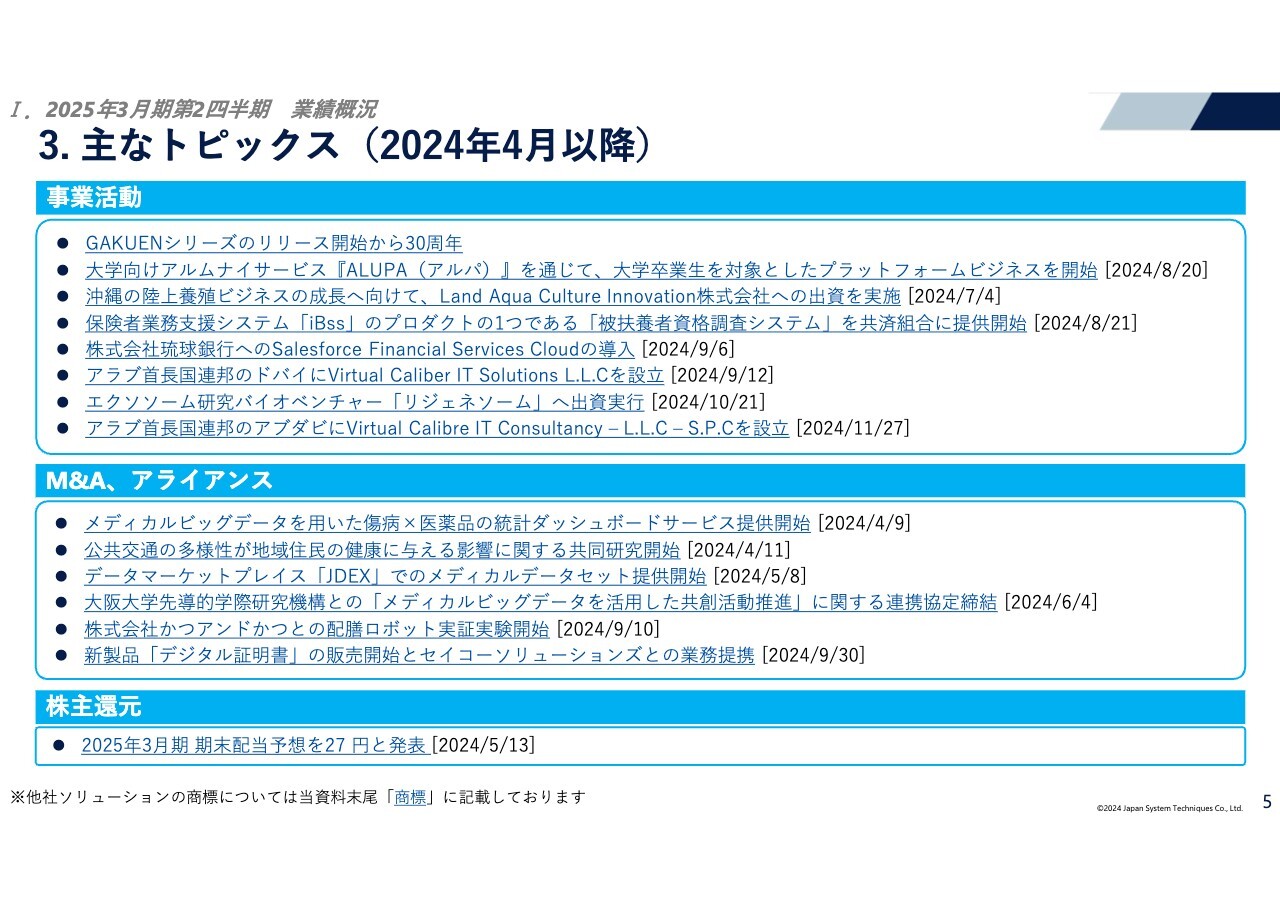

主なトピックス(2024年4月以降)

主なトピックスです。こちらもプレスリリース等々いろいろ掲載しており、かいつまんでご説明します。

まず、こちらはプレスではありませんが、弊社の大学向けパッケージのGAKUENシリーズが、1994年のリリースから今年で30周年を迎えました。現状、導入校の実績は454校で、大学向けのパッケージとしては日本一のシェアを誇るかたちで、おかげさまで展開しています。

毎年、お客さまとパートナーさまを集めてユーザー会を開催するのですが、先月は300名のお客さまとパートナーさまに参加いただき、30周年ということで盛大に開催しました。

2点目の、大学向けアルムナイサービス「ALUPA」については、大学を卒業した卒業生を対象にしたコミュニティのプラットフォームというところで、8月にリリースしています。

先ほどお伝えした11月のユーザー会では、「ALUPA」のお披露目会をしました。もうすでに引き合いがかなり、多数来ており、実質稼働している学校さまも何校かあります。そのため、次年度以降も引き続き多くのお客さまに引き合いをいただけるような状況というところで期待をしています。

3点目の沖縄陸上養殖についてです。こちらは最近、海洋汚染であるとか、海水温の温暖化ということで、海上養殖はなかなか厳しい状況にありながら、陸上養殖が非常に注目を浴びている中で、陸上養殖ビジネスの設備やシステムを販売しているLand Aqua Culture Innovation(LAC)社に当社は2億円の出資をすることを実施しました。

今は実証実験から本格導入というところまで進んでいますが、当社も水質の監視や魚の実際の飼育状況といった監視システムのところに参画していますので、後々これが社会貢献にどんどんつながっていくように進めていきたいと思っています。

少し飛びまして、スライドの「事業活動」の下から3つ目と一番下にある、マレーシアのVirtual Calibre社のところです。一昨年度、インドにも新しい拠点を展開し、今期についてはアラブ首長国連邦(UAE)のドバイとアブダビに新しい拠点を構えました。

M&A、アライアンスについては、こちらも医療ビッグデータ事業、GAKUENなどでいろいろなアライアンスなどのお話は盛んにありますが、スライドに掲げているところで、また後ほどご確認いただければと思います。

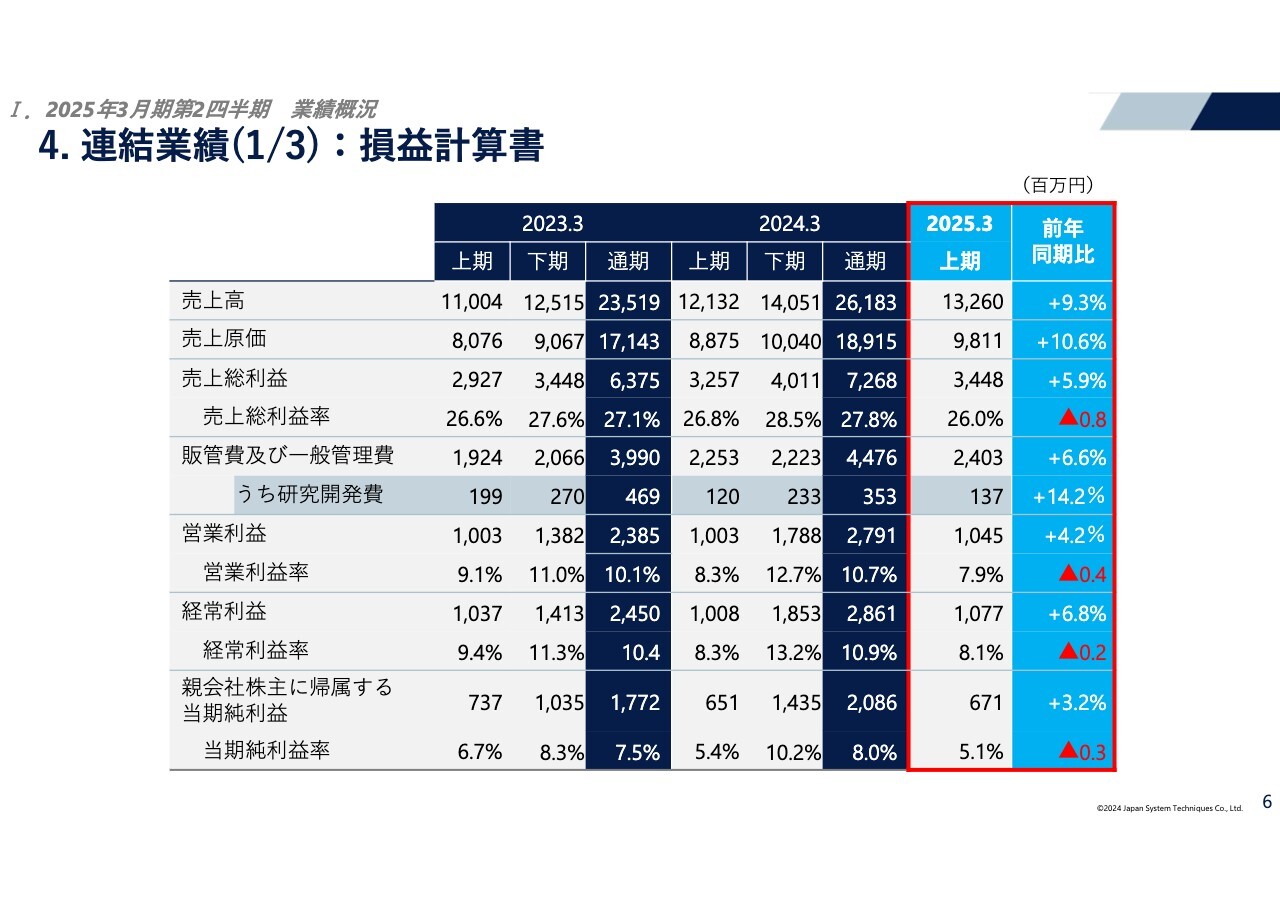

連結業績(1/3):損益計算書

損益計算書については、連結業績サマリーでお伝えしたとおりです。各指標は決算短信などで開示している内容になります。

上期、下期を分割したかたちで記載していますが、増収増益で推移したというところで、研究開発費が対前年比で14.2パーセント増加していますが、パッケージ事業を中心に今期は研究開発投資を活況に行っており、今のところ上期で1億3,700万円となっています。

開示はしていませんが、最終的には一昨年度並みの4億7,000万円より少々多めの数字で投資を終えたいと考えています。

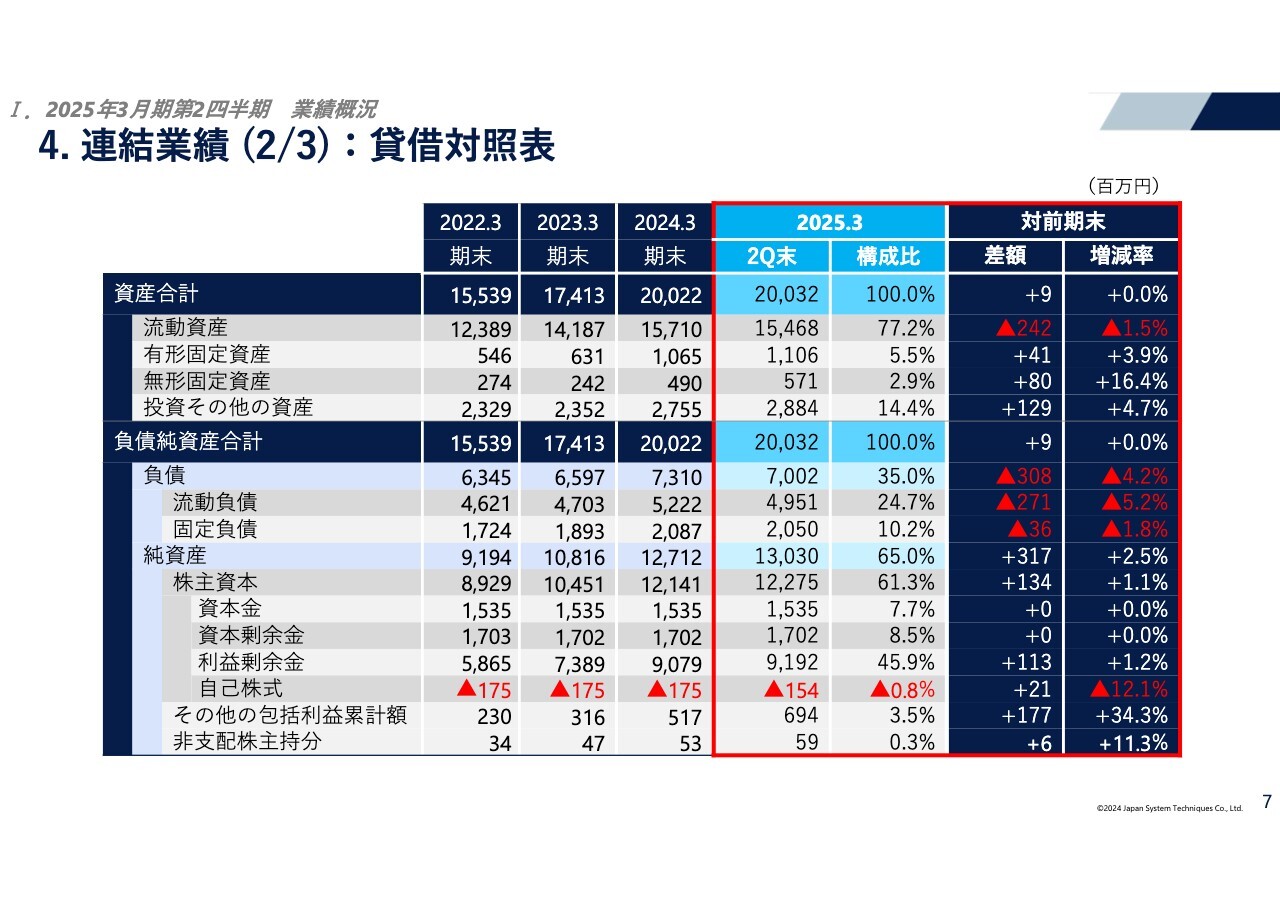

連結業績 (2/3):貸借対照表

貸借対照表です。こちらも特に大きな動きはありませんので、ご確認いただければと思います。

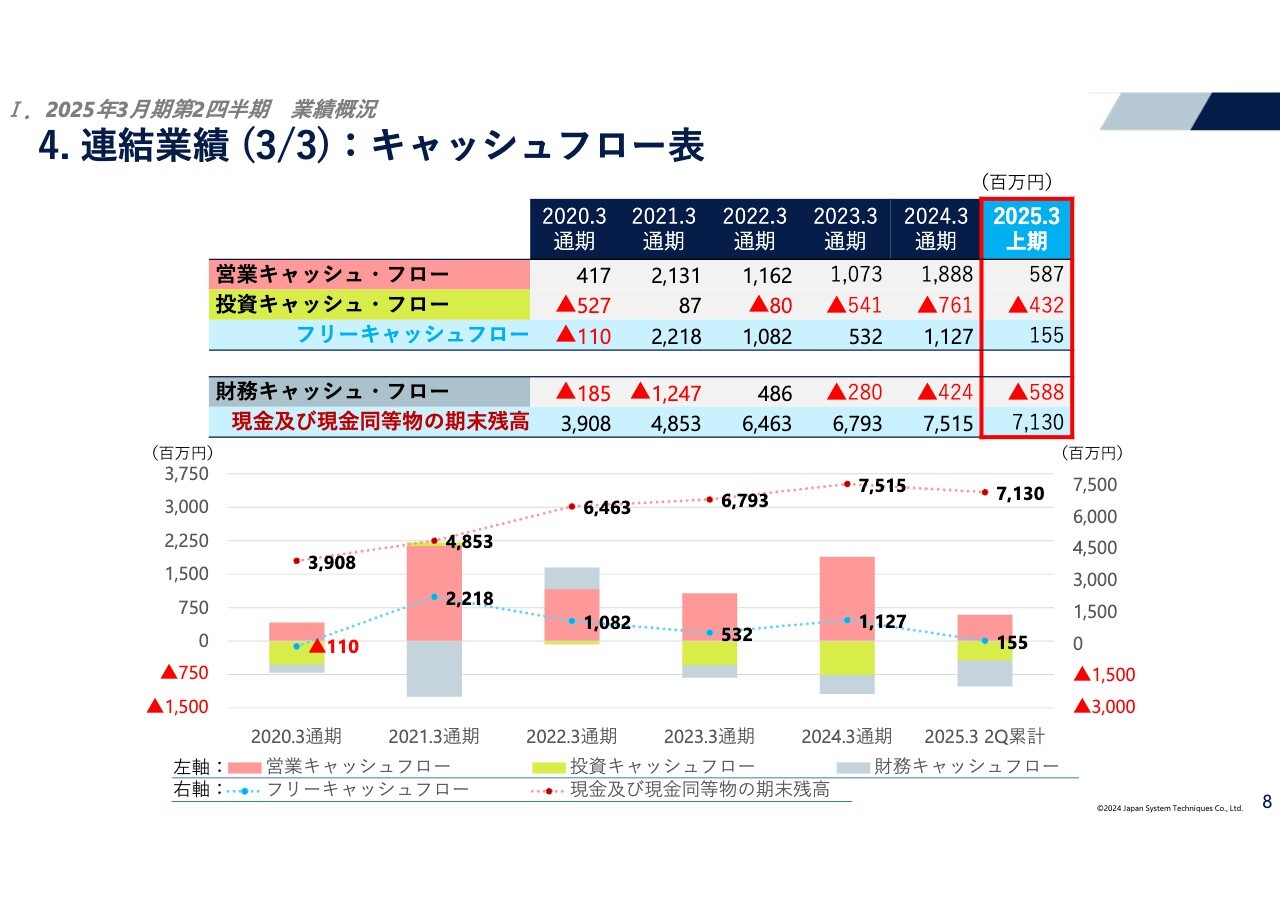

連結業績 (3/3):キャッシュフロー表

キャッシュフローです。今期の上期実績と、前期までの通期実績との比較になるため、数字が少し小さめではありますが、特段大きな動きもなく推移しています。上期の投資キャッシュフロー4億3,200万円の中には、沖縄の陸上養殖のLAC社に対する2億円の出資が含まれています。

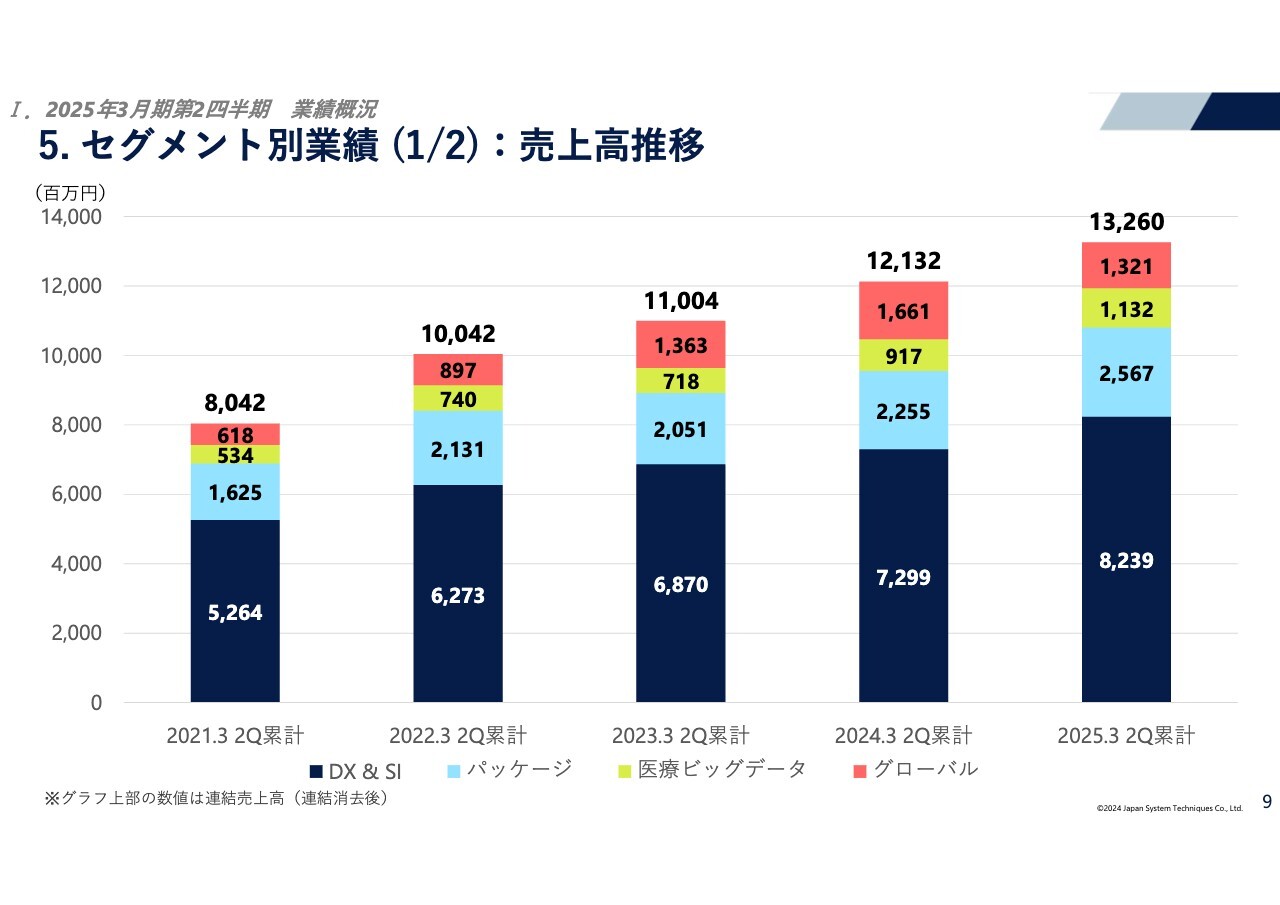

セグメント別業績 (1/2):売上高推移

セグメント別の売上高推移です。こちらも先ほど連結業績サマリーでご説明しましたが、過去5年間で見ていくと、それぞれの事業セグメントで堅調に増加方向で推移していましたが、今回はグローバル事業のところで少し落ち込んでしまったかたちとなっています。

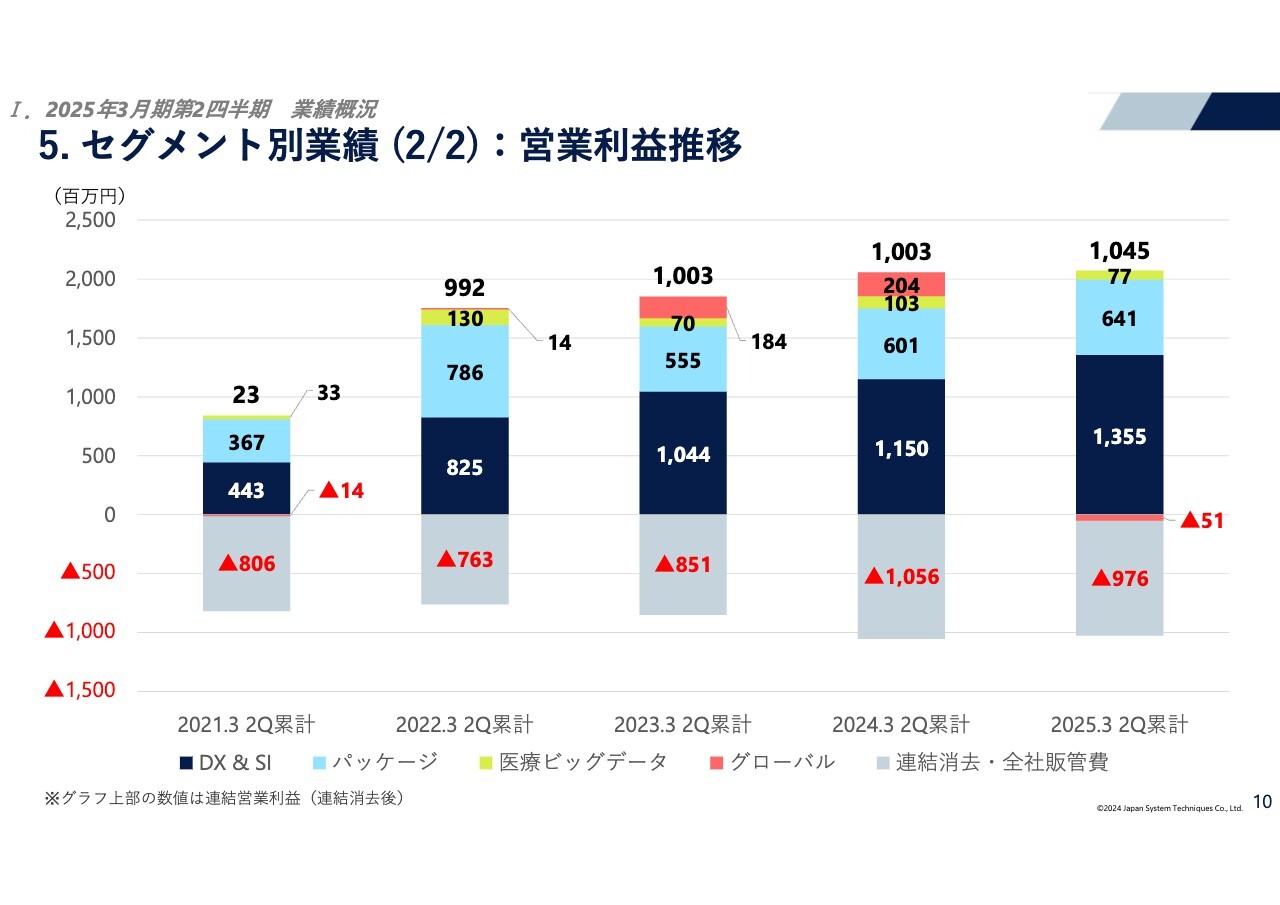

セグメント別業績 (2/2):営業利益推移

セグメント別の営業利益です。こちらも冒頭でご説明したとおりですが、やはりグローバル事業のところが今回は少し落ち込んでしまいました。販管費については、昨年度よりも減少傾向にありますが、昨年度は大阪本社の増床などの特殊要因がけっこうあったため、今期は通常の事業活動に伴う販管費となっています。

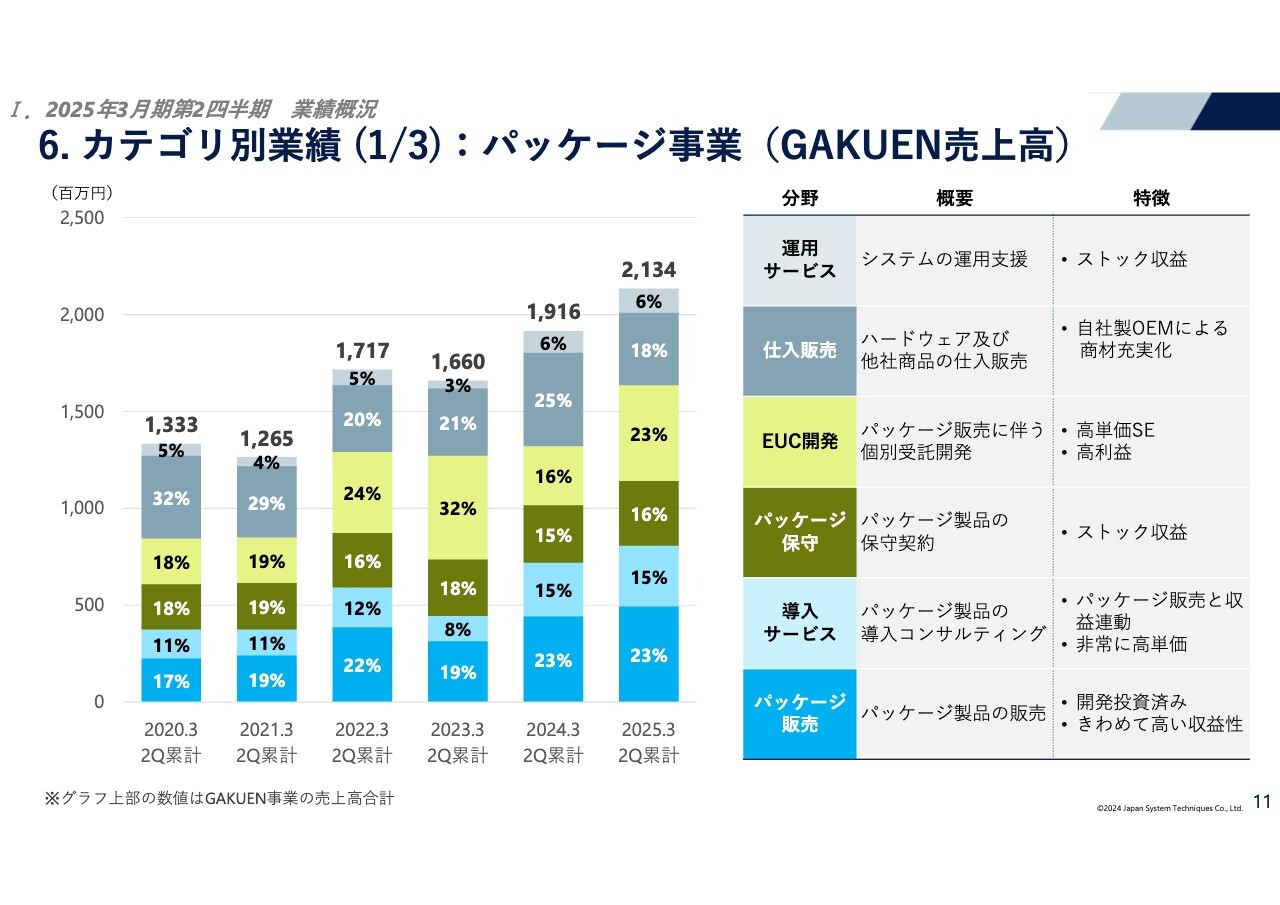

カテゴリ別業績 (1/3):パッケージ事業(GAKUEN売上高)

カテゴリ別業績のパッケージ事業、GAKUEN売上高です。こちらも昨年と比較するとさほど大きな特殊要因はありません。

EC開発と仕入販売の比率が昨年と入れ替わっているような格好になっていますが、その裏に大きな特殊要因などは特段ないため、こちらも今年度の案件の進め方に応じた結果となっています。

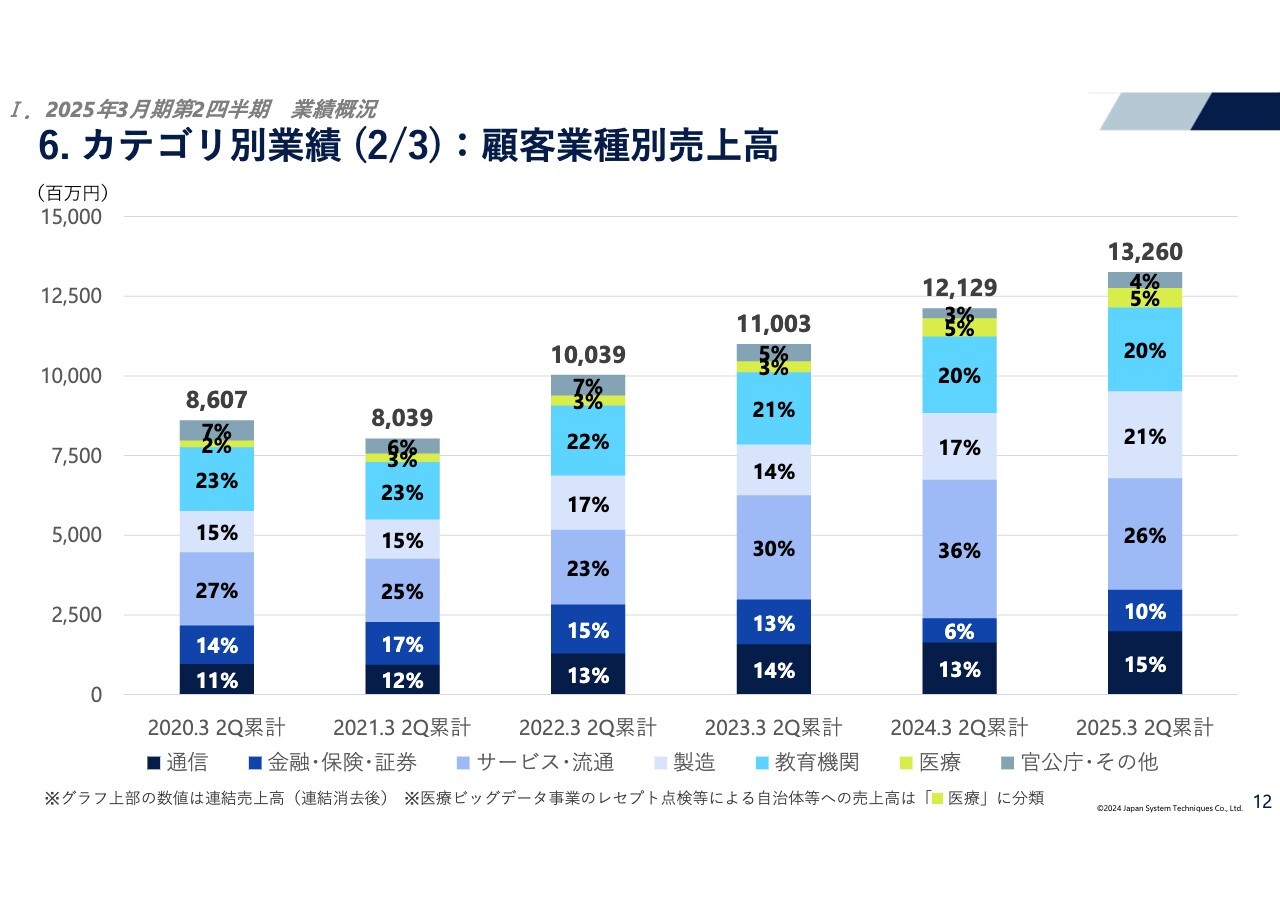

カテゴリ別業績 (2/3):顧客業種別売上高

カテゴリ別業績の顧客業種別売上高です。こちらも当社の強みと言いますか、特色として、いろいろな業種に展開をさせていただいているため、その年度ごとにいろいろな案件があります。そちらに応じて業種別の比率が異なるかたちになっています。

昨年度は金融・保険・証券が6パーセントと若干落ち込みましたが、今期は10パーセントです。一方、サービス・流通は26パーセントと昨年度よりも小さく、数字の大小が若干入れ替わるような格好になっています。

一応、エンドユーザーさまの業種が、その時の案件に応じて変わっていく格好になるため、ここも特別その裏に大きな特殊要因が潜んでいるというわけではありません。

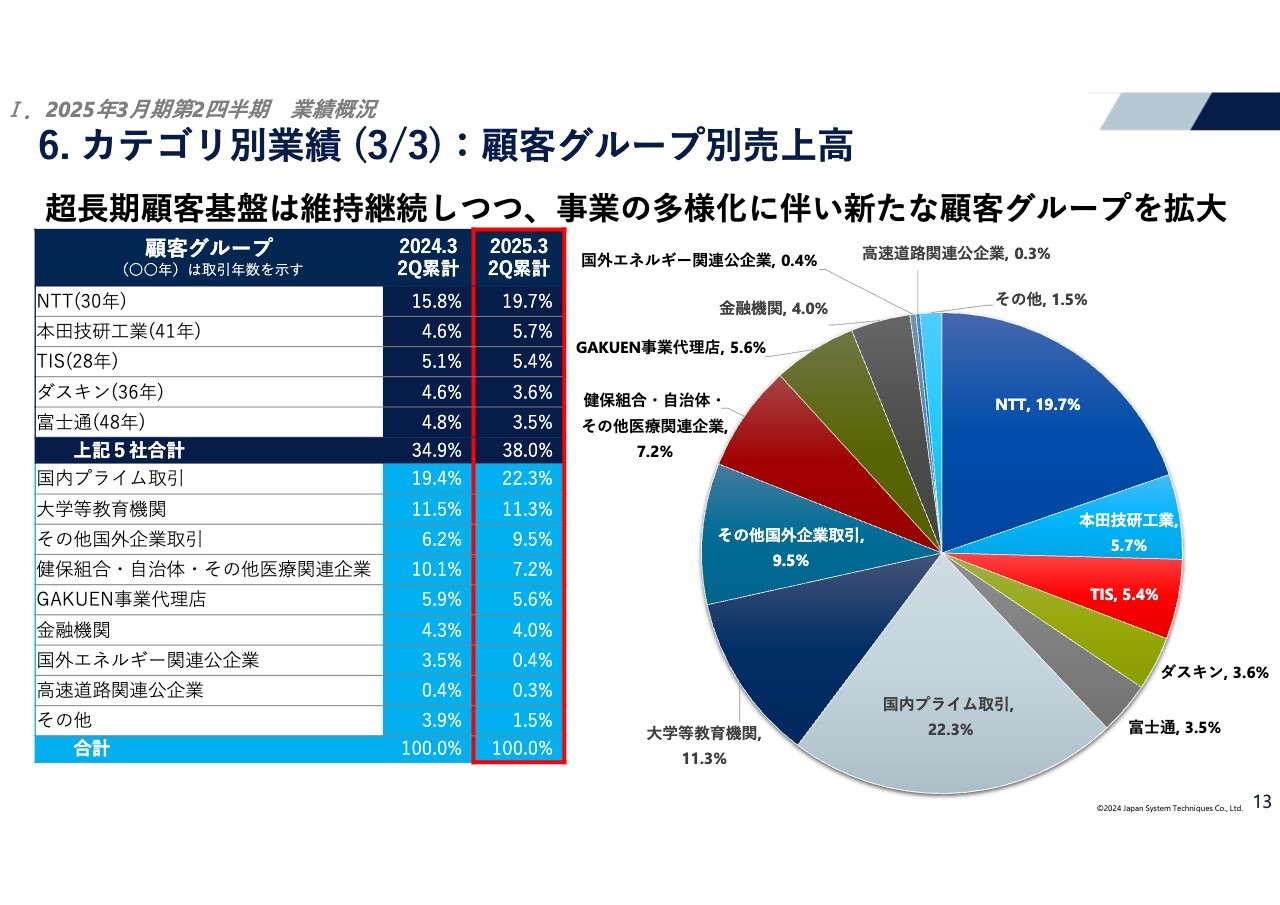

カテゴリ別業績 (3/3):顧客グループ別売上高

カテゴリ別業績の顧客グループ別売上高です。こちらも毎回同じ円グラフを掲載していますが、スライド左側の表の上の濃いブルーの部分は、顧客グループというかたちで表現しています。

こちらは創業以来、長期でお取引している有力顧客ということで記載しています。NTTと書いてありますが、その中にはNTTコムウェアさまやNTTデータさま、ドコモさまなどNTTグループを総称して表現しています。

この上期は、大型案件が比較的堅調に推移しました。NTTさまの中にあるNTTコムウェアさまの案件が売上にかなり貢献しており、NTTグループの売上高比率が2024年度の15.8パーセントから19.7パーセントに増加しているのが、大きなポイントの1つであると捉えています。

本田技研工業さまについて、これまでは当社から派遣の形態で入らせていただく案件が多かったのですが、そちらの派遣の案件に加え、一括系のデータ分析などのような高収益の案件もけっこう増えてきました。こちらの比率も高まっているのが、この上期の状況であると捉えています。

全体感としては、こちらも過去よりご説明していますが、やはり2017年の東証一部指定替え以降、国内のプライム取引の比率がけっこう高まってきています。

それまでは大手ベンダーの下で2次請けというところから、なかなか比率が伸びてこなかった時代もありましたが、一部上場以降は国内プライム取引の比率も上がってきたというのが最近の傾向です。

以上が、全体の業績の概況です。

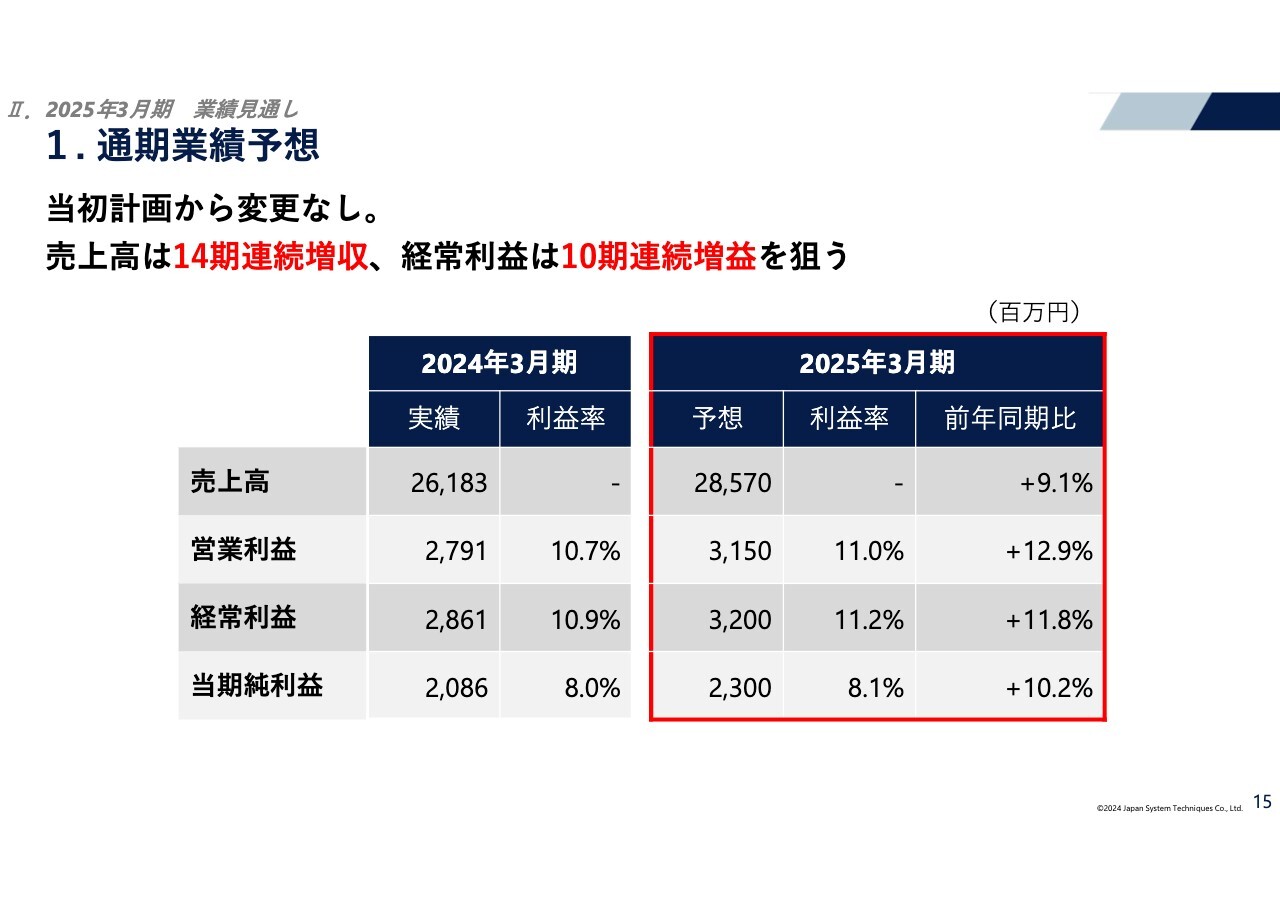

通期業績予想

今期の業績見通しです。全体的には増収増益というところで、事業セグメントごとに見ると若干でこぼこはありますが、業績の予想値としては、当初の計画からは変更なしと現状としては捉えています。

売上高285億円、営業利益31億円、経常利益32億円の予想は、今のところ変更なしと捉えています。

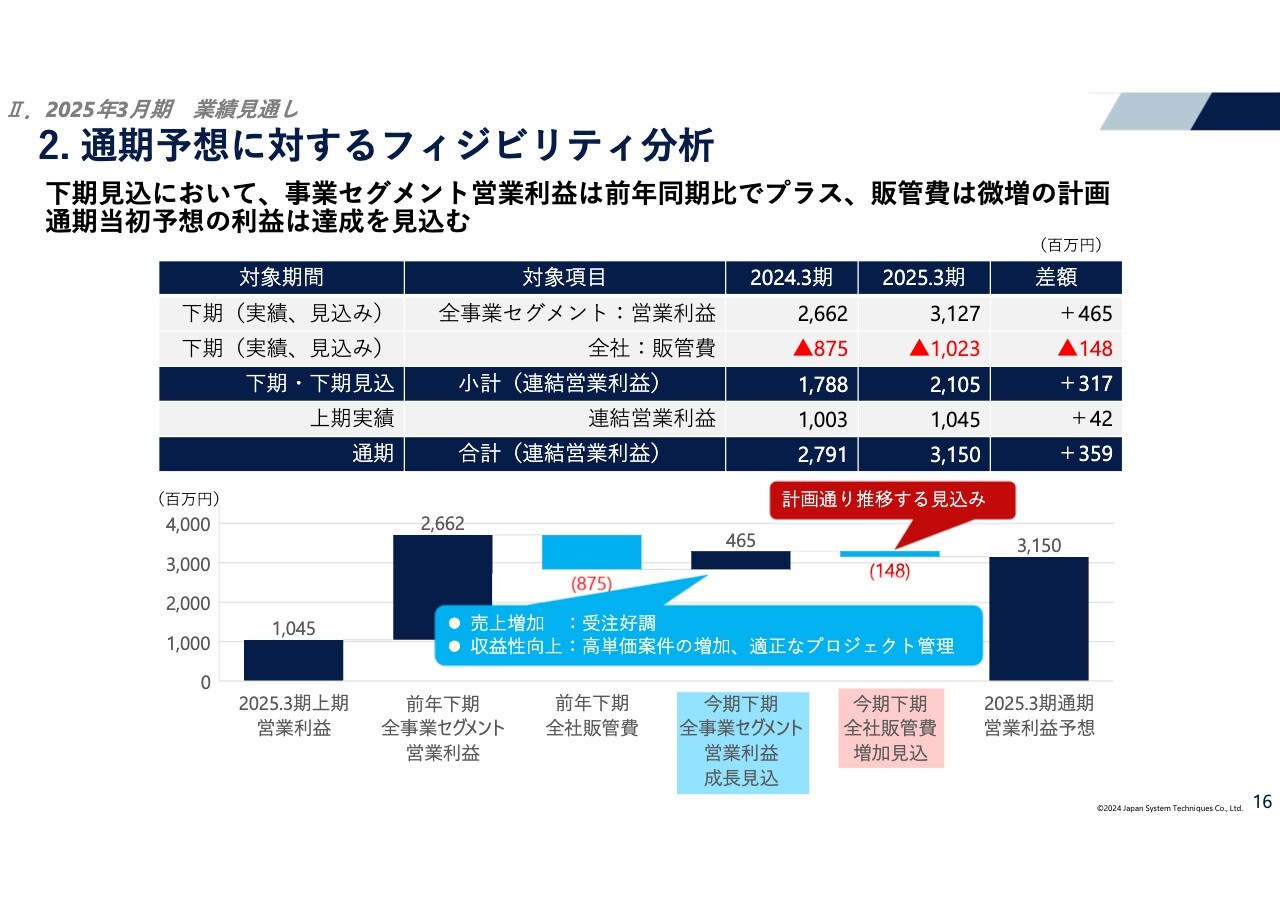

通期予想に対するフィジビリティ分析

業績見通し、通期予想の実現可能性についての分析です。上期が増収増益からのスタートと考えた時に、下期以降の利益の状況ということでは、この表上では4億6,500万円で、対前年の下期よりも増加というところで見ています。

後のページも出てきますが、今期はDX&SIも含めた各事業セグメントの受注が比較的堅調に推移している上、収益性の高い案件が非常に増えてきています。今月は第3四半期の最終月ですが、もちろん開示はしていませんが、この時点で見込み増を確認できると、例年以上に非常に順調に数字が推移していると捉えています。

販管費についても、昨年は増床などの特殊要因がありました。今期については、昨年の販管費に加え、下期以降は通常の事業活動に伴う広告宣伝や教育費、さらに当然ベースアップで労務費なども昨年度よりは上がっていますが、通常の事業活動に伴う販管費の増加と捉えているため、最終的にはよほどの赤字の工事やプロジェクトが発生しない限りは、営業利益31億5,000万円という予想は達成できる見込みであると現時点では考えています。

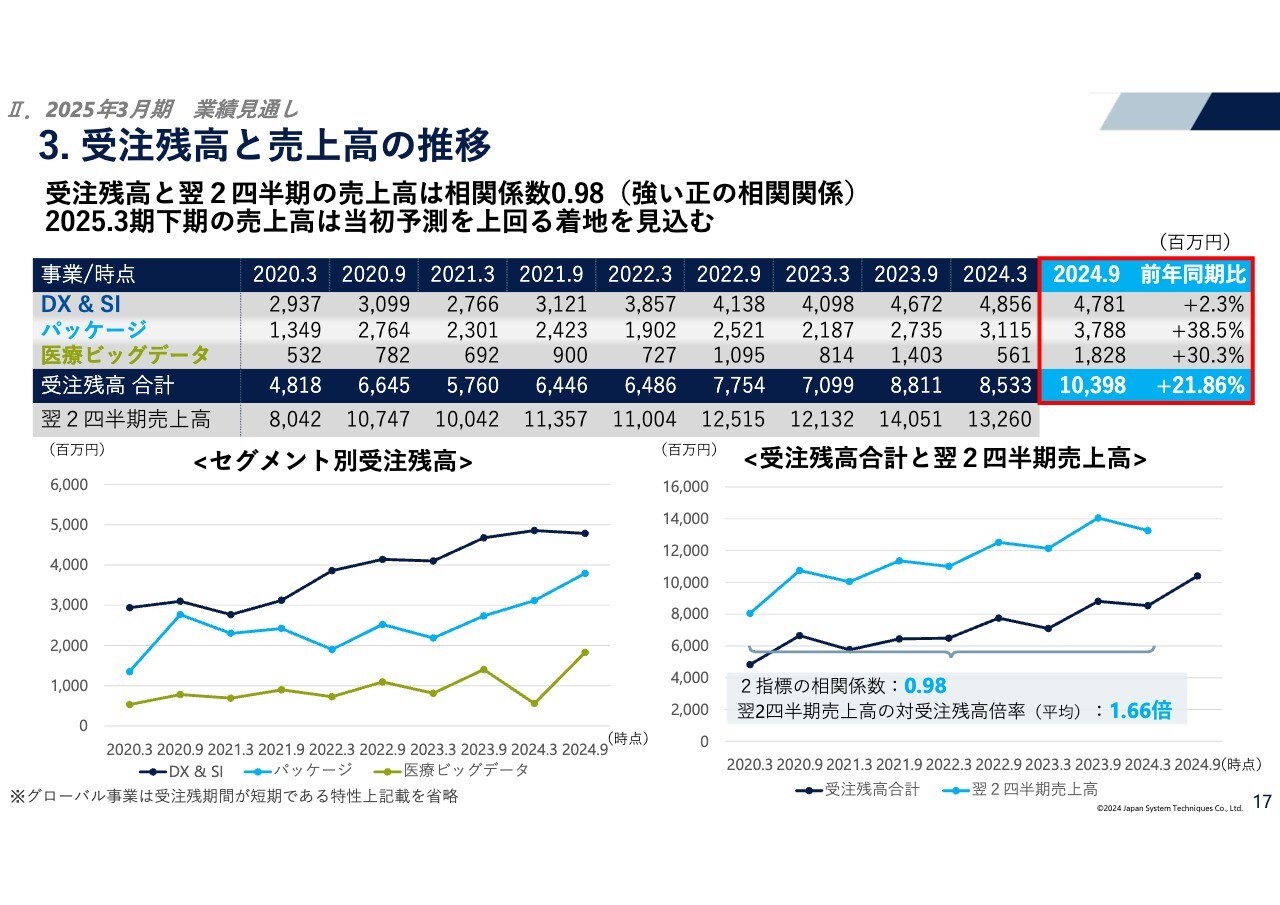

受注残高と売上高の推移

受注残高と売上の推移です。こちらも半期の決算説明の時には掲載しています。全体感としては、事業セグメントごとの受注残高が前年同期比プラスで推移しています。

ただ、パッケージ事業、医療ビッグデータ事業については前年同期比プラス30パーセント台という比較的高い伸びを示していますが、DX&SI事業は前年同期比2.3パーセントと微増に映ってしまうかと思います。2023年9月期の受注残高が46億7,200万円という数字になっていますが、こちらには大型の案件が含まれており、その結果、非常に高い数字が残っています。

対前期末でも同様です。2024年3月期に48億5,600万円という受注残高になっていますが、先ほどご説明したNTT系の大型案件の受注残が期をまたがって残るかたちになりました。通常であれば期末にいったん凹み、9月に再び上がってくるのが通常の流れではあるのですが、DX&SIについては3月末の受注が残ったというところで、この9月期が若干減っているという流れになっています。

ただ、全般的には先ほど申し上げましたとおり、受注状況は非常に活況というところで推移していますので、DX&SIの受注残高の状況については、前期の下期以降はいろいろな特殊要因があったと捉えています。

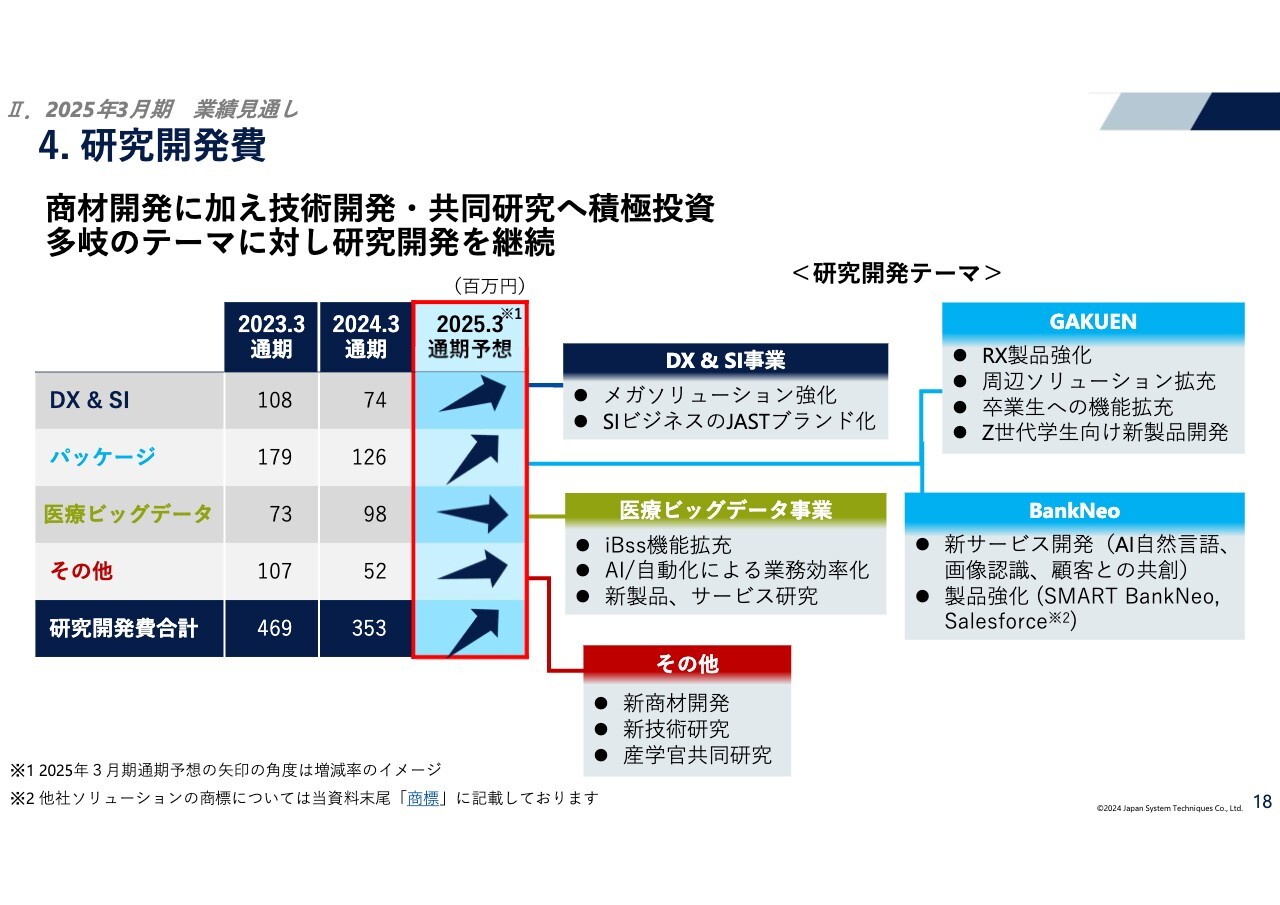

研究開発費

研究開発費についてです。一昨年度並みとお伝えしましたが、パッケージ事業のGAKUENとBankNeoが中心になります。今、GAKUENはRXバージョンを次のバージョンに上げるということで、製品の機能強化をしていることに加え、卒業生向けの「ALUPA」というシステムの機能拡張があるなど、そのようなところを研究開発を大きなテーマとして掲げています。

BankNeoも、次につながる商材の製品強化のために、研究開発投資を昨年よりも若干多めに積んでいる状況です。

医療ビッグデータ事業については横ばいとなってはいますが、「iBss」という保健者業務支援システムの機能拡張というところに重点を置いています。先ほど、医療ビッグデータ事業は増収減益とありましたが、このようなところが少なからず影響しているというかたちになっています。

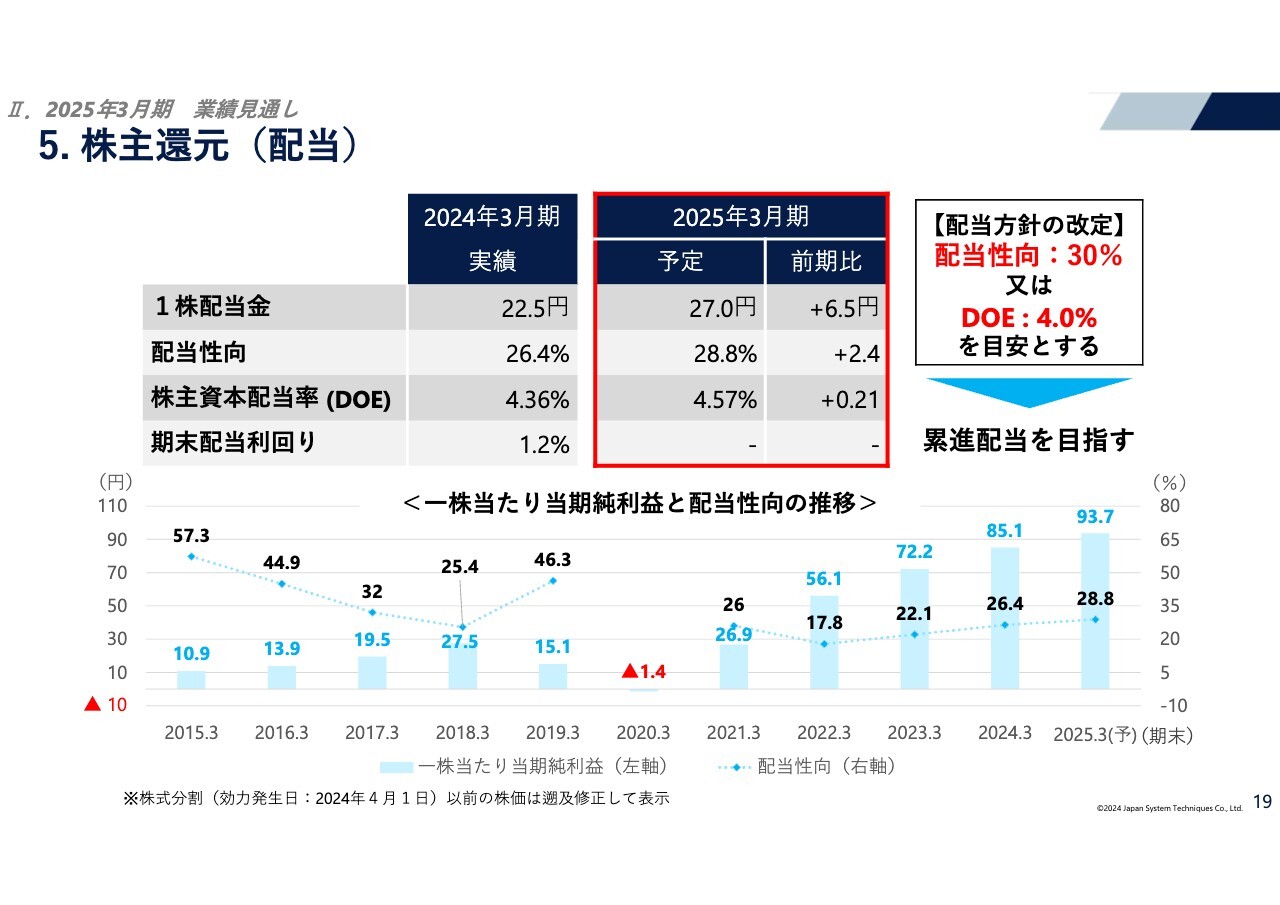

株主還元(配当)

株主還元です。当社の配当政策として、2022年3月期あたりまでは、業績の変動にかかわらず安定配当ということで、25円ないし28円という時代を長く続けてきました。

ただ、ここ数年、コロナ以降のところで非常に業績が堅調に推移してきており、いろいろな株主さまの声もあったため、配当政策の見直しを行い、配当性向30パーセントまたはDOE4.0パーセントのどちらかを目安とした数値目標を置くことにしました。

このようなことから、2025年3月期にかかる配当については、27円を予定しています。27円によるDOEは4.57パーセントで、方針のところはクリアしていると思っています。このようなかたちで、今後、累進配当を目指していきたいと考えています。

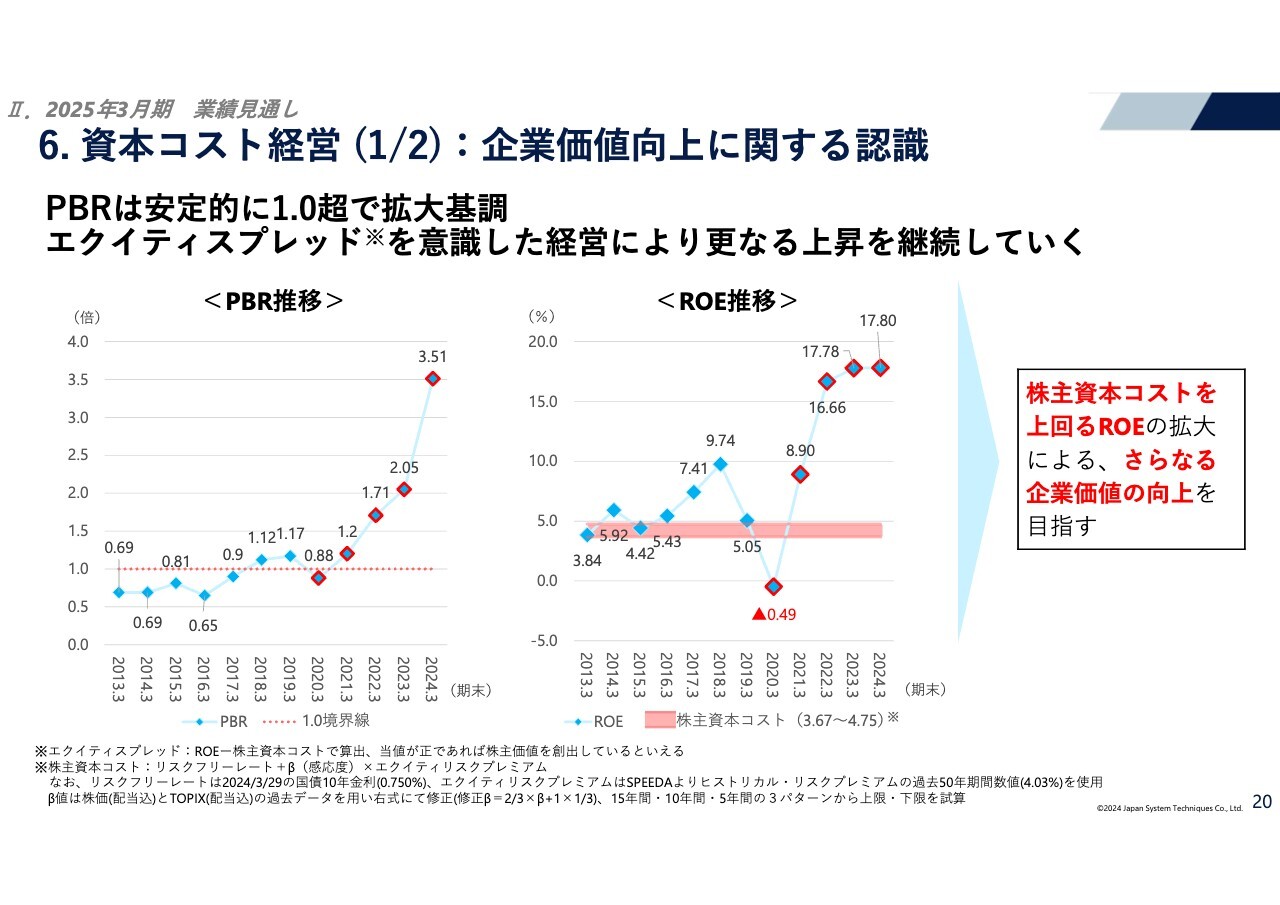

資本コスト経営 (1/2):企業価値向上に関する認識

資本コスト経営についてです。こちらも6月の説明会資料の期末の数字になります。PBRについては、東証さまからのいろいろなお達しもありますが、東証さまから言われている1.0倍のところはクリアしています。2020年3月期には若干落ち込みましたが、直近では3.51で推移をしています。

ROEについても、伊藤レポートで8パーセントという数字がうたわれており、こちらも2020年3月期は若干落ち込みましたが、直近では17パーセントで推移しているため、基準としてはクリアしているものと捉えています。

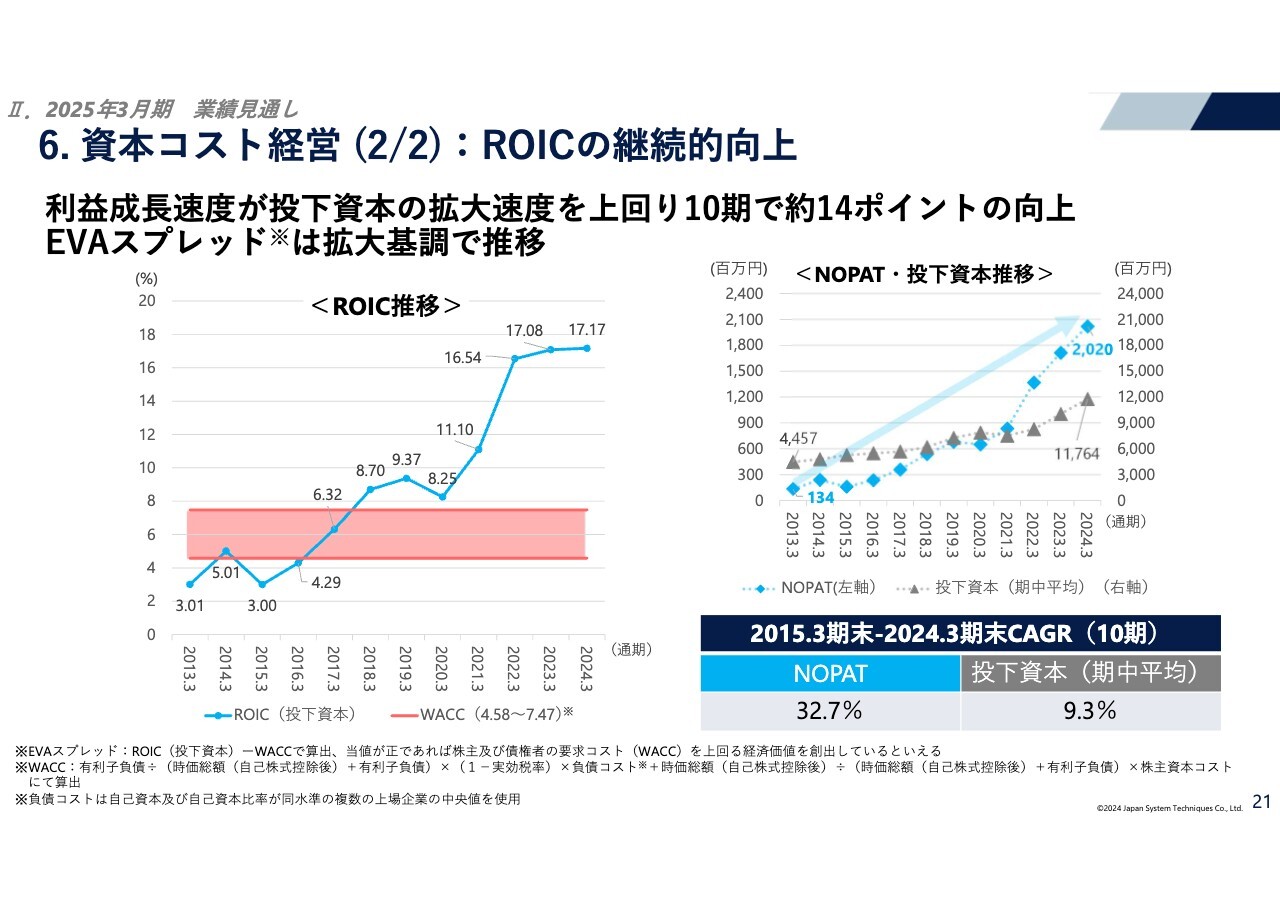

資本コスト経営 (2/2):ROICの継続的向上

ROICの恒常的、継続的な向上についてです。ROICがWACCを上回っており、税引後営業利益の成長も投下資本のそれを上回っているため、比較的堅調に推移していると捉えています。

JAST流DX構想

長期の成長戦略です。まず、JAST流DX構想ということで、DXという言葉がもう世間では一般用語というかたちになりつつありますが、当社としても、DXをどんどん推進していっているという状況を、これまでどおり継続していくというかたちになっています。

「本業DX」について、こちらもいわゆるお客さまに提供するところのDX化を進めるということで、それぞれの事業セグメントごとにDXは考えられますが、DX&SI事業については、まさしくお客さまと共創で、お客さまのDX化を進めていくというところが1つです。

GAKUEN事業については文教のDX、BankNeo事業については金融のDX、医療ビッグデータについては医療・メディカルのDXというところで、本業のDXを今後も続けていくことになります。それらのDXの知見やノウハウを活用し、今度はスライドで右隣に記載した「経営管理DX」、当社の社内システムのDX化も進めています。

まずはペーパーレスという観点で進めています。これまで特に契約書などで、紙の捺印や押印は非常に当たり前の世界ではありましたが、そちらを電子押印や電子署名に切り替え、ペーパーレスでデータを流していくといった取り組みや、それ以外のところで、次年度からの稼働になりますが、当社内の販売管理システムや、その他管理システム系でサブシステムのところも今は導入テストをしている段階です。

そのようなところをすべて社内的にもDX化し、データ分析などに活かしていくという流れを今進めており、変貌をかなり遂げようとしている最中になっています。

本業DXと経営管理DXのノウハウをミックスして活用し、市場価値をどんどん上げていくというところで、今後取り組んでいく上での方針は基本的に変わらないと考えています。

DX&SI事業

ここからは、事業セグメントごとの長期戦略の構想についてご説明していきます。DX&SI事業については、これまで創業以来、お客さまの要望に応じてオーダーメイドでシステムを構築していくSI事業を主力事業としてきました。

ただ、こちらのSI事業は、いわゆるオーダーメイドの受託開発という事業で、100パーセントなくなることはないとは思っていますが、減少傾向にあると捉えています。

当社としては、サービスとソリューションの2つの新しいビジネスないしサービス内容に注力しています。サービス分野では、現在いろいろなビッグデータなどがあるため、分析を行うデータサイエンティストのような人財を取り揃えながらビッグデータを利活用することで、お客さまの業務そのものを構築し、支援していくという、いわゆるコンサルティングの領域に入っていくということです。

ソリューション分野では、「SAP」「Salesforce」「ServiceNow」といった、メガソリューションと当社が呼んでいるものを駆使しながら、お客さまの問題解決をしていきます。サービスとソリューションという高付加価値で高収益、先進性のあるサービス分野へ、SIからどんどんシフトしていくというところを今進めている最中になります。

ただ、もともと当社の自社ブランドであるGAKUEN、BankNeoなどは、こちらのSI事業からスピンオフで出来上がった製品、セグメントになりますので、これまでどおり受託開発の中からそのような知見をスピンオフし、新しい事業を作っていくことは今後も続けていこうと考えています。

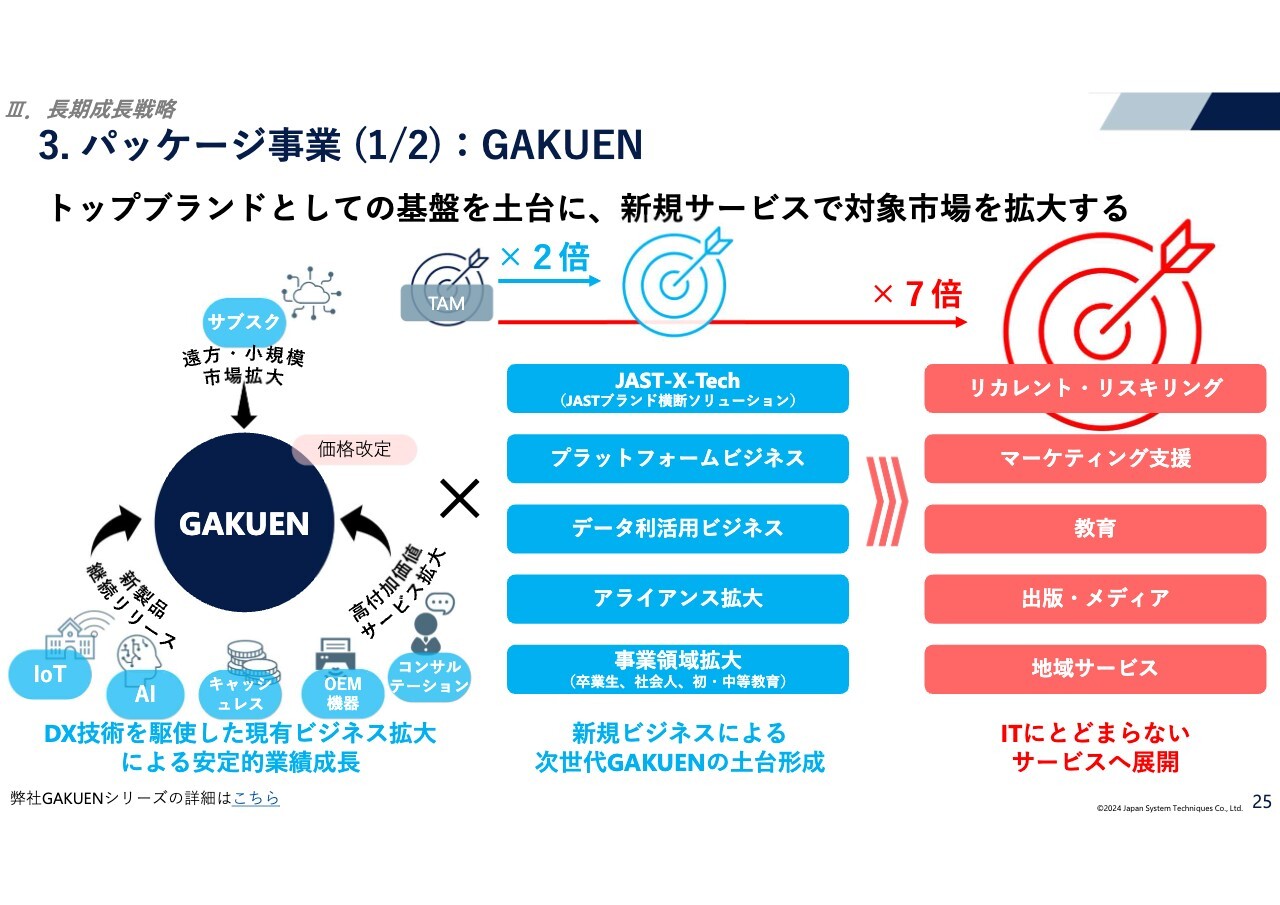

パッケージ事業 (1/2):GAKUEN

パッケージ事業、GAKUENの長期戦略です。GAKUENについては、導入校の実績が450校を超えており、日本の大学向けパッケージとしてはトップシェアを誇るというところまで成長はしているのですが、シェアとしては30パーセント強でいるため、まだまだそのシェアを上げていく余地はあるのだろうと思っています。

特に首都圏などでは、まだまだホワイトスペースもあります。直近では旧帝国大学の東北大学さまに導入いただき、10月から本稼働を開始しました。東北大学さまに関しては、サブスクリプションでノンカスタマイズ、ノンEUCというかたちで、これまで国立大学では考えられなかった運用スタイルで本稼働を迎えていただけました。

そのため、他の旧帝国大学さまからの注目度も非常に高く、地方国立大学を含め、現在問い合わせがかなり増えている状況です。ようやく国立大学のフィールドにも、当社のGAKUENが入っていけるところまできたと捉えているため、そのような新しいフィールドもどんどん開拓していければと考えています。

18歳人口の減少、少子化というところは、叫ばれてかなり時間はたちますが、そのようなことがクローズアップされ、大学業界はどうしても斜陽産業と見られがちではあるのですが、大学さまもそのあたりは課題認識をかなりされています。

学生の4年間のキャンパスライフということだけにとどまらず、卒業してからの卒業生、社会人、また定年後も含めての生涯学習というところにもかなり重きを置かれているため、そのような観点からも、スライドに掲げたリカレント教育や出版など、まだまだDX化の余地は残っているだろうということで、今後もそのような成長も含めて目指していきたいと考えています。

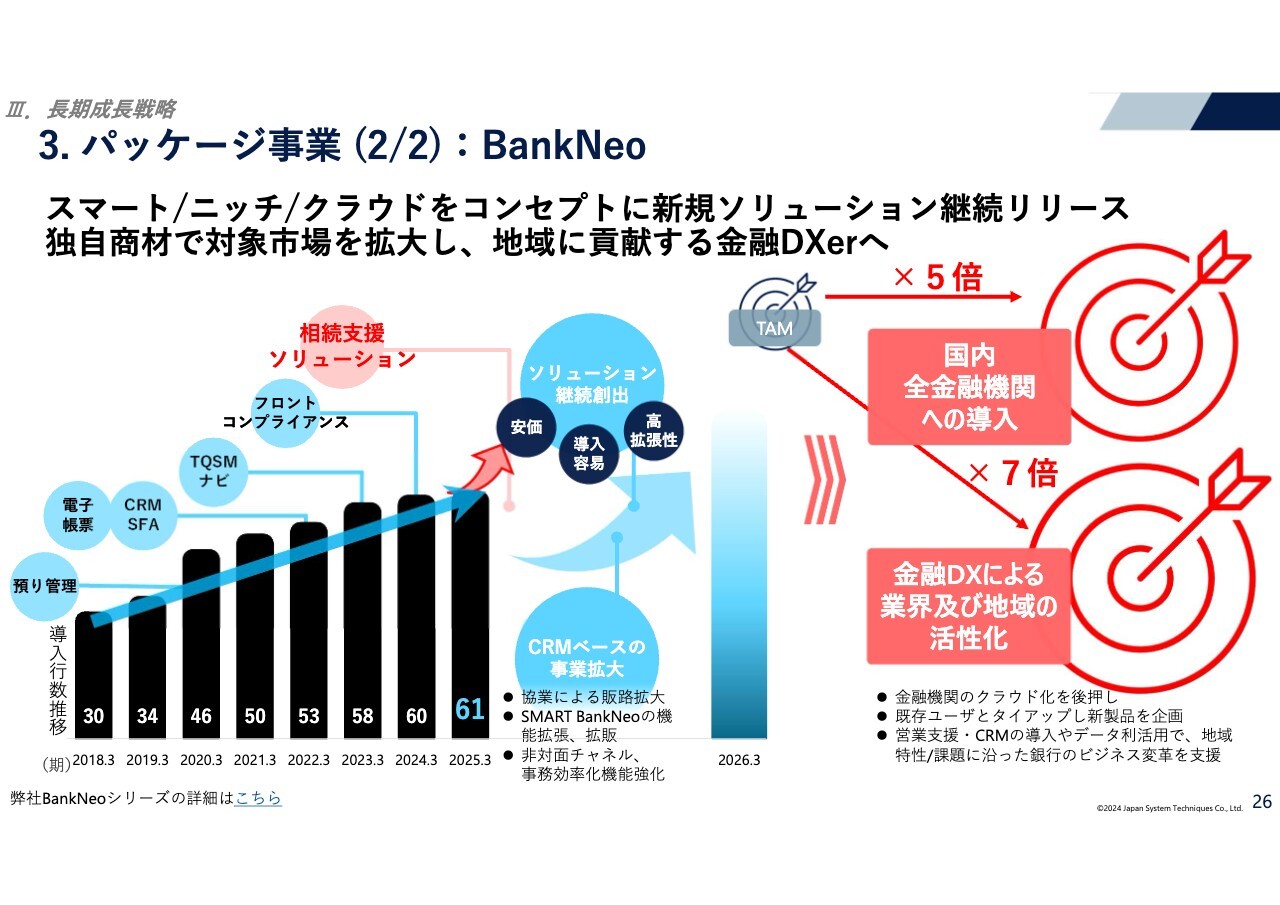

パッケージ事業 (2/2):BankNeo

BankNeoの長期戦略です。こちらは、もともと地方銀行と信用組合、信用金庫をターゲットに、情報統合パッケージということで展開していました。

各行さまは、基幹の勘定系のシステムというところは確立しているため、いかに各銀行さまが地方で独自のカラーを打ち出せるかというところと、営業さまがいかに生産性、業務効率化を図っていけるかということで、当社としてはスマートな、ニッチなところをコンセプトに製品の開発を進めてきました。

特に最近ご好評いただいているのが、「預り管理」です。いろいろな営業マンがこれまで紙で打ち出していたものをペーパーレス、データ化するというところで、非常にご好評いただいており、こちらはメガバンクさま2行に導入いただいています。

これまでメガバンクさまはなかなかターゲットとして難しいところがあったのですが、今回ご導入いただけたということで、金融系のパッケージのところでの認知度もかなり上がってきました。そのため、これからニッチなところを狙いながらも、メガバンクさまを含めたターゲットとなる次期製品開発も含め、成長を遂げていけたらと考えています。

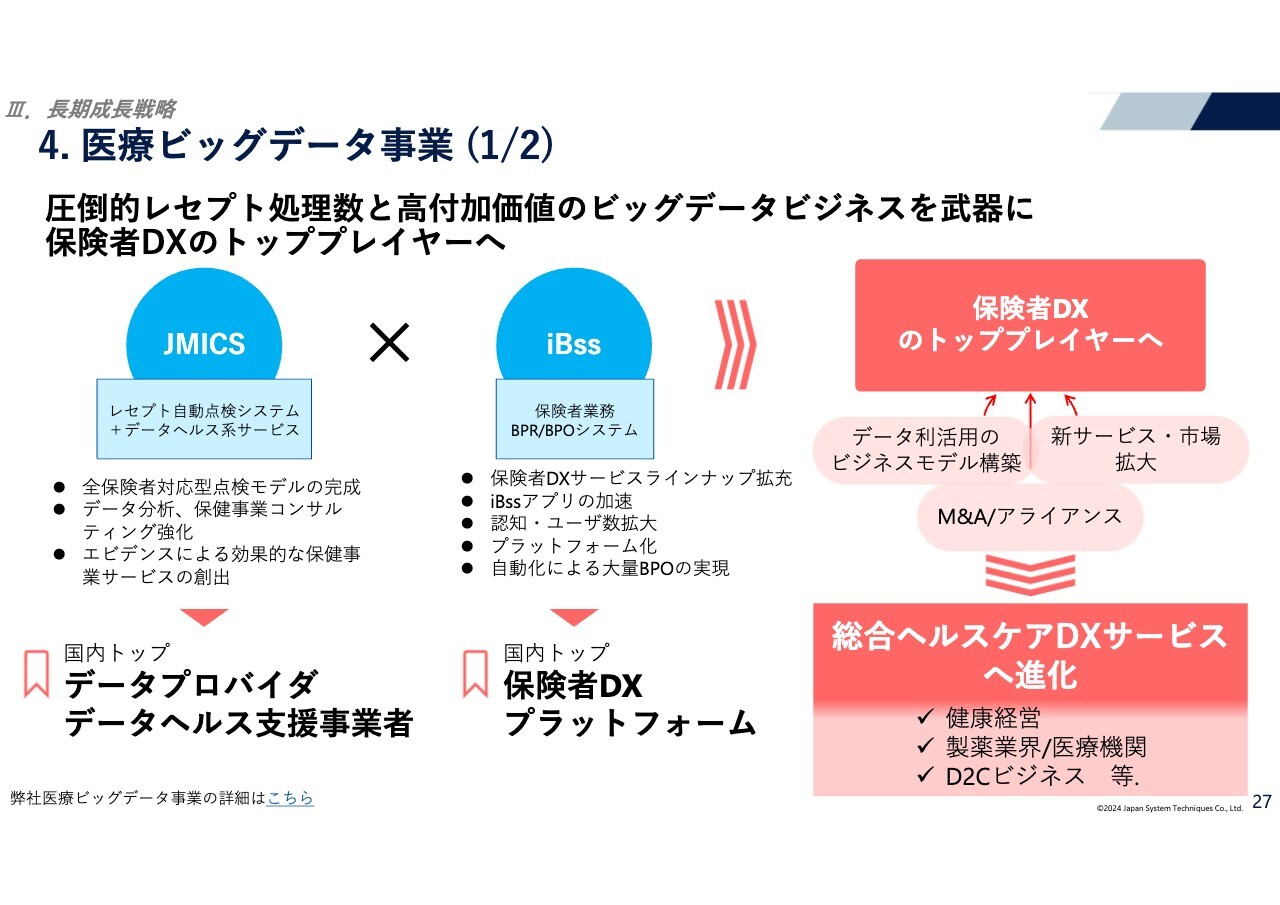

医療ビッグデータ事業 (1/2)

医療ビッグデータ事業の長期戦略です。こちらはもともとレセプトの点検から始めた事業ですが、月間800万枚から1,000万枚のレセプトを点検していくと、だんだんそちらがビッグデータと化し、非常に利用価値が高いものになってきました。

こちらの点検はいろいろなサービスの源泉となるため、当然続けていくというところではありますが、こちらの事業を続けているところでは、いろいろなアライアンスやM&Aなどのお話もいただくケースが多いです。

これまでもご説明していると思うのですが、ある特定の分野ではアライアンスを組みながら友好関係でやっているところが、別の事業分野ではコンペティターになるといったような、非常に混沌とした、カオス状態の事業でもあります。

今後もそのような流れは恐らく続いていくだろうというところで、ある意味での取捨選択などを含め、より事業としてアップしていけるようなかたちを狙っていきたいと思っています。

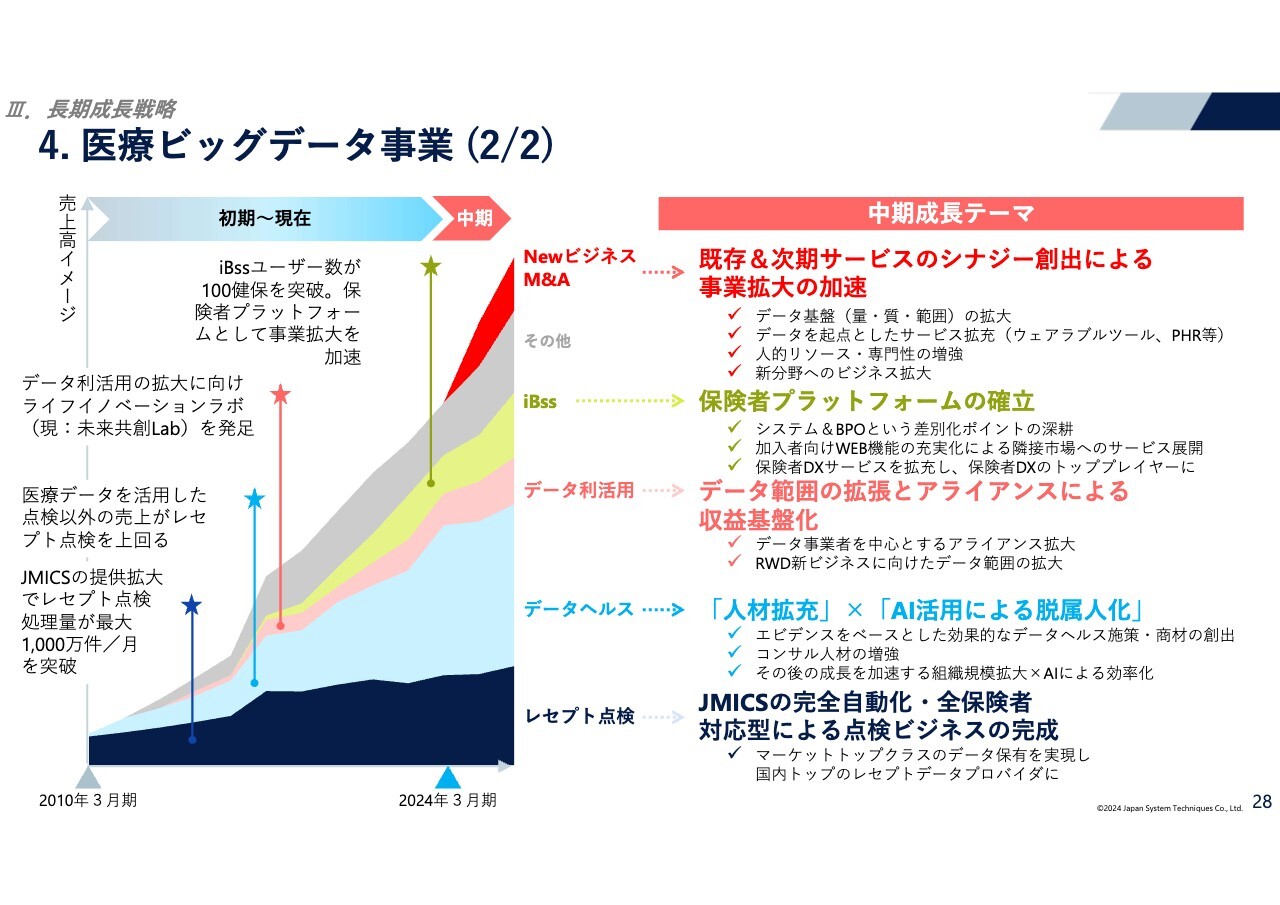

医療ビッグデータ事業 (2/2)

医療ビッグデータ事業の実際の内容についてご説明します。こちらも以前からお示ししているグラフです。14年前、一番最初にレセプトの点検から開始しましたが、最近ではレセプト点検以外のところでいろいろなビジネス、サービスが発生してきており、データヘルスやデータの利活用、当社のオリジナル商品の「iBss」といったところで、もともとのレセプト点検よりも非常に高収益なビジネス、サービスが増えてきています。

ただ、どちらにしてもレセプトの点検で、ビッグデータをより強固なものにしていくというところの流れは当然変わりませんし、これを源泉にした新しいサービスを生む流れも変わりません。

そのため、レセプト点検のデータを増やしつつ、精度を上げながら新しいビジネスを作っていくことと、先ほどお伝えしたニュービジネス、M&Aということで、いろいろなアライアンスの話があります。そちらもいろいろと、戦略などを含めて進めていきたいと考えています。

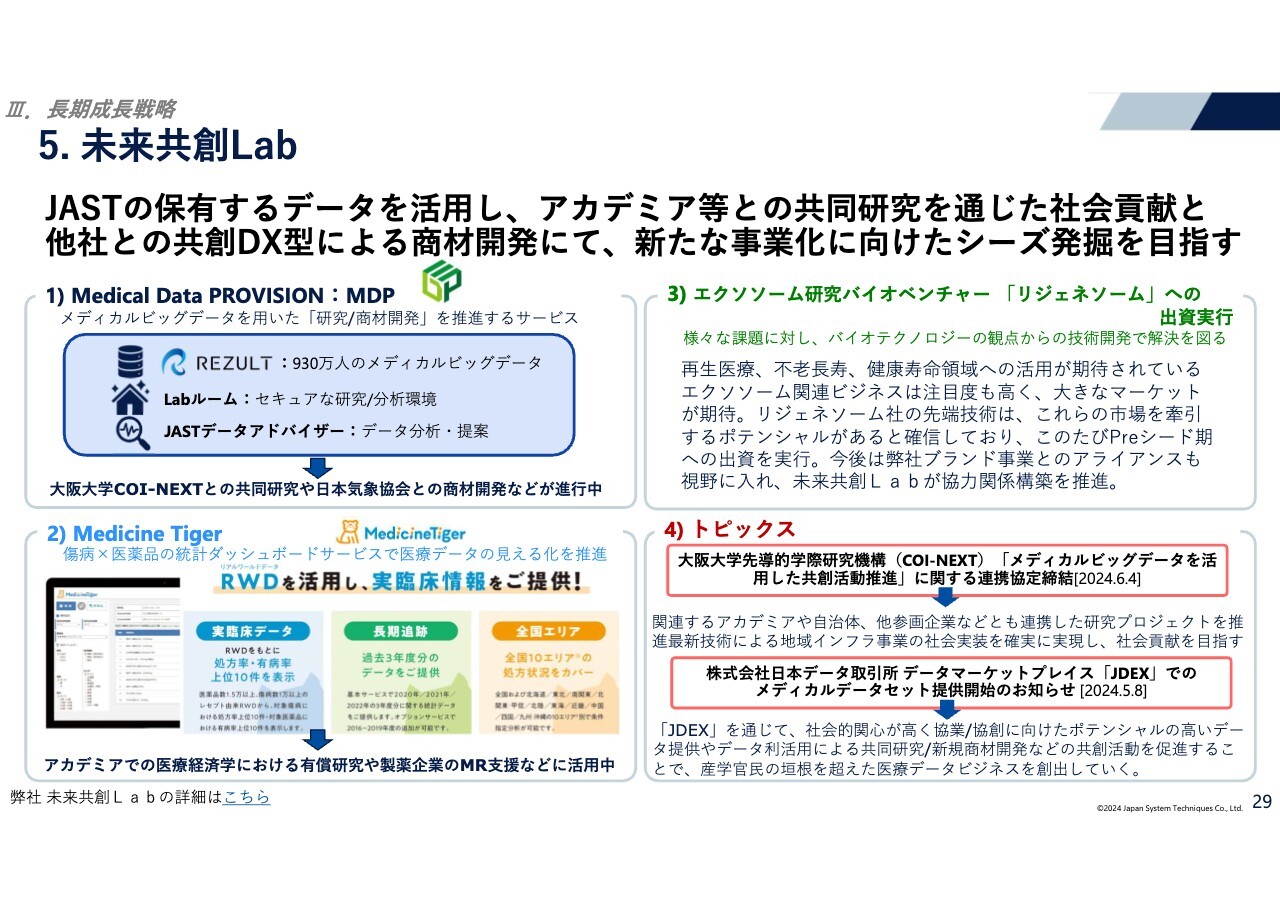

未来共創Lab

未来共創Labの長期戦略です。こちらについては、JASTの保有するデータ、基本的には今は医療ビッグデータを活用し、大学さま、あるいは専門研究機関とのアライアンスを組み、共同でもう1回研究をすることで、国民のみなさまの健康増進に向けた社会貢献の取組みを進めているというところです。

スライドに掲げたいろいろなアライアンスなどのお話は一例ではありますが、今後もそのようなアライアンスなどを進めつつ、当社にとっての新たなビジネスシーズの発掘を目指していく戦略を進めていきたいと考えています。

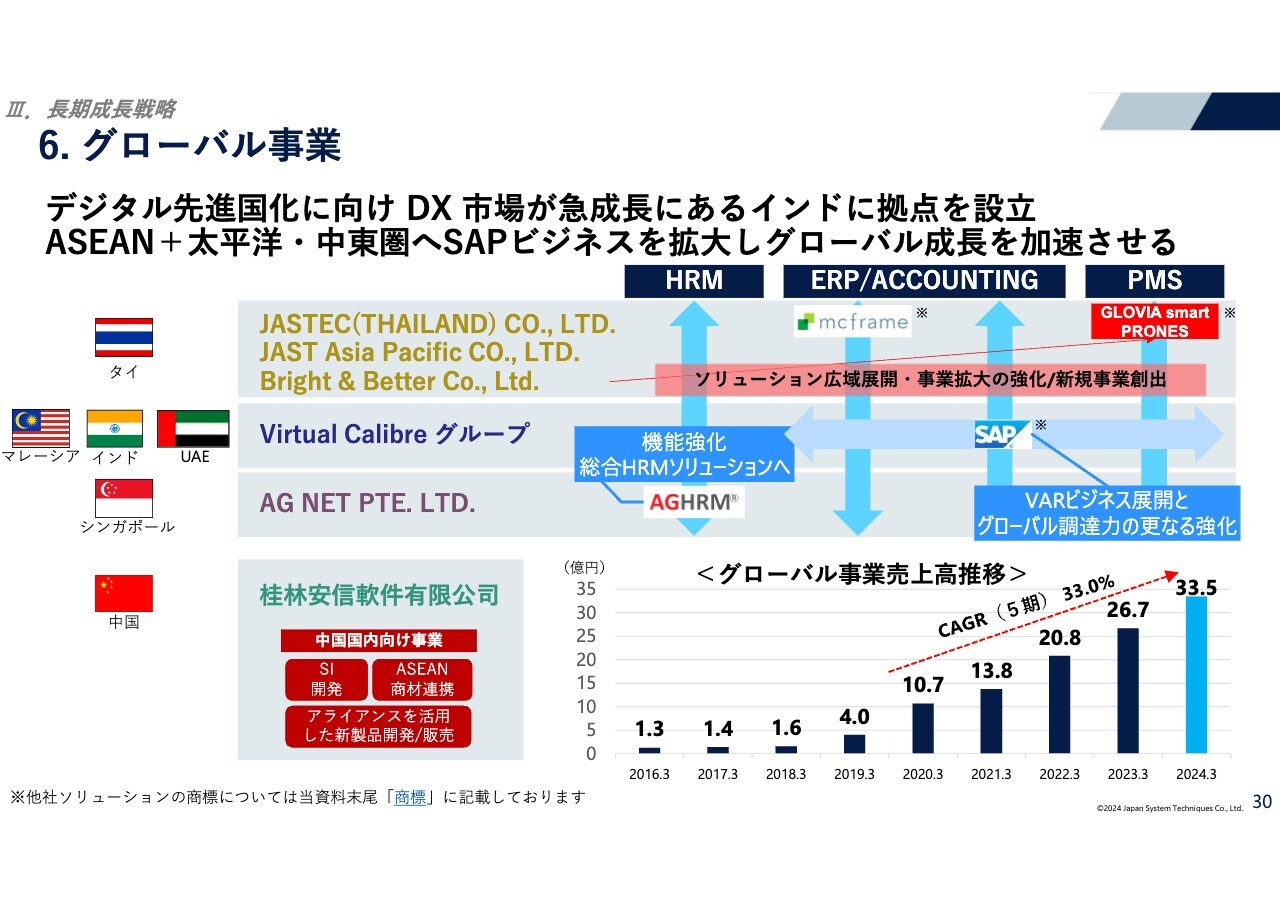

グローバル事業

グローバル事業の長期戦略です。こちらも収益性が低迷しているところではありますが、マレーシアのVirtual Calibreグループが業績の牽引役ということで、やはりマレーシアの1拠点だけではなかなか不安定というか、この先も不透明感があるというところです。

先ほどトピックスのところでも申し上げましたが、インドと中東エリアのドバイ、アブダビにVirtual Calibreグループの新しい拠点を設立しました。コンサル事業だけでなく、現地でのいろいろなサービスなども含めて展開していきたいと考えています。

グローバル全体としては、ここに掲げているHRMの人事システム、ERPのアカウンティング・会計、PMSの生産管理といったパッケージも取り揃えているため、これらを各国の商習慣に合わせつつ、海外の各子会社が連携を深めながら、各国でそのようなソリューションを展開したいと考えています。

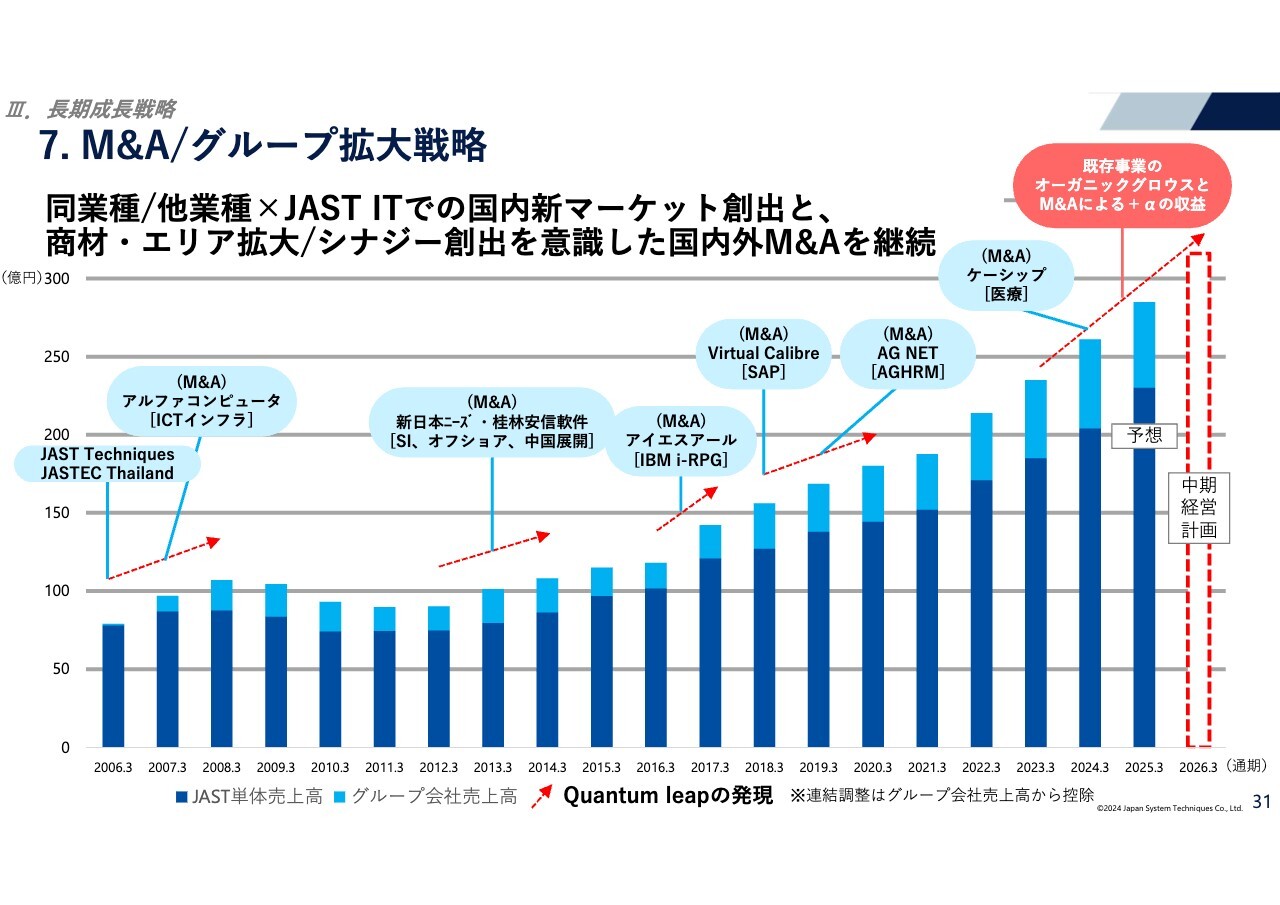

M&A/グループ拡大戦略

M&Aのグループ拡大戦略になります。スライドに、これまでの過去のM&Aの履歴というところをグラフとともにお示ししています。今年1月には医療ビッグデータ事業のケーシップ社を買収し、今、それぞれのシナジーを生み出すところで再建に向けた活動を積極的に行っています。

今後も、これまでの既存事業の延長線上でのオーガニックグロースというところでは、なかなか厳しいというところもありますし、点線で棒グラフを表していますが、中期経営計画をクリアしていくには、やはりM&Aは必要であるというところで、きちんと戦略を組んで取り組んでいこうというところです。

中期経営計画は今ちょうど2年目で、ローリングの作業をしているところですが、来年でいったん今の3ヶ年計画は終了します。2026年度からは、また新しい中計ということで、その中計を策定するに当たっては、長期のビジョンというものをまず掲げ、その中で中計を組んでいくという流れです。

ここまでは長期ビジョンをなかなか描けていなかったところもあるため、現在そのあたりを経営企画などを含めて検討し、策定しているというところになります。そちらは情報が開示できるようなものが出来上がれば、あらためてお披露目させていただければと思います。

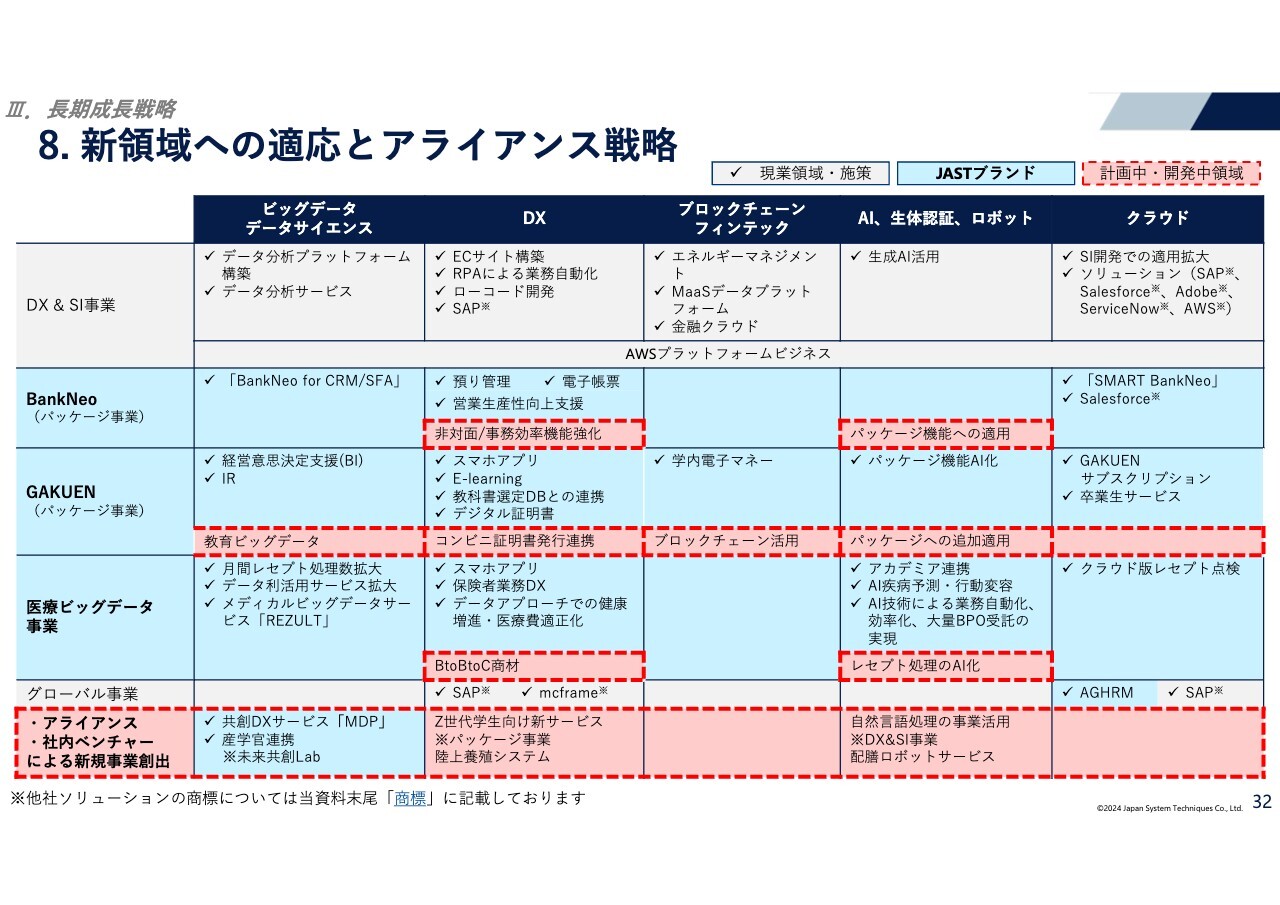

新領域への適応とアライアンス戦略

新領域への適応とアライアンス戦略についてご説明します。スライドの表の縦軸は、当社の展開する事業セグメントで、横軸はこれから取り組んでいく先進的な技術なども含めてプロットした表です。

グレーのところがDX&SI事業、ブルーのところが当社の自社ブランド領域です。当然AIなどいろいろと取り組んでいますので、新しい技術を取り入れるというところは、先ほど研究開発投資などで活発に進めているというお話もしました。

それぞれのパッケージも、次期バージョンは、AIやクラウドなどを取り入れていこうということで、ここに書かれている、点線に囲まれたそれぞれのテーマを1つ1つクリアしていこうという流れで進めています。

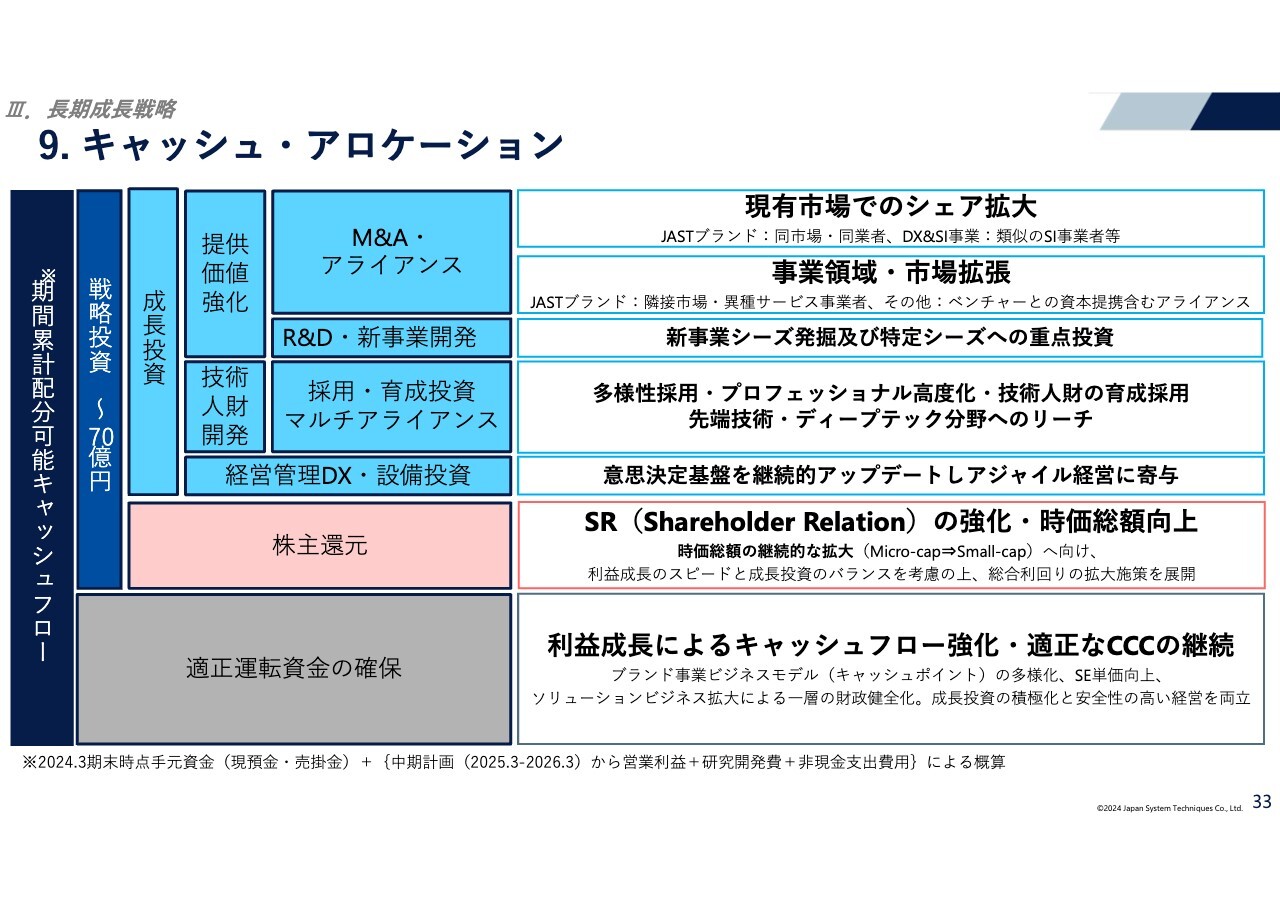

キャッシュ・アロケーション

キャッシュアロケーションです。こちらも前回の6月の説明会の時から、1つページを掲げています。先ほどのB/Sの状況でもお話ししましたが、無借金であることに加え、手元の現預金もかなり積み上がっている状況です。

有効的な配分、計画を進めていかなければいけないだろうというところで、当社内でもアロケーションを意識しながら進めてきています。

適正運転資金の確保については、当社の特性や業界の特性として、やはり通常は労務費や外注加工費といった費用支出が先行し、お客さまからの売上は検収いただいた後にキャッシュインというかたちになるため、典型的なキャッシュアウト先行型の事業になります。

そのようなキャッシュインがなくても、適正に事業が運営できる資金は確保しなくてはならないため、そちらを差し引いたかたちで、戦略投資70億円という数字を掲げています。

こちらはあくまでも目安として捉えていただき、その中から株主還元として、株主さまにもちろん還元しなければなりません。そちらを差し引いた資金を成長投資枠とし、さらに経営管理DX、社内DXなどの教育投資のような項目分を差し引き、最終的には戦略投資として、M&Aやアライアンス、金融商品などの項目をこれから進めていくというところで、社内で配分をこれからまた検討していきたいと考えています。

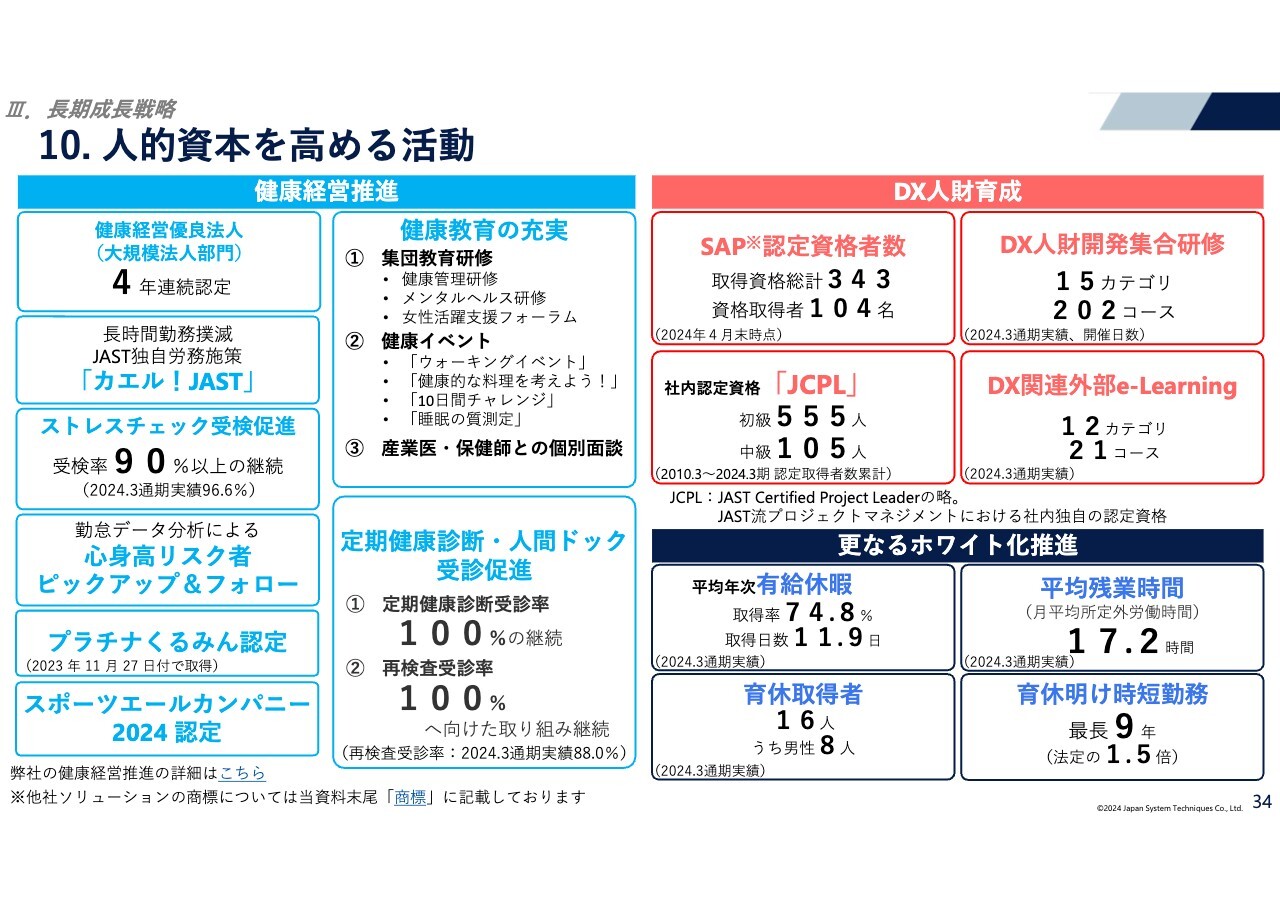

人的資本を高める活動

人的資本を高める活動として、こちらも毎回お示ししている資料になります。当社は、やはり人が資産ということで、健康経営というところも非常に意識して進めていますし、健康経営優良法人4年連続認定という実績もあります。

定期健康診断ということで、人間ドック受診率100パーセント、再検査も100パーセントに向けて積極的に進めています。DX人財の育成ということで、このようなメガソリューション系の教育も積極的に行っています。

ホワイト化ということで、有給取得の向上に加え、育児休暇もどんどん増えてきており、男性の取得率も増えてきています。

このような人的資本を高める活動によって、離職率が毎年5パーセントから7パーセントと当業界においてはかなり低いところで推移しているため、このようなところは社員にも響いているものと捉えています。

サステナビリティ (1/3):全体方針

サステナビリティについてです。こちらも何点か挙げていますが、SDGsやESGなどいろいろなキーワードがあります。SDGsについては当社ホームページに掲げている内容のままとなっています。

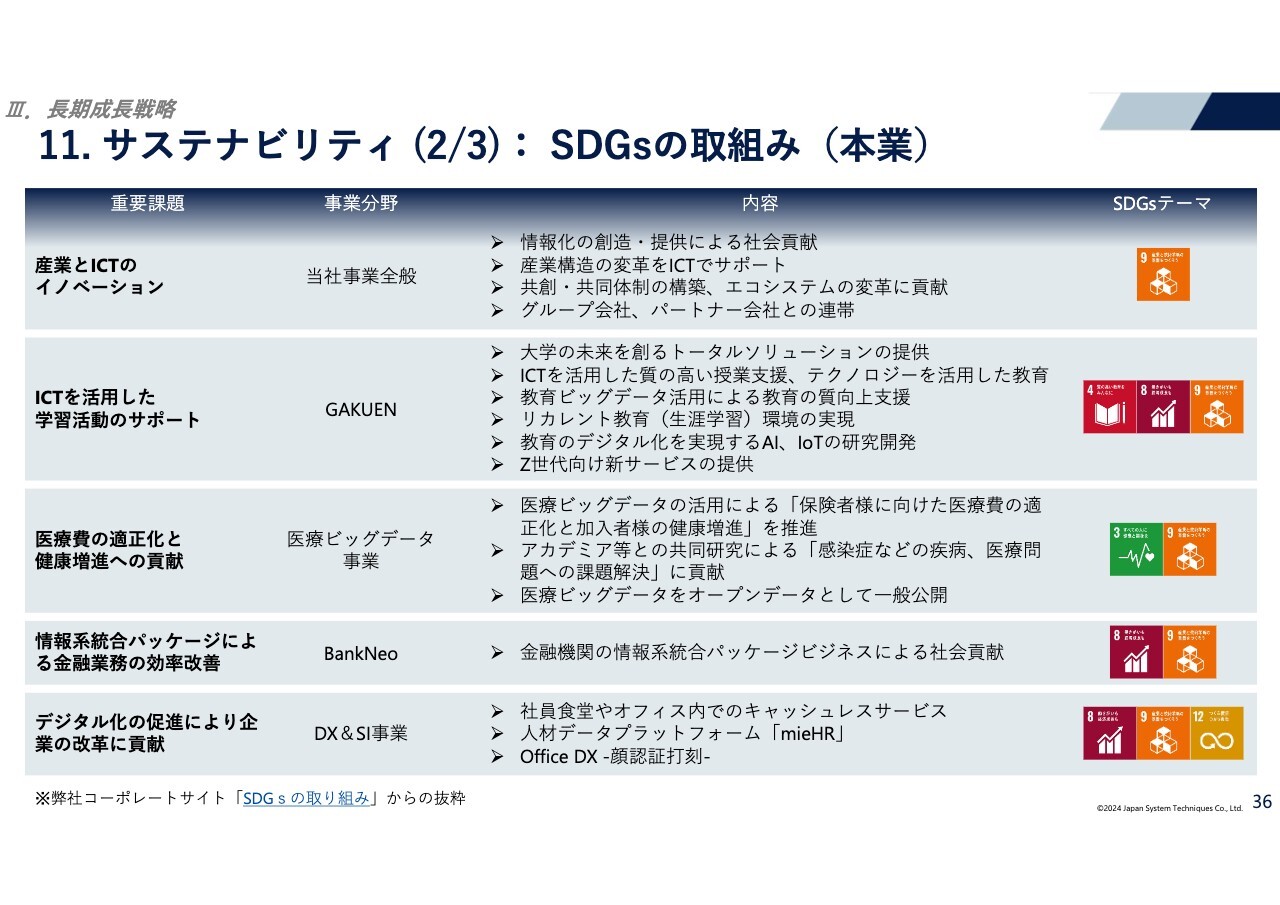

サステナビリティ (2/3):SDGsの取組み(本業)

本業における取組みについてです。それぞれの事業セグメントに応じた展開はありますが、やはり本業そのものが産業と技術革新の基礎につながるというところで、すべてクリアしていると捉えています。

サステナビリティ (3/3):SDGsの取組み(経営管理)

一方で、経営管理における取組みでは、先ほどお伝えしたペーパーレスや、データセンターなどにクラウドでデータを上げるといったところから、環境にも貢献していくという流れを掲げています。

質疑応答:営業利益率について

質問者:営業利益率についてです。今回は増収増益ですごく成長性がありますが、営業利益率が前期比で0.4ポイントほどダウンして7.9パーセントと、8パーセントを割ってきています。先ほどのご説明では、コストがアップしたり、グローバル事業が少し足踏みしたりしていたとのことでした。

一方で、通期の営業利益率は11パーセントの予想となっています。この11パーセントという目標は少し高すぎるのではないかと感じました。このあたりの下期での挽回策や、達成に向けた対応策をもう少し

新着ログ

「情報・通信業」のログ