フォーライフ、分譲住宅事業の粗利益率改善が進展、業績に寄与 仕入は販売予定売上高が前年比+44.4%と順調に推移

目次

奧本健二氏:フォーライフ株式会社代表取締役社長の奧本です。本日はお忙しい中、フォーライフ株式会社2025年上期決算説明会にご参加いただきありがとうございます。

2025年3月期第2四半期決算の概要、2025年3月期通期業績予想、成長戦略、株主還元、以上4項目についてご説明します。

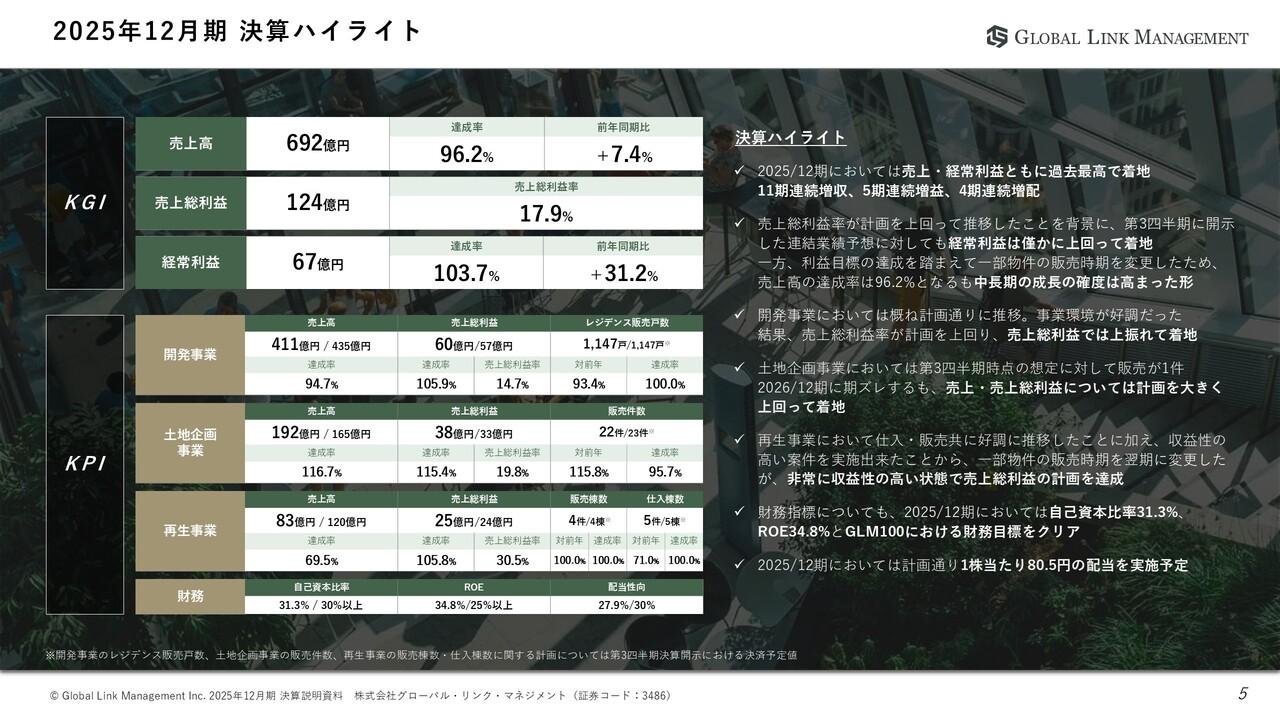

2025年3月期第2四半期 業績ハイライト

2025年3月期第2四半期業績ハイライトです。業績全般については、分譲・注文住宅を合わせた引渡棟数が前年同期比で減少しました。売上高は分譲・注文ともに前年同期を下回っています。

営業利益は、分譲の粗利益率改善により増益で着地しました。売上高は60億9,300万円、営業利益は1億5,300万円でした。

分譲住宅事業については、販売在庫数が前年水準を下回ったことや、価格見直し等の継続実施により、売上高が前年同期を下回りました。ただし土地・建物原価の低減により増益となっています。売上高は49億5,500万円、営業利益は3億6,800万円でした。

注文住宅事業については、前期の受注低調により上期の引渡棟数が前年同期に比べて12棟減少し、減収減益となりました。売上高は10億5,200万円、営業利益は5,400万円でした。

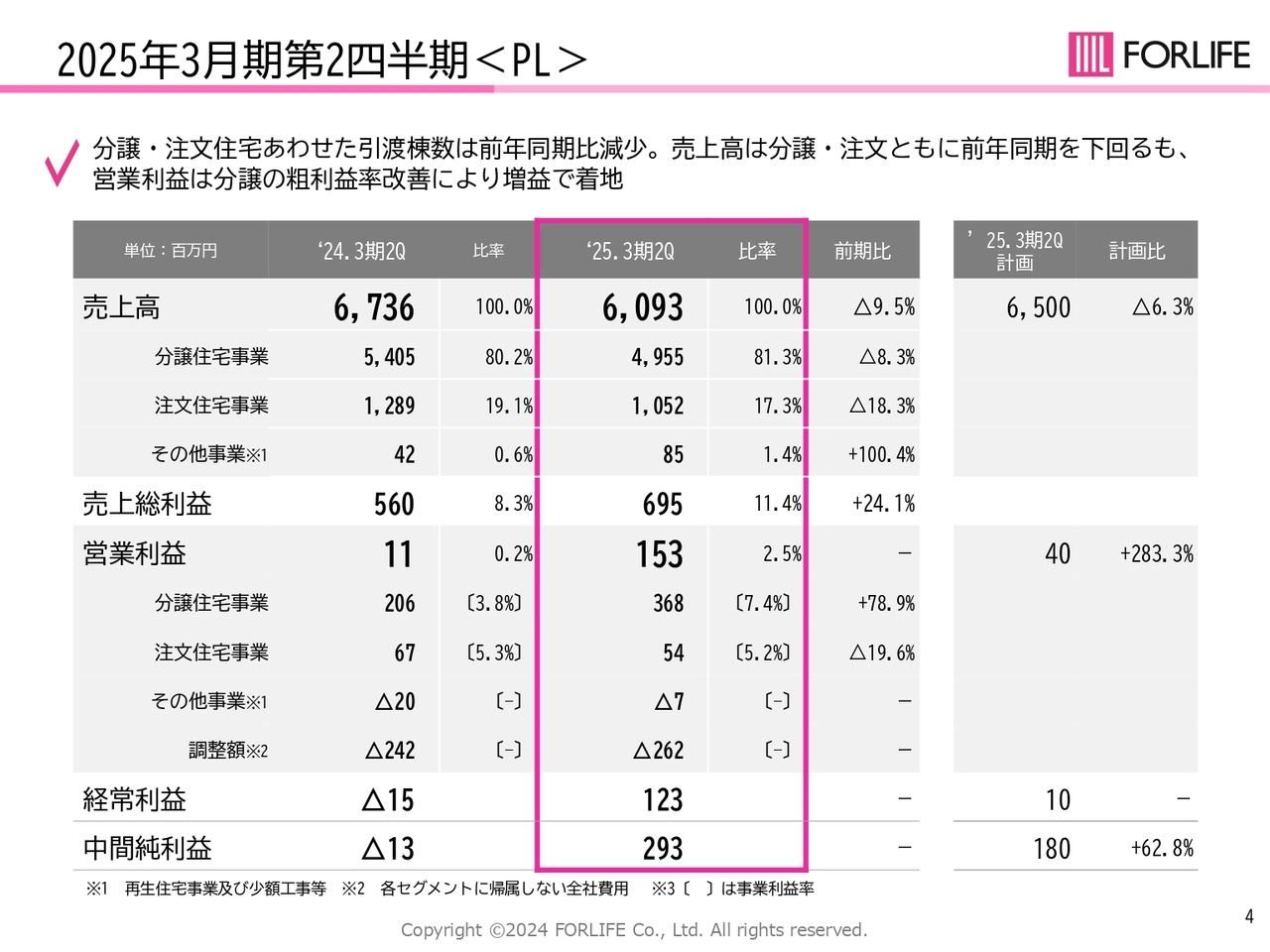

2025年3月期第2四半期<PL>

2025年3月期第2四半期のP/Lです。売上高は60億9,300万円です。内訳は分譲住宅事業が49億5,500万円、注文住宅事業が10億5,200万円、その他事業が8,500万円となります。

売上総利益は6億9,500万円、営業利益は1億5,300万円、経常利益は1億2,300万円、中間純利益は2億9,300万円でした。

分譲・注文ともに予定の着工が遅れたため計画どおりに売上が落着しませんでした。営業利益については、分譲住宅事業の粗利益が従来の水準に回復しつつある傾向で、前年より改善しています。

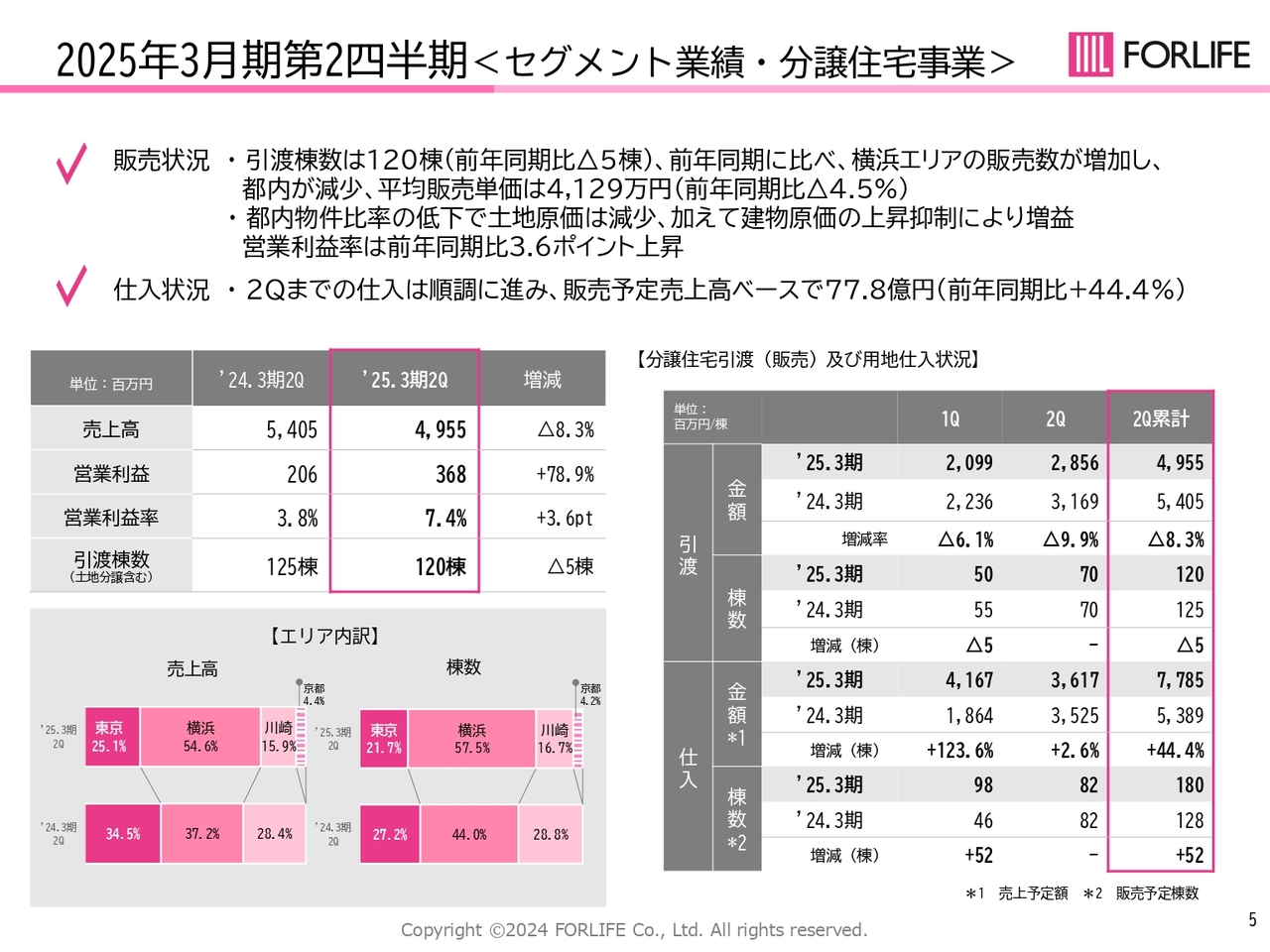

2025年3月期第2四半期<セグメント業績・分譲住宅事業>

2025年3月期第2四半期のセグメント業績・分譲住宅事業です。販売状況については、引渡棟数は120棟で、前年同期に比べて横浜エリアの販売数が増加し、逆に都内が減少しました。平均販売単価は4,129万円で、前年同期比で4.5パーセント減少しています。

仕入状況については、第2四半期までの仕入は順調に進んでいます。販売予定売上高ベースで77億8,000万円と大幅に上積みしています。

販売状況においての上期の都内案件の低下は一時的なもので、今後は従来水準に戻り、都内案件は比率がさらに高まる傾向です。昨年の7月から9月の用地仕入の時期に、都内では土地がまだ売り手市場で、当社の仕入水準とは開きがありました。都内案件の一時的な低下は、その結果と見ています。

また上期の仕入状況は順調に推移しています。下期以降もその傾向は継続しており、売上高ベースで年度160億円弱のペースで進んでいます。さらに、来期は分譲住宅の大幅な増加が見込まれると予想しています。

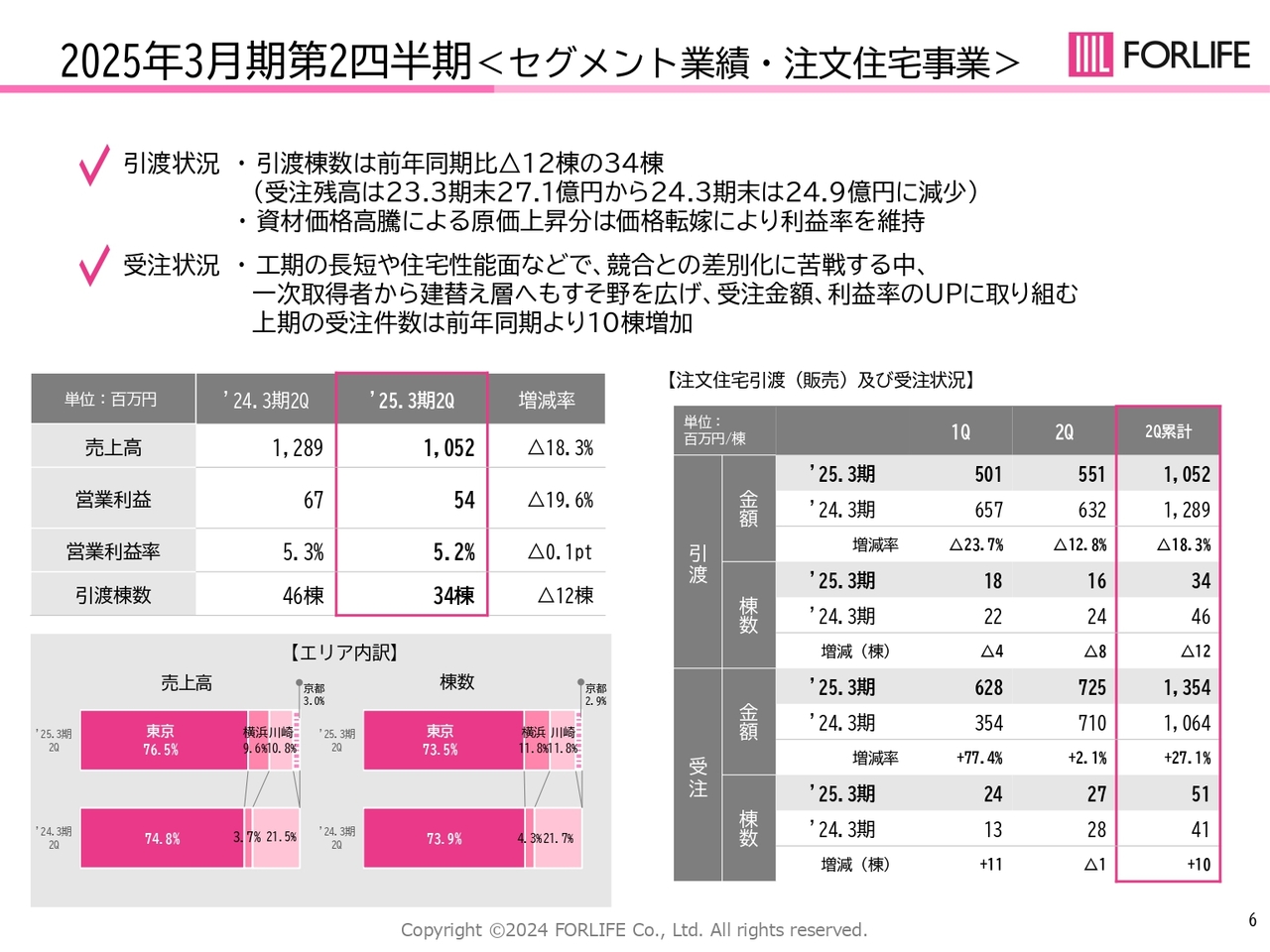

2025年3月期第2四半期<セグメント業績・注文住宅事業>

2025年3月期第2四半期のセグメント業績・注文住宅事業です。引渡状況については、引渡棟数が前年同期比マイナス12棟の34棟でした。資材価格高騰による原価上昇分は販売価格転嫁により利益率を維持しています。

受注状況については回復基調です。利益重視、効率重視で取り組んでおり、これが習慣化してきました。来期以降はさらに受注を伸ばし、生産体制が整いつつある注文住宅を成長の軌道に乗せたい思いです。

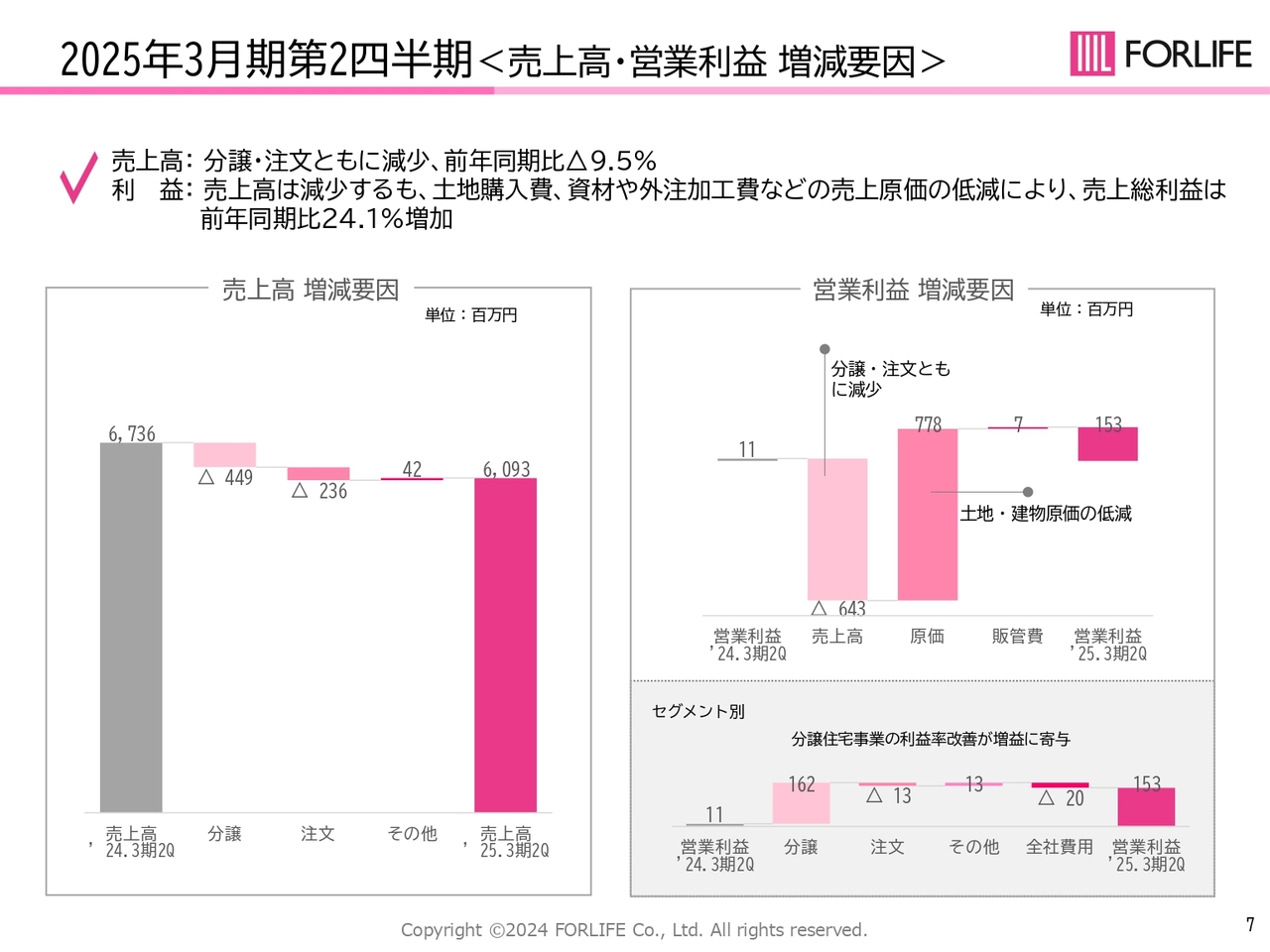

2025年3月期第2四半期<売上高・営業利益 増減要因>

2025年3月期第2四半期の売上高・営業利益の増減要因です。

売上については、特に分譲住宅の着工の遅れから、計画どおり落着することができませんでした。隠れた土地の瑕疵、ガラと呼ばれる地中埋設物の撤去作業、狭小宅地の建築工事における近隣からのクレーム、行政との設計の見解の相違、諸問題が通常より多発しました。

また、売上減少の原因の1つに、前年4月・5月・6月の用地仕入の低調があります。売上にして18億円程度しか用地仕入ができなかったことも、大きく影響しています。

当社と土地の売主との希望価格の乖離が大きく、仕入においては無理をしなかった結果が、上期の売上減少につながっています。

反面、利益については、粗利が回復傾向にあるため、売上減少にかかわらず増益となっています。スライドには土地・建物原価の低減と記載されていますが、特に土地の仕入価格の保守的な判断が、利益の回復につながっていると考えています。

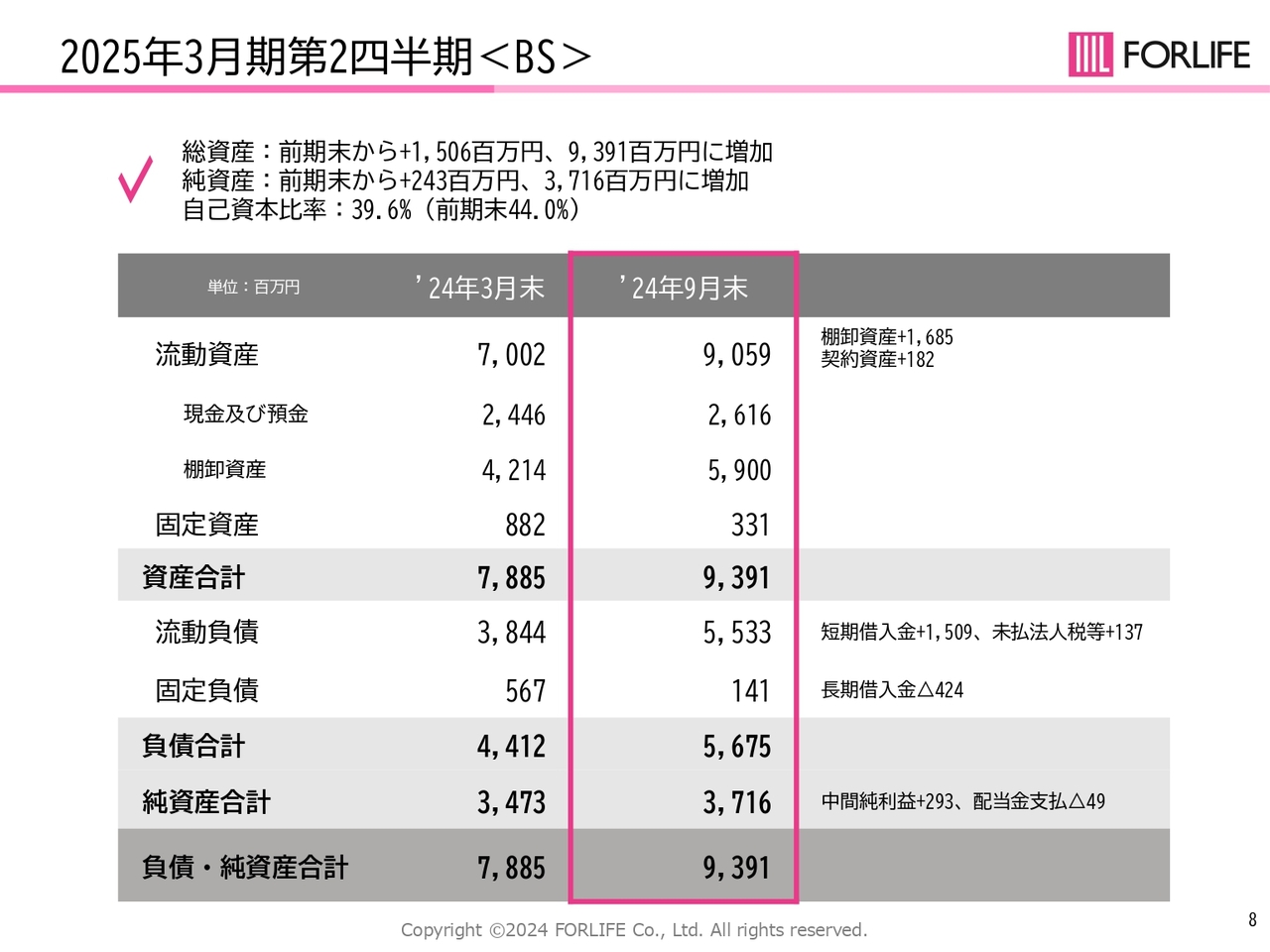

2025年3月期第2四半期<BS>

2025年3月期第2四半期のBSです。流動資産は90億5,900万円、資産の合計は93億9,100万円です。

流動負債は55億3,300万円、固定負債は1億4,100万円、負債の合計が56億7,500万円です。純資産の合計は37億1,600万円です。負債・純資産の合計は93億9,100万円となっています。

着工の遅れと用地仕入の好調の結果、棚卸資産が膨らんでいます。今期末から第1四半期にかけて着工の遅れ分は調整し、通常に戻したいと思っています。

同様に、負債も短期借入金が増加しています。おおむね5億円から6億円の着工の遅れが、余分に計上されていると考えています。

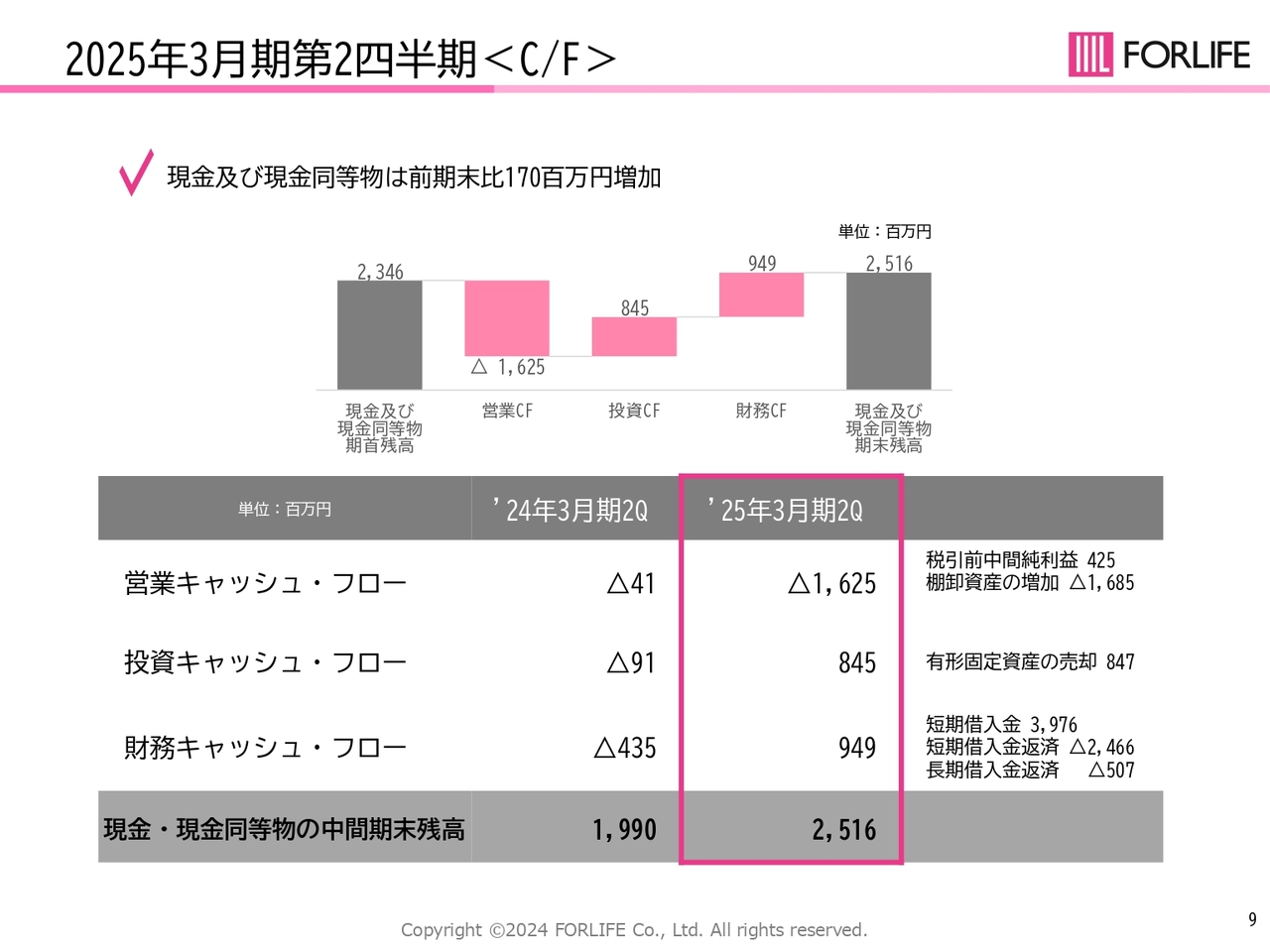

2025年3月期第2四半期<C/F>

2025年3月期上期のキャッシュ・フローです。営業キャッシュ・フローは、棚卸資産の増加によるものです。投資キャッシュ・フローは、竣工した賃貸レジデンスを希望価格で売却した結果です。財務キャッシュ・フローは、棚卸資産増加に伴う短期借入金の増加によるものです。

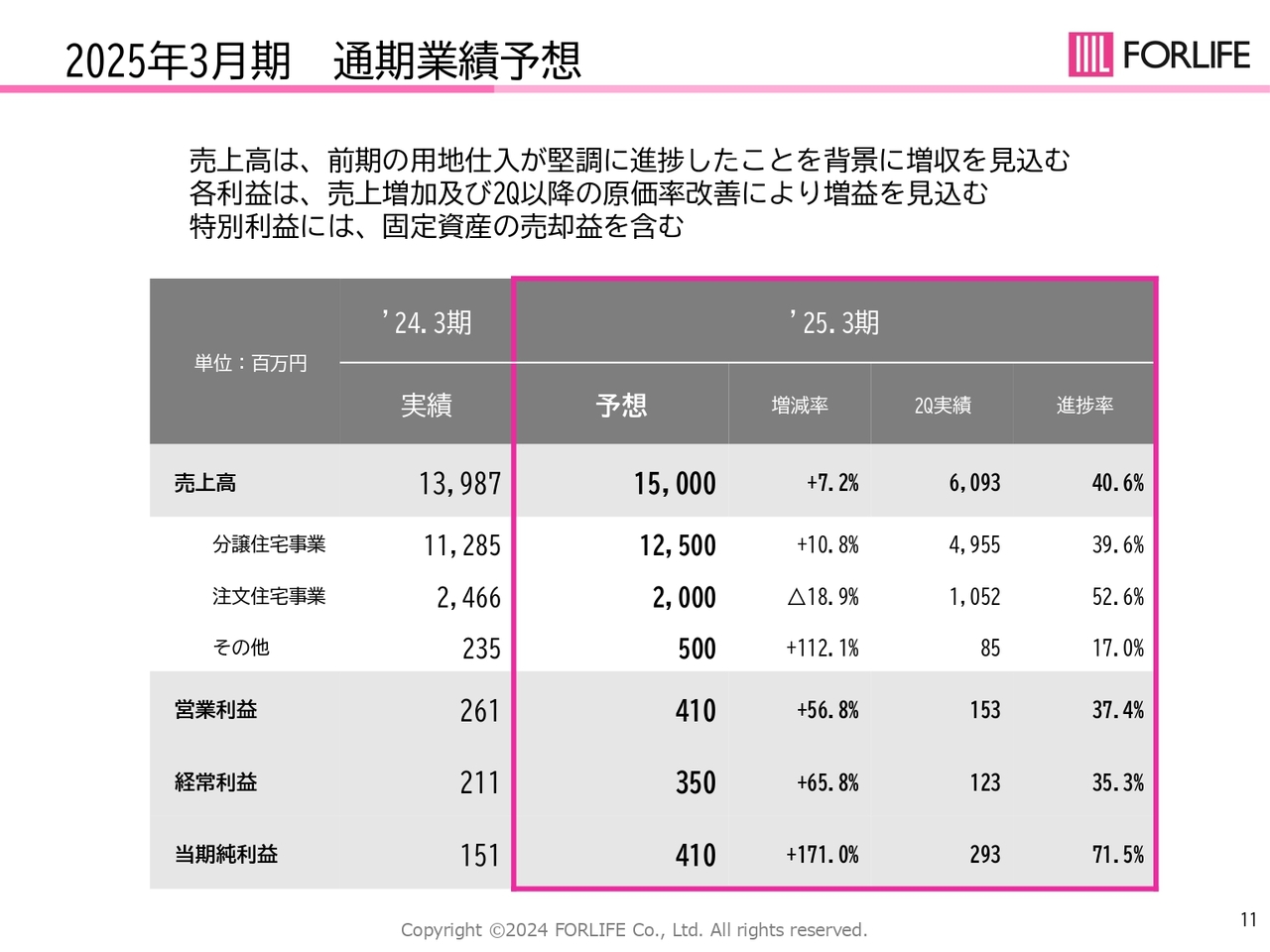

2025年3月期 通期業績予想

2025年3月期の通期業績予想です。売上高は150億円です。内訳は、分譲住宅事業が125億円、注文住宅事業が20億円、その他事業が5億円です。その他は京都の数字です。

営業利益は4億1,000万円、経常利益は3億5,000万円です。

また、今年3月に竣工した賃貸レジデンスについて、好条件なら売却、そうでなければ保有するとしていましたが、こちらを売却したことにより特別利益が発生し、純利益は4億1,000万円を見込んでいます。

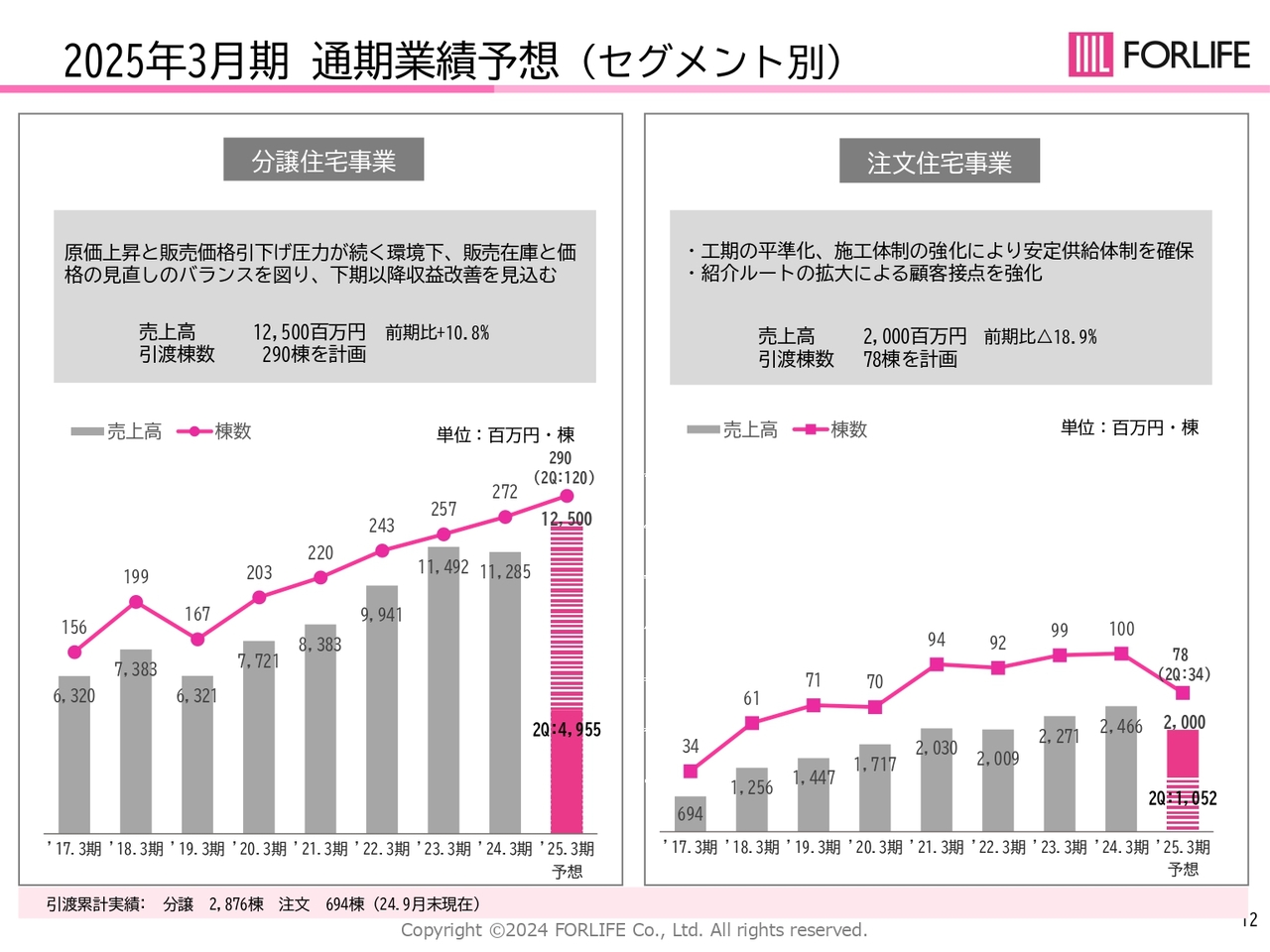

2025年3月期通期業績予想(セグメント別)

2025年3月期の通期業績予想を、分譲住宅事業、注文住宅事業のセグメント別にご説明します。

分譲住宅事業は、販売価格の下落という環境の中、在庫の入れ替えが進み、下期以降の収益の改善を見込んでいます。通期で290棟、売上高125億円を予想しています。

注文住宅は、引渡棟数・売上は大きく落ち込みますが、利益重視の受注の結果、粗利益はおおむね20パーセントを目標に受注しているため、営業利益の落ち込みは小さいと予想しています。

事業を取り巻く環境

事業を取り巻く環境です。スライドは、経済・社会環境の変化、事業環境の変化、ライフスタイルの変化についてまとめています。

このような環境下でも、当社の事業領域である横浜・川崎・都内23区における一次取得者層向けの住宅の実需は、底堅く推移すると考えています。

また、当社の取り組みの特徴である、過去に同業者が分譲販売した築古の建売住宅を取り壊し、既存の好立地の宅地を再利用して、今の時代に合った耐震性、断熱性、最新設備を備えた新築戸建を建て替えて販売する事業領域は、手間はかかるものの、今後も需要を絶やさない事業領域であると考えます。

都心の実需から若干かけ離れたマンションの販売動向も注視しながら、引き続きぶれずに根気よく都心の実需としての戸建販売を継続していく方針です。

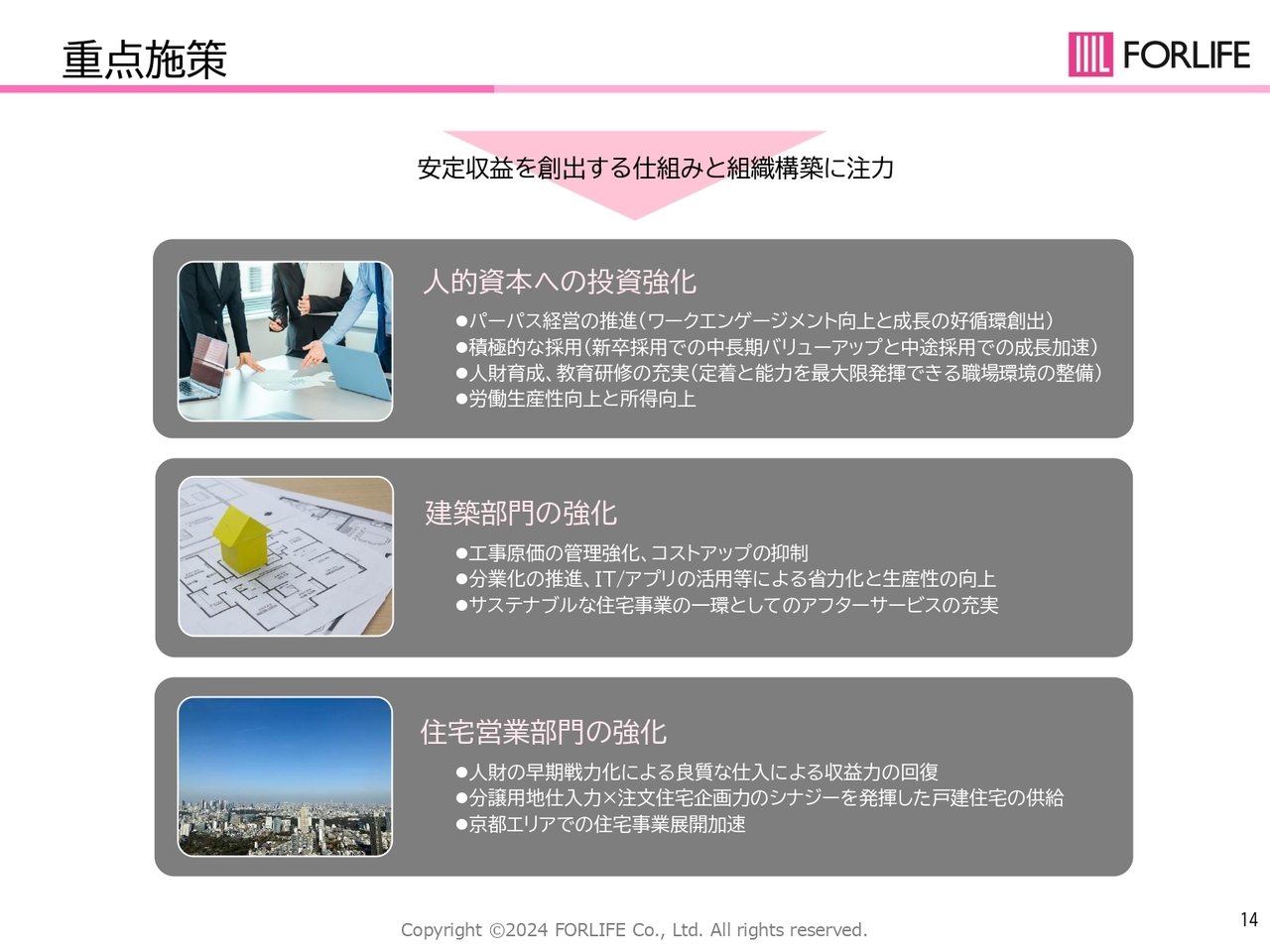

重点施策

重点施策です。旧来型の不動産、建築に関わる当社のような企業は、人的資本、職員の能力やキャリアに伴い、生産性を高めることが非常に重要であるという考えは変わりません。

会社により良い風土を作り、有能な職員を獲得して育成することは、シンプルですが重要な施策であると考えています。職場環境を整備し、職員の充実を図りたいと常に思っています。今後も、営業本部、建築本部、管理本部、それぞれの強化を続けていきたいと考えています。

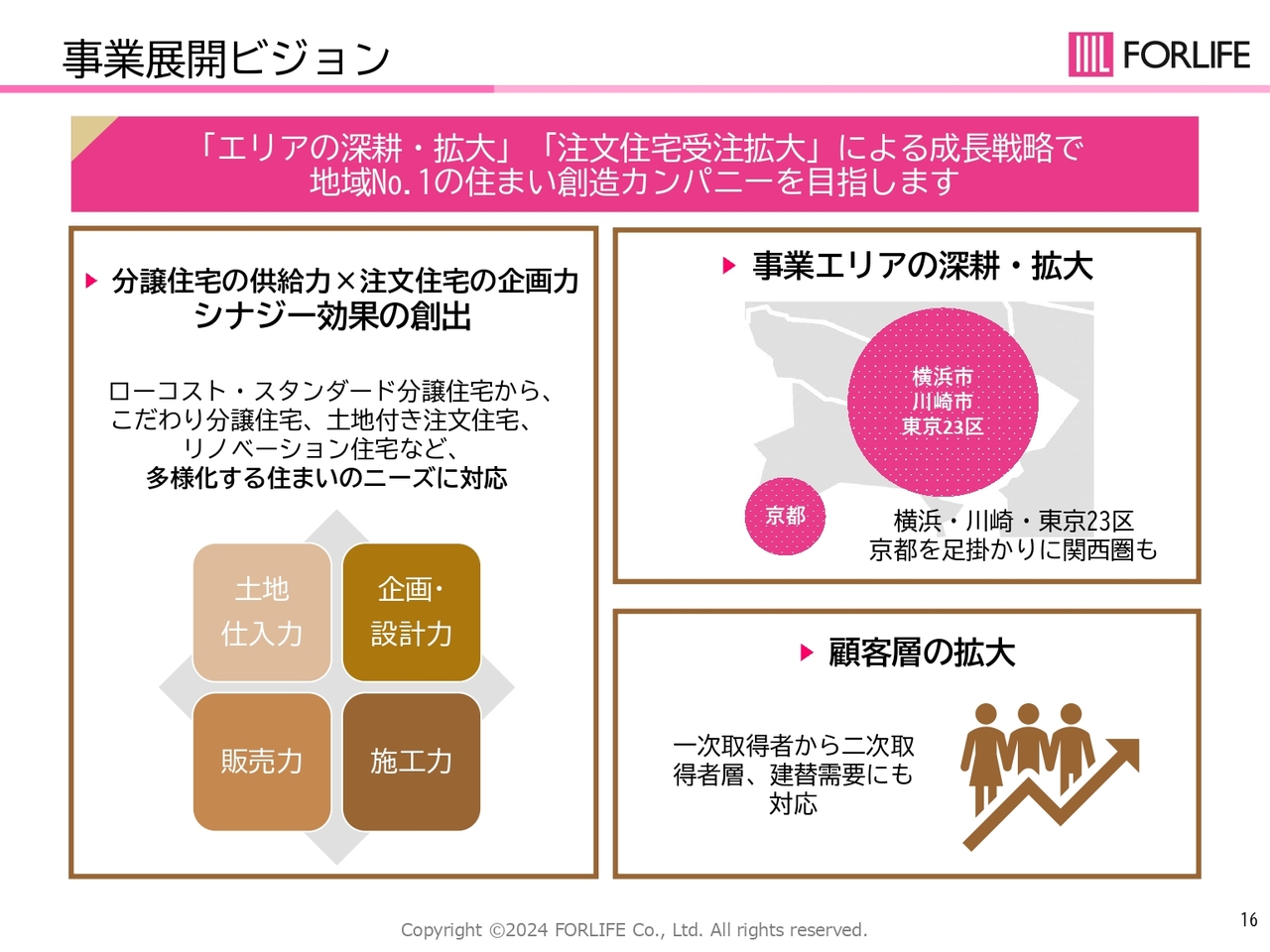

事業展開ビジョン

事業展開のビジョンです。注文住宅事業を開始することにより直接顧客の声を聞くことができ、当社の設計職の意識や提案力が同業の上場他社と比べて引けを取らないレベルに到達したと実感しています。これまで分譲において狭小地や低価格が売りであった当社の商品の幅を広げる効果を生み出しています。

都心でのパワーカップル、アッパーミドル層を対象とする高価格物件の提供にも前向きに、慎重に継続していきたいと思っています。首都圏において、都内城南エリアに力を入れ、横浜・川崎でもシェアを拡大し、知名度の強化を図っていきます。

これまで中古マンションリノベーション販売のみであった京都にも、設計・施工・営業を配置し、ワンストップで戸建を生産する体制を置いています。注文住宅受注に加えて分譲住宅販売も開始しています。

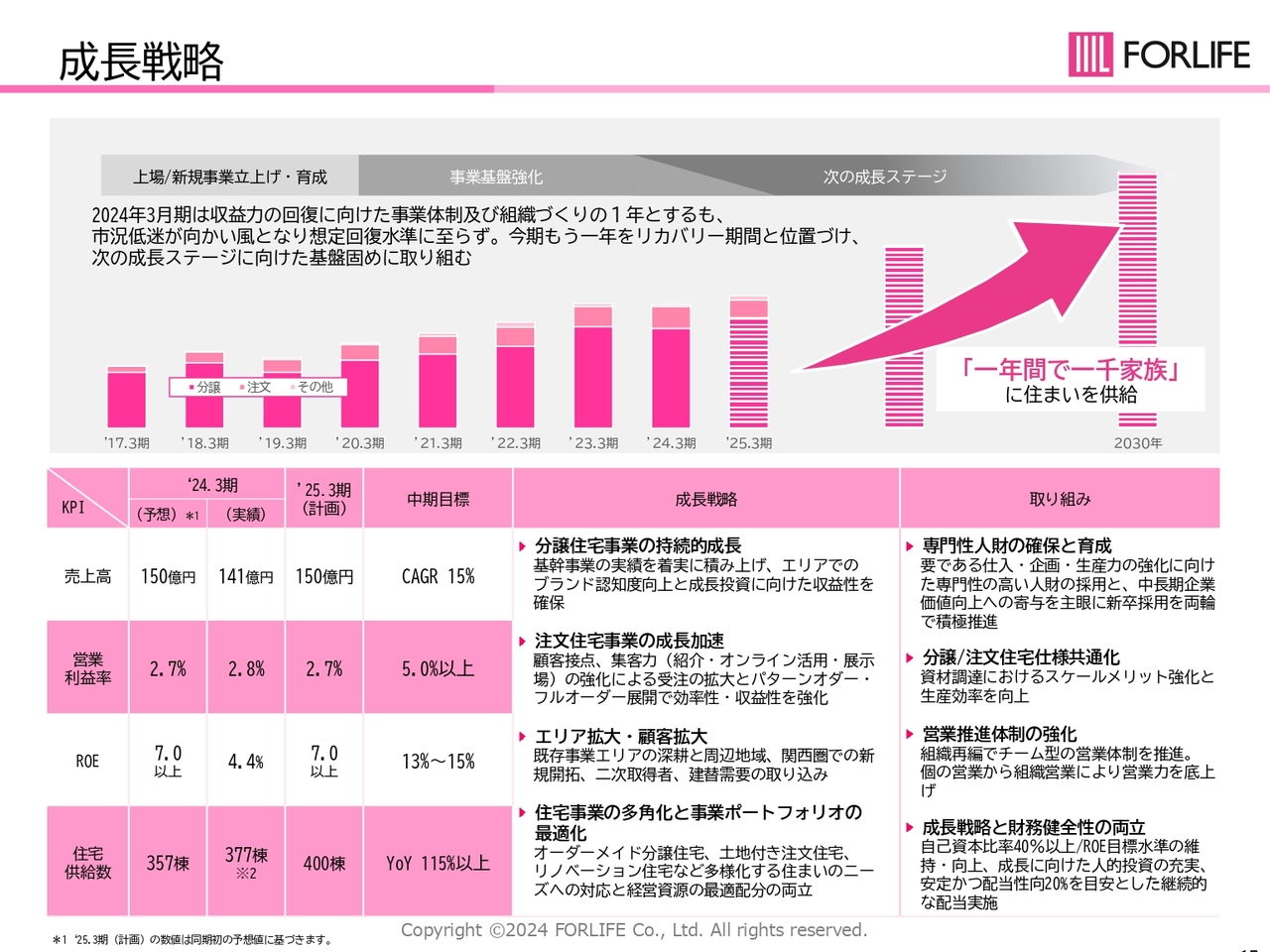

成長戦略

成長戦略です。スライドのとおり、2024年3月期は収益力回復に向けた事業体制および組織作りの1年とするものの、逆風の中、回復水準には至りませんでした。

今期2025年3月期は、体制、数字とも落着しました。当社のパーパスでも公表しているとおり、2030年を目標に「一年間で一千家族」に住まいを供給できる会社作りと、コンプライアンス重視で儲かる会社作りを目標として運営していきたいと考えています。

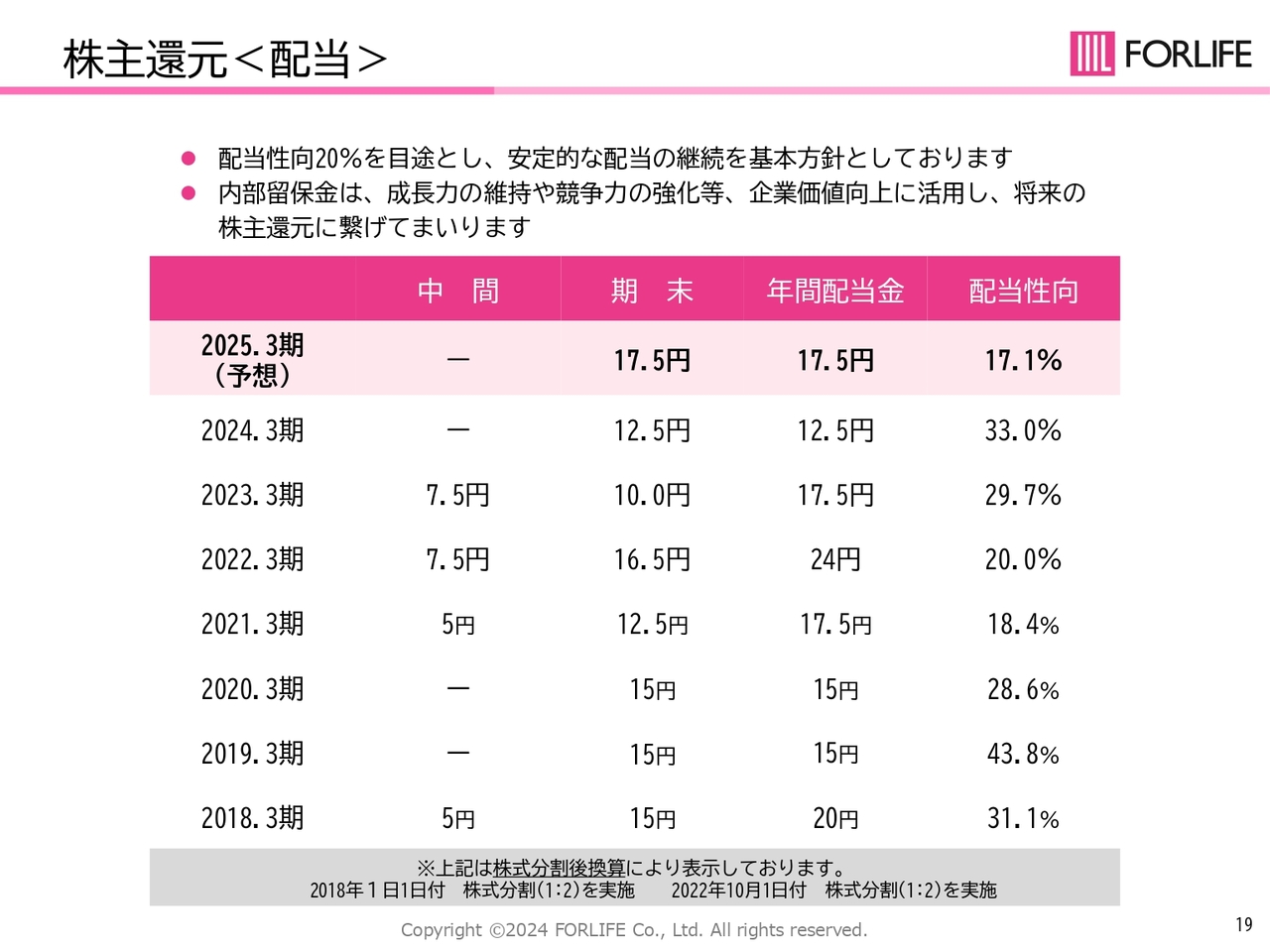

株主還元<配当>

株主還元、配当です。2025年3月期は期末に17円50銭、配当性向17.1パーセントを予想しています。ただし、当社の配当性向は20パーセントを目途としており、期末の業績に応じて必要があれば修正の可能性もあります。

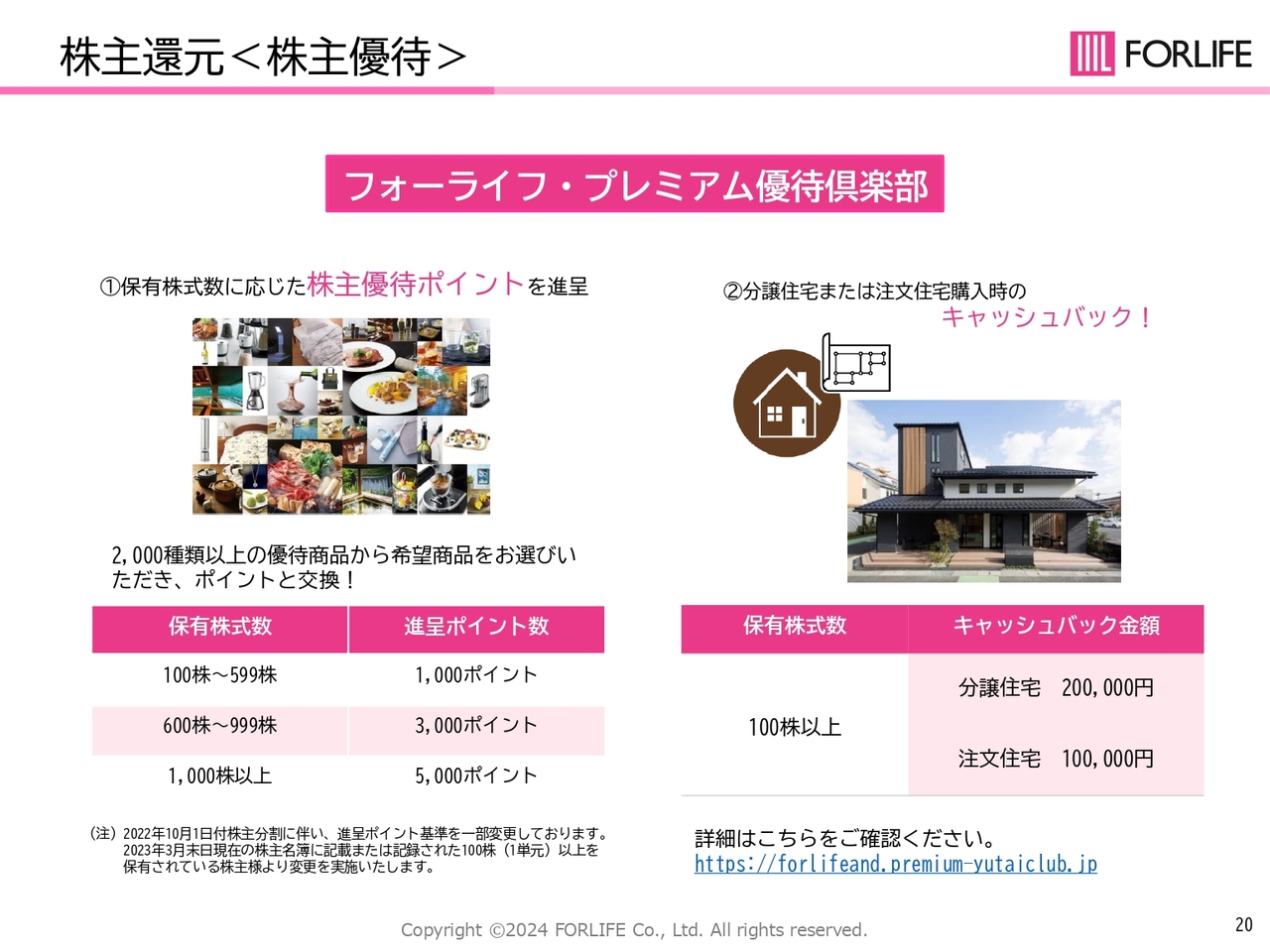

株主還元<株主優待>

株主優待です。1つ目は、保有株式数に応じて優待商品を進呈する優待制度です。2つ目は、1単元以上を保有の株主さまの1親等以内のご家族が、当社の住宅を購入した場合にキャッシュバックする優待制度です。

月並みではありますが、最大の株主還元は企業価値の向上と株価の上昇であると思っています。株主のみなさまにおいては、引き続きご支援をお願いしたいと思います。

以上で、フォーライフ株式会社2025年3月期上期決算説明を終了します。ご清聴ありがとうございました。

新着ログ

「不動産業」のログ