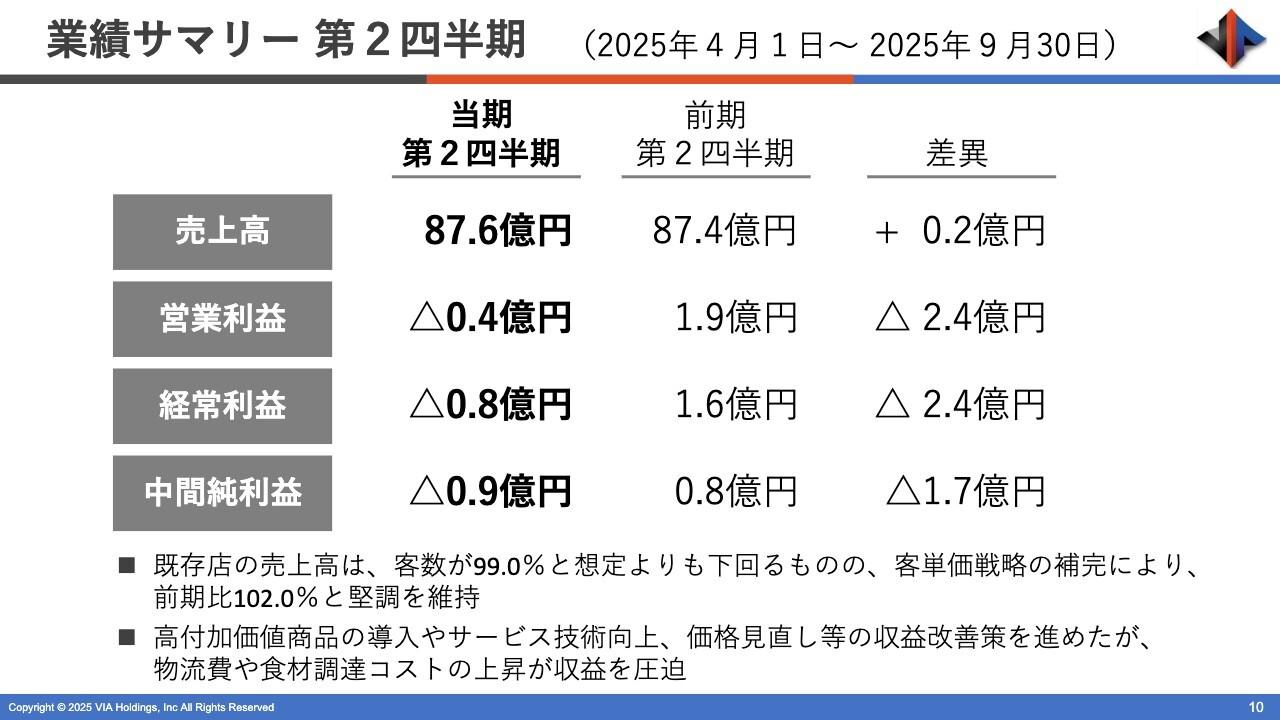

【QAあり】スクロール、2Qは前年同期比で増収増益 ソリューション事業の成長やeコマース事業のリストラ効果が大きく寄与

2025年3月期第2四半期決算説明

鶴見知久氏(以下、鶴見):代表取締役社長の鶴見でございます。本日は当社の2025年3月期第2四半期決算説明会にご参加いただきまして、誠にありがとうございます。

少しだけ時候のご挨拶をしたいと思います。東京は最近ずいぶん秋めいてきましたが、東海から関西はまだ非常に良い気候が続いています。この3連休も、2割から3割の方が半袖で外出している姿が目立っていました。

当然ながら、我々の主要事業は秋冬シーズンによるものも多いため、天候を恨む気持ちを例年に増して感じています。決して今後の言い訳にするわけではありませんが、異常気象にはまいったものだなと考えているところです。

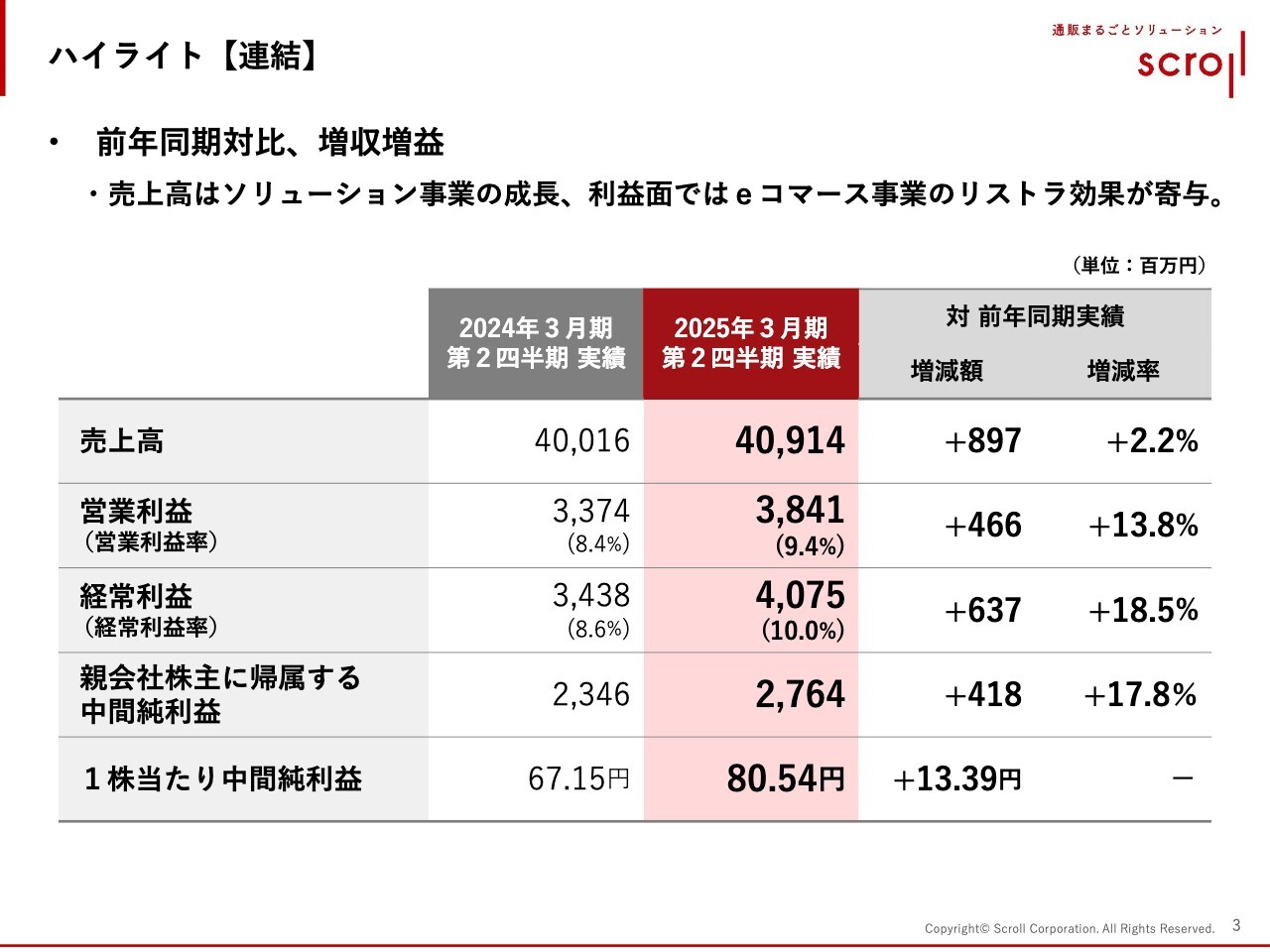

ハイライト【連結】

それでは、2025年3月期第2四半期の決算概要をご説明します。全体の数字について一言でいうと、前年同期比で増収増益となりました。内訳については後ほどご説明しますが、売上高はソリューション事業の成長、利益面ではeコマース事業の事業リストラ効果が大きく寄与しました。

ソリューション事業全体で前年同期比21.2パーセント伸びましたが、eコマース事業で前年同期比21.5パーセントの減収となりました。その結果、トータルの売上高は409億1,400万円、親会社株主に帰属する中間純利益は27億6,400万円で着地しました。

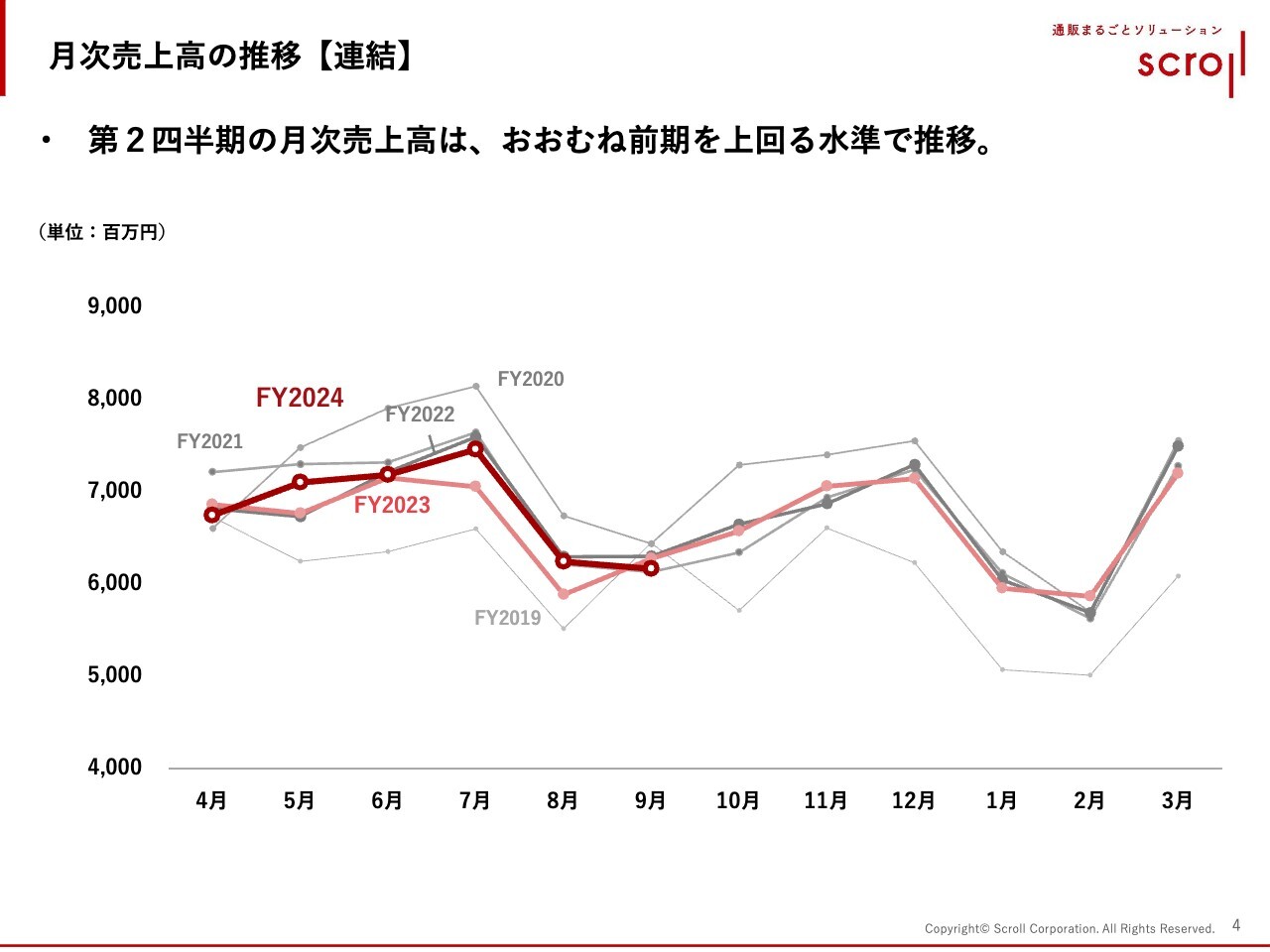

月次売上高の推移【連結】

月次売上高の推移です。 第2四半期の月次売上高は、おおむね前期を上回る水準で推移しています。4月と9月が前年同期に比べて若干マイナスになっていますが、中間の5月から8月については前年を上回るかたちで推移しました。

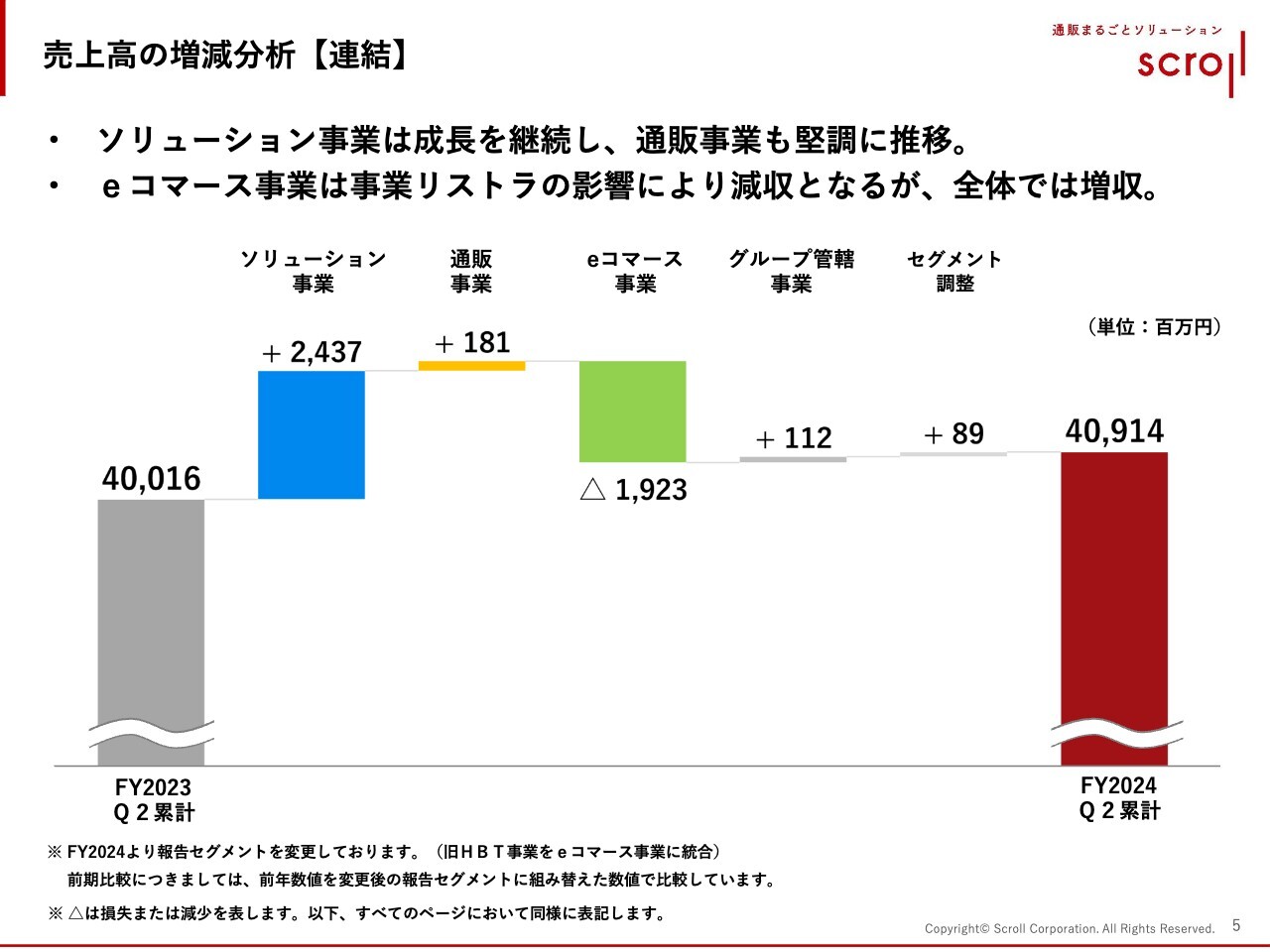

売上高の増減分析【連結】

売上高の増減分析です。ソリューション事業は約24億円の増収、通販事業も約1億8,000万円の増収となりました。一方で、eコマース事業は約19億円の減収となりました。

その結果、2024年第2四半期累計の売上高は409億1,400万円で着地しています。

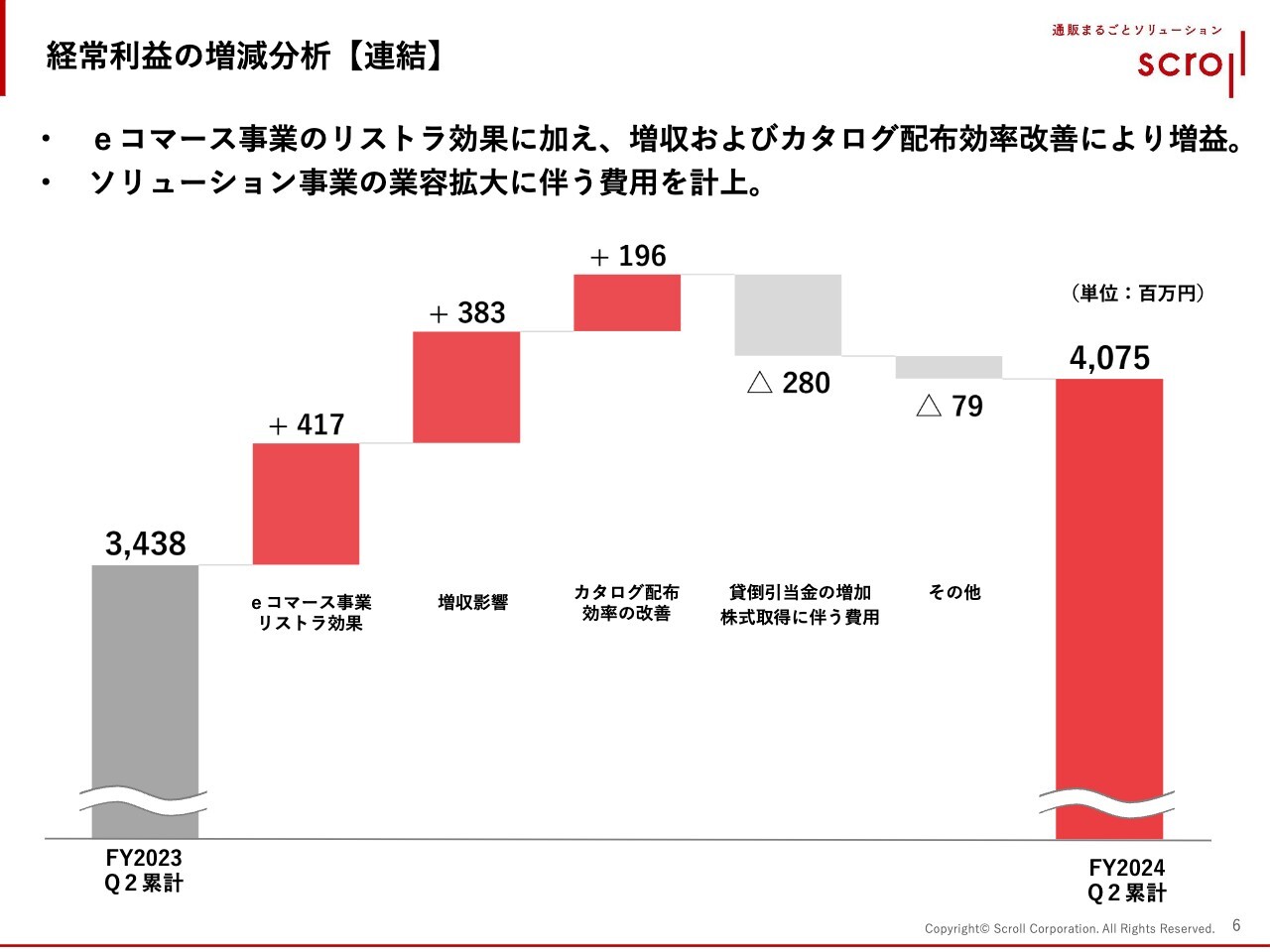

経常利益の増減分析【連結】

経常利益の増減分析です。主な増加要因として、eコマース事業のリストラ効果が挙げられます。eコマース事業のリストラ効果でプラス4億1,700万円、増収影響でプラス3億8,300万円となりました。加えて、カタログ配布効率の改善により大きく増益となっています。

一方で、変動費用の影響も大きく、貸倒引当金の増加などにより2億8,000万円の減益となりました。その結果、2024年第2四半期累計の経常利益は40億7,500万円で着地しています。

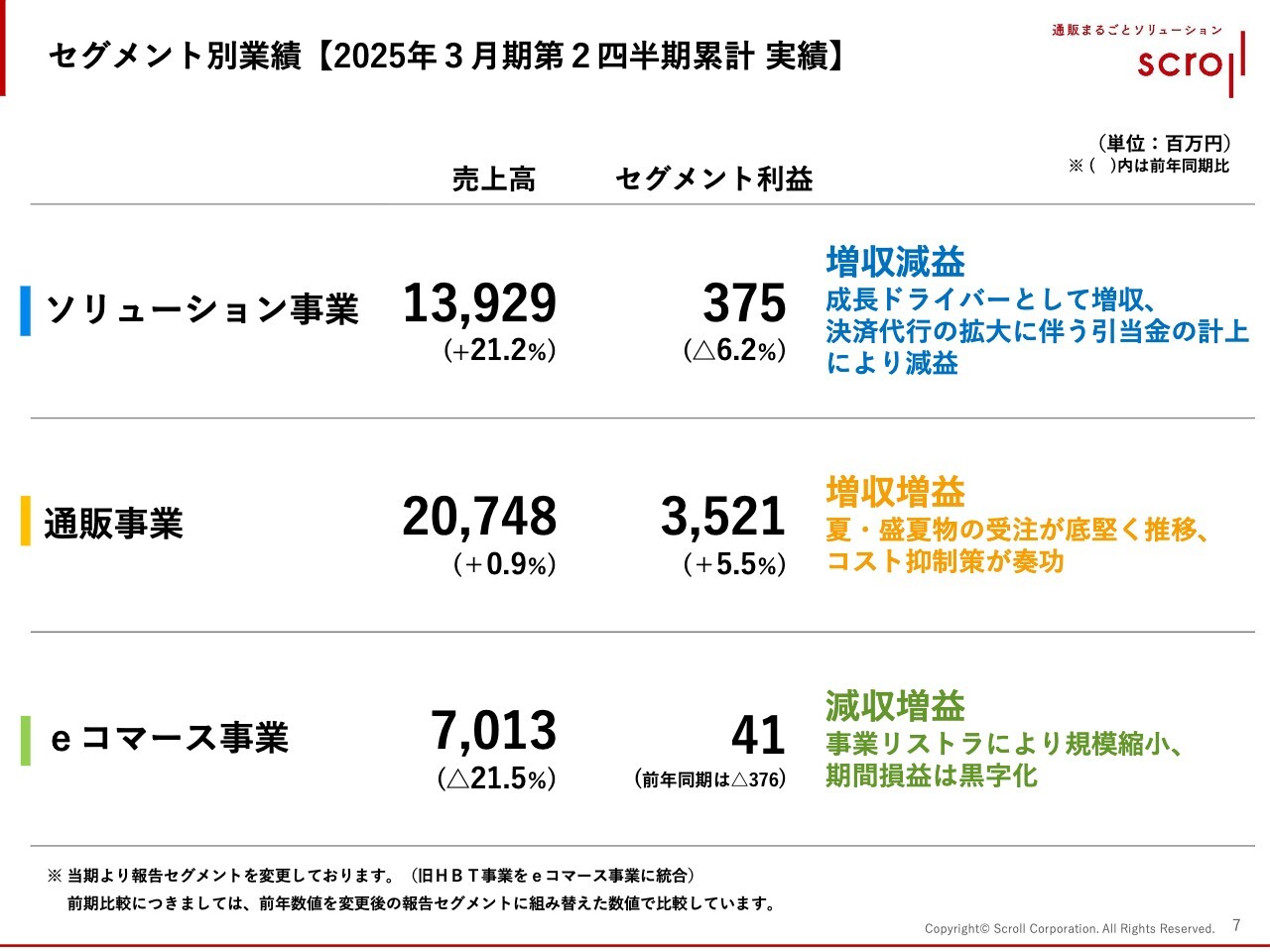

セグメント別業績【2025年3月期第2四半期累計実績】

セグメント別の業績についてご説明します。スライドのとおり、当社には3つの事業セグメントがあります。

ソリューション事業の売上高は139億2,900万円で、前年同期比21.2パーセントの増収となりました。セグメント利益は3億7,500万円で、前年同期比6.2パーセントの減益です。

通販事業の売上高は207億4,800万円で、微増収となりました。セグメント利益は35億2,100万円で、前年同期比5.5パーセントの増益です。

eコマース事業の売上高は70億1,300万円で、前年同期比21.5パーセントの減収となりました。セグメント利益は、前年同期3億7,600万円の赤字から黒字転換を果たしています。

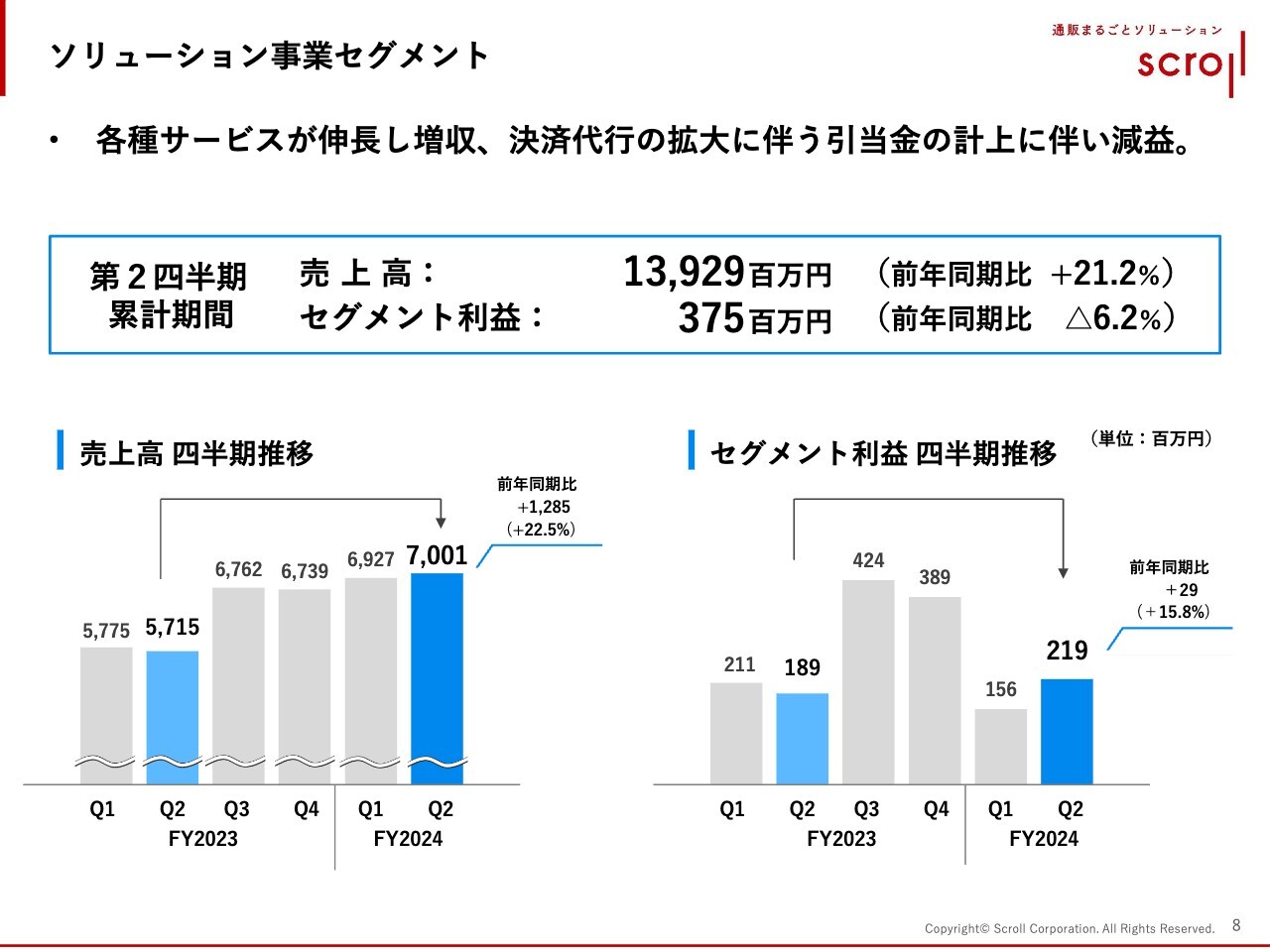

ソリューション事業セグメント

事業別にご説明します。ソリューション事業は増収減益となりました。サービスとしては、物流代行や決済代行、マーケティングサポート、BPOそれぞれが伸長し増収の結果となっています。

利益については唯一、キャッチボール社の行う決済代行において引当金が増加し、減益となりました。こちらが全体の利益の押し下げにつながっています。

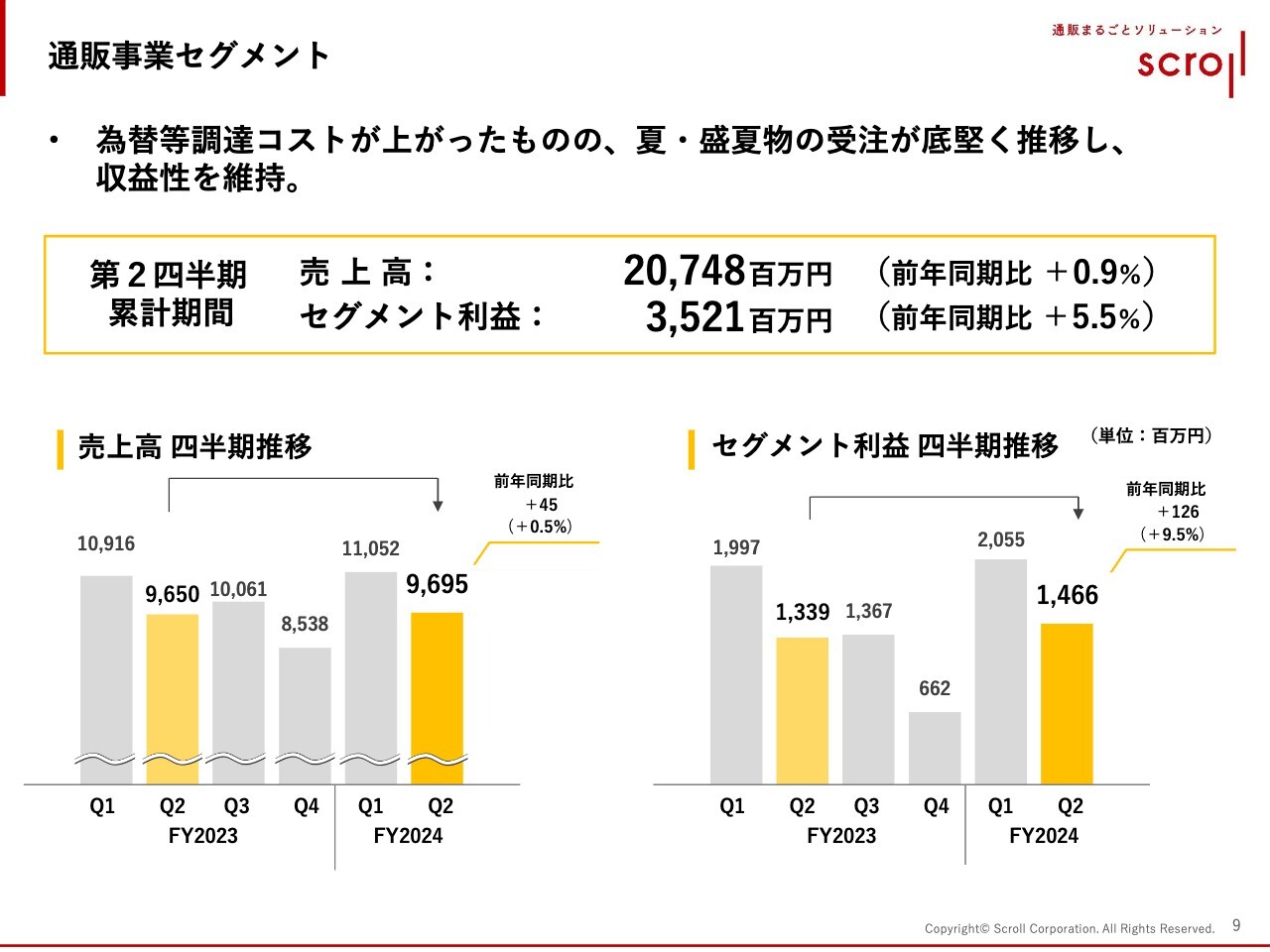

通販事業セグメント

通販事業セグメントです。為替の影響があったものの、夏・盛夏物の受注が底堅く推移し、収益性を維持しました。

4月の立ち上がりこそ受注がやや苦戦しましたが、5月のゴールデンウィーク明けくらいから夏物がかなり好調に推移し、第1四半期と第2四半期の受注を牽引しました。その結果、微増収となっています。

セグメント利益は増益となりました。原価が上がったために売上総利益はマイナスとなりましたが、カタログ費を含めたコストコントロールができたことにより増益で着地しています。

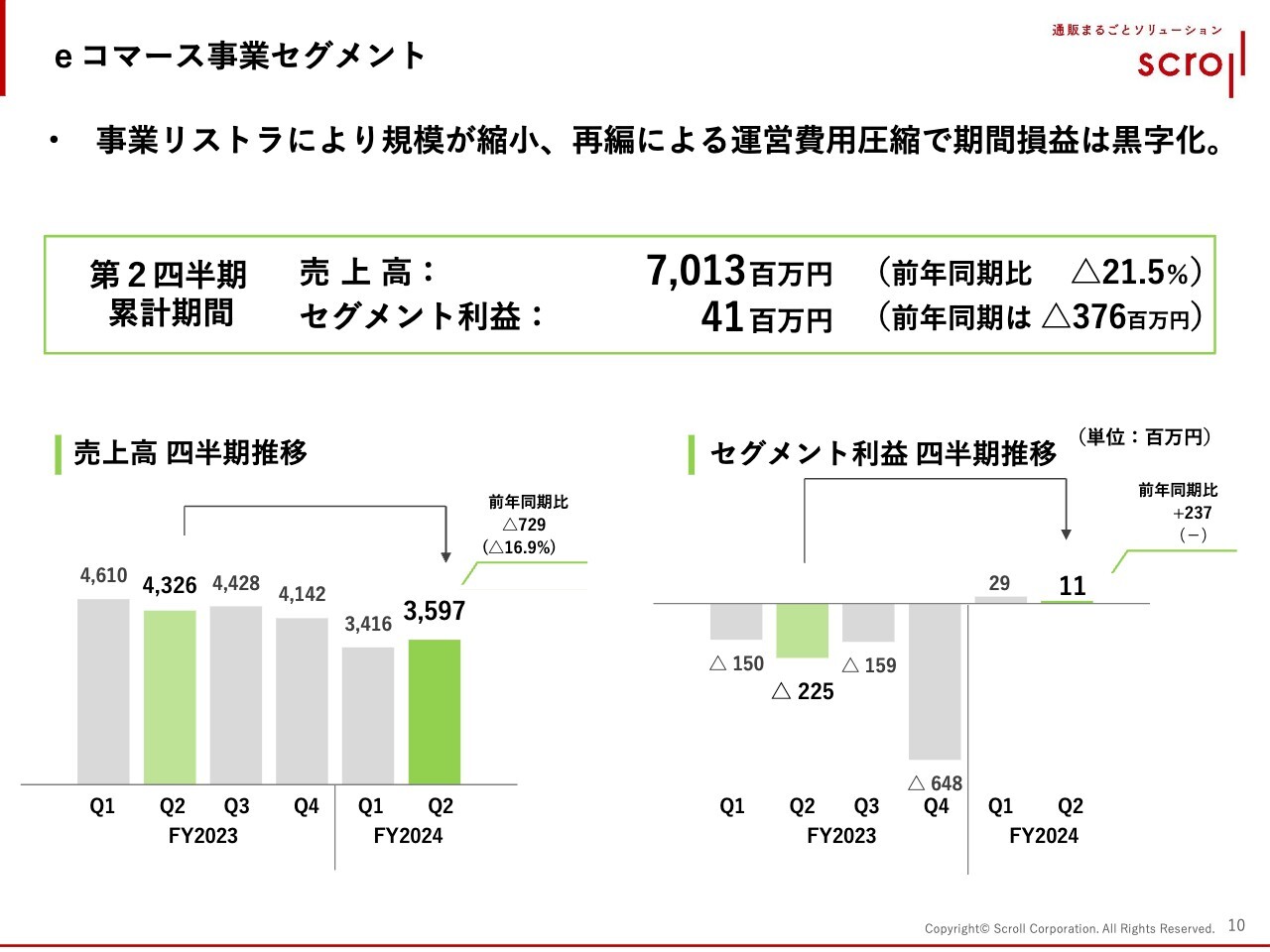

eコマース事業セグメント

eコマース事業セグメントです。前期末に事業リストラとして事業再編や会社の統合を行った結果が、上期にプラスの効果として表れています。

取り扱い商品の廃止や事業そのものの撤退などを行ったため、減収はやむなしと考えていたものの、ようやく少しの利益ですが黒字転換しました。上半期時点では、当初の狙いを達成したことになります。

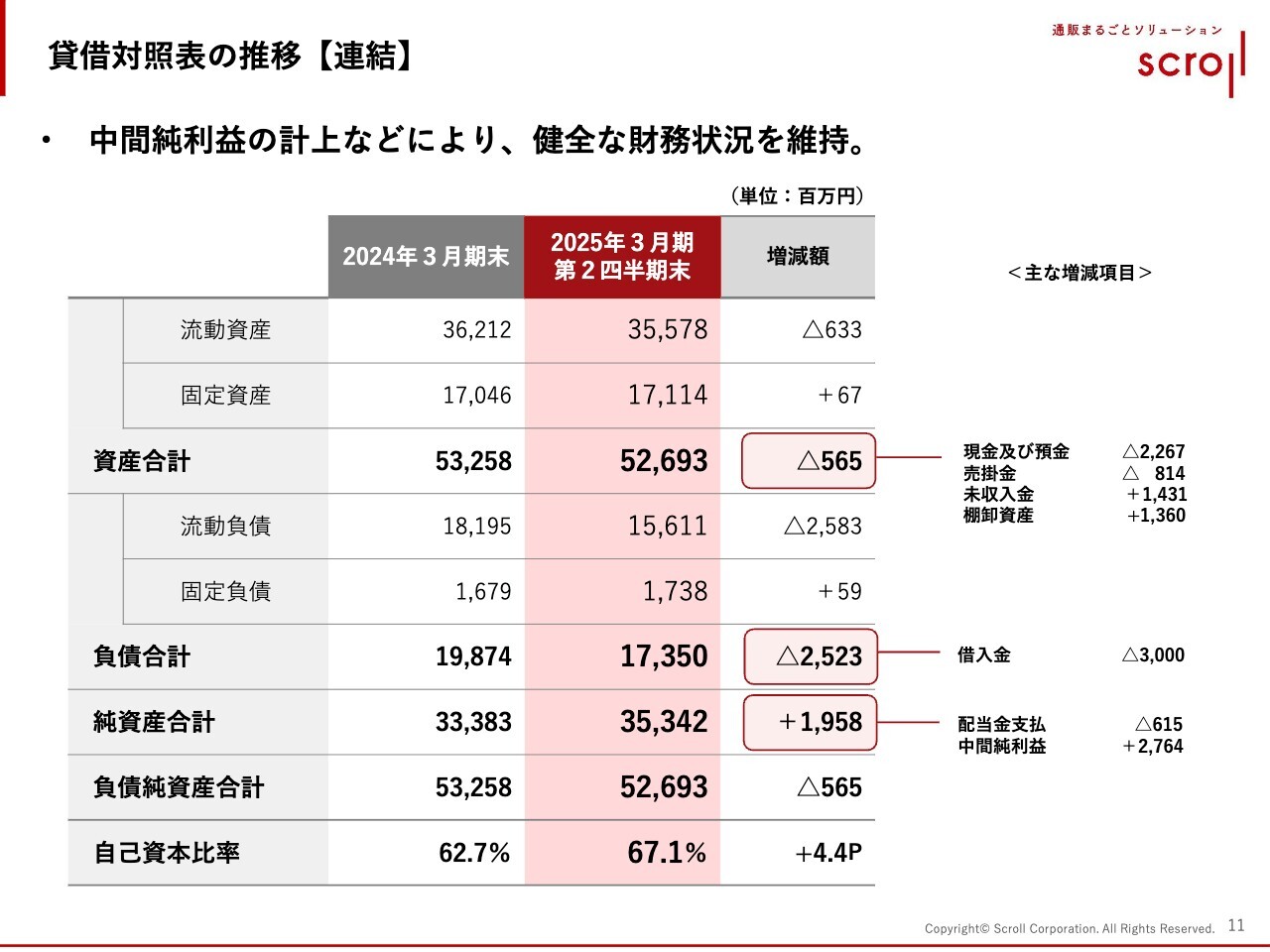

貸借対照表の推移【連結】

貸借対照表の推移は、スライドに記載のとおりです。2024年3月期末と比較し、2025年3月期第2四半期末の総資産は5億6,500万円マイナスとなっています。

一方で、純資産は中間の純利益等により19億円増えており、自己資本比率は4.4ポイント増の67.1パーセントとなりました。2024年3月期末と比べても、財務内容はおおむね良好な状態を保っています。

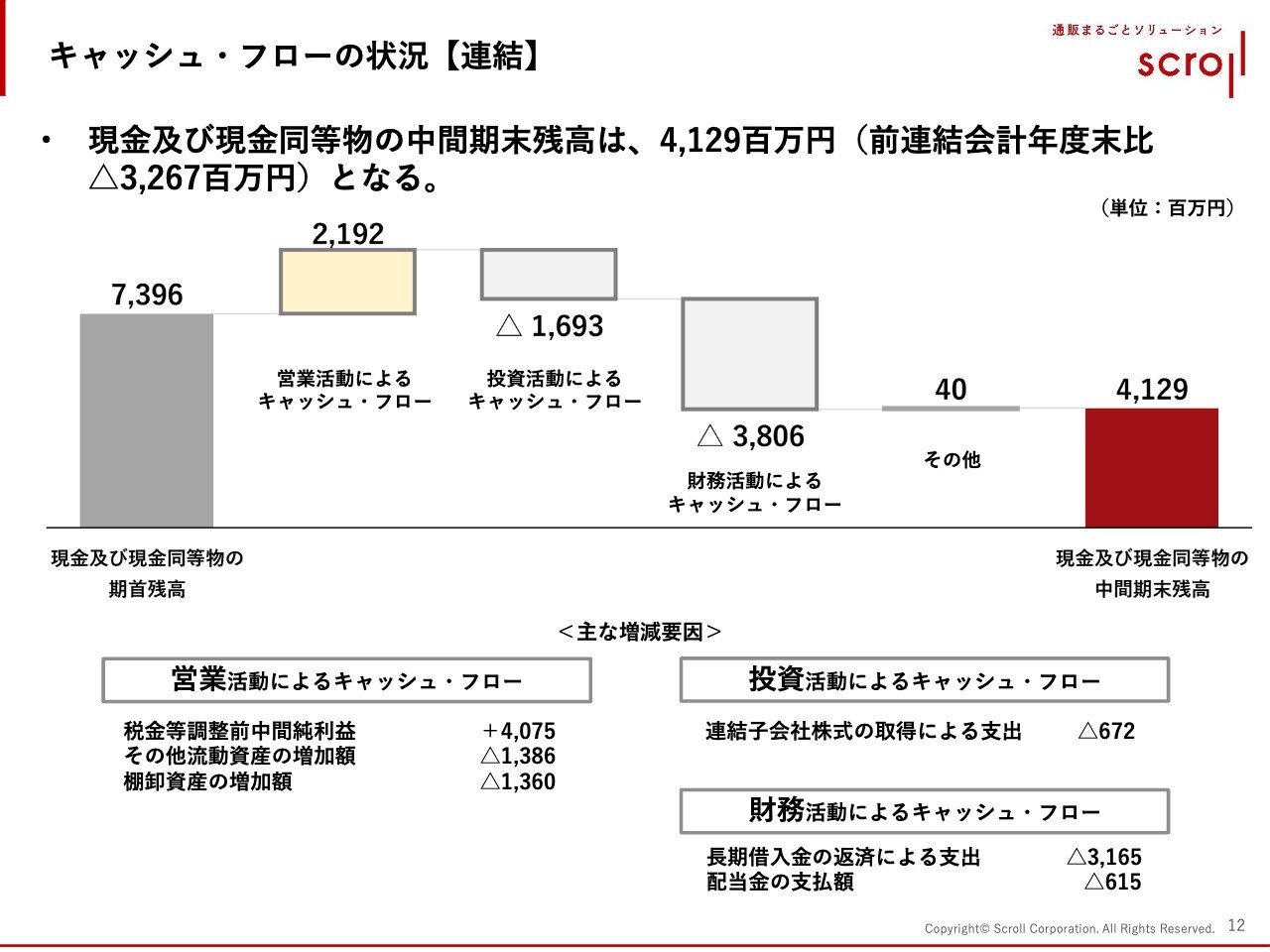

キャッシュ・フローの状況【連結】

キャッシュ・フローの状況は、スライドに記載のとおりです。営業キャッシュ・フローは21億9,200万円のプラスとなりました。

一方、投資活動によるキャッシュ・フローは約17億円のマイナスとなりました。財務活動によるキャッシュ・フローは、長期借入金の返済等の影響により約38億円のマイナスとなりました。

その結果、現金及び現金同等物の中間期末残高は41億2,900万円となっています。

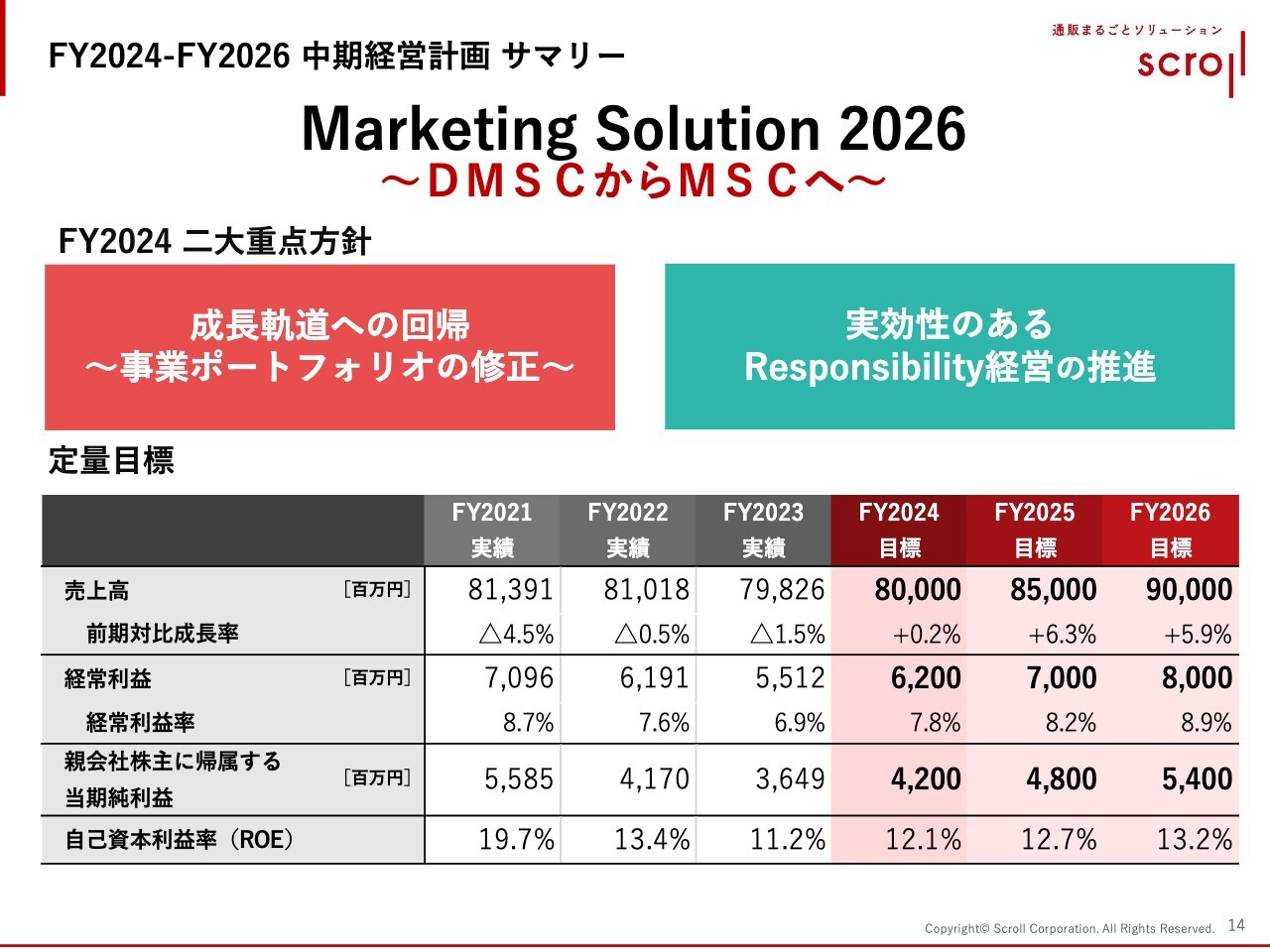

FY2024-FY2026 中期経営計画 サマリー

中期経営計画「Marketing Solution 2026」の進捗状況についてご説明します。本中計は「DMSCからMSCへ」と掲げており、「ダイレクトマーケティングソリューションカンパニー(DMSC)」からDを取った「マーケティングソリューションカンパニー(MSC)」を目指してスタートしています。

スライドに記載のとおり、2つの重点方針があります。その1つが、成長軌道への回帰です。当社は、コロナ禍をピークとして3期連続で減収減益を続けています。しかし今期は、それを断ち切る初年度でありたいと考えています。「2024年度は増収増益を達成する」という意味を込めた数値目標となっています。

このような流れの中で、昨年度には事業リストラや事業再編等の手を打っています。事業ポートフォリオを修正しようとしていますが、大きな意味で言えば、ソリューション事業を伸ばして、通販事業の一本足をもう少し緩めていくということです。本中計は、このような方針のもとに立てた計画となります。

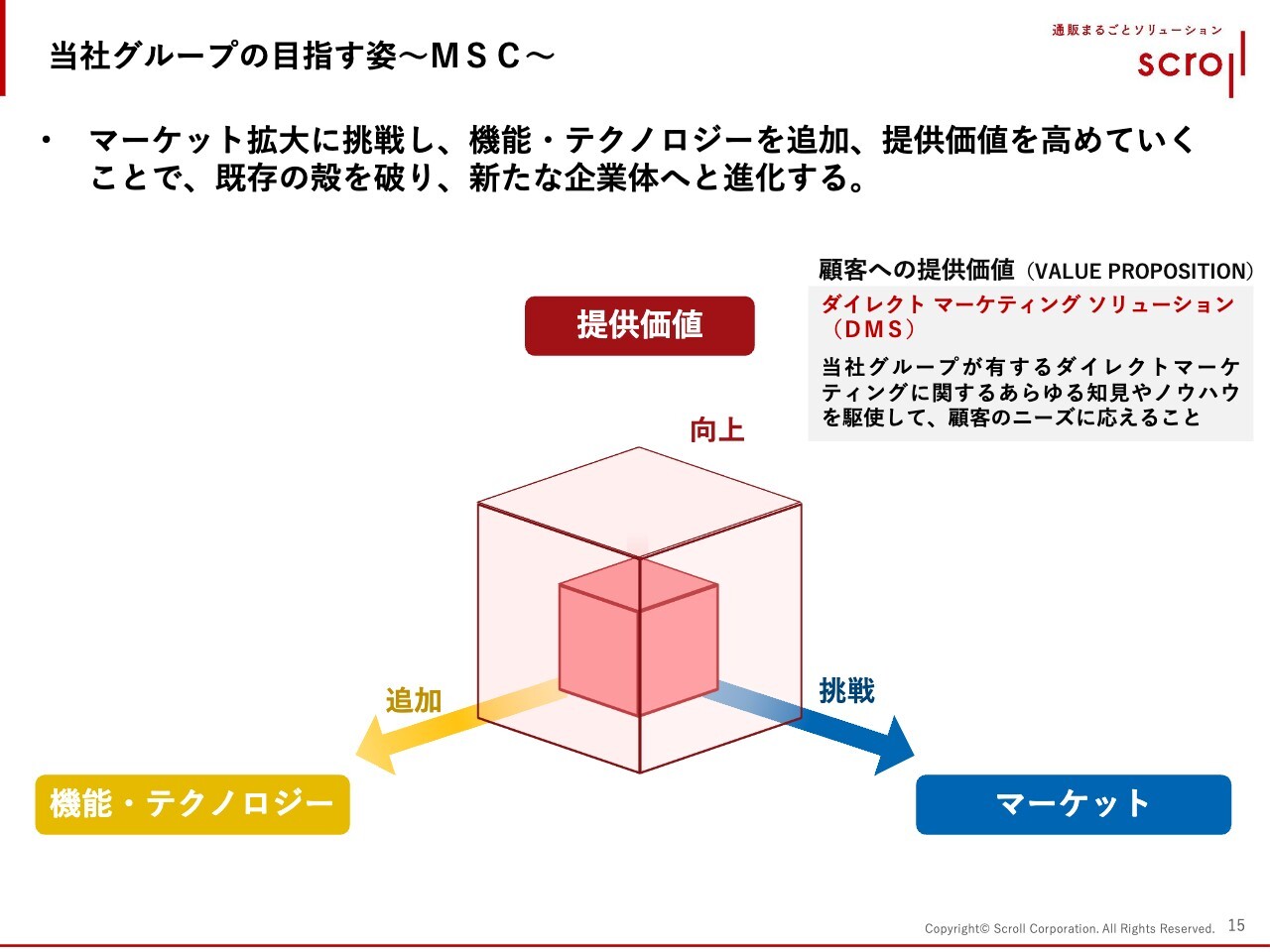

当社グループの目指す姿~MSC~

我々は、マーケティングソリューションを「顧客を知り、顧客の困りごとを解決する」ことだと定義しています。

我々が持っているノウハウ自体はダイレクトマーケティングから培ったものではありますが、それをダイレクトマーケティング市場以外でも活用していきたいと考えています。マーケティングソリューションをそのような意味に位置づけ、目指す姿をマーケティングソリューションカンパニーとしています。

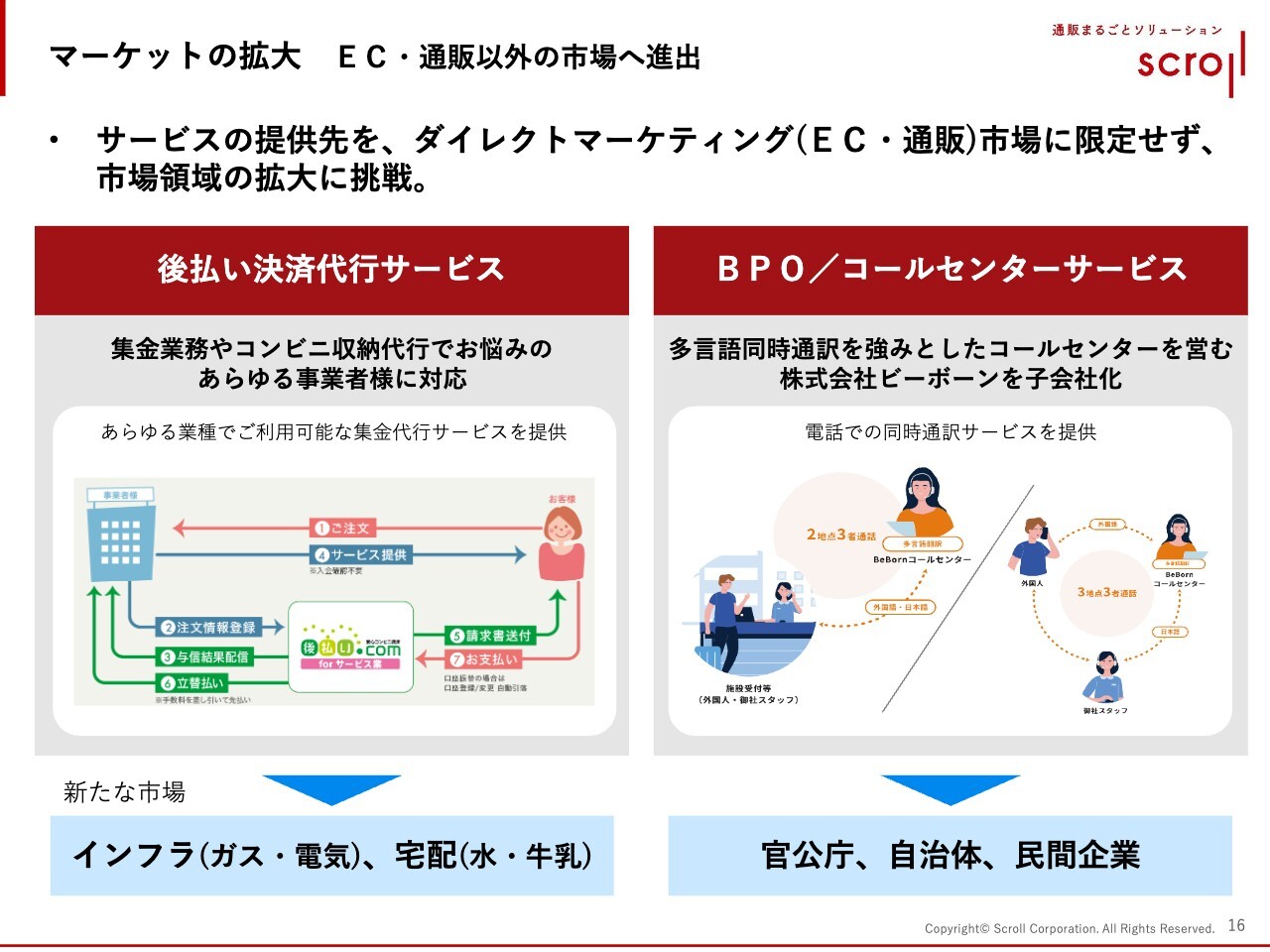

マーケットの拡大 EC・通販以外の市場へ進出

マーケティングソリューションカンパニーを目指す上での、現在の取り組み事例を2つほどご紹介します。

1つ目は、後払い決済代行サービスです。我々は今まで、いわゆるeコマースや自らが通販業を営む会社への支援として、BtoC物販の決済代行サービスをメインに行ってきました。

現在は、いわゆる「役務」と呼ばれるサービス部分を新たな市場として、開拓を進めています。例えば、ガスや電気などのインフラ、水や牛乳の宅配サービスなどです。地域によっては、給食費などの役務に対する債権の買い取りや代行サービスを広げていく動きに対して、積極的に営業を行っています。

2つ目は、BPOのコールセンターです。新たに加わった会社を含め、官公庁や自治体などへのBtoG(Business to Government)や民間企業など、新たな市場への挑戦を始めています。

今までのように、ダイレクトマーケティングや物販を行っている会社にこだわることなく、我々のノウハウを提供しながら市場拡大していくことに取り組んでいます。

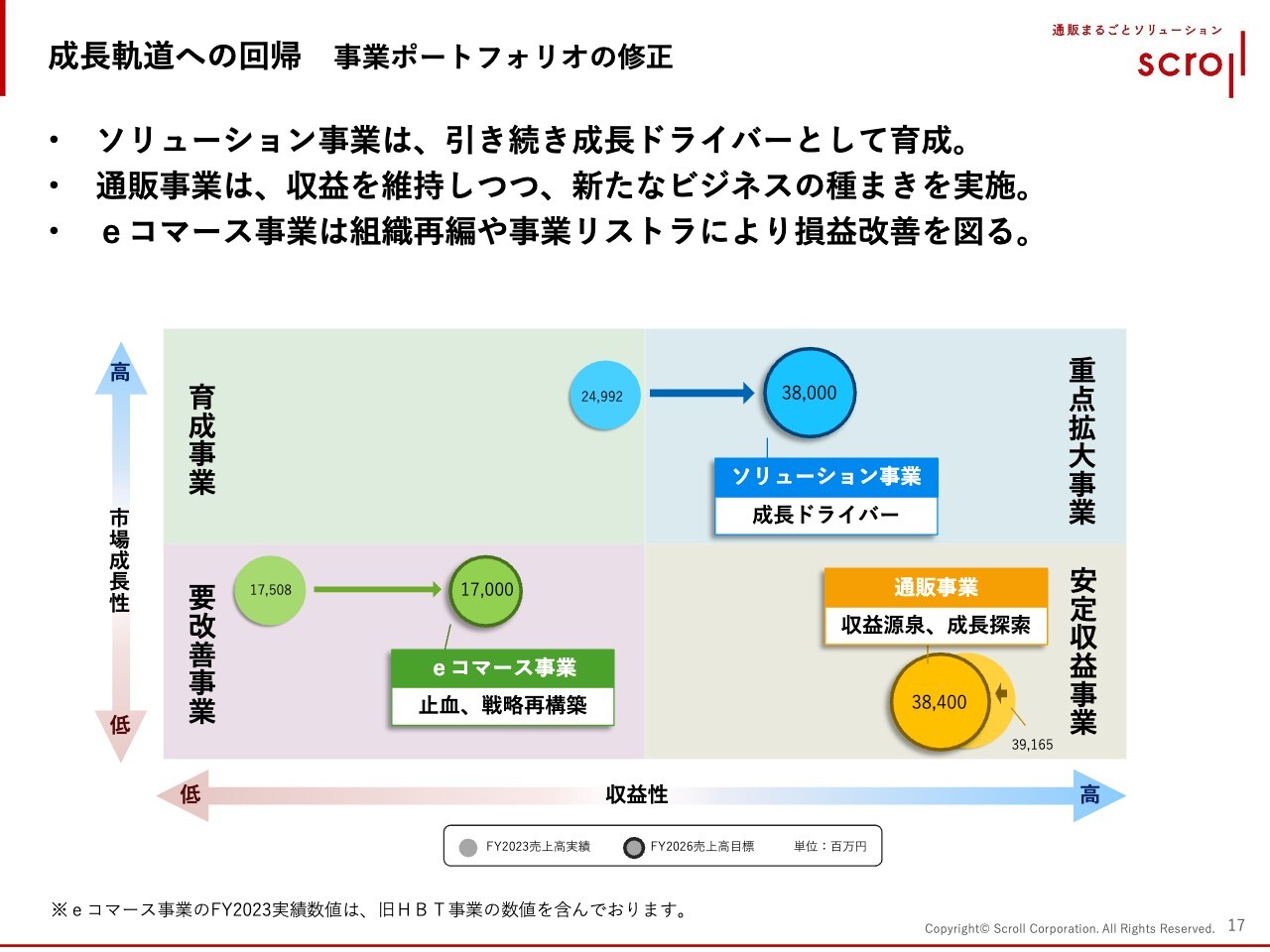

成長軌道への回帰 事業ポートフォリオの修正

事業ポートフォリオの修正についてです。今後の方向性としては、ソリューション事業は引き続き今の成長を保ちながらも、収益性が大きな課題になっていきます。成長と同時に、収益を改善していくフェーズに移っていきます。

通販事業は、今の生協を中心としたビジネスを安定的に進めます。同時にスクロールインターナショナル社が、アパレル会社に向けたAIツールを販売する「アパレルソリューション」という取り組みを今期から開始しました。このようなかたちで、通販事業の中でも我々が今まで培ってきたアパレルのノウハウを活用し、ソリューション・ビジネスの推進に挑戦していきたいと思います。

eコマース事業については、よく質問を受けるのですが、今のところ先々の壮大な目標は持っていません。今は「瀕死の状態」からようやく立ち上がりつつある状態ですので、まだまだ先の夢を描く段階ではないと考えています。

まずは事業リストラを完結し、その先に何が見えるかというステージに移ってくると思っています。今期中にひととおりのリストラを完了し、来期以降に「どのような絵が描けるのか、もしくは描けないのか」が見えてくる段階になると考えています。

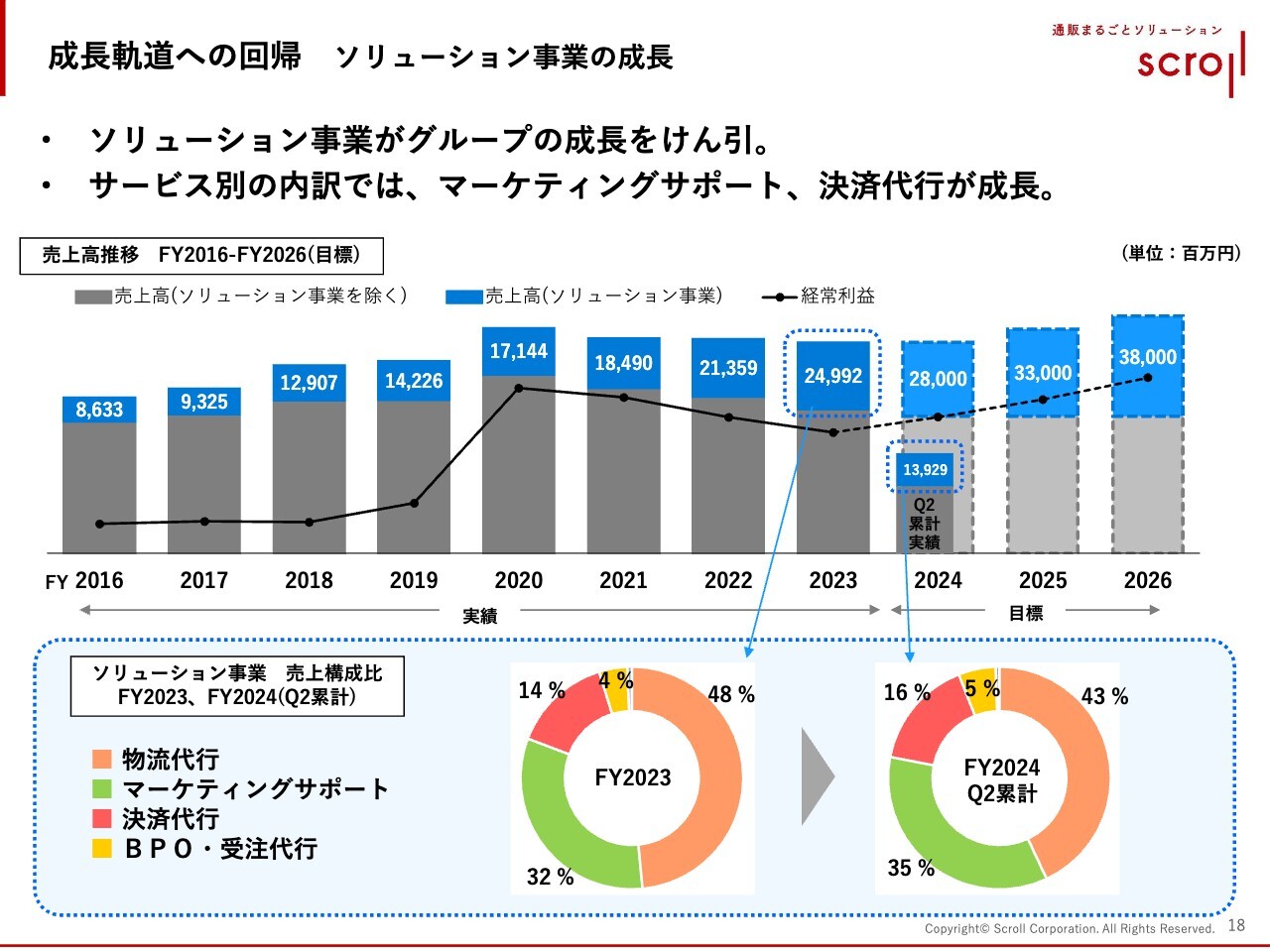

成長軌道への回帰 ソリューション事業の成長

こちらも再三お伝えしているように、ソリューション事業を軸として今後のポートフォリオを変えていくための1つの指標が、グループ内の事業セグメントごとのシェアです。

ソリューション事業がもう少し伸びてくると、売上面においては一本足から脱却できます。ただし、利益については完全に通販事業のみに頼っているため、今後のソリューション事業の収益力をどのように高めていくかが非常に大きな課題となっています。

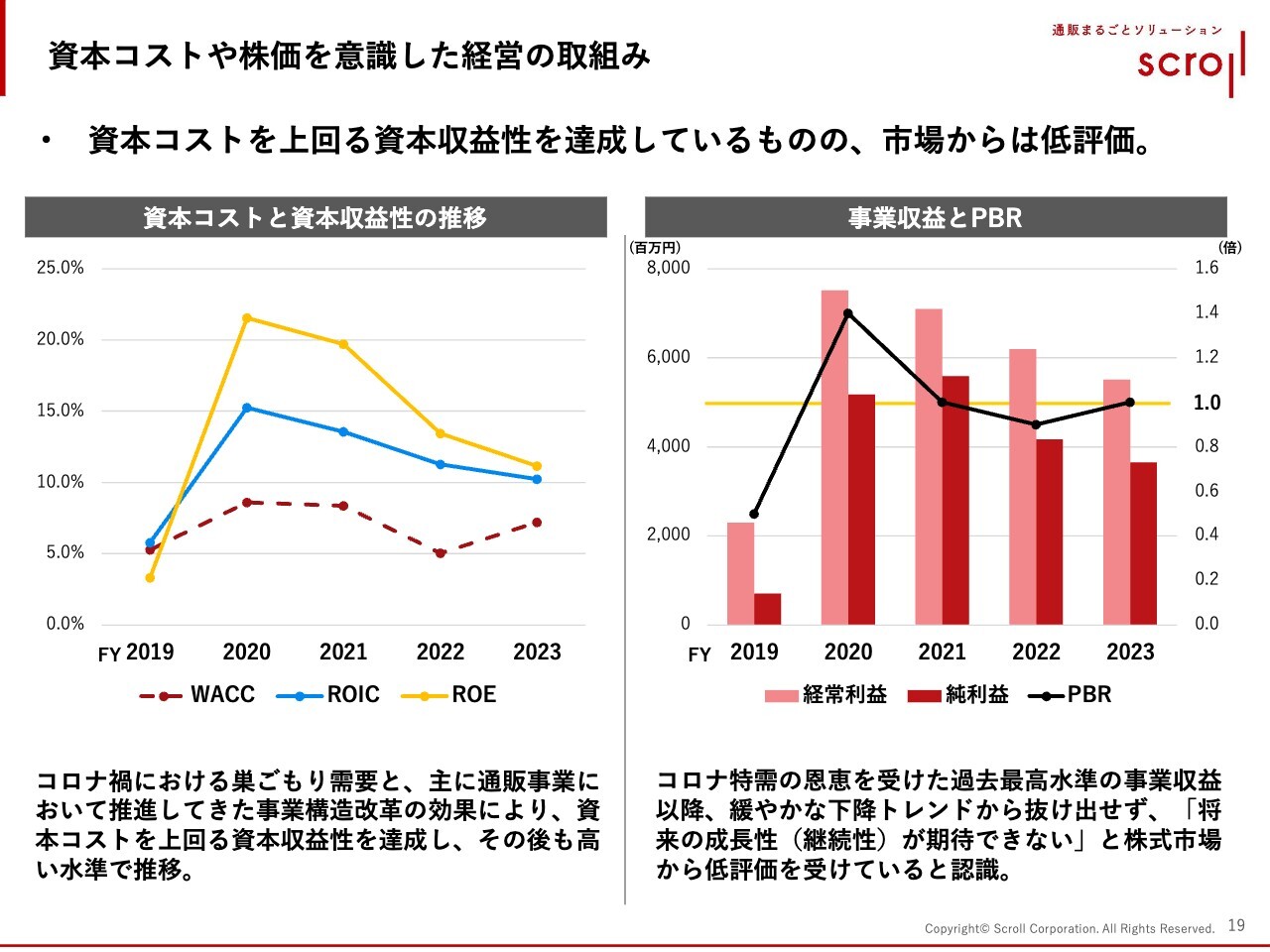

資本コストや株価を意識した経営の取組み

資本コストや株価を意識した経営の取組みについては、統合報告書に記載されている内容のとおりです。当社のPBRはまだ1倍を切っている状況ですが、これは「将来の成長性(継続性)が期待できない」と評価されたことによるものと認識しています。

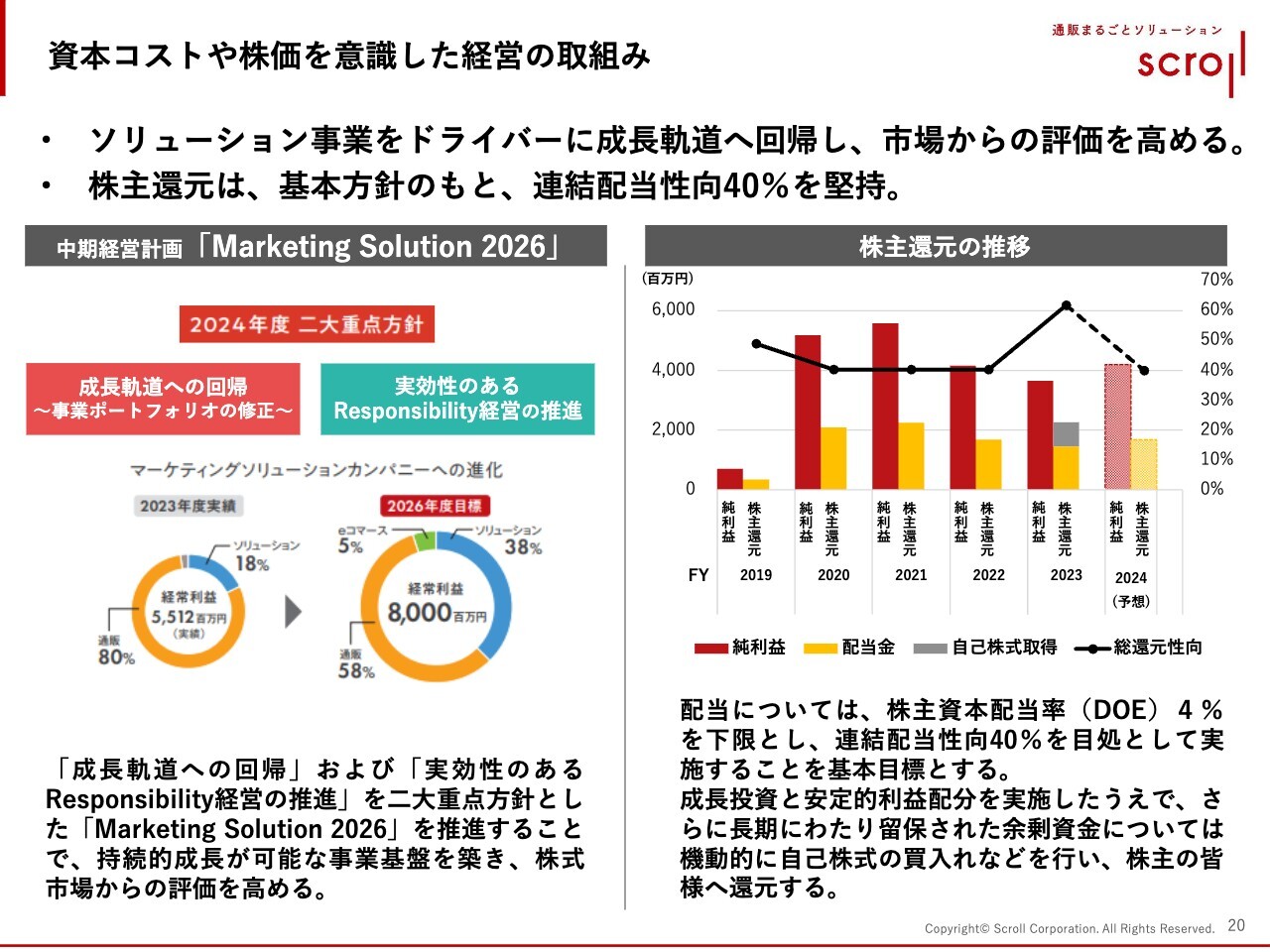

資本コストや株価を意識した経営の取組み

事業成長をいかに実現していくかが、今後のPERおよびROEの上昇につながると考えています。スライドには、そのための一連の取り組みを記載しました。

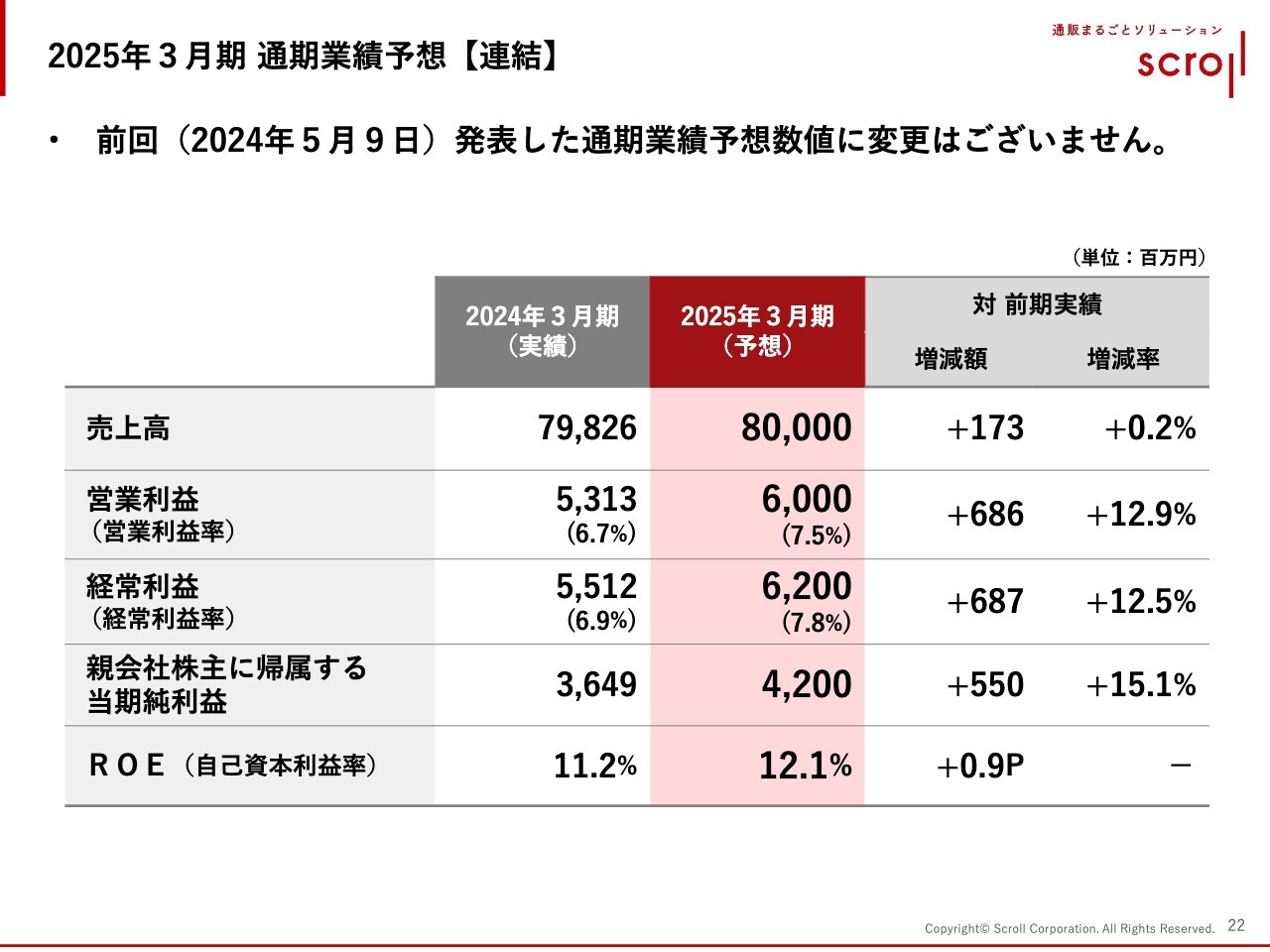

2025年3月期 通期業績予想【連結】

2025年3月期の通期業績予想についてです。期首に発表した売上高800億円、親会社株主に帰属する当期純利益42億円から変更はありません。

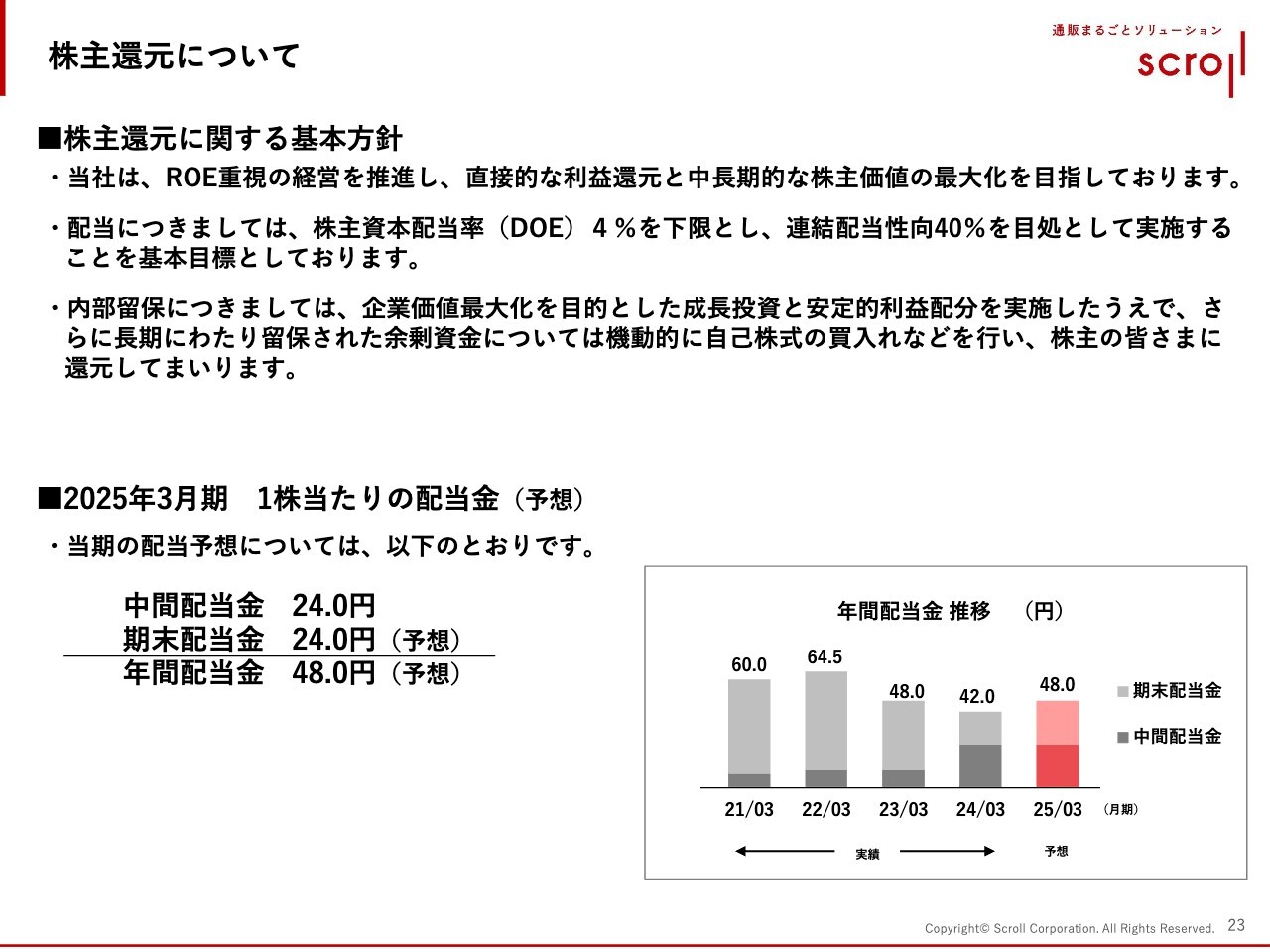

株主還元について

株主還元についても基本方針は変更していません。中間配当金は期首発表のとおり24円、期末配当金も24円を予想しています。

駆け足になりましたが、以上で中間期決算ならびに中期経営計画の進捗状況についてのご説明を終わります。ご清聴ありがとうございました。

質疑応答:BtoBおよび食品EC向け物流代行事業の進捗状況について

質問者:5月の20

新着ログ

「小売業」のログ