【QAあり】オプロ、ARR成長率39%の躍進 契約社数増加や月次解約率減少が貢献、高単価なエンタープライズ顧客獲得を推進

INDEX

里見一典氏:株式会社オプロの、2024年11月期第3四半期の決算説明会を行います。代表取締役社長の里見一典です。よろしくお願いします。

本日は、2024年11月期第3四半期の実績を詳細にお話ししたいと思っています。その後、2024年11月期の通期業績見通しについてお話しします。

ハイライト

第3四半期の実績をご説明します。まずはハイライトです。売上高は15億4,000万円となりました。営業利益は1億8,000万円です。

売上高は前年同期比33パーセント増を達成しています。営業利益は前年同期比96.4パーセント増と大きく増加しました。費用の一部が第4四半期にズレたことも要因の1つで、こちらについては後ほどご説明します。

我々の大事なKPIの1つであるARR、年間経常収益は前年同期末比39パーセント増と大きく成長し、17億6,000万円となりました。契約社数も前年同期末比17.3パーセント増の1,357社となっています。

ARPU、すなわち1社あたりの平均のARRは、前年同期末比18.5パーセント増の130万円と、順調に増加を続けています。エンタープライズ領域のお客さまは、全体で前期末比18社増の325社となりました。

通期業績見通しは前回公表数値と変わらず設定しています。売上高については21億3,000万円程度での着地を見込んでいます。

営業利益は第3四半期までで計画を上回る進捗となりました。第4四半期は売上を拡大させることを目的に、政府情報システムのためのセキュリティ評価制度であるISMAP登録に向けた計画を、より早めに実行しています。その他の販促活動やイベントへの出展等についても多く費用が見込まれているため、営業利益は前回公表数値と変わらず1億8,000万円程度の着地を見込んでいます。

現時点で業績予想の修正は行いませんが、修正の必要が生じた場合は、みなさまへ速やかに開示していく予定です。

主要KPI

主要KPIについてご報告します。年間経常収益であるARRは17億6,000万円です。ARR成長率は39パーセントとなりました。契約社数は1,357社で、1社あたりの平均のARRは130万円です。

月次の解約率は0.47パーセントと若干落とすことができました。従業員数は順調に増加を続けており、第3四半期が終わった時点で102名となっています。

業績サマリー

業績サマリーについてご説明します。売上高は前年同期比33パーセント増の15億4,700万円となり、概ね計画どおり進捗しています。営業利益は前年同期比96.4パーセント増の1億8,300万円となり、計画を上回る進捗となっています。経常利益等も年間の計画をほぼ達成しつつある状況です。

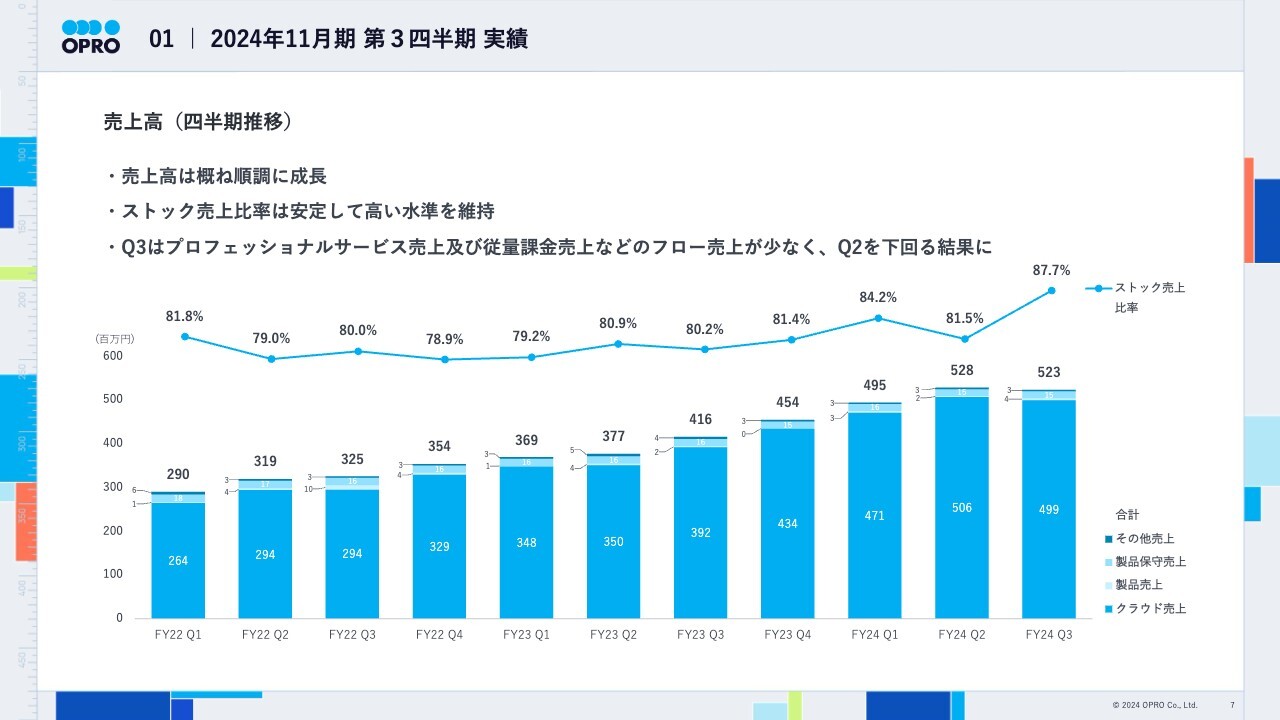

売上高(四半期推移)

売上高の中身についてご説明します。売上高は概ね順調に成長しています。ストック売上比率は安定して高い水準を維持しており、特にこの第3四半期では大きく上がって87.7パーセントとなりました。

今期第2四半期と第3四半期を比べてみると、第3四半期の売上高が若干落ちています。こちらについては、我々のクラウド売上のうちプロフェッショナルサービスという、帳票を作成するサービスやコンサルティングサービスといったフローの売上が第2四半期に比べて少なくなりました。その結果、ストックの売上の比率が高くなったのです。

ただし、我々の提供しているサービスのストック売上は順調に推移しています。

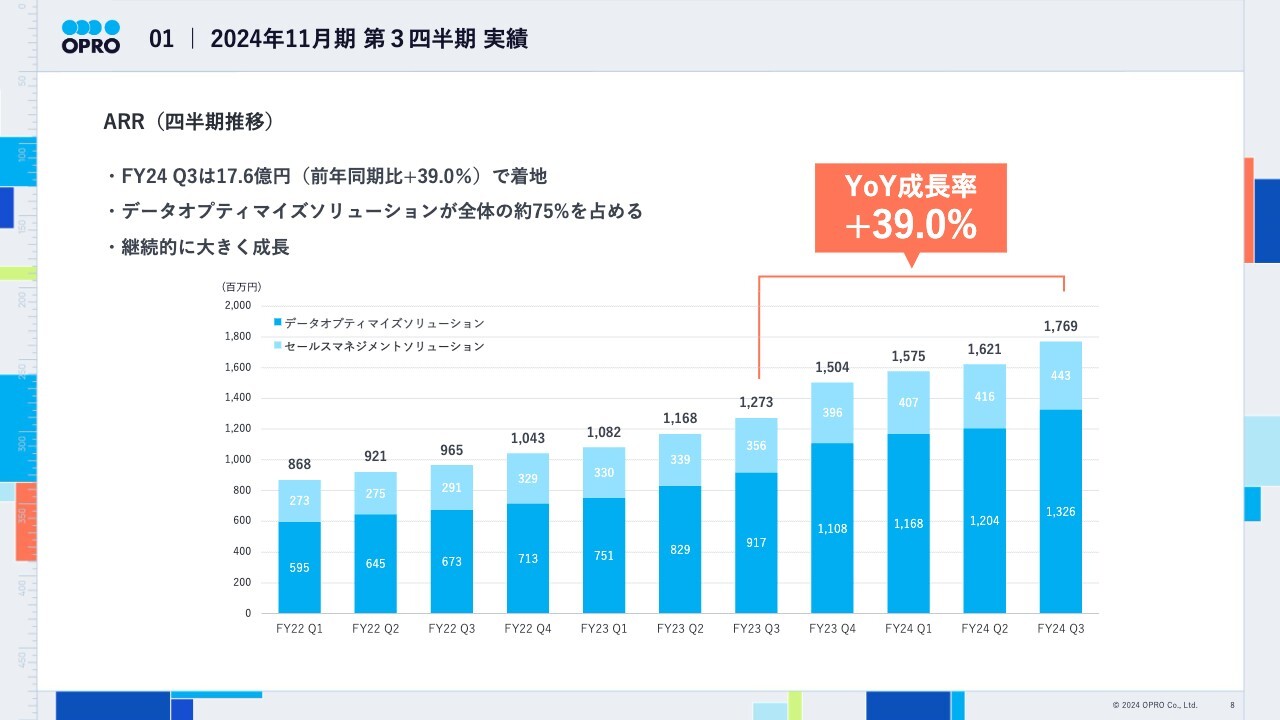

ARR(四半期推移)

ARRは順調に推移しており、第3四半期は前年同期比39パーセント増の17億6,900万円となりました。データオプティマイズソリューションが全体の75パーセントを占めています。

ARRは着実に推移していると思っており、引き続きしっかりと成長させていきます。

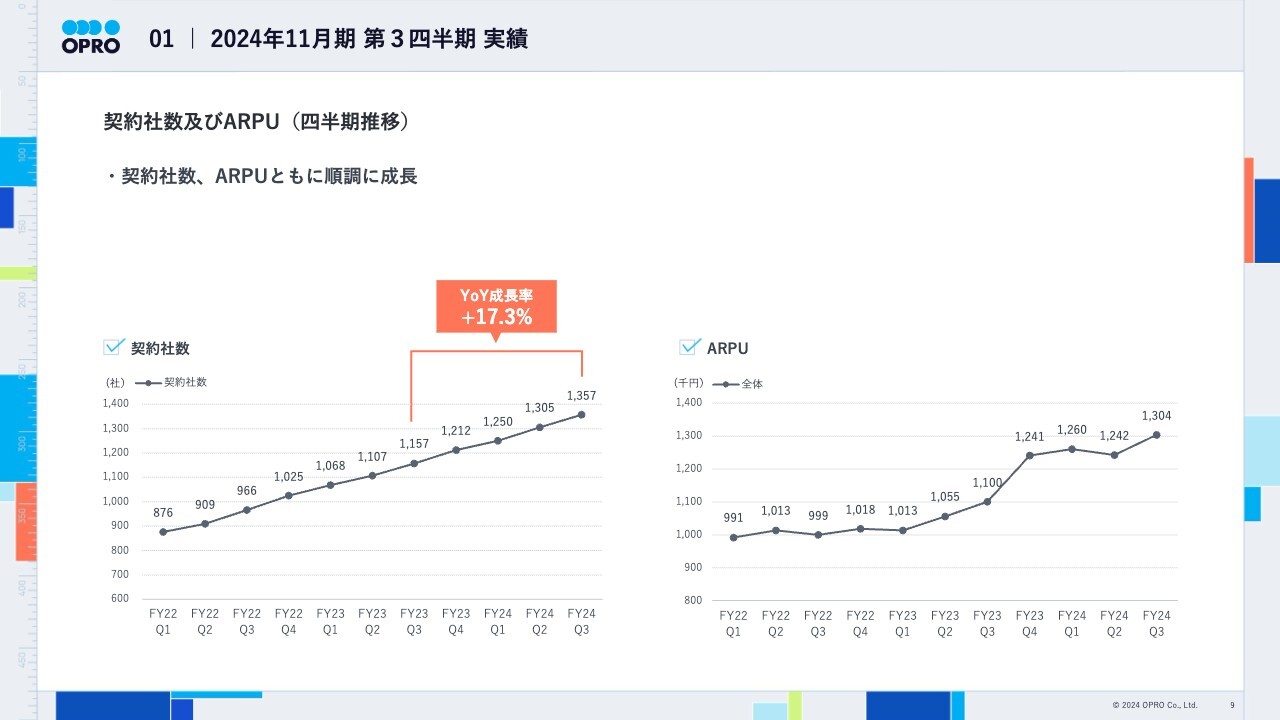

契約社数及びARPU(四半期推移)

契約社数と1社あたりの平均のARRについてです。こちらも順調に成長しています。

契約社数は前年同期比17.3パーセント増で、現在1,357社となっています。ARPU、1社あたりの平均のARRは130万4,000円になりました。こちらも順調に成長できているかと思います。

セールスマネジメントソリューション契約社数及びARPU(四半期推移)

内訳について、まずはセールスマネジメントソリューションについてご説明します。セールスマネジメントソリューションとは、我々のサービスの「ソアスク」「モノスク」といったものです。こちらは前年同期比11.1パーセント増と伸び、現在は147社のお客さまにご利用いただいています。

セールスマネジメントソリューションは販売管理のソリューションとなるため、他のソリューションと比べてARPUは若干高くなります。現在は300万円を少し超える程度となっております。

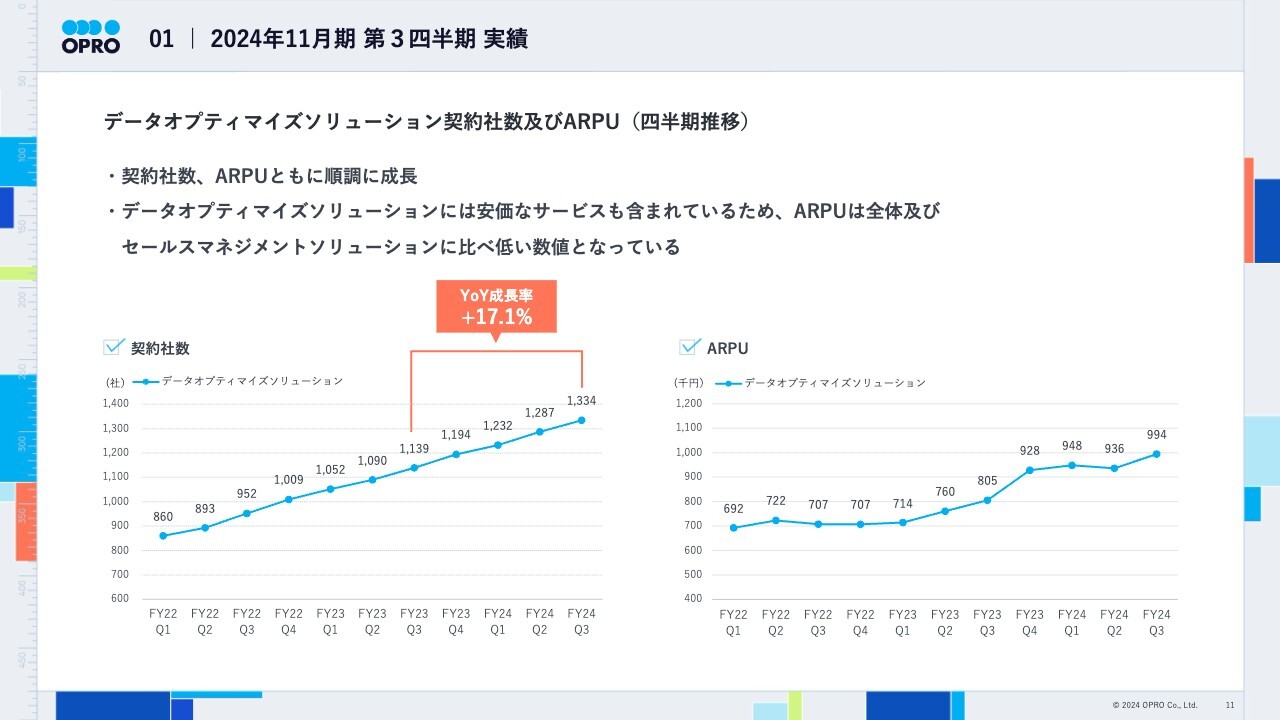

データオプティマイズソリューション契約社数及びARPU(四半期推移)

データオプティマイズソリューションについてです。順調にお客さまが増え、前年同期比17.1パーセント増と大きく伸びています。現在の契約社数は1,334社です。

ただしデータオプティマイズソリューションについては、例えばOEM提供などの安価なサービスがあるため、ARPUは若干低めです。まだ100万円に届いておらず、99万4,000円で推移となっております。

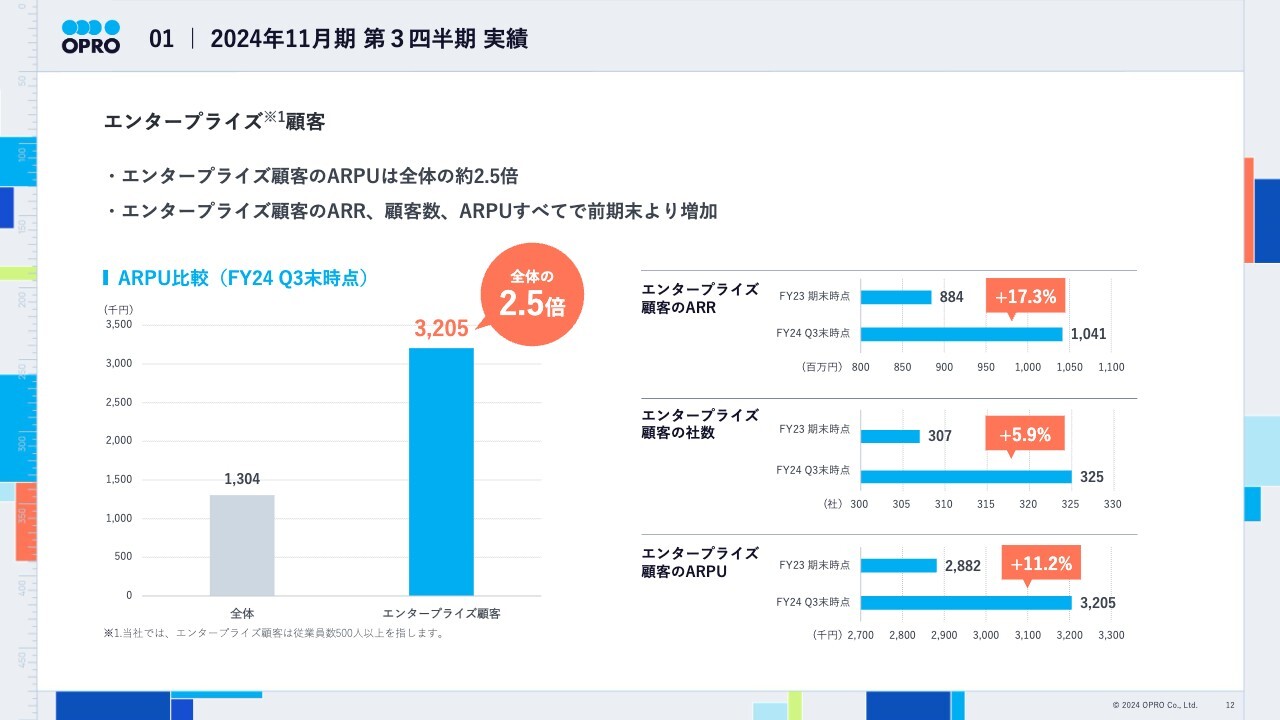

エンタープライズ顧客

我々の上場の目的である、エンタープライズのお客さまを増やしていくところについてご説明します。

まずARPUです。1社あたりの平均のARRは全体で130万円で、社員数が500名以上のエンタープライズ顧客では320万5,000円となっています。エンタープライズ顧客全体のARRは10億円を超え、前年同期比17.3パーセント増となりました。

また、エンタープライズ顧客の社数は現在325社で、前年同期比5.9パーセント増となっています。エンタープライズ領域のお客さまのARPU、1社あたりの平均単価は320万円で、前年同期比11.2パーセント増です。

このように、しっかりとエンタープライズのお客さまにリーチできつつあります。しかし、社数については満足のいく数字ではないため、この先もしっかりと伸ばしていきたいです。

月次解約率(四半期推移)

月次解約率です。直近の1年間で約0.08ポイントの低下に成功しました。0.5パーセントを中心として、非常に低位で安定しています。引き続き、このような低いレベルの解約率をキープしていきます。

営業費用(四半期推移)

営業費用についてご説明します。当社は現在アクセルを踏んでいる状態で、どうしても人件費や広告宣伝費に投資をしており、第3四半期についても費用が増えています。その分、しっかりと売上を成長させていくことを考えています。

特に第3四半期は、広告宣伝・販売促進費の増加に加えて、上場費用を販管費に入れ込んでいるため、その他販管費および一般管理費も多くなっています。

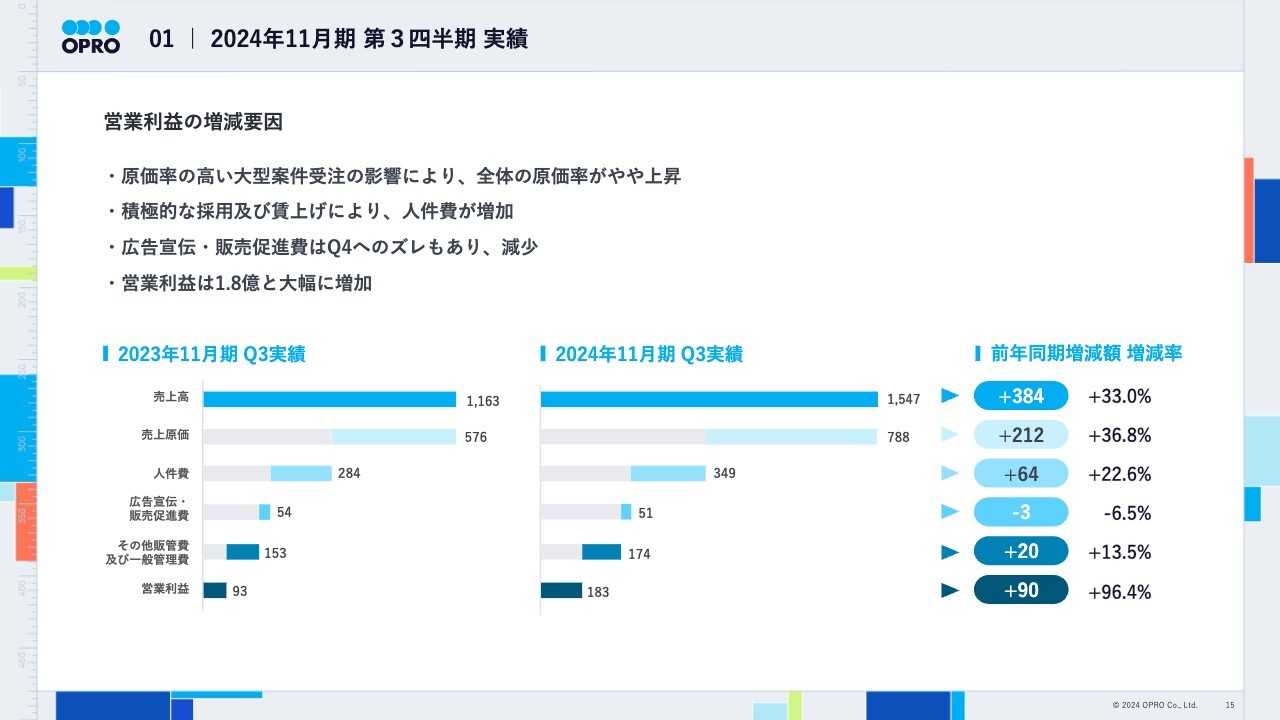

営業利益の増減要因

営業利益の増減要因についてご説明します。まず、原価率の高い大型案件受注の影響により、売上原価が増加しました。また、積極的な採用と賃上げにより、人件費が増加しました。広告宣伝・販売促進費は、第4四半期へのズレもあり、前年同期比で若干減少しています。

営業利益は、1億8,000万円と大幅に増加しています。第4四半期も引き続きしっかりと投資を行い、後ろ倒しになっているイベントも実施する予定です。現段階で大きな利益の変更は検討していません。

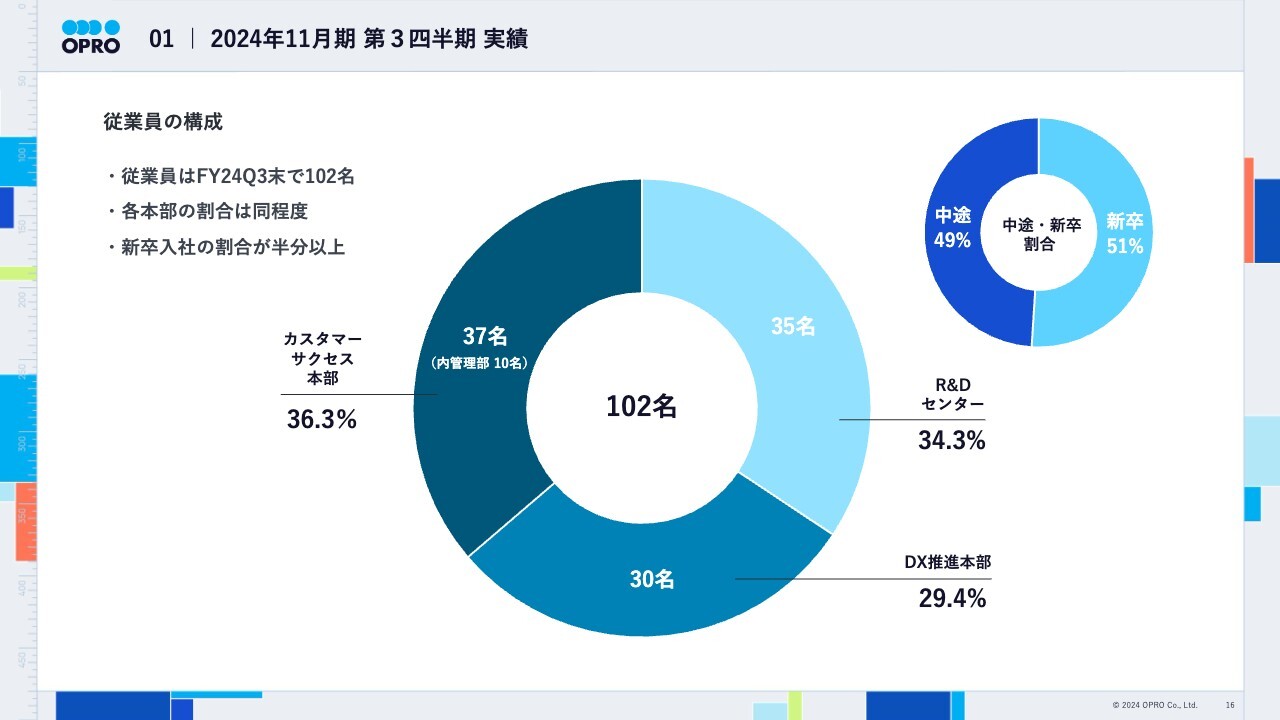

従業員の構成

従業員の構成です。従業員数は着実に増加しています。内訳としては、だいたい各部門に3分の1ずつ人員が配置されています。サービスを開発しているR&Dセンターが35名、営業部門のDX推進本部は、営業、マーケティング、SEを含めて30名、管理部を含むカスタマーサクセス本部は37名となっています。

特筆すべき点は、我々の社員の半分が新卒であることです。このスライドでは数値を出していませんが、現時点で51名の新卒入社のメンバーが働いています。定着率が非常に高く、若いメンバーがこの会社をしっかりと支えてくれています。

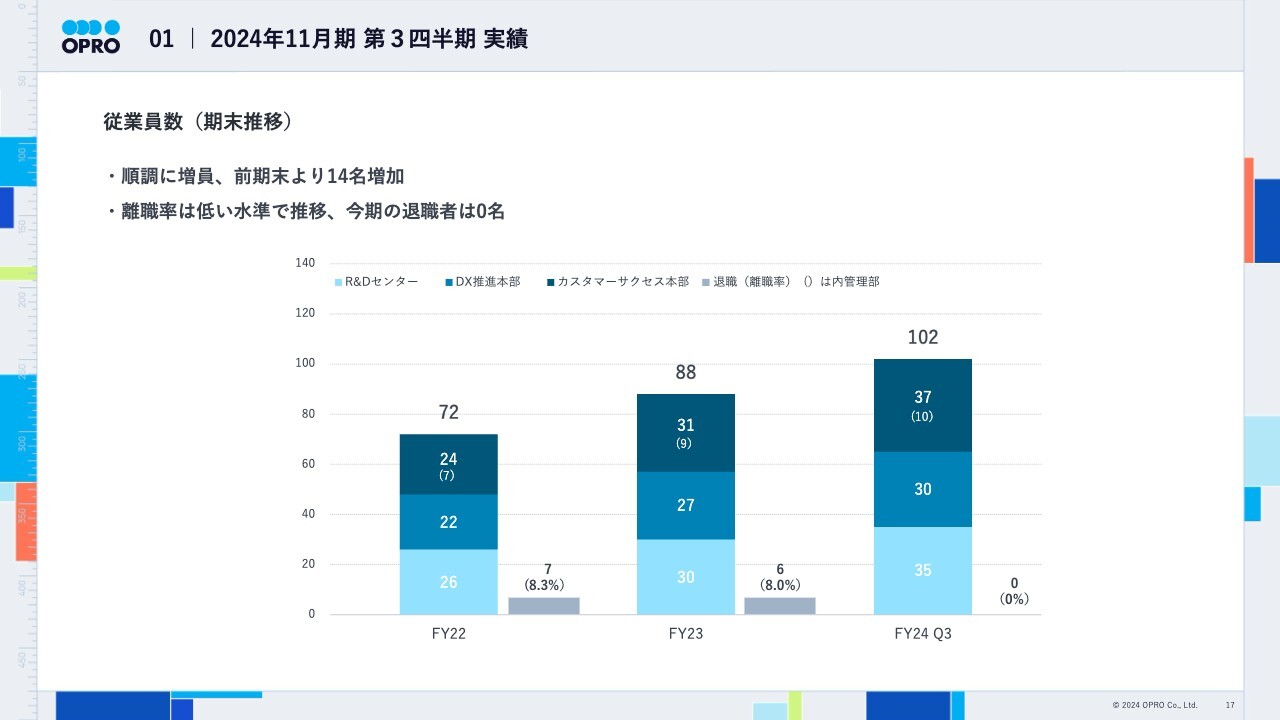

従業員数(期末推移)

従業員数の推移です。前期末の88名から102名と、しっかり増加しています。

離職率については、例年6名から7名ほどの退職者が出るのですが、2024年11月期第3四半期時点での退職者数は0名です。私自身、最近は社員の定着率が非常に高くなっていることを実感しています。

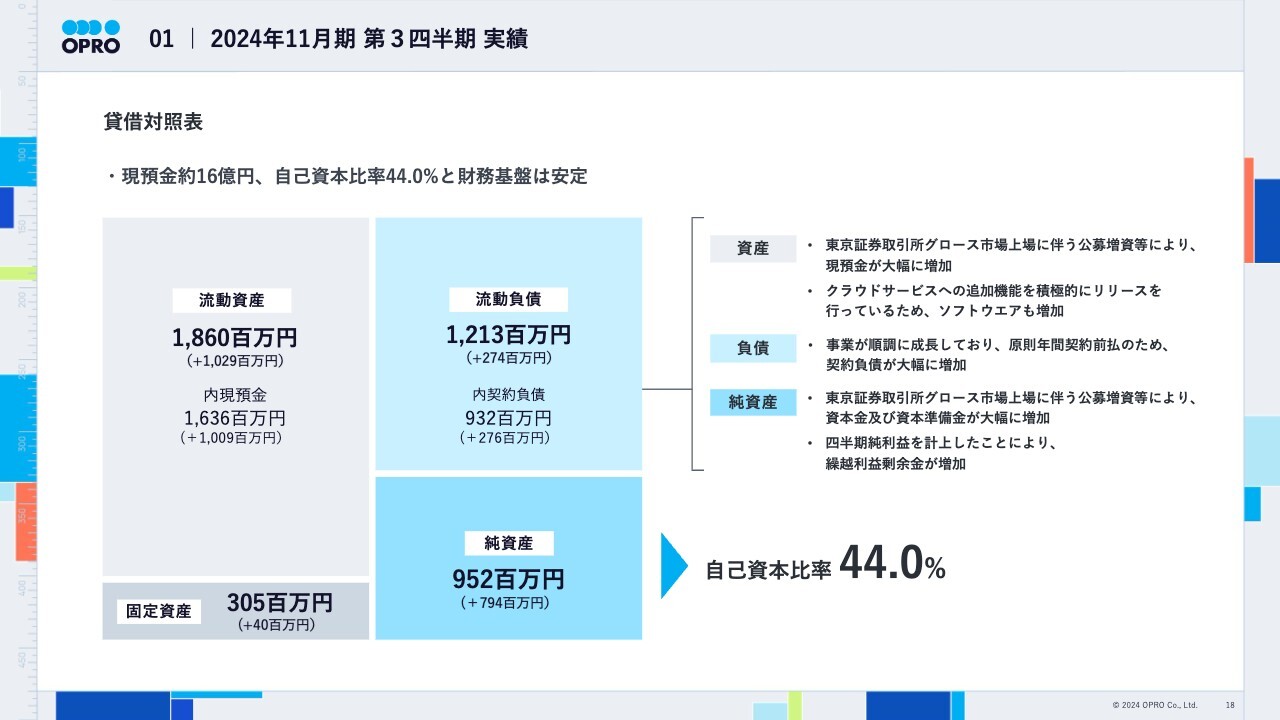

貸借対照表

貸借対照表です。資産は、グロース市場上場により現預金が大幅に増加しています。加えて、当社はクラウドサービスの機能追加をしっかりと続けています。開発したものはリリース後5年で償却していきますが、償却前は資産として計上されるため、資産が十分にあるということはしっかりと機能追加が進んでいるということです。

流動負債についてです。こちらには契約負債が含まれています。我々はお客さまから年間契約で一括でお金をいただくため、売上が計上されない間は契約負債に入ってきます。つまり、お客さまの契約が増えれば増えるほど、契約負債が増えていくことになります。

自己資本比率は44パーセントで、資本金と余剰金を含めると純資産は9億5,200万円です。

業績見通し

2024年11月期通期業績見通しについてご説明します。基本的には第3四半期の段階で経常利益等の達成が見込めているものの、第4四半期に大きな投資を計画していることから、現時点で業績予想の修正は行っていません。売上高は、現在進めている大型案件の受注時期のズレにより下振れる可能性がありますが、修正するほど大きなものではないと考えています。

加えて、第3四半期はクラウド売上のプロフェッショナルサービス売上が減少したとお伝えしましたが、今後、特に帳票開発において若干厳しくなると予想しています。要因としては、これまでお客さまから依頼を受けて当社が帳票を作るというビジネスを行っていましたが、最近は製品のエンハンスが進み、お客さま自身で簡単に帳票の作成が行えるようになりました。

そのため、このプロフェッショナルサービスの帳票開発の部分が若干減少しました。第4四半期もこのようになりうるため、それも含めて下振れの可能性があると考えています。ただし、こちらも業績予想を修正するほど大きな振れではないという考えです。

経費については、1日も早くISMAPへの登録を完了するために、計画を若干早めて進めています。こちらはコンサルティングや監査などいろいろと費用がかかり、そのあたりの投資が必要となっています。そして、エンタープライズ領域や公共領域のお客さまに対するイベントの出展をいくつか増やすことを考えているため、これに対してしっかり投資をしていきます。

利益については、投資をするため上方修正はしていません。しかし、売上高の下振れの可能性を加味しても、最終的には上振れの可能性が高いと考えています。こちらはしっかりと見えた時点でみなさまに報告したいと思っています。

したがって、現在は業績予想の修正は行っていませんが、修正の必要が生じた場合は速やかに開示していく予定です。

質疑応答:ルール・オブ・フォーティについて

「ルール・オブ・フォー

新着ログ

「情報・通信業」のログ