エクシオグループ、過去最高の受注高・売上高 通信キャリア事業の利益拡大と国内ソリューション事業の堅調な推移が寄与

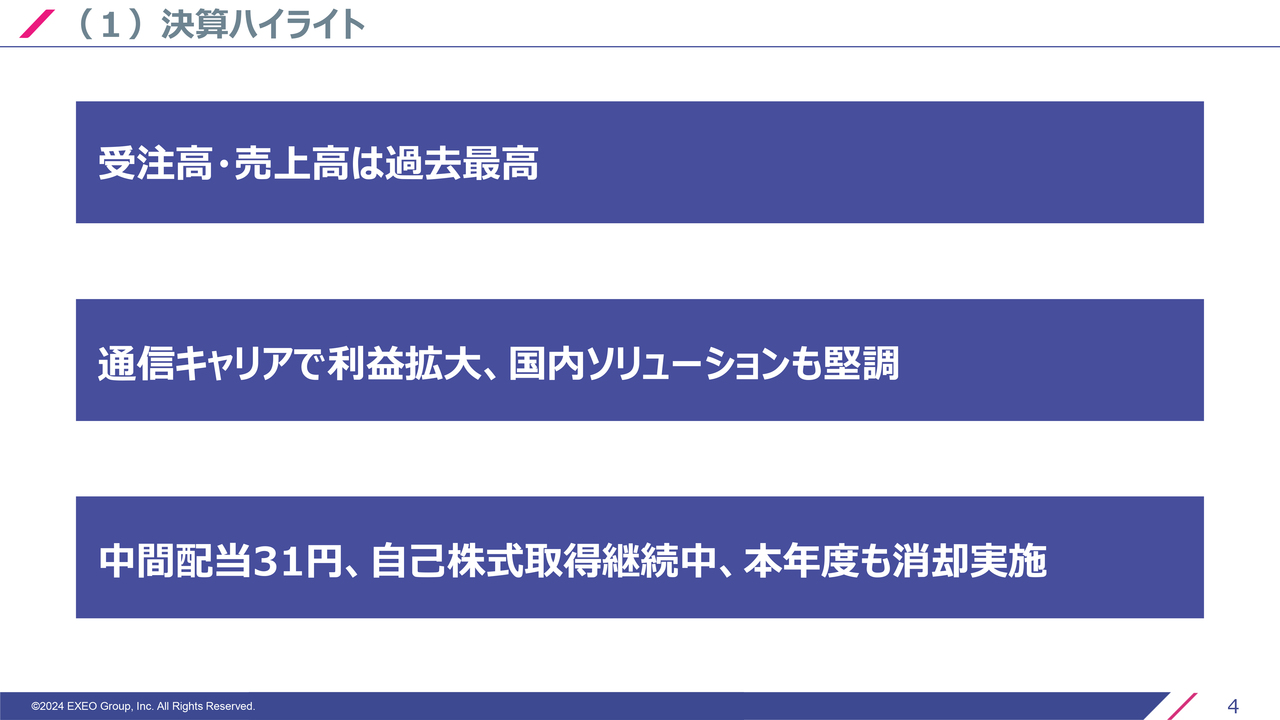

(1)決算ハイライト

舩橋哲也氏(以下、舩橋):機関投資家のみなさま、証券アナリストのみなさま、エクシオグループ株式会社代表取締役社長の舩橋です。日頃より格別のご支援、ご指導を賜り、心より厚く御礼を申し上げます。本日はお忙しいところ、説明会にご参加いただき、誠にありがとうございます。さっそくですが、2024年度第2四半期決算のご説明を始めます。

まず、四半期の業績についてです。おかげさまで、受注高・売上高は、過去最高となりました。上期が終わり、通信キャリア事業の利益が少し増えてきています。また、国内ソリューション事業も非常に堅調であり、このまましっかり進んでいければと思います。

株主還元については、中間配当31円で予定どおりです。また、自己株式の取得も継続しているため、公表した約30億円を継続しています。最後に触れますが、今年度も、取得した自己株式の消却を予定しています。

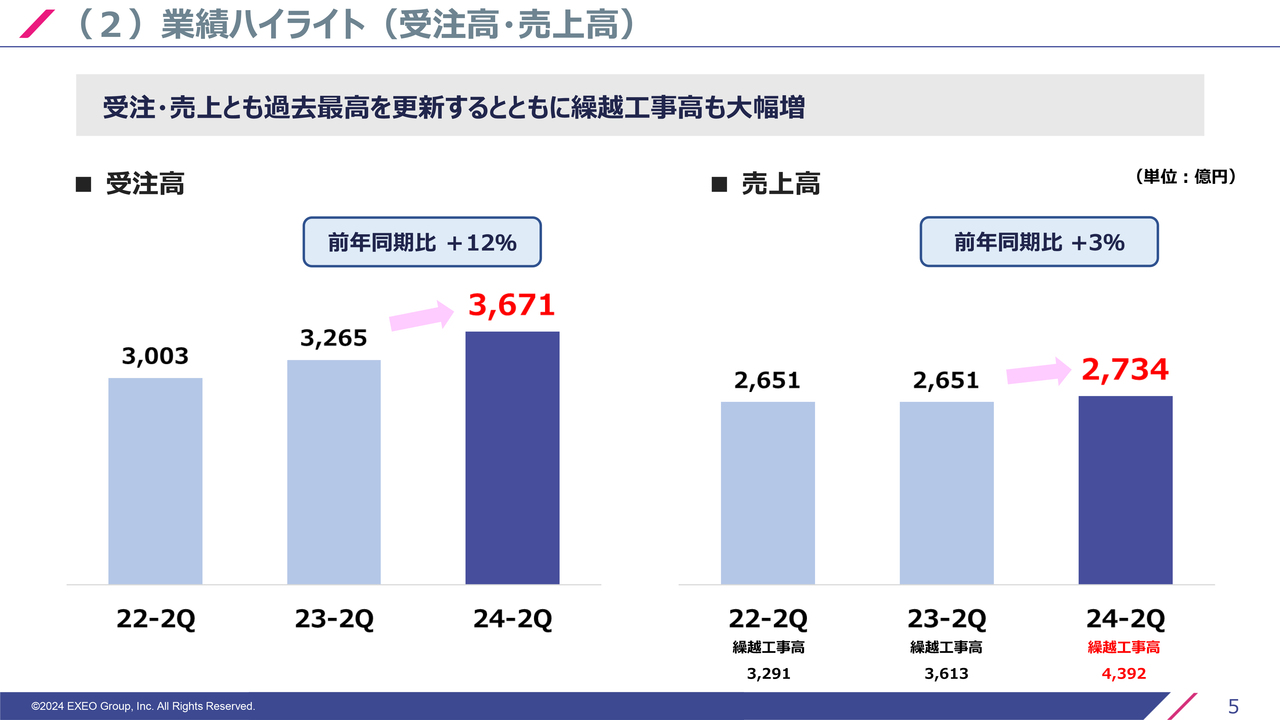

(2)業績ハイライト(受注高・売上高)

冒頭でお伝えしたように、過去最高の受注高と売上高になっています。特に受注は、大型のデータセンターの案件が7月、8月、9月の第2四半期、立て続けに成約したこともあり、非常に多くの手持工事を抱えている状況です。スライド右下に記載のとおり、繰越工事高は4,392億円と、着実に増えてきています。

当初、投資抑制が懸念された通信キャリア事業について、前半戦は少し我々の想定よりプラス方向に出てきていると思います。特にNTTドコモさまは、品質の強化もあり、これから期待できると見ています。おかげさまで、すべてのセグメントにおいて、前期比で少し増えており、我々も少し安心しています。

売上高は前期比3パーセントのプラスと、こちらも過去最高です。都市インフラ事業を中心に、繰越工事もかなり積み上がっています。工期が長期にわたるため、心配な面もありますが、きちんと仕上げることが必要だと思います。

「受注の大きさと比べて売上がどうか」という意味でのタイムラグは、若干あるものとご理解ください。我々としては、いただいた仕事を着実にこなしていきながら、諸施策を進めることが肝要だと考えています。

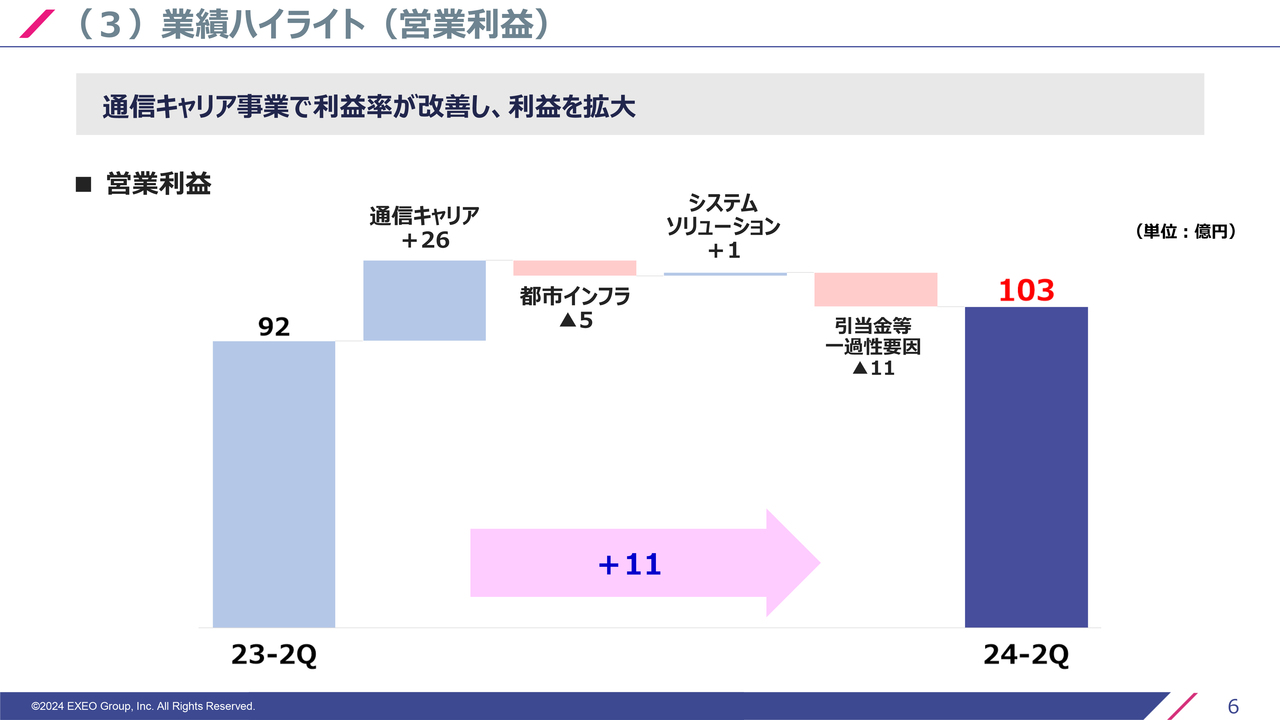

(3)業績ハイライト(営業利益)

営業利益は、通信キャリア事業でプラスの部分が増えてきていることもあり、トータルで100億円を超えています。

都市インフラ事業は、第1四半期に4件ほど立て続けに起きた一過性の要因が、悪影響を及ぼしています。しかし第2四半期を見ると、昨年度よりもプラスで進捗しているため、安心して第3四半期、第4四半期と進めたいと思っています。

システムソリューション事業は、海外事業が若干苦しんでいますが、2024年度は構造改革を進めつつ、利益改善のための道筋をしっかり作ることがテーマになると考えています。

国内ソリューション事業は、おかげさまで順調に業績を伸ばしてきています。したがってトータルで見ると、グローバルのやや苦戦している部分を、国内側が引き続きカバーしているかたちです。

残念ながら、前半戦に都市インフラ事業のセグメントで不採算が出てしまいました。反省すべき点がありますので、後ほどご説明します。

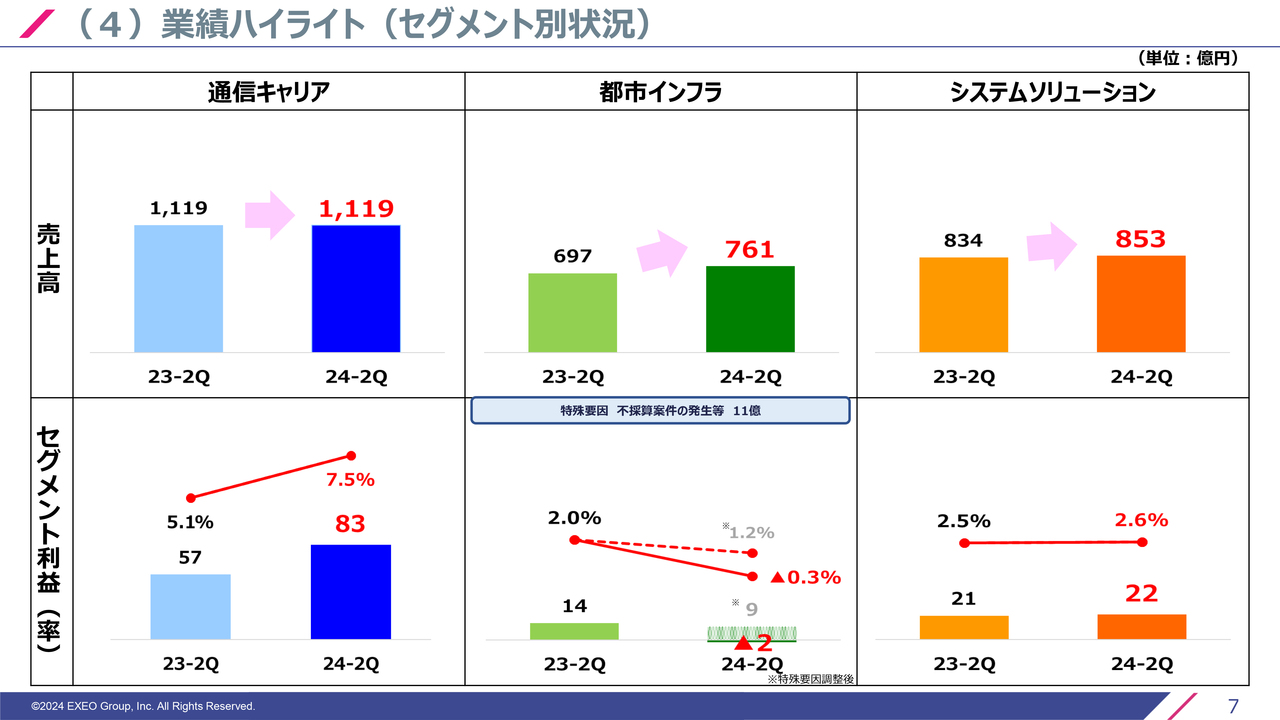

(4)業績ハイライト(セグメント別状況)

セグメント別の状況です。通信キャリア事業の売上高は横ばいですが、セグメント利益が少し増えています。こちらも後ほどご説明します。

都市インフラ事業はマイナス2億円となっていますが、第1四半期の約11億円の部分が効いています。それがなければプラス9億円ほどです。こちらは後半戦の第3四半期から第4四半期に挽回できるものと思っています。

システムソリューション事業は、マクロとして微増しています。ソリューション事業自体は着実に増えてきていますので、非常に手応えを感じています。

後半戦では、特に海外の利益回復を狙います。昨年下期は非常によくない状態でしたが、比較すると、今年度はある程度計算できるレベルにまで戻ってくるものと見ています。

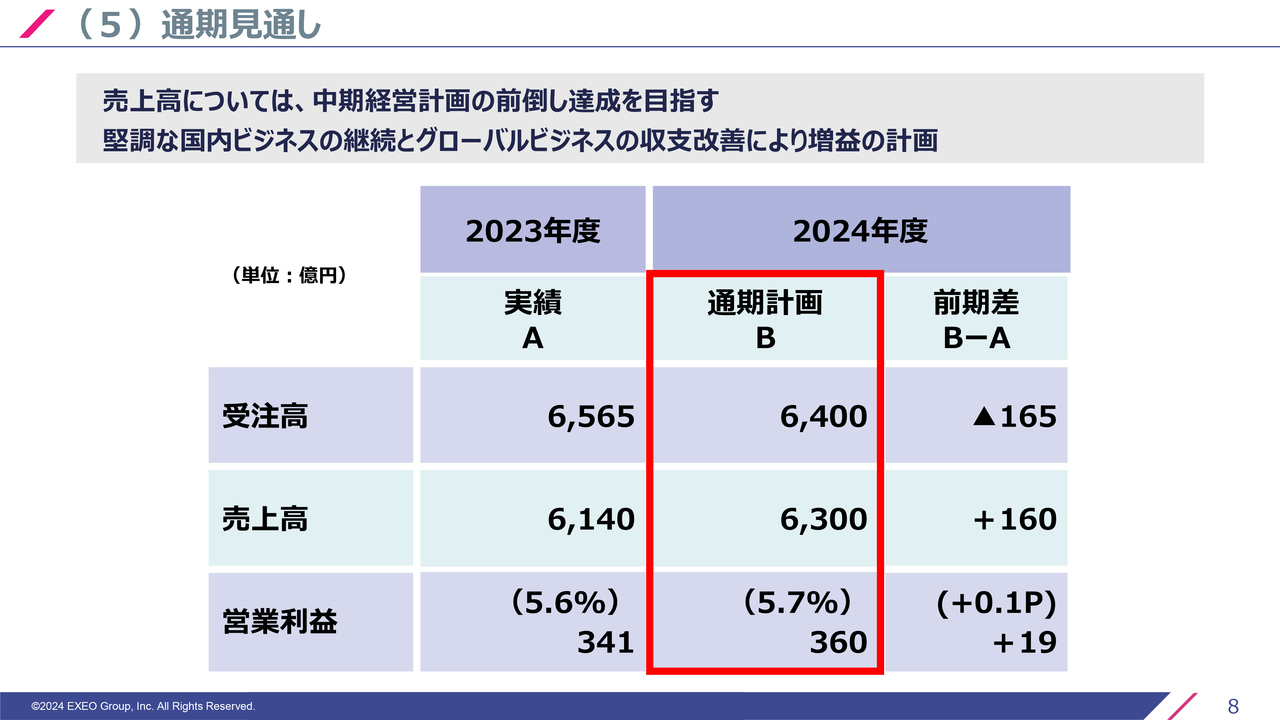

(5)通期見通し

通期の見通しです。受注高6,400億円、売上高6,300億円、営業利益360億円の計画に変更はありません。360億円を超えていくことを結果としてお見せできるよう、事業を進めていきます。

国内は、第4四半期に工事・成果が集中すると見ています。ですので、今まで以上、過去最高レベルまでがんばっていくことが、気合の1つになるかと思います。

グローバルビジネスは下期偏重にならないよう、引き続きグリップを強めていきたいと考えています。

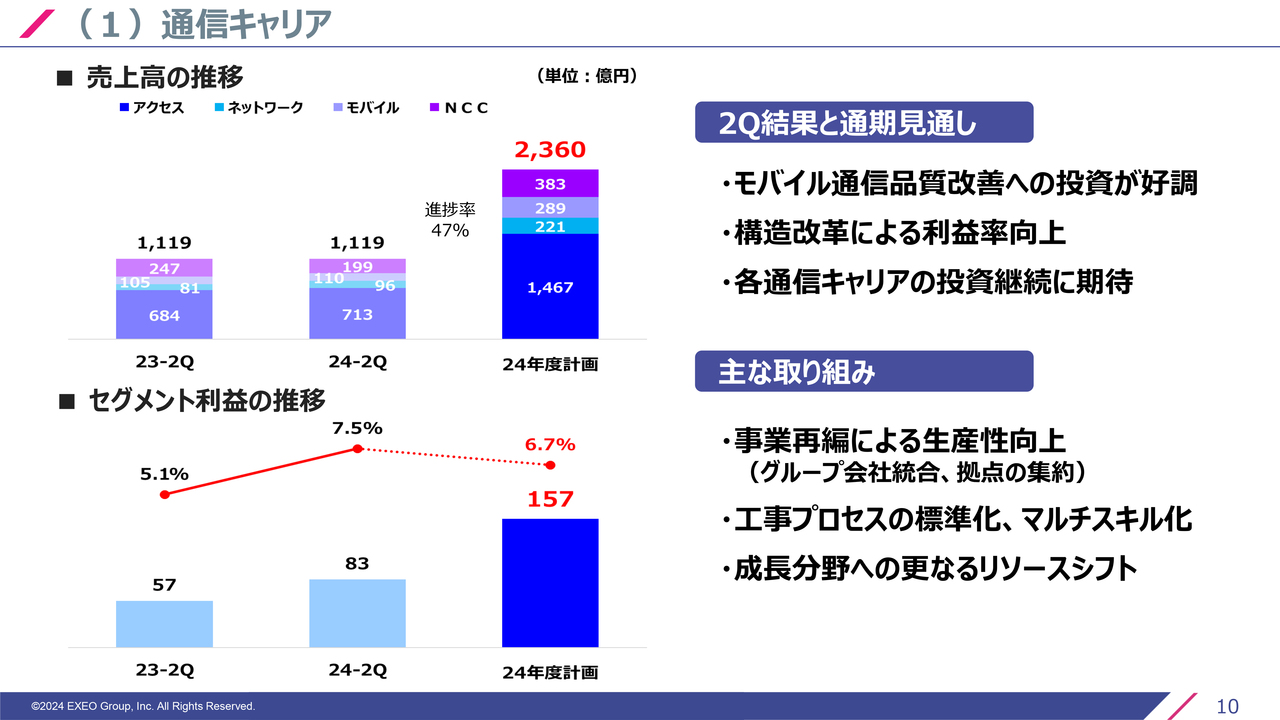

(1)通信キャリア

セグメント別の取り組みをご説明します。まず、通信キャリア事業です。当初我々は、通信キャリア事業は非常に厳しいと予測していました。特にNTT東日本さま、NTT西日本さま(以下、NTT東西さま)を含めて、光の10ギガ回線のサービスが好調です。

NTT東西さまは2023年の第1四半期に、システム更改により受注が少なくなる反動がありましたが、その部分を除いても前年比で増えてきています。

NTTドコモさまは、品質改善に取り組むという強い表明がありましたので、我々はその期待に応えるべく、エンジンをかけて、工事プロセスの標準化などさまざまな施策を考えています。

スライドをご覧のとおり、7.5パーセントまで利益が出ており、上期はできすぎではないかと思っています。後半戦を展望すると、NTT東西さまの状況を含め、このままいくのは厳しいと考え、気を引き締めています。当然ながら、浮かれた状態でいられるとは思っていません。

モバイルは下期に施工が多くなると聞いているため、期待も込めて若干プラスとしていますが、据え置くイメージです。

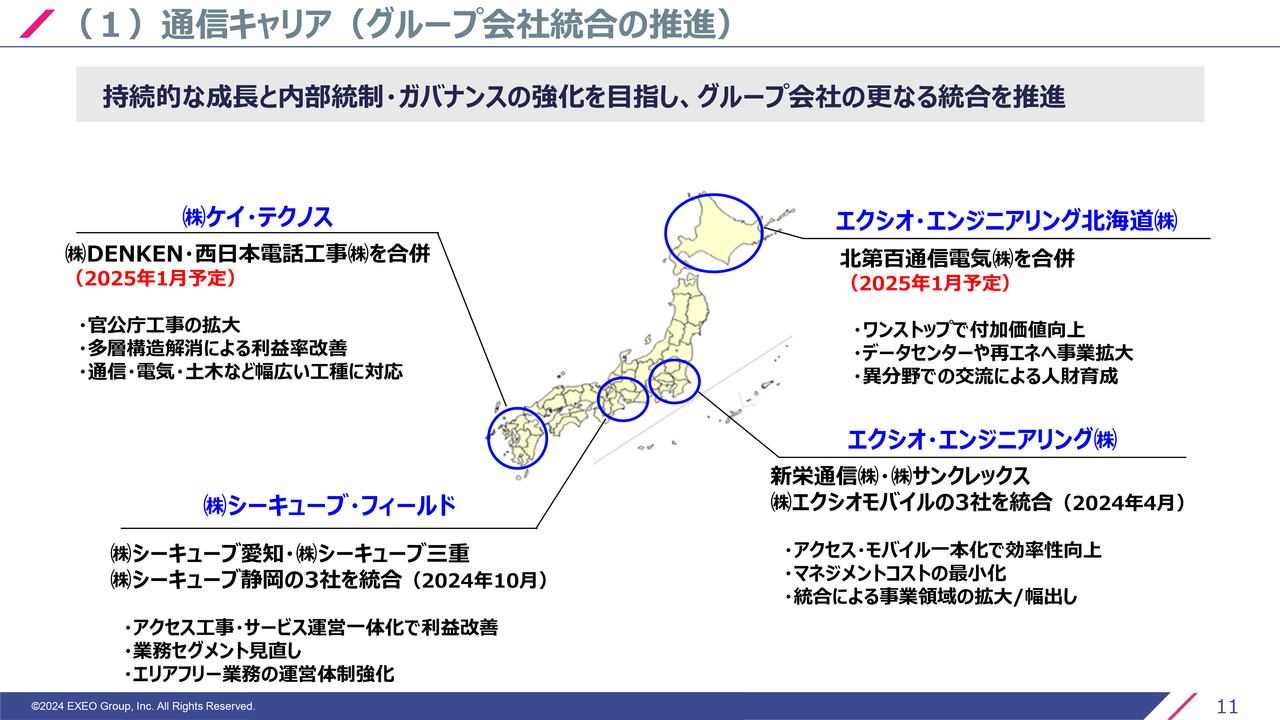

(1)通信キャリア(グループ会社統合の推進)

通信キャリア事業が成長できているのは、さまざまなプロセスの改善運動を進めているためです。

スライドの左下をご覧ください。東海エリアも2024年4月から議論を行っています。この10月に3社を統合したばかりですが、シーキューブ・フィールドとして運営を一体化することで、わずかながら利益改善が進んでいます。

昨年度、シーキューブは単体で若干赤字になっていましたが、今回はリカバリーできています。エリアごとに、細かい改善を積み重ねてくれていると思っています。

首都圏は、エクシオ・エンジニアリングとして、アクセスからモバイルまで一体的に運営しようということで、難産でしたが統合しています。わずかですが、引き続き効果は出てくると見ています。

北海道と九州も一部、グループ会社を統合しました。北海道はシステム部分も含め、エクシオ・エンジニアリング北海道として、2025年1月の統合を予定しています。

九州は福岡を中心に、長崎も含め、存続会社をケイ・テクノスとし、2025年1月に合併します。今後、これによる統合効果も期待できると思っています。工事量減少を想定して講じた、さまざまな施策の効果が表れてきているとご理解ください。

(1)通信キャリア(災害対応)

みなさまもご存じのように、2024年1月1日に能登半島地震がありました。私も現場に行きましたが、スライドの写真にもあるとおり、道なき道で、道路が崩れているところがありました。復旧にも、ずいぶん苦労しました。

アクセスチームで3,000名、モバイルチームで3,000名、合わせて6,000名ほどが、1月から6月くらいまで応援に行きました。この部分でも、さまざまなキャリアからお礼の言葉をいただきました。非常に厳しい中でもなんとかお手伝いできたことは、我々にとっても誇りだと思っています。

また、台風10号により、九州地方で非常に大きな被害が出ました。こちらも全国から支援体制を組んで、鹿児島などを中心に応援・支援しましたので、無事に復旧してきています。

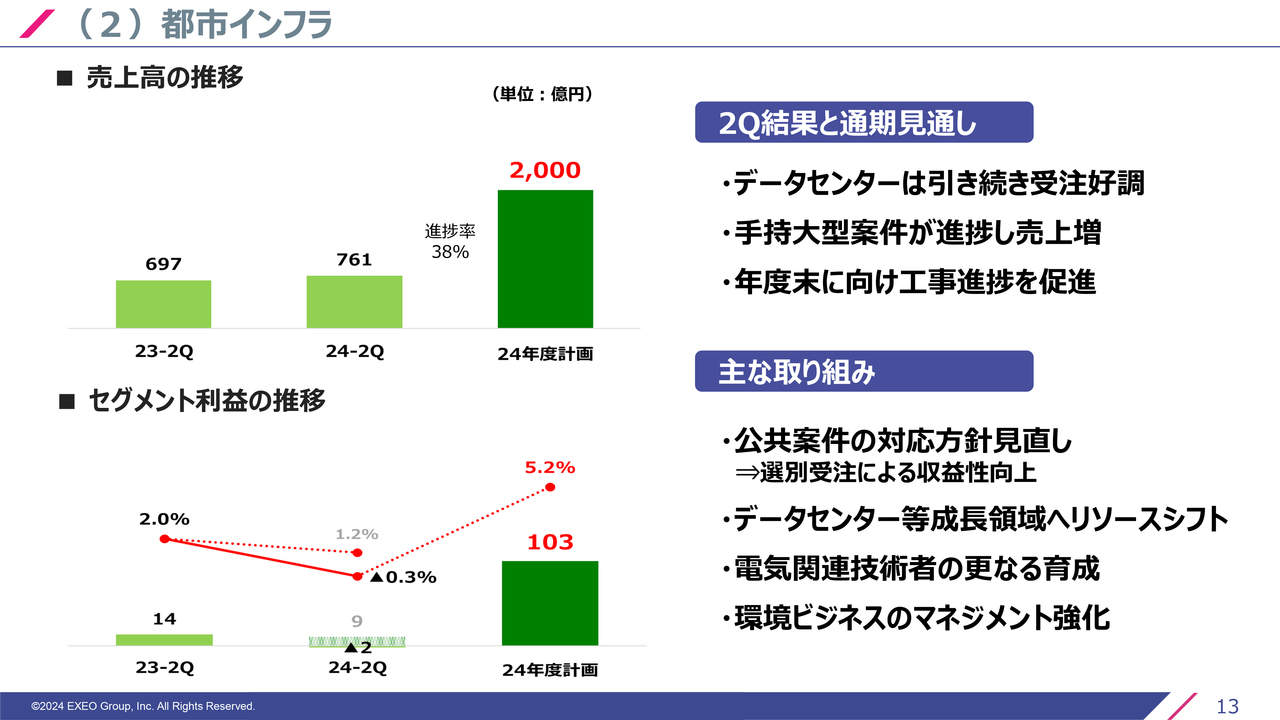

(2)都市インフラ

都市インフラ事業のセグメントです。引き続き、データセンターにかかわる受注は好調です。すべてのお客さまのリクエストにお応えできないのは実に残念ですが、お客さまとさまざまな調整を行い、気合が合うところを中心に、複数年にわたっての工事が多くなっており、より大型化してきています。

特にAIのブームが来ているため、従来とは違う工事も含めた相談が増えています。我々としても、必要な勉強を欠かさず行いながら、お客さまの期待に応えたいと思っています。手持工事も増えているため、工事進捗という意味でもしっかりマネジメントしながら進めたいと思います。

年度末に向けての進捗は、第4四半期に高く工事が積み上がっていますが、このセグメントには、2つの課題があると認識しています。1つは公共案件の利益の改善です。これまで工種を増やそうと努力してきましたが、それが必ずしも利益に結びつかなかったのは、大きな反省点です。

したがって、今後は収益性のバーを上げて、最初から一定の収益が見込めるものを中心に対応します。また、コスト競争力のあるグループ企業で対応するといった、フォーメーションの見直しも併せて行う予定です。

下期は首都圏・関西圏と、大所の見直しに着手しています。見直しを行うと、リソースが出てきます。データセンターを含め、ソリューションの引き合いが増えてきていますので、そちらにリソースをシフトしていきます。

もう1つは、第1四半期に環境ビジネスにおいて、数億円の赤字につながるようなケースが2件ほど発生したことです。そのため、過去も含めてもう一度振り返り、環境ビジネスのマネジメント体制を変更することにしました。

これまで環境ビジネスは、特殊な分野としてやや独立的に運営していました。しかし、それではなかなか利益改善につながりません。ですので、大型のデータセンターに取り組むチームと、営業や施工、積算など、さまざまな面で合同して行うよう、マネジメントの仕方を変えることにしました。2024年10月1日にマネジメント体制を変更しましたので、後半戦以降は、もう少し安定すると見ています。

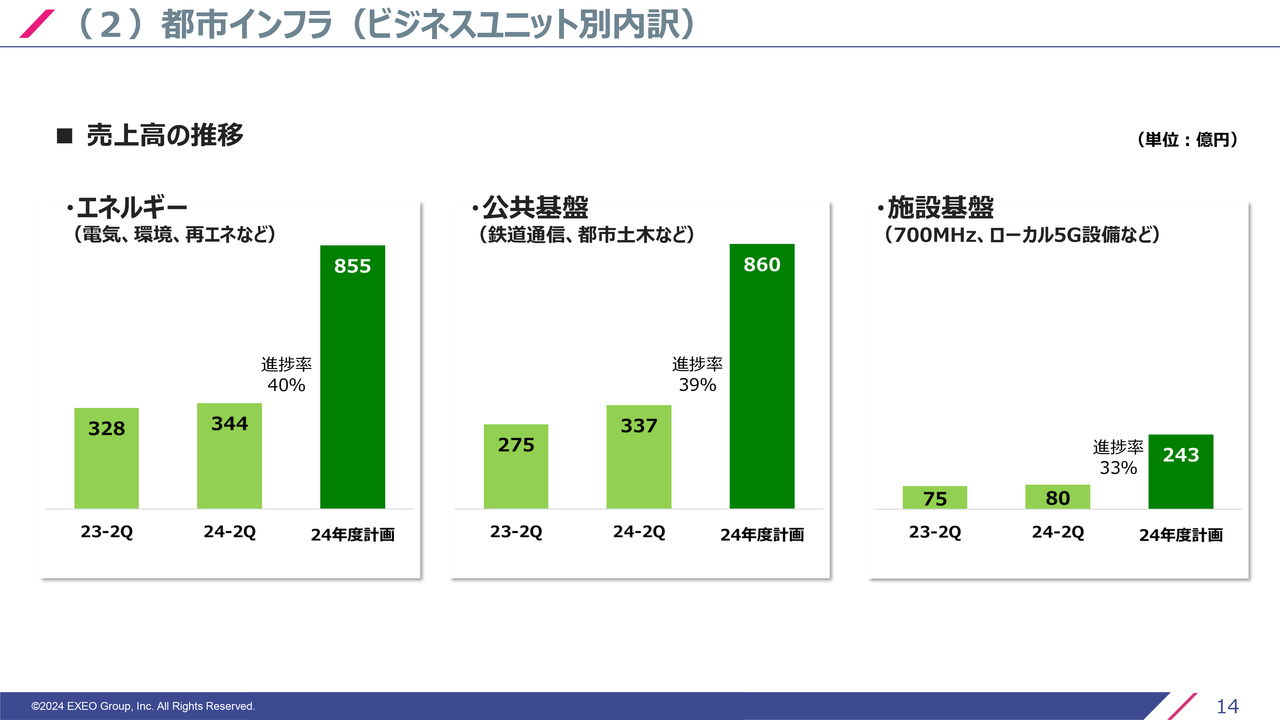

(2)都市インフラ(ビジネスユニット別内訳)

スライドは、ビジネスユニット別の内訳です。従前と変わらないように見えると思いますが、エネルギーユニットの主力は、大型のデータセンター、大型ビルの設備工事あたりです。公共関係も受注はしっかりいただいています。売上・利益の計上が第4四半期に集中する構造になっていることから、工事進捗に十分配慮しながら、安全面も含めて月次で見ていきたいと考えています。

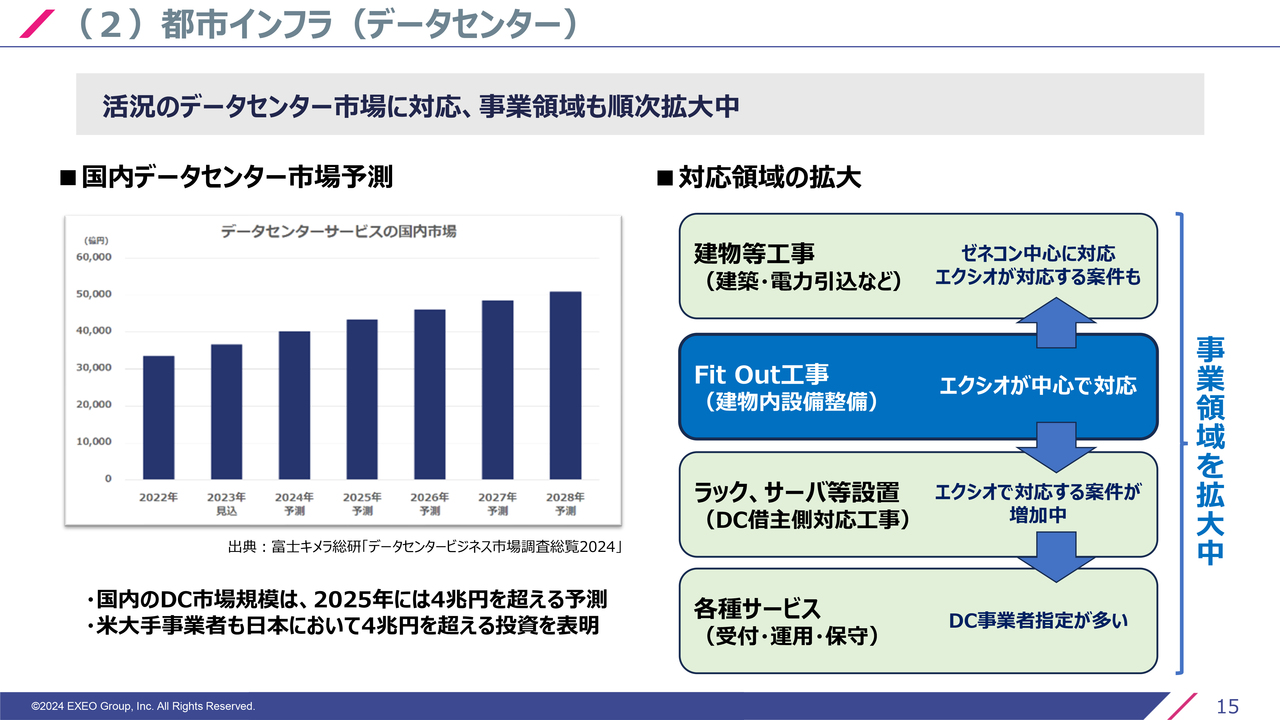

(2)都市インフラ(データセンター)

活況のデータセンターについて、少しご説明します。従前は、スライド右側のFit Out工事を中心に担当していました。しかし最近では、ラック、サーバー等、中の配線の設置工事、各種サービス(受付・運用・保守)といった、運用面でのお手伝いも増えてきています。

また、我々が建築まで担うことはまだ難しいのですが、「パートナーシップを組みながら、すべてエクシオで対応してくれないか」という相談も、少しずつ増えてきています。「海外の大手事業者は、日本に4兆円ほど投資する」といった報道もありますので、当面、かなりの需要になるかと予測しています。

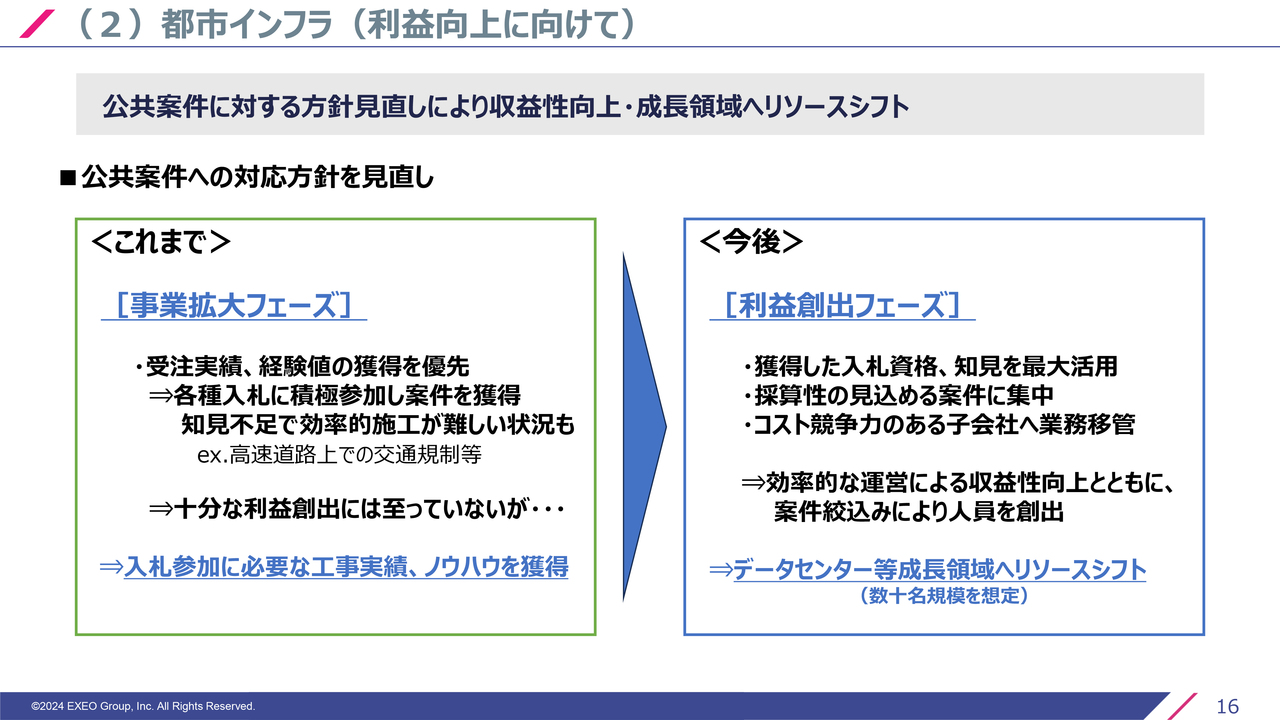

(2)都市インフラ(利益向上に向けて)

先ほど少し触れた、公共関係についてです。「事業拡大フェーズ」と考えて取り組んできた部分は、新しい工種に挑戦する結果となり、施工の効率や知見の部分など、足りない面があったと反省しています。

今後は「利益創出フェーズ」ということで、獲得した入札資格をもう一度見て、手を広げるというより、獲得しているものを中心とし、将来のさまざまな変化に対応する部分に引き続きチャレンジしていきます。基本的には、利益をしっかりと取るかたちに変更していこうと思っています。

そのような面で、売上が若干減る可能性はありますが、利益を最大化する方向へ踏み出していく考えです。

(2)都市インフラ(主な受注)

都市インフラ事業の主な受注、その他の部分を簡単にご紹介します。スライドの左上、半導体工場の電気設備工事についても少しお手伝いしています。

また、スライドの右上、自治体防災行政無線整備工事は、我々が得意としている部分ですので、継続していきたいと思います。

スライドの下段、上下水道などのシールド工事も、これまで土木の分野で取り組んできていますので、引き続き、しっかりと対応していきます。高速道路関係、鉄道通信設備の部分も、我々の強みが活かせるところに注力していきたいと考えています。

(2)都市インフラ(環境ビジネス)

我々が自社売電設備として作ってきた、木質バイオマス発電所が2ヶ所あります。あしかがエコパワーは3月に運転開始、ふるどの論田エコパワーは8月に運転開始と、ようやく動き出しています。

近隣の林業・造園等由来の100パーセント国産チップを活用し、売電・発電を始めています。地元のみなさまにご協力いただいたおかげで、無事、運転開始にまでこぎつけました。

今後は我々としても、地元林業とのさまざまな連携を含め、サステナブルな社会の実現に貢献できればと考えています。

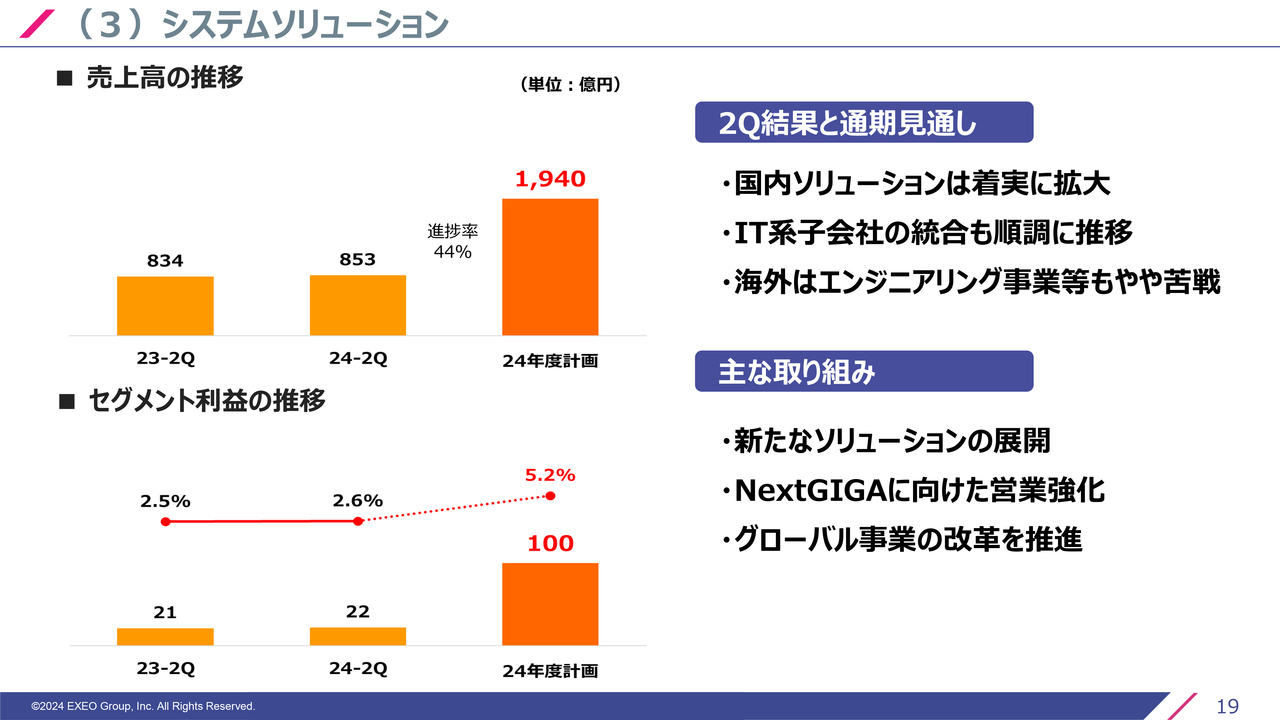

(3)システムソリューション

システムソリューション事業は、売上が若干増えています。こちらはある意味、着実に増えていると考えています。また、IT系子会社の統合にも着手しています。

問題は海外です。この後、少しご説明しますが、シンガポールのエンジニアリング事業はわりと安定していたのですが、大型工事だったこともあり、前工程の工期が延びています。それにより、電気関係の我々の分野は苦戦していますが、各チームの仕事の中身を見ながら、丁寧に対応したいと思います。

今後の取り組みとして、引き続き新たなソリューションを展開します。Next GIGAも始まりますので、できるところについては対応していきたいと思います。また、グローバル事業の改革も、引き続き推進していく予定です。

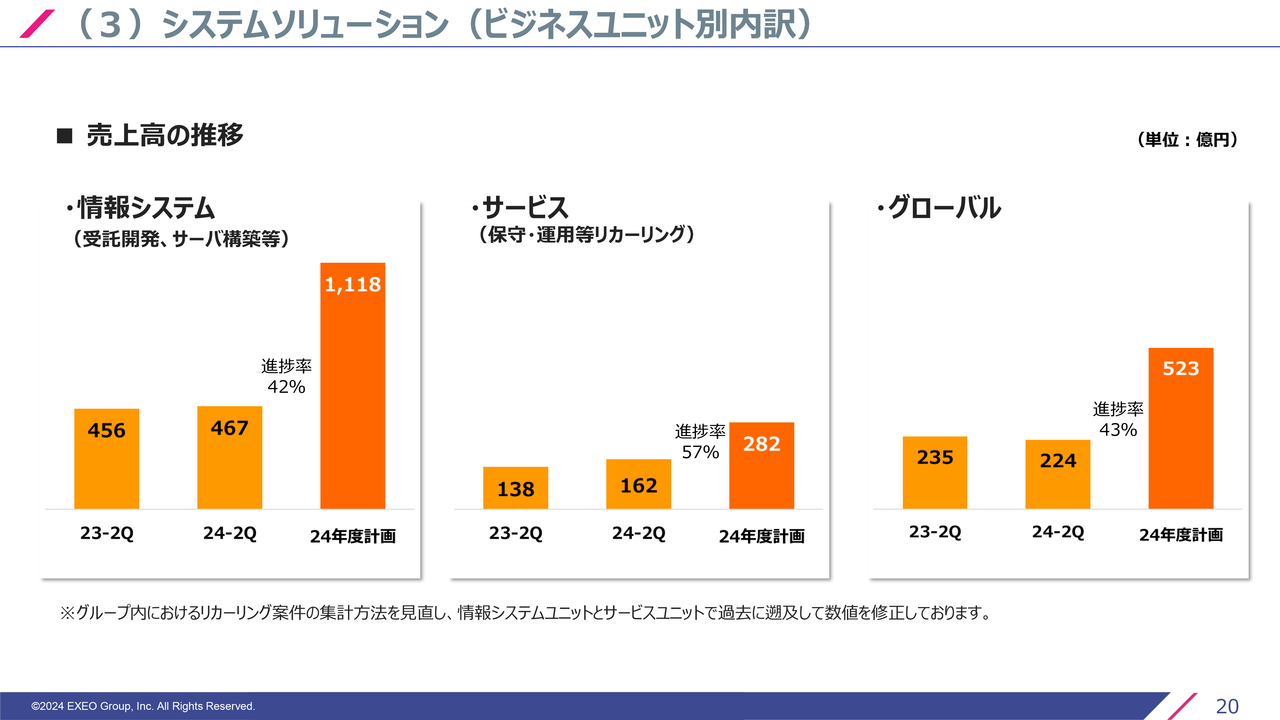

(3)システムソリューション(ビジネスユニット別内訳)

スライドをご覧のとおり、システムソリューション事業は、微増ながらしっかりと進んでいます。グローバルは若干下がっています。こちらは昨年の事業見直しで、一部撤退した事業に伴う部分ですが、それを除けば、グローバル自体の成長で20億円ほど持ち直しています。

(3)システムソリューション(事例)

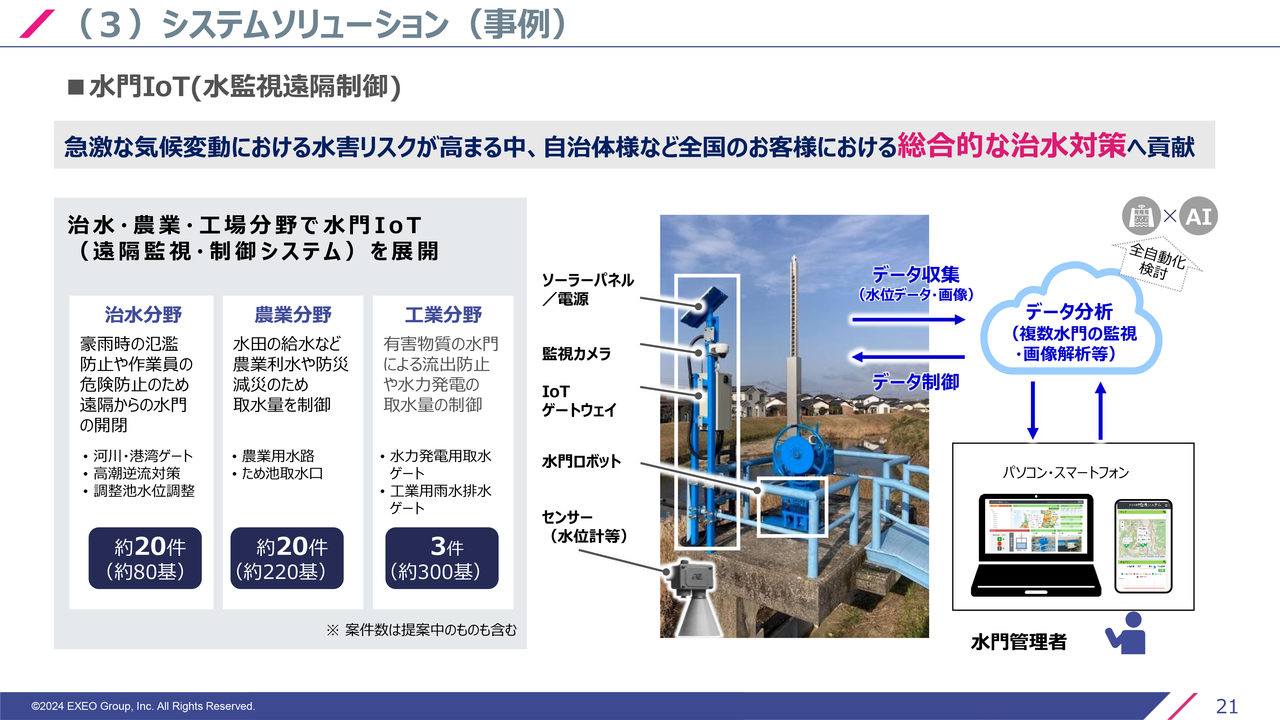

事例を2つご紹介します。1つ目は、我々が「水門IoT」と呼んでいるものです。最近、気候変動が非常に激しくなっていますので、どうしても水門を閉めなければなりませんが、人手不足の問題があります。「なんとかリモートでできないか」という要望があり、それに応えるため、我々は「水門IoT」を提案しています。

太陽光のソーラーパネルで電気を貯め、少しの電池で最低限の稼働ができるかたちにしています。リモートで水門の開閉を行うということで、後付けできるところが特徴です。現在、かなりの引き合いをいただいていますので、今後、全国に広げていきたいと思っています。

(3)システムソリューション(事例)

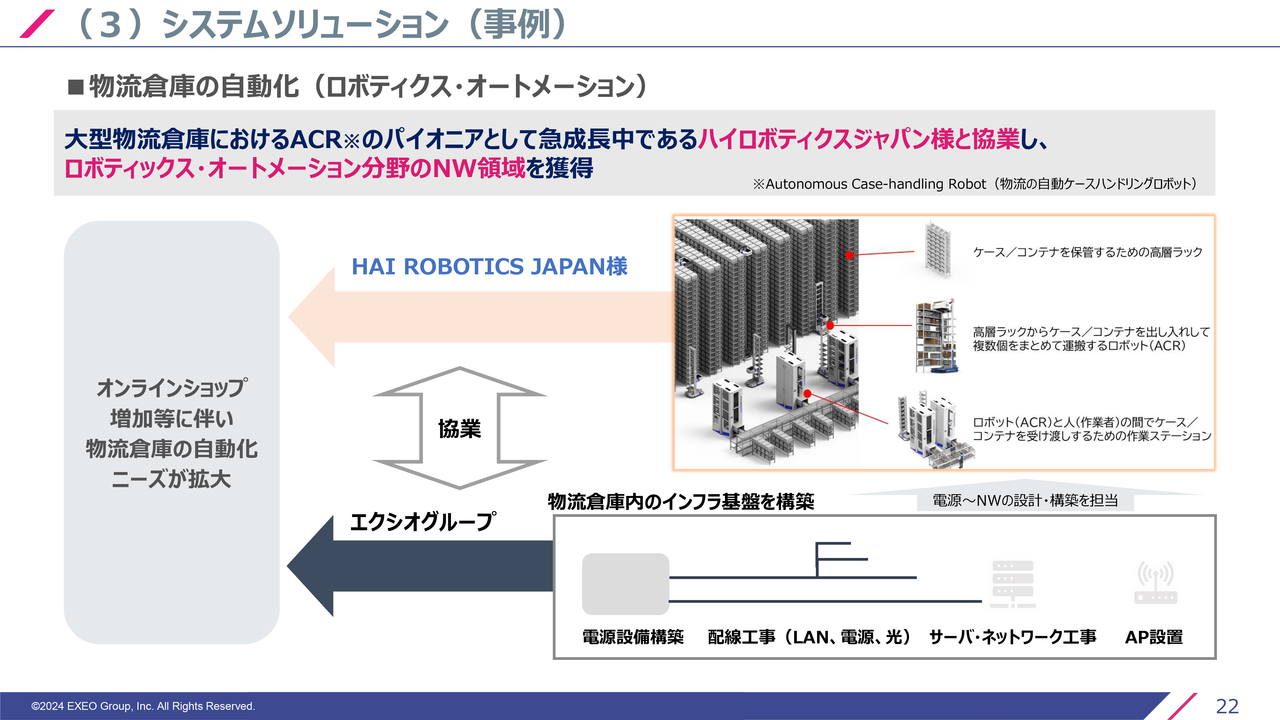

2つ目の事例は、物流倉庫の自動化に対するソリューションです。スライドに記載したとおり、我々のエンジニアリング力だけでなく、システムにかかわる知見も含め、ロボティクス・オートメーション分野についての受注も増やし始めています。

協業しながらこのようなニーズに対応し、我々のエンジニアリング力とシステム構築力を、セットで提供していきたいと考えています。

(3)システムソリューション(M&A)

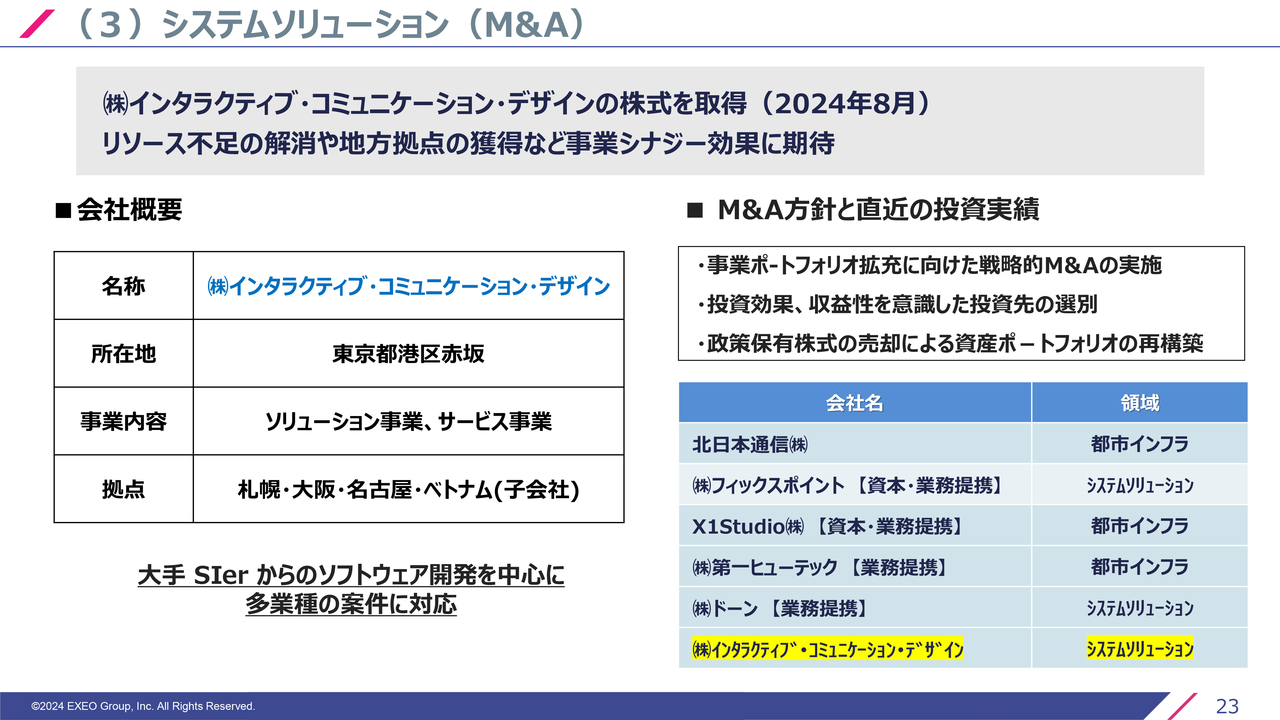

M&Aについてです。今回ご紹介したいのは、インタラクティブ・コミュニケーション・デザインです。中小規模にはなりますが、ソリューションの分野、特に大手SIerからのソフト開発を中心にしている会社です。

特徴は国内のニアショアと、海外のオフショア、ベトナムです。こちらを持っていることで、我々としても非常に大きなシナジーが出るのではないかと思っています。

スライド右側に、直近の投資実績を記載しています。新しいところでは、右下の1社になります。引き続き、都市インフラ、システムソリューションといった分野を中心に、M&Aを考えています。

(3)システムソリューション(グローバル)

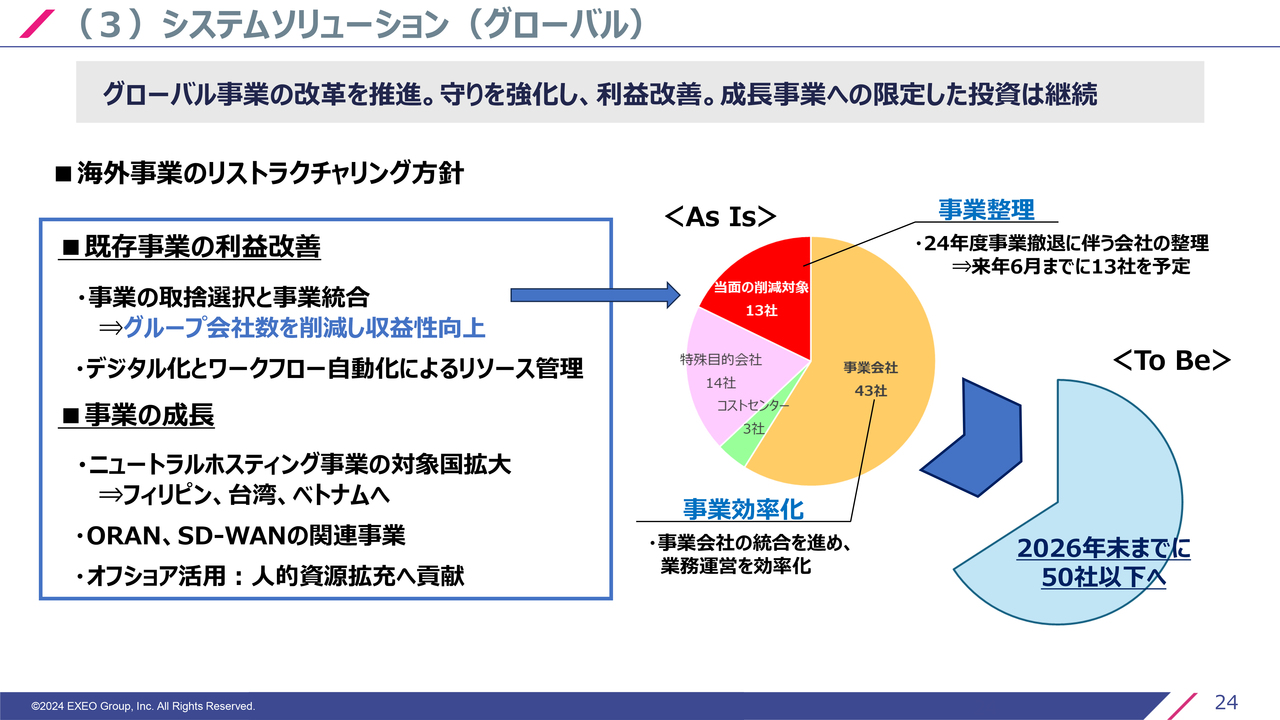

グローバル事業についてです。先ほど来ご説明しているとおり、今まで拡大してきた部分を反省し、守りを強化することが、当面の課題だと思います。2年程度はしっかりとグリップし、その後、新たな成長に向けた布石の議論を行いたいと思います。

利益改善の1つとして、グループ会社数が非常に多くなっていますので、ペーパーカンパニーになっているような部分を減らしていきます。これにより、多少なりともコストは下がっていきます。また、さまざまなリソースの管理についても強化したいと思います。

事業の成長はいくつかありますが、我々から見ても問題のないところ、ニュートラルホスティング事業のような非常にしっかりとした事業には、設備投資をしたいと思います。

また、NTTドコモさまをはじめとした、ORAN、グローバルのお客さまからのSD-WANへのご用命についても、投資というより、しっかり対応していくことになるかと思います。

せっかく仲間ができてきていますので、オフショアとしての活用も考えています。そのような意味で、守りを優先するということです。

(3)システムソリューション(グローバル)

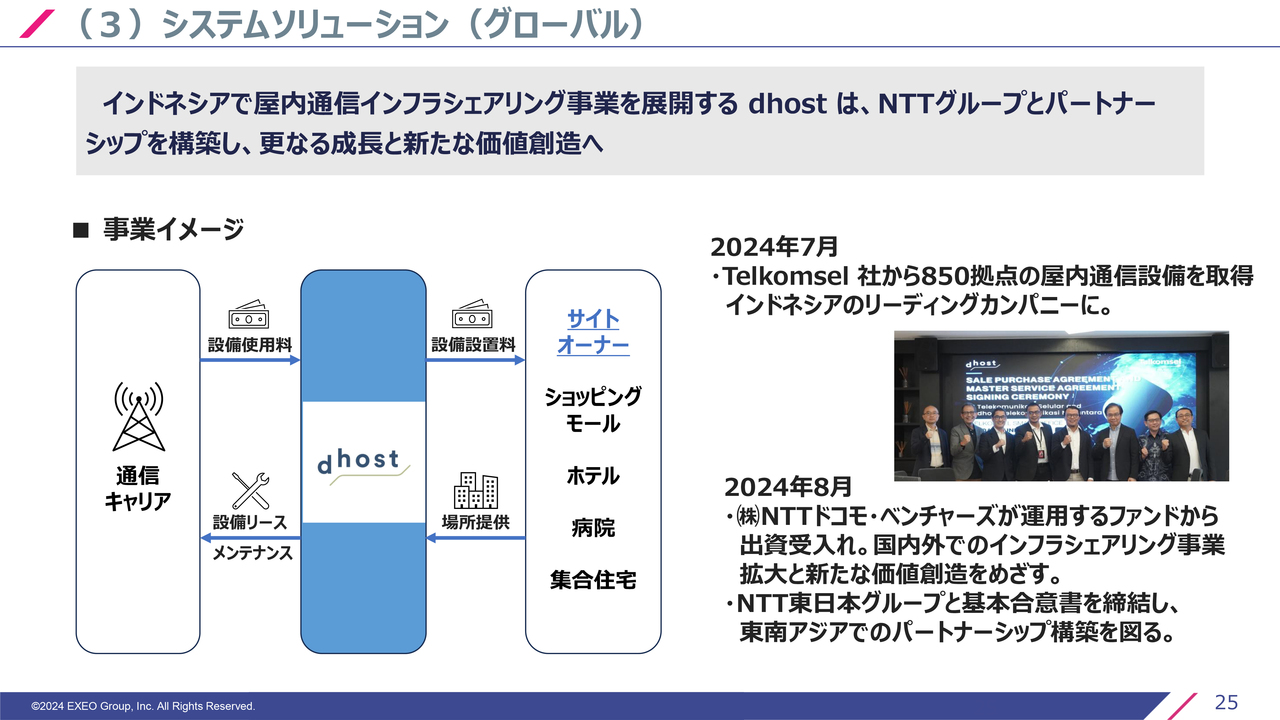

dhost社が手がけているインフラシェアリングについて、簡単にご紹介します。ビルの中など、屋内に通信インフラを作り、そちらを各キャリアに借りていただくようなモデルです。日本国内では、JTOWERさまのようなモデルかと思いますが、屋外にもかなり作られていますが、我々のdhost社は屋内を中心にスタートします。

2024年8月に、NTTグループのドコモ・ベンチャーズさまが運用するファンドからの出資を受入れました。引き続き、インフラシェアリングやORANといった関係も、強化していきたいと思っています。

また、NTT東日本グループさまとも、パートナーシップの構築を図るべく、基本合意書を締結していますので、個別具体的な話を少しずつしたいと考えています。

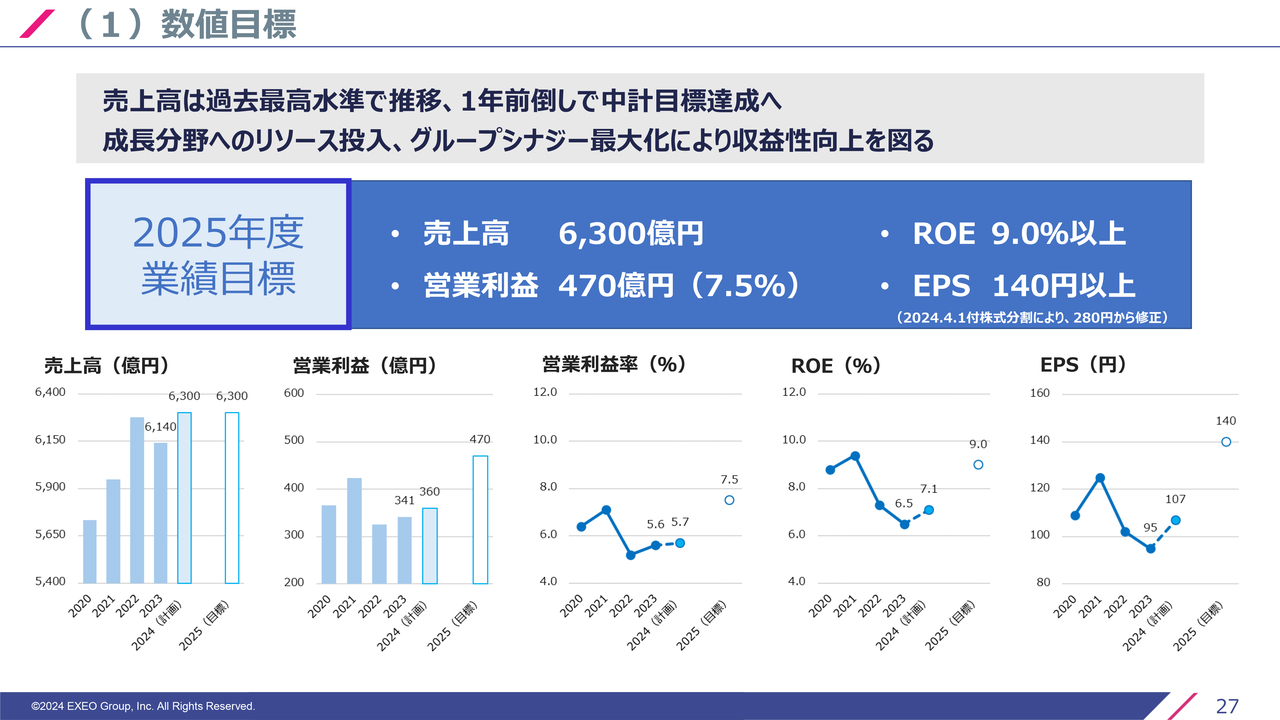

(1)数値目標

中期経営計画の進捗状況です。2025年度の業績目標に変更はありません。おかげさまで、売上高は1年前倒しで達成できるかと思いますが、営業利益率7.5パーセントの確保は、かなり厳しいと見ています。しかしながら、2025年度まであと1年ありますので、旗を下ろさず、「稼ぐ力」ということで、しっかり進めたいと思っています。

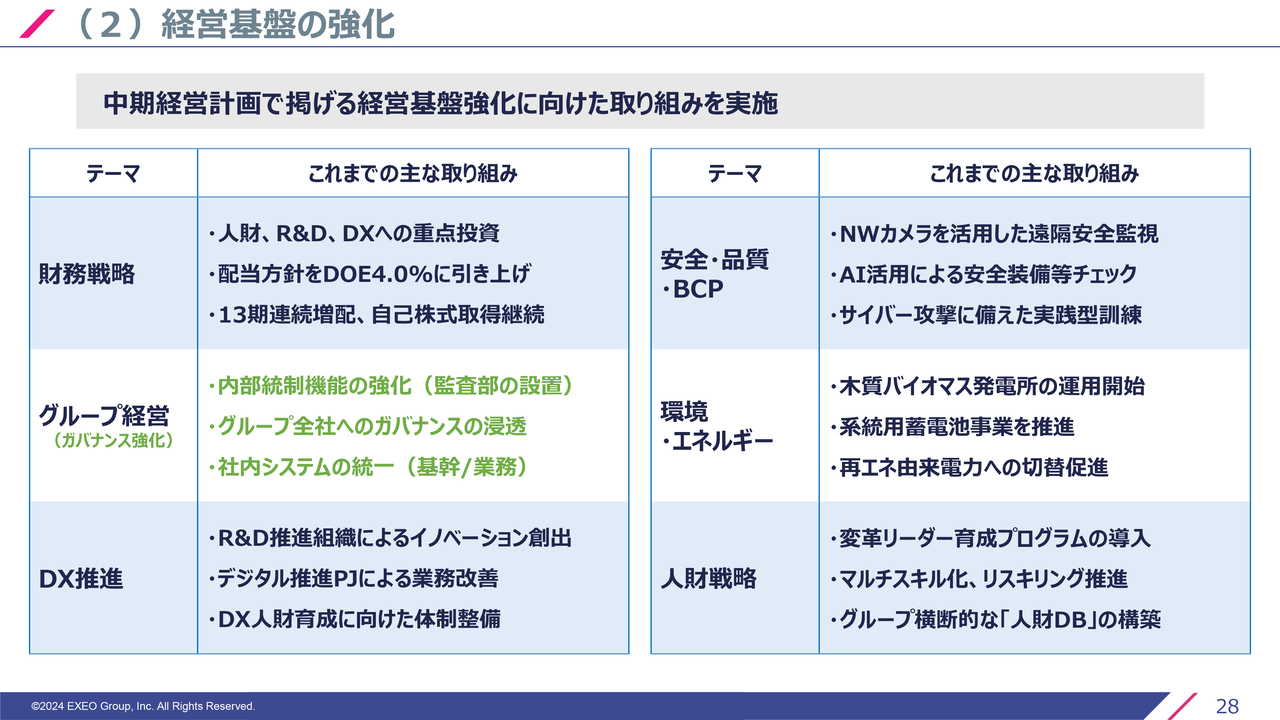

(2)経営基盤の強化

最後に、経営基盤強化に関して一番大事な部分について、お話しします。これまでにいくつかの反省点がありますので、内部統制を強化したいと考え、監査部を社内のリスク管理というチームから独立させ、牽制を効かせられるようにしました。こちらは10月1日からです。

また、グループ会社数が150社近くになってきましたので、ガバナンスを浸透させていくことが重要だと思っています。現在、「0報」といって、さまざまなインシデント・事故等があった時に、社内で情報をすぐに上げる、悪い情報ほど早く上げるといった運動をしています。小さなことかもしれませんが、このようなことも含め、グループ全体にガバナンスを浸透させることが大変重要になってくると思っています。

社内システムの統一にも、着手したところです。できれば、2025年度以内には確実に一本化したいと思っています。そのため、寄せるべきもの、寄せなくてもいいものを峻別し、基本的には財務関係などを1本化できるかたちにしたいと考えています。こちらにはかなり力を入れて、グループ経営、ガバナンス強化を推進していきます。

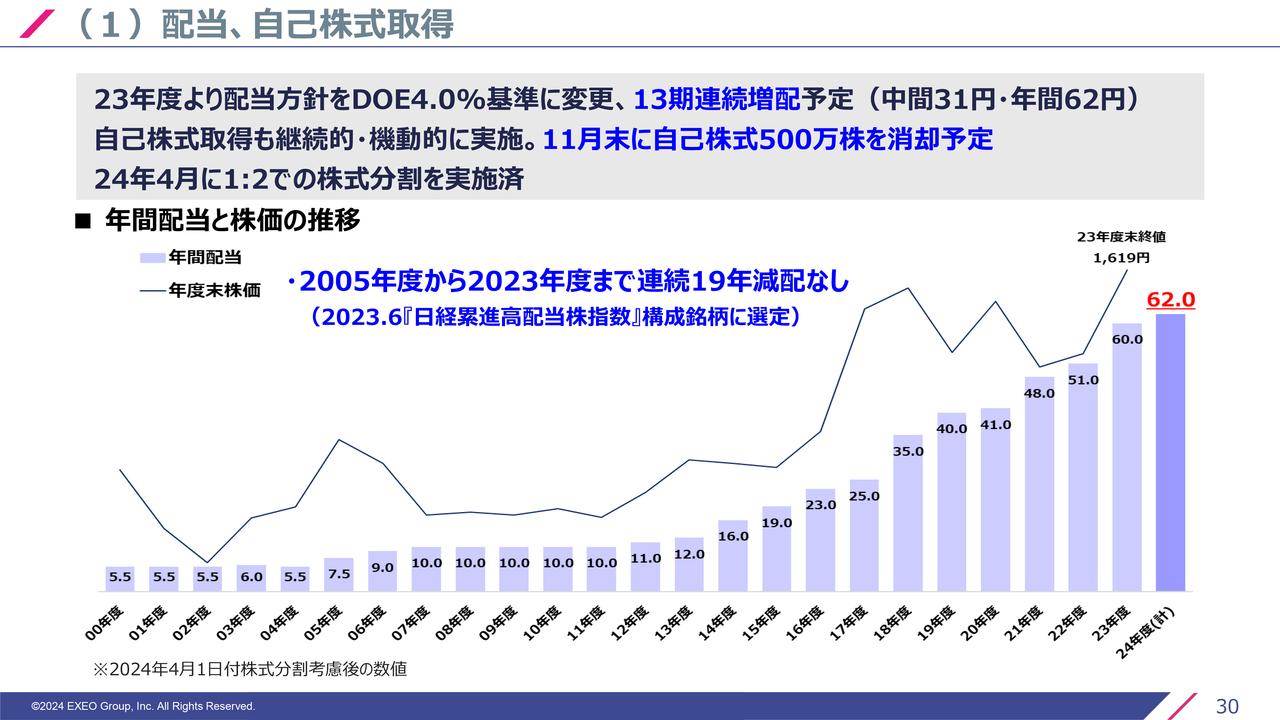

(1)配当、自己株式取得

株主還元については、13期連続増配で、年間62円は予定のとおりです。11月末には自己株式500万株を消却予定で準備していますので、ご理解ください。2024年4月には、すでに株式分割も実施しています。

この連続増配のバトンを落とさないということは、毎回お伝えしていますが、なんとしても、このよい傾向を継続できるよう、努力していきたいと考えています。

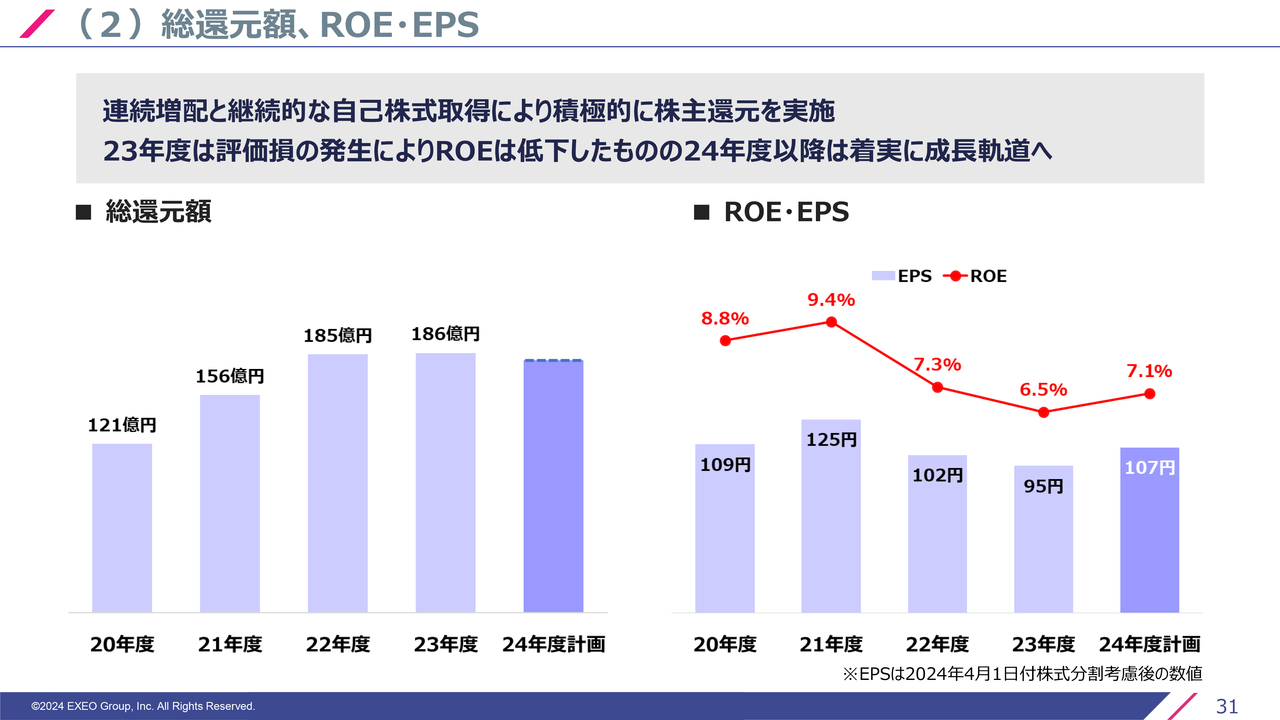

(2)総還元額、ROE・EPS

総還元額、ROE・EPSは、スライドをご覧のとおりです。2024年度が踏ん張りどころだと考えています。ここから、さらなる飛躍を遂げたいと考えています。ご説明は以上です。

新着ログ

「建設業」のログ