【QAあり】ヒラノテクシード、売上高、利益ともに前年を上回る推移 受注残の消化及び付帯工事拡大、顧客交渉の一部が業績に寄与

目次

岡田薫氏(以下、岡田):本日は大変お忙しいところ、弊社の2024年度上期決算説明会にご参加いただき誠にありがとうございます。ヒラノテクシード代表取締役社長の岡田です。

本日は、スライドのアジェンダに沿ってご説明します。弊社概要とビジネスモデルの特徴についてご説明した後に、2024年度第2四半期の実績と今後の見通しについてお話しします。

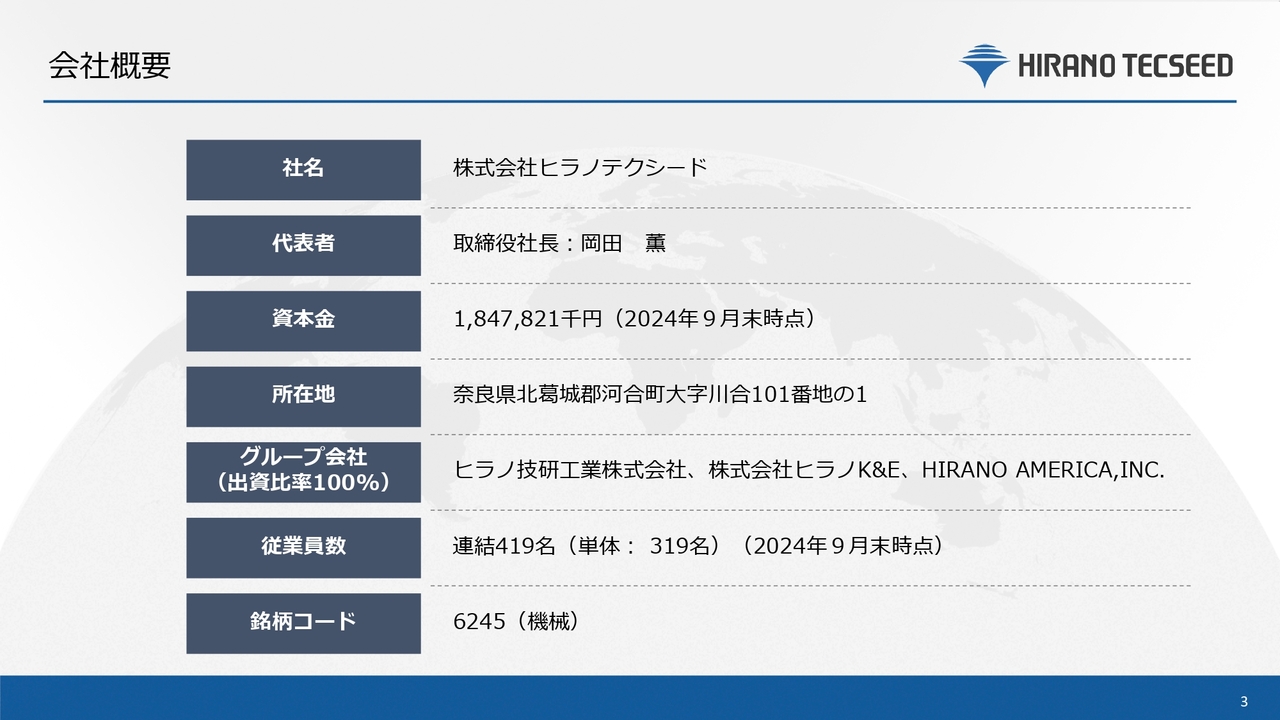

会社概要

会社概要です。第1四半期から大きな変更はありません。

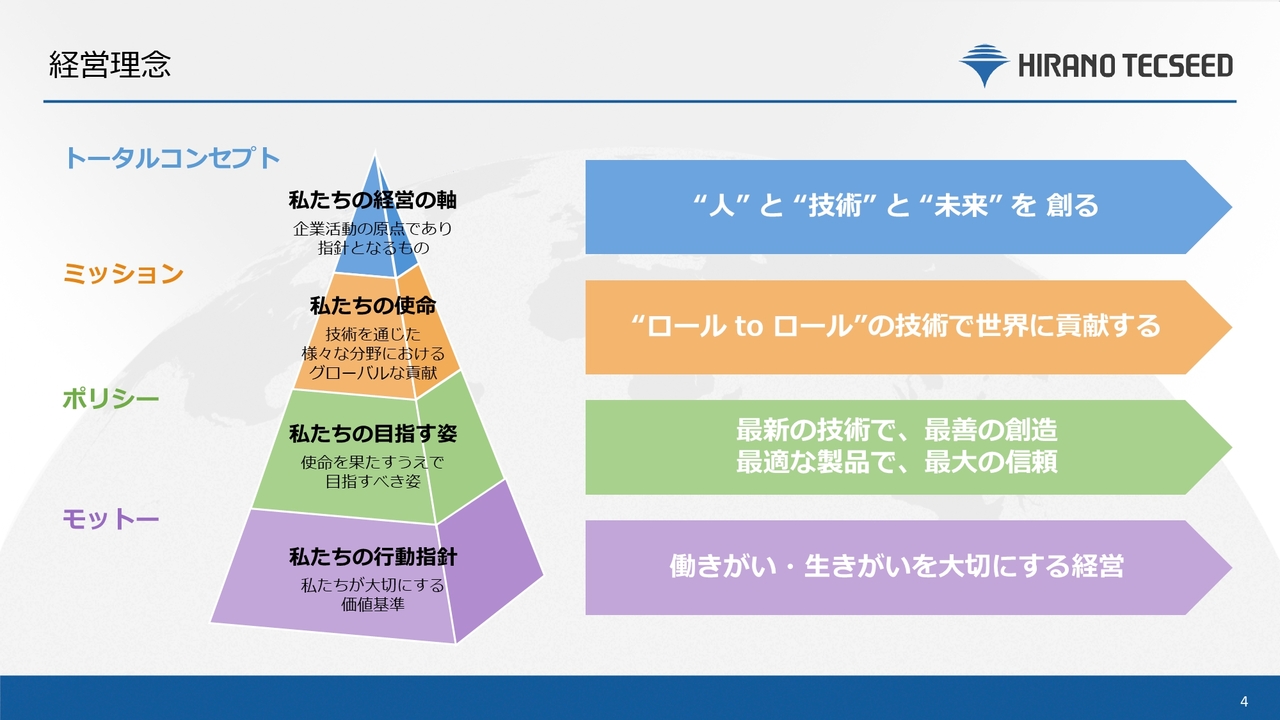

経営理念

経営理念です。弊社は「“人”と“技術”と“未来”を創る」をトータルコンセプトに、1935年6月の創業からお客さまに付加価値の高い製造機械を提供することができるBtoB企業に発展してきました。

弊社のミッション「“ロール to ロール”の技術で世界に貢献する」を基本とし、今後もさまざまな市場分野へグローバルに活動を広げていきます。

ヒラノグループの基盤技術

ヒラノグループには、先ほどの経営理念のミッションである“ロール to ロール”の技術で磨き上げた3つの基盤技術があります。

それぞれについて簡単にご説明します。「塗布」はコーティングです。紙やプラスチック、金属箔など、あらゆる素材にミクロンレベルからナノレベルでの高精度な塗膜を形成し、素材の付加価値を向上させる技術です。

「乾燥」は熱と風を駆使し、あらゆる基材に塗膜を定着させる技術です。「搬送」はコーティングした素材を傷つけることなく、安定的に運ぶ技術です。

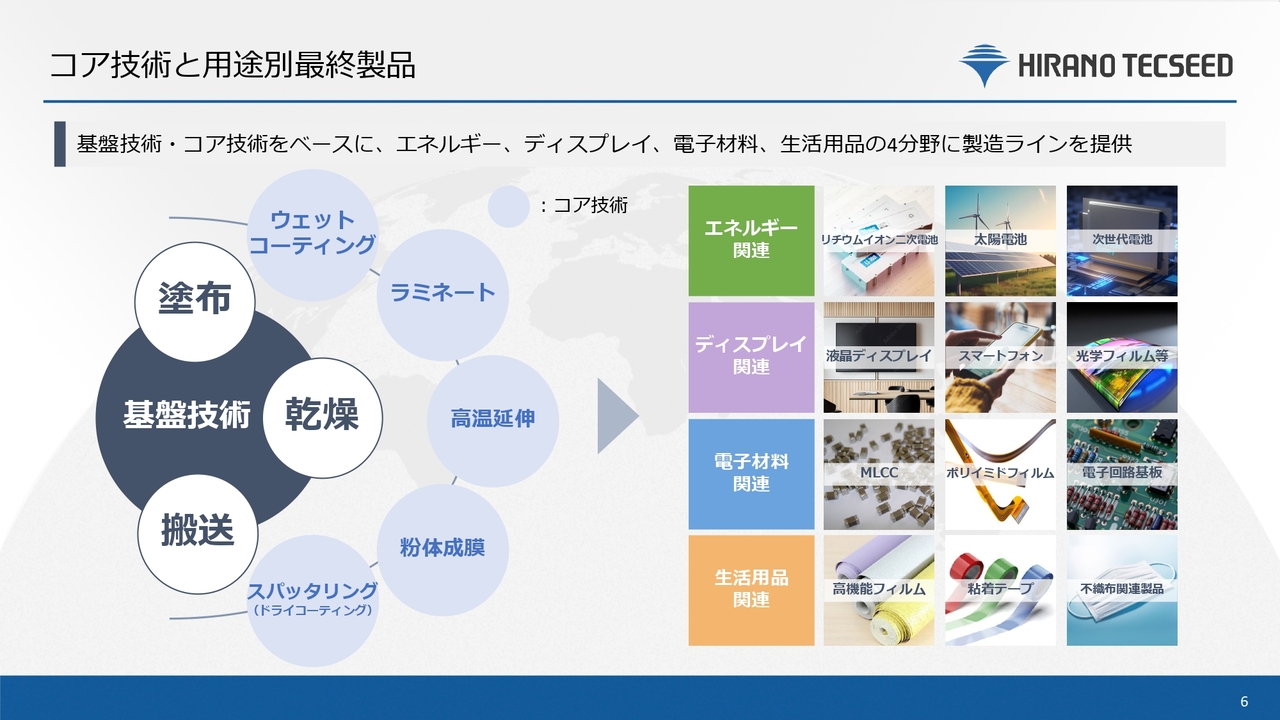

コア技術と用途別最終製品

コア技術と用途別最終製品をスライドに挙げています。先ほどご説明した基盤技術とともに、ウェットコーティングやラミネートなどのコア技術を組み合わせることで、エネルギー関連、ディスプレイ関連、電子材料関連、生活用品関連の4つの分野に製造ラインを提供しています。

弊社のラインは、みなさまが普段よく目にされる液晶パネル等のディスプレイや粘着テープなどから、リチウムイオン電池やコンデンサといった電子部品まで、さまざまな製品製造の現場において活躍しています。

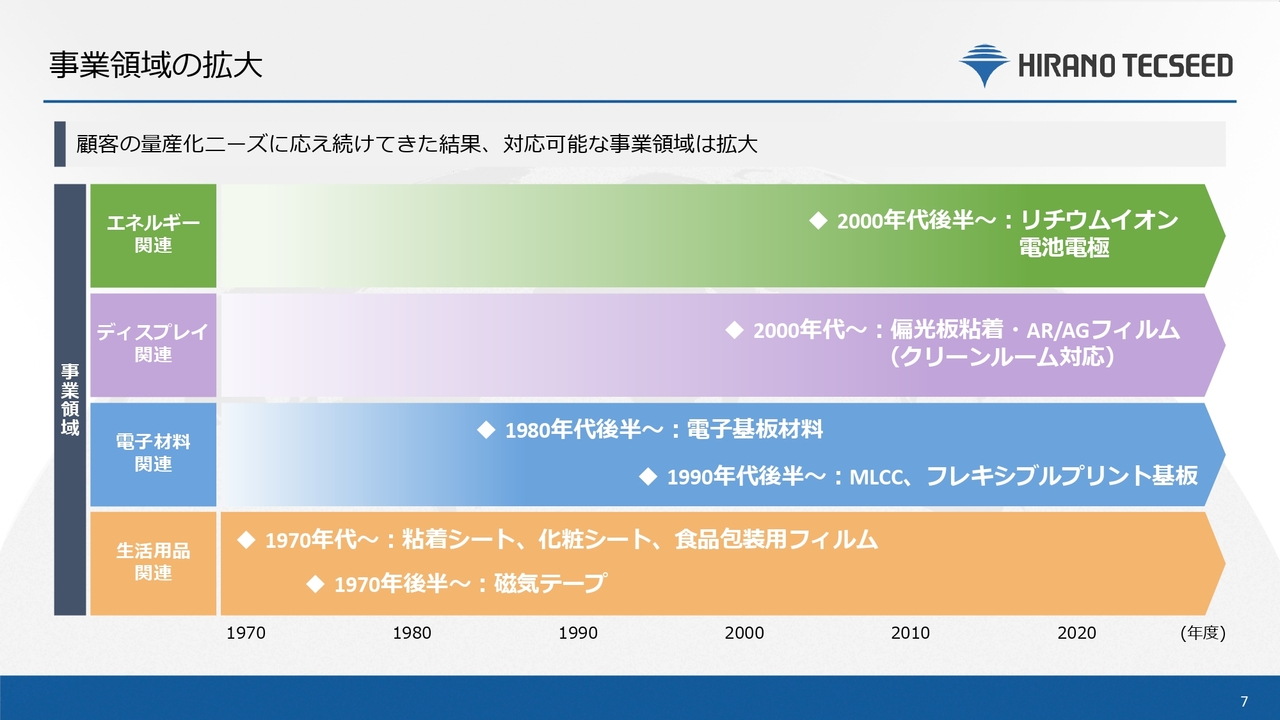

事業領域の拡大

お客さまの量産化ニーズに応え続けてきた結果、現在ではさまざまな製造現場において弊社のラインが活用されています。

1970年代には、粘着シートのほか、カセットテープ、ビデオテープに代表される磁気テープなどの生活用品関連が主な事業領域でしたが、1980年代後半には電子基板材料向け、1990年代後半にはMLCC(積層セラミックコンデンサ)、フレキシブルプリント基板向けなど、電子材料関連の領域へ進出しました。

2000年頃には、クリーンルームに対応した偏光板の粘着フィルム向けなど、特に液晶のディスプレイ関連領域へ進出しました。2000年代後半には、リチウムイオン電池の電極向けなど、エネルギー関連分野に事業を拡大しました。

このようにお客さまのニーズに応えながら事業領域を拡大してきたのは、「“ロール to ロール”の技術」で、高速で安定して高品質の部品を大量に供給することで、コスト削減を実現し、世界中の人々の生活が豊かになることへの貢献が、弊社の使命であるからです。

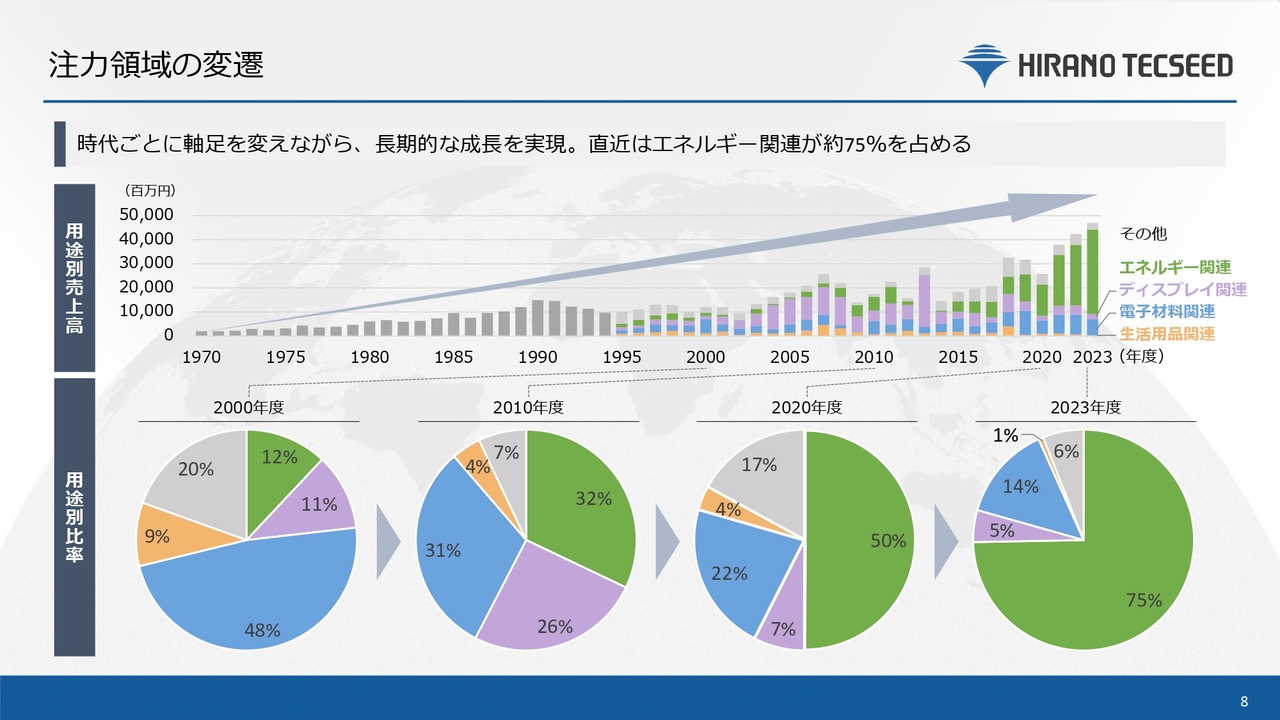

注力領域の変遷

事業領域の拡大については先ほどお話ししたとおりですが、各事業領域に均等にリソースを割いているわけではありません。時代ごとに市場環境を鑑み、軸足を変えながら、長期的な成長を実現してきました。

足元の具体的な変化についてご説明します。2000年度の売上高の構成は、エネルギー関連が12パーセント、ディスプレイ関連が11パーセント、電子材料関連が48パーセント、生活用品関連が9パーセント、その他20パーセントです。

2023年度については、エネルギー関連が75パーセント、ディスプレイ関連が5パーセント、電子材料関連が14パーセント、生活用品関連が1パーセント、その他6パーセントとなっています。

これは、世界的な脱炭素の流れの中、弊社としても電気自動車への転換によるリチウムイオン電池需要の急激な拡大によりこの分野に注力し、応じてきた結果です。

ご存じのとおり、足元、リチウムイオン関連市場は軟調です。市場環境を注視しつつ、持続的な成長に向けた収益源の多様化も進めていきます。

市場環境の詳細については、後ほど第2四半期の実績と今後の見通しのセクションでご説明します。

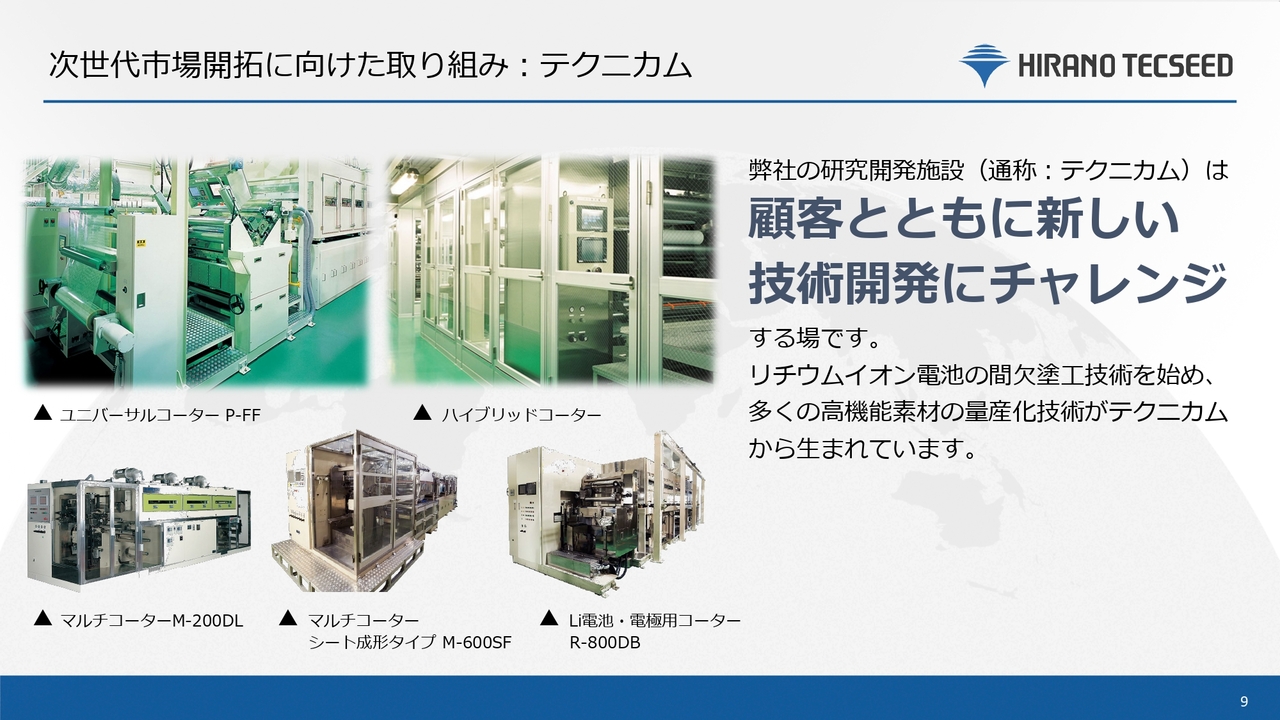

次世代市場開拓に向けた取り組み:テクニカム

次世代市場の開拓に向けた取り組みをご紹介します。新たな高機能素材の量産化技術確立に向け、弊社の研究開発施設「テクニカム」で、世界のトップ企業と共同で研究開発を進めています。「テクニカム」には、リチウムイオン電池向け、MLCC(グリーンシート)向けなど、さまざまな素材の試作の対応や生産機を想定したテスト機があります。

また、今年9月にプレスリリースしたとおり、ペロブスカイトの塗工技術等も現在研究中です。ペロブスカイトに係る今後の取り組みとしては、来年1月に塗工設備の詳細なスペックの発表ならびに受注活動を開始します。2026年1月には展示会において実機の展示を予定しています。ペロブスカイトテスト機の初号機の納入は、2026年5月となる見込みです。情報のアップデートがありましたら、その際にお伝えします。

会社概要及びビジネスモデルの特徴のご説明は以上となります。

決算ハイライト

2024年度第2四半期決算のご説明に移ります。本決算の説明に先立ち、今期の業績ハイライトをお伝えします。

第2四半期実績は、売上高は前年同期比プラス9.1パーセントの243億8,800万円で着地しました。EV市況の成長鈍化による設備投資計画の変更の影響はありますが、受注残の消化及び付帯工事の拡大により増収となっています。

営業利益は前年同期比プラス33.1パーセントの10億2,400万円で着地しました。売上高同様、受注残の消化や付帯工事の拡大が増益に寄与しました。一方で、受注済みの中長期案件については、資材価格の高止まりや外注費の高騰等の影響があり、通期業績予測における進捗率は35.3パーセントにとどまっています。

通期の業績予測については、売上高、営業利益ともに、期初予測から変更はありません。営業利益については、上期進捗率は35.3パーセントにとどまっていますが、顧客交渉の状況や付帯工事の受注状況を鑑み、据え置きとしています。

2024年度2Q決算概要

2024年度第2四半期実績と第2四半期の状況についてお伝えします。

受注高は前年同期比で118億7,000万円増加し、185億6,700万円となりました。先ほどもお話ししたとおり、北米における付帯工事の堅調な推移が背景にあります。

売上高は前年同期比で20億4,200万円増加し、243億8,800万円となりました。売上高の構成としては、塗工機関連機器のリチウムイオン二次電池向けの電極塗工装置及び付帯工事が大半を占める結果となっています。

営業利益は前年同期比で2億5,400万円増加し、10億2,400万円となりました。セグメント別の増益・減益要因については、後ほど詳細をご説明します。

2024年度2Qセグメント別業績

各セグメントの受注高、売上高、営業利益についてお伝えします。

塗工機関連機器についてです。受注高は前年同期比で125億4,500万円増加し、161億2,600万円となりました。売上高は前年同期比で24億200万円増加し、206億2,900万円となりました。セグメント利益は前年同期比で4億4,500万円増加し、13億6,400万円となりました。

次に化工機関連機器についてです。受注高は前年同期比で5億2,700万円減少し、17億1,900万円となりました。売上高は前年同期比で3億1,900万円減少し、29億4,100万円となりました。

各セグメントの業績の市場環境等の詳細については、後ほどご説明します。

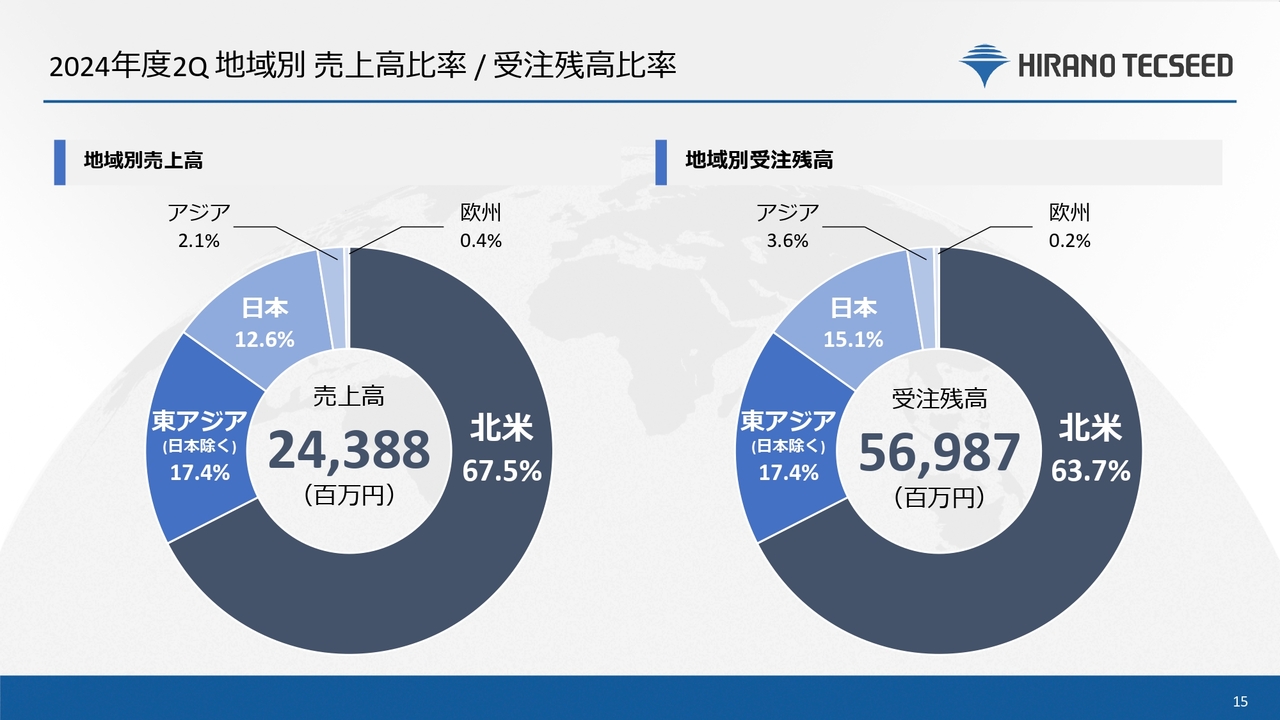

2024年度2Q 地域別 売上高比率 / 受注残高比率

地域別の売上高比率・受注残高比率についてご説明します。2024年度第2四半期の売上高については、北米が67.5パーセント、日本を除く東アジアが17.4パーセント、日本が12.6パーセント、アジアが2.1パーセント、欧州が0.4パーセントとなっています。

受注残高については、北米が63.7パーセント、日本を除く東アジアが17.4パーセント、日本が15.1パーセント、アジアが3.6パーセント、欧州が0.2パーセントとなっています。

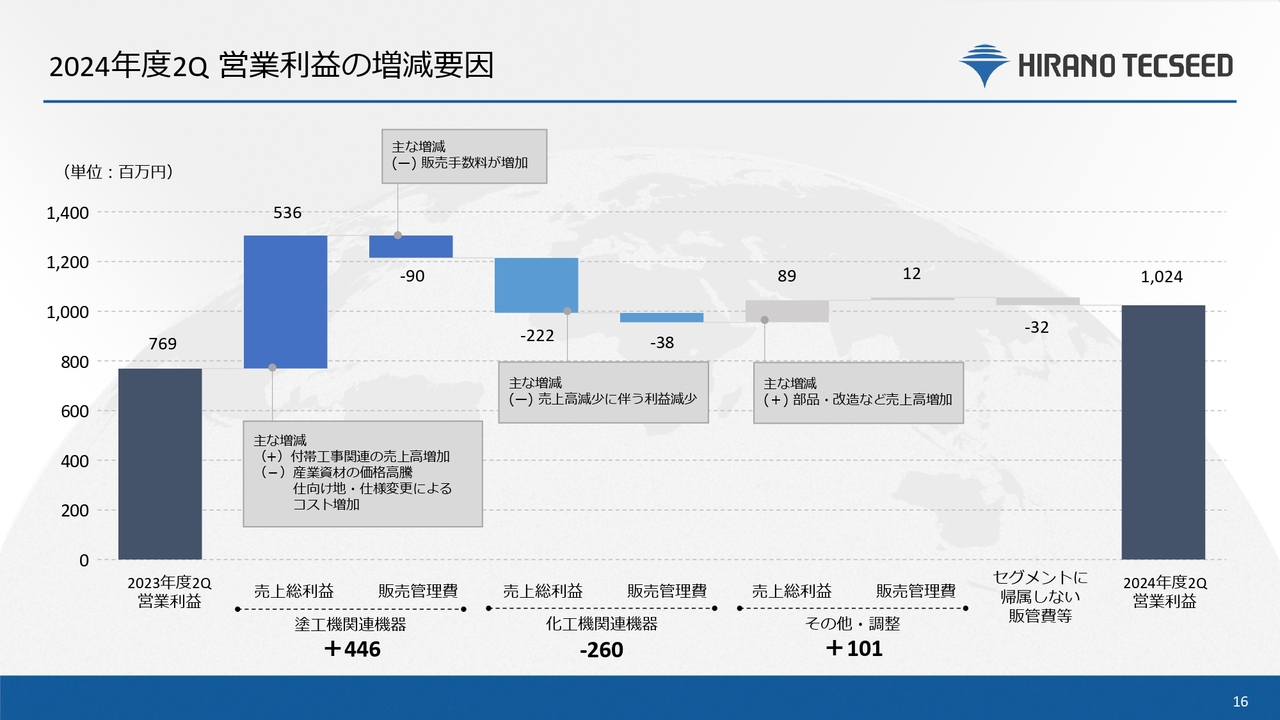

2024年度2Q 営業利益の増減要因

営業利益を前年同期と比較したスナップチャートです。スライドには2024年度第2四半期と前年同期の営業利益、及びその増減要因を示しています。

塗工機関連機器についてお伝えします。売上総利益については、産業資材の価格高騰や、仕向け地、あるいは仕様変更によるコスト増がありましたが、付帯工事関連の売上高増加により、前年同期比で5億3,600万円の増加となりました。

販売管理費については、販売手数料の増加により9,000万円の減少となりました。以上により、塗工機関連機器全体では、4億4,600万円の増加となりました。

次に、化工機関連機器についてお伝えします。売上総利益については、売上減少に伴う利益減少により、2億2,200万円の減少となりました。販売管理費についても3,800万円の減少となり、化工機関連機器全体で2億6,000万円の減少となりました。

その他特筆すべき要素としては、部品・改造などによる売上高の増加があります。以上を踏まえ、今期の営業利益は10億2,400万円となりました。

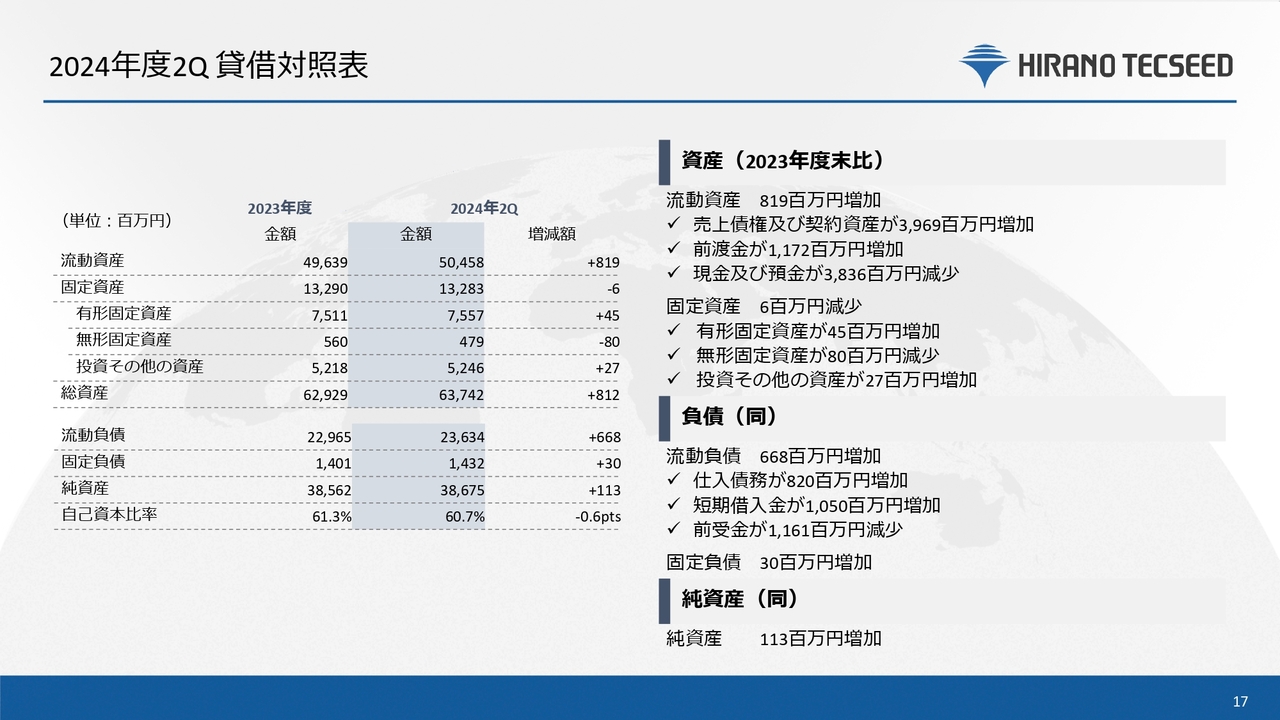

2024年度2Q 貸借対照表

貸借対照表の実績です。まずは資産についてお伝えします。流動資産は、売上債権及び契約資産、前渡金の増加などにより、前年度末比で8億1,900万円の増加となりました。固定資産は、有形固定資産、投資その他の資産は増加した一方、無形固定資産は減少したことから、前年度末比で600万円の減少となりました。

次に、負債についてお伝えします。流動負債は、仕入債務、短期借入金の増加により、前年度末比で6億6,800万円の増加となりました。

以上により、今期の純資産は前年度末比で1億1,300万円増加、自己資本比率は前年度末の61.3パーセントから60.7パーセントとなりました。

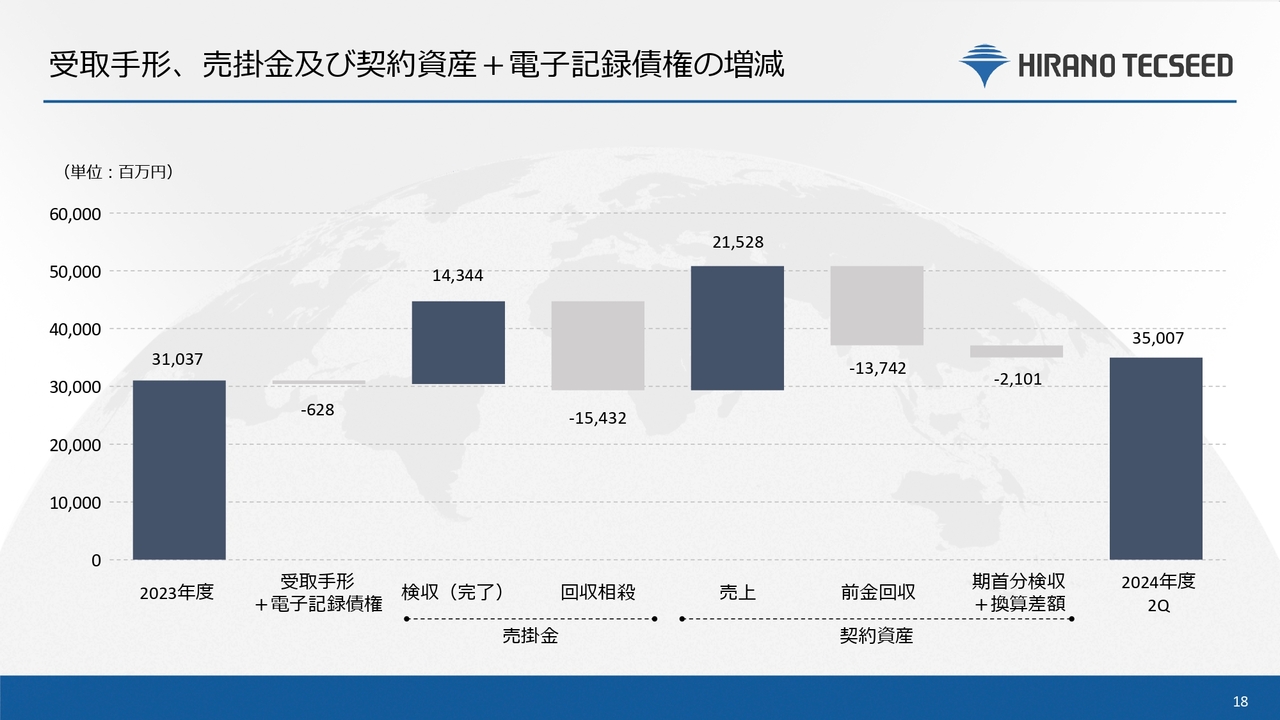

受取手形、売掛金及び契約資産+電子記録債権の増減

スライドは受取手形、売掛金、契約資産、電子記録債権の増減を前年度実績と比較したチャートです。

受取手形及び電子記録債権は6億2,800万円減少しました。検収済みの売掛金については143億4,400万円増加しました。回収相殺分については154億3,200万円の減少となっています。

契約資産における売上については、215億2,800万円増加しました。前金回収分については137億4,200万円の減少となっています。期首分の検収及び換算差額については、21億100万円の減少となっています。

以上により、今年度までの電子記録債権を含む売掛金及び契約資産は、350億700万円となりました。

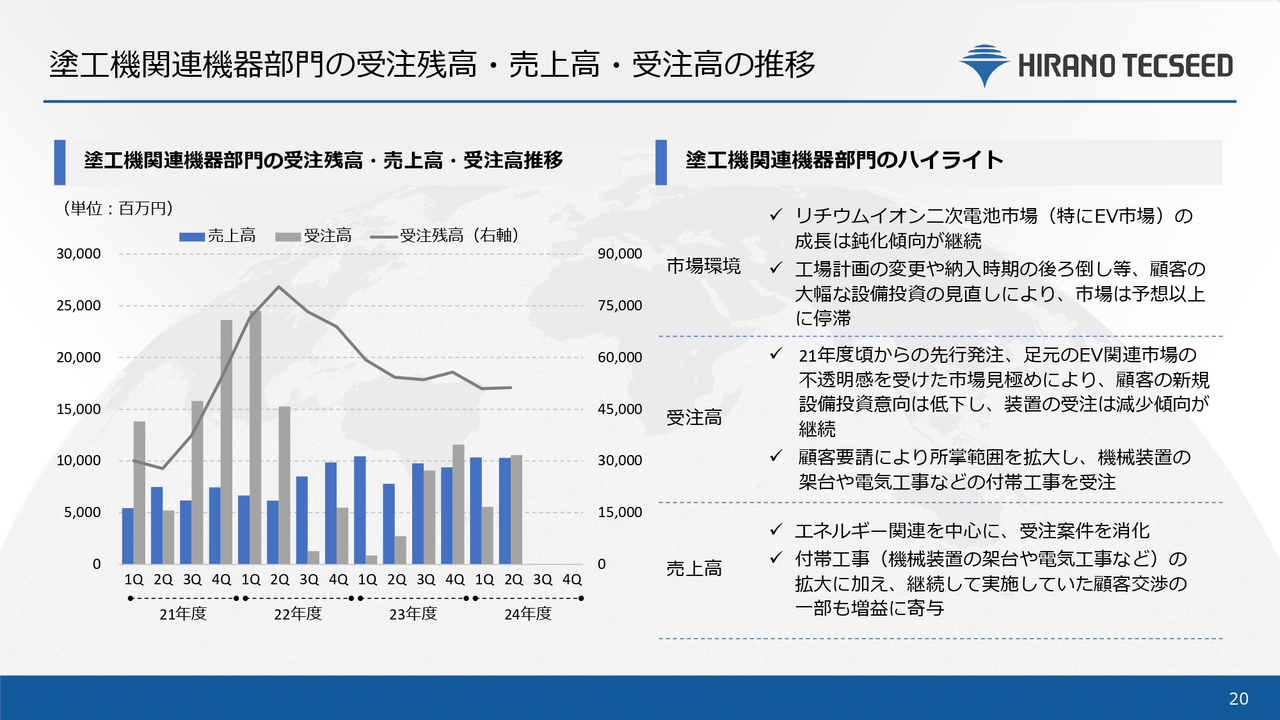

塗工機関連機器部門の受注残高・売上高・受注高の推移

各セグメントのトピックについてご説明します。

まずは塗工機関連機器についてお伝えします。市場環境については、特にEV向けを中心としたリチウムイオン二次電池市場の鈍化傾向が継続しており、工場計画の変更や納入時期の後ろ倒しなど、設備投資の変更が見られます。

受注高については、このような市場環境から顧客の新規設備投資意向が低下し、装置本体の受注は減少傾向が継続しています。一方で、今期については機械装置の架台や電気工事などの付帯工事の受注が堅調で、受注高は前年同期を上回る結果となっています。

売上高については、受注残の消化により、エネルギー関連を中心に増収となりました。増収には継続して実施していた仕様変更に係るコストの交渉も寄与していますので、今後も顧客との交渉は継続して進めていきます。

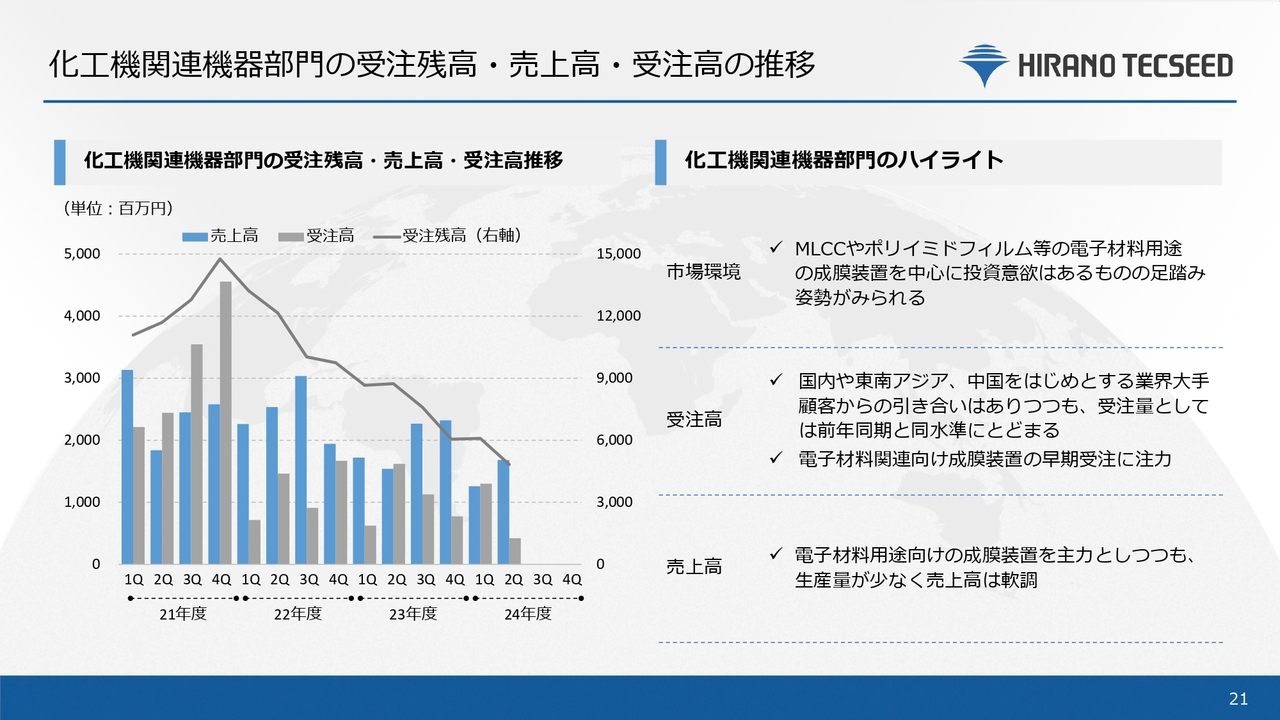

化工機関連機器部門の受注残高・売上高・受注高の推移

化工機関連機器についてお伝えします。市場環境については、MLCCやポリイミドフィルム等の電子材料用途の成膜装置を中心として、投資意欲はあるものの、足踏み姿勢が見られています。

受注高については、国内や東南アジア、中国をはじめとする業界大手顧客から引き合いはあるものの、受注量としては前年同期と同水準にとどまる結果となっています。

売上高については、電子材料用途向けの成膜装置を主力としつつも、生産量が少なく、軟調な動きとなっています。

2024年度業績見通し

今年度の通期業績見通しについてお伝えします。

期初計画からの変更はございません。足元、エネルギー関連市場は不透明感が増していますが、中期経営計画の重点取り組みテーマである「収益源の多様化」「供給能力の拡大」「組織力の向上」に則り、下期以降も目標達成に向けて取り組みを進めていきたいと思っています。

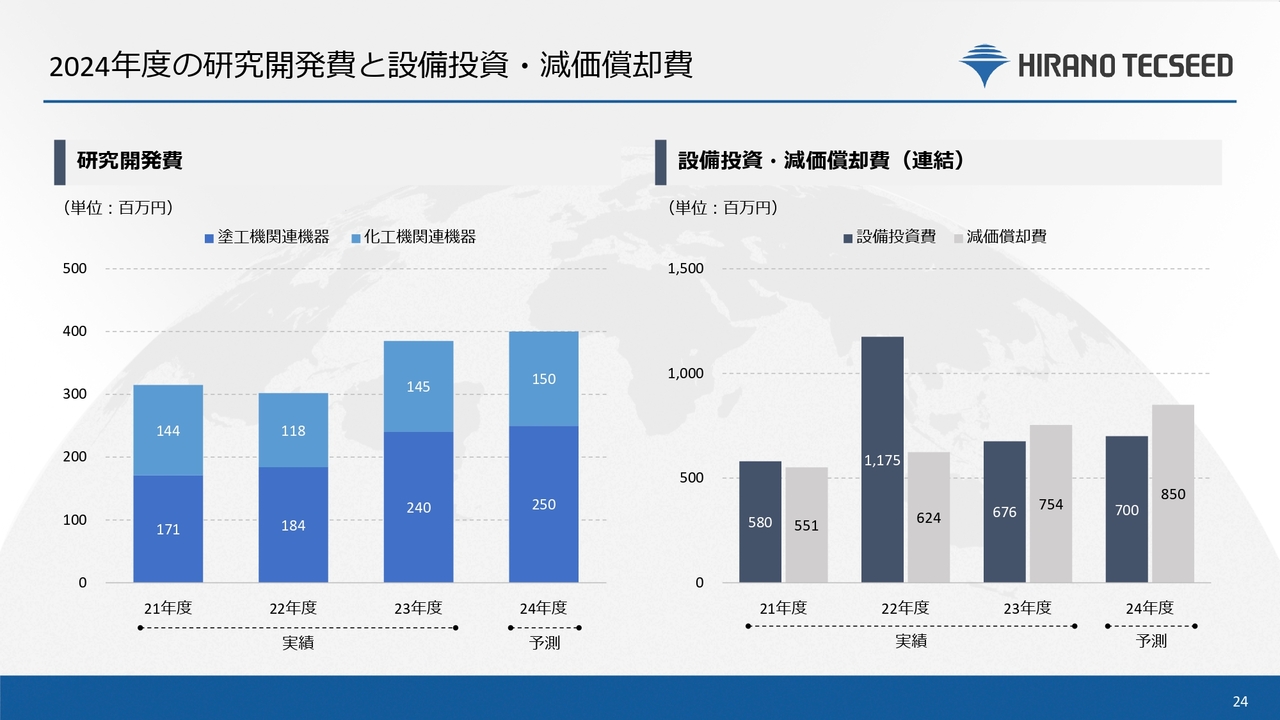

2024年度の研究開発費と設備投資・減価償却費

研究開発費と設備投資・減価償却費についてです。

今年度の研究開発費については、期初の計画どおり4億円を予定しています。設備投資・減価償却費についても変更はなく、設備投資費は7億円、減価償却費は8億5,000万円を予定しています。

以上で今期決算の説明を終えたいと思います。引き続き、株主のみなさま、投資家のみなさまからのご支援を賜りますよう、今後ともよろしくお願い申し上げます。私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:ノースボルト社の破産法申請について

司会者:

新着ログ

「機械」のログ