【QAあり】サンゲツ、中計達成に向けた各施策はおおむね計画通り進捗 2025年3月期年間配当金は10円増配の150円を見込む

2025年3月期第2四半期決算・経営戦略説明

近藤康正氏(以下、近藤):株式会社サンゲツ代表取締役社長執行役員の近藤です。2025年3月期第2四半期決算、ならびに経営戦略についてご説明します。

ご存知のとおり、私は今年4月に社長に就任し、7ヶ月強が経過しました。事業計画の実現に全力を尽くすことはもちろん、そのための新社長としてのファクトファインディング、現場把握等に時間をかけてきました。そうした振り返りも含めてご説明、ご報告します。

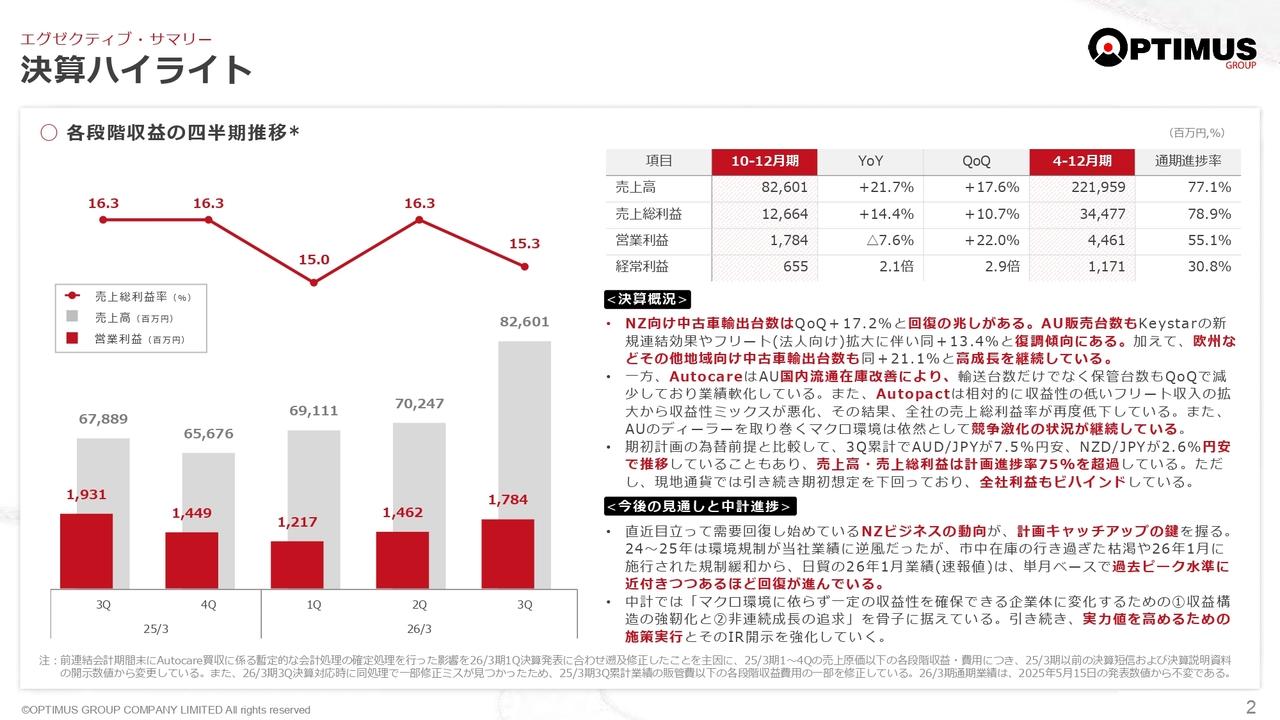

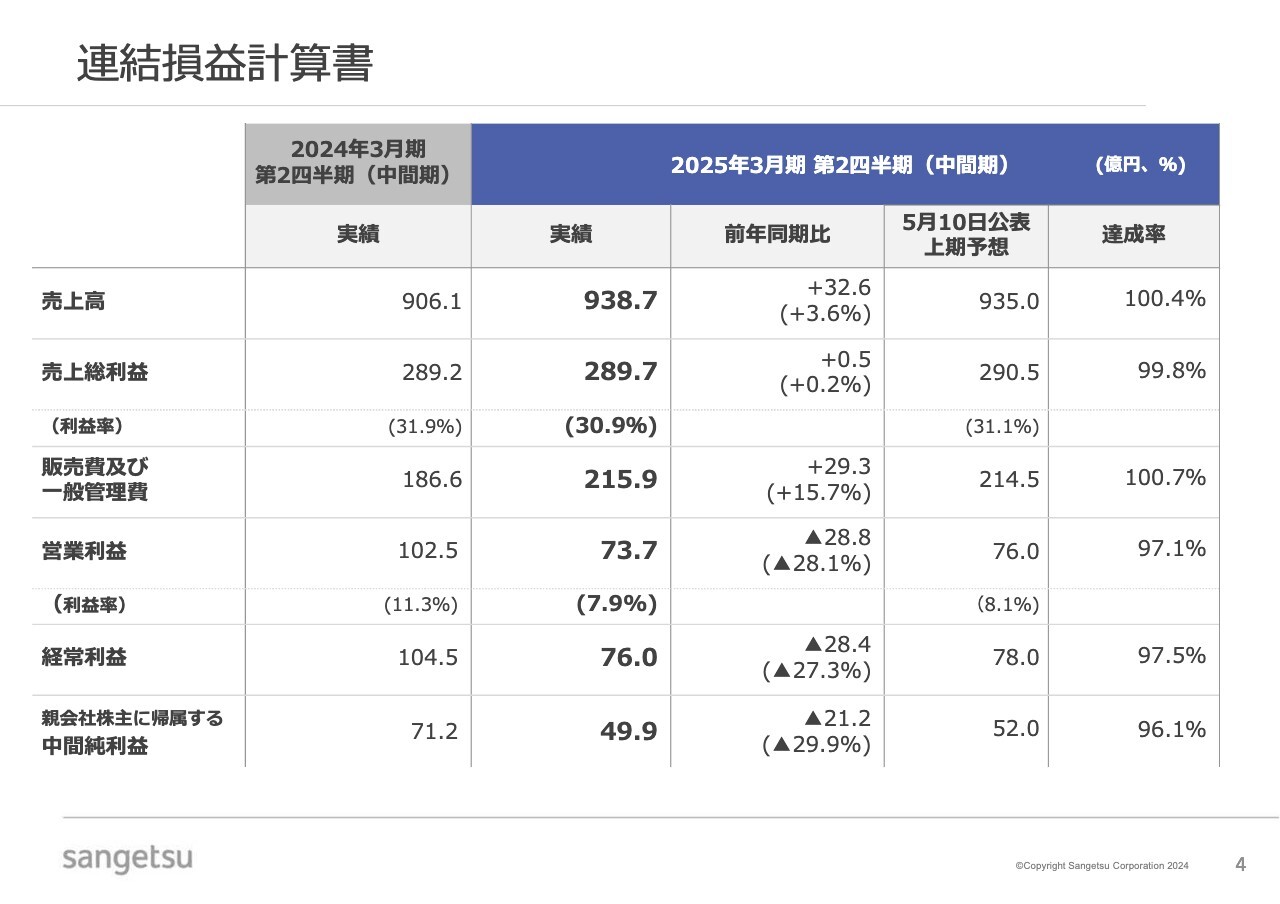

連結損益計算書

はじめに、連結損益計算書です。売上高は前年同期比3.6パーセント増の938億7,800万円、営業利益は28.1パーセント減の73億7,900万円、純利益は29.9パーセント減の49億9,500万円となりました。

原価の高騰、そして将来を見据えての人的資本の強化、システム投資、職場環境整備等、そのような販管費の増加があり、そうしたものを売上高増でカバーしきれず、減益となったということです。

また、本年5月10日に発表した上期の公表値に対しては、売上高は達成しているものの、各利益は未達となっています。

2025年3月期 第2四半期(中間期)決算のポイント

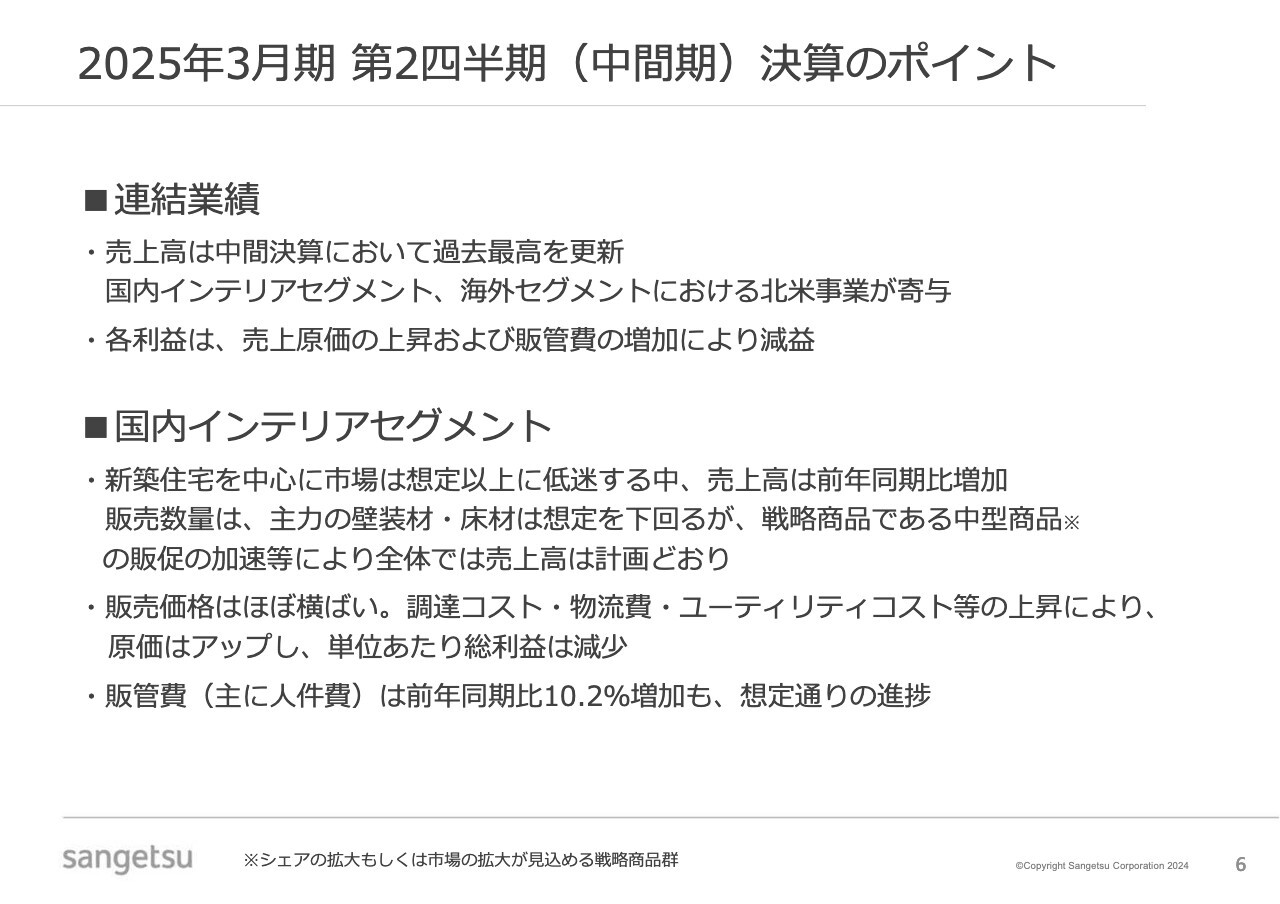

決算のポイントについて申し上げます。

国内インテリアセグメントにおいては、新築住宅を中心に市場が想定よりも低迷した中で、売上高は前年同期比で増えて過去最高を更新しています。販売数量は想定を下回っていますが、主力の壁紙、床材でのシェアアップ、それから私どもが戦略商品と位置付けている中型商品の販売促進が主因です。

売上総利益については、販売価格は前年同期比ほぼ同水準で推移した一方で、原材料の調達コスト、物流費、ユーティリティコストの上昇により、5月10日の公表値を下回っています。

販売費および一般管理費は、前年同期比10.2パーセント増となっており、その中で最も大きな要因は人件費です。連結ベースでも販管費は増加しており、連結経営の強化、各グループ会社の経営基盤の強化といった観点により、将来の成長に向けた人的資本、デジタル資本等への投資を先行することとしており、増加幅についてはおおむね計画どおりです。

一方、増収増益を図るべく、コストコントロールをしっかりしていくという観点では、厳しい外部環境のもと、成長に必要な投資については手を緩めずに行うことに変わりはありませんが、より一層精査しつつ事業運営を進めていきたいと考えています。

2025年3月期 第2四半期(中間期)決算のポイント

国内エクステリアセグメントは、市場環境の想定以上の悪化があり、売上高が減少しています。また、前年度より人的資本の強化、関東地区販売体制の拡充を進め、コスト増が収益を圧迫して営業赤字に至ったのが上半期でした。

一方で、本年2月、3月に新規開設した関東2拠点は、計画以上に新規顧客層を伸ばしており、月次で見ますと、損益は改善されている状況です。

海外セグメントは、最大規模の北米市場において黒字基調が定着しています。一方で、東南アジアと中国では赤字が継続している状況です。

本年7月に株式を取得したD’Perception社の業績は本年度下期から連結対象となります。その株式取得に関して、デューデリジェンスを含む一時的費用が、第1四半期を中心に発生しています。

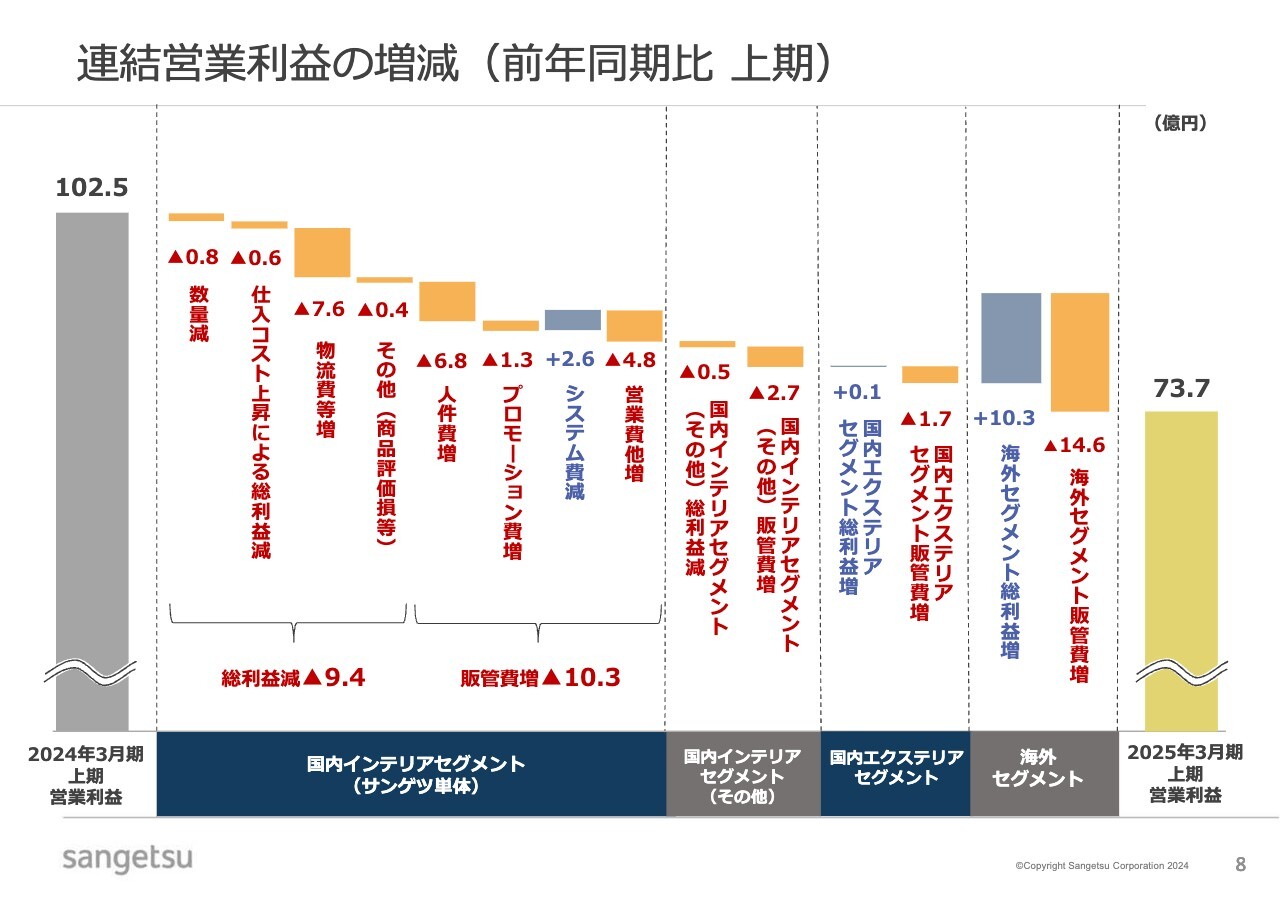

連結営業利益の増減(前年同期比 上期)

これまでにご説明したブレイクダウンを、ウォーターフォールチャートで示しています。

国内インテリアセグメントは、サンゲツ単体、それからその他グループ会社になります。国内エクステリアセグメントと海外セグメントで共通することとしては、販管費の増加が大きいことです。

先ほど申し上げたとおり、必要なことは実行していく一方で、収益とのバランスを常に頭に入れてコストコントロールを図っていきます。

数字が大きくなっている海外セグメントの総利益、販管費について補足説明します。想定以上に円安が進行し、円ベースでは総利益、販管費ともに大きな増減額となりました。また、総利益、販管費増減の大部分を占めるのは北米であり、販管費14億6,000万円増加のうち、約10億円は北米となります。

北米では、一昨年7月にCEOとしてアメリカ人経営者を迎え、彼の経営改善により業績が改善してきました。新たなマネジメントチームを構築し、さらに人材育成、システム更新等への投資を積極的に進めており、北米でのそのようなコスト増については、サンゲツ本社として十分理解、納得の上で進めています。

一方で、アジアは、損益の改善が遅れており、もちろん国によってばらつきがありますが、状況によってはコストコントロールをより強めていく必要性を感じています。

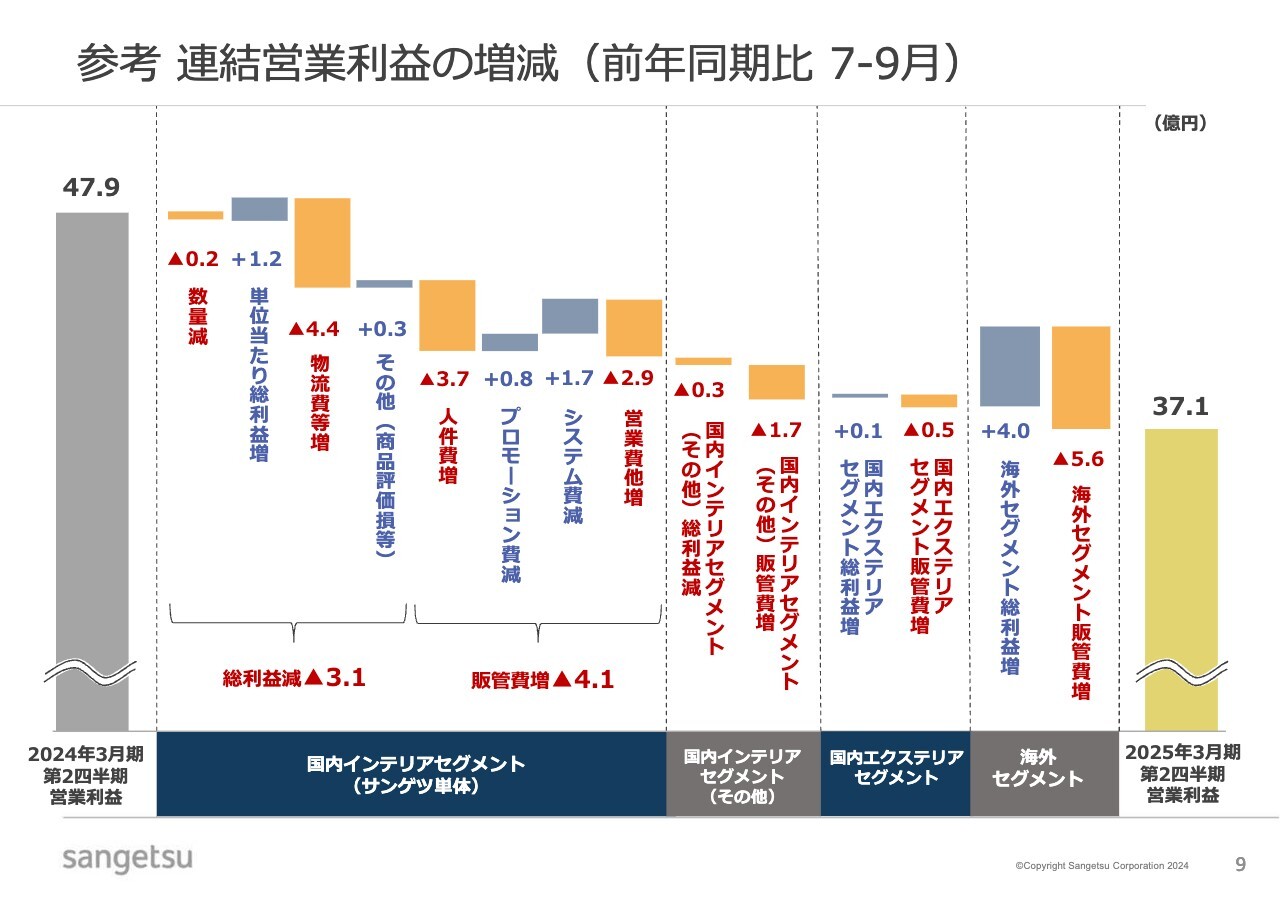

参考 連結営業利益の増減(前年同期比 7-9月)

9ページ、10ページではクォーター別の状況をご参考までにお示ししています。

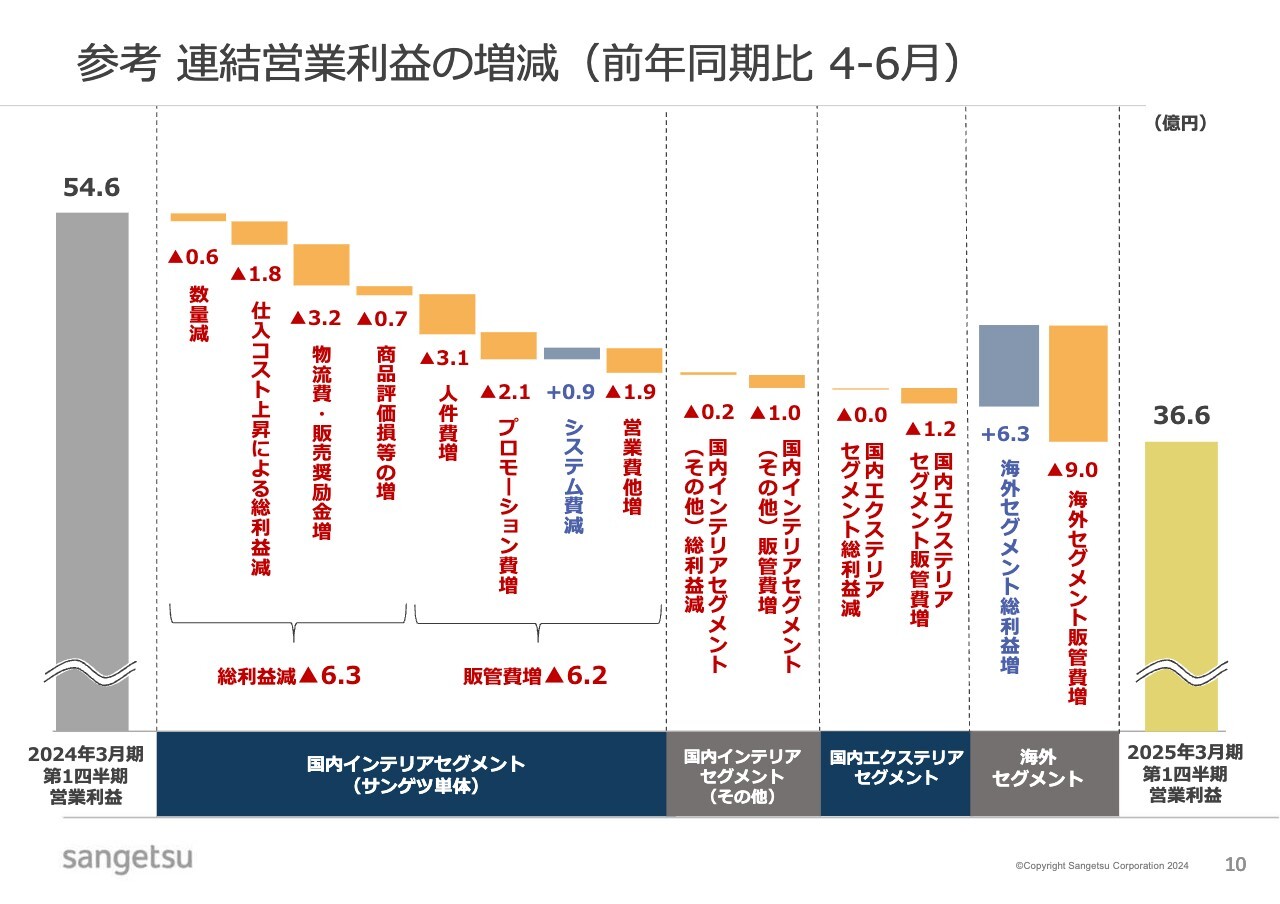

参考 連結営業利益の増減(前年同期比 4-6月)

こちらもご参考までにお示ししています。

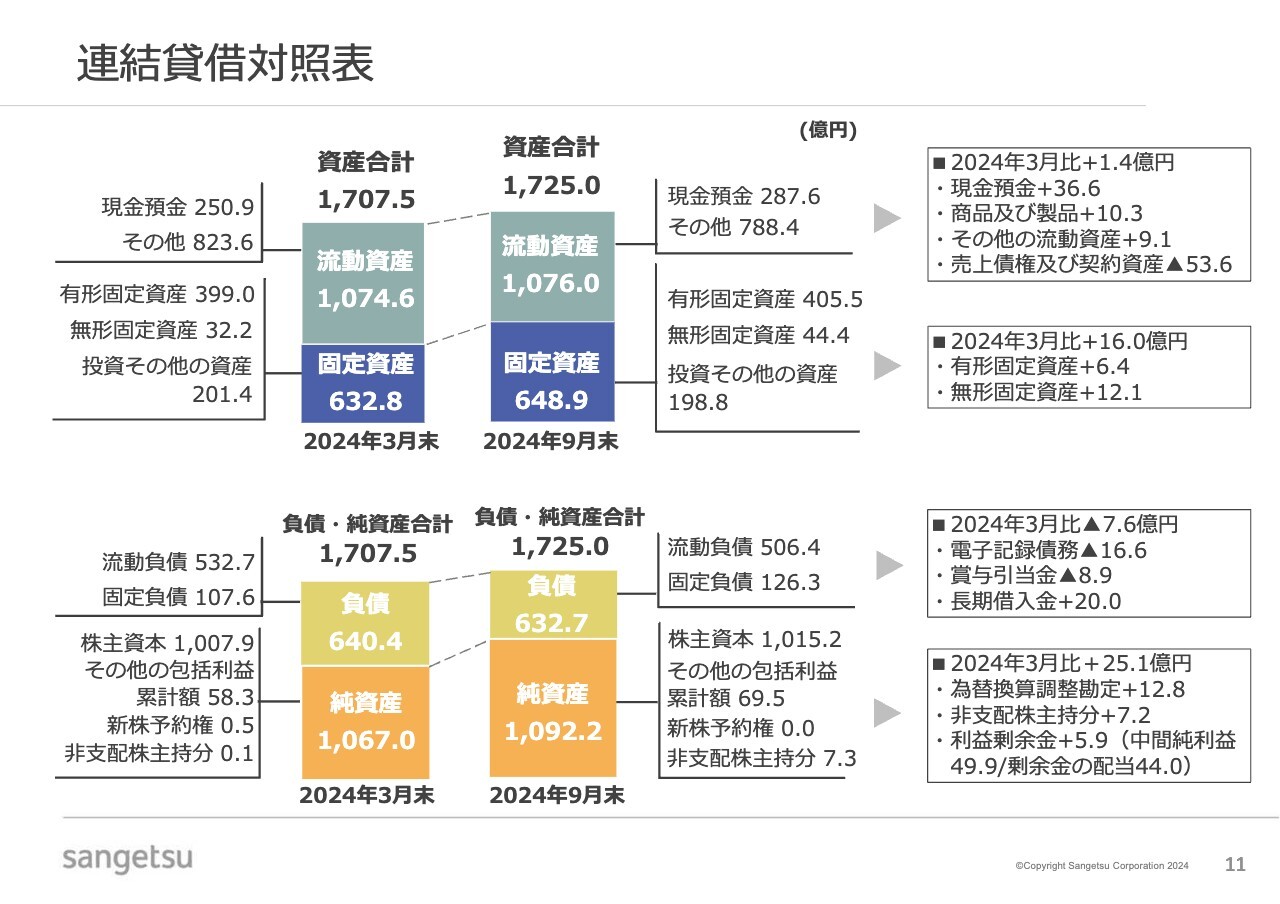

連結貸借対照表

次はバランスシートです。私どものグループ会社である壁紙製造メーカーのクレアネイト社の東広島新工場や、今年7月に株式を取得したシンガポールのD’Perception社への成長投資により、有形・無形固定資産が増加しています。

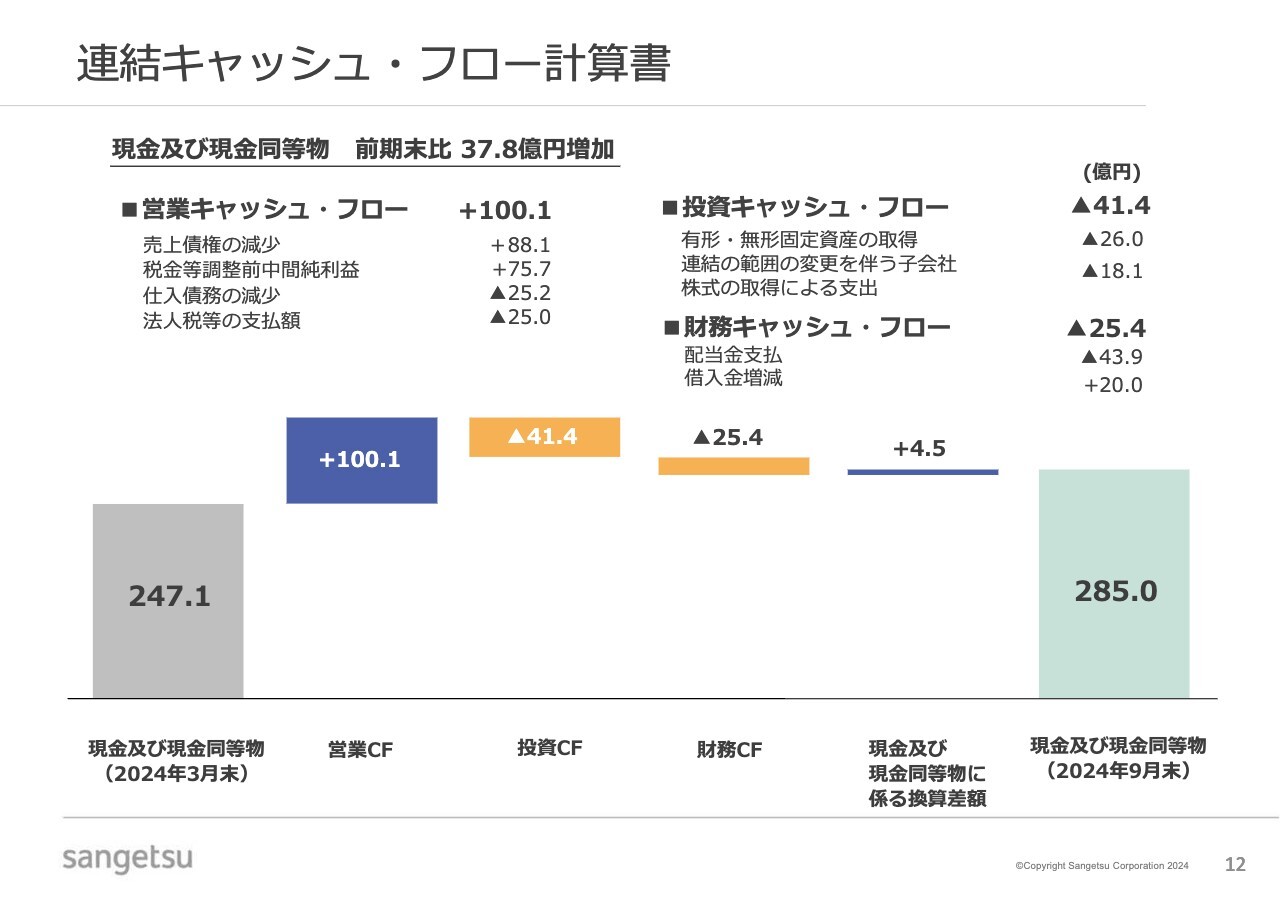

連結キャッシュ・フロー計算書

キャッシュ・フローは、ここに記載のとおりです。

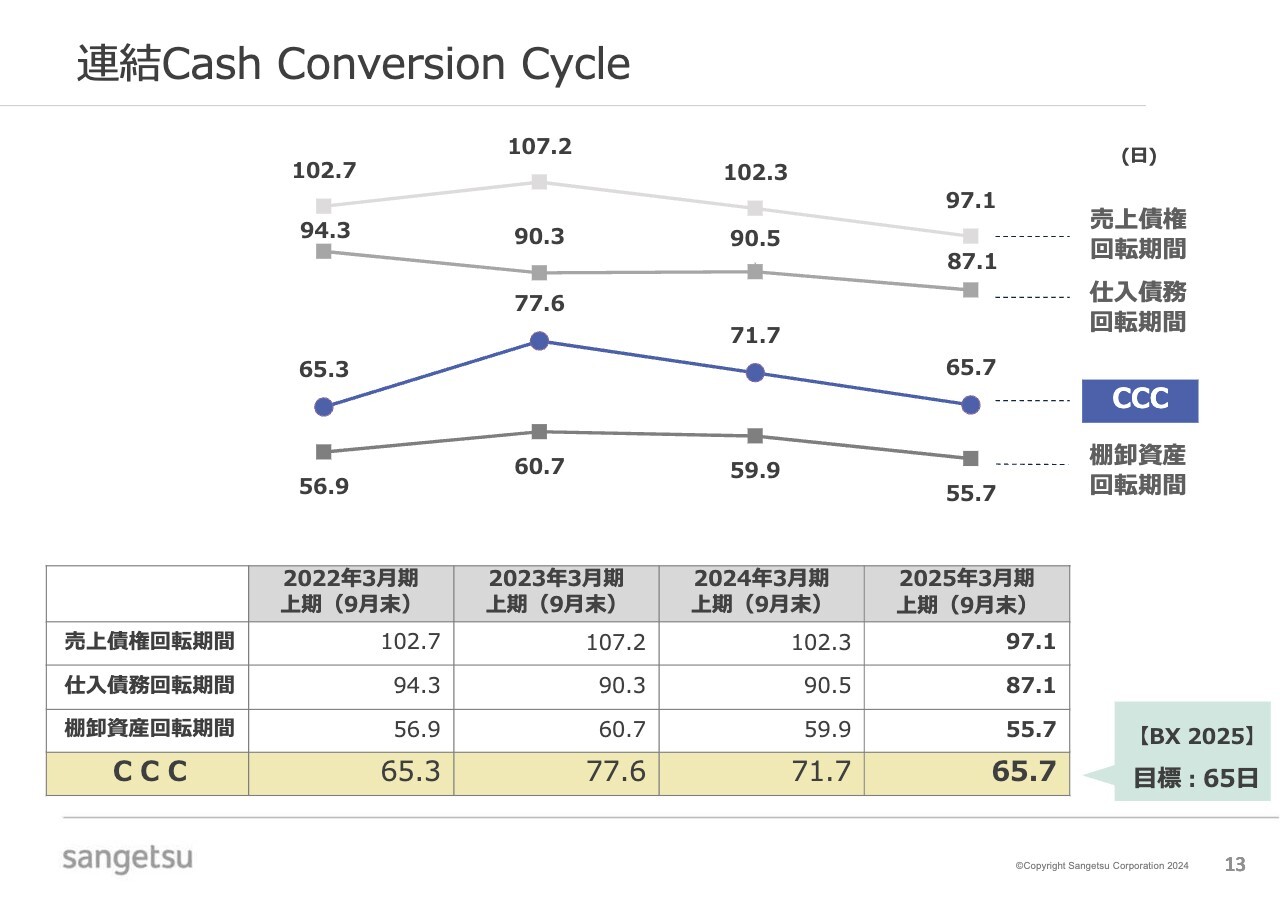

連結Cash Conversion Cycle

Cash Conversion Cycleは、期中の数字ですが、まず一番上の売上債権回転期間は、営業現場での施策を通じて改善が進んでいます。

また、CCCのど真ん中といえる棚卸資産回転期間も、後ほど説明するSCMの強化によって改善が進んできています。仕入債務回転期間についても、きめ細かな対応を続けています。

一方で、私どもの取引先は、中小規模の企業さまが数多く存在し、持続的な企業活動、健全なサプライチェーンを実現していく上でも、引き続き各社さまと取引条件等について丁寧に対話しつつ、適正に対応していきたいと考えています。

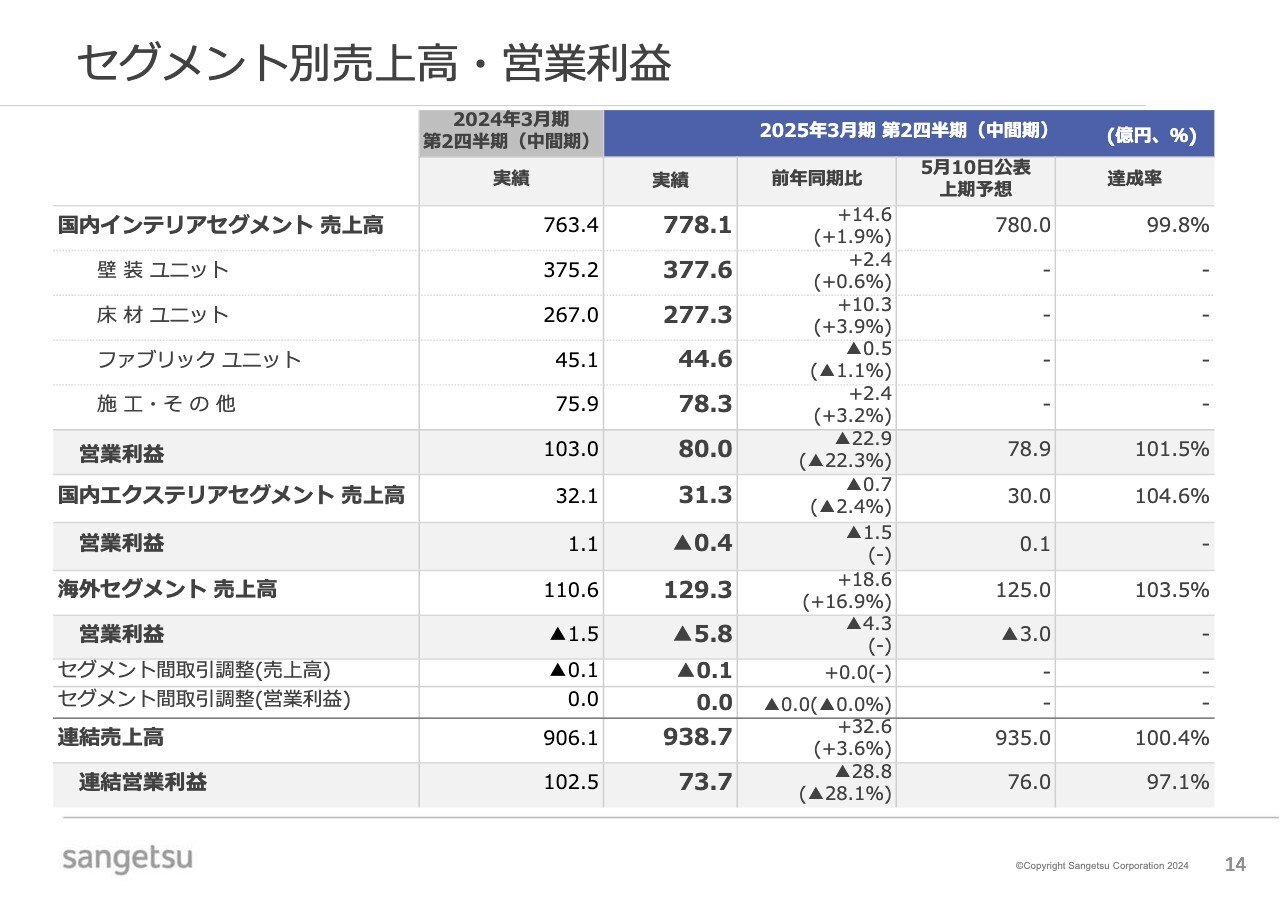

セグメント別売上高・営業利益

セグメント別の業績です。これはご覧のとおりで、ポイントはここまでお話したことと重なります。

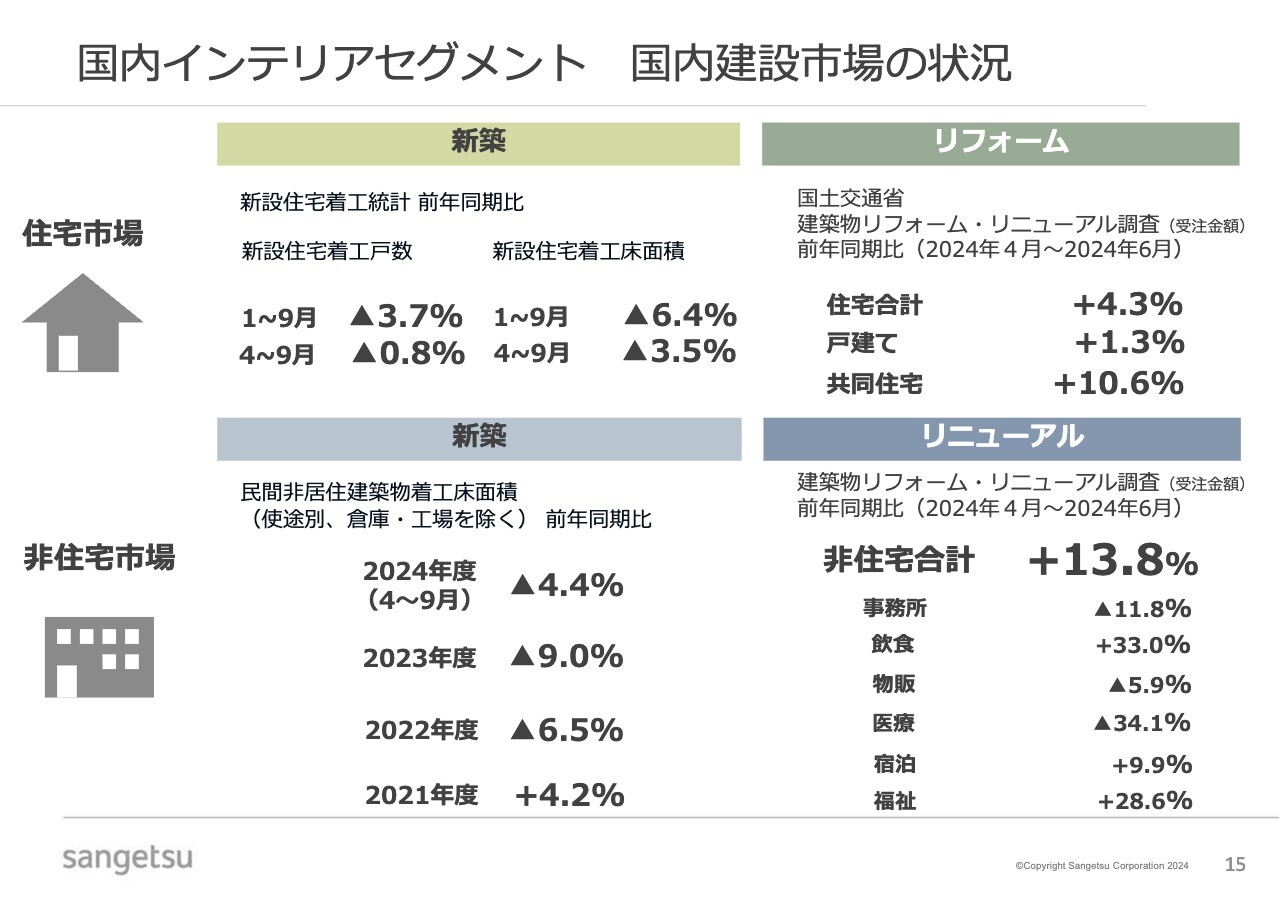

国内インテリアセグメント 国内建設市場の状況

市場環境を含めた詳細についてお話ししたいと思います。国内インテリアセグメント、それから国内建設市場の状況です。

ご覧のとおり、住宅、非住宅ともに新築については厳しい状況が続いています。一方で、リフォーム、リニューアルは比較的堅調に推移しています。

人口減少に伴って、全体での市場規模は縮小傾向にあると理解していますが、首都圏をはじめとした大都市圏、それに半導体等の工場の進出に伴い活性化しつつある地域など、新たに伸びる市場、それから新しく生まれてくる市場へ手を打っていきたいと思っています。

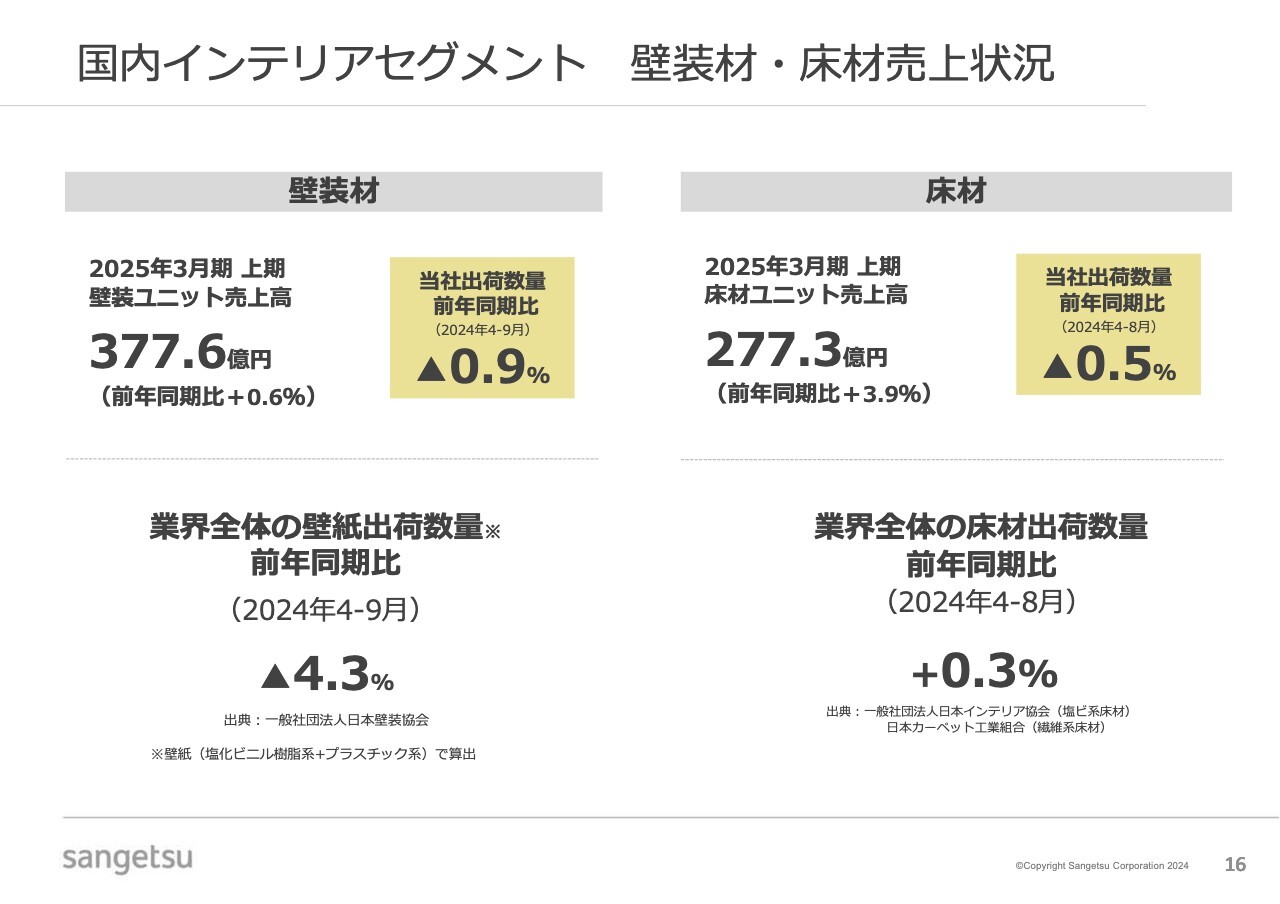

国内インテリアセグメント 壁装材・床材売上状況

国内インテリアセグメントの市場比較です。主力の壁紙を含む壁装材は、業界全体の出荷数量は前年同期比でマイナス4.3パーセントという中で、私どもはマイナス0.9パーセントにとどまり、シェアが高まっています。

床材は、業界全体では微増となっている一方で、私どもは微減でした。これは、一部の大型現場で採算性を重視した判断をしていることから、一部商材で数量が落ちたことがありますが、この7月以降、第2四半期以降は足元の数量は回復してきています。また、戦略商品として注力しているフロアタイルは、採用が増加している状況です。

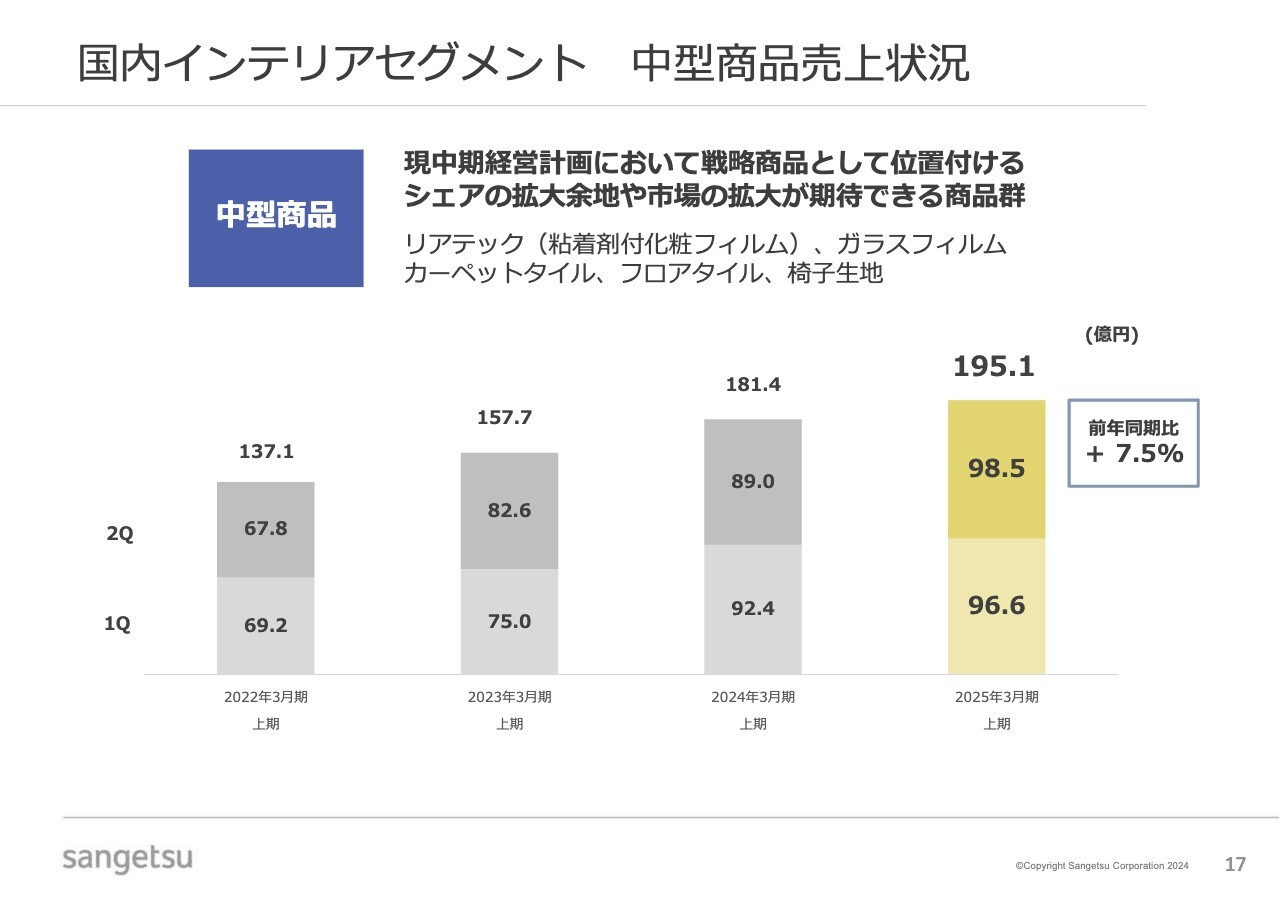

国内インテリアセグメント 中型商品売上状況

戦略商品と位置付ける中型商品の売上状況についてご説明します。上期の実績は、売上195.1億円、前年同期比でプラス7.5パーセントと伸長しています。

これは商品開発、それから営業サイドのマーケティングといった施策が奏功しているということです。特に、フロアタイル、椅子生地は伸長度が顕著です。

後ほど申し上げますが、こうしたデザインに加えて、機能性、さらに環境配慮に強みを発揮する戦略的な商品を新たに出していきたいと思っています。

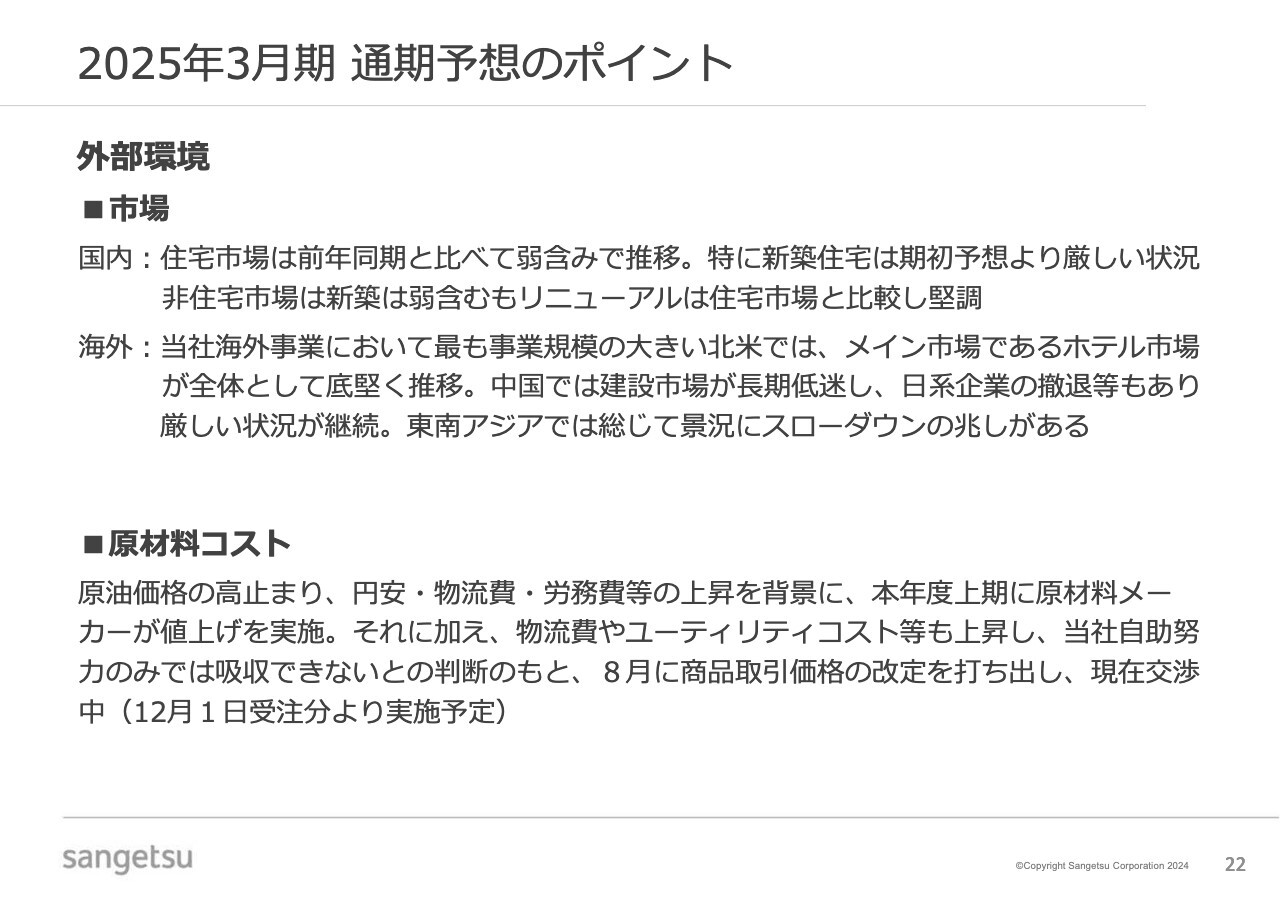

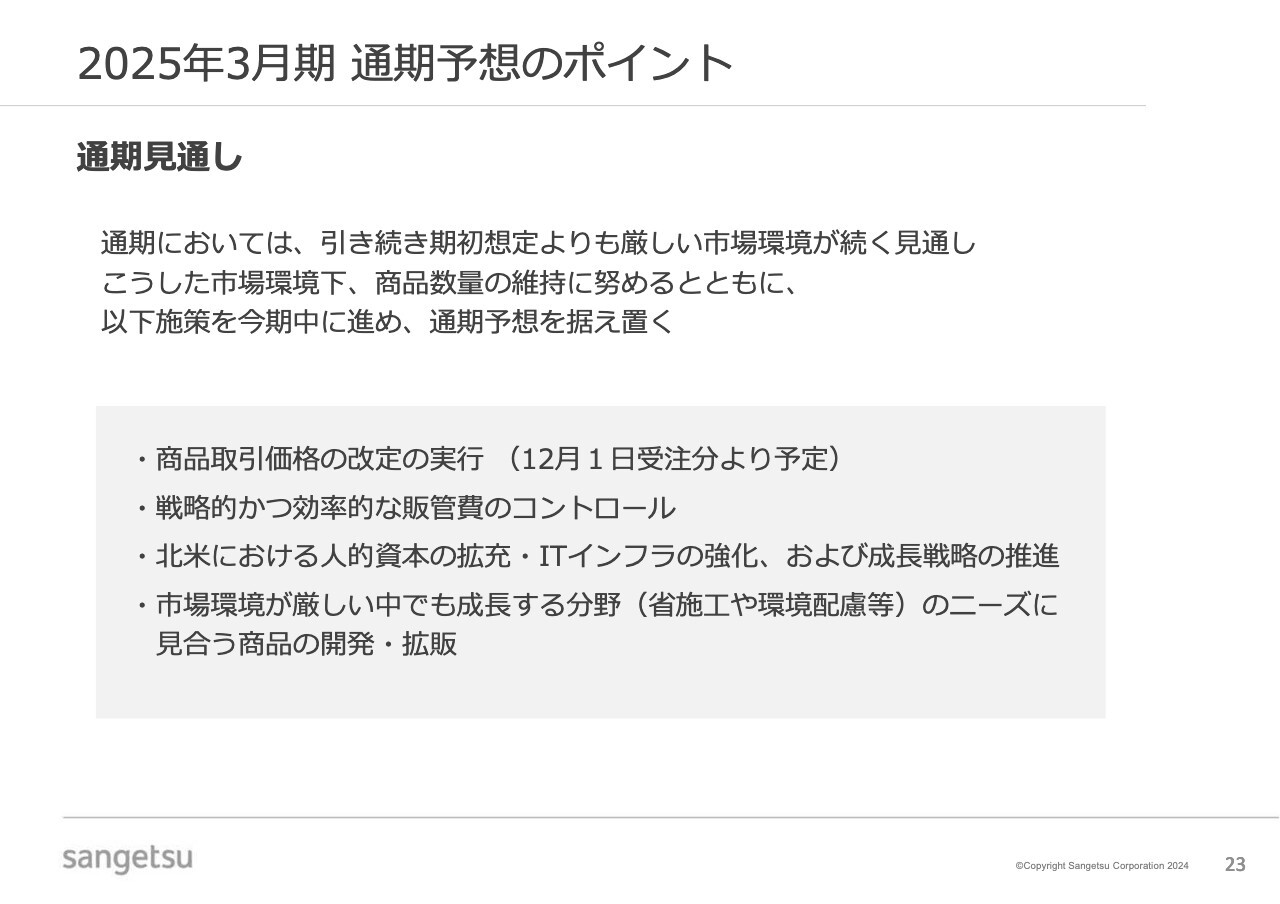

2025年3月期 通期予想のポイント

続きまして、通期業績予想です。

まずは、前提となる外部環境についてお話しします。国内は、全体としては大きな改善は見通せないということで、特に新築住宅については期初の想定よりも厳しい状況が続くと考えています。一方、非住宅、リニューアルは、比較的堅調に推移していくと考えています。

また、海外は、私自身が8月に中国、9月に北米、10、11月に東南アジアを訪問してきました。北米の事業環境は、依然として底堅いと感じています。

一方で、中国、香港は、ご存知のとおり、建設市場が大変厳しい状況であり、また私どもの仕事の1つの柱である日系企業との取り組みについても漸減しています。東南アジアは、国によって濃淡はありますが、全体では景況感がピークオフしていると感じています。

原材料コストは、本年度上期に私どもが仕入れている原材料メーカーの値上げが実施されました。加えて、私ども自身の物流費、ユーティリティコストも上昇しており、自助努力のみでは吸収できないという判断のもと、今年8月に価格改定を打ち出し、来月12月1日受注分からの実施を見据えて、現在交渉中です。

2025年3月期 通期予想のポイント

こうした状況下、私どもは商品数量の販売の維持に努めるとともに、ここにある4つの施策を進めることで、通期連結業績予想については据え置きとしています。

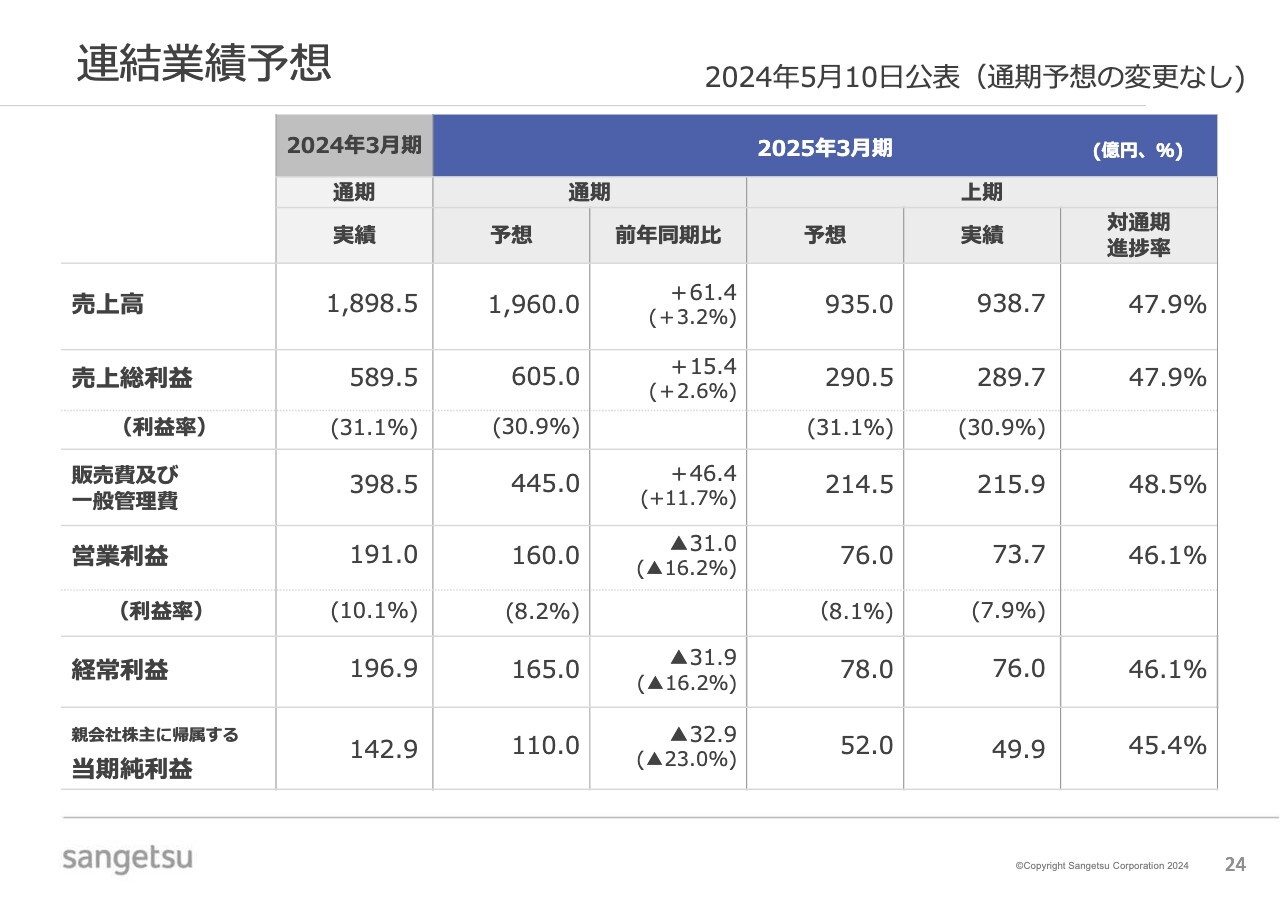

連結業績予想

連結業績予想に変更はなく、売上高1,960億円、営業利益160億円、当期純利益110億円という目標を必達として取り組んでいきます。

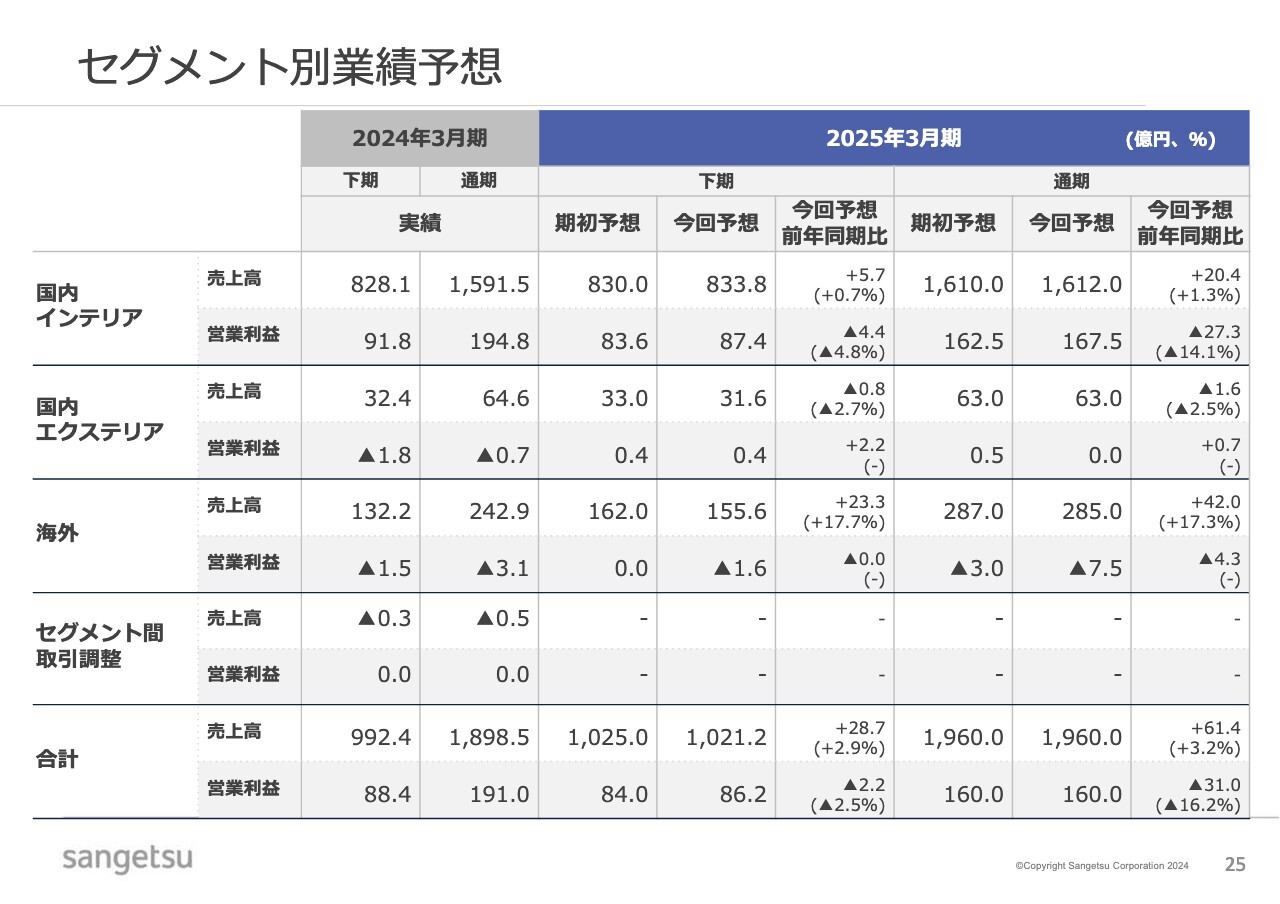

セグメント別業績予想

セグメント別については、上期の進捗、それから価格改定に伴う各方面の交渉中の状況を踏まえて、利益計画に焦点を当ててセグメント別の業績予想を変更しています。

まず、国内インテリアセグメントは、価格改定とコストコントロールによって、利益は期初想定よりも上振れすると考えています。

一方、期初予想において、海外セグメントの営業損失を通期で3億円の赤字と想定していました。北米は期初予想どおり好調に推移していますが、アジアの不振、特にシンガポールと香港、加えて第1四半期におけるD’Perception社の取得に関わる一時的な費用、さらに本社の管理コストの上振れ見通しで、下期の営業損失を1.6億円の赤字、通期で期初想定3億円に対して7億5,000万円の赤字に修正しています。

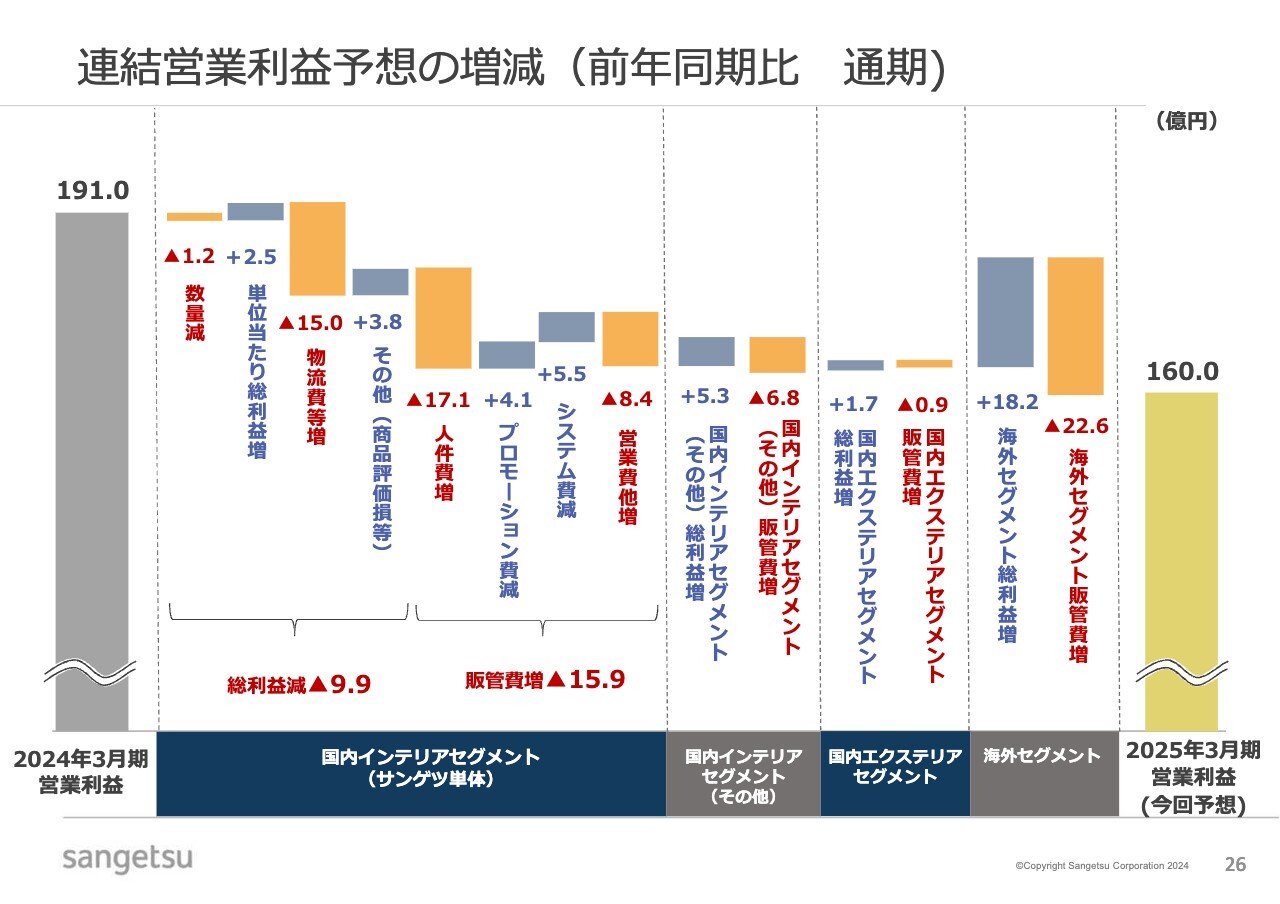

連結営業利益予想の増減(前年同期比 通期)

連結営業利益予想の増減についても変更しています。

国内インテリアセグメントは、数量は前年同期比微減にとどまり、仕入れコストの上昇を価格改定によって吸収する見込みです。物流費は期初想定よりも若干減少し、サンゲツ単体の総利益減少は期初予想並みと考えています。

販管費は、コストコントロールの中で優先順位を見極め、期初の想定に比べて3億円ほど減少する見込みです。

国内インテリアセグメント(その他)、これはグループ会社が対象になります。こちらにおいても、原材料メーカーの価格改定に伴う原価上昇の一方、コストコントロールを進めて販管費の改善を見込んでいます。

国内エクステリアセグメントは、先ほど申し上げた新規出店した関東2拠点の伸長、それからサングリーン社のコストコントロールを含めて、損益ゼロ、ブレークイーブンを必達することを考えています。

海外セグメントは、先ほどお話ししたようなシンガポールと香港の不振、それからD’Perception社等に伴う一過性の費用による販管費増加を見込んでいます。

以上より、通期営業利益予想は変わらず160億円としています。

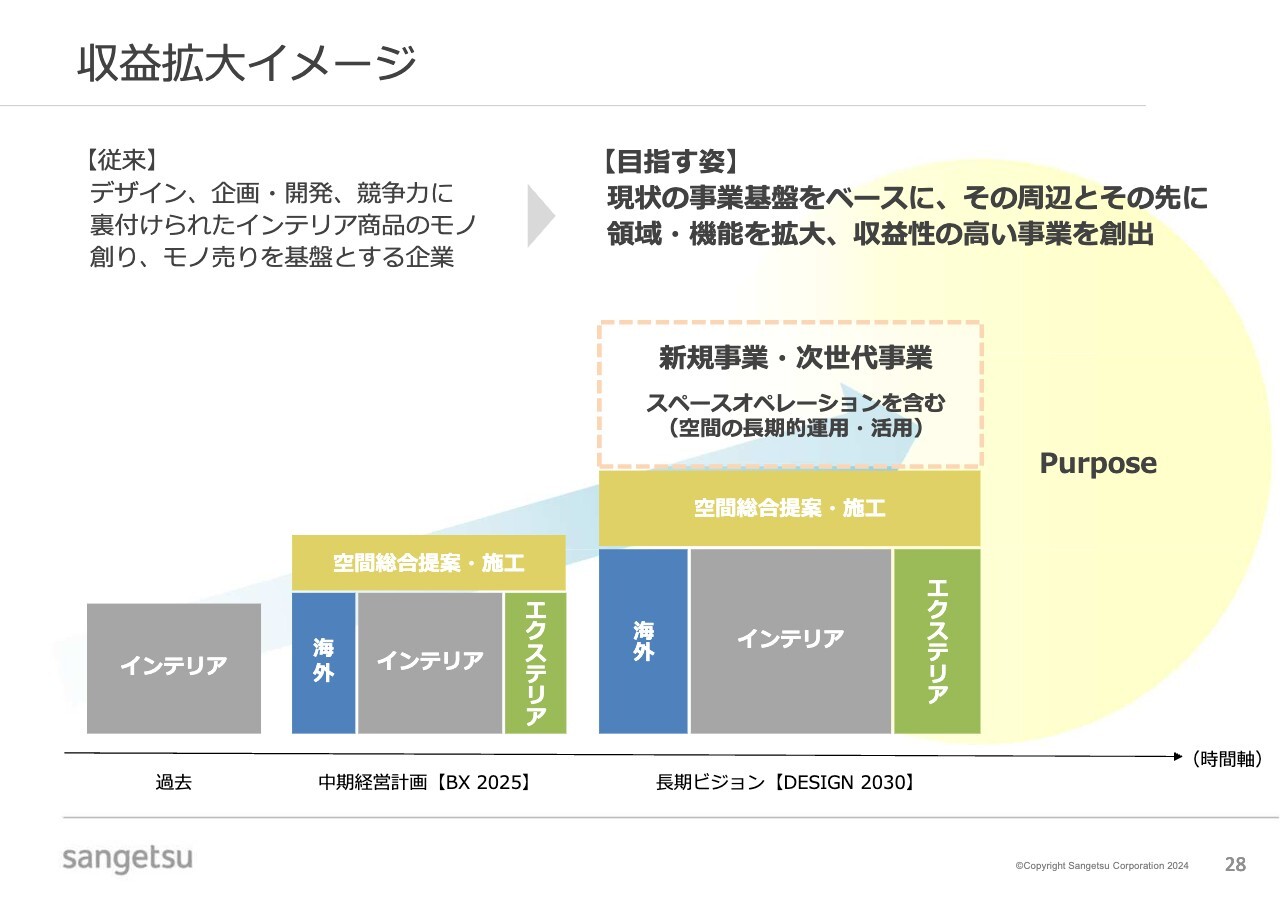

収益拡大イメージ

続いて、中期経営計画【BX 2025】の進捗状況についてお話しします。これは、以前にもお示ししたもので、私どもの成長戦略は「中核事業の深化・変革」「新規事業の探索・創出」です。

当社グループにおける中核事業は、インテリア、エクステリア、海外、そして空間総合提案・施工の4つです。

加えて、将来のサンゲツの事業の柱の1つとなりうる新規事業、スペースオペレーションを含む、私どもの中核事業の周辺にあるところから新規事業に取り組んでいく検討を進めています。

そして、2030年3月期を最終とする長期ビジョンで、スペースクリエーション企業への転換を打ち出しています。その根底には、私どもの根源的な強みであるプロダクトをベースにして、スペースという新たな領域に打って出ていく、すなわちプロダクトとスペースの両輪という考え方があります。

中期経営計画【BX 2025】 基本方針

こちらが基本方針です。

中期経営計画【BX 2025】 施策

その基本施策5つ、これも以前からご説明しているので割愛します。

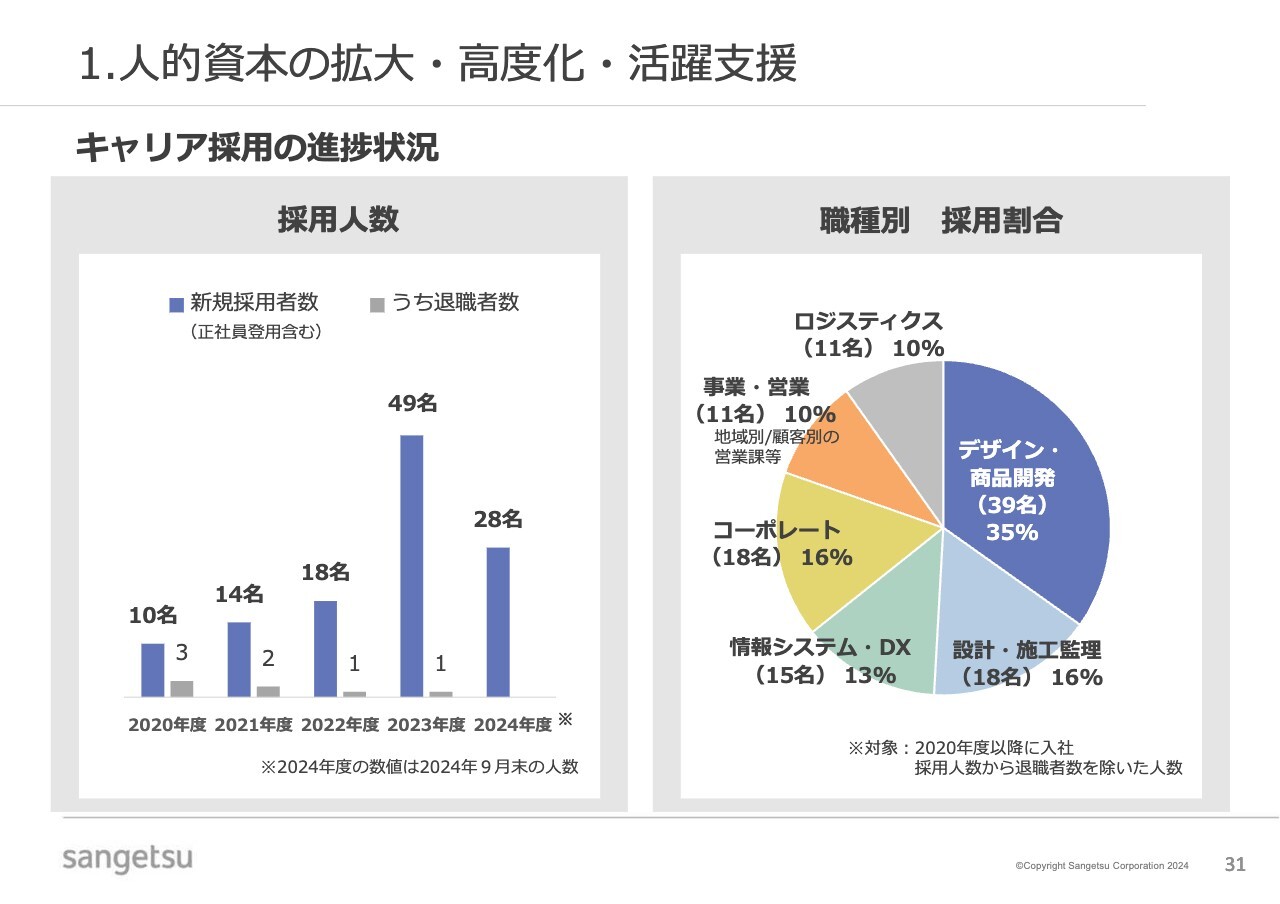

1.人的資本の拡大・高度化・活躍支援

それぞれの進捗についてお話しします。

まず、人的資本については、私どもが新たな成長変革に取り組んでいくために、キャリア採用の拡充を進めています。進捗はこのグラフのとおりで、2024年9月末、本年度の実績は28名となっています。

先ほど申し上げたスペースクリエーション企業への転換、そして私どもがこれから強化していくべき連結経営、グループ経営に向けて、新たな領域を担う人材、グローバルにコーポレート機能を展開できる人材を拡充していかなければならない、そのような考えでキャリア人材の採用を進めています。

先ほど申し上げたとおり、8月から今月にかけて海外拠点を訪問しました。新型コロナウイルスの感染拡大等があって私も久しぶりに訪問する場所もあったのですが、特にアメリカやシンガポールの活気、エネルギーはすごくアクティブだなと感じました。

そして、何がその背景かと考えますと、多様性なのだろうなと考えています。特に昨年、今年と明確な目的を持ってキャリア採用を増やしてきましたが、結果としてプロパー社員とキャリア社員の融合がうまく進んでいると思っています。

多様性にはいろいろな観点がありますが、これも多様性の1つであり、事業基盤強化の礎にしていきたいと考えています。

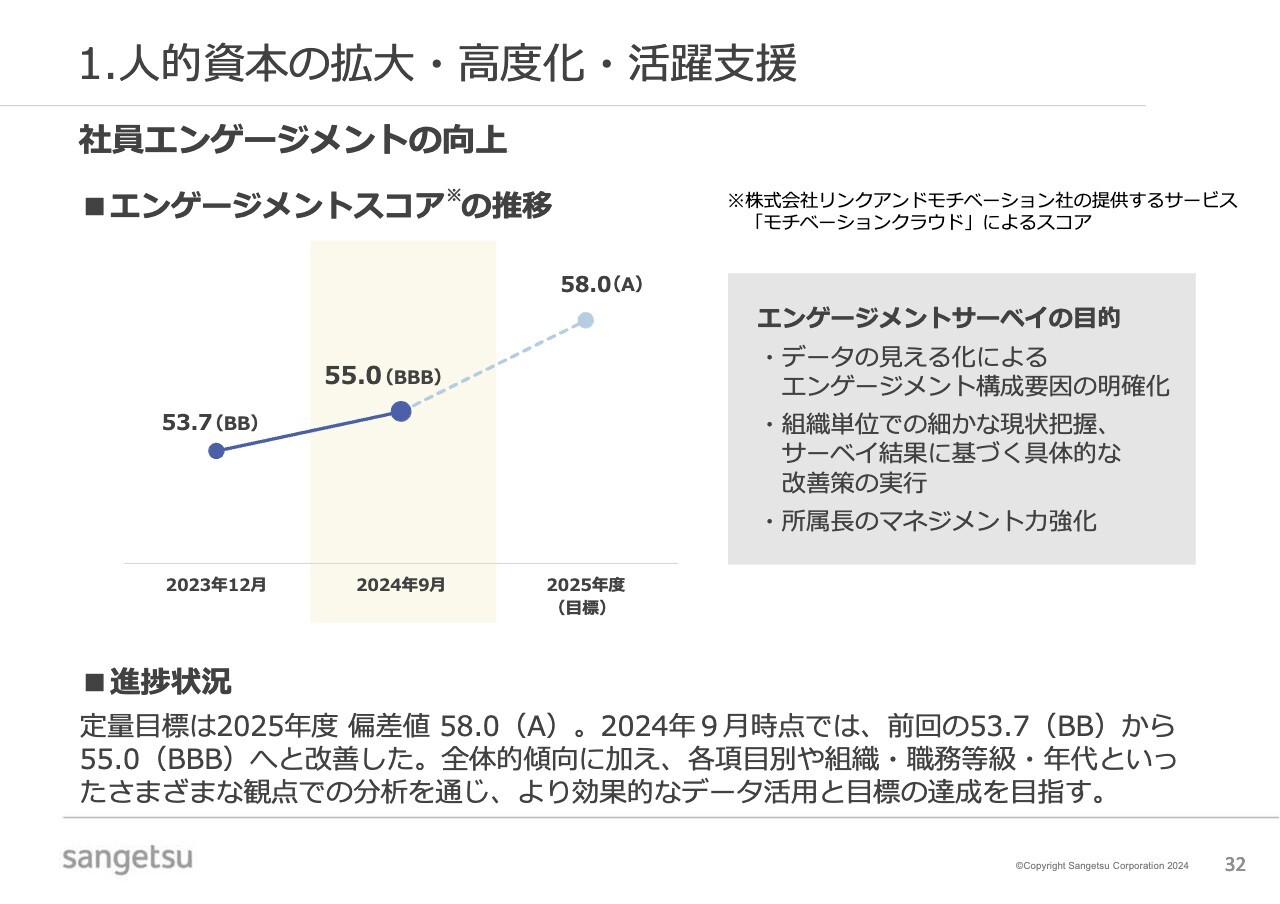

1.人的資本の拡大・高度化・活躍支援

社員エンゲージメントについては、2024年9月時点において前回の数値53.7から55.0へと上昇しています。

私自身、意欲と能力では、とにかく意欲がより大事だと考えており、自由闊達な意見交換、提案を通じて、より多くの挑戦や創造が生まれる風通しの良い職場風土の醸成に努め、その上で社員の能力向上を図っていきたいと思っています。

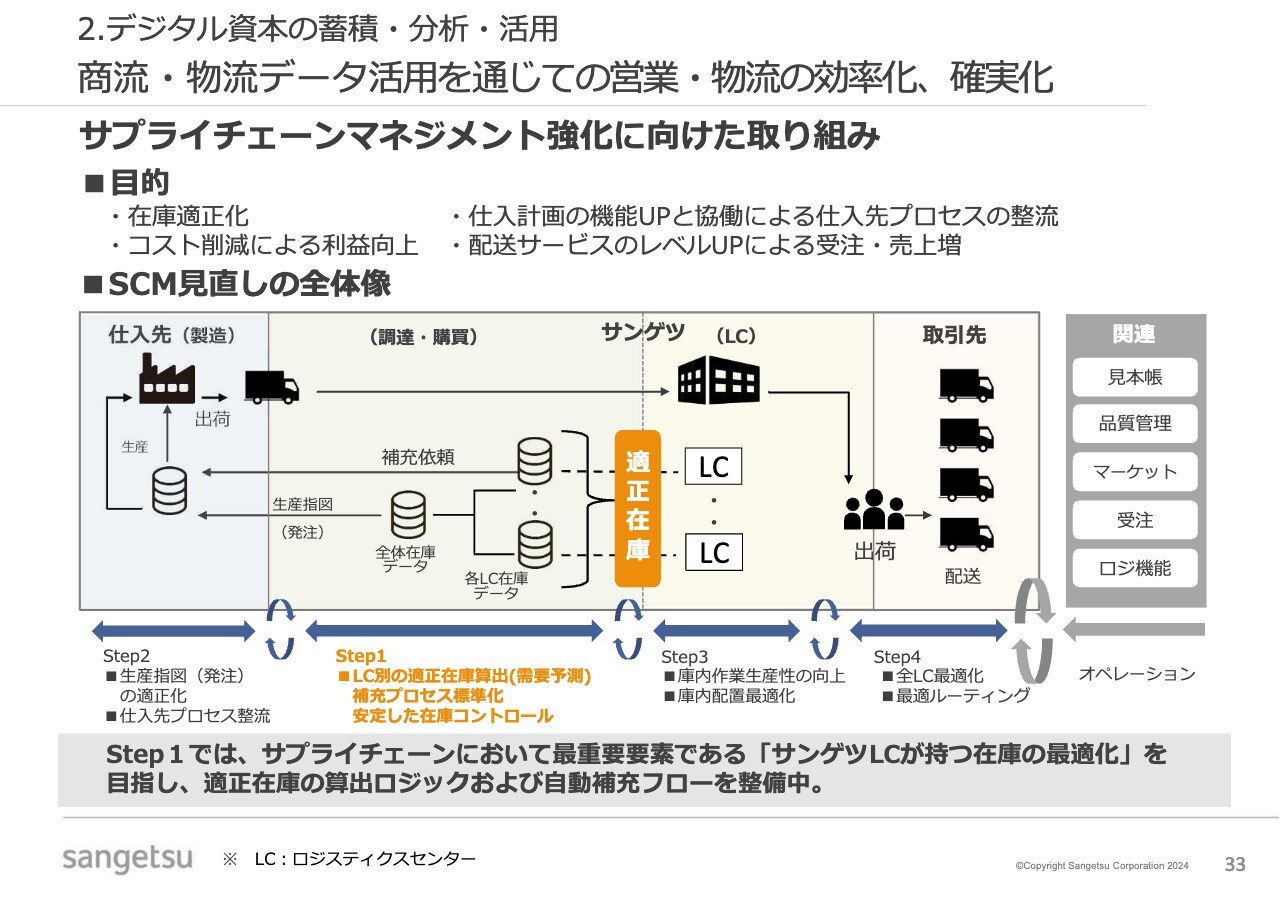

2.デジタル資本の蓄積・分析・活用 商流・物流データ活用を通じての営業・物流の効率化、確実化

人的資本と並んで私どもの基盤となるデジタル資本について、今年度進めているSCMの強化についてお話ししたいと思います。冒頭で社長就任以来7ヶ月強経って、その振り返りを行うと申し上げましたが、その1つがSCMです。

私どもは、この業界ではトップシェアを有し、商品開発や購買、営業受注、物流、そのようなそれぞれの機能は強いなと、我ながら感じています。

ただ、今後それを一段と強くしていくための課題はその連携ということで、まさにこのSCMは、各機能が連携して初めて競争力の強化につながりますので、これに重点的に取り組んでいます。

私どものような多品種供給型のビジネスにおいては、SCMは戦略的に大変重要と考え、今年1月に専門人材としてキャリア採用した者を担当執行役員とし、このSCMの強化推進の旗振りを担ってもらい、早くも徐々に成果が出てきています。

概念図はここに示したとおりで、在庫の適正化、コスト削減による利益の向上、仕入先プロセスの整流化、配送サービスのレベル向上による業績向上を目的としており、仕入先からサンゲツ、取引先に至るまでの物の流れをスムーズに、清流のようにしていくことを目指しています。

2.デジタル資本の蓄積・分析・活用 商流・物流データ活用を通じての営業・物流の効率化、確実化

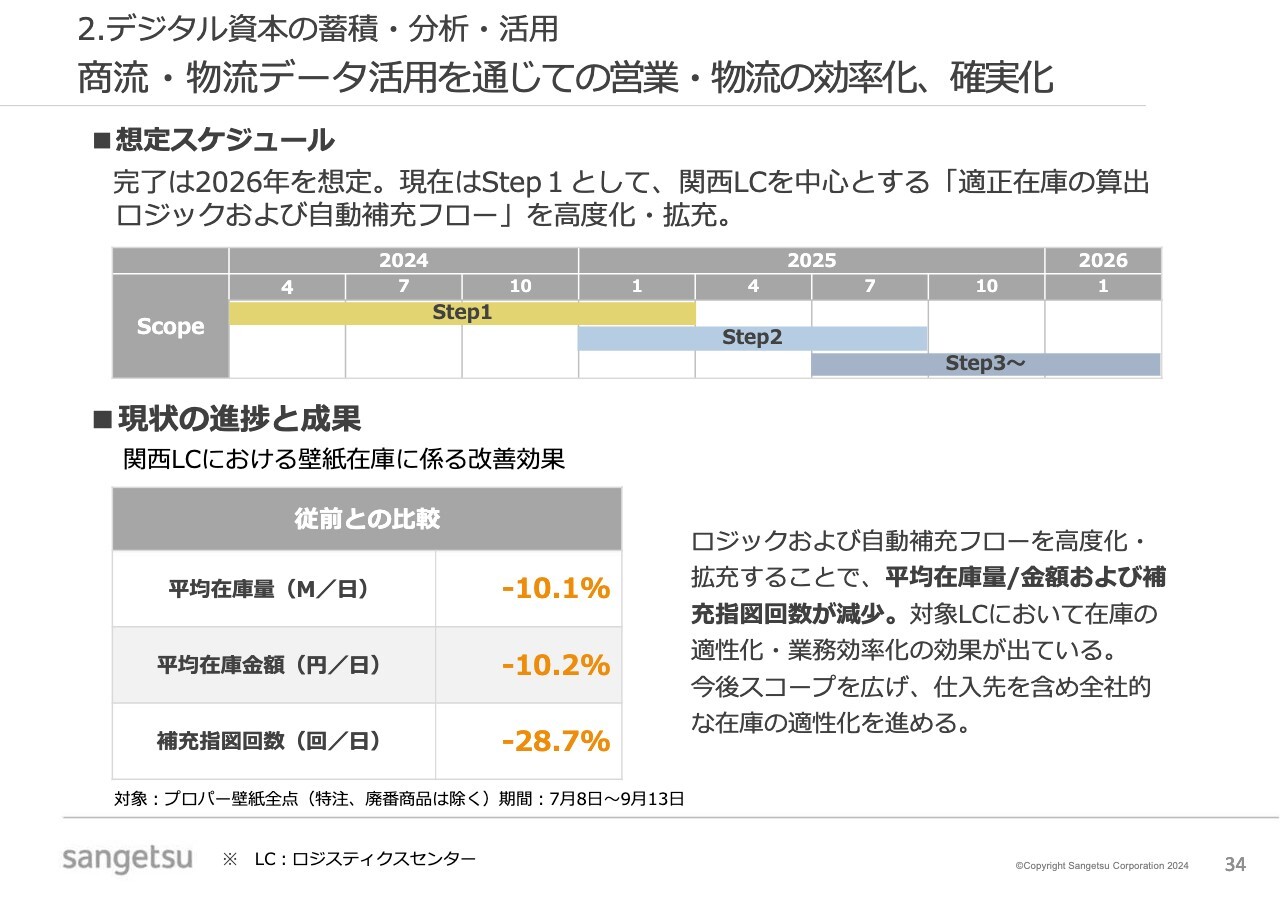

現時点で、Step1からStep4までの4段階を想定しており、今はStep1としてサプライチェーンの最重要要素であるサンゲツロジスティクスセンターが持つ在庫の適正化を進めています。全体スケジュールは、ご覧のとおりです。

後段はここまでの成果となり、私どものロジスティクスセンターの中でも、最重要物流拠点の1つとしています関西LCで、このような成果が出ており、私としてはこの短期間で予想以上に進展していると感じています。

今後は、当然のことながら、関西LCにとどまらずに地域を広げて、さらにその先には仕入先さまとの協業を含めて、SCMの適正化というスコープを広げていきたいと思っています。

3.ソリューション提供力の強化 各々の市場に特化した空間デザイン、空間提案力の増強

ソリューション提供力の強化に関しては、空間デザイン、空間提案の進捗についてです。空間総合提案・施工事業を進めるためには、私どもが強みとしてきた営業力や商品力、コーディネートコンサルテーションに加えて、これまで私どもが持っていなかった設計、施工監理といったスキルが必要になっています。

その観点で、特に昨年から今年の上半期にかけてキャリア人材の採用を積極的に進めてきました。先ほど、いろいろな分野でプロパー社員とキャリア採用人材の融合が進んでいると申し上げましたが、この分野でも成果が出ており、受注件数は着実に増加してきています。

今後は、このスピードを加速して、収益につなげていかなくてはいけませんので、組織事業の強化に具体的に取り組んでいこうと思っています。

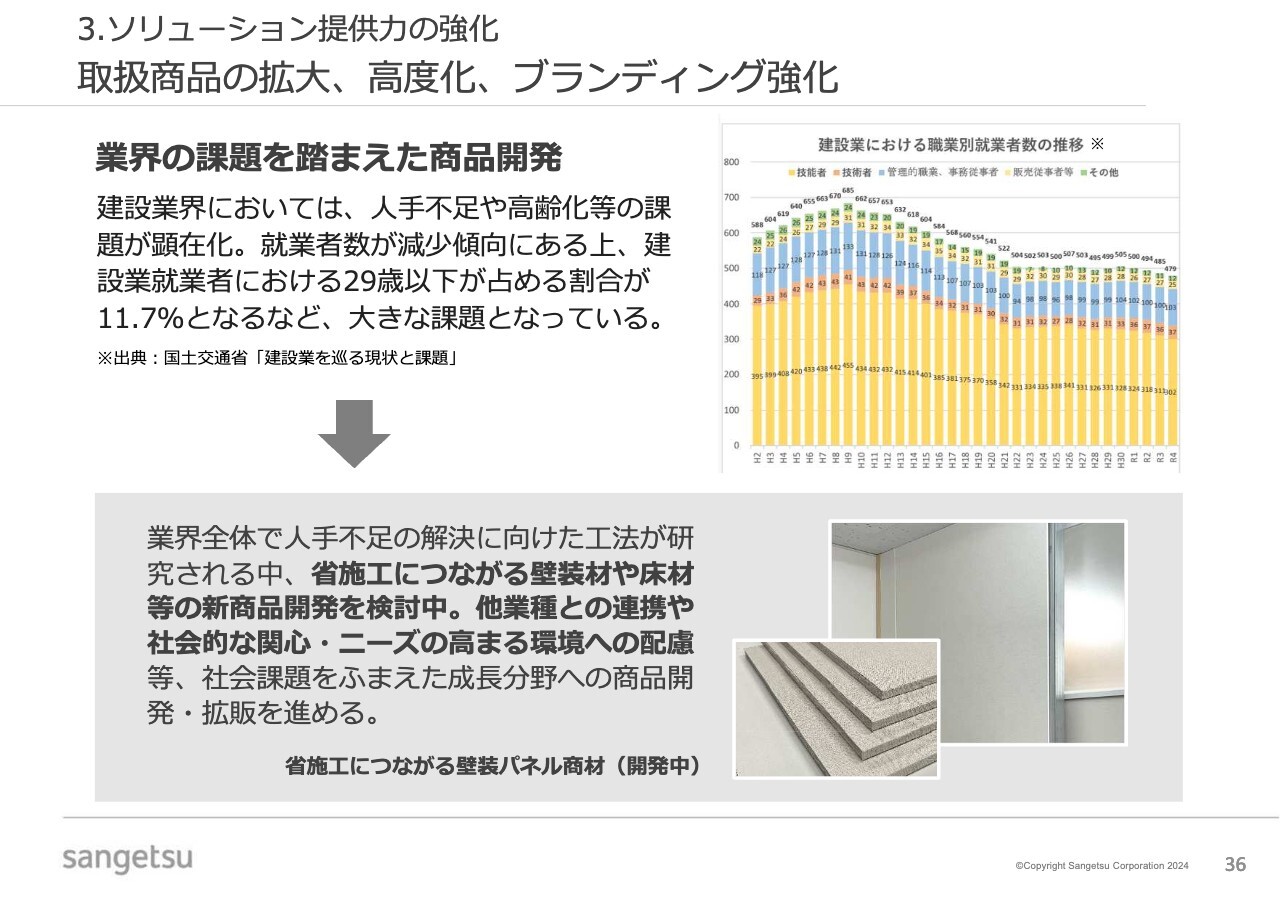

3.ソリューション提供力の強化 取扱商品の拡大、高度化、ブランディング強化

取扱商品の拡大、高度化、ブランディング強化についてです。私も、本年6月の株主総会以降は、お取引先さま各社、代理店や施工業者、事業主など、さまざまなお客さまとお話をしています。

こうしたお話の中、先ほど私どもの強さの根源と申し上げた新商品開発に、非常に大きな期待が寄せられていることを強く感じています。デザインに加えて、例えば施工を省く省施工といった機能、それから環境配慮が求められています。機能においては、特に建設業界において人手不足、高齢化といった課題が深刻になっており、こうした中で省施工につながる商品の開発を行っています。

ここで示しているのは、その1つである、壁装のパネル商材です。ちょうど11月20日から東京ビッグサイトでJAPANTEX2024が開催され、そこでも展示することになっています。

それ以外にも、環境配慮としては、リサイクル原料をベースとした壁紙、床材、さらには植物原料由来の製品等、今後新商品の開発においては特に環境配慮型商品の品揃えを拡充していきたいと考えています。

3.ソリューション提供力の強化 商品調達体制の整備・強化

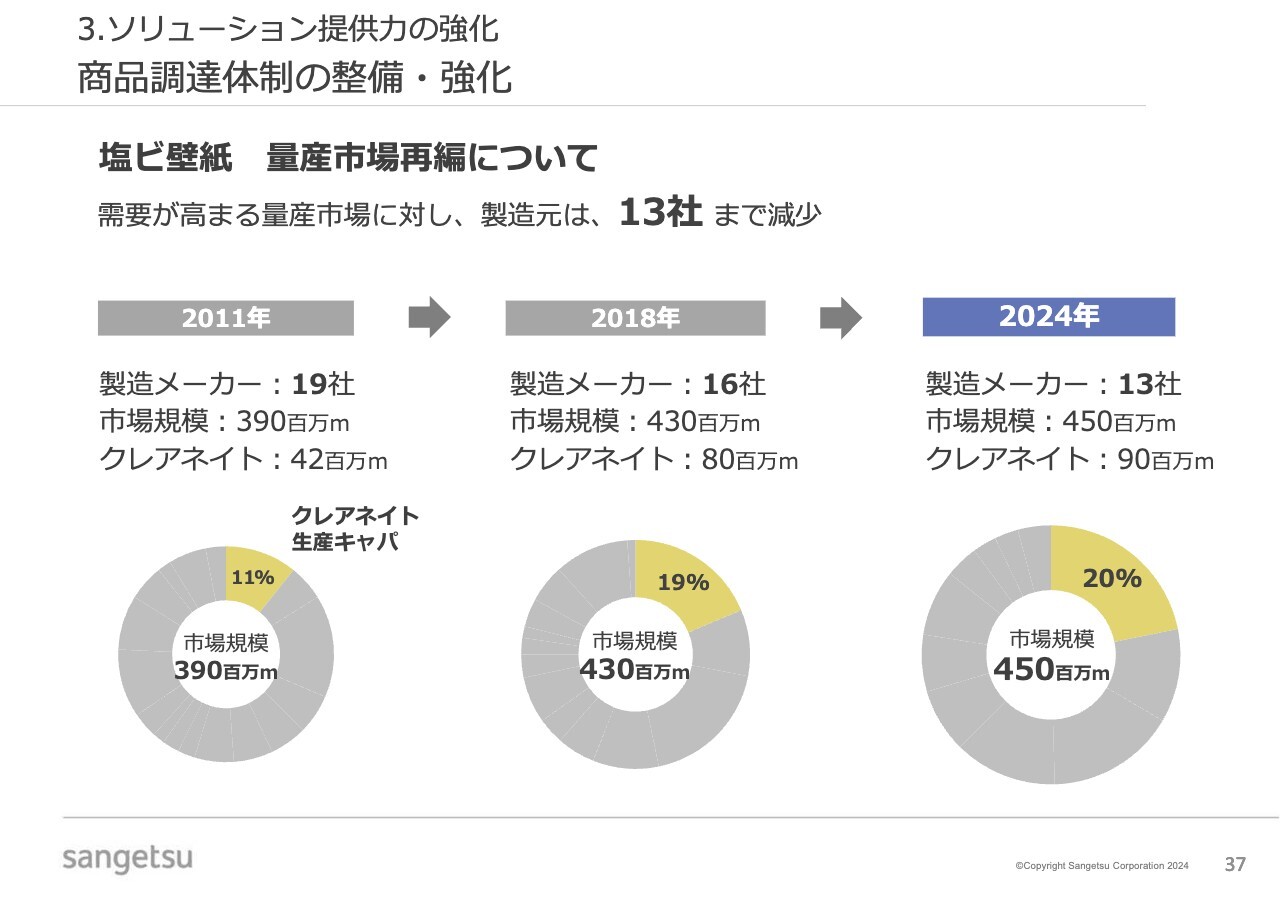

サプライチェーンについて、1つの例をお示しします。これは、私どもの主力商品の1つである塩化ビニール製の壁紙、その中でも量産壁紙の業界の図です。

この13年間に、製造メーカーが19社から13社に減り、さらに今申し上げたように、市場のデフレ化といいますか、普通の一般壁紙からより価格競争力のある量産の壁紙への移行が進んでいます。

壁紙に限らず、床材やファブリックにおいても、いわゆる製造業としてはかなり人手を要する産業で、今後、業界再編が着実に起こっていきますので、そこをよく見極めて、サプライチェーン全体での詳細な把握と対策に努めていくことを考えています。

3.ソリューション提供力の強化 商品調達体制の整備・強化

今、サプライチェーンの強靱化と申し上げましたが、その中で、私どものグループ会社クレアネイト社の東広島新工場の新設について現状を申し上げます。

工場、それから工場の建屋、機械についてはほぼスケジュールどおりで、計画どおりにいけば、東日本・西日本に供給拠点を持つことで、安定供給に加え、壁紙の原材料調達、それから製品配送がより効率的になります。

それは当然、環境負荷の低減やロスの削減につながります。電力を含めて、労働環境整備にもよく配慮したサステナブルな工場運営を考えています。

3.ソリューション提供力の強化 ロジスティクス体制の地理的・機能的な拡充、強化

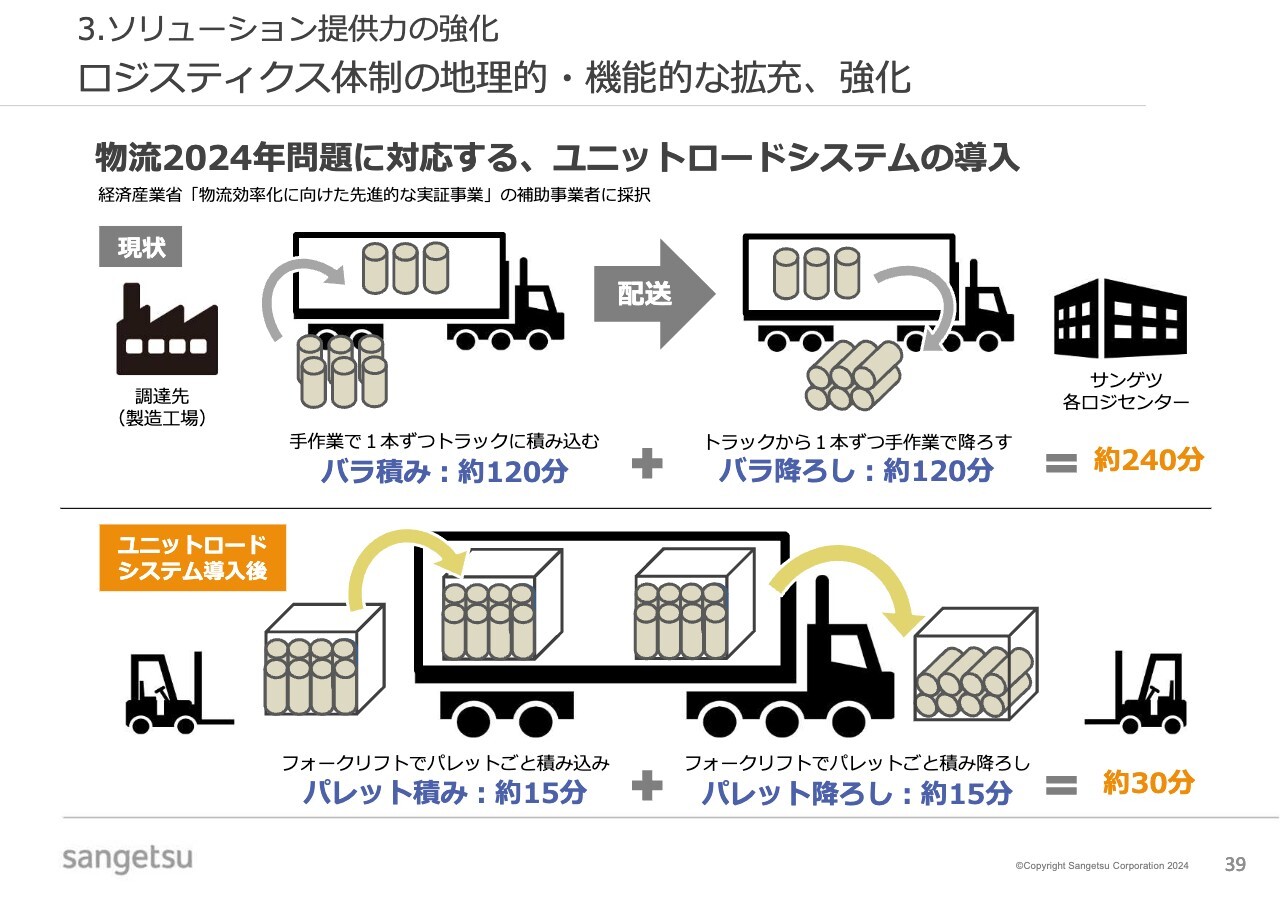

ロジスティクスについて、先ほど私どもの商品の製造プロセスが、どちらかというと労働集約型だという言い方をしましたが、このロジスティクスにおいても、人への依存度が現状高いのが事実で、省人化、自動化の取り組みを本格的に進め出しました。

物流2024年問題の対応として、ユニットロードシステムの導入に取り組んでいます。私どもの商品の多くは、荷姿が巻物という特殊な形状ですので、今まではこれを1本ずつ人の手でバラ積み、バラ降ろししてきました。これをパレット単位で積み降ろす、そのようなユニットロードシステムの導入を進めており、既に1つのロジスティクスセンターで始めていますが、成功すればこれを展開していきます。

ちなみに、先ほどバラ降ろしと申し上げましたが、今まで240分、4時間かかっていたのが30分に短縮されるということです。なお、この取り組みは、経済産業省が主導する物流効率化に向けた先進的な実証事業の補助事業者に採択されています。

これは繰り返しになりますが、商品の生産プロセス、ロジスティクス両面で、私どもとしても、私どもの業界としても、改善余地が多々ありますので、リーディングカンパニーとして、課題解決に主体的に臨んでいきたいと思っています。

4.エクステリア事業と海外事業 国内エクステリア事業

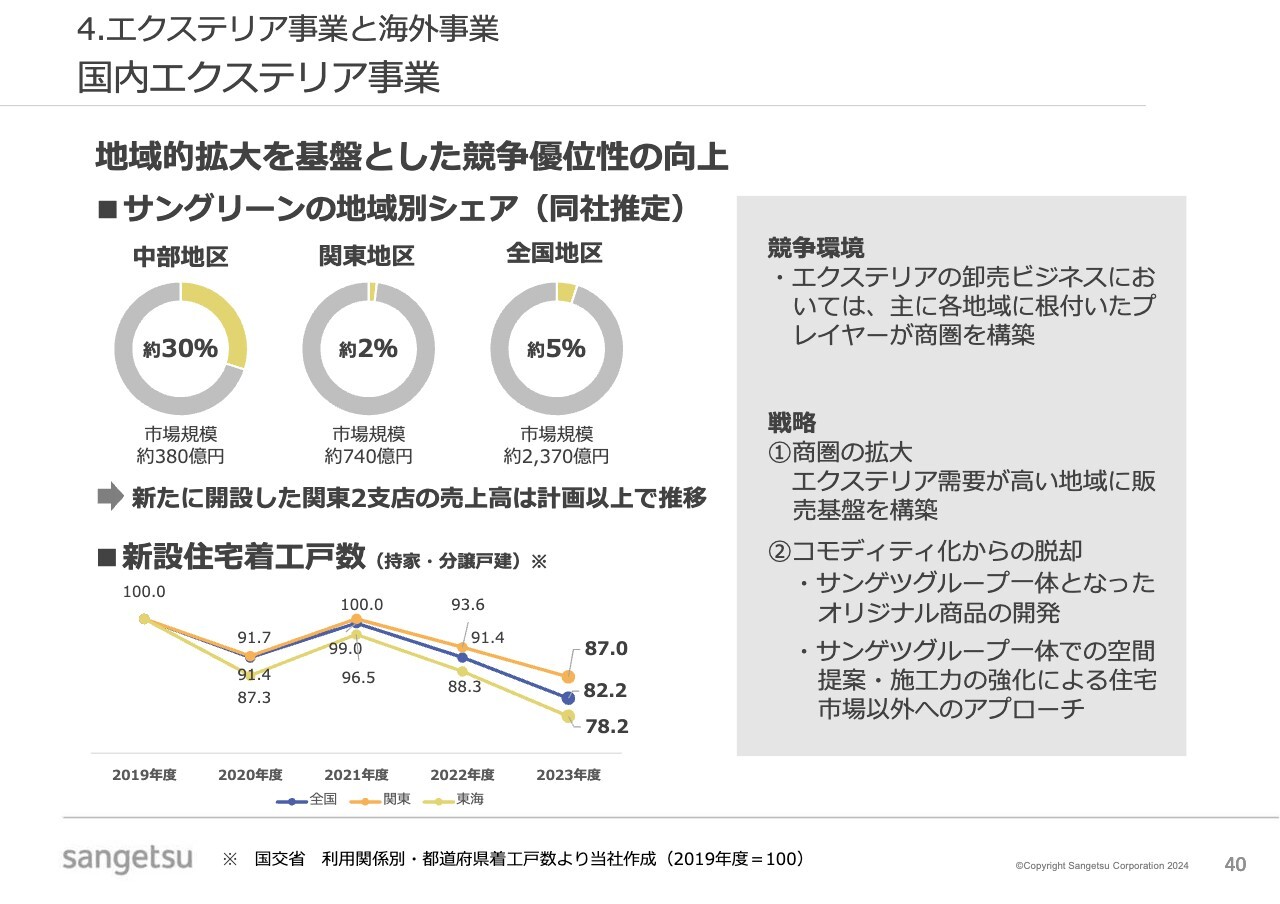

国内エクステリア事業について、これまでグループ会社のサングリーン社を中心に展開しています。

サングリーン社の課題は、事業規模を含む地域的な拡大が1つと、もう1つは自社ブランドの拡充です。先ほど申し上げたように、今年首都圏に2拠点を新設しており、今後、最大市場の首都圏でのプレゼンスを上げていくことを目指しています。

また、自社ブランドの商品と言いましたが、それを含めて、サンゲツとの協業、シナジー創出を図っていく必要があります。

自社ブランドの商品開発に加え、サンゲツグループとしてはインテリア、エクステリア双方にアクセスできることは大きな強みですので、サンゲツと一体になった、インテリアとエクステリアの一体型提案をできるようにしていきたいと思っています。

先ほど申し上げたとおり、これまではサングリーン社中心のエクステリア事業運営でしたが、エクステリア事業全般の戦略策定、それから自社ブランド商品開発、さらにサンゲツとの協業を戦略的に進めるために、来年4月にはサンゲツ単体にもエクステリア事業対応部局を設立する考えです。

4.エクステリア事業と海外事業 海外事業

海外事業は、重ねての報告になりますが、北米では経営の健全化が着実に進んでおり、昨年以降今日まで、経営の正常化が進み、業績改善が進んできました。

これはいよいよ成長戦略に取り組むタイミングということで、顧客サービスの強化はもちろん、市場規模、成長のスピードも踏まえて、M&Aも視野に入れて検討していきたいということです。

一方、アジアについては、中国、東南アジアいずれも赤字となっており、国によってばらつきはあるものの、経営体制、経営資源についてはよく各国の状況を精査し、メリハリをつけた対策をとっていきたいと考えています。

今年7月にグループ会社化した、シンガポールの設計・施工会社、D’Perception社は、これはまさに私どもがこれから強化していこうと考えている、空間総合提案・施工のプロの会社で、私も経営者と再三会い、非常に優秀な人物だと考えています。

まずは、7月にグループ会社化したばかりですので、PMIを着実に実行した上で、企業価値を上げ、さらにGoodrich社やKoroseal社という既存の海外グループ企業との協業シナジーを考えていきます。

5.社会価値の向上

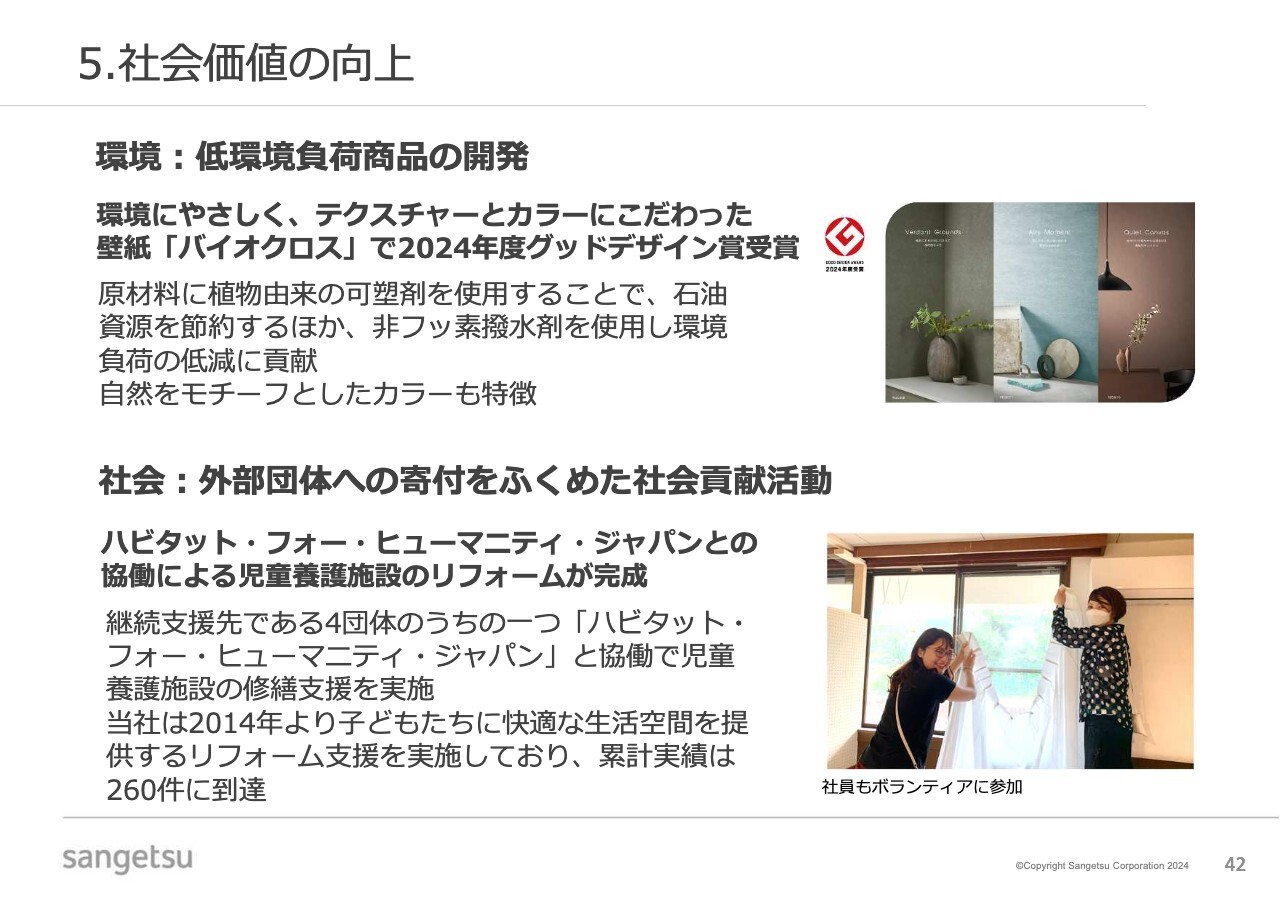

社会価値の向上については、環境配慮型の商品開発は重要課題と位置づけ、継続的に進めています。上段にある「バイオクロス」は、壁紙の主原料の1つである可塑剤を植物由来にした商品で、カラーバリエーションも評価され、2024年度グッドデザイン賞を受賞しています。

一方、私どもが歴史的に大切にしている社会貢献の取り組みについては、4団体への支援を継続しており、国内外で住まいに関する支援を実施しているハビタット・フォー・ヒューマニティ・ジャパンとの取り組みをここに記載しています。

スペースの関係でここに記載していませんが、私どもが覚悟を持って進めている見本帳リサイクルも順調に業容が拡大していますので、それを含めて、冒頭申し上げたとおり、歴史的に大事にしてきた企業活動を通じた社会貢献に全社員意識高く、今後とも臨んでいきます。

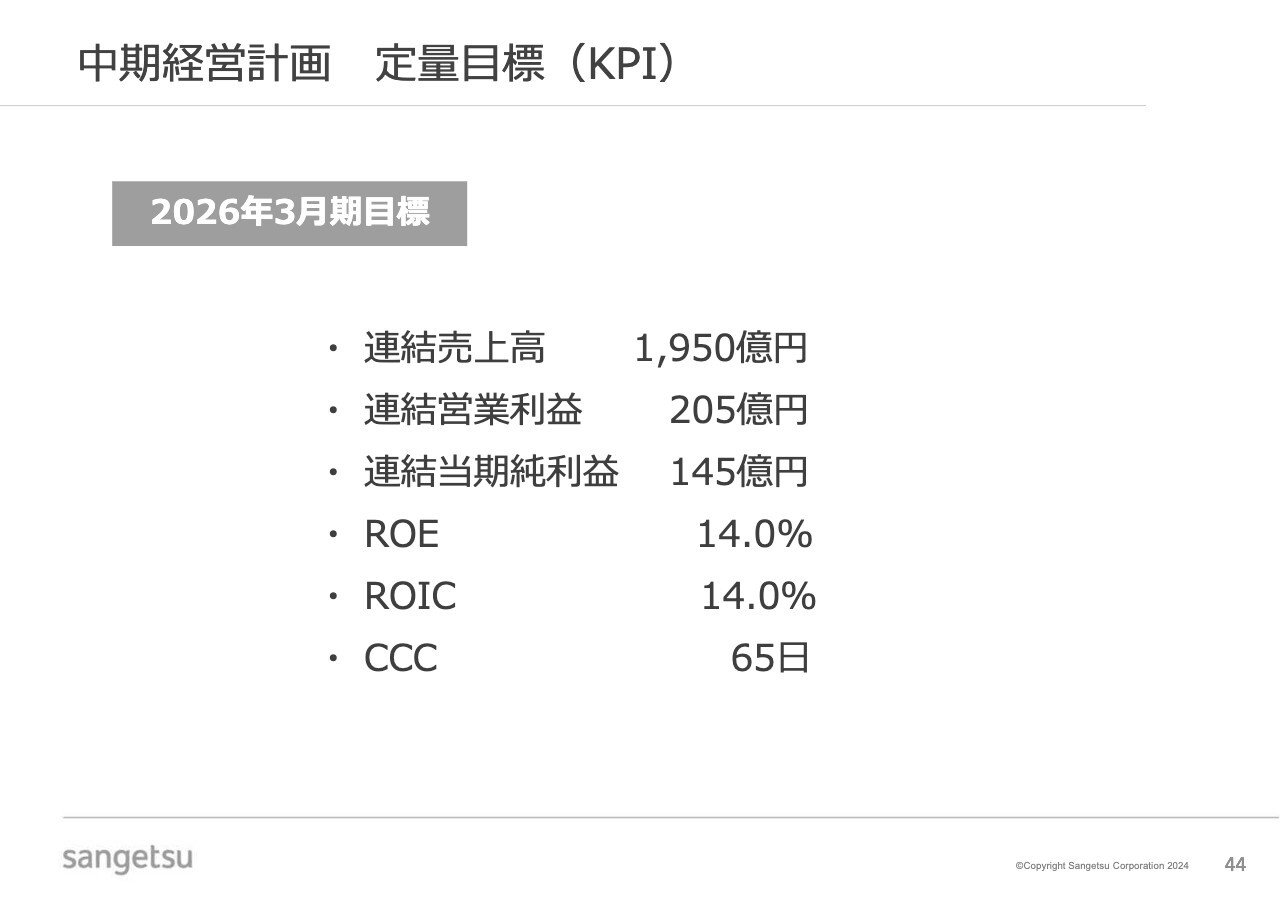

中期経営計画 定量目標(KPI)

最後に、中期経営計画における定量目標の進捗についてお話しします。本中期経営計画では、ここに記載した各項目を定量目標として掲げています。

以降のページでは、資本コストや株価を意識した経営の実現に向けた対応として、各項目の現状分析、そして取り組み方針についてお話しします。

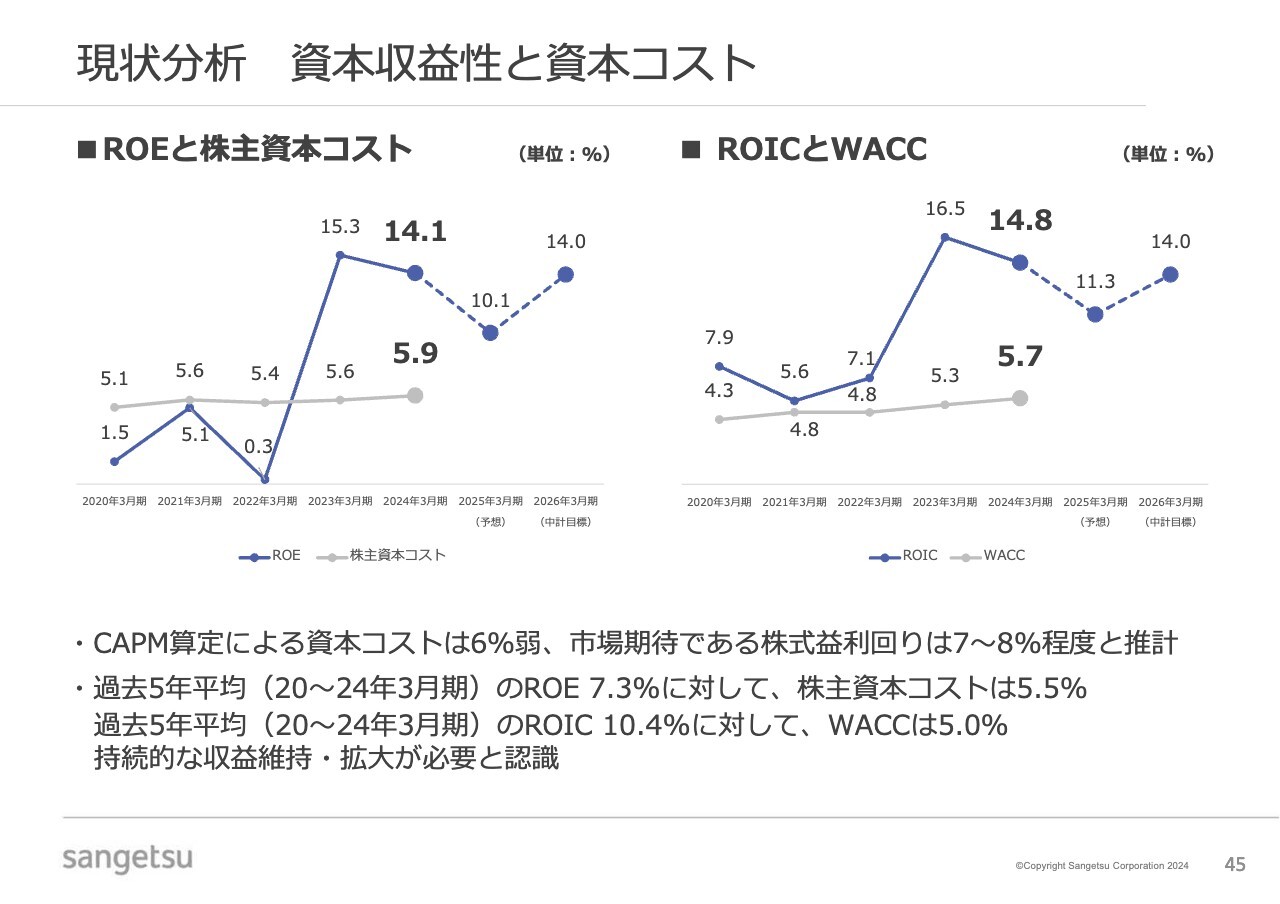

現状分析 資本収益性と資本コスト

まずは、資本収益性と資本コストについてです。私どもグループの直近2期における資本収益性は、過去3度の価格改定による収益性の向上、株主還元の拡充による資本の圧縮、資産効率を意識した経営を進めることで、私どもが推計している資本コストを大きく上回っている状況であると認識しています。

一方、過去5年平均値で見ますと、スプレッドは決して十分な水準ではなく、直近の高い収益性を持続的なものにするために、今ある事業の強化、そして成長戦略の具体的な推進によって、利益創出を着実に進めたいと考えています。

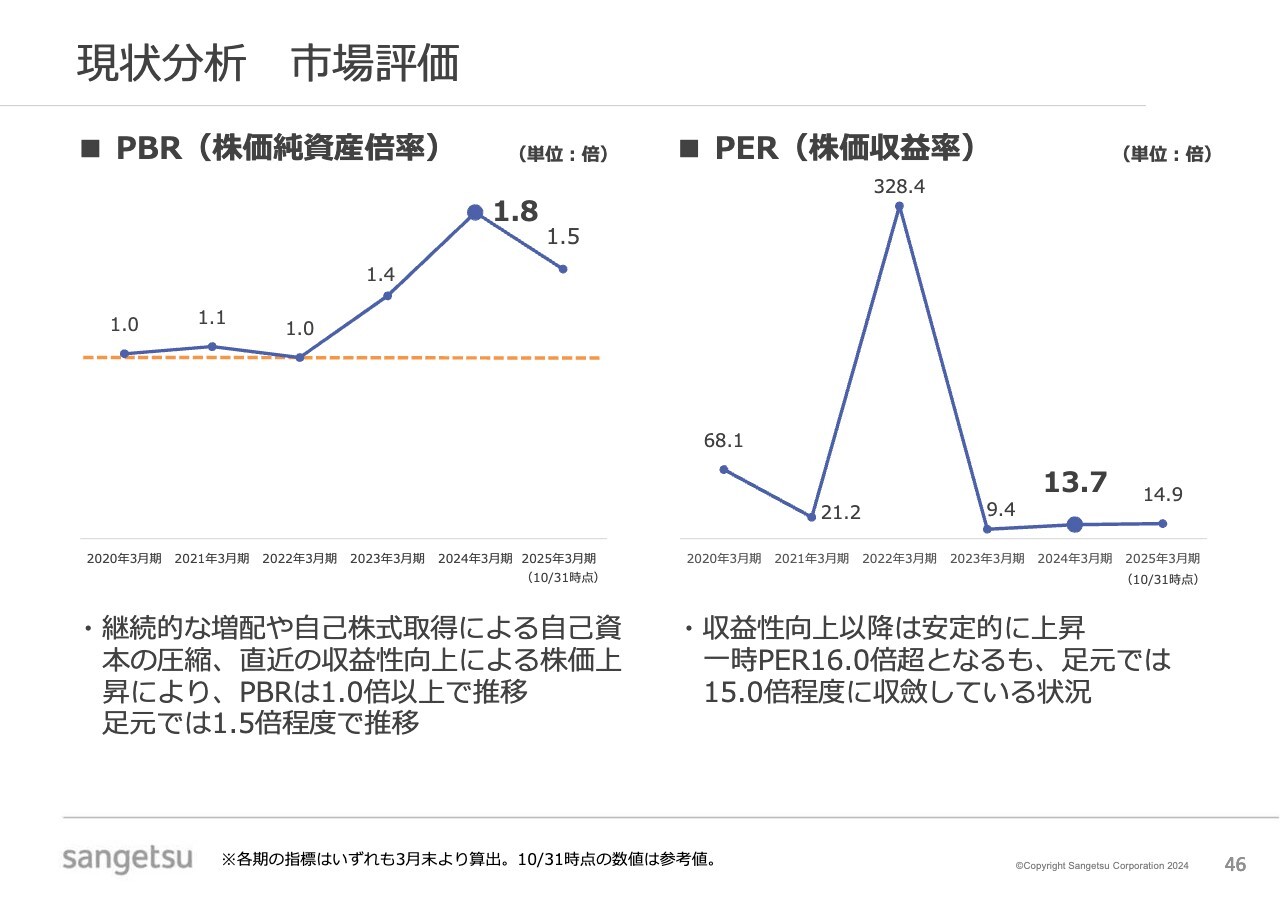

現状分析 市場評価

市場の評価については、先ほど申し上げた収益性の向上、そして株主還元の拡充等により、過去5年においてPBRは1倍以上で推移しています。

また、PERは2023年3月期の収益向上以降においても安定的に上昇してきてはいるものの、厳しい外部環境、さらにコスト先行投資による減益予想もあり、足元では東証プライム市場の平均値並みである15倍程度に収斂しています。

ちなみに、2020年3月期と2022年3月期における異常値は、北米事業の減損によるものです。

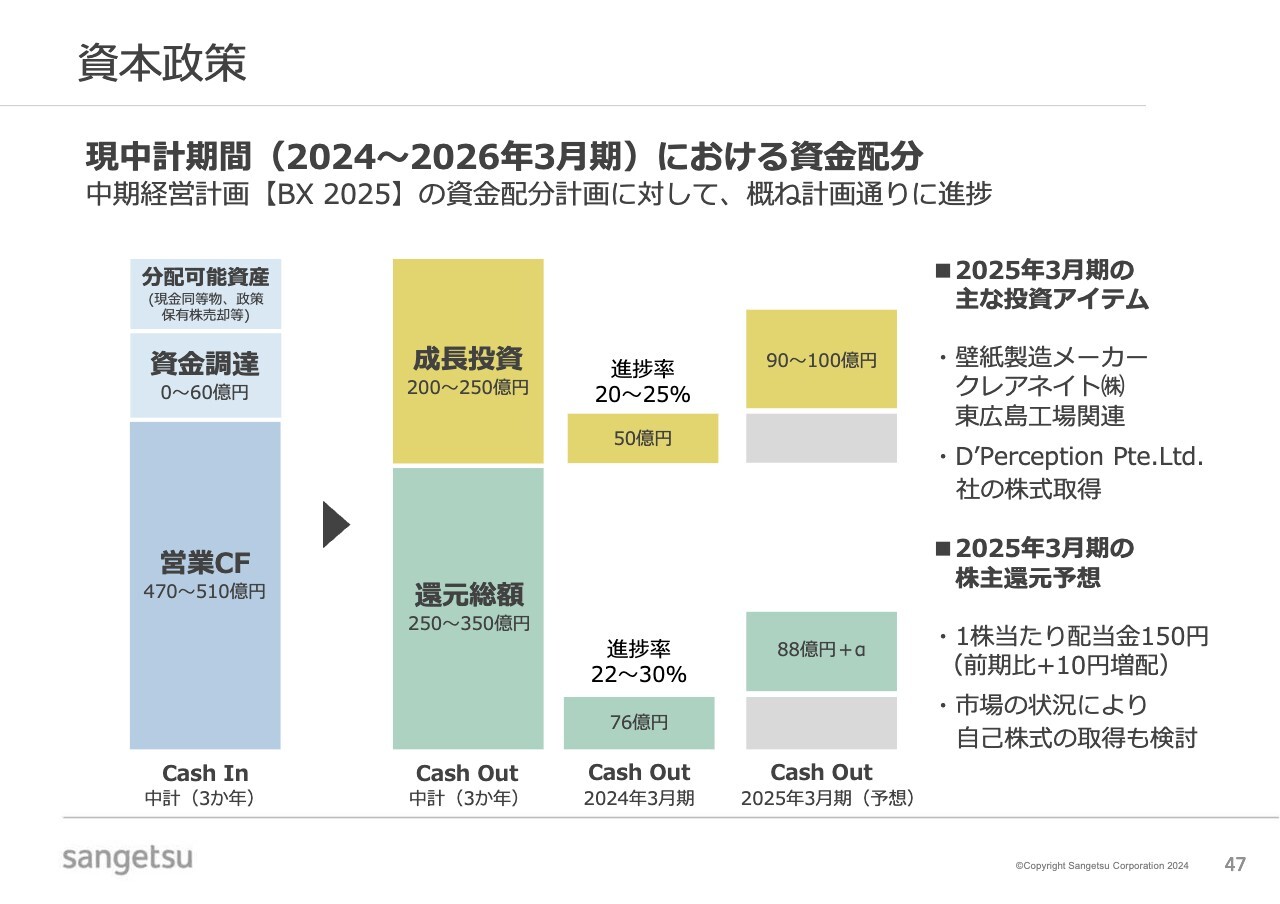

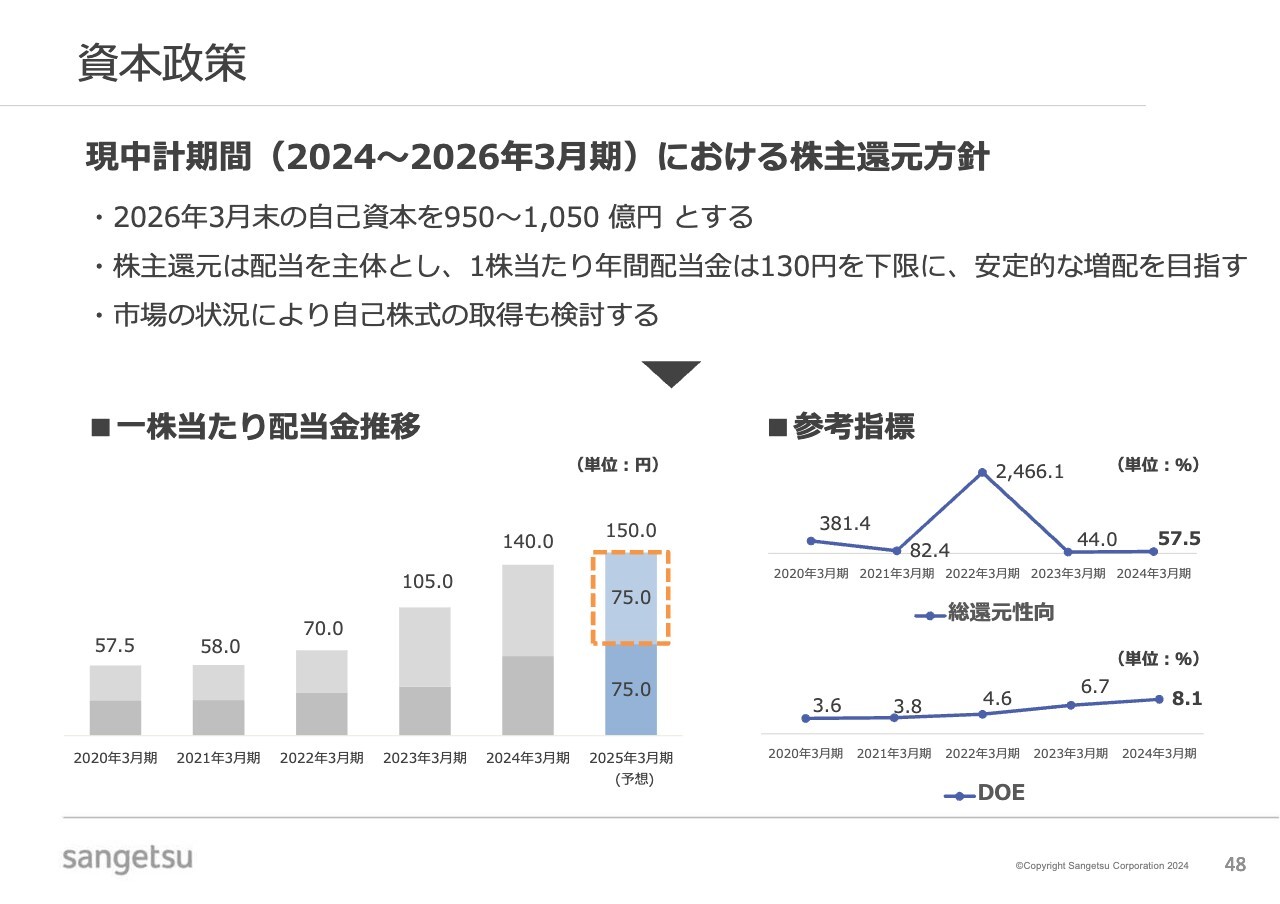

資本政策

資本政策についてお話しします。現在の中期経営計画における資金配分に関しては、3ヶ年の成長投資に200億円から250億円、これに対して2024年3月期は約50億円と、おおむね想定どおりの進捗となっています。

今期は、前期に引き続いて壁紙の製造を担う、クレアネイト社の東広島工場への投資が発生すること、そして海外事業の成長ということで、シンガポールのD’Perception社の株式取得費用がありました。それらを含めた投資を加速させ、90億円から100億円の成長投資を見込んでいます。

株主還元においては、3ヶ年の還元総額250億円から350億円に対し、前期は76億円と、22パーセントから30パーセントの進捗となっています。

資本政策

今期の配当金については、中間配当を1株あたり75円、期末配当予想を75円として、前年と比較し10円増配の1株当たり年間配当金150円を見込んでいます。

なお、自己資本については、株主資本以外の要素として本中計策定時に想定していなかった株高等による含み益が現時点で約50億円増加し、その他の包括利益累計額が積み上がっている状況です。

引き続き、資本効率を意識した還元を強化していく姿勢に大きな変更はありませんが、持続的なキャッシュ創出力の実現に向けた投資、そして株主還元のバランスを意識した経営を進めていきたいと考えています。

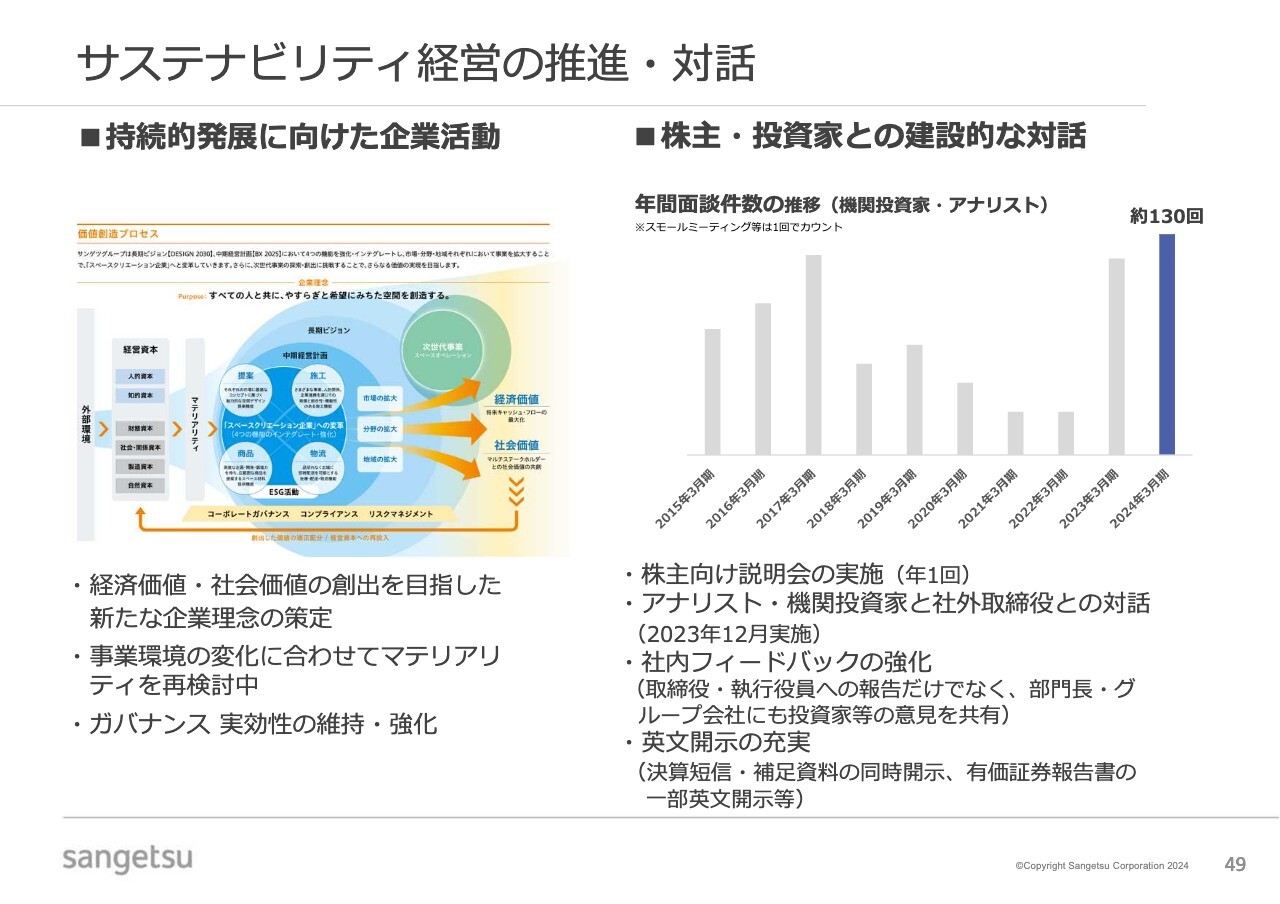

サステナビリティ経営の推進・対話

成長期待の醸成、それから資本コスト低減に向けた取り組みとして、サステナビリティ経営の推進、それから対話・開示の充実を進めています。具体的な内容は記載のとおりです。

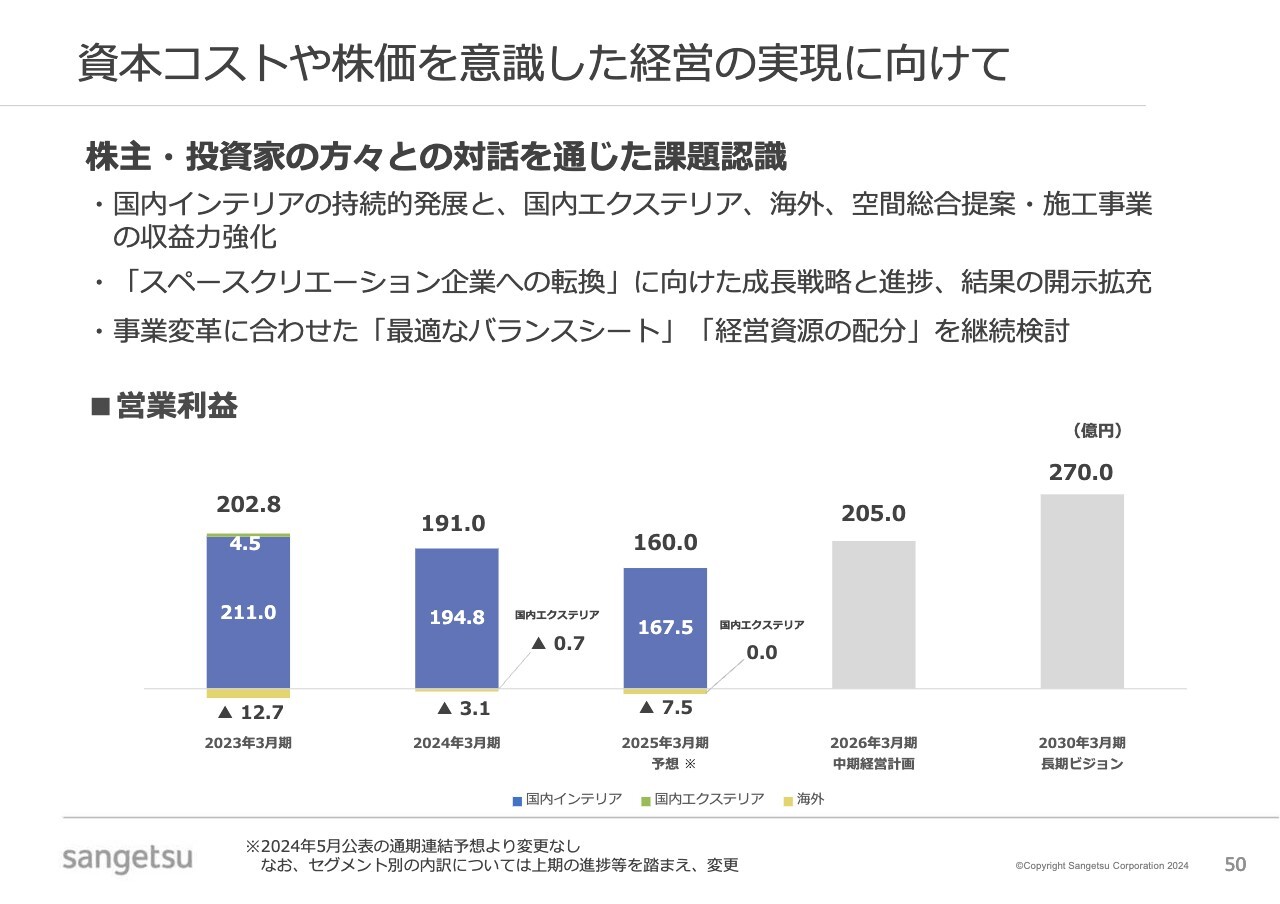

資本コストや株価を意識した経営の実現に向けて

資本コストや株価を意識した経営の実現に向けては、本日ここまでご説明した現状分析、あるいはこれまでの株主のみなさま、投資家のみなさまなどとの対話を通じて、私どもの認識している主たる課題3点はここに記載のとおりと考えています。

1つ目は、私が先ほど中核事業と申し上げた、国内インテリアの持続的発展、そして国内エクステリア、海外、空間総合提案・施工事業の収益力強化です。2つ目は「スペースクリエーション企業への転換」に向けた成長戦略と進捗、結果の開示拡充です。そして3つ目が、事業変革に合わせた「最適なバランスシート」「経営資源の配分」の継続検討です。

足元の各指標は一定の水準を超えていますが、中長期の時間軸で見れば、日本国内の人口減少等によって、現時点での主力商品の数量の停滞が十分見込まれます。今後の成長戦略における市場規模、競争優位性、実現可能性などの観点による収益の持続性について市場の理解を得られるよう、さらに具体的な開示の充実を図っていこうと考えています。

もっと絞り込んで言いますと、弊社グループが掲げる「スペースクリエーション企業への転換」に向けた課題、それから具体的な解決策、時間軸を納得感のある開示と結果でお示しすると同時に、経営資源の適正な配分を意識したバランスシートの構築、資金配分方針を引き続き検討していきたいと思っています。

また、株主・投資家のみなさまをはじめ、各ステークホルダーの方々との対話を通じた信頼関係は非常に重要なことですので、それを構築することで期待感の醸成、さらに資本コストの低減を進めて一段と企業価値が向上できるよう尽力していきたいと思います。

以上、私からの説明となります。引き続き、弊社グループへのご理解、ご協力を賜りますよう、何卒よろしくお願いします。本日は、ありがとうございました。

質疑応答:受注案件数が増加した要因について

質問者:資料の35ページ、空間デザインのところで、受注案件数も今上期が130件と大きく増加したというお話ですが、何がよくなってここまで受注の増加につながっている

新着ログ

「卸売業」のログ