【QAあり】BASE、3Q売上高はYoY+33.5%、売上総利益は+42.2%と大幅増 連結売上総利益はコロナ禍の最高額を上回る

目次

鶴岡裕太氏(以下、鶴岡):BASE株式会社代表取締役兼上級執行役員CEOの鶴岡です。よろしくお願いします。本日は、決算説明会をご視聴いただき、ありがとうございます。

目次に沿って、会社概要とエグゼクティブ・サマリーについて、私からご説明します。次に、2024年12月期第3四半期の実績と通期業績予想について、取締役兼上級執行役員CFOの原田からご説明します。

ミッション

BASEグループは「Payment to the People, Power to the People.」というミッションを掲げて、みんなでいろいろなプロダクトを作っています。

特に、「Power to the People」の部分に非常にこだわっています。さまざまなインターネットの使い方があると思いますが、我々としては、個人や小さなチームをサポートし、今まで大きな力や利権を持っていた人たちだけが得ていたようなあらゆる領域を民主化して、個人の方にどんどん広げていきたいと考えています。そのような意味で「Power to the People」というテーマにこだわって経営しています。

さらに「Payment to the People」、つまり決済・金融・ECの領域で「Power to the People」したいという思いで、すべてのプロダクトを作っています。

サービス概要

サービス概要です。大きく3つのプロダクトに分かれています。

スライド左端は「BASE」です。創業の頃から作っているプロダクトで、簡単にネットショップを作ることができるサービスです。「BASE」を使うと、ECサイトも決済システムもすべてワンパッケージで使えますので、今日からすぐにネットショップを作ることが可能です。

スライド中央の「PAY.JP」も事業者向けに提供しているサービスです。こちらは「BASE」と違って、主にITのいろいろなプロダクトを作っているスタートアップのみなさま向けのサービスです。

スタートアップのみなさまが、自身が作ったプロダクトに決済システムを導入したいと思った時に「PAY.JP」をご利用いただくと、非常にシンプルなAPIを活用するだけで、すぐにクレジットカード決済を実装することができます。

「BASE」と「PAY.JP」は、ユーザーもプロダクトもKPIもすべてセパレートされて、別々のプロダクトになっています。

スライド右端の「PayID」は、BASEグループの中では唯一、購入者に対して提供しているプロダクトです。「PayID」を作ると、ワンクリックでお買い物ができます。また、最近では「PayID」を持っていると、ショッピングアプリの利用や、後払い決済が簡単に行えます。このように「PayID」は、購入者が円滑に好きなショップでお買い物をするためのお手伝いをしています。

我々は、購入者、マーチャント、それぞれにプロダクトを提供しています。

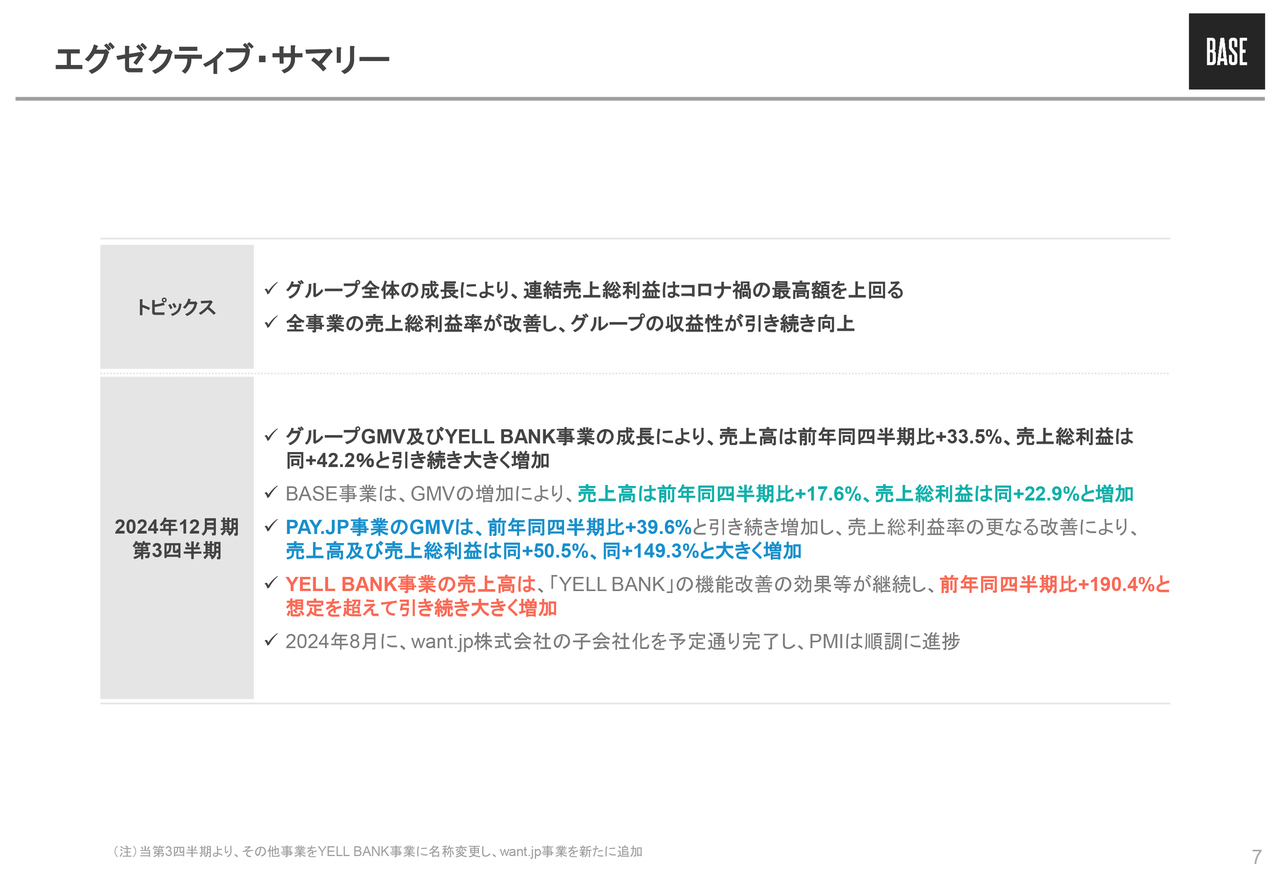

エグゼクティブ・サマリー

エグゼクティブ・サマリーです。今回お伝えしたいのは、主に2点です。1点目に、第3四半期においては、グループ全体の成長により、連結売上総利益がコロナ禍の最高額を上回っています。2点目に、「BASE」「PAY.JP」「YELL BANK」のすべての事業の売上総利益率が引き続き改善し、グループの収益性を向上させることができています。

前回の決算発表でお知らせした、want.jp社の株式取得については、当初の予定どおり完了し、PMIが順調に進捗しています。

前回まで、その他事業としていたものは、YELL BANK事業に名称変更していますが、中身に変更はありません。次回の第4四半期決算以降、want.jp社はwant.jp事業として、連結P/Lへの取り組みを行う予定です。

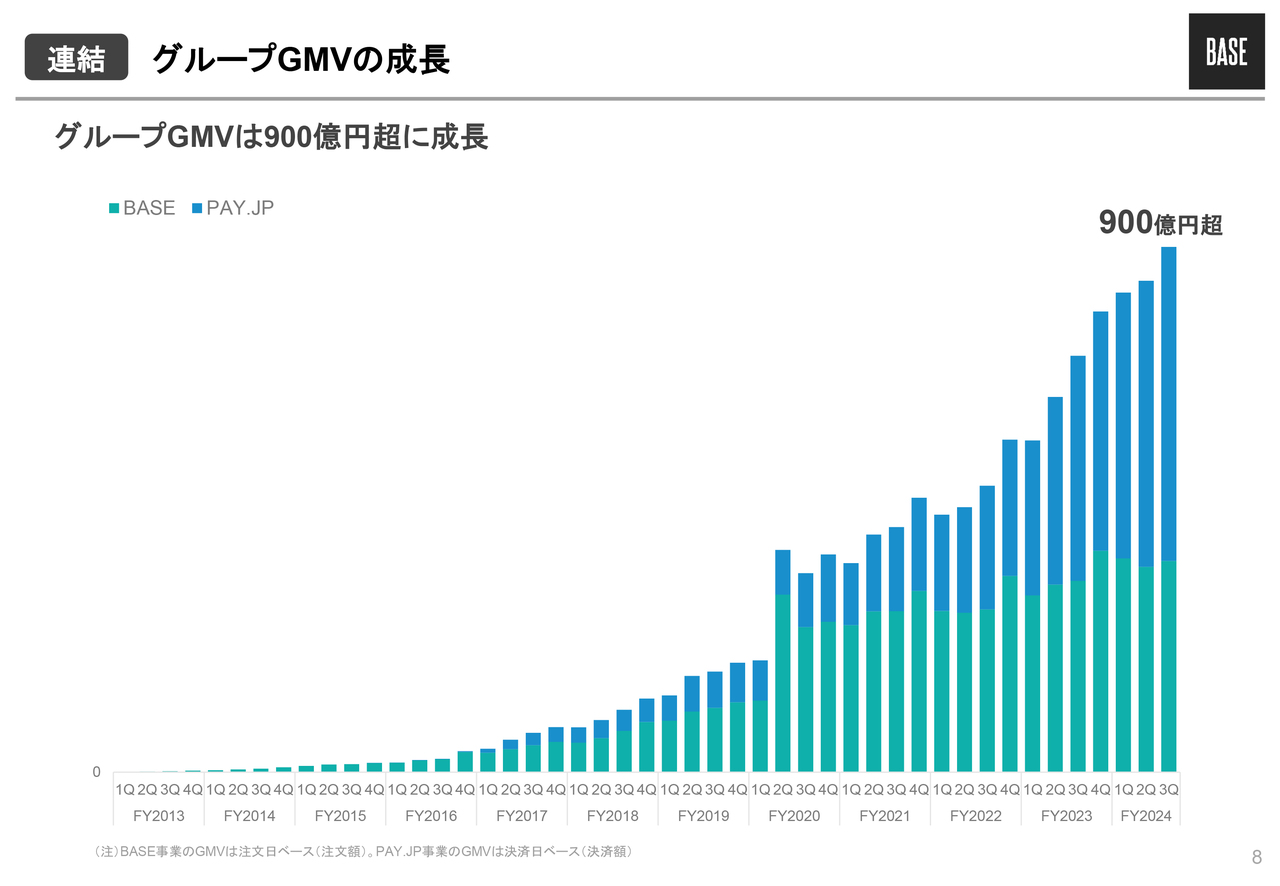

連結 グループGMVの成長

グループ全体のGMVです。BASEは2012年12月に創業された会社ですが、さまざまなKPIがあります。我々が付加価値をどれだけ提供しているかを非常にわかりやすく示す指標として、GMVの時系列の成長を記載しています。

直近の四半期では900億円を超える規模になってきています。毎年順調により多くのマーチャントを、さらにその1個1個のマーチャントが成長するためのご支援ができています。その結果、「BASE」「PAY.JP」というプロダクトがメインですが、その2つのプラットフォームで四半期で900億円超というGMVを作っています。

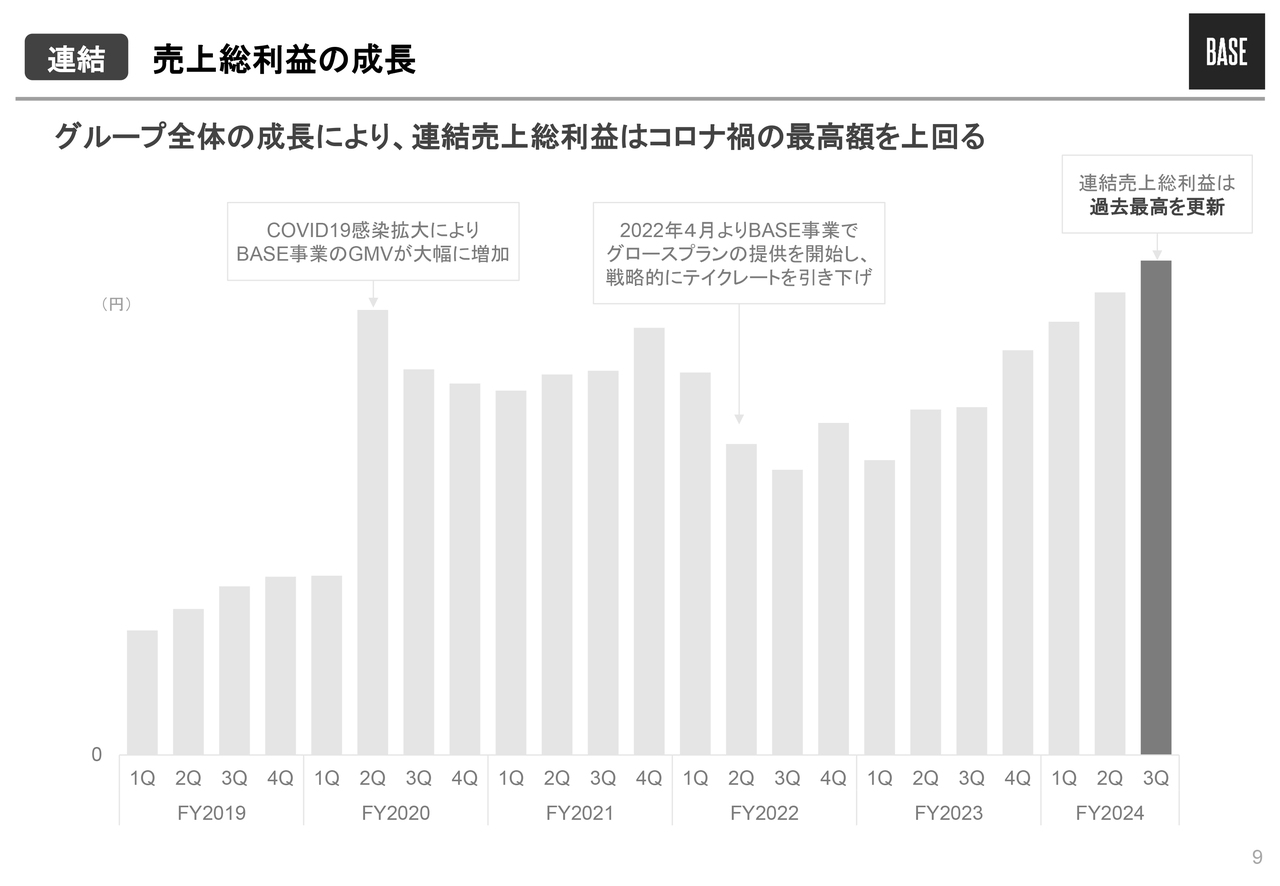

連結 売上総利益の成長

売上総利益の成長についてです。BASE事業はコロナ禍において、売上総利益はもちろん、各種KPIが急成長しました。2022年4月に、中長期的な成長を目指すために、戦略的にテイクレートを引き下げました。

コロナ禍で予期せぬKPIの上昇もありましたので、それを中長期的にユーザーに還元しつつ、より多くの、従来よりも売上規模の大きな店舗にも「BASE」を使っていただきたいという思いや、トップランの成長を作りたいという願いも込めています。

その結果、スライドのグラフのとおり、売上総利益は一時的に減少する結果となっていたのですが、多くのチャレンジが足元では実を結んでいます。その結果直近の四半期では、新たな成長トレンドを作りながら、コロナ禍の売上総利益を超える結果となっています。

チャレンジさせていただけたことに感謝するとともに、今後に関しても中長期的に大きなトップラインを作っていけるように、売上総利益の成長にしっかりとコミットしていきます。

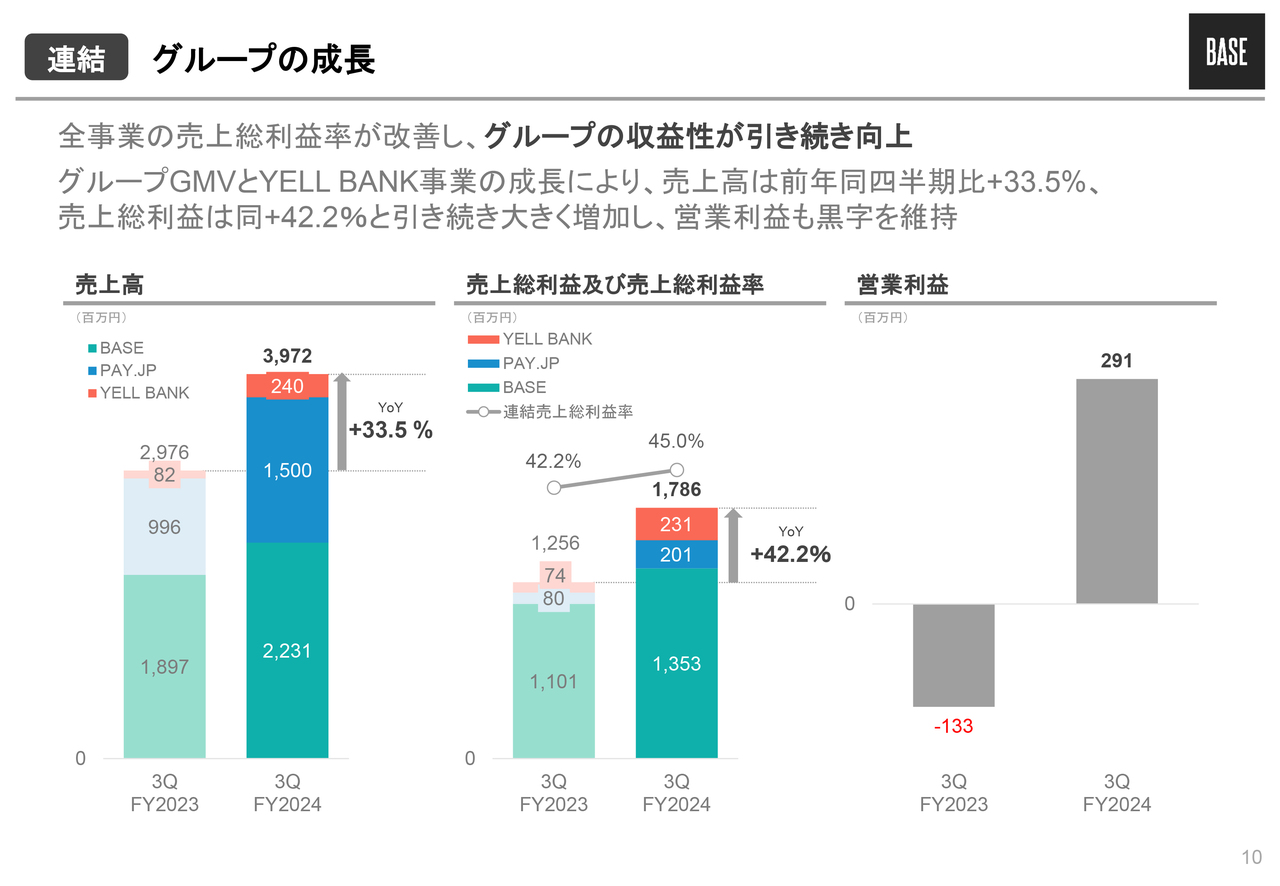

連結 グループの成長

前年同期と比較した、第3四半期業績の成長についてです。全事業の売上総利益率が改善し、グループの収益性が向上しています。売上高は前年同期比プラス33.5パーセント、売上総利益も前年同期比プラス42.2パーセントと、引き続き大きく増加しています。

基本的には、すべてのプロダクトが順調に成長していると思っていただいて問題ありません。営業利益も黒字で着地しています。

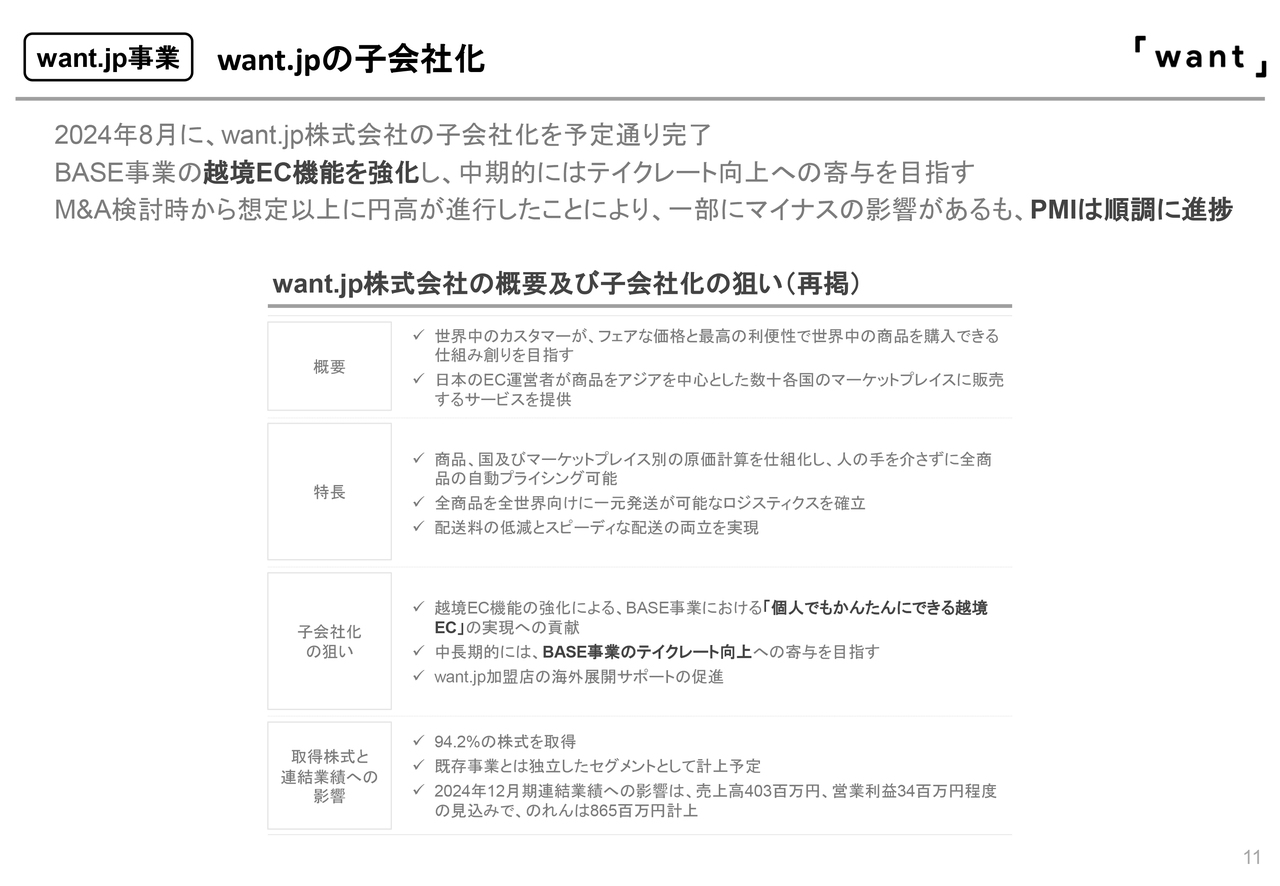

want.jp事業 want.jpの子会社化

want.jp社のM&Aについてです。株式取得は予定どおり完了し、PMIは順調に進んでいます。あらためて、M&Aの狙いなどをご説明します。

当社のM&Aの方針は、大きく分けて2点です。1つ目は、グループの対象顧客を拡大することです。KPIで言うと、GMVを伸ばすためのM&Aです。冒頭のスライドにもグループGMVのグラフを記載しましたが、対象顧客を拡大するとGMVが増えていきます。2つ目は、グループのマーチャントユーザーへの付加価値の向上です。KPIで言うと、テイクレートを上昇させるためのM&Aです。

今回のM&Aは、2つ目に該当しています。BASE事業において、ニーズが高まってきている越境EC機能の強化などが目的で、テイクレートの向上を目指していきます。

越境ECに取り組む際に、EC事業者が直面する課題として、国際配送料や関税、海外のマーケットプレイス手数料など、越境EC特有の費用を加味した商品の値付けや、商品の重量やサイズに最適でかつ最安値の配送業者を注文ごとに選択することなどがあります。

want.jp社は、適正価格のプライシングや、国別の最適な配送会社の選定などを、データに基づいて自動化できているところに大きな強みを持っています。

越境EC業務は、事業者にとってもかなり煩雑です。そのため、「BASE」を利用してくださっている個人のみなさまの中には、SNSなどを通じて海外の購入者などからニーズがあるとわかっていても、なかなか踏み切れない方も多くいます。

中長期の取り組みにはなりますが、その課題を一緒に解決していき、ユーザーにも喜んでいただきたいと思います。その上で、我々としてはそれがテイクレートに跳ね返ってくるという、取り組みにつなげていきたいと考えています。

M&Aの検討時から為替の変動が激しく、want.jp社に一部マイナスの影響が出る場面がありました。第4四半期以降の連結P/Lへの取り込みにあたり、現時点では連結業績への影響は不明です。ボラティリティの激しい環境でも安定的な事業運営を続けられるよう、引き続きリスクマネジメントを十分に行っていきたいと考えています。

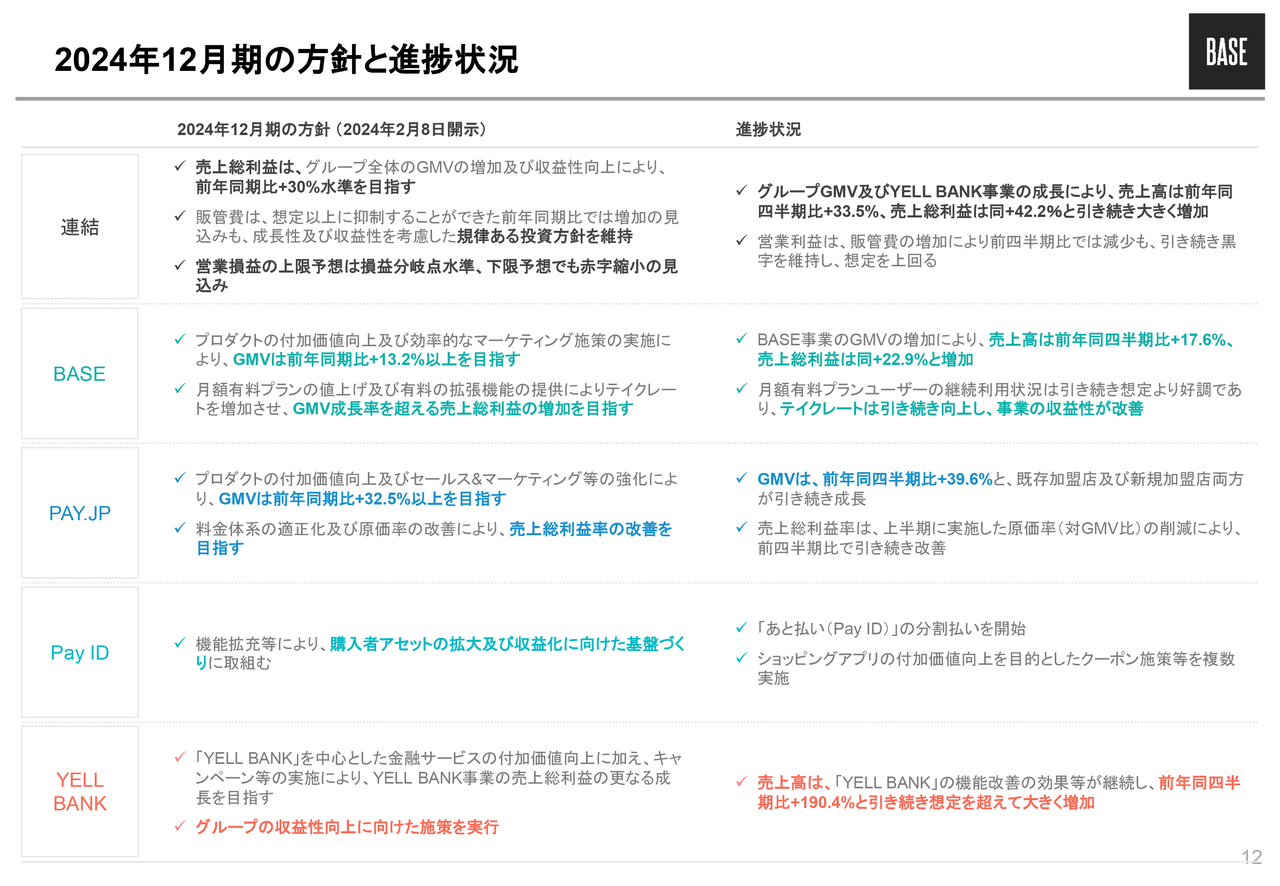

2024年12月期の方針と進捗状況

2024年12月期の経営方針に対する第3四半期の進捗状況です。こちらは毎回記載しているため詳細は省きますが、順調に進捗しています。

私からは以上です。続いて、第3四半期の実績と2024年12月期の業績予想について、CFOの原田からご説明します。

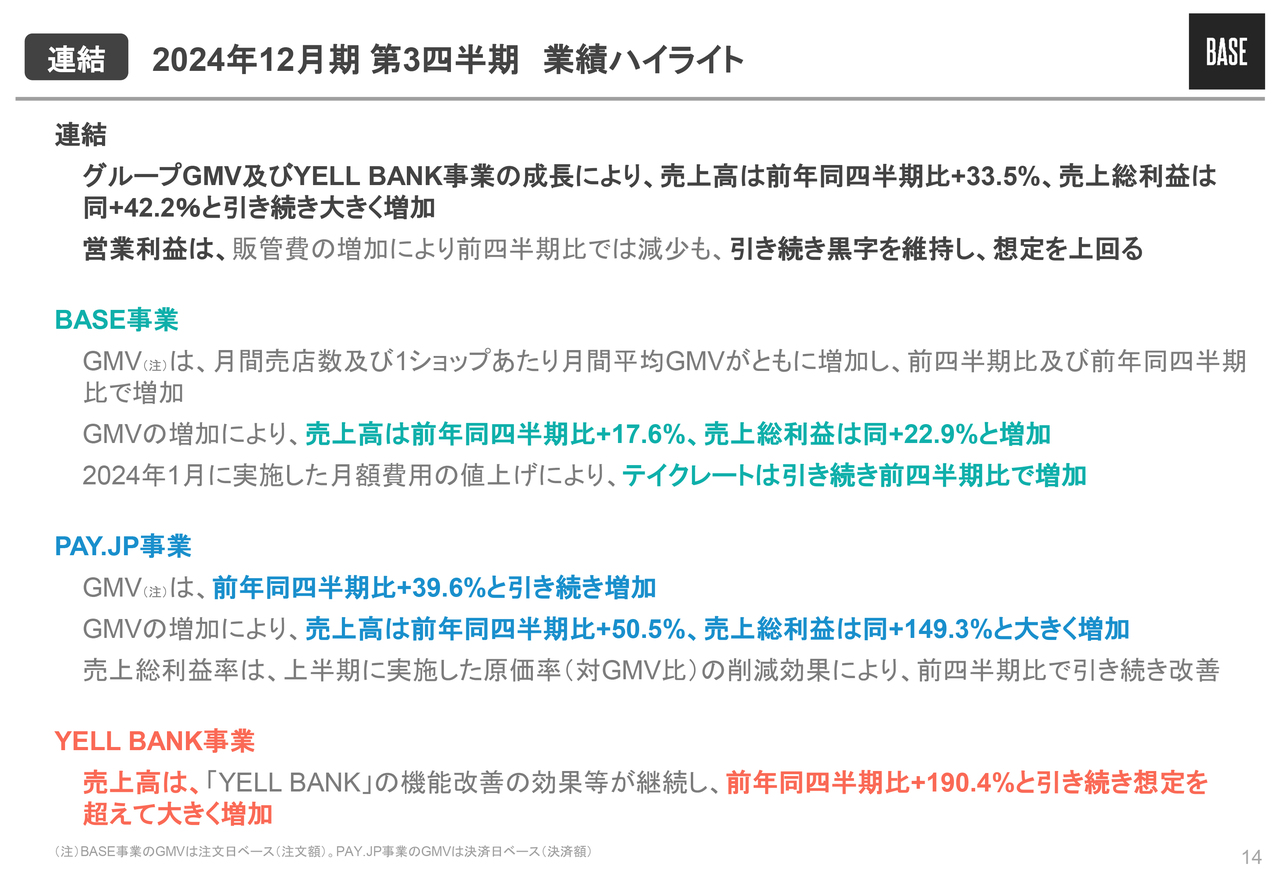

連結 2024年12月期 第3四半期業績ハイライト

原田健氏:CFOの原田です。まずは、2024年12月期第3四半期の連結業績についてご説明します。第3四半期においては、グループGMVとYELL BANK事業の成長により、売上高及び売上総利益は引き続き大きく増加しています。営業利益も黒字を維持することができました。

売上高及び売上総利益は各事業ともに順調で、計画に対してやや上回るペースで進んでいます。販管費は、一部の費用が第4四半期にずれた影響で、第3四半期は計画を下回る水準での着地となっています。

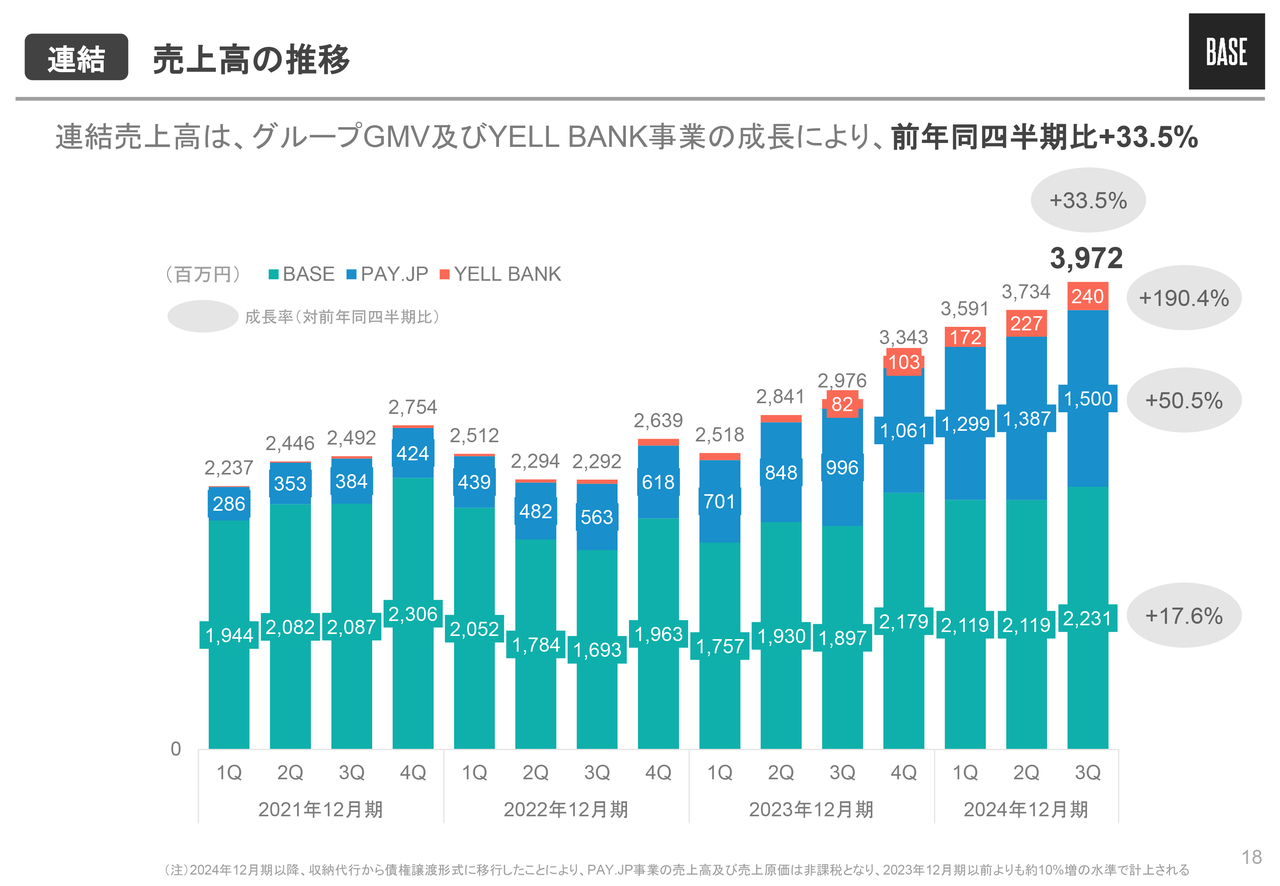

BASE事業においては、月間売店数と1ショップあたり月間平均GMVの2つのKPIについて、ともに十分に増やすことができています。加えて、テイクレートの改善も引き続き順調に進んでいます。売上高はYoYでプラス17.6パーセント、売上総利益はYoYでプラス22.9パーセントとなっています。

PAY.JP事業においては、GMVが引き続き成長していることに加え、第2四半期から継続して売上総利益率が改善しています。売上高はYoYでプラス50.5パーセント、売上総利益はYoYでプラス149.3パーセントと大幅に増加しています。

YELL BANK事業は、前回までその他事業としていた事業です。資金調達サービス「YELL BANK」が売上のほとんどを占めています。機能改善等による成長が継続しており、売上高はYoYでプラス190.4パーセントと大きく増加しています。

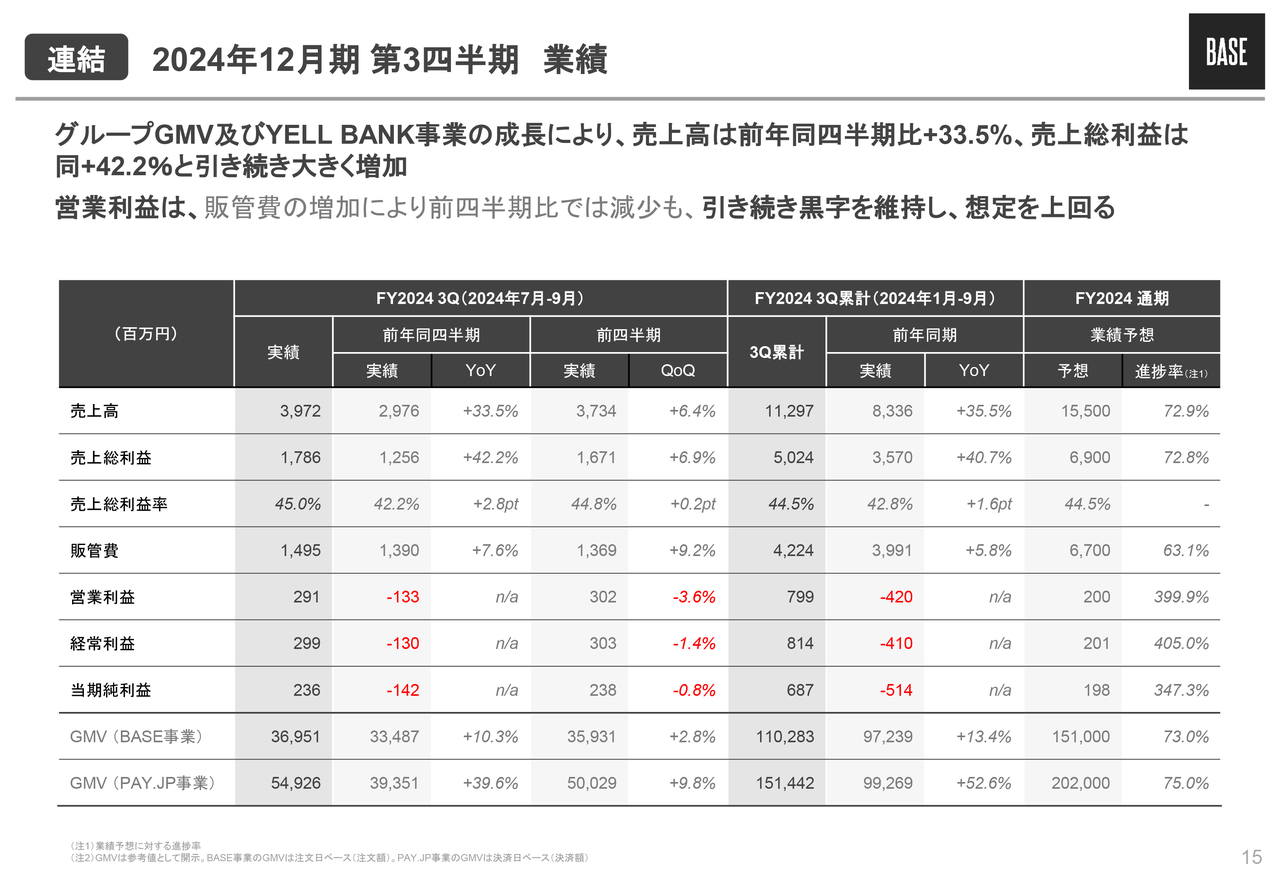

連結 2024年12月期 第3四半期業績

連結業績の詳細です。スライドの左側が7月から9月の3ヶ月の業績、右側が第3四半期累計の実績と業績予想に対する進捗率です。第3四半期については先ほどご説明したため詳細は割愛しますが、業績予想に対して順調に進捗しています。後ほど、第4四半期の見通しについてご説明します。

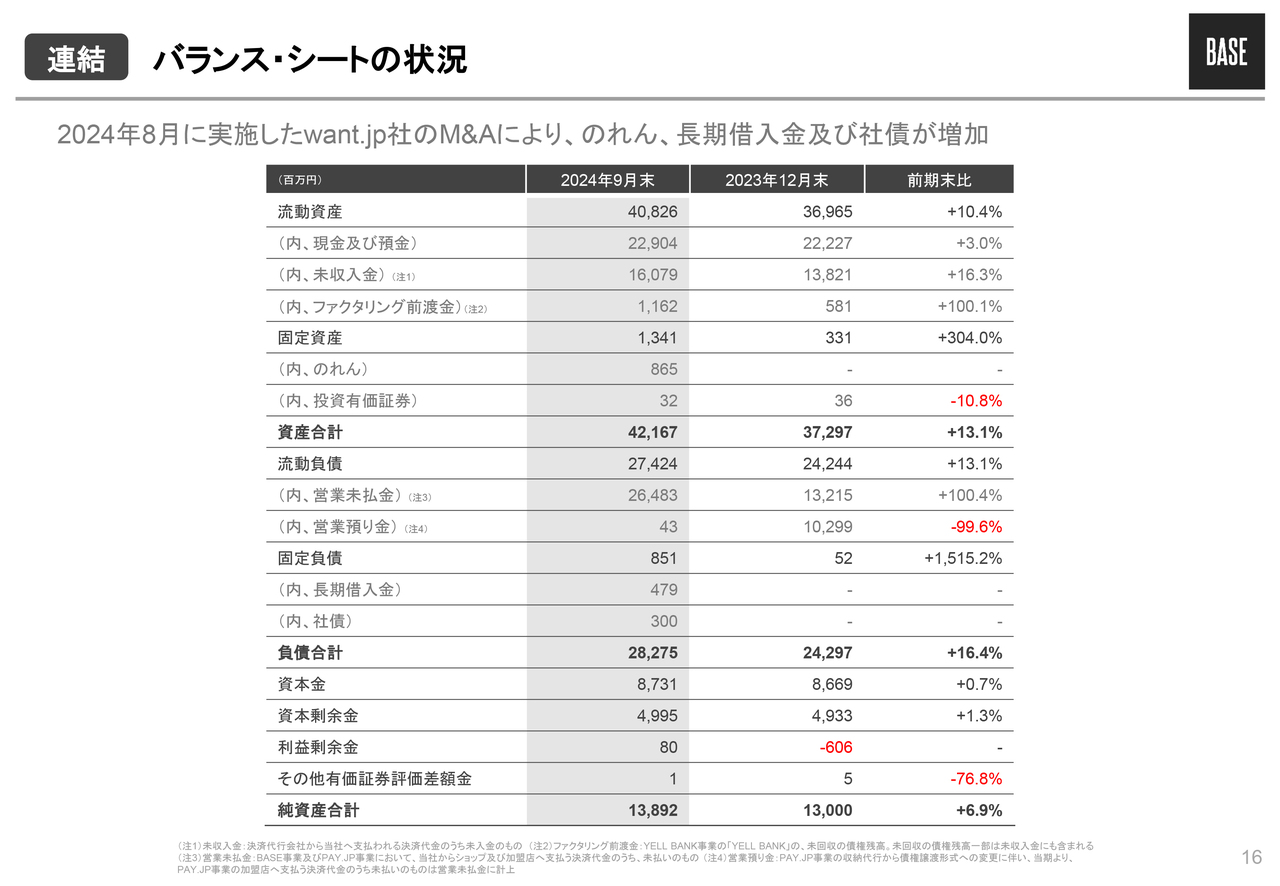

連結 バランス・シートの状況

バランス・シートについてです。8月に子会社化したwant.jp社は、P/Lの連結は第4四半期からですが、第3四半期からB/Sのみ連結しています。それに伴い、固定資産ののれんと固定負債の長期借入金等がそれぞれ新たに追加されています。

流動資産にファクタリング前渡金を記載していますが、内容としては「YELL BANK」の未回収の債権残高です。「YELL BANK」の成長に伴い、昨年よりファクタリングの提供金額及び債権残高が大きく増加していますが、回収自体は問題なくできています。

キャッシュは9月末時点で約229億円、純資産は約139億円となっており、引き続き強固な財務基盤を維持しています。キャッシュのうち、純資産に相当する額の130億円超が投資に回せるキャッシュになります。こちらをM&A等により積極的に活用することで、グループ全体の非連続な成長を実現していきたいと考えています。

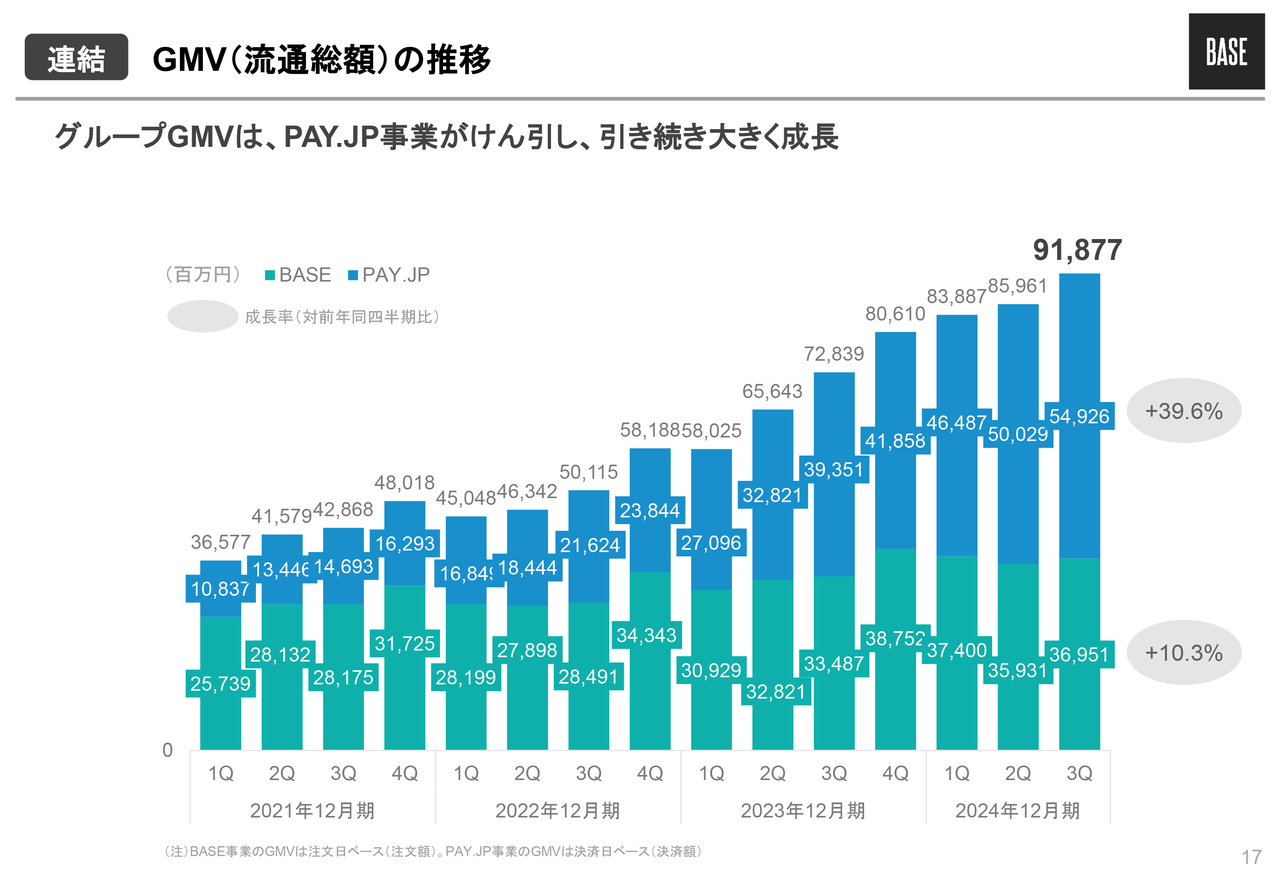

連結 GMV(流通総額)の推移

グループ全体のGMVについてです。グループGMVは、特にPAY.JP事業が引き続き牽引しており、YoYで大きく成長しています。

連結 売上高の推移

連結売上高の推移です。グループGMVとYELL BANK事業がそれぞれしっかりと貢献し、連結売上高はYoYでプラス33.5パーセントと、大きく増加させることができました。

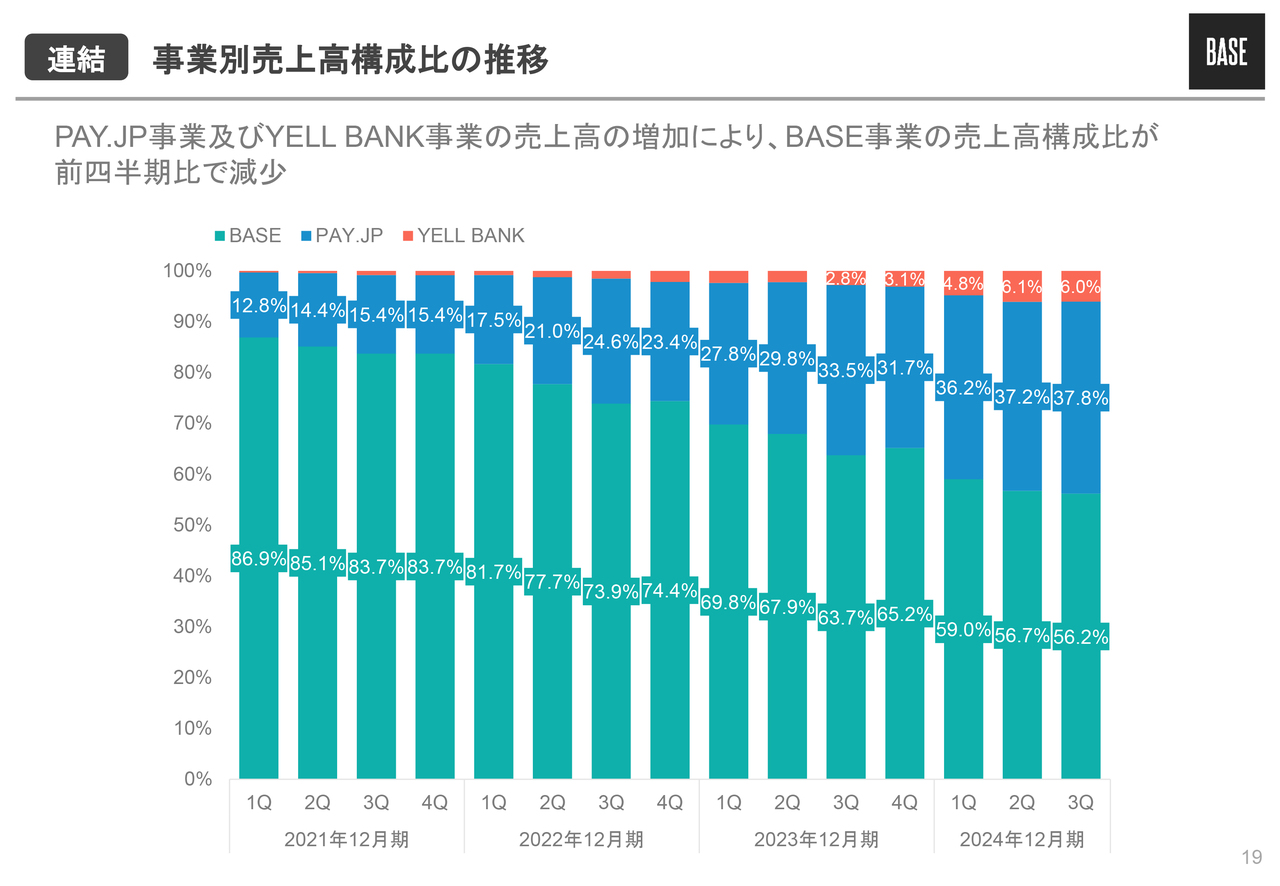

連結 事業別売上高構成比の推移

売上高の構成比については、BASE事業の売上高構成比がQoQでわずかに減少しています。

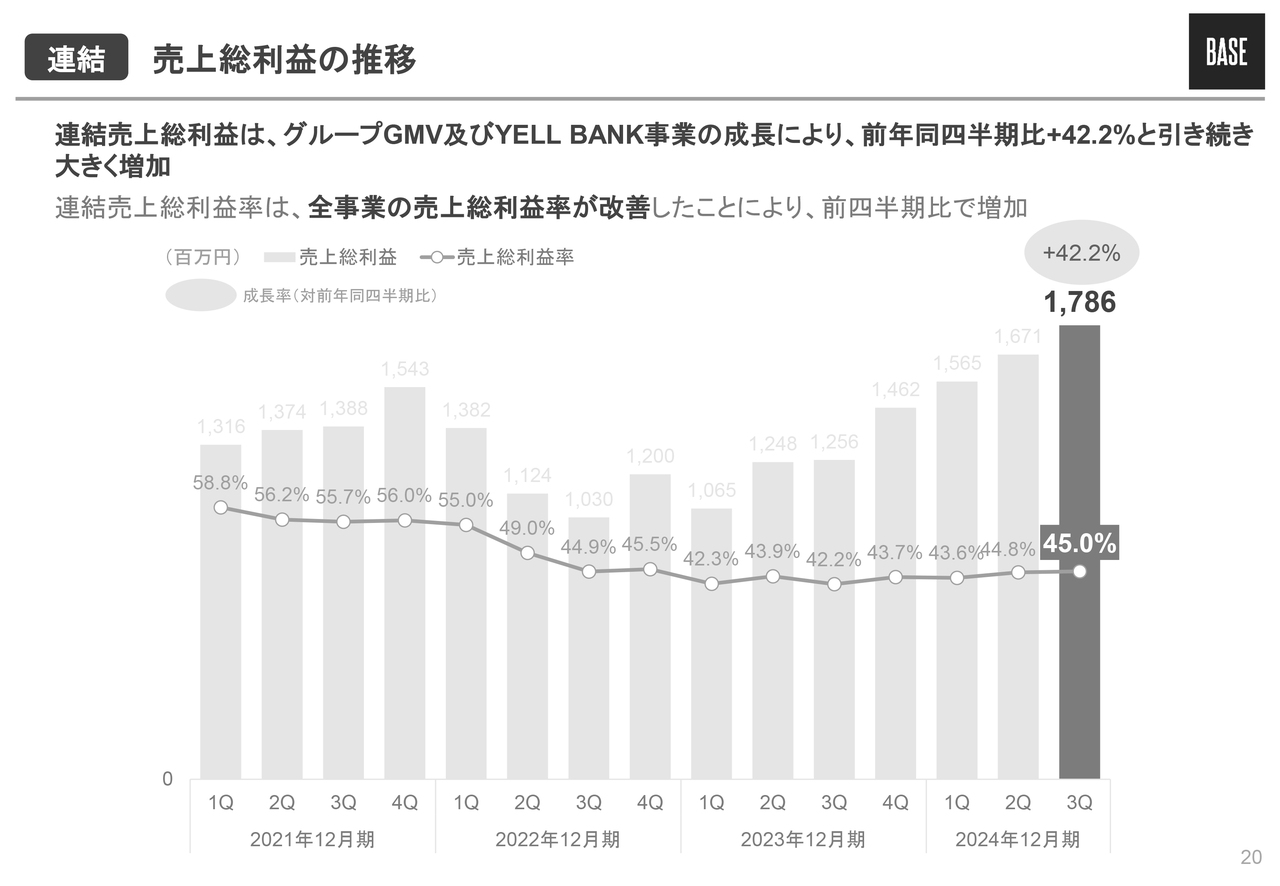

連結 売上総利益の推移

連結売上総利益と売上総利益率の推移です。売上総利益率はBASE事業の売上構成比が減少しましたが、すべての事業において売上総利益率を改善させることができたため、連結の売上総利益率はQoQで改善しています。

売上総利益に関しては、売上高と同様に、グループGMVの増加に加えてYELL BANK事業の成長も貢献し、YoYでプラス42.2パーセントと引き続き大きく増加しています。

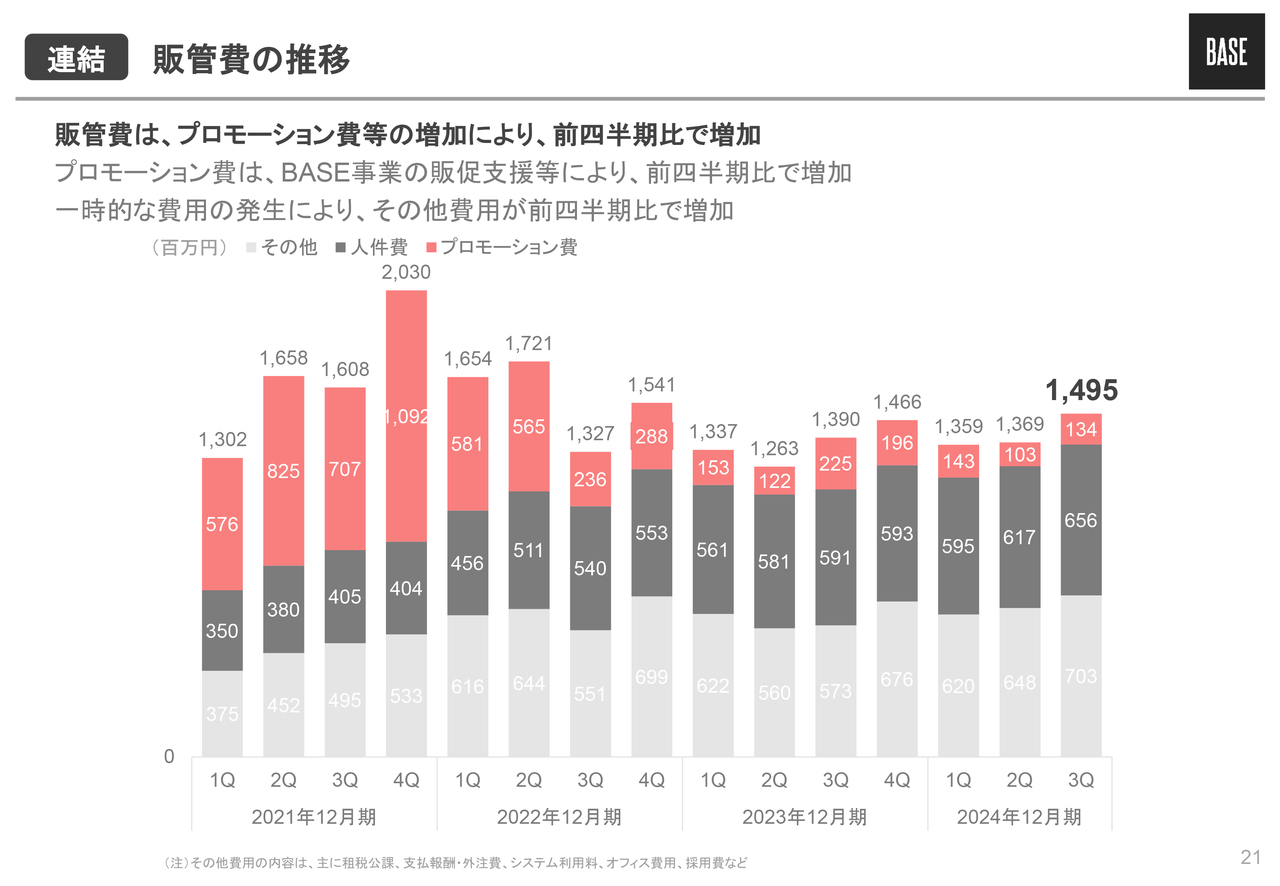

連結 販管費の推移

販管費の推移です。販管費は大きく3つに分類しています。スライドのグラフの上から順に、赤色がプロモーション費、黒色が人件費、灰色がその他費用となっています。

第3四半期の販管費はQoQで増加しています。プロモーション費に関しては、BASE事業で複数のキャンペーンを実施したこと等によりQoQで増加しています。人件費に関しては、人員数の増加等により増加しています。その他費用に関しては、一時的な費用の発生により増加しています。

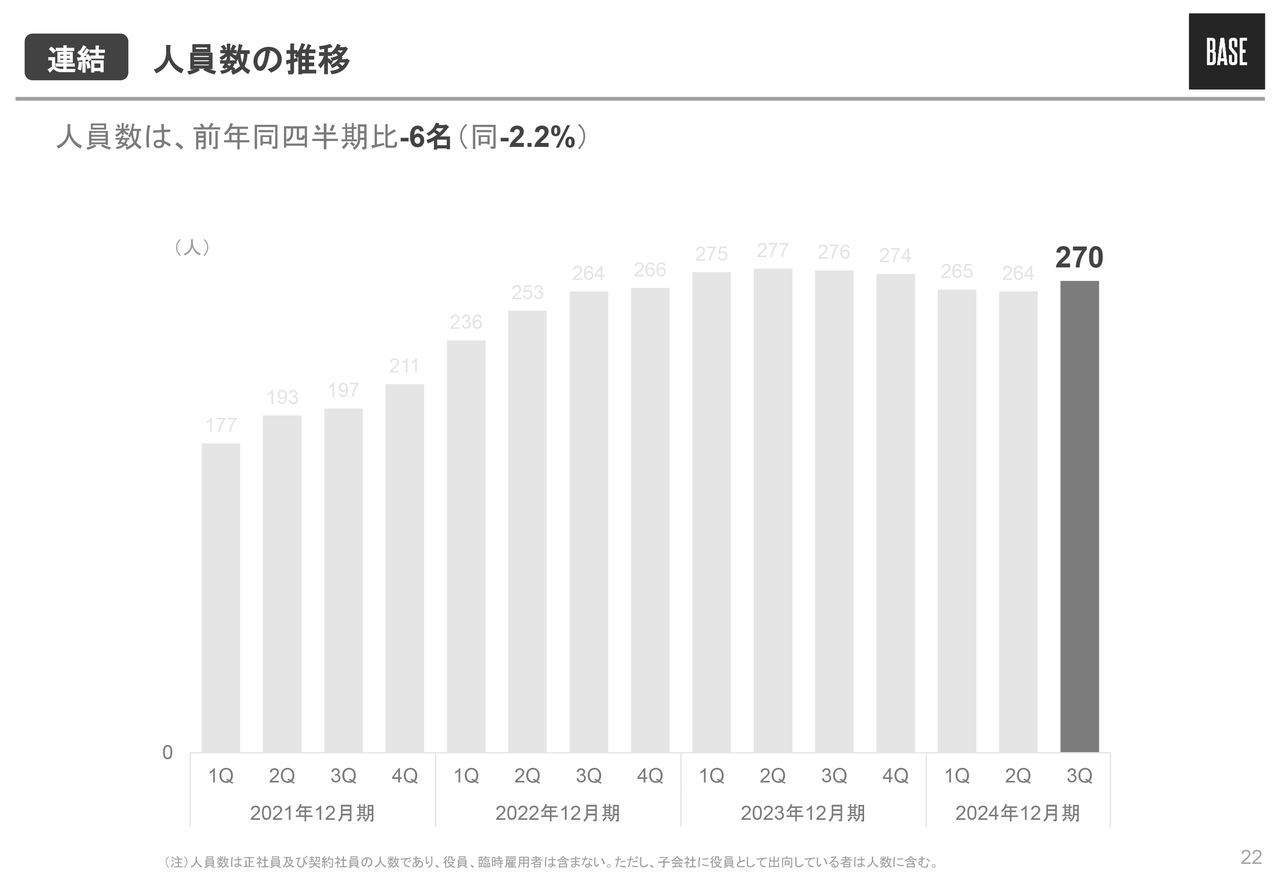

連結 人員数の推移

人員数の推移です。9月末時点で270名となっています。引き続き採用活動は実施しており、QoQでは増加しています。

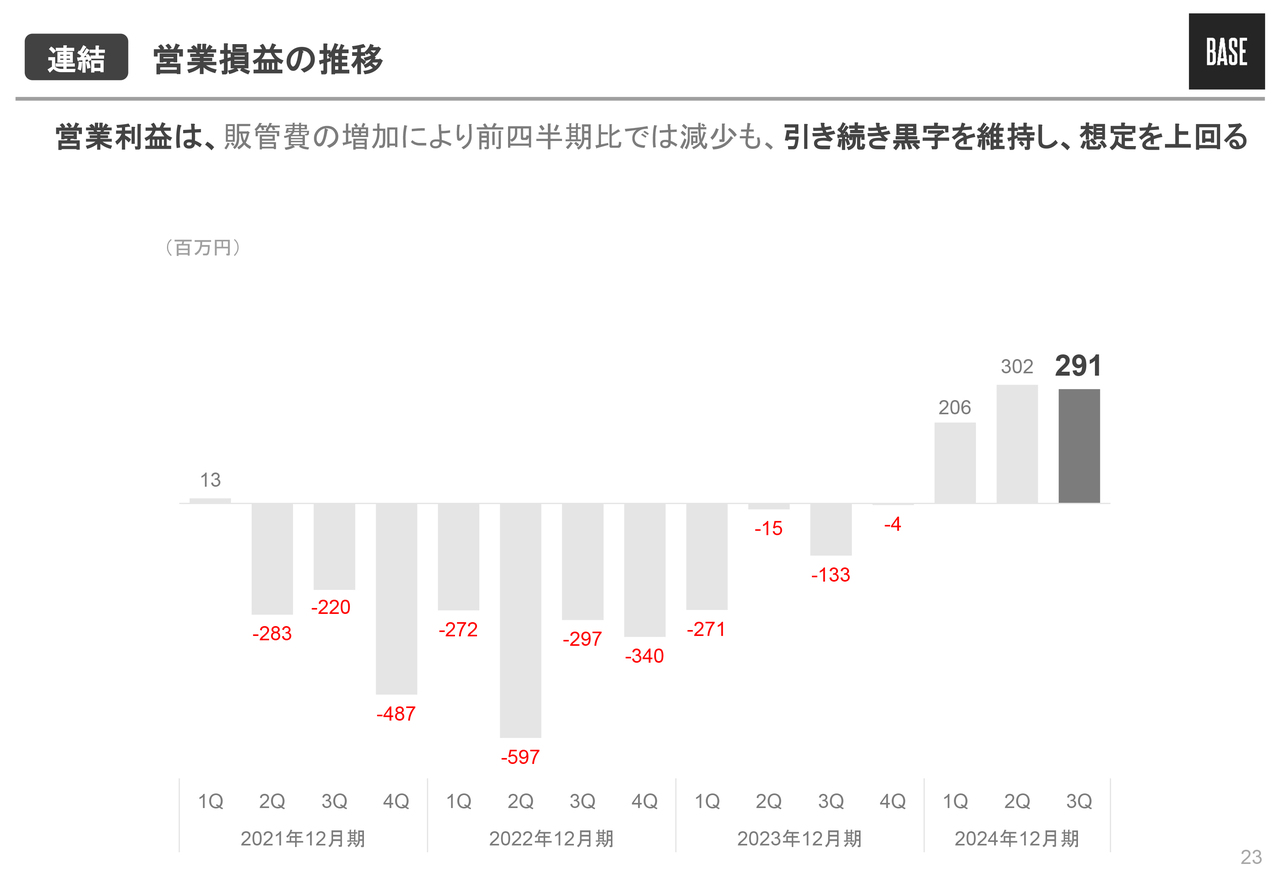

連結 営業損益の推移

営業損益の推移です。販管費がQoQで増加していますが、売上総利益の成長により、営業利益は黒字を維持し、計画を上回りました。

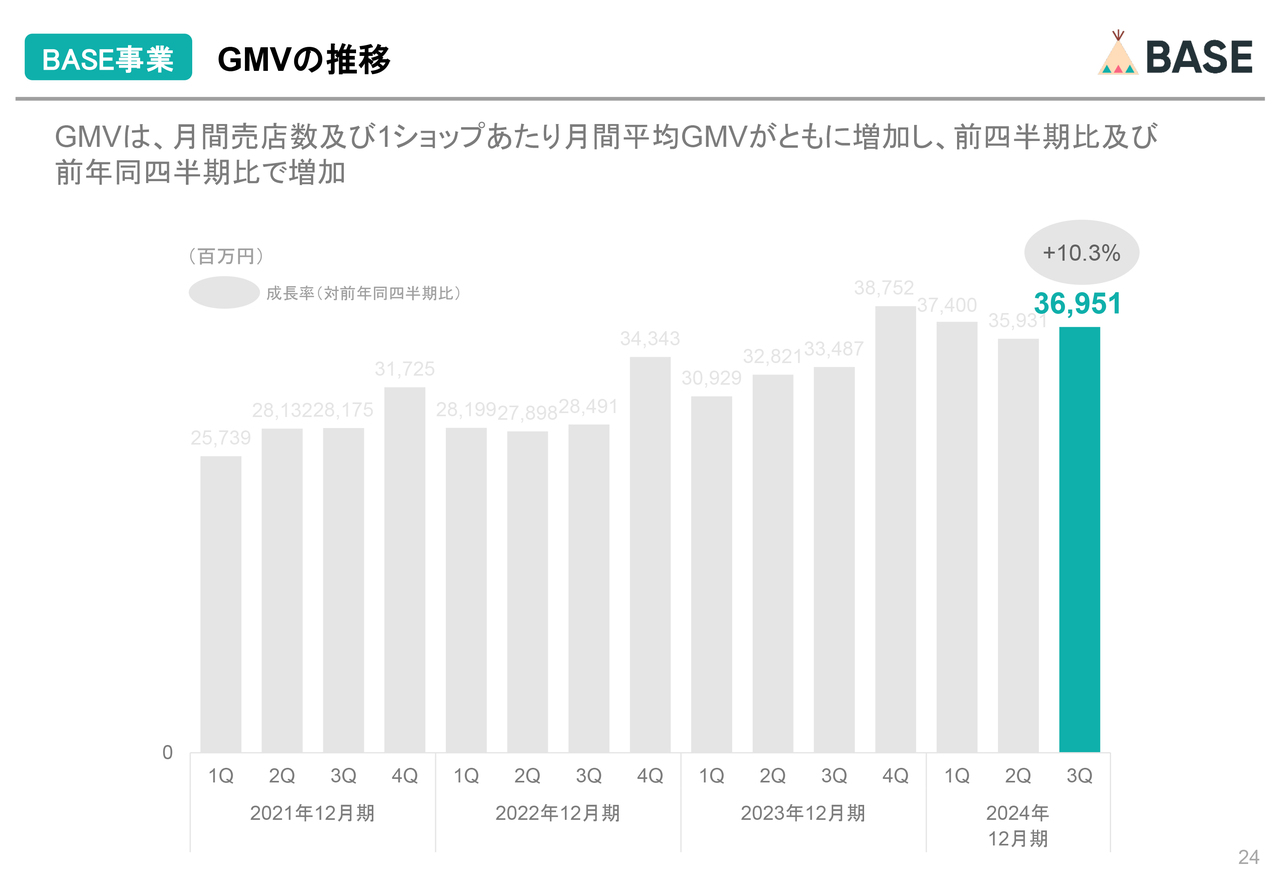

BASE事業 GMVの推移

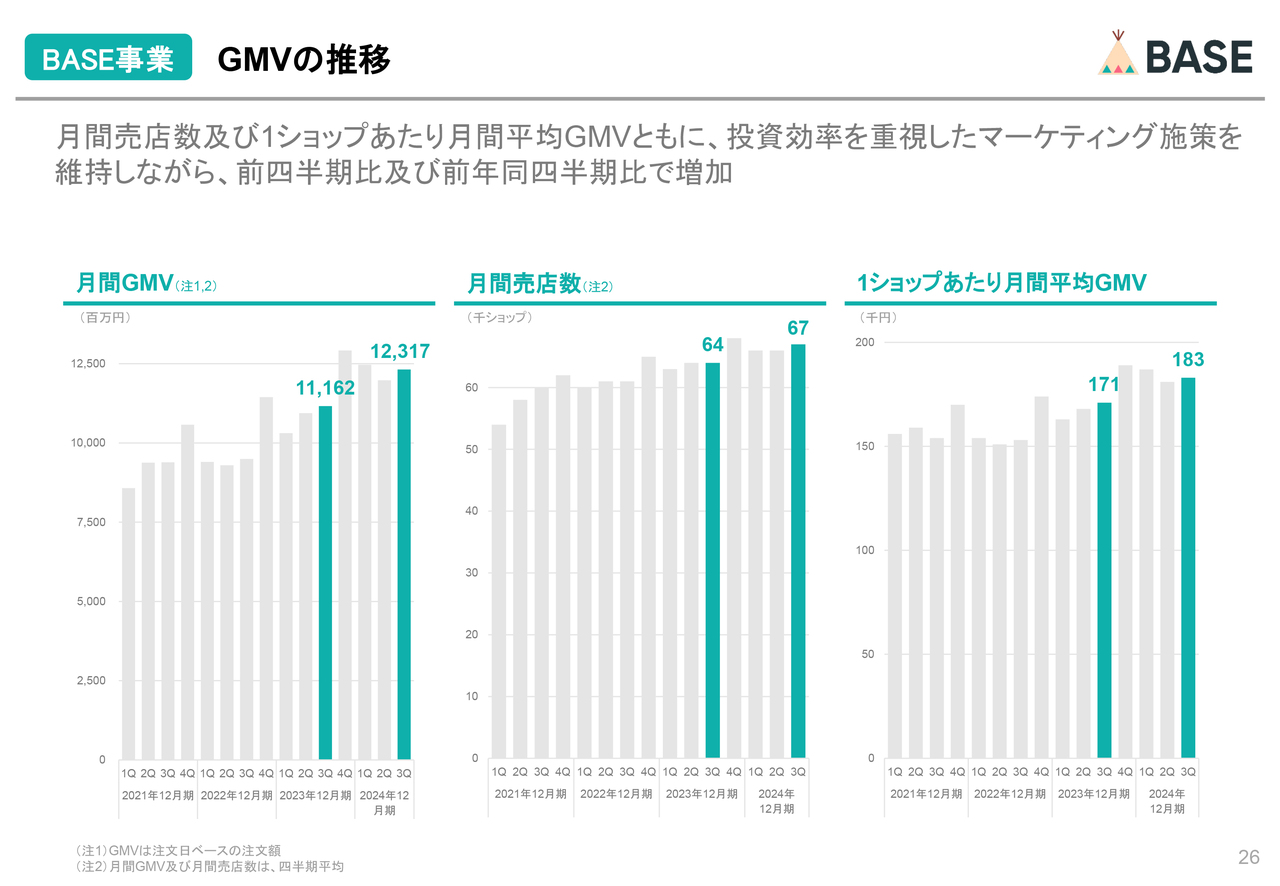

BASE事業についてご説明します。BASE事業のGMVについては、月間売店数及び1ショップあたり月間平均GMVともに成長しており、QoQ、YoYともに増加しています。

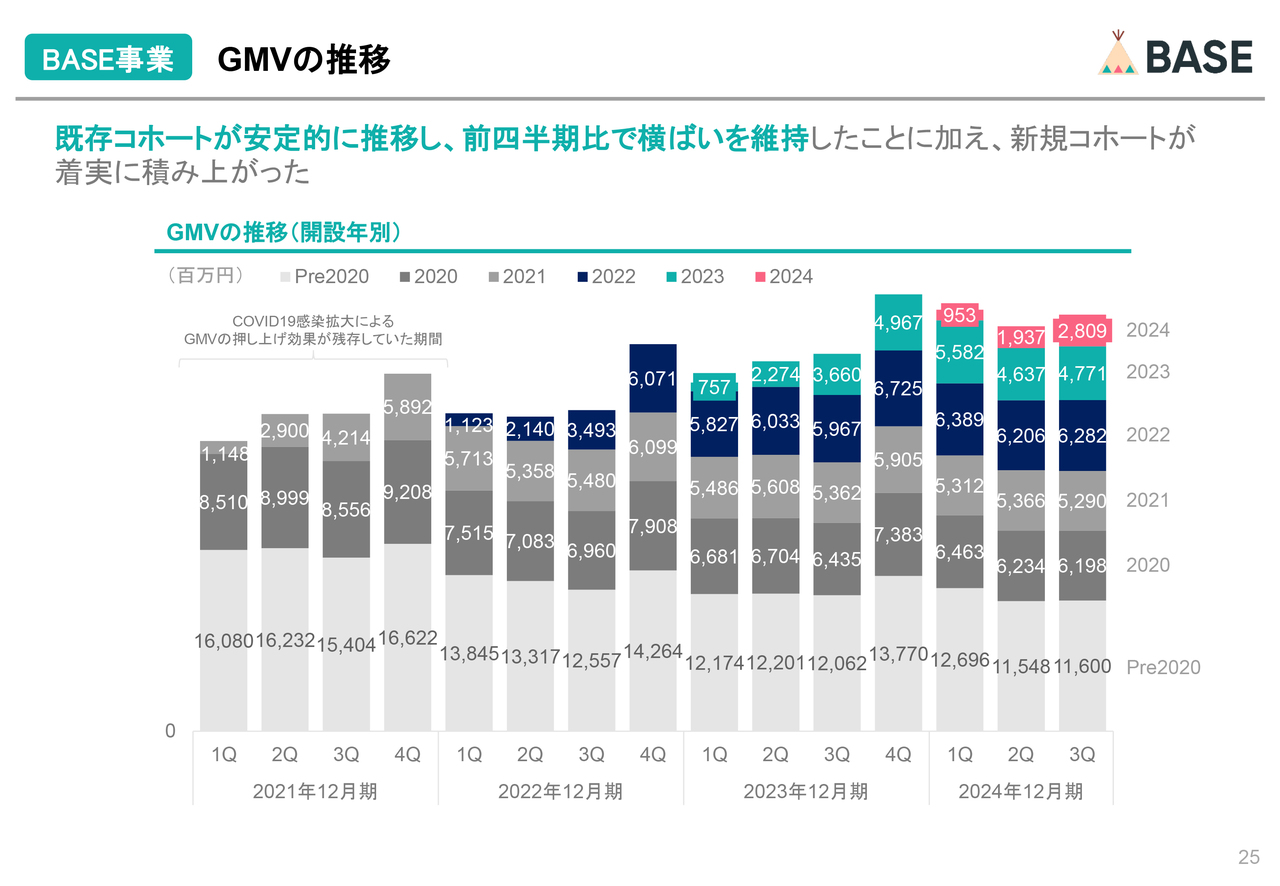

BASE事業 GMVの推移

開設年別のGMVです。2023年以前に開設された既存コホートはQoQで5倍を維持しており、そこに今年開設された新規コホートが着実に積み上がっている構造になっています。

BASE事業 GMVの推移

スライドのグラフは、GMVの推移をKPIごとに分解したものです。月間GMVは、月間売店数と1ショップあたり月間平均GMVを掛けた数字となっています。投資効率を重視したマーケティング施策を維持した状態で、いずれのKPIも増加しています。

BASE事業 GMV(決済額)、テイクレート、売上高の推移

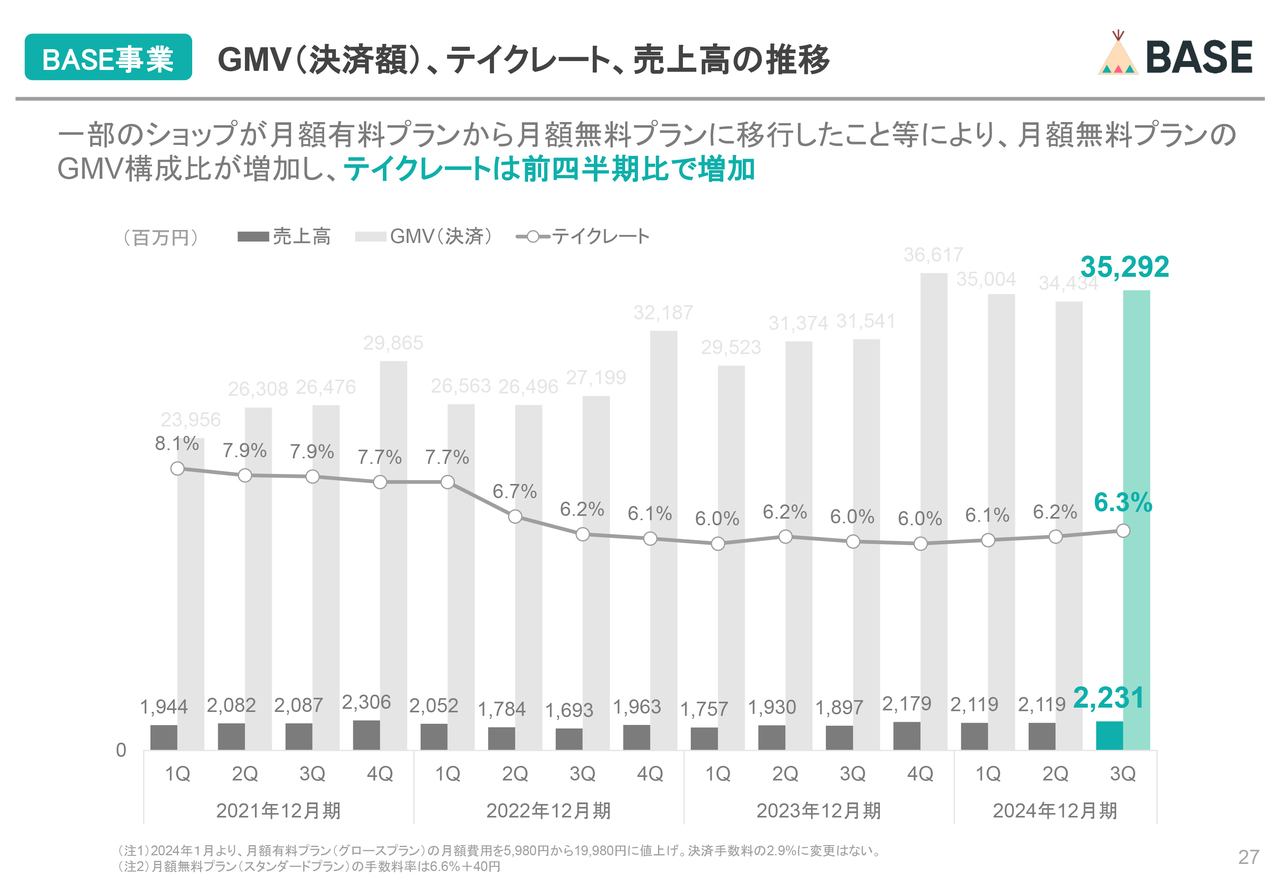

テイクレートの推移です。今年1月に実施した月額有料プラン(グロースプラン)の値上げにより、一部のショップが月額有料プランから月額無料プラン(スタンダードプラン)に移行しています。その影響により月額無料プランのGMV構成比が増加したため、テイクレートはQoQで増加しています。

BASE事業 事業別売上高、売上総利益の推移

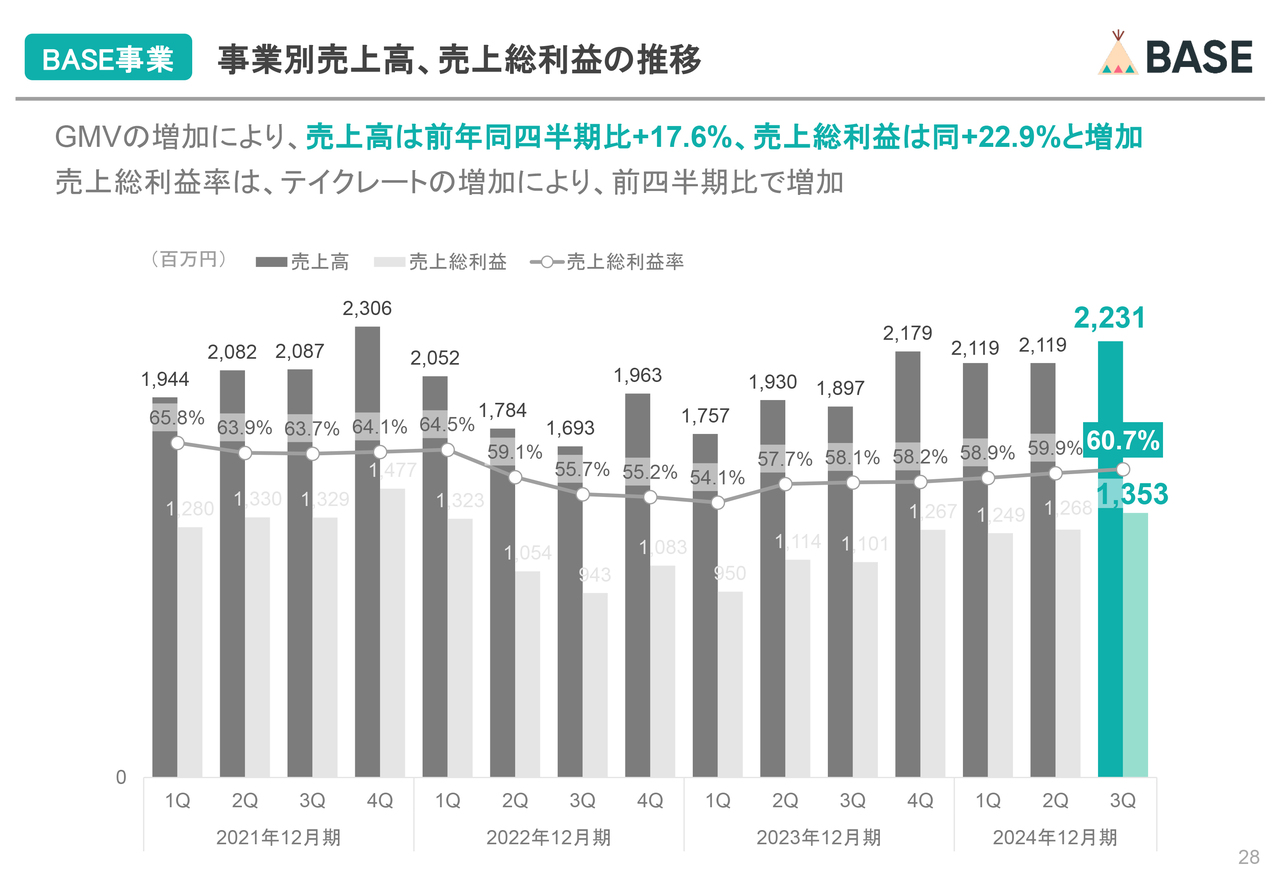

事業別売上高、売上総利益の推移です。GMVの成長により、売上高及び売上総利益はそれぞれYoYでプラス17.6パーセント、プラス22.9パーセントと増加しています。売上総利益率についても、テイクレートの増加によりQoQで増加しています。

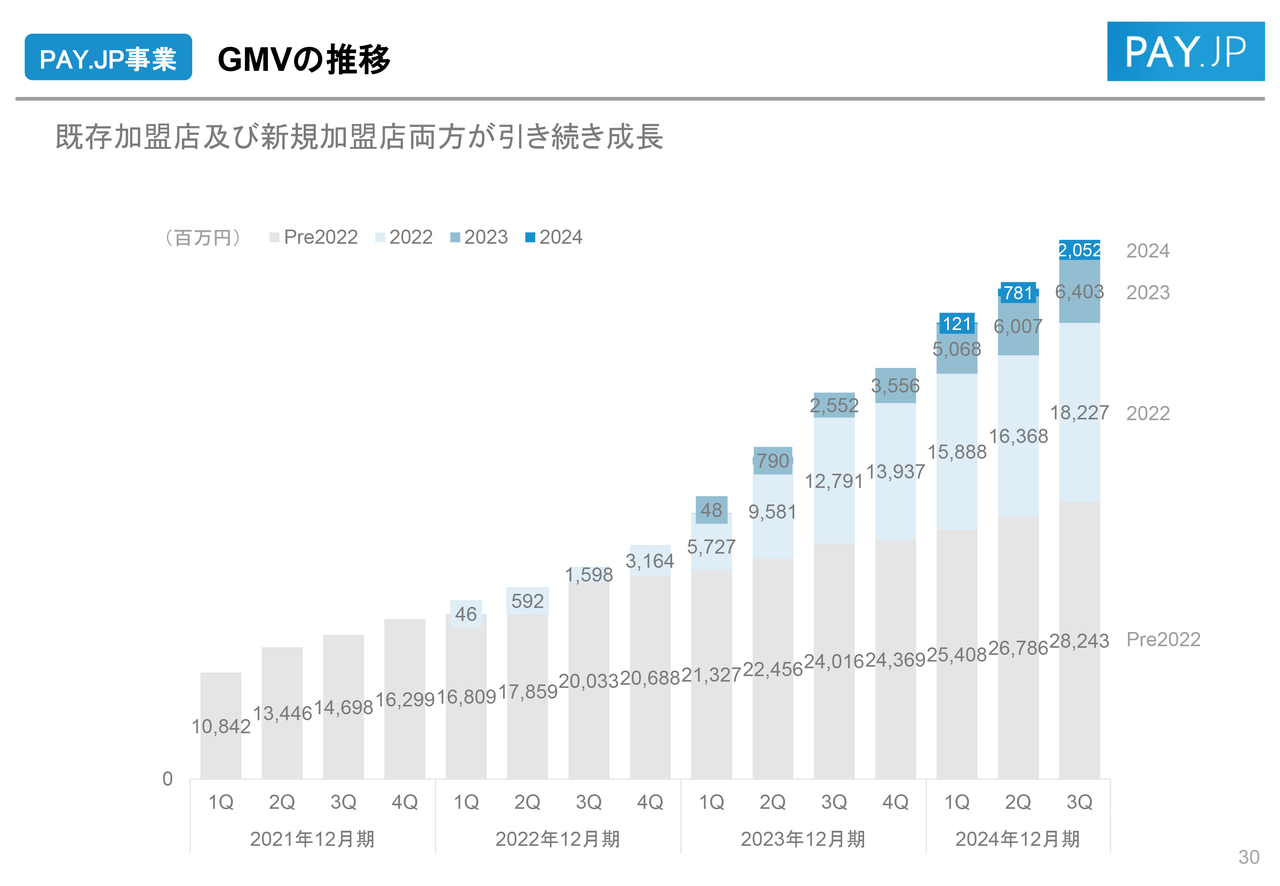

PAY.JP事業 GMVの推移

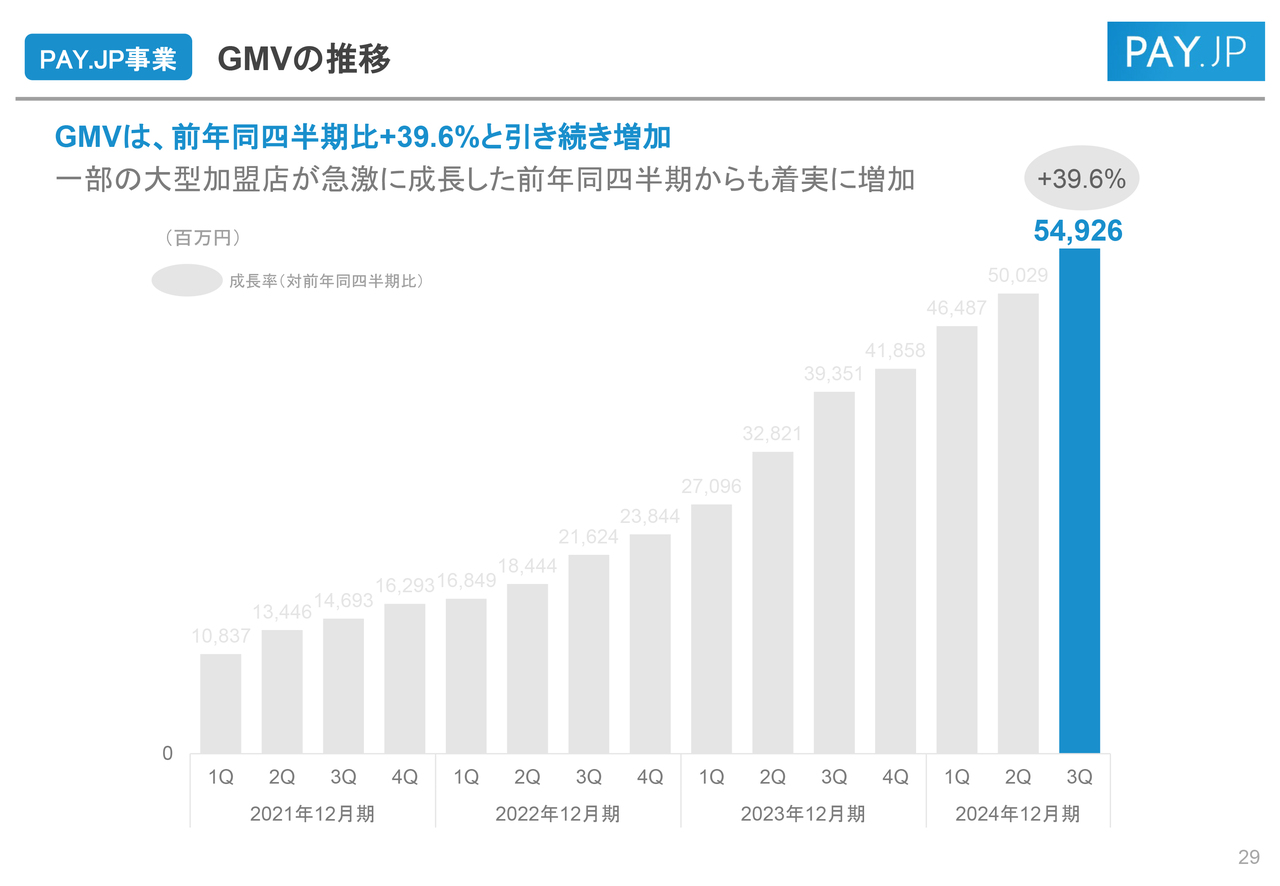

PAY.JP事業についてご説明します。GMVは引き続き好調で、YoYでプラス39.6パーセントと増加しています。前年第3四半期までの成長率からは低下していますが、全体のトレンドが変わったり、加盟店の離脱等が起きたりといった理由ではありません。

前年第3四半期には大型加盟店の本格稼働が開始した影響で、前年ハードルが高かったため、成長率が若干低下しています。

PAY.JP事業 GMVの推移

PAY.JP事業の登録年別のGMVの推移です。引き続き、すべてのコホートでしっかりと積み上がっています。既存加盟店の成長だけではなく、新規加盟店の獲得も好調に推移しています。

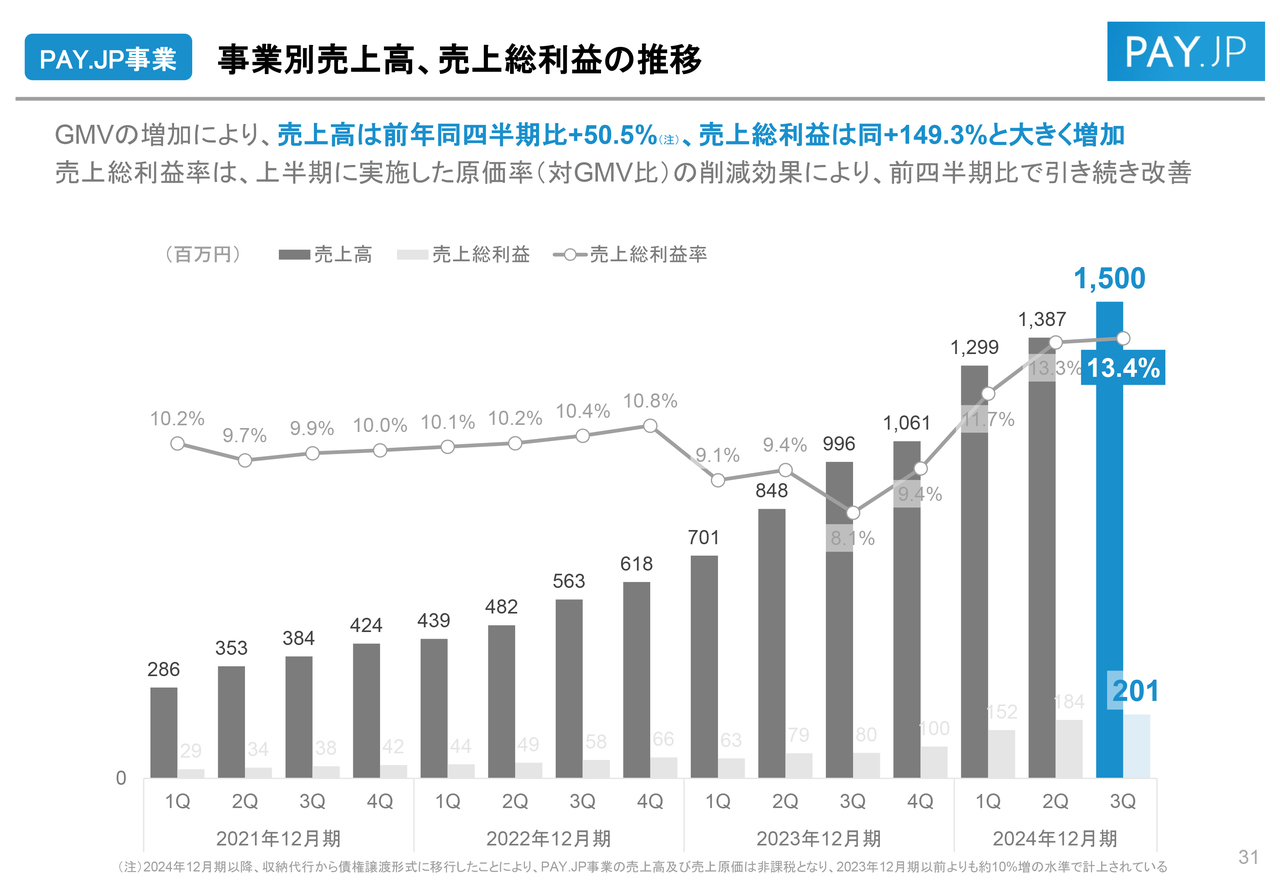

PAY.JP事業 事業別売上高、売上総利益の推移

売上高、売上総利益及び売上総利益率の推移です。売上高はGMVの増加等により、YoYでプラス50.5パーセントと大きく増加しています。売上総利益については、GMVの増加に加えて、第2四半期の途中に実施した対GMV比の原価率の低減により、売上総利益率が改善したことにより、YoYでプラス149.3パーセントと大きく増加しています。

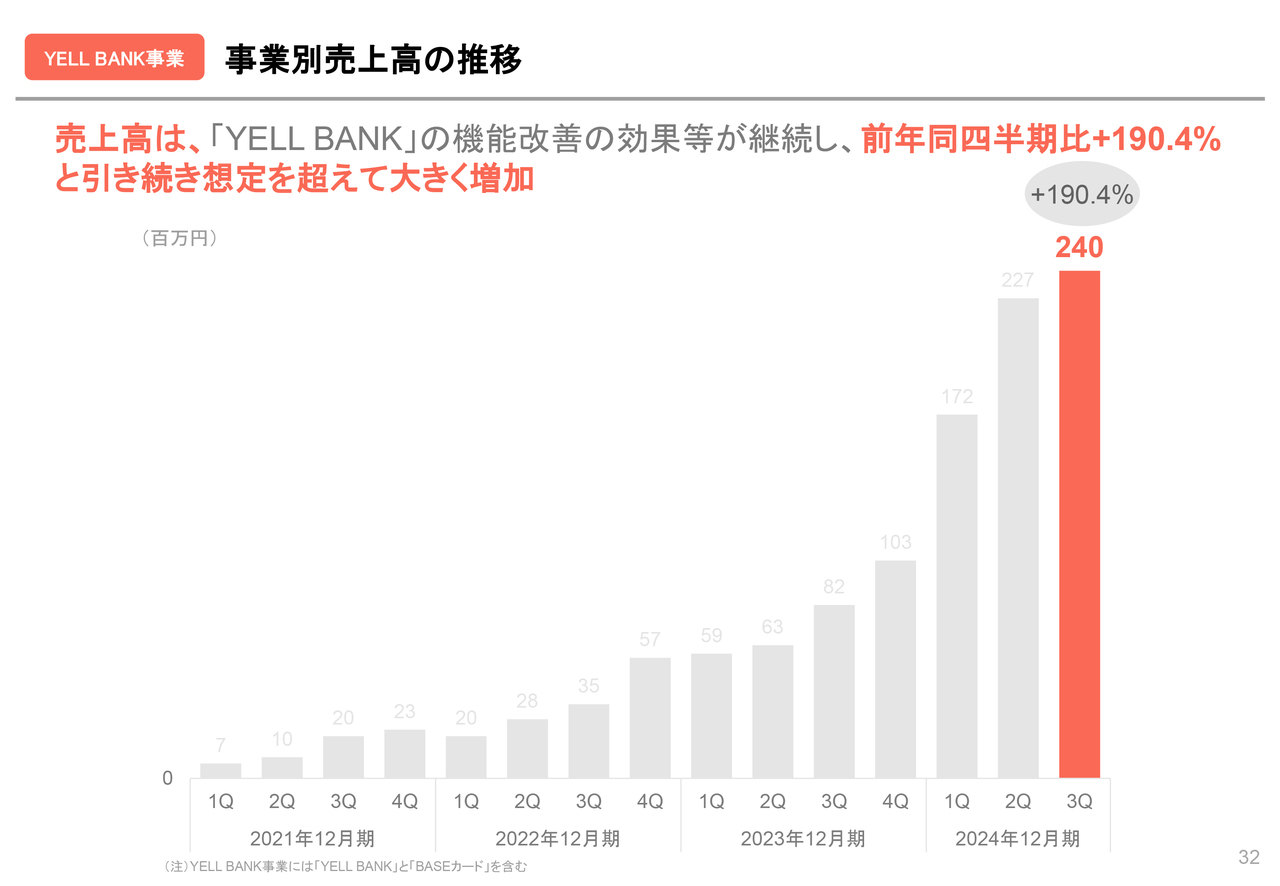

YELL BANK事業 事業別売上高の推移

YELL BANK事業についてご説明します。売上は、主にファクタリングサービスの「YELL BANK」が占めています。第1四半期に実施した機能改善の効果等が継続しており、YELL BANK事業の売上高はYoYでプラス190.4パーセントと、引き続き大きく増加しています。

連結 2024年12月期業績予想

2024年12月期の通期業績予想です。業績予想は前回の決算発表時から変更ありませんが、第3四半期までの状況を踏まえ、第4四半期と通期の着地見込みについてご説明します。

第3四半期までの状況は順調に推移しており、売上高及び売上総利益は計画をやや上回る水準で進捗しています。販管費は計画をやや下回る水準で進捗しており、結果として営業利益は計画を上回る水準で着地している状況です。

第4四半期の見込みについては、引き続き、売上高及び売上総利益は金額をやや上回る水準で着地する見込みです。販管費に関しては、プロモーション費用が第3四半期からずれたことに加えて、計画時よりも増額してプロモーションする予定であるため、販管費全体で計画を上回る水準で使う予定となっています。

その結果、売上高及び売上総利益の通期の着地については、全事業において通期の業績予想をやや上回る見込みです。

販管費に関しては、「Pay ID」を含むBASE事業、PAY.JP事業において、プロモーションへの投資を当初よりも増額する予定のため、通期の67億円をやや上回る見込みです。その結果、営業利益は通期予想の2億円をやや上回る見込みです。

販管費のうちプロモーション費用について、今年11月後半以降に、毎年年末商戦に合わせて実施している販促支援等をいくつか実施予定ですが、ショップによる商品の発送がずれて来年になった場合には、費用計上が来年第1四半期に期ずれします。そのため、販管費は、先ほどお伝えした見込みの数字から若干乖離する可能性がある点にご留意いただければと思います。

いずれにしても、第4四半期の、特に11月後半から年末にかけてはECの商戦期です。計画している企画をしっかりと実行し、良い実績をお示しできるよう、期末まで気を引き締めて全事業に取り組んでいきます。

質疑応答:プロモーション投資の内容と規模について

司会者:「第4四半期について、プロモーション費への投資を増額される予定とのことです

新着ログ

「情報・通信業」のログ