【QAあり】テラプローブ、主流となる半導体製造工程の水平分業型移行へ柔軟に対応、ソリューション提案を強みにさらなる成長へ

会社概要

横山毅氏(以下、横山):みなさま、こんにちは。株式会社テラプローブ代表執行役社長の横山です。本日はどうぞよろしくお願いします。

まず、会社概要についてご説明します。社名は株式会社テラプローブです。本社は神奈川県横浜市にあります。

生産拠点としては、日本には九州事業所が熊本の県南にあります。スライド右側に示している一番上の写真が工場棟です。また、台湾の新竹にTeraPower Technology(テラパワーテクノロジー)があります。スライドの真ん中の写真です。

設立は2005年8月です。事業内容としては半導体のテスト事業を行っています。直近の2023年12月期の連結売上高は約354億円です。従業員数は連結で約1,500名です。本社機能を含め、日本側で約500名が勤務しています。

社名の由来

横山:社名の由来についてです。メガやギガという言葉は、みなさまもご存じかと思います。当社は国際単位の「テラ」を使い、テラプローブとしています。「プローブ」は、探針や検査を意味する言葉です。たくさんのお客さまに当社のテストソリューションを届けるという夢のある社名です。

当社主要事業の「半導体テスト」とは

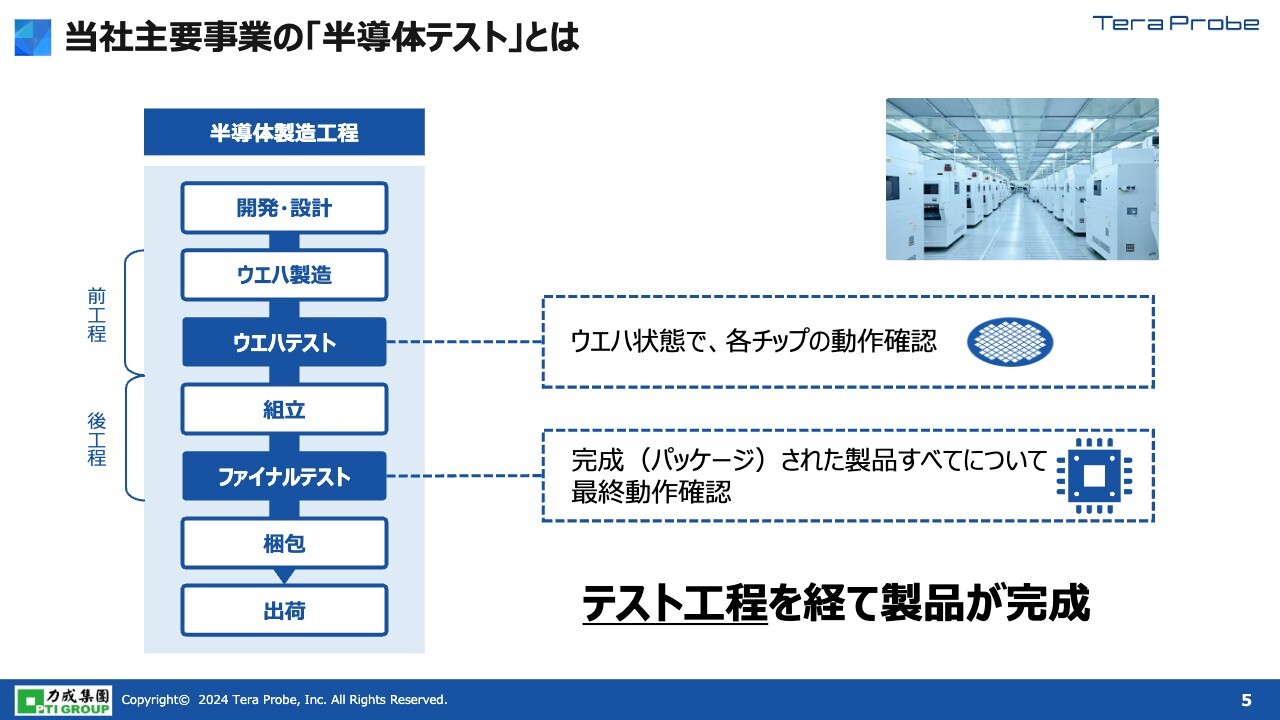

横山:製造工程フローに基づき、半導体の製造方法および当社の事業領域についてご説明します。

まず、スライド左側にあるフロー図の一番上に記載している「開発・設計」では、求められた機能や性能の回路設計を行います。その次の「ウエハ製造」は、長いもので約500工程あります。これを経て、シリコンのウエハ上に回路を設計して製造します。

ウエハ状態でその回路が設計どおりに動作するか検査することを「ウエハテスト」と呼び、こちらが当社の事業領域になります。そこで得られた良品チップについては、個片化して、樹脂で1つずつ固めていきます。これを「組立」といいます。個片化されたものについては、「ファイナルテスト」で性能や最終的な動作確認を行い、出荷します。

当社の事業領域は「ウエハテスト」と「ファイナルテスト」の工程です。半導体は、テストを行わないと製品として出荷できないということです。

坂本慎太郎氏(以下、坂本):質問を入れながらおうかがいしていきます。半導体の製造過程は非常に複雑で、多岐にわたる工程を経るため、なかなか難しい部分もあります。

御社の業務はテスト工程とご説明いただきました。テスト工程には前工程と後工程がありますが、この2つが主なのでしょうか? それとも、他にもあるのでしょうか?

横山:現在ではこの2工程です。今後、積層化・高機能化すれば、積層した状態でもう一度テストを行うニーズが出てきます。そうなると、もう1つテスト工程ができると思います。

坂本:それはどのあたりですか? 後工程になりますか?

横山:ファイナルテストの領域になります。

坂本:そこでビジネスチャンスが増える可能性があるということですね。

横山:おっしゃるとおりです。組立工程がもう1つ追加されるため、その部分での事業領域が増えると考えています。

坂本:テストの方法について、イメージがつかない視聴者がおそらくいらっしゃると思います。御社はテストの機器を販売しているのでしょうか? それとも、メーカーが作ったウエハや切断したチップを1回預かり、テストして返しているのでしょうか?

横山:当社は、お客さまからウエハ状態もしくはチップ状態で支給いただき、テスタにウエハやチップを置いて、電気的に動作を確認します。スライド右上の写真がテスタです。信頼性が担保されたら、「これは良品として使える」というデータをウエハとともにお客さまにお返しします。

坂本:お客さまに持ってきていただき、データを作って返すというかたちですね。

非常に多く作っているメーカーでは、テスト機器が自社にあり、自社内でテストを行うこともありますか? それとも、御社のような専門の会社に任せるのが基本でしょうか?

横山:後ほどご説明しますが、自社でテスト機器をお持ちのメーカーもあります。しかし、最近は水平分業が主流になってきており、これが当社の事業領域です。他社や専門メーカーに任せることが、けっこう主流になってきています。

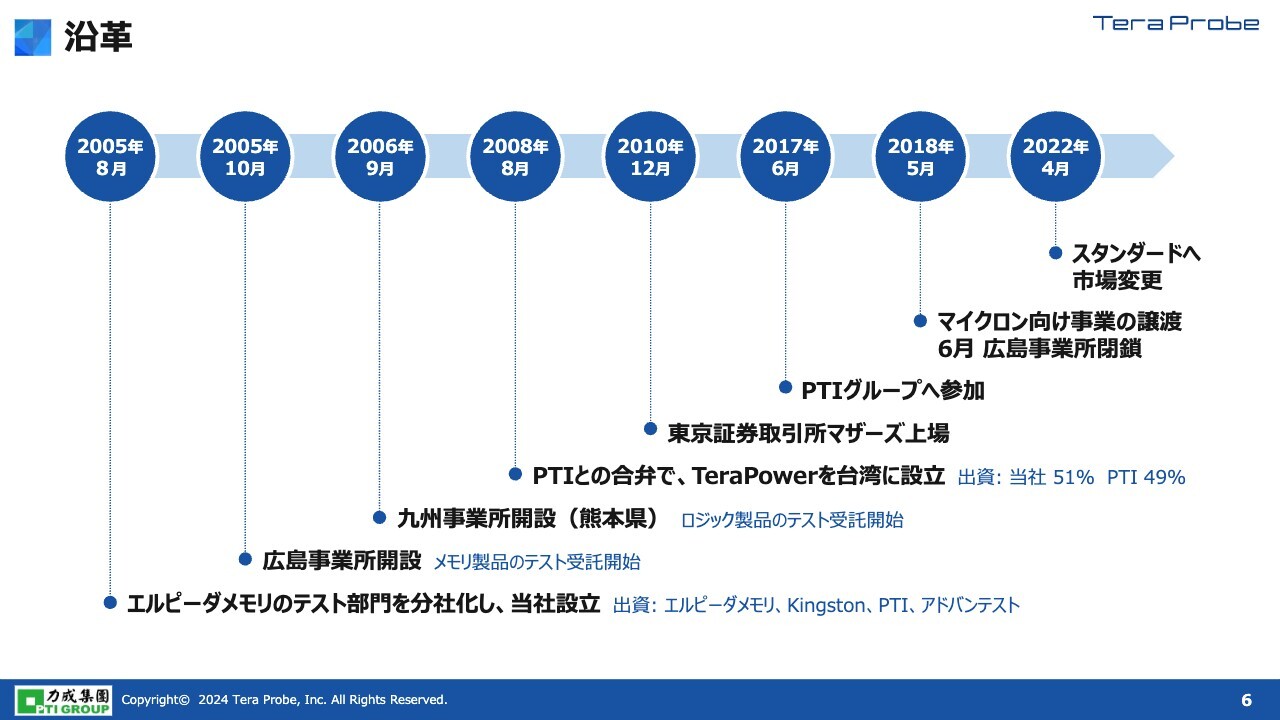

沿革

横山:沿革です。エルピーダメモリのテスト部門を分社化し、当社が設立されました。エルピーダメモリ、モジュールのKingston、パッケージのPTI、テスタメーカーのアドバンテストが出資しました。

エルピーダメモリという会社は、もともと日立製作所、日本電気(NEC)、三菱電機の3社のメモリの事業を統合した会社です。半導体の能力を拡大するためには、莫大な資金や融資が必要ですので、前工程に経営資源を集中させるためにテスト部門を独立させ、水平分業にしようという目的でできた会社となります。

2006年9月には熊本県に九州事業所を開設し、ロジック製品のテスト受託を開始しています。2008年8月には、PTIと合弁でTeraPower Technologyを台湾に設立しました。こちらも手法としては同じで、PTIのテスト部門を切り出し、当社が51パーセント、PTIが49パーセントで設立しています。

そして、2017年にPTIグループに参画しています。創業当初からPTIとは付き合いがありますので、親和性のあるグループになりました。

PTIグループ

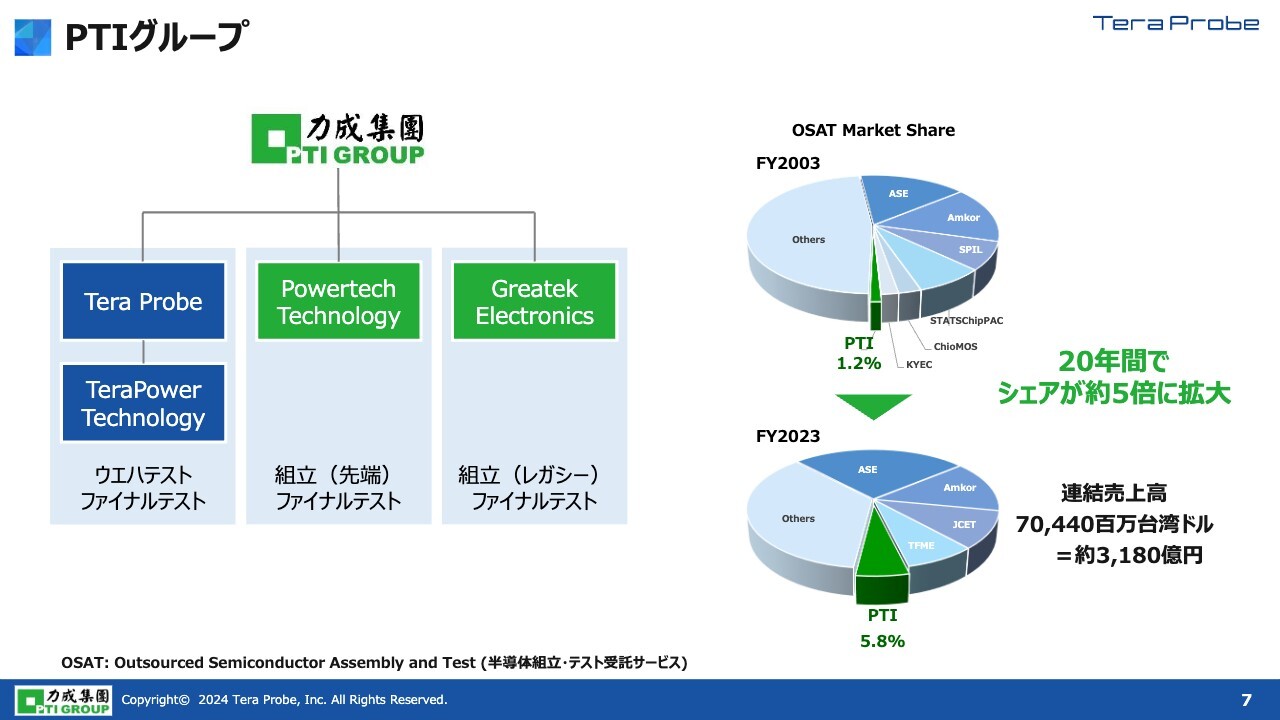

坂本:PTIはどのような会社でしょうか?

横山:PTIについて、こちらのスライドでご紹介します。PTIグループには3つの機能があります。まず、左側の組織図をご覧ください。旧型のパッケージを行うGreatek Electronics、先端のパッケージを行うPowertech、テストを担当するのがテラプローブグループで、日本と台湾にあります。

PTIグループのOSAT(Outsourced Semiconductor Assembly and Test)市場でのシェアは、2003年は1.2パーセントでしたが、2023年には5.8パーセントまで拡大しました。売上高で言いますと、3,000億円強のグループ会社です。

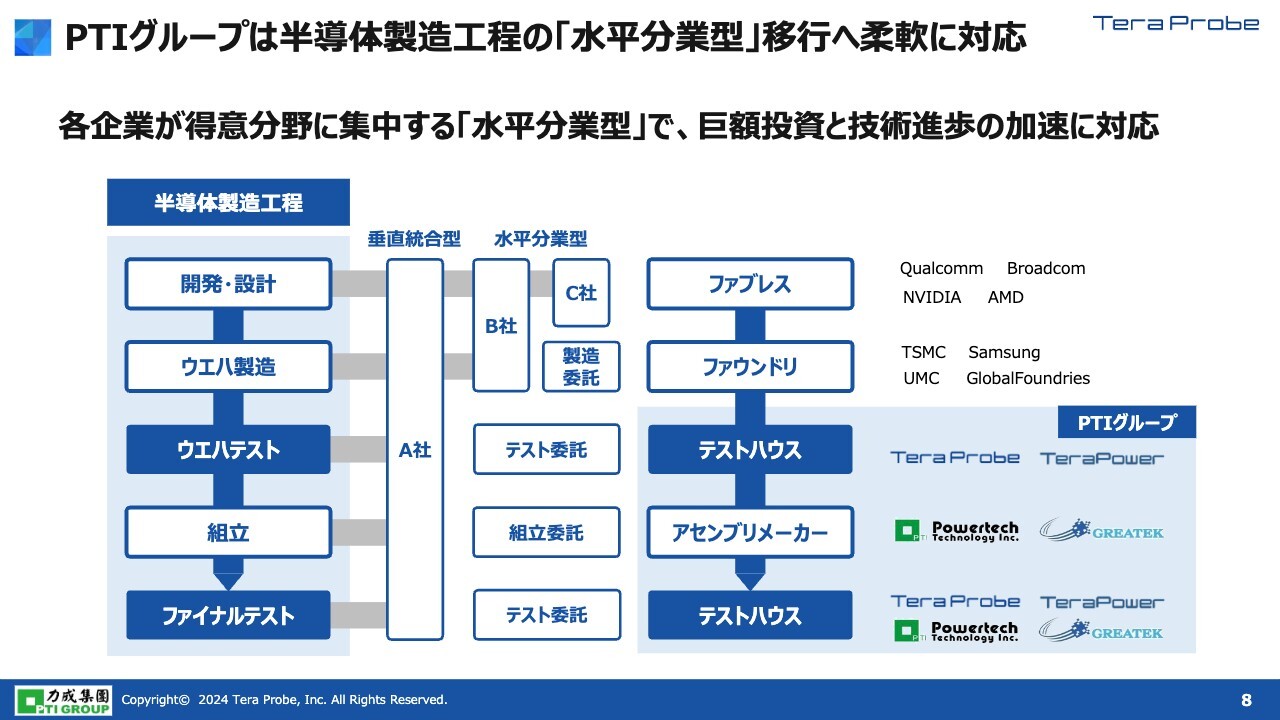

PTIグループは半導体製造工程の「水平分業型」移行へ柔軟に対応

横山:当社が身を置いている半導体業界について、製造工程表を使ってご説明します。スライドの図の左から2番目の列をご覧ください。「垂直統合型」と記載しているように、開発からファイナルテストまでの全部を1社で行っている会社もあります。

かつて、日本はこのかたちでビジネスを行ってきましたが、製品のデバイスの高機能化やニーズの多様化により、1社ではすべての投資を賄えなくなってきています。

そこで新しく表れたのが、その右側に記載の「水平分業型」です。それぞれの強いところに経営資源を集中し、さらに強くなって成長させようというビジネスモデルです。現在は水平分業型が主流です。

その右側に記載しているそれぞれのグループについてご説明します。まず、開発・設計に特化したファブレスというグループがあります。その名前を聞かない日はないくらい有名なNVIDIAは、設計を強みとした会社です。

その下はウエハ製造を得意としたグループで、ファウンドリと言います。今週、決算発表があったTSMC(Taiwan Semiconductor Manufacturing Company)は、ウエハ製造に特化したファウンドリグループです。

その後の工程は、ウエハテスト、組立、ファイナルテストとなります。テストの専業メーカーをテストハウスと言い、当社グループはこちらに位置します。組立を行っているPowertechは、アセンブリメーカーと言われています。

つまり、ウエハ製造が終わってからは、PTIグループですべてサポートできる体制になっています。

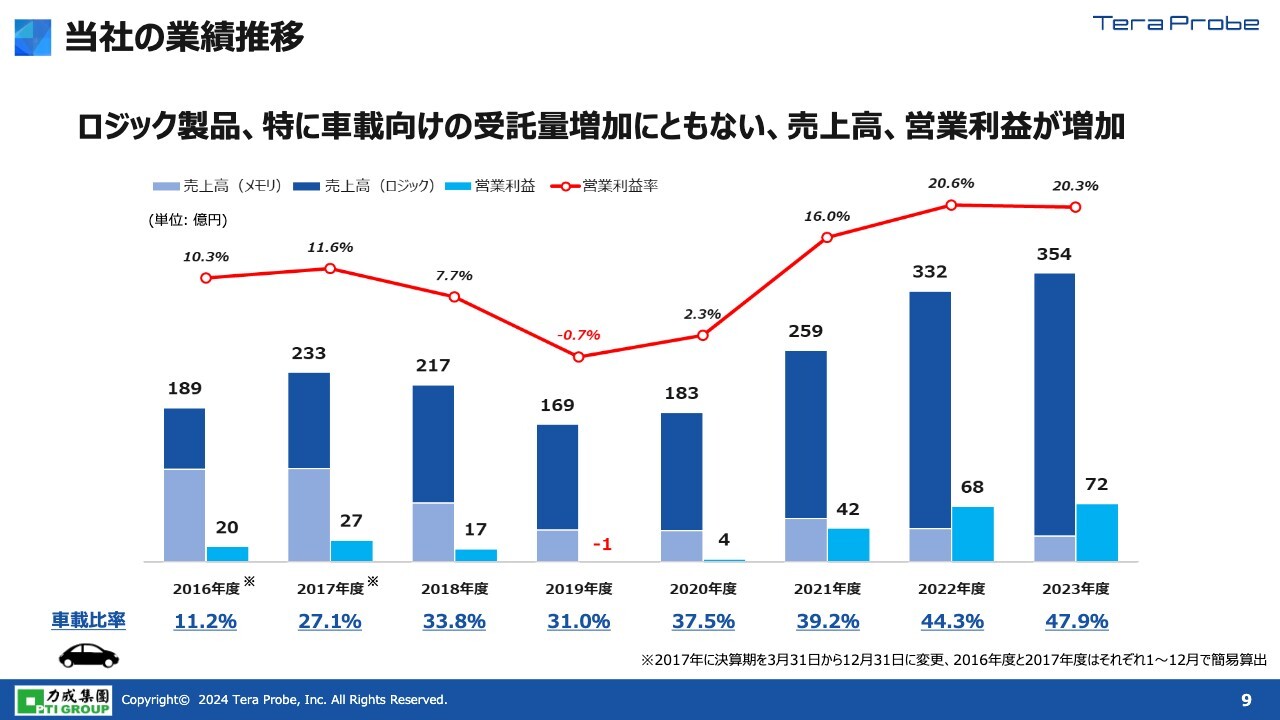

当社の業績推移

横山:当社の業績についてです。スライドのグラフの下に記載しているパーセンテージは、車載比率です。当社の売上高のうち、車向けのテストがどのぐらいの比率かを表しています。

棒グラフは売上高を表しています。メモリの売上高は薄い青、ロジックの売上高は濃い青で示しています。2018年にマイクロンジャパンにメモリ事業を譲渡して以降、ロジックのほうにポートフォリオを転向し、売上高も拡大しています。

赤い折れ線グラフは営業利益率を表しており、現在では20パーセントを超えるようになっています。

坂本:車載比率が年々拡大している点について、コロナ禍が明けたことによる生産の挽回はあったと思いますが、おそらくそれ以上に増えていると思います。強化している理由や背景がありましたら教えてください。

横山:車載比率を増強させた理由は、車載製品のテスト事業が非常に安定しているからです。コンシューマーや産業は市場の影響を受けてぶれやすいですが、車載製品は現在も安定的に売上があり、ビジネスとして確実に堅実な状態にあります。当社の目標として、車載比率を半分にすることが1つのターゲットラインです。

車載比率が上がった理由は、「車載比率を上げよう」という目標のもと、長い時間をかけて自動化や品質向上に取り組んだ結果、車載品質のテストが提供できるようになりました。また、日本のお客さまがTSMCのファウンドリを使う時に、評価の段階から一緒に立ち上げたことで、現在、台湾のTeraPower Technologyでは車載比率が約半分になっています。

半導体の用途

横山:半導体業界についてご説明します。最近では、毎日のように半導体という言葉を聞くため、ご存じの方も多いと思います。あらゆる産業機器・電子機器において、半導体が使われないことがない時代となってきました。

半導体市場における5つの成長エンジン

横山:これから半導体市場がどのように伸びるかについて、あらためてご説明します。まず、カーボンニュートラルに向けた「SDGs革命」、グリーン化です。こちらは直近10年で、世界規模で約1,000兆円の投資があると言われています。そのうち5パーセントが半導体業界に流れると言われていますので、ここが1つのエンジンになります。

次に、「通信の高速化」です。つい最近5Gになったように、通信はこれからますます高速化していきます。高速化すると、データ量が圧倒的に増えます。その関係で、世界規模で毎年10兆円から15兆円規模のデータセンターの投資が行われます。また、通信が高速化するとデータセンターの機器更新がありますので、今後も投資が増加します。

さらに、我々の生活は「DX革命」によって便利になっていきます。こちらも半導体がけん引していきます。

また、今は1台の車に半導体が1,000個ほど使われていますが、EV化・自動運転化によって約6倍の6,000個が使われると言われています。この「次世代自動車革命」により、自動車市場もますます拡大していきます。

先日、AppleもVRゴーグルを発売しましたが、現実世界に加えて仮想世界も広がっていきますので、「メタバース革命」もビジネスチャンスだと思っています。

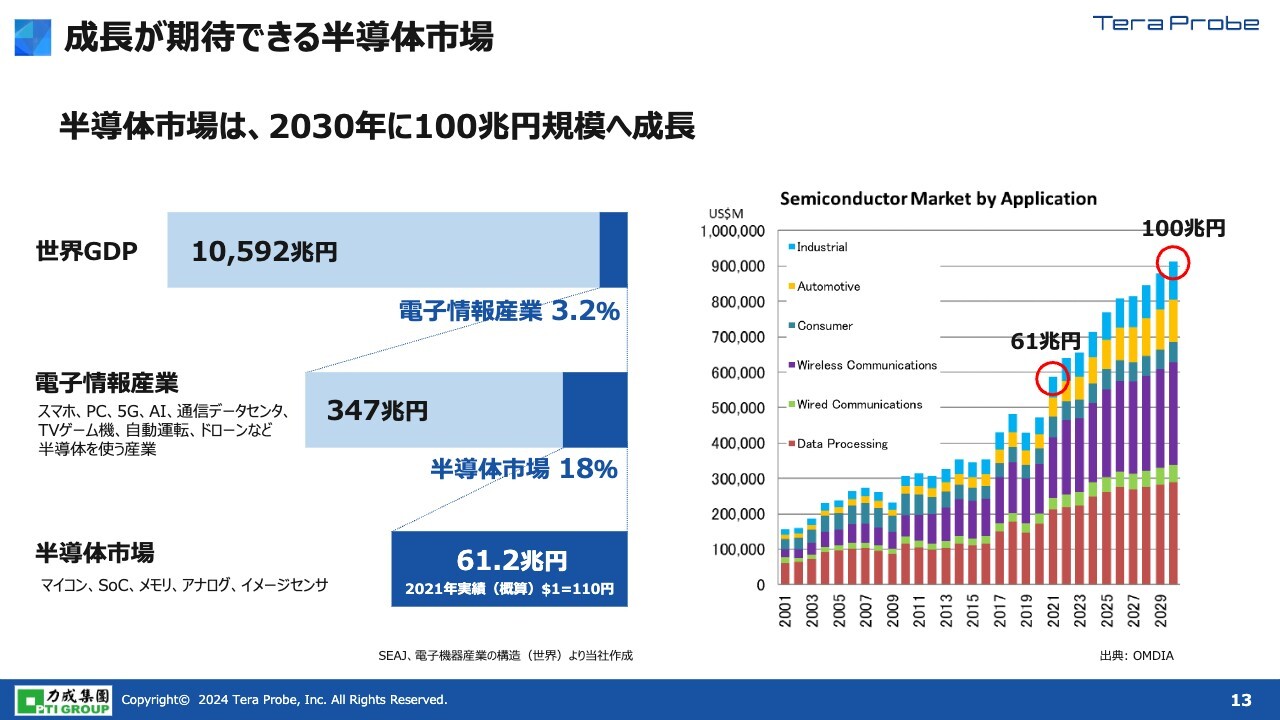

成長が期待できる半導体市場

横山:もう少し詳しくご説明します。世界のGDPの3.2パーセントが電子情報産業に流れると言われており、そのうち18パーセントの60兆円強が半導体市場になります。これが先ほどお伝えした5つの成長エンジンにより、約5年で100兆円市場まで拡大します。

坂本:半導体市場の拡大は体感していますが、先ほど「テスト工程が追加されるかもしれない」とのお話もありました。半導体市場が拡大するとテストの仕事も増えていくのでしょうか?

横山:今のCPUのテスト時間は、AIチップになると3倍かかります。高機能化によってテスト時間は長くなり、テストで使う最先端機器は今の倍くらいの値段になりますので、それだけ付加価値のあるテスト事業になると考えています。

坂本:そうなのですね。話を戻しますが、車載で使う半導体は、他の半導体よりもやはり高性能なのでしょうか? 時間がかかったりするものはありますか?

横山:車載の場合は工程が多いです。例えば、アフリカやアラスカでもエンジンやモーター制御が動かないと困りますので、通常の温度と150度くらいの高温状態、マイナス40度くらいの低温状態でテストをします。そのような環境で何度もテストして、信頼性を担保しています。

坂本:そこも競争力の源泉となるのですね。

横山:おっしゃるとおりです。

坂本:たまに聞かれる質問かもしれませんが、「遠い将来、半導体の製造方法が変化するかもしれない」という話も出ています。その場合、テスト需要は残るのでしょうか?

横山:テスト需要はますます拡大すると考えています。「AIになったらテストはいらないのではないか?」と思われるかもしれませんが、先ほどお伝えしたとおり、テスト時間は3倍になり、より複雑になります。

AIチップは、きちんと動くかどうかをAI自身が判断できるわけではないため、検査しないと出荷できません。「このAIがちゃんと動くかどうか」というのは、使う時に心配になりますよね? 今後もチップを重ねたりしていきますので、検査のニーズは拡大します。

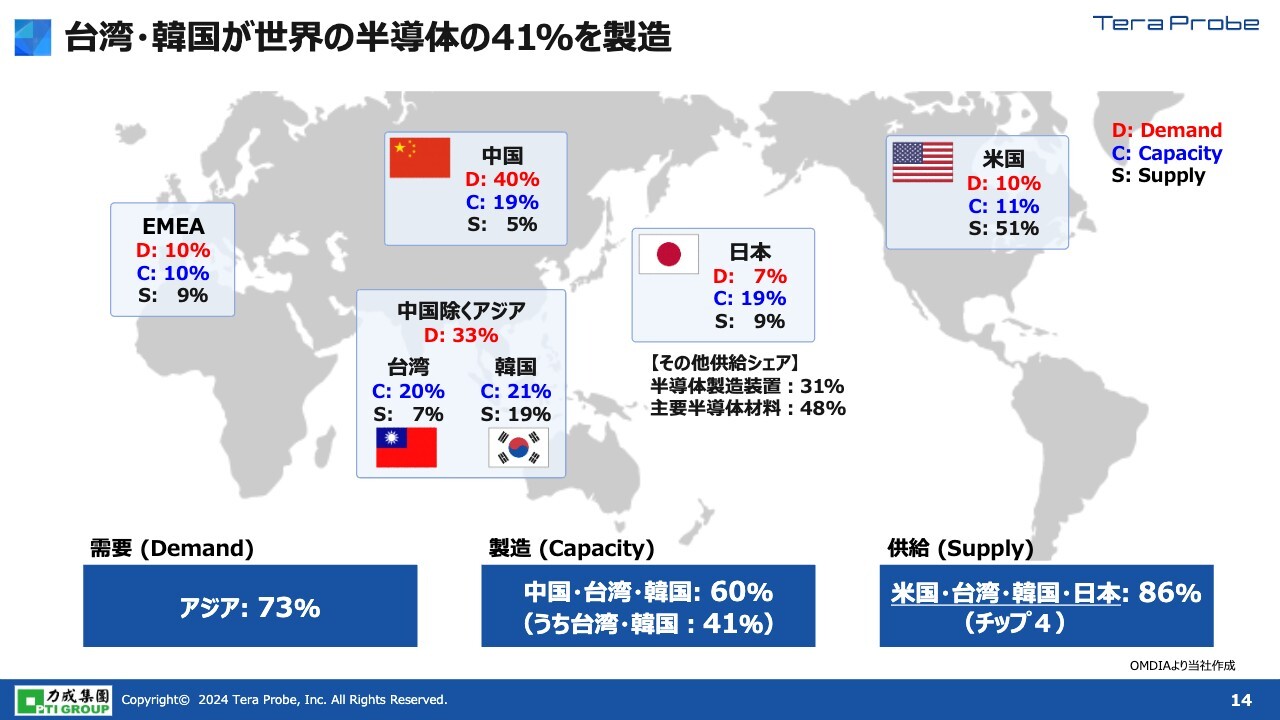

台湾・韓国が世界の半導体の41%を製造

横山:現在の半導体事業の状況について、わかりやすいように世界地図を使ってご説明します。スライドに記載の「D」が需要、「C」が生産能力、「S」が供給を示しています。

中国・台湾・韓国で約60パーセントを製造しており、日本も含めると生産能力の約80パーセントがアジアに集中しています。

需要もアジアに集中しています。中国の需要は40パーセントですが、最近は中国の景気低迷で半導体は少し足踏みしています。やはり需要が40パーセントあるところで景気が後退し始めると、半導体事業に影響します。今年から来年は少し調整局面になるのではないかと思っています。

供給はアメリカが51パーセントを占めており、米中摩擦が起こる1つの要因として半導体があると考えています。

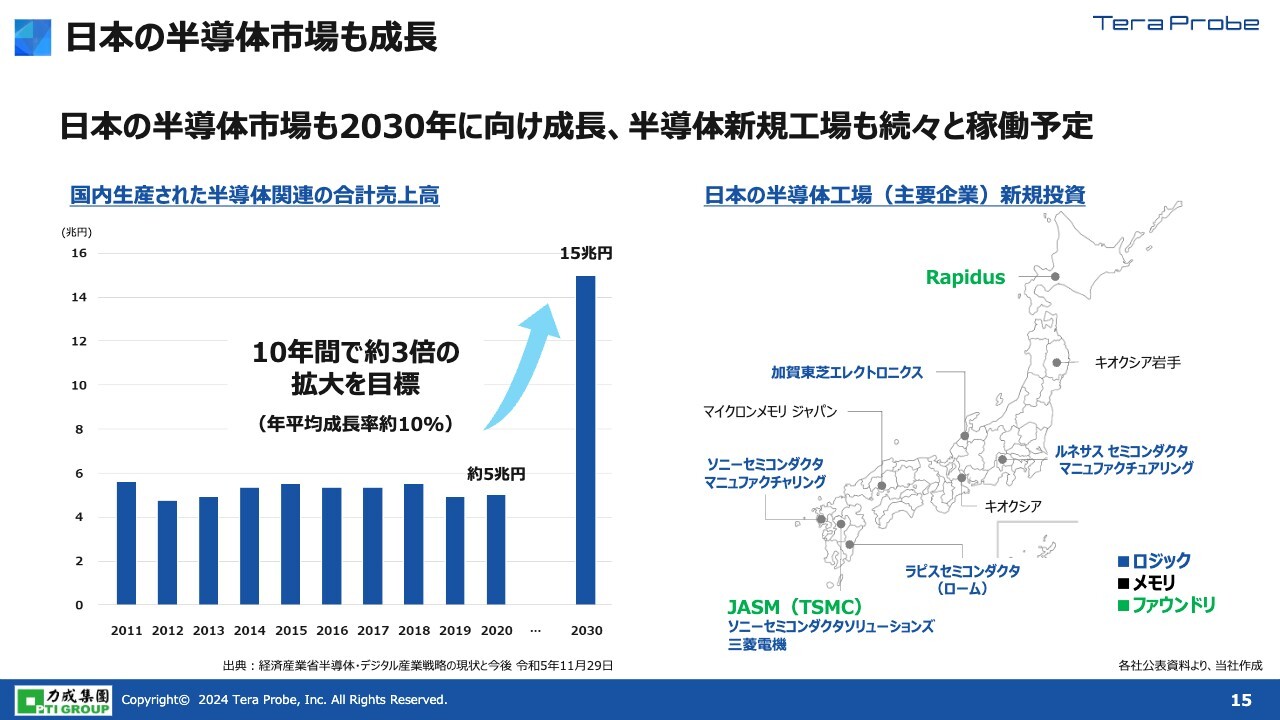

日本の半導体市場も成長

横山:日本の半導体市場がどのように成長していくのかを簡単にご説明します。スライド左側のグラフは、経済産業省が出している資料です。今、日本の半導体市場は5兆円規模で、2030年には15兆円を目標にしています。

15兆円に向けてどのように拡大するのかを、スライド右側の日本地図を使ってご説明します。グリーンで示しているのがファウンドリモデルで、北はRapidus、南はTSMC(JASM)があり、いよいよ日本にもこのようなファウンドリグループが登場します。

ブルーで示しているのは、ロジックモデルのメーカーです。生産能力を拡大するために、日本全国で前工程のキャパシティ拡大が行われています。我々は、このような需要をしっかりと受け止めていきたいと考えています。

当社の強み:ソリューション提案-1

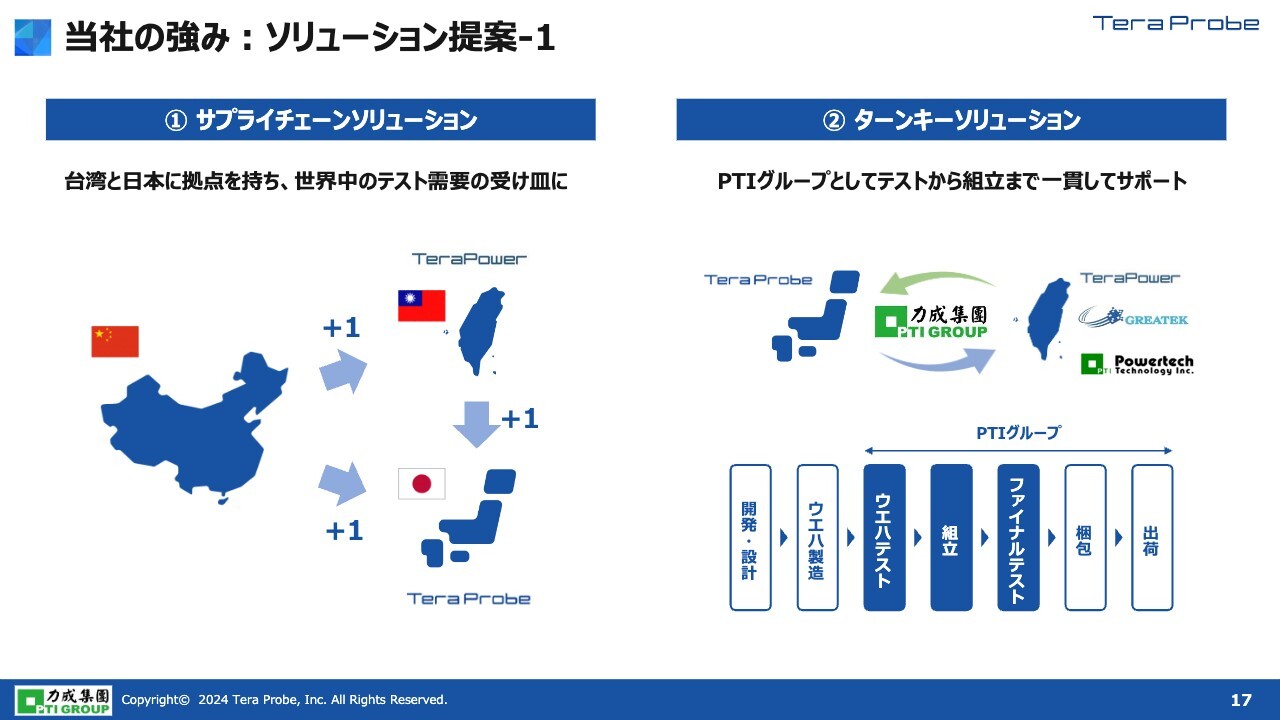

横山:どのようにその受け皿となるのかをご説明します。我々は6つのソリューションをもって受け止めたいと考えています。

1つ目は「サプライチェーンソリューション」です。先ほど世界地図でご説明したように、「チャイナプラスワン」「台湾プラスワン」と言われるようになりました。我々は、日台でこのニーズをしっかり受け止めていきたいと思っています。台湾と日本の拠点で同じテスト装置を持ち、それぞれで何かあった場合、約1ヶ月で量産できる体制を整えています。

2つ目は「ターンキーソリューション」です。我々はPTIグループとなり、ようやく組立まで一貫してサポートできるようになりました。このような強みをもって、お客さまに提案していきたいと考えています。

当社の強み:ソリューション提案-2

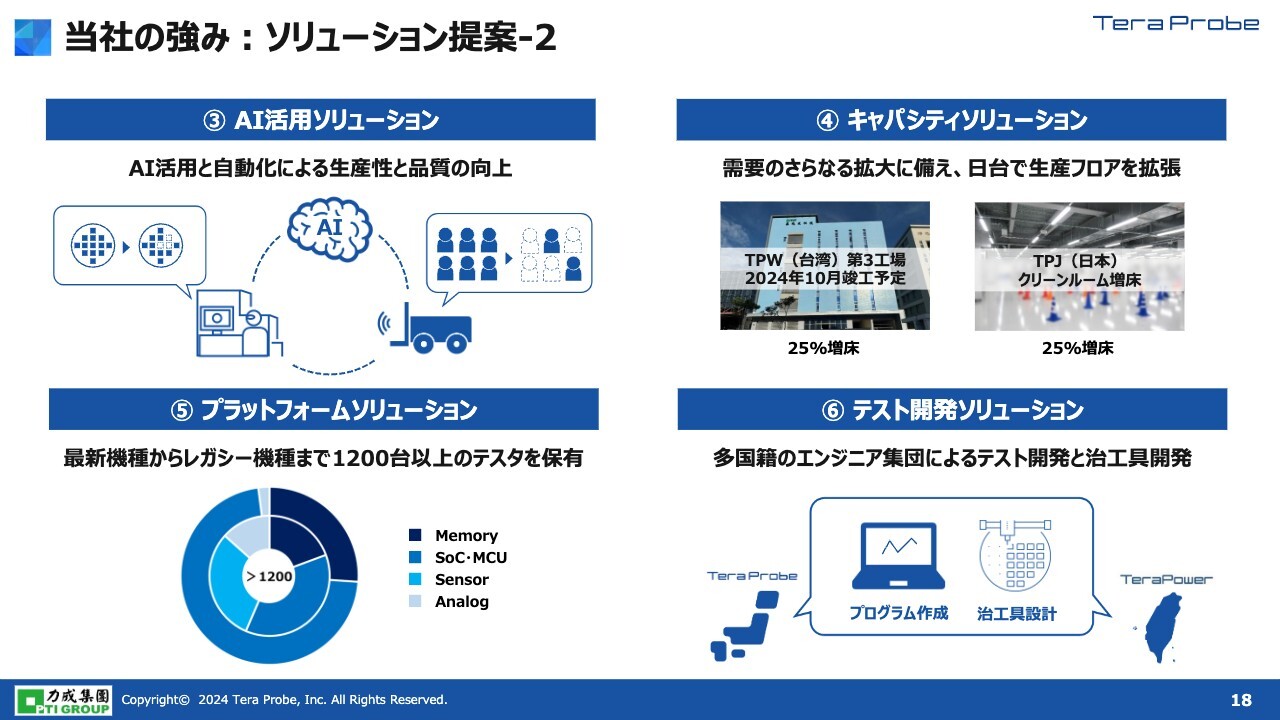

横山:3つ目は「AI活用ソリューション」です。いよいよ生産現場にもAIが使われるようになってきています。今、半導体装置産業のテスト技術、装置技術は台湾が圧倒的に進んでいます。この技術を日本側でも提供できる環境がありますので、AIを使って効率化したテストソリューションを提案したいと思っています。

4つ目は「キャパシティソリューション」です。これからますますテスト需要は増えていきますので、台湾と日本で25パーセントずつ増床しています。

5つ目は「プラットフォームソリューション」です。最新機種からレガシー機種まで1,200台以上のテスタを保有していますので、お客さまのニーズが多様化しても、我々がしっかりとサポートしていきます。

6つ目は「テスト開発ソリューション」です。テスト開発では、テストで使う治工具やプログラムを作成します。今、ベトナムやフィリピン、韓国など、日本人以外の各国のエンジニアを積極的に採用して、これからサプライチェーンがどのように変化しても、我々のエンジニアがきちんとサポートできる体制を整えています。

坂本:4つ目のキャパシティソリューションについて、日本と台湾で生産フロアを拡大されたということですが、現在はキャパシティをフルで使っている状況なのか、今後を見越して増床したのか、状況を教えてください。

横山:現在は、増床した分の3割は使う計画・予約がある状態です。残りの7割はまだ決まっていません。ただし、2026年、2027年にまた製品が増えますので、その受け皿になっていくと思います。さらに今、建築コストが非常に上がっており、2026年、2027年に作るよりもはるかにコスト競争力が出てくるため、このように手を打っています。

坂本:テスト需要の季節性はありますか? おそらく新製品は変動があると思いますが、基本は一定なのでしょうか?

横山:AIチップは、今後も季節に関係なく増えると思います。コンシューマーの市販に載るものは、クリスマス商戦前、夏頃に盛り上がり、「iPhone」が出る時期などに重なっています。冬になると、我々の半導体製造はわりと済んでいますので、冬から春にかけて少し落ち込むかたちになります。

坂本:そのような季節サイクルなのですね。

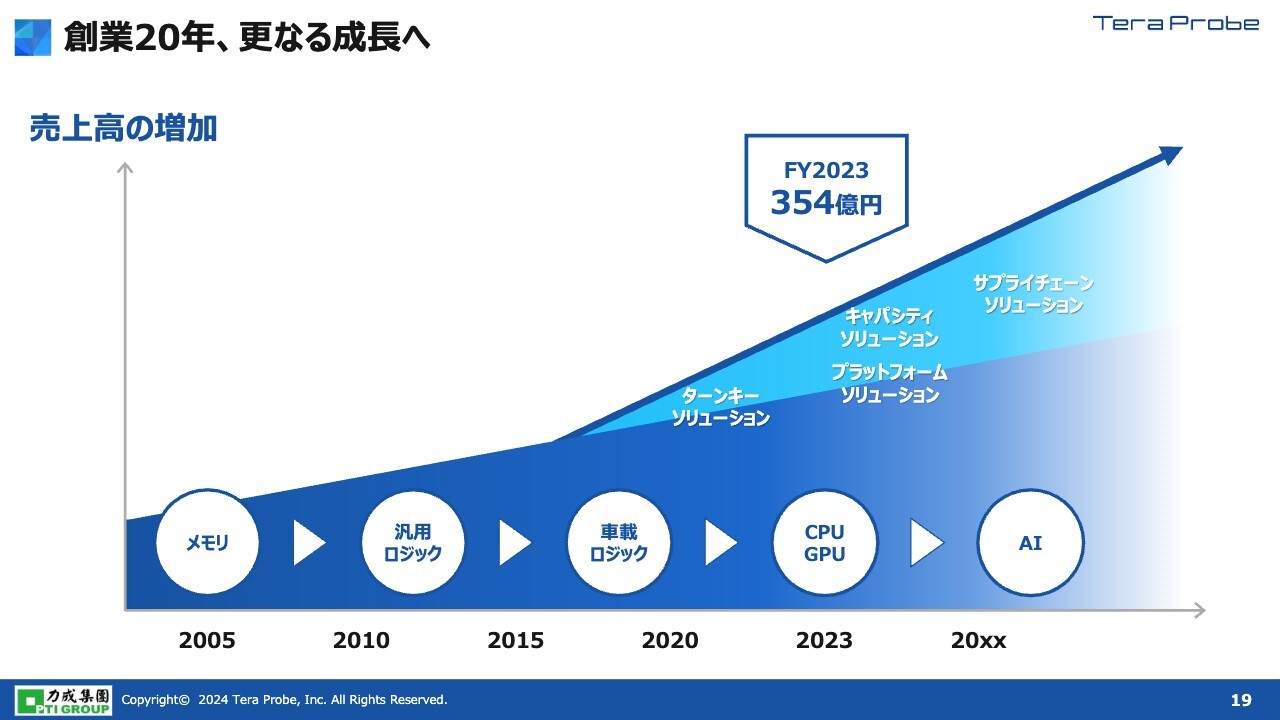

創業20年、更なる成長へ

横山:今後の成長についてです。我々はメモリ製品のテスト受託から始まり、今はCPU・GPU製品のテストを受託しています。来年からは一部AIチップの評価を始め、2025年後半に量産し始めると思います。スライドに示している丸のパイが、AIチップも含めてそれぞれ大きくなります。

加えて、スライド上部にあるようなソリューションを提案しています。直近の売上高は354億円ですが、さらに成長させていきたいと考えています。

坂本:AIチップが生産に乗り、テスト需要が増える状況になった場合、現状のテストメーカーはすべて対応できるのでしょうか? 対応できないメーカーが出て、御社のシェアが伸びることは予想できますか?

横山:対応できるメーカーは限られてくると思います。やはり組立が3次元、2.5次元になったり、最先端のテスタが1台で3億円くらいかかりますので、買えるメーカーはなかなかないと思います。

坂本:御社には今、テスタは何台くらいありますか?

横山:今、1,200台あります。

坂本:それが1億5,000万円くらいということですよね。

横山:一番高いもので3億円くらい、普通でも1億円くらいします。

坂本:なるほど。それは何年くらい使えるのですか?

横山:10年、20年使えるものもあります。

坂本:意外と長く使えるものもあるのですね。しかし、やはり製品が新しくなると、新しいテスタを買わなければいけないのですか?

横山:そのとおりです。ですので、我々はうまく設計しています。例えば、新製品に対応するために新しいテスタを買い、それを最先端のCPU・GPUで使った後、車載でも使ったりします。

坂本:最先端のものを下ろしているのですね。

横山:おっしゃるとおりです。最先端を追いながら車載、コンシューマーなどと3段階くらいに使い分けていますので、長いものは20年くらい使えます。

坂本:メーカーもそれができるように作っているのですか?

横山:そのとおりです。基板を入れ替えながら使っています。

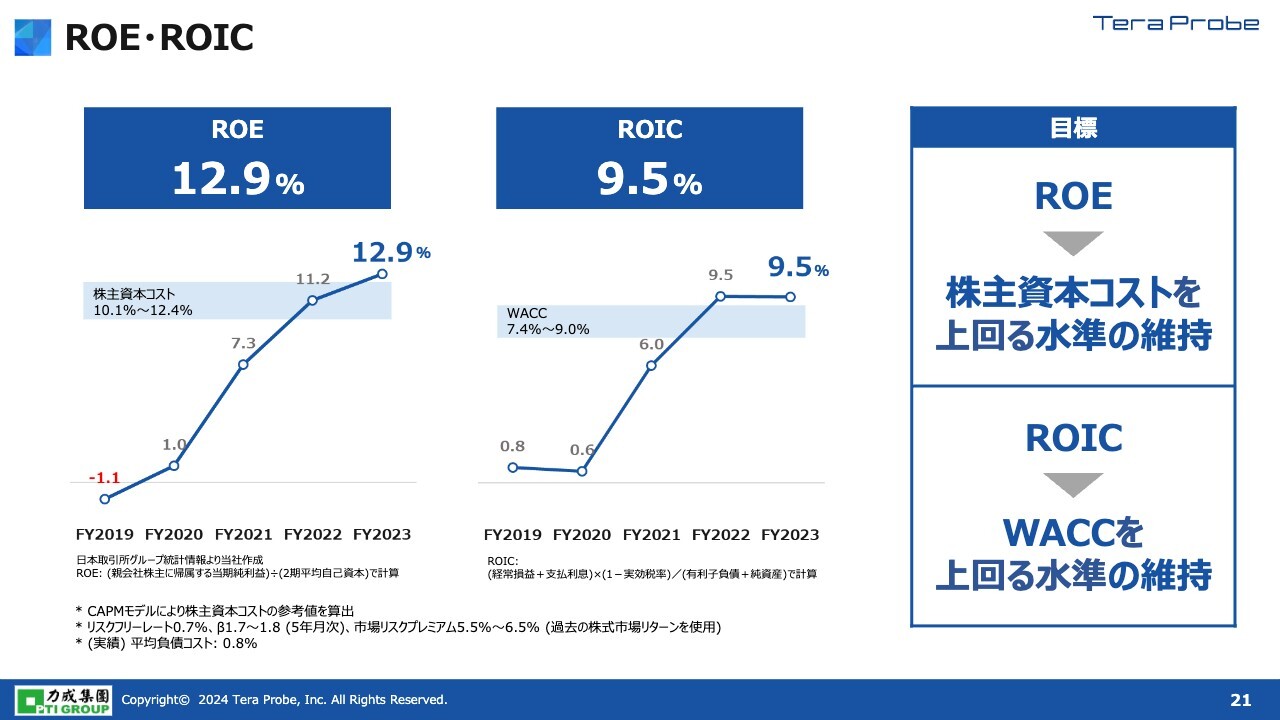

ROE・ROIC

横山:資本政策についてです。ROEは株主資本コストを上回る水準を維持しており、ROICもWACCを上回る水準を維持しています。今後もこれらを経営指標として、しっかりと管理していきたいと考えています。

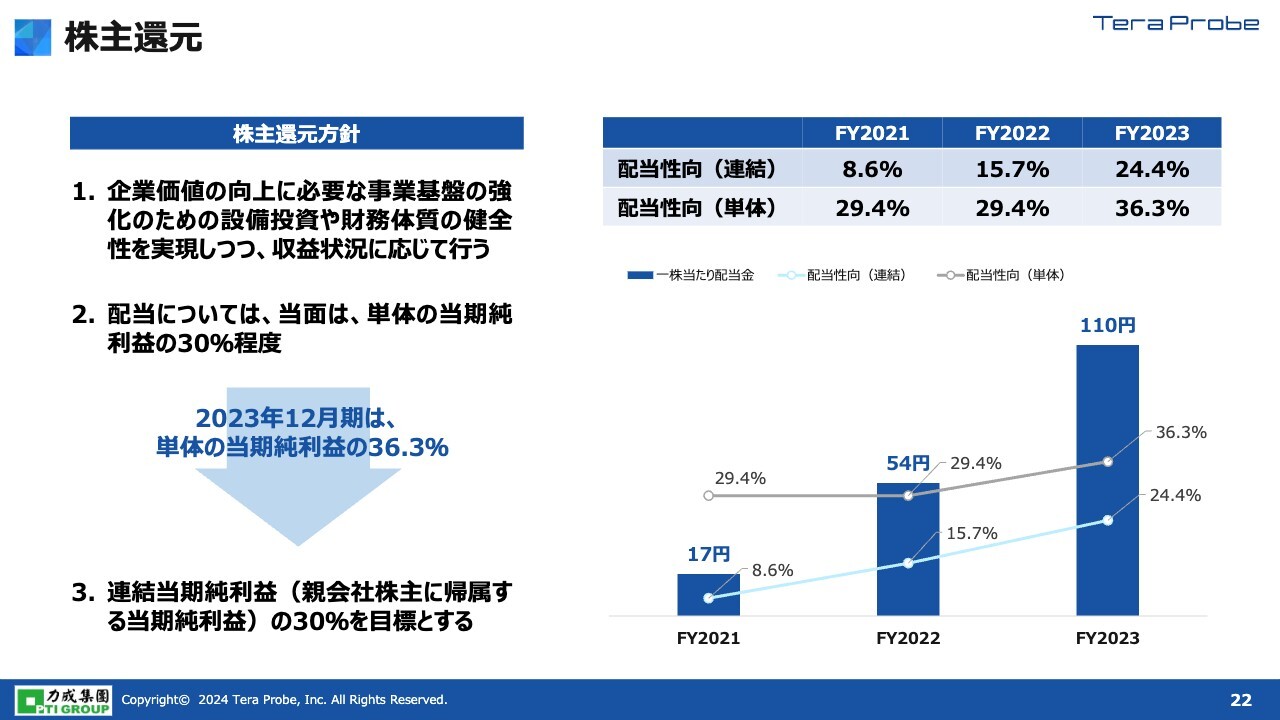

株主還元

横山:配当についてです。2023年12月期は単体の当期純利益の36.3パーセントでしたが、連結当期純利益の30パーセントを目標としています。1日も早く、こちらの目標値で提供していきたいと考えています。

坂本:現状は単体の当期純利益の30パーセント程度の配当とのことですが、単体で定めている理由は何かありますか?

横山:当初はコロナ禍の影響もあり、日本の業績が非常に厳しい状況でした。配当原資の蓄積が十分ではなかったため、まずは単体ベースで進めることをお願いしました。しかし、日本側も少し力をつけてきましたので、連結でも出せるように連結の目標値を設定しています。

質疑応答:海外事業の地域別の利益割合について

坂本:「海外事業の

新着ログ

「電気機器」のログ