【QAあり】ベステラ、2Q売上高は前年比+73.3%と会計・累計期間とも過去最高を達成 新規顧客獲得と既存工事の順調な進捗が寄与

2025年1月期第2四半期決算説明

本田豊氏(以下、本田):ベステラ株式会社代表取締役社長の本田です。本日は貴重なお時間をいただきありがとうございます。2025年1月期第2四半期の決算説明ではありますが、先に全体的な業界のお話をしたいと思います。

みなさまご存じのとおり、当社はプラントの解体を行っている会社です。解体業を専業にしている会社としては、2社ある上場企業のうちの1つです。もう1社の田中建設工業さまは、主にビルなどを解体していますが、当社はプラントが中心です。プラントでは、製鉄、電力、石油・石油化学がそれぞれ約30パーセントずつ売上を占めています。

これらの業界では解体設備投資に関して、非常に動きが活発になっています。

1つは製鉄です。これに関しては当社も脱炭素についていろいろと掲げていますが、今は脱炭素化に向けた動きが世界的に高まっています。

特に日本国内では、高炉から電炉にシフトした場合、現在輸出している750万トンの鉄スクラップを国内で利用したとしても、量として十分ではありません。

さらに言うと、大手3社が電炉を始めるのであれば、いわゆる建設資材向けではなく、より高品位な鉄を電炉で作ることになり、それに伴ってさまざまな動きが出てきます。

スクラップを確保するために中国系の会社も進出してきており、あちこちにスクラップの置き場が増えすぎてしまうと、それはそれで問題となるなど、さまざまな課題も考えられます。

現在当社が直面しているのは、高炉から電炉にシフトしていく上でのさまざまな課題です。さまざまな設備更新が行われているため、国内だけではなく海外にも目を向けていく必要があります。国内の製鉄所や高炉の閉鎖などといった、設備の整理が行われていることから、工事量の増大が予測されるため、当社にとっては非常に良いポイントの1つと言えます。

ただ、同時にスクラップが足りなくなってきていますので、海外、特に中国系の会社がスクラップ確保のために進出してきています。現時点ではスクラップに留まっていますが、中国系の会社がいずれ解体の分野にも進出してくる可能性があります。実際にすでに進出し始めてきているかもしれません。

さらに、国内でスクラップを扱っている会社が、解体工事に参入してきているという実態もあります。そうなると、なおさら当社としては工事の品質や工法などを高めていかなければなりません。当社はそこに自信を持っていますが、より訴求していく必要があります。

次に電力です。電力にも火力、原子力、水力などがあります。石炭火力から自然エネルギーへの転換についてはもちろんご存じのとおりかと思いますが、その他には例えば送電網や送電線、またそれが地下にある場合にはその関連設備、変電所なども含めてさまざまなものの更新も行われています。

原発については、周辺設備の解体は引き続き当社の課題であり、ニーズも高まっている状況です。

石油化学については、エチレンプラントの稼働率がどんどん下がってきており、必要なくなっているのではないかとも言われています。それに伴うコンビナート再編も進んでいますし、アンモニアについてもクリーンアンモニアへと移行され、従来のグレーな設備は解体されます。

クリーンアンモニアがあればそれに向けて新しい設備を造っていきますので、別の設備の更新などといった需要も出てきます。このようなことは新聞を開けば関係する記事が毎日のように載っており、現在私たちが直面している課題であると同時に業界全体の動向と言えるでしょう。

ここまでのお話を要約すると、仕事はいろいろ増えている一方で、競合も少しずつ出てきているという現状です。

業界全体の話に関してもう1つ、いわゆる「2024年問題」と言われている人員の話です。この問題で取りざたされているとおり、解体だけではなく建設業界全体で人員不足が起こっていることは、紛れもない事実です。

第1四半期決算説明時には、当社の年齢層がいかに若いかという資料を載せました。しかし業界全体では、若年層よりもむしろ60代や70代のほうが非常に多い傾向にあります。

当社の社員は20代から40代が中心となっていますが、一概に若ければよいというわけでもありません。また、60代や70代の人員の比率が高くなった大手企業も、新たな人員を確保するために色々な手段を取るでしょう。そうなれば自ずと市場における有資格者の数も減るため、当社としても対策を講じるべき課題の1つです。

とはいえ、当社では非常に順調に採用が進んでいますし、先ほど申し上げたように工事に対応できる人材を確保しています。長期ビジョンで掲げている売上1,000億円をなるべく早く達成しようと、経営幹部だけではなく、会社一丸となって取り組んでいる状態です。

社内の雰囲気も非常に良い方向に向かっており、各工事の監督についても言われたことをやるのではなく、例えば「使う燃料も自然由来のものに変えよう」「水素溶断でやってみよう」「再生材を利用したアスベストの廃棄袋を積極的に使おう」など、自発的にさまざまな意見が出てきます。

昔から行っている3D計測事業でも、「計測だけではなく、プレゼンも3Dを使って行おう」などといった取組みが広がっています。

このように、社員が自発的に考え、実践に移した取組みは各方面でお客さまから感心されており、非常に良い循環を生み出しているように思います。

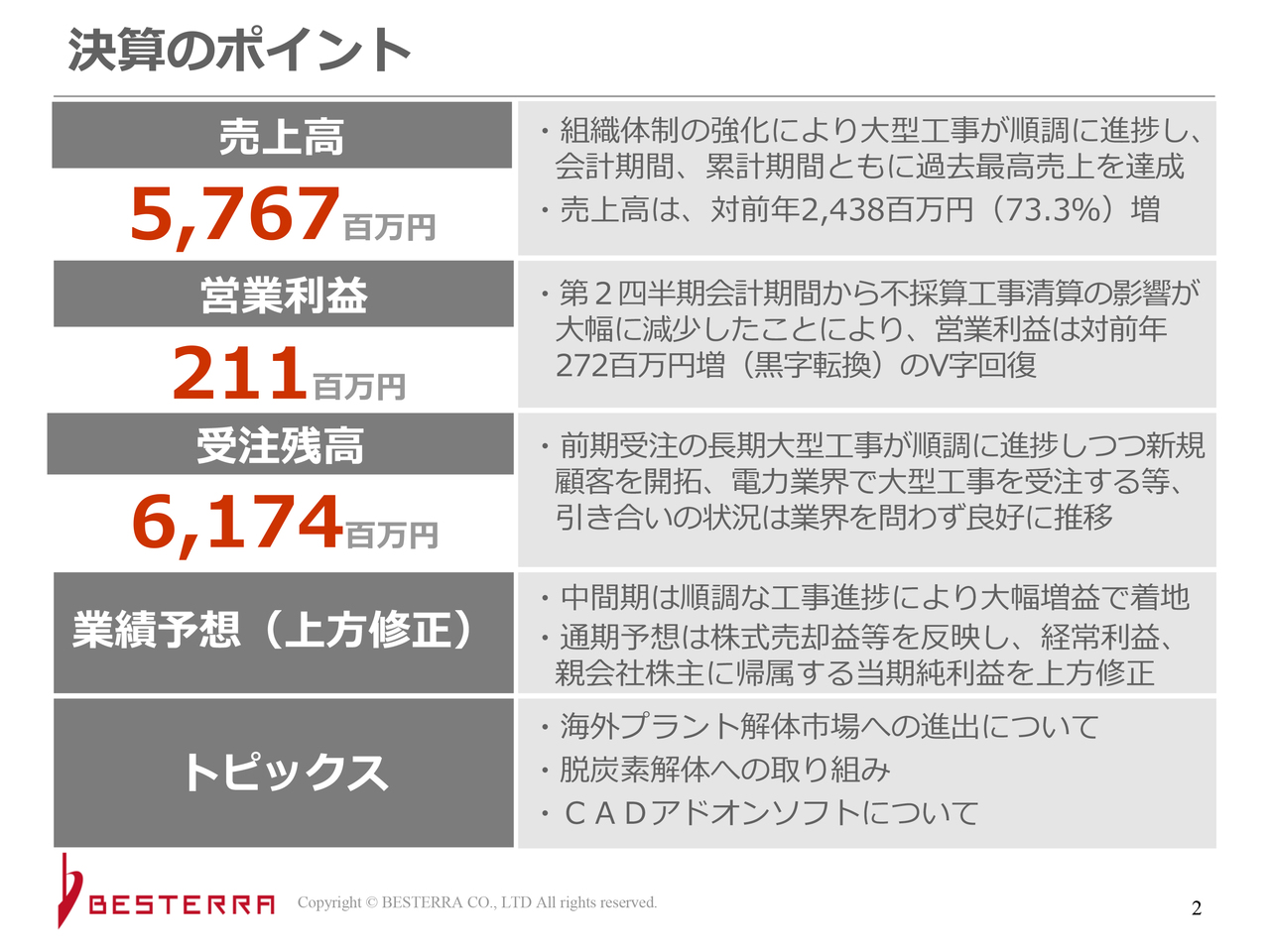

決算のポイント

決算のポイントについてご説明します。2025年1月期第2四半期の売上高は57億6,700万円で、会計期間、累計期間ともに過去最高売上となっています。

2025年1月期の通期業績目標110億円に対し、その半分を超えている状態ですので、進捗率としては悪くないと思っています。

営業利益については、第1四半期はあまり良くありませんでしたが、第2四半期で回復してきています。これは想定どおりです。

今期初めて業績予想の中間発表を行いましたが、これは「今期我々は目標を確実に達成する」という自信を示したいとの思いがありました。一度発表すると出し続けなければなりませんので、いろいろと勘案しましたが、その自信を表したいという思いが強く、今回の判断に至りました。

実際に、その目標に対して大きく上振れて着地しています。黒字化もでき、前年はかなり悪かったことから、対前年比でも良い数字となっています。

受注残高については、期初の数字より下がっているという見方もあるかもしれません。しかし進行している工事もかなり多くありますので、それに対しては確実な受注ができていると思っています。

営業活動においては、お客さまからの発注は年度末にかけて多くなってきますので、そのような意味では受注額は減ってくる時期なのですが、そのわりには受注ができていると思っています。

業績予想の上方修正について、まず非常に良い数字となった最大の理由は、工事が順調に進捗したことです。

何か特別要因があったということではなく、かなりしっかりと工事を行うことができました。事故や不手際などが起こると工事は進捗しなくなります。進行基準の工事では進捗率が低くなり、売上・利益の計上も遅くなりますが、そのようなことがありませんでした。

現場の社員には非常によく働いていただき、しっかりと工事をこなせたことが今回の業績につながっていると思います。

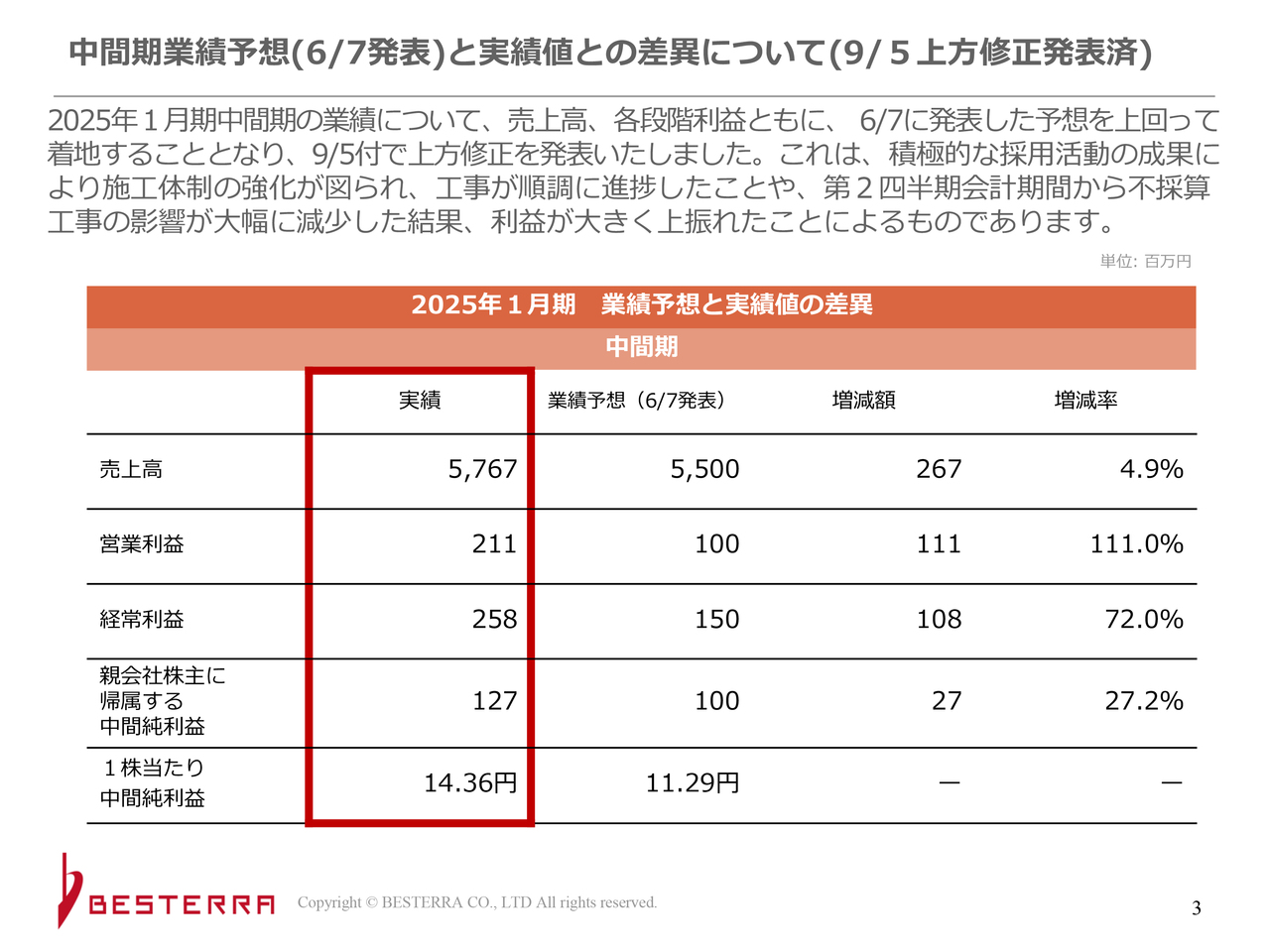

中間期業績予想(6/7発表)と実績値との差異について(9/5上方修正発表済)

今年6月7日に発表した中間期業績予想と実績値との差異についてです。今期は初めて第1四半期段階で中間の業績予想を発表し、その数字を上回ることができました。

積極的な採用活動の成果により施工体制の強化が図られ、工事が順調に進捗しました。また、第2四半期会計期間から不採算工事の影響が大幅に減少した結果、利益が大きく上振れました。

昨年もお話ししていますが、体制移行時の見積もりにミスがありました。ミスがあった部分についてはかなりの部分を昨年度で概ね終えることができ、一部残っている工事については、第1四半期に工事損失引当金の計上がすべて完了しました。

この工事に関しては利益率0パーセントで推移します。当社は以前から下請け工事は利益率20パーセント台、元請の場合は利益率30パーセントを目標としてうたっています。それよりは低いものの、かなり改善はしてきている状況です。

具体的な数字として、売上高は57億6,700万円となっています。今年6月7日発表の業績予想55億円に対し、2億6,700万円上回りました。

営業利益は、堅めに予想を出した部分もありますが、1億円の予想に対し2億1,100万円となっています。しかし絶対額として見るとそこまで大きな数字ではなく、誇れるものではありませんが、確実に積み上げてきています。

経常利益は2億5,800万円、1億5,000万円の予想に対し約1億円上回っています。1株当たり中間純利益は14.36円です。

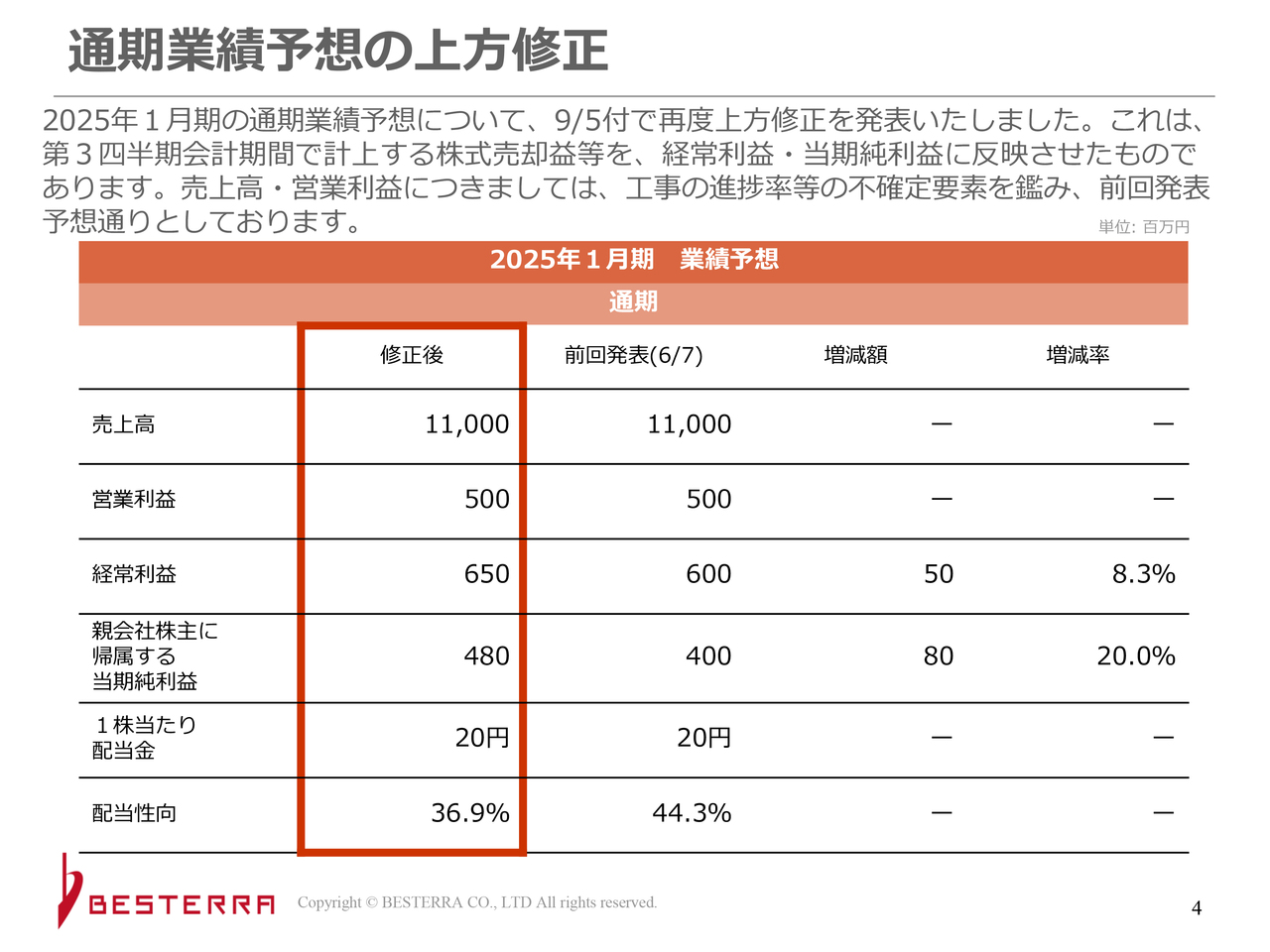

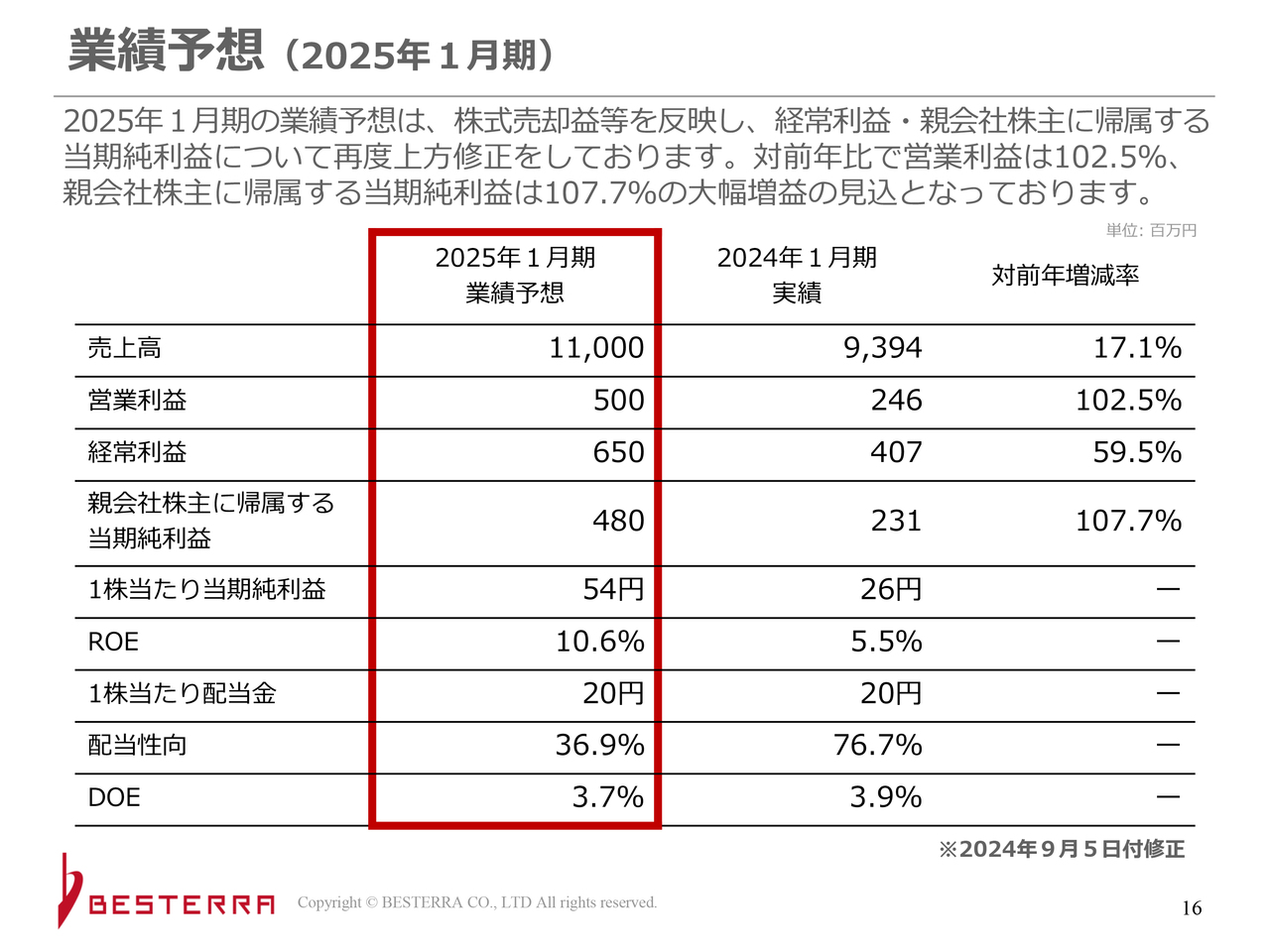

通期業績予想の上方修正

通期業績予想の上方修正についてです。今年6月7日時点で売上高を110億円に上方修正しており、今回の修正では据え置いています。その前の業績予想では、今年3月8日の2024年1月期決算発表時に売上高100億円としていたところ、6月7日に110億円としました。

営業利益についても3月8日の4億2,000万円から6月7日には5億円に修正し、今回の修正では据え置いています。

経常利益については、3月8日の5億2,000万円から6月7日には6億円に修正し、今回は6億5,000万円に上方修正しています。

親会社株主に帰属する当期純利益は、3月8日の3億5,000万円から6月7日時点で4億円、そして今回は4億8,000万円に上方修正しています。

この修正については、株式の売却益が主な理由です。当社はTREホールディングスさまの株式について、かなりの分量を保有していました。もともとリバーホールディングスさまの株式として保有しており、その時はリバーホールディングスさまを関連会社としていました。

しかし、「静脈産業」の再編としてタケエイさまとリバーホールディングスさまが一緒になり、そしてTREホールディングスさまができました。その株式を多く保有していたのですが、政策保有目的株式に該当してしまうため、ガバナンスコードに従うと純資産の10パーセント以下まで減らす必要があることから、一部売却を行いました。

もともと1株972円ぐらいで購入していますので、キャッシュベースではいつ売却しても利益が出るのですが、リバーホールディングスさまとタケエイさまの経営統合の際に評価替えを行っており、簿価は1,523円となかなか売るに売れない状態が続いていました。

しかし、TREホールディングスさまの業績がかなり良くなってきたこともあり、今回その株価を上回りましたので売却を行いました。すべてではなく、その一部売却により特別利益が計上されています。

損益計算書:第2四半期(2025年1月期)

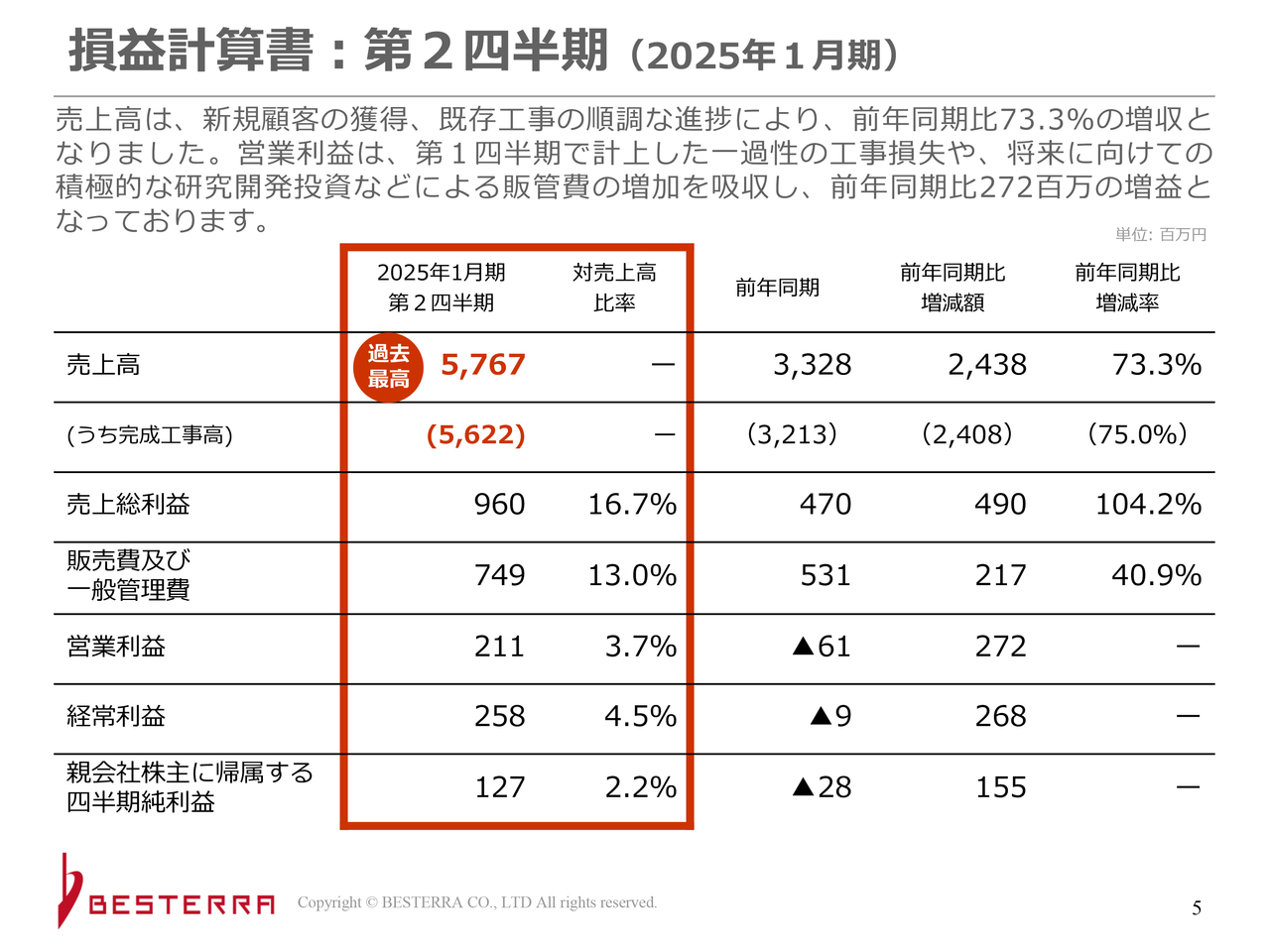

P/Lです。こちらの資料は対前年で比較しています。

売上高は57億6,700万円で、前年同期の33億2,800万円に対し、24億3,800万円増加、73.3パーセント増となっています。売上総利益は9億6,000万円となり、前年同期の4億7,000万円から4億9,000万円増加と倍増しました。

販管費は7億4,900万円で前年同期比40.9パーセント増となっています。

その結果、営業利益は2億1,100万円、前年同期はマイナスとなっていたところから大きくプラスとなりました。経常利益も同様で2億5,800万円となり、前年同期のマイナス900万円から2億6,800万円増加となっています。

親会社株主に帰属する四半期純利益は1億2,700万円、前年同期のマイナス2,800万円から1億5,500万円増加となっています。

ちなみに売上総利益は対売上高比率16.7パーセントとなっています。先ほどお話しした利益率20パーセントや30パーセントから見れば、まだ低い数字です。第1四半期会計期間では13.3パーセント、この第2四半期会計期間では20.2パーセントとなり、一応20パーセントを超えて回復してきています。

工事損失の引当や、まだ残っている利益率0パーセントの工事などがありましたので、そのわりには非常に良い工事が多かったという状態です。

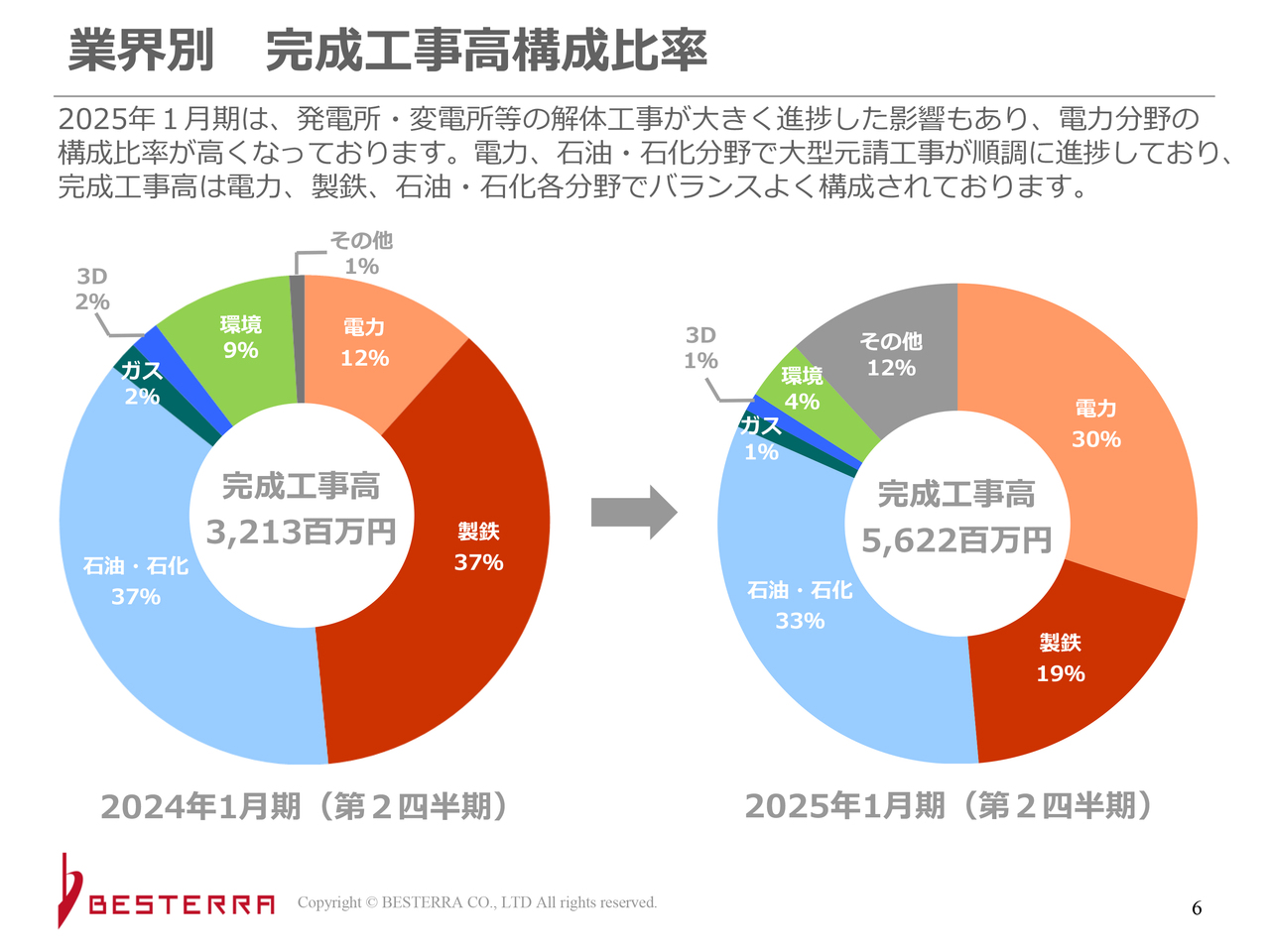

業界別 完成工事高構成比率

業界別の完成工事高構成比率です。スライド左側の2024年1月期第2四半期が32億1,300万円に対し、右側の2025年1月期第2四半期は56億2,200万円と、そもそも完成工事高自体が高まっています。

これは完成工事高ですので、グラフだけを見ると成長性が少し下がっているように見えますが、下がってはいません。全体の円グラフが大きくなっているため、そのように見えるのです。つまり完成工事高の中では、いわゆる発電所の解体などで非常に売上が上がったというのが2025年1月期第2四半期の内訳です。

内容についても、製鉄所関連などでも内容がかなり変わっていますし、石油・石油化学関連でも違う案件で売上を構成しています。石油であれば、自然エネルギーに変わったことにより解体が発生した休止設備の工事などを取りこぼしなく獲得しています。

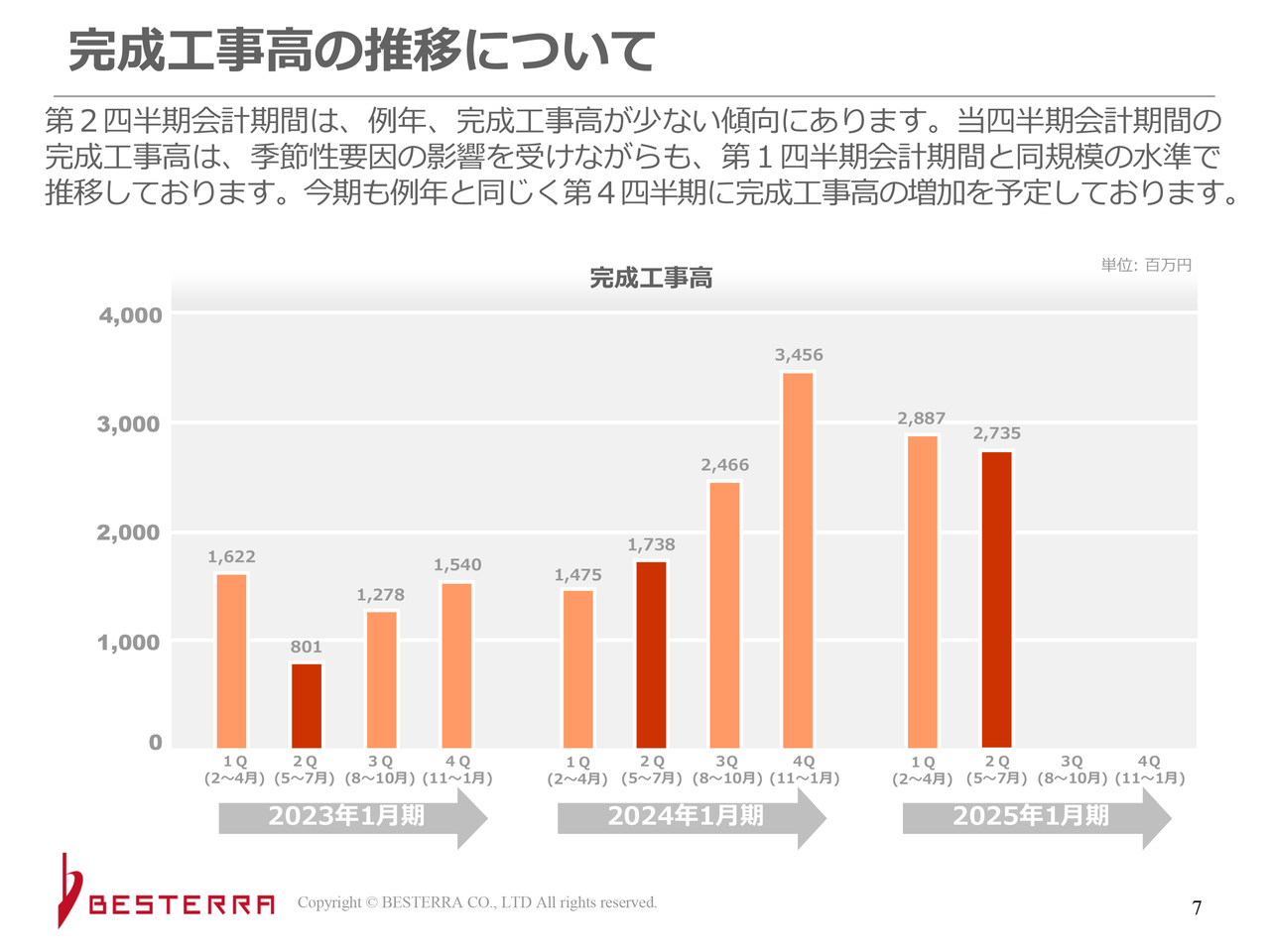

完成工事高の推移について

完成工事高の推移です。当社では、昔は第1四半期と第4四半期に売上が集中していました。なぜなら、お客さまに3月決算の会社が多く、期末に向けて工事が多く発注されたり、最後に工事の精算があったりすることから、第1四半期と第4四半期の売上が多くなる傾向が続いていました。

反対に、夏枯れのように夏の時点では少し売上が下がることもあったのですが、現状では非常に大型の進行基準の工事が多く、2024年1月期などはあまり関係なく、第1四半期から第4四半期に向けて上がっていくような状況になっていました。

2025年1月期は平準化されている状態で、第1四半期は約28億円、第2四半期は27億円と推移しています。スライドにも記載しているように、例年第2四半期は完成工事高が少ない傾向にありますが、今回は同水準で進捗しました。

今の時点でも大型工事が多くあるため、小さな工事が積み上がって期末で一気に売上が上がるのではなく、進行基準で工事が進行していれば工事が進捗し、売上が上がるという状況は続いています。

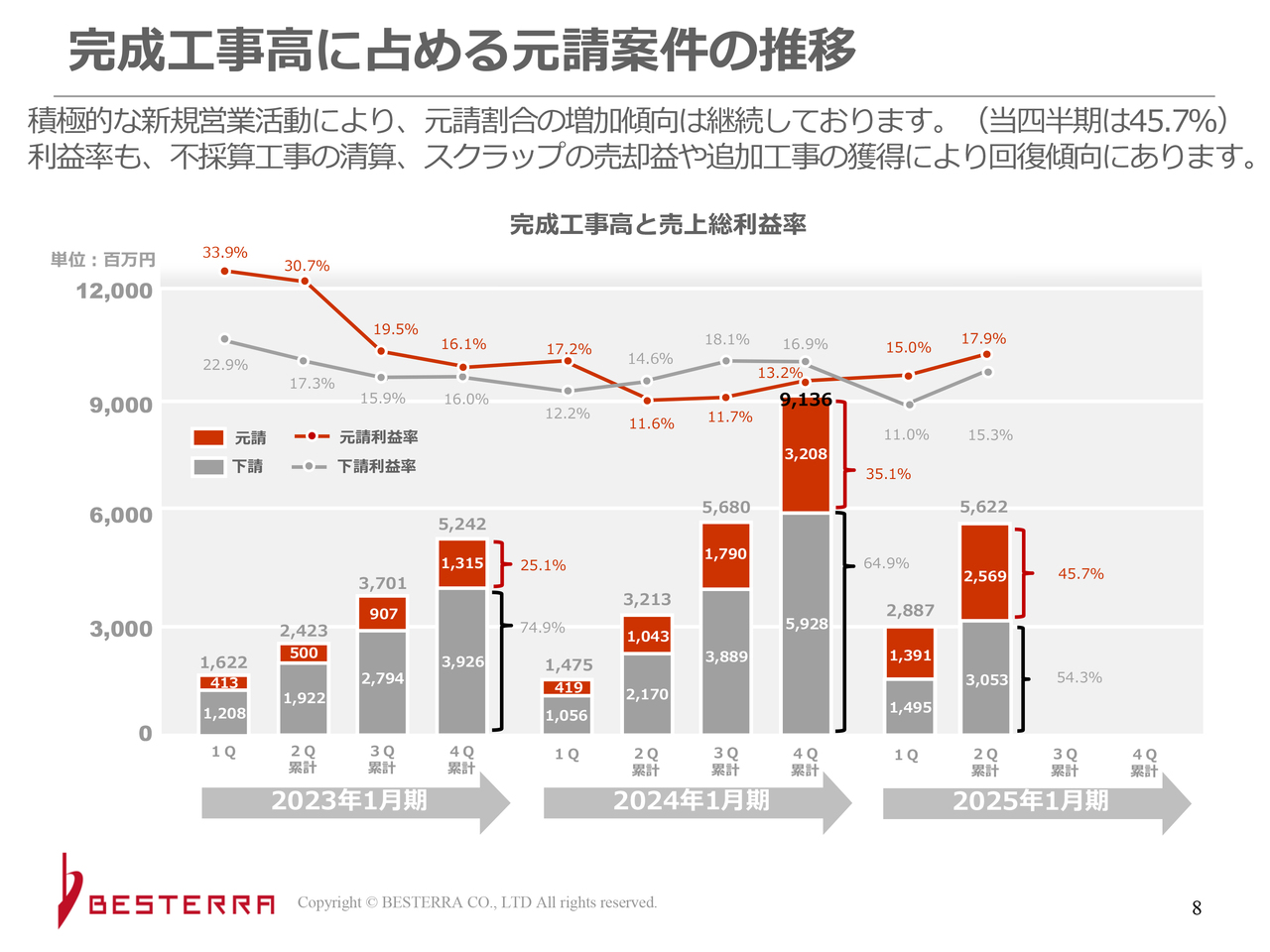

完成工事高に占める元請案件の推移

完成工事高に占める元請案件の推移です。増加傾向にありますが、今回はグラフに少し補足の数字を入れています。

2023年1月期の期末の時点での元請の比率は25.1パーセントでした。それが35.1パーセントになり、今は45.7パーセントとなって、かなり元請比率が上がってきています。

もちろん元請比率が高ければ良いというものではありません。現時点で製鉄所関連は社数も少なく、日本製鉄さまであれば、日鉄テックスエンジさま、JFEホールディングスさまであればJFEプラントエンジさまのようなエンジニアリング会社さまの下につく下請けの工事となっているため、そこは今後も続けていく予定です。

ただし、以前は化学と石油化学の分野で元請比率が高いという説明をしてきましたが、力についても増えてきています。特に地方の電力会社でその傾向が高くなってきています。

利益率はもう少し上げなければいけません。昔の元請利益率が33.9パーセントのため、本当はそれぐらいを目指していきたいと思っています。新しいお客さまから元請を取っていくために低い利益率で取らざるを得なかったという状況がある程度続いていました。

何年もかけてお客さまを開拓してきて、「ベステラさん、ここで大きな工事で勝負しますか」ということでそれを受けてきたこともあって、元請のほうが逆に低いという時もあったのですが、そういった状況は今、少し回復してきています。

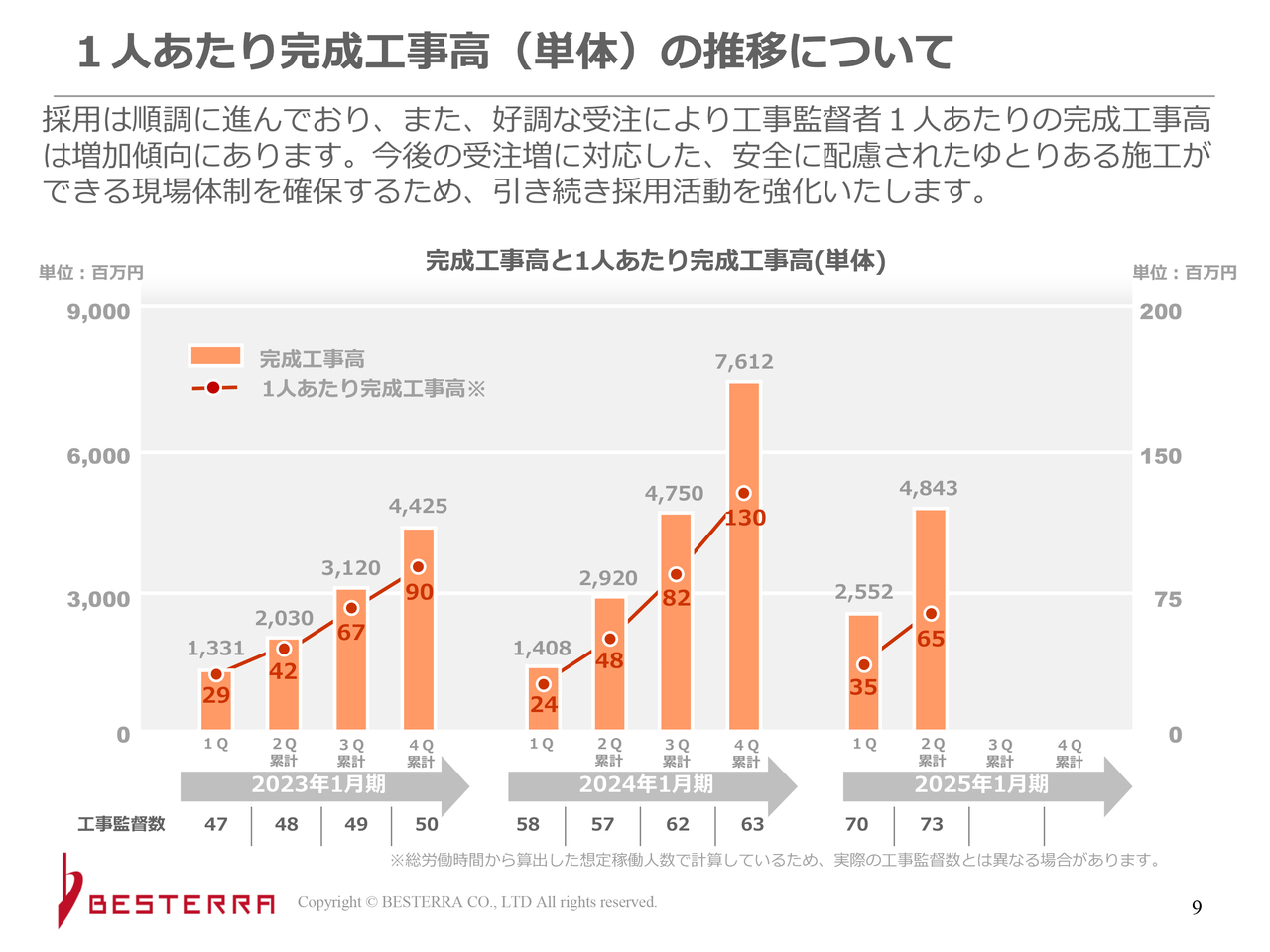

1人あたり完成工事高(単体)の推移について

1人あたりの完成工事高です。以前、だいたい1人1億円が目安という話をしてきましたが、この数字が上がってきています。前期は1人あたり1億3,000万円となっています。今期はたまたま一緒で6,500万円、これを倍にするとだいたい1億3,000万円ぐらいになってきます。

中身を分析したのですが、大きな工事だと1人あたり売上というのは非常に上がり、数億円のレベルになってきます。小さめの工事だと、1人あたり数千万円のような状態になることもあります。

では大きな工事だけ取ればいいのかというとそうではなく、小さい工事を取ってこそ、大きな工事の受注につながるので、その状態を続けていかなければいけません。

資料にも記載したとおり、決して無理しているわけではありませんが、以前お伝えしたよりも1人あたり工事売上高は少しずつ上がってきています。

この後の人員増の話につながるのですが、大きめの工事を取ると、その現場で若手の社員を教育できますし、大きな現場があれば、その近くの小さな現場にいる年数が比較的低い社員に対して、大きな現場を担当しているベテランの社員がアドバイスできるなど、良い効果が得られます。後で人員のところにも出てきますが、グラフの下に記載した工事監督数も順調に増えていっています。

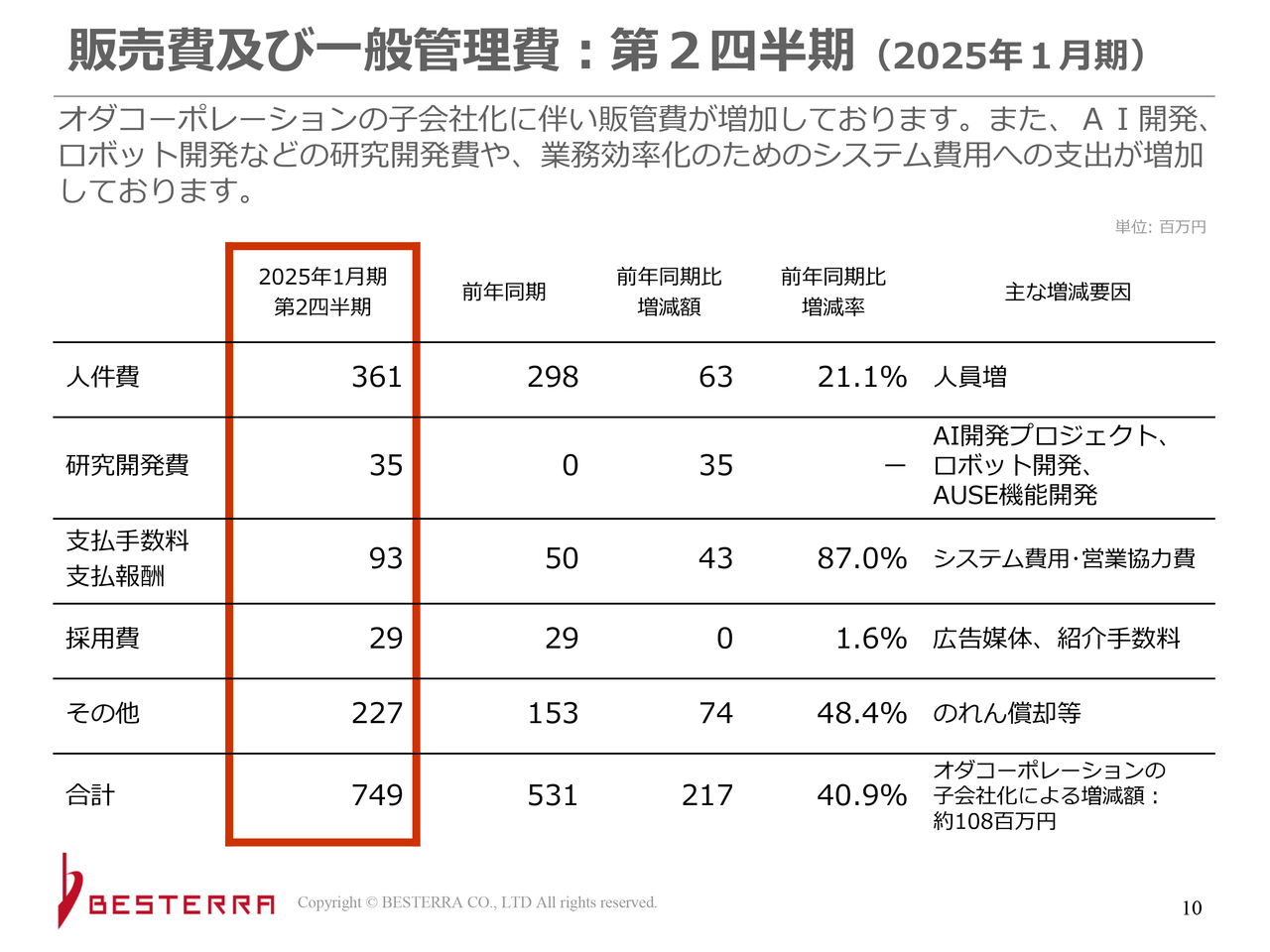

販売費及び一般管理費:第2四半期(2025年1月期)

販売費及び一般管理費です。スライドに「オダコーポレーションの子会社化に伴い販管費が増加しています」とあります。この備考の一番下のところに書いていますが、岡山にあるオダコーポレーションをM&Aでグループ化しており、2023年は第3四半期より業績を取り込んでいます。

したがって前年の第2四半期の時点では、オダコーポレーションの影響は特になかったものの、2025年1月期の第2四半期では、オダコーポレーションの販管費が増えています。加えて人員増に伴う人件費増、AI開発プロジェクトの研究開発費増などは今回説明資料には出ていませんが、期末に説明した内容となります。

2023年度の見積もりに失敗したことにより、いろいろな社員の配置や会議体の設置など、いろいろとチェック方法を変えたことでその問題はほぼ解決していますが、さらにもう一歩進めるという意味で、AIによる見積もりツールを手掛けています。

まだ時間はかかると思います。今は大量にある図面を読み込むという第一段階が終わったところです。これから物量計算や物量をいかに読んでいくか、過去の見積もりと比較して、この図面の場合にはどのような感じになるかなどですが、100パーセントAIで見積もりをするということは、おそらく無理です。

ただし、人が大きく間違えない目安となるものは作っていけるため、その部分を実行することを目標としています。またロボット開発は、クレーンレールの3D計測ロボットです。いつになったら売上が上がってくるのかと思うかもしれませんが、現在徐々に上がってきている状態です。まだこれからです。

加えて「AUSE」の機能開発というのは、アドオンソフトです。配管設計を補助するソフトウェアです。さらに支払手数料がありますが、営業協力費などがその上に乗っています。

採用費は変わらずで、その他の部分にのれんの償却があります。

しかし、のれんの償却が占めるのはこのうちの3,700万円です。7,400万円ぐらい増えていますが、これは事業拡大に伴って出張旅費などが増えていることによるものです。

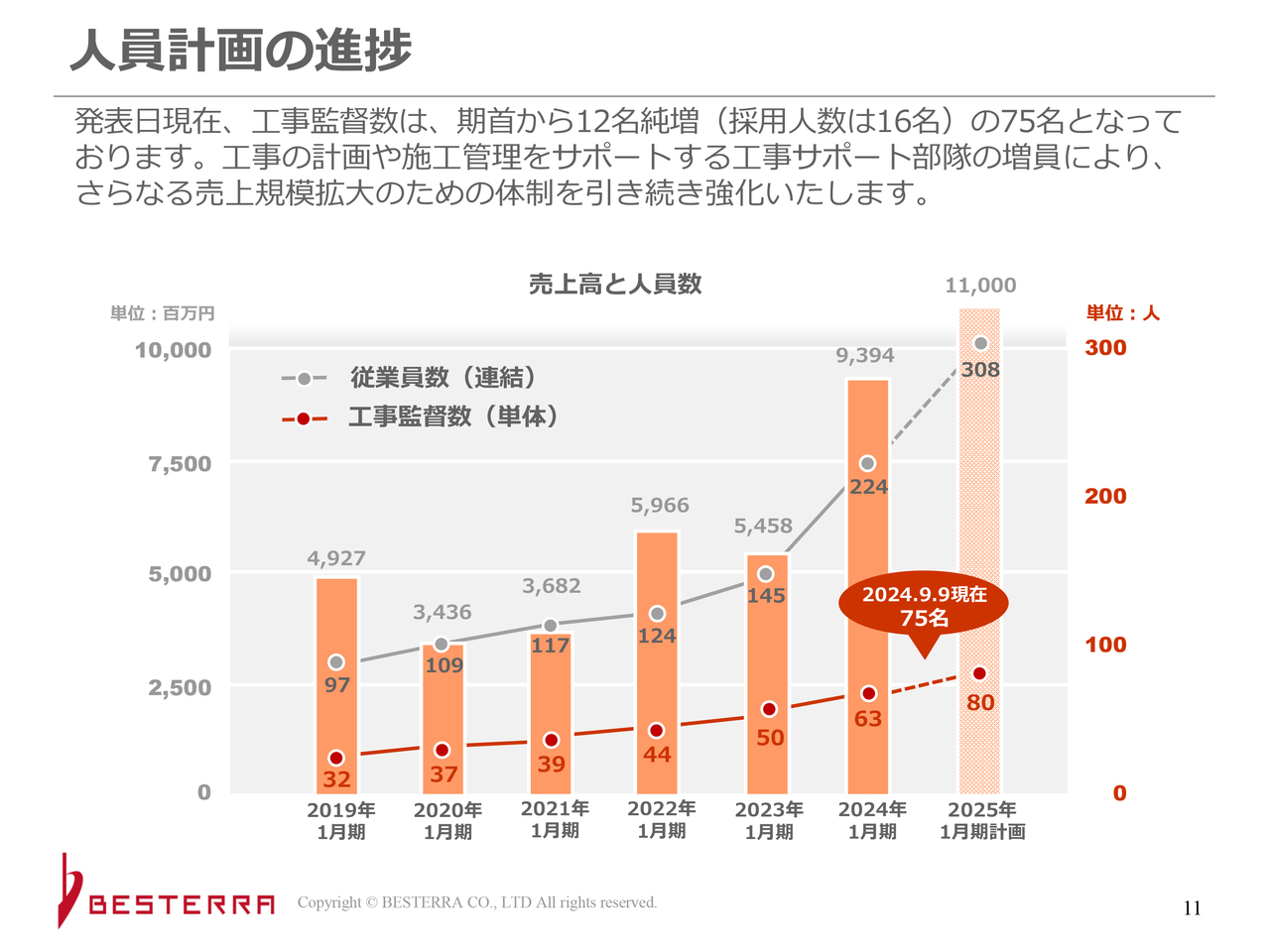

人員計画の進捗

人員計画ですが、ここが当社のボトルネックです。人員が確保できないと工事は受け付けられませんが、一応順調に採用できています。工事監督数は期首から12名増です。採用人数は16名で合計75名となっています。

スライドからわかるとおり、退職者も出ています。過去にほとんど退職者がいないことが当社の自慢でした。しかしながら、昨今の退職者は、ほかのところで仕事をしてみたいなどといった理由での退職であり、後ろ向きな退職理由ではないのも事実です。

実際のところ、建設業界はかなり人材の流動化が進んでいる状態で、当社から出ていく人もいます。ただし、当社に新しく入ってきてもらっている人もかなりいます。これから工事を受けていくことに対してはおそらく順調に進んでいくと思います。

この棒グラフはグループ全体を表しています。グループ内のオダコーポレーションなどはメンテナンスも行うため、いわゆる職人もいます。監督も職人もいるということで、そこの人数はかなり増えています。

また、オダコーポレーションもそうですが、ヒロ・エンジニアリングは派遣を行っており、派遣社員を正社員雇用すると、全体の社員数も増えてきます。

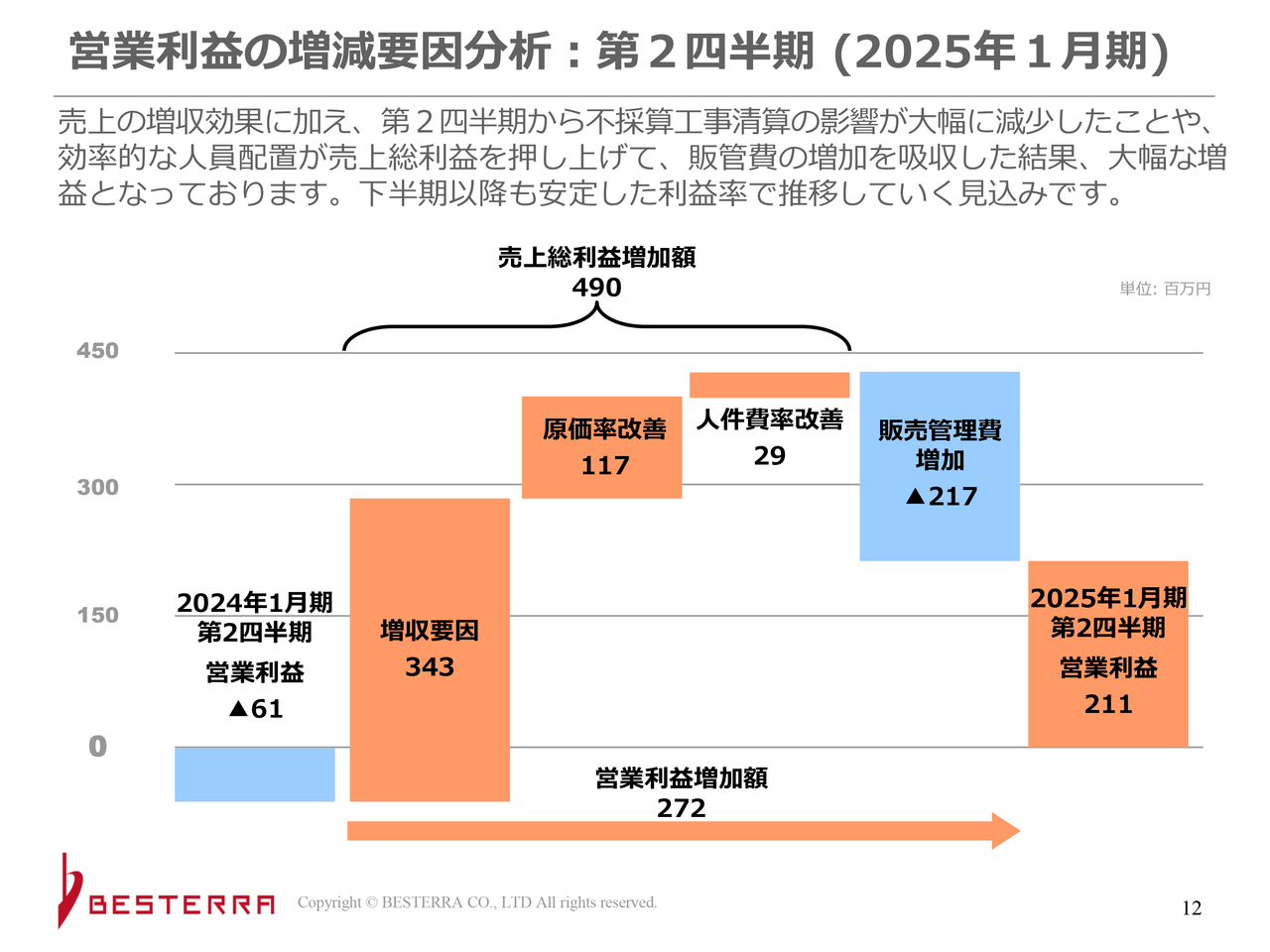

営業利益の増減要因分析:第2四半期(2025年1月期)

営業利益の増減要因ですが、もちろん売上が増えたことが増収要因として大きいのですが、原価率の改善も良かったと思います。14.1パーセントから16.7パーセントと改善してきており、そこの部分が寄与しています。

販管費は増えていますが、それよりも大きく増収要因と原価改善が上回りました。不採算工事の影響は減っていますし、販管費もそこまで増えていません。

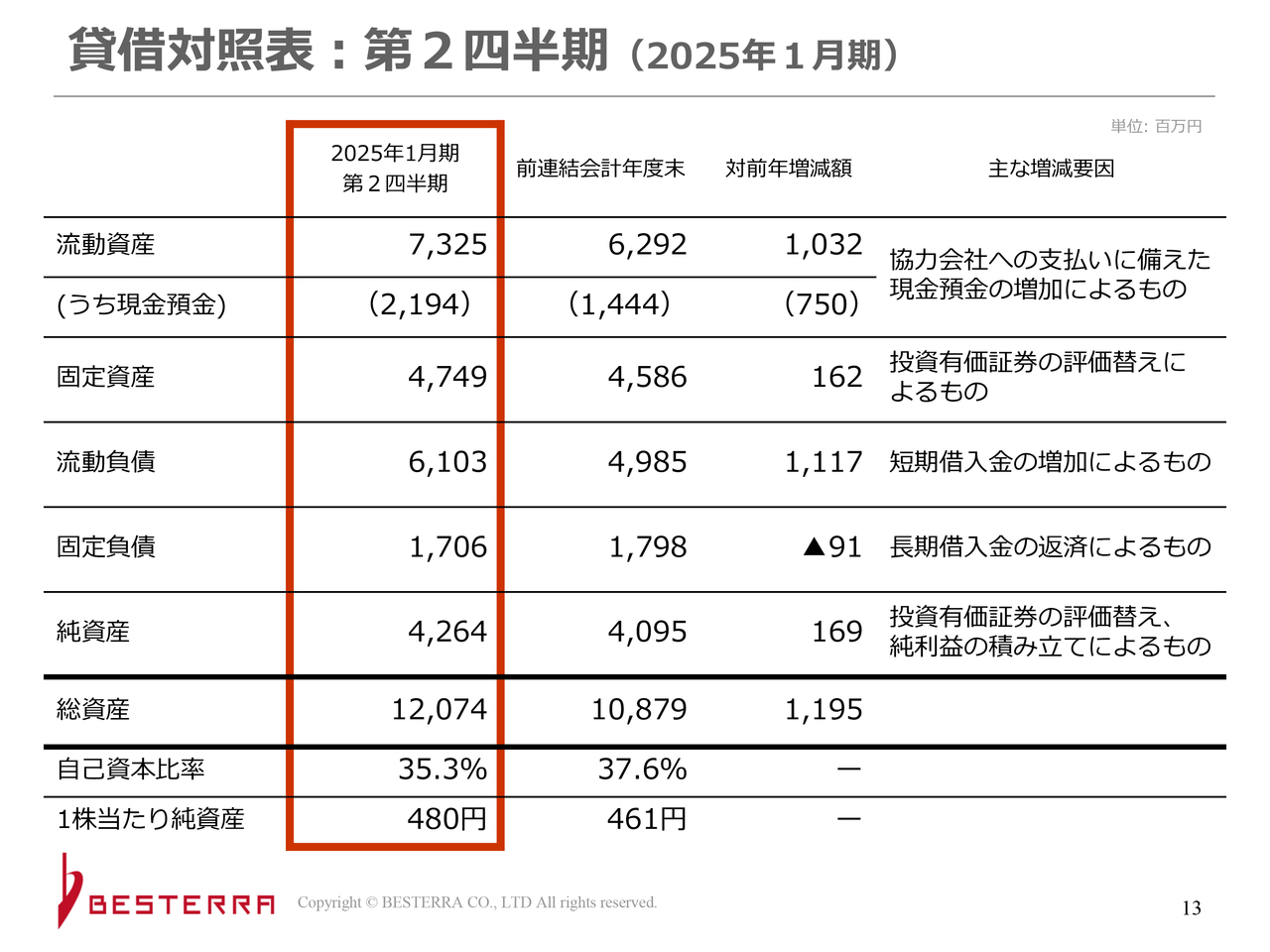

貸借対照表:第2四半期(2025年1月期)

B/Sです。流動資産が10億円ぐらい増えているのですが、これは売掛金などではなく、協力会社への支払いに備えた現預金の増加によるものです。かなり細かい話ですが、当社は毎月5日に工事代金の支払いを行うため、工事が急速に伸びてくると、その前に現預金を増やしておきます。

したがって、この7月末の時点ではかなり現預金を増やしたことが、この流動資産が増えている一番の理由です。それに伴って短期借入金を増やしているため、そのぶん流動負債が増えています。

純資産の評価替えや純利益の積み立てと書いていますが、先ほどお伝えしたTREホールディングスさまの株の売却に関する数字は入っていません。

入るとかなりかたちが変わります。また、それに伴う借入金返済はまだ反映されていないものの、おそらく自己資本比率はかなり改善します。45パーセントぐらいまで改善してくるのではないかというのが今の試算です。

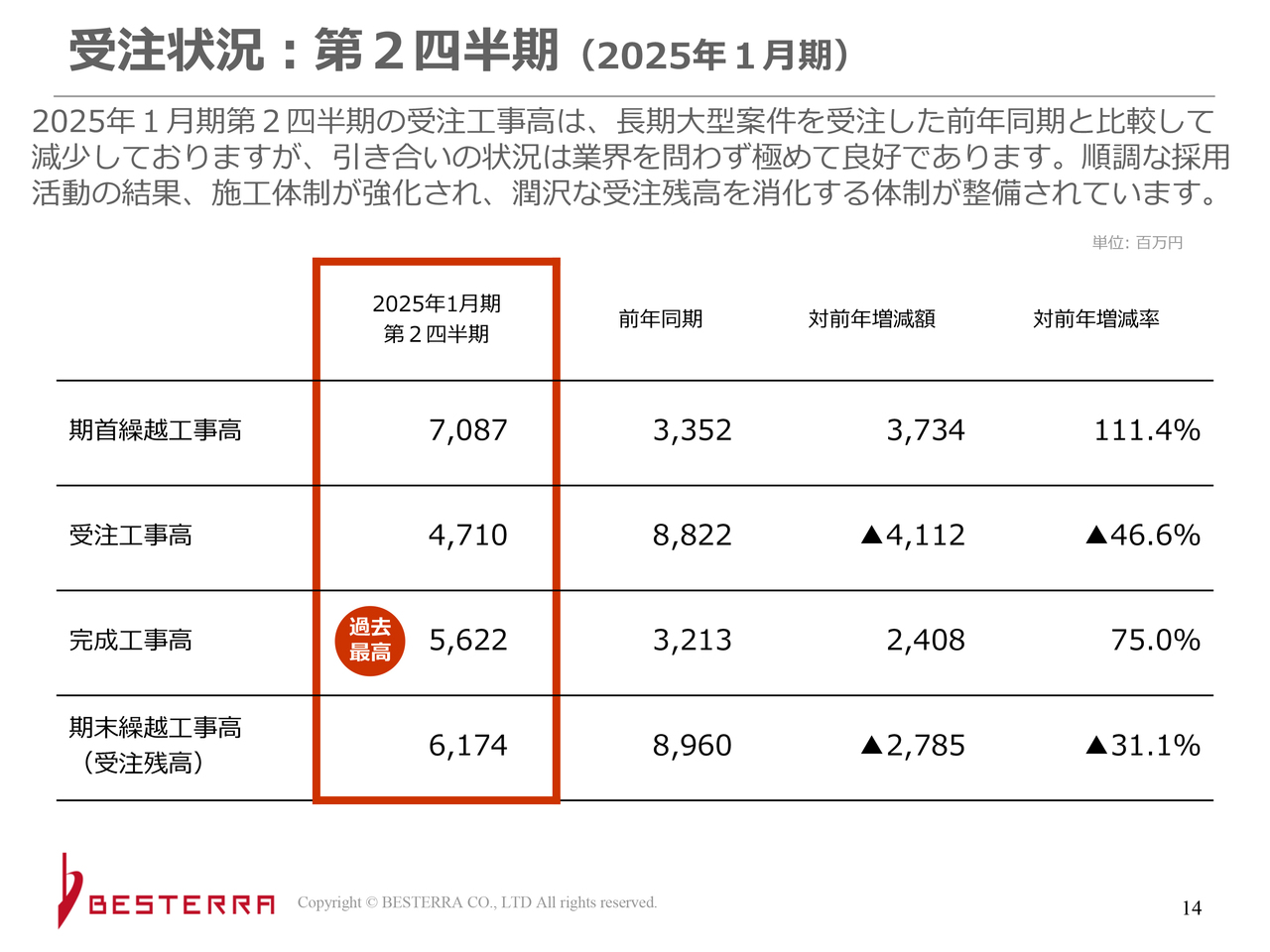

受注状況:第2四半期(2025年1月期)

受注状況です。期首が70億8,700万円でスタートして、受注工事高が約47億円、完成工事高が約56億円であったため、最終的に61億7,400万円が残っている状況です。前年は約33億円でスタートして、最終的に約89億円残したのですが、約56億円を売り上げた中で約47億円を受注したというのは、かなりがんばったと思います。

これは決して今行っている工事の追加や補足で増えたのではなく、新たにきちんと受注を行っているため、良い傾向かと思います。

昨年の大きな受注工事高は、3年から4年かかる長期の大型工事を受注したことが大きく寄与しています。

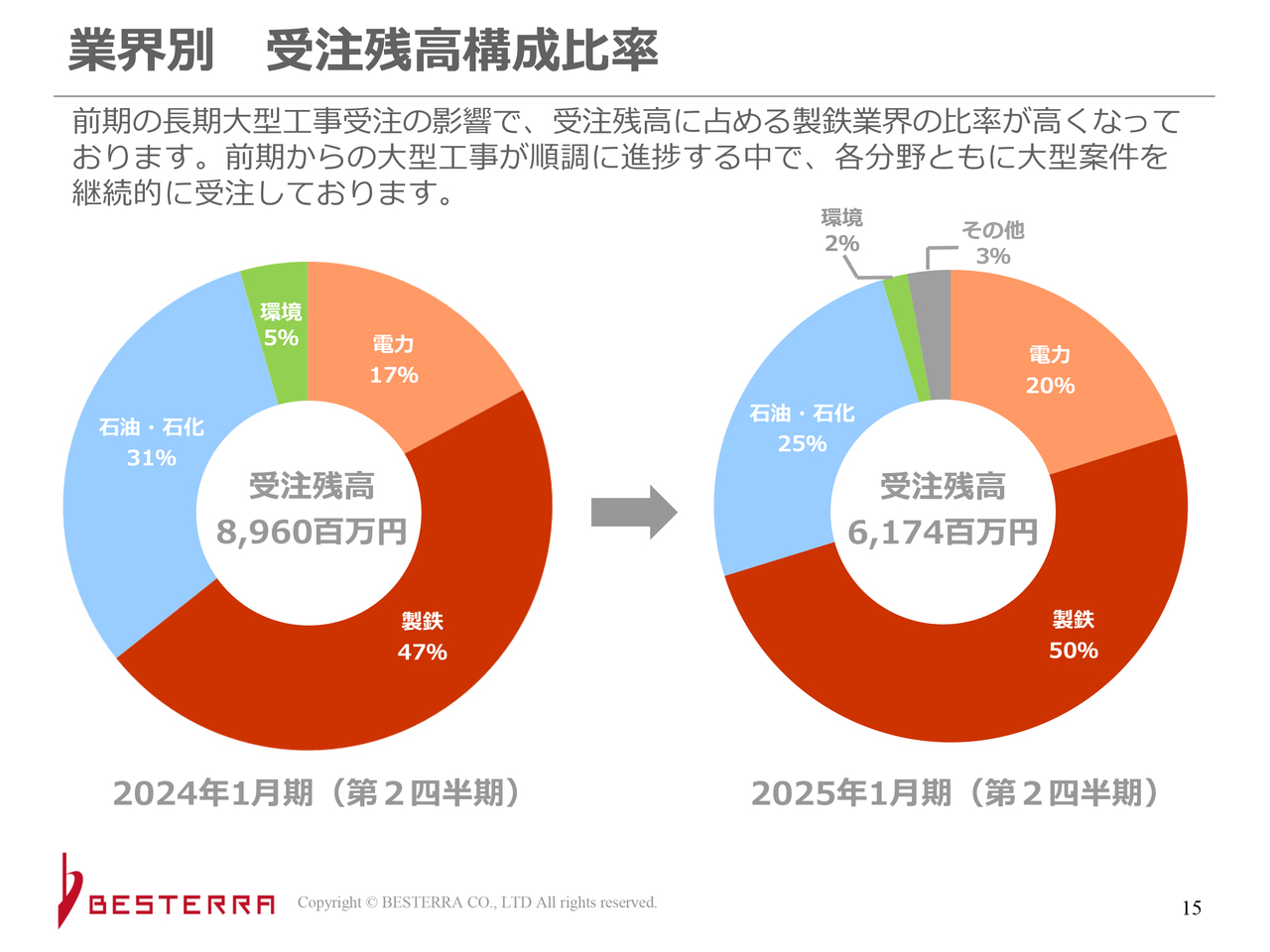

業界別 受注残高構成比率

受注残高の構成比率です。ここは先ほどの売上と違い、逆に少し減っているものの、半減などではなく、中身はそこまで変わっていません。先ほど、3年から4年にわたる工事とお伝えしたのは製鉄のため、その部分がまるまる受注残高として残っているイメージです。ただし、製鉄も売り上げているため、中身は少し変わっています。3年から4年の工事もあるものの、年内に終わるような工事の入れ替えももちろんあります。

石油・石油化学は非常に大きな工事受注がありましたが、すでにかなり消化しています。さらに新しい受注も行われているため、比率的には良いイメージで保っている状態です。電力も然りです。

業績予想(2025年1月期)

業績予想です。これは前年と比較しているものです。配当性向が36.9パーセントとなっていますが、特別利益も加味しています。当社は例年40パーセントをうたっていますが、それを超えても安定配当を出してきました。現状では36.9パーセントですが、今期もこの数字でいきたいと思います。

DOEは3.5パーセントを目安としています。今回は3.7パーセントですが、妥当な水準で動いていると思っています。

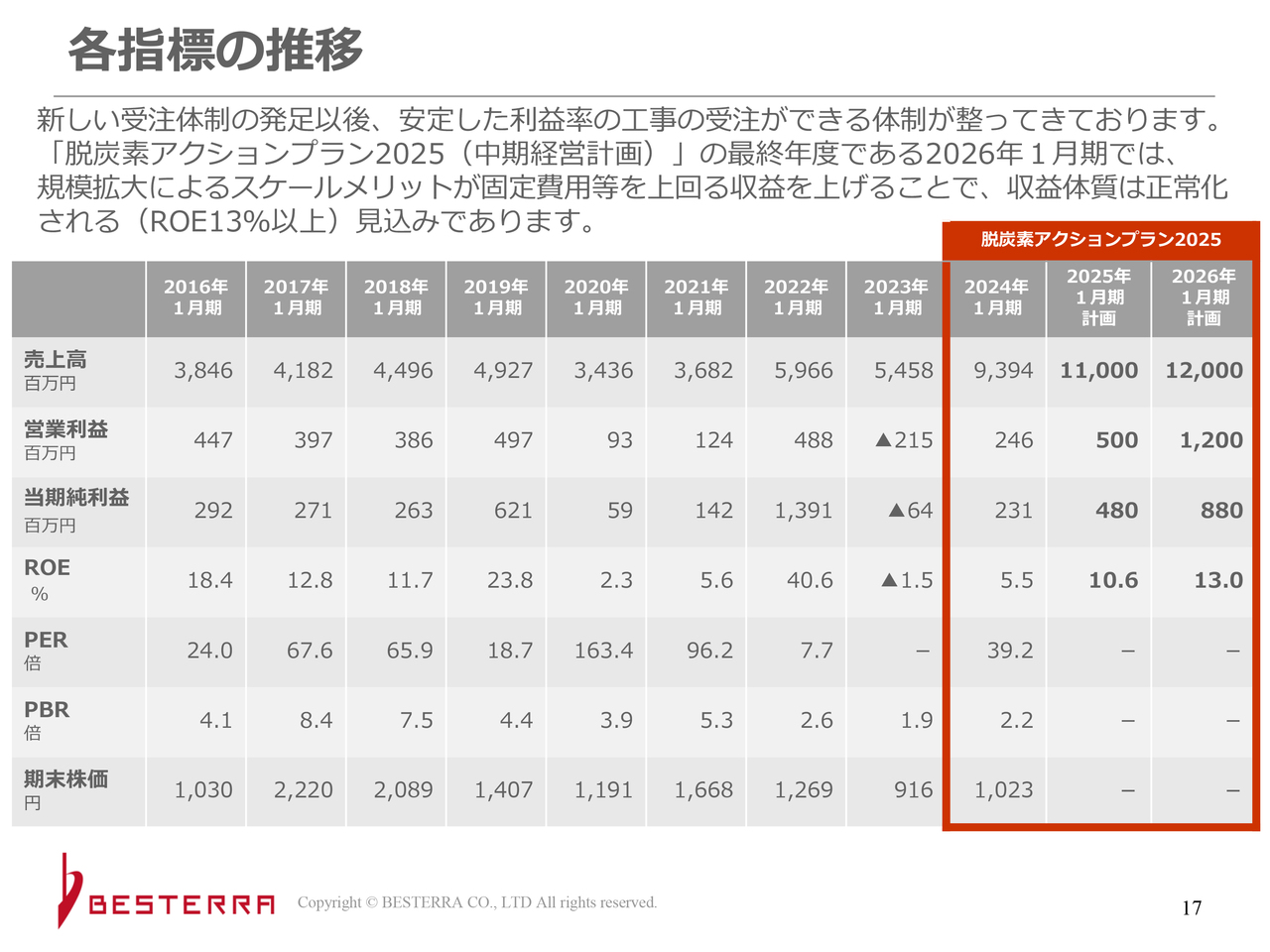

各指標の推移

各指標の推移です。2016年1月期は上場した期ですが、売上高は38億円台でした。そこから40億円台になり、30億円に戻り、50億円台が来て、前期が約93億円で、今期は約110億円です。かなり急激に成長してきています。

ただし、先にトップラインを増やす方針であったために、「利益がもっと増えていないのか」という点がおそらく心配されるところだと思います。赤字工事などは解消したため、来期の12億円という営業利益は死守だと思っています。今の第2四半期の会計期間で、かなり自信の持てる内容になったと思います。

ROEは、実は昔はかなり高かったものの、その後下がってしまいました。ちなみに当社の株主資本コストは6パーセントとお話ししていましたが、今日現在で出すと、6.59パーセントになっています。

経営している以上、それは上回らなければいけないと思っています。今のところは今期10.6パーセントということで上回ります。ただし、来期13パーセントを当社の重要指標として掲げており、こちらも必ず達成していきたいと思っています。

PERは以前から高くつけてもらっています。逆に高すぎて、これほどまでにPERの高い会社をあまり買いたくないというぐらいまでいっていたわけですが、今はかなり落ち着いてきていると思います。

今日現在の数字にすれば、17倍程度だと思いますが、かなり買ってもらってもよいぐらいのところまで来ていると思っています。PBRも昔は8.4倍がついている時もあったのですが、今の時点では2倍程度という状態です。

そのため、割高感は少し解消してきていると思います。しかしそのようなことよりも、まず当社がやるべきことはきちんと売上を上げて、今期からきちんと利益を確保し、来期の目標をしっかり達成することだと思っています。

2026年1月期の期末の時点の株価が、プライム上場維持の基準になります。流動している株式数が非常に動いて増えてきているため、一概には言えませんが、1,700円前後が目安です。まだ届きませんが、IRなども含めてしっかり展開していきたいと思っています。

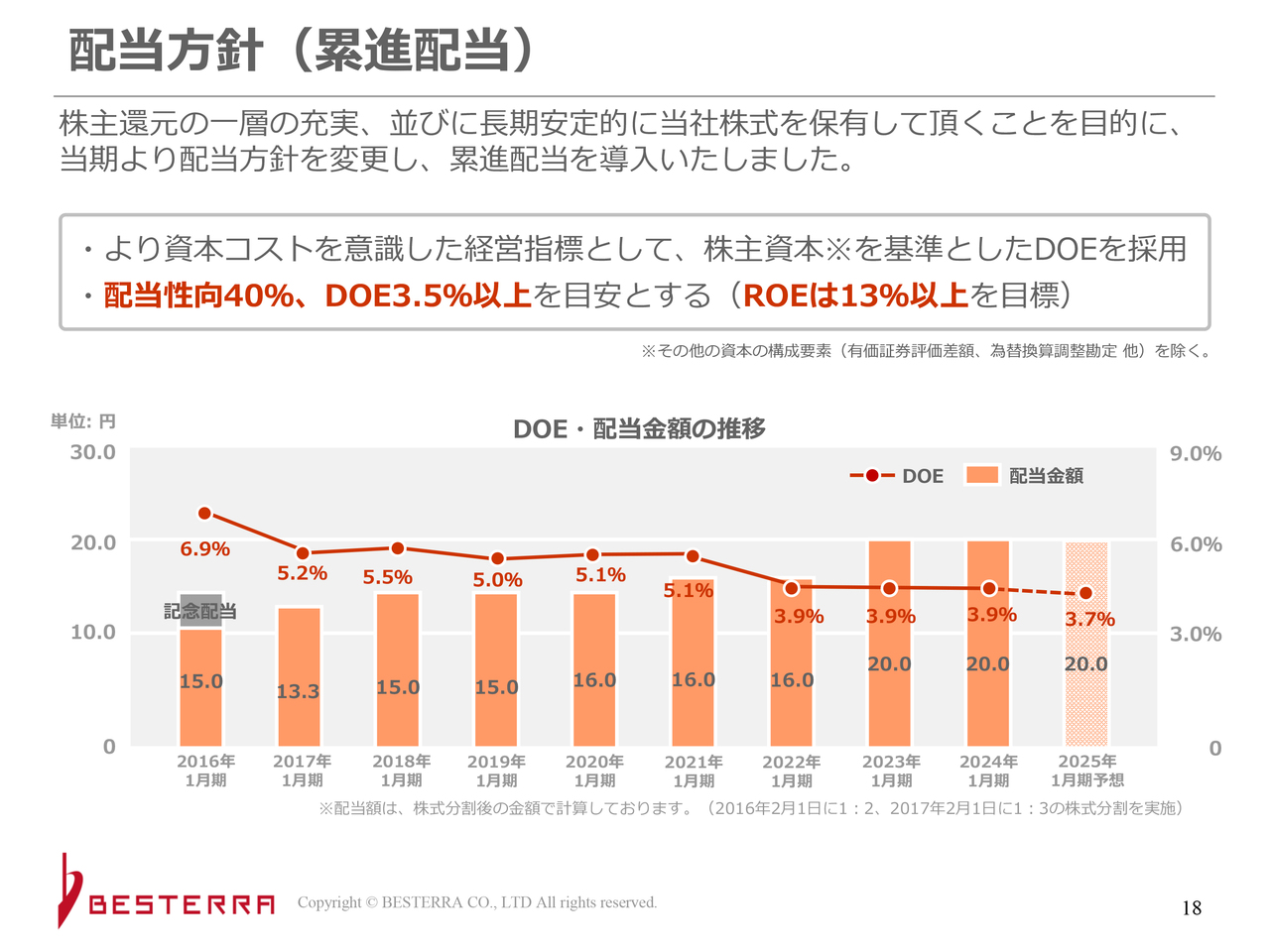

配当方針(累進配当)

2024年6月7日に発表した新しい配当方針です。累進配当を導入しますが、そこで目標として掲げたのが、スライドの四角で囲っている部分です。資本コストは先ほどお伝えしたパーセンテージをきちんと意識して、DOEも採用しています。

また、配当性向40パーセント、DOE3.5パーセント以上、ROEも13パーセント以上を目標として、できる限り早く増配できるようにしたいと思っています。

トピックス① 海外プラント解体市場への進出について

トピックスです。少し前に、海外プラント解体市場への進出において、DENZAIさまとの業務提携を発表しました。

DENZAIさまは、上場していないためにあまりご存じない方も多いかもしれませんが、重機の保有量ではおそらく日本トップクラスです。統計資料上では台数だとうまく測れないため、重機の保有トン数での比較になるのですが、完全に日本トップクラスの会社です。スライドには風車の写真がありますが、この風車を運んだり立てたりできる、非常に大きく世界でも4台目となる2,000数百トンのクレーンなどを購入しています。

こちらはもともと室蘭市の会社で、当社とも付き合いがありました。現在は全国規模になって、世界を中心に考えている企業です。海外展開の本拠地はシンガポールで、ホアチョンホールディングスさまというシンガポールで一番の重機の会社の向かいにあります。当社はDENZAIさまと組んで、海外展開を進めていこうと思っています。

おそらく「海外展開にそれほどまでに力を入れる必要はあるのか?」と疑問に思われるかもしれませんが、理由の1つは将来的なものです。今後、30年くらいは工事の需要はありますが、当社は築50年くらい経ったものを解体するため、バブル崩壊後の設備投資が減ってくると、国内の解体需要も減ると予想されます。

耐用年数の問題だけでなく、現在は脱炭素などの自然エネルギーへの転換で工事がかなり増えてきていますから、今後の動きも含めて、海外事業をきちんと確保していきます。

シンガポールは国土もそれほど広くありませんので、工事に求められる品質が日本と同じように非常に高いのが実情です。そのため、取っ掛かりとしては非常に良い場所かと思っています。

また、冒頭でお伝えした業界の動向は、日本国内だけではなくなってきているため、そのような情報収集も行わなければいけません。さらに、海外志向のある人材を取り入れて、採用を多様化していきたいとも考えています。

加えて、日本国内の建設業、特に解体業は暗黙知で進めている部分が多いため、そこを海外事業によって明らかにしていきます。形式化を進めるきっかけにもなるのではないかと思っています。

トピックス② 脱炭素解体への取り組み

脱炭素への取り組みについてです。まず、小さいところとしては、ユーグレナさまと一緒に、重機で使う電気をバイオ燃料に変えています。そして、全事業所がミライフさまの再生エネルギー電力に切り替えています。

また、見積書に脱炭素率を明示しています。今後はTCFDなどに関連して、お客さまのところでどれだけ脱炭素ができているのかを明示していく流れにどんどん変わっていくと思われます。現在は製造ラインで行われることが多いのですが、解体も例外ではなくなってくるという前提のもと記載しています。

さらに、水素溶断も実証段階に入っています。要は、ガスバーナーではなく、水素を使って切るということです。水素の供給については岩谷産業さまと恊働していますが、課題はいろいろとあります。

とはいえ、実際に職人さんに切ってもらうと「けっこう切れるね」と言うため、問題はないかと思います。これから広げていかなければいけないと考えています。

加えて、アスベストの廃棄袋も小さい取り組みで、1枚30円、50円のような話です。現在、6万6,000枚程度の販売実績がありますが、それでも何百万円の世界です。しかしながら、工事をする際には足場を組んで周りを養生するのですが、今後そういった養生関連の製品にまで使用範囲が広がっていくと、かなりの量になると思っています。

では、当社はメーカーに変わるのかというと、そのようなわけではありません。ただし、このような取り組みをどんどん進めていく会社に発注してもらえます。

ただスクラップが欲しいから解体する、あるいは重機を使って早く安く解体するというよりも、品質もきちんと追求していきたいと思っています。現場からもこのような意見が出てきているため、会社の状態は非常に良いと感じています。

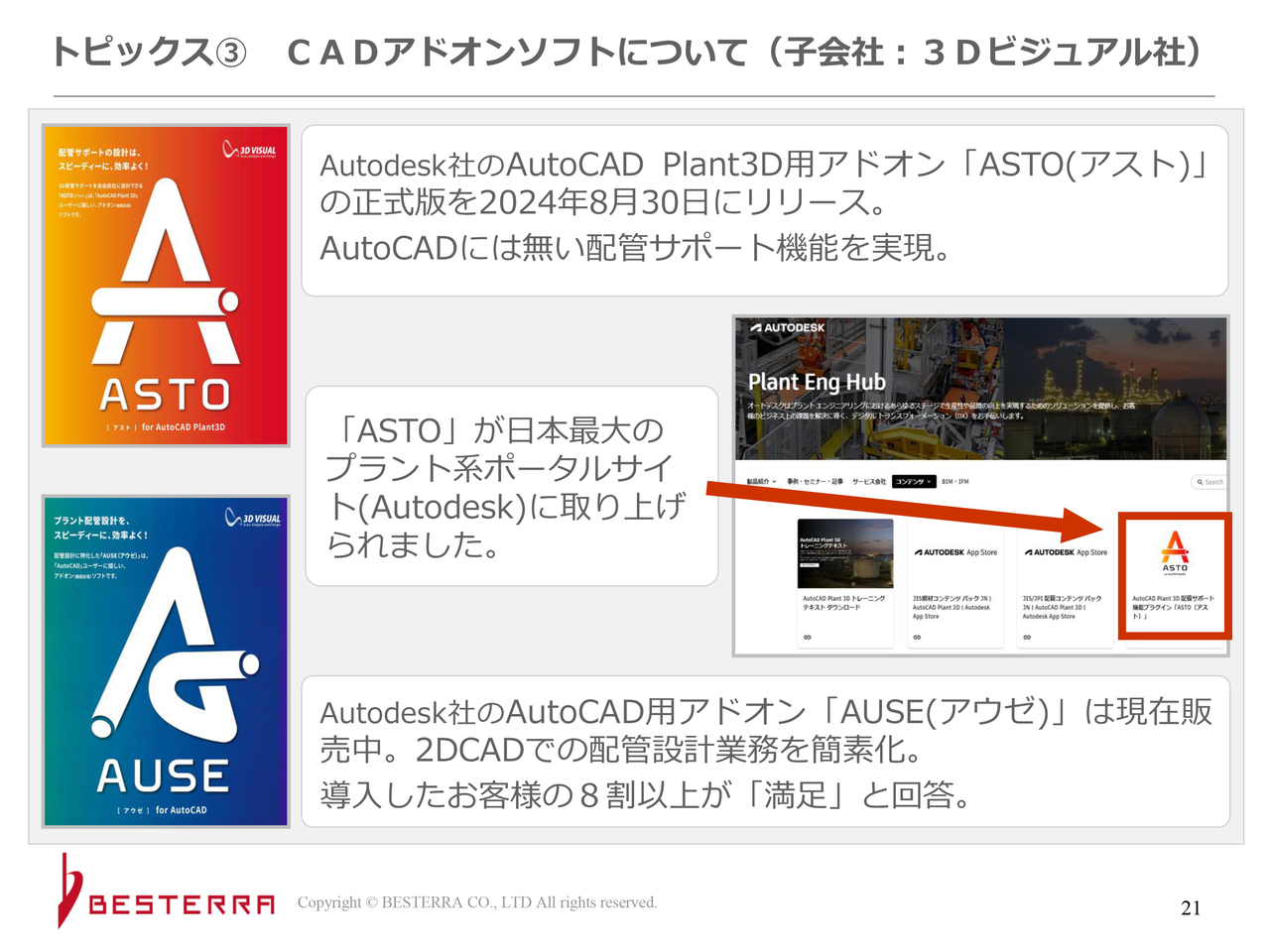

トピックス③ CADアドオンソフトについて(子会社:3Dビジュアル社)

先ほど触れたCADのアドオンソフトについてご説明します。CADとは設計ソフトのことです。2次元の製品では、オートデスクさまが販売する「AutoCAD」が市場のほとんどを占めています。

以前から、「AutoCAD Plant3D」という製品の日本で一番大きな研修機関が、当社のグループ会社である3Dビジュアルでしたが、そこでアドオンソフトを開発して、9月から販売を開始します。ただし、何百本売れるかどうかの世界ですので、大きな収入に結びつくわけではないと考えています。

しかし、今後さらに改良していき、いずれは世界で売るようになるかもしれません。オートデスクさまとのパートナー関係によって販売やアフターサービス、トレーニング、さらなるアドオンソフトの開発などを行うことがほぼ確定しているため、可能性はかなり高いと思っています。

現時点での見込みや中期経営計画には数字はほとんど載せておらず、わずかしか織り込んでいません。伸びれば爆発的に売れてくれるかとは思います。

当社は会社規模のわりには多角化を推し進めており、周辺事業をかなり手がけています。

オダコーポレーションはメンテナンスが中心の会社です。以前もご説明しましたが、上流工程から工事を取るだけではなく、今後はプラントの解体に加えて、以前から行っている「生かし取り」によって、プラントの販売や転売にも乗り出します。

例えば、タービンが出たら、それを別の国に持って行って販売するような動きも出てきています。その時にメンテナンス会社も一緒に協力してもらえると、共有している部分も大きいため、このような事業も展開しています。

幅広い事業に取り組んでいますが、いろいろな可能性を持っている会社だと期待していただければと思います。本日のご説明は以上です。ありがとうございました。

質疑応答:競合について

質問者:冒頭で、解体工事の市場全体が拡大する一方、コンペティターもスペースができてきているというお話がありました。このコンペティターとは、例えばビルの解体工事会社がタンクの解体に出てき

新着ログ

「建設業」のログ