【QAあり】マーキュリアHD、バイアウト1号ファンドからの成功報酬が3Qに実現 年度予算は過去最高を据え置き

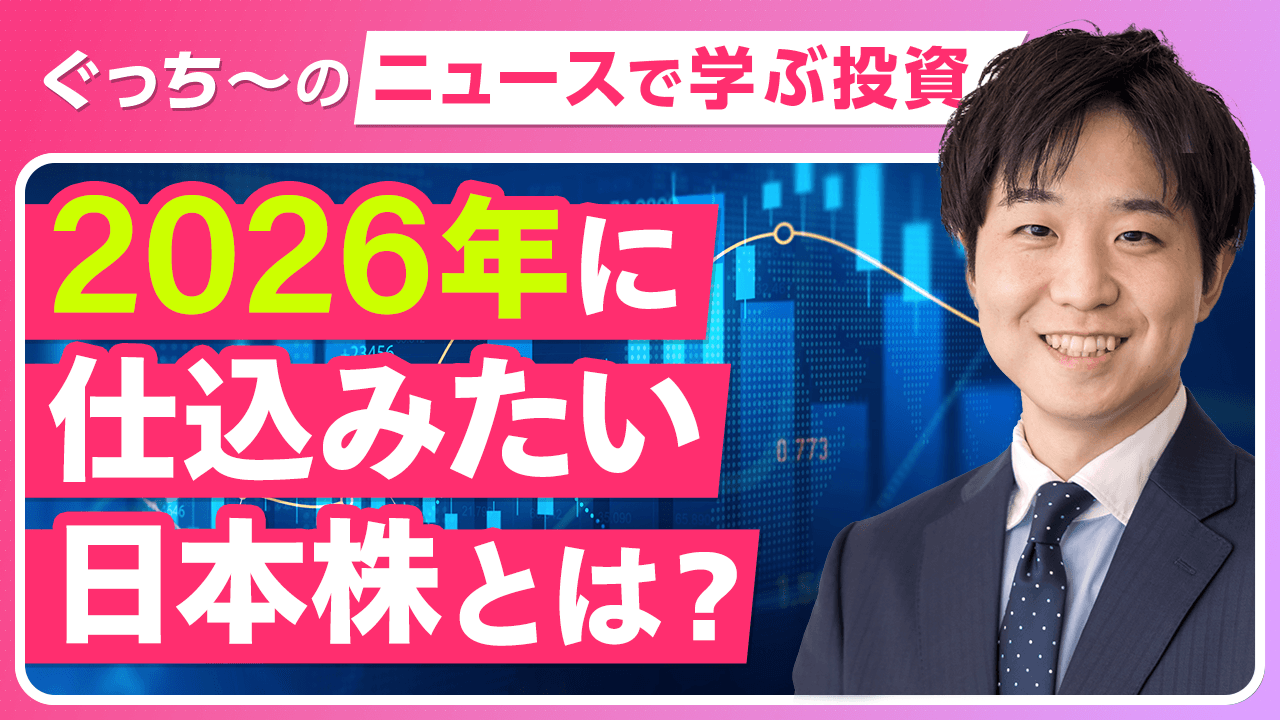

マーキュリアインベストメントグループの概要

豊島俊弘氏(以下、豊島):代表取締役CEOの豊島です。本日はお忙しいところお集まりいただきありがとうございます。資料に従い、概要についてご説明します。

マーキュリアインベストメントグループの概要です。2005年に設立されたマーキュリアインベストメントを中心とする企業集団です。主業はオルタナティブ投資ファンドの運用、そして運用にあたりこれらのファンドに自らのバランスシートを自己投資として入れています。

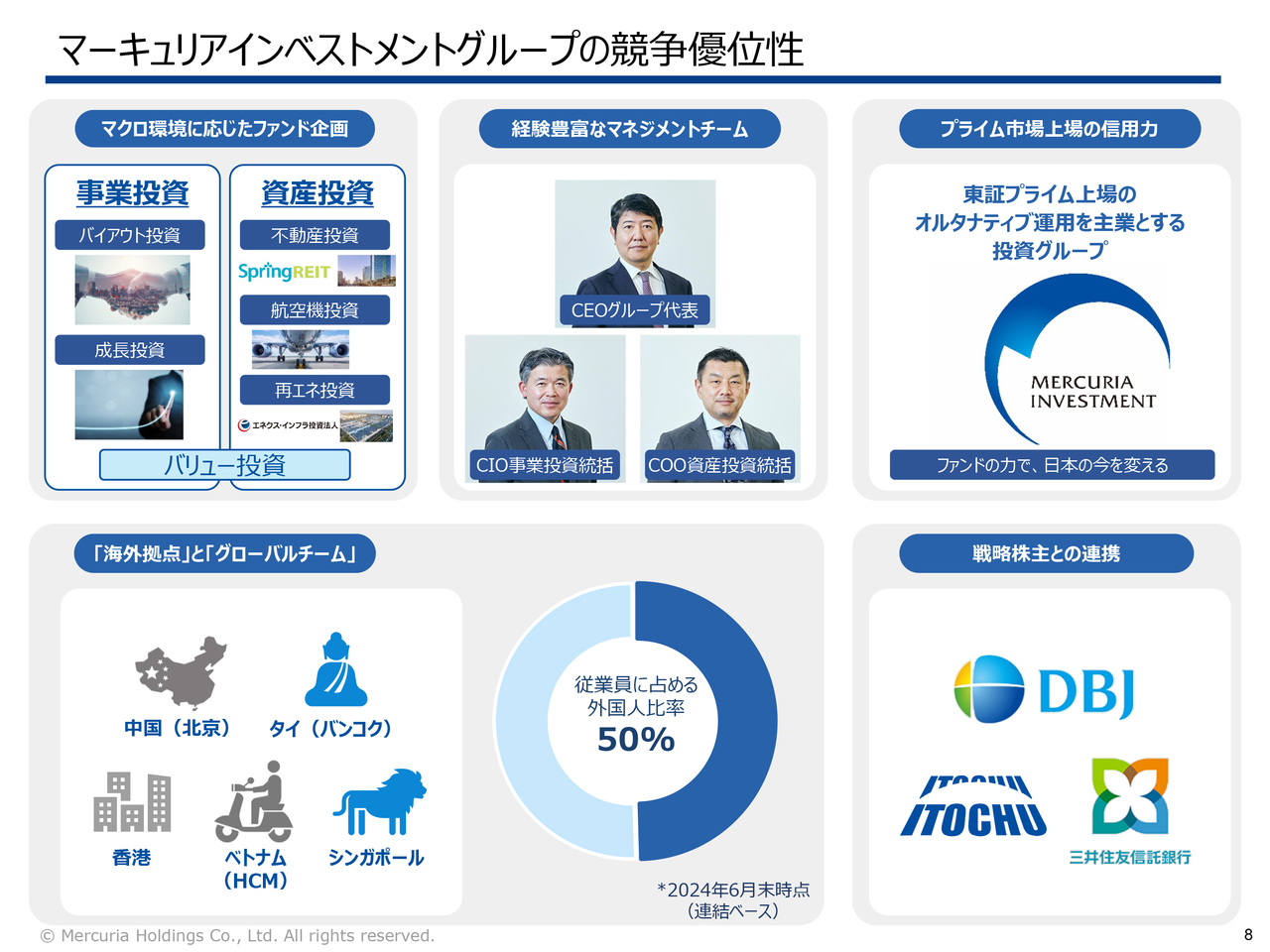

ミッションは「ファンドの力で、日本の今を変える」です。2016年に上場し、現在は東京証券取引所のプライム市場に上場しています。事業を行うにあたり、戦略的な株主は日本政策投資銀行、伊藤忠商事、三井住友信託銀行となっており、3社とは戦略的な関係です。さまざまな新しいファンドを立ち上げる時に協業を行っている状況です。

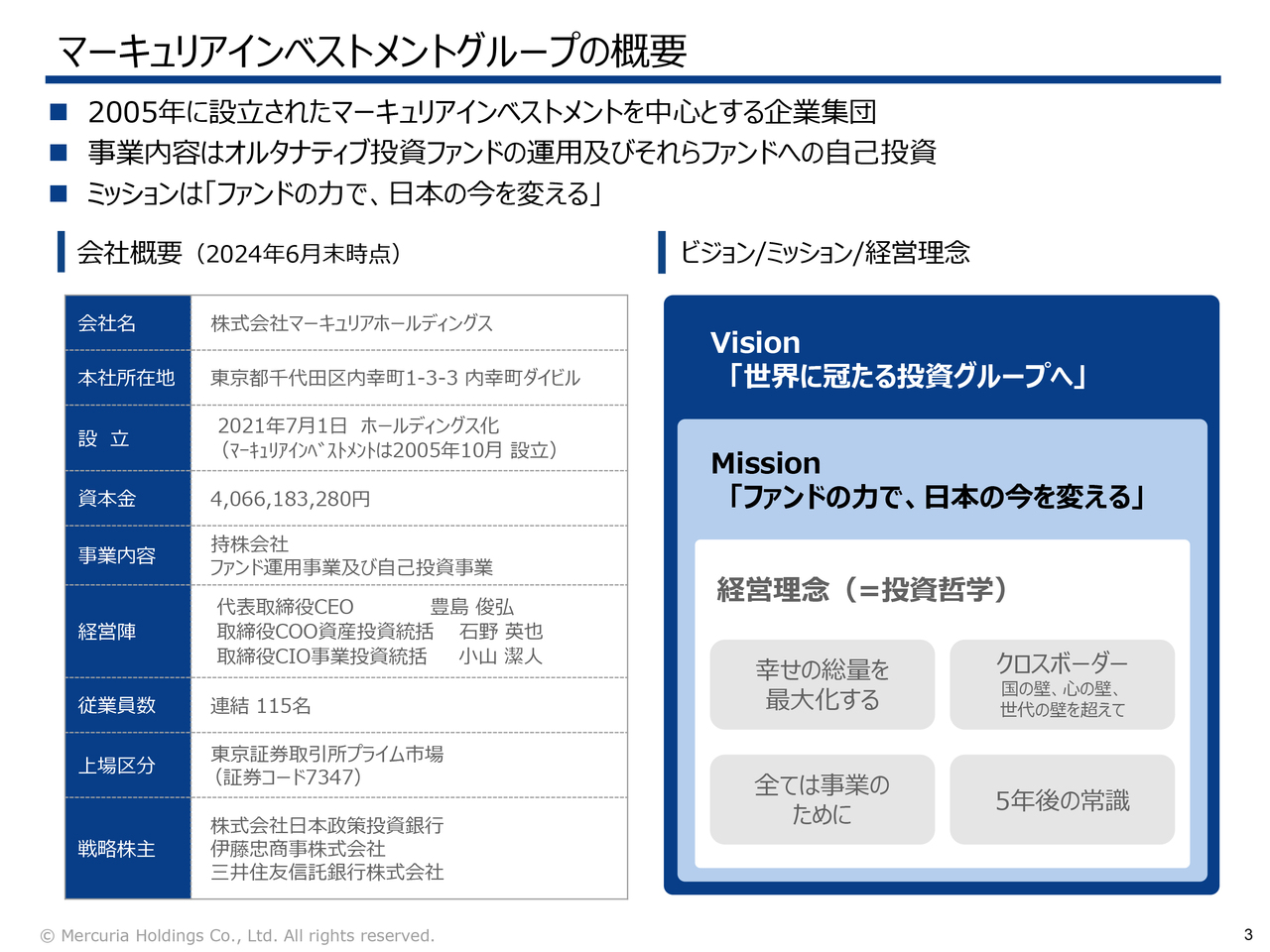

沿革

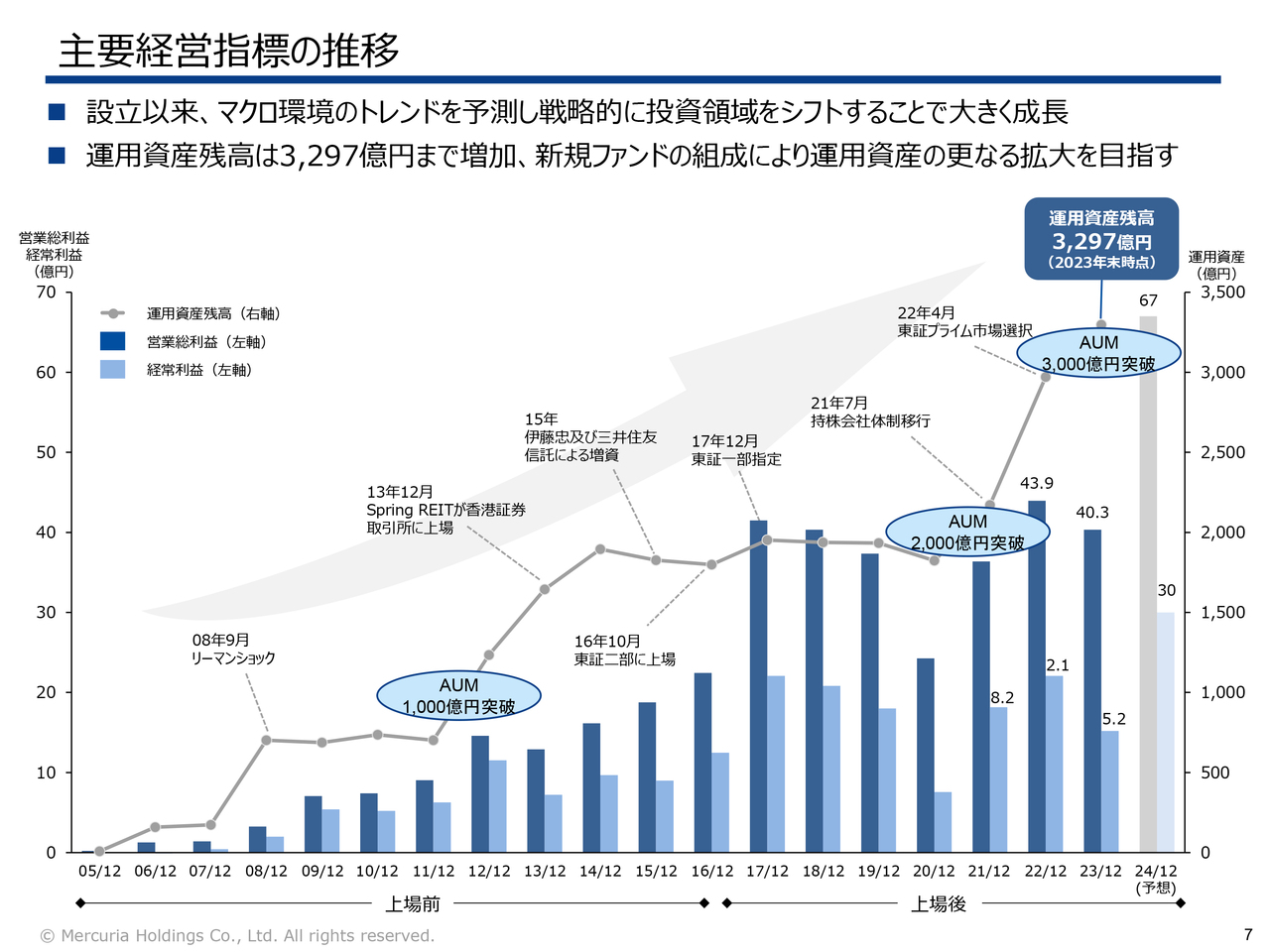

2005年の設立からこれまでに、足かけ20年ぐらいになる歴史を概観的に示し、スライドの矢印の上に事業展開を示しています。オルタナティブファンドの運用にあたり、何かチャレンジをすることでプラスアルファ(超過収益)を獲得していく意味から、クロスボーダーを常に掲げてきました。

クロスボーダーのテーマは設立当初の「国の壁」「心の壁」、そして上場後の「世代の壁」に続き、現在は「市場の壁」を掲げています。こちらについては後ほどご説明します。

スライドの矢印の下部には、会社の組織的な発展を示しています。2016年に上場、2021年に持株会社体制へ移行し、2022年からプライム市場を選択しています。

運用資産の規模ですが、2011年ごろに1,000億円、2021年に2,000億円、そして今回3,000億円突破というかたちで事業を拡大してきています。

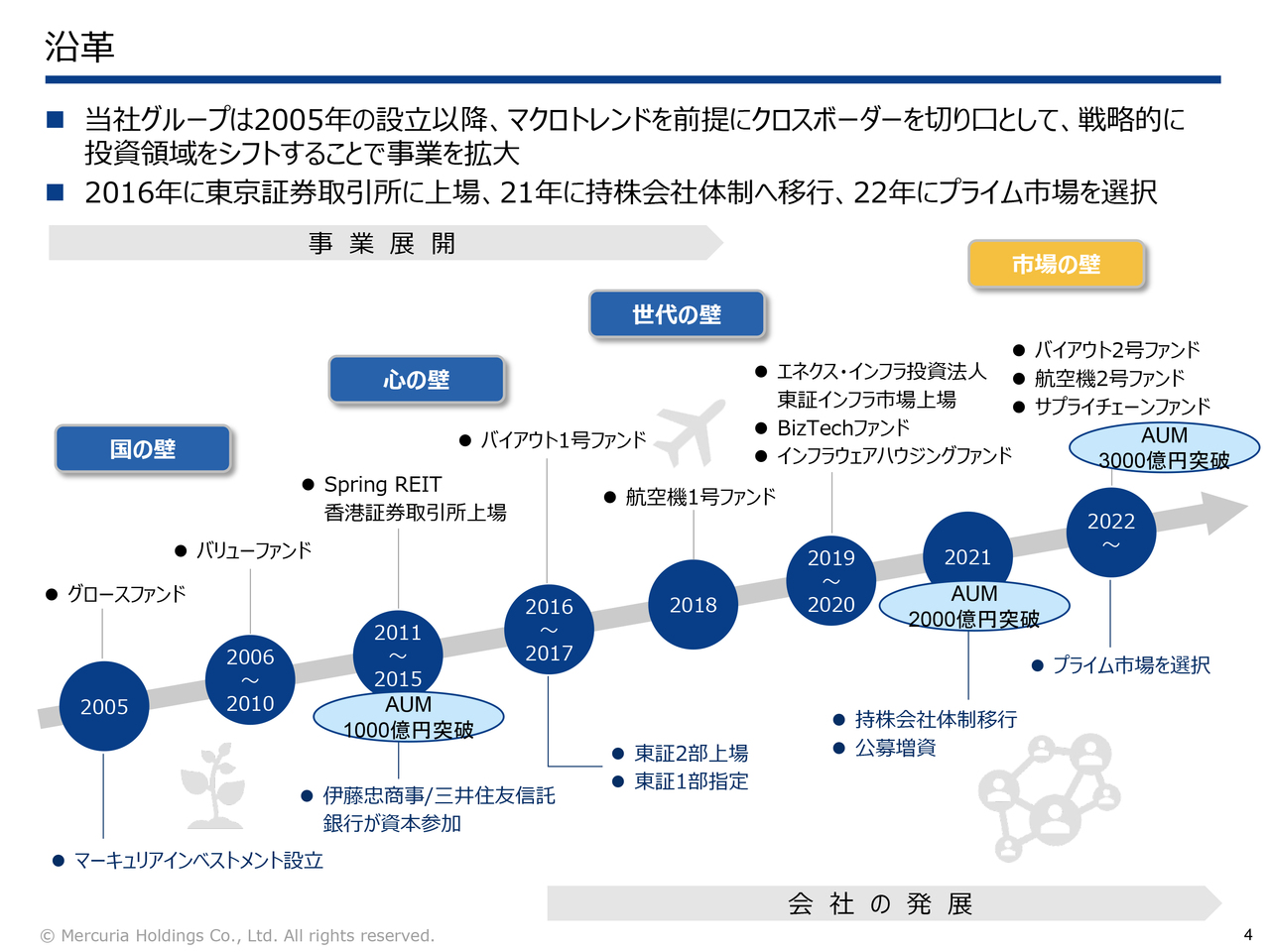

事業概要

事業部門は、主に企業に対して投資を行う事業投資部門と、アセットに対して投資を行う資産投資部門にわかれています。事業投資部門を小山、資産投資部門を石野が統括しています。

各部門の内容は、後ほどそれぞれの統括責任者よりご説明します。また、以前のリーマン・ショックのような金融不安時にはバリュー投資も機動的に行っています。今後も投資戦略は経済情勢に応じながら機動的に展開していくことを考えています。

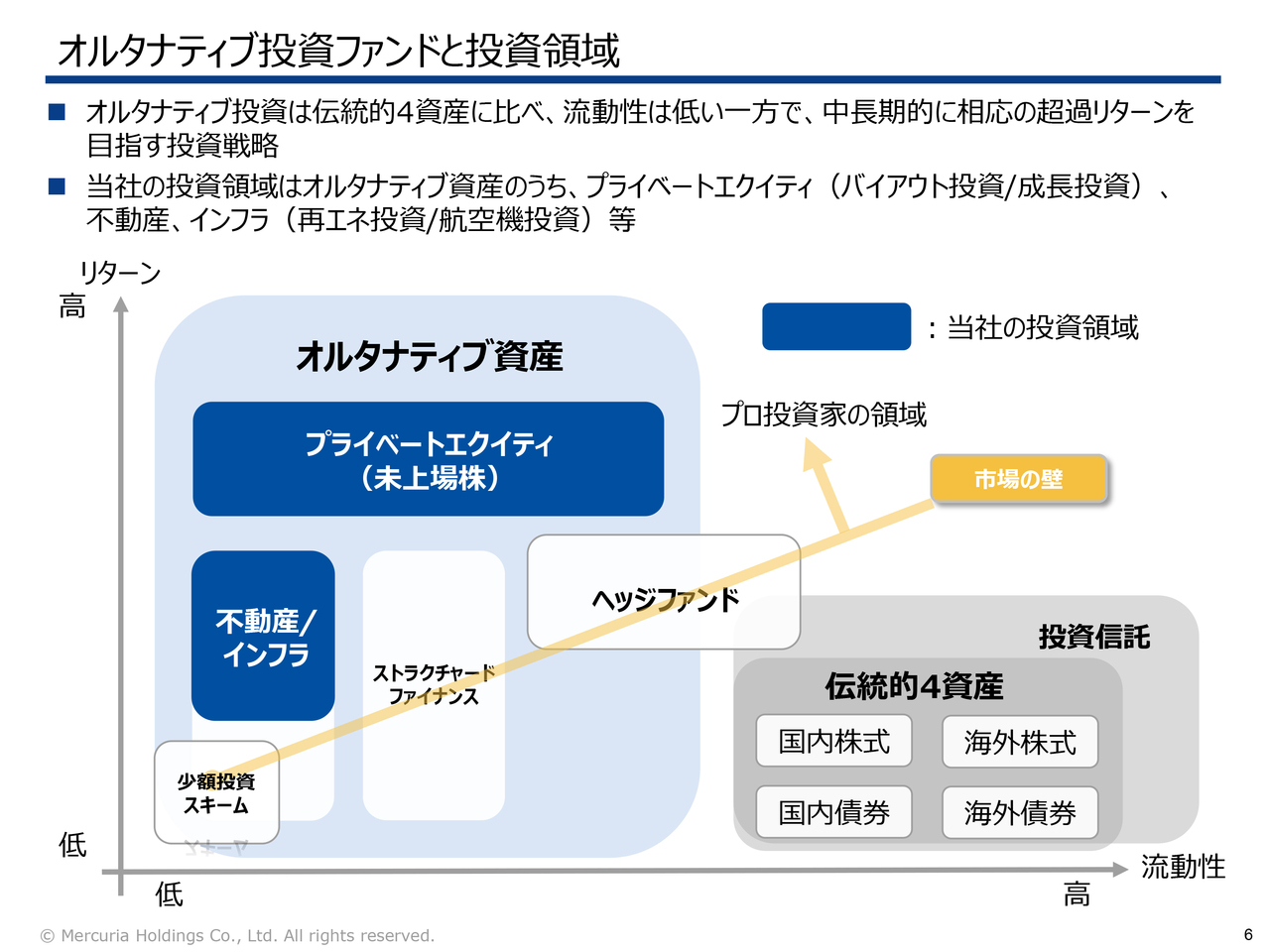

オルタナティブ投資ファンドと投資領域

先ほど「市場の壁」を超えていきたいとお話ししました。低流動性のオルタナティブ投資ファンドの投資領域、つまり私どもの投資領域は、スライドでは濃いブルーの部分で示されている「プライベートエクイティ」や「不動産/インフラ」になります。図の左側に寄っていますので、流動性は低いです。ただ、リターンについては何らかのチャレンジをすることにより一定のプラスアルファ、つまり比較的高いリターンを目指していく投資領域を扱っています。

スライド左下から黄色線で「市場の壁」と示し、その左上には「プロ投資家の領域」と書いてあります。現在の日本の金商法の枠組みの中では、個人でプライベートエクイティや流動性の低い資産に対する投資に参加することは難しく、プロ投資家や特定投資家、機関投資家の領域になっています。今後日本が資産運用立国を目指していく中において、低流動性領域で信頼に足るマネージャーと参加者が拡大することは、当社がチャレンジすべき領域の1つであると考えています。

スライド右下に「伝統的4資産」があります。国内外に株と債券を分散投資し、基本的には上場市場や店頭で流動性と時価性をもってトレードされるものが「伝統的4資産」です。

これに対し、私どもの扱うオルタナティブとは、スライドの左側に示されているその他諸々です。日本で個人が投資できる投資信託のうち、伝統的4資産以外を組み入れているものは事実上ないと理解しています。

そのため、若干規制緩和の方向もありますが、やはり伝統的4資産を中心とするものが、個人投資家にとってアクセス可能な金融商品になります。

そして、左下に一部「少額投資スキーム」があります。こちらは規制緩和中ですが、規模はかなり限定的なものにとどまっています。

主要経営指標の推移

当社の発展の経緯を数字であらためて掲げています。ファンド運用を主業とする会社ですので、運用資産残高(AUM)は1つのベンチマークになります。先ほど申しましたように、2011年に1,000億円、2021年に2,000億円、そして現在は3,297億円ということで3,000億円を突破しました。

特に2,000億円水準から3,000億円水準へは比較的短期間で突破しています。私どもとしてはさらなる運用資産の拡大や投資戦略の提供により、5,000億円水準を次の目標にしていきたいと考えています。

マーキュリアインベストメントグループの競争優位性

マーキュリアインベストメントグループはもちろん、どのファンドでも自分たちのファンドがきちんとハンズオンできたり、資産管理したり、フィデューシャリー・デューティーがあったりします。これらは基本の「き」ですのでみなさまも挙げられます。

それでは、私どもがその他の投資信託や数多くのファンドと、どのような点が異なるかということから特徴を申し上げると、1つは事業投資・資産投資における実績です。これまで行ってきたほとんどの投資ファンドで成功報酬ステージに到達しています。

そしてマネジメントチームです。例えば、小山と私は1994年から断続的に仕事をしています。足かけ30年ということになりますし、2008年からは石野も私どもと共にいます。このように、さまざまなトラックレコードのあるメンバーが、喧嘩せずに協働して顧客資産を預かり、しっかりと管理しています。

さらにオルタナティブの運用会社として東証上場を選んだことをお話ししますと、独立系では私どもが日本で最初、少なくとも最初のうちの1社であったと自負しています。

また、クロスボーダーをテーマに掲げていますので、従業員の50パーセントは外国人の方です。

事業進捗全般(現在の運用/組成状況)

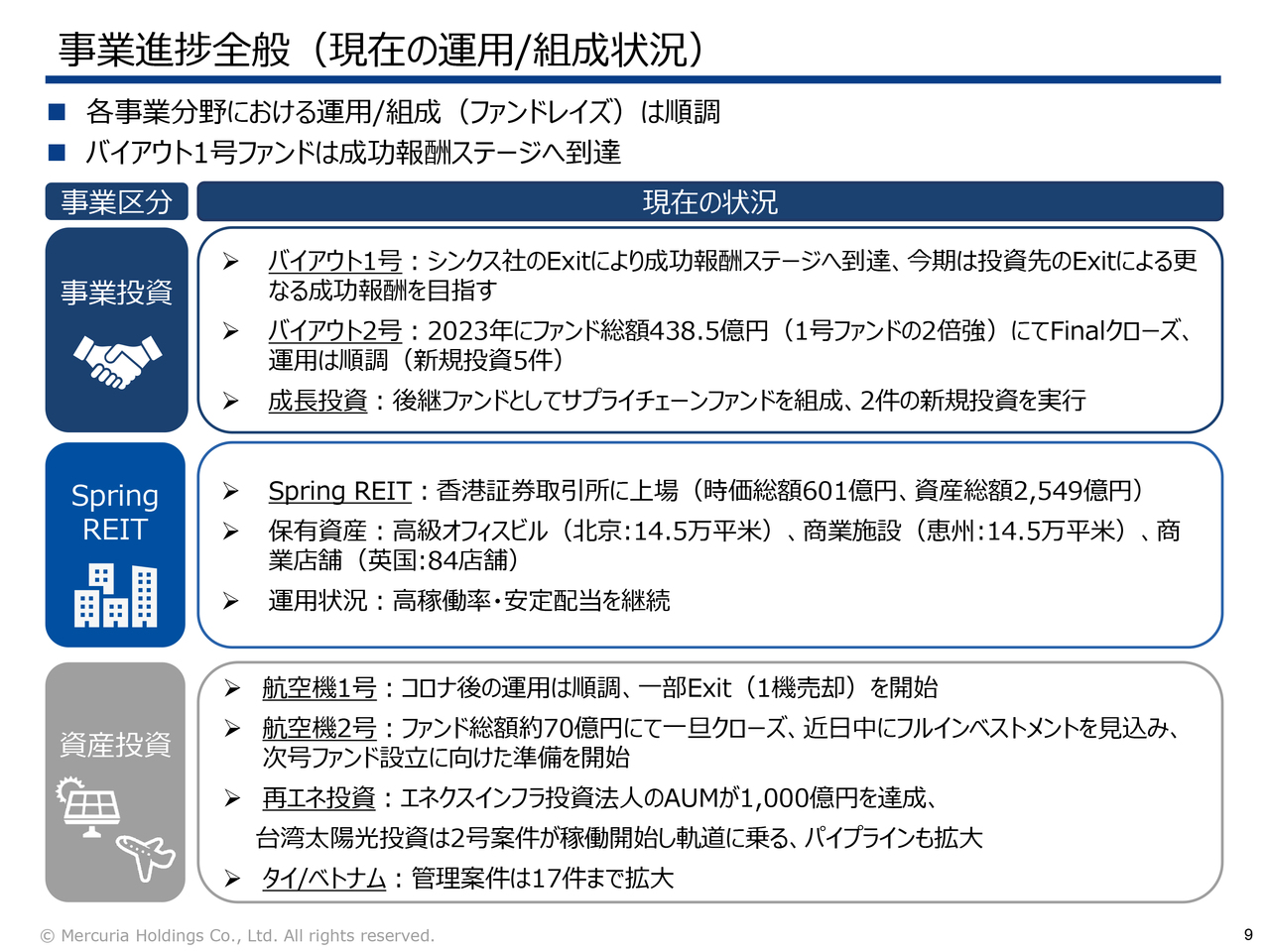

事業進捗の状況です。半期報告という点では、後ほどCFOの滝川からご説明します。今期の一番重要なメッセージは、「バイアウト1号ファンド」が成功報酬ステージであるIRR8パーセントというハードルレートに到達しました。

10件のうち5件の投資によって、すでにお預けいただいた資金の総額以上をお返しし、ハードルレートを越え、成功報酬ステージまで到達したことが一番のハイライトです。

それ以外のファンドについても、おおむね順調に推移しています。現在の状況ですが、事業投資は先ほど申し上げたとおりです。そして昨年9月「バイアウト2号ファンド」は約440億円にてクローズし、マネジメントフィーの底上げにしっかりと貢献してくれています。それと同時に新規投資も5件ということで、投資進捗も順調です。

現在「BizTechファンド」の後継ファンドとして、「サプライチェーンファンド」というグロースファンドもレイズ中です。

次にマーキュリアの自己投資の中でかなり大きな割合を占めている資産投資「Spring REIT」があります。「Spring REIT」は香港で上場しています。中国不動産の影響やマーケット自体の価格のボラティリティが上がっていることから、いろいろと懸念されている方もいるかと思いますので、別掲しています。

「Spring REIT」の保有資産自体は非常に強固な資産ですし、稼働率はおおむね90パーセント、商業施設は97パーセントから98パーセントとなっており、英国不動産は100パーセントと安定しています。

先日、配当を発表しました。残念ながらユニット単価が低いものですから、現在のユニット単価に対し、9パーセントか10パーセント近い配当利回りで運用しています。

ただ、配当するということは、賃料から入ってきたお金をきちんと配れているということですから、キャッシュとしてしっかり回っています。入居率も安定しており実需があるものですので、開発型デベロッパーが売れない在庫を抱えているものとはまったく関係がないと認識しています。

資産投資ですが「航空機1号ファンド」では、新型コロナウイルスによって1機影響を受けたものの、私どもは新型コロナウイルスの流行に入ってからも投資を継続し、すでに1機売却を行いました。

このように、景気のアップダウンにかかわらずきちんと投資していくことが重要であると思います。売却した機体はなかなか良いリターンが出ているとのことです。コロナ禍後のファンドとして「航空機2号ファンド」を立ち上げており、こちらの運用も順調です。

さらに、私どもが増資した時に調達したお金により投資していた台湾の太陽光は順次稼働規模を拡大し、軌道に乗っています。タイで始めたプロジェクト管理、いわゆるさまざまな日系企業が投資するプロジェクトのジョイントベンチャー管理も、管理案件を17件まで拡大し、全体として順調に事業展開していると考えています。

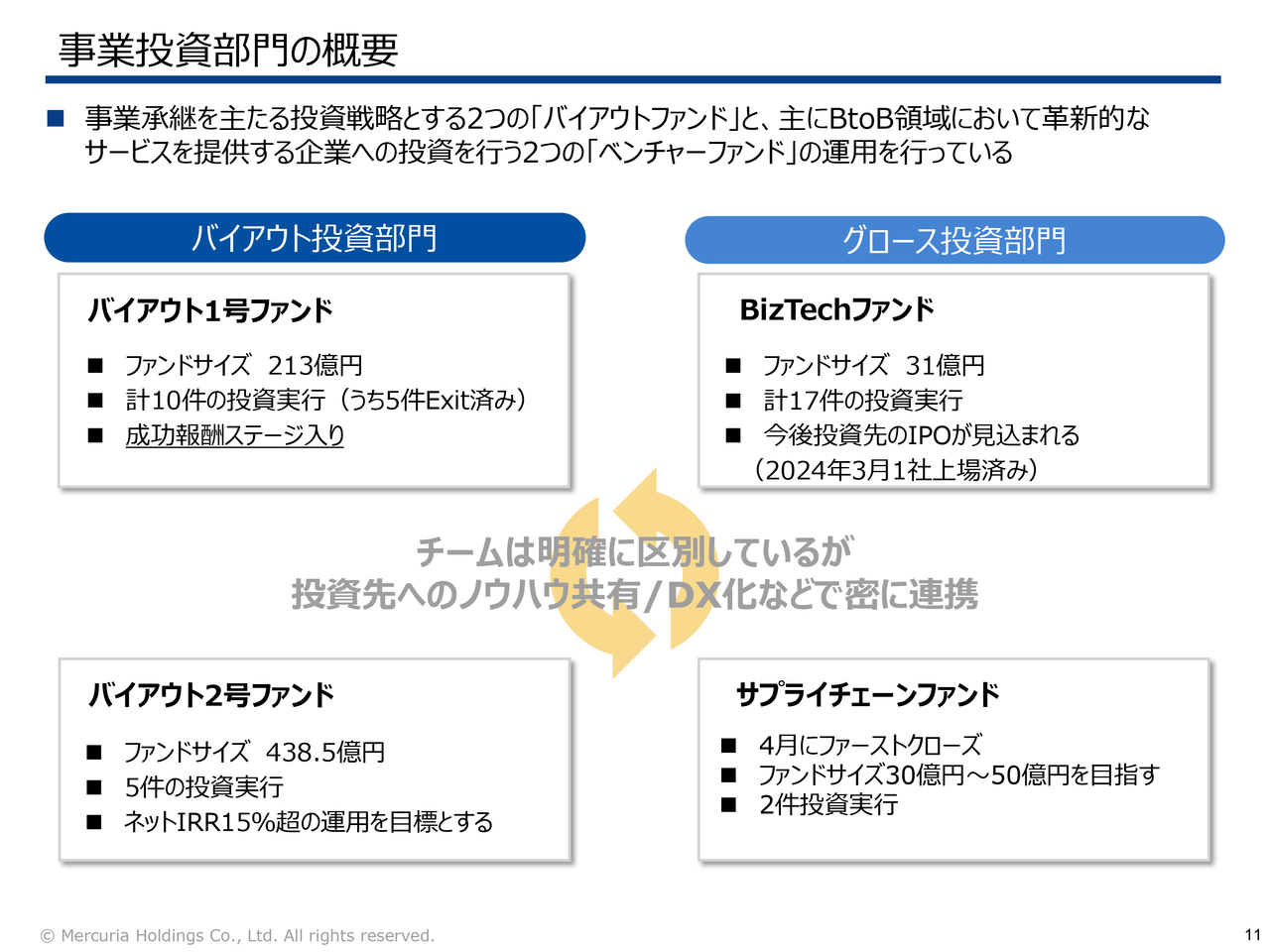

事業投資部門の概要

小山潔人氏(以下、小山):事業投資統括の小山です。私からは事業投資戦略についてご説明します。

現状の事業投資部門では、バイアウト投資部門、それからグロース投資部門という2つの部門の運営を行っています。

バイアウト投資部門は「バイアウト1号ファンド」「バイアウト2号ファンド」となっています。後ほどそれぞれの概要についてご説明します。

グロース投資部門では、現在はいわゆるグロースキャピタルよりも、さらにベンチャー寄りのベンチャー投資戦略にフォーカスしています。前回までは「BizTechファンド」1つでしたが、今年4月に後継として「サプライチェーンファンド」をスタートさせることができました。

投資戦略ごとにそれぞれチームがわかれてはいますが、チーム間で非常に密に連携しているというところが、日本にはなかなかない我々の強み・特色かと思います。

例えばバイアウトファンドでソーシング、つまり投資先候補に提案へ行く際に、ベンチャー投資チームの既存投資先と連携することでより深みのある提案ができます。ベンチャーの投資先にとっても、我々バイアウトファンドの投資先と一緒に事業展開することができるという、相互のシナジーを意識しているところが最大の特色になります。

2つの部門で見るとバイアウトはだいぶ柱として育ってきました。ベンチャーも2号ができ、さらにブラッシュアップしています。今後はさらに3本目の柱も作っていきたいと考えているところです。

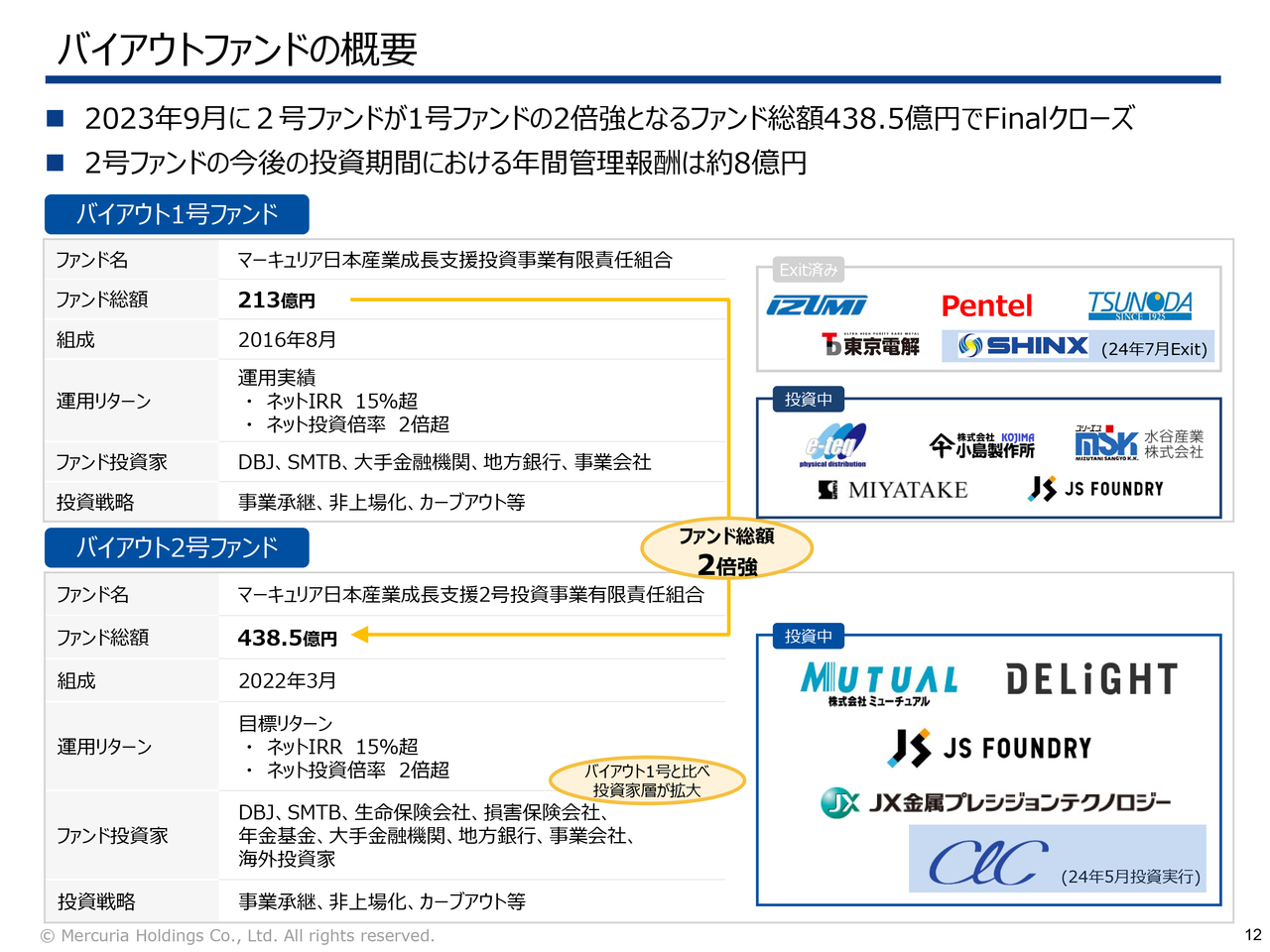

バイアウトファンドの概要

バイアウトファンドの概要でお伝えしたいことの1つに、「バイアウト1号ファンド」から「バイアウト2号ファンド」の間でファンドの規模が2倍になっており、ファンドとしてそれだけ成長することができているということがあります。

もう1つは投資家層です。「バイアウト1号ファンド」では投資家として入っていただけなかった生命保険会社や損害保険会社、年金基金、それから海外投資家といった非常に幅広い投資家層が「バイアウト2号ファンド」にご投資いただいています。

今も営業部サイドで国内外の投資家との関係を強化していますので、「3号ファンド」ではさらなるサイズアップを目指していきたいと思っています。

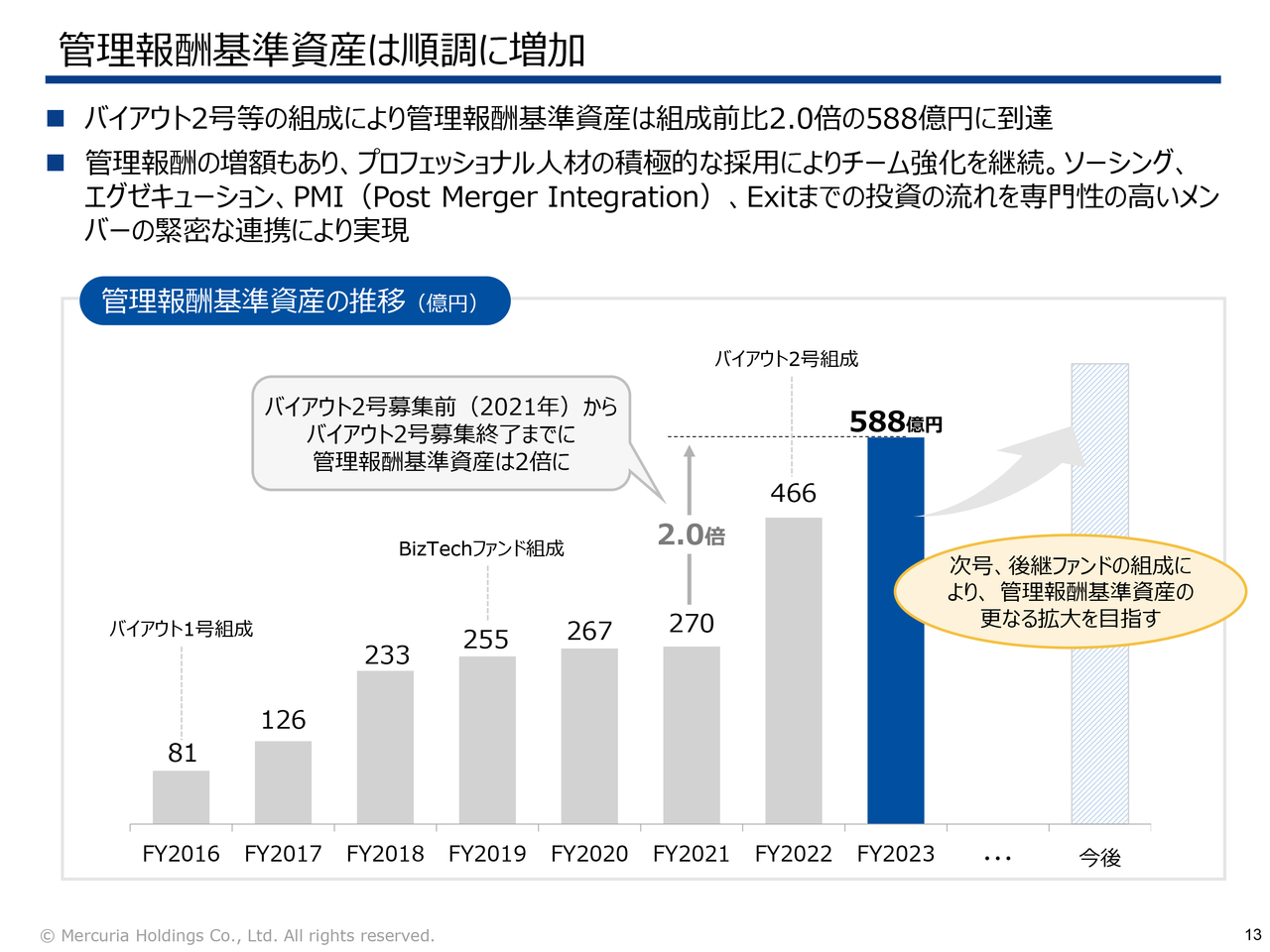

管理報酬基準資産は順調に増加

管理報酬基準資産は、我々がもらえる、ベースになる報酬資産です。現状は「バイアウト2号ファンド」の組成により588億円に到達しています。管理報酬が増えることによりチームを非常に充実させることができています。

「バイアウト1号ファンド」以来順調で、人数も増え、事業投資部全体で30名弱ぐらいのメンバーになってきています。若手も入ってきて経験を積んでいますし、おかげさまで退職者も少なく、運用力が非常に上がっていると考えています。

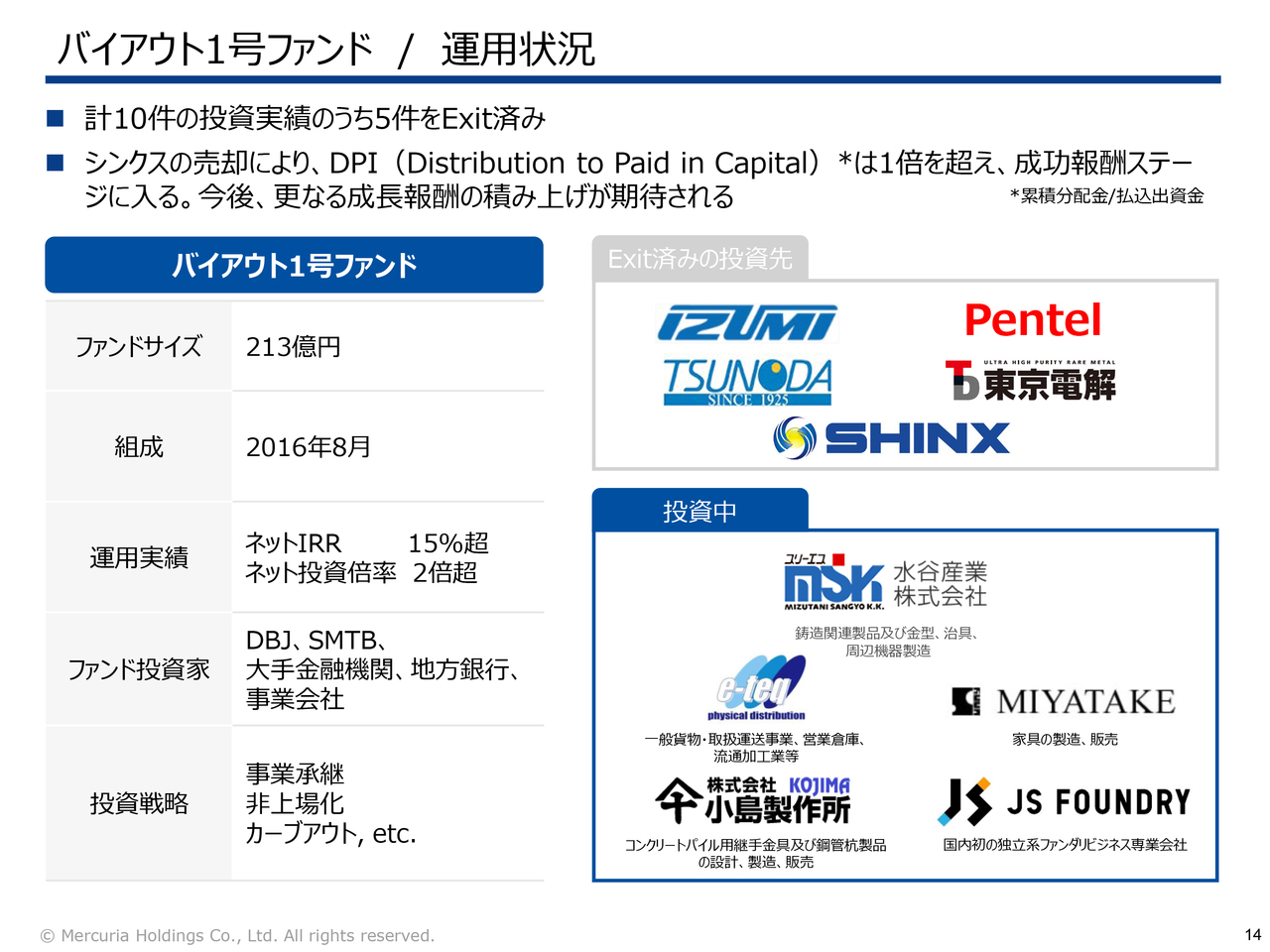

バイアウト1号ファンド/ 運用状況

「バイアウト1号ファンド」の運用状況は先ほど豊島から申し上げましたとおり、本当はもう少し早くクローズしたかったのですが時間を要してしまい、7月にシンクス社を無事売却することができました。DPI(Distribution to Paid in Capital)という、投資家からキャピタルコールでお預かりした資金に対し、我々がエグジットして回収した資金をお返しした割合が現在1倍を超えてきており、今年から成功報酬ステージに入ってきました。

残念ながら今回の第2四半期決算には反映させられませんが、第3四半期に反映させることができます。これから残り5件をエグジットしていき、さらに成功報酬が積み上がっていくステージへ入っていきます。

バイアウト2号ファンド/ 運用状況

「バイアウト2号ファンド」も、後ほどご紹介するCLCコーポレーション社をはじめ、現在5件に投資しています。投資進捗は比較的順調に進んでいると考えています。

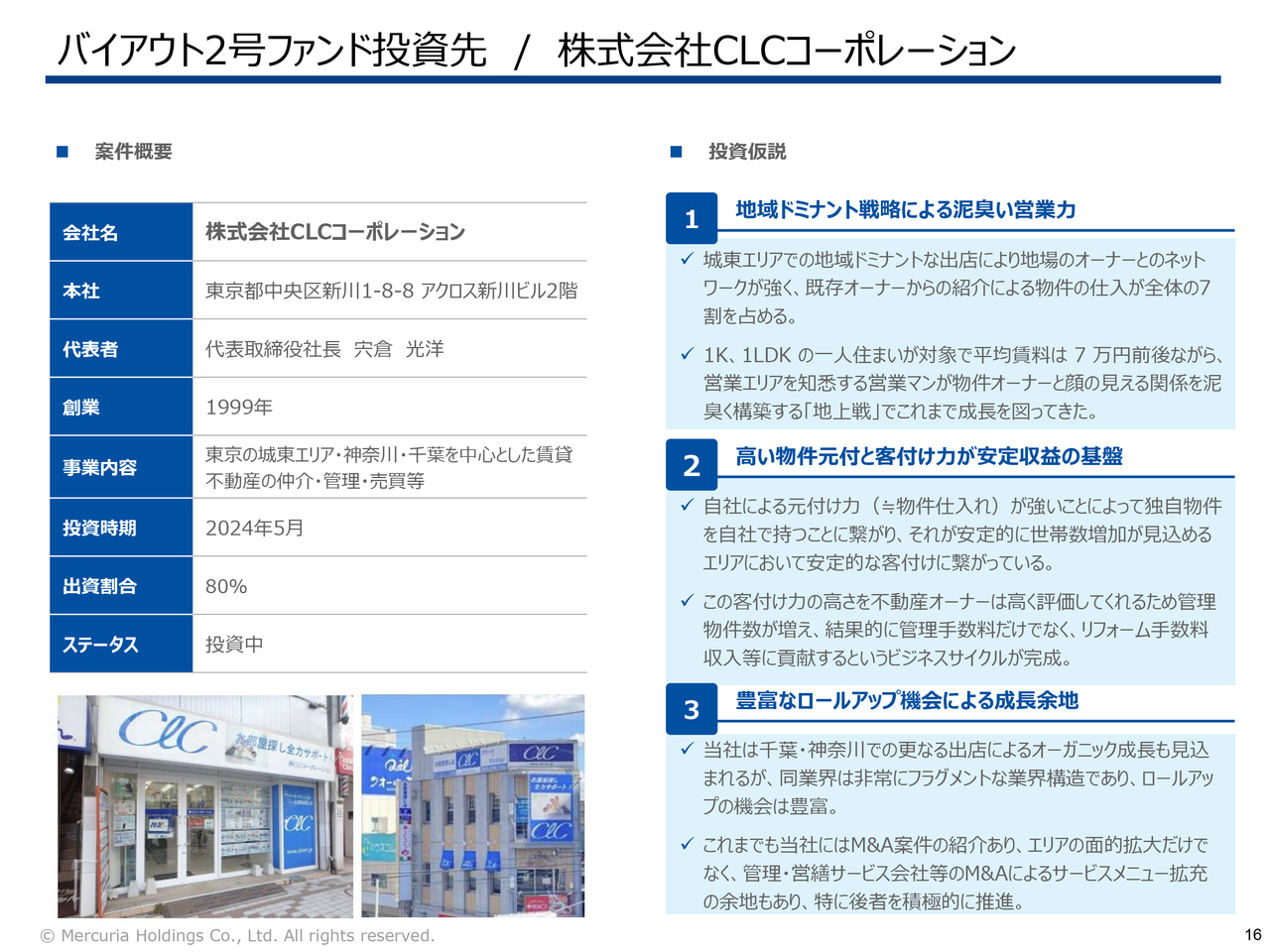

バイアウト2号ファンド投資先/ 株式会社CLCコーポレーション

「バイアウト2号ファンド」から、今年5月、まさに第2四半期に投資したCLCコーポレーション社をご紹介します。CLCコーポレーション社は東京の城東エリア、神奈川県・千葉県といった比較的世帯数が安定かつ増加しているエリアで、不動産の賃貸売買における仲介、管理を扱っている会社になります。

特色として我々がどのようなところに注目したかというと、このエリアで地域ドミナントによる泥臭い営業をしており、地元の地主とのコネクションを持っています。それによりいろいろな優良物件を取ることができています。良い物件があるので、良い賃借人や買い手といった、非常に良いお客さまを連れてきてくれます。それにより地主さんが喜んで次の仕事を提供するといった、好循環がある会社です。

それからロールアップ機会が多くあります。中小の同業者も多い業界ですし、リフォームも含めた水平的な観点のロールアップによる成長も目指すこともできることから非常に有望な会社だと思っています。

BizTechファンド/ 投資対象及び投資先一例

次に、ベンチャーの「BizTechファンド」です。スライドに記載のとおり、不動産・物流分野で革新的なサービスの提供を行う会社に投資を行っています。

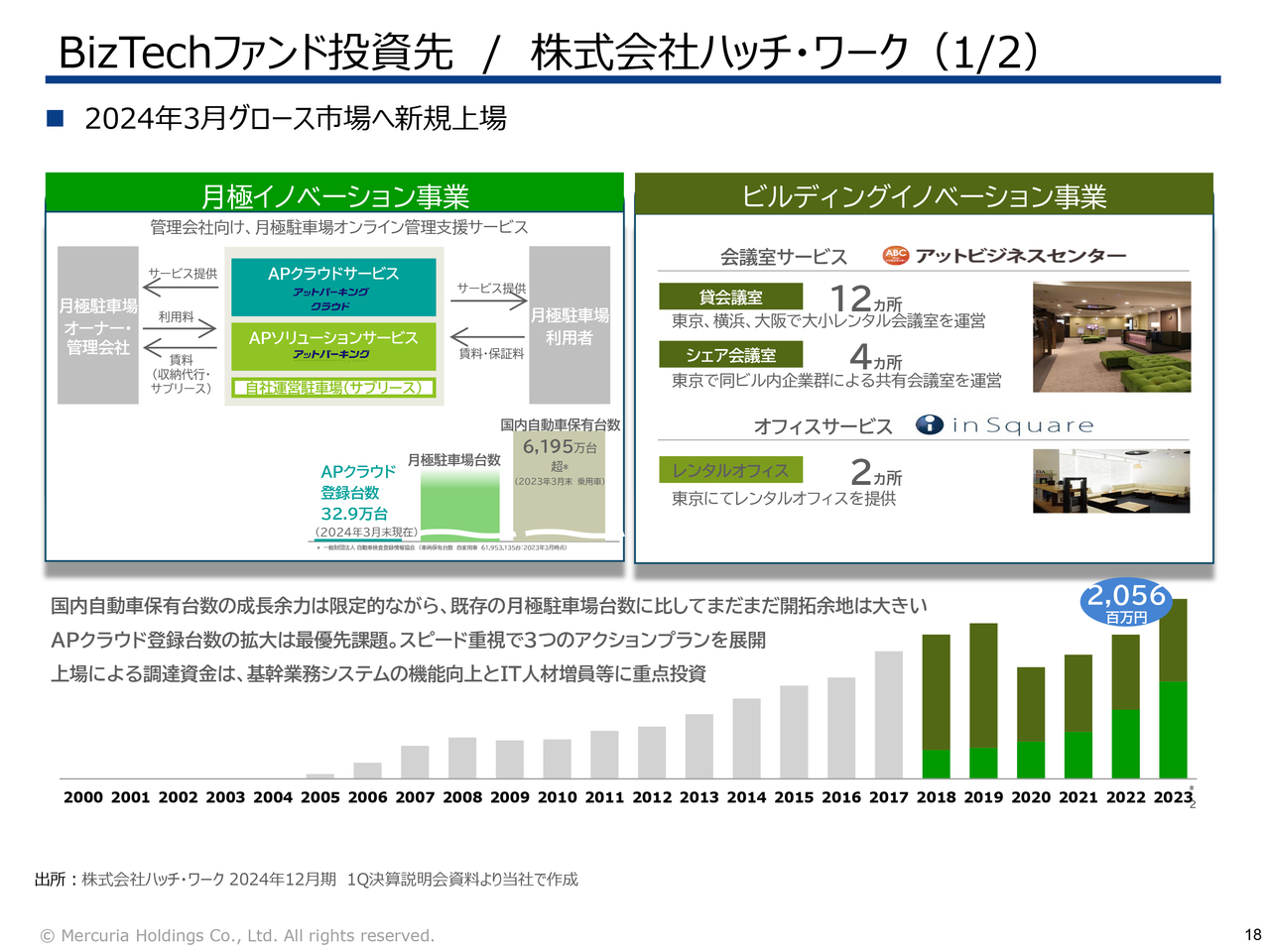

BizTechファンド投資先/ 株式会社ハッチ・ワーク(1/2)

今日は、この中で3月にグロース市場に上場したハッチ・ワーク社をご紹介します。ハッチ・ワーク社自体は月額イノベーション事業とビルディングイノベーション事業を手がけていますが、メインは月額イノベーション事業になります。

BizTechファンド投資先/ 株式会社ハッチ・ワーク(2/2)

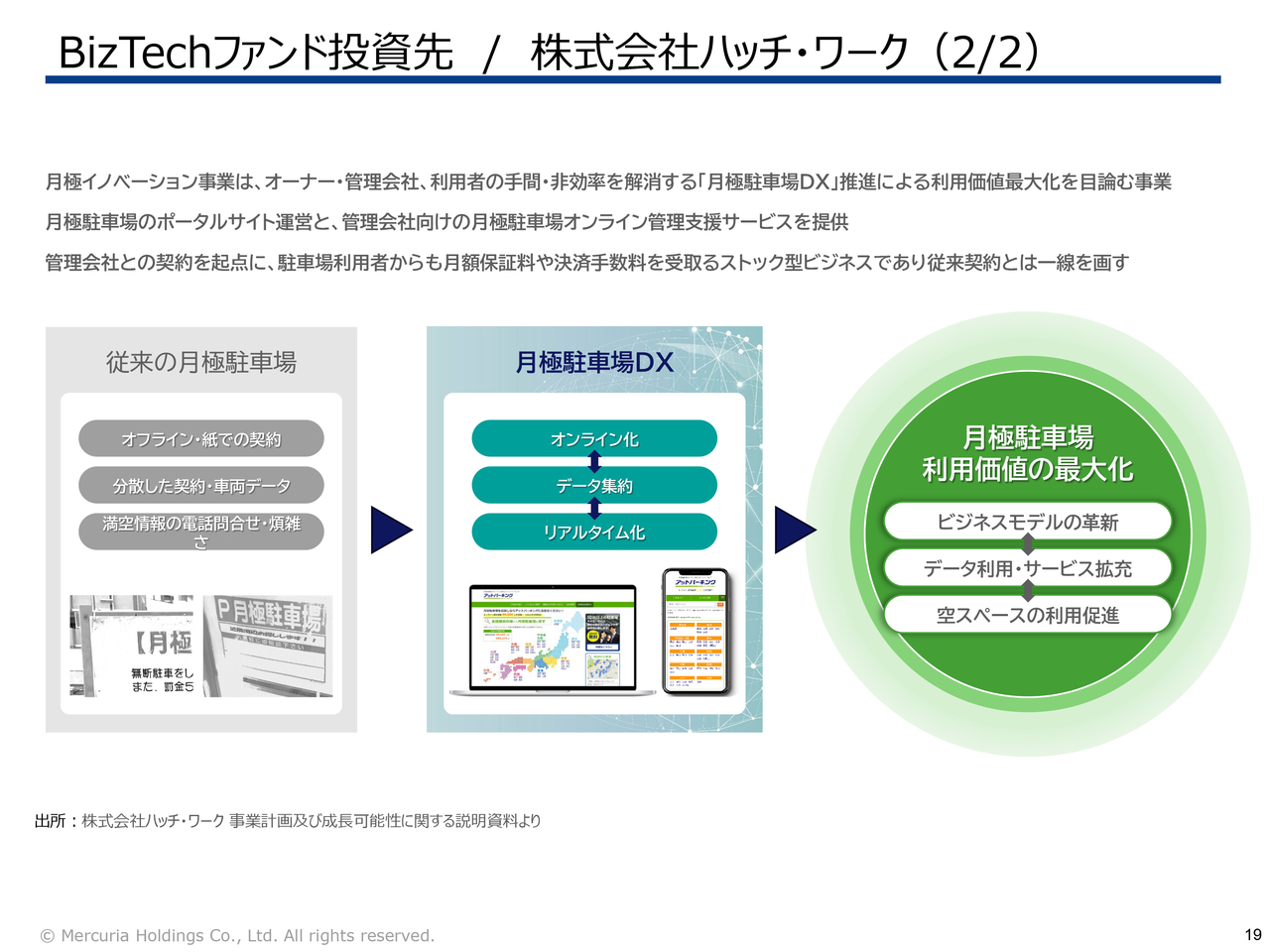

具体的には、月極駐車場のDXになります。管理をオンライン化、データ集約することで、リアルタイムで確認できるようにしています。

不動産業界は、いまだにオフライン・紙での契約や分散した契約などにより、結局どこの駐車場がどのように空いているのかわからない状況になっています。しかし、このオンライン化により、状況が一目瞭然となり管理会社さまやオーナーさまにとって管理工数が非常に良くなります。

また、借りる側に対しても月極駐車場版「SUUMO」のようなサービスを展開しており、両方から収益が入ってくるというビジネスモデルで、堅調に伸びている会社になります。

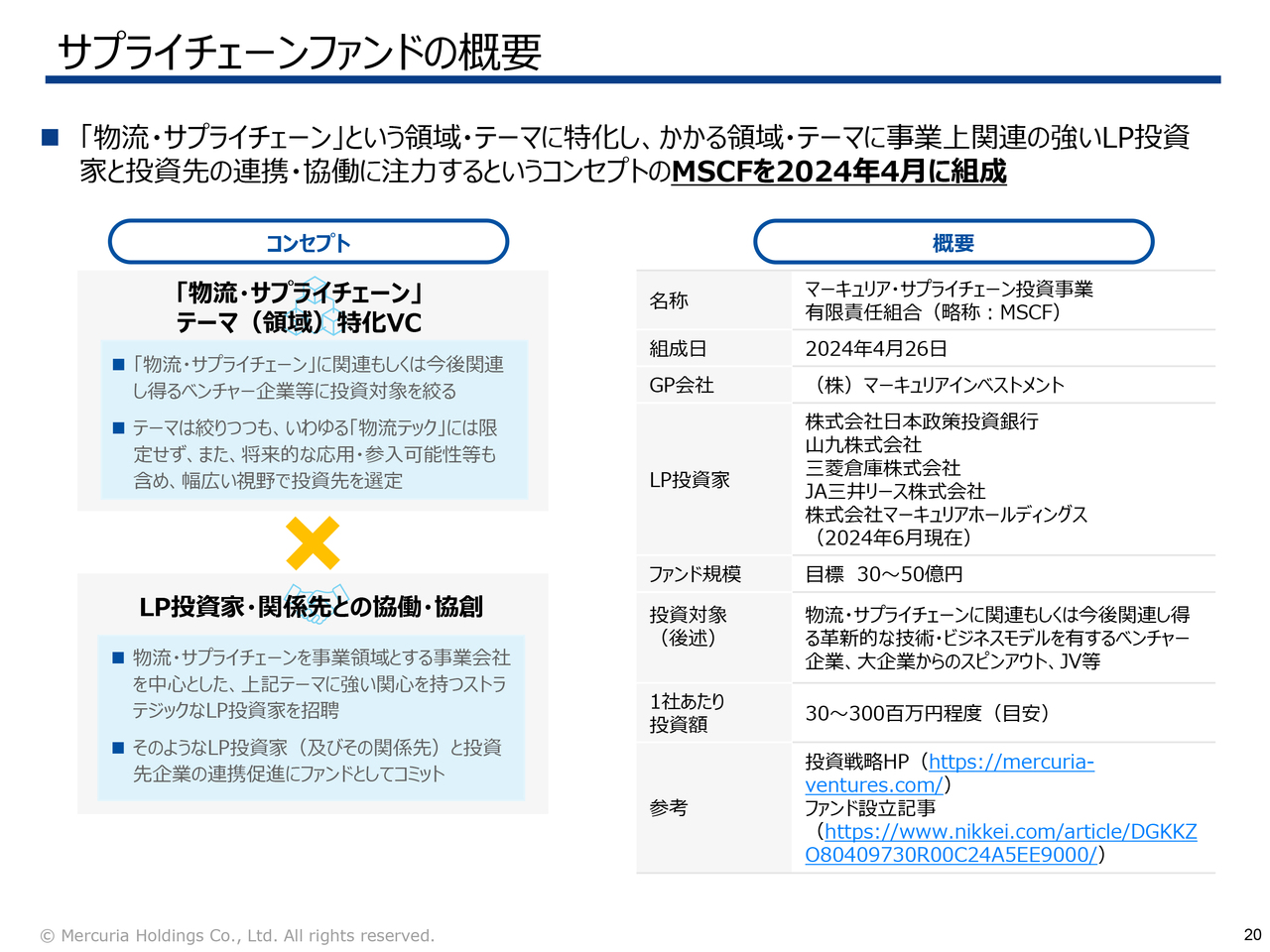

サプライチェーンファンドの概要

最後に、新しく始めたサプライチェーンファンドについてです。BizTechは不動産・物流領域に特化していましたが、今回は物流とサプライチェーン領域の強化に資するようなベンチャー企業に投資するファンドになります。

コンセプトとしては、やはり事業会社さまに入っていただき、協働・協創をすることで、投資先ベンチャー企業の成長を支援するというファンドになります。

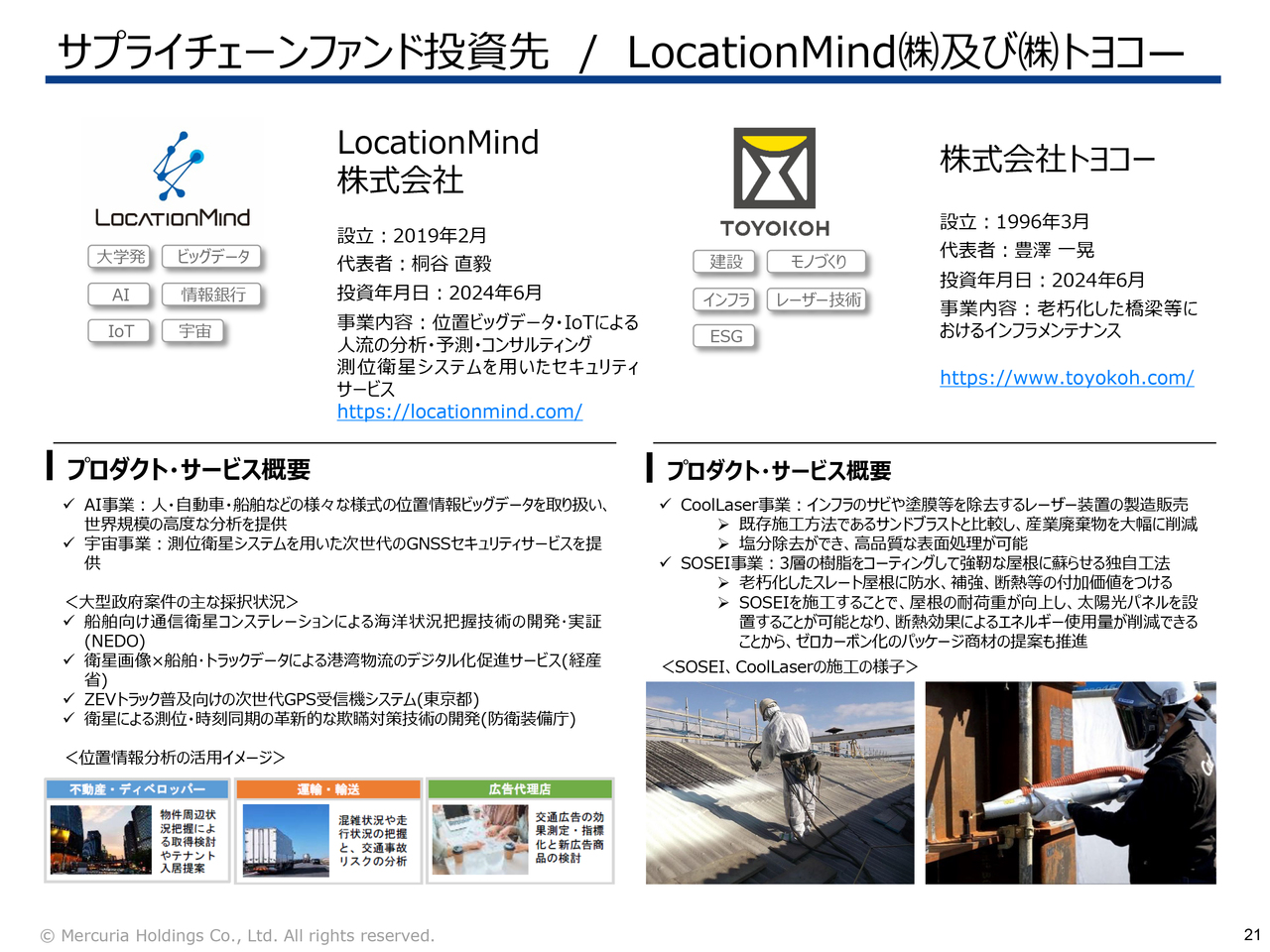

サプライチェーンファンド投資先/ LocationMind(株)及び(株)トヨコー

すでにLocationMind社とトヨコー社、2件への投資実績があります。ファンド規模はまだ小さいですが、最終的にできれば50億円ぐらいまで大きくしていきたいと考えています。

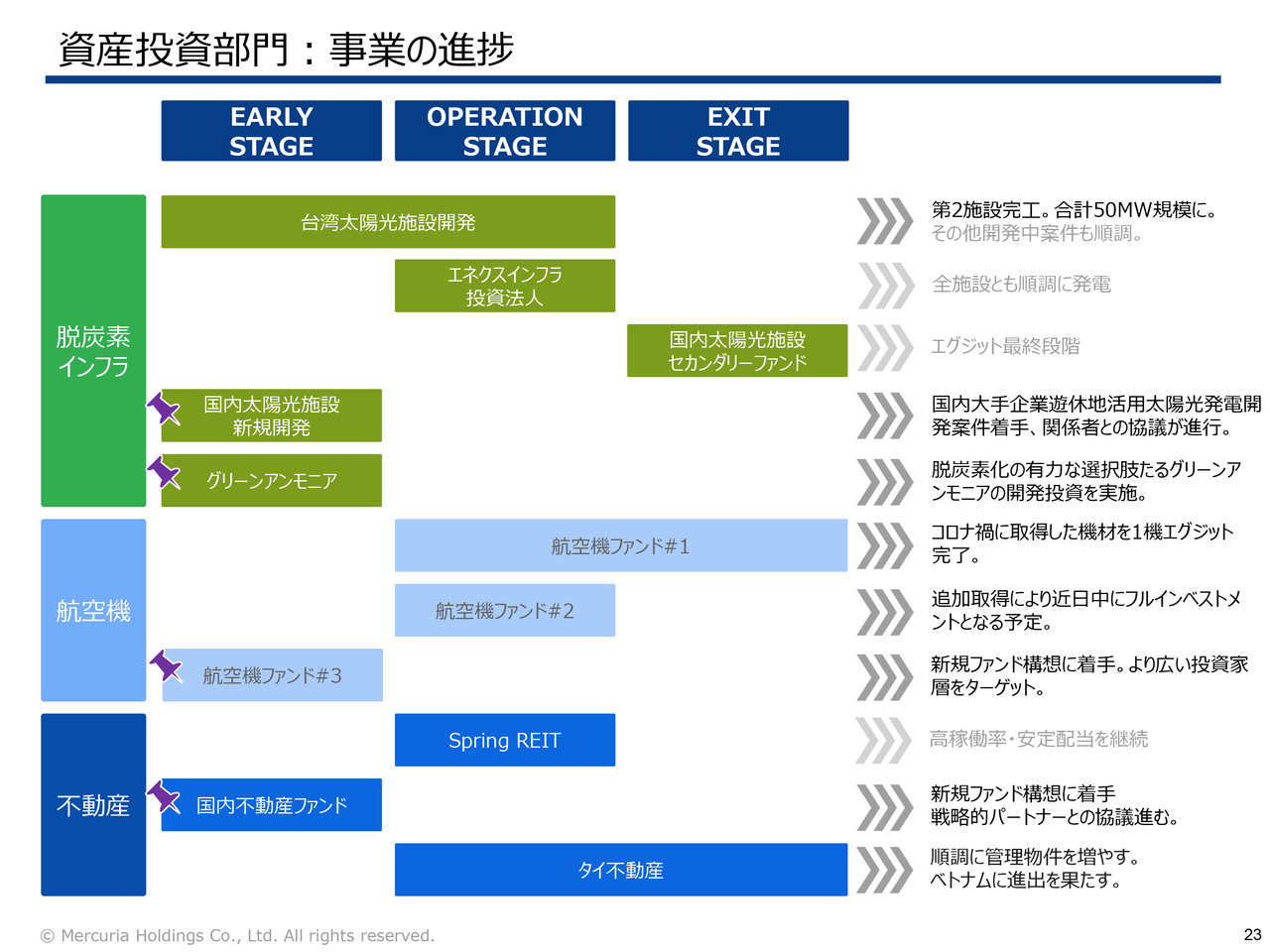

資産投資部門:事業の進捗

石野英也氏(以下、石野):資産投資統括の石野です。資産投資部門の事業の進捗についてご説明します。

戦略によって、準備あるいは設立段階にあるもの、運用段階にあるもの、エグジット段階にあるものがありますが、特にこの半年間で動きがあったものについてご報告したいと思います。

まず、台湾太陽光施設開発事業については、第2号案件がこのたび完了しました。それ以外の物件についても順調に準備が進んでいます。

国内太陽光についても、引き続き再生エネルギー電源への需要が高いこともありますので、国内大手企業の遊休地を活用した開発の検討も進んでいます。

グリーンアンモニアは、当社にとって今後の大きな注目分野となっています。こちらへのさまざまな取り組みの検討も進んでいます。こちらに関しては後ほどご説明します。

航空機分野についてです。2018年のコロナ禍前に作った航空機ファンドは、コロナ禍をなんとか乗り越え、その時に取得した機材に関してこの度、成功裏にエグジットができました。

また、コロナ明けに日本で初めての航空機ファンドとして設立した「航空機2号ファンド」についても、近々投資家さまからのエクイティがフルインベストメントされる予定です。この勢いを保ちながら、投資家さまからの航空機ファンド、航空機投資に対する需要もますます高まっていますので、次のファンド構想を手がけています。

次号ファンドでは、ぜひより多くの投資家さまにリーチできたらと考えています。

不動産分野についてです。国内不動産に関しては、さまざまな観点から検討していましたが、今具体的な戦略に基づいて、パートナーとの協議を急ピッチで進めているところです。

タイ不動産についても、現地では順調に進んでいるため、その流れに乗ってベトナムへの進出を果たしています。

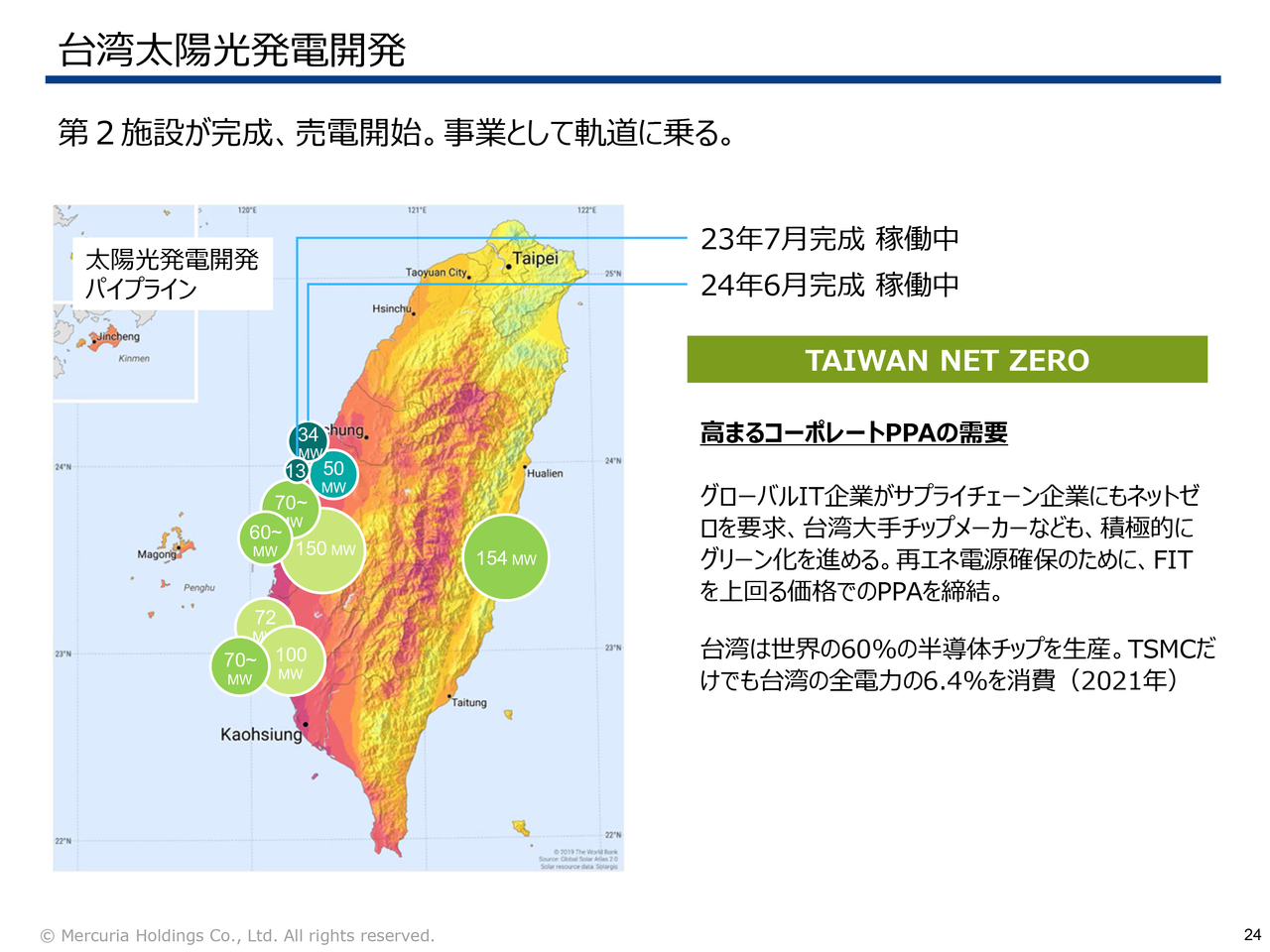

台湾太陽光発電開発

台湾太陽光発電開発についてです。2024年6月に第2施設が完工しました。第2施設についてはかなり大きな施設です。現在は現地パートナーと共働して、スライドに記載のあるパイプラインについて開発を進めています。

スライド地図の丸の中の色の濃いものが熟度が高まっているものになります。一番濃い緑色で示している13メガ、34メガはすでに稼働しているものになります。その隣の50メガのものは、年内に着工する予定です。トータルで800メガ超のパイプラインということになります。

台湾は製造業が大変盛んな国でもあり、半導体に関しては世界の60パーセント超を作っています。例えば、TSMC社だけでも台湾の全電力の6.4パーセントを消費しているように、大変電力需要の高い国です。

その中で、グローバルIT企業のサプライチェーンに組み込まれている企業を中心に、積極的にグリーン化を進めるという観点からも、そのような再生エネルギー由来の電力をやはり自前で買っていくということから、このような太陽光発電も含めてプライベートな売電契約を締結しています。それが国の制度であるFITよりもかなり高い売電価格の設定になっているのが現状です。

そのようなこともあり、台湾太陽光は、我々のような開発を推進するものにとって、リターンとしてアップサイドになっている状況です。

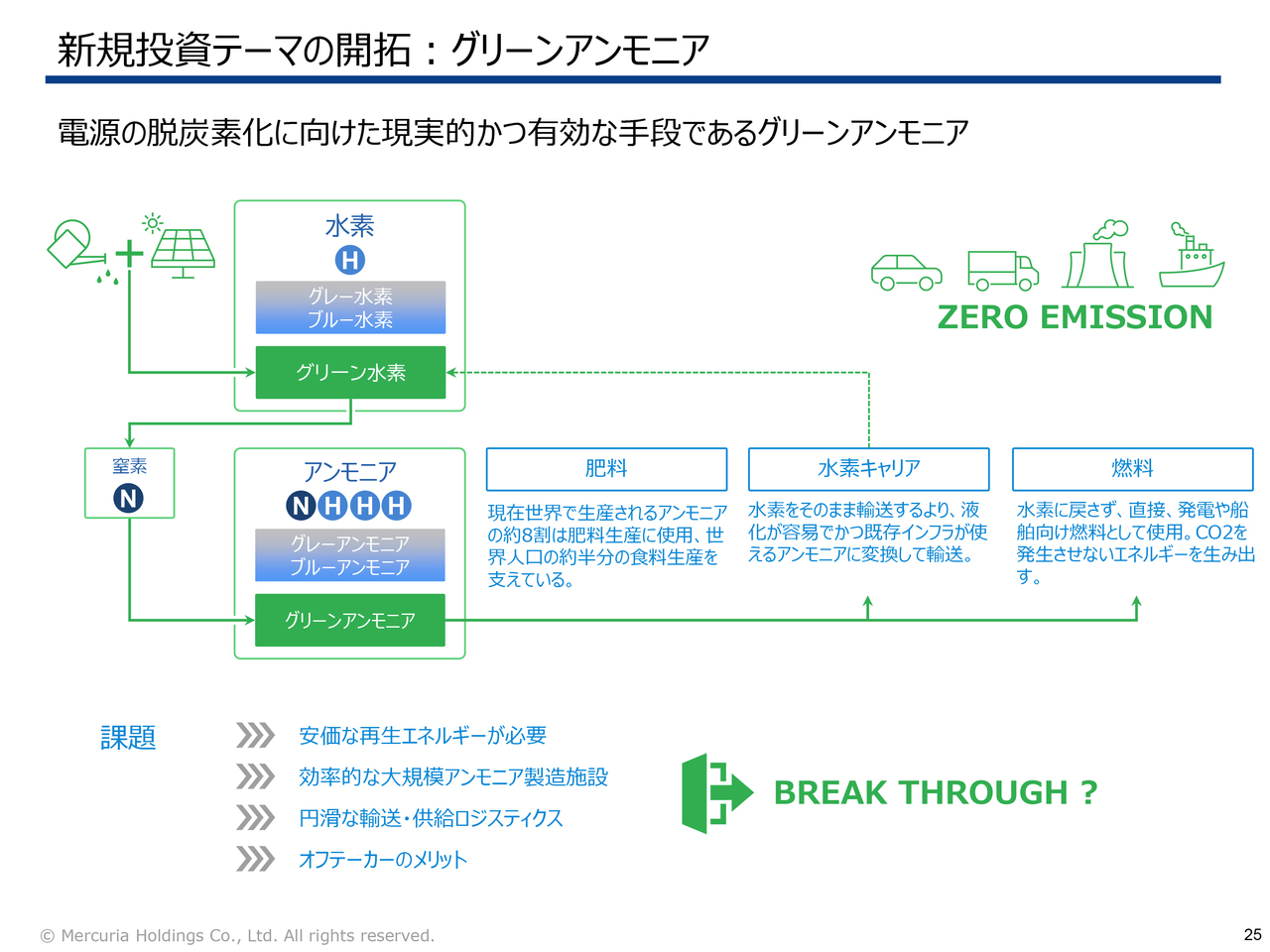

新規投資テーマの開拓:グリーンアンモニア

当社にとって今後の大きなテーマとなる、グリーンアンモニアについてです。アンモニアというのは、今後電源の脱炭素化を現実的な解として進めていく手段であると言われています。

「次世代のエネルギーの本命としては水素」とよく言われますが、水素とアンモニアには互いに補完的な関係があります。水素そのものを輸送する際は、設備などのインフラ的な負担がかなりかかってきます。しかし、それをいったんアンモニアに変換した上で必要な時に水素に戻すというかたちにすれば、輸送時の負荷を大幅に減らすことができます。

最近は「アンモニアそのものを燃料として使おう」という考えも出てきており、さまざまなプレイヤーが世界中でしのぎを削っている状況です。

ただ、まだ製造コストの問題や、製造の効率というところが壁として残っている状況で、そこを今後どのように克服していくのかがこの分野の課題となっています。

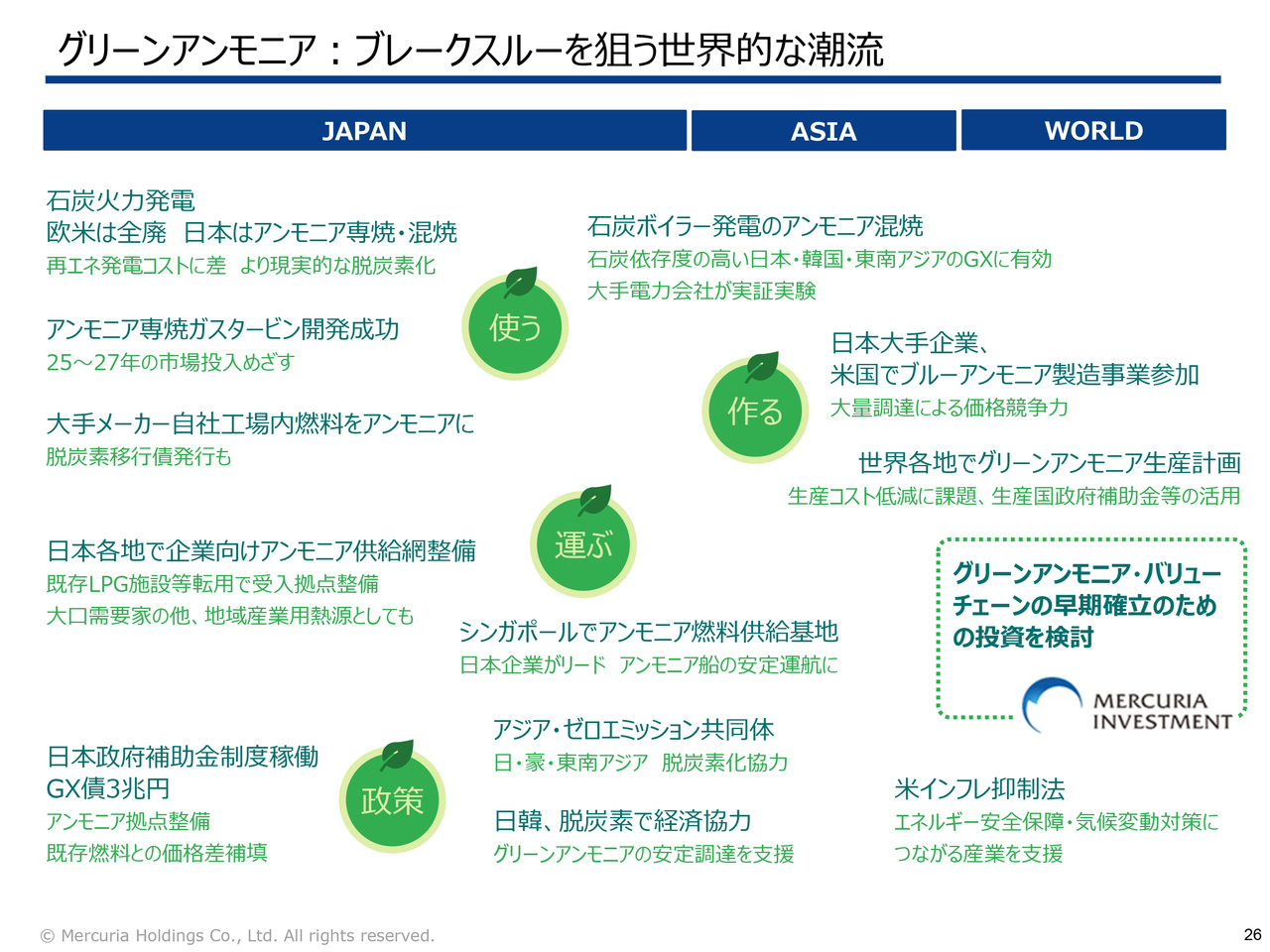

グリーンアンモニア:ブレークスルーを狙う世界的な潮流

世界でさまざまなプレイヤーがブレークスルーを狙って動いています。特に日本では、アンモニアを燃料として使うということに関して、多くの大手企業が研究や開発に取りかかっています。

供給するための供給網、あるいはそれを運ぶ基地などに関してもかなりの投資を行っています。

一方で、アンモニアを製造するプロジェクトに参加する企業も出てきています。

それらを推し進めるためのさまざまな政策が、日本のみならず各国から出てきている状況です。したがって、このあたりを使いながら、いかに早くブレークスルーを起こすかが一つの鍵になると思います。

スライドを見てみると、やはり日本に足りないのはグリーンアンモニアを安く安定して作る生産能力と、このようなバリューチェーンを作っていく上での金融になります。

これらが今の日本には足りないと認識していますので、当社としてはグリーンアンモニアのバリューチェーンを作っていく上での鍵となる分野への投資と、それを起点とした日本の成長のために必要なバリューチェーンを作るための金融の橋渡し役を担いたいと考えています。

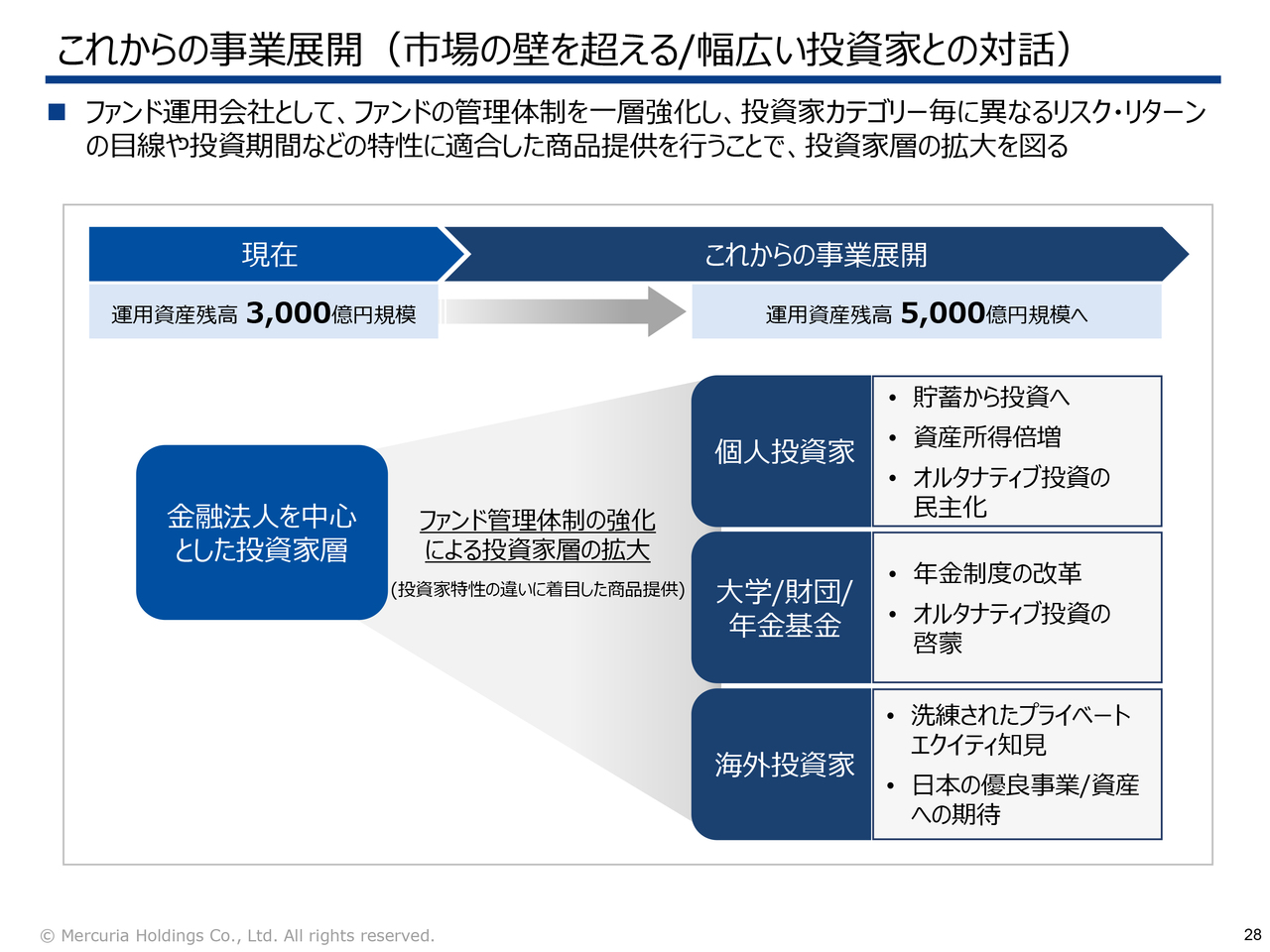

これからの事業展開(市場の壁を超える / 幅広い投資家との対話)

豊島:各分野の事業戦略の現状について、小山、石野からご説明いたしました。

内容的に重なる部分もありますが、今後の事業展開についてご説明します。それぞれの事業分野における新商品と投資家層を拡大していくことで、現在約3,300億円のAUMを、中期的には5,000億円規模にすることを次の目標としています。

「市場の壁」ということをお伝えしましたが、そのためには、個人投資家、大学・財団・年金基金、海外投資家それぞれの投資家層の拡大が、投資対象の拡大とあわせて必要になっていきます。

ただ、やはりプロ投資家ではない個人投資家に対するさまざまな金融商品の販売規制もあり、大学や財団、年金基金の運用についても、欧米のようなかたちは日本国内ではまだ確立されていません。

さらに、海外投資家からの資金を継続的に得ていくためには、やはりファンド運用の管理、報告、レポーティングなど、さまざまな面での体制強化も必要になってきます。これらを拡充していくことも重要であると考えています。

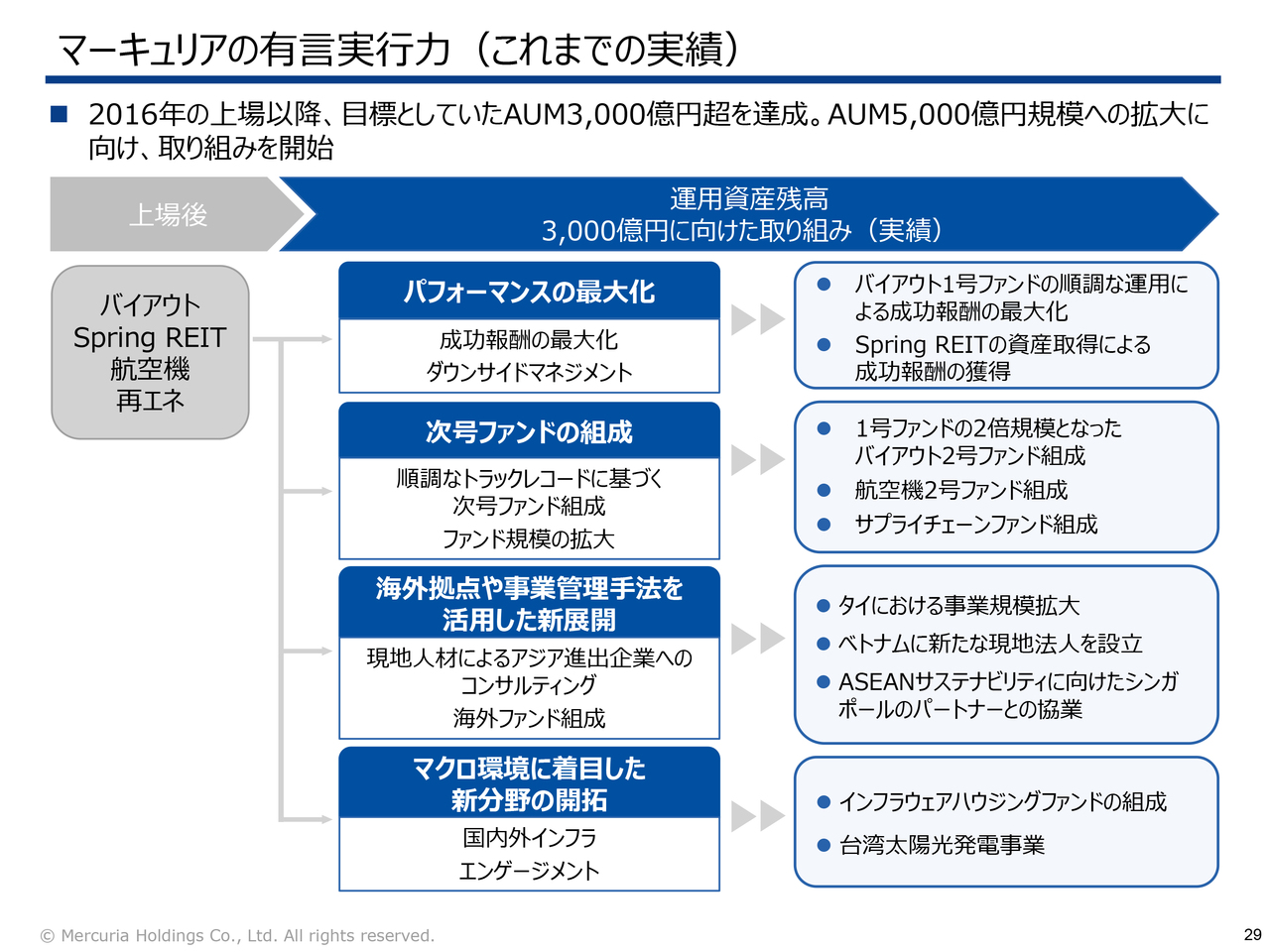

マーキュリアの有言実行力(これまでの実績)

マーキュリアの有言実行力についてです。「何を偉そうに」と思われるかもしれませんが、私どもは大風呂敷を広げるということよりは、言ったことはきちんと行うということが大切であると考えています。

2016年の上場時に、スライドに記載のとおり、「パフォーマンスの最大化」「次号ファンドの組成」「海外拠点や事業管理手法を活用した新展開」「マクロ環境に着目した新分野の開拓」をご説明しました。

上場時に始めたそれぞれの事業投資、資産投資の戦略について、実際に後継の2号ファンドができています。これは1号ファンドがきちんとできていなければ、後継ファンドもできていないわけですので、私どもとしてはきちんとお約束したことを達成していると自負しています。

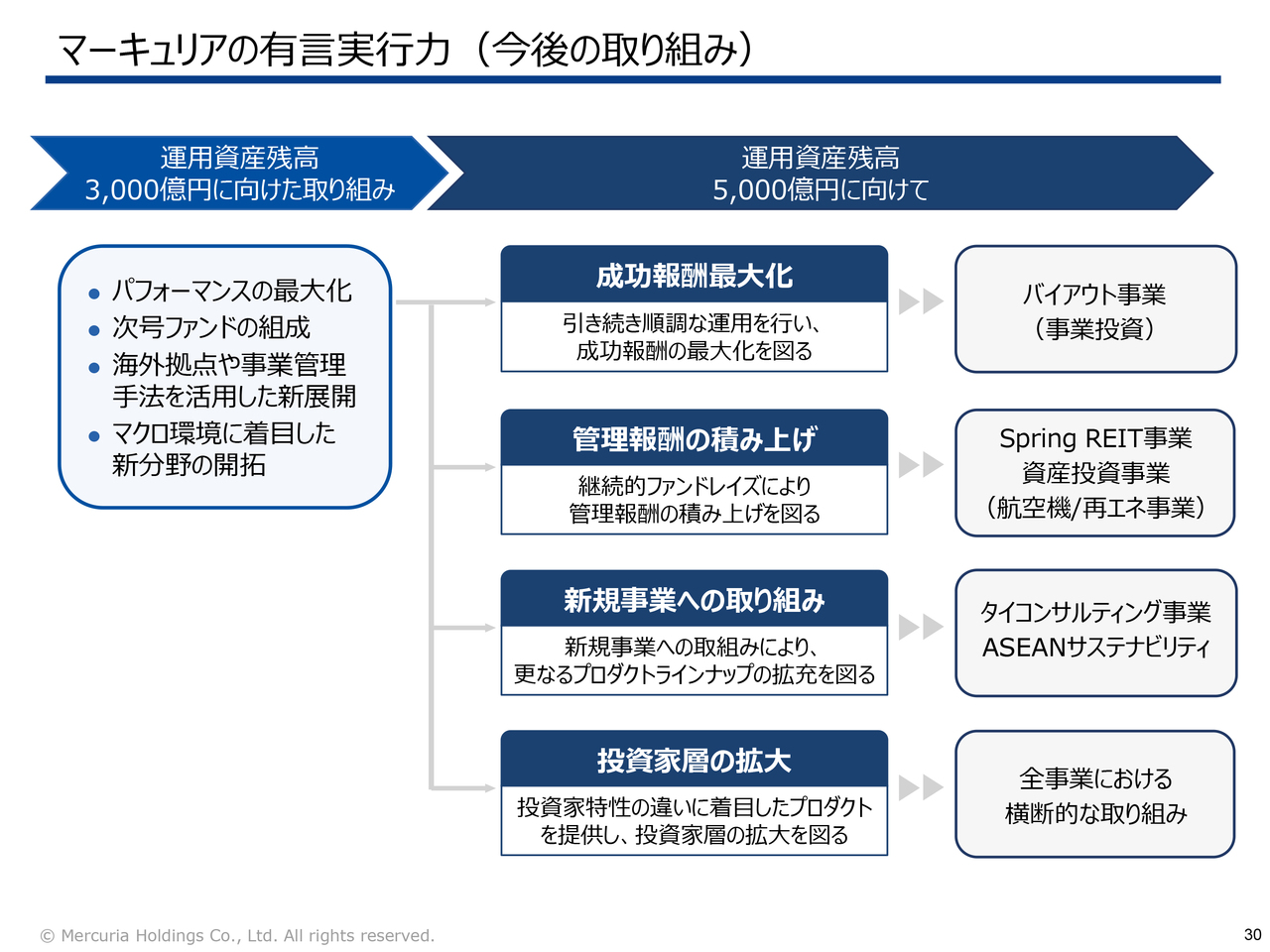

マーキュリアの有言実行力(今後の取り組み)

今後についても、引き続き同じように成功報酬の最大化に向けて取り組んでいきます。これについては、「バイアウト1号ファンド」が成功報酬ステージに到達したということをお伝えしました。管理報酬の積み上げに関しては新しい戦略として、3号ファンドなど、それぞれ新しい取り組みを用意しているところです。

また、後継ファンドだけではなくやはりマクロ情勢が変わっていきます。クロスボーダーと言いましても、私どもが2005年に最初に始めた時には、中国と日本のクロスボーダーというようなテーマがありました。しかし、これからはASEANや台湾が一つの切り口になってきます。

事業承継についても、今後は資本市場の再編という、これも上場市場と非公開市場の間の「市場の壁」のようなものになってくるかもしれません。

エネルギー分野においては、2050年までにカーボンゼロを目指すことを国が約束し、日本国民も世界に対してこの負担を負って行動しています。これは実需であり、長期的なリスクキャピタルが必要となり、日本国内では完結しません。

このようなエナジートランジションに合わせた投資の実務に対して、どのように日本の長期エクイティ資金を随伴させてリターンを生み出していくかといった観点で、運用資産5,000億円に向けて、さらなる事業拡大に取り組んでいきたいと考えています。

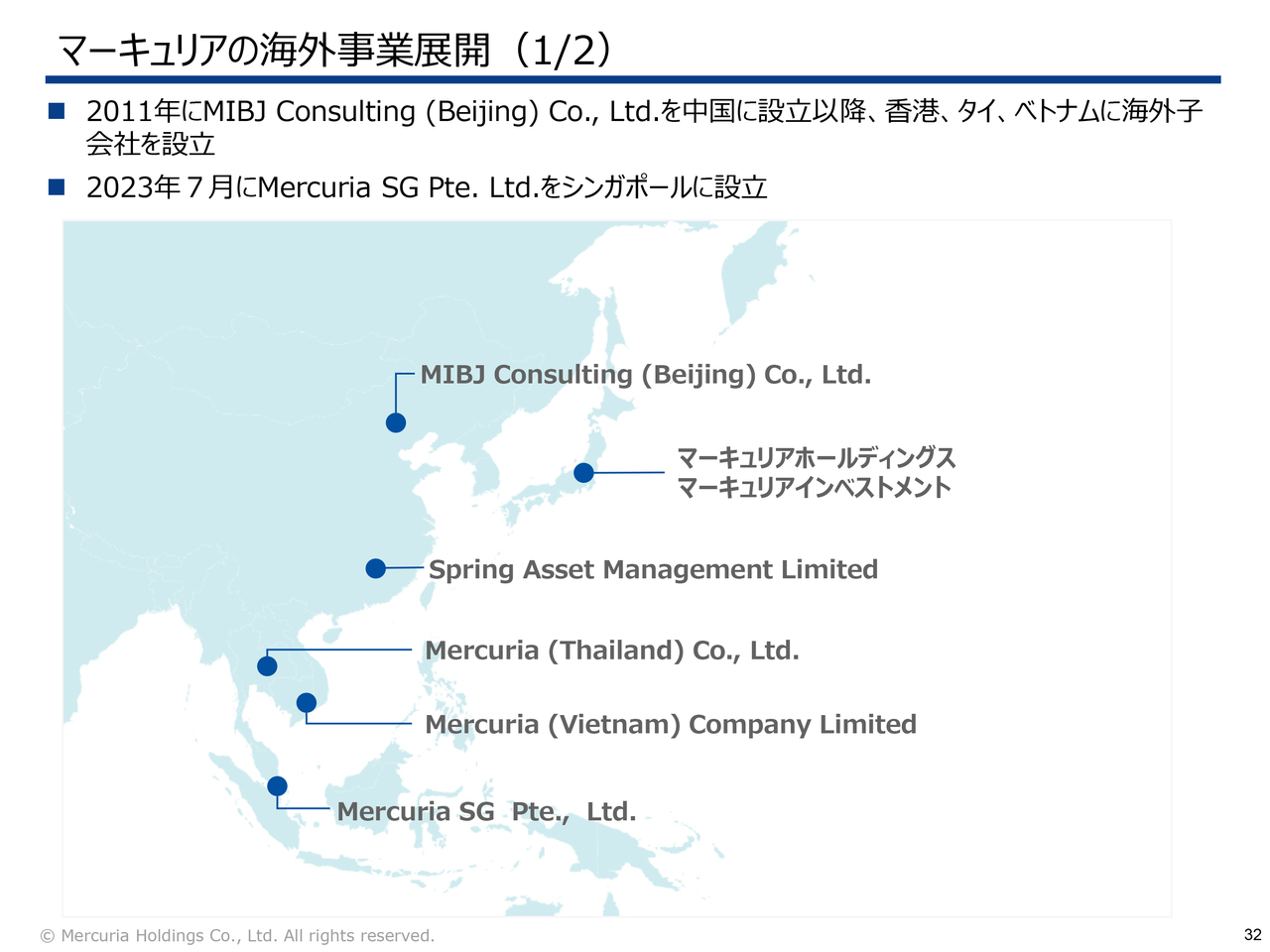

マーキュリアの海外事業展開(1/2)

海外事業については、スライドに記載のある拠点に事業所を立ち上げています。その結果、マーキュリアの従業員の50パーセントは外国人の方です。

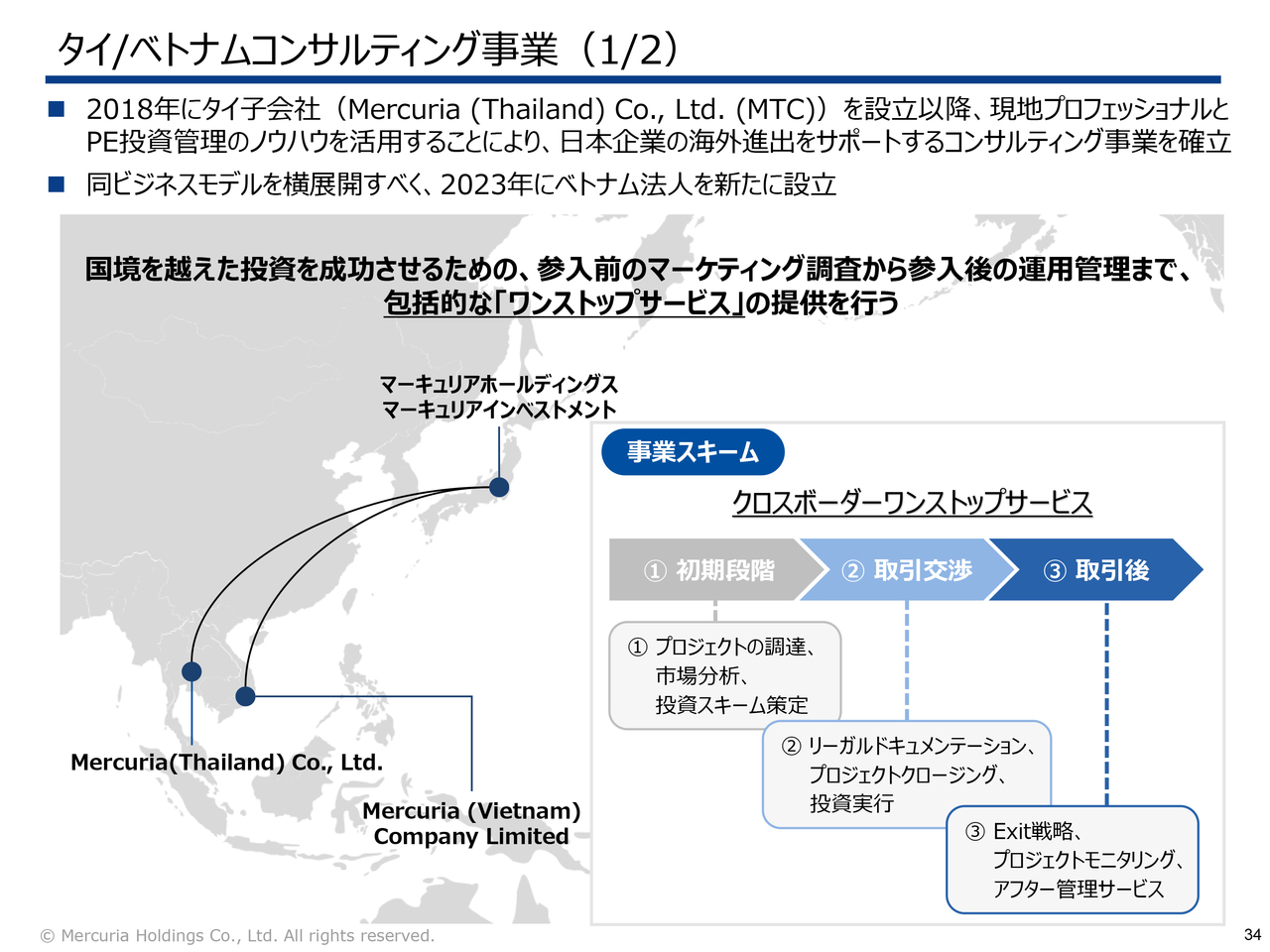

タイ / ベトナムコンサルティング事業(1/2)

タイ、ベトナムのコンサルティング事業についてです。こちらは、いわゆるAUMには入っていません。しかし、このプライベートエクイティ事業をしっかりと管理していくキャパシティをコンサルティング事業というかたちで、日本の事業会社が海外に進出する時に、現地のジョイントベンチャー管理に対して、キャパシティの提供を行っています。

特にタイで始めた事業については昨年、今年でしっかりと実績が積み上がってきています。

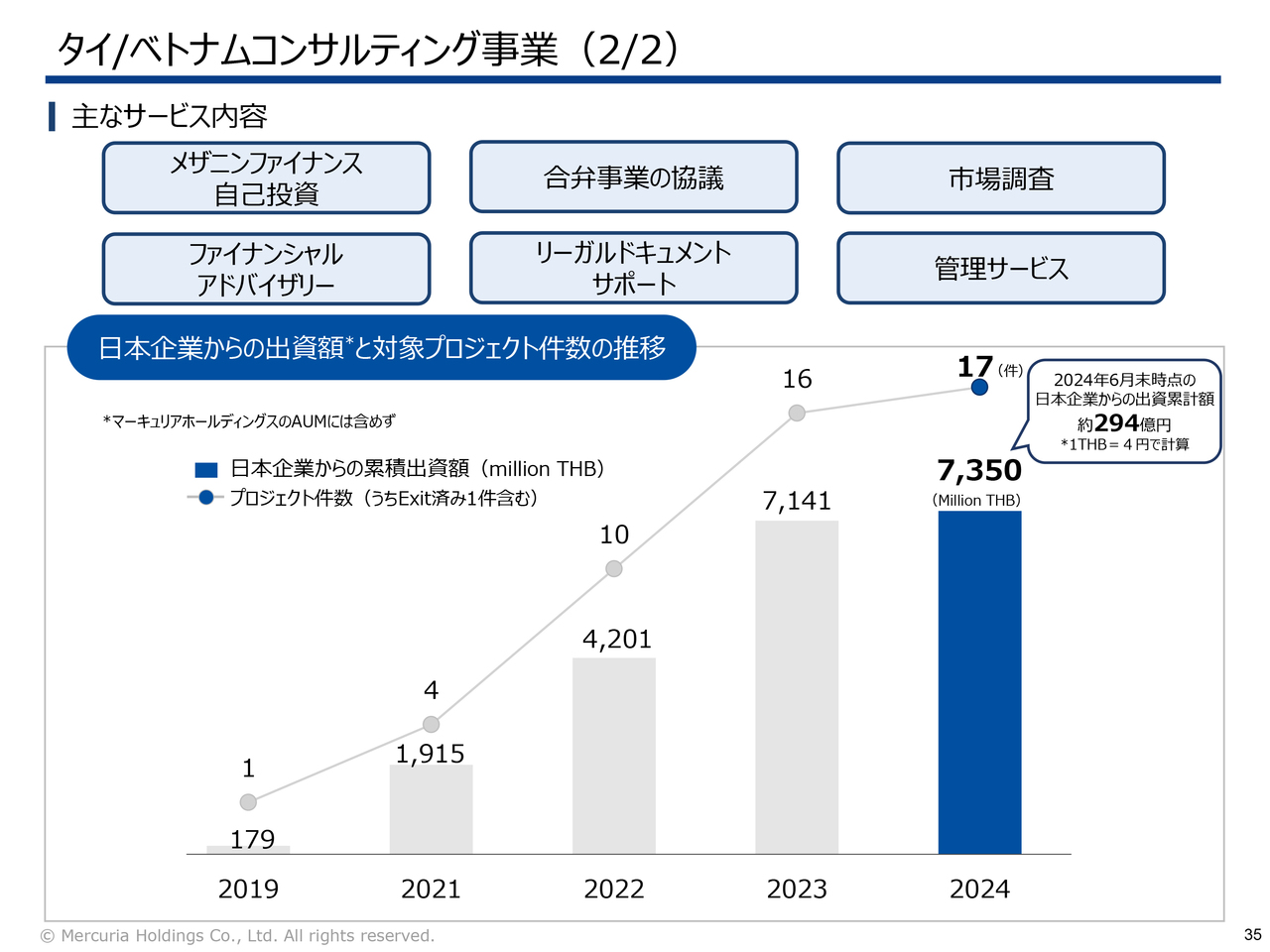

タイ / ベトナムコンサルティング事業(2/2)

2019年から足かけ6年取り組んできましたが、現在では17件のプロジェクトを管理しています。

日本企業の出資額は約300億円です。タイ側も半々で出資しますので、トータル約600億円になります。600億円程度のエクイティに対して、タイ国内で考えると1対1でローンが付きますので、およそ1,200億円規模のプロジェクトになります。その日本側のパートナーの管理業務をタイ現地でお手伝いしています。

これらの実績が現在ベトナムのほうにも適用されるかどうかということで、さらにベトナムへの進出・展開を準備しているところです。

参考:タイコンサルティング事業(完成イメージ(例))

どのようなプロジェクトかといいますと、個別のスポンサーの名前は控えますが、スライドに記載のような事業を、日本企業が東南アジアに展開する際の事業管理サービスとして提供しています。

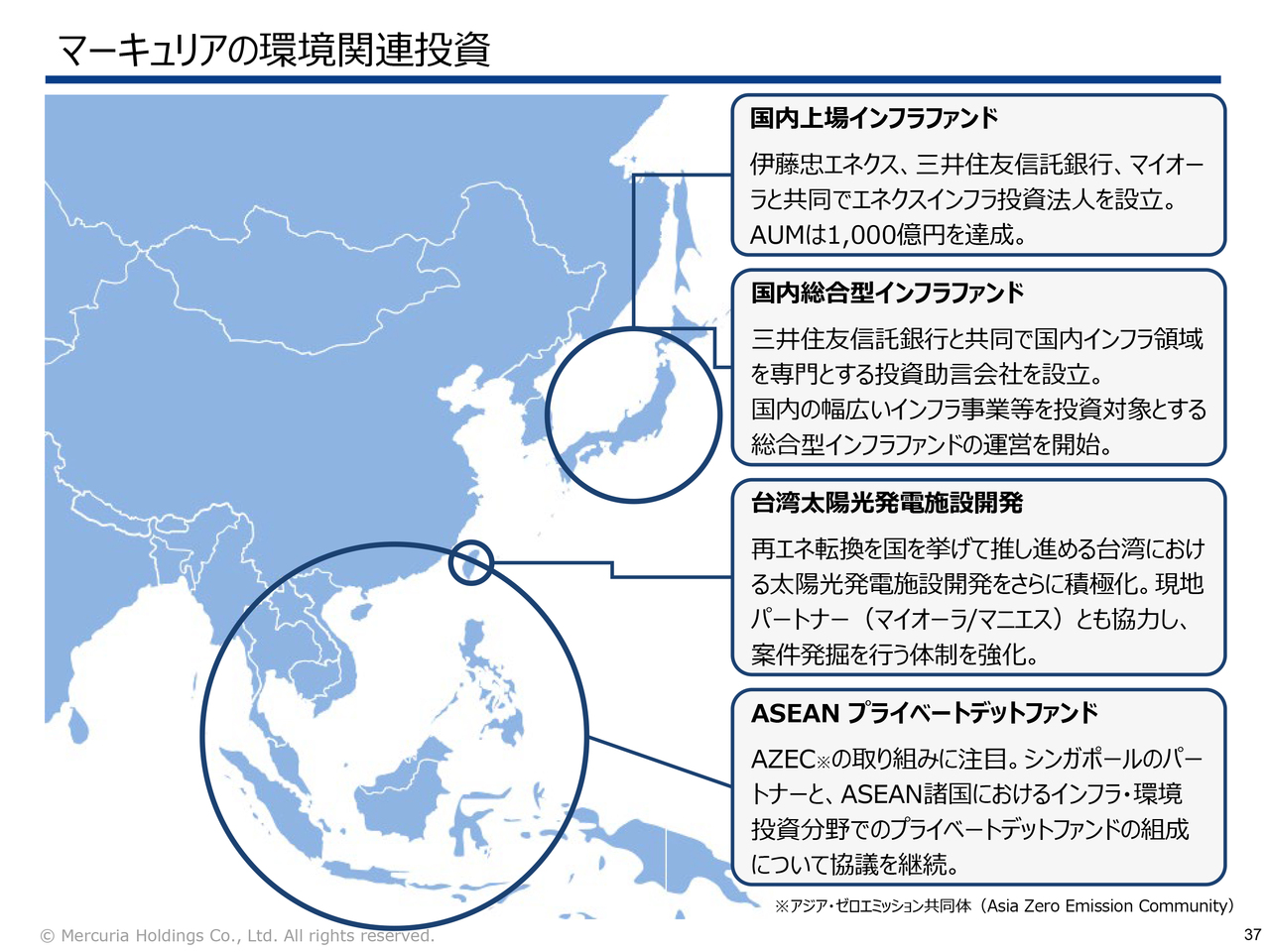

マーキュリアの環境関連投資

環境関連投資についてです。先ほど石野からの環境という軸を新たに資産投資の説明でも出ましたが、エネクス・インフラ投資法人を設立し、国内の取得資産1,000億円を超える上場インフラファンドのプロデュースを私どもが行いました。

私どものAUMには直接入ってきませんが、三井住友信託銀行と共同で国内の総合型インフラファンドの運営を開始しました。

台湾太陽光発電設備については、相当規模のパイプラインに対して取り組んでいます。すでにその中で稼働を開始したものをもって、私どもとしては一定の軌道に乗ったと考えています。

ASEANのプライベートデットファンドに関してです。やはり日本がカーボンゼロを達成するためには国内で完結せず、海外の事業所において、アンモニアなども含めてASEAN各国との協力関係の中で進めていくことが必要になってきます。

しかしながら、最終的な市場、ニーズというものは日本に戻ってきます。また、さまざまなサーチャージやFIT料金というものもあります。これらを金融的にしっかり繋いでいき、資金循環させることで、日本の脱炭素、アジアの脱炭素を進めていくことが、重要なオルタナティブファンドマネージャーとしてのミッションのうちの一つではないかと考えています。

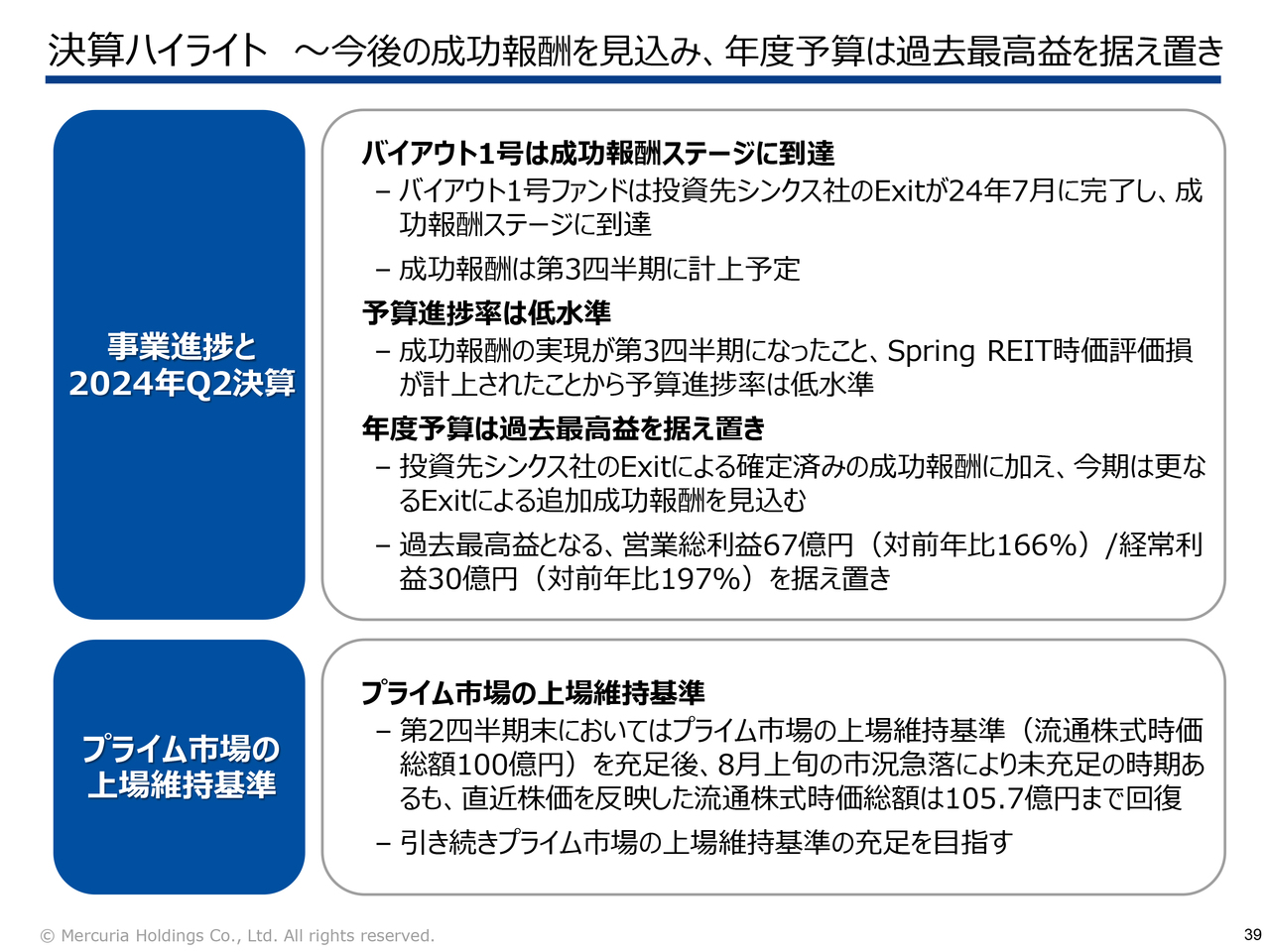

決算ハイライト~ 今後の成功報酬を見込み、年度予算は過去最高益を据え置き

滝川祐介氏(以下、滝川):経営管理統括の滝川です。決算ハイライトについてご説明します。

本日私からお話しするテーマは2点です。1点目が事業進捗と2024年第2四半期決算、2点目はプライム市場の上場維持基準です。

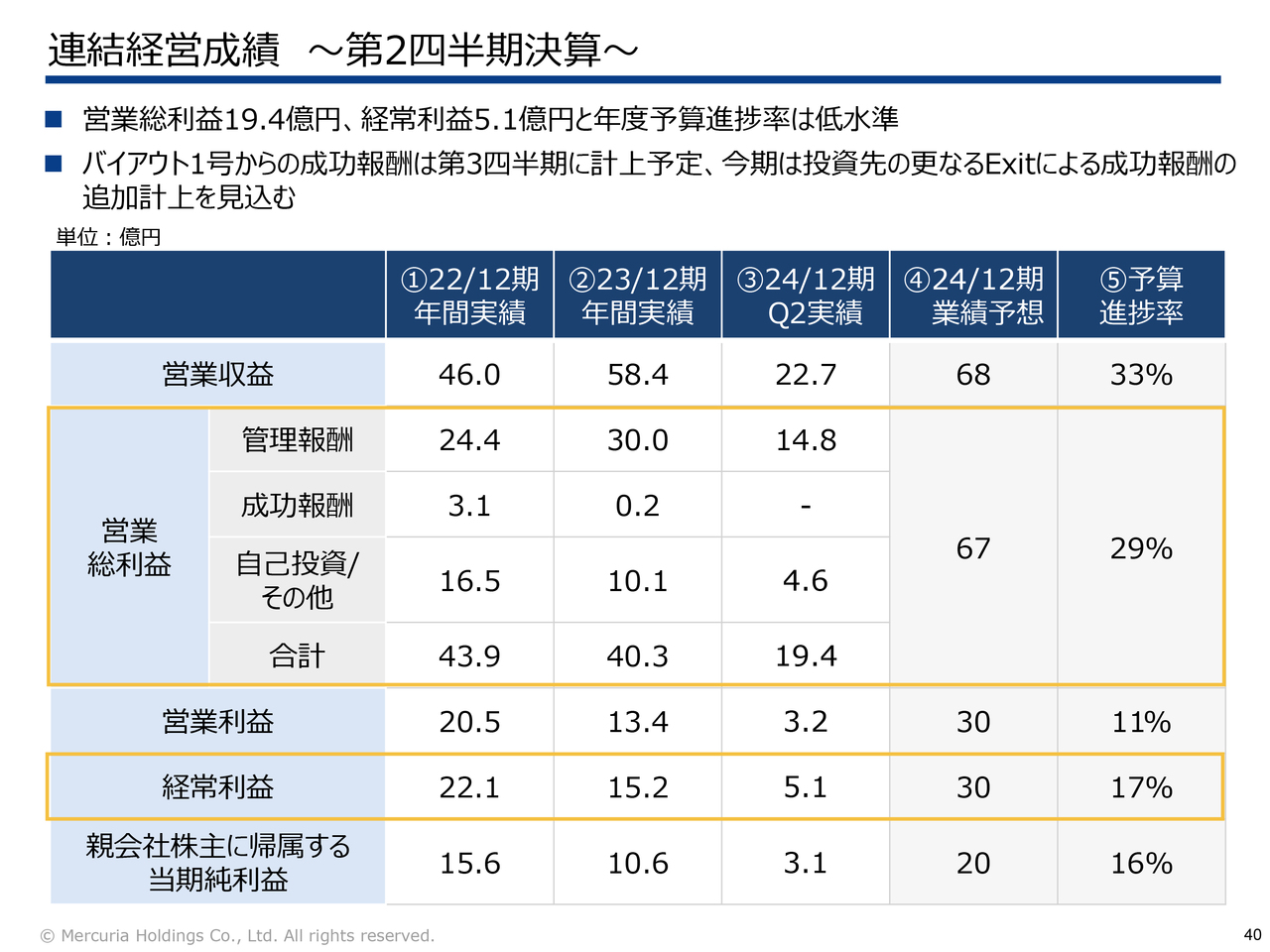

連結経営成績~第2四半期決算~

1つ目のテーマである2024年第2四半期決算です。第2四半期までの実績ですが、営業総利益は19億4,000万円、経常利益は5億1,000万円となりました。

管理報酬は順調に増加していますが、「バイアウト1号ファンド」からの成功報酬の実現が第3四半期になったこと、また、「Spring REIT」の時価評価損が計上されたことにより、予算進捗率は営業総利益で29パーセント、経常利益で17パーセントという低い水準となりました。一方で、年度予算は据え置いています。

「バイアウト1号ファンド」では、2024年7月にシンクス社のエグジットが完了し、成功報酬ステージに到達しました。この第3四半期に確定した成功報酬に加えて、今期は「バイアウト1号ファンド」でさらなるエグジットによる追加の成功報酬を見込んでいます。したがって、年度予算は過去最高となる営業総利益67億円、経常利益30億円を据え置いています。

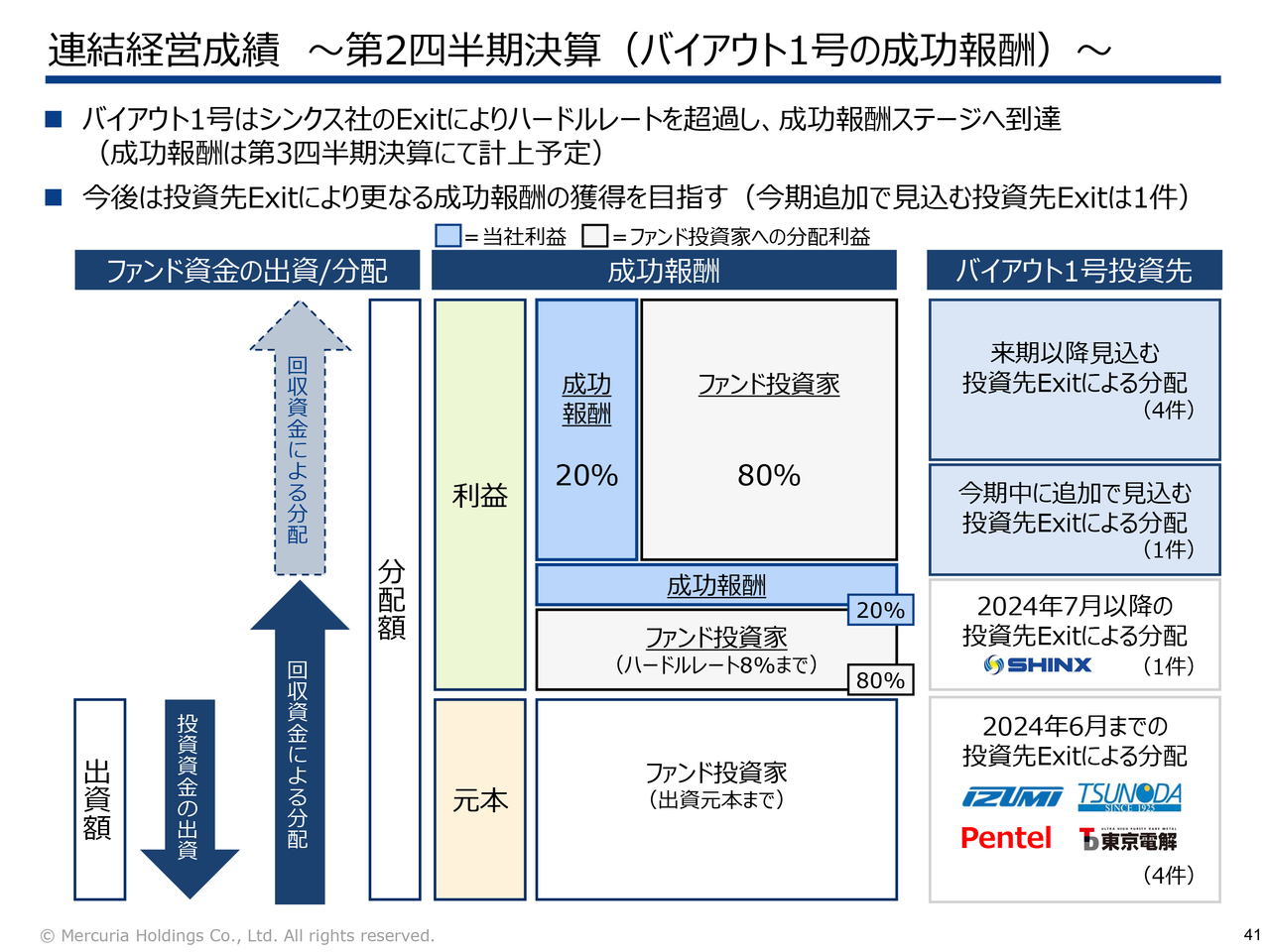

連結経営成績~第2四半期決算(バイアウト1号の成功報酬)~

決算へのインパクトがある「バイアウト1号ファンド」の成功報酬と「Spring REIT」の損益についてご説明します。

「バイアウト1号ファンド」の成功報酬についてです。「バイアウト1号ファンド」は2016年に組成したファンド総額213億円のファンドです。成功報酬の仕組みを簡単にご説明すると、当社はファンドから管理運営の対価として管理報酬を得るとともに、運用パフォーマンスが良い場合にはリターンという成果の対価として、ファンド投資家から分配した利益の一部を成功報酬として受け取ることができます。

資金の流れをスライドの左の矢印で説明していますが、ファンド投資家から出資していただき、投資先へ投資をし、その後は投資先にエグジットしていく中で資金を回収してファンド投資家に分配します。

分配金の配分がスライド中央の図になります。まずは出資元本までは100パーセントをファンド投資家に分配して、その後の利益については複利計算されるハードルレート8パーセントまではファンド投資家に分配します。その後は、ファンド投資家の利益が80パーセントに対して20パーセント相当を成功報酬として当社がいただくことになります。

具体的に当てはめたのが、スライド右側の図です。「バイアウト1号ファンド」では、これまでに10件の投資をしてきましたが、前期までですでに4件のエグジットを完了させ、おおむね出資元本まで分配してきました。今期は7月にシンクス社のエグジットによりハードルレートを超えて成功報酬フェーズに到達して成功報酬を受領しました。

今期予算では、さらなる投資先のエグジットにより追加の成功報酬を見込んでいます。今期末も4件の投資先が残る見込みのため、これらの投資先のエグジットによって、2025年以降さらなる成功報酬の獲得を目指していきます。

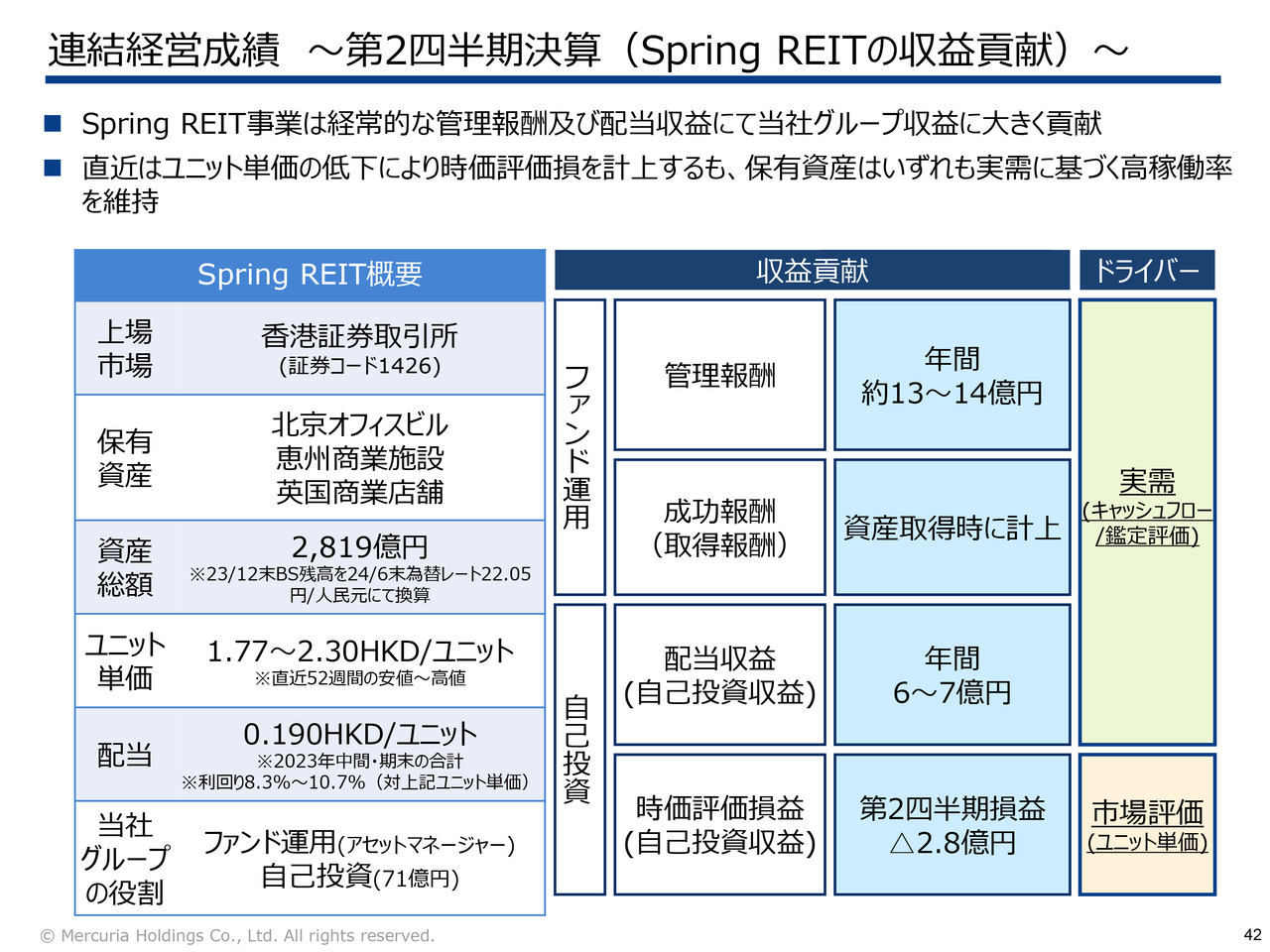

連結経営成績~第2四半期決算(Spring REITの収益貢献)~

「Spring REIT」の収益貢献です。「Spring REIT」は香港証券取引所に上場するREITで、バイアウトファンドとともに収益貢献が大きなファンドになります。収益貢献の1つがファンド運用における管理報酬、もう1つが自己投資における配当収益になります。この2つから年間約20億円の収益を得ており、グループ収益の約30パーセントを占めています。

一方、「Spring REIT」は、上場して時価が存在するため時価評価損益がグループ決算に影響し、第2四半期では2億8,000万円の評価損を計上しています。こちらについては次のスライドで補足します。

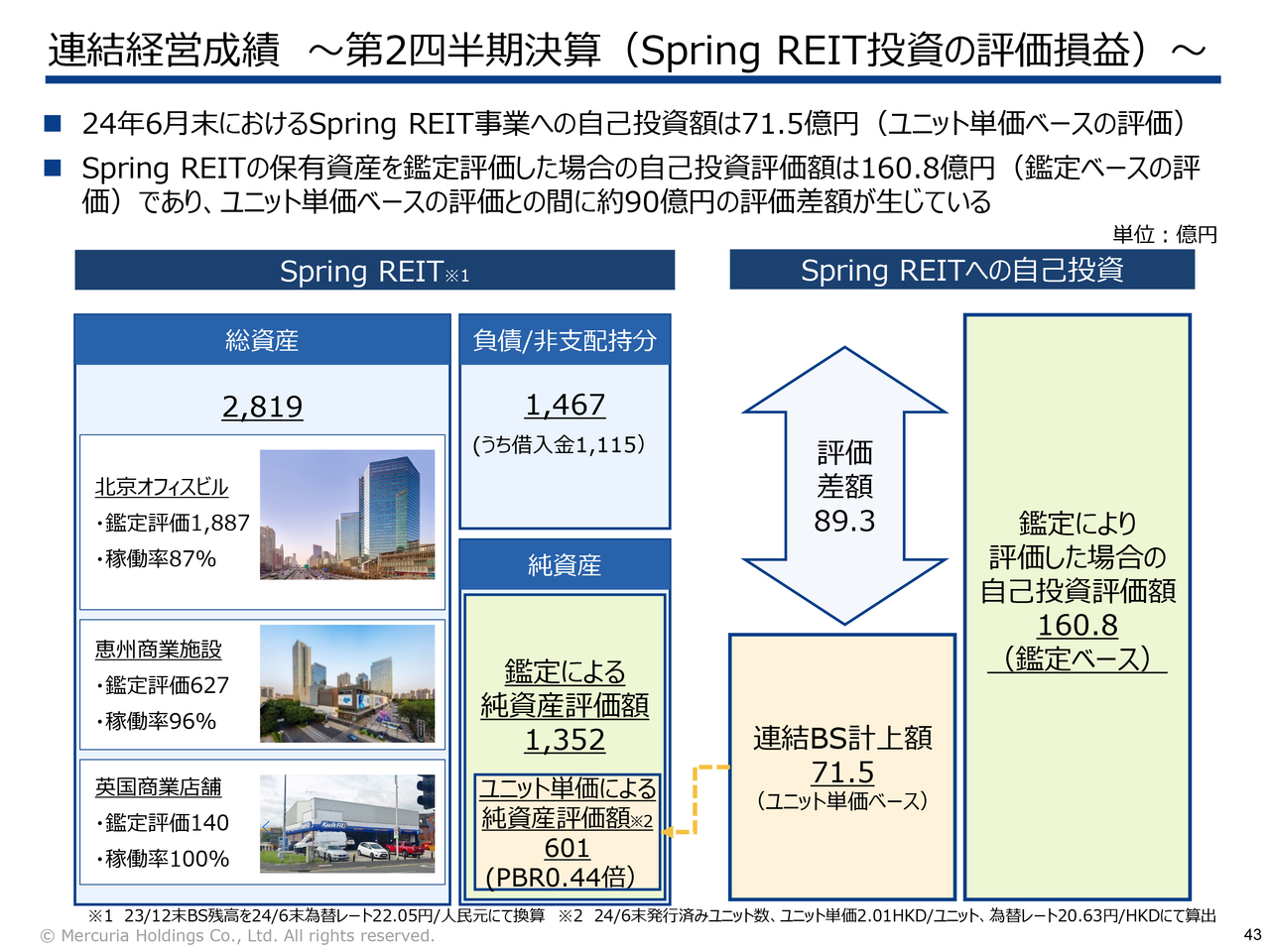

連結経営成績~第2四半期決算(Spring REIT投資の評価損益)~

「Spring REIT」では北京オフィスビルを中心に、収益性が高い3つの物件を保有しています。鑑定評価による評価は2,800億円超、そこから借入金などの負債を引いた純資産評価、これが1,300億円超になります。

一方で、市場価格による純資産評価は600億円程度、PBRでは0.44倍という水準であり、ユニット単価での市場評価とキャッシュフローや割引率などの実需を反映した、鑑定評価との間に大きな乖離が生じています。

バランスシートでは「Spring REIT」の自己投資が71億5,000万円と評価されていますが、仮にこの鑑定により評価した場合との間には、プラス約90億円の評価差額が生じている計算になります。

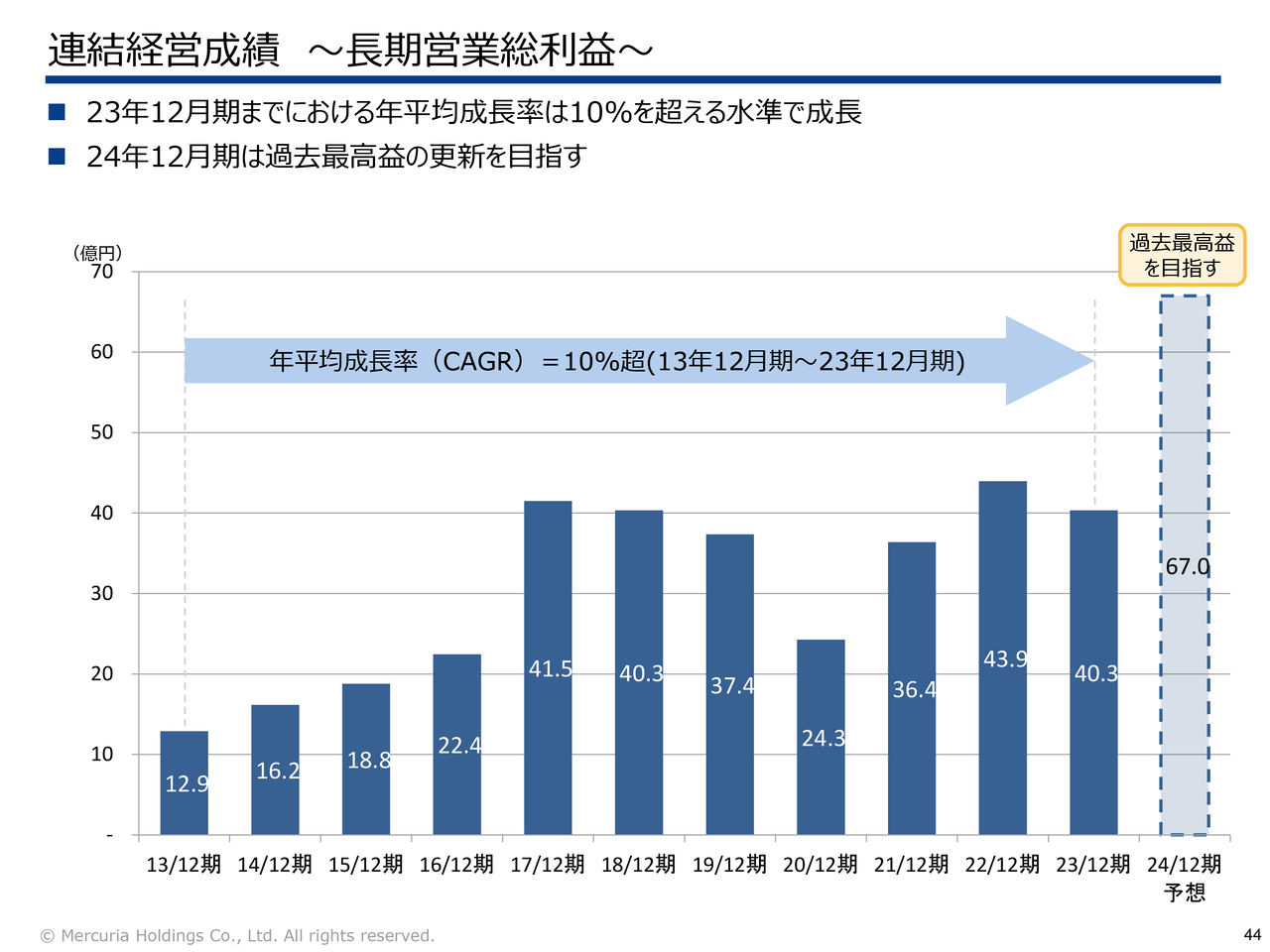

連結経営成績~長期営業総利益~

営業総利益の長期推移についてです。2013年から2023年までの営業総利益の推移と、2024年の予想営業総利益を示しています。一定の増減はありますが、年平均成長率は10パーセント超で、2024年は過去最高益を更新する67億円を目指しています。

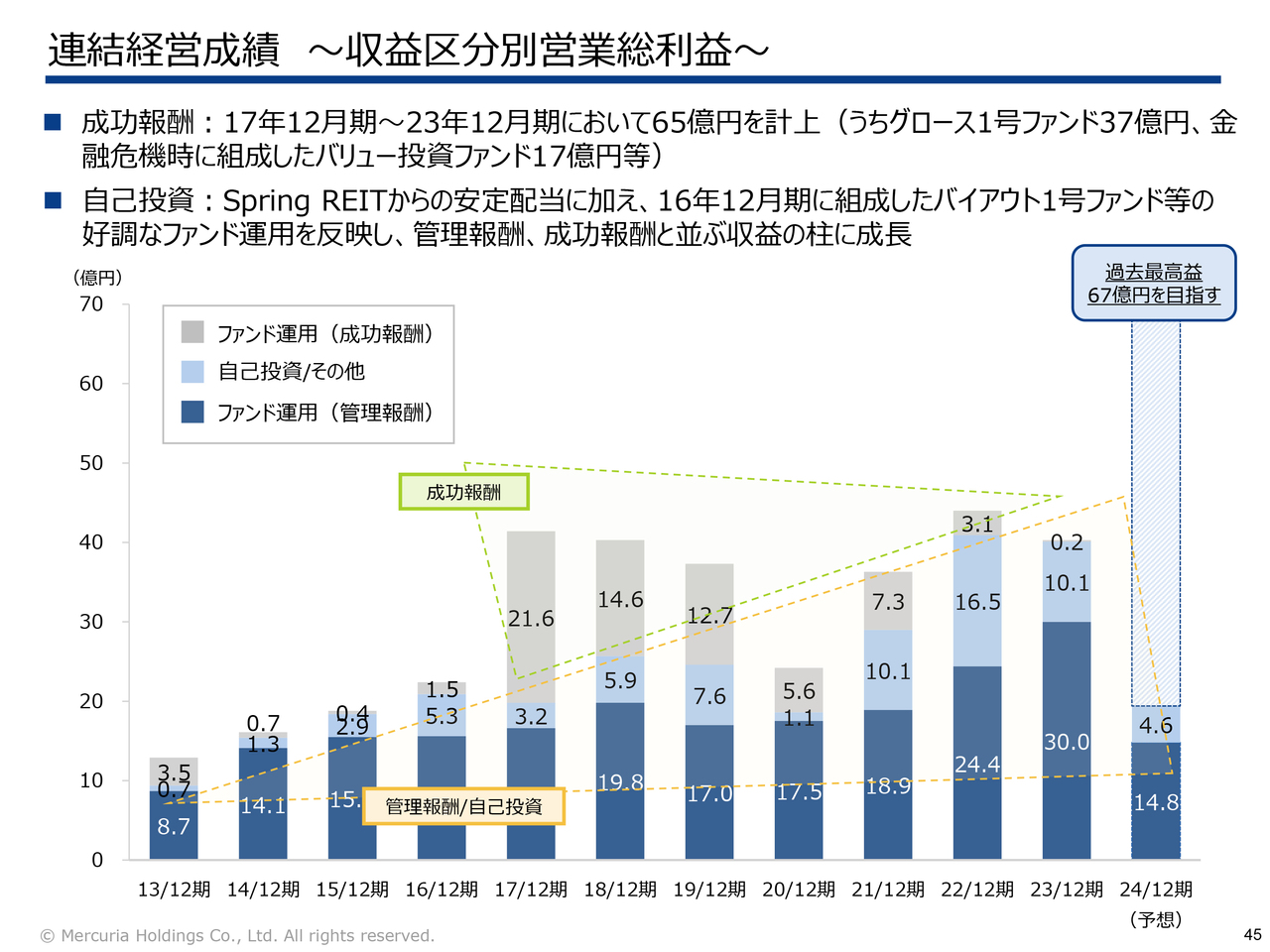

連結経営成績~収益区分別営業総利益~

営業総利益の収益区分別の内訳です。スライドの棒グラフ一番下の青色が管理報酬ですが、管理報酬は着実に増加しており、特に2023年にかけて「バイアウト2号ファンド」のファンドレイズによって30億円まで増加しています。棒グラフ一番上のグレーの成功報酬は2017年がピークで、主に創業時やリーマン・ショック時に組成したファンドからの成功報酬を合計で65億円計上してきました。現在はこれらのファンドからの投資回収をほぼ終えて、成功報酬はほぼゼロとなっています。

今後は先に説明したとおり、「バイアウト1号ファンド」が成功報酬ステージに到達したため、今期も含め投資先のエグジットごとに相応の成功報酬を見込んでおり、成功報酬が管理報酬に上乗せされるかたちで、営業総利益の水準は大きく増加するものと考えています。

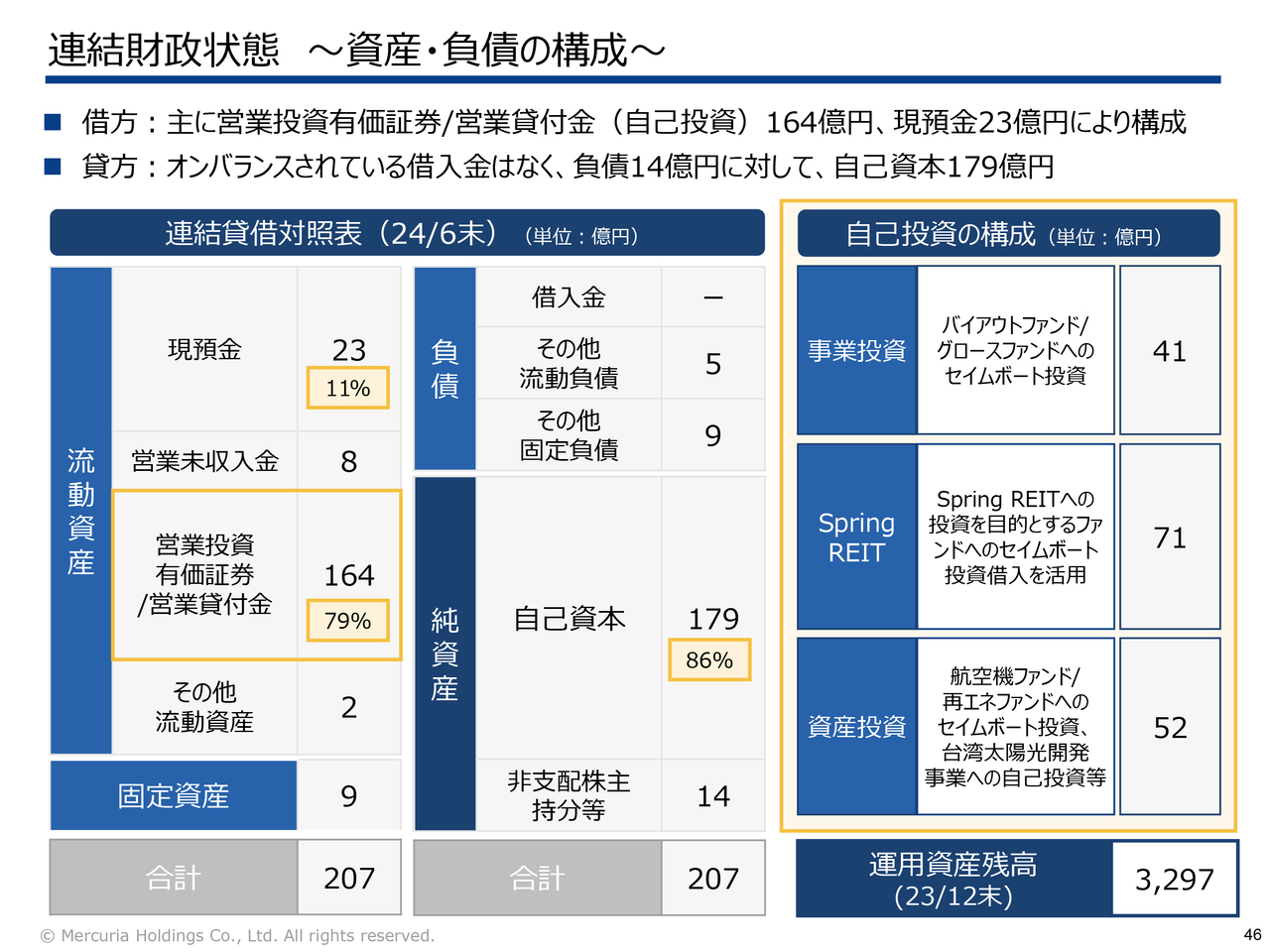

連結財政状態~資産・負債の構成~

バランスシートについてです。総資産は207億円ありますが、資産サイドは自己投資が164億円、現預金が23億円で構成されています。負債はオンバランスされている借入金はなく、自己資本は179億円で財政状態は極めて健全です。

自己投資の164億円は、ファンド投資家とリスク・リターンを共有するセイムボート投資の性質のものがほとんどになります。ファンド運用資産残高、AUMが約3,300億円あり、5パーセント程度をセイムボート投資に行っているという計算になります。

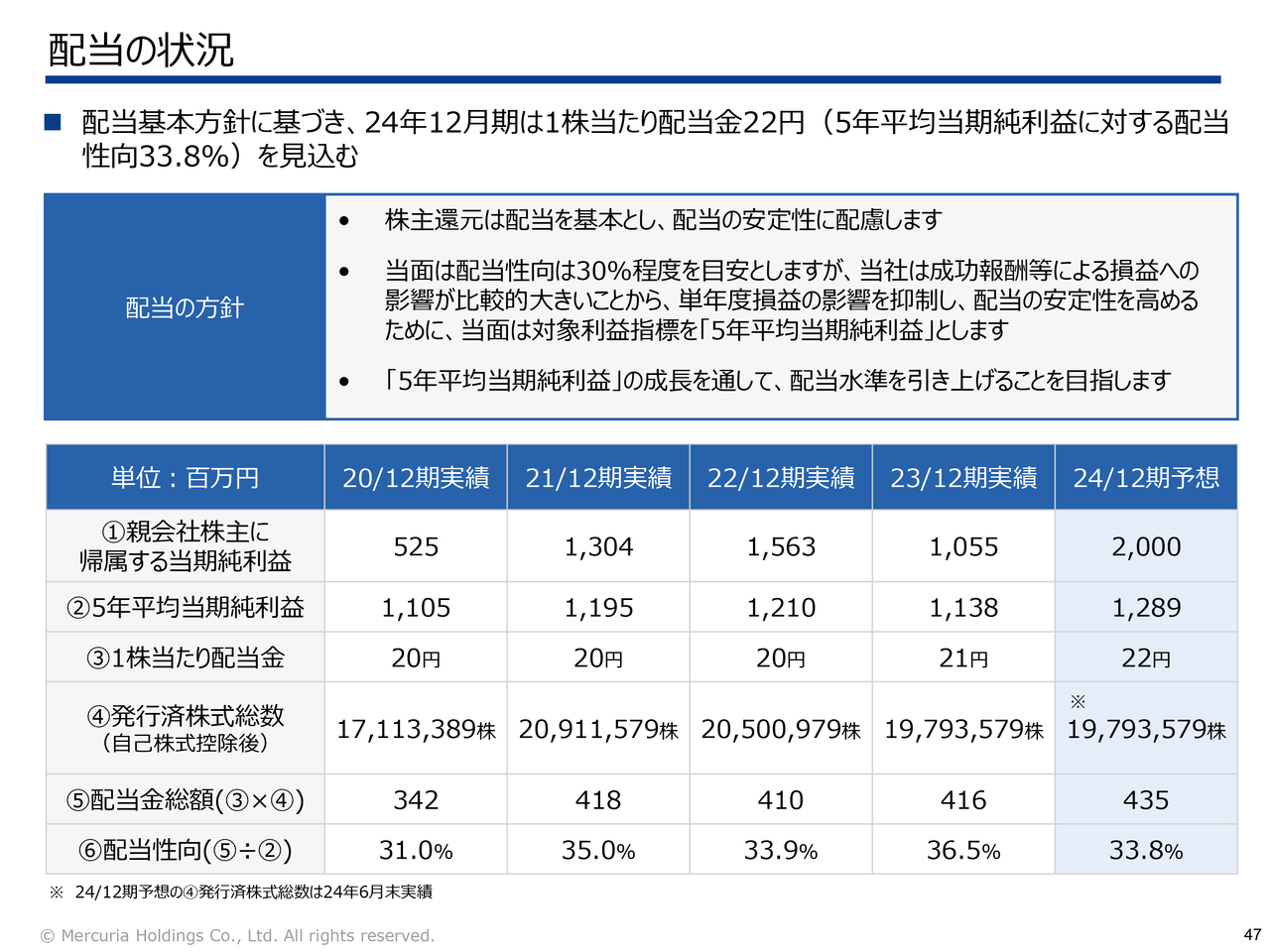

配当の状況

配当については、基本方針として、5年平均当期純利益に対して配当性向30パーセント程度をめどとしており、今期は1株当たり22円の配当を見込んでいます。

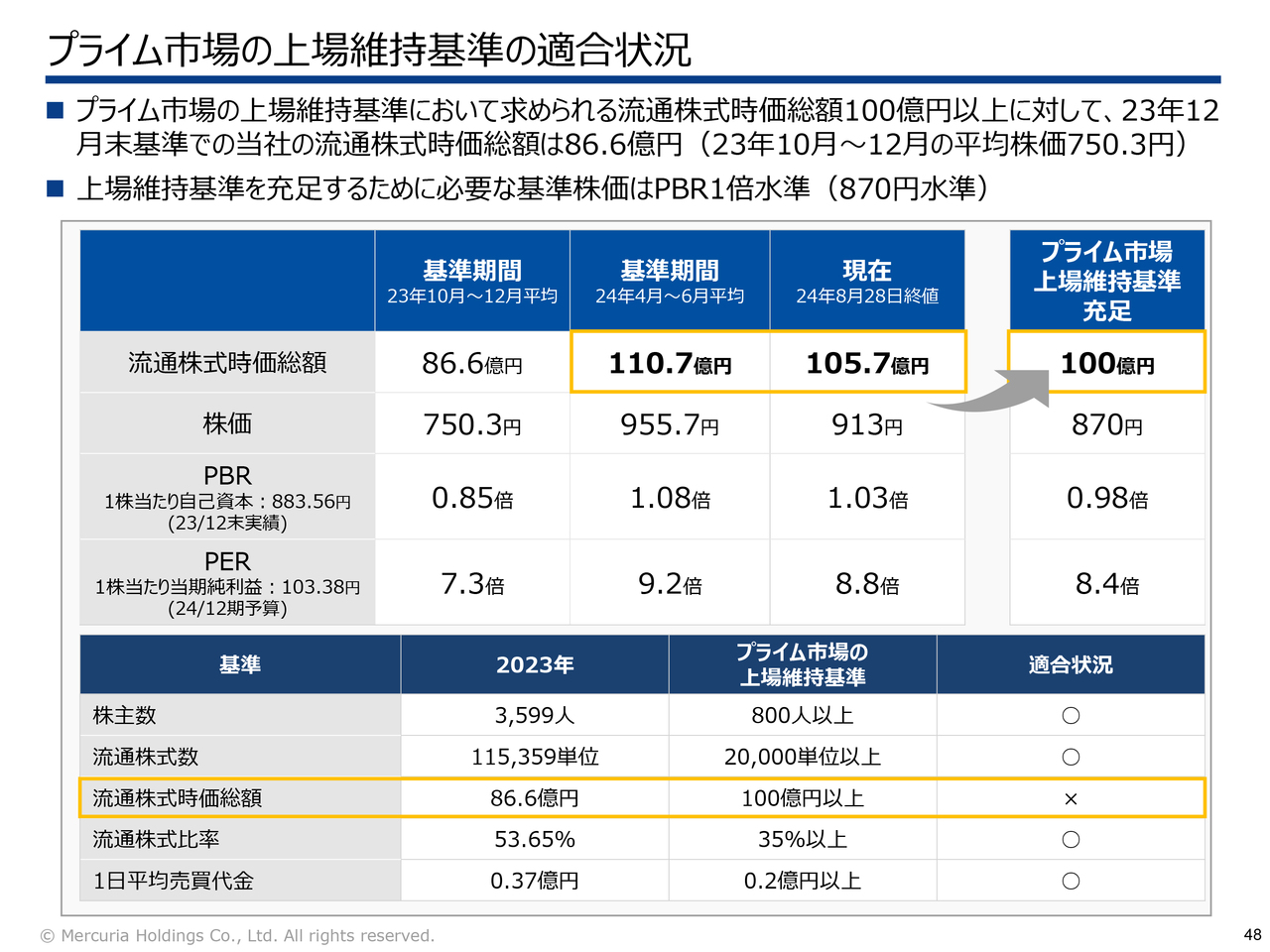

プライム市場の上場維持基準の適合状況

2つ目のテーマはプライム市場の上場維持基準です。東証の市場区分の再編がありプライム市場を選択しましたが、上場維持基準に求められる流通株式時価総額100億円以上に対して、2023年実績は86億6,000万円で基準を充たしていない状況でした。

上場維持基準を充足するために必要な株価はPBR1倍弱の870円水準になりますが、直近株価はこれを上回る水準のため、足元は今期予算を達成する中で収益性を高めていくとともに、IR活動の充実を通して事業進捗を投資家のみなさまにお伝えし、市場評価を高めていくことで、今期末にはプライム市場の上場維持基準を確実にクリアすべく努めていきます。

当社グループが目指す「オルタナティブの民主化」

IRについても簡単に触れます。

当社では、中長期的な目標として「オルタナティブの民主化」を掲げ各種IR活動を行っています。オルタナティブ資産は伝統的4資産に対する反対概念で、プライベートエクイティ、インフラストラクチャー、不動産などを対象とします。

日本においては、欧米と比較して投資家のポートフォリオに占める構成割合がまだ低く、特に個人投資家の方にはまだまだ認知度が低い状況です。当社ではより多くのみなさまにオルタナティブ投資の魅力を知っていただくことを目指し、個人投資家向け説明会、メディア出演、株主優待制度の導入などを行っています。

当社グループが目指す「オルタナティブの民主化」~メディア出演~

直近のメディア出演については「公認会計士ひねけんの株式投資チャンネル」という個人投資家に投資教育として、事業内容や利益構造をわかりやすく伝えるYouTubeチャンネルに出演して多数視聴していただいています。

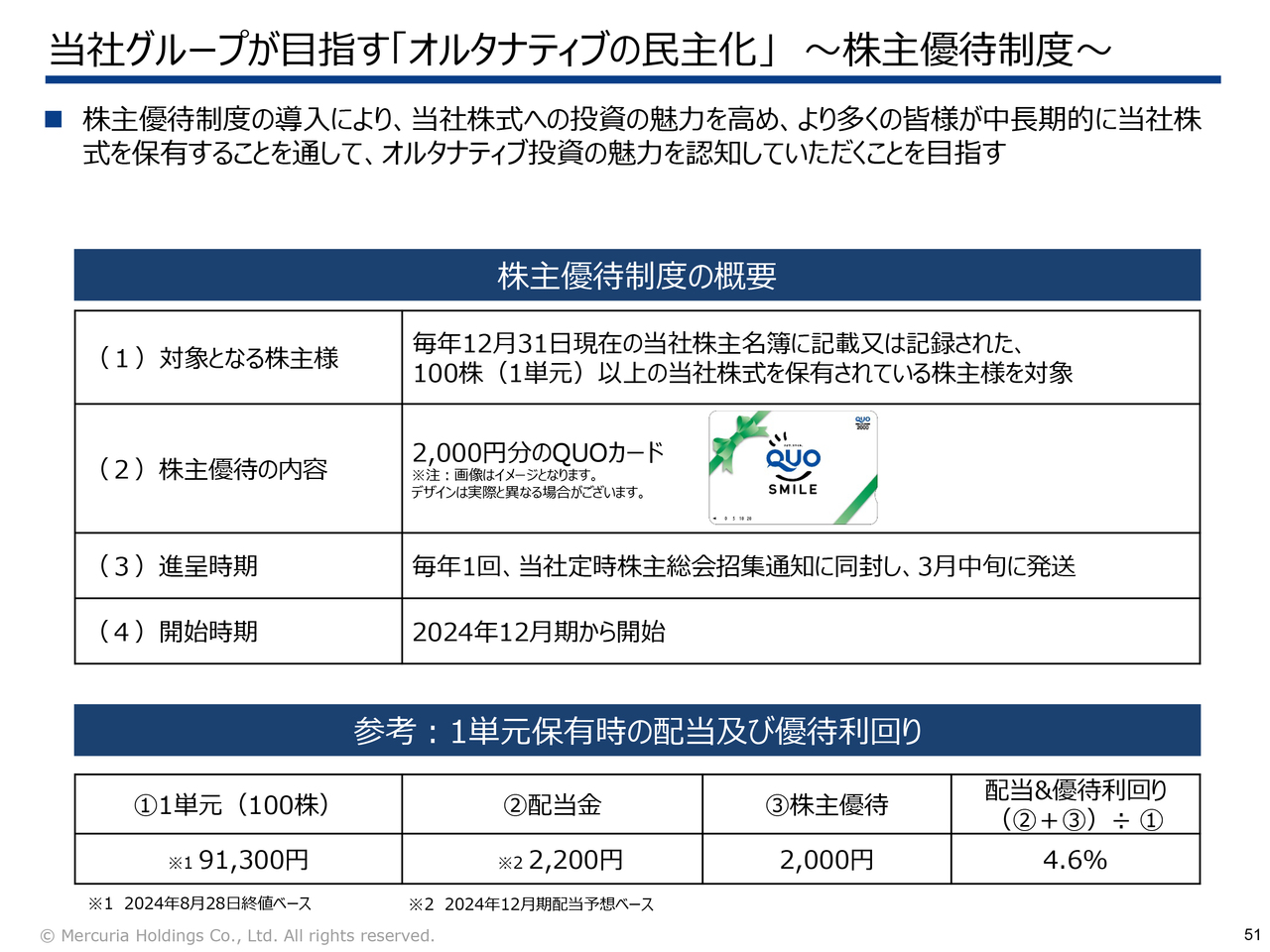

当社グループが目指す「オルタナティブの民主化」~株主優待制度~

より多くの個人投資家の方に当社株式を通してオルタナティブ投資の魅力を知っていただくために、株式優待制度も導入しました。配当を含めた総合利回りが直近の株価ベースで、4.6パーセントと高水準である点からも高い評価をいただいています。

中長期的な企業価値向上へ向けたロードマップ

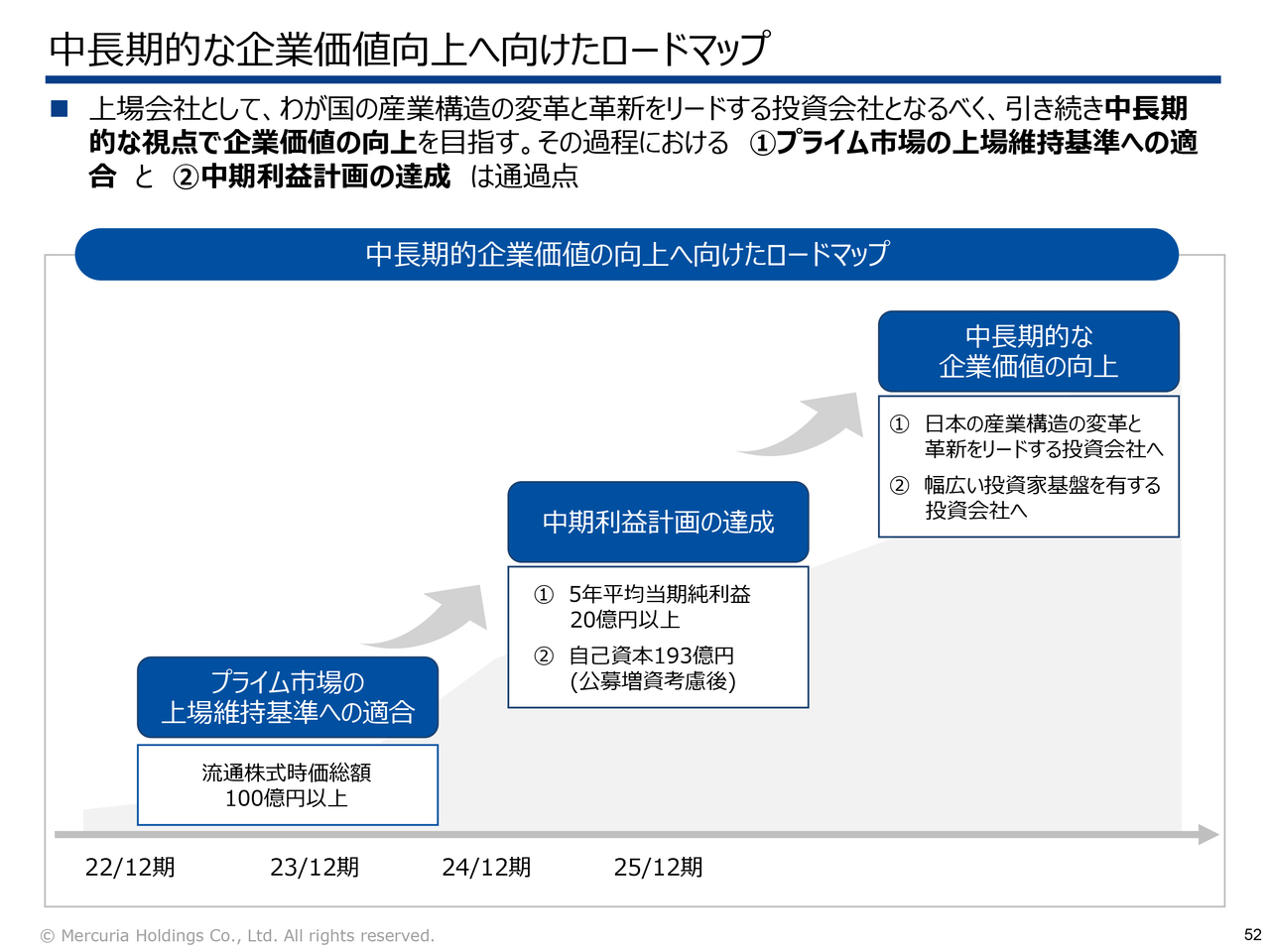

プライム市場の上場維持基準の適合は1つの通過点で、2025年には中期利益計画の達成、中長期的には「市場の壁」を超えてオルタナティブ市場におけるプレゼンスを確立し、企業価値の向上に努めていきたいと考えています。

以上が決算ハイライトになります。

質疑応答:第2四半期時点での業績予想の下方修正について

司会

新着ログ

「証券、商品先物取引業」のログ