【QAあり】Fast Fitness Japan、1Qは期首計画を大幅に上回るペースで着地 海外エニタイムや新ブランド等に注力

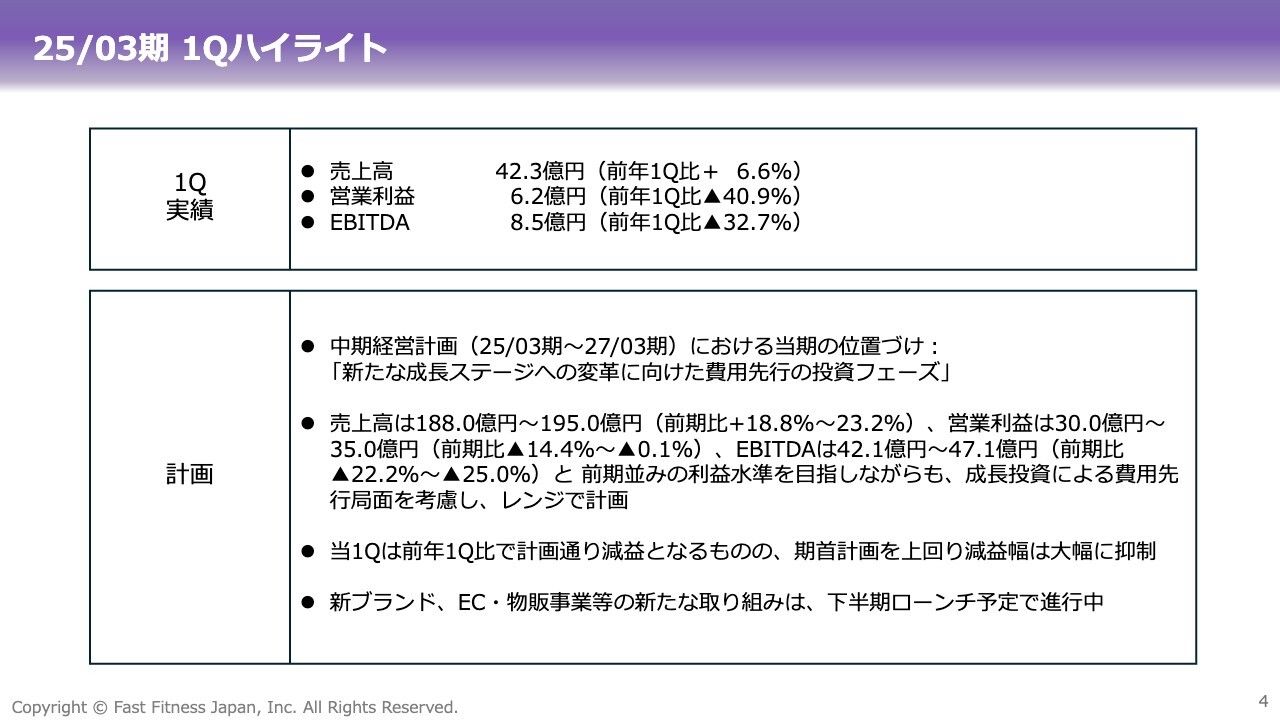

25/03期 1Qハイライト

山部清明氏(以下、山部):株式会社Fast Fitness Japan 代表取締役社長の山部です。本日は、2025年3月期第1四半期の決算についてご説明します。どうぞよろしくお願いします。

まず、ハイライトです。第1四半期の売上高は、前年同期比でプラス6.6パーセントの42億3,000万円でした。営業利益は、前年同期比でマイナス40.9パーセントの6億2,000万円です。5月に公表した中期経営計画のとおり、当期は「新たな成長ステージへの変革に向けた費用先行の投資フェーズ」と位置づけ、積極的な投資を進めています。前年同期比では減益となっていますが、期首計画を上回る結果となったため、減益幅を抑制できました。

また、中期経営計画に掲げている新しいブランド「The Bar Method」とEC・物販事業についてですが、新たな取り組みは下半期にローンチさせる予定で、現在、鋭意準備を進めているところです。

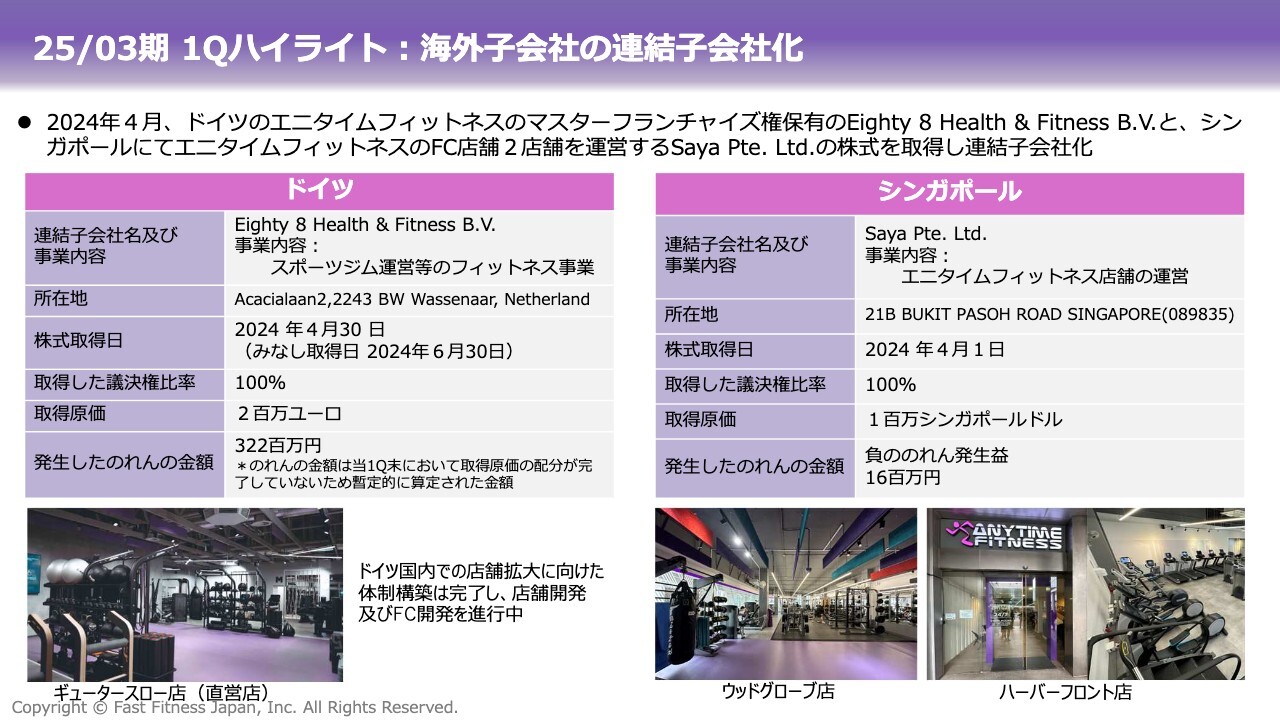

25/03期 1Qハイライト:海外子会社の連結子会社化

中期経営計画の施策ということで、当第1四半期より、海外でエニタイムフィットネス事業が始まりました。まず1つは、マスターフランチャイズ権を取得したドイツと、海外のエニタイムフィットネスの店舗運営と、ノウハウの習得、蓄積をするために取得したシンガポールの2ヶ国で事業を開始しています。

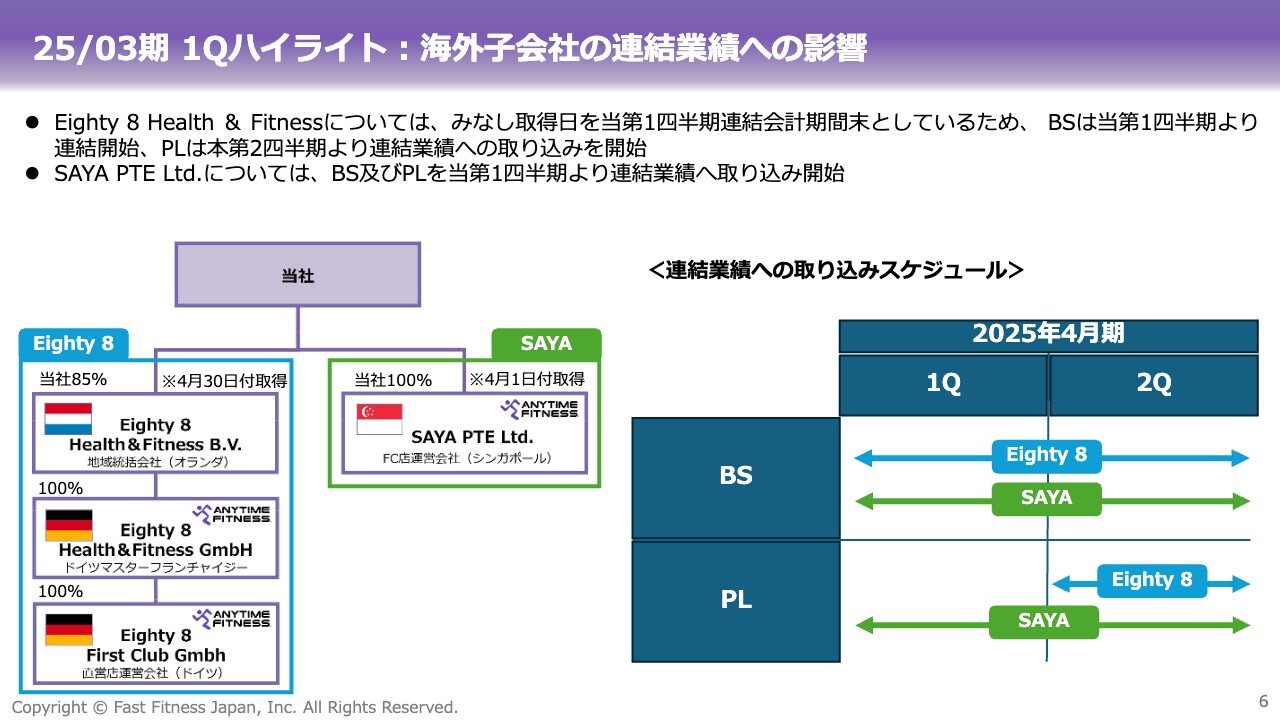

25/03期 1Qハイライト:海外子会社の連結業績への影響

ドイツとシンガポールの子会社の今期業績への影響についてですが、ドイツは、みなし取得日を当第1四半期末としているため、当第1四半期にはBSのみ反映させています。PLは、第2四半期から反映させる予定です。

シンガポールについては、当第1四半期からBS、PLとも連結業績に反映しています。

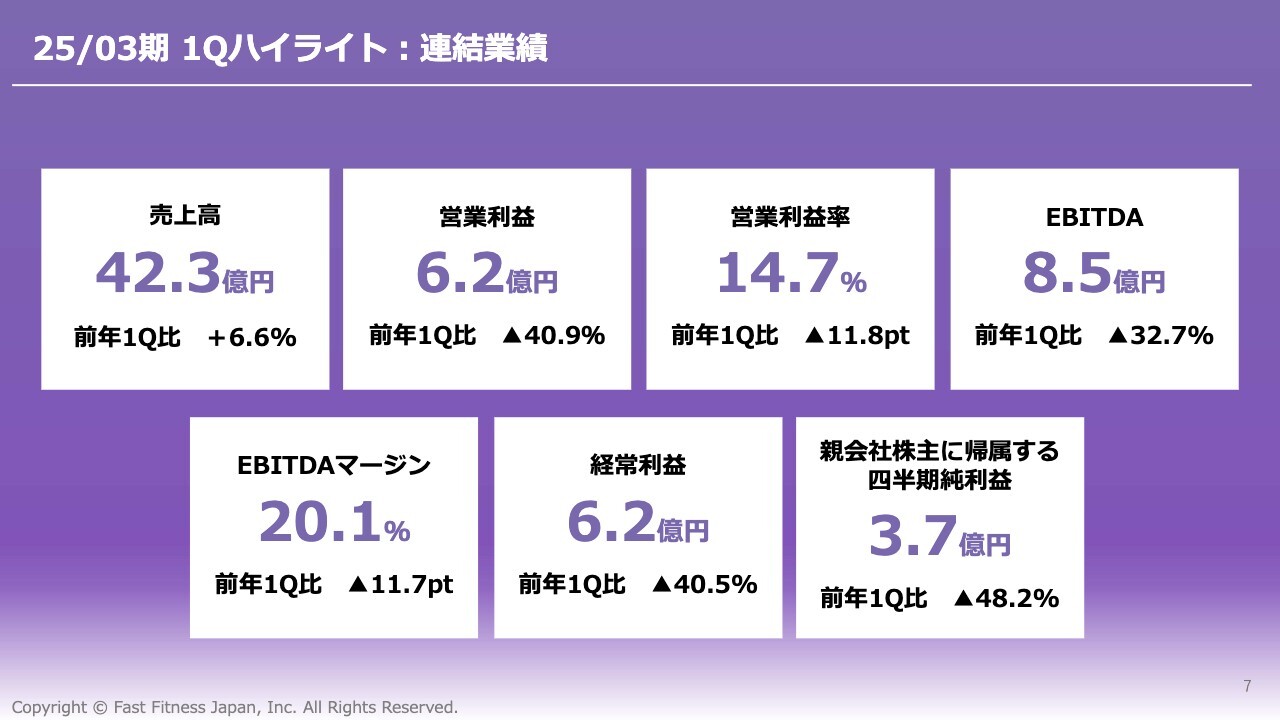

25/03期 1Qハイライト:連結業績

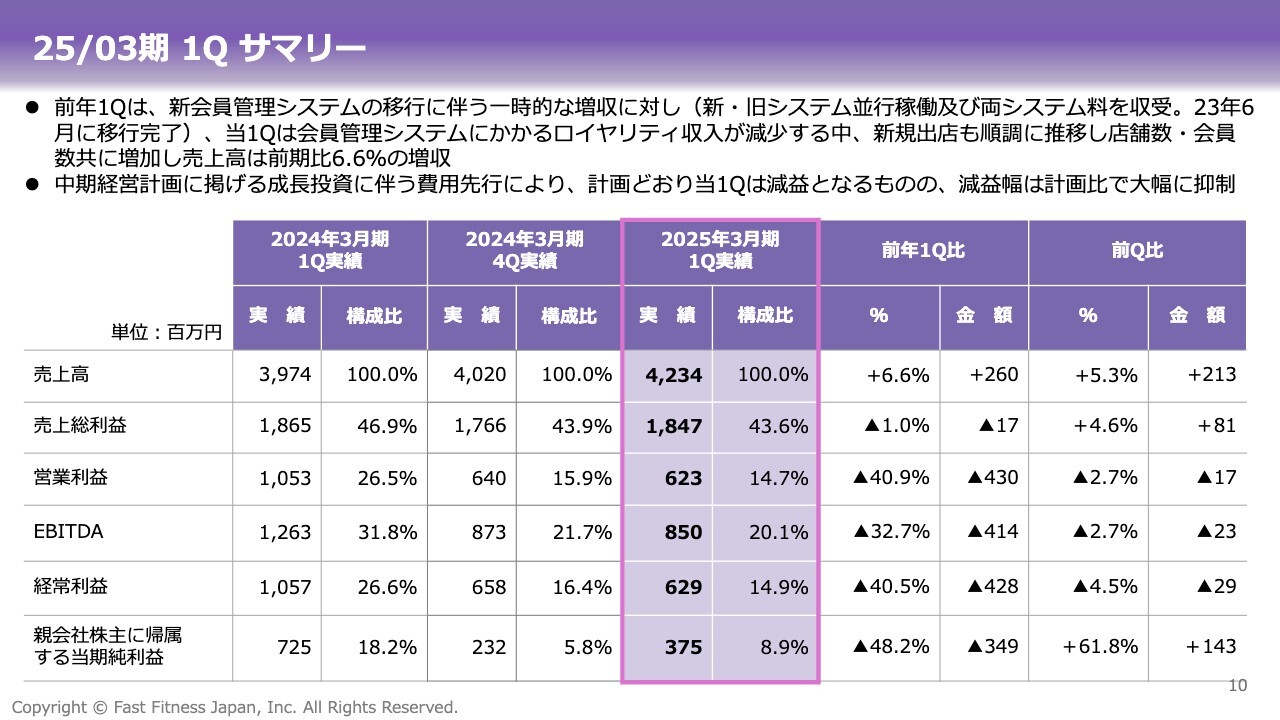

海外事業における業績への反映を踏まえた当第1四半期の成果と結果についてです。売上高42億3,000万円、営業利益6億2,000万円、EBITDA8億5,000万円、経常利益6億2,000万円、親会社株主に帰属する四半期純利益3億7,000万円となりました。

今期は投資フェーズとなるため、EBITDAを重要な経営指標として開示しています。

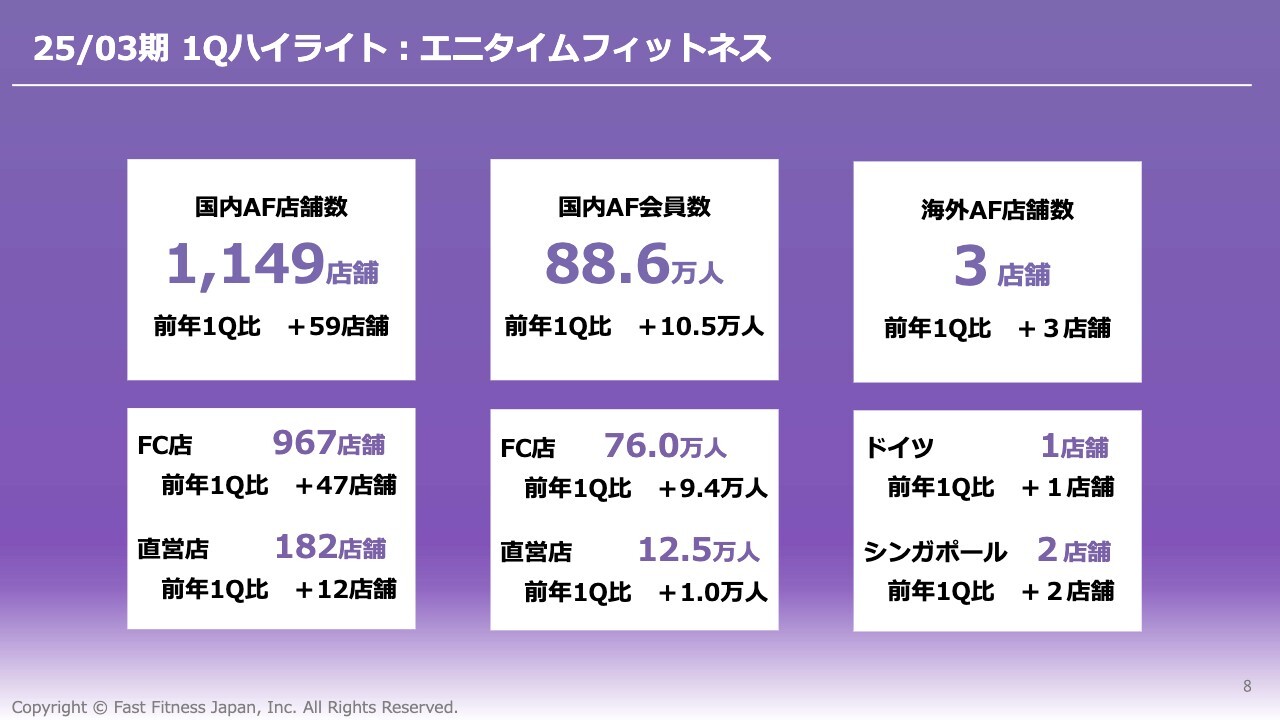

25/03期 1Qハイライト:エニタイムフィットネス

エニタイムフィットネス全体のハイライトです。国内の店舗数は1,149店舗となっていますが、2日前に公表した7月直近の数字では、7月で1,156店舗に到達しています。会員数も6月末で88万6,000人、7月末までの時点では91万6,000人ということで、かなりよい進捗となっています。

また、海外のエニタイムフィットネスですが、ドイツに1店舗、シンガポールに2店舗あります。

25/03期 1Q サマリー

第1四半期の実績についてです。サマリーを示していますが、前年の第1四半期は会員管理システム移行の関係で、一時的にシステム使用料を多くいただいた特殊要因があります。

当第1四半期は、この特殊要因がなくなりましたが、順調な出店に加え、会員さまの増加が堅調に推移しているため増収となりました。

利益面ですが、中期経営計画の施策による長期投資、成長投資が始まり、減益幅は期初の想定よりも大幅に抑制される結果となりました。

売上高内訳

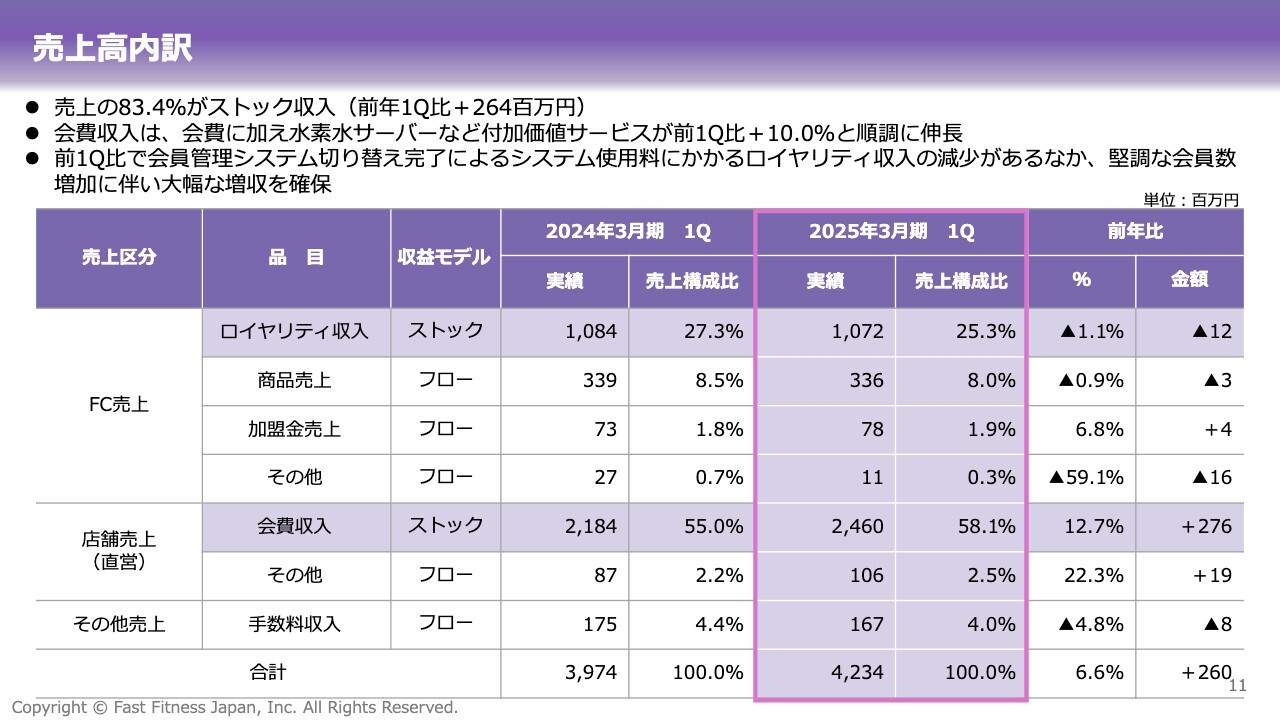

売上高の内訳です。FC売上は、前期の特殊要因があるため、前期に比べると若干減収となっています。ただし、特殊要因を省いたFC売上の実力値については、後ほどご説明します。

直営店については、会員数が堅調に伸びたため、ストック売上の会費収入と定期売上となっているロッカーの使用代、そして水素水の販売で2桁の増収となりました。

売上高 四半期推移

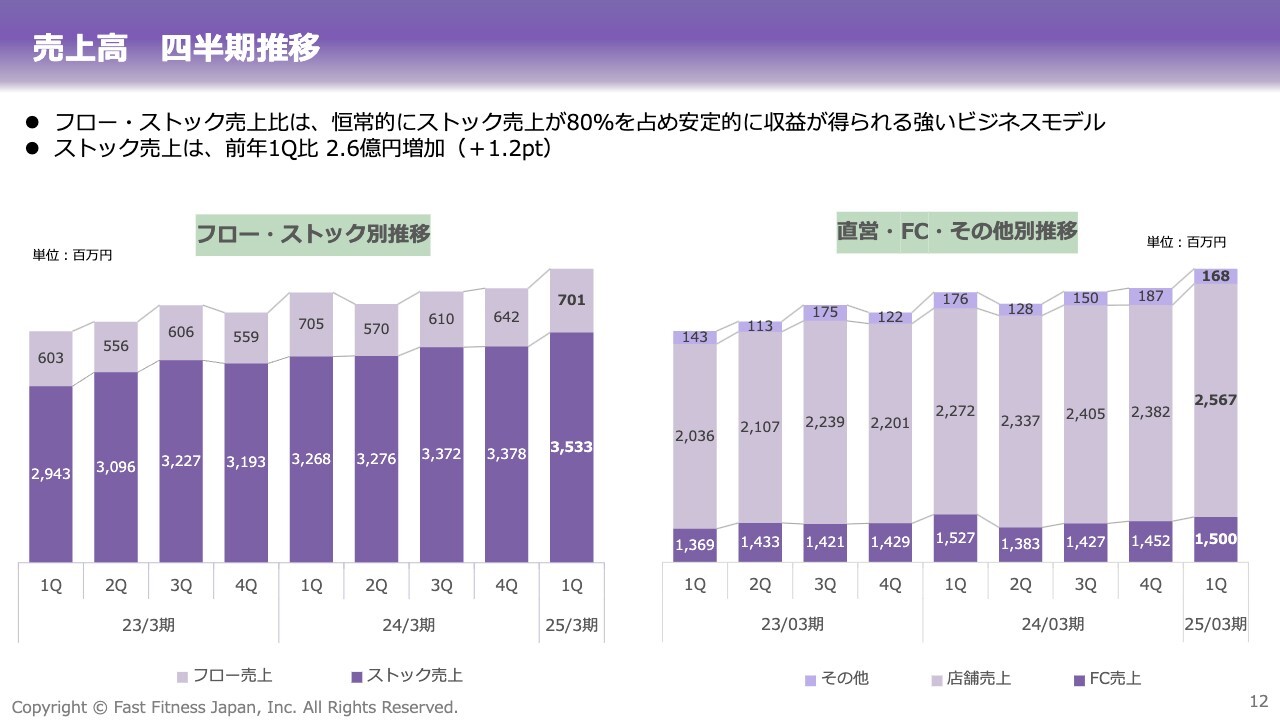

当社のストック売上です。当社は定期的にお金が入ってくるストック型の売上が常に80パーセントを超え、大変安定的に収入を得られる強いビジネスモデルが特徴です。ストック売上は、前年第1四半期から1.2ポイントアップし、2億6,000万円の増加となりました。

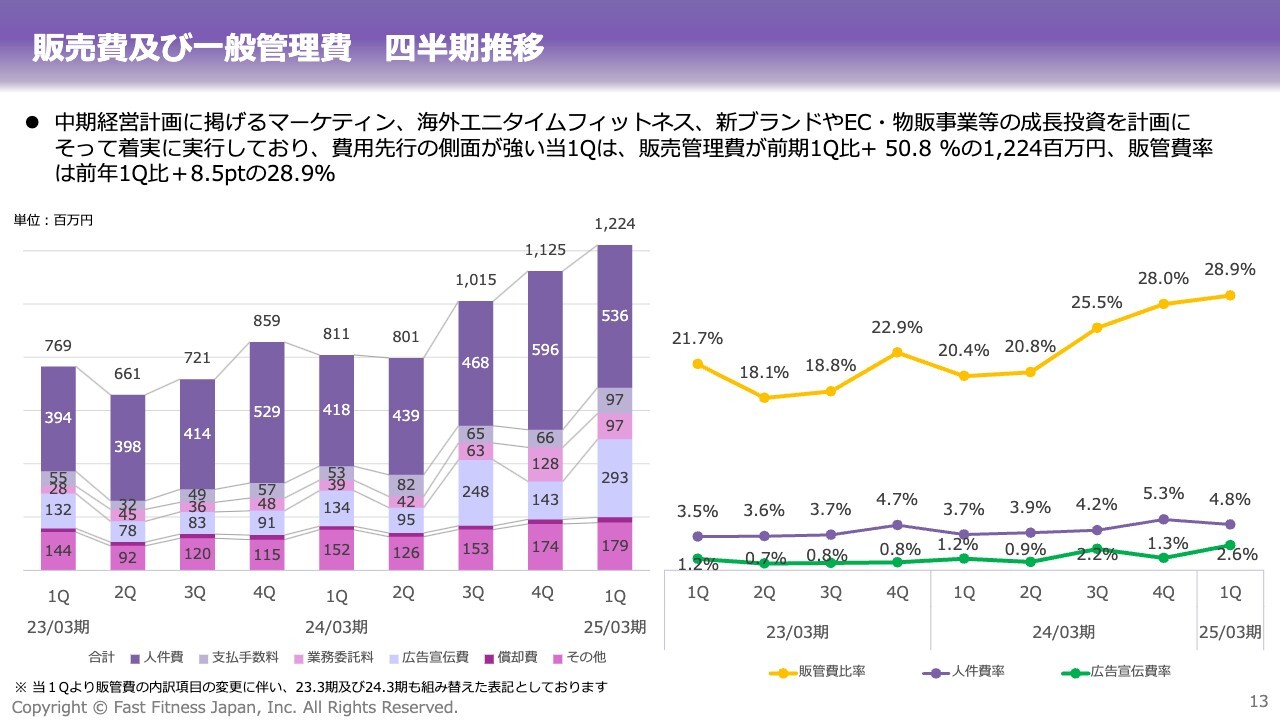

販売費及び一般管理費 四半期推移

販管費の四半期ごとの推移を示しています。当第1四半期は、昨年12月にかなりの広告費を投じて、テレビコマーシャルを打つなど、大規模なプロモーションを行いました。

また、新たな成長ステージのための海外におけるエニタイム店舗や、新ブランドあるいはそのEコマース・物販を着実に進行させるため、積極的に販管費を投下しています。なお、当期より販管費の内訳を一部変更していますので、過年度分に関しても読み替えて記載しています。変更箇所は、主に支払手数料となっています。

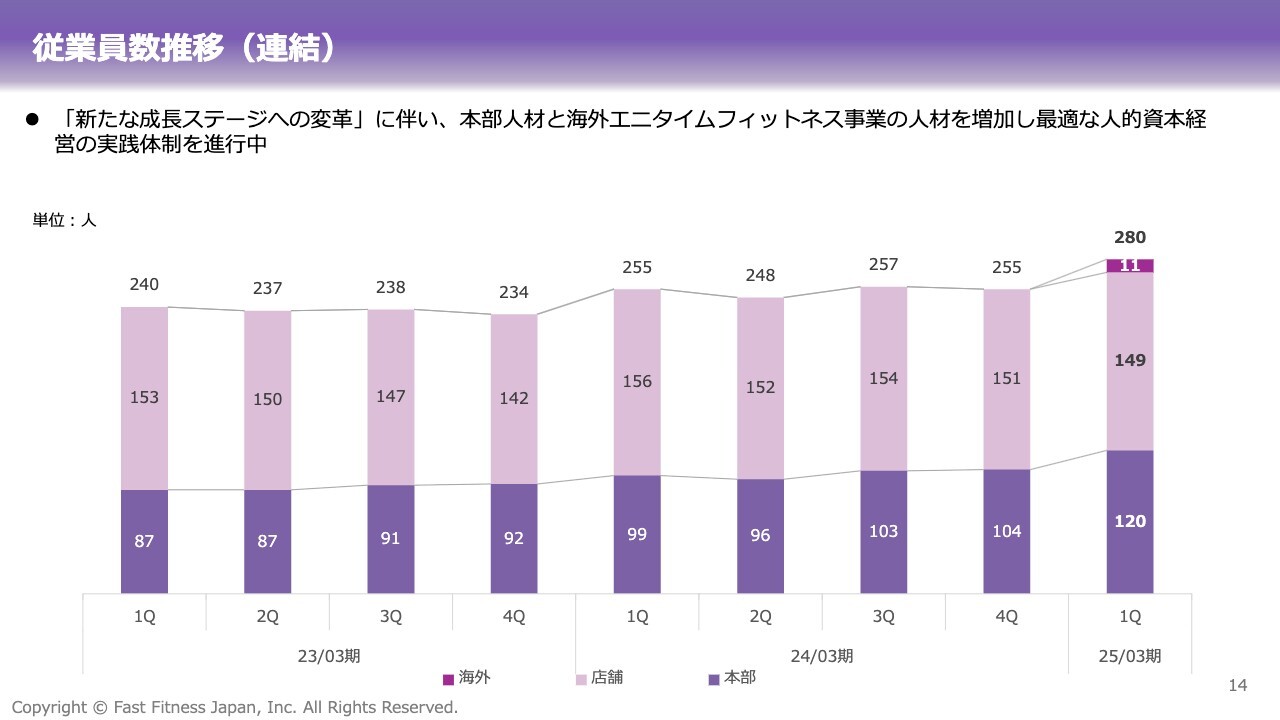

従業員数推移(連結)

販管費のうち、人件費も増加しています。これは、物販や新ブランドなど、新しいビジネスを行うためのリソースの投下です。4月から海外のエニタイムフィットネスで働いている人材も加えています。

これらを進めていくためにも、社内本社の機能強化を図っているところです。直営店も182店舗まで増えたため、店舗を運営するマネージャーの登用も比例して増えています。現在は、最適な人的資本経営の実施に向けた体制の構築を進めている最中です。

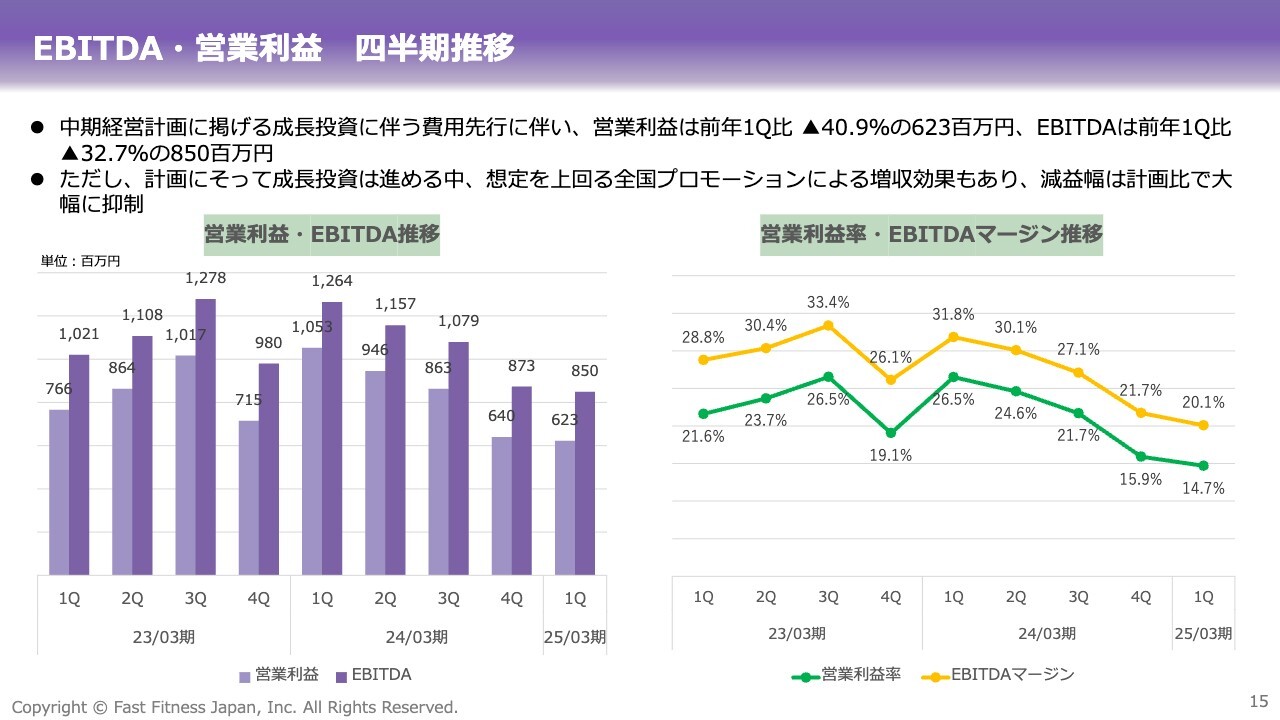

EBITDA・営業利益 四半期推移

積極的に販管費を使用した結果、営業利益は6億2,300万円、EBITDAは8億5,000万円となり、前年同期比でそれぞれ減益となりました。ただし、全国的なプロモーションが非常に奏功しており、会員数が堅調に推移しています。

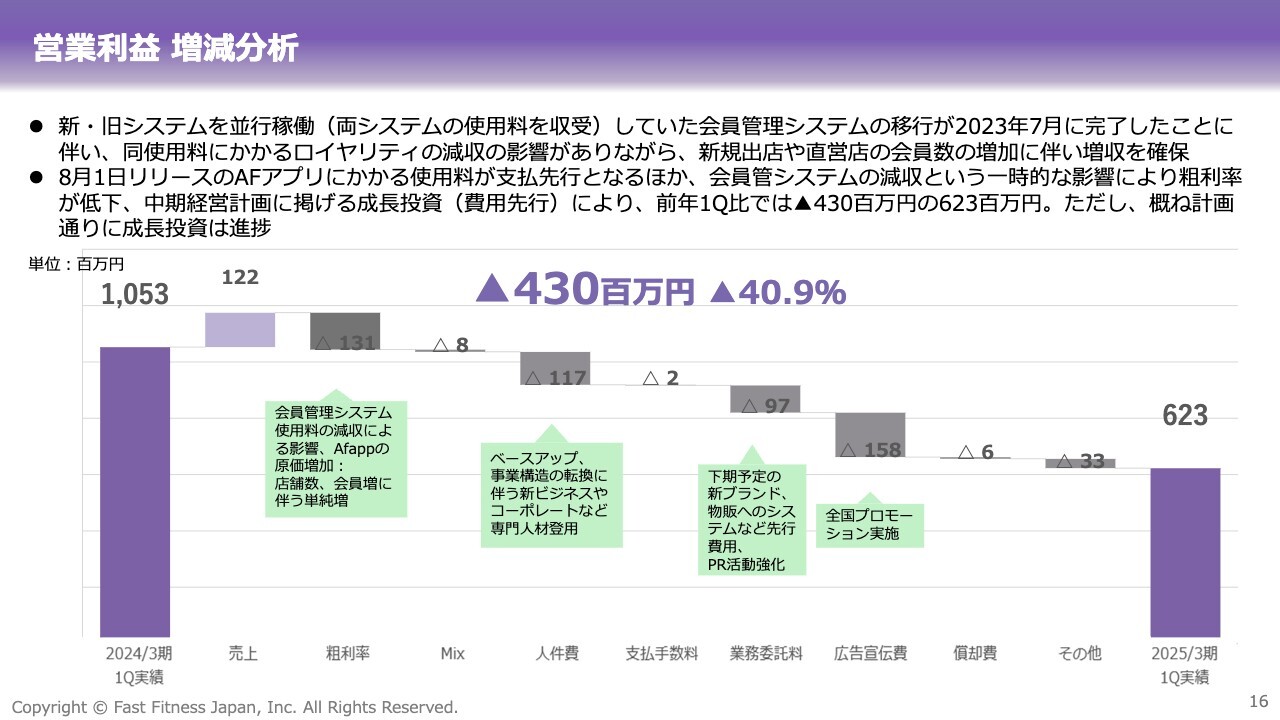

営業利益 増減分析

営業利益の増減分析です。

粗利率が低下した要因の1つは、前期第1四半期との比較で、システム変更による特殊要因が今期はなくなったことです。また、8月にエニタイムアプリという新しいアプリをリリースしたのですが、その原価が先行して発生したことも関係しています。

販管費については、人件費と業務委託費、あるいはCMに投下した広告宣伝費の影響がありますが、概ね計画どおりに進捗しています。

営業利益はマイナス4億3,000万円で、トータル6億2,300万円となっています。

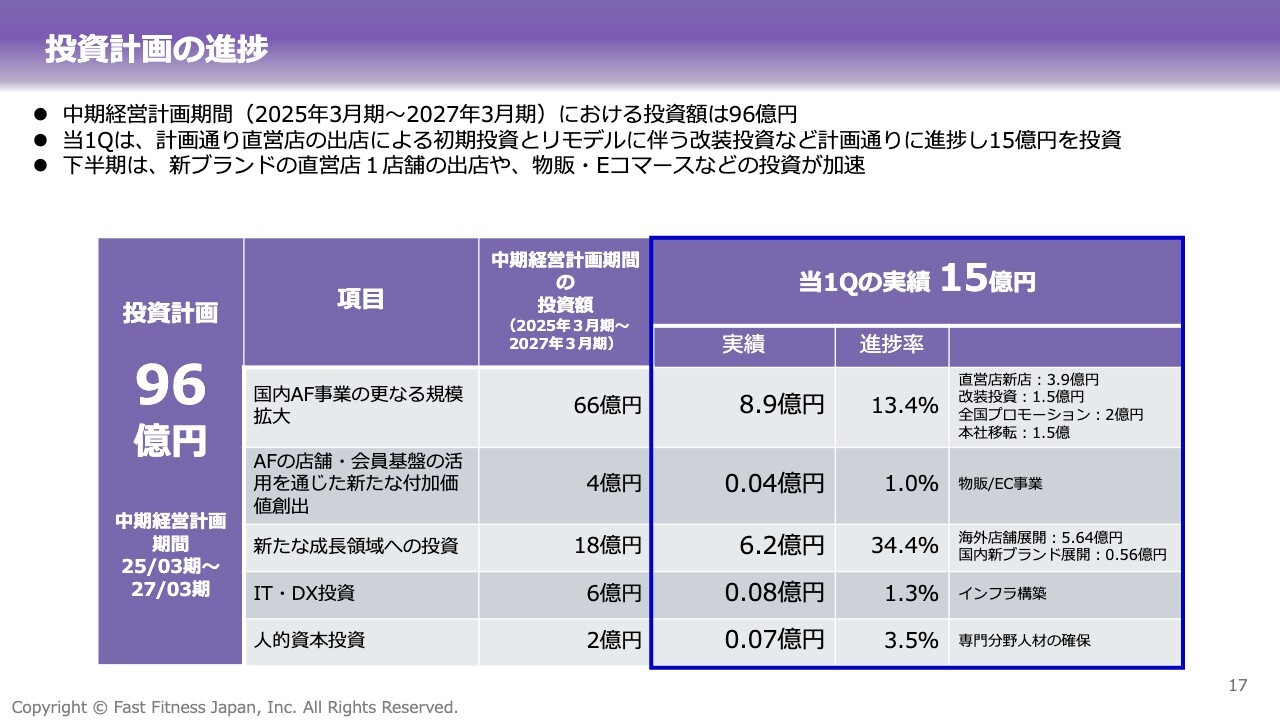

投資計画の進捗

中期経営計画の投資計画とその進捗についてご説明します。3年間の総投資額を96億円と計画しています。当第1四半期では15億円を活用しましたが、その内訳は直営店の出店に係る初期投資、さらに直営店舗の5年目、10年目の改修費用、そして海外展開のための投資などに充てています。

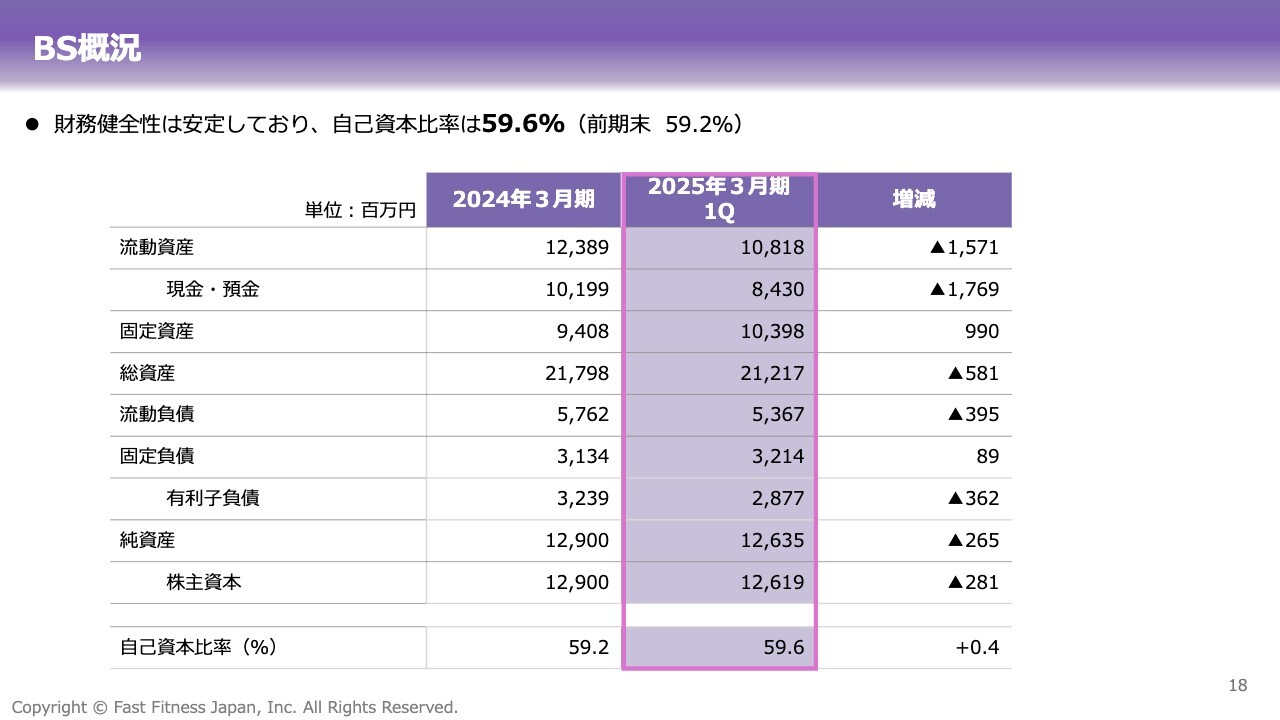

BS概況

BS概況です。自己資本比率は59.6パーセントと、依然として非常に高い財務健全性を確保しています。

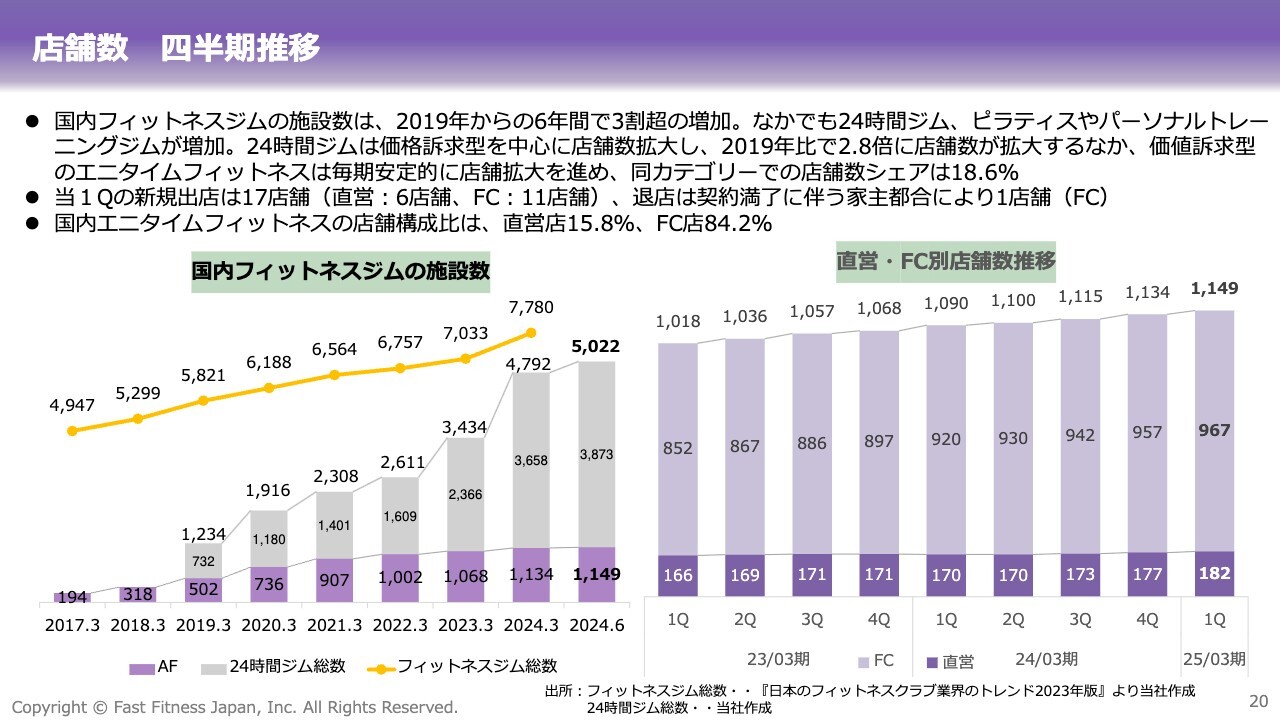

店舗数 四半期推移

国内のエニタイムフィットネス事業についてです。国内のフィットネスジム全体の施設数の成長率は、2017年から2024年3月末までで157.3パーセントの伸びです。

これに対してエニタイムフィットネスは、同期間で比較すると584.5パーセントと非常に高い成長率となっています。

また、24時間ジムは参入障壁が低いこともあり、価格訴求型を中心に2019年頃から一気に増加し、この6年間で約2.8倍の伸びとなっています。当社は、24時間ジムのカテゴリーにおけるシェアは18.6パーセントです。

当第1四半期で、新たに直営店6店舗、FC店11店舗を出店しています。退店は1店舗ありましたが、これは店舗の家主さまの都合によるいたし方ない退店でした。

24時間ジムの増加傾向が続く中でも、エニタイムフィットネスの出店は大変順調です。

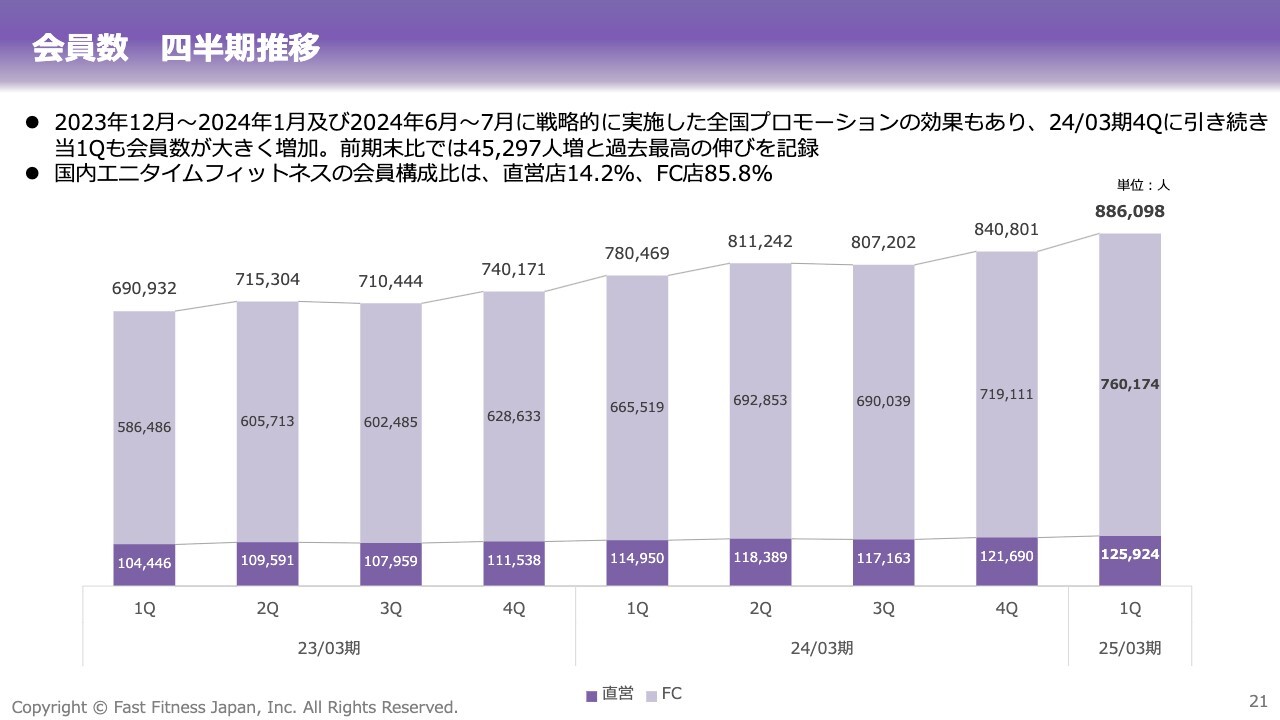

会員数 四半期推移

会員数の四半期ごとの推移です。前期は、昨年12月から今年1月にかけて全国のプロモーションを大々的に実施しました。

そのプロモーションの成果で、会員さまの数を底上げしたところからスタートでき、6月、7月のプロモーションにつなげたことで、当第1四半期は、四半期の伸びとしては過去最高の4万5,000人の純増を果たし、トータルで約88万6,000人となりました。6月末、7月においては、もう少し増えています。

全国プロモーション展開(TVCM、web広告、SNS)

6月に実施した全国のプロモーションについてです。我々は価格訴求モデルではなく、価値訴求モデルを追求しています。そのことを、お客さまに広く認識していただきたいと考えています。ただ体を鍛える場所ではなく、前向きに生きていくための場所になれるよう、「自分を、もっと楽しむ力を。」というキャッチコピーを掲げて全国に配信しています。6月はテレビCMとWeb広告の両方を、7月はWeb広告を中心に活用し、大きな反響をいただいています。

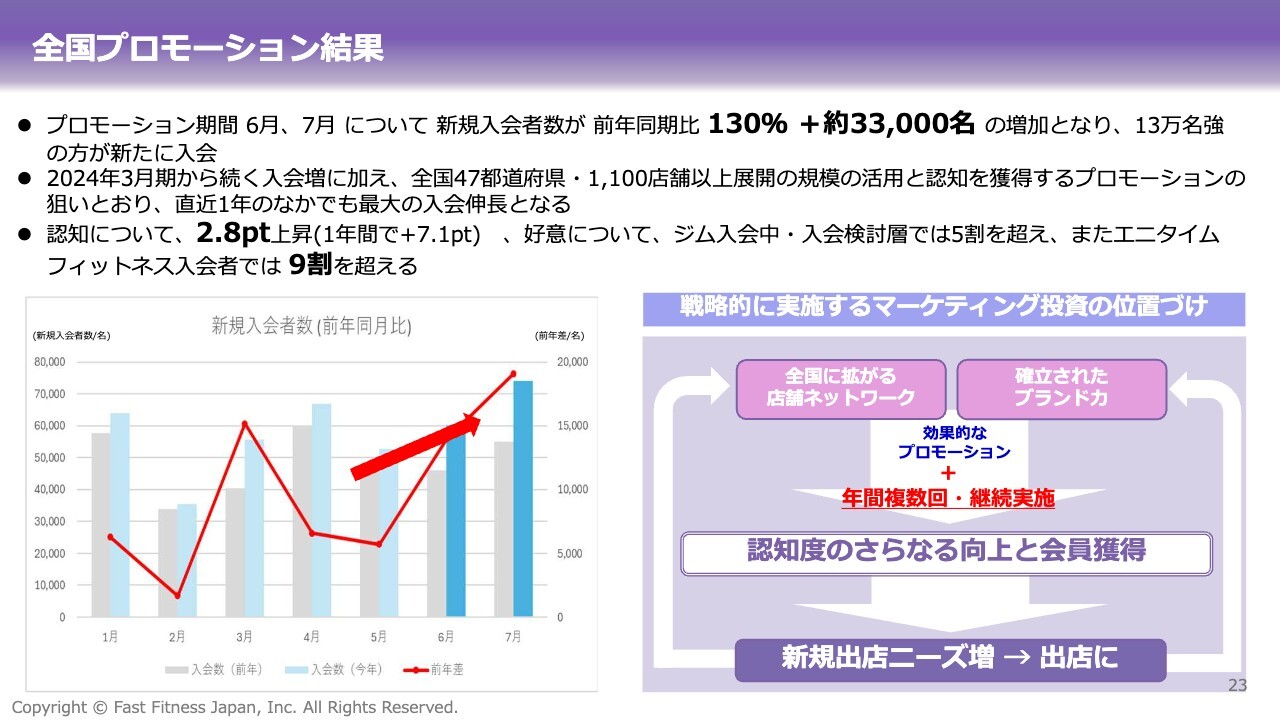

全国プロモーション結果

プロモーションの効果として、新規の入会者が前年同期比で130パーセントとなっています。エニタイムフィットネスは全国で1,100店舗以上展開していますので、規模を活用した戦略的なプロモーションを展開した結果、認知度の調査においても、今回だけで2.8ポイント上昇しました。この1年間では、最大の入会数を勝ち取ることができました。

また、プロモーション後の認知度の調査では、非常に上昇したことがわかります。戦略的なプロモーションを行う大きな目的は2つあります。新たな会員さまの獲得が1つ目の目的です。

また、新店のニーズがある以上は今後も出店を続けていこうと考えていますが、直営店だけでなくFC店においても店舗を広げていくことが2つ目の目的です。その2つを目標とし、今回の戦略的なプロモーションを展開しました。

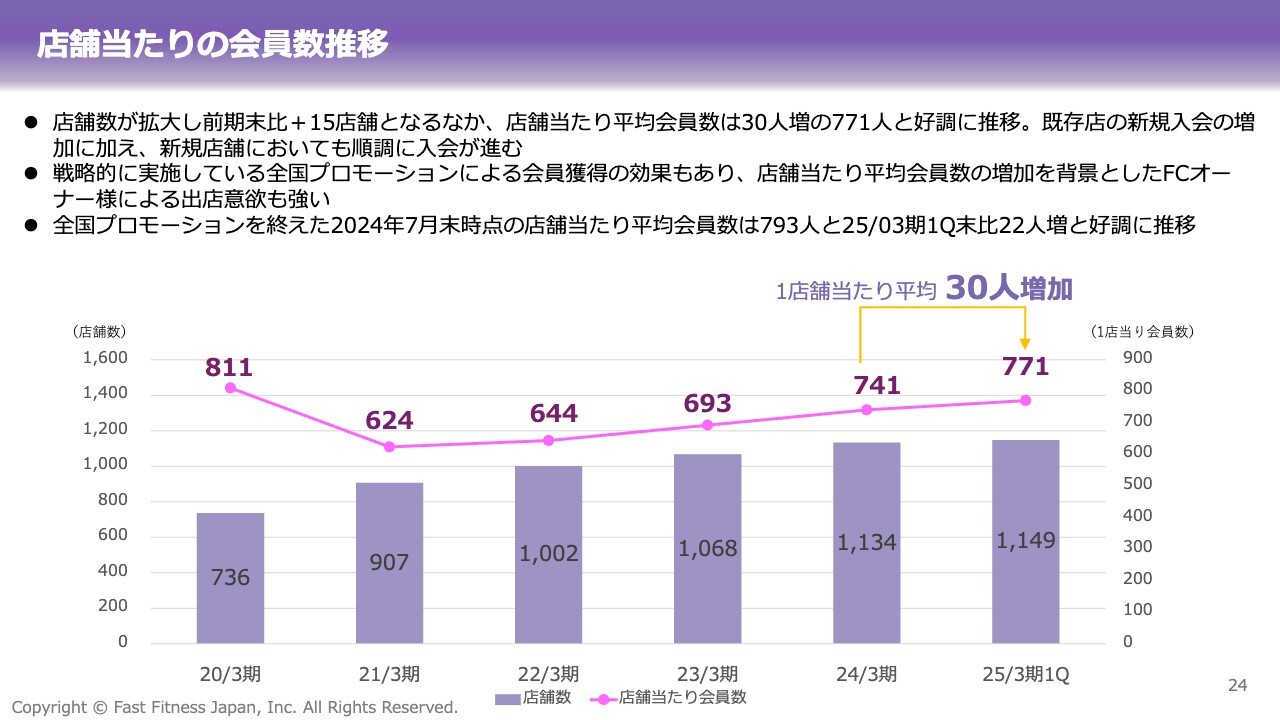

店舗当たりの会員数推移

店舗当たりの会員数です。6月末時点の1店舗当たりの会員さまの数は771名と大きく伸びました。プロモーション後の7月末時点での会員数は793名で、800人に届く数字となりました。これは全店舗の平均ですので、これだけの数のお客さまがどの店舗に行ってもメンバーとして所属していることになります。

新規に出店した店舗も入会は非常に順調で、初月、あるいは2ヶ月、3ヶ月ですぐにブレークイーブンにこぎつけるなど、どの店舗もよいスタートを切っています。

そのような背景から、FCオーナーさまの出店意欲も非常に高く、1社で10店舗以上経営されているオーナーさまの出店数が第1四半期だけで5店舗あり、そのようなオーナーさまがさらに出店しようというドライブがかかっている状況です。

1オーナーさま当たりの店舗数も、前期と比べて0.05ポイント増加し、現在5.65店舗となっています。これも過去最高の水準です。

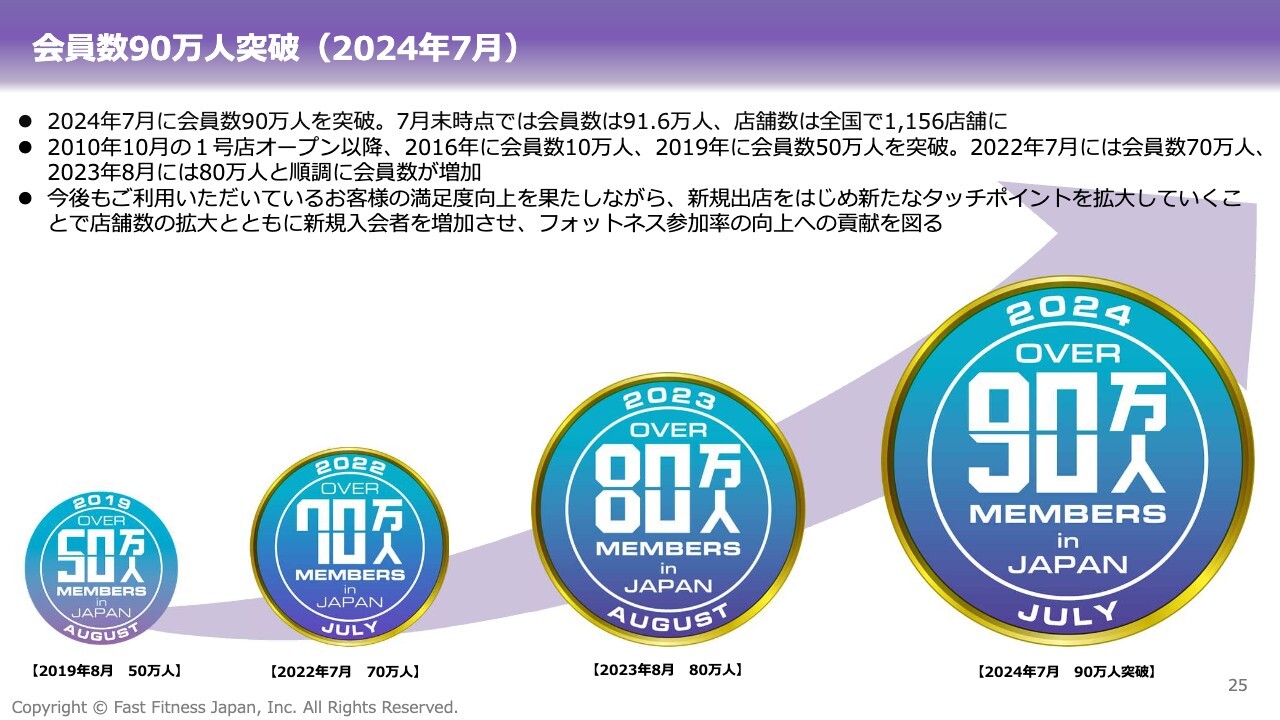

会員数90万人突破(2024年7月)

7月の会員数は91万6,000人で、ついに90万人を超えました。今後も、新規出店による店舗数の拡大と、新規の入会者さまを増やすことで、4パーセントと言われる日本のフィットネスの参加率を高めたいと考えています。

前年1Q比較

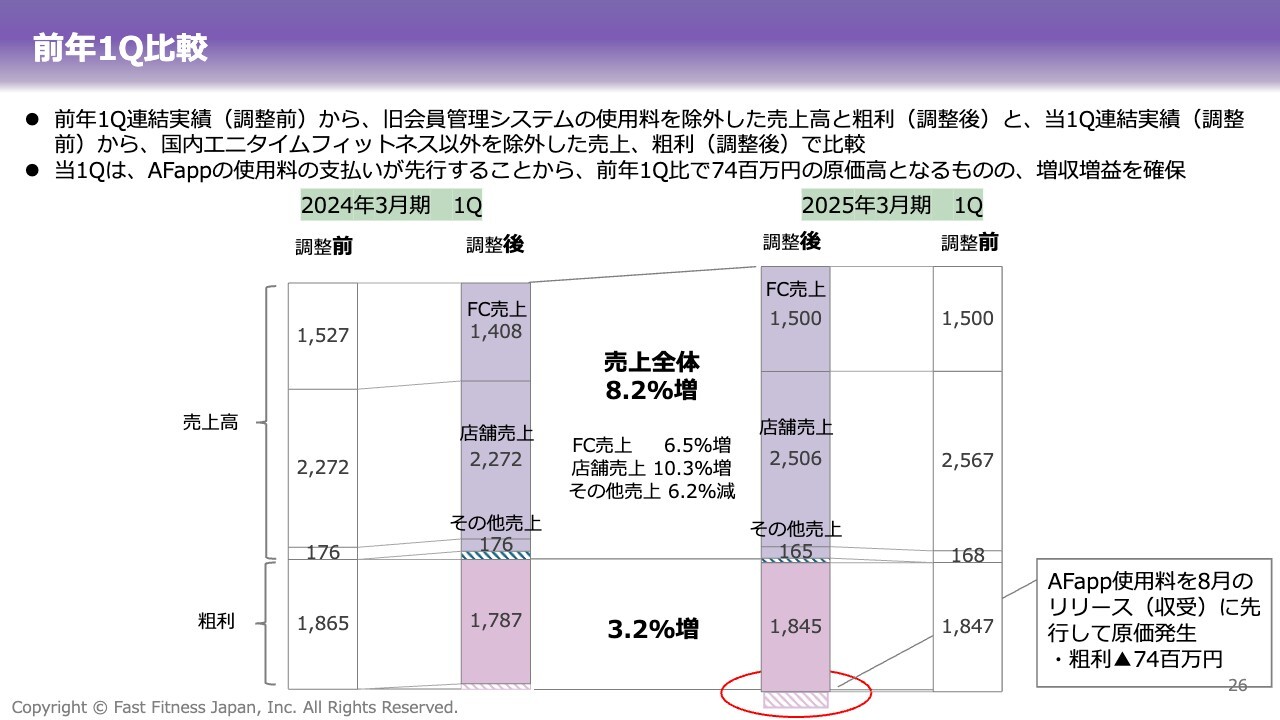

今期の売上高には、いろいろな要因が含まれていますので、そこから前期の特殊要因を省くと、どのような数字になるかを詳しくご説明します。

前期のシステム変更による特殊要因を除いた当期との比較は、スライド左側の色のついた調整した後の図で示しています。FC売上は、前年同期比でプラス6.5パーセント伸びています。直営店の売上は、10.3パーセント伸びています。どちらも、しっかりと増加していることがわかります。

一方でスライド右側の色のついたところは、当期の成績から海外売上を除いた従来の国内のエニタイム事業のみの売上を示しています。8月にリリースしたエニタイムアプリの原価が7,400万円あり、先行して費用が発生しています。そのような中でも、増収増益を確保することができています。

エニタイムアプリは非常に使い勝手が良いアプリです。費用が先行して発生してしまったのですが、8月からはFCにもご負担いただきます。そのため一時的な費用が若干発生しましたが、この後の期で発生することはありません。

新たな出店形態

新たな出店形態についてです。今エニタイムフィットネスは、さまざまな取り組みをいろいろなところと進めています。スライドには第1四半期で出店した例を挙げています。

1店舗は大分市に出店しました。大分市役所と県の防災拠点とが一緒になった商業施設があり、そこに「エニタイムフィットネスをぜひ出店してほしい」と言われ出店に至りました。

スライドの中央は、千葉公園の中の店舗です。この店舗は、各種トレーニングマシンの前に、広大な緑が一面に広がっています。運動していて本当に気持ちの良い店舗です。

スライドの右側が、東京理科大学野田キャンパスの中の店舗です。ここも大学側からお声掛けをいただき、出店しました。学生のみではなく、地域の住民の方にもメンバーになっていただいており、初月から非常に多数の会員さまを集めることができました。

今まではビルの中やロードサイドへの出店がパターンでしたが、このようにいろいろな出店パターンが出てきました。工場の寮の中への出店などもありますが、どこの地域住民の方々からも好評を得ており、我々も本当に出店してよかったと思っています。

AFアプリの展開

エニタイムアプリについて、もう少し触れておきたいと思います。エニタイムアプリの主な機能はスライドのとおりです。会員の利便性が非常に高くなる仕様となっています。

正式にリリースして約10日間で、ダウンロード数が11万件を超えました。おかげさまで多くの方に利用していただいています。このアプリは会員以外の一般の方でもダウンロードできます。

このアプリには、ワークアウトのプラン作成が自分でできる、店舗の見学予約ができる、潜在会員を新たに獲得できる、送客に活用できるといった、さまざまな機能が搭載されています。アプリがエニタイムフィットネスの活性化につながるアイテムの1つとなりつつあります。今後も、いろいろな機能が追加されるため、非常に楽しみな状況です。

このアプリはエニタイムフィットネスのデジタルキーを兼ねています。もちろん今までの青紫のキーでも店舗に入ることはできますが、携帯をかざせばドアが開く仕組みを、徐々に導入している状況です。もちろんお客さまが好きなほうを選んでよいというデバイスになっています。

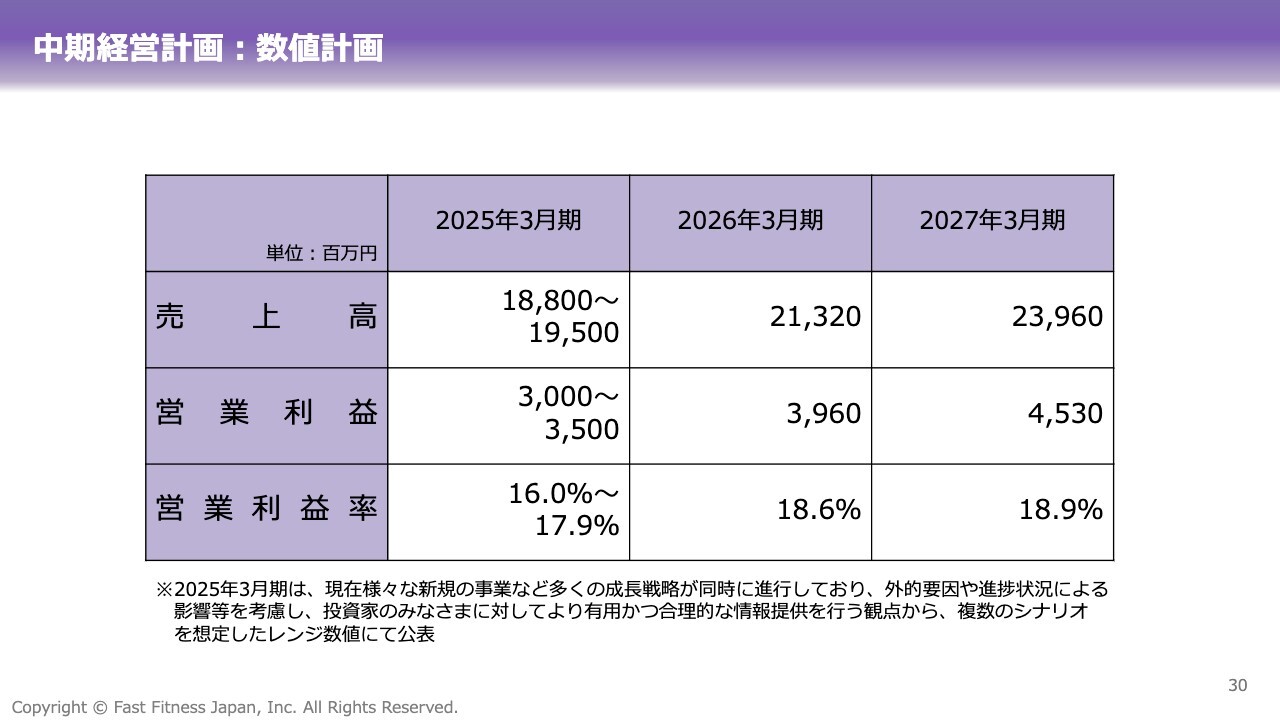

中期経営計画:数値計画

今期の数値計画についてです。5月に公表した中期経営計画の数値はご覧のとおりです。今期は、さまざまな新規案件が動いているため、レンジとして開示しています。

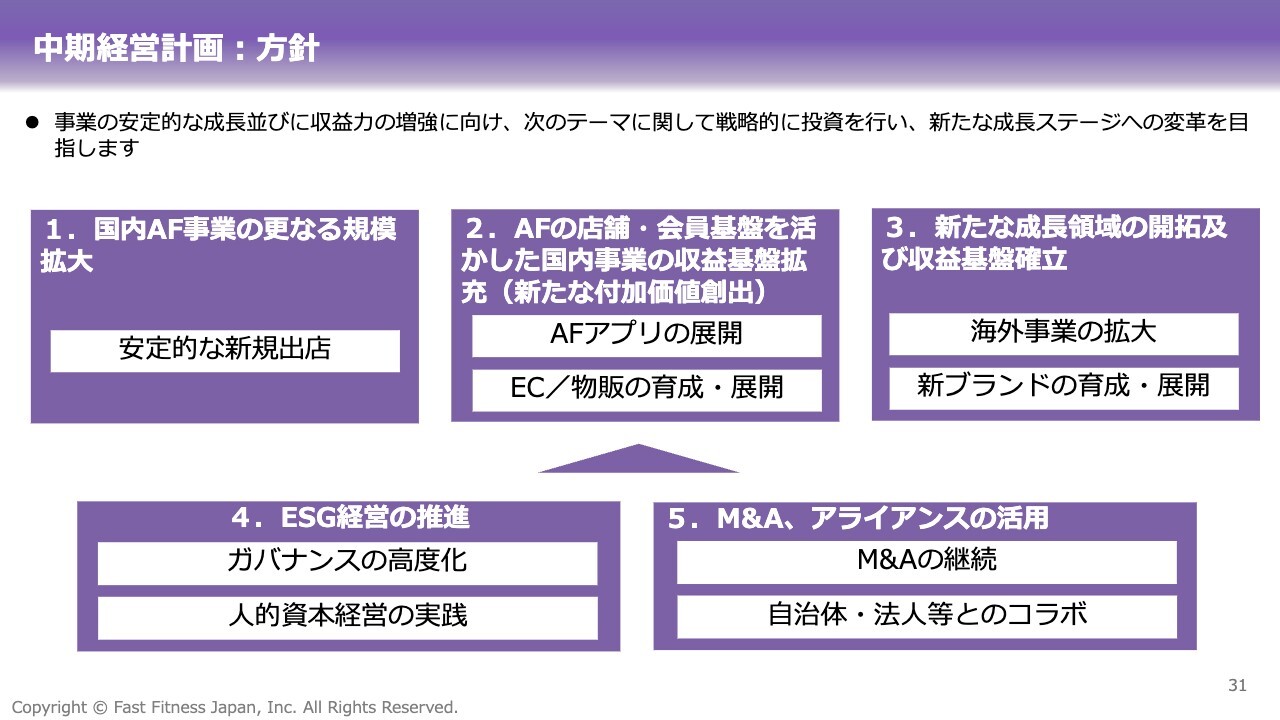

中期経営計画:方針

スライドに示しているのは中期経営計画の方針で、大きく分けて5つあります。安定的な新規出店を今後も継続することが1つ目です。エニタイムアプリやEC/物販の育成・展開が2つ目です。新たな成長領域を開拓し、海外事業の拡大やセカンドブランド「The Bar Method」の育成・展開が3つ目です。

昨今ESGも重要視されていることから、ガバナンスの高度化、人的資本経営の実践が4つ目となります。

M&A、アライアンスの活用が5つ目です。実際にM&Aの交渉は、いろいろと行われている状況です。自治体、県、法人とのコラボもお話をいただいています。今後、契約を締結した際は発表したいと思います。

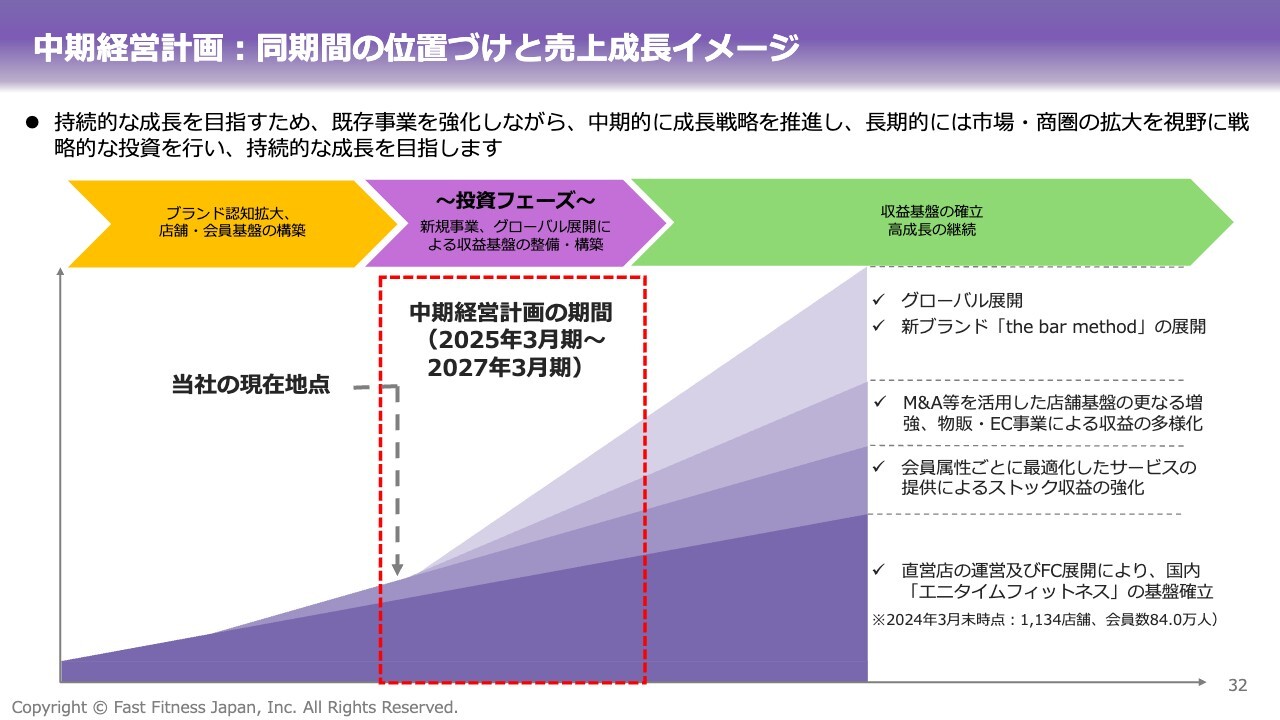

中期経営計画:同期間の位置づけと売上成長イメージ

中期経営計画の売上成長イメージです。今我々が立っているのが、スライド中央に記載のある「当社の現在地点」です。エニタイムの店舗の展開に加え、この3ヶ年でいろいろなことに着手しています。そのための先行投資を、現在盛んに行っています。グローバル展開や新ブランドの展開に取り組んでいます。

我々としては、これらを確実に行い、売上も利益もお客さまの利便性も高めていくことで、株主さまに大きく還元できるように運営していきたいと考えています。

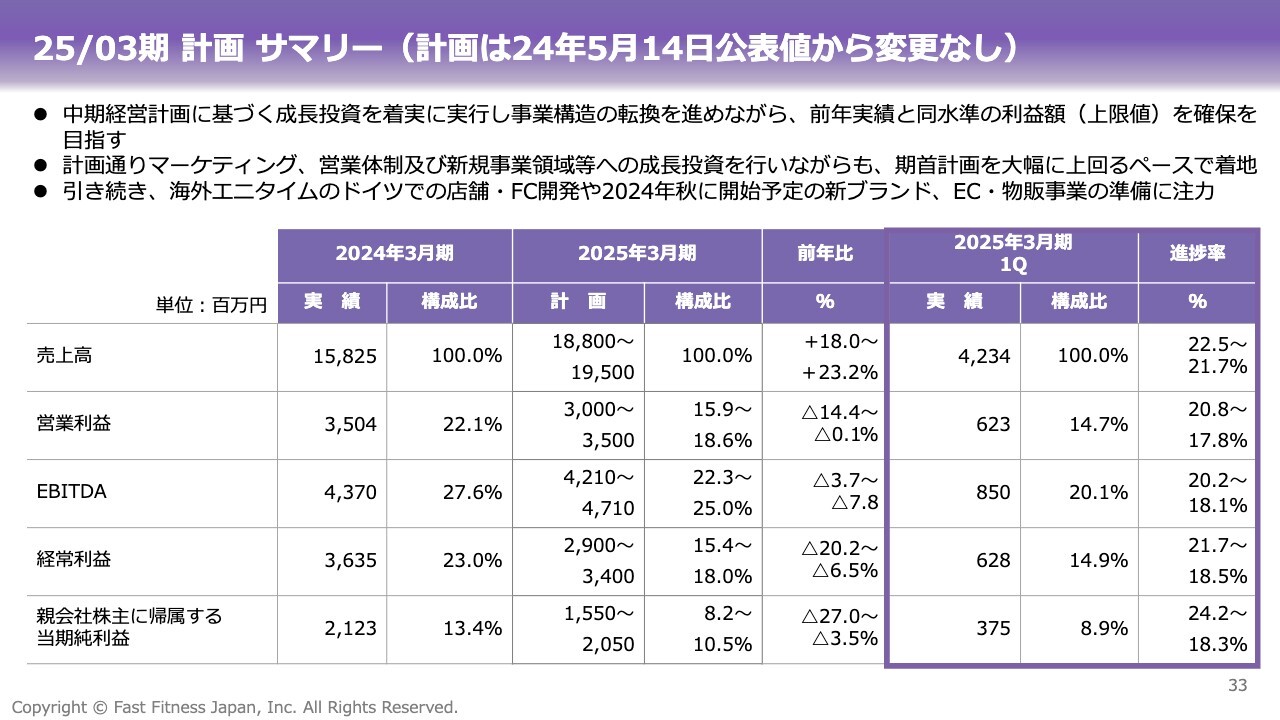

25/03期 計画サマリー(計画は24年5月14日公表値から変更なし)

今期の計画のサマリーです。第1四半期の進捗ですが、レンジ開示の下限は、いずれも進捗率20パーセントを超えているため、順調に推移していることが、ご理解いただけると思います。

下半期は、ドイツのエニタイムフィットネスの店舗の展開やFC開発を行います。この秋には東京で、新しいブランド「The Bar Method」の1店舗目がいよいよオープンします。

また、Eコマース、物販の開始に向けて、計画どおりに今準備を進めている状況です。

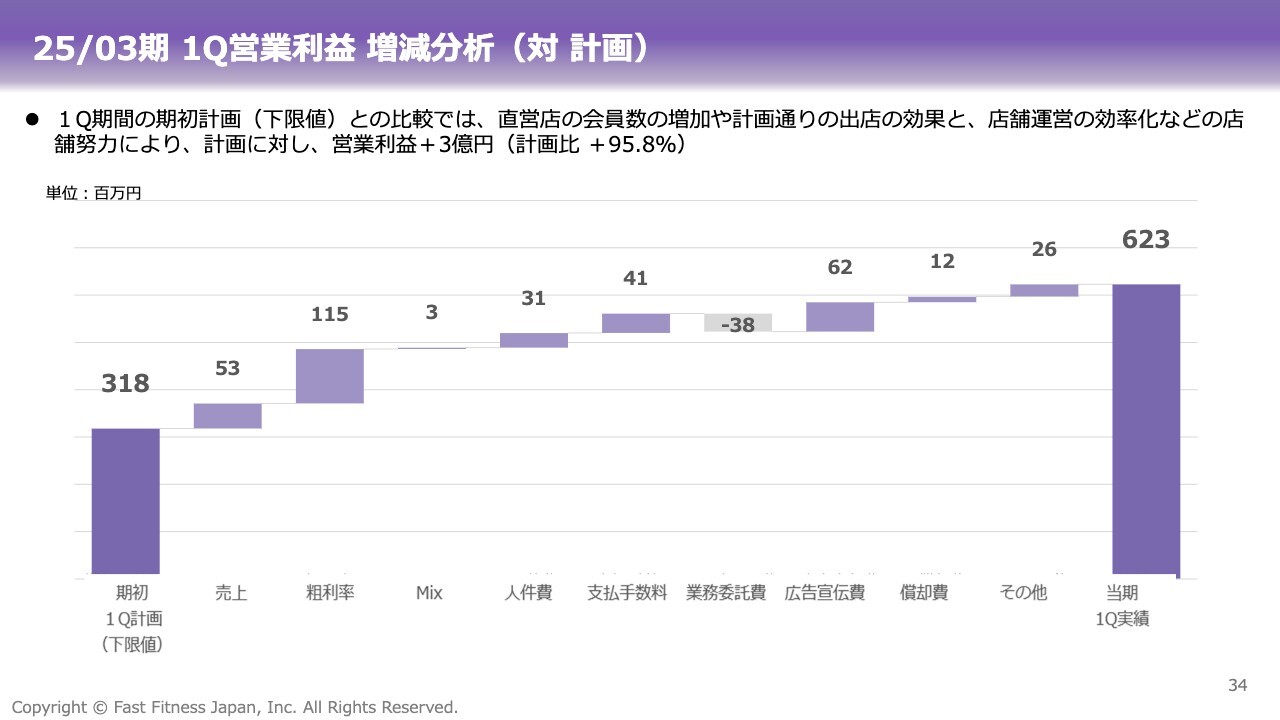

25/03期 1Q営業利益 増減分析(対 計画)

第1四半期の営業利益の増減分析です。直営店の会員数が大幅に増加しました。計画どおりに出店も進み、直営店での店舗運営の効率化も図ることができました。また販管費の最適化も進めた結果、ご覧の数字になっています。

計画比で営業利益はプラス95.8パーセント、3億円の増加となり、トータルで6億2,300万円となりました。最初の見立ては、もう少し低いものでした。それが蓋を開けてみると、いろいろな施策が奏功して、かなり良い数字を出すことができました。

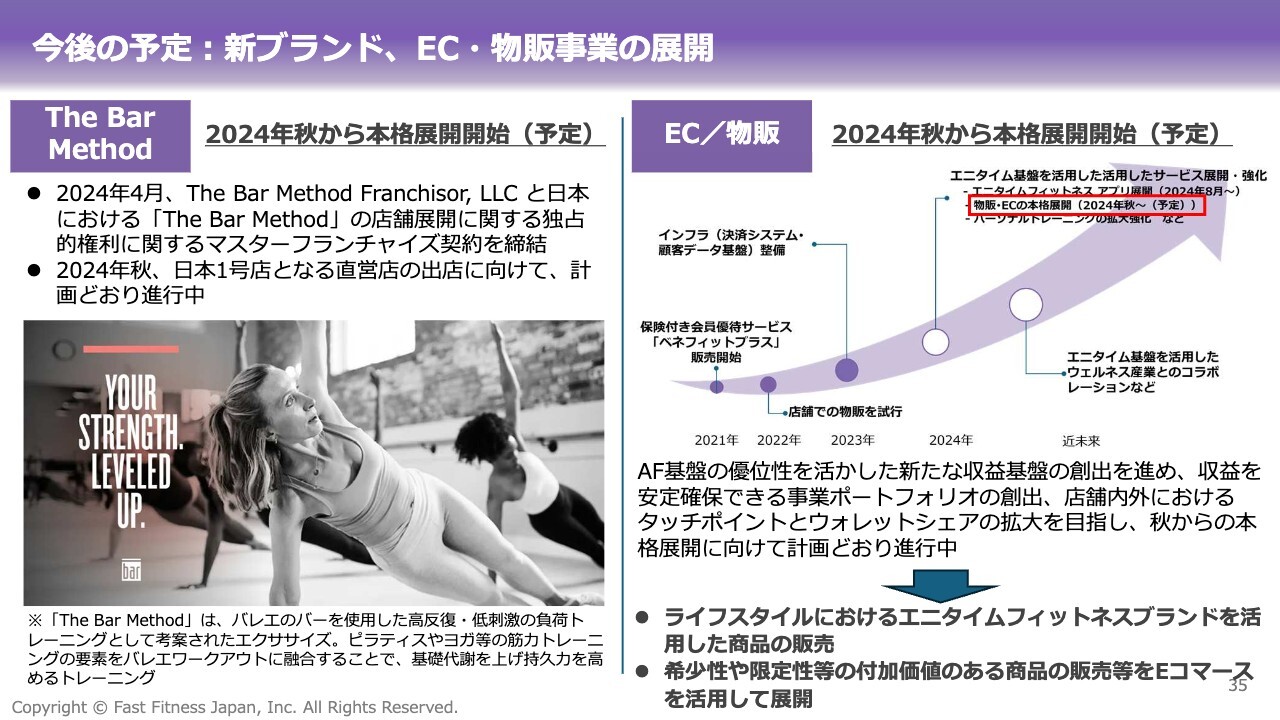

今後の予定:新ブランド、EC・物販事業の展開

新しいブランドについてご説明します。「The Bar Method」はバレエのメソッドを使った体幹を鍛えるエクササイズです。実際はバレエをする人のための運動ではなく、一般の人も取り組めます。ピラティスのような運動がかなり盛り込まれており、今アメリカでも人気があります。

アメリカのトレンドは近い将来、必ず日本に影響を与えます。「The Bar Method」は比較的短期間で多店舗展開ができると考えており、今しっかりと仕込みを行っている状況です。物販、Eコマースは計画どおりに準備を進めています。

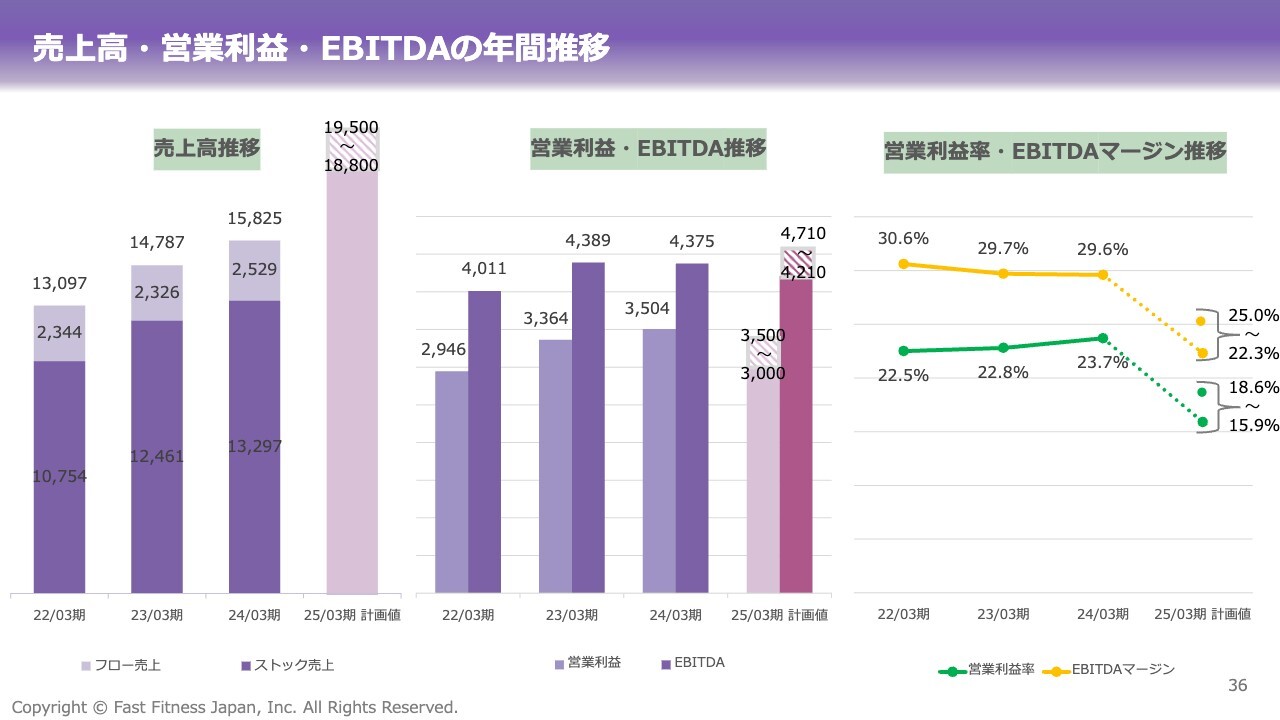

売上高・営業利益・EBITDAの年間推移

売上高・営業利益・EBITDAの推移については、今期の計画に載せているため、後ほどご覧ください。

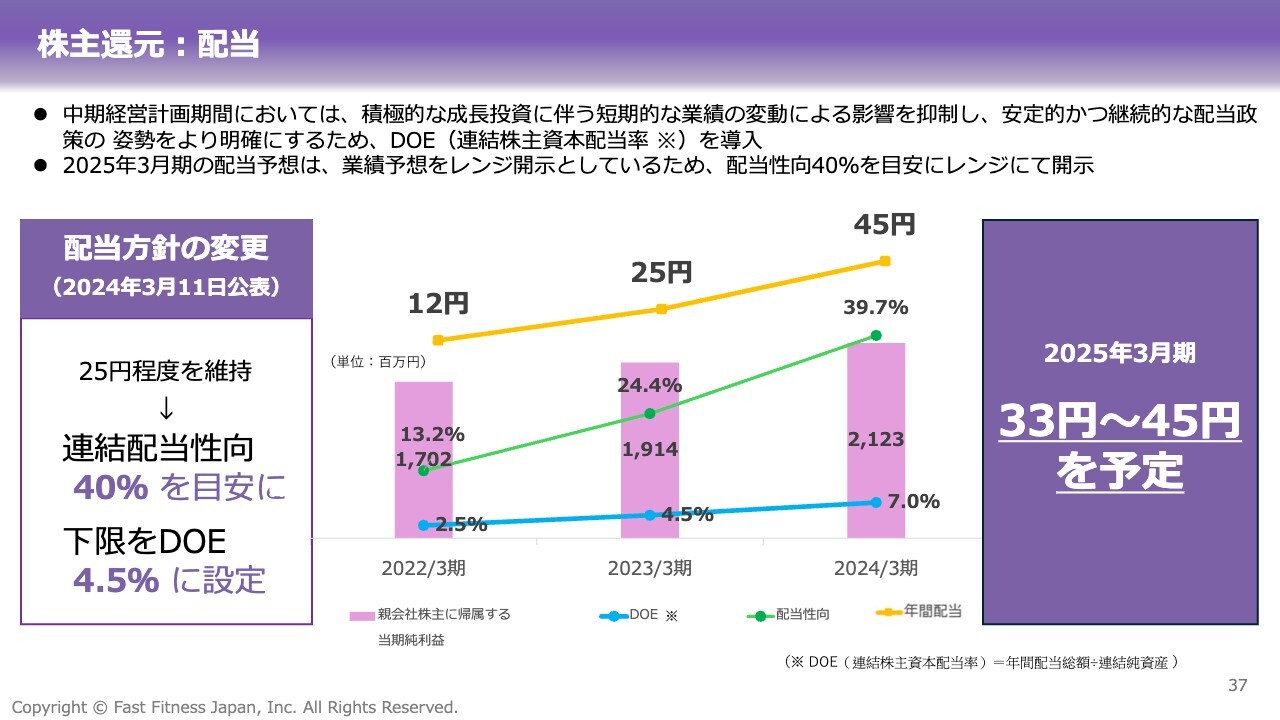

株主還元:配当

株主還元についてご説明します。中期経営計画の3年間については、成長投資を積極的に行うため、業績による影響を抑制する必要があります。よって、配当性向40パーセントを目安におき、DOEは4.5パーセントに設定しています。今期の配当は、業績予測をレンジ開示としているため、年間で33円から45円を予定しています。

私からのご説明は以上です。ご清聴いただき、ありがとうございます。

質疑応答:第3四半期以降の利益幅の回復の見通しについて

司会者:「第1四半期については増収減益で、出店コストに加え成長投資が大きか

新着ログ

「サービス業」のログ