【QAあり】三菱ケミカルグループ、ディスプレイ関連市場の需要が好調に推移 炭素事業は2026年3月期からの黒字化を目指す

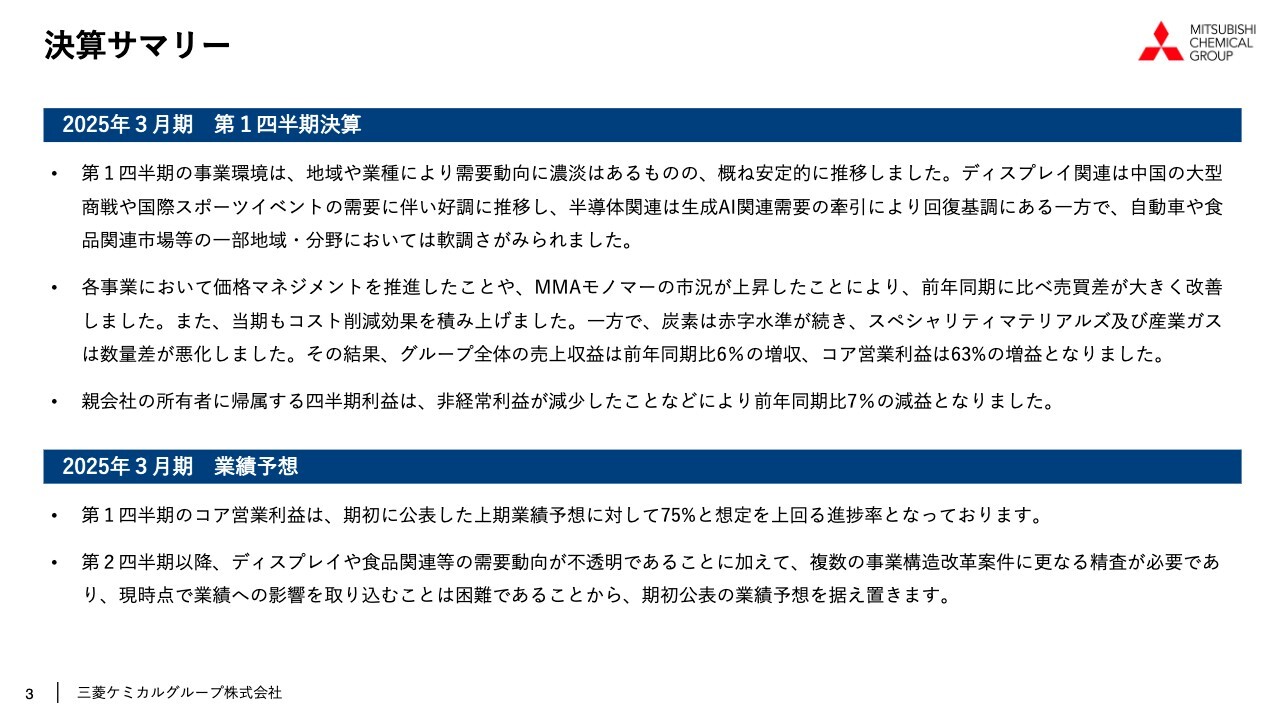

決算サマリー

木田稔氏(以下、木田):みなさま、こんにちは。CFOの木田です。私から、2025年3月期第1四半期の決算についてご説明します。

決算サマリーです。第1四半期の事業環境は、地域や業種により需要動向に濃淡はあるものの、おおむね安定的に推移しました。

ディスプレイ関連は中国の大型商戦や国際スポーツイベントの需要に伴って好調に推移し、半導体関連も生成AI関連の需要の牽引によって回復基調にあります。一方で、自動車もしくは食品関連市場等の一部の地域・分野については軟調さが見られました。

昨年来、各事業において、価格マネジメントを強力に推進してきました。また、MMAモノマーの市況が上昇したことにより、前年同期に比べると売買差が大きく改善しました。また、当期もコスト削減効果を積み上げてきました。

他方で、炭素事業は赤字が続いています。また、スペシャリティマテリアルズの一部製品および産業ガスは、数量差が悪化しました。その結果、グループ全体の売上収益は前年同期比6パーセントの増収、コア営業利益は63パーセントの増益となりました。

親会社の所有者に帰属する四半期利益は、非経常利益が減少したことなどにより、前年同期比7パーセントの減益となりました。

第1四半期のコア営業利益は、期初に公表した上期業績予想に対して75パーセントと、想定を上回る進捗率となっています。

先行きの見通しについては、第2四半期以降、ディスプレイや食品関連等の需要動向が不透明であることに加えて、複数の事業構造改革案件にさらなる精査が必要だと考えています。したがって、現時点でそれらの業績への影響を取り込むことは難しいことから、期初公表の業績予想を据え置きます。

本日、当社は炭素事業における収益改善に向けた構造改革、およびコークス事業の生産体制最適化の方針を決議し、別途リリースしています。本件の詳細については、後ほどご説明します。

連結損益計算書

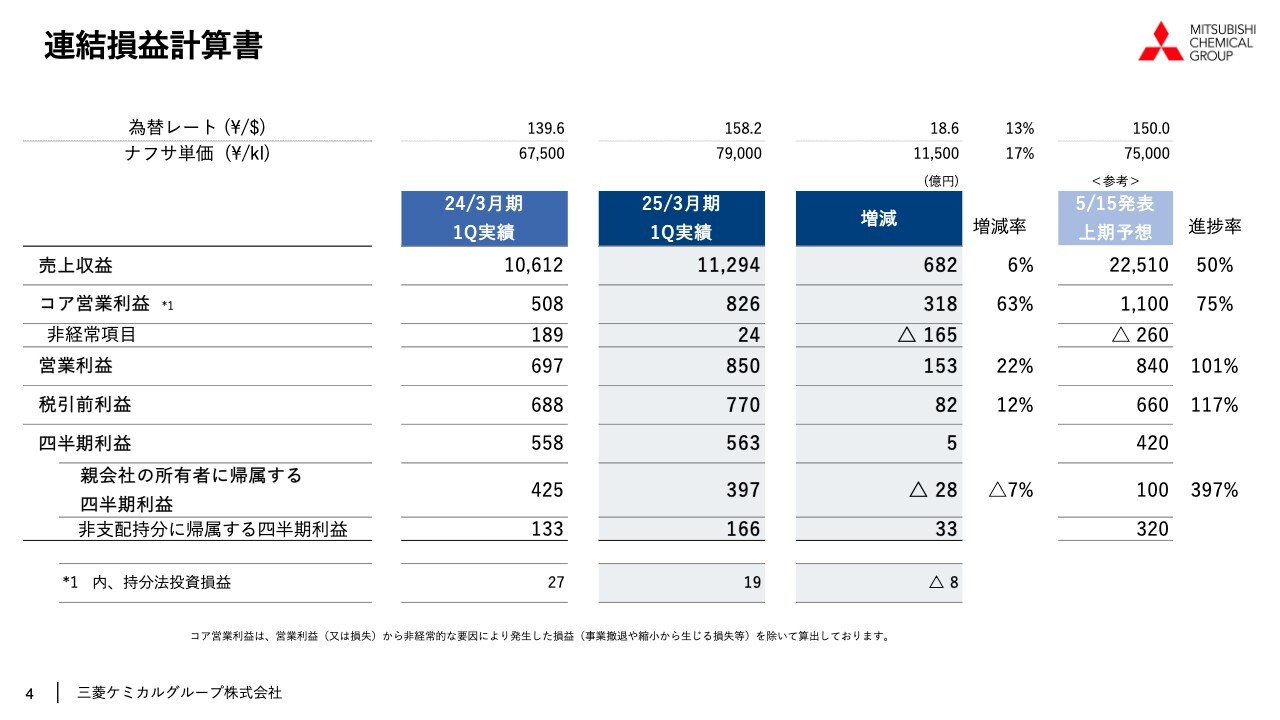

第1四半期の連結損益計算書についてご説明します。第1四半期の為替レートは平均すると158.2円で、前年同期比13パーセントの円安です。ナフサ単価は7万9,000円で、前年同期比17パーセントほど上昇しました。売上収益は1兆1,294億円で、前年同期比6パーセントの増加となりました。

コア営業利益については826億円、前年同期比63パーセントの増加となっています。5月に公表した上期業績予想のコア営業利益1,100億円に対して、75パーセントの進捗となりました。非経常利益は24億円で、前年同期比165億円の減少となりました。

営業利益は850億円、税引前利益は770億円、親会社の所有者に帰属する四半期利益は397億円と、前年同期比で28億円減少しましたが、5月に公表した上期業績予想100億円を上回る水準となりました。

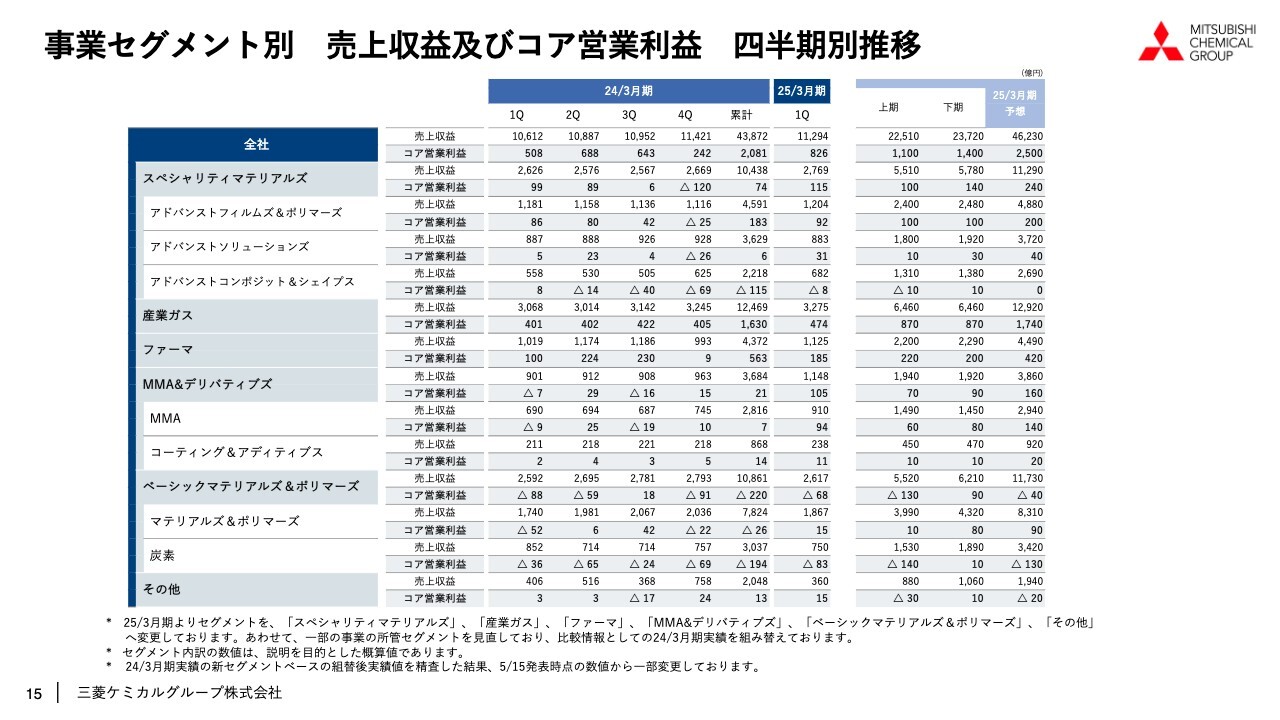

事業セグメント別 売上収益及びコア営業利益

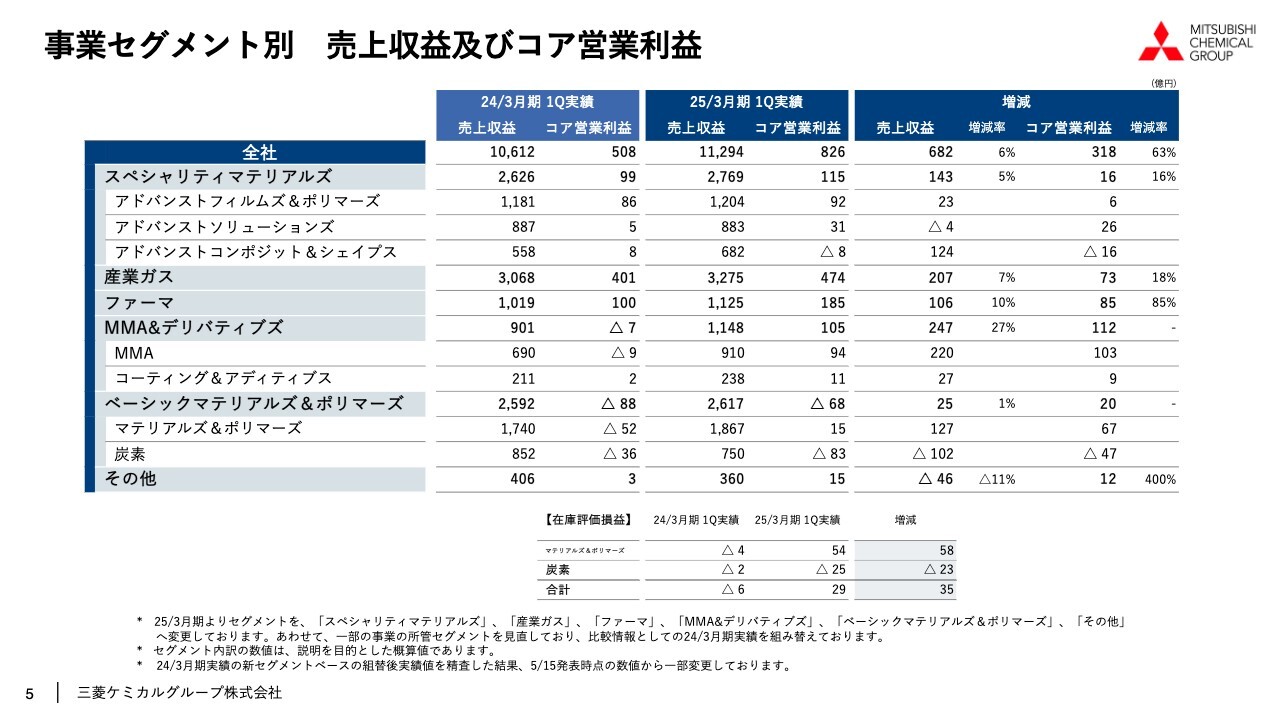

事業セグメントごとに、売上収益並びにコア営業利益をお示しします。スペシャリティマテリアルズは、前年同期比5パーセントの増収、16パーセントの増益となりました。冒頭でお話ししたとおり、地域や業種によって濃淡はありますが、各事業ともおおむね堅調に推移しました。

特にディスプレイ関連市場の需要が好調に推移したことから、当セグメントの上期業績予想のコア営業利益である100億円を上回る進捗となりました。

産業ガスは堅調に推移し、前年同期比7パーセントの増収、18パーセントの増益でした。ファーマは、北米での「ラジカヴァ」の販売が引き続き好調に推移し、前年同期比10パーセントの増収、85パーセントの増益となりました。上期業績予想と比べても高い進捗率となっています。

MMA&デリバティブズは、前年同期比27パーセントの増収、112億円の増益と、MMAモノマーの市況価格の上昇により、大きく増収増益となりました。スプレッドの拡大により、上期業績予想のコア営業利益である70億円を上回る進捗となりました。

ベーシックマテリアルズ&ポリマーズは、前年同期比1パーセントの増収で、20億円ほど赤字を縮小することができました。前年同期と比べた改善の要因のうち、在庫評価損益による影響は35億円となります。

サブセグメントのマテリアルズ&ポリマーズ事業は、前年同期に比べ増益となり、茨城事業所におけるエチレンセンターの定期修繕期にありながら黒字を確保することができました。一方で、もう1つのサブセグメントの炭素事業は、引き続きコークスの市況に改善が見られず、83億円の赤字となりました。

コア営業利益 (全社) 増減要因

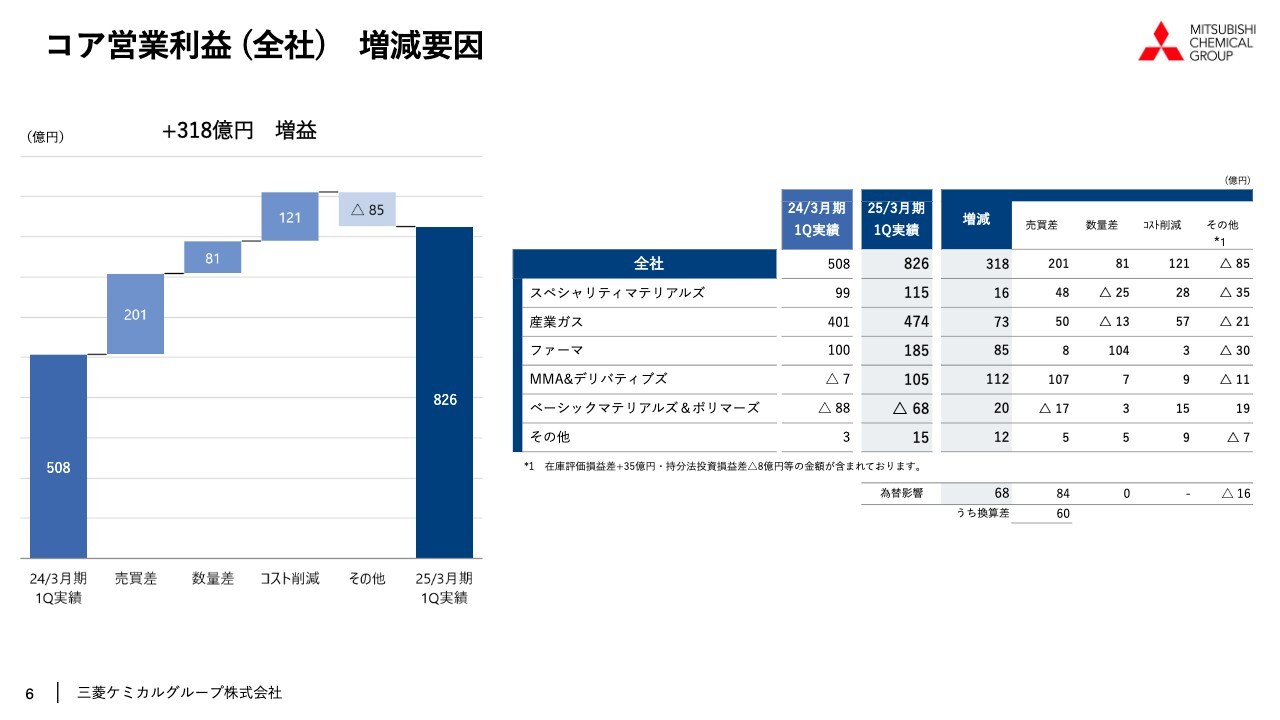

コア営業利益の前年同期比318億円増益の内訳をお示しします。売買差は201億円と大きくプラスとなりました。とりわけMMA&デリバティブズにおけるMMAモノマーの市況価格上昇が貢献しました。また、スペシャリティマテリアルズ、産業ガスにおいても、価格マネジメントを引き続き推し進めてきたことで、プラスとなっています。

数量差は81億円のプラスとなりました。スペシャリティマテリアルズや産業ガスで若干マイナスでしたが、ファーマのプラスがそれを上回っています。ベーシックマテリアルズ&ポリマーズも、厳しい事業環境の中でもプラスを確保しました。

コスト削減は121億円のプラスとなりました。今年度の年間目標額として470億円を掲げており、計画どおりに進捗しているという認識です。

その他差は85億円のマイナスとなりました。在庫評価損益は35億円改善したものの、各事業における労務費等の固定費の増加が影響しています。

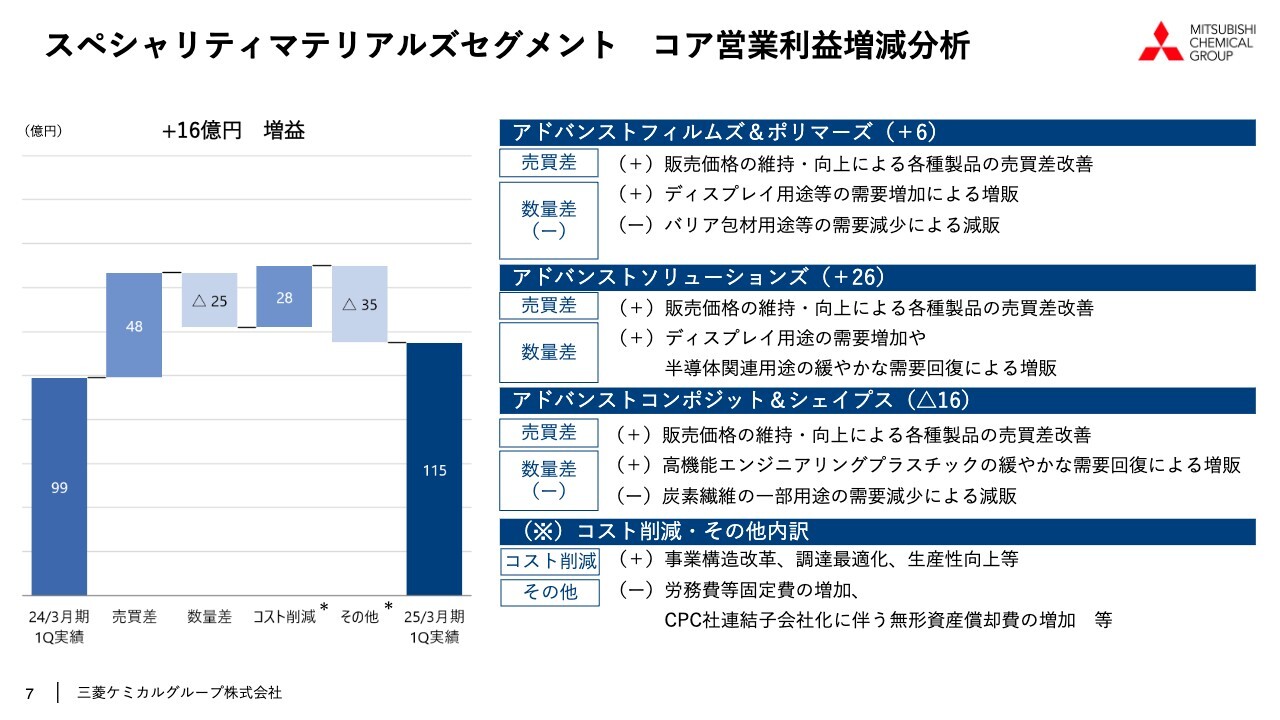

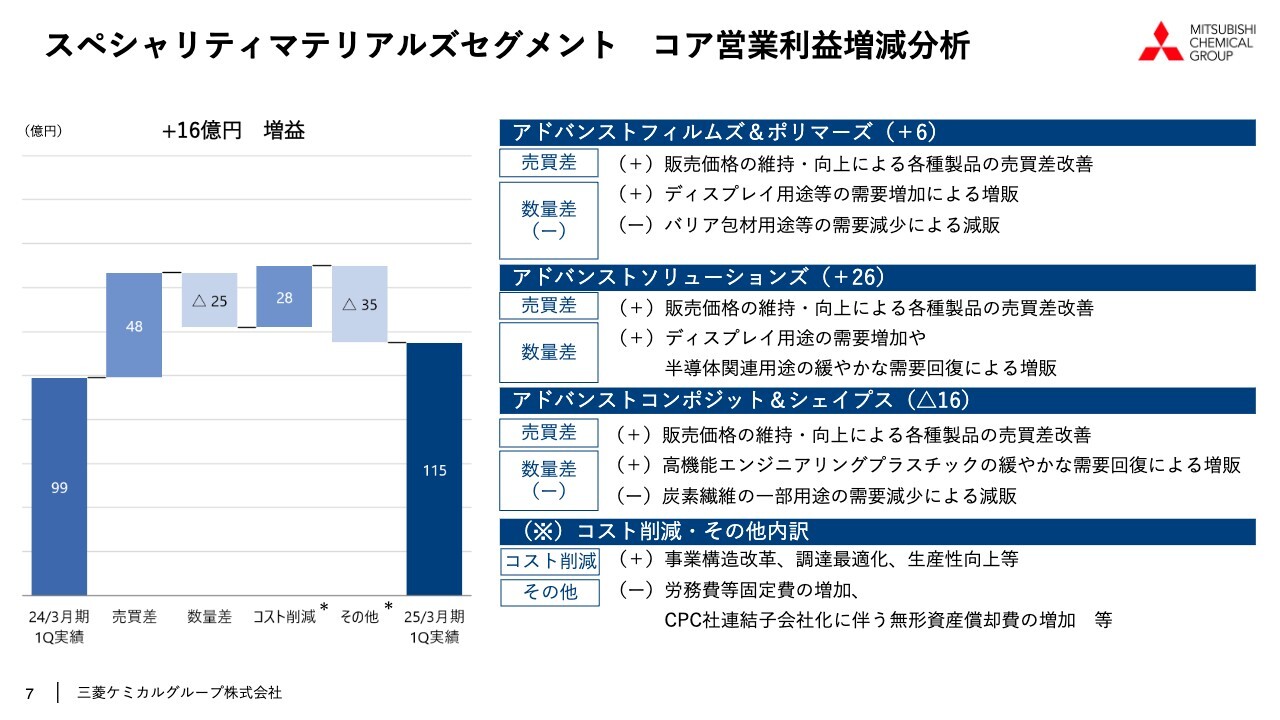

スペシャリティマテリアルズセグメント コア営業利益増減分析

ここからは、セグメント別の詳細についてご説明します。スペシャリティマテリアルズは、前年同期比で16億円の増益、売買差は48億円のプラスでした。需要がいまだ軟調な中、各サブセグメントにおいて販売価格の維持・向上に努め、売買差を改善させています。

数量差は25億円のマイナスとなりました。アドバンストフィルムズ&ポリマーズでは、中国の大型商戦、国際スポーツイベントによるテレビ需要の増加の見通しから、パネルメーカーの稼働が上昇したことに伴い、ポリエステルフィルムやOPLフィルムの需要が増加しました。一方で、バリア包材のEVOHは、非常に好調だった前期第1四半期に比べ、需要が減退しました。

アドバンストソリューションズにおいても、アドバンストフィルムズ&ポリマーズと同様に、ディスプレイ関連材料の需要が増加しました。また、半導体関連製品についても、製品・分野によってまだ若干濃淡はあるものの回復基調にあり、数量が増加しました。

アドバンストコンポジット&シェイプスは、このうち半導体製造装置用途の高機能エンジニアリングプラスチックの需要が復調し、販売数量が増加しました。炭素繊維については、風力発電用途等の数量は増加しましたが、中でも相対的に利益率の高い圧力容器用途の数量が減少し、数量差はマイナスとなりました。

コスト削減は、アクリル繊維事業の撤退や事業構造改革、調達の最適化、生産性向上等の自助努力の効果を積み上げてきたことから、28億円のプラスとなっています。

その他差は35億円です。この内訳は、先ほどご説明した労務費の増加、その他固定費の増加に加えて、昨年度、連結子会社化したCPC社の、無形資産の償却費の増加などの影響も含まれています。

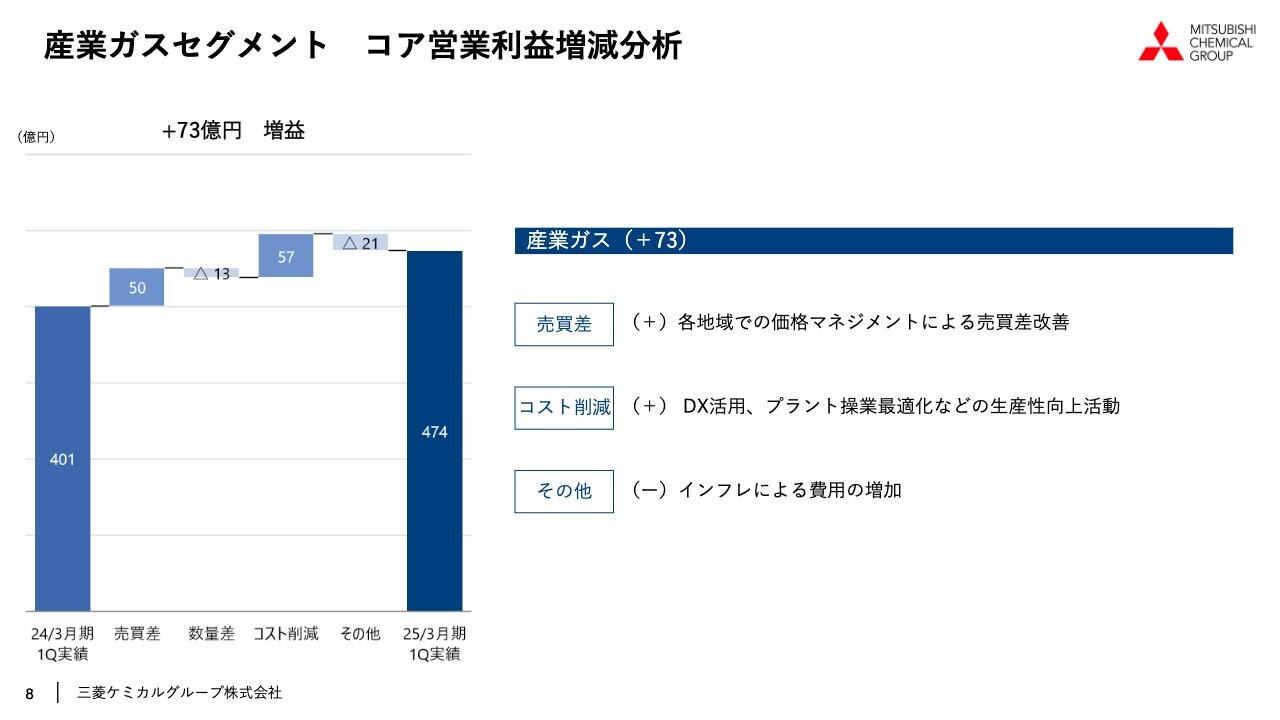

産業ガスセグメント コア営業利益増減分析

産業ガスは、前年同期比73億円の増益となりました。数量は一部で軟調さが見られますが、各地域で展開している価格マネジメントにより、売買差はプラスで50億円ほどになりました。

また、生産性向上の取り組みによってコスト削減がかなり進んできました。その影響がプラスの57億円というかたちで功を奏し、前年同期比で増益となっています。

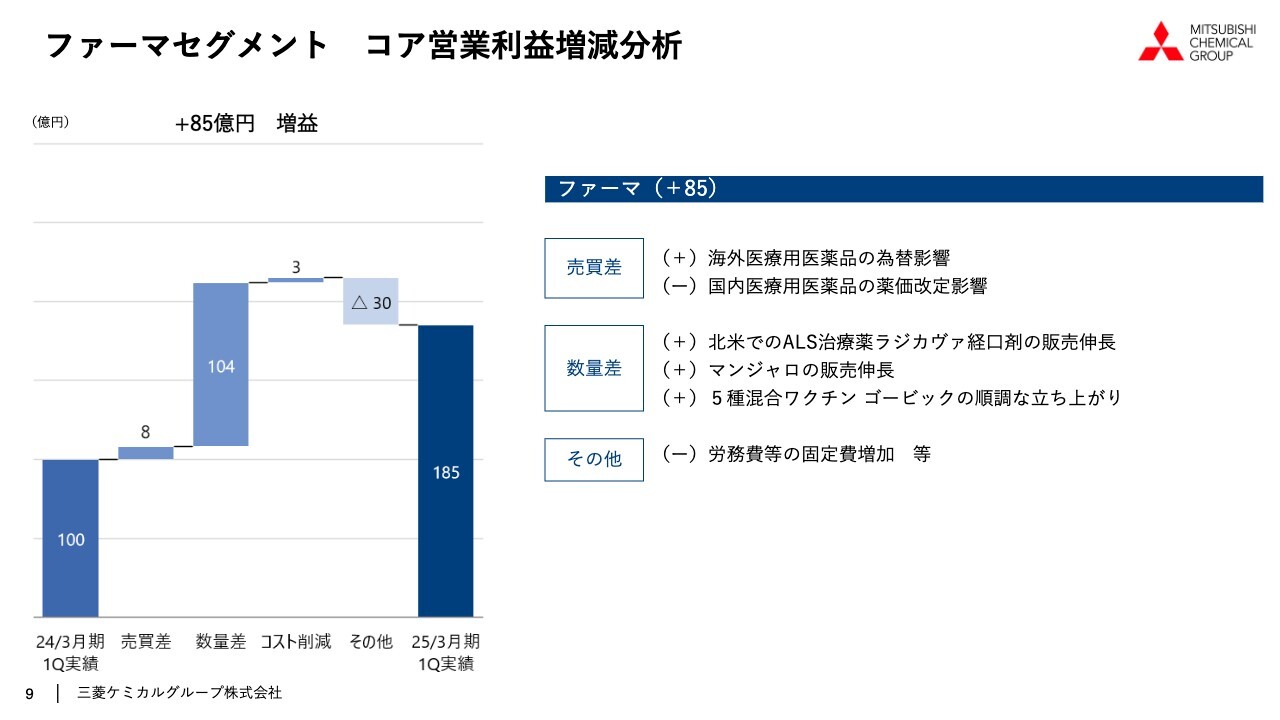

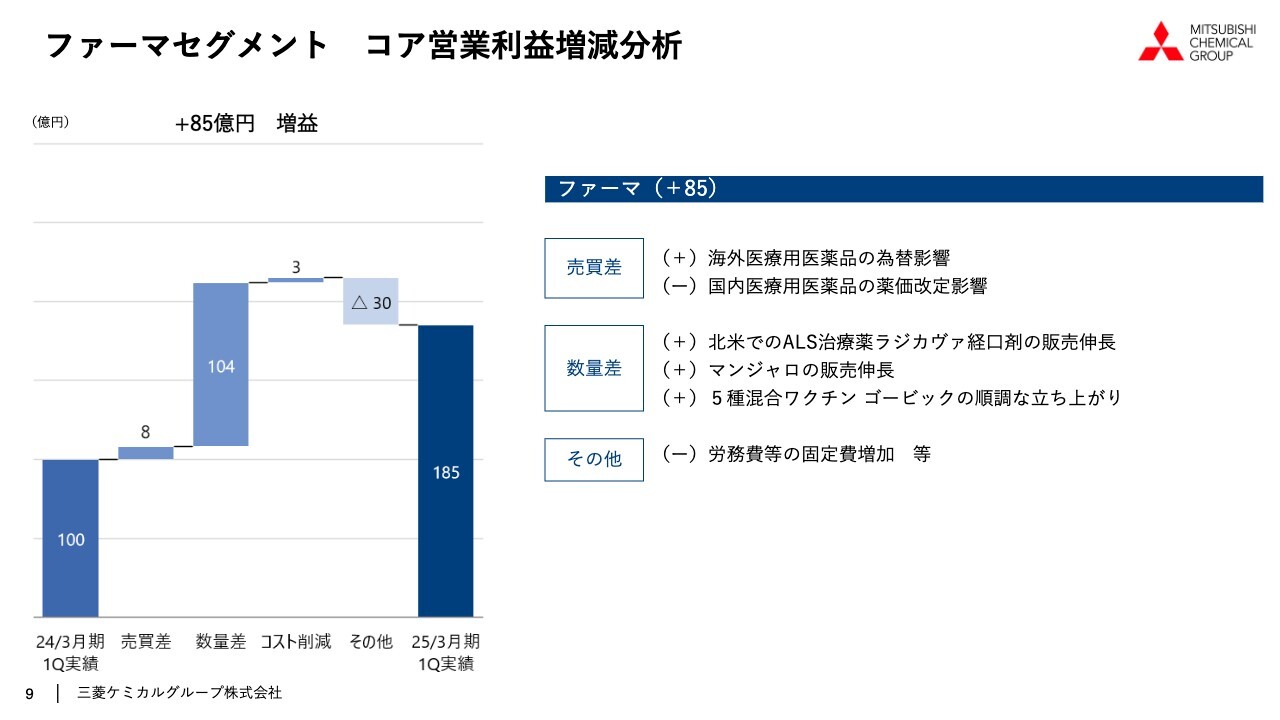

ファーマセグメント コア営業利益増減分析

ファーマは、前年同期比85億円の増益となりました。売買差については、国内の薬価改定影響によるマイナスはありましたが、為替によるプラス効果があり、8億円のプラスとなりました。

数量差はプラスの104億円です。北米での「ラジカヴァ経口剤」の販売伸長に加えて、国内でも「マンジャロ」、5種混合ワクチンの「ゴービック」の販売も順調で、大きくプラスとなりました。

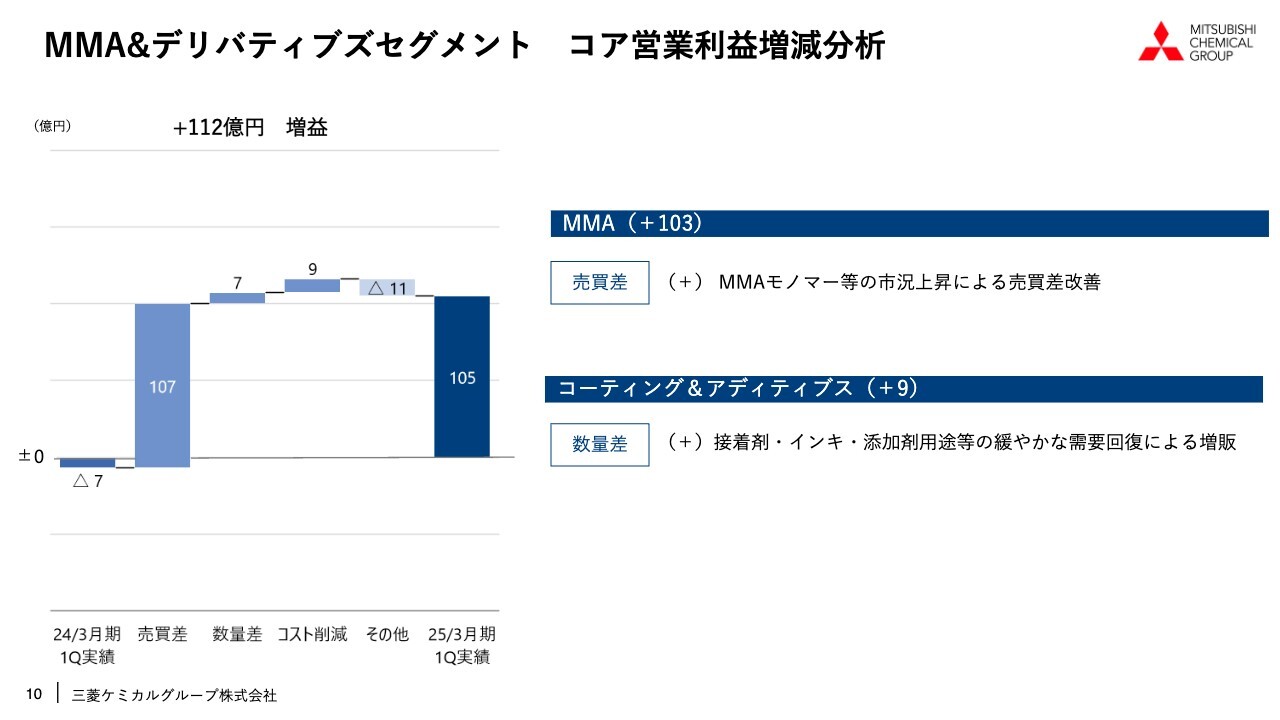

MMA&デリバティブズセグメント コア営業利益増減分析

MMA&デリバティブズは、前年同期比では112億円の増益です。前期第1四半期は赤字でしたが、当期第1四半期は105億円の黒字となりました。売買差はプラスで107億円、MMAモノマーの市況が前年同期比で上昇したため、大きくプラスとなりました。

数量差については、コーティング&アディティブス事業において、接着剤・インキ・添加剤用途等の需要回復があり、プラスとなっています。

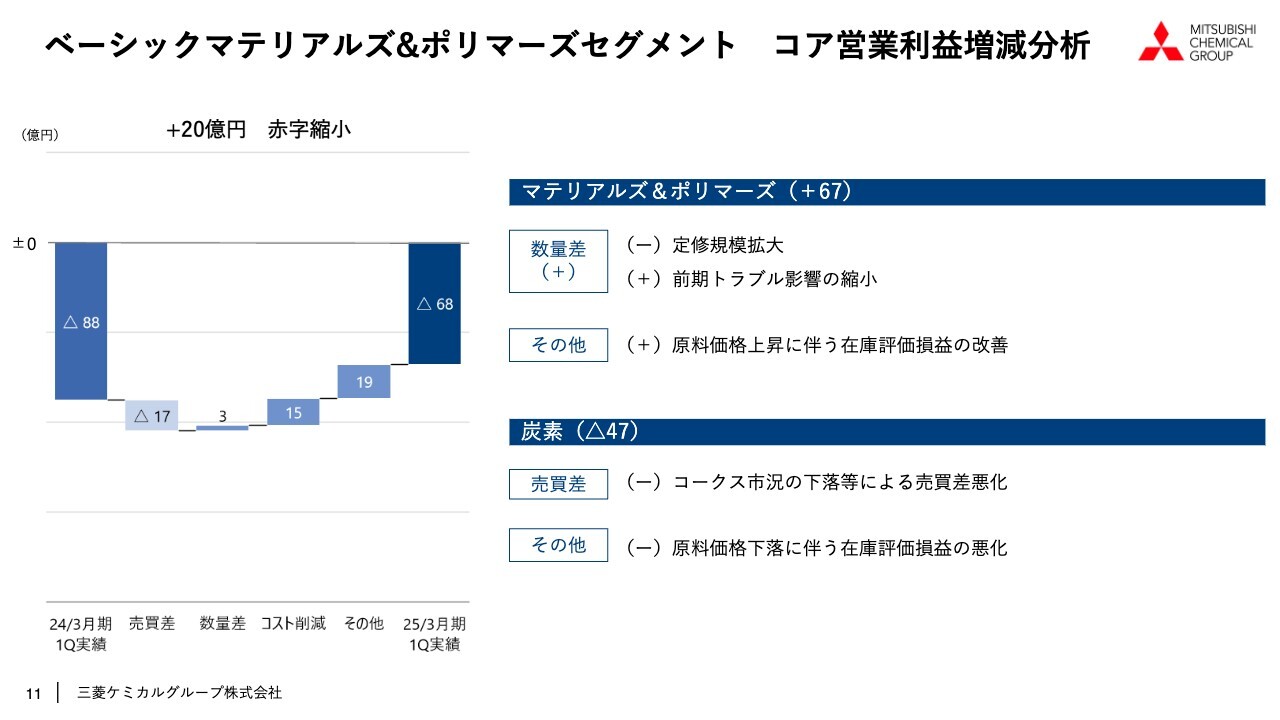

ベーシックマテリアルズ&ポリマーズセグメント コア営業利益増減分析

ベーシックマテリアルズ&ポリマーズは、前年同期比20億円の赤字縮小となりました。売買差はマイナス17億円で、マテリアルズ&ポリマーズは若干改善しましたが、コークス市況の下落により炭素事業はマイナスとなり、トータルではマイナスという結果でした。

数量差は、マテリアルズ&ポリマーズにおいて、当期の茨城のエチレンセンター定期修繕によるマイナス影響がありましたが、前期のトラブル影響の縮小等に相殺されました。

コスト削減影響はプラス15億円で、石油化学(石化)の誘導品事業の構造改革等による効果を積み増しています。

その他差のプラス19億円には、在庫評価損益の改善としてプラス35億円を含んでいます。炭素は、原料炭価格が下落基調にあるため在庫評価損益はマイナスでしたが、マテリアルズ&ポリマーズは、ナフサ価格が上昇基調のためプラスでした。

本日、炭素事業における収益改善に向けた構造改革の方針、およびコークス事業の生産体制最適化についてリリースしましたので、補足してご説明します。

当社は、2021年12月に公表した経営方針に基づき、炭素事業をカーブアウトすべく検討を進めてきました。一方で、足元は中国を中心とした鋼材需要の不振に伴い、海外コークス市況が低迷しており、非常に厳しい事業環境となっています。

このような環境下、当事業のカーブアウトよりも、生産体制および販売政策の見直しが急務であると判断し、香川事業所で所有するコークス炉の生産規模縮小を決定しました。

今後も国内外の販売ポートフォリオの見直しや追加の合理化策等を実施し、市況変動に左右されにくい事業構造へ転換していきます。本日決議した構造改革を着実に進め、炭素事業は2026年3月期からの黒字化を目指していきます。

また、生産規模の縮小に伴い、非経常損失として、当期第2四半期において約70億円の固定資産減損損失を計上する見込みです。加えて、当期第2四半期以降において撤去費用等を計上する見込みですが、影響額は現在精査中であり、公表すべき事項が発生した場合には速やかに公表します。

なお、当社グループ全体の事業ポートフォリオにおける炭素事業の中長期的な位置づけに関しては、引き続き検討していきます。

非経常項目

非経常項目です。第1四半期の非経常項目は、合計24億円の利益となりました。この4月から6月は、固定資産の売却の損益や引当金の戻入益など、少額な案件の積み上げとなっており、大きな構造改革費用の計上はありませんでした。

前年同期は、ファーマにおいて、製品供給契約に関連して受領した前受金が返金不要となったことで約150億円のプラス影響があり、合計189億円の非経常利益を計上していました。前年同期に比べ、非経常利益は減少しています。

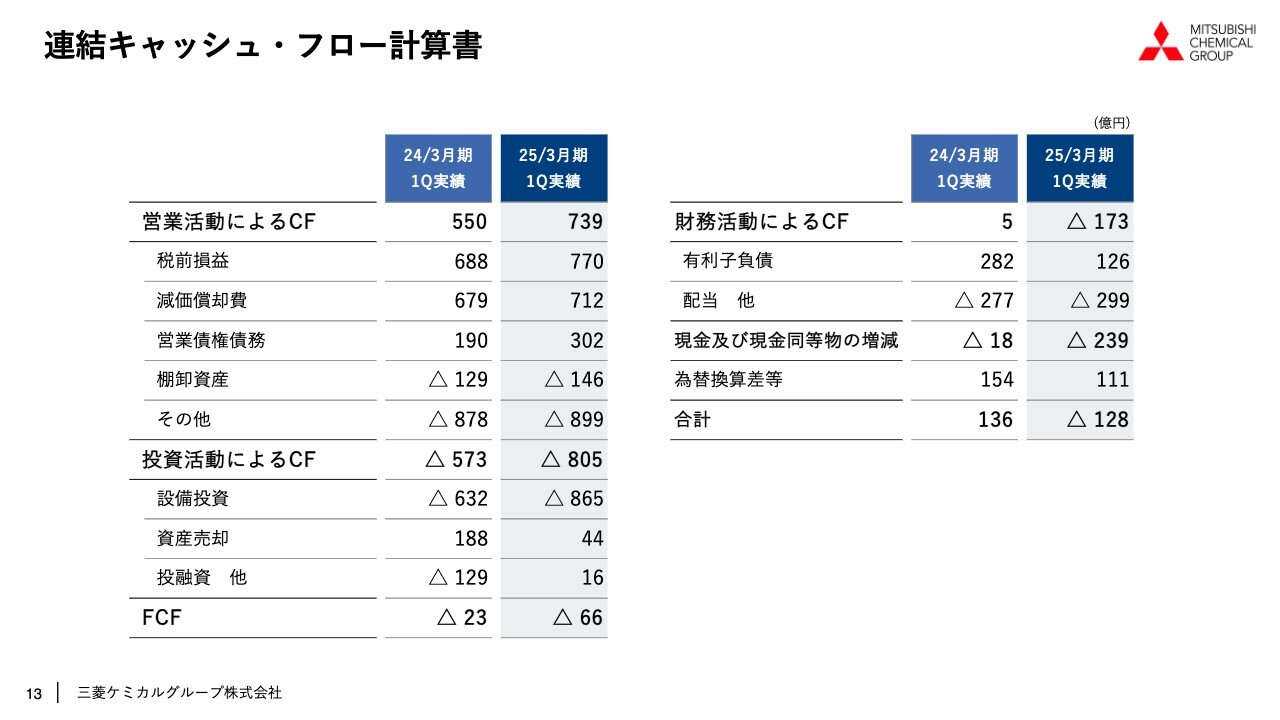

連結キャッシュ・フロー計算書

連結キャッシュ・フロー計算書です。営業キャッシュ・フローは739億円の収入となりました。営業債権債務のキャッシュ・フローは302億円の収入、棚卸資産のキャッシュ・フローは146億円の支出、運転資金トータルで156億円の収入サイドとなりました。

定期修繕の実施によって一時的な増減はありましたが、各事業において運転資本の管理を強化しており、その成果は着実に表れてきています。

投資キャッシュ・フローは、805億円の支出となりました。産業ガス、スペシャリティマテリアルズを中心とした成長投資のほか、ベーシックマテリアルズ&ポリマーズで、茨城のエチレンセンター定期修繕に伴う維持更新投資を実施しました。また、政策保有株や不要資産の売却などにより、資産売却によるキャッシュ・フローとしてプラス44億円を計上しました。

その結果、フリーキャッシュ・フローは66億円の支出、財務キャッシュ・フローは173億円の支出となりました。

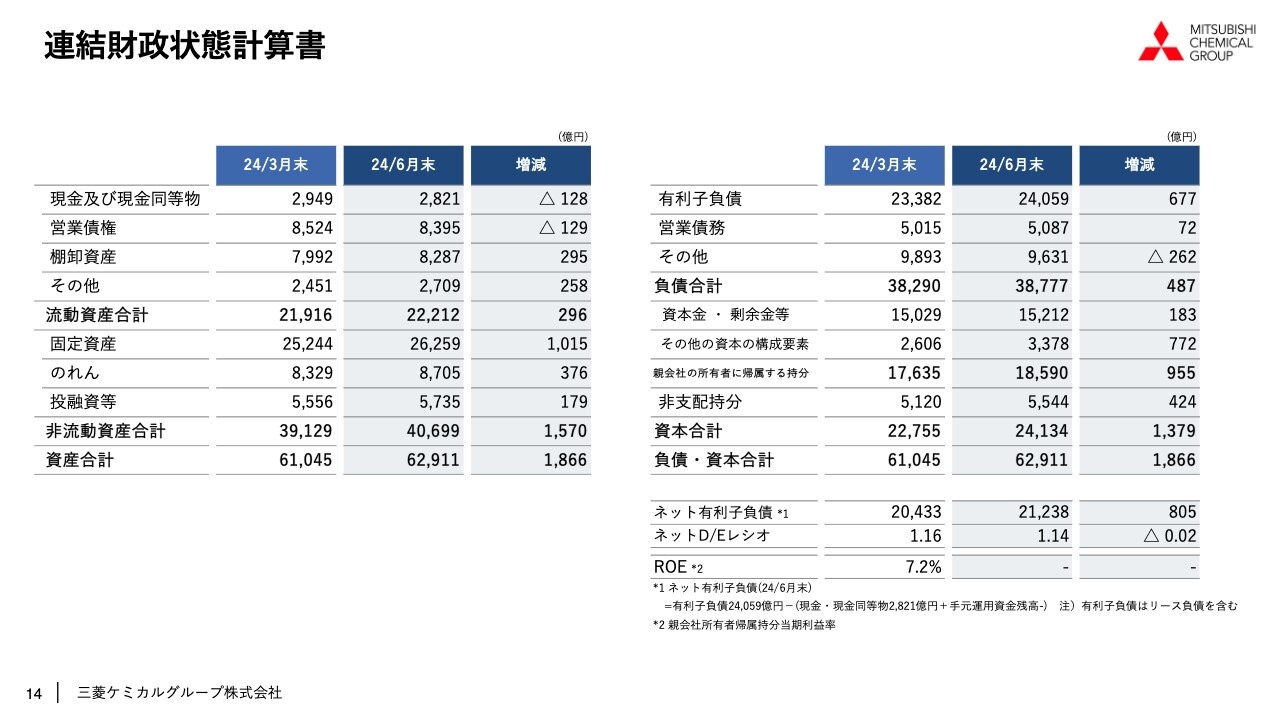

連結財政状態計算書

連結財政状態計算書です。資産合計は6兆2,911億円、前期末比で1,866億円増加しました。主な要因は為替によるもので、増加した約1,870億円のほぼすべてが為替の影響と言えると思います。

ネット有利子負債は前期末比で805億円増加しましたが、ネットD/Eレシオは1.14倍と、前年度末の1.16倍から0.02ポイント改善しています。

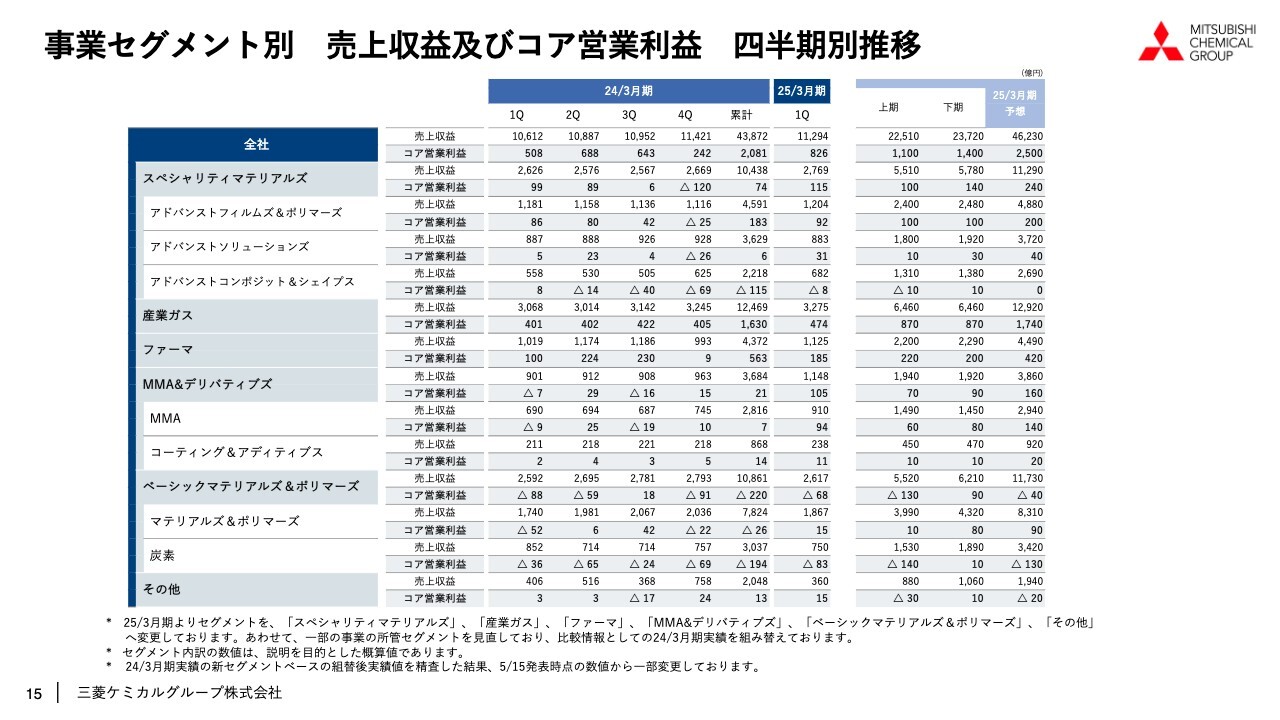

事業セグメント別 売上収益及びコア営業利益 四半期別推移

2024年3月期第4四半期から2025年3月期第1四半期にかけてのコア営業利益の推移と、第2四半期にかけての方向感についても補足します。

第1四半期のコア営業利益は826億円と、前第4四半期に比べ584億円増加しました。5月に公表した上期業績予想のコア営業利益は1,100億円です。第1四半期の実績から単純に逆算しますと、第2四半期は差し引き274億円となりますが、この水準は上回ってくるだろうと見ています。

スペシャリティマテリアルズは第1四半期の利益が115億円と、前第4四半期の120億円の赤字から235億円改善しました。前第4四半期は、一部の事業で在庫適正化に向けた稼働調整を積極的に実施したことや期末決算整理の影響など、一過性の要因がマイナス85億円ほどありました。

このような期末の一過性要因が解消したことに加えて、ディスプレイ用途のポリエステルフィルムおよびOPLフィルム、半導体製造装置用途の高機能エンジニアリングプラスチック、風力発電・スポーツ用途の炭素繊維等、各製品で需要が復調してきたことから増益となりました。

第2四半期におけるディスプレイ市場については、第1四半期のパネルメーカーの高稼働の反動で再び調整局面に入ってくると見ており、それを受けて当社のポリエステルフィルム、またOPLフィルムをはじめとしたディスプレイ関連製品の需要も軟化が見込まれます。また、各事業で例年、欧米の夏季休暇の影響も受けますので、第1四半期の利益水準に比べれば弱含む見通しです。

産業ガスは、各地域で推進する価格マネジメントの効果や販管費の減少、為替影響等もあり、前第4四半期の405億円から474億円へ増益となりました。第2四半期も引き続き堅調に推移する見通しです。

ファーマは、国内医療用医薬品において前第4四半期が減収傾向であったことの反動や「マンジャロ」の販売伸長、「ゴービック」の順調な立ち上がりなどにより増収となりました。海外医療用医薬品において北米「ラジカヴァ」の販売が引き続き好調であったこと、さらに、期末に集中していた販管費やR&D費がこの第1四半期にかけて減少したことなどにより、第4四半期の9億円から176億円の増益となり、185億円の利益となっています。

第2四半期は、例年の動きとして販管費が第1四半期に比べ大きく増加する傾向にありますので、第1四半期と比べると減益となる見通しです。

MMA&デリバティブズについて、前第4四半期の15億円から105億円に伸び、90億円の増益となりました。MMAモノマーは、供給要因によりアジアのバランスが引き続きタイトに推移し、市況価格が上昇したため売買差が改善しました。また、コーティング&アディティブスの需要の回復も見られます。

第2四半期について、MMAモノマーのスプレッドはおおむね足元の好調さを維持できる想定です。また、広島事業所でACH法のMMAモノマー、アクリロニトリルの生産終了に伴い利益改善の効果も出てきますので、第1四半期に比べ増益方向で見込んでいます。

ベーシックマテリアルズ&ポリマーズは23億円の赤字縮小となりました。石油化学(石化)事業は茨城のエチレンセンター定期修繕の影響はありましたが、前第4四半期にフェノール・ビスフェノールA事業において計上した固定資産減損損失の影響縮小、また在庫評価益の拡大等により37億円改善しました。

炭素事業は、原料炭価格の下落によりコークスの売買差は改善しましたが、在庫評価損益の悪化等により赤字が14億円拡大しました。

第2四半期については、石化事業は定期修繕の影響が縮小しますが、在庫評価損益が悪化することに加えて、フェノール・ビスフェノールA減損損失の追加計上等の一過性要因が生じる見通しです。第1四半期に続き厳しい環境を見込んでいますが、下期に向けて販売ポートフォリオ見直し等の各種利益改善策を推進していきます。

質疑応答:スペシャリティマテリアルズの伸長要因について

質問者:スペシャリティマテリアルズについて、前第4四半期の一過性のマイナス85億円が解消されたとはいえ、前第4四半期とこの第1四半期の動きが実質ベースでかなり良くなっています。トップラインが100億円程度の伸びだったのに対して、コア営業利益がかなり伸びた理由をもう少し詳しく教えてください。

収益性の高いフィルムの業績が良いというのはわかりますが、それ以上に良くなっているように見えますので、価格戦略が奏功した、あるいはコストダウンが非常に大きかったなど、要因としてどのようなものがあるかお聞きしたいです。

木田:まず、需要が上がっているということが非常に大きいです。単純に販売が増えただけでなく、工場の稼働率がかなり上がってきたことで、コストが下がる効果も大きく出ていると実感しています。

前第4四半期における一過性のマイナス要因を取り除く動きの中で、在庫をかなり絞ることに注力しました。意識的に稼働を落としながら在庫のレベルを大幅に下げたため、良い意味での反動が非常に大きいと思っています。スペシャリティマテリアルズ全体では、85億円から90億円のスケールで需要の増加や稼働の上昇の影響があったと思っています。

一方で、経費も減りました。コスト削減とも言えるかもしれませんが、例えばコーポレートの配賦経費やR&Dに関してはメリハリをつけて、お金を払うところには払うが、やめるところはやめるという判断をしっかりと行っています。そのあたりについても、50億円から60億円単位で積み上がっているというところです。

質問者:それを足すとちょうど150億円になるということですね。

木田:そのとおりです。

質問者:棚卸資産がこの6月末で少し増えていますが、こちらは数量が増えすぎたのでしょうか、それとも為替の影響でしょうか?

木田:数量はあまり増えていません。在庫については、昨年度末よりも若干増えていると思います。

一番大きいのは為替の影響です。在庫の価格が約140億円伸びてしまっています。

グループ全体で見ると、ファーマなどは、例えば「マンジャロ」が今大変売れており、在庫が増えています。また、炭素については原料炭の入着のタイミングなどの影響で、こちらも在庫がやや増えています。

質疑応答:MMAモノマーの実績と見通しについて

質問者:MMAモノマーについて、第1四半期の業績が非常に良かったわけですが、連結の稼働率はどのように推移したのでしょうか? 第1四半期の実績と、第2四半期の見通しを教えてください。

木田:みなさまもご存じかと思いますが、今は特にアジアにおける供給サイドがかなり締まってきており、市況が比較的良くなっています。一過性のものではないかと我々もいぶかしく見ていたわけですが、このトレンドはしばらく続いていくだろうと考えています。

同業のみなさまがどのような様子なのかはつぶさにはわかりませんが、第1四半期における私どもの稼働率は70パーセント程度でした。

70パーセントと言うと大して高くないと思われるかもしれないのですが、この第1四半期には、サウジアラビアの工場(SAMAC)が定期修繕に入っていましたので、その部分が低かったこともあり、作りたくても作れないという状況で70パーセント程度にとどまりました。

私どもは広島でのACH法MMAモノマーの生産をやめるなど、他社の副産物に依拠しているような原料ソースが相対的に少ないため、第2四半期以降は8割程度の稼働は確保できるのではないかと見ています。

質疑応答:MMAモノマーの各拠点の業績について

質問者:地域別に見た場合に、新エチレン法などは相当稼いでいると思いますが、ACH法やC4法のような従来厳しかった拠点も黒転してきているのでしょうか? 今、赤字の拠点はまだあるのでしょうか?

木田:赤字の拠点はだいぶ減ってきている感覚です。第1四半期に関してはそのような拠点はありません。

質問者:今の市況が続くのであれば、ある程度持続性があると考えてよろしいでしょうか?

木田:はい、そのように考えています。UK拠点を閉じたことは、MMAビジネス全体とすればそれなりに良いことだったと思っています。

質疑応答:MMAモノマーにおける米国のプロジェクトへの投資判断について

質問者:米国のプロジェクトに関しては、MMAモノマーの状況が良くなってきていますし、おそらく9月頃に米国の金利も下がり投資しやすくなるかと思いますが、そこの最終判断は前向きなのでしょうか?

木田:今、米国は比較的活況です。具体的な数字をお伝えするのははばかられるのですが、特にメンフィスのFite Roadにあるサイトは比較的高い稼働で回っています。米国のMMAモノマーだけを取り出しても、これまでよりもかなり業績が良くなっており、今後の設備投資の意思決定においては追い風になると考えています。

現在、米国において私どものポテンシャルカスタマーのような方々ともいろいろとお話ししているところであり、最終的な判断は早晩はっきりさせられるのではないかと思います。

質疑応答:ファーマセグメントの実績と見通しについて

質問者:ファーマに関しておうかがいします。「ラジカヴァ」の競合薬である「レリブリオ」の販売中止による影響はどの程度あったのでしょうか? 「レリブリオ」のみ使われていた方が「ラジカヴァ」に移行される動きが、第1四半期でどの程度進んでいるのか、第2四半期でさらに進んでいきそうなのかという感触を教えてください。

また「マンジャロ」の伸長について四半期ごとの分析の中でも言及されていましたが、2024年3月期第4四半期の資料では「マンジャロ」の売上高が23億円ということでした。第1四半期の実績が今回の資料にないようですので、可能であれば教えてください。

辻村明広氏(以下、辻村):まず「ラジカヴァ」の処方のトレンドについて、今のところアミリックスの「レリブリオ」撤退前後でそこまで大きな変化はなく、堅調に推移しています。また、為替の影響による増収効果もあったと考えています。

「ラジカヴァ」と「レリブリオ」を併用されている患者さんが一定数いらっしゃり、「レリブリオ」が市場から撤退したことで「ラジカヴァ」への切り替えを考えている患者さんもいらっしゃると思いますので、現在はそのような患者さんにしっかりと処方できるような体制を敷いているところです。

「マンジャロ」について、この第1四半期は投薬期間の制限解除が4月にあり、また6月にはこれまで行ってきた限定出荷がようやく解除できました。したがって、採用施設も拡大し、新規の患者さんも増えており、売上は堅調に伸びています。

ただし、申し訳ありませんが、第1四半期の金額についてはイーライリリー社との取り決めによって非開示としています。

質問者:ありがとうございます。「ラジカヴァ」に切り替える患者が一定数いて、そのような患者へ処方できるような体制を敷いているということですが、第2四半期に向けて増収要因として期待できそうでしょうか?

辻村:先ほどご説明したとおり、為替の影響を大きく受けるため、為替次第のところがあります。今のところ、5月15日にお出しした通期予想と同程度の売上を予測しています。

質問者:「レリブリオ」の販売中止の恩恵があまり出ていないように聞こえますが、いかがでしょうか?

辻村:処方患者数に直接、プラスの影響として出てきているわけではありません。現時点では、これまでのトレンドが継続すると考えています。

質疑応答:田辺三菱製薬の希望退職制度の状況について

質問者:今週、希望退職の実施に関してリリースを出されていたかと思いますが、どの程度の人数を想定し、どの程度のコスト削減につながりそうなのかを教えてください。

辻村:希望退職制度について、退職者の人数として具体的に想定している数はありません。

質疑応答:ファーマセグメントの仕掛研究開発費の減損リスクについて

質問者:パーキンソン病治療薬に関しては、残念ながら審査完了報告通知受領もあったかと思いますが、仕掛研究開発費の減損リスクについてどのようにお考えでしょうか?

辻村:パーキンソン病治療薬「ND0612」の状況について、審査完了報告通知を受けてから内容を精査し、FDA当局といろいろなかたちで相談している最中です。

今後の開発方針や「ND0612」について、FDAとの合意がとれていない状況のため、数字として折り込むのはなかなか難しい状況だと思っています。引き続き当局との相談に継続して取り組んでいきます。

質疑応答:構造改革について

質問者:構造改革についてうかがいます。炭素事業の部分で、販売ポートフォリオの見直しやコスト削減についてご説明がありましたが、これから議論として始まるという認識でよいでしょうか? それも含めて、2026年3月期第1四半期の黒字達成というのが、現状のような事業環境でも実現できるのかご説明いただきたいです。

また、3ヶ月前の説明会で、筑本社長が「次の秋に向けて、いろいろな点で構造改革を行っていきたい」「秋を待たずに発表していきたい」ということをおっしゃっていたと思います。ここまでのところ、炭素事業とファーマの早期退職ぐらいとお見受けしますが、ここから秋に向けて、いろいろなものが発表されると期待してよいのでしょうか?

木田:コスト削減に関する取り組みはすでに実施しています。例えば、今回発表したキャパシティの4割削減についても、実はコスト削減の一部になっている側面があります。ご存知かもしれませんが、コークスのプラントは焼いていないと壊れてしまいます。したがって、例えばコストより安くしか売れない状態でも作らざるを得ないという事情があります。

正直なところ、2023年度においてはコークス市況が非常に悪く、一時的なものでしたが、原料炭よりもコークスのほうが安い状況もありました。そのため、コスト削減に向けてコツコツと取り組みを続けてきましたが、今のようなかたちで40パーセントの減門、100門の減門が、さらなるコスト削減を加速できるということもあり、このような意思決定に至りました。

2026年3月期、すなわち2025年度の最初から黒字になるかというご質問についてはなんとも言えません。ただし、2026年3月期の年間トータルとして黒字が確保できるような方策を打っていきたいと思います。

また、11月に向けて今般発表したコークスやファーマの話以外に何があるかについては、決まり次第発表します。メイン部分の戦略や施策は、11月の事業説明会で示すことになると思います。決定したものがあればその都度示すことになります。

質問者:ありがとうございます。そのような意味では、こちらの150門への縮小がインパクトとしてはかなり大きいというところで、販売ポートフォリオの見直しにおいてなにか具体的なものがあれば教えていただけますでしょうか?

木田:インパクトは大きいと思います。販売ポートフォリオの見直しにおける詳細については、お客さまとの交易条件があるためお話しできません。

ご存じのとおり、我々はもともとかなり大きな部分で委託焼成がありましたが、それが徐々に減ったところで、数年前に大きなポートフォリオ転換を行いました。すなわち、コークスを輸出するということです。

それを続けてきましたが、輸出となるとだいぶ環境が異なります。いろいろな取り決めに基づき、個々のお客さまとお取引していますが、交易条件をお客さまごとにもう一度見直すということだとご理解いただければと思います。

質疑応答:ファーマセグメントの増減分析について

質問者:ファーマの増減益要因分析に関して、数量差プラス104億円となっていますが、このうちロイヤリティ収入の増加28億円を引くと76億円程度のプラスになると思います。76億円の内容として、「ラジカヴァ」が82億円の増加分、そして国内の一部増加分がこの中に入っていると理解していますが合っていますか?

また、売買差のプラス8億円について、国内の薬価改定の影響は年間でマイナス90億円ぐらいと考えていたと思います。そのペースで実現しているものの、為替要因による単価上昇ほかのほうが大きいため、ネットではプラスになっていると考えていいのでしょうか?

想定どおり「レミケード」の値段が下がっているようですので、そのあたりも含めて、薬価改定の影響が大きく出ているはずだと思います。為替でこれを打ち返したと理解してよいのか、それ以外の特殊要因があるのか教えてください。

併せて、「ND0612」に関連するバランスシート上の無形固定資産の残高について教えてください。

辻村:最初のご質問にあった104億円の話については、ご理解のとおりです。投薬期間の制限解除と限定出荷の解除により「マンジャロ」が順調です。加えて3月に発売した「ゴービック」も順調です。売買差の8億円については、薬価改定で第1四半期に売上収益ベースで約45億円の影響がありました。また、為替による海外医療用医薬品の増益影響も含まれています。

2017年10月のニューロダ―ム社の買収により取得した「技術に係る無形資産」の帳簿価額は、2024年3月末時点で619億円です。

質疑応答:スペシャリティマテリアルズの増減分析について

質問者:スペシャリティマテリアルズの増減分析に関して、ディスプレイ関連の数量差が非常に好調だとおっしゃっていましたが、御社のディスプレイ関連製品にはPETフィルム、OPLフィルム、クリアフィットの3つがあると思います。それらの数量動向について、第1四半期は何がどのくらい良かったのか教えてください。

また、前年同期で比較しますとトータルの数量差にマイナスが出ています。どのようなもののマイナスが大きかったのか教えていただければと思います。

木田:ディスプレイですと、OPLフィルムが非常に強かったと思います。具体的な数値はお伝えできませんが、ポリエステルフィルムも非常に大きかったと思います。

数量差でマイナスが大きかったものはEVOHの「ソアノール」です。2023年3月期は食品のバリア包材向けの数量が多かったです。一時的に需要が減少しましたが、第1四半期で回復すると思っていました。

「ソアノール」のフィルムは相対的に高級なものを包む時に使われることが多いため、特に欧米中心に、高いものが売れないということが見て取れるのではないのかと思います。物価上昇がかなり厳しいこともあり、「ソアノール」の戻りが遅く、数量のマイナスが大きかったです。ほかにマイナスが大きいものは炭素繊維でした。

純粋な販売数量はそこまで落ちてはいませんが、マージンの高いところで数量が落ちると、数量差をマイナスに引っ張る影響が大きくなります。

先ほどお話ししたとおり、米国における圧力容器のように利益率が比較的良い分野でかなり苦戦しました。需要減退というよりも競争激化といったほうがよいと思いますが、そのようなことで数量を落としているのが第1四半期の結果です。

質問者:ディスプレイ関連が堅調だったということに関して、稼働率はどのくらいのものだったのでしょうか? 先ほど、第2四半期でそこがやや弱含むとおっしゃっていたと思いますが、どのくらいの落ち込みを想定されているのかをお聞きしたいです。また、「ソアノール」や炭素繊維に関して、第2四半期以降の回復はどのように見ているのか教えていただきたいです。

木田:稼働率をはっきりお伝えするのは難しいのですが、海外のポリエステルフィルム、特にアジアのポリエステルフィルムの拠点は、ディスプレイに支えられて稼働がかなり良かったと実感しています。

「ソアノール」は、下期にかけて回復するのではないかと期待しています。先ほどお話ししたように、高級な食品、例えばコーヒーのカプセルなど向けが比較的多いです。もともとはそのようなものが売れており、下期に向けて戻ってくるのではないかと見ています。

また、炭素繊維の数量が第2四半期以降で大きく戻ってくるかといいますと、まだ難しいです。風車用途は堅調であるため、そこは第2四半期に確実に戻ってくる見通しです。ただし、先ほどご説明したとおり、米国の圧力容器は需要減退というよりも競争激化のようなところがあるため、最終的に数量でプラスになるかどうかは、正直なところよくわかりません。

我々が販売する単純な物量ボリュームのお話では、炭素繊維は先ほどお伝えしたとおりで、風車用途は下期にプラスとなると期待しています。

質疑応答:「ソアノール」とPVOHの数量について

質問者:酢酸ビニルモノマーの市況がかなり上がってきていると思いますが、値上げの進捗はいかがでしょうか? 第4四半期から第1四半期にかけて、特に「ソアノール」について数量がどうだったのか教えてください。米国は比較的回復していると思いますが、欧州が弱いという状況についても補足していただけると幸いです。

木田:値上げに関しては、しっかりと取り組んでいるつもりです。酢酸ビニルモノマーのフォースマジュールなどがあり、原料はタイトになっています。そのため、「ここぞとばかりに」といきたいところではありますが、着実に取り組んでいるところです。

一方で、先ほどからお話ししているように、期待したようには数量が回復していないところが悩みどころです。あくまで感覚の域を出ませんが、「ソアノール」の数量は第4四半期と比べると約5パーセント戻っています。

質問者:年間で2桁と、かなり大きな数量増だったと思いますが、「着実に数量は戻っているものの予想よりは弱い」という感触でしょうか?

木田:前年同期比ですと、大きく減っています。2023年3月期第4四半期と比べると、若干戻ってきているところです。ただし、もう少し戻ると思っていました。

あくまで感覚では、2023年3月期の第4四半期に対して約5パーセント戻っている感じがありますが、それよりもう少し大きく戻ると考えていたため、悩んでいるところです。

木田氏からのご挨拶

4月に新体制が発足し、幸いにも第1四半期は良いスタートが切れたと思います。繰り返しになりますが、お客さまや地域などで色合いが異なるものの、一番悪いところは抜けたと思っています。当然、第2四半期以降もこの調子で尽力したいと思います。

また、本日、炭素事業の構造改革について大きく発表しました。これは我々にとって大きなことです。引き続き、資本効率の改善に向けて、グループ全体で構造改革や合理化に取り組み、企業価値の向上に努めていきたいと考えています。

今後ともご支援のほどよろしくお願いします。本日はどうもありがとうございました。

新着ログ

「化学」のログ