マテリアルグループ、各段階利益が引き続き成長 PRコンサルティング事業の規模拡大とデジタルマーケティング事業の利益率改善が寄与

AGENDA

青﨑曹氏:マテリアルグループ株式会社、代表取締役CEOの青﨑です。早速となりますが、決算説明を始めます。

本日のアジェンダです。6項目のうち、私からは主に「2.2024年8月期第3四半期業績」「3.セグメント別の状況」「4.Topics」「5.株主還元等」を説明します。残りの「1.カンパニーハイライト」「6.Appendix」は、資料として後ほどご参照いただければと思います。

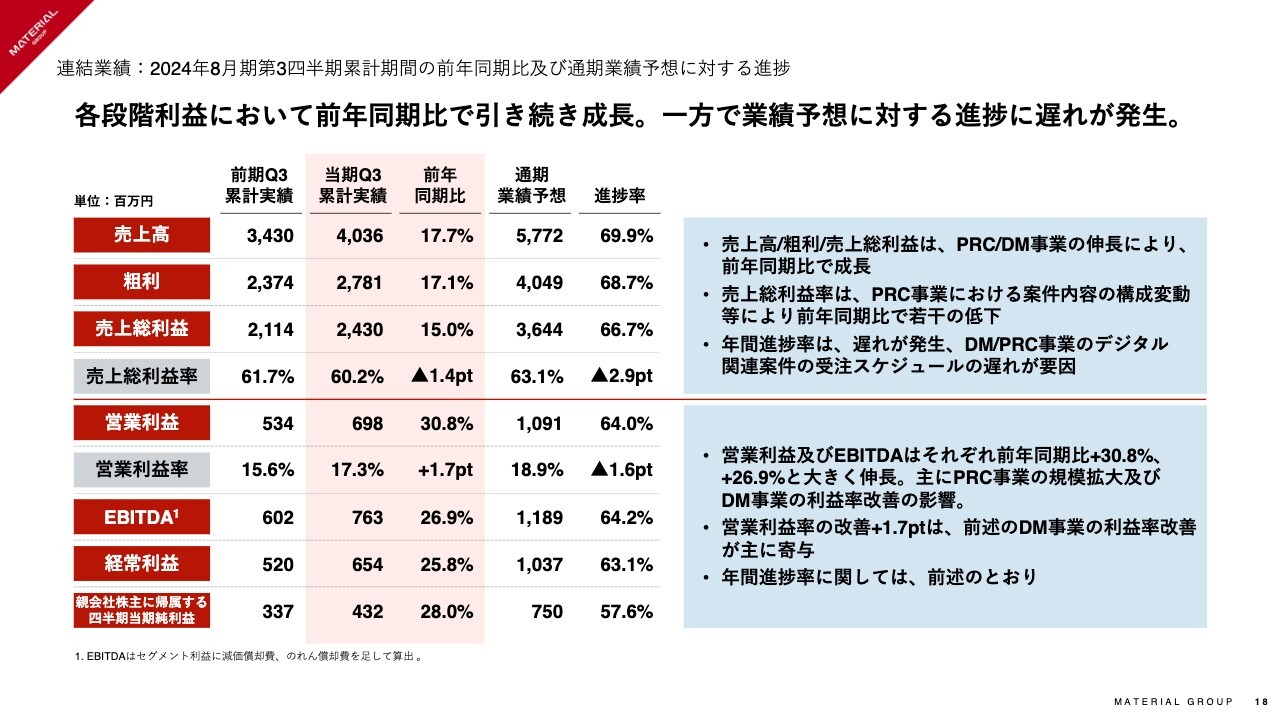

連結業績:2024年8月期第3四半期累計期間の前年同期比及び通期業績予想に対する進捗

はじめに、2024年8月期第3四半期累計期間の当社グループの連結業績について説明します。

前年同期比で売上高はプラス17.7パーセント、粗利(※)はプラス17.1パーセント、売上総利益(※)はプラス15.0パーセントとなり、グループ全体として引き続き成長を続けています。

※粗利は、案件から得られる売上高から、案件進行に係る外注費を差し引いた金額

※売上総利益は、粗利から、受注案件の進行などの売上に直接紐づく活動に伴って発生した人件費等を差し引いた金額

売上総利益率は、主にPRコンサルティング事業における案件構成内容の変動等により若干低下していますが、顧客ニーズに応じて利益率の異なるサービスを組み合わせて提供していることから生じる変動であり、事業上の課題としては特段認識していません。

営業利益及びEBITDAも、前年同期比でそれぞれプラス30.8パーセント、プラス26.9パーセントと引き続き成長を続けています。PRコンサルティング事業、特に中核子会社であるマテリアルの規模拡大と、デジタルマーケティング事業のコンサル・広告運用領域の拡大及び生産性向上による利益率の改善が主な要因となっています。

総じて、前年同期比では堅調な成長を実現できていると考えています。

一方で、年間の業績予想に対する進捗率は、デジタル関連案件の受注スケジュールの遅れ等によって連結全体として遅れが発生しています。次のスライドをご確認ください。

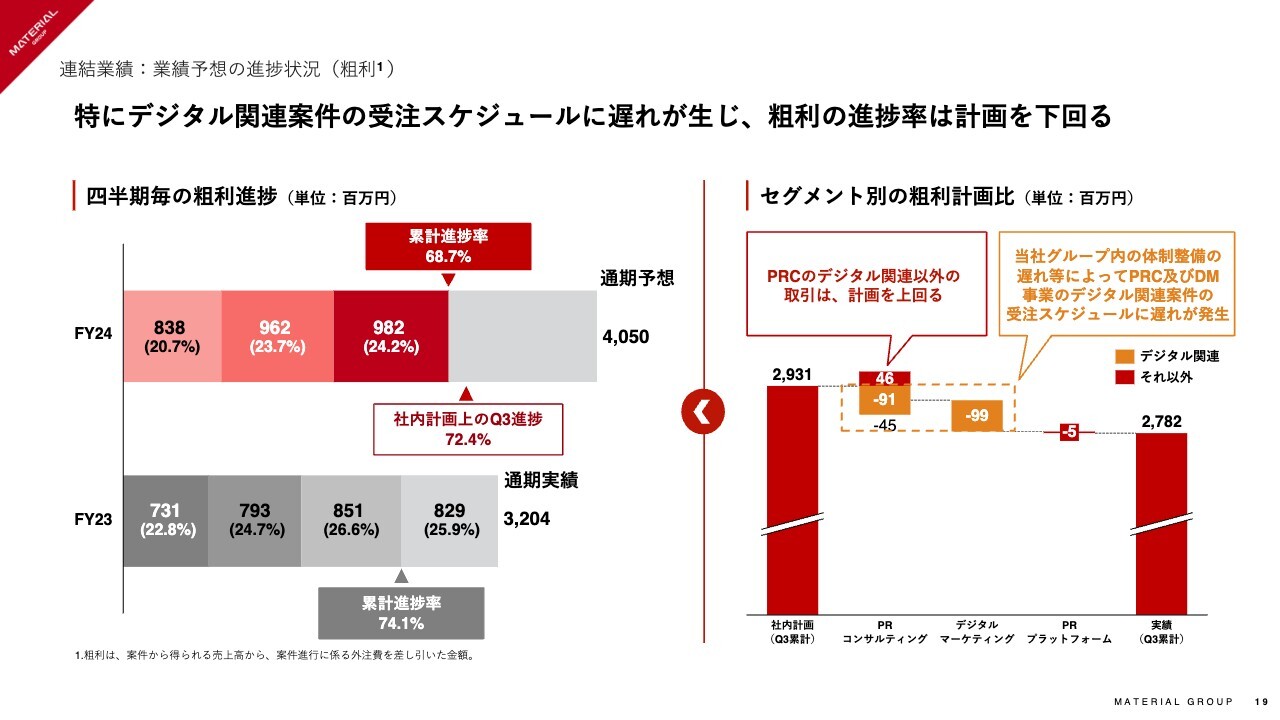

連結業績:業績予想の進捗状況(粗利)

当社グループ業績の重要指標と考えている粗利について、業績予想に対する進捗率は第3四半期時点で68.7パーセントとなっており、社内計画上の進捗率72.4パーセントと比較して、3.7パーセントの遅れとなっています。

業績予想においては、第3四半期、第4四半期にかけて、PRコンサルティング事業に含まれるデジタル関連の案件から発生する粗利、デジタルマーケティング事業の粗利が顧客の積み上がりによって拡大していくことを想定していました。

しかしながら、前年同期比でデジタルマーケティング事業は成長しているものの(「3.セグメント別の状況」にて説明します)、大口顧客との契約の終了、新規案件受注までのスケジュールの遅れが発生した結果、デジタル関連の粗利は計画を下回る結果となっています。

大口顧客の離脱やデジタル関連案件の受注スケジュールの遅れは、主に当社グループ内の体制整備の遅れに起因していると考えています。

2023年8月期の下期より、Web接客ツールの販売が中心であったデジタルマーケティング事業において、デジタルコンサル/広告運用サービスの提供の拡充に向けて組織体制の転換に継続的に取り組んでまいりました。

一方で、デジタルコンサル/広告運用サービスを担当する人員の採用が想定より遅れてしまい、既存人員にてサービス提供を行う必要があったため、サービスクオリティの担保・新規顧客への提案スピード・量の担保を想定以上に実行できず、進捗の遅れが発生しています。

なお、デジタルマーケティング事業の従業員数の約10パーセント程度であったデジタルコンサル/広告運用サービス担当人員の割合は、2024年8月期第3四半期末時点で約50パーセントの水準にまで拡充されており、体制整備は一定程度完了していると考えています。

また、従来から当社グループの成長を牽引してきた領域であるPRコンサルティング事業のデジタル関連以外の案件から発生する粗利は、社内計画比プラス4,600万円と想定を上回る水準で推移しています。こちらは、PRパーソン数の増加、1人あたり粗利の向上によるもので、代理店を通した販売、直接販売ともに成長を続けています。

加えてPRコンサルティング事業とデジタルマーケティング事業の連携を引き続き強化するため、2024年5月1日付で中核子会社のマテリアルの取締役に山村克嘉氏を招聘しています。詳細は「4.Topics」にて説明します。

PRコンサルティング事業では、デジタルマーケティング事業と一体となり、デジタルマーケティング領域を起点としながら、ストーリーテリング/PR発想に基づいたマーケティングコミュニケーション戦略の検討及びその実行を行っており、当該サービスの提供を行っている案件をデジタル関連の案件としています。

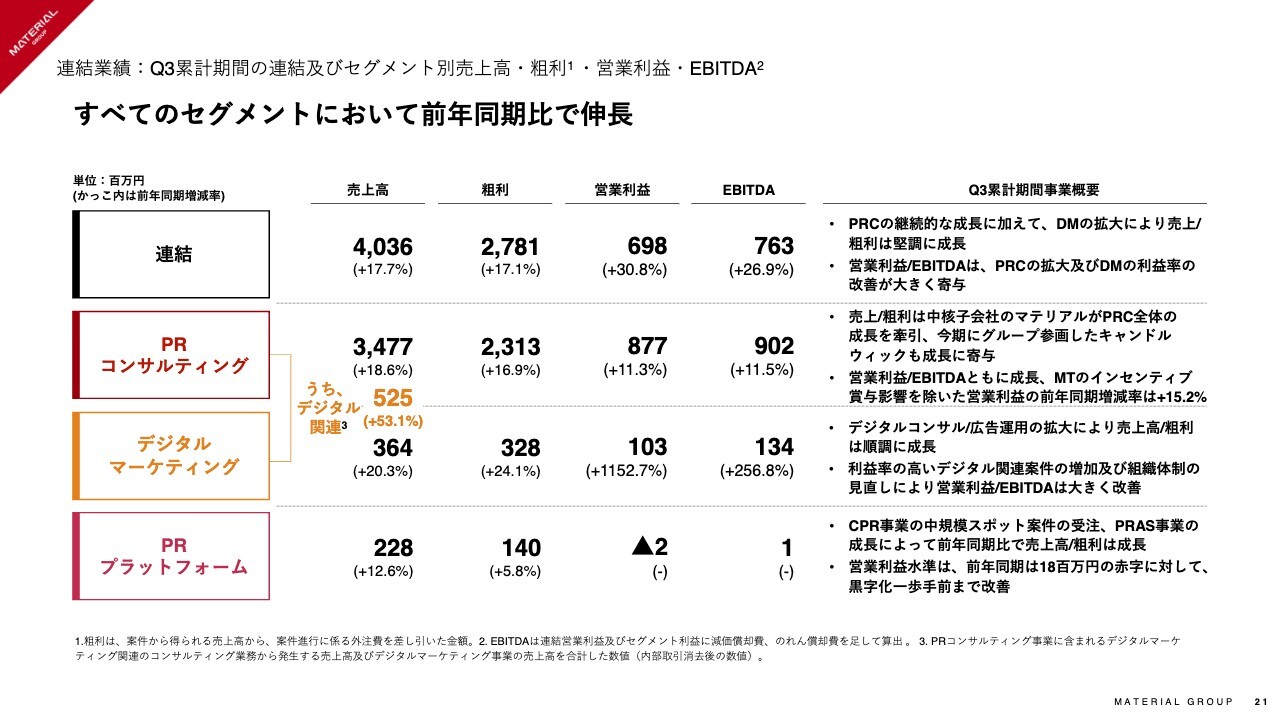

連結業績:Q3累計期間の連結及びセグメント別売上高・粗利・営業利益・EBITDA

PRコンサルティング事業について、売上高は前年同期比プラス18.6パーセント、粗利は前年同期比プラス16.9パーセントと引き続き成長を続けています。中核子会社であるマテリアルの成長が同事業の成長を牽引しており、加えて今期にグループ参画したキャンドルウィックも売上・粗利の拡大に寄与しています。

デジタルマーケティング事業についても、先ほどのとおり計画対比では遅れが発生しているものの、前年同期比で売上高はプラス20.3パーセント、粗利はプラス24.1パーセント、EBITDAはプラス256.8パーセントの成長を実現しています。売上高・粗利の成長率に対して、EBITDAの成長率が高い要因は、利益率の高いデジタルコンサル、広告運用領域の売上・粗利の構成割合の拡大している点に加えて、2023年8月期より継続的に実施している人員体制の見直しによって生産性が改善していることが主要因となります。

PRプラットフォーム事業は、前年同期は1,800万円の赤字事業となっていましたが、各サービスの成長によって営業黒字一歩手前まで利益改善が進んでいます。

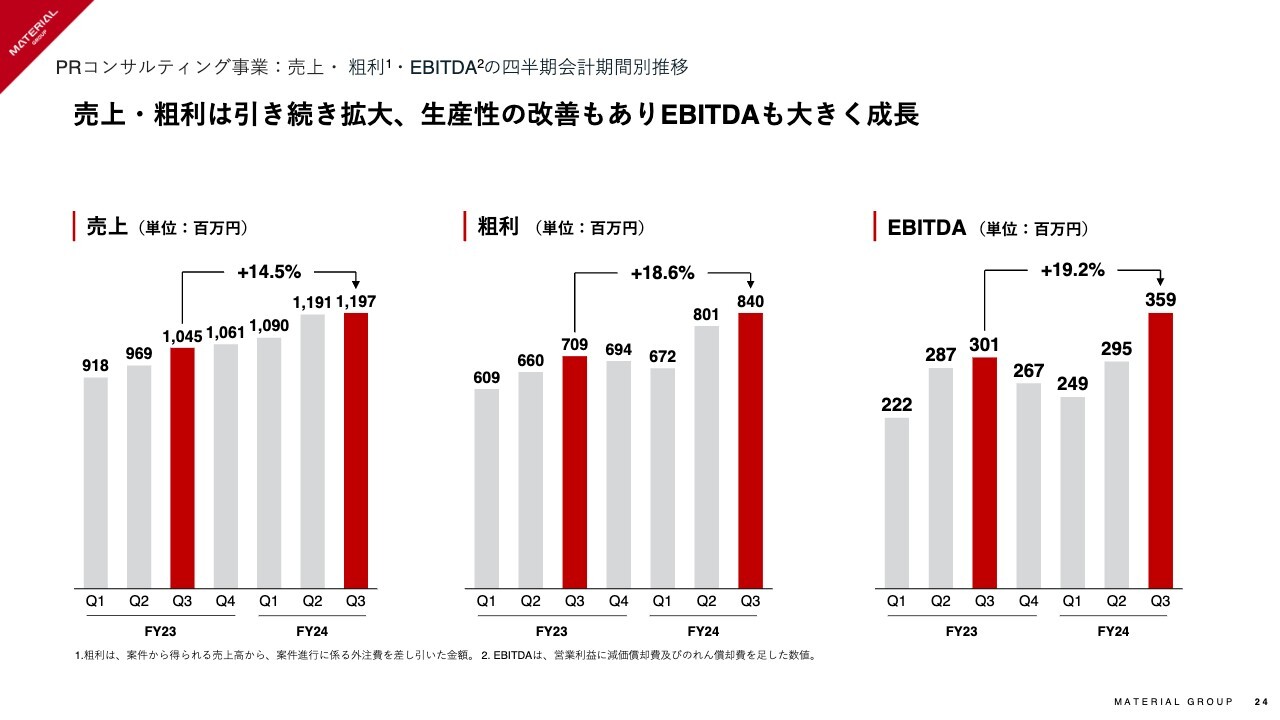

PRコンサルティング事業:売上・粗利・EBITDAの四半期会計期間別推移

ここから各セグメントの説明を行います。

はじめに、当社グループのコア事業として位置付けているPRコンサルティング事業について、第3会計期間においても引き続き成長しており、過去最大の売上高・粗利・EBITDAとなっています。

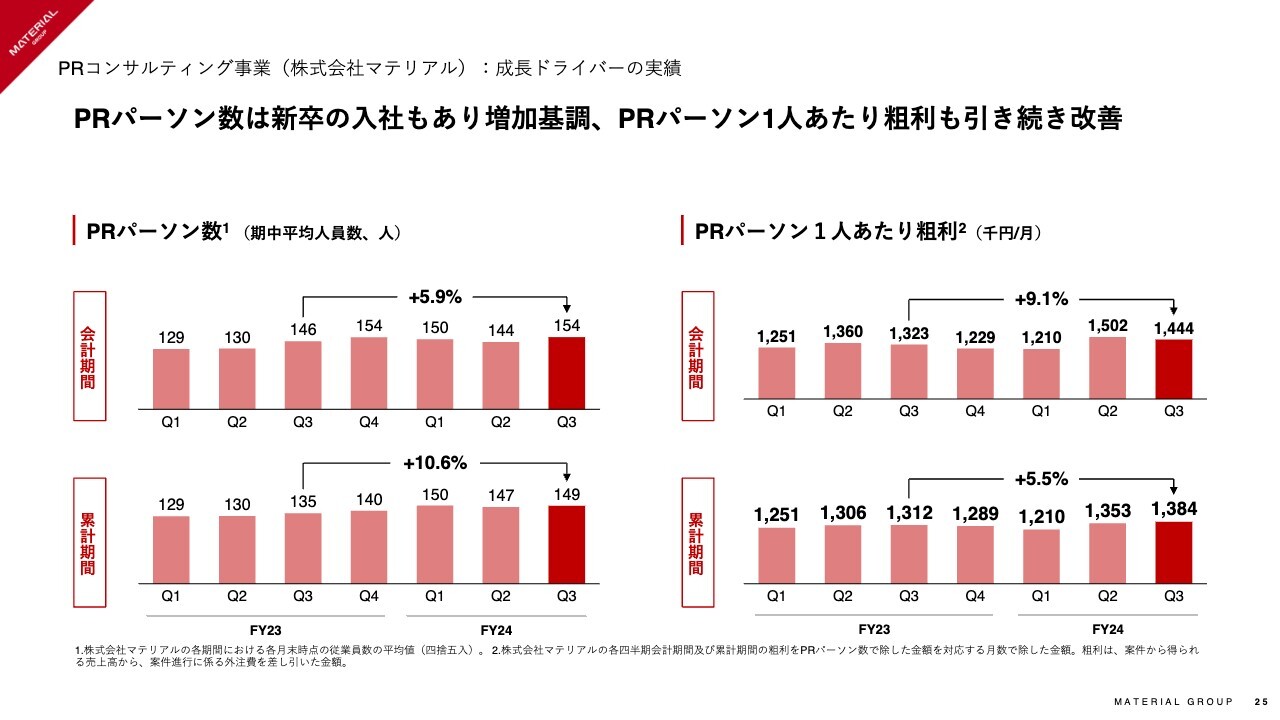

PRコンサルティング事業(株式会社マテリアル):成長ドライバーの実績

成長ドライバーであるマテリアルのPRパーソン数は、2024年4月の新卒入社もあり、継続的に増加を続けています。加えてPRパーソン1人あたり粗利は、請求単価の向上、継続的なオペレーションの見直しによる生産性の向上により、着実に改善しています。

なおPRパーソン数に関しては、上場も契機としながら今後も引き続き拡大していく予定です。

2024年8月期直近までの実績は、一時的な離職の重なりもあり、目標数に対して若干遅れていますが、採用人数はほぼ目標水準となっています。また2025年4月入社予定の新卒採用に関しても、現時点でマテリアルにおいて過去最大の内定受諾人数となっています。

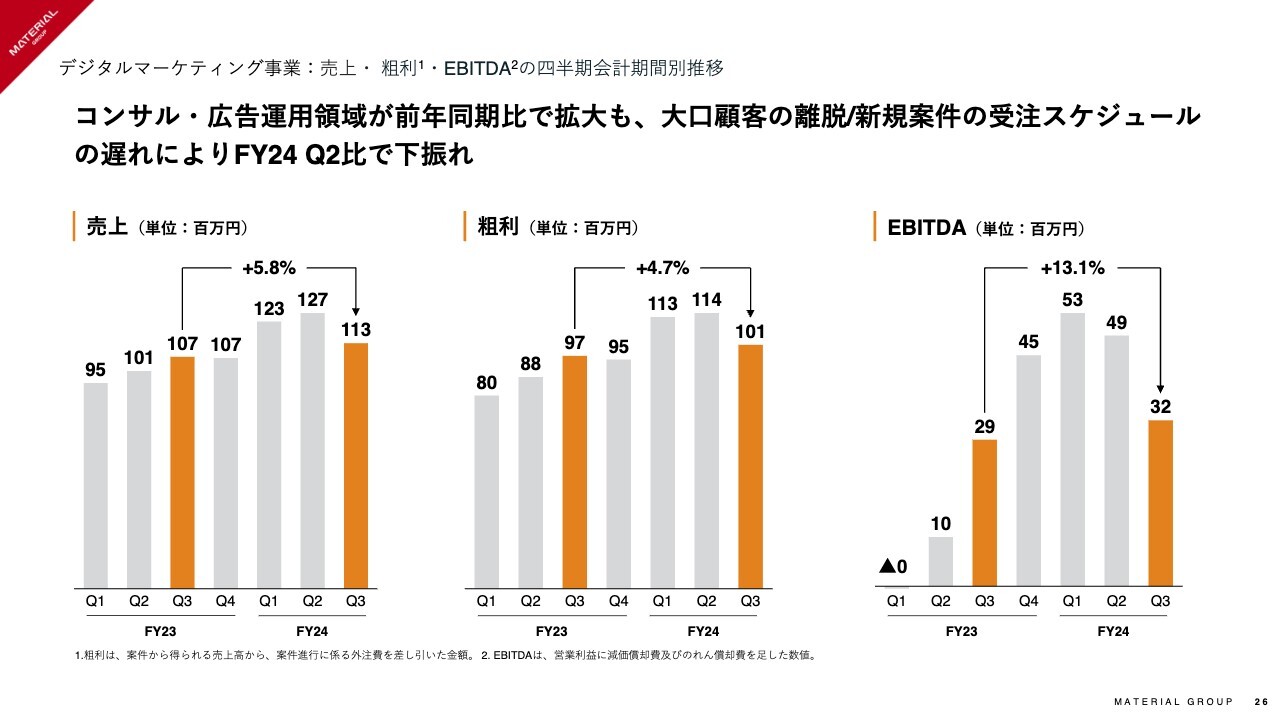

デジタルマーケティング事業:売上・粗利・EBITDAの四半期会計期間別推移

続きまして準コア事業として位置付けているデジタルマーケティング事業について、売上高・粗利・EBITDAともに第3会計期間においても前年同期比で成長していますが、前述のとおり、大口顧客の離脱や新規案件の受注スケジュールの遅れがあり、2024年8月期第2四半期と比較すると、売上高・粗利・EBITDAともに減少しています。

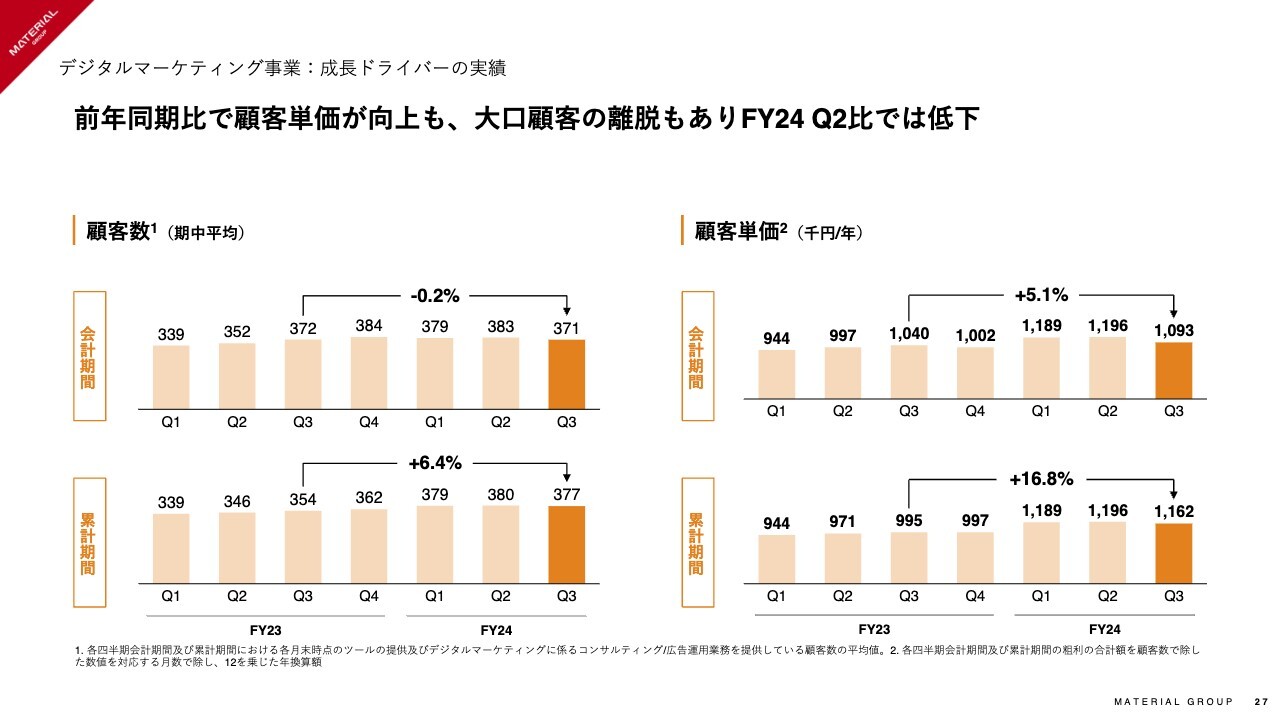

デジタルマーケティング事業:成長ドライバーの実績

成長ドライバーである顧客単価についても、大口顧客の離脱に伴い、2024年8月期第2四半期と比較すると低下しています。

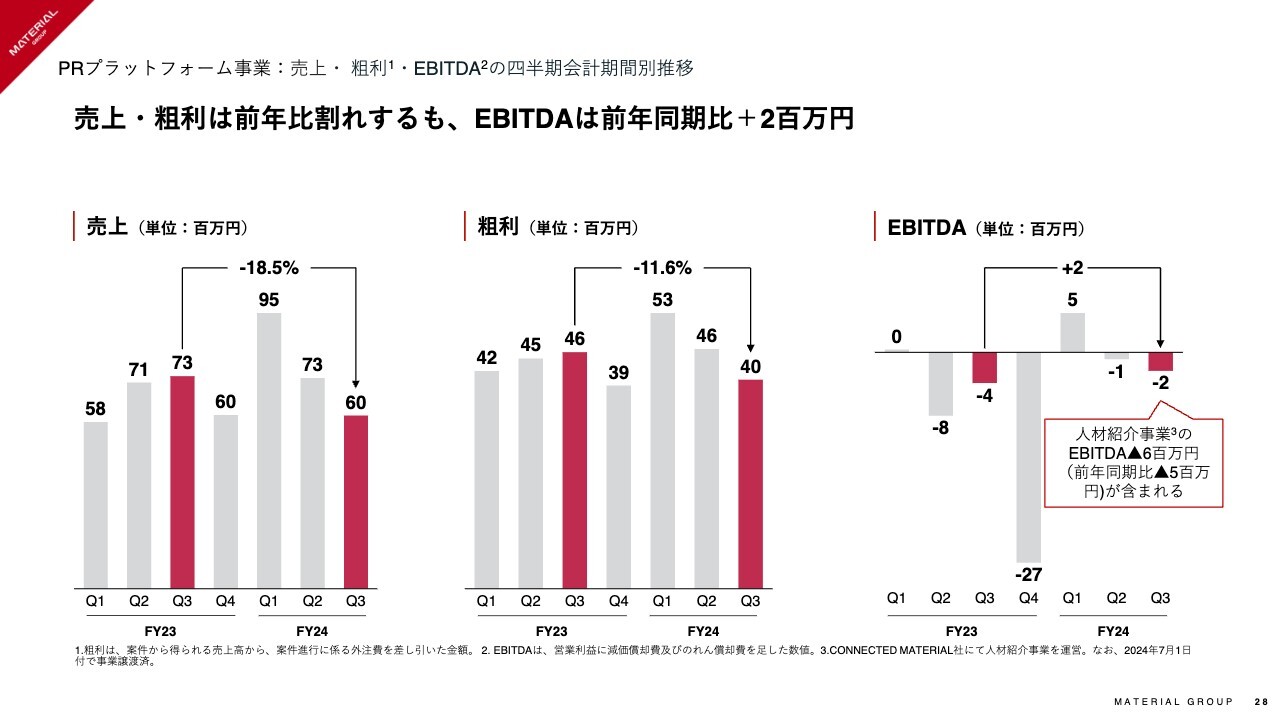

PRプラットフォーム事業:売上・粗利・EBITDAの四半期会計期間別推移

最後に育成事業として位置付けているPRプラットフォーム事業です。

まず売上・粗利は、前年比割れしていますが、これは同事業のCONNECTED MATERIALにて運営していた人材紹介事業が不調であったことが主要因となります。

なお人材紹介事業は、当社グループの事業ポートフォリオの見直しを行った結果、2024年7月1日付で事業譲渡が行われています。なお本事業譲渡に伴い、2024年8月期第4四半期において1,400万円の事業譲渡益(特別利益)を計上予定です。

PRプラットフォーム事業における主要サービスであるCLOUD PRESS ROOM(広報業務支援サービス)及びPRAS(フリーランサープラットフォーム)は前期比で堅調に推移しています。

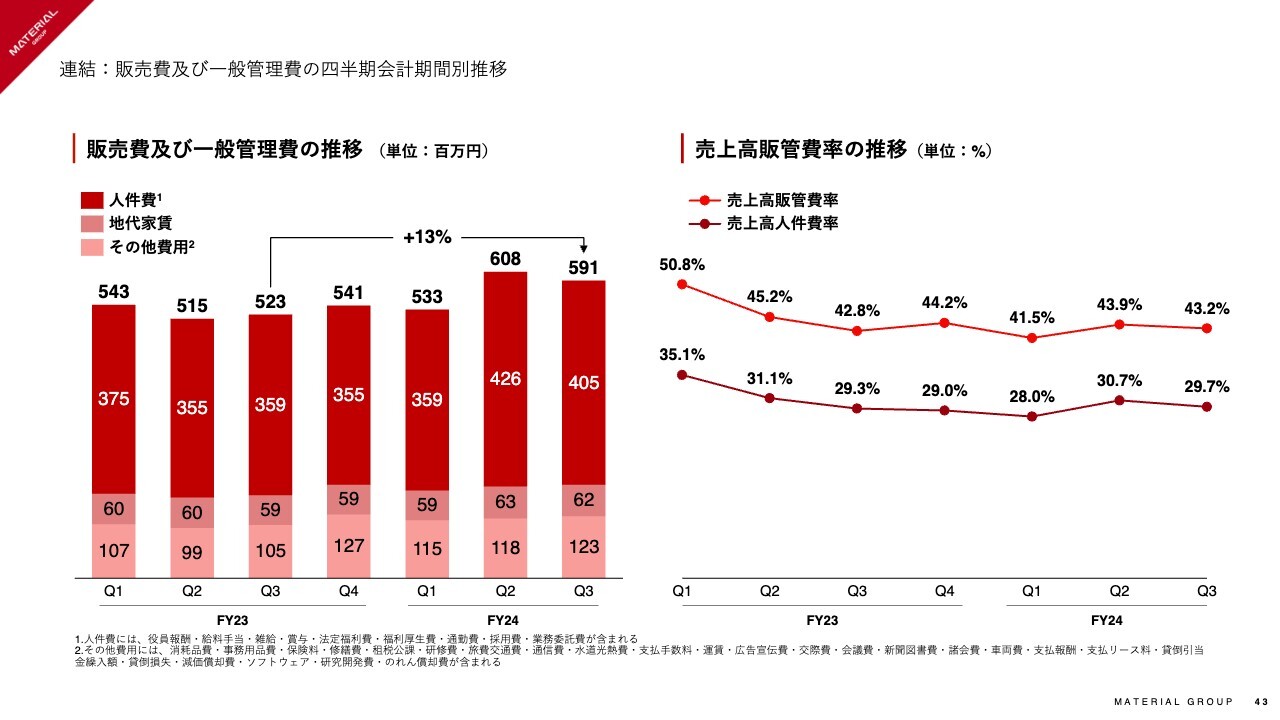

連結:販売費及び一般管理費の四半期会計期間別推移

当社グループの販売費及び一般管理費は、約7割が人件費となっており、その他に費用は、固定費を中心とした費用となっており、広告宣伝費等が多額に発生する事業ではございません。

したがって、事業の拡大に伴って、売上高に対する販売費及び一般管理費の比率は継続的に低下しています。

加えて売上高に対する人件費の比率についても、マテリアルにおけるPRパーソン1人あたり粗利の改善やデジタルマーケティング事業における人員体制の見直しによって低下傾向にあります。

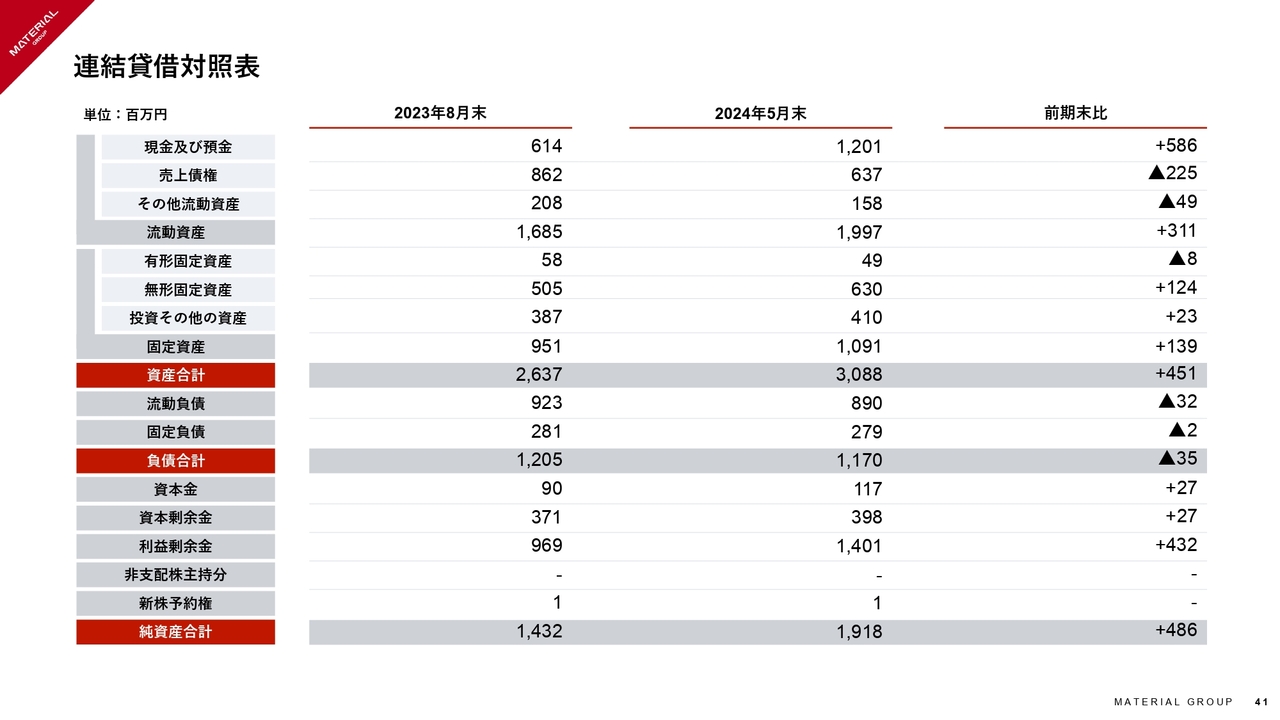

連結貸借対照表

当社グループの財政状態についてお話しします。現金及び預金は約12億(前期末比プラス6億)、ネットキャッシュ(現金及び預金から有利子負債残高を除いた数値)は約8.5億あり、今後の成長投資に向けた原資を蓄積できていると考えています。

したがって、引き続き積極的にM&Aを検討、実行するとともに、株主還元も同様に積極的に行う予定です。株主還元に関しては「5.株主還元等」のパートにてあらためて説明します。

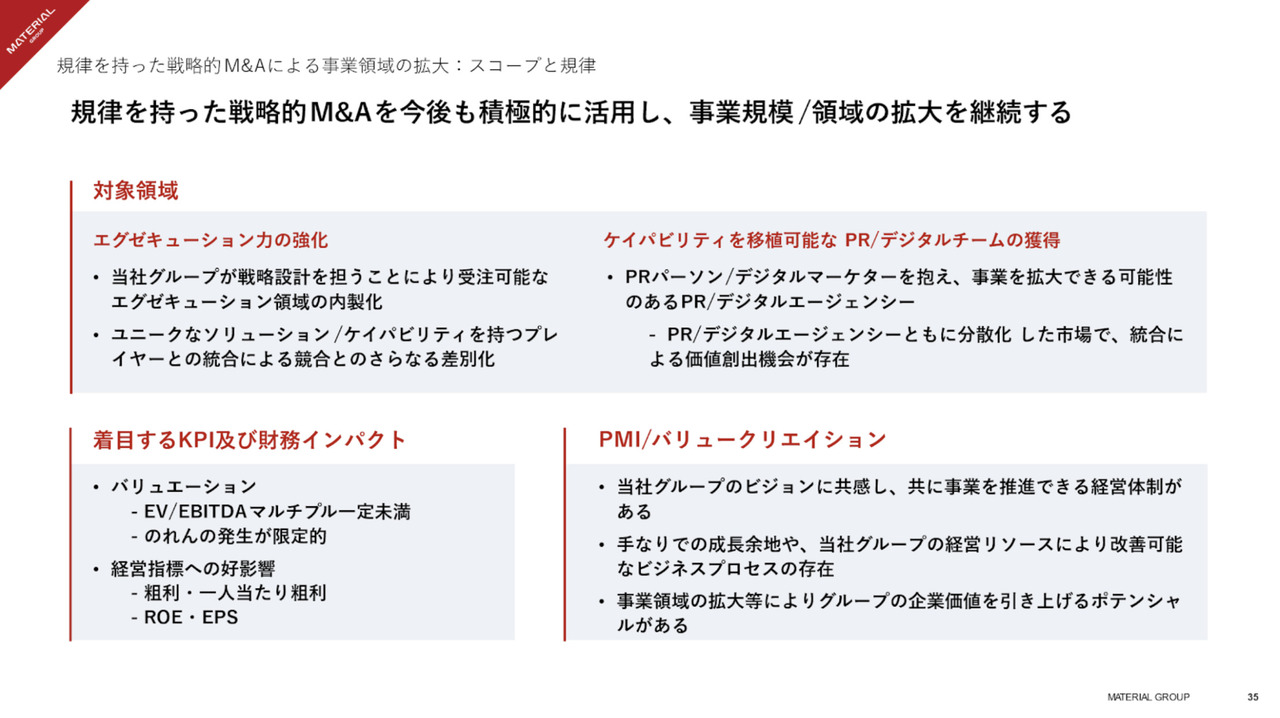

規律を持った戦略的M&Aによる事業領域の拡大:スコープと規律

なお、当社グループのM&Aの方針はこちらの資料のとおりです。

マテリアル取締役就任

続きまして、2024年8月期第3四半期までの主なTopicsをご紹介します。

当社グループの中核子会社であるマテリアルにおいて、新たな取締役として山村嘉克氏が就任しましたのでご紹介となります。

山村氏は、長年の間、広告・デジタルマーケティング領域において複数の企業の経営者としての経験を持ち、直近では、総合制作会社である株式会社Candeeの代表取締役社長として事業を牽引していました。

当社グループにおいては、今後さらなる成長を実現する上で、コア事業であるPRコンサルティング事業と準コア事業であるデジタルマーケティング事業の連携を強化し、PRとデジタルマーケティングを統合したサービスをクライアント企業へ提供することが重要な戦略の1つとなっています。

広告・デジタルマーケティング領域において深い知見を持つ山村氏の取締役就任によって、当該戦略の実現がより確かなものになると考えています。

Award関連

次にAward受賞です。

直近では、中核子会社であるマテリアルが「Campaign Asia-Pacific」が主催するアワード「Agency of the Year Awards 2023」において、3年連続で「Japan PR Agency of the Year」を受賞する等、グローバルレベルのAwardを受賞していますが、今回はマテリアルがPRを担当したプロジェクト「AIZOME WASTECARE」が世界的な広告賞を複数受賞しました。

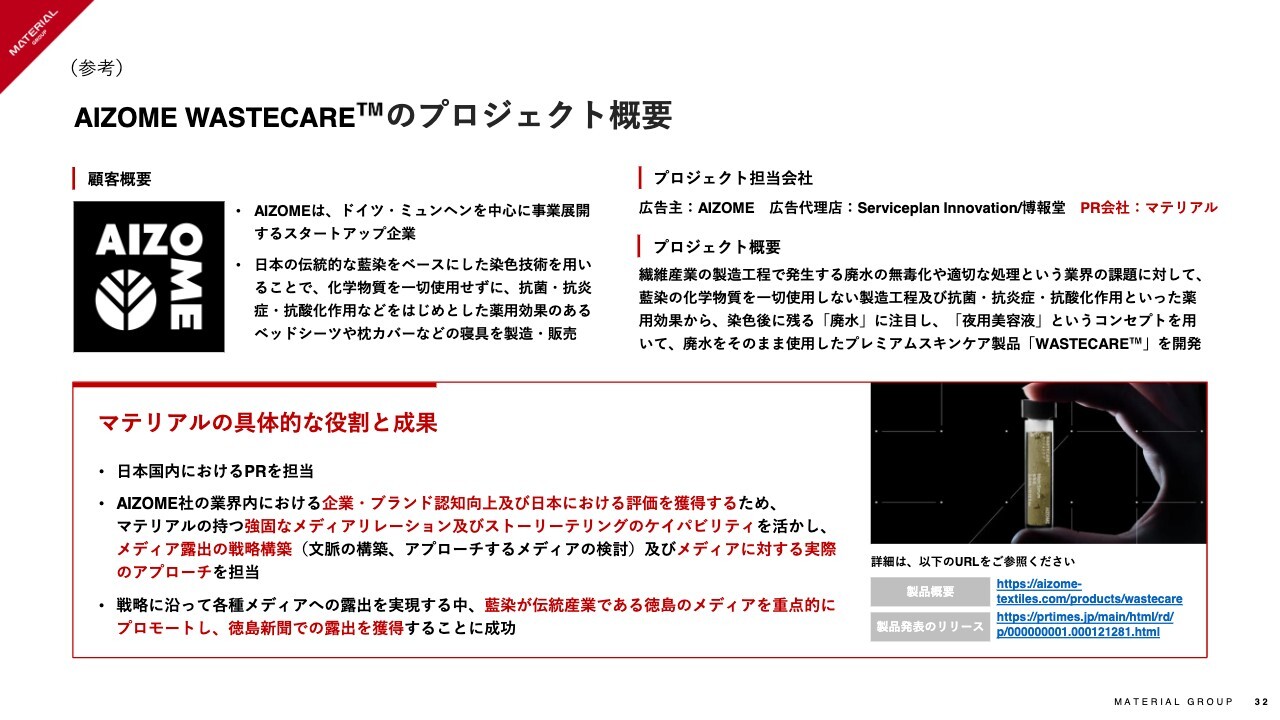

AIZOME WASTECAREのプロジェクト概要

同プロジェクトは、広告代理店としてServiceplan社(※)/博報堂が担当し、マテリアルが国内のPRを担当しています。

※ドイツ・ミュンヘンに本社を置く広告代理店

案件概要は、こちらのサイト及び記事をご確認いただければと思います。

本プロジェクトにおいてマテリアルは、AIZOME社の業界内における企業・ブランド認知の向上や日本における評価を獲得するため、マテリアルの持つ強固なメディアリレーションとストーリーテリングのケイパビリティを活かし、メディア露出の戦略構築(文脈の構築、アプローチするメディアの検討)とメディアに対する実際のアプローチを担当しました。

戦略に沿って各種メディアへの露出を実現する中、藍染が伝統産業である徳島のメディアに対して重点的にプロモート活動を行い、徳島新聞での露出も獲得することに成功しました。

引き続き、当社グループの知見・専門性を活かし、顧客や社会にインパクトを与えるプロジェクトを作っていきたいと考えています。

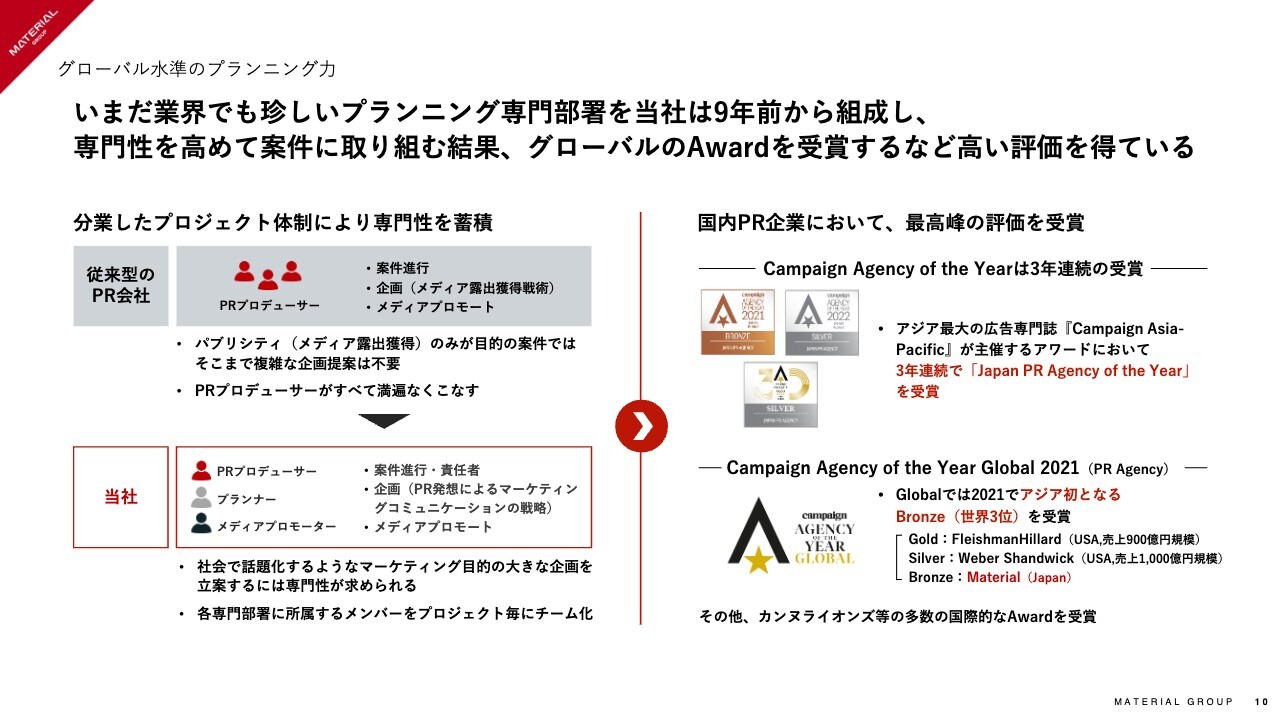

グローバル水準のプランニング力

こちらは、ご参考となりますが、世界的なAward受賞の源泉のご説明となります。

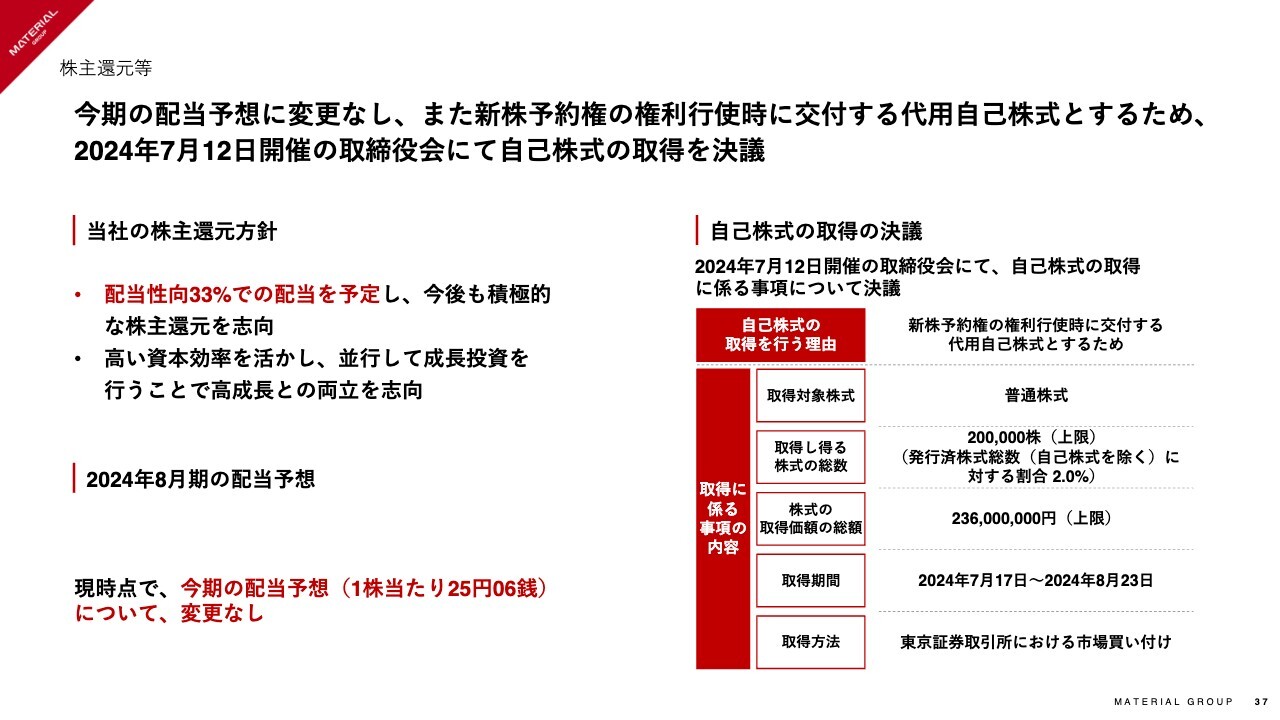

株主還元等

最後に、株主還元等についてお話しします。

当社の株主還元方針は、配当性向33パーセントでの配当を予定し、高い資本効率を活かして、今後も成長投資と並行しながら、積極的な株主還元を志向しています。

その上で、2024年8月期の配当予想は、業績予想公表時から変更なく、1株当たり25円06銭を予定しています。

加えて、新株予約権の権利行使時に交付する代用自己株式とするため、2024年7月12日の取締役会にて、自己株式の取得を決議しました。

株式数上限20万株、取得価額上限2億3,600万円とし、2024年7月17日から2024年8月23日の期間で進めていきます。

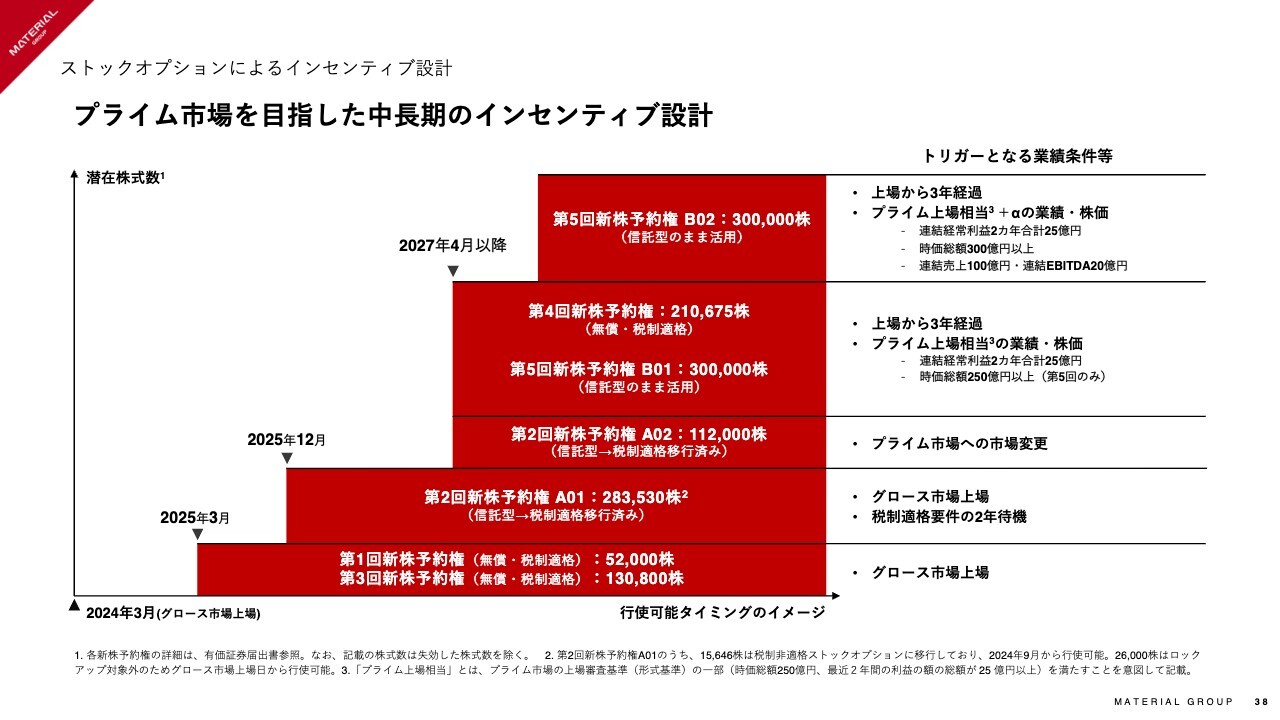

ストックオプションによるインセンティブ設計

また今回の自己株式の取得に関連して、当社グループの経営陣及び従業員に対する、ストックオプションによるインセンティブ設計について概要を説明します。

当社グループのストックオプションは、現在第1回から第5回まで発行されていますが、そのうち約7割が、プライム市場への市場変更またはプライム市場への上場相当(またはそれ以上)の業績・株価を行使条件としています。

すなわち、短期的な目標ではなく、プライム市場への上場やその後の事業成長へのコミットメントを重視する中長期的なインセンティブ設計となっています。

なお今回の自己株式の取得は、主にグロース市場への上場をトリガーとして直近に行使可能となるストックオプションの権利行使時に交付する株式の取得を目的としています。

Switch_to Red.

以上が、当社グループの2024年8月期第3四半期決算のご説明となります。

お忙しいところ、当社グループの決算説明資料をお読みいただき、ありがとうございます。

引き続き、当社グループの数値や成果に期待して、ウォッチを続けていただけたらと思います。ありがとうございました。

新着ログ

「サービス業」のログ