マイクロアド、3Q累計は増収も、デジタルサイネージ新サービスの収益化遅延やCookie廃止撤回が影響し、通期予想を下方修正

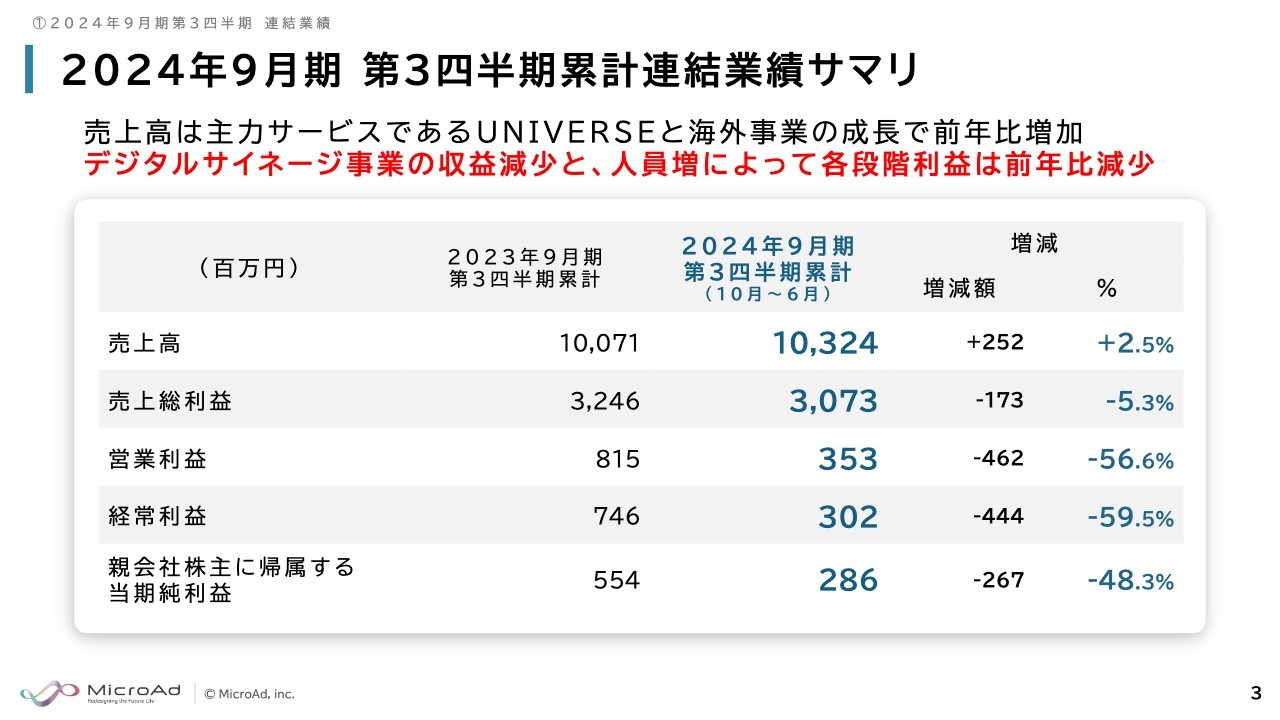

2024年9月期 第3四半期累計連結業績サマリ

渡辺健太郎氏:株式会社マイクロアド、代表取締役の渡辺です。本日はお忙しいところ、当社の決算説明会をご視聴いただき、誠にありがとうございます。それでは私からご説明します。

まず、2024年9月期第3四半期の連結業績サマリーです。売上高は主力サービスである「UNIVERSE」と海外事業の成長で前年比増加しました。一方、デジタルサイネージ事業の収益減少と全体の人員増によって、各段階利益は前年比で減少という結果となりました。

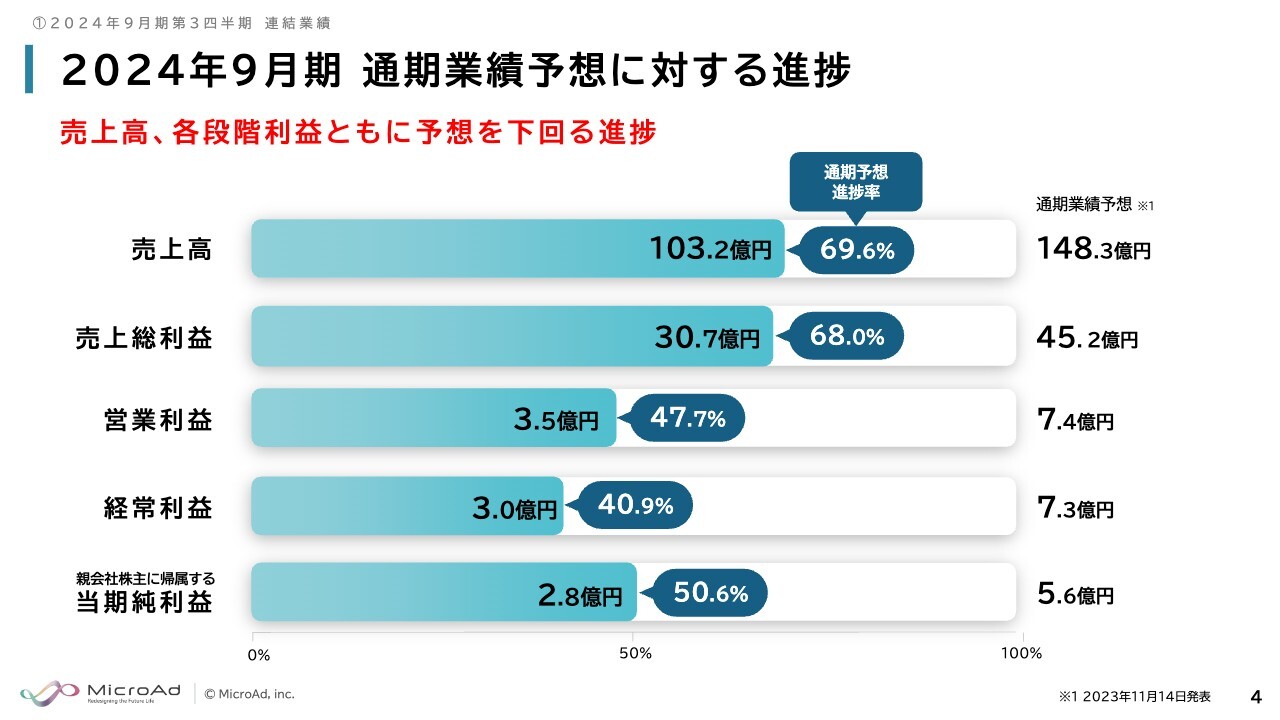

2024年9月期 通期業績予想に対する進捗

期初に出した連結業績予想に対する進捗です。第3四半期の進捗を加味しても、現段階では予想を下回って推移しています。売上高は約70パーセント、営業利益は半分弱の進捗というところです。

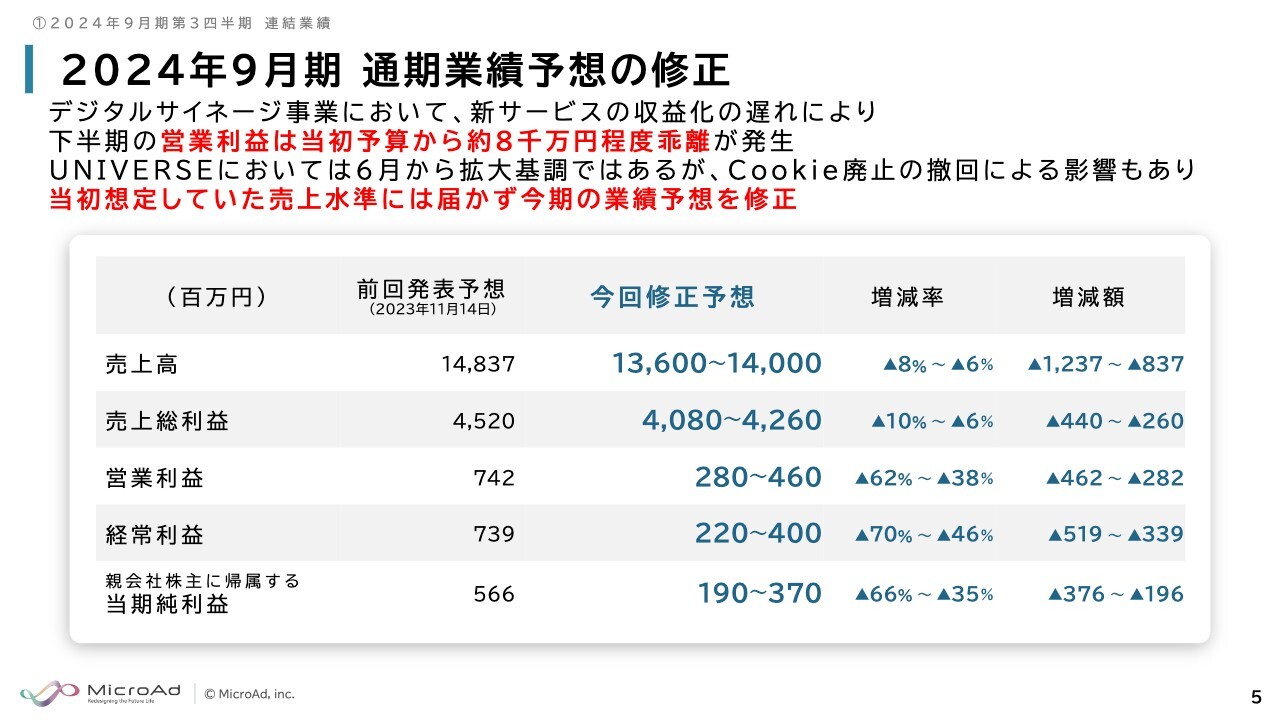

2024年9月期 通期業績予想の修正

この結果を踏まえ、通期の業績予想を修正しました。修正の理由は大きく2つあります。

まずデジタルサイネージでは、新サービスの収益化の遅れにより、下半期の営業利益が当初の計画比で約8,000万円マイナスになるというかい離が生まれています。

また「UNIVERSE」は6月から拡大基調にあるものの、先日、Googleから発表があったCookie廃止の撤回により、今期の後半に織り込んでいた伸びが見込めなくなったため、当初想定していた売上収益に届かないと予測しました。

以上の理由により、今期の業績予想を修正することとなりました。大変申し訳ございません。

なお、足元では「UNIVERSE」が6月から伸びてきている状況を踏まえ、レンジを持たせての修正としています。売上高は当初の予想からマイナス6パーセントからマイナス8パーセントというレンジで、営業利益はマイナス40パーセントからマイナス60パーセントというレンジで、それぞれ修正しています。

適時開示はこちら

通期連結業績予想の修正に関するお知らせ

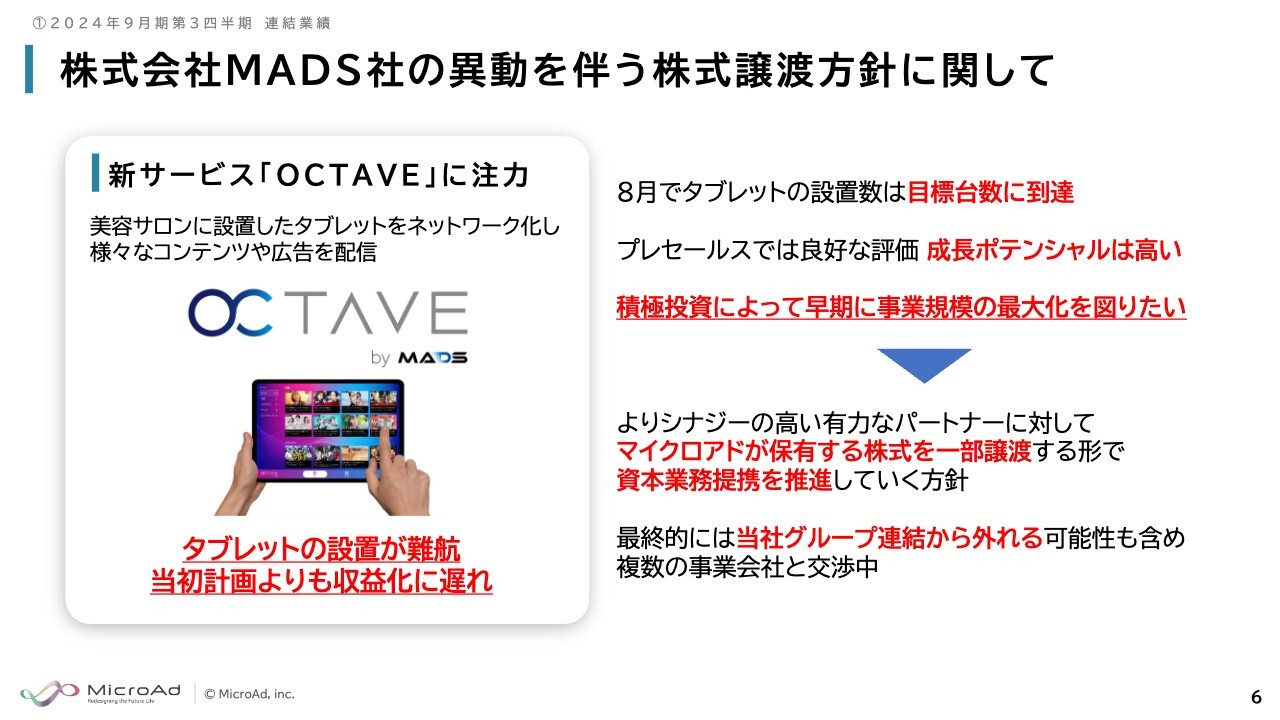

株式会社MADS社の異動を伴う株式譲渡方針に関して

あわせて本日、「株式会社MADSの異動を伴う株式譲渡方針に関して」という適時開示を行いました。先ほどご説明した業績予想の修正は、今後の収益の柱にしようと展開している、美容サロンに設置したタブレットをネットワーク化する新サービスの「OCTAVE」において、タブレットの設置が計画比で遅れ、収益化が遅れていることも要因の1つです。

現状として、8月にはもともとの目標に到達する見込みで、プレセールスでは広告主から引き続き良好な評価を獲得しているため、成長ポテンシャルは高いと考えています。この事業においては、今後とも積極投資によって、早急にタブレットの設置台数を増やしていく方向性に変わりはありません。

当社としては、よりシナジーの高いパートナーに対し、自社で保有している株式の一部を譲渡するかたちで、資本業務提携を推進していく方針を取締役会で決めたということになります。

引き続き投資は行うべきですが、収益予想がぶれやすいという状況もあります。しかしながら、まだポテンシャルがある事業であることを勘案し、場合によっては、最終的に当社グループの連結から外れる可能性も含め、現在、複数の事業会社と交渉しているところです。

将来的な選択肢にはIPOなどもありますが、この交渉で資本業務提携などが決まれば、速やかに開示したいと思います。

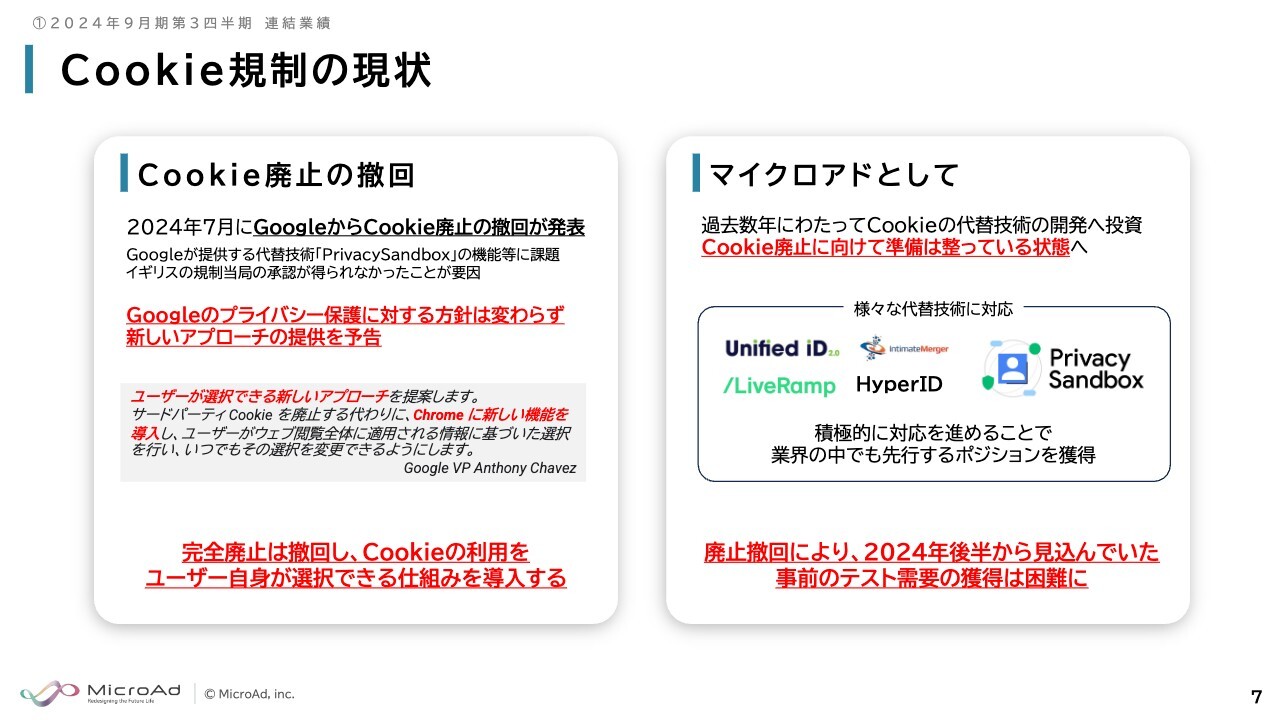

Cookie規制の現状

先日Googleから発表されたCookie規制に関してお話しします。もともとは延期を経て、来年からCookie廃止が始まる予定でしたが、そのCookie廃止方針の撤回が発表されました。

ただし、プライバシー保護を引き続き重視するという方針は変わらず、新しいアプローチの提供が予告されたという状況です。ですので、Cookieの完全廃止は撤回となりましたが、Cookieをある程度規制する方向性は変わりません。

これが当社にとってどのような影響があるかについては、先ほどご説明したように、今年の後半から見込んでいた事前のテスト需要の盛り上がりが、いったんなくなり、業績予想の修正につながっています。

ただ、今後、Cookieが使われる比率は急速に減っていきます。当社では今まで、Cookieがなくなっても問題がないようにかなり先行して取り組んできたため、それらの準備が整っている状況です。

今後、どのようなスピードで推移していくかはわかりませんが、徐々にCookieが使えなくなるゾーンが増えていくことには変わりありません。ある程度先行したポジションにいることは、中期的には優位に働くと思っています。

また、全体的なトーンダウンが発生するため、ここからCookieがなくなった後に備える開発などを各社が進めることは難しくなるため、相対的かつ中期的には当社が有利なポジションを作れると考えています。

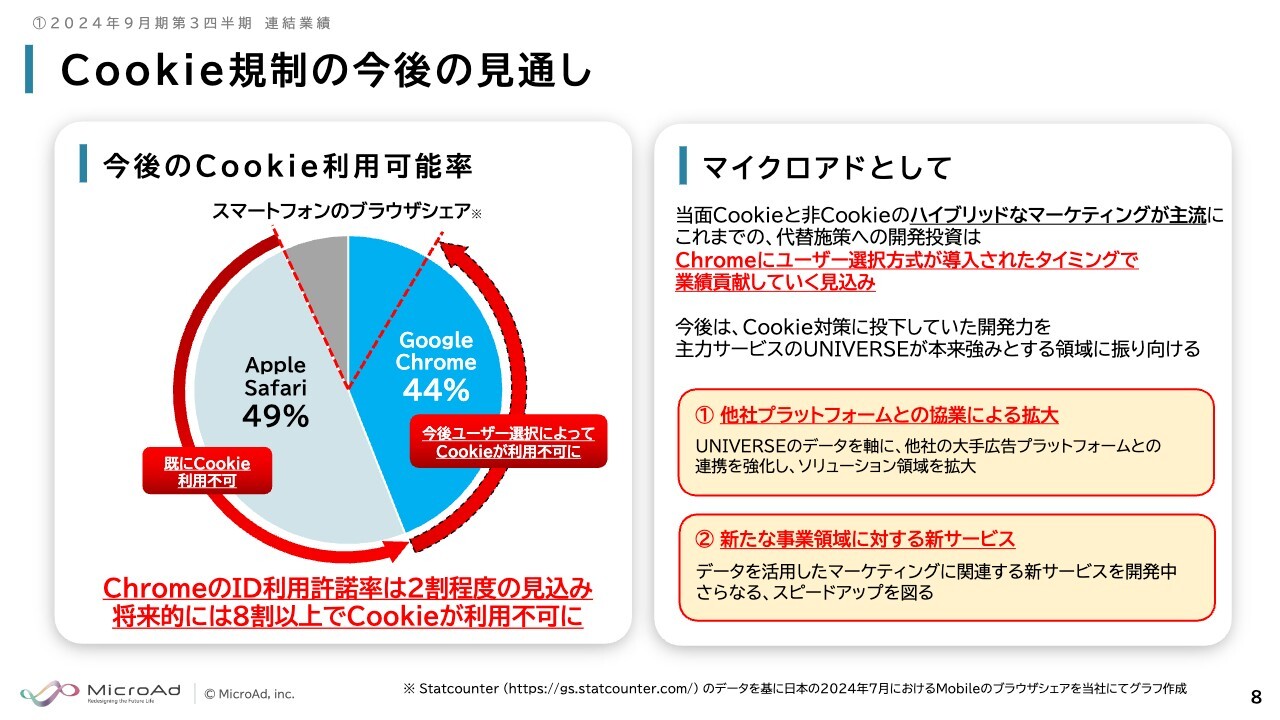

Cookie規制の今後の見通し

Cookie規制の今後の見通しです。スライド左側の円グラフは、スマートフォンのブラウザシェアを表しています。Appleの「Safari」が約50パーセント、「Google Chrome」が40パーセントを占めていますが、そもそもAppleの「Safari」ではCookieがすでに利用不可のため、残りの約半分の「Google Chrome」次第といえます。

今後、Cookieを使うか使わないかは、ユーザーに委ねられる方針となっており、現在の見込みではCookieの利用を許諾するユーザーは、2割程度になると言われています。つまり将来的には、ユーザーの8割以上でCookieが利用不可になる見込みです。

どの程度の時間でこのような状況になるかは、まだ見通せないものの、いずれにせよ将来的には、Cookieがほぼ使えなくなっていくことは間違いないと思っています。

スライド右側には、Cookie規制に関する当社の今後の方針を記載しています。当面、Cookieは使えますが、一方でCookieが使えないゾーンも徐々に拡大していくため、この両方を合わせたハイブリッドなマーケティングが主流になっていくと考えています。

したがって、今まで準備していたCookieが使えなくなった後の代替施策は無駄にはならず、「Google Chrome」にユーザー選択方式が導入されたタイミングで、業績に貢献していく見込みです。今期の第4四半期以降に見込まれていたものが少し後ろ倒しになりますが、将来的には当社の業績に寄与していくと考えています。

ただ、ある程度の開発はすでに完了しているため、今後はこのCookie対策に投下していた開発力を、主力サービスである「UNIVERSE」に再度振り分け、強化していきます。

これについて、スライド右下に大きく2つの方針を記載しています。1つ目は、他社プラットフォームとの協業をさらに拡大し、当社が大量に持っているデータを、他の大手プラットフォームとも連携させ、トップラインを拡大していくことです。

そして2つ目は、新たな事業領域として、新サービスをいくつかすでに準備しており、それらの開発をさらに加速させるためにリソースを投入していくことです。

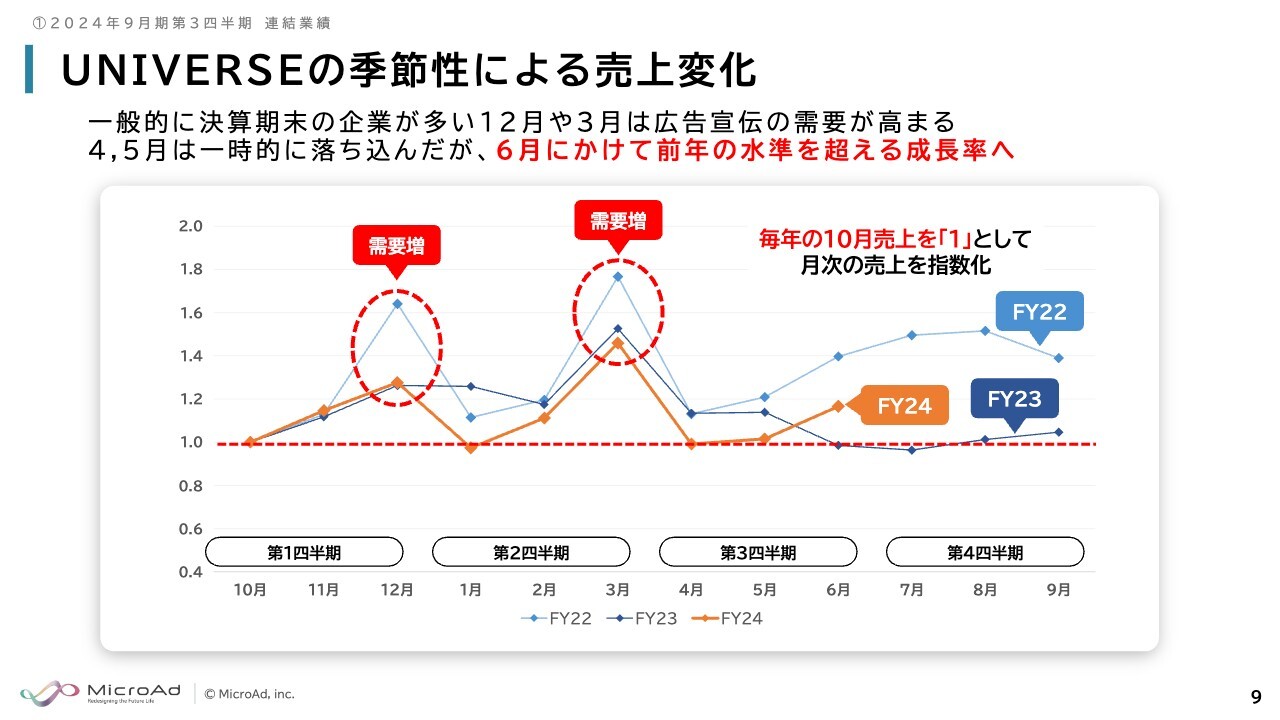

UNIVERSEの季節性による売上変化

「UNIVERSE」の季節性による売上変化についてです。広告の需要期は12月と3月となります。今期は後半に伸ばしていく計画のため、4月、5月は苦戦したものの、6月から昨年の水準を超えて伸びてきています。

もともと、2022年のように後半に伸びる計画を立てており、現状では昨年のような失速は見られません。ただし、昨年を上回ってはいるものの、2022年ほどの力強さはない状態で推移しています。6月以降に伸びてきているため、今後の見通しは悪くないと考えています。

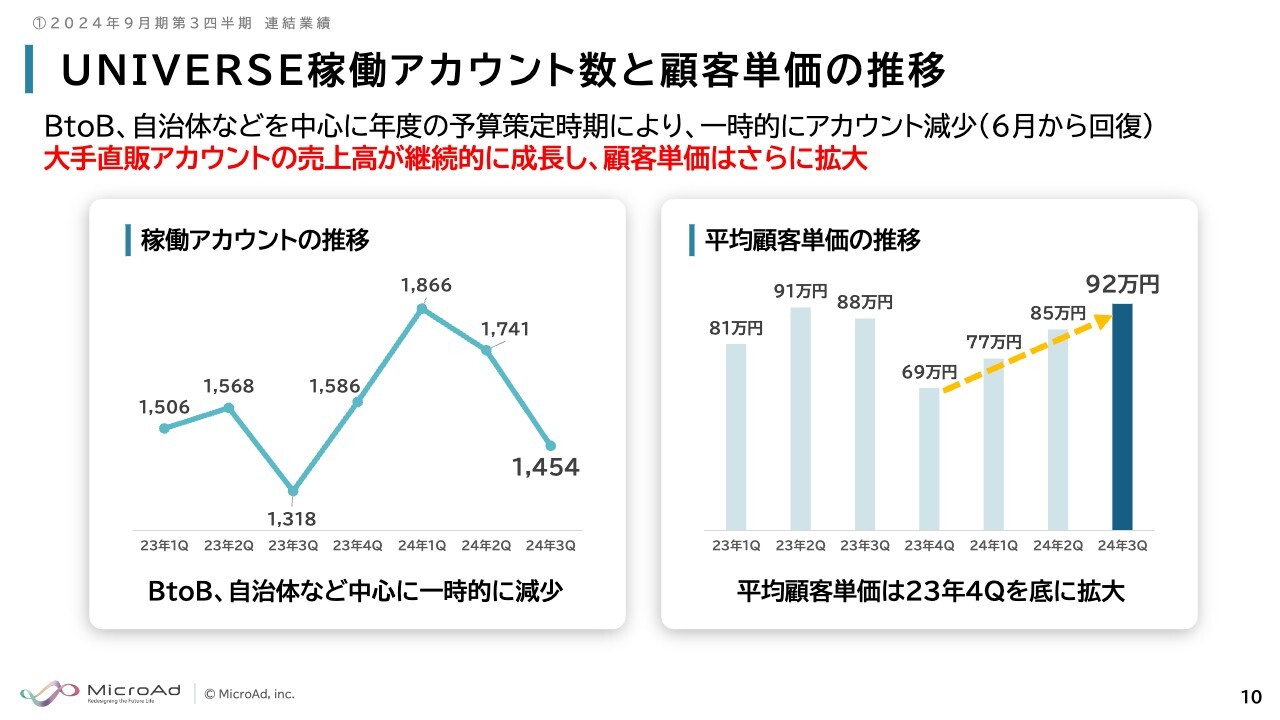

UNIVERSE稼働アカウント数と顧客単価の推移

「UNIVERSE」の稼働アカウント数と顧客単価の推移です。稼働アカウント数は季節性があるため、第3四半期は落ち込んでいるものの、平均顧客単価は拡大中です。過去2年と比較しても、高い水準となっています。

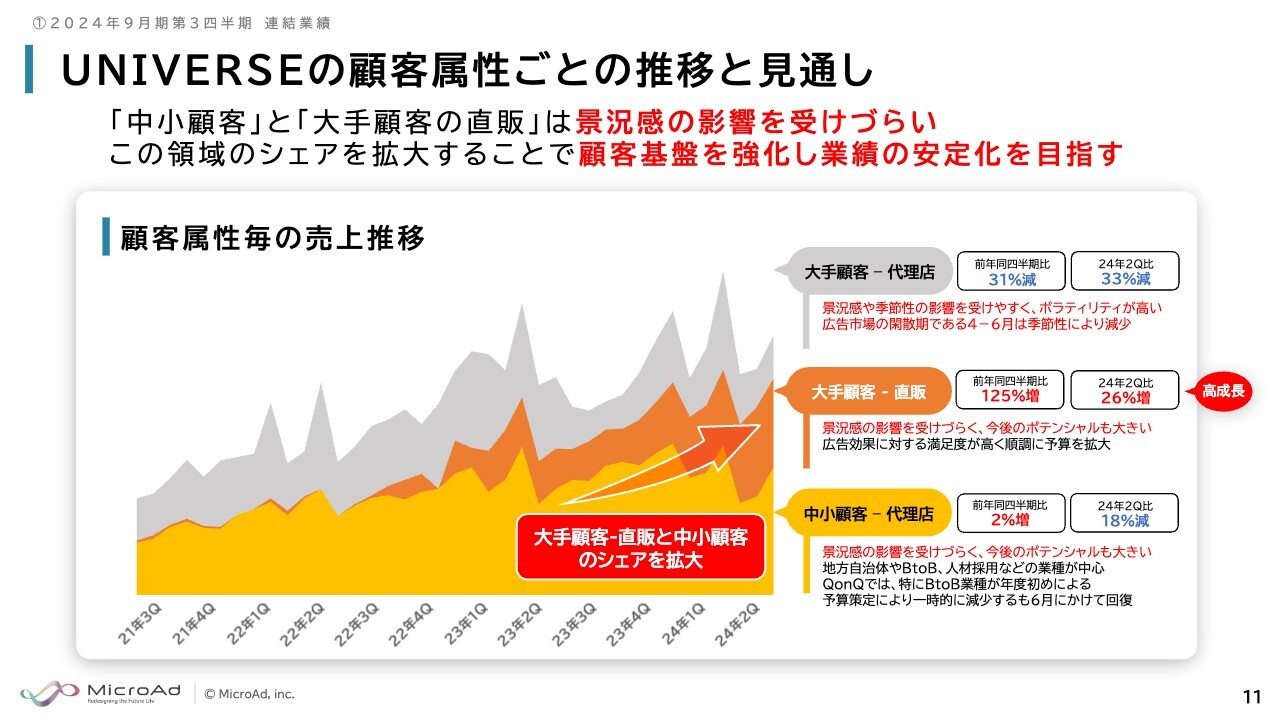

UNIVERSEの顧客属性ごとの推移と見通し

「UNIVERSE」の顧客属性ごとの推移と見通しです。大手顧客の代理店は閑散期である4月から6月が比較的減少していますが、ここは前年同四半期比でも下がっています。

一方、大手顧客の直販はかなり大きく伸びており、前年同四半期比では125パーセント増となっています。ここのゾーンは、景況感の影響を受けづらく、季節性が一番弱く、4月から6月でも落ち込まないところが特徴です。

中小顧客の代理店も比較的景況感の影響を受けづらく、この2つの伸長をベースとして、トップラインが伸びています。また、業績のぶれがだんだんとなくなってきていることが引き続き確認できています。

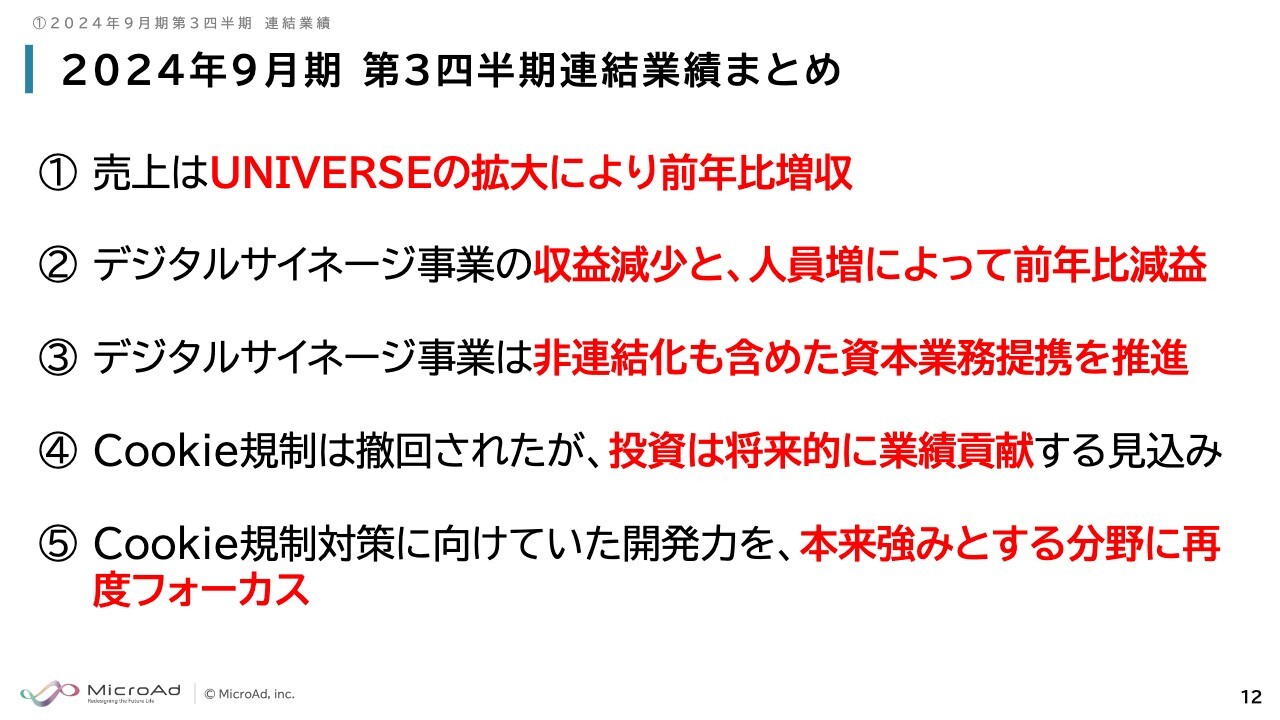

2024年9月期 第3四半期連結業績まとめ

まとめです。まず、売上自体は「UNIVERSE」の拡大により増収となっています。一方で、デジタルサイネージ事業の収益減少に加え、2024年は人への投資として、いつもより大きく人員増を行ったために第3四半期のコストが重くなり、前年比で減益となっています。

デジタルサイネージ事業に関しては、現在、非連結化も含めた資本業務提携を推進しており、こちらは決まり次第、速やかに発表します。

そして、Cookie規制は撤回されましたが、こちらは投資が無駄になったわけではなく、少し後ろ倒しになったものの、将来的には業績貢献する見込みです。そのため、今後はCookie規制対策に向けていた開発力を、本来強みとする分野に再度フォーカスする方針で進めています。

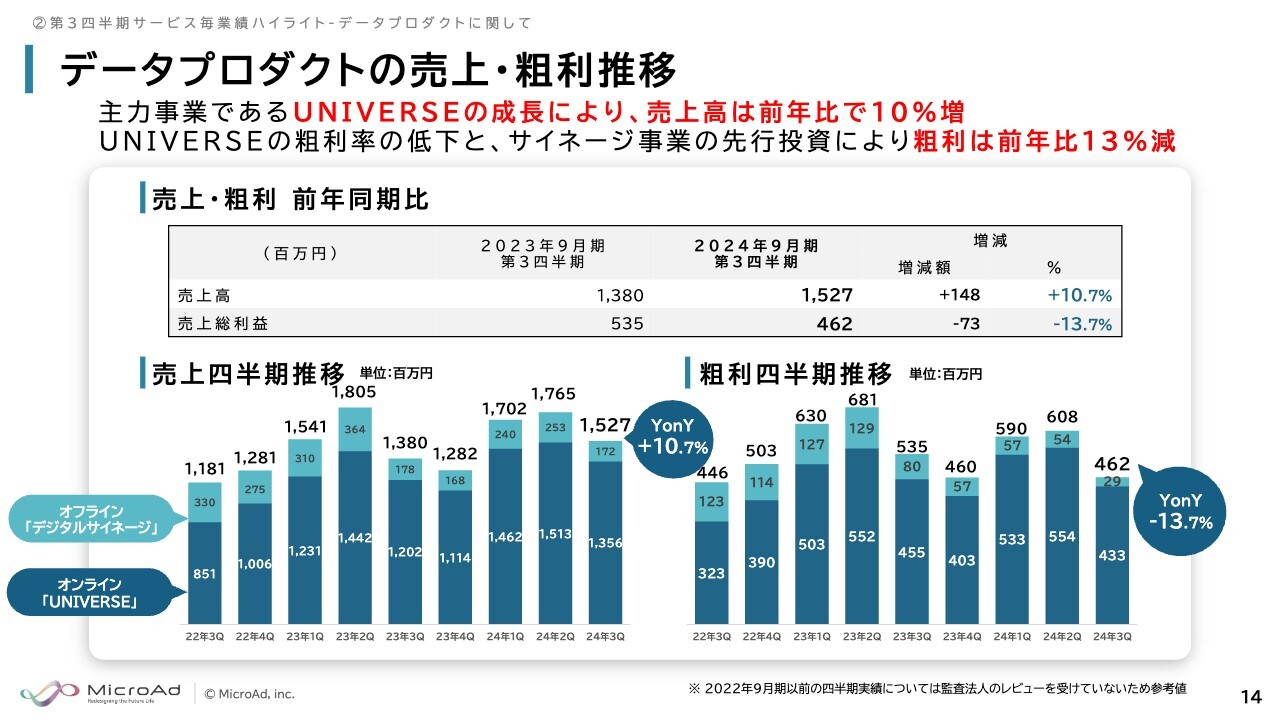

データプロダクトの売上・粗利推移

第3四半期のサービスごとのハイライトをご説明します。まずデータプロダクトでは、主力の「UNIVERSE」の成長により、売上高は前年比10パーセント増となっています。ただし、「UNIVERSE」の粗利率の低下とデジタルサイネージ事業への先行投資により、粗利自体は13パーセント減となりました。

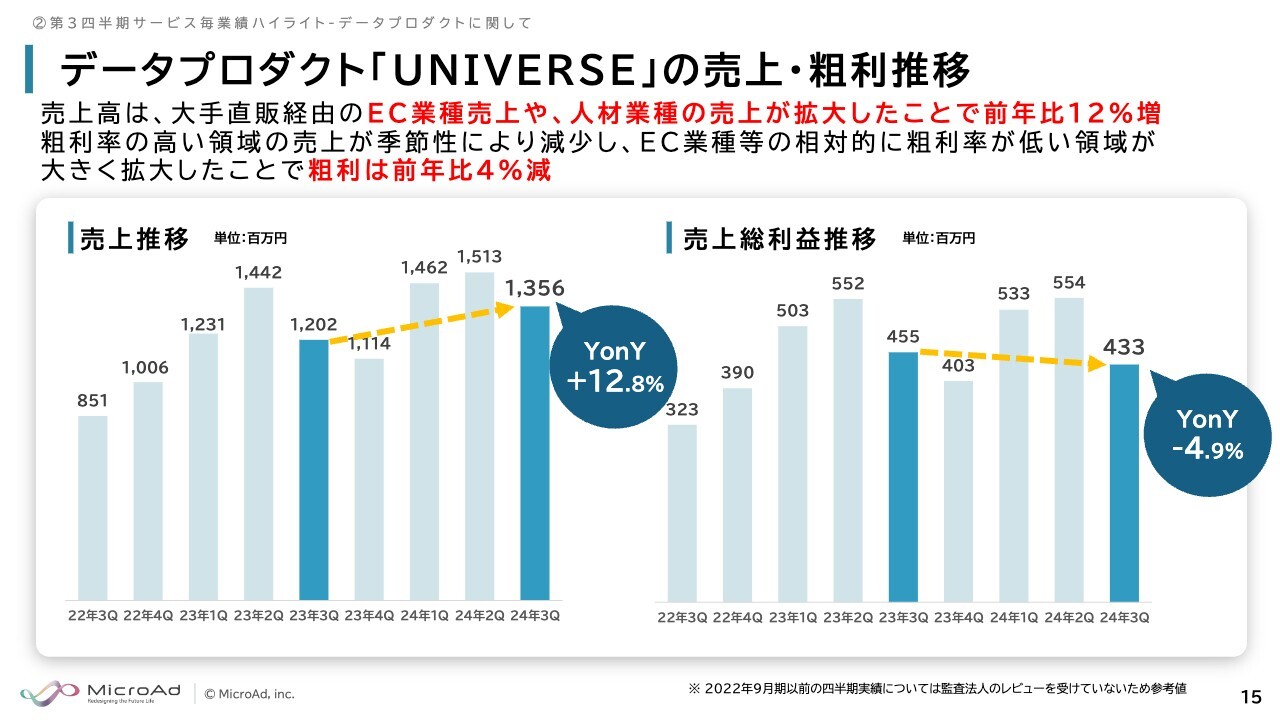

データプロダクト「UNIVERSE」の売上・粗利推移

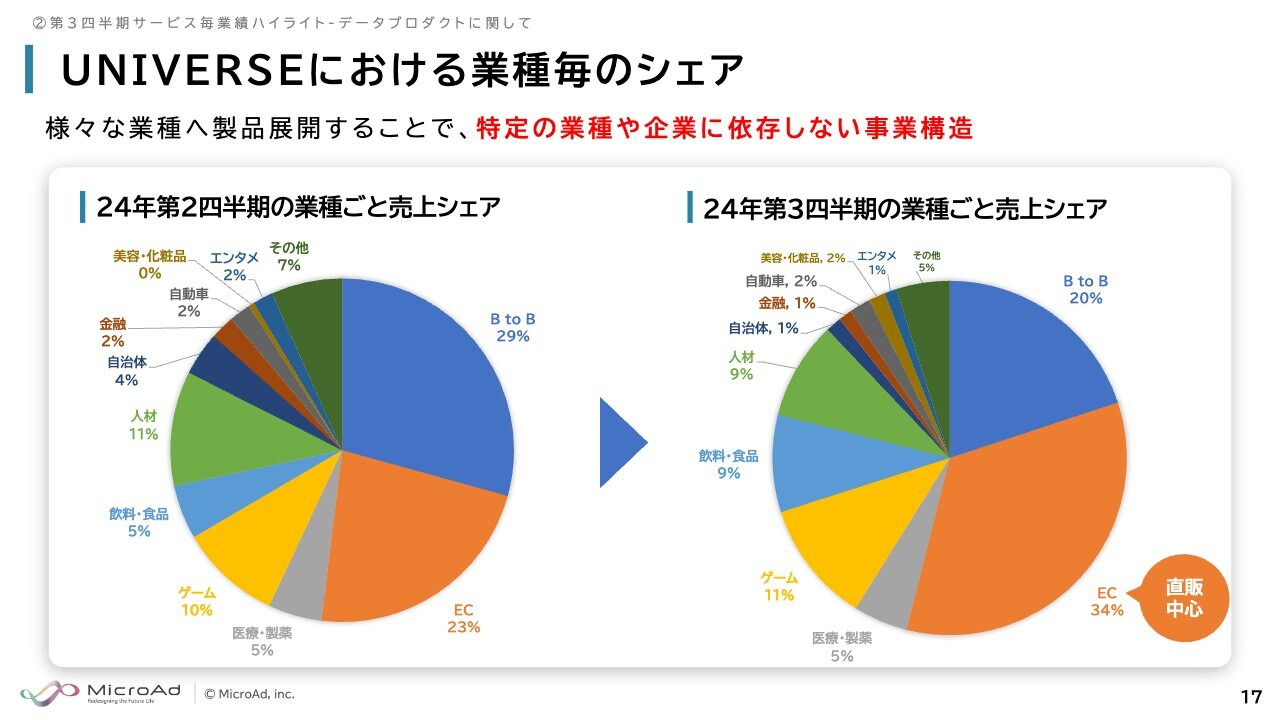

「UNIVERSE」は、EC業種や人材業種の売上が大きく拡大し、売上高は前年比12パーセント増となりました。ただし、粗利率とのミックスでいうと、高い領域のシェアとしては第3四半期の季節性で減少し、相対的に粗利率が低い業種が大きく伸びた結果、粗利自体は前年比で減少しています。

データプロダクト「UNIVERSE」の業種特化製品

「UNIVERSE」の業種特化製品についてです。業種においては、人材採用の「MARBLE」やEC業種の売上が拡大しています。

UNIVERSEにおける業種毎のシェア

「UNIVERSE」の業種ごとの売上シェアはご覧のとおりです。

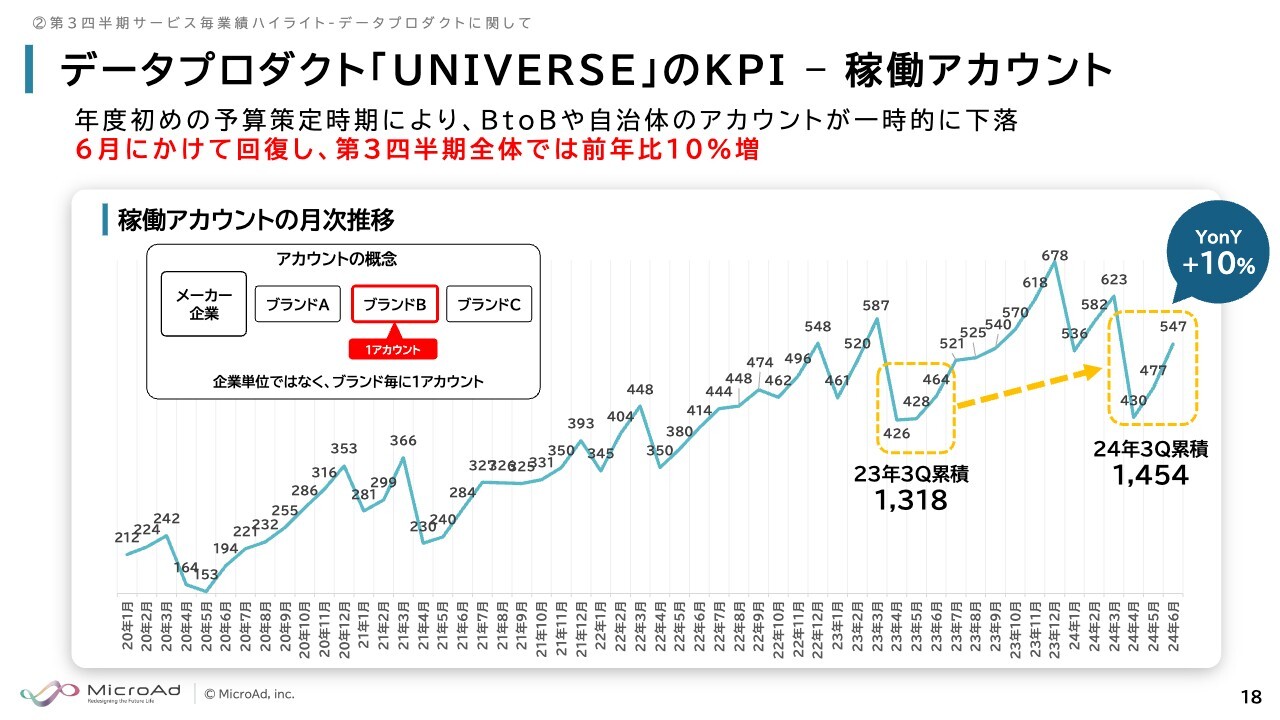

データプロダクト「UNIVERSE」のKPI-稼働アカウント

「UNIVERSE」の稼働アカウント数です。BtoBや自治体は、予算策定時期がある年度初めに下がる傾向が例年あるものの、6月に向けて急速に戻ってきています。第3四半期全体では前年比10パーセント増と、引き続き拡大基調です。

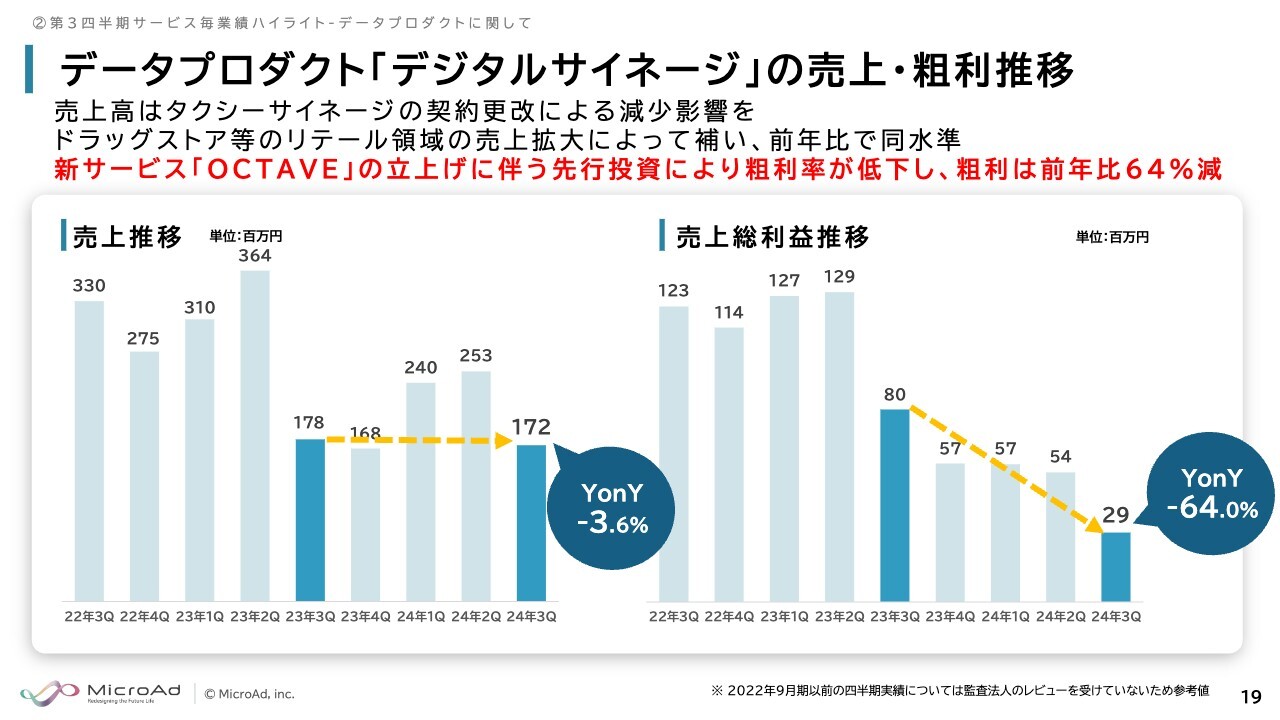

データプロダクト「デジタルサイネージ」の売上・粗利推移

デジタルサイネージは新サービス「OCTAVE」の立ち上げにより粗利率が低下し、粗利は大幅に下がっています。リース契約を結んでいるタブレットのコストが先行して原価計上されていくため、一時的に売上がどうしてもまだ追いつかない状態で、粗利、粗利率ともに大幅に下がっています。ただ、一定の台数が設置されることで販売も拡大していくため、そこから急速に粗利率が上がっていくモデルです。

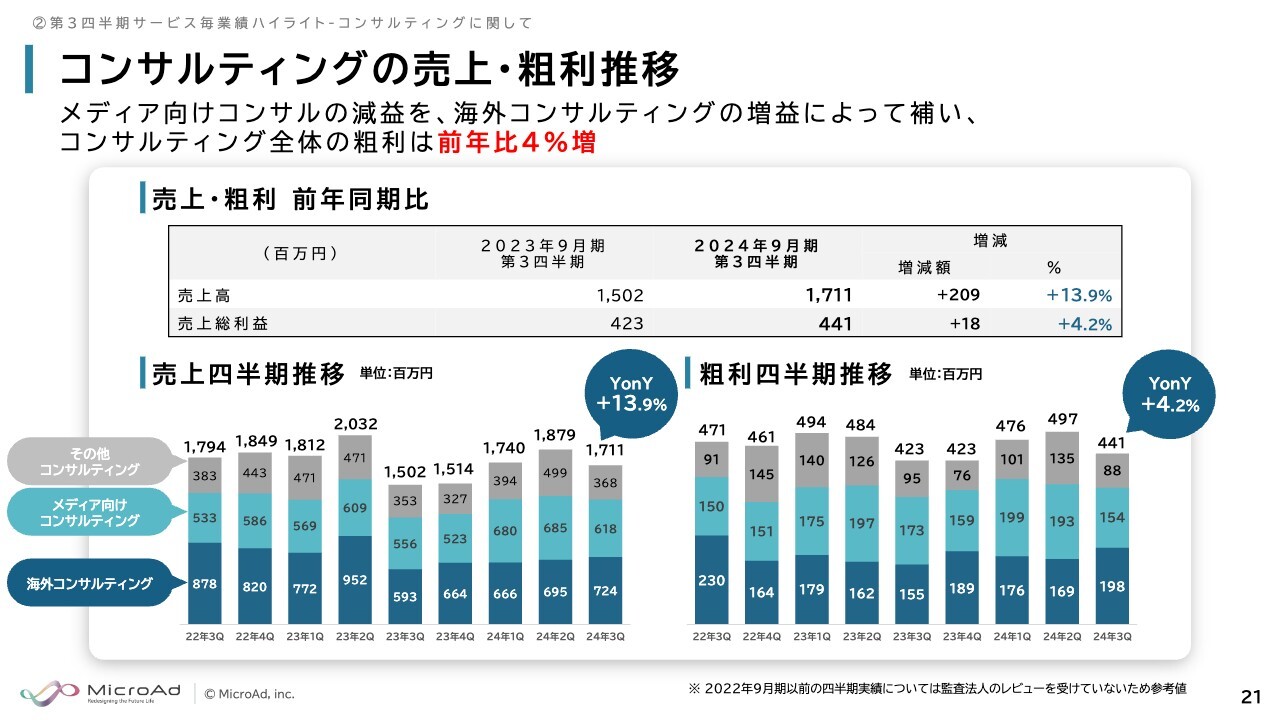

コンサルティングの売上・粗利推移

コンサルティングについてです。国内メディア向けコンサルティングは減益となっているものの、海外コンサルティングが好調です。そのため、コンサルティング全体では大きく伸び、粗利は前年比4パーセント増となりました。

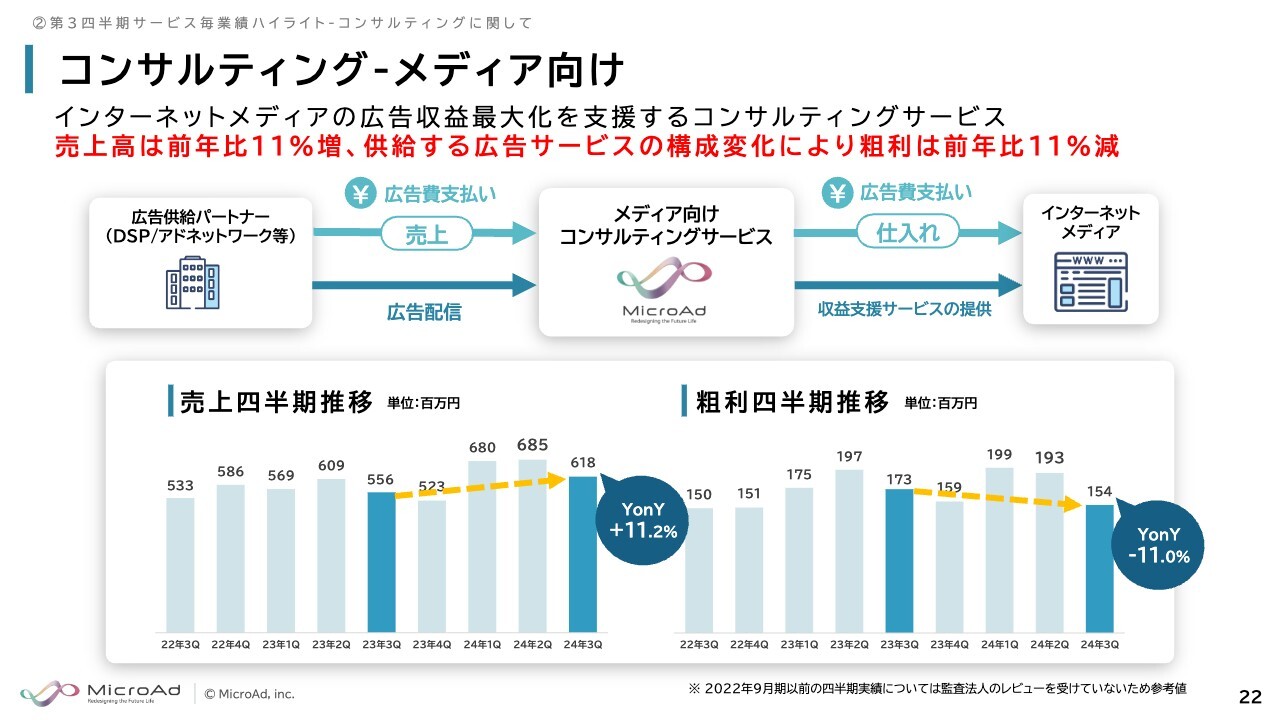

コンサルティング-メディア向け

国内メディア向けコンサルティングに関しては、売上高が前年比11パーセント増となっているものの、このサービスの粗利率のミックスが変わったことにより、粗利は逆に前年比で下がっています。

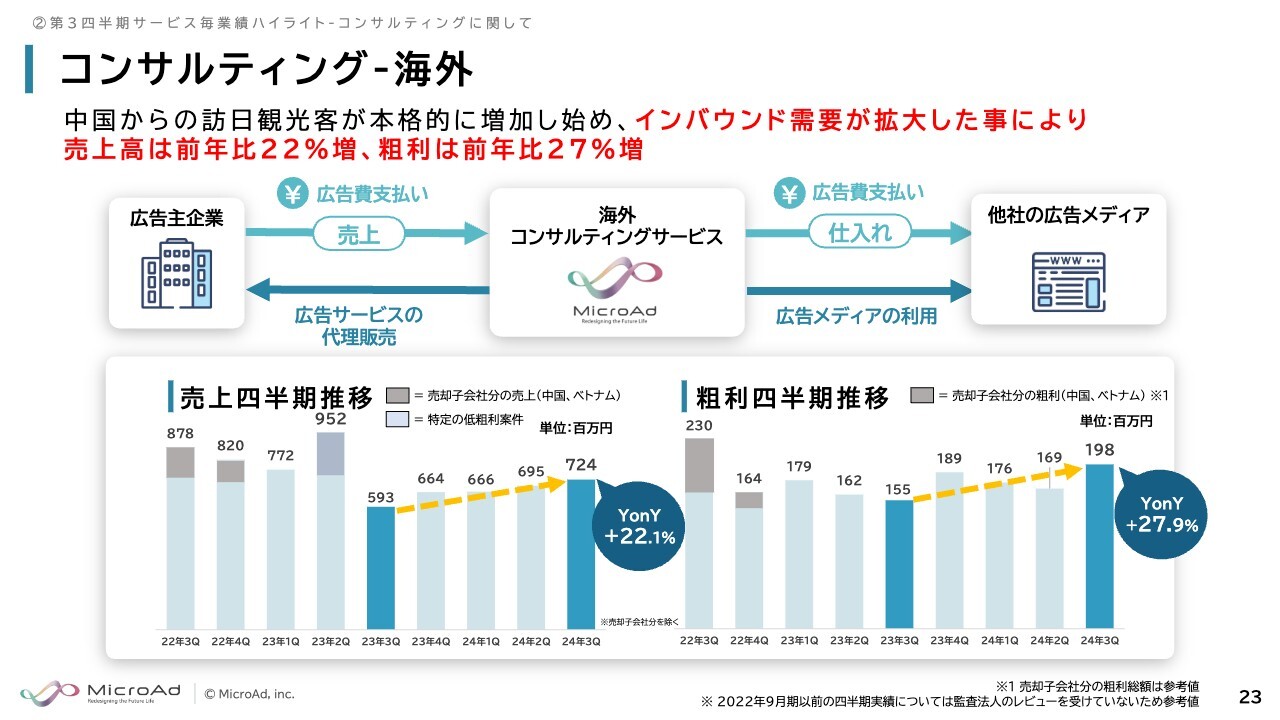

コンサルティング-海外

海外コンサルティングは、インバウンド需要の拡大に対し、いろいろと手を打ったところが少しずつ花開き、売上が大きく伸びています。売上高は前年比22パーセント増、粗利は前年比27パーセント増となっており、こちらは今後も期待できるのではないかと感じています。

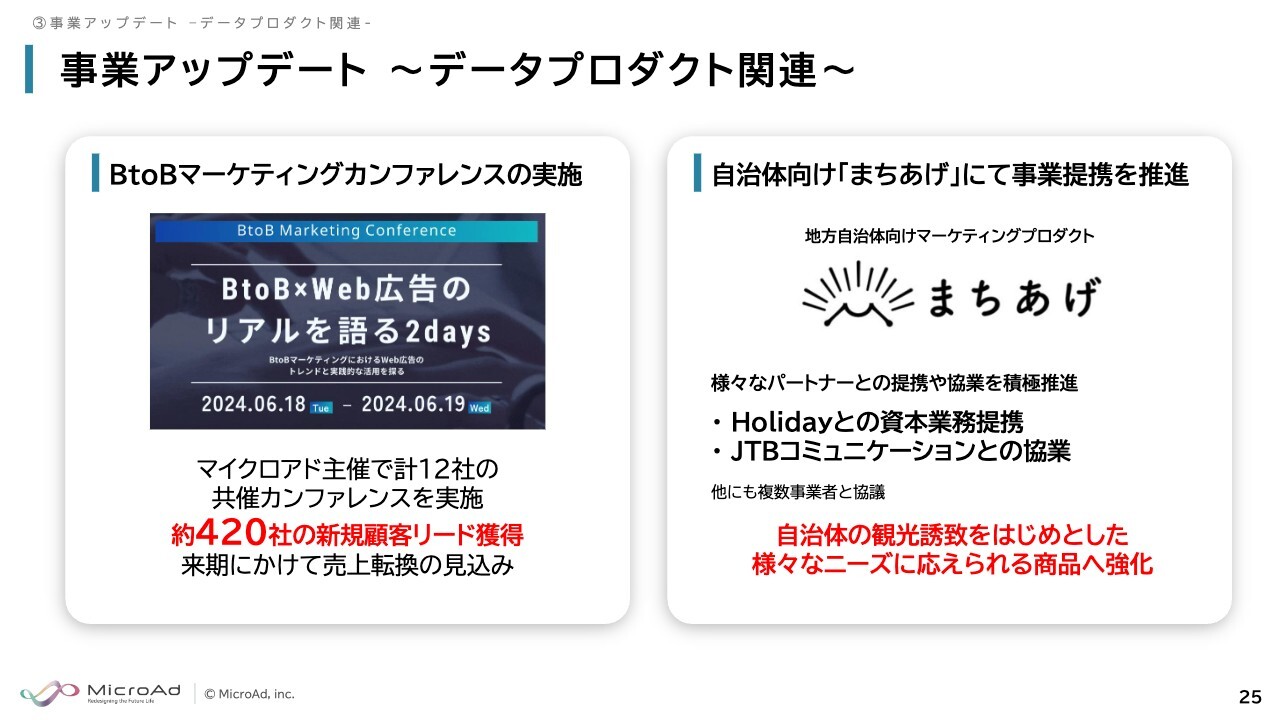

事業アップデート ~データプロダクト関連~

最後に、事業アップデートについてご説明します。データプロダクト関連では、BtoBマーケティングのカンファレンスを実施し、約420社の新規顧客リードを獲得しました。こちらが徐々に売上に転換されていく見込みです。

また、地方自治体向けのマーケティングプロダクト「まちあげ」にて、いろいろな提携、協業を進めています。これによって、例えば旅行、観光キャンペーンなど、いろいろな自治体のニーズを捉えた商品開発ができるように、幅が広がってきています。

【参考】提携関連のプレスリリース

・Holidayとの資本業務提携

・ JTBコミュニケーションとの協業

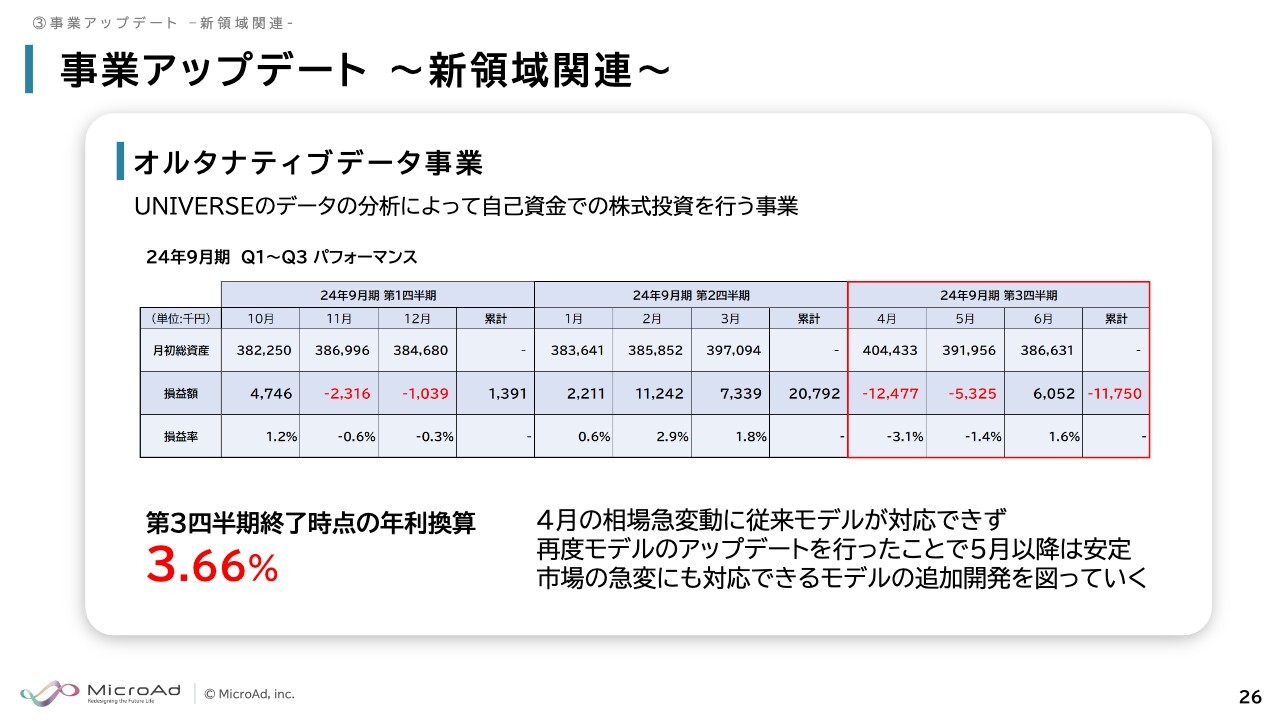

事業アップデート ~新領域関連~

オルタナティブデータ事業です。第3四半期はトータルではマイナスとなりました。従来モデルが相場が大きく変動する際にうまく対応できておらず、4月にマイナスを出してしまったものの、アップデートを行ったことで徐々に安定してきています。

もちろんこれで終わりではなく、今後もモデルのさらなるアップデートを行っていく予定です。安定というところまでは、まだあと1歩、2歩ありますが、着実に前には進んでいると考えています。

以上で当社の2024年9月期第3四半期の決算説明を終わります。ご清聴ありがとうございました。

新着ログ

「サービス業」のログ