図研、売上高と営業利益の過去最高を3期連続で更新、中計売上目標を上方修正 世界的なIT投資を背景に成長継続を見込む

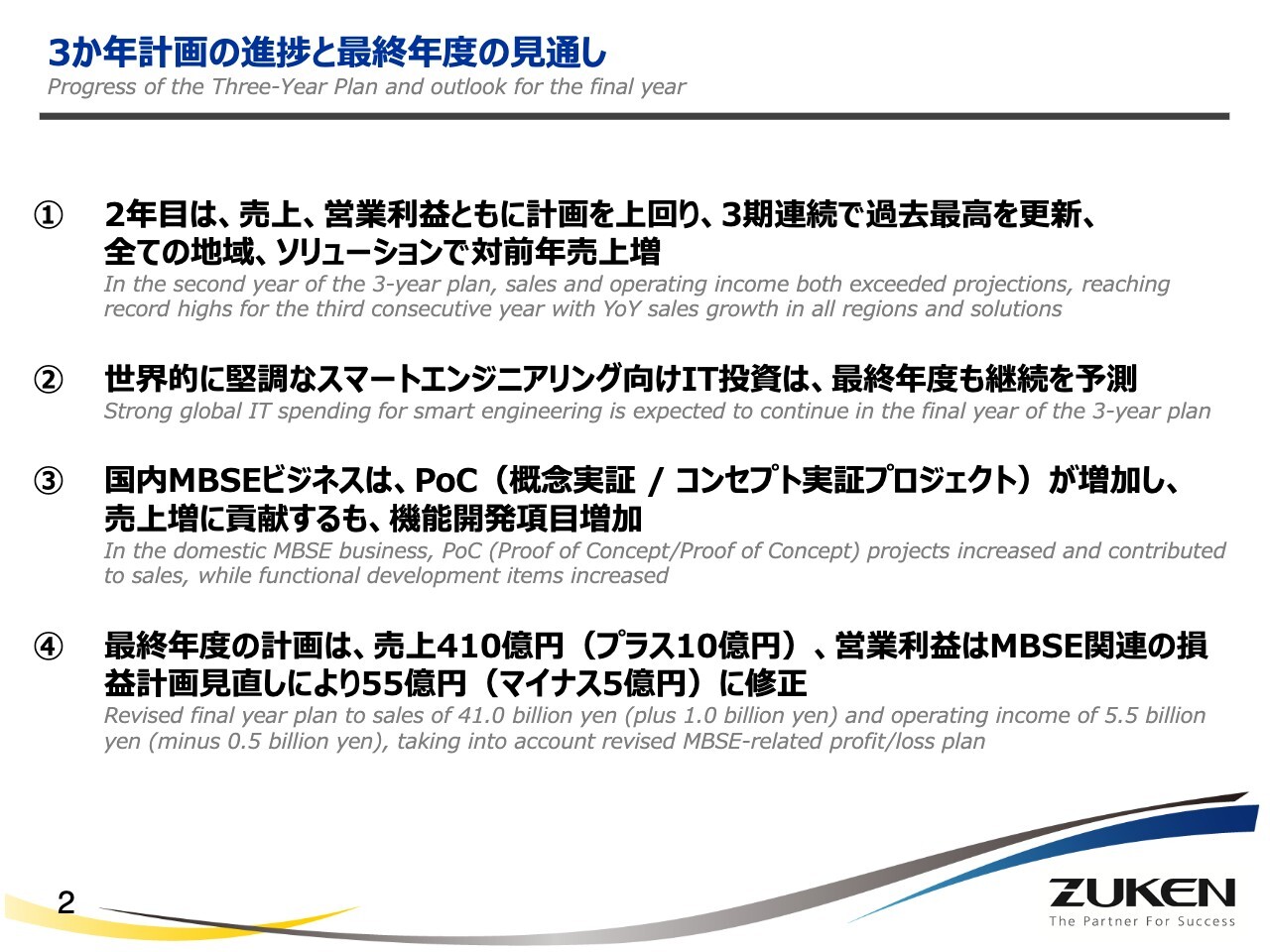

3か年計画の進捗と最終年度の見通し

平山守氏:株式会社図研、コーポレートマーケティング室室長の平山です。私から中期経営計画の進捗と今後の見通しについてご説明します。

本日のサマリーです。1点目として、中期計画の2年目は売上・営業利益ともに計画を上回り、3期連続で過去最高を更新することができました。すべての地域・ソリューションにおいて、対前年で売上増を達成できています。

2点目として、今回の中期経営計画において成長戦略の1つとなっている課題解決型のITコンサルティングビジネスの背景には世界的に堅調なIT投資があり、最終年度もこの市場環境の継続を予測しています。引き続き、課題解決型のITコンサルティングビジネスを強化していきたいと考えています。

3点目として、もう1つの成長戦略である国内MBSEビジネスについても計画は順調に進行しています。特に、さまざまなお客さまからPoCと呼ばれるコンセプト実証プロジェクトの引き合いを受けており、売上増に貢献しています。しかし、お客さまが広がっていることも影響し、機能開発項目は増加している状況です。

4点目として、このようなことを踏まえ、最終年度の売上の計画は当初の中期計画からプラス10億円の410億円に修正しました。営業利益に関しては、先ほどお伝えしたMBSE関連の損益計画見直しにより、マイナス5億円の55億円に修正しています。

トピックス

直近のトピックスとして、図研エルミックに対する公開買付けの実施についてご説明します。なお、本中期計画の売上や営業利益に関しては、TOBの影響は受けないものとご理解いただければと思います。

ご承知のとおり図研エルミックは東証スタンダード市場に上場していますので、第1の目的としては親子上場の解消を目指し、今回のトランザクションを実施しました。

図研エルミックの主なビジネスは、ストリーミングと言われる動画のスムーズな伝送のために使われるソフトウェアIPの開発・販売でしたが、販売先がかなり限定されるため、販売の安定性にやや欠けていたビジネスでした。

そこから専門性を活かした受託開発モデルへの移行を実施し、これに基づき図研グループ各社と協調することで、より強固な顧客基盤を構築し、今後の安定した成長を目指していきます。

今年6月24日に、応募が公開買付け成立の予定数の下限を上回り終了しました。7月1日以降、応募全株券の買付けを実施し、今後100パーセント子会社化に向けて手続きを進めていきます。

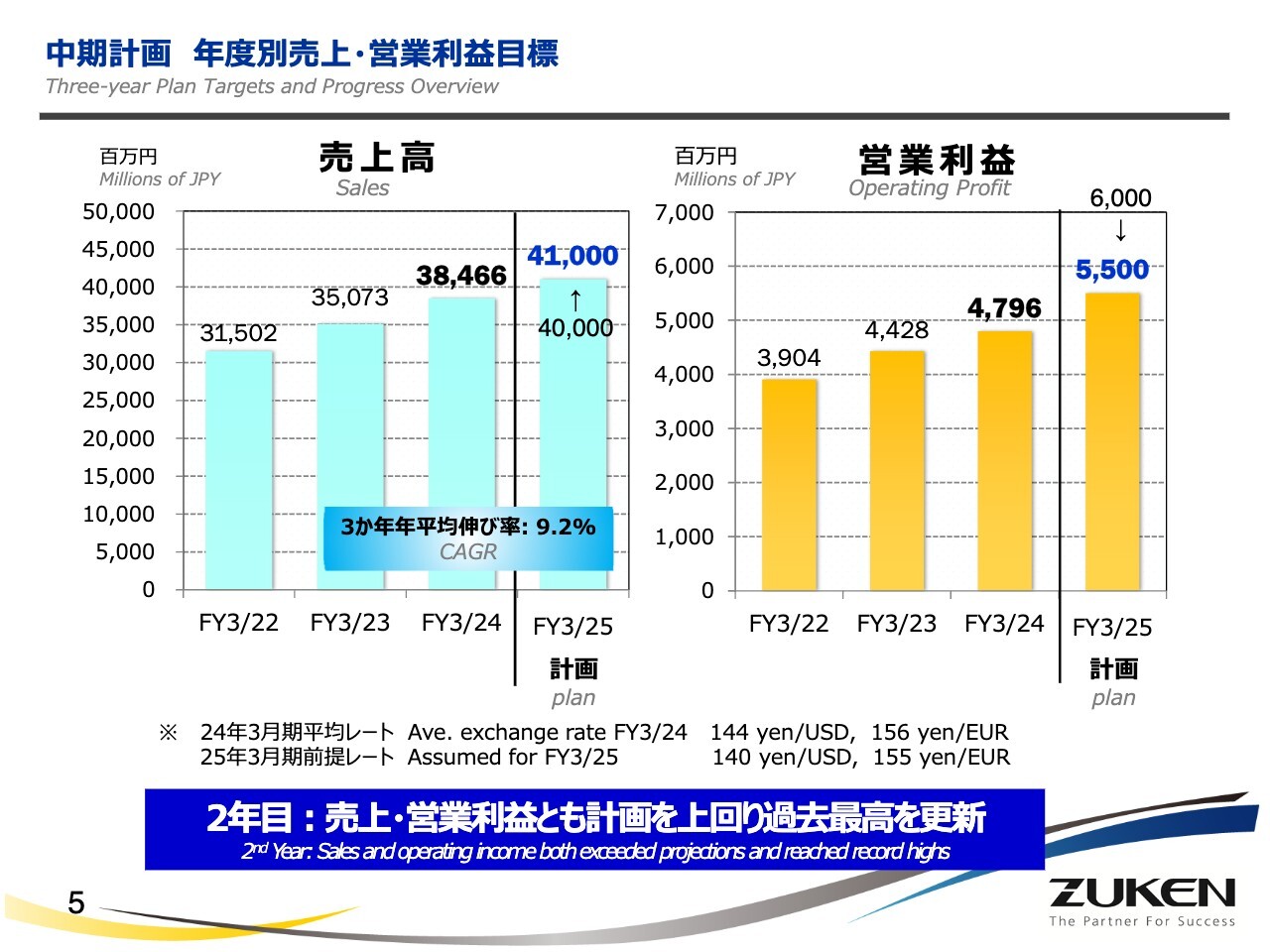

中期計画 年度別売上・営業利益目標

それでは、中期計画2年目の業績詳細と最終年度の見通しについてご説明します。スライドのグラフに、今回の中期計画の過去2年間にあたる図研グループ全社の業績推移と、最終年度の計画を記載しています。

2年目については、売上・営業利益ともに当初の計画より上回り着地しました。最終年度の売上は当初計画からプラス10億円の410億円、営業利益はマイナス5億円の55億円を計画しています。

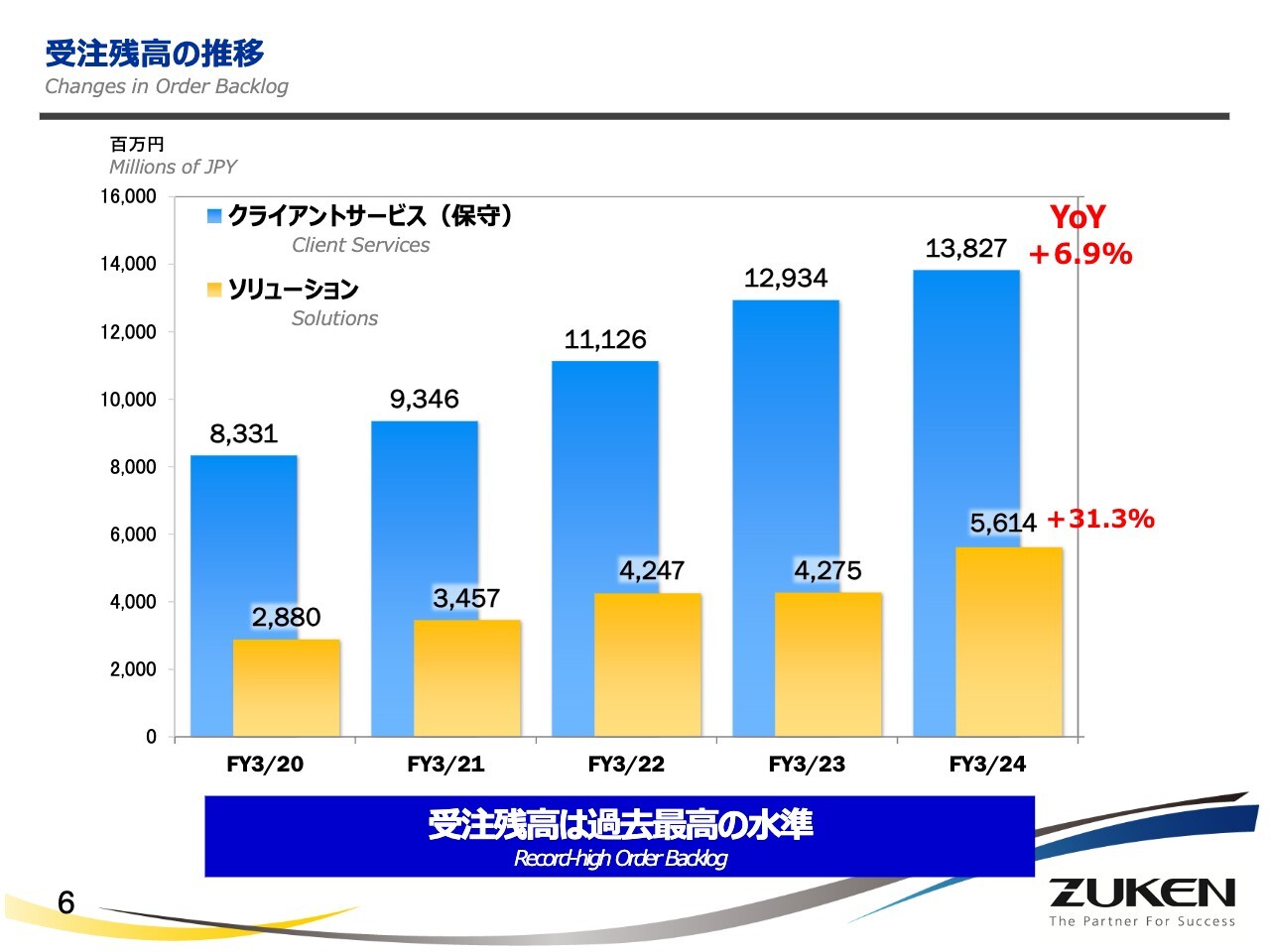

受注残高の推移

スライドのグラフは、非常に堅調な売上の背景となっている当社の受注残高の推移を示したものです。特に2024年3月末時点での受注残高をご覧いただくとおわかりのとおり、ソリューションの受注残高が非常に大きく増加しています。

こちらは当社を取り巻く市場環境の中でも、特にエンジニアリングに関するIT投資が非常に堅調なことが背景にあることに加え、お客さまにも非常に前向きに投資をしていただいていると感じています。それぞれの案件を見ても大型化が進んでおり、当社としても力強く感じているところです。

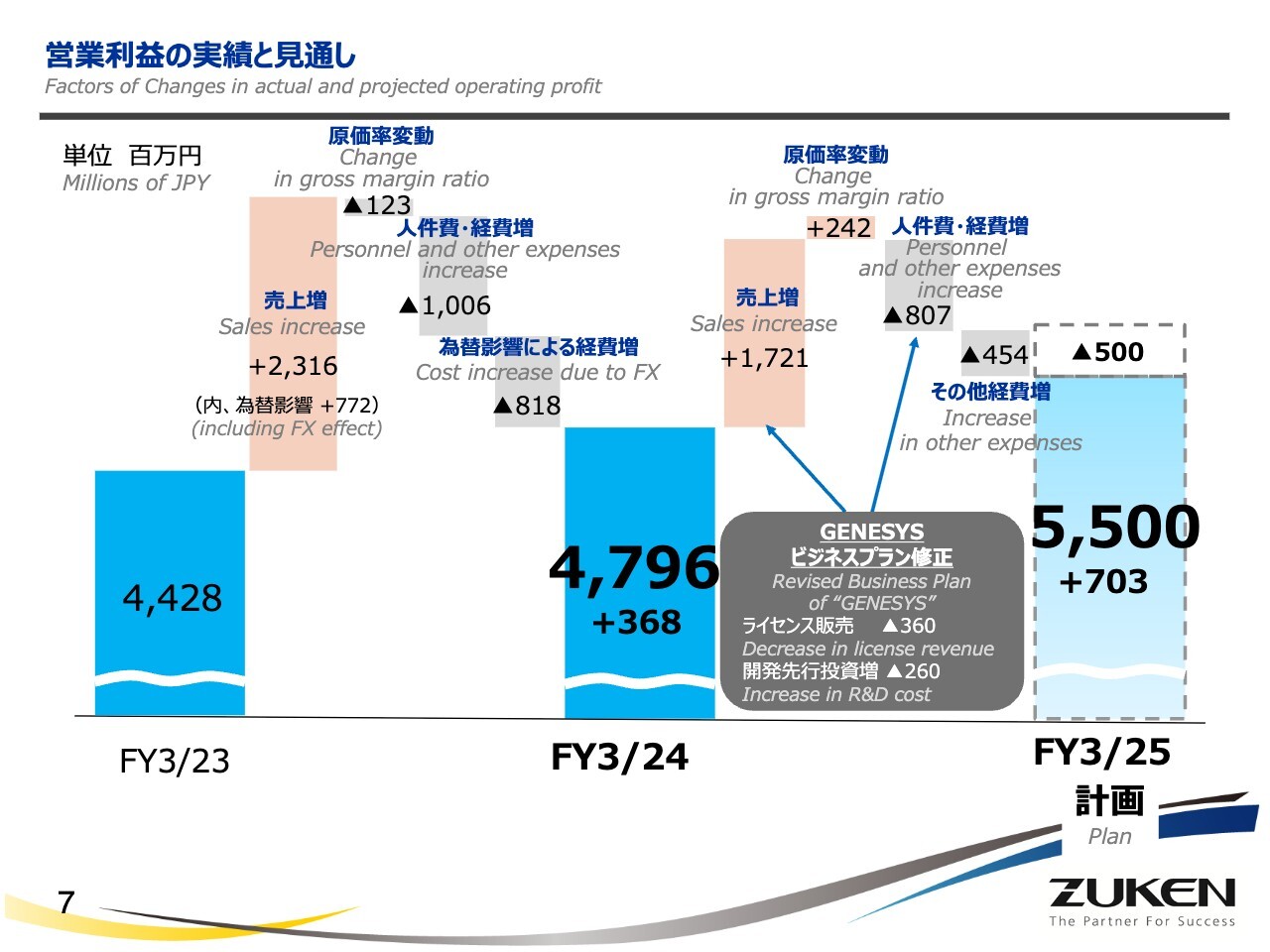

営業利益の実績と見通し

営業利益の変動要因についてご説明します。まず2024年3月期の営業利益に関しては、概ね計画どおりに推移したと考えています。

人件費・経費が約10億円増と高い数字になっていますが、こちらは給与水準の見直しや開発体制の強化、営業活動が回復してきたことによるイベント等の増加に伴うものです。こちらは計画の範囲内であると考えています。

2025年3月期の計画における変動要因としては、冒頭にもお伝えした当社のMBSE事業のコアとなる、MBSEモデリングツール「GENESYS(ジェネシス)」の販売についてビジネスプランを修正している影響です。

詳細は後ほどご説明しますが、内容としてはライセンス販売の計画をやや下回る見通しになっていることに加え、開発の先行投資額がプラス6億円強増えています。この影響により、当初の営業利益目標である60億円からマイナス5億円の目標に修正しています。それ以外の経費の計画については、大きな変更はありません。

【参考】製品区分と主な製品について

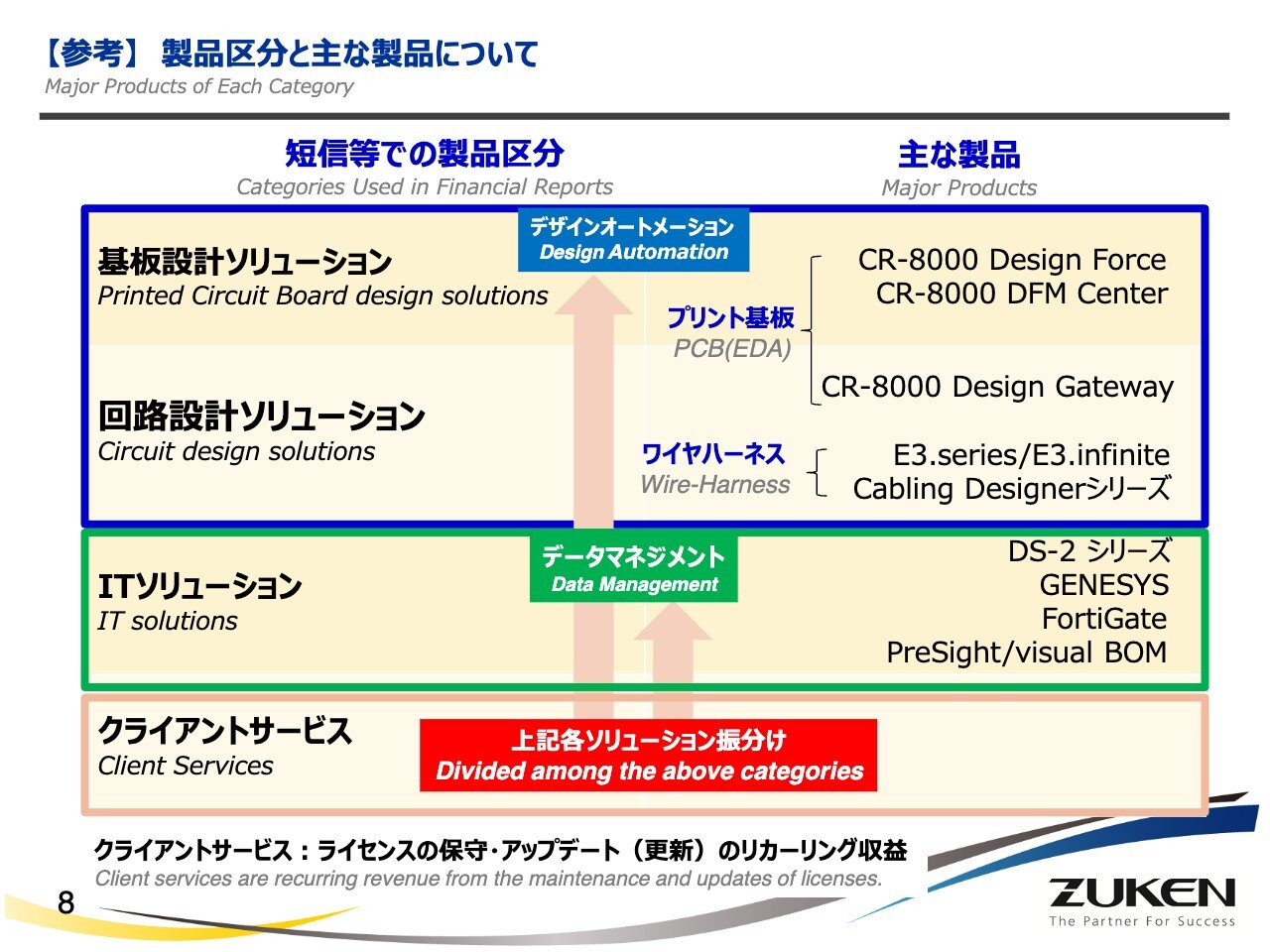

製品ごとのご説明に入る前に、製品区分とその中にどのような製品が含まれているかについて、簡単にご説明します。まず、スライド左側に記載の「基板設計ソリューション」「回路設計ソリューション」「ITソリューション」「クライアントサービス」は、短信等でご紹介している製品区分です。

基板設計ソリューションでは、プリント基板のフィジカルなレイアウト設計を行う設計ツール「CR-8000 Design Force」が主力製品となっています。

回路設計ソリューションは、大きく分けて2種類あります。プリント基板の論理回路を設計するためのツールと、ワイヤハーネスの設計を行うシステムです。回路設計については基板設計ソリューションと同じ「CR-8000」シリーズの「Design Gateway」という製品、ワイヤハーネス設計については「E3.infinite」や「E3.series」などがあります。

基板設計ソリューションと回路設計ソリューションは、それぞれ設計者が使うツールです。中期計画の中ではこの2つをまとめて「デザインオートメーション」というくくりでご説明しています。

ITソリューションは、PDM・PLMと呼ばれるデータマネジメントの製品を扱っています。それに加えて、グループ会社の取扱製品であるセキュリティ製品も含まれています。これらは設計者が使うというよりも、設計者の設計業務を支援するようなソフトウェアです。

クライアントサービスは、上記3つのソリューションの保守契約の収益で、上記3つのソリューションに振り分けてご説明しています。

ソフトウェアビジネスの場合、保守契約にはサポートサービスなどももちろんありますが、それに加えて毎年のソフトウェアのアップデートの意味合いも含まれています。我々にとっては毎年一定の収益を予測できるリカーリング収益のセグメントであり、現在は収益の4割強を占めています。

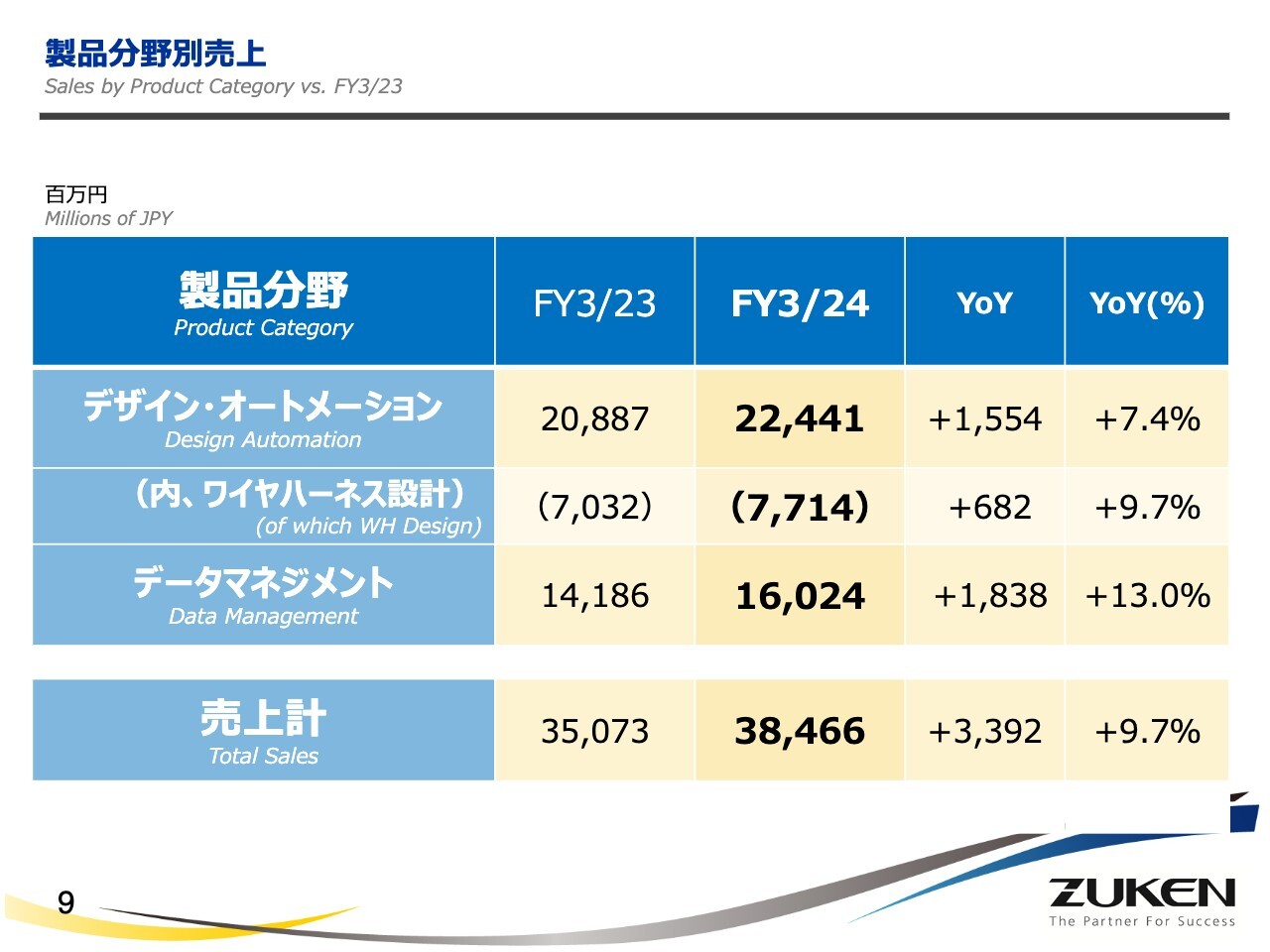

製品分野別売上

今お伝えした製品分野別に売上を記載しています。詳しくは後ほどご説明します。

ご覧のとおり、どの製品分野も売上が対前年で増加しています。特にデータマネジメントとワイヤハーネス設計が大きく増加していることをご確認いただけると思います。

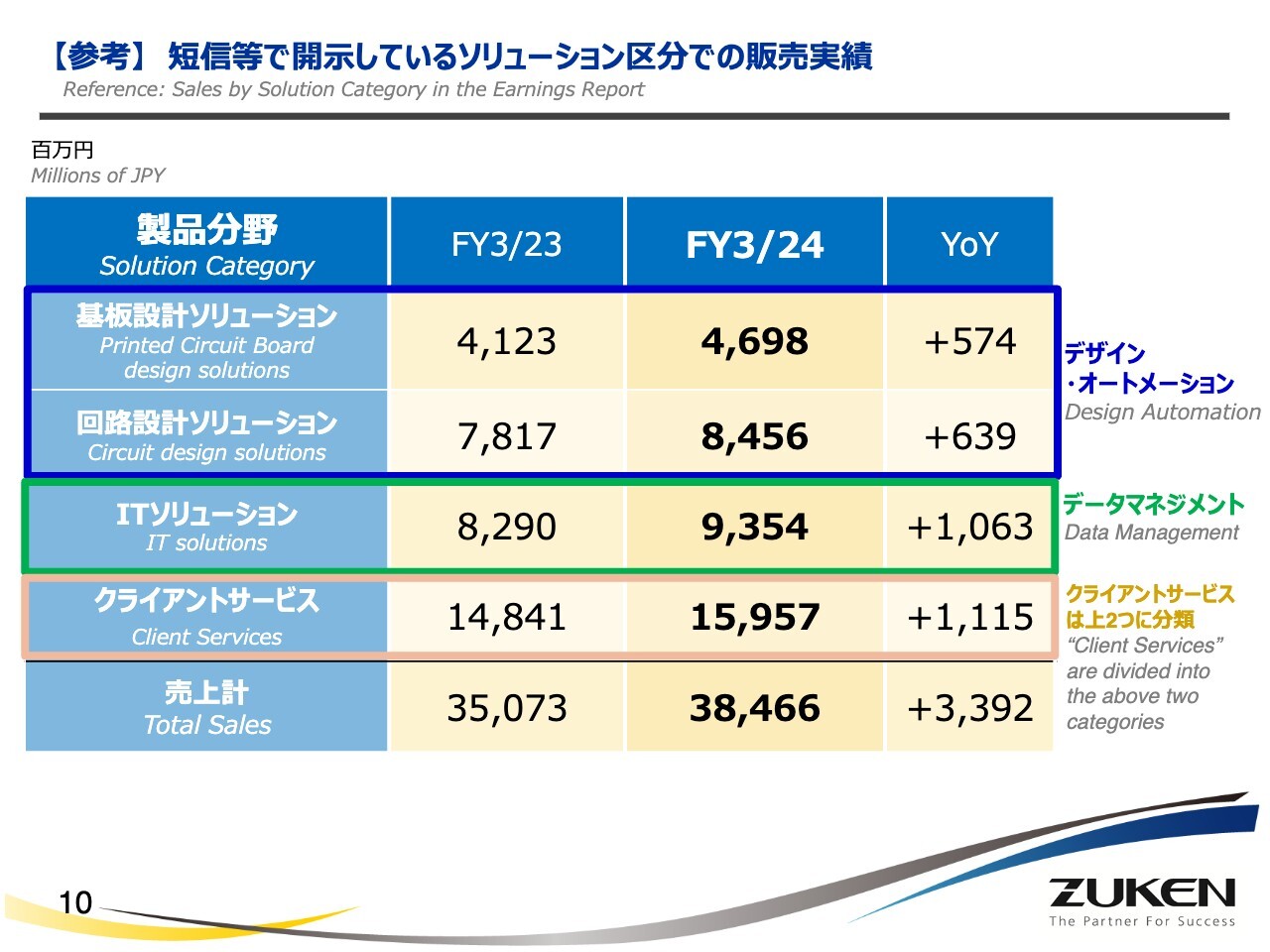

【参考】短信等で開示しているソリューション区分での販売実績

ご参考までに、IR等で開示しているソリューション区分での販売実績を掲載しています。こちらもすべて対前年でプラスになっています。

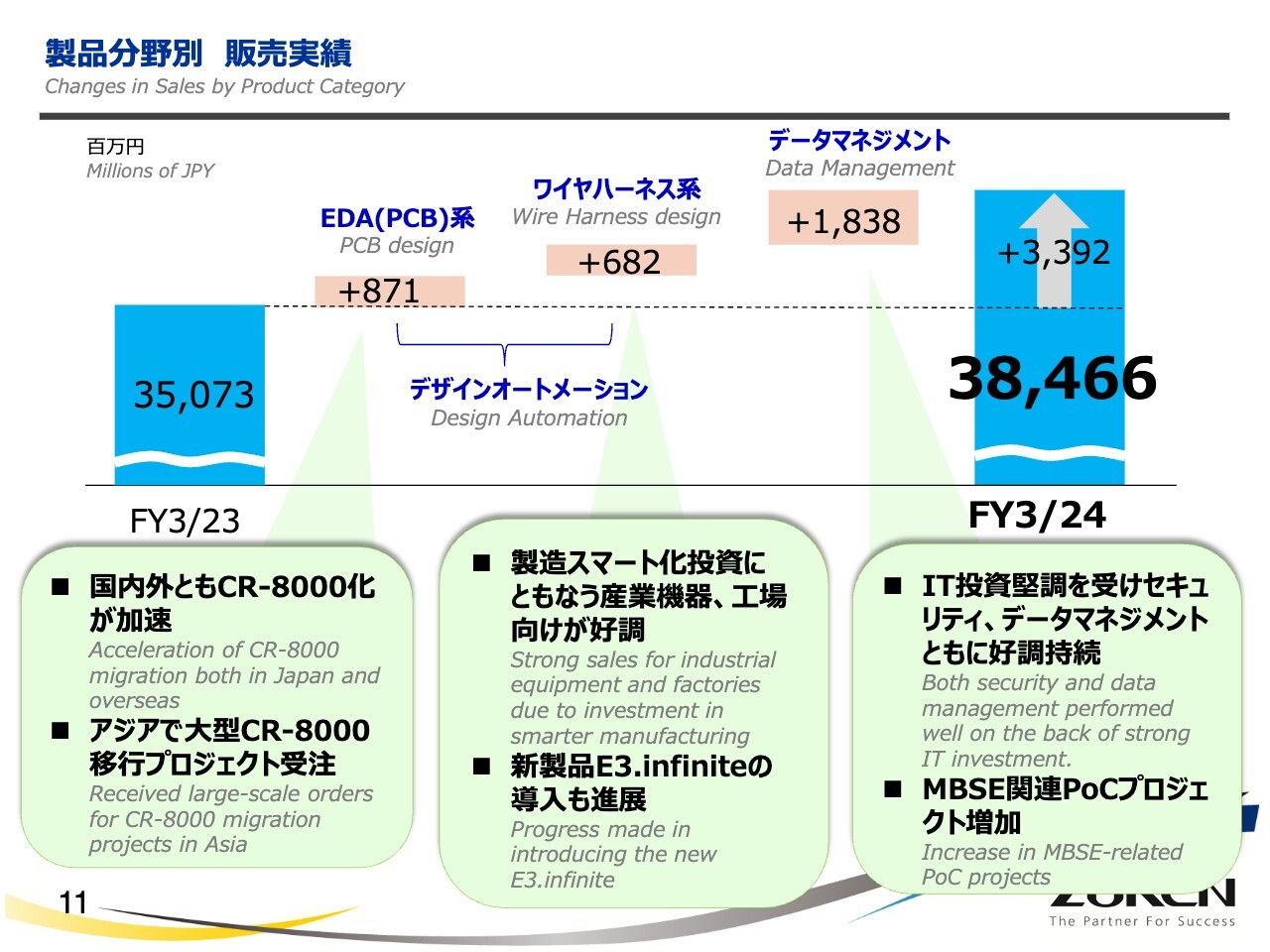

製品分野別 販売実績

各製品分野についてご説明します。まず、デザインオートメーションの中のワイヤハーネス系を除く、いわゆるプリント基板のEDA系ビジネスに関してです。国内外ともに「CR-8000 Design Force」化が加速しています。特にアジアでは、期末にかけて大型の「CR-8000」移行プロジェクトを2件続けて受注しました。結果として、前期は好調に推移しました。

ワイヤハーネス系に関しては、製造スマート化投資に伴う産業機器、工場向けが非常に好調です。みなさまもご承知のとおり、世界各国で特に半導体製造装置や半導体そのものに加え、EV向け電池などの工場新設やリノベーションなどが非常に盛んになっています。

このような投資に伴い、ワイヤハーネスの需要が非常に活況を呈しています。これは日本だけではなく、世界中で起こっていることです。

また、トランスポーテーション向けのワイヤハーネスのソリューションである「E3.infinite」についても導入が進展しています。もちろん四輪自動車のOEMのお客さまの導入も進んでいますが、それ以上にTier1や建設機械、特殊車両、二輪などでの導入が進んできました。

自動車OEMはワイヤハーネス設計のインフラが非常に大きく運用も進んでいる現状ですので、それをリプレイスすることはなかなか慎重にならざるを得ないところもあります。そのため、それ以外のところから設計環境の更新が進んでいるのではないかと思います。

データマネジメントに関しては、IT投資が非常に堅調です。この背景を受け、セキュリティ、データマネジメントともに好調を持続しています。また、これも後ほどご説明しますが、MBSE関連のPoCプロジェクトが増加しており、データマネジメントの売上増につながっています。

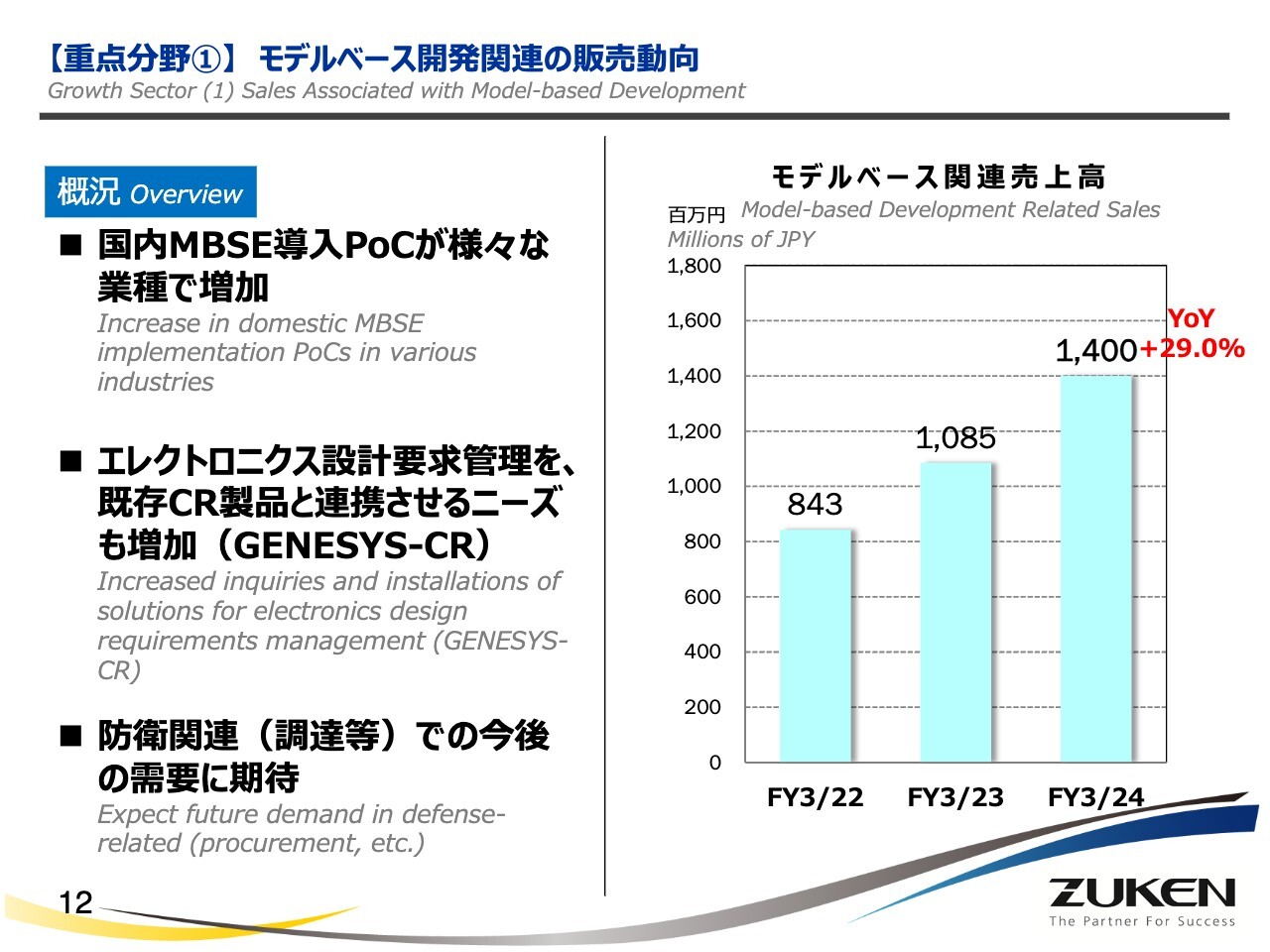

【重点分野①】 モデルベース開発関連の販売動向

成長分野・成長戦略について、それぞれ詳しくご説明します。まず、国内MBSE導入のPoCがさまざまな業種で増加しています。当社がMBSEのプロジェクトを抱えている中では、やはり自動車業界やTier1のお客さまがビジネスボリュームでも技術のレベルという意味でも一番高くなっています。

しかし当然ながら、当社は我々の顧客基盤に対して、MBSEのメソドロジーをさまざまな業種に提案しています。その結果、我々の想像以上にMBSEに関心を抱いていただけるお客さまが増え、「効果を体験したい」とPoCプロジェクトをスタートすることが非常に多くなっています。

最終的にはこのようなお客さまが実際にMBSEを導入し、ツール展開していくことになりますが、今の段階ではコンサルティングやサービスなどが増えている状況です。

「MBSEまではちょっとハードルが高い」というお客さまに対しては、当社のお客さまが一番導入しやすいところとして、エレクトロニクス設計とシステムズエンジニアリングで定義した要求管理をつなげる製品を開発しました。これが我々の顧客基盤に対して徐々に浸透してきています。

前期のトピックスとしては、防衛関連での今後の需要に期待できるような動きがありました。MBSEと防衛産業は、もともと非常に親和性の高い分野です。昨年から日本の防衛関連の装備においてアメリカに倣い、MBSEのメソドロジーを使った調達や、装備品をオプティマイゼーションしていこうといった動きが出てきており、当社も一部受注しています。

このような動きは現在監督官庁で進んでいますが、これから防衛産業でも進んでいくのではないかと期待しています。

分野としては、製品開発というよりはMBSEのミッションエンジニアリングと呼ばれるところで、システム全体の最適化を目指すためにどうしたらよいかを解決していくメソドロジーの部分です。我々はこの分野で実績のあるアメリカのVitech社を買収しその技術を提案していますので、有利に提案できるのではないかと考えています。

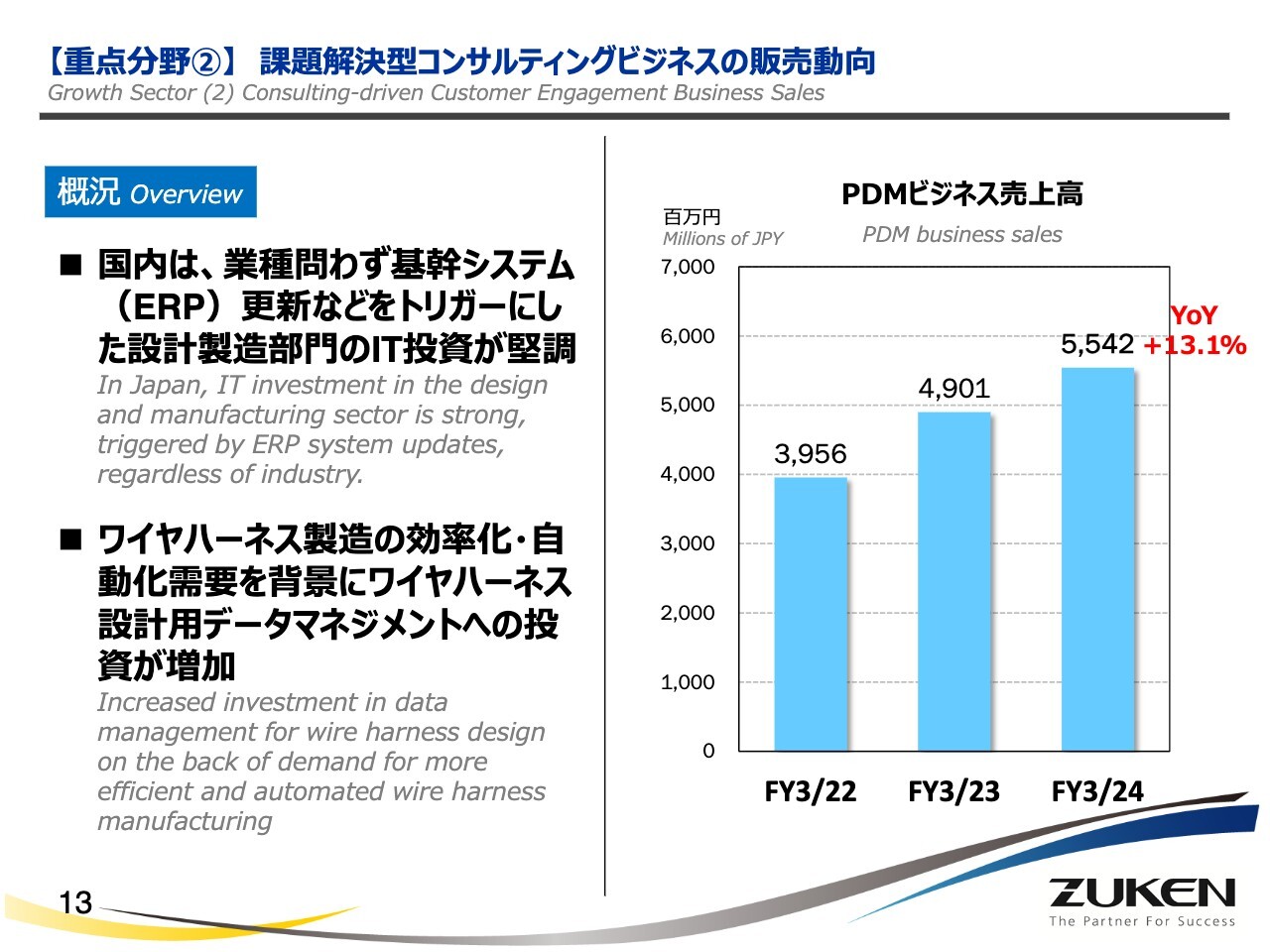

【重点分野②】 課題解決型コンサルティングビジネスの販売動向

もう1つの成長戦略である課題解決型コンサルティングビジネスの販売動向です。国内では業種を問わず、基幹システム(ERP)の更新などをトリガーにした、設計製造部門のIT投資が大変堅調です。この傾向はしばらく続くと見ています。

また、ワイヤハーネス製造の効率化と自動化需要を背景に、ワイヤハーネス設計のデータマネジメント投資が増加しています。もともとヨーロッパを中心に好調でしたが、昨年あたりから日本でも好調に推移しています。

ご承知の方も多いと思いますが、ワイヤハーネスは、エンジニアリングの世界では最も手作業の多いプロセスと言われています。車はもちろんのこと、製造装置を作っているお客さまがこれからデジタルトランスフォーメーションを実施するにあたり、ワイヤハーネスプロセスの自動化は必須のため、我々の受注が増加しています。

スライドのグラフをご覧ください。PDMビジネスの売上高は対前年で13パーセント以上増えています。課題解決型コンサルティングビジネスは、この周辺のCADやさまざまなインターフェース開発が含まれるため、こちらはあくまでもPDMビジネスのみの売上高だとお考えください。

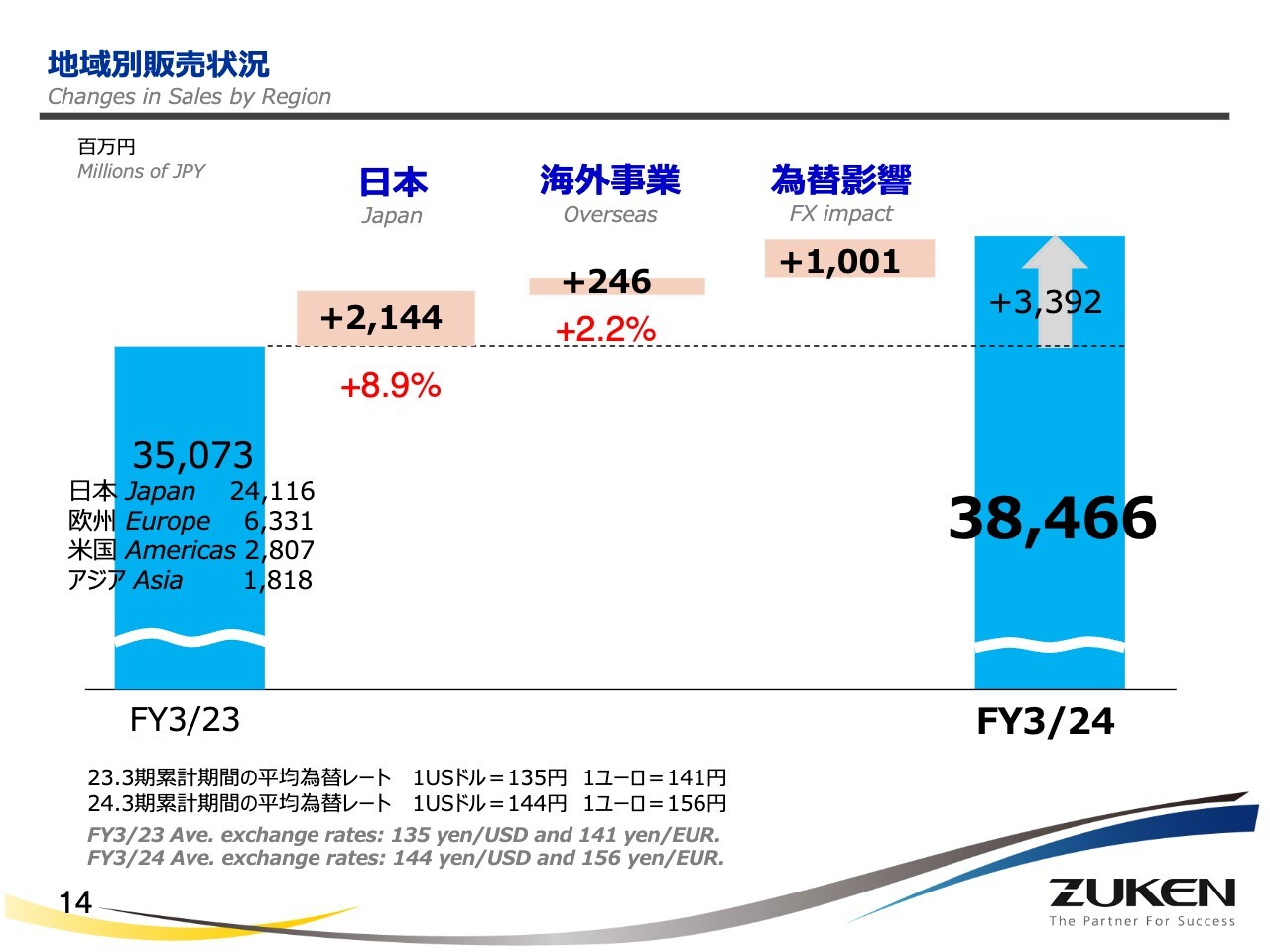

地域別販売状況

地域別の販売状況です。前期に関しては、日本が最も大きく成長しました。為替の影響も非常に大きかったです。

海外については若干伸びが低いですが、一昨年は欧州を中心に比較的海外が堅調だったため、その高い水準が前期も続いたと見ています。

販売先業種の状況(国内・クライアントサービス除く)

国内における販売先トップ10をスライドの表に示しています。事務用機器から車載エレクトロニクス、総合電機、車載エレクトロニクスまで、非常に幅広い業種と取引していることがおわかりいただけると思います。

特に事務用機器と総合電機については、お客さまの市場環境が必ずしも順風満帆であるとは言えませんが、プロセス改革やDXに真剣に取り組まれた結果として、我々に発注していただいているのだと理解しています。

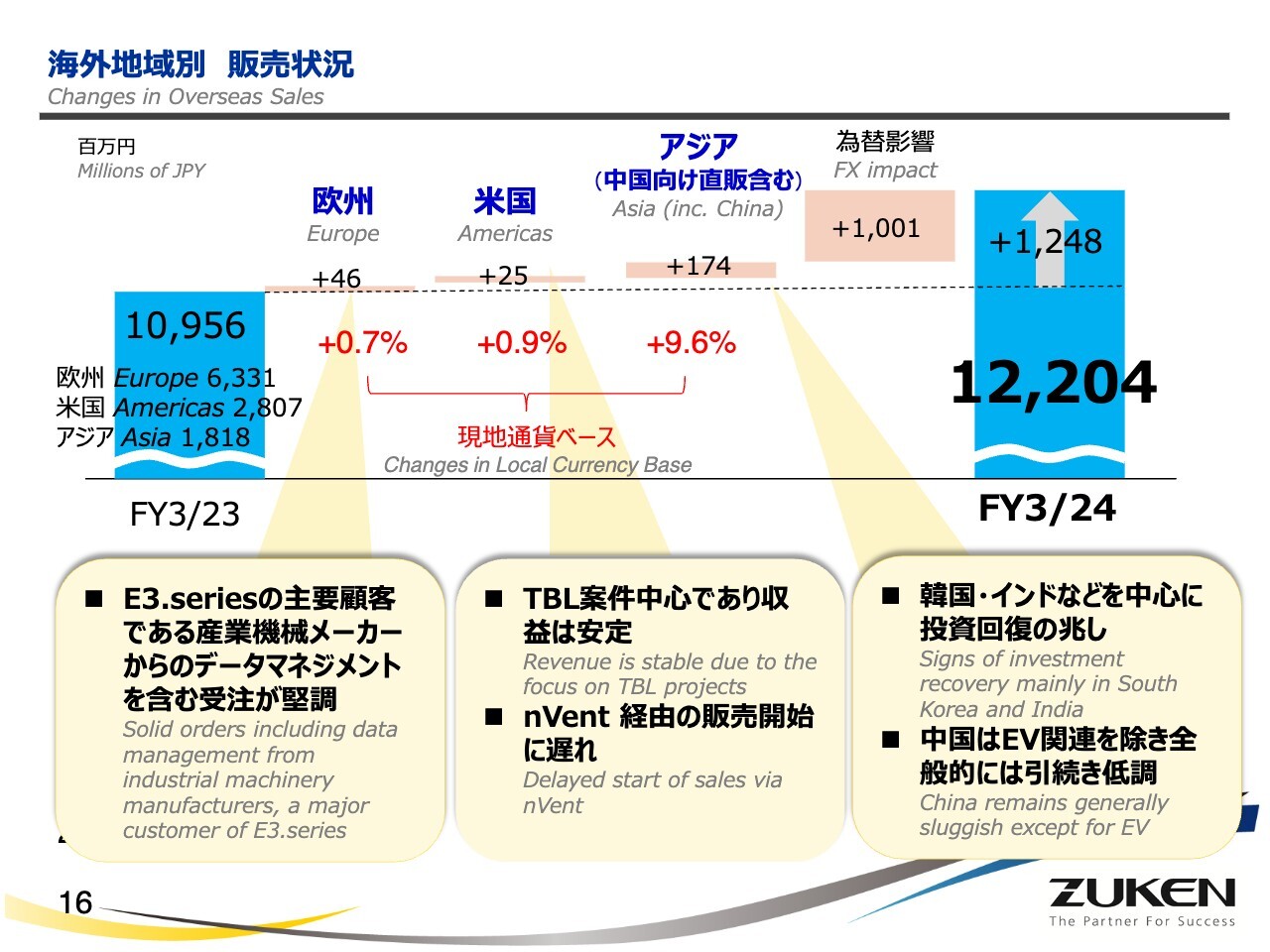

海外地域別 販売状況

海外地域別に見ていきます。まず、欧州において産業機械向けワイヤハーネス設計ソリューション「E3.series」の主要顧客メーカーからのデータマネジメントを含む受注が堅調でした。

欧州にはもともと、我々の「E3.series」を使った産業機械向けワイヤハーネス設計ソリューションの顧客基盤があります。そのようなお客さまへのワイヤハーネス用のデータマネジメントソリューションの導入が、昨年あたりから非常に活発化しています。

米国についてはもともとTBL案件が多く、サブスクリプション中心の収益となっています。そのため、収益は極端に上がることも下がることもなく安定しています。

また、nVent社を経由した「E3.series」の販売については、販売開始がやや遅れています。前年度は準備に費やし、今期に入ってようやく本格的に販売が始まったため、これから徐々に進展していくと考えています。

アジアについては、韓国・インドを中心に投資の回復の兆しが見られます。韓国からは大型案件の受注が来るなど投資の回復が見られますが、中国についてはEV関連を除き、全般的にまだ低調なため、EV関連に注力してマーケットの拡大を狙っていこうと考えています。

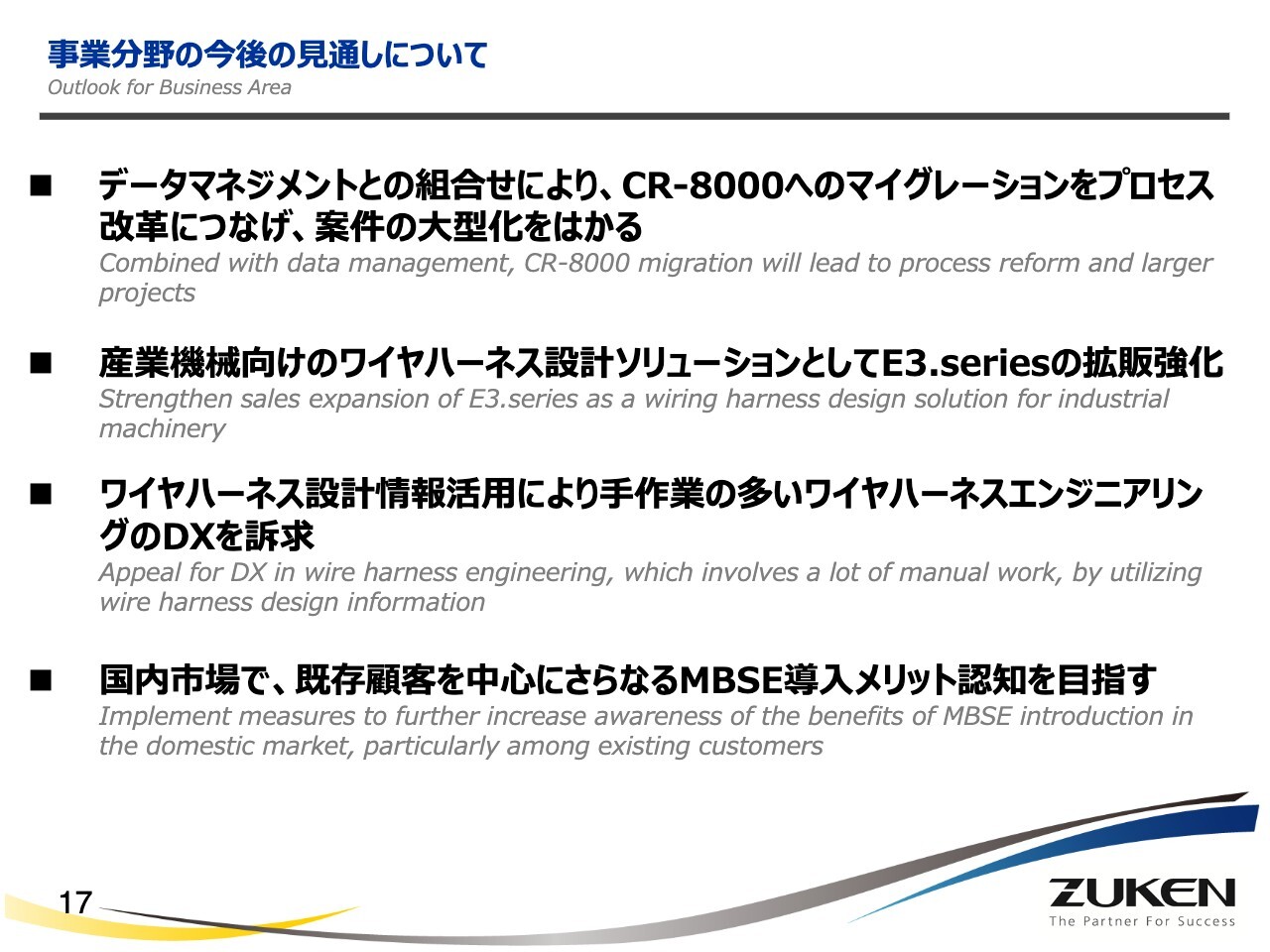

事業分野の今後の見通しについて

事業分野の今後の見通しです。データマネジメントについては、好調な「CR-8000」へのマイグレーションとの組み合わせにより、単純なライセンス増設ではなく、プロセス改革につなげて案件の大型化・多年度化を図っていきます。

産業機械向けワイヤハーネス設計ソリューションについては、我々にとってブルーオーシャン市場ですので、「E3.series」の拡販をより強化していきたいと考えています。

また、ワイヤハーネス設計情報活用によるワイヤハーネスエンジニアリングのDXを訴求していきます。手作業の多いプロセスであることに加え、お客さまによってはCAD製品そのものを使ってこなかった領域であることも多いので、積極的にDXを訴求し、新たな市場を獲得していきたいと考えています。

国内市場については、既存顧客を中心にMBSEを導入するメリットの認知度をさらに広げていきます。認知度拡大、PoC増加はリソースも必要で負担もかかりますが、我々としては市場をしっかり伸ばしていきたいと考えており、力を緩めずに進めていきたいと考えています。

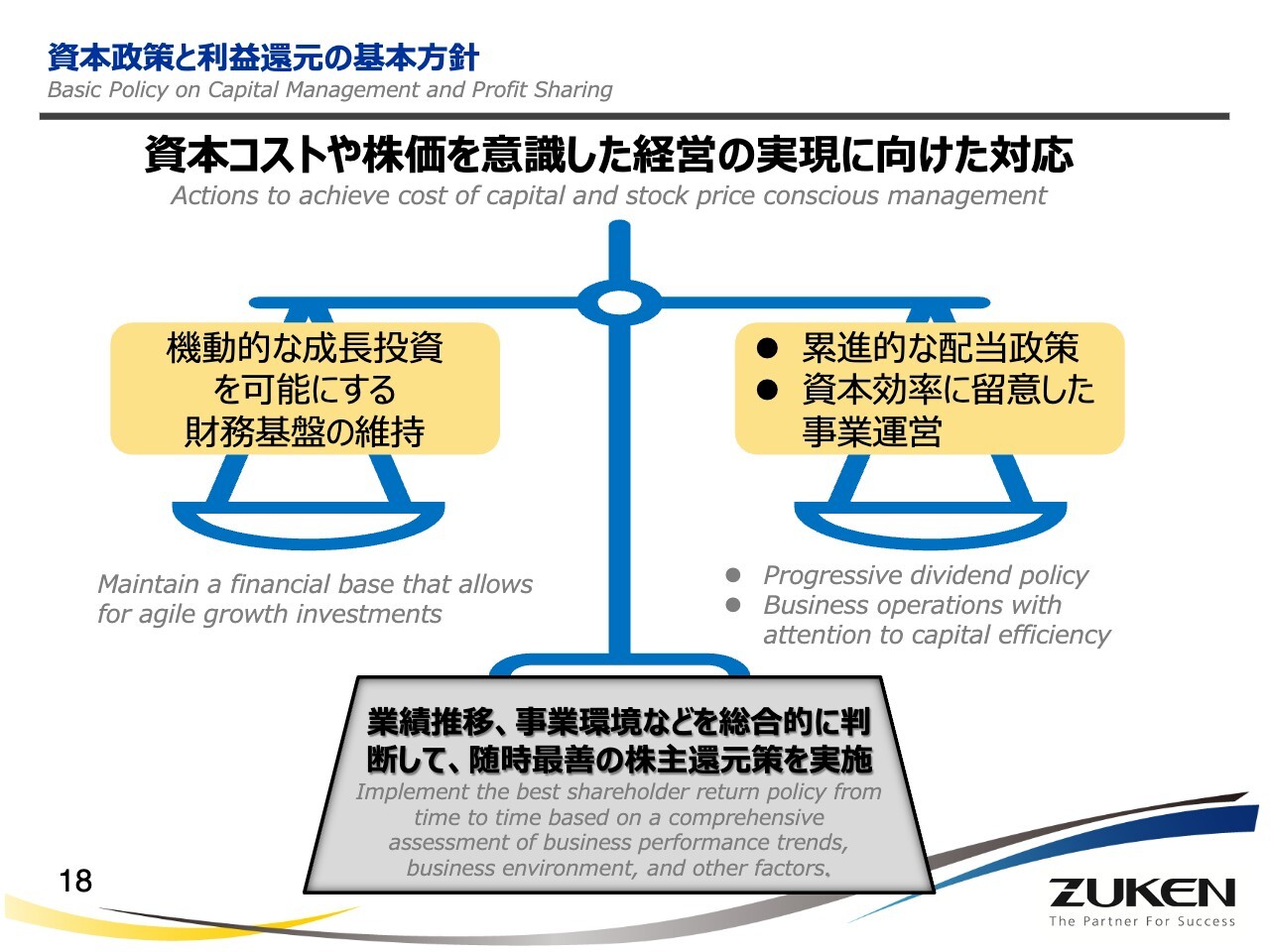

資本政策と利益還元の基本方針

最後に、資本政策と利益還元の基本方針についてです。当社は引き続き、資本コストや株価を意識した経営の実現に向けた対応を行っていきます。M&Aをはじめ、機動的な成長投資を可能にする財務基盤の維持と、累進的な配当政策、資本効率をバランスさせた利益還元策を基本方針として進めていきたいと考えています。

今後もこの方針に基づき、業績推移、事業環境などを総合的に判断し、随時最善と考える株主還元策を積極的に実施していきます。

この方針により、前期から5円増配を決議しており、年間60円の配当を実施する予定です。

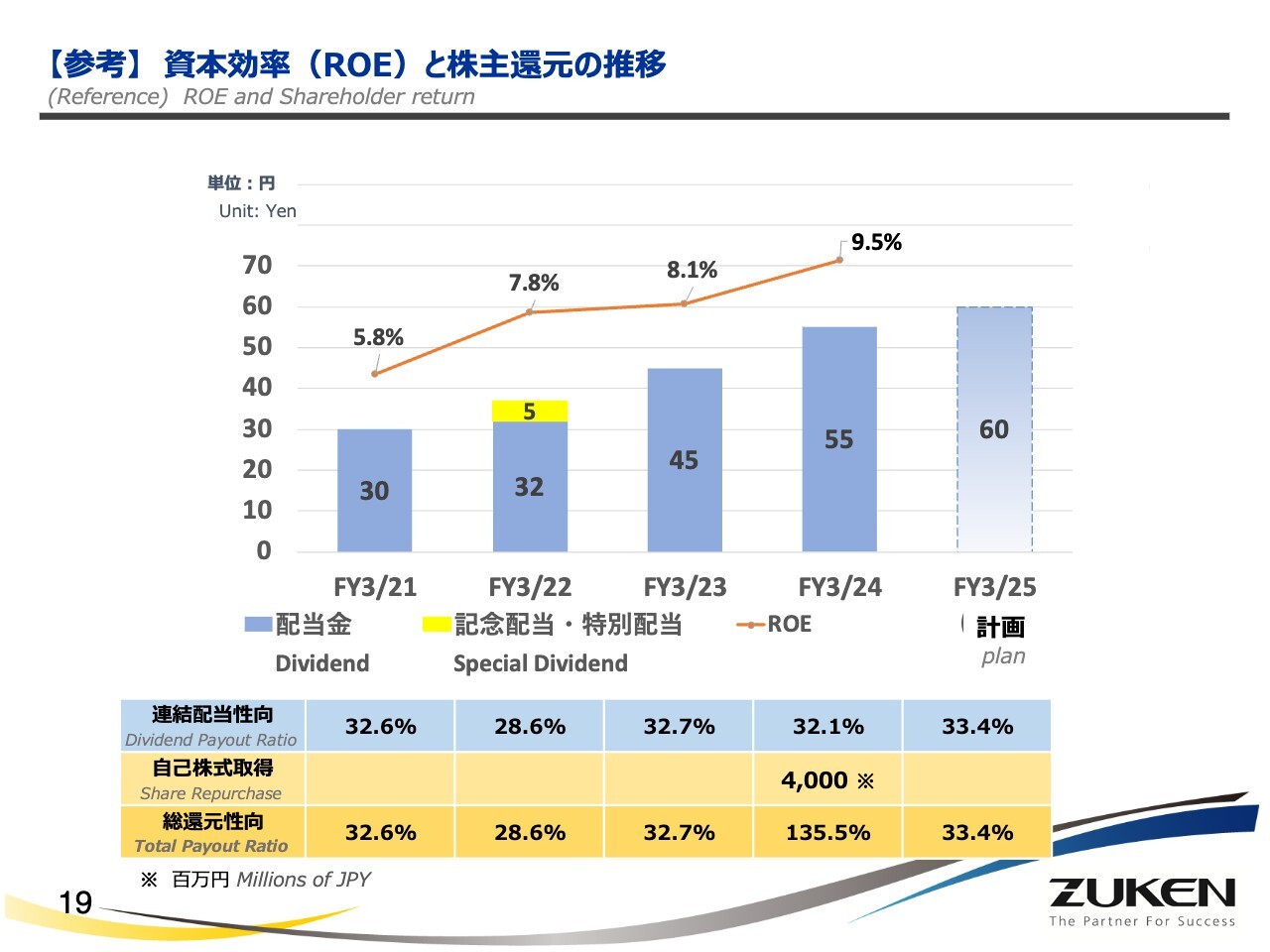

【参考】 資本効率(ROE)と株主還元の推移

参考として、資本効率と株主還元の推移を掲載しています。

私からのご説明は以上となります。ありがとうございました。

新着ログ

「電気機器」のログ