【QAあり】ランドネット、3Q売上は堅調に推移・営業利益は前年比137.4% 戸建て・アパートの取扱拡大と不動産クラファンに注力

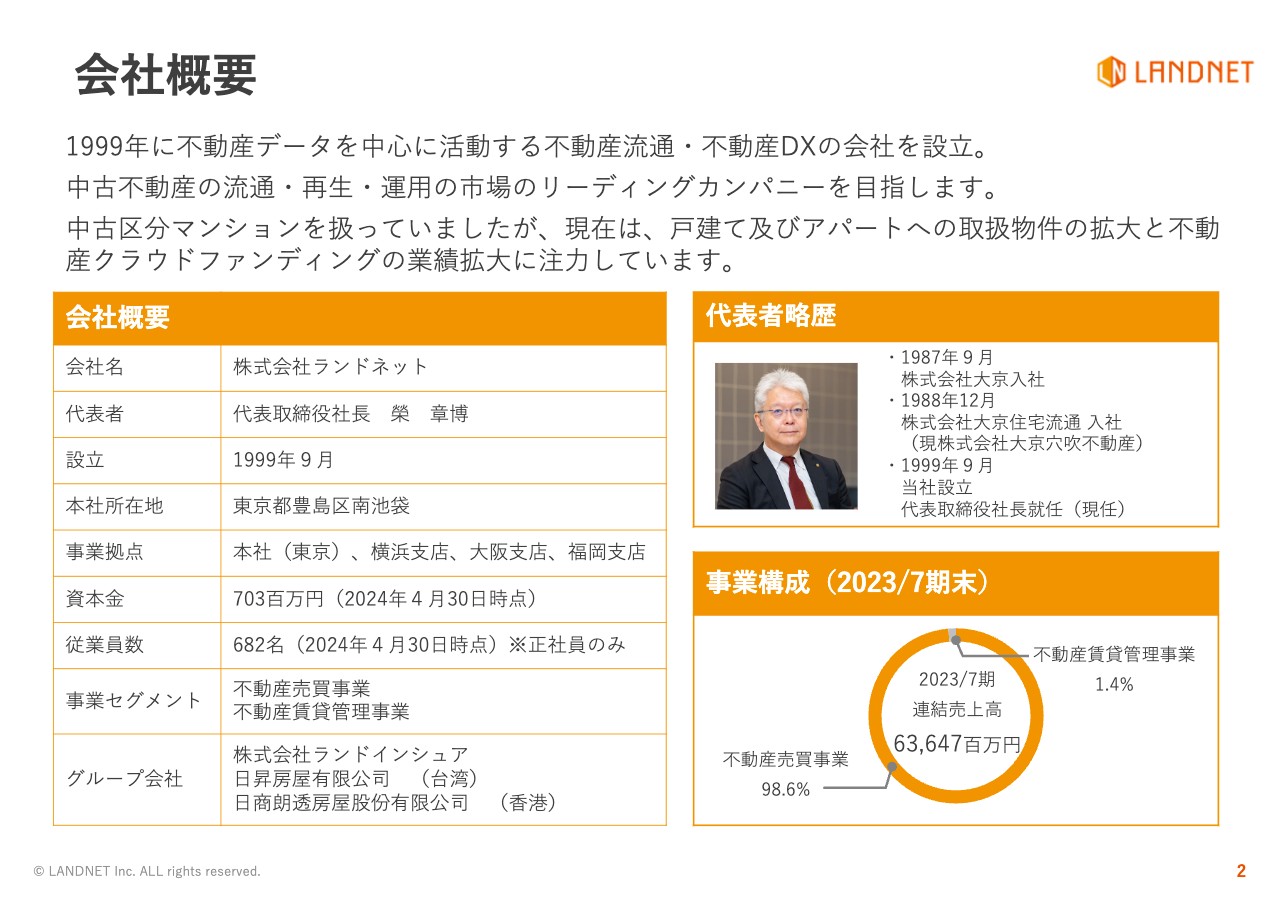

会社概要

榮章博氏(以下、榮):ランドネット代表取締役社長の榮です。2024年7月期第3四半期の決算についてご説明します。よろしくお願いします。

まず、会社概要です。第2四半期より、少し記載を変えました。戸建てとアパートの取扱いを拡大する中で、中古不動産の流通・再生・運用による市場のリーディングカンパニーとしてトップを目指せるのではないかと思いはじめ、会社の目標をそのように変えています。

これまでは中古区分マンションを中心に扱ってきましたが、戸建てとアパートについてはけっこうブルーオーシャンだと思っています。

不動産クラウドファンディングについては、「LSEED(エルシード)#2」を発売しました。現在は「LSEED#3」の発売準備に入っており、こちらも順調に推移しています。これらすべてを含めて、不動産流通業でナンバーワンを目指したいと思っています。

スライド右下に記載の事業構成については、不動産売買事業が98.6パーセント、不動産賃貸管理事業が1.4パーセントです。不動産賃貸管理事業の割合は非常に少ないですが、当社としては不動産を、住まいとしてだけではなく、暮らしを支える資産と考えています。住む場所でもありますが、お金を稼ぐ商品でもあるということです。

住む家については、例えば私は今64歳ですが、すでに子どもたちは巣立ち、妻と私の2人ですので、当然大きな部屋は必要ありません。前の部屋を処分したり貸したりして、次の家を求める時代だと考えています。

今は子どもが親の家を継ぐという時代でもありませんし、ローン関係も非常に充実していますので、頭金さえあれば新しい家が手に入ります。そのため、住むために購入した部屋も最終的には投資用の不動産に変わると考えています。

当社はその投資用の不動産を扱っており、お客さまからお預かりしている物件の賃貸管理をしっかり行うことによって、お客さまに満足感を得ていただいています。事業の割合は1.4パーセントと少ないですが、非常に重視しています。

現在、不動産賃貸管理事業のシステム開発は大詰めにきています。第1次開発を行う中で、お客さまによりいろいろなサービスを提供できると考えています。

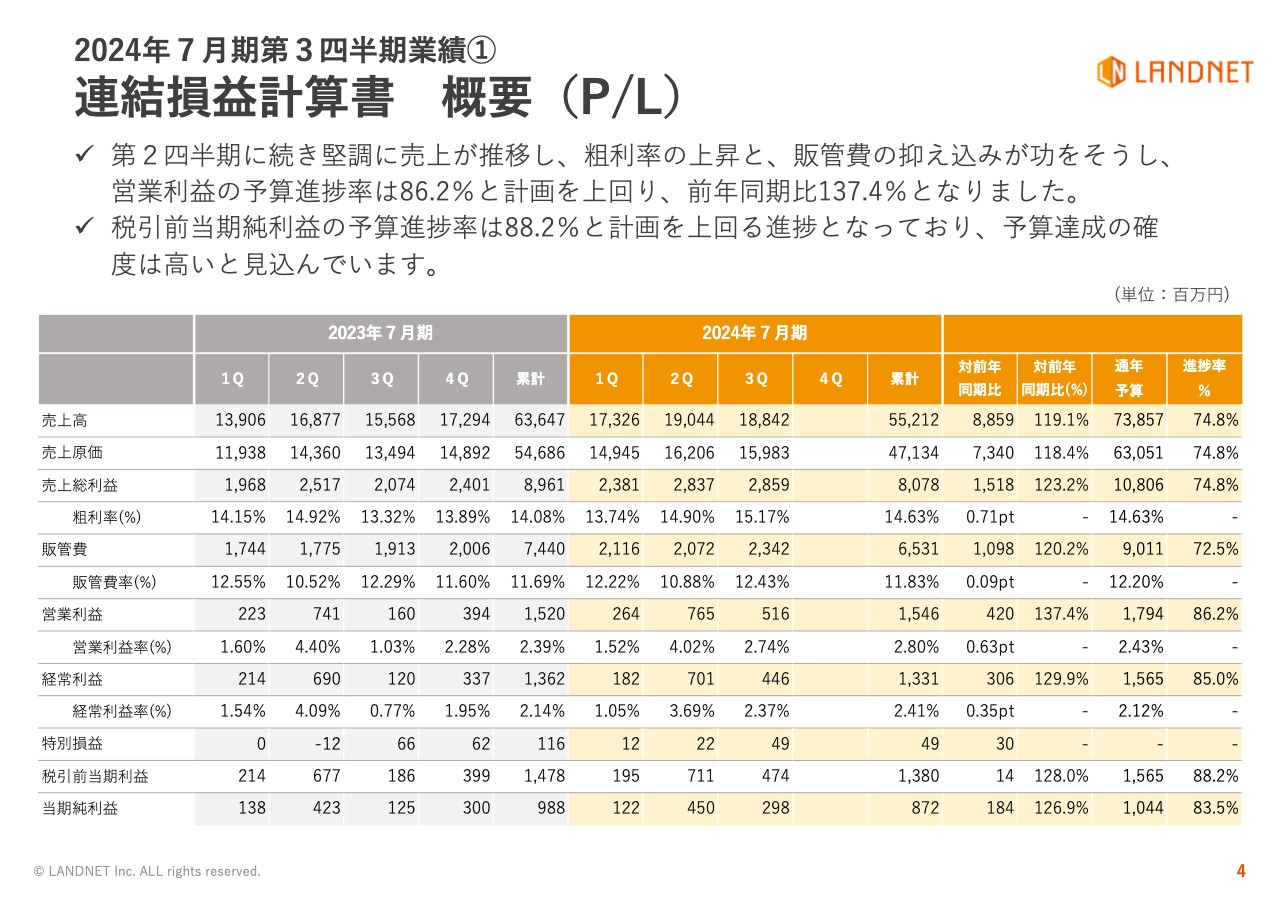

2024年7月期第3四半期業績① 連結損益計算書 概要(P/L)

榮:今期の業績についてご説明します。2024年7月期の売上高は、第1四半期は173億2,600万円、第2四半期は190億4,400万円、第3四半期は188億4,200万円です。昨年の売上高をご覧いただくとおわかりのとおり、第4四半期は第3四半期よりも調子が良くなります。

今回の特徴としては、売上総利益が第1四半期は23億8,100万円、第2四半期は28億3,700万円、第3四半期は28億5,900万円と順調に推移しています。また、粗利率も上昇してきています。理由は後ほどご説明しますが、利益率の高い広いタイプのマンションが増えたためだと考えております。

坂本慎太郎(以下、坂本):大きなマンションということですか?

榮:80平米から100平米で、港区、千代田区、中央区のあたりの物件です。

坂本:そうすると単価は億を軽く超えてきますね。

榮:上場するまでは、大手と競合した場合に勝てるのかと考えてあまり扱っていなかったのですが、今はどんどん扱っており、競合しても勝てると思っています。

坂本:御社が電話をダイレクトにかけたり、DMを送ったりして契約が取れるのでしょうか?

榮:会社の規模が大きくなって物件数も非常に多くなったため、「レインズ(REINS)」という不動産業界の媒体に当社の物件が載っていると、ほかの不動産会社から「これも御社は買わないの?」という話がけっこう来ます。

当社のチャネルとしては、DMや電話営業と、そのような他業者からの紹介です。上場したことにより、ホームページなどの媒体を通じて相談が来る場合もあります。

販管費は、第1四半期が21億1,600万円、第2四半期が20億7,200万円、第3四半期が23億4,200万円です。

第3四半期は少し増えていますが、これは物件の仕入れが順調に行えており、支払消費税が少し増えているためだと見ています。ここで増えていることは第4四半期につながると思っており、物件の仕入れが順調で、売上がしっかり稼げれば利益が上がってくると考えています。

売上高の進捗率は74.8パーセントです。営業利益、経常利益、税引前当期利益の進捗率は80パーセントを超えてきていますので、売上を上げつつ利益もしっかり稼げていると考えています。消費税は確かに上がっていますが、業務効率化が利益を獲得できている理由となっています。

先ほど「不動産賃貸管理事業のシステム開発は大詰めにきている」とお伝えしました。不動産売買事業のシステムも作り直さなければいけないと考えていますが、今の人数で当社のシステム開発への需要は満たしていると考えています。また、営業部門の割合よりも、システム開発部門や事務部門の人数の割合を少し落とせるようになってきています。

一番すごいと思ったのは、月末など多い時は当社全体で1日約800件の決済があり、「どのお金か」を調べるのは大変ですが、バーチャル口座を使って突合するとすべて機械的に終わることです。

坂本:私もいつも決済しますが、電話で確認したり、「月末なので遅くなっています」と言われて銀行で2時間、3時間待たされることがあります。

榮:そうですね。バーチャルで口座を作っているため、銀行と当社のシステムを接続する中で、すぐに入金情報が入り、口座番号と金額がわかれば突合が終わってしまいます。これは本当にすごいと思います。

坂本:月末などは助かりますよね。

榮:今は入金のお話をしましたが、買取契約を一所懸命電子化している最中です。これによって業務効率化が図れます。

坂本:これも意外といろいろな癖があったり、マンションごとの自治管理では組合に出してもらうのに時間がかかったりしますので、毎度使いたいですよね。

榮:そのような投資が順調に効いてきているため、利益率が上がって進捗率が高くなっていると考えています。

坂本:第4四半期は今までどおりに利益も売上も積み上げていくと思いますが、どこかで予算の修正はあり得るのでしょうか?

榮:当社はまだ上方修正を行ったことがなく、発表して達成できなかったというような恥ずかしいことはしたくないため、「どのようなタイミングでどのようにすればいいか」という情報を集めながら、しかるべき時に発表できればと思っています。

第4四半期は5月、6月、7月ですが、すでに5月は終わっています。6月と7月の足元の数字を見ると、しっかりがんばっていると思っています。

坂本:質問の意図としては、よくあるように「第4四半期に経費が多く乗り、それをバッファーとして取るため、そのまま着地するわけではなさそうだ」ということでした。

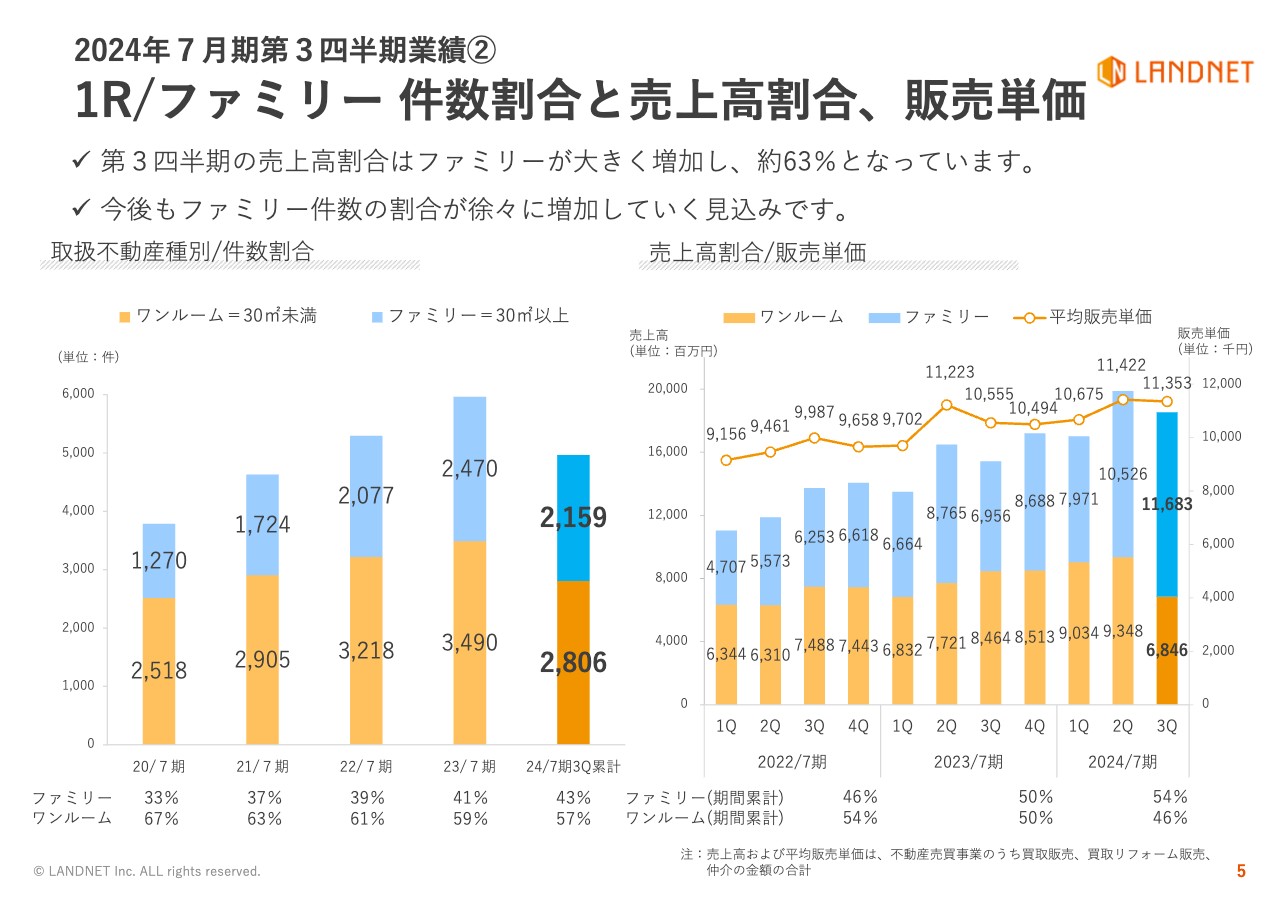

2024年7月期第3四半期業績② 1R/ファミリー 件数割合と売上高割合、販売単価

榮:スライドの棒グラフは、ワンルームとファミリータイプの件数が増えてきていることを示しています。件数はファミリータイプが43パーセント、ワンルームが57パーセントですが、売上高はファミリータイプが54パーセント、ワンルームが46パーセントと、ファミリータイプがだいぶ増えてきています。

さらに戸建てとアパートが入ってきますので、この傾向は今後も続くと考えています。つまり、当社は世の中にある不動産をすべて扱おうと思っていますので、世の中にある不動産と同じ割合になっていくと思っています。

坂本:今回はファミリータイプが大幅に増えてきている状況ですが、先ほどのお話では「広い物件は粗利が取れる」とのことでした。戸建てとアパートに関する粗利は、ワンルームより大きいのでしょうか?

榮:ワンルームよりは大きいです。まだデータを公表できるまで整備が進んでいないのですが、着実に取り扱いが増えてきています。

坂本:それが御社の利益率が直近で上がっている1つの要因ですか?

榮:おっしゃるとおりです。加えて、詳細は後ほどご説明しますが、当社は中古不動産のリーディングカンパニーになりたいと考えています。

中古不動産の一番怖いところは雨漏りやお風呂の故障などですが、当社はそこに対してもいろいろな手当をしています。民法上の保証期間は通常2年間ですが、当社の所有物件を買っていただいた場合は戸建てもアパートも3年間ですので、安心して買えることも評価していただいていると思っています。

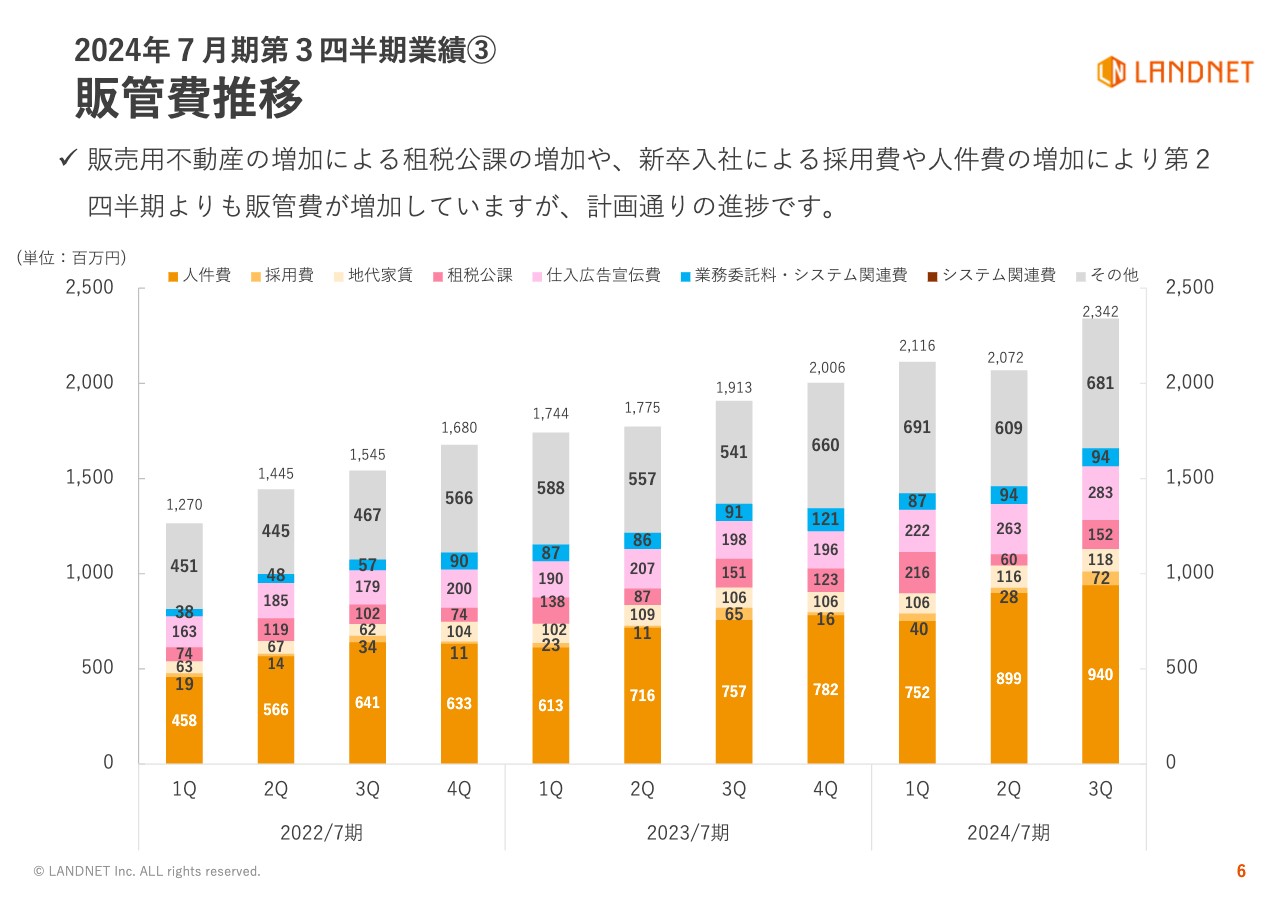

2024年7月期第3四半期業績③ 販管費推移

榮:販管費の推移についてご説明します。注目していただきたいのは租税公課です。第1四半期は2億1,600万円、第2四半期は6,000万円、第3四半期は1億5,200万円となっています。

当社としては、第2四半期の6,000万円は少な過ぎると考えています。第1四半期の2億1,600万円は多いのですが、一定の割合で租税公課が入っていくことにより、次の第4四半期で実績が出てくるという見方をしています。

もう1つは業務委託料・システム関連費です。第1四半期は8億7,000万円、第2四半期は9億4,000万円、第3四半期は9億4,000万円となっています。

2023年7月期第4四半期が1億2,100万円ですので、今期はある程度落ち着いてきています。それゆえに、利益率が上がってきているという見方をしています。そのため、販管費に関しても順調に推移していると考えています。

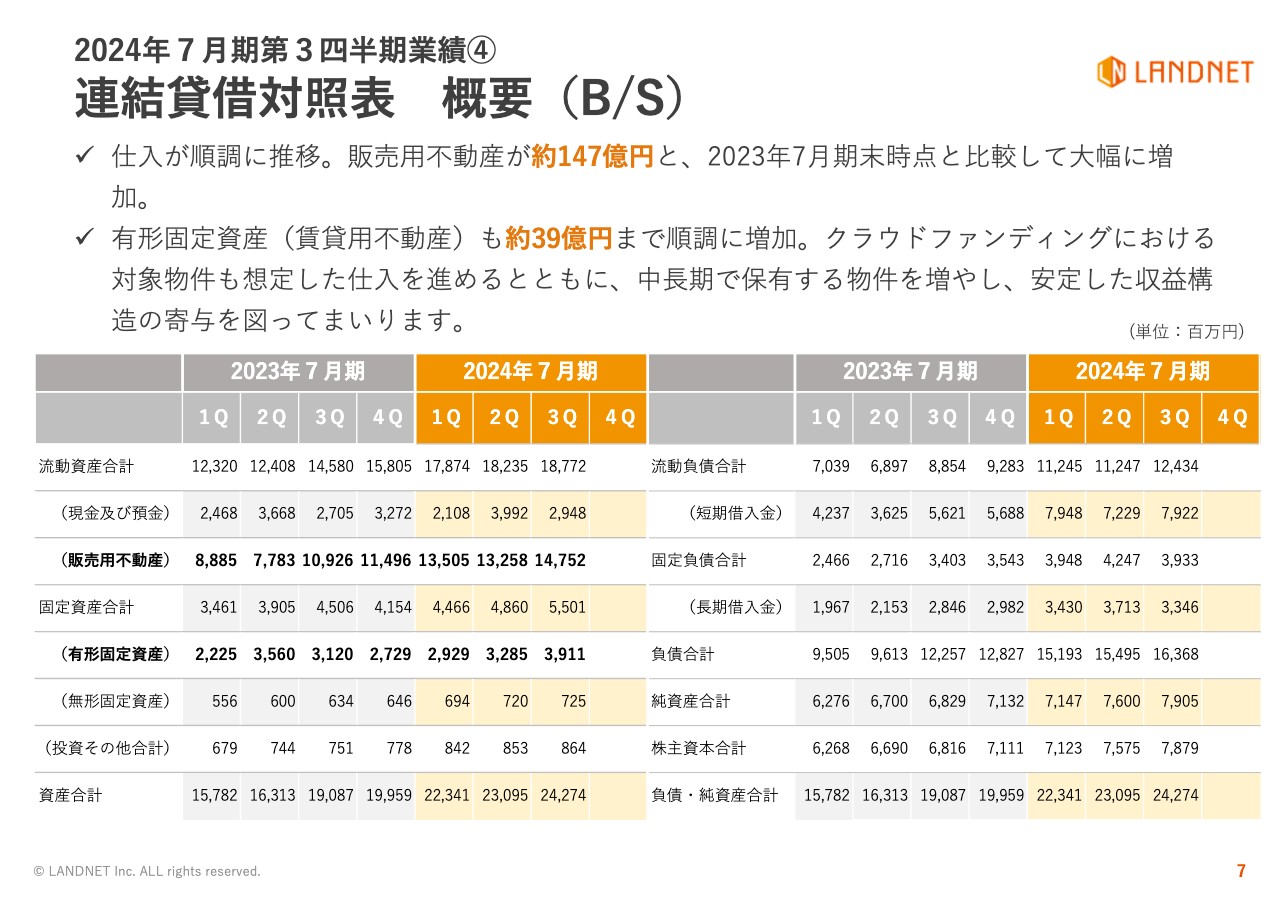

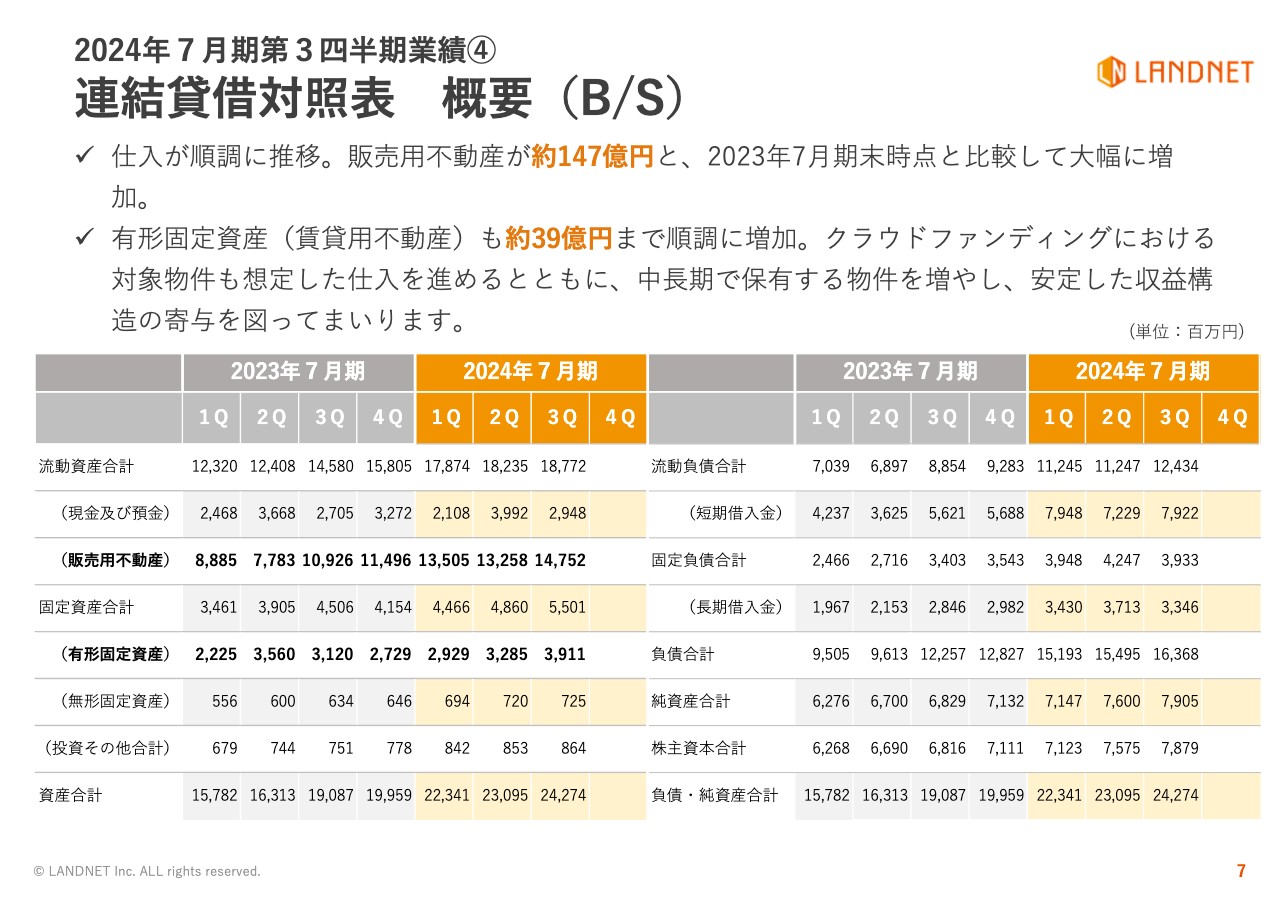

2024年7月期第3四半期業績④ 連結貸借対照表 概要(B/S)

榮:販売用不動産については、2024年7月期の第1四半期が135億500万円、第2四半期が132億5,800万円、第3四半期が147億5,200万円と順調に伸びていますので、第4四半期で活きると思っています。

一番気にしているのは、売れ残り物件が増えているかどうかです。しかし当社では、物件を仕入れる担当者と販売する担当者は同じですので、責任を持って売れる物件を仕入れなければいけません。

また、期間損益といって「ある一定の期間で売れなければ損切りしてでも売りなさい。君のところで滞っている資金をほかのものに充てたい」と話しています。最初からそのようにしていますので、物件を仕入れてから77日程度で売れるというデータも出ており、売れ残り物件はそこまで増えたとは考えていません。

有形固定資産については、第1四半期が29億2,900万円、第2四半期が32億8,500万円、第3四半期が39億1,100万円となっています。こちらはファミリータイプの賃貸中の物件で、クラウドファンディングに充てるために準備しています。

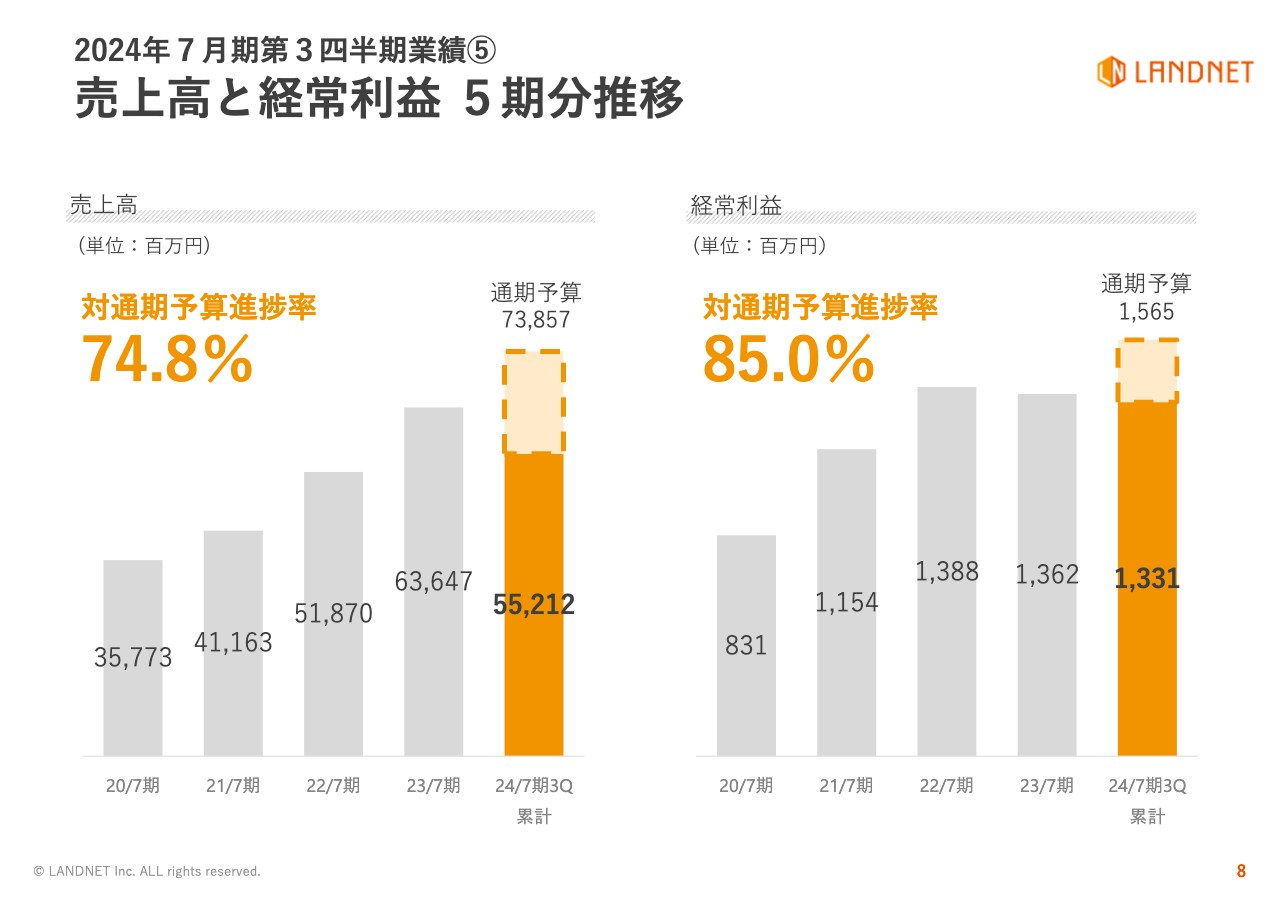

2024年7月期第3四半期業績⑤ 売上高と経常利益 5期分推移

榮:進捗率については、売上高が74.8パーセント、経常利益が85.0パーセントです。今期予算の達成と上方修正については、はっきりとわかった段階でお伝えしたいと思っています。

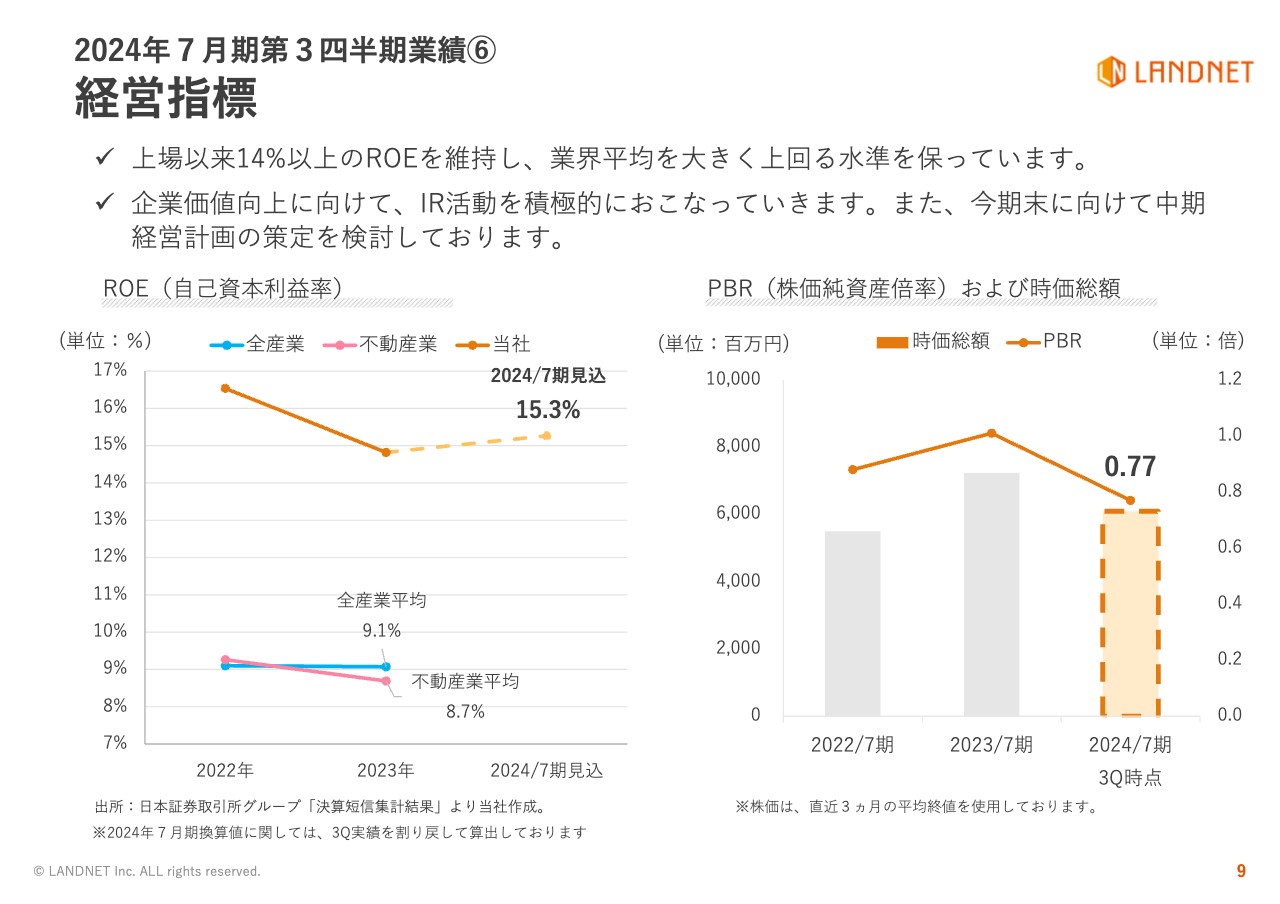

2024年7月期第3四半期業績⑥ 経営指標

榮:当社の特徴は、ROE(自己資本利益率)が15.3パーセントと高いことです。投資していただいた資金をしっかり回転させながら利益を獲得していると思っています。

よく「どうやって株価を上げていくの?」とご質問をいただきますが、私たちは純利益をしっかり上げていくことを考えています。

坂本:「みんな、PER(株価収益率)ばかり見ているでしょう」というお話ですよね。

榮:もちろんPERを高くする努力もしていきますが、純利益が倍になれば時価総額も倍になりますし、10倍になれば10倍になりますので、そこを目指していきたいと思っています。

坂本:配当もそこからですからね。

榮:おっしゃるとおりです。PBR(株価純資産倍率)は0.77倍から1.0倍程度ですが、これをしっかり維持していき、将来的には1.0倍を超えたいと思っています。

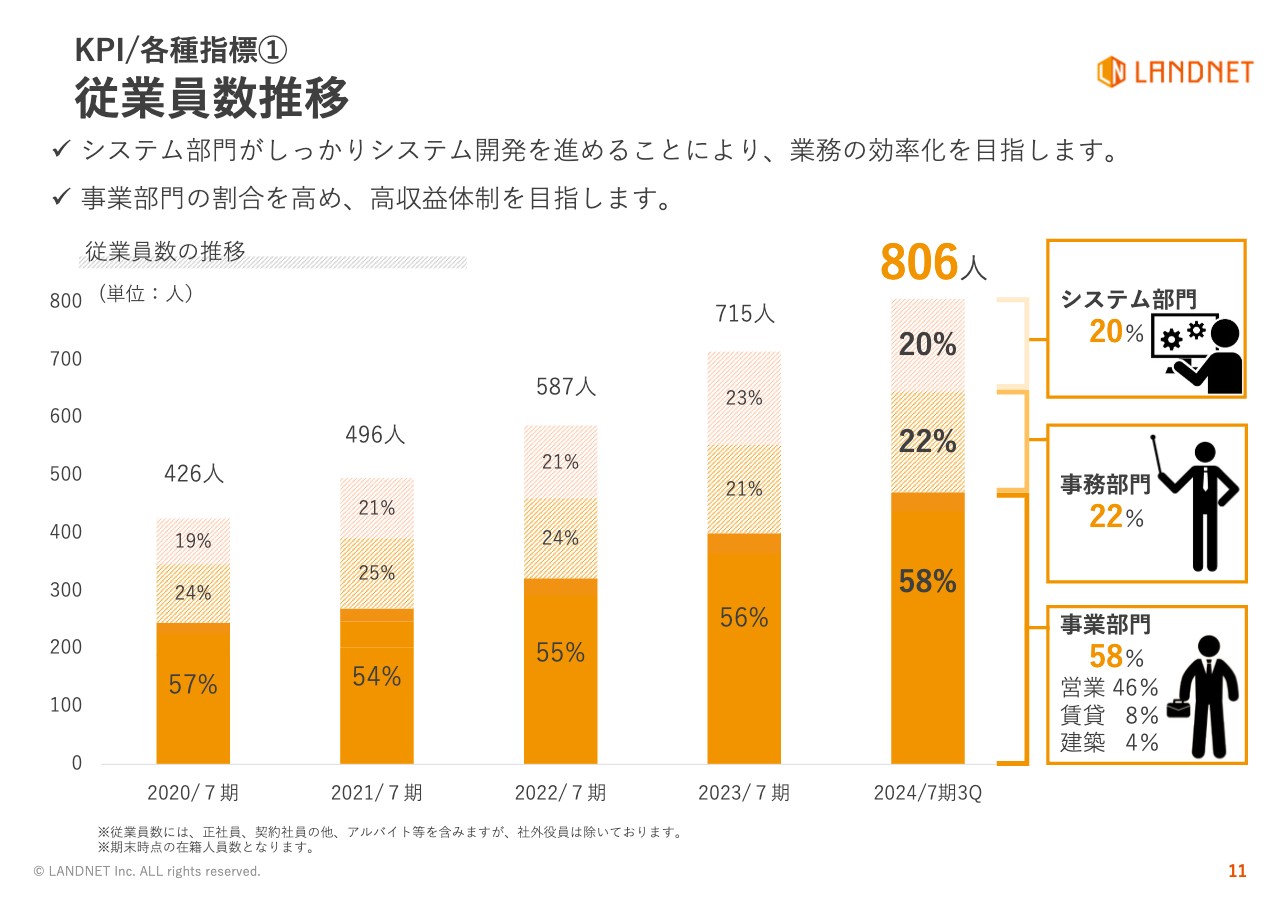

KPI/各種指標① 従業員数推移

榮:各種経営指標についてです。現在の従業員数は806名で、システム部門が20パーセント、事務部門が22パーセント、事業部門が58パーセントです。当社は、システム部門がしっかりシステム開発を進めることにより、事務部門の割合を抑え、事業部門の割合を増やしていきたいと考えています。

事業部門については、2020年7月期は57パーセント、2021年7月期は54パーセント、2022年7月期は55パーセントで推移しており、今は58パーセントまで伸びてきています。

事務部門は22パーセントです。今は上場して3年になりますが、内部監査や監査をしっかり行いたいと考えて少し増やしています。

しかし、システム部門がさまざまな仕組みを作ることで事務部門の割合は抑えられるかと思っていますので、できれば事業部門で60パーセントを目指したいと考えています。

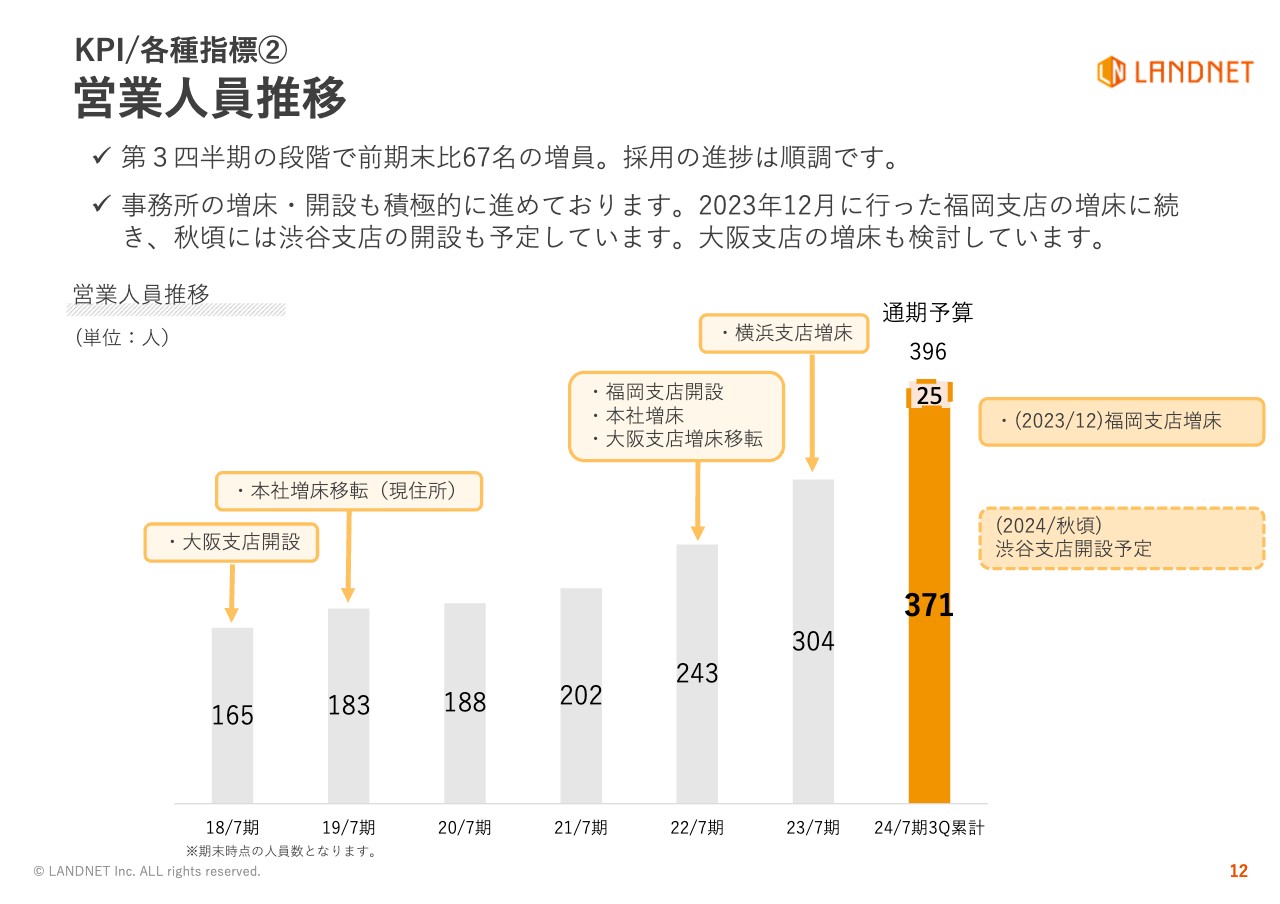

KPI/各種指標② 営業⼈員推移

榮:当社の場合、営業の人数によって売上が大きく変わってきます。したがって、営業の人数を着実に増やしていかなければならないため、採用活動をしっかりと行っています。

また、今年の秋頃に渋谷支店を開設します。すでに賃貸借契約を締結し、開設準備に入っています。すでに一度引越している大阪支店も来年の夏に再度引越す話が出てきていますが、こちらは現在、検討段階です。

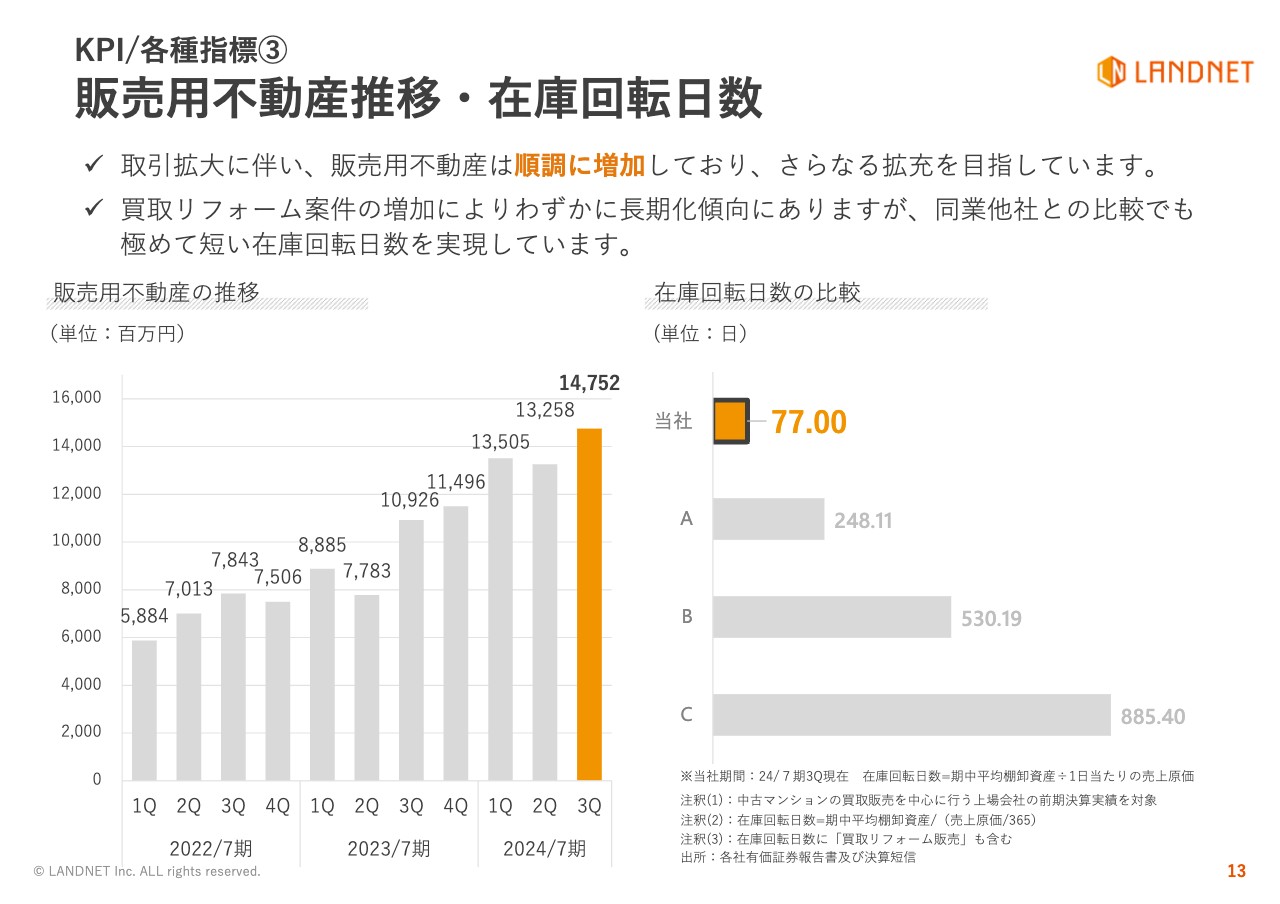

KPI/各種指標③ 販売⽤不動産推移・在庫回転⽇数

榮:販売用不動産の推移です。今期の第2四半期は132億5,800万円でしたが、第3四半期は147億5,200万円となりました。在庫回転日数は77日です。物件をしっかりと仕入れ、着実に販売できており、売れ残り物件が増えているわけではありません。この点は、当社としても一番注目しているところです。

営業を数多く採用しているにもかかわらず、在庫回転日数が短いことは、「営業をどのように育てているのか?」ということにもつながってきます。実は当社にはOJTができるような仕組みがあるため、後ほどご説明します。

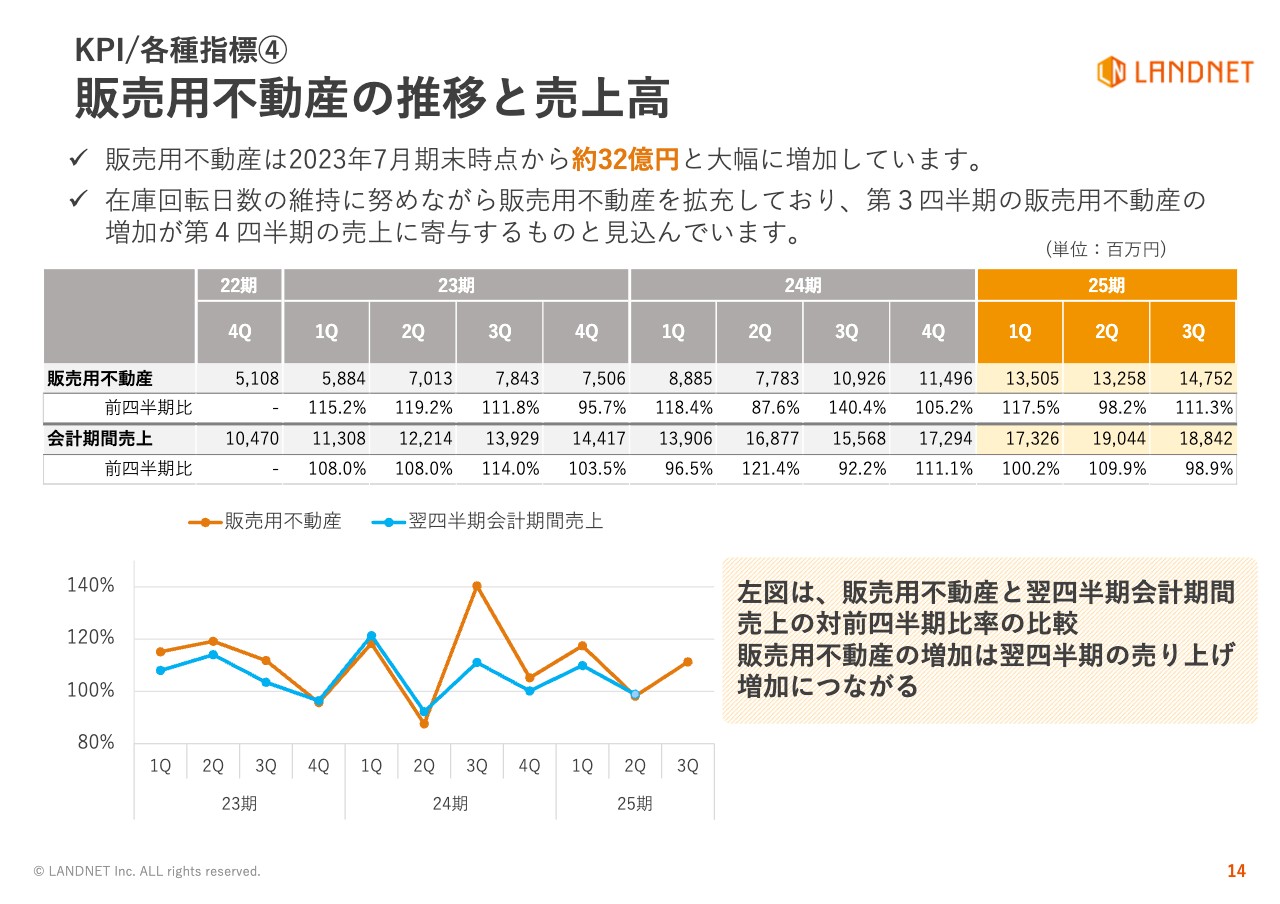

KPI/各種指標④ 販売⽤不動産の推移と売上⾼

榮:販売用不動産の推移と売上高です。先ほどから繰り返しご説明していますが、スライド下部の折れ線グラフをご覧ください。25期第2四半期で青色の折れ線グラフが終わり、第3四半期はオレンジ色のグラフのみとなっています。販売用不動産の増加は次の四半期の売上につながると見ていますので、若干ずらしています。

24期第3四半期は販売用不動産がかなり多く、売上は伸びませんでしたが、後から売れてきています。販売用不動産をしっかりと仕入れることで、売上高につながってるといえます。一概に経常利益が上がったと言っても、販売用不動産が増えていなければそこにつながらないため、販売用不動産を増やす努力をしています。

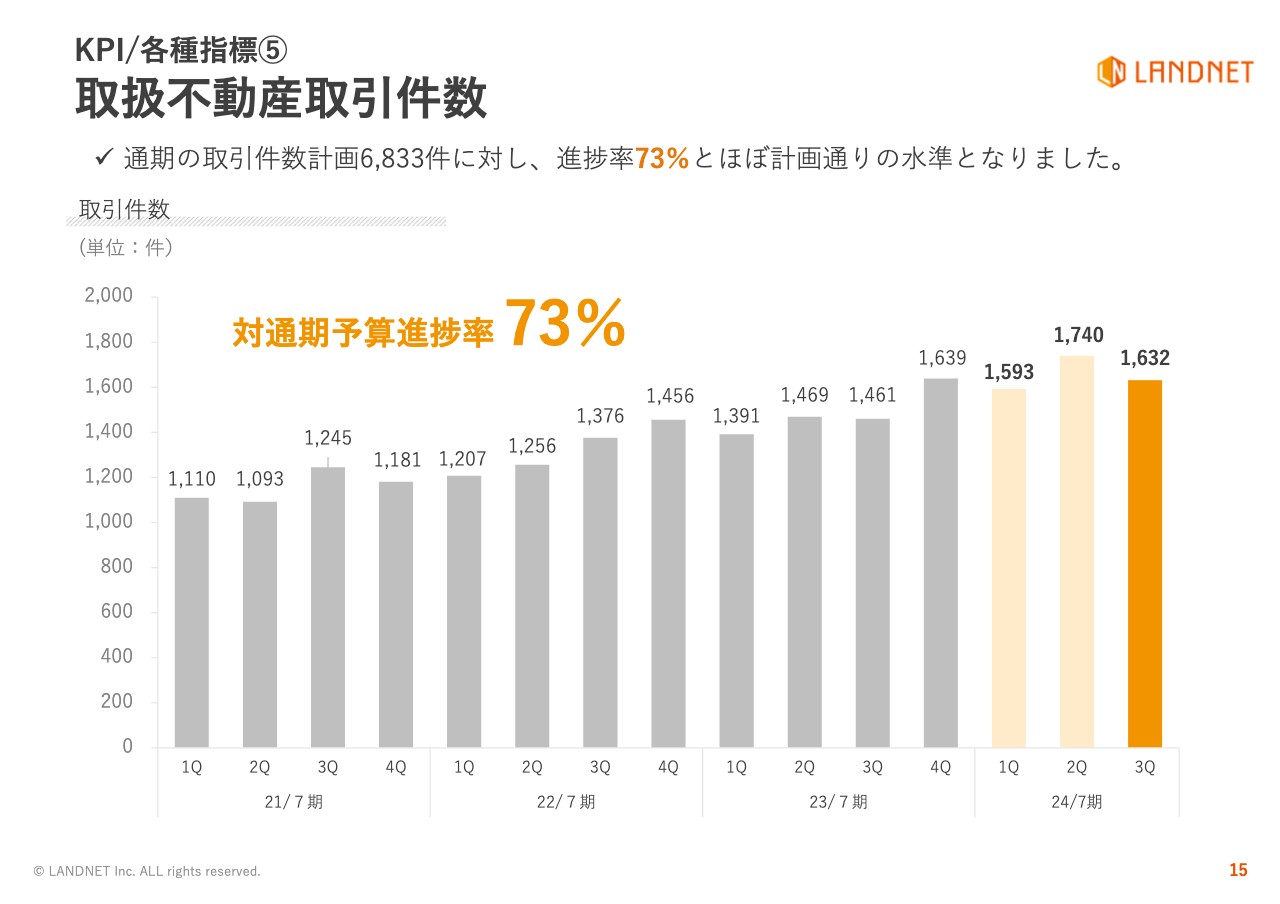

KPI/各種指標⑤ 取扱不動産取引件数

榮:取扱不動産取引件数です。第1四半期は1,593件、第2四半期は1,740件、第3四半期は1,632件となりました。件数は減っていますが、1件の単価が上がってきている裏返しだろうと考えています。

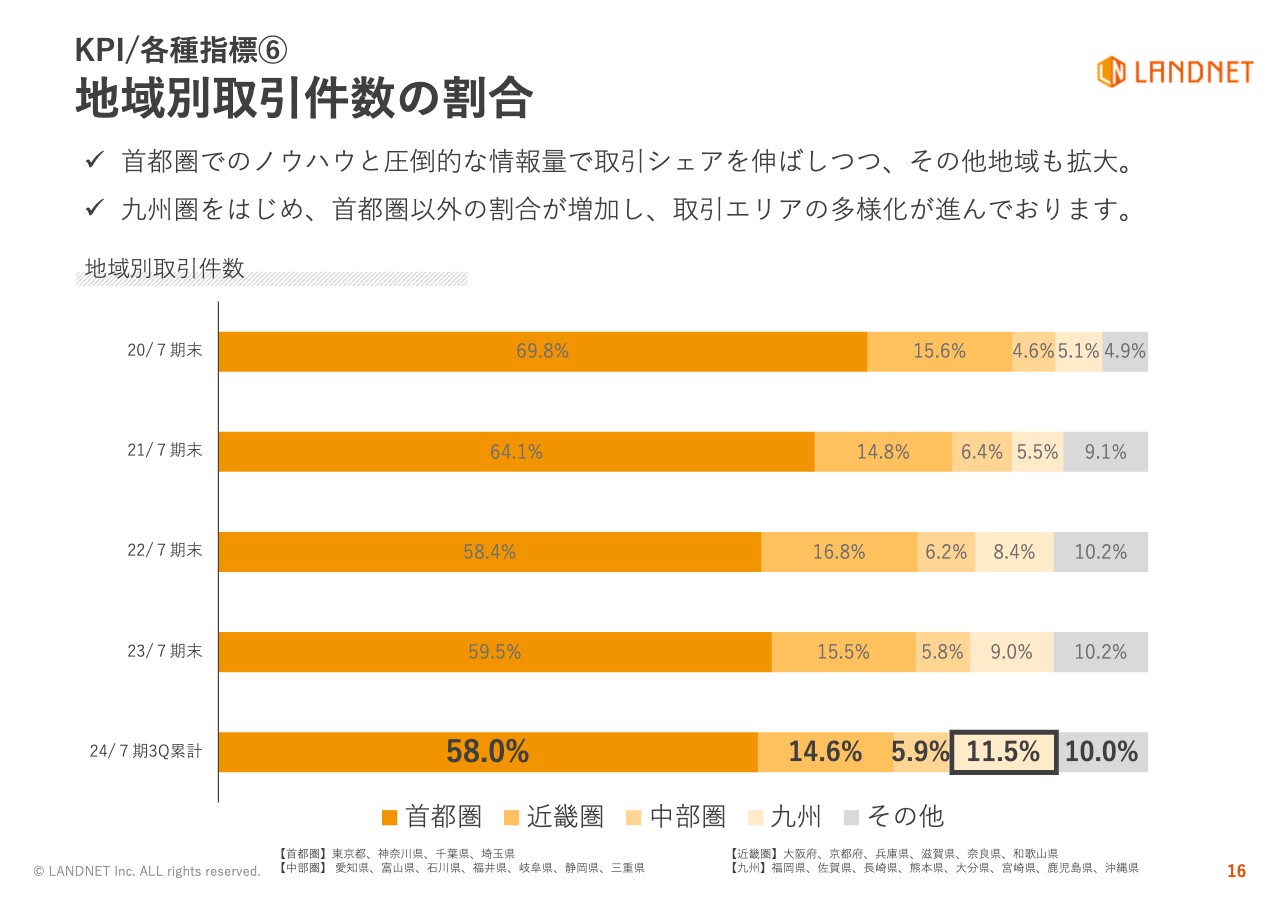

KPI/各種指標⑥ 地域別取引件数の割合

榮:こちらもお伝えしたいところです。首都圏の取引件数は58.0パーセント、九州は11.5パーセントとなりました。よくある話として、首都圏のほうが競争が激しいため、地方の件数が増えてくると、首都圏の件数が減ることも比較的多いと思います。

先ほどお伝えしたとおり、当社は扱っている物件を少しずつ広げてきています。面積が広めの区分マンションを積極的に扱いだしたり、築年数の幅を広げたり、戸建てとアパートも扱いだしたりしています。そのような意味では、首都圏をある程度維持しながら地方にも広がってきている流れになります。

九州は、半導体関係の台湾積体電路製造(TSMC)などを考えた上で、かなり市場が動いていると考えています。

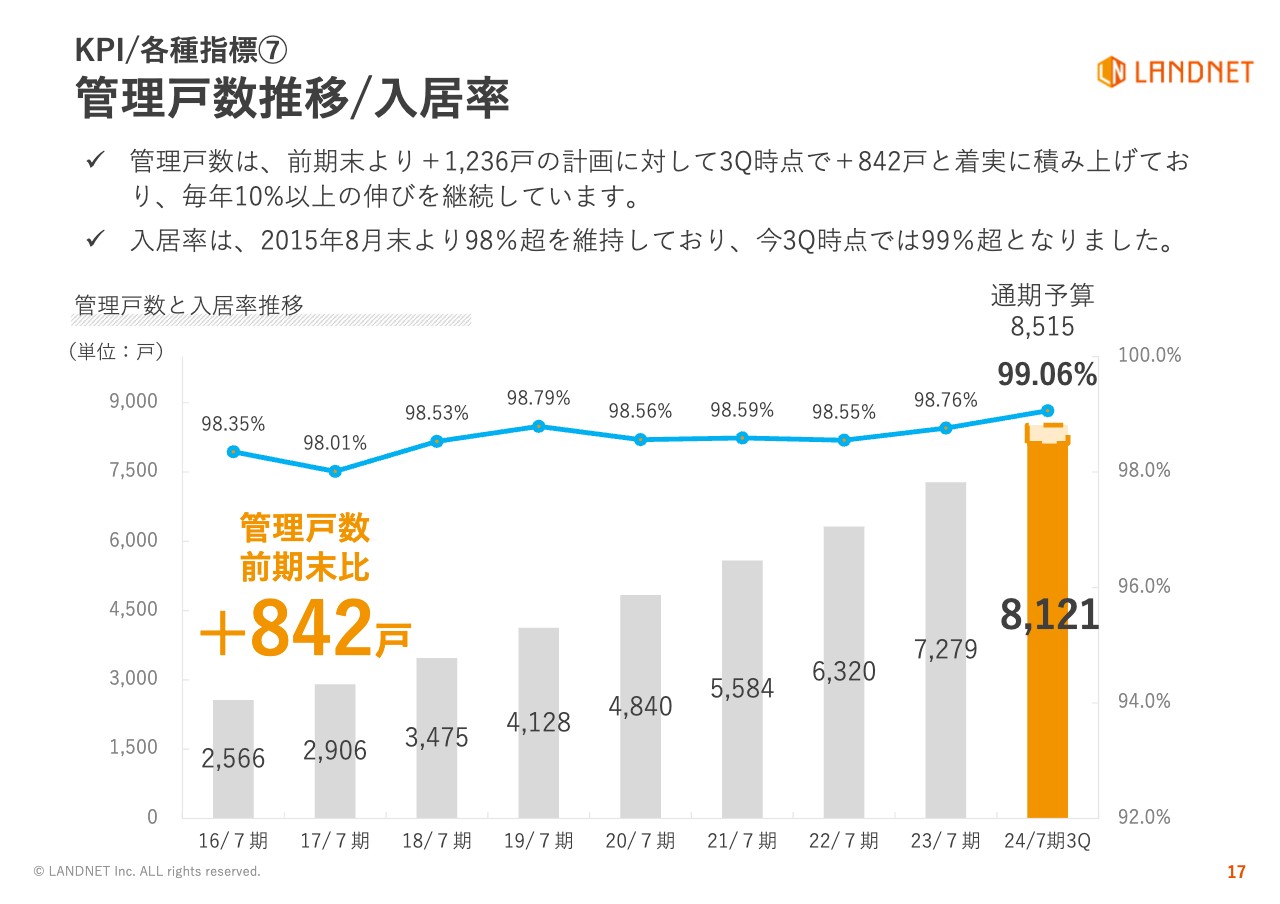

KPI/各種指標⑦ 管理⼾数推移/⼊居率

榮:こちらも先ほどからお話ししていますが、当社は不動産を住まいとしてだけでなく、暮らしを支える資産である投資用不動産だと考えています。

管理戸数は8,121戸まで増えており、こちらを1万戸、5万戸、10万戸程度まで伸ばしたいと思いながら仕事をしています。

きちんと貸すこともできているため、入居率は99.06パーセントです。築年数の古いワンルームマンション、シェアハウス、事務所、店舗のほか、札幌や福岡の物件もすべて含めて99.06パーセントですので、かなり良い数字かと思っています。

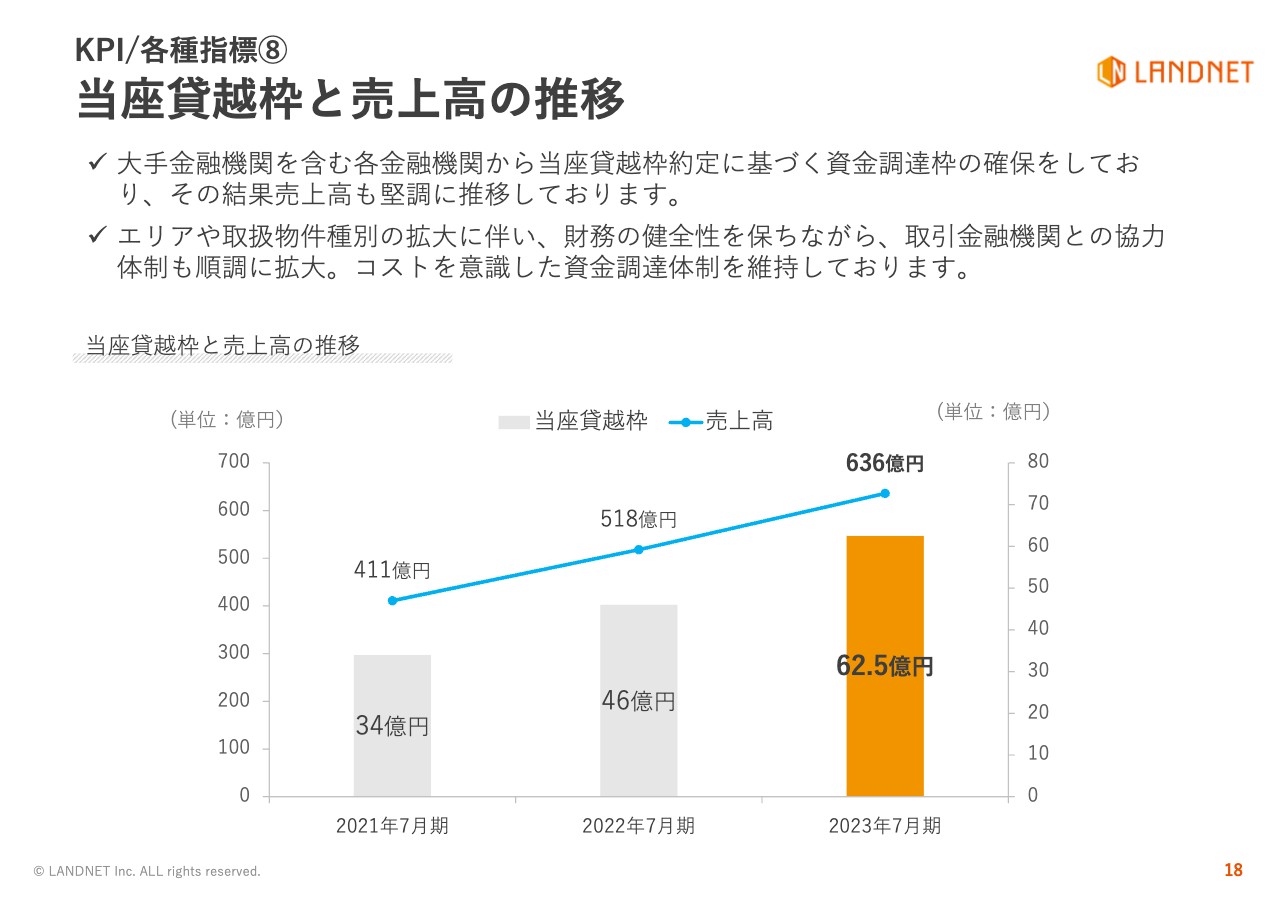

KPI/各種指標⑧ 当座貸越枠と売上⾼の推移

榮:売上を上げていくためには、銀行からしっかりと融資を受けることも必要かと思っています。しかし冒頭にお話ししたとおり、純利益を上げた割合によって当社の時価総額は決まってきます。

時価総額をしっかりと伸ばすことで、いわゆる新株を発行して資金を集め、その資金で物件を買っていく流れに持っていきたいと考えているため、まずはしっかりと純利益を上げていきたいと思っていますが、銀行とのお付き合いも必要かと考えています。

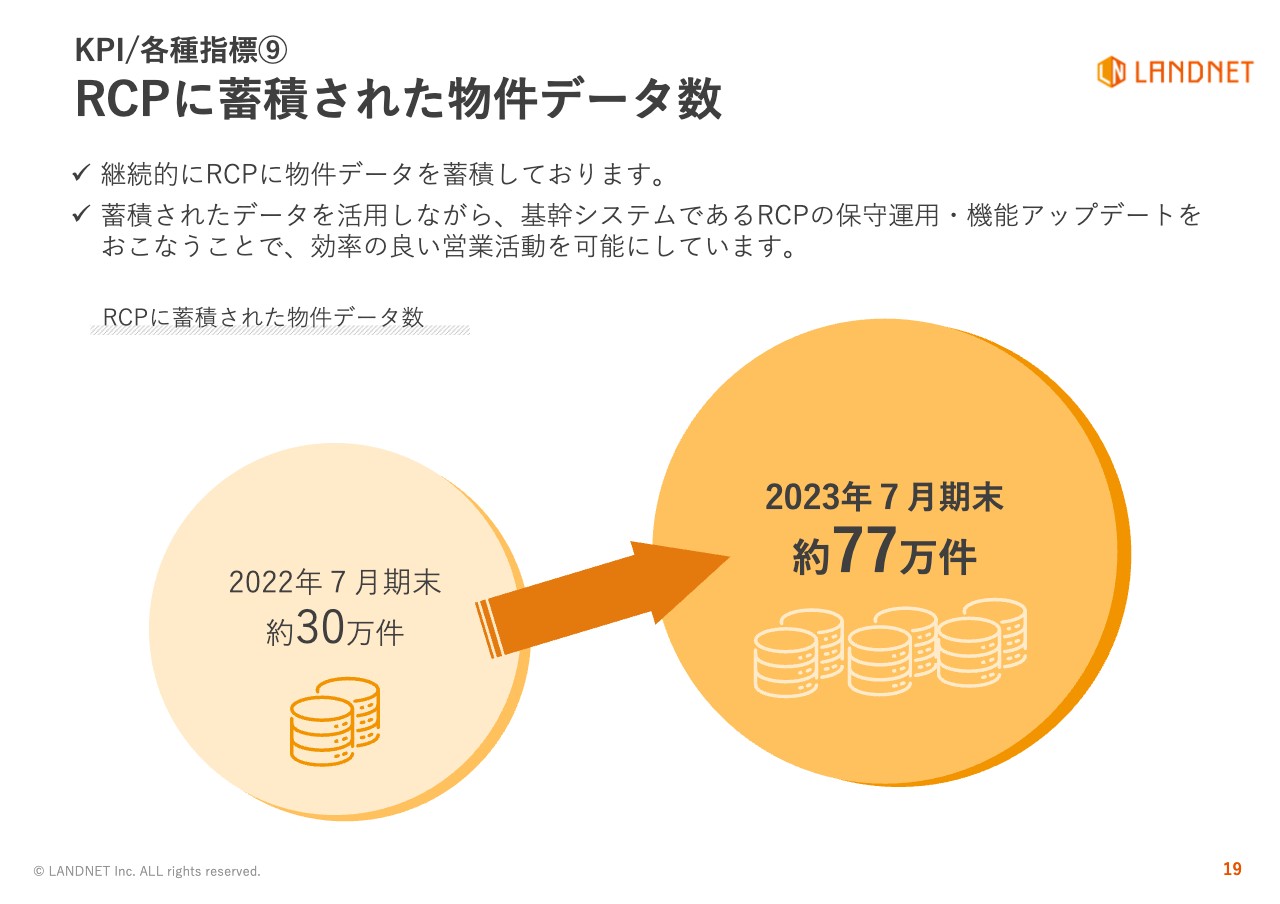

KPI/各種指標⑨ RCPに蓄積された物件データ数

榮:物件のデータ数です。2022年7月期末は約30万件でしたが、2023年7月期末には約77万件となっています。

40戸や50戸のマンションも1棟と数えている関係で少なく見えますが、戸数に関して言えばかなり多いです。2023年7月期末に棟数が増えたのは、戸建てとアパートのデータ数が増えていることによります。

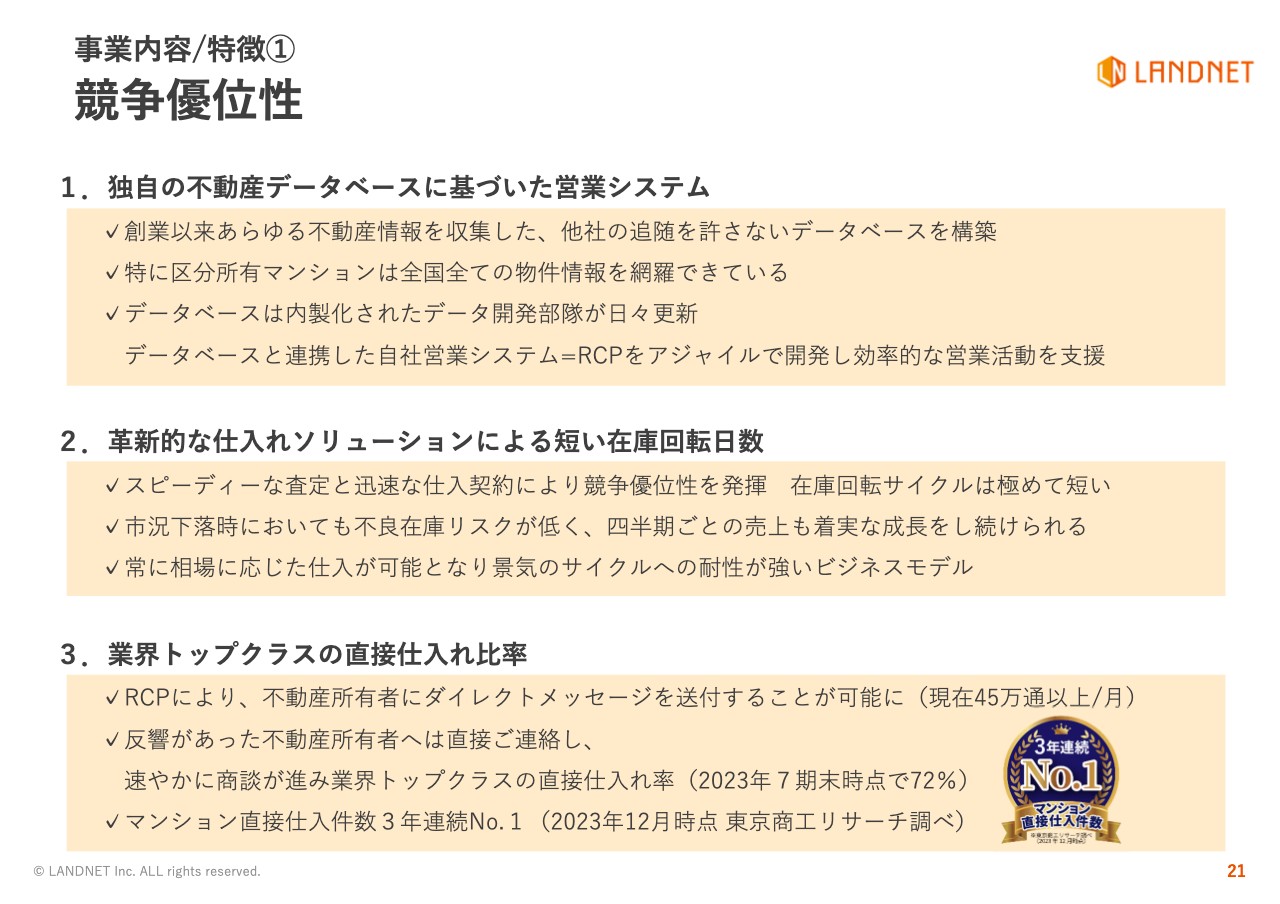

事業内容/特徴① 競争優位性

榮:当社の特徴は、まず「独自の不動産データベースに基づいた営業システム」です。こちらが現在の当社の収益の根源になります。創業以来、あらゆる不動産情報を収集し、他社の追随を許さないデータベースを構築しました。

何度もお話ししていますが、このデータベースの基本は私が作りました。特に区分所有マンションについては全国ほぼすべての物件情報を網羅できており、その点についてはすでに投資し終えています。

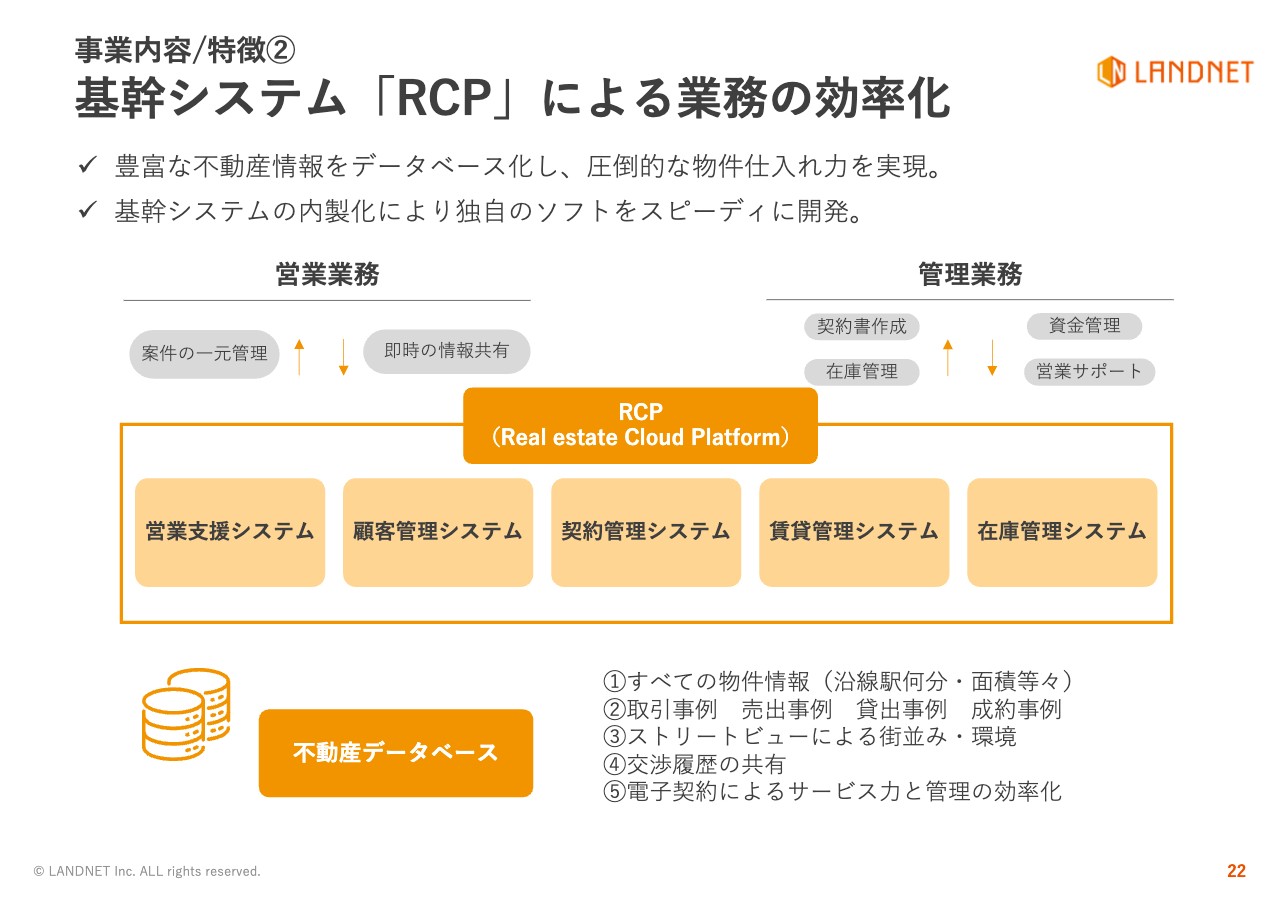

内製化されたデータ開発部門が、データベースを日々更新しています。データベースと連携した自社営業システム「RCP」をアジャイルで開発し、効率的な営業活動を支援しています。

電子契約、クラウドファンディング、クラウドファンディングの先にある私募REIT、J-REITなど、全部を含めて開発しようと進めています。できればセキュリティトークンやデジタル証券のような先端的な技術も目にしながら取り組んでいきたいと思っています。

2点目は、「革新的な仕入れソリューションによる短い在庫回転日数」です。スピーディな査定と迅速な仕入契約により、競争優位性を発揮しています。在庫回転サイクルは極めて短いです。簡単に言うと、仕入れる力が強いため、それなりに良い価格で物件を買えており、早い回転で売れているということです。

3点目は、「業界トップクラスの直接仕入れ比率」です。「RCP」により不動産所有者にダイレクトでメッセージの送付が可能で、直接物件を仕入れているため、直接仕入れ比率は高い状況です。

事業内容/特徴② 基幹システム「RCP」による業務の効率化

榮:「RCP」には、営業支援システム、顧客管理システム、契約管理システム、賃貸管理システム、在庫管理システムがありますが、リフォーム・リノベーションシステムの開発にも入ろうとしている最中です。ただし、現在メインで開発しているのは不動産賃貸管理事業のシステムになります。

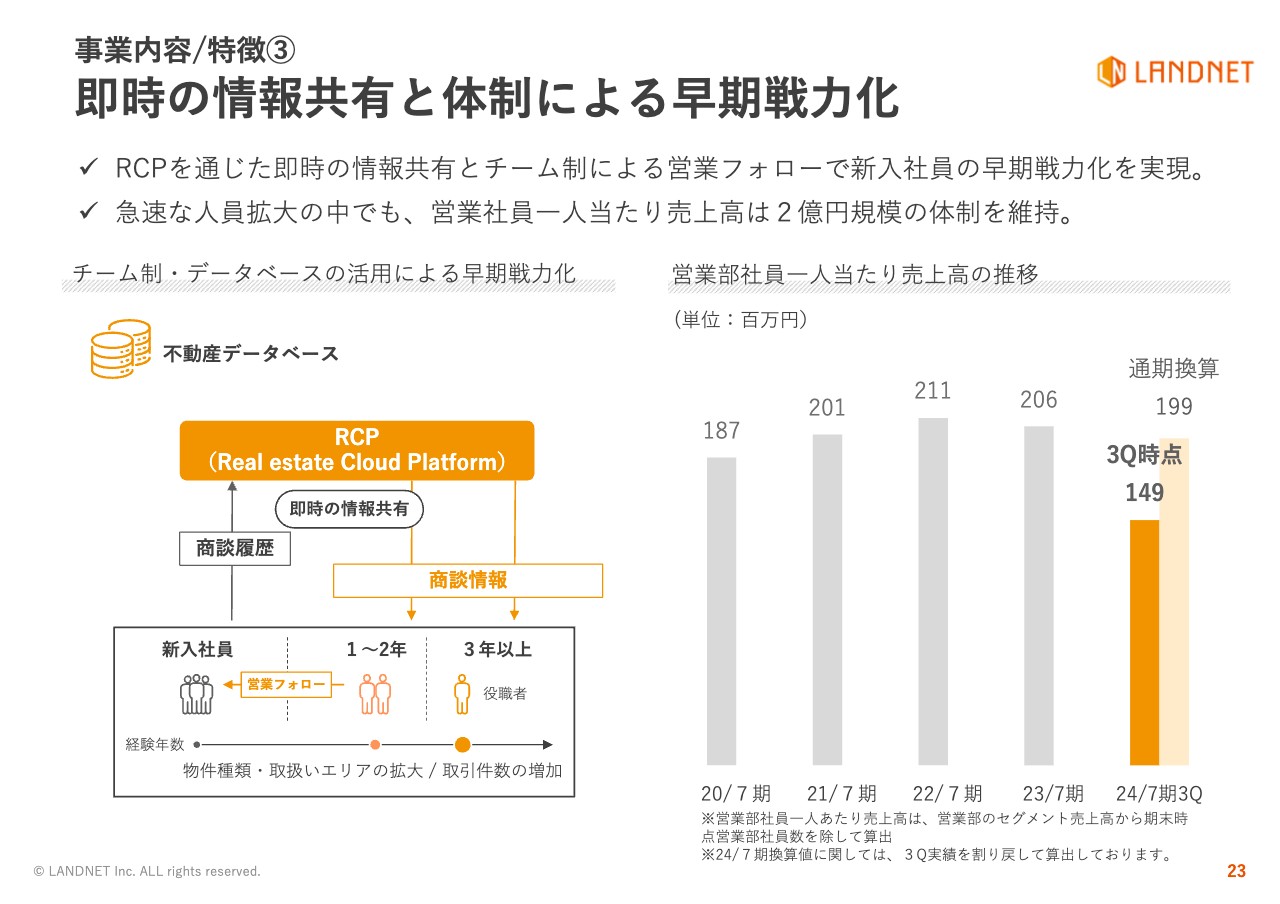

事業内容/特徴③ 即時の情報共有と体制による早期戦⼒化

榮:こちらが一番お伝えしたいところで、即時の情報共有と体制による早期戦力化です。

私は大阪府出身ですので、例えば大阪の大学を卒業した学生が当社に入社したとします。当社は東京に本社があるため、原宿に行って「このマンションがかっこいいな」「扱いたいな」と思い当社に戻って調べると、すべての情報が「RCP」にあります。新人が相場やお客さまの傾向などを理解した上で連絡を取れるのは、「RCP」のおかげです。

スライド右側のグラフは、営業部社員一人当たりの売上高の推移を示しています。2020年7月期は1億8,700万円、2022年7月期は2億1,000万円、2023年7月期は2億600万円、今期の第3四半期時点では1億4,900万円です。

第3四半期は、2月・3月・4月です。4月に新人が入社することで人数が大きく増えるため、営業部社員一人当たりの売上高はどうしても低く出てしまいます。しかし、彼らが育って数字が上がってくると、第4四半期にはしっかり数字は伸ばせるだろうと考えています。

当社は、座学によって勉強するのではなく、お客さま等に連絡を取ってアプローチする中でやり方を教えてもらう仕組みです。OJTをシステムが行ってくれるということで、これをもっと伸ばしたいと思っています。

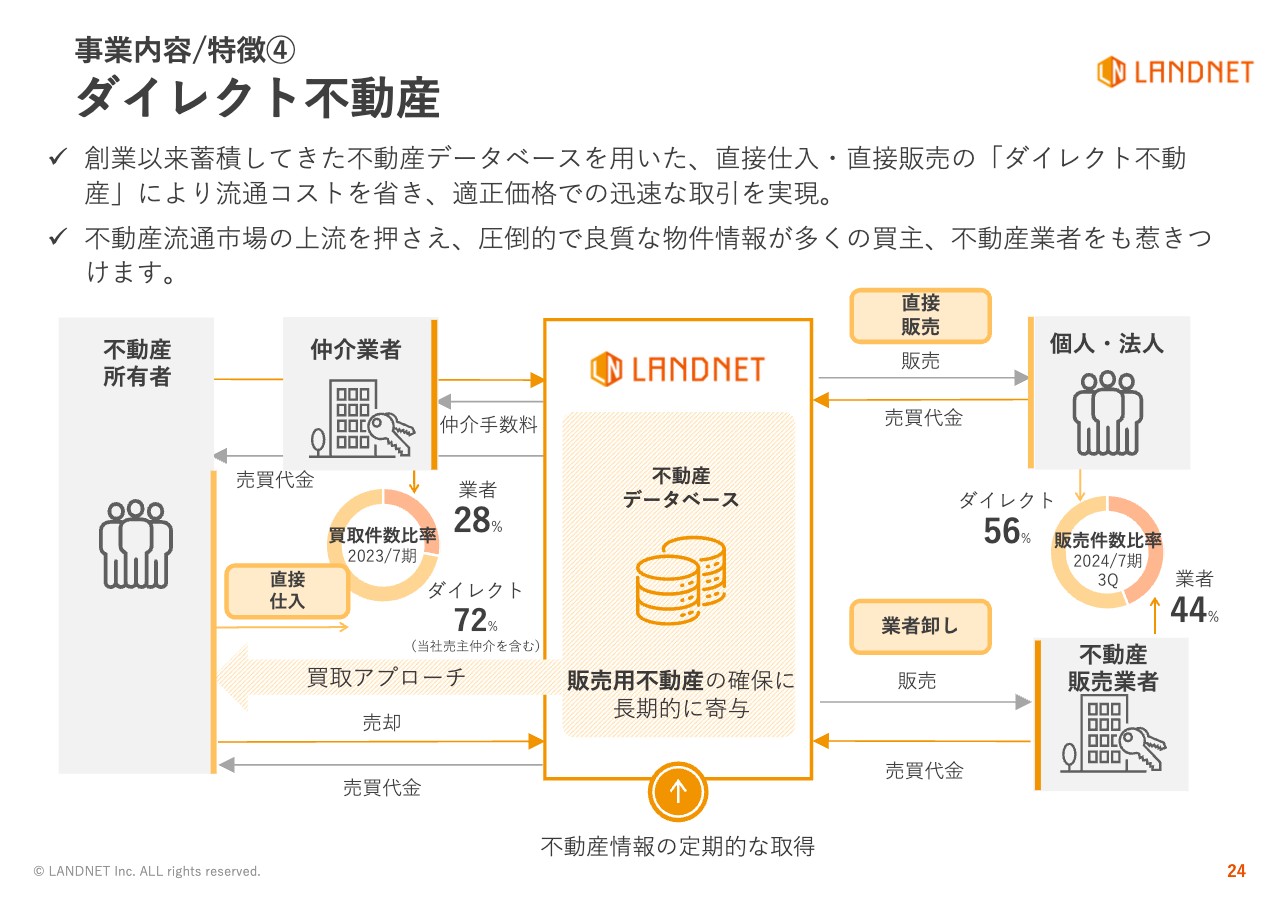

事業内容/特徴④ ダイレクト不動産

榮:「ダイレクト不動産」も当社の特徴です。お客さまから物件を直接仕入れる割合が非常に高い一方で、直接販売はまだ弱く、不動産会社に買っていただくこともあります。現在は直接販売を増やす努力をしている最中です。販売の強化が当社の課題になっています。

成⻑戦略① 拠点の拡⼤

榮:拠点の拡大についてです。東京本社、横浜支店、大阪支店のすべてを増床しており、昨年末には福岡支店も増床しました。来年は大阪支店をさらに増床しようと考えています。増床ばかりしてももったいないため、大阪支店の次回の増床ではしっかり大きくしたいと思っています。

成⻑戦略② 渋⾕⽀店の新規開設

榮:渋谷支店についてです。渋谷はある意味では一等地であり、若者にも人気のある街に事務所を出すことにより、採用などの面を考えながら開設しています。比較的大きく、おそらく営業が2部体制ほど入るような広さを借りています。

当社としては、渋谷支店と本社で大勢の社員を教育した上で、さまざまなところに出していきたいと考えています。ちなみに「渋谷ヒカリエ」の隣にあるビルで、みんな楽しみにしています。「行きたい人?」と聞くと、みんなが手を挙げていました。

取り扱う物件種別を戸建てとアパートにも広げているため、この流れで進むと、まだ検討段階ではありますが、47都道府県に支店を出せるのではないかと考えています。

しかし、最初から出すのはやはり怖いため、「一番最初はどこがいいか?」「10人程度の小さな支店は出せないか?」と考えています。現時点では仙台と沖縄を、言葉でのみ挙げています。沖縄と言うと社員全員が非常に行きたがっていましたが、まだ検討段階です。

会社のさまざまな数字が良くなってきているため、社員にも会社が大きくなることを前提に考えてもらっています。

坂本:支店を出すことで各地の物件に当たっていくため、データベースも膨らんできますね。その時に売らなくても、次の時期に売るかもしれないということも必要ですよね。

榮:おっしゃるとおりです。もう1つは、ネットによって物件の登記情報は全部手に入るということです。

ただし、最近起こったこととして、例えば広島の物件などを当社が買い取ろうと考えた場合は、やはり支店があったほうが地元の銀行からお金を借りやすいです。また、何度もお話ししていますが、賃貸管理やリフォーム・リノベーションにしっかり取り組もうと思えば、やはり現場のそばにいなければなりません。

そのため、当社はいわゆる多店舗展開ではなく、1都道府県に1拠点程度欲しいと思っています。その最初の実験を始める土地として、仙台や沖縄が候補として挙がっています。最初は、札幌・仙台・広島・福岡など、いわゆる中核都市を考えていました。石垣島を含め、沖縄はやはり元気ですので、そちらも検討に入っています。

坂本:データベースについては、登記情報を入れているだけではなく、営業担当が「こんな人だった」という評価なども全部書き込んでいますよね。それが一番の資産かと思いました。

榮:今はさまざまな仕組みがあるため、お話しした内容などをテキストデータ化するなど、いろいろと行っています。

坂本:「今は売りたくないけど、5年後に検討したい」などがチャンスではないですか?

榮:おっしゃるとおりです。「過去にお客さまとどのような会話をしたか」を見て、あたかも自分が電話したかのように、「お客さまは以前このように言われていましたが、現在はいかがですか?」とお話できます。

坂本:それが御社の強みだと思っています。

榮:情報共有については、非常に重要だと考えています。

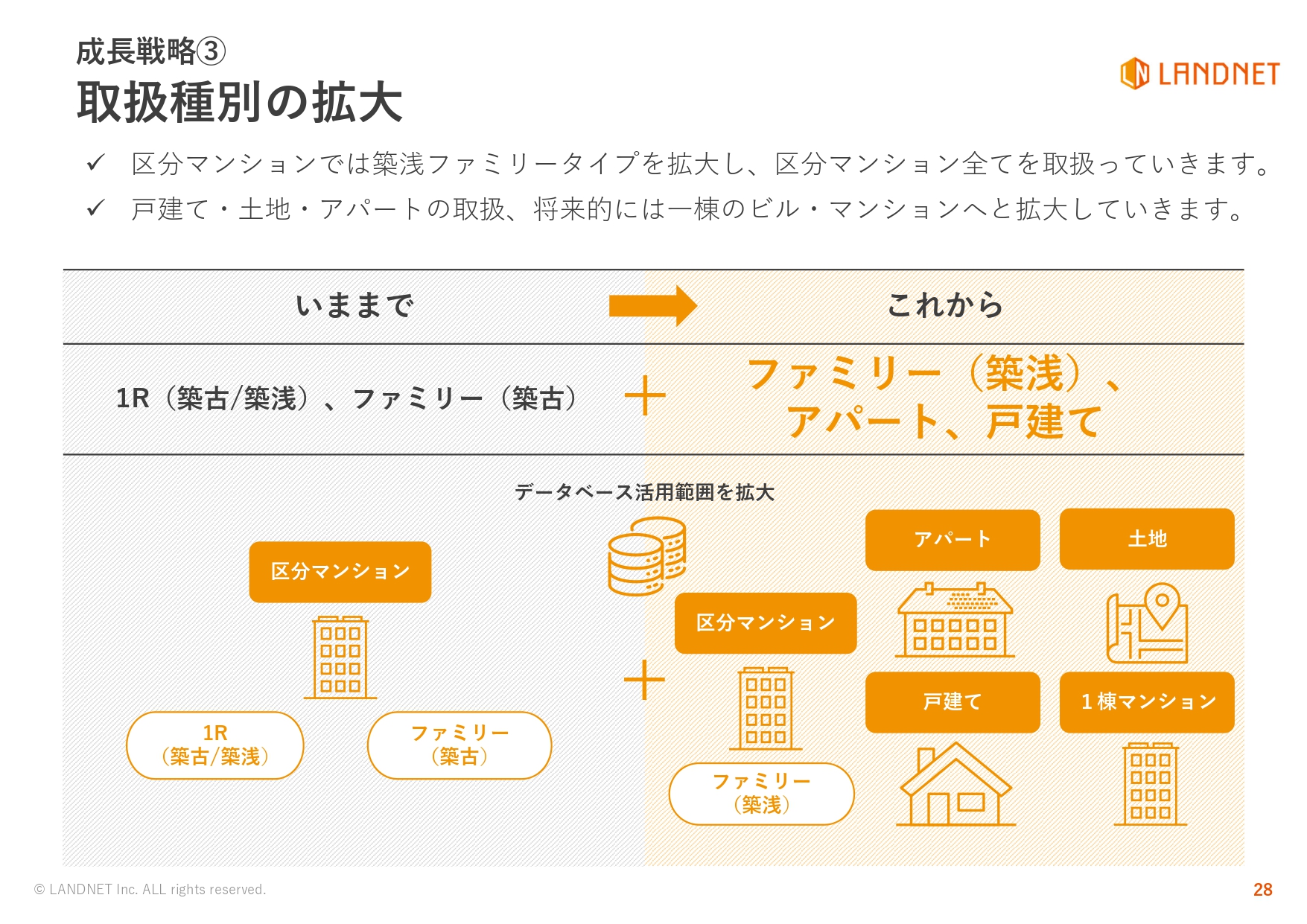

成⻑戦略③ 取扱種別の拡⼤

榮:今までは築古・築浅のワンルームを取り扱ってきましたが、築浅のファミリータイプまで拡大したおかげで、単価や利益率が上がってきています。

港区・千代田区・中央区・文京区・新宿区あたりの80平米、90平米、100平米、120平米のいわゆる「億ション」がだいぶ入ってきており、競合してもあまり負けないだろうと思っています。

こちらもどうしても伝えたいところですが、例えば私が5,000万円の物件を持っていたとします。私がそれを売ろうと考えて依頼すると、5,000万円の物件に対し、300万円の仲介手数料がかかります。

最近は、だいたい築15年を超えるとリフォームしたお部屋が好まれるため、リフォームを検討する方が多いかと思います。しかし、個人で物件を購入してリフォームするのは、実はかなりリスキーです。

そのため不動産会社が物件を購入し、リフォームして販売・転売します。5,000万円の物件を不動産会社が1,000万円でリフォームして、さらに1,000万円の利益を乗せて7,000万円で売ったとします。すると、ここにまた420万円の仲介手数料が発生するため、合計720万円の仲介手数料が必要になります。

しかし、当社が直接買って販売すれば、手数料はあまりかかりません。その部分で競合しても勝てると考えています。一方で、仲介会社と協力しながら物件を仕入れて販売する場面もあるため、あまり「自社だけ」となるのもおかしいとは思っています。

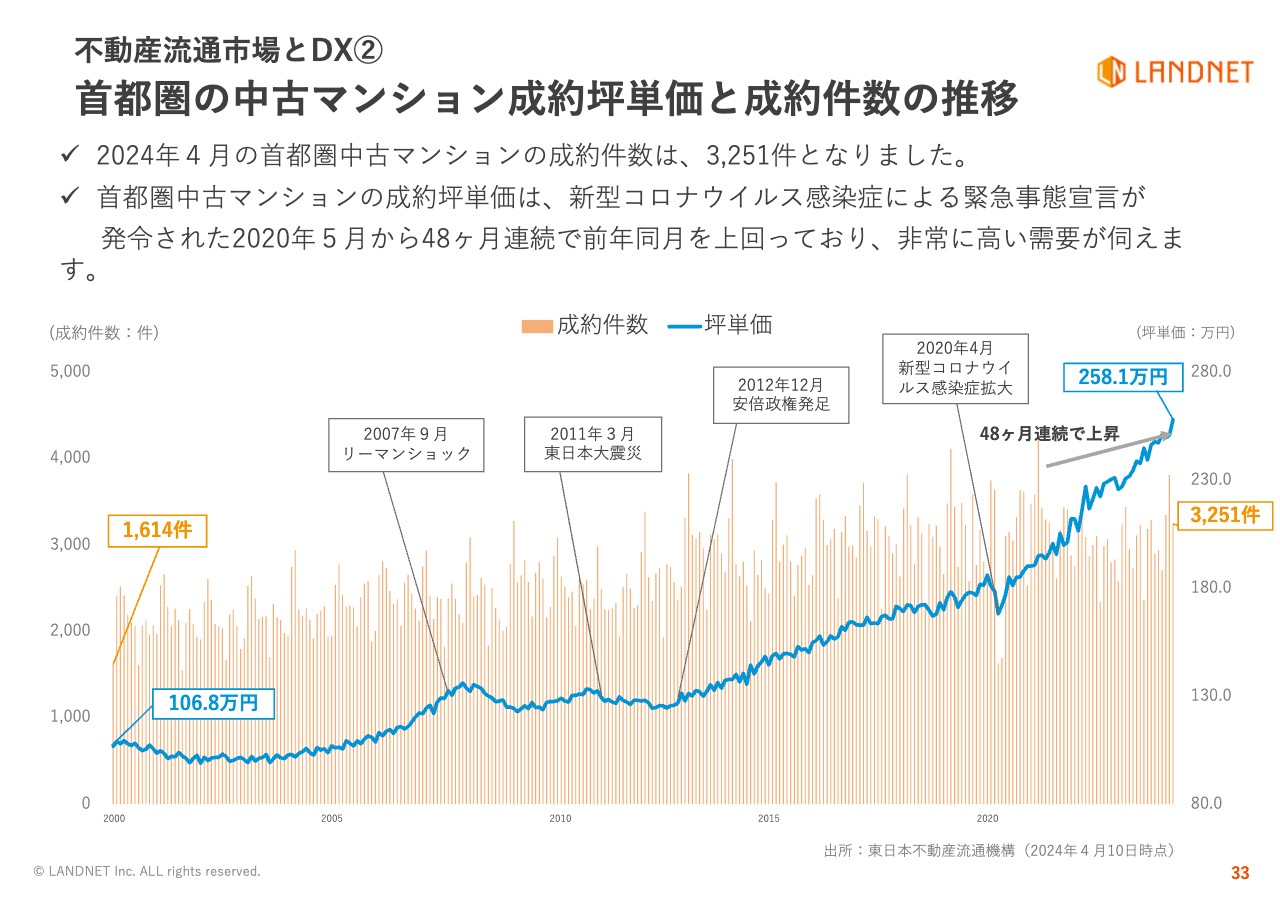

不動産流通市場とDX② ⾸都圏の中古マンション成約坪単価と成約件数の推移

榮:先ほどお話ししましたが、直近で一番起こっていることとして、首都圏の中古マンションの成約坪単価と成約件数の推移が大変なことになってきています。

特に、スライドの青色の折れ線グラフが示す成約坪単価は、2020年あたりを境に傾きが上がっています。一般的には価格が上がれば契約件数は減りますが、決して減っているようには見えないのが今の首都圏の状況です。

ただし、私はバブルを経験しているため、そのこともしっかりと頭に置きながら、どのように経営していくかを考えています。

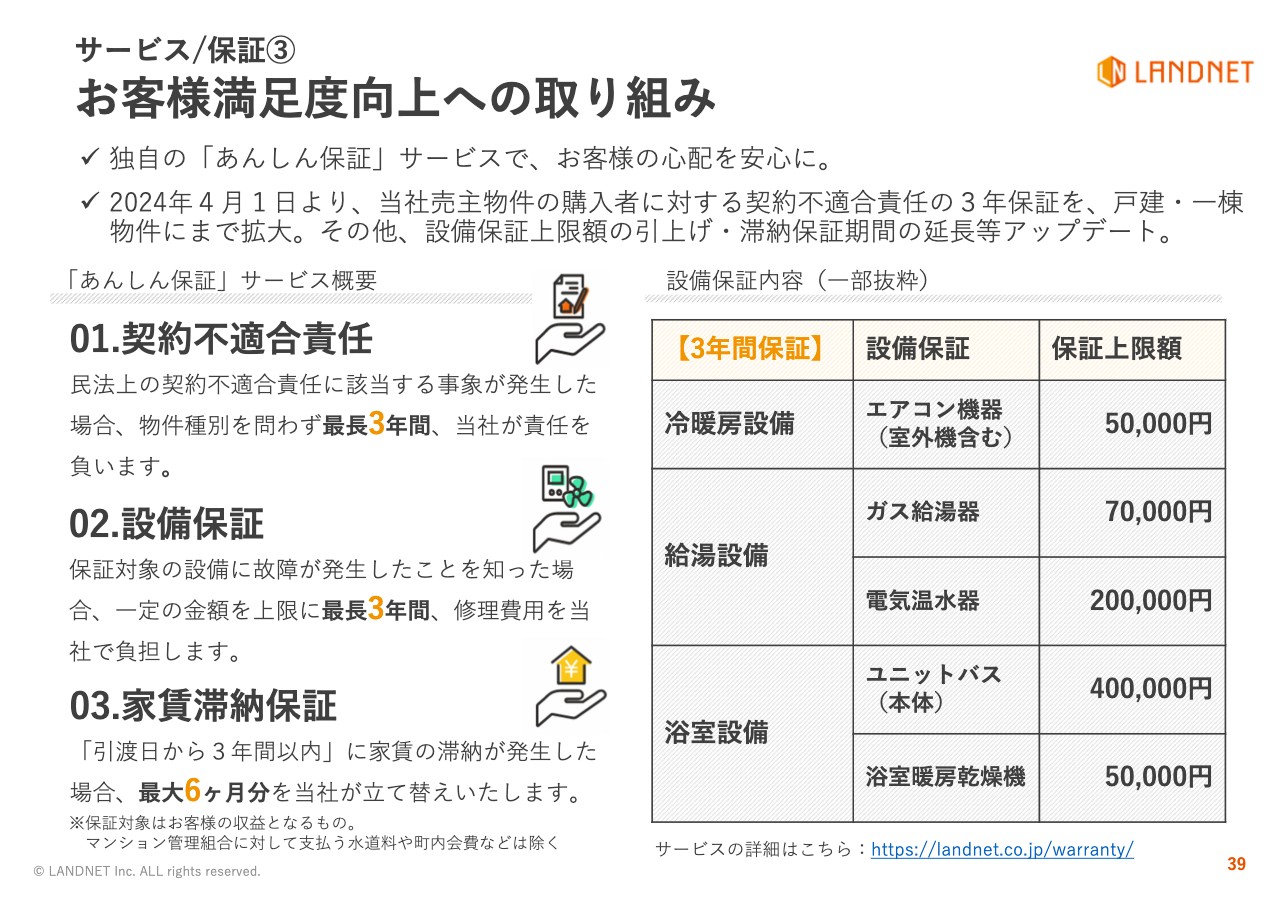

サービス/保証③ お客様満⾜度向上への取り組み

榮:最後に、お客さま満足度向上への取り組みについてです。契約不適合責任に関しては通常2年のところ、我々は3年まで拡大しています。また、物件を買った後にお風呂や換気扇が壊れた場合、我々に責任はありませんが、設備保証として半額保証しています。

これらは、築年数の古い物件を買う時の不安をなるべく少なくするためです。さらに、家賃の滞納も保証しています。

このように、いろいろな面で中古不動産を安心して買える仕組みを一生懸命に作っており、それを広げているところです。

サービス/保証① クラウドファンディングLSEED

榮:クラウドファンディングについてです。6月18日から募集を開始しています。募集金額は1,413万円、運用期間は3ヶ月間、年予定利回りは6パーセントです。現在販売中ですので、ご検討いただければ幸いです。

質疑応答:中長期で保有する物件のイメージについて

坂本:スライドに「中長期で保有する物件を増やす」との記載がありますが、どのような物件をイメージしているかを教えてください。普通に買取を行って販売する不動産と若干違いがあるかと思いますが、例えば将来クラウドファンディングに出すと利回りが高い物件や大型物件などでしょうか?

榮<

新着ログ

「不動産業」のログ