ヒーハイスト、2024年は市場回復の遅れや原材料価格の高騰等により減収減益も、2025年3月期の下期に黒字転換の見通し

2024年3月期決算説明

佐々木宏行氏(以下、佐々木):本日は、ヒーハイスト株式会社の決算説明会にご参加いただきありがとうございます。今回の概要を先にお伝えすると、この1年間、私たちは中期計画を達成するための設備投資・人材投資を積極的に行い、戦略的に在庫を積んで準備してきました。

しかし、当社を取り巻く産業用機械の市場の回復が想定以上に遅れており、その結果として売上高が減少し、損益分岐点にも届かず、残念ながら大きく赤字を計上しています。

今回から日本投資環境研究所のご協力により、これまで同じようなフォーマットであった資料を少し見やすくリニューアルしました。資料はいろいろとありますが、一部投影のみで非配布のものもありますことご了承ください。よろしくお願いします。

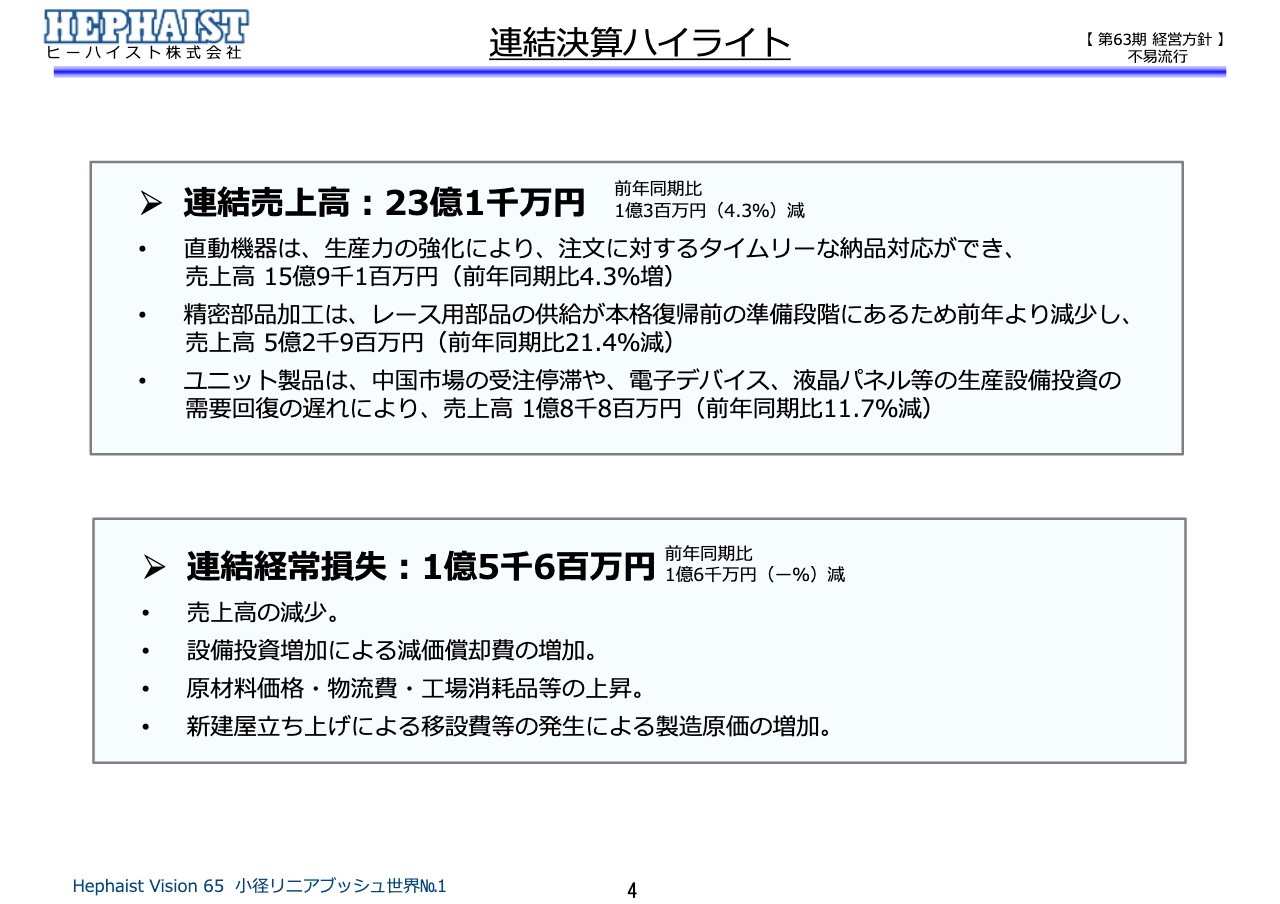

連結決算ハイライト

連結決算ハイライトです。連結売上高は23億1,000万円と前年比1億300万円マイナスとなっています。内訳としては、まずは3品目のうち直動機器が前年同期比で4.3パーセント増、こちらはTHK社向けの直動ベアリングを販売しています。

THK社と市場の回復を見越し、戦略的に在庫を積むために納品したため、なんとか前年よりも売上が上回りました。

精密部品加工は、本田技研工業が中心の仕事です。ホンダのレース用の部品の供給をしています。ご存知のとおり、ホンダはいったんF1から撤退していますが、エンジンをオラクル・レッドブル・レーシングに供給しています。

2年後の2026年にはアストンマーティン・ホンダとして再び参戦します。現在は端境期ですので売上はリピート品のみとなったため、前年同期比より下がったということです。

位置決めステージ等のユニット製品は、以前のように液晶のはり合わせや液晶が売れるなどがあれば当社の製品も納めることができるのですが、前期は中国市場を含め、動きが少なく、リピート品が中心となったため、売上減となっています。

連結経常損失は1億5,600万円となりました。背景としては、まずトップラインが下がったことの影響が大きいです。また、固定費・変動費といったコストも上がりました。原材料価格や物流費、及び当社の鉄物の工場消耗品もかなり上昇しました。さらに、設備投資も予定どおり行っていますので、減価償却費も増加しました。

前期には新建屋立ち上げによる移設費等が製品原価に含まれるため、固定費が上がってしまい、損失を広げてしまったというところもあります。

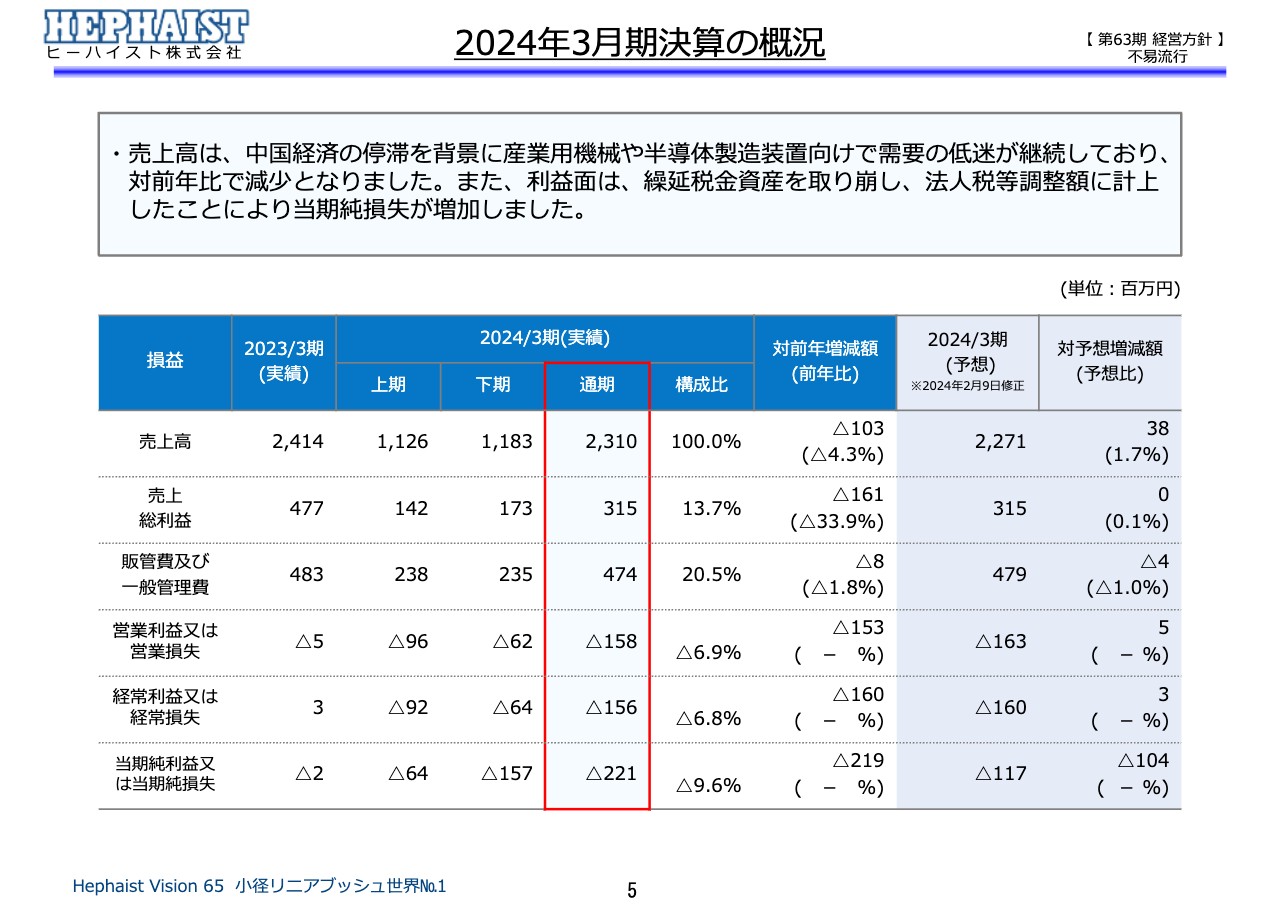

2024年3月期決算の概況

2024年3月期決算の概況です。先ほどご説明したとおり、前期に比べて売上高が減収、及び利益も赤字となりました。スライドの表の一番右の予想については、2月に発表した下方修正の値を記載していますので、売上及び経常利益まではマイナスでほぼ予想どおりの着地です。

当期純利益または当期純損失のところは、予想よりも1億円くらいマイナスが広がっています。こちらは監査法人と協議の上、税効果会計として繰延税金資産を取り崩したためです。

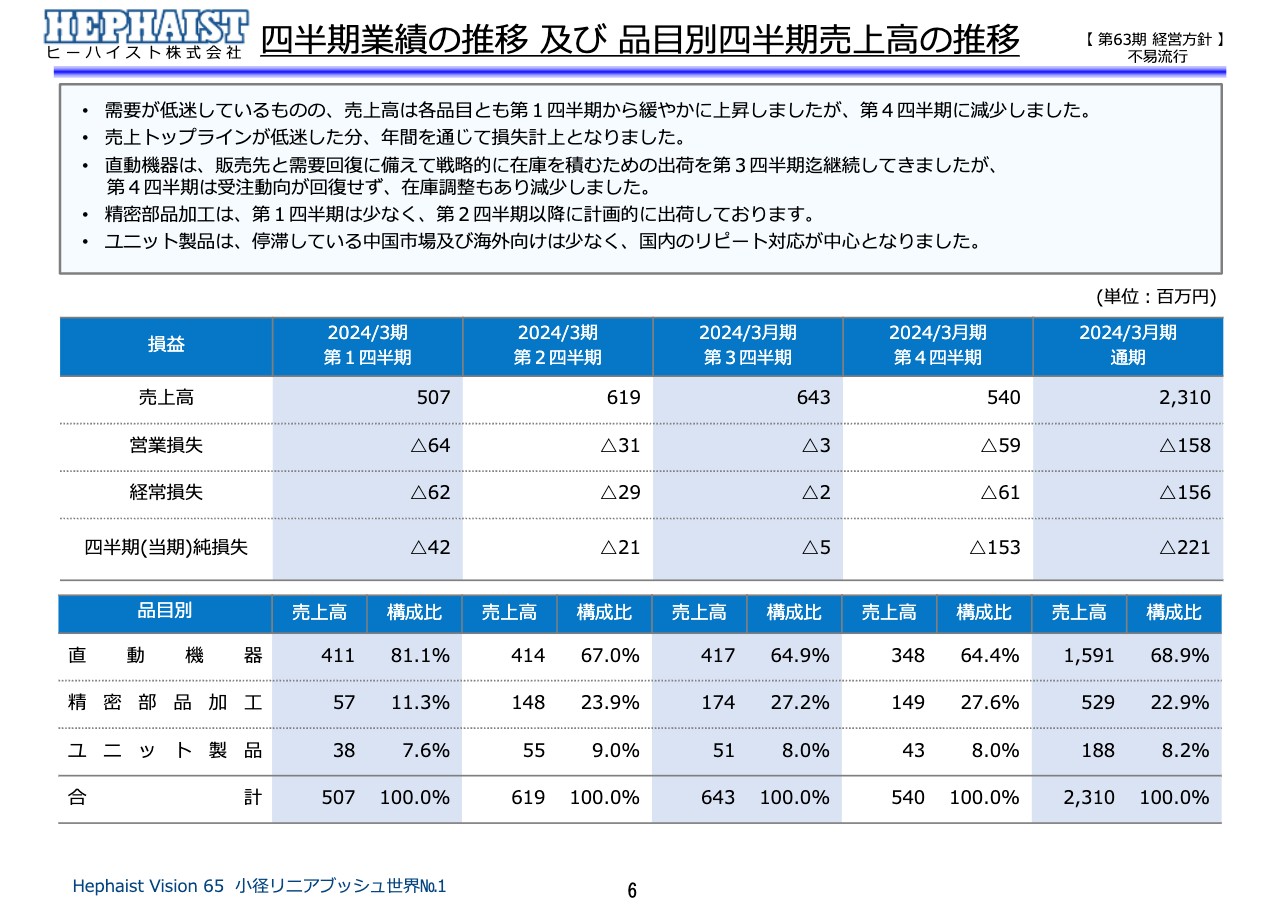

四半期業績の推移及び品目別四半期売上高の推移

四半期業績の推移、及び、品目別四半期売上高の推移です。2024年度は売上高以外がすべて損失という厳しい四半期の繰り返しでした。

直動機器は、戦略的に在庫を積むために、第3四半期まではなんとか売上がついてきていましたが、受注動向が回復せず、販売先であるTHK社の在庫量も増え、第4四半期に若干調整が入って売上が落ちました。

精密部品加工はホンダのレース予定により、1年間の出荷タイミングがある程度決まっています。そのような意味で、毎年度第1四半期は少なく、その後次第に受注・出荷が増える傾向にあります。ユニット製品のほうは、年間を通して5,000万円弱で売上が推移しました。

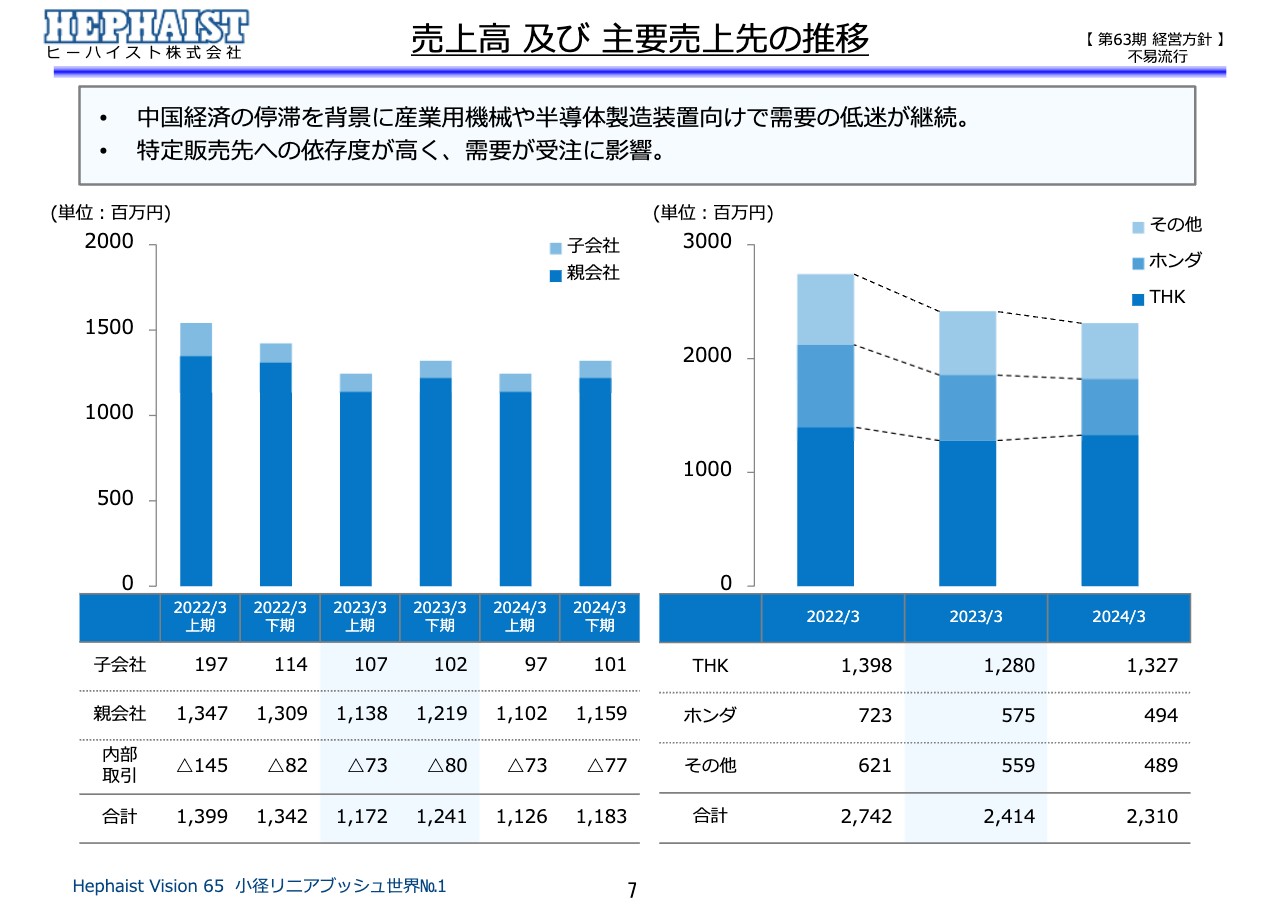

売上高 及び 主要売上先の推移

売上高及び主要売上先の推移です。スライド左側のグラフは、連結売上高に占める親会社と子会社の割合を示したものです。コロナ禍以降、米中の問題などにより中国の業績がなかなか回復していません。

当社に売上を占める中国の割合は、年間でおよそ8.5パーセント、多い時は10パーセント以上の時もあったのですが、前期は中国の子会社の売上高も落ちているかたちです。

スライド右側のグラフは、当社の主力販売先であるTHK社、及び精密部品加工のホンダ関係の3期分の売上高推移になっています。この2社が全体の売上高の75パーセント以上を占めており、やはり前期はホンダの落ち込みがやや響いているところがあります。

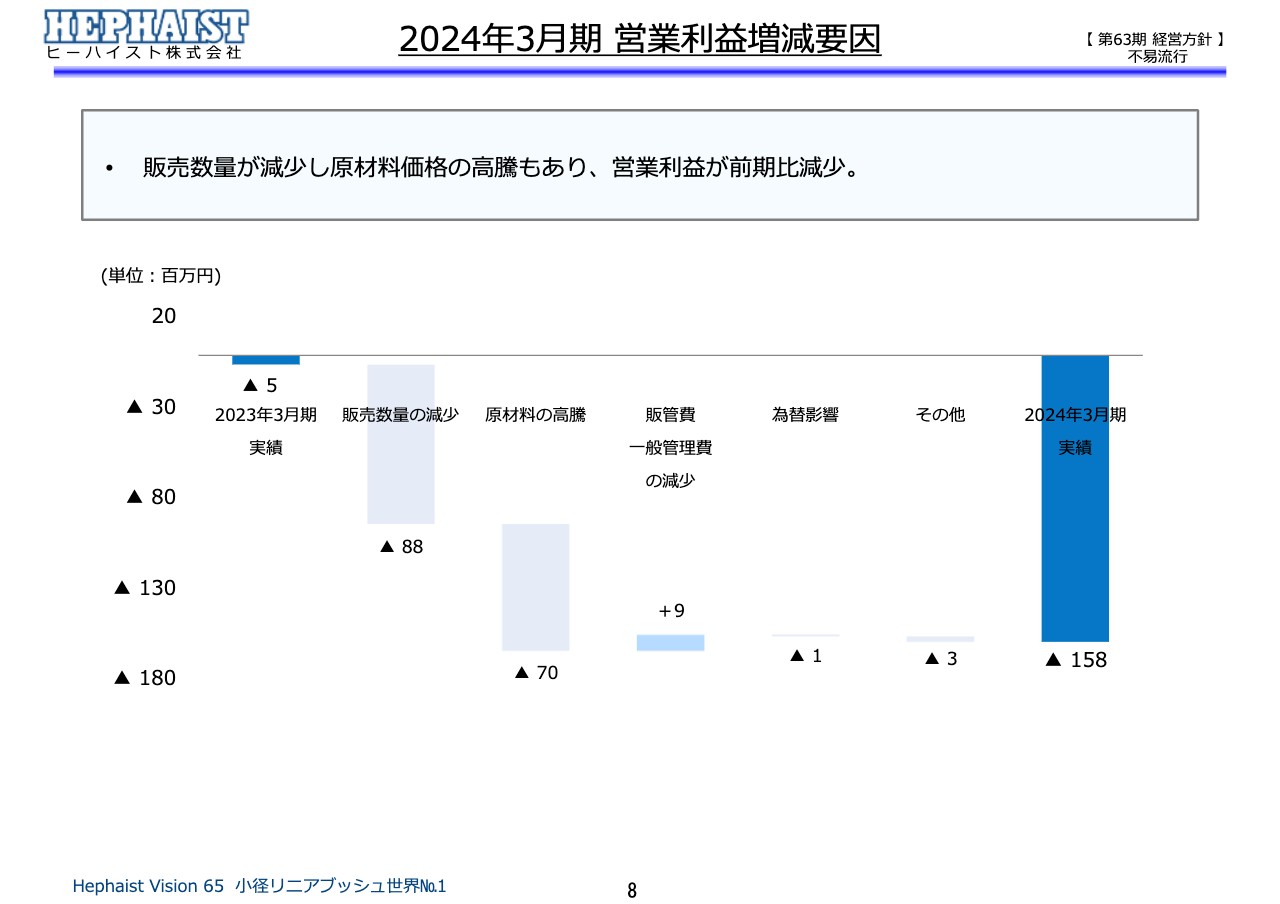

2024年3月期 営業利益増減要因

営業利益増減要因をウォーターフォールチャートで示しました。前期に出した営業損失マイナス500万円からスタートし、やはり販売数量が伸びなかったことによる損失の広がりに加え、原材料価格の高騰も大きく響いてマイナスが増えています。

貸借対照表

貸借対照表については、ポイントだけお伝えします。資産は戦略的に在庫を積むということで、流動資産の中で棚卸資産が増加し、設備投資で固定資産が増加しています。負債については、その見合いとして借入金等が増加しました。

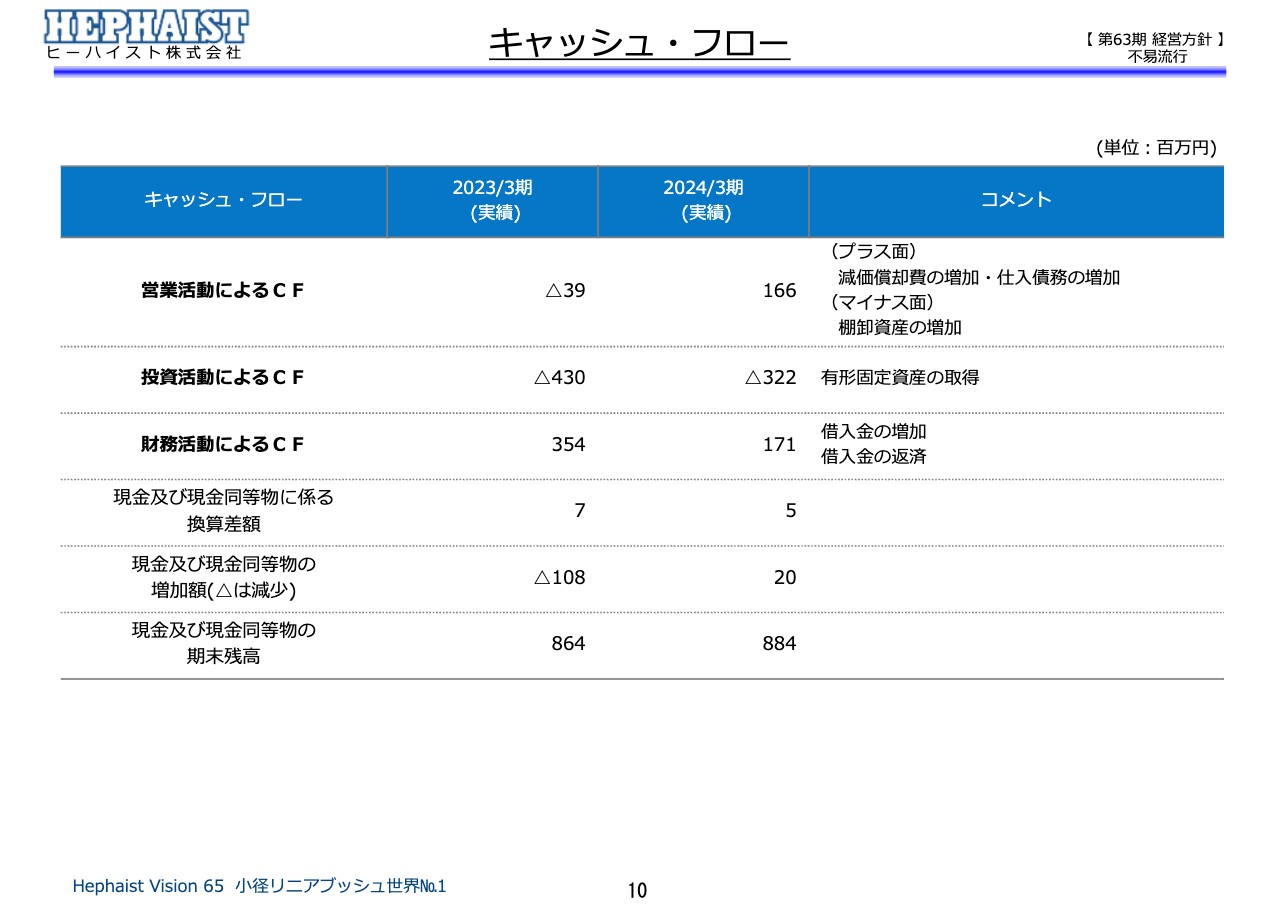

キャッシュ・フロー

キャッシュ・フローについてもマイナスのスタートです。設備投資による減価償却費の増加等で営業キャッシュ・フローがプラス、設備投資により投資キャッシュ・フローがマイナス、財務の借り入れにより財務キャッシュ・フローがプラスとなり、最終的な現金及び現金同等物の期末残高は8億8,400万円で期末を折り返しています。

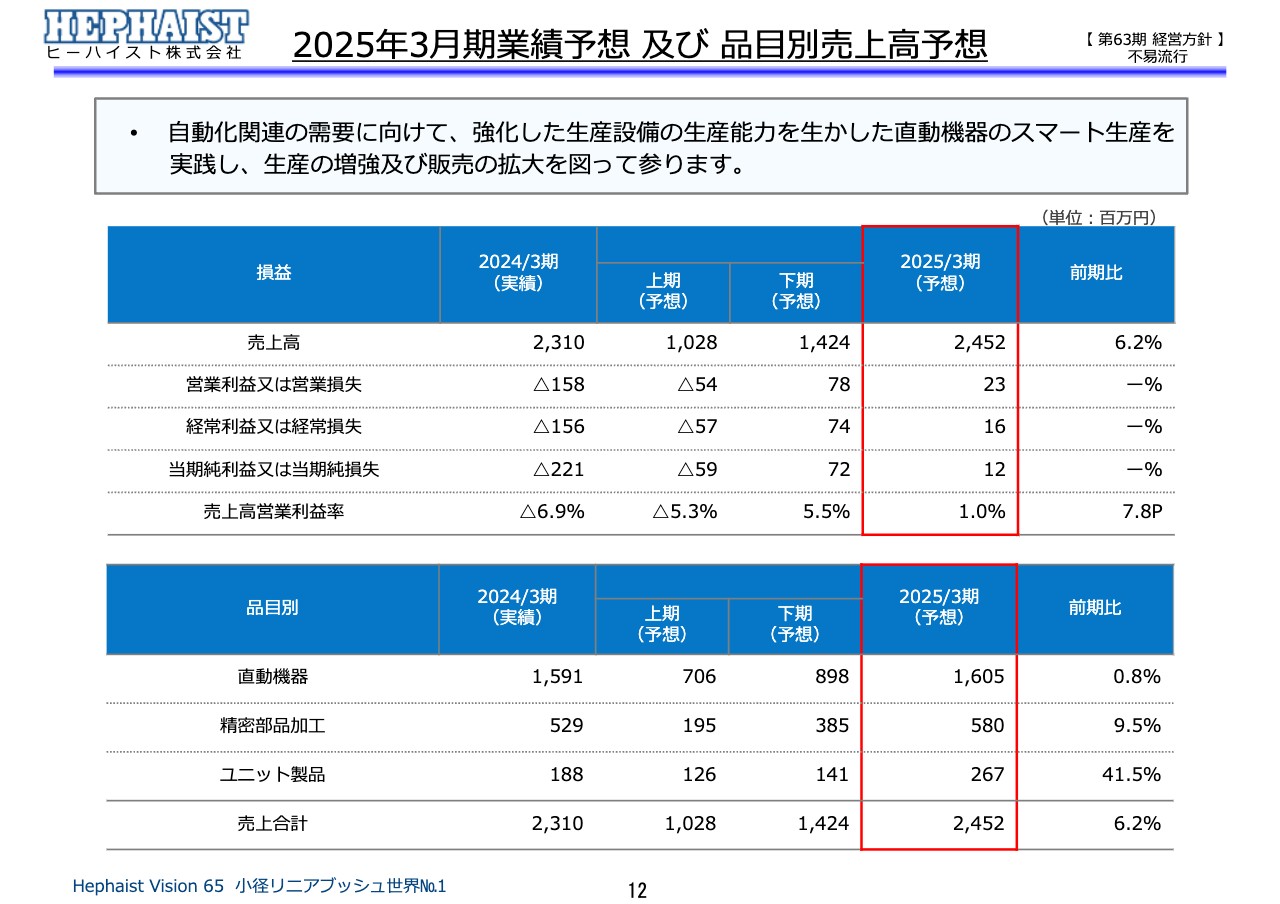

2025年3月期業績予想 及び 品目別売上高予想

2025年3月期の業績予想についてご説明します。当社は受注回復を待っているところです。製造業は人手不足ですので、設備投資においては自動化ラインがどんどん増える想定です。そのため、当社の主力製品であるリニアベアリングが使われると考え、準備しています。

2025年3月期の予想について、上期は足元も含めて受注の回復はそれほど多くなく、いまだ待っているというのが実際のところです。したがって上期の売上高の予想10億2,800万円に対して営業損失がある状況での折り返しになる考えています。

販売先のTHK社の予想は下期型ですので、連動して当社もやはり下期が勝負だと捉えています。下期に挽回すると見込んで、最終的な売上高の予想は24億5,200万円、当期純利益は1,200万円の黒字となる見込みです。

品目別売上高予想についても、直動機器、精密部品加工、ユニット製品のすべてが下期型ですので、現在いろいろな種をまいて準備しているものを、下期で刈り取っていきたいと思っています。

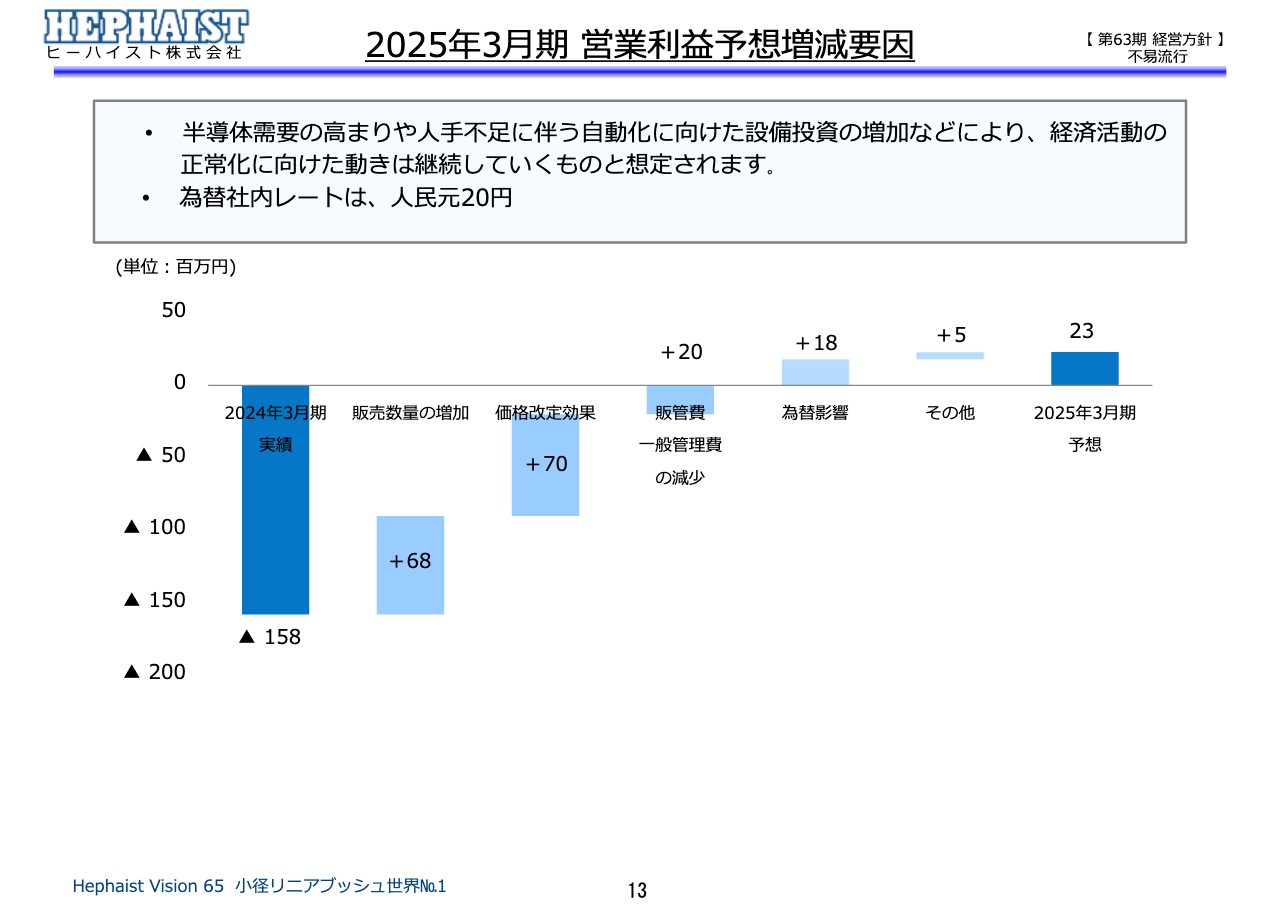

2025年3月期 営業利益予想増減要因

営業利益予想の増減要因です。利益についても、前期決算でマイナス1億5,800万円からのスタートです。まず下期型の販売数量の増加が利益に貢献します。また直動機器の主な販売先であるTHK社に対し、いろいろな型番がある中で平均して5パーセントから10パーセントプラスの価格交渉を随時進め、対応協力してもらい受注から出荷へとつながっているところです。

当社の中国子会社に対しては人民元の外貨建てにしており、為替社内レートは20円で見ています。実勢レートは21.5円ほどと円安が続いているため、若干のプラス要因があると見込んでいます。これらのことから、営業利益は黒字を目標にしています。

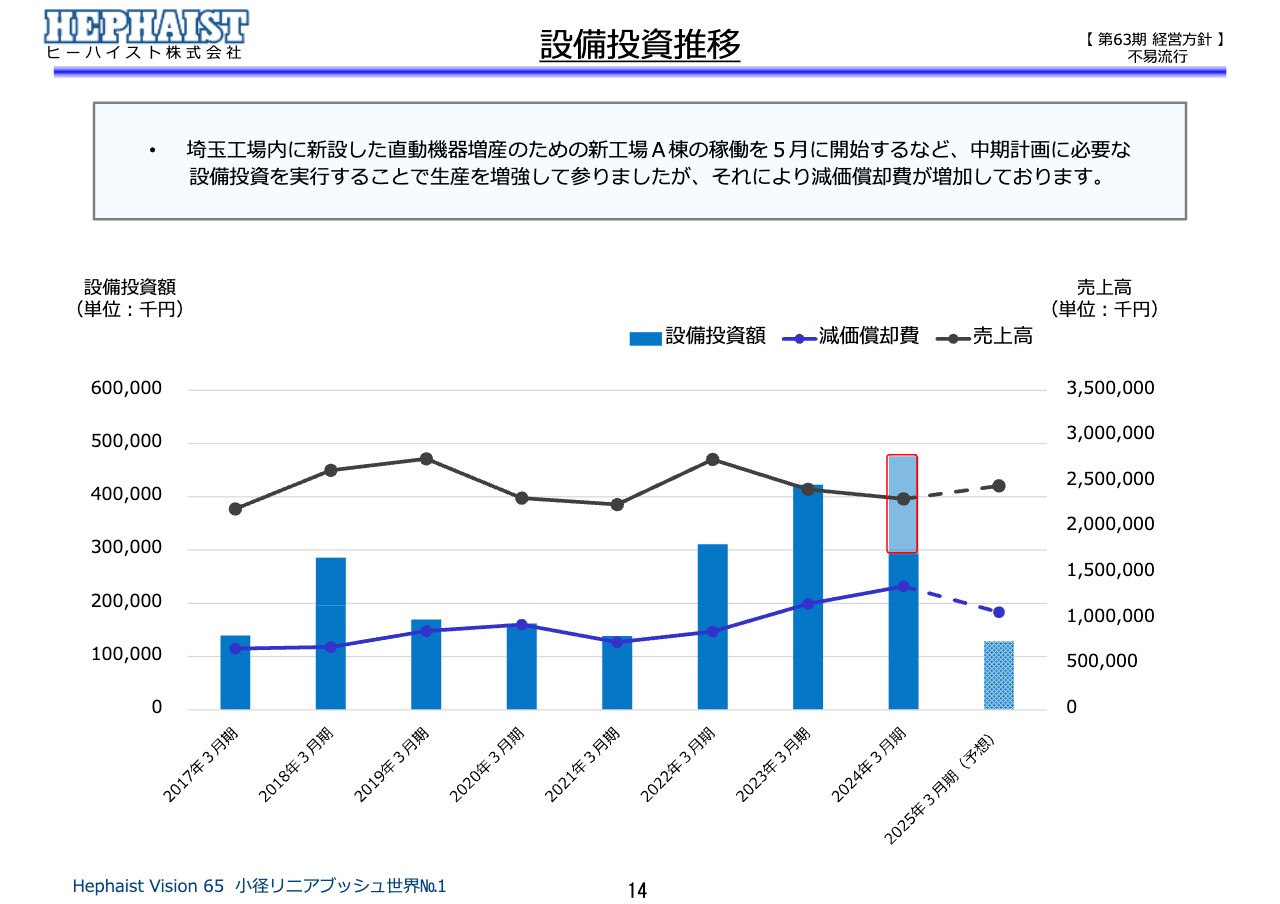

設備投資推移

設備投資推移です。2022年3月期から、いろいろな設備を整えて生産量を上げています。設備投資は2022年、2023年、2024年3月期と、工場建屋の増設も含めて右肩上がりです。これに比例して、黒の折れ線で示している売上高が右肩上がりとなればよかったのですが、売上高がなかなか上がらず厳しい決算となりました。

スライドのグラフに青の折れ線で示した減価償却費は、設備投資により増加していますが、2025年3月期はピークアウトする見通しです。

ある程度もう設備投資ができていますので、減価償却費が減るようにさまざまな仕組み作りに取り組んでおり、今期の設備投資も約1億円というところまで減らしているため、受注回復と売上で利益に貢献したいと考えています。

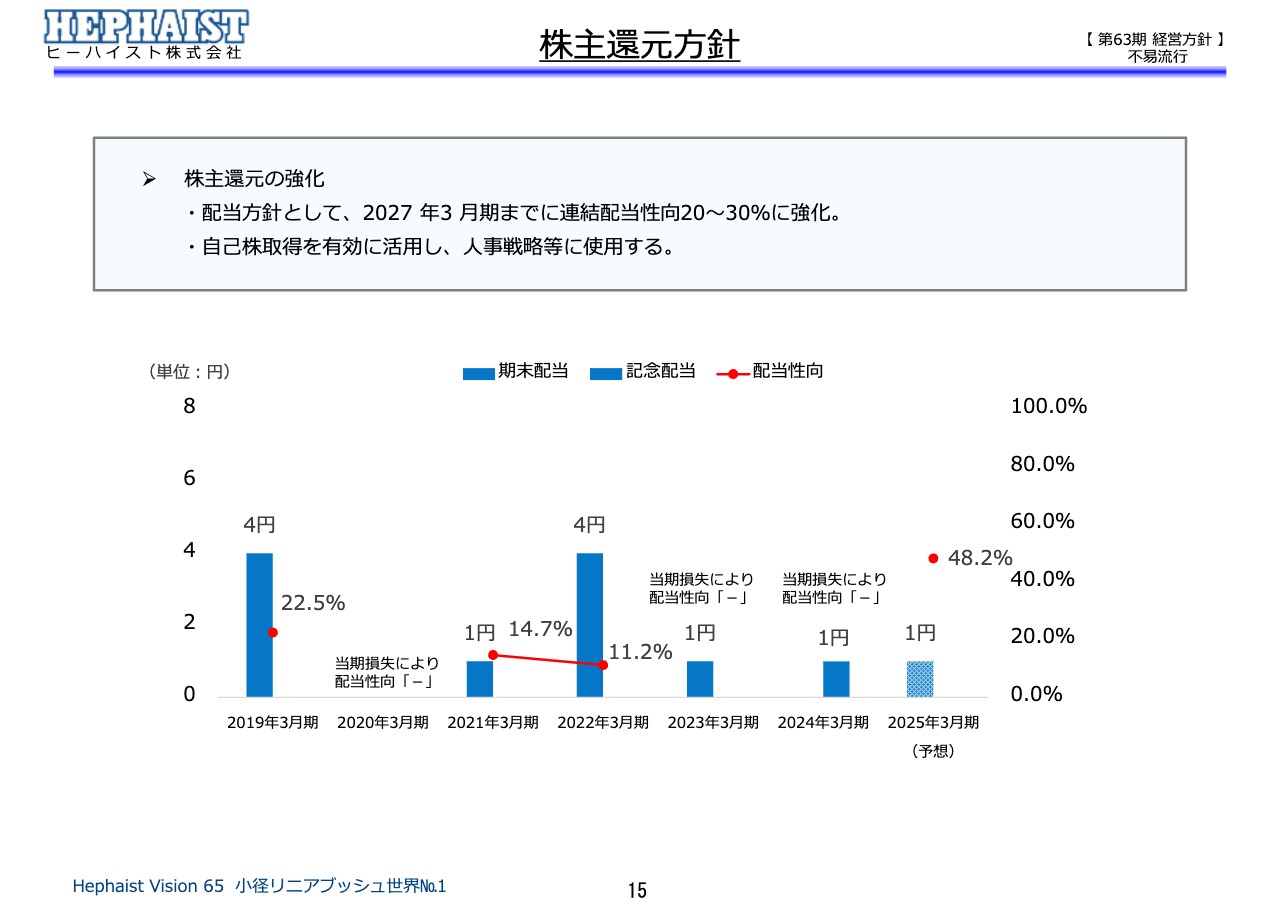

株主還元方針

株主還元方針についてです。前期、前々期と赤字でしたので、業績連動であれば本来は無配となりますが、内部留保から配当性向を維持し、1円の配当としています。

今期も1円配当で着地ということです。まずは利益を確保し、配当を維持していきたいと思っています。

会社概要

IR資料は、今後、当社ホームページ及び各種IRサイトに、書き下ろしコメントも加えて公開していきます。当社を理解していただくため、今回の説明資料も含め、今まで載せていなかった資料も掲載したいと考えています。こちらのスライドは会社概要です。

製品情報(直動機器)

直動機器がどのようなものかご理解いただくために、直動ベアリングの写真を載せています。スライド右上の赤い筒状の製品は、最近開発したベアリングで、従来品より軽量化され、樹脂が多く含まれています。すでにヨーロッパでは市販されています。

スライド右下の写真は、民生品のルアーの中に重心移動として使われるベアリングです。このような使われ方もしているという例です。

製品情報(精密部品加工)

製品情報(精密部品加工)です。ホンダのレース用部品が多いのですが、加工部品を出せないので、イメージイラストを載せています。

モータースポーツの発展とともに歩んできた当社は、「世界に通用するドライバーの育成」を掲げ「ホンダ・フォーミュラ・ドリーム・プロジェクト」のF4というカテゴリで、協賛金を拠出しています。

スライド左上のレースカーのボディの紺色部分に、「HEPHIST」と当社のロゴが入っています。ヒーハイストのロゴがいかにレースカーにマッチするか、というところを見ていただければと思います。

製品情報(ユニット製品)

ユニット製品です。スライド左上にあるのが、当社の位置決め装置の写真です。そこから派生した球面軸受の写真が、スライド左下にあります。早稲田大学理工学術院の研究室で、ロボットの関節部に球面軸受が使用されました。

スライド右下には、レースカーの4軸モーションシミュレーターでの使用例を示しています。

サスティナビリティへの取り組み

サステナビリティについて、この1年間での持続可能性に関する取り組みを記載しました。太陽光発電をはじめ、産業廃棄物の固形燃料としての再利用、食品廃棄ロスを減らし、子ども食堂へ食品を寄付するフードドライブ事業への参加などです。

国際協力活動支援にも賛同しています。卵の殻のリサイクルによる紙のエコ化や、エコペーパー「CaMISHELL®」の使用も始めています。

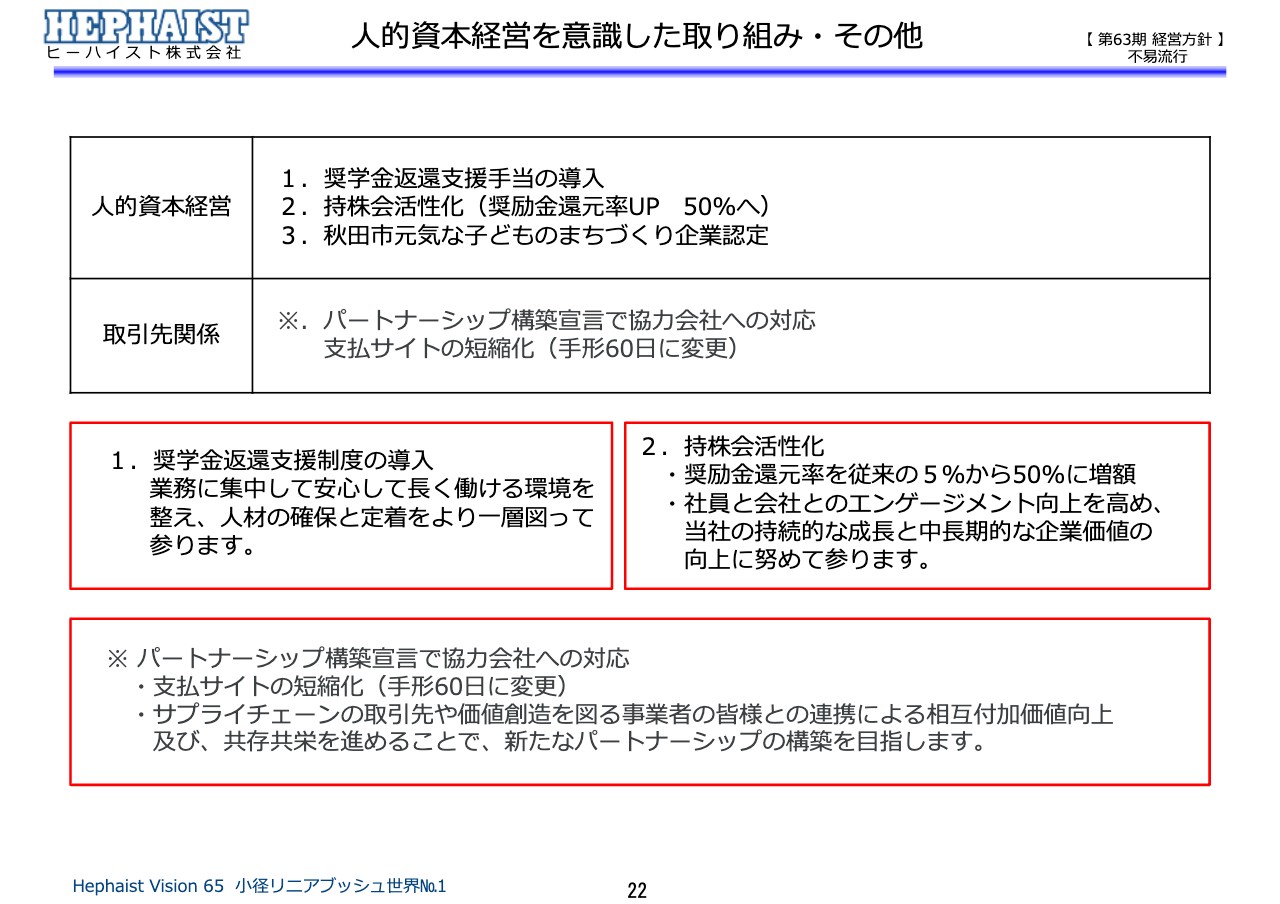

人的資本経営を意識した取り組み・その他

人的資本経営です。スライド中段の左側にある赤線囲み部分ですが、奨学金で大学に通い、社会人になってから返済する学生が約半数いると聞いています。そのような方に安心して仕事をしてもらえる環境を整えるなどの支援をする、奨学金返還支援制度を新しく導入しています。

また、持株会活性化で、会社の奨励金を5パーセントから50パーセントに増額し、社員満足につなげながら、株価形成の手助けとなる取り組みも始めました。

取引先とも共存共栄のための取り組みも始めています。このような取り組みを実行しながら、株価も意識し、今期も業績を上げていきたいと思っています。

経営ビジョンと戦略

尾崎浩太氏(以下、尾崎):本日はお忙しい中、ありがとうございます。私からはまず経営ビジョンと戦略についてご説明します。

我々の主要製品である自動化・省力化の機械要素部品で「アジアNo.1」を狙いたい、というのが経営ビジョンです。戦略は「自社の弱点を強さに変える」ということです。

タイプⅡの製品の業界シェアはかつて5パーセントしかありませんでした。2019年時点のコロナ禍以前には、全体では、業界2位か3位の18パーセントですが、タイプⅠは26パーセントでした。

そのような中でタイプⅡの生産の効率性を上げれば、収益も上がり、将来性もポテンシャルもあると投資してきました。

従来、設備投資は減価償却費の範囲内で、例えば2億円の減価償却費なら2億円の設備投資を行うイメージでした。しかし、タイプⅡのシェアを取るには思い切った設備投資が必要だと判断し、この3年間は減価償却費を超える設備投資をしてきました。投資から3年が経過した2024年3月期は、「揃えた武器で結果を出す」というタイミングです。

さらに「スクラップアンドビルド」という戦略を掲げています。半導体市場は、2024年には再び徐々に市況が良くなっていき、2025年には過去最高の市場規模となる予測をしています。タイプⅡの動向は半導体とは、若干タイムラグがあるものの連動しています。この予想を当てにしていますが、「徐々に」ということです。忍耐の時期かもしれません。

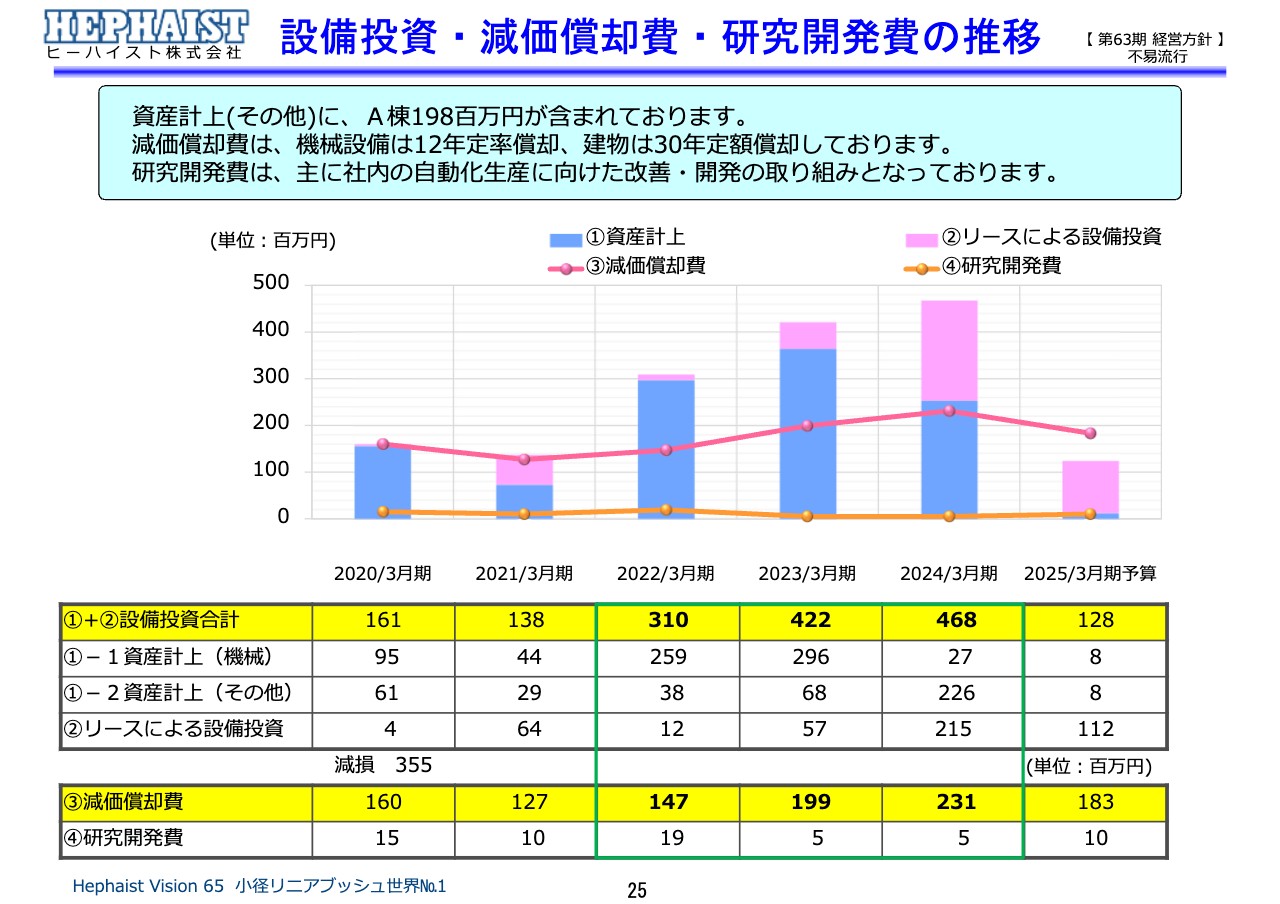

設備投資・減価償却費・研究開発の推移

設備投資・減価償却費・研究開発の推移です。今お話したように、この3年間、減価償却費の倍ぐらいの投資をしています。

設備投資の合計4億6,800万円の中には建物の分が約2億円入っているため、その2億円を除くと、タイプⅡに50パーセント近く設備投資しています。

減価償却費の償却は重いので、ピークアウトするまでは、つらい時期です。しかし3年、4年すれば、ピークアウトしていくという予測を立てて、徐々にその方向に向かっている状況です。

2024年 経営方針

経営方針はスライドのとおりです。

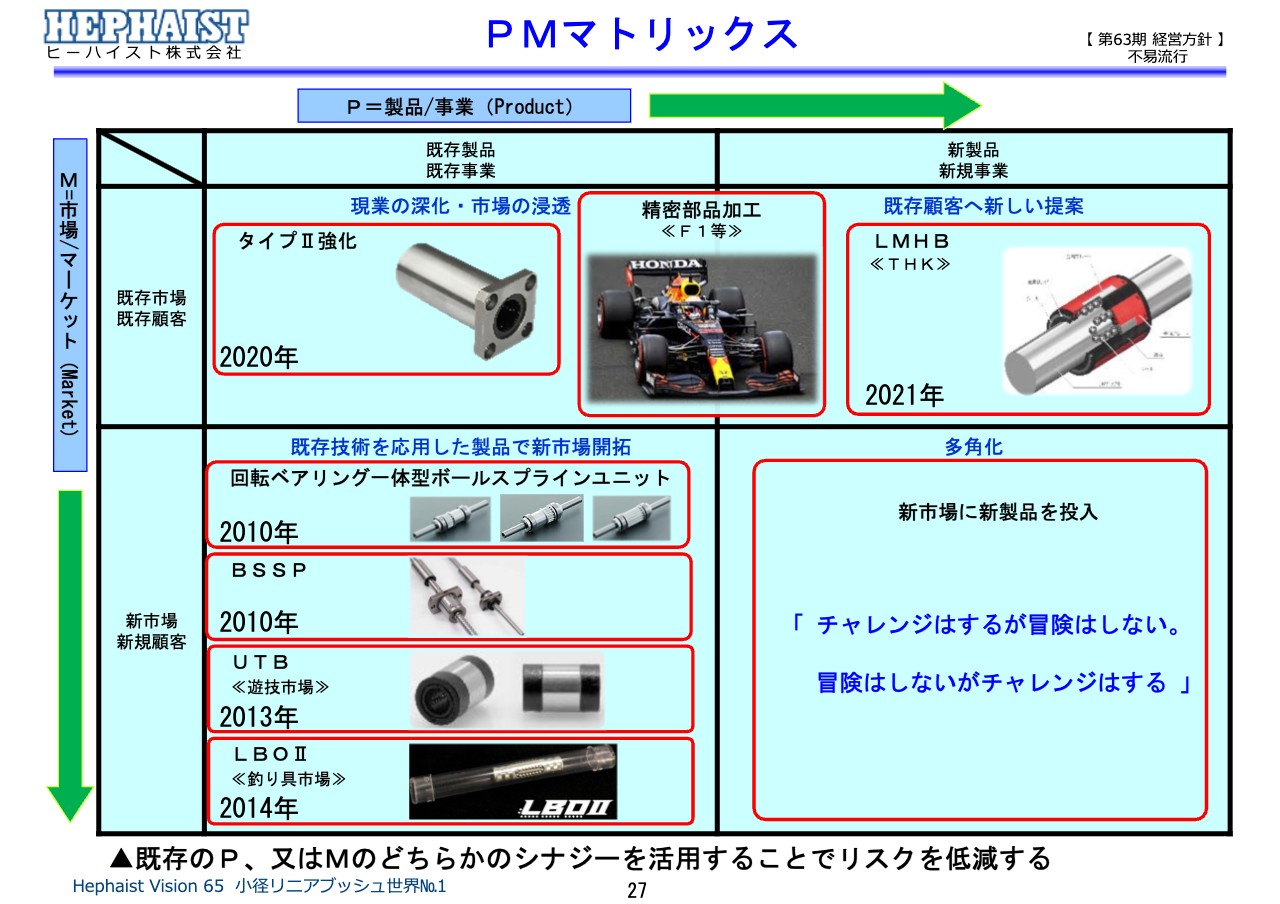

PMマトリックス

PMマトリックスです。毎回説明していますが、「P」のプロダクト、または「M」のマーケットのどちらかのシナジーを活用することでリスクを軽減します。

まずは既存顧客へ新しい提案をしていきます。もしくは既存技術を応用した製品で、新市場開拓を重点的に行っています。

主な直動機器

スライドの写真は、主な直動機器です。先ほど「スクラップアンドビルド」とお伝えしましたが、「JFK」という製品を撤退します。理由は、あまり売れておらず、収益性も悪く、要はお荷物型番になっているためです。

要するにメニューが多ければ多いほど負荷がかかるということです。とはいえ、メニューが少ないと、例えば昔の牛丼屋ではないですが、なにかあったときには、ピンチになるということがあります。バランスが大事です。

これだけ型番の種類があると、段取りもそれぞれ変えなければいけないし、効率の良い型番もあれば、悪い型番もあります。効率の悪い型番は、やはり原価が高いのです。

シェアを取れていないタイプⅡについては、効率を上げれば収益性も上がり、将来性もポテンシャルもあると思います。世の中の流れは自動化に向かっています。要素部品は、自動化にはよく使われるため、ここまで注力してきたわけです。

屏風は広げなければ立ちませんが、広げすぎると倒れます。研究開発でも、メニューや品ぞろえには、慎重にならなければいけないと考えています。

ここからのスライドは、みなさまの資料にはありませんがご了承ください。フェーズ3の受注増に備えて、前期からいよいよ本格的に、戦略在庫をスタートしました。戦略在庫は積み上がっているのですが、なかなか次の需要の山が来ない状況です。

2021年3月期には、急に需要の山が来ました。その時には在庫が1ヶ月分くらいしかなく、すぐに受注残がたまってしまいました。そのため、毎日残業で土日も出勤する状況が何ヶ月も続き、社員も疲弊してしまいました。

そうなってしまうと大変ですので、「今度こそは備えをしておこう」と考え、戦略在庫を持っています。しかしながら、準備している時に限って、なかなか次の需要の山が来ません。

今の状況を船で例えると、船に食糧も積み、船も整備し、帆を上げたのですが、風が吹かないという状況です。夏以降と言われていますので、我々で言いますと第3四半期からかと思っています。

主力製品「リニアブッシュ」は、現在も今後もトレンドである自動化・省力化の機械要素部品です。2023年度から2024年度には調整があるものの、中長期的なマーケット拡大を見込み、シェア拡大のチャンスがあると見ています。

次の一手

次の一手として、引き続き「タイプⅡ生産強化」を掲げています。

タイプⅡ販売の実績

タイプⅡ販売の実績です。折れ線グラフの赤が出荷、ブルーが受注、出来高、生産高を表しています。

受注残がたまっていき、ここで一気に返したのですが、その後、実力的にはこれくらいのラインはできるのですが、今は在庫を調整している局面であることがわかります。

どこに照準を合わせるかですが、一番高い山に合わせると、稼働しない機械が増えてしまいます。一方で、谷に合わせると、今度は忙しい時にまったく間に合わなくなります。

このように、どこで合わせるかが非常に重要です。我々は月々コンスタントに生産したいと考え、今まで設備投資してきましたが、今は在庫調整局面になっています。

新着ログ

「機械」のログ