ユビキタスAI、子会社の業績が寄与し売上高前年比+79.5%の大幅増加 経営・事業基盤強化によりさらなる向上を目指す

Index

長谷川聡氏:本日はご多忙のところ、当社の決算説明会にご参加いただきありがとうございます。株式会社ユビキタスAI代表取締役社長の長谷川でございます。どうぞよろしくお願いいたします。

目次はスライドのとおりです。2024年3月期の概況と2025年3月期の業績予測についてご説明します。

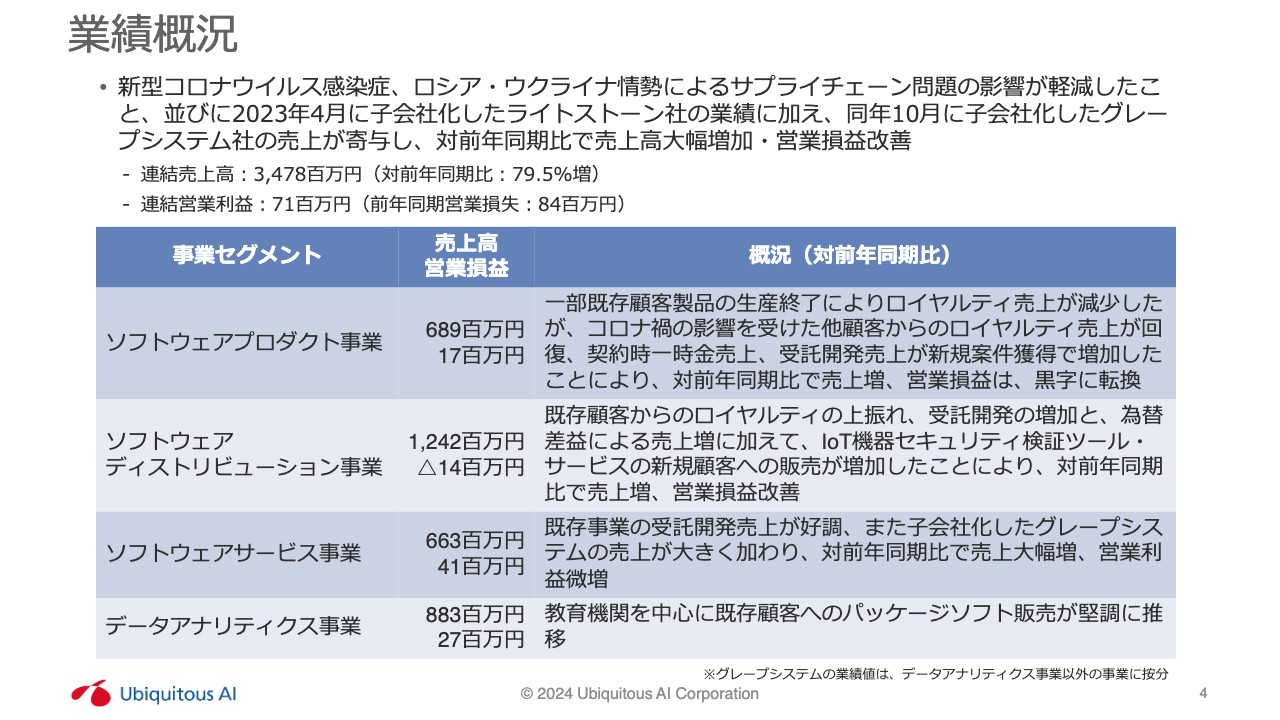

業績概況

2024年3月期の業績概況です。連結売上高は34億7,800万円、連結営業利益は7,100万円となりました。2023年4月にライトストーン社、同年10月にグレープシステム社を買収したことにより、売上高が大幅に増加しています。営業利益はライトストーンが非常に大きく貢献し、2023年3月期の損失計上から、当期は利益計上となりました。

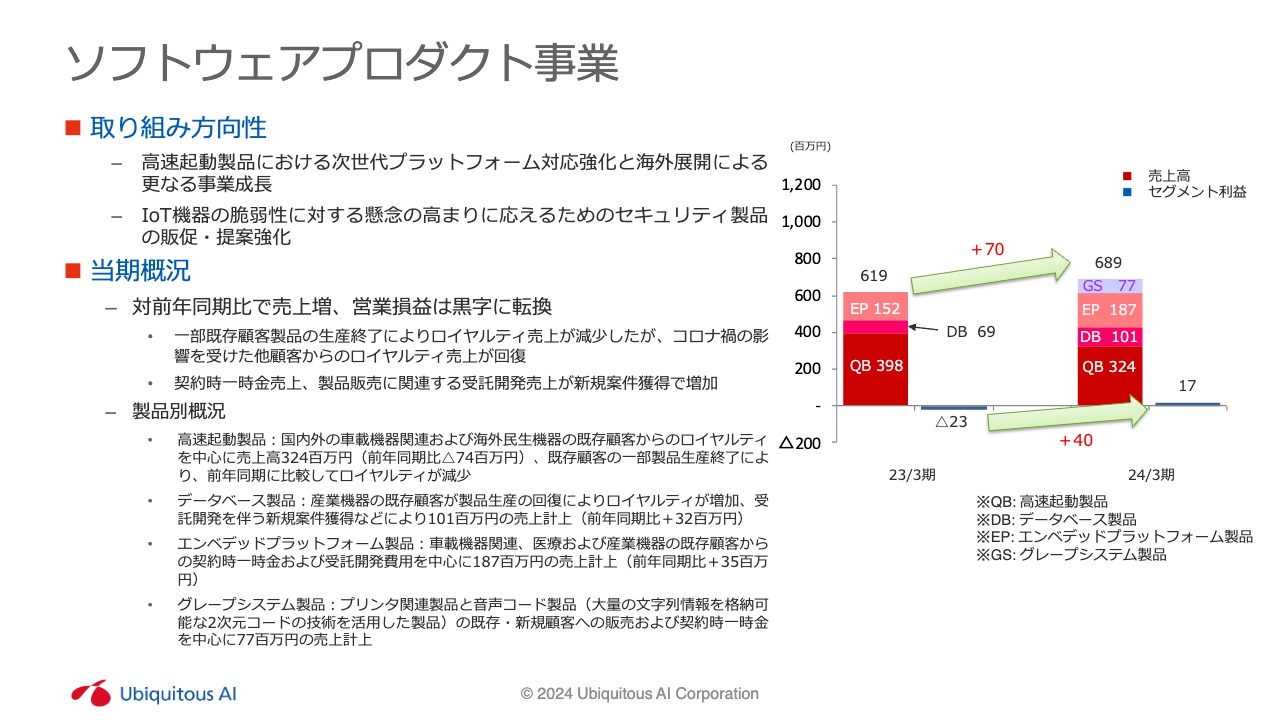

各事業セグメントについて簡単にご説明します。ソフトウェアプロダクト事業では、メーカーとしてソフトウェアの開発・販売を行っています。売上高は6億8,900万円、営業利益は1,700万円となりました。

2023年3月期は、一部の既存顧客において当社のソフトウェアを搭載した製品が生産を終了した影響がありました。一方で、新型コロナウイルスの影響により減少した他の顧客からのロイヤルティ売上が回復したほか、全般的に新規案件が獲得でき、売上・利益ともに増加しました。

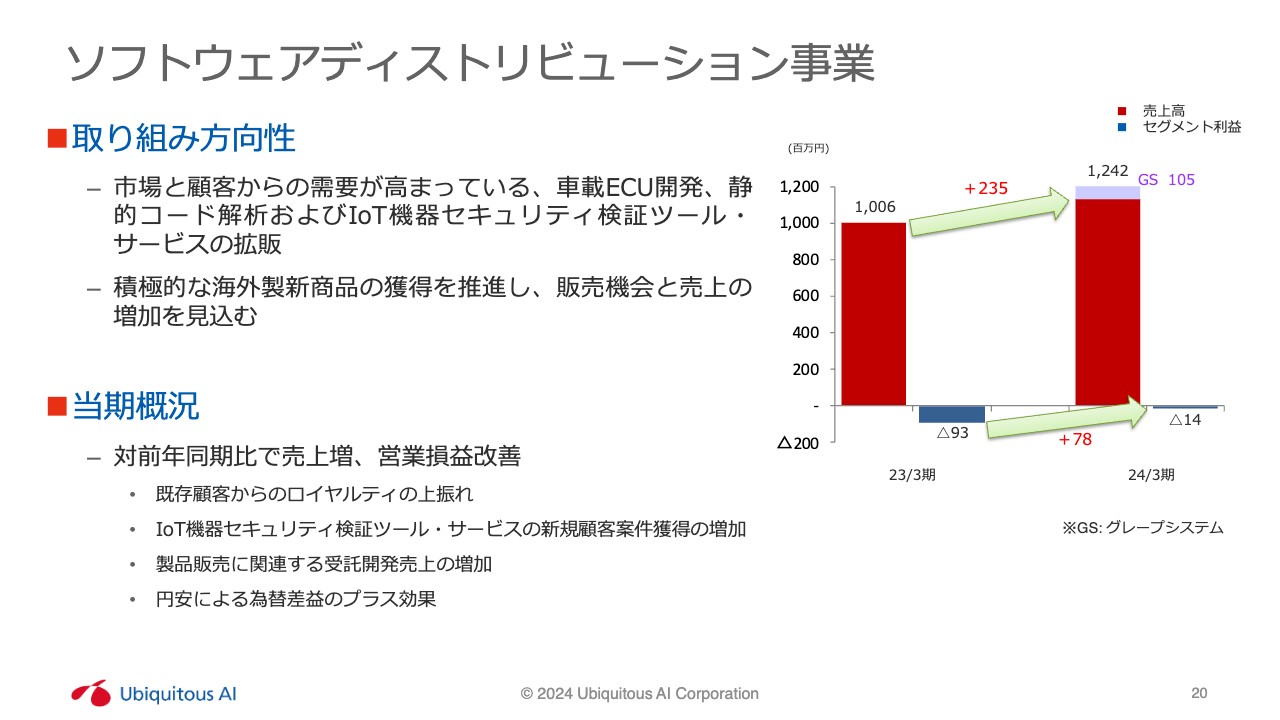

ソフトウェアディストリビューション事業は、海外のソフトウェアを中心に商社として販売する事業です。売上高は12億4,200万円、営業損失は1,400万円となりました。

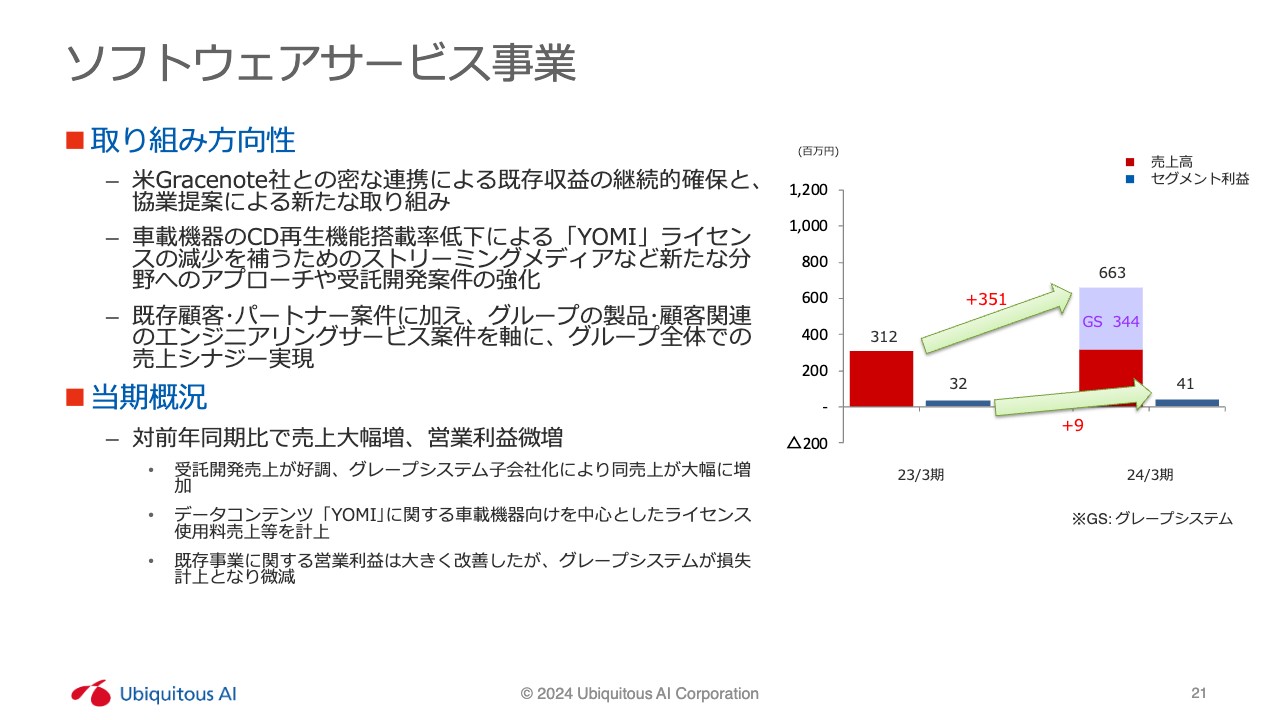

ソフトウェアサービス事業は、売上高が6億6,300万円、営業利益が4,100万円となりました。既存事業である受託開発の売上に、買収したグレープシステムの売上が大きく加わり、売上高は大幅に増加しています。しかし、利益へは貢献せず、営業利益は微増という結果になりました。

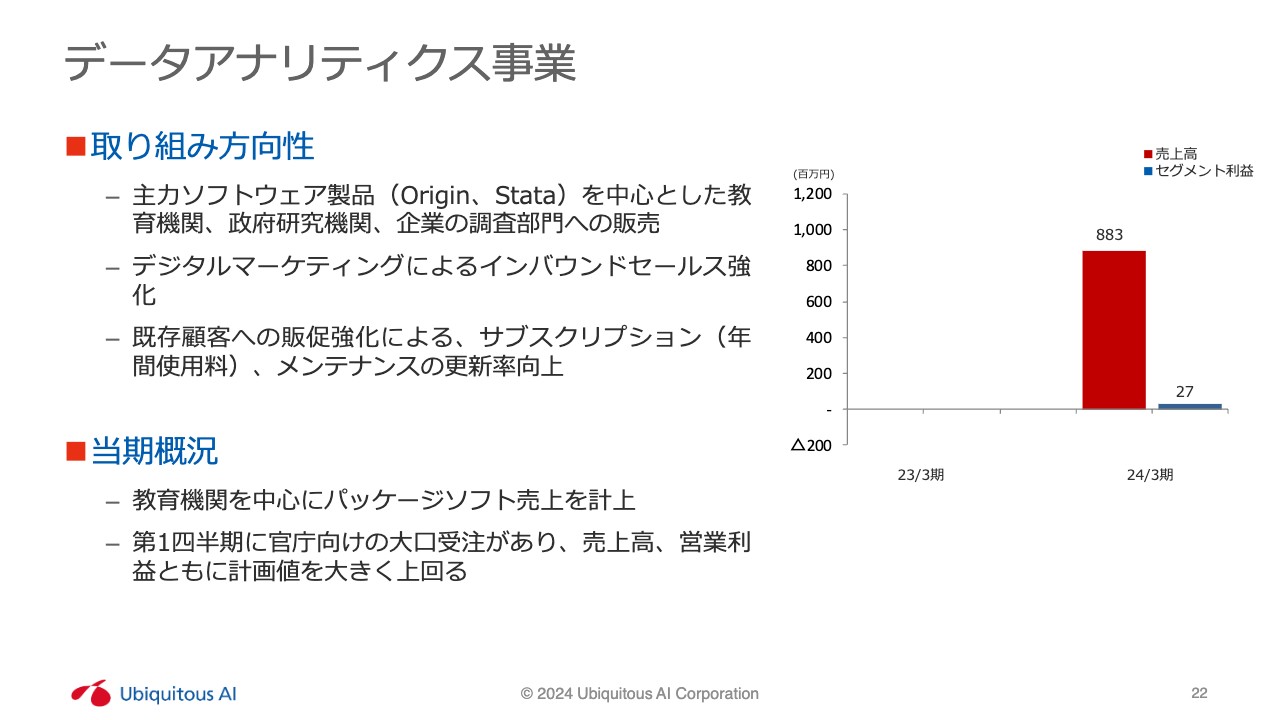

データアナリティクス事業は、買収したライトストーンが行う事業です。売上高は8億8,300万円、営業利益は2,700万円となりました。教育機関向けのパッケージソフトの販売が非常に好調で、このような結果となっています。

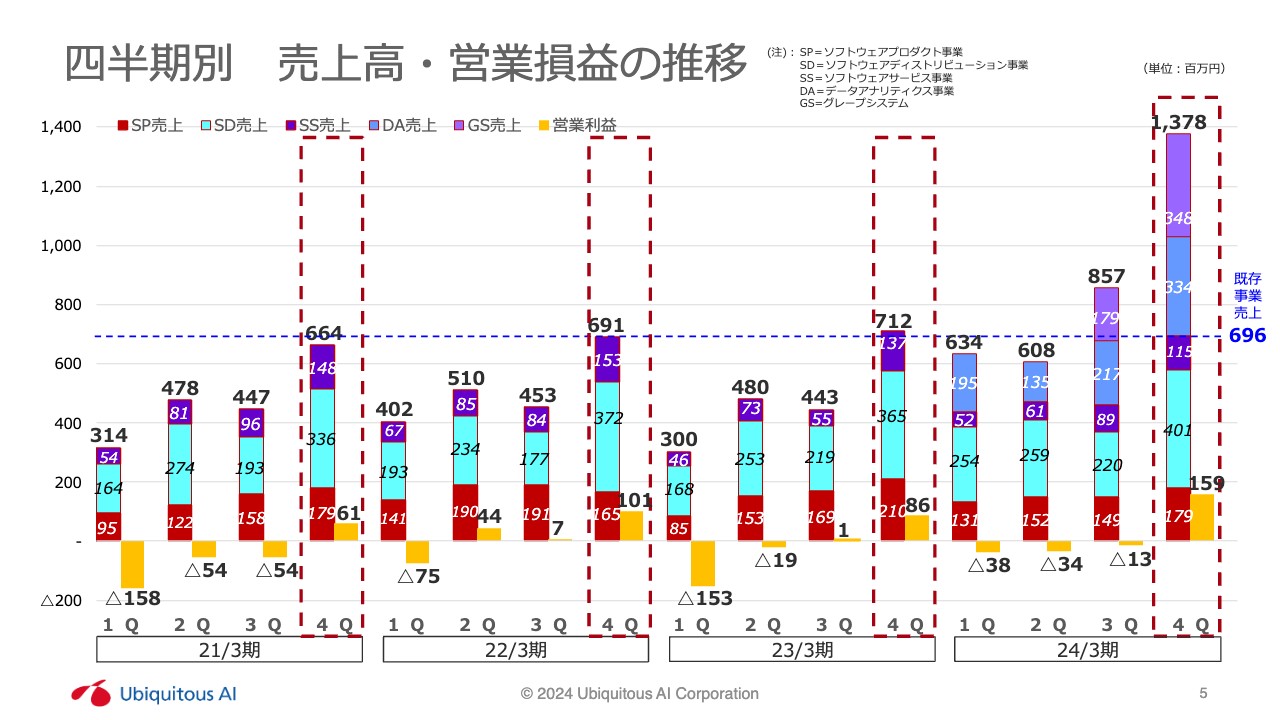

四半期別 売上高・営業損益の推移

四半期別の売上高と営業損益の推移です。スライドのグラフのうち、点線で囲んだ部分が当四半期を示しています。

受託開発などは、第4四半期に売上が偏重します。当期も同様に、第4四半期の売上高が非常に大きく、買収した2社分も加わってさらに大きくなりました。利益も、第4四半期が大幅に伸びています。

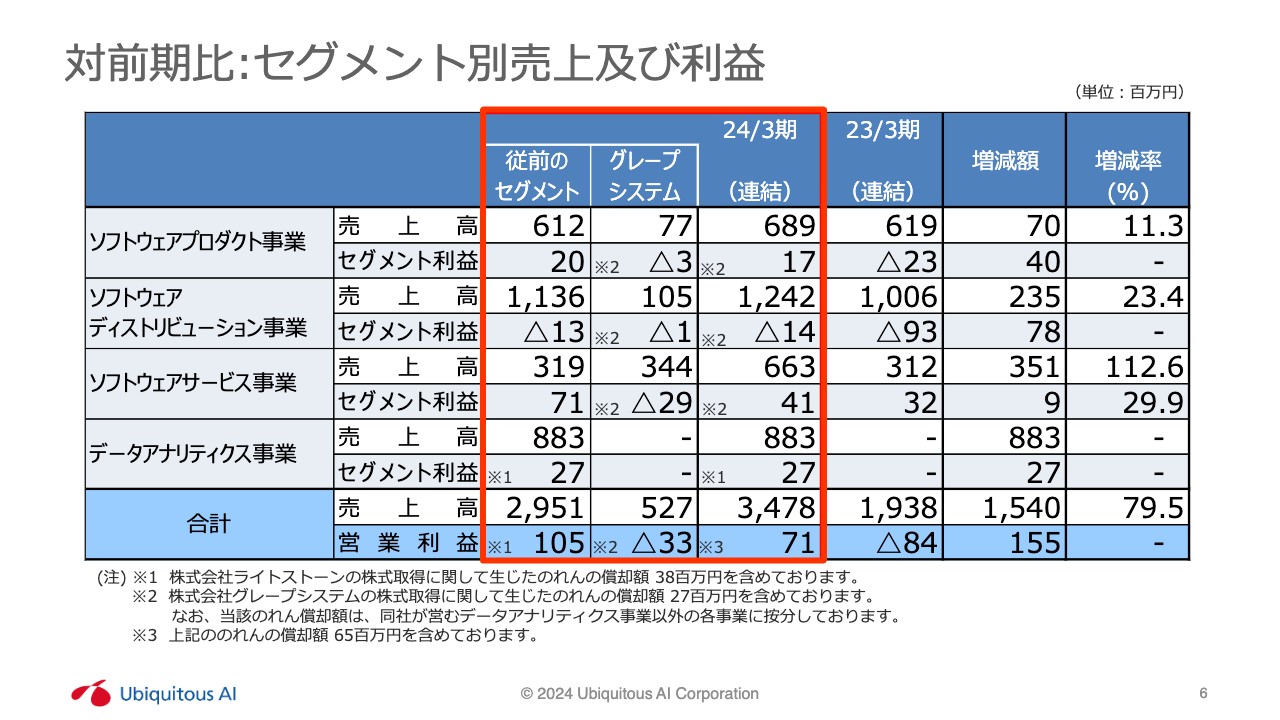

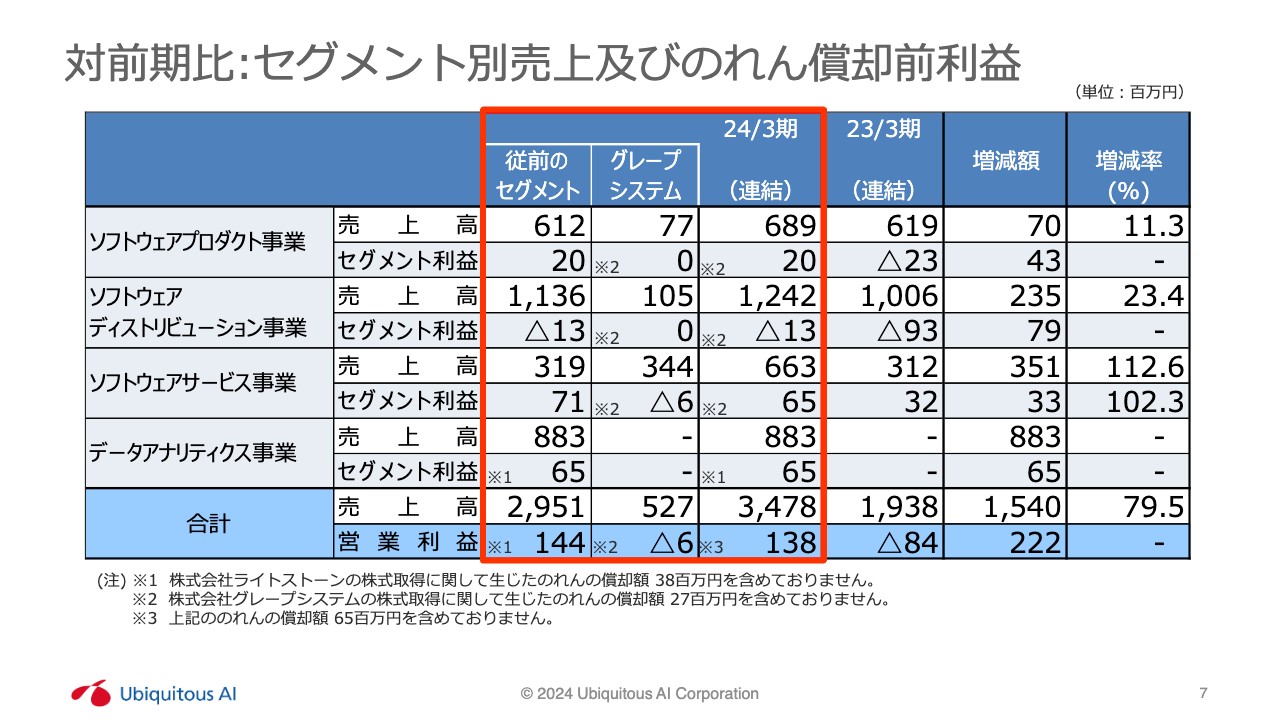

対前期比:セグメント別売上及び利益

前期比におけるセグメント別の売上と利益です。グレープシステムの事業は既存事業に含まれる部分があるため、わかりやすいように分けて掲載しました。割合としては、ソフトウェアサービス事業の受託開発が多くなっています。

データアナリティクスは初年度ですが、他の事業は売上高・利益ともに前年比ですべて増加しました。売上高は34億7,800万円、営業利益は7,100万円となり、どちらも大きく伸びています。

対前期比:セグメント別売上及びのれん償却前利益

こちらのスライドには、のれん償却前の利益、つまりキャッシュベースで稼いでいる部分を記載しています。営業利益が1億3,800万円と、かなり大きく改善していることがご理解いただけると思います。

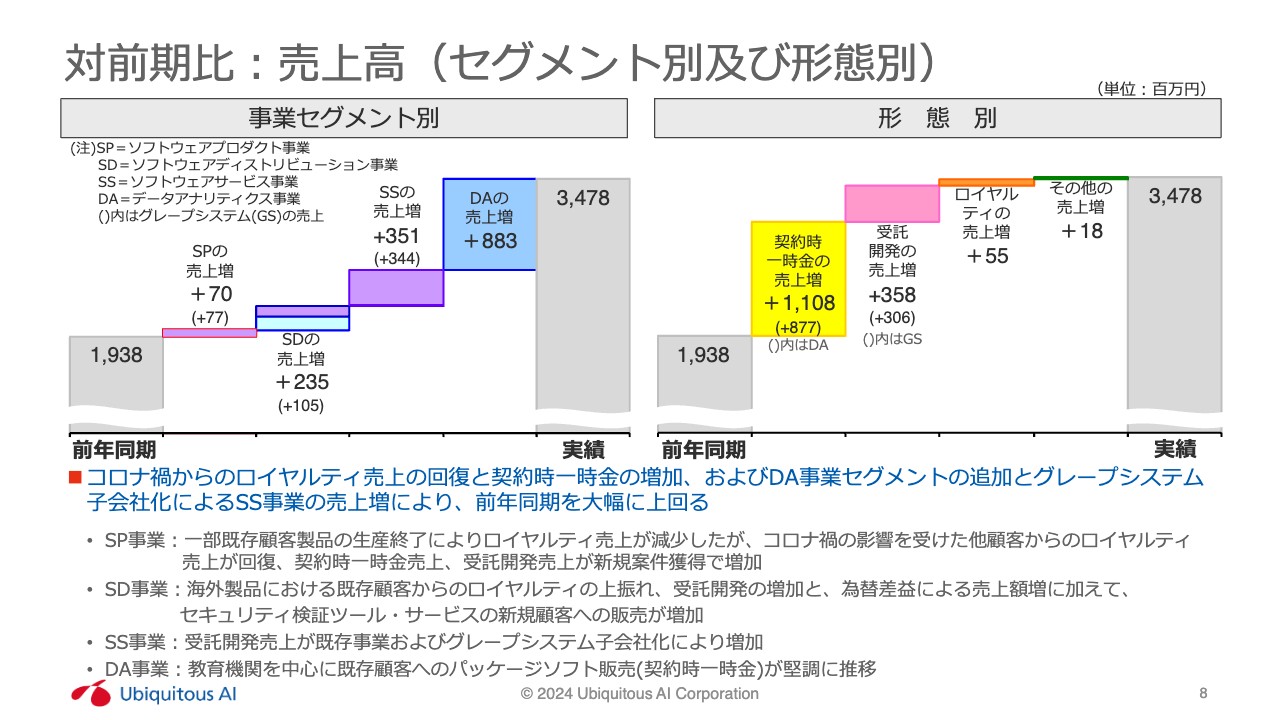

対前期比:売上高(セグメント別及び形態別)

セグメント別及び形態別の売上高です。先ほどお話ししたとおり、全体的に増加しました。

ライトストーンの売上高は、パッケージソフト販売となるため「契約時一時金」に含んでいますが、非常に大きくなってきています。また、受託開発も非常に伸びていることが、スライドからもおわかりになると思います。

加えて、全体的にロイヤルティが増えています。ロイヤルティは利益にかなり近い数字になるため、こちらの増加が利益貢献につながる点が当社の特徴です。

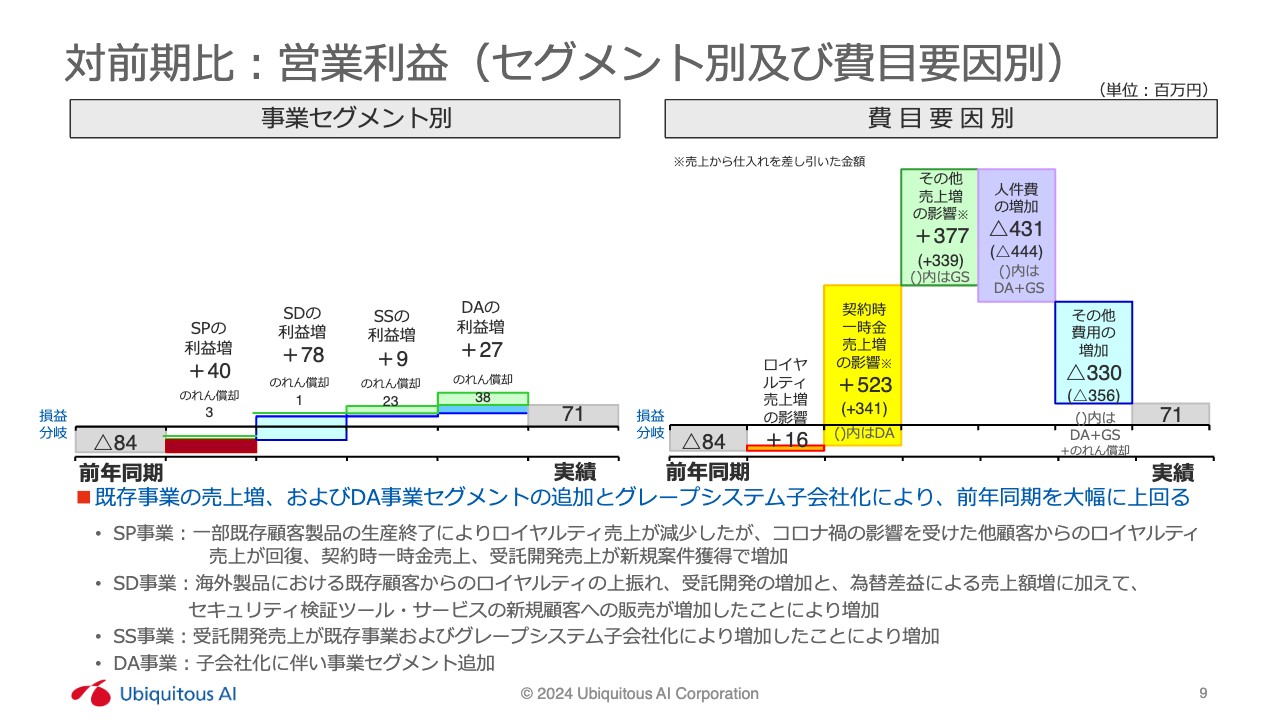

対前期比:営業利益(セグメント別及び費目要因別)

セグメント別及び費目要因別の営業利益です。特にライトストーンのDA事業と、グレープシステムを含めたその他売上が増加しました。

しかし、同時にグループ全体の社員数が増えているため、人件費やその他費用も増加しています。それらが影響し、営業利益は7,100万円となりました。

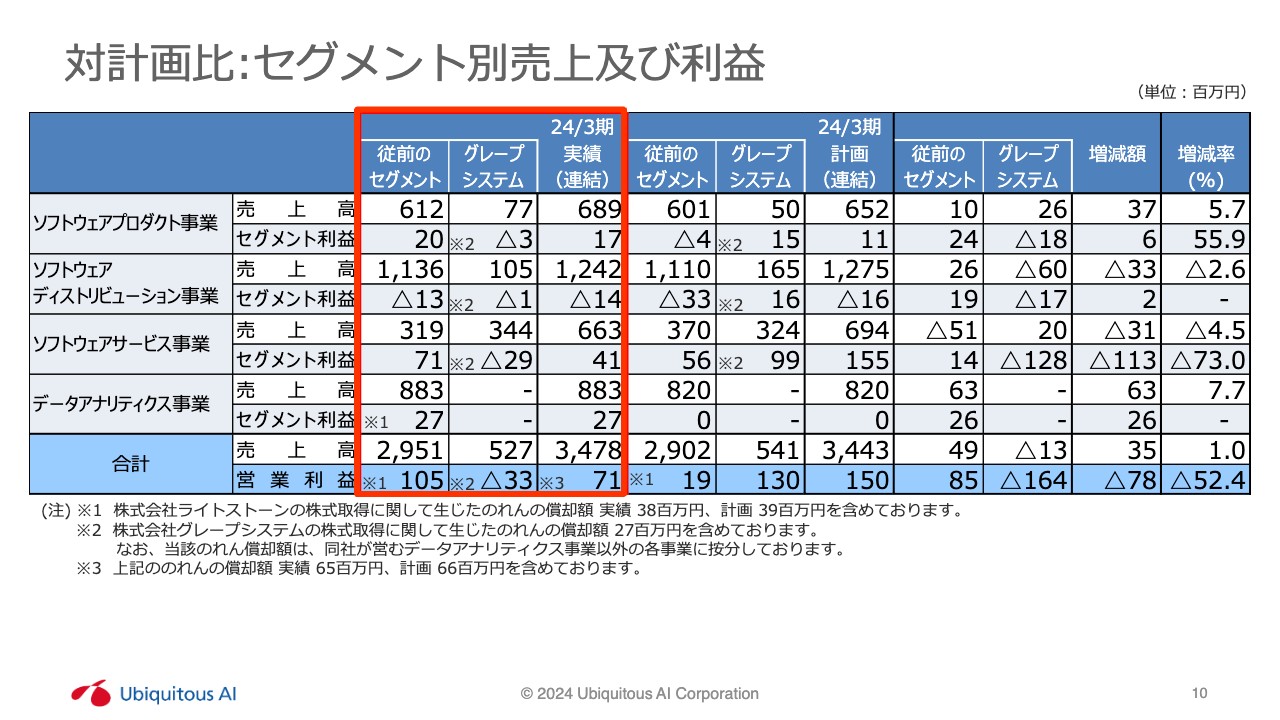

対計画比:セグメント別売上及び利益

計画比におけるセグメント別の売上と利益です。こちらの数値は2024年2月に開示した修正計画をベースとしています。売上高は全体的にプラスとなりましたが、利益は7,100万円と、計画値の1億5,000万円を下回りました。

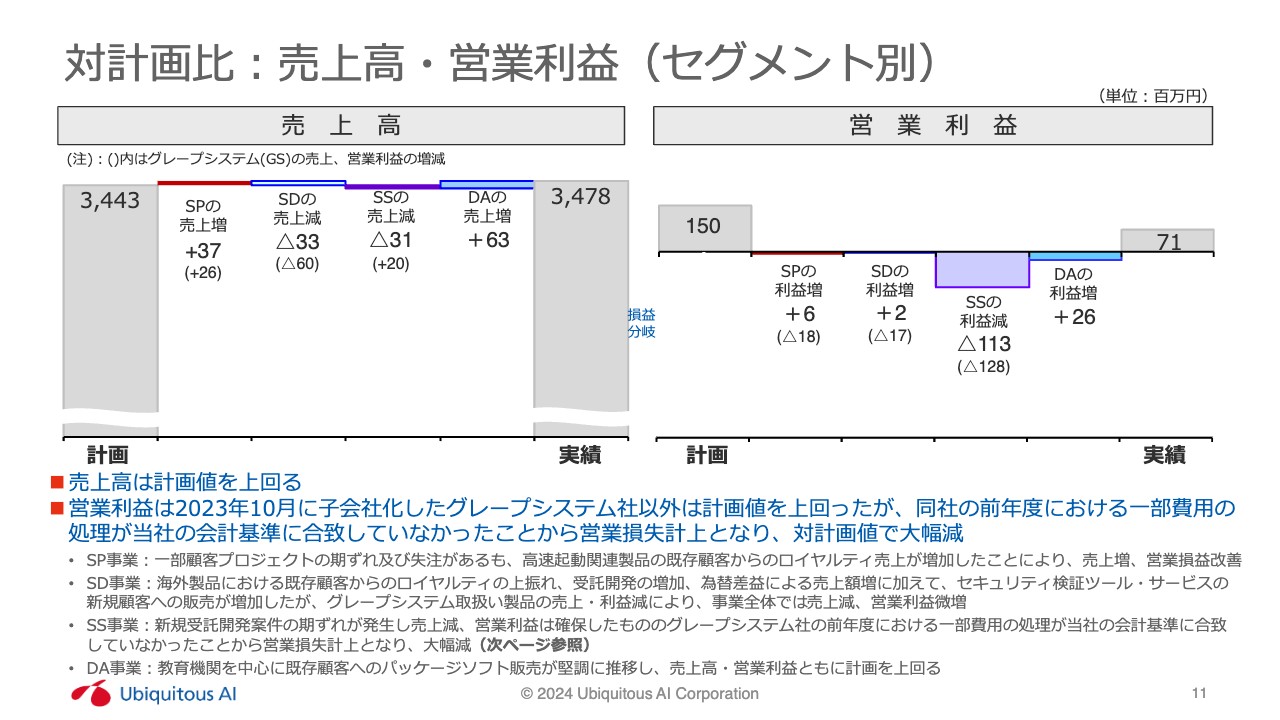

対計画比:売上高・営業利益(セグメント別)

計画比におけるセグメント別の売上高と営業利益です。特に、ソフトウェアサービス事業の営業利益が大きく減少しました。こちらはスライド下部に記載したとおり、新規受託開発案件の期ずれにより売上高が減少したためですが、営業利益は確保しています。

もう1つの要因は、子会社化したグレープシステムにおいて、当社決算に取り込む前の決算で行った一部の費用処理が、当社の会計基準と合致していなかったことです。そのため、当初は営業利益計上を見込んでいましたが、営業損失となりました。

この影響により、ソフトウェアサービス事業は計画比で大きく減少しました。

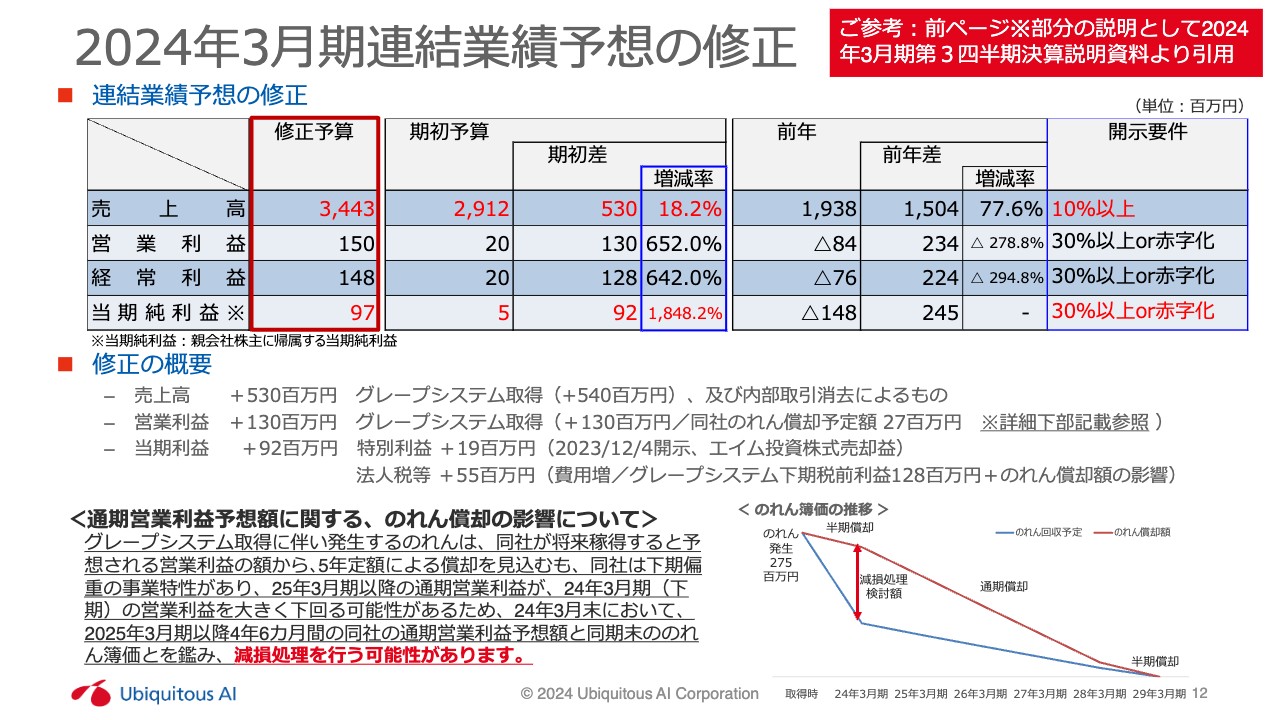

2024年3月期連結業績予想の修正

前のスライドは若干わかりにくい部分があるため、詳しくご説明します。こちらのスライドは、2024年2月に修正計画を開示した際の資料です。営業利益を1億5,000万円とし、のれん償却の影響についても記載しています。

当年度は営業利益が計上できると予測していましたが、翌年度以降は確定していない部分もあり、予算がのれんの定期償却を下回る可能性があると見込んでいました。加えて、受託開発案件は3月末のお客さまの予算に合わせて進行するところがあるため、売上が下期に偏重します。

上期の売上が大幅に小さくなれば、費用は上期のほうが大きくなります。その意味では、下期は売上が伸びて利益も上がりやすくなるため、下期に厚くなると想定していました。

しかし、下期分しか織り込まないことで一時的に営業利益は大きくなるものの、翌期以降の計画を照らし合わせると厳しい状況が考えられます。そのため、開示の際には、2024年3月期に減損処理を行う可能性があるとしていました。

結果的に、グレープシステム単体では営業損失を計上することになり、数字が変わっています。

一方で、2025年3月期以降の収益予想には、半年間で精査した部分や費用の低減を織り込みました。当初の定額償却が実現できる水準で営業利益を計上できるものとしたため、減損処理は実施していません。

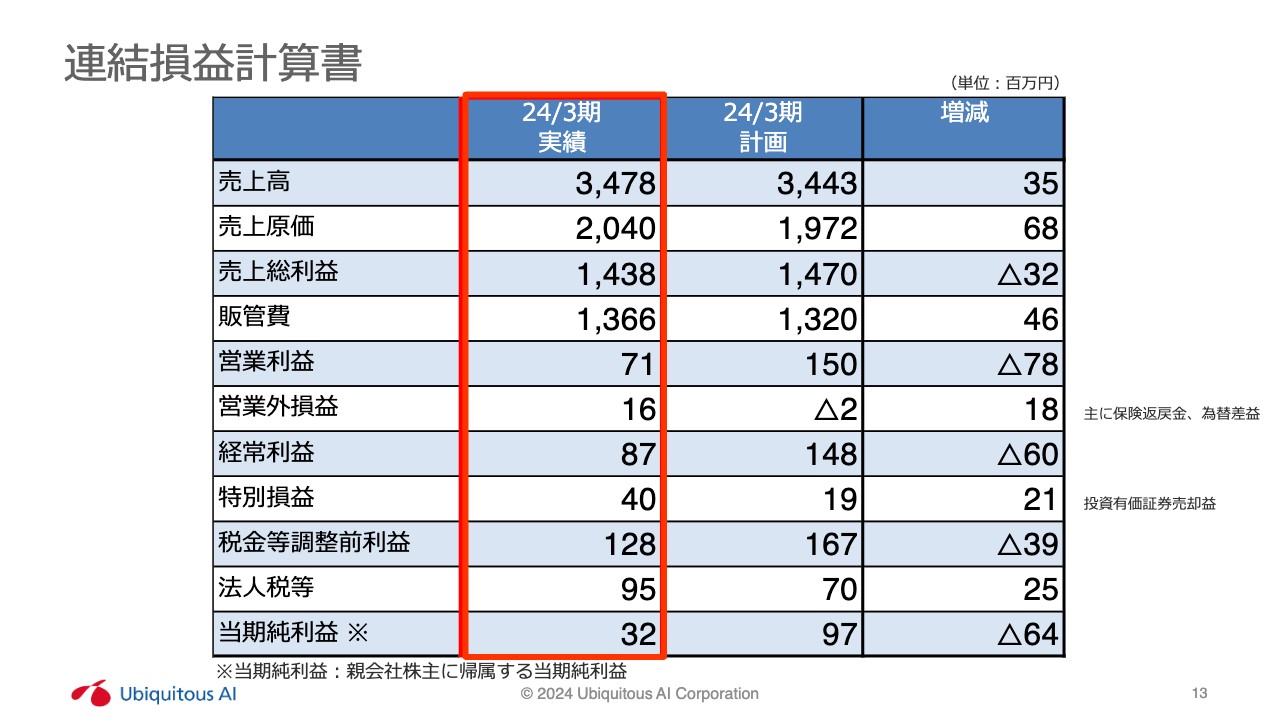

連結損益計算書

連結損益計算書です。売上高は34億7,800万円、営業利益は7,100万円、経常利益は8,700万円、当期純利益は3,200万円となりました。

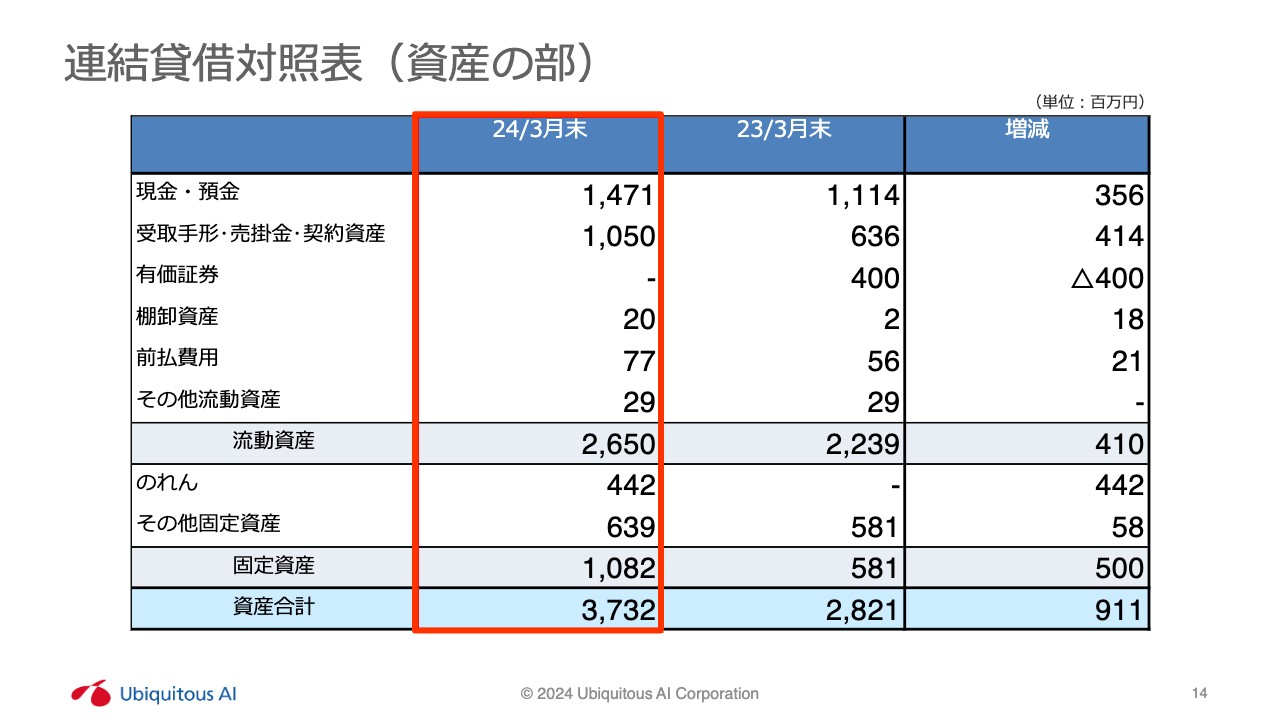

連結貸借対照表(資産の部)

連結貸借対照表の資産の部についてです。M&Aを実施したことで現金・預金は少し減りましたが、2024年3月期末には戻ってきています。

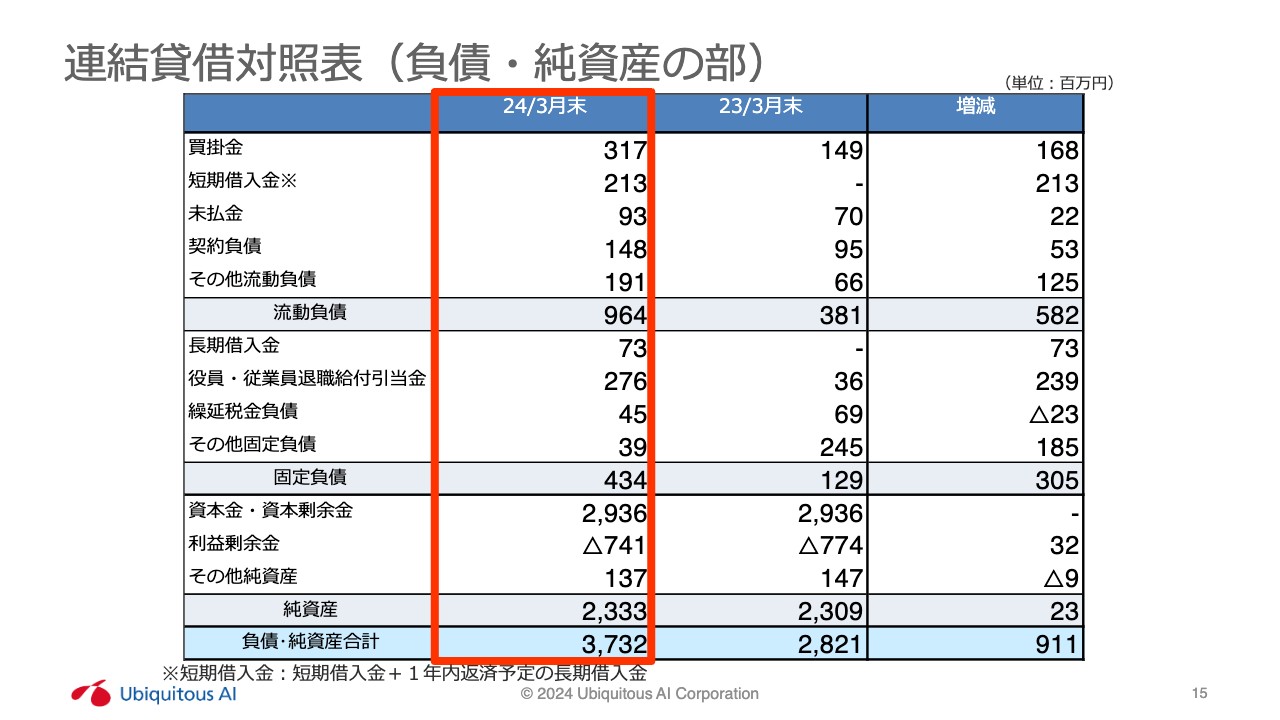

連結貸借対照表(負債・純資産の部)

連結貸借対照表の負債・純資産の部についてです。当社はもともと借入金がありませんでした。しかし、買収したグレープシステムは借入金があるため、短期借入金の中に1年以内の長期借入金を含むかたちで2億円ほどの借入金が発生しています。

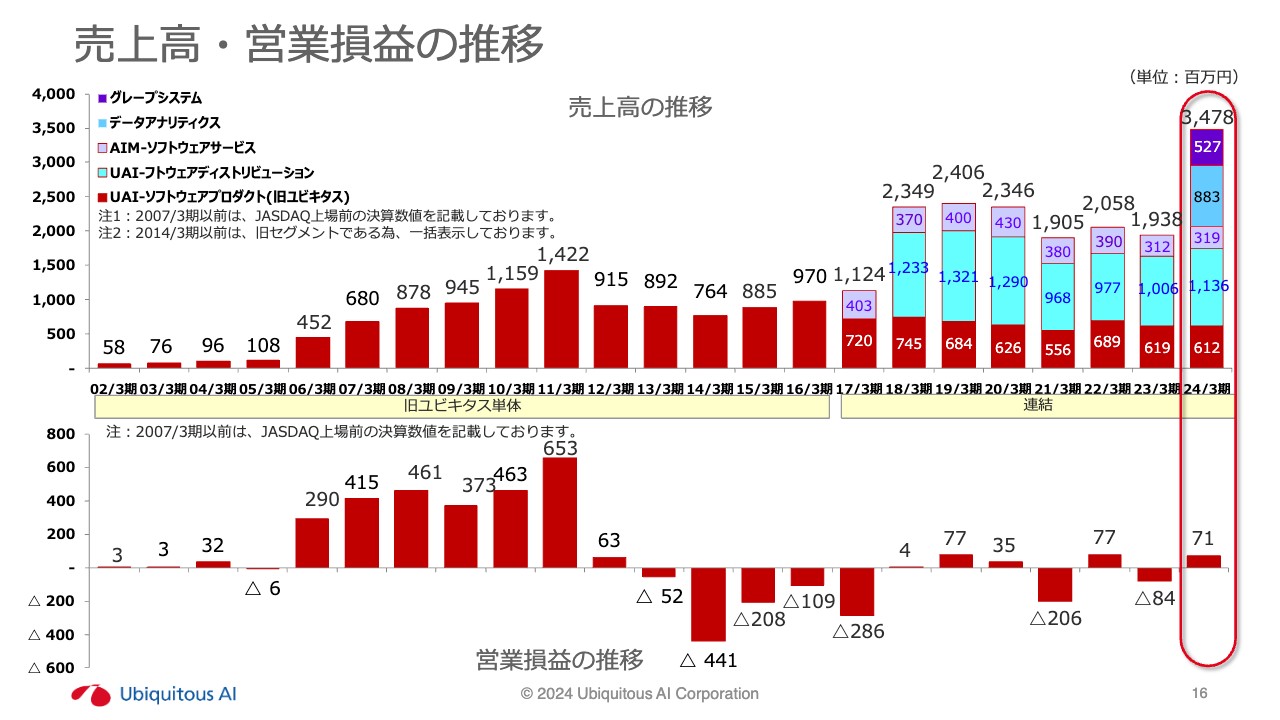

売上高・営業損益の推移

売上高・営業損益の推移です。2024年3月期は売上高がかなり大きく伸びました。前期比2倍とまではなりませんでしたが、大きく成長することができています。

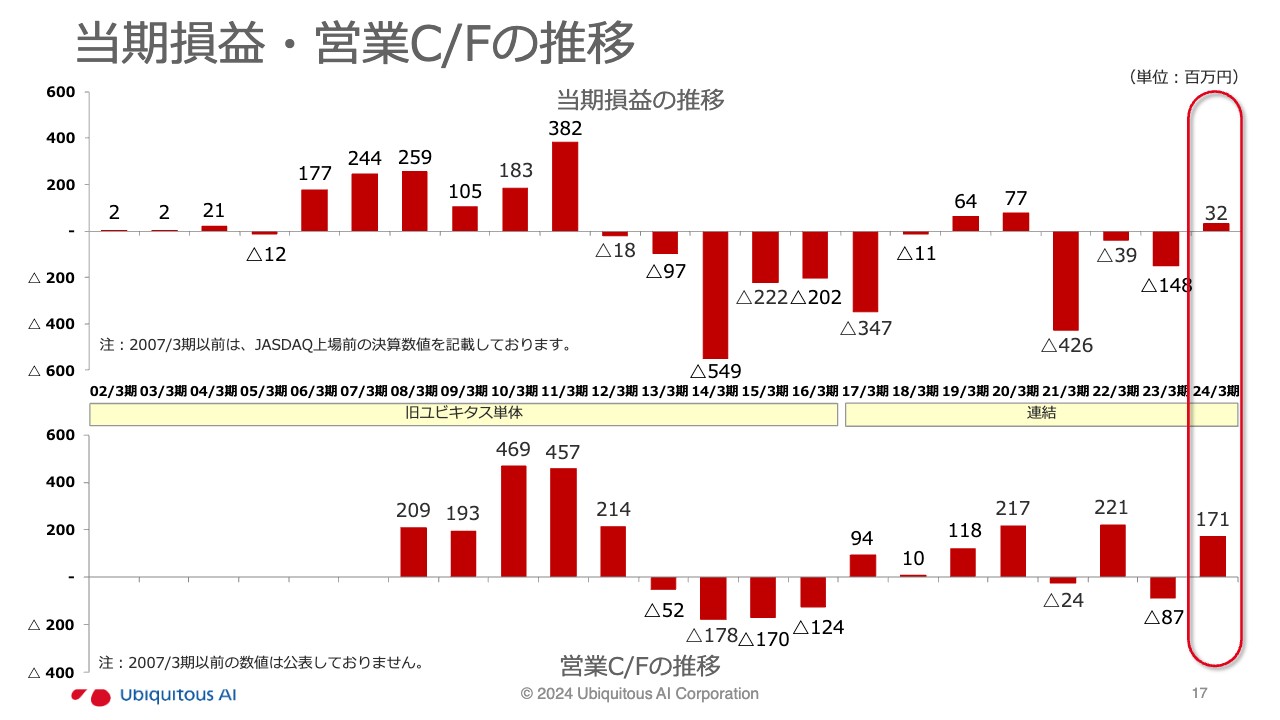

当期損益・営業C/Fの推移

当期損益・営業キャッシュフローの推移です。2024年3月期の営業キャッシュフローは1億7,100万円となりました。

ソフトウェアプロダクト事業

セグメントおよび製品分野別の動向と取り組みについてご説明します。

ソフトウェアプロダクト事業は、ソフトウェアを自社開発している部門です。取り組みの方向性として、当社の主力製品である高速起動製品を新しい半導体に対応させていきます。それが、スライドに記載の「次世代プラットフォーム対応強化」です。同時に、海外展開による事業成長も図ります。

また、みなさまもご存知かと思いますが、IoT機器の脆弱性がかなり問題になってきています。当社は、こちらに対応するためのソフトウェア開発・販売にも注力しています。

当期は前年同期比で売上が増加し、営業損益は黒字転換しました。製品別概況についてもスライドに詳細を記載していますので、後ほどご覧ください。

ソフトウェアディストリビューション事業

ソフトウェアディストリビューション事業は、商社の事業です。現在は半導体を搭載した自動車が増え、「ECU」と呼ばれるマイコンが使われるシーンが非常に多くなってきています。当社は、こちらに使われる車載ECUを開発しています。

スライドに記載の「静的コード解析」では、ソフトウェアに発生するバグを解析するツールを提供しており、お客さまに好評です。「IoT機器セキュリティ検証ツール」は、対応ではなく検証で使用するツールです。

当社は、サービスの提供に力を入れて取り組んでいます。海外のソフトウェアを使っているため、このような取扱商材を増やすことも収益につながります。

当期の概況としては、売上高が前年同期比で増加、営業損益も改善しています。

ソフトウェアサービス事業

ソフトウェアサービス事業です。こちらは子会社のエイムとグレープシステムの受託開発売上が非常に大きくなっています。

Gracenote社という、楽曲のメタデータを扱っているアメリカの企業があります。当社は、こちらと非常に長い間パートナーシップを組んでいます。カーナビをはじめとする機器にGracenote社の商品を組み込む事業を、非常に重要だと位置づけて取り組んでいます。

また、日本語には漢字だけでなく読み仮名もあります。そのため、当社が自社IPとして持っている読み仮名や楽曲の振り仮名のデータを、Gracenote社が持っている楽曲認識機能と合わせ、ライセンスを販売するビジネスを展開しています。

例えば、CDをカーナビに入れて録音した時に、楽曲のアーティスト情報やアルバム情報が付与されると思います。その際に、当社が読み仮名の情報を提供しています。

みなさまもご存じのとおり、最近はCDやDVD等の光学メディアを搭載する自動車がかなり減りました。スマートフォンにつなげて楽曲を聞くことが多いため、搭載率が下がってきています。

それによって売上に影響が出てきていますので、別分野や受託開発にシフトし、注力しています。こちらも強化ポイントとして取り組んでいる部分です。

さらに、メーカーや商社としてお客さまに製品を販売する際には、やはり特殊な知識を有するため、お客さまが開発できないことがあります。これらの製品販売にひもづく開発案件や、お客さまからの開発案件を獲得することで、グループシナジーを創出してきました。

ソフトウェアサービス事業は、グレープシステムが加わったことで売上が大幅に増えました。一方で、既存事業の営業利益がかなり改善したものの、トータルの営業利益は微増という結果になっています。

グレープシステムを買収することで、当社製品とのシナジーや、お客さまからの受託案件が見込めると考えて取り組んでいるところです。

データアナリティクス事業

データアナリティクス事業は、子会社であるライトストーンが行う事業です。主力のソフトウェア製品を中心に、教育機関、政府研究機関、企業の調査部門に販売するためのデータ分析・解析ソフトウェアを扱っています。

こちらの売上は安定しており、2024年3月期は官公庁向けのスポット大口案件があったため、計画値を非常に大きく上回りました。

中期経営計画に対する進捗(期初)

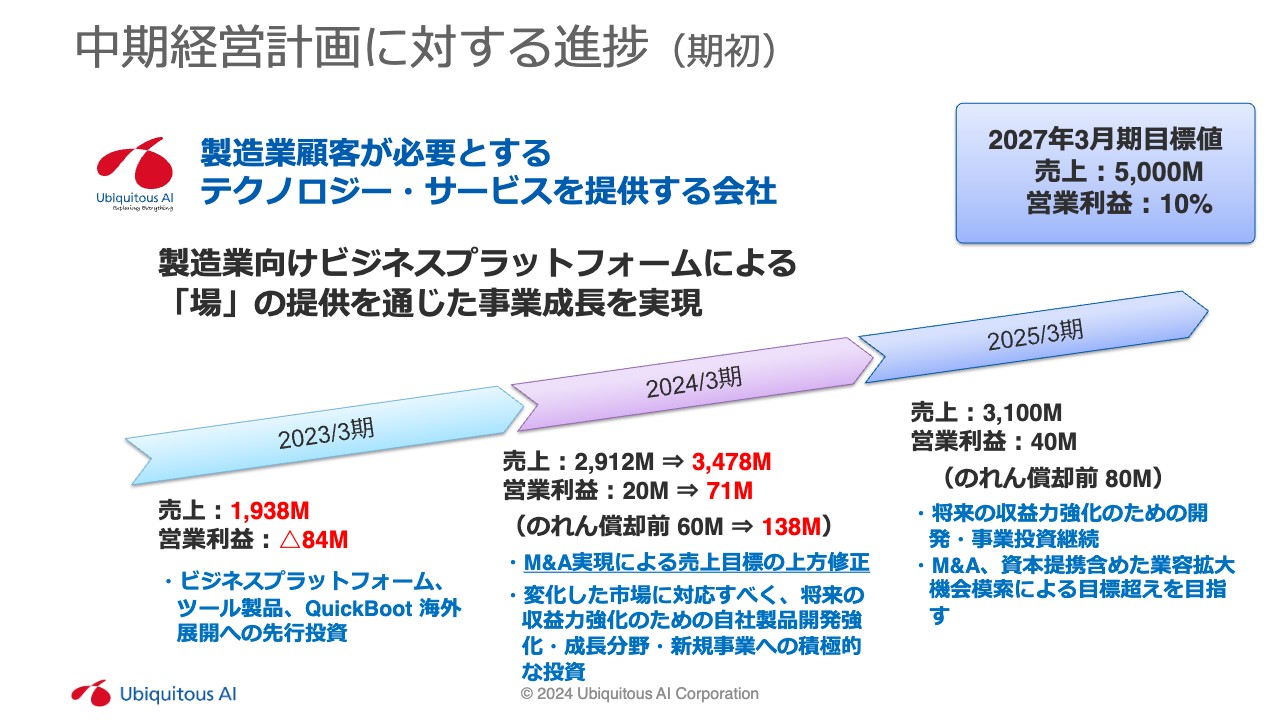

中期経営計画に対する進捗について、期初と修正開示の2つに分けてご説明します。2024年3月期は、中期経営計画の2年目にあたります。

期初の計画値に対する進捗は、売上29億1,200万円に対して34億7,800万円、営業利益2,000万円に対して7,100万円、のれん償却前利益6,000万円に対して1億3,800万円の結果となりました。

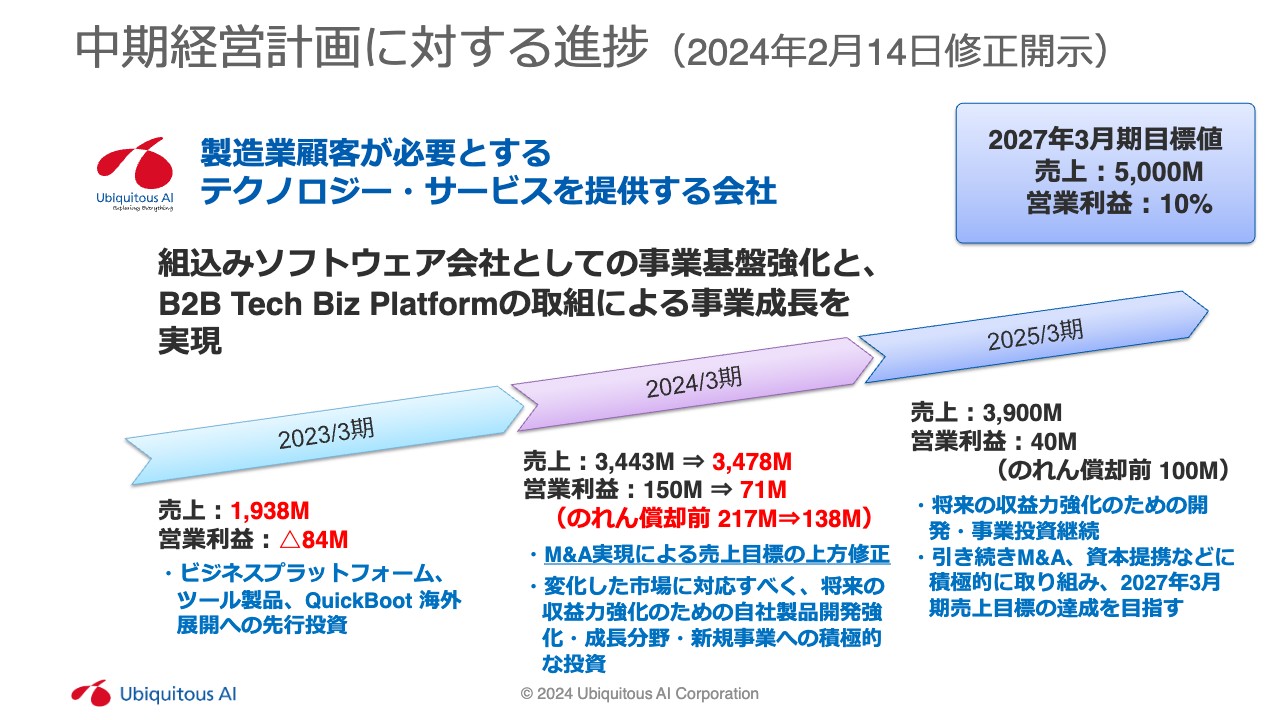

中期経営計画に対する進捗(2024年2月14日修正開示)

先ほどもお伝えしましたが、グレープシステムの子会社化後初めての決算ということもあり、2024年2月に修正開示を行っています。

こちらは、売上34億4,300万円、営業利益1億5,000万円の業績予想を達成してスライドのとおりの結果となりました。これにより、2025年3月期の業績予想も変わっています。

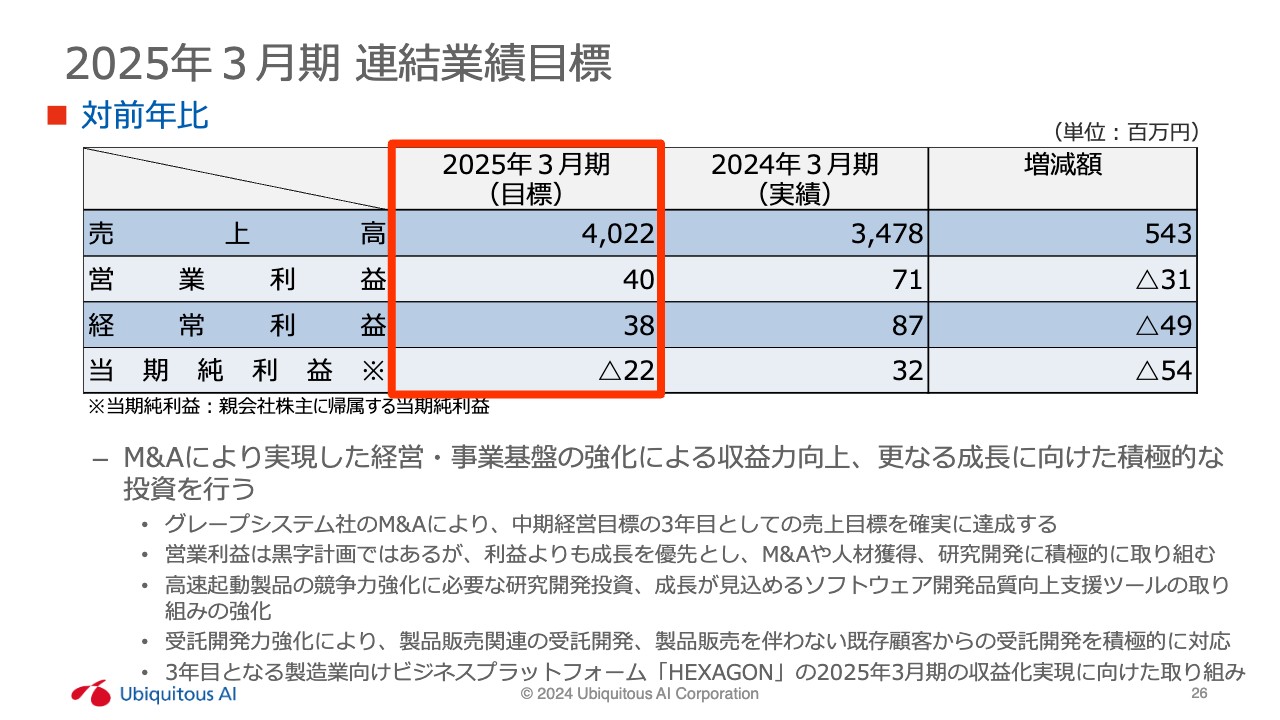

2025年3月期 連結業績目標

2025年3月期の業績予想と重点取り組みについてお話しします。まずは連結業績目標です。売上高は修正した中期経営計画よりも若干上回る40億2,200万円、営業利益は修正後も変わらず4,000万円と計画しています。

2024年3月期に2社をM&Aにより子会社化して経営基盤と事業基盤が非常に強化された中で、まずは収益力を強化する必要があると思っています。2027年3月期の計画に向け、まだまだ成長していかなければいけない部分もありますので、積極的な投資を行っていきます。

2025年3月期は、グレープシステムが通期で売上および利益に貢献しますので、まずは売上目標を確実に達成していこうと考えています。営業利益は4,000万円を見込んでいますが、利益よりは成長を優先し、M&Aのほか、昨今難しくなってきた人材獲得、メーカーとしての研究開発などに取り組んでいきます。

主力の高速起動製品は、技術革新にも対応していかなければならないため、研究開発投資を行います。また、先ほどいくつかご紹介したソフトウェアは部品とツールに分かれますが、このうち、開発品質向上支援ツールなどのツール群を引き続き強化していきたいと考えています。

受託開発に関しては、お客さまの開発のお手伝いをしない限り製品が売れないというケースが、どうしても発生します。しかし、そこから引き出される案件は、ノウハウが必要になる分だけ利益率もよいです。

したがって、製品売上を伸ばすという面だけではなく、採算性のよい受託開発案件を獲得するという面でも、この部分は非常に重要になると思っています。受託開発力が強化したことにより、採算性のよい受託開発案件の獲得が実現しそうです。

また、これまでは子会社のエイムが受託開発に対応していたため、エンジニアの数に限りがありました。しかし、現在は人数が増えていますので、今までよりも積極的に既存のお客さまから製品販売に伴わない受託開発を獲得していきたいと考えています。

新規事業として製造業向けのビジネスプラットフォームに取り組み、今期で3年目となります。ようやくかたちが出てきたというところで、進行期での収益化を目指していきます。

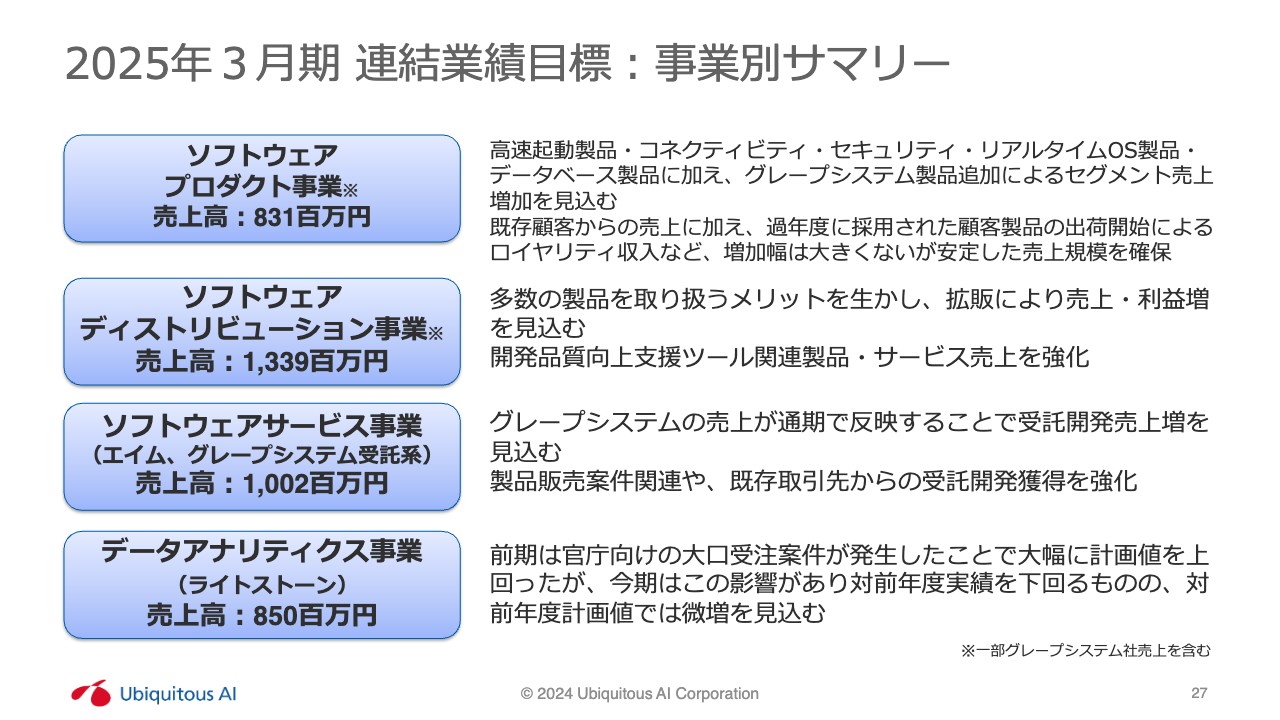

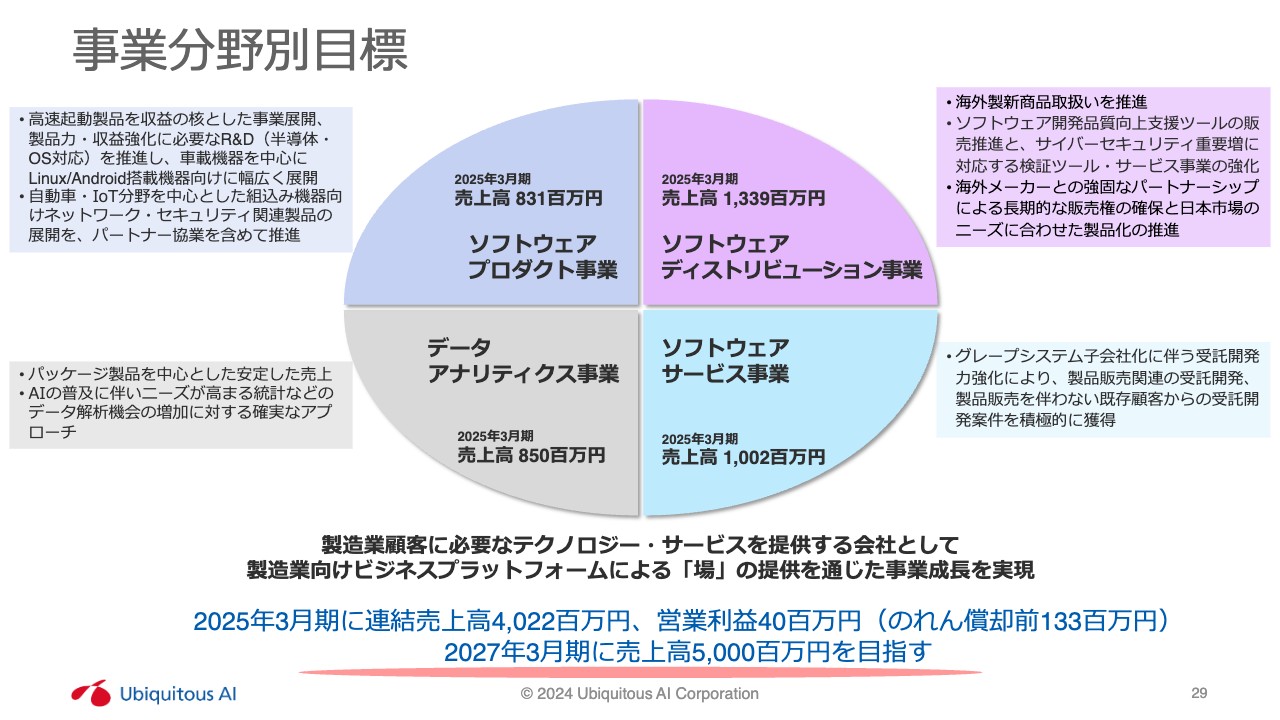

2025年3月期 連結業績目標:事業別サマリー

事業別の業績目標です。売上高は、ソフトウェアプロダクト事業が8億3,100万円、ソフトウェアディストリビューション事業が13億3,900万円、ソフトウェアサービス事業が10億200万円、データアナリティクス事業が8億5,000万円という計画を立てています。

先ほどお伝えした方針に基づいて各事業に取り組みますが、ソフトウェアプロダクト事業に関しては、過去にお客さまに販売した製品がロイヤリティ売上となるまで、どうしても時間がかかります。

例えば、自動車の開発は3年から5年かかると言われています。その過程において、当社製品はかなり初期の段階で提供する場合もあるため、販売後3年から4年経ってロイヤリティ売上になるケースがあります。

新しいモデルの生産に伴ってようやく過去に販売した製品のロイヤリティが実現してきますので、増加額は大きくありませんが、確実な収益として成果が出てくると見込んでいます。

ツールについては、ソフトウェアディストリビューション事業の中で強化していきます。ソフトウェアサービス事業に関しては、グレープシステムの受託開発売上が通期で寄与するため、伸びてくると見ています。

データアナリティクス事業に関しては、前年比ではマイナスとなるものの、前年の計画値に対しては微増という計画を立てています。

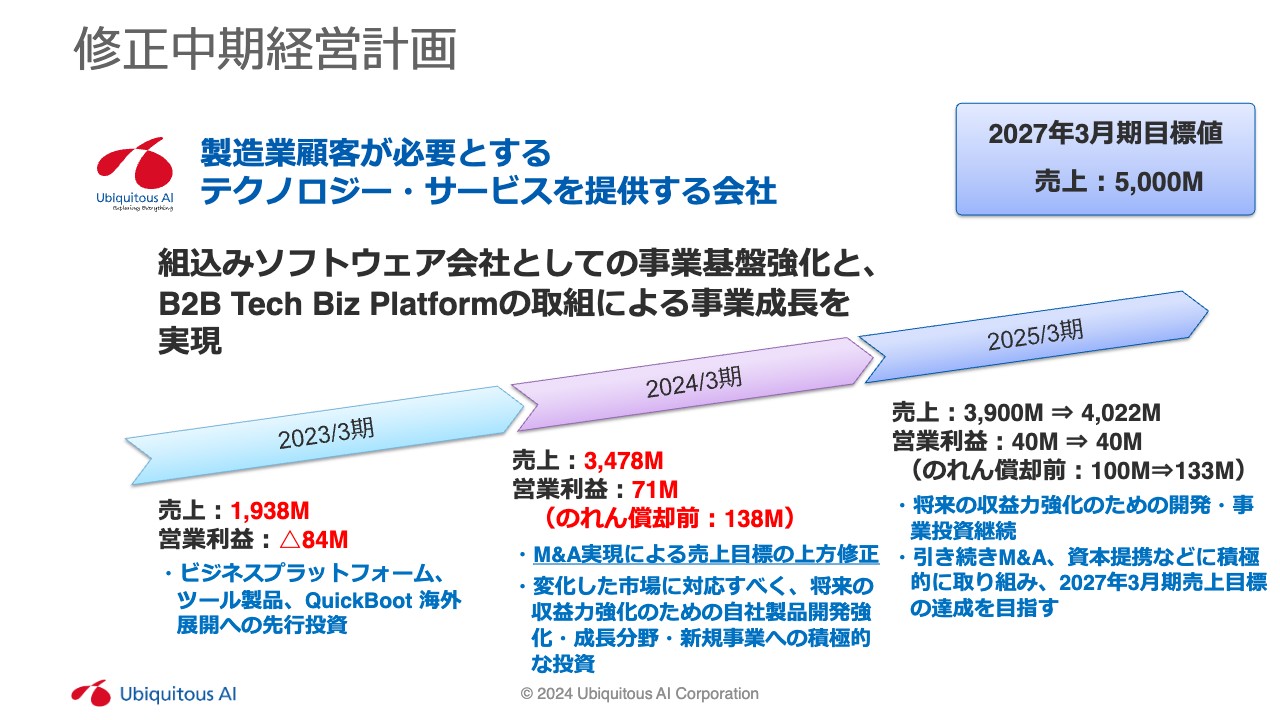

修正中期経営計画

中期経営計画の3年目にあたる2025年3月期は、売上40億2,200万円、営業利益4,000万円という計画に取り組んでいきます。

事業分野別目標

スライドには、それぞれの事業に関する細かな情報を記載しています。後ほどご覧ください。

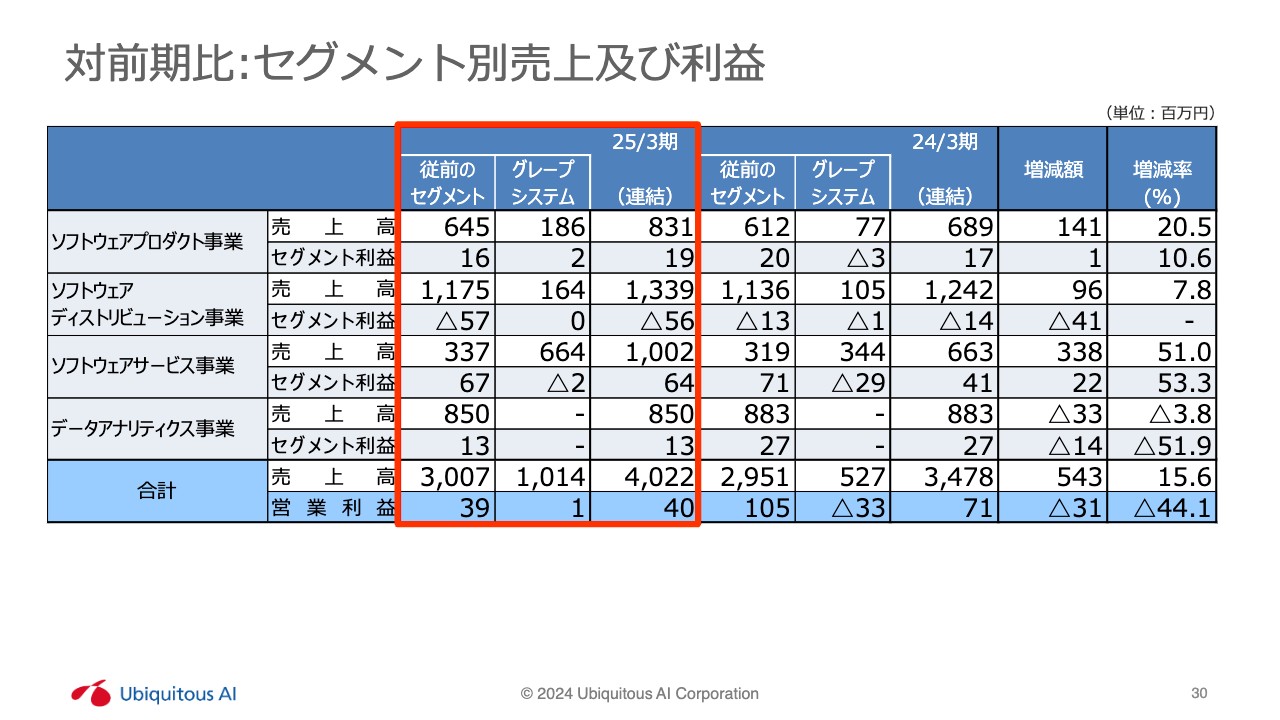

対前期比:セグメント別売上及び利益

前期比のセグメント別売上と利益です。データアナリティクス事業は、前年度の実績よりも低い計画となっていますが、前年度の計画値は上回る計画としています。グレープシステムの受託開発を含む売上が、前年度よりも非常に大きくなると考えています。

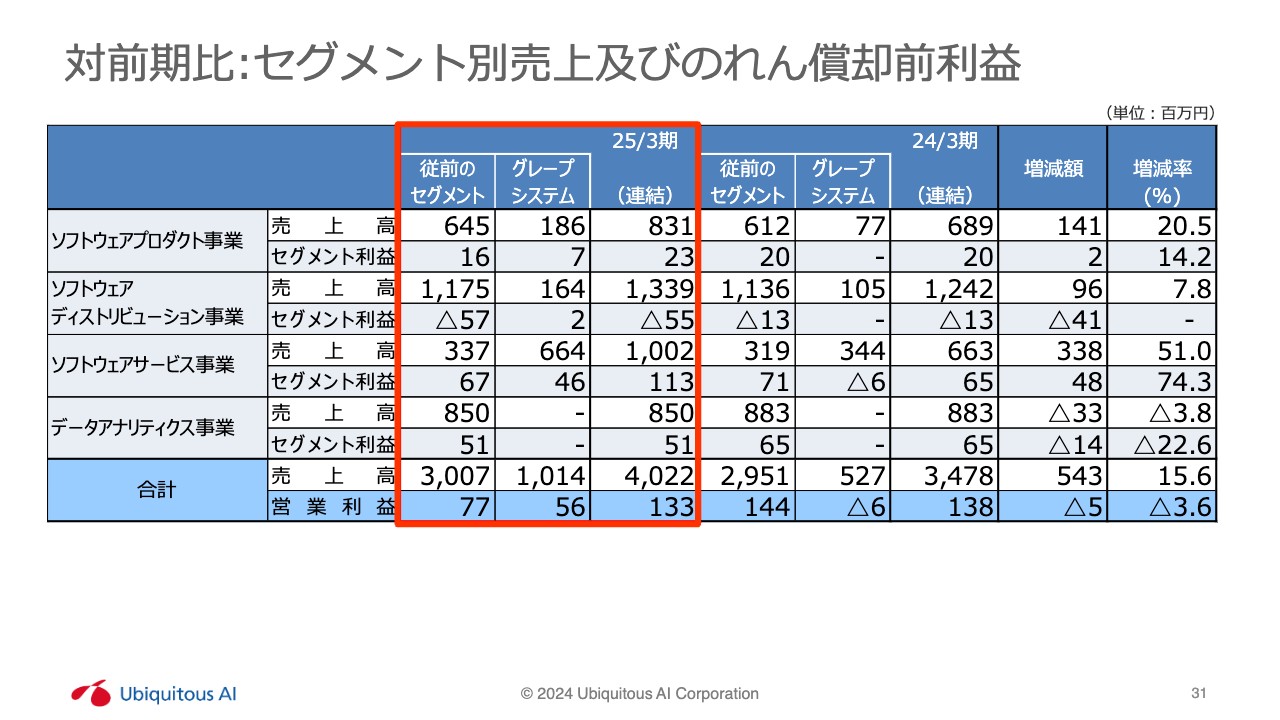

対前期比:セグメント別売上及びのれん償却前利益

先ほどご説明した売上高40億2,000万円に対し、のれん償却前利益は1億3,300万円を見込んでいます。

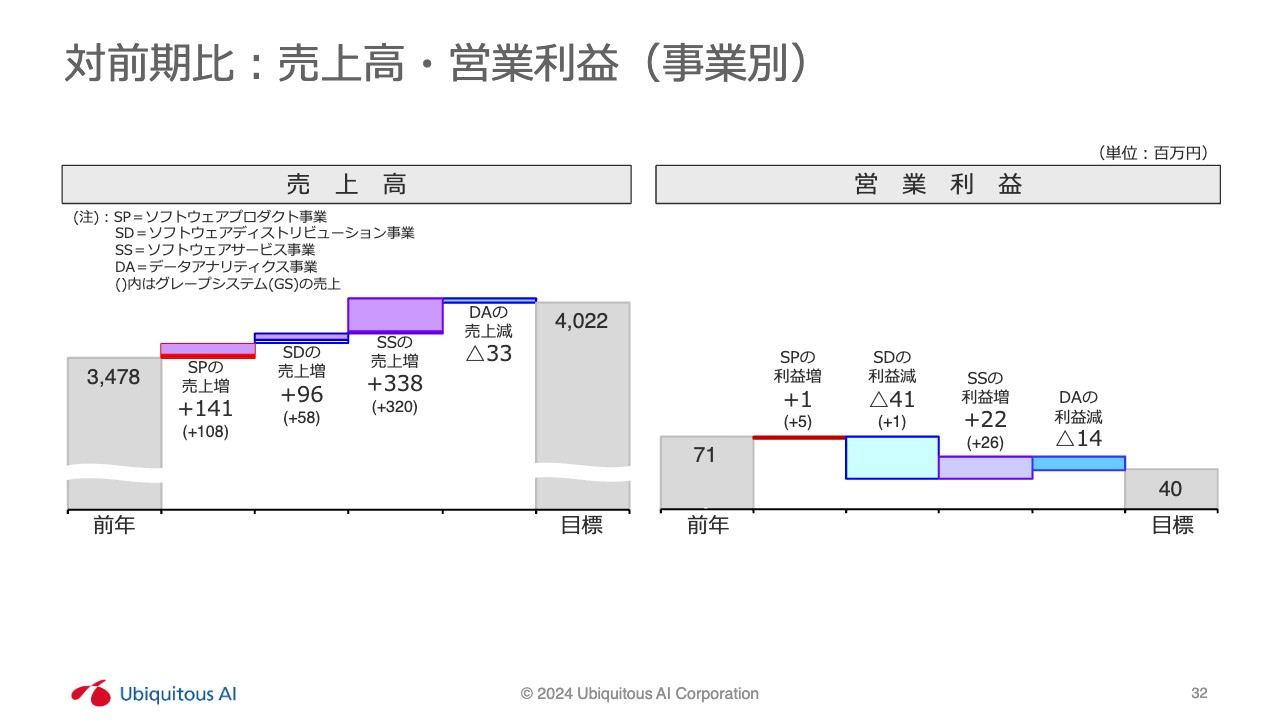

対前期比:売上高・営業利益(事業別)

前期比における事業別売上高と営業利益です。先ほどもご説明したとおり、ソフトウェアサービス事業の売上高が非常に大きく伸びる計画です。

HEXAGON Update - 取組状況

最後に、当社が新規事業として取り組んでいるビジネスプラットフォームについてお話しします。こちらは、スタートアップのテクノロジーを、当社の製造業のお客さまに販売するところが軸になるビジネスです。

スライド左側に記載しているのが、当社が販売を担当している企業や技術連携している企業で、主にスタートアップをはじめとした企業です。スライド右側は、ベンチャーキャピタルをはじめとしたスタートアップを支援する側の企業です。

当社自身にスタートアップとのタッチポイントがあるわけではないため、ベンチャーキャピタルの投資先をご紹介いただくために、このような企業と連携しています。

「賛同企業・団体」の「賛同」とは、SNSの「いいね」のようなものと捉えていただければと思います。従来、このような取り組みを行う時は、マッチングビジネスやオープンイノベーションが主流です。

しかし、我々のコンセプトはこれらと違い、1対1もしくは1対nでスタートアップ企業のテクノロジーをマネタイズし、一緒に収益の向上に取り組むものです。投資先の成長には売上獲得が必要ということで、ベンチャーキャピタルから投資先をご紹介いただいています。

このようなコンセプトで取り組んでいるケースは他になく、こちらに「いいね」と賛同いただいた企業を「賛同企業」「賛同団体」と呼ぶようになってから、もうすぐ2年が経ちます。現在の賛同企業・団体は79という80近い数字になり、スタートアップの数は40を超え、企業が揃ってきています。

さらに今は、当社が販売するだけではなく、スタートアップ企業との共同開発のお話も出てきています。物やサービスを売ることに加え、このプラットフォームから新しい事業を生み出そうという考えを持って取り組んでいます。

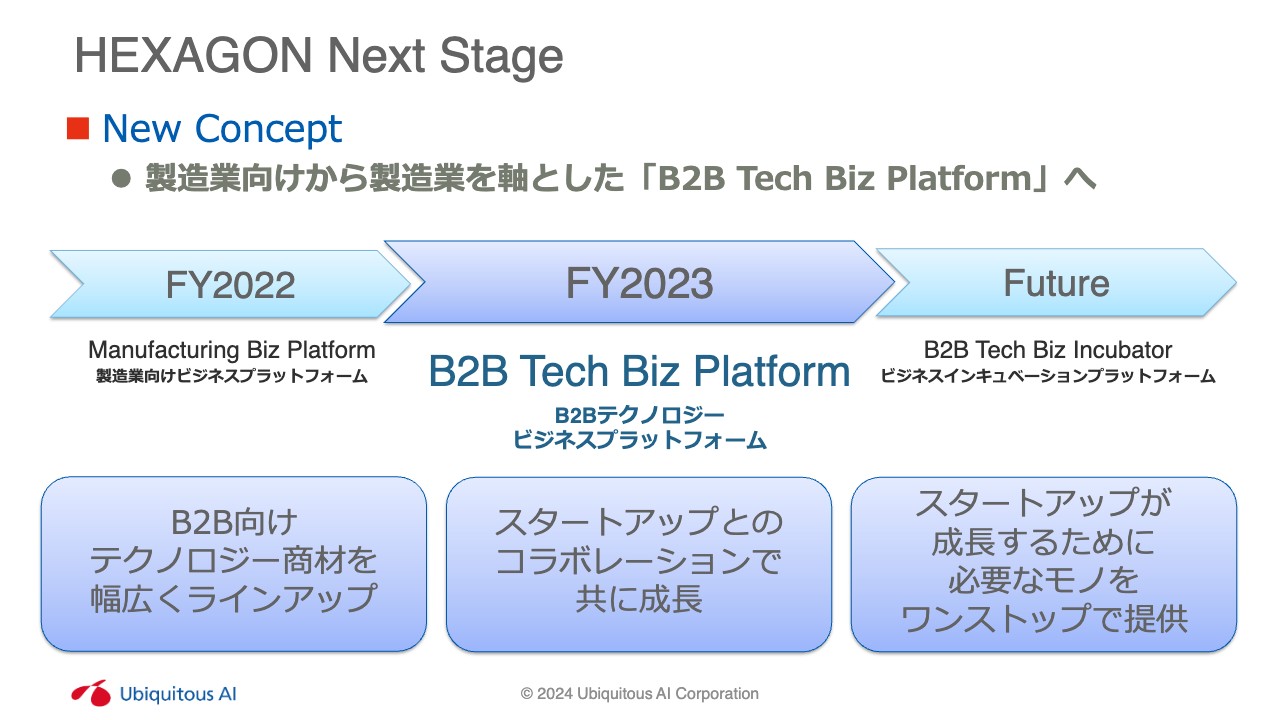

HEXAGON Next Stage

当初は製造業向けに製品やサービスを販売したい企業を探していましたが、今はそれだけではなく、BtoBのテクノロジービジネスを対象に幅広いスタートアップ企業のみなさまと取り組んでいます。

まだそこまで売上は大きくないものの、売上のみならず新しい事業の創出に向けて、少人数ながら注力しているところです。

以上で、2024年3月期の決算と2025年3月期の業績予測、新規取り組みについてのご説明を終わります。ご清聴ありがとうございました。

新着ログ

「情報・通信業」のログ