【QAリンクあり】ダイワボウHD、企業・官公庁向けIT投資需要を着実に獲得し増収増益 売上・利益ともに業績予想を上回り着地

ご説明の流れ

西村幸浩氏(以下、西村):ダイワボウホールディングス代表取締役社長の西村です。本日はお忙しい中、ご参加いただきありがとうございます。2024年3月期決算および新中期経営計画についてご説明します。

本日はこちらの項目に沿ってご説明します。

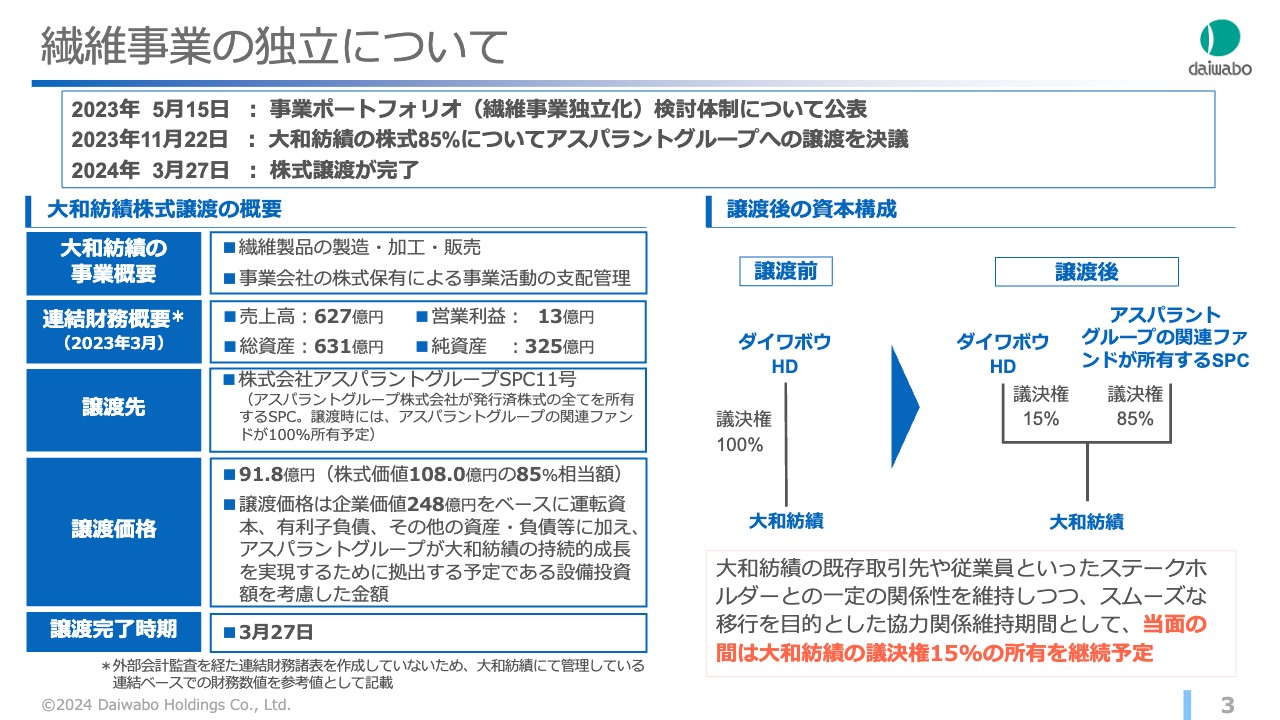

繊維事業の独立について

決算説明の冒頭に、昨年度に決議実行した繊維事業売却についてご報告します。

2023年5月15日に検討体制の公表を行いました。そして最適な事業ポートフォリオを確立するために、「ベストオーナーか」「持続的な価値創出が可能か」という2つの観点から検証を重ね、2023年11月22日にアスパラントグループに大和紡績の株式85パーセントを譲渡する決議を行いました。

2024年3月27日、株式価値108.0億円のうち85パーセント相当額の91.8億円の譲渡が完了しています。残り15パーセントは、従業員の雇用確保や不安感の払拭、および大和紡績の取引先の不安を少しでも和らげることなどを考慮し、当面の間は保有する予定としています。

これにより、大和紡績は当社グループの連結対象から外れることになります。なお、これからご説明する2024年3月期決算までは、繊維事業の実績が含まれていますので、よろしくお願いします。

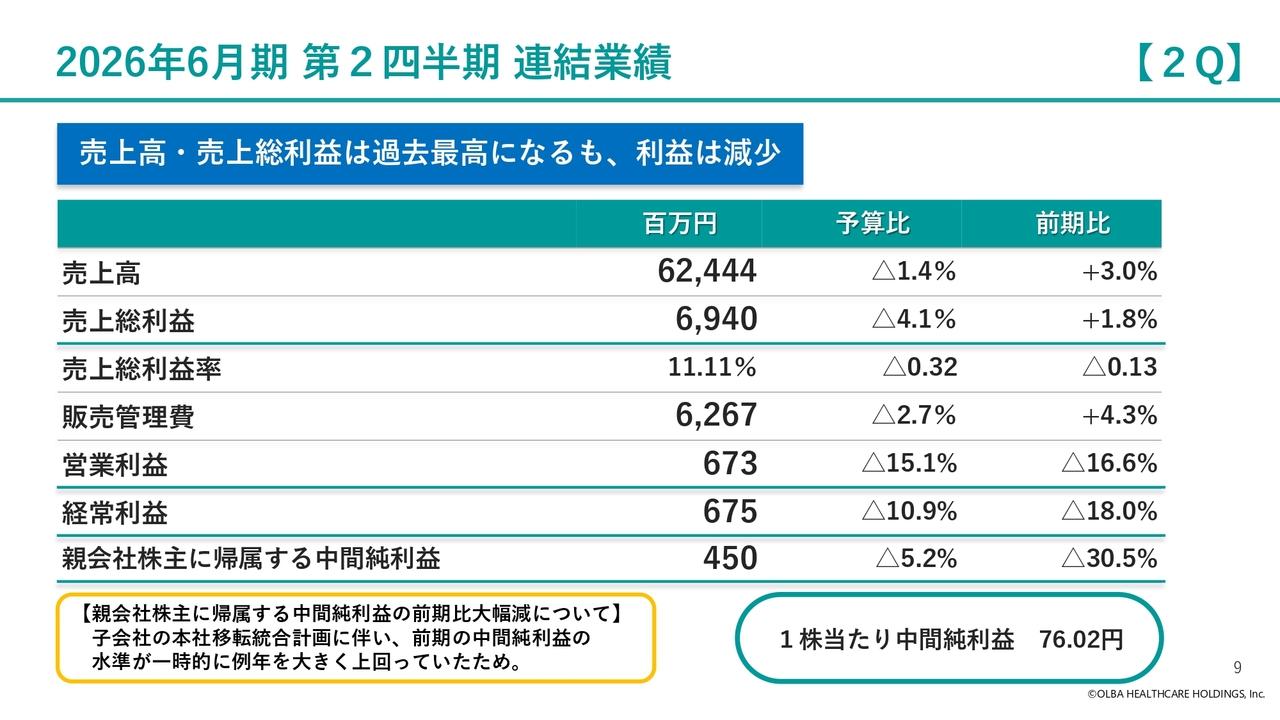

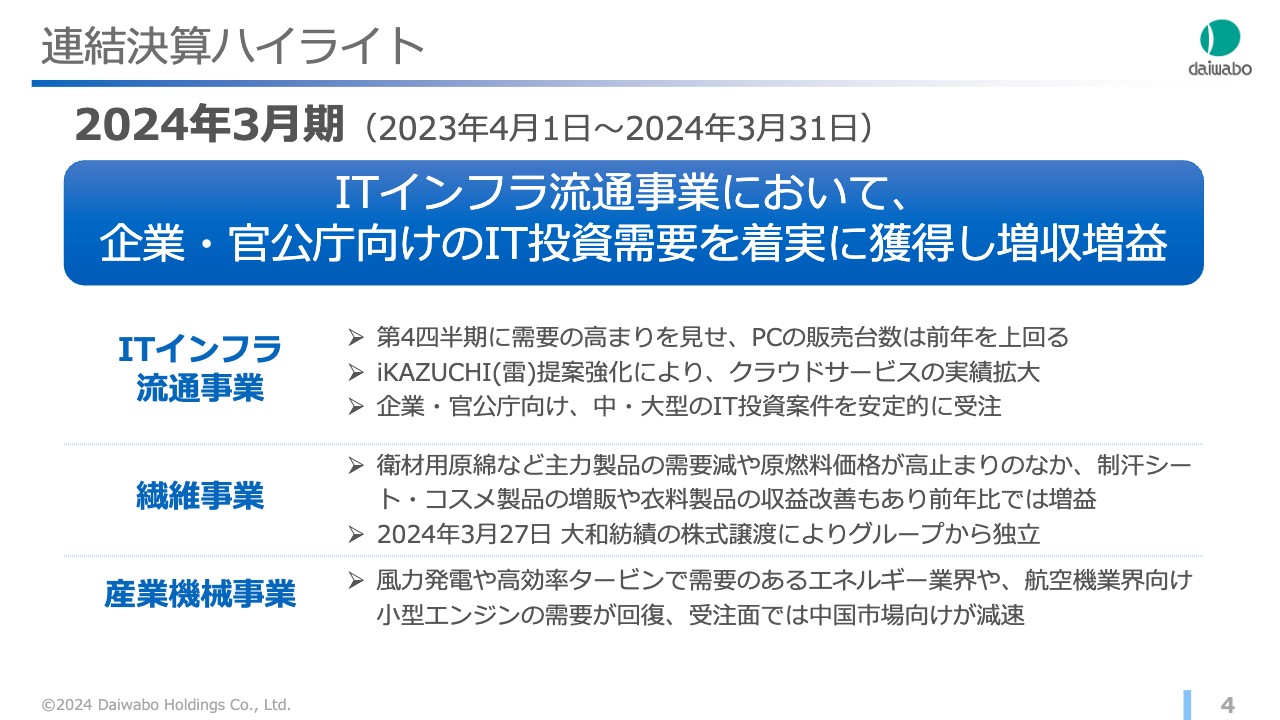

連結決算ハイライト

2024年3月期決算のハイライトです。スライドに記載のとおり、ITインフラ流通事業において企業・官公庁向けのIT投資需要を着実に獲得し、増収増益を実現できました。各事業については後ほどご説明します。

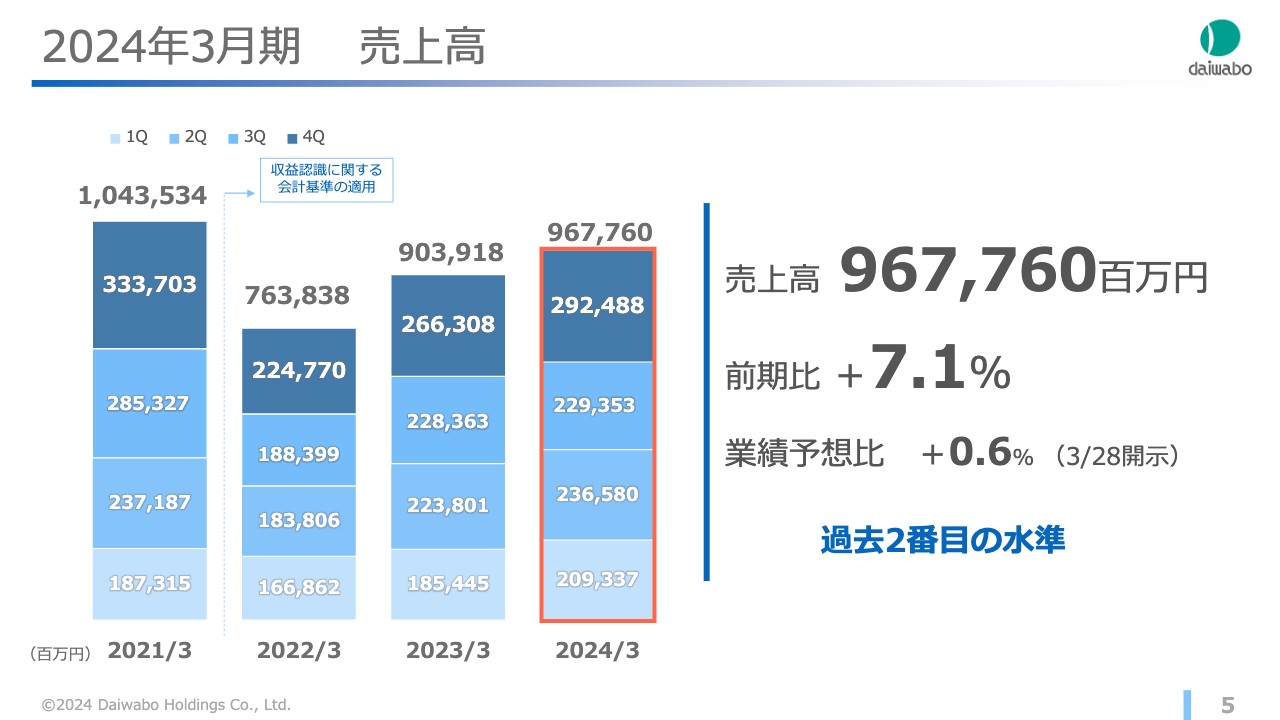

2024年3月期 売上高

グループの2024年3月期業績について振り返ります。売上高は9,677億6,000万円となり、前期比プラス7.1パーセント、直近の業績予想に対してプラス0.6パーセントの増収となりました。これは弊社において、過去2番目の水準になります。

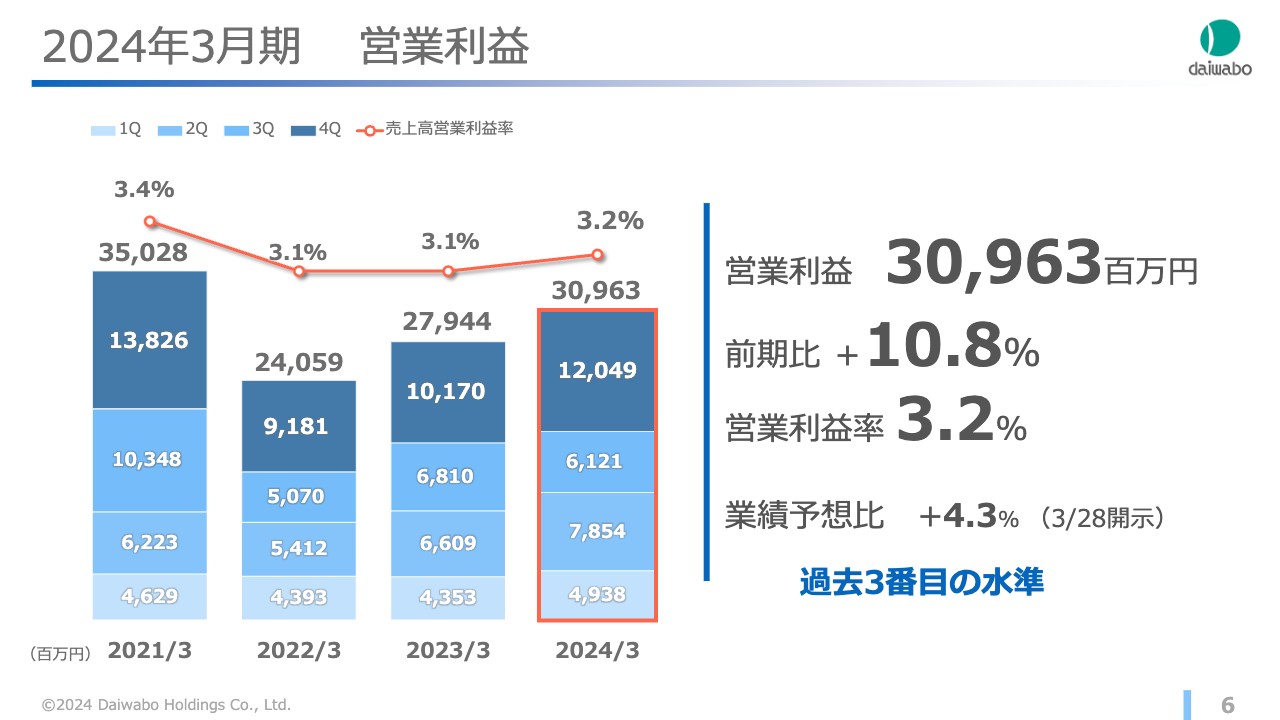

2024年3月期 営業利益

営業利益は309億6,300万円となり、前期比プラス10.8パーセント、業績予想比プラス4.3パーセントの増益となりました。これは過去3番目の水準となり、売上とともに予想を上回ることができました。

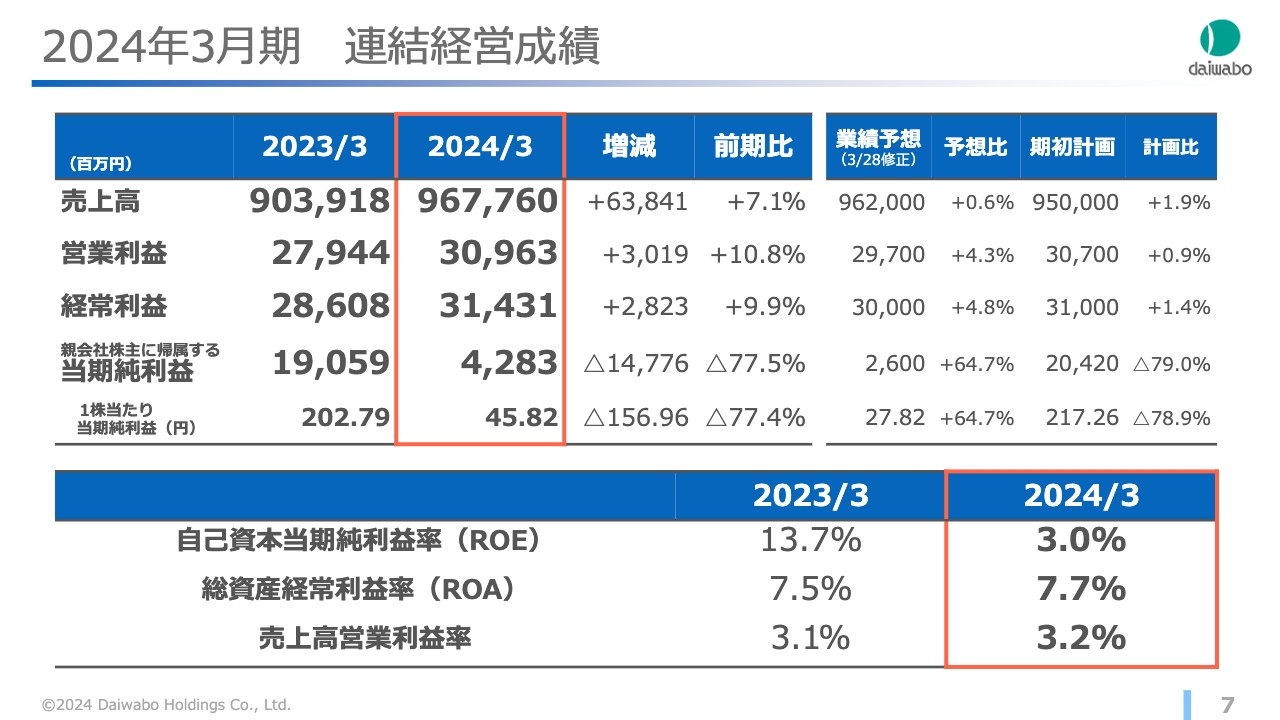

2024年3月期 連結経営成績

連結の売上高と利益の実績をまとめたものです。当期純利益およびROEの減少については、大和紡績の株式譲渡により、約177億円の特別損失を計上したことが要因となります。ROAについては、スライドをご覧のとおりです。

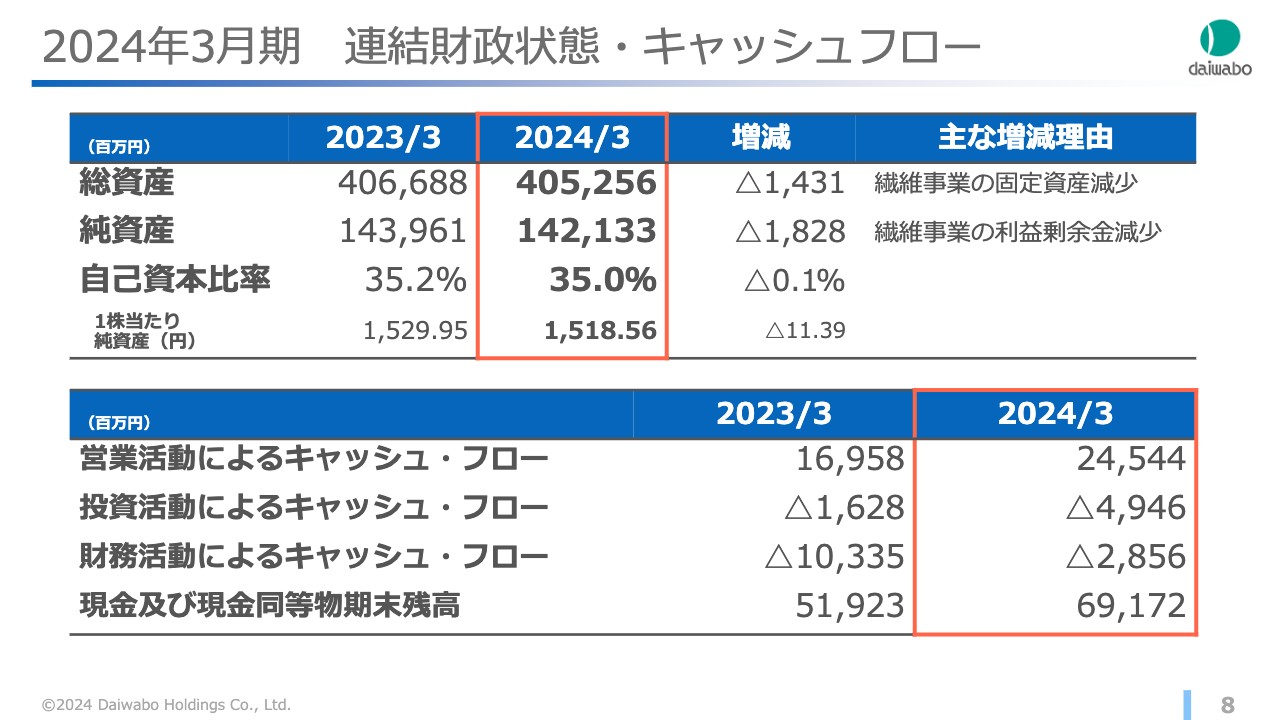

2024年3月期 連結財政状態・キャッシュフロー

連結財政状態とキャッシュフローのサマリーとなります。総資産は、繊維事業が連結の範囲から除外されたことによる固定資産の減少が増減要因です。純資産も同様に、繊維事業の利益剰余金の減少が主な増減要因となっています。

営業活動によるキャッシュフローは、販売増による仕入れ、販売額増加による棚卸資産の減少等により、245億4,400万円となりました。

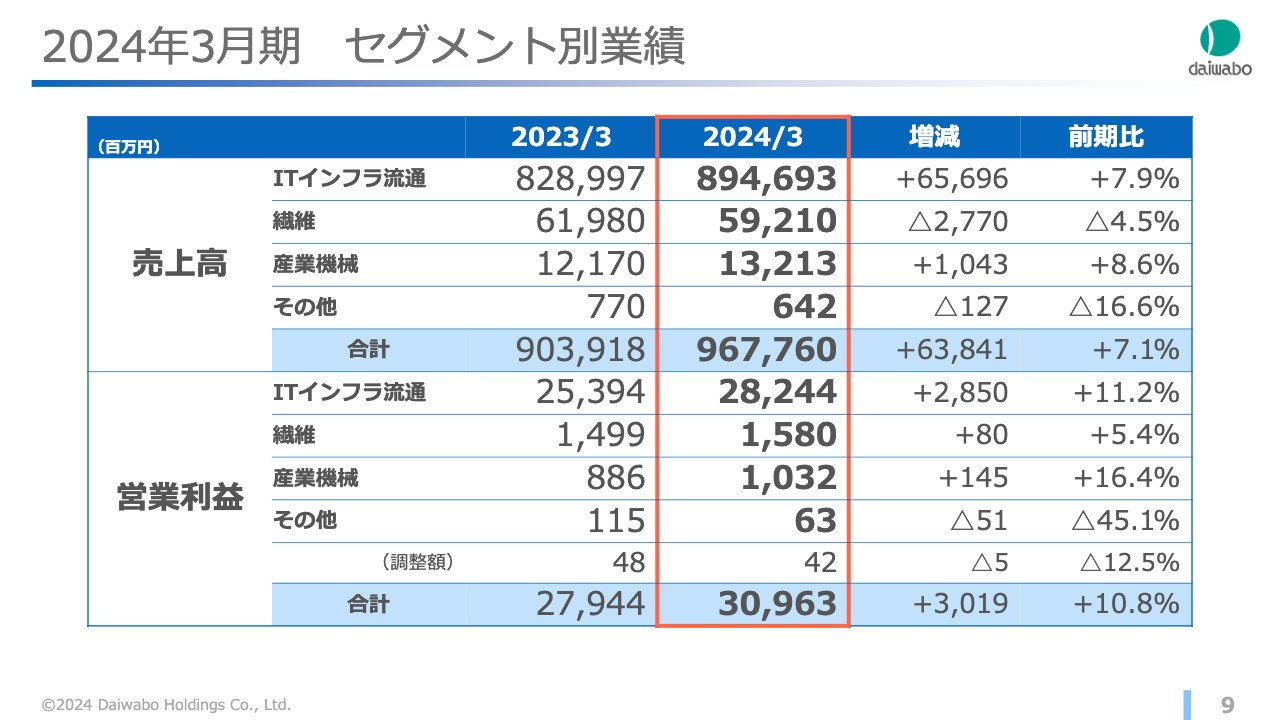

2024年3月期 セグメント別業績

セグメント別業績は、スライドをご覧のとおりです。

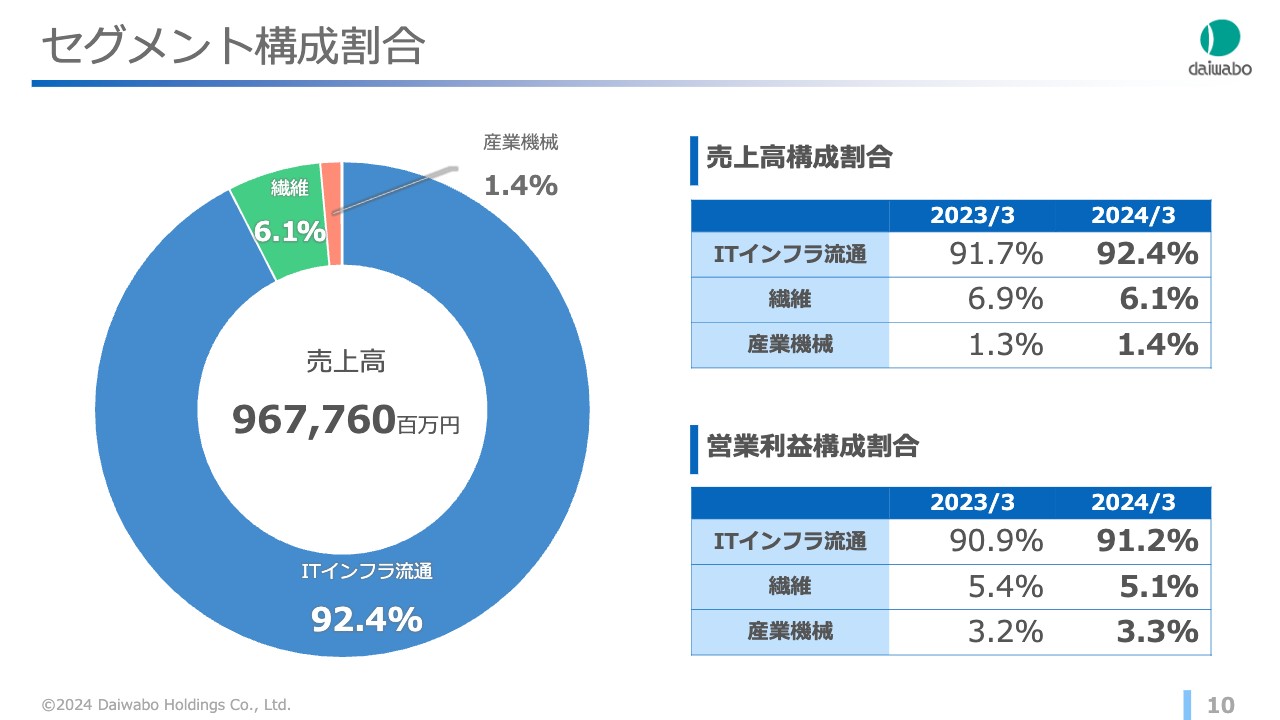

セグメント構成割合

セグメント構成割合です。前年と比べると、売上高・営業利益ともに、ITインフラ流通事業のウェイトが増加し、繊維事業が減少しました。

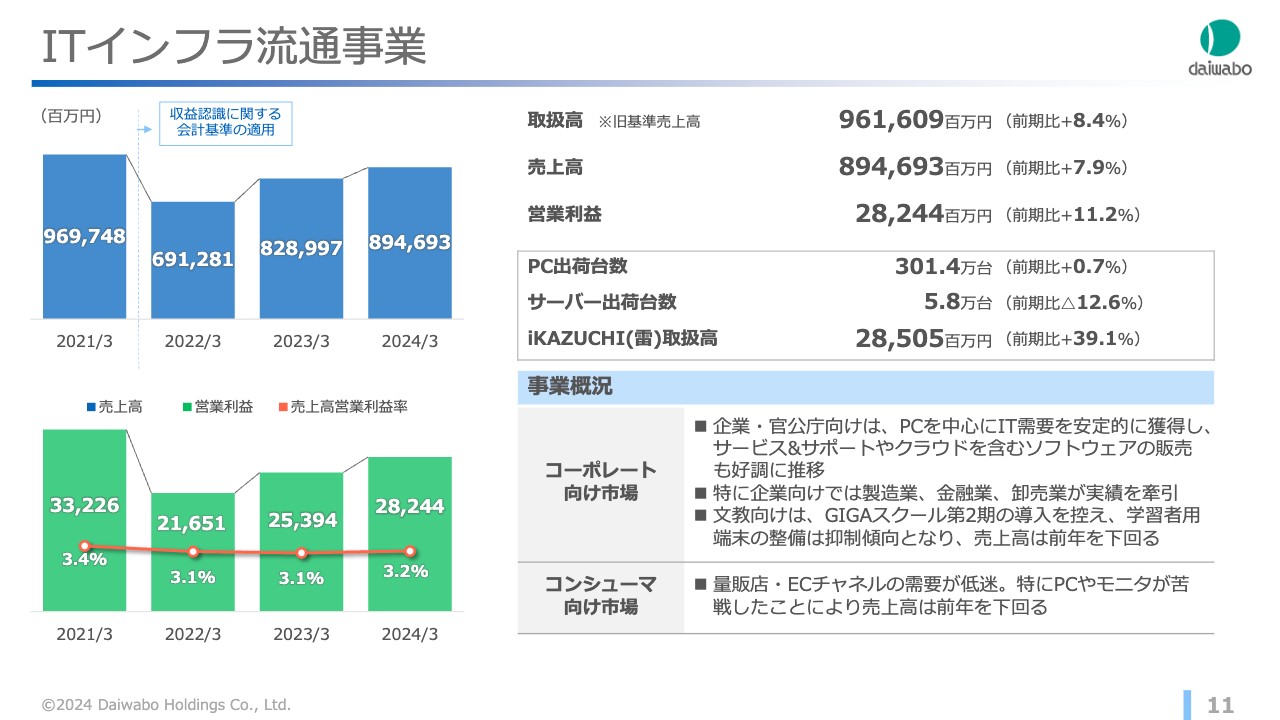

ITインフラ流通事業

ここからは、セグメントごとにご説明します。まずは、ITインフラ流通事業です。PC需要の谷間で苦戦が予想されていましたが、円安の影響なども含めた単価上昇もあり、売上高・営業利益ともに前年を上回りました。法人向け・官公庁向け案件が順調に獲得でき、クラウド関連のソフトウェアも好調に推移しました。

特に3月度には、過去最高の単月売上高を計上するなど、第4四半期での積み上げは全体の実績に大きく貢献しました。

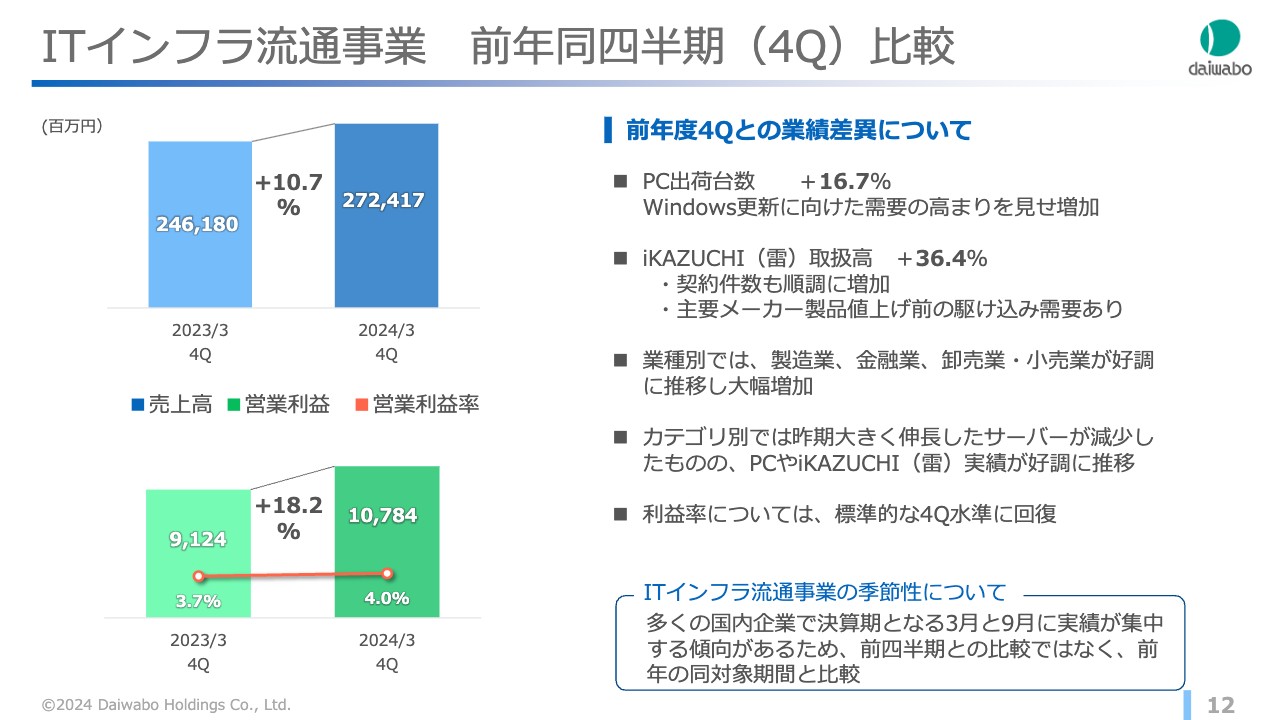

ITインフラ流通事業 前年同四半期(4Q)比較

第4四半期の前年同四半期比較です。特にITインフラ流通事業においては、決算期となる3月と9月に集中的に需要が高まる傾向があるため、第4四半期の前年比較を掲載しています。

PC出荷台数の増加、サブスクリプションビジネスの拡大、企業・官公庁向け案件の順調な案件獲得で、業績を伸ばすことができた四半期でした。企業・官公庁なども、3月の駆け込み需要はまだ残っているようで、弊社でも通常月に比べ約1.5倍以上の売上となっています。

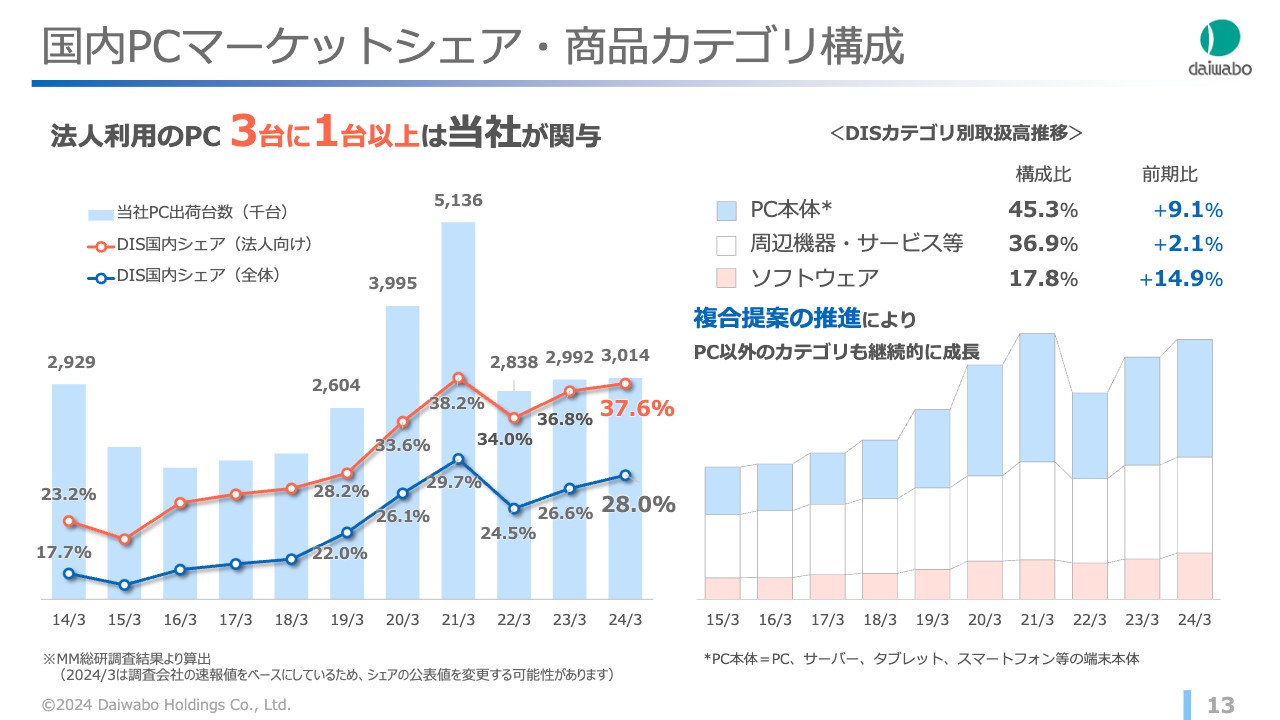

国内PCマーケットシェア・商品カテゴリ構成

国内PC出荷台数における、当社のマーケットシェアとカテゴリ別の取扱高推移です。2024年3月期のPCシェアは、全体で28.0パーセント、法人向け市場で37.6パーセントと、前年から伸ばすことができました。当社の調達力、全国94ヶ所の営業網という強みをしっかりと発揮したことで、シェアは高い水準を維持しています。

カテゴリ別の実績については、PC本体だけでなく、周辺機器やソフトウェアも順調に成長しています。

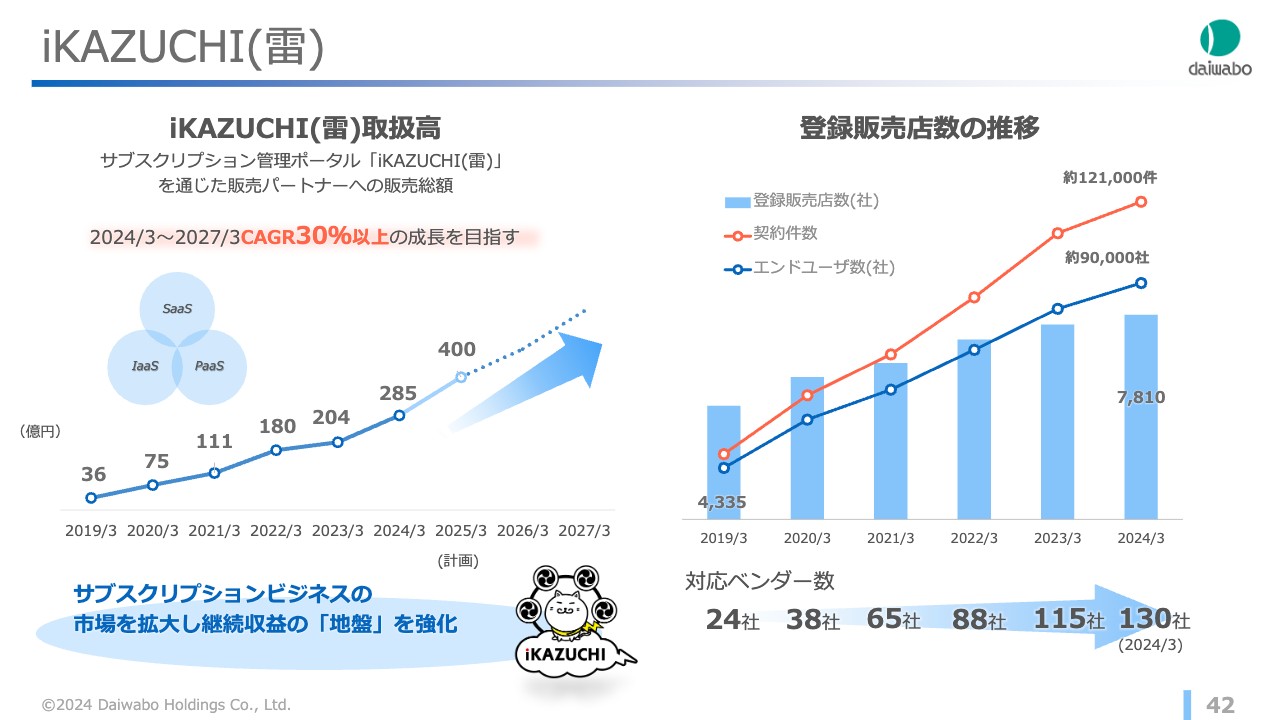

iKAZUCHI(雷)実績

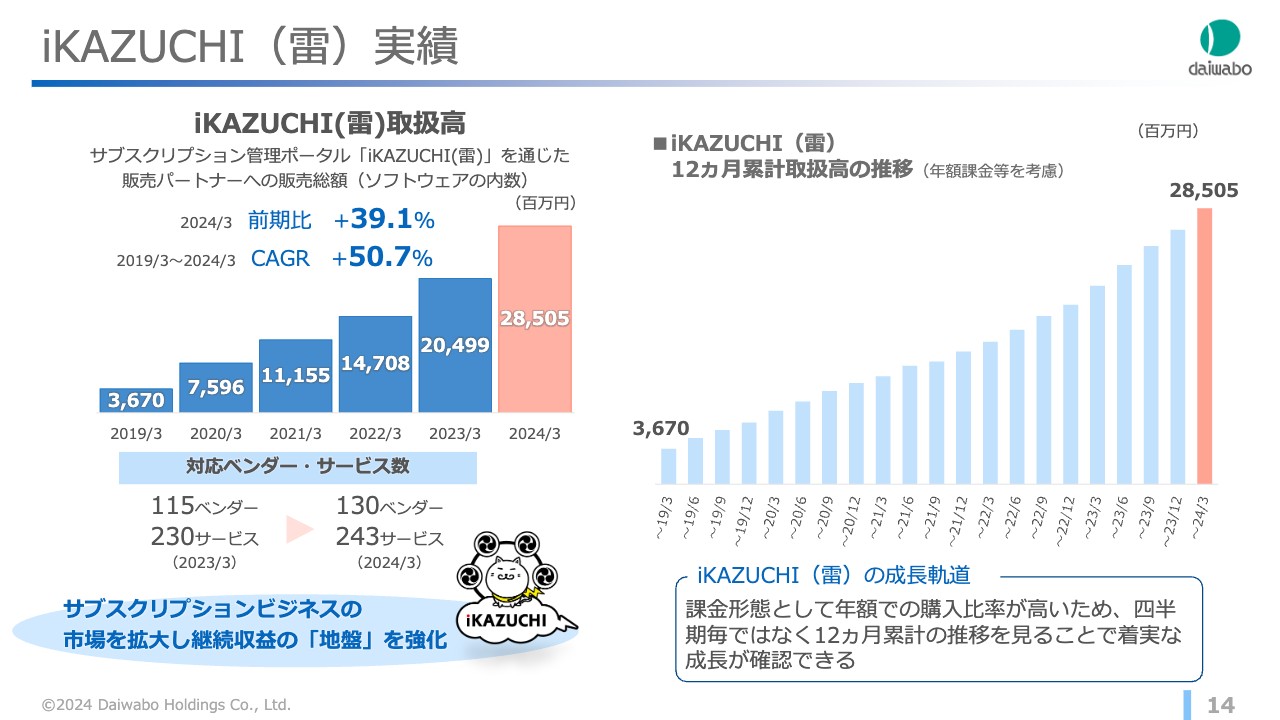

こちらは、特に現在注力しているサブスクリプションビジネスで、DISの販売パートナー向けのオリジナル管理ポータルである「iKAZUCHI(雷)」の取扱高を示したグラフです。

ソフトウェアを中心とした継続課金ビジネスは着実に成長しており、2024年3月期は285億500万円と計画を大きく超えた実績を残しました。取り扱いベンダー数やサービスメニューの件数も着実に増え、他社にない優位性を発揮しています。

課金形態として1年更新も多いことから、四半期ごとではなく年累計の推移を見ると、スライド右側のグラフのとおり、着実な成長が確認できます。引き続き、ストックビジネスとしての基盤を強化していきます。

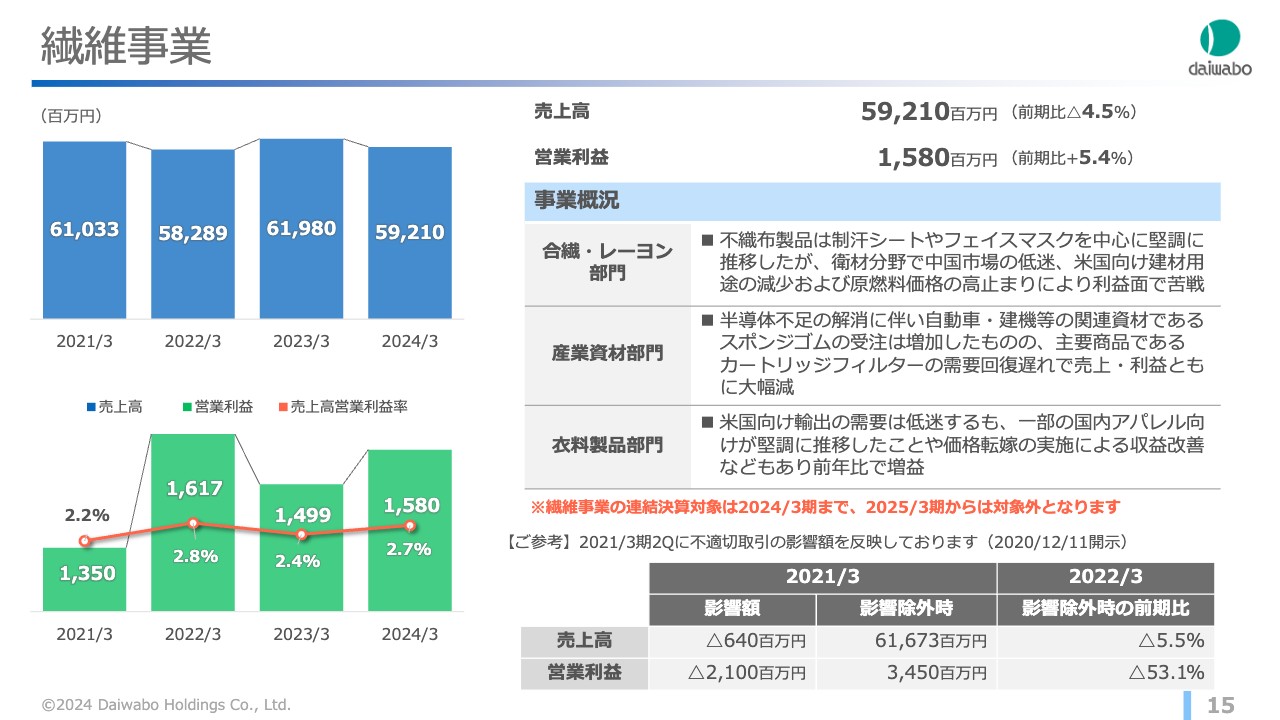

繊維事業

繊維事業についてです。原燃料価格の高止まりや、主力製品の販売不振が響いた結果となっています。その上、販売価格の値上げ等の価格転嫁が遅れがちであることも、要因の1つだと考えています。

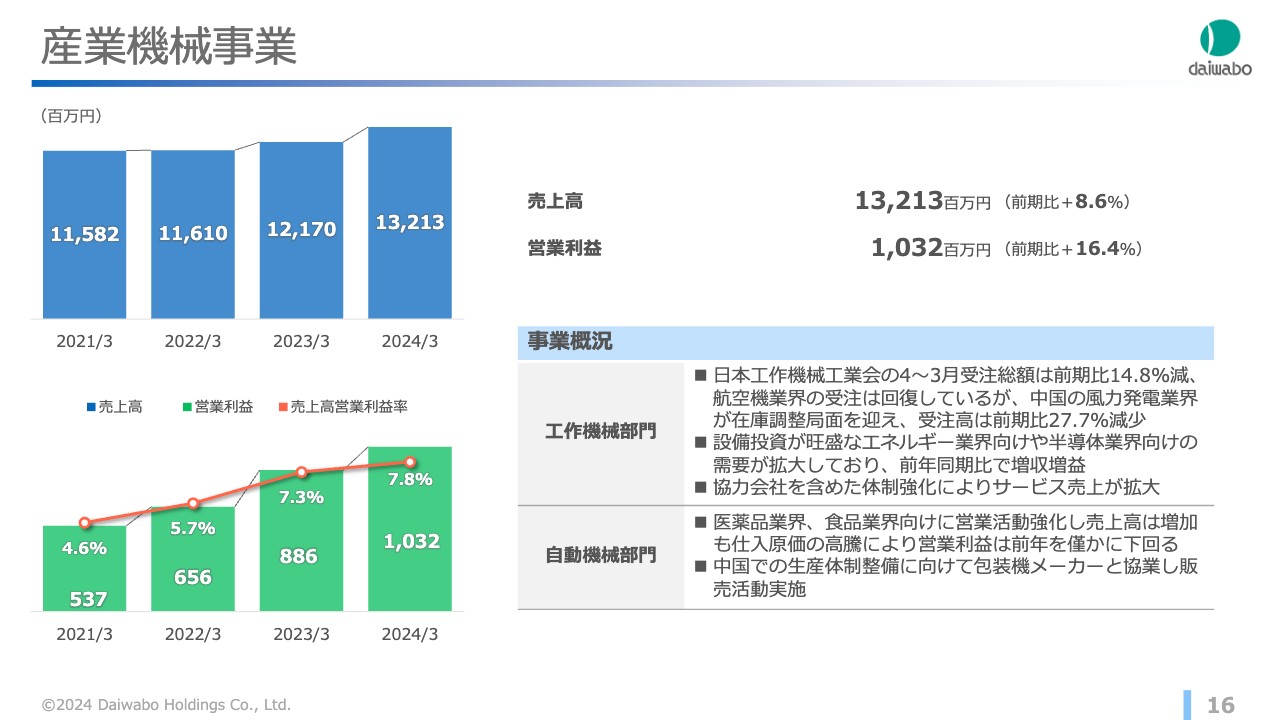

産業機械事業

産業機械事業についてです。工作機械部門では、エネルギー業界や半導体関連業界の実績が拡大しました。主力の航空機業界も、コロナ禍の終息に伴い、徐々に回復傾向にあります。自動機械部門については、食品業界向けの重点営業により、売上増となりました。

産業機械事業は、工作機械部門において、エネルギー、建設機械、半導体など幅広い業界への販売やサービス体制の強化により、増収増益を維持しています。

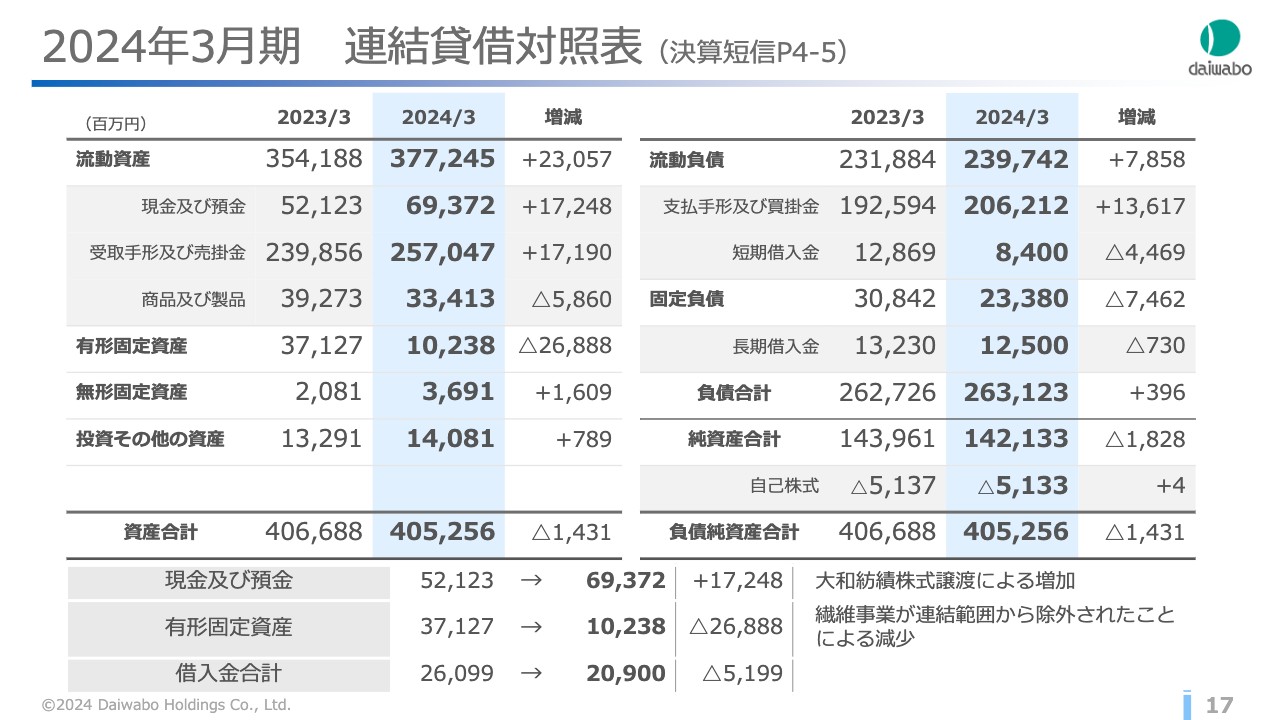

2024年3月期 連結貸借対照表(決算短信P4-5)

貸借対照表についてご説明します。総資産の減少は、繊維事業売却による固定資産減少によるものです。純資産の減少は、繊維事業売却による利益剰余金減少によるものです。売掛金および買掛金が大幅に増加していますが、こちらはDISの売上と仕入れの増加によるものです。

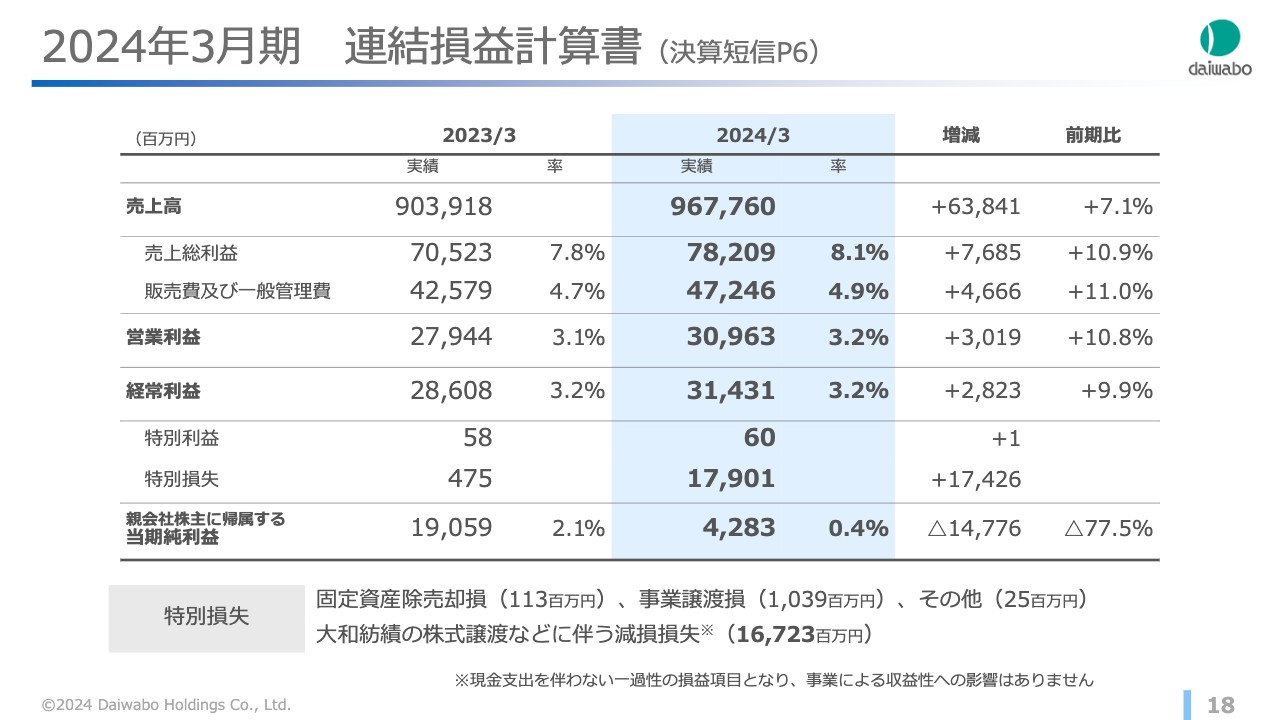

2024年3月期 連結損益計算書(決算短信P6)

損益計算書についてご説明します。粗利率は、前期の7.8パーセントから8.1パーセントに向上しました。特別損失は、大和紡績の株式譲渡などに伴い、179億100万円を計上しています。キャッシュアウトのない一過性のものですが、結果として、当期純利益は42億8,300万円となりました。決算説明については以上です。

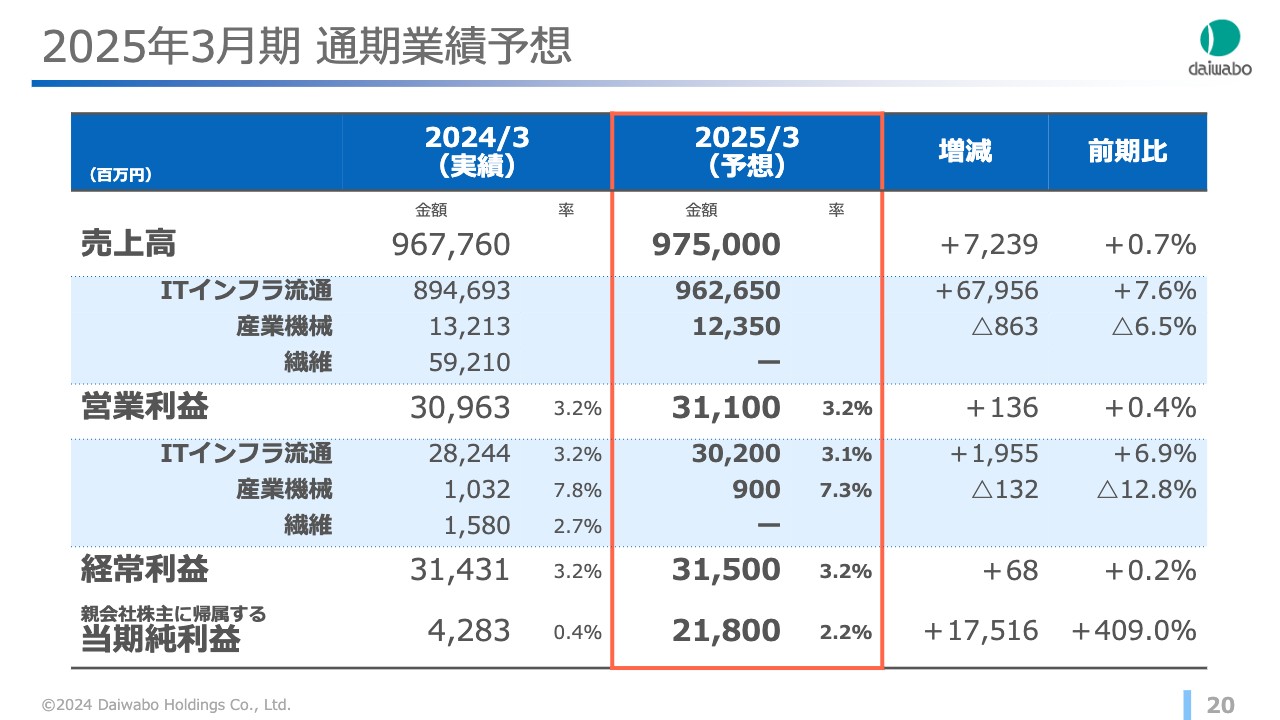

2025年3月期 通期業績予想

続いて、2025年3月期の業績見通しです。売上高は9,750億円、営業利益は311億円を予想しています。今年度より売上高で600億円、営業利益で16億円ほどあった繊維事業が対象外となりますが、その分をカバーして、さらに前年を上回る計画を立てています。

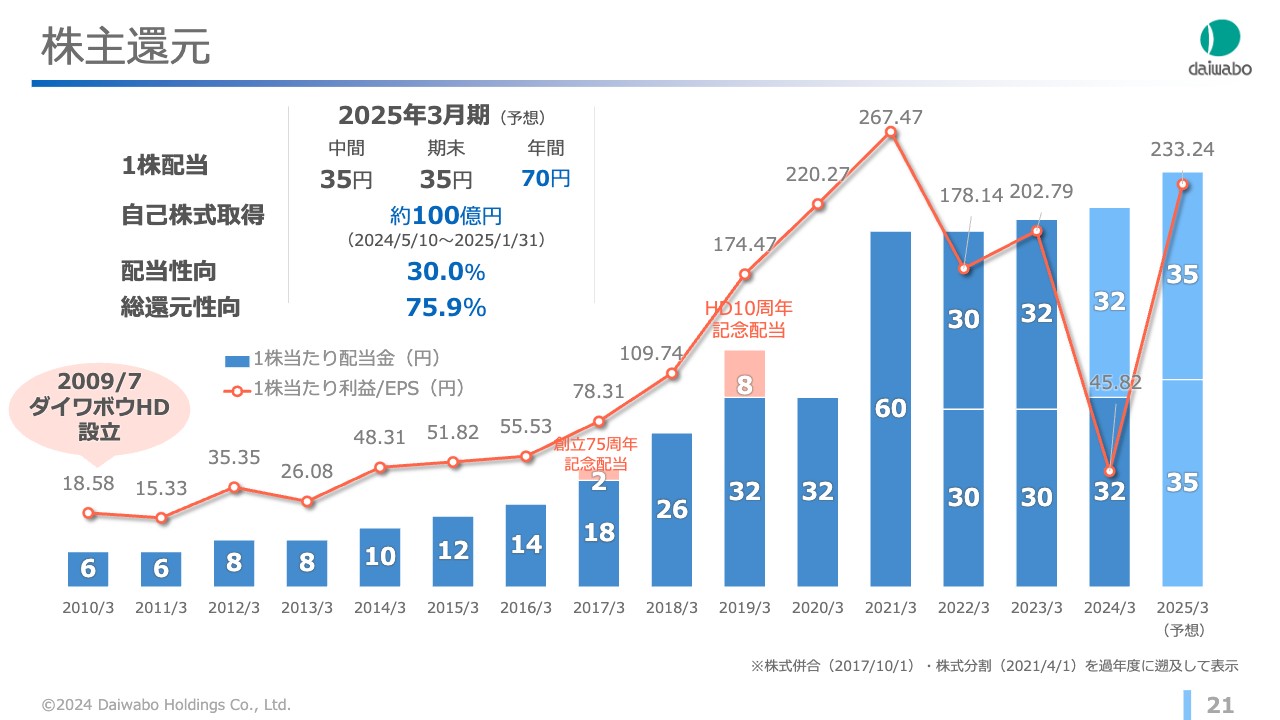

株主還元

株主還元についてご説明します。設立以降の1株あたりの配当金、およびEPSの推移はスライドのグラフをご覧のとおりです。2024年3月期の期末配当は、当初計画どおり32円を予定しています。EPSの減少は、大和紡績の株式譲渡に伴う特別損失の計上による一過性の影響です。2025年3月期の配当については、中間35円、期末35円の70円を予定しています。

自己株式取得は、昨期の未実施も踏まえ約100億円を実行中です。それにより配当性向は30パーセント、総還元性向は75.9パーセントを予定しています。私からの説明は以上となります。

この後は、新中期経営計画について、経営戦略担当の猪狩よりご説明します。ありがとうございました。

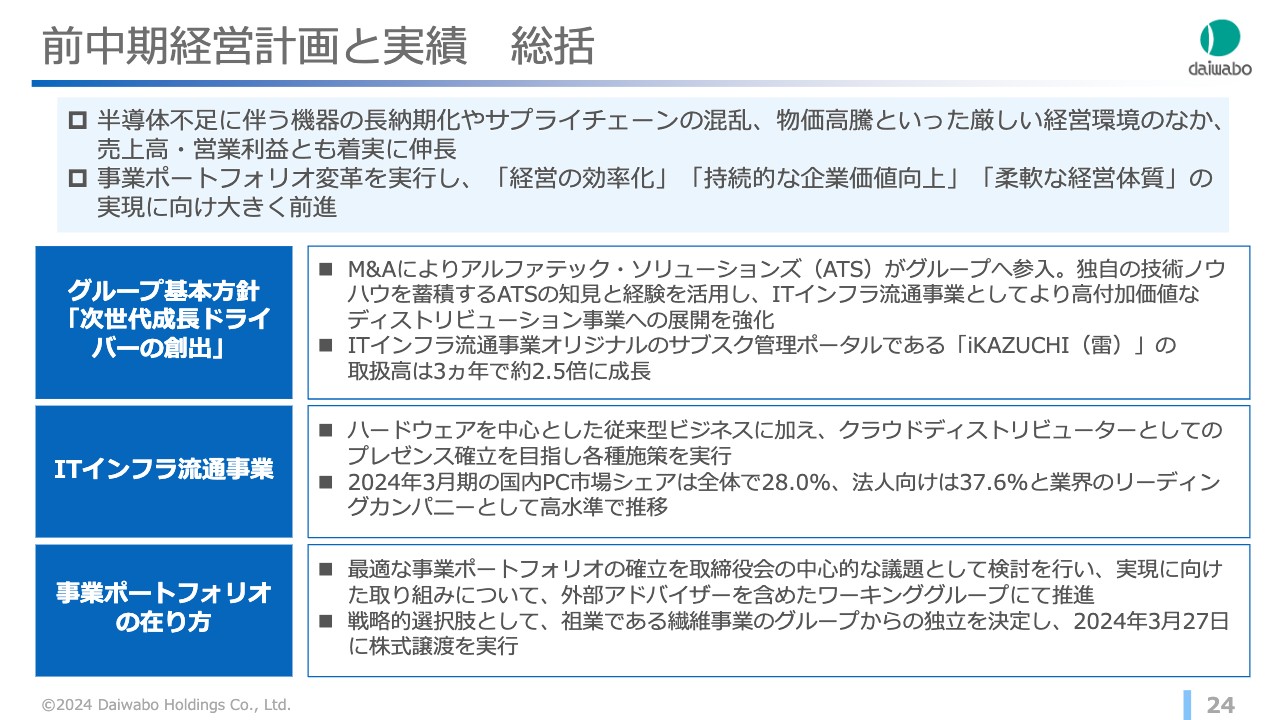

前中期経営計画と実績 総括

猪狩司氏(以下、猪狩):猪狩です。よろしくお願いします。ここからは、新たに策定した中期経営計画についてご説明します。

まず、前中期経営計画について簡単に振り返ります。4年前、まさにコロナ禍で策定した前中期経営計画でしたが、将来にわたる発展を見据えた転換期としてスタートしました。

実際に、半導体不足などに伴うサプライチェーンの混乱、急激な円安、原材料の価格高騰など、厳しい経営環境もありました。

そのような環境下でも、売上高・営業利益ともに年々拡大できたことは、会社として着実に地力がついているものと確信できるものでもあります。市場における私たちのポジショニングをあらためて確認できた3ヶ年だったと思っています。

基本方針の1つであった「次世代成長ドライバーの創出」のトピックとして、DISグループへのアルファテック・ソリューションズ(ATS)の参入がありました。初年度から計画を上回る実績を上げており、より高付加価値なディストリビューション事業を展開するためのシナジー効果が出ています。

ITインフラ流通事業は、ハードウェアを中心とした従来型ビジネスに加え、クラウドディストリビューターとしての確立を目指してきました。

その中で「iKAZUCHI(雷)」など、サブスクリプションビジネスは3ヶ年で約2.5倍という高い成長率で推移してきました。先ほど西村から報告がありましたが、指標の1つとしているPC市場シェアも高水準で推移しています。

事業ポートフォリオの在り方については、ベストオーナーの観点から慎重に検討を重ね、先ほどお伝えしたとおり、繊維事業独立を2024年3月に実行しました。

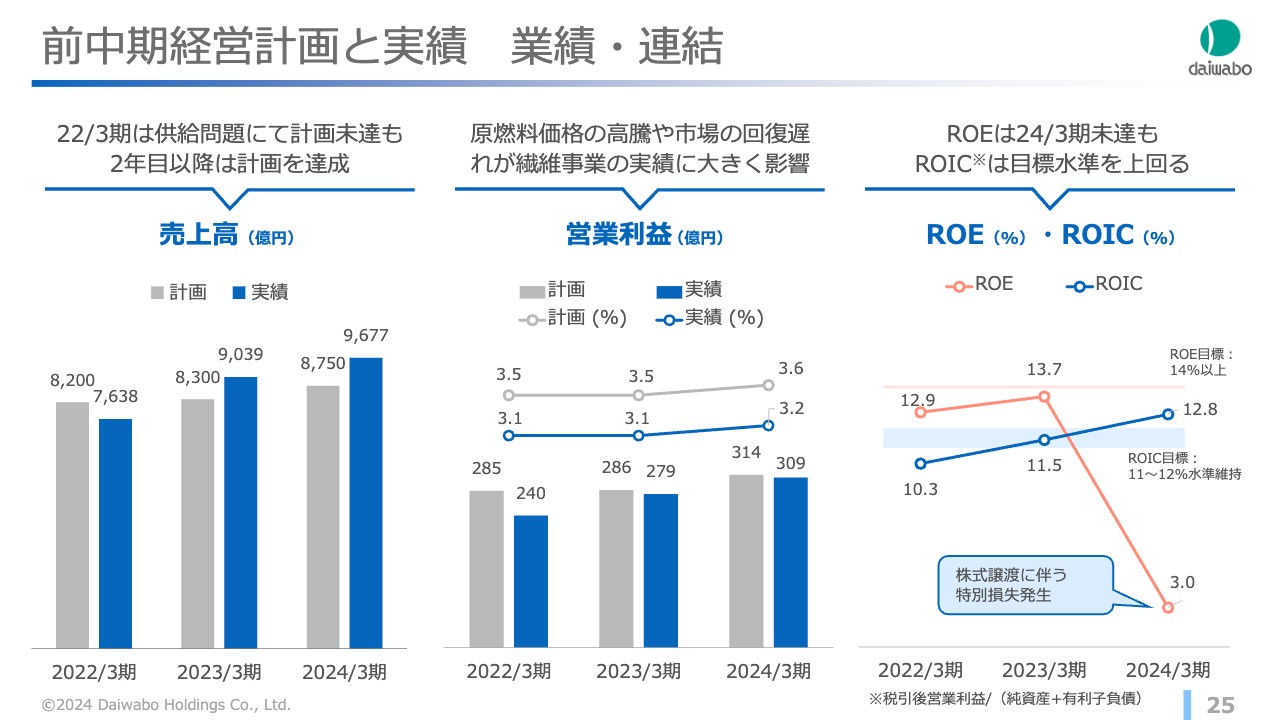

前中期経営計画と実績 業績・連結

直近3年間の売上高と営業利益の推移について、計画比で示したグラフになります。スライドの棒グラフをご覧ください。売上高・営業利益ともに、年々着実に成長してきたのがおわかりいただけると思います。ただし、累計で見た場合の売上高は計画を達成していますが、営業利益は繊維事業の計画乖離が大きく未達に終わっています。

ROEは大和紡績の株式譲渡に伴う特別損失の影響もあり、3パーセントになりました。ROICは12.8パーセントで、目標としていた水準を上回っています。

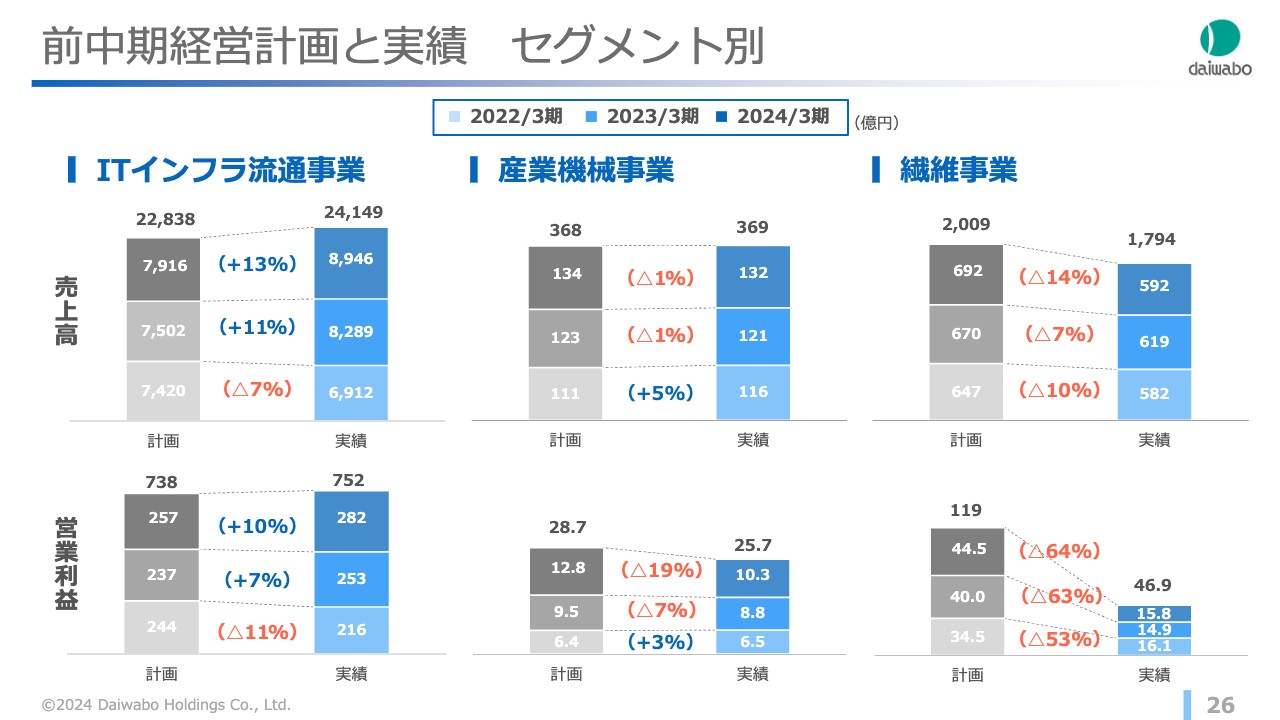

前中期経営計画と実績 セグメント別

セグメント別に3年累積で見た計画比です。スライド左側のITインフラ流通事業は、初年度こそ売上高・営業利益ともに未達でしたが、2年目以降に盛り返し、3年累計での計画比は売上高・営業利益ともに達成しました。

産業機械事業は、初年度は計画を達成したものの、2年目、3年目が未達となりました。3年累計の計画比は、売上高は達成、営業利益は未達です。

繊維事業についてはご覧のとおり、売上高・営業利益ともに大幅な乖離となりました。

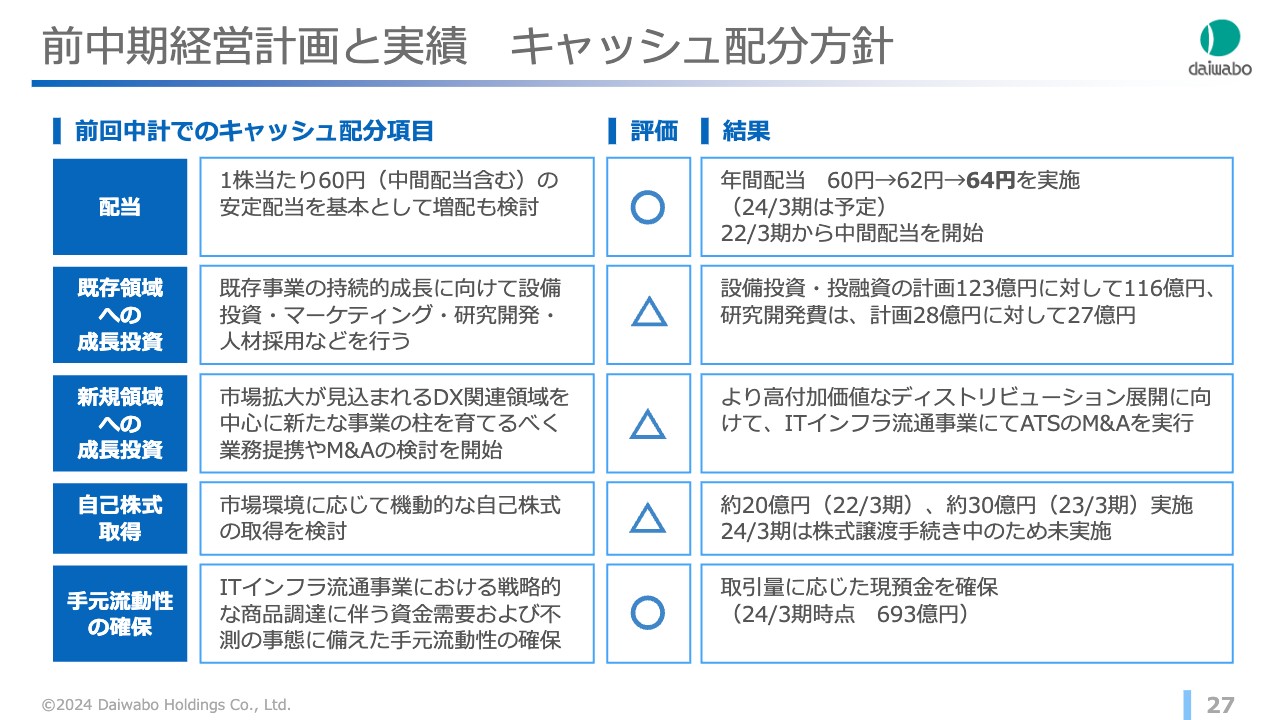

前中期経営計画と実績 キャッシュ配分方針

キャッシュ配分の振り返りです。先ほどお伝えしたとおり、年間配当は60円、62円、64円と増配してきました。設備投資・投融資、研究開発費についても、ほぼ計画どおりに実施できています。M&Aでは、お伝えしたとおり、ITインフラ流通事業において特定業種に強いSIerのアルファテック・ソリューションズをグループに迎えました。

自己株式取得については、2022年3月期に初めて約20億円を実施し、2023年3月期には約30億円を実施しました。なお、昨年は大和紡績の株式譲渡の件があり、実行に至っていません。今年度からのキャピタルアロケーションの方針については、後ほどご説明します。

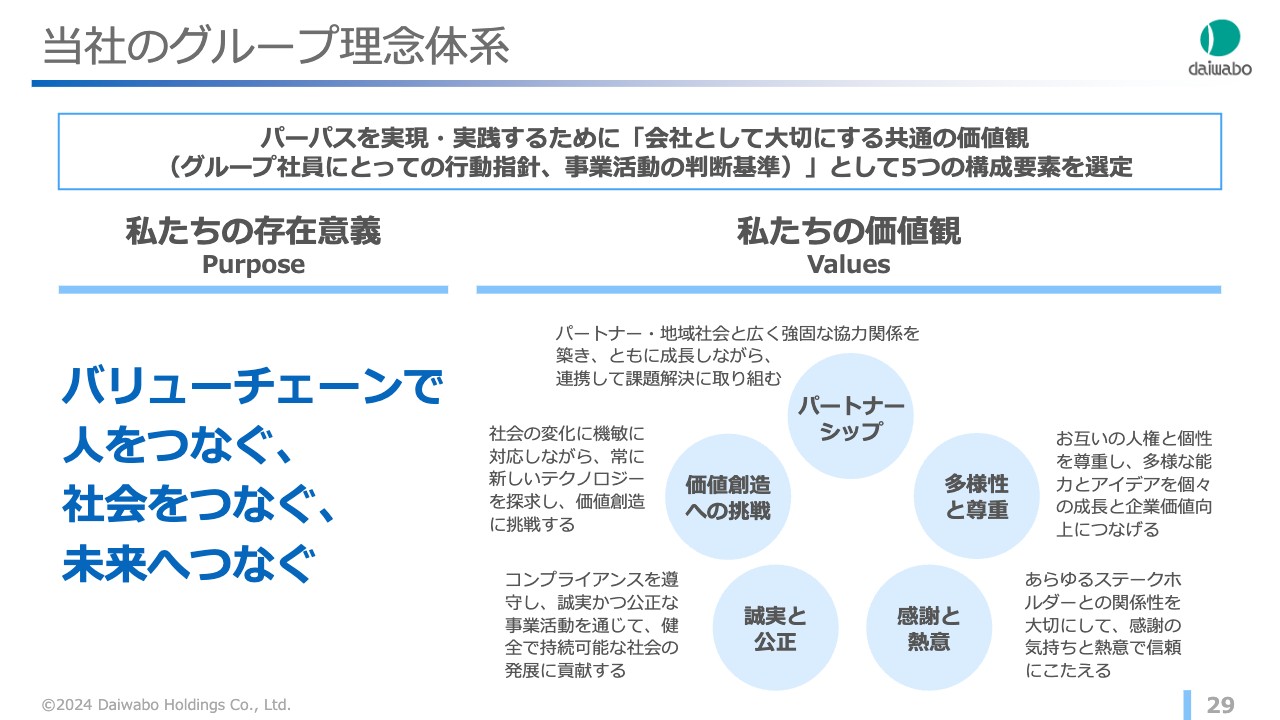

当社のグループ理念体系

今期より新しく改定したグループ理念体系および中長期ビジョンについてご説明します。当社グループでは、未来に向けてどのように社会に貢献していくのかを明確にすべきと考え、昨年制定したパーパスを軸に新たなグループ理念体系を整備しました。

存在意義であるパーパスは「バリューチェーンで人をつなぐ、社会をつなぐ、未来へつなぐ」です。「つなぐ」という言葉が表すとおり、当社の事業には取引先や地域とのつながりがとても大切だという考えがあります。人々や企業、地域社会をつなぐことで新たな価値を生み出し、連鎖させていくという重要な役割を当社グループは担っています。

パーパスは、いかに浸透させていくかが重要です。あるべき姿を共有し、すべてのステークホルダーにとって、なくてはならない企業グループであり続けたいと考えています。

このパーパスを実現するにあたり、「会社として大切にする共通の価値観(社員の行動指針、事業活動の判断基準)」として、5つのバリューを選定しました。「パートナーシップ」「多様性と尊重」「感謝と熱意」「誠実と公正」「価値創造への挑戦」です。

今後、パーパスを「私たちの存在意義」、バリューを「私たちの価値観」と表現し、社内外への浸透を図っていきます。

中長期ビジョン『2030 VISION』

新しい中期経営計画と合わせて、中長期ビジョン「2030 VISION」を公表しています。「IT分野を軸に、新たな事業領域へ経営資源を投入し、バリューチェーンのさらなる発展につながるグループ体制を構築する」が当社が描くエクイティストーリーです。

2030年のあるべき姿としては、「なくてはならない企業グループ」として「社会に求められる事業モデルを創造する」ことに加え、「All-in-One Solution Company」として「ディストリビューションを不動のコアにIT市場全体を“つなぐ”」を掲げています。定量目標としては、2030年度に連結営業利益500億円を目指します。

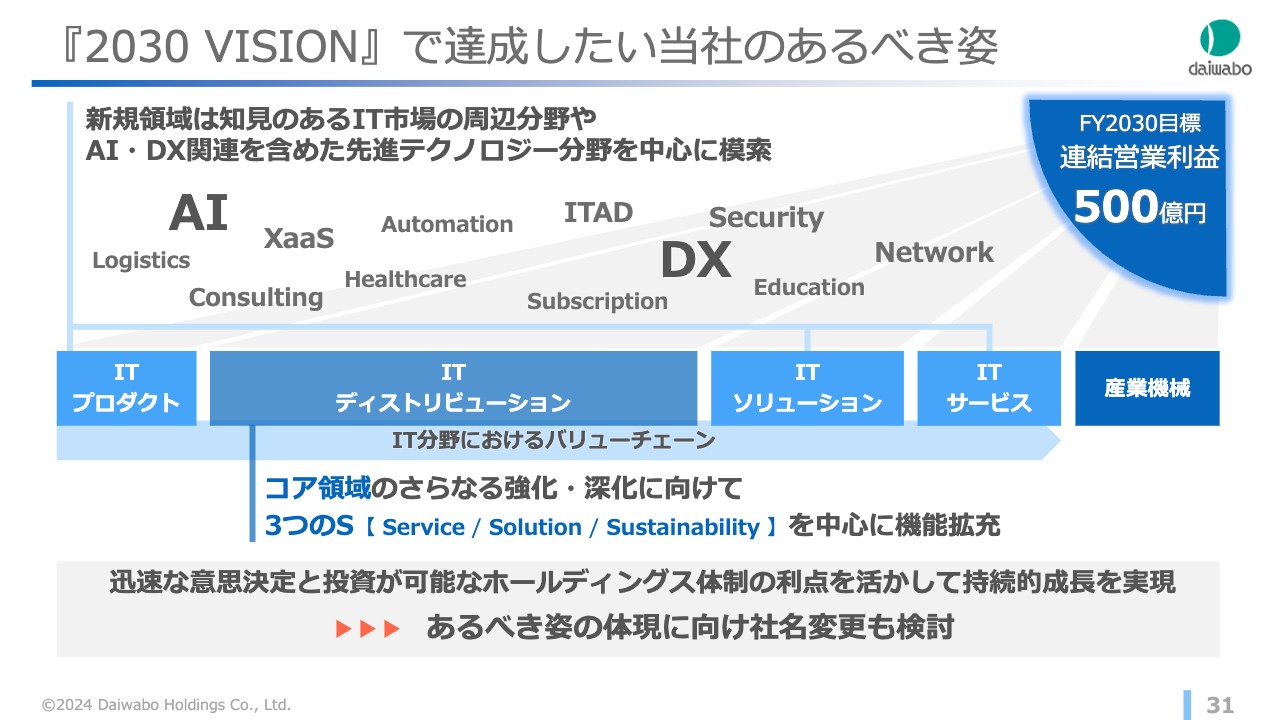

『2030 VISION』で達成したい当社のあるべき姿

「2030 VISION」で達成したいイメージです。連結営業利益500億円の達成に向け、既存のITインフラ流通事業は、「ITディストリビューション」として絶対的なコアとしつつ、IT市場全体のバリューチェーンをつなぎ、川上の「ITプロダクト」から川下の「ITソリューション」「ITサービス」までを網羅していくイメージです。

新たな事業領域については、シナジーが期待できるIT周辺分野として、AI、DX関連を含めた先進テクノロジー分野を中心に模索していきます。

あるべき姿の実現に向けては、ダイワボウホールディングスの社名変更の検討も必要であると考えています。

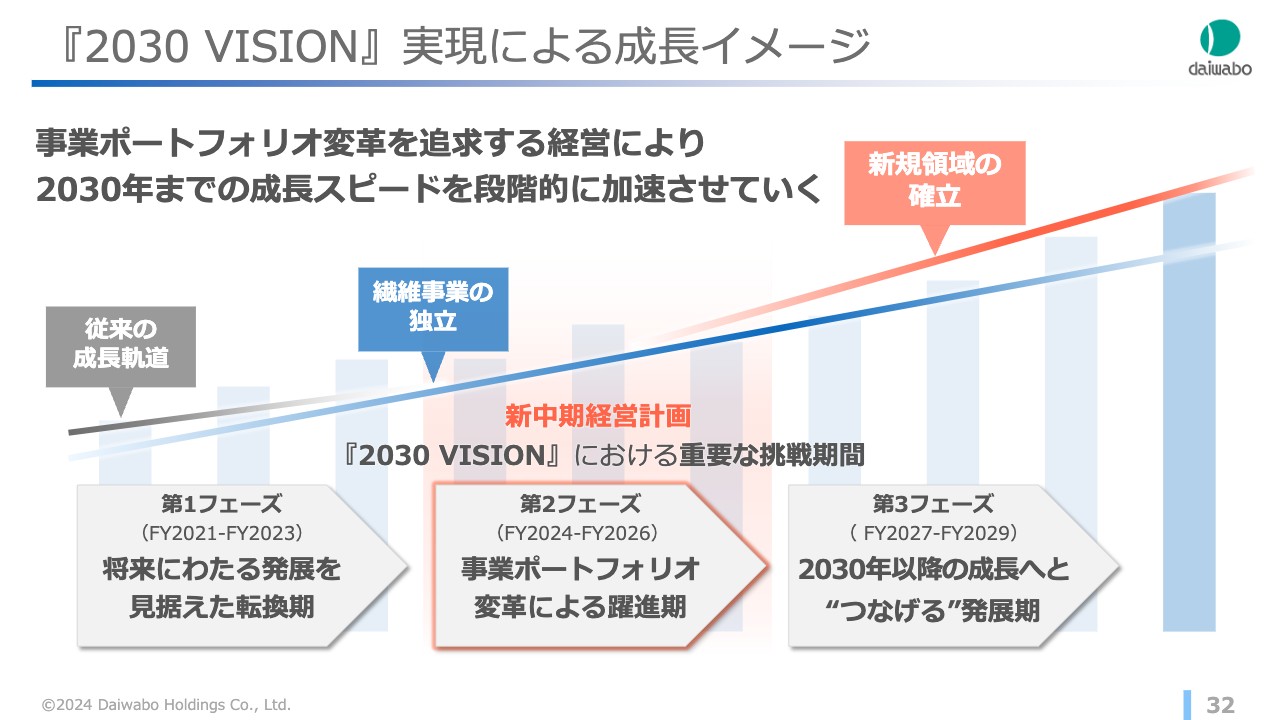

『2030 VISION』実現による成長イメージ

「2030 VISION」の実現に向けた成長イメージです。この3月に繊維事業の独立が実現したことにより、新たなグループ体制を整備して、グループポテンシャルを高めていかなければなりません。新規領域の確立に向けた施策を着実に実行しながら、さらに成長力を高めていくことができれば、2030年の営業利益500億円の達成も見えてくると思います。

そのためには、「事業ポートフォリオ変革による躍進期」と位置づけているこの3ヶ年でしっかりと道筋を立てる必要があり、「2030 VISION」の実現に向けた非常に重要な挑戦期間となります。

2030年以降の成長へとつなげる発展期に向けて、成長スピードを段階的に加速していきたいと考えています。

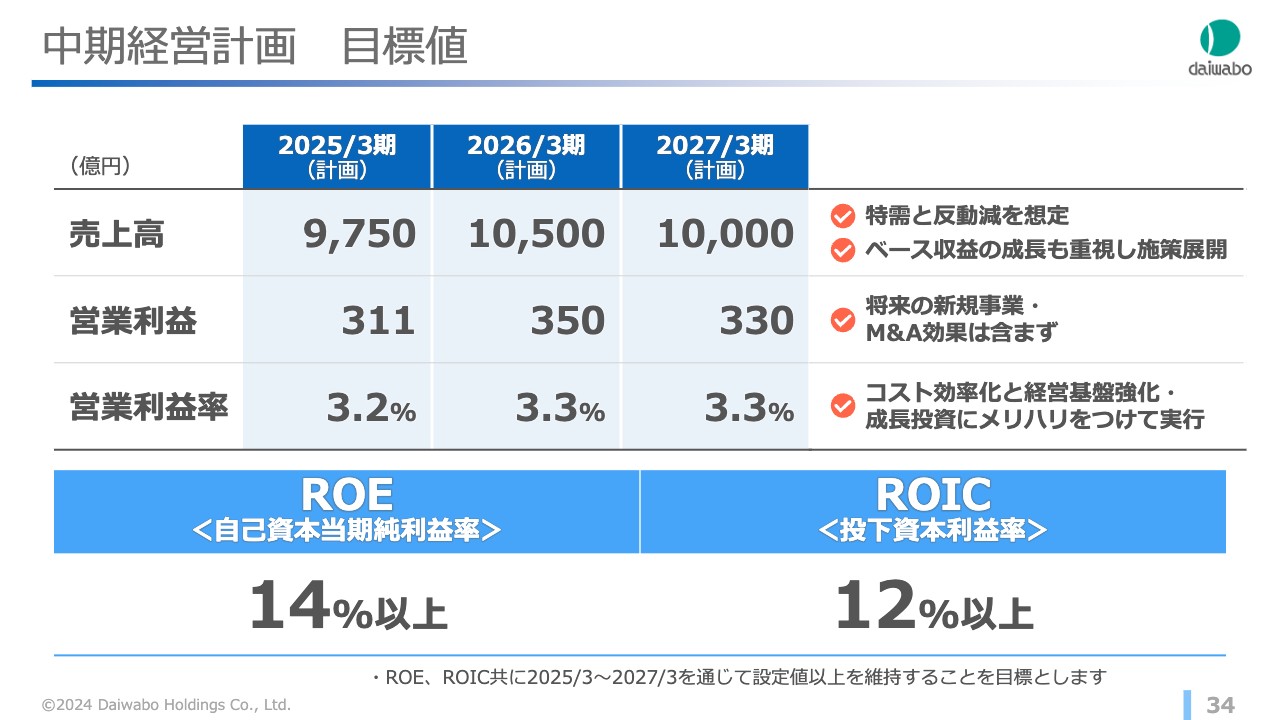

中期経営計画 目標値

新中期経営計画についてご説明します。まずは損益の計画です。2025年3月期は売上高9,750億円、営業利益311億円を計画しています。2026年3月期はIT需要が最大化する見込みで、売上高1兆500億円、営業利益350億円を計画しています。過去最高の売上高・営業利益は2021年3月期でしたが、これを突破していくことを見込んでいます。

最終年度の2027年3月期は、前年特需の反動減が予想されますが、売上高1兆円を死守し、営業利益は330億円の計画としています。

経営指標については、ROEとROICを継続して採用し、ROE14パーセント以上、ROIC12パーセント以上を3ヶ年通じた目標値とします。

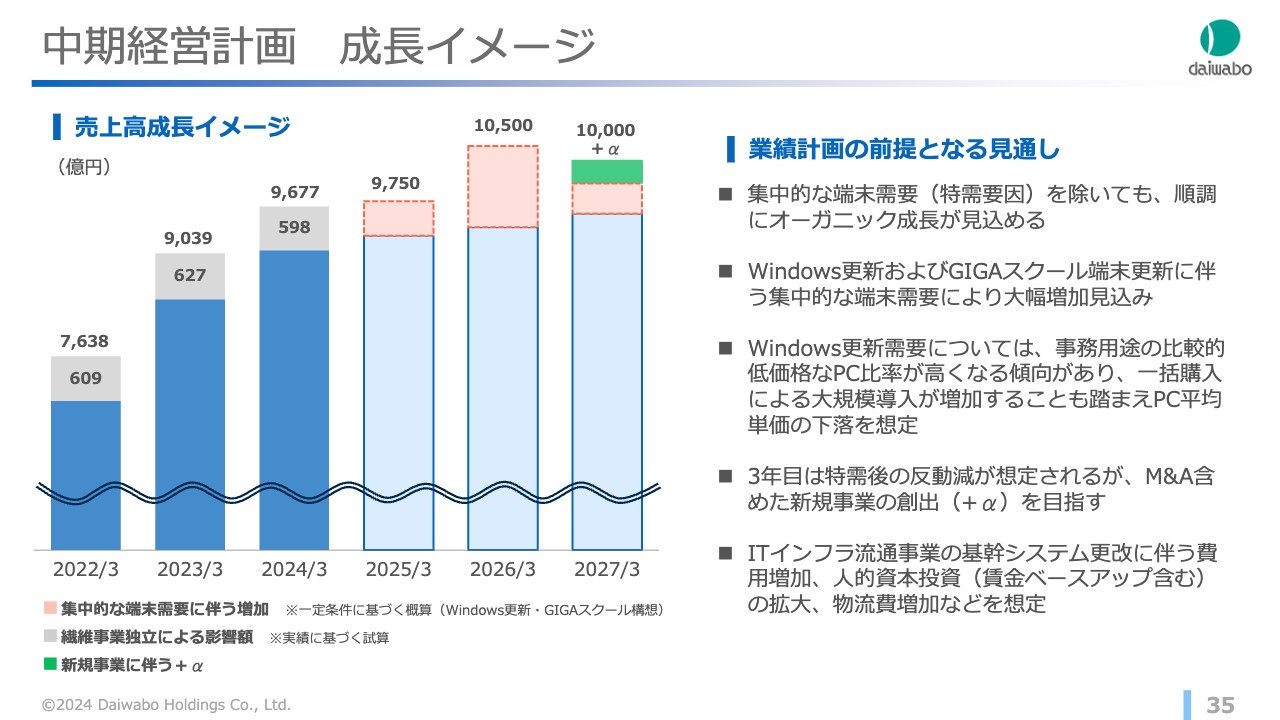

中期経営計画 成長イメージ

連結での売上高成長のイメージです。グラフにグレーで表している繊維事業による売上実績の年間約600億円は、今期からなくなります。新たな3ヶ年は、ITインフラ流通事業にてWindowsの更新需要やGIGAスクールの端末更新といった特需的な要素があり、それをピンクで表しています。

さらに「2030 VISION」の達成に向けて、最終年度では新たな事業領域による売上創出を計画しています。

グラフの青色と水色の部分は、繊維事業分野とIT関連の特需分を除いたものを示しています。特需分を除いても、オーガニックでしっかりと成長していくことが重要であると認識しています。

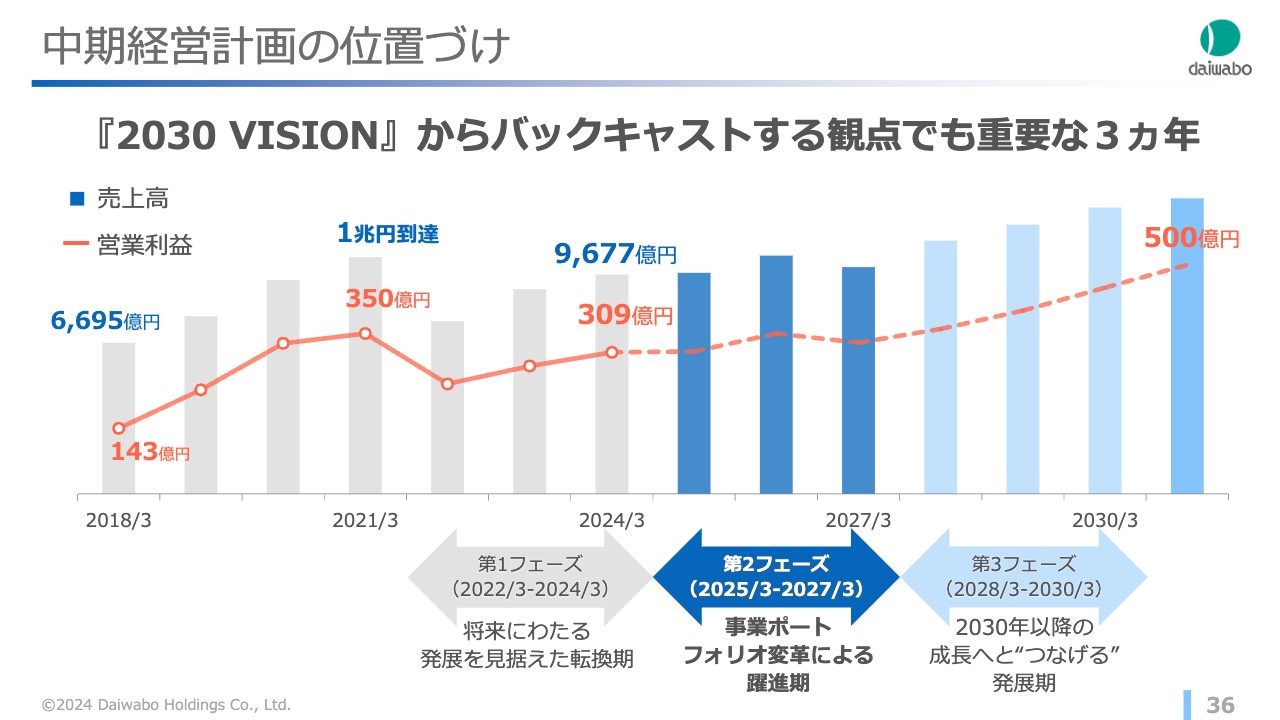

中期経営計画の位置づけ

新中期経営計画の位置づけについてご説明します。前中期経営計画は第1フェーズ、新中期経営計画は第2フェーズの位置づけとなります。この第2フェーズを「事業ポートフォリオ変革による躍進期」としました。

新たな飛躍をするという覚悟で臨むこの期間は、2028年3月期からの第3フェーズにつなげる非常に重要な3ヶ年になります。

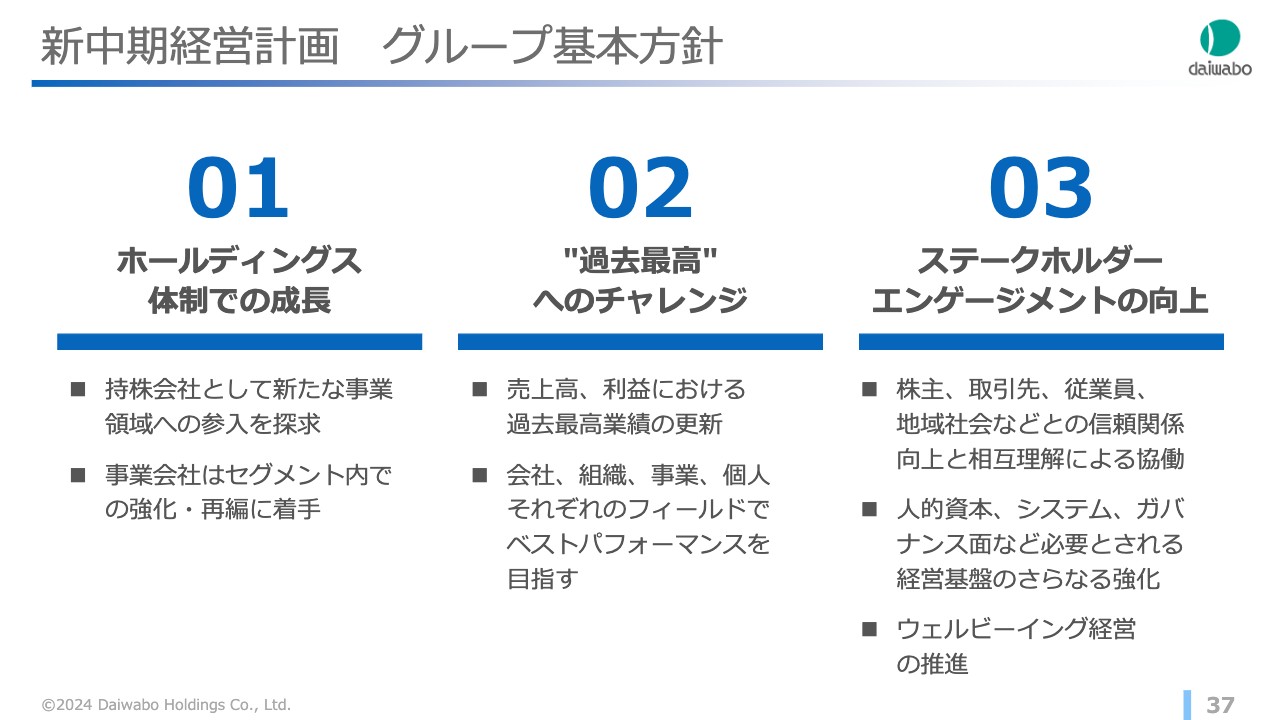

新中期経営計画 グループ基本方針

グループ基本方針は、スライドに記載の3点です。1点目は「ホールディングス体制での成長」です。繊維事業が独立した今、ホールディングスとして新たな事業領域への参入を探求していきます。既存事業の強化はもとより、個別事業の見直しや再編に積極的に着手していきます。

2点目は「“過去最高”へのチャレンジ」です。グループ全体で売上高・利益項目の過去最高業績にチャレンジすることはもちろんですが、会社、組織、事業、個人のそれぞれのフィールドでベストパフォーマンスを発揮していくことを目指します。

3点目は「ステークホルダーエンゲージメントの向上」です。ステークホルダーとの信頼関係の向上や、人的資本、ガバナンス面など必要とされる経営基盤を強化していきます。特に人的資本施策に注力することで、グループ全体でウェルビーイング経営の推進に取り組んでいきます。

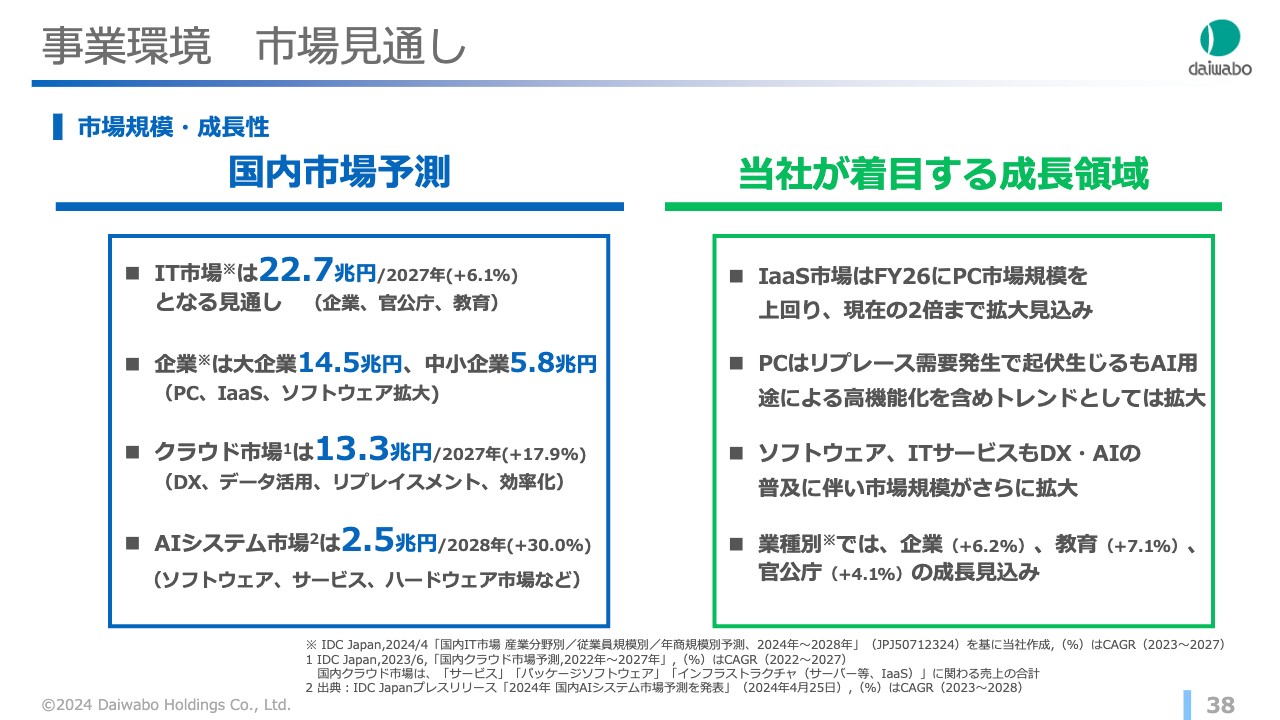

事業環境 市場見通し

3年後のIT関連国内市場の予測です。IDC Japanの調査によると、IT市場の伸びは年平均プラス6.1パーセント、業種別では企業向けがプラス6.2パーセント、教育市場がプラス7.1パーセント、官公庁向けがプラス4.1パーセントと、私たちのビジネスフィールドの伸びが予測されています。

さらに、クラウド市場の伸びは年平均プラス17.9パーセント、AIシステム市場においては2028年に向けてCAGR30パーセントの伸長予測となっています。成長が期待される分野での関わり方をしっかり見極めながら、徐々に実績を積み重ねていきたいと考えています。

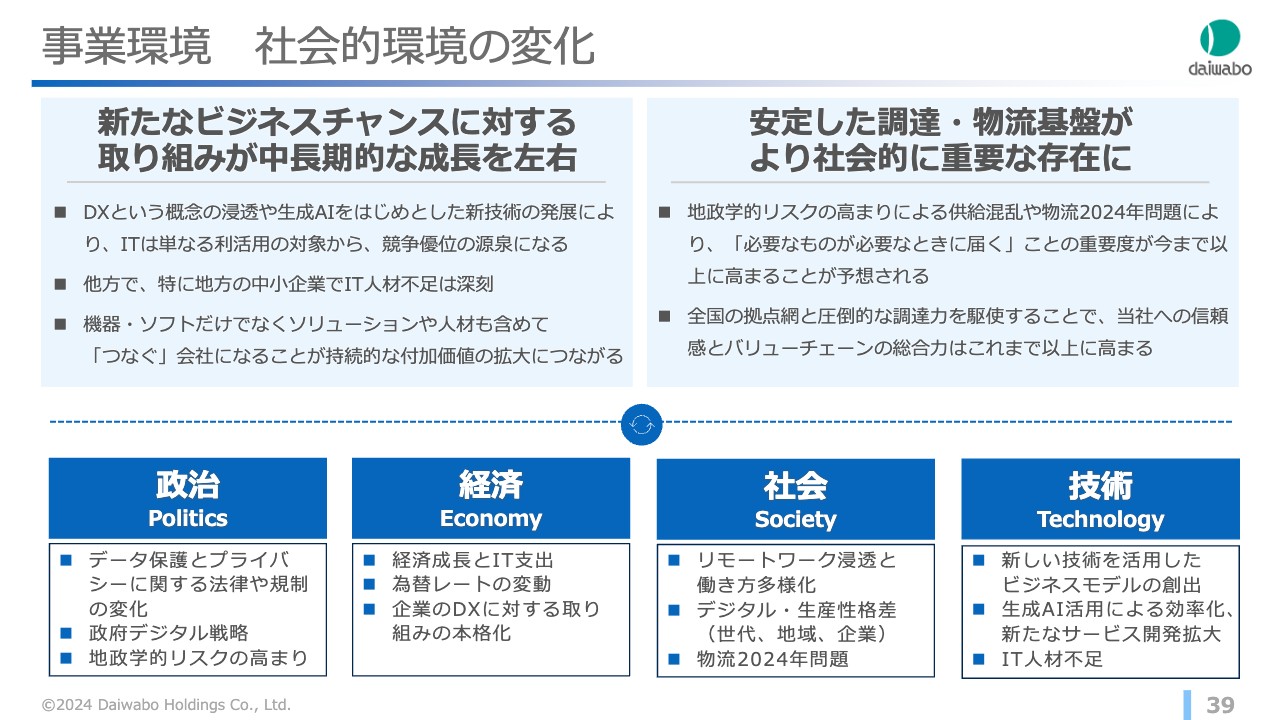

事業環境 社会的環境の変化

マクロ環境を確認する意味で、PEST分析を行っています。DXという概念も徐々に浸透してきており、生成AIの普及に伴うITの利活用は、弊社の競争優位性を発揮する機会につながるものと考えています。

一方、地政学的リスクの高まりによるサプライチェーンの混乱や、物流業界で話題の2024年問題により、物理的にモノを届けることの重要性が一層高まることから、弊社の調達力を活かせる機会がますます増えるのではないかと考えています。

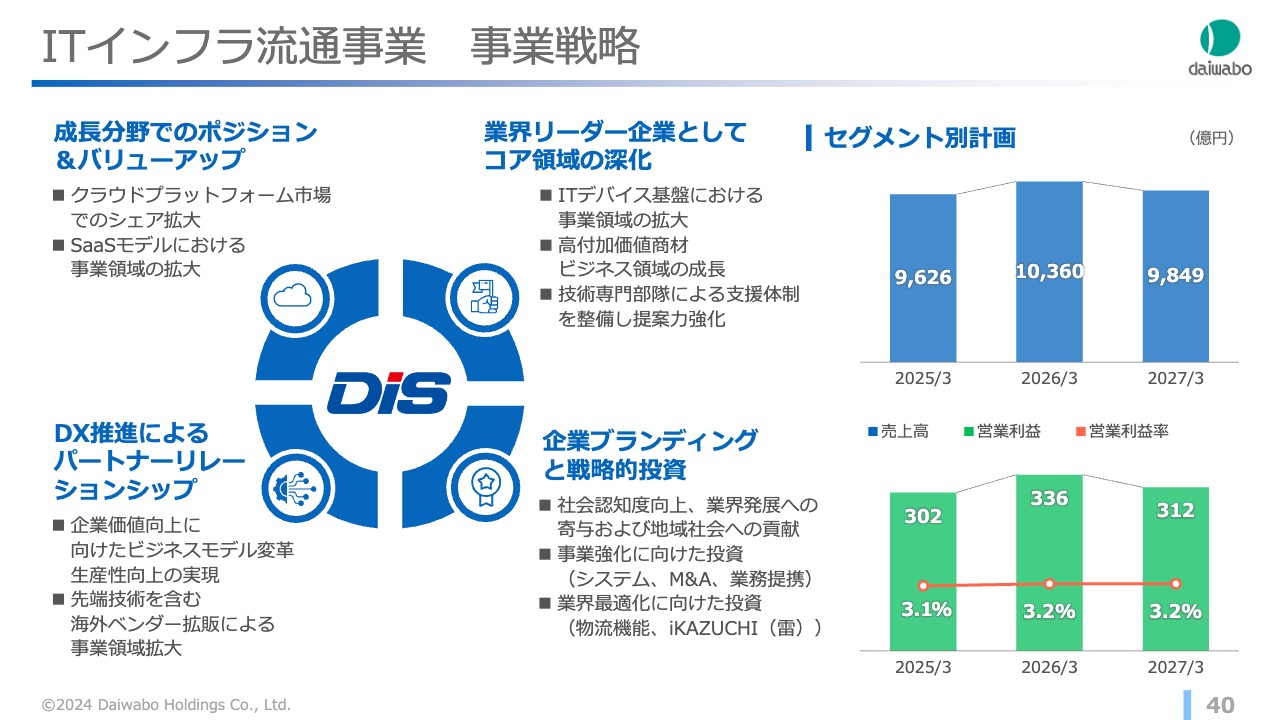

ITインフラ流通事業 事業戦略

セグメント別に事業戦略をご説明します。まずは、ダイワボウ情報システムが中核となるITインフラ流通事業です。成長分野であるパブリッククラウドの市場で、しっかりとイニシアチブを取るため、IaaS、PaaSは大企業、SaaSは中小企業をターゲットに、年間30パーセント以上の伸びを示している「iKAZUCHI(雷)」による囲い込みに拍車をかけます。

今期から新しい組織として、ダイワボウ情報システムの中に技術戦略本部を立ち上げました。さらなる高付加価値商材の拡販を練る部隊です。積極的な海外商品の発掘や新サービスの提案で、国内DX普及の推進力になるものと期待しています。

また、戦略投資の1つとして、売上高1兆円を支える基幹システムの大幅な強化や、物流センターにおける効率化の実現を目指していきます。

国内トップのITディストリビューターとして、今後さらに成長するためには何が必要なのかを考え、実践していくこの3ヶ年は非常に重要な期間であると強く認識しています。

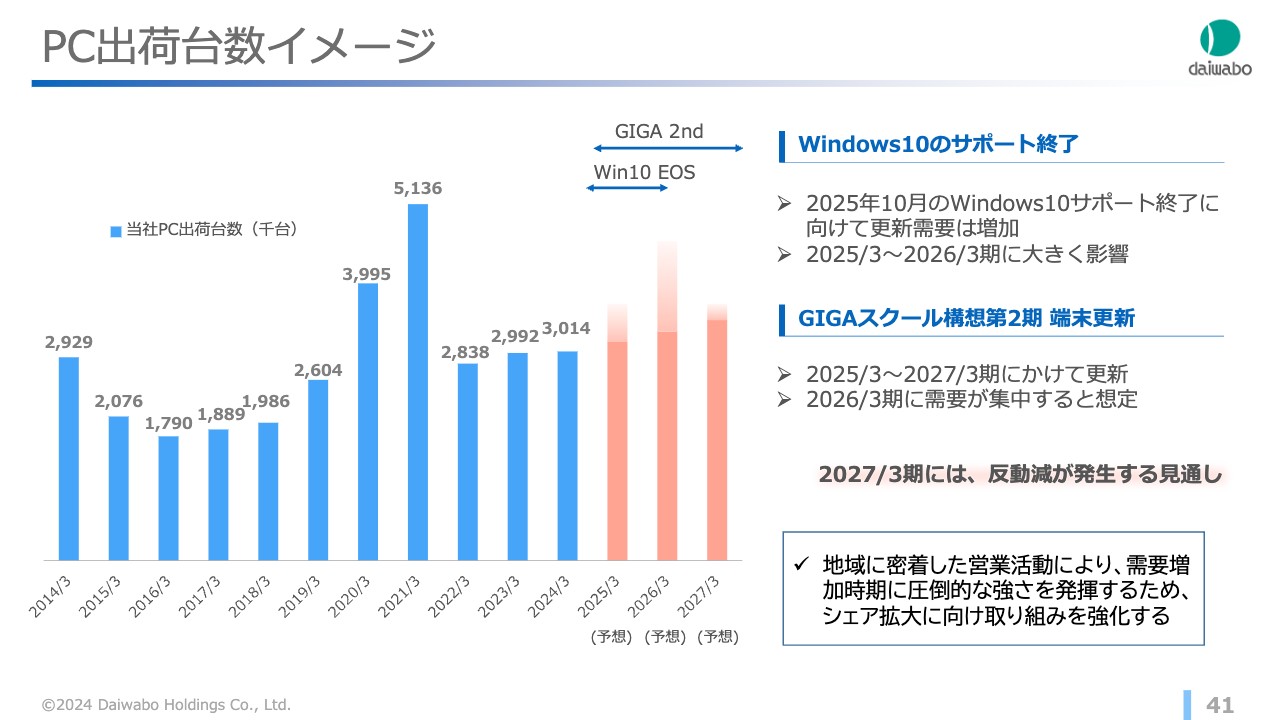

PC出荷台数イメージ

先ほどPC市場のシェアについてご説明がありましたが、こちらはPC出荷台数推移のイメージです。2025年10月14日でWindows10のサポートが終了します。それに伴う更新需要に加え、GIGAスクール構想の第2期の端末更新が始まっています。

2026年3月期は、両方の需要が集中するタイミングでもあり、大きな需要が期待されますが、最終年はその反動減も予想されます。いかに2027年3月期の反動減を減らすことができるかが1つの課題だと言えます。

すでに営業は動いていますが、2020年、2021年で構築した販売スキームを今回も確実に活かせるように、地域営業を丁寧に行い、取りこぼしのないように進めていきます。

iKAZUCHI(雷)

PC市場のシェアと同じく、指標の1つとしている「iKAZUCHI(雷)」の実績はご覧のとおりです。今年度は取扱高400億円を目標にしています。

ストックビジネスの地盤を確立していくためにも、「iKAZUCHI(雷)」を販売パートナーにご利用いただくことは非常に有効な手段だと思っています。取り扱いベンダー数の増加に伴い、年々利用件数も増加していることから、これをしっかり成長させていくことが重要課題だと考えています。

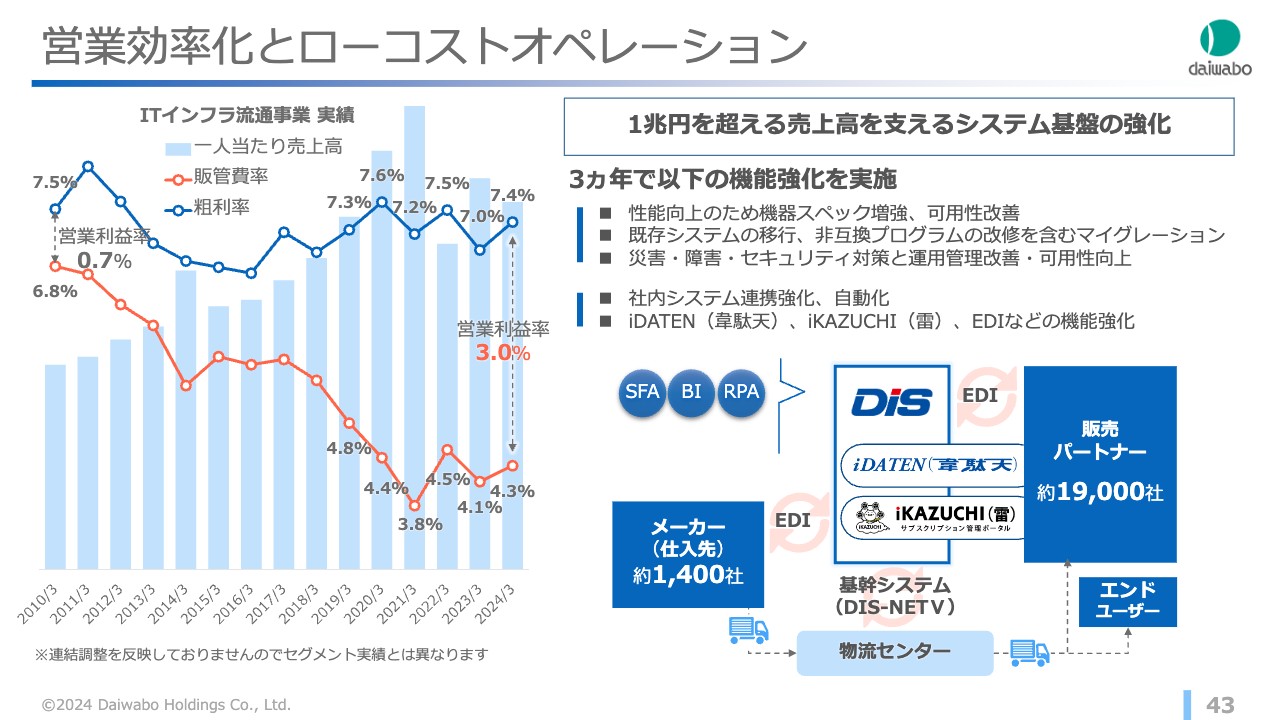

営業効率化とローコストオペレーション

スライドのグラフは、ITインフラ流通事業における1人当たりの売上高、粗利率、販管費率の実績を表しています。ご覧のとおり、ローコストオペレーションを推進することで、営業利益率を高めてきた経緯があります。

ローコストオペレーションの実現を支えているのが、基幹システム「DIS-NET」です。バージョンも第5世代となり、この3ヶ年で大幅な強化を計画しています。

提供価値領域の拡大

ITインフラ流通事業の目指すべき姿をまとめました。「多様化するニーズに確かなIT技術の提供で応える」「地域社会と顧客をつなぐ」「ビジネス価値を最大化させる」「最も信頼される企業になる」ことを目指しています。

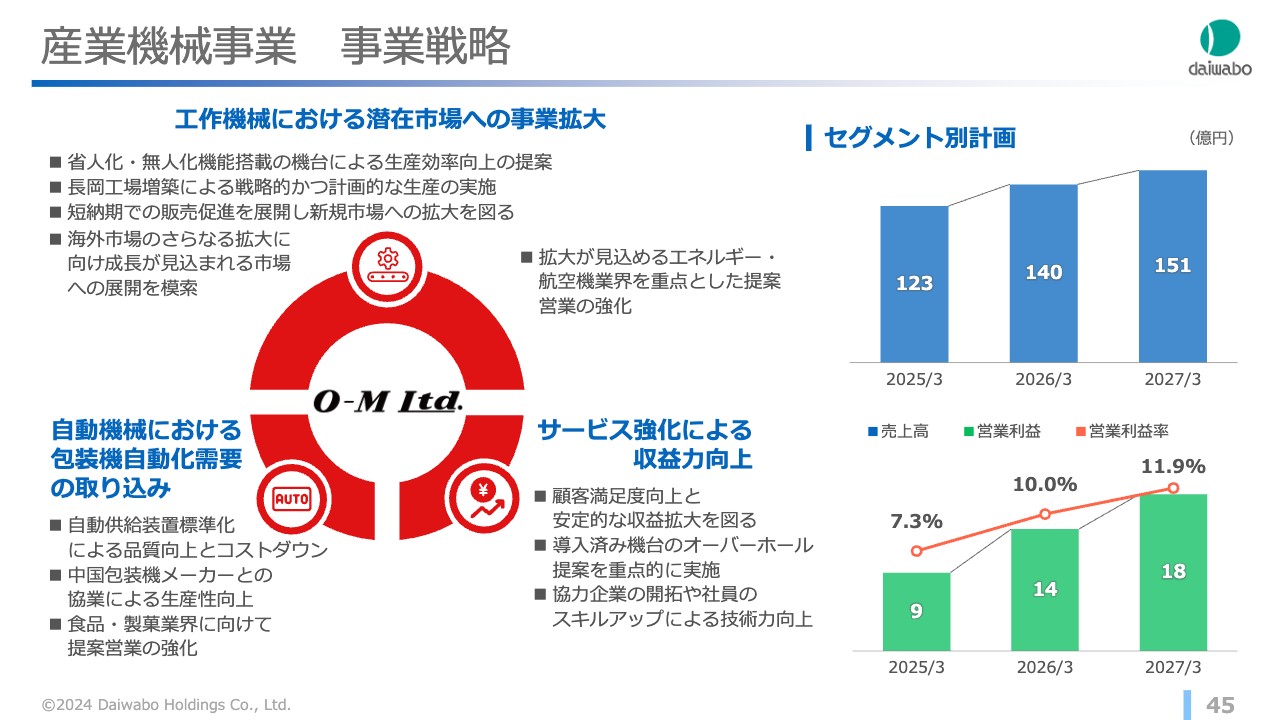

産業機械事業 事業戦略

オーエム製作所が中核となる産業機械事業の戦略です。工作機械では、本来の主力ターゲットである航空機業界への提案強化に重点を置きます。航空機業界は回復傾向と見られ、今後拡大が見込まれるため、実績にも貢献してくれるものと期待しています。

自動機械においても、得意とする食品業界に向けての提案強化を図ります。人手不足と言われる中、生産性向上を図る製造業に対して提案機会は増えていくものと見ています。

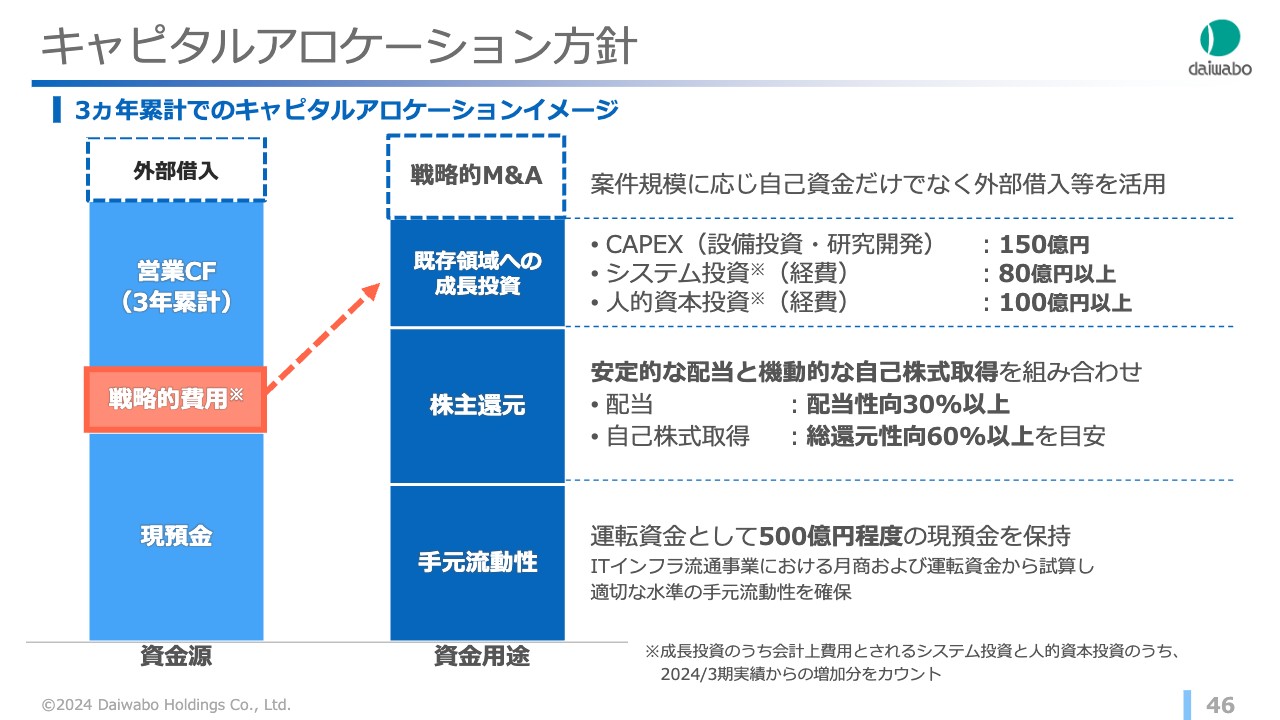

キャピタルアロケーション方針

キャピタルアロケーションの方針です。新中期経営計画で計画している3ヶ年累計でのイメージを表しています。スライド左側のグラフで示している資金源は、現預金と営業キャッシュフローです。

右側のグラフの資金用途については、手元流動性として500億円程度が必要な運転資金水準としています。株主還元については、配当性向30パーセント以上で減配は行わない方針です。自己株式取得については、総還元性向60パーセント以上を目安に毎年維持しつつ、機動的に実施していきます。

既存領域への成長投資については、設備投資と研究開発で約150億円、ダイワボウ情報システムのシステム投資に伴うクラウドサービス運用費として80億円以上を見込んでいます。さらに人的資本投資については、各社賃金のベースアップ・人材採用・人材育成強化などを計画しており、人件費総額は2023年度に比べて100億円以上の増加を計画しています。

システム投資と人的資本投資については、いわゆる経費に含まれるものであり、左側のグラフでは「戦略的費用」と表現しています。しかし、これらは今後の当社グループの競争力向上につながるものであるため、単なる費用ではなく成長投資の一環として、右側のグラフでは「既存領域への成長投資」に含めて表現しています。

戦略的M&Aについては、「2030 VISION」の実現に向けて必要な取り組みであり、具体的な案件規模に応じて、自己資金だけではなく、外部からの借入の活用も含めて検討していくことになります。

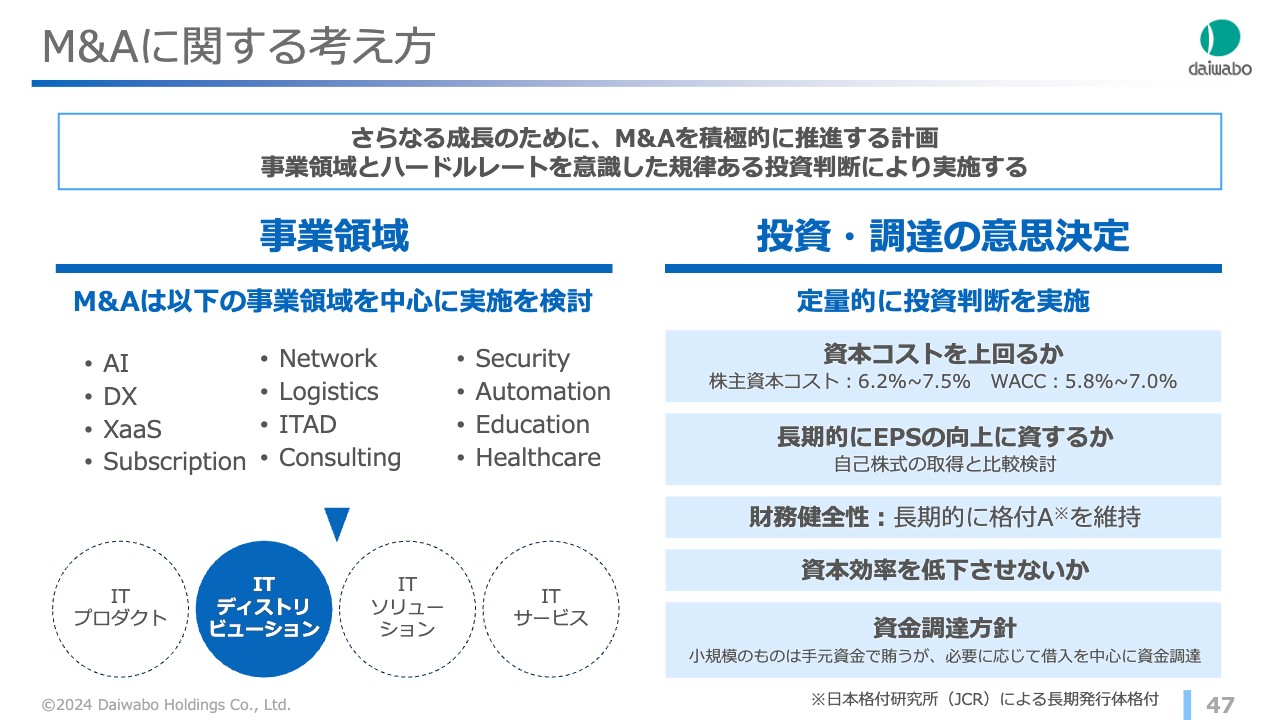

M&Aに関する考え方

M&Aについては、「事業領域とハードルレートを意識した規律ある投資判断により実施する」という方針に変更はありません。「IT事業におけるシナジーが期待できる事業領域か」「資本コストを上回る事業か」「長期的にEPS向上に資するか」など、定量的に判断することになります。

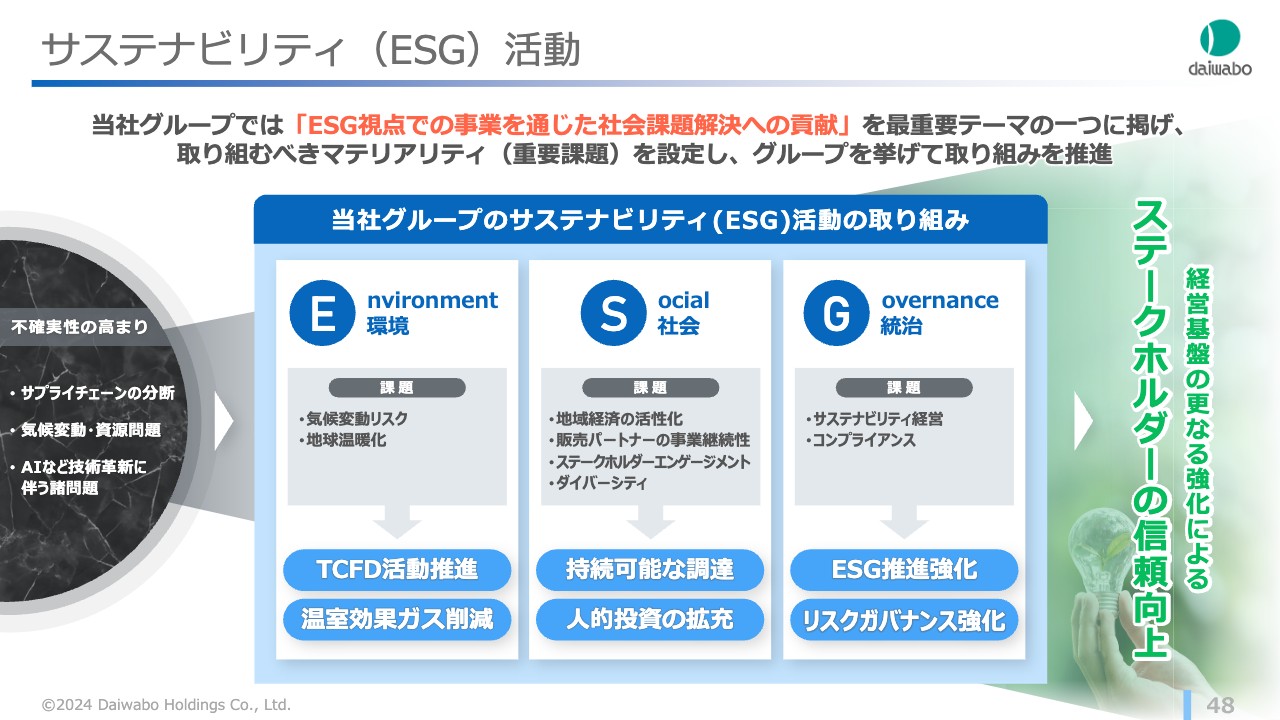

サステナビリティ(ESG)活動

サステナビリティ活動についてご説明します。当社は2020年にESG推進委員会を設置して以降、持続可能性の向上を意識しながら、当社グループの稼ぐ力の向上と付加価値の創出につなげるため、さまざまな社会課題・環境課題について議論しています。

また、サプライチェーン上の潜在リスクの把握に努めることや、気候変動などの課題が深刻化する中で、TCFDの要請にのっとり、地球温暖化対策を講じるなど環境問題にも注力しています。

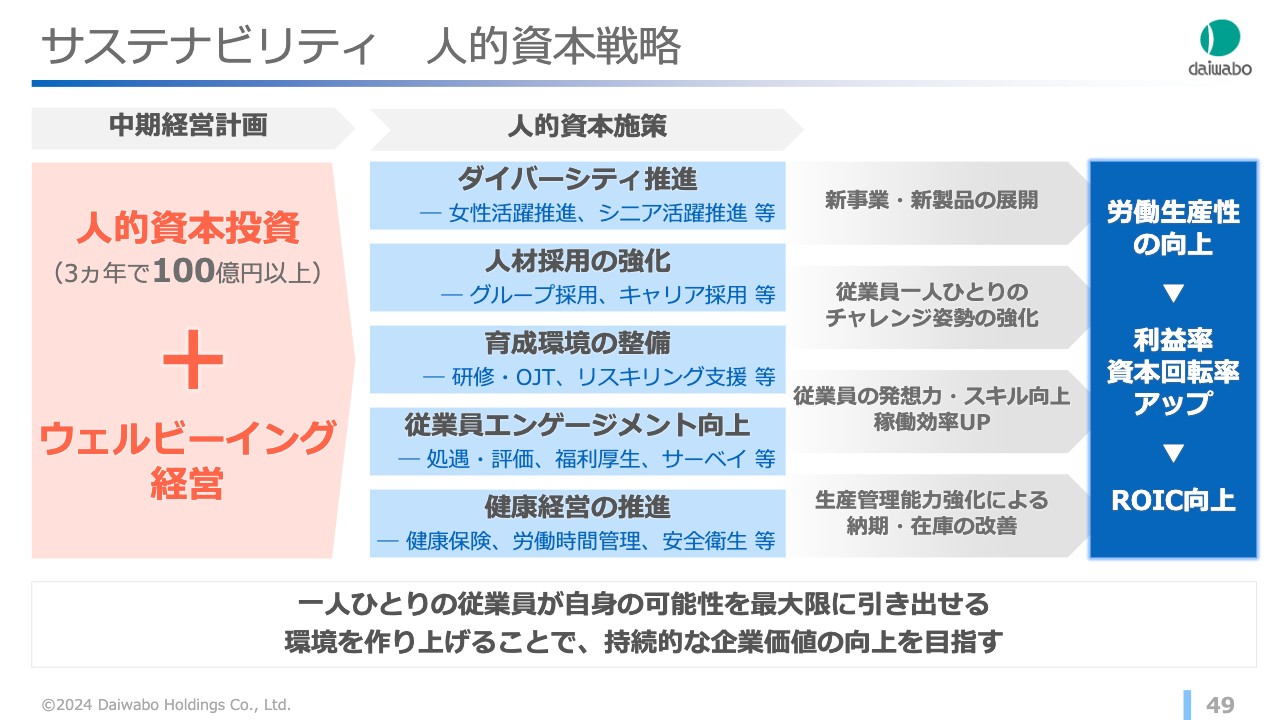

サステナビリティ 人的資本戦略

中期経営計画では3ヶ年で100億円以上の人的資本投資を織り込んでおり、基本方針としてウェルビーイング経営を推進することを謳っています。

人的資本施策については、スライドに記載のとおり多岐にわたる取り組みがありますが、いずれも労働生産性の向上からROICの改善、ひいては企業価値向上につながるものと考えています。

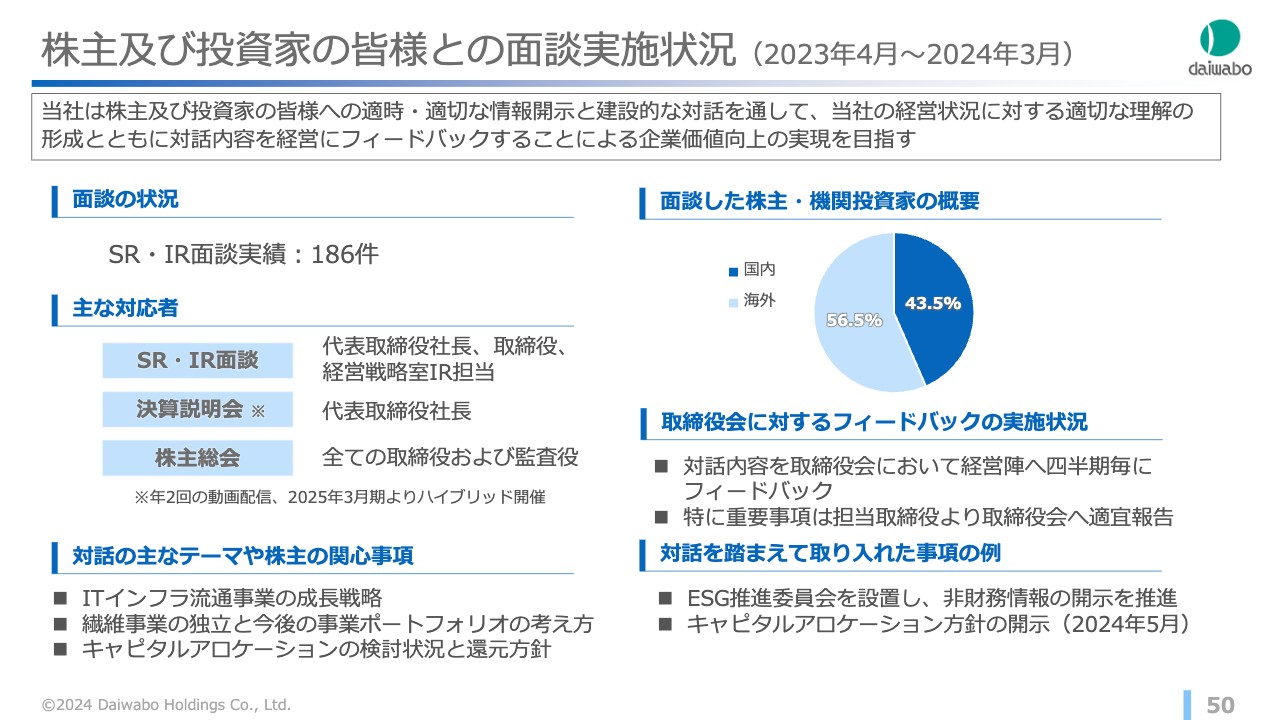

株主及び投資家の皆様との面談実施状況(2023年4月~2024年3月)

最後に、株主及び機関投資家のみなさまとの面談実施状況についてご報告します。昨年1年間でのSR・IR面談件数は186件で、国内の投資家面談は43.5パーセント、海外法人の面談は56.5パーセントとなっています。

さまざまなご質問・ご意見をいただいていますが、とりわけ多かった事項は、繊維事業についての事業ポートフォリオの考え方、ITインフラ流通事業の成長戦略、キャピタルアロケーションの方針などです。

面談内容については、四半期ごとに取締役会にフィードバックするスキームを実行しています。また、アドバイスをいただくケースも多く、真摯に検討した上でできる限り反映していきたいとも考えていますので、引き続きご意見をいただけたら幸いです。

私からの説明は以上になります。ありがとうございました。

Q&A

質疑応答に関しましてはこちらに掲載されております。

新着ログ

「卸売業」のログ