【QAあり】ソラコム、日本発のIoTプラットフォームをグローバル展開 通期は前年比で売上25.9%増、営業利益は7倍と大幅に増益

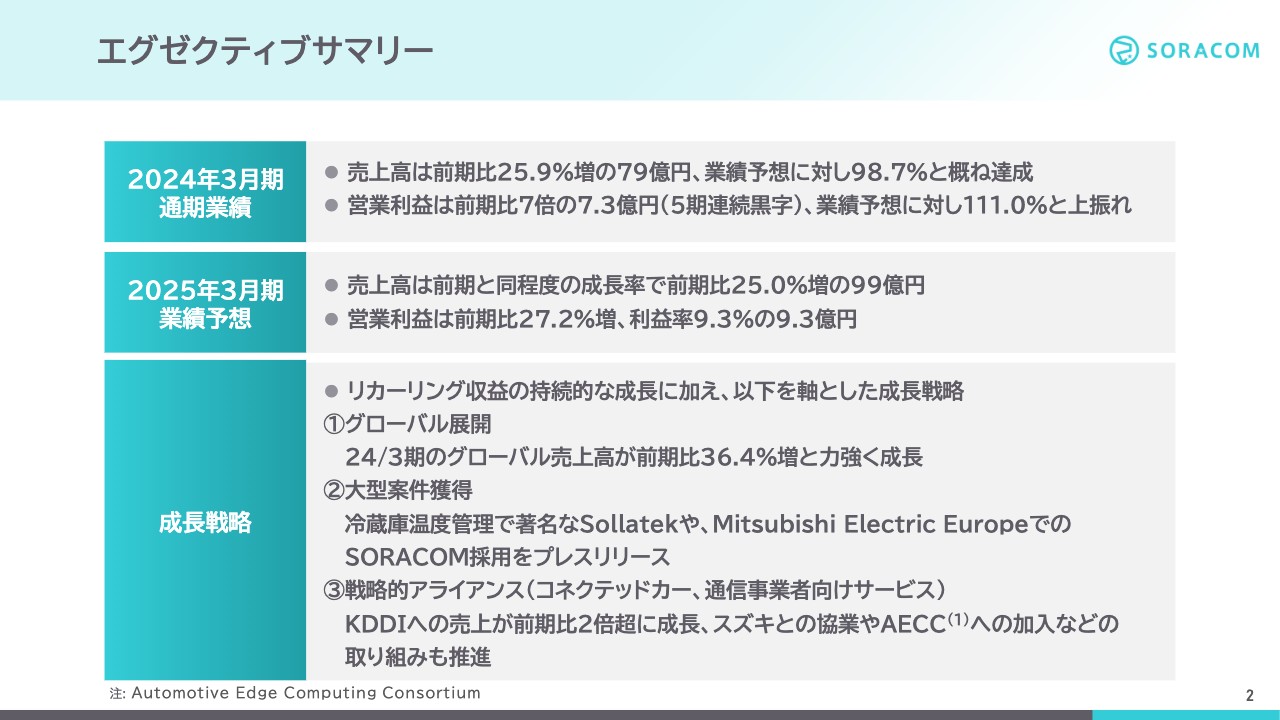

エグゼクティブサマリー

玉川憲氏(以下、玉川):みなさま、お忙しいところお集まりいただき、ありがとうございます。ソラコム代表取締役社長の玉川です。本日は、2024年3月期通期決算についてご説明します。

ソラコムは、2024年3月にスイングバイIPOにて上場しました。今回は、初の決算説明となります。どうぞよろしくお願いします。

本日のサマリーです。2024年3月期の通期業績は、売上高は前期比25.9パーセント増の79億円、業績予想に対しての売上高は98.7パーセントで、おおむね予想を達成しました。営業利益は前期比7倍の7億3,000万円で、5期連続の黒字です。業績予想に対しての営業利益は111.0パーセントの上振れで着地しました。

2025年3月期の業績予想は、売上高は前期比25.0パーセント増の99億円、営業利益は前期比27.2パーセント増の9億3,000万円を見込んでいます。

売上高を支える成長戦略としては、IoTプラットフォームを中心とするリカーリング収益の持続的な成長に加え、3つの軸があります。

1つ目は、グローバル展開です。グローバル売上高は、前期比36.4パーセント増と力強く成長しています。今後も、グローバルの大きな市場を引き続き獲得していきます。

2つ目は、大型案件獲得です。冷蔵庫温度管理で著名なSollatekや三菱電機の欧州案件など、海外でも大型案件を獲得できていますので、継続して注力していきます。

3つ目は、戦略的アライアンスです。コネクテッドカーや通信事業者向けサービスを軸に展開していきます。KDDIへの売上高が前期比2倍超えに成長し、スズキとの協業や、自動車の業界団体であるAECCへの加入も推進しています。

着実に成長できているため、今後も日本発のグローバルプラットフォームに向けて、しっかりと業績を積み上げていきたいと考えています。

企業概要 ビジョンとミッション

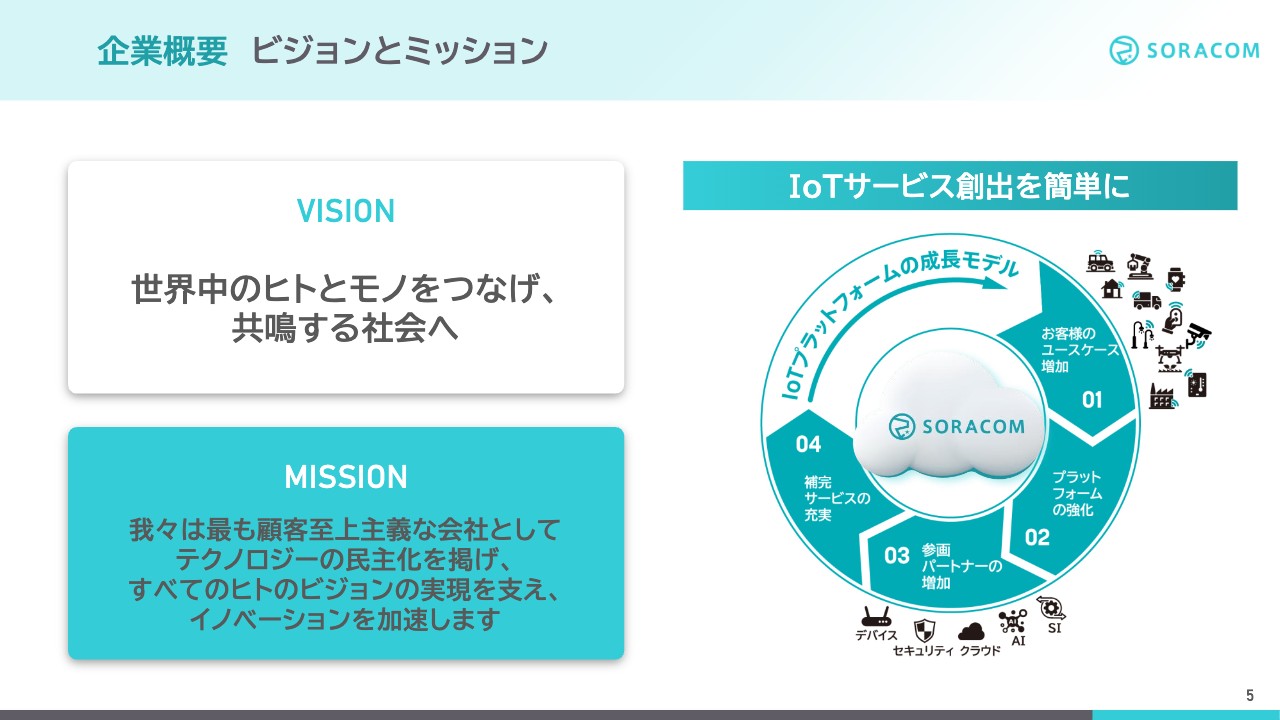

企業概要についてご説明します。ソラコムのビジョンは「世界中のヒトとモノをつなげ、共鳴する社会へ」です。

一言で言うと、ミッションは「IoTテクノロジーの民主化」です。あらゆるものがインターネットにつながるIoTは、今後も加速すると予測されています。その環境の下、ソラコムはIoTサービス創出を簡単にできるプラットフォームである「SORACOM」を提供しています。

お客さまは「SORACOM」を利用することで、迅速かつ効率的にIoTサービスを立ち上げることができます。さらにパートナー企業には、「SORACOM」を補完する多様なサービスを提供いただき、ともにIoTのエコシステムをどんどん発展させてきています。

企業概要 ソラコムのIoT事業

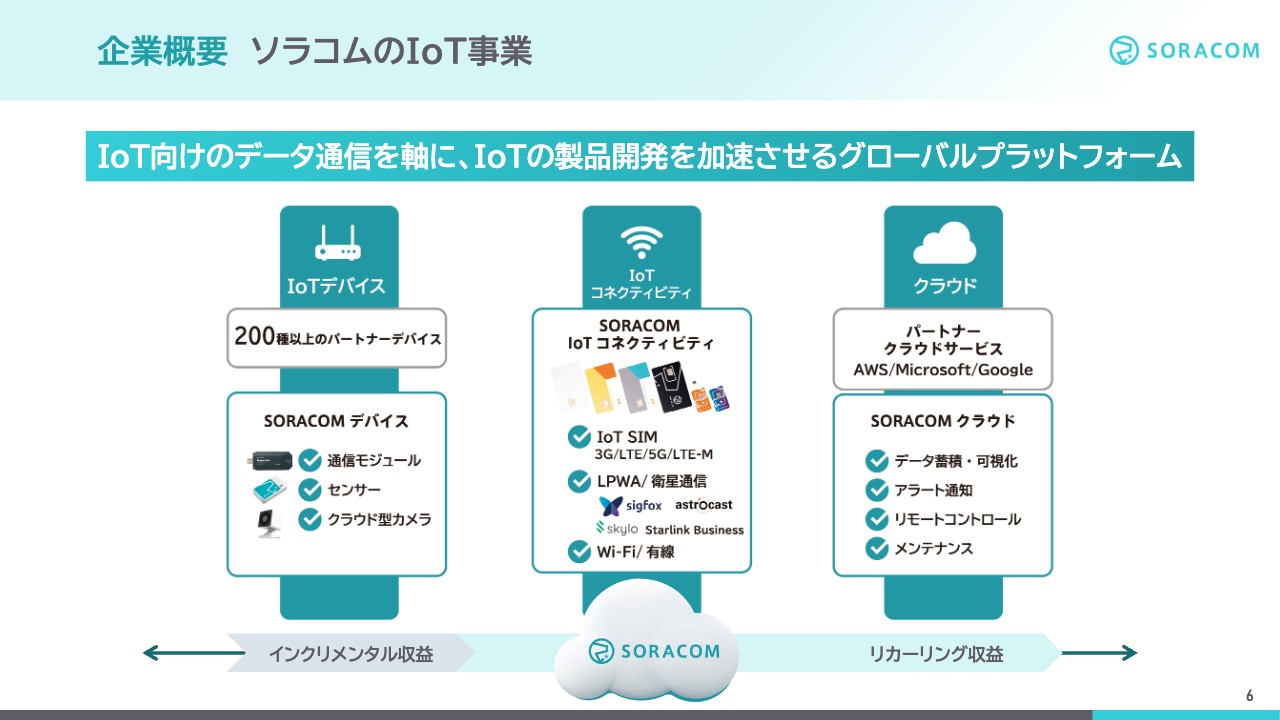

「SORACOM」は、IoTコネクティビティだけでなく、IoTデバイスからIoT向けクラウドまでを一気通貫で提供しています。IoTデバイスは、繰り返しご購入いただきますので「インクリメンタル収益」と、IoTコネクティビティやクラウドは毎月お支払いいただきますので「リカーリング収益」と呼んでいます。

リカーリング収益は、安定的に継続するストック収入となります。当社では、リカーリング収益を重視しており、売上割合はリカーリング収益が7割と高い比率になっています。

企業概要 DXを加速するソラコムのお客様事例

当社では、たくさんのお客さま事例を公開しています。製造業からエネルギー業、流通業などあらゆる業界で、企業規模もスタートアップから中小企業、大企業にかかわらず、幅広いお客さまにご利用いただいています。

日本瓦斯のガスメーター、セコムの設備稼働状況確認、キックボードシェアリングサービスのLUUP、ヤマト運輸とIoT電球のスタートアップ企業であるハローテクノロジーズが組んだシニア層見守りサービスの「クロネコ見守りサービス」でも、「SORACOM」が使われています。

家庭用ロボット「LOVOT」、ミツフジの作業者用ウェアラブル端末、MIXIの子ども見守り端末、ウェザーニューズのお天気ライブカメラでも、「SORACOM」をご利用いただいています。

スライド下段の濃いグリーンの枠は海外事例です。ミツバチの養蜂管理、リモートヘルスケア、通学バスのセキュリティ監視など、海外でもたくさんのお客さま事例があります。

300以上の事例を公開していますが、このような業界横断のナレッジの蓄積が、「SORACOM」の強みとなっています。

データで見るソラコム 2024年3月期

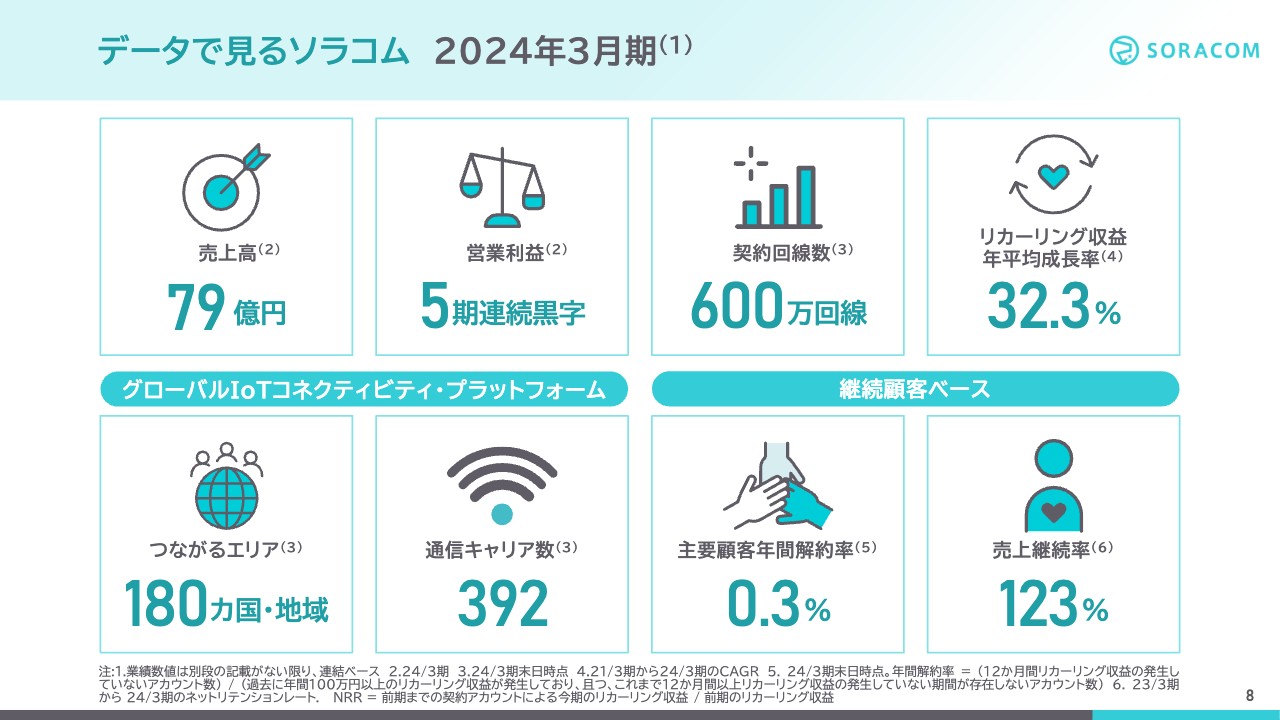

2024年3月期の実績ベースで、数値データをご説明します。売上高は79億円で、営業利益は5期連続黒字です。契約回線数は600万回線です。

リカーリング収益は、契約により毎月サブスクリプションで入ってくるIoTプラットフォームの利用料で、年平均成長率は30パーセント以上となっています。いったんシステムに組み込まれると、なかなか解約されないため、売上高が着実に積み上がっていく傾向にあります。

我々のグローバルプラットフォームは、180ヶ国で利用でき、392の通信キャリアをカバーしています。主要顧客年間解約率も0.3パーセントと低く、既存顧客の売上継続率は123パーセントと高いです。

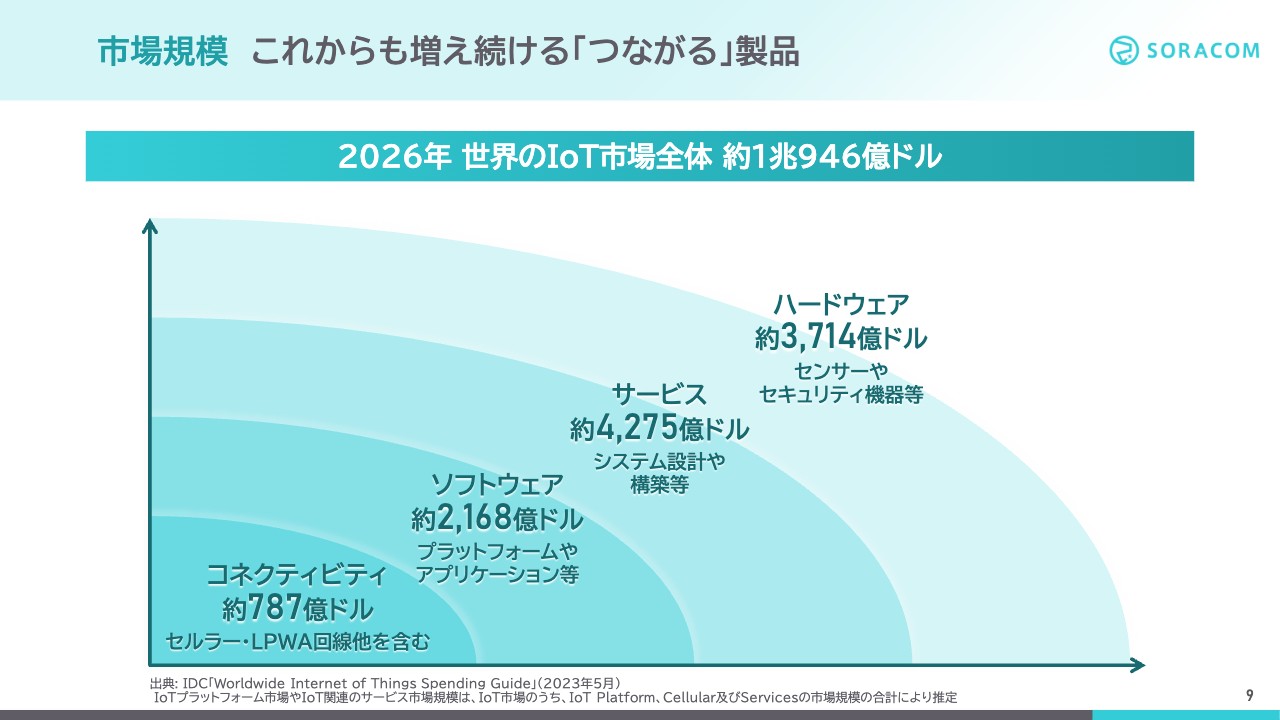

市場規模 これからも増え続ける「つながる」製品

IoT市場は、今後も2桁成長していく巨大なマーケットです。市場規模の予測によると、2026年には1兆ドル、日本円で150兆円を超えるほど大きなマーケットです。通信、ハードウェア、ソフトウェア、サービスなど、それぞれの領域に大きなマーケットがあります。

特に日本で、ソラコムはIoT市場のリーダーとして認知されており、この巨大なマーケットにアドレスできるよい立ち位置にいますので、ここからしっかりとマーケットシェアを獲得していきたいと考えています。

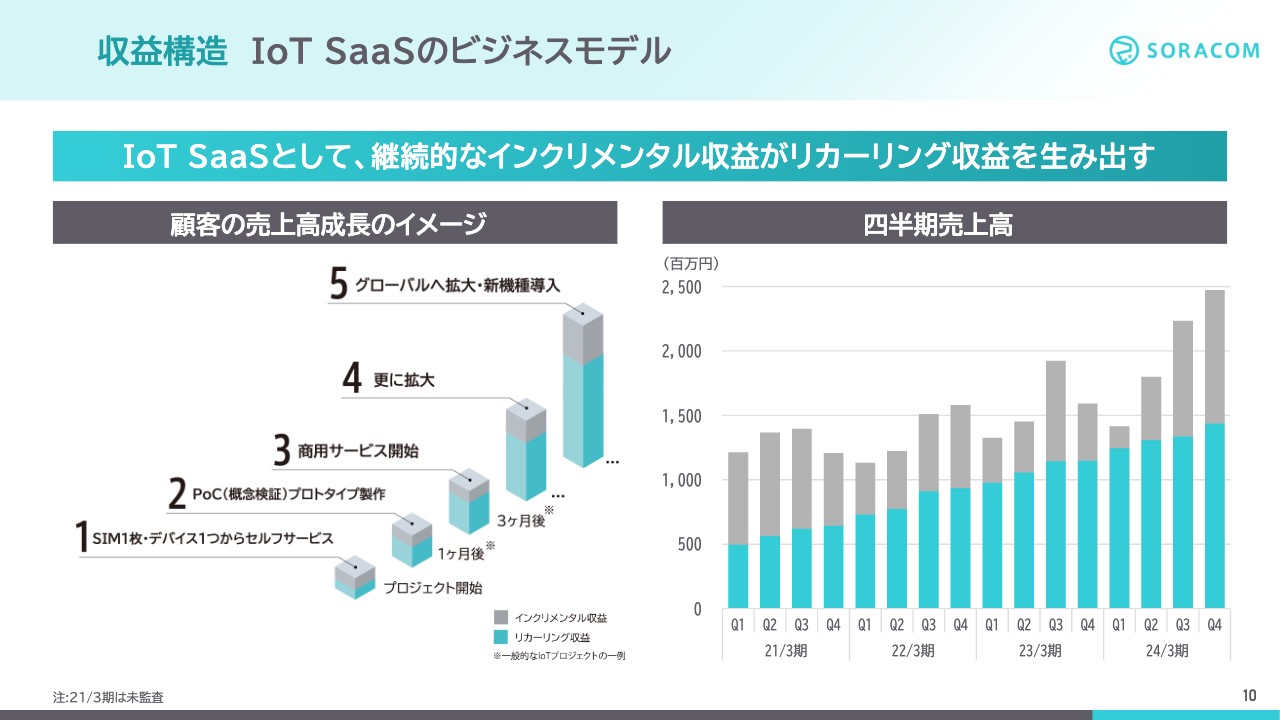

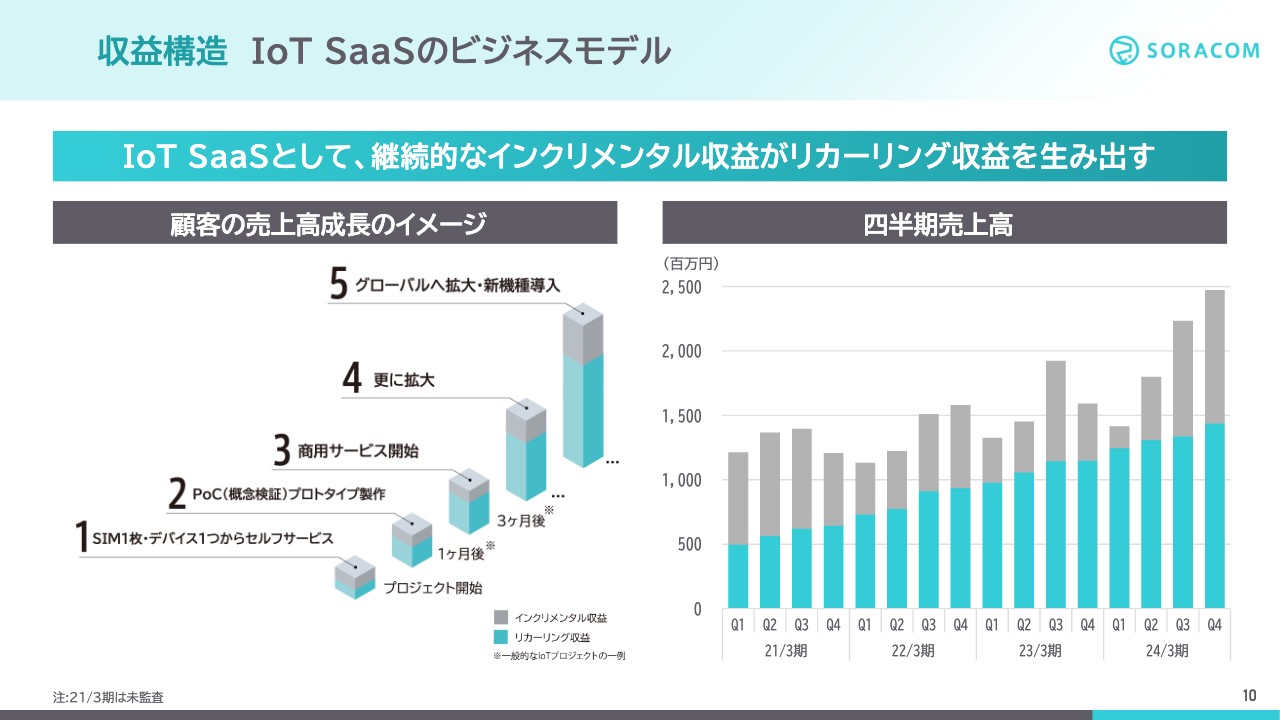

収益構造 IoT SaaSのビジネスモデル

ソラコムのビジネスモデルはユニークで、IoT SaaSだと考えています。スライド左側の図は、顧客単位での売上高成長イメージです。通常、お客さまはサービス開始時にSIMやデバイスを数枚購入してからプロトタイプを開発し、商用化します。

商用化がうまくいくと、さらにSIMやデバイスを継続的に買い足していきます。場合によっては、グローバルへ拡大したり新機種を導入したりします。このすべての段階で、インクリメンタル収益が継続的に増えていきますし、インクリメンタル収益が増えた分だけ、リカーリング収益も積み重なって増えていきます。

スライド右側のグラフは、すべてのお客さまを合わせた四半期の売上高推移です。灰色はインクリメンタル収益、水色はリカーリング収益です。インクリメンタル収益は、お客さまへのデバイス納入時期により変動するものの、リカーリング収益は着実に右肩上がりで積み上がっており、現在は売上の7割近くをリカーリング収益が占めています。

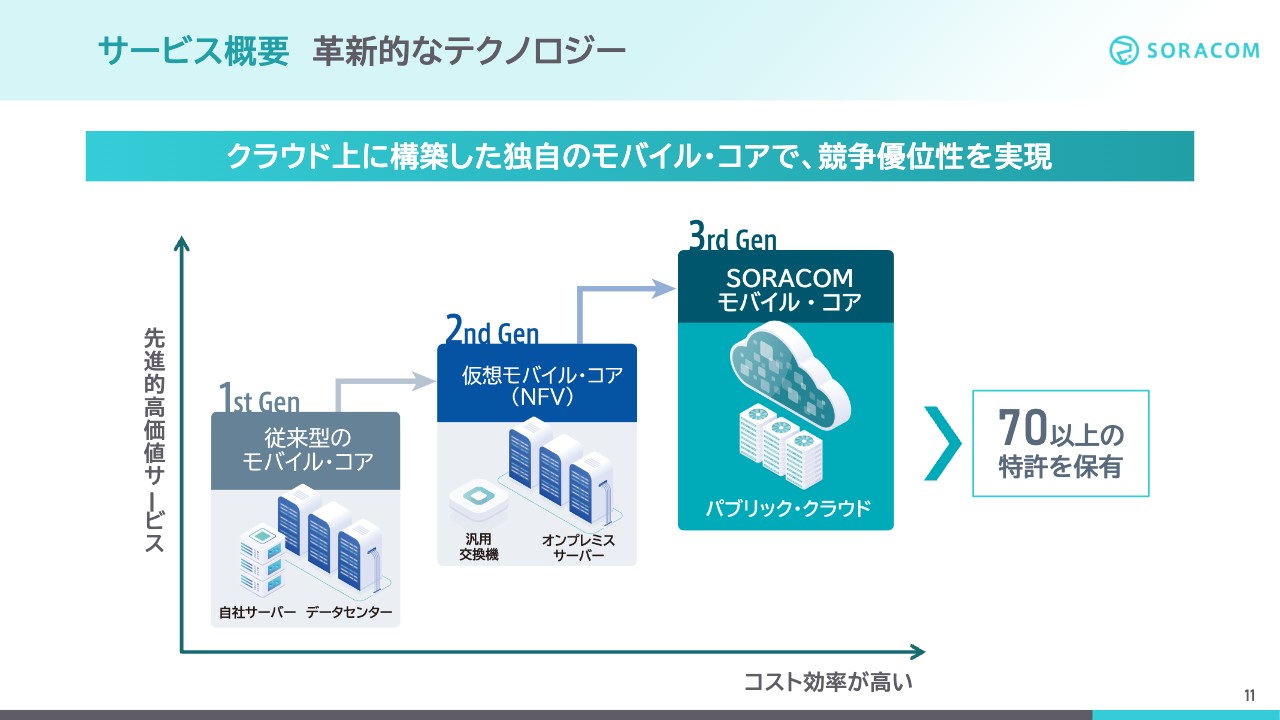

サービス概要 革新的なテクノロジー

当社の技術的な強みをご紹介します。まず一言で言うと、ソラコムはパブリッククラウド上に独自のモバイルコアシステムを構築したことで有名な会社です。ソラコムの仕組みは、これまでの通信事業者が物理データセンターと高額なハードウェアで運用しているのに比べると、コスト効率が高く先進的です。特許も70以上保有しています。

当社は、このモバイルコアシステムをソフトウェアとして社内で内製しています。設備投資がないため、コスト効率が高く、競争力の高いIoTプラットフォームを提供できています。

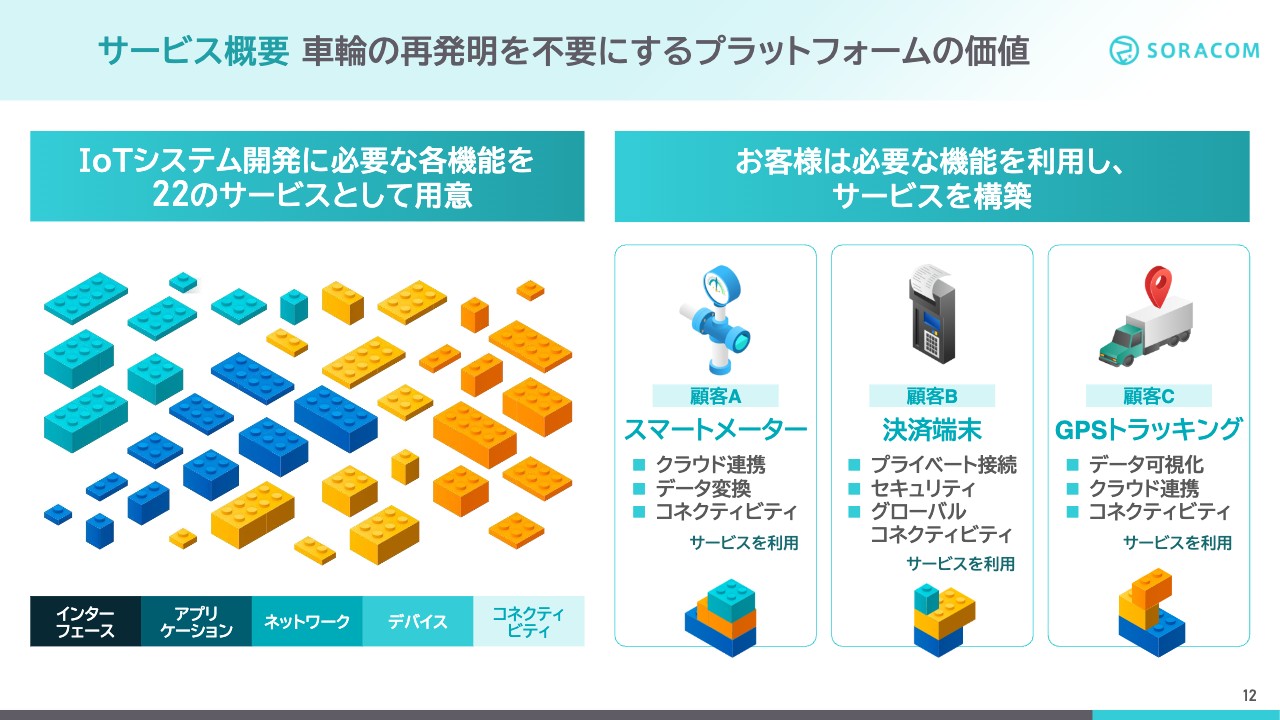

サービス概要 車輪の再発明を不要にするプラットフォームの価値

自社でソフトウェアを内製しているため、お客さまからのフィードバックを基に、IoTに特化した機能開発も迅速かつ柔軟に進めることができます。現時点では、20種類以上のサービスを提供しており、IoT通信に加え、デバイス、ネットワーク、アプリケーション、ソリューションにわたるサービスを、ブロックのように組み合わせて提供しています。

例えば、お客さまがスマートメーターを作りたいと思った時には、必要なブロックを組み合わせることで、スマートメーターに必要なIoTサービスを迅速に構築することができます。車輪の再発明は必要ありません。

同様に、決済端末やGPSによる位置情報管理など、さまざまなIoTサービスを構築できます。もちろん、プラットフォームとしてサービスを提供していますので、お客さまごとにカスタマイズする必要がなく、スケールしやすいビジネスモデルとなっています。

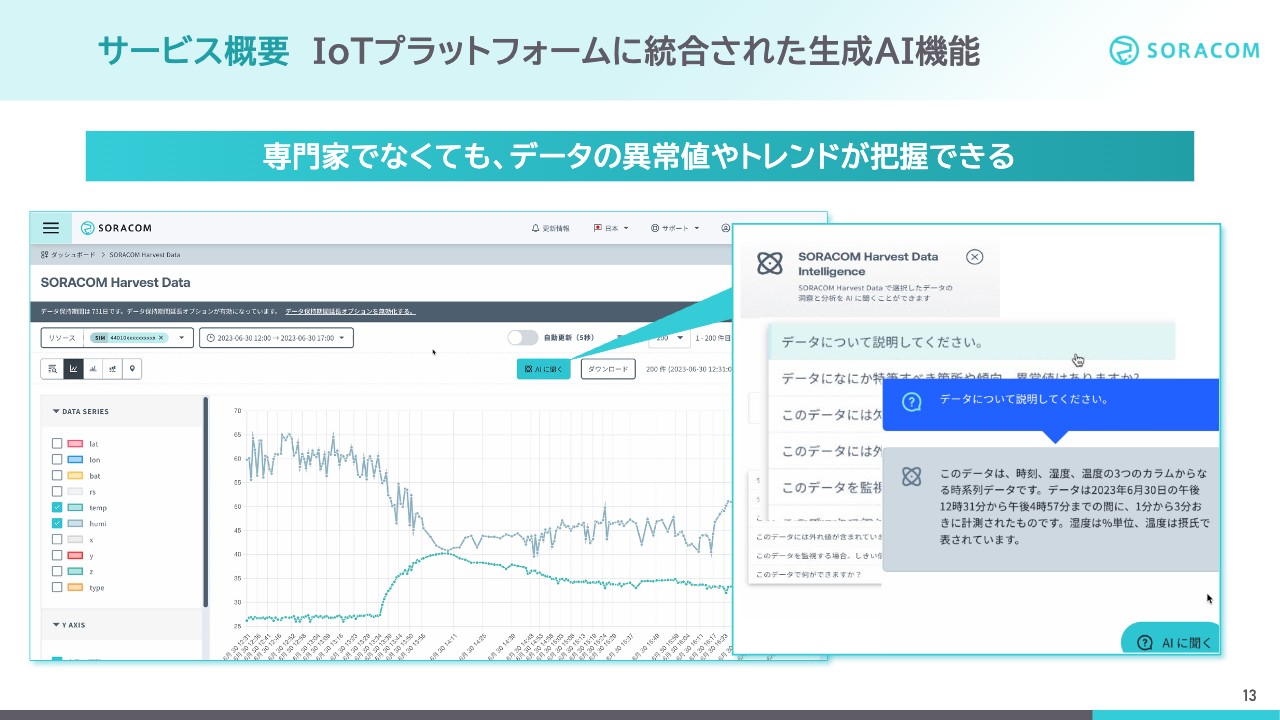

サービス概要 IoTプラットフォームに統合された生成AI機能

IoTデータを蓄積させるサービス「SORACOM Harvest Data」の新機能として、生成AIの力により、データの知見を簡単に得られる機能を発表しました。こちらを使用すると、専門家でなくても、データの異常値やトレンドが把握できるようになっています。

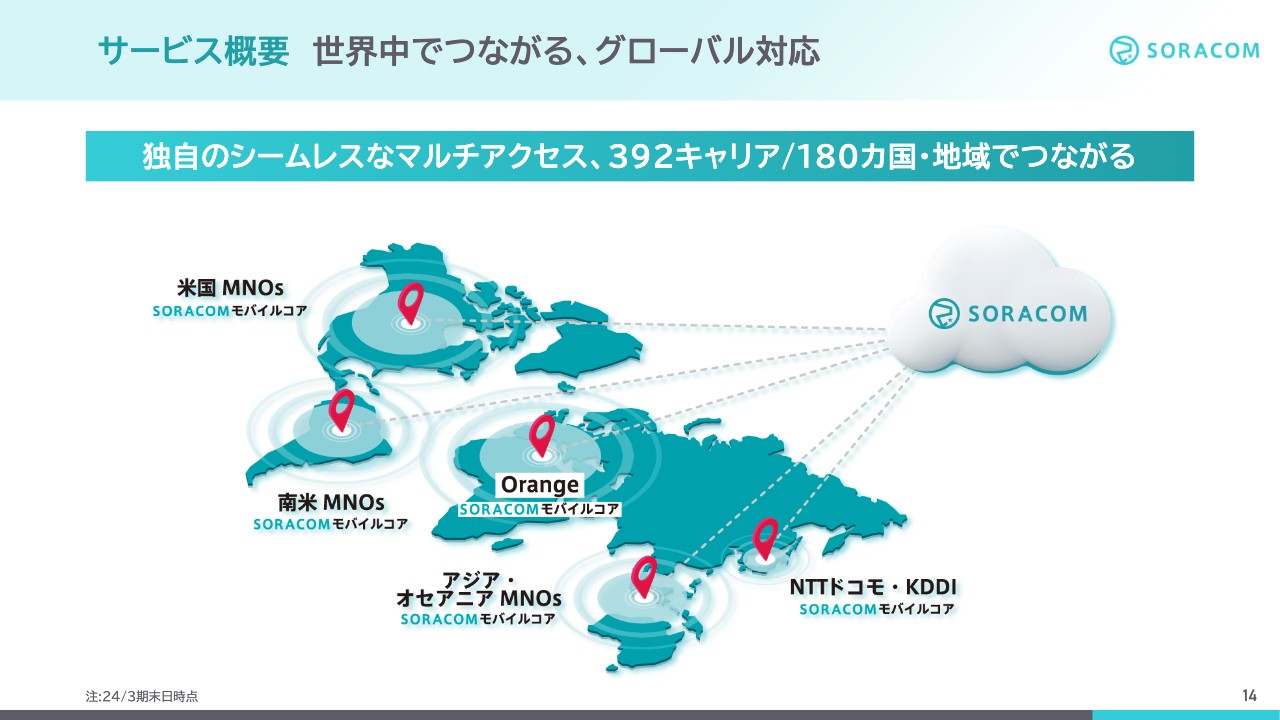

サービス概要 世界中でつながる、グローバル対応

グローバルで利用できるのもソラコムの大きな強みです。モバイルコアシステムをソフトウェアで持っているため、世界中の携帯通信事業者と提携することで、IoTプラットフォームを世界中に提供することが可能です。

2年前に北米、昨年は南米と、それぞれの携帯通信事業者と連携しました。現在は、ほぼ全世界180ヶ国・地域で当社のIoTプラットフォームを利用できるようになっています。以上が、当社の企業概要です。

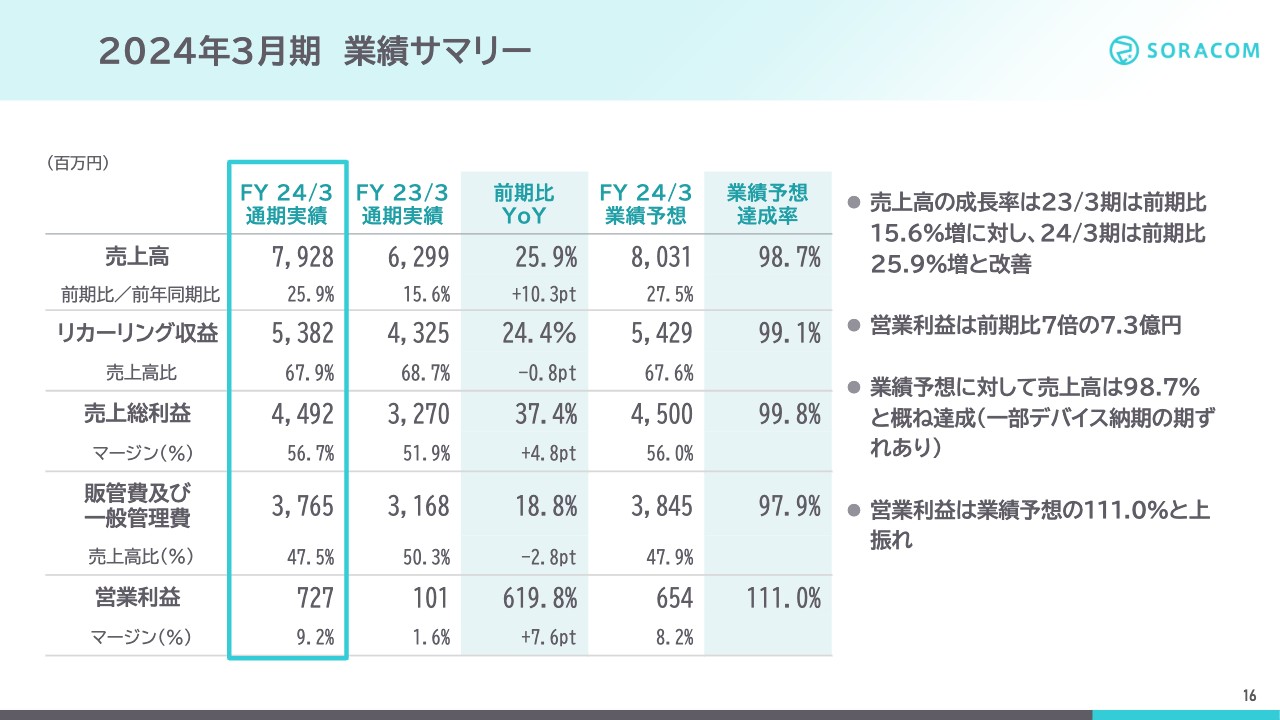

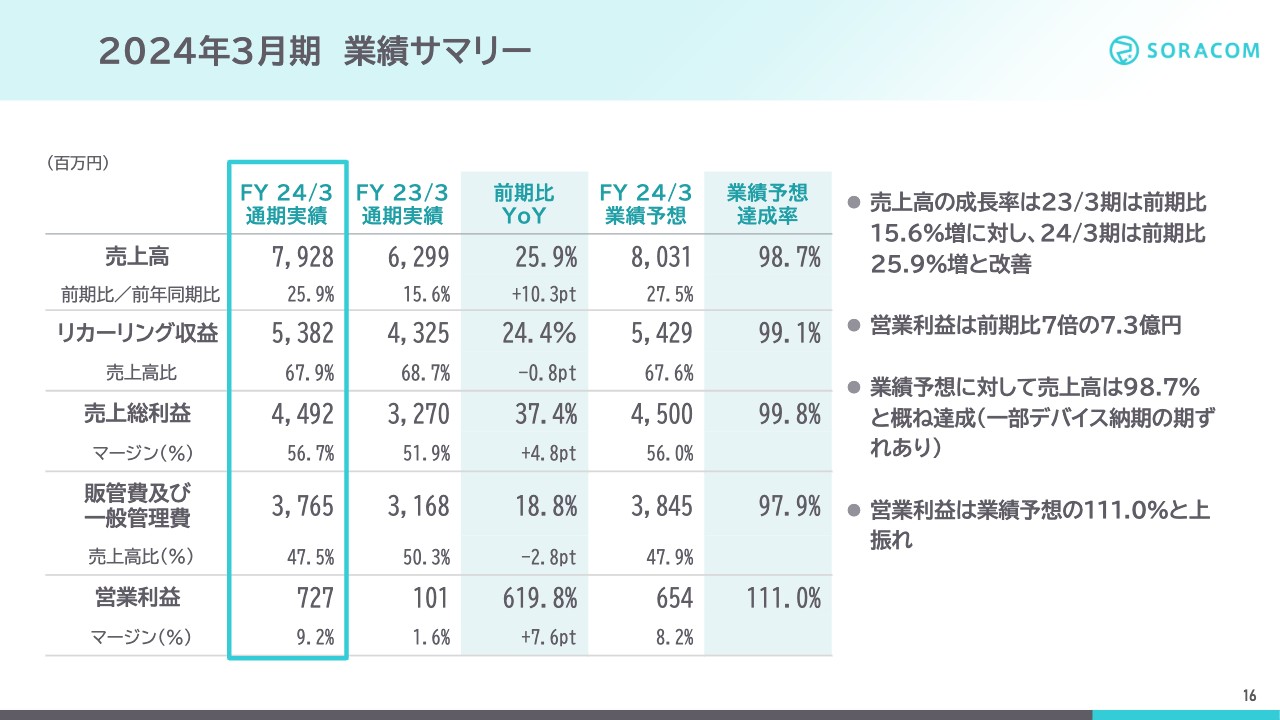

2024年3月期 業績サマリー

2024年3月期通期決算についてご説明します。売上高は前期比25.9パーセント増の79億2,800万円で着地しました。業績予想に対してはおおむね達成しています。前期の売上高が前年同期比15.6パーセント増の62億9,900万円であったことを見ると、成長率は15.6パーセントから25.9パーセントに大きく改善しています。

リカーリング収益は53億8,200万円で、売上高比67.8パーセントと予想どおりでした。売上総利益は44億9,200万円で、売上総利益率は56.7パーセントと、前期の51.9パーセントに対して大きく改善しています。販管費及び一般管理費は37億6,500万円でした。

結果、営業利益は前期比7倍の7億2,700万円と大幅に増益し、営業利益率は9.2パーセントとなりました。業績予想に対しては、111.0パーセントの上振れとなっています。

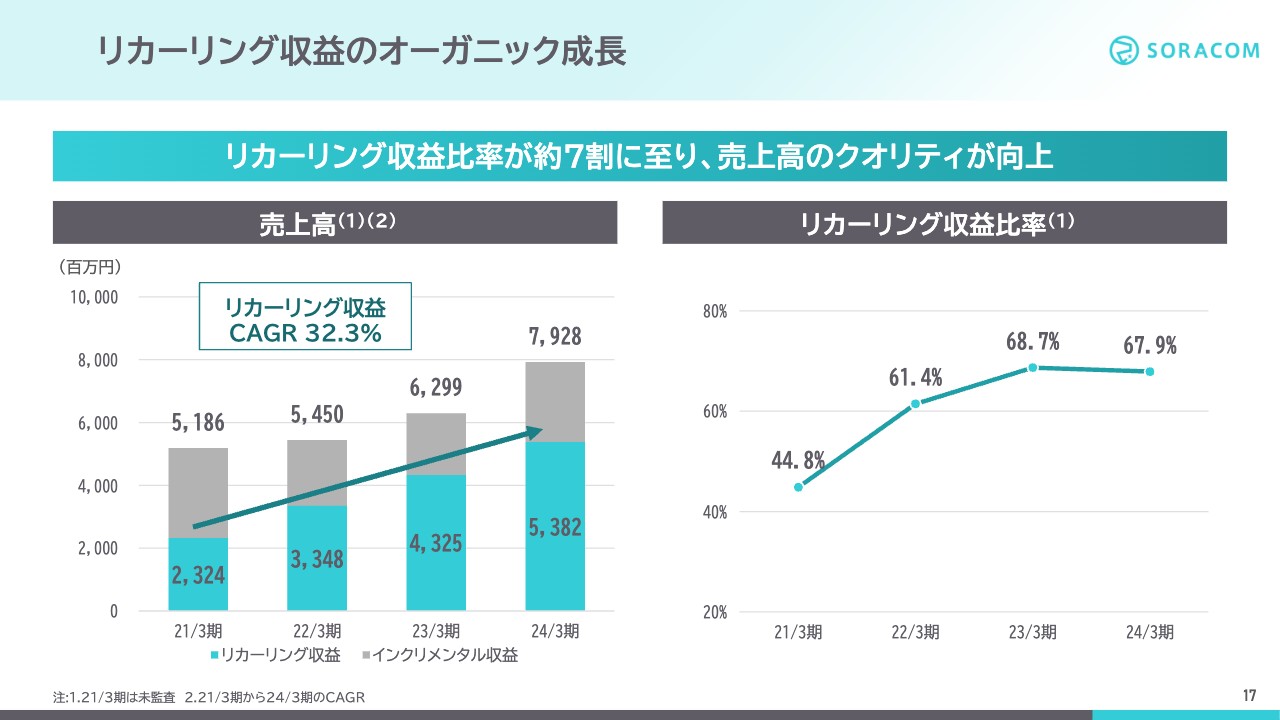

リカーリング収益のオーガニック成長

当社が重視しているリカーリング収益についてご説明します。スライド左側に、売上高のグラフを掲載しており、青い部分はリカーリング収益を示しています。過去3年のリカーリング収益CAGRは32.3パーセントと安定的に成長しています。

右側のグラフは、売上高に対するリカーリング収益の比率を示しています。2024年3月期は67.9パーセントと、ここ2年間は70パーセント台に近づく高い数字となっています。今後も、高水準のリカーリング収益比率を保っていきます。

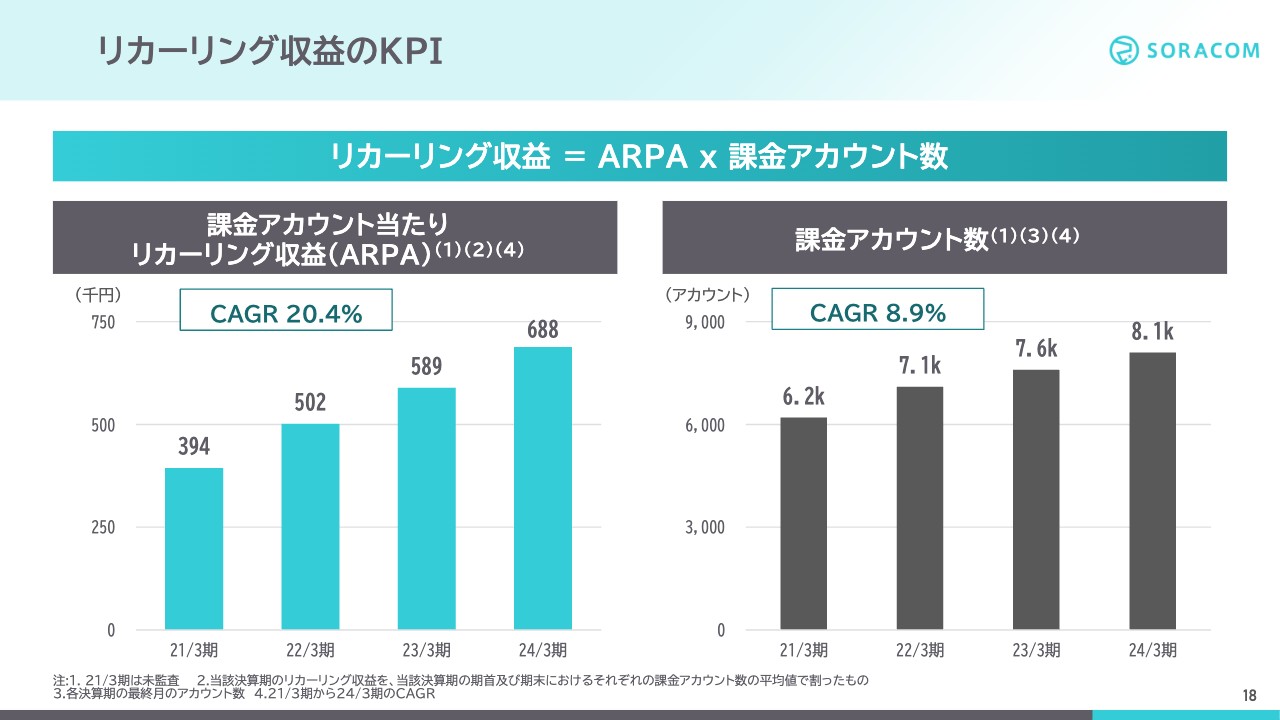

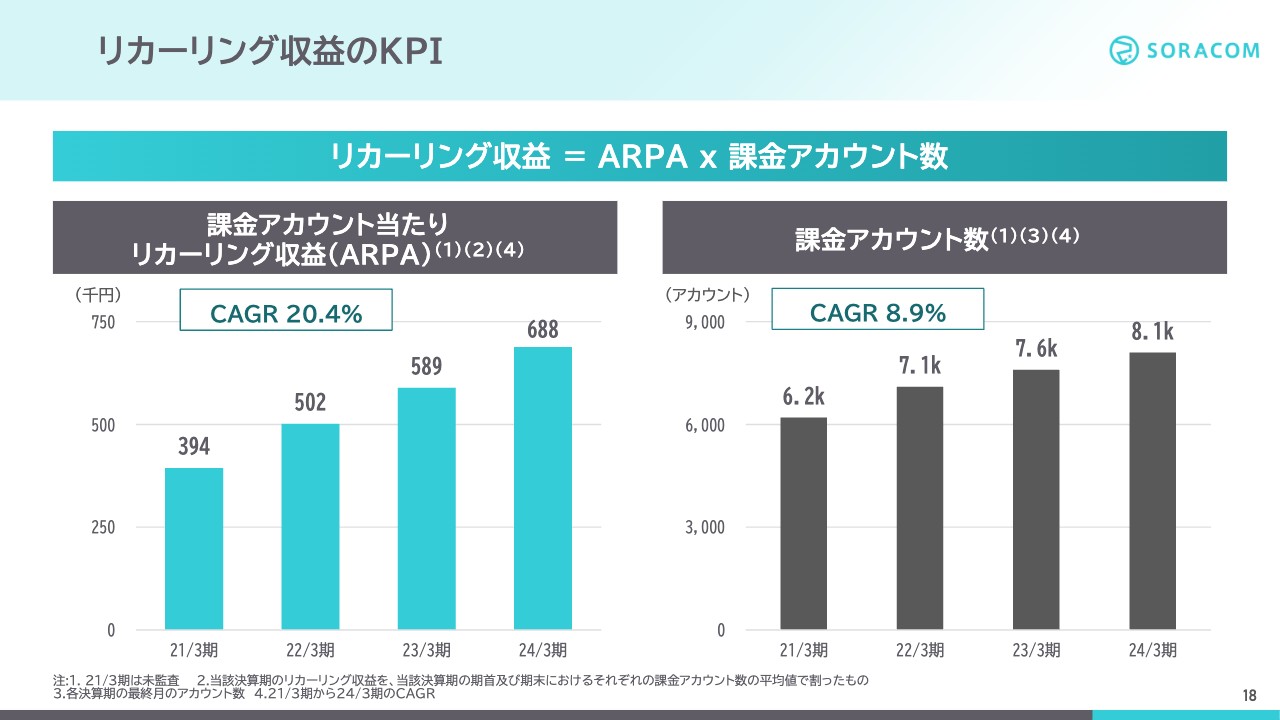

リカーリング収益のKPI

リカーリング収益は、顧客当たりの利用料であるARPAと課金アカウント数の掛け算でもとめられます。スライド左側のグラフはARPAを示しており、CAGRは20.4パーセントと着実に伸びています。ARPAが伸びるのは、既存のお客さまそれぞれのIoTビジネスが成功するにつれて、ソラコムのプラットフォーム利用が拡大していることを示しています。

スライド右側のグラフは、課金アカウント数を示しており、月当たりのサブスクリプションを持っているお客さまの数になります。CAGRは8.9パーセント伸びています。

ARPAのCAGR20.4パーセントと、課金アカウント数のCAGR8.9パーセントの伸びを合わせると、リカーリング収益は約30パーセントと、持続的な成長が可能になっているのがわかります。

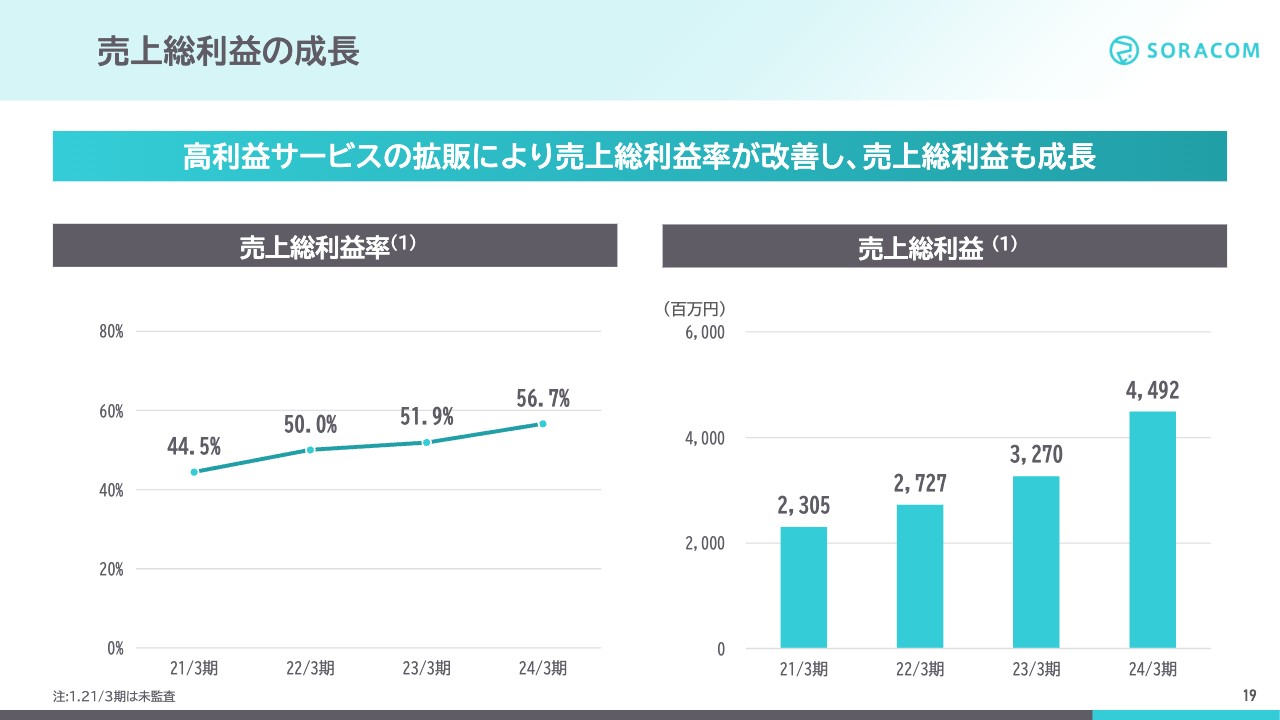

売上総利益の成長

売上総利益の成長についてご説明します。売上総利益率は56.7パーセントに改善してきています。要因としては、売上総利益率の高いリカーリング収益やソフトウェア売上が増えていることがあげられます。

売上総利益率の高まりにより、売上総利益も約45億円と、昨年度から約37パーセント成長しています。

Profitable Growthの実現

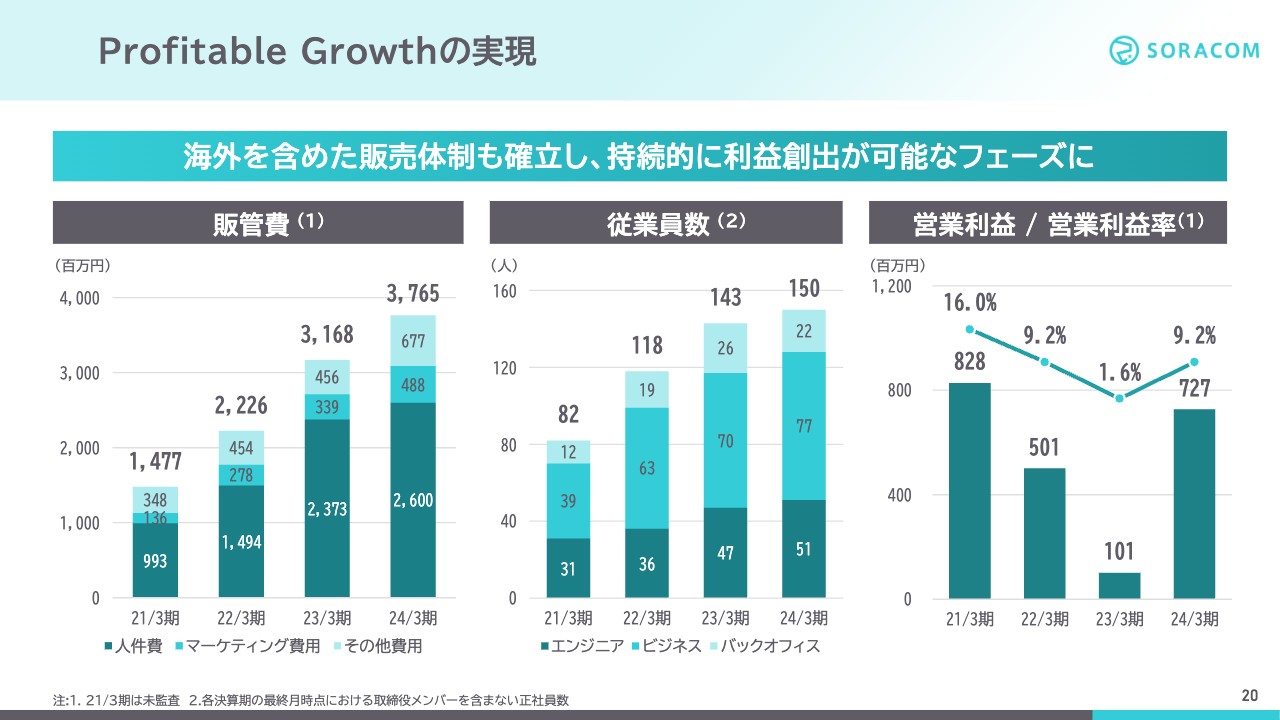

営業利益についてご説明します。スライド左側のグラフは販管費の内訳で、一番下の濃い緑色の部分が人件費となっています。ご覧のとおり、当社のコストは7割ほど人件費が占めるため、人員構成が販管費に大きく影響します。

従業員数も堅調に増加していますが、新型コロナウイルスが落ち着いた時期に、グローバルな販売体制を構築し、2024年3月期においては必要なポジションを着実に採用するフェーズへシフトしたことから、販管費の伸びが緩やかになっています。

その結果、利益が創出できる体制となりました。スライド右側の営業利益/営業利益率のグラフを見ると、2024年3月期の営業利益は、前年同期の7倍にあたる約7億円、営業利益率は9.2パーセントとなっています。

今後も、しっかりと「Profitable Growthの実現」を考えていきます。売上高のトップラインを成長させつつ、エンジニア、営業、マーケティング人員も含め、必要部門への人材投資を続けていきます。

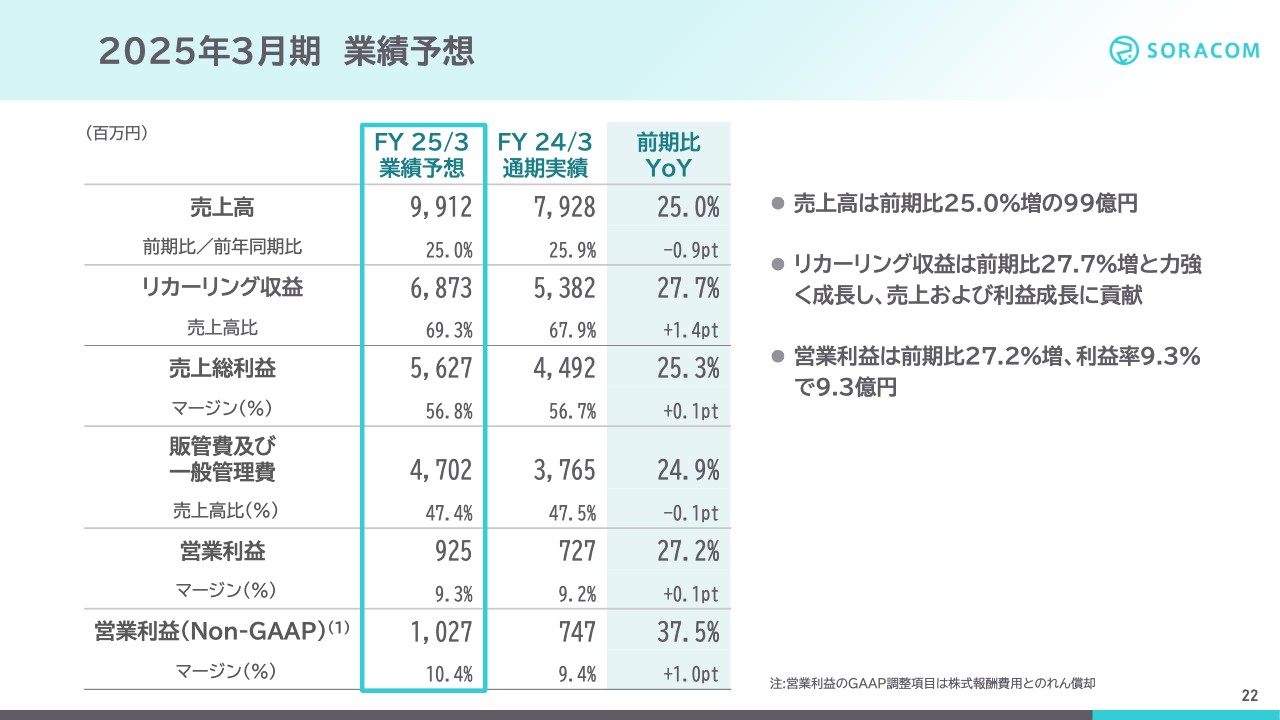

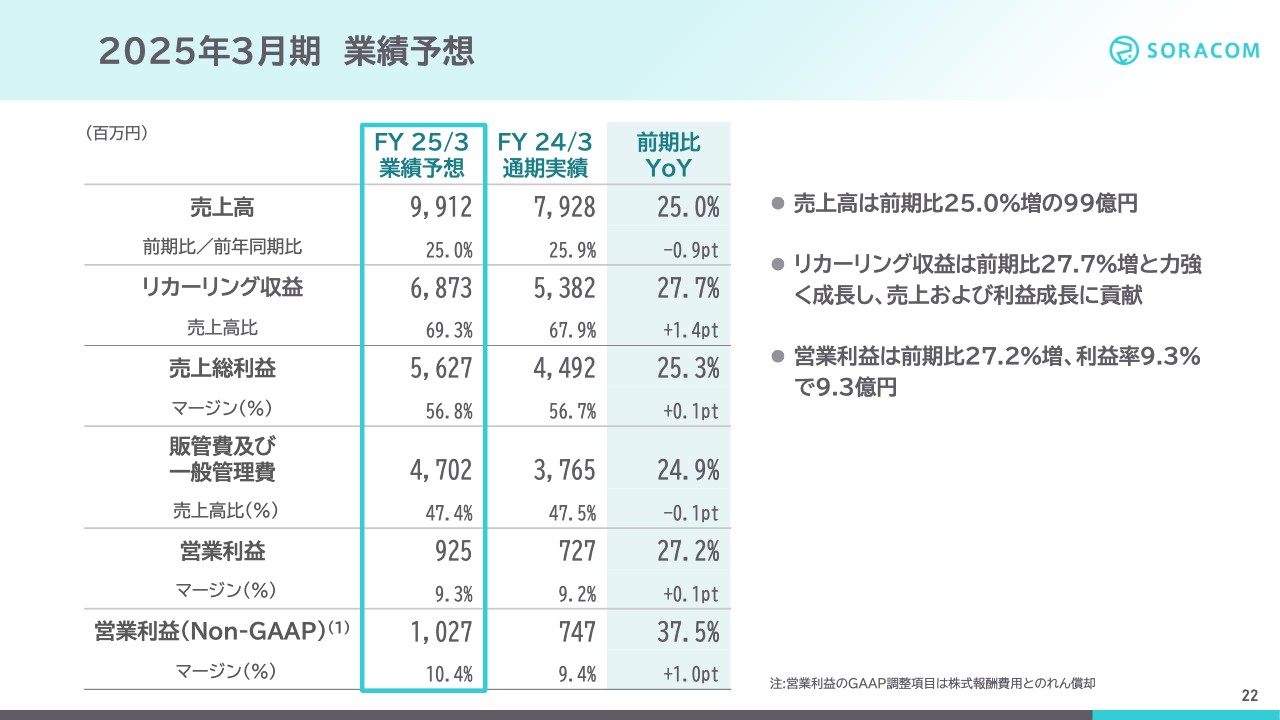

2025年3月期 業績予想

2025年3月期の業績予想についてご説明します。2025年も引き続き成長を見込んでおり、売上高については前期比25.0パーセント増の99億1,200万円と見ています。

中でも、リカーリング収益は前期比27.7パーセント増と、30パーセント台に近い成長率で安定的に成長していくと考えています。売上総利益は56億2,700万円、売上総利益率は56.8パーセントを見込んでいます。

販管費は、引き続き人件費が中心となりますが、すでに海外を含めた販売体制の構築はできていますので、引き続き必要なポジションを中心に採用を進めていきます。

その結果、営業利益は前年比27.2パーセント増の9億2,500万円になると見込んでいます。今後、会計上の営業利益に加え、ノンキャッシュ項目を考慮したNon-GAAPの営業利益で見ていく予定です。詳細は後ほどご説明します。

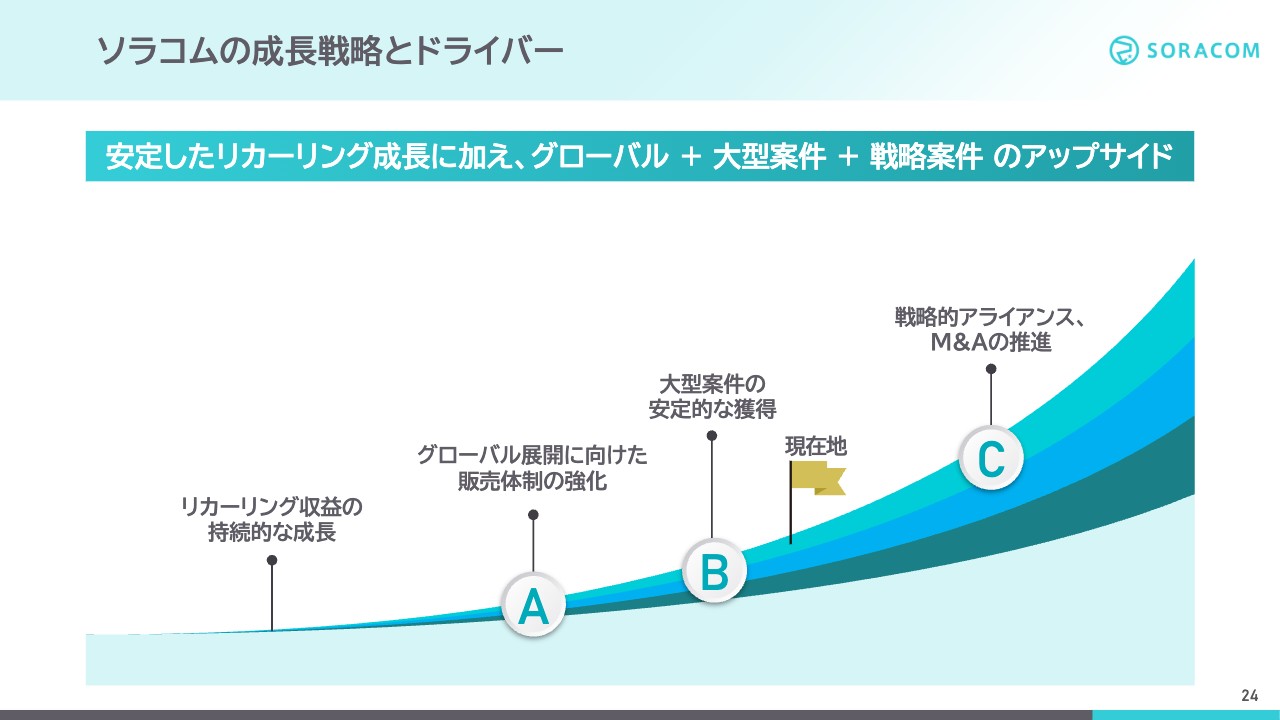

ソラコムの成長戦略とドライバー

先ほどお話しした業績予想は、当社の強みと成長戦略に基づいて策定したものです。最後のセクションでは、今後の成長戦略についてご説明します。

当社の成長戦略の土台には、安定的に伸びていくリカーリング収益の成長があります。さらに、アップサイドとしてグローバル展開、大型案件の獲得、今後は戦略的アライアンスやM&Aによる成長も推進していきたいと考えています。

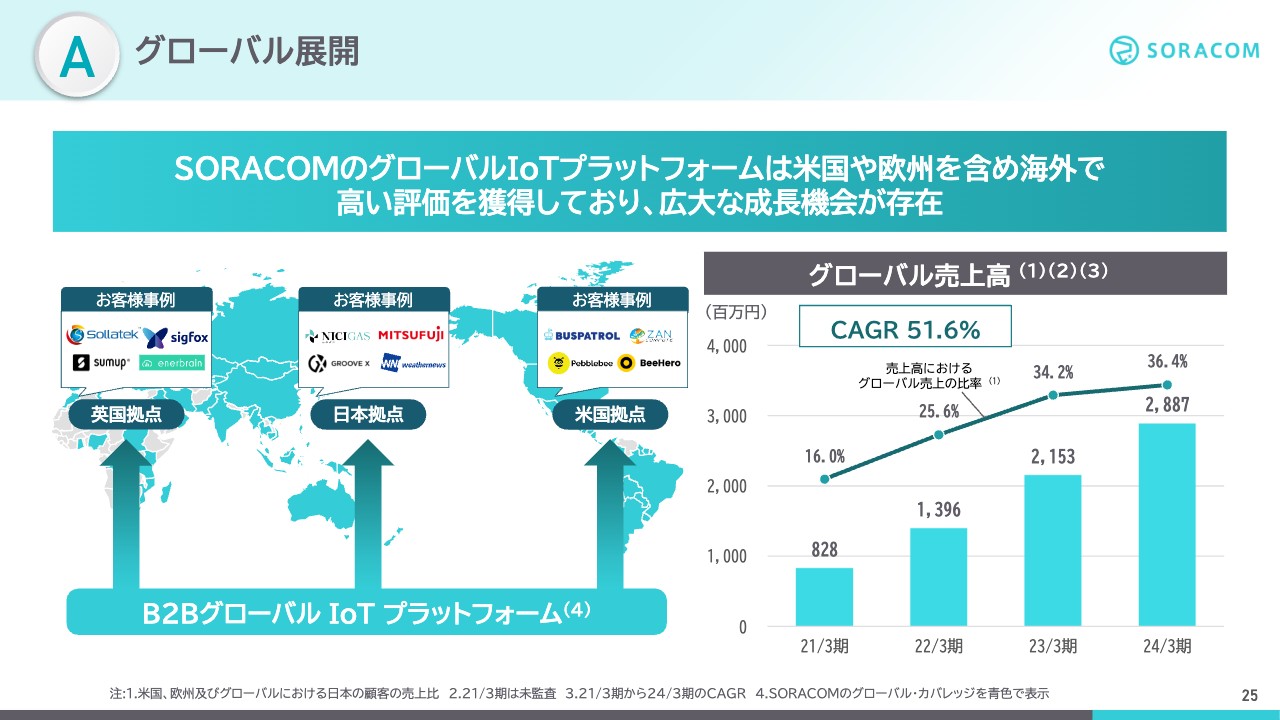

グローバル展開

グローバル展開についてです。ソラコムの特徴として、我々のプラットフォームは、通信・クラウドともに世界標準に則っているため、世界中で利用することができます。現在、日本に加えて、米国、英国にすでにオフィスを構えた3拠点体制で、現地チームが現地顧客に販売しています。

スライド左側の図のとおり、日本ではすでに100以上の事例を実施しており、英国、米国でも、多くの事例が出てきています。

現時点で、会社全体の売上の36.4パーセントがグローバルの売上となっており、CAGR51.6パーセントと高い成長率になっています。日本の市場規模を1とすると、米国は5倍以上、欧州は4倍以上の巨大なマーケットですので、今後も大きく成長すると考えています。

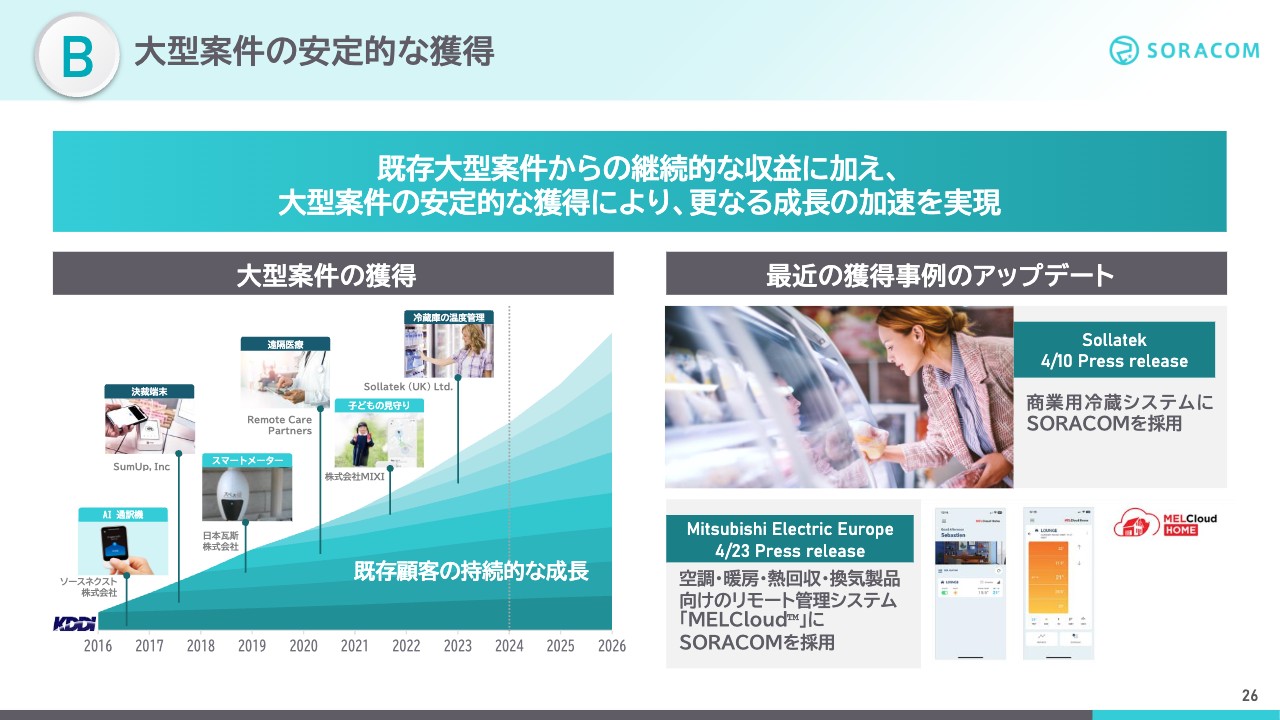

大型案件の安定的な獲得

大型案件の獲得についてです。これまでも日本瓦斯など、複数の大型案件を獲得してきました。2024年3月期においても、モビリティ、空調機、製造業などのエリアで、複数件の大型案件を獲得しています。

直近でプレスリリースを発表した例を挙げると、グローバルで商業用冷蔵庫を展開する英国企業Sollatek、三菱電機の空調、暖房、熱回収、換気製品向けのリモート管理システムにも「SORACOM」を採用いただきました。

これらの案件が進捗するにつれて、毎年数億円のリカーリング収益を生み出す規模になっていきます。今後も、このような大型案件をしっかりと獲得していきます。

戦略的アライアンスの推進 コネクテッドカー

戦略的アライアンスでは、大きく2つの分野に取り組んでいます。1つ目がコネクテッドカー、2つ目が通信事業者向けプラットフォームの提供です。

コネクテッドカーの分野では、2つの大きなアライアンスをすでに構築しています。2024年2月にモビリティ分野でのIoT先端技術の活用に向けた協業を発表したスズキとは、IPOのタイミングで当社へ出資いただくなど、協業への取り組みを進めています。2024年3月末には、モビリティサービス実現に向けたプレスリリースも発表しました。

KDDIとは、日系自動車会社向けのプラットフォーム構築に向けて、協議を続けています。

最近では、コネクテッドカー技術を研究推進する業界団体であるAutomotive Edge Computing Consortium(AECC)に加入しました。

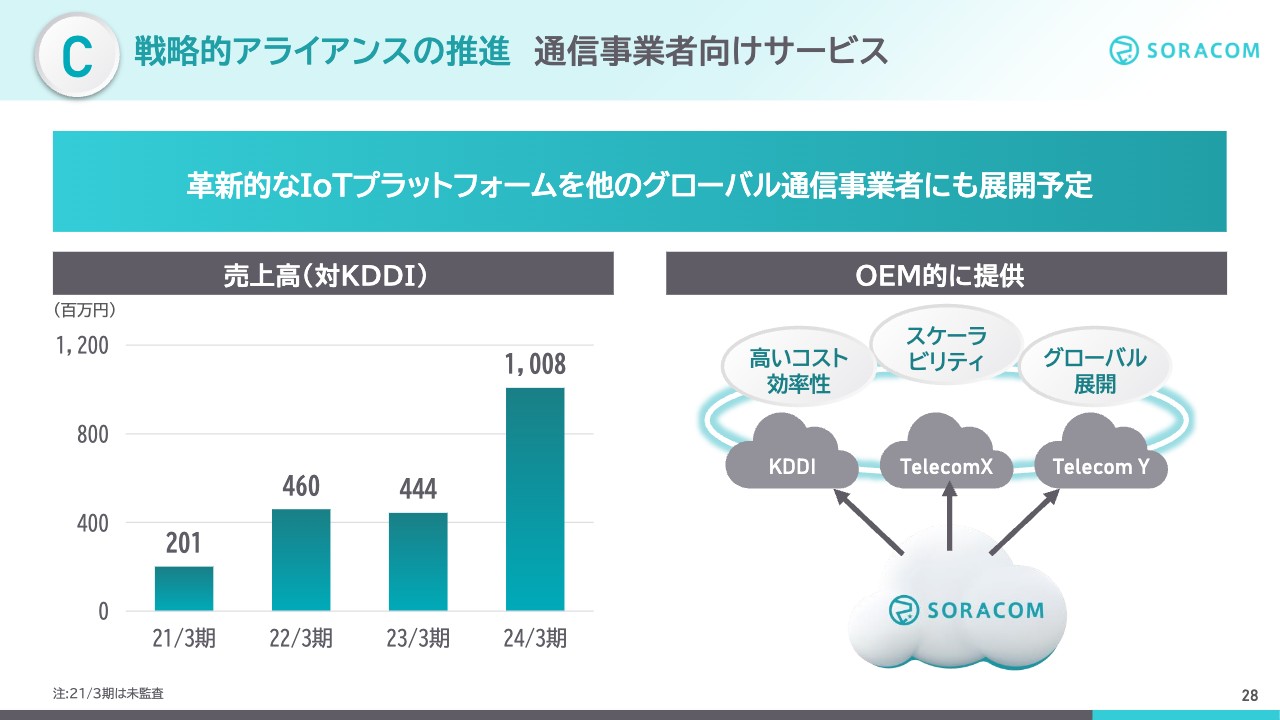

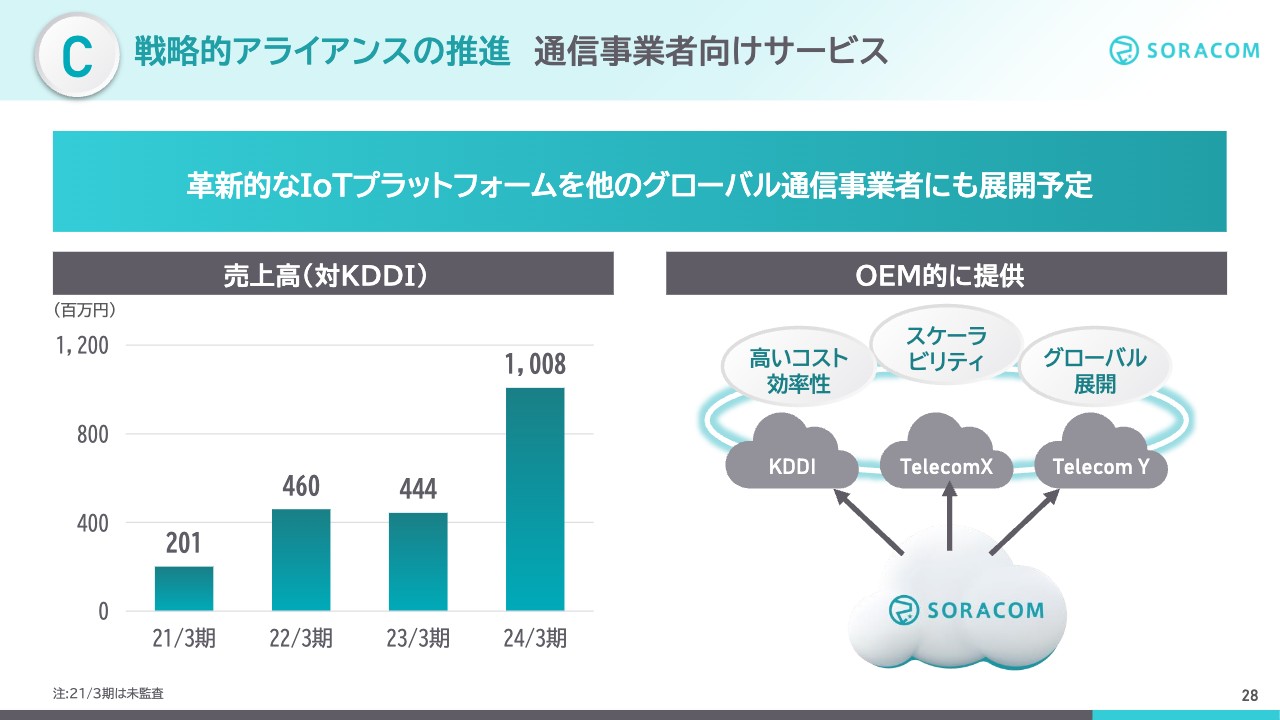

戦略的アライアンスの推進 通信事業者向けサービス

通信事業者向けのプラットフォーム提供においては、KDDIグループ参画後、ソラコムはクラウド上のモバイルコア技術を活かし、KDDIのIoTプラットフォームの進化に貢献してきました。

我々のテクノロジーをOEMとして、通信事業者に提供する新しいビジネスです。2024年3月期には、対KDDI売上高が前期比2倍以上の10億円以上となり、この分野での協業が加速しています。

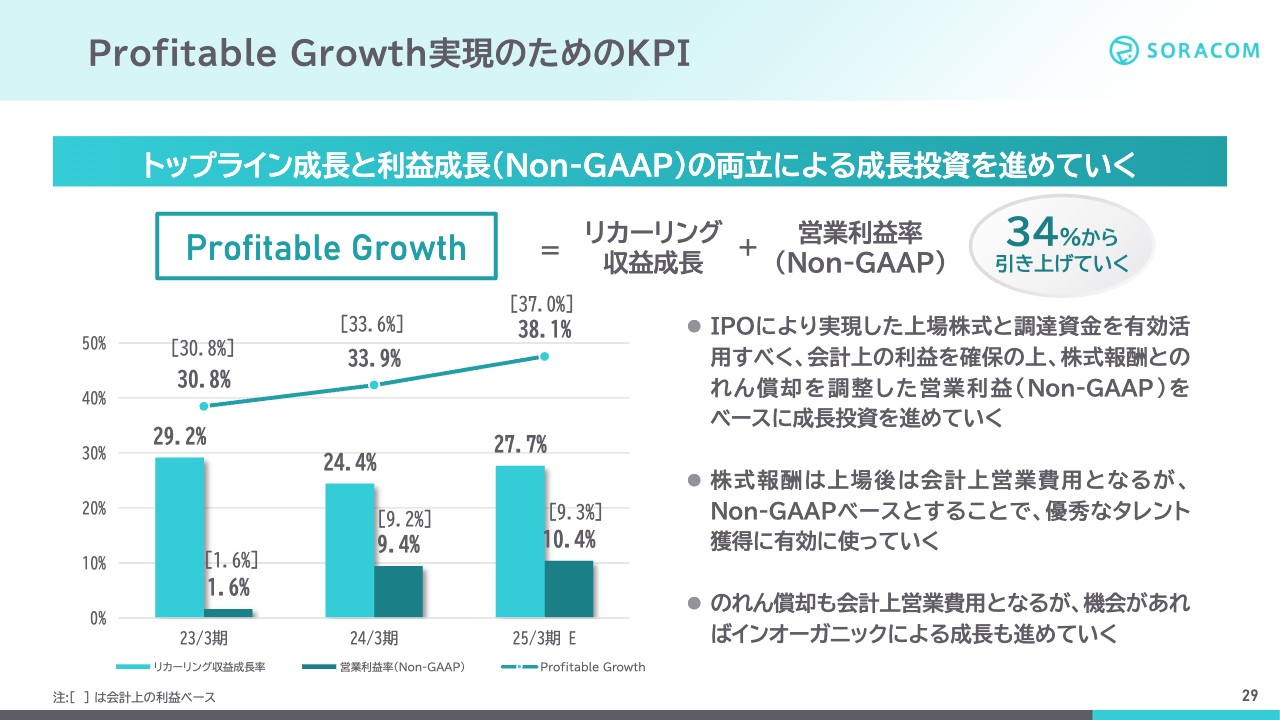

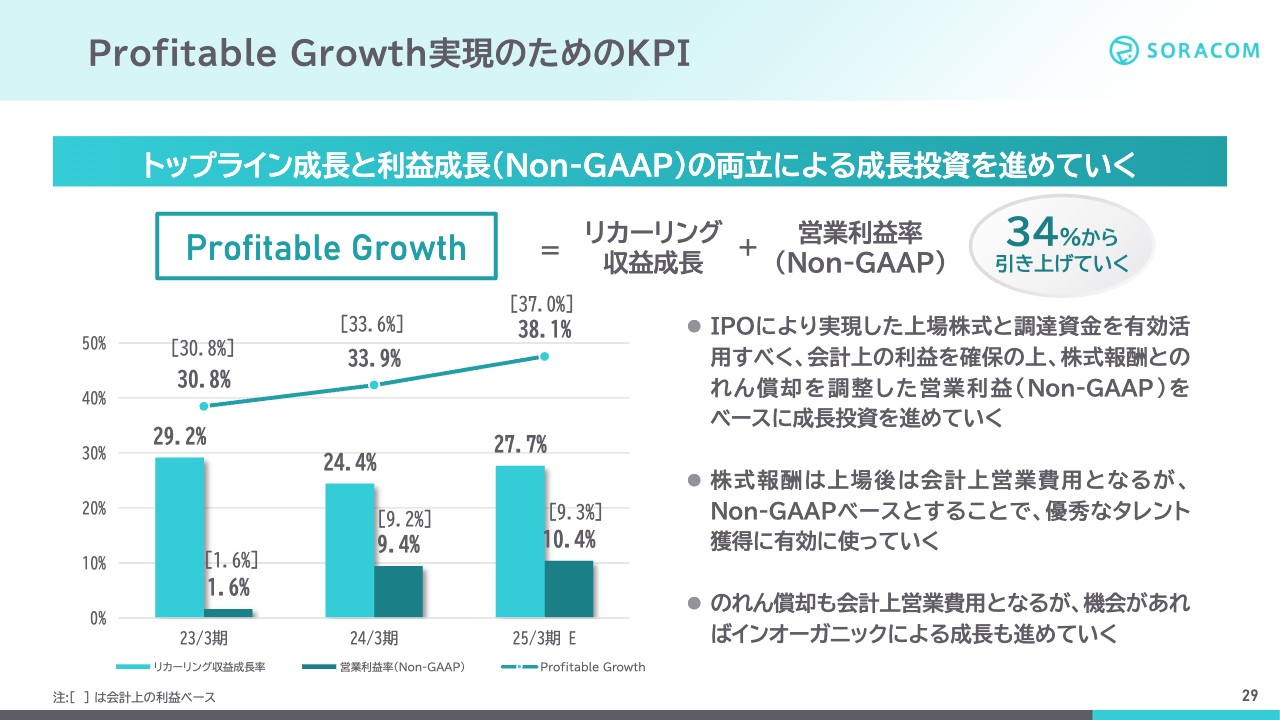

Profitable Growth実現のためのKPI

利益成長戦略についてご説明します。当社では、安定的な収益であるリカーリング収益の成長率と営業利益率を足した値を、Profitable GrowthのKPIとして重視していきます。

特に米国で、年間成長率と営業利益率を足した「40パーセントルール(Rule of 40)」というベンチマークが、非常に有力なSaaS企業で用いられているのを参考にしています。足元は34パーセント程度ですが、今後も引き続き改善していきたいと考えています。

営業利益率において、Non-GAAPの営業利益を用いるのは、優秀な人材獲得やM&Aによるインオーガニック成長については積極的に投資していきたいと考えているためです。

Profitable GrowthのKPIを、毎年数ポイントずつ引き上げていくことによって、トップラインの成長と投資をバランスよく進められるようマネジメントしていきます。

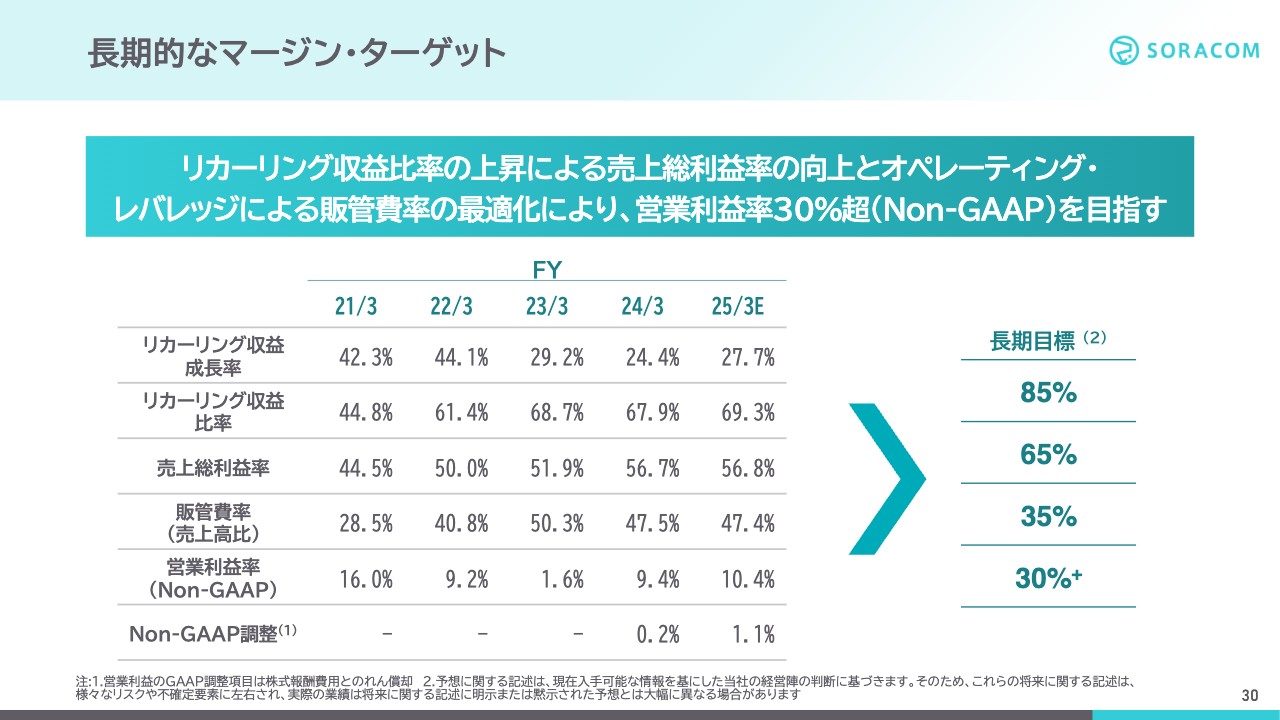

長期的なマージン・ターゲット

長期的な利益率の目線についてご説明します。リカーリング収益は、過去30パーセント程度の成長率で伸びています。また、リカーリング収益の割合が上がるにつれ、売上総利益率が上昇します。

2024年3月期のリカーリング収益比率は67.9パーセント、それに伴い売上総利益率も56.7パーセントです。長期目標は、リカーリング収益比率85パーセント、売上総利益率65パーセントであり、順調に推移しています。

販管費率は現在47.5パーセントです。効率的で、セルフサービスなプラットフォームモデルと大規模プロジェクト獲得体制が確立されてきていますので、ビジネスがスケールするにつれて、長期的には販管費の売上高比率は35パーセント程度に引き下がります。その結果、営業利益は30パーセント以上を確保できると見ています。

今後も、利益を確保しながら、リソースを適切にコントロールし、さらなる企業価値向上を図っていきたいと考えています。

質疑応答:ARPA上昇の要因について

質問:ARPAは前期比20パーセント増と、前期比で加速する前提ですが、何がARPA上昇のドライバーとなっているのですか?

玉川:2024年3月期の実績として、ARPAは前期比17.3パーセント増です。こちらは、主に既存のお客さまの利用料が増えたことによります。

お客さまのIoTサービスが発展すると、その分だけデバイス接続数が増えたり、「SORACOM」のプラットフォームの利用量が増えたりします。例えば、当社のお客さまのシェアリング自転車の台数が増えれば、その分だけソラコムの回線数、プラットフォームの利用量が増え、お支払いいただく金額も大きくなります。

通常のビジネス系SaaSでは、ユーザー数が顧客の社員数ですので、社員数の限界に達すると、その後のARPAの伸びは限定的になります。対して、IoT SaaSの場合は、お客さまのサービスが伸びる限りは、「SORACOM」の利用料も伸び続ける特徴があります。

今期も、引き続き既存のお客さまの成長が伸びており、2024年3月期に大型案件も入ってきていますので、しっかりとARPAが伸びていくと考えています。

質疑応答:リカーリング収益の季節変動について

質問:リカーリング収益について、特定の四半期で大きく上昇するのか、それとも安定的に推移していくのか教えてください。

玉川:リカーリング収益は積み上がっていく収益ですので、毎年年率3割程度で四半期ごとに安定的に右肩上がりで伸びていきます。したがって、特定の四半期で大きく上昇することは特にありません。

一方で、インクリメンタル収益は、基本的にはデバイスやSIMの売上高や、コンサルティング収益、ソフトウェアの販売収益、通信事業者向けの販売収益となります。そのため、インクリメンタル収益に関しては、四半期ごとに上下したり、下期に少し重くなったりする傾向があります。

リカーリング収益に関しては、特定の四半期で大きく上昇することは特にありませんし、今後も安定的に成長していくと考えています。

質疑応答:対KDDI売上高について

質問:対KDDI売上高の規模感と、可能であれば、大まかなリカーリング収益とインクリメンタル収益の内訳について教えてください。また、対KDDI売上高は2024年3月期で約10億円となっていますが、2025年3月期の計画ではいくらですか?

玉川:2024年3月期の対KDDI売上高は約10億円です。内訳は、リカーリング収益が3分の1程度、インクリメンタル収益が3分の2程度となっています。2025年3月期も同じような傾向が続くと見ており、売上高自体もしっかりと伸びていくと考えています。

質疑応答:大型案件の獲得戦略について

質問:大型案件の獲得戦略について、製造業や自動車業を中心に攻めるのか、業界にかかわらず幅広く攻めるのか、またその場合にはどのような戦略を取るのかなど、より詳しく教えてください。

玉川:大型案件の獲得戦略に関しては、基本的に業界を限らずプラットフォーム販売を展開していきたいと思っています。セルフサービスで入ってきたお客さまが急速に伸びていくパターンと、ストラテジックに狙いをつけて、しっかり獲得していくパターンがあります。

大型案件については、既存のお客さまですでに獲得している事例も多く、そのようなところをしっかりフォローアップしていきます。特に製造業、流通業、小売業でたくさんの大型案件があるため、確実に獲得につなげ、フォローしていきたいと思います。

戦略的アライアンスの推進としてお話しした、コネクテッドカーや通信事業者向けサービスについても、積極的に攻めていきたいと考えています。

最近プレスリリースを発表したSollatekは、大手ボトラーズやコーヒーチェーンなど海外のマルチナショナルクライアントを顧客に持っており、現在、海外で業務用冷蔵庫100万台以上を管理しています。これらを徐々にSIM入りに転換していくと、非常に大きな案件になり、今後数年間にわたってリカーリング収益が増えていくと考えています。

また、三菱電機のプレスリリースの件でも触れたように、欧州の空調機案件でリモート管理システムがすでに100万台以上登録されていますが、従来Wi-Fiが使えない場所であっても、ソラコムのSIMによりセルラー回線での利用が可能となっています。このような大型案件を確実に獲得していきたいと思っています。

単純な数字の規模感になりますが、仮に50万台で「SORACOM」の年間の利用料が保守的に見て1,000円であれば、毎年5億円のリカーリング収益となります。2,000円なら10億円となり、このような大型案件が順次展開されていきます。一気に立ち上がるのではなく、今後数年かけて成長していくことで、しっかりフォローしていきたいと考えています。

質疑応答:スズキ・KDDIとの取り組みについて

質問:スズキやKDDIとのコネクテッドカーの取り組みについて、より詳細な状況を教えてください。

玉川:スズキについては、IPO時にスズキグローバルベンチャーズというCVCから出資を受けています。また、EV向けグローバル市場における電気自動車を含むモビリティサービスについても、協業で推進していくことを協議しています。

スズキは、モビリティの新製品として、小型の電動台車「電動モビリティベースユニット」などをBtoBで提供していくと発表しています。そのエリアにおいても業務提携の検討を進めており、進捗については徐々に発表していきたいと思っています。

KDDIとの協業案件については、これまでに日系自動車会社向けにプラットフォームを開発してきたとお伝えしていますが、すでに大型案件も進捗しています。

このようなところも着実に進捗させ、また新しいニュースがあれば提供していきたいと考えています。

質疑応答:2025年3月期の営業利益率について

質問:2025年3月期業績予想について、営業利益率が2024年3月期の9.2パーセントに対し9.3パーセントと横ばいで推移している背景について補足をお願いします。具体的には、投資を行っているのか、それとも保守的に見てこのようなかたちとなっているのか、考え方を教えてください。

玉川:今回の業績予想については、達成可能性を十分勘案の上で策定しています。現状は期初でもあり、少し保守的に見えるかもしれませんが、確実に達成可能な数字を出していきたいと考えています。

質疑応答:2024年3月期の営業利益率改善について

質問:2024年3月期に営業利益率が改善している主要因について教えてください。

玉川:売上高のクオリティにおいても、利益率の高いリカーリング収益の比率が7割程度まで高まっています。また、インクリメンタル収益の中でも、利益率の高いソフトウェア販売が増えていることにより、会社全体の売上総利益率と売上総利益が伸びてきています。

販管費に関しては、2023年3月時点で海外の販売体制もある程度構築できています。2024年3月期は採用のペースが落ち着いていることに加え、日本、米国、英国の3拠点のメンバーも案件を獲得し、売上高が作れるようになってきており、売上高の伸びに対して売上総利益率の高い収益の比率が増えています。販管費はそこまでペースが伸びていないため、営業利益率の改善につながっています。

今後も、Profitable Growthのトップラインを伸ばしつつ、販管費を適切にコントロールして営業利益率を徐々に改善していきたいと考えています。

質疑応答:社員数について

質問:2024年3月末の社員数が、2023年3月末からあまり増えていないのは想定どおりでしょうか? また、今後の採用ペースはどの程度見込んでおけばよいでしょうか?

玉川:先ほどお伝えしたように、2023年3月末までに3拠点体制もある程度構築できているため、それ以降は必要なポジション強化のためのハイヤリングを進めています。

並行して、特に海外において、パフォーマンスの芳しくないメンバーの離職もあったため、その分採用しており、単純に人員のみで見ると伸びていないように見えるかもしれませんが、よりリーンで有能なチーム形成が図れていると考えています。

今後の採用は、毎年30名から40名程度の増員を見込んでいます。現在の社員の内訳は、エンジニアが約35パーセント、営業、マーケティング、技術営業、事業開発などの事業部門が約50パーセント、残りの約15パーセントがコーポレート部門です。今後は、エンジニアと事業部門をメインに、半々程度ずつ増やしていきたいと考えています。

質疑応答:Profitable Growth KPIの中長期的成長について

質問:Profitable Growth KPIの中長期的な成長について、どのように見ておけばよいでしょうか?

玉川:Profitable Growth KPIは、トップラインの成長率と営業利益率を足したもので、2024年3月期は約34パーセントとなっています。今後は、引き続きトップライン成長と利益成長のバランスを取りながら、40パーセント達成を意識して毎年着実に引き上げていきたいと考えています。

すでに5期連続黒字であることからも、当社のビジネスモデルは非常にバイアブルで、営業利益は長期的に30パーセント超えを目指せると考えています。

一方で、利益率の改善は大事ですが、利益を確保しながら次の成長のために種まきをしてトップラインを伸ばしていくことも、将来の果実という意味では大切だと考えています。トップライン成長と利益成長のバランスを取りながら経営の舵取りを進めていくために、業界で多く使われている手法であるRule of 40に沿ってProfitable GrowthのKPIを提示しています。

質疑応答:IPOでの調達資金の使途について

質問:IPOでの調達資金の使途について教えてください。

玉川:資金調達約50億円のうち、人材投資で約35億円、マーケティングで約10億円、研究開発投資で約5億円です。

具体的には、ソフトウェアの開発・保守・運用を担うエンジニア部門と、拡販を担う営業・マーケティング部門への人材投資とマーケティング投資、そしてプロダクト開発への研究開発投資です。

これらの部門への成長投資を加速させる一方で、Profitabilityも重視して利益を確保しながら進めていきたいと考えています。さらに、このオーガニック成長とリカーリング収益を年10パーセント程度で安定的に成長させていきます。

研究開発を進めながら新しいプロダクトを生み出し、グローバルにも拡販しつつ伸ばしていきたいと考えています。並行して、M&Aについても、当社のビジネスにとってよい機会があった時には前向きに検討していきたいと考えています。

新着ログ

「情報・通信業」のログ