【QAあり】旭ダイヤモンド工業、電子・半導体セグメントに経営資源集中 半導体向工具の25年度売上高は136億円へと大幅な増加計画

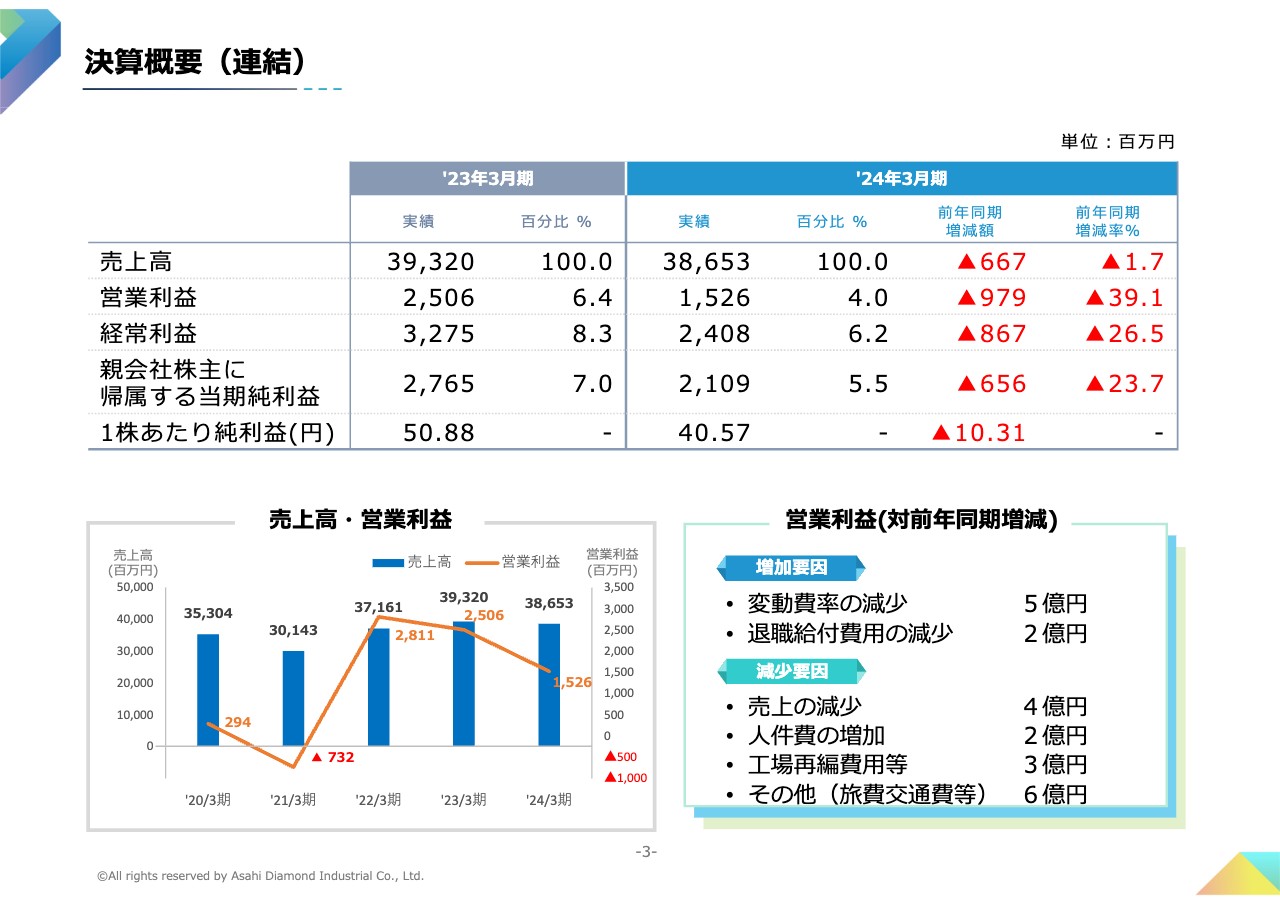

決算概要(連結)

片岡和喜氏(以下、片岡):旭ダイヤモンド工業株式会社、代表取締役社長の片岡です。それでは、2024年3月期決算の概要についてご報告します。

2024年3月期の当社グループは、自動車の生産回復が進んだことで「輸送機器」が増収となったものの、「機械」を中心に需要が低迷し、販売は前年度を下回る結果となりました。

以上の結果、売上高は386億5,300万円となり、前期比1.7パーセントの減収となりました。営業利益は15億2,600万円、経常利益は24億800万円、親会社株主に帰属する当期純利益は21億900万円で、1株当たりの純利益は40円57銭です。

利益面においては、中期経営計画で掲げている注力製品の増販に向けた生産体制の整備費用の増加や、売上高の減少により、営業利益、経常利益、当期純利益ともに減少しました。

四半期別実績推移(連結)

四半期別実績推移です。売上高は、第1四半期の低調なスタートから、第2四半期、第3四半期と「輸送機器」「電子・半導体」を中心に徐々に回復してきました。第4四半期は、第3四半期に対して「石材・建設」以外の全業界で落ち込む結果となりました。

営業利益は、第4四半期に工場再編費用など特別な費用がなかったことで、順調に増加しました。

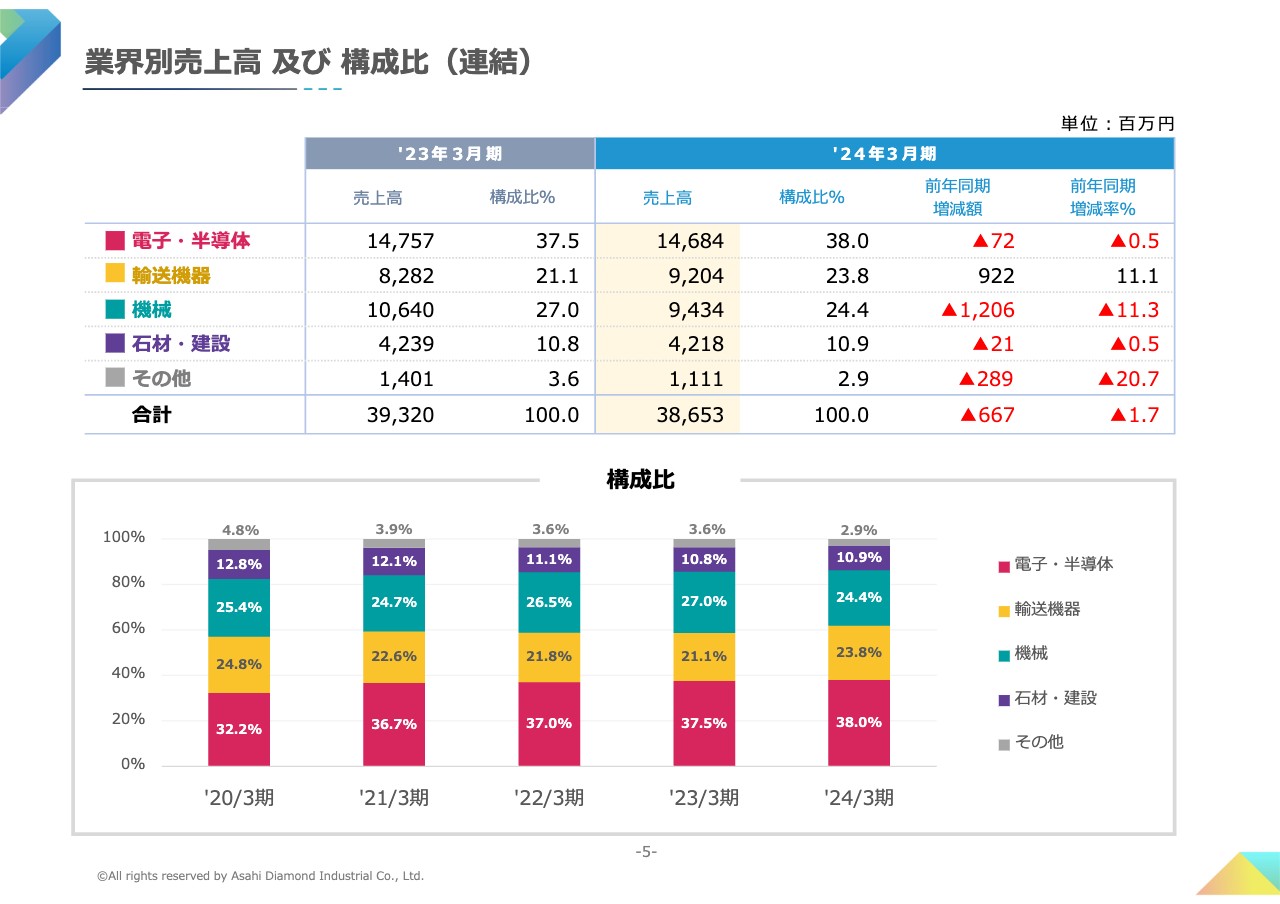

業界別売上高 及び 構成比(連結)

業界別売上高及び構成比です。売上高は、前期に対して「電子・半導体」が0.5パーセント減少、「輸送機器」は11.1パーセント増加、「機械」は11.3パーセント減少、「石材・建設」は0.5パーセント減少となりました。

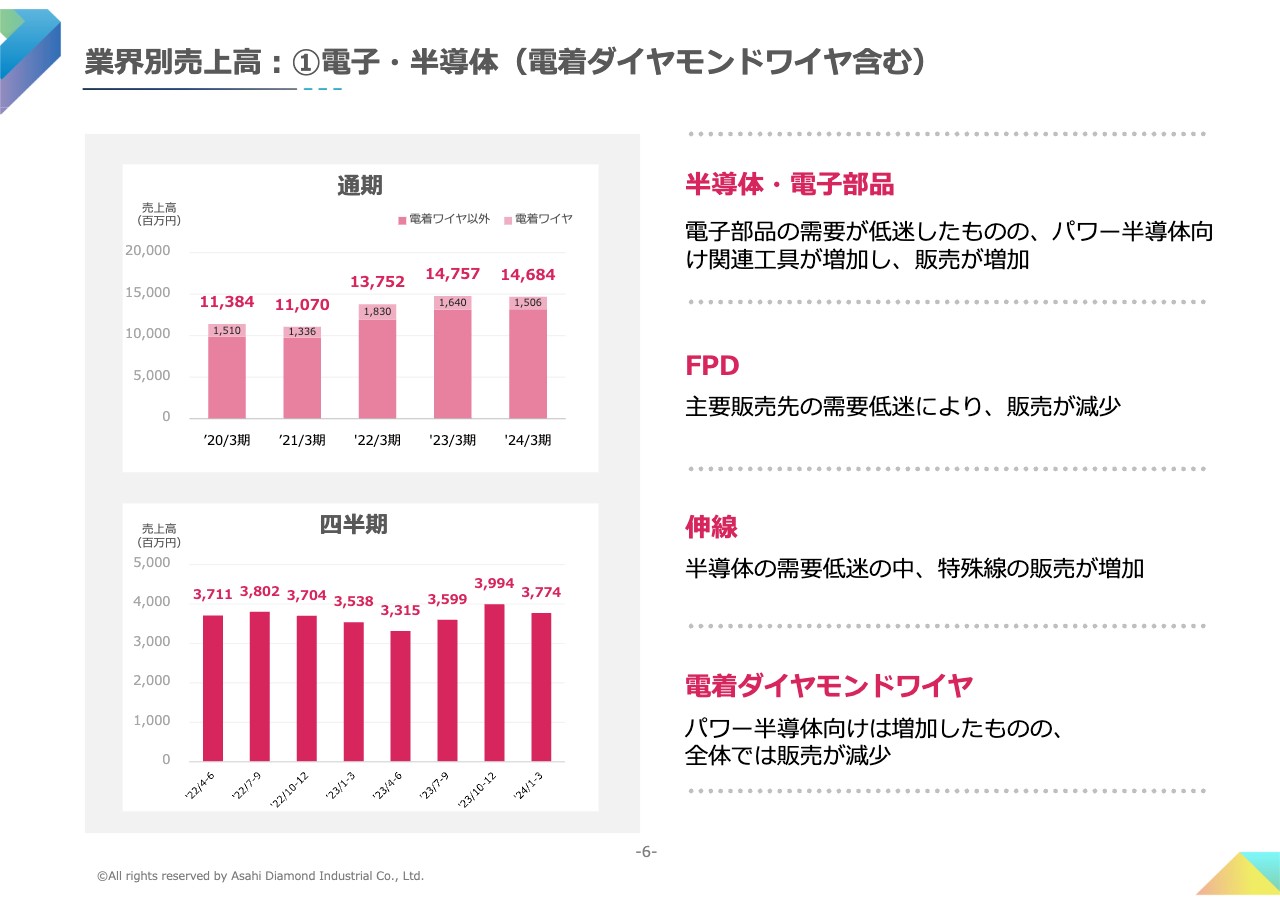

業界別売上高:①電子・半導体(電着ダイヤモンドワイヤ含む)

業界別売上高です。まず、「電子・半導体」についてご説明します。全体では、前期比0.5パーセントの微減となりました。

「半導体・電子部品」は、需要が低迷したものの、パワー半導体向けの工具が増加しました。「FPD」は、国内外の主要販売先の需要低迷により、販売が減少しました。「伸線」は、半導体需要の低迷の中、特殊線の販売が増加しています。

「電着ダイヤモンドワイヤ」は、パワー半導体向けが増加したものの、その他の用途が低調となり、全体として販売は減少しています。

業界別売上高:②輸送機器

業界別売上高における「輸送機器」です。全体では前期比11.1パーセントの増加となりました。「自動車」は、半導体不足の解消が進み、自動車生産が回復したことに加え、EV化に伴う顧客の生産再編により、海外における新規採用もあったことから増加しました。「航空機」は、需要の回復に加えて拡販が進んだことで増加しました。

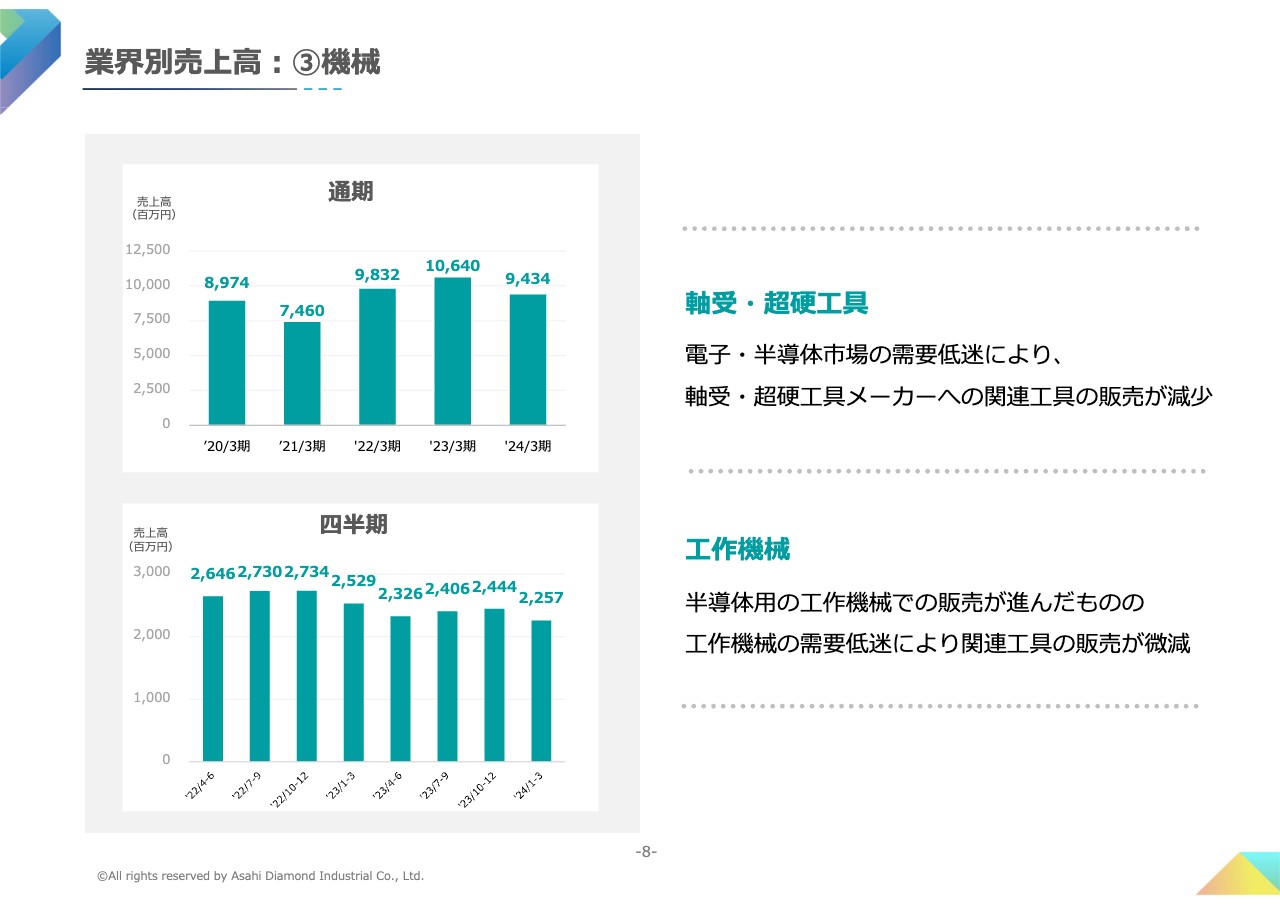

業界別売上高:③機械

業界別売上高における「機械」です。全体では前期比11.3パーセントの減少となりました。「軸受」「超硬工具」は、電子・半導体市場の需要低迷により減少しました。「工作機械」は、半導体用工作機械付け工具で販売が進んだものの、市場の低迷により微減となりました。

業界別売上高:④石材・建設

業界別売上高における「石材・建設」です。全体では前期比0.5パーセントの微減となりました。

「資源探査」は海外での受注が堅調に推移し、増加しました。「国内建設」は、高速道路の補修工事をはじめ、国土強靭化などの施策もあり、増加しています。「流通商品(ポータブルカッタ)」は、海外需要の低迷により減少となりました。

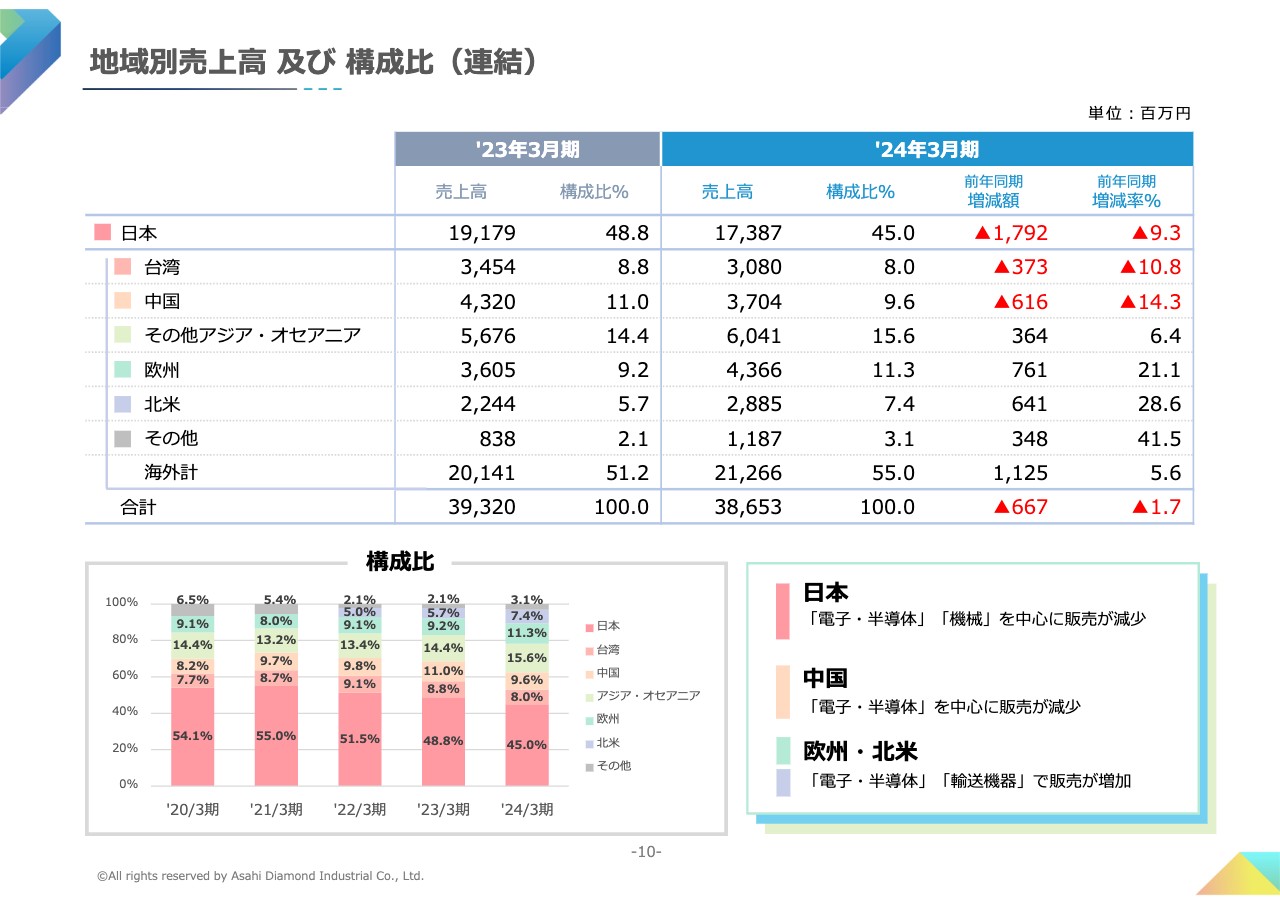

地域別売上高 及び 構成比(連結)

地域別売上高です。日本は、主に「電子・半導体」と「機械」の減少により、前期比マイナス9.3パーセントとなりました。

中国は、主に「電子・半導体」の減少により、前期比マイナス14.3パーセントとなっています。

欧州と北米は、主に「電子・半導体」と「輸送機器」の増加により、前期比で欧州がプラス21.1パーセント、北米はプラス28.6パーセントとなりました。

連結貸借対照表

2024年3月末の連結貸借対照表についてご説明します。資産合計は、前年期末に比べ2億7,500万円減少の739億100万円となりました。

現金及び預金の約36億円の主な減少要因は、配当金16億円、自己株式取得17億円です。有形固定資産の16億円の増加要因は、主に注力製品の増販に向けた建物・機械装置の増加によるものです。

負債合計は、13億8,600万円減少の99億800万円となりました。主に退職給付制度の変更により、負債が24億600万円減少したことによります。純資産合計は、11億1,000万円増加の639億9,300万円となりました。

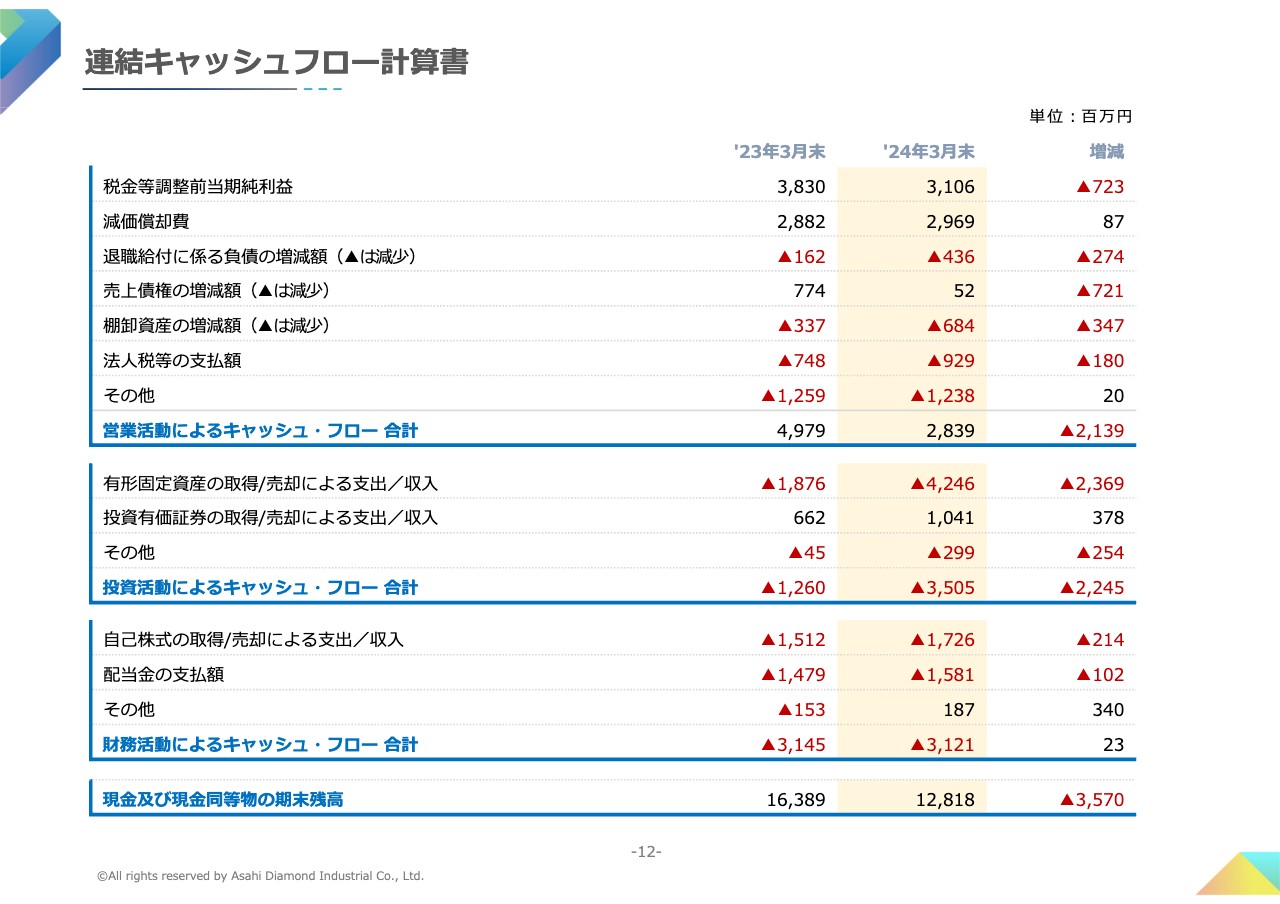

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。営業活動によって得られた資金は28億3,900万円、投資活動により支出された資金は35億500万円、財務活動により支出された資金は31億2,100万円となりました。

以上の結果、現金及び現金同等物の期末残高は35億7,000万円減少の128億1,800万円となりました。

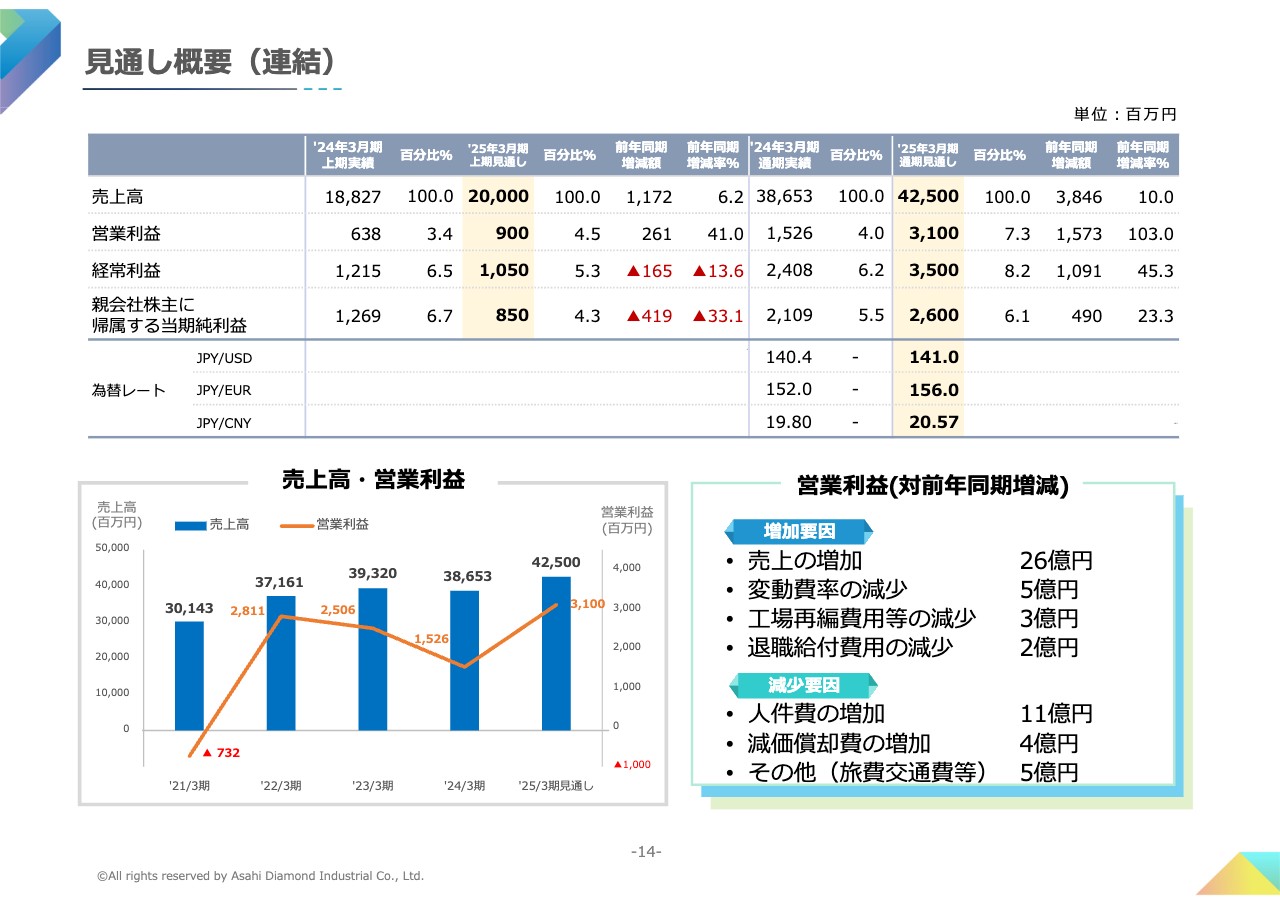

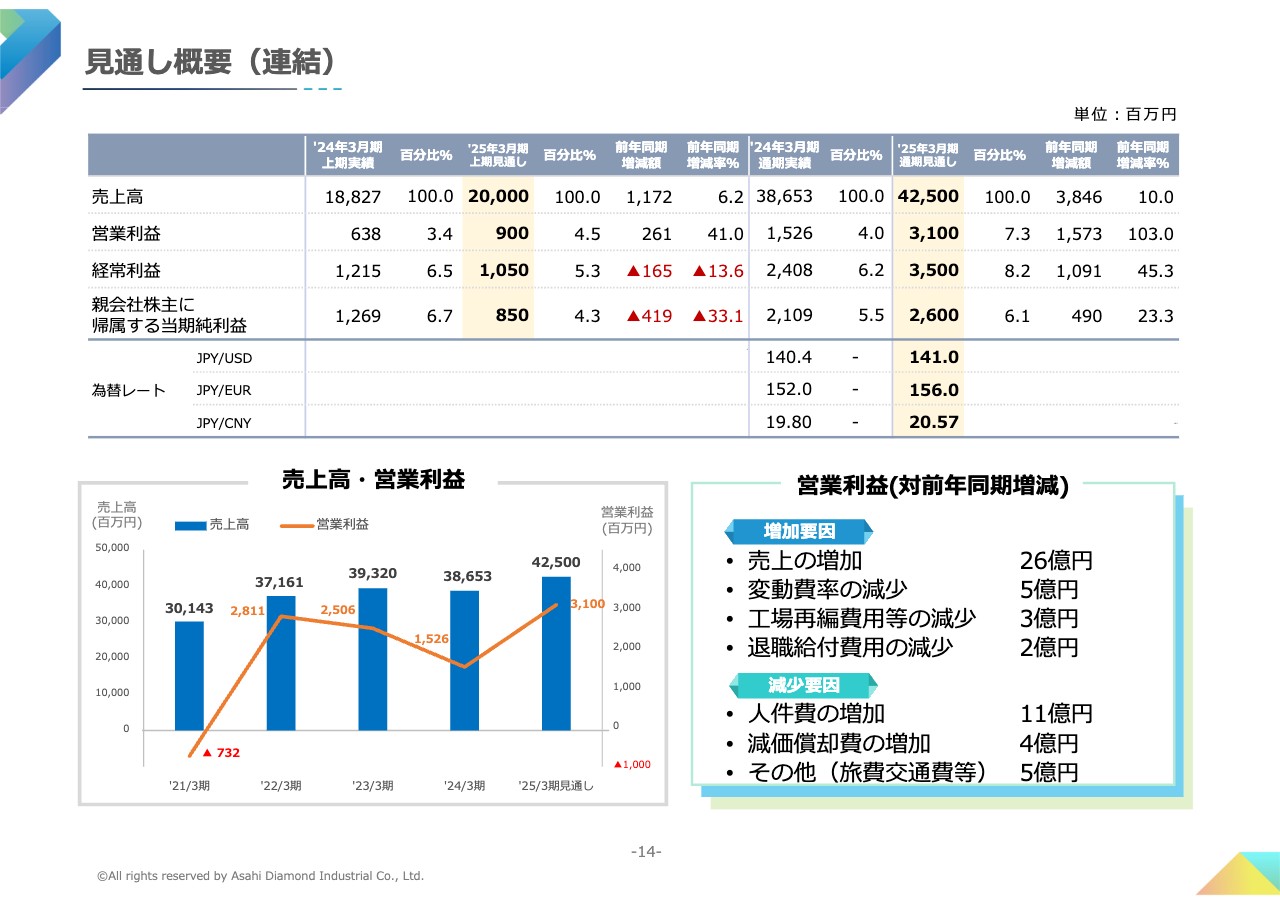

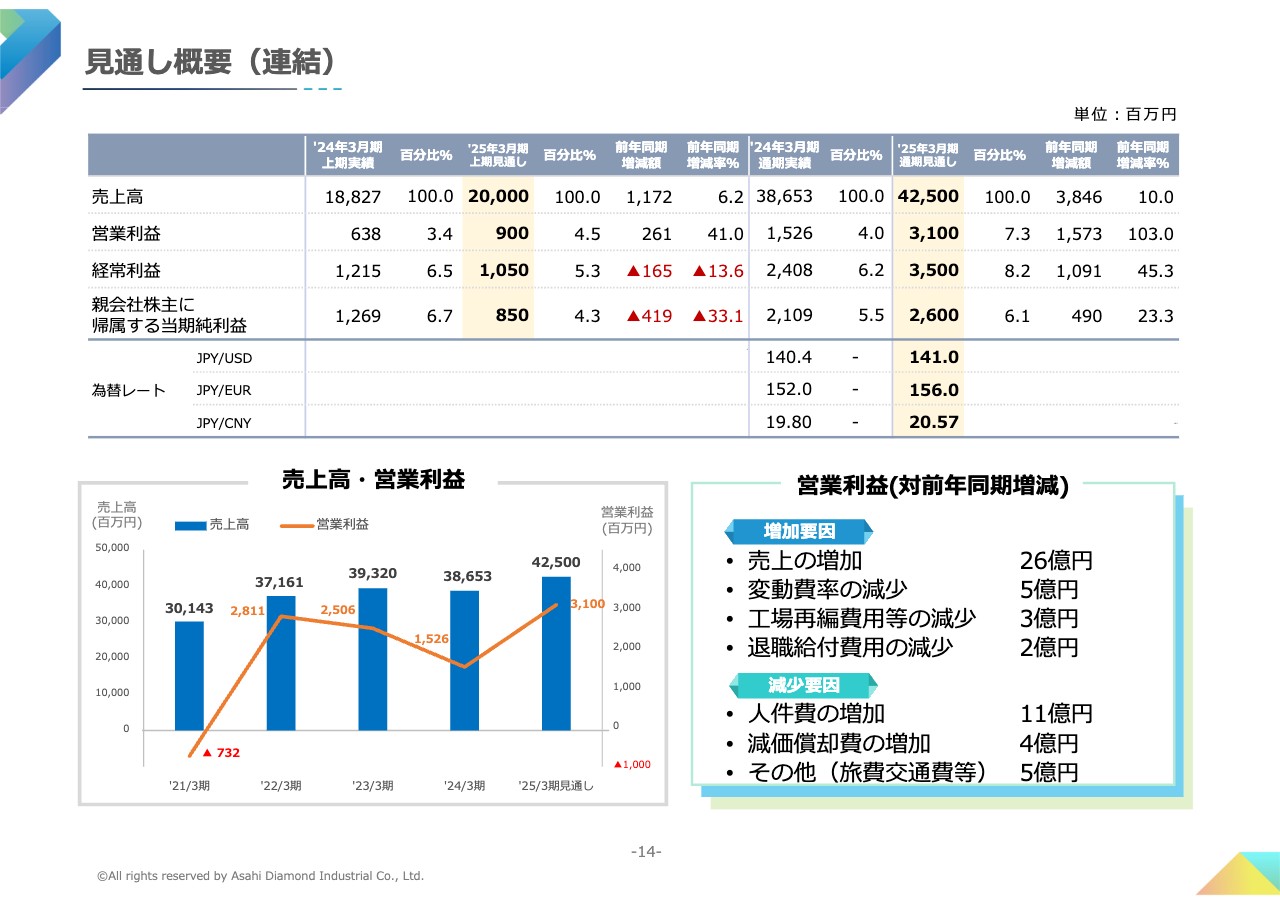

見通し概要(連結)

2025年3月期の決算の見通しについてご説明します。緩やかな景気回復が期待される一方で、地政学リスク、中国経済の鈍化、急激な為替変動など、経済情勢は今後も不透明な状況が続くと予想されます。

このような状況の中、需要の大きな伸びが見込まれる電子・半導体業界、自動車・機械産業の製品に対して、供給能力増強に向けた国内工場の生産再編成を進め、今後の需要拡大局面に備えています。加えて、開発体制の強化とスピードアップを行っているところです。

海外においては、前年に開設したインド、ベトナムをはじめ、海外13拠点での製造・販売サービスの拡充を進めていきます。

このような取り組みにより、売上高は425億円を計画しています。利益においては、人件費や減価償却費の増加があるものの、増収効果や工場再編成費用の減少により、営業利益は31億円、経常利益は35億円、親会社株主に帰属する当期純利益は26億円と、前期に対して大幅な増収増益を見込んでいます。

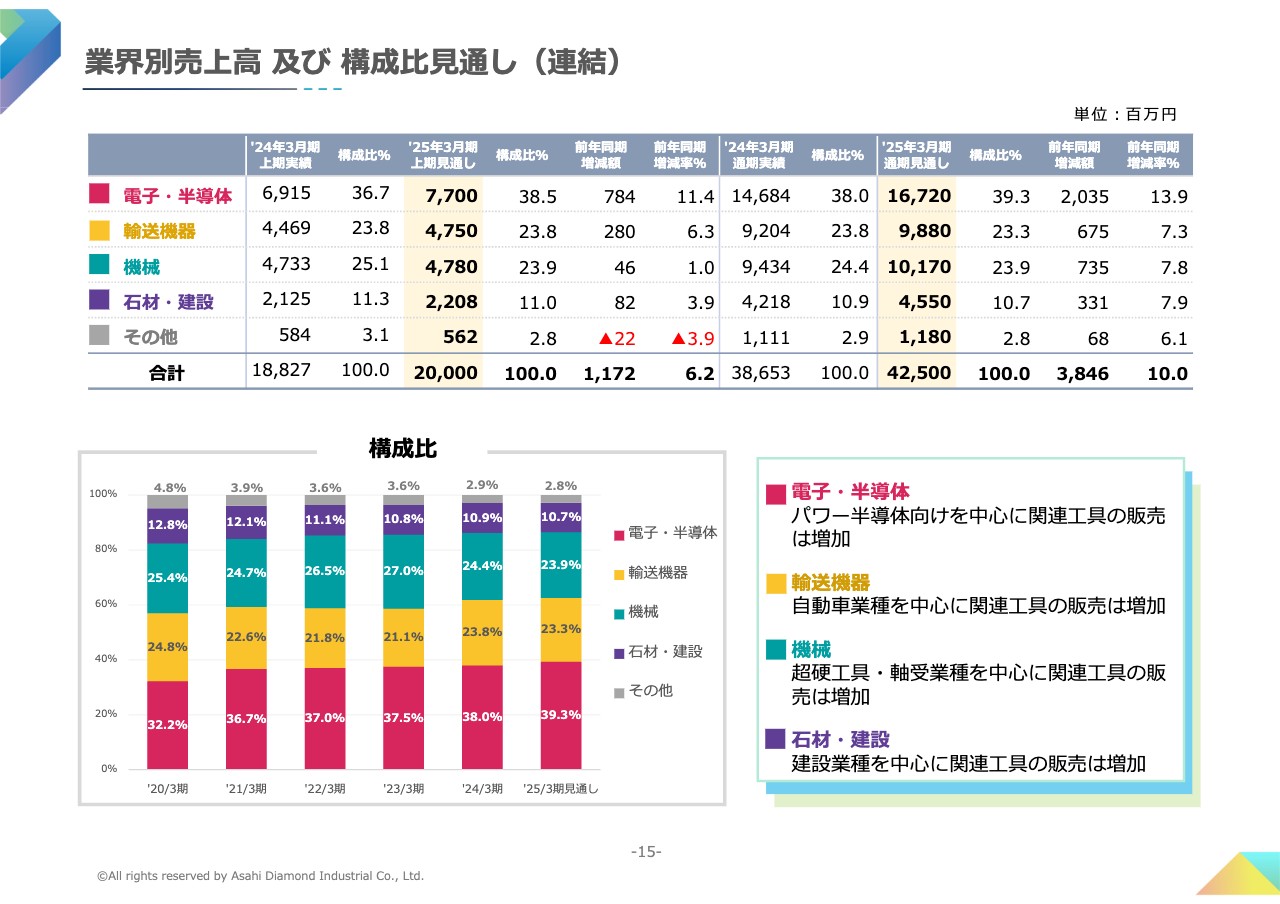

業界別売上高 及び 構成比見通し(連結)

業界別の見通しについてです。「電子・半導体」は、パワー半導体向けを中心に前期比13.9パーセントの増加を見込んでいます。「輸送機器」は、前期に設立したインド及びベトナムの子会社を活用することで、自動車を中心に前期比7.3パーセントの増加を計画しています。

「機械」は超硬工具・軸受を中心に前期比7.8パーセントの増加です。「石材・建設」は建設を中心に前期比7.9パーセントの増加を見込んでいます。

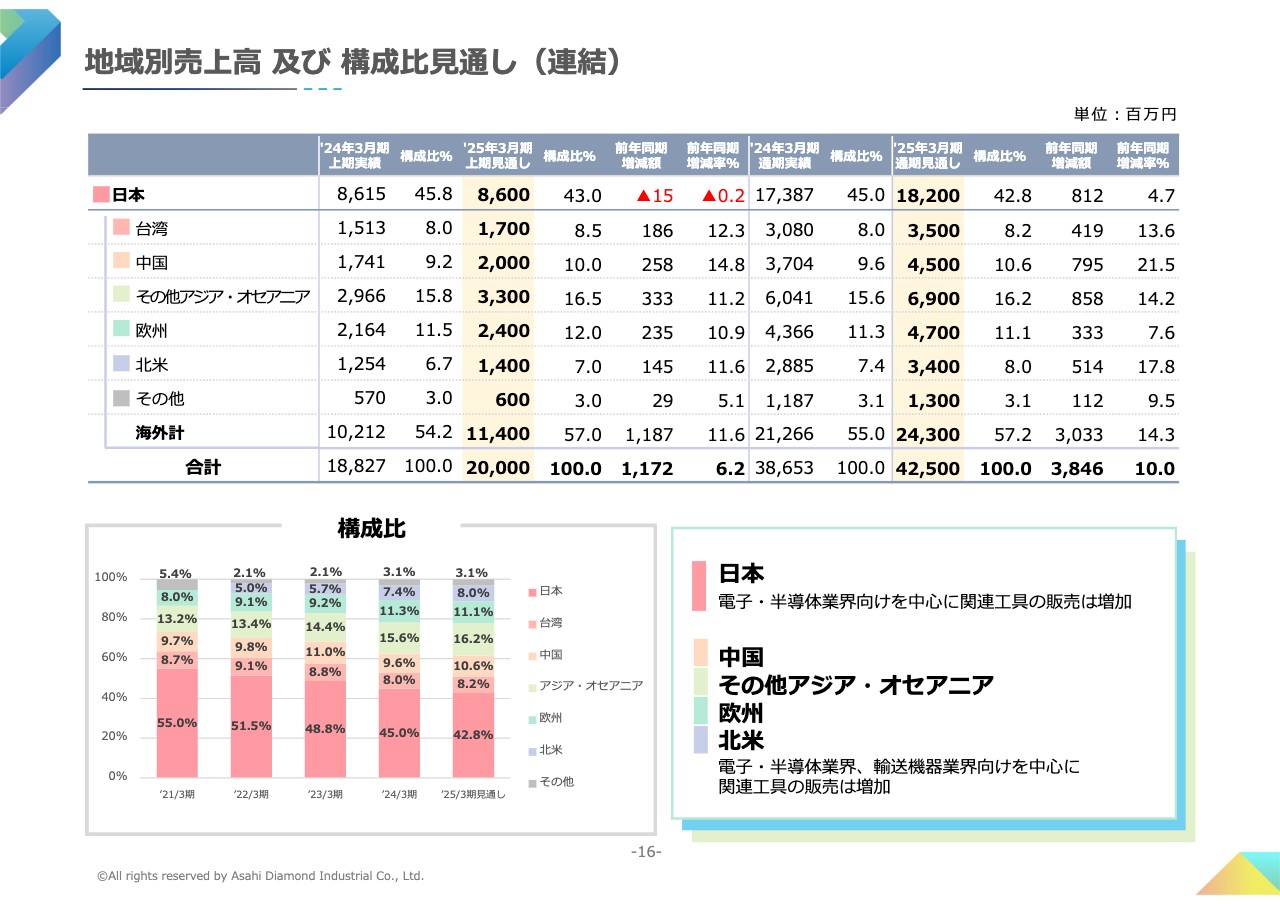

地域別売上高 及び 構成比見通し(連結)

地域別の見通しです。日本は「電子・半導体」を中心に、前期比4.7パーセントの増加を見込んでいます。

中国、その他アジア・オセアニア、欧州、北米は、いずれも「電子・半導体」「輸送機器」を中心に増加を見込んでいます。前期比で、中国は21.5パーセント、その他アジア・オセアニアは14.2パーセント、欧州は7.6パーセント、北米は17.8パーセントの増加を計画しています。

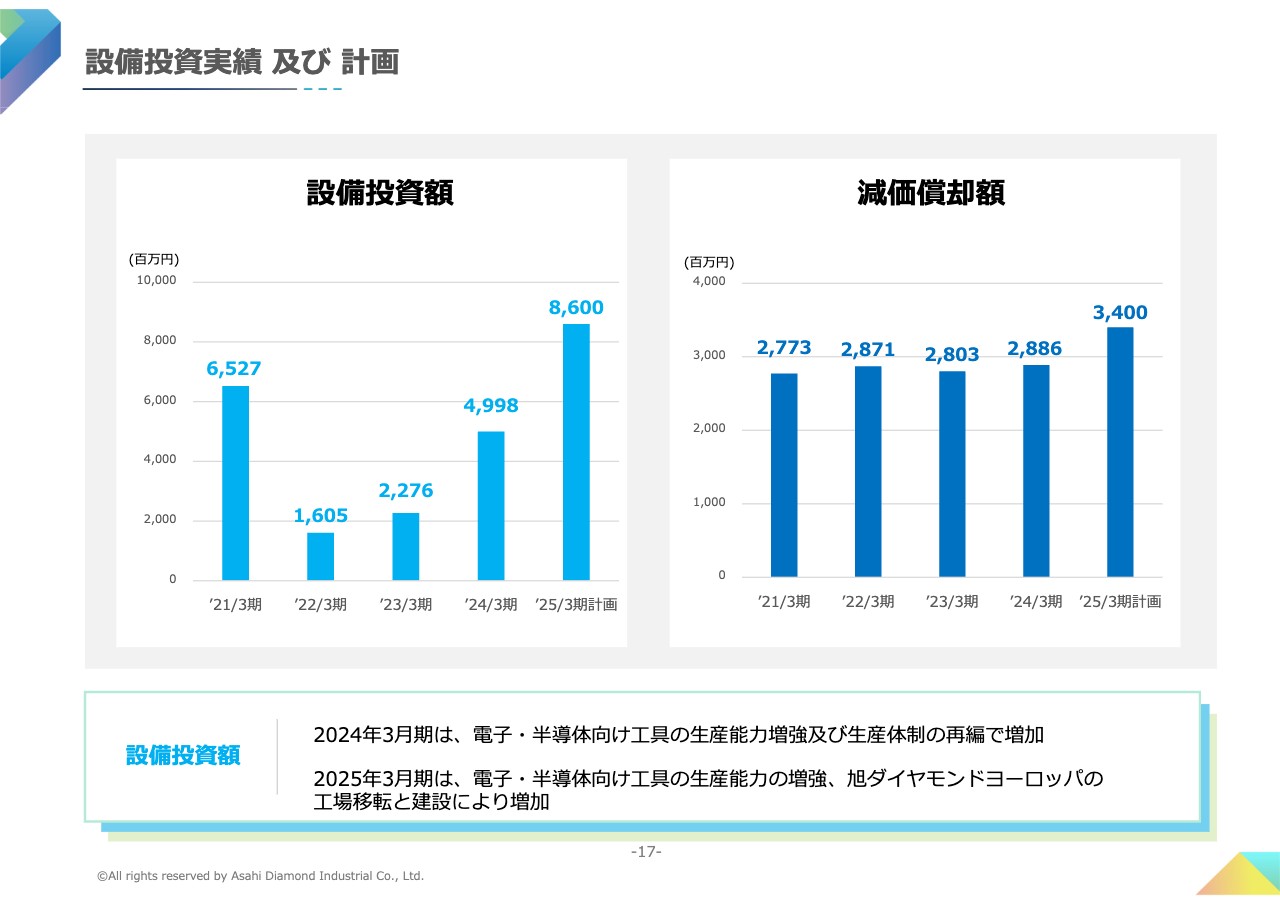

設備投資実績 及び 計画

前年度、2024年3月期は、電子・半導体向け工具の生産能力増強及び生産体制の再編を目的とした設備投資を進め、49億9,800万円となりました。

2025年3月期の設備投資は、電子・半導体向け工具の生産能力の増強と、旭ダイヤモンドヨーロッパの工場移転及び建設を予定しており、86億円と大幅な増加を見込んでいます。

一方、有形固定資産の減価償却実績については、2024年3月期は前期に比べ8,300万円増加の28億8,600万円となりました。2025年3月期は34億円を見込んでいます。

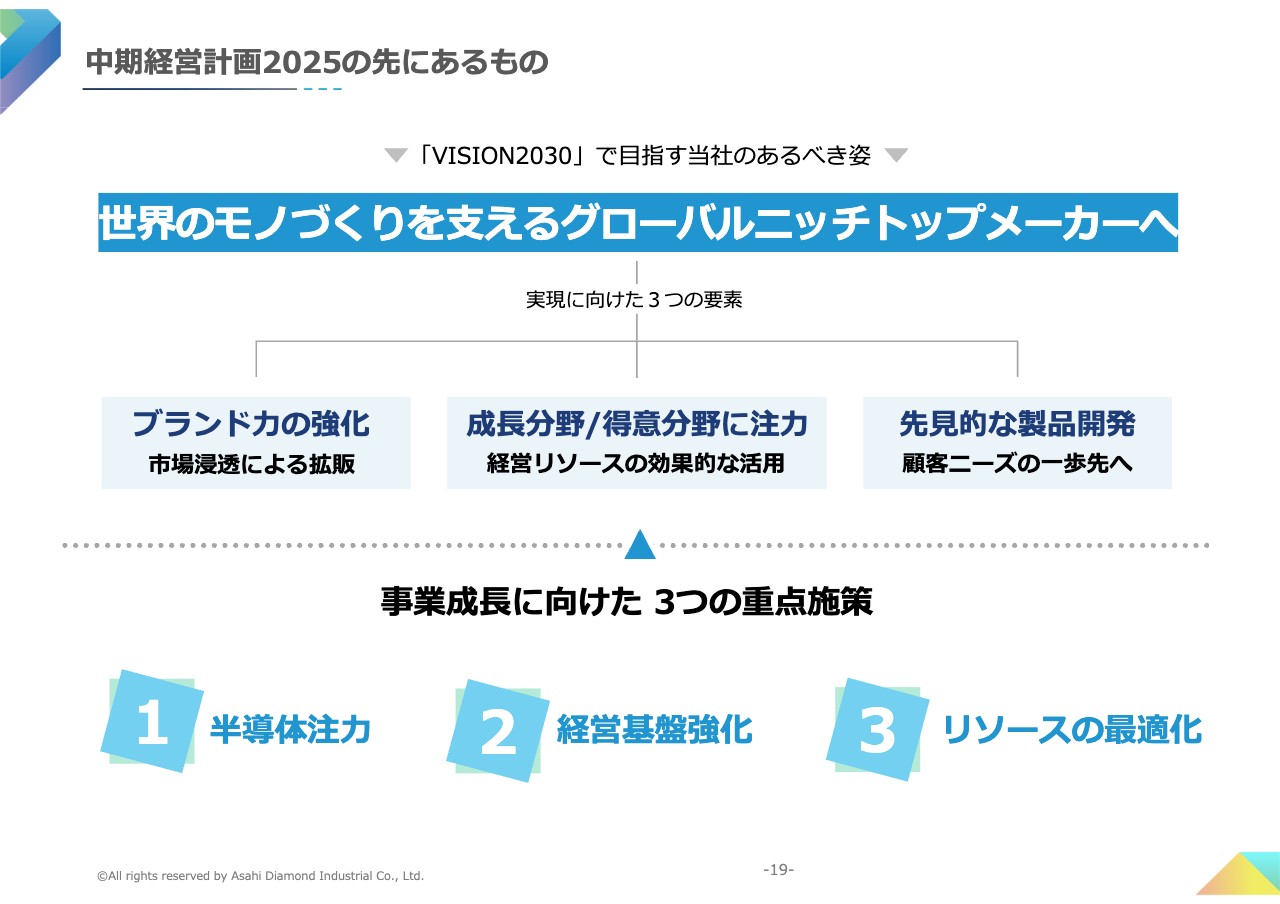

中期経営計画2025の先にあるもの

次に、中期経営計画の進捗についてご説明します。当社では、2030年のあるべき姿として、「世界のモノづくりを支えるグローバルニッチトップメーカーへ」を新たに掲げ、「ブランド力の強化」「成⻑分野/得意分野への注力」「先見的な製品開発」をビジョン実現のための要素と位置づけました。

また、2025年までの事業成長に向け、「半導体分野への注力」「経営基盤強化」「リソースの最適化」の3つの重点施策を設定しています。

中期経営計画2025の重点テーマ進捗状況

「半導体分野への注力」では、電子・半導体セグメントに経営資源を集中させ、高収益かつ業界のニッチトップを目指し、さまざまな施策を実行しています。

開発・製造においては、パワー半導体用SiC向け工具の開発や、需要の増加が期待される製品の増産体制を整備しています。また、生産体制・原価率の改善として、製造工程の自動化やIT化を進めています。

販売においては、高収益の製品を中心に拡販を進めるため、半導体関連の展示会等で国内だけでなく、海外に対してもPRを強化しています。

中期経営計画2025の重点テーマ進捗状況

注力製品として掲げている5製品の売上実績と目標についてご説明します。5製品全体の昨年度の売上高は81億円となりました。その内訳として、シリコン向けで55億円、SiC向けは伸長して26億円となっています。

今後の目標としては、今年度は5製品全体で95億円、来年度はシリコン向けで86億円、SiC向けで50億円と、合わせて136億円にまで大幅に増加させる計画です。

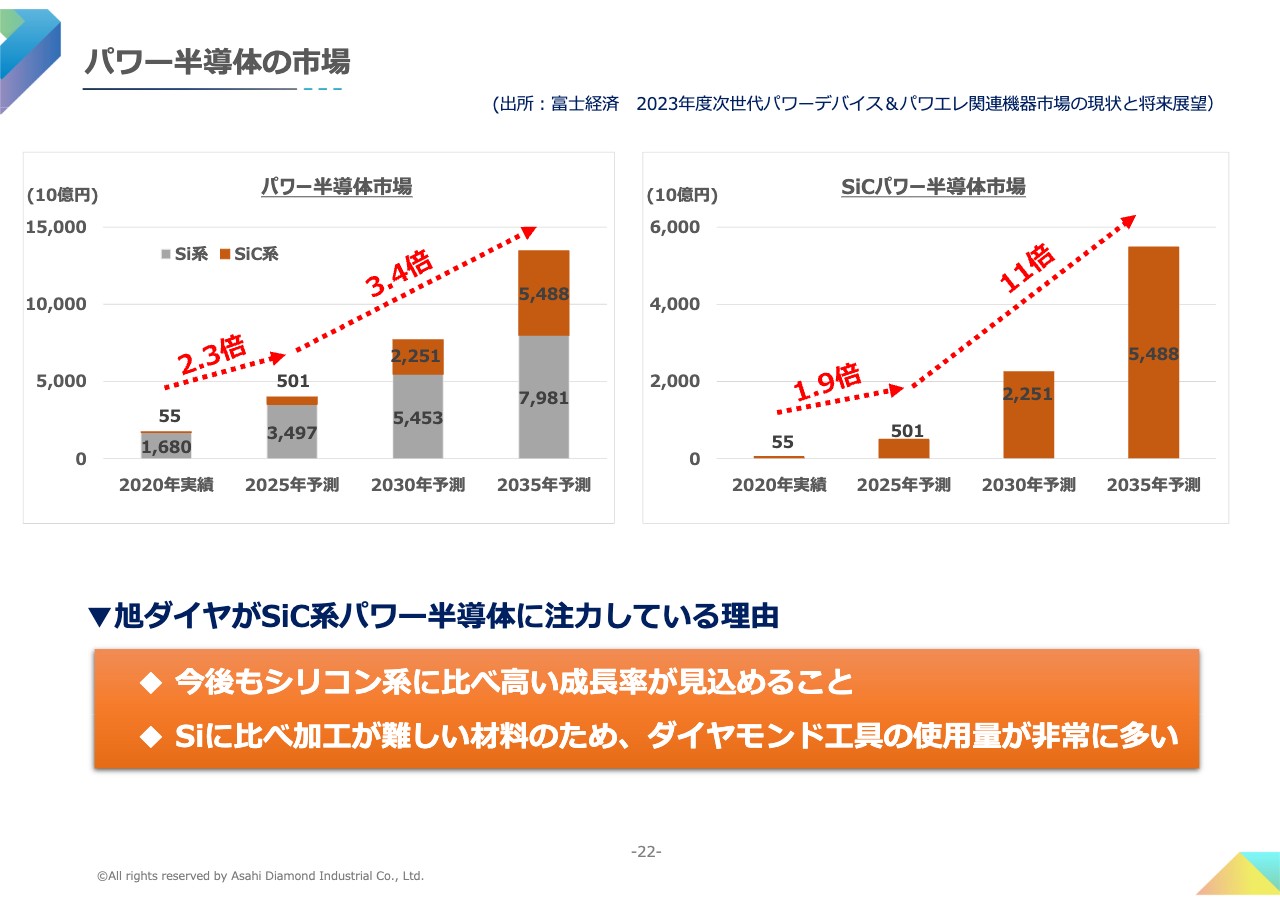

パワー半導体の市場

パワー半導体市場の規模についてです。パワー半導体の市場規模は今後も増加が見込まれており、特にSiC系のパワー半導体は、2025年でおよそ5,000億円の規模になり、2035年にはその11倍の5兆5,000億円ほどまで成長すると予想されています。

当社がこの市場に注力している理由は、「シリコン系に比べSiC系は高い市場成⻑率が見込めること」「SiCは加工が難しい材料のため、シリコンに比べダイヤモンド工具の使用量が非常に多いこと」が挙げられます。

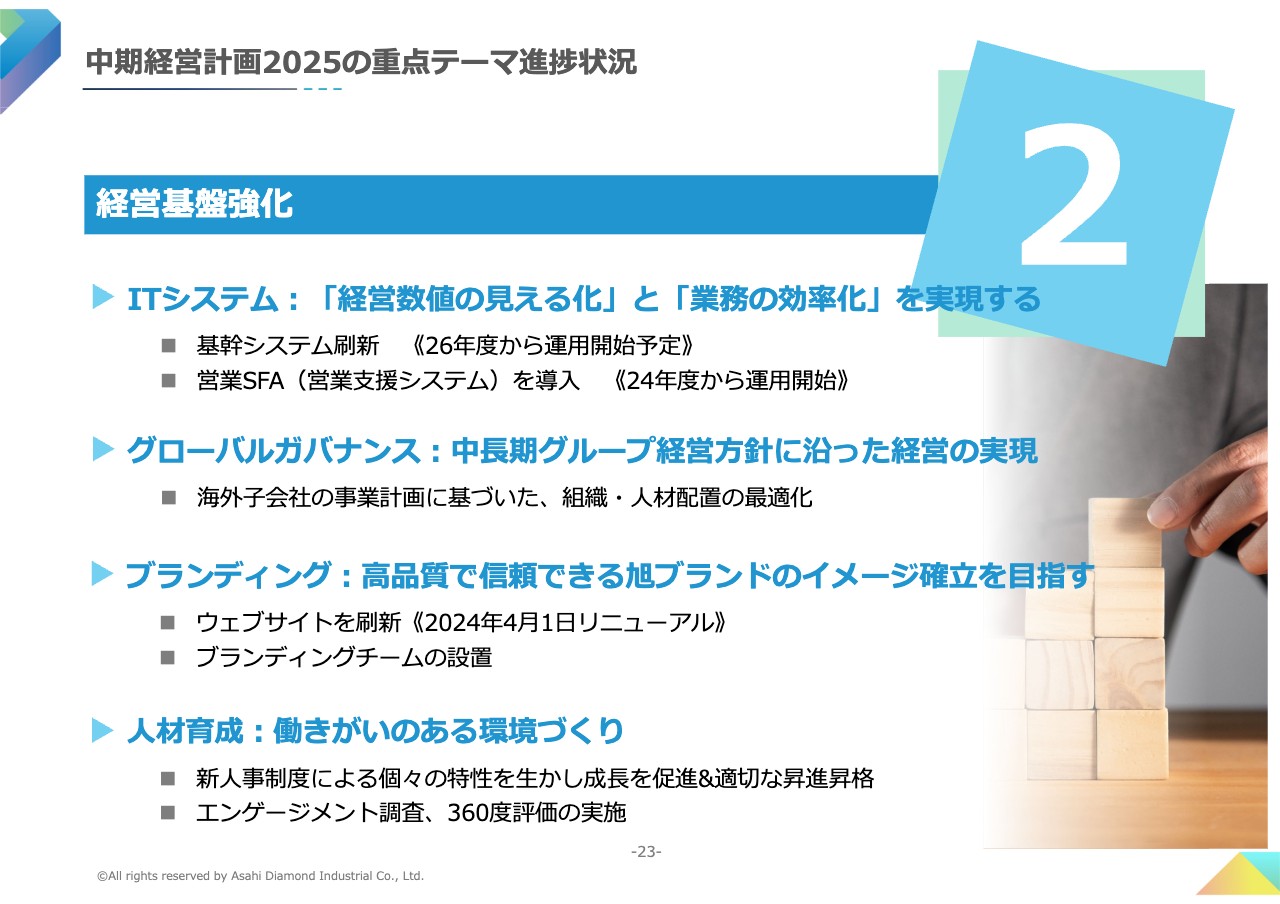

中期経営計画2025の重点テーマ進捗状況

重点施策の2つ目の「経営基盤の強化」についてご説明します。ITシステムでは、経営数値の見える化と業務の効率化を実現するため、基幹システム刷新を進め、2026年度からの運用に向けて準備を進めています。

営業活動ではSFAを導入し、本年4月から運用を開始しました。これにより、営業活動の効率化、顧客満足度の向上、よりタイムリーな営業戦略の策定が期待できます。

グローバルガバナンスにおいては、海外子会社の事業計画に基づいた、組織・人材配置の最適化を進めています。

ブランディングについては、高品質で信頼できる旭ブランドのイメージを確立する施策として、Webサイトをリニューアルしました。引き続き、ブランディングチームを中心に、社内外に向けた企業イメージの向上を進めていきます。

人材育成については、働きがいのある職場環境の創出を目指しています。2023年度に導入した人事制度、エンゲージメント調査、360度評価を活用し、従業員の個々の特性を生かした成長を促進しています。

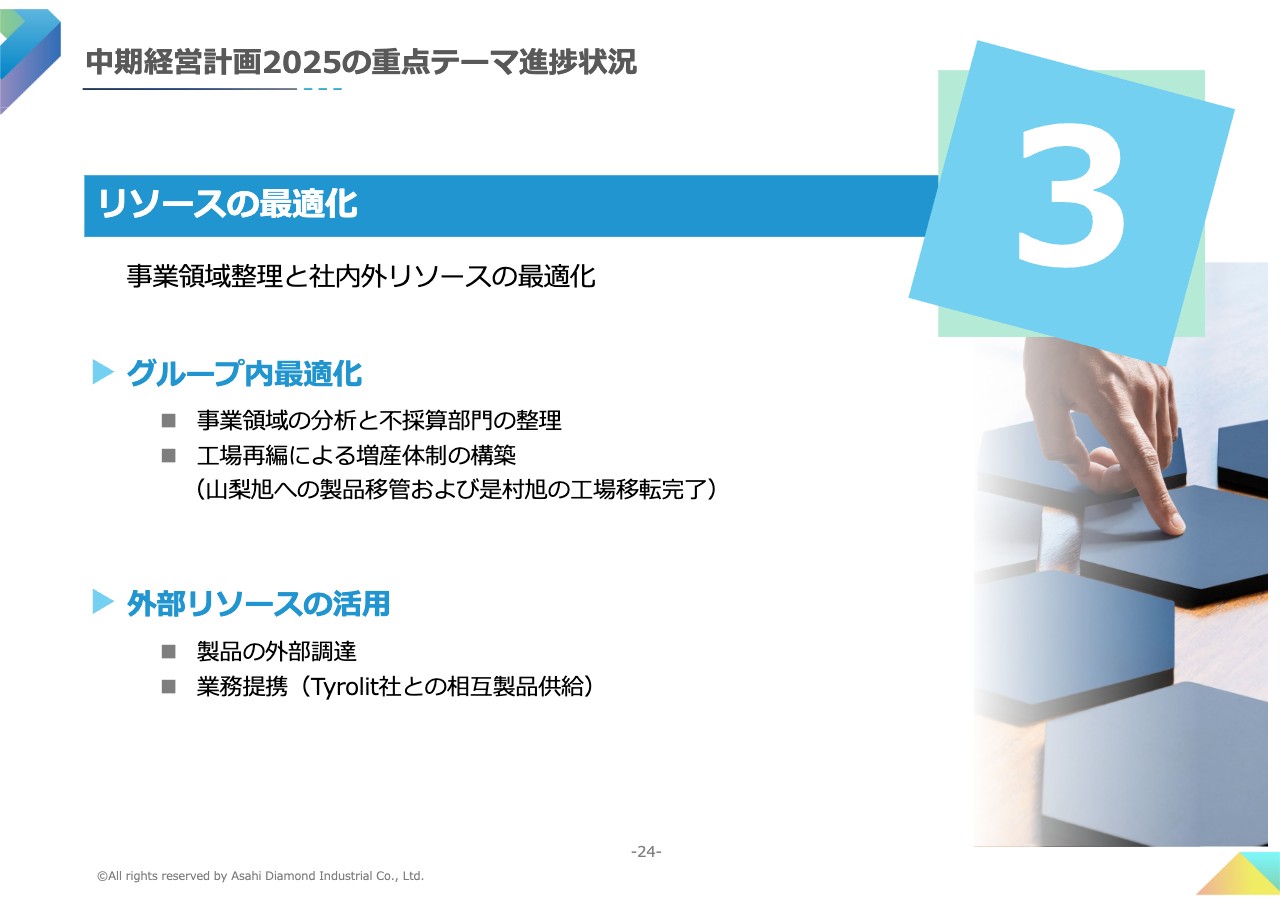

中期経営計画2025の重点テーマ進捗状況

3つ目の「リソースの最適化」では、事業領域整理と社内外リソースの最適化を進めています。グループ内の最適化に関して、事業領域の分析をもとに、利益を向上させるための戦略が進行中です。さらに、収益性の低い製品については抜本的な改革を進めています。

また、注力製品の生産能力増強を目的とした工場再編はスケジュールどおりに進んでおり、昨年度は山梨旭ダイヤモンド工業への製品移管や、是村旭ダイヤモンド工業の千葉鶴舞工場への移転が完了しました。

外部リソースの活用では、一部製品の外部調達をさらに拡充するとともに、業務効率と生産性を向上させ、人材不足を解消し、コスト削減を目指していきます。

Tyrolit社との業務提携においては、当社を通したTyrolit社製品の日本での販売は、輸送コストや円安などの影響が大きく、停滞しています。一方で、Tyrolit社を通した当社製品の海外販売は、半導体や自動車を中心に拡大しています。

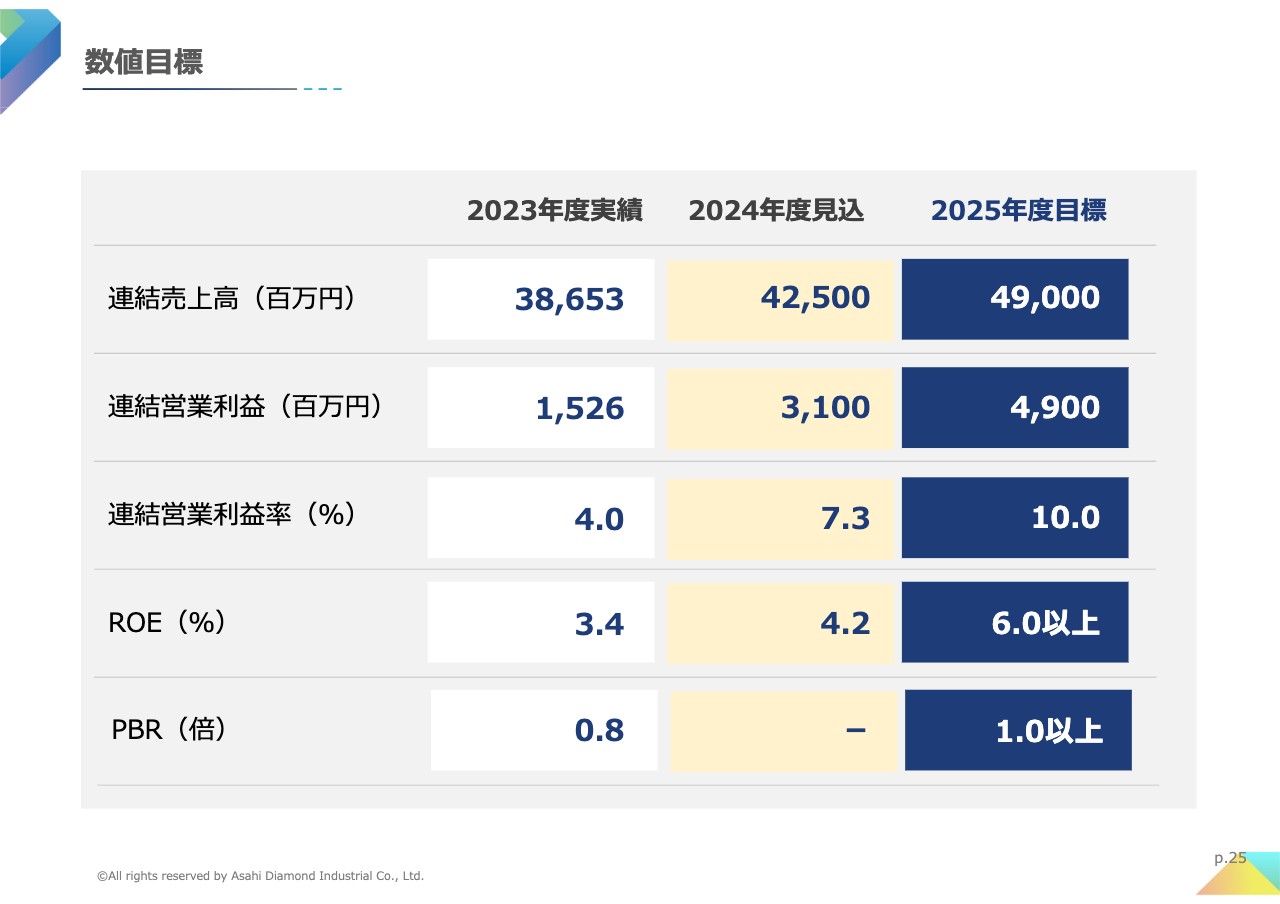

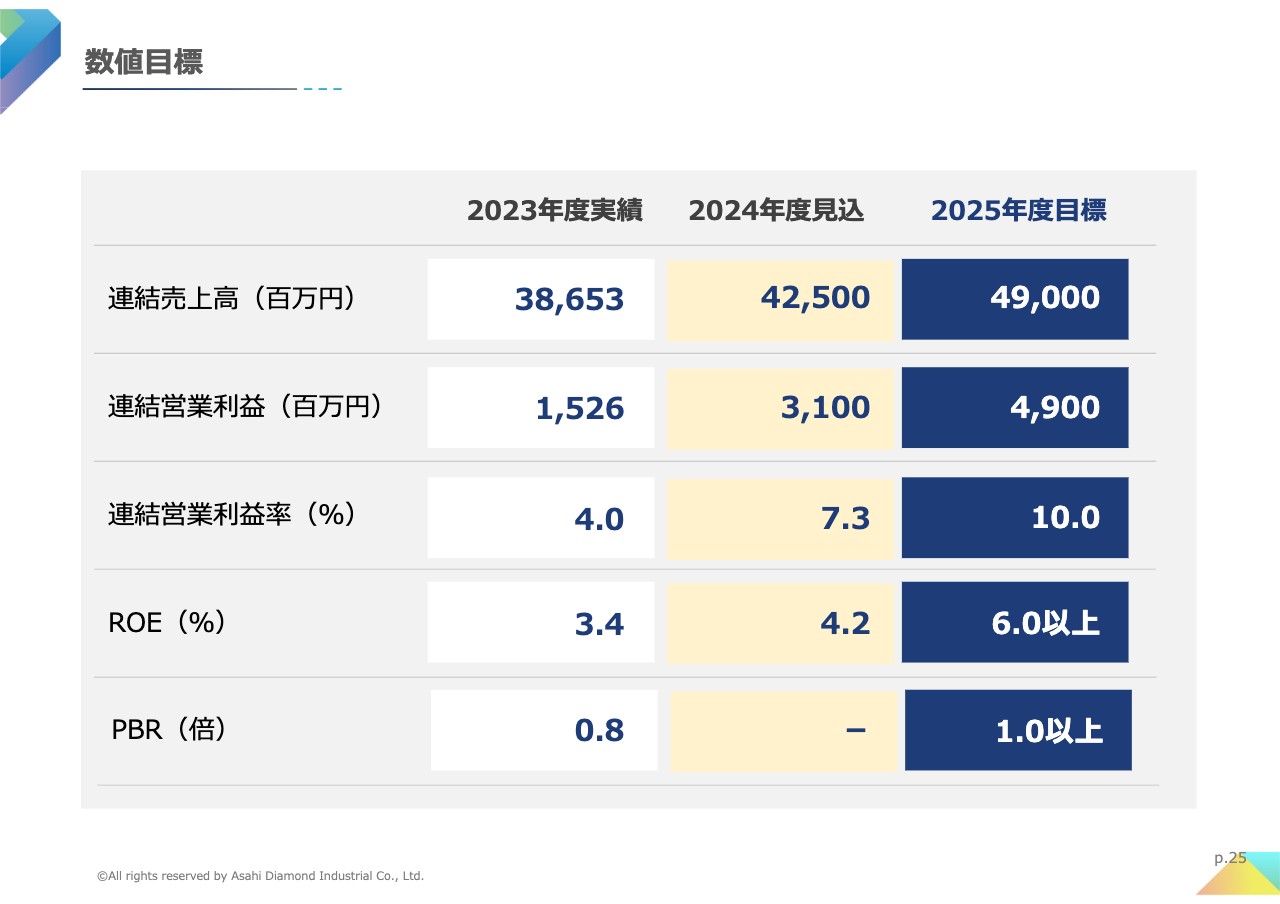

数値目標

中期経営計画の数値目標についてご説明します。2023年度は、主に「電子・半導体」と「機械」の低迷や経費の増加により、営業利益率4パーセント、ROE3.4パーセント、PBR0.8倍となりました。中期経営計画の最終年度である2025年度の目標に変更はありません。

目標の達成に向けて、2024年度は増収増益とし、営業利益率7.3パーセント、ROE4.2パーセントを見込んでいます。

資本政策および株主還元

最後に、資本政策と株主還元の進捗状況についてご説明します。中期経営計画において、配当性向50パーセント以上、総還元性向120パーセント以上を掲げています。

配当金については、期初予定のとおり1株につき通期で30円、配当性向は73.8パーセントとなります。

また、自己株式200万株を17億円で取得し、総還元性向は156パーセントとなりました。なお、取得したすべてを消却しています。

設備投資については、半導体向けの生産能力向上を中心に約50億円を実施し、昨年度に対して増加しました。

今後も中期経営計画で掲げている指標に基づき、ROEおよびPBRの向上に向けて、企業価値を高めていきます。

質疑応答:海外での自動車関連工具の販売増加について

質問者:「輸送機器」の自動車関連において、海外で関連工具の販売が増加しているとのことですが、EV向けにベアリングの精密度が求められていることで工具の採用が増えているということでしょうか?

片岡:海外で販売が増えている主な要因は、昨今のEV化に伴い、世界的に内燃機関用の自動車部品の再編成が行われているためだと考えています。特に内燃機関用の自動車部品は、インドやメキシコに流れが向いていると判断しています。それに伴い、インドやメキシコでの拡販が進んだとご理解ください。EV化に関しては、まだこれからだと思っています。

質疑応答:SiC向け製品の見通しについて

質問者:スライド21ページで、SiC向けの見通しについてご説明がありました。伸びていくという方向性については異論はありませんが、昨今、中国などで競合が出てきているという話を聞いたことがありますので、市場環境とこの計画の確実性について教えてください。

片岡:SiC向けの景況感は非常に良いです。スライドに記載のとおり、当社としても非常に期待しており、特にアメリカ市場、ヨーロッパ市場ではかなり伸びると見込んでいます。

中国市場については、確かに受注をいただいていますが、今後も不透明な状況が続くと思っています。これまでのように当社の競合が出てくると予想していますが、当社は精度が高いことで採用されていますので、影響があるとしても以前の太陽電池用電着ダイヤモンドワイヤのような影響ではないと考えています。

質疑応答:カッター市場拡大に対する取り組みについて

質問者:現在、御社のSiC向け製品は面研の用途が大半だと思います。今後、カッターの市場が大きくなってくると思いますが、これに関する取り組みや開発についてはどのように考えていますか?

片岡:おっしゃるとおり、面を研削するホイールもありますが、エッジを研削する面取りという工程のシェアは、おそらく世界的にかなり高いと自負しています。この2つをメインとして取り組んでいます。ご質問のあったカッターに関しては急ピッチで開発を進めており、来年、再来年には成果が出てくると思っています。

質疑応答:SiC向け製品の売上が多い地域について

質問者:SiC向けの売上は、アメリカやヨーロッパが大きなウエイトを占めているのでしょうか?

片岡:やはりアメリカが一番多く、続いてヨーロッパ、中国となっています。

質疑応答:シリコン向け製品の用途と成長を計画している背景について

質問者:シリコン向けの用途について教えてください。今年度は売上高が約10パーセント伸びる想定ですが、市場ベースでシリコン向けはそこまで大きく伸びないと思っています。ウエハやワイヤを含めて中国で増えていくのか、どのような理由で成長を見込んでいるのでしょうか?

片岡:シリコン向けに関してはご存知のように、昨年度は生産量が客先で大幅に落ちました。それらの影響でこの数字になったと理解しています。

当社の場合、シリコン向けはかなり上流工程が多いと思っています。上流工程とは、インゴットメーカーとその周辺というイメージです。今年度末頃から生産が回復するという情報も入っていますので、1つはこれを見込んでいます。

もう1つは、もう少し下流の工程でもテストや開発を続けていますので、この売上も加味しています。

質問者:下流工程とは、カッターのことでしょうか?

片岡:両方です。基本的にはデバイス部門の面研削用ホイールとCMPが大きいとご理解ください。

質問者:2025年度は、SiC向けとシリコン向けの市場は相当伸びる想定となっています。この市場要因、御社要因、確実性について教えてください。

片岡:シリコン向け、SiC向けともに、当社の生産量はあまり自慢できるものではありませんでした。ただし、2年ほど前から増産に向けて場所や設備を確保し、受注いただければいつでも対応できる整備が整ってきました。そのため、市場の伸びよりはかなり強気に受注が取れると確信し、このような数字を計画しています。

質問者:シェア拡大を見込んでいるということですね。

片岡:おっしゃるとおりです。

質疑応答:営業利益の増減要因について

質問者:スライド14ページで、営業利益の増減要因について解説していただきありがとうございます。増加要因に「工場再編費用等の減少」で3億円とありますが、こちらはもっと大きな金額だったと記憶しています。減少の理由を教えてください。

また、減少要因に「人件費の増加」がありますが、給与の増加や協力会社からの値上げなども含まれていますか? 「あまり儲からない製品は取引先にご理解いただき、値上げなどを行っている」というお話が以前あったと思いますが、これはどのように織り込まれているのでしょうか?

片岡:儲からない製品については精力的に分析に取り組んでおり、営業も苦労してお客さまに値上げを要請しています。その結果は今年度中に必ず出てくると思います。ここには金額を記載していませんが、営業利益に反映しているとご理解ください。

人件費については基本的におっしゃるとおりで、昨今の流れによって給料もそれなりに上げています。協力会社の要求についても、理由があればきちんと対応するようにしています。

工場再編費用の減少については、例えばトータルで40億円かけていたものが30億円になったということです。工場再編成費用はまだ一部残っていますが、今後は特に大きな建物等の費用がかかる予定はありません。そのような意味で、若干減るのではないかと考えています。

小浦雅美氏(以下、小浦):工場再編費用については、今までご説明していたように、スライドに記載している3億円は原価で落とした分で、それ以外に特損で落とした経費も1億円あります。

また、工場再編には関係ありませんが、技術料の支払いがあったため、一時費用として特殊な支出がトータルで5億円あったとご説明してきました。こちらから変更はありません。

質疑応答:中期経営計画目標の確度について

質問者:中期経営計画の最終年度に向けて、今年度の売上高を425億円まで引き上げるという計画ですが、2025年度はSiC向け・シリコン向け製品の能力増強によって伸ばすということでしょうか?

けっこうジャンプアップしなければいけない数字にも見えますが、もともと描いていた数字から外部環境もだいぶ変わったと思います。中期経営計画目標の確度やアップサイド・ダウンサイドについて、可能な範囲で教えてください。

片岡:中期経営計画を立てる前の売上高が約390億円で、最終年度はそこから100億円程度伸ばそうという計画で進めています。この100億円の内訳は、「電子・半導体」で約60億円、残りを「自動車」とその他で伸ばそうと考えています。

最終目標は確かに厳しくなっていますが、決して諦めておらず、まだ達成できると考えています。理由としては、「自動車」の回復に加え、ベアリングを中心とした「機械」が回復すると見ているためです。また、冒頭からお伝えしているとおり、SiC向けやシリコン向けの増販も含めて、このような数字を出しています。

質疑応答:ヨーロッパ事業とTyrolit社の状況について

質問者:ヨーロッパ事業とTyrolit社の状況について教えてください。

片岡:先ほどお伝えしたとおり、Tyrolit社との事業は苦戦しています。当社がTyrolit社から仕入れた製品について、日本国内での販売がかなり落ちているためです。理由としては、円安の影響が一番大きいですが、輸送費の高騰もあります。Tyrolit社の製品は船で運ぶ場合が多いのですが、非常に時間がかかるなどで売上が落ちています。

逆に、Tyrolit社を通じた当社製品のヨーロッパを中心とした販売に関しては、円安効果でかなり伸びています。おおまかに言いますと、こちらが伸びた分だけ国内でのTyrolit社製品の販売が落ちているようなイメージです。

質問者:Tyrolit社経由での御社製品の販売は大体いくらですか?

片岡:相手のあることなのでお伝えしづらい内容ですが、合わせて片手くらいで、昨年から変わっていません。国内での販売が減った分だけ、Tyrolit社を通した販売が増えているとご理解ください。

質疑応答:成長投資額と株主還元の変更の可能性について

質問者:スライド26ページの資本政策と株主還元についてです。成長投資150億円、株主還元90億円、資産の効率化で創出キャッシュ160億円以上を計画しています。政策保有株式の売却や減価償却は見えている数字だと思いますが、変動ファクターとして純利益が前後する可能性があると考えています。

創出キャッシュが思ったほど出なかった場合は、成長投資や株主還元を変える必要が出てきますか? それともがんばって取り組むのか、考え方について教えてください。

小浦:成長投資については150億円という数字を挙げていますが、これを超える可能性もあります。この投資を行うにはキャッシュが足りないことは認識していますので、借り入れも想定しています。

投資有価証券の売却については、今回の予想には確定している分の数字だけ入れており、まだ先方との話がついていない部分の数字は含めていません。今後も政策保有株式を売却することで、少しでも成長投資の支払いに充てたいと考えています。そのため、今のところは成長投資を見直す予定はありません。

株主還元については、初年度は30億円以上を還元していますが、最終利益によってだいぶ変わってきますので、今後の利益水準によると考えています。現時点では2年目が始まったばかりですので、具体的なことはお伝えできかねます。

質問者:年間30億円という想定の中で、配当計画ではそこまで到達していないため、自己株式取得などが利益によって変わる可能性があるというイメージでしょうか?

小浦:3年間の平均で資本政策を掲げていますので、それを見据えて考えていきたいと思っています。

質問者:3年間の合計で90億円とのことですので、タイミングや利益を見ながら判断していくということですね。

小浦:おっしゃるとおりです。

質疑応答:ITシステムと人材育成の進捗について

質問者:経営基盤強化についてです。前回の説明会で、御社の基幹システムはかなり古いシステムと社長がおっしゃっていました。スライドでは「26年度から運用開始予定」と記載がありますが、要件定義などはきちんと進んでいますか?

最新の進捗状況や人材育成の現状、新しく浮かび上がった課題、あるいは「このあたりはよく進んでいる」と感じているところを教えてください。

片岡:グローバルガバナンス、ブランディング、人材育成については思惑どおりに進んでいます。

ITシステムについては、個人的には来年頃から稼働していなければいけないと思っていましたが、こちらは苦戦しています。実際に動き始めると、いろいろな課題もあり、それに伴い遅れています。

ただし、スタッフには「これから10年、20年と使うシステムだから、ゆっくりでは困るけど、じっくり考えてください」と言っています。そのような意味で多少の遅れはありますが、大きなズレはないと判断しています。

質疑応答:給与のベースアップについて

質問者:今期の減益要因として人件費のお話がありましたが、御社の20代、30代の給与のベースはまだ上げる余地があり、コストアップになるのでしょうか? それに対し、価格転嫁や成長投資の回収の仕方はどのように考えていますか?

御社の20代、30代の給与のベースはそれほど高くないのではないかと思っていますが、実際はどのようになっているのかを教えてください。

片岡:「生産能力の増強=人の増員」ではないと考えているため、「それなりにお金がかかってもよいから、省力化を設備で賄いなさい」と指示しています。全体としては、いわゆる「増員なき増産」を目指しているところです。

小浦:終わった期については、業績連動との関係もあり、単体でも賞与の金額が下がったことが人件費に影響しています。そのため、人件費があまり伸びていない印象を受けるかと思いますが、今期は国内子会社2社のほか、海外子会社もすべて給料を上げるため、グループ全体で前期比で11億円増となる予想です。

4月から新しい人事制度も導入していますが、業績連動の賞与が伸びなかったことが、想定より人件費が伸びていない理由かと思います。

質問者:しっかり稼いでしっかり入るのは良いことだと思います。この業績が出た暁には、人件費の増加があるということですね。

小浦:おっしゃるとおりです。

質疑応答:為替感応度について

質問者:為替レートの前提は1ドル141円とのことですが、為替感応度はどのような試算になりますか?

小浦:ドル/円相場が1円円安に変動した場合、売上高は1億3,000万円程度のプラスになると見ています。連結営業利益は、昨年は3,000万円から3,500万円のプラスとお伝えしていましたが、現状では4,500万円から4,800万円の変化があると考えています。

質疑応答:成長投資の内容について

質問者:成長投資について、先ほど「150億円を超える可能性ある」とのお話がありました。今期の投資はいろいろなもので金額的にけっこう大きくなっていますが、昨年からの積み残しがあるのだと理解しています。

今後の投資のテーマとしては、ITシステム関連が多いのでしょうか? あるいは、他の投資を上積みしていくのでしょうか?

片岡:大きなものでは、ITシステムの費用に加え、旭ダイヤモンドヨーロッパの拠点の新設があります。従来の2工場を1工場に統合を進めているところです。いずれも持ち出しになり、金額ではそれぞれ20億円、30億円程度を想定しています。

それ以外については、先ほどお伝えしたとおり、大きな設備投資はほぼ終わっています。期ズレは当然ありますが、想定内で移行するものと判断しています。

質疑応答:旭ダイヤモンドヨーロッパの拠点新設について

質問者:旭ダイヤモンドヨーロッパの拠点新設は、どのようなところが狙いなのでしょうか?

片岡:現在、100メートルから200メートルといった至近距離に2拠点ありますが、それでも離れていると非効率なことに加え、とても古い工場ですので建て替えなければいけないという事情がありました。ちょうど近隣の工場から「この2つを買いたい」というお話があったため、思い切って4キロ、5キロ離れたところに新しい土地を買い求めました。

2拠点を1つに集約する統合効果もありますし、今後はヨーロッパでも半導体向け工具を生産する予定ですので、我々としてはここで決断するには良い時期だと思って動いています。

質問者:こちらの工場における主な生産品目は何ですか?

片岡:こまごましていますが、自動車関連が一番多いです。現状、半導体向け工具はほとんど生産していませんが、近い将来、ここで半導体向け工具の一翼を担ってもらおうと考えています。

質問者:どのくらいの時間軸で建設を進める見込みですか?

片岡:すでに始まっています。起工式は終わりましたので、来年3月頃に竣工式を行い、4月頃から稼働する見込みです。

質問者:今期の設備投資計画にこちらも含まれているということですね。

片岡:おっしゃるとおりです。

質問者:こちらが終われば、来年以降の設備投資はいったん落ち着くのでしょうか?

片岡:目に見えるような設備投資は、これでいったん終わると思います。ITシステムについては、その次の期になる可能性のほうが今のところは高いです。

質疑応答:株価への所感について

質問者:今期の計画をしっかり出したにもかかわらず、残念なことに株価が下がっています。株価への所感について、一言お願いします。

片岡:株価は非常に注視していますが、強い体質・儲ける体質にすればよいと思っており、なるべく早く計画を進めることが、株価に対しても好影響を与えると考えています。そのため、今期の計画を精一杯進めていきます。

新着ログ

「機械」のログ