【QAあり】朝日工業社、受注高・売上高・各段階利益すべてにおいて大幅増 大型工事受注や手持ち工事の順調な進捗が寄与

Agenda

髙須康有氏(以下、髙須):株式会社朝日工業社、代表取締役社長の髙須康有です。本日はお忙しい中、弊社の2024年3月期決算説明会にご参加いただき、誠にありがとうございます。

本日はスライドの5つの項目についてご説明します。

朝日工業社とは

弊社の概要をご紹介します。弊社は「『空気・水・熱』の技術で『快適環境・最適空間』を創造する、メーカー機能を持つ環境エンジニアリングカンパニー」です。

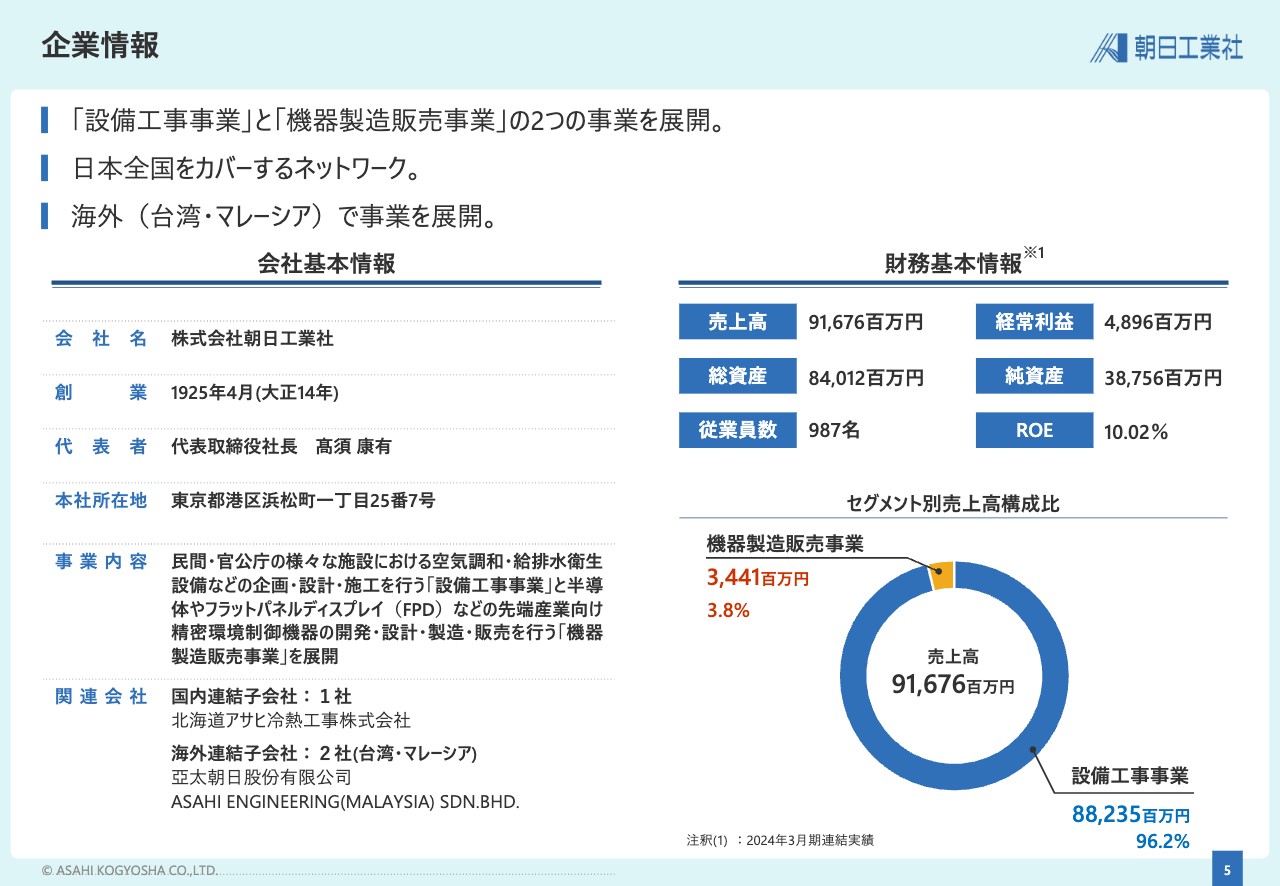

企業情報

生産工場や研究施設、オフィスビルなど、さまざまな建物の空調・衛生などの設備の設計・施工を手がける「設備工事事業」と、半導体や液晶装置メーカー向けの精密環境制御機器の開発・設計・製造・販売を手がける「機器製造販売事業」の2つの事業を展開しています。

設備工事事業では、人が生活しやすく、作業しやすい環境を作るだけでなく、半導体や医薬品の製造に欠かせないクリーンルームなど、高度な技術が要求される施工を含む「空気調和設備工事」を行っています。また、健康的で快適な生活に欠かせない水を用途に応じて使用できるようにする「衛生設備工事」、生産設備に必要な気体・流体を供給する「プラント配管設備工事」も行っています。

機器製造販売事業では、半導体やフラットパネルディスプレイ(FPD)、電子分野などの先端産業のお客さまが工場内に設置する精密環境制御機器の開発・製造・販売を行っています。中国、韓国、台湾、アメリカ、ドイツなど、海外にも納入実績があり、台湾とマレーシアに現地法人を設立して設備工事事業を展開しています。

2024年3月期決算概要

2024年3月期決算概要についてご説明します。受注高は、健康・医療環境施設の大型工事受注等により、前期から大幅に増え、12.5パーセント増の975億8,600万円となりました。堅調な受注を受け、次期繰越高も前期比7.2パーセント増の882億9,000万円となっています。

売上高は、設備工事事業の手持ち工事が順調に進捗したことにより、前期から大幅に増え、14.4パーセント増の916億7,600万円となりました。売上高の増加および売上総利益率の改善により、売上総利益、営業利益、経常利益、親会社株主に帰属する当期純利益は、いずれも大幅な増益となりました。

今後も最先端の工場など、弊社の技術力を活かせる施設の設備投資が継続されると見込んでおり、弊社にとって中長期的に豊富な受注機会が続くものと考えています。

セグメント別受注高・売上高・営業利益

セグメント別の受注高・売上高・営業利益についてご報告します。設備工事事業については、受注高は前期比13.5パーセント増の931億6,100万円、売上高は前期比17.5パーセント増の882億3,500万円となりました。

営業利益は、売上高の増加などにより前期比98.8パーセント増の51億1,100万円となり、大幅な増収増益となりました。

機器製造販売事業については、FPD製造装置向け製品、半導体製造装置向け製品ともに、納入先の生産調整の影響などによる減少が続き、受注高は前期比5.6パーセント減の44億2,400万円、売上高は前期比32パーセント減の34億4,100万円となりました。結果として5億4,200万円の営業損失となっています。

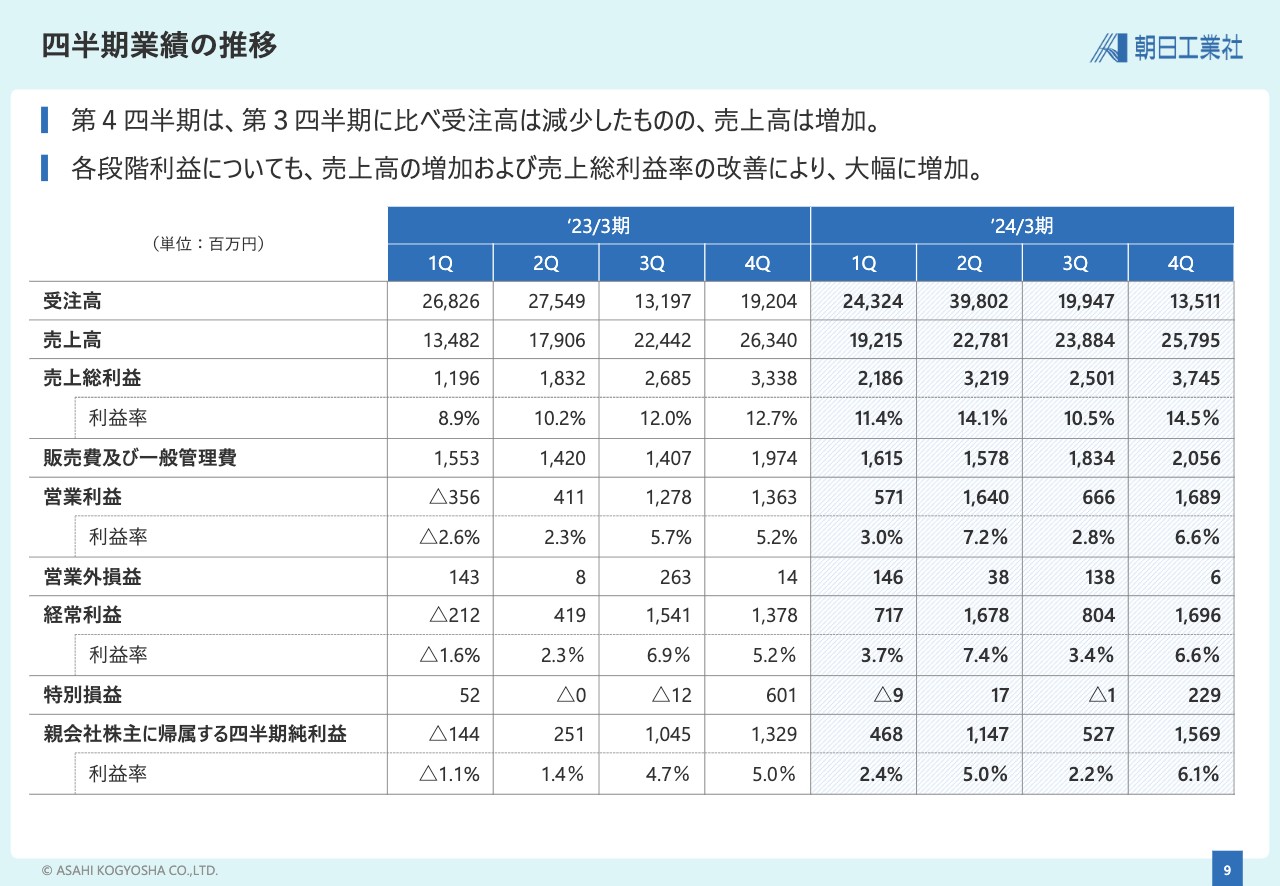

四半期業績の推移

四半期業績の推移はスライドのとおりです。

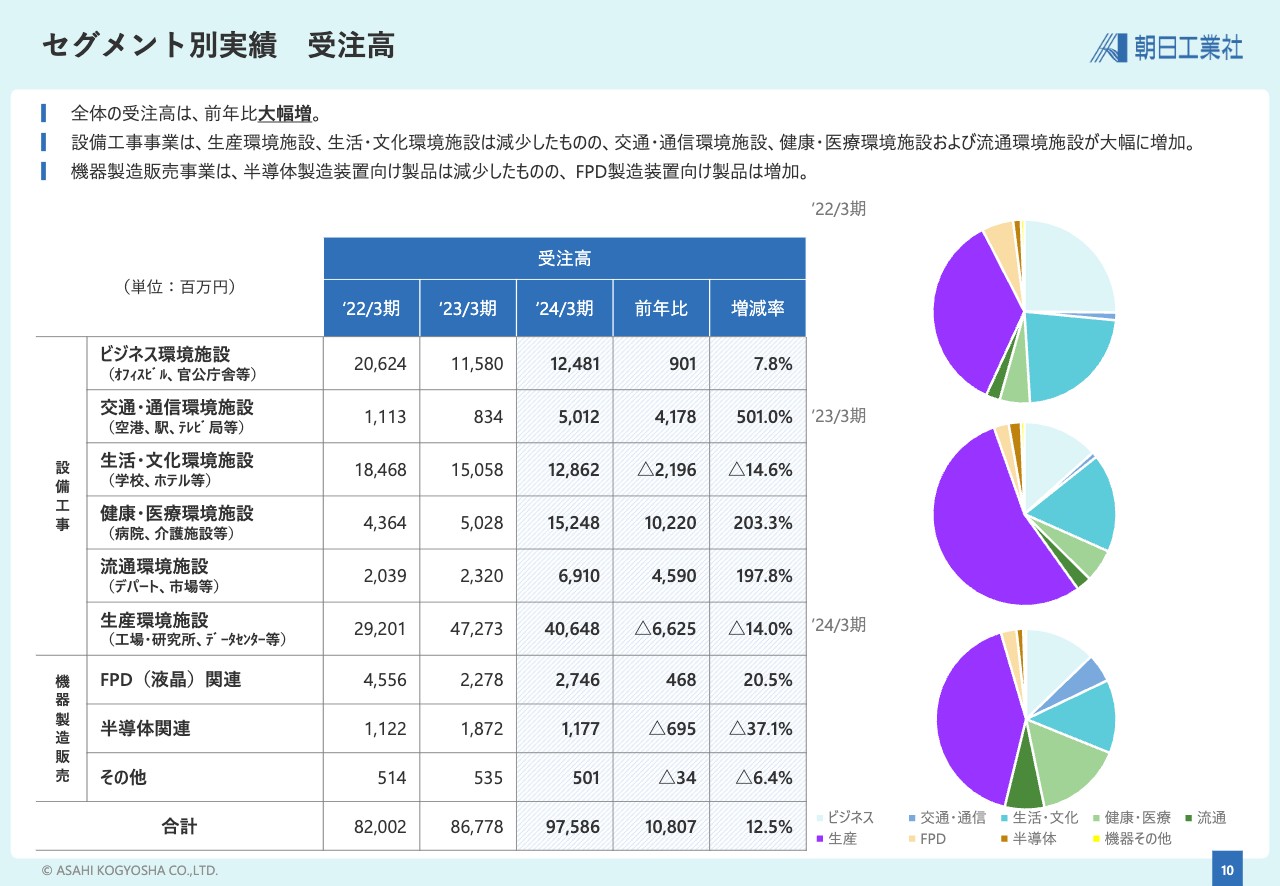

セグメント別実績 受注高

それぞれのセグメントの用途別・主要製品別の受注実績についてご報告します。設備工事事業の受注については、生産環境施設、生活・文化環境施設は減少しましたが、交通・通信環境施設、健康・医療環境施設、流通環境施設が大幅に増加しています。

機器製造販売事業の受注については、FPD製造装置向けの製品は回復しつつあるものの、依然として続く納入先の生産調整の影響などにより、全体としては減少しました。

受注高全体としては、設備工事事業の牽引により大幅に増加しています。

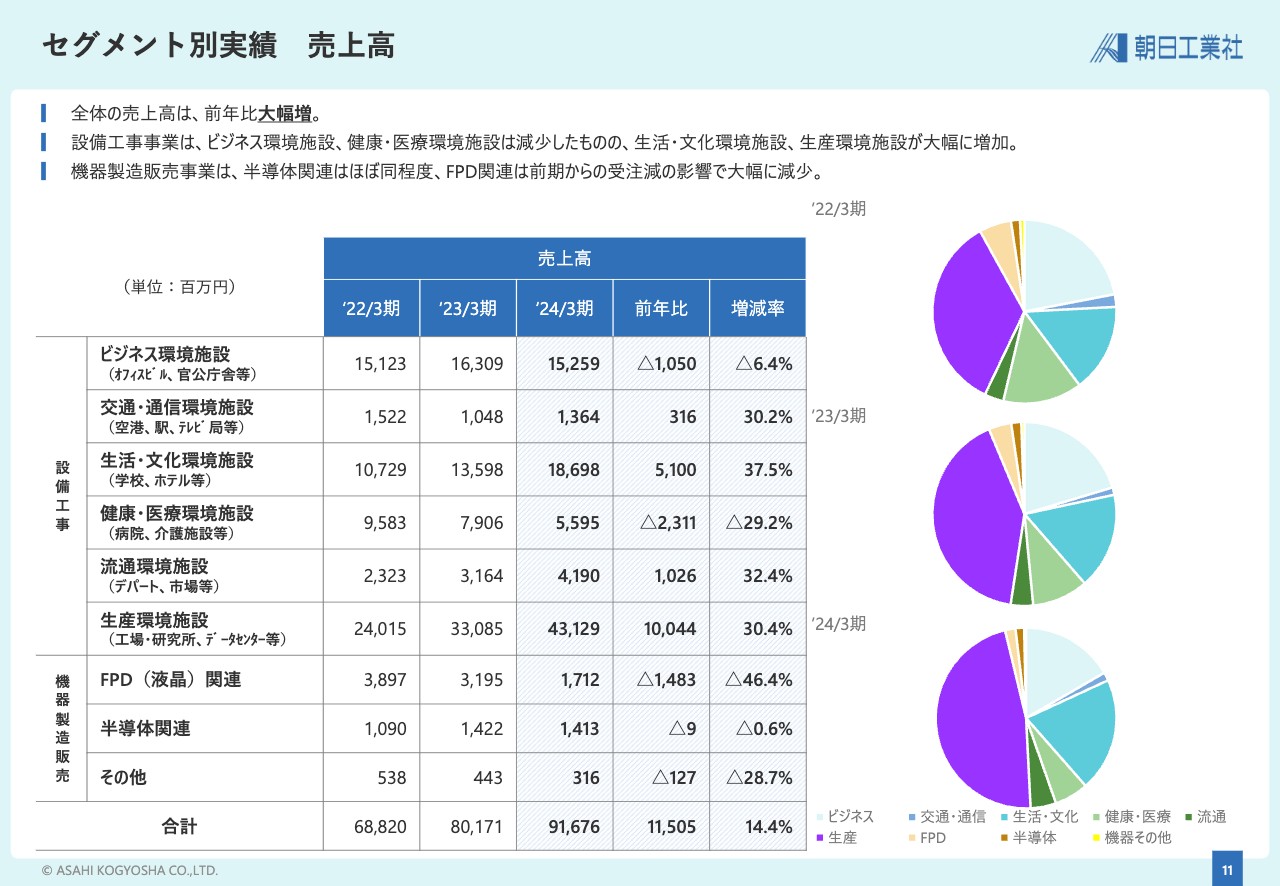

セグメント別実績 売上高

それぞれのセグメントの用途別・主要製品別の売上実績についてご報告します。設備工事事業の売上については、ビジネス環境施設および健康・医療環境施設は減少しましたが、生活・文化環境施設および生産環境施設が大幅に増加しています。

機器製造販売事業の売上については、半導体関連はほぼ同程度で推移したものの、FPD関連は前期からの受注減の影響で大幅に減少しました。

売上高全体としては、受注高と同様、設備工事事業の牽引により大幅に増加しています。

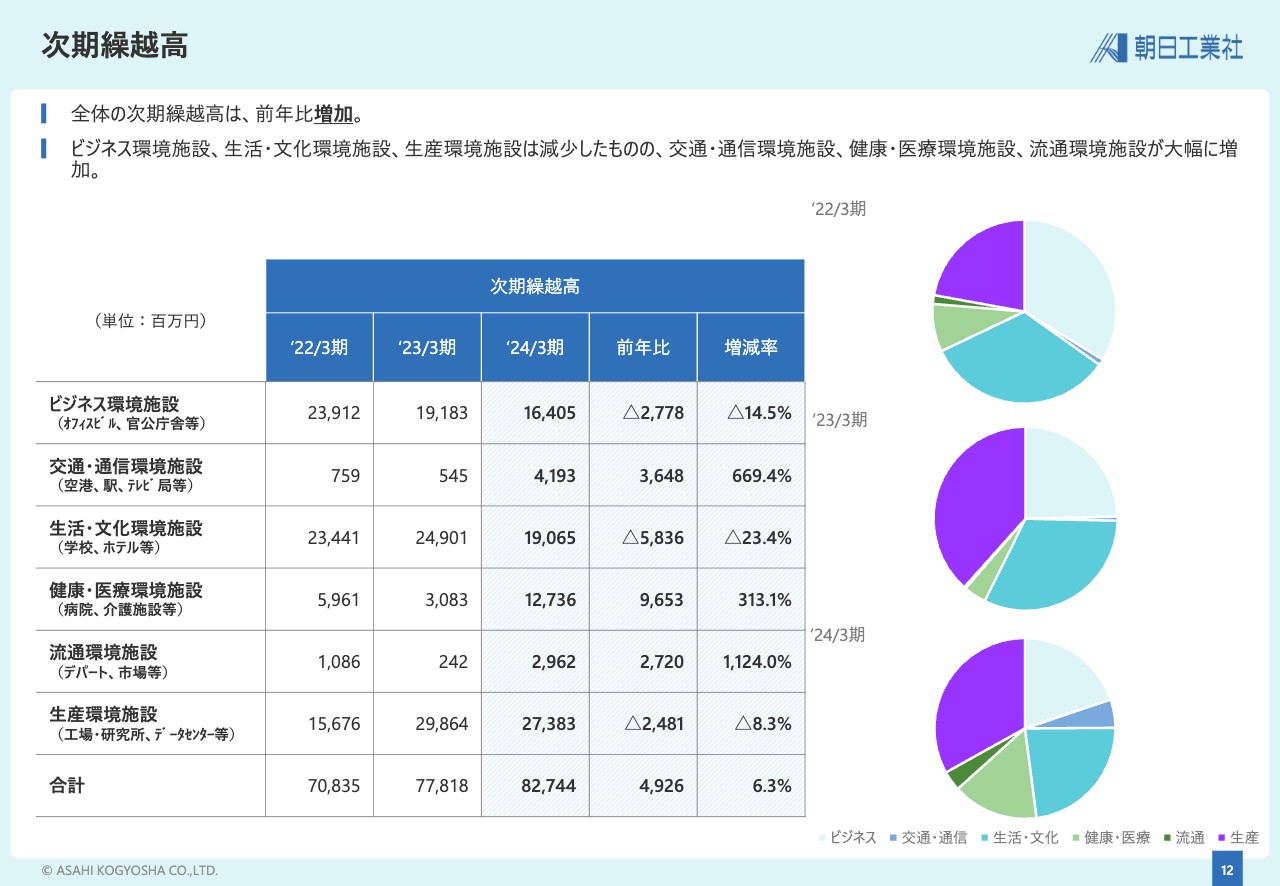

次期繰越高

設備工事事業における建物用途別の次期繰越高についてご報告します。ビジネス環境施設、生活・文化環境施設および生産環境施設は減少しましたが、交通・通信環境施設、健康・医療環境施設、流通環境施設が大幅に増加しました。

次期繰越高全体としては、堅調な受注により増加しています。

貸借対照表

貸借対照表はスライドのとおりです。

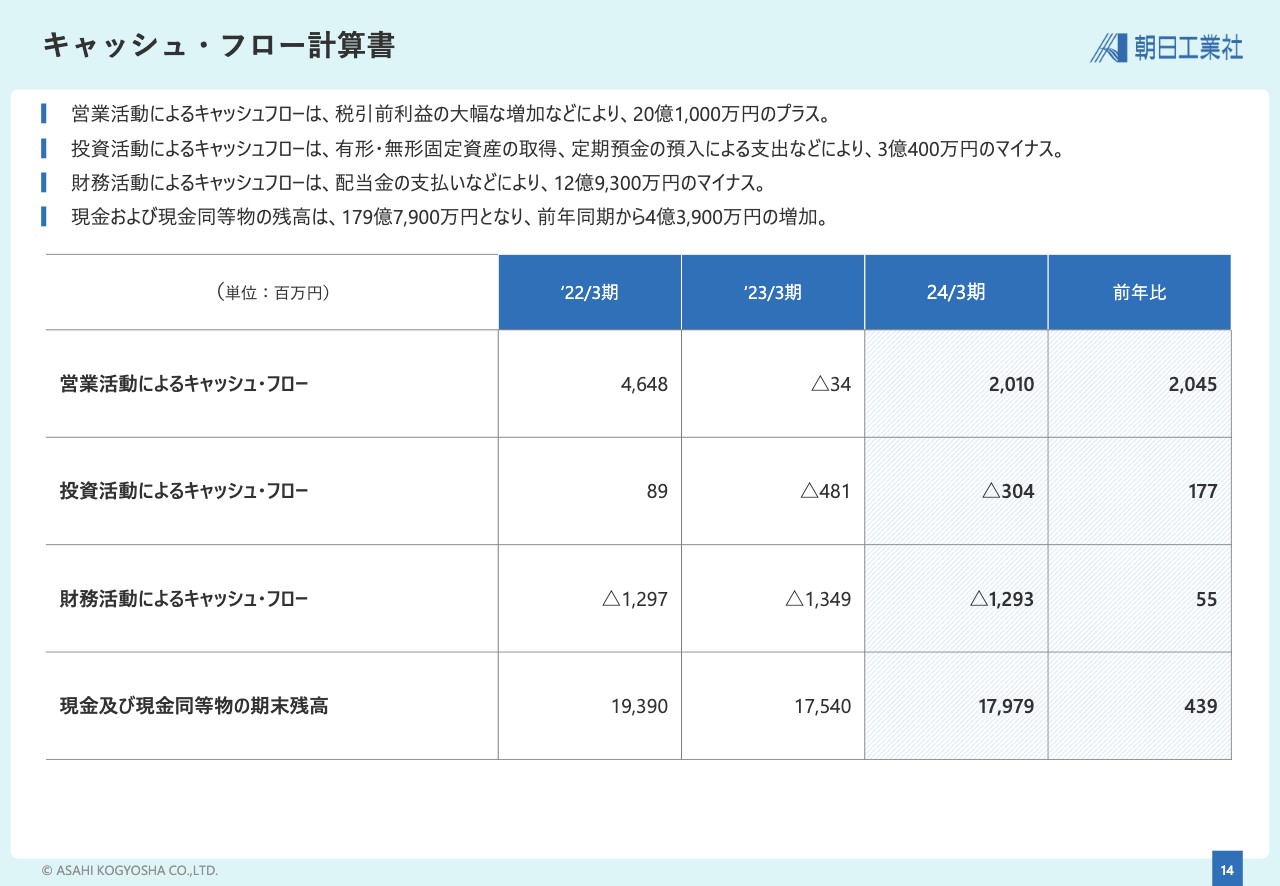

キャッシュ・フロー計算書

キャッシュ・フロー計算書はスライドをご参照ください。

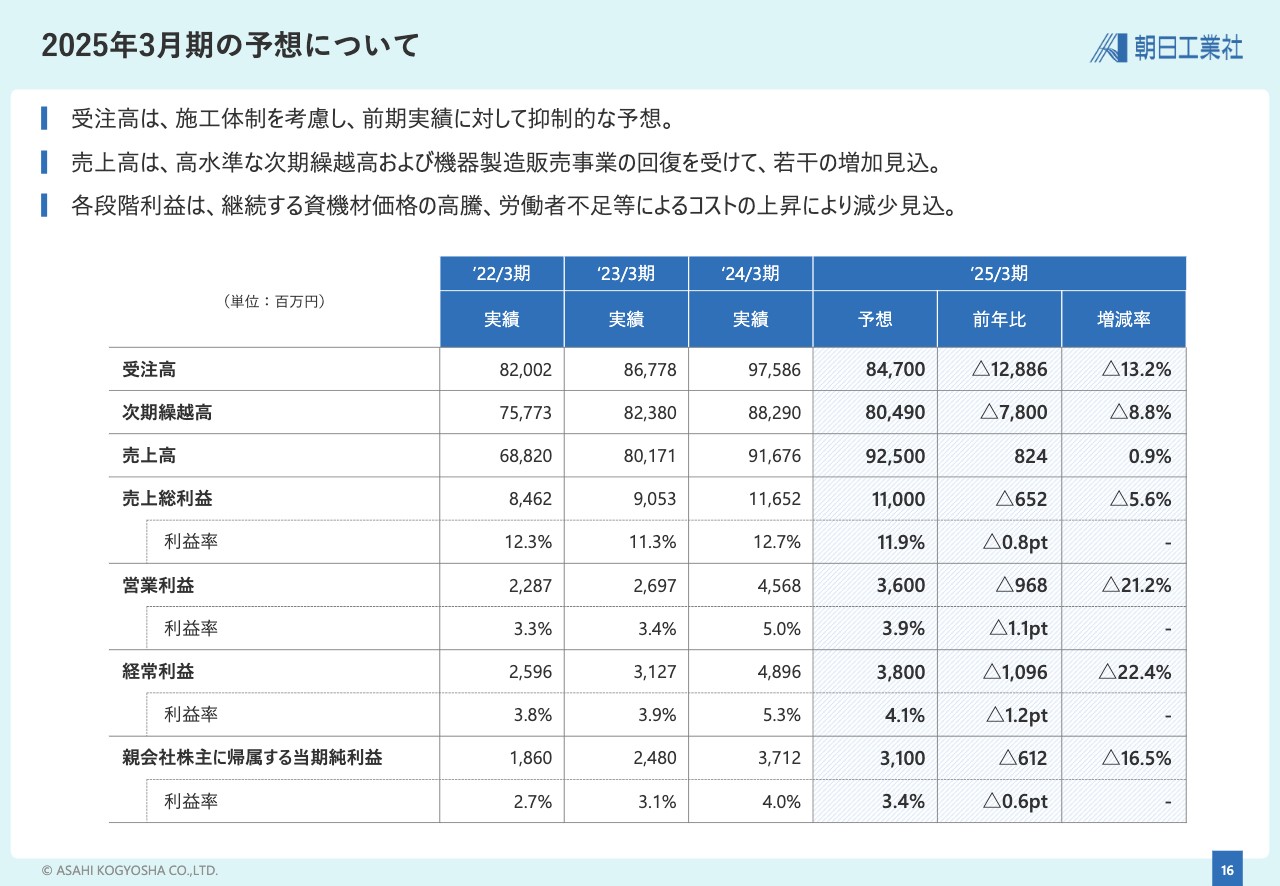

2025年3月期の予想について

2025年3月期の業績予想についてご説明します。受注高は、施工体制を考慮し、前期実績に対して抑制的な予想としています。ただし、前期末からの繰越高は引き続き高水準で、機器製造販売事業が回復傾向にあることから、売上高は前期から若干の増加を見込んでいます。

各段階利益については、継続する資機材価格の高騰や労働者不足によるコストの上昇が見込まれることなどにより、全体的に利益率が低下し、前期比では減益を見込んでいますが、一昨年以前よりも高い水準で推移しています。

近年では、大型半導体工場や大型データセンター、研究施設などの物件を施工しており、今後も中長期的に継続して受注が見込まれる状況です。2025年3月期も、事業目標、ひいてはそれを超える業績の達成に向け、全社一丸となって努力していきます。

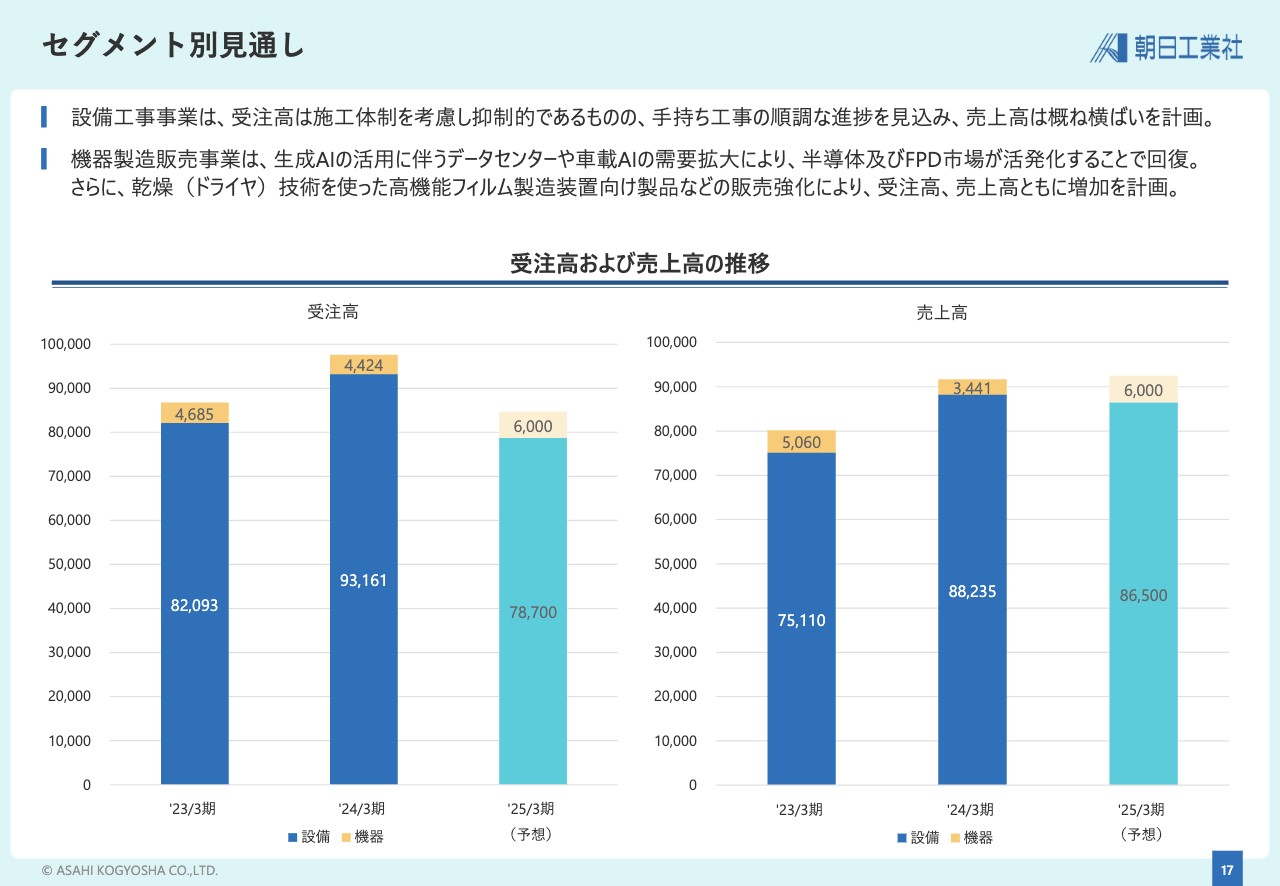

セグメント別見通し

セグメント別の見通しです。設備工事事業は受注環境における価格競争の厳しさが続き、時間外労働の上限規制への対応や現実的な施工体制を考慮して抑制的な予想とするものの、売上高は概ね横ばいと見込んでいます。

機器製造販売事業は、生成AIを活用したサービスが本格化し、データセンターや車載AIの需要拡大により半導体およびFPD市場が活発化することから、弊社にもプラスの影響が見込まれています。加えて、ドライヤ技術を使った高機能フィルム製造装置向け製品などの販売強化も予定しており、受注高、売上高ともに増加を計画しています。

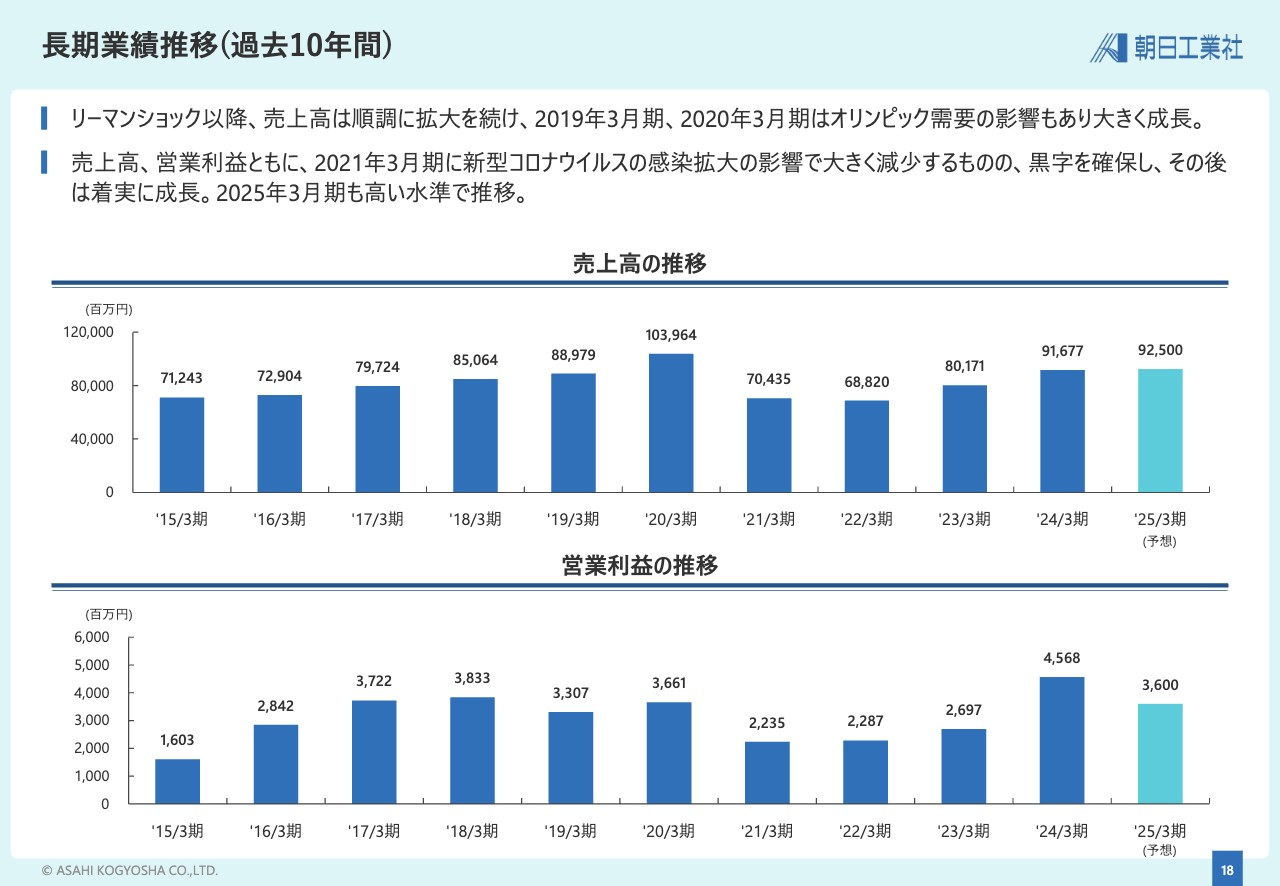

長期業績推移(過去10年間)

過去10年間の業績推移についてご説明します。2019年3月期と2020年3月期は、オリンピック需要もあり、売上高は大幅に増加し、営業利益も確保しました。

2021年3月期と2022年3月期は、オリンピック需要の反動やコロナ禍の影響を受け、売上高はやや落ち込みました。営業利益も当初は低調となる見通しでしたが、徹底したコスト削減や施工の効率化などに全社を挙げて取り組んだ結果、最終的には当初見通しを大幅に上回ることができました。

2022年3月期第4四半期以降は、生産施設の国内回帰や、海外企業による日本国内への設備投資等によるマーケットの回復などを追い風として、売上高は2022年3月期以降、大きく増加しています。

また、営業利益も大きく増加しており、2024年3月期も2023年3月期を大きく上回る結果となりました。2025年3月期は前期比では減益見込みであるものの、2023年3月期以前を上回る水準で推移しています。

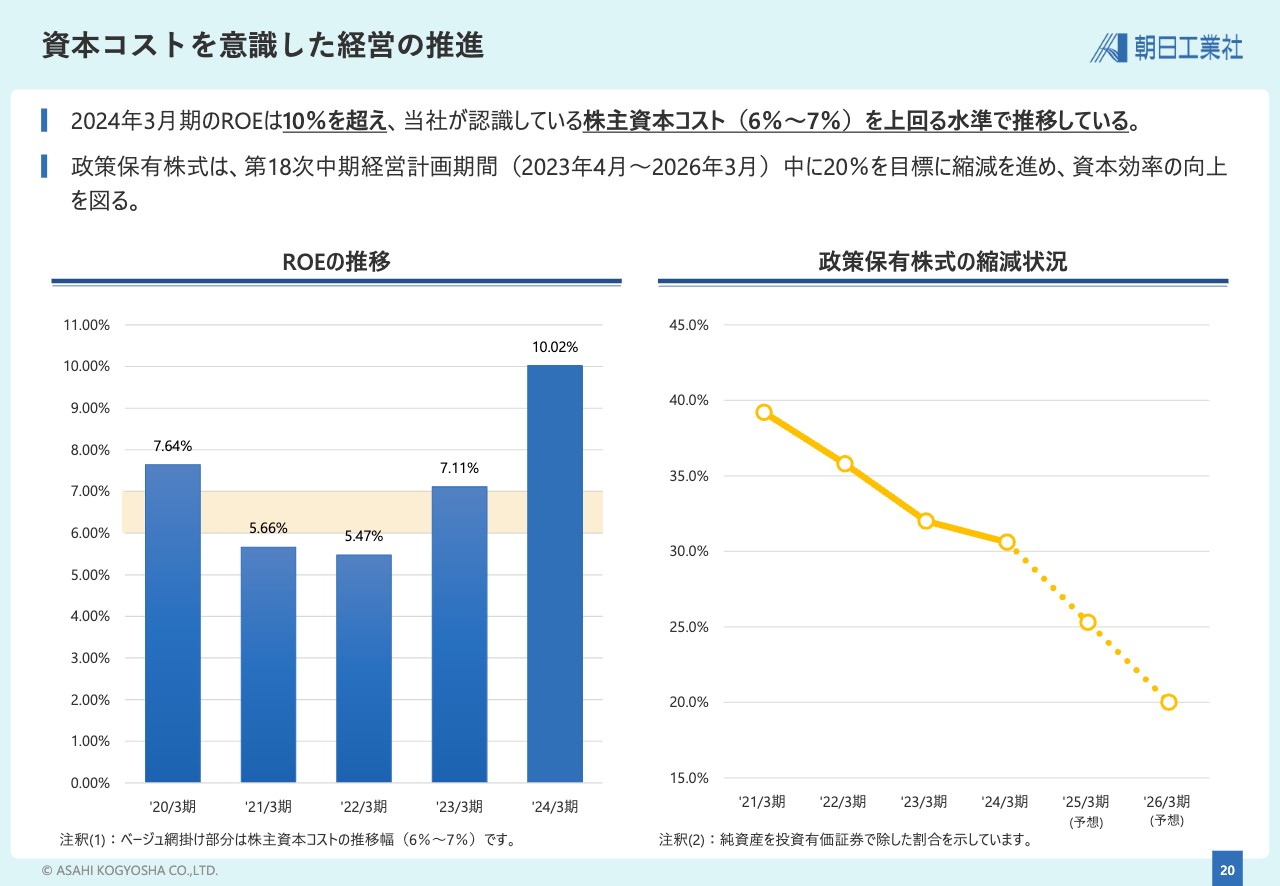

資本コストを意識した経営の推進

弊社の資本政策についてご説明します。弊社は資本コストを意識した経営により、グループ全体の企業価値の向上と持続的な成長を目指し、資本効率の追求と財務健全性の維持向上とのバランスの最適化を資本政策の基本方針としています。

2024年3月期のROEは10パーセントを超え、弊社が認識している株主資本コストを上回る水準で推移しています。また、政策保有株式についても、純資産に占める割合を20パーセント以下にできるよう縮減を進めており、資本効率の向上を図っています。

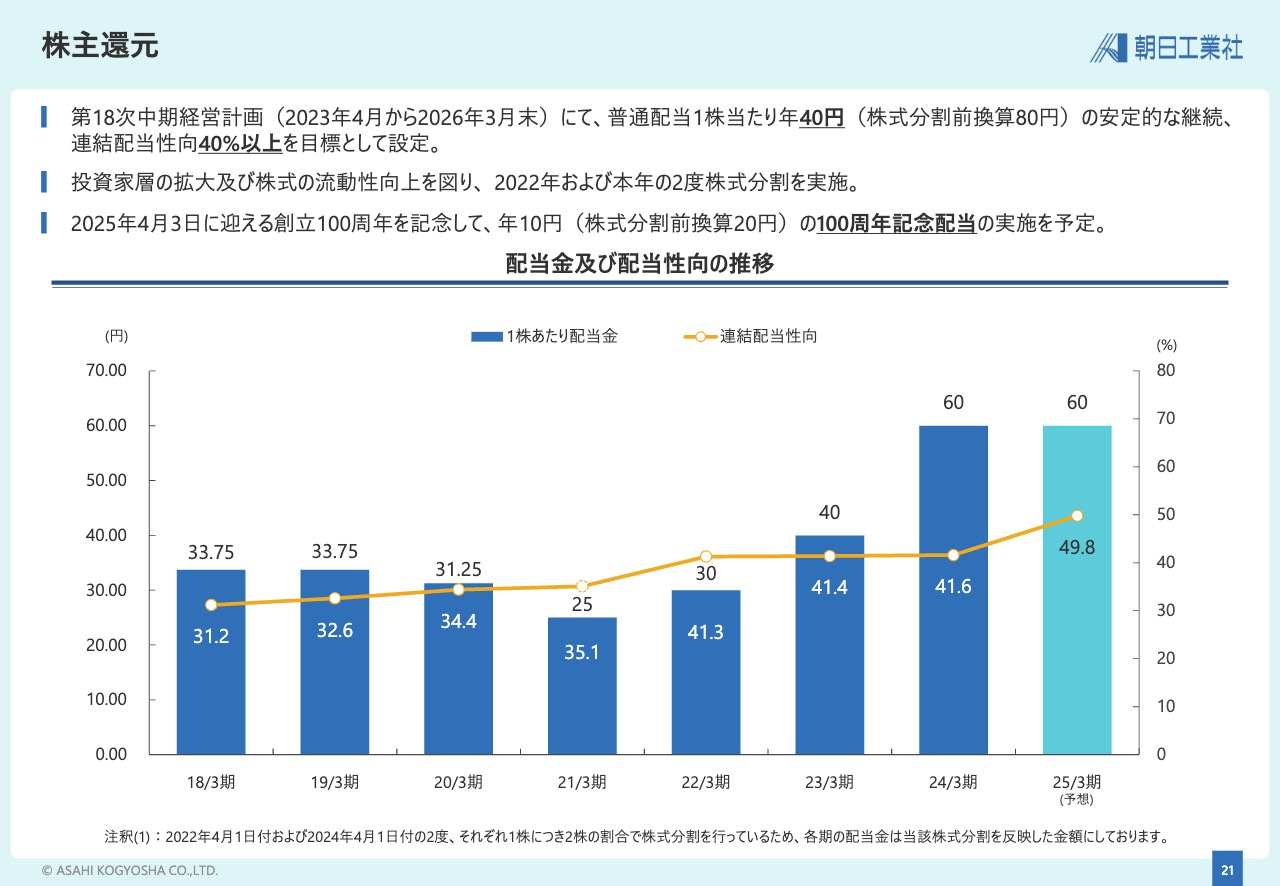

株主還元

株主還元については、1株当たり年間40円の配当を安定的に継続しつつ、連結配当性向40パーセント以上を目標としています。

弊社は2022年と本年の2度株式分割を実施し、投資単位を引き下げ、投資家層の拡大および株式の流動性向上を図りました。また、2025年4月3日に迎える創立100周年を記念し、10円の記念配当の実施を予定しています。スライドのグラフ上の金額は、当該記念配当を含んだものです。

このような株主還元策の継続により、株主満足度の向上に努め、さらなる企業価値の向上を図っていきます。

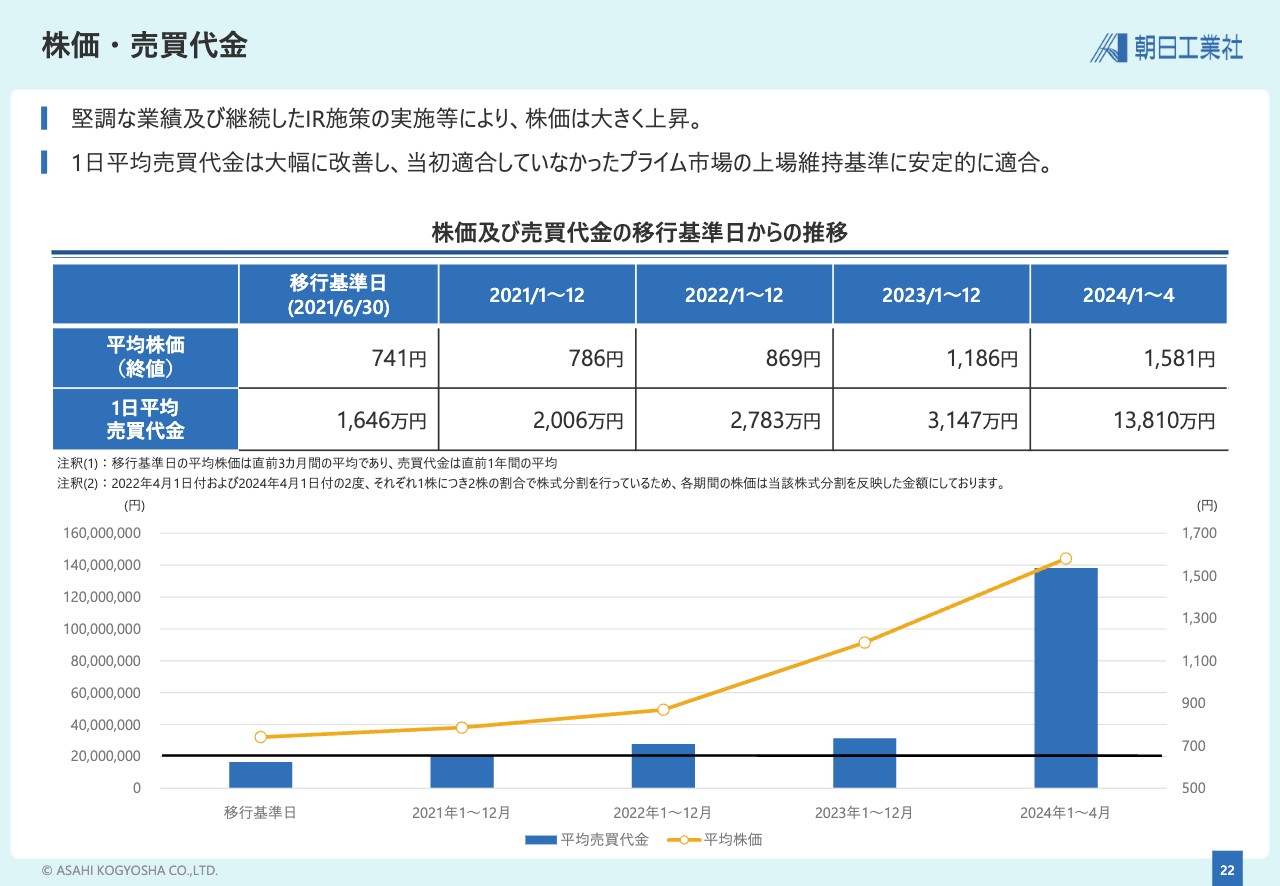

株価・売買代金

弊社の株価および売買代金についてご説明します。弊社は、プライム市場への上場を選択した当初、1日平均売買代金が上場維持基準を満たしていませんでした。その後、IR活動やコーポレートガバナンスの強化、柔軟な施策の実施などに真摯に取り組んだ結果、計画期間よりも1年早く上場維持基準に適合することができました。

その後も継続して各施策を実施した結果、特に2024年以降は売買代金が大きく増加しており、現在は安定的に上場維持基準に適合しています。それに伴って株価も大きく上昇し、2024年1月から4月の平均株価は移行基準日よりも2倍以上に上昇しており、直近の株価は1,400円前後で推移しています。

引き続き、みなさまのご期待に添えるよう、株価を意識した経営を推進していきます。

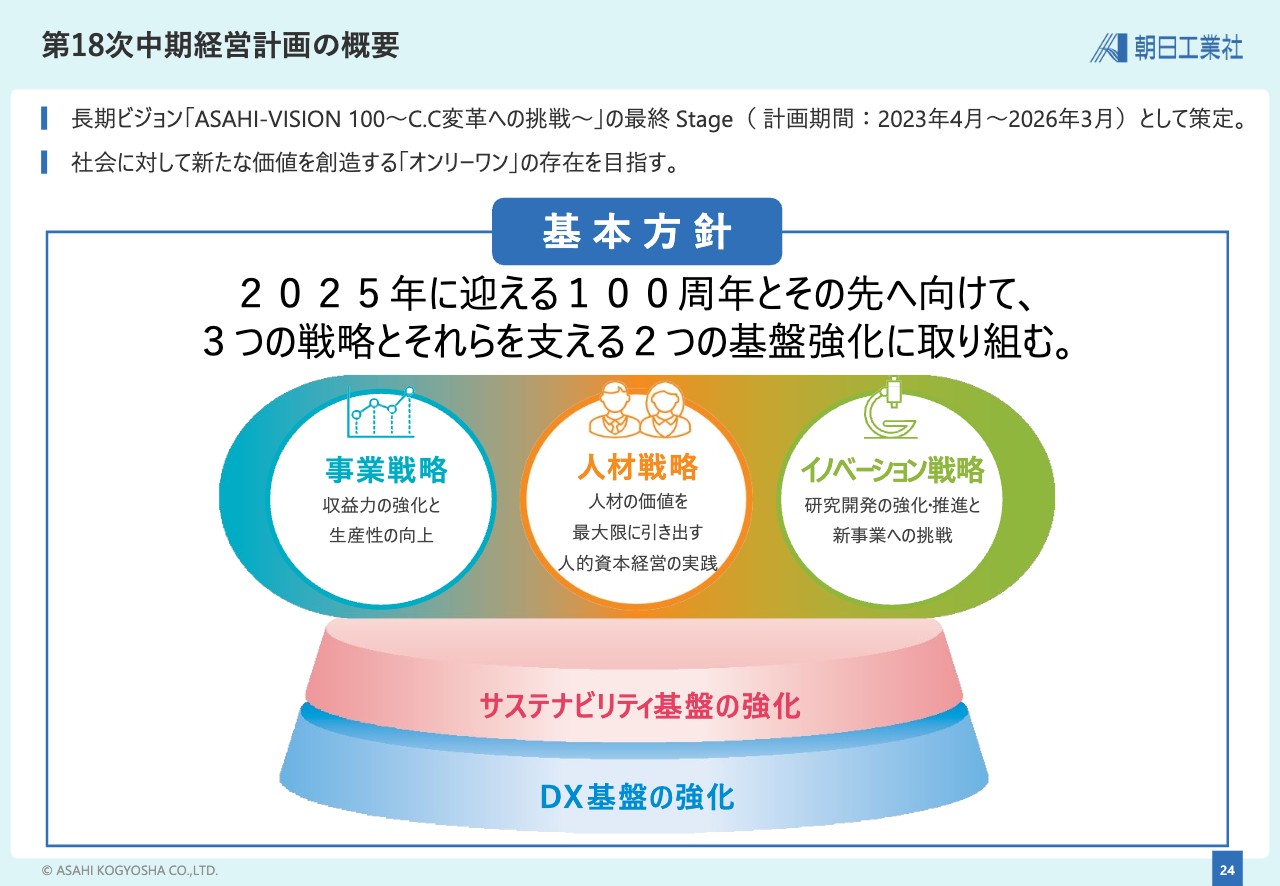

第18次中期経営計画の概要

2024年3月期から2026年3月期にかけて取り組んでいる、第18次中期経営計画の進捗状況についてご説明します。

本中期経営計画は、人間・社会・地球環境の持続可能な発展に資する事業活動を推進するものです。それを可能とするためには、何よりも収益力の強化と生産性の向上が不可欠であり、新たな価値の創造に向けたイノベーションが重要だと考えています。

その実現に向けて、事業戦略、人材戦略、イノベーション戦略の3つの戦略と、それらの戦略を支えるサステナビリティ基盤およびDX基盤の強化に取り組むことを基本方針として、全力を尽くしています。

本日は、3つの戦略のうち人材戦略とイノベーション戦略について、取り組みの一例をご紹介します。

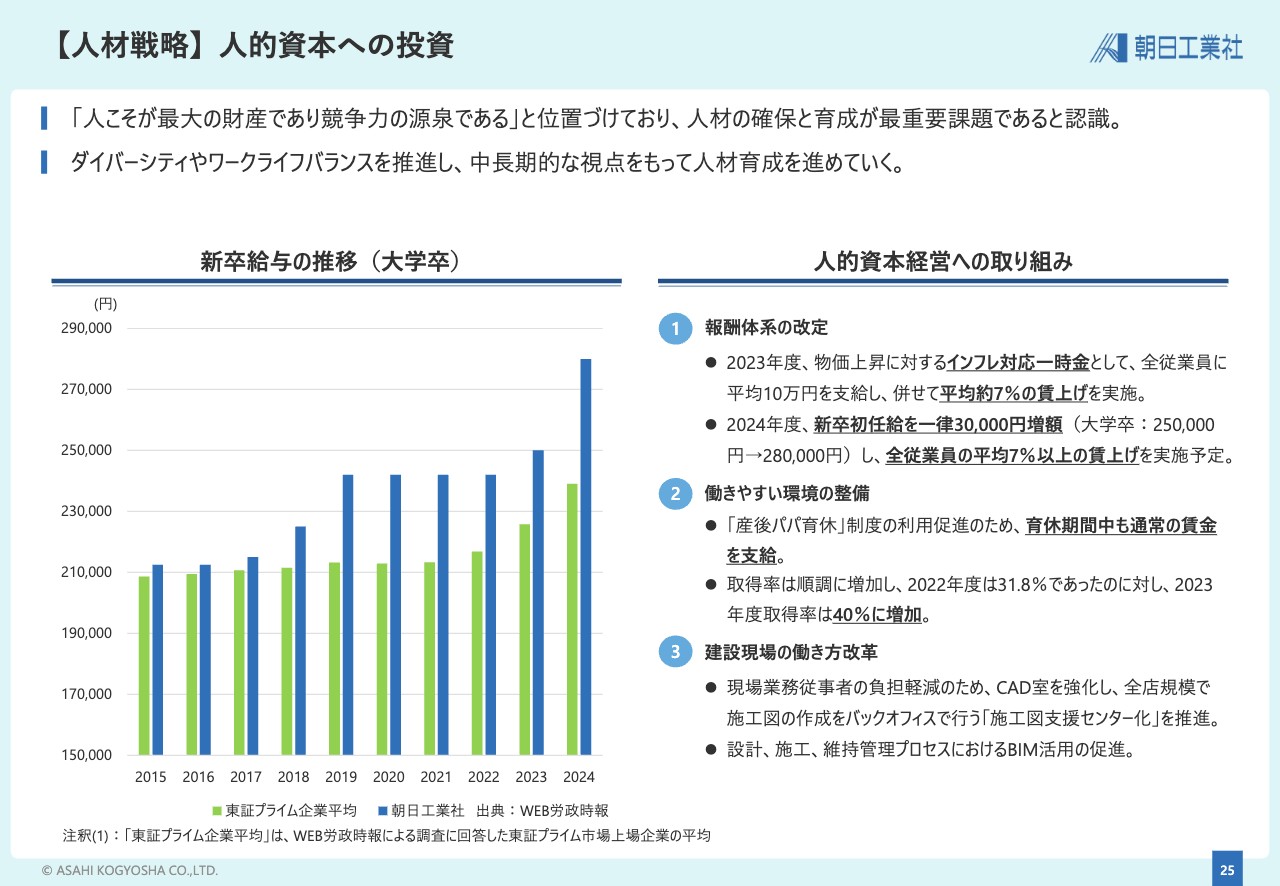

【人材戦略】人的資本への投資

人材戦略については、競争力の源泉である人材の価値を最大限に引き出す、人的資本経営の実践に取り組んでいます。2023年度には、インフレ対応一時金として、全従業員に平均10万円を支給し、あわせて平均約7パーセントの賃上げを実施しました。本年も引き続き、全従業員に対して平均7パーセント以上の賃上げを実施する予定です。

そのほか、男性育休の取得促進のため、「産後パパ育休」制度を拡充し、働きやすい環境を整えています。また、建設現場業務従事者の負荷軽減のため、バックオフィスの強化やDXを推進するなど、実効的な働き方改革にも積極的に取り組んでいます。加えて、手厚い新入社員研修や積極的な資格取得促進のための報奨金制度なども設けており、人材育成にも注力しています。

弊社のポリシーである「人間尊重の経営」と「働きがいのある職場」を基に、今後も従業員の日常生活における安心感の提供とモチベーションの向上を目指したさまざまな施策を実施し、人的資本経営を推進していきます。

【イノベーション戦略】新技術研究所の建設 1/2

イノベーション戦略については、2025年秋の完成を目指し、茨城県つくば市に新技術研究所を建設予定です。総額約60億円を投資し、「楽しく考えることのできる技術拠点」をコンセプトに、次世代の環境と新事業の創出に挑戦する研究活動を推進したいと考えています。

第18次中期経営計画で設定している将来への投資額拡大も視野に入れ、各種施策を戦略的に実施していきます。

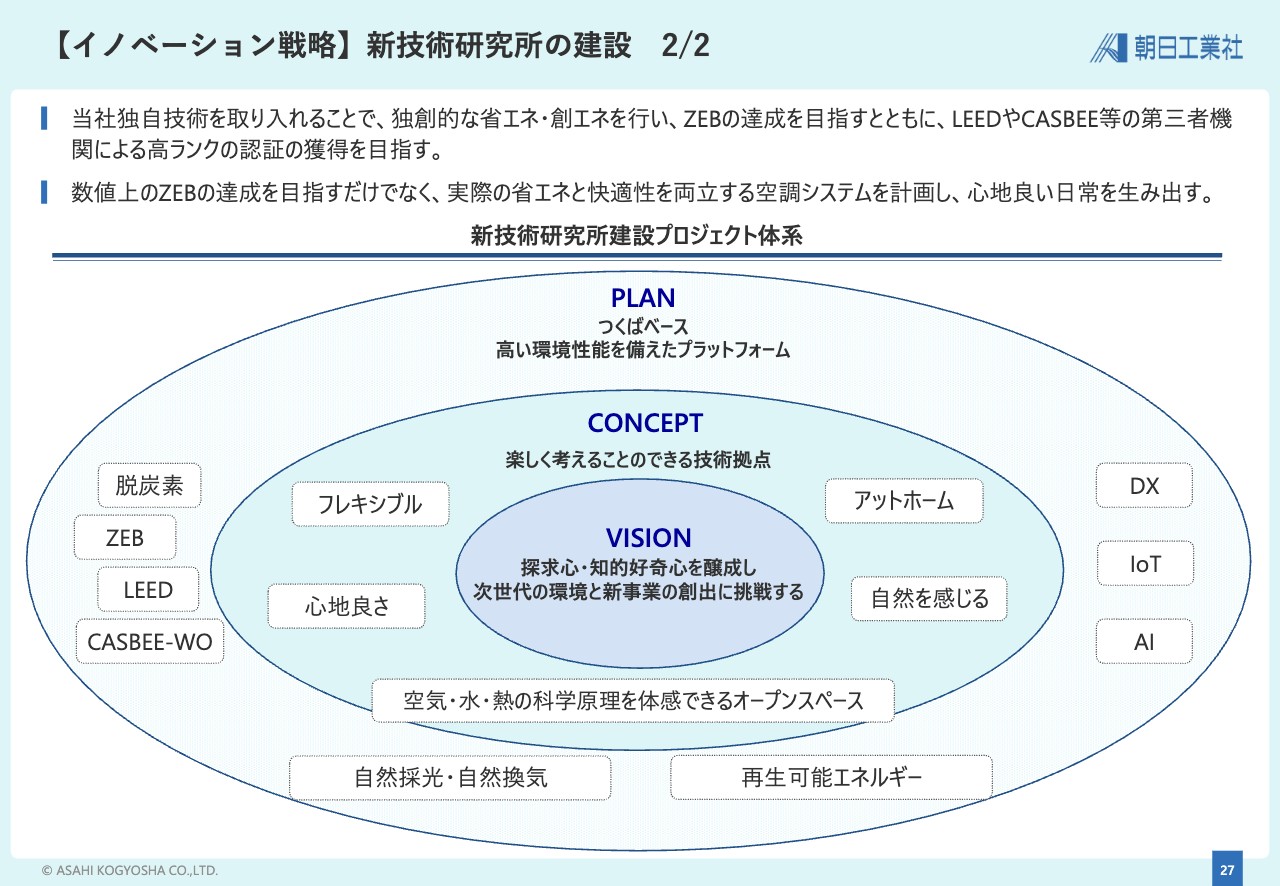

【イノベーション戦略】新技術研究所の建設 2/2

新技術研究所では、弊社独自の技術を取り入れることで、独創的な省エネ・創エネを行い、「ZEB」の達成や「LEED」「CASBEE」等の第三者機関による認証の獲得を目指しています。

「ZEB」とは「ネット・ゼロ・エネルギー・ビル」の略で、エネルギーを減らす省エネとエネルギーを作る創エネを組み合わせることで、全体としてのエネルギー消費量がゼロになることを目指す建物をいいます。

「LEED」や「CASBEE」の認証は、建築物の環境性能を評価・格付けするシステムです。性能に応じたランクがつけられる中で、新技術研究所ではいずれも高いランクの認証の獲得を目指しています。

弊社はこのような評価の獲得を目指すだけでなく、室内の快適性を保つことで、「楽しく考えることのできる技術拠点」を目指します。新技術研究所の建設については弊社ホームページでも公開しています。ぜひご覧ください。

添付している弊社の強みやSDGs基本方針、事業内容に関する資料は、後ほどご確認ください。

質疑応答:人材育成について

司会者:「メーカー機能を持つ環境エンジニアリングカンパニーといわれていますが

新着ログ

「建設業」のログ