【QAあり】上新電機、「Joshin web」を中心とした構造改革により収益力が改善 通期は全項目において増収増益を見込む

目次

金谷隆平氏(以下、金谷):みなさま、こんにちは。上新電機株式会社、代表取締役兼社長執行役員の金谷隆平でございます。本日はお忙しい中、2023年度通期決算の説明会にご参加いただき、誠にありがとうございます。

本日は、こちらの順番に沿って説明をいたします。説明終了後、質疑応答の時間をもうけております。私、もしくは担当の取締役より回答させていただきますので、何卒よろしくお願い申し上げます。

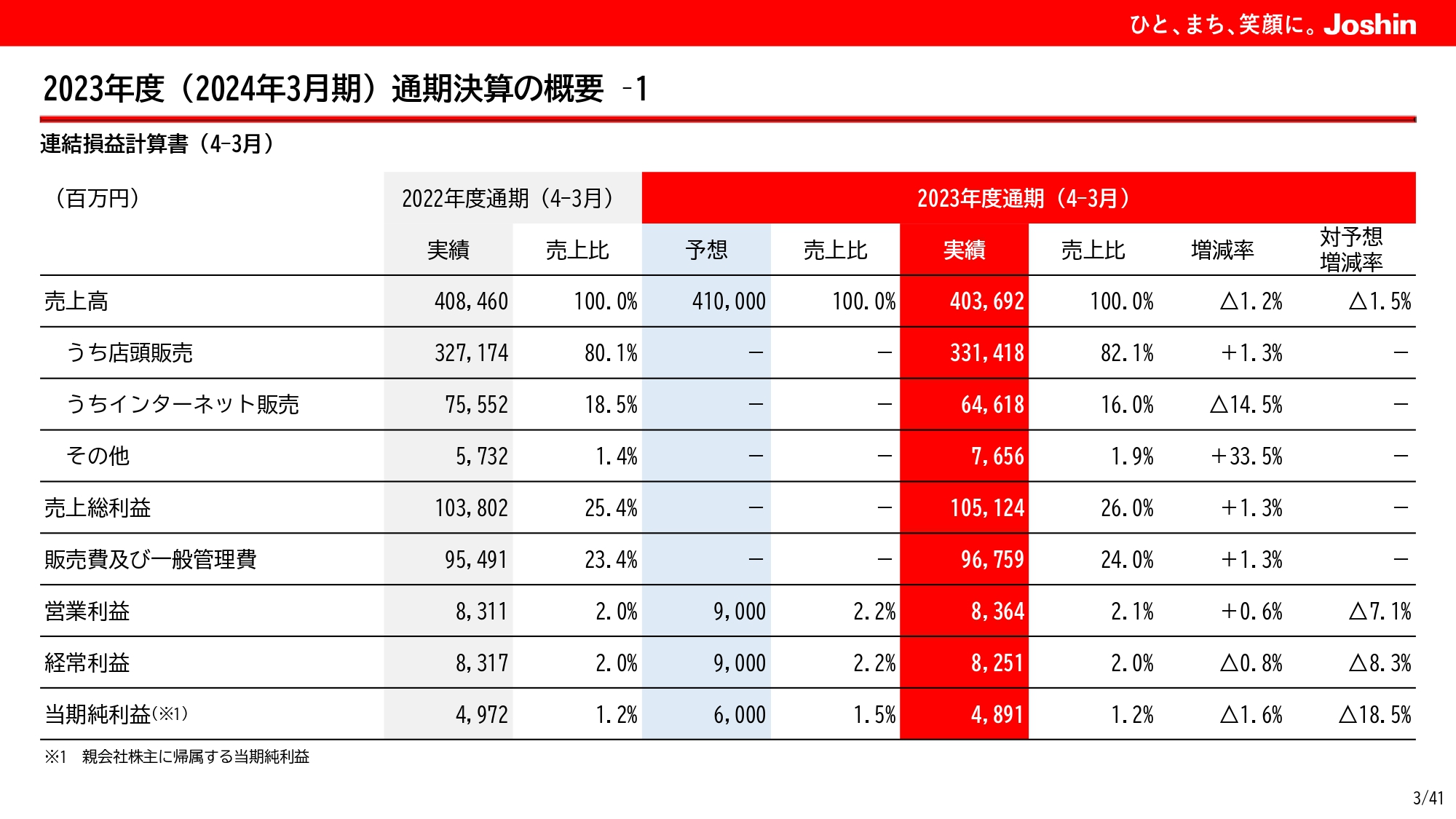

2023年度(2024年3月期)通期決算の概要 –1

それでは、3ページをご覧ください。3ページは2023年度通期の連結損益です。

売上高は、前期実績に対してわずかながら減収となりましたが、店頭販売での売上高は前期比1パーセント強の増収でした。インターネット販売は2023年度より、自社サイトである「Joshin web」を中心とした構造改革による、収益力の強化に取り組んでいます。規模の拡大からシフトしたことで売上高は減収となりましたが、収益力は着実に改善が進んでいます。

利益面では前期実績に対し、営業利益は増益を確保しましたが、経常利益、当期純利益はわずかながら減益となりました。売上総利益は前期比で1.3パーセント増となり、売上総利益率も前期比で0.6ポイント改善し、通期で26パーセントを確保することができました。

営業利益の増減要因につきましては、次のスライドにて説明いたします。

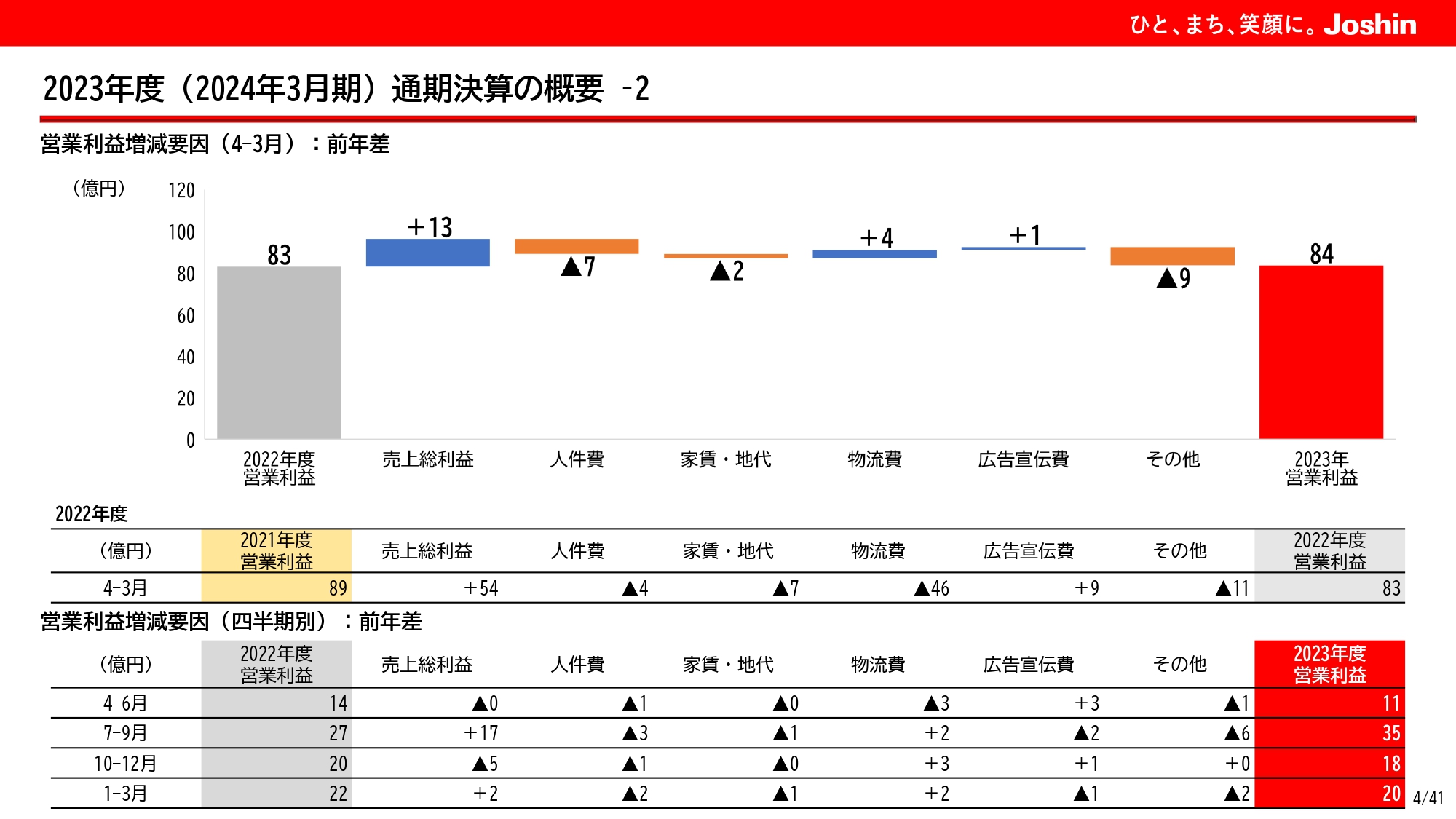

2023年度(2024年3月期)通期決算の概要 –2

続きまして、4ページをご覧ください。4ページは、営業利益の増減要因のグラフです。

売上総利益は、前期比13億円の増益となりました。人件費は前期比で7億円増加しましたが、これは人的資本への投資を進めた結果、給料および手当の支出が増加したことによるものであります。

前期に大幅な減益要因となった物流費は、「2024年問題」に向けた対策を講じながら、関西茨木物流センターを中心とした物流体制の移行が完了したことにより、前期比で4億円減少しました。

結果、販売費および一般管理費の増加を上回る売上総利益を確保したことで、営業利益は増益となりました。

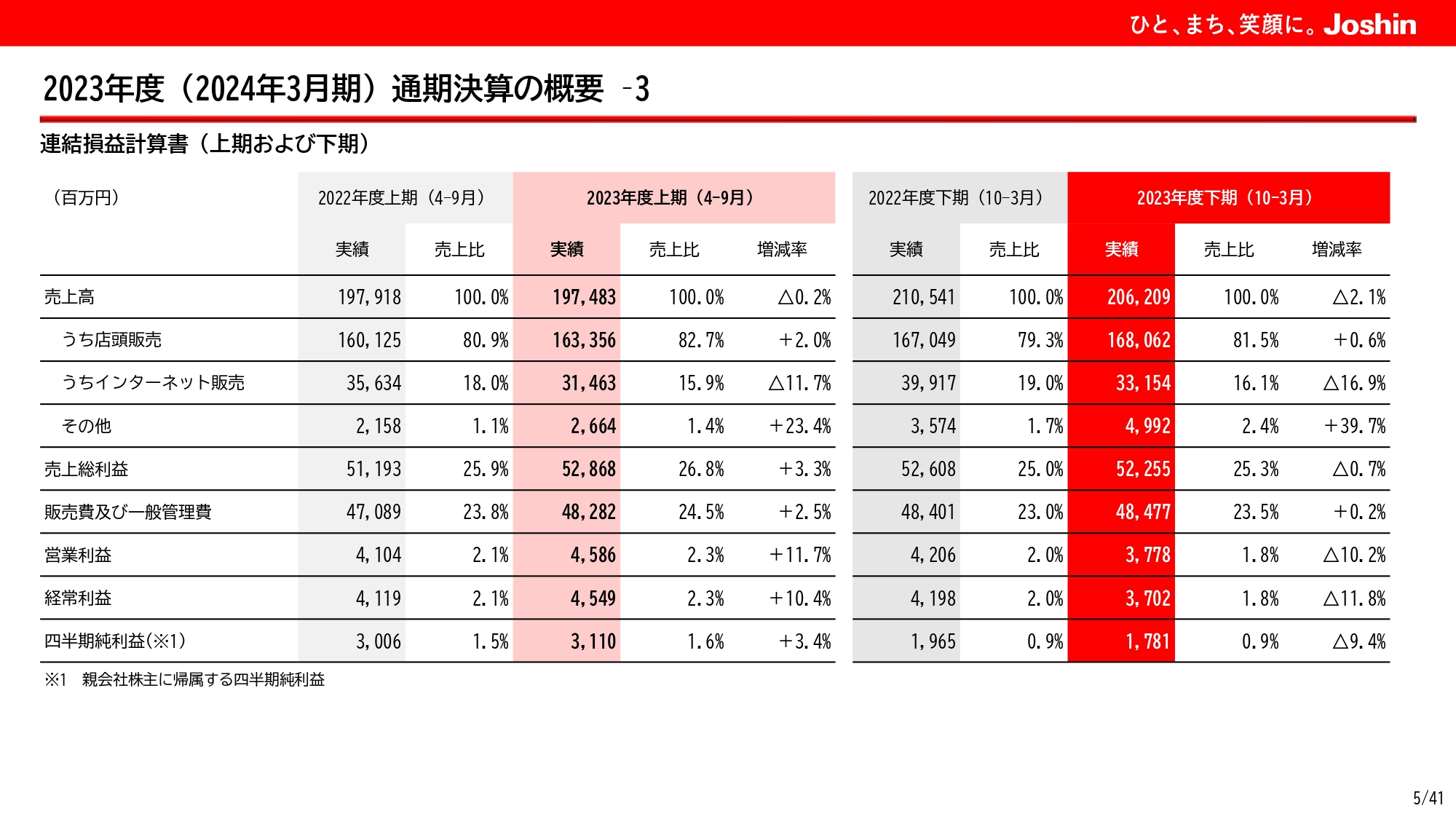

2023年度(2024年3月期)通期決算の概要 –3

続きまして、5ページをご覧ください。5ページは、2023年度下期の連結損益です。

売上高は、前期比2.1パーセントの減収となりました。店頭販売での売上高は増収を確保したものの、インターネット販売の売上高が減収になったことが主な要因です。

利益面は営業利益、経常利益、四半期純利益、いずれも売上総利益が前期比0.7パーセント下落し、販管費の伸びをカバーすることができず、上期の実績とは一転して減益となってしまいました。

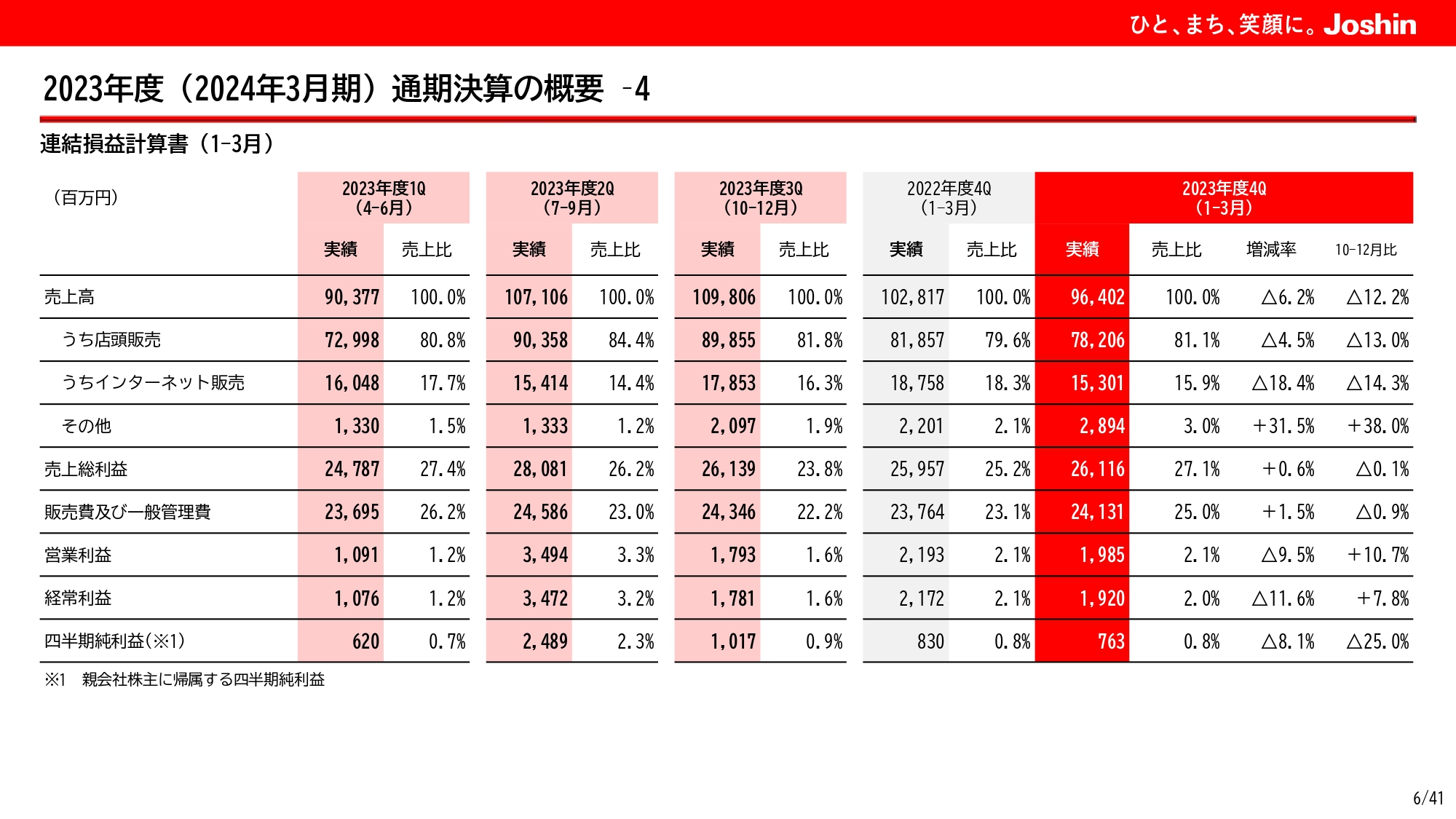

2023年度(2024年3月期)通期決算の概要 –4

続きまして、6ページをご覧ください。6ページは第4四半期会計期間の実績となります。

1月から3月は、減収減益での着地となりました。販売面においては店頭およびインターネット販売とも減収になりました。

利益面においては、売上総利益は増益となりましたが、売上総利益率は前期比1.9ポイント改善し、27パーセント台を確保しました。特に第3四半期の落ち込みから3ポイント以上、改善することができました。販管費の増加により、営業利益以下は減益となりました。

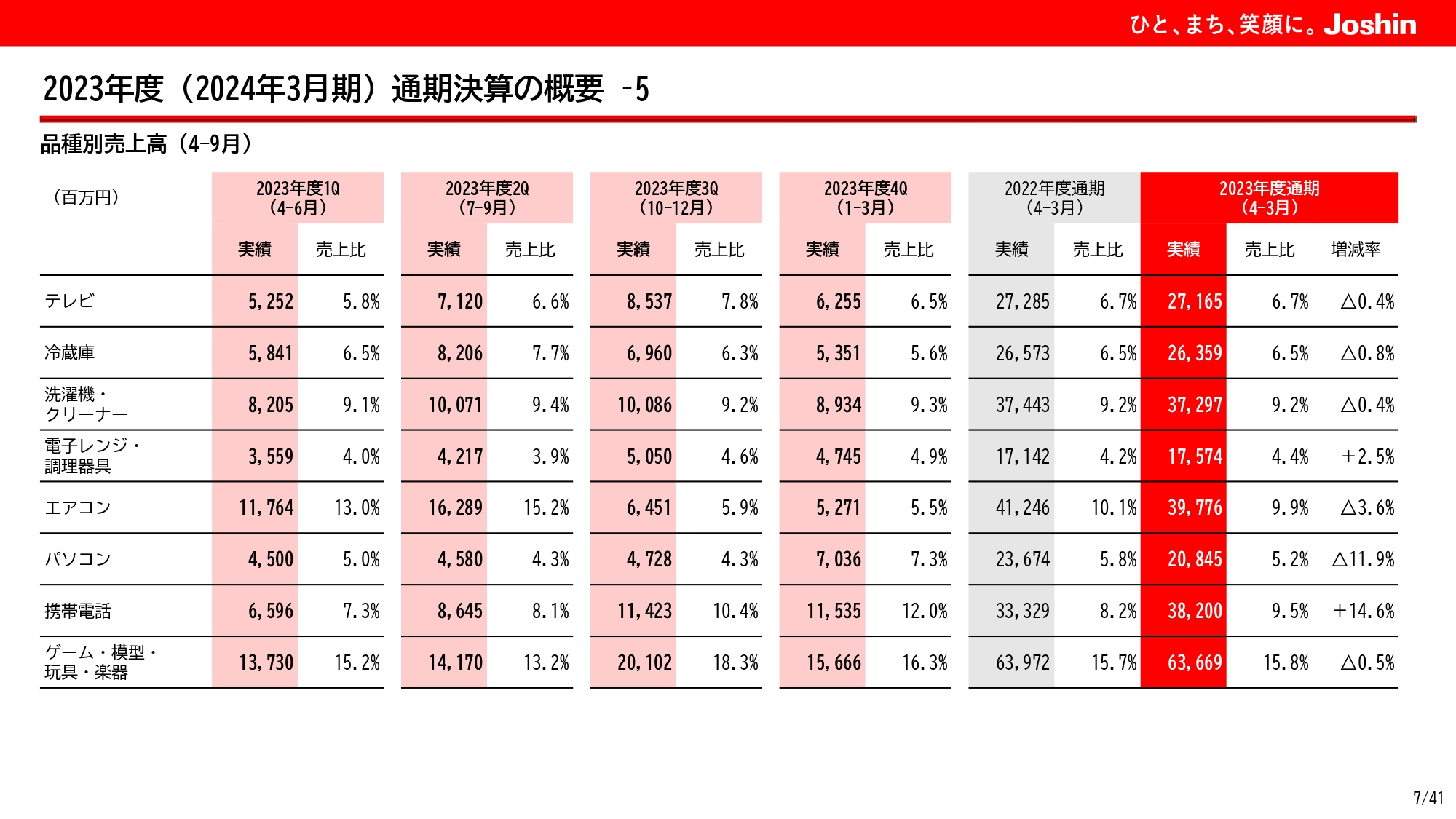

2023年度(2024年3月期)通期決算の概要 –5

続きまして、7ページをご覧ください。7ページは主な品種別の売上高です。

2023年度通期で見ると、携帯電話、電子レンジ・調理器具は前年を上回る実績を確保したものの、主力の家電商品につきましては、いずれも厳しい結果となりました。

2023年度(2024年3月期)通期決算の概要 –6

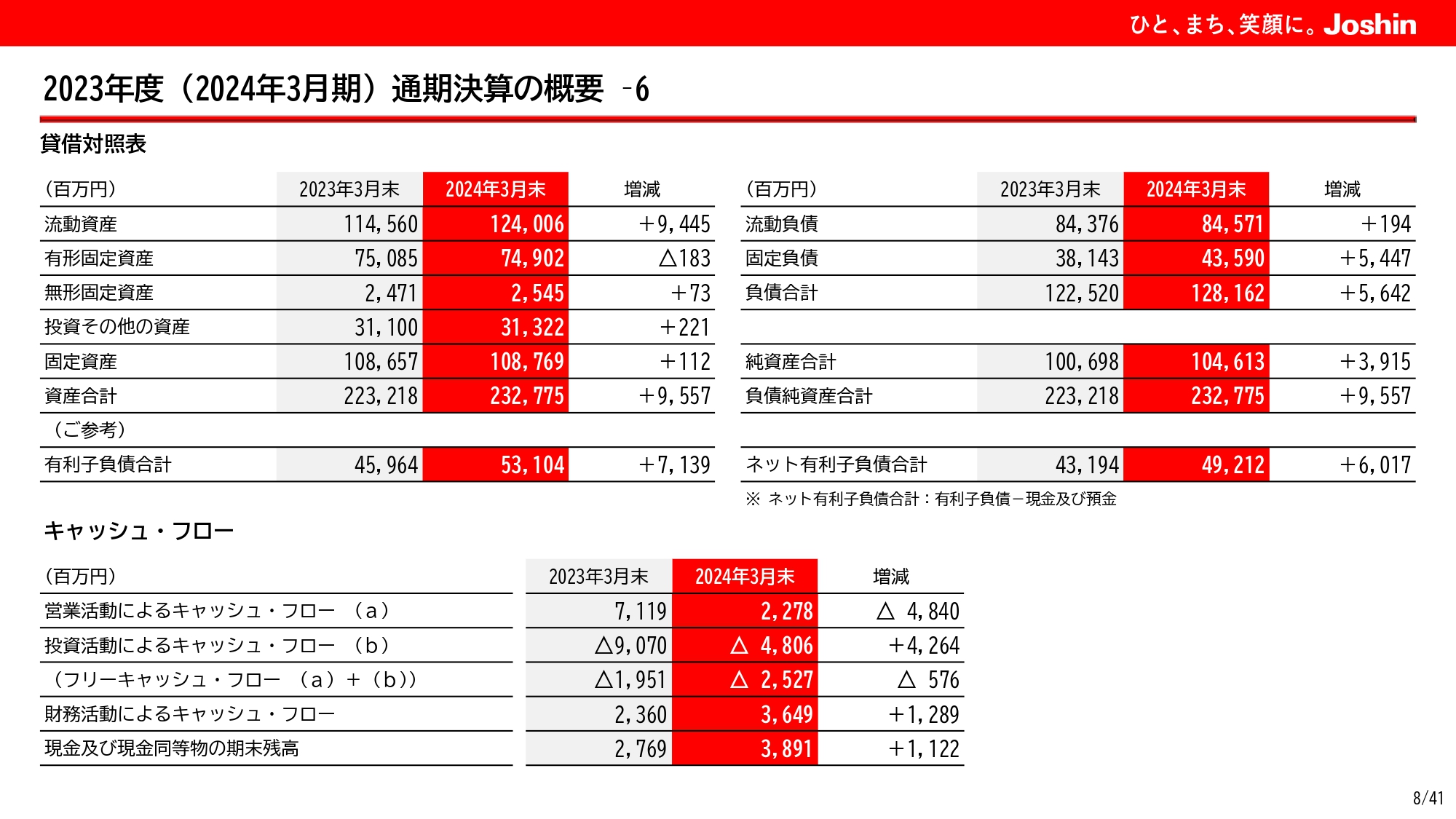

続きまして、8ページをご覧ください。8ページは貸借対照表と、キャッシュ・フロー計算書における主要項目の実績となります。

貸借対照表における資産の部では、棚卸資産をはじめとする流動資産の増加などにより、合計で約95億円増加しました。

負債純資産の部では、長期借入金を積み増したことなどにより、固定負債が増加しました。純資産も、利益剰余金の積み増しなどにより増加しています。

キャッシュ・フロー計算書では、営業活動によるキャッシュ・フローは約23億円のプラスとなりましたが、前期から48億円減少しています。投資活動におけるキャッシュ・フローの支出も減少したことにより、フリーキャッシュ・フローは25億円のマイナスとなりました。

2024年度(2025年3月期)通期予想

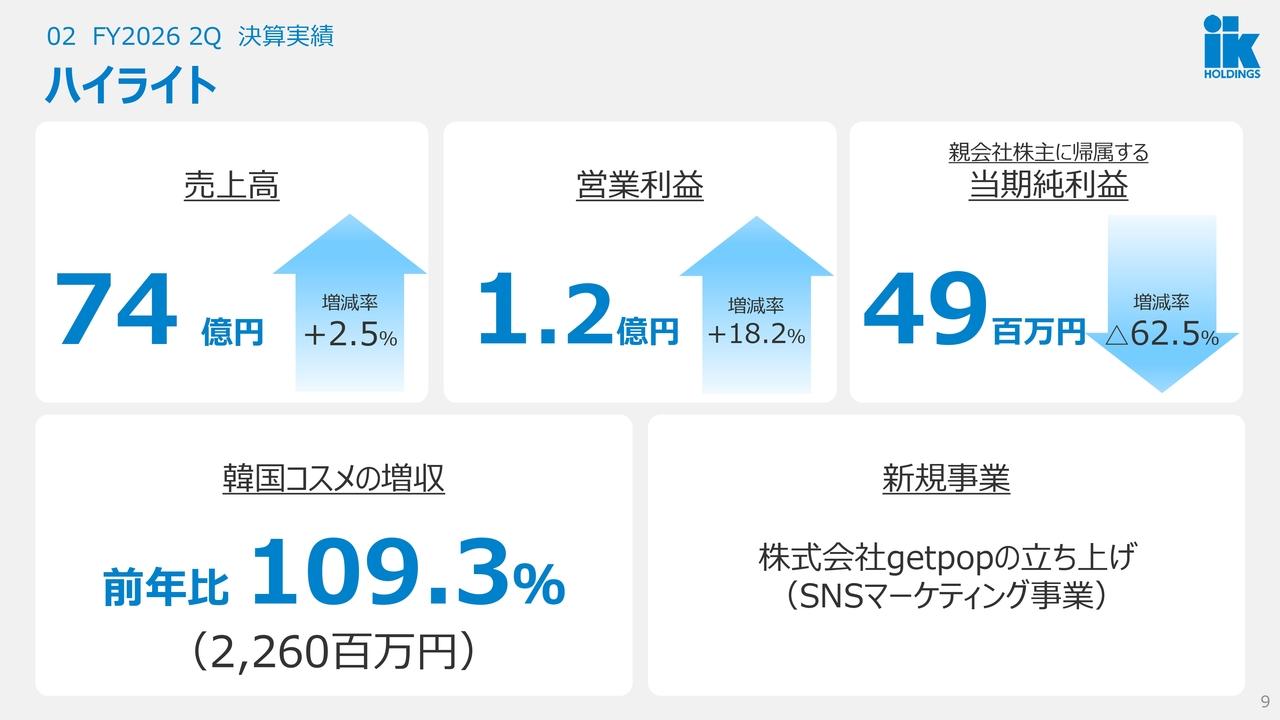

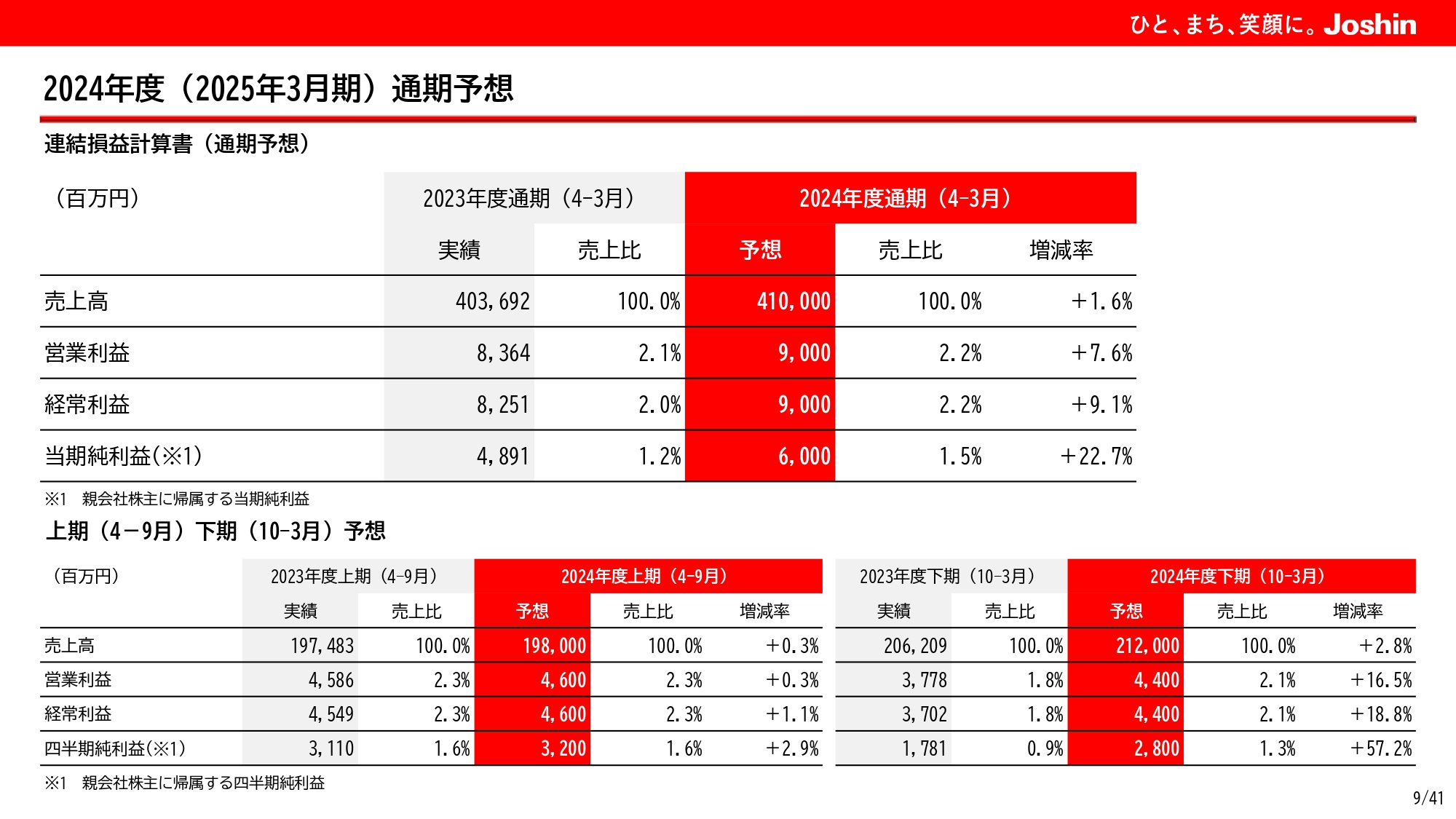

続きまして、9ページをご覧ください。9ページは2024年度通期および上期、下期の予想です。2024年度通期は、すべての項目において増収増益を予想いたしております。

売上高は1.6パーセントの増収に対し、営業利益は7.6パーセントの増益を予想しています。営業利益率は前期の2.1パーセントから2.2パーセントと、0.1パーセントの向上を予想しております。

なお、予想には阪神タイガースの優勝セール効果は織り込んでいません。2023年度通期決算、2024年度通期予想の説明は以上となります。

財務状況とネット有利子負債の推移

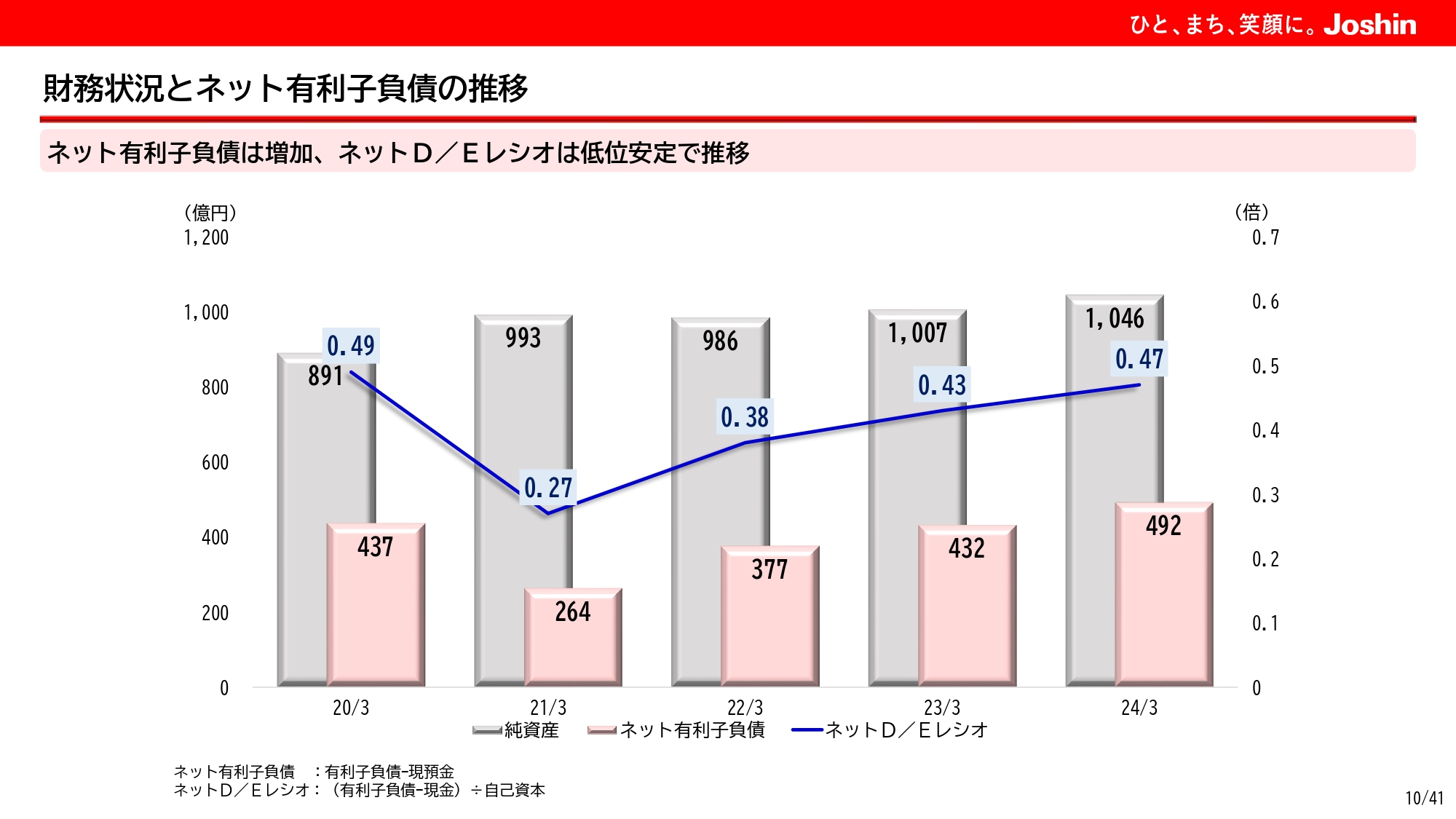

続きまして、10ページをご覧ください。10ページは、財務状況とネット有利子負債の推移となります。純資産、ネット有利子負債とも増加しましたが、ネットD/Eレシオは低位安定で推移いたしました。

店舗推移

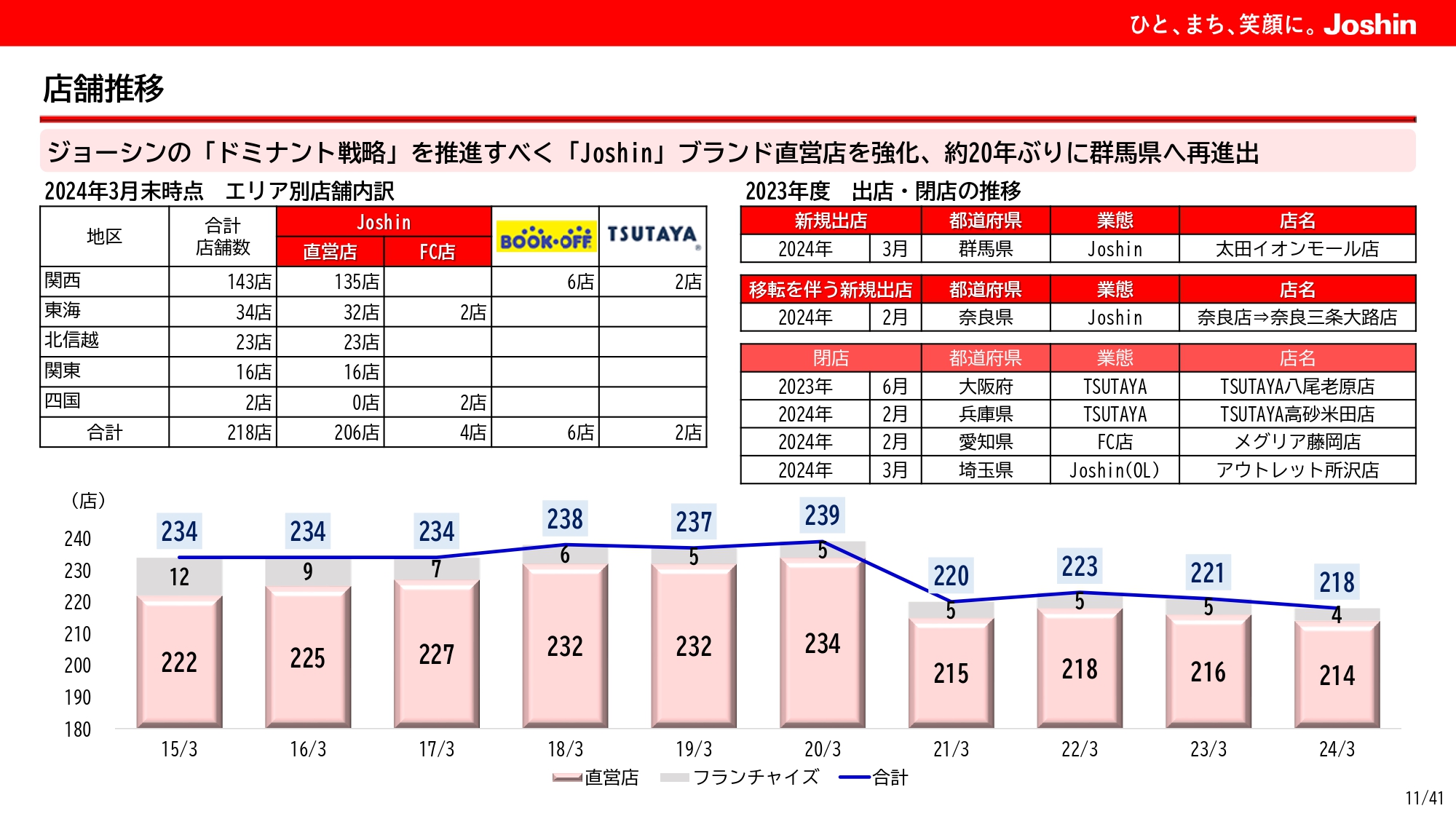

続きまして、11ページをご覧ください。11ページは、過去10年間における店舗数の推移です。

2024年3月末時点の店舗数は218店舗となり、2023年度は3店舗の減少となりました。

TSUTAYAやフランチャイズの店舗が閉店となりましたが、既存店のスクラップアンドビルドや、約20年ぶりに群馬県に再進出するなど、ドミナント戦略に基づく「Joshin」ブランド直営店の強化を着実に進めています。

資本コストや株価を意識した経営の実現に向けた対応

ここからは中期経営計画、「JT-2025 経営計画」の取り組みについて説明させていただきます。

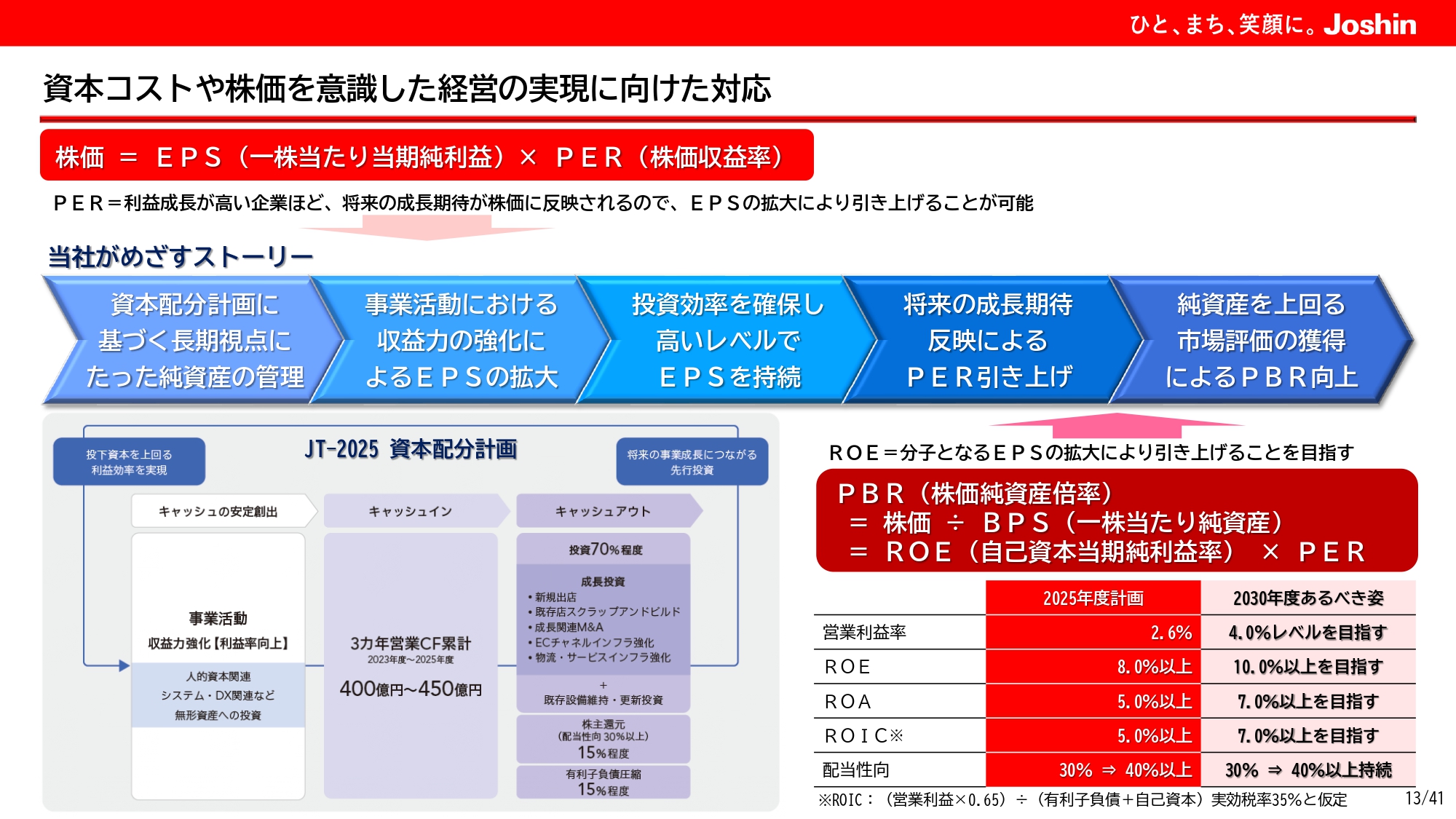

それでは、13ページをご覧ください。13ページは、資本コストや株価を意識した経営の実現に向けて、当社が目指す価値創造ストーリーをとりまとめたものであります。

2023年11月の決算説明資料でもお示しいたしましたが、当社は「JT-2025 経営計画」で目指す収益力の強化に取り組み、投下資本を上回る営業利益を実績というかたちで着実に積み重ねていくことが、2030年度に掲げるあるべき姿に近づき、PBRの改善、その先のさらなる企業価値向上を実現するための必須条件であると考えています。

資本コストや株価を意識した経営の実現に向けて

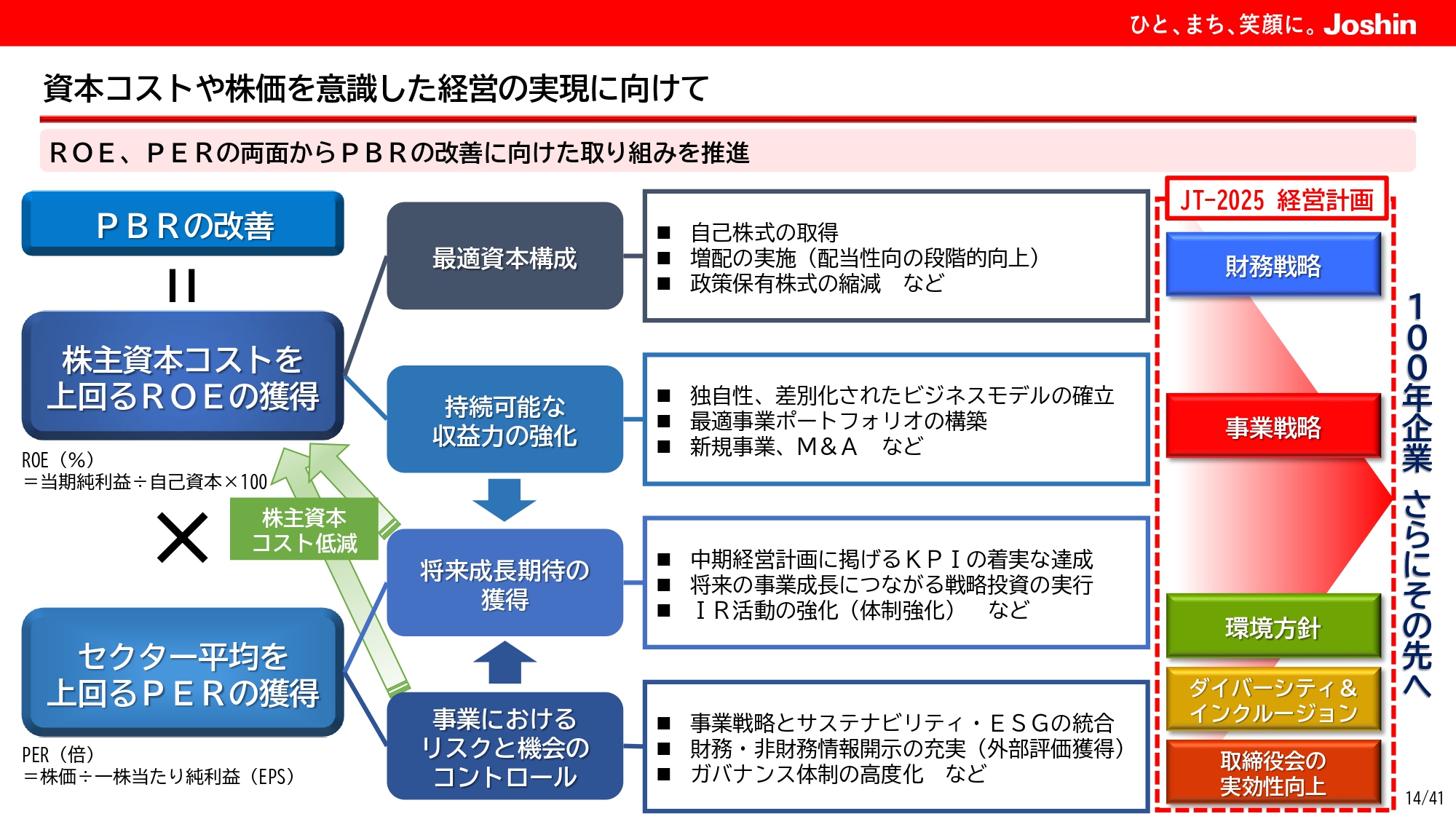

続きまして、14ページをご覧ください。14ページは当社における企業価値の向上、いわゆるPBRの改善に向けたロジックツリーです。

PBRを改善するためには、ROEとPER双方を高めることが求められます。双方を高めるための解決策となる4つの打ち手と、「JT-2025 経営計画」に掲げる取り組みを紐づけたのが、こちらのツリーです。

最適資本構成、事業におけるリスクと機会のコントロールは、経営判断によりスピーディに進めることが可能であり、自己株式の取得や増配といった株主還元の強化、取締役の報酬制度改定など、さまざまな取り組みを実施してきました。

しかしながら、これらの取り組みは一時的な株価対策を目的としたものではなく、将来の成長に向けた投資とのバランスで実施すべきであると考えています。中長期の視点で資本市場からの評価を獲得し、ROEとPER双方を持続的に高めるためには、持続的な収益力の強化こそが最も重要な打ち手であると位置づけております。

事業戦略によって、先ほどお示しした当社が目指す価値創造ストーリーを着実に実行することができれば、資本市場からの将来成長期待の獲得につながり、株価の上昇によるPBRの改善だけでなく、株主資本コストの低減につなげることも可能となります。

2023年度:ジョーシングループにおける「株主資本コスト」「加重平均資本コスト」

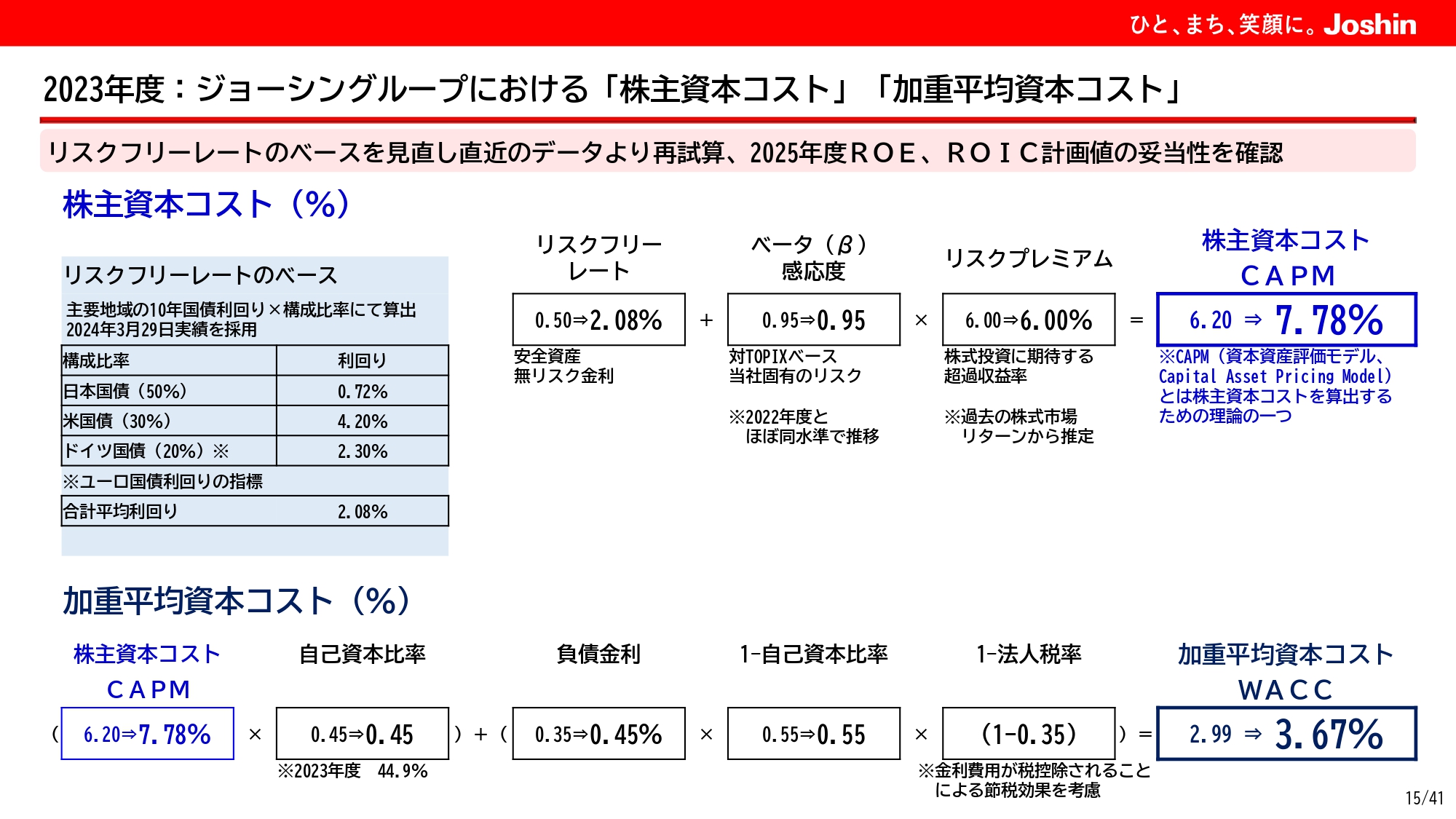

続きまして、15ページをご覧ください。15ページは当社の株主資本コスト、加重平均資本コストの認識を示したものです。計算手法はご覧のとおりとなります。

2023年5月の決算説明資料で初めて開示したときは、リスクフリーレートのベースとして、日本の10年国債利回りのみを採用しておりました。その後の資本市場との対話を踏まえ、当社における外国人株主比率と、東証における海外投資家の売買比率などを勘案し、今回、リスクフリーレートのベースを見直しました。

結果として株主資本コスト、加重平均資本コストは上昇しましたが、「JT-2025 経営計画」に掲げるROE、ROIC目標を達成することができれば、いずれの資本コストも上回ることができます。

連結経営指標

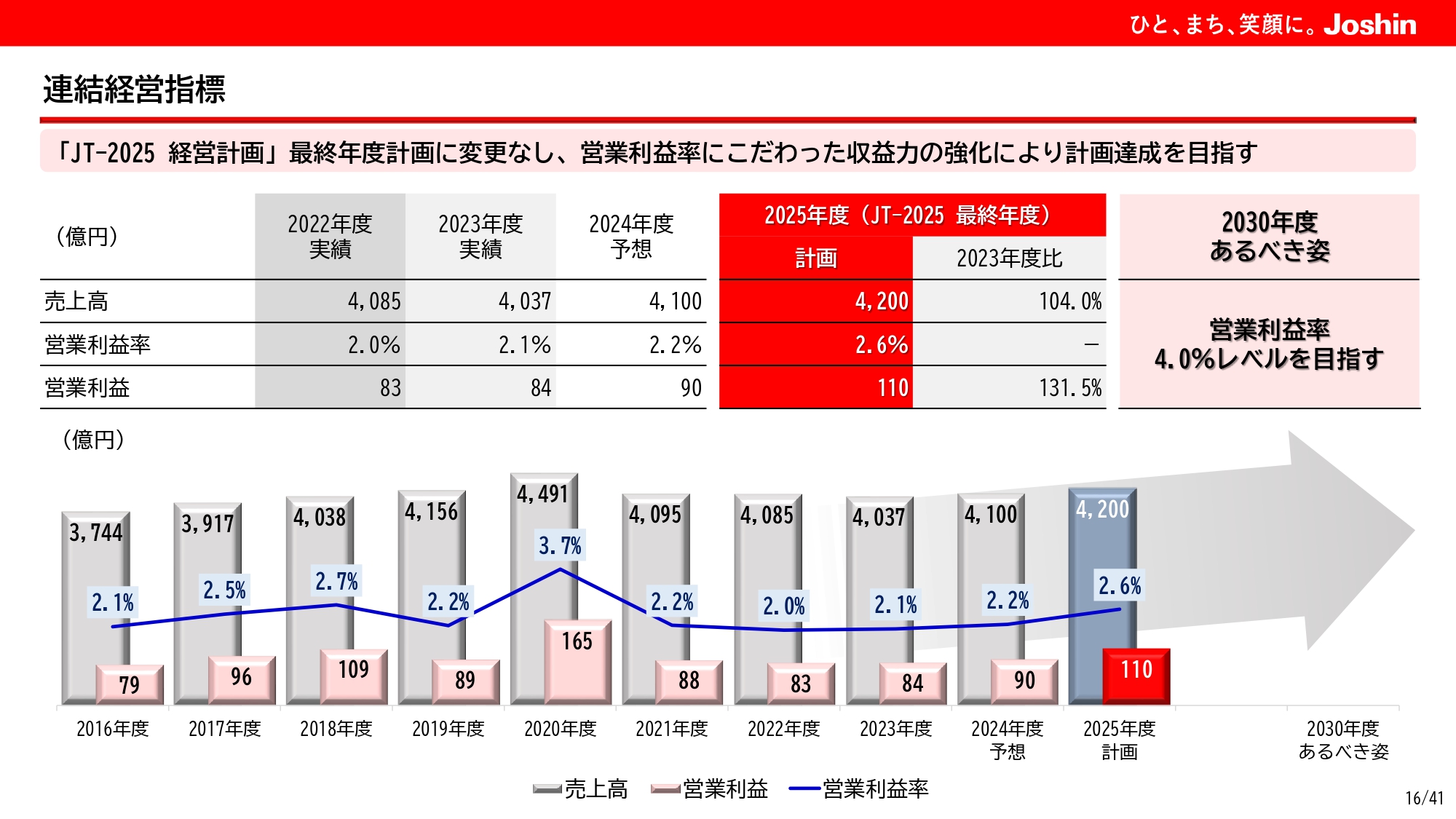

続きまして、16ページをご覧ください。16ページは連結の経営指標です。「JT-2025 経営計画」の最終年度となる、2025年度に掲げる計画は変更いたしておりません。

2023年度の実績を踏まえると計画の達成は決して容易ではありませんが、2030年度に掲げる営業利益率4パーセントレベルを実現するためにも、持続的な収益力の強化によって、残り2年間で営業利益110億円、営業利益率2.6パーセントの達成を目指してまいります。

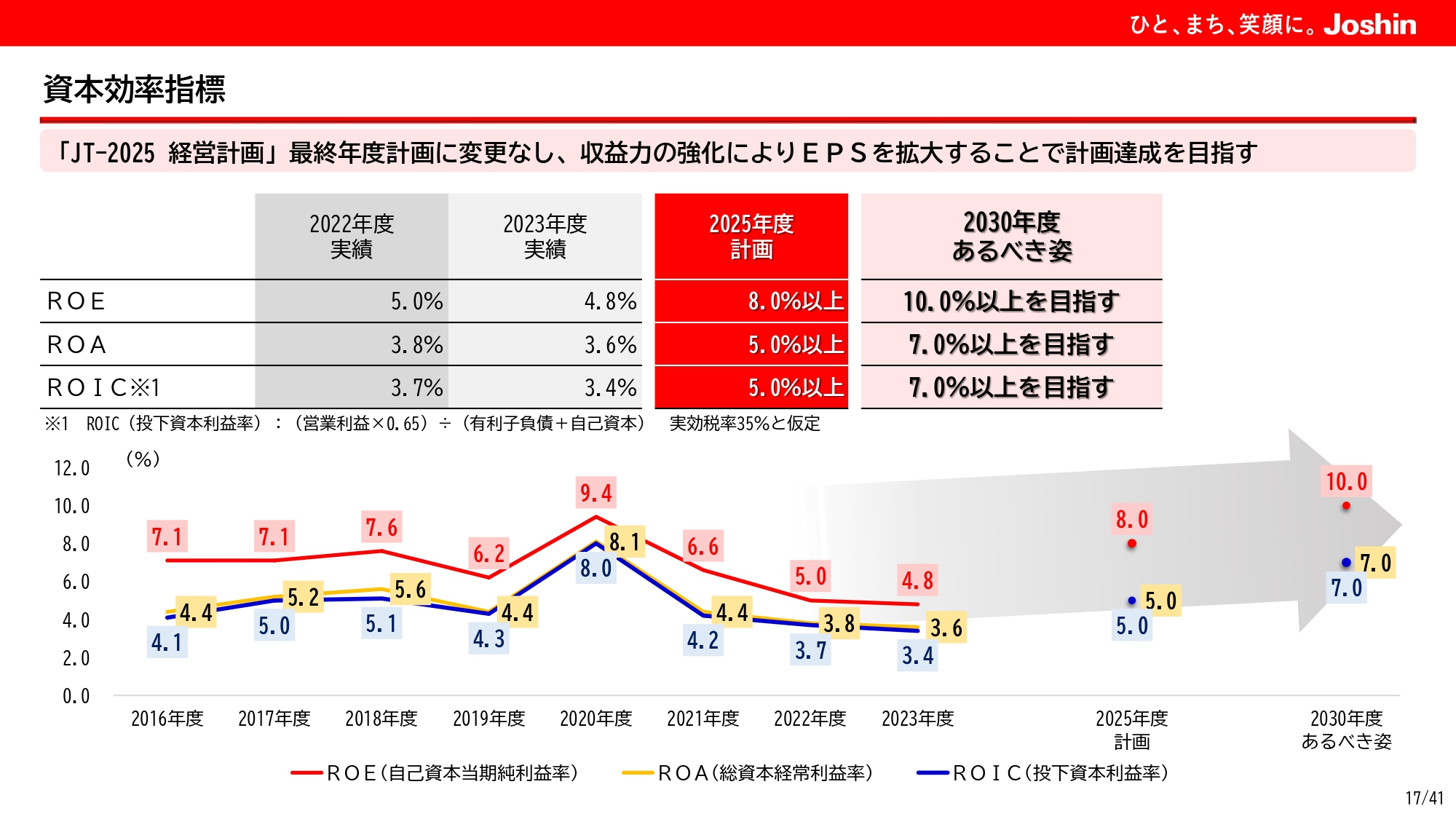

資本効率指標

続きまして、17ページをご覧ください。17ページは、資本効率に関わる指標です。

「JT-2025 経営計画」の最終年度となる2025年度に掲げる、ROEをはじめとする指標の計画は変更いたしません。

最新の株主資本コスト、加重平均資本コストは15ページでお示しいたしましたが、それら投下資本を上回る計画としていますので、まずは残り2年間でROE8.0パーセント以上、ROA5.0パーセント以上、ROIC5.0パーセント以上の達成を目指してまいります。

その先の2030年度のあるべき姿に到達するためにも、各指標の分子のベースとなる、持続的な収益力の強化による営業利益の持続的な拡大を進めてまいります。

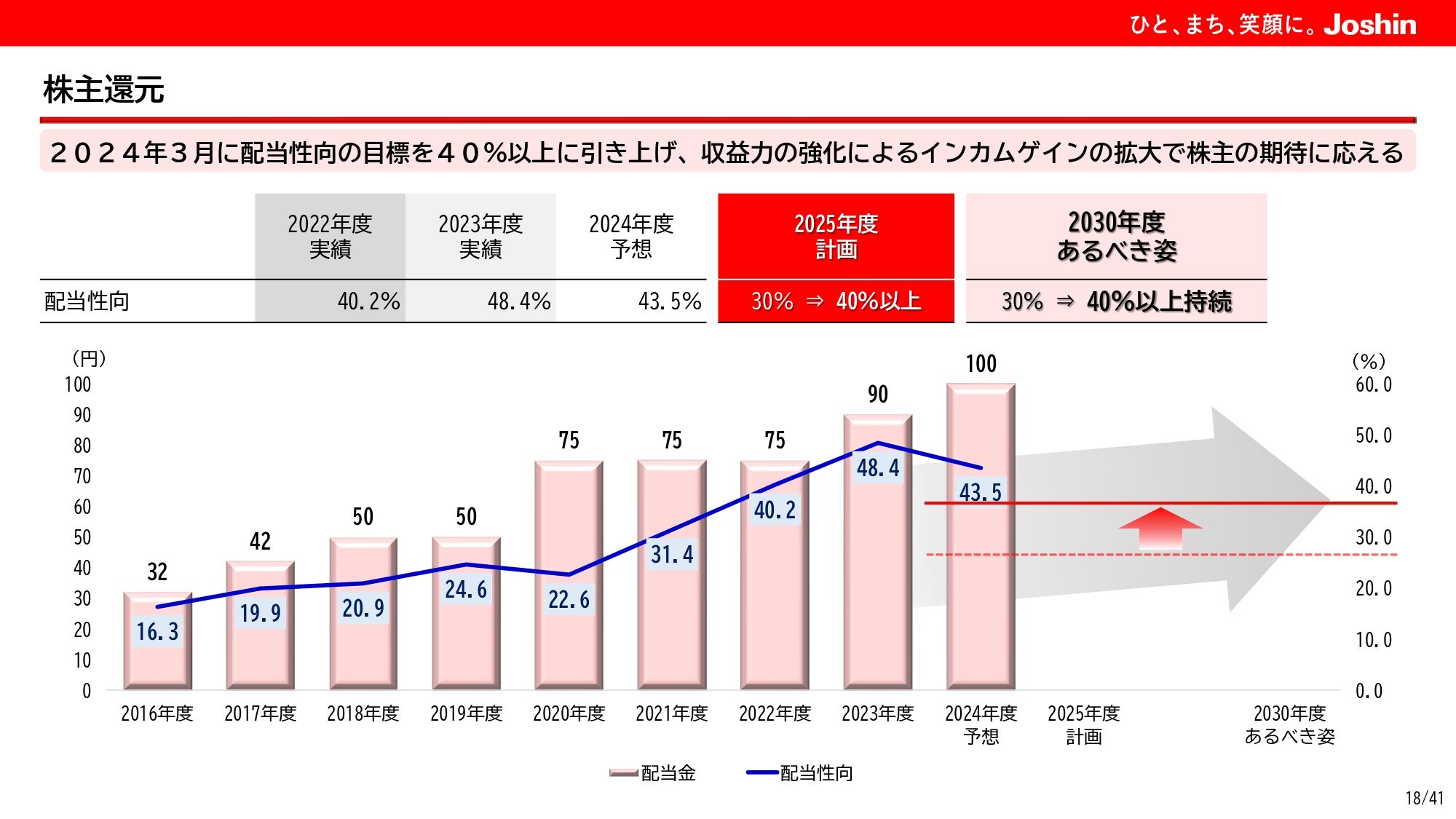

株主還元

続きまして、18ページをご覧ください。18ページは、株主還元の考え方を示しています。

株主還元につきましては「JT-2025 経営計画」において、配当性向30パーセント以上を持続することを掲げていましたが、資本市場との対話を踏まえ、株主のみなさまへの利益還元に対する姿勢を明確にするため、2024年3月に配当性向の目標を40パーセント以上に引き上げました。

配当性向の引き上げに伴い、2023年度の配当金額は前期から15円プラスの90円を予定しております。2024年度は当期純利益予想60億円から試算し、100円の配当を予想しています。

自社株買いにつきましては、成長投資をはじめとするキャッシュアロケーションの中で、状況に応じてその都度検討してまいります。

当社は、持続的な収益力の強化による営業利益の持続的な拡大により、株主のみなさまへのインカムゲインの拡大だけでなく、株価上昇を通じた資産価値の向上が、期待に応える最大の株主還元策と位置づけています。

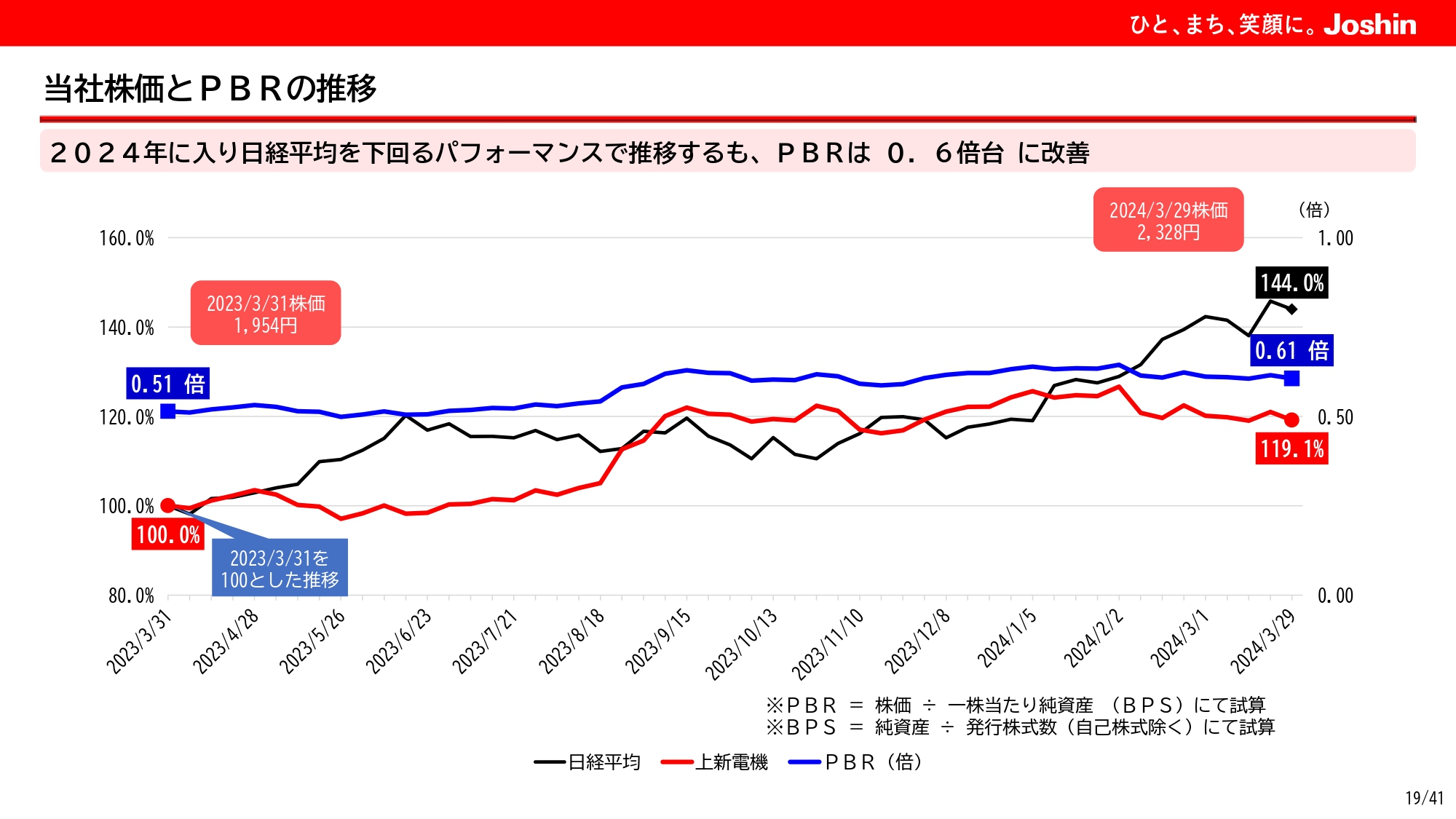

当社株価とPBRの推移

続きまして、19ページをご覧ください。19ページは2024年3月までの1年間の株価と、PBRの推移をとりまとめたものであります。

当社の株価はスポンサー契約している阪神タイガースのリーグ優勝、日本一などもあり、2023年中は日経平均を上回るパフォーマンスを確保しました。2024年に入り、日経平均は4万円の大台に突入する中、当社の株価は伸び悩み、結果的に日経平均を大きく下回るパフォーマンスで着地いたしました。

PBRにつきましては、0.5倍レベルから0.6倍にステップアップできましたが、1.0倍にはまだ大きな乖離が存在しています。

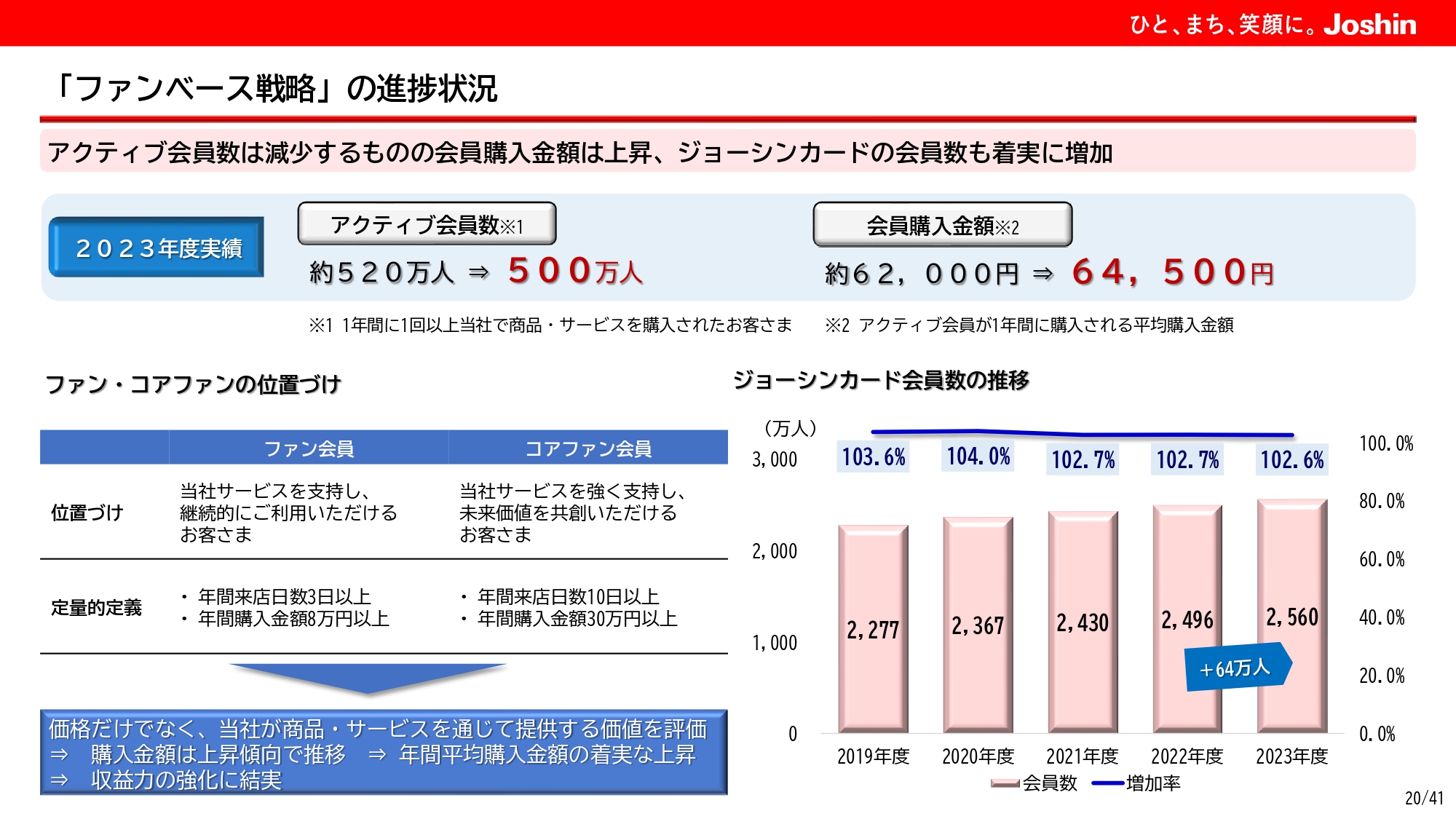

「ファンベース戦略」の進捗状況

続きまして、20ページをご覧ください。20ページは、ファンベース戦略の進捗状況をとりまとめました。

ファンベース戦略は「JT-2025 経営計画」にとどまらず、その先も継続して実践していく、当社グループにおける最重要戦略と位置づけています。

ファンベース戦略とは1年に1回以上、商品・サービスを購入されたアクティブ会員の維持拡大を通じた、ファン、コアファンの創造を目指す戦略であり、アクティブ会員数、ならびにアクティブ会員の年間平均購入金額をKPIに設定いたしております。ファン、コアファン会員の位置づけと、定量的定義はご覧のとおりです。

阪神タイガースのリーグ優勝セール、日本一セールにより、休眠会員の復活を含む新規会員として、新たに64万人のみなさまにご加入いただきましたが、耐久消費財の買い控えなどにより、2023年度のアクティブ会員数そのものは20万人減少し、500万人となりました。その一方で、年間平均購入金額は2,500円上昇し、6万4,500円となりました。

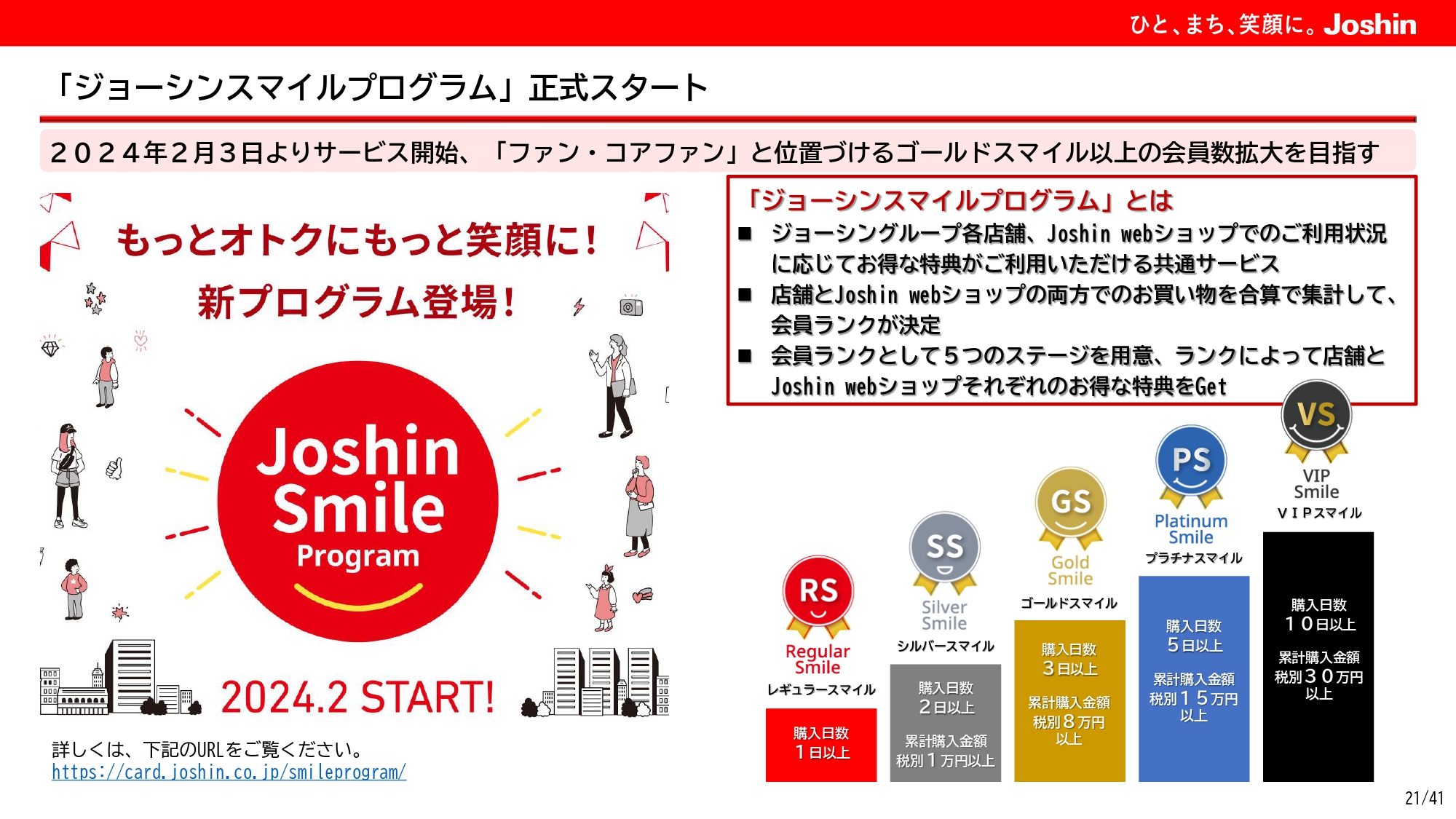

「ジョーシンスマイルプログラム」正式スタート

続きまして、21ページをご覧ください。21ページは、新ロイヤルティプログラムのご紹介です。

ファンベース戦略を推進するための中核的な取り組みとして、2024年2月よりサービスを開始しました。

ジョーシングループ各店舗、「Joshin web」ショップでのご利用状況に応じて、お得な特典がご利用いただける共通サービスとなっております。累計購入金額、購入日数に応じた5つのステージで、さまざまな特典をご用意しております。

ファンベース戦略では、ゴールドスマイル、プラチナスマイルをファン、VIPスマイルをコアファンと定義しています。ゴールドスマイル以上のステータスを保有する会員さまに1人でも多くご加入いただけるよう、お客さまの多様なニーズにお応えする魅力的なサービスを提供してまいります。

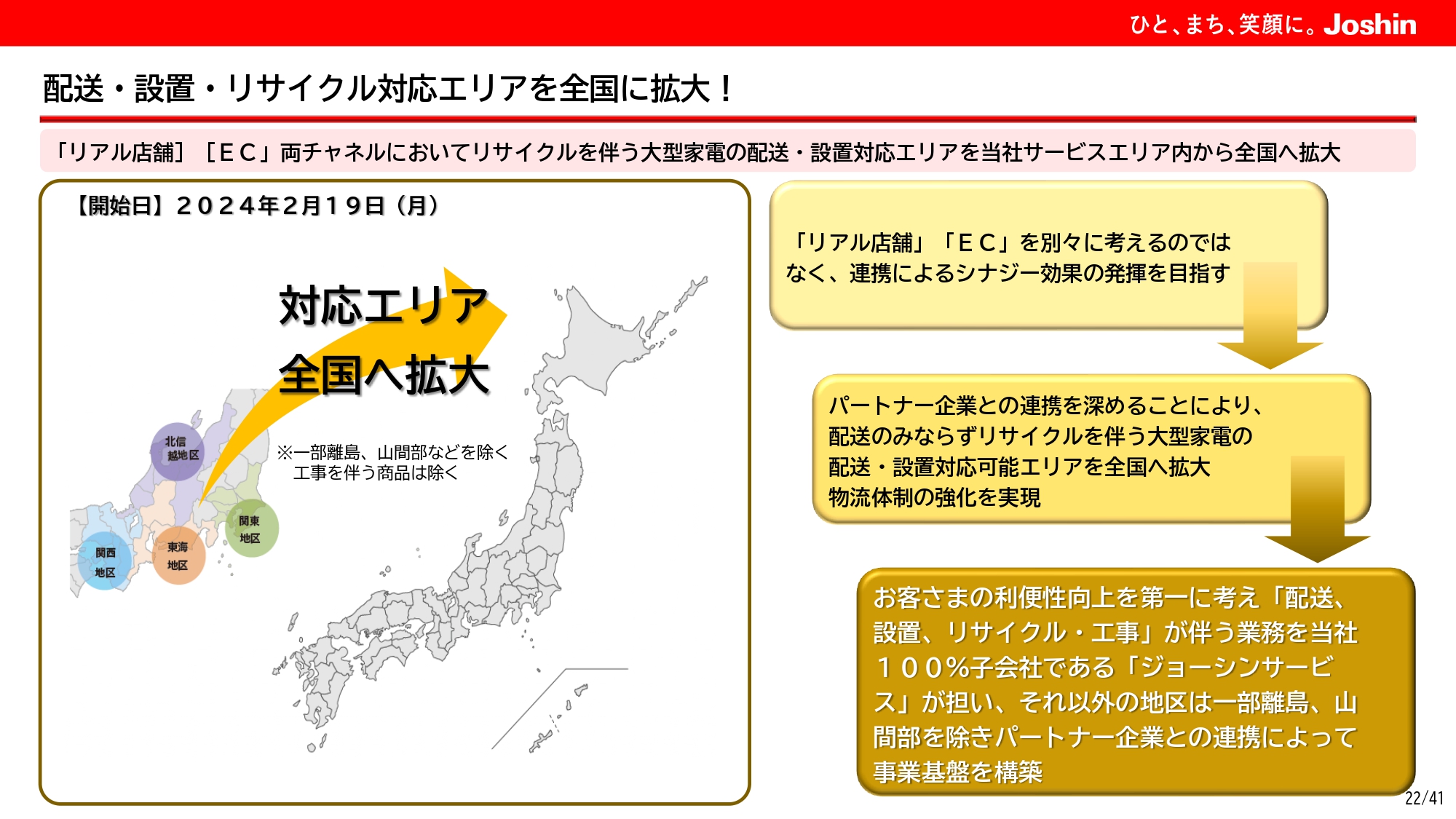

配送・設置・リサイクル対応エリアを全国に拡大!

続きまして、22ページをご覧ください。22ページは配送・設置・リサイクル対応エリアの全国拡大のご紹介です。

従来、設置を伴う商品の配送は、当社サービスエリア内の配送に限定していました。リアル店舗、ECの両チャネルからの配送・設置・リサイクル、工事を伴う業務は、当社100パーセント子会社であるジョーシンサービスが担い、一部をパートナー企業によって事業基盤を支えてまいりました。

このたび、パートナー企業との連携を深めることにより、2024年2月より対象エリアを全国に拡大しました。これにより、リアル店舗、EC両チャネルから、リサイクルを伴う大型家電の全国販売をスタートさせました。

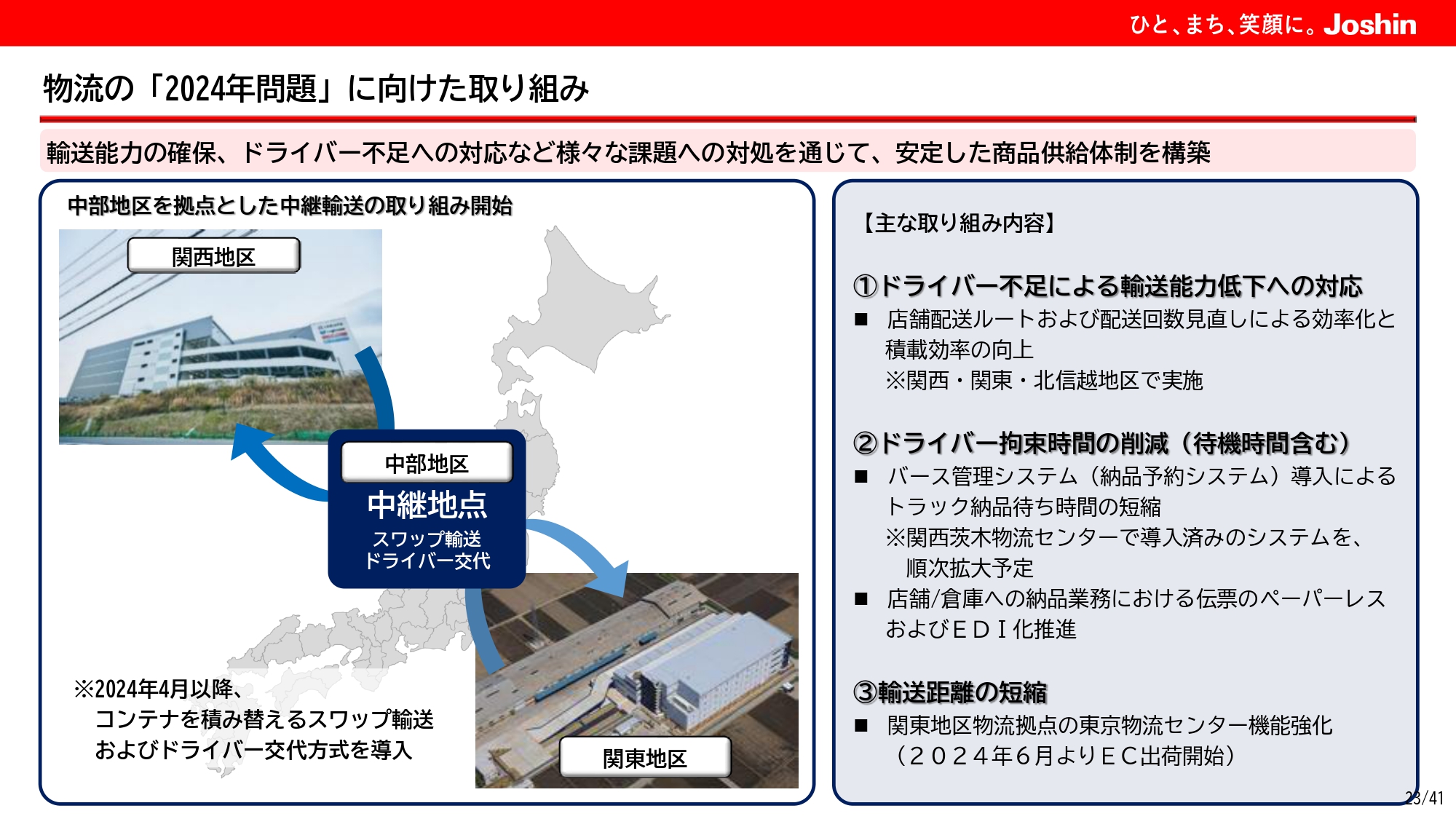

物流の「2024年問題」に向けた取り組み

続きまして、23ページをご覧ください。23ページは、物流の「2024年問題」に向けた取り組みのご紹介です。

当社は、持続可能な物流体制の構築に向けて、早くから物流パートナー企業と協業し、物流の「2024年問題」への対策も踏まえた、活発な議論、検討を重ねてきました。関西茨木物流センターの安定稼働に加え、2023年10月に関東地区の物流拠点である東京物流センターの機能を拡充し、東西2拠点体制を整備することができました。

今後は2拠点の物流センターを効率的に連携して稼働させるべく、中部地区を拠点とした中継輸送の取り組みをはじめとした輸送能力の確保、ドライバー不足への対応など、さまざまな課題への対処を通じて、当社グループおよびサプライチェーンの物流効率の改善を進めてまいります。

サポートビジネスにおける新サービスの提供を開始

続きまして、24ページをご覧ください。24ページは、サポートビジネスにおける新サービスのご紹介です。

動画・電子書籍配信サービス「U-NEXT for Joshin」の提供、ならびにApple製品の保証サービス「AppleCare+」月払いプランの取り扱いを、2024年4月より開始しました。サポートビジネスは当社における成長事業の一つと位置づけており、ハウスクリーニング、ホームメンテナンス、リユース、レンタルなどを対象としています。

サポートビジネスの事業規模はまだ小さいものでありますが、「JT-2025 経営計画」のスローガンである、「お客さまの暮らしに寄り添う『コンシェルジュ』へ」を具現化するためにも、欠かすことのできないカテゴリと位置づけております。サポートビジネスとして提供可能なサービスラインナップの強化、サービス品質の拡充をこれからも推進してまいります。

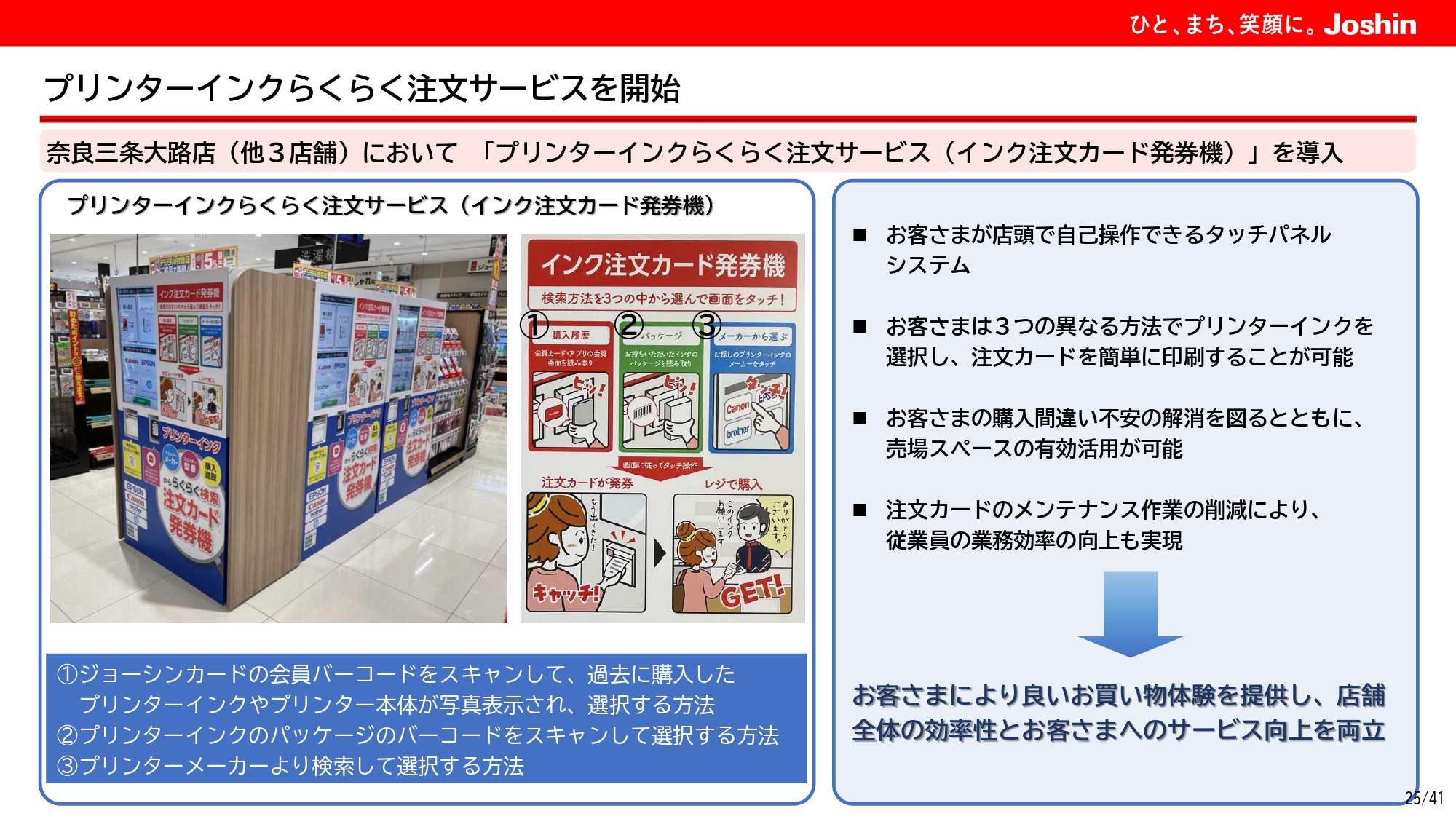

プリンターインクらくらく注文サービスを開始

続きまして、25ページをご覧ください。25ページは、「プリンターインクらくらく注文サービス」のご紹介です。このサービスは、お客さまが店頭で操作できるタッチパネルシステムとなります。

従来は商品を店頭に陳列し、お客さまご自身でお手持ちのプリンターに適合したインクを選んで、購入していただいておりました。そのため、お客さまの購入誤りや売場スペースの占有・陳列、およびメンテナンスの手間といったデメリットが発生していました。

新システムの導入により、お客さまの利便性向上を図るとともに、売場スペースの有効活用、従業員の業務効率の向上が期待されます。このシステムでは今後、シェーバーの替え刃など対象商品を拡大して導入していく予定であります。

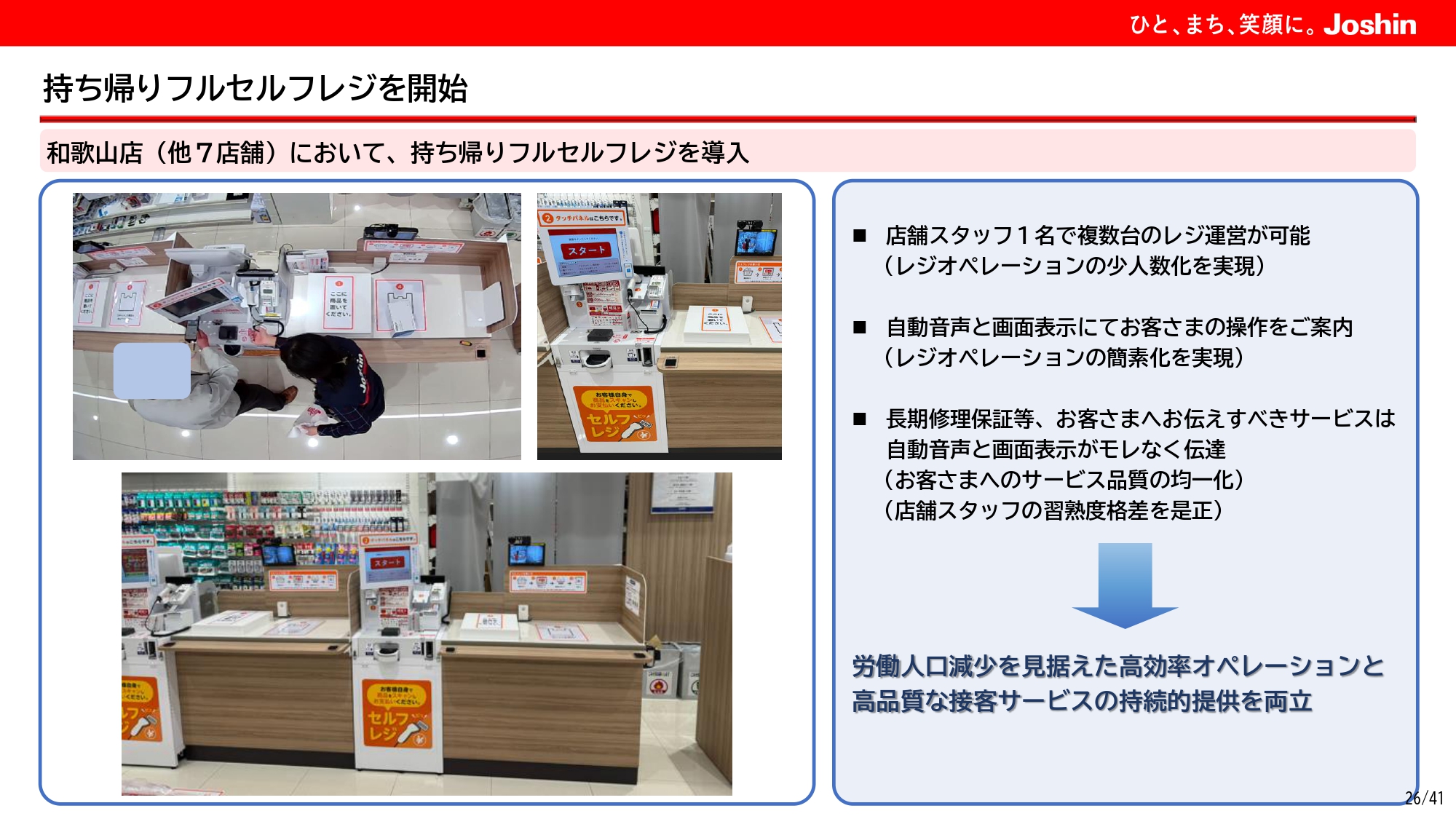

持ち帰りフルセルフレジを開始

続きまして、26ページをご覧ください。26ページは、持ち帰りフルセルフレジ導入のご紹介となります。

労働人口の減少が見込まれる中、限られた人員体制において高品質な接客、接遇サービスを持続的に提供すべく、8店舗において持ち帰りフルセルフレジを導入しました。導入店舗における課題を1つずつ克服し知見を積み重ねることによって、今後導入店舗を拡大し、リアル店舗における高効率オペレーション体制の構築と、高品質な接客、接遇サービスの両立を目指してまいります。

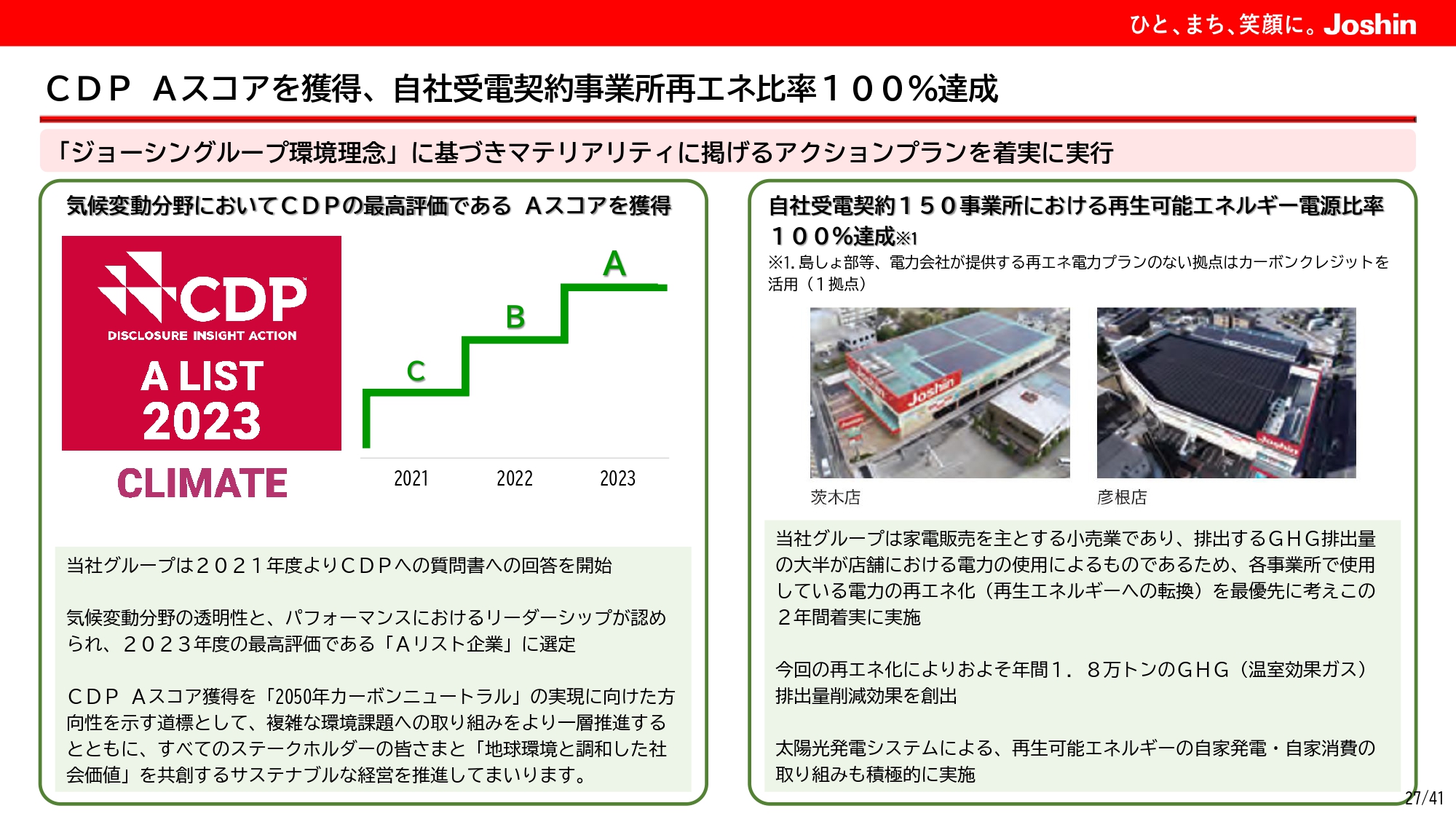

CDP Aスコアを獲得、自社受電契約事業所再エネ比率100%達成

続きまして、27ページをご覧ください。27ページは、環境分野における取り組みのご紹介です。

2023年度、当社は気候変動分野において、CDPの最高評価であるAスコアを獲得しました。当社がCDPへの回答を開始した2021年から3年目での獲得となり、当社グループの気候変動に対する取り組みと情報開示が、国際的に高いレベルにあると評価いただいた結果だと認識しています。

また、リアル店舗をはじめとした、自社で受電契約を行っている150の事業所においては、再生可能エネルギー電源比率100パーセントを達成しました。

当社グループは、地球環境と調和した豊かな社会への貢献をマテリアリティの1つと位置づけております。2050年カーボンニュートラルの実現に向けた方向性を示す道標として、すべてのステークホルダーのみなさまとともに、地球環境と調和した社会価値を共創するサステナブルな経営を推進してまいります。

29ページ以降は、「JT-2025 経営計画」の掲げる個別戦略、ならびに環境、社会、ガバナンスにおけるサステナビリティへの取り組みにおける、2023年度の進捗と成果、2024年度の課題と今後の取り組みを掲載しておりますので、ご確認ください。

質疑応答

<質問1>

質問者:質問がございます。目標とするROE8パーセント以上の達成には、営業利益率2.6パーセントまで高めることに加えて、資産回転率の向上、財務レバレッジの引き上げが必要と思われますが、こうしたBSへの取り組みについて、具体的に教えてください。

大代卓氏:財務戦略担当の大代でございます。ROEの向上に向けた取り組みと、バランスシートのほうから、BSの観点からということでございます。

今回、決算の中身の中で1つポイントとして挙げられることは、私ども配当性向の部分もあろうかと思っております。

1つは今回、3月に配当性向30パーセント以上という目標から40パーセント以上というかたちで、引き上げをさせていただきます。これについては分母分子の関係からいうと、今の財務バランスの中身を勘案した結果として、いたずらとは言いませんけれども、資本を増やす観点ではなくて、基本的にはROEの分子である利益を高めていく方向性を考えていこうと考えた結果、こういったかたちの取り組みをさせていただいたところでございます。

加えて、私どもの持っております政策保有株式であったりとか、そういったものの処置も着実に進めてまいります。これにつきましては、後日発刊される有価証券報告書等を見ていただければおわかりになろうかとは思いますけれども、こういったことを着実に進めることによって、資産の中身を、回転率を上げていき、資産を効率化していくことを加えていくことによって、結果としてROEを高めていく方向性を考えているところでございます。

前提といたしましては、私どもの売上を上げ、利益を高めるという営業戦略が基本的にはなると思いますけれども、財務面からもこういったことを一つひとつ着実に進めていくことによって、目標を達成したいと考えております。以上、ご回答申し上げます。

<質問2>

質問者:インターネット販売は、会社計画に対してどれぐらいの差異がありましたでしょうか。インターネット販売の収益力向上について、2023年3月期と比べてどの程度の改善が見られましたか。また、今期は収益力の改善に加えて、増収も見込めそうでしょうか。

中期経営計画の営業利益率目標が2.6パーセントに据え置かれました。今期予想が2.2パーセントですので、2026年2月期には残り0.4ポイント改善する必要があります。どのような改善を見込まれているのか、教えてください。

高橋徹也氏(以下、高橋):営業戦略担当の高橋でございます。ただ今のご質問につきまして、ご回答申し上げたいと思います。

まず、インターネット販売の目標は公表しておりません。ただ、今回の着地は、当初の想定よりも下回っております。ただ結果として下回ったのではなく、やはりインターネットの世界はなかなか利益が出づらいです。ところが、当社のインターネットの事業はずっと黒字です。それを維持するためにはもう一度、事業自体を再構築しないといけないということで、期中からちょっと方向転換をして、売上よりもしっかり利益を残します。

そのための体制をつくるにはどうしたらいいのか。それと、将来成長していくためのビジネスはどういったものなのかを模索しながら、残りの半年間、下期はずっとやってきた状態でございます。

利益の水準についても公表はしておりませんけれども、確実に2桁以上の伸長を見ておりますので、ご報告させていただきます。

それと、営業利益率2.2パーセントを2.6パーセントにという部分ですけれども、当社の粗利益率がまだまだ低いです。2020年3月期で24.2パーセントからスタートして、前期でやっと26パーセントまできたんですけれども、これは我々が想定しているよりも、なかなか粗利益率がまだまだ上がり切っていません。まだまだ粗利益率を上げる余地はあると考えておりますので、まずは営業利益率の改善は粗利益率の改善、営業としてはそこをしっかり目指していき、その上で売上をしっかりと伸ばしていきます。

売上も基盤になる事業、成長事業、差別化事業をしっかり区分けしながら、すべてを伸ばすのではなく、やはり守らないといけない事業もございますし、伸ばすべき事業は伸ばしていかないといけなません。それと、差別化事業はどこまでも大切に育てたい、そういう思いでやっておりますので、よろしくお願いしたいと思います。以上で、ご説明を終わらせていただきます。ありがとうございました。

<質問3>

質問者:資本コストや株価を意識した経営の実現に向けて、取締役会の議論の状況を教えてください。

田中幸治氏:経営企画人材戦略を担当しております、田中でございます。株主資本コスト、それから株価を意識した経営についての、取締役会の議論についてのご質問でございます。

まず、ROEの向上をPBRの改善につなげていきます。その基本的な方向性と時間軸につきましては、中長期の経営戦略に盛り込んでいるとおりでございます。中長期の企業価値向上に向けた意識を高めるために、この経営計画の中で資本コストを、まず外部機関のみなさまのご意見も聞きながら、的確に把握した上で収益計画、それから資本政策の基本的な方針をまずはお示ししております。

そして目指すべき資本収益性の指標として、ROEやROICの具体的な目標数値を掲げて、その実現に向けた経営戦略もお示ししております。特にROEにつきましては、取締役の株式報酬の算定根拠にもしておりまして、経営責任を明確にしております。

中計の初年度である第76期につきましては、残念ながらこの経営指標には届きませんでしたけれども、取締役会での議論といたしましてはPBRの改善に向けて、まずは資本コストを上回るROEの持続的な確保、それから株価上昇への期待値を高めるための収益力の強化策、あるいは営業の戦略のブラッシュアップに時間をかけております。

個別戦略の進捗、それから成果につきましては、お手元の中期経営計画の進捗と課題をご覧いただければと存じます。

またそれ以外に、先ほど大代のほうからも一部ご回答申し上げましたとおり、当社の株式を保有いただくメリットを実感いただくための施策として、財務面での取り組みも進めているところでございます。成長投資とのバランスを考えながら、株主還元を最適化していき、財務、営業両面で、PBRの改善を図ってまいりたいと考えております。

私からの回答は以上でございます。ご質問、ありがとうございました。

<質問4>

質問者:今期の業績の見通しは増収増益についての理由、これを教えてください。

高橋:高橋でございます。ただいまのご質問にお答えさせていただきたいと思います。

決算短信の3ページ目、店頭販売、インターネット販売、その他計過去3年間を遡った資料を表示させていただいていると思いますけれども、この中で店頭販売が2022年3月期から2024年3月期まで、伸びてはおりませんけれども落とすことなく、なんとか維持してきました。

この間はコロナ特需、それと定額給付金の特需のあった翌年から、やはり家電業界が非常に厳しくなりました。その中で我々は、しっかりと品質を上げて商売をしていきたい。そのためにある程度、出店の数は抑えながら、品質を高めていこうということでやりました。

品質を高めるというのは、家電という耐久消費財、これは20歳から70歳までを買い替え期間と考えるなら50年間となります。その中で家電の耐久年数は10年間あるので、人は一生に5回家電を買い替えます。耐久年数が短い商品であれば10回、一生にわずか5回、10回しかありません。家電の買い替えはそういうイベントに近い内容を持っているんじゃないのかと思います。

それならば、その買い替え機会にぜひお力になれるような営業をやっていこう。そういう思いでやってきましたので、この間は店舗の純増はゼロです。実際2024年3月期に太田イオンモール店をオープンしたので、それでプラス1になっていますけれども、期末でございますので、ほぼゼロの状態でやってきました。

既存店の売上を維持する、そういう力は今十分に付いてきたと思います。インターネット販売では、先ほどご質問もございましたけれども、約100億円売上をショートさせていただきましたが、利益のほうは1.数倍上げることができております。この646億1,800万円はわかって出した、「とにかく利益を出してみよう」「Webのビジネスとはどういうものかをしっかり確認しよう」という上で出した数字でございますので、この期は反転攻勢をかけさせていただきました。

家電の事業はしっかり守れることがわかってきましたので、出店という力も加えながら伸ばしていきたいと思います。それと、この中でモバイルは当社の決算短信にも載せさせていただいていますけれども、事業が非常に伸びています。

それと、リフォームの事業もここにきて非常に調子が良くなってきています。これを成長事業と考えておりますし、家電を基盤事業、一番幹の太い部分ですけれども、ここはしっかり守っていきます。幹の部門をしっかり守りながら、成長事業で支えながら、エンタメという差別化事業がありますので、ここでしっかり数字を積んでいきます。その上でインターネット事業の復活、これを足していけば十分、増収増益はいけるんじゃないかなと考えています。

特に粗利益率の話を先ほど説明させていただいたんですけれども、前期で26パーセント、業界の中では圧倒的に低い粗利益率になっていますので、これが27パーセント、28パーセント、ご同業と同じ29パーセントなんていう世界が出てきたら、すぐに営業利益率の問題も改善するんですけれども、そう簡単な問題じゃないことは十分に認識しています。

ただ、26パーセントは、我々のうちからしたらあまりに低すぎます。まだまだ上がる余地があるんじゃないかと考えていますので、その辺りをしっかり策を講じながら、基盤事業、差別化事業、成長事業に分けながら、リアル店舗とWebのチャネル事業、それと粗利益率の改善をもって、増収増益という絵をしっかり描いていきたいと思いますので、よろしくお願いいたします。

長時間にわたりましたが、以上を持ちまして2023年度通期決算の説明を終了させていただきます。ご清聴いただき、誠にありがとうございました。

※本内容は、企業提供の書き起こしになります。

新着ログ

「小売業」のログ