【QAあり】Sansan、売上高・調整後営業利益共に好調な推移 営業体制強化が奏効し、「Sansan」新規契約件数の成⻑が加速

目次

橋本宗之氏(以下、橋本):本日は当社の決算説明会にご参加いただきありがとうございます。取締役執行役員CFOの橋本です。2024年5月期第3四半期実績および通期業績見通しについてご説明します。

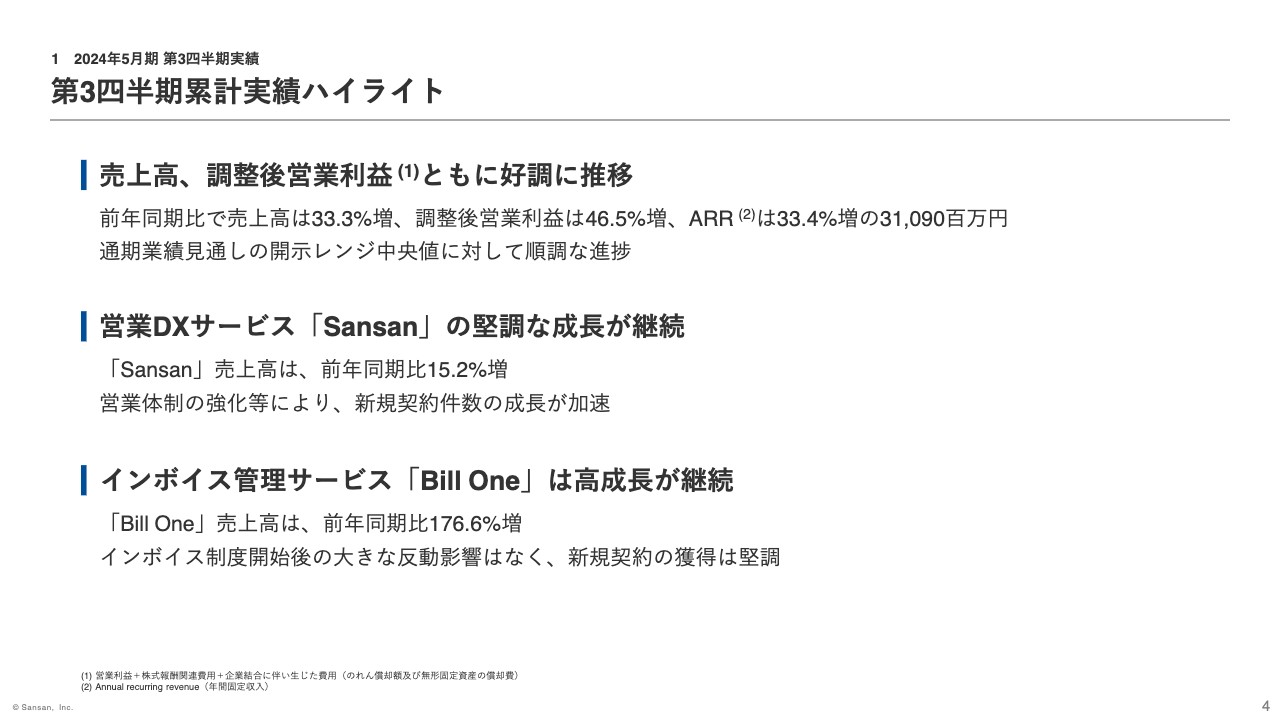

第3四半期累計実績ハイライト

2024年5月期第3四半期累計実績のハイライトです。1点目に、売上高、調整後営業利益はともに好調に推移し、通期業績予想として開示しているレンジの中央値に対して順調な進捗となりました。

2点目に、営業DXサービス「Sansan」の売上高は、営業体制の強化などによって堅調に推移し、契約件数の成長が加速しています。

3点目に、インボイス管理サービス「Bill One」の売上高は、インボイス制度が開始されたのちも大きな反動影響はなく、高成長が継続し新規契約の獲得も順調に進みました。

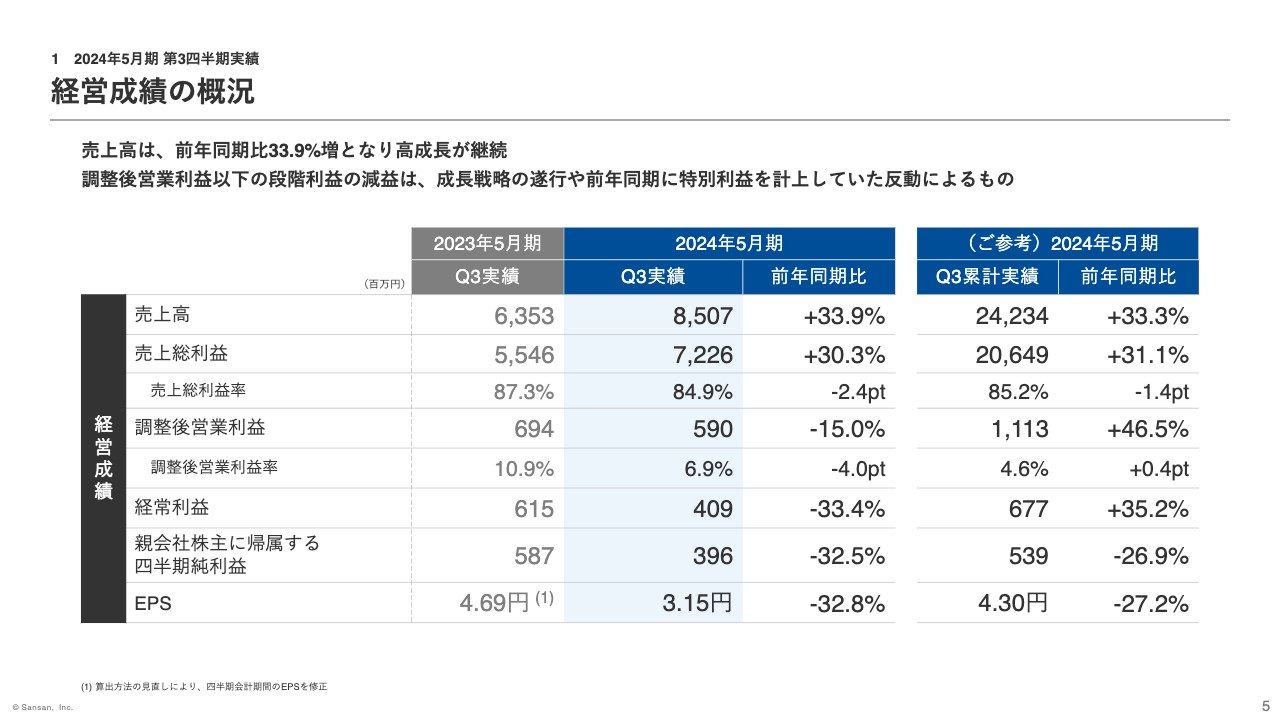

経営成績の概況

第3四半期における3ヶ月間の実績についてご説明します。売上高は、前年同期比33.9パーセントの増収となりました。このうち、M&Aによる新規連結分を除いたオーガニックな成長率は30.8パーセントとなっています。

売上総利益率の低下は、まだ相対的に利益率の低い「Bill One」の構成比が高まったことによるものです。しかしながら「Bill One」の利益率自体も、インボイス制度が開始された昨年10月から11月をボトムとし、以降は月ごとに改善が続いており、今後も向上していくことを想定しています。

調整後営業利益は、人材採用を強化していることに加え、前年同期には広告宣伝費を比較的使っていなかったことの反動もあり、減益となっています。しかしながら累計実績で捉えた場合、前年同期比46.5パーセントの増益となっており、通期見通しレンジの中央値に対して順調な進捗となっています。

なお、同じく累計実績の親会社株主に帰属する四半期純利益が減益となっています。これは前年同期において、関係会社株式売却益を計上していたことが主な要因です。

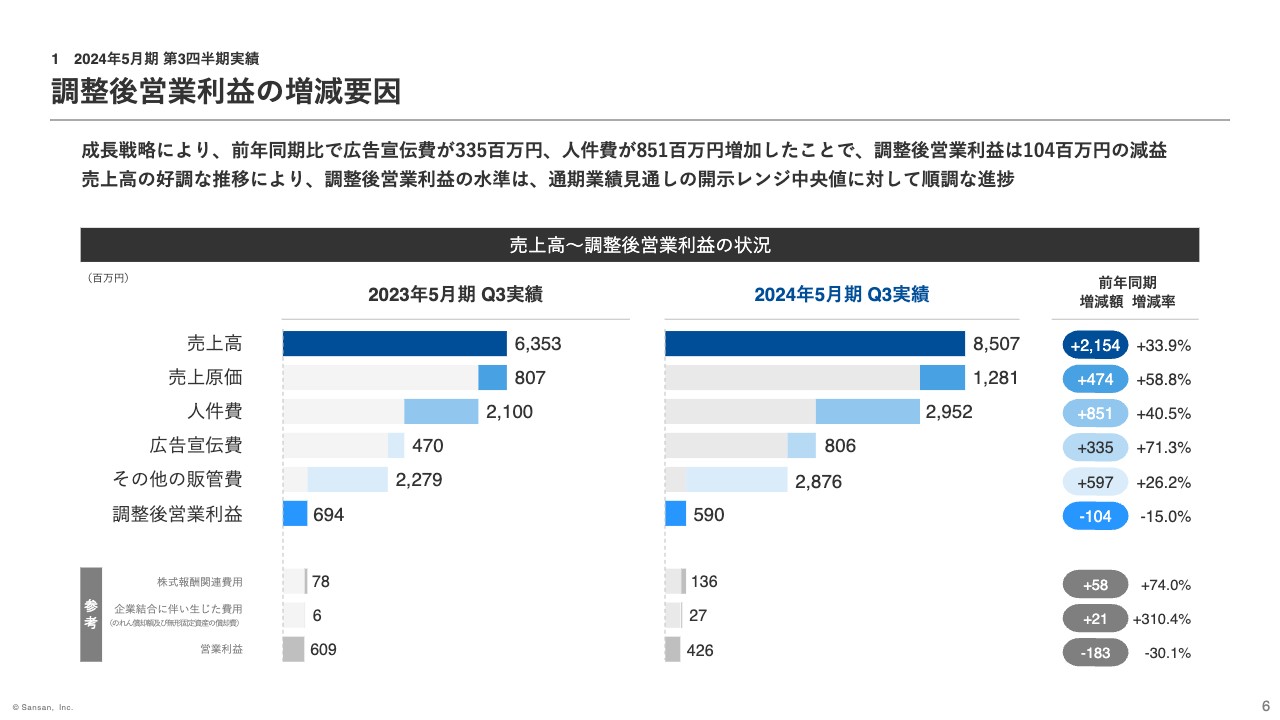

調整後営業利益の増減要因

調整後営業利益の減益要因についてご説明します。調整後営業利益は約1億400万円の減益となりました。成長戦略に伴い、広告宣伝費が約3億3,500万円、人件費が約8億5,100万円増加したことが主な要因です。

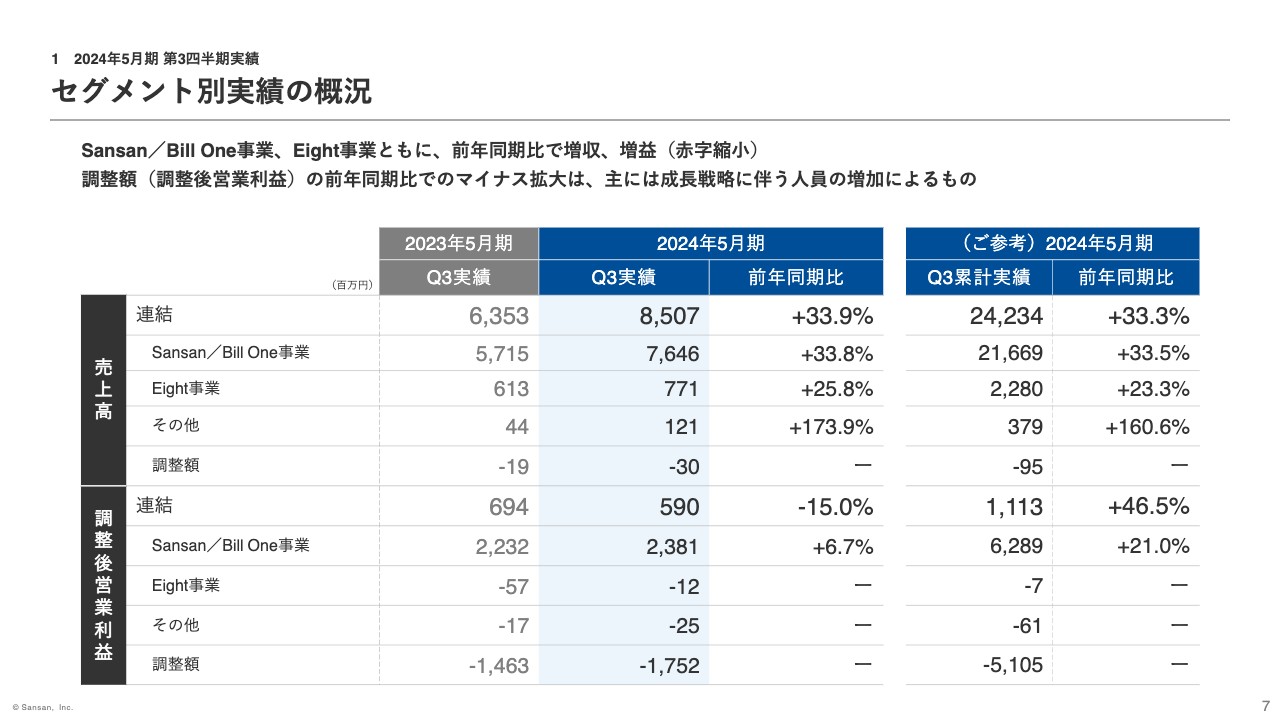

セグメント別実績の概況

セグメント別の概況についてご説明します。Sansan/Bill One事業、Eight事業ともに増収増益となりました。なお、その他のセグメントには、2023年6月にグループ会社化した株式会社言語理解研究所の業績が、当期の第1四半期より連結されています。

利益については調整額のマイナスが拡大しています。成長戦略を進める中で、人事部門やブランディング部門、コーポレート部門などの人員増に伴う費用増が主な要因となっています。

なお、調整額の内訳については、補足資料32ページに詳細を記載しています。

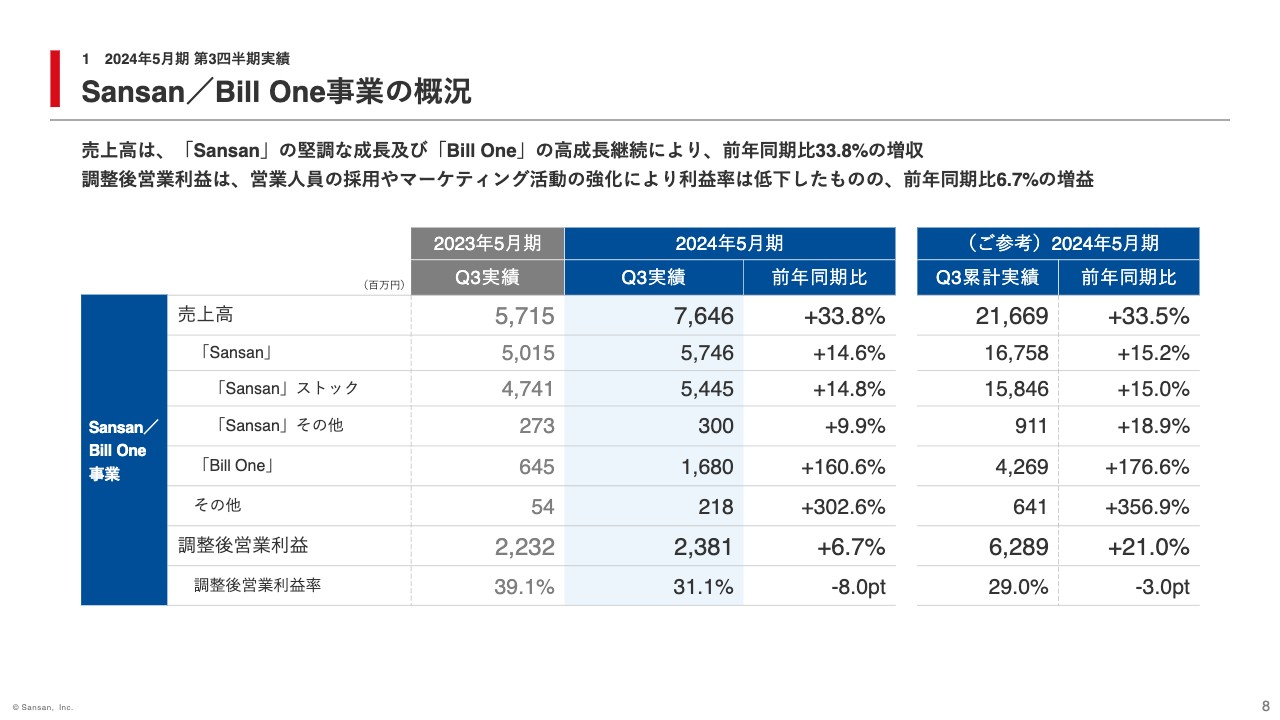

Sansan/Bill One事業の概況

セグメント別の実績についてご説明します。まず、Sansan/Bill One事業の実績です。売上高は「Sansan」の堅調な成長および「Bill One」の高成長が継続したことで、前年同期比33.8パーセントの増収となりました。

一方、調整後営業利益は前年同期比6.7パーセントの増益にとどまりましたが、これは「Sansan」「Bill One」両方において、営業人員の採用やマーケティング活動の強化を進めたためです。

サービス別で見ると「Sansan」の売上高は前年同期比14.6パーセント増、「Bill One」の売上高は160.6パーセント増となりました。その他の売上高が大きく伸びたのは、主に2023年3月にグループ会社化したクリエイティブサーベイ社の業績寄与によるものです。

この中に含まれる契約データベース「Contract One」の契約件数は、前年同期末比92件増の210件となりました。

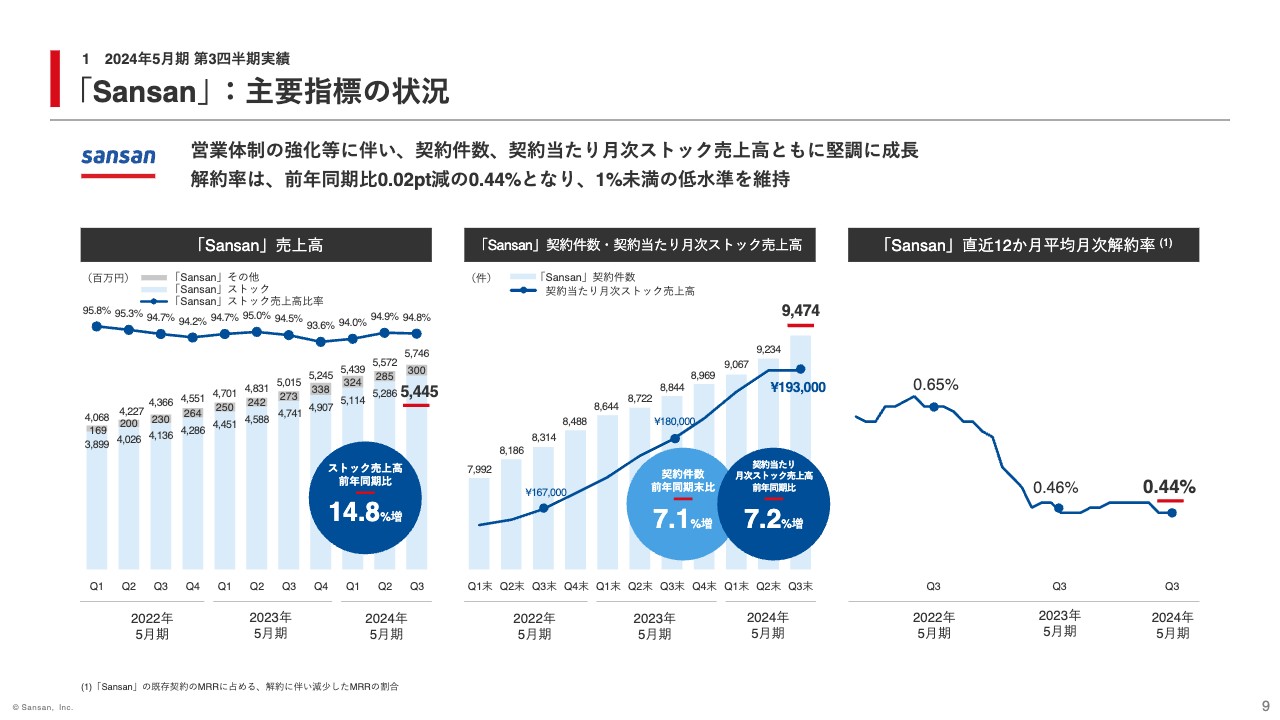

「Sansan」:主要指標の状況

「Sansan」のKPIについてご説明します。スライド左側のグラフには「Sansan」のストック売上高を示しています。前年同期比14.8パーセント増と、堅調な実績となりました。

一方、「Sansan」のその他売上高は前年同期比9.9パーセント増となり、第2四半期の成長率からは低下しました。この「その他」には、新規導入時の初期収入などが計上されており、獲得した契約の規模や形態などによって計上額やタイミングがさまざまなため、上下しやすい性質があります。

スライド中央のグラフは契約件数・契約当たり月次ストック売上高です。契約件数は前年同期末比7.1パーセント増、契約当たり月次ストック売上高は7.2パーセント増となりました。営業体制の強化などにより、当第3四半期での契約件数の純増数は240件となり、これまでに比べて獲得が加速しました。

獲得した契約規模の兼ね合いで、契約当たり月次ストック売上高の伸び率はやや鈍化したものの、ともに順調な実績であると評価しています。

スライド右側のグラフは「Sansan」の直近12ヶ月平均月次解約率です。当第3四半期末の解約率は0.44パーセントとなり低水準を維持しました。

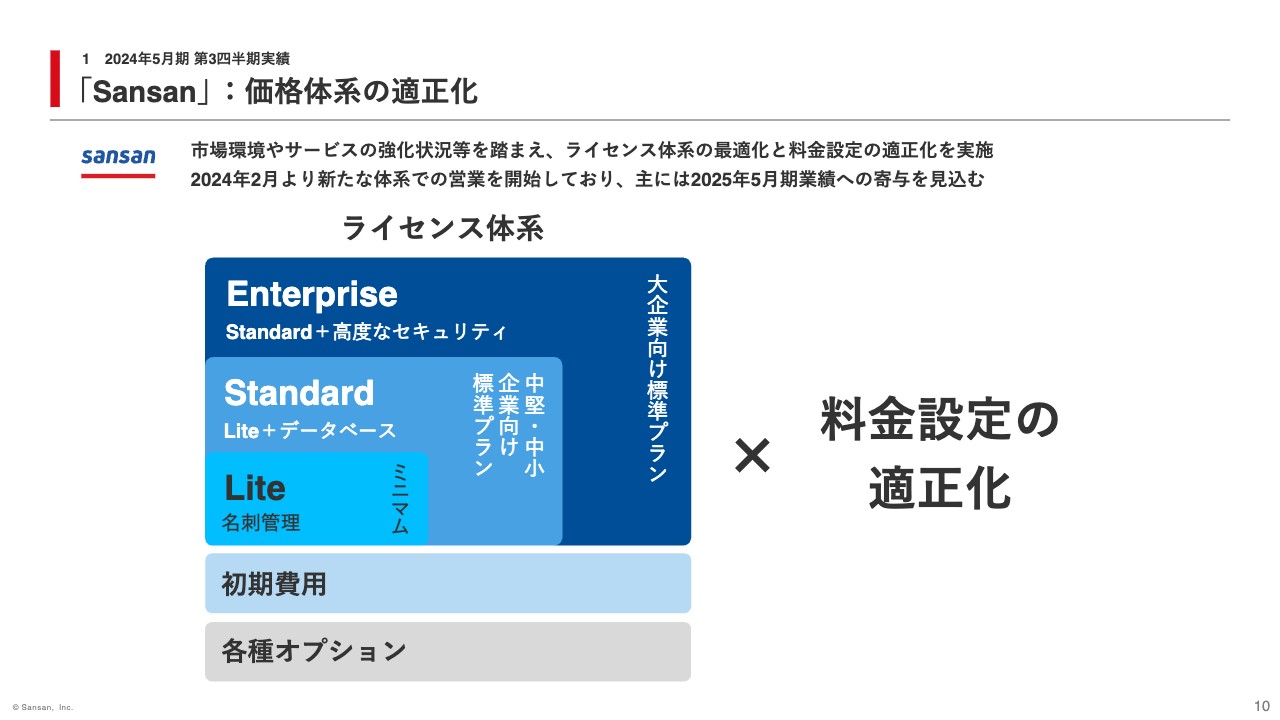

「Sansan」:価格体系の適正化

「Sansan」の今後の施策について、ポイントとなる点を1つご紹介します。「Sansan」の基本的な料金は、利用する企業の従業員規模に基づいた設定となっています。その上で、利用できる機能が異なる「ライト」「スタンダード」「エンタープライズ」の3つのエディションと各種有料オプションを提供しています。今回、この各エディションで利用できる機能やオプションの見直しを行いました。

加えて、昨今の市場環境やサービスの強化状況などを勘案し、定価料金を30パーセント引き上げ、当該価格体系に基づく新規営業活動を2024年2月より開始しています。これらの効果が、来期である2025年5月期の業績から表れることを期待しています。

「Sansan」の最後の説明として、足元の状況をお伝えします。2月は、単月では過去最高の受注額を記録しました。第3四半期における3ヶ月間の新規受注額は前年同期比で約24パーセント増、前第2四半期比でも約8パーセント増となるなど、堅調に推移しています。

新規受注額は、一部はすでに第3四半期の売上高として計上されているもの、そしてもう一部は第4四半期から計上されてくるものなど、性質はさまざまですが、成長トレンドをご理解いただく上で参考になるものと思っています。

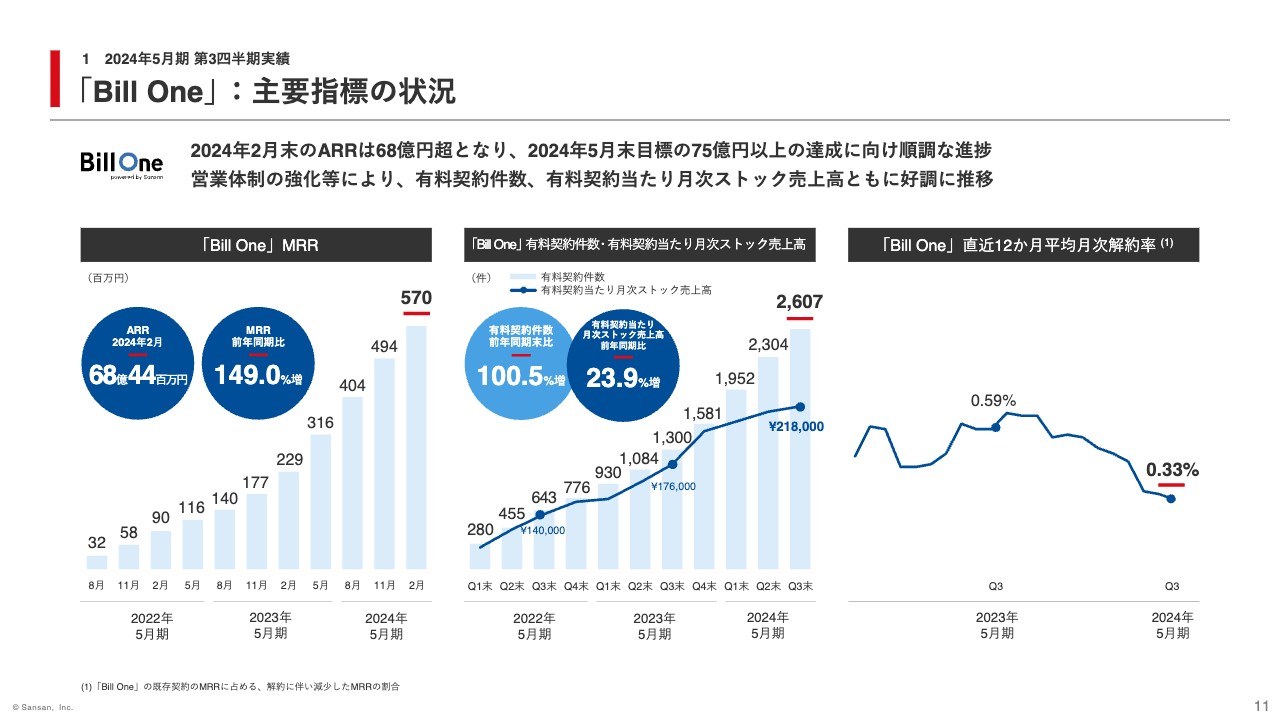

「Bill One」:主要指標の状況

「Bill One」のKPIについてご説明します。スライド左側のグラフは「Bill One」のMRRです。2024年2月の実績は前年同期比149パーセント増となり、ARRは約68億円を超過しました。2024年5月のARR目標として約75億円以上を掲げていますが、極めて順調な進捗となっています。

スライド中央のグラフは有料契約件数・有料契約当たり月次ストック売上高です。順調に新規契約の獲得が進んだ結果、有料契約件数は前年同期比100.5パーセント増、有料契約当たり月次ストック売上高は23.9パーセント増となりました。

スライド右側のグラフは、「Bill One」の直近12ヶ月平均月次解約率の推移です。当第3四半期末の解約率は0.33パーセントとなり、「Sansan」を含めて比較した場合においても、過去最低の水準を実現しました。

インボイス制度が開始された足元の状況について、駆け込み需要がなくなったことによる成長減速は多少生じたものの、影響は軽微なものであると捉えています。ご参考までに、足元の受注状況をお伝えすると、この第3四半期も極めて堅調な実績となっています。

成長戦略として取り組んでいる営業人員の増員効果なども勘案すると、第4四半期以降はさらに良好な受注が期待できるものと考えています。

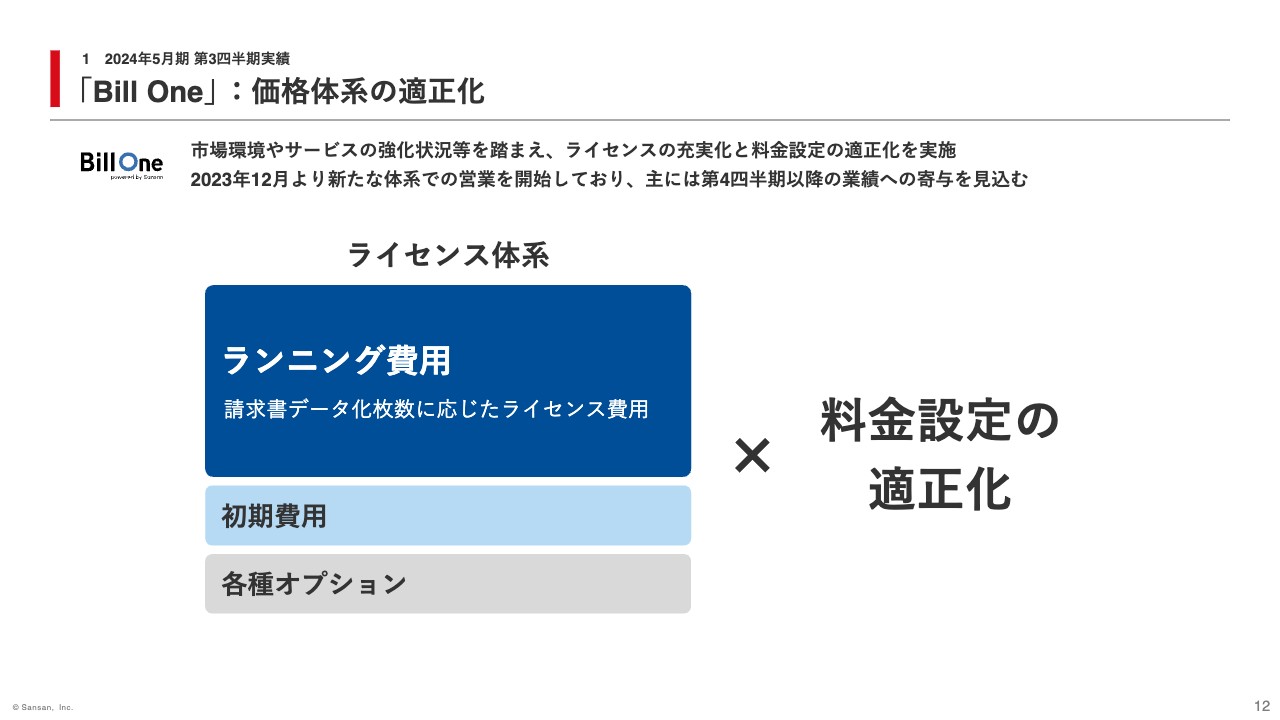

「Bill One」:価格体系の適正化

成長をさらに押し上げる効果が期待できる施策についてご説明します。「Bill One」の料金は、請求書のデータ化枚数をベースとしたライセンス費用が基本となりますが、2023年12月に、市場環境やこれまでのサービスの強化状況などを反映させた料金への適正化を行いました。

この新たな体系での営業活動を順次進めており、第4四半期以降、徐々にその効果が出てくるものと期待しています。

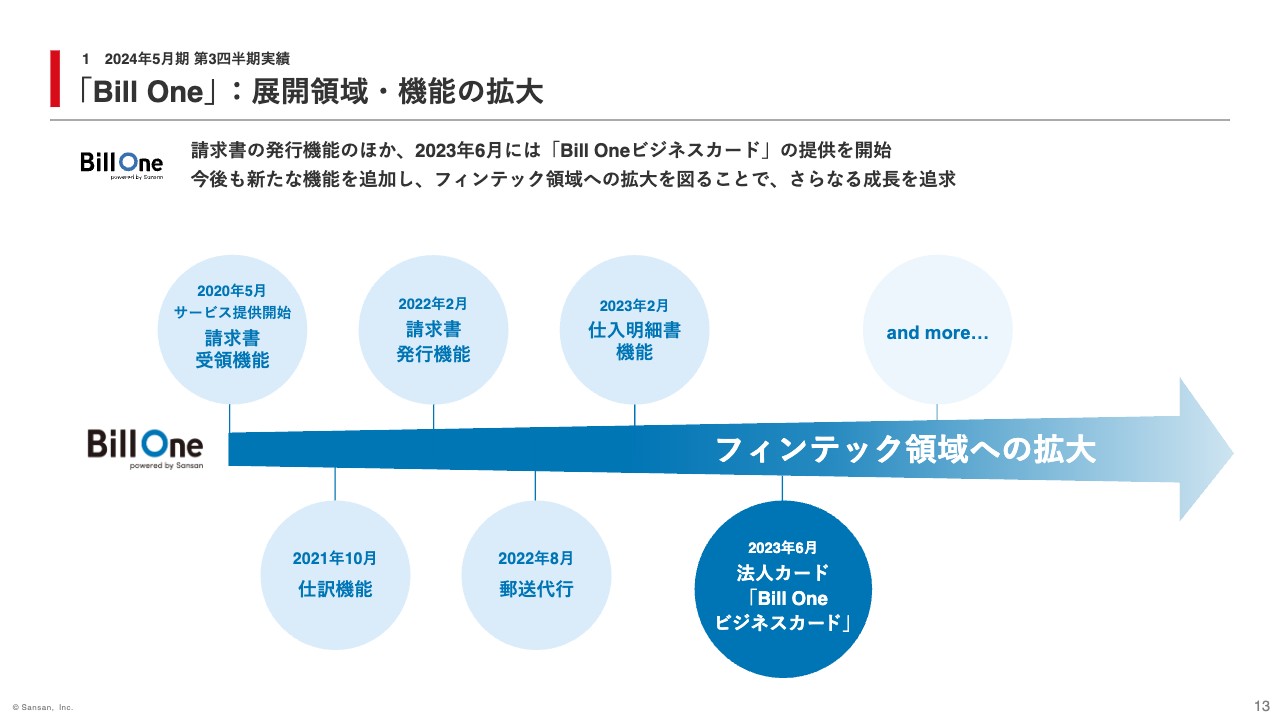

「Bill One」:展開領域・機能の拡大

「Bill One」では、展開領域の拡大にも取り組んでいます。2020年5月のサービス提供以降、請求書の受領機能を中心にこれまで成長してきましたが、2022年2月には請求書の発行機能を搭載しました。

また、2023年6月には、オプション機能として法人向けのクレジットカードをイシュアーとして提供し、フィンテック領域にもビジネスを広げました。

まだ具体的にお伝えすることはできませんが、その他の取り組みについてもさまざまな準備を進めており、近いうちにご紹介できるものと考えています。

今後も「Bill One」周辺に存在する課題に着目してビジネスを拡張させ、さらなる成長を追求していきます。

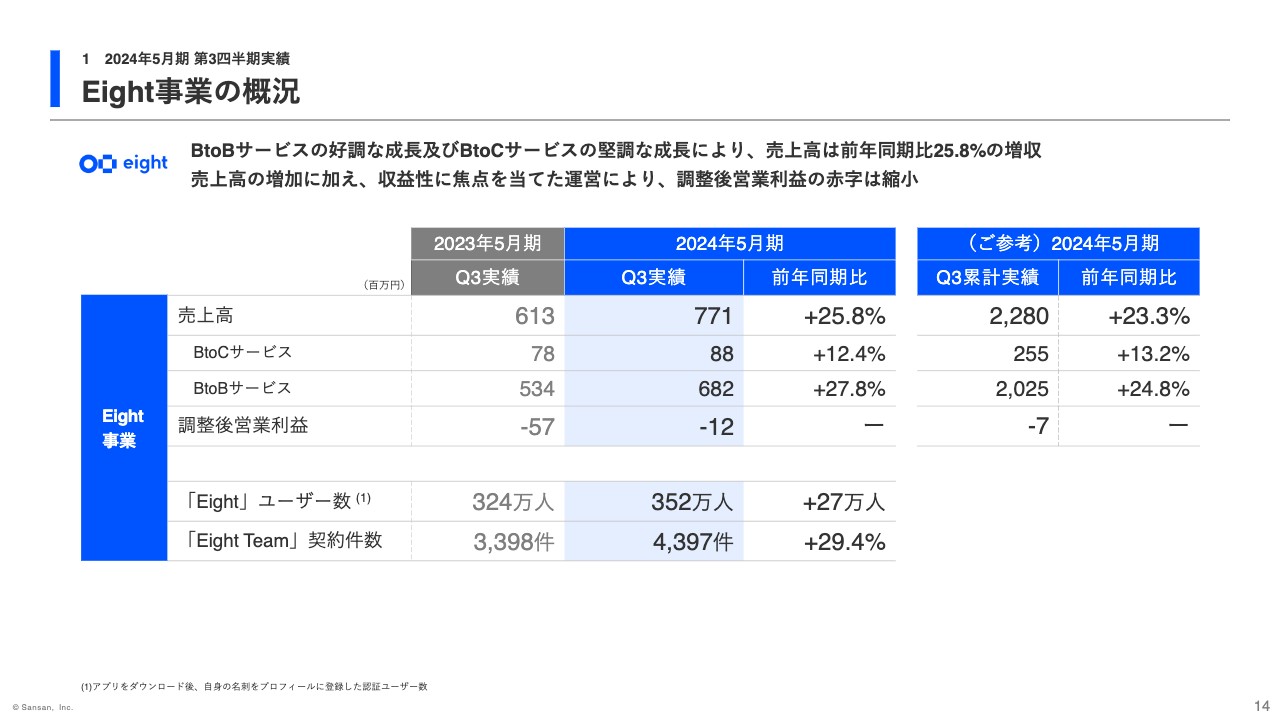

Eight事業の概況

Eight事業についてご説明します。BtoBサービス、BtoCサービスともに成長に寄与した結果、売上高は前年同期比25.8パーセントの増収となりました。

調整後営業利益は増収となったことに加え、収益性に焦点を当てた事業運営により、赤字額が約4,400万円縮小しました。

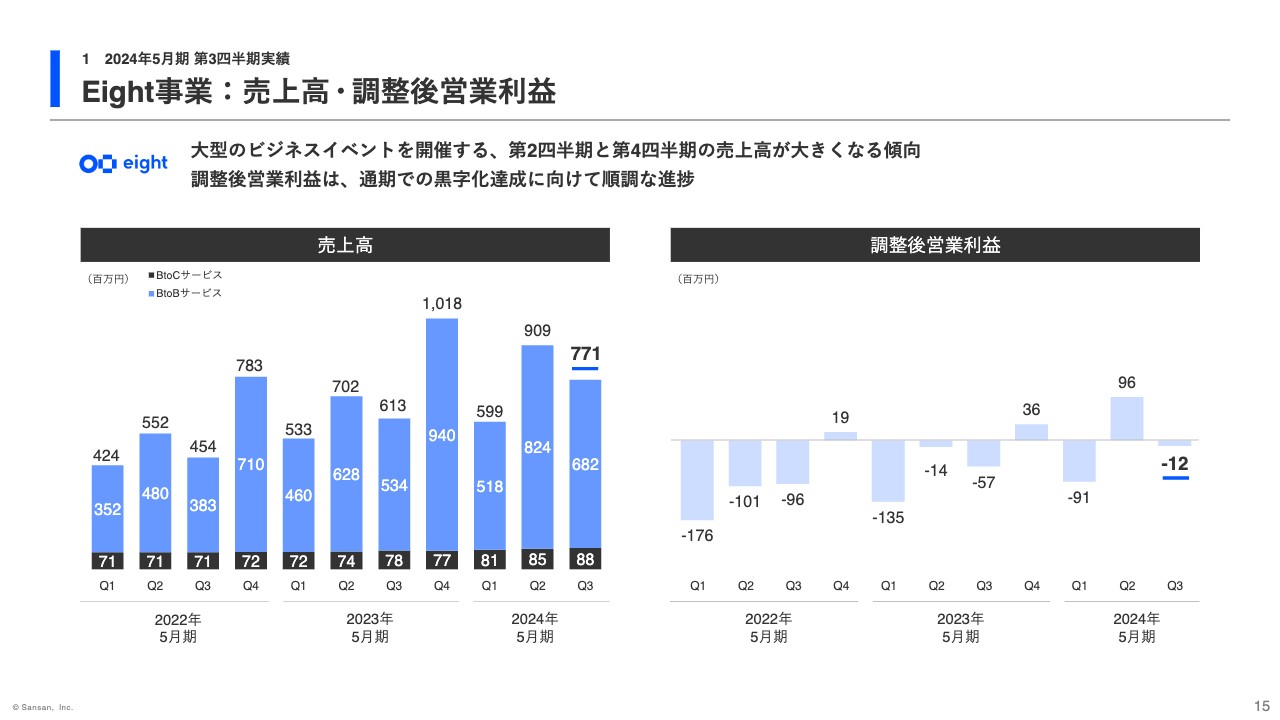

Eight事業:売上高・調整後営業利益

四半期別の実績です。当第3四半期の売上高が前第2四半期比で減少しているのは、この四半期で大型のビジネスイベントを実施していないためです。通常、第2四半期と第4四半期に大型のイベントを実施する計画としており、当期においてもその予定です。

調整後営業利益は通期での黒字化を見込んでおり、順調な進捗となっています。

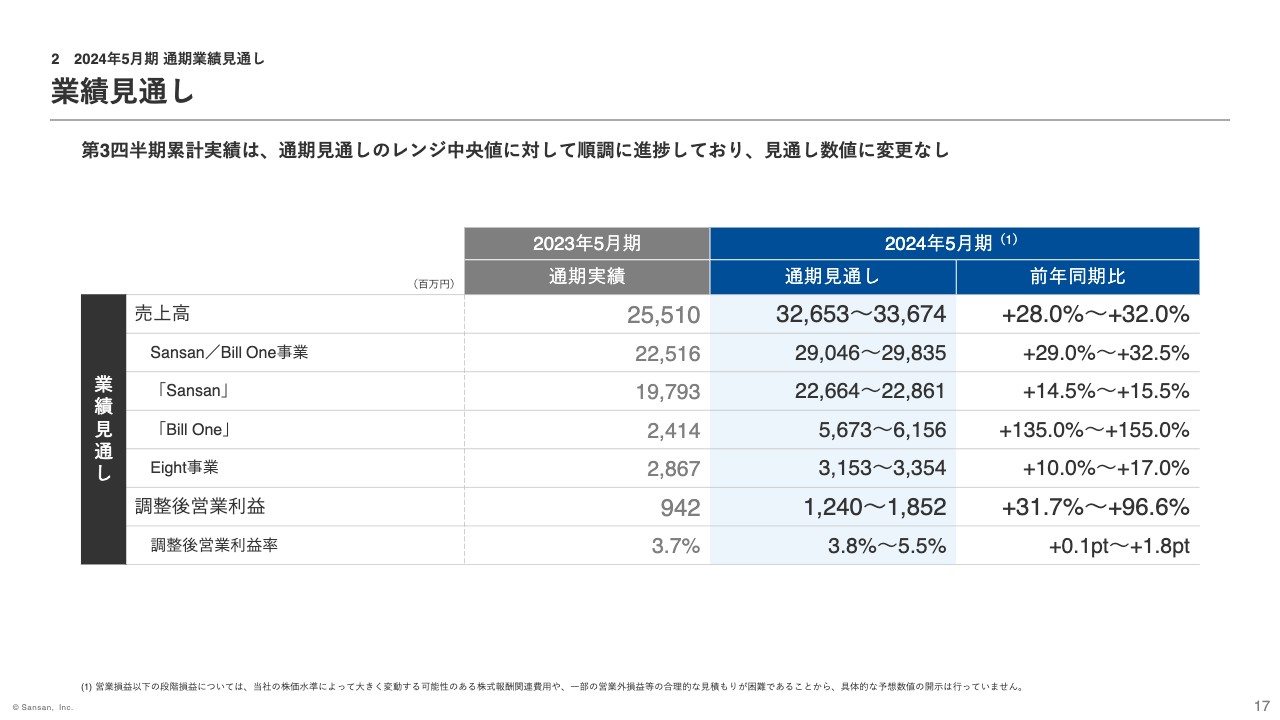

業績見通し

最後に、通期業績見通しについてご説明します。第3四半期累計実績の通期業績見通しに対する進捗状況について、売上高は予想レンジの上限に近い推移となっています。また調整後営業利益は中央値に沿って推移しています。したがって、期初に発表した見通し数値に変更はありません。

ご説明は以上となります。ありがとうございました。

質疑応答:第3四半期末時点の「Bill One」の受注状況について

質問者:第3四半期末時点の「Bill One」の受注状況に関する質問です。堅調とのことですが、第2四半期末時点と比べるとどのような印象でしょうか?

橋本:受注金額は、第2四半期に比べると若干少ないという印象です。

質問者:例えば、第4四半期の前四半期比の増収額が第3四半期の前四半期比の増収額約2億5,000万円を下回る可能性もあるという考え方でしょうか?

橋本:先ほど少し下回っているとお伝えしたのは、第3四半期の受注金額です。第4四半期については、今まさに行っているところであり、第3四半期に比べて上積みがあるのではないかと思っています。

質問者:そうすると、営業力等も強化されているため、しっかりと取り組んでいけば、第4四半期における「Bill One」の増収額は前四半期比で2億5,000万円以上を狙っていけるという考え方ですか?

増収額は前四半期比で鈍化し続けていると思います。例えば、第1四半期は前四半期比で約2億9,000万円、第2四半期は約2億7,000万円、第3四半期は約2億5,000万円の増収だと理解しています。

そのため、前四半期比の増収額が、いつごろ回復に転じ、インボイス制度の剥落が底を打つのかをおうかがいしたいという趣旨です。

橋本:売上の計上額で言いますと、第3四半期(12月、1月、2月)の受注額、あるいは増収額はインボイス制度の影響および駆け込み需要がなくなった状態でのフェアな実績だと思いますので、この数字がむしろボトムで、そこから上積みができていくという考えです。

質疑応答:「Sansan」と「Bill One」の価格状況について

質問者:「Sansan」「Bill One」ともに価格の適正化を実施されていますが、新規顧客と既存顧客に対しどのように適用を進めているのでしょうか?

橋本:共通しているのは、既存顧客への新しい価格の適用には時間がかかるということです。そのため、すぐに効果は発現しないと思います。

実際、「Bill One」については「Sansan」よりも早いタイミングで価格の適正化を実施しました。母数が少ないため、新規顧客に新しい価格帯を適用することができればできるほど、有料契約当たり月次ストック売上高に与える影響は大きいと考えています。

ただし、それが有料契約当たり月次ストック売上高の10パーセント、20パーセントの上積みになるかというと、さすがにそこまではいかないという感触です。

「Sansan」については、すでに新しいプライシングパッケージでの営業活動を行っています。例えば3月単月で見ると、新規に取れた受注の単価は過去の契約に比べるとかなり上がっており、そのメリットは一定程度享受できている状況です。

一方で、既存顧客に対する新しいプライシングの適用については、まさにこれからです。価格の適正化の効果が発現してくることを私たちも楽しみにしています。その効果が第4四半期あるいは来年度に現れてくることを期待している状況です。

質問者:「Bill One」は2023年12月から新しい価格が適用されています。そうすると既存顧客も2024年12月以降の契約更新時に順次新価格が適用され、その時に効果が一巡すると考えてよいのでしょうか?

橋本:基本的な考え方はおっしゃるとおりなのですが、2023年12月に一斉に新しい価格が適用されているわけではなく、その時の契約状況や交渉状況、あるいは契約更新となる顧客へのタッチ方法などはさまざまです。そのため、2024年12月の段階ではまだきれいに一巡せず、もう少し時間がかかるのではないかと考えています。

質問者:「Sansan」も2024年2月から新しい価格が適用されています。理論上は2025年2月に既存顧客への適用が一巡するものの、今ご説明いただいた「Bill One」と同様に、顧客ごとの要因があるため、実際は2025年2月以降に一巡するという理解でよろしいでしょうか?

橋本:「Sansan」は2024年2月から新しいプライシングを適用しており、既存の顧客に声掛けを始めたのは4月です。

質問者:既存顧客に対しては2025年4月に、あるいはそれ以降に一巡しますか?

橋本:一巡しますが、1年経っても新価格に移行できない場合には、もう1度トライするようなサイクルで回していきます。

質問者:「Bill One」「Sansan」ともに、既存顧客と新規顧客の価格はどのくらい変化するのでしょうか?

橋本:新規顧客については、すでに新しい価格帯で受注しています。もちろん過去の価格体系と比較し、受注を取る際の値引き率は上がってしまっているのですが、それでも価格の適正化が目的とする水準に近づいていくのではないかと思います。

既存顧客についてはこれからですので、どれくらいの顧客に新しい価格の適正化を訴求できるかは、第4四半期および来期以降に見極めることになります。

質疑応答:「Bill One」の来期の成長確度について

質問者:「Bill One」の来期の成長確度についてうかがいます。例えば、昨年から今年にかけては、期末のARRで見ると、約2倍のペースで成長していると認識しています。

値上げや営業人員の拡充等を踏まえると、来期も約2倍の成長ペースを目指せるのでしょうか? あるいは、約2倍は期待値として高すぎるのでしょうか? このあたりの感触があれば教えてください。

橋本:来期の数字はこれから作っていくところですので、まだ確定的なものはありません。しかしながら、事業規模も大きくなってきていますので、既存の「Bill One」サービスのみでARR約2倍を実現するのはなかなか大変だという感触があります。

いろいろな投資を組み合わせ、採用して、広告投資を行うことを踏まえても、2倍には少し届かないかもしれないというのが正直なところです。

現在、新しい機能や新しいサービスを「Bill One」周辺で検討しているところです。そこが順調にローンチできて、売上に貢献してくると、2倍までの道のりが少し見えてくると思っています。ただし、今の段階ではフェアな見立てに入れるほど確たるものではないため、そのようなことを踏まえても2倍はなかなか達成が難しいという見立てです。

質疑応答:来期の人件費について

質問者:来期の人件費についておうかがいします。採用数の計画やベースアップの状況について、今年度と来年度を比較した時に、異なる部分は出てきますか? 来期の全体的な人件費の方向感はどのように捉えればよいのでしょうか?

橋本:計画がまだできていない段階のため、今の感触をお伝えすると、2024年5月期は、「とにかく採用する」という方針で進めており、一定数人員が確保できたと思っています。

2025年5月期は、今期と同じ人数を採用するのは、工数の面からもなかなか難しいと思います。むしろ、今期採用した人員がしっかり立ち上がるように支援していくことが来期のメインになると思っています。完全に採用を止めるのではなく、人員の純増数が今期よりも少ないというイメージです。

一方で、報酬もしくは給与設計などのベースアップの点については、過去からずっと上げてきていますので、同様のペースで進めていこうと考えています。

世の中の賃金水準が上がっていることは認識しており、当社もそれと同様、あるいはそれを上回るペースで、1人当たりの給与金額を上げてきています。そのペースを過去から変えることなく、来期も継続し、十分に計画を達成できるような舵取りをしていかなければならないと思っています。

質疑応答:「Bill One」の料金適正化と業績への寄与について

質問者:「Bill One」の料金の適正化についてうかがいます。具体的にどれくらい定価が変わるのでしょうか? また、御社はボリュームディスカウント等を適用されると思いますので、実際の業績へ寄与する定量的なイメージについても教えてください。

橋本:価格水準についてはお伝えできませんが、「Bill One」サービスの提供コストなどを踏まえた価格設定にしている状況です。

しかし、それが必ずしも「Bill One」の有料契約当たり月次ストック売上高にダイレクトに紐づくわけではありません。有料契約当たり月次ストック売上高に対する影響は、過去トレンドから5パーセントから10パーセント程度のプラスになると思います。

ただし、その数字をいかに上げていくかが、営業人員の腕の見せどころですので、これからの営業活動に期待したいと思っています。

質問者:つまり来期は、価格の適正化というよりも、引き続きお客さまのサイズ拡大や、請求書のトランザクション枚数の増加が、有料契約当たり月次ストック売上高のドライバーとなるという理解でよろしいでしょうか?

橋本:おっしゃるとおりです。その点については過去からのトレンドと大きく変わらないと思っています。

質疑応答:「Bill One」の競争環境について

質問者:「Bill One」の競争環境、すなわち今回の価格適正化に対する既存顧客からのフィードバック、あるいは新規獲得状況についてうかがいます。他社のプロダクトは、御社よりも比較的規模の小さい領域のため、今回の価格適正化にはそれほど影響は出ていないのでしょうか? あるいは新規獲得において僅かでも影響が出ていますか?

橋本:今のところ特段影響はないと思っています。競合との勝率なども、1つのKPIとしてモニターしていますが、特段変化はなく、順調に獲得が進んでいると思います。

質疑応答:来期に取り組みたいこと、売上と利益の関係性について

質問者:今期はインボイス制度開始の好機を逃さずに、積極的に投資することなどがトピックだったと思いますが、来期はどのようなことに取り組んでいきますか? また売上と利益の関係性の考え方について、何かアップデートがあれば教えてください。

橋本:目新しいものはあまりありませんが、採用については引き続き相当の投資をしています。今期は採用がかなり進んだため、来期は営業人員が続々と戦力化していきます。それを営業部門でしっかりと実行し、数字につなげていくタイミングだと思っています。

一方で、価格の適正化も行っており、Sansan/Bill One事業の基幹部分について何か大きな変化を現段階で見越しているかというと、マーケティング面、プロダクト面においても、あまりありません。

新しい取り組みとしては、「Bill One」の中で展開する請求書の受領以外のところについて、新しいサービスや周辺領域をどのように拡大し、新規契約につなげていくかというところが、大きなチャレンジになると感じています。

利益の目線も、売上高の成長率を上回る利益成長を遂げるという毎期の目標に対しては引き続きコミットしており、それは今期も十分に達成できるのではないかと思っています。

質疑応答:ディスカウント適用後の「Sansan」の値上げ効果について

質問者:「Sansan」の値上げは約30パーセントだとご説明がありましたが、ディスカウントが適用されると、「Sansan」の最終的な値上げ効果はどれくらいを見込んでいますか?

橋本:新規顧客については、3月単月の実績として、既存契約の平均よりも20パーセントから30パーセント高い有料契約当たり月次ストック売上高が実現できています。

既存顧客については、まさにこれから進めていくところですので、感触については第4四半期、あるいは来期にお伝えできると思います。新規顧客と同様に20パーセントから30パーセント上がることは考えづらい状況です。

質問者:おおよそ何パーセントほどになるかという目線は持っていますか?

橋本:いいえ、特にありません。

質疑応答:Sansan/Bill One事業のKPIについて

質問者:Sansan/Bill One事業のKPIの見方についてうかがいます。当第3四半期では、契約件数が純増し、有料契約当たり月次ストック売上高は横ばいとなっています。この背景には、営業体制の強化があるとご説明がありました。

こちらは若手の比率が上がっているため、ミドルやスモールのお客さまが先行的に獲得できているのでしょうか? あるいは必ずしもそうではないのでしょうか?

橋本:四半期ごとの数字で言うと、状況が若干異なるため多少振れ幅がありますが、大きなトレンドとしては、純増数が200件以上の水準で積み上げられたのは約2年半ぶりということです。非常に久しぶりですので、数字は非常に良かったと思っています。

新規の営業人員については、獲得してから育成をしていくことになります。まずはインサイドセールスでアポ取りを行い、次に営業に入ります。まずはSMBの小さいほうから始め、それがMとなり、エンタープライズになるという段階を踏んでいくため、増えた営業人員が確実にSMB領域で貢献していることは1つの要因として挙げられると思っています。

そのため、1年くらいかければ、より多くの営業人員をエンタープライズ領域に割けるようになると考えています。また、そのような営業人員は既存顧客の利用拡大などにも取り組んでいけるため、有料契約当たり月次ストック売上高の上昇については、今後に期待しています。

質疑応答:中期的な財務目標の考え方について

質問者:中期的な財務目標の考え方について教えてください。

来期は中期的な財務目標の最終年度となります。重視する経営指標に「20パーセント中盤以上の連結売上高成長率の継続」と「毎決算期における調整後連結営業利益の成長」を掲げていますが、足元の進捗を踏まえると、達成確度がけっこう高い印象を受けています。

そのため、例えば1年前倒しで次の財務目標を掲げる、あるいは財務目標のアップデート等を実施するなど、次の動きとして何か考えていますか?

橋本:投資家や市場の関係者のみなさまから、3年、5年先の会社のP/Lについてのご意見やご要望は多くいただいていますので、どのような開示、数字の設定なら可能なのか、当社の事業と照らし合わせて実現できるのかなどを踏まえ、まさに今、議論を始めたところです。

そのため、現時点でお約束できるものはありませんが、「議論をしている」ということはお伝えしておきます。

新着ログ

「情報・通信業」のログ