【QAあり】tripla、営業収益は前期比+30.7%の成長 一時費用の減額等により営業利益も黒字を達成

2024年10月期1Q決算説明資料

高橋和久氏:2024年10月期第1四半期の決算説明資料についてご説明します。triplaの代表取締役CEOの高橋です。まずは3月18日に公表した資料に基づいてご説明した後に、Q&Aセッションを開催します。事前にいただいているご質問に関しては、プレゼンの要所要所でお答えしていきます。

アジェンダとしては、財務ハイライト、会社概要、サービス概要、2024年10月期第1四半期の決算概要、経営戦略というかたちでご説明していきます。

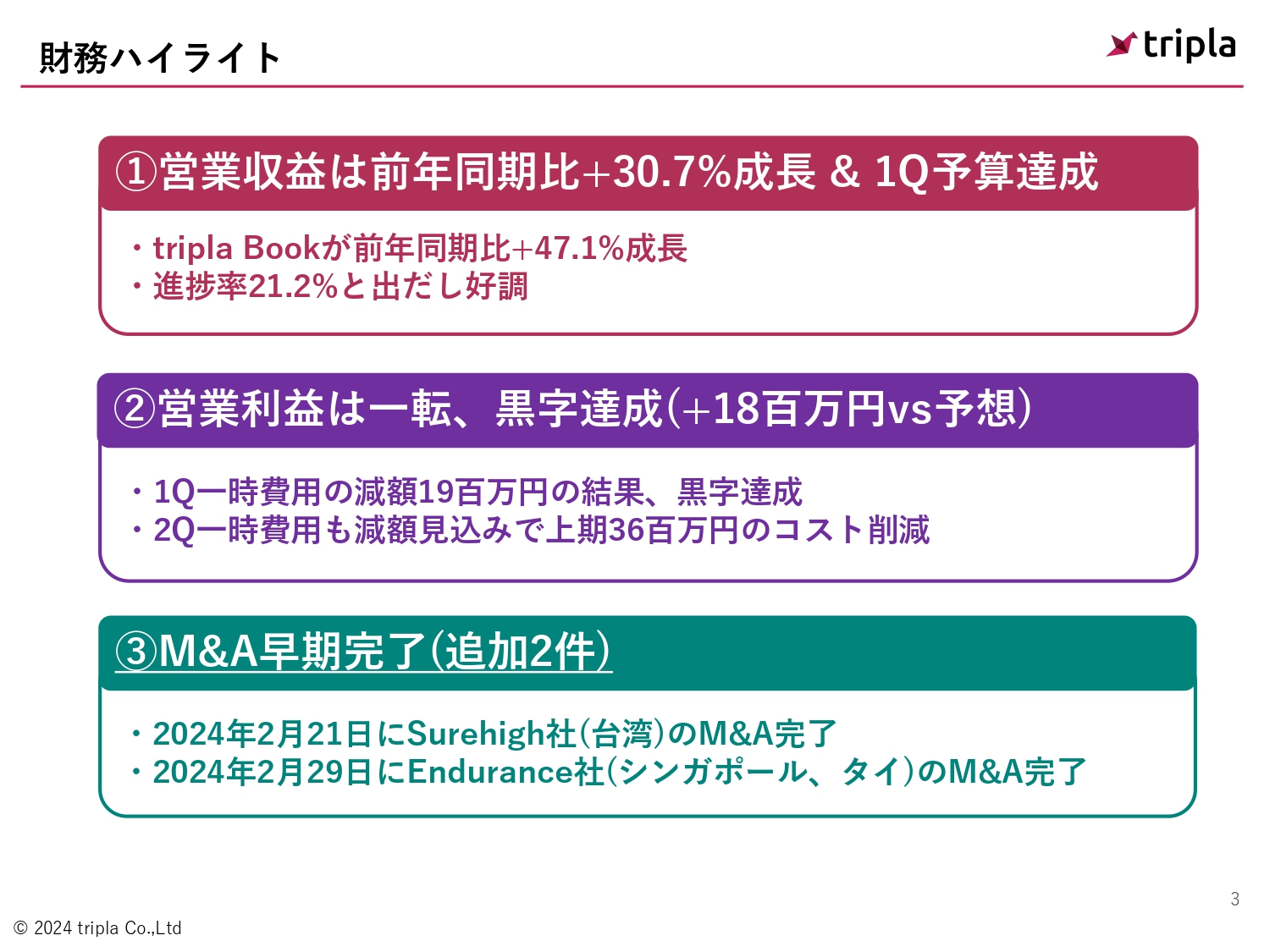

財務ハイライト

財務ハイライトについてご説明します。1つ目の営業収益は、前年同期比プラス30.7パーセントの成長で、第1四半期の予算を達成しています。

2つ目の営業利益は、昨年12月の業績予想の公表時には、第1四半期で1,800万円の赤字になると予想していましたが、黒字が達成できています。

3つ目のトピックスとして、M&Aの早期完了です。2024年2月21日に台湾のSurehigh社のM&Aが完了し、2月29日にシンガポールとタイのEndurance社のM&Aも完了しています。

2024年10月期1Q結果 (営業収益)

営業収益についてです。第1四半期が終わって営業収益は3億4,400万円になっており、tripla株式会社日本法人単体での通期見通しは16億2,800万円となっています。

ここで、多くの株主のみなさまからご質問いただいている、解約についてご説明します。まず、7月から10月までの収益計上を見込んでいた大口の解約が1件ありました。それ以外の解約は、16億2,800万円の累計計画の中にすべて入っていました。ですので、業績予測を出した時から意図せぬ解約が起きたものが1件となっています。

こちらの大口解約の収益に対する影響についてご説明します。大口の解約による影響についてよくご質問をいただきましたが、収益金額に関しては1,900万円程度で、全体の18億円の収益予測に対して、1パーセント程度の影響度があるといったかたちです。

その他のポイントとして、新サービスを出していきます。営業収益から1パーセント程度下振れる部分を、その新サービスによって十分カバーできると考えていますので、現状の計画を維持しています。

1パーセント程度の収益に対する影響度を「大口」と呼ぶ必要があるのかというお話ですが、そもそも、この大口の契約について言及した背景として、昨年こちらのお客さまとの契約に際して、エンジニアの採用を前倒ししたという背景があります。それにより、昨年度のコストに対して影響があったため、「大口」についてお話ししました。

実際に、エンジニアを早めに採用した結果、コストがやや上振れたという影響があったため、この大口の契約に関してご説明したのですが、もともとの収益に対する影響度というよりは、昨年のコストに対しての影響をご説明するためにご説明した背景があります。

また、今回の1件の解約に限らず、他にも大口のお客さまに多くの契約していただいており、そのような意味では、大口のお客さまが何か特別に契約をされた時に、こちらから先に言及することはなく、導入いただいてからお客さまの許可を取り、OKならばプレスリリースを出すという流れでみなさまに共有できればと思っています。

実際に、お客さまにご契約や導入をしていただく際、プレスリリースを出すかどうかについては、お客さまに許諾を取った上で、OKならばプレスリリースを出しますし、駄目な場合には出せませんので、その点についてはご了承いただければと思います。

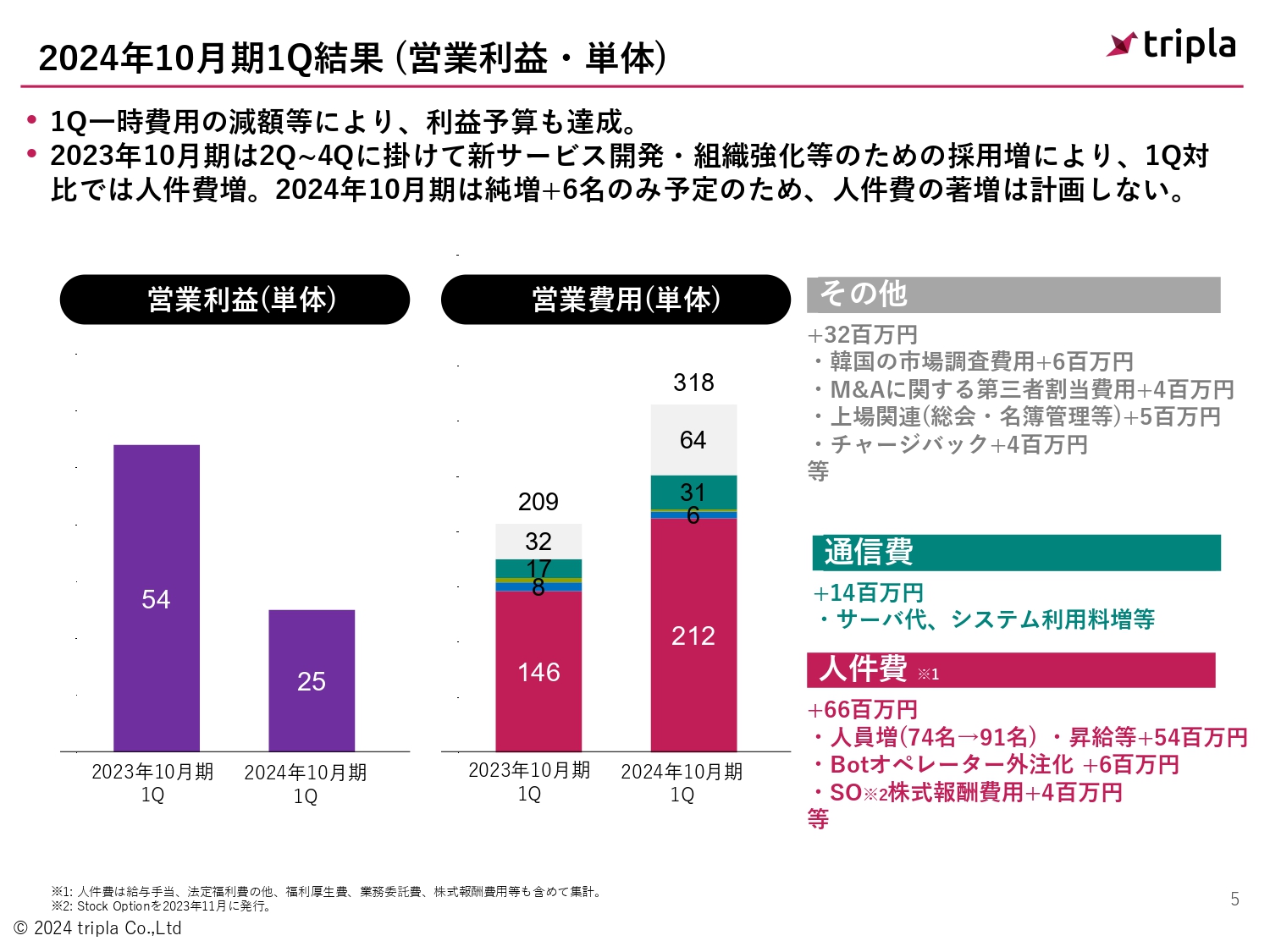

2024年10月期1Q結果 (営業利益・単体)

営業利益についてです。もともと予定していた営業利益に対して、第1四半期は1,800万円上回っています。利益自体は、単体では2,500万円の着地になっています。

2024年10月期1Q 業績概要(連結)

もともと単体の営業利益が2,560万で、連結による修正が2,495万入り、営業利益は64万7,000円となったわけです。

「決算短信の連結経営成績のところで営業利益が0と出ていますが、スライドでは64万7,000円とあります。その違いについて説明してください」というご質問をいただいていますが、こちらは単位の違いになります。短信では、100万円単位を切り捨てて表示することになっています。一方で、決算説明資料は1,000円単位で、より詳細に記載されているため、この違いが出ているということです。

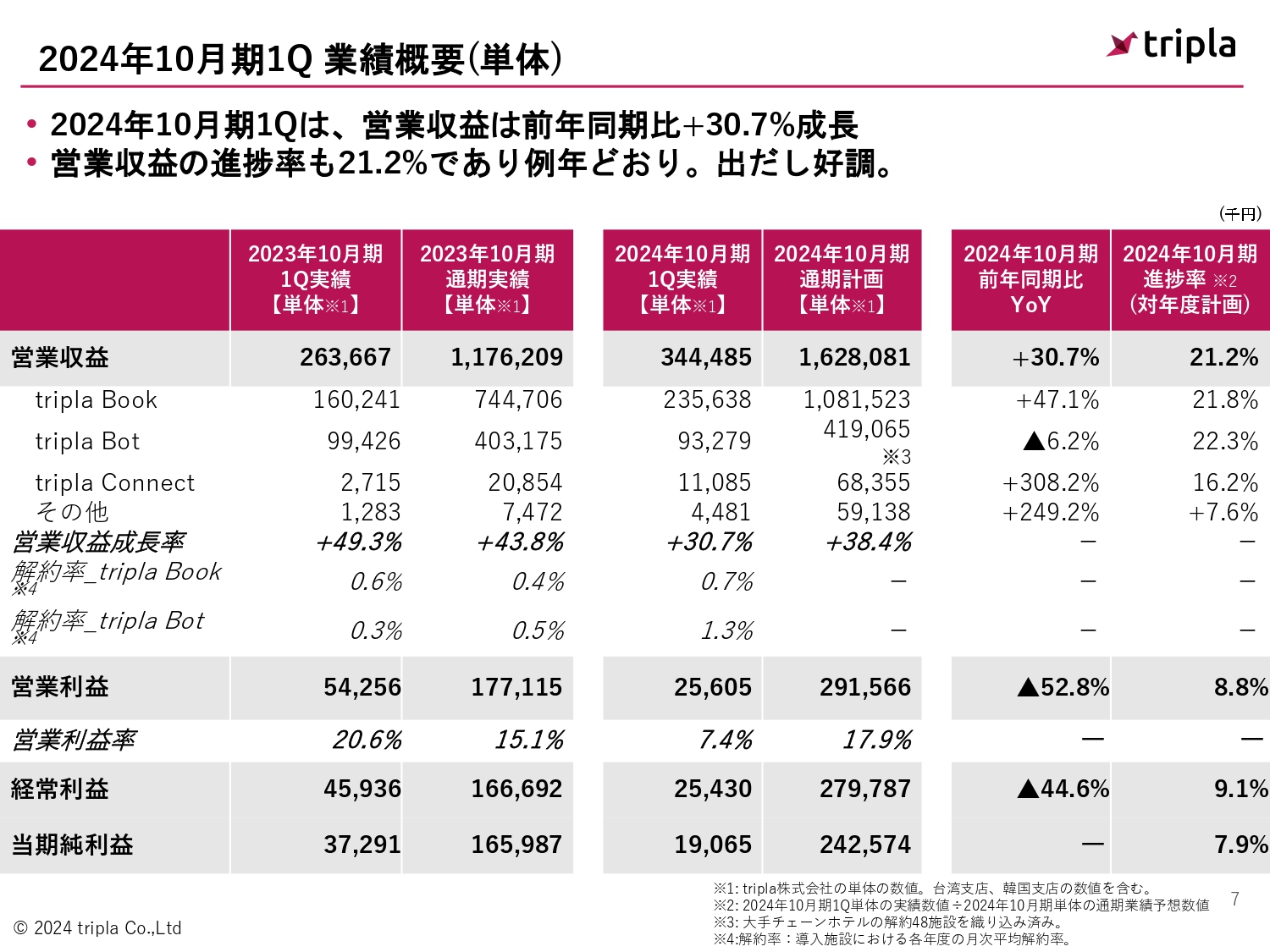

2024年10月期1Q 業績概要(単体)

2024年10月期通期の単体での数字です。第1四半期が終わり、業績は約3億4,400万円で、通期予想は約16億2,800万円となっています。また、営業収益の進捗率は21.2パーセントであり、例年どおり出だし好調な数字だと思っています。

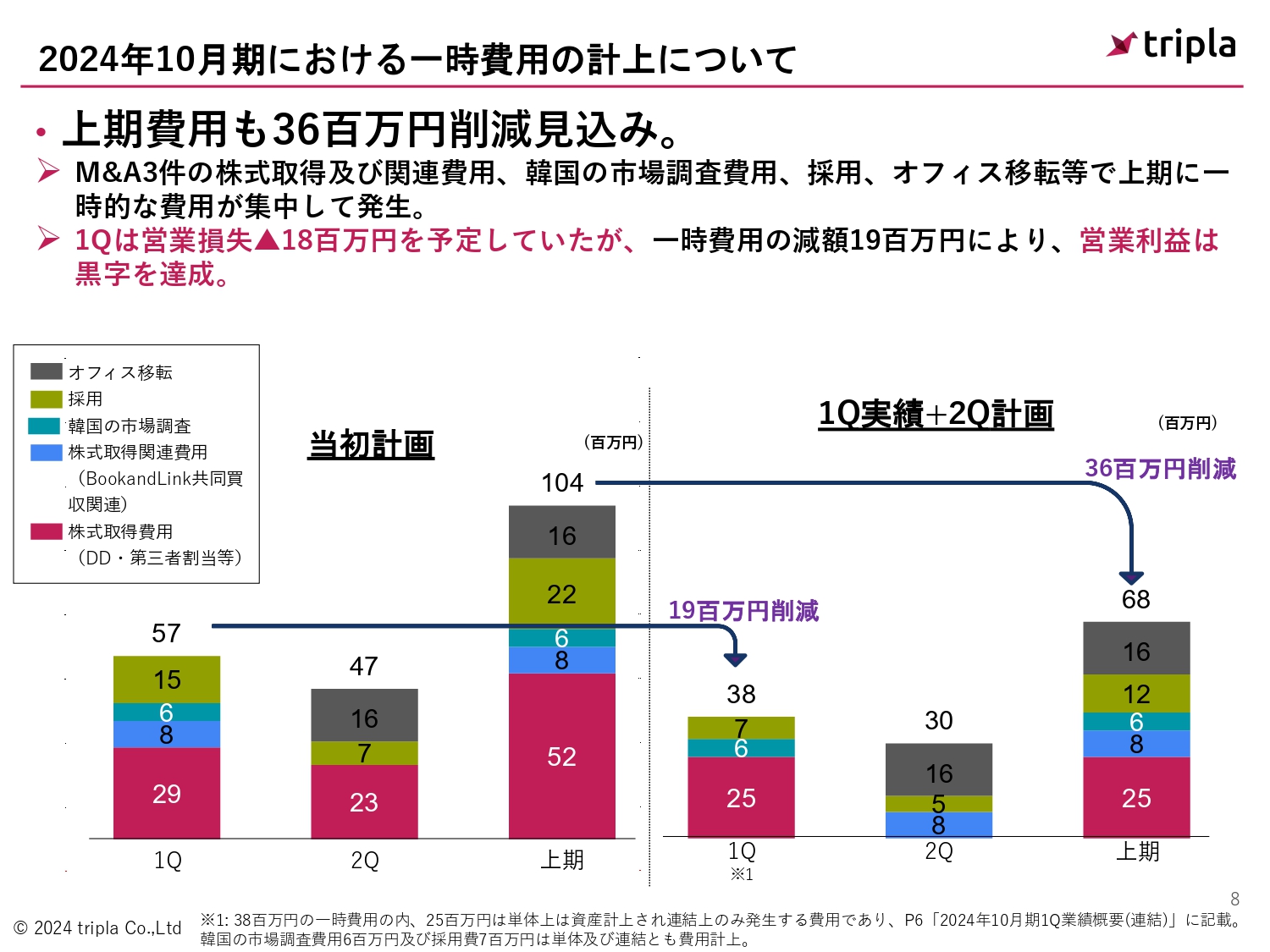

2024年10月期における一時費用の計上について

続いて、なぜ営業利益が上向いたのかについてご説明します。当初の計画としては、1億400万円の一時的な費用が掛かると踏んでいました。特に、スライドにピンク色で示している株式取得費用や、水色で示している株式取得関連費用などを見込んでいたのですが、第1四半期においては1,900万円削減できました。

第2四半期においても、すでに1,700万円の削減が決定していますので、合計の数字が3,600万円の削減となっています。そのため、昨年12月に出した連結ベースでの業績予想の2億3,900万円の営業利益に対して3,600万円が削減できており、影響度としては15パーセント程度になります。

「なぜここで上方修正を出さないのか?」というご質問をいただいていますが、上方修正に関しては、各段階利益の業績予想に対して30パーセントの上振れが見込まれた際に実施するというメカニズムで行っています。

今回は3,600万円の削減であり、当社の年度の営業利益予測である2億3,900万円に対して15パーセントの上振れですので、上方修正を行っていません。

また、こちらは東京証券取引所が定める上場規程第405条第1項・第3項、施行規則第407条1項各号に従ったものとなっています。

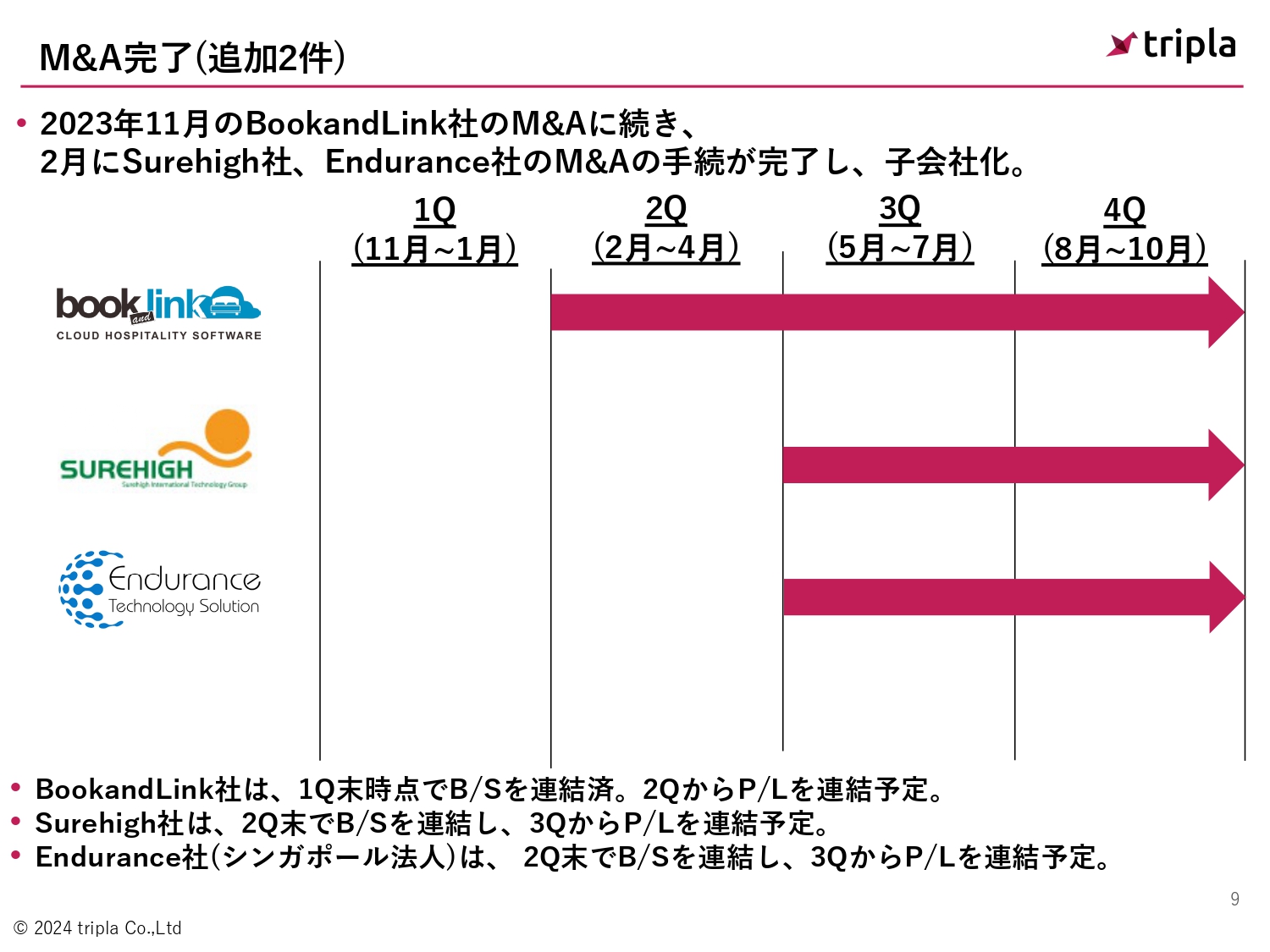

M&A完了(追加2件)

M&Aの進捗に関してご説明します。BookandLink社は当社の2024年10月期連結財務諸表の第2四半期からP/Lに取り込まれる予定です。Surehigh社とEndurance社については、第3四半期からP/Lが取り込まれることを予定しています。

会社概要

会社概要についてご説明します。11ページに記載した内容に関しては、大きな変更はありません。

数値でみるtripla

12ページに関しても大きな変更はありませんが、導入施設数についてはグループで7,153施設まで増えていますので、当初グループの目標である1万施設を目指して、まずは足元から、国内・海外ともに事業を伸ばしていきたいと考えています。

ミッション・ビジョン・コアバリュー

ミッション、ビジョン、コアバリューについてです。「イノベーションで顧客を感動させる」ことと「常に最高の顧客体験を提供する」ことをミッション、ビジョンに置き、以下のコアバリューを持って事業を行っています。

経営陣の紹介

経営陣に関しては変更ありません。

宿泊予約チャネルとtriplaのサービス利用者

サービスの概要についてご説明します。triplaはオンライン・トラベル・エージェンシー事業を展開し、旅行予約サイト内において、お客さまが宿泊施設の公式サイトから予約する際に経由する予約エンジンとしてのサービスを中心に提供しています。

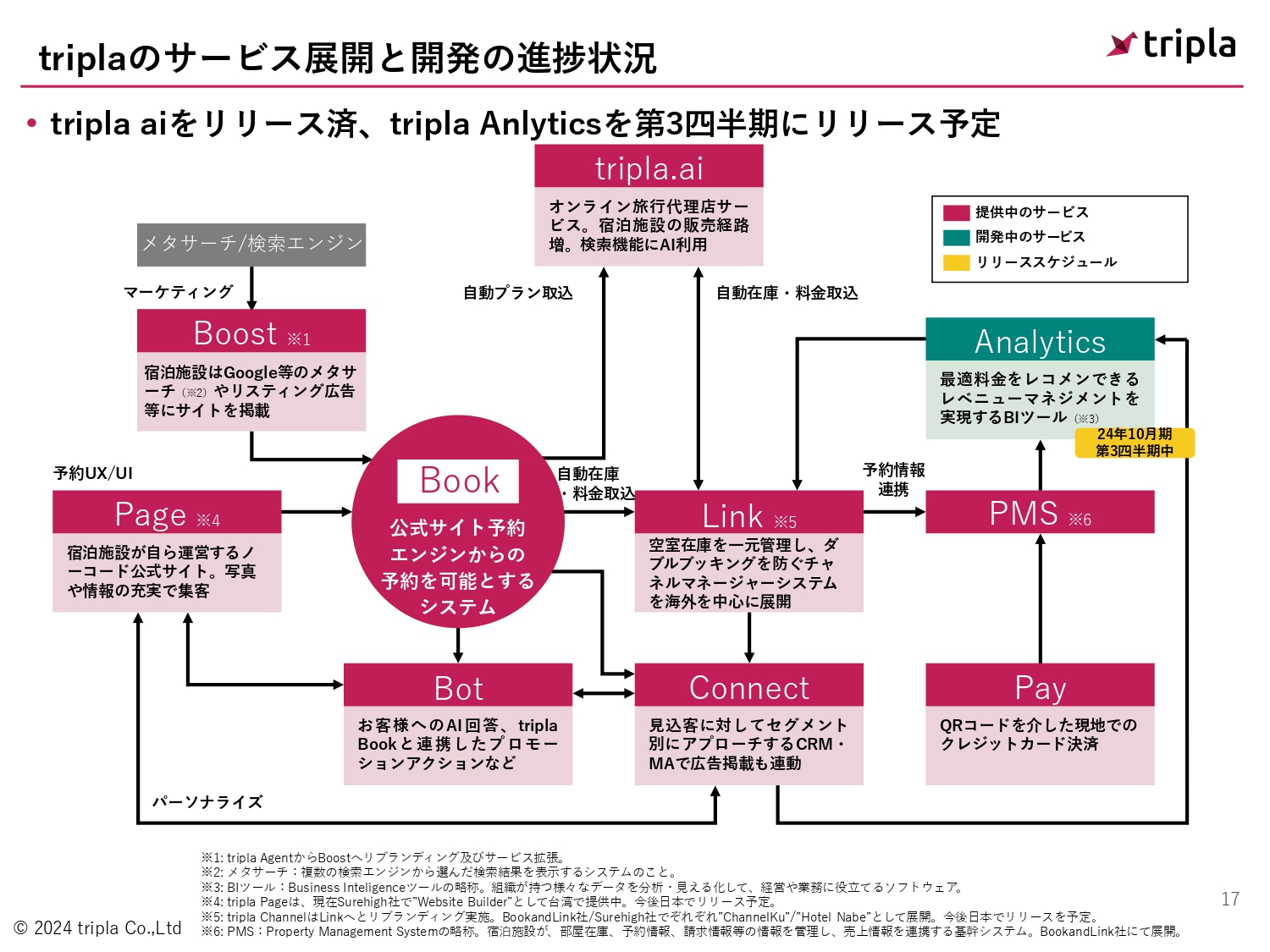

triplaのサービス展開と開発の進捗状況

triplaのサービス展開と開発の進捗状況についてです。公式サイト向けの予約システム「tripla Book」を中心に、「tripla Bot」「tripla Connect」「tripla Pay」「tripla Page」「tripla Boost」「tripla Link」「tripla PMS」というかたちでサービスを提供しています。

また、2月には旅行予約サイトにおいて、旅行代理店サービスである「tripla.ai」もリリースしました。

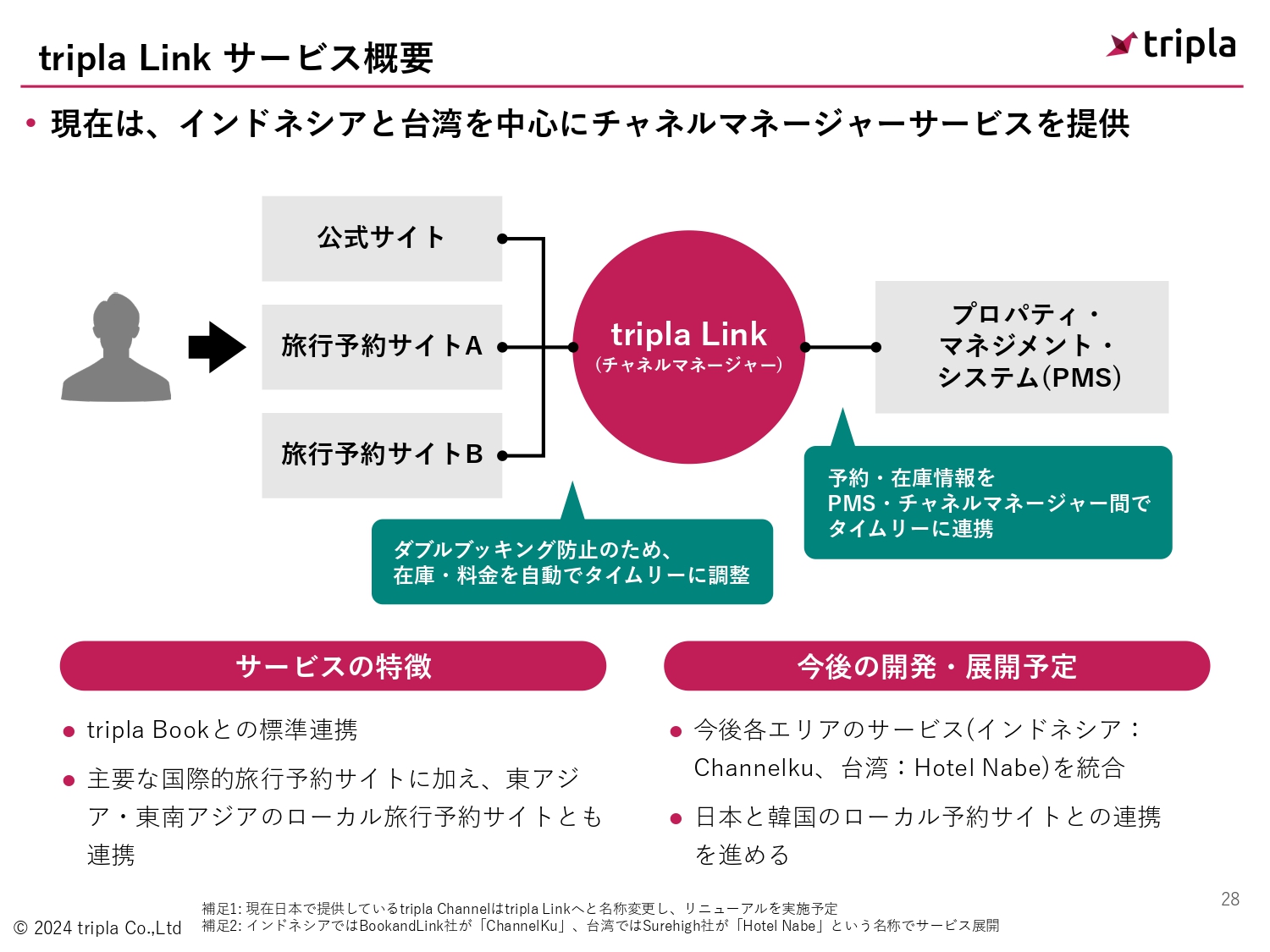

「tripla Link」に関しては、主にM&Aで買収したBookandLink社や、Surehigh社が展開しているチャネルマネージャーサービスを日本向けにカスタマイズしているものを「tripla Link」と総称しています。

「tripla PMS」に関しては、現在BookandLink社が展開しているPMSサービスのみですので、そちらを総称しているかたちです。「Analytics」については、第3四半期以降にリリースしていく予定です。

また、3月にプレスリリースした「tripla Guide」のサービスがどこに含まれるのかと言いますと、「tripla Bot」のオプション機能として提供しています。3月にリリースしてからすでに10施設以上のご契約をいただいており、順調に契約数が増えてきていると思います。

「tripla Guide」をリリースした背景として、もともとチャットBotは旅マエの需要が非常に大きかったのですが、アフターコロナに入り、旅ナカでもチャットBotと一緒になって館内の案内をより充実させたいという、お客さまからの需要がありました。このような需要に応える館内案内の充実化サービスとして「tripla Guide」をご提供しています。

実際には、館内のどこにプールがあるのか、温泉があるのかなど、どこにどのような施設があるかについて、紙ではなくスマートフォンで館内案内を確認することができるサービスになっています。

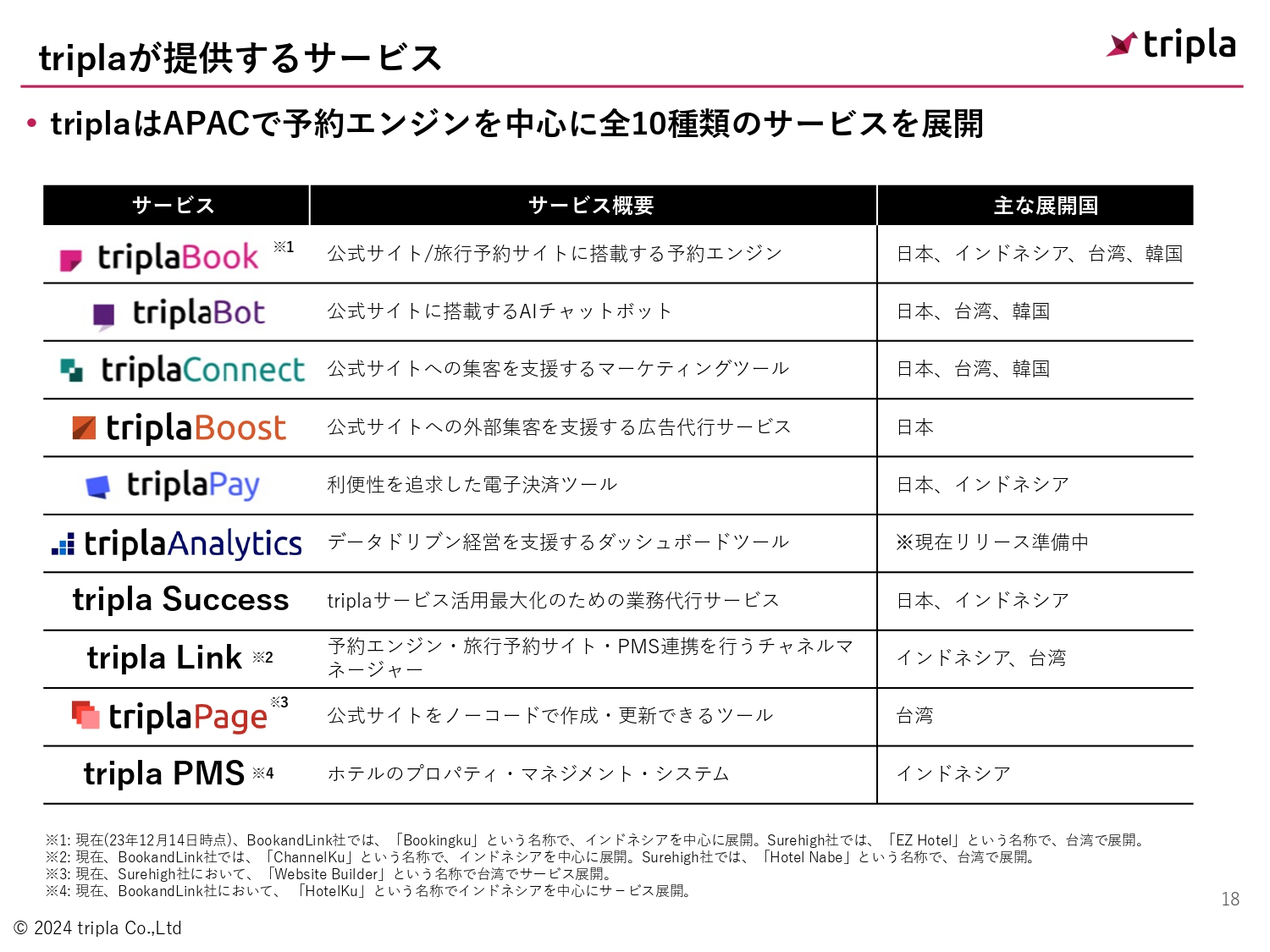

triplaが提供するサービス

triplaが提供しているサービスです。現在、スライドに記載した10種類のサービスを展開しています。

tripla Book サービス概要

「tripla Book」のサービス概要です。こちらは3ステップで予約ができるブッキングエンジンと言われています。5言語対応で、会員獲得機能やポイント/クーポン機能、ベストレート機能を備えたサービスになっています。

tripla Bot サービス概要 (1/2)

「tripla Bot」は、triplaが自社開発したAIの自然言語処理のエンジンになっています。95パーセントの回答精度を誇り、日本語だけではなく、英語、中国語(繁・簡)、韓国語の5言語対応で、外部連携を容易にするWebhook機能を搭載したチャットBot機能になっています。

tripla Bot サービス概要 (2/2)

加えて、LINEやFacebookにも実装できていますので、このようなところの機能も合わせてお客さまに使っていただいています。

先ほどご説明した「tripla Guide」は、「tripla Bot」の中の一機能としてご提供しています。クロスセルで追加料金をいただいているかたちになります。

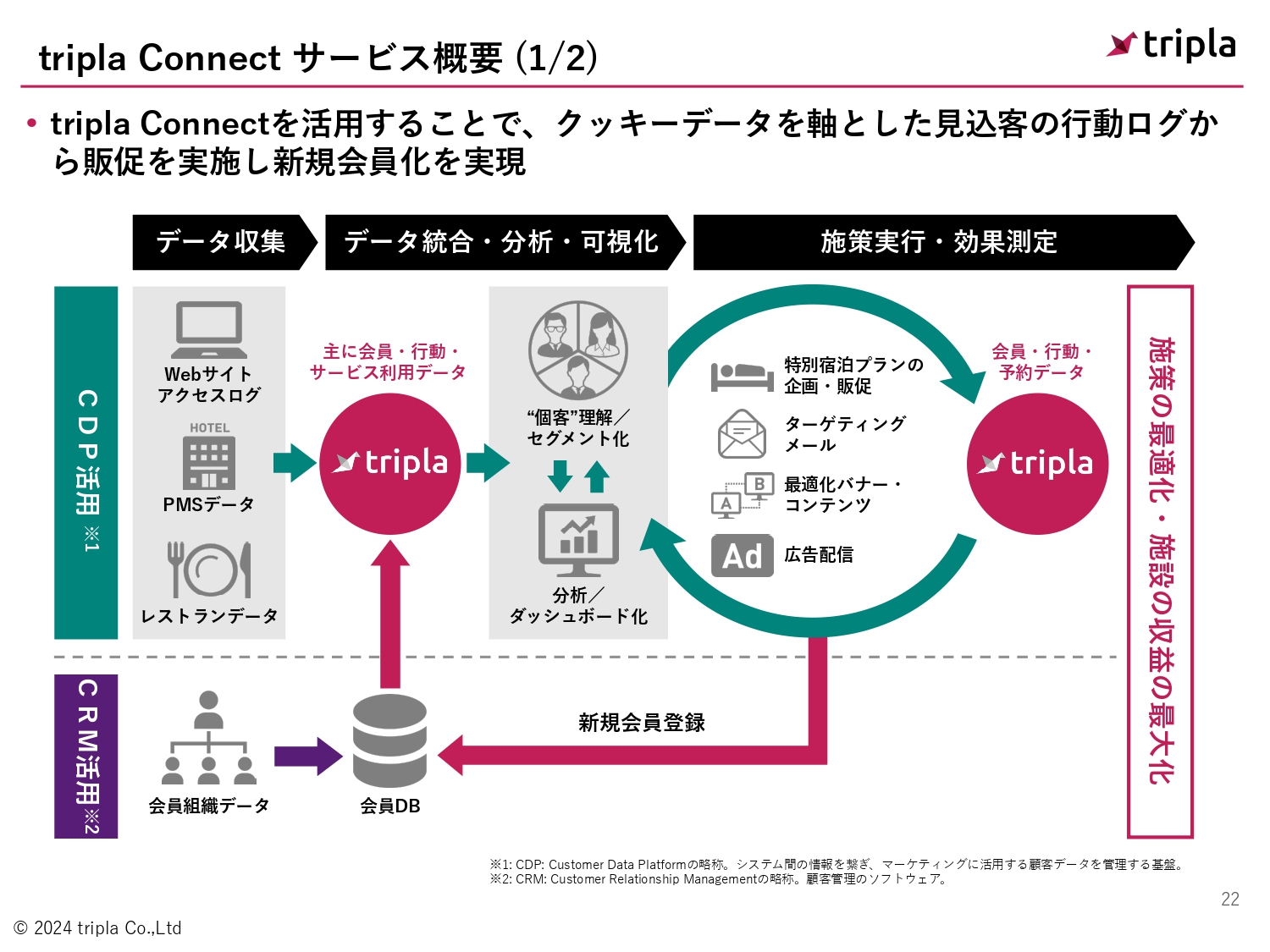

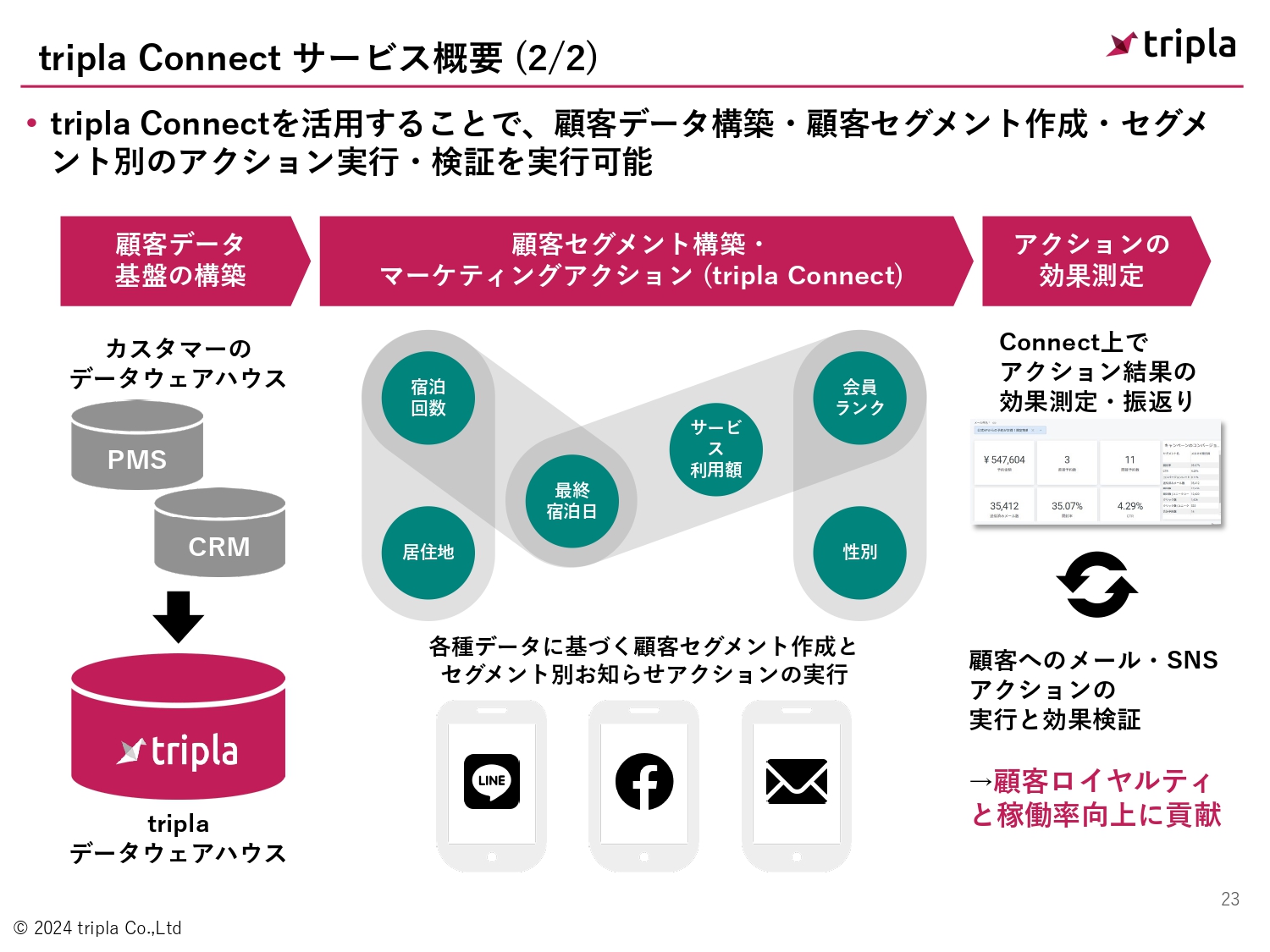

tripla Connect サービス概要 (1/2)

「tripla Connect」のサービス概要です。CDPとCRMというものを組み合わせたサービスになっており、ホテルの会員機能や、Webサイトのアクセスログ、PMSのデータ、レストランデータ等をすべて統合して分析、可視化し、お客さまをセグメント化します。セグメントごとにeメールやLINEを配信したり、広告を打ったりするなどの機能を充実化させたサービスになります。

tripla Connect サービス概要 (1/2)

実際に、宿泊回数や居住地、最後にいつ泊まったのか、今までいくら使ってくださったお客さまなのか、会員のランク、性別といった特徴を基にセグメントを分けていき、広告やメールのアクション、LINEやFacebookのメッセージアラートなどを実行するというサービスです。いわゆるマーケティング・オートメーション・サービスになります。

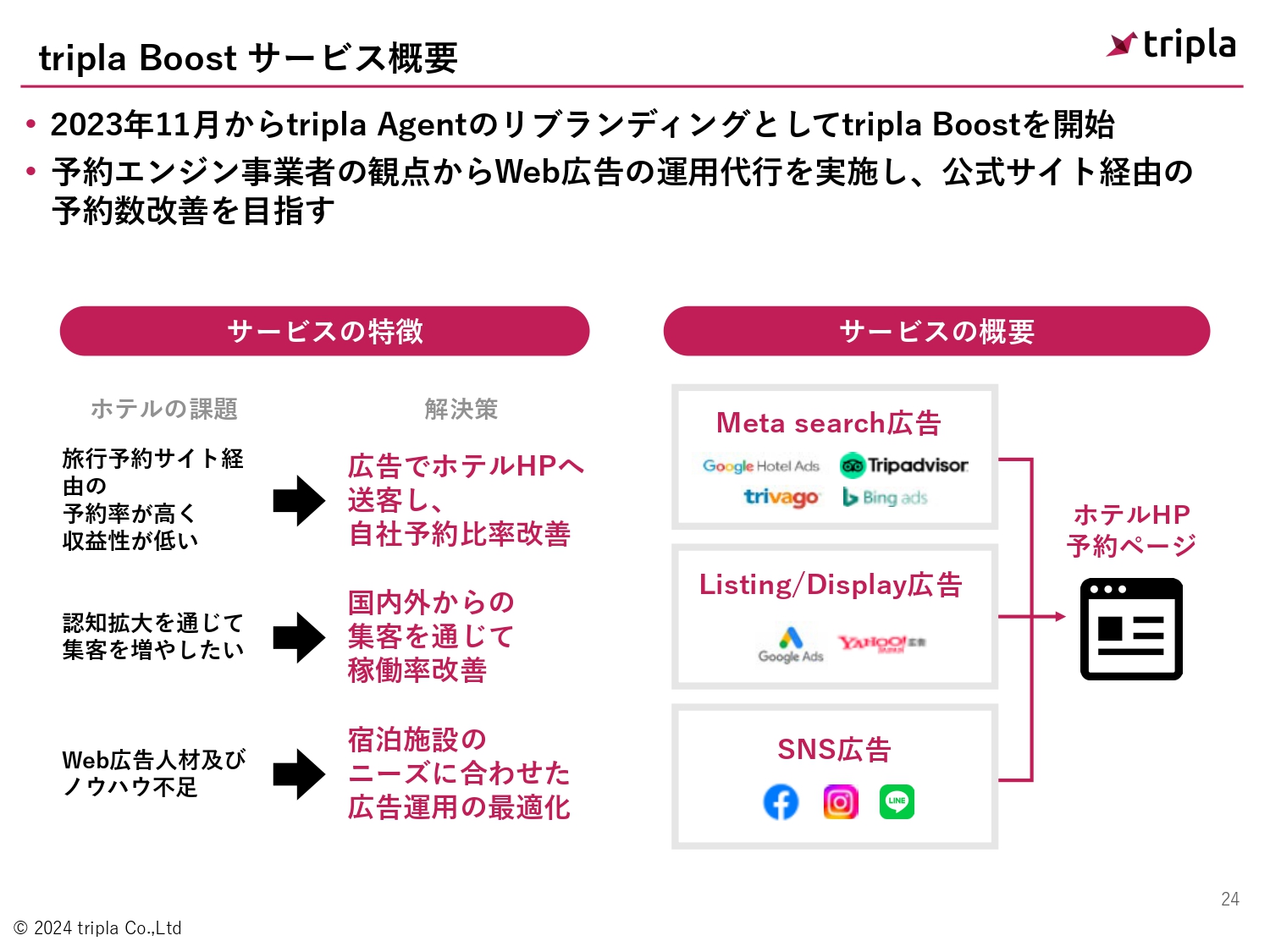

tripla Boost サービス概要

「tripla Boost」のサービス概要です。現在はアフターコロナになり、広告を再開しようというホテルが増えてきています。このような中で、ホテル向けの広告配信を「tripla Boost」が代行するといったものになります。

Meta searchと言われているGoogleホテル広告や、Listing/Display広告、SNS広告などを当社側で代わりに運用して、お客さまをホテルの公式サイトへ誘導していくサービスです。

tripla Pay サービス概要

「tripla Pay」は、主にキャンセル料を徴収するためにご提供しているサービスです。

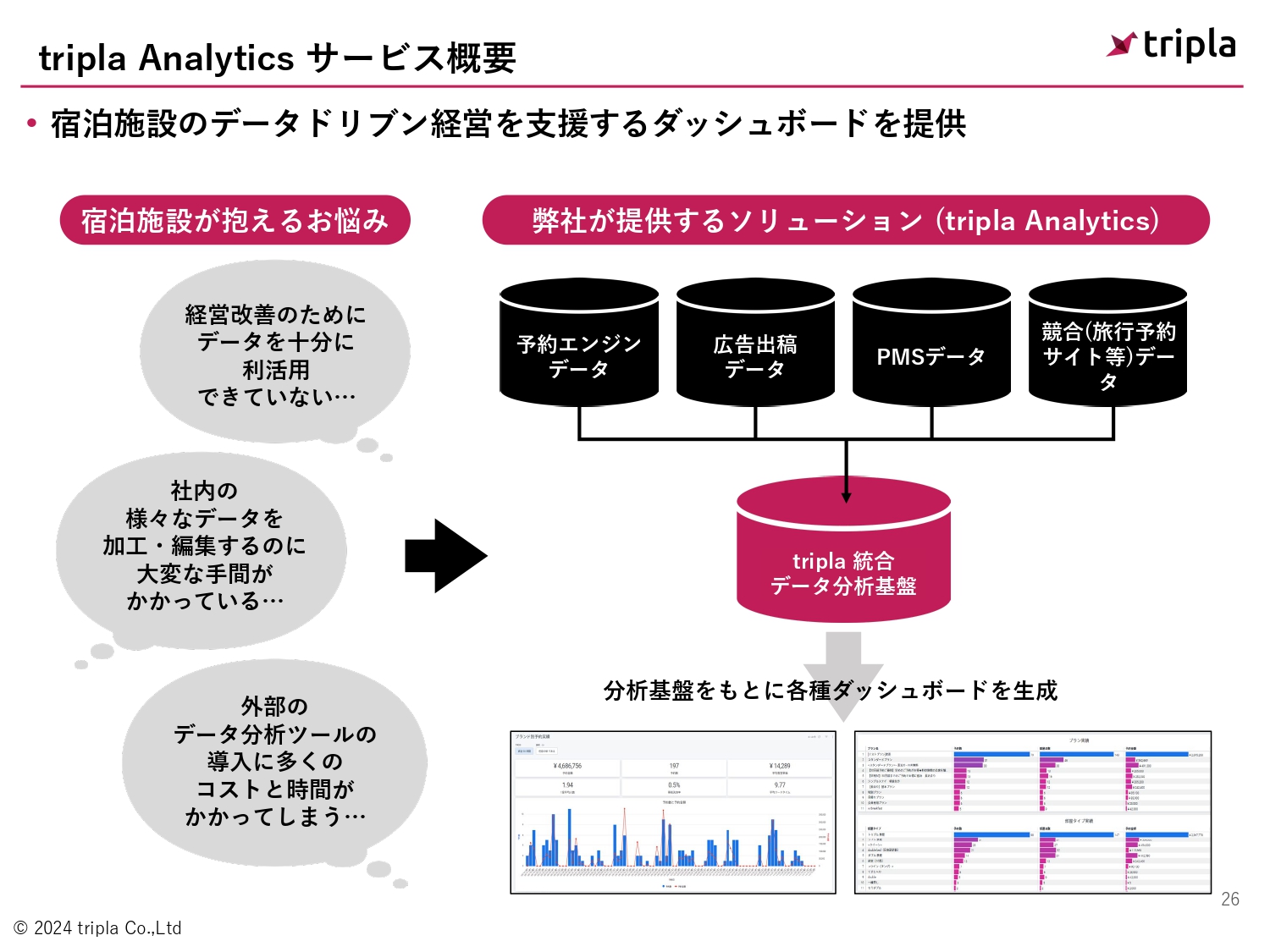

tripla Analytics サービス概要

今年の第3四半期以降に提供していく「tripla Analytics」のサービス概要です。こちらは、分析帳票の詳細が見られるサービスになっています。実際に予約のデータや広告出稿データ、もしくはDNS基幹システムのPMSに入っている競合データなどを統合して、帳票として見ることができるサービスです。

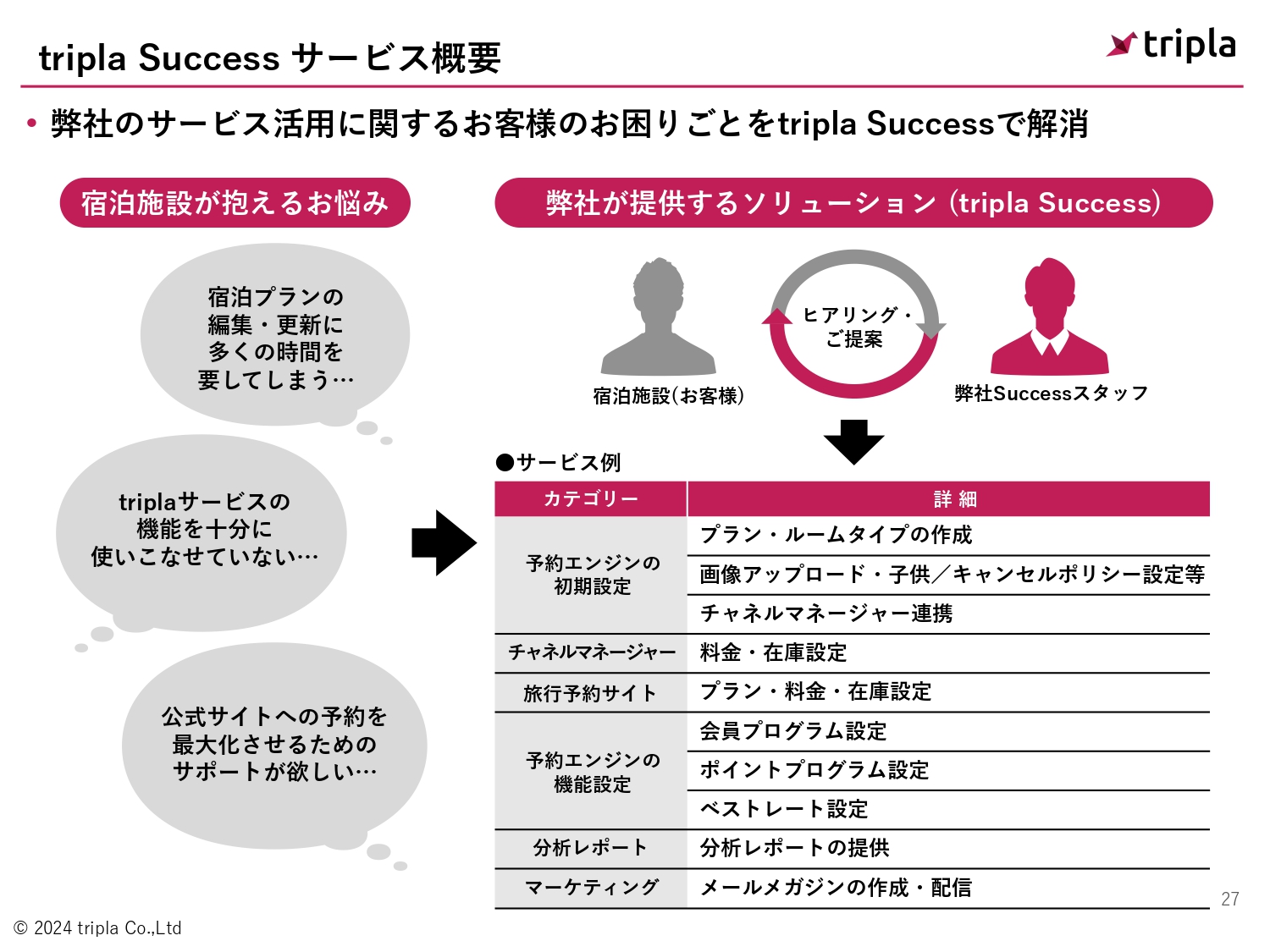

tripla Success サービス概要

「tripla Success」です。現在のホテル業・宿泊業においては、人手不足で困っているお客さまが非常に多いです。人手不足の中でも、特に旅館や小さなホテルでは、IT担当者やWeb担当者を1人置くといったことがなかなか難しいという課題があります。

そのようなお客さまに対して、例えばシステムの設定、OTAの設定、料金の設定などの作業をtripla側ですべて代行するという、オペレーション・アンド・コンサルティングサービスを行うのが「tripla Success」になります。

tripla Link サービス概要

「tripla Link」は、Surehigh社とBookandLink社が主に提供しているチャネルマネージャーのサービスであり、こちらを今後日本でも展開していきます。展開時期に関しては、追ってプレスリリース等で配信していきます。

tripla Page サービス概要

「tripla Page」です。こちらは、台湾のSurehigh社が提供しているWebサイトのビルディングサービスであり、こちらを日本でも展開していきます。

基本的にはホテルや旅館に特化したフォーマットで、ノーコードでホームページを作れることを特徴にサービス展開を行っていきます。台湾ではすでに200施設以上でご利用いただいています。

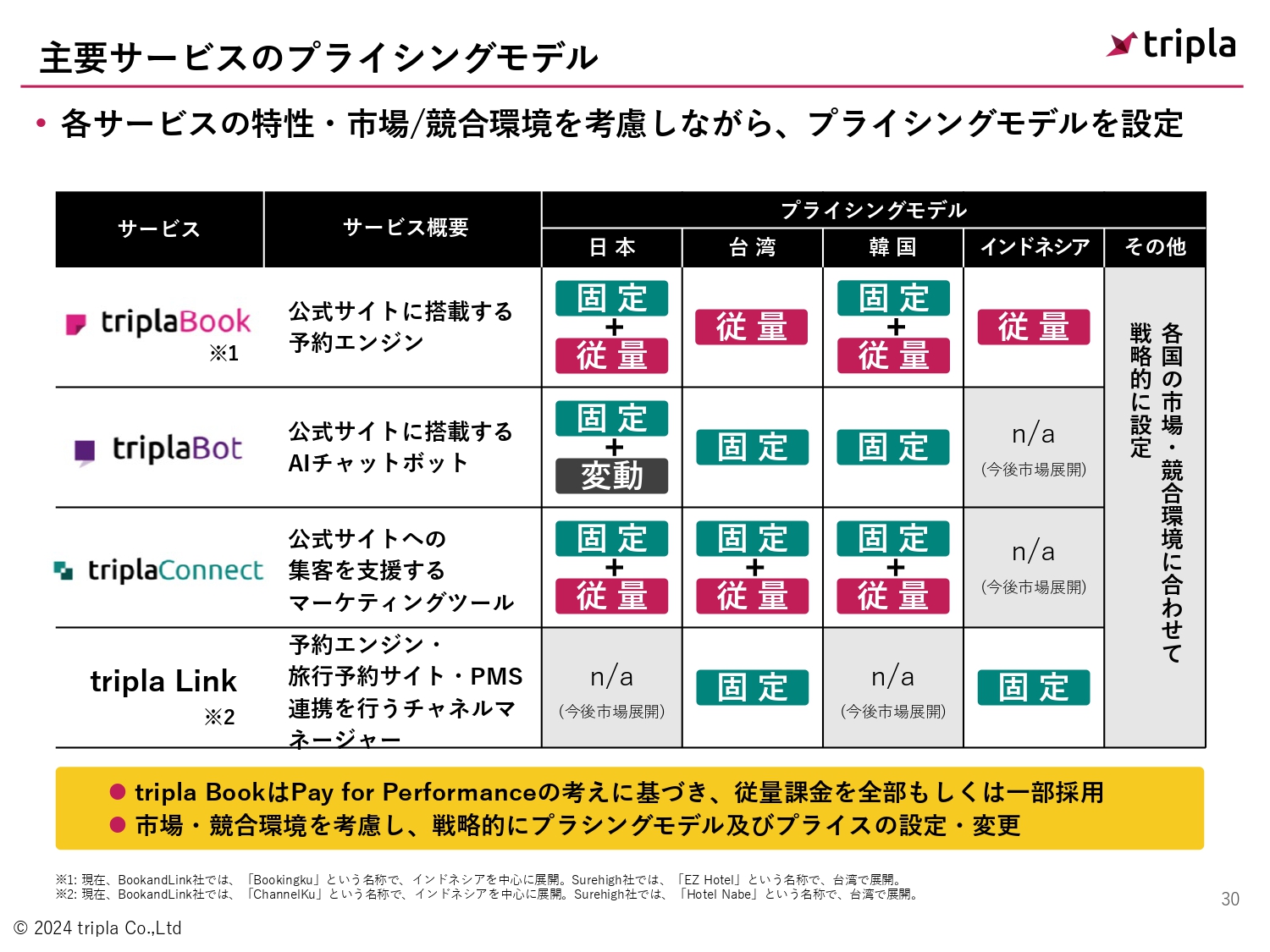

主要サービスのプライシングモデル

各サービスのプライシングモデルです。「tripla Book」に関しては日本では固定プラス従量、台湾では従量、韓国では固定プラス従量、インドネシアでは従量というかたちでチャージしています。

「tripla Bot」と「tripla Link」に関しては基本的に固定で、「tripla Connect」は基本的には固定で、eメールやLINE配信に基づいて従量が加算されるというプライシングモデルになっています。

四半期ごとの営業収益の偏重

2024年10月期の第1四半期の決算概要についてご説明していきます。

まずは、四半期ごとの営業収益の偏重についてです。第1四半期が終わり、営業収益は3億4,400万円で、21.2パーセントの進捗率となっています。

営業収益-セグメント別 (日本・tripla Book)

続いて、セグメント別のご説明です。

まずは「tripla Book」の営業収益、導入施設数です。導入施設に関しては2,587施設となっています。取扱高(GMV)は260億円です。

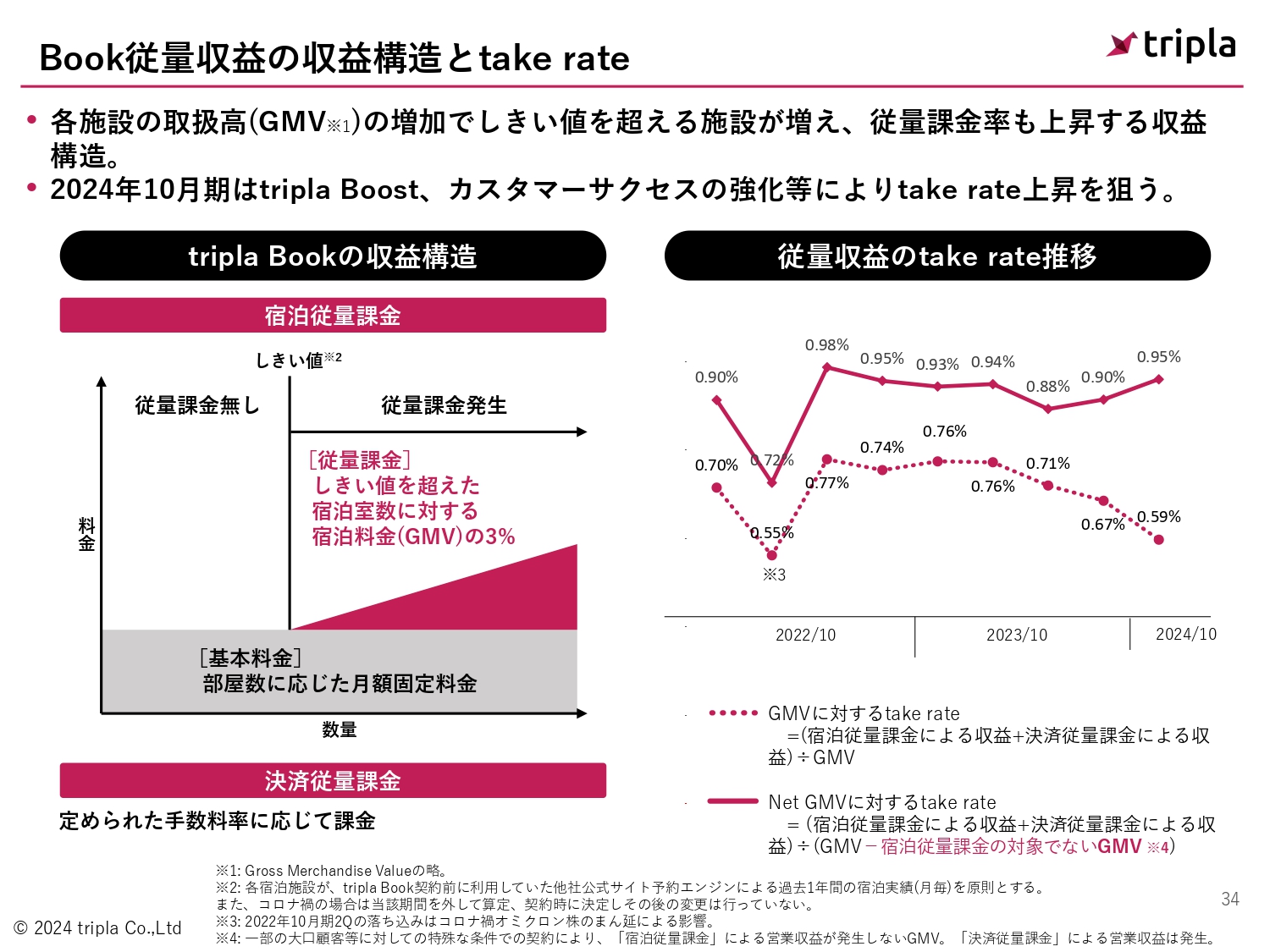

Book従量収益の収益構造とtake rate

「tripla Book」の従量収益と収益構造のテイクレートについてご説明します。まずテイクレートのストラクチャーについては、宿泊従量課金と決済の従量課金の合計が従量収益の合計になっています。

宿泊従量課金に関しては、ある閾値を決めて、それを超えた宿泊料金の3パーセント、また決済事業に関しては定められた手数料率に基づいて課金される合計が従量収益となっています。

多くの株主さまからご質問をいただいているのが、スライド右側の「従量収益のtake rate推移」というグラフになります。今期から線を1本追加し、Net GMVと、GMVの2本のグラフを記載しています。

基本的に、ほとんどのお客さまに関しては、左上に記載した宿泊従量課金というかたちで、ある閾値を超えるとその3パーセントをいただくという契約になっています。ただし、一部の大口のお客さまに関しては、また別の契約になっているというのが事実です。

では一体どのような契約になっているのかと言いますと、例えとして適当な数字を挙げますが、ある宿泊施設の年間の宿泊GMVが2億円を超えると基本料金が上がり、4億円を超えればさらにプラスで基本料金が上がるといったように、基本料金が階段状に上がっていくといった契約を、一部の大口のお客さまとしています。

例えば1施設当たりの固定料金が2万円だったものが、この階段状の契約によって、次は3万円になり、4万円になった場合、もし100施設があれば、固定料金の2万円と掛け合わせて月間200万円、同様に3万円であれば300万円、4万円であれば400万円となります。

この200万円、300万円、400万円に関しては、すべて固定収益として取り扱います。つまり、この従量収益は取り扱いがないかたちになっていますので、従量収益のテイクレートの推移としては、テイクレートが下がっているように見えるかたちになっています。

そのため、このようなところは少しミスリーディングなのではないかということで、すべて左上の宿泊従量課金で、ある宿泊の閾値を超えたら3パーセントいただくという契約をしている施設だけを取り出して、0.95パーセントというテイクレートを計算しています。

いくつか追加で、この部分についてご質問をいただいています。

「従量課金を課されていないGMVが39パーセントぐらいあるのではないか?」というご質問と、いくつか数式をいただきました。全体のGMVの内、課金されている割合が4割弱というところは、おおむね合っています。

また、「決済従量課金には、宿泊従量課金の対象ではない顧客の決済従量などは含まれていない認識で合っていますか?」とご質問をいただいています。つまり、「決済従量が含まれていないお客さまがいるか?」というご質問と受け取っています。

先ほどの説明でほぼ回答になっているかと思いますが、階段状の固定収益の計算・契約になっているお客さまは一部いらっしゃいます。

さらに、「今後のテイクレートの見込み」に関してもご質問をいただいています。年度ベースでは中計で開示済みですが、テイクレートは0.7パーセントを見込んでいます(Book従量収益6億9,000万円÷GMV947億円)。

※Net GMVに対するテイクレートではなく、GMV全体に対するテイクレート

[参考]下期偏重型の収益モデル

こちらは参考資料ですが、我々triplaは下期偏重型の収益モデルとなっています。

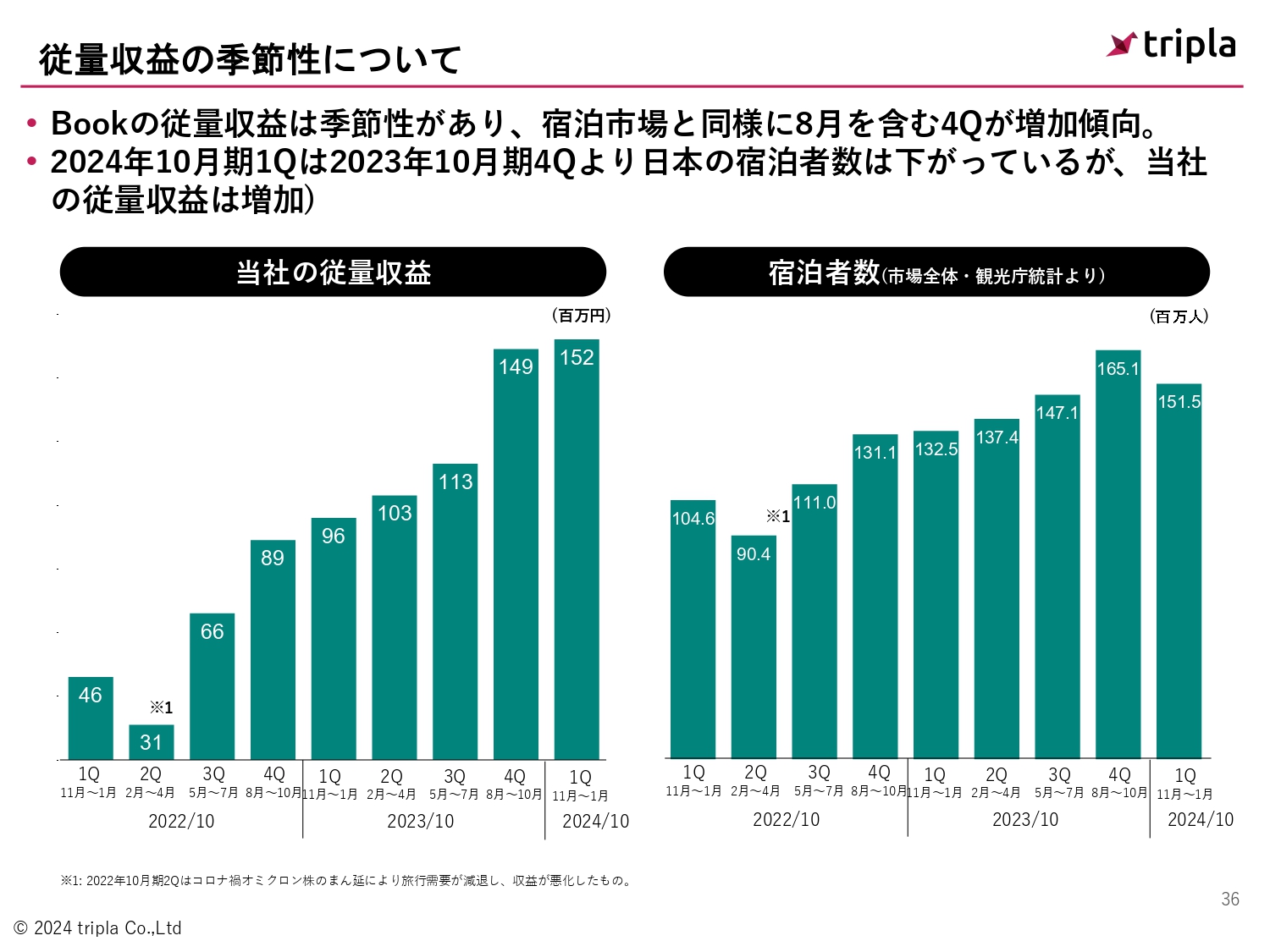

従量収益の季節性について

従量の季節性についてです。やはり8月、9月、10月が含まれる第4四半期が増加傾向になります。

営業収益-セグメント別(日本・tripla Bot)

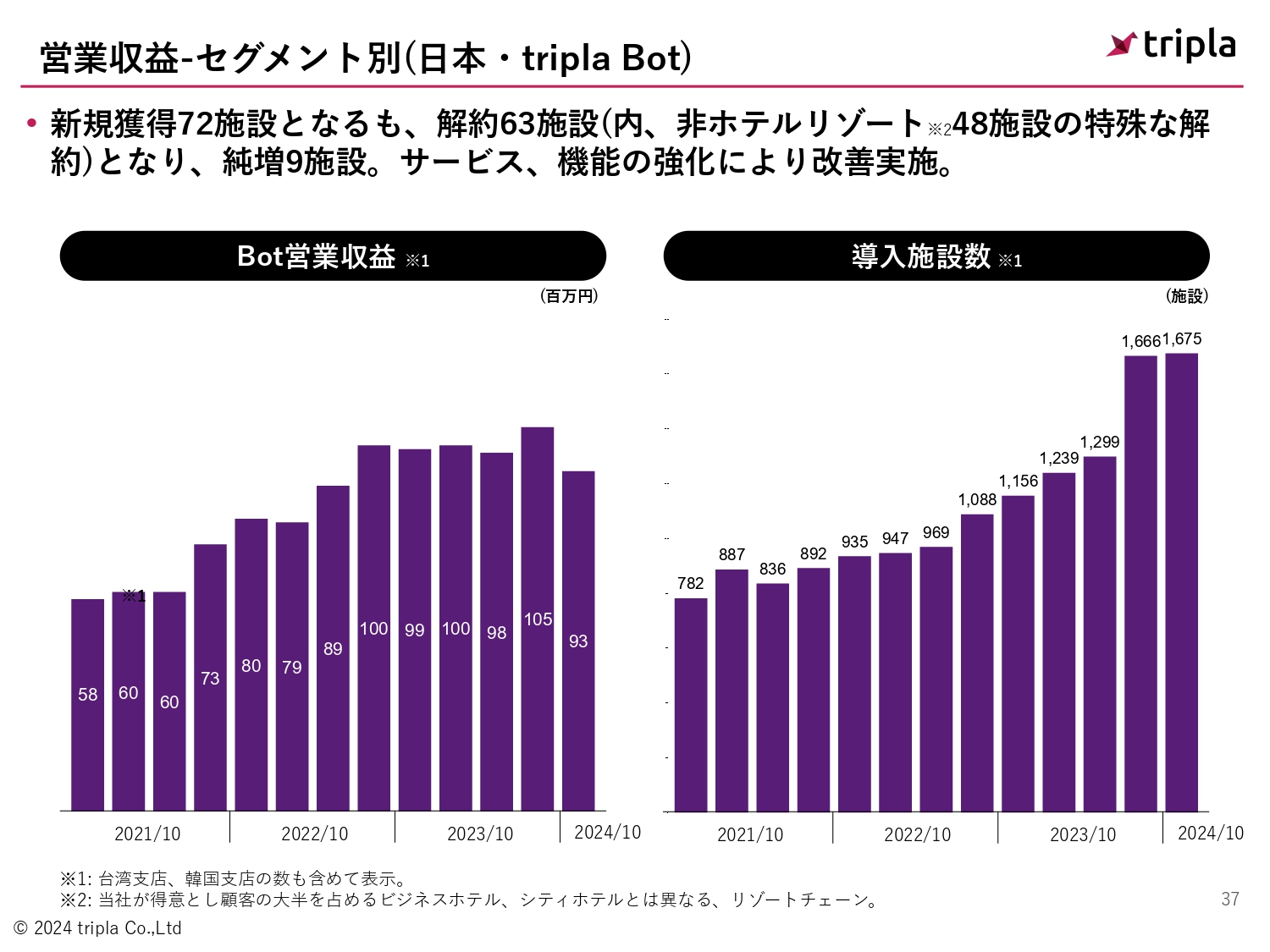

「tripla Bot」の営業収益についてです。昨年、解約されたお客さまが1社いらっしゃったため、それに伴う48施設の特殊な解約の影響で収益がやや下がっていますが、こちらは予定どおりとなっています。

解約された要因については、こちらは非ホテルリゾートで「tripla Book」を導入されていなかったお客さまであったため、「tripla Bot」単体での契約でした。しかし、「tripla Bot」単体の導入よりも「tripla Book」との連動を重要視しているため、今回は非ホテルリゾートであるための解約となっています。

ただ、その後も多くのお客さまに導入いただいたため、純増しています。現在の契約施設数自体は1,675施設と、再度上がってきています。

また、「tripla Guide」をオプションとして一緒にプラスしています。そのようなところで解約数も減ってきていますし、今後の契約数としても足元は伸びてきているという状況です。

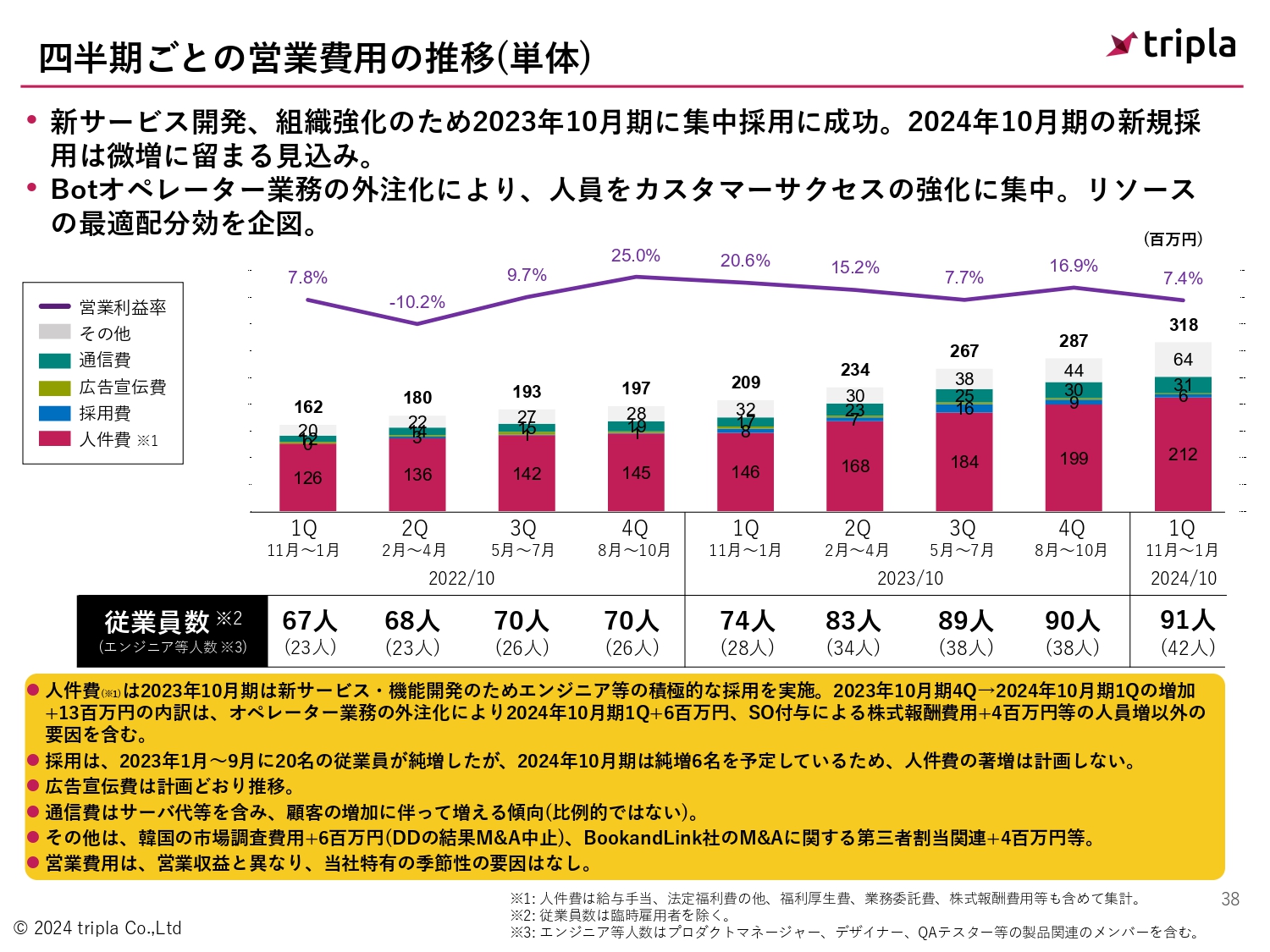

四半期ごとの営業費用の推移(単体)

四半期ごとの営業費用の推移です。第1四半期が終わり、従業員数は単体で91人となっています。

「tripla Bot」のオペレーター業務の外注化などで、カスタマーサクセスに人員を集中させています。このようなリソースの最適配分についても、今後より取り組んでいこうと考えています。

特にエンジニアのコストについては、例えば買収したBookandLink社のインドネシアのリソースなどをうまく利用することで、このコストの最適配分を実際に計画して実行していくところになっています。

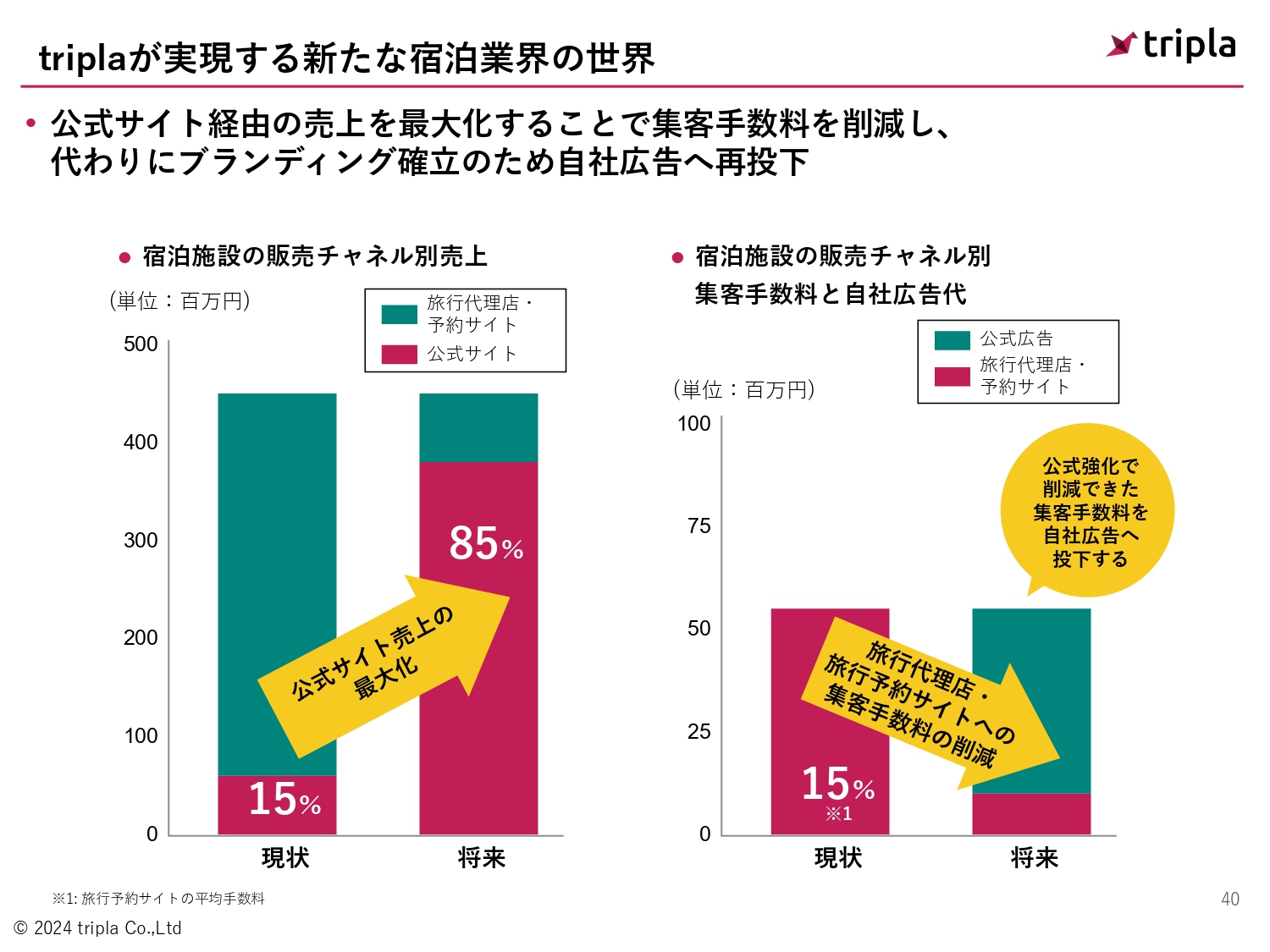

triplaが実現する新たな宿泊業界の世界

経営戦略についてです。「triplaが実現する新たな宿泊業界の世界」ということで、現状のホテル業界は多くの宿泊施設がOTAの予約に頼っていますが、なるべく公式サイト中心の予約を実現させていきたいと考えています。

多くのホテルで公式サイトからの予約が増えることにより、広告費用を自社向けに使うことができるようになるため、よりブランディングを確立させていけるというところが経営の狙いです。

公式サイトであればお客様の見える化が実現できる

公式サイトであればお客さまの見える化が実現できます。また、宿泊施設が顧客情報をしっかり入手して管理・活用し、販促アクションに活かしていくことで、お客さまのリピート率をさらに増やしていけると思います。そのようなところをサポートするのがtriplaの仕事だと思っています。

triplaの経営戦略

そのため、経営戦略の軸としては、サービスの重層化を引き続き行っていくこと、海外展開の加速をより行っていくことの2つによって、今後も事業を続けていきます。

公式サイト経由売上の最大化の方法

公式サイト経由売上の最大化の方法についてです。見込み顧客の獲得、新規顧客の獲得、リピーターの形成、ファンの形成といったそれぞれの場面に合わせて、ライフタイムバリューを最大化していくために、サービスを導入していこうと思っています。

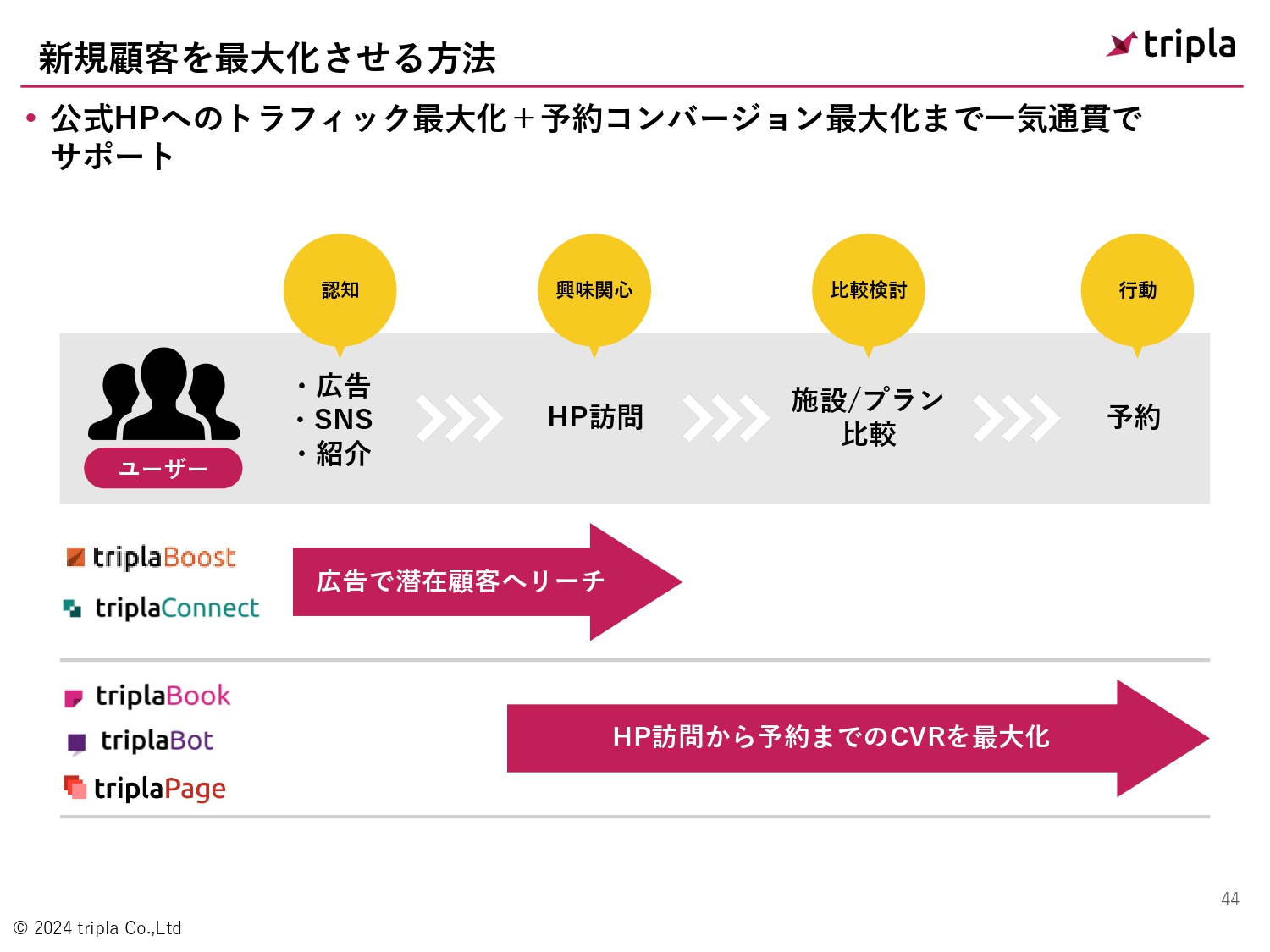

新規顧客を最大化させる方法

新規顧客を最大化させる方法については、認知、興味関心、比較検討、行動といったそれぞれのフェーズごとに、サービスを提供していこうと思っています。

[参考]旅行業界におけるネット広告需要

こちらのスライドは参考資料です。

お客様の会員化を促進

お客さまの会員化の促進についてです。「tripla Book」ですと「会員だったらこれだけ安くなりますよ」と会員価格の提案や、「tripla Bot」では「ここから簡単に会員になれますよ」とポップアップが表示されるなど、そのような点で会員化の促進を行っていきます。

リピート顧客の最大化を実現する

リピーターの最大化を行うために「tripla Connect」のようなものをセグメントを使って活用していただき、PDCAを回していきます。

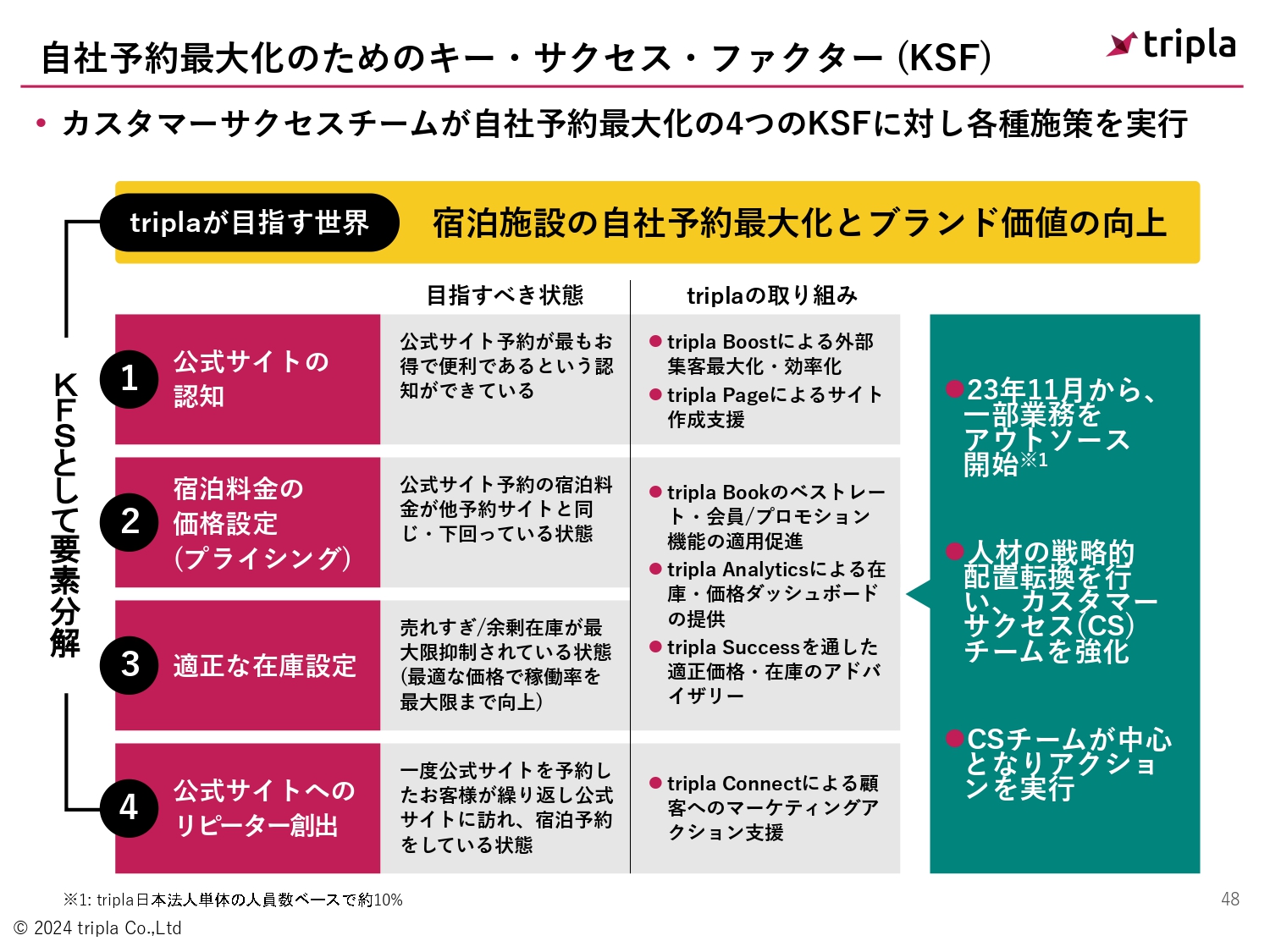

自社予約最大化のためのキー・サクセス・ファクター (KSF)

また、自社予約最大化のキー・サクセス・ファクターをしっかりと定義して、その中でtriplaと一緒になって二人三脚でカスタマーサクセスを実行していくというところが、我々が重きを置いているポイントになっていきます。

以上が、私からのご説明になります。

質疑応答:「tripla.ai」の改善点について

「『tripla.ai』について、現状まだ改善点があるのではないでしょうか?」というご指摘をいただいています。

「tripla.ai」というOTAサイトに関しては、製品を早期に市場へ出すことを優先させていましたので、今後改善していきたいと思っています。

おそらく、ご指摘いただいている内容としては、例えば「札幌 ホテル」などで検索すると、次の画面に移行するまで少し時間がかかる、レイテンシーが長いのではないかというようなことだと思います。もちろん、そのようなところを今後改善していこうと思っています。

今はどちらかというと、公式サイトから遷移されるお客さまが素早く決済できるといったところを優先させていたため、レイテンシーの問題などが今後の改善事項となっています。

質疑応答:「tripla Book」予約システムの改善について

「『tripla Book』の予約システムについて、同一プランでのカレンダー表示による料金比較ができず不便です。競合他社ができている機能のため、triplaでもできたほうが良いのではないでしょうか?」というご質問です。

現在、当社では開発したいサービス機能が多くあります。ホテルからどのように開発要望を聞いているかというと、ホテル側の管理画面から「このような機能を追加してほしい」ということを、常にリクエストをあげられるような仕組みになっています。そして、たくさん要望をいただいたものから順番に開発していくという方針になっています。

そのため、ご質問でいただいたカレンダー表示による料金比較機能に関しても、たくさんリクエストをいただきましたら、早期に開発していく候補として取り扱っていこうと思います。これに関しては、我々のコアバリューの1つである「マーケットイン for Customer Satisfaction」に基づいた行動と捉えています。

質疑応答:海外事業展開の進捗状況について

「海外事業展開の進捗状況はどのように評価されていますか? 特に台湾・韓国については、比較的早期に進出されていたため、導入施設数や売上などについての進捗を教えてください」というご質問です。

実績としては、まず台湾に関してはSurehigh社とtripla台湾社が今後合体して、1つの組織になっていきます。10月末でSurehigh社の契約施設は、12月に発表しました決算発表の中で記載させていただきましたとおり、1,228施設となっています。

現在、どのようなかたちでPMIを行っているかというと、元々当社の台湾支店には2名の営業担当がいました。Surehigh社にも20数名の従業員がいます。元々の台湾支店の営業担当はSurehigh社へ全員が異動した状態になっています。そのため、今は1つの組織としてPMIを行っているというかたちになっています。

実際に、元々のサービス内容としてSurehigh社が提供しているのは、予約システム、チャネルマネージャー、Webサイトビルダーの3つです。このうち、チャネルマネージャーとWebサイトビルダーに関しては、triplaが元々持っていないサービスです。

そのため、チャネルマネージャーに関しては「tripla Link」というかたちで今後市場に送り出していくため、Surehigh社およびBookandLink社と現在開発を行っています。

Webサイトビルダーに関しては、Surehigh社が現在提供しているサービスを日本向けにカスタマイズすることによって、日本市場に送り出すことができます。開発はほぼ終わっているため、早期にお客さまのところへ営業し、現在はサービスを共同販売し始めるというかたちです。

Surehigh社が提供している「EZ HOTEL」という予約エンジン、予約システムがあります。こちらに関しては、triplaが必要な機能を追加開発して、開発が終了した時点で台湾のお客さまに少しずつ「tripla Book」へ変更いただくかたちで、プロジェクトを進めています。

一般的に、海外展開を行っていくと絶対に必要な機能となるのが通貨です。通貨に関しては、台湾に元々あるため、我々は開発する必要はありません。あとは時差です。同じ時間に予約されても時差があるため、時差対応の機能が必要となります。

加えて言語と、接続先のチャネルマネージャーとの接続が絶対に必要になってくる機能です。

これ以外にも、Surehigh社が提供しているサービスとしては、いくつか我々が提供しなくてはいけないサービス、追加で開発しなくてはいけないサービスがあるため、その半分程度が開発完了すれば、Surehigh社の契約の半分程度がtriplaに変更でき、すべての開発が終わればすべて変更できるといったかたちです。合計で大体10項目ぐらいの開発を予定しています。

韓国に関しては、こちらは支店という括りのため、日本の本体と同様に開示させていただいています。BookandLink社に関しては、主に販売をしている商品がチャネルマネージャーですので、チャネルマネージャーを「tripla Link」で販売させるために、現在はPMIを行っています。

また、「tripla Book」をインドネシアで販売していくというプロジェクトも進んでいます。同じように言語、通貨、時差、チャネルマネージャーとの接続といったものの開発が終わり次第、インドネシアでも販売を開始していこうと考えています。

質疑応答:PMIの進め方について

「実際にPMIはどのように行っているのでしょうか?」というご質問です。

オンラインで基本的には週1回、Surehigh社やBookandLink社と開発の進捗や営業の進捗、PMIの進捗などを確認して、PDCAを回しています。

質疑応答:第3四半期稼働予定の大口顧客が解約となった要因について

「第3四半期で稼働予定だった大口顧客が解約となった要因を教えてください」というご質問です。

基本的に「tripla Book」のサービスは、SaaSとしてパッケージで販売させていただいています。そのため、パッケージでそのままお使いいただくのが基本的なかたちです。

ただし、一部のホテルでは、例えば「会員機能はホテルの会員とログインさせてほしい」などそのような軽微の開発に関して、対応させていただいている現状です。

元々はパッケージで導入を進めていましたが、今回解約となった大口のお客さまに関しては、パッケージではなく、よりカスタマイズされたかたちの予約システムのほうが望ましいという判断をされましたので、解約となりました。そのため、我々を解約されてどこか違うところと契約された訳ではないと思いますが、よりカスタマイズが必要になったため、解約となりました。

この大口顧客の解約についていろいろご質問いただいていますので、他の大口顧客の状況などについて少し追加でご説明します。

大口顧客は何社さまか、現在契約をいただいていて、これから導入するというところがありますが、やはり多くが会員周りや、CRM周りなど、triplaの予約システムを連携させるというところについて、要望をいただくことが非常に多いです。そのため、その程度の軽微な開発に関しては、我々が対応させていただいて、導入まで進んでいくことになります。したがって、契約から導入までリードタイムが少し長い場合の大口顧客がいるのは、そのような背景があります。

ただし、冒頭で説明したとおり、今回の第3四半期に稼働予定だった大口顧客の解約に関しては、営業収益で今期の1パーセント程度の影響度になるため、他の施策によって対応できると考えています。

質疑応答:「tripla.ai」の今後のマーケティング方針について

「『tripla.ai』に関しては、マーケティングコストをかけない予定ということですが、認知を広げないと意味がありません。今後はどのような運営方針で運用していくのでしょうか?」というご質問です。

今も今後も、公式サイトから「tripla.ai」というOTAにお客さまが移行して、そこで予約が完了するという受け皿として、「tripla.ai」を連携させています。そのため、マーケティングはミニマムで行っているというのが目下の現状です。

ただ、今後どのようなサービスを考えているかというと、例えば航空券と宿泊を組み合わせたダイナミックパッケージや、レンタカーを組み合わせたダイナミックパッケージなどといったように、サービスラインナップとしてさらに充実していくことを考えています。公式サイトの強みとダイナミックパッケージの強みを併せ持つことにより、さらに認知と競争力を高めていこうと考えています。

ただし、これに関しては直近で行うというものではなく、少し中長期的なロードマップとして考えています。実際に航空券のダイナミックパッケージをいきなり行うのではなく、少し違う業界、例えば飲食店とホテルの組み合わせから販売するなど、そのような変更があるかもしれません。

現在は、航空券やレンタカーの販売などを一緒に行っていくという計画を考えています。したがってラインナップの充実化を第一に考えています。

質疑応答:大型案件の生産性への影響について

「一般的に、大型の案件は獲得までのリソースが多くなるということですが、生産面での問題はないでしょうか?」というご質問です。

繰り返しになりますが、我々は基本的に「tripla Book」というパッケージでサービスを提供するため、あまり大きなカスタマイズを伴わないかたちで契約させていただいています。

そのため今回解約になってしまった案件については、多くのカスタマイズを伴う契約の状況になってしまったところが背景にあります。

基本的には、「我々はこのようなパッケージで、基本的にはサービスを提供しています」とお互いにしっかりすり合わせた上で、契約をしてきているため、今回は1件ありましたが、これ以外には今まで解約が起きたことはありません。繰り返しになりますが、この他にも、たくさんの大口のお客さまがいらっしゃいます。

質疑応答:投資家向け説明会と説明会動画の掲載について

「現状、IRの個別照会を受け付けていないと思います。今後は定期的にこのような個人投資家が質問できる場所を設けていただけると助かります。また、今回の動画もアーカイブとしてホームページへの掲載をお願いしたいです」というご質問をいただきました。

今回このようなセッションを設けた背景として、1月に開催した株主総会で、多くの投資家のみなさまから「このような時間を作って説明してほしい」という要望をいただいたこともあり、第1四半期が終わったところで、このような時間を使ってご説明しています。第2四半期以降においても同様に、私のほうからご質問に対して回答したいと思っています。

当社は、1月に投資家のみなさまからご提案いただいて「note」をスタートしています。今回の動画についても、文字に起こして「note」にてご案内することを決定しています。ホームページ上へどのように掲載するかについては、社内で検討した後に回答させていただきます。

質疑応答:飲食店や理髪店への進出について

「予約システムや決済システムは、飲食店や理髪店でも応用できると思いますが、その業態への進出は考えていますか?」というご質問です。

当社は、もともと飲食向け、レストラン向けのサービスからスタートし、そこから少しピボットしてホテル向けのサービスになったという業態背景があります。そのため、飲食店の予約とホテルの予約がどのように異なるのかについては重々承知しているつもりです。

したがって、現在のホテル予約から飲食の予約へすぐに発展させていくのは少し難しいと考えています。そのため、飲食に関しては、可能であれば周辺サービスと連携しながら進めていきたいと思っています。

理髪店に関しては、あまりにも業界が異なるため考えたことがありませんでしたが、そのようなところも少し見ていければと思っています。ただし、おそらく理髪店の場合は、時間帯やカットしてくれるスタイリストの予約などをマッチングさせていくところが中心になるため、ホテルの予約とは毛色が異なると思っています。

質疑応答:営業組織の管理について

「営業組織については、どのくらいの営業員がいて、顧客獲得から複数商品のクロスセルまで、どのように管理されていますか?」というご質問です。

まず、日本の組織についてご説明します。日本ではおおむね8名の営業員が新規のお客さまへのアプローチ、アポイントメント、そして当社のサービス内容のご説明をしているかたちです。

実際にご契約いただいたところで、営業員はある程度の使命を終えて、オンボーディングチームに使命が移っていきます。オンボーディングチームは今、3名から4名体制で、契約してからお客さまがサービスを導入するまで対応しているかたちです。

その後、カスタマーサクセスチームが引き継ぎ、どのようなところが使いづらいか、どのようなところを使いきれていないかをお客さまにヒアリングし、お客さまにサービス機能をより有効活用していただくためのサポートを行います。

カスタマーサクセスチームは昨年までいなかったのですが、今期に発足し、4名体制で既存のお客さまのサポートを行っています。

このように新規営業、オンボーディング、そしてカスタマーサクセスでサービス提供しています。また、実際に何か問題があった時には、カスタマーサポートチームが対応します。例えば、「請求書がよくわからない」「使い方がわからない」といった質問に関しては、カスタマーサポートチームが回答します。

質疑応答:決算説明会開催の告知方法について

「今回の説明会の告知は、「note」のみだったため、認知していない投資家も多いと思います。今後、同様の会を開催する際は、「note」のみではなく、ホームページのIRページにも掲載をお願いしたいです」というご要望です。

おっしゃるとおりのため、次回からホームページのIRページにも掲載したいと思います。

質疑応答:国内における売上の成長のイメージについて

「中期経営計画のうち国内の数字について、顧客数の成長と顧客あたりの売上の成長はどちらの割合が大きいのか、どのくらいのインパクトがそれぞれあるのか、イメージを教えてください」というご質問です。

基本的には、我々は両方で考えています。中計で開示しました施設数の伸び、新たなサービスのクロスセルの双方にて、中朝的な成長をしていきます。

質疑応答:アジア以外の地域への展開について

「海外展開は現状でアジア中心に進めていると思いますが、他の海外地域への展開余地はあるのでしょうか?」というご質問です。

他の地域に関してはまだ展開を考えていないのが現状です。基本的に、現在はAPACを中心に、特に東南アジアと台湾を含む東アジアの2つの地域での展開を考えています。

理由としては、ホスピタリティITの業界では東南アジア、東アジアが主戦場になっているため、まずここでしっかりとお客さまの信頼を得ることが重要であるということが1つあります。

欧米への展開については、時差が大きくなるため、より経営組織が厚みを増した後に考えていきたいと思います。

また、APAC以外の展開の方法として、自分たちで組織を作るのではなく、代理店と契約して営業拡大する方法もあります。現在はまだ行っていませんが、そのようなところも今後の検討の1つの材料としており、例えばアフリカや南米への展開についても社内で話をしている状況です。

質疑応答:社員還元について

「今後、優秀な従業員を確保していくために、賃上げ等の社員還元は強化されていくつもりでしょうか?」というご質問です。

当社は基本的に毎年2回、社員の業績評価を行っており、そこでしっかりと優秀な成績を残した社員に関しては賃上げを行っています。従業員の離職率を高めないためにも、そのようなところで従業員の要望をしっかり聞いて、次の目標をしっかり立て、経営努力をしています。

「賃金だけが満足していれば離職しないのか」という話ではなくて、現在の仕事の内容に対する満足度も重要になってくるため、普段のコミュニケーションで「1on1」というコミュニケーションの場を持ったり、月次で従業員との話し合いの機会を持つことでコミュニケーションの機会を増やしたりしています。

また、「実際の目標は何か」「今後どのような仕事をしていきたいのか」というところまで話を聞くようなかたちの体制を取っています。

質疑応答:人材投資やM&Aの状況について

「『費用の多くが固定費のため、今後は売上の成長に応じて利益が拡大していく』という説明がありましたが、この1年の人材投資や買収によって、おおむね必要な投資はそろったという認識でしょうか?」というご質問です。

人材への投資、あるいは海外展開への足がかりというところでは、おおむね必要な投資はそろったのではないかと私自身は判断しています。特に東南アジアに進出するにあたって、主要なチャネルマネージャーとの連携などに関しては、Endurance社の買収で準備することができたと思っています。

また、東南アジアの拠点を使って、エンジニアのリソースの確保においても、BookandLink社との協業によって実現しているため、準備ができていると考えています。

質疑応答:海外における競合について

「海外展開する場合、現地に類似サービスを提供している競合がいるのではないでしょうか? 東南アジアは競合が少ないといった経緯もあるのでしょうか? 欧米は、よりサービスが発展していそうです」というご質問です。

東南アジアは競合が非常にたくさんいますので、競合が少ないから進出を決めたという経緯は基本的にありません。東南アジアにいる競合と戦う準備をしながらサービスを強化しています。

また、「東南アジアで戦うためには値段を下げなくてはいけないのではないか?」という話が出てくるところもありますが、逆に、非常に高い値段でサービス提供して勝っている競合もいます。そのような競合がどのようなサービスを提供しているのかというところもしっかりとベンチマーキングして、我々のサービスに活かしていきたいと思っています。

欧米はよりサービスが発展しているかと言いますと、確かにそのようなところもありますが、欧米と東南アジアの一番の違いは、おそらく通貨です。例えば、ヨーロッパはユーロという通貨で商売が出来上がるのに対して、APACでは、シンガポールに行けばシンガポールドル、マレーシアに行けばリンギット、インドネシアに行けばルピアと通貨が異なるため、そのようなところの対応なども必要になってきます。

一概に、欧米のほうが発展していてAPACのほうがビジネスとして入り込みやすいというわけでもないと思います。したがって、その土地ごとのニーズをマーケットインのかたちで吸収してサービスを提供していくことが重要だと思っています。

質疑応答:競合のサービスについて

「競合として認識しているサービスにはどのようなものがありますか?」というご質問です。

基本的に我々の競合のサービスは、ブッキングエンジン、チャネルマネージャー、そしてPMSの3つです。これらのサービスがどの国でどのような仕組みで提供されているのか、我々は顧問と一緒にヒアリングしています。

例えば、収益は固定収益で得ているのか、従量課金で得ているのかについてももちろん調べていますし、どの国は固定収益の顧客が多くて、どの国は従量収益の顧客が多いのかといったことも調べています。また、その国の特徴によって、マーケットの入り方も変える必要があるため、十分に調べた後にその市場へ入っていくかたちになっています。

そのため、台湾であれば競合は10社くらい、韓国でも10社程度、インドネシアでは10社から15社くらいいます。

質疑応答:東南アジアにおける予約サービスの市場規模と日本とその他のアジアの収益の配分について

「東南アジアの予約サービスの市場規模はどの程度になりますか? 将来的に日本とその他アジアの収益はどのような配分になりそうですか?」というご質問です。

ブッキングエンジンのサービスとなると非常に回答が難しいですが、例えばインドネシアのOTAに掲載しているホテルの数はだいたい日本と同じくらいで、3万施設くらいが掲載されています。

インドネシアで業界1位の予約エンジンの会社が何施設契約しているかと言いますと、800施設から1,000施設です。そのようなローカルの予約エンジンの会社が2社くらい私の中で思いつくかたちです。そのため、インドネシアの市場構造としては、3万施設から4万施設のうちの1万施設くらいが予約システムを使っています。

ただし、5年後、10年後もこのままかと言いますと、そうではなくて、市場構造は変わってくると思います。そうすると、自社でアピールして、ブランディング化して、公式サイトでの販売を強化するようなホテルが東南アジアではより増えてくるのではないかと予測しています。

現在、なぜOTAのほうが多いのかという話ですが、自社でブランディング化して販売するとなると、ホテルの担当者に十分なITの知識がないとなかなか難しいという背景があります。よって、先ほど私がお伝えした「triplaサクセス」のようなコンサルティングのサービスをうまく提供することで、よりサービスが入っていきやすくなるところがあります。インドネシアやタイでは、多くて3分の1くらいのホテルが予約サービスを使っていると思います。

質疑応答:「tripla pay」の仕組みについて

「日本のホテルの習慣ではチップ制度がないため、「tripla pay」を使ってチップをあげる仕組みはありませんか?」というご質問です。

基本的に「tripla pay」の仕組みは旅行業の範中でサービスを提供しているため、このようなところが抵触するかどうかについてしっかりと吟味した上でサービスを提供していく考えです。

質疑応答:空売りへの対策について

「空売りへの対策について教えてください」というご質問です。

空売りへの対策としては、基本的には、株価はあくまで株式の需給によって決定されるものであると考えています。しかしながら、当社の株式の需要をより拡大するために、当社事業の営業収益、営業利益の拡大等によって企業価値を高めることを行いたいと思っています。

質疑応答:インフレーション進行時の価格改定について

「今後、インフレーションが進行した場合、定額サービスの価格についても価格改定が必要になっていくと思われます。その点についての考え方をお聞きしたいと思います」というご質問です。

インフレーションが進んでいけば価格改定も検討していきたいと思っています。おもしろいのは、例えばインドネシアのBookandLink社は、毎年定期的に経済が伸びてインフレーションしているため価格改定を行っています。

同じことが日本でできないのかと言いますと、同じようにインフレーションすればできると思っています。そのあたりについては十分検討していく余地があると思っています。

質疑応答:競合とのサービス比較について

「ホスピタリティITのソリューションベンダーになるために、例えば競合の欧米のD-EDGE、Sabre、Amadeusなどが提供していて、まだ御社にないサービスはないのでしょうか?」というご質問です。

それぞれの企業で特徴が異なりますが、例えばD-EDGEはマーケティングサービスが強いです。広告と予約システムを同時に売っていくサービスには非常に優れたものがあると思っているため、そのあたりをしっかりベンチマーキングする必要があると思っています。

SabreとAmadeusに関しては、Amadeusはトラベルクリックに関することかと思いますが、この2社はアメリカでうまく事業展開できているところが強みだと思っています。そのようなところについても、実際にどのあたりが強みなのかをより研究していく必要があると思っています。

ただし、Sabre、トラベルクリックはともにサービスが予約システムに限定されているため、我々が全体的なソリューションベンダーであることによって、より強みを発揮できると思っています。

本日いただいたご質問、回答内容に関しては、別途「note」でも発表したいと思います。ホームページに掲載できるかどうかも検討していきたいと思います。

お時間をいただきありがとうございました。今後ともtriplaをよろしくお願いします。

新着ログ

「情報・通信業」のログ