【QAあり】サーバーワークス、AWSとの戦略的協業、G-genの成長等により売上高・営業利益ともに前年比150%超の大幅増

業績ハイライト(実績)

大石良氏(以下、大石):みなさま、こんにちは。サーバーワークス代表取締役社長の大石です。本日は当社の決算説明会にご参加いただき、誠にありがとうございます。2024年2月期の決算内容と今期のガイダンスについて、私からご説明します。

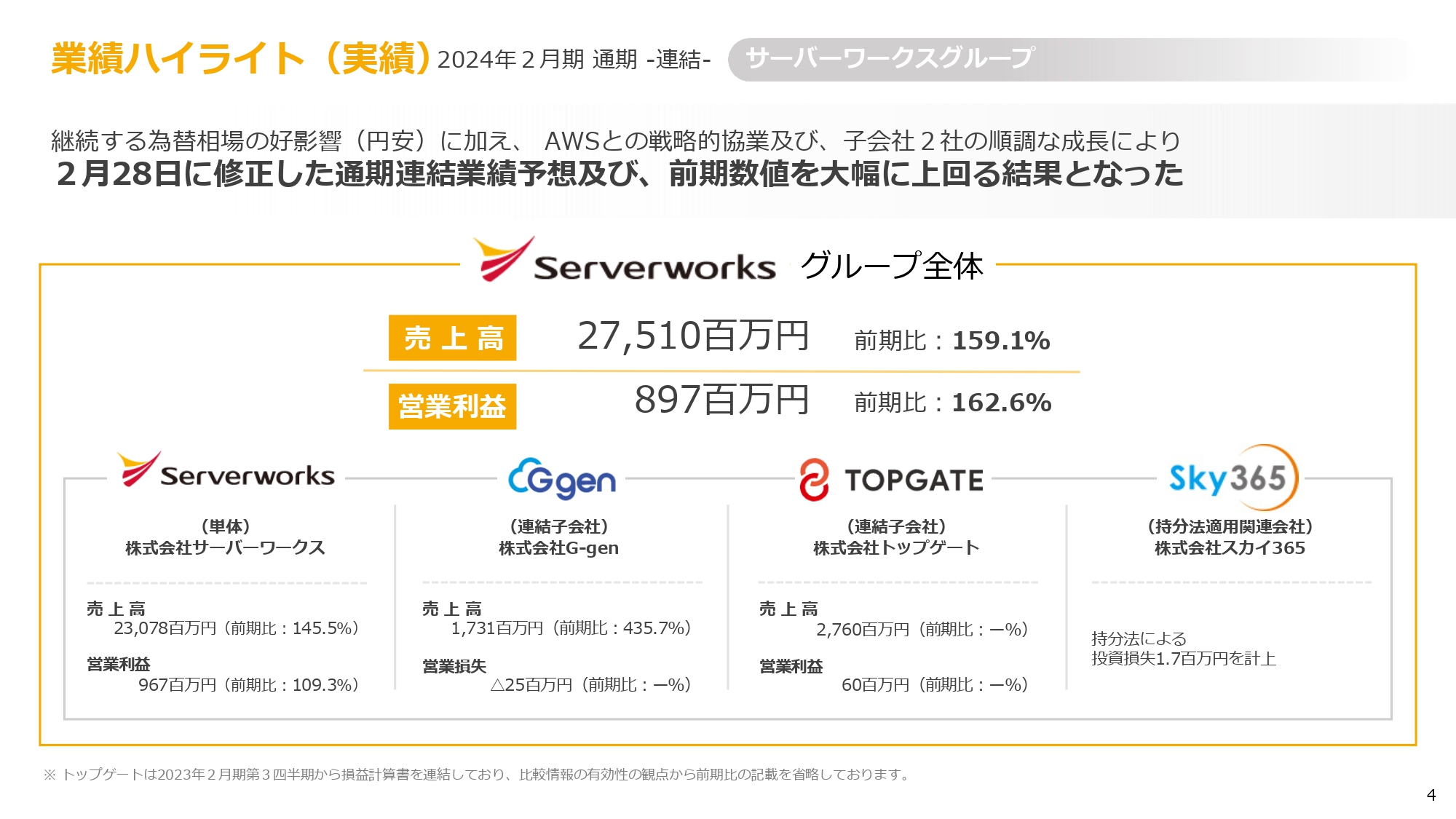

まずは、2024年2月期のサマリーです。サーバーワークスグループ全体では、売上高が275億1,000万円、営業利益が8億9,700万円での着地となりました。それぞれ前期比159.1パーセント、162.6パーセントと非常に高い成長を実現できています。

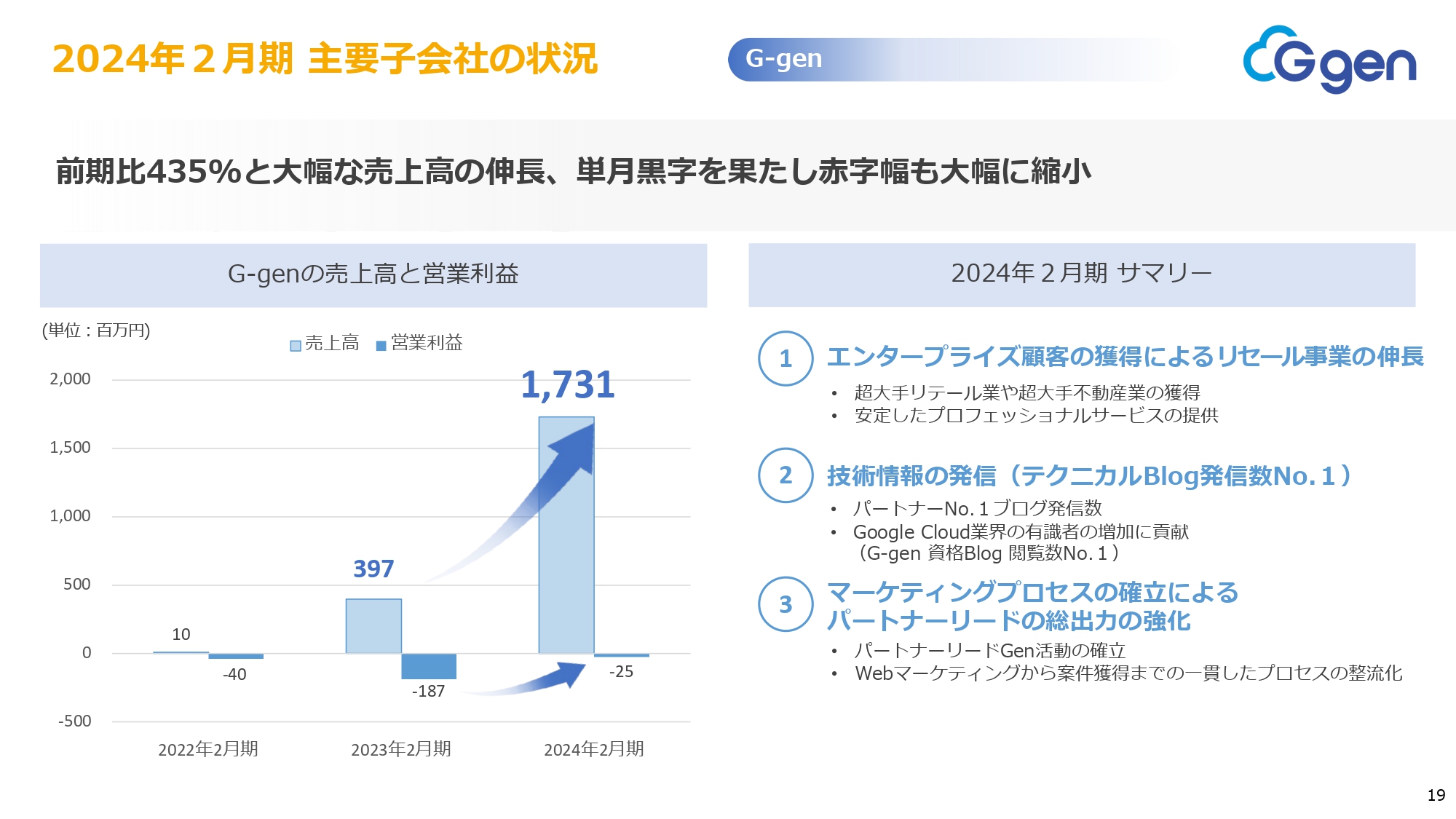

個別に見ていくと、サーバーワークスは売上高が230億7,800万円、営業利益が9億6,700万円となりました。主に「Google Cloud」を手掛けるG-genは、売上高が前期比435.7パーセントの17億3,100万円という非常に高い成長を実現できています。営業損失も大幅に縮小し、マイナス2,500万円となりました。

2022年に買収したトップゲートは、売上高が27億6,000万円、営業利益が6,000万円となり、グループ全体の利益に貢献しています。

業績ハイライト(実績)

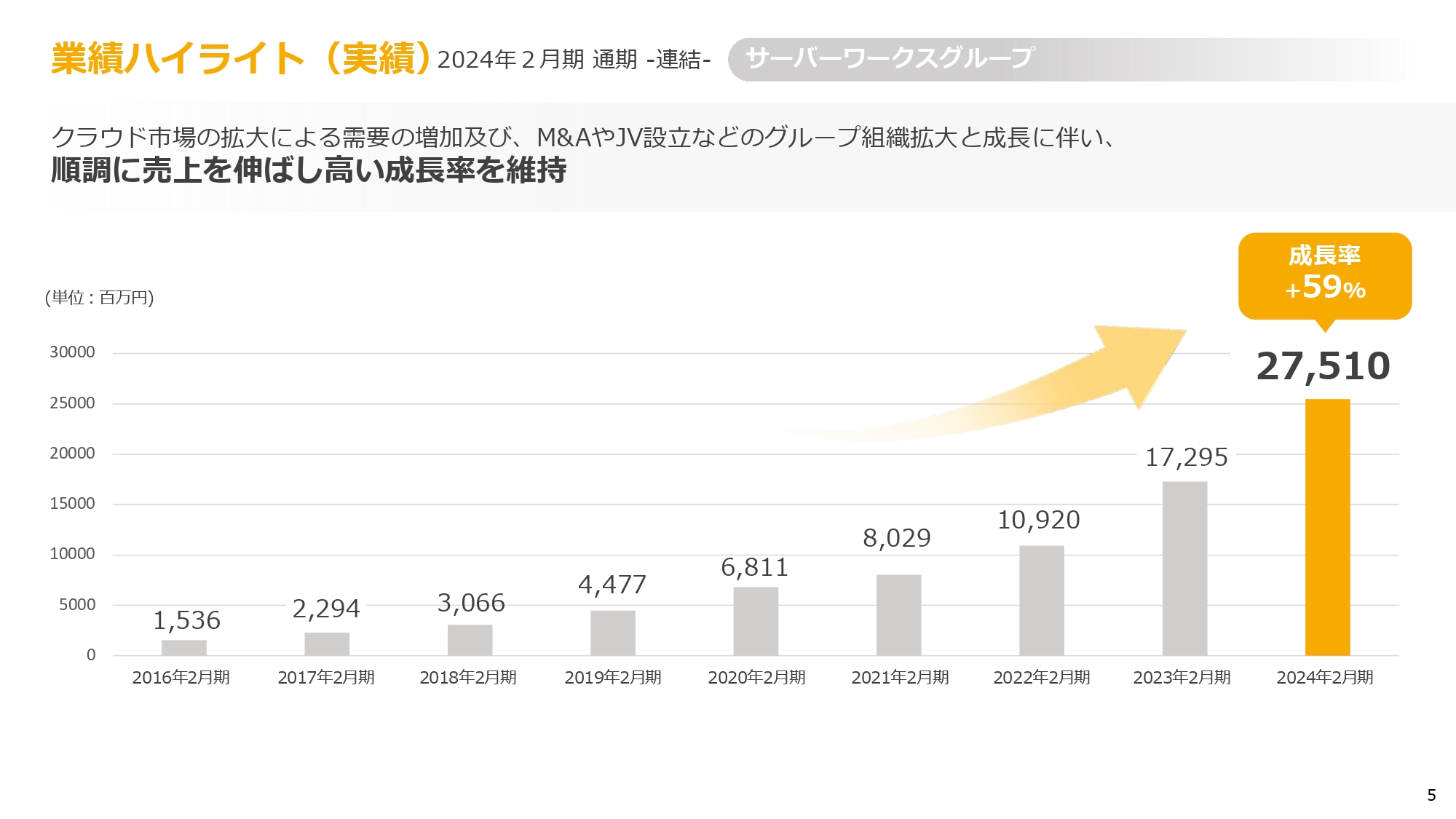

売上高を年度ごとに表にまとめました。ご覧のとおり、前期比プラス59パーセントという非常に高い成長を実現しています。トップゲートの買収が2022年ですので、買収に頼らずオーガニックで59パーセント伸びています。本業が順調に発展していることがおわかりいただけると思います。

業績ハイライト(実績)

通期の連結業績予想と実績との比較表です。2023年2月期は業績予想の修正を2回出しているため、それぞれの修正後の数字も表に記載しています。

売上高は275億1,000万円の着地となり、達成率は2024年2月28日の修正と比べて103.1パーセントとなりました。営業利益は107.0パーセント、経常利益は112.6パーセントです。2024年2月の最終の修正よりもさらに上振れるポジティブな状況が継続しています。

業績ハイライト(実績)

主要科目を2023年2月期と比較したものです。2023年2月期の売上高はサーバーワークスグループ全体で172億9,500万円でしたが、2024年2月期の売上高は単体で230億7,800万円、連結で275億1,000万円と、前期比159.1パーセントの成長となりました。

経常利益についても、2023年2月期は連結で6億2,400万円、2024年2月期は単体で11億3,100万円、連結で10億3,200万円と、こちらも成長していることがおわかりいただけます。

主要トピックス

2024年2月期の主要なトピックスをみなさまと共有します。最大のトピックスは、2024年7月1日に予定している連結子会社のG-genとトップゲートの合併です。商号はG-genに統合し、Google Cloud事業で国内ナンバーワンを目指す体制を整えます。

もともとG-genもトップゲートも「Google Cloud」の領域でビジネス展開していましたが、それぞれの強みが異なりました。この2社を掛け合わせることにより、強みが補完され、マーケットにおいてさらに影響力のある会社にできると期待しています。

主要トピックス

2つ目のトピックスです。3月1日に富士フイルムビジネスイノベーションさまと、合弁会社の富士フイルムクラウドを設立しました。富士フイルムビジネスイノベーションさまは複合機で非常に大きなビジネスを有しており、複合機の販売・サポートを支えるために、全国に非常に強大な営業網を築いています。

この営業網に、我々がクラウドのアイデアやビジネスを持ち込むことで、SMBと呼ばれる全国の中堅・中小企業のお客さまにクラウドのパワーを届けていく取り組みです。

スタートしたばかりですので、まだこれからではありますが、SMB領域のクラウド開拓という点で私も非常に期待しています。

主要トピックス

2つの主要トピックスを掛け合わせると、サーバーワークスグループの全体図はスライドに記載のとおりになります。

サーバーワークスとしては今までどおりAWSのビジネスを行い、G-genとトップゲートが合併することにより「Google Cloud」のビジネスを展開していくことは変わりません。販路という観点では、富士フイルムクラウドでSMBの領域を新たに開拓していきます。

また、昨今の課題にデジタル人材の育成がありますが、パーソルクロステクノロジーさまと共同でパーソル&サーバーワークスを立ち上げています。AWS、「Google Cloud」の人材を輩出することにより、さらに成長を加速させていこうと考えています。

売上高の推移 -連結-

あらためて、2024年2月期の業績についての詳細をご説明します。スライドの棒グラフは、四半期ごとの売上高の推移を示しています。売上高は13四半期連続で最高値を更新し、前年同四半期比で45パーセントの成長となりました。

先ほどお伝えしたとおり、トップゲートが連結に入ったのが2023年2月期第3四半期ですので、トップゲートを含めて45パーセント成長しています。M&Aに頼らずオーガニックに成長できていることがおわかりいただけると思います。

売上高の推移 -製品・サービス区分別-

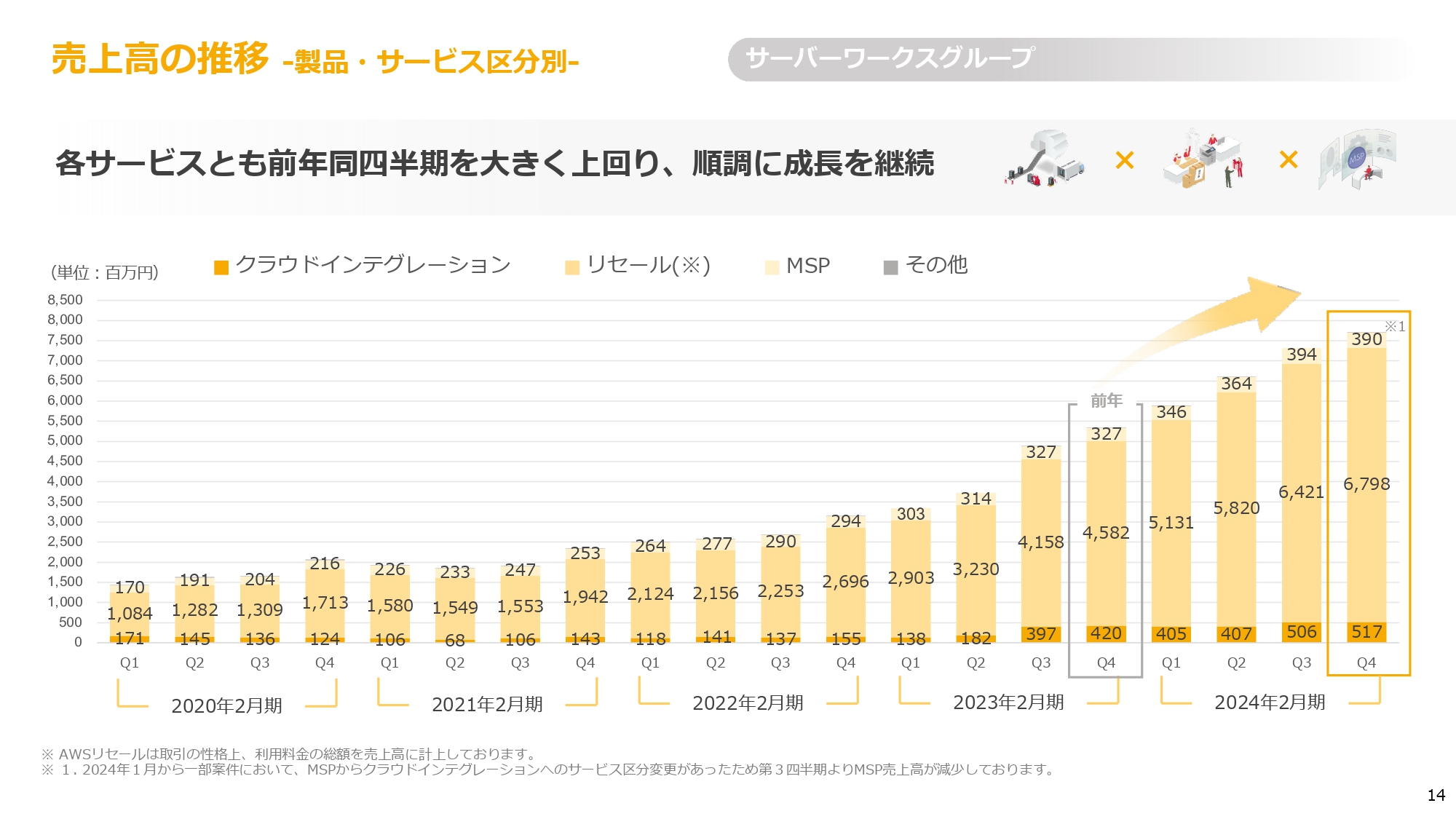

スライドのグラフは、3社のクラウドインテグレーション、リセール、MSPを合算し四半期ごとに並べたものです。サーバーワークス、トップゲート、G-genともにクラウドインテグレーション、リセール、MSPのビジネスを行っているため、このような比較が可能です。

ご覧のように、トップゲートのグループジョインからクラウドインテグレーションが確実に積み重なっています。これに伴い、リセールとMSPも順調に伸びていくという非常にポジティブな循環が続いていると理解しています。

製品・サービス区分別 -売上高前期比較表-

製品・サービス区分別の売上高の前期比較です。クラウドインテグレーション、リセール、MSPのそれぞれが前期比で161.3パーセント、162.5パーセント、117.5パーセントと非常に高い成長率を実現できました。

保守サービスであるMSPは、どうしても一度に多くのお客さまを獲得できないという側面があるため、117.5パーセントは想定どおりの成長だと捉えています。

製品・サービス区分別 -各社売上構成-

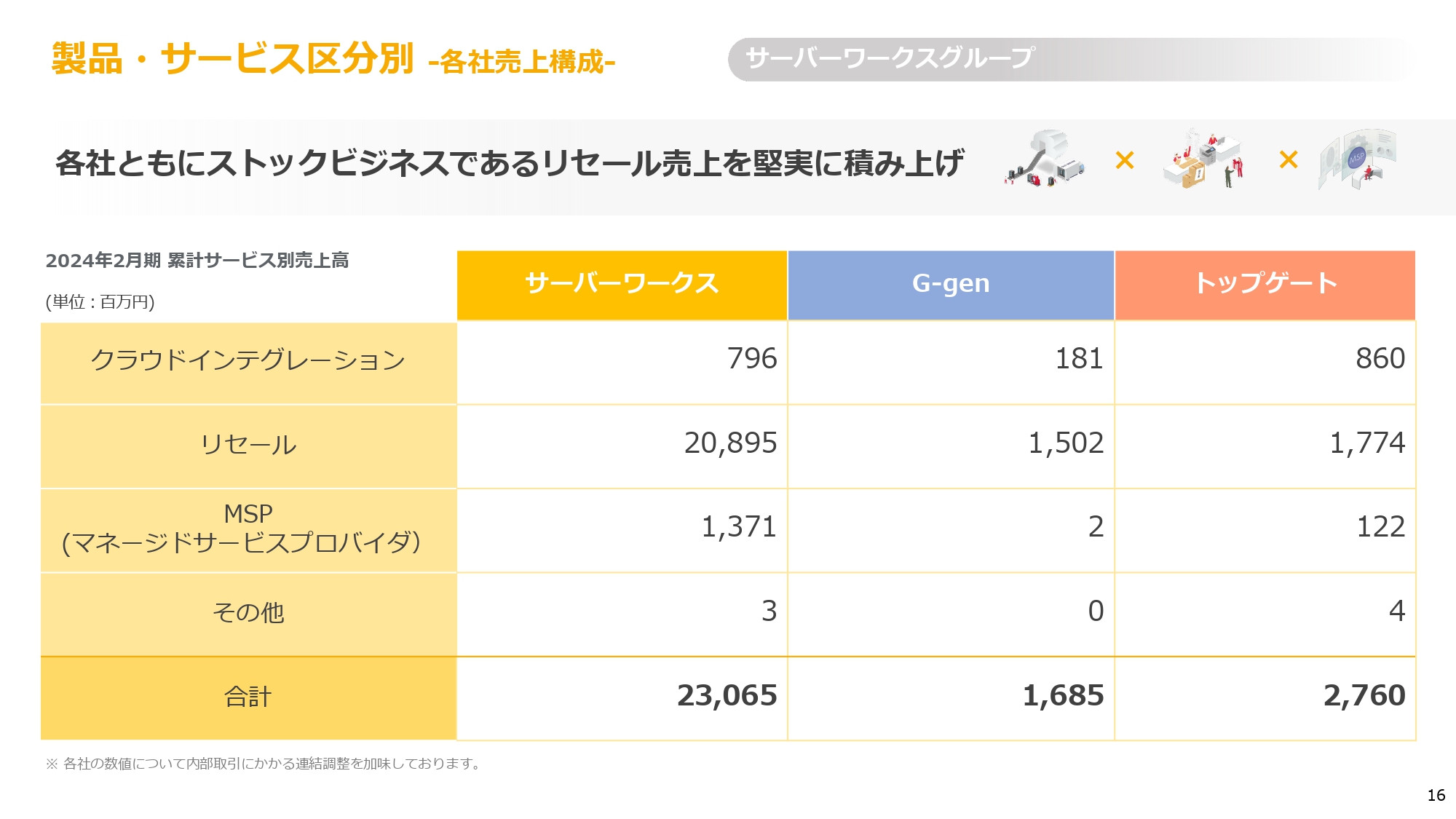

グループ主要3社の製品・サービス区分別の売上高です。サーバーワークスについては先ほどお伝えしたとおりです。「Google Cloud」を展開するG-genとトップゲートの2社の違いが鮮明になっていると思います。

トップゲートは会社の歴史がある分、MSPが積み重なっています。また、アプリケーションの開発も行っているため、クラウドインテグレーションの売上が非常に大きいです。

一方で、G-genはリセールが強い勢いで伸びており、売上高は前期比で約4倍と非常に高い成長となっています。

この2社が重なることにより、クラウドインテグレーションもMSPもリセールもどんどん伸びて、高い成長が実現できると期待しています。

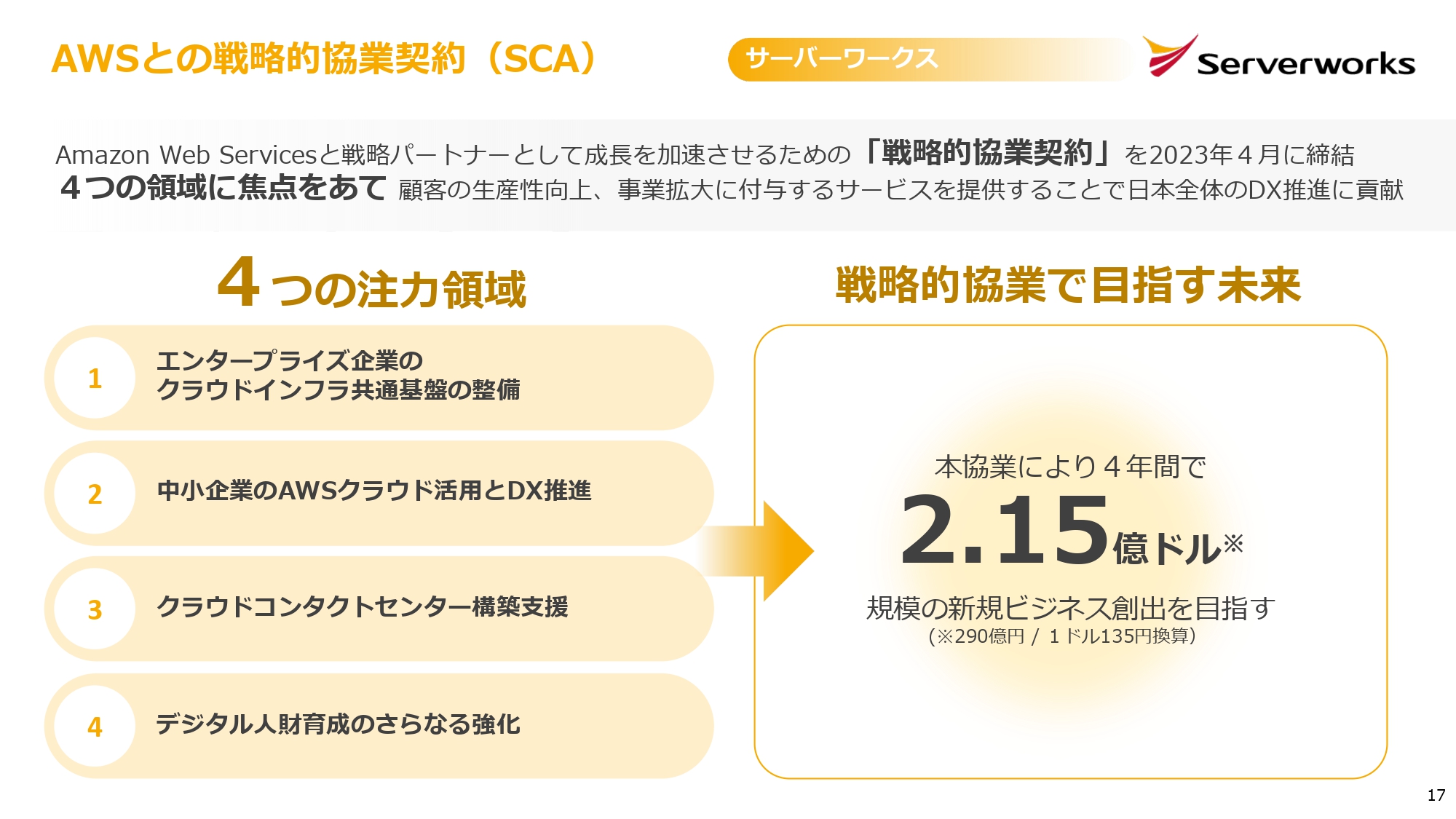

AWSとの戦略的協業契約(SCA)

サーバーワークスは、2023年4月にAWSさまと「戦略的協業契約(SCA)」を締結しました。説明会等でも何度かお伝えしているように、イニシアチブと呼んでいる4つの注力領域をAWSと合意しています。

注力領域の成長について、AWSとサーバーワークスとで同額ずつコストを負担し、4年間で2.15億ドルの新規ビジネス創出を目指していくという契約です。

SCAの状況と今後の方針

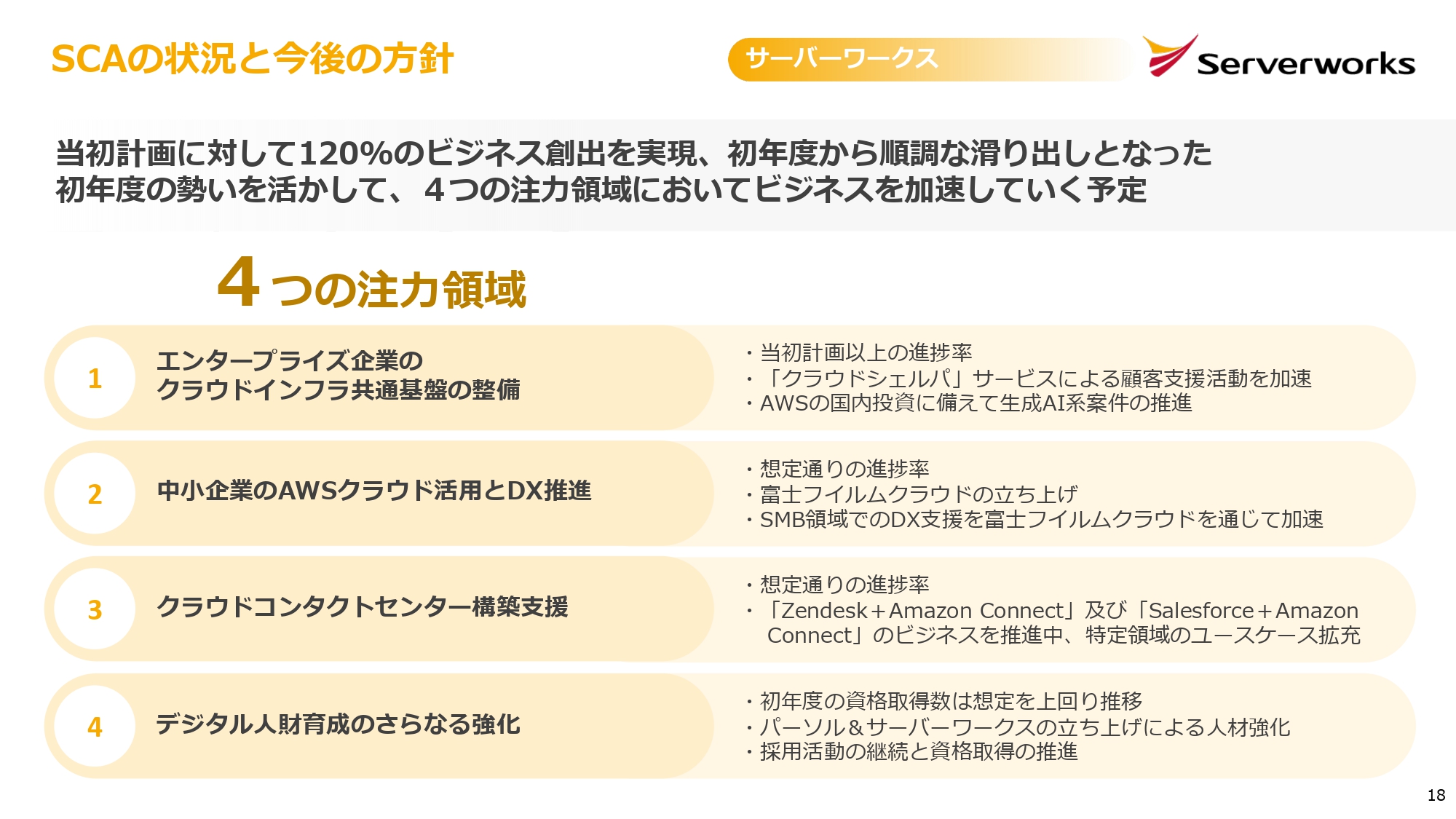

この1年間における実際の取り組みをご説明します。

1つ目のエンタープライズ企業の深耕は、計画以上に進捗しています。サーバーワークスとしては「クラウドシェルパ」というサービスを提供しました。「シェルパ」とは、山登りのガイド役のことです。昨今は「できることなら内製化していきたい」「自分でやっていきたい」という気持ちを強く持たれるエンタープライズのお客さまが増えています。

一方で、独力で山登りをするのは危険が伴い、やはり難しいです。そこで、DXや内製化といった難しいチャレンジの成功率を上げるべく、我々がお客さまのガイド役となり支援します。このような文脈で「クラウドシェルパ」と呼んでいます。「クラウドシェルパ」の販売は好調に推移し、エンタープライズ企業の深耕が進んでいます。

2つ目の中堅・中小企業のAWSクラウド活用とDX推進という点では、先ほどの富士フイルムクラウドの立ち上げが大きな取り組みです。

3つ目のクラウドコンタクトセンター構築支援も、想定どおりに進捗しています。特に昨今は「Zendesk」と「Amazon Connect」の組み合わせが非常に伸びており、このような組み合わせを今後も積極的に展開したいと考えています。

4つ目のデジタル人財の育成は、先ほどお伝えしたように、パーソル&サーバーワークスの立ち上げにより加速していきたいと考えています。

この4つのイニシアチブは、それぞれ順調に進捗している状況です。

2024年2月期 主要子会社の状況

G-genの状況についてです。先ほど「売上高が4倍近く伸びている」とお伝えしましたが、営業利益も大幅に改善しています。「Google Cloud」もエンタープライズ顧客への深耕が少しずつ進んでいることにより、売上高が大きく伸びている状況です。

G-genの特徴として、技術情報のブログ「G-gen Tech Blog」の発信力が強くなっています。「Google Cloud」業界でも有名なブログになりつつあり、資格Blogが閲覧数1位となったり、パートナーナンバーワンのブログ発信数としてGoogleさまからも高い評価をいただいています。

このような取り組みが奏功し、お客さまの獲得だけではなく、エンジニアの獲得という点でも非常にポジティブに回っている状況です。

2024年2月期 主要子会社の状況

トップゲートも同様に非常にポジティブな状況です。M&A直後の業績はあまり良くありませんでしたが、PMIが順調に進み、売上高も利益も大幅に改善しています。特にエンジニアの生産性向上については、サーバーワークスで培ったノウハウ等をうまく移植することにより、全体として非常に大きく成長していると考えています。

ストックビジネス比率の推移

フロービジネスとストックビジネスの比率です。説明会でも繰り返しお話ししているとおり、我々の売上はストックビジネスが非常に大きな割合を占めており、我々の健全な成長を下支えしてくれていると認識しています。

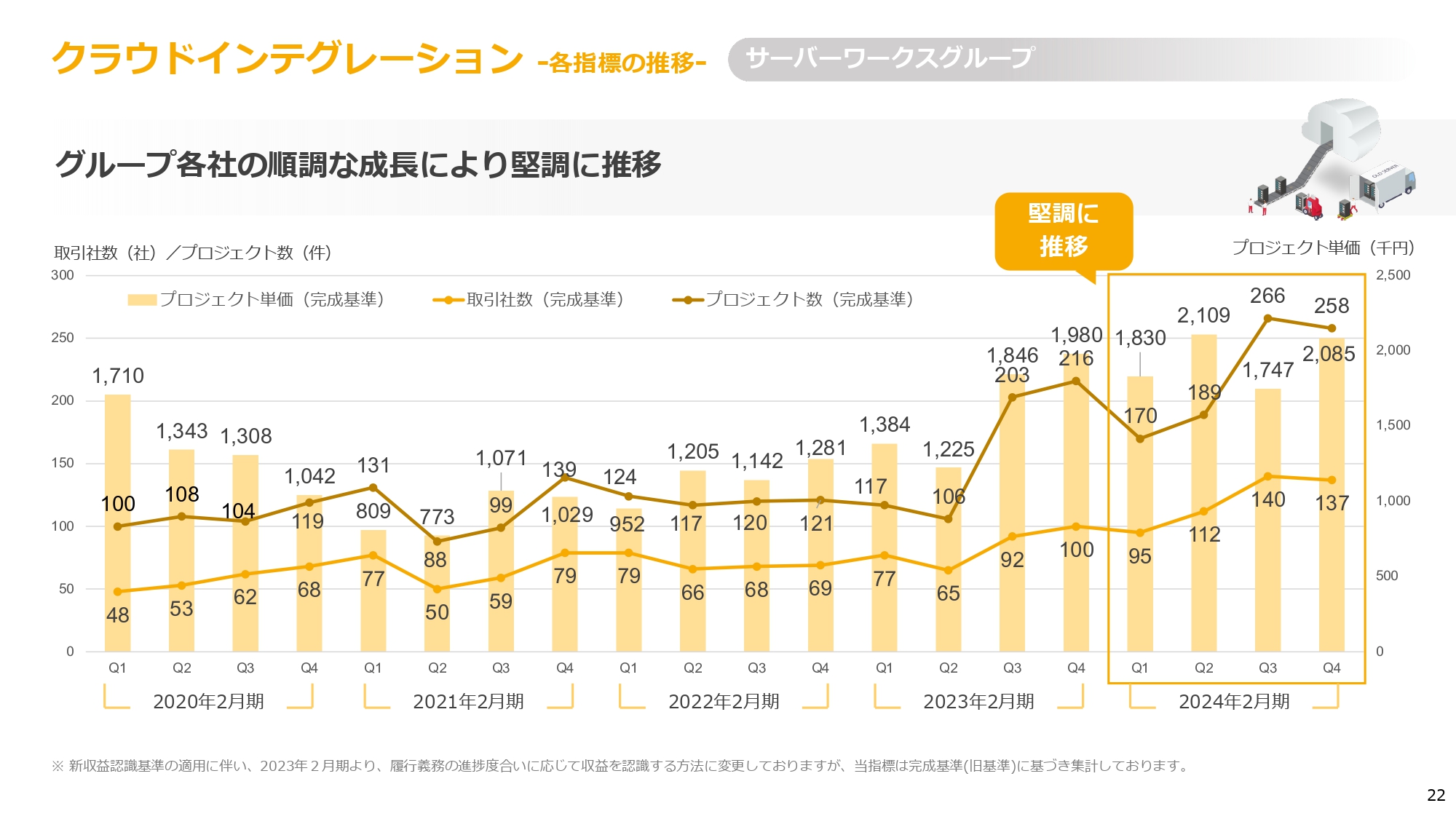

クラウドインテグレーション -各指標の推移-

フロービジネスであるクラウドインテグレーションからストックビジネスにつながるという流れが出来上がっていますので、フロービジネスもしっかり取っていくことが非常に重要です。

プロジェクトの単価も数も順調に伸びており、これらが次のストックビジネスにつながっていくという良い循環ができています。

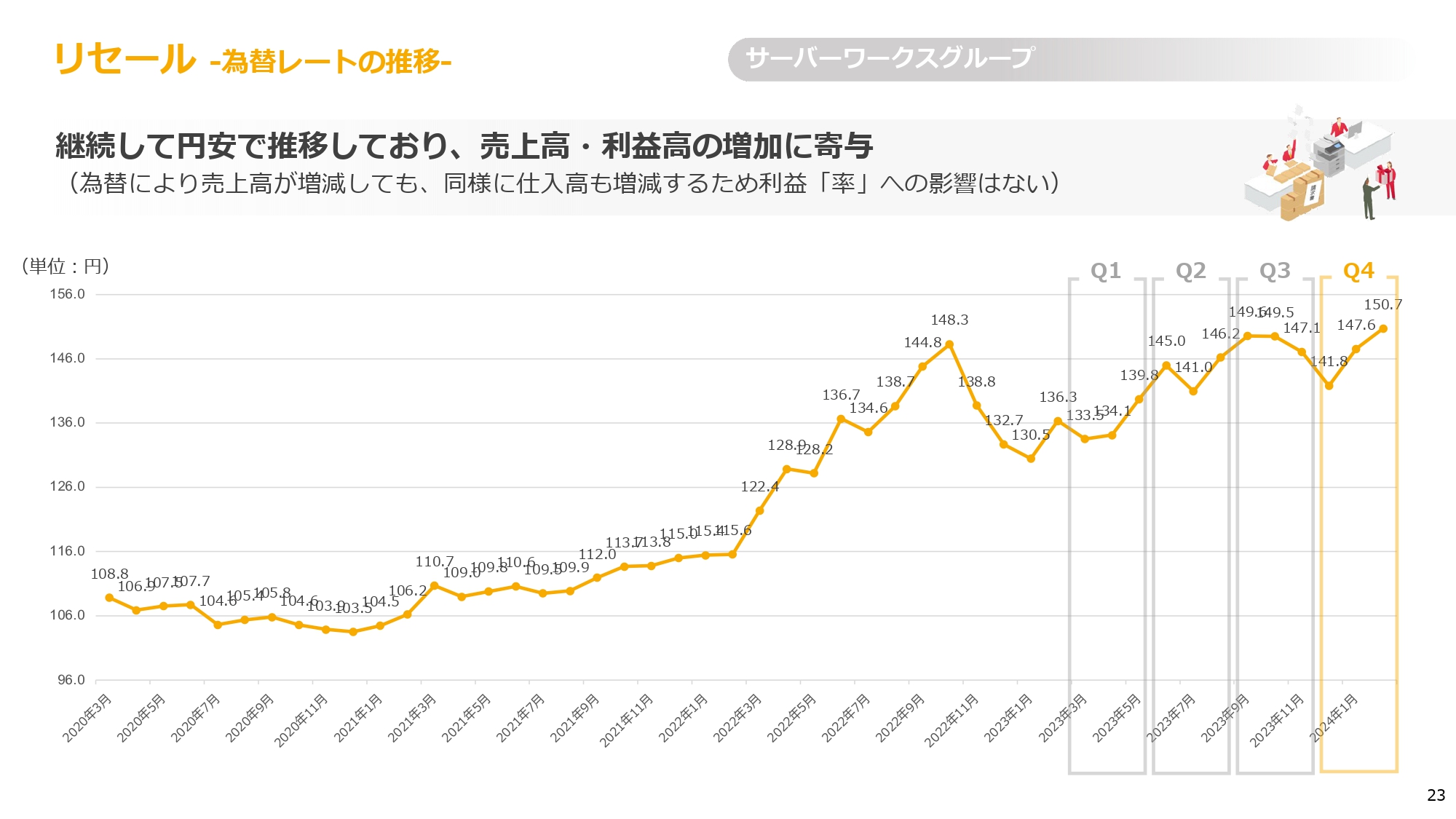

リセール -為替レートの推移-

為替レートの推移です。継続して円安で推移しており、売上と利益の増加に貢献しています。AWSも「Google Cloud」も、為替により売上高が増減したとしても、仕入れも合わせて増減するため、利益「率」への影響はありませんが、金額ベースでは多少の影響があります。

短期で見ると、円安はサーバーワークスグループにプラスの作用がありますが、行き過ぎた円安は「海外製のクラウド全般が高い」という評価につながりかねないため、我々としてはもう少し円安が落ち着いてくれると全体としてバランスが取れるものと期待しています。

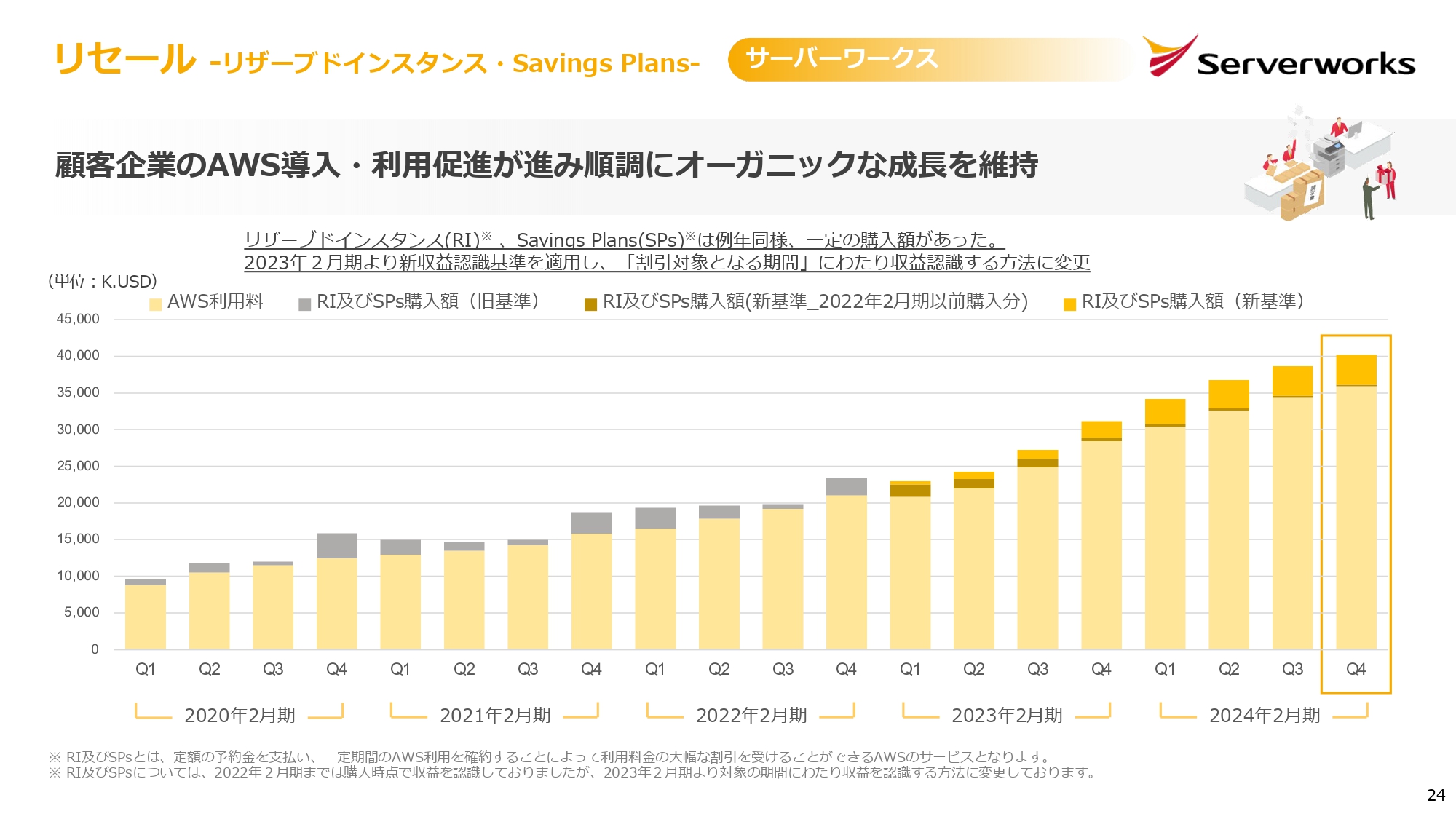

リセール -リザーブドインスタンス・Savings Plans-

スライドの図は、「当社をご覧いただく際に最も重要なチャートだ」と決算説明会で何度かお話ししているものです。AWSのリセール金額を表示したもので、薄い黄色の部分が基本的なAWS利用料、その他の部分がオプションの利用料です。

ご覧のとおり、円安が顕著になってきた2023年頃から、まとまった調達となる1年から3年のオプション利用が増えています。

円安によってAWSの料金が少し高くなってきたことから、お客さまもオプション製品の購入によってベースの利用料金を少しでも節約したいという思惑が働いていると理解しています。私どもとしては、今後もこの傾向はしばらく継続すると見ています。

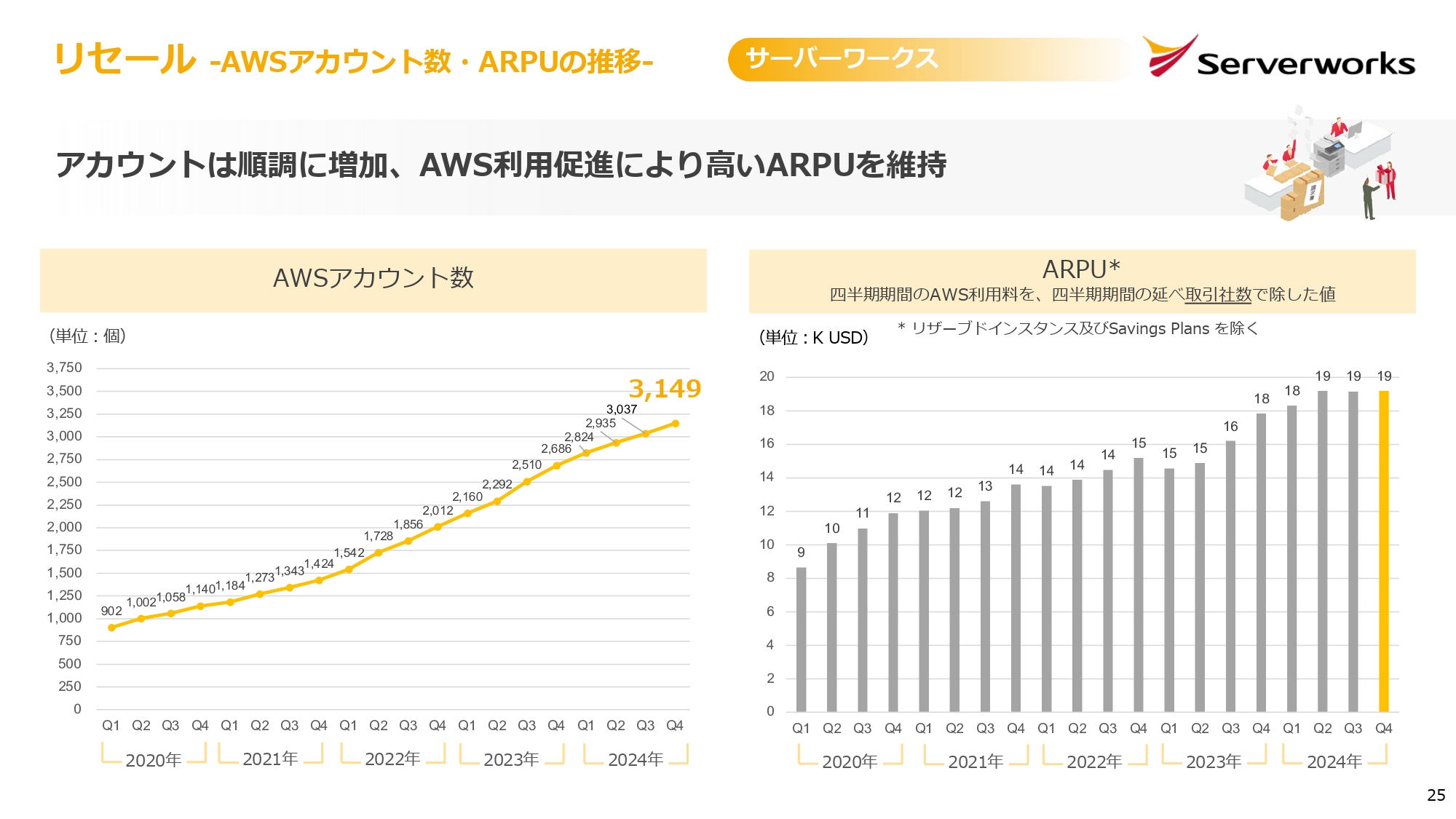

リセール -AWSアカウント数・ARPUの推移-

先ほどのチャートでご覧いただいたAWS利用料を実際に支えている2つのKPIが、AWSのアカウント数と、単価を示すARPUです。AWSのアカウント数は順調に伸びていますが、単価については1万9,000ドル程度で横ばいとなっています。

これは私どもが狙ったとおりの状況です。私どもは最近、お客さまにAWSの利用料金をうまくコントロールし、下げるためのコンサルティングサービスを提供しています。

AWSの新しいサービスや購入オプション、あるいはいろいろなバックアップが残っているなど、お客さまでもなかなか気づきにくいさまざまな要因によって、AWSの料金が高くなっていくことが発生します。

そのような部分で、私どもがプロとしてお客さまに適切にアドバイスし、お客さまのAWS料金があまり高くなりすぎないようにしています。

これによって見た目の売上高は下がってしまいますが、お客さまに「やっぱりAWSを使うのであれば、サーバーワークスと一緒に進めたほうが有利だ」と思っていただけることがリテンションにつながっていくものと確信していますので、私どもとしてはこのようなコンサルティングサービスを提供しています。

このサービスがうまくいった結果として、1万9,000ドル程度の横ばいで推移できているものと理解しています。

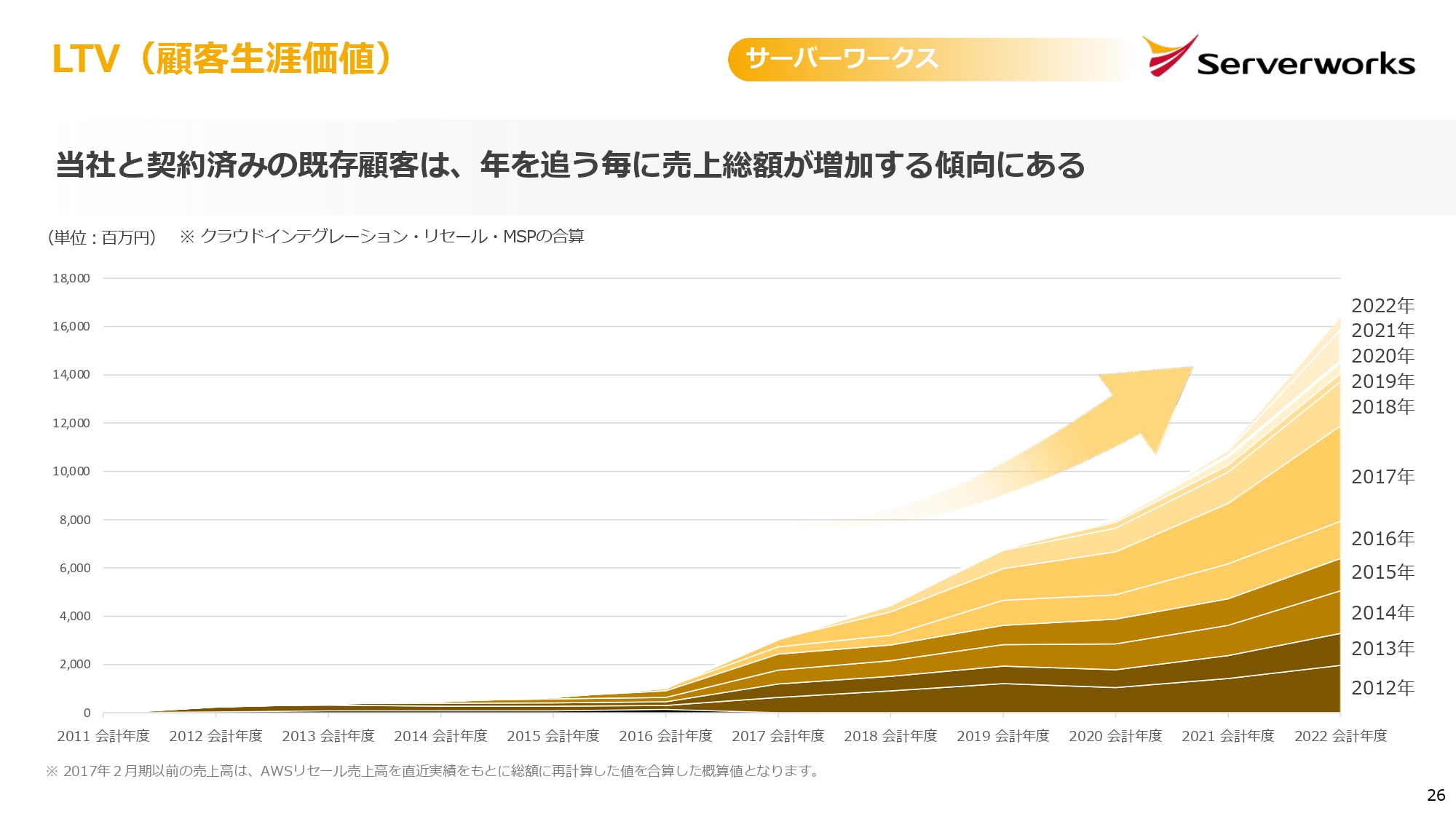

LTV(顧客⽣涯価値)

スライドは、私が好んで毎年表示しているチャートです。ご覧のとおり、昔からご契約いただいているお客さまがそれぞれ私どもへの支払いを少しずつ増やしてくださっています。それが地層のように積み重なり、解約の少ないSaaSの会社として、持続的な成長が実現できているものと理解しています。

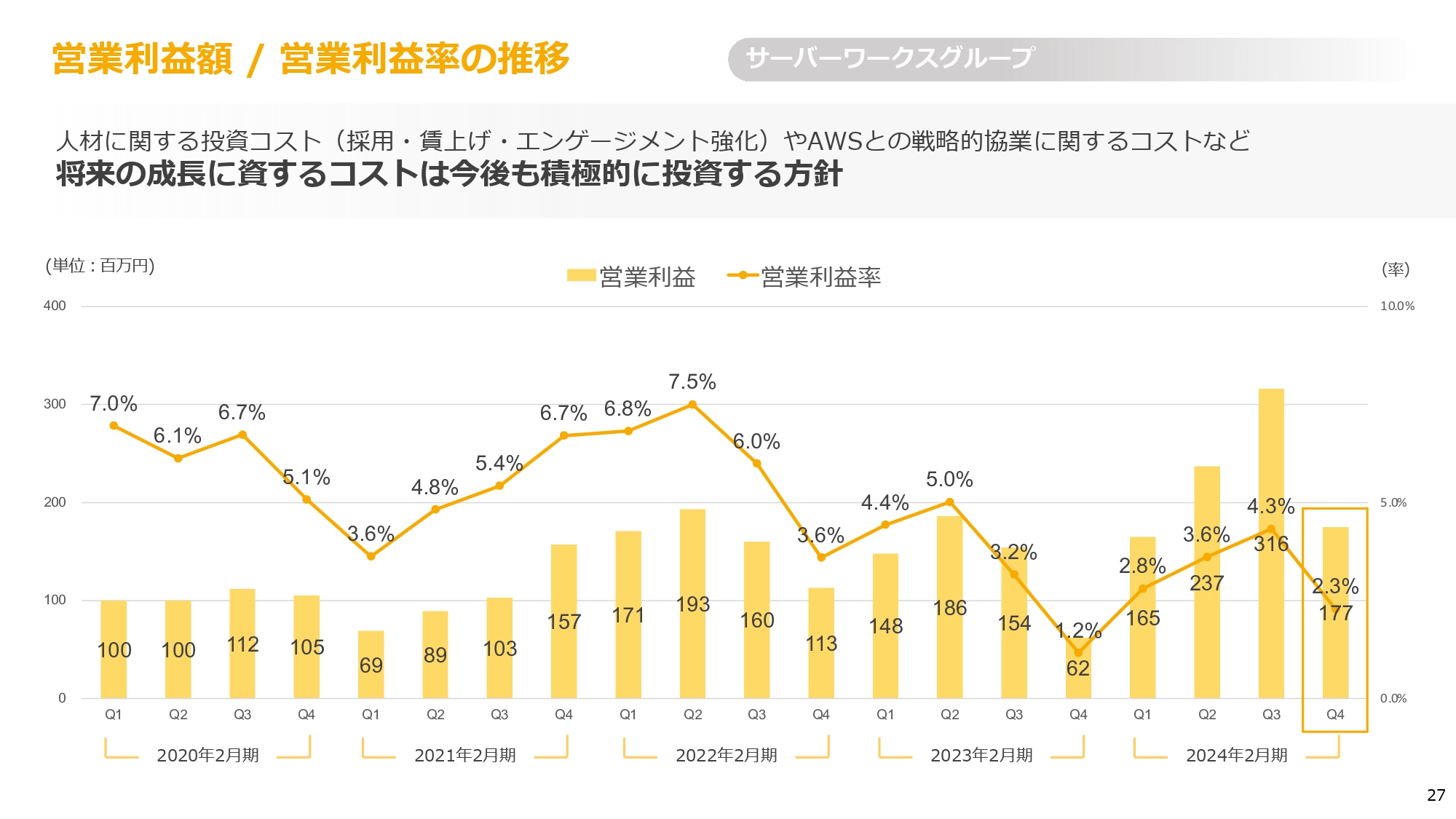

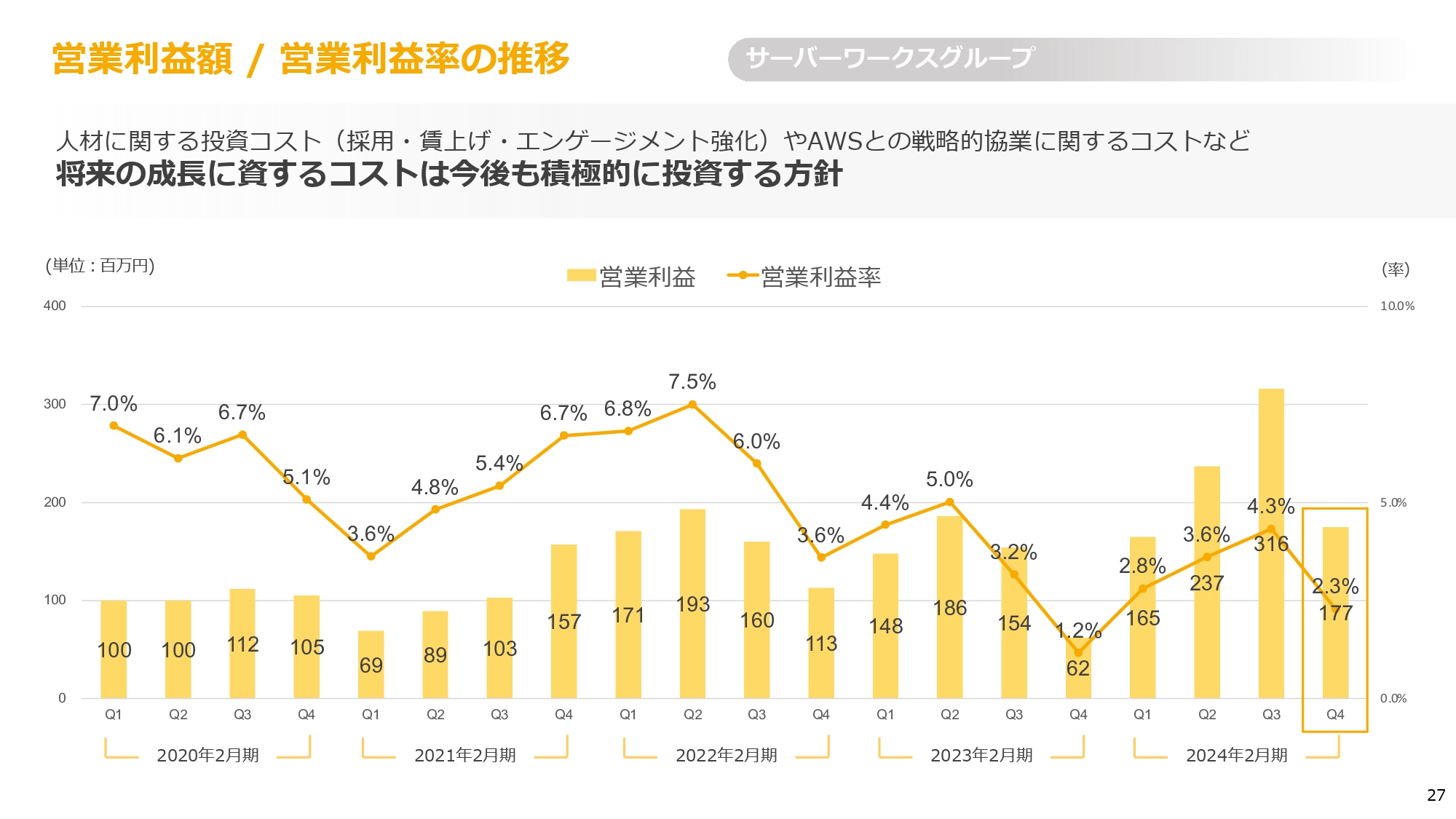

営業利益額 / 営業利益率の推移

営業利益額と営業利益率の推移です。第4四半期は賞与等があるため、営業利益額や営業利益率が少し落ちてしまいます。ただし、全体としては私どもがイメージしているとおり、4パーセント程度の営業利益率をキープできています。

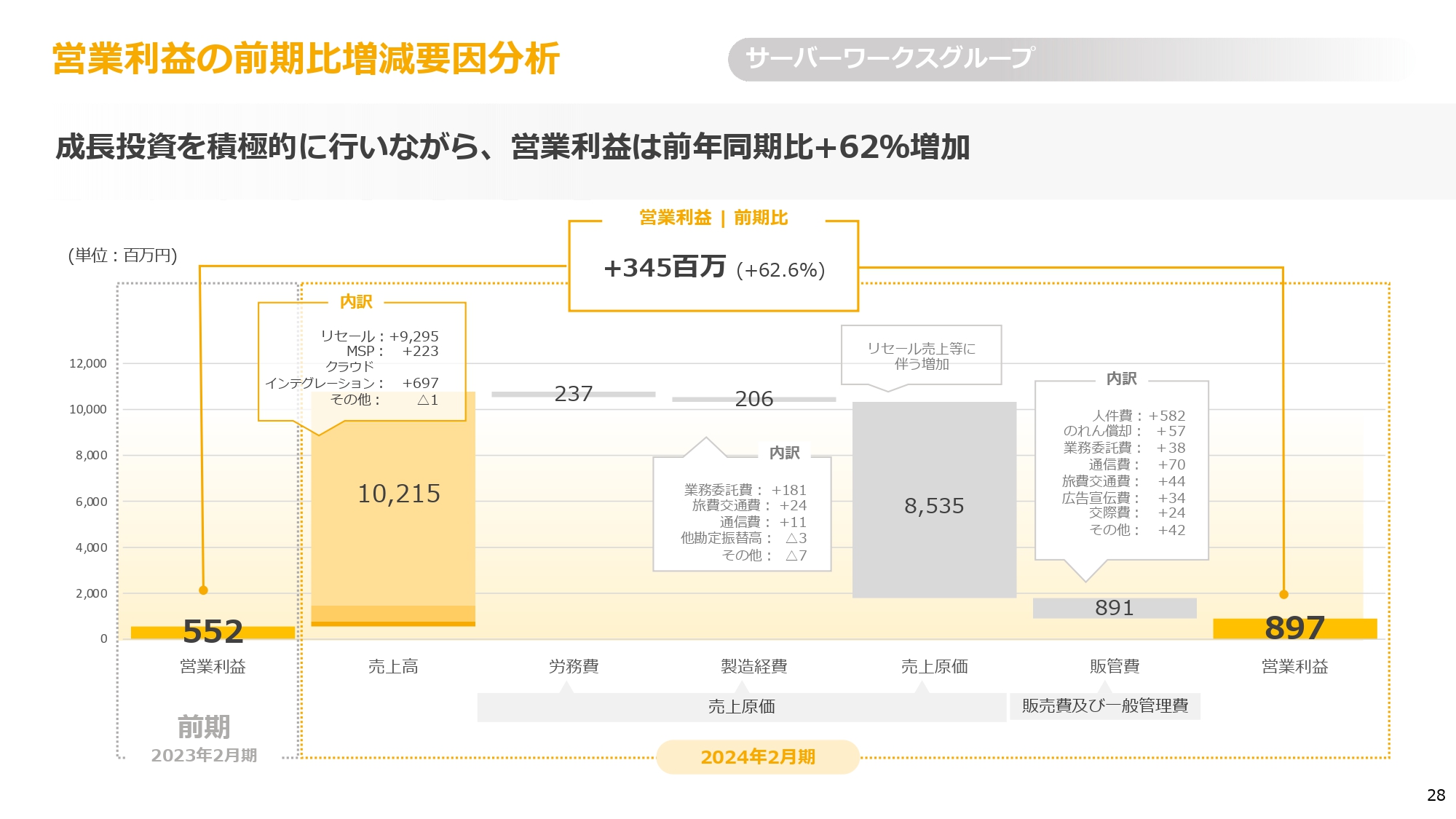

営業利益の前期⽐増減要因分析

営業利益の前期⽐増減要因分析です。細かい分析が必要な方はこちらの資料をご利用いただければと思います。

グループ⼈員数推移

人員も順調に増えており、エンジニアはグループで200人を超える体制になりました。採用も足元は堅調に推移していますので、今後もエンジニアをどんどん増やすことによってフロービジネスを獲得し、それがストックビジネスにつながっていくというサイクルを続けていけるだろうと期待しています。

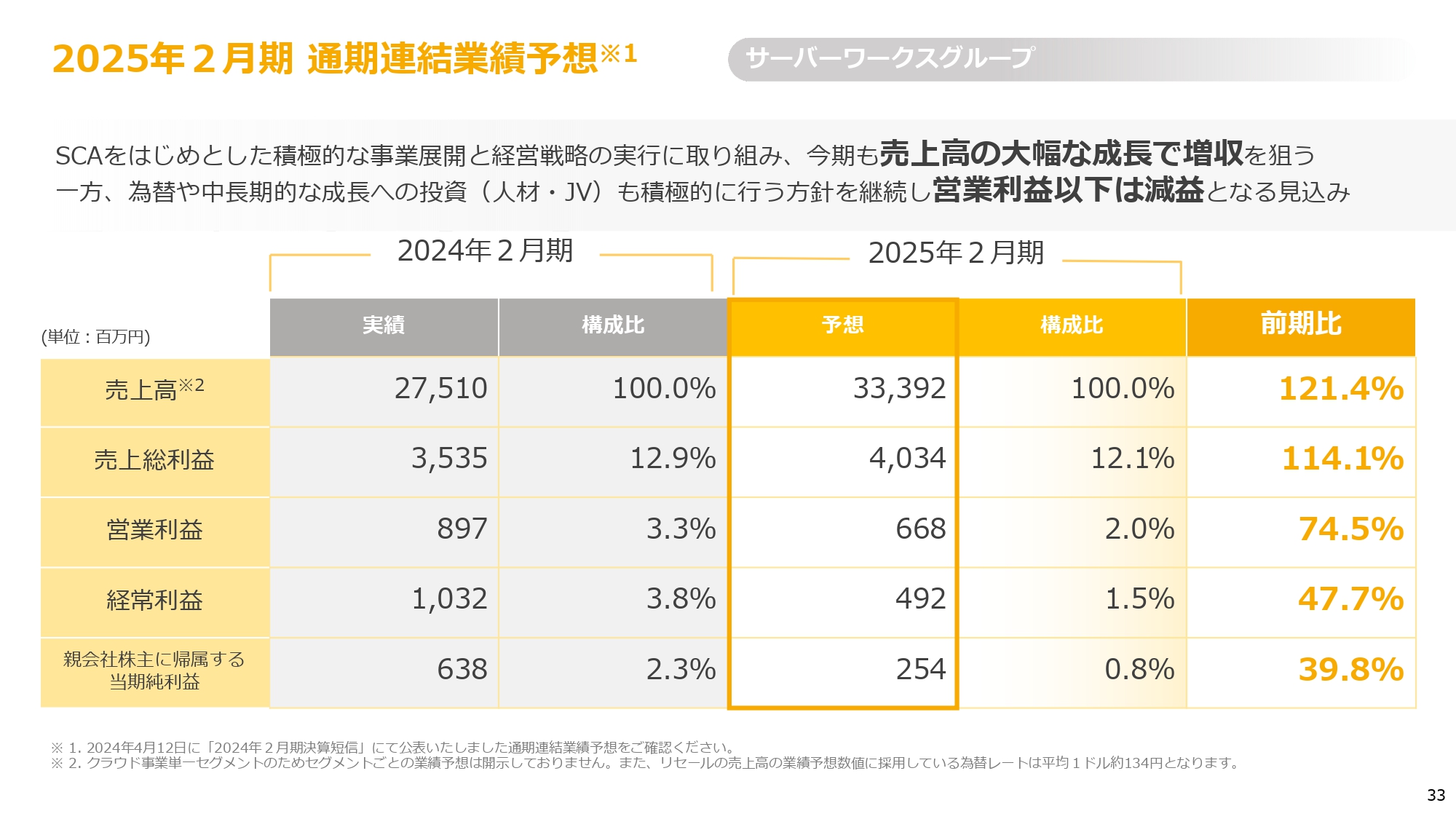

2025年2⽉期 通期連結業績予想

続いて、今期のガイダンスです。2025年2月期通期の連結業績予想です。売上高は333億9,200万円です。営業利益は前期比74.5パーセントの6億6,800万円、経常利益は前期比47.7パーセントの4億9,200万円で、増収減益を計画しています。この理由については後ほどご説明します。

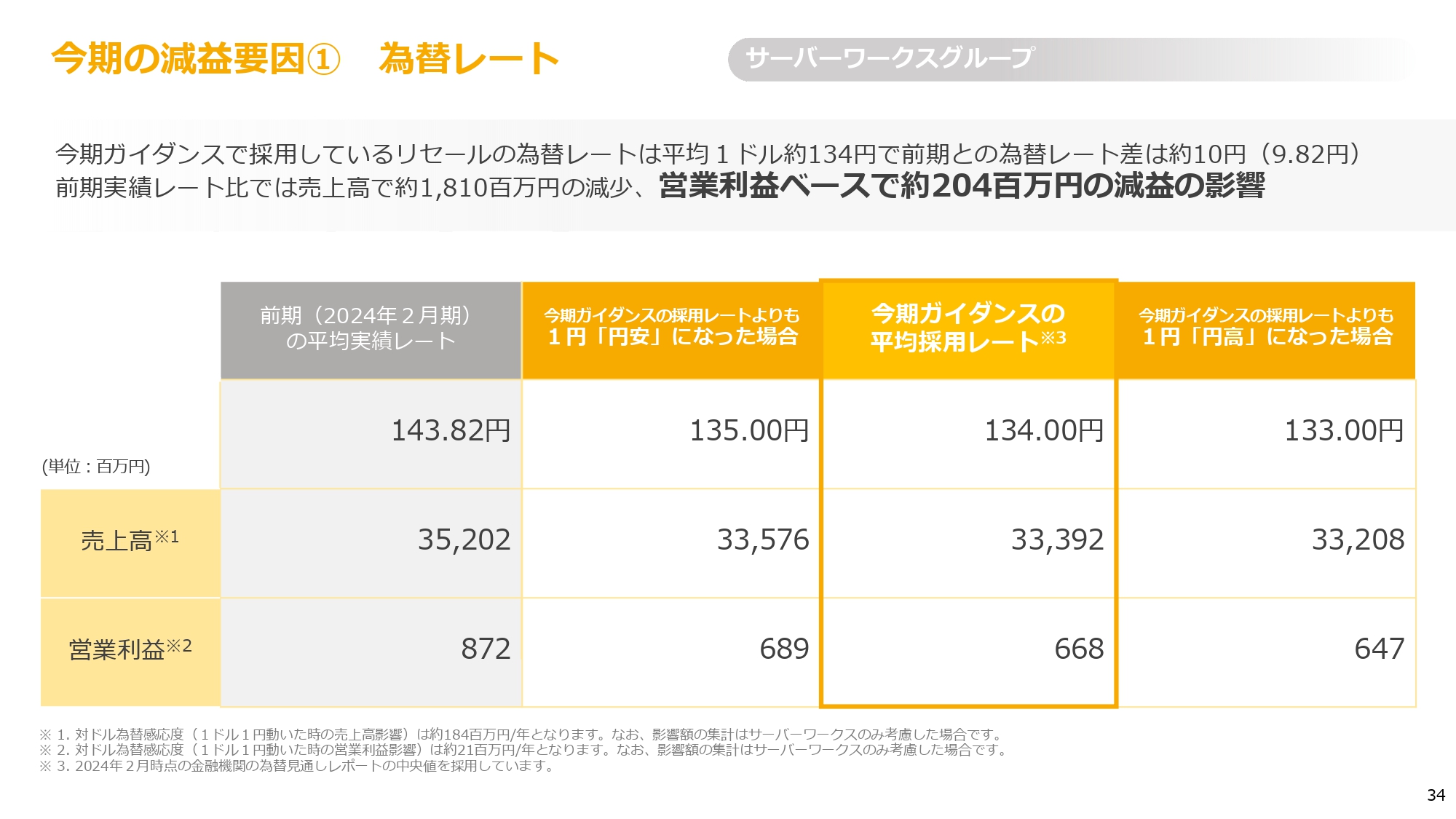

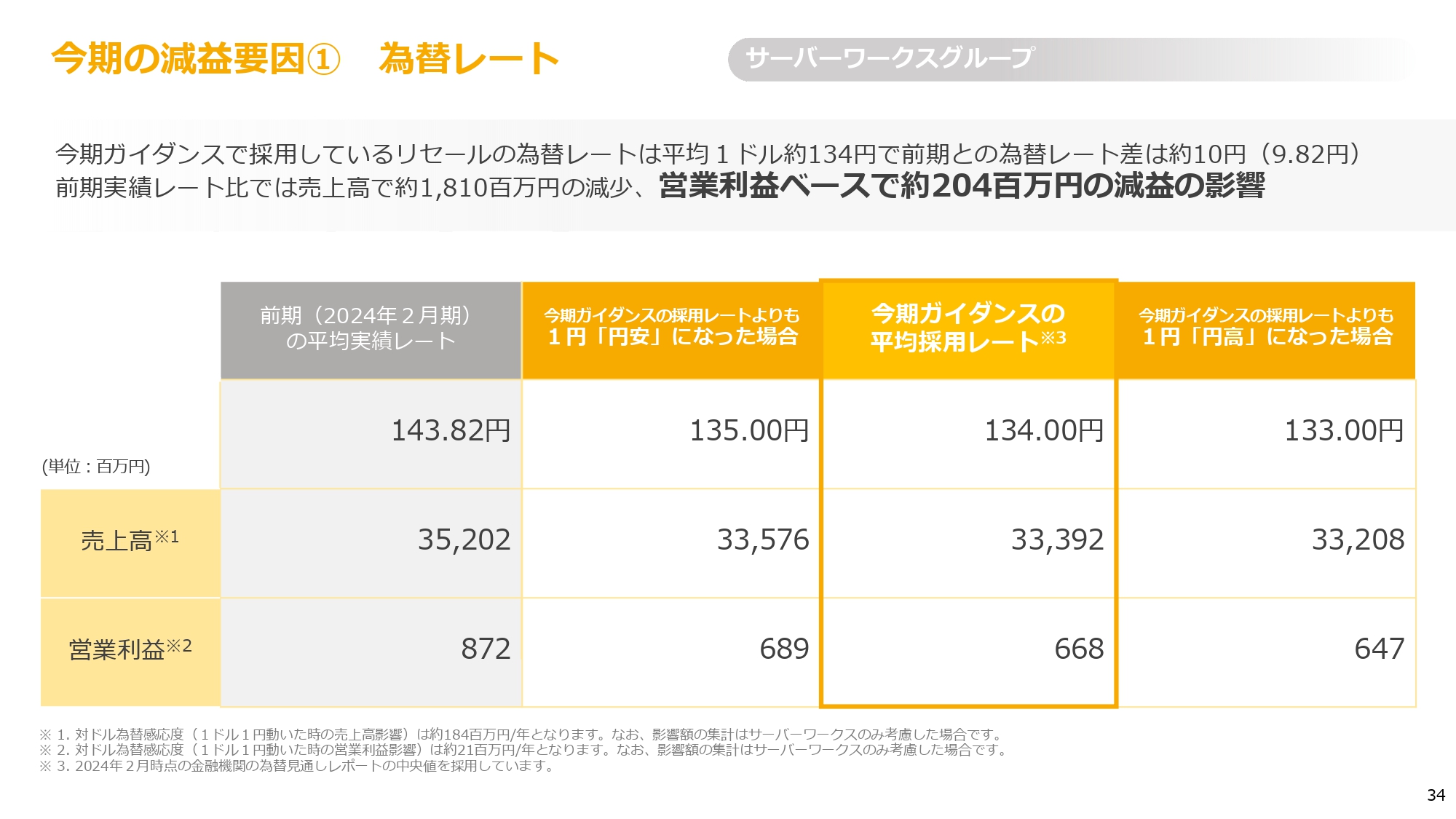

今期の減益要因① 為替レート

減益の理由は大きく3つあります。1つ目は、為替レートの想定です。前期は1年間の平均為替レートが143.82円でした。

私どもは毎年12月に特定の金融機関のレポートの為替レートを参照しています。その都度、さまざまな数字を見たり、都合のよい数字をピックアップすることがないようにオペレーションしています。

そして今期の予算策定時は、レポートの為替レートが134円となっていたため、この数字を採用しています。

スライドの表に、平均採用レート134円の場合と、それより円安・円高になった場合の数字をシミュレーションしています。仮に為替レートが1円円高になった場合は営業利益が多少減少し、1円円安になった場合は営業利益が増加します。

今期は金融機関のレポートにある134円の想定をそのまま採用しました。営業利益は6億6,800万円で着地し、前期比で2億円近くの減益になるのではないかと予測しています。

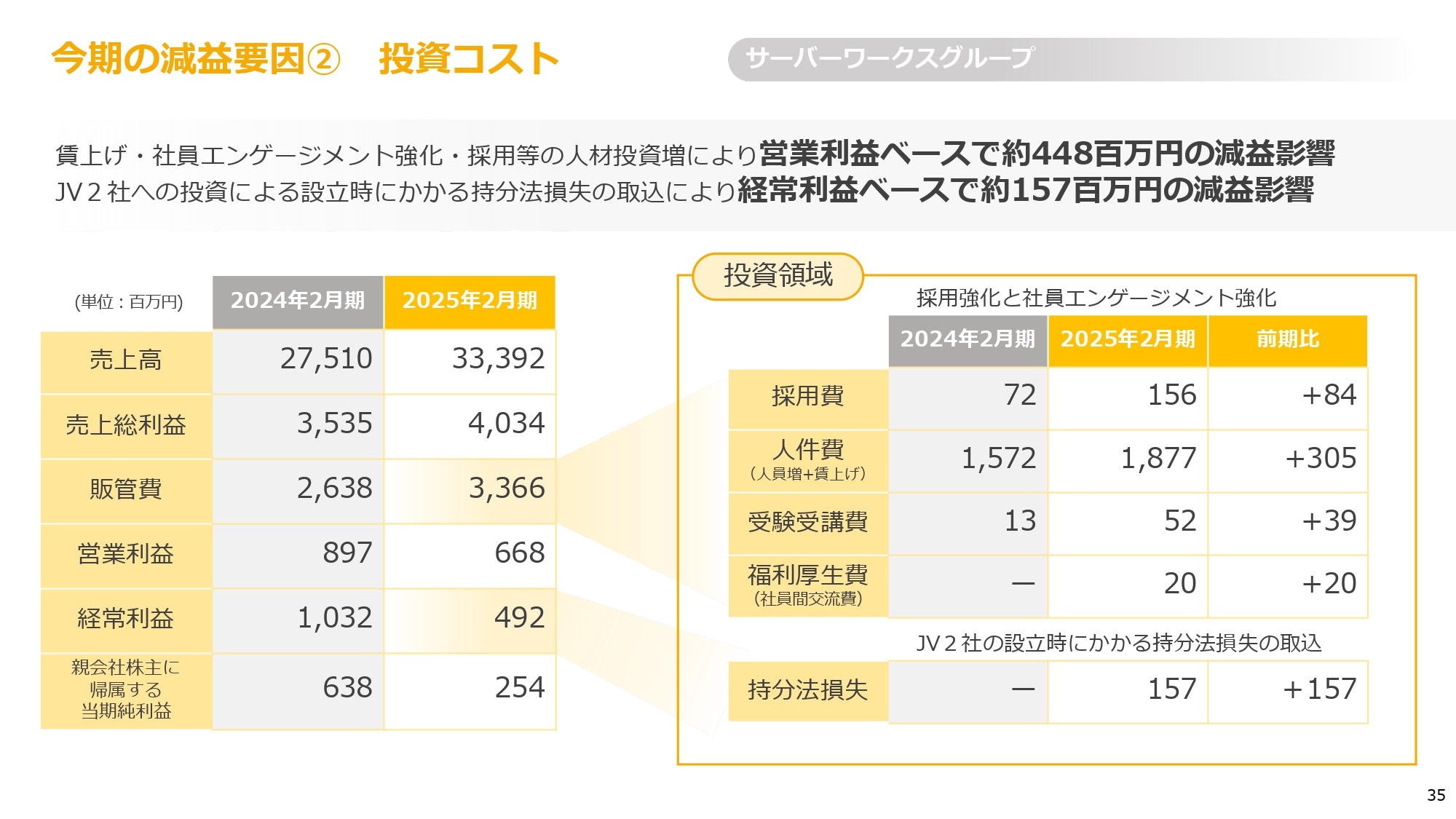

今期の減益要因② 投資コスト

2つ目が、投資コストです。特に賃上げや社員のエンゲージメント強化の部分に多大な費用を投じていこうと考えています。

採用費は、前期比で倍となる1億5,600万円を想定しています。人件費は人員が増えるに伴い増加するところもありますが、それに加えて賃上げも実施することにより18億7,700万円を想定しています。

その他、社員のトレーニングや福利厚生などにも積極的にコストを投下することで、昨今課題となっている人材の獲得競争にもしっかり勝ち切っていこうという目論見です。

スライドに「JV(ジョイントベンチャー)2社への投資による設立時にかかる持分法損失の取込」とありますが、先ほどの2社の立ち上げに伴い、1億5,700万円ほどの持分法損失を見込んでいます。

このようなコストや損失を取り込むことにより、全体としては前期比47パーセントほどの減益となる予測を立てています。

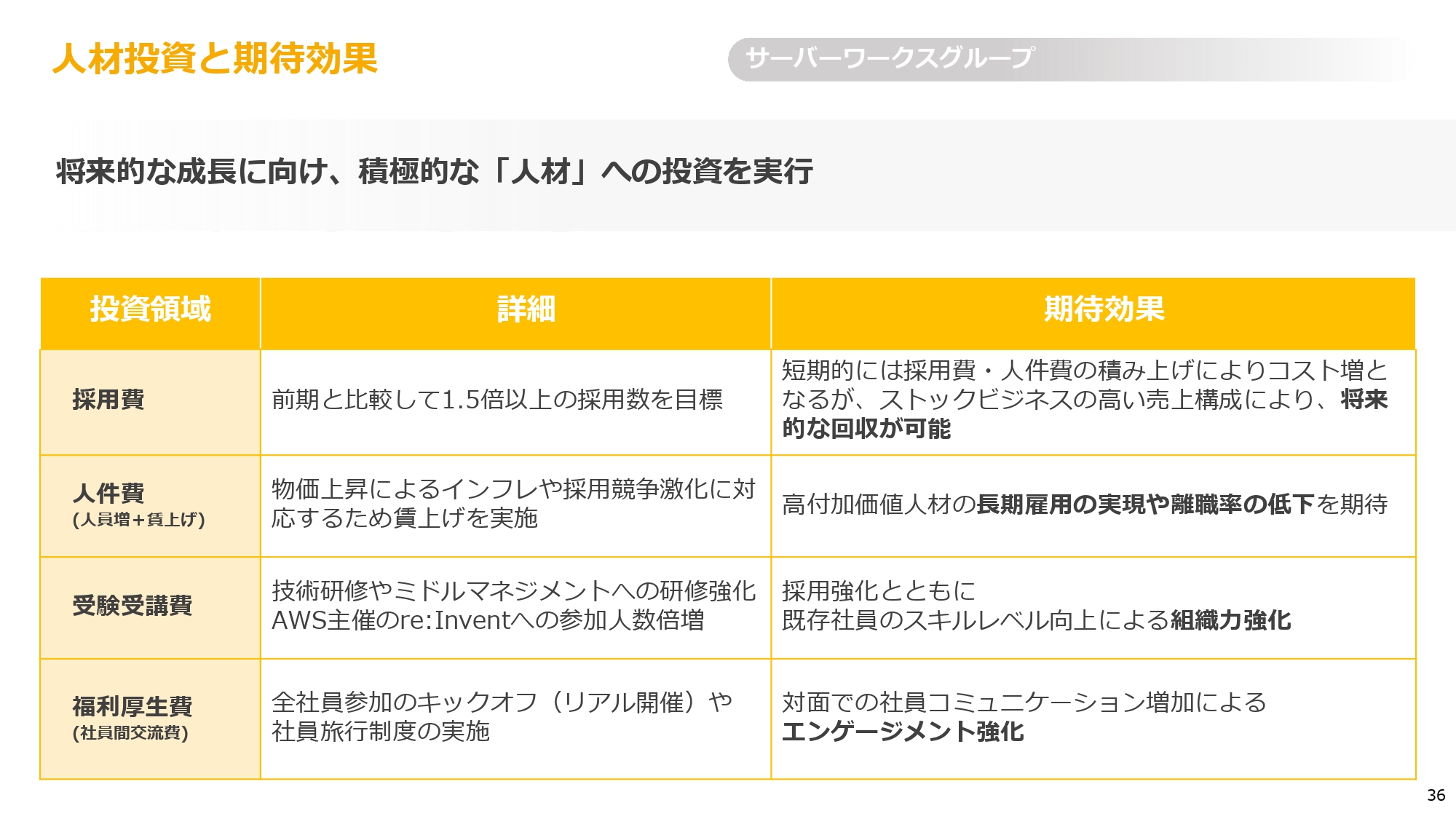

⼈材投資と期待効果

お伝えしたとおり、減益には理由もありますし、なにより我々の中長期のリターンになるという確信のあるコストを投下しています。私どもとしては売上高だけではなく、今後の利益成長についても非常にポジティブに考えています。

採用については、みなさまもご承知のとおり、今はエンジニアの取り合いになっています。ここでしっかり採用することによって将来的な回収は十分に可能であり、人件費についても高付加価値人材の長期雇用や離職率の低下が期待できると考えています。

福利厚生については、私どもは今まであまり手厚い取り組みを行ってきませんでした。しかし、リモートワークから社員同士が顔を合わせるコミュニケーションへと少しずつ移行していくに伴い、さまざまなイベント等を準備し、社員のエンゲージメントを強化していきたいと考えています。

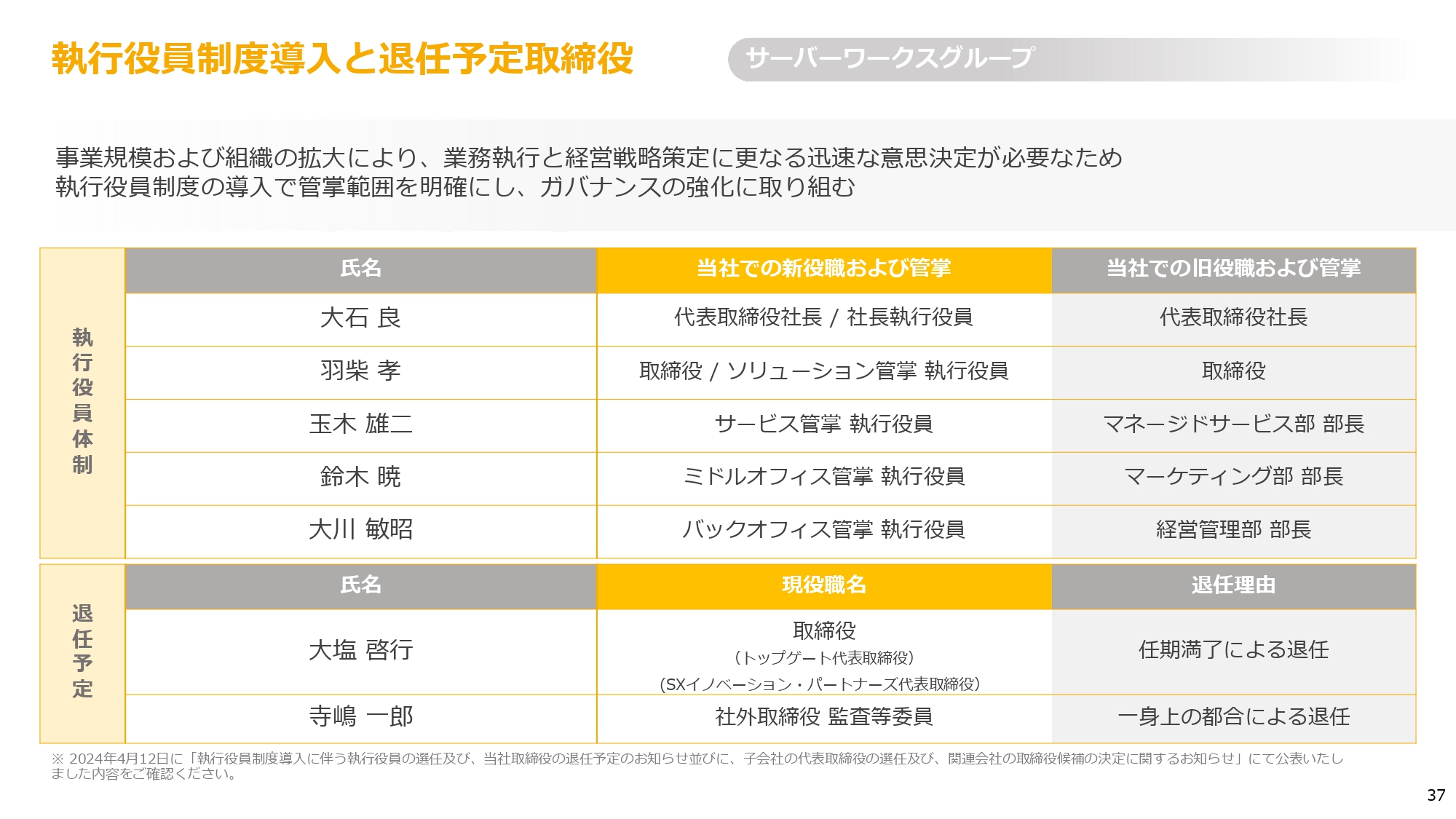

執⾏役員制度導⼊と退任予定取締役

体制についてお話しします。事業規模の拡大により、今期から執行役員制度を導入します。スライドに記載のとおりの布陣で、今後も成長をしっかり続けていきたいと考えています。

⼦会社・関連会社の⼈事

⼦会社・関連会社の⼈事はスライドに記載のとおりです。

最新情報

最後に、補足として会社のトピックスをいくつかご紹介します。

サーバーワークス単体では、CSPM領域のスタートアップであるCloudbaseさまへの出資を行いました。クラウドの設定ミスを防ぐなどのセキュリティ製品を提供している会社です。Cloudbaseさまとパートナーシップを組むことにより、クラウドのセキュリティもしっかり守っていく取り組みを強化していきたいと考えています。

お客さま事例としては、ネクスト・モビリティさまで「Amazon Connect」とAIをうまく組み合わせた予約システムの自動化を実現しています。最近はこのような案件も増えている状況です。

導⼊実績

導入実績です。お客さまも順調に増えてきています。

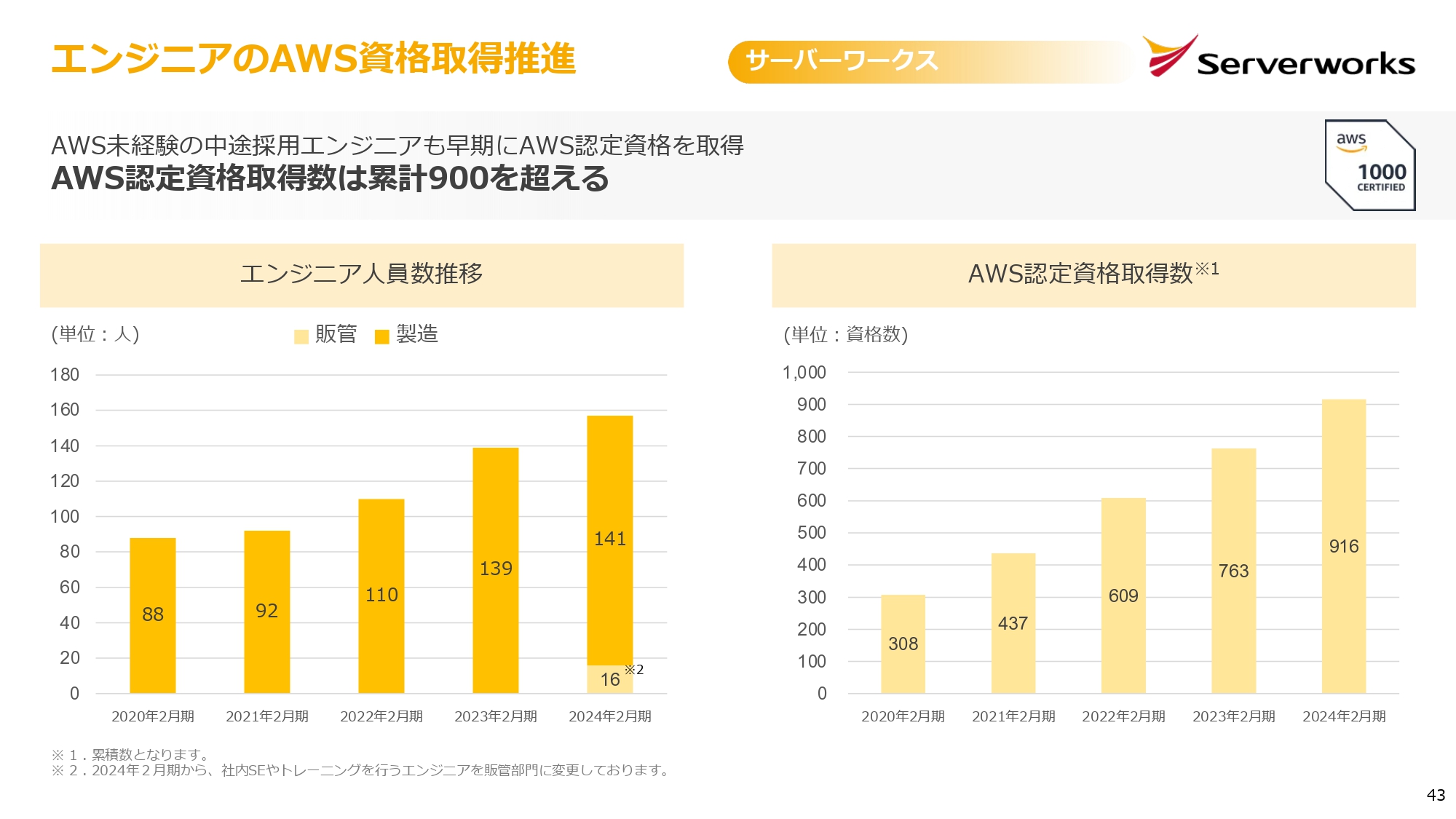

エンジニアのAWS資格取得推進

先ほどお話ししたとおり、エンジニアも順調に増えています。AWS認定資格取得数も、もう少しで1,000資格に届くという状況です。

最新情報

グループ会社のトピックスとしては、先ほどお伝えしたとおり、G-genが非常に順調に伸びています。大きなお客さまである西日本新聞メディアラボさまの事例も獲得するなど、最近はエンタープライズの利用も進んできています。

案件数・サービス提供実績

お客さま数も順調に伸びてきています。G-genは今後も高い成長が見込めるものと私も期待しています。

最新情報(受託開発実績)

トップゲートも非常にユニークな事例が出てきています。カーテン等の内装材の事業を展開しているサンゲツさまの事例をご紹介します。

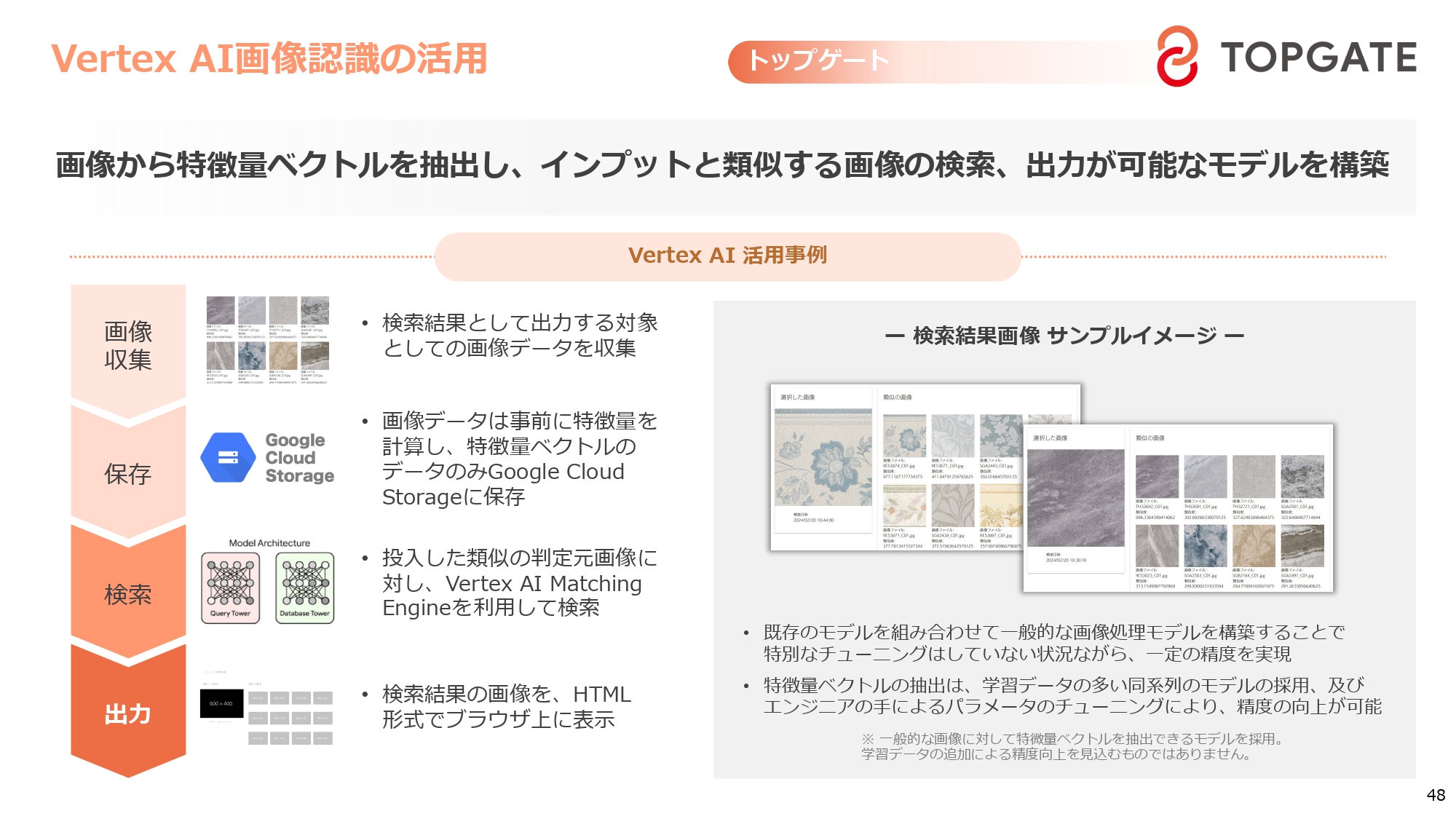

Vertex AI画像認識の活⽤

サンゲツさまは、非常にたくさんのカーテンの生地などを持っています。それらの画像をAIに学習させることによって、カーテン生地などの一部だけを取り出し、型番をAIで推察させるような仕組みを構築することで、業務効率を大きく改善しています。

最近、生成AIが非常に大きなブームになっています。トップゲート、G-gen、サーバーワークスのそれぞれでAIの案件が増えていくことによって、AI時代でもクラウドを使ってビジネスが伸びていく目途が立ちつつある状況です。

質疑応答:想定為替レートについて

司会者:「先ほどのご説明にもありましたが、今期の減益要因はシンプルに為替レートと人材への投資の2点という理解でよいでしょうか? かなり円高なレートを使っているように思いますが、円安のレートを使えばガイダンスも非常によいものになるかと思います」というご質問です。

大石:現時点で採用している為替レートと、私どもが想定している為替レートに大きな差異があることは当然十分認識しています。

一方でガイダンスを出すにあたっては、会社が恣意的に業績を良く見せたり、悪く見せたりすることがないようにする必要があります。そのため、先ほどお話ししたとおり、毎年12月に特定の金融機関が出す為替予測を参照するオペレーションで、上場前から統一しています。

残念ながら昨年も同様のご批判を頂戴することになってしまいましたが、会社としては、業績を不必要に良く見せたり悪く見せたりすることを防止する目的で、このようなオペレーションを取っています。

金融機関の名前は差し控えますが、今後、その特定の金融機関が数年にわたって大きく外し続けるようなことがあれば、当然その金融機関のレポートがよいのかということも含めてしっかり検証します。オペレーションを変える必要があれば、オペレーションを変えていくことにも取り組んでいきます。

しかし、現在は恣意的な状況を避けるために、どちらかといえば型どおりのオペレーションを採用しています。「あの会社はこのようなやり方でガイダンスを作っているんだ」と投資家や株主のみなさまにもある程度安心していただき、一貫してお伝えできるようなオペレーションを取っていることをご理解いただければと思います。

質疑応答:採用状況について

司会者:「採用は順調ですか? ここ最近、従業員の増加が少ないと思いますが、新規採用は問題ないでしょうか?」というご質問です。

大石:採用は順調です。一方で、数字をご覧いただくと、2023年2月期から2024年2月期への人員の増加がやや弱まっているように見えると思います。これは、トップゲートで一部人員の離脱があったことが原因です。

率直にお伝えすると、トップゲートを買収した時にあまり利益に貢献できない部署や事業をうまく整理することによって、会社としては非常に筋肉質な状態になりました。一方、それに伴う離脱が一定数あったため、グループ全体で見るとエンジニアの増加が少しなだらかに見えています。

足元では採用も非常に順調に進んでおり、何より今期からパーソル&サーバーワークスを立ち上げ、新しい人材の流入パスを作っています。そのため、全体としては今のところ成長の阻害要因にはならないのではないかと理解しています。

質疑応答:AWSが日本に大型投資するというニュースについて

司会者:「AWSが日本に大型投資を行うというニュースが先日発表されましたが、具体的にどのような内容でしょうか?」というご質問です。

大石:ご質問の内容はAWSさまのリリースについてですので、私どもはあくまで想定でお答えするという前提でお聞きいただければと思います。

日本円で2.2兆円程度の投資があるとアナウンスされていますが、多くはインフラ投資だと聞いています。

クラウドといえどもコンピュータ群になりますので、AWSの利用がどんどん広がることにより、日本にデータセンターを設けたり、コンピュータを追加したり、さらに昨今はAI関係でGPUの需要も急増しています。GPUを獲得するための投下コストが、トータルで2.2兆円になると聞いています。

当然投下コスト以上のリターンを期待していますので、「向こう何年かで2.2兆円以上に売上が伸びることを見越してコストを投下している」と聞いており、私どもにとっても追い風なのではないかと理解しています。

質疑応答:営業利益が半減している理由について

司会者:「第3四半期から第4四半期で、営業利益が半分程度になっている理由を教えてください」というご質問です。

大石:第4四半期は当初の計画よりも業績が非常に大きく上回ったこともあり、社員の賞与額が増加していることが大きな理由です。正確な金額については開示していませんので、差し控えさせていただきます。

その他にも、AWSのカンファレンスに数十人で学習しに行くなど、社員への投資や還元が積み重なってこのような数字になっています。全体としては順調に推移していますので、一時的なコストだとご理解いただければと思います。

質疑応答:パーソル&サーバーワークスの活動状況について

司会者:「パーソル&サーバーワークスの活動状況を教えてください」というご質問です。

大石:派遣業は免許を取る前に営業活動や広報活動を行ってはいけないという法律の縛りがありますので、派遣免許を2月に取得してスタートしたばかりの状況です。すでに複数人のエンジニアを採用し、トレーニングを行っています。

パーソル&サーバーワークスは、私どもが培ったトレーニングのメニューやノウハウと、パーソルさまの採用・獲得ノウハウを掛け合わせるために生まれた会社です。トレーニングしてから結果が出るのは数ヶ月先になりますが、今のところ順調に推移していますので、結果については続報をお待ちいただければと思います。

質疑応答:今後のM&Aや子会社設立について

司会者:「子会社のG-genもトップゲートも成長してきていますが、今後、M&Aや子会社設立などを考えていますか?」というご質問です。

大石:本日時点で決定している事項はありません。一方で、ご覧いただいたとおりトップゲートの買収もPMIを成し遂げてきちんと数字が出てきました。G-genも、3年でARRが20億円を超えるレベルまで成長しています。

きちんと立ち上げることができたノウハウが少しずつ蓄積してきていますので、これらを活かして、今後も非連続的な成長のためにM&Aや子会社設立にチャレンジしていきたいと考えています。

質疑応答:中期経営計画について

司会者:「中期経営計画のようなものは出さないのでしょうか?」というご質問です。

大石:当然方針がないわけではなく、社内では出す方向で議論しています。

一方で、みなさまからご質問いただいているとおり、為替レートのボラティリティの高まりや米中間の関係性によって、経済動向が不安定になっています。中期経営計画という非常に堅い数字をどのようなかたちで投資家のみなさまに開示し、我々の成長の目線感を共有させていただくのがベストなのかを議論している最中です。

会社の将来については、決算説明会で何度もお伝えしているとおり、非常にポジティブに考えています。今後もクラウドはどんどん伸びていくと見込んでおり、トップラインをしっかり伸ばすことに伴って利益も伸ばしていくことに私どもは絶対的な自信を持っています。

しかし、どのようなタイムラインでどのくらいの利益の着地を実現するのかは社内でも慎重に議論し、しかるべき時期に公開させていただきたいと考えています。

質疑応答:ガバメントクラウド移行に関する情報が掲載されていない理由について

司会者:「デジタル省が推進するガバメントクラウドの移行が本格化してくると思いますが、その見込みが来期の計画に掲載されていないのはなぜでしょうか?」というご質問です。

大石:入札情報は当然公開されていますが、守秘義務の関係でそれ以上の詳細な情報を公開できないことを何卒ご了承いただければと思います。足元ではガバメントクラウドの案件受注も引き金になり、地方自治体からのお問い合わせが増えている状況です。

数字については個別に分解して表示するのではなく、クラウドインテグレーションの売上全体の目標に含めて開示しています。これからもこのようなところをしっかり取り切って、成長につなげていきたいという点は一切変わりありません。

質疑応答:円安によるクラウド導入の障壁について

司会者:「円安で推移しても御社の利益率には影響はありませんが、利用者にとってはコスト高となる環境だと認識しています。御社が今後注力していく中小企業を含めた展開等のシーンで導入障壁になる要素として、リスクをどのように見ていますか?」というご質問です。

大石:円安がクラウドの阻害要因にならないのかというご質問だと理解しています。残念ながら、現状は日本国内で製造できるコンピュータやチップ、OSなどはほとんどありません。円安によって確かにクラウドのコストは高くなっていますが、オンプレミスのような昔ながらのコンピュータも実はコストが上がっています。

最近では、オンプレミスでよく使われている「VMware」というソフトウェアが異常な値上げとなったことが、IT業界で非常に大きなニュースになっています。

実はオンプレミスの業界でも、円安や、オンプレミスを行っている事業者がそもそも事業を継続できないかもしれないというサステナビリティに関する理由で、どんどんコストが高止まってきています。ですので、円安によってクラウドのコストが高くなったことでオンプレミスに流れるということは現状起きていません。

一方で、お客さまに快適にクラウドを使っていただくことは我々の使命だと理解していますので、先ほどお話ししたとおり、我々のプロフェッショナルサービスとして、お客さまのAWS利用料をできるだけ下げるようなコンサルティングサービスも提供しています。

例えば、大きなお客さまではAWSの利用料金が月2,000万円下がったというケースもあります。もちろん、短期間で見ると我々の売上が下がることになりますので痛手となります。

しかし、このようなお客さまは中長期にわたって信頼してくださり、「AWSを使おうと思ったらサーバーワークスのような専門家集団と一緒に進めたほうがいい」という認識を持っていただけます。

これによって解約率がどんどん減っていき、先ほどのスライドでご紹介した地層のようなLTVにつながっていくと理解しています。

円安によってオンプレミスの回帰が起きていないことに加え、AWSの利用料金を下げるコンサルティングサービスを我々が提供することによって解約の防止につなげていることの2つがうまく奏功していると理解しています。

大石氏からのご挨拶

大石:本日は決算説明会にご参加いただき、誠にありがとうございました。今期のガイダンスについては、市場でも非常に厳しく評価されていることはもちろん私も認識しています。

一方で、先ほどお話ししたとおり、大きく3つの要因があると考えています。1つ目の為替については、良く見せたい、悪く見せたいという会社の恣意的な思惑ができるだけ働かないように、定常的なオペレーションで毎年同じことを行っているとご理解いただければと思います。

2つ目は、人件費の増加です。採用に多大なコストを割くことはもちろんですが、5パーセント程度の賃上げも見込んでいます。これにより、社員がより長く定着して成果を出してくれると期待しています。

3つ目は、2社の主要なグループ会社のジョイントベンチャー設立です。立ち上げの時はどうしてもコストがかかりますので、このような赤字への取り組みも行っています。

この3つが重なり、残念ながら減益とガイダンスさせていただいていますが、一つひとつを分解してご覧いただければと思います。為替についてはどうしても多少ボラティリティがありますが、人材育成とジョイントベンチャーについては、必ず投下した以上にリターンがあるという確信のもとで進めています。

相変わらず中長期的には成長を実現できると考えていますので、ぜひ投資家のみなさまにもそのような視点でご支援いただければと思います。本日は誠にありがとうございました。

新着ログ

「情報・通信業」のログ