【QAあり】ビーウィズ、新規獲得や既存拡大が寄与し3Q累計で増収増益 「Omnia LINK」外販で大企業重視の営業戦略へ転換を図る

1 2024年5月期 第3四半期 決算概況

森本宏一氏(以下、森本):代表取締役社長の森本です。本日はお忙しい中お集まりいただき、誠にありがとうございます。さっそくですが、2024年5月期第3四半期の決算についてご説明します。

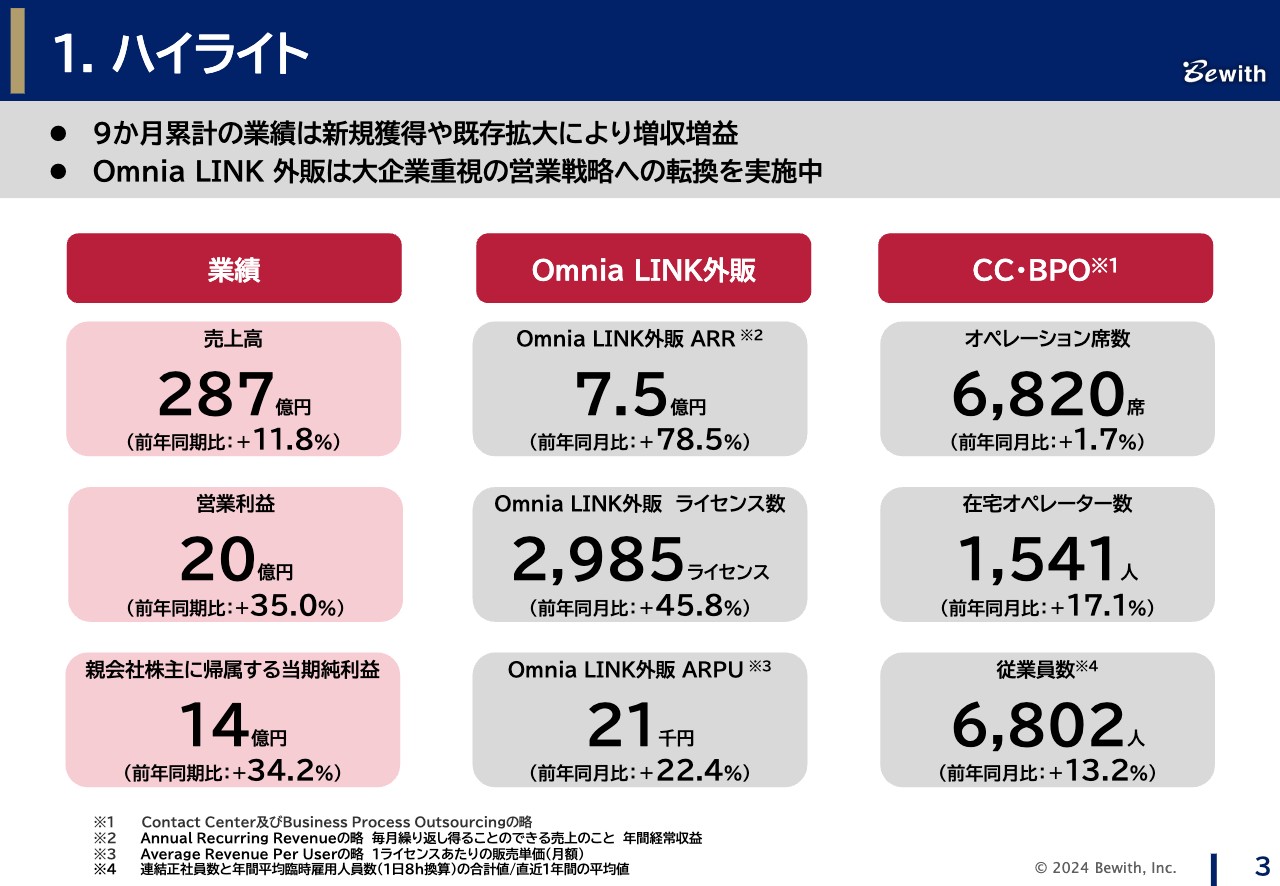

ハイライト

ハイライトです。業績は9ヶ月累計期間で増収増益となりました。「Omnia LINK(オムニアリンク)」の外販は前回決算でお伝えしたとおり、現在、大企業重視の営業戦略に転換を図っています。その関係で、本四半期での出荷には至っていませんが、足元では大手企業の受注がいくつか決まっており、動きが加速している状況です。

コンタクトセンター・BPO事業に関しては、スライドをご確認ください。

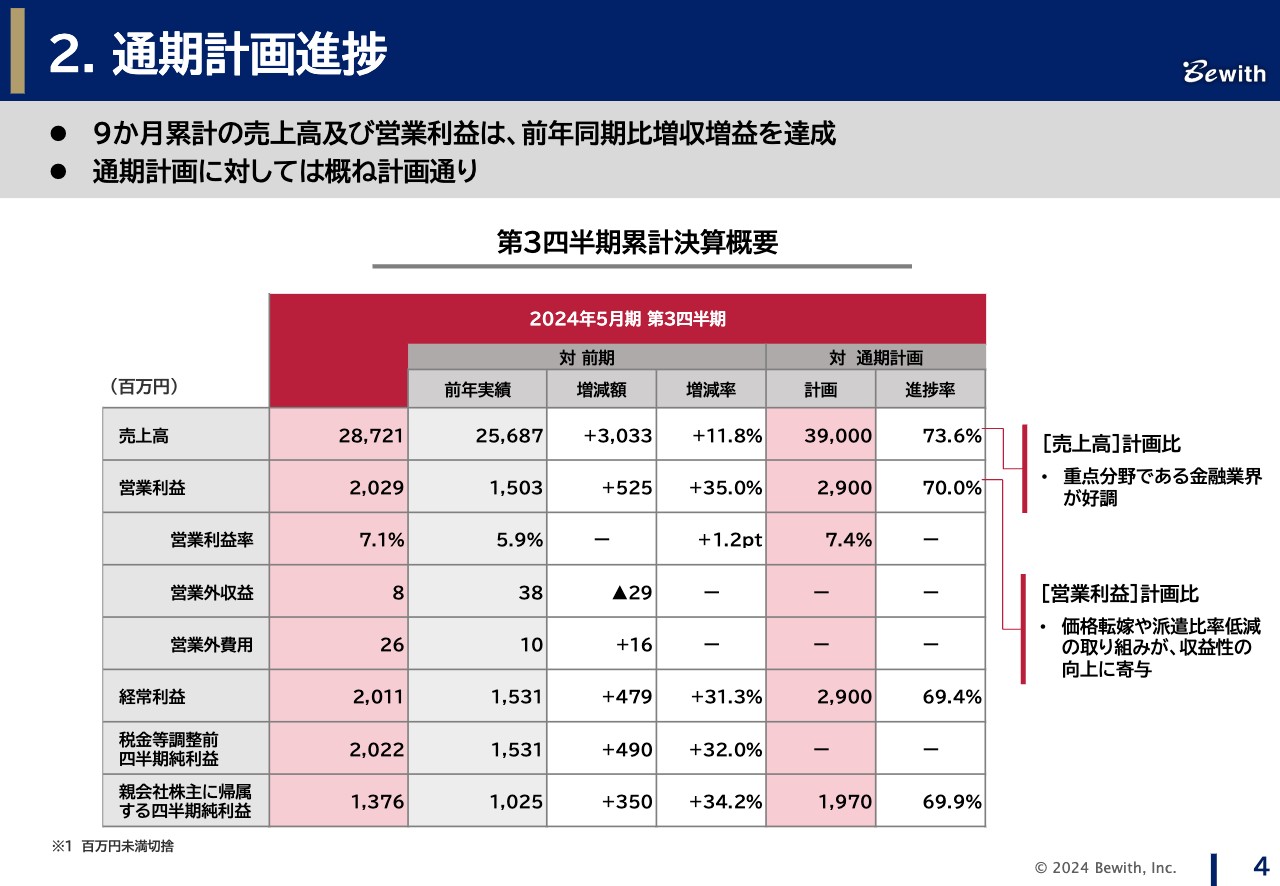

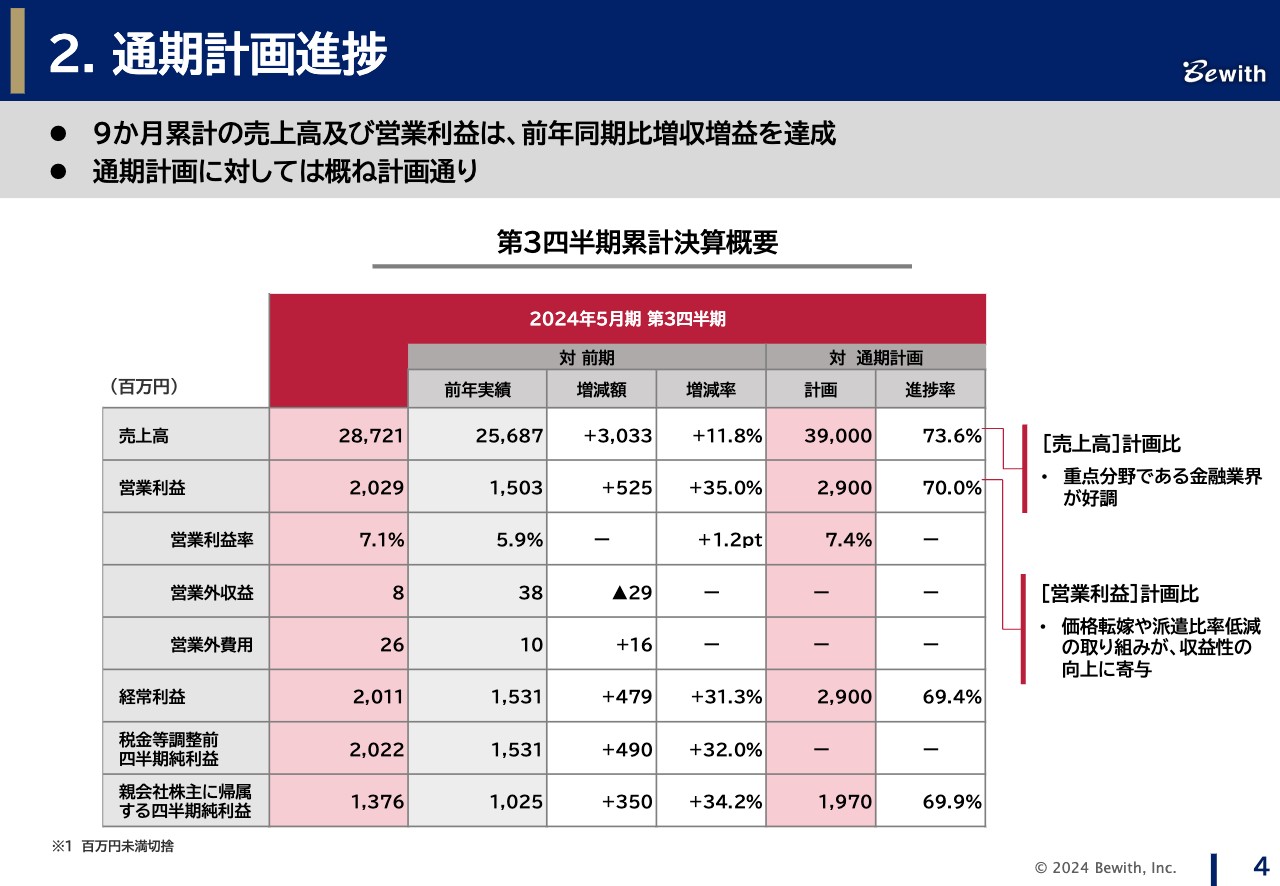

通期計画進捗

通期計画の進捗状況です。売上、営業利益ともに通期計画に対して概ね計画どおりとなっています。売上高は進捗率73.6パーセントの約287億円、営業利益は進捗率70.0パーセントの約20億円となりました。

売上高は、主に重点分野である金融業界が牽引しました。また、営業利益はお客さまへの価格改定の奏功や、派遣社員の起用比率の低減が収益の改善に寄与しています。引き続き第4四半期は通期達成に向けて、しっかりと取り組んでいきたいと思います。

2 2024年5月期 第3四半期 決算詳細

飯島健二氏(以下、飯島):副社長の飯島です。私より、第3四半期の業績の詳細についてご説明します。

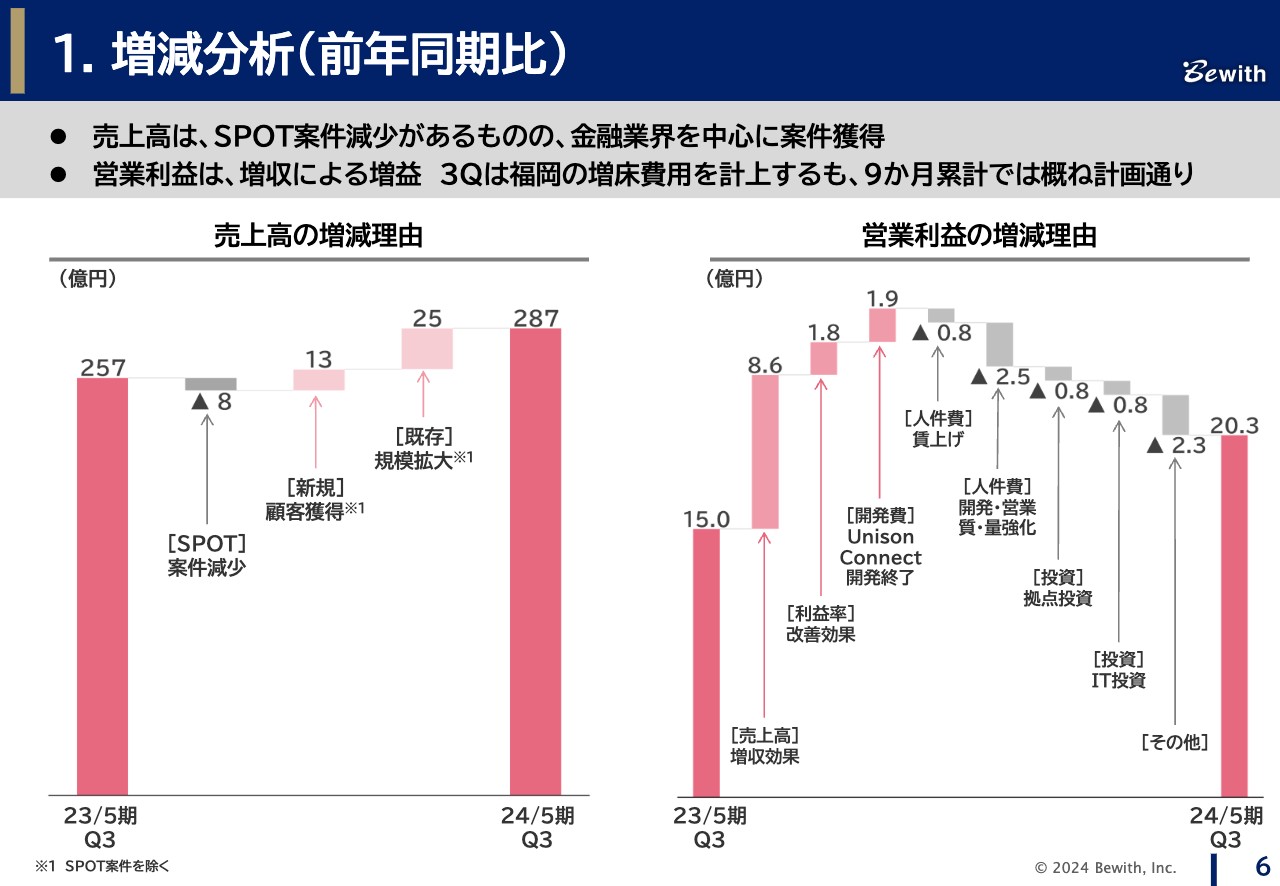

増減分析(前年同期比)

前年対比での増減分析をご説明します。スライド左側のグラフのとおり、売上高はSPOT案件の減少でマイナス8億円、新規案件の獲得でプラス13億円、既存案件の拡大でプラス25億円で、287億円となりました。

スライド右側の営業利益については、まず増収効果でプラス8.6億円、利益率改善効果でプラス1.8億円です。昨年度は新しいプロダクト「UnisonConnect(ユニゾンコネクト)」の開発に伴う大型投資がありましたが、今期はないため、プラス1.9億円となっています。

これに対して、7月より実施した正社員の賃金引上げでマイナス0.8億円、開発や営業の質・量の強化でマイナス2.5億円、拠点投資でマイナス0.8億円、IT投資でマイナス0.8億円、売上の増加に伴うさまざまなコストの増加でマイナス2.3億円で、営業利益は20.3億円となりました。

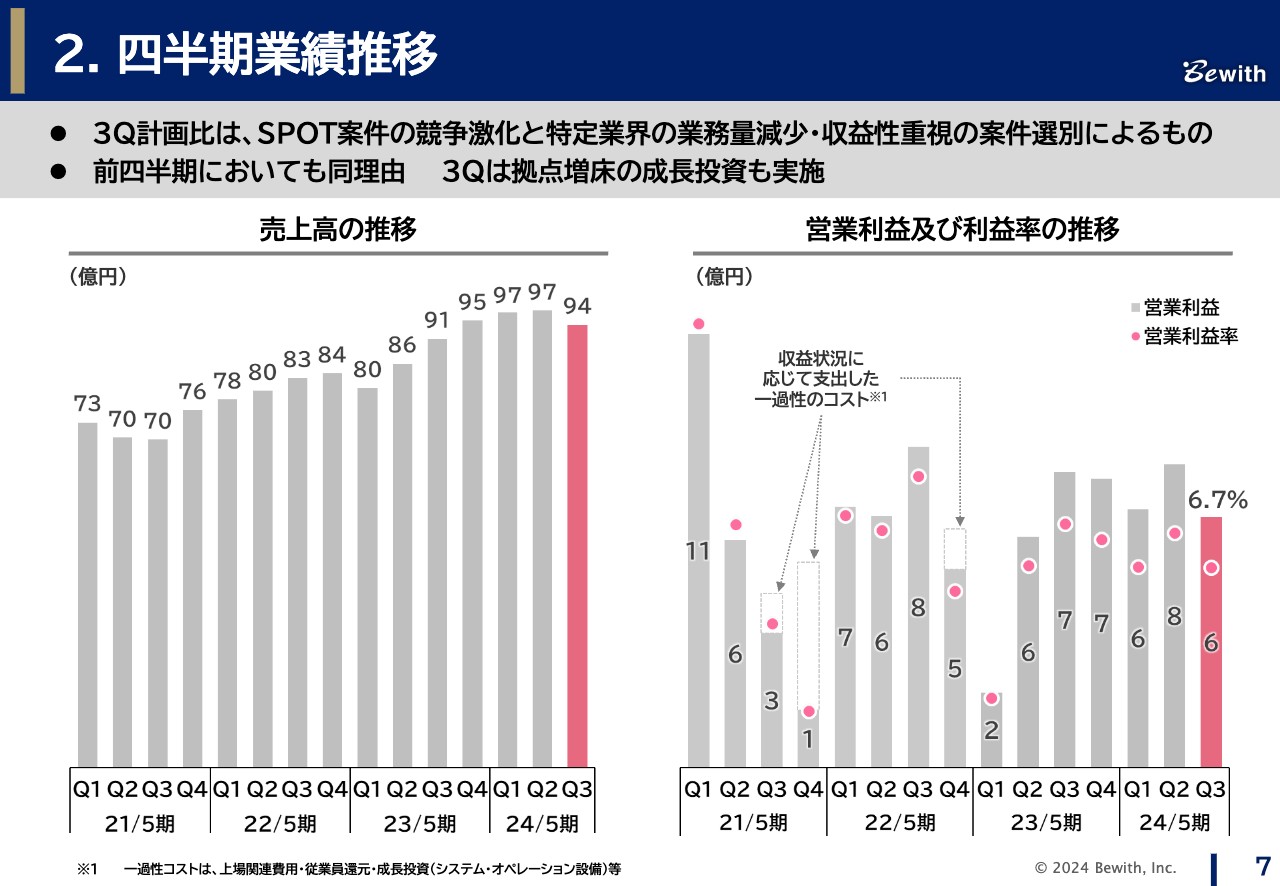

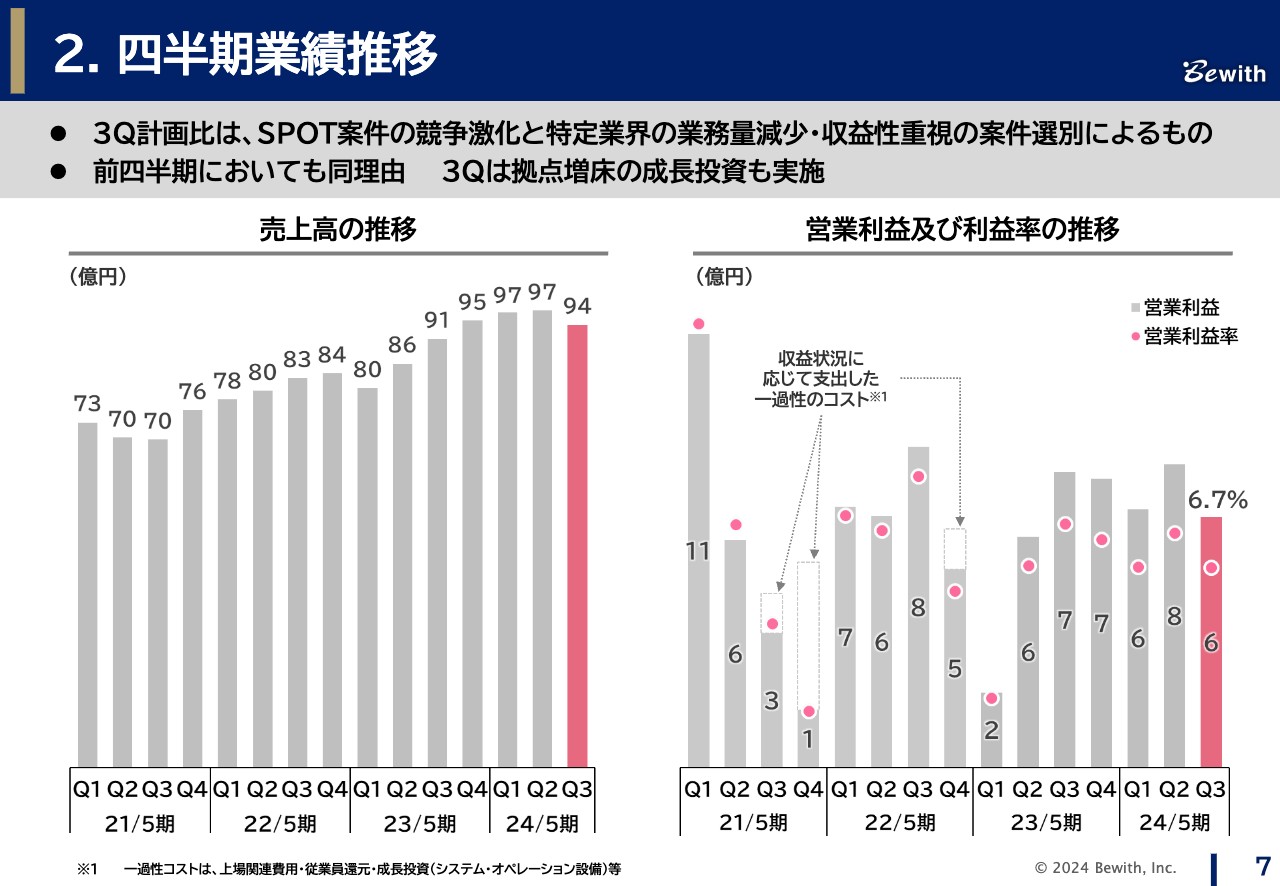

四半期業績推移

四半期の業績推移です。第3四半期の売上高について、スライド左側のグラフのとおり、計画では100億円程度でしたが、実績は94億円となりました。

6億円のショートの内訳は、SPOT案件で3億円、継続案件で3億円となっています。SPOT案件の3億円については、公共系の入札案件の競争激化に対して、価格競争を回避するため、選別受注を行ったことが挙げられます。

継続案件の3億円の不足については、特にコロナ禍後、通販業界を中心に業務量が減少していること、今お伝えしたような、お客さまのビジネスの不振に伴い、価格改定に応じていただけないため、一部低収益案件の見直しを図ったことなどが挙げられます。

第2四半期比では、97億円から94億円と3億円の減収になりましたが、要因は計画比と同様です。

営業利益について、スライド右側のグラフのとおり、第3四半期は6億円です。営業利益率は6.7パーセントとなりました。

先ほどご説明した売上影響により、やや弱い結果となっています。合わせて第3四半期では、福岡拠点の増床等による成長投資を行っています。

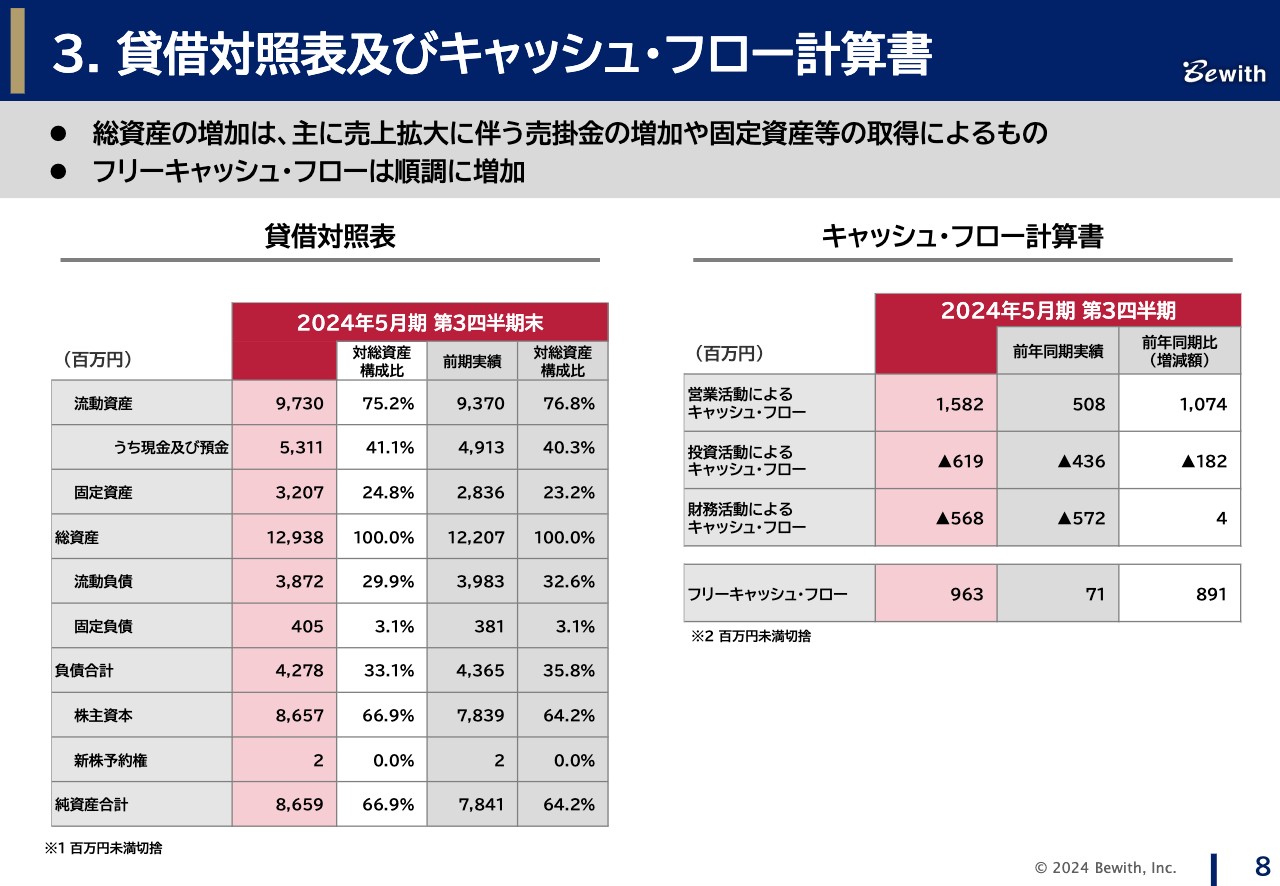

貸借対照表及びキャッシュ・フロー計算書

貸借対照表とキャッシュ・フロー計算書については、スライドをご確認ください。

3 KPI進捗状況(Omnia LINK外販)

ここまでが業績に関する内容で、ここからは各種KPIについてご説明します。

まず、「Omnia LINK」のKPIです。

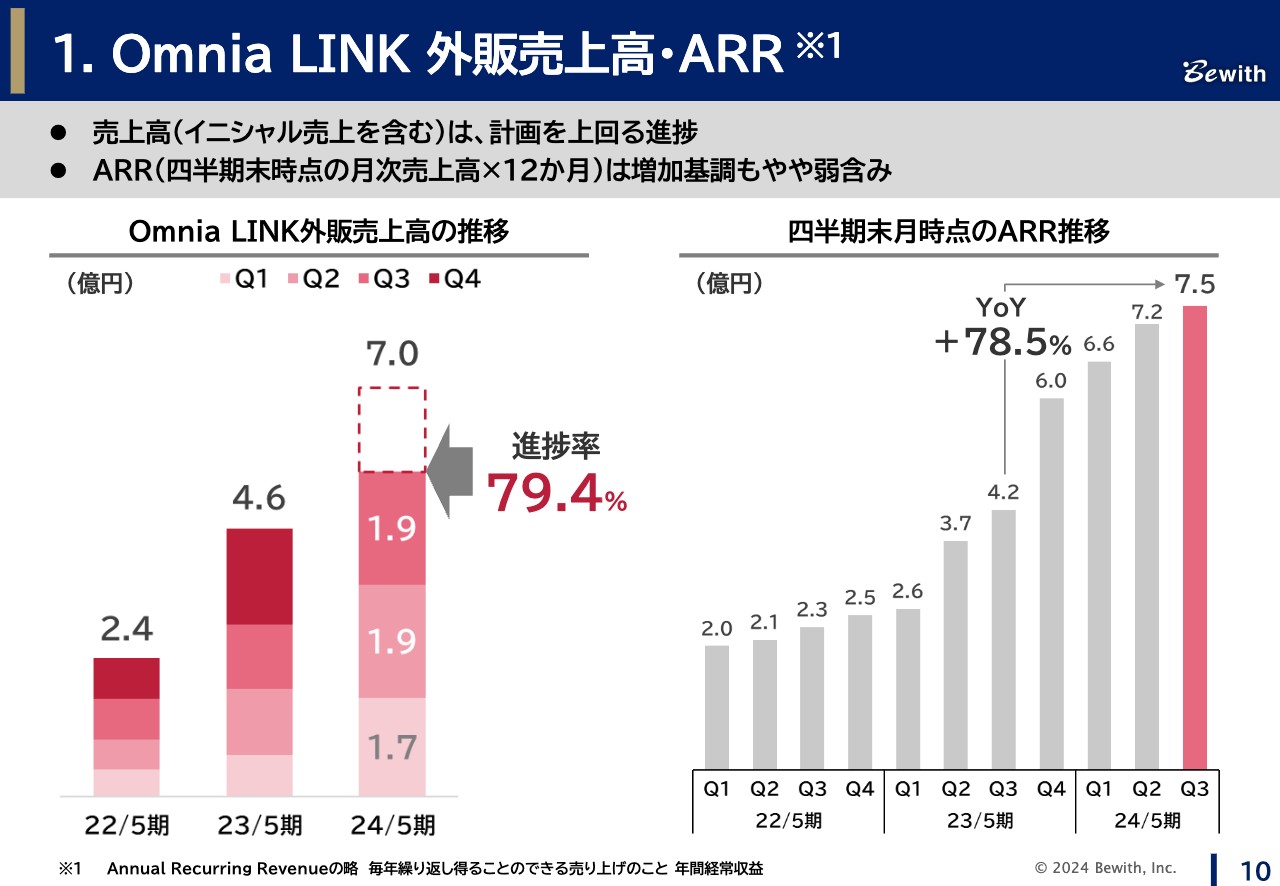

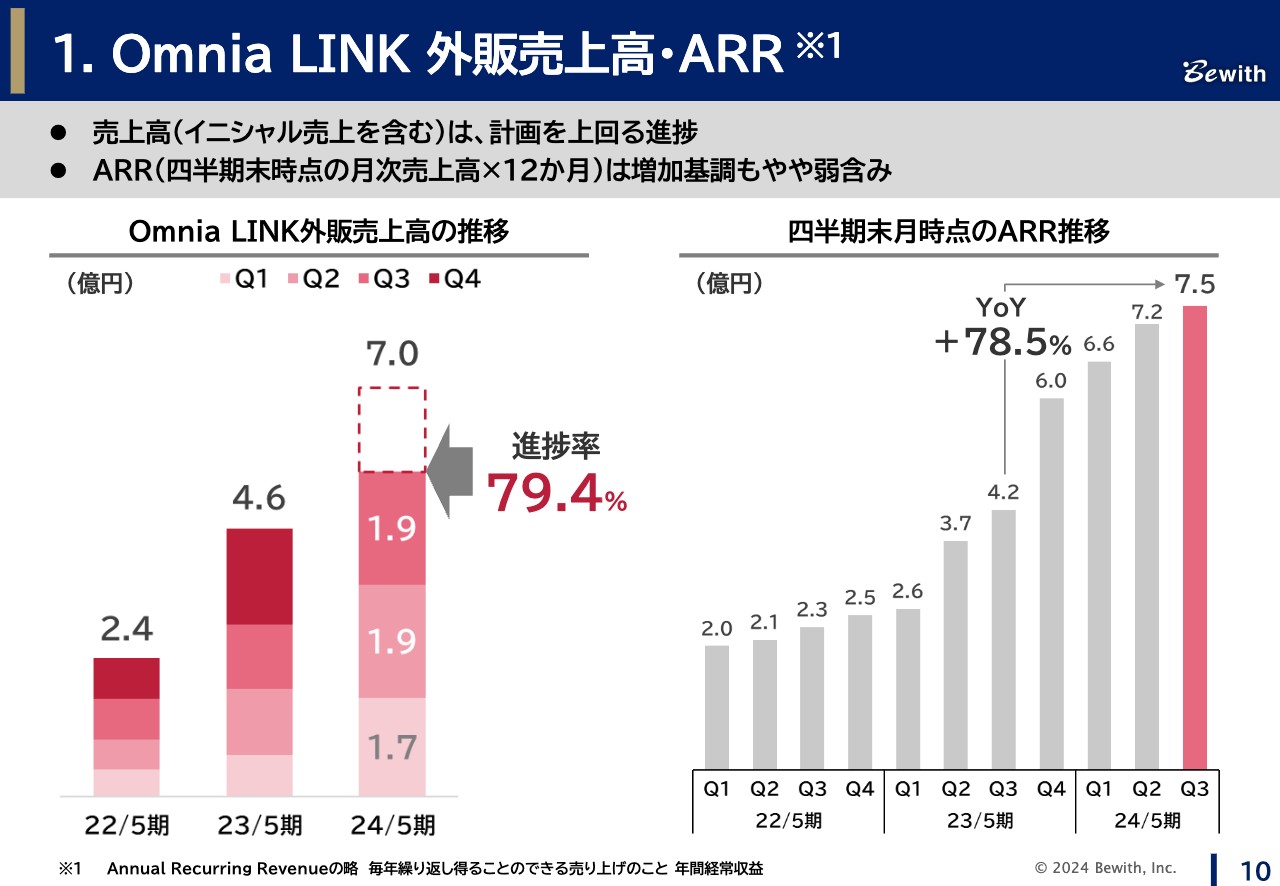

Omnia LINK 外販売上高・ARR

スライド左側のグラフは、第2四半期から開示している、イニシャル売上を含む「Omnia LINK」外販事業の売上高です。今期の計画7億円に対して進捗率は79.4パーセントと、計画以上になっています。

スライド右側のグラフをご覧ください。ARRは7.5億円となりました。第2四半期からの伸びは弱いですが、この後、ご説明する外販ライセンス数の推移によるものと認識しています。

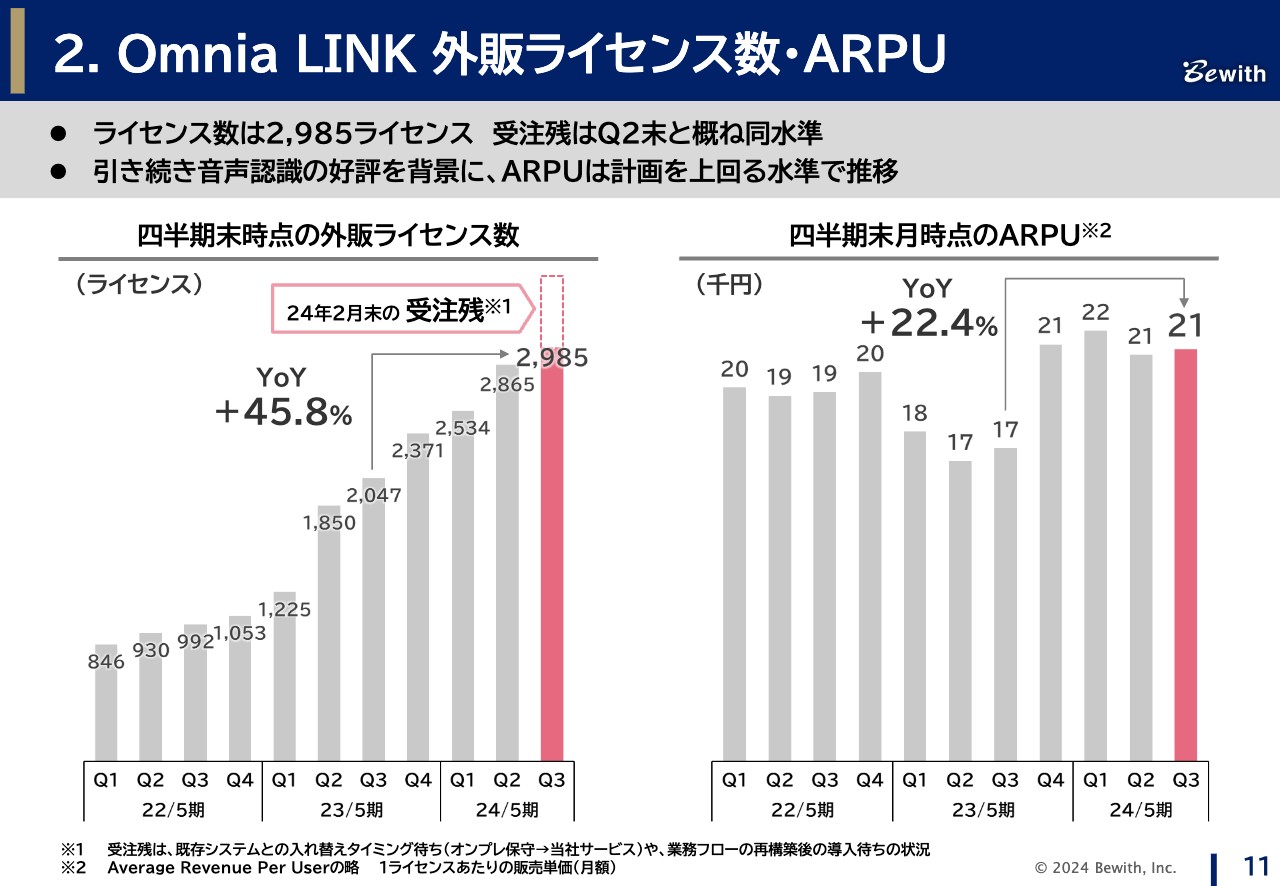

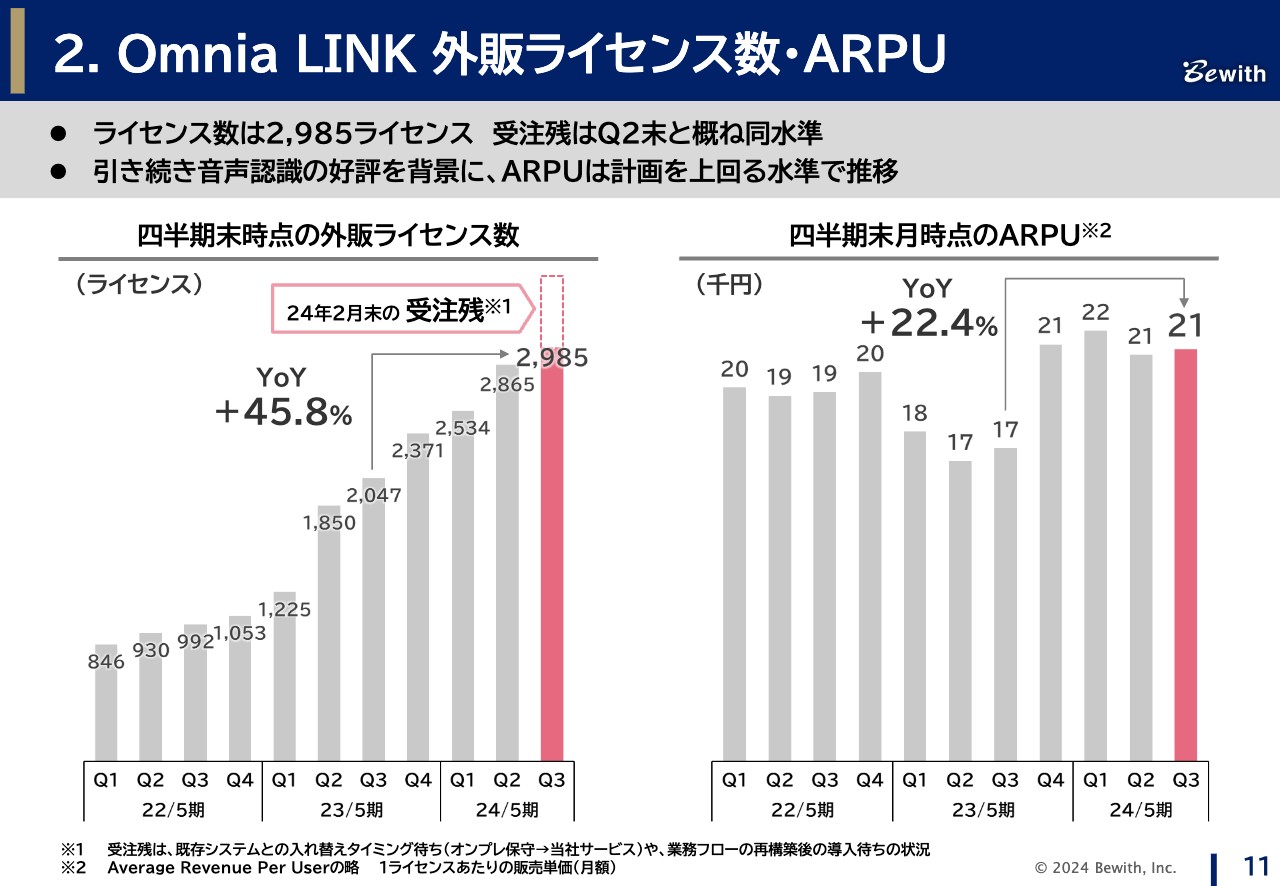

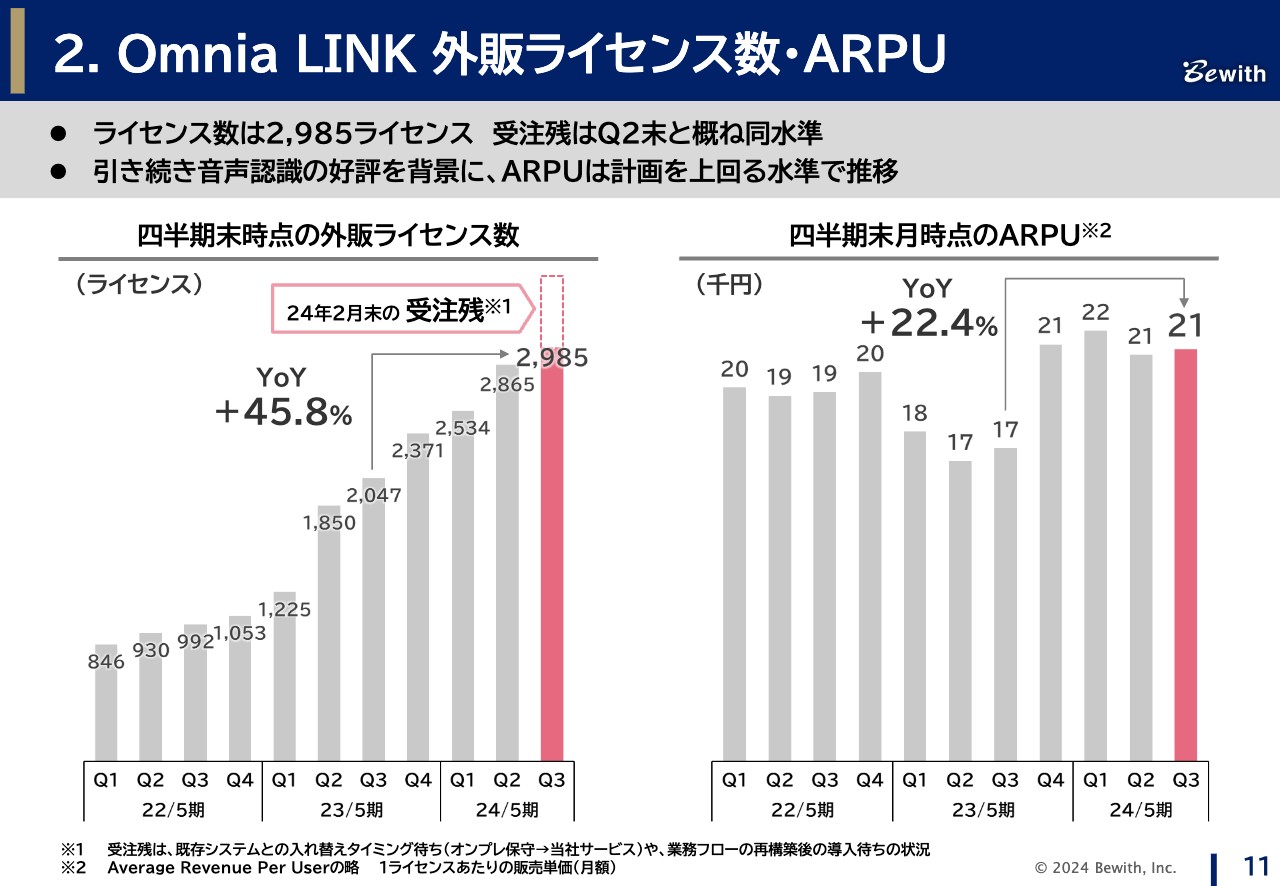

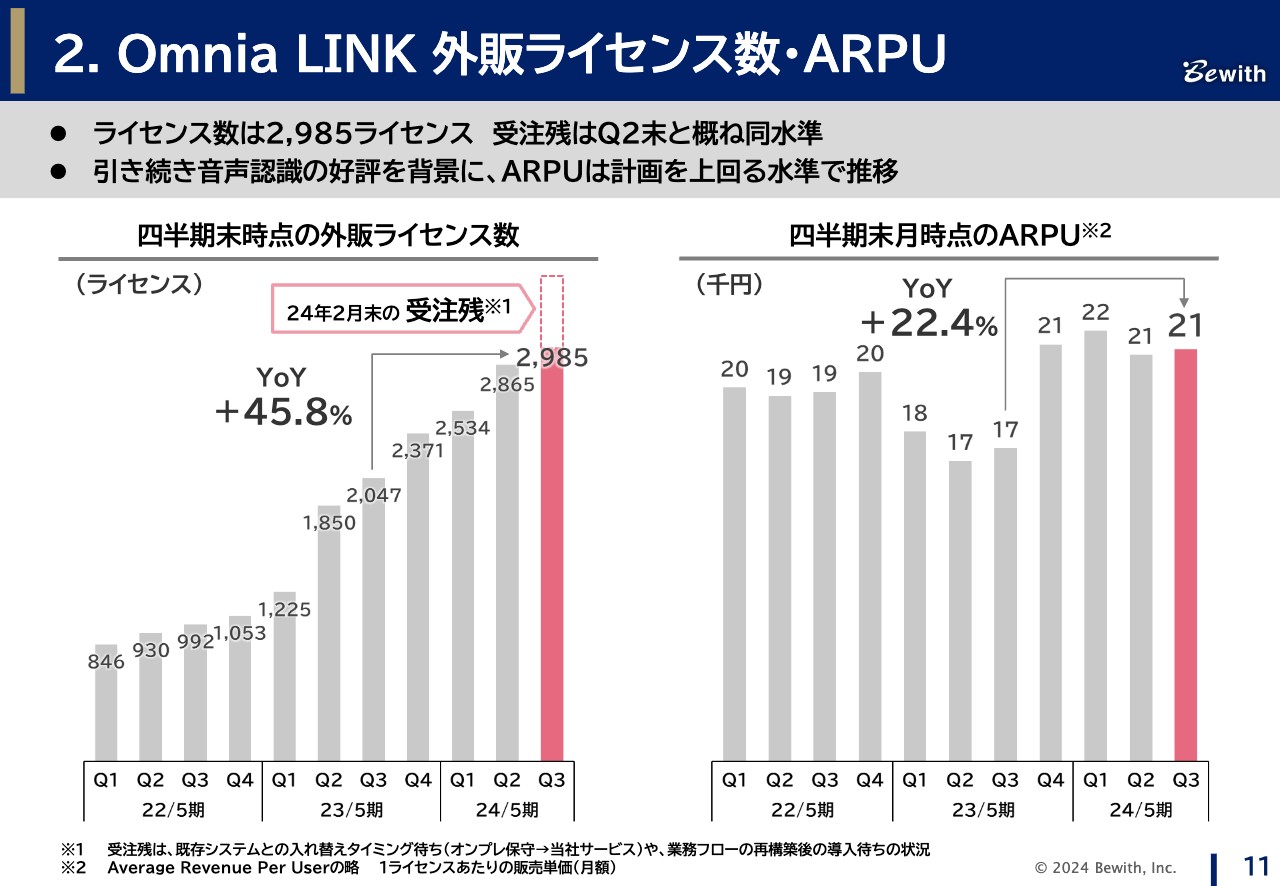

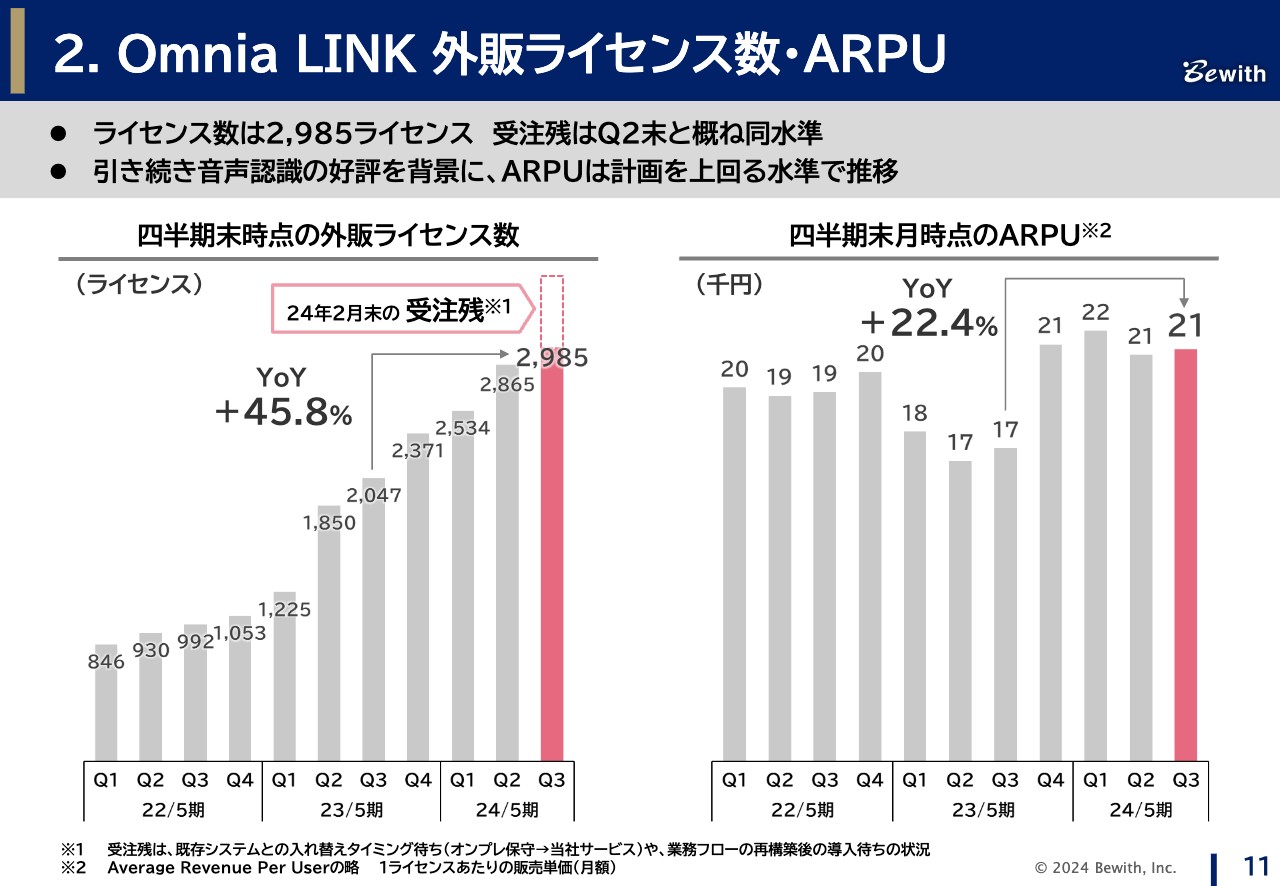

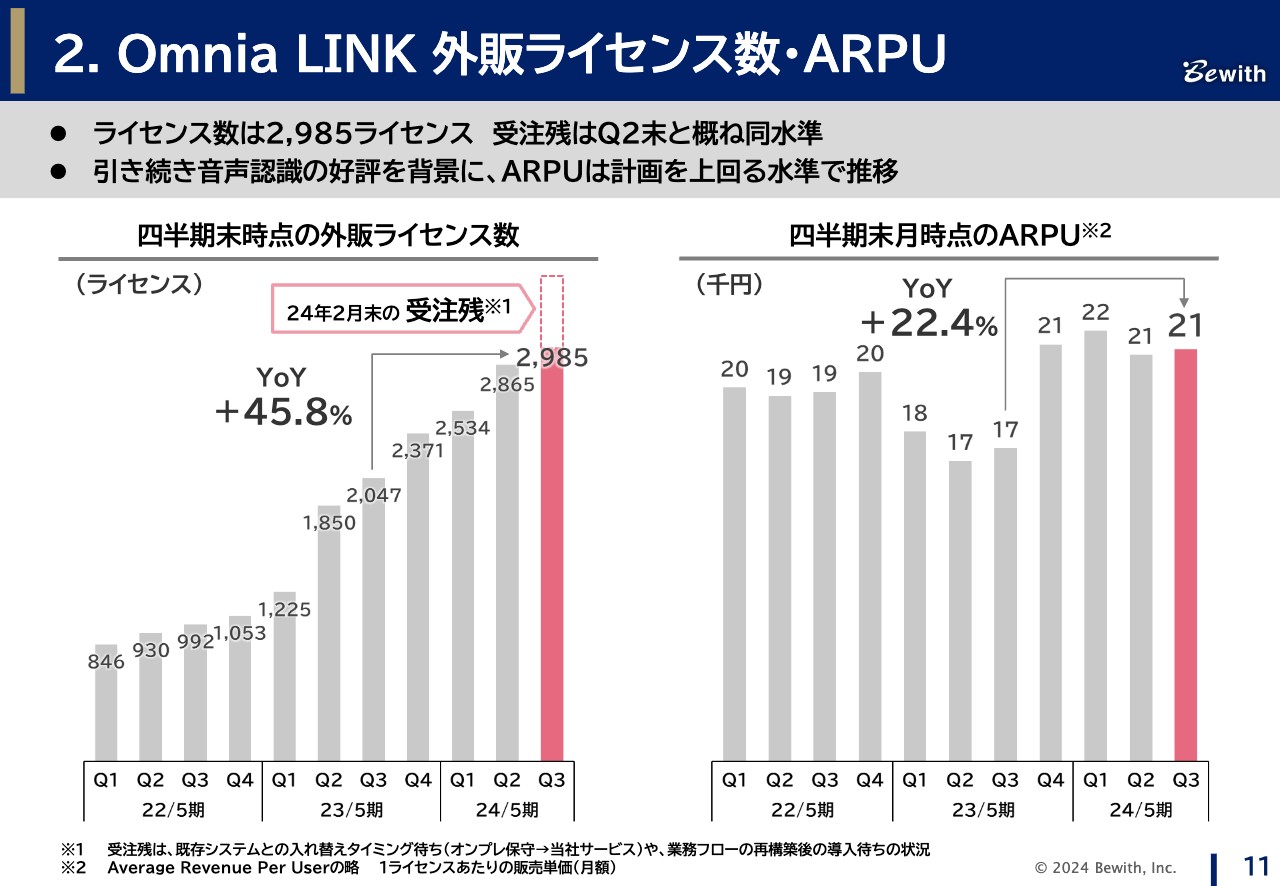

Omnia LINK 外販ライセンス数・ARPU

「Omnia LINK」外販ライセンス数は、2,985ライセンスとなりました。第2四半期から第3四半期では、120ライセンスの伸びとなっています。

「Omnia LINK」は大型案件に営業をシフトしているため、まずは受注残についてご説明します。

第2四半期時点で500ライセンス程度でしたが、この第3四半期でも500ライセンス程度が維持されています。同じ500ライセンスですが、中身が変わっていますので、少し細かくご説明します。

はじめに、第2四半期末の受注残が500ライセンスです。ここから、マイナス要素が2つあります。1つ目に、第1四半期で、ある大型案件の「スケジュールのずれ」についてご報告しましたが、その後、本件について、現時点でも出荷の目処が立っていないことから、第3四半期では受注残から除いています。こちらがマイナス200ライセンスです。

2つ目が、新規案件の出荷により、マイナス120ライセンスです。ここまでで、受注残は200ライセンス弱となります。

これに対して、第3四半期中に大型案件を含む内示がありましたので、300ライセンスが追加になりました。

あらためて整理してご説明すると、第2四半期の受注残500ライセンスに対して、大型案件のスリップでマイナス200ライセンス、新規案件の出荷でマイナス120ライセンス、大型案件を含む新規案件の獲得でプラス300ライセンスです。これにより、第3四半期も500ライセンス程度まで戻せている状況です。

ARPUについては、引き続き2万1,000円程度の進捗となっています。引き続き、大型案件の受注に向けて取り組んでいきます。

4 KPI進捗状況(CC・BPO)

コンタクトセンター・BPO事業のKPIについてご説明します。

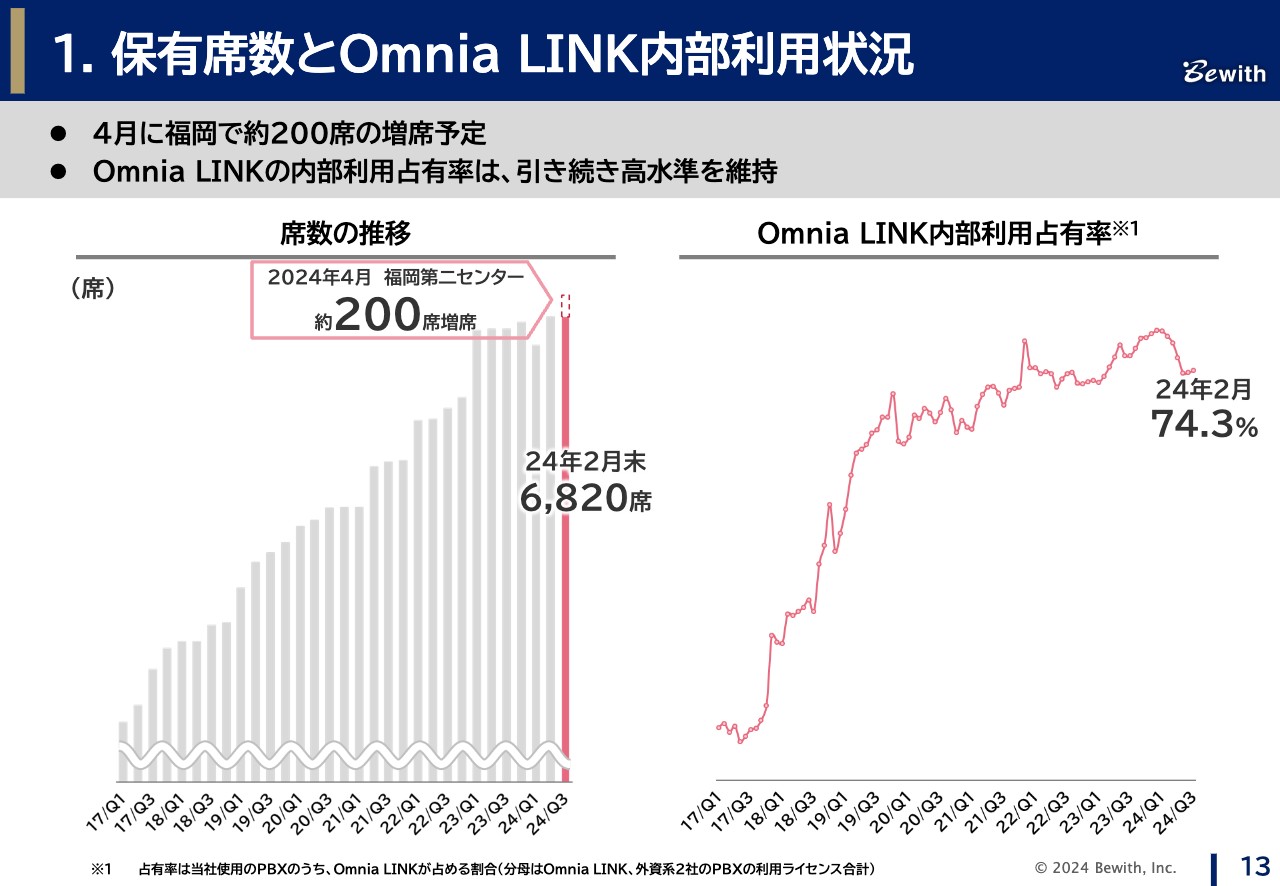

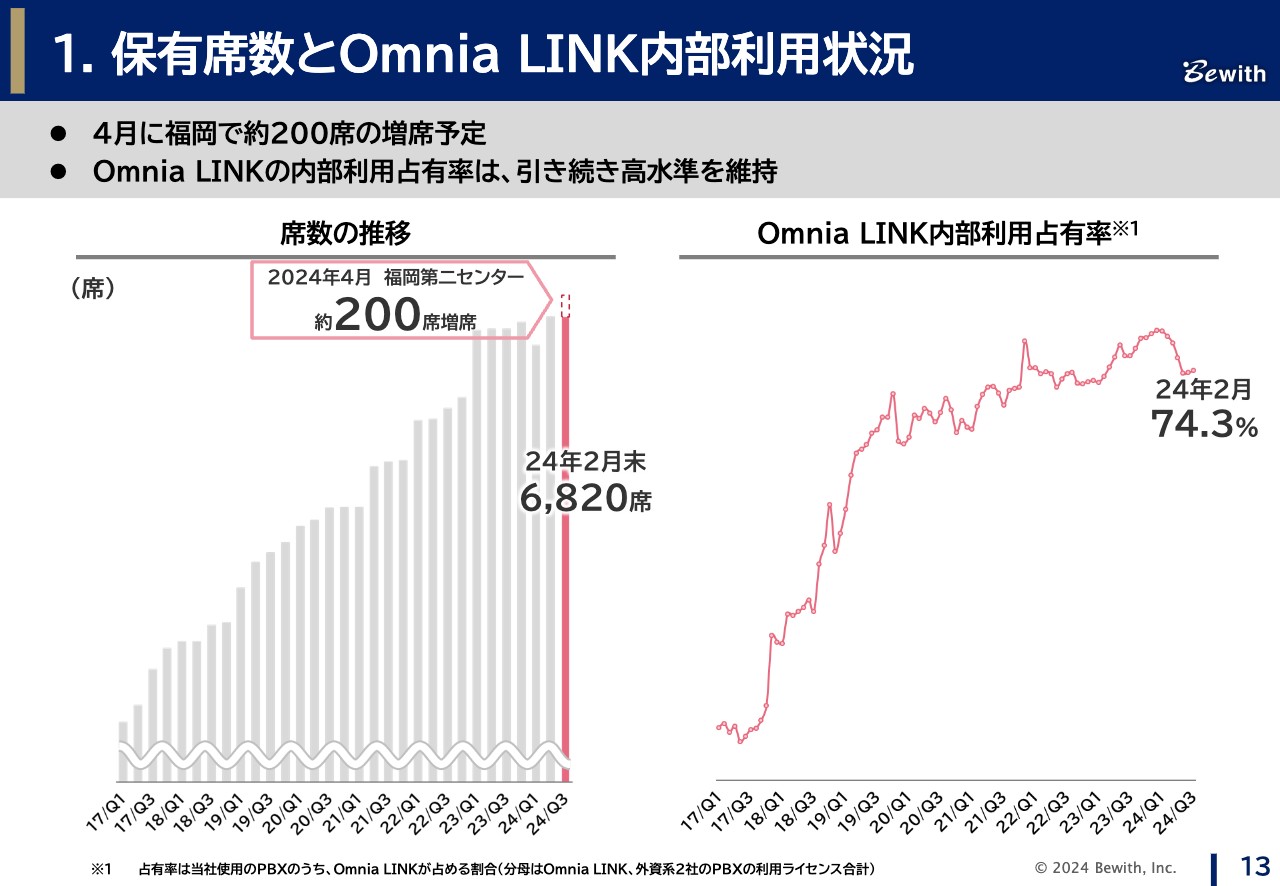

保有席数とOmnia LINK内部利用状況

まず保有ブース数は、6,820席です。こちらの席数は2月末時点の数字で、第2四半期と同数ですが、4月に福岡エリアで約200席の増席を行っているため、本日時点では7,000席程度となっています。

スライド右側のグラフのとおり、「Omnia LINK」の内部占有率は74.3パーセントでした。

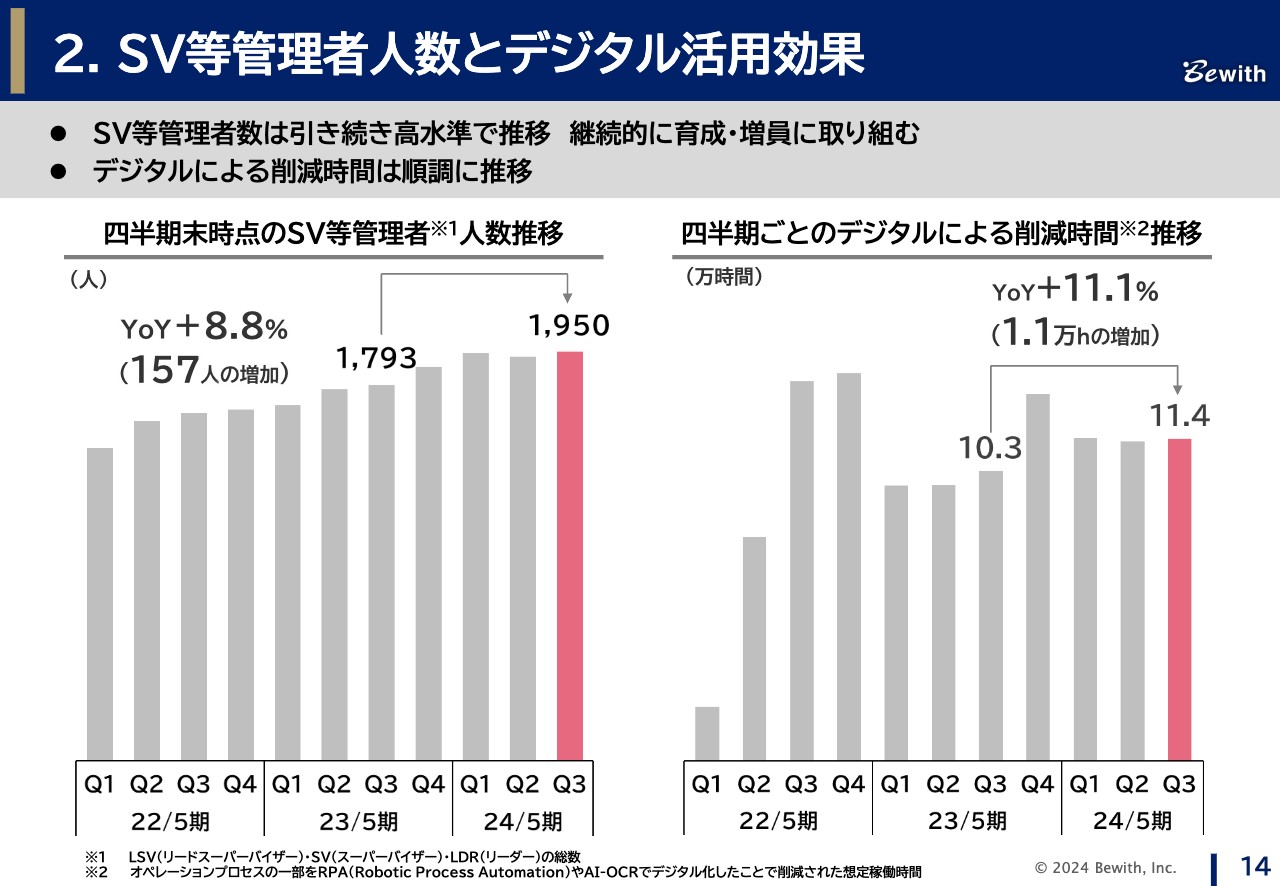

SV等管理者人数とデジタル活用効果

SV等の管理者人数は、前年比で157名の増加です。売上は第2四半期比で減少しているため、一見、管理者も減少すると思われますが、実際には4月以降の新規案件に備えた管理者の確保を行っており、微増となっています。

スライド右側のグラフをご覧ください。デジタル活用による削減時間は、季節性はあるものの、引き続き増加傾向です。人材面・デジタル活用面ともに順調な状況にあります。

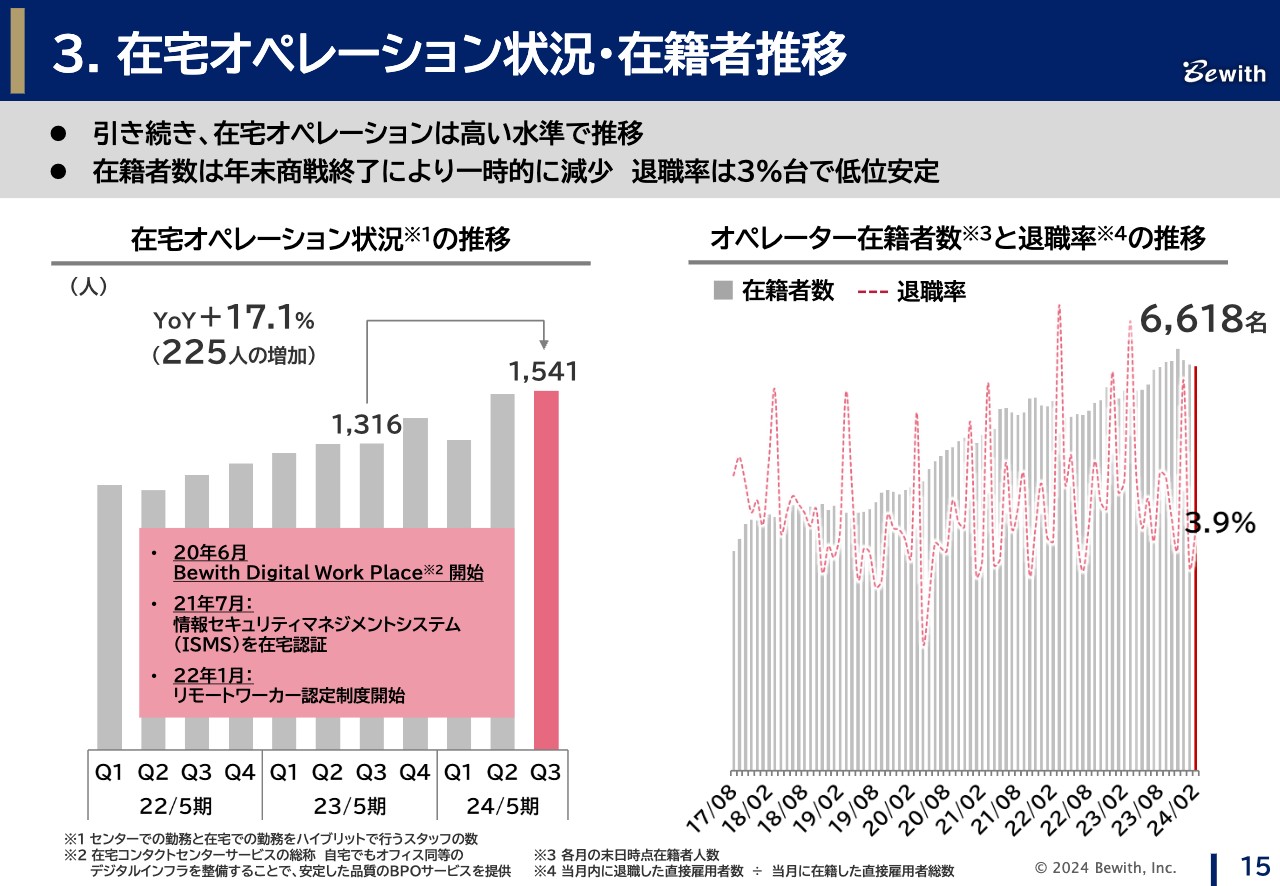

在宅オペレーション状況・在籍者推移

コンタクトセンター・BPO事業の最後のKPIです。スライド左側のグラフのとおり、在宅オペレーションは前年比で225名の増加となっています。引き続き、労働力確保、採用強化の観点で積極的に在宅を進めていきます。

スライド右側のグラフを見ると、オペレーター在籍数は第2四半期と比較して減少していますが、こちらは年末調整業務など、SPOT案件の終了に伴うものです。オペレーター数については、売上に合わせて変動させています。退職率は、スライドに記載のとおりです。

以上、各種KPIについてご説明しました。

5 2024年5月期 第3四半期 トピックス

最後に、トピックスを3点ご説明します。

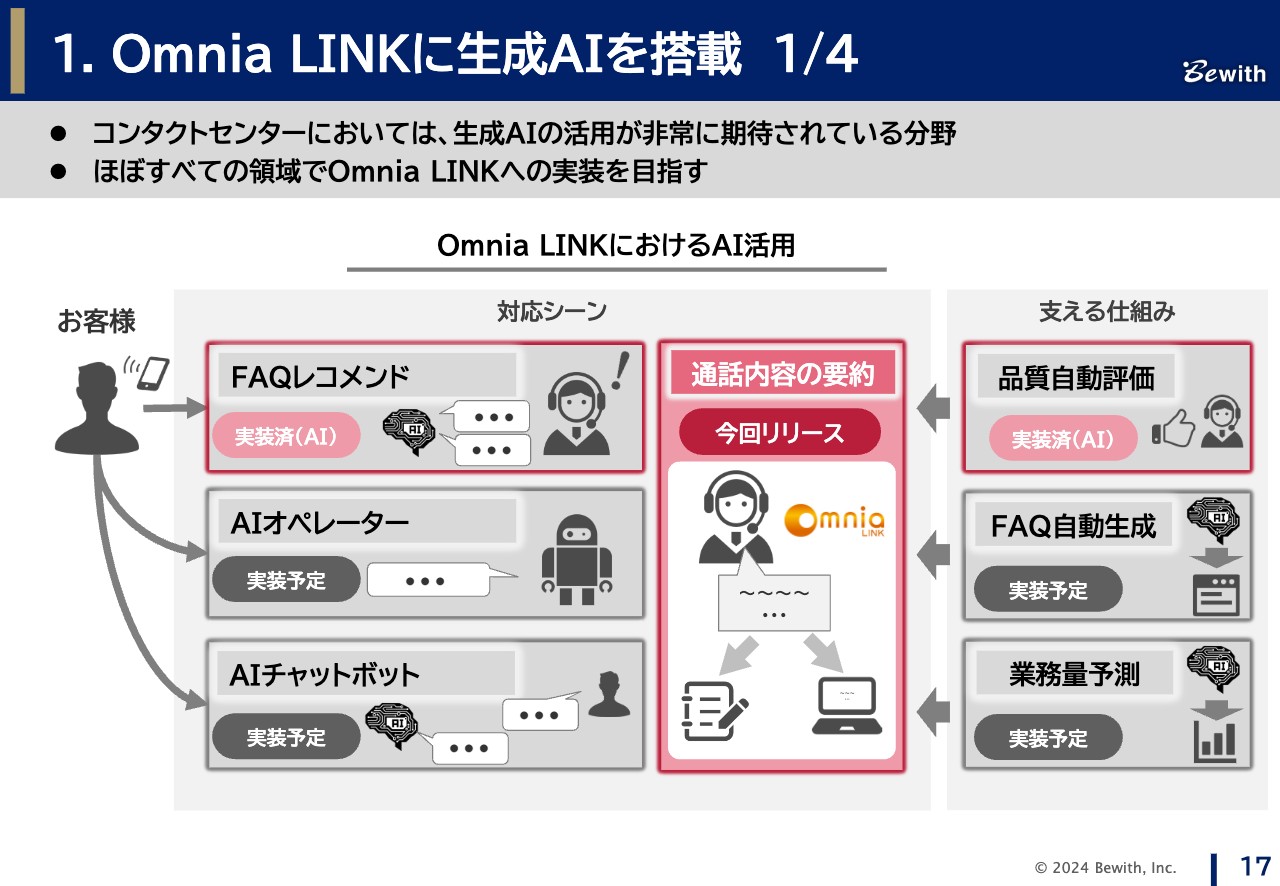

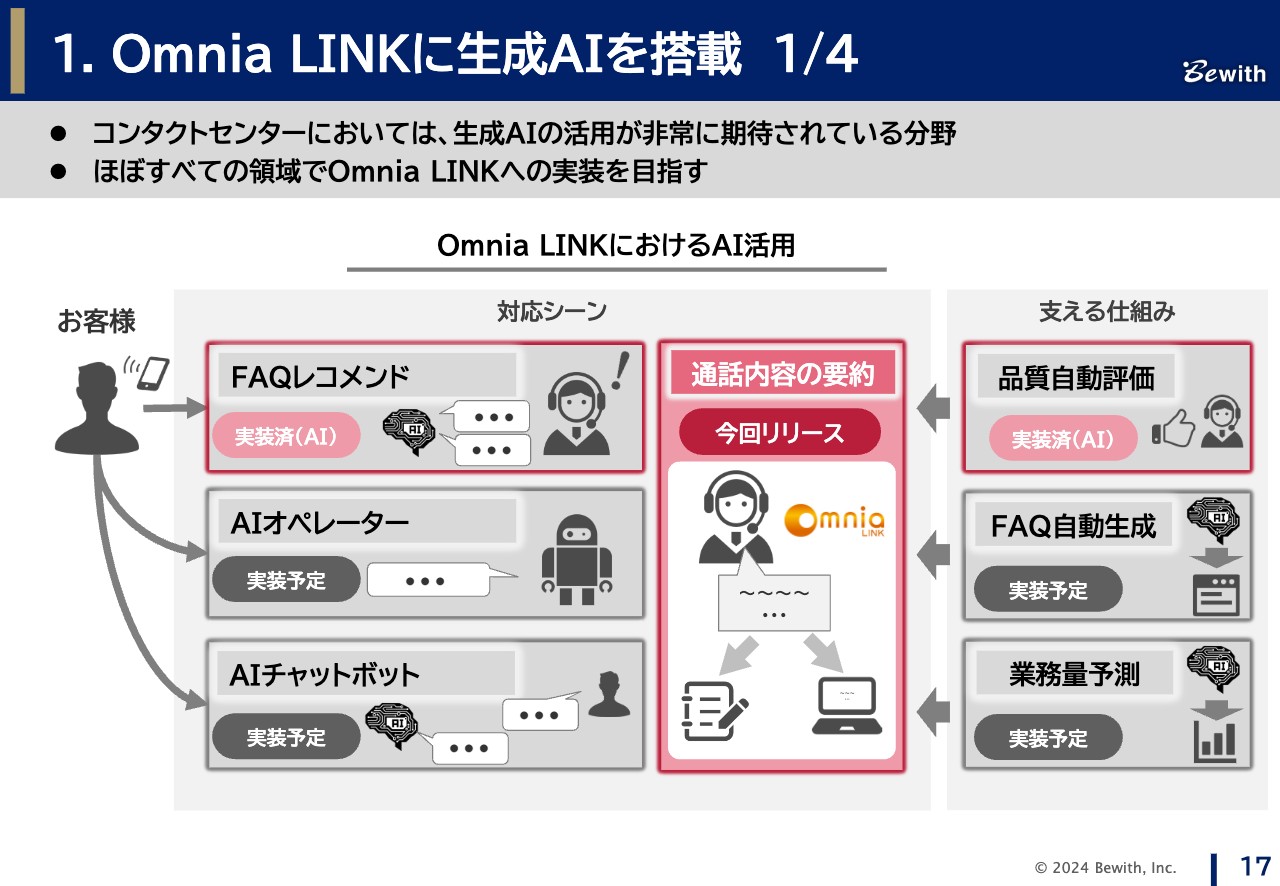

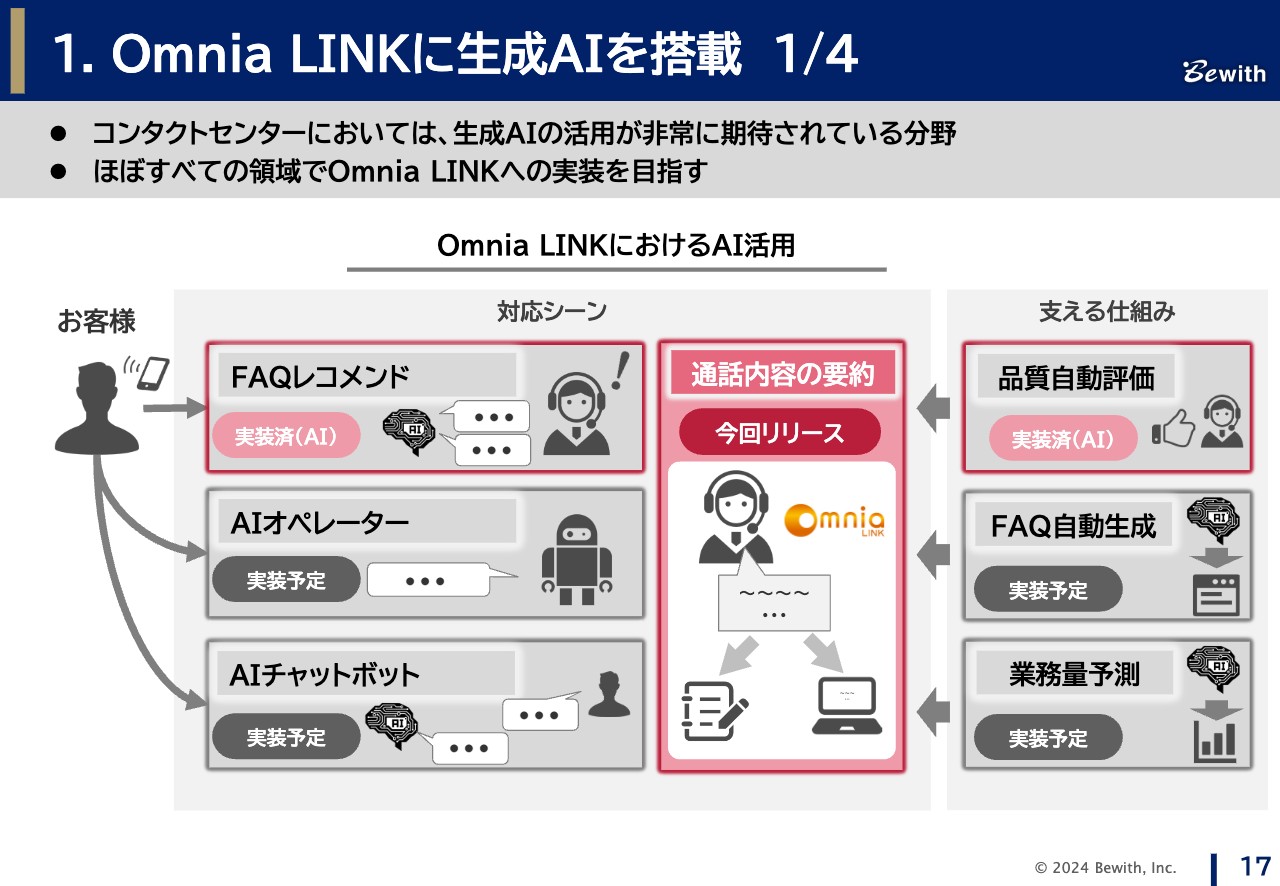

Omnia LINKに生成AIを搭載 1/4

1つ目のトピックスです。2024年4月10日にリリースした「Omnia LINK」の今後の生成AIへの対応について、ご説明します。

労働力人口の減少を背景に、コンタクトセンターは生成AIの活用が期待されている分野です。当社が保有する技術力を活かし、「Omnia LINK」に生成AIを組み合わせることで、生産性の向上を実現し、労働人口不足の社会課題に貢献していきたいと考えています。

スライド左上の「FAQレコメンド」と、右上の「品質自動評価」は、すでにAIを導入済みです。今回は、生成AIが出てきたことで、より精度が高まった「通話内容の要約」機能のリリースとなります。

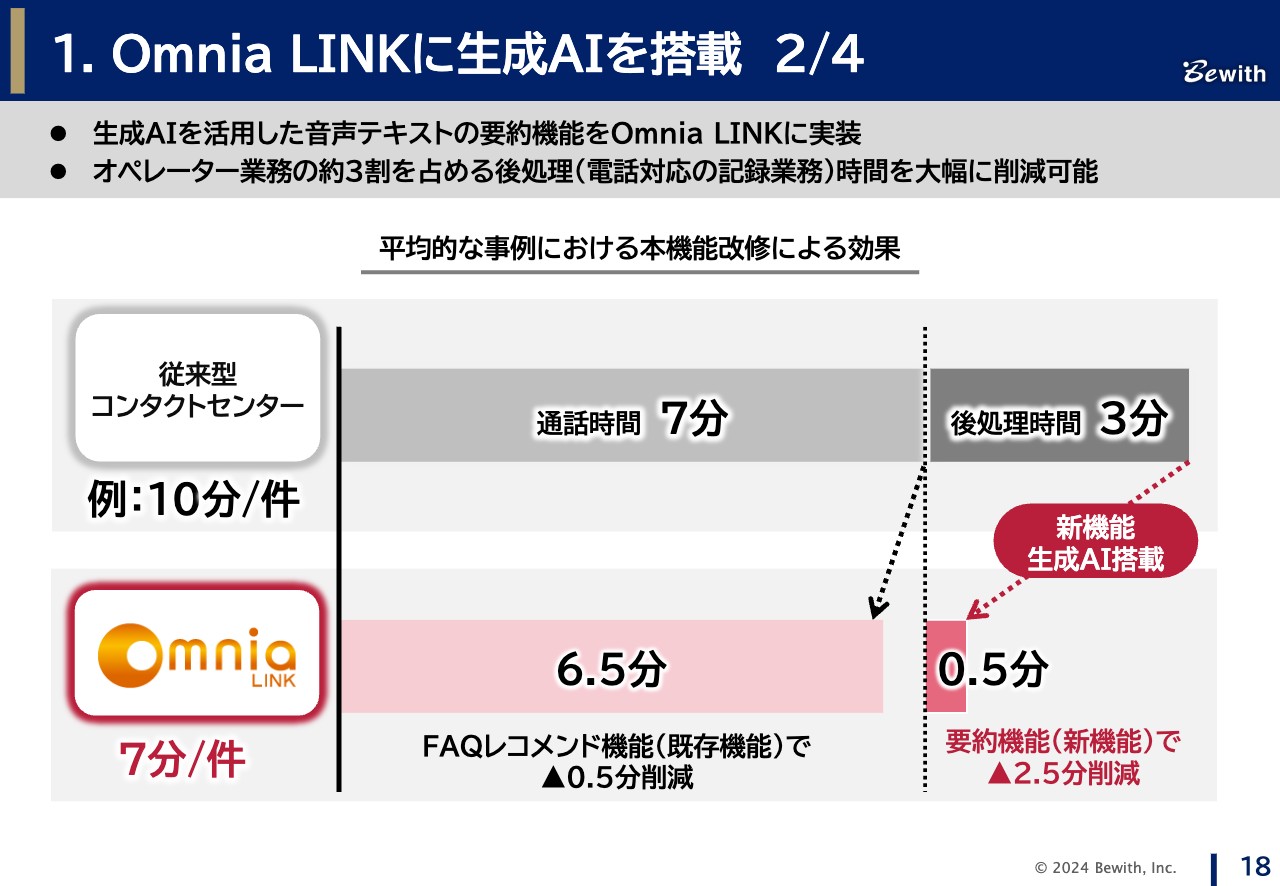

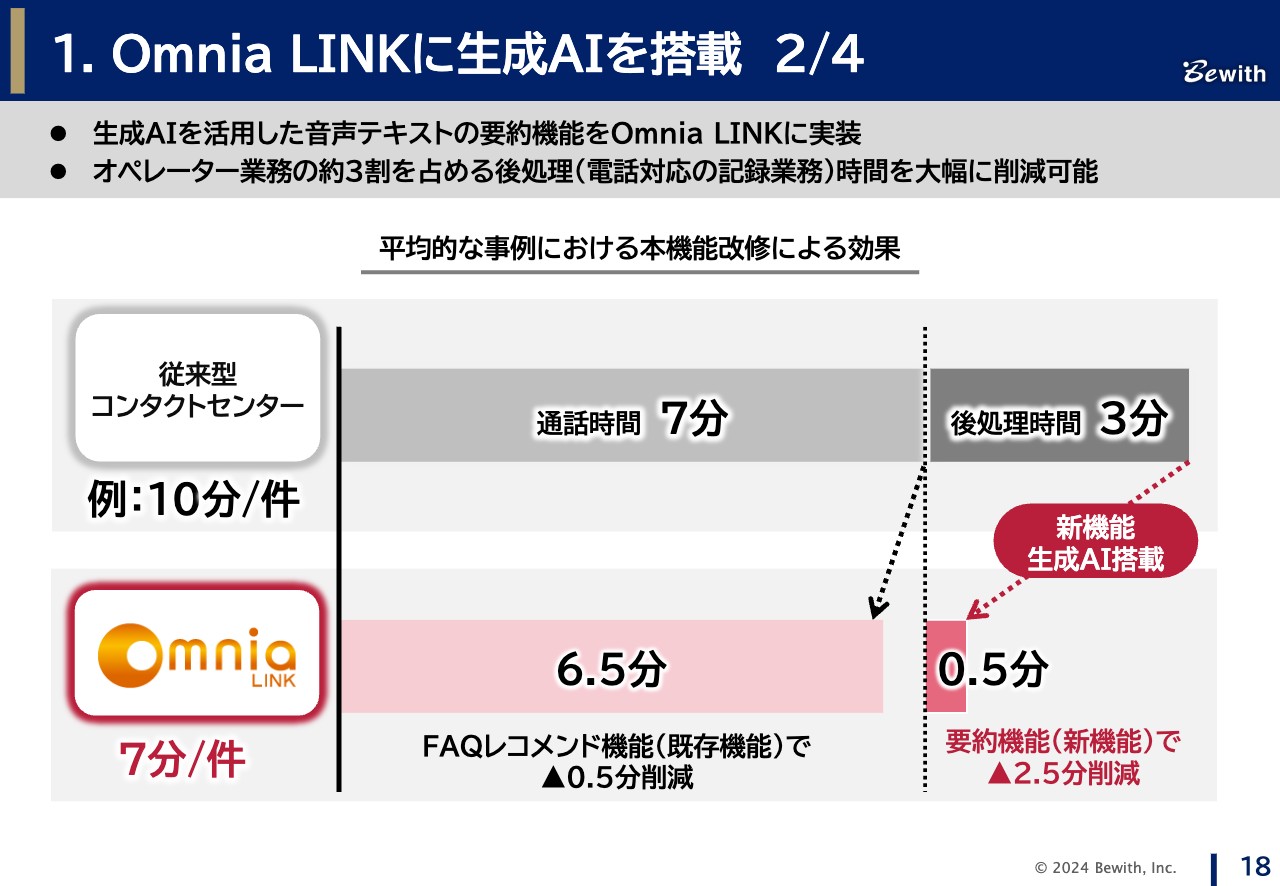

Omnia LINKに生成AIを搭載 2/4

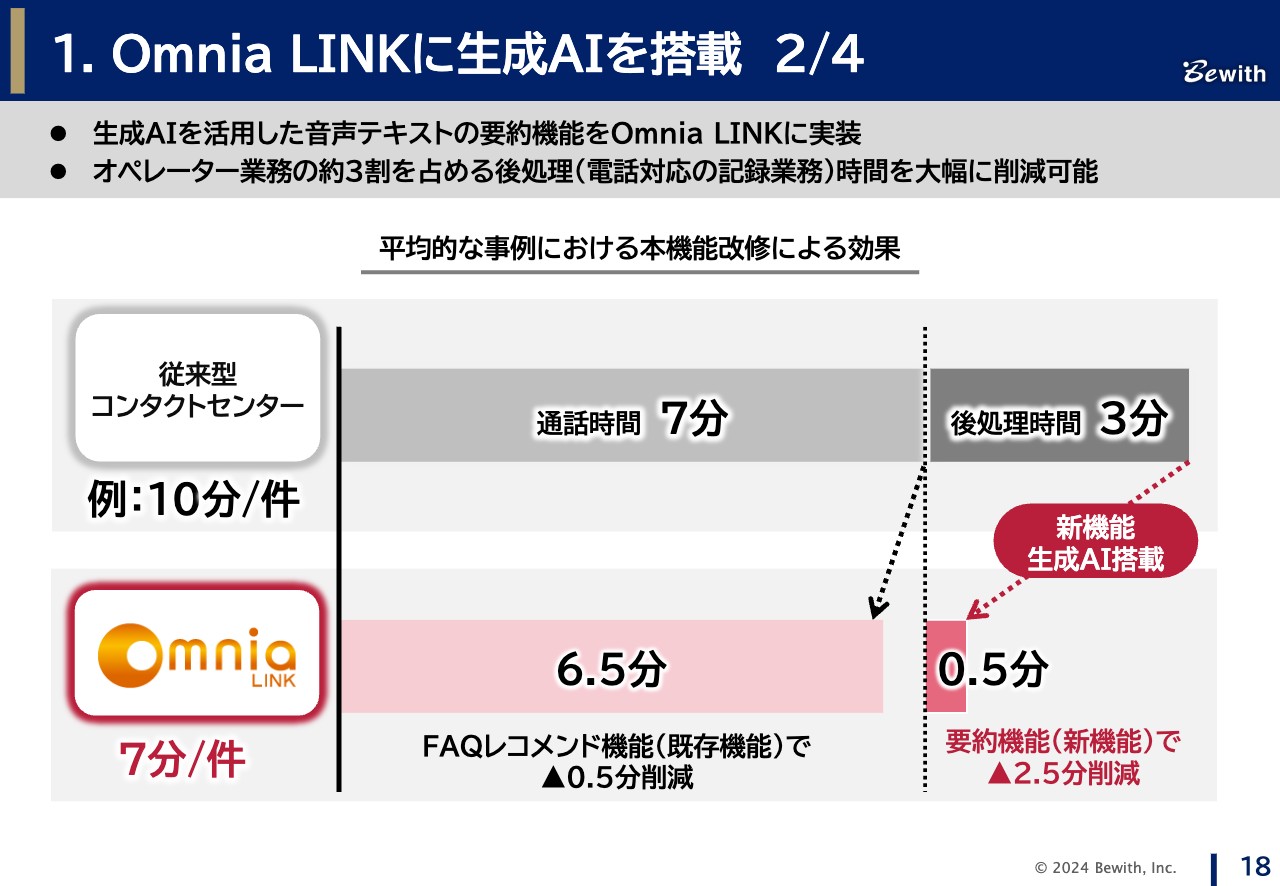

コールセンターにおける通話内容の要約の必要性について、ご説明します。スライド上段をご覧ください。

コンタクトセンターのオペレーターは、お客さまとの通話後、応対内容をシステムに入力します。この作業をコンタクトセンター業界では「後処理時間」と呼びます。スライドの例では通話時間が7分、後処理時間が3分となっており、標準的な事例です。

この例から、後処理時間の長さに驚かれることが多いのですが、コンタクトセンターは、次にお客さまから電話をいただいた時にスムーズに対応できるよう、応対内容を詳細に残す必要があります。そのため、後処理時間が長くなる傾向にあります。

今回のリリースは、この「後処理を行うシステム」に、生成AIの要約機能を搭載しました。これによって、スライド下段をご覧のとおり、人の手では3分程度の後処理時間がかかるところ、わずか0.5分で対応が可能となっています。

Omnia LINKに生成AIを搭載 3/4

この後、動画をご覧いただきますが、「Omnia LINK」が保有する、音声をテキスト化する機能を発展させた生成AIでの要約です。

競合製品の場合には、複数の製品を組み合わせて、インテグレーションが必要になりますので、「Omnia LINK」の新たな優位性を作る新機能と考えています。

それでは、動画をご覧ください。

ここまでが、お客さまとコールセンターのオペレーターとの通話です。通話が終われば通話内容を保存し、要約ボタンを押します。するとスライドの赤枠の部分に、応対内容の記録が要約・保存されます。これで、後処理は完了です。

Omnia LINKに生成AIを搭載 4/4

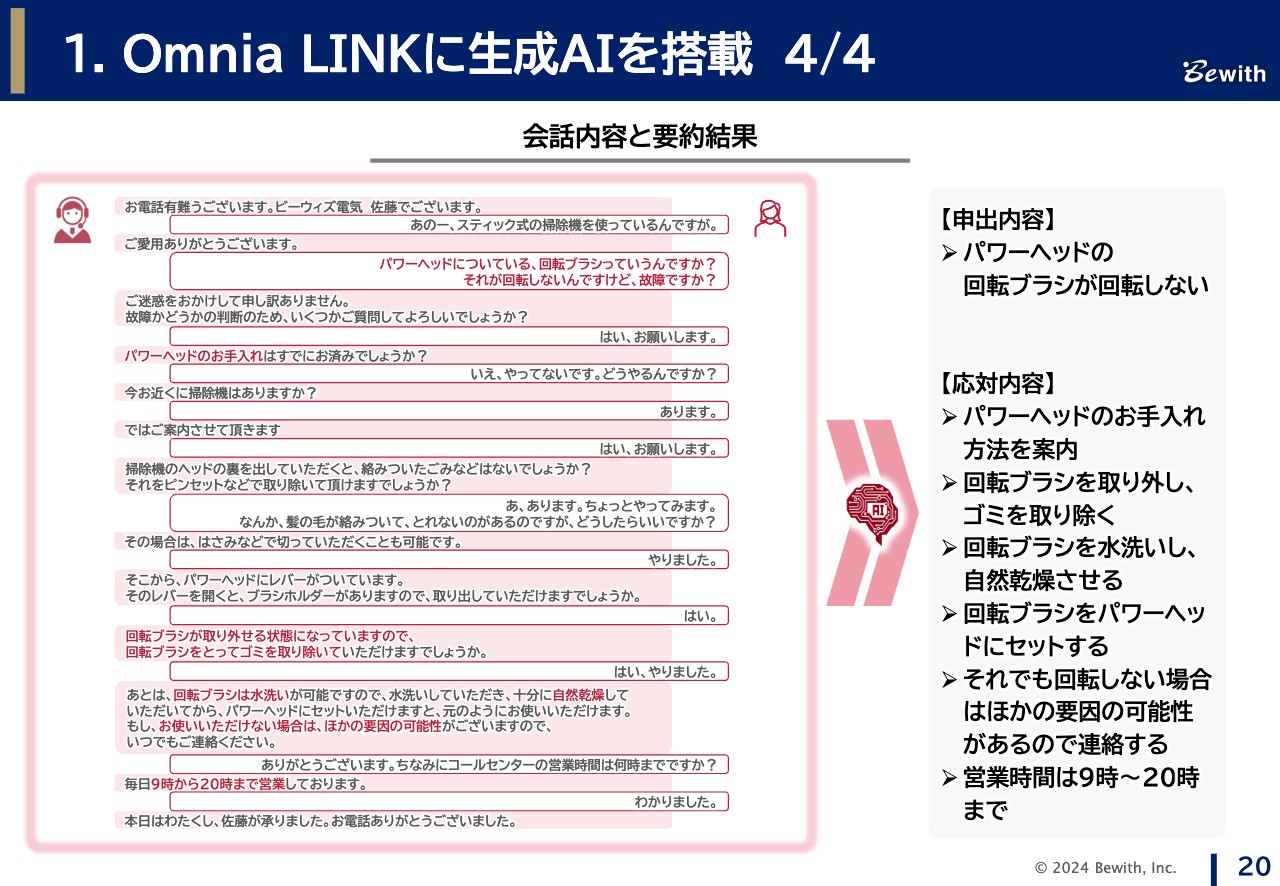

スライドは、先ほどの動画の内容についてです。左側がオペレーターとお客さまとの対応内容、右側が生成AIによる要約となっています。

対応内容の赤文字が、要約されています。ある程度の精度で要約が可能なことが、見て取れると思います。

従来型のコールセンターではオペレーターが自分で話した内容を思い出しながら要約し、文章を手入力する必要がありました。この作業が大幅に省略され、生産性の向上につながるだけでなく、入力精度を高めることも可能となります。

日本郵便の「金融コンタクトセンター」の拡充を支援

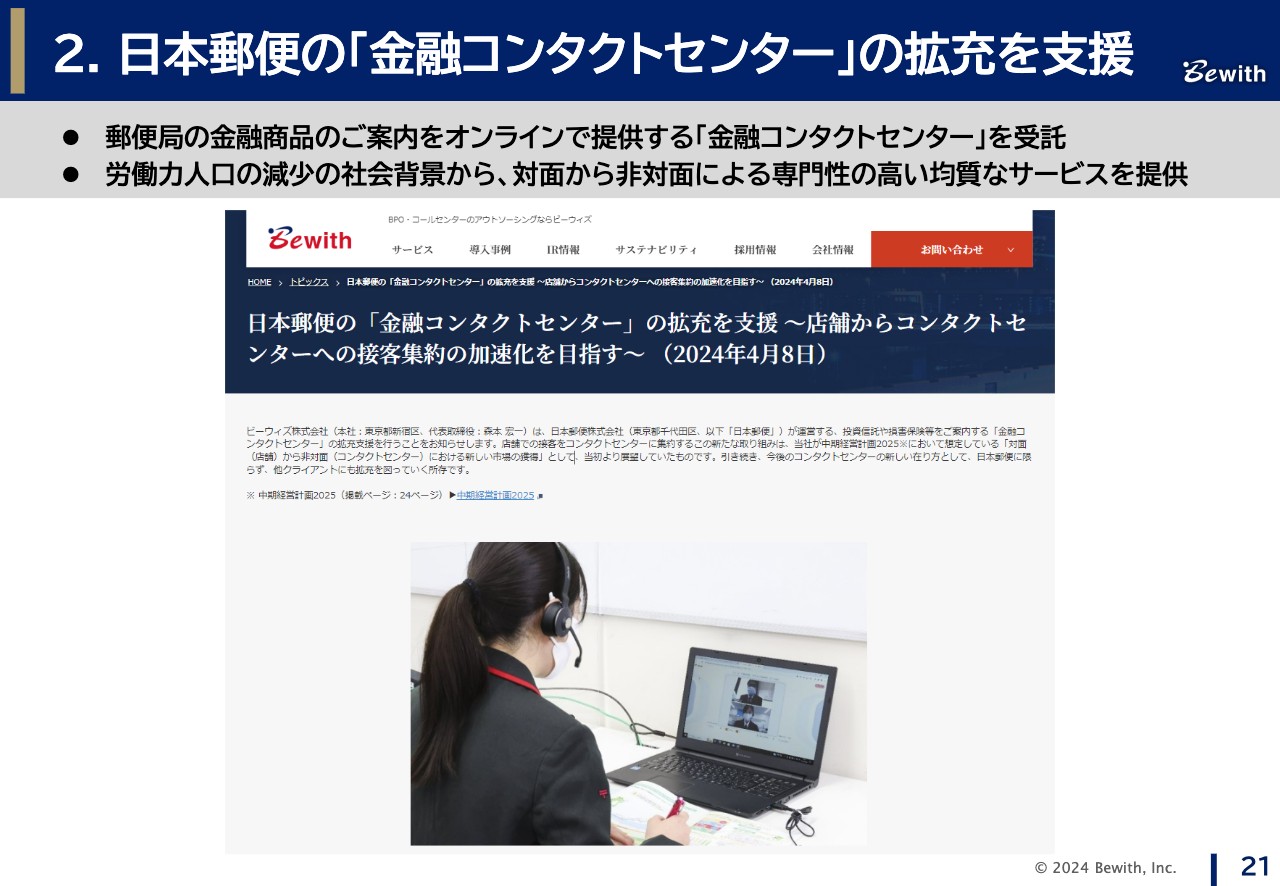

2つ目のトピックスです。郵便局で対応している金融商品の案内業務をコンタクトセンターに集約する、取り組み拡充の支援について報告します。

店舗での応対を非対面であるコールセンターに集約する、新しい取り組みです。当社は中計でもお示ししたとおり、対面から非対面の新たな市場開拓を展望していました。その先行事例と言えるものです。

どこにお住まいのお客さまであっても、専門的で、質の高いお客さまサービスの提供を受けることができるコンタクトセンターは、社会的な使命として、日本郵便に限らず提案を進めていきたいと考えています。

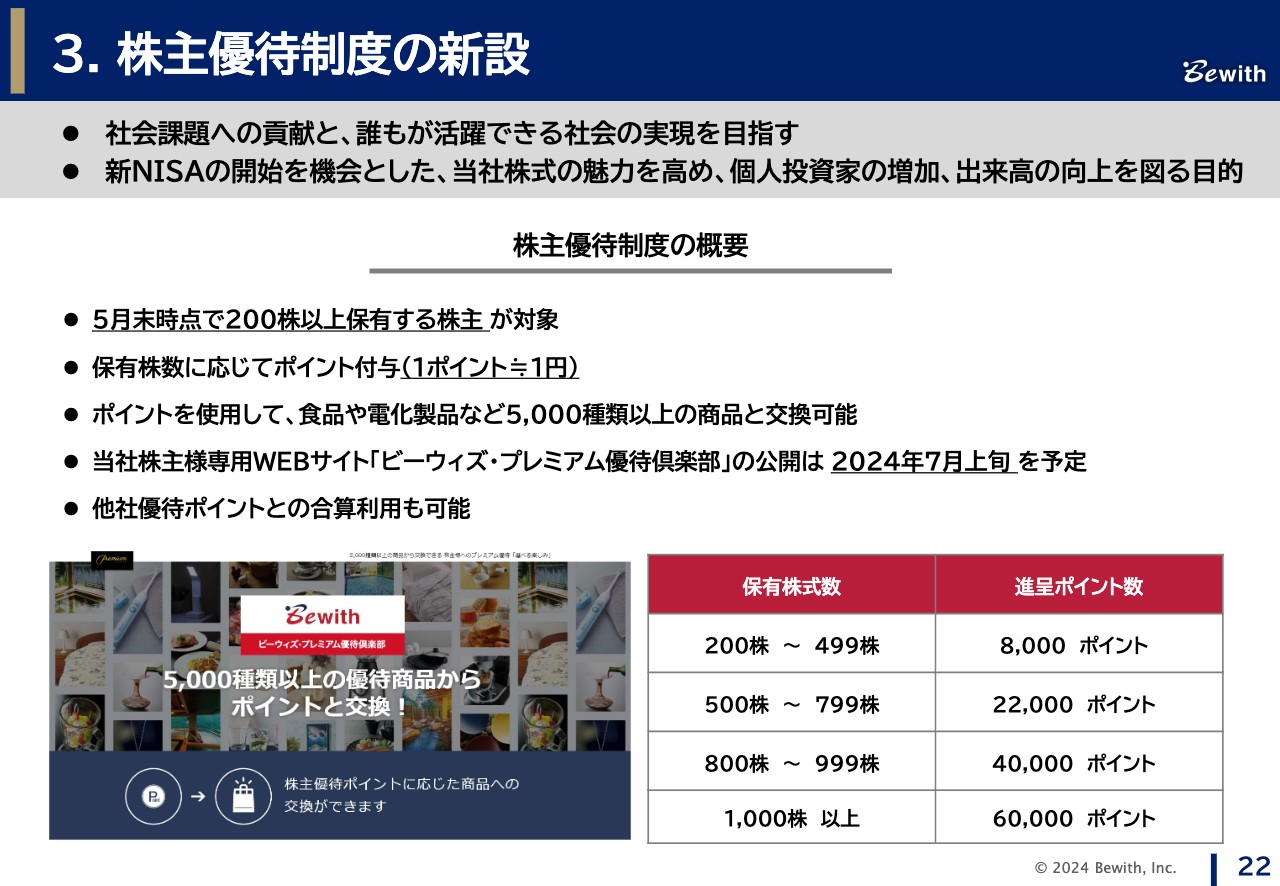

株主優待制度の新設

すでに適時開示済みですが、株主優待制度を導入しました。先ほどの日本郵便の事例でもご説明したように、当社は社会課題への貢献と、誰もが活躍できる社会の実現を目指しています。

この度の、新NISAの開始を機会として、当社株式の魅力を高めることで、個人投資家の増加と出来高の向上を図る目的です。今後も株価を意識するとともに、株主還元を含む財務戦略の検討を進めていきます。

トピックスも含め、決算詳細のご説明は以上となります。ご清聴ありがとうございました。

質疑応答:「Omnia LINK」導入のタイムラグとKPIの達成について

司会者:「『Omnia LINK』は、エンタープライズシフトにより、成約から導入までのタイムラグがどの程度伸びているのですか? 中計時では、現状のKPIの進捗がやや弱く見えますが、確度の高いパイプラインを投入しており、引き続きKPI達成は十分に目指せるという理解でよいでしょうか?」というご質問です。

飯島:導入のタイムラグについては、ご質問のとおり、大手のお客さま、エンタープライズのお客さまは、内示から出荷までが長い傾向にあります。特に、保守契約期間が切れるタイミングをターゲットにしていますので、長いものでは1年以上かかるものもあります。

パイプラインについては、大型案件が少しずつ増加しており、確度の高い案件も相応に増えています。

今回、生成AIの導入として新しい機能をリリースしました。「このような機能を使いたい」というところで、悩んでいるお客さまの後押しになるのではないかと思いますので、大型案件を確実に増やしていきたいと考えています。

質疑応答:大型案件の開始時期について

質問者:今期の新規受注が入ってきた中で、300ライセンスの大型案件を獲得したとおっしゃっていました。新しいエンタープライズ、大型の取り組みを強化してから始まった案件でしょうか? それとも、以前から続いていた案件なのでしょうか?

飯島:大型案件への取り組みにシフトしてからの案件が、今回の300ライセンスに寄与しています。2024年5月期第2四半期の決算発表の中で、最後のトピックスとして、「『Omnia LINK』が秒単位課金サービスに対応したため、システムを改修した」とお話ししました。やはり、そちらの需要が高いため、大型案件の内示となっています。その為、大型案件への取り組みにシフトした後の案件となります。

質疑応答:受注の増減について

質問者:チャートに出ている数字以外の外数部分の規模は、第2四半期ではそこまで変化はなく、どちらかといえば案件が進み、少し縮小しているイメージを持ちました。新しく大型の取り組みを始めて、見えない部分の話が進行している状態で、受注はどれくらいの規模感で増減していますか?

飯島:受注残については、出荷時期が確定できなかったため、200ライセンスの大型案件を今回の第3四半期では受注残の外数に持っていっています。ただし、この案件は引き続き出荷に向けて対応中ですので、まず外数に入れています。

さらに、第2四半期の「Omnia LINK」改修によって、引き合いをいただいている大型案件もあるため、パイプライン受注残の外数として増加しています。当社よりも少し小さい同業者や、いくつかの業界からの反響があります。

4月10日にリリースした生成AIも、さっそく大型の引き合いをいただいています。ご質問の中で「縮小しているのではないか?」というお話がありましたが、パイプライン受注残の外数としては、比較的増加していると思っています。

質疑応答:大型案件のARPUについて

質問者:少し前のお話になりますが、2023年5月期第2四半期に増加した600ライセンスのうち、半分の300ライセンスが1つの大きなお客さまからの大型受注だったというお話がありました。そのお客さまをたどってみると、この方のARPUは、その後、いろいろな機能を追加して増えているのでしょうか?

あるいは、このお客さまは大型案件であるため、ボリュームディスカウントにより、もともと低いARPUでスタートしていることがあれば教えてください。大型のお客さまを取るようになった場合、最初のARPUは低くスタートするというような、収益性の観点でご示唆いただければと思います。

飯島:大型案件のお客さまは、最初はあまりオプションを使わずにスタートします。スライド右側のARPUのグラフをご覧ください。1万8,000円から1万7,000円と、最初の段階では減っています。ただし、このお客さまに関しては、「音声認識をはじめとしたオプションを使いたい」ということで、後半に向けて次第に上がっていく傾向がありました。

現状は、例えば100ライセンスの大型のお客さまに対しても、営業スタイルを変えており、「最初から音声認識を使っていただいたほうがいいですよ」と案内しています。

過去の分はテキストが残っていないことから、「最初から音声認識のオプションをご利用いただいたほうがいいですよ」という営業スタイルです。2024年に入ってからは、比較的大型のお客さまでも、最初からオプションをオンの状態でご利用いただいている傾向にあります。

質疑応答:大型案件の横展開について

質問者:300ライセンスの大型案件は、300ライセンスで導入し、他のセンターも持っていれば、そちらにも導入するかたちで、リピートが積み上がると売上やライセンス数が大きく伸びていく思惑があったと思います。大型のお客さまのリピートや横展開は広がっているのでしょうか?

飯島:300ライセンスのお客さまは、大きなコールセンターで利用を開始されました。その後、数は多くはありませんが、違う部署でも利用が広がっています。

ただし、例えば「Omnia LINK」が入った後に、「ここでも使いたい」という声が出ている手応えがあります。300ライセンスのお客さまに関して、数は多くないものの、同じ会社の中で、横展開で広がっている傾向があります。

質問者:ポテンシャルで言うと、何百、何千くらいのライセンス数の可能性があるのでしょうか?

飯島:300ライセンスのお客さまで言うと、100ライセンスから200ライセンスくらいです。

質問者:どのような業種なのでしょうか?

飯島:サービス系で内製でコールセンターを運営している企業です。

質疑応答:SIerとの組み方について

司会者:「先ほど見せていただいた要約機能のように、インテグレーションが不要な機能を販売するとSIerは、インテグレーションしたいと思うと思います。そのため、利益相反が生じると思いますが、どのように乗り越えて販売を拡大していくのでしょうか?」というご質問です。

飯島:「Omnia LINK」は、まず音声のコールセンターのPBXを導入し、「さらに要約機能を使いたい」となると、オプションがどんどん付いていくようになっています。今は直販をベースに、内製で行っている企業に「『Omnia LINK』はいかがでしょうか?」と提案して導入いただいている比率が高いです。

SIerは大手企業に入っているため、「『Omnia LINK』を担いで売りたい」といった声はあります。したがって、パートナー契約のような、代理店契約のかたちで販売していく選択肢もあると思っています。実際に、SIerと共同で提案が動いているものもあります。

参考までに、パートナー関係での販売について、第2四半期末の決算時にトピックスで触れましたが、ソフトバンクとの協業によるパートナー戦略販売も行っています。

質疑応答:中計発表後の変化について

司会者:「来期以降の中計の目線は、変わらずでしょうか? 中計発表後に、前提からの変化はありますか?」というご質問です。

飯島:中計を発表した後に、「Omnia LINK」については、前提より良いARPUのような指標もあれば、前提どおりの売上高もありました。一方、ライセンス数では物足りないなど、そのような「ARPU・ARR・売上・ライセンス数の相関」部分を精査しているところです。当社としては中計を目指して進めていますが、計画自体もローリングしながら、着実に取り組んでいきたいと思っています。

コンタクトセンター・BPOについても、コロナ禍後の公共系は想定以上に価格競争が激化している傾向があります。一方、金融系は非常に強いです。日本郵便の事例として、対面から非対面へ変化する中で、日本の労働力不足を支えるために寄与できると考えています。

このように事業環境の変化を踏まえて、例えば、「公共などのSPOT案件」「コンタクトセンター・BPOの継続案件」「Omnia LINK」という区分で精査しながら、あらためてお示しできればと思っています。

質疑応答:ライセンス数の計上のタイミングについて

司会者:「今回、300ライセンス獲得した新規内示も、ライセンス数に出てくるのは1年前後かかると見たほうがよいでしょうか?」というご質問です。

飯島:受注残300ライセンスの一部には、第4四半期で出荷されるものもあります。来年の出荷もありますが、再来年くらいまで続くものもあります。保守契約期間が決まっているお客さまで、非常に長期の企業も含まれている状況です。

質疑応答:200ライセンスの計上のタイミングについて

司会者:「受注残で、新規の300ライセンスを除いた200ライセンス計上のタイミングは、いつ頃が多いのでしょうか?」というご質問です。

飯島:今期に計上されるものもあれば、来期になるものもあります。

質疑応答:来期の業績計画について

司会者:「2024年5月期第4四半期では、来期の業績計画を出すことになると思います。現在の進捗状況やパイプライン、受注残を考慮した時に、既存中計に沿った計画は出せそうでしょうか?」というご質問です。

飯島:「Omnia LINK」に絞って、来期の業績計画を出すタイミングでの進捗状況とパイプラインが、中計と同じかどうかというご質問だと理解して回答します。

スライド左側をご覧ください。第3四半期までに売上は到達しています。しかしながら、目標としていたARRやライセンス数は、計画より少々ビハインドしています。その相関関係については、今期末までに精査していきたいと思っています。

現時点では、中計で示している高水準を目指して取り組み、中身の組み入れなどは再精査していきたいと思っています。やはり、大型案件がキーになってきますので、そこに向けて「Omnia LINK」は注力していきます。

「Omnia LINK」の市場ポテンシャルとして、生成AIやソフトバンクの秒単位課金など、パイプラインに入ってきていますので、我々も手応えを持っています。中計最終年度は非常に高い数字を掲げていますが、そこに向けては合わせていける状況です。

質疑応答:生成AIの引き合いについて

司会者:「生成AIがリリースされ、引き合いはどの程度増えてきているのでしょうか?」というご質問です。

飯島:4月10日に生成AIをリリースし、2日目になりますが、すでに大手企業など、10件程度の引き合いをいただいています。悩まれていた提案中のお客さまや既存のお客さまの後押しにもなっていますし、新規のお客さまからの「こんな機能があるなら検討したい」という声もあります。

先ほどお話ししたとおり、コールセンターの実務を行っている方には、ストレートに音声をテキスト化して、後処理時間もダイレクトに効果が出せる機能には魅力を感じていただいているのではないかと、手応えを感じています。

質疑応答:来期計画の手応えについて

司会者:「中計で掲げる来期計画の手応えについて教えてください」というご質問です。

森本:来期に関しては、現在精査中です。今期の結果を踏まえて、2024年7月の本決算で、しっかり提示したいと考えています。

全体の市場感から言うと、生成AIの流れもあり、コンタクトセンターのデジタル化・AI化という課題に、お客さまとともに中期的に取り組んでいく方向性で進めています。

新規のお客さまへの営業時に、「生成AIのポテンシャルを活かした、新しいコンタクトセンターの在り方を作っていきましょう」と、比較的積極的な目線で商談を進めています。したがって、目の前、あるいは中長期で、成長余地はまだあると考えています。

日本郵便のリリースも開始したばかりですが、全部で2万店舗ほどある郵便局の販売網のすべてで、非対面で対応していくようなポテンシャルもあります。このようなお客さまの例をとっても、「Omnia LINK」と生成AIを使ったビジネスが非常に伸びていく実感があります。

ですので、コンタクトセンターの中のシェアを取るというよりは、対面から非対面にビジネスモデルが変わり、対面型のビジネスがコンタクトセンターに移行していく中で、今まで我々が受注していなかった領域が伸びていくと思います。

そのあたりも開拓しながら、中計を目指してがんばっていきたいと考えています。

質疑応答:「Omnia LINK」が受注獲得に与える影響について

司会者:「コンタクトセンターでは価格競争が厳しくなってきたため、選別受注したとのことですが、これまで親身であった既存先も、価格次第では乗り換えるということでしょうか? もしその場合、『Omnia LINK』があることは抑止力になっていないのでしょうか? 逆に『Omnia LINK』による生産性向上で、従前より低い価格でも、同程度の利益が取れる状況になっていませんか?」というご質問です。

飯島:価格競争の激化について、大きな流れとして、公共系の入札のような価格勝負だけの案件は、競争が厳しくなってきていると感じています。

我々は、物価や人件費の上昇などもあるため、価格改定をお願いしています。大半のお客さまにはご理解いただけますが、お客さま自身のビジネスが不振であったり、業績が不調だったりする場合には、なかなかご理解いただけないケースが実態としてあります。

当社としては利益率を上げていきたいと考えていますが、利益率には一定のバーがあるため、ご理解いただけない場合は、案件の入れ替えや見直しを行っています。

一方で、我々は単に「価格を上げてください」と言っているだけではなく、生産性を上げることで、請求する金額自体も下げられるという武器を持っています。したがって、お客さまがターゲットとする価格帯に見合う提案を行い、それでも合わない時には見直すことがあります。

そのような意味では、ご質問にあるとおり、「Omnia LINK」を武器に、請求単価が下がったり、生産性が上がったりするところで折り合いがつけば、継続できると考えています。

ご質問の、「『Omnia LINK』による生産性向上で、従来よりも低い価格で同程度の利益が取れるような状況になっていないでしょうか?」という部分については、おっしゃるとおりです。

「Omnia LINK」と同等のサービスを実現しようとすると、システムインテグレーションや、複数のシステムが必要になるため、金額は上がる傾向にあります。しかし「Omnia LINK」を持っている我々は、同じサービスを提供する競合他社と比較しても、安価な金額で請求できますし、当社としても利益が取れると思っています。

例えば、先ほど生成AIの事例でもご説明しましたが、スライド上段の、10分の料金請求に対し、生成AIの搭載が実現すると、7分での請求になるイメージです。

そのため、必要なオペレーター稼働時間が減りますので、当然ながら請求金額を下げられる要素があります。これが「Omnia LINK」が持っている強さではないかと思います。

質疑応答:通期計画達成の蓋然性について

司会者:「通期計画は据え置いているため、第4四半期の営業利益は9億円の計上が必要となりますが、達成の蓋然性は高いのでしょうか?」というご質問です。

飯島:通期計画は、お示ししているとおりです。第3四半期まで進んだため、残りは1四半期という状況です。通期計画に向けて、全力でキャッチアップしていきたいと思っています。

先ほどの日本郵便の事例もそうですが、特にコンタクトセンターの業界は、4月から始まる仕事が比較的多くあります。そのため、来期以降に貢献する数字も大きいのですが、この4月にスタートする案件で、きちんと数字を作りたいと思っています。

質疑応答:コールセンターの競合環境の変化について

司会者:「コールセンターの競合環境に変化はありませんか?」というご質問です。

飯島:コールセンター業界の競合環境は、一部変化が出ているところがあります。非常にわかりやすいこととして、コロナ禍をきっかけにコンタクトセンターなどを運営し始めた企業が、中小企業も含めて存在します。

先ほど、公共系の入札が激化しているとお話ししましたが、今ご説明した企業の中には、コロナ禍のビジネスに代わるものとして、価格勝負で挑まれるところがあります。新型コロナウイルス終息後に場所が空いていたり、余剰の人を抱えていたりするかもしれませんが、比較的、低単価の金額で応札するケースがあるということです。

我々も勝負していますが、一定の利益率や高収益の案件を目指しており、価格競争を回避し、選別受注で取り組んでいます。我々は以前から、価格勝負になる入札案件だけで勝負しても意味がないと思っていました。先ほどの日本郵便の事例や、「金融業界に強い」というところでもお話ししましたが、例えば有資格者で対応するような、高度な業務で勝負する取り組みを進めています。

さらには生成AIなども組み合わせ、人であれば高度な業務、システムであれば、生成AIを含む高度なOmniaLINKの活用やご提案で対応していきたいと思っています。

質疑応答:来期以降のコンタクトセンターの動向について

司会者:「来期以降について、『Omnia LINK』の外販は、ライセンス数とARPUの前提は変わるかもしれませんが、ARRは引き続き高い水準を目指すと理解しました。一方で、コンタクトセンターはいかがでしょうか? 価格競争が厳しくなっているとすれば、売上の伸びの鈍化や利益率が気になります」というご質問です。

飯島:「Omnia LINK」は、ご理解のとおりです。ARPUも今は2万1,000円ですが、例えば生成AIを使うためには、「STT」という音声認識も使わなければなりません。ですので、仮に、現在は音声認識を活用していないお客さまにおいて、生成AIを活用したいといった場合、その前段階でオプションの音声認識などをご利用いただく必要があります。こういった点で、ARPUはもう少し上げられるのではないかという期待感を持っています。

コンタクトセンターの、売上の伸びの鈍化や利益率の話がありました。日本の今の状況として、アウトソーシング市場は、労働人口不足を背景にして、我々のような会社にアウトソーシングしたいという期待感が大きくなっています。そのため、最初は小さい仕事もあるかもしれませんが、アウトソーシングのニーズを考えれば、売上は引き続き増えていくと見ています。特に、コールセンターだけでなく、BPOと言われる事務処理の領域などのアウトソーシングも非常に増えてくるのではないかと思っています。これが1つです。

もう1つは、今の状況として、中国にオフショアしていた簡易な業務が日本に戻ってきている傾向があるため、そちらに対しての提案も進めています。したがって、売上で言えば、今後の伸びも強いと見ています。

利益率については、先ほど、接客が対面から非対面に変わるとお話ししましたが、高度で高い専門性が求められる業務のため、高収益の案件を獲得していきたいと思っています。

整理してお話しすると、価格競争が厳しい公共業務、つまり簡易な業務は、我々としては機会が少なくなると見ていますし、すでにそのような前提で取り組みを進めています。

一方で、高度な業務に向けて積極的にチャレンジしていきたいですし、確実に案件を取っていきたいと思っています。

質疑応答:コールセンター事業の今後の見通しについて

質問者:コールセンター事業ですが、収益性や単価の観点などで選別受注することにより、稼働が若干低下しているというお話でした。現在の仕事のポートフォリオを考えた場合や、単価を見た場合に、第4四半期あるいは来期にかけて、もう少し減らさざるを得ないところが残っているとしたら、全体の中のどれくらいでしょうか?

前回、「第4四半期から成長路線に戻していきたい」というお話がありましたが、新しい案件が第4四半期にスタートしたとしても、見直さなければならないことのほうが多いとすると、伸びを回復するのも難しいと思っています。

飯島:我々としては、この第3四半期をボトムにできると見ています。お客さま別では数百社ありますので、実際には、収益性が今よりも厳しくなるお客さまもいます。しかしながら、会社全体でみますと、四半期ごとに新しい仕事も確実に取っていきたいと思っています。

質問者:先ほど、「お客さまのビジネスが不振なところもある」というお話がありましたが、例えばどのような業種ですか?

飯島:コロナ禍に、通販でたくさん販売していたようなお客さまです。我々のようなコールセンターでの購買はなく、お客さまが店舗に戻ってしまった通販系の会社です。メーカーで言えば、商品によって勝ち負けが出始めているのではないかと思います。

森本:巣ごもり需要でオンライン販売が好調でしたが、出勤などで外出するようになって、家にいる時間が少なくなったため、一部の化粧品が売れなくなっています。

通販は、化粧品を販売しているお客さまが多かったこともあり、反動減が出ているということです。

質問者:小売業全体のインフレによる悪化ではなく、あくまでも特定の業態・業種に限定されるということでしょうか?

森本:そのとおりです。

質疑応答:「Omnia LINK」の解約状況と内部占有用率について

司会者:「『Omnia LINK』の外販は、事業開始から現在まで、解約ゼロという理解で合っていますか? また、外販ではありませんが、内部占有率が下がっているのはなぜですか? 有望な他社のコールセンターシステムが出てきているのでしょうか?」というご質問です。

飯島:解約と言いますか、利用をストップするというお客さまが一部います。わかりやすい事例で言えば、コロナ禍をきっかけに、在宅でコールセンター業務を始めたお客さまがいます。一方で、コロナ禍が明けてセンター型に戻したい時に、そのようなお客さまは古くからコールセンターシステムを持っています。我々は在宅業務の部分のみを支援していたため、解約になったということです。

一方でセンター型には、古くからコールセンターシステムがあります。ここに対しては、「『Omnia LINK』のほうがいいと思いますよ」と、提案を進めています。したがって解約ゼロではなく、「在宅をやめた」という意味での解約はあります。

内部占有率は数ポイントの低下であるため、我々としては特段意識していません。ご質問にあったような、「他社で有望なシステムが出てきたから」ではないと思っています。ここに関しては、環境は変わっていないとご理解ください。

質疑応答:コールセンター回帰の現状について

司会者:「『リアルなコールセンター回帰に伴う解約』ということですが、一巡していますか? それとも加速していますか?」というご質問です。

飯島:一巡していると思います。「コールセンターを在宅からセンター型に戻したい」というお客さまの回帰は、すでに終わっていると思います。

一方で、「人が集めづらい」「採用が苦しい」という企業は多いため、ここから在宅が増えていくのではないかと思っています。

しかし我々は「Omnia LINK」を持っていますので、そういった在宅ニーズに対してももう一度勝負できるのではないかと考えています。

新着ログ

「サービス業」のログ