【QAあり】エイチーム、上期の営業利益が業績予想を上回る 投資事業の成長による損失縮小と利益重視の経営管理強化が業績に寄与

目次

林高生氏(以下、林):みなさま、本日はお忙しい中お集まりいただき、誠にありがとうございます。それでは、FY2024 第2四半期の決算説明会を始めます。

スライドは本日のアジェンダです。まず、連結子会社の事業譲渡の完了及び特別配当に関するお知らせです。

2024年2月1日付けで、ラルーン事業の譲渡が完了

我々が2010年から提供している女性向け体調管理アプリ「ラルーン」についてです。こちらのサービスは累計利用者数約860万人にご利用いただいている大型のアプリです。このラルーン事業は2024年2月1日付けで株式会社メドレーへ譲渡が完了しています。今後は、当社の経営リソースの最適化を図ると同時に再配分していきます。

ラルーン事業の譲渡で得られた資金は、今後の成長戦略のための投資に活用するとともに、その一部を原資として特別配当を実施します。

FY2024 期末配当予想の修正(特別配当)に関するお知らせ

期初予想の普通配当16円に特別配当4円を加算して、期末配当予想を20円とします。

プライム市場上場維持基準の適合に向けた取組

プライム市場上場維持基準の適合に向けた取り組みです。スライドは前回からの再掲です。ポイントはスライドに記載の2点だと考えています。

刷新した成長戦略の遂行

1つ目は「刷新した成長戦略の遂行」です。M&Aなどのインオーガニック投資でメディア・機能などを獲得し、さらなる事業成長を狙います。ライフスタイルサポート事業に関する周辺事業という考えです。

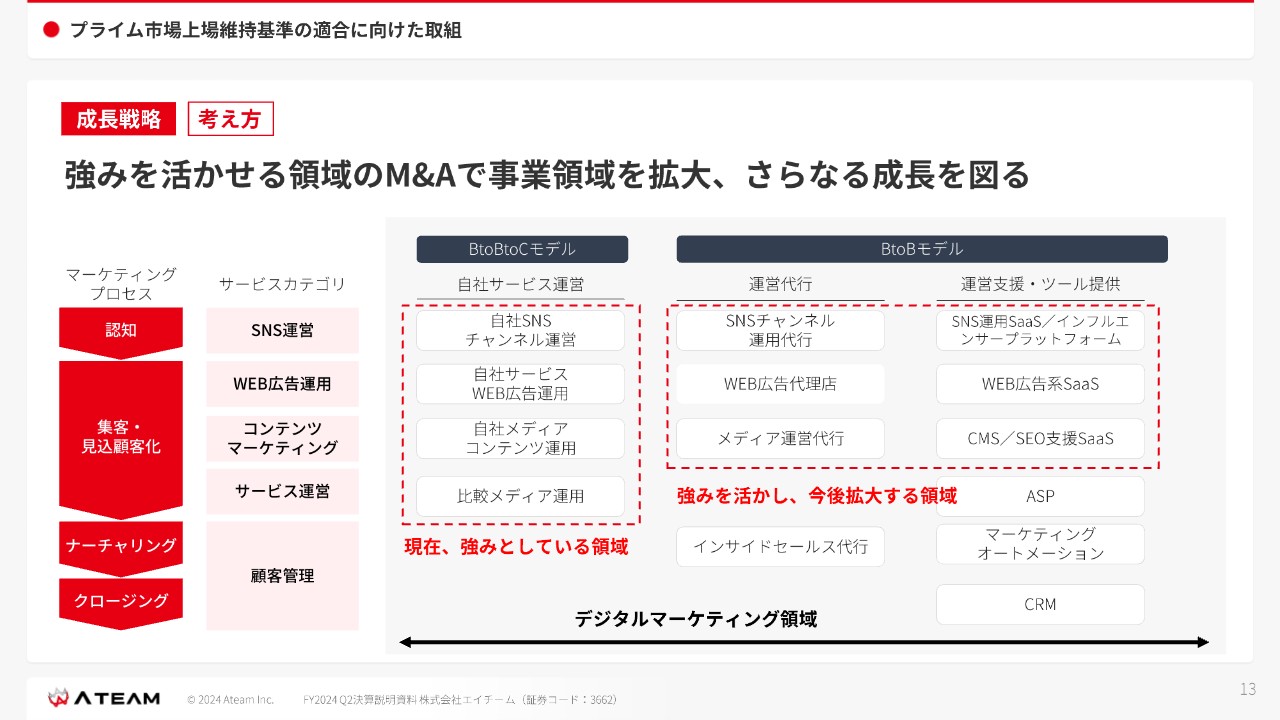

成長戦略の遂行:強みを活かせる領域のM&Aで事業領域を拡大

我々の強みであるマーケティング力を活かせる領域がターゲットです。

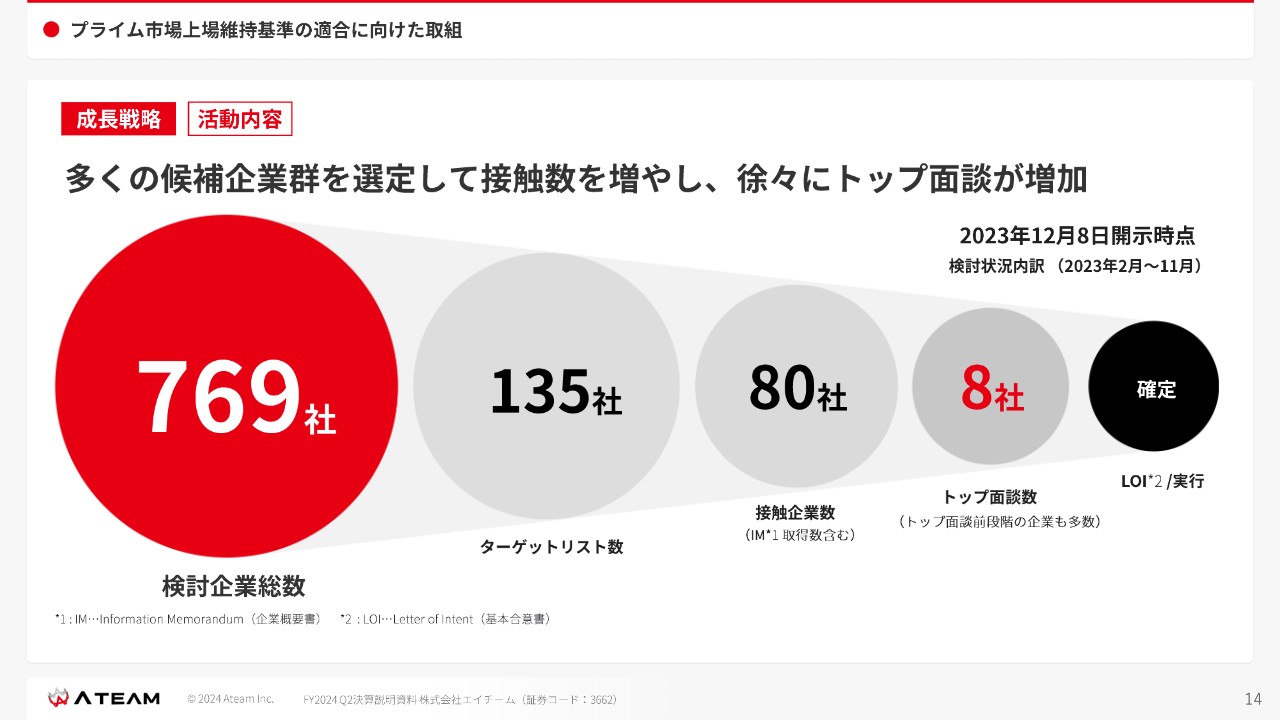

成長戦略の遂行:M&Aの現在の進捗

進捗としては、769社を検討し、最終的に8社とトップ面談を進めている状況です。

投資事業の成長と収益性が悪化した事業の回復

2つ目のポイントは「投資事業の成長と収益性が悪化した事業の回復」です。数年間にわたり実施してきた投資事業の成長や、コロナ禍で収益性が悪化した事業の回復が、次の成長に欠かせない要素だと考えています。

投資事業の成長:利益増加に向けた各種取組

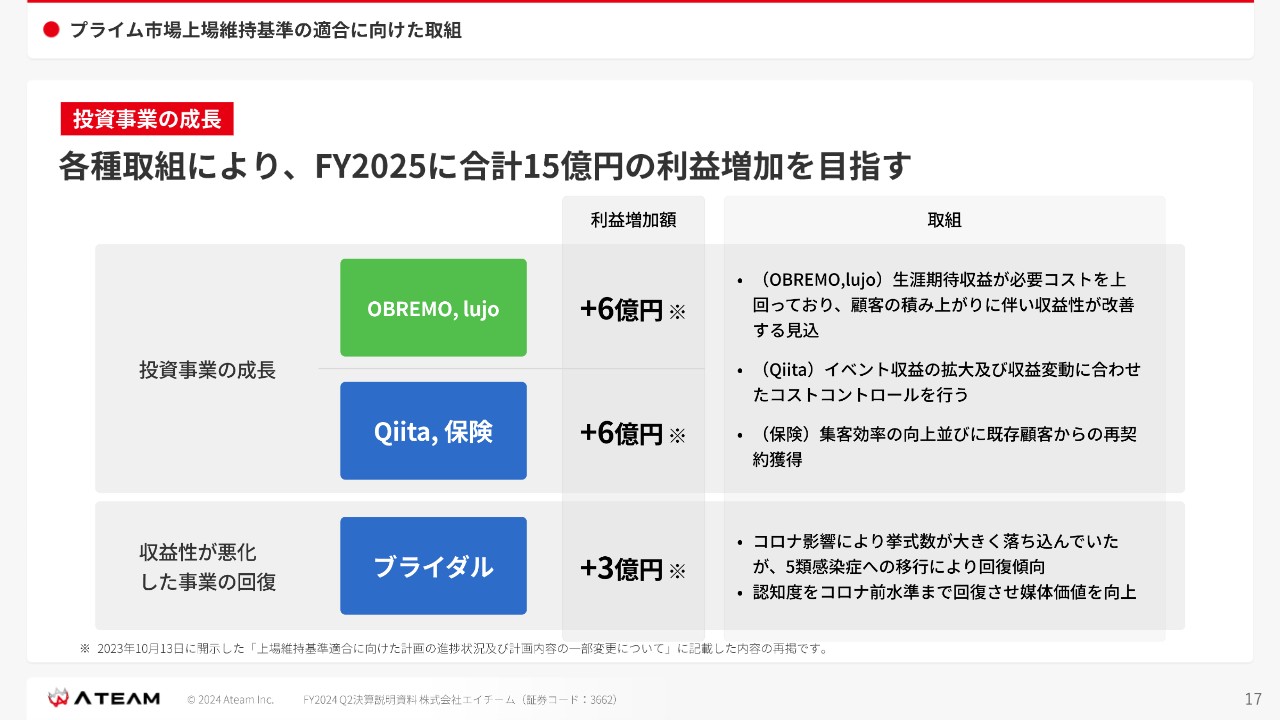

投資事業についてです。スライドのグリーンの枠がEC事業で、ドッグフードブランド「OBREMO(オブレモ)」、化粧品ブランド「lujo(ルジョー)」などをプラスにし、利益を生み出せるようにしたい考えです。

「Qiita(キータ)」や保険代理店事業については、これまでの投資を徐々に回収できるような流れになっています。

収益性が悪化した事業として、結婚式場情報サイト「Hanayume(ハナユメ)」を展開しているブライダル事業が徐々に回復してきています。

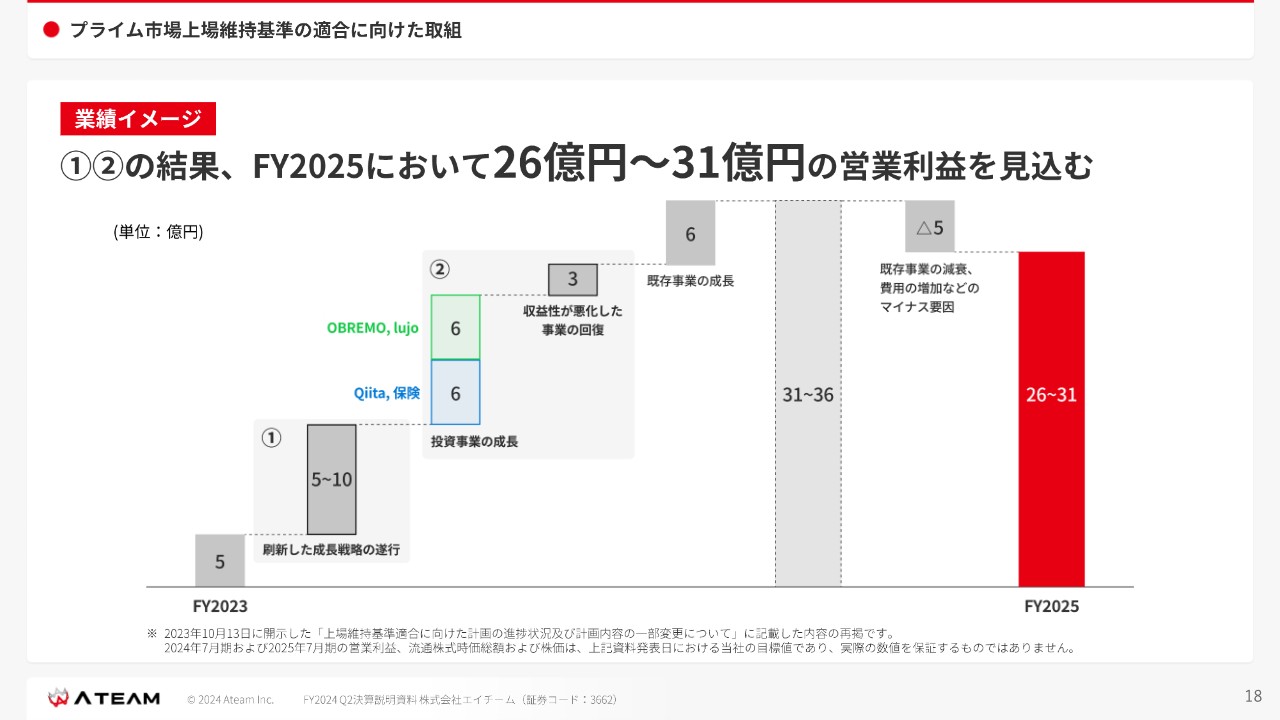

適合計画:FY2025に向けた業績イメージ

その結果、今後の業績イメージとしては、②の「投資事業の成長」として「OBREMO」「lujo」「Qiita」「保険代理店事業」の業績が回復し、さらに①の「刷新した成長戦略」としてM&Aの遂行により得られる利益が加わることで、最終的にFY2025は26億円から31億円の営業利益を見込めると考えています。

その結果、今後の業績イメージとしては、②の「投資事業の成長」として「OBREMO」「lujo」「Qiita」「保険代理店事業」の業績が回復し、さらに①の「刷新した成長戦略」としてM&Aの遂行により得られる利益が加わることで、最終的にFY2025は26億円から31億円の営業利益を見込めると考えています。

成長とキャッシュ創出の両立に向けた経営管理の強化

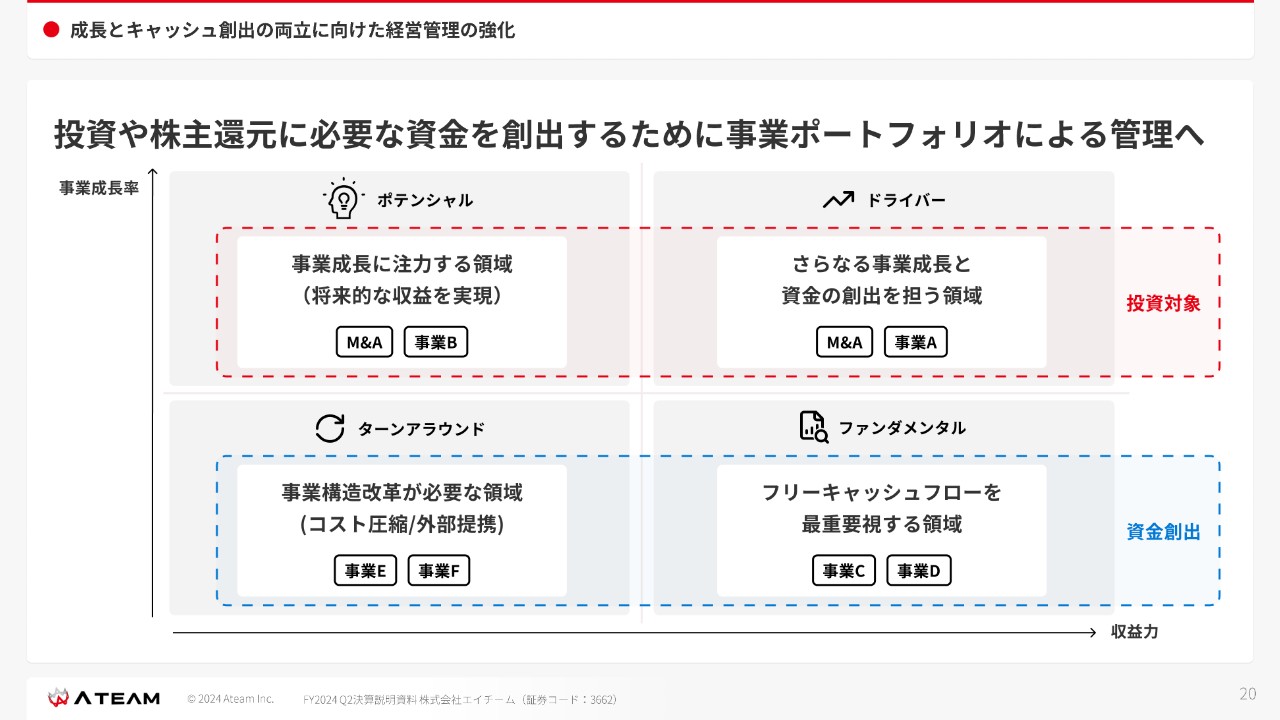

今、我々が行っている事業についてです。スライドの縦軸が事業成長率、横軸が収益力で、4つの区分に分けて事業ポートフォリオを管理していくことを検討しています。この中でそれぞれの戦略を立てていこうと考えています。

成長とキャッシュ創出の両立に向けた経理管理の強化

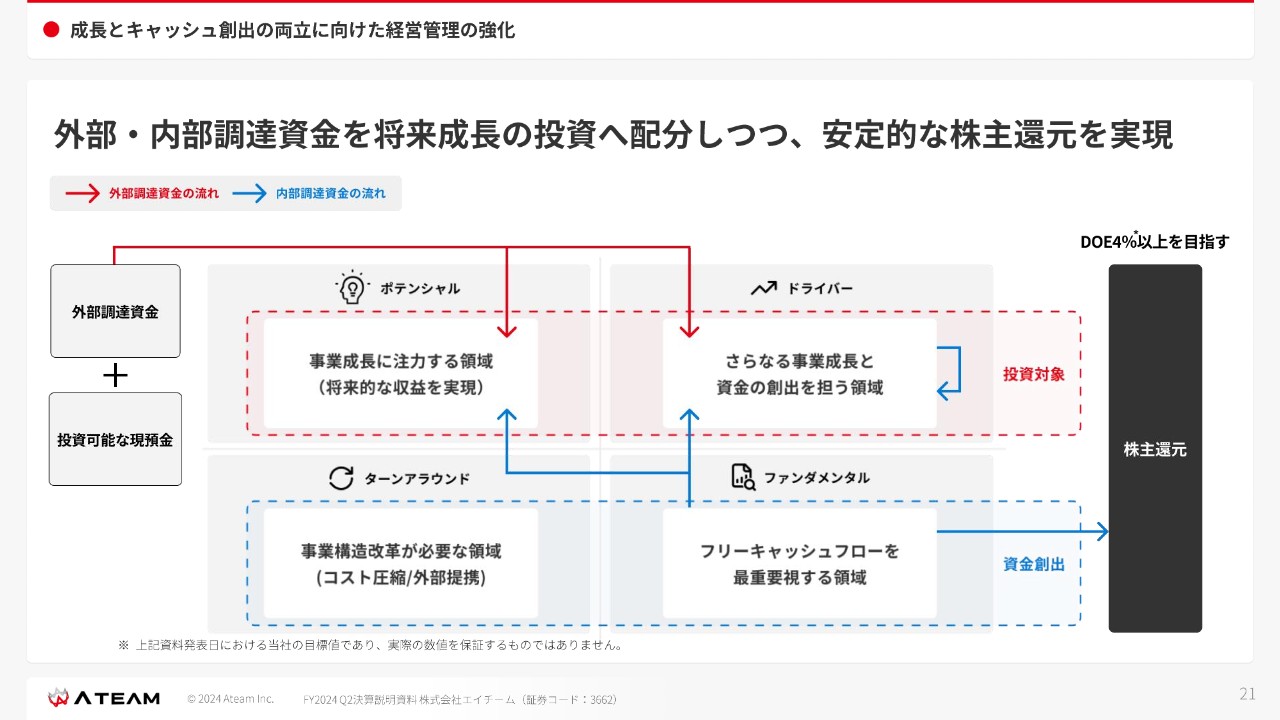

我々の想定しているキャッシュの流れです。まず、投資可能な現預金と外部調達資金を「ポテンシャル」と「ドライバー」に投資します。「ファンダメンタル」は、現在、我々がもっともキャッシュを稼いでいる事業で、こちらのキャッシュも上の2つに投資し、新たな成長につなげていきます。

「ターンアラウンド」は今後、撤退するか、あるいは外部の会社と提携して新たなかたちに移っていくと予想しています。

生み出された利益は、株主のみなさまへの還元に回していきたいと考えています。

FY2024 Q2 会計期間決算サマリー(2023.11~2024.1)

第2四半期の連結決算概要です。売上高は59億4,000万円、営業利益はマイナス1,500万円、当期純利益はマイナス5,100万円となっています。Y/Yで減収減益、主な減収要因は自転車専門通販サイト「cyma(サイマ)」の譲渡によるものです。

営業利益については概ね予想どおりに進んでいます。

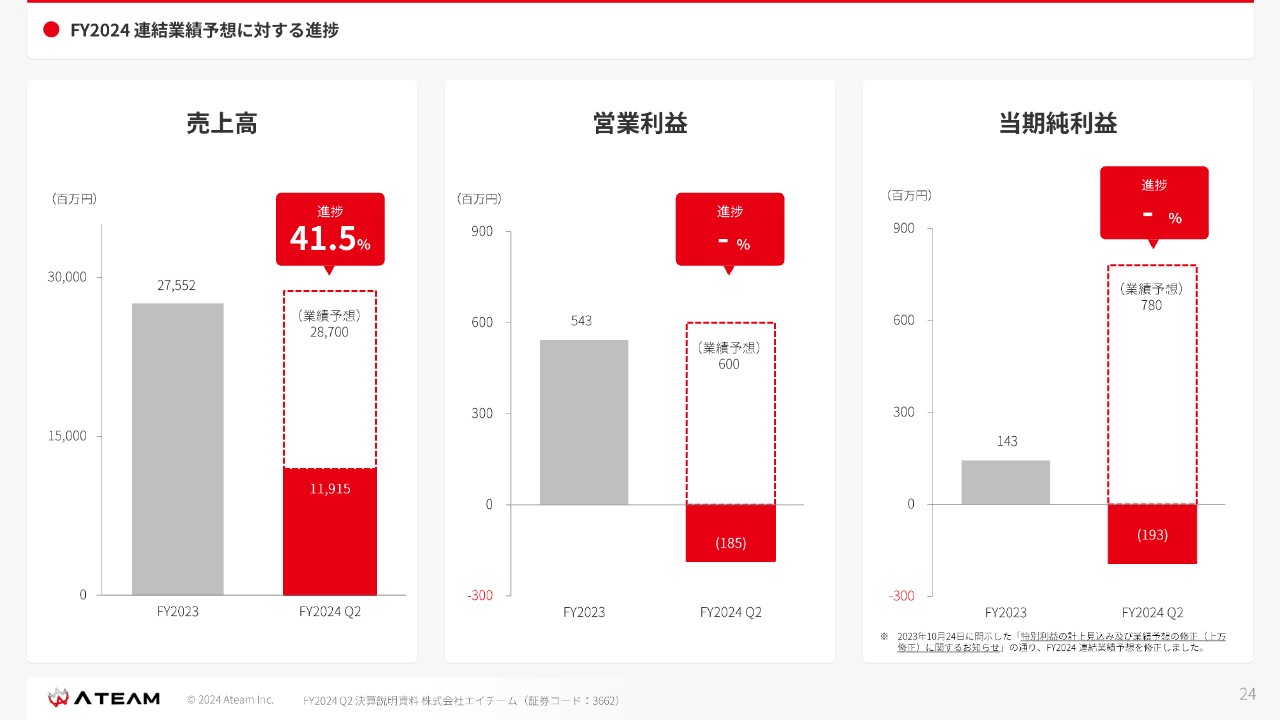

FY2024 連結業績予想に対する進捗

連結業績予想に対する売上と利益の進捗です。第2四半期時点の進捗率は、売上高が41.5パーセント、営業利益と当期純利益がマイナスとなっています。

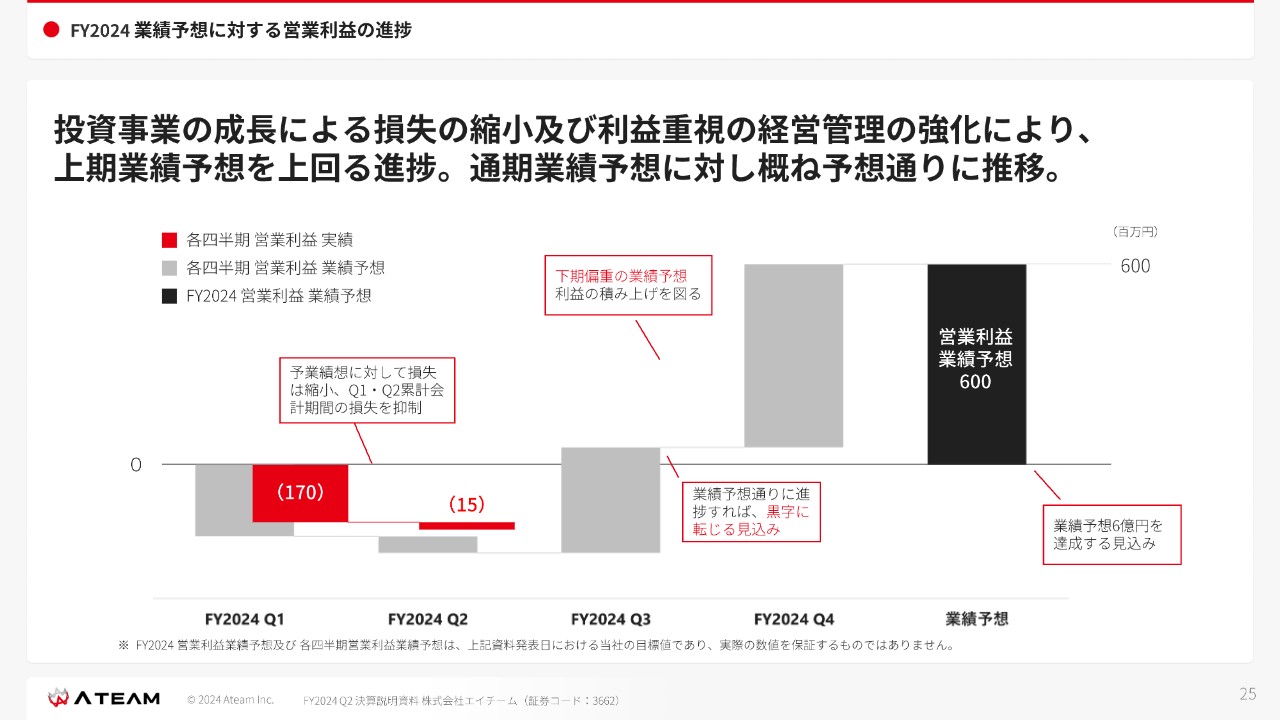

FY2024 業績予想に対する営業利益の進捗

通期の営業利益の見通しです。営業利益は期初の予想どおりに進捗しています。

スライドのグレーの棒グラフは各四半期の予想営業利益で、赤色は実績です。第3四半期と第4四半期の数字によって、通期営業利益は6億円になると予想しています。

FY2024 Q2 会計期間決算サマリー(2023.11 - 2024.1)

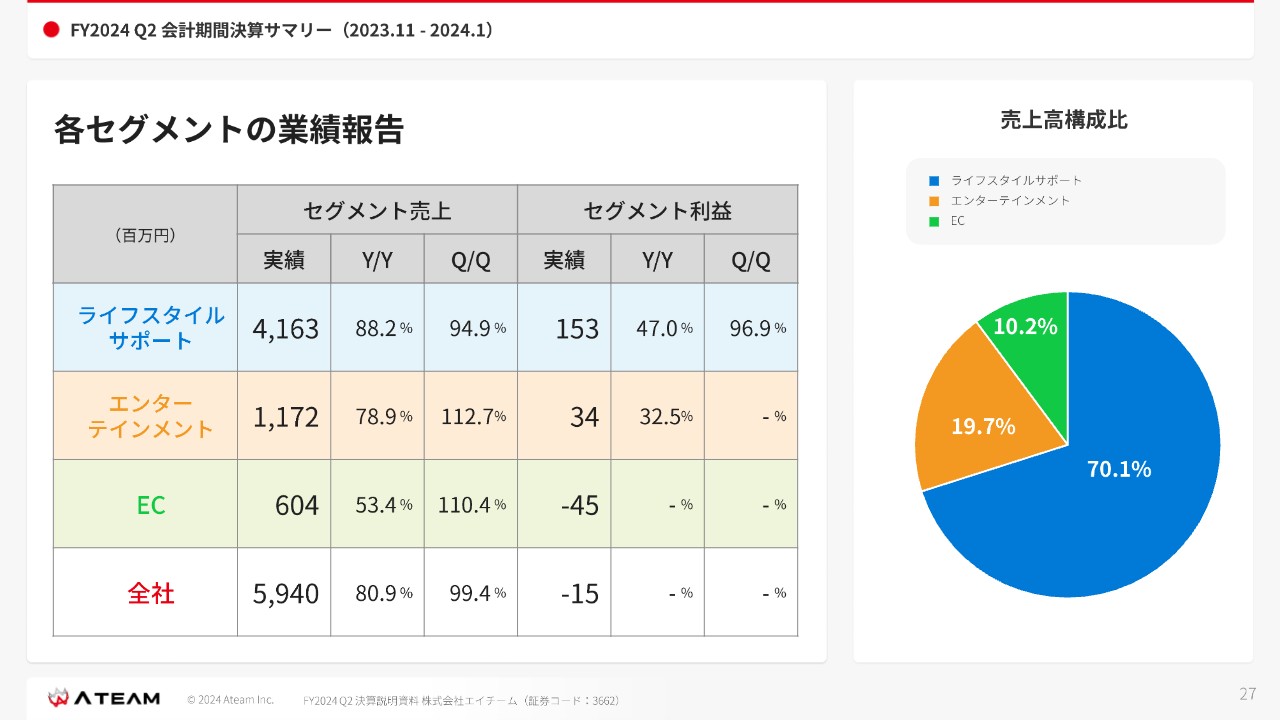

セグメント別の売上高構成比です。ライフスタイルサポート事業が70.1パーセント、エンターテインメント事業が19.7パーセント、EC事業が10.2パーセントとなっています。

FY2024 Q2 会計期間決算サマリー(2023.11 - 2024.1)

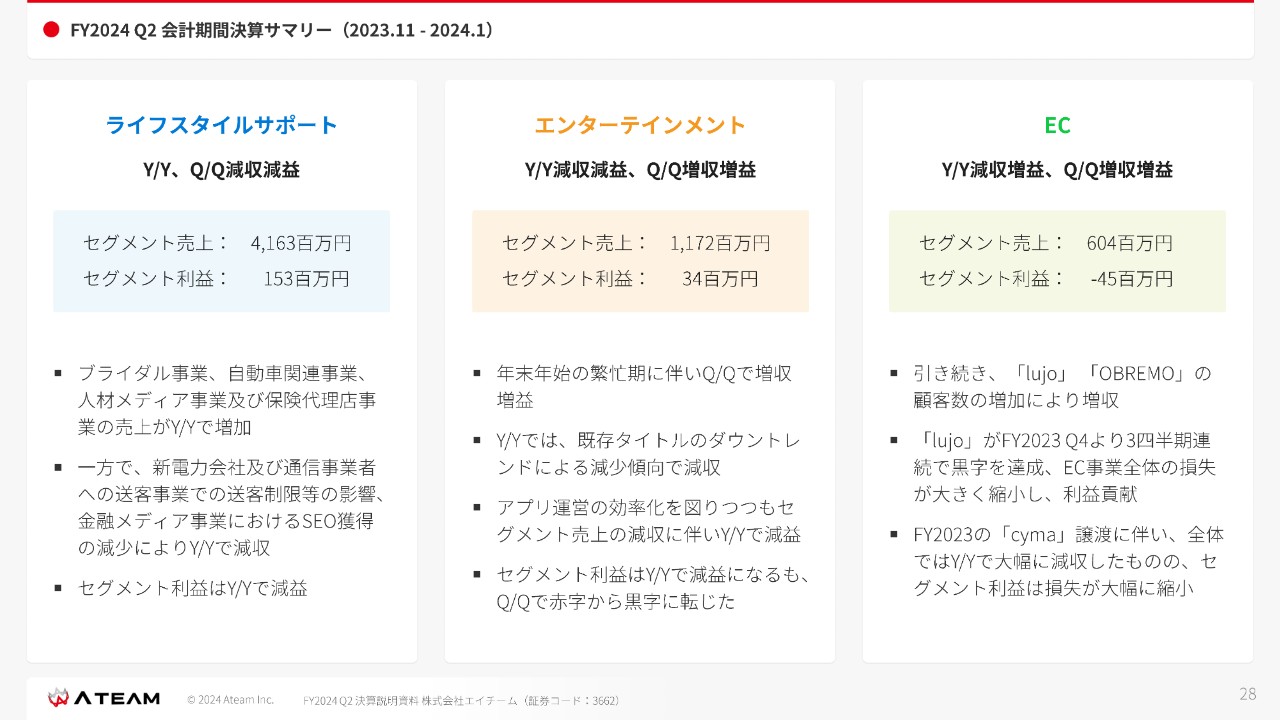

スライドは決算サマリーです。この後、セグメントごとにご説明します。

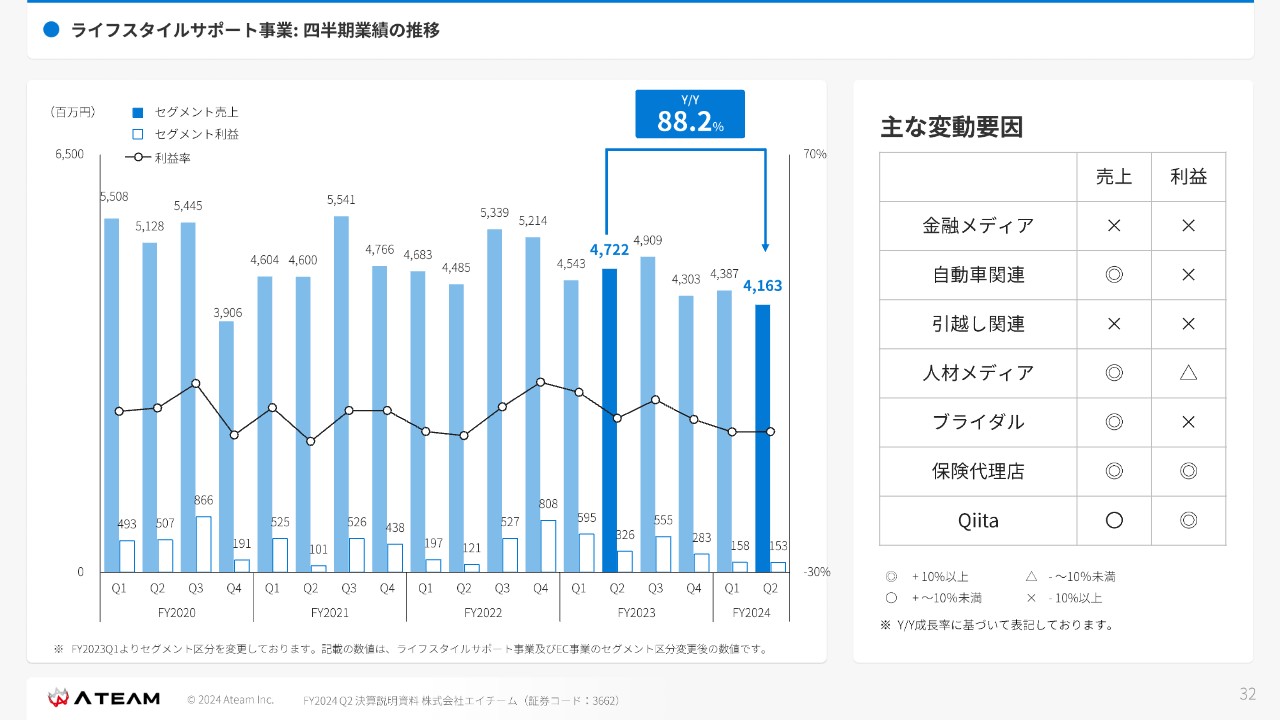

ライフスタイルサポート事業: 四半期業績の推移

間瀬文雄氏:ライフスタイルサポート事業についてご説明します。まずは四半期業績の推移です。売上高はY/Y88.2パーセントとなりました。

主な変動要因をスライド右側に記載しています。10パーセント以上の成長があったものを「◎」、10パーセント未満の成長を「〇」、10パーセント未満のマイナスがあったものを「△」、10パーセント以上のマイナスを「×」と表示しています。

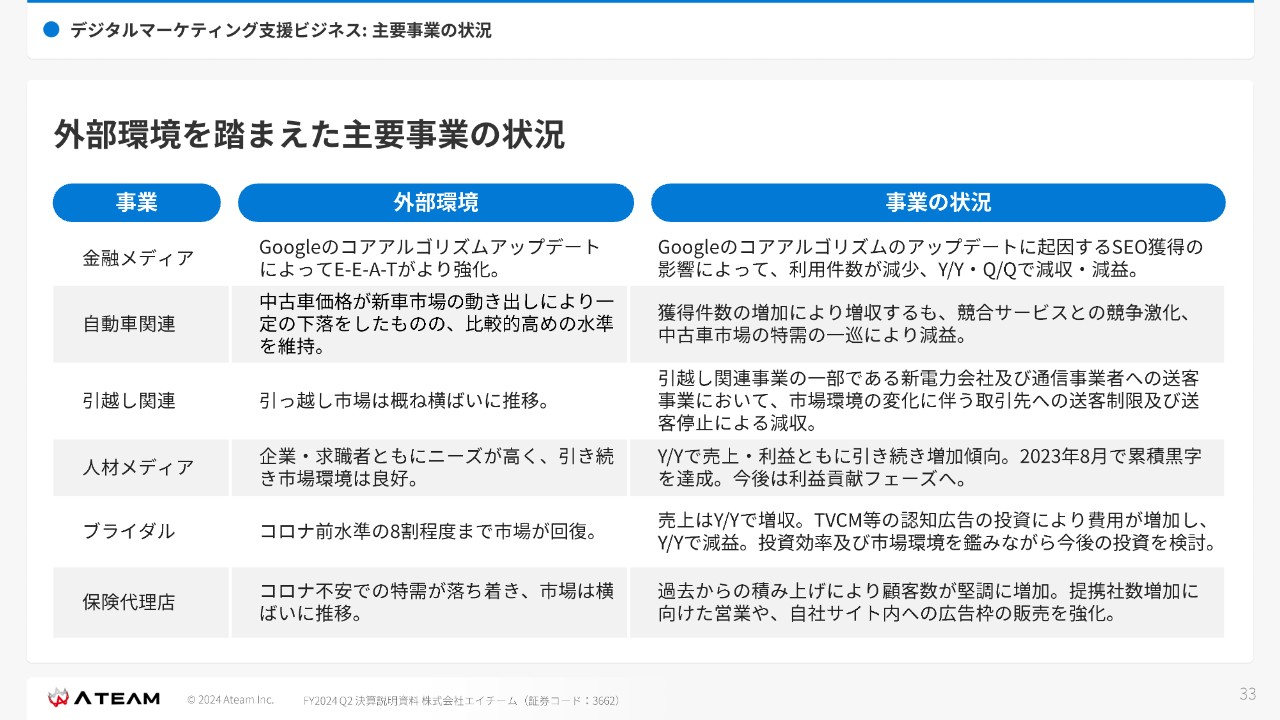

デジタルマーケティング支援ビジネス: 主要事業の状況

外部環境を踏まえた主要事業の状況をご説明します。金融メディア事業は、前のスライドで売上も利益も「×」となっています。要因として、「Google」のコアアルゴリズムアップデートに起因するSEOの獲得件数の減少が利益に大きく影響しました。売上については、クライアントの広告予算の減少が大きな要因となっています。

自動車関連事業については、コロナ禍において半導体不足の影響で中古車が大きく値上がりした際はかなり利益がありましたが、こちらが一巡しました。加えて競合サービスとの競争激化も要因となり、ユーザー獲得件数は伸びているものの減益となっています。

引越し関連事業については、新電力会社や通信事業者への送客事業において送客制限等により、Y/Yで減収です。

人材メディア事業については、売上・利益ともにY/Yで増加傾向です。2023年8月に累積黒字を達成しており、今後は利益貢献フェーズに入っていきます。

ブライダル事業については、Y/Yで増収ですが、TVCM等の認知広告費用を大きく投下したことにより減益となっています。今後のCM投下については、投資効率及び市場環境をしっかりと見ながら適切に判断していきたいと思っています。

保険代理店事業については、積み上げにより顧客数が堅調に増加しています。提携社数増加に向けた営業に加えて、提携社数が増えてきたこともあり、今まであまり取り組んでこなかった自社サイト内への広告枠の販売ができるようになっています。

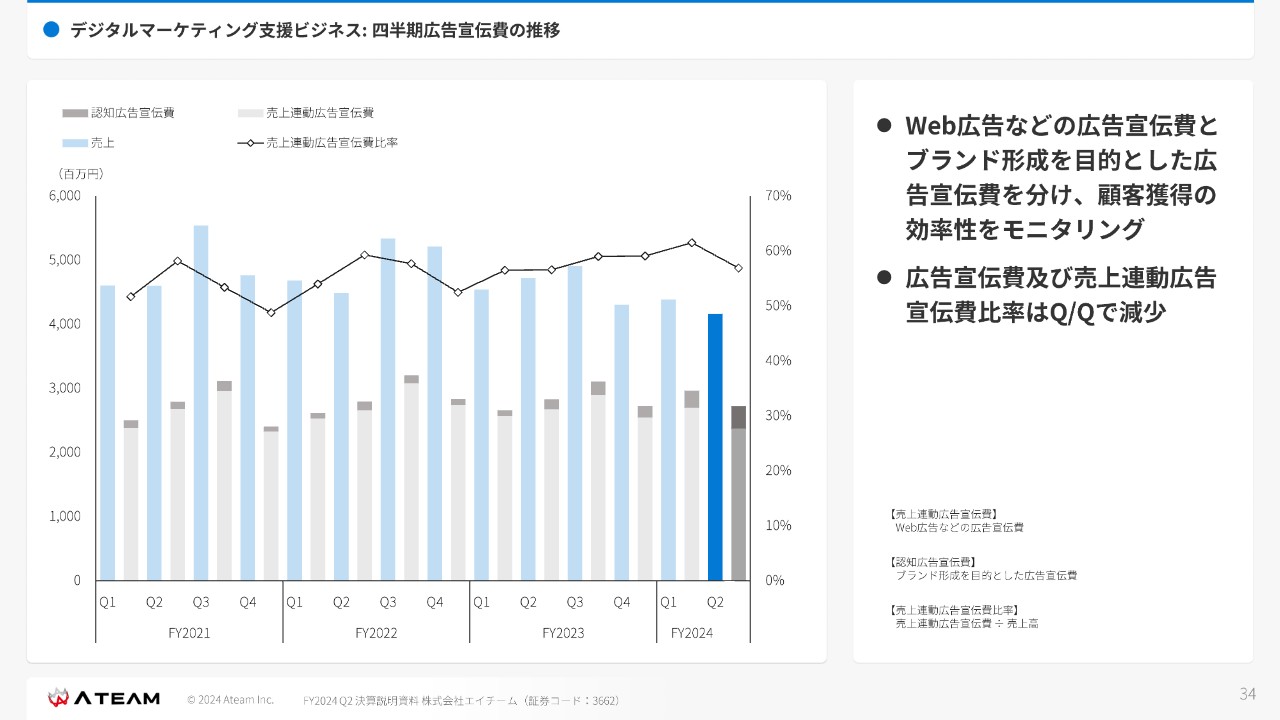

デジタルマーケティング支援ビジネス: 四半期広告宣伝費の推移

四半期広告宣伝費の推移です。広告宣伝費及び売上連動広告宣伝費比率はQ/Qで下がっています。主な要因は、マス広告等の広告宣伝費の一部をコントロールしたことです。

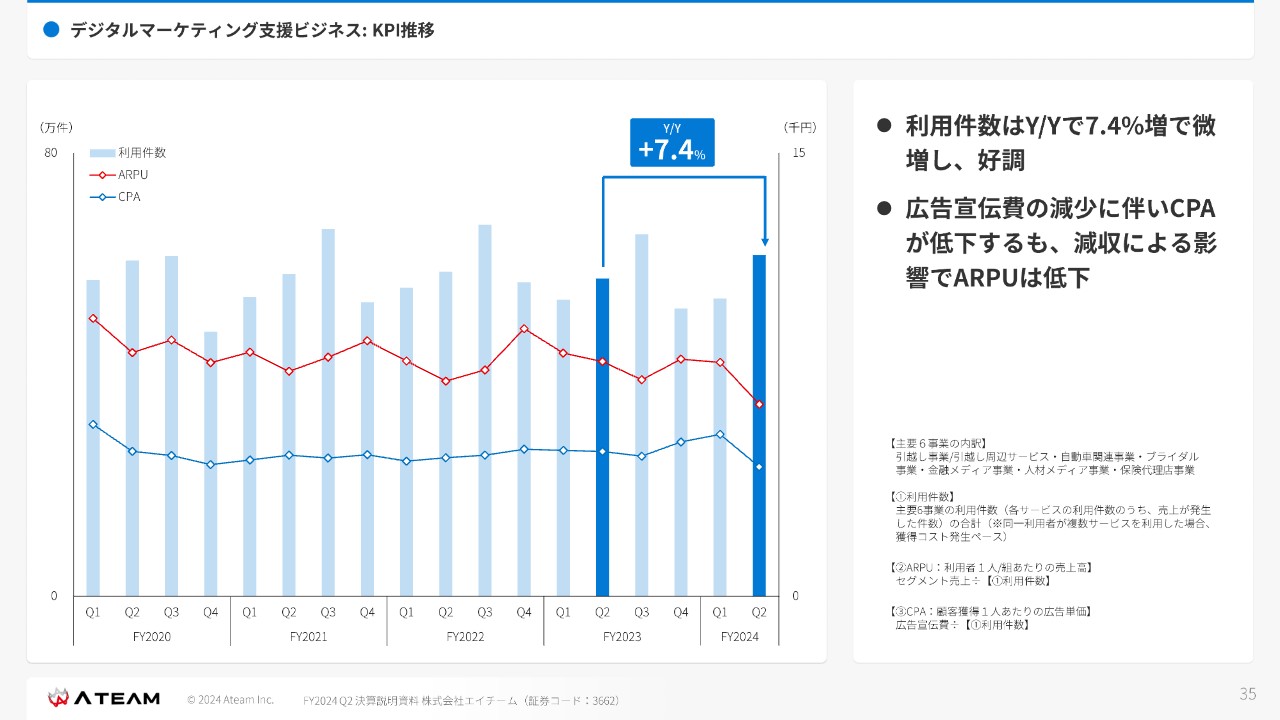

デジタルマーケティング支援ビジネス: KPI推移

KPIである利用件数、ARPU、CPAの推移です。利用件数はY/Yで7.4パーセント増となりました。しかし、ARPUの高い事業の件数が減少しているため、ARPUは下がっています。また、ARPUが高い事業はCPAも高い傾向にあるため、CPAも同じような傾きで減少しています。

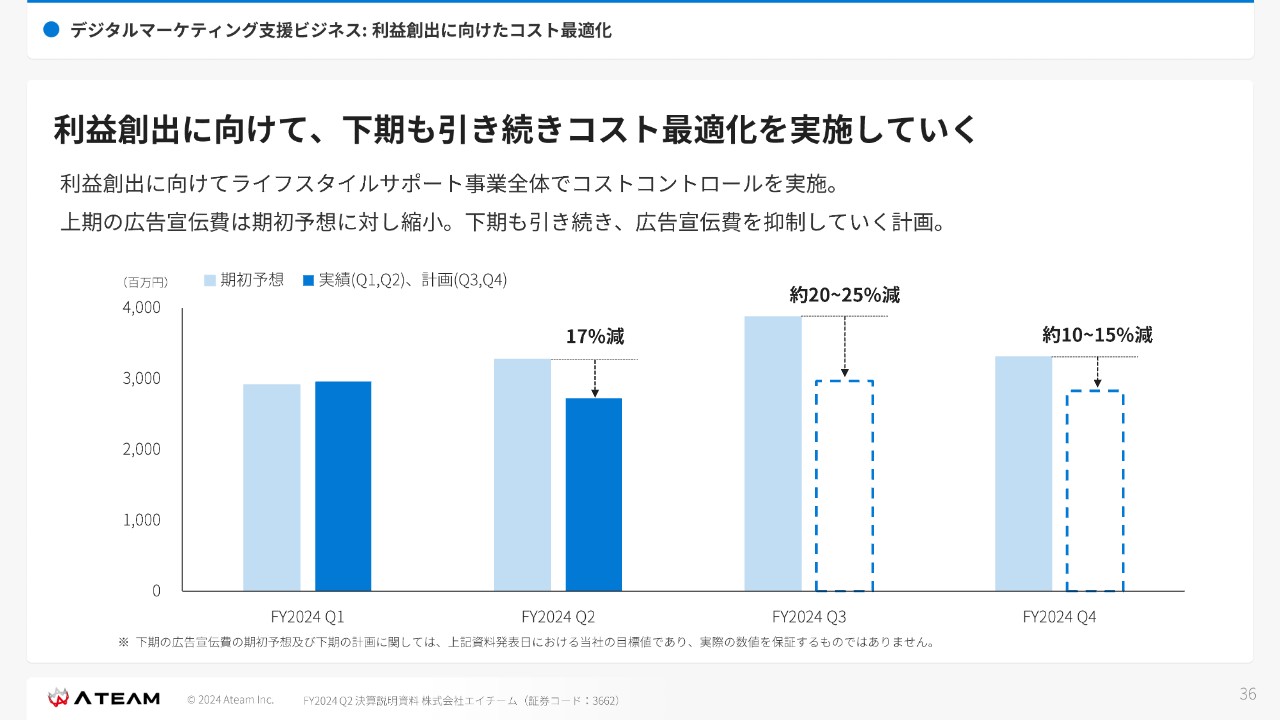

デジタルマーケティング支援ビジネス: 利益創出に向けたコスト最適化

下期に向けてさらに利益を創出していかなければいけないため、ライフスタイルサポート事業全体でコストコントロールを実施しています。上期の広告宣伝費は期初予想に対して縮小しており、下期の広告宣伝費も引き続き抑制していく計画です。

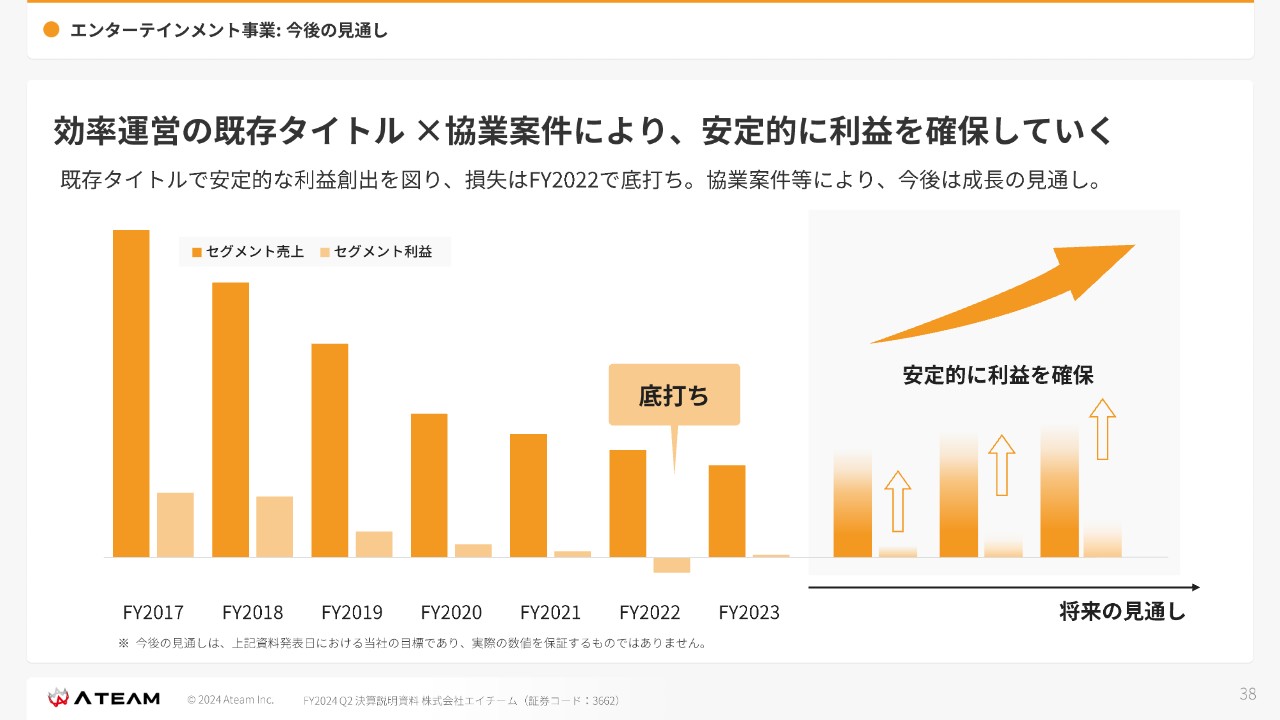

エンターテインメント事業: 今後の見通し

中内之公氏:エンターテインメント事業です。現状は、効率的に運営している既存タイトルと協業案件によって、安定的に利益を確保しています。

既存のアプリは黒字運用を続けています。また、今までは制作状況によっては利益が出せないこともあったのですが、協業案件の費用もいただいて利益を確保できています。そのため、損失はFY2022で底打ちとしています。

今後、より底を固くしていくために、協業案件のような仕事を増やして安定的な利益を確保する方向で動いています。

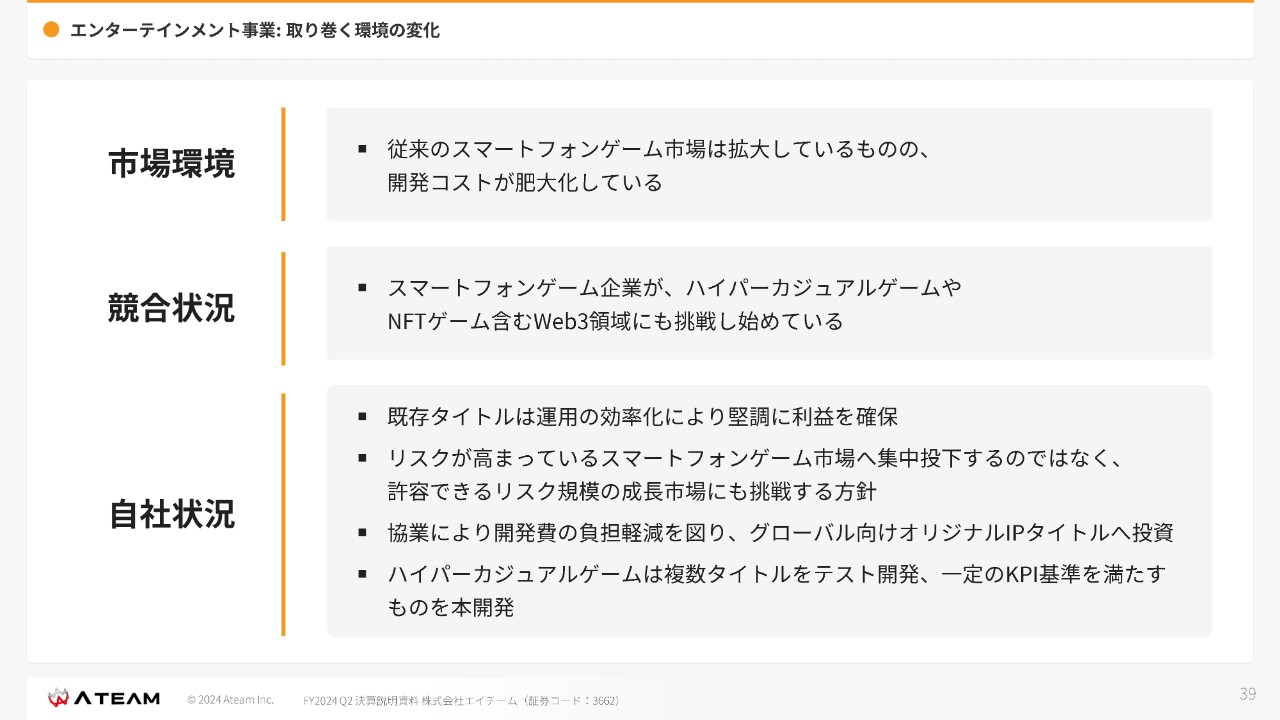

エンターテインメント事業: 取り巻く環境の変化

現状の市場と我々の動きです。市場環境は従来と変わりません。開発コストが肥大化する一方で、他社の動向としてスマートフォンを主軸にするだけでなく、もう少しカジュアルな方向に動いたりNFTに動いたりと、さまざまな調整が行われています。

我々の対応は4点です。1つ目に、既存タイトルを黒字運用していきます。2つ目に、スマートフォンゲームの開発に関して、そこだけに集中するのではなくブロックチェーンやハイパーカジュアルなど他の分野も狙い、コストをコントロールしていきます。

3つ目は協業案件です。開発費を負担いただける協業案件を確保して、リスクを減らしながら開発を行います。さらに、独自のオリジナルIPタイトルにバランス良く投資していきます。

4つ目のハイパーカジュアルゲームに関しては、複数のアプリでKPIテストを行っており、まだ投資に至るコンテンツは出てきていないものの、KPIが少しずつ良くなっている状況です。

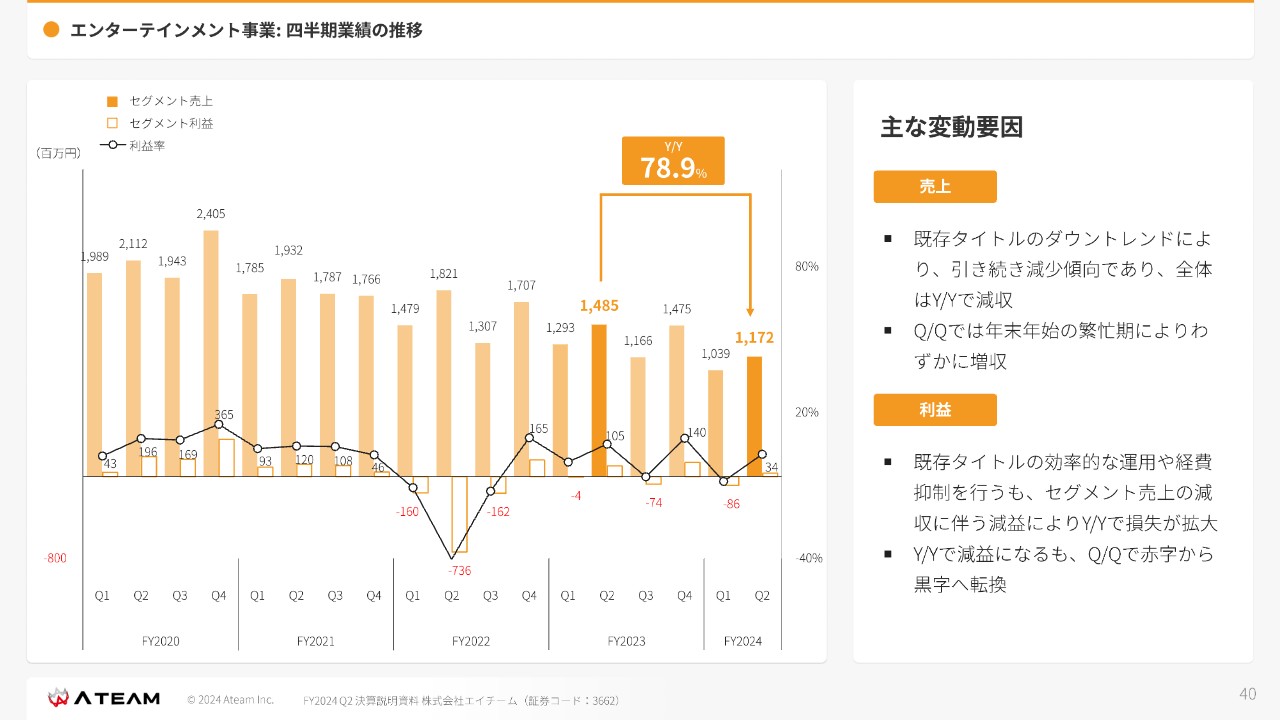

エンターテインメント事業: 四半期業績の推移

四半期業績の数字はスライドのとおりです。売上高は緩やかに減少しているものの、第2四半期は黒字化できています。

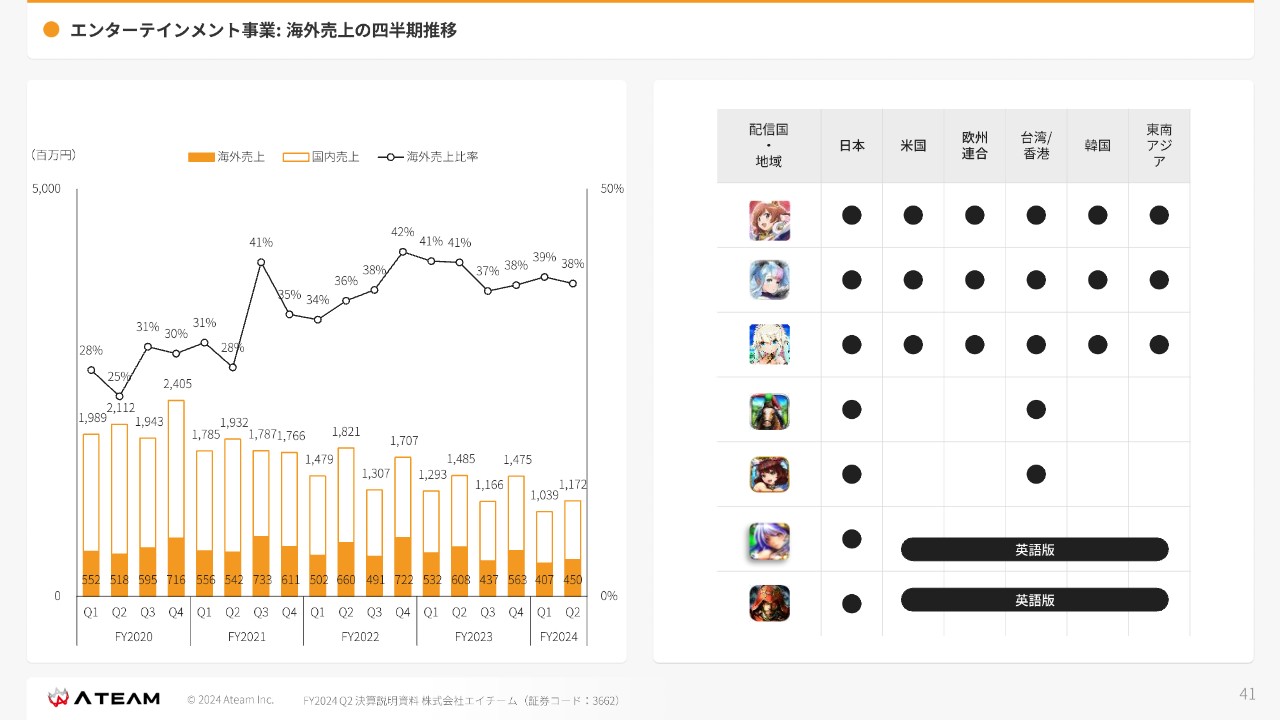

エンターテインメント事業: 海外売上の四半期推移

海外売上比率は38パーセントで、40パーセント前後で推移しています。

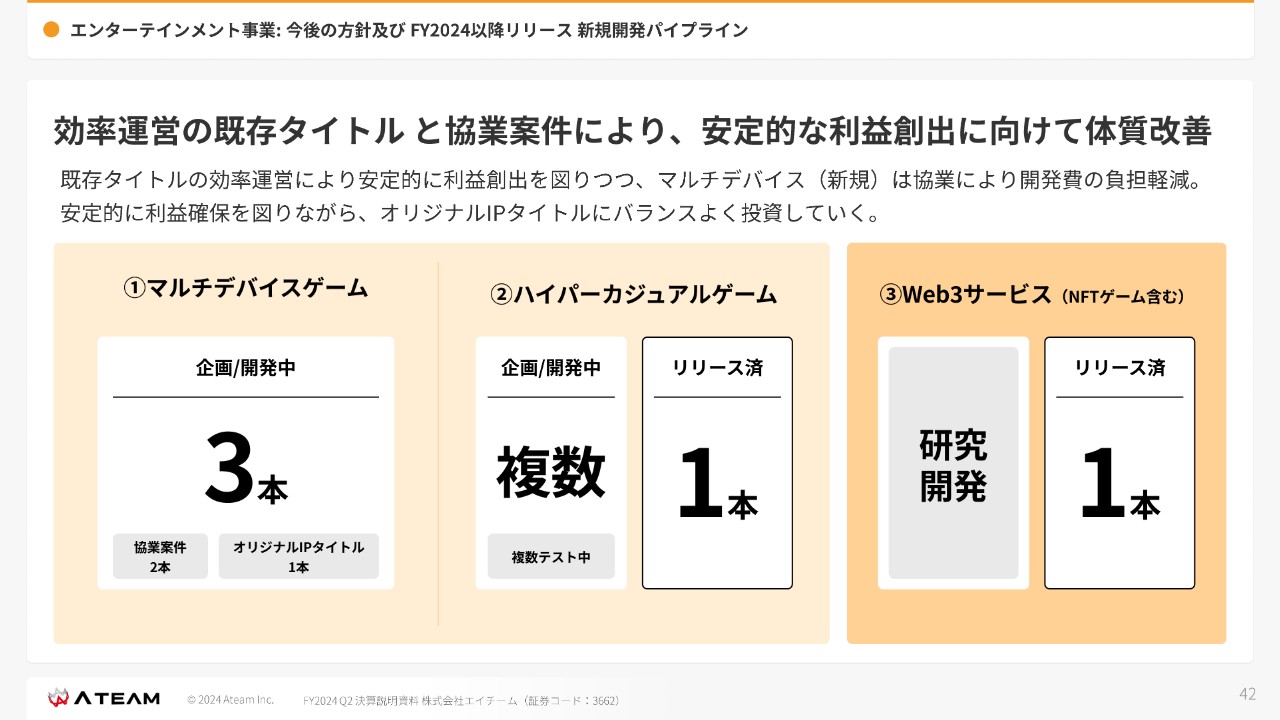

エンターテインメント事業: 今後の方針及び FY2024以降リリース 新規パイプライン

パイプラインについてです。主軸であるマルチデバイスゲームは協議案件が1件増えたため、現在3タイトルを開発しています。

ハイパーカジュアルゲームは、正式サービスを1本出しており、理想のKPIを目指して複数のアプリをテスト中です。

Web3サービスは、前回リリースしたゲームタイトルと市場の環境を分析し、今とこれからの市場にフィットするものについて研究開発を進めているところです。

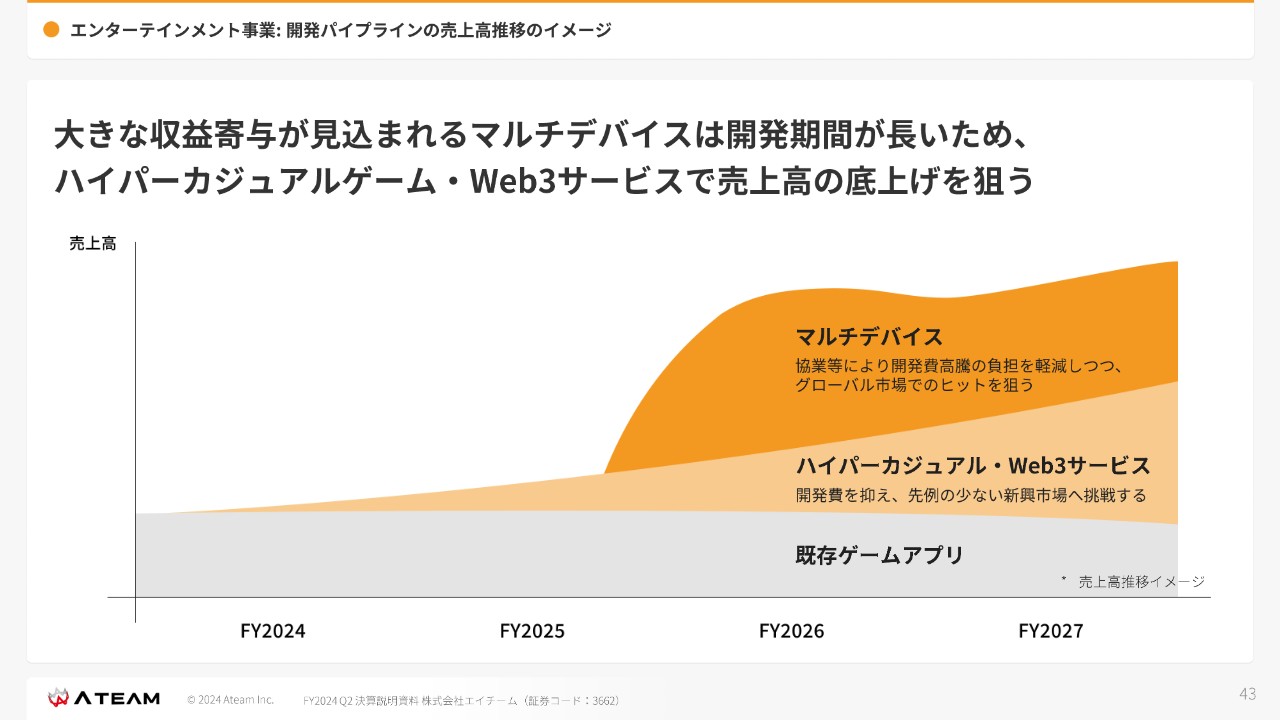

エンターテインメント事業: 開発パイプラインの売上高推移のイメージ

スライドは収益が積み上がっていくイメージ図です。

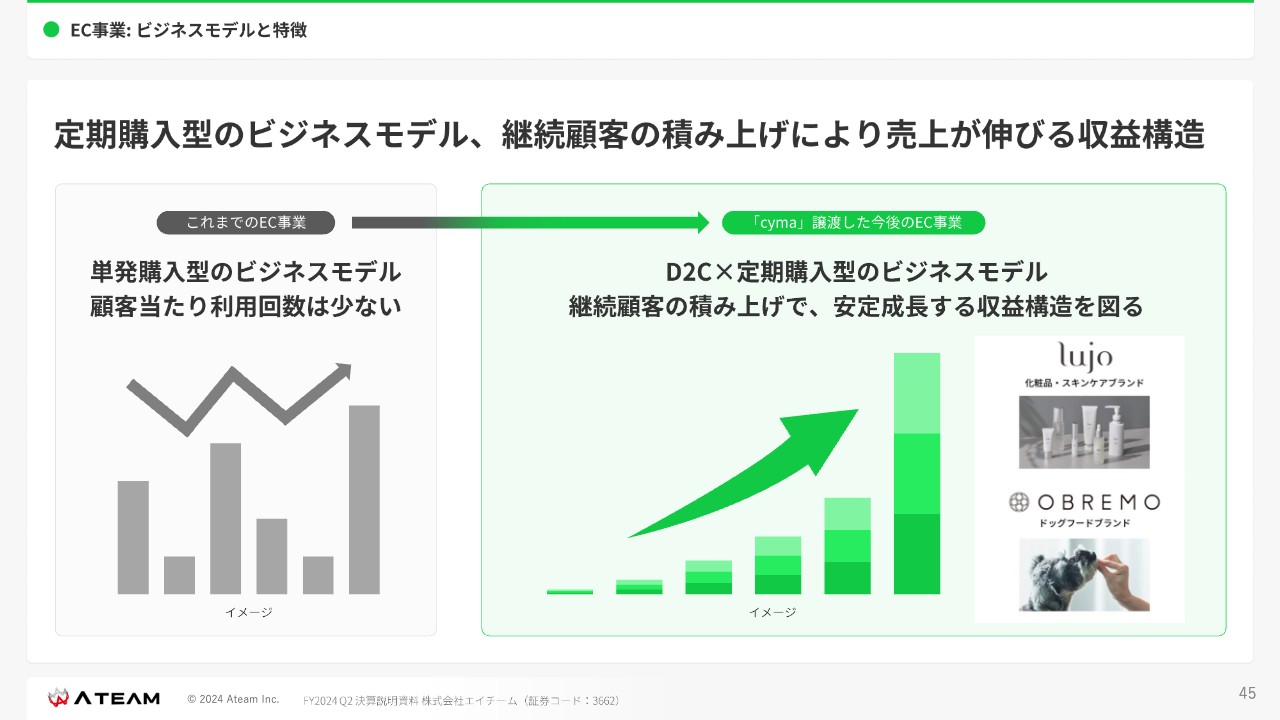

EC事業: ビジネスモデルと特徴

望月一宏氏:EC事業についてお伝えします。現在、EC事業では定期購入型のビジネスモデルを展開しています。継続顧客の積み上げにより、さらに安定して売上を伸ばせる収益構造を作っています。

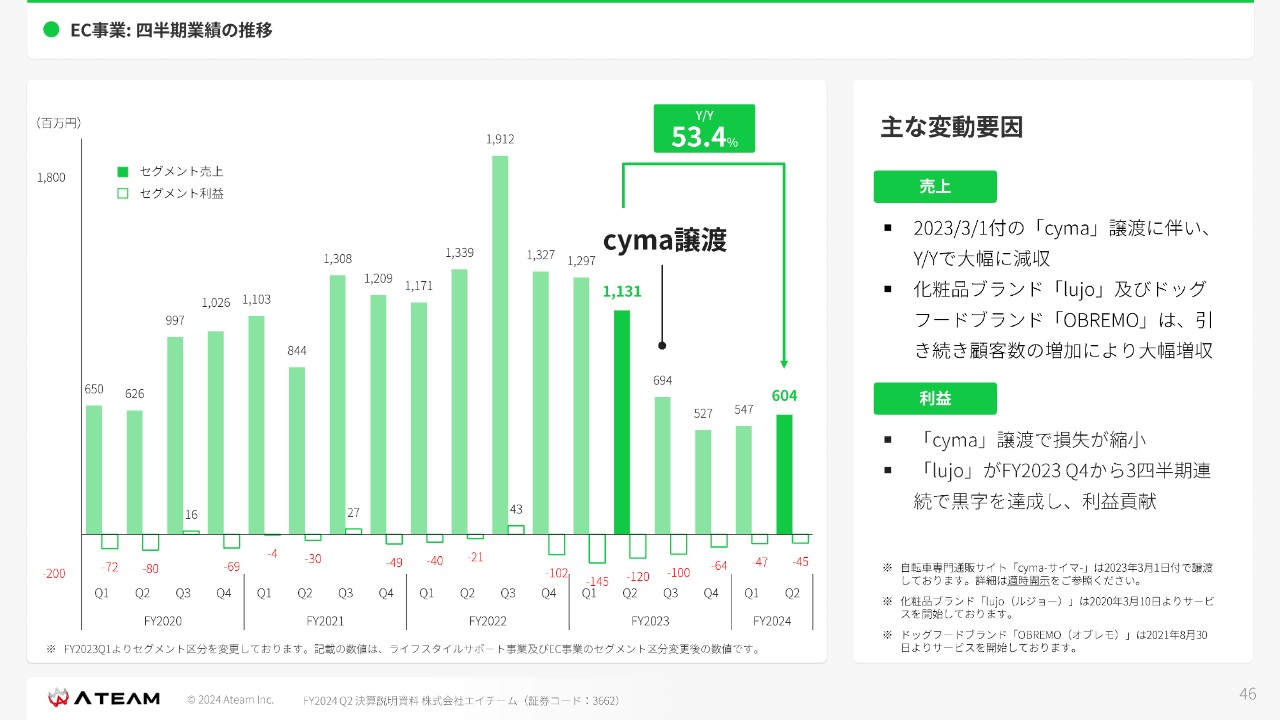

EC事業: 四半期業績の推移

四半期業績の推移です。売上高はY/Yで53.4パーセント、2023年3月1日付で行った「cyma」の事業譲渡が主要因となっています。一方で、化粧品ブランド「lujo」やドッグフードブランド「OBREMO」は引き続き顧客数が増加しており、大幅増収となっています。

利益についても、主要因は「cyma」の事業譲渡による損失縮小です。加えて、化粧品ブランド「lujo」は3四半期連続で黒字を達成しており、利益に貢献しています。

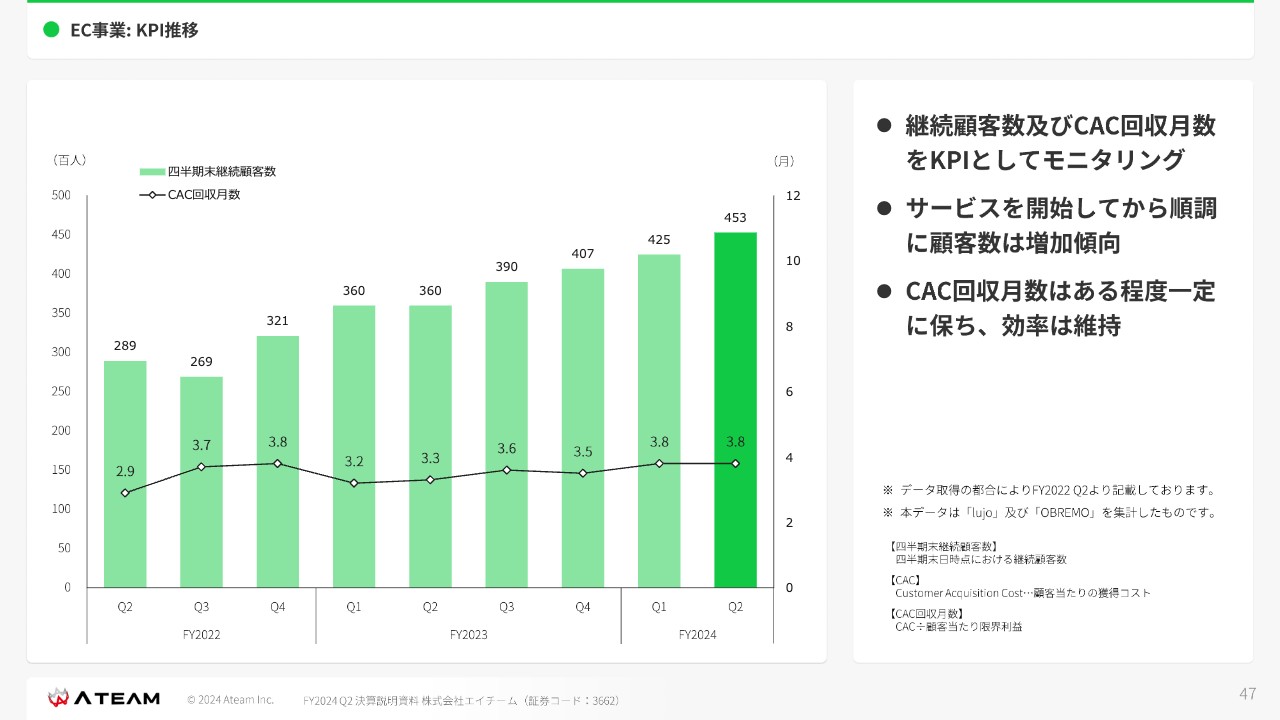

EC事業: KPI推移

KPIの推移です。EC事業では、継続顧客数とCAC回収月数の2つをKPIとしてモニタリングしています。

継続顧客数については、両サービスともサービスを開始してから順調に顧客数が増加しています。CAC回収月数はある程度一定に保つことができており、効率は維持されています。

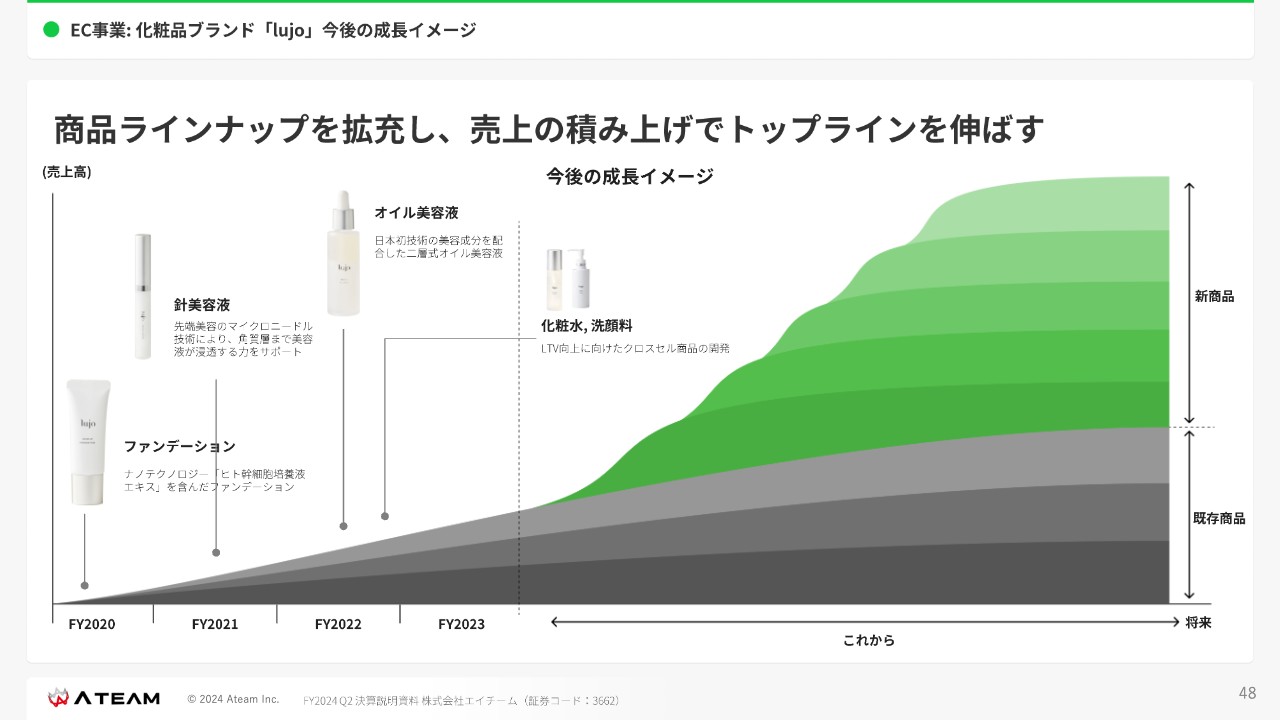

EC事業: 化粧品ブランド「lujo」今後の成長イメージ

化粧品ブランド「lujo」についてです。「lujo」は商品ラインナップを拡充して売上を積み上げ、トップラインを伸ばしていく方針で運営しています。

EC事業: 化粧品ブランド「lujo」、新商品の発売開始

そのような方針をもとに、売上の成長を目指すべく、直近でナイトパックとクッションファンデーションの2つの新商品を発売しています。これによりさらなる売上の積み上げを狙っていきます。

FY2024 連結業績予想

林:業績予想と配当についてあらためてご説明します。前回もお伝えしたとおり、当期純利益を上方修正しています。

FY2024 配当予想

期末配当予想についても冒頭でお伝えしたとおり、16円から特別配当4円を加えて20円に上方修正しています。

林氏からご挨拶

エイチームは2000年2月29日に設立し、2024年2月29日に無事24周年を迎えることができました。これも、みなさまのおかげだと思っています。これからもスタッフ一同がんばりますので、引き続きよろしくお願いします。

質疑応答(エイチーム作成)

決算説明会後の質疑応答はありませんでした。こちらに掲載の質疑応答は、事前にエイチームが用意した想定の質疑応答について記載します。<質問1>

質問:来期の営業利益のV字回復について、複数サービスがある中で、どのように伸ばしていくのでしょうか?

回答:来期のFY2025に向けて、プライム市場上場維持基準の適合に向けた取組の「②投資事業の成長」において、ドッグフードブランドの「OBREMO」と化粧品ブランド「lujo」の成長に伴う利益増加額で6億円、「Qiita」「保険代理店事業」により利益増加額の6億円を目指しています。

また、コロナ禍で収益が悪化した事業として結婚式場情報サイト「ハナユメ」などのブライダル事業においては、ブライダル市場の回復を見込み、利益増加額の3億円を目指しています。

加えて、「①刷新した成長戦略」としてのM&Aの遂行により得られる利益が加わることで、最終的にFY2024は26億円から31億円の営業利益を見込めると考えています。

なお既存事業に関しては、ライフスタイルサポート事業の四半期業績の推移及び主な変動要因(P32)でご説明したとおり、金融メディア事業、自動車関連事業、引越し関連事業、人材メディア事業などにおいて、適切なコストコントロールを実施することにより、安定的に利益創出を図っていきます。

<質問2>

質問:来期の営業利益のV字回復に向けて、M&Aで想定している利益、M&Aの進捗や案件数など方針について教えてください。

回答:インオーガニック投資であるM&Aに関しては、FY2025に向けて、5億円から10億円の営業利益を見込んでいます。M&Aの方針としては、強みであるデジタルマーケティング力を中心に、ライフスタイルサポート事業の周辺市場・周辺機能の拡充を図り、より多くの取引先に対してサービスを提供していきます。

ターゲット規模に関しては最大50億円程度で、現在の進捗としては、約769社を検討した上で、現在は8社とトップ面談をしている状況です。

<質問3>

質問:今後に向けたコスト抑制について詳細を教えてください。

回答:コストの最適化に関しては、P19・P20でご説明したとおり、現在は事業ポートフォリオによる経営管理を推進しており、区分した4カテゴリ「ドライバー」「ポテンシャル」「ファンダメンタル」「ターンアラウンド」それぞれにおいて適切な経営管理を検討していきます。

また、キャッシュを最も稼ぐ「ファンダメンタル」に関しては、広告宣伝費の最適化などコストコントロールを実施していくことで、より利益創出を可能とする事業にしていきます。採用活動に関しては、事業計画に連動した要員計画を立てた上で、事業計画に対する進捗に合わせて採用の調整をしています。人員数については緩やかに減少傾向であり、事業の状況を踏まえて適切に異動等の人員配置をしていきます。

新着ログ

「情報・通信業」のログ