【QAあり】東洋ドライルーブ、売上高・各段階利益ともに期首予想を上回る 自動車・光学・電子部品の全分野で売上高が伸長

目次

飯野光彦氏(以下、飯野):東洋ドライルーブ代表取締役の飯野です。本日は、当社の決算説明会にご参加いただきありがとうございます。

さっそくですが、当社の概要と、今後の展開についてご説明します。

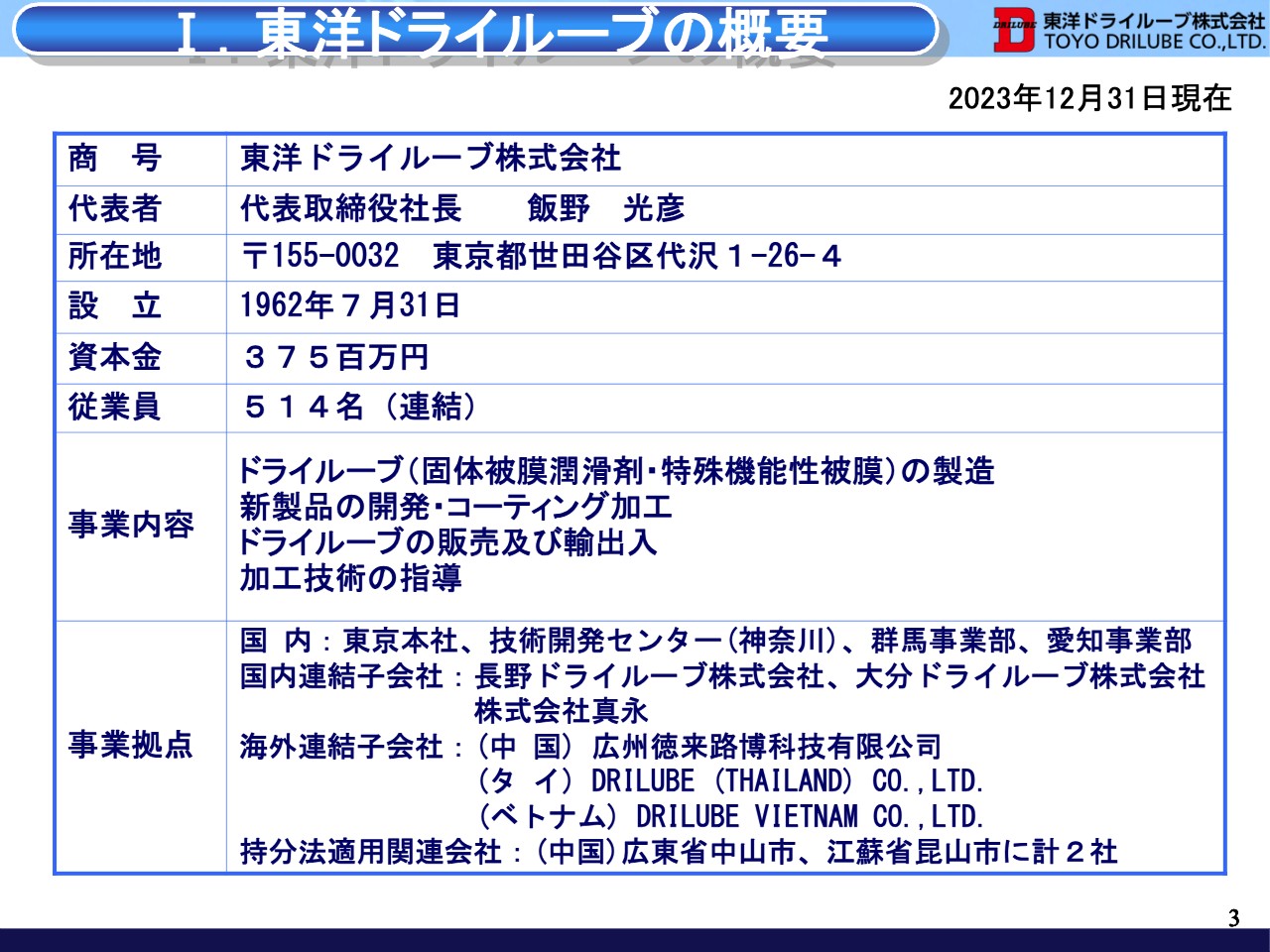

Ⅰ.東洋ドライルーブの概要

東洋ドライルーブの概要です。内容に大きな変化はありませんが、従業員は38名増加しています。こちらは、2023年3月にM&Aで子会社化した静岡県にある真永社の社員と、海外での社員増加によるものです。

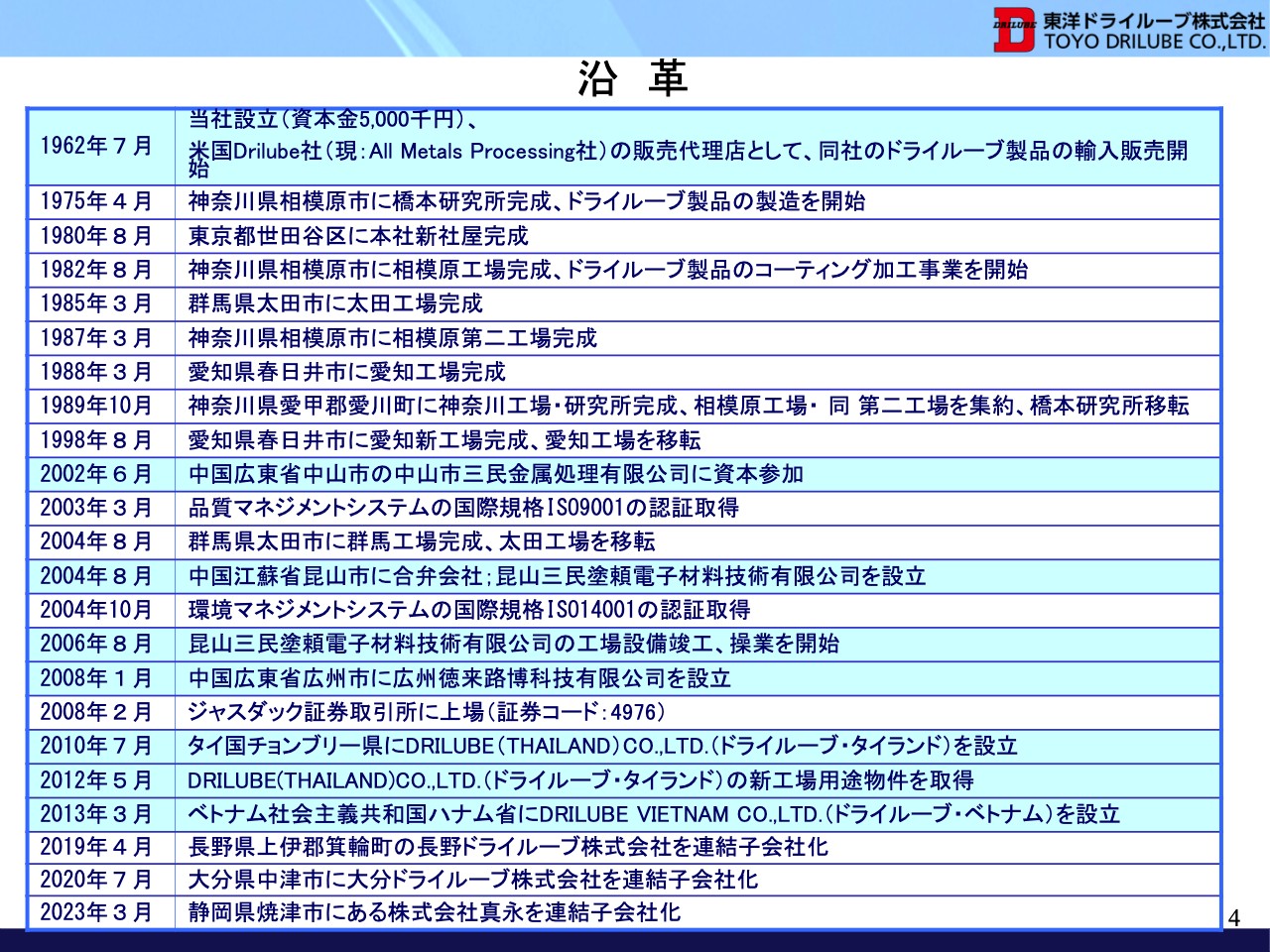

沿 革

会社の沿革についてです。当社は1962年7月に設立し、今年度で62期目の決算を迎えます。

1975年に商社から製造業に転換し、海外からの輸入品の国産化を始め、1998年8月までの間国内に事業所を展開しました。

また、2002年から2013年にかけて、海外に事業所を展開してきました。この11年間で、中国には3ヶ所、ベトナムとタイを合わせて5ヶ所の事業所を展開しました。

そして、2008年にはJASDAQに上場しています。2019年から現在までに、国内でのM&Aを行いました。それぞれM&Aの仕方は異なりますが、5年間で3社の子会社を作ってきました。

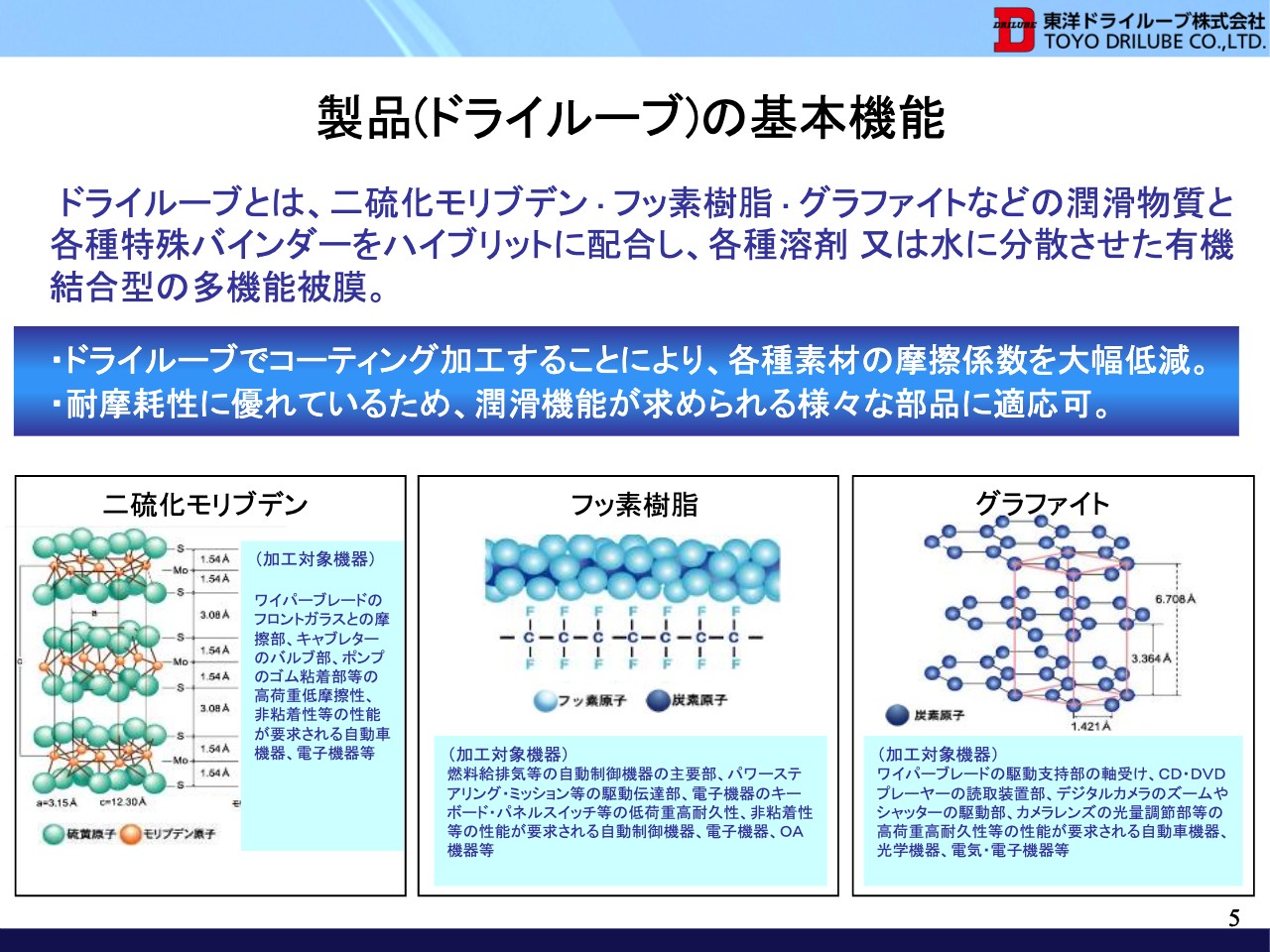

製品(ドライルーブ)の基本機能

当社の製品についてです。潤滑物質と言われる二硫化モリブデン、フッ素樹脂、グラファイト、二硫化タングステン、シリコン樹脂、カーボン系の材料などをいろいろと配合して製品を作っています。

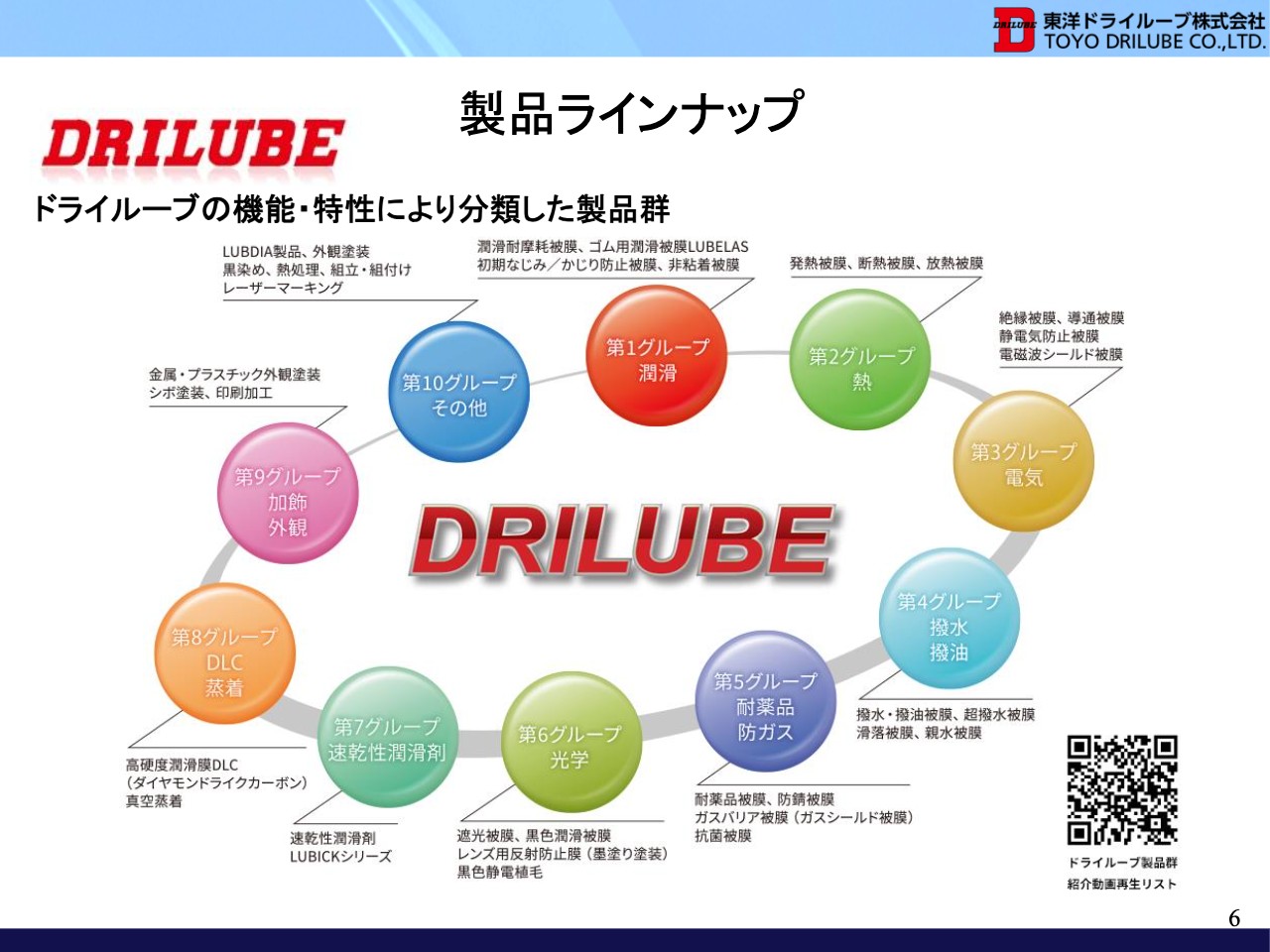

製品ラインナップ

製品ラインナップです。スライドに記載したように、いろいろな種類と性能の製品を作り、販売しています。

製品のラインナップの中で一番売上に貢献しているのは、第1グループの潤滑被膜です。その他、第6グループの光学関係、第7グループの速乾性材料、そして第4グループ、第5グループの製品が、さまざまな業界で採用されています。

ドライルーブの採用例

採用例をご紹介します。主な業界は、自動車機器業界、電子部品業界、光学機器業界、その他です。自動車機器分野では、エンジン関係の部品やそれを制御する部品、アクセルやハンドル周りの部品、車が衝撃を受けた時にそれを吸収する部品、自動車におけるさまざまな分野で採用されています。

電子部品分野は、ゲーム機器、医療機器、スイッチ関係、マイクロモーター関係など、多様な製品が分類されており、幅広い業種に採用されています。また、自動車のハンドル前のスイッチやナビのスイッチも電子部品分野に分類しています。

光学機器分野では、主に交換レンズや、交換レンズに採用されているズームが出入りする部分、光量を調節する部分、あるいはボディのシャッター等に採用されています。光学機器分野は、ある程度決まった企業にご採用いただいています。

2024年6月期連結業績サマリー

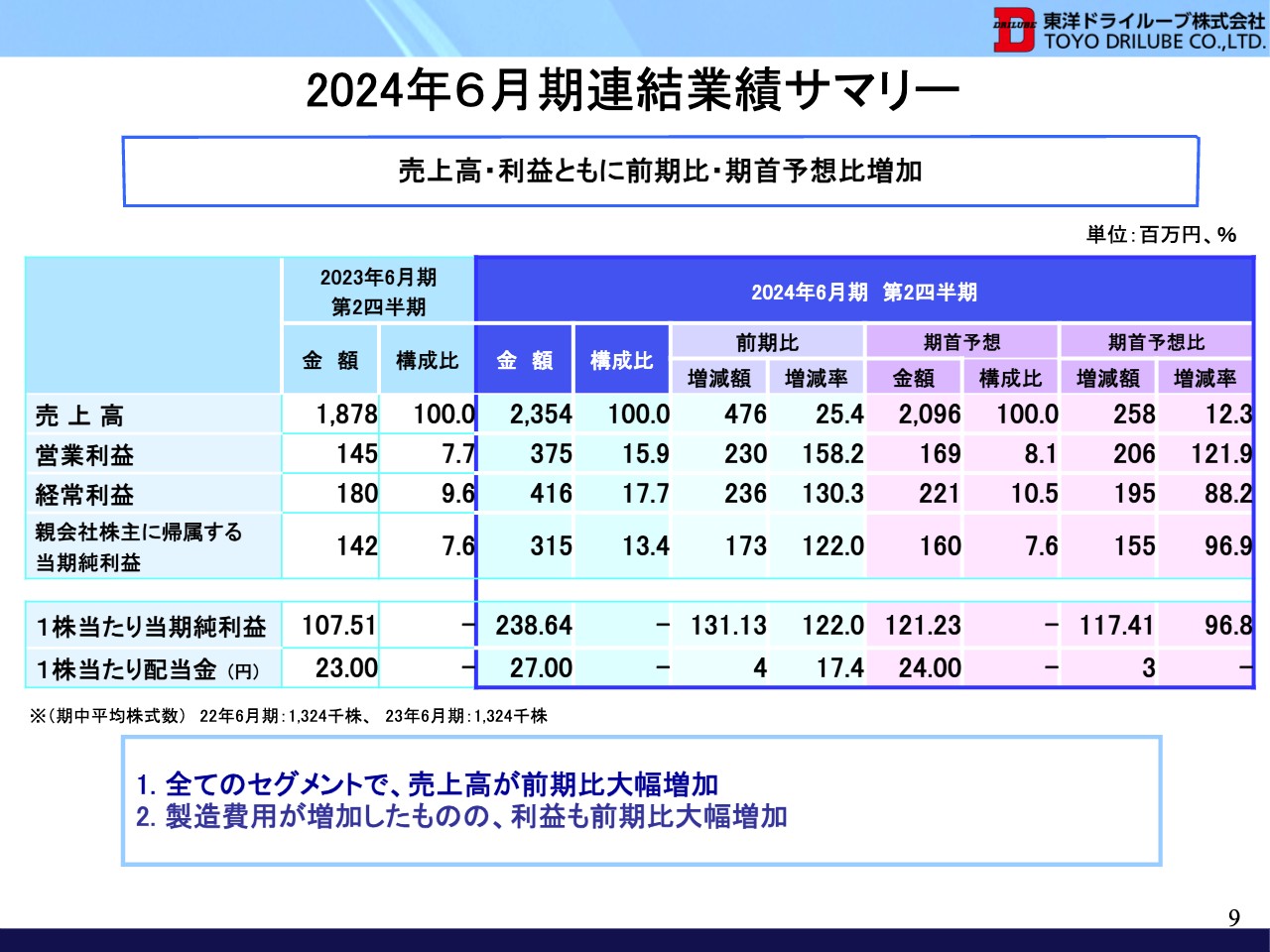

2024年6月期第2四半期の業績についてご説明します。売上高は23億5,400万円、前期比で25.4パーセントの増加、期首予想に対して12.3パーセントの増加という結果でした。内容については後ほどご説明します。

営業利益は3億7,500万円、前期比で158.2パーセントの増加、期首予想に対して121.9パーセントの増加となりました。経常利益は4億1,600万円、前期比で130.3パーセントの増加、期首予想に対して88.2パーセントの増加という結果でした。

親会社株主に帰属する当期純利益は3億1,500万円、前期比で122.0パーセント増加、期首予想に対して96.9パーセントの増加となりました。1株当たり当期純利益は238.64円です。1株当たり配当金は、増配して27円となりました。

自動車関係、光学関係、電子部品関係、すべての分野で売上高が前期と比べて増加しました。また、燃料費や電気代、材料費等の売上原価に関するところが大きく増加し、2年続けて大きな設備投資も行っています。その分の減価償却費等も発生しましたが、結果として第2四半期は利益を押し上げることができました。

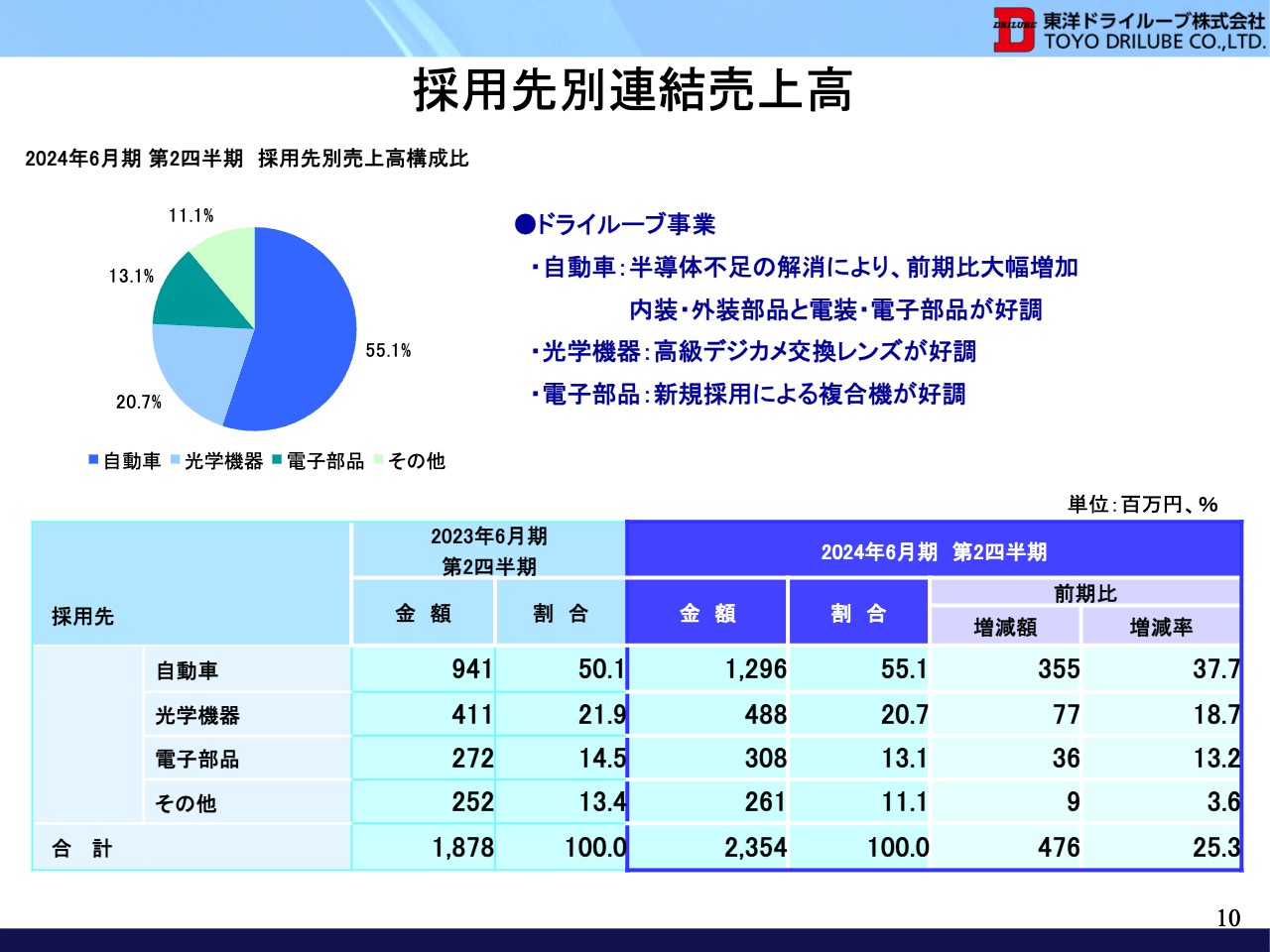

採用先別連結売上高

採用先別連結売上高についてご説明します。自動車業界の売上高は12億9,600万円、前期比で3億5,500万円、37.7パーセントの増加となりました。半導体不足等による生産の滞りが解消され、製品の受注量が大幅に増えたこと、さらにM&Aで子会社化した会社が自動車関係の仕事をしているため、その売上が上乗せされたことが売上高増加の要因です。

光学機器業界は、交換レンズの生産量が堅調でした。その影響を受け、売上高は前期比で7,700万円、18.7パーセントの増加となりました。

電子部品関係は、第2四半期は半導体やスイッチの受注量が堅調だったため、売上が増加しました。また、新規に複合機等の仕事を受注できたことも要因です。

ただし、2023年は新型コロナウイルスの影響があり、数字が落ち込んだ時期と今期との比較となります。2年前や3年前と比較すると、一番下がったところから上昇したことになり、上昇率が大きくなっています。

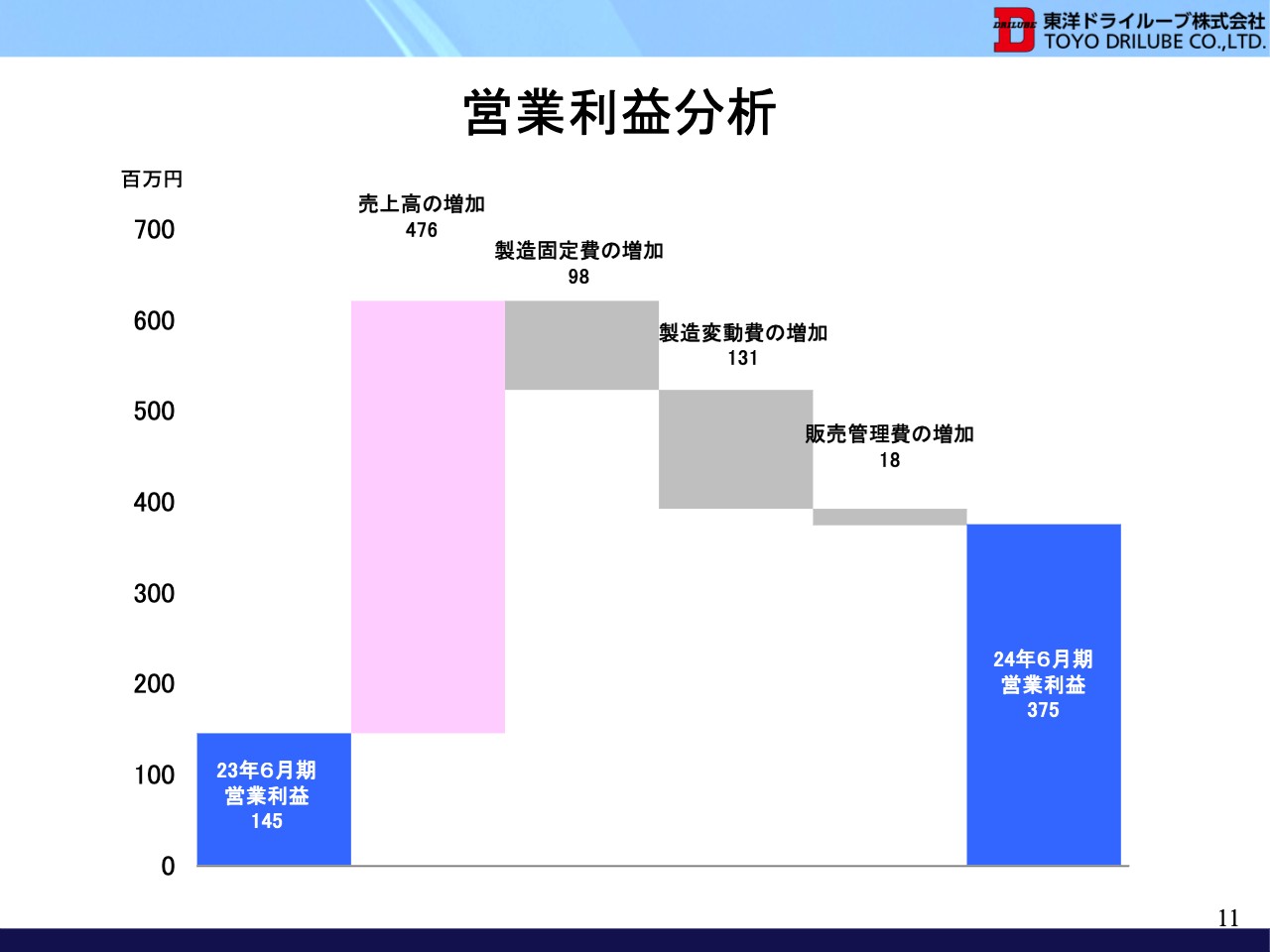

営業利益分析

営業利益分析です。売上高が4億7,600万円増加しました。そして、製造固定費として人件費が最も増えています。また、設備投資による減価償却費が増加しました。

製造変動費が増加していますが、こちらは燃料費、電力代、原材料費等の高騰と、売上増加に伴う使用量の増加によるものです。

販売管理費に関して、人件費は上がりましたが、継続して抑制できており、3億7,500万円の営業利益を確保できました。

連結損益計算書

連結損益計算書です。売上高の増加は先ほどご説明したとおりです。販売管理費に関しては人件費が増えたとお伝えしましたが、その内子会社が増えたことで約1,500万円増加しています。

営業外費用は、若干の為替差損が発生しています。

また、今回設備投資を行った中で、補助金を特別利益として計上しています。こちらは購入した固定資産の圧縮に補助金を使ったため、特別利益と特別損失がほぼ「行って来い」の状況となっています。

税金等調整前当期純利益は4億2,000万円、親会社株主に帰属する当期純利益は3億1,500万円でした。

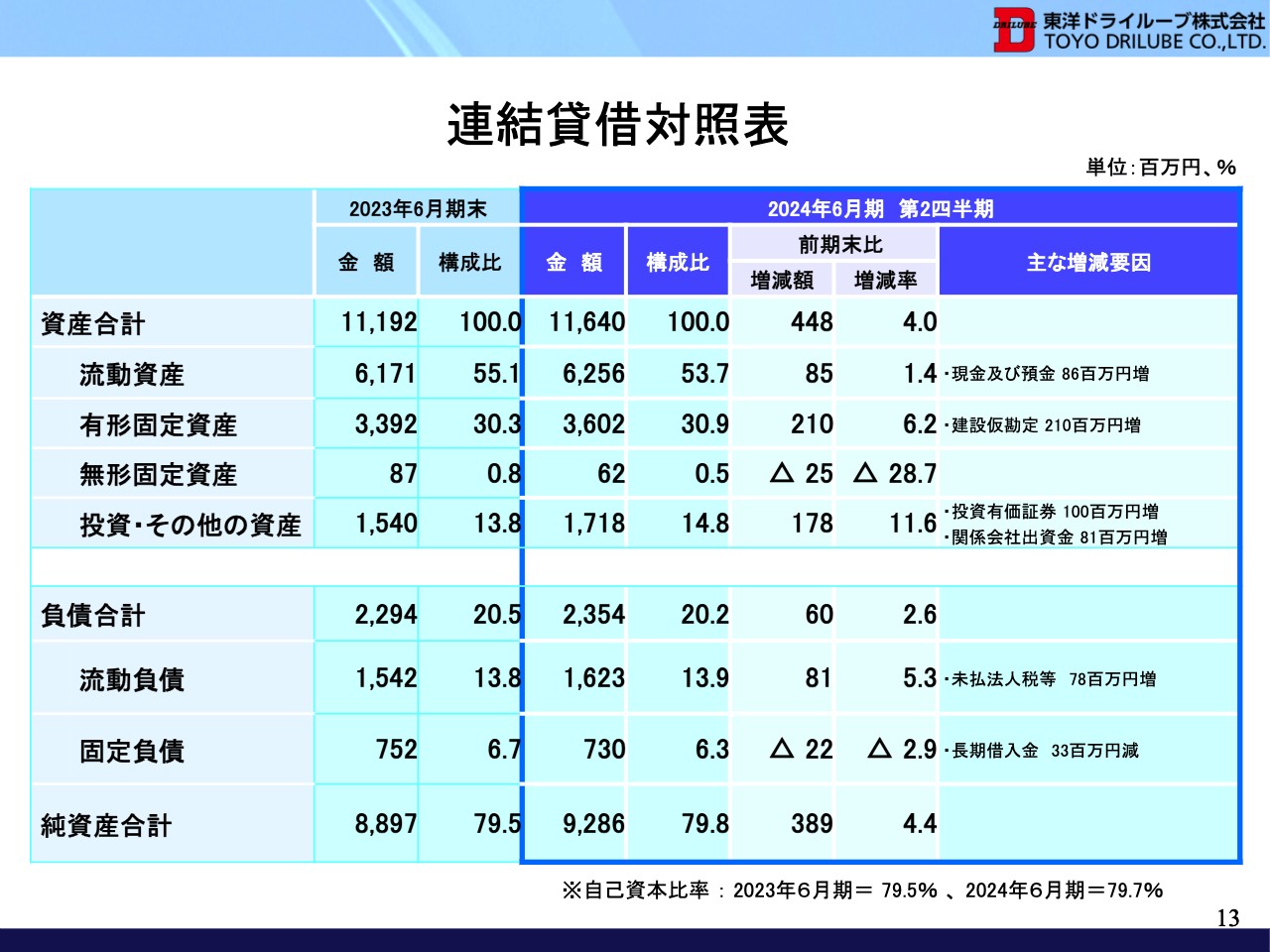

連結貸借対照表

連結貸借対照表についてご説明します。資産合計は116億4,000万円ということで、前期末比で4億4,800万円ほど総資産が増加しています。その内容として、流動資産は前期末比で8,500万円増加しています。有形固定資産は建設仮勘定として2億1,000万円増加しています。また、無形固定資産は前期末比で減少しています。

投資・その他の資産として、投資有価証券が1億円、関係会社出資金が8,100万円増加しました。この8,100万円の内訳は、関係会社持分法投資損益が3,200万円、為替によるものが4,900万円となっています。

負債合計は23億5,400万円です。この中で、流動負債は16億2,300万円、固定負債は7億3,000万円となっています。流動負債は、未払法人税等が7,800万円増加しています。これは、利益の増加による未払法人税が増加しているということです。固定負債は長期借入金が3,300万円減少しています。

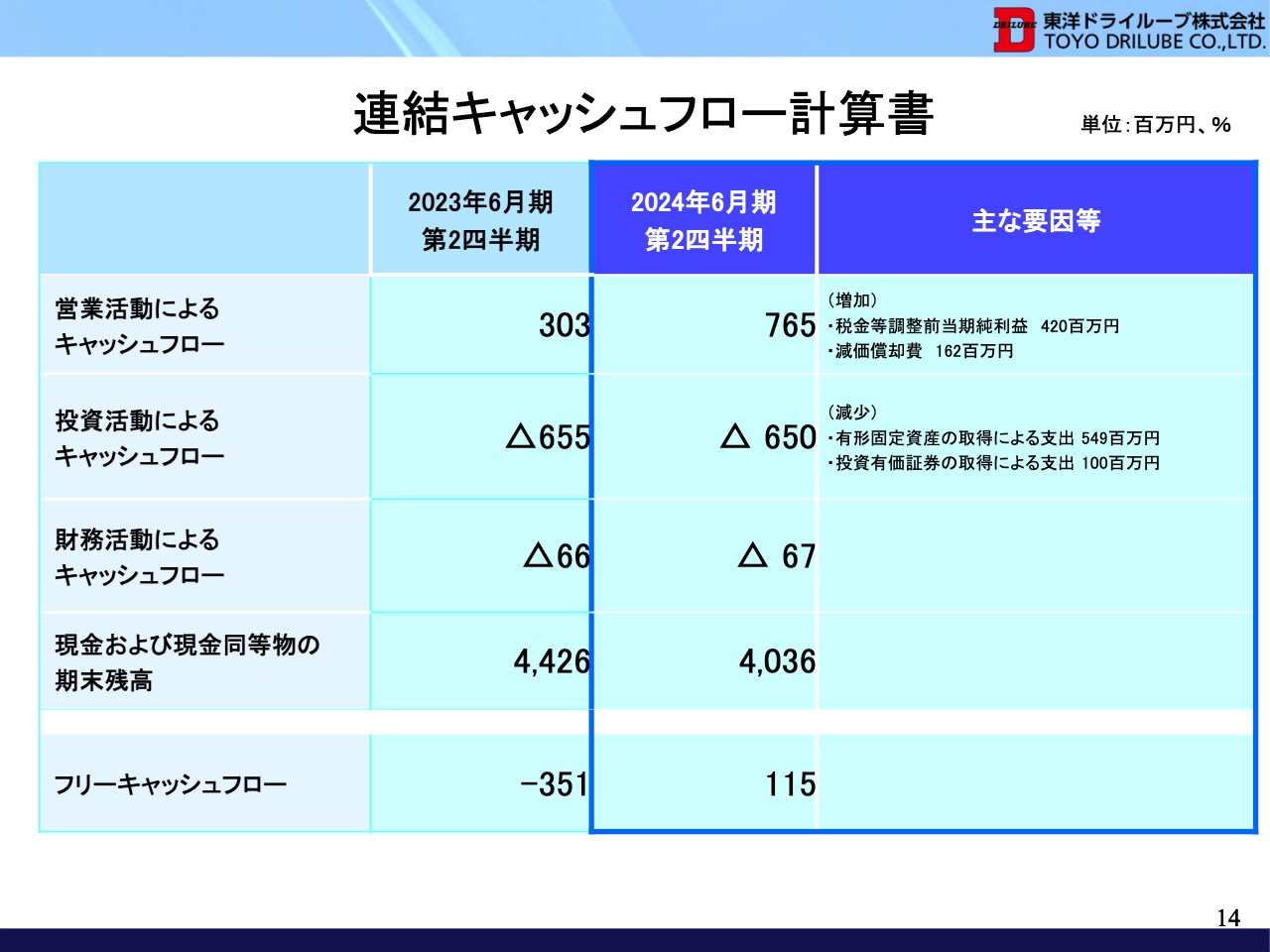

連結キャッシュフロー計算書

連結キャッシュフロー計算書です。営業活動によるキャッシュフローは7億6,500万円、税金等調整前当期純利益は4億2,000万円、減価償却費は1億6,200万円です。

投資活動によるキャッシュフローはマイナス6億5,500万円で、有形固定資産の取得による支出が5億4,900万円、投資有価証券の取得による支出が1億円となっています。

有形固定資産は、群馬県に新工場を建設したことによる3億5,000万円、子会社等が行った設備投資が4,700万円ほどあります。

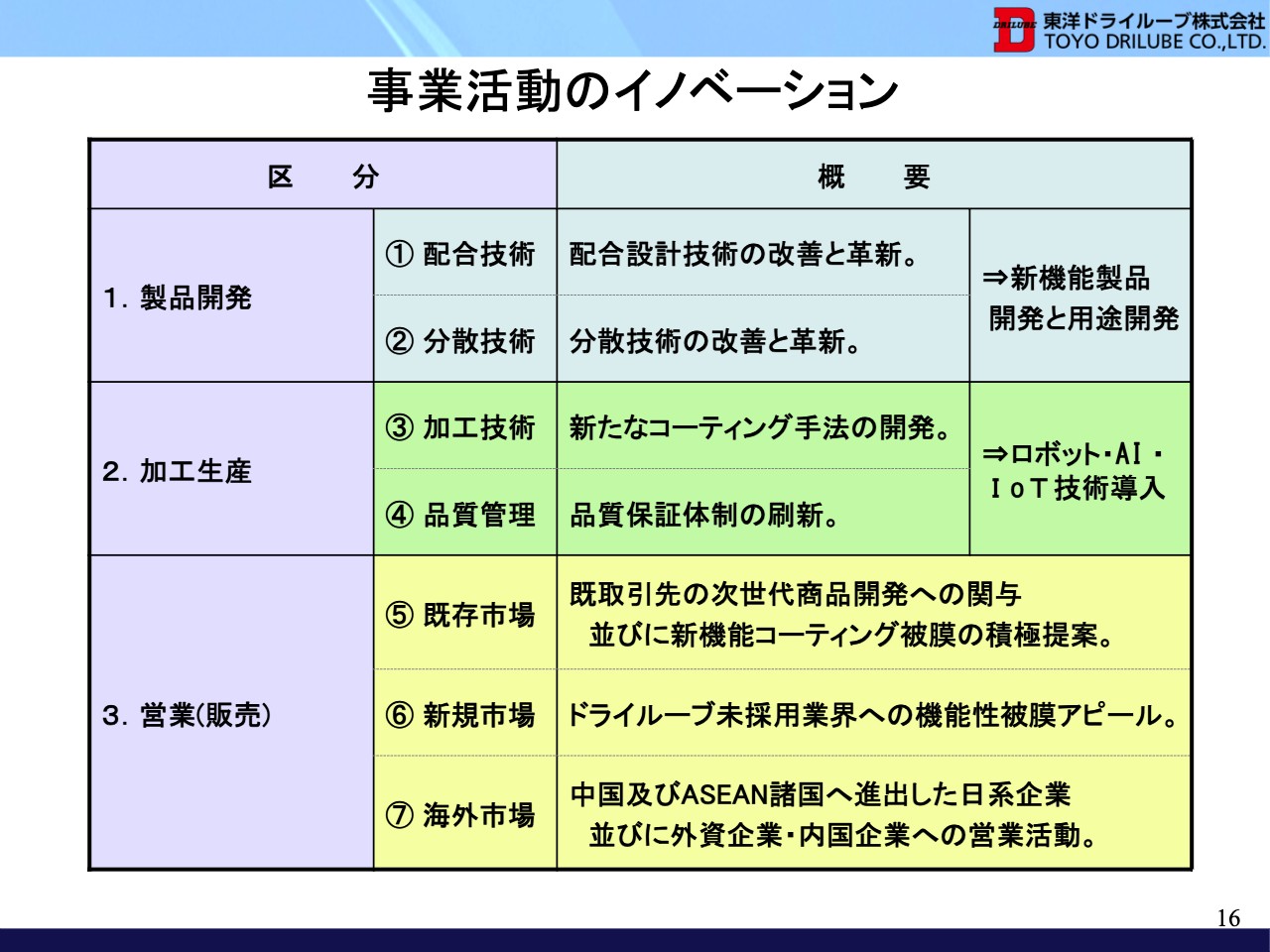

事業活動のイノベーション

今後の事業展開についてご説明します。

こちらの事業活動のイノベーションというスライドの内容は半年前と変わっていませんが、この期間に大学の研究室等との共同研究や、将来のための技術習得など、いくつか新しい素材についての研究を始めています。

加工生産については、数年前に比べ、工場の中が大きく様変わりしています。自動化、ロボット化、AIによる製品の評価、IoT化が進み、これらによって一つひとつの工程のレベルが上がっており、現在はその工程をつなげていく作業を進めています。

営業(販売)としては、自動車、電子部品、光学関係の他、新たな分野に市場を広げていく活動を行っているところです。

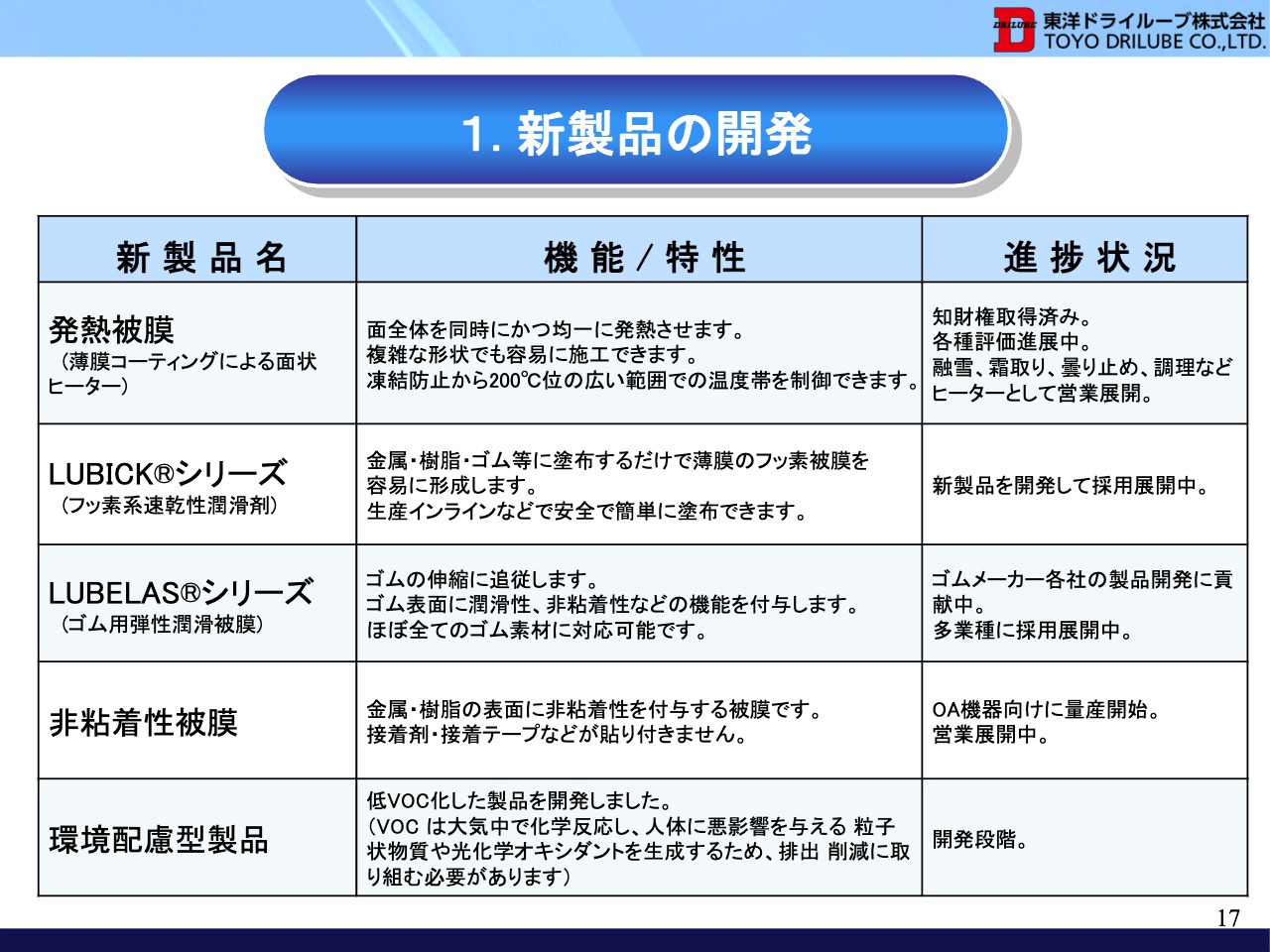

1. 新製品の開発

新製品の開発についてご説明します。スライドには5点ほど新製品を挙げていますが、業績にもっとも寄与しているのは、上から3番目の「LUBELAS」シリーズです。ゴム製品をコーティングする製品ですが、さまざまな業界でご利用いただいており、工業界に幅広く浸透しています。

続いて、「LUBICK」シリーズです。こちらはある程度大口のお客さまにご採用いただいていますが、まだ市場は広くあると思っており、今後も拡販を続けていきます。

また、非粘着性被膜は、大手のお客さまからの採用が開始されたところですが、まだ会社の業績に寄与するレベルではないため、これから市場拡大を試みます。

発熱被膜は、市場は大きいと想定していましたが、なかなか採用に至らず、苦戦しているところです。今後も諦めずに営業活動を続けながら、市場に投入していきたいと思っています。

環境配慮型製品に関しては、環境に対応した新製品開発の第1段階が終わったところです。現在は、お客さまに評価していただいている段階です。製品としての評価はほぼ合格レベルに達しており、これからの発展に期待しています。

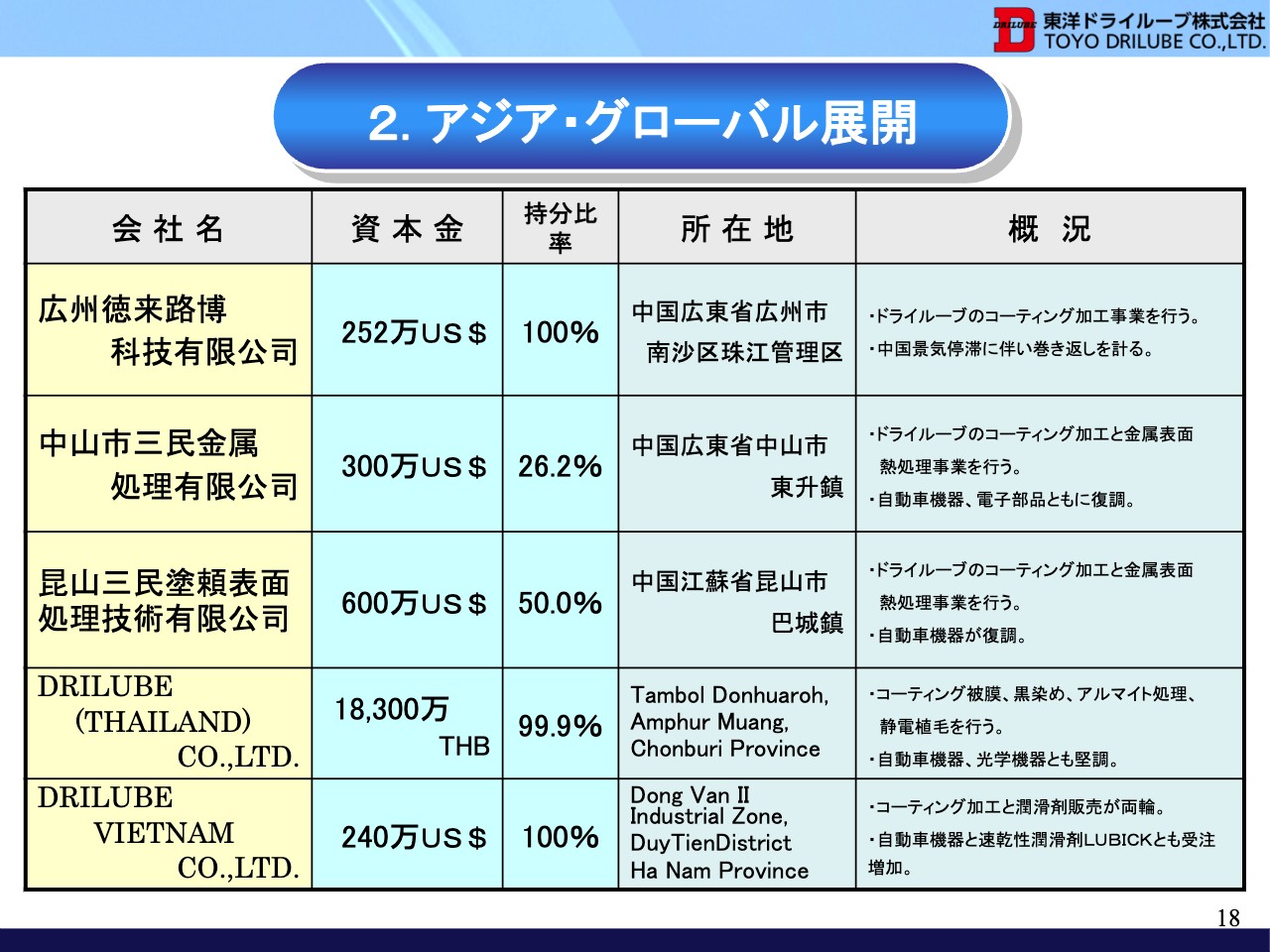

2. アジア・グローバル展開

海外に展開している私どもの子会社と関連会社に関してご説明します。

中国に展開している広州ドライルーブに関しては、ゲーム機等にビジネスが偏っていましたが、自動車や光学の仕事が新たに入ってきたことにより、経営がかなり安定してきています。

関連会社の中山三民および昆山三民に関しては、現在、非常に好調に業績が推移しています。また、DRILUBE(THAILAND)も当社の中では非常に業績が好調に推移しています。光学関係、複合機、自動車機器等、さまざまな産業界で幅広くご使用いただいています。

DRILUBE VIETNAMに関しては、規模が小さいこともあり、なんとか黒字で推移しています。これからベトナムでの市場拡大を進めていきます。

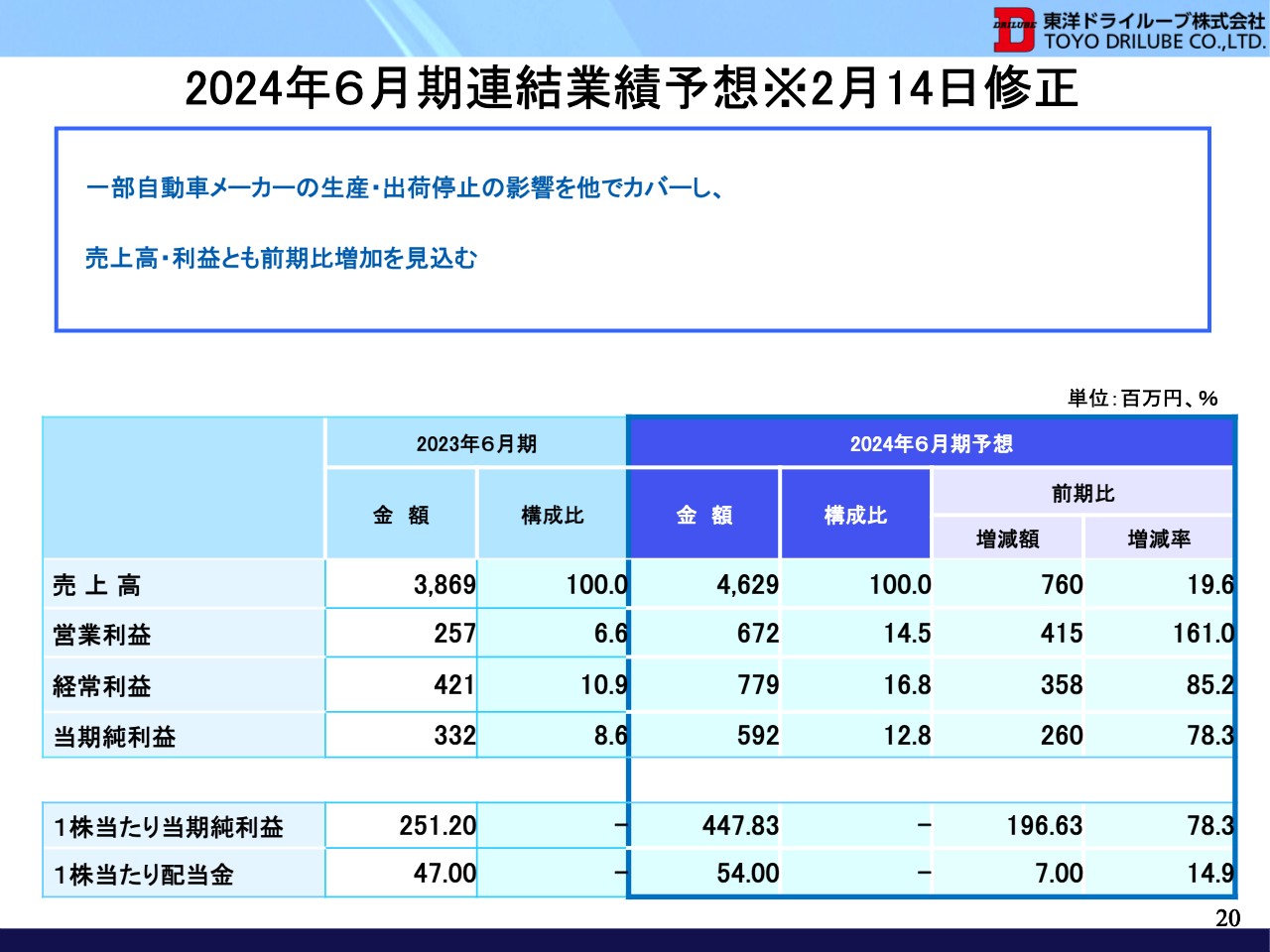

2024年6月期連結業績予想※2月14日修正

2024年6月期連結業績予想についてご説明します。売上高は前期比19.6パーセント増の46億2,900万円、営業利益は前期比161.0パーセント増の6億7,200万円、経常利益は前期比85.2パーセント増の7億7,900万円、当期純利益は前期比78.3パーセント増の5億9,200万円となっています。

上半期と、第3四半期、第4四半期に織り込んだ内容としては、あるカーメーカーの専用ラインが現在止まっている影響により、上半期よりも下半期の業績が少し落ちる見込みです。後半の5月、6月くらいには回復してくると予測した上での数字です。そのような状況を見ながら修正しています。

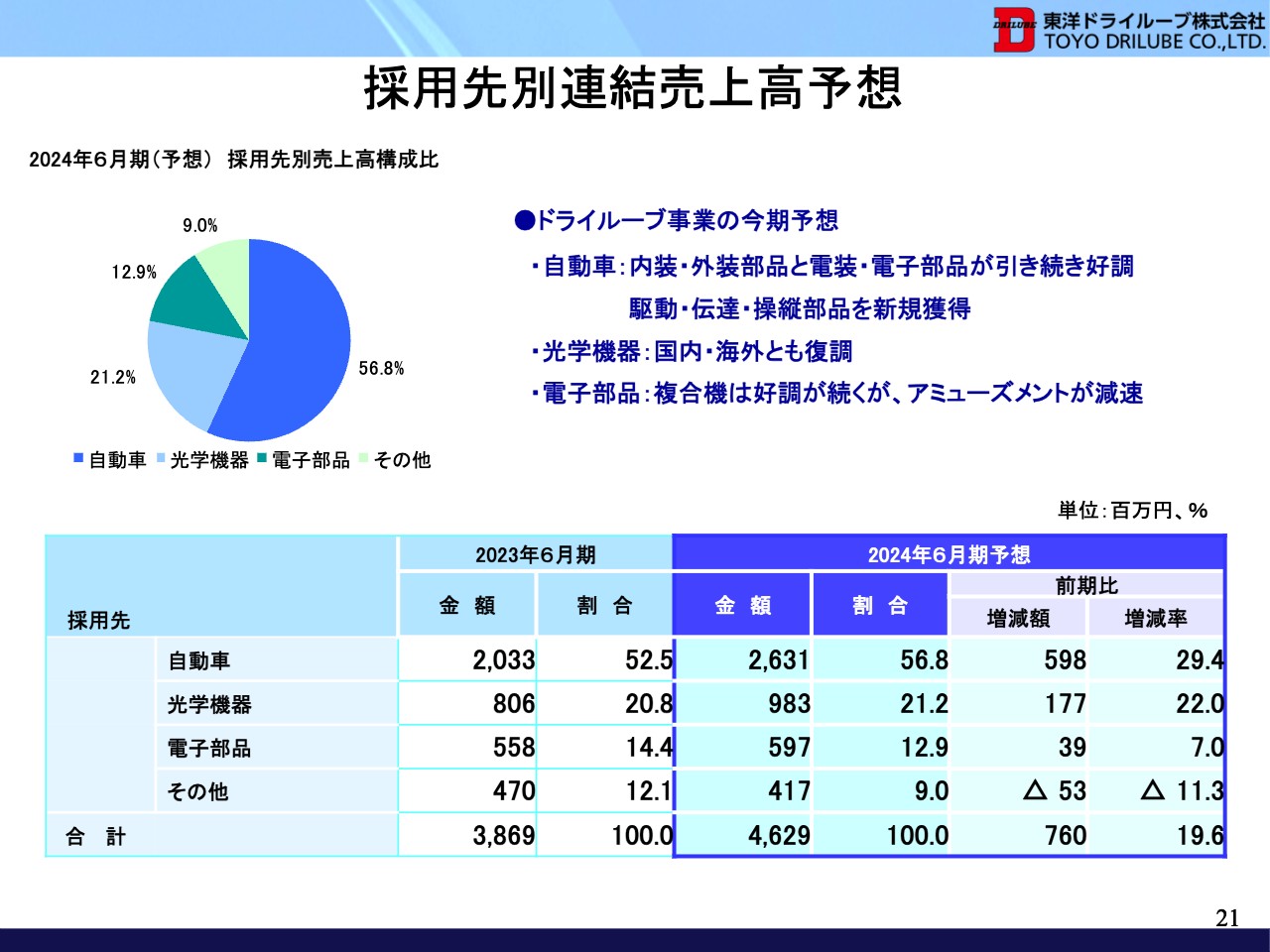

採用先別連結売上高予想

採用先別連結売上高予想です。自動車関係は26億3,100万円、前期比で29.4パーセントの増加です。光学機器は9億8,300万円、前期比で22パーセントの増加、電子部品は5億9,700万円で、前期比で7パーセントの増加です。

自動車関係では、内装・外装部品が好調です。M&Aで子会社化した企業が主にこのような仕事をしており、その分野が増えている状況です。

エンジン関係では、HV化・EV化が進み、ピストンの数が減っていることから、ピストンそのものに関わるビジネスは減ってきているのが現状です。一方で、燃費を上げる製品に採用され、そちらは好調となっています。現時点でエンジン関係の仕事は、総額としては減っていない状況です。

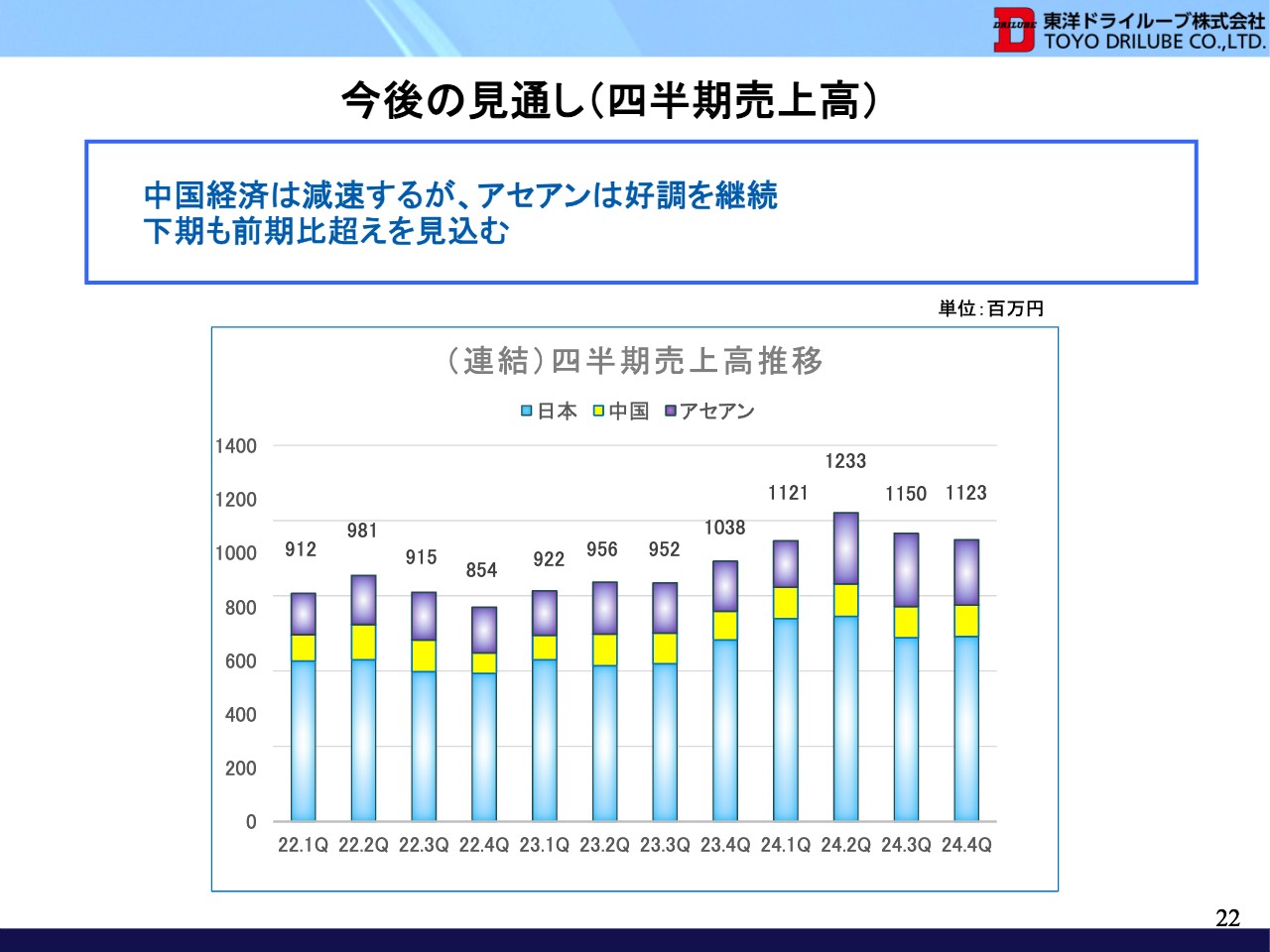

今後の見通し(四半期売上高)

今後の見通しです。本日は、棒グラフ右から4番目、2024年度第1四半期、同第2四半期についてご説明をしています。第3四半期、第4四半期の予想については、第2四半期と比較して減少する見込みです。

中国経済に関しては、国の経済というよりも、我々の生産している自動車関係、光学関係、スマホなど、それらの一部の生産は中国以外の海外に移っています。しかし、現時点では、国内での販売等が中国に残っているなど、我々を取り巻く環において仕事量が確保できていないということはありません。

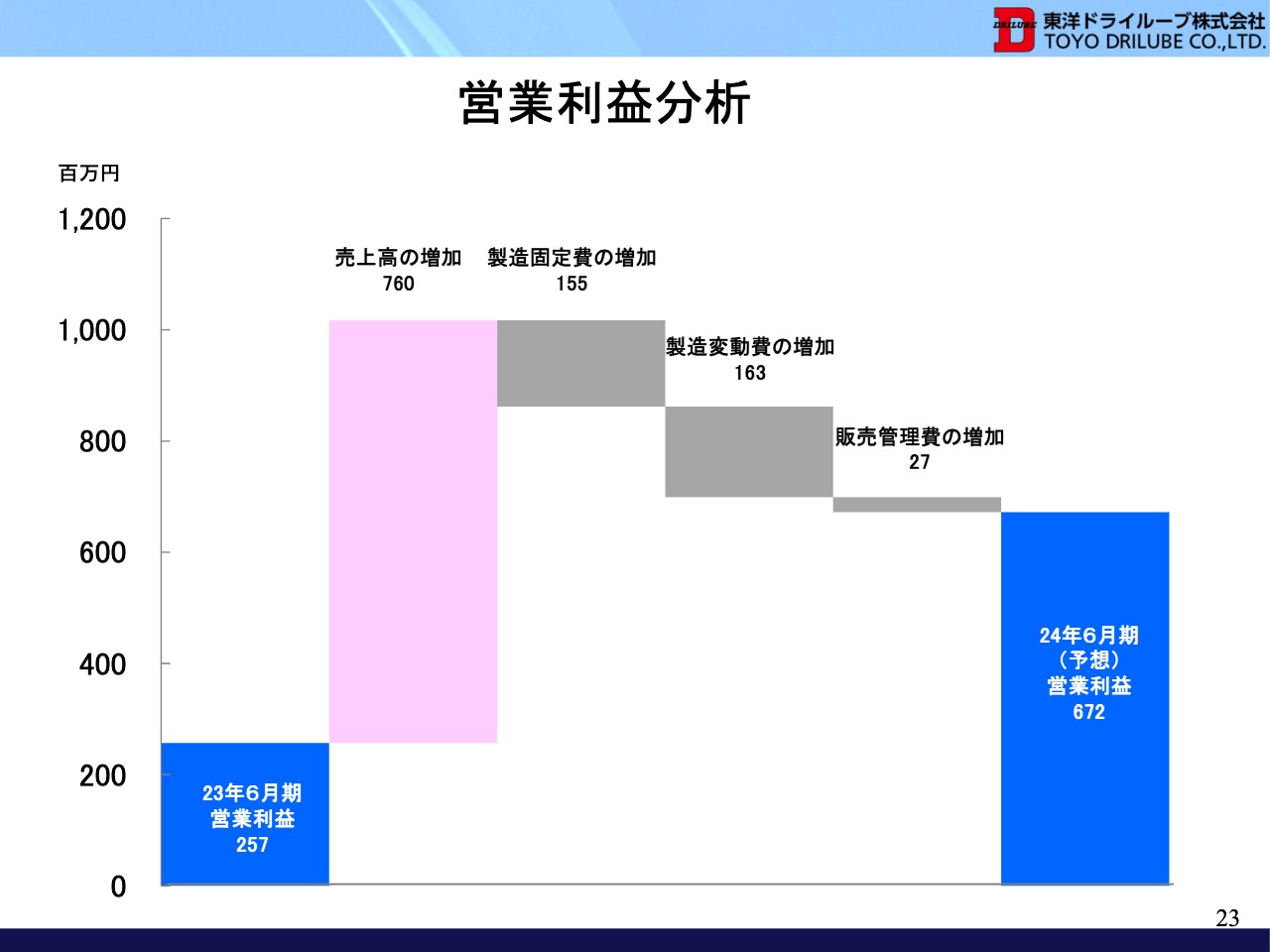

営業利益分析

営業利益分析です。2023年6月期の営業利益は2億5,700万円でした。売上高が7億6,000万円増加すると見込んでいます。

製造固定費は1億5,500万円増加する予想です。こちらは第2四半期までと同様に、労務費、減価償却費が増加すると見込んでいるからです。製造変動費の増加は、電力、消耗品等が上がってきていることによるものです。

販売管理費は、子会社関連で増えています。結果として、2024年6月期は営業利益6億7,200万円を予想しています。

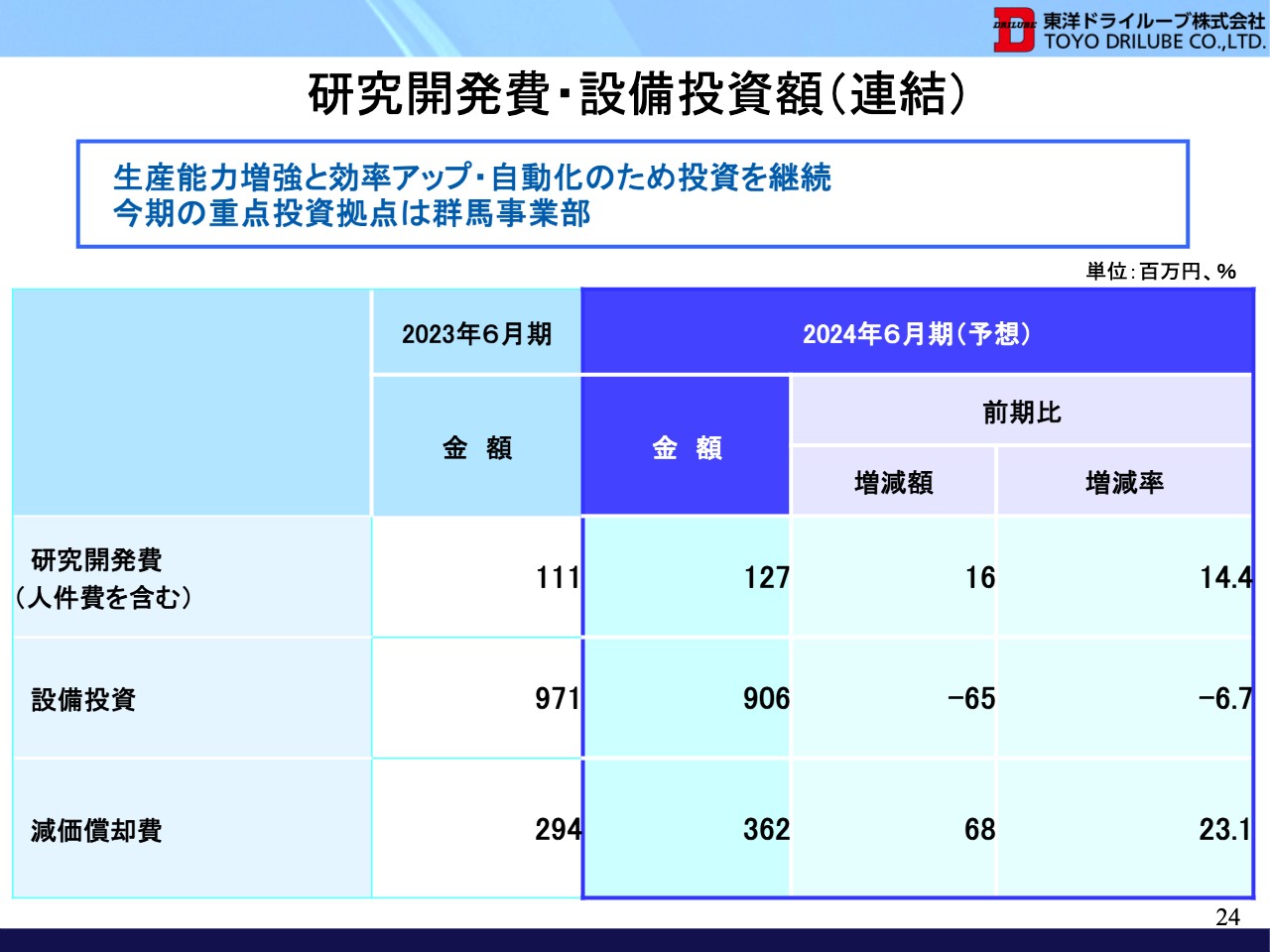

研究開発費・設備投資額(連結)

研究開発費・設備投資額についてご説明します。2024年6月期は、研究開発費が若干増加し、1億2,700万円です。設備投資は前年と比較すると若干減りますが、当社としては比較的高い水準での設備投資が続いています。金額は約9億円を見込んでいます。結果として、減価償却費は前期比で6,800万円増加する見込みです。

設備投資の内訳としては、一部工場の建設にかかる建設費があります。そして、生産性を上げるための自動化設備、新規に考案した設備等を含め、建物を除いて4億円ほどの生産設備を新規に導入する予定です。

また、既存の設備、研究開発等の設備として、検査器具や分析機器を導入する予定となっています。

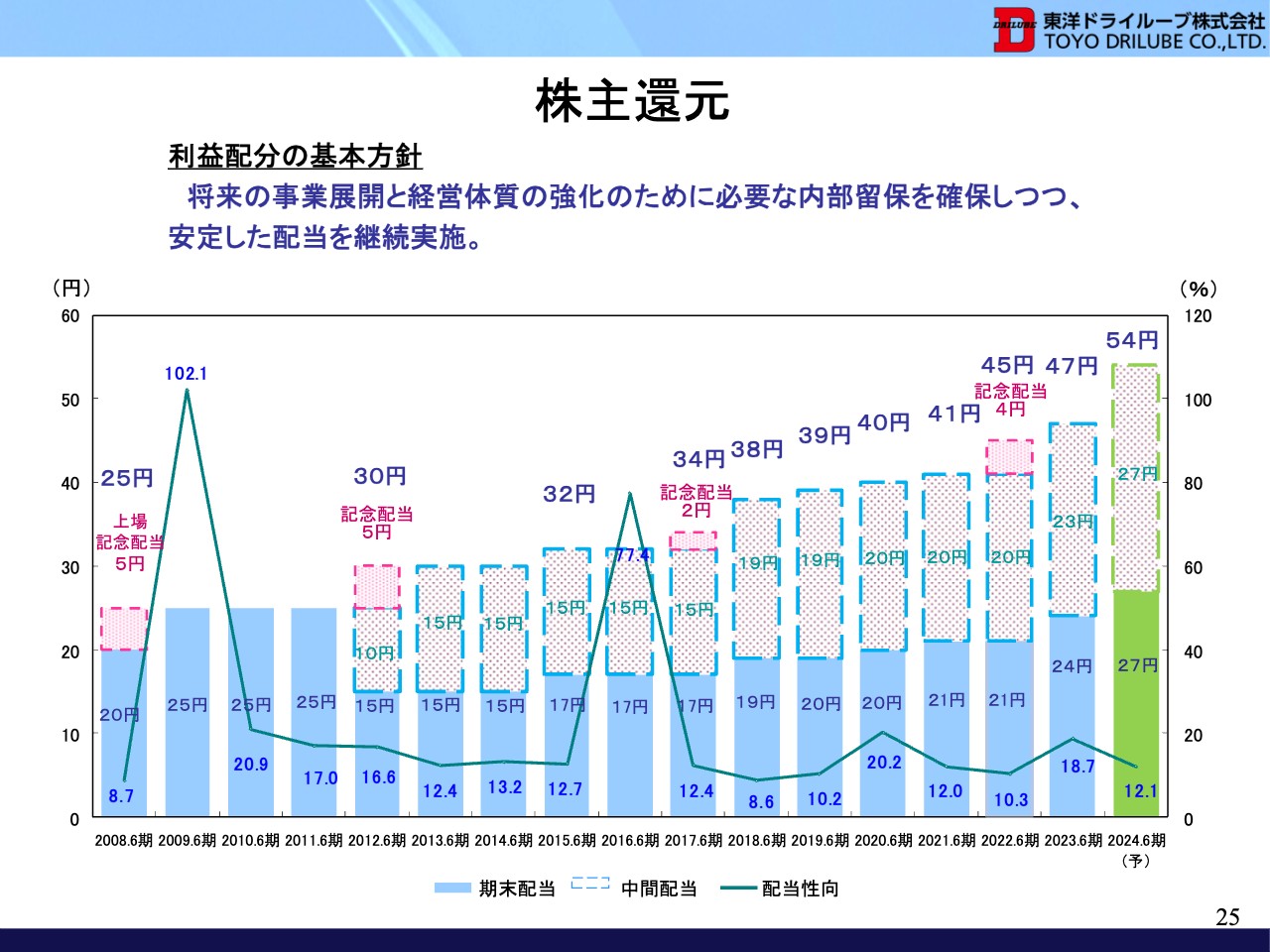

株主還元

配当に関してご説明します。配当に関しての基本方針は、将来の事業展開と経営体質の強化のために必要な内部留保を確保しつつ、安定した配当を継続実施するということです。今期は業績が上がってきたことを踏まえ、54円に増配する予定です。

質疑応答:EV化進展による影響について

司会者:「EV化の進展は、御社にとってマイナスでしょうか、プラスでしょうか?」というご質問です。

飯野:現在、自動車業界がEV化へ向けて進んでいることはご承知のとおりです。大きな流れで言うと、ガソリン車からHV車、EV車になっていくのだと思います。EV化が進展することによって、部品点数が減ることはあります。現在、私どもの仕事の20パーセント弱を占めるのが、エンジンに関係する仕事です。EV化が進展すると、この仕事が徐々になくなっていきます。

先ほどもお伝えしたとおり、現在エンジンに関する仕事量は、エンジンの中の部位によりますが、トータルとしての金額では逆に増えている状況にあります。しかし、こちらも将来的にはなくなっていくと予測しています。

このままではマイナスになるのは間違いないと思いますが、今後自動車業界ではEV化が進展することによって、採用になる部分もいくつかあると思っています。その分野での採用を増やしていく取り組みを現在進めているところです。

また、EV車、ガソリン車を問わず、安全性や静音性など、車に要求される部分は今後も多くあります。そのような新しい分野で仕事量を確保し、ガソリンやエンジンの減少部分を埋めていこうと考えています。

最初の質問に戻りますが、EV化が進展するとなると、ガソリンやエンジンに関してはマイナスになるというのが回答になります。

質疑応答:業績のトレンドの変化について

司会者:「第2四半期実績、今期予想ともに増益ですが、業績のトレンドが変わると考えてよいでしょうか?」というご質問です。

飯野:前年までの状況に比べ、受注量が非常に大きく増え、新規の営業活動による新規製品の獲得も増えています。コロナ禍で停滞していた新たな研究開発も進んでいるため、トレンドとしては増益基調に移っていくと考えています。

しかし、先ほどご説明したように、外部要因というものがあります。当社でラインを引いていた生産が何らかの要因によって止まってしまう、このようなことが繰り返されると、マイナス要因となりかねません。そのため、いろいろと状況を予測しながら、トレンドを上げていくことに注力していきたいと考えています。

ご質問への回答としては、トレンドは変わったと思っています。

新着ログ

「化学」のログ