【QAあり】グリッド、2Qは電力会社の追加受注で売上高が大きく伸長 売上の下期偏重と人件費増加で減益も、通期は増収増益予想

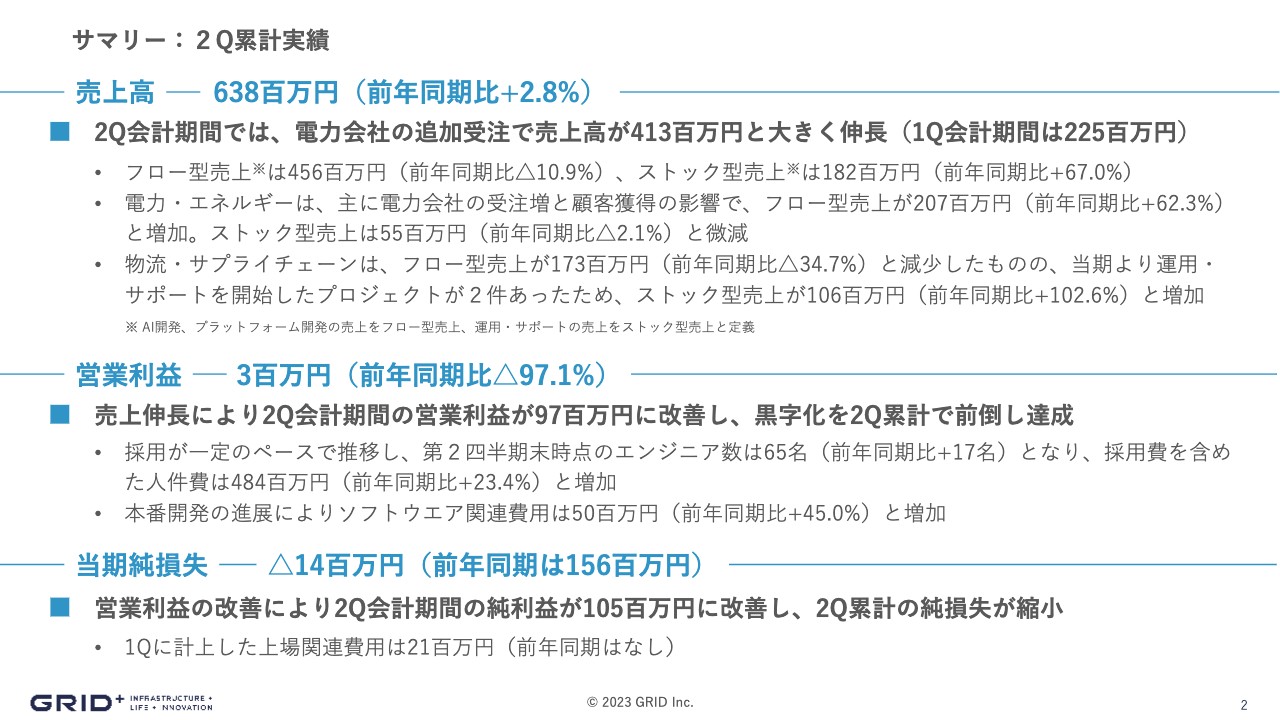

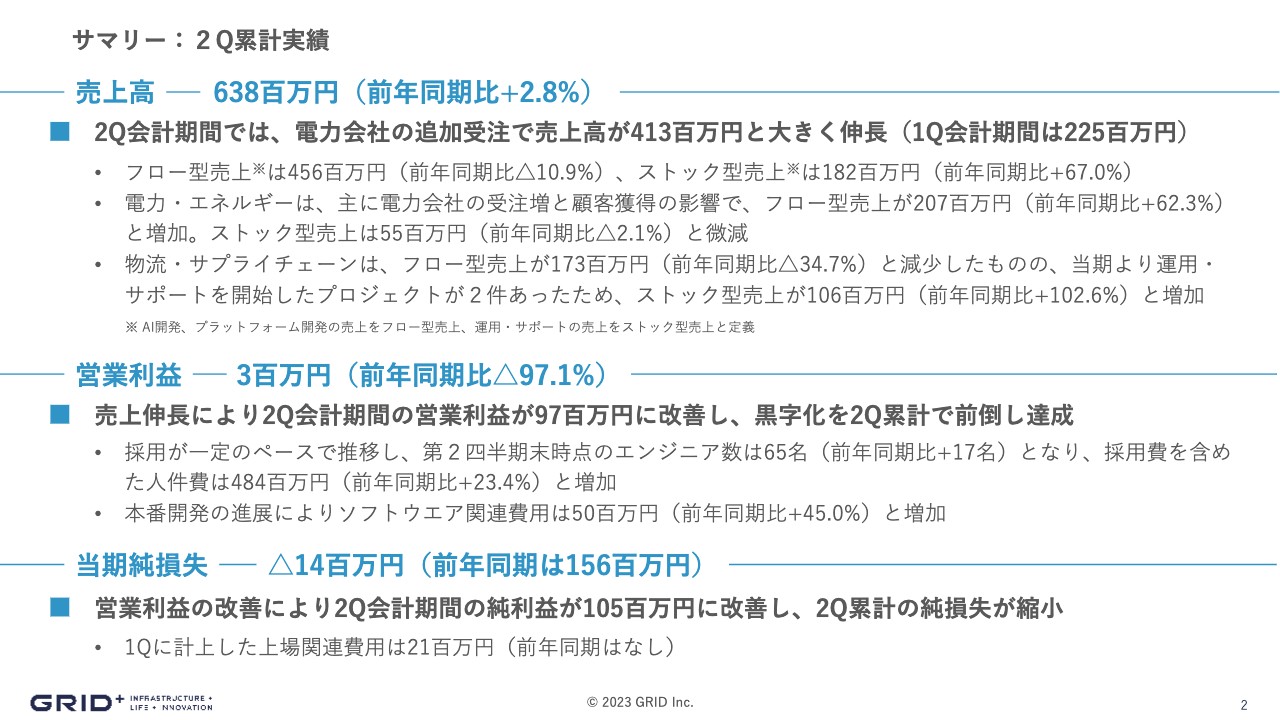

サマリー:2Q累計実績

曽我部完氏(以下、曽我部):株式会社グリッドの曽我部です。本日はよろしくお願いします。それでは、2024年6月期上期の決算内容についてご説明します。

サマリーです。売上高は6億3,800万円に、営業利益はプラス300万円で着地しました。最終損益としては、当期純損失が1,400万円というかたちになりました。

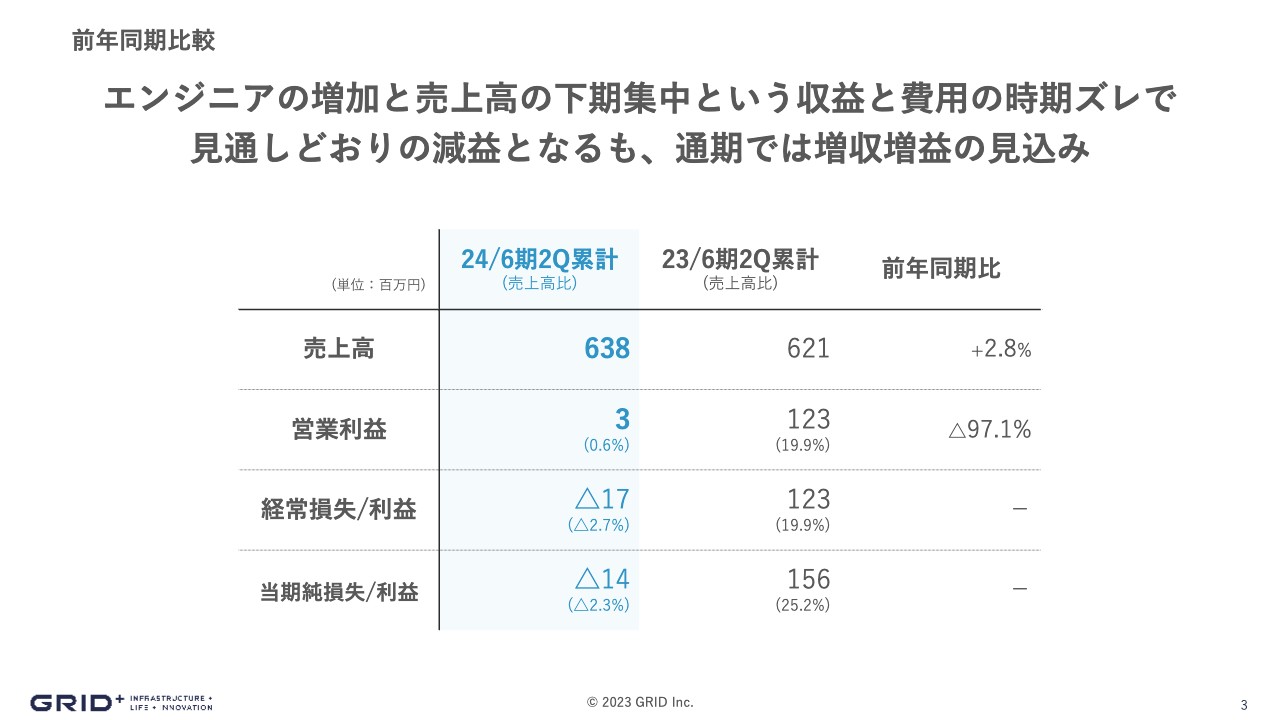

前年同期比較

前年同期と比較した細かい数字でお示ししています。ご覧のとおり、2024年6月期上期累計の売上高は6億3,800万円で、営業利益は300万円、最終利益はマイナス1,400万円という決算になりました。

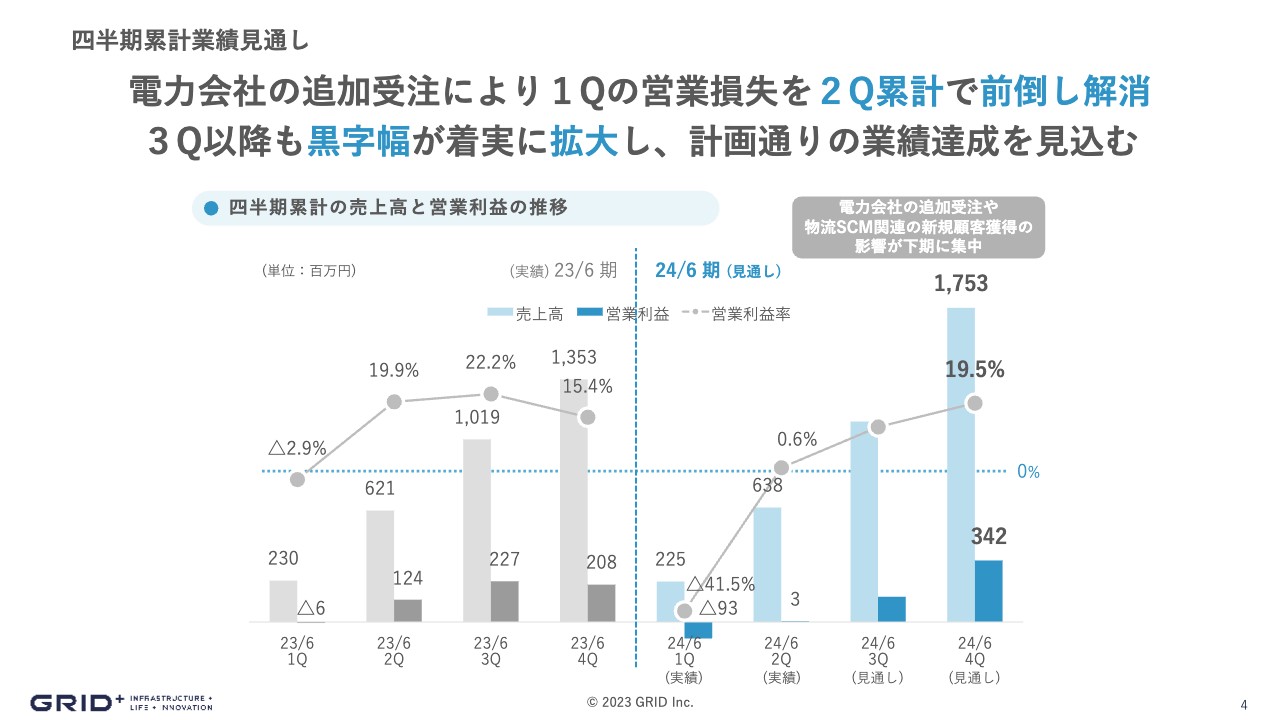

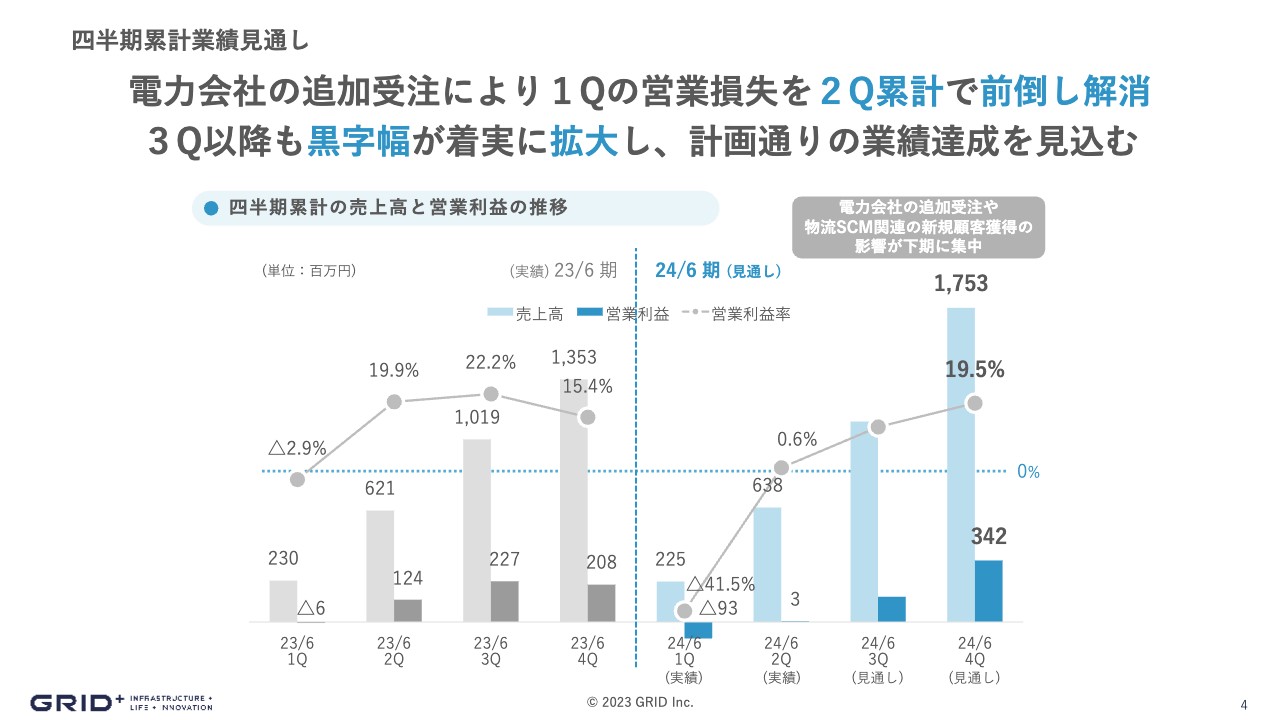

四半期累計業績見通し

2024年6月期末の業績予想です。売上高および利益ともに現状維持の見込みです。通期累計で売上高は17億5,000万円、営業利益は3億4,000万円で、期初の計画を据え置きます。

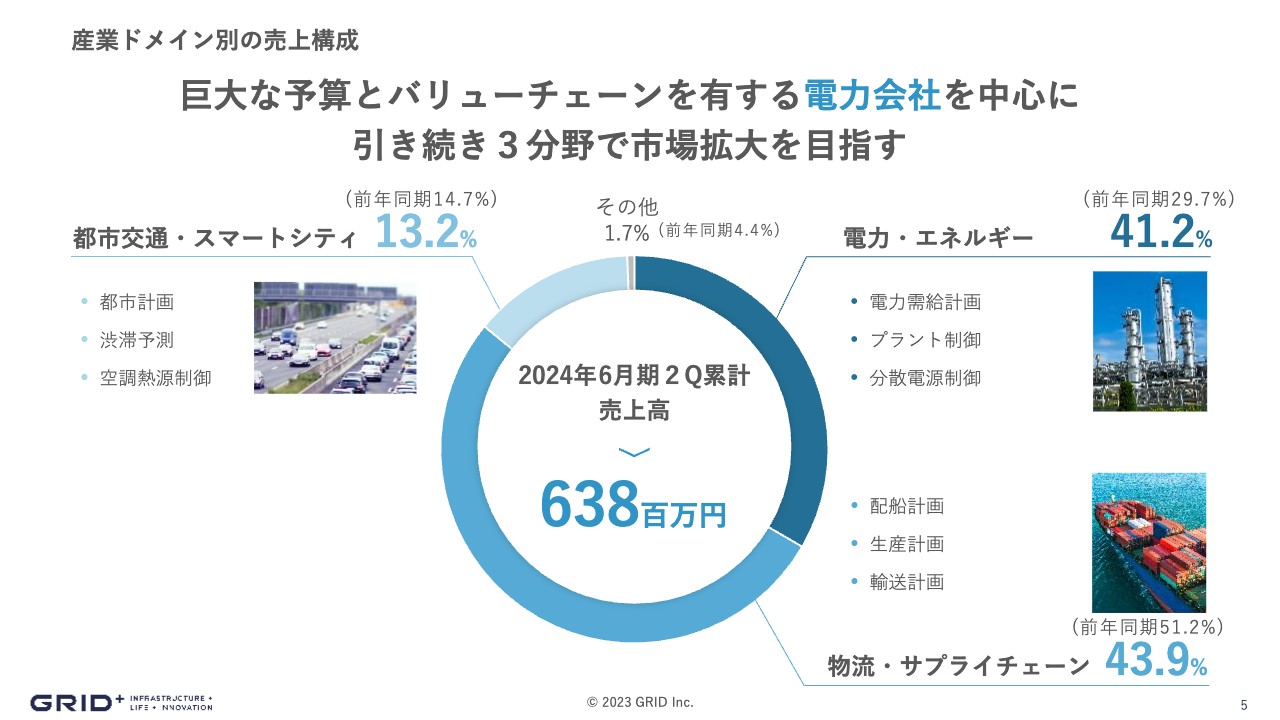

産業ドメイン別の売上構成

ドメイン別の売上構成です。2024年6月期上期累計の売上高6億3,800万円は、スライドのとおり、電力・エネルギー領域が41.2パーセント、物流・サプライチェーンが43.9パーセント、都市交通・スマートシティが13.2パーセントという内訳でした。

2024年6月期末は、売上高が17億5,000万円となる予想ですが、その内訳は、電力・エネルギー領域が大きく収益を牽引し、50パーセント前後を占める見込みです。

物流・サプライチェーン領域も堅調に推移し、収益に貢献しています。都市交通・スマートシティ領域も、比率は落ちながらも堅実に案件を作ってきており、直近では鉄道領域にも新しくチャレンジしています。この新領域を徐々に育てていこうと、舵取りしている状況です。

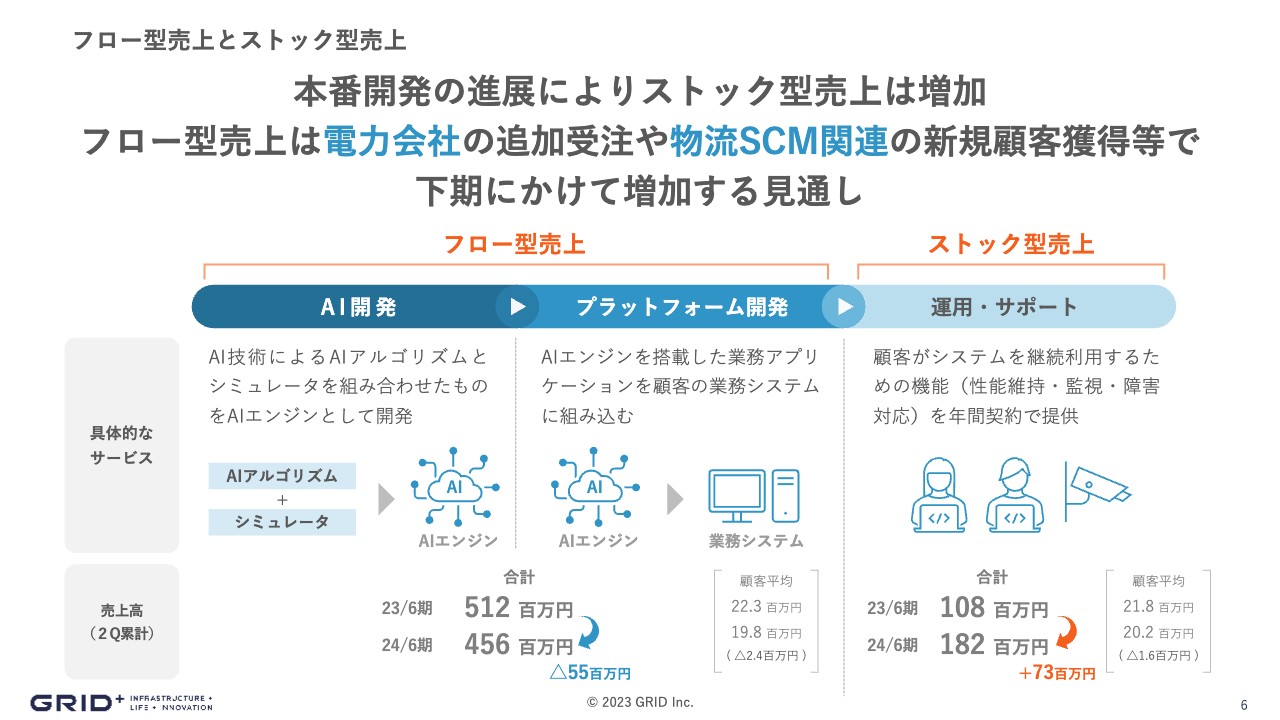

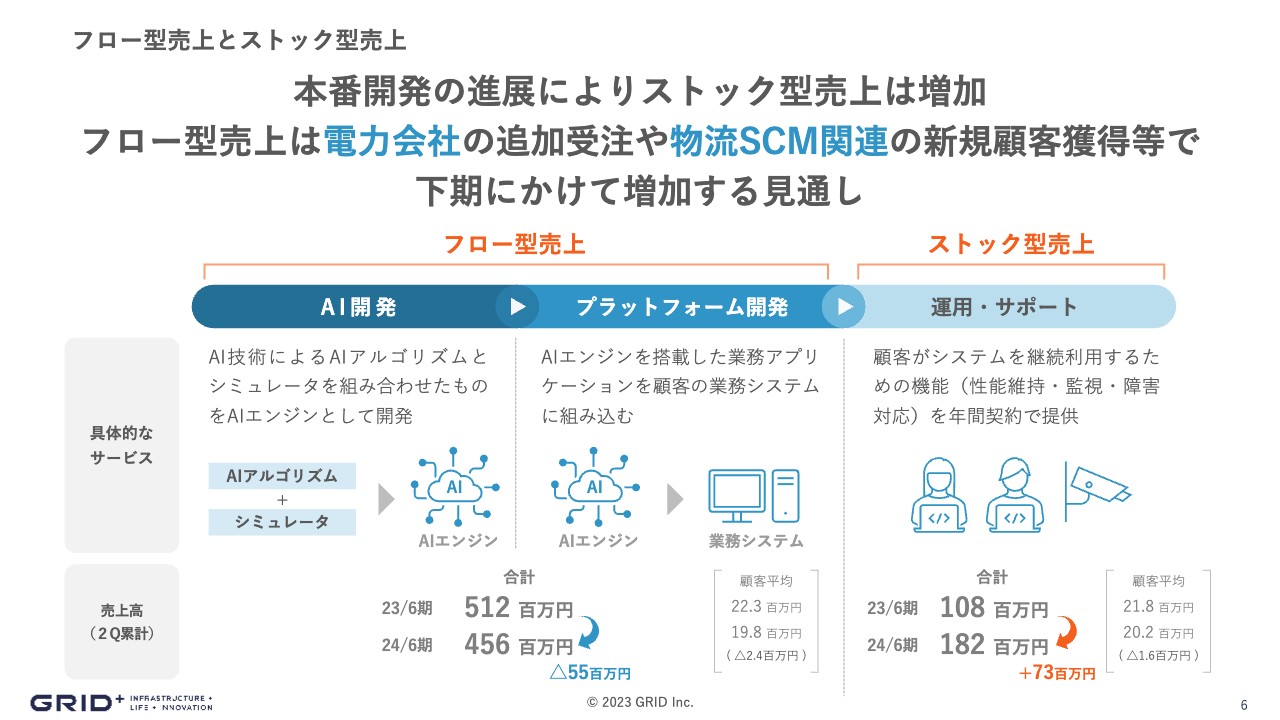

フロー型売上とストック型売上

フロー型およびストック型の売上の状況です。2024年6月期上期は、フロー型売上は4億5,600万円で、ストック型売上は1億8,200万円となり、フロー型が多少へこんでストック型が増えている状況です。

2024年6月期通期では、フロー型売上に関しては13億円前後に、ストック型売上は4億円強の着地となる見込みで、ストック型売上が大幅に増えていく見通しです。

流れとしては、上期から積み上げてきた案件が稼働して運用・サポートのほうに移り、ストック型売上が増加するかたちです。

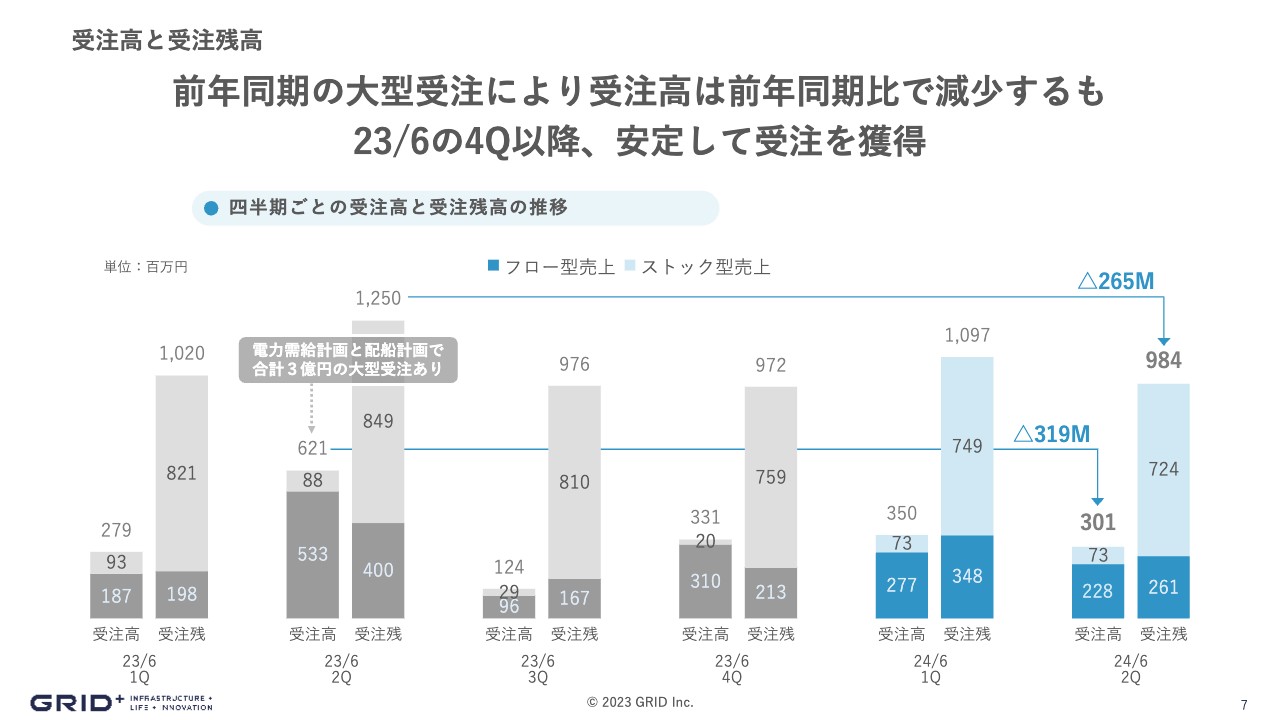

受注高と受注残高

四半期単位の受注高と受注残高についてのご説明です。前年同期の2023年6月期第2四半期に関しては、大型受注があったため、今期は減っているように見えますが、受注の獲得状況としては堅調に推移しています。今期売上高の着地17.5億円に向けて、第3四半期、第4四半期かけて、さらなる受注獲得を推進していきます。

四半期業績推移

四半期単位の売上高に関しても、この2023年6月期第2四半期に関しては4億円を超え、これまでの四半期会計期間で最大の収益を出しています。これに、例年下期偏重型であることも加味し、売上高は今後、下期も第3四半期と第4四半期それぞれで、4億円から5億円を超えてくると見ています。

営業利益率も第2四半期に回復しており、このまま20パーセントから30パーセント台に上がってくる見込みです。この勢いで、今期の着地の黒字化に向けてしっかりと収益を維持していきます。

営業損失増減要因

営業損益について、2023年6月期の第2四半期累計と2024年6月期の第2四半期累計の差分の分析です。前年に関しては、営業利益が1億2,300万円あったのに対し、今期の第2四半期では300万円になっています。

こちらの主たる要因の内訳ですが、1点目はストック型売上が7,300万円増になったもののフロー型売上が5,500万円減少したことです。2点目はエンジニア人件費の増加で、人員増加に伴い8,300万円のコスト増が生じました。

それ以外の要因に関しては、前年とコスト構造はそれほど変わってきていない状態で、最終的に300万円に着地しました。

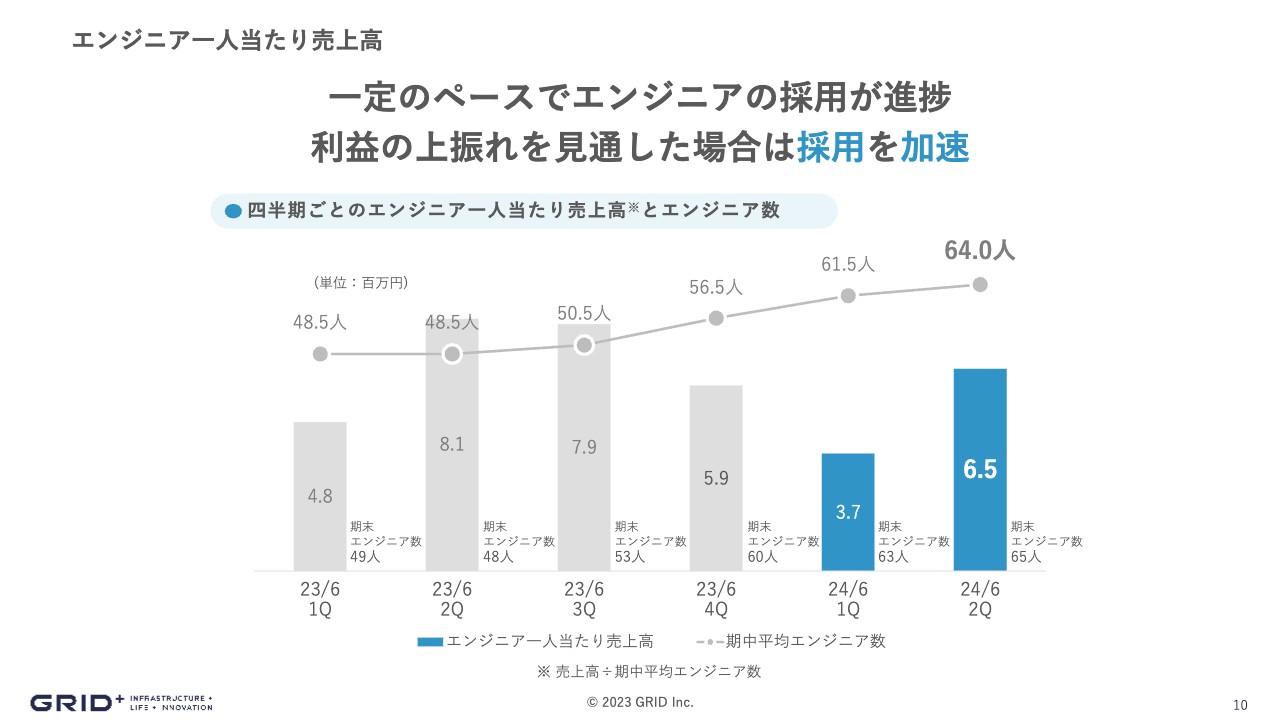

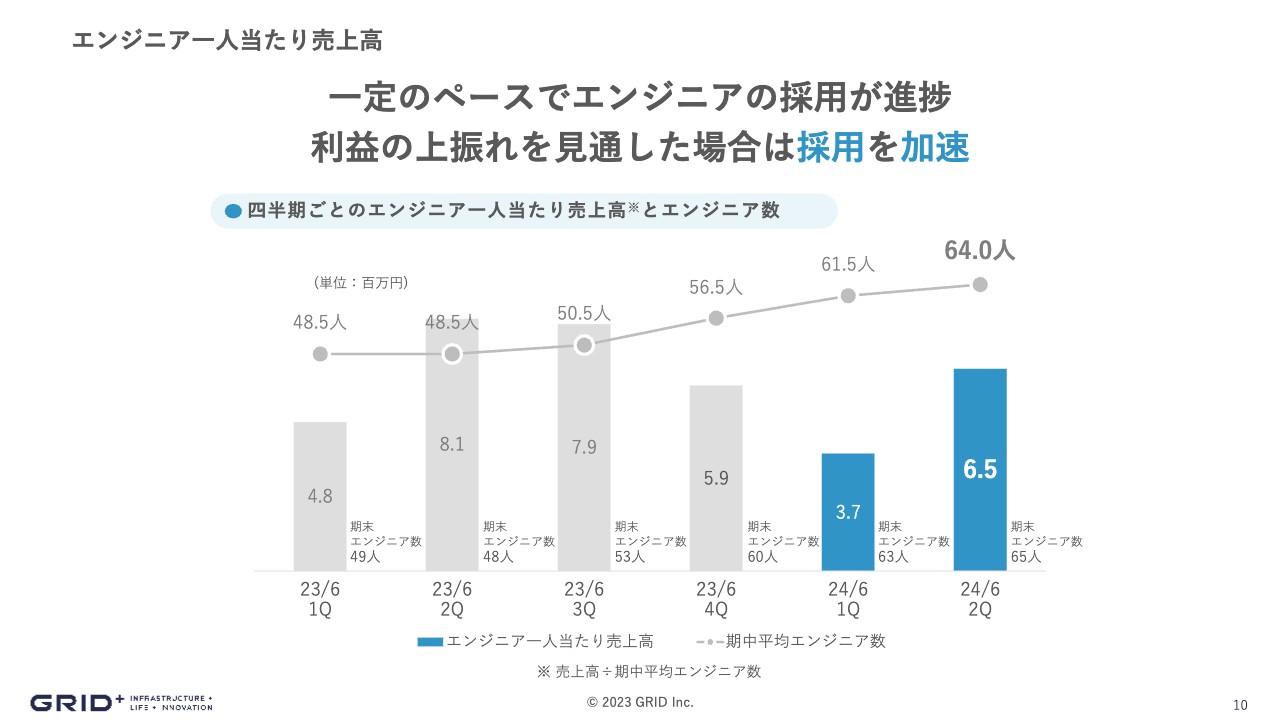

エンジニア一人当たり売上高

エンジニア1人当たりの売上高を当社のKPIとして挙げ、四半期単位の推移でお示ししています。2023年6月期は、エンジニア1人当たりの売上高は、年度全体で2,600万円前後でした。

エンジニアの生産性に関しては、前年度と同等の水準で推移しており、2024年6月期に関しても、エンジニア1人当たりの売上高は前年度と同等の2,600万円くらいで推移する見通しです。

人員は7名、8名と増えてきており、期末では合計で70名前半になってくる計画です。体制も強化しながら、売上伸長を実現していきます。

主要な経営指標

その他の主なKPIです。2024年6月期上期に関しては、前年に対する売上高成長率は2.8パーセントです。ストック型売上の比率は28.5パーセントで、当初の計画よりも上振れており、ストック型売上の比率が高まってきている状況です。

1社当たりの顧客平均単価は、半期経過時点で2,460万円ですが、期末時点では4,000万円から5,000万円台前半、5,200万円から5,300万円くらいに上昇してくるだろうと見ています。取引先数に関しても、26社から30社くらいまで増える見通しです。KPIの推移予想は以上のとおりです。

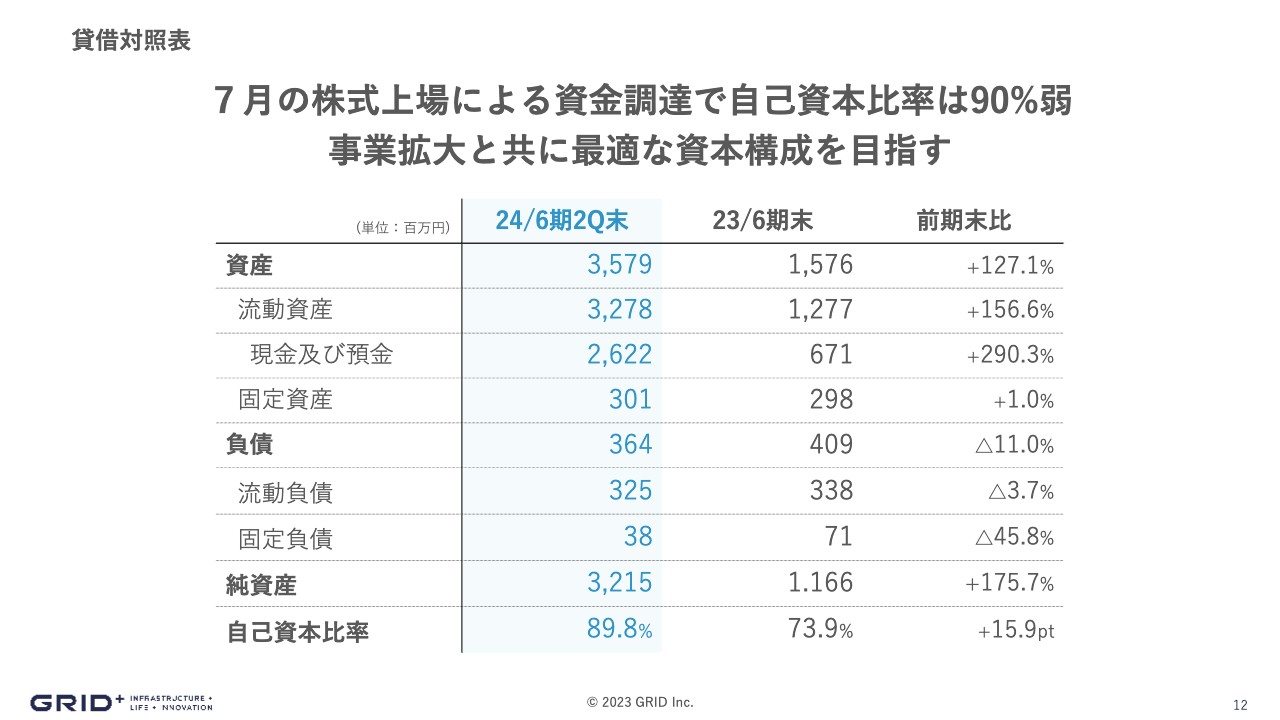

貸借対照表

B/Sに関しては、お示ししたとおりです。以上が、主な財務の状況に関しての概要で、売上高は6億3,800万円、営業利益はプラスに着地した上期決算でした。

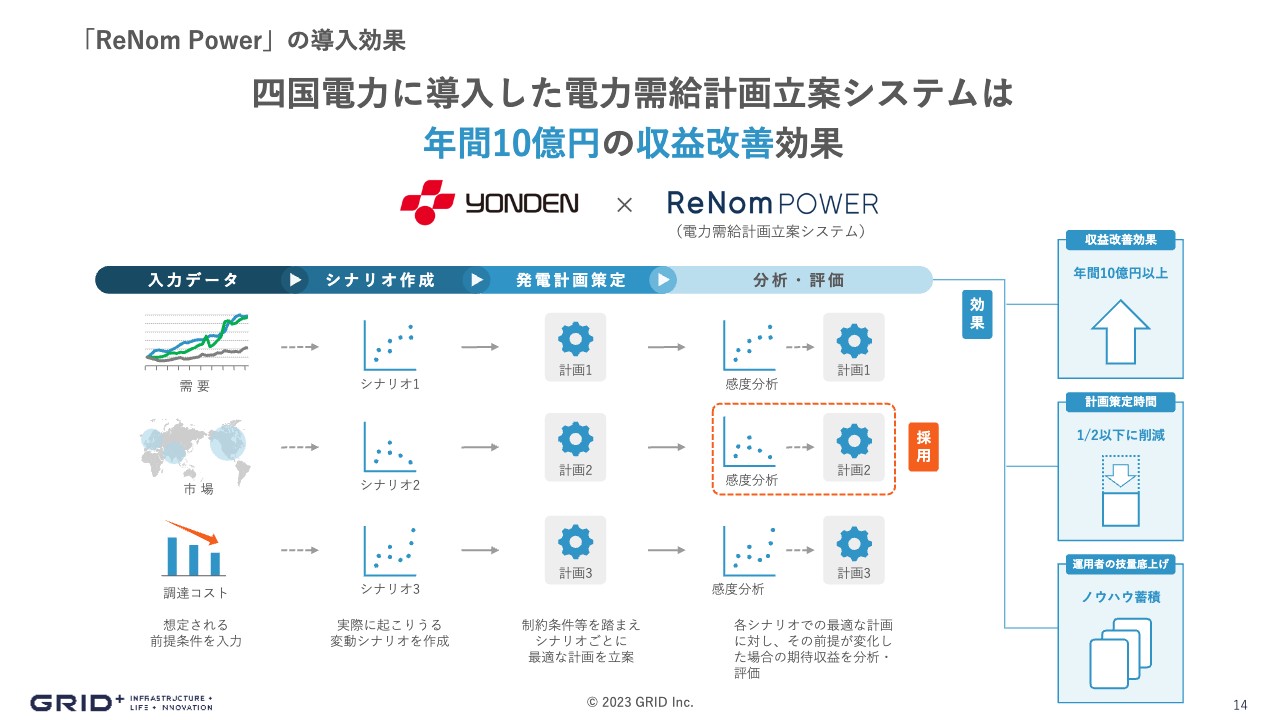

「ReNom Power」の導入効果

これ以降、直近の状況についてトピックスをいくつかご紹介します。1つ目は、四国電力との「ReNom Power」開発事業です。こちらはAIを活用した電力需給計画立案システムで、1年以上前から実際に導入し、丸々1年間使い続けていただいた結果、どのような経済効果があったかを検証し、プレスリリースを出すことができました。

電力会社は現在、市場売買も含めて収益の最適化をかなり迫られており、いろいろなリスク要因にさらされながら、事業を進めている状況です。

これに対し、当社の「ReNom Power」によるシナリオプランニングで、最適な各種発電計画を自動立案し、日々の需給運用や電力取引を進めたところ、収益が非常に上がったということで、一緒に発表させていただいた事例です。

お客さまの事業に貢献できてよかったと思っています。このような取り組みを通して、実際の経済効果が結果として出てきたことは、当社としても非常にうれしく思っています。

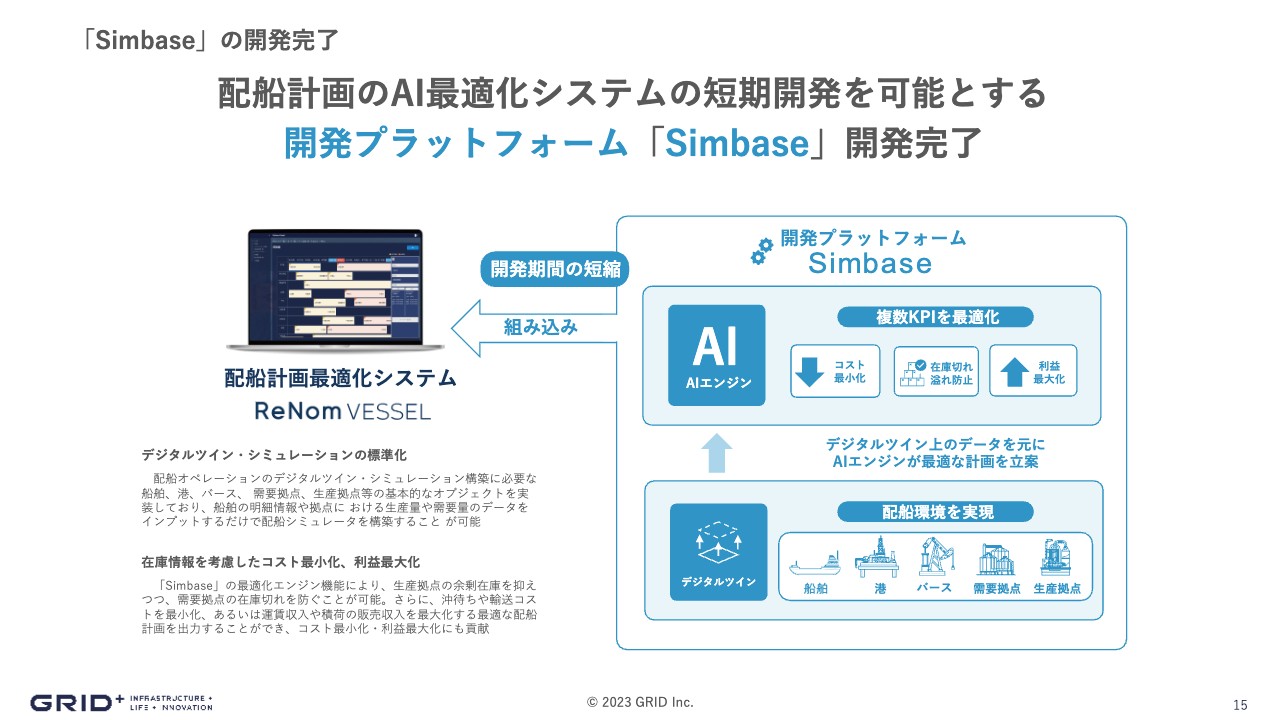

「Simbase」の開発完了

当社は、海運業界向けにも配船計画最適化システム「ReNom VESSEL」を展開しています。この中で使っている、シミュレータの開発基盤「Simbase」を長らく開発していたのですが、この開発が今年の秋口に無事完了したことをプレスリリースしました。

今後、配船系の案件に関しては、この「Simbase」を使いながら、効率的にプロジェクトを生産していく方針です。当社のシミュレータの基盤になるような技術の開発が終わったというご案内です。

「ルートファインダー」の開発完了

船に関連するもう1つのニュースです。当社は、最適航路を提案するツール「ルートファインダー」を開発しました。これは、配船絡みの計画で使われていた各種機能を部分的に取り出し、いろいろなお客さまに対して展開していこうとする試みです。

「ルートファインダー」は、目的地の港を指し示して現在の船の位置をプロットすると、そこまでにどのようなふうに通ればよいのか、最適な航路を探索してくれるというものです。

気象状況を加味し、CO2排出量など燃料の使用量等と合わせて到着時間を瞬時に計算し、今から何時間後、何日後に港に到着するのかを可視化しながら、最適な航路を提案してくれます。

このように到着時間や燃料コストを算出してくれるツールを船会社や荷主企業が使うことで、速度の微調整も含めて指示できるような効率的な燃料消費と物流の計画を作ることができると考えたことから、このような機能を切り出して、今後、SaaS化して展開することを目指してこのプロダクトを開発しました。

「ReNom Railway」の開発開始

秋口にプレスリリースした「ReNom Railway」です。昨年から研究開発において鉄道分野に参入しようとチャレンジしていましたが、本格的に開発をスタートしました。

鉄道会社の車両運用計画、あるいは鉄道会社が構内で行っている構内作業計画を自動的に立案するもので、鉄道運行を支援するためのプロダクトを作りました。

すでに国内の鉄道会社とのプロジェクトも始まっています。案件を具体化しながら、今後この領域に関してしっかりと育てていくことで、鉄道分野への参入を積極的に行っていきます。

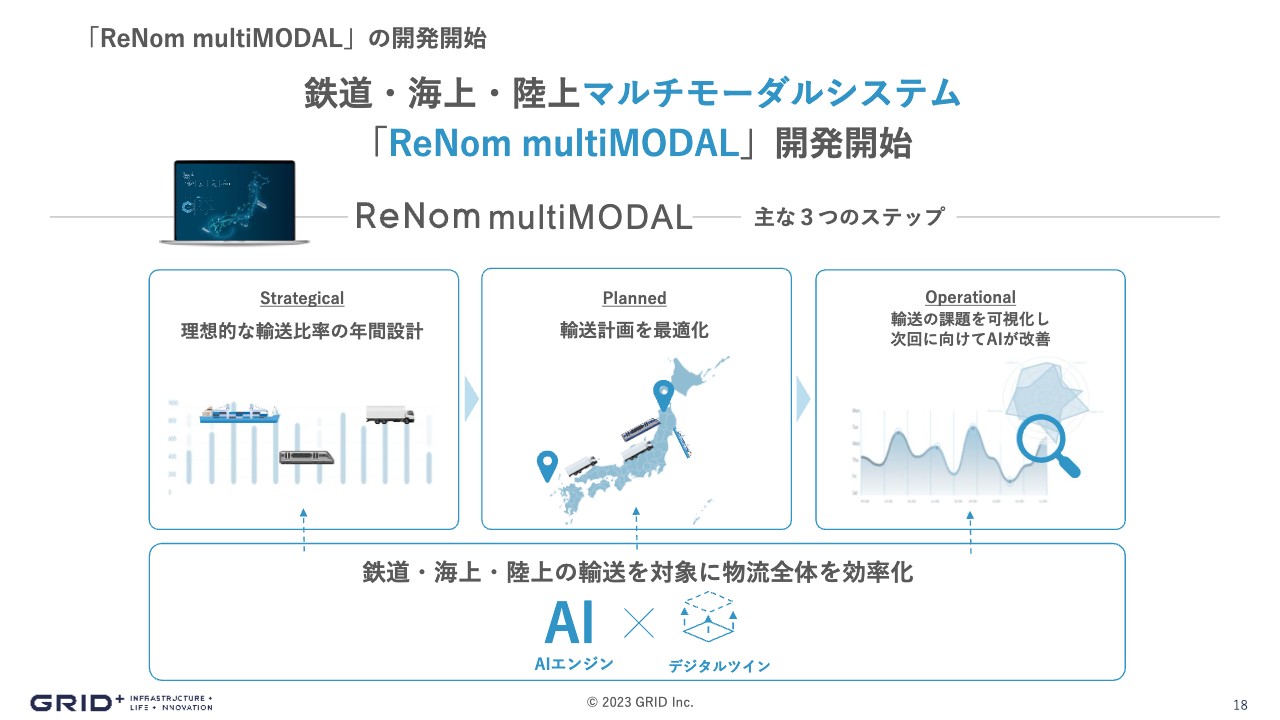

「ReNom multiMODAL」の開発開始

海上輸送・陸上輸送・鉄道輸送等のプロジェクトを包括的に統合して、輸送経路の計画を作っていくマルチモーダルシステムを作ります。

これまでトラック輸送や船舶輸送などの単体だったものを統合して、マルチモーダルで物をどのように動かすのが効率的かを考えるようなプラットフォームです。

物流の領域は「2024年問題」でさまざまな労働規制が入るため、今後は単純にすべてトラックで運べばよいというわけではないと思います。また、直近ではCO2の課題などもあります。

そのため、複数の輸送手段をうまく組み合わせて、コストとCO2排出量を考えながらの物流やサプライチェーンの再考が今後始まることを見越し、このようなプロダクトを作り始めている状況です。

以上が最近のトピックスのご紹介です。

2024年6月期上期を振り返りますと、第2四半期から第3四半期の一部にかかりながら黒字化するという期初計画であったものの、営業利益の黒字を前倒しで達成しました。「やっと一安心」という気持ちで上期の決算を終えられたと思っています。

下期は、期初計画で掲げている売上高17億5,000万円、営業利益3億4,000万円の達成に向けて、社員一同、しっかりと進めていきたいと思っています。

案件自体は16億円くらいがすでに見えており、残り1億円強をしっかり積み上げるよう現場サイドは努力しています。残り時間はそれほど多くありませんが、第3四半期、第4四半期を含めて、この業績を達成できるように社員一同、事業を推進していきたいと考えています。

質疑応答:最も成長が期待できる新規案件について

司会者:「電力会社向けや配船計画最適化などの新規案件のうち、一番成長が期待できるものはどちらでしょうか?」というご質問です。

曽我部:電力分野に関しては、昨年の全体の比率よりも大幅に伸長しています。また、電力領域の需給計画以外も含めて、各電力会社との取り組みが進み、電力領域の案件は非常に多くなっています。

今後も電力エネルギー領域は非常に牽引すると見込んでおり、我々としても引き続き電力領域に関しては注力領域だと思っています。

四国電力に加えて、他電力会社ともさまざまなプロジェクトを始めていますが、それをしっかりと収益貢献して、我々のシステムの意義と意味のようなものを実現していきたいと考えています。

質疑応答:海外展開が具体化する時期について

司会者:「海外展開が具体化するのはいつ頃になるでしょうか?」というご質問です。

曽我部:今期中に海外案件の売上が貢献することはなく、来期、再来期以降になります。案件のリードタイムが海外案件は長いため、直近の売上貢献は中長期的に考えています。

また、先ほどの鉄道、電力、船、それぞれの領域ともやはり世界中でオペレーションを同じように各国で行っています。そのような意味で、海外も含めて出ていける領域を戦略的に決めて取り組んでおり、収益が具体化するのはまだ先になると思います。ただし、チャレンジ自体は引き続き行っていきたいと思っています。

質疑応答:他電力会社への横展開の時間軸と売上規模について

司会者:「電力領域について、他の電力への横展開の時間軸と売上規模を教えてください」というご質問です。

曽我部:すでにさまざまな電力会社と取り組みを進めており、プレスリリースを出した電力会社のほか、取り組みがスタートしている電力会社もあります。日本の電力会社約10社のうち半分くらいとは、すでになにかしら取り組んでいたり、関係性があったりするお客さまです。

今、電力会社に対して我々が行っているのは需給計画という領域ですが、最近ではそれ以外の領域にもチャレンジしています。

需給取引以外では、送配電領域やリスクマネジメントや取引売買という新しい要素が入ってくるため、そのような領域でも最適化計算がうまくはまると考えています。電力会社の中での横展開というかたちになり、同じ会社の中でも新しい計画を進める動きをしています。

売上規模に関しては、各電力会社とも似たような規模感になると思います。電力会社によって大小があるというよりは、同じような規模感で横に広がると我々は考えています。

質疑応答:今後必要な開発とエンジニアの役割について

司会者:「次々に開発なさいましたが、今後はどのような開発が必要でしょうか? 新しく採用したエンジニアの役割について教えてください」というご質問です。

曽我部:当社のエンジニアの属性は数タイプに分かれます。データサイエンスの中でも数学を得意とするメンバーと、一般的にAIのデータサイエンティストと言われるような機械学習や統計などを得意とするメンバーがいます。

それに加えて、システムとアプリケーションを開発する、プロダクトを作るようなエンジニアの集団もおり、主にコードをガリガリ書くタイプのエンジニアの人たちはこの3領域にわたっています。エンジニア出身のプロジェクトマネジメントするチームもおり、合わせて4部構成というかたちです。

さらに裏側にはR&Dという組織があり、彼らが新しいテーマの開発や発掘を行っています。小規模な実証実験を行って、「このようにすれば問題が解ける」といったことを開発チームが明らかにしつつ、R&Dチームは新しいネタを作るという構成です。

このように全体はチームで動いており、採用は各領域をバランスよく、どこかのチームに偏ることはなく均等に人数を増やしている状況です。

質疑応答:来期以降のエンジニア採用予定について

司会者:「今期はエンジニアを大量採用しましたが、来期以降もその状況は続きますか?」というご質問です。

曽我部:今期を踏まえて、再現性と社内の業務の仕方についても、非常にシステマチックにオペレーションができるような状況を意識しながら進めてきましたが、それがある程度かたちになってきました。

これからはどんどんと増員しても、社内のオペレーションはしっかりと回る仕組みが整ってきたため、エンジニアの増員は今後も行っていきたいと考えています。

同時に我々も、さらに拡販するフェーズに入っていくと思います。最近は、営業体制ももう少し強化していこうと思っているため、コンサルの領域や営業領域で人員を少し増やしながら、お客さまとのコミュニケーション接点をさらに強めることも含めて、人員に対してはさらに体制を強化しながら、今期と来期と、引き続き増やしていこうと思っています。

質疑応答:計画最適化の競合と優位性、課題について

司会者:「計画最適化システムにおける競合の状況と優位性、課題について教えてください」というご質問です。

曽我部:分野によって違いますが、我々はインフラ会社がお客さまですので、インフラ会社がお付き合いしている重電各社が、基本的に競合になると思っています。

我々は、電力領域などいろいろな実績を踏まえて、個別の案件を我々のほうにシフトしていただくことを積み上げているため、競争優位性を保ちながら、引き続きしっかりとそのような方々と競っていかなければいけないと思っています。

計画最適化は、なにか1つの要素で勝てる・勝てないというわけではなく、ドメインナレッジや数学的な知識、コンピュータサイエンスといったいろいろな知識を基に、より高速に正確に即時に計画を立案していくため、総合格闘技のような方法です。

1つの技術で勝つというよりは、ドメインナレッジも重要であるため、さまざまなエンジニアが総合力で戦って突破していくかたちです。我々は領域を絞り、そこにしっかりと集中させていることもあって、今のところ、それが競合の方々に対しても勝てている理由になっています。

課題については、我々は将来も含めて海外展開を行っていきたいと思っているため、これをいかに再現性、かつ速やかにシステムがデリバリーできるかということです。今まではプロジェクトの生産のリードタイムが非常に長かったため、それを短くし、速やかにデリバリーできる状況をさらに高めていく必要があると思っています。

「Simbase」もそうですが、あるモジュールをコンポーネント化していきながら、開発のリードタイムを短くし、開発してからお客さまに届ける間のリードタイムも短くすることが、取り組むべき課題だと思っています。

質疑応答:フロー型売上・ストック型売上の通期見通しについて

司会者:「フロー型売上とストック型売上の通期見通しはいかがでしょうか?」というご質問です。

曽我部:先ほど少しご説明ししましたが、通期見通しでいくと、フロー型が13億円くらいで、残りがストック型になるため、4億円強がストック型に転じると思っています。こちらが現状の割合です。

質疑応答:エンジニア数と1人当たりの売上高の通期見通しについて

司会者:「エンジニア数と1人当たりの売上高の通期見通しは?」というご質問です。

曽我部:こちらも先ほどお話ししましたが、通期見通しでは、エンジニア1人当たりでだいたい2,500万円から2,600万円かと思っています。前期の実績もそれくらいでしたが、今期に関しても同じような感じになると思っています。

質疑応答:競争優位性の創出について

司会者:「絞った領域に対して、重電各社に対して御社のエンジニア数が多く、ナレッジもたまっていることが優位性創出につながっているということでよろしいでしょうか?」というご質問です。

曽我部:いろいろな競争優位性があると思います。価格面、技術面もそうですし、人間関係も含めたコミュニケーションといったことも含めて、総合力でインフラの会社とお付き合いしていかなければいけないと思っています。

そのような意味で、重電各社を含めた競合他社には、インフラ会社との長い歴史があると思いますが、そこに参入していくということで、やはり我々も「郷に入ったら郷に従え」ではないですが、しっかりと行っていかなければいけないということです。

ただし、おっしゃったとおり、我々はドメインナレッジと、数学的な知見をうまく組み合わせて行うことに本当に全力をかけて戦っており、計算を非常に速くするコンピュータサイエンスの分野においては非常に競争力があると思っていますので、単純に問題を解くだけではなく、それを高速に解く技術も含めて、重電各社と総合力で戦っていると認識しています。

おかげさまで、電力領域では、ほぼすべての電力会社さまが我々に非常に興味を示していただき、いろいろなご商談をさせていただいているため、我々は行ってきたことを信じて、しっかりとお客さまにぶつけることで、結果もついてくると思っています。競合は本当に大きい会社ですが、臆せずしっかりと戦っていきたいと思っています。

新着ログ

「情報・通信業」のログ