【QAあり】unerry、売上高は四半期単体で過去最高、リカーリング顧客数は100社に成長、営業利益は2Qで初の黒字化

2024年6⽉期第2四半期決算説明

斎藤泰志氏(以下、斎藤):株式会社unerry2024年6月期第2四半期決算説明会を開催します。本日はお集まりいただき、誠にありがとうございます。本説明会は、代表取締役社長CEOの内山、取締役CFOの斎藤よりご説明します。

初めに第2四半期の実績からご説明します。

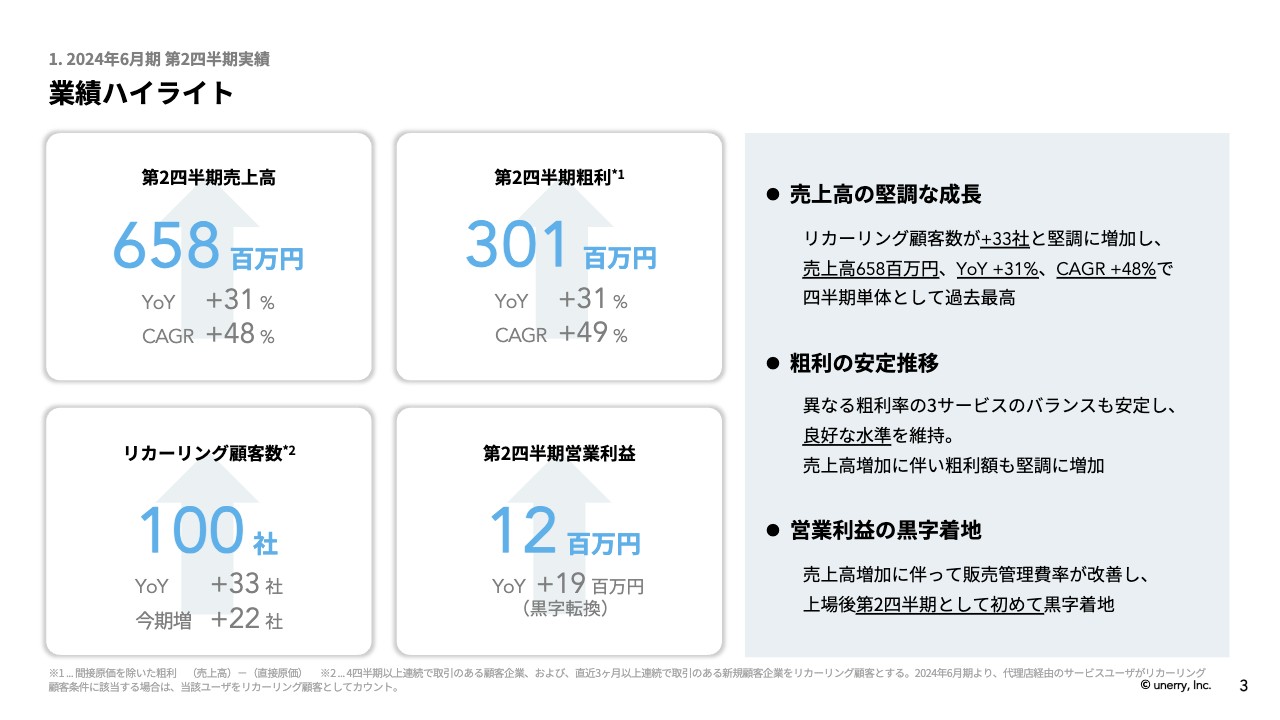

業績ハイライト

業績ハイライトです。第2四半期の売上高は6億5,800万円となり、四半期単体で過去最高の水準となりました。この売上を支えるリカーリング顧客数は、1年間で1.5倍となる100社に到達しました。

また、利益については、売上の増加に伴い粗利が増加しています。営業利益は、販売管理比率が改善したことにより、第2四半期として初めて黒字で着地することができました。

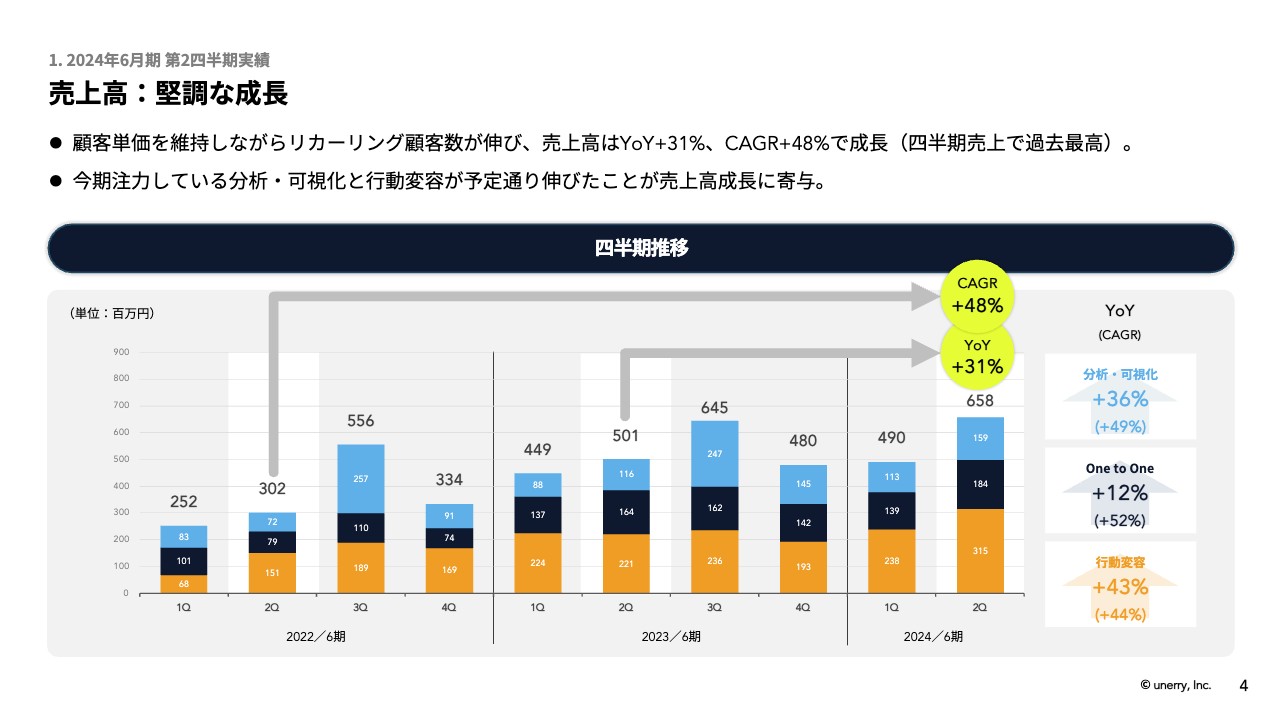

売上⾼:堅調な成⻑

ここから詳細についてご説明します。売上高についてサービス別に見ると、「分析・可視化サービス」と「行動変容サービス」の2つのサービスが当初の想定どおりに伸びました。全体では前年同期比で31パーセント増、2期間平均で48パーセント増の6億5,800万円と、過去最高の四半期売上高となりました。

リカーリング顧客数:積上げ×クロスセルの成功⽅程式が成⻑を牽引

売上高の94パーセントを占めるリカーリング顧客数は100社となりました。1年間でプラス33社、半年間でプラス22社と、順調に増加し続けています。

リカーリング顧客数が増えると、平均顧客単価を押し下げる影響がありますが、引き続き高水準の単価を維持しています。その背景には、既存のリカーリング顧客のクロスセルが順調で、NRRが118パーセントと、引き続き成長していることが挙げられます。

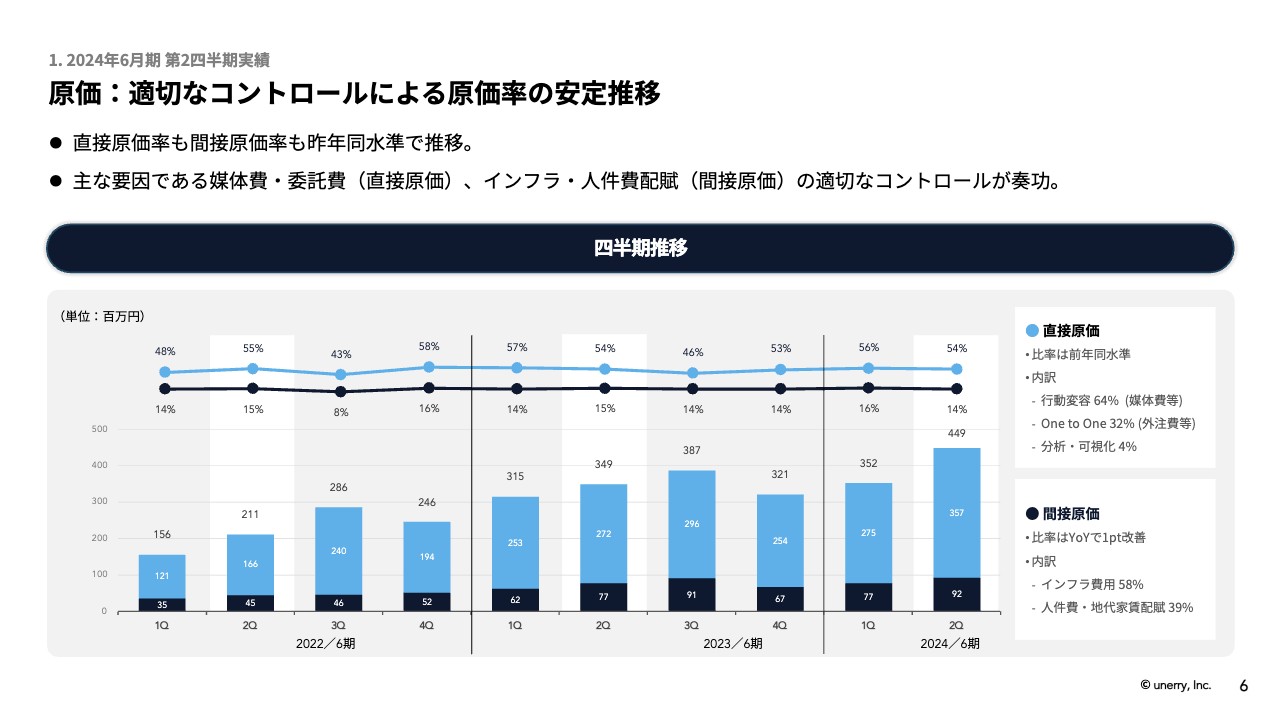

原価:適切なコントロールによる原価率の安定推移

原価については、直接原価率が前年同期と同等の54パーセント、間接原価率が前年比で1ポイント改善の14パーセントとなっています。

間接原価の半分以上を占めるインフラ費用は、データ量が増えるとコストが上がっていく構造になっているため、売上の増加に先立って増えていくコストとなります。

現状、リテールメディア事業やグローバル事業の拡大に向けて当社のデータ量は非常に増えています。ただし、データ量が増えても適切にコントロールできていますので、費用の上昇を抑えられています。

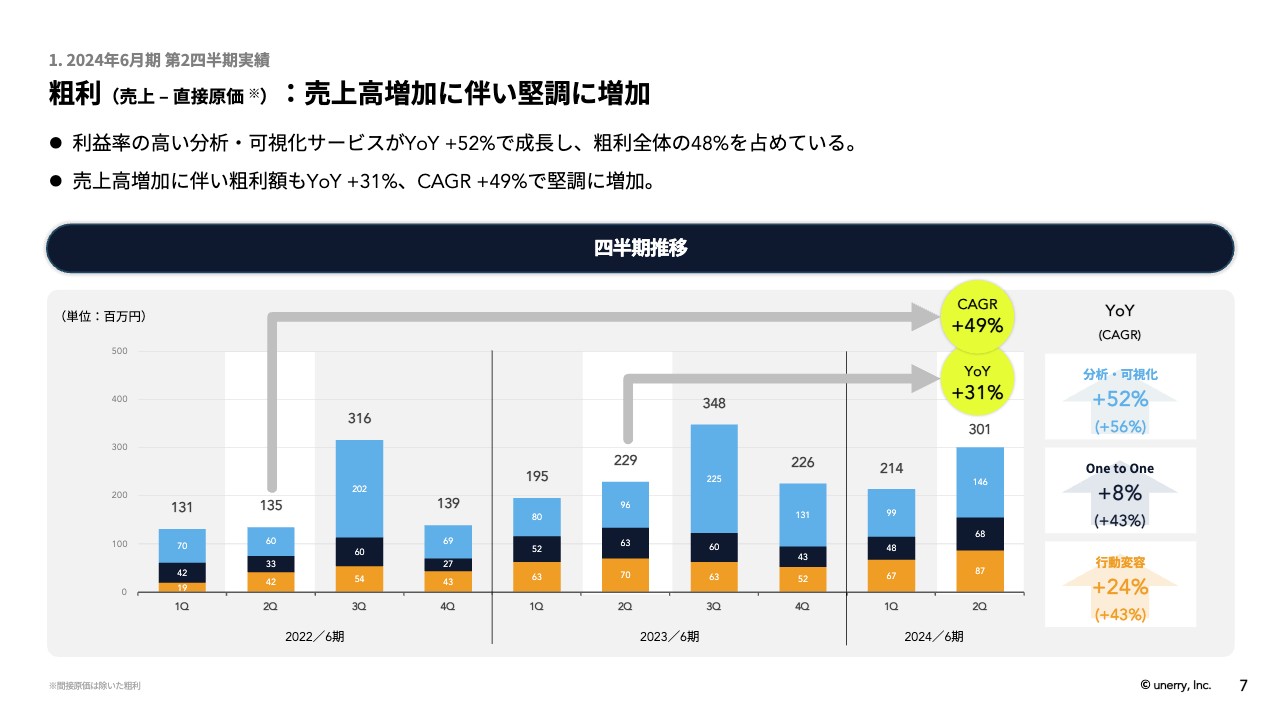

粗利(売上‒ 直接原価):売上⾼増加に伴い堅調に増加

売上から直接原価を引いた粗利についてです。第2四半期の粗利は3億100万円となり、前年同期比で31パーセント増、2期間平均で49パーセント増と、売上と同様、堅調に増加しています。

サービス別では「分析・可視化サービス」が大きく伸びており、前年同期比で52パーセント増と、全体の中でも半分近くの粗利を稼いでいます。

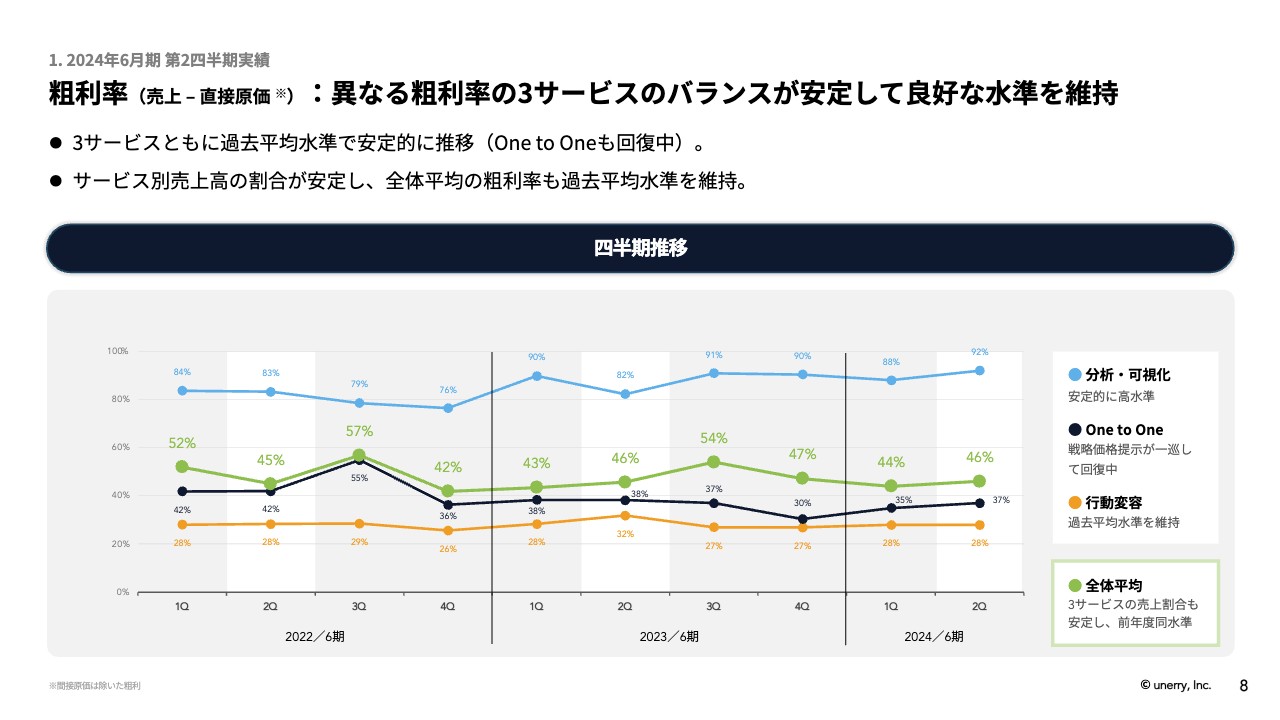

粗利率(売上‒ 直接原価):異なる粗利率の3サービスのバランスが安定して良好な⽔準を維持

続いて、粗利率です。「分析・可視化サービス」は引き続き高い水準を維持しています。「One to Oneサービス」は戦略価格提示が一巡して回復中です。「行動変容サービス」は過去平均水準を維持しています。

この3つのサービスの売上割合も安定していますので、全体平均は、前年同期と同様の46パーセントとなっています。

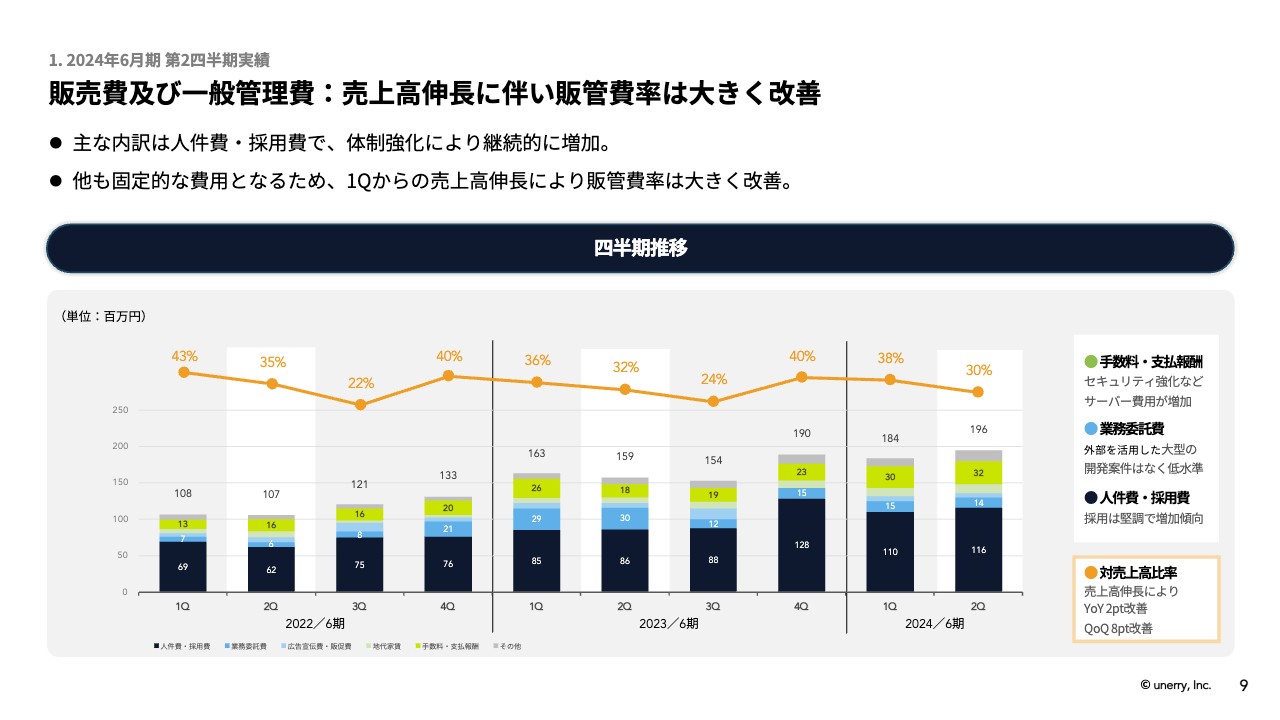

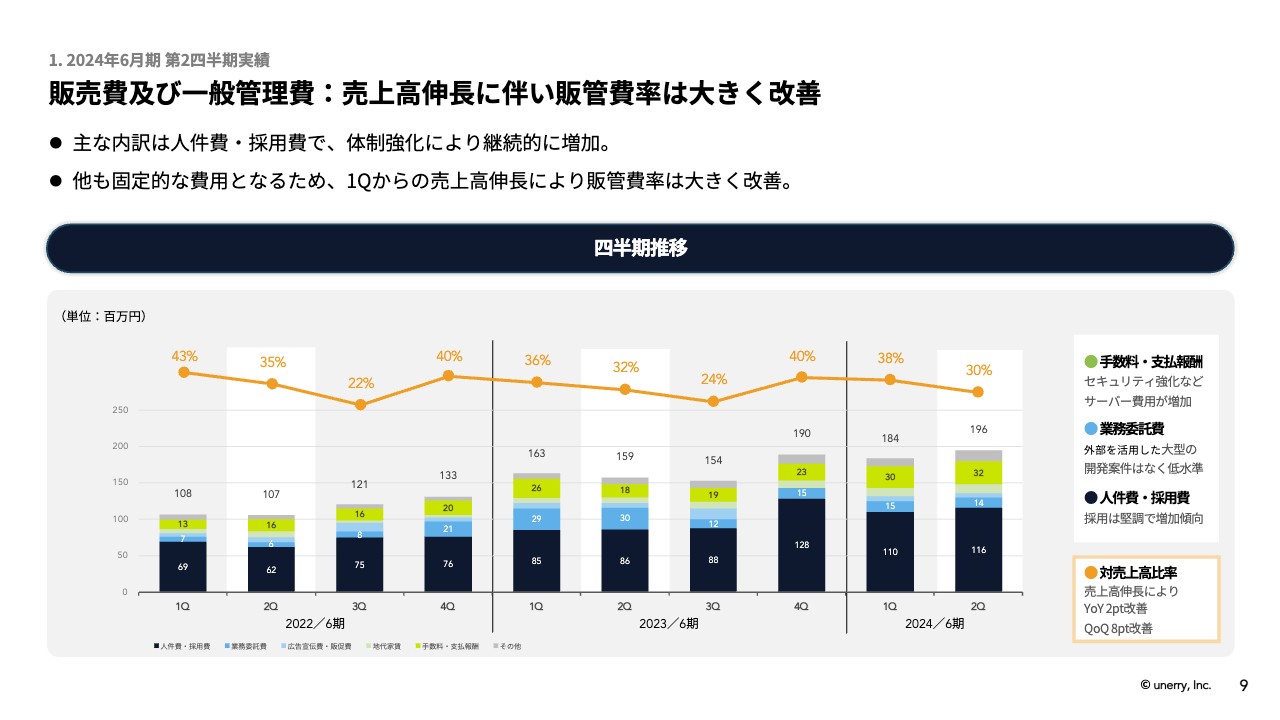

販売費及び⼀般管理費:売上⾼伸⻑に伴い販管費率は⼤きく改善

続いて、販売管理費です。第2四半期の販売管理費は1億9,600万円となり、第1四半期から大きな変化はありません。

前年同期と比較すると、業務委託費が減少している一方で、サーバー費用や人件費が増えているため、総額は増加しています。ただし、それ以上に売上高が伸びていますので、販売管理費率は、前年同期比でマイナス2ポイント、第1四半期比でマイナス8ポイントと、それぞれ改善しています。

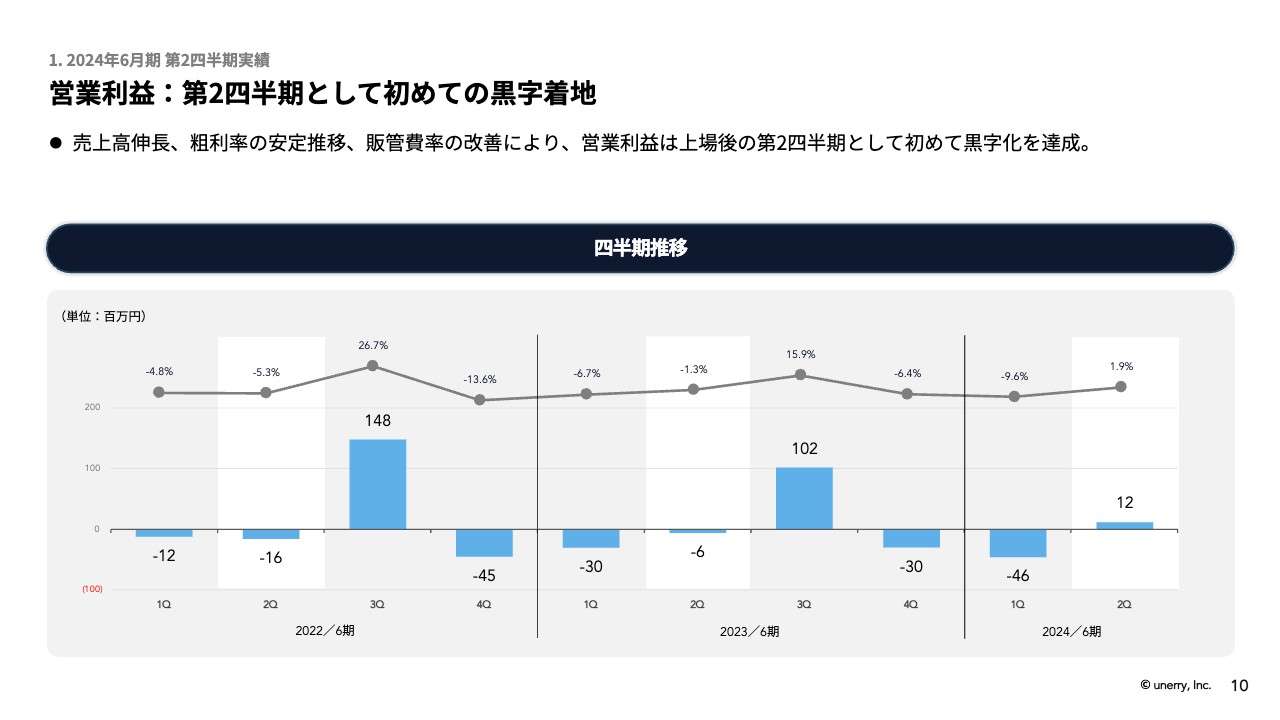

営業利益:第2四半期として初めての黒字着地

以上の結果、第2四半期の営業利益はプラス1,200万円となり、第3四半期以外の四半期で初めて黒字化を達成しました。

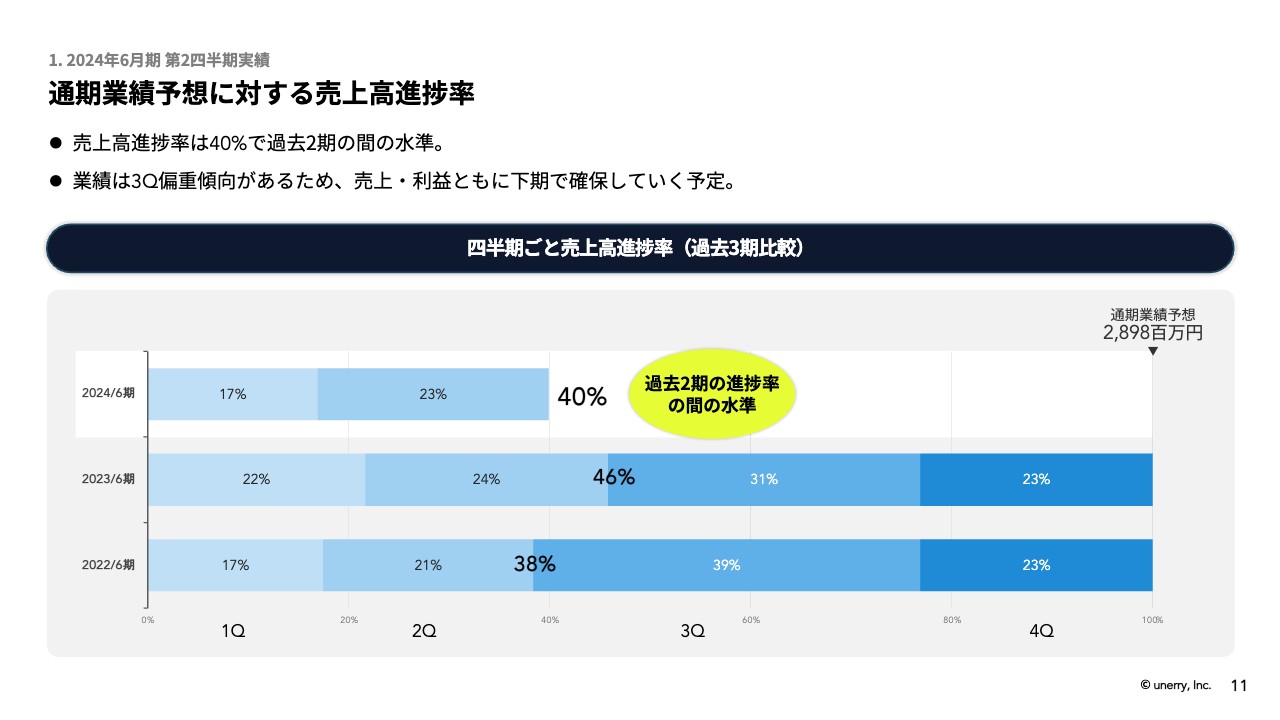

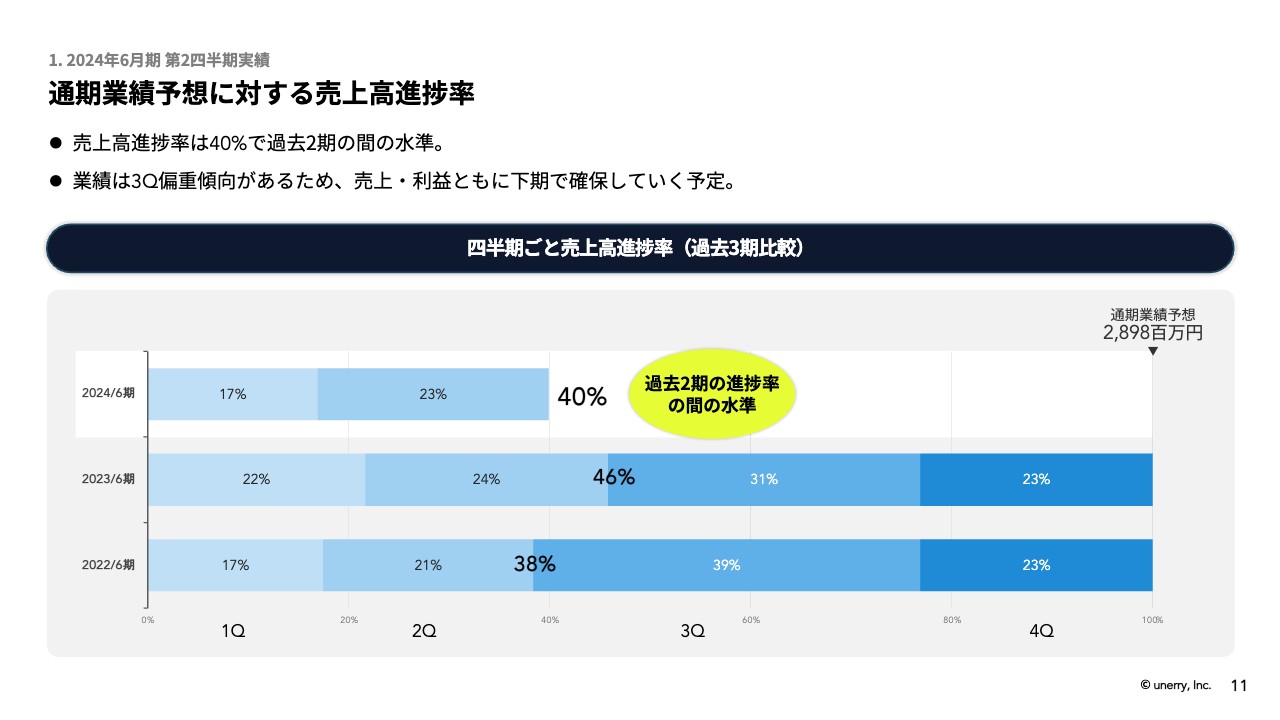

通期業績予想に対する売上⾼進捗率

なお、通期業績予想に対する売上高の進捗率は、第1四半期と第2四半期を合わせて40パーセントと、前期と前々期の間の水準となっています。当社の業績は第3四半期偏重傾向にあるため、今後の売上・利益ともに下期で確保していく予定です。

以上、第2四半期の実績についてご説明しました。

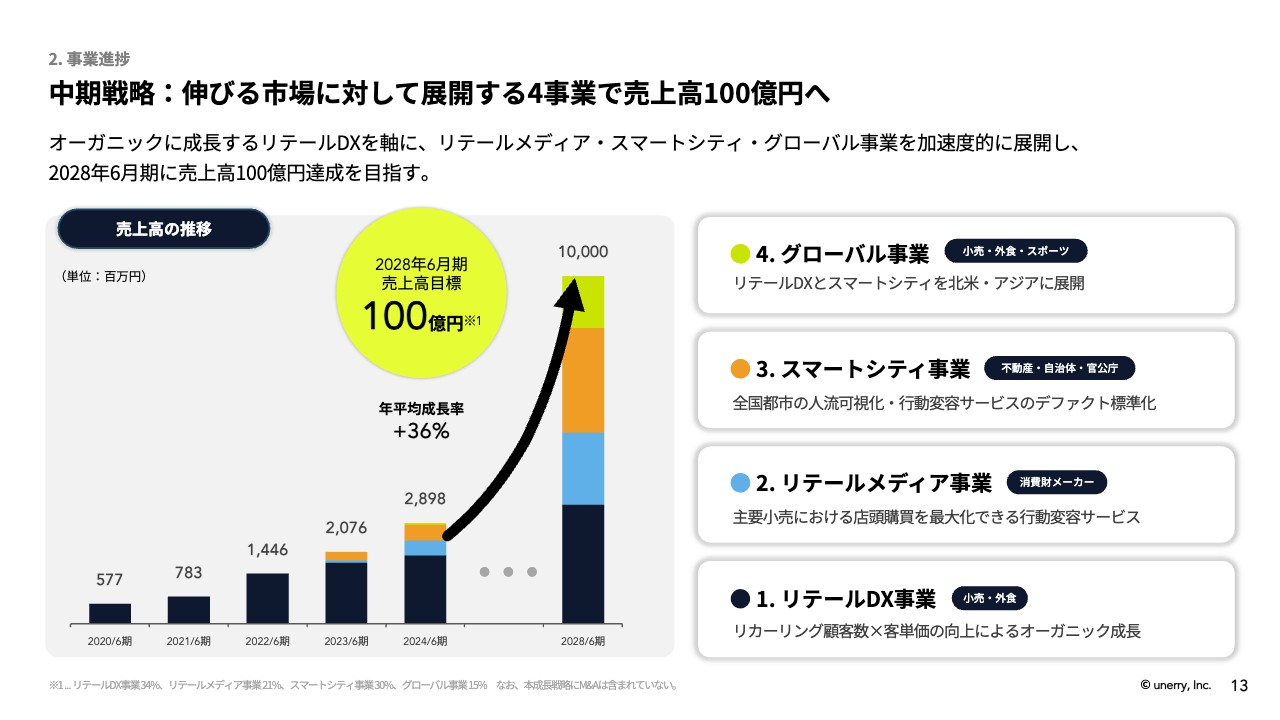

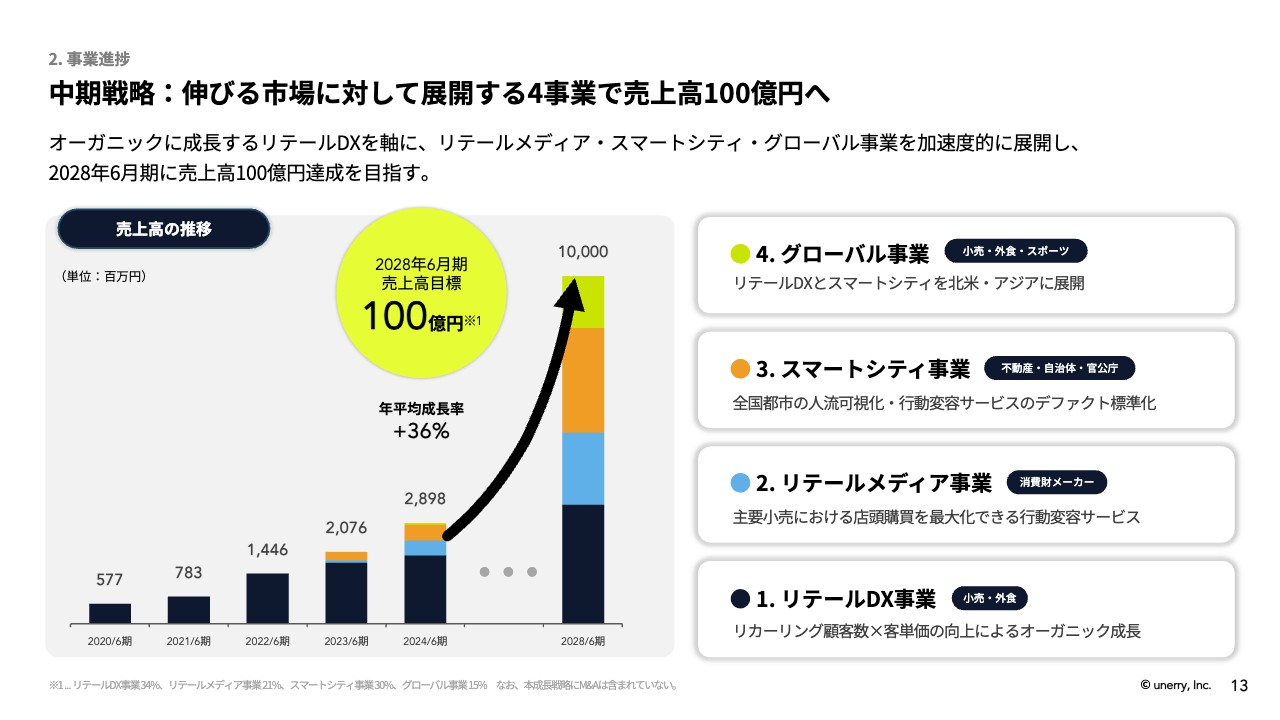

中期戦略:伸びる市場に対して展開する4事業で売上⾼100億円へ

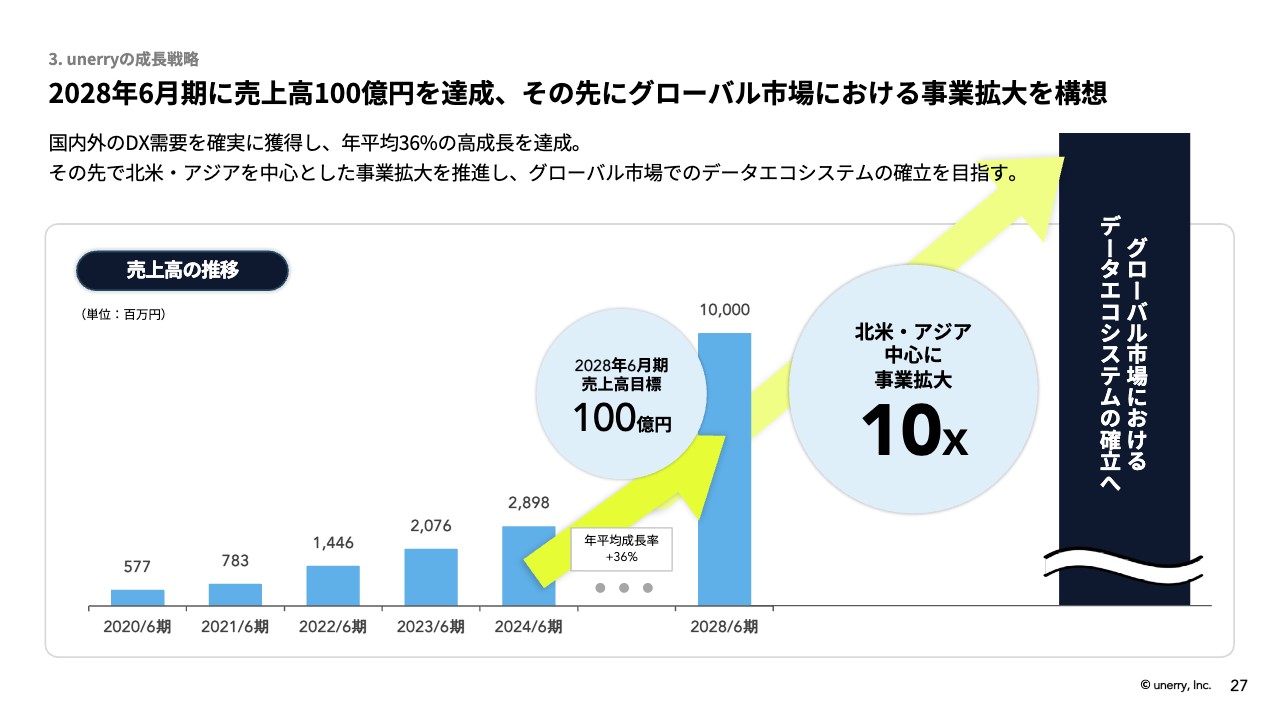

内山英俊氏(以下、内山):私から事業進捗についてご説明します。昨年9月に発表した中期戦略です。現状、unerryが提供している事業は、小売・外食企業向けにサービス提供するリテールDX事業が中心となりますが、今後は、新たにリテールメディア事業・スマートシティ事業・グローバル事業の3事業を作り、2028年6月期の売上高100億円を達成するために、年平均成長率36パーセントで成長を図っていきます。

中期戦略の各事業における進捗

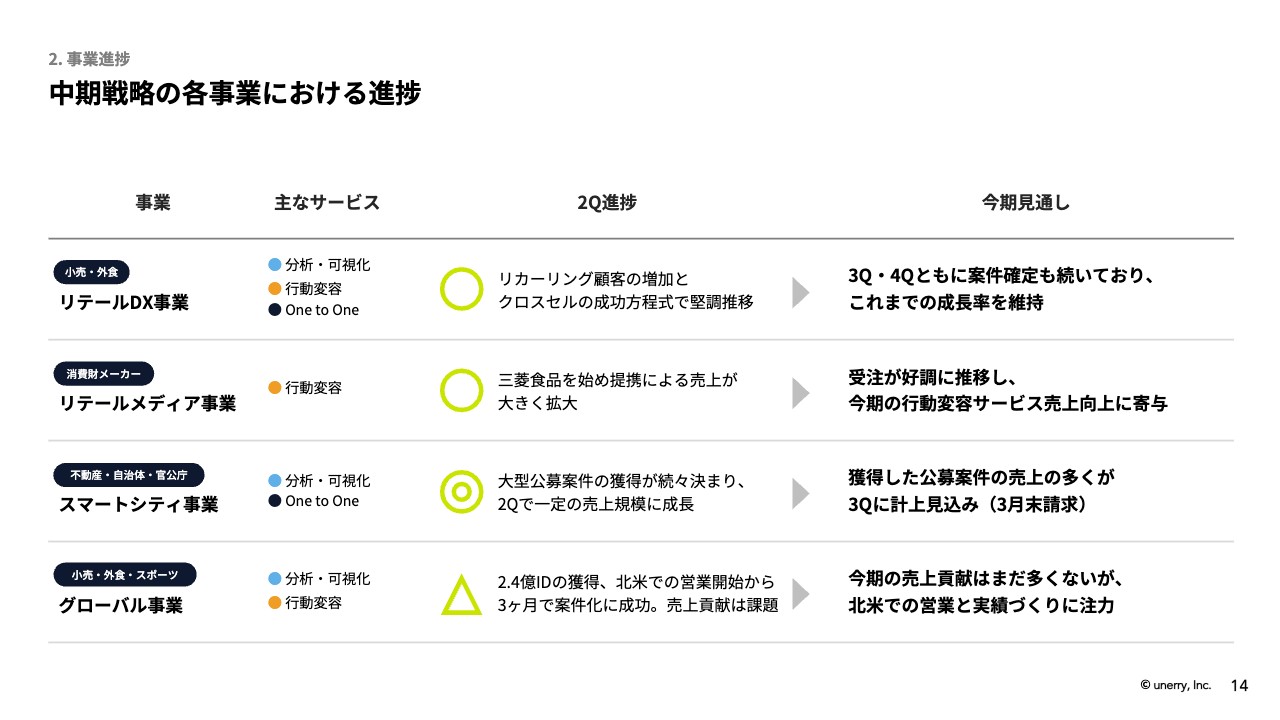

それぞれの事業の進捗状況についてです。

まず、小売・外食企業向けのリテールDX事業は、主に「分析・可視化サービス」「行動変容サービス」「One to Oneサービス」に対応しています。

第2四半期の進捗状況については、先ほど斎藤からお伝えしたように、リカーリング顧客の増加と、リカーリング顧客に対するクロスセルがうまく機能しており、堅調に推移しています。今期の見通しとしては、第3四半期、第4四半期ともに案件確定が続いていますので、これまでの成長率が維持できると考えています。

消費財メーカー向けのリテールメディア事業は、主に「行動変容サービス」に対応しています。第2四半期は三菱食品をはじめとした提携企業の売上が大きく拡大し、受注が好調に推移しています。今期の見通しとしては、特に「行動変容サービス」の売上向上に寄与してくると考えています。

不動産・自治体・官公庁向けのスマートシティ事業は、主に「分析・可視化サービス」や「One to Oneサービス」に対応しています。大型公募案件の獲得が続々と決まっていますので、第2四半期で一定の売上規模に成長しています。獲得した公募案件の売上の多くが、第3四半期、つまり3月末請求に計上されますので、このあたりに影響があると考えています。

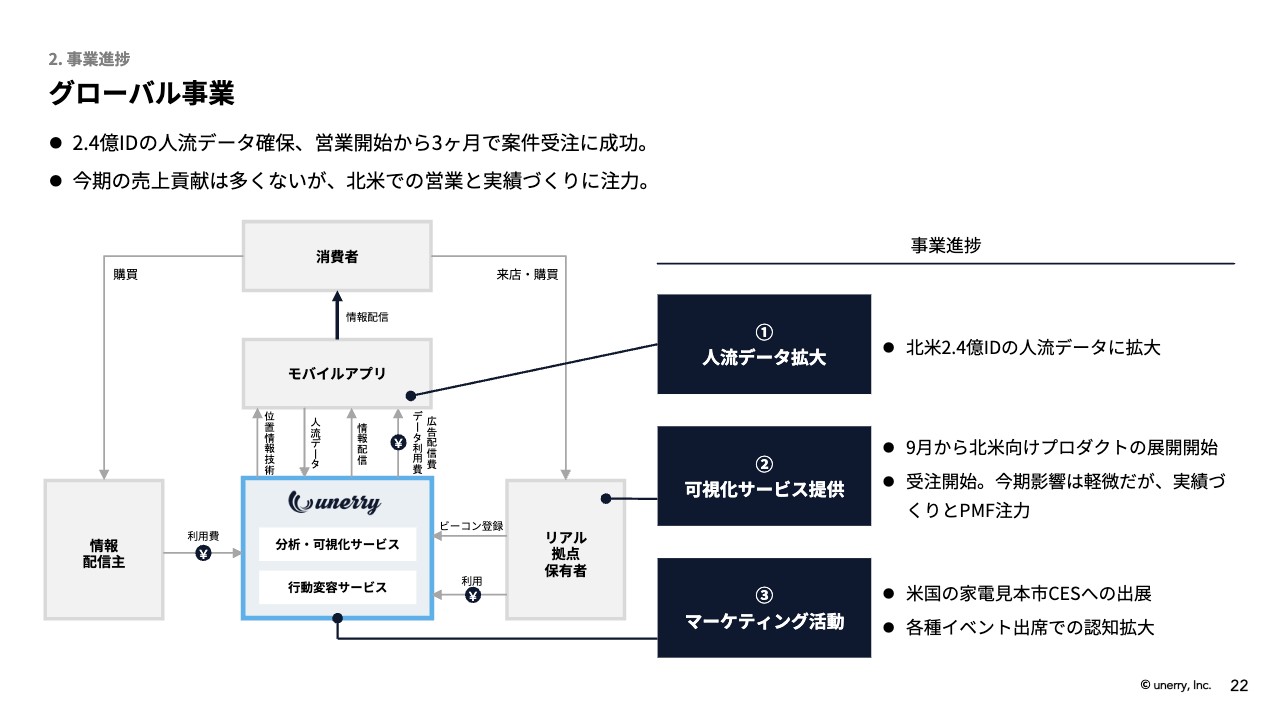

グローバル事業は、特に北米を中心とした小売・外食・スポーツ産業にサービスを提供しており、主に「分析・可視化サービス」「行動変容サービス」に対応しています。

第2四半期の進捗としては、特に北米の人流データで2.4億IDを追加で獲得し、グローバルで3.9億IDまで成長しています。

昨年9月の営業開始から3ヶ月で案件化に成功し、大きな成果を挙げていますが、始めたばかりの事業ですので、売上への貢献という点では課題を感じています。特に米国・カナダを中心とした北米での営業と実績作りに注力していきたいと考えています。

リテールDX事業

それぞれの事業についてもう少し詳細にご説明します。リテールDX事業では、まず「分析・可視化サービス」から提案し、「行動変容サービス」や「One to Oneサービス」にクロスセルする成功方程式により、顧客数は堅調に増加しています。

加えて、「分析・可視化サービス」では「Beacon Bank 来店計測 for WEB」を新たにリリースし、新規顧客開拓に成功しています。

リテールDX事業:ショッパーみえーるは引き続き堅調に顧客数を拡⼤

昨年1月に大幅リニューアルした「ショッパーみえーる」の顧客数が堅調に拡大しています。展示会では、多くの方に「ショッパーみえーる」をご覧いただき、受注が決まるという非常に良い流れができています。引き続き当社の基幹サービスとして、「ショッパーみえーる」を推進する予定です。

リテールDX事業:Beacon Bank 来店計測 for WEBを新たにリリースし、新規顧客開拓に成功

新たにリリースした「Beacon Bank 来店計測 for WEB」は、非常に画期的なサービスです。

Webサイトを閲覧した人がリアル店舗に来店したのかを計測するには、データが分断されているため技術的に困難でした。しかし当社では、インティメート・マージャー社と連携することにより、Webサイトを閲覧した人がリアル店舗に来店したのかを計測できる、世界でも類を見ない画期的なサービスを提供しています。お客さまからの引き合いが多く、新規顧客獲得に成功しています。

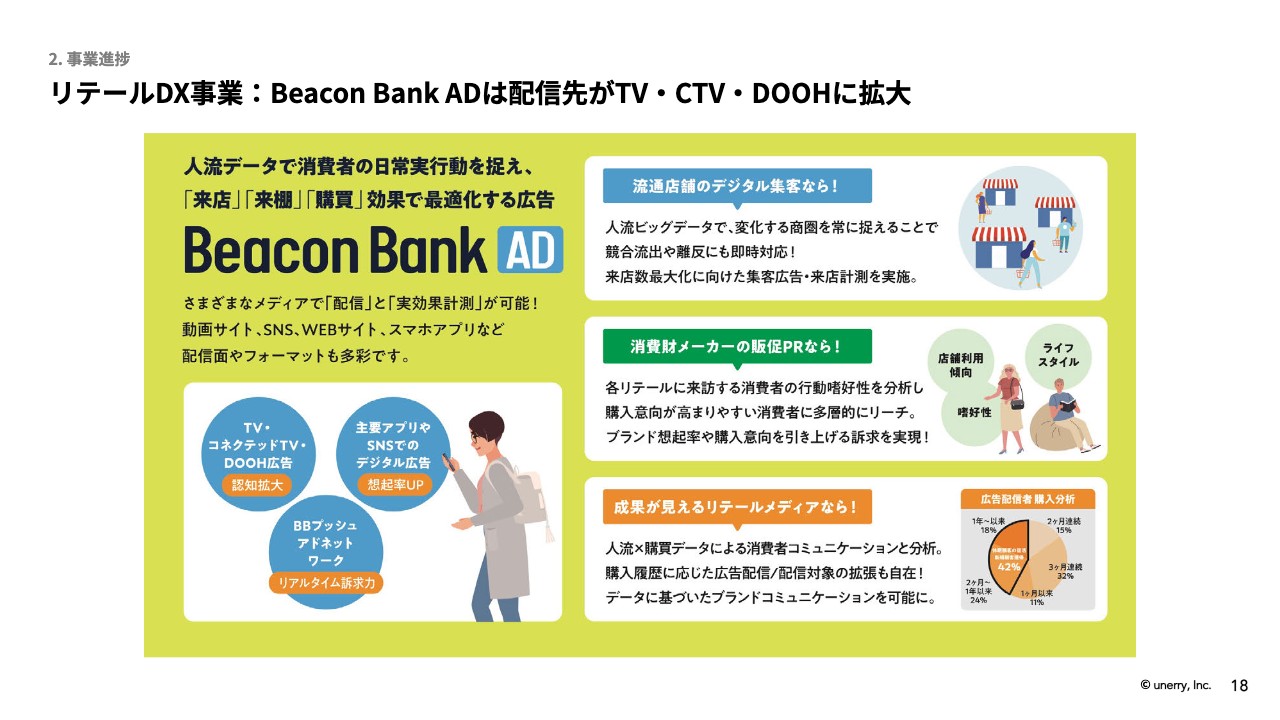

リテールDX事業:Beacon Bank ADは配信先がTV‧CTV‧DOOHに拡⼤

「Beacon Bank AD」についてです。これまでの配信先は、デジタル広告やソーシャルメディア、Webサイト、我々が連携しているさまざまなアプリを通じたプッシュ配信などが中心でした。

しかし直近では、TVメディアや、コネクテッドTV(*1)などのみなさまによく見られている動画サイトやアプリ、さらに屋外広告であるDOOH(*2)に対するサービス提供も開始しています。このように、非常に多くの場面で「Beacon Bank AD」を配信できる仕組みが整いました。

それに伴いユースケースも増加しますので、流通店舗でのデジタル集客に加え、消費財メーカーの販促PRやリテールメディアの基盤として「Beacon Bank AD」を活用することができます。

*1 インターネット回線に接続されたテレビ端末

*2 Digital Out of Homeの略。屋外広告内部のセンサーやカメラを利用して外部の情報を認識し、AI技術を駆使して状況を分析することで適切な広告コンテンツを自動配信する

リテールDX事業:Beacon Bank 1to1の連携データ・連携サービスも増加中

「Beacon Bank 1to1」では、スライド左端の人流データを中心に、例えばDMP(*3)や購買データ、Web行動データ、天気データなど、さまざまなデータ連携が広がっています。それを1つのデータベースとして開発して、「LINE」などのアプリやWeb・デジタルサイネージにより、エンドユーザーである生活者、消費者が知りたいタイミングで知りたい情報が届くシステムを提供しており、データや連携サービスも増加しています。

*3 インターネット上のさまざまなサーバーに蓄積されるビッグデータや自社サイトのログデータ等を管理するためのプラットフォーム

リテールメディア事業

リテールメディア事業です。消費財メーカーが小売事業者に商品を配荷し、それを消費者にお届けするという流れの中で、消費財メーカーがTVに広告を配信し、実際に店頭で買われるという関係性が非常に曖昧であるところに大きな課題がありました。

この課題を解決するため、消費財メーカーが小売事業者に対して、店頭で自社商品をプロモーションできるように依頼し、小売事業者はご来店いただいている方に対して、「LINE」などのアプリやデジタルサイネージなどにより、その場で広告を配信します。

その裏側の仕組みを提供しているのがunerryのリテールメディア事業です。当社の人流データや他のデータと組み合わせ、アプリやTV・SNS・デジタルサイネージなどで配信できる仕組みを構築し、ご利用いただいています。

三菱食品株式会社(以下、三菱食品)と資本業務提携し、広告代理店やソリューション・データベンダーとの提携も着実に進行しています。

結果として、メーカー・小売事業者に対するサービス提供も広がっており、受注が好調に推移しています。今期の「行動変容サービス」売上向上に寄与できると考えています。

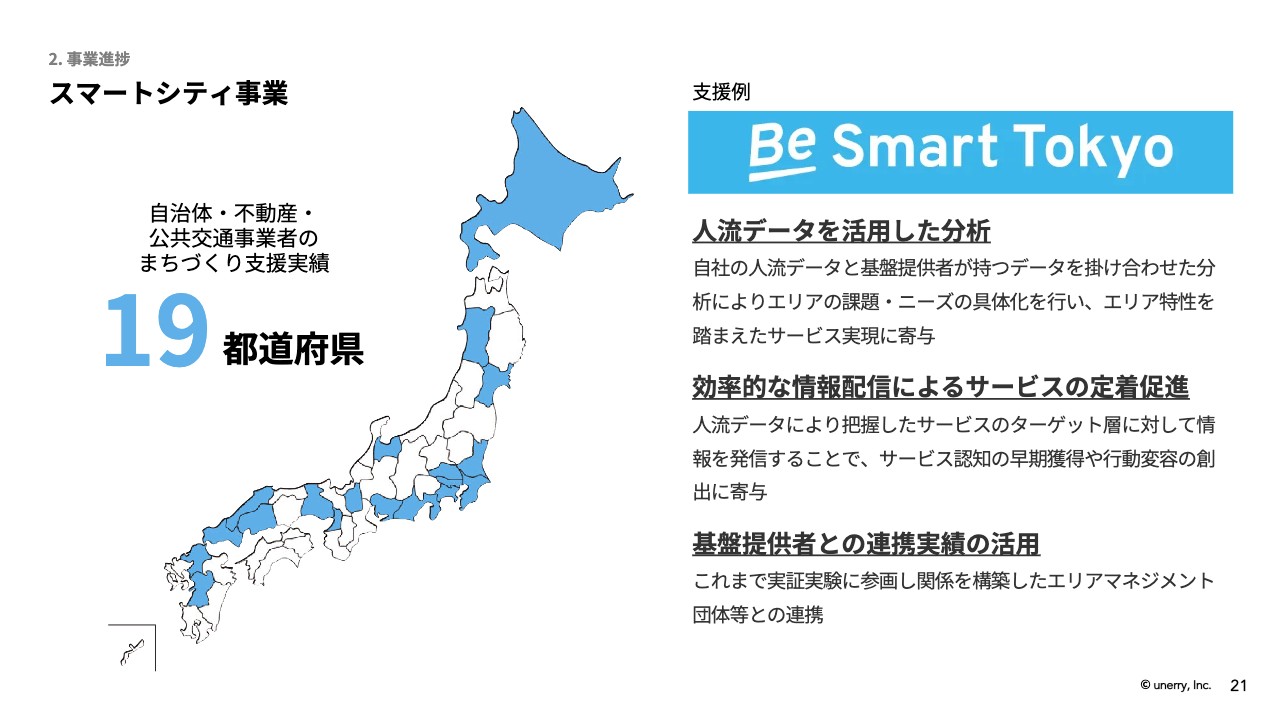

スマートシティ事業

スマートシティ事業です。スマートシティ事業は、自治体・不動産・公共交通事業者のまちづくりを支援していますが、現状、19都道府県にまでunerryのスマートシティ事業が広がっています。

代表例として、東京都とともに「Be Smart Tokyo」という取り組みを行っています。東京都全域の人流データを活用した分析をunerryが一元的に担い、人流データに基づいた情報を配信し、東京都にある新しいサービスの認知拡大を図っています。

さらに、スライド右下に「基盤提供者との連携実績の活用」と記載していますが、unerryを中心にさまざまな企業を「Be Smart Tokyo」にお誘いする役割も担っています。

このように、スマートシティ事業の活性化を含めて、全国19都道府県にまでサービスが広がっていることは大変喜ばしく、非常に進捗のよい事業だと考えています。

グローバル事業

グローバル事業です。現在、北米で2.4億IDを追加で獲得し、営業開始から3ヶ月で案件受注に成功しています。

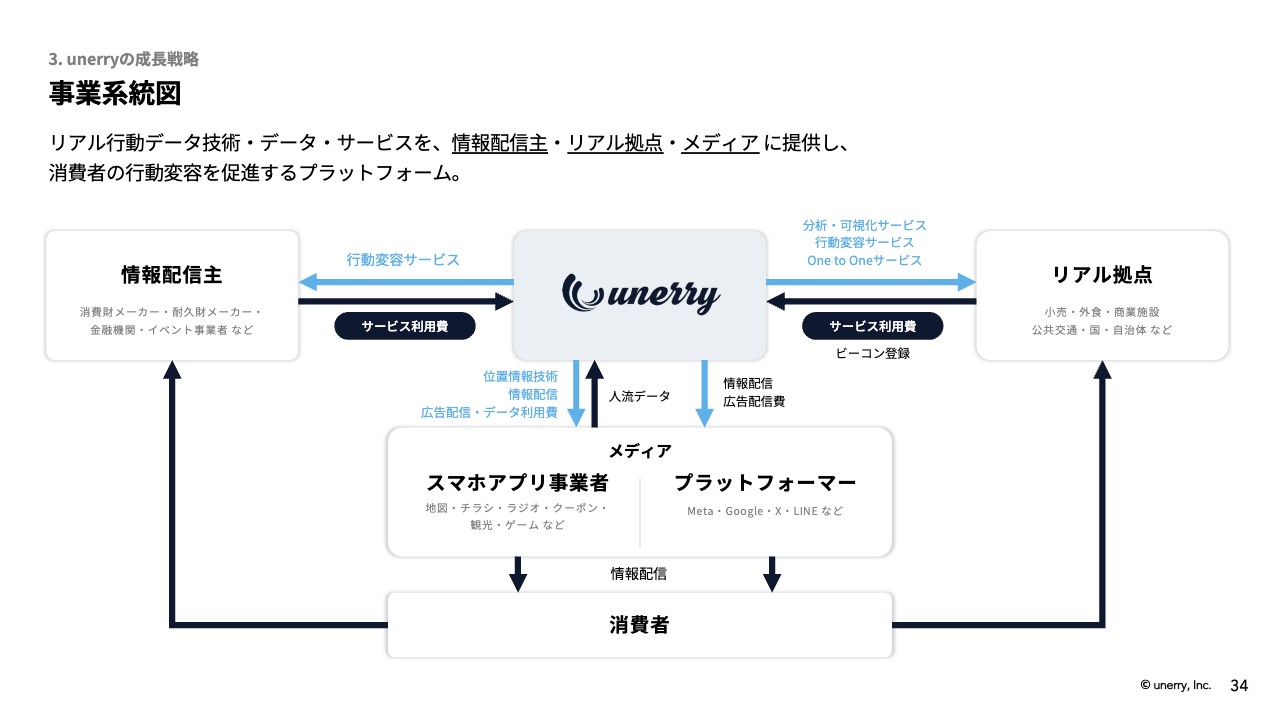

スライド左側の図では、情報配信主とリアル拠点を持つ会社をつなぎ、「分析・可視化サービス」「行動変容サービス」をお届けするフローをお示ししています。

最も重要な点は「①人流データ拡大」で、2.4億IDの獲得に成功しています。「②可視化サービス提供」では、9月から北米向けのプロダクトの展開を開始し、受注が始まっています。売上に対する影響はまだ軽微ですが、実績作りとPMF(プロダクトマーケットフィット)に注力していきたいと思っています。

「③マーケティング活動」については、私も直接米国へ行きましたが、家電見本市CESへ出展したり、各種イベントに出席したりすることで認知拡大を図っています。

以上が事業の進捗です。

ミッション‧ビジョン

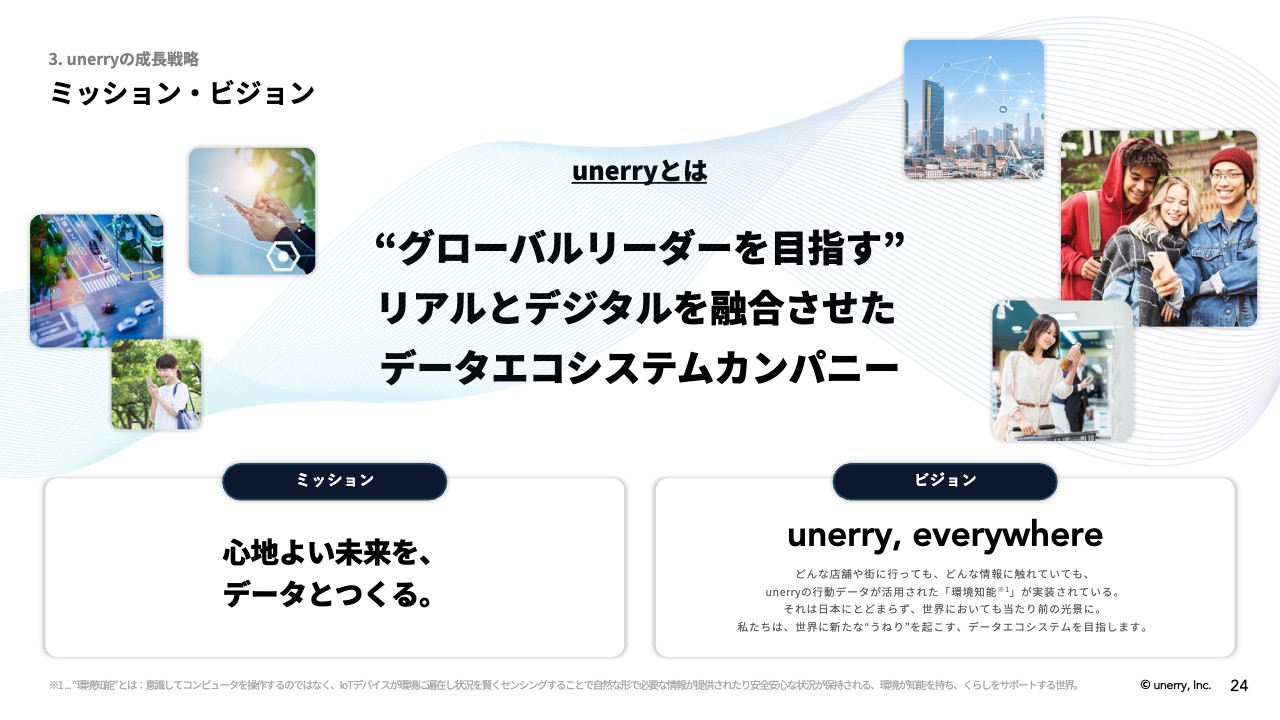

ここからは、成長戦略と競争優位性についてです。以前にご説明していますので、簡単に触れたいと思います。

unerryは、「“グローバルリーダーを目指す”リアルとデジタルを融合させたデータエコシステムカンパニー」を目指しています。

そのために、ミッションに「心地よい未来を、データとつくる。」を掲げています。ビジョンに「unerry, everywhere」を掲げ、どんな店舗や街に行っても、どんな情報に触れていても、unerryの行動データが活用された「環境知能」が実装されているというスローガンのもと推進しています。

会社概要

従業員数は67名まで増えています。また、非常にパワフルなマネジメントチームで推進していると自負しています。

デジタルツインIDでデジタル‧リアルを融合させたデータエコシステム

我々は本来、百数十個のアプリと連携した人流データを中心としていましたが、昨年、ここから1つ脱皮して、人流データを中心にTVの視聴データ、OHH・屋外広告、ソーシャルメディア、アプリ、店内デジタルサイネージ、Webサイトと、ありとあらゆる人と接触するメディアとの連携が図れるようになりました。

それらを人流データで連携し、さらに購買まで追えるのが我々の特徴です。したがって、リアルとデジタルを融合したあらゆる生活者行動を連携するデータエコシステムカンパニーを目指しています。

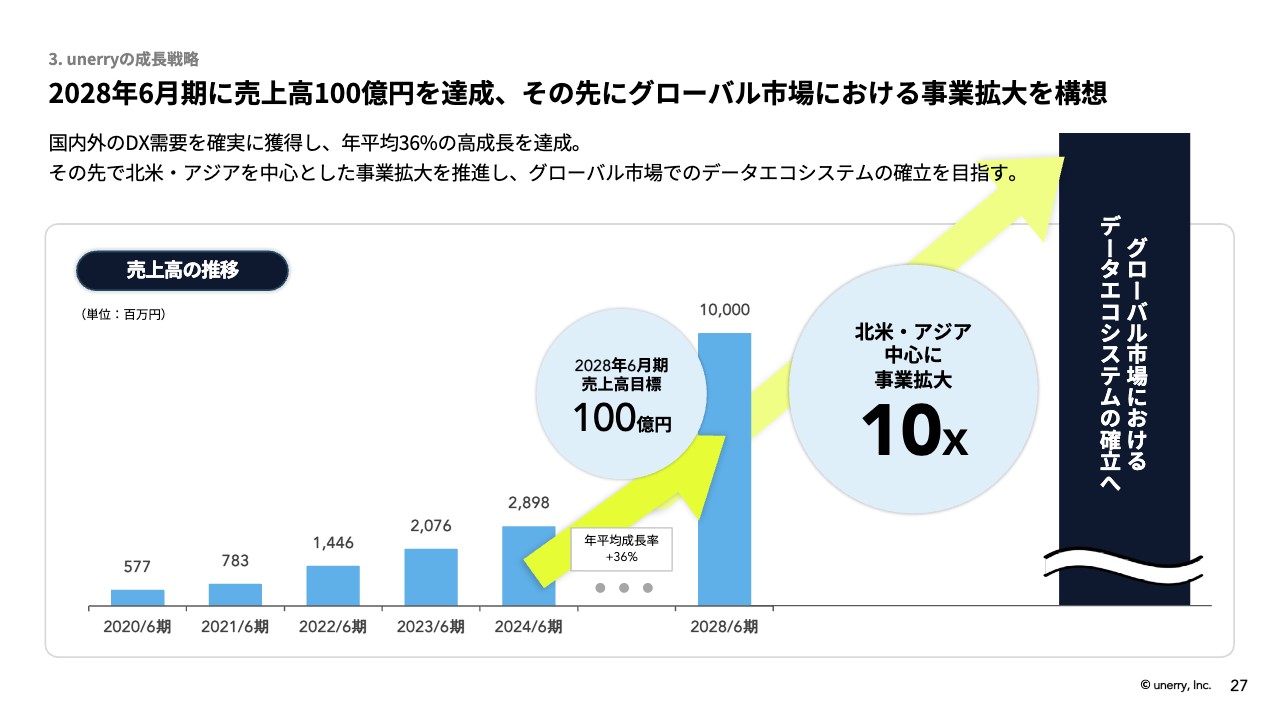

2028年6⽉期に売上⾼100億円を達成、その先にグローバル市場における事業拡⼤を構想

2028年6月期の売上高100億円、さらに「10x」ということで、グローバル市場におけるデータエコシステムの確立を目指していきます。そのために年平均36パーセントの成長を図ります。

総合的なサービスをユーザーに展開する横断型なエコシステムポジションを確⽴

携帯キャリア、SNSサービス、プラットフォーマーなど、スライドにはさまざまな業種が記載されています。

多くのメガプレーヤーは、自社ユーザーに対する垂直型のプラットフォームを構築していますが、unerryは携帯端末IDを中心に人流データを獲得していますので、さまざまな企業と連携できます。

つまり、ありとあらゆるプレーヤーとエコシステムを作れるということで、横断型のエコシステムを確立できることが大きな差別化要因になると考えています。

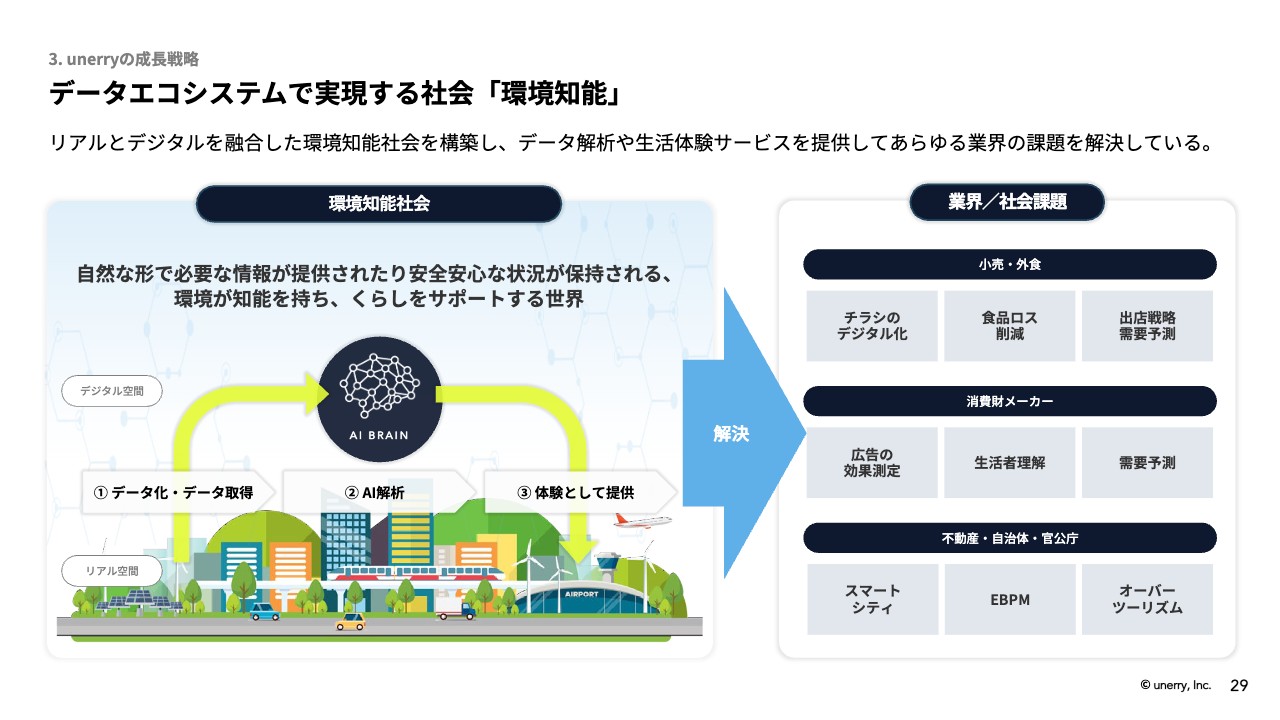

データエコシステムで実現する社会「環境知能」

結果として、リアルな社会をデータ化し、小売・外食、消費財メーカー、不動産・自治体・官公庁に向けてより心地よい体験をお届けします。我々はこれを「環境が賢くなる」という意味を込めて、「環境知能」と呼んでいます。

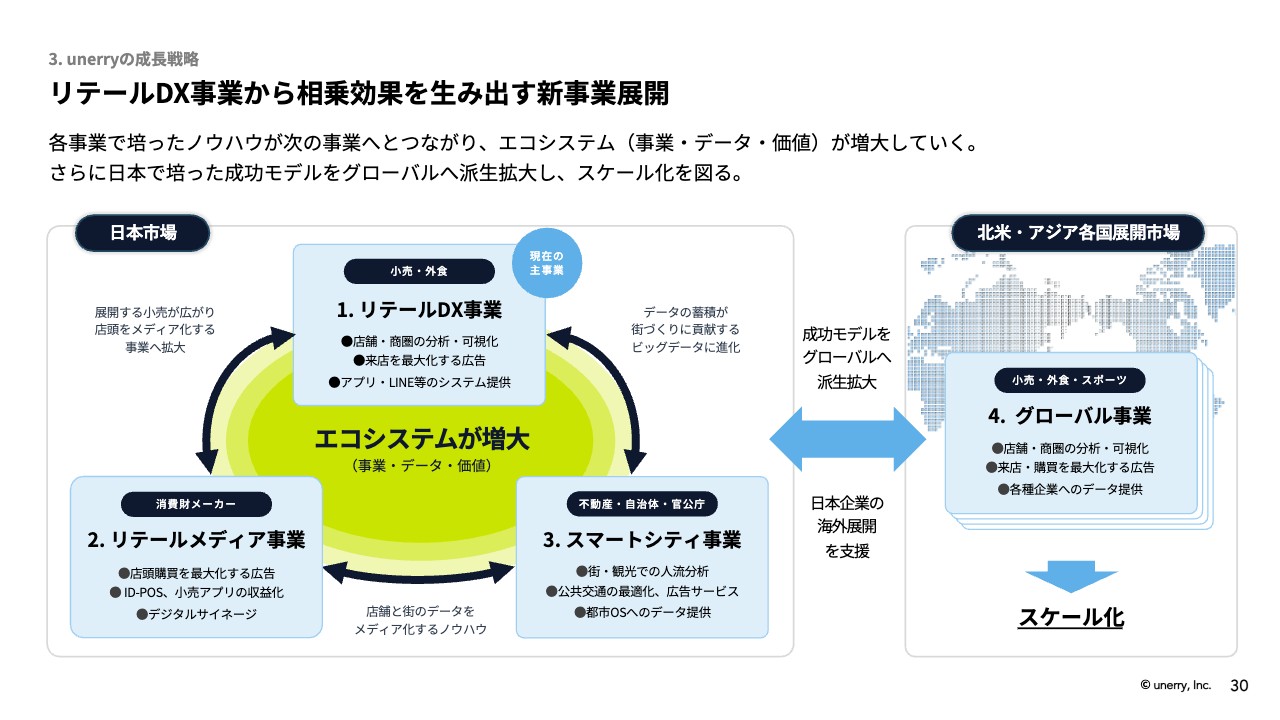

リテールDX事業から相乗効果を⽣み出す新事業展開

その推進に当たっては、現在の主な事業であるリテールDX事業と、リテールメディア事業、スマートシティ事業の3つが連携し、エコシステムがさらに増大することを日本市場で証明していきたいと考えています。

このエコシステムの成功モデルをグローバルに派生させていくことが、我々のビジネスモデルです。

unerryが歩んでいく市場は、今後⾶躍的成⻑が⾒込まれる

それぞれの市場は国外で大きく成長しており、その成長に乗って、unerryも単一企業として成長を図ります。

パートナーとの共創による営業戦略

ただし、67名の従業員で、このサービスを日本中の小売企業や自治体、グローバルの企業に提供することは非常に困難だと考えています。

そのため、商社系、広告・販促、金融、IT企業、プラットフォーマー、小売企業などとの提携や、資本提携を結ぶことによって、それぞれの企業の顧客や業界に対するサービス提供を共に行い、我々のサービスを社会実装することがパートナー戦略の基本となります。

SDGsに貢献する事業展開

さらに、我々のデータ、仕組みはSDGsに貢献します。データそのものから、例えば混雑状況を可視化して心地よい街を作ったり、人流データからCO2の排出量低減に向けた計算方法を提供したり、小売企業や自治体が新規のサービスを作る時の基盤技術のデータを提供したりすることが可能です。このように、社会貢献もしっかりと果たしていきたいと考えています。

以上が主な成長戦略です。

「ビッグデータ× AI × 提携‧クロスセル」を背景に、リカーリング性の⾼い収益モデルを構築

特徴と競争優位性においては、ご説明済みのところもありますので、本日はサマリーのみご説明します。

unerryは「リアル行動ビッグデータ」として、現在3.9億IDのGPS、ビーコンデータで屋内外の行動を把握し、網羅性の高いデータを保有しています。月間で800億件を超える超ビッグデータが蓄積されています。

加えて、このデータをAIで処理し、さらに当社の営業部門がカスタマーサクセスでお客さまにご提案します。

AIと人の力を掛け合わせてお客さまの売上を上げ、大手企業との事業提携を繰り返すことによって、その企業のお客さまに対してサービスを提供し、さらにクロスセルをすることでunerryの売上も上げていきます。

その結果、スライド下部に記載のとおり、当社はリカーリング、つまり継続性を生み出す収益モデルの構築に成功しています。

質疑応答:第3四半期偏重について

斎藤:「今年は2年前と同様に、第3四半期偏重となるのでしょうか?」というご質問です。

先ほど、通期業績予想に対する売上⾼の進捗率をご説明しましたが、第1四半期と第2四半期を合わせて40パーセントと、2年前よりは進捗していること、また、今期は第4四半期の落ち込みが少ないと想定していることから、第3四半期への売上高偏重は継続するものの、2年前よりも多少緩やかになると見込んでいます。

質疑応答:第3四半期偏重傾向が続くことによる影響について

内山:「第3四半期の偏重が続くと従業員の稼働も非効率になるのではないか?」というご指摘や、「本来であれば、第3四半期に一括で計上するのではなく、年間を通じて計上すべきではないか?」「稼働をもっと平準化させるべきではないか?」というご質問です。

売上は3月に計上していますが、3月に納品するために前年から徐々に稼働しています。稼動はある程度平準化できていますが、請求はどうしても第3四半期にあたる3月になりますので、その分のずれがあるとご理解ください。

質疑応答:従業員数とその内訳について

内山:「現在、従業員は何名いますか? また、内訳を教えてください」というご質問です。

現状67名です。内訳は開示していませんが、大枠でエンジニアが40パーセント、セールスが25パーセント、スペシャリストが19パーセント、その他、コーポレートやマーケティングがあります。技術者やスペシャリストが非常に多い会社であるとご理解ください。

質疑応答:最近の離職率と従業員の給与水準について

斎藤:「最近の離職率はどの程度の水準でしょうか? 従業員の給与水準についても教えてください」というご質問です。

昨年度の有価証券報告書で人的資本開示の一環として開示していますが、前期の離職率は8.5パーセントです。

内山:従業員の給与水準の実績は、年1回の有価証券報告書で開示しています。中間の情報は開示していないものの、日本全体で給与水準が上がっている状況ですので、採用マーケットにおける競争優位性を担保するという意味でも、一定の給与水準をご提示するように努力しています。

個別の給与においては、当然ながら市場の動向や業績、個々のパフォーマンスを勘案しながら決定しています。

質疑応答:4事業の売上について

斎藤:「リテールDX・リテールメディア・スマートシティ・グローバルの4事業に分けた場合の売上や利益を開示いただけないでしょうか?」というご質問です。

現状、各事業の売上等は開示していませんが、通期での開示を検討したいと思います。

質疑応答:通期の業績について

斎藤:「通期の業績見通しについて教えてください」というご質問です。

現状、開示している業績予想に変更はありません。

質疑応答:売上高の成長ペースについて

内山:「成長は加速できそうですか?」というご質問です。

当社は年平均36パーセントで長期的に成長していると開示していますが、まずそのペースで加速することが私のコミットメントです。

そのためには、現状の市場が追い風になっているかということが重要ですが、市場全体が大きく広がっている状況です。そこに対してサービスを提供していきます。

これを我々は「立地」と呼んでおり、良い立地に対して良いお店を設置し、売上が上がっていくという自然な流れを我々のビジネスにも導入しています。伸びる市場に対してど真ん中のサービスを提供することによって、成長が加速できると考えています。

質疑応答:今後の利益の伸びについて

斎藤:「今後、利益をしっかりと伸ばしていけるのでしょうか?」というご質問です。

売上の成長率に対して固定費の増加率は抑えられていることから販売管理費率が下がっていきますので、売上が上がれば利益率が上がる収益構造となっています。今後、利益もしっかりと伸ばしていきたいと考えています。

質疑応答:分売を行った理由について

内山:「増資ではなく、持分を売却したことについての理由や意図のご説明をお願いします」というご質問です。

当社が上場した2022年7月期は、東京証券取引所のグロース市場が非常に厳しい状況であったことから、流通させる株式を極力絞るかたちで上場しました。その結果、流通株式比率が26パーセント程度となっていました。

また、三菱食品から増資いただいたタイミングでは、法人が保有しているものは流通しないとみなされるため、流通株式比率がさらに下がったという状況にありました。

グロース市場の上場維持基準が25パーセントですので、流通株式比率をしっかりと上げることが喫緊の経営課題であったという事情があり、流通株式比率の向上を企図してこのタイミングで分売を行った次第です。

ちなみに、プライム市場に上場するためには、流通株式比率35パーセント以上が重要なベンチマークとなります。当社としては、流通株式比率を上げ、機関投資家さまとの取引を増やし、個人投資家のみなさまにより多くの売買をしていただくことで、企業価値の維持向上を図っていこうと努めています。

質疑応答:株価の下落について

内山:「株価が下落していますが、投資家からの信頼がなくなっているのではないでしょうか? 株価についてどう判断されていますか?」というご質問です。

株価は私が決められるものではなく市場が決めるものですが、高値であった時から考えると、満足のいく水準ではないと考えています。売上や利益をしっかりと積み上げることにより、長期的に株価形成を図っていきたいと思っています。

そのために、中期の戦略として、2028年6⽉期の売上高目標100億円を開示しました。その道筋をしっかりと歩むことによって、みなさまからもご信頼いただけるような株価を形成していきたいと考えています。

質疑応答:「X」で発言していた「伏線回収」について

内山:「X(旧Twitter)で伏線回収と投稿されていましたが、どのような状況でしょうか?」というご質問です。

「X」をご覧いただきありがとうございます。伏線回収については、NDAや個別の企業の事情があるためご説明は難しいのですが、大枠として、何年も前からお誘いしていた方にご入社いただいたり、何年も前からさまざまなご提案していたところ、1つの流れになってようやく大きな受注につながったりすることが最近は非常に多くあったと思っています。

会社を長く経営していますが、お客さまに対して真面目にど真ん中の提案をしていれば、その時はうまくいかないことがあったとしても、1年、2年、3年が経過してその伏線がようやく回収されることがあります。特に、このように市場が追い風になった瞬間に回収できたことが最近多くあったため、あのようにポストした次第です。

質疑応答:機関投資家にとって比較対象となる会社について

斎藤:「他の機関投資家は御社をどの会社と比較して投資を検討されているのでしょうか?」というご質問です。

我々の把握している範囲内での例として、プラスアルファ・コンサルティング、ABEJA、AI inside、Appier Groupなどが挙げられます。

質疑応答:大手企業との業務提携について

内山:「大手企業の中で、御社との業務提携や連携が切れた企業はありますか?」というご質問です。

現状、特にそのような事象は起きておらず、むしろ提携・連携が広がっている状況です。

質疑応答:データ外販ビジネスでの強みと戦略について

内山:「データ外販ビジネスにおける強みと戦略について教えてください」というご質問です。

データ外販は一部の企業に対する限定的なサービスとなっています。「我々のデータそのものの強み」は、屋外はGPS、屋内はBluetoothのビーコンによって、「どの店まで行ったのか」「何階まで行ったのか」がわかることです。

このデータを技術面や法律・業界規制等もご理解の上、さらに活かしたいという企業には我々のデータをご提供したり、データを活用したサービスを一緒に作ったりしています。

質疑応答:「Beacon Bank 来店計測 for WEB」の売上インパクトについて

内山:「『Beacon Bank 来店計測 for WEB』は、極めて斬新ですばらしいサービスだと思います。売上インパクトをどのように見ているか教えてください」というご質問です。

ありがとうございます。我々も本当に斬新なサービスだと思っていますし、自社調べですが、世界でもunerryだけが提供しているサービスではないかと思っています。

もともとGoogleがWebサイトのアクセスを解析する「Google アナリティクス」において一部の国で来店計測レポートを提供していましたが、サービス移行に伴い終了してしまいました。それに対して課題感をお持ちのリテール企業さまのニーズを把握するかたちで、当社がそのサービスの提供を開始しました。

売上に対するインパクトは開示できないものの、小売企業だけが使うと思っていたところ、それだけではなく、小売店や外食に送客するようなWebサイトの方までお客さまになっていることがわかりました。想定外の新たな顧客獲得につながっていますので、ぜひご期待ください。

質疑応答:広告配信の利益への貢献について

内山:「広告配信がどの程度利益に貢献しているか教えてください」というご質問です。

資料に記載していますが、広告配信の粗利への貢献は、全体の3割程度とご理解いただければと思います。当然ながら売上はもっと多いのですが、粗利への貢献として、「分析・可視化サービス」が50パーセント弱、次いで「行動変容サービス」という順番になっています。

質疑応答:紙のチラシを減らす工夫について

内山:「紙のチラシを減らす工夫として、『LINE』などのアプリがありますが、どのような違いがありますか?」というご質問です。

紙のチラシのデジタル化の担い手としてチラシアプリがあるかと思います。その多くのアプリのプライバシーポリシーには、unerryの名前が記載されています。つまりunerryは、そのようなアプリ企業とともに紙のチラシを減らす工夫をしています。

異なる点については、アプリを見ている時にはアプリの中にあるチラシを見ますが、アプリを立ち上げない場合は、チラシを見ることできません。そのためunerryのデータを活用し、SNSやWebサイトを見ている時に、広告というかたちでみなさまにお届けしています。

アプリの中で提供するのはもちろんアプリ会社、それ以外の広い配信の場所でご提供するのがunerryの役割ということで、協業して紙のチラシを減らす工夫をしています。

質疑応答:競合他社の商品に対する優位性について

内山:「『ショッパーみえーる』『Beacon Bank AD』などの御社が提供している商品が競合他社が提供する商品よりも優れている点や、今後どのように改良しようとしているのか、新たに計画している新商品の概要を知りたいです」というご質問です。

まず、「ショッパーみえーる」を例にお話しします。世の中には昔から商圏分析ツール、またはGISというツールがあり、おそらく詳しい方ならご存知だと思います。

多くの商圏分析ツールがありますが、我々の「ショッパーみえーる」は、商圏分析ツールに対する知識がまったくなくても、店長やスタッフの方々がすぐに検索ができ、主要なデータがすぐに見られるツールです。「爆速」「直感」が「ショッパーみえーる」の競合優位性です。

そもそも我々のデータはお客さまの業務に組み込まれないといけません。業務は簡単には止まりませんので、お客さまの業務に組み込まれれば、すでに使っているツールを本部が取り外すことはしません。本部の1人、2人が使っているような商圏分析ツールは替えられてしまうことがあるかもしれませんが、何百人もの店長やスタッフが使っているソリューションは簡単に替えられてしまうことはありません。

したがって、現場の方が使える商品を提供することが重要で、これがunerryがリカーリング性を担保する最大のポイントです。

そして、「ショッパーみえーる」で挙がった課題を解決できるように「Beacon Bank AD」が連動しています。「ショッパーみえーる」を中心に「Beacon Bank AD」につながり、さらに「Beacon Bank 1to1」にクロスセルできます。この仕組みが我々の最大の優位性だと思います。

今後計画する新商品については、機密事項もありますのでこの場での発表は差し控えますが、「ショッパーみえーる」においても、より幅広いお客さまに快適にご利用いただけるよう改良を考えています。

質疑応答:KDDIのローソン買収について

内山:「KDDIのローソン買収についてご意見をください。なにか状況が変わったことはありますか? unerryの事業への影響や関与について教えてください」というご質問です。

個別の企業との取り組みについては、機密保持もありますので言及は控えますが、一般論ということでお伝えします。まず、コンビニエンスストアのような店舗が携帯電話のデータを使って、より実店舗を強化するという流れに沿った取り組みであると認識しています。

店舗は自社の店舗しか見えませんので、携帯電話のデータを使うことによって競合来訪などが見えてきます。さらに会員情報や購買情報も組み合わせると、その人が他の店舗でどのようなものを買おうとしているのかもわかってきます。このように、実店舗に対して携帯電話を起点としたデータを組み合わせていくという取り組みは、非常に理にかなっており、今回のニュースはこの流れの一環だと思います。

当然ながらunerryは、コンビニエンスストア、スーパー、ドラッグストア、ホームセンター、GMS、外食など、ありとあらゆる場所で使っていただいているインフラ企業ですので、本件にとどまらず、多くの企業で使っていただくことを目指しています。

質疑応答:スマートシティ事業の売上について

内山:「スマートシティ事業のフロー収益の売上が多いという印象ですが、この理解でよいのでしょうか?」というご質問です。

スマートシティ事業では、公募に入札して獲得している案件も多いため、フロー収益の売上の割合が多くなっています。

ただし、人流データを分析するという公募をきっかけに、毎月見られるようなダッシュボードを提供することによって、月額または年間での取り組みに昇華しています。

つまり、公募で機会をいただいて、分析しながら長く取り組みをさせていただけるように努力しています。また、民間事業者との取り組みも増えてきていますので、フロー収益とストック収益を合わせて、しっかりと積み上げていきたいと考えています。

質疑応答:グローバル事業の進捗について

内山:「グローバル事業について、進捗を詳しく教えてください」というご質問です。

概況をお伝えすると、すでに追加で2.4億IDを追加で獲得し、さらにそこに対して商品も提供し始めています。まだ始めたばかりですが、現状、3ヶ月で受注に至っています。

マーケティング活動として、実際にCESに行き、現地で北米の方にご説明すると、「新しいサービスだね」とおっしゃっていただける割合も高く、今後の売上につなげるように努めていきます。

質疑応答:人流データを活用したサービスの成功事例について

内山:「過去に人流データを活用したサービスで、カスタマーサクセスやCRMをトライしましたが、うまくいきませんでした。御社も同じと考えざるを得ないのですが、成功事例をいくつかご教示ください」というご質問です。

このようなお客さまが非常に多くいらっしゃいます。ご質問いただいた方の背景や、どのような会社にご依頼したかはわかりませんが、unerryがその駆け込み寺になっているということで、成功事例についてご説明します。

まず先ほどお伝えしたとおり、本部の一部の人がデータを見るのではうまくいきません。「ショッパーみえーる」を例にすると、このデータを店長やエリアマネージャー、さらにその向こうにいる店舗の販促の方が見られるように教育し、導入することが最大のポイントです。

そのためには、直感的に爆速で使えることが重要です。いったん業務に組み込まれると、簡単に解約することもできませんし、課題がたくさん見えてきますので、「もっと集客したい」という声がどんどん上がってきます。そのあたりが当社における最大のポイントではないかと思っています。さらに、「ショッパーみえーる」と「Beacon Bank AD」をあわせてご提供することも重要です。

成功事例でお示ししている事例として、まず5店舗ぐらいで「ショッパーみえーる」を見ていただきます。競合に行っている人がわかりますので、競合に行っている人を自社にもっと引き寄せたいということで、そこで我々の「Beacon Bank AD」をクロスセルします。1店舗平均5万円ですので、20店舗、100万円で配信すると、紙のチラシよりも明らかに効果が高いことがわかってきます。さらに20店舗だけではなくて、50店舗、100店舗、250店舗とどんどん広げていきます。

250店舗で月に3万円、5万円配信すると、それだけでも月額1,000万円に近い取り組みになっていきます。1顧客あたりの売上が億単位になってきますので、我々としても売上が上がりますし、紙のチラシを大幅に減らしてデジタルで集客ができますので、成功に至った企業も多くあります。

これから6月にかけて自社イベントやウェビナー等も実施していきますので、具体的な成功事例について興味があれば、unerryのウェビナーへご参加いただけますと幸いです。

質疑応答:機関投資家の関心について

内山:「機関投資家はどのようなところに高い関心を寄せていますか?」というご質問です。

機関投資家のみなさまは、unerryの長期的な競争優位性がどこにあるのかということを重要なポイントと考えており、さらに、安定した収益構造に大きな関心を寄せていただいています。

そのため、中期における4つの事業の進捗が非常に重要だと考え、今回開示させていただきました。

質疑応答:収益構造の変化について

内山:「収益構造はどのように変わっていますか?」というご質問です。

前期は「One to Oneサービス」の戦略価格など変動的な要素がありましたが、現在は安定した水準になっているため、ポジティブに見ていただけるのではないかと考えています。

質疑応答:米国展示会の来場の反応について

内山:「米国展示会の来場の反応はいかがでしたか?」というご質問です。

当社のグローバルチームが中心となり、私も渡航して多くの方とお話しさせていただきました。実際に、unerryが日本で提供しているものを見せると、「こんなサービスは見たことがなかった」といった反応が非常に多く見られました。

我々のサービスを米国に合うかたちのサービス、プロダクトとして提供することで、一定のシェアを取れる実感を得ることができました。

質疑応答:中期目標達成時の従業員体制について

内山:「中期戦略で売上高100億円達成を掲げていますが、その時点ではどれくらいの体制規模を想定されていますか?」というご質問です。

昨年の通期決算で人的資本開示として出しましたが、売上高は年平均36パーセントの成長を目指します。ただし、人材の採用については36パーセントではなく、20パーセント台にとどめていくつもりです。人材採用による体制規模拡大に依存するのではなく、同時に1人あたりの生産性を高めていくことを目指しています。

質疑応答:スマートシティ事業の競合について

内山:「スマートシティ事業の競合はありますか?」というご質問です。

従前から多くの部分を担っている携帯キャリアなどがスマートシティ事業の競合です。開示しているとおり、携帯キャリアなどの競合は、例えば「500メートル×500メートル」の粗いメッシュのデータの分析が中心ですが、unerryは高精度位置測位、つまりピンポイントかつ店内に入ったらBluetoothのセンサーで反応するところまで行っています。

そのため、「どこの店舗に行ったのか」「観光地のどの場所に行ったのか」など、高精度位置測位でわかるところが差別化のポイントです。

質疑応答:北米における可視化サービスと競合について

内山:「北米でも『分析・可視化サービス』を展開するのでしょうか? 競合はどのようなところになりますか?」というご質問です。

我々としては、北米で「分析・可視化サービス」をしっかりと売っていきたいと考えています。競合は、例えばPlacer.ai社が米国ではかなり進んでいると思います。

競合優位性について、Placer.ai社は汎用的な人流のサービスをご提供されていますが、「ショッパーみえーる」のように、unerryでは特定のユースケースに対して現場のみなさまにしっかり使っていただけるリカーリング性の高いサービスを企図したプロダクトを考えています。

質疑応答:GPSについて

内山:「GPSのレベルが上がってきていますが、足音は聞こえませんか?」というご質問です。

GPSについては準天頂衛星システムも上がり、今後の実用化に向けて進んでいます。屋外広告、屋外の測位については急速にレベルが上がっていきますので、ビーコン・GPS両方のデータをシームレスに分析・活用している当社にとってプラスだと考えています。

質疑応答:客単価の下落傾向について

内山:「客単価が下がっていますが、下落傾向は続くのでしょうか?」というご質問です。

継続期間が長い顧客と比較すると、新しいリカーリング顧客の単価が低いことから、リカーリング顧客が増えると全体の単価を押し下げる影響が出てしまう構造となっています。

しかし、既存顧客のNRRが118パーセントと客単価も上がっていることで、2,100万円台の高水準を維持できています。

「下落傾向が続くのか?」というご質問については、我々としては現状の水準でとどまることが望ましいと考えています。

質疑応答:unerryの近未来について

内山:「『Web3』や『ブロックチェーン』、『生成AI』というワードを使って、unerryの近未来を表現してみてください」というご質問です。

我々がご提供しているデータは基本的にはリアルな行動データ、人の行動データです。「Web3」という世界においては、このデータそのものの所有権はユーザーにあると考えられています。また、ユーザーに所有権があることを実現する手法として「ブロックチェーン」があります。

現在、我々はさまざまなモバイルアプリからみなさまのデータをお預かりしていますが、「Web3」が急速に広がっていくと、そのデータを分散して所有するアーキテクチャになっていくため、その研究開発を進めています。

加えて生成AIを用いて人流の変化点や施策改善点などのアドバイスを生成するような研究開発の取り組みもありますので、ご期待いただければと思います。

質疑応答:北米の2.4億IDについて

内山:「北米の2.4億IDはどのように獲得したのですか?」というご質問です。

こちらは、GroundLevel Insights社が保有しているデータになります。

質疑応答:データの増加による現場の負担について

内山:「toCのビジネス業者はいろいろなデータがあって、データに埋もれています。そこに御社のデータが乗ってくると、現場の社員は見なければならないデータが増えて、負担に感じると思います。どのように課題をクリアされますか?」というご質問です。

「多くのデータで溢れている」まさにおっしゃるとおりです。したがって、我々は現場の方に対し、とにかく難しいデータ知識がなくても、業務で直感的にすぐに使えるものを提供します。非常に使いやすいため、他のデータではなくunerryのデータを見ていただけるようになります。

我々のデータを優先的に見ていただいた結果、店や外食、小売メーカーにとって、売上が上がる取り組みにつながります。これをお勧めすることで、優位性を高めています。

質疑応答:ビジネスモデルについて

内山:「中長期で営業利益率15パーセントを目指せるビジネスモデルについて教えてください」というご質問です。

斎藤:unerryの販売管理費率は低下傾向にあります。現状、販売管理費の大部分は人件費となっています。内山からもお伝えしましたが、人の増加というのは売上の成長よりも低い比率で上がっていくため、基本的には固定費の比率が下がっていくとともに販売管理比率が下がり、利益が出る構造となっていきます。

現状、成長投資を除くベース構造としての営業利益率15パーセントは、そう遠くないタイミングで実現可能だと思っています。この利益に対して、今後の成長にどれだけ投資するかにより営業利益率は変動するため、今後の動向を見つつ判断していきたいと思っています。

質疑応答:海外で同種の取り組みを行っている会社について

内山:「参考にしている、または気になる海外の同種の取り組みを行っている会社と、その取り組み内容を教えてください」というご質問です。

実際に、海外で同じような取り組みをしている参考になる企業を、ベンチマークとして持っていません。先ほどお伝えしたPlacer.ai社は主に北米で事業展開していますし、人流データの技術そのものでは、Radar社が米国で展開しています。この2つの企業は我々とは事業領域はやや異なりますが、非常に近いサービスを提供していると思います。我々との棲み分けは明確にできているため競合ではありませんが、Placer.ai社やRadar社のマーケティングやプロダクトは非常に参考になると考えています。

また、ジャンルは違いますが、Googleのような企業は、Webサイトのデータを集めて価値を付け、サービスやエコシステムを作り、売上を上げていくことがビジネスモデルの根幹にあります。

unerryは、リアルな社会をデータ化し、集めて価値を付け、サービスやエコシステムを作るというビジネスモデルですが、Googleのビジネスモデルも非常に参考になります。従前から「リアル版のGoogleを作る」とお伝えしていますが、それを目標に努力しています。

質疑応答:成長を加速するために必要なことについて

内山:「スピードを上げて成長するには何が必要ですか? 代理店を積極的に使うことなどはいかがですか?」というご質問です。

我々は多くの企業と業務提携をさせていただいており、ともに成長し、年平均で36パーセントが適切な成長水準ではないかと思います。

足元で強く踏み込み、短期間で人材を採用すれば成長できるかもしれません。しかし、人材や組織の成長やプロダクト品質の担保、チャネルの整備などを考えると、36パーセント程度の成長が最適な水準感ではないかと考えています。

質疑応答:売上高100億円達成への自信について

内山:「売上高100億円達成の自信はどうでしょうか?」というご質問です。

全体としてこれだけ大きく、かつ急速に成長している市場で、我々は非常に良い立地でビジネスをしていると思っています。自信を持って、売上高100億円の達成に取り組んでいます。

質疑応答:流通比率と分配の可能性について

内山:「分配の結果、流通比率は何パーセントになりましたか? 今後、分配する可能性がありますか?」というご質問です。

斎藤:分配の結果、流通比率は29パーセント台となっています。

内山:今後の分配については、未来の話になりますのでコメントは差し控えますが、現状は29パーセントですので、グロース市場上場維持基準の25パーセントを割るような危険水準ではないと考えています。

一方で、プライム市場基準の35パーセントや、機関投資家のみなさまにより多く取引していただくことを考えると、まだ十分ではないという差分も感じているところです。

質疑応答:「ショッパーみえーる」の導入速度について

内山:「『ショッパーみえーる』はそこまでよいサービスなら一気に広がると思いますが、導入速度が遅いのはなぜですか?」というご質問です。

導入速度については、比較的速く進んでいると思いますが、もしかしたら「まだ『ショッパーみえーる』は見たことない、聞いたことない」という方も、いらっしゃるのではないかと思います。

今週の「スーパーマーケット・トレードショー」や来月の「リテールテック」とリテール系のイベント等が多く続きますので、もしお時間があれば、2月14日から幕張で「スーパーマーケット・トレードショー」が行われますので、ぜひご覧いただけるとありがたく思います。

多くの方々にサービスを見ていただけると、我々のサービスの良さがもっと伝わるのではないかと思います。

導入速度については、導入に至っていないケースにおいて「このツールは非常に良いと思われるが、我々の業務でどう使えば良いかがわからない」という声もあります。それに対するオンボーディングなど、提案による改善を図っていかねばならないと認識しています。

質疑応答:炎上リスクについて

内山:「プライバシーデータを大量に扱う以上、炎上リスクもあると思いますが、評価をご教授ください」というご質問です。

重要なご質問のため、資料を使って丁寧にお答えします。まず、unerryが取り扱っている人流データは、重要な前提として個人情報ではありません。人流データについては、情報の取り扱いで法的には個人関連情報と呼ばれるもので、個人情報とは別のものです。

みなさまが想像される氏名や電話番号、メールアドレスなどは、unerryは一切保有しないことになります。携帯端末のアプリに紐づくIDの緯度・経度がunerryのデータとなっています。

個人関連情報でも、アプリをダウンロードされたユーザが閲覧するプライバシーポリシーでunerryがデータ蓄積することをご同意いただいています。さらに、プライバシー性が高い場所のデータは取得しない、個人を特定しうる位置情報データ活用はできない社内の業務プロセスを構築しています。

炎上リスクへの対応としては、スライド右側に掲載しているように「ロケーションプライバシーマーク」の認定もいただいています。日本ではまだ3社しか認定されておらず、取得難易度が高い認定制度です。unerryが扱っているデータの取得方法や活用方法、それをお客さまに対してどのような手法でコミュニケーションしているのかについて、包括的にご審査いただいています。

それに対して認定制度を取得しているため、炎上リスクも極力回避できていると思います。

質疑応答:プライム市場の指定替えの年次目標について

内山:「プライムの指定替えについて、具体的な年次目標はありますか?」というご質問です。

こちらについては具体的な言及は避けたいと思います。適切な会社の成長に基づき指定替えできる機会をいただけたら、ぜひそのタイミングでプライム市場に上場したいと思っています。

質疑応答:業務提携先とのレベニューシェアについて

内山:「業務提携先には紹介フィーなどを払っているのでしょうか?」というご質問です。

業務提携先とともにプロダクトを作らせていただくことが多いため、紹介フィーというよりは、レベニューシェアを行っています。

さまざまな商流があるため、提携先にいったん売上が立ち、そこから手数料がトップオフされてunerryに入金されることもありますし、unerryに入金されてレベニューシェアをお支払いするなどのケースがあるため、一概には言えません。

ただし、受注し納品が終わったタイミングで、毎月しっかりとレベニューが上がっている状況です。

内山氏からのご挨拶

内山:どの街、どの店に行っても、実はunerryのデータが自然と使われており、みなさまの生活の質が良くなったり、買い物が楽しくなったりします。これを「unerry, everywhere」と呼び、推進しています。これからも大きく成長していきたいと思っていますので、今後ともご支援をよろしくお願いします。

本日はご参加いただきまして、誠にありがとうございました。

新着ログ

「情報・通信業」のログ