【QAあり】INFORICH、黒字化を達成し、売上・利益ともに好調に着地 今期は「ACT GLOBAL」をスローガンに成長の基礎固めへ

FY2023 通期 決算説明資料 目次

秋山広宣氏(以下、秋山):決算説明会等が重なる中ご足労いただき、誠にありがとうございます。INFORICH代表取締役社長兼執行役員CEOの秋山です。決算説明会は、取締役兼執行役員CFOの橋本と2名で進めていきます。よろしくお願いいたします。

本日の流れは目次のとおりです。第4四半期および2023年度通期の決算ハイライト、2024年度の通期業績予想についてご説明した後、トピックスとして最近の取り組みをご紹介します。

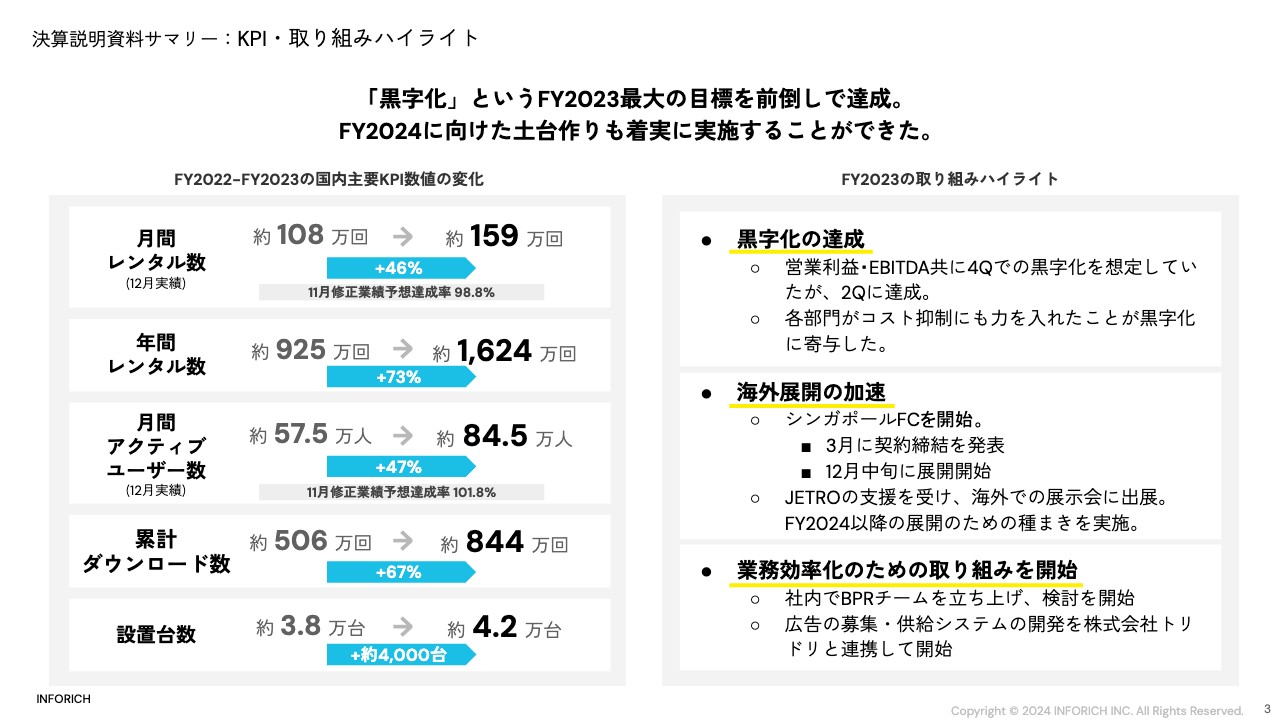

決算説明資料サマリー:KPI・取り組みハイライト

まずは振り返りです。何よりも大きな出来事として、黒字化を達成しました。2023年3月に新型コロナウイルスが5類感染症に変更され、社会が2022年までとは異なる状況に変化しました。

当社はもともと第4四半期での黒字化を想定していましたが、新型コロナウイルスの影響が収まって人流が増加したことや、料金改定の成功により、黒字化の達成が第2四半期に前倒しされました。黒字化に際しては、各部門が細かなところまできちんとコスト意識を持って行動したことも大きな要因だと考えています。

年間レンタル数は、昨年比73パーセント増の約1,624万回まで増えました。月間のアクティブユーザー数も12月時点で約84.5万人と1年間で25万人以上増加し、累計ダウンロード数はグローバルで約844万回です。設置台数は年間で約4,000台増えましたが、引き続きレンタル数とユーザー数が台数の伸び以上に増加しています。

海外展開については、シンガポールでのFC展開を開始したほか、JETROの支援を受けて海外での展示会にも出展しました。これらの取り組みは、2024年度以降の海外展開のための種まきと捉えていただければと思います。

長期的な成長のための投資としては、業務効率化にも取り組みました。広告関連については、トリドリと共同で広告の募集・供給システムの開発を進めているところです。

以上のように昨年の目標をしっかりと達成し、一層の勢いと売上・利益を達成すべく本年も前進していく決意です。

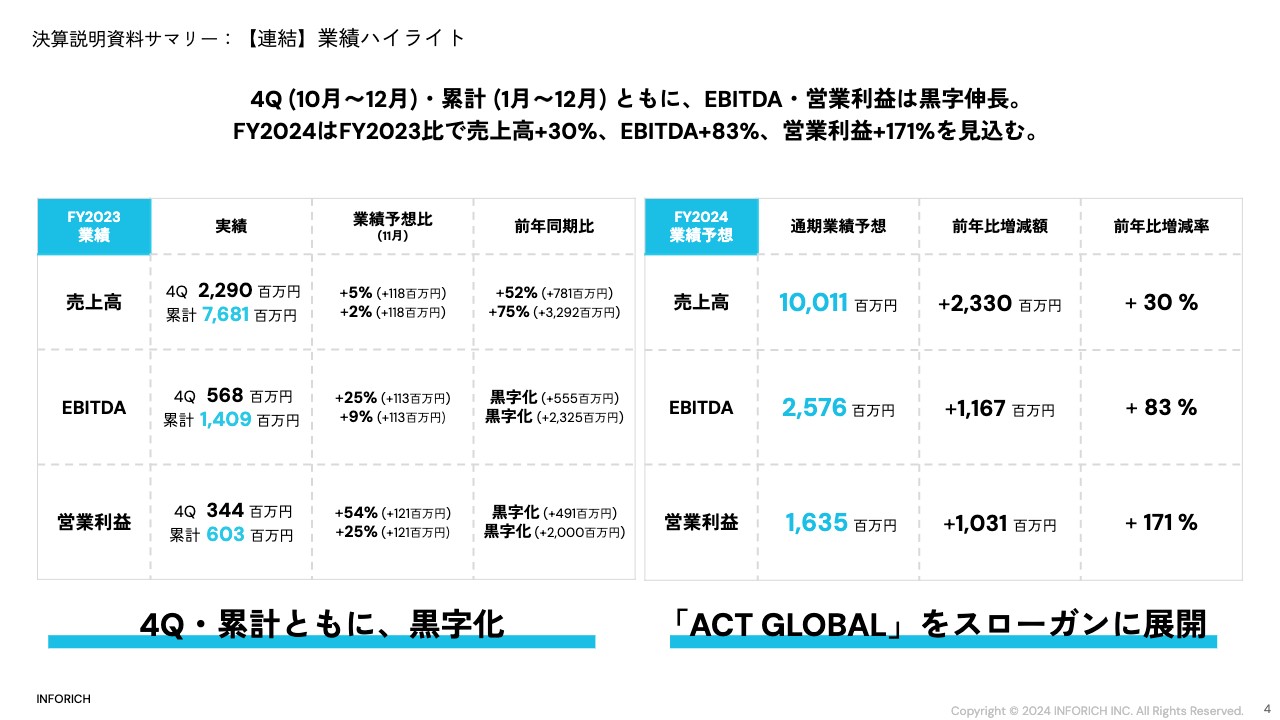

決算説明資料サマリー:【連結】業績ハイライト

橋本祐樹氏(以下、橋本):あらためまして、橋本です。よろしくお願いします。私からは業績ハイライトについてご説明します。スライド左側には2023年度の業績を記載しています。2023年度は売上・利益がともに増加し、好調に着地しました。

当期は第2四半期で黒字化を達成し、第4四半期まで引き続いて黒字、通期でも黒字で着地という状況です。業績予想比もすべての項目で過達となりました。また、今年はリオープンの影響もあり、売上高は前年同期比75パーセント増と大幅な増加を達成しました。

スライド右側は来期2024年度の業績予想です。売上高は前年比30パーセント増の100億1,100万円、EBITDAは83パーセント増の25億7,600万円、営業利益は171パーセント増の16億3,500万円と予想しています。

後ほどあらためてご説明しますが、2024年度は「ACT GLOBAL」をスローガンに掲げ、全社で取り組んでいく次第です。

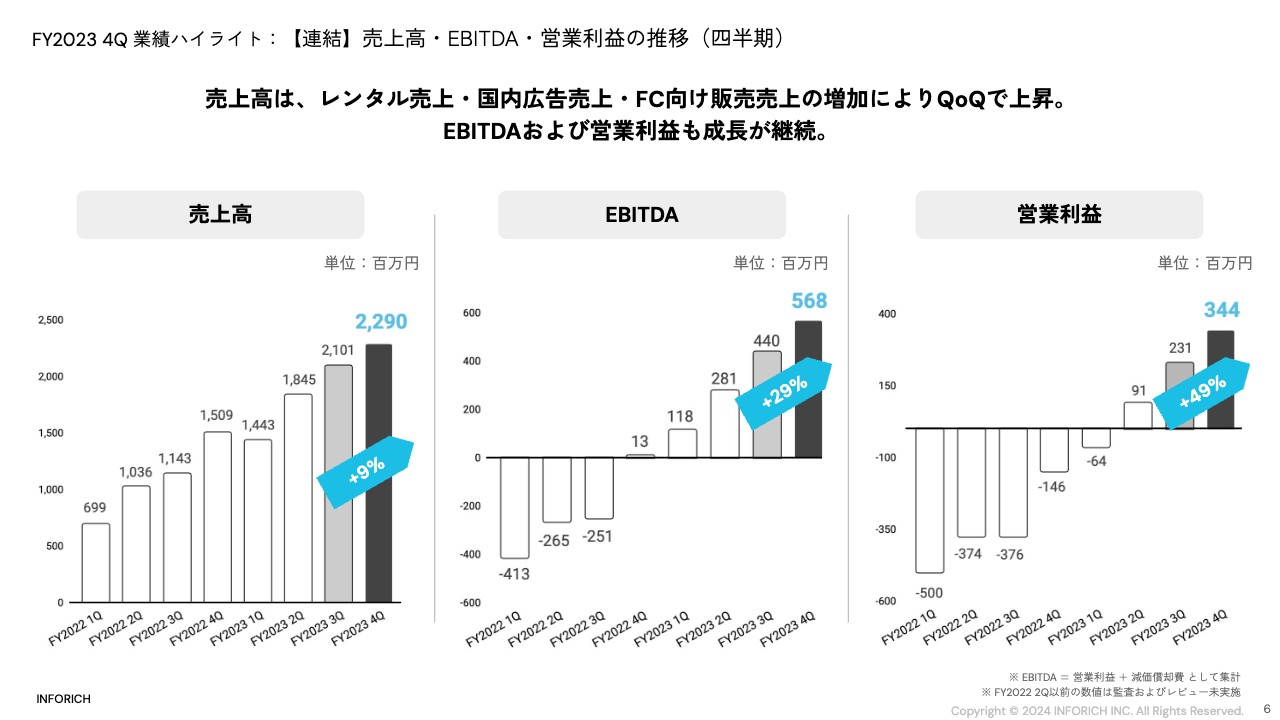

FY2023 4Q 業績ハイライト:【連結】売上高・EBITDA・営業利益の推移(四半期)

第4四半期および通期業績の詳細をご説明します。まずは、四半期ごとの推移です。売上高は、主要な売上であるレンタル売上が非常に好調に伸びたことに加え、FC関連売上も増加したことにより、前四半期比で9パーセント増加しています。

売上高の増加を受け、EBITDAおよび営業利益も順調に増加しました。それぞれ前四半期比で29パーセント、49パーセント増と順調に着地しています。

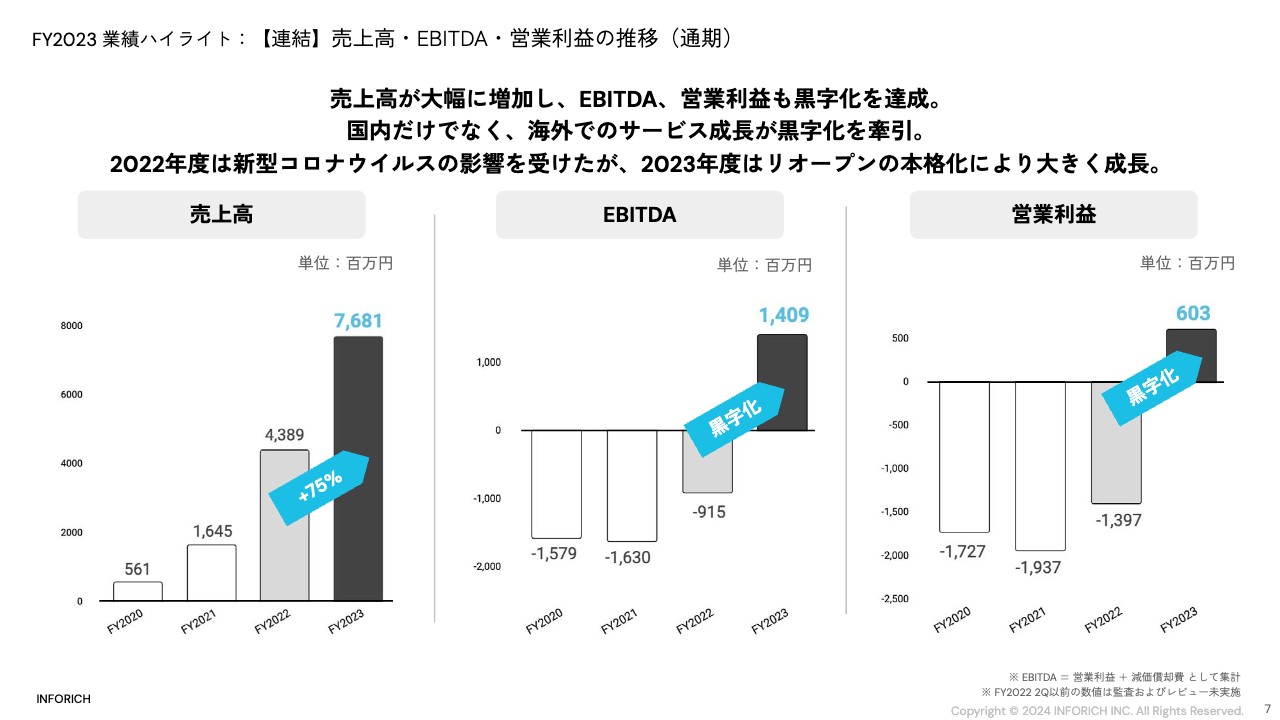

FY2023 業績ハイライト:【連結】売上高・EBITDA・営業利益の推移(通期)

年度ごとの推移です。あらためて振り返ると、国内と海外両方のレンタル売上増が牽引して売上が伸びるとともに、費用効率が不可逆的に良くなっていく部分がEBITDAと営業利益によく表れた1年だったと思います。

売上高は前年比75パーセント増、32億9,200万円増加、EBITDAは23億2,400万円、営業利益は20億円と大きく増加しました。

FY2023 4Q 業績ハイライト:【連結】損益計算書

スライドには、各段階損益まで載せた連結損益計算書を掲載しています。表の上から営業利益までは先ほどご説明したとおりで、それ以下の各段階損益についても年間を通じて黒字化、業績予想比でもポジティブな結果となっています。

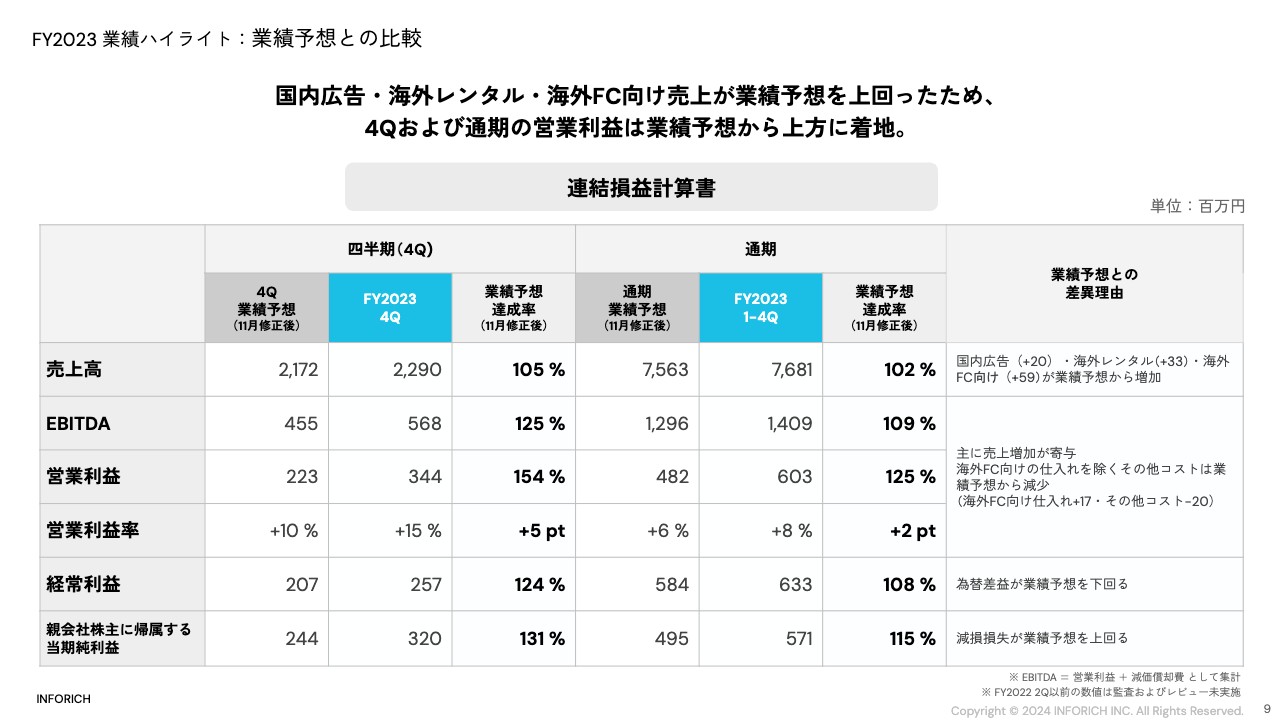

FY2023 業績ハイライト:業績予想との比較

差異理由を含めた業績予想との比較です。売上高は、主に業績予想比で、国内広告および海外レンタル、FC向けの売上が増加しました。

各段階利益については、売上高が増加した影響で売上総利益が業績予想比で8,000万円ほど増加しています。また、販管費が業績予想比で3,800万円削減していることによって、営業利益が業績予想比で1億2,100万円増加しました。

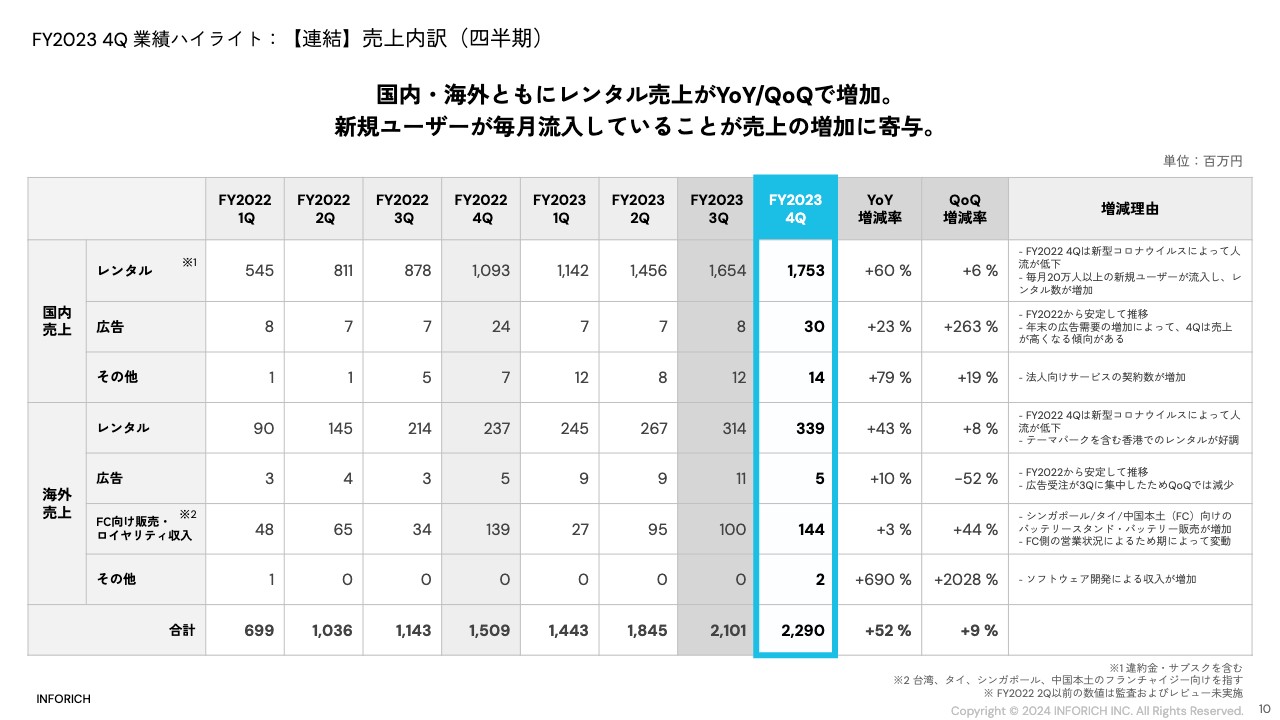

FY2023 4Q 業績ハイライト:【連結】売上内訳(四半期)

売上の内訳をご説明します。引き続き、国内レンタルが非常に順調で全体の売上増を牽引しており、前年比、前四半期比それぞれでしっかり増加しています。国内広告については、昨年同様に年末の需要増によって増加しました。

海外レンタルも順調に増加してきています。特に香港はテーマパークへの設置も影響し、順調に増加することができました。

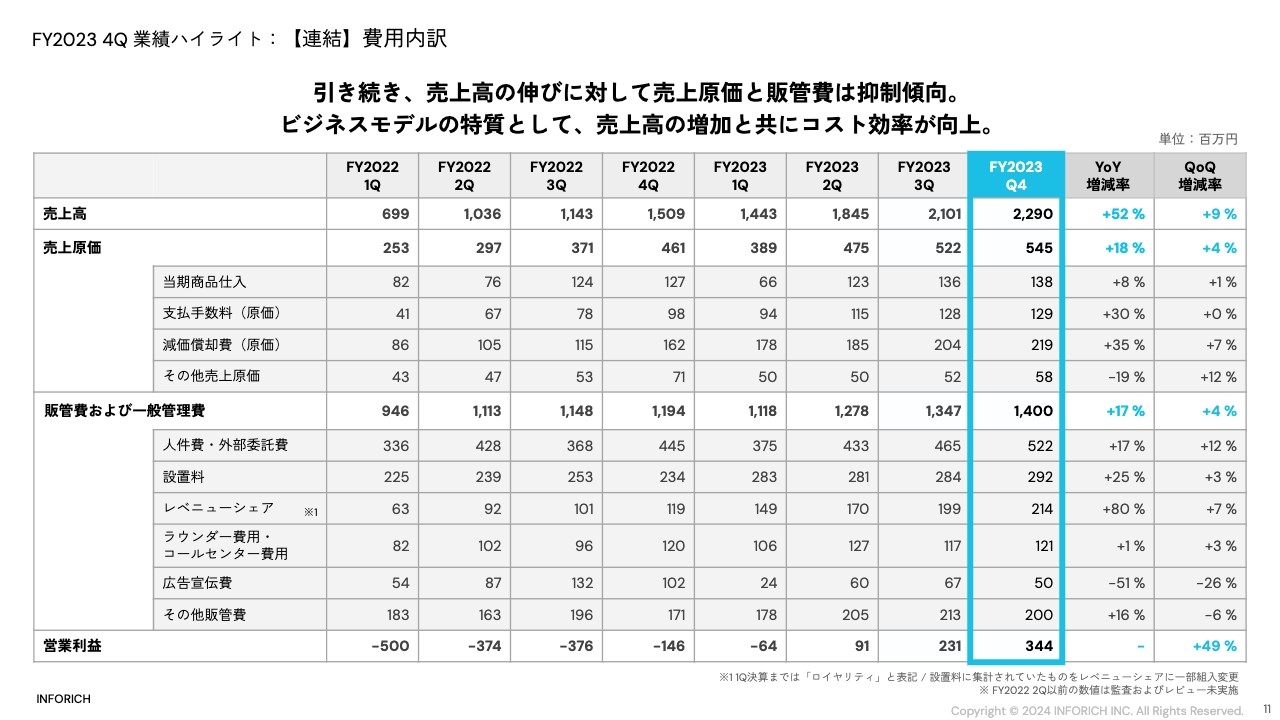

FY2023 4Q 業績ハイライト:【連結】費用内訳

費用内訳のサマリーです。売上高の増減率と各売上原価および販管費の増減率を比べると、売上高の増加率52パーセントに対し、売上原価は18パーセント、販管費および一般管理費は17パーセントとなり、売上高の増加に比べて抑制できています。

弊社のビジネスモデル上、バッテリースタンドを幅広く設置すること自体がユーザー獲得およびリテンション向上につながっているため、当社のビジネスが着実にスケールしている証左となっています。

さらに、レベニューのリカーリング性が高いため、1回スケールすると費用効率が不可逆的に良くなっていくということが表れている数字になっていると思います。

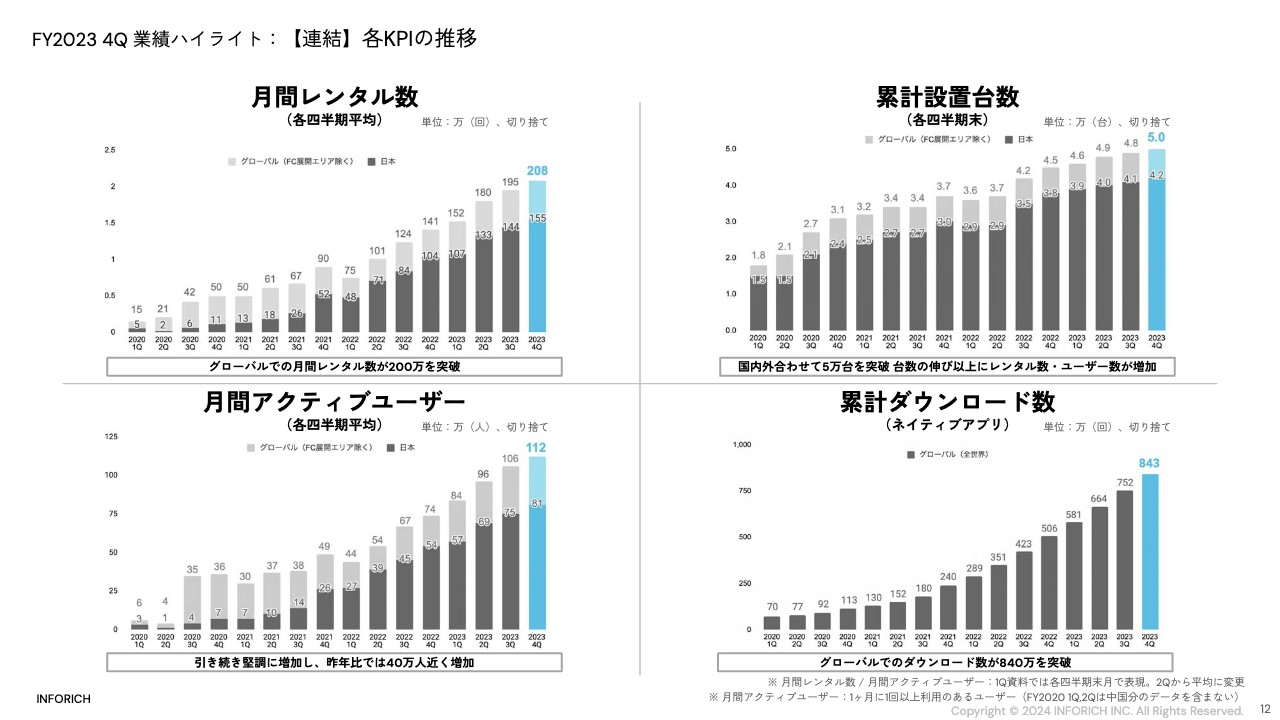

FY2023 4Q 業績ハイライト:【連結】各KPIの推移

KPIの推移です。スライド左上は各四半期ごとの平均月間レンタル数の推移で、グローバルで200万回を突破しました。スライド右上の累計設置台数はグローバルで5万台と、こちらも大台を突破しました。日本国内では4万2,000台です。

スライド左下の月間アクティブユーザーもグローバルで112万人と、前年比で40万人近く増加しました。設置台数の伸びに比べ、アクティブユーザーの伸びがまだまだ強く出ており、幅広く設置すること自体がユーザー獲得行動につながっています。

弊社では「オーガニックグロース」と呼んでいますが、スタンドを設置すること自体が広告塔になります。また、バッテリーを借りたユーザーがスマホに弊社のバッテリーを挿した状態で世の中を歩く光景を目にする機会も増えていきます。これが弊社のユーザーが増えていくバックロジックとなっており、ユーザー数の強い伸びを牽引しています。

スライド右下の累計ダウンロード数については、800万回を超えて843万回となり、順調に増加している次第です。

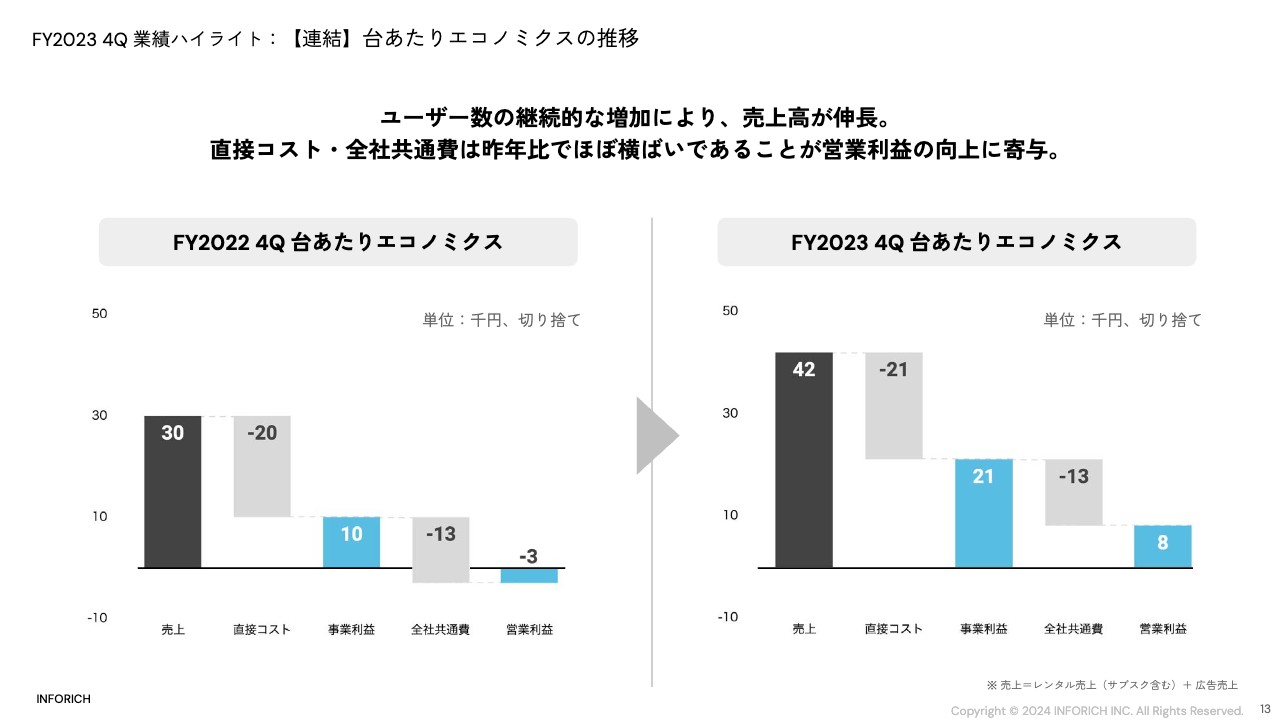

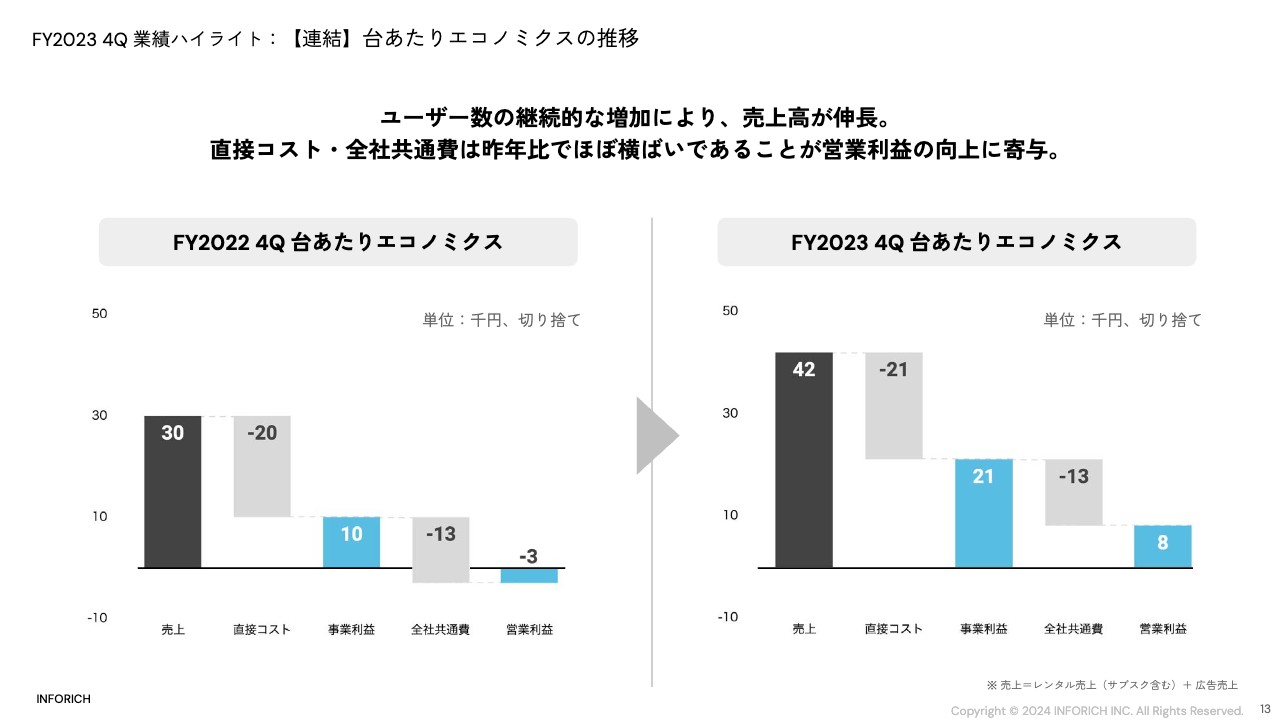

FY2023 4Q 業績ハイライト:【連結】台あたりエコノミクスの推移

1台あたりのエコノミクスの推移です。第3四半期に引き続き、第4四半期も営業利益がしっかりと伸長しました。

こちらは高稼働につながる立地への設置が功を奏しています。加えて、既存の設置場所においても、店内でどこに置けばより目につくか、より使っていただけるかなどの細かいチューニングも行いながら、台あたりの売上増につなげています。

一定の設置密度を確保できたことがオーガニックに継続的なユーザー増を生み、1台あたりの売上が増えていきました。そして固定費が多いため、費用効率が不可逆的に良くなっていきます。つまり、利益率がどんどん良くなっていくことを体現できた1年および第4四半期だったと思います。

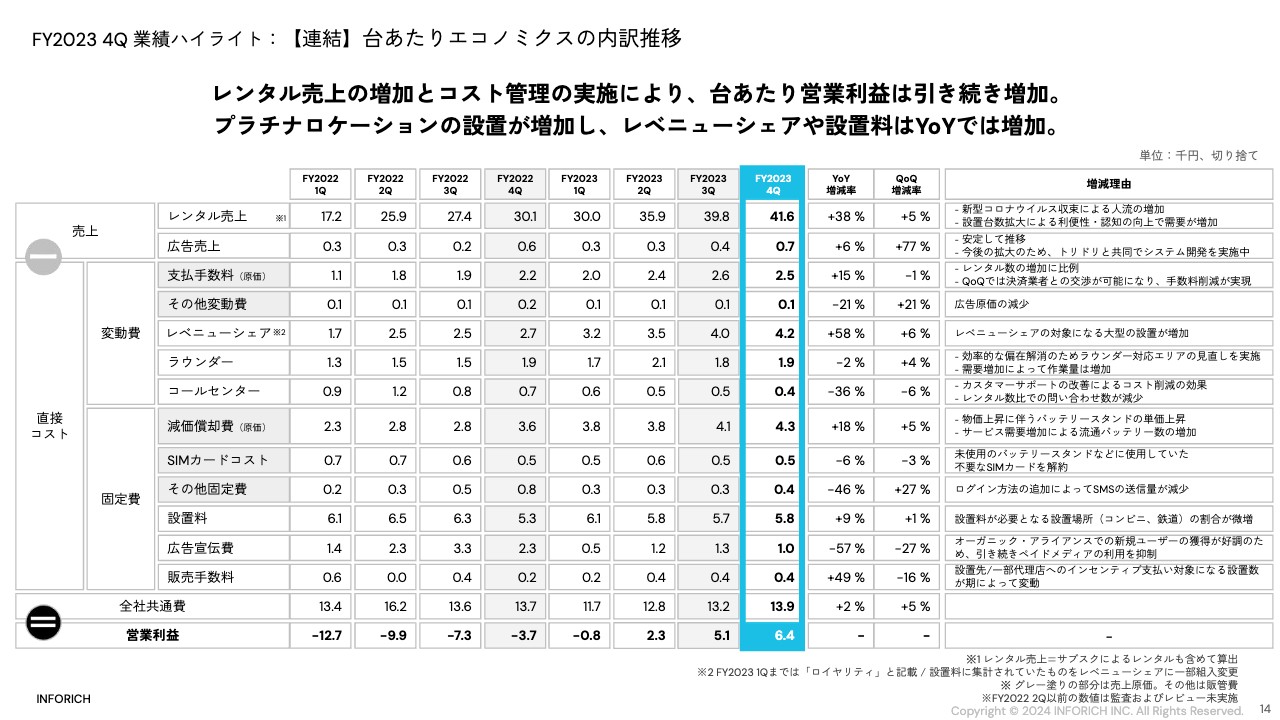

FY2023 4Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移

台あたりエコノミクスの内訳推移です。いくつかポイントがあり、まずレンタル売上は、前年比で38パーセント増、前四半期比では5パーセント増と順調に増加しています。

各コストはそれぞれ増減がありますが、ここで取り上げたいのは直接コストの変動費です。全体で見ると前年比で19パーセント増、前四半期比で2.8パーセント増で、変動費と言いながらも売上高より増加率が抑えられています。コスト効率化の効果が非常によく表れています。

直接コストの固定費も、合計して見ると前年比では0.3パーセント減、前四半期比では0.7パーセント減と、増加するどころかマイナスになっており、こちらもコスト効率化の影響がかなり出てきていると思います。

売上高の伸び、変動費増加の抑制、固定費の抑制により事業利益がしっかりと増加し、かつ全社共通費も固定費の性質が強く抑制傾向にあった結果、営業利益が伸長しました。

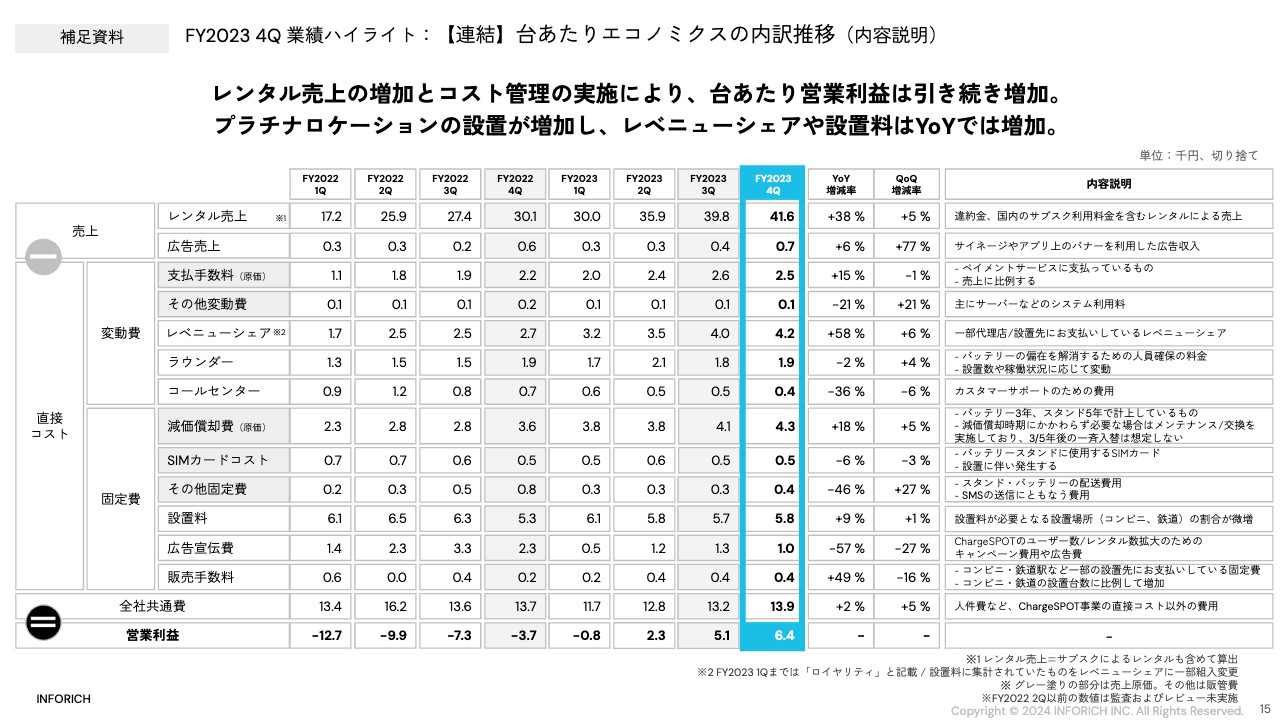

FY2023 4Q 業績ハイライト:【連結】台あたりエコノミクスの内訳推移(内容説明)

こちらのスライドは内容説明のため割愛します。

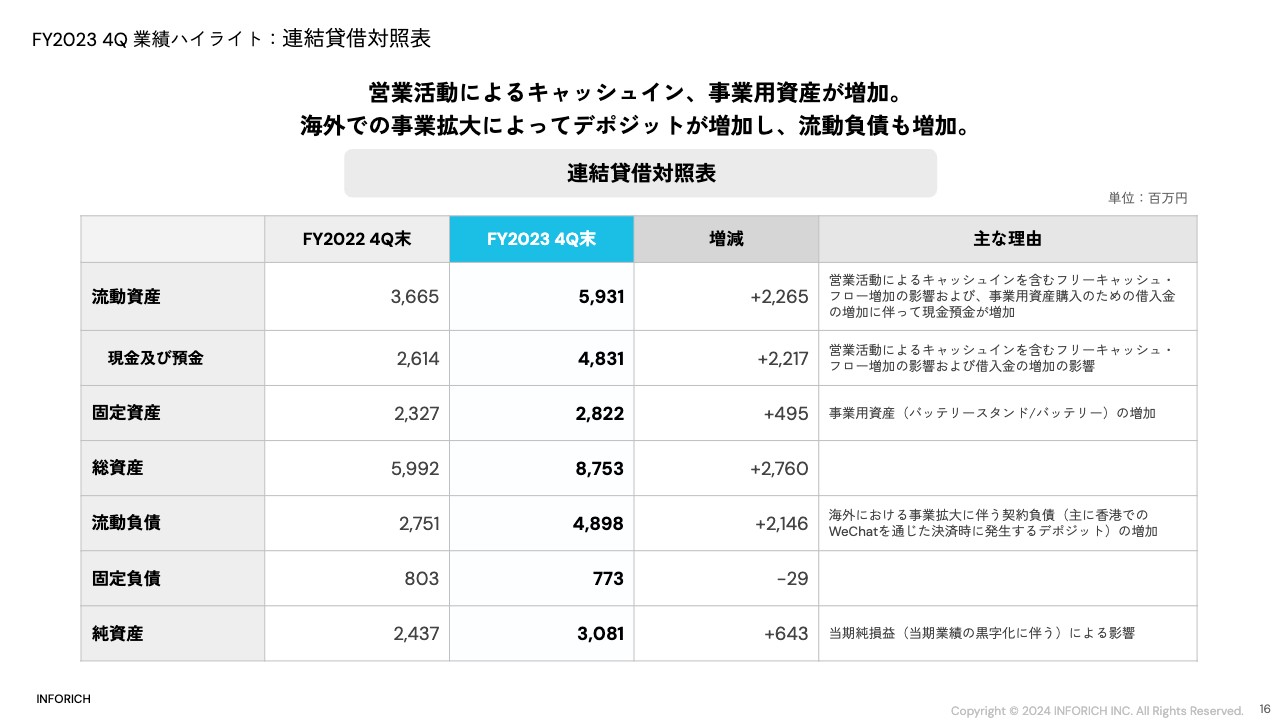

FY2023 4Q 業績ハイライト:連結貸借対照表

B/Sです。主にキャッシュ・フローの改善により増加しています。また、流動負債の中に契約負債があります。よくご質問をいただくため、増加の理由をここでも記載していますが、孫会社(海外直営エリア)のサービス提供の際にユーザーからペイメントを介してデポジットをいただいており、その分が契約負債に入っている状況です。

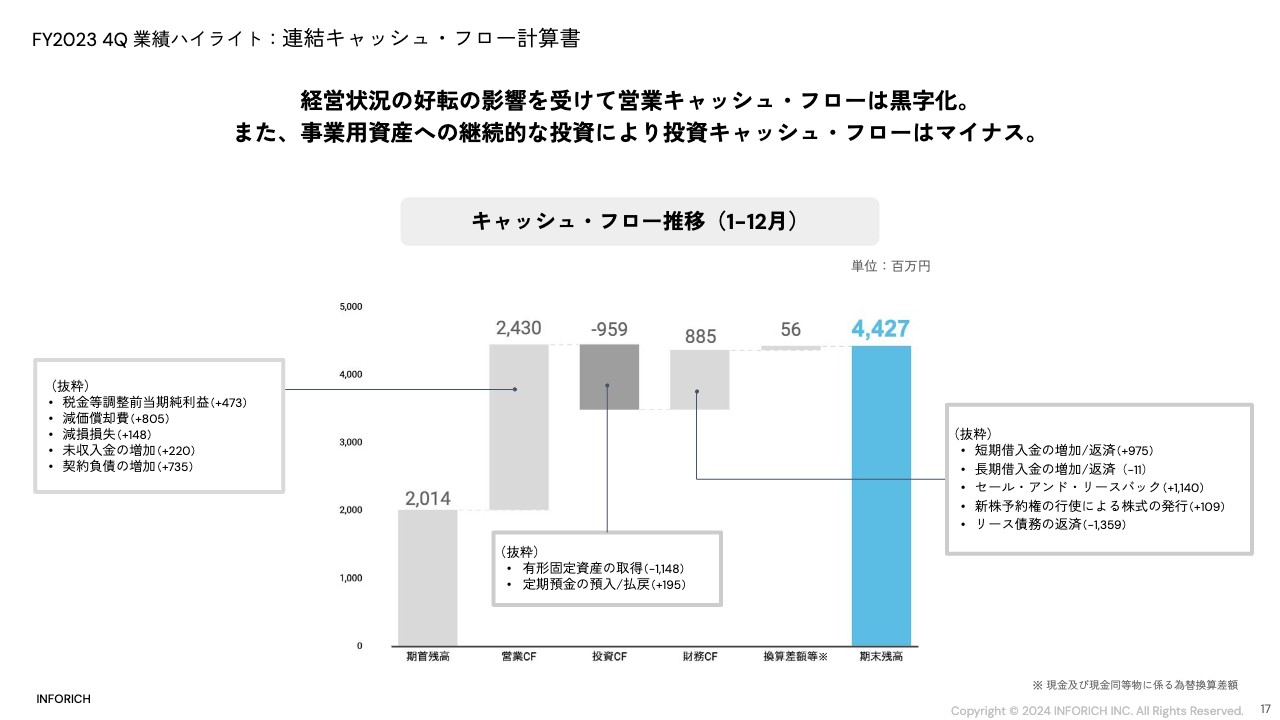

FY2023 4Q 業績ハイライト:連結キャッシュ・フロー計算書

キャッシュ・フローです。営業キャッシュ・フローは順調に増加し、24億円のプラスとなりました。2023年度の業績のご説明は以上です。

秋山:2023年度は非常に大きく成長できた1年だと思います。コロナ禍の最中から基礎をしっかりと構築したことで、3月の緊急事態宣言の解除の際は本格的なレンタル稼働が準備できる状況を迎えられたと思っています。

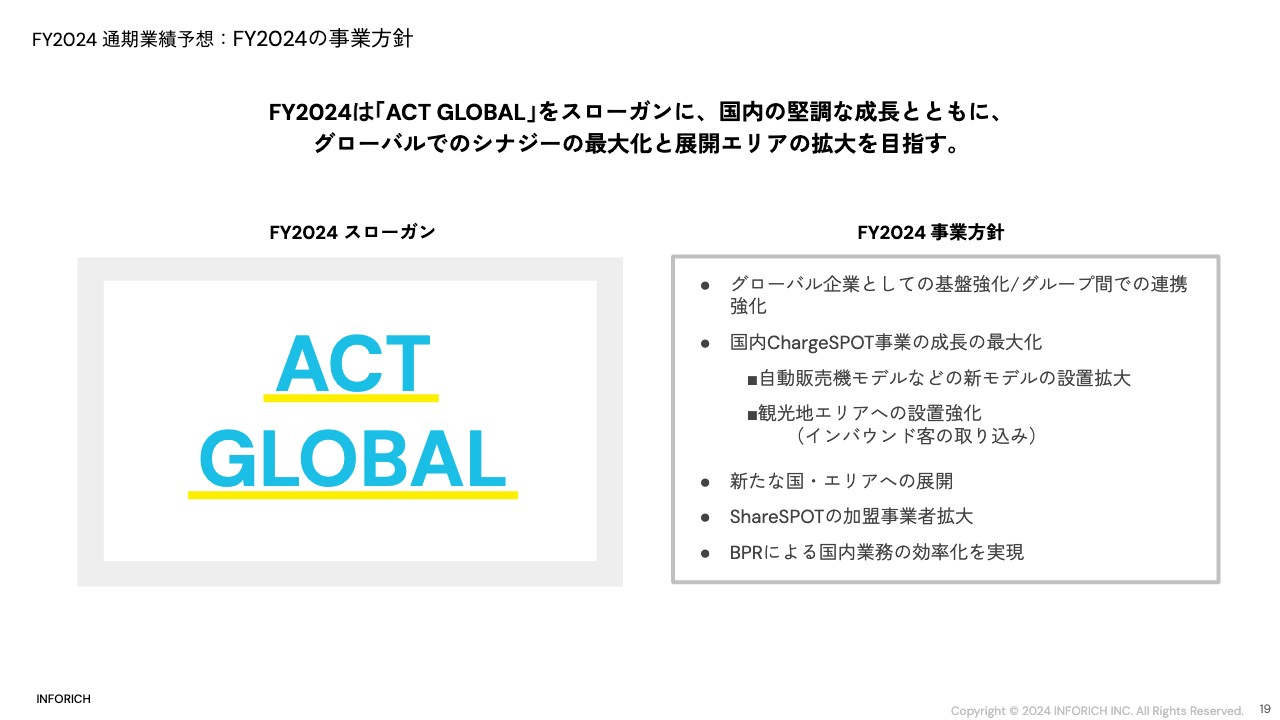

FY2024 通期業績予想:FY2024の事業方針

続いて、2024年度の通期業績予想についてご説明します。まずは私から、2024年度の事業方針に触れたいと思います。2024年度のスローガンは「ACT GLOBAL」です。国内での成長はもちろんのこと、グローバルでのシナジーの最大化と展開エリアの拡大を目指し、グローバルでの長期的なさらなる成長に向けた基礎固めをしっかり行っていきます。

まずは、グローバルでの「ChargeSPOT」のレンタル事業と広告販売などのマーケティングソリューション事業の成長を最大化することを目指します。設置については、今まで以上に観光地エリアへの設置に力を入れる予定です。日本では、鎌倉などの歴史的なエリアや温泉街などが対象となります。

バッテリースタンドについては、サイネージの広告媒体としての価値を向上させることで、広告売上の最大化も目指します。「ChargeSPOT」に加え、シェアリングサービスのプラットフォームアプリ「ShareSPOT」にも注力し、シェアリング文化の発展を目指していきたいと思います。

日本本社では、業務効率化のためにBPRの実施を本格的に開始し、長期的な成長に向けた基盤の強化を実施していきます。

FY2024 通期業績予想:グローバル展開の現状

グローバル展開の現状についてご説明します。「ChargeSPOT」は現在、日本のほかに広州、香港での子会社を運営しており、台湾、タイ、中国本土の一部エリア、シンガポールではフランチャイズ展開を開始しています。3月に発表したシンガポールでのフランチャイズ展開が、12月中旬に本格的にサービスを開始しました。

また、スライドには記載していませんが、ベトナムでの展開開始に向けて今年1月25日に契約を締結したほか、マカオでの展開を2月1日に発表しました。2024年度はベトナム、マカオはもちろんのこと、海外展開を推進していきます。

現在検討しているエリアの一部を、スライドの地図上に「ChargeSPOT」のピンを立ててプロットしました。今まではアジアが中心でしたが、現在は欧米圏や中東など含めた世界各国の幅広いエリアを視野に入れています。

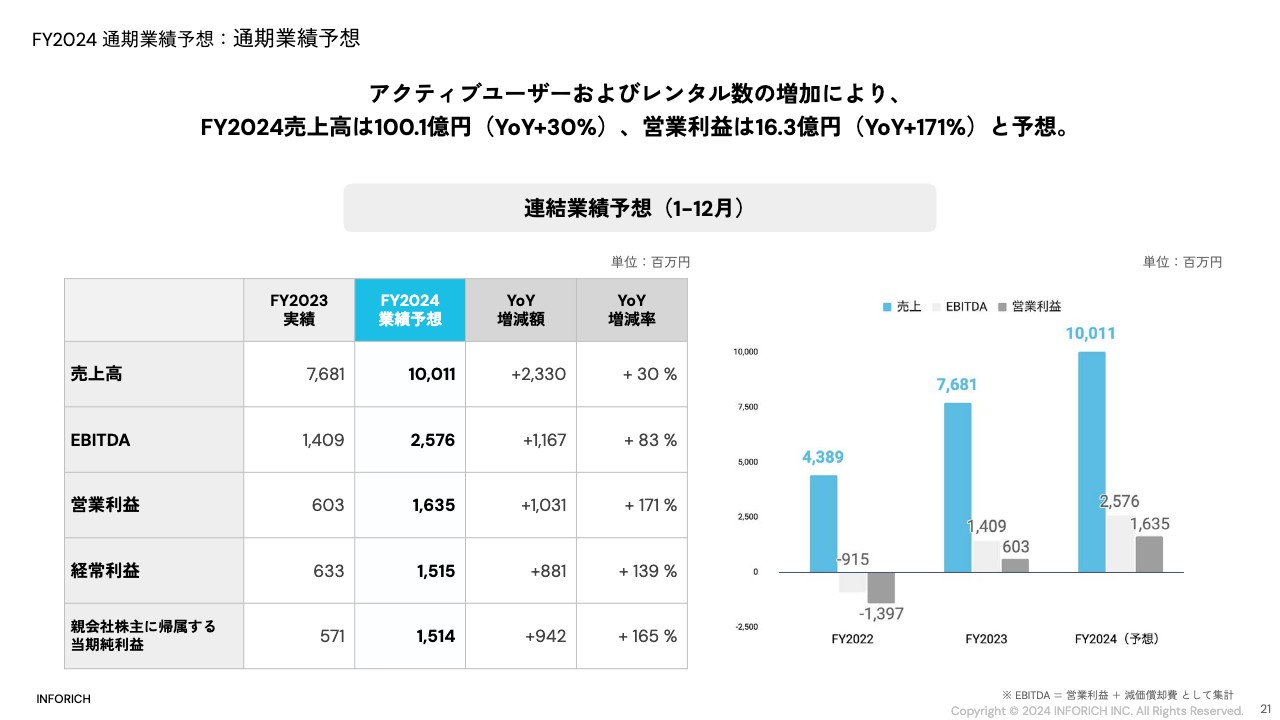

FY2024 通期業績予想:通期業績予想

橋本:2024年度の業績予想に関する、具体的な数字をご説明します。引き続きアクティブユーザーおよびレンタル数の順調な増加により、売上高は前年比30パーセント増の100億1,100万円、営業利益は前年比171パーセント増の16億3,500万円と予想しています。

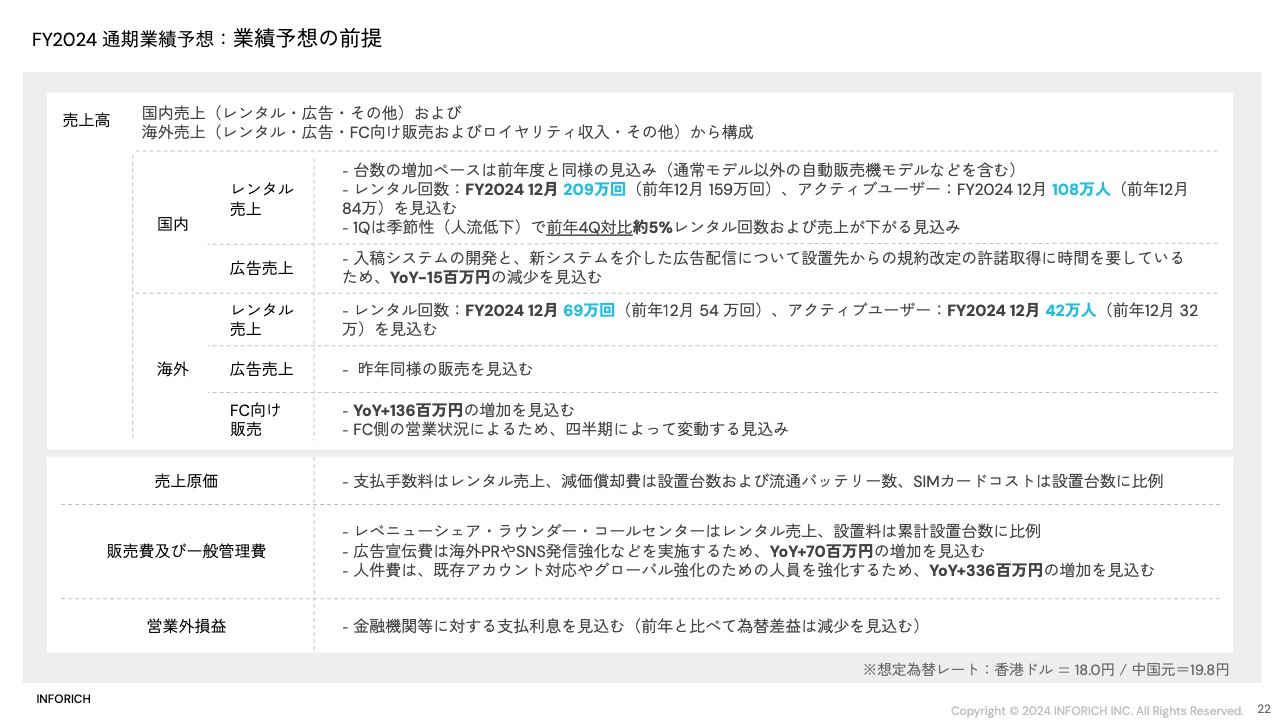

FY2024 通期業績予想:業績予想の前提

業績予想の前提についてご説明します。国内のレンタル売上については、レンタル回数が200万回を超え、今年12月には209万回を見込んでいます。加えて、12月にアクティブユーザー数が108万人を超え、前期末から24万人増える見込みです。なお、第1四半期は季節性を鑑み、第4四半期比で少し減少すると見込んでいます。

国内の広告売上については、現在開発しているシステムが少し遅れていること等を踏まえて微減としています。海外売上も国内同様にユーザーが増え、レンタル回数が増える見込みとなっています。

費用についてです。変動費は売上に連動して増加しますが、現在はそれ以外の大型投資等の予定はありません。人員採用は引き続き進めていきますので、人件費は増加する見込みとなっています。

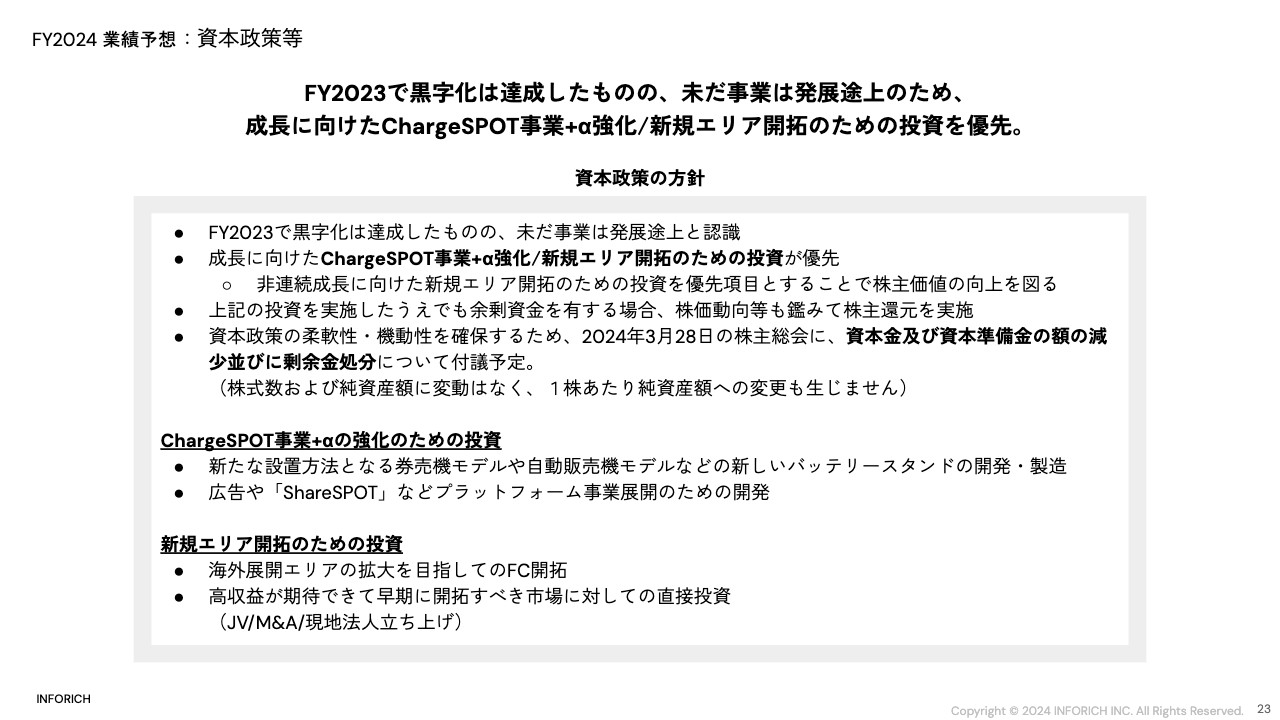

FY2024 業績予想:資本政策等

本日の開示にあるように、減資と欠損填補も来月の株主総会に付議する予定です。今後の資本投下については、既存事業の拡大と新規エリアの開拓を優先にし、企業価値を高めていきたいと考えています。

具体的な内容については、スライドをご覧ください。

FY2023 4Q / FY2023 Topics: Agenda

秋山:2023年度の第4四半期および通期のトピックスをご紹介します。先ほどの業績予想で少し触れた新規設置と設置拡大、自動販売機モデルの設置、シンガポールFCの開始、バッテリー排出ロジックやアプリ機能の整備、インサイドセールス体制の強化などのバックグラウンドの工夫、レンタル回数についてお話しします。

FY2023 4Q Topics: ChargeSPOTの新規設置/設置拡大

「ChargeSPOT」の新規設置についてです。今期も、人流が多く滞在時間が長い施設や観光地への設置を進めていきました。例えば、「東京ドームシティ」は球場内のキャッシュレス化が進んでおり、充電のニーズが高まっていることを理由にご採用いただきました。世の中のキャッシュレス化の流れが追い風になっています。

また、数店舗への実験的な設置を行った後に大規模な設置拡大を実現したところも多くあります。「ラウンドワン」の全店舗設置などが、その具体例です。

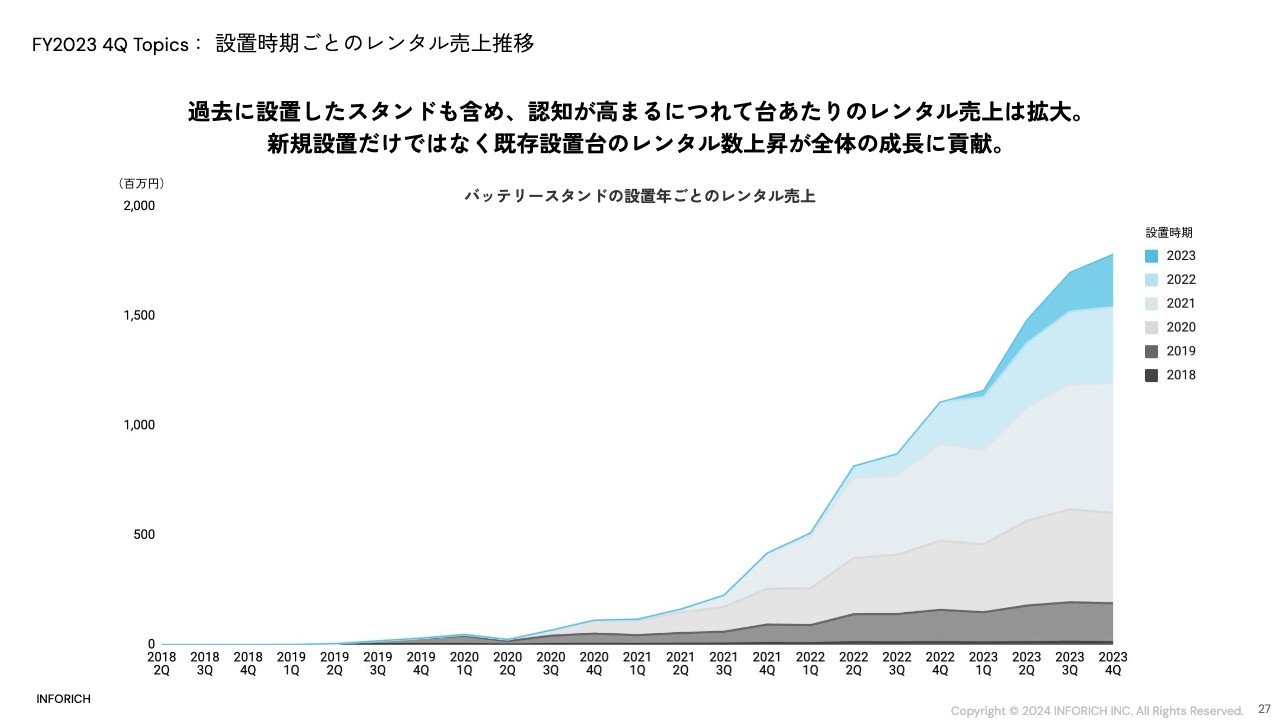

FY2023 4Q Topics: 設置時期ごとのレンタル売上推移

こちらは初めて出す資料で、設置時期ごとのレンタル売上推移です。今まで設置したスタンドが、どのようにレンタル売上を伸ばしてきたのかを可視化しています。過去に設置したスタンドも含め、徐々にレンタル売上が拡大していることが、おわかりいただけると思います。

その場所に置いてあることへの認知が高まるにつれて、レンタルが拡大します。また「ChargeSPOT」そのものへの認知の高まりも、成長につながっていると考えています。

新しく設置することはもちろん大事ですが、既存の設置スタンドのレンタル数を上昇させることも重要であると考えています。したがって、弊社ではエリアごとに担当者を配置し、稼働があまり良くない所は訪問し、設置場所を調整するなどの対応を行っています。

FY2023 4Q Topics: 自動販売機モデルの設置

自動販売機モデルについてです。昨年11月27日から、富士電機と共同でダイドードリンコの自動販売機に「ChargeSPOT」を搭載した、通称「自動販売機モデル」の設置を開始しました。

自動販売機に搭載することにより、鉄道の駅などへの設置における重大な課題であった、電源確保の問題が解決されました。また、地面に直接置けない小さいサイズのスタンドであっても、自動販売機モデルであれば設置用の台が必要ありません。

そもそも、駅構内の自動販売機はプラチナロケーションであり、そこに設置できることは「ChargeSPOT」にとって大きな意味を持っています。自動販売機の企業にとっては、自動販売機自体のレベルアップにつながると理解しています。今後も、駅構内などを中心に設置を推進していきます。

FY2023 4Q Topics: シンガポールでのフランチャイズ展開の開始

先ほど少しお話ししたように、シンガポールのフランチャイズ展開を本格的に開始しました。

シンガポールのフランチャイズ展開は、ティーガイアの外国子会社であるT-Gaia Asia Pacific Pte.Ltd.によるものです。昨年12月中旬にスタートし、台数はまだ多くありませんが、1月に発表した大手飲食グループのマキシムグループや、コンビニエンスストアの「Cheers」など、続々と導入を実施しています。

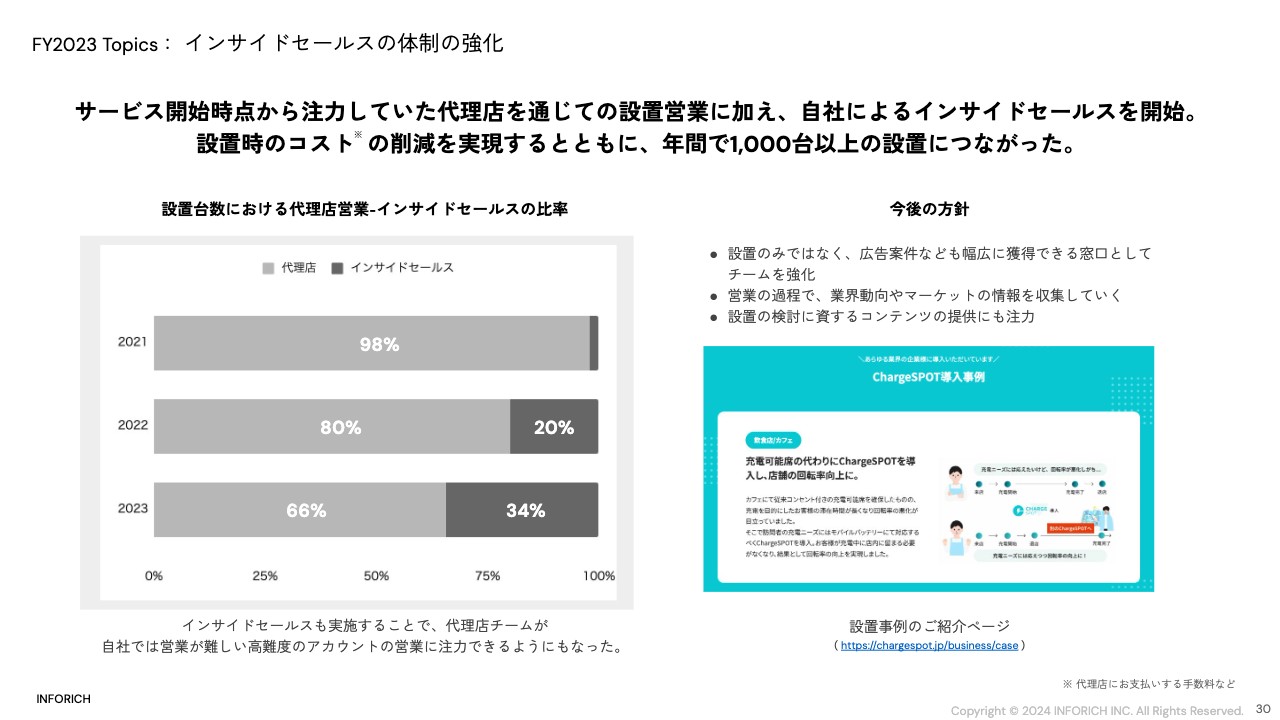

FY2023 Topics: インサイドセールスの体制の強化

インサイドセールスの体制強化についてです。スライド左側の棒グラフに濃いグレーで示した、インサイドセールスが伸びてきています。従来「ChargeSPOT」の設置営業は代理店を通じて行うことが中心でした。

2022年から徐々にインサイドセールスを開始し、2023年にはインサイドセールスチームを本格的に立ち上げました。2023年には年間で1,000台以上の設置につながり、結果として代理店チームはより高難度の営業に注力できるようになっています。全体としては、高稼働の立地への設置が増加しました。

今後はすでに行っている設置営業だけでなく、サイネージ広告の放映やコラボレーションなど、幅広く営業できるようにチームを強化しています。加えて、設置検討の参考になるコンテンツの充実にも取り組んでいます。

FY2023 Topics: バッテリー排出ロジック・アプリ機能の整備

プロダクトの進化についてです。「ChargeSPOT」のアプリ自体も進化しており、レンタル時によりよいバッテリーを優先的に手に取れるよう、ソフトウェアの仕組みを構築しました。

レンタル回数が少ないものや正常なレンタル実績が多いものを、優先的に貸し出します。同時に、短時間での返却が多いものやレンタル時間に比べて電池残量が変わっていないもの、故障のご報告があったものの優先順位は低くなるように設定しています。

バッテリー状況を多面的に判断しレンタルすることで、ユーザーのみなさまの満足度向上につながると思っています。

また「少しだけでいいから充電したい」というニーズに応え、低充電のバッテリーであることを示した上でレンタルできるようにしました。今までは一定以上の充電がなければ貸出できないようにしていたため、「とにかく数パーセントでもいいので充電したい」というニーズに応えきれていませんでした。

そのような経緯でこの新機能を開発したところ、実際にレンタルしてくださる方が多く、ニーズがあったと実感しています。

当社の強みは、「ChargeSPOT」のシステムやアプリが自社開発であることです。常に開発部隊と営業やカスタマー対応担当のメンバーが連携し進めています。今後もユーザーや設置先のご要望、社内で生まれたアイデアを素早く実施に移していこうと考えています。

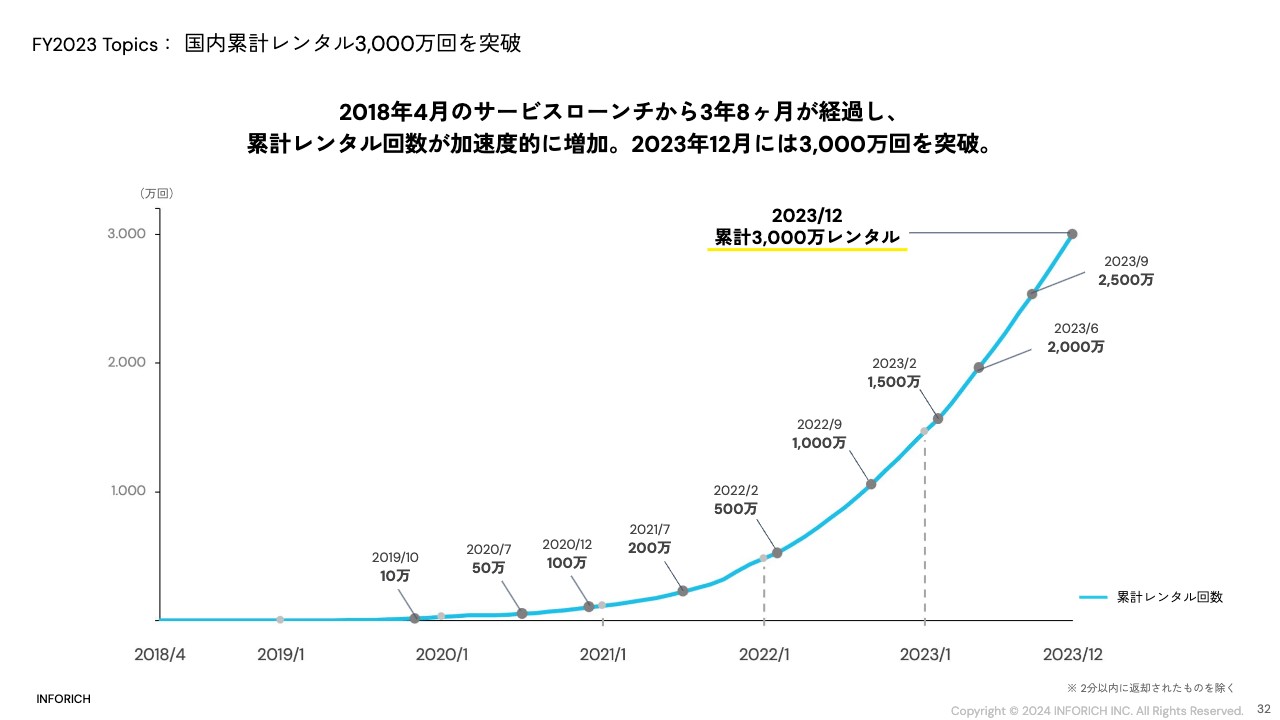

FY2023 Topics: 国内累計レンタル3,000万回を突破

国内累計のレンタル回数が3,000万回を突破しました。2018年4月のサービスローンチから3年8ヶ月が経とうとしています。2020年末に累計100万回に到達し、2022年に500万回、その後も加速的にレンタル数が増加しています。

2023年は、2月に累計1,500万回、6月に2,000万回、9月に2,500万回、そして12月には3,000万回と、多くの方にご利用いただけるサービスに成長しました。

これもひとえに、設置にご協力くださる設置パートナー、バッテリーの偏在をお手伝いくださる「ラウンダー」と呼ばれるスポットワーカー、応援してくださる株主さま、投資家のみなさま、何よりもご利用いただくユーザーのみなさまのおかげだと思っています。今後も国内外問わず、使いやすいサービスであり続けるために尽力したいと思います。

2023年度は黒字化という大きな目標を達成し、中期経営計画を発表しました。思えば昨年、上場直後の大発会で「グローバルを目指す企業」として鐘を鳴らしてから、1年が経ちました。その時から本日まで、日本を含めて6ヶ国に拡大しています。

先ほどお伝えしたように、2024年度は「ACT GLOBAL」をスローガンにしています。グループ全体で力を合わせ、日本でも世界でも利益を出せる、その一端を担う企業としての高い自覚を持ち、「いよいよここから」という思いで取り組んでいく決意です。

INFORICHの次のステージを、みなさまと進んでいきたいと思っています。以上をもちまして、決算説明を終了いたします。

質疑応答:自動販売機モデルの足元の状況と見通しについて

質問者:トピックスでご紹介のあった「自動販売機モデル」は、非常に画期的なモデルだと感じました。始まったばかりだとは思いますが、足元の導入や設置状況、あるいは今期以降の見通しについてご教示いただければと思います。

秋山:先ほどのご説明と少し重複しますが、現在は富士電機との実証実験として、ダイドードリンコの自動販売機モデルを数ヶ所展開しているところです。自動販売機と我々のサービスは動線が近く、シナジーのみならず利用回数としても非常によい結果が出てきています。

今後の拡大については四半期ごとにご報告したいと思いますが、おっしゃるとおり、非常にポテンシャルが高く、設置場所にもプライムロケーションがありますので、2024年度は自動販売機モデルの展開を重視することになると考えています。

質疑応答:中期的な収益目標と進捗状況について

司会者:「中期的な収益目標をあらためてご教示ください。また、その進捗状況についても教えてください」というご質問です。

橋本:中期経営計画においては、2026年度に売上高190億円、EBITDA60億円、営業利益45億円を達成するという目標を掲げています。

3年間の中期経営計画の中では、2024年度が1年目となります。2023年度は国内・海外ともに既存エリアのレンタルが順調であり、今後も継続して伸びていくものと思います。2026年度の目標数字に向かって、既存エリアの拡大、新規エリアの展開などのさまざまな施策を積み上げ、十分に達成できるようにがんばっていく所存です。

質疑応答:グローバル展開の拡大エリアについて

司会者:「グローバル展開は、どのエリアをメインに進めていくお考えでしょうか? 基本的には、従来どおりアジア圏が中心になりますか? イメージがあれば教えてください」とのご質問です。

秋山:今年はアジア圏のみならずグローバルに拡大するべく、展開を進めています。具体的には、先ほどもご説明した中東圏も非常にニーズがあることを確認しています。

また、陸続きであれば隣国へ行けるという意味では、我々のサービスはすでにフランスを1ヶ国目としてヨーロッパ圏へ進出しています。こちらに関しては、さらに熟考と検討を進めます。

それ以外に「ChargeSPOT」のピンを立てている国として、アメリカやアジア諸国があります。ここはもはや待ったなしで、グローバルに展開する予定です。

質疑応答:「ChargeSPOT」の撤去事例について

質問者:各種KPIがいずれも右肩上がりで、すばらしい実績だと思います。「ChargeSPOT」の撤去状況について、事例があればお聞かせください。

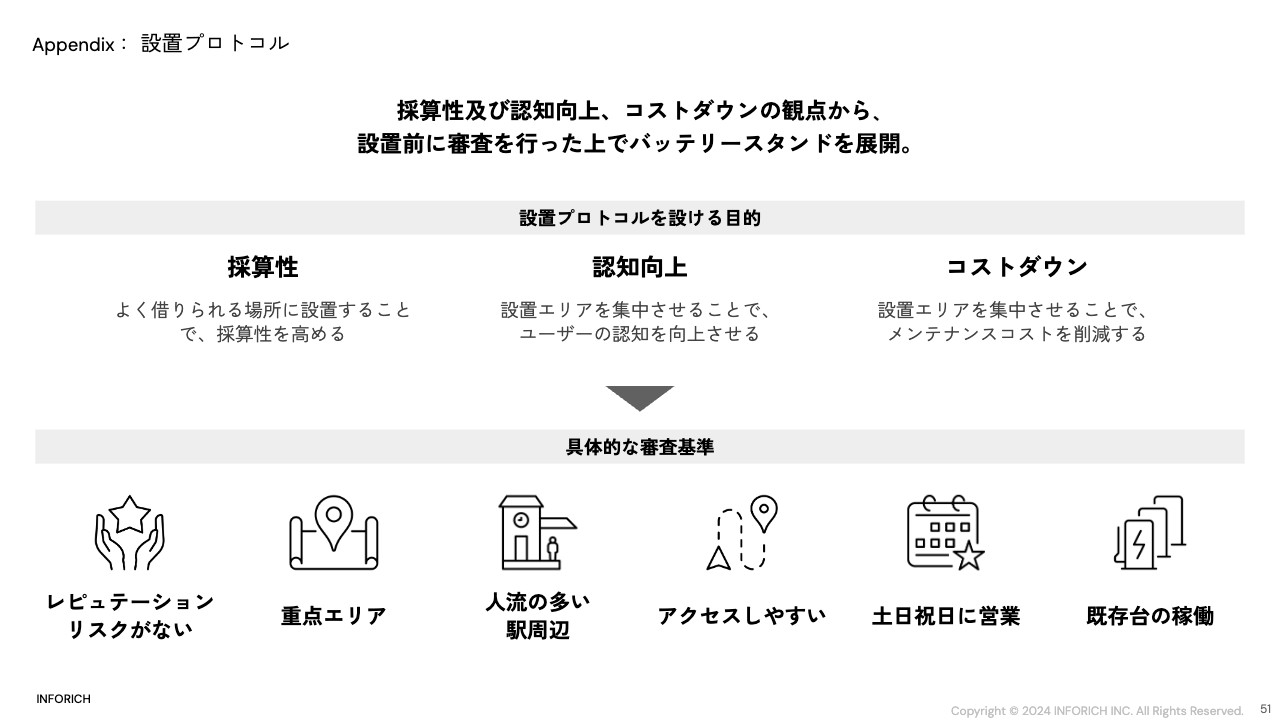

秋山:撤去対象は、毎年一部で存在しています。ただし、年を重ねるごとに撤去対象のパーセンテージを下げており、現在は10パーセント以下というところです。

例えば、設置先からのご要望で3ヶ月ほどトライアル設置したところ、まったく稼働しないというケースがあります。このような場合には撤去し、我々のBIチーム(データ分析チーム)が分析した人流の多いエリアに再設置していきます。

店舗の閉店による撤去も一定数存在してしまいますが、基本的には人流のある所に再設置しています。人流を第1条件として、ニーズに合わせて、またニーズのない所から変更していくというプラクティスを継続し、非稼働による撤去のパーセンテージを下げていこうと考えています。

質疑応答:今後の設置余地について

司会者:「直近も大きなアカウントへの設置のリリースが出ていましたが、今後の設置余地についてはどのようにお考えでしょうか?」とのご質問です。

秋山:国内大型チェーン店の設置先およびパートナーには、年を追うごとにニーズへのご理解をいただき、実感としても着実に設置を拡大しています。しかし、以前から設置しており、特にレンタル・返却に重要なコンビニエンスストアなどは、全国的にはまだ3分の1ほどの設置数です。

こちらについては、ありがたくもパートナーから設置先のお店となるコンビニを選ばせていただきながら展開しており、ユニットエコノミクスに合ったかたちでの設置ができています。

上位3社から4社を総合するだけでも、日本には7万から8万ヶ所のコンビニがありますが、その3分の1にすでに設置しています。今後もご理解を拡大するとともに、順を追って展開していきながら、新規設置もスピードを落とすことなく展開していこうと考えているところです。

質疑応答:中期経営計画の見直し予定について

司会者:「中期経営計画を見直す予定はありますか?」というご質問です。

橋本:今回の中期経営計画において2024年度は3ヶ年の1年目となりますので、現時点での見直しは考えていません。まったくしないという意味ではなく、常に検討していますが現状は考えていないという意味になります。

質疑応答:1台あたりの売上が増加した要因について

質問者:2023年第4四半期の1台あたりの売上が、前年同期比で4割ほど増えている要因を教えてください。こちらは先ほどのお話の中にあった、設置台数の伸び率以上にアクティブユーザー数が増えているという状況が反映されたのでしょうか?

橋本:おっしゃるとおり、設置台数よりもユーザー数が伸びていくと、1台あたりの稼働がおのずと上がってきます。そのため、1台あたりのレンタル売上も増えていきます。また、2023年6月に実施した料金改定により1回当たりの平均利用料金が上がったことも、売上高の増加要因だと思っています。

質疑応答:今期の設置台数の見通しについて

質問者:今期の設置台数の見通しは開示されていないかと思いますが、第4四半期に1,500台ほど設置したとのことでした。そのペースで計算すると、だいたい売上の伸びに見合う数字になるかと思いますが、どのように見ていますか?

橋本:今期の設置台数の伸びについては、前期と同程度を見込んでいます。

質疑応答:モバイルバッテリーの寿命と交換による業績への影響について

質問者:2023年12月には累計レンタル回数が3,000万回を突破したとのことでした。よく「モバイルバッテリーは500回から1,000回ぐらい充電すると劣化が生じる」と聞きます。御社の商品も同様だと思うのですが、レンタル数が3,000万回を超えた今、そろそろ使えなくなるバッテリーも出てきているのではないでしょうか? それらの処理や業績への影響がどのように出ているか教えてください。

橋本:まず前提として、バッテリーの仕様はだいたい600回から650回ほどの充放電に耐える設計となっています。「3,000万回を超えているので、すでにけっこう劣化しているのではないか?」というご質問については、これまでにもかなりバッテリーを変えてきています。

現在の平均料金では、およそ7回から8回でバッテリー原価の元が取れる計算ですので、逆にそれ以降はずっと利益が出ている状態です。その後、途中で壊れることもありますが、供給しなければいけないバッテリーの数量を見ながら、適宜交換・補充を行っています。

つまり、今までにも入れ替えは行っているため、今あるほとんどのバッテリーが劣化して大規模なリプレースが必要となる状況ではありません。

質疑応答:フランスへの展開予定について

司会者:「フランスへの展開については、どの程度の時間軸を見ておけばよいでしょうか?」というご質問です。

秋山:我々が予測と見立てを発表してからしばらく経ちました。先ほど少し触れたところとも関連しますが、現在は1ヶ国のみならず横とのネットワークを考え、どのタイミングでスタートするべきかを検討している状況です。

ヨーロッパ圏を視野に入れているとお伝えしていましたが、このような状況のため、本日は「周りに『ChargeSPOT』のピンが少し立っている」という程度の情報に留めたいと思います。

ネットワークが一気に広がれば隣国での返却も可能になり、その分使いやすさも上がります。アジア圏ではすでに他国での返却が可能です。例えば、台湾で借りて香港で返したり、香港で借りて日本で返したりすることができます。

ご想像いただけると思いますが、ヨーロッパで借りて日本で返すというのは非常に稀なケースになると思いますので、ヨーロッパ圏内でも返却できることを見込んでスタートができたらと考えています。こちらも今は熟考・検討中との回答でご理解ください。

質疑応答:スタンドのリプレース戦略について

司会者:「スタンドのリプレース戦略が収益性にどのような影響を与えるのかご解説ください」というご質問です。

橋本:稼働が悪いところは、1台あたりのユニットエコノミクスが良いところに比べ悪いということになります。そのため悪いところからは撤去し、弊社の設置基準をしっかりとクリアしている、つまり稼働が高いところに置き直せば、1台あたりのユニットエコノミクスは改善するという影響があります。

質疑応答:国内と海外の売上比率の想定について

司会者:「2024年度は海外展開の拡大を標榜されていますが、前期の売上比率である国内8対海外2から変化し、例えば海外比率が伸びることなどは想定されていますか?」というご質問です。

橋本:2024年度については、この比率が大きく変化することは想定していません。ただし、新規エリアの展開が非常にスピーディーにうまくいった暁には、ポーションが多少変化する可能性はあると思います。

業績予想の前提として大きな潮流は国内のほうが高く、この比率が大きく変わることはないと予想しています。

質疑応答:通期業績予想の増加分の内訳について

司会者:「2023年度12月期から2024年度12月期にかけて増加する売上高23.3億円、営業利益約10億円の内訳と詳細をご教示いただけないでしょうか?」というご質問です。

橋本:売上高の増加分約23億円については、ほとんどが国内レンタル売上、次いで海外レンタル売上です。およそ8割強が国内レンタル、残りは海外レンタルとFC向けの売上が増加することを見込んでいます。

営業利益の増加分約10億円については少し費目が細かくなります。変動費は売上増加分と同じように増加する想定です。設置台数に連動する固定費も、設置台数の増分とほぼ同様の動きをして増える見込みです。

人件費は先ほどお伝えしたとおりですので、変動費、固定費、それぞれの前提を加味すると約10億円の増加になる予定です。

質疑応答:海外のフランチャイズ展開について

司会者:「海外のフランチャイズ展開について、こちらは業者に買い取ってもらう形式のため、ほとんどリスクはないという認識でよいでしょうか?」というご質問です。

秋山:そのとおりの認識です。加えて、我々が台を売った瞬間にキャッシュポイントが発生するため、リスクはないという理解です。

質疑応答:インバウンド客への訴求方法と利用者数の比率について

質問者:2024年の事業方針としてインバウンド客の取り込みを挙げられており、観光地エリアへの設置はインバウンド客の目に入るため利用者が増えるとは思います。

しかし、そもそもアプリをインストールをしないと借りられないため、そのインバウンド客に対する直接的な訴求についての検討事項があれば教えていただきたいです。また、現状の国内利用者のうち、外国人利用者数の比率等がわかれば教えてください。

秋山:現在の日本国内の月間利用者全体のうち、インバウンドでの利用者数は3パーセントです。そのため、今後もまだまだ伸びていく領域なのではないかと思います。

具体的な数字としては、前期第2四半期から第4四半期まで2パーセントから3パーセントに増えています。このような傾向もありますので、実は単体だけで見ると30パーセントほどの伸び率がすでに見込まれています。

また我々は、中華圏のお客さまに向けて「WeChat」や「Alipay」内のミニアプリや、「UnionPay」でも決済できるようにしています。日本国内においては「PayPay」「d払い」「au PAY」などのミニアプリがあるため、我々のアプリをダウンロードせずともご利用いただけます。

このような状況ですので、実はもうすでに旅行客のみなさまにおいてはダウンロード不要、かつ使い慣れた動線でご利用いただけるようになっています。

質疑応答:海外展開における海外競合他社との差別化について

司会者:「海外展開において、海外競合他社との差別化についてはどのようにお考えでしょうか?」というご質問です。

秋山:我々はいくつかの方法、例えば「日本」というIPを使ったグローバルにおけるブランディングなどで認知を拡大してきました。また、我々がしっかりと取ってきた品質上のライセンス等々の正当性を持って、商品の違いをアピールします。実際にそのような理解もいただき、当社サービスの取り扱いに至ったケースも多々あります。

さらに、使っているバッテリー自体の品質も最高級にしています。ですので、事故を未然に防ぐところも評価をいただいていると思っています。

もう1点として、このサービスはもともと中国でスタートしたビジネスですので、中国ではある意味レッドオーシャンです。その中でも、我々は14都市ほどでフランチャイズ展開ができており、こちらには上海も含まれます。

その中でなぜ我々を選んでいただいているのかについては、やはりアフターフォローやサービスが挙げられます。我々は2022年末に上場しましたが、そのような品質や安全性などをご評価いただき、レッドオーシャンな中国国内でも我々のサービスを扱っていただいています。そして、実はすでにフランチャイズの拡大も進んでいます。

このように、品質やカスタマーサービスのよさを含めて全体的に評価をいただき、現在の拡大に至っているのではないかと感じています。

質疑応答:国内における採算度外視の設置計画について

司会者:「国内の地方都市への設置について、利便性向上のために単体採算を度外視して設置する計画はありますか?」というご質問です。

橋本:地方都市ということですので、おそらく一定数の人流があるところを想定してのご質問かと思います。しかし地方都市こそ、採算性を重視しながら設置展開をしてきています。地方都市の中にも、繁華街や娯楽施設を始め、人流の多さや、入りやすさ等々の判断基準がありますので、現在は基本的に採算性を重視しながら展開しているところです。

秋山氏からのご挨拶

秋山:本日はお忙しい中、またバレンタインの最中にお時間をいただいてお越しいただき、誠にありがとうございました。

先ほども少し触れましたが、本日はよいご報告をできたのではないかと思っています。また、INFORICHにとっても次のステージのスタートだと思っています。今後も、みなさまの知恵をお借りしながら、そしてみなさまとともに、何よりもユーザーの利便性を向上しながら、グローバルに展開していきます。

今年のスローガンである「ACT GLOBAL」を、しっかりと実現したいと思います。本日は誠にありがとうございました。

新着ログ

「サービス業」のログ