キャンバス、「CBP501」2027年承認・上市の従来目標は不変 米国第2b相試験準備と並行し欧州での第3相試験準備へ

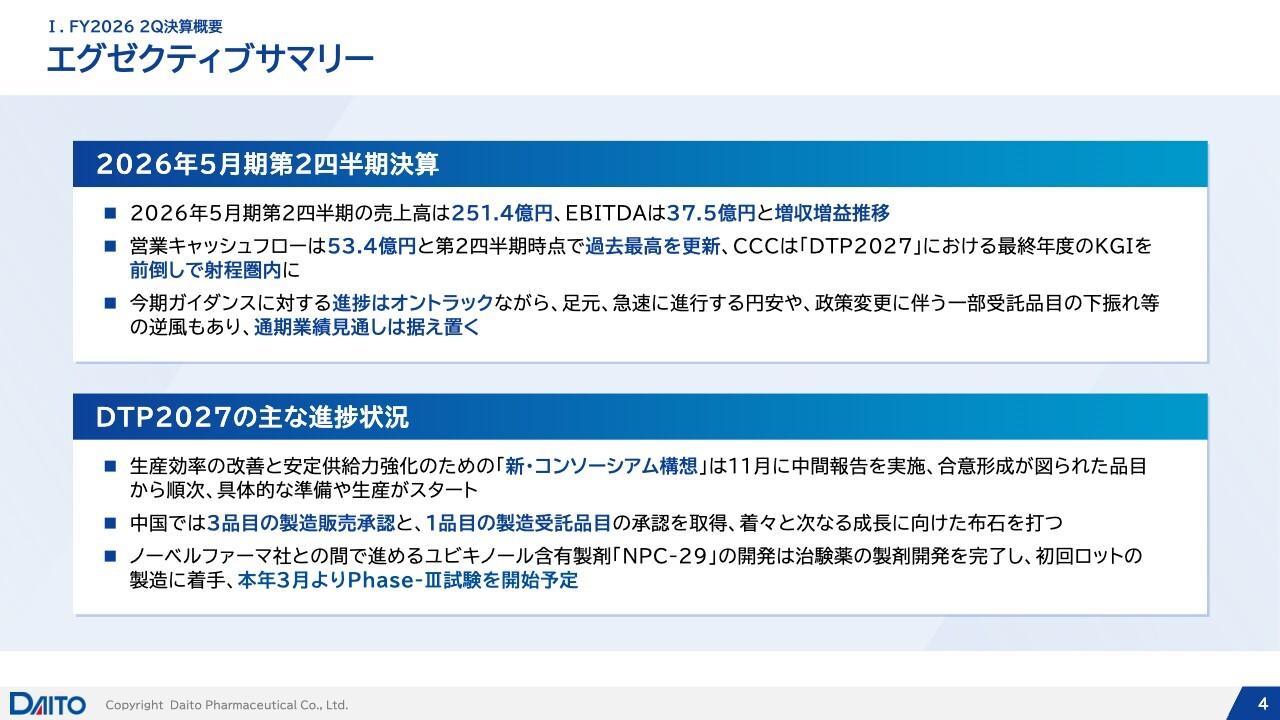

キャンバスの強み がん免疫に着目したパイプライン戦略

加登住眞氏(以下、加登住):みなさま、本日はお忙しい中お集まりいただきありがとうございます。取締役CFOの加登住眞です。よろしくお願いします。

株式会社キャンバス2024年6月期第2四半期決算説明会を始めます。通常は決算説明会の冒頭で会社全体のご案内をしていますが、今回はトピックにできるだけ時間を使ってご説明したいと考えています。

前半は代表取締役社長の河邊拓己から開発状況などについて、後半は私から決算概要についてご説明します。

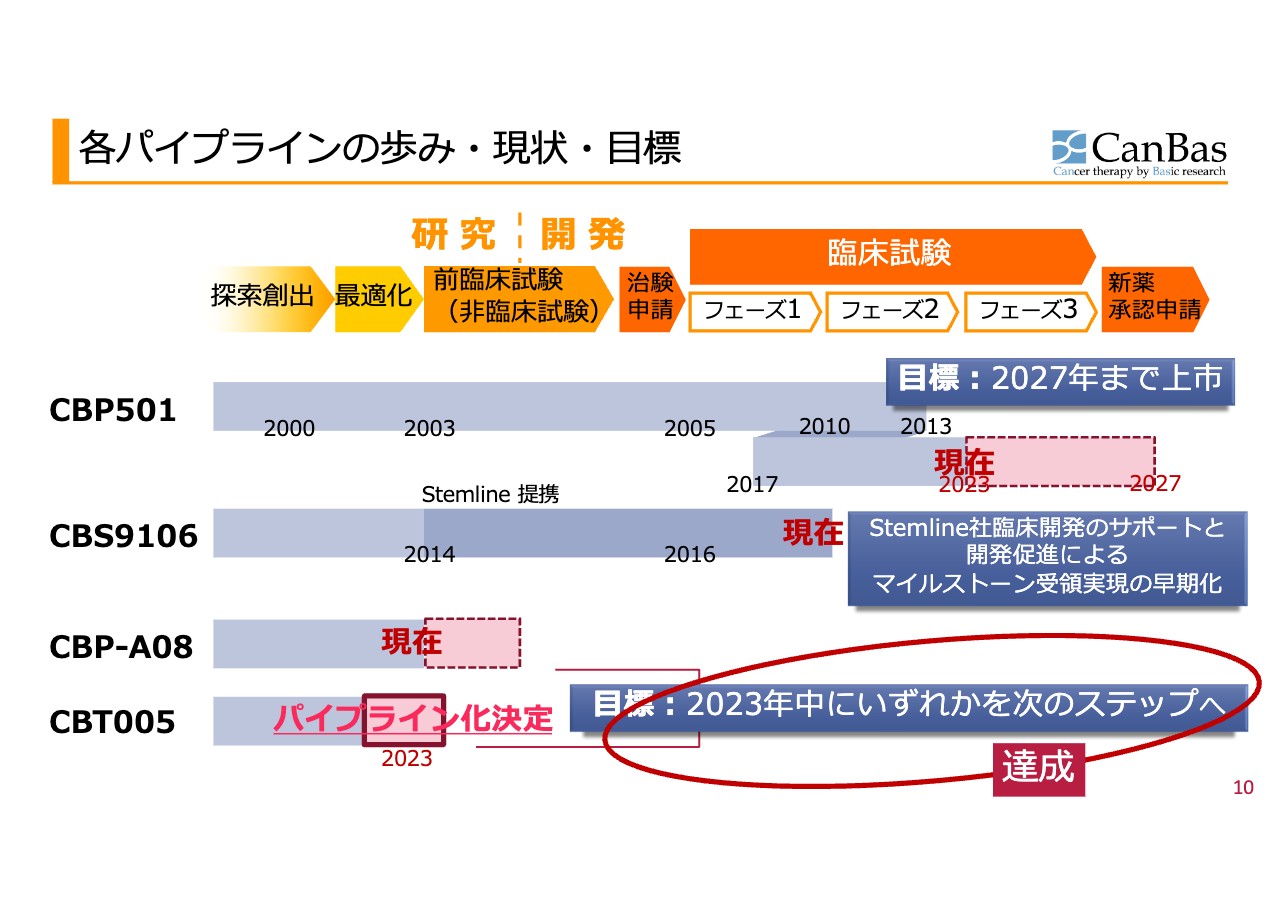

河邊拓己氏(以下、河邊):まず私から、キャンバスの強みであるパイプラインをご紹介します。スライドに記載している「CBP501」は当社の根幹であり一番大きな柱になります。加えて、Stemline社に導出している「CBS9106」の2つが臨床試験に入っているパイプラインとなります。

「CBP501」の後継である「CBP-A08」は、現在最適化を終了したところでスタンバイしています。

NEXTプロジェクトとして、昨年末に「CBT005」が、前臨床試験の準備段階に入ることを決定しました。

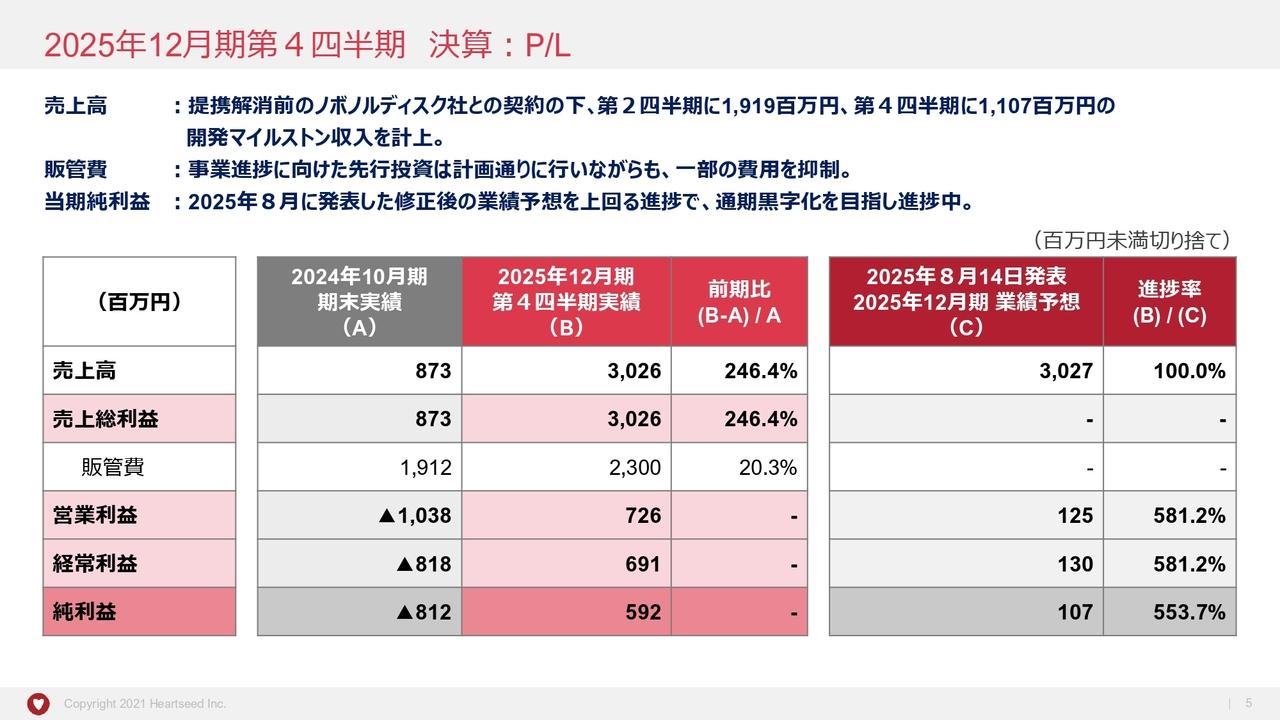

臨床開発段階にある2つの化合物 この1年の動き

臨床開発段階にある2つの化合物について簡単にご説明します。

免疫着火剤「CBP501」は、臨床第2相試験(膵臓がん3次治療)を対象とした試験を終了しており、主要評価項目を達成しました。2つのステージのうち、ステージ1で成功裏に早期終了しました。

また昨年1月27日にリリースしたとおり、米国FDAから膵臓がん対象のオーファンドラッグ指定を受領しました。オーファンドラッグ指定とは、将来の排他的期間の延長につながり、税金関連などさまざまなメリットのある制度です。

欧州臨床腫瘍学会(ESMO)で臨床第2相試験結果を発表しました。こちらについては、昨年10月24日にプレスリリースしていますが、専門家のドクターたちは学会発表や論文になって初めて詳細な事実を確認することになるため、非常に重要な発表となりました。

さらに今年2月9日には、米国FDAとの協議の結果、臨床第2b相試験開始承認を受領したことをリリースしています。

引き続き2027年の承認・上市を目標に、我々は欧州臨床第3相試験を計画しており、現在チームは忙しく動いているところです。

欧州規制当局EMAについては、イギリスを除いて中央審査方式となりました。臨床第3相試験開始申請は、今月末を予定しています。欧州第3相試験成功時には、その結果をもとに、米国でも追加試験なく承認申請を目指すことにしています。

2つ目のパイプラインである「CBS9106」については、Stemline社およびMenariniグループにおいて次相試験が計画され、引き続き事前検討が進んでいます。直近でミーティングを行いましたが、勢いに変わりはないという回答を得ています。

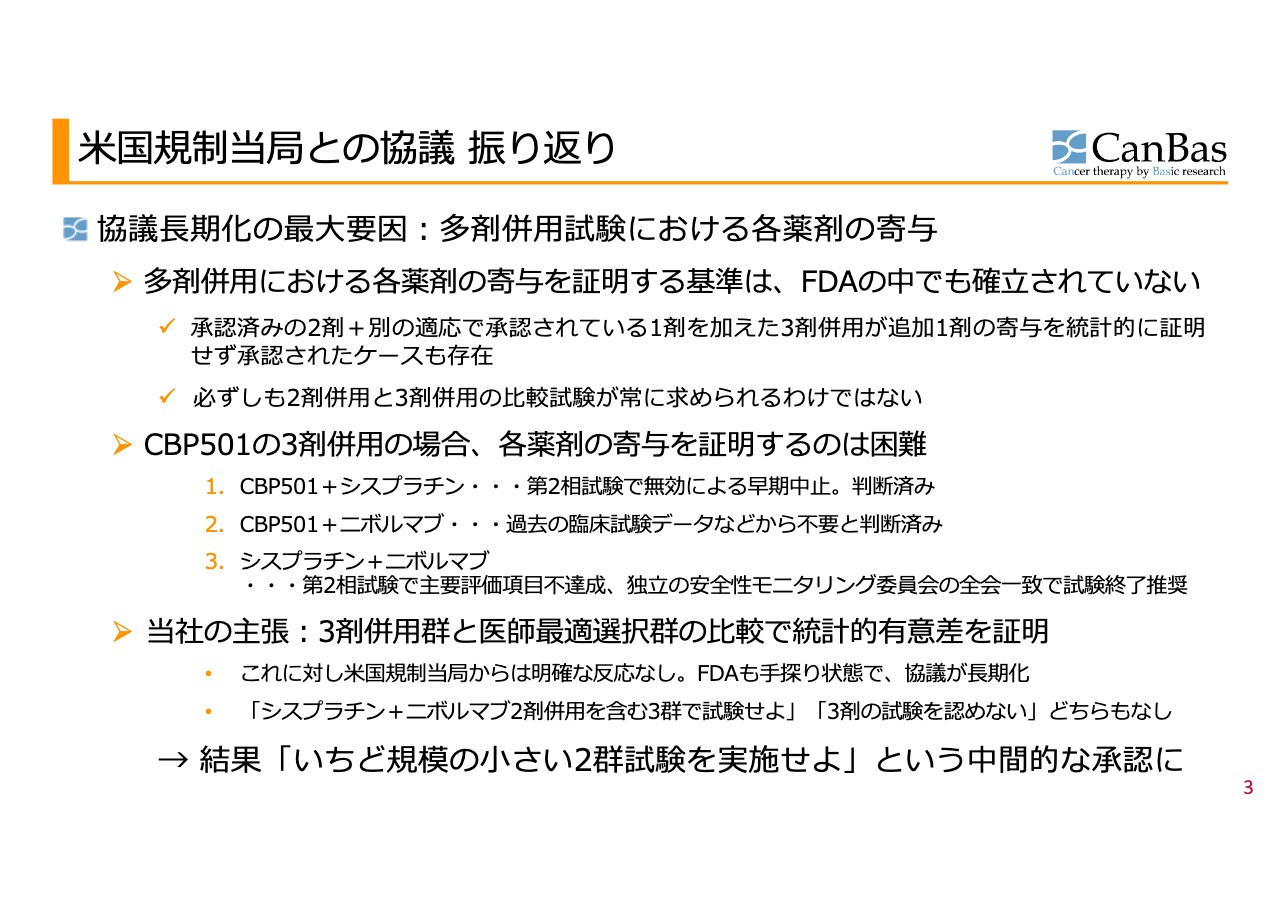

CBP501臨床試験 米国規制当局との協議 振り返り

みなさまにご心配をおかけしているCBP501米国臨床試験に向けた開始協議の長期化についてご説明します。一番大きなポイントは、多剤併用試験における各剤の寄与を、どの程度証明するべきかという点に起因した出来事であると当社は理解しています。

FDAとのやりとりでは、当局からは詳細にわたって意見が述べられていないため、我々の想像による部分を加えて議論する必要がありました。

我々のレジメン(投与する薬剤の組み合わせ)は3剤併用ですが、3剤併用時の1剤ずつの寄与をどの程度まで証明するべきかという基準には、一定のルールがありません。

例えばスライドに記載しているように、承認済みの2剤に別の適応で承認されている1剤を加える時に、1剤の寄与を証明せずに承認されたケースがあります。また我々に近い例では、他の疾患では承認されているものの、当該疾患で承認されていないものに新薬を上乗せした併用にもかかわらず、1剤の寄与の証明が求められないケースもあり、非常にさまざまな例があります。

それぞれにいろいろな背景があり状況も違うため、当局からの回答も曖昧であったことが、議論が長引いた理由の1つとなっています。他にも、1回ごとのやりとりに時間がかかり空き時間が発生したことも、協議が長期化した理由です。

結果として「いちど規模の小さい2群試験を実施せよ」という中間的な承認が得られたというのが、現在の状況です。

スライド中央に記載のとおり、特徴的な点として、「シスプラチン」と「ニボルマブ」の試験での扱いが大変微妙であり、この2剤の組み合わせは第2相試験のステージ1では結果が出ませんでした。本来であればステージ2に進むべきですが、実際に治療されているドクターたちからは「これをステージ2に進めるべきではない」という意見で全員一致しました。

これは「そもそも効くことが世の中で知られておらず、今回の試験でも効くという証拠は得られなかった。効くかもしれない3剤がすでにある現状で、効かないかもしれない2剤の試験をこれ以上続けるわけにはいかない」という複雑な状況にあります。

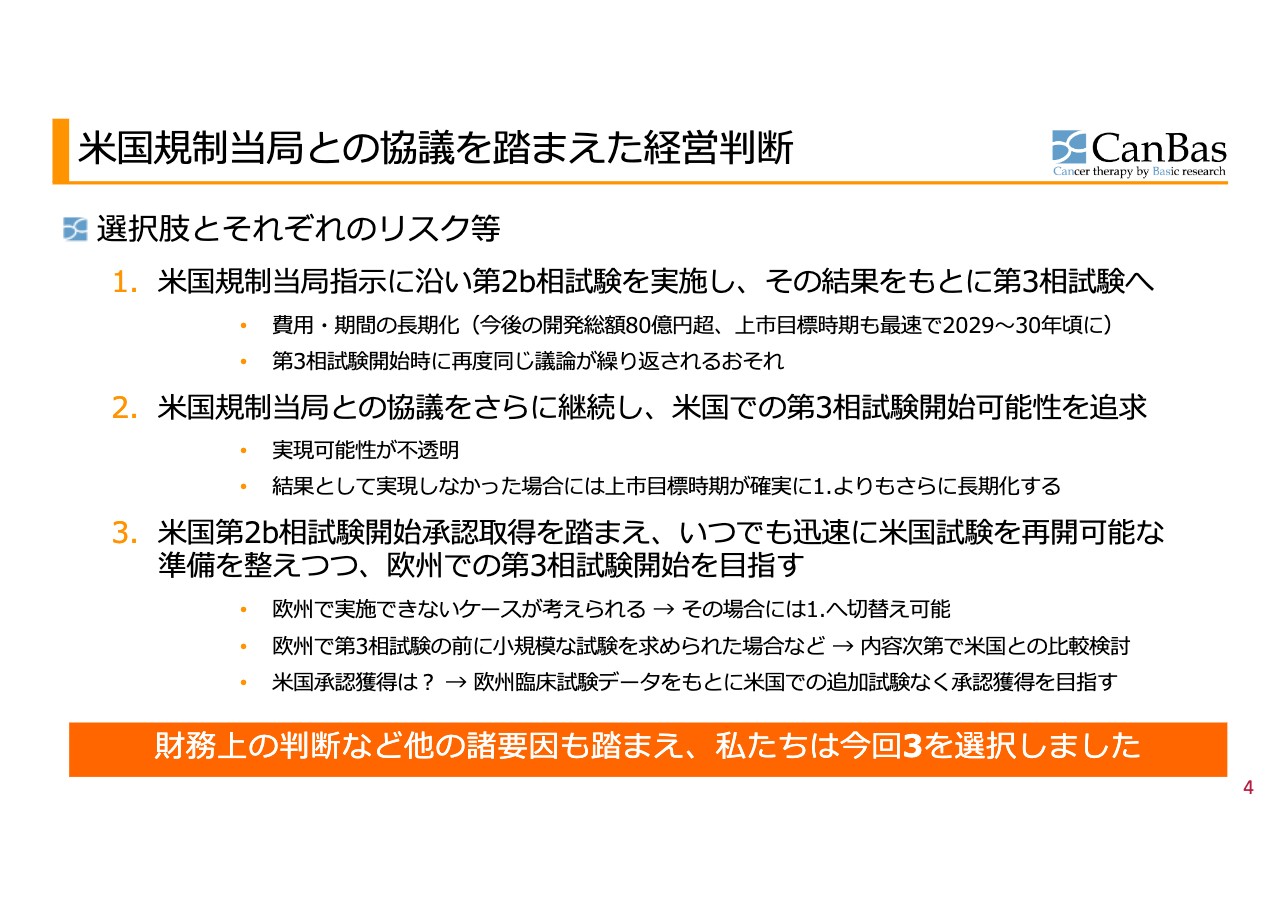

米国規制当局との協議を踏まえた経営判断

これらの議論およびFDAからの結論を踏まえ、スライドに記載している3つの選択肢が考えられると判断しました。結果として今回は第3の選択肢を選びましたが、それぞれの選択肢についてご説明します。

第1の選択肢は、米国規制当局の指示に従って第2b相試験を実施し、その結果をもとに第3相試験を行うという、比較的長い時間のかかるものです。この場合は費用・開発期間も長期化し、上市目標時期も最速で2029年とかなり遅れます。しかも、第3相試験開始時にまた同じ議論が繰り返されるおそれがあります。

第2の選択肢は、米国規制当局との協議をさらに継続し、第3相試験を確実に行えるよう説得するというものです。しかし、これまでの経過を考えると、一度のやりとりにあまりにも時間がかかる上、結果的に説得できるとは限らないことから、リスクが大きいと考えました。

第3の選択肢は、米国での第2b相試験開始の承認を踏まえ、迅速に米国試験を再開できるよう準備を進めつつ、欧州での第3相試験を目指すという、これまでになかった選択肢です。我々はこちらの選択肢を決定しました。

ESMO(欧州臨床腫瘍学会)での臨床第2相試験結果の発表や、我々の科学顧問の意見も大きかったのですが、欧州当局と米国当局では考え方の違いがある場合が多く、欧州では今回承認されなかった部分のハードルが異なる可能性があると判断しました。また欧州臨床試験を行うと、その試験結果をもとに米国で承認申請を目指せる可能性があることも要因です。

欧州でも米国と同じように協議が長期化し、試験を実施できないというリスクも当然あります。その場合は第1の選択肢へ切り替えられるよう、米国試験の準備を進めていきます。

一方、欧州でも米国と同じように第3相試験の前に小さな試験を実施するよう求められた場合には、米国試験を進めるのか、欧州に移るのかを、その時点で検討することになります。米国承認については、欧州の試験データをもとに米国での追加試験なく承認される例は過去にもあるため、そちらを目指す方針で第3の選択肢を選びました。

財務上の観点では、後ほど加登住から詳しくご説明します。

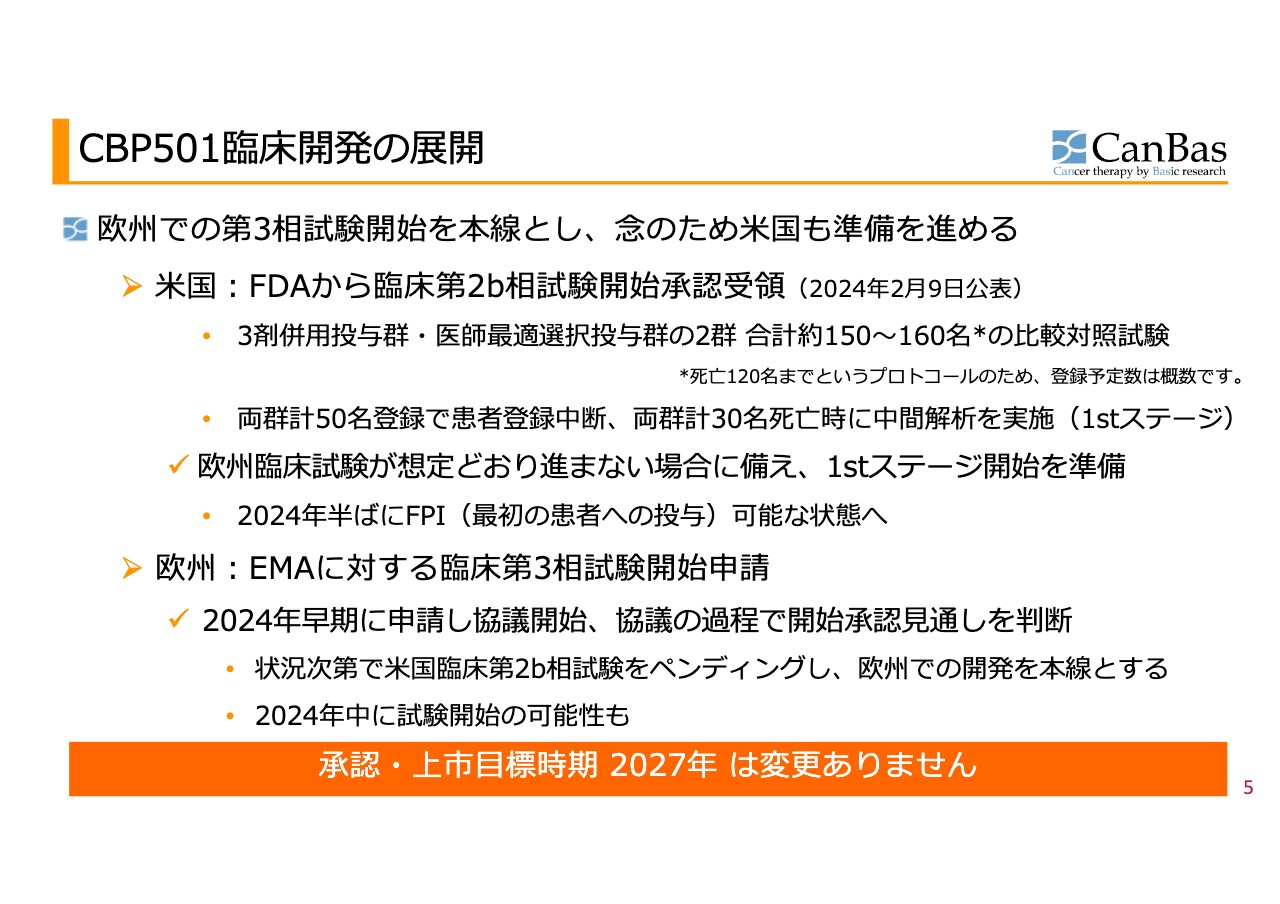

CBP501臨床開発の展開

欧州での第3相試験開始を本線として、念のため米国も準備を進める選択をしたことについてです。

米国では、FDAから臨床第2b相試験の開始承認を受領しました。承認された内容は、3剤併用投与群と医師最適選択投与群の2群です。実はこれらは、昨年2月に我々が第3相で実施したいと言っていた試験とほぼ同じで、試験の規模だけが2割程度小さいという、ある意味微妙な試験です。

両群計50名登録で患者登録中断、両群計30名死亡時に中間解析を実施するという、2つのステージに分けた試験となります。

欧州臨床試験が想定どおりに進まない場合に備え、1stステージを開始するための準備を最速で進めており、2024年半ばには最初の患者への投与が可能な状態へ移行できると考えています。

EMAについては、欧州当局に対する申請を2月末に行うべく、準備を急ピッチで進めています。欧州当局への申請は事務手続き上の書類などが非常に複雑で、書き換えなければならないことも多く、チームは今きわめて忙しい状況です。とはいえ、中身自体はすでに米国で実施したものと基本的に同じであり大きな問題はないと考えています。今は時間との競争となっています。

状況次第では米国試験をペンディングし、欧州を本線とすることを考えています。そのベストシナリオとなる、承認・上市目標期間の2027年に変更はありません。

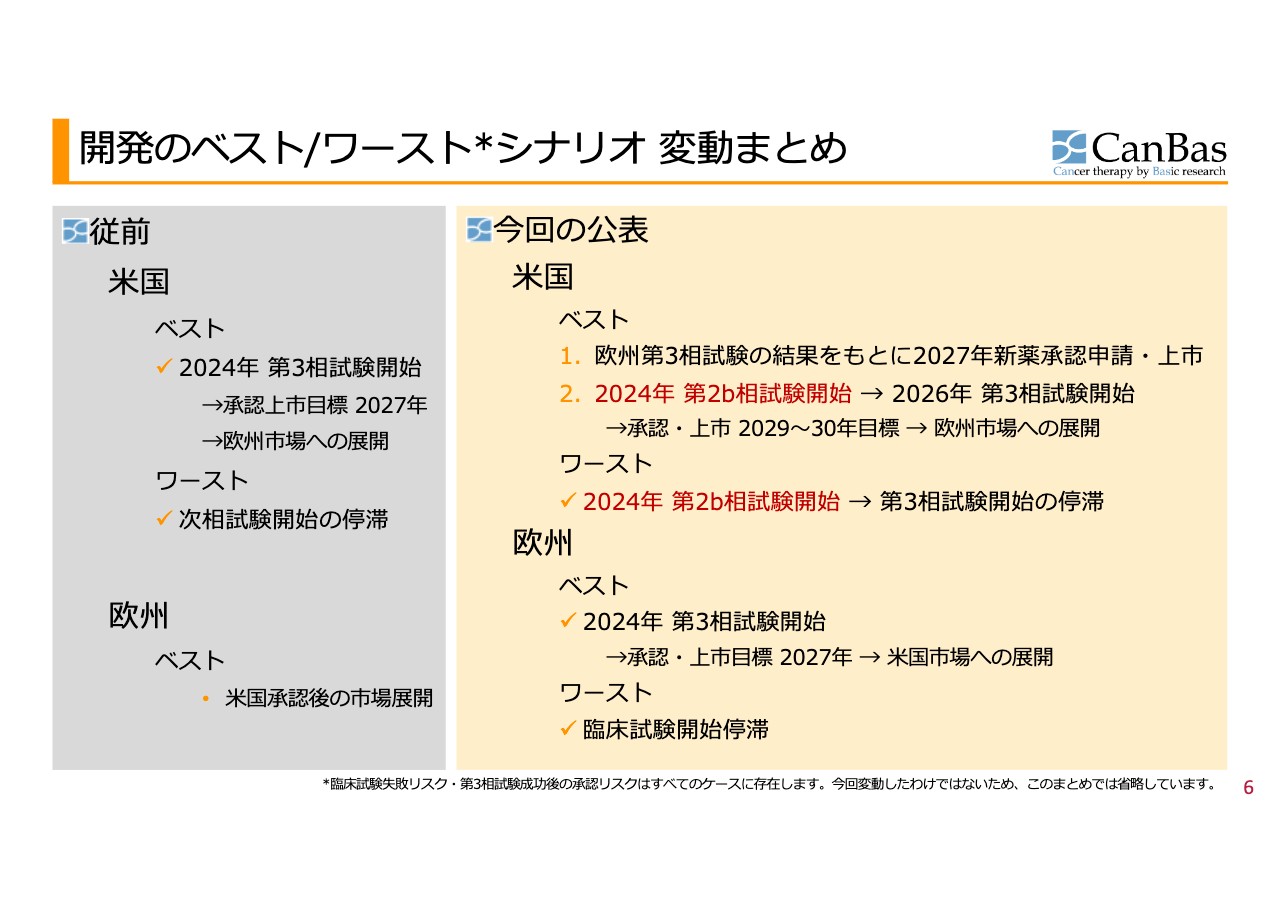

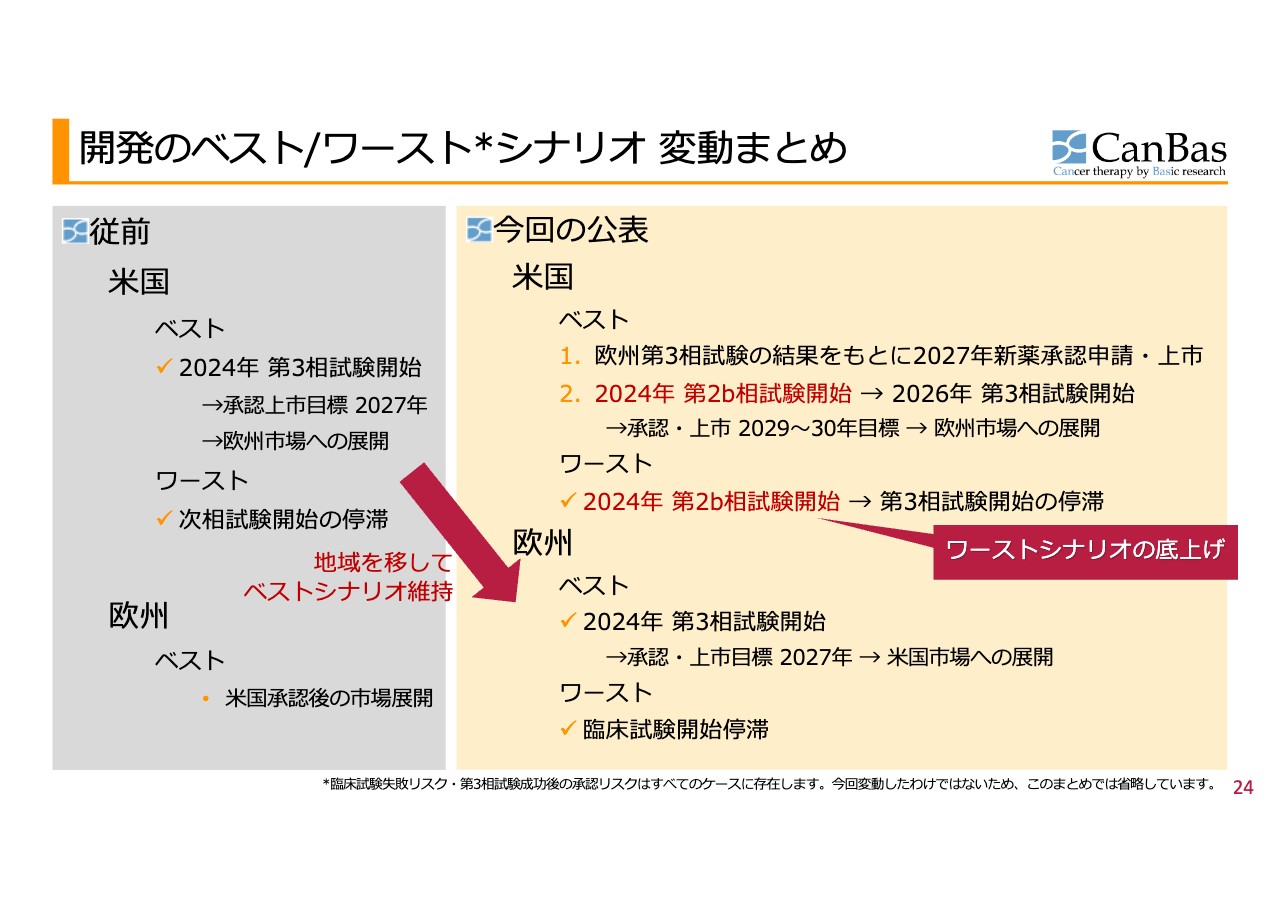

開発のベスト/ワーストシナリオ 変動まとめ

開発のベストシナリオ・ワーストシナリオについては、後ほど取締役CFOの加登住より詳しくお話しするため、ここでは簡単にご説明します。

スライドでは「従前」と「今回の公表」に分けています。「従前」のほうに、我々がベストシナリオとしてお話ししてきた2027年の承認・上市があります。まず2024年に米国で第3相試験を開始し、欧州市場への展開は米国での承認後に考えるというものでした。

しかしながら、従前のケースでワーストシナリオをたどった場合、そもそもの臨床試験が進められない、またはストップしてしまうかもしれない可能性がありました。

ところが、この状況が変化したため、米国ではなく欧州での第3相試験の結果をもとに、2027年の新薬申請を目指すことを、今回の公表でベストシナリオとしました。2027年の承認・上市目標は、今のところ堅持している状況です。

もう1つのポイントは、米国において第2b相試験の開始がすでに承認されたことです。従前のワーストシナリオとして、「試験がそもそも始められないのではないか」「当局と永遠にやりとりをするのではないか」と懸念していたものが切り上がり、それどころか、もともと提案していた試験にかなり近いかたちで第2b相試験を開始できることになりました。

欧州でのベストシナリオは、2024年中の第3相試験開始、2027年の承認・上市です。そして、その試験を経て米国でもそのまま承認申請を行うというものです。もちろん、これから行う欧州の申請で当局がどのように反応するかが重要であり、最悪の場合にはワーストシナリオで、米国臨床第2b相試験となります。

私からのご説明は以上です。

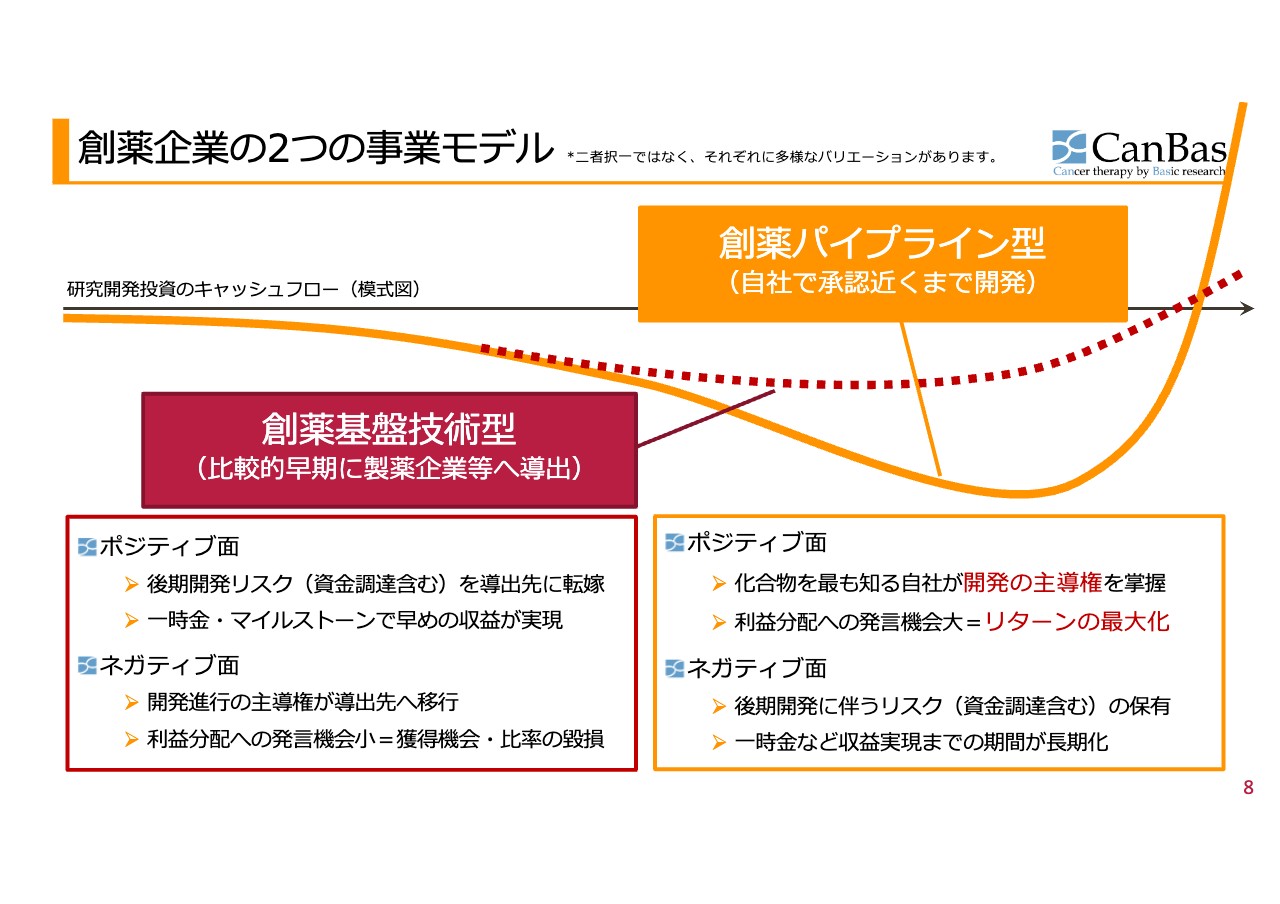

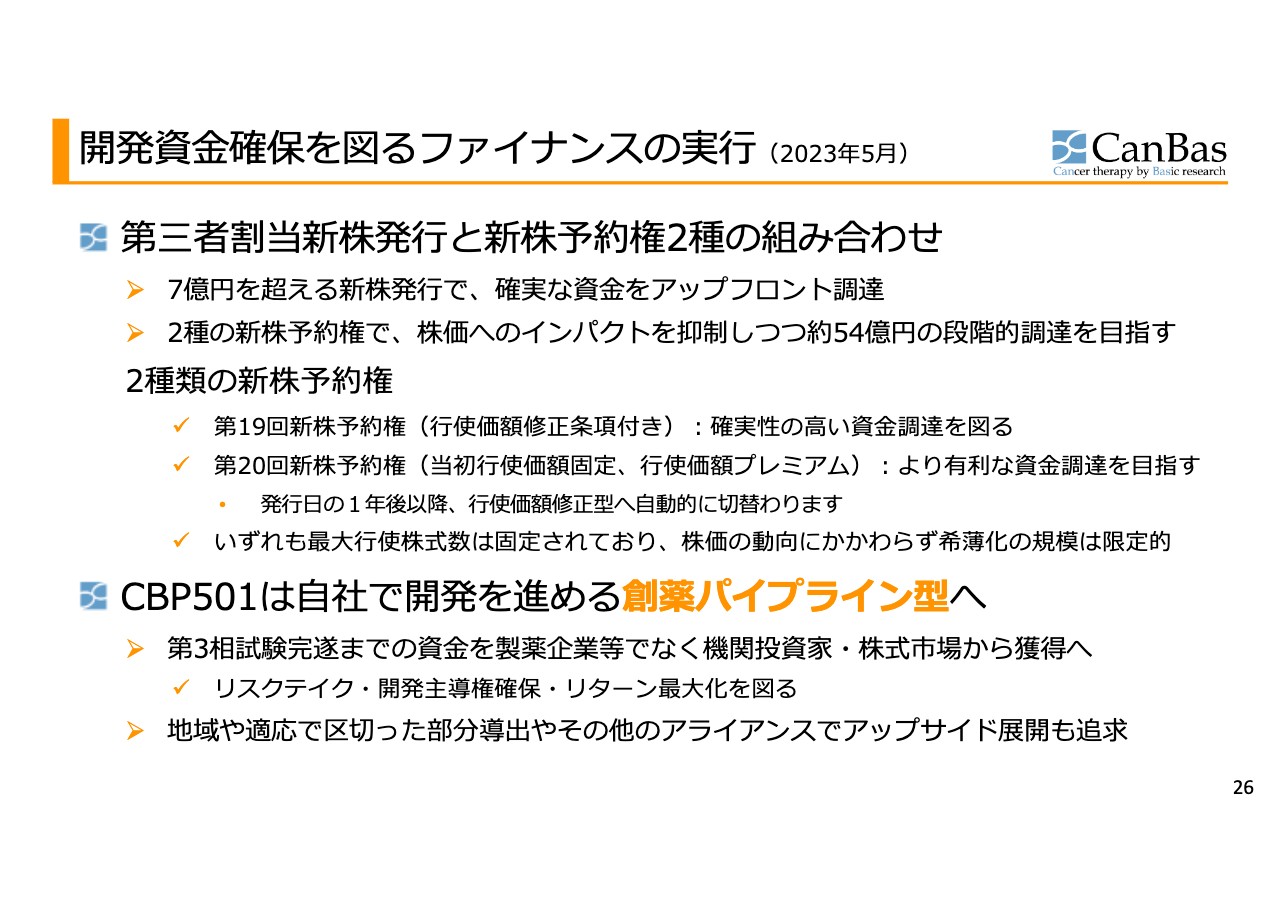

創薬企業の2つの事業モデル

加登住:私からは、決算と財務の状況を踏まえ、先ほどの河邊の説明への補足というかたちで進めていきます。

あらためて当社のビジネスモデルをご紹介します。

創薬には両極端にいうと2つの事業モデルがあります。創薬基盤技術型は、比較的早期に製薬企業等へ導出することにより開発のコスト、リスクを相手に転嫁し、その代わりにロイヤリティ等を受け取るモデルです。一方の創薬パイプライン型は、当社自らが開発のリスクやコストを負担した上で、承認近くまで開発を進めていくモデルです。この2つをパイプラインごとに選択していきます。

我々が創薬パイプライン型開発を標榜している「CBP501」について、いくつか誤解を含むご質問も集まっています。創薬パイプライン型とは、決して最後まで意地になって当社で開発を行うというお話ではありません。むしろ、自社で最後まで取り組む構えがあるからこそ、状況の変化などに応じて導出等も多彩に変化させることができるモデルです。

創薬パイプライン型の特徴として、通常であれば導出した側がなかなか確保できない意思決定や主導権を、最後まで握ることができるというメリットがあります。このような特徴が、後の説明にもつながります。今回のことで「早く提携等を行わないのか?」「提携しなかったからではないか?」といったご意見がありますが、こちらについてのご説明も後ほどお伝えしたいと思います。

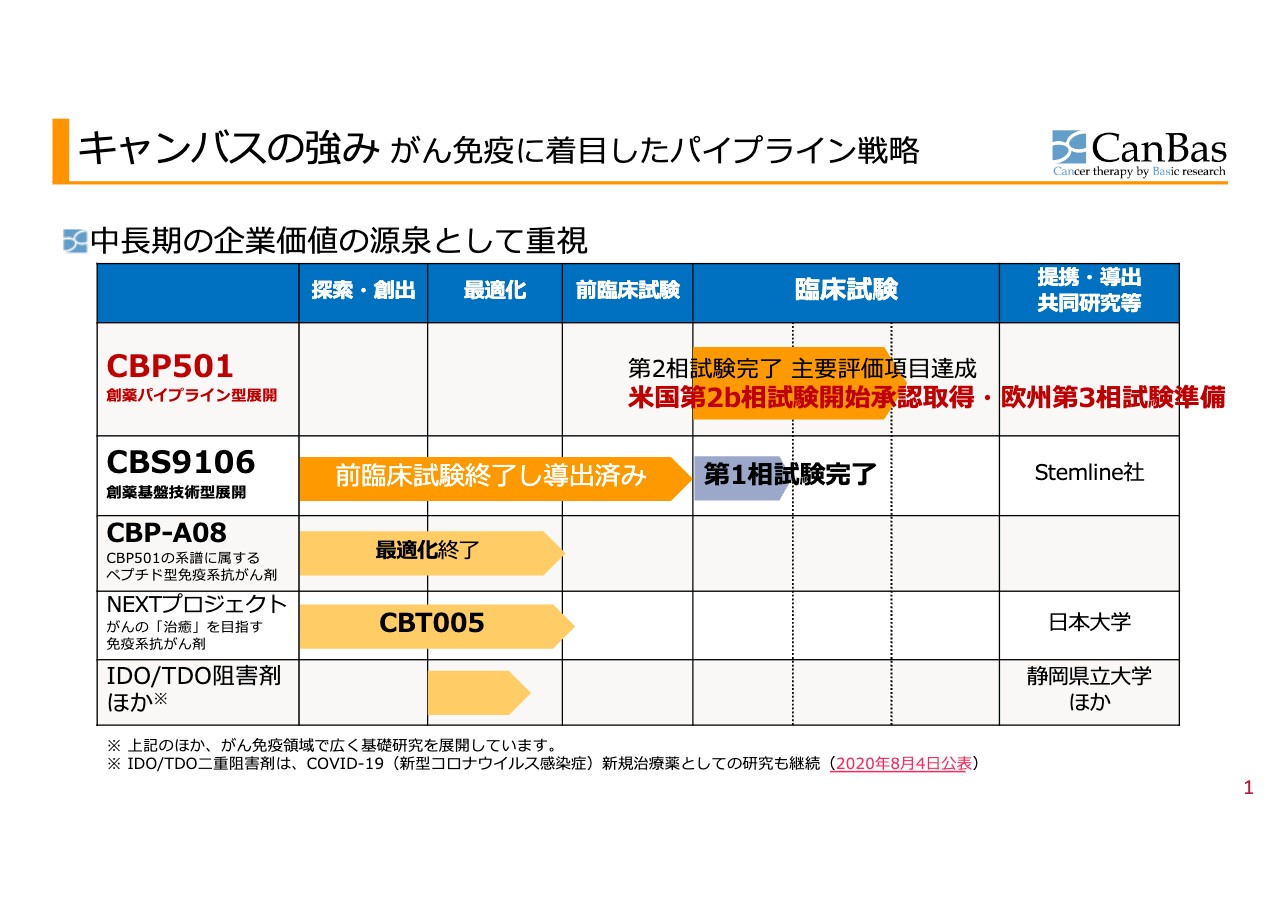

各パイプラインの歩み・現状・⽬標

スライドには、各パイプラインの現状を表しています。「CBP501」については、先ほど河邊からもお伝えしたように、欧州でのベストシナリオを今回明確に出しています。また、2027年までの上市という目標は、今後も掲げていきます。

この1年の歩みのトピックとしては、「CBT005」のパイプライン化決定があります。こちらは現在、前臨床試験のための大量合成等に取りかかっています。

「CBP-A08」もしくは「CBT005」のいずれかを2023年度中に次のステップへ進めることを目標としてきましたが、こちらについてはコミットメントを達成しています。

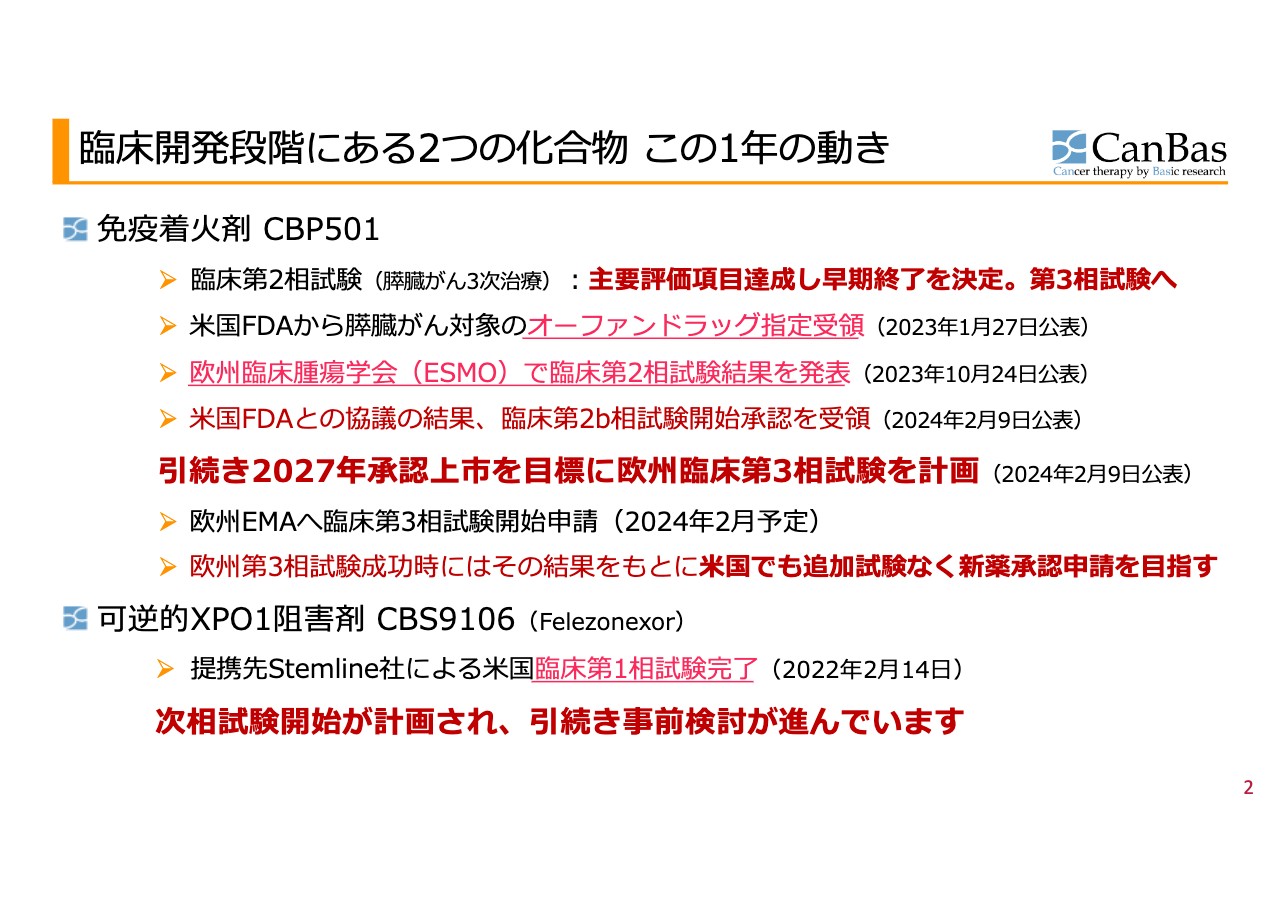

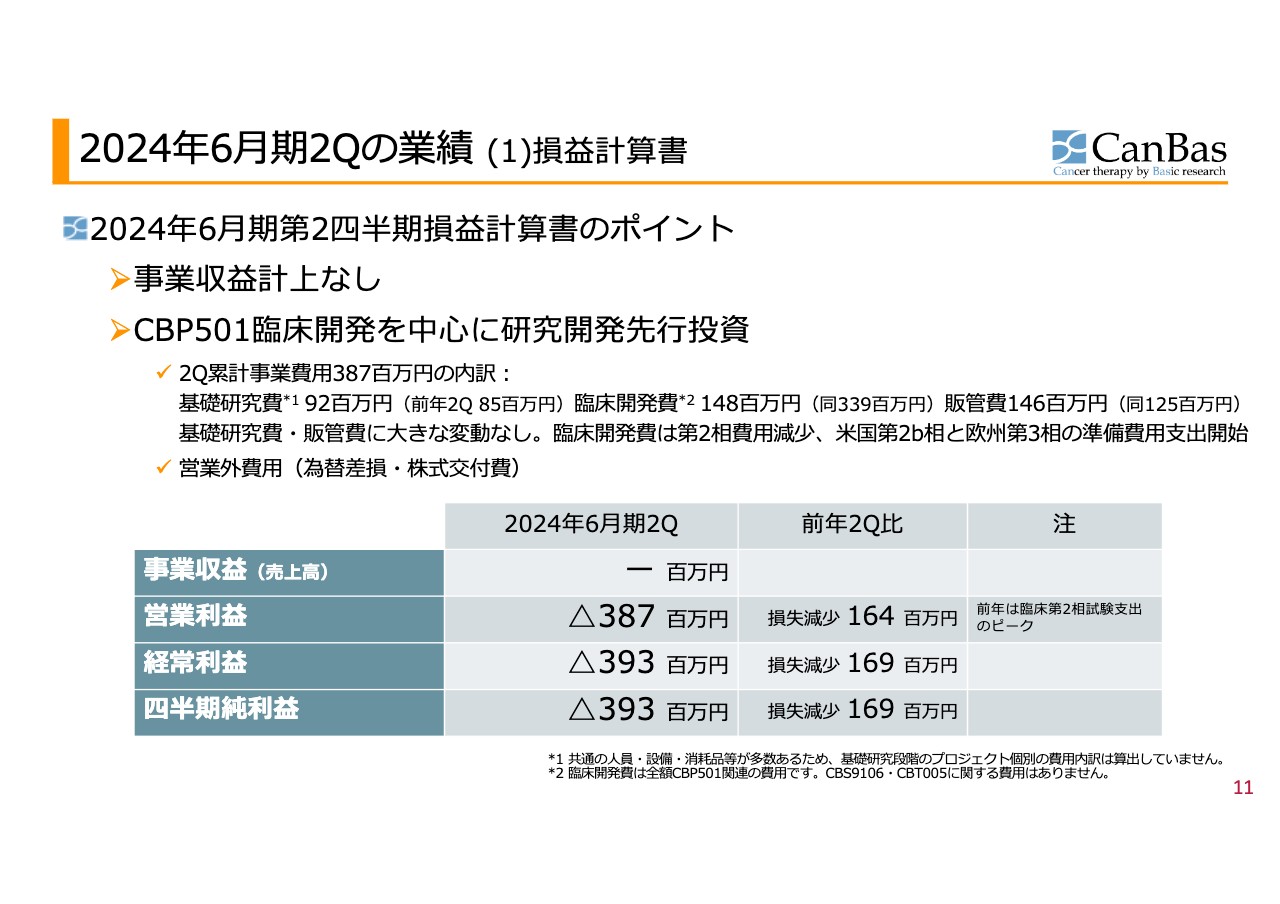

2024年6⽉期2Qの業績 (1)損益計算書

決算についてご説明します。まずは損益計算書です。営業利益マイナスという表示形式になっているのでわかりづらいですが、営業損失が減少しています。販管費、基礎研究費にほぼ変動がなく、臨床開発費が減少したことが要因です。

また現在、臨床第2相試験の終了手続きの費用が出ているほか、第3相試験の準備費用も出始めています。これらの費用は、被験者を実際に組み入れる時が支出のピークとなりますが、今はその時期は外れているため、今回のような決算となっています。

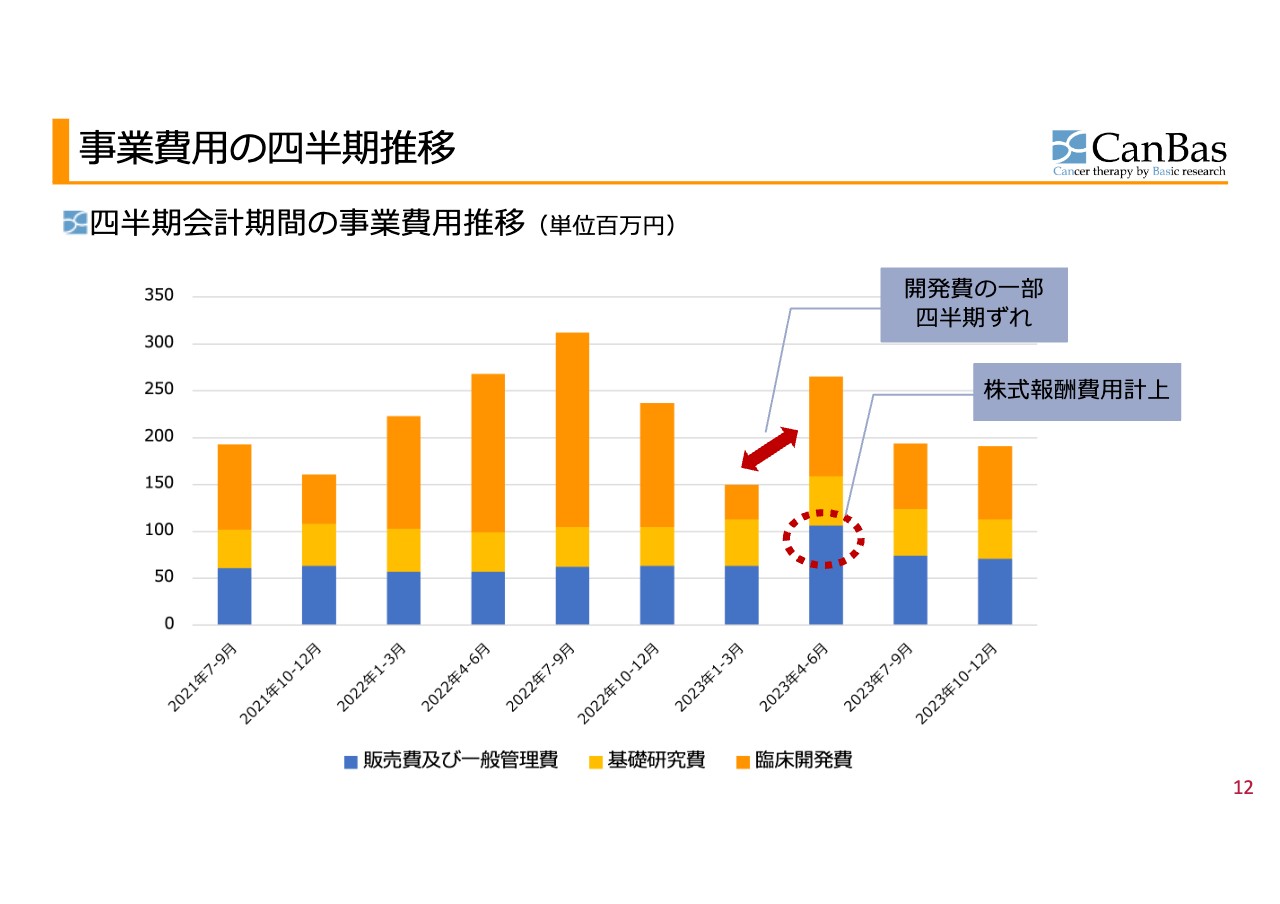

事業費⽤の四半期推移

スライドのグラフは、販売費及び一般管理費・基礎研究費・臨床開発費について、直近2年半の四半期ごとの推移を表したものです。

販管費と基礎研究費を合わせると、四半期で1億円程度の費用が発生しています。これは、創薬ベンチャーとしては非常にコンパクトであると考えています。そのような基礎的な運営費用の上に、時期によって臨床開発費が乗ってくるという構造になっています。今回も、特に異状のない四半期決算となっています。

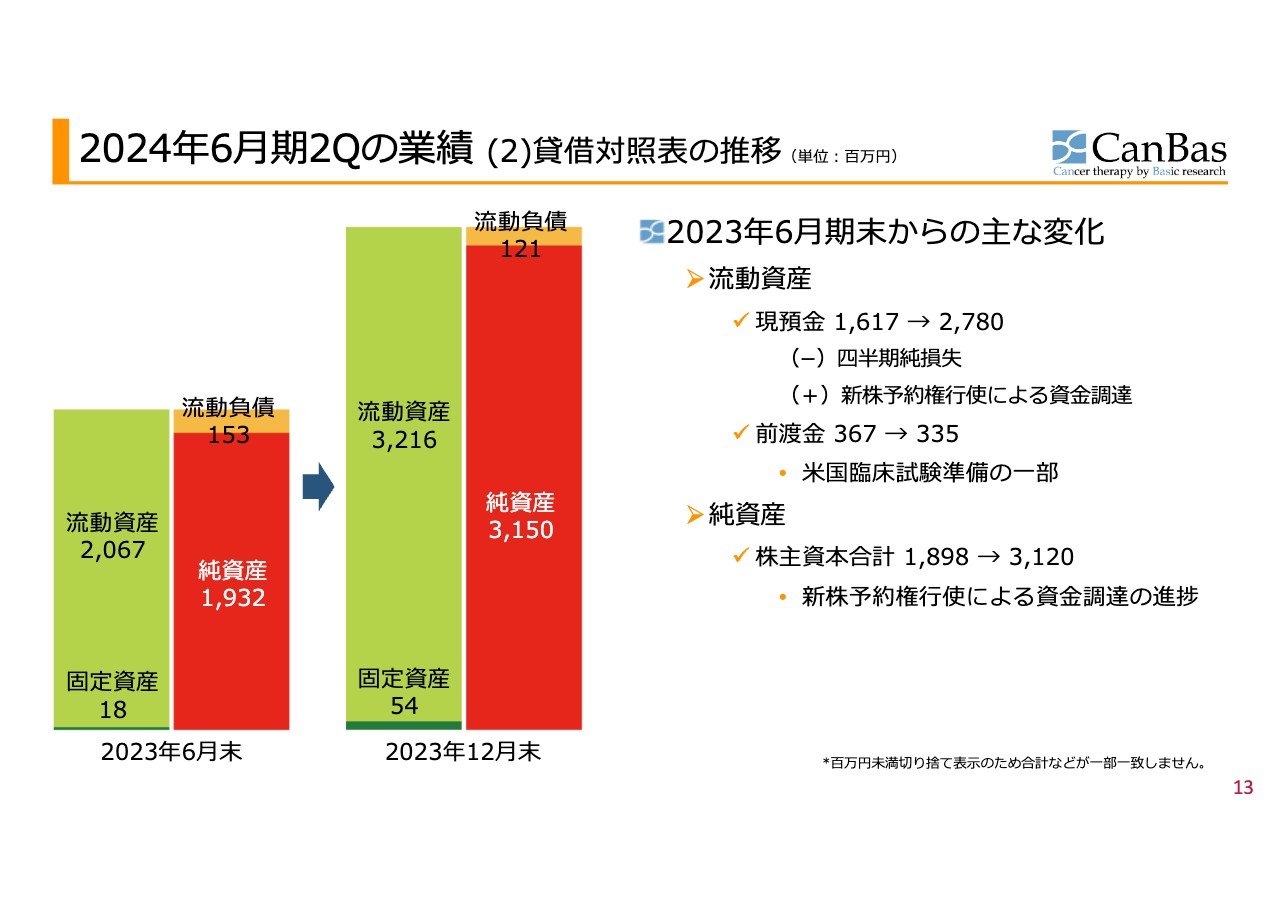

2024年6⽉期2Qの業績 (2)貸借対照表の推移

貸借対照表については、現在ファイナンスの途中ということもあり、この半年間で大きく変化しました。その変化のほとんどが現預金の増加によるものです。スライドのグラフでは左側に示されている部分になります。

また、現預金のほかに前渡金があります。こちらは米国での臨床試験の準備のため、医薬品開発業務受託機関(CRO)にお渡ししているものです。今後の費用計上に応じて取り崩していくために預けているようなかたちになっており、費用が足りなくなれば追加で出していくことになります。逆に、「臨床第2b相試験は実施しないことになりました」ということになれば返金されるものです。

この前渡金を含めると、今後の開発のためのキャッシュとして、約31億円程度を保有した状態で2023年12月末を越しています。この数字についてはキーとなるため、後ほどのご説明までご記憶をお願いします。

第2b相試験開始承認を踏まえた臨床開発⽅針選択

ここからは、先ほど河邊がご説明した内容の繰り返しで、何が起こり、それを所与の条件として何を考え、どのような手順で今回の選択に至ったのかをお話しします。

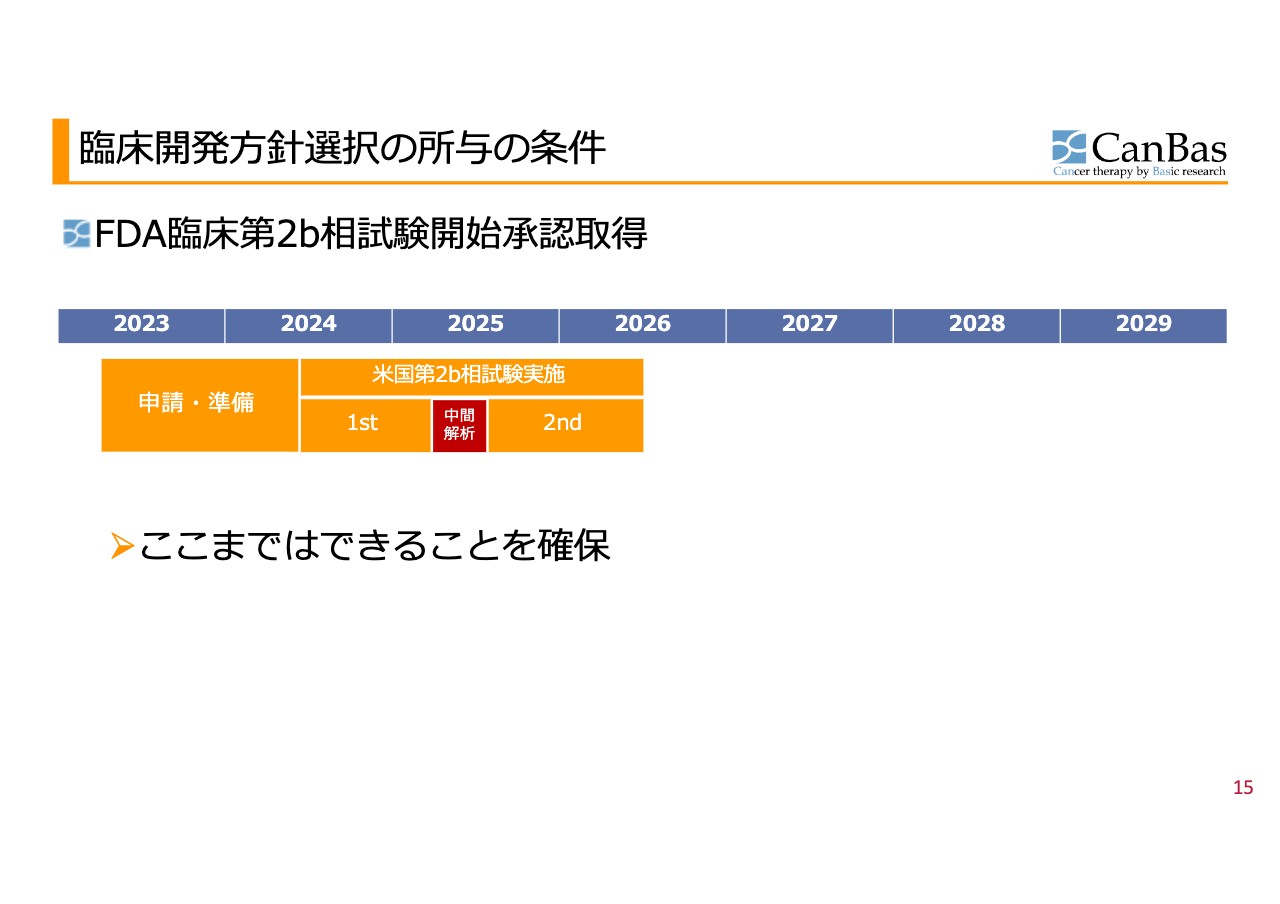

スライドの図は、今回FDAから臨床第2b相試験の開始承認を取得した状態を表したものです。こちらは現在2024年半ばには組み入れを開始できるペースで進捗しています。1stステージと2ndステージに分かれています。

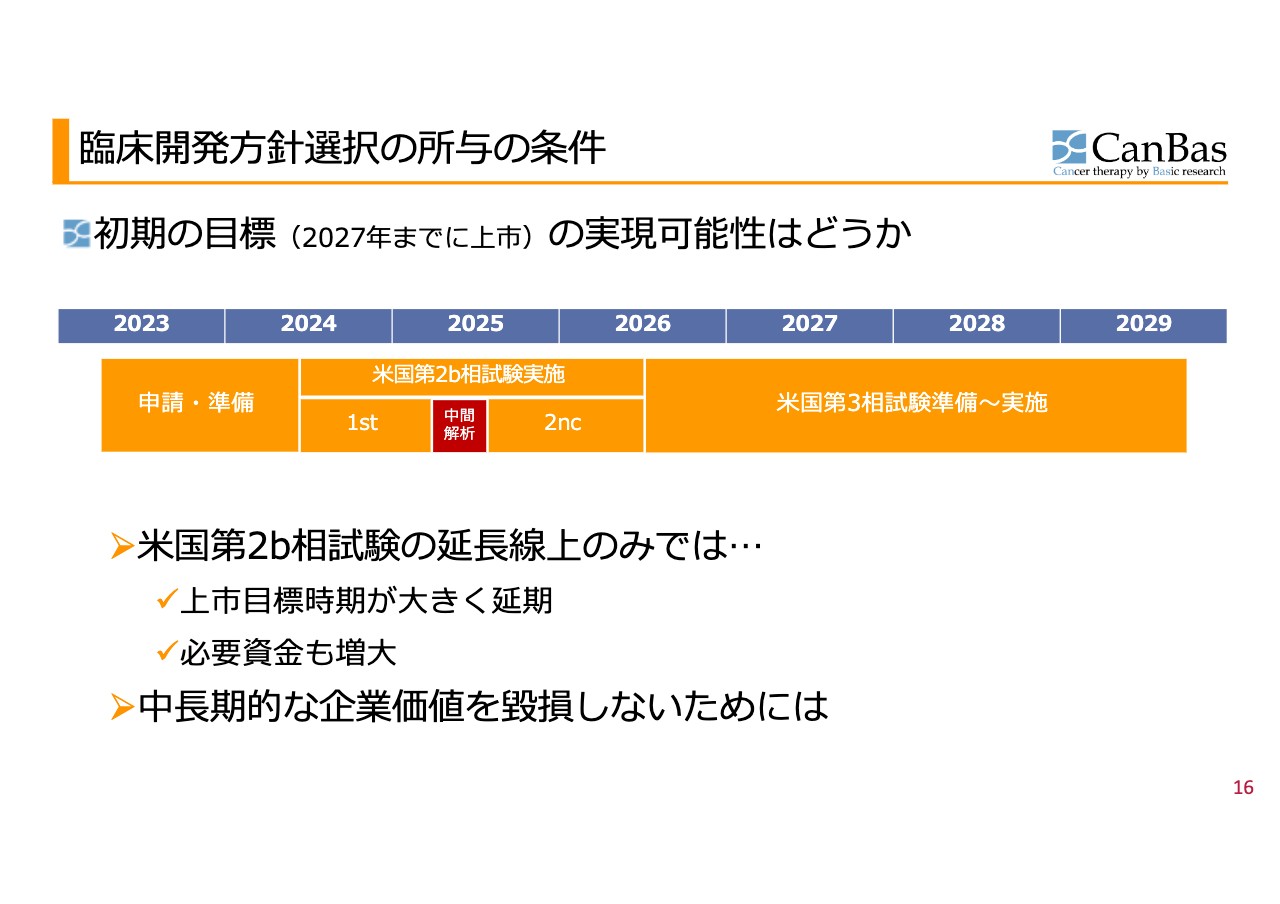

これまでワーストシナリオとして想定していた「臨床試験がいつまでも始まらない」「そもそも実施できない」状況に陥ることなく、ここまでできることを確保できました。にじり出るようなものではあるものの、我々は前進だと考えています。ただ、ご期待どおりのベストシナリオを米国では実現できなかったことは認めざるを得ません。この延長線上のみでは、投資家のみなさまにお示ししている初期の目標である、2027年までの承認・上市の実現可能性については、消えるかたちとなってしまいます。

米国第2b相試験の延長線のみでは

スライドに記載のとおり、米国の第2b相試験の延長線上のみで進めることになると、上市目標時期も大きく延期になり、必要資金もここからの概算で約80億円超という規模に増大すると考えています。

これは悲観的になるほど多額ではないものの、現状の財務的状況から見るとやはり大きな金額です。また、中長期の目標を実現するであろうというご期待が現在の企業価値に反映され基盤となっていることを踏まえ、「これを毀損しない選択ができないだろうか?」と我々は考えました。

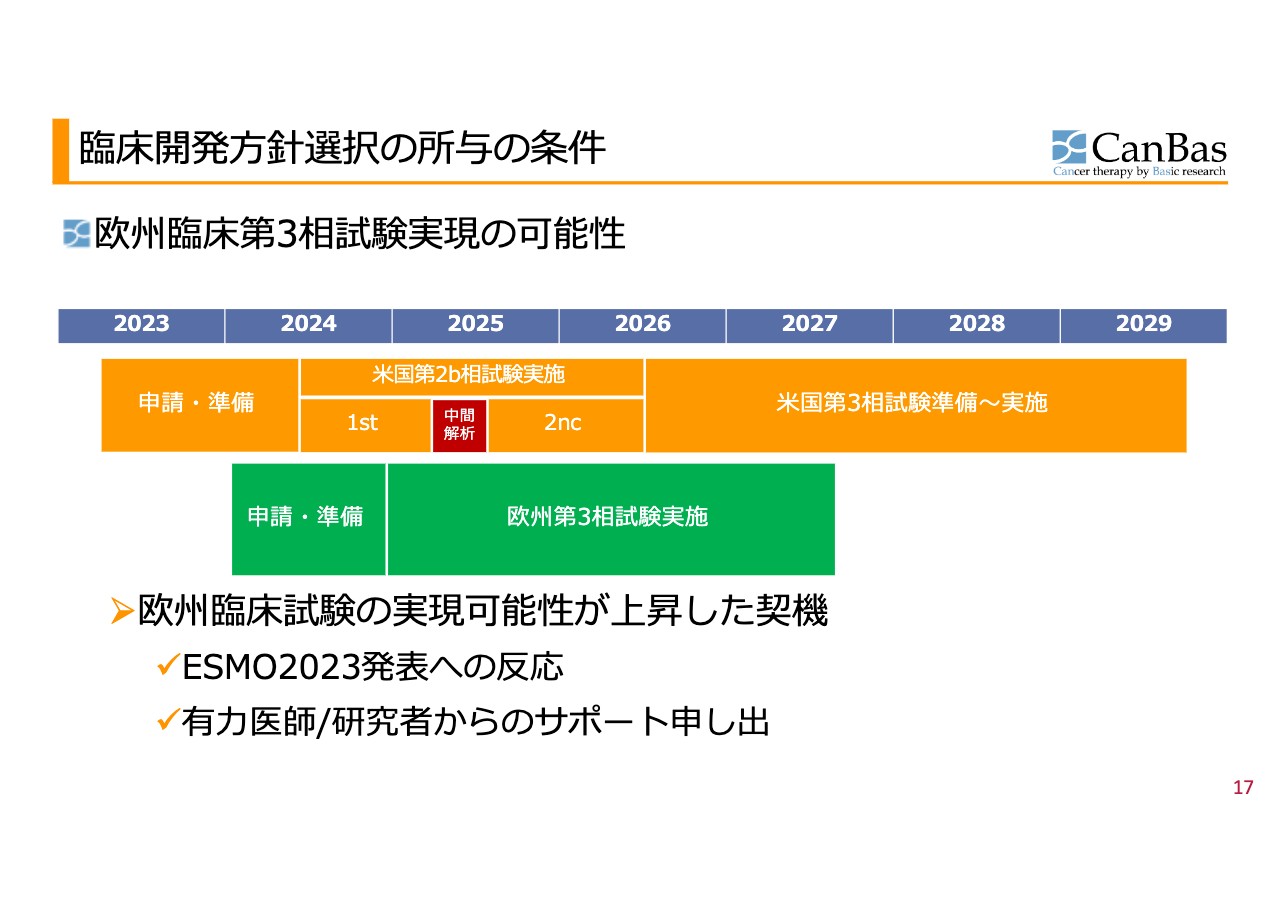

欧州での臨床開発の可能性上昇

そのような状況下で、以前より打診を進めていた欧州での臨床第3相試験開始の可能性が、ESMOでの学会発表とその反応、そしてそれを受けた有力な欧州の医師・研究者からのサポートの申し出もあり、上昇してきています。

そのような選択肢を描いたものが、スライドの図です。現在、申請準備を猛スピードで進めており、2024年中の組み入れ開始、あるいは施設の開設を見据え、欧州での第3相試験を2027年頃までに終わらせることができるシナリオを描いています。

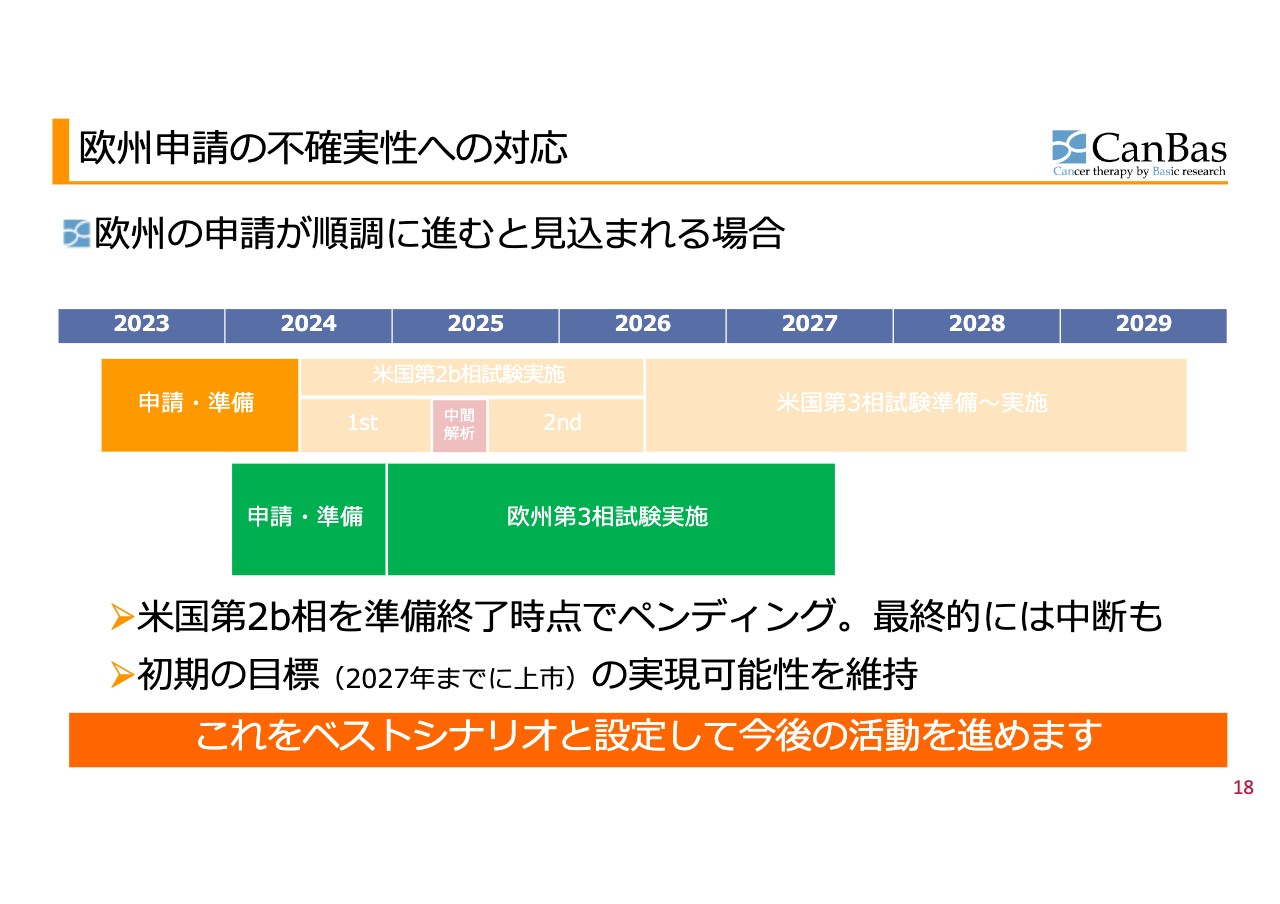

欧州申請の不確実性への対応 場合分け1️

この先のシナリオについて、「欧州の話が出てきたものの、不確実性があるのではないか?」というご指摘があるかと思います。そこで我々は、この不確実性を3つの場合分けで考えました。

場合分けの1つ目はベストシナリオで、欧州での申請が順調に進むことが見込まれる場合です。この判断時期が2024年中にくるため、順調と見込まれる場合には米国の第2b相試験をペンディングします。最終的には中断もあり得るというかたちに持っていきます。そして欧州での展開を進めていくことによって、初期の目標の実現可能性を維持していきます。これを基本線として、積極的に今後の活動を進めるというのが我々の決定になります。

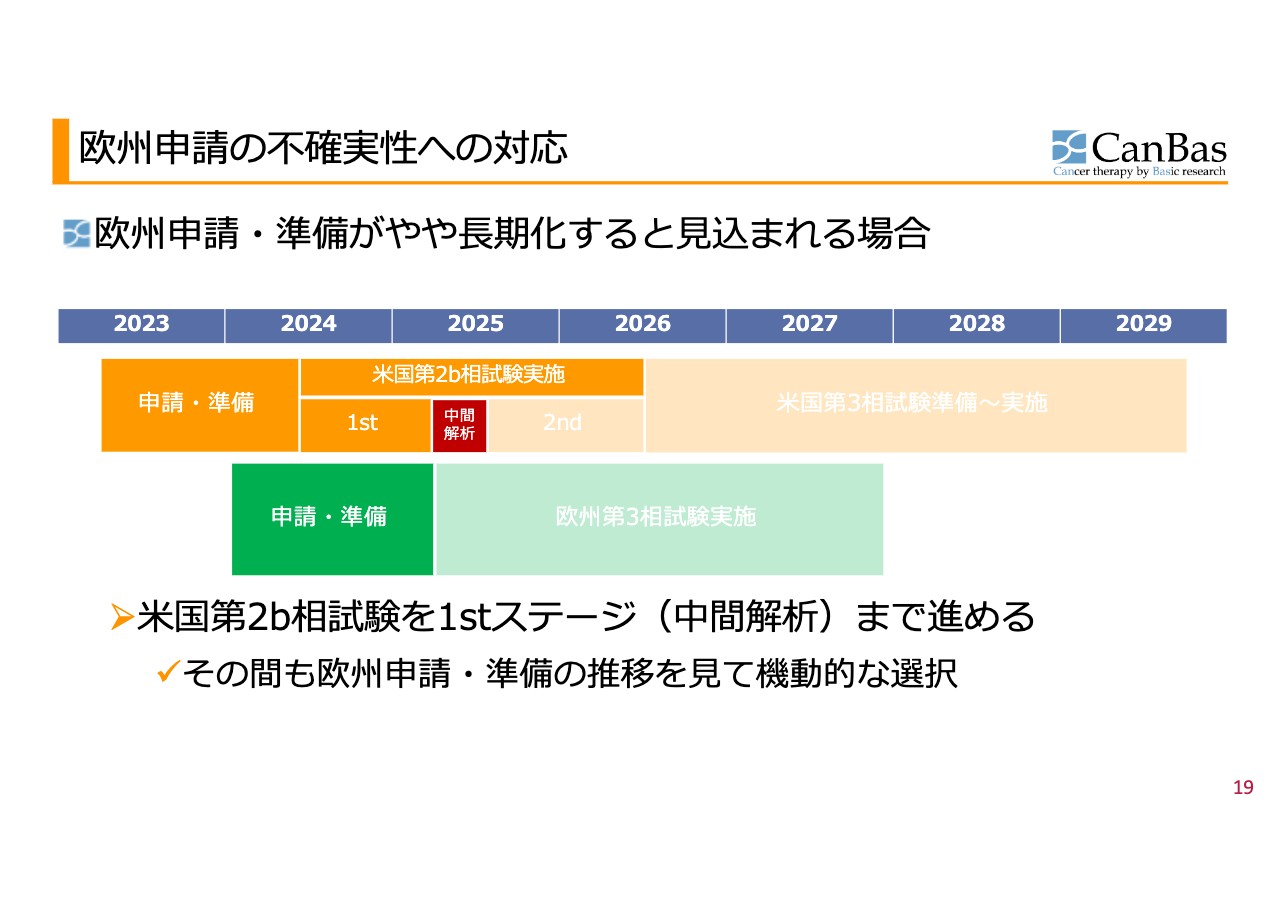

欧州申請の不確実性への対応 場合分け2️

場合分けの2つ目は、いわば中途半端に進み、欧州での申請や準備がやや長期化しそうな場合です。スライドの図は、申請準備が3ヶ月程度長引くことを想定したものです。そのような状況になった場合には、「3ヶ月を少しでも遅れたら」というほど厳格なものではないものの、欧州当局との協議の中身、経緯などを見ながら、総合的に判断することになります。

また、やや長期化しそうな場合には、米国での第2b相試験を1stステージ終了・中間解析まで進めることも、選択肢の1つになると考えています。その間にも欧州の申請準備の推移を見て、例えば1stステージの途中で切り上げることなども含めて、機動的に選択していけると考えています。

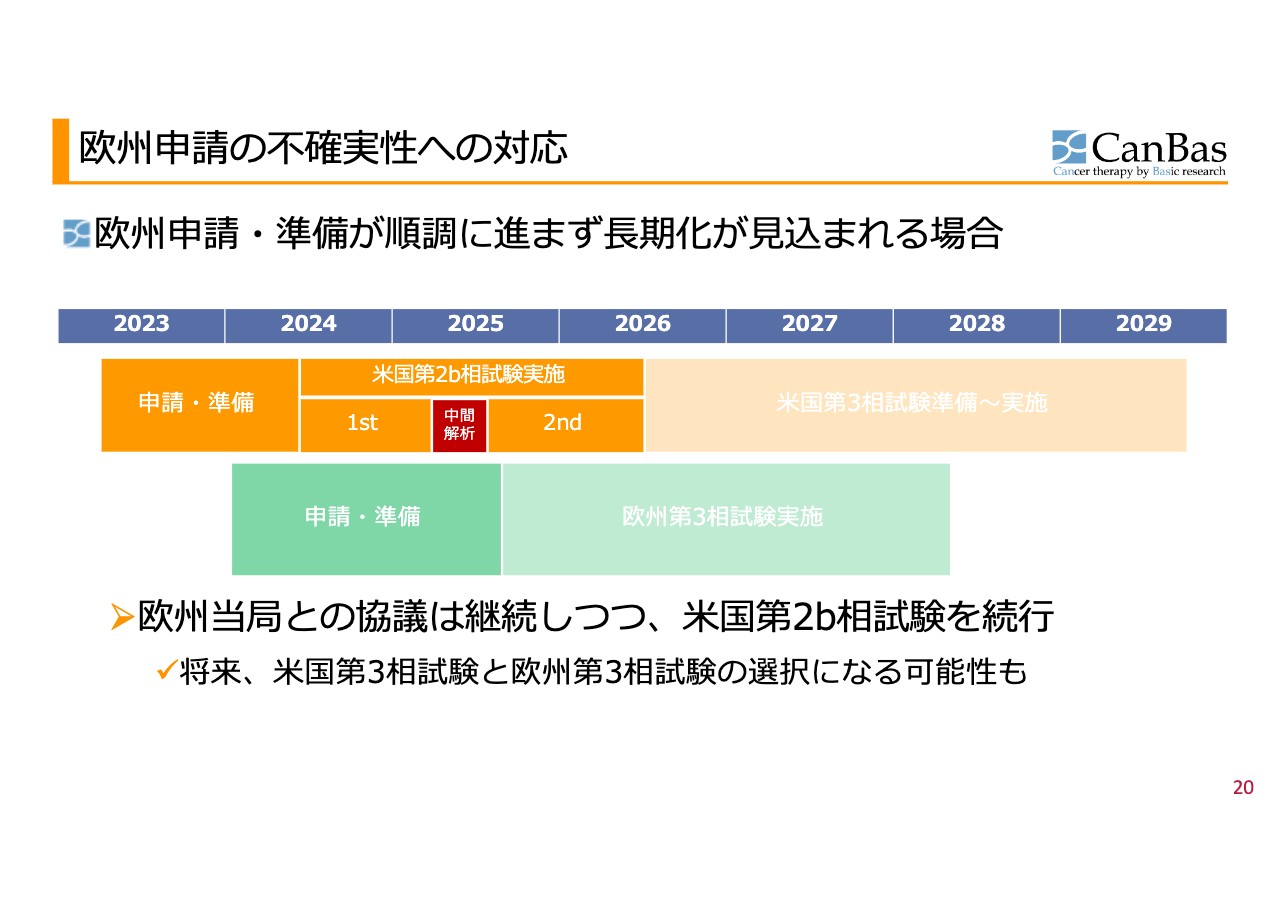

欧州申請の不確実性への対応 場合分け3

場合分けの3つ目です。欧州での申請や準備が順調に進まずかなり長期化することが見込まれる場合には、すでに開始承認を得ている米国で、第2b相試験を最後まで進めていくことになります。

その後、場合によっては、第2b相試験のデータをもとに米国で第3相試験を進める選択もありますが、第2b相試験を米国で進めていることが欧州での開始申請の後押しになる可能性もあるため、欧州での第3相試験の開始承認が取れそうであれば、米国と欧州のどちらかで第3相試験をするという選択になる可能性もあると考えています。

この3つの場合分けを検討し終えた上で、先ほどご説明したとおりの選択をしました。

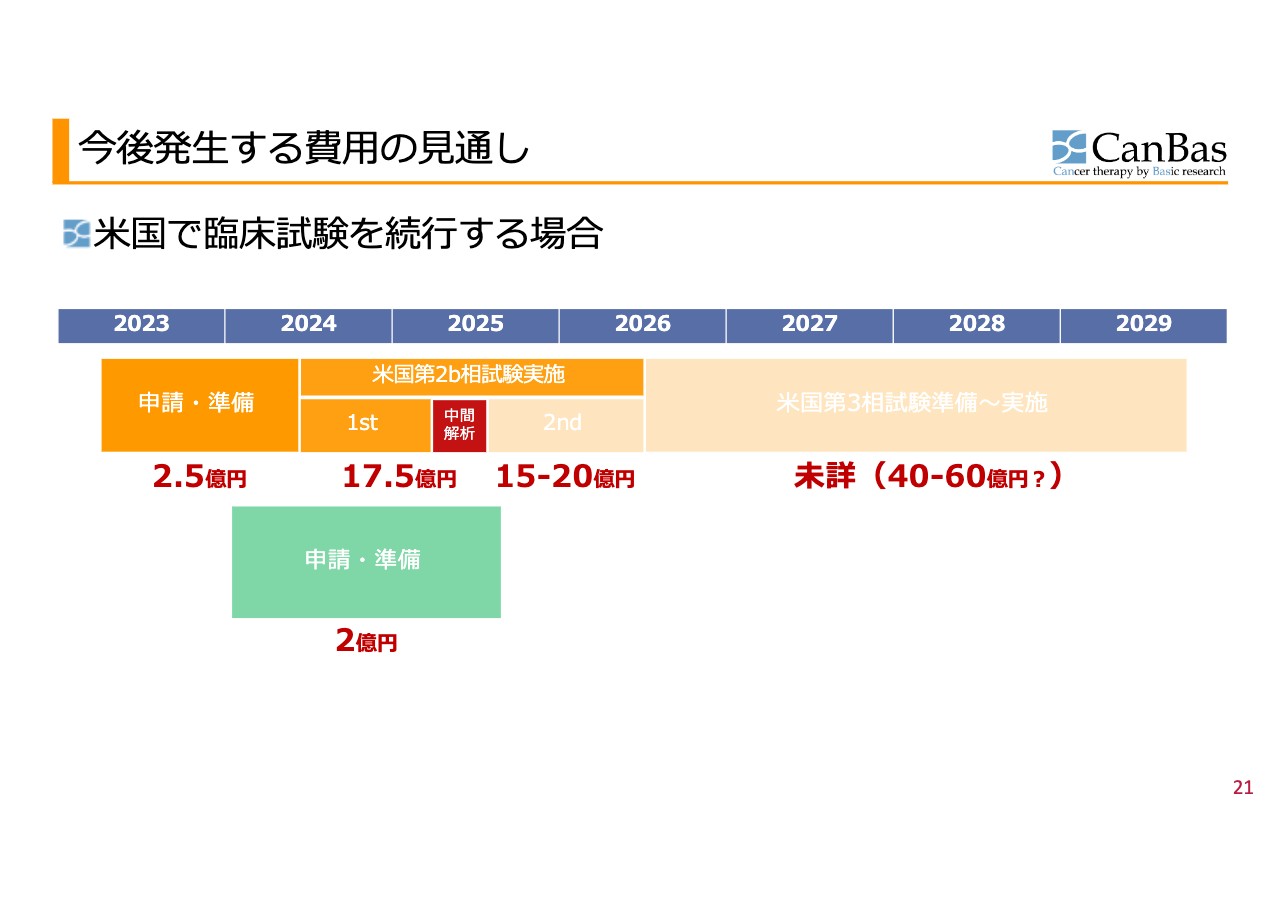

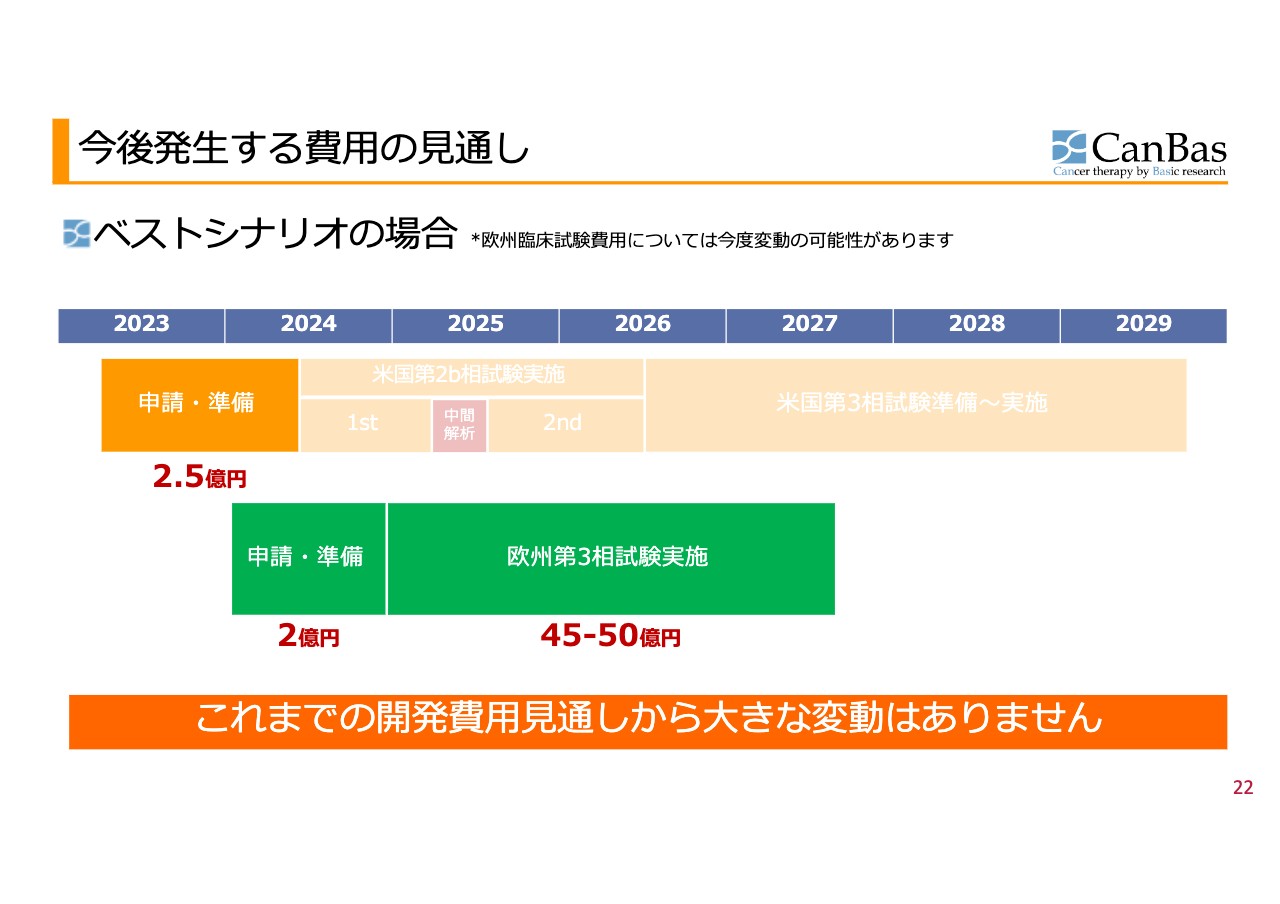

今後発生する費用の見通し 米国臨床開発

今後発⽣する費⽤の⾒通しです。米国で臨床試験を続行する場合の費用は、申請・準備で約2億5,000万円、1stステージと中間解析までで約17億5,000万円、2ndステージについては患者の数は未定であるものの、若干動きがあるため金額の幅をとって約15億円から20億円を見込んでいます。第3相試験については、我々が考えているようなコンパクトな試験で済む場合で、下限約40億円と考えています。

欧州での申請・準備に必要な約2億円も含めると全部で80億円超となりますが、実際に必要な資金量は、先ほどご説明した場合分けに応じて異なります。2つ目の場合分けのように申請・準備だけで終わらせる場合には約2億5,000万円、第2b相試験の1stステージと中間解析までを行う場合には約20億円が必要資金となります。

先ほどバランスシートについてご説明する際に、キーとなる数字としてお示しした現在のキャッシュ残高約31億円と比較すると、ランニングコストも含め、そこまでのコストは負担できる状況です。

今後発生する費用の見通し 欧州

欧州第3相試験がどのような承認になるかわかりませんが、我々の考えている試験が承認された場合のベストシナリオをスライドに記載しています。米国での申請・準備は念のため進めるため、約2億5,000万円という金額は変動しません。欧州での申請・準備が約2億円、欧州での第3相試験が約45億円から50億円程度です。

これらを足し合わせて、約50億円から55億円になります。この金額は、2023年5月の全体ファイナンスで示した当時のベストシナリオとほぼ同じです。米国で第3相試験を行うとお伝えした開発費用の見通しから、大きな変動はありません。

開発のベスト/ワーストシナリオ 変動まとめ

スライドは、先ほどの表について米国・欧州に分けてご説明したものです。中身としては、最終的に米国でのベストシナリオに向けて進めてきましたが、現在は欧州に地域を移してベストシナリオを維持している状況にあります。

また、「いつ始まるかわからない、始まらないかもしれない、次の臨床試験に進めない」というワーストシナリオが消えました。欧州が停滞した場合や止まった場合でも米国での第2b相試験に進むことができるため、ワーストシナリオの底上げが図れたというのが今回の変動です。

大変ご心配をおかけしましたが、ベストシナリオとして米国で実現するとしていたことが後退したのは確かです。併せて、お伝えしていたベストシナリオが地域を移して維持できていること、ワーストシナリオの底上げについて、この決算説明会を通じてご理解いただきたいと思います。

2023年5月ファイナンスの状況

これらの開発を支えるためのファイナンスの状況です。2023年5月にファイナンスを実行したことはご存じのとおりです。第三者割当新株発⾏と新株予約権2種類の組み合わせで実施しました。これを踏まえて、創薬パイプライン型を実現するという標榜だったのはご記憶のとおりです。

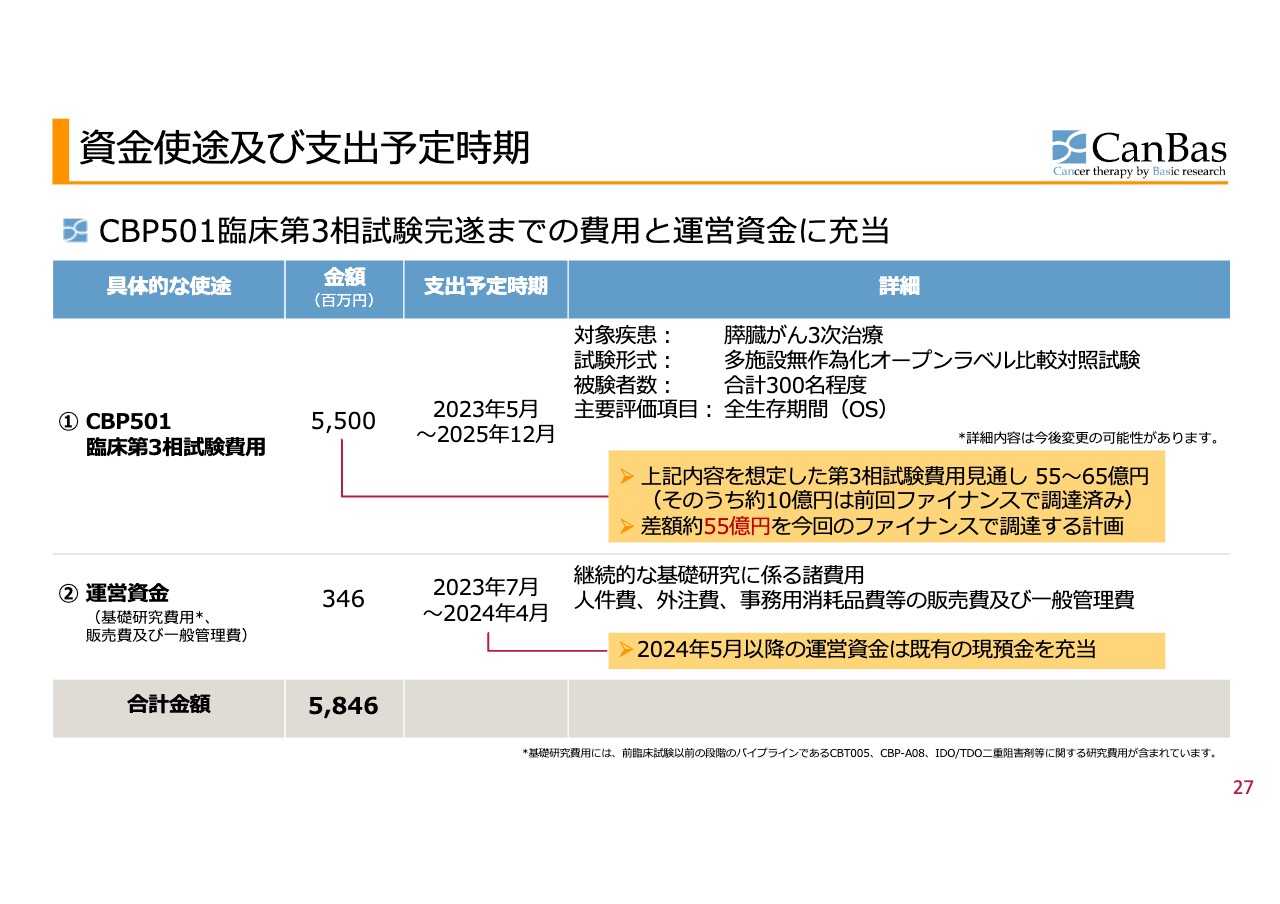

資金使途及び支出予定時期

スライドには、当時の表をそのまま掲載しています。差額約55億円を今回のファイナンスで調達する計画でした。臨床第3相試験は約55億円で、現在は場所を欧州に移し、ほぼ同額の調達を目指して進めています。

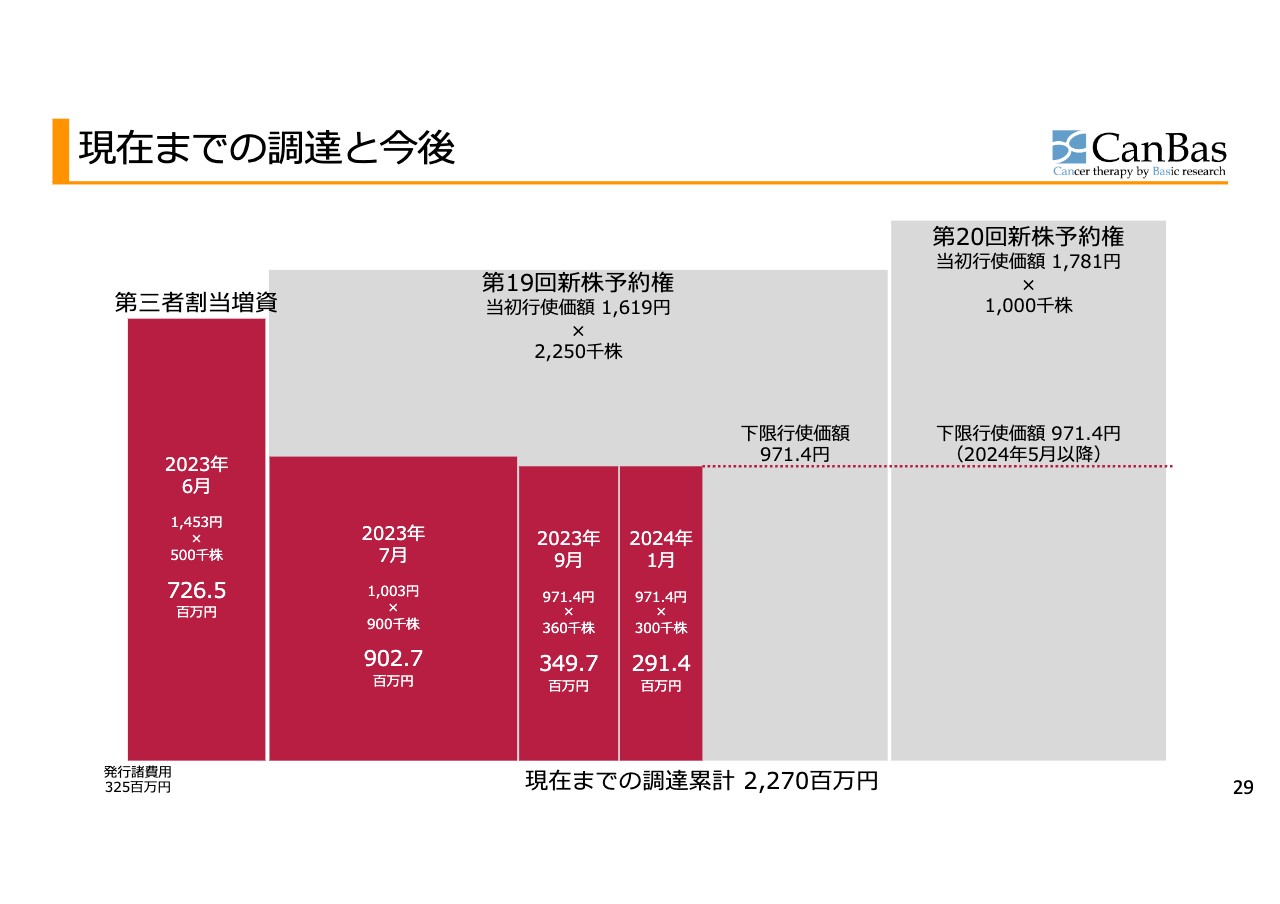

現在までの調達と今後

スライドは、現在までの調達状況の図です。横軸が株数、縦軸が株価を示しており、掛け合わせて調達金額がわかる面積図になっています。現在、株数が6割程度進行した状態です。赤色の部分は、それによって調達した金額を示しています。

調達した金額は、6割程度進行した際の株数で実現するであろう金額との比較で7割程度にとどまっており、これは下限行使価額近くでの行使が中心となったためです。7割程度とはいえ、22億7,000万円程度の調達を実施できた状況です。

この資金で、米国では1stステージまで、欧州では第3相試験に順調に進んだとしてその試験の途上までのキャッシュを持っているという状況は先ほどご説明したとおりです。

この後の資金調達について、最優先で考えているのは、残り4割の第19回新株予約権と第20回新株予約権をきちんと行使していただいて資金調達することです。これが当社にとっても、既存の投資家のみなさまにとっても、希薄化を伴わない、最も良い資金調達方法だと考えています。

残りの資金調達のため2つ目の方法としては、使える補助金や助成金をすべて使いたいと考えており、すでに動いています。もちろん、当社の状況にピタリと当てはまるものは少ないので苦戦すると思いますが、そのような資金を模索することが優先順位の2つ目です。

優先順位の3つ目に、ようやく提携が出てきます。提携では、資金的な条件が良ければ意思決定や主導権の面での条件が悪く、主導権を握ろうとすれば資金的な条件は悪いというトレードオフの関係にあると考えており、実際そのような内容になっていくことが多いです。その時点で主導権を手放してもいいような状況になっているか、どの程度財務的な必要性があるかなどによって判断せざるを得ないと思っています。

「創薬パイプライン型を選択したのは失敗だったのではないか」とのご指摘を受けることもあります。

しかし一方で、株主のみなさまに今回お示ししている中長期的な当社の企業価値の維持を最優先にした選択ができたのは、創薬パイプライン型の「CBP501」について意思決定の主導権をグリップしていたからこそであり、少なくともここまでの選択としては成功だったと考えています。

その成功を踏まえて、この先の選択をしていく考えです。

キャンバスを知る情報源

キャンバスを知るための情報源です。Webサイト、X(旧Twitter)公式アカウント、アナリストレポートなどのほか、2月17日配信予定のアイロゴス社主催の企業IRセミナーでは、河邊と加登住が今回と同じ資料を使って、司会の櫻井さまとの一問一答、質疑応答形式で、よりわかりやすく一般の投資家にもお伝えしていく予定です。

河邊氏からのご挨拶

河邊:補足です。欧州の試験について先ほど、キーオピニオンリーダーがご興味を示し、リードしていただける可能性が高いとお伝えしましたが、これが非常に大きいです。米国ではそのような方なしで、自分たちで進んできました。業界や医師たちからの信頼は欧州のほうが大きくなる可能性があると思っています。

本日はありがとうございました。

加登住氏からのご挨拶

加登住:私からも補足です。今後もお問い合わせや電子メール、また機関投資家のみなさまとの1on1にはすべて対応していく所存です。すでにいくつかアポイントをいただいており、ありがとうございます。今後も当社の内情を正確に、もちろん良いことは良い、悪いことは悪いとお伝えしていきたいと思っていますので、引き続きよろしくお願いいたします。

本日は以上で終了とさせていただきます。ありがとうございました。

新着ログ

「医薬品」のログ