キャンディル、FY23は増収増益で着地 FY24も全サービス堅調予測、過去最高売上高・営業利益を計画し増配を予定

I n d e x

林晃生氏:みなさま、こんにちは。株式会社キャンディル代表取締役社長の林です。本日はお忙しい中、2023年9月期通期の決算説明動画をご視聴いただき、ありがとうございます。

まずは、初めて当社グループをお知りになる方のために、グループ概要を簡単にご説明した上で、2023年9月期の決算概要、トピックス、2024年9月期の業績予想と株主還元、今後の方針についてご説明します。

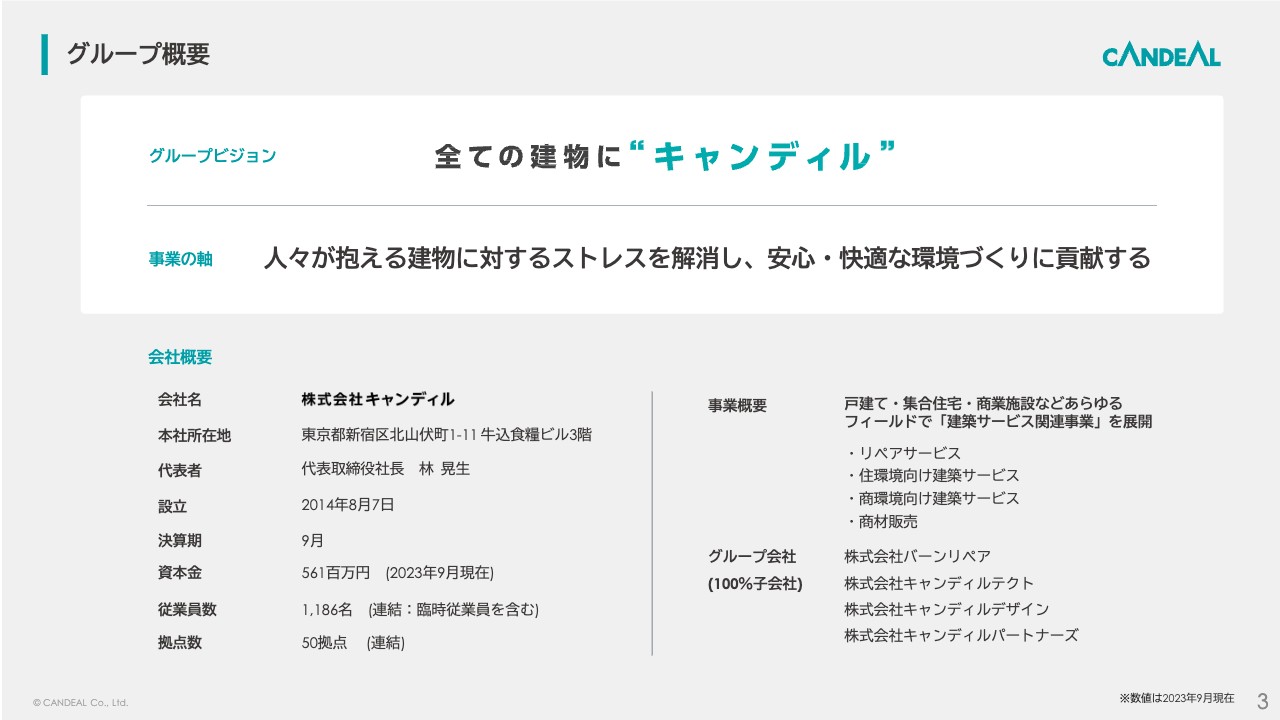

グループ概要

当社グループについて簡単にご説明します。

キャンディルグループは、純粋持ち株会社である当社キャンディルと、連結子会社4社で構成されており、「全ての建物に“キャンディル”」をグループビジョンに掲げ、建築関連企業はもちろんのこと、異業種であるIT企業や引越し関連企業など、さまざまな企業との新しい取り組みを推進することで、あらゆる建物に当社グループのサービスが取り入れられる姿を目指しているグループです。

「人々が抱える建物に対するストレスを解消し、安心・快適な環境づくりに貢献する」ことを事業の軸とし、住宅や商業施設などのあらゆるフィールドで「建築サービス関連事業」を展開しています。

「建築サービス関連事業」とは、建物のライフサイクルにおける「修繕・改修・維持・管理」を提供するサービスで、建物を建てるのではなく、末永く快適に利用するためにサポートするエコロジカルなサービスです。

当社は2014年8月に設立し、今期で10期目、グループとしては1995年に創業し、今期で28年の歴史がある会社です。創業当初は住宅メインでしたが、今では商業施設などへも幅を広げ、建物全般のサポートをお任せいただけるグループへと成長しました。

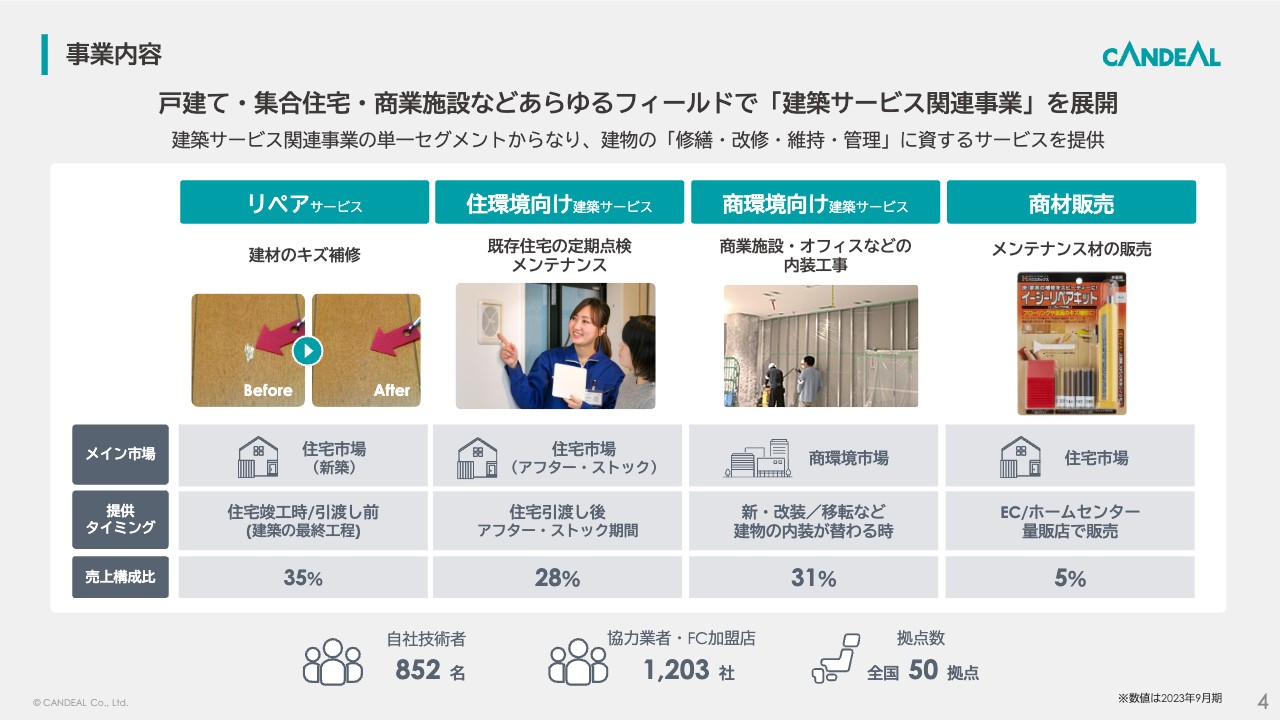

事業内容

事業内容ですが、建築サービス関連事業として4つのサービスを提供しています。1つ目はリペアサービスで、主に建築現場で工事中に発生した建材のキズや施工不良を、部材の交換ではなく修復することで美観を回復するものです。

建築業者などが新築物件をお客さまに引き渡す際には、建築途中で床などに数10ヶ所から100ヶ所ものすりキズやへこみキズができているのが通常でして、それを当社が補修します。

部材を交換しないため、コスト効率と時間効率に優れており、無駄な廃材を出さないという意味で、環境にやさしいエコロジカルなサービスです。

リペアは創業のサービスであり、業界最大手として、当社グループの売上高の約4割弱を占める主力サービスとなっています。

2つ目は、住環境向け建築サービスで、住宅の引渡し後の定期点検、メンテナンスや修繕、コールセンターなど、既存住宅向けのアフターフォロー関連サービスや、新築引渡し前の内装検査などを提供しています。

また、住宅オーナーを生涯顧客化するための支援ツールとして、クラウドサービスの提供も始めています。

今後はますます需要が加速するアフター・ストック領域のサービスですので、当社グループにおいても力を入れていく領域となります。

3つ目は、商環境向け建築サービスで、ホテルや店舗などの商業施設、オフィスの内装工事や什器の設置、家具の組み立てなどを行っています。

全国展開するチェーンの店舗などで見られる、短期間での多店舗一斉工事(改装)、複数業者一斉工事などの同時多発的な現場対応に精通しており、機動力に富んだサービスの提供を可能としています。

4つ目は、商材販売で、プロ向けから一般エンドユーザー向けまで、幅広いユーザーに対する内装・外装建材のリペア材料、メンテナンス材料を取り扱っており、全国のホームセンターや量販店、ECサイトなどで販売しています。

全国50拠点、自社技術者852名、協力業者とフランチャイズ加盟店1,203社を擁するサービス網でカバーしており、47都道府県すべてでキャンディルグループのサービスをご用命いただけます。

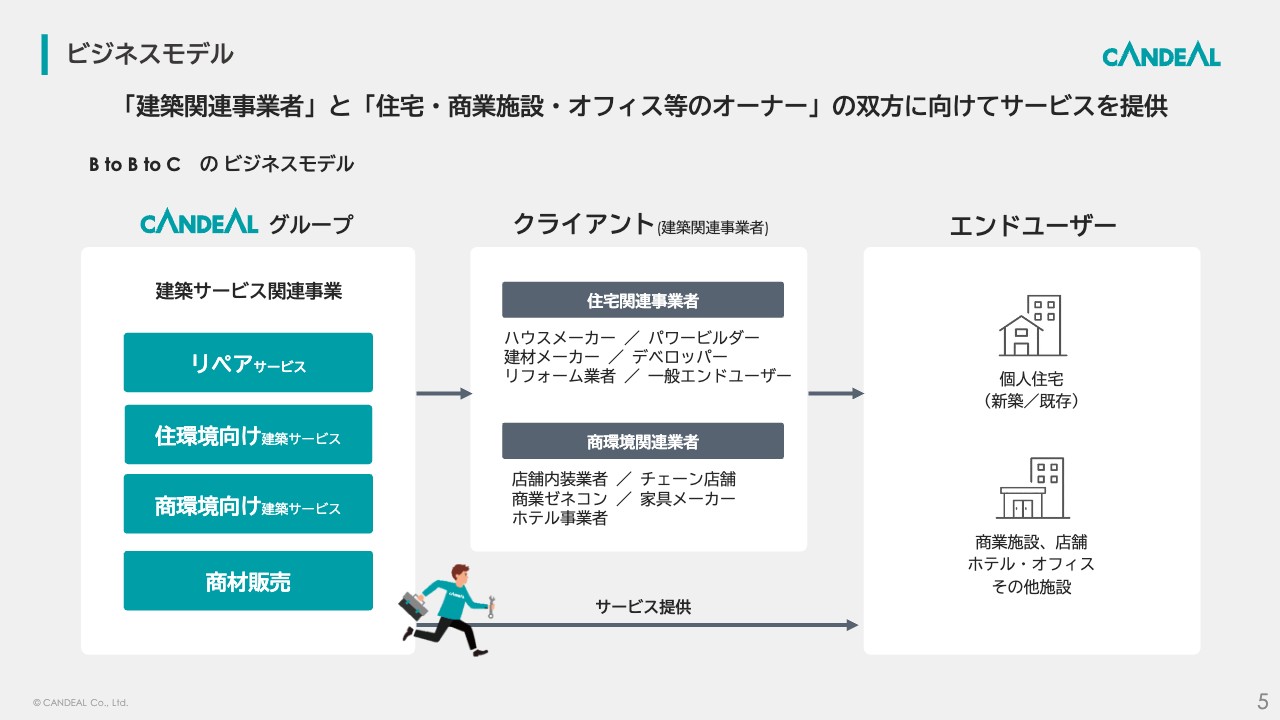

ビジネスモデル

ビジネスモデルはBtoBtoC型で、内装工事業者、ゼネコン、商業ゼネコン、ハウスメーカー、パワービルダー、建材メーカーなどの建築関連事業者からご依頼を受け、当社の技術者が現場(エンドユーザー)にお伺いしてサービスを提供するスタイルです。

ハイライト

決算のハイライトです。2023年9月期の連結業績としては、売上高は前期比109.2パーセントの123億900万円、営業利益は前期比134.1パーセントの4億5,200万円となり、増収増益で着地しました。

売上高は全サービスとも増収となり、特に住環境向け建築サービスと商環境向け建築サービスが好調で、全体の売上高を牽引しました。

住環境向け建築サービスは、住宅アフター・ストック領域の需要が堅調に推移したことに加え、サカイ引越センターとの資本業務提携による効果が発揮されたことによって、順調に推移しました。

また、商環境向け建築サービスは、市場がコロナ禍からの回復基調を強めており、その需要を着実に取り込んだ結果となっています。

営業利益においては、住環境向け建築サービスと商環境向け建築サービスが好調に推移したことに加え、ITインフラ整備などへの投資によって業務効率が改善した効果もあり、営業利益を押し上げ、大幅増益となりました。

当期はコロナ禍からの回復を背景に、住環境、商環境市場とも、受注環境が順調に回復したことによって、当社グループにとってコロナ禍前の成長路線に戻りつつある転換の年になったと感じています。

2024年9月期の見通しについては、各サービスとも需要動向は引き続き堅調であると考えており、順調に推移する見通しで、過去最高売上高と営業利益を見込んでいます。また、配当予想については増配を予定しています。

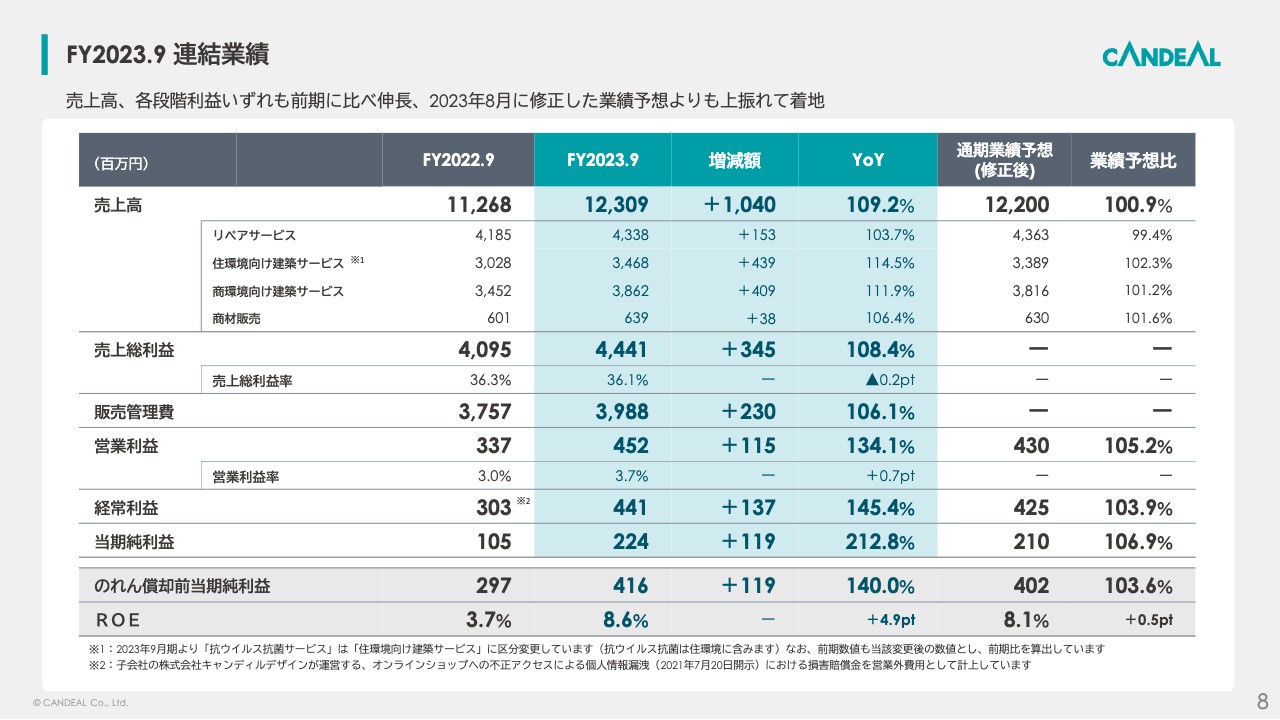

FY2023.9 連結業績

2023年9月期決算概要とトピックスについてご説明します。まずは連結業績サマリーです。

売上高は前期比109.2パーセントの123億900万円、営業利益は前期比134.1パーセントの4億5,200万円となりました。経常利益は前期比145.4パーセントの4億4,100万円、当期純利益は前期比212.8パーセントの2億2,400万円となりました。

売上高、各段階利益、いずれも前期に比べ伸長し、8月に修正した業績予想を上回る結果となりました。

売上総利益率が0.2ポイント下がっているのは、外注費の増加やガソリン価格の上昇など、原価高騰の影響を受けたためです。また、営業利益率は0.7ポイント改善していますが、これは原価上昇分を補うだけの、販管費の抑制効果が表れたことによります。

親会社株式に帰属する当期純利益は、繰越欠損金のある子会社の利益が想定以上に増加したことや、所得拡大促進税制による法人税等の減少により大幅増益となりました。

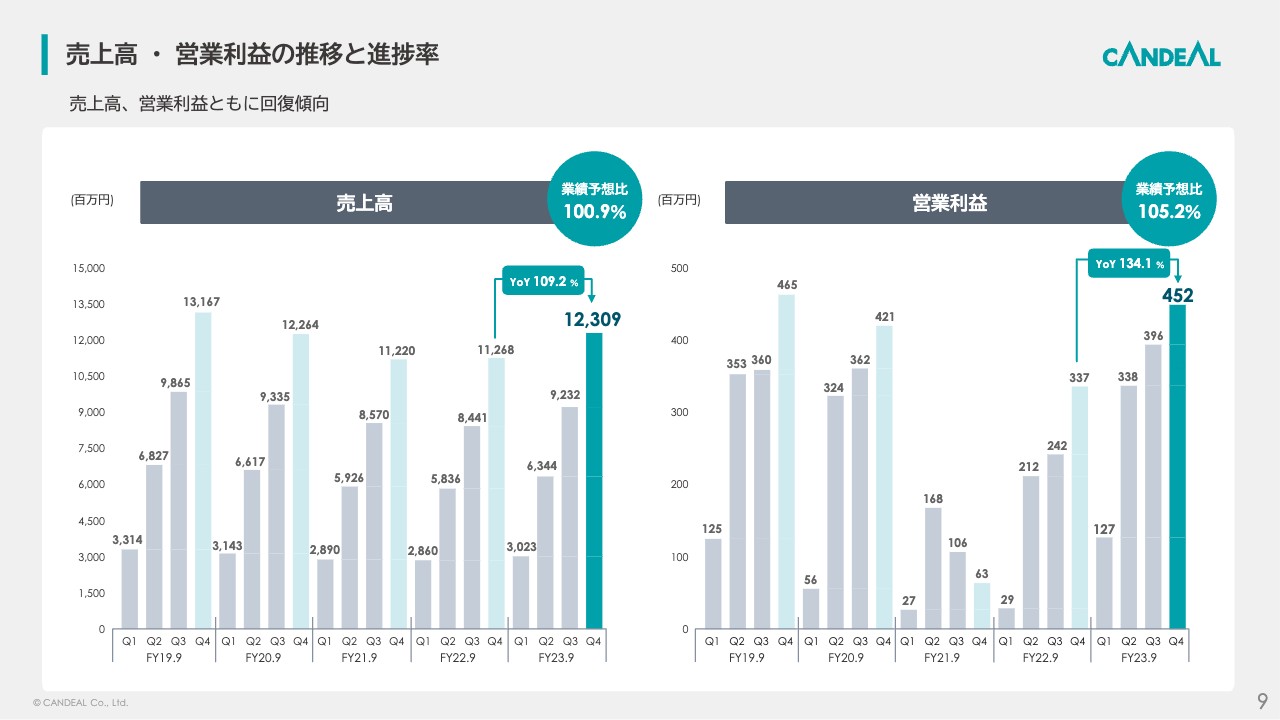

売上高 ・ 営業利益の推移と進捗率

業績の進捗です。売上高は、修正後の通期業績予想に対する進捗率は100.9パーセント、期初予想に対して101.7パーセントです。営業利益は、修正後の通期業績予想に対して105.2パーセント、期初予想に対しては110.6パーセントとなりました。

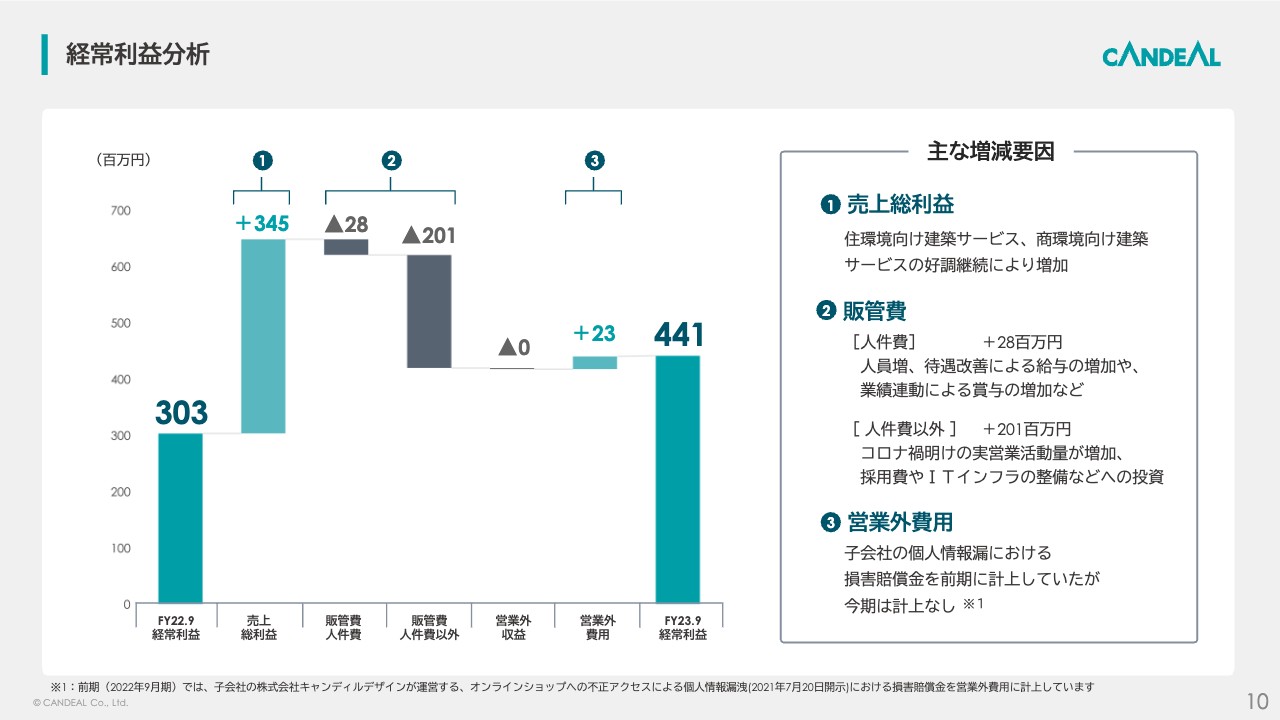

経常利益分析

経常利益の主な増減要因です。

2023年9月期の経常利益は4億4,100万円となり、前期比で1億3,700万円の増加となりました。売上総利益率は、住環境向け建築サービスと商環境向け建築サービスの増収により、増益となりました。

販管費については、全体で前期と比べ2億3,000万円の増加となりました。人件費は、新卒採用や中途社員採用による人員数の増加に伴う費用増と、既存社員の待遇改善や賃金の見直し、業績連動による賞与の増加が挙げられます。

人件費以外については、コロナ禍が明けて実営業の活動量が増加したことで、出張費用や販促費用などの営業活動に付随する費用が増加したこと、そして全拠点の通信環境の最適化やセキュリティ対策強化などのITインフラの整備、RPA関連ツールを増やしたことなどにより増加しました。結果として、経常利益は前期と比べ増益となりました。

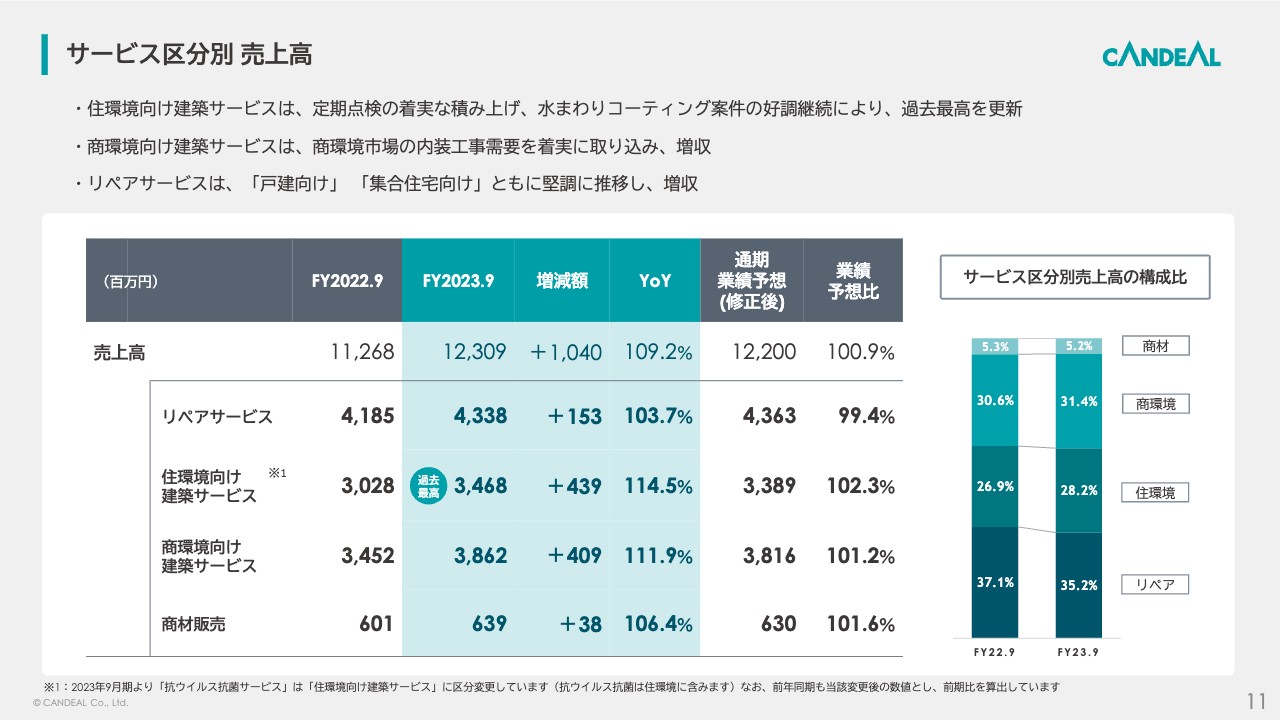

サービス区分別 売上高

サービス区分別売上高です。リペアサービスは前期比103.7パーセントで43億3,800万円、住環境向け建築サービスは前期比114.5パーセントで34億6,800万円、商環境向け建築サービスは前期比111.9パーセントで38億6,200万円、商材販売は前期比106.4パーセントで6億3,900万円となり、全サービスとも増収で着地しました。

住環境向け建築サービスの売上高は、定期点検の着実な積み上げと、水まわりコーティング案件の販売好調により、過去最高となりました。商環境向け建築サービスは、商環境市場の内装工事の需要を着実に取り込み、増収となりました。

商材販売は、プロ向けメンテナンス商材が順調に推移したことに加え、サカイ引越センターとの共同作業により改善した商材の販売が順調なスタートを切ったことも、増収要因の1つとなっています。

全サービスとも丹念な価格交渉を行い、収益性を重視しながら受注量を上げ、トップラインを拡大できたことが業績向上につながっています。

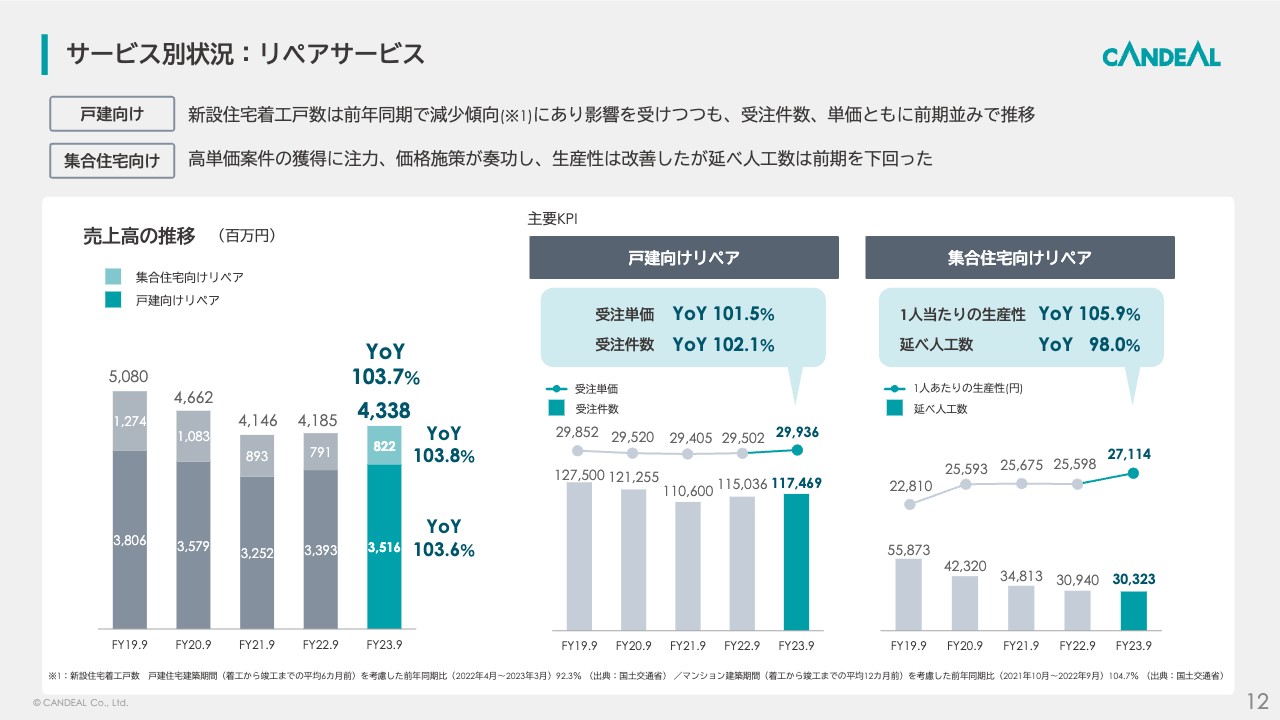

サービス別状況:リペアサービス

サービス別状況についてご説明します。リペアサービスの状況です。戸建向けリペア、集合住宅向けリペアとも、売上高は前期比103パーセント台となり、堅調に推移し、リペアサービス全体の売上高は増収となりました。

戸建向けリペアにおいては、新設住宅着工戸数は減少傾向にありますが、受注件数は前期比102.1パーセント、受注単価は前期比101.5パーセントと前期並みで推移しました。

集合住宅向けリペアは、難航していた技術者の採用活動が下期から改善傾向となり、結果として延べ人工数は前期比98.0パーセントとなりました。技術者1人当たりの生産性は、高単価案件の獲得に注力したことや、値上げなどの価格施策の効果などにより、前期比105.9パーセントと増加しています。

政府が発表している公共工事設計労務単価の引き上げによる影響は、これから徐々に顕在化してくると考えています。特に、集合住宅向けリペアはゼネコンなどを主要取引先としているため、住宅事業者に比べ比較的早めに影響が出てくるのではないかと見ています。今後の動向を注視しながら引き続き値上げ交渉を進め、生産性の向上と技術者の待遇改善につなげていきたいと思っています。

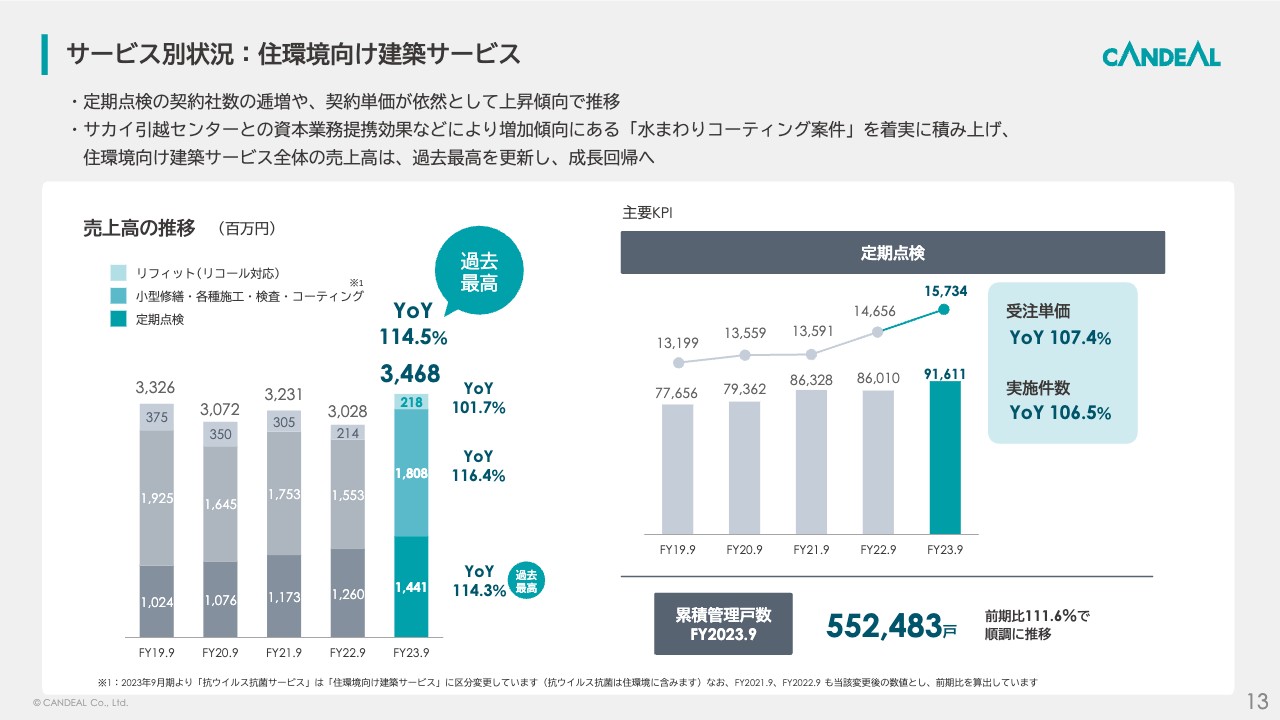

サービス別状況:住環境向け建築サービス

住環境向け建築サービスの状況です。住環境向け建築サービス全体の売上高は、前期比114.5パーセントとなり、過去最高を更新しています。定期点検については、実施件数が前期比106.5パーセント、受注単価は前期比107.4パーセントとなり、売上高は前期比114.3パーセントとなりました。契約者数が順調に増加し、契約単価が上昇傾向で推移しています。

小型修繕・各種施工・検査・コーティングは、前期比116.4パーセントとなり、こちらも好調に推移しました。

先ほどお伝えしたとおり、サカイ引越センターとの資本業務提携の効果や、家電量販店などとの協業により、水まわりコーティング案件が大幅に増加したことが主な要因です。水まわりコーティング案件の増加に伴い、フランチャイズ加盟店の増加による施工体制強化も進んでおり、好循環が生まれつつある状況です。

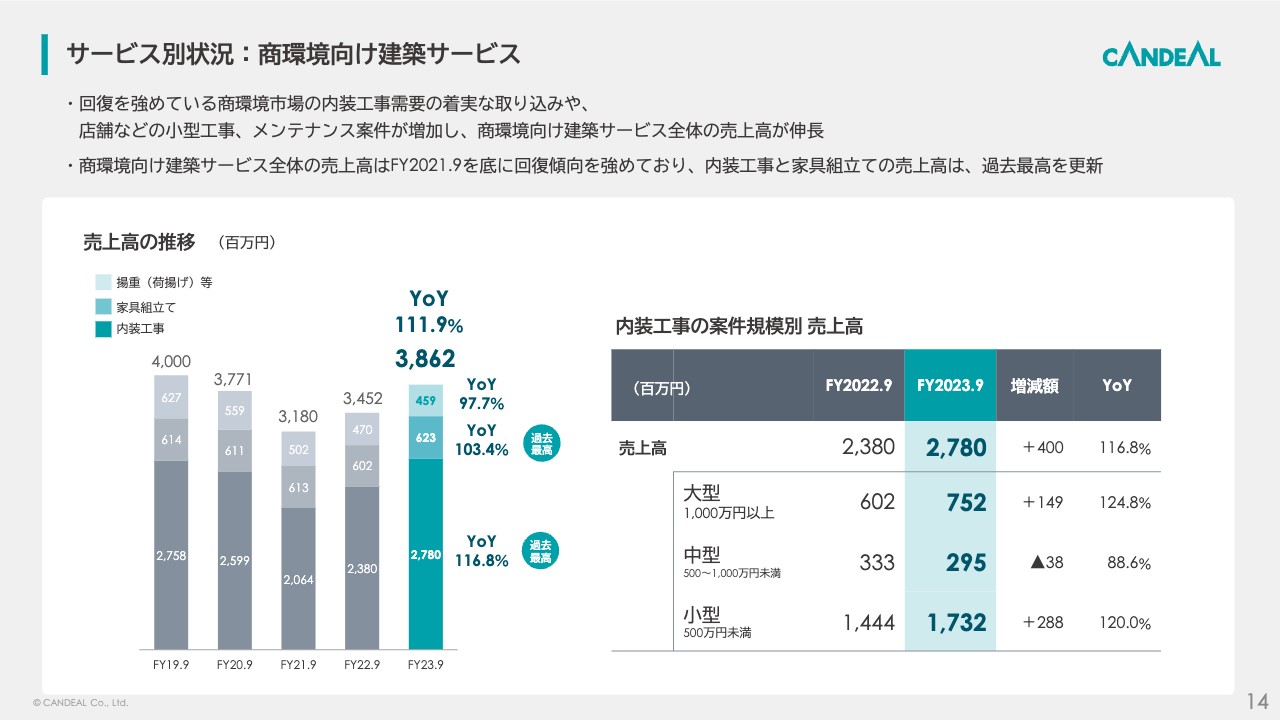

サービス別状況:商環境向け建築サービス

商環境向け建築サービスの状況です。売上高は前期比111.9パーセントと、内装工事の需要を着実に取り込み、継続して好調な結果となっています。

商環境向け建築サービス全体の売上高は、2021年9月期を底に回復を強めており、大都市圏の大型現場の内装工事案件や、IKEAさまの家具組立ての受注などが好調に推移しました。結果として、内装工事と家具組立ての売上高は過去最高を更新しています。

案件規模別で見ると、1,000万円以上の大型案件が前期比124.8パーセント、小型の500万円未満の工事が前期比120.0パーセントとなっています。

受注環境は良好で、大手商業ゼネコンなどからの依頼が増加しています。内容としては、ホテルの家具取付工事、店舗・商業施設の新装・改装、原状回復工事、オフィスの改装工事など、受注内容に特段の偏りはなく、多方面からの需要を取り込んでいます。

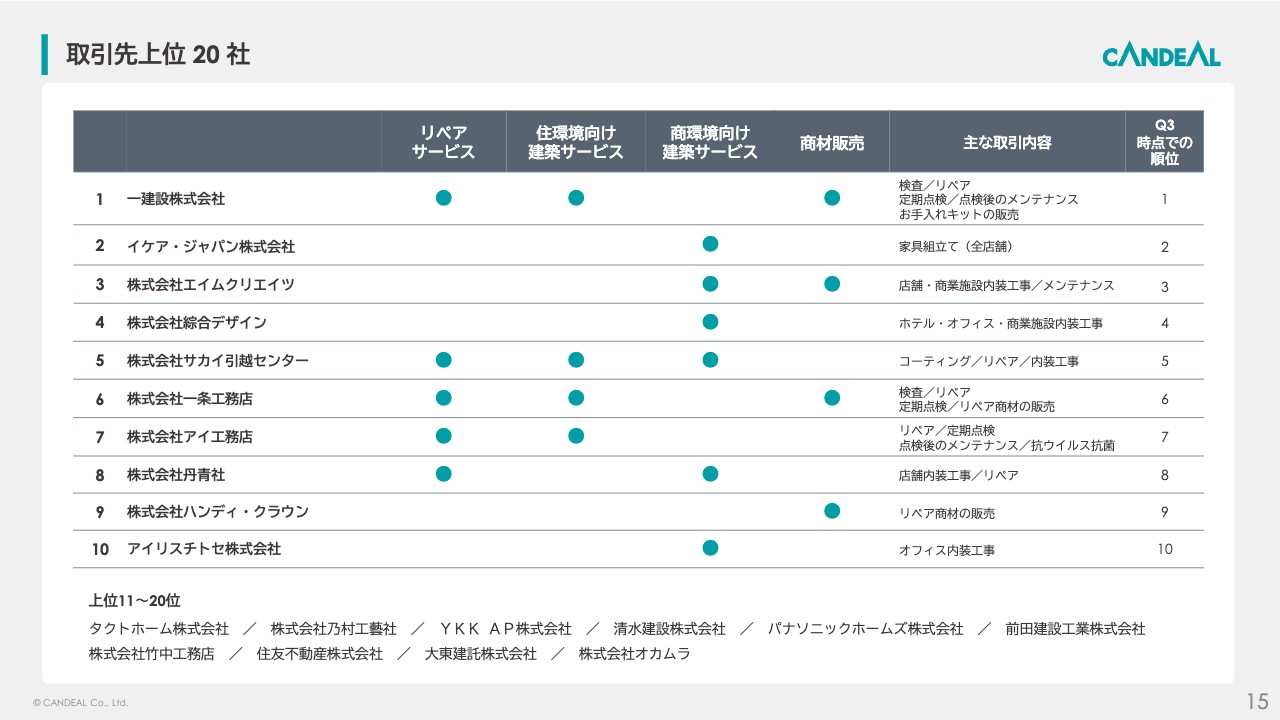

取引先上位20社

取引先上位20社はスライド記載のとおりです。

施工体制の方針 と 自社技術者数・協力業者数の推移

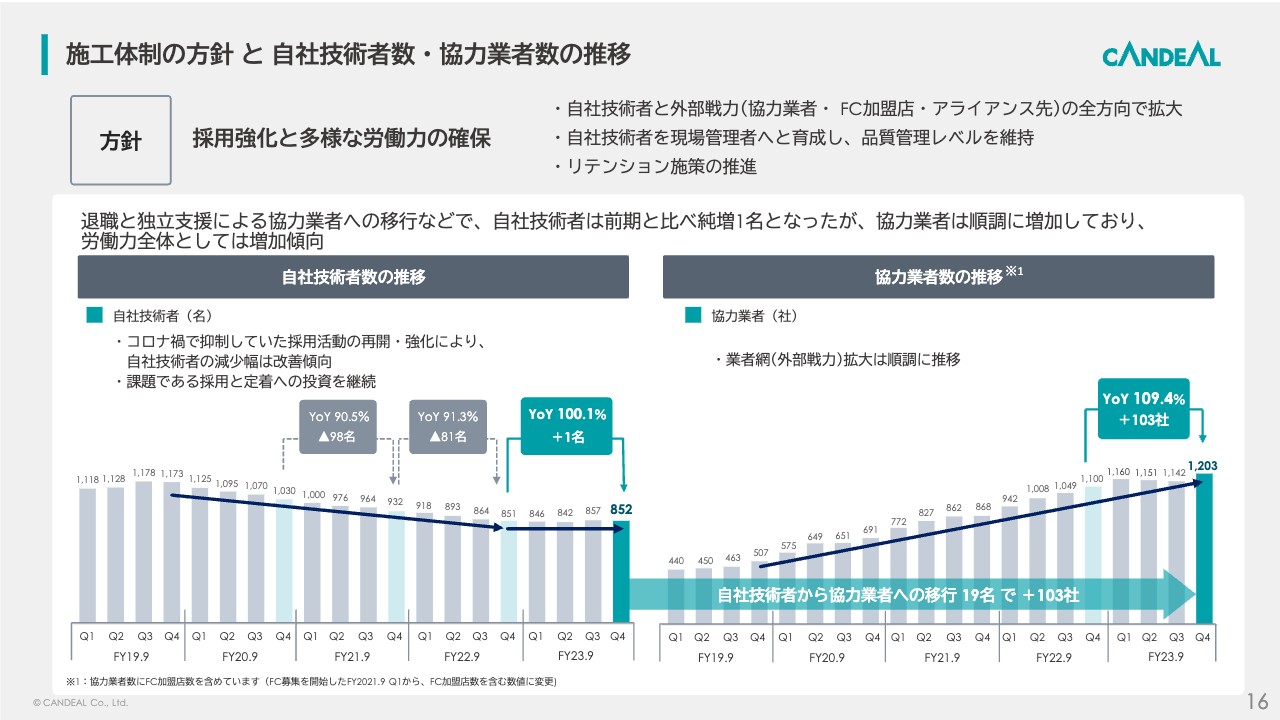

施工体制の状況についてです。自社技術者数は1名増加し、前期比100.1パーセントの852名となりました。協力業者数は103社増加し、前期比109.4パーセントの1,203社となりました。

退職や独立支援による協力業者への移行などで、自社技術者は前期と比べ純増1名となっていますが、協力業者は依然として増加しており、労働力全体としては増加傾向となっています。

施工体制については、自社技術者に加え、協力業者、フランチャイズ加盟店などの外部戦力も合わせて全方向で拡大していく方針を掲げています。その方針に沿ってグループを支える施工体制は拡大傾向にあり、一定の成果を上げています。

しかしながら、自社技術者の採用率と定着率を向上させることは、引き続き対処すべき課題と認識しています。自社技術者の純増数を改善していけるよう、施策を進めていきます。

株式会社サカイ引越センターとのシナジー

サカイ引越センターとのシナジーについてご説明します。サカイ引越センターとは、資本業務提携をしてから1年が経過しました。シナジーによる当期の売上高は約2億8,000万円という結果となり、業績に良いインパクトを与えるシナジー効果が明確になってきています。

足元の取り組みとして、当社グループの「水まわりコーティング」の施工や、冷蔵庫や椅子の下に敷く「ポリカーボネートマット」の販売を、引越し時の付帯サービスとして採用いただいています。

サカイ引越センターが個人の引越し顧客に対して、キッチン、風呂場、洗面やトイレなど水まわりのコーティングを提案し、当社グループがサービス提供をしたり、床にキズをつけないように、重量のある冷蔵庫やキャスター式の椅子の下にマットを敷くことを提案するという流れです。

引越しのタイミングに提案するサービスや商材としてとても相性が良く、「水まわりコーティング」は提携後から2,000件を超える受注をいただいています。

「ポリカーボネートマット」も、引越しを担当されるスタッフの方が現場で取り扱いやすいように改良したタイプの提供を開始しており、今後に期待が持てる商材です。

今後もフローリングのお掃除を楽にし、キズつきを防ぐ「フロアコーティング」や、プロ仕様でつや出しと汚れ防止に優れたクリーナー剤の小分け販売など、引越しのタイミングで提案する付帯サービスとして取り扱うサービスメニューや商材を順次拡大していく予定です。

また、人材交流についてもテストを開始しています。サカイ引越センターグループの方に当社グループのサービスを覚えていただくなど、人材の適性や地域の特性に合わせて、双方の需給を補完し合うような取り組みを進めていきたいと考えています。

引き続き、2025年9月期の10億円の事業シナジー創出に向けて、協力体制を進化させていきます。

TOPICS 人的資本経営への取り組み

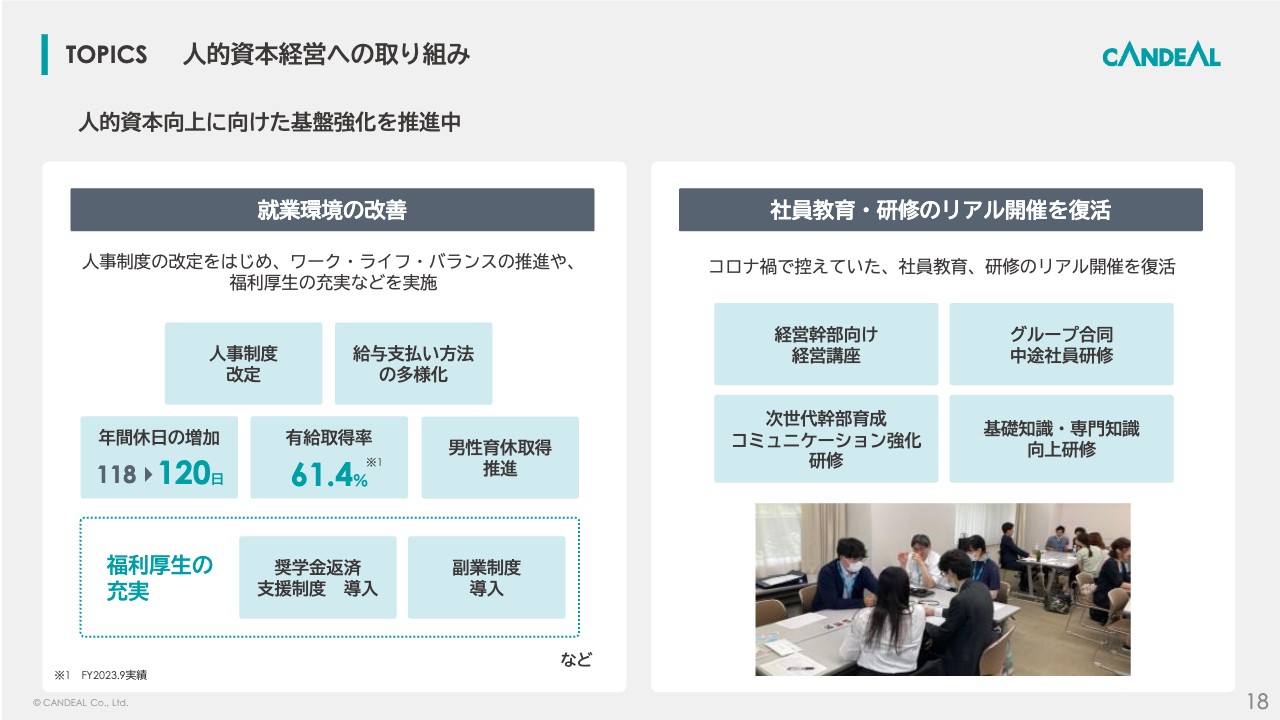

2023年9月期のトピックスです。どの企業も人的資本経営に向けて取り組まれていると思いますが、当社グループは労働集約型のビジネスであり、事業の根幹に関わるものであるため、人的資本を大切にすることは最重要課題と捉えています。

現時点の取り組みとしては、人事制度改革、賃金改定、給与支払いの方法の多様化、年間休日の増加、男性育休取得の推進などといった、ワーク・ライフ・バランスを大切にした改善の推進を中心に進めています。

若年層の生活困窮に配慮すべく、奨学金返済支援制度の導入や、転勤に対する支援の見直しなども実施しました。また、コロナ禍で控えていた社員教育、研修のリアル開催も復活させており、グループビジョンの共有や事業会社間の従業員同士のコミュニケーション強化などにも取り組んでいます。

ここ数年のリアルでのコミュニケーションロスの影響はやはり大きかったようで、研修のリアル開催の復活は社員からは大変好評です。グループ一体感の醸成は、今後のグループ経営に良い効果を与えるものと考えていますので、このような取り組みは継続していきたいです。

また当期は、会計や法務などの基礎知識や専門知識の研修、次世代幹部社員育成のための研修を充実させました。インボイス制度導入など、具体的に学びが必要とされるテーマもありましたが、従業員一人ひとりの知識向上、リテラシーの向上は業務改善や業務の質的向上に直結しますので、今後も教育体制の拡充を進めていきます。

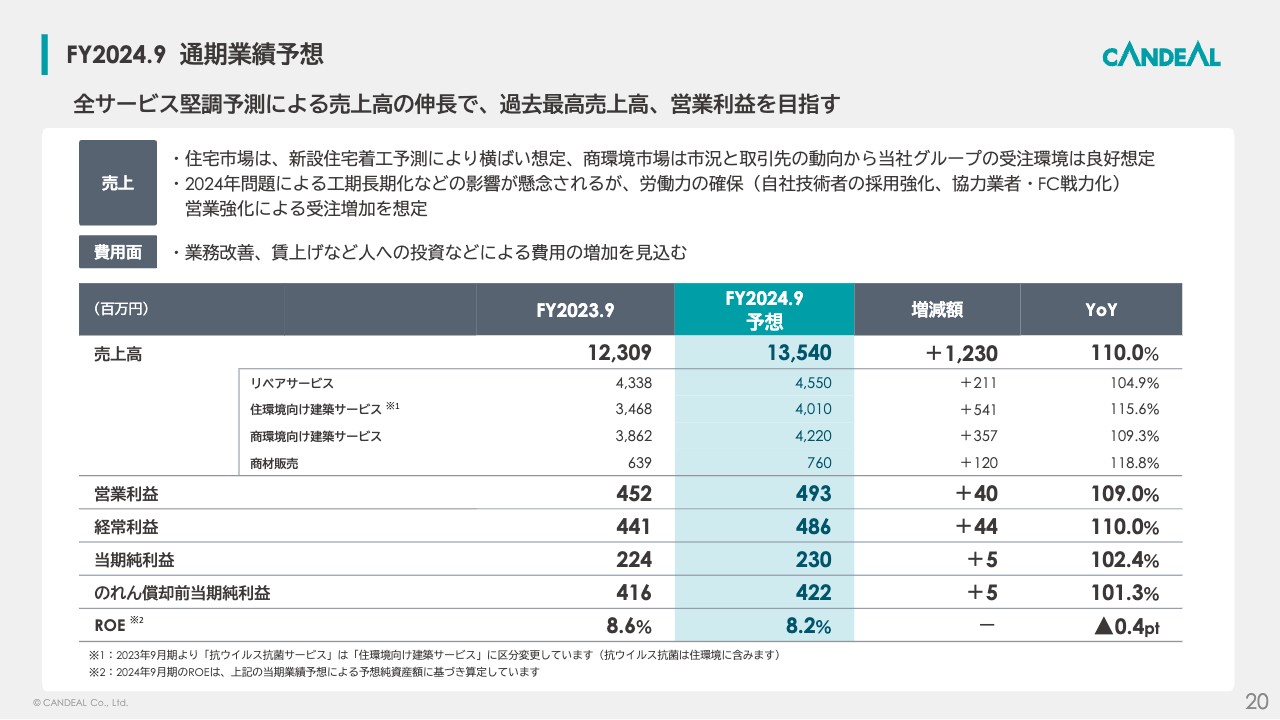

FY2024.9 通期業績予想

次に、2024年9月期の業績予想です。2024年9月期の売上高は、前期比でプラス12億3,000万円の135億4,000万円、営業利益は、前期比でプラス4,000万円の4億9,300万円で全サービスとも堅調に推移する予想で、過去最高売上高、営業利益を目指します。

市場環境についてです。住宅市場は新設住宅着工予測により、横ばい傾向であると見込んでいます。商環境市場においては、インバウンドの回復状況や取引先の動向から引き続き強含みで推移すると見込んでいます。

建築業界は「2024年問題」によって、工期の長期化や全体的な技術者不足が懸念されており、さまざまな現場で工期遅延が発生するのではないかとも予想されています。工期遅延が発生した場合、「当社の会計期間内に予定した案件が終わらない」といった影響も否めません。

当社グループに対する影響を最小化すべく、自社技術者の採用強化と協力業者、フランチャイズの戦力化によって労働力を確保しつつ、受注した現場の工期の進捗動向を注視し、受注量の調整に神経を使っていきたいと考えています。

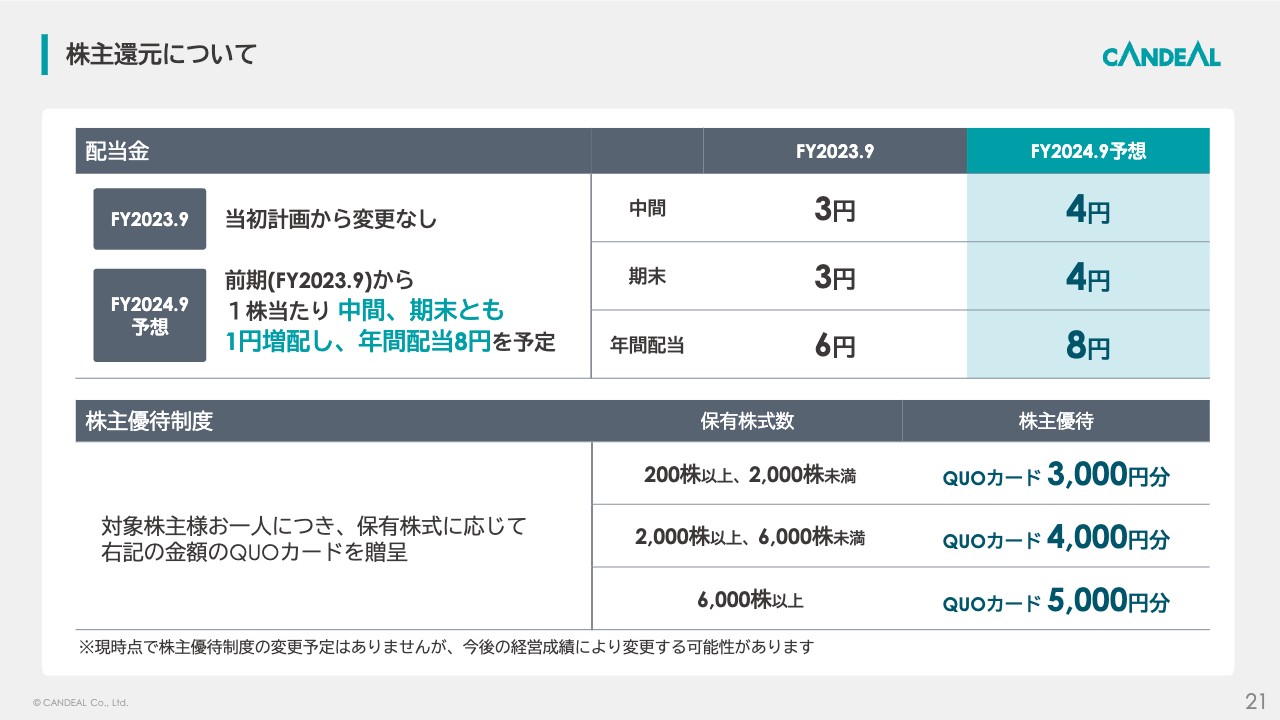

株主還元について

株主還元についてです。配当に関して、2023年9月期においては、期末配当3円、年間配当6円で、当初計画から変更はありません。2024年9月期の予想においては、配当金額を中間、期末とも1円増配し、1株当たり4円、年間配当8円を予定しています。

株主優待について、現時点で変更はありません。株主のみなさまへの利益還元は、経営の重要課題であると考えています。成長投資の原資を確保した上で、適切な内部留保を確保しつつ、経営成績を勘案しながら適宜検討をしていきます。

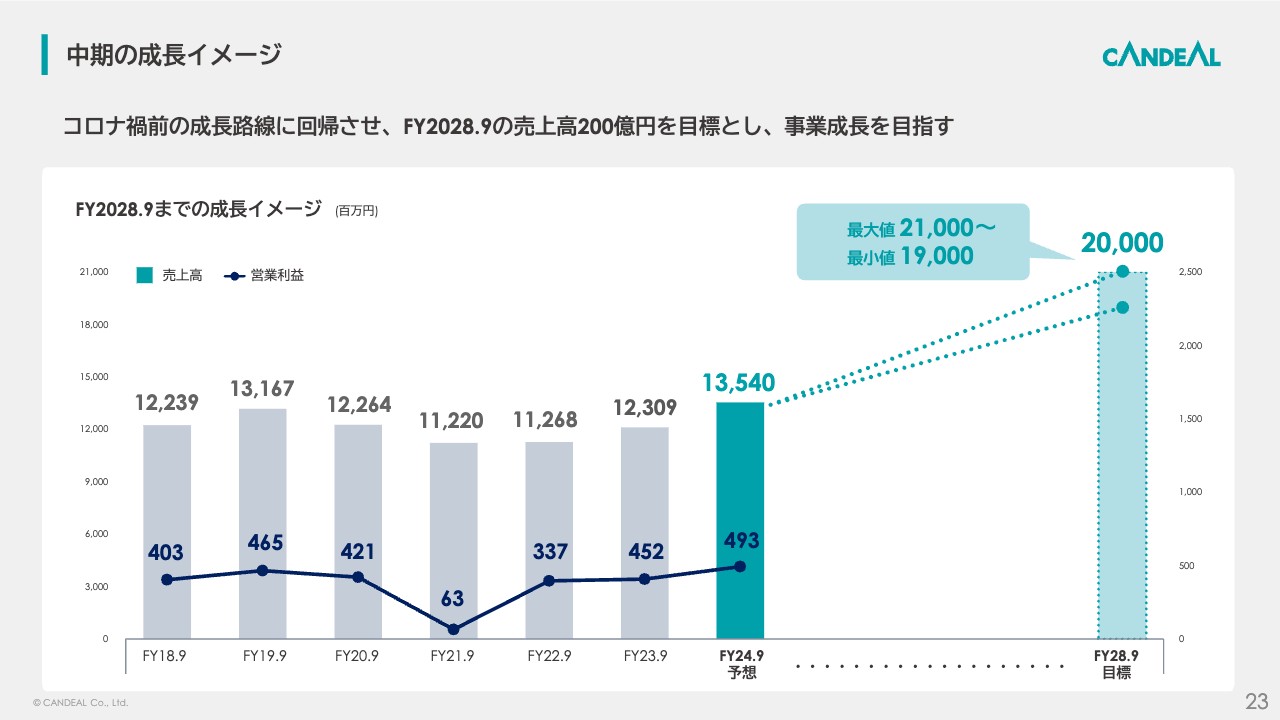

中期の成長イメージ

中期の成長イメージについてご説明します。2028年9月期の売上高200億円を目標として、事業成長を目指していきます。2019年9月期までの成長スピードは、2020年2月から発生したコロナ禍の影響によって、いったん途切れてしまいました。

しかし、2023年9月期には成長力の回復が明らかになってきましたので、元の成長軌道に回復させ、2028年9月期の目標売上高200億円の達成に向けて、事業を成長させていきたいと思います。中長期的な視座を持ちつつ、常に想定外の変化を考慮しながら事業を進めていきます。

需要動向/取り巻く環境

前述の目標達成のための周辺環境についてです。まずは市場環境です。当社グループの主力サービスである「リペアサービス」と、「住環境向け建築サービス」に影響する住宅市場動向ですが、新設住宅着工戸数は、足元では横ばいと予測されています。しかし、2030年に向けては、人口減少の影響により下降トレンドに向かう見通しです。一方で、住宅ストックにおけるメンテナンス、リフォーム市場は堅調に推移すると予測されています。

新築着工の減少の影響は、新築販売による住宅事業者間の競争結果を生み出すため、各社とも売上高を維持するため、ストック市場(既存住宅)での収益化を急ぐ傾向が強くなると予想されます。

また、商環境市場では、インバウンド需要の回復、円安、インフレの継続などの影響により、国内旅行需要が増加していくと考えられます。また、再開発や建物の老朽化による建て替えや、メンテナンス需要も増加していくと予想されていることから、引き続き需要は旺盛であると見込まれます。

次に、技術者獲得の環境についてです。当社グループの事業は労働集約型ですが、労働市場は引き続き人口減少、働き方の多様化、ブルーカラー職への抵抗感などから苦戦が続くものと予想しています。今後も技術者の確保が非常に大きな課題となってくると考えています。

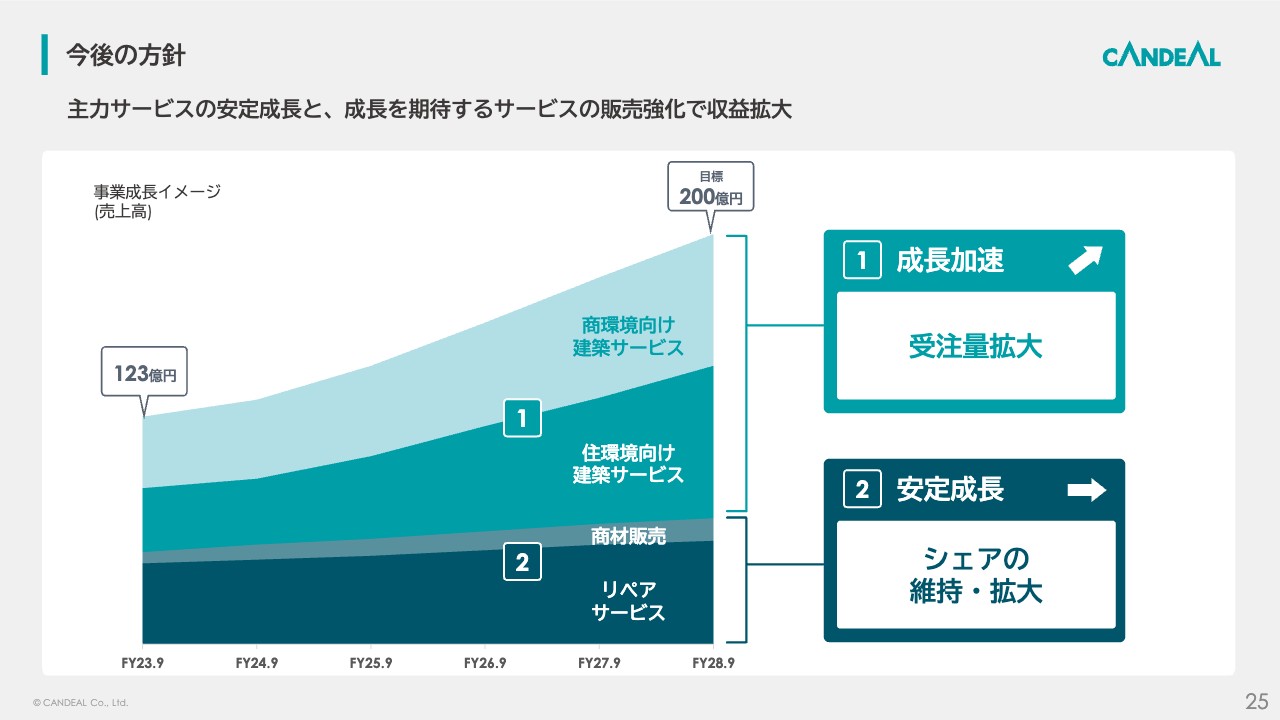

今後の方針

以上のような需要動向や周辺環境を踏まえて、2028年9月期に向けて掲げた成長目標達成のために、次のような考えでグループ経営を進めていきます。

「商環境向け建築サービス」と「住環境向け建築サービス」を成長サービス、「リペアサービス」「商材販売」は安定成長させていくサービスとして位置づけ、収益を拡大させていきたいと考えています。

まずは成長加速が期待できる「商環境向け建築サービス」と「住環境向け建築サービス」についてです。「商環境向け建築サービス」は、順調な需要動向のもとで引き合い案件が増加するものと見込まれます。特にサスティナブル経営を進める必要がある大手企業は、労働環境の整備や、コンプライアンス体制がしっかりととれた業者を選定する必要があるため、優良な施工業者は取り合いになると思われます。

当社グループにとって追い風と認識しており、着実に需要を取り込めるよう施工体制を強化し、成長速度を上げていく考えです。

住宅引渡し後のサービスがメインの「住環境向け建築サービス」は、前段でお話したように、新築減少、ストック住宅市場の拡大という流れの中で、今まで以上に成長スピードを上げていくことができると考えています。こちらも、来るべき需要をしっかりと取り込めるよう、施工体制の強化とサービスレベルの向上に努めていきます。

一方で、「リペアサービス」と「商材販売」は安定成長させていくサービスと認識しています。「リペアサービス」は新築住宅向けに提供する割合が高いため、新築市場が減少する流れの中で、しっかりとシェアを拡大し成長させていきます。

また、「商材販売」は海外から輸入している商材もあり、円安と石油高による輸送コスト増、ロシア・ウクライナや中東の地政学的リスクなどネガティブな流れが続いています。今後、輸入商材を扱うメリットが薄らいでいくと予想されますので、国産商材に切り替えながら、引き続き安定的な利益の確保に努めます。

以上のような考えのもと、良い流れを逃がさぬよう、成長スピードを上げていきます。

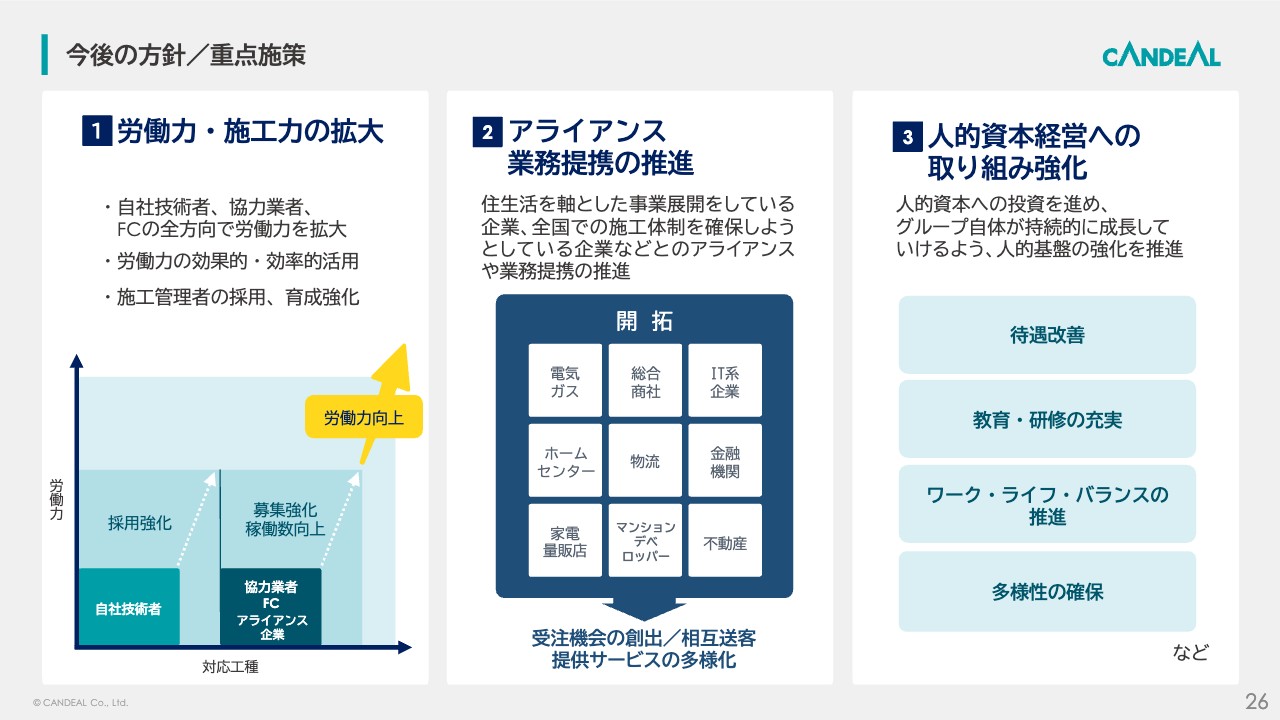

今後の方針/重点施策

今後の方針の重点施策として、次の3点を進めていきます。1つ目は、労働力、施工力の拡大です。当社グループは労働集約型なので、常に技術者の確保、施工力の拡大は課題であり、最も重要な施策として進める必要があると認識しています。引き続き、自社技術者の採用はもちろんのこと、協力業者、フランチャイズ加盟店、アライアンス先の拡大に努め、多様な労働力を多方面から確保する、ハイブリッド型の施策を継続していきます。

また、施工管理者の採用強化と社内での育成強化も進めていきます。特に自社技術者を教育して、現場管理者へと育成していくことは、受注キャパシティを増大させるために重要です。同時に、協力業者に対する現場の統率力と品質管理力を維持するためにも、非常に重要ですので、社内教育にも力を入れていきます。

2つ目は、他社とのアライアンスや業務提携の推進です。当社グループはこれまでも業務提携を行い、受注機会の創出、相互送客の推進、提供サービスの多様化などを追求してきました。今後も相性の良さ、シナジー効果が見込める企業を探し、積極的に提携していきたいと考えています。

3つ目として、人的資本経営の取り組みを強化することです。先ほどもお伝えしたとおり、当社グループは、労働集約型のビジネスモデルであるため、人的資本を大切にすることは事業成長に欠かせない重要なファクターです。待遇改善やワーク・ライフ・バランスの向上など、現状の取り組みを推進することはもちろん、多様性の確保と育成を進め、グループの成長を支えられる人的資本の整備を進めていきます。

2023年9月期の決算説明は以上となります。ご清聴ありがとうございました。

新着ログ

「建設業」のログ