【QAあり】ブリヂストン、2023年通期業績予想は変更なし 中期事業計画(2024-2026)はビジネス基本シナリオ明確化

2023年第3四半期累計業績総括/通期見込

石橋秀一氏(以下、石橋):みなさま、こんにちは。Global CEOの石橋です。第3四半期決算に際して、まずは「中期事業計画(2021–2023)」(以下、21MBP)最終年としての総括方向をご説明します。

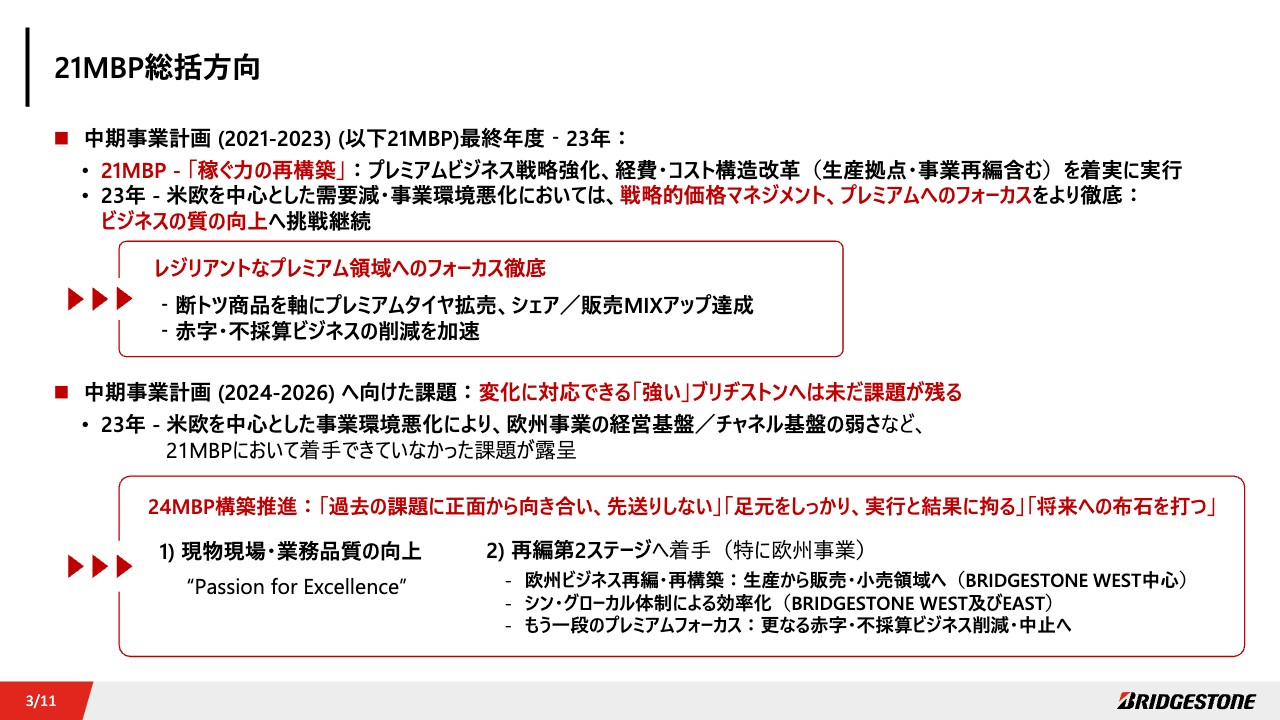

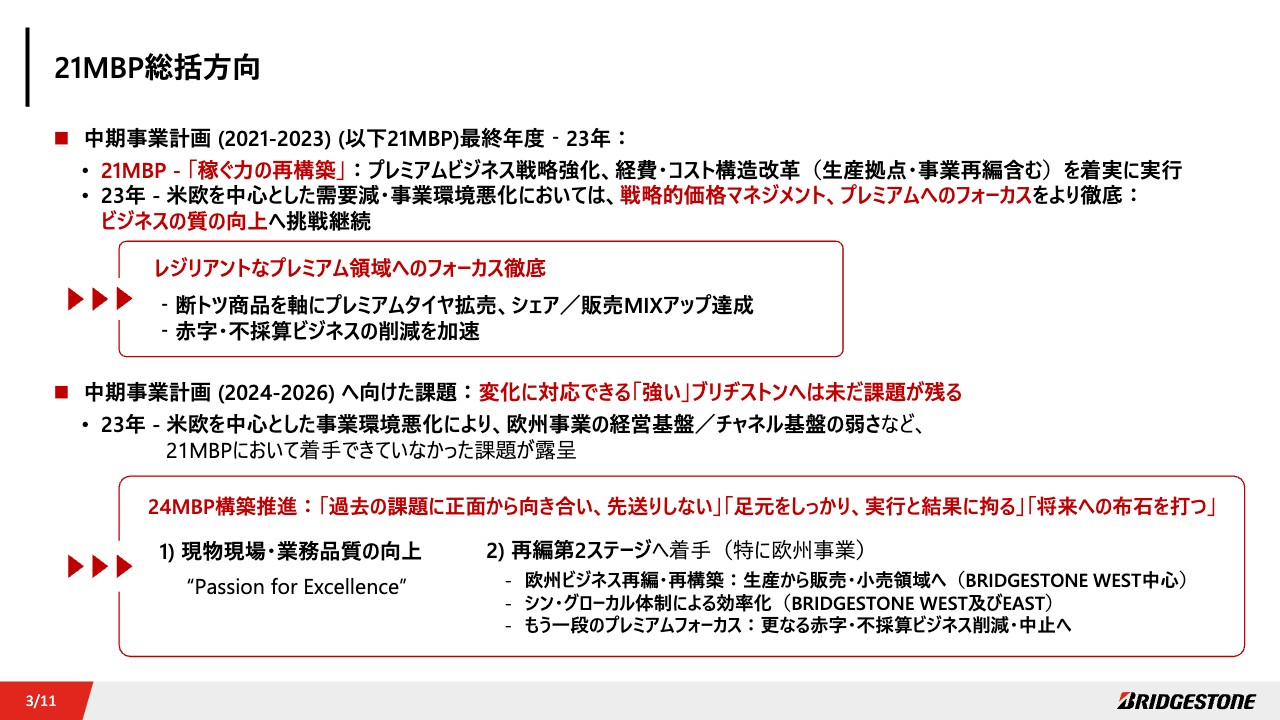

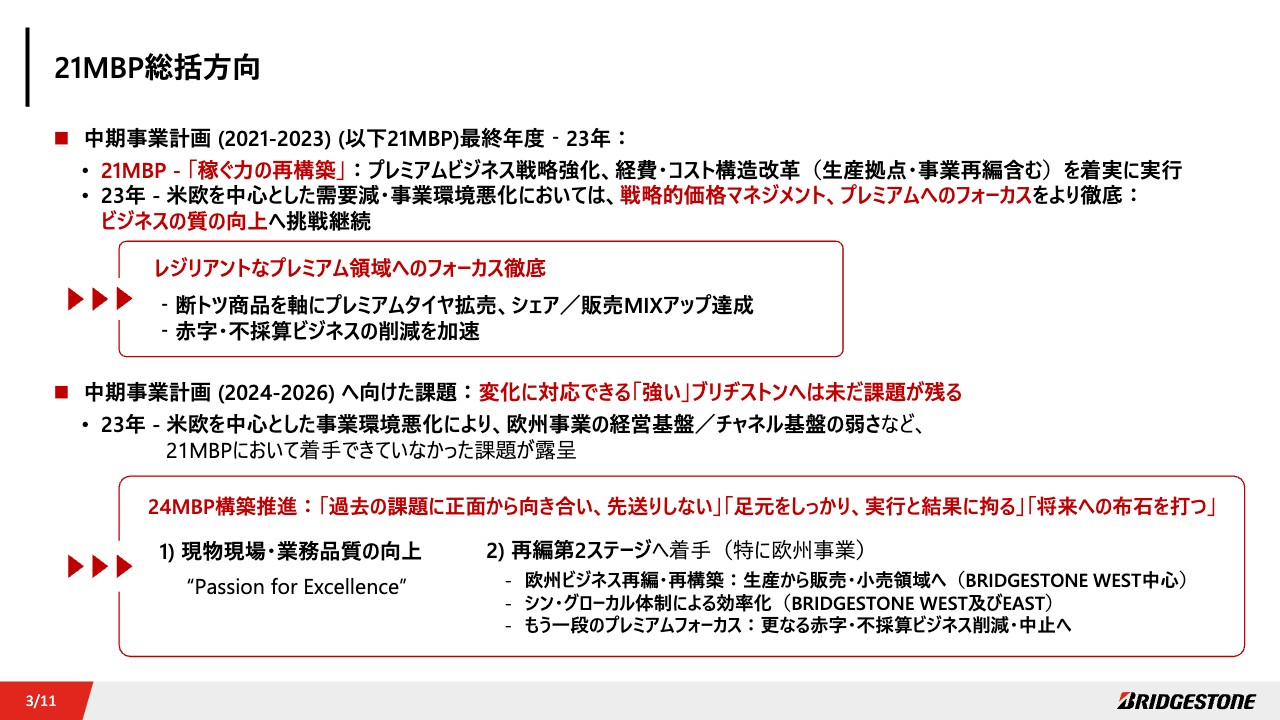

21MBP総括方向

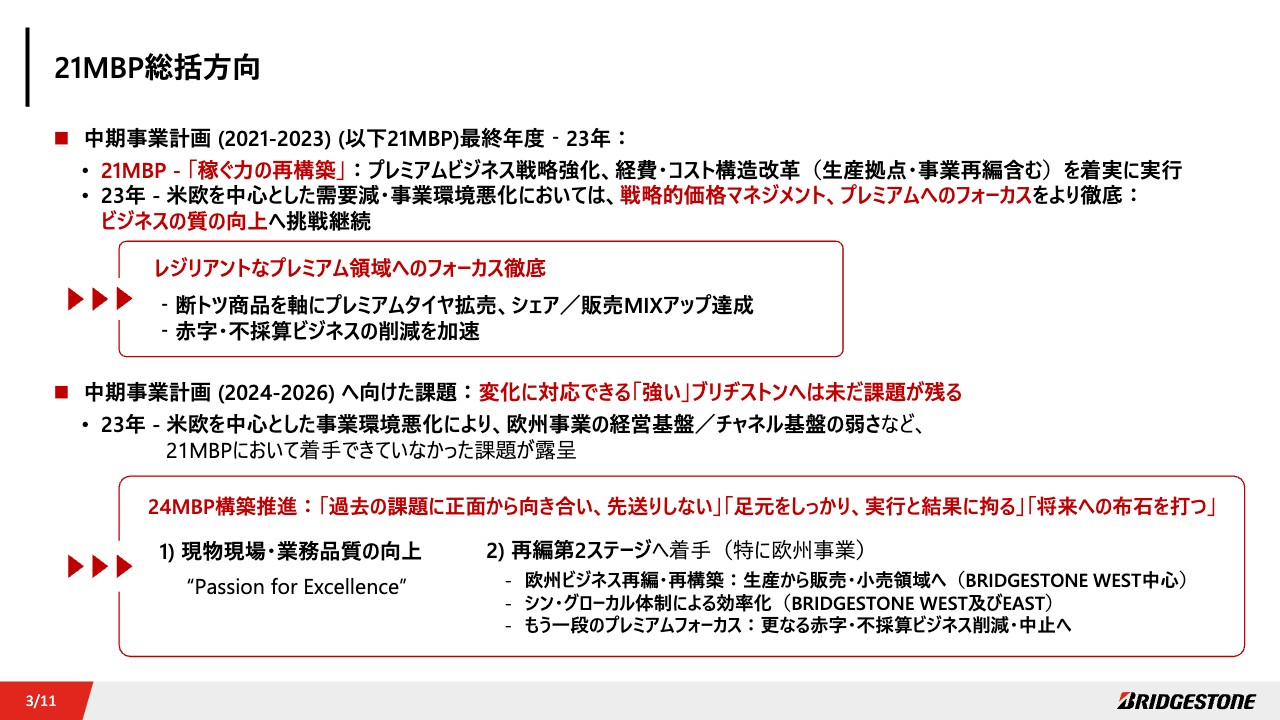

21MBPでは、「稼ぐ力の再構築」を大きな柱として、変化に対応できる「強い」ブリヂストンへの進化をターゲットに、これまで経営を進めてきました。プレミアムビジネス戦略強化、経費・コスト構造改革を推進し、生産拠点・事業再編を含めて、着実に計画を実行しています。

特に、2023年度は米欧を中心に事業環境が悪化する中、プレミアムへのフォーカスをより徹底し、継続したビジネスの質の向上に挑戦しました。

一方で、変化に対応できる「強い」ブリヂストンへ向けては、環境悪化により、欧州事業の経営・チャネル基盤の弱さなど、これまで着手できていなかった課題が露呈している状況です。

これらの課題にしっかりと向き合い、「Passion for Excellence」を経営スタンスとして、現物現場・業務品質の向上を中核に、「中期事業計画(2024-2026)」(以下、24MBP)具体化を推進しています。

これまでの成果、課題を明確に、しっかりとPDCAを回しながら、欧州を中心とする基盤立て直しに向けた再編第2ステージ、もう一段のプレミアムフォーカスなど、実行と結果にこだわる24MBPを構築していきます。

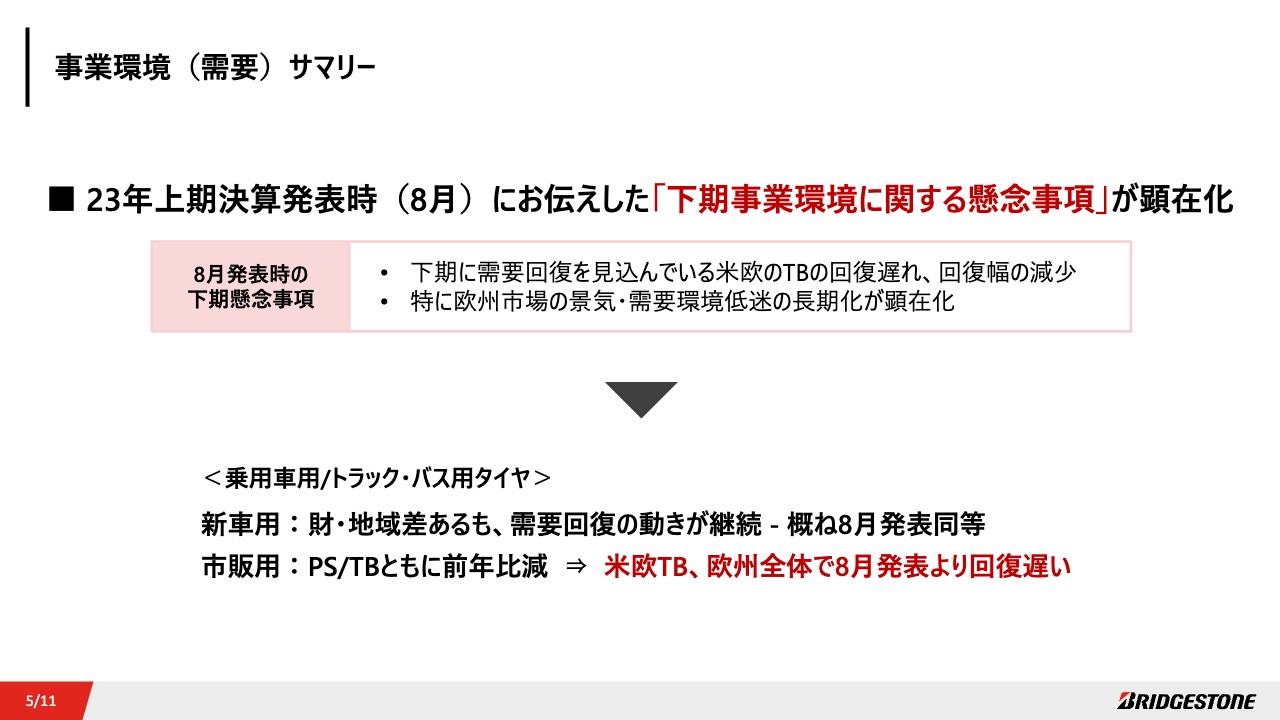

事業環境(需要)サマリー

足元の業績については、8月の2023年上期決算発表時に懸念としてお伝えした、米欧のトラック・バス用タイヤ需要の回復遅れ、回復幅の減少と、欧州の景気低迷の長期化が顕在化しており、事業環境は想定以上に厳しい状況となりました。

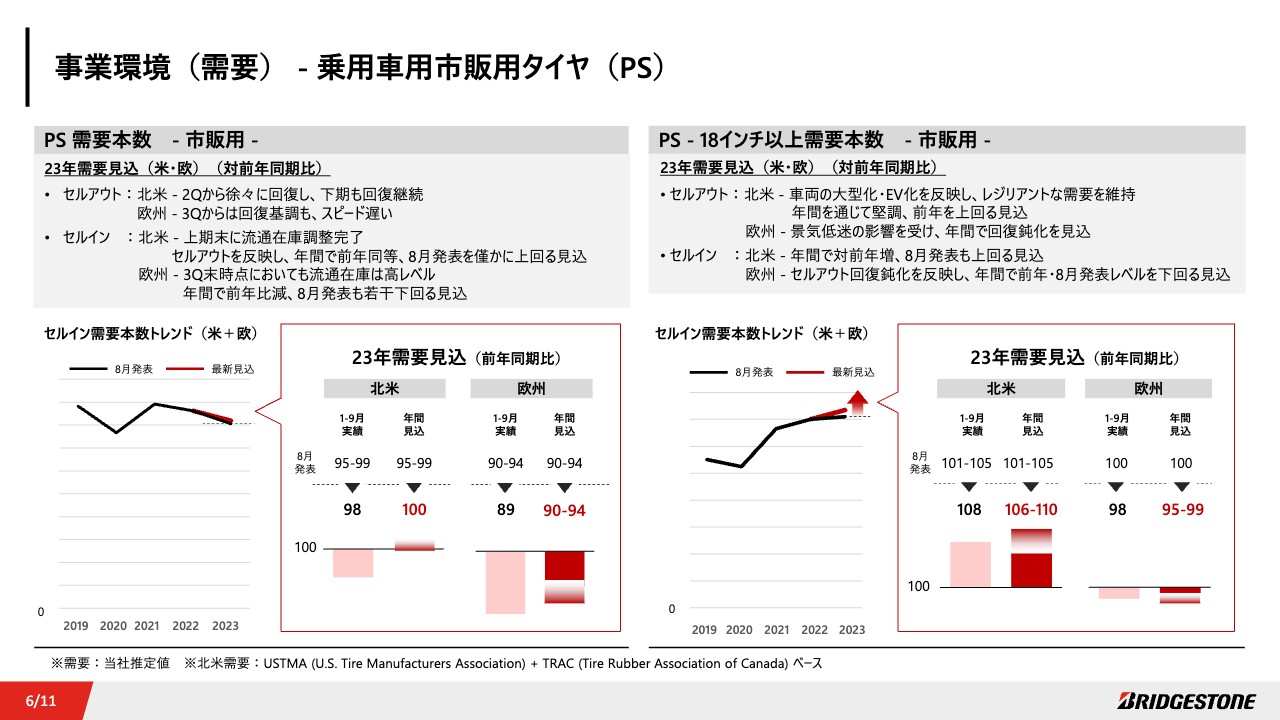

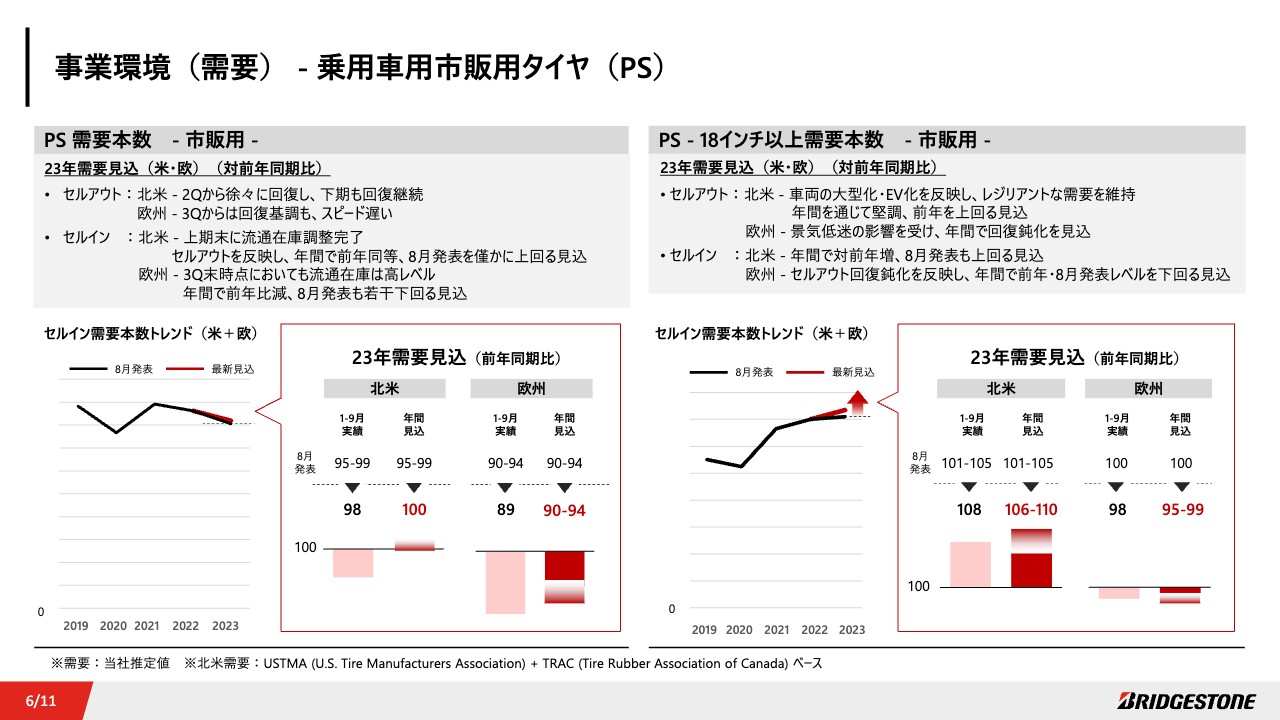

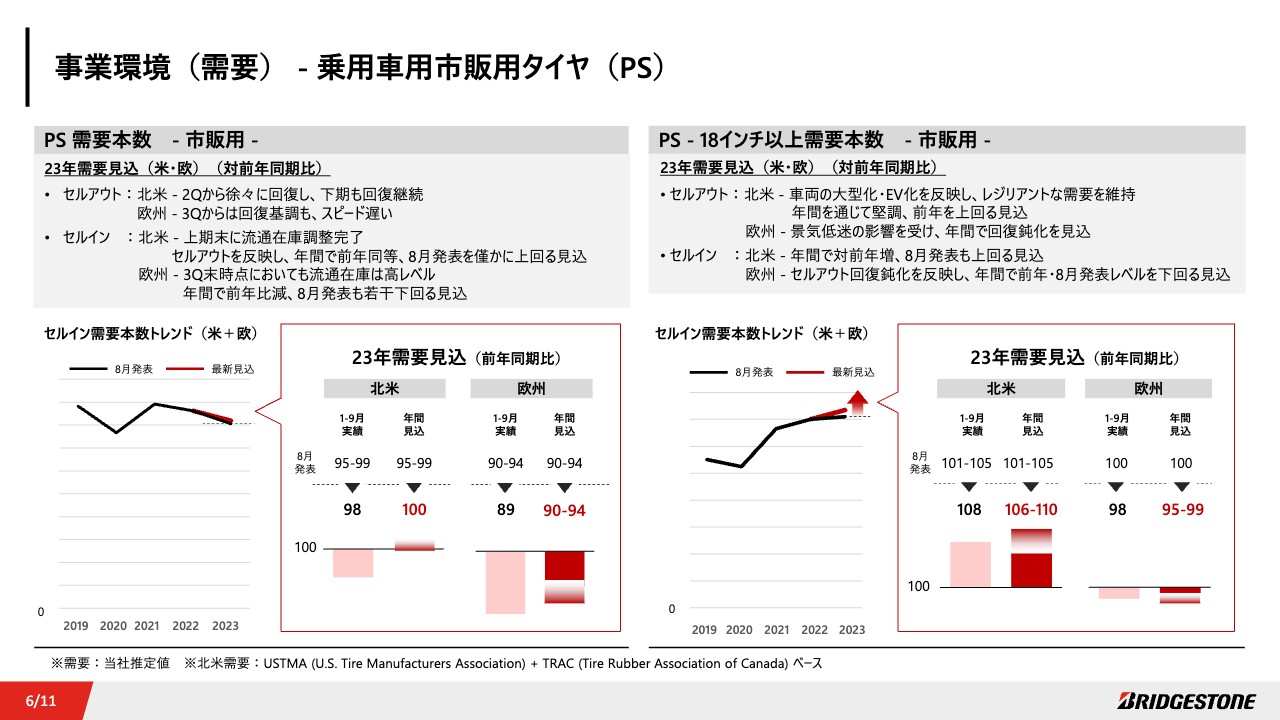

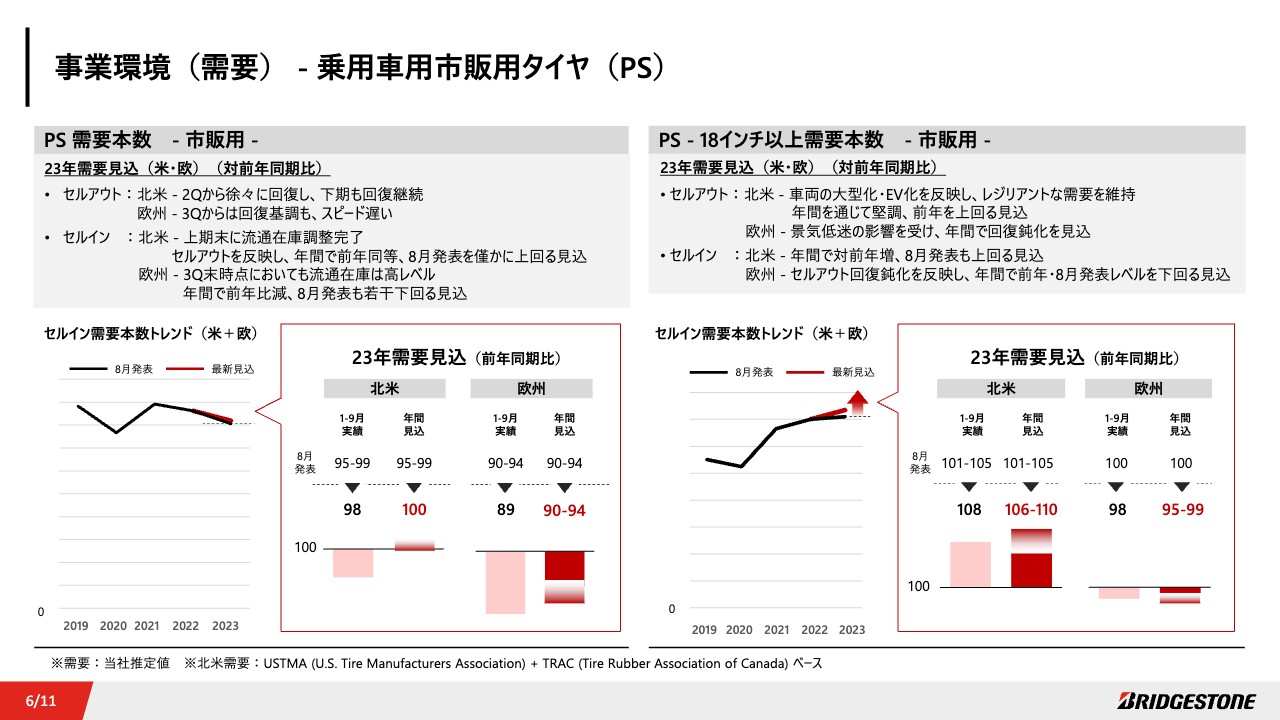

事業環境(需要)-乗用車用市販用タイヤ(PS)

ポイントとなる米欧の市販用タイヤ需要についてご説明します。乗用車用タイヤ全体では、北米は回復基調となり、年間で前年同等を見込んでいます。一方、懸念の欧州では、セルアウトの回復スピードが遅く、流通在庫も未だ高いレベルにあるため、年間で前年比約9割に留まる見込みです。

相対的にレジリアントな高インチタイヤ需要は、北米で前年比増、欧州は厳しく前年比減と、8月の想定も下回る見込みです。

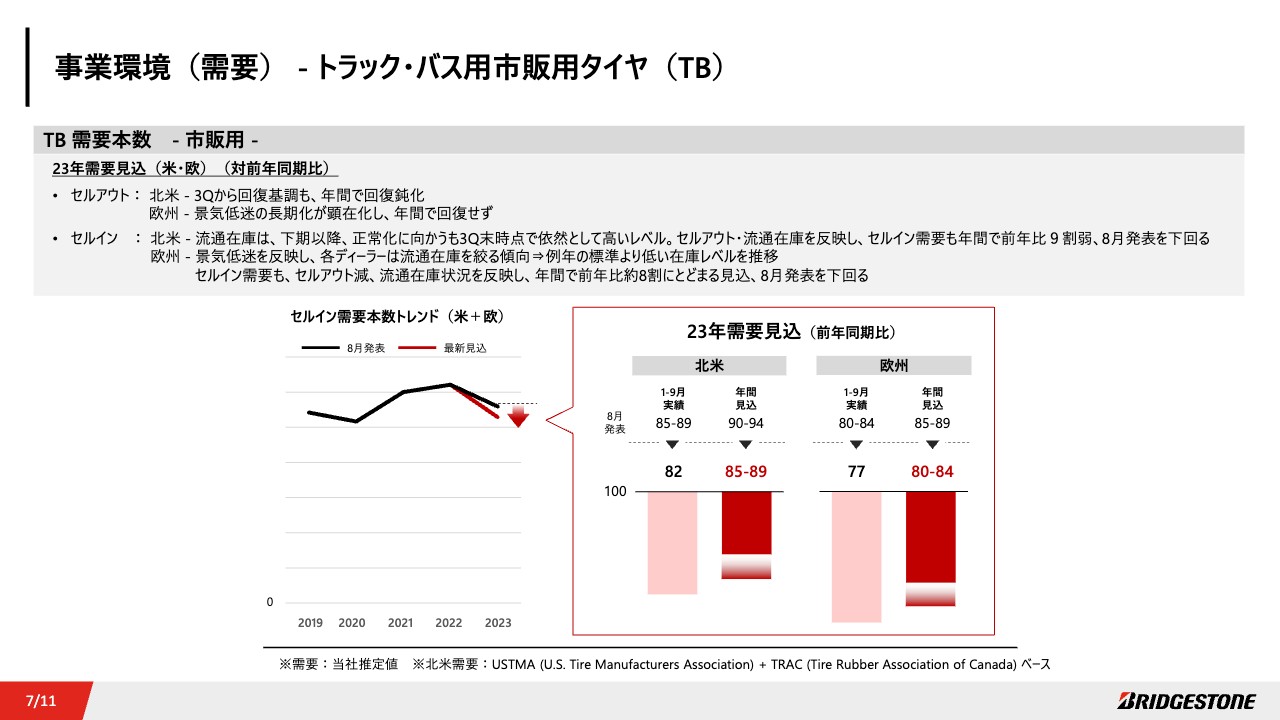

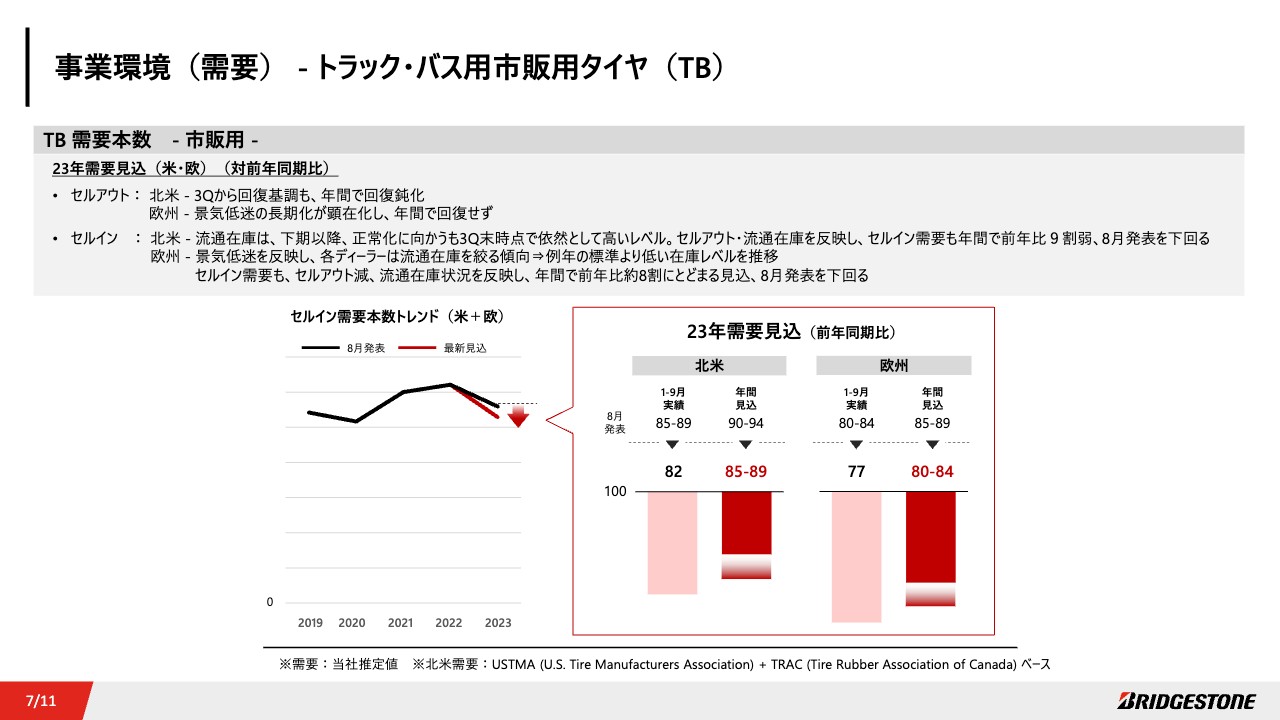

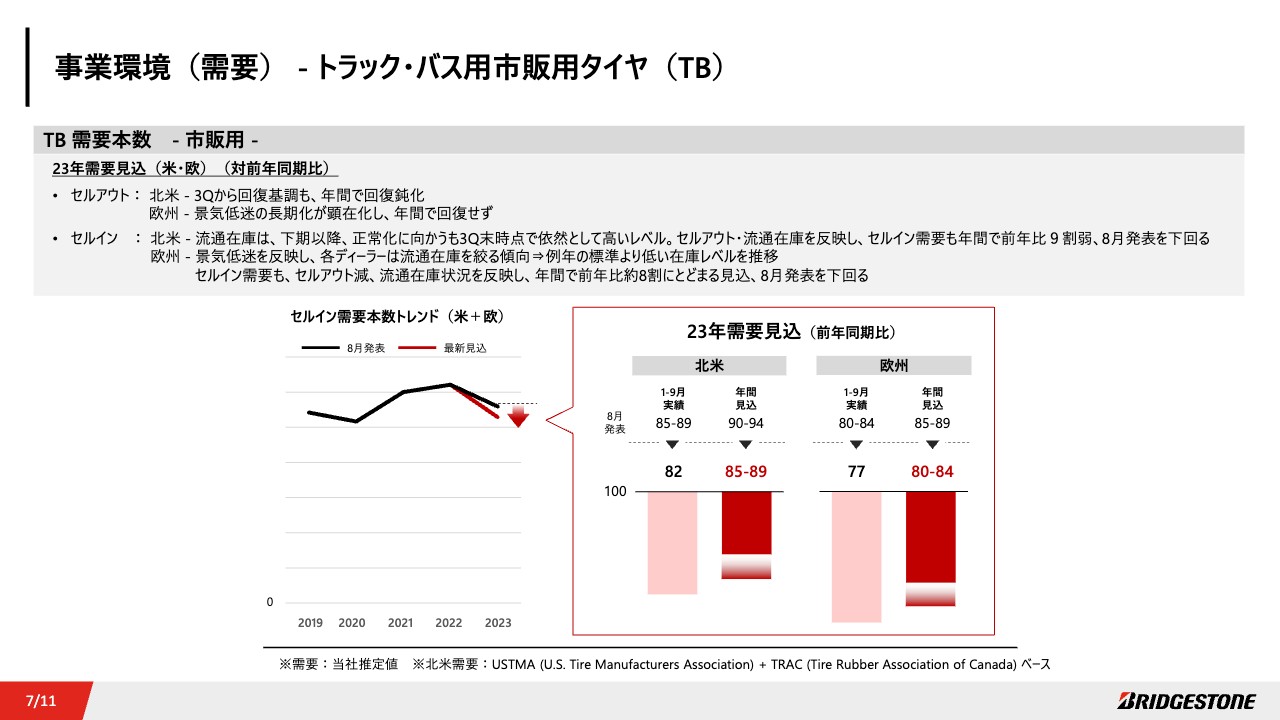

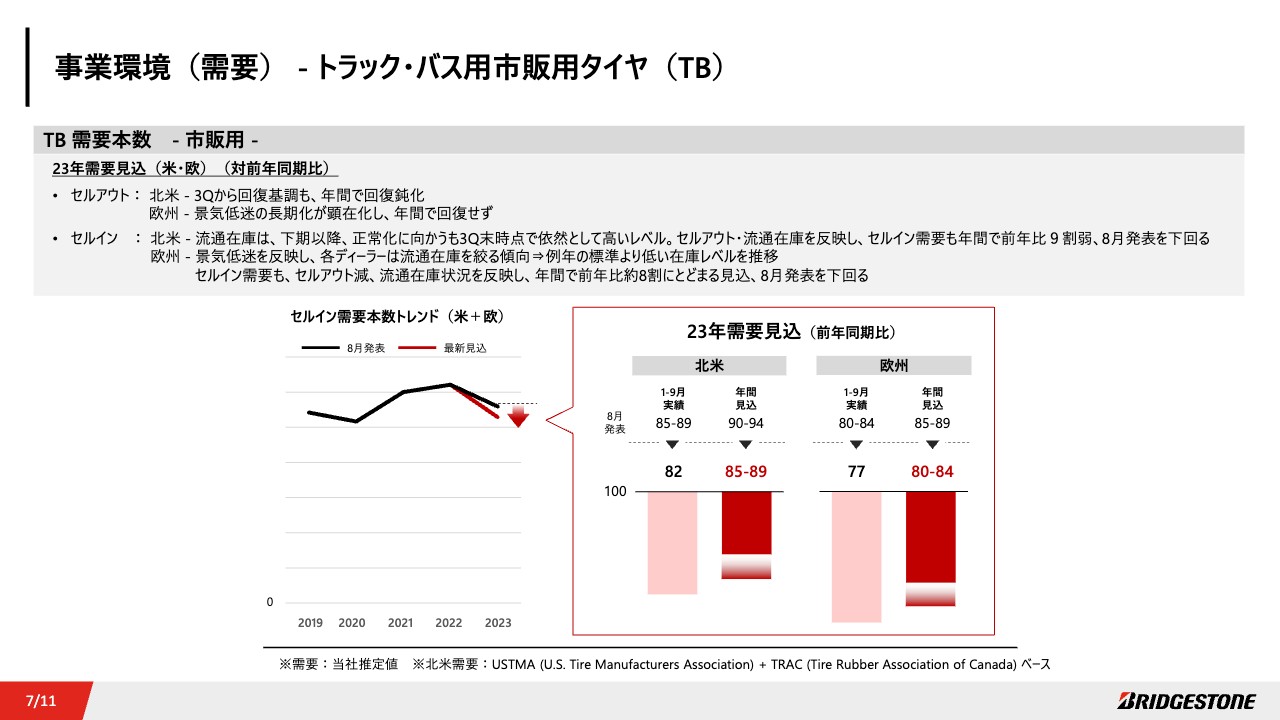

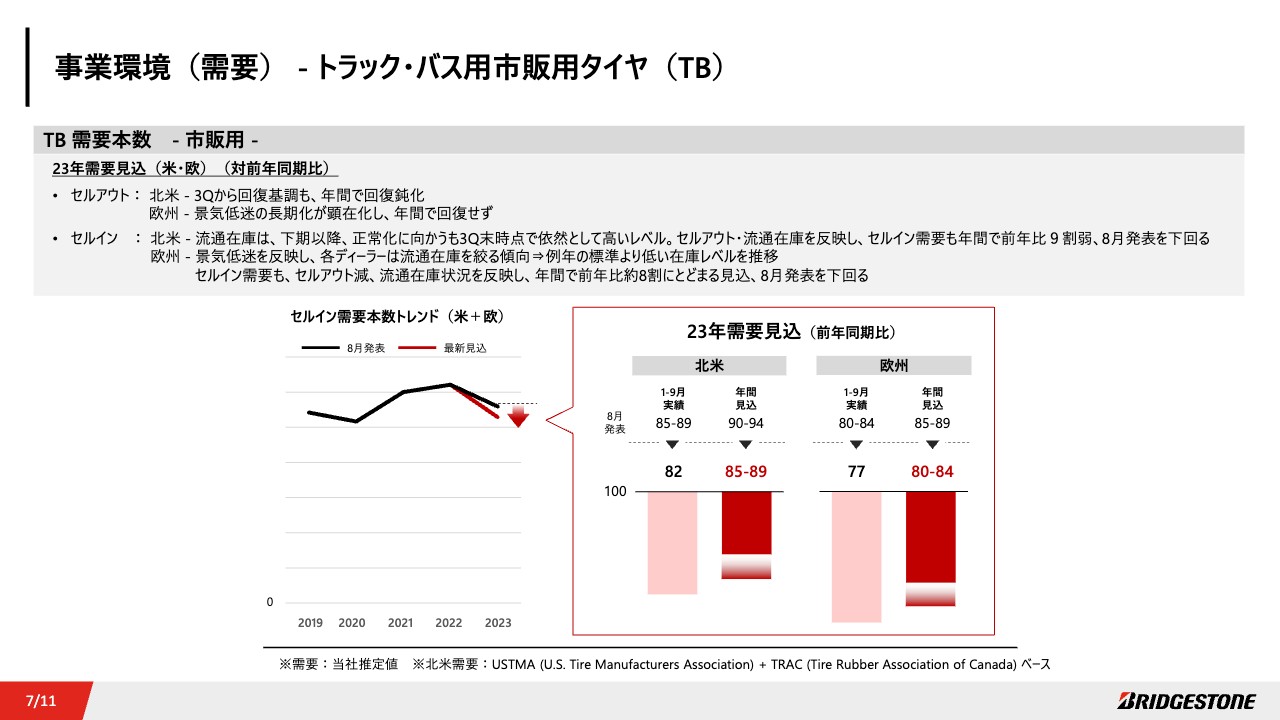

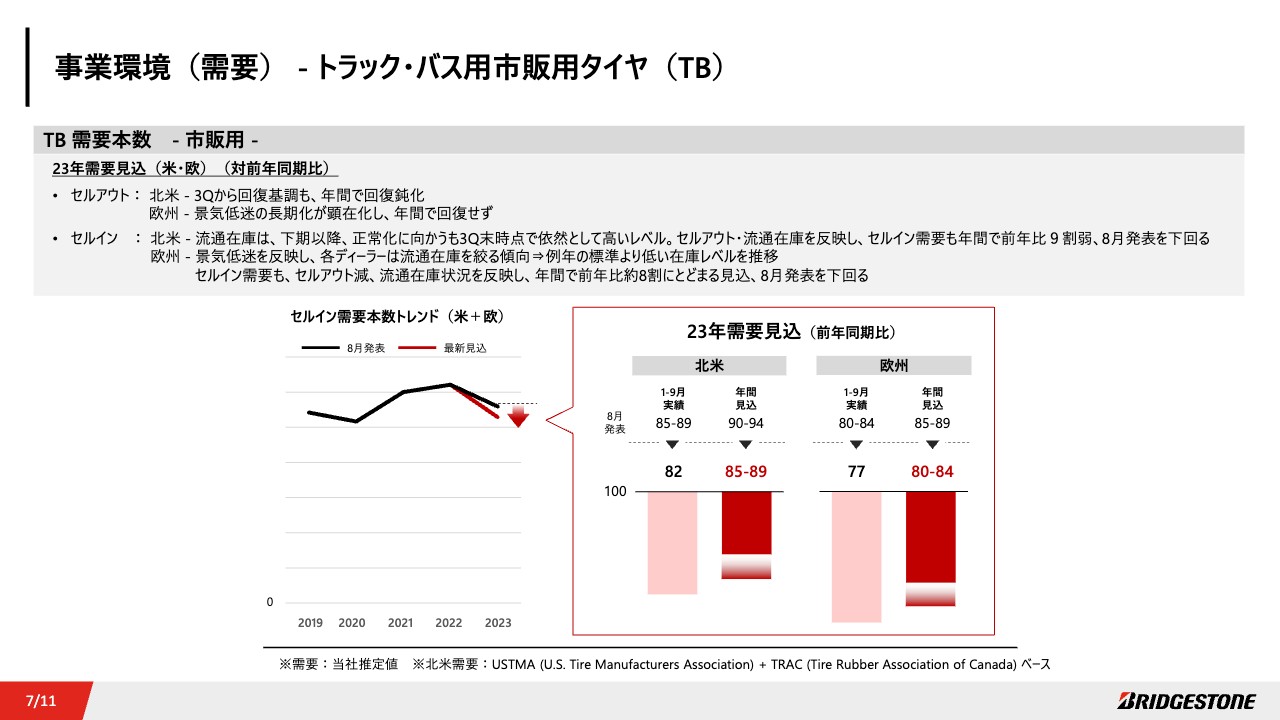

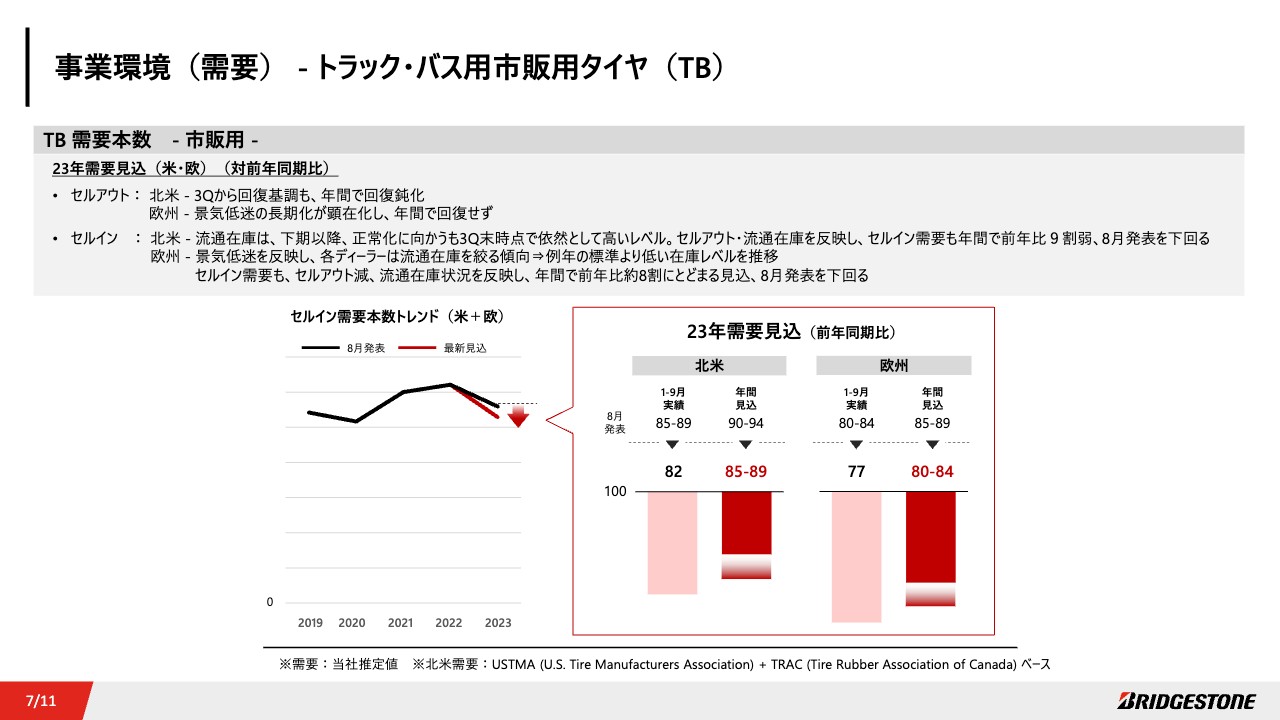

事業環境(需要)-トラック・バス用市販用タイヤ(TB)

環境悪化が顕著なのは、トラック・バス用市販用タイヤです。北米セルアウトは回復基調にあるものの、年間で回復鈍化、流通在庫も第3四半期末時点で依然として高いレベルにあり、セルイン需要は年間で前年比約9割弱の見込みです。

欧州は、さらに厳しい環境にあり、年間でセルアウトを回復せず、流通在庫も景気低迷を反映し、各ディーラーで絞る傾向となり、例年より低いレベルで推移しています。これらを反映するセルイン需要は大きく落ち込み、前年比約8割と、8月の想定も下回る状況です。

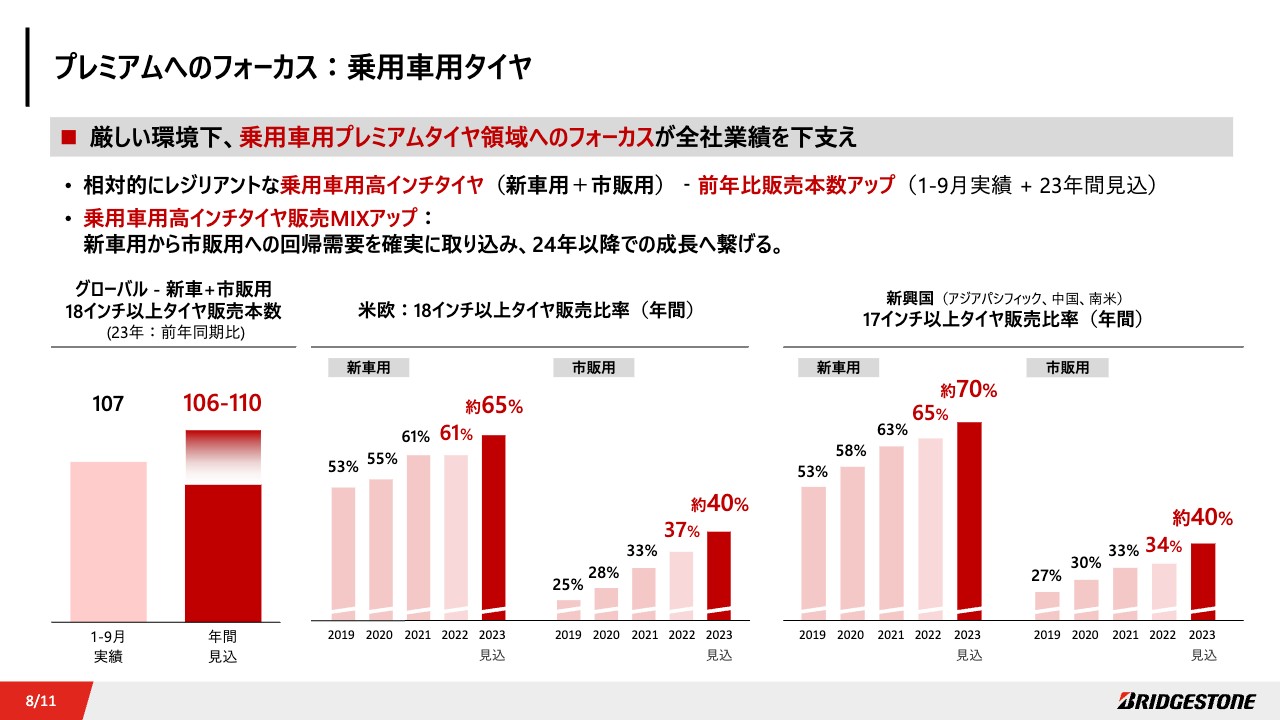

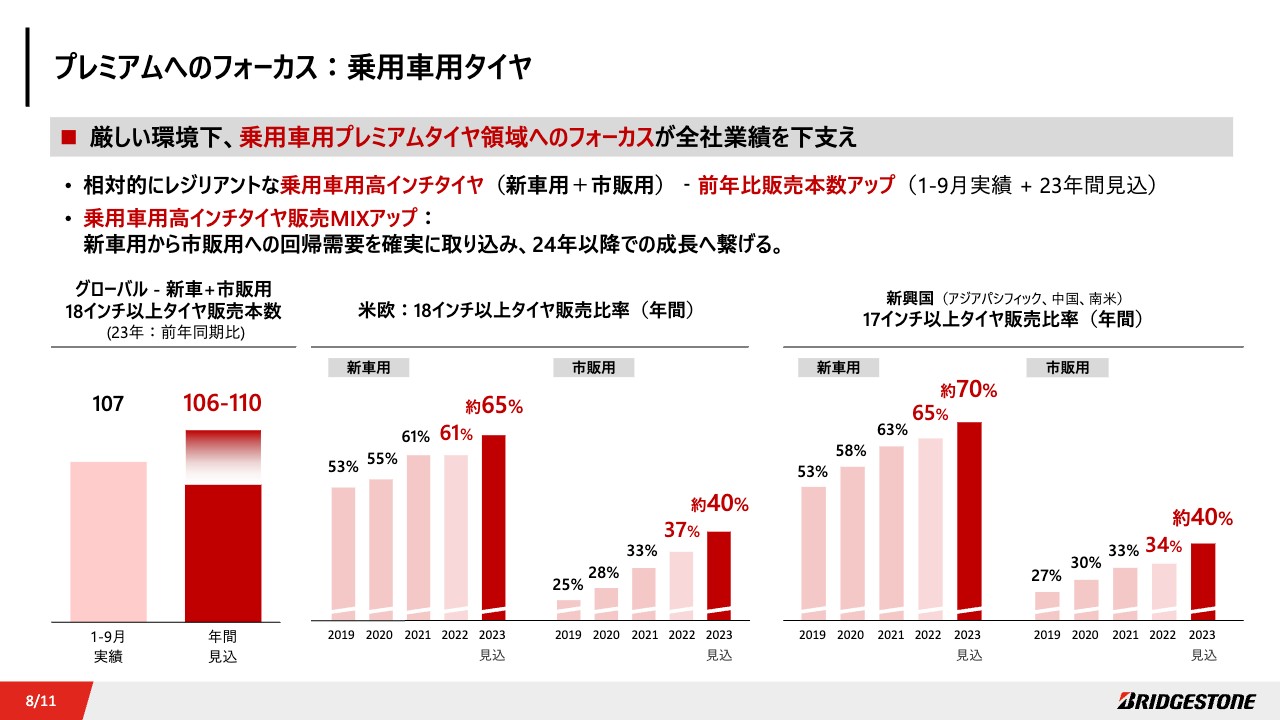

プレミアムへのフォーカス:乗用車用タイヤ

このような環境下、乗用車用プレミアムタイヤ領域へのフォーカスが、全社業績を下支えしています。

高インチタイヤにおいて、年間で前年比販売本数、MIXアップを見込み、新車用から市販用への回帰需要の取り込みも含め、2024年以降の成長へとつなげていきます。

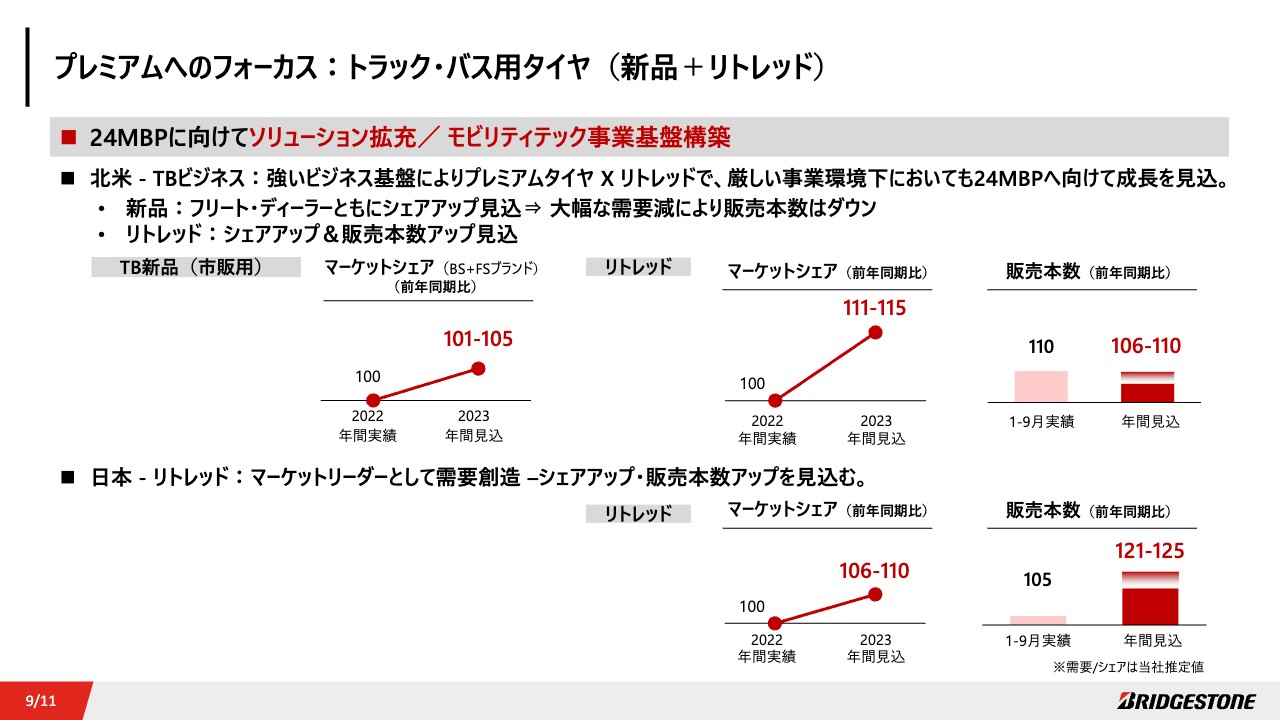

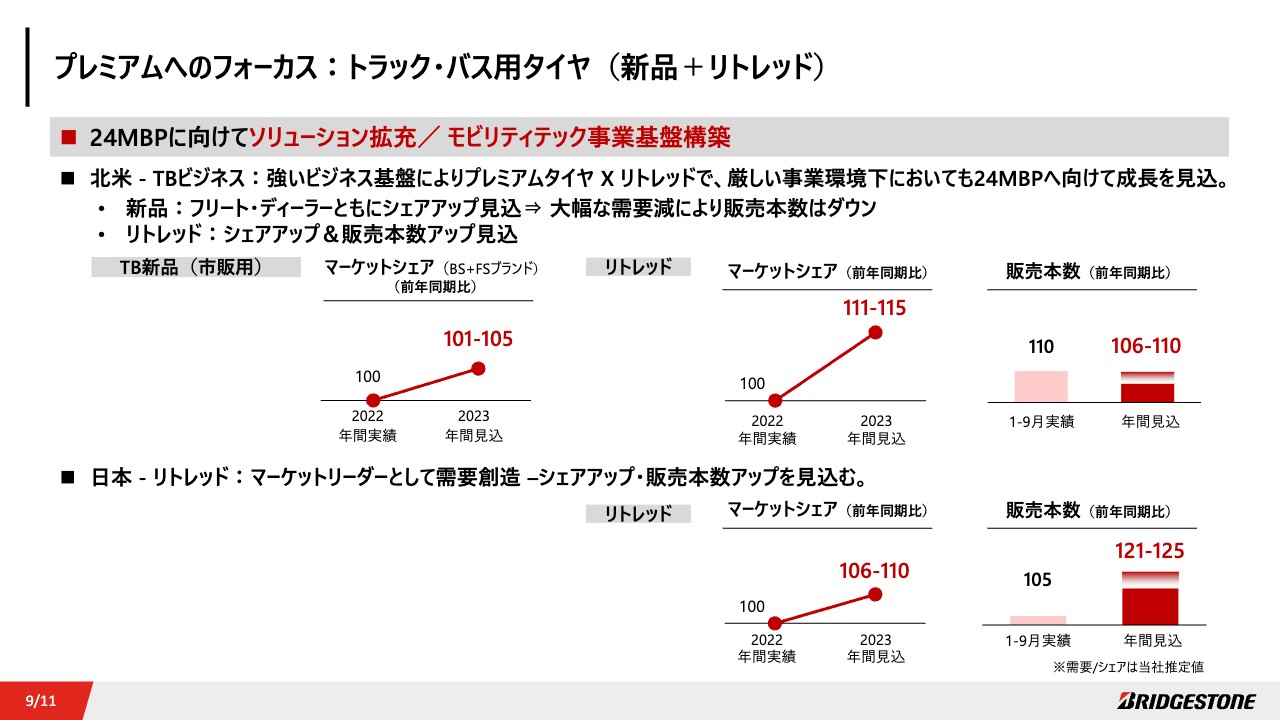

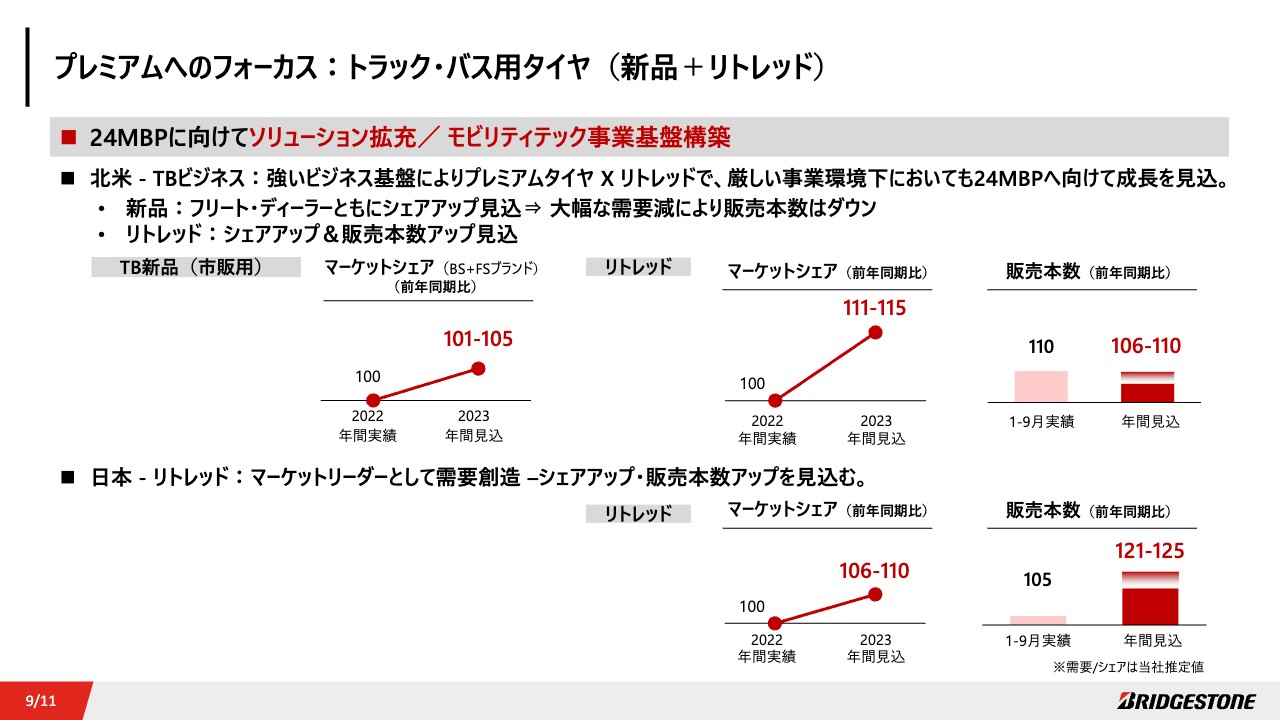

プレミアムへのフォーカス:トラック・バス用タイヤ(新品+リトレッド)

環境が厳しいトラック・バス用タイヤにおいても、北米では強いビジネス基盤をベースに、年間で販売本数はダウンしますが、プレミアムタイヤのシェアアップと、リトレッドのシェアアップ、販売本数アップを見込んでいます。

日本においても、リトレッドはマーケットリーダーとして需要の創造へ挑戦し、シェアアップ、販売本数アップを見込みます。これらのTBビジネスの強化を、24MBPでのソリューションの拡充、モビリティテック事業の基盤構築へつなげていきます。

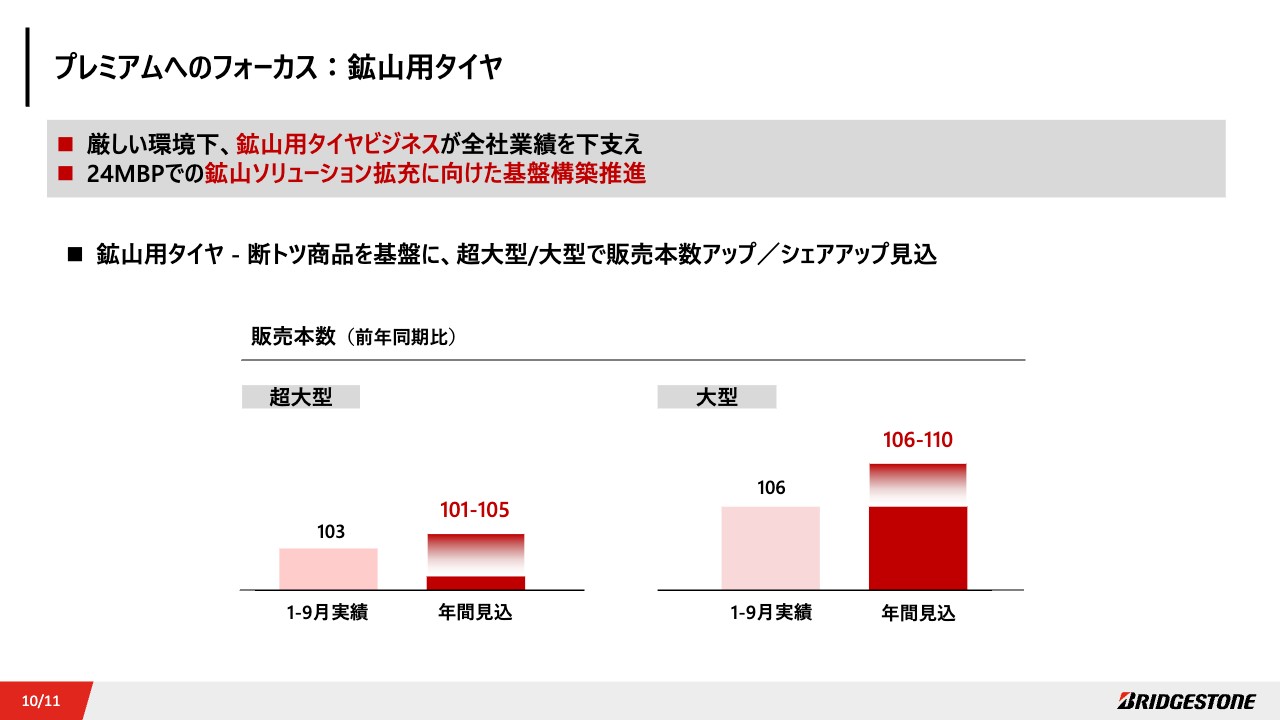

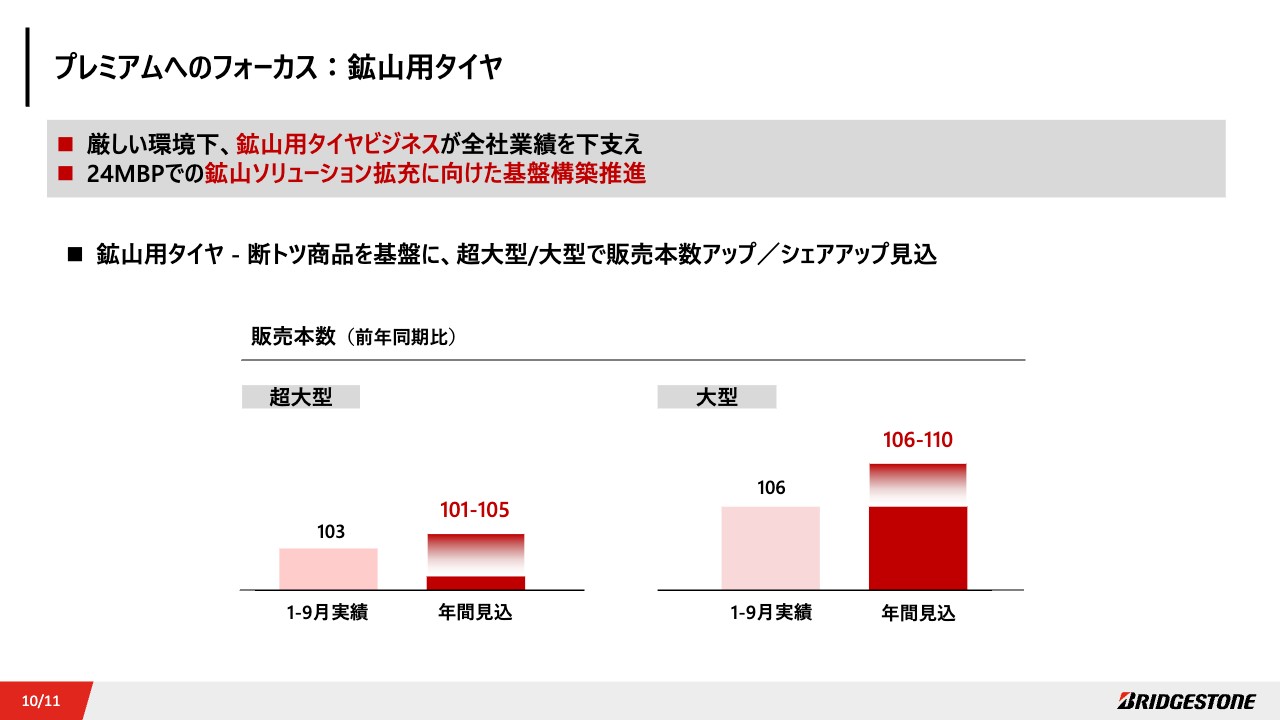

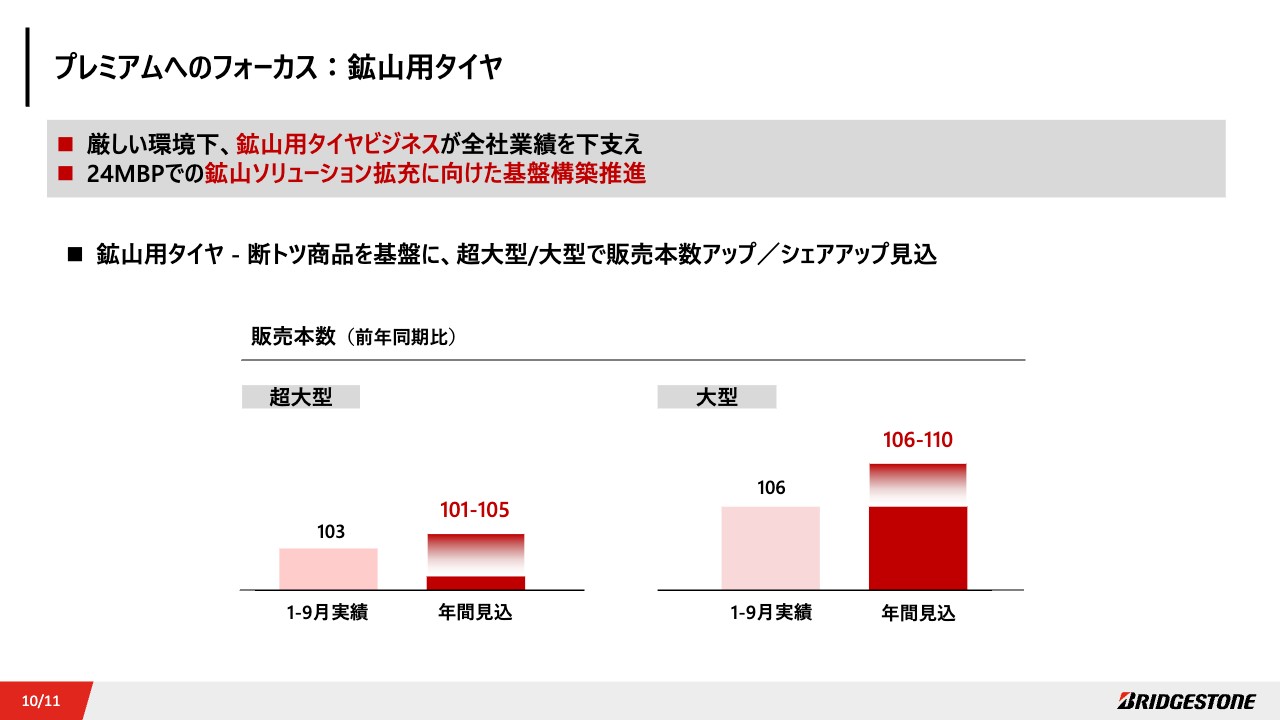

プレミアムへのフォーカス:鉱山用タイヤ

また鉱山用タイヤも、厳しい環境下、全社業績を下支えするビジネスとして、「断トツ商品」を軸に、超大型/大型で販売本数アップ・シェアアップを見込みます。鉱山ソリューションの拡充へ向けた基盤構築も進めていきます。

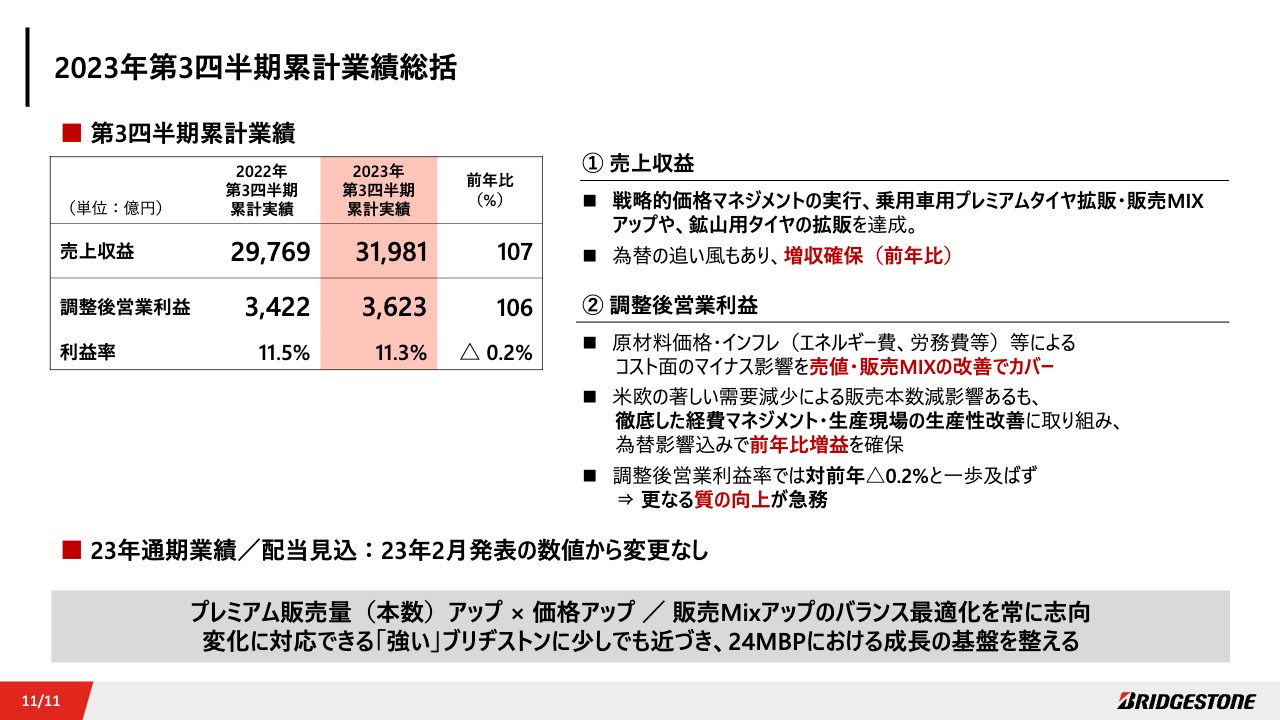

2023年第3四半期累計業績総括

以上のプレミアムフォーカスを反映した、足元の業績についてご説明します。

売上収益は、為替の追い風もあり、前年比増収となりました。調整後営業利益も、為替影響込みで前年比増益確保となりました。

原材料価格やインフレによるエネルギー費、労務費などのアップを、売値・販売MIXの改善でカバーし、徹底した経費マネジメントや生産性改善活動に取り組み、収益を確保するかたちとなりました。ただし、利益率では前年に1歩及ばず、さらなる質の向上が急務であると認識しています。業績の詳細については、このあとCFOよりご説明します。

2023年通期配当見込みは、2月発表からの変更はありません。引き続き、21MBPの最終年として、プレミアム販売量、価格、販売MIXのバランス最適化を常に志向し、変化に対応できる「強い」ブリヂストンに少しでも近づくとともに、24MBPにおける成長の基盤を整えていきます。引き続き、ご理解ご支援のほど、よろしくお願いいたします。

2023年第3四半期 決算説明会

菱沼直樹氏(以下、菱沼):グローバル財務統括部門長の菱沼です。2023年度第3四半期連結業績ならびに2023年度通期見通しについて、主に財務的な補足と一部数値の内訳をご説明します。

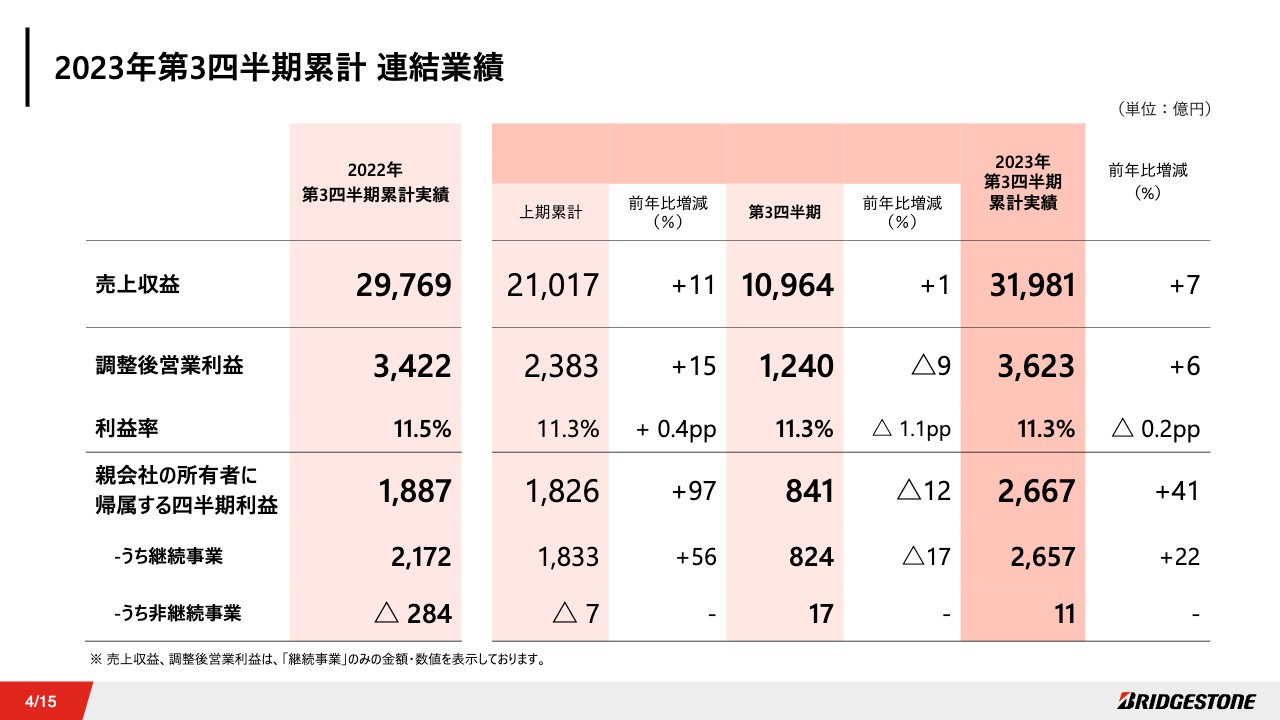

2023年第3四半期累計連結業績

2023年第3四半期累計の連結業績は、スライドをご覧のとおりです。親会社の所有者に帰属する四半期利益について、補足します。

前年比で売上収益、調整後営業利益が増収増益であったことに加え、調整項目において、前年はロシアにおける事業資産の減損損失や、ブリヂストンサイクルのリコール費用などの損失を計上した一方で、当年は土地の売却益を計上したことなどにより、四半期利益は前年比41パーセント増益の2,667億円となりました。

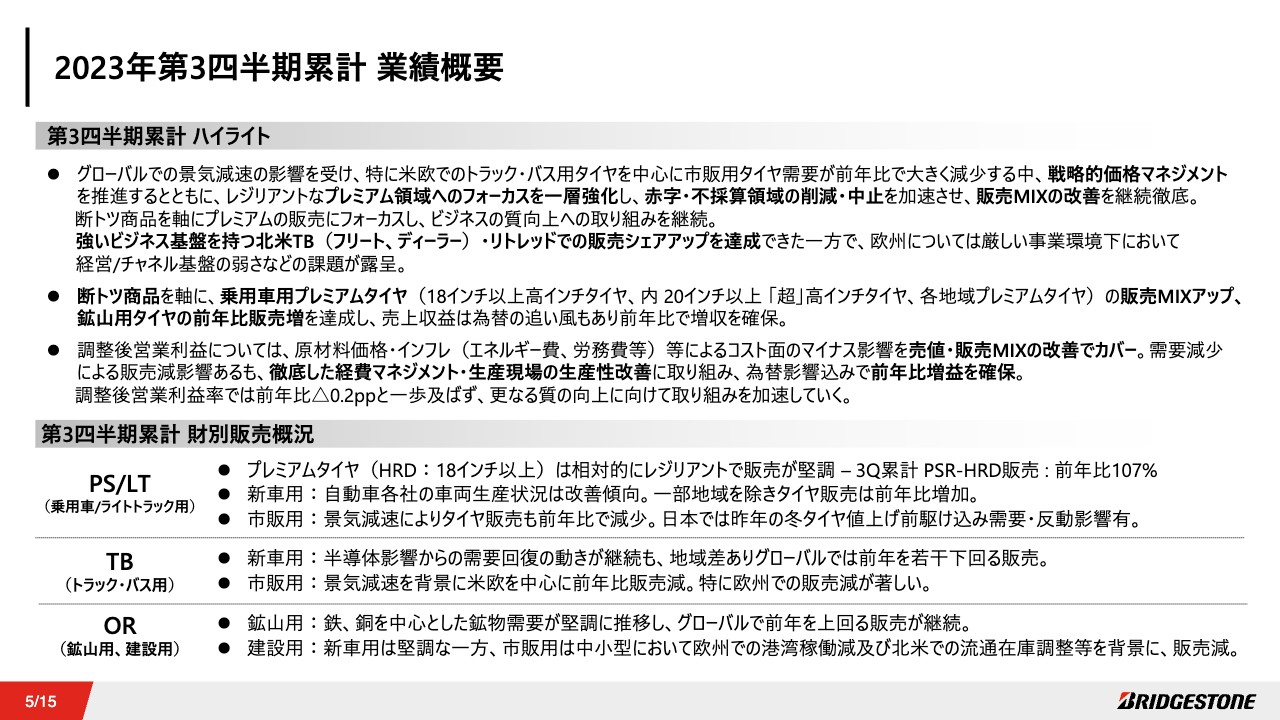

2023年第3四半期累計業績概要

2023年第3四半期累計連結業績の概要です。スライド下段の財別販売概況について、ご説明します。

乗用車・ライトトラック用タイヤについては、新車用において自動車各社の車両生産状況の改善傾向が継続し、地域差はありますが、グローバル全体で前年比販売増となりました。市販用においては、景気減速を背景に前年比で販売減となる中、プレミアムタイヤの販売は相対的に堅調に推移しました。

なお、日本においては、昨年の冬タイヤ値上げ前の駆け込みによる仮需影響があり、第3四半期では前年比大幅な販売減となりました。

トラック・バス用タイヤについては、第3四半期以降改善の傾向はあるものの、市販用は米欧で前年比販売減が継続、特に欧州では大幅な減少となりました。

また、鉱山用タイヤにおいては、堅調な鉱物需要を背景に、グローバルで前年を上回る販売を達成しました。

建設用タイヤについては、新車用は堅調である一方、市販用の中小型タイヤにおいて流通在庫の調整等を背景に販売減となりました。

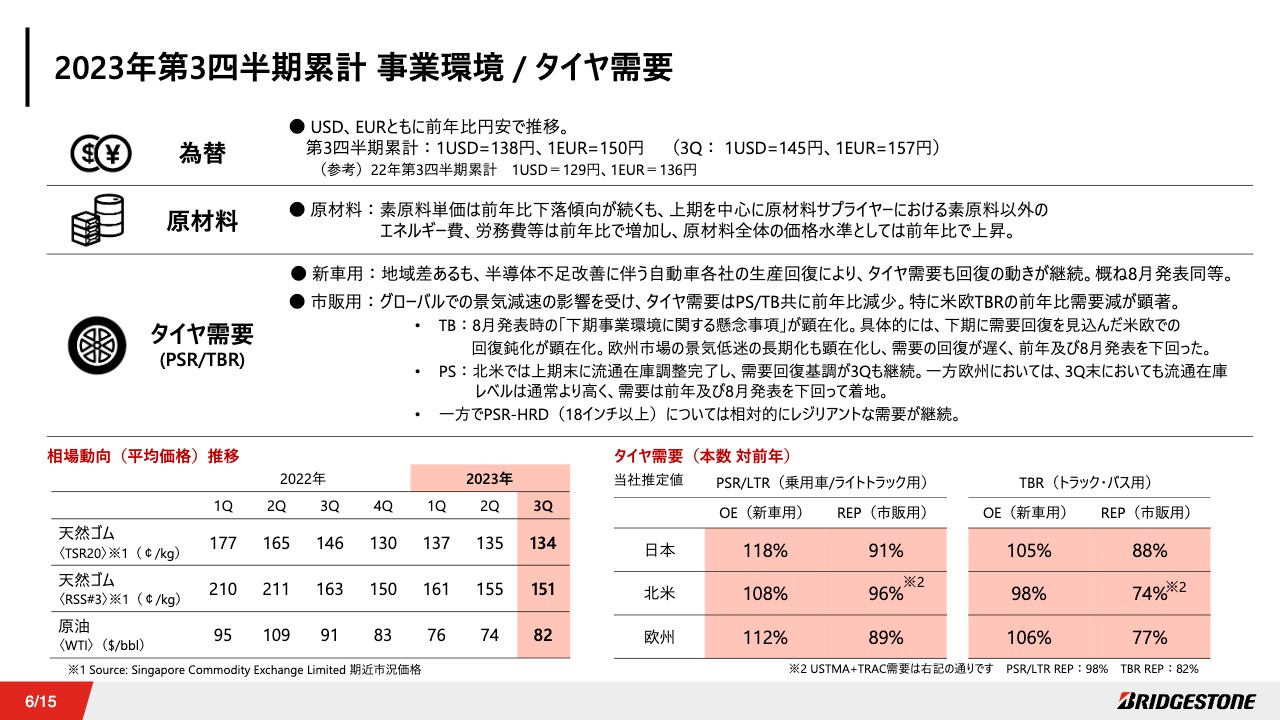

2023年第3四半期累計事業環境/タイヤ需要

2023年第3四半期累計の事業環境です。為替は、USドル、ユーロともに前年比円安で推移しました。原材料価格は、素原料単価は前年比下落傾向が続く一方で、原材料サプライヤーにおけるエネルギー費、労務費等は前年比で増加し、原材料全体の価格水準としては前年比で上昇、減益要因となりました。

タイヤ需要についてです。新車用は、地域差はありますが、半導体不足改善に伴う自動車各社の生産回復により、タイヤ需要も回復しました。

市販用については、グローバルでの景気減速の影響を受け、タイヤ需要はPSR/TBRともに前年比で減少しました。特に、8月発表の際に申し上げた事業環境に関する懸念事項が顕在化し、米欧のTBR前年比需要減が顕著となりました。

一方、18インチ以上の高インチタイヤについては、相対的にレジリアントな需要が継続しました。

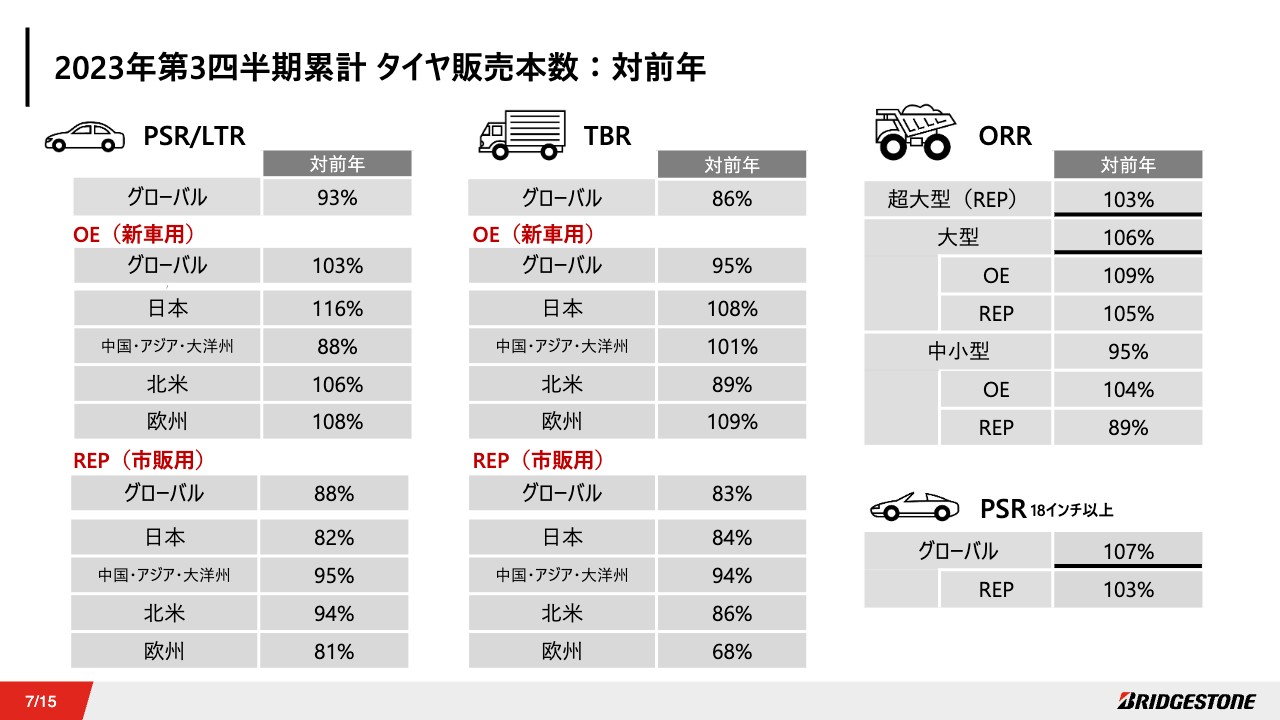

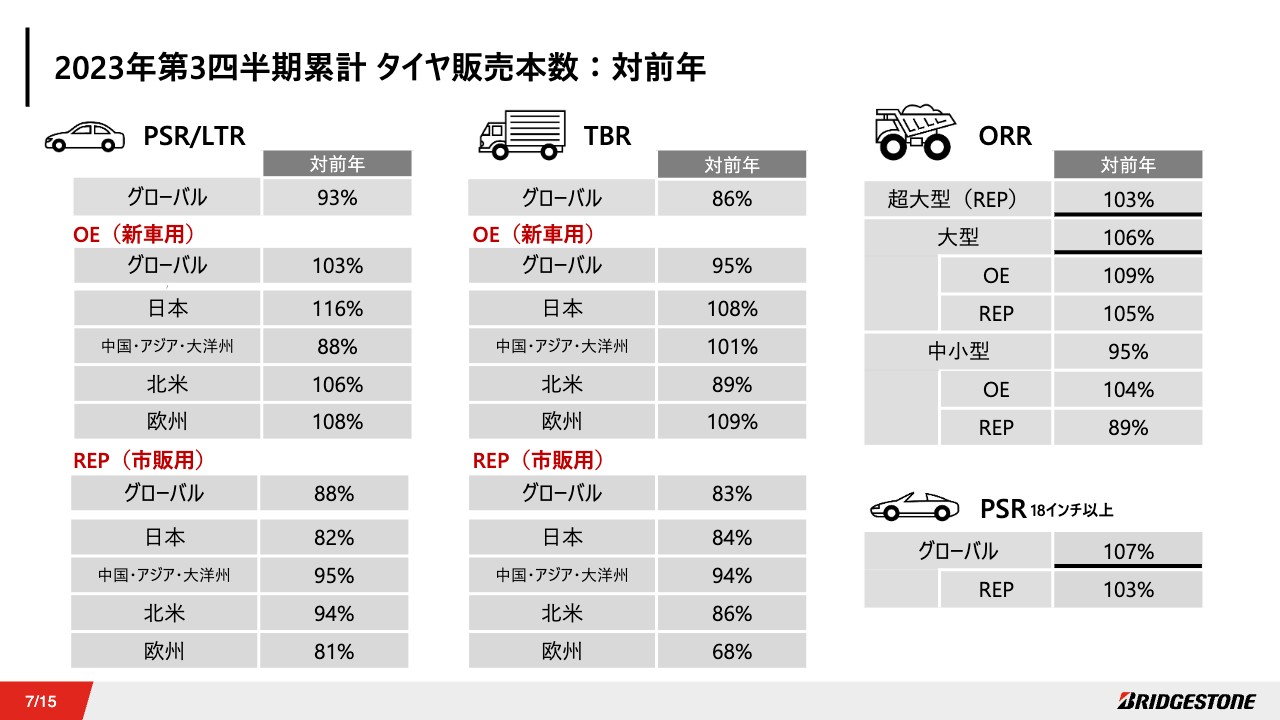

2023年第3四半期累計タイヤ販売本数:対前年

タイヤ販売本数についてご説明します。乗用車・ライトトラック用タイヤ、トラック・バス用タイヤは、景気減速を背景に、グローバル全体で対前年販売減での着地となりました。

新車用については、地域差はありますが、半導体不足改善に伴う自動車各社の生産回復により、タイヤ販売も回復の傾向が見られる一方で、市販用については、特に欧州での景気低迷の長期化により、対前年で大幅な販売減となりました。

鉱山用・建設用タイヤについては、超大型が103パーセント、大型が106パーセントと前年を上回り、特に収益性の高い鉱山用の販売伸長が継続しています。

また、プレミアム領域へのフォーカスを継続し、乗用車における18インチ以上のプレミアムタイヤについては、グローバルで前年比107パーセントと、相対的な堅調さが継続しています。

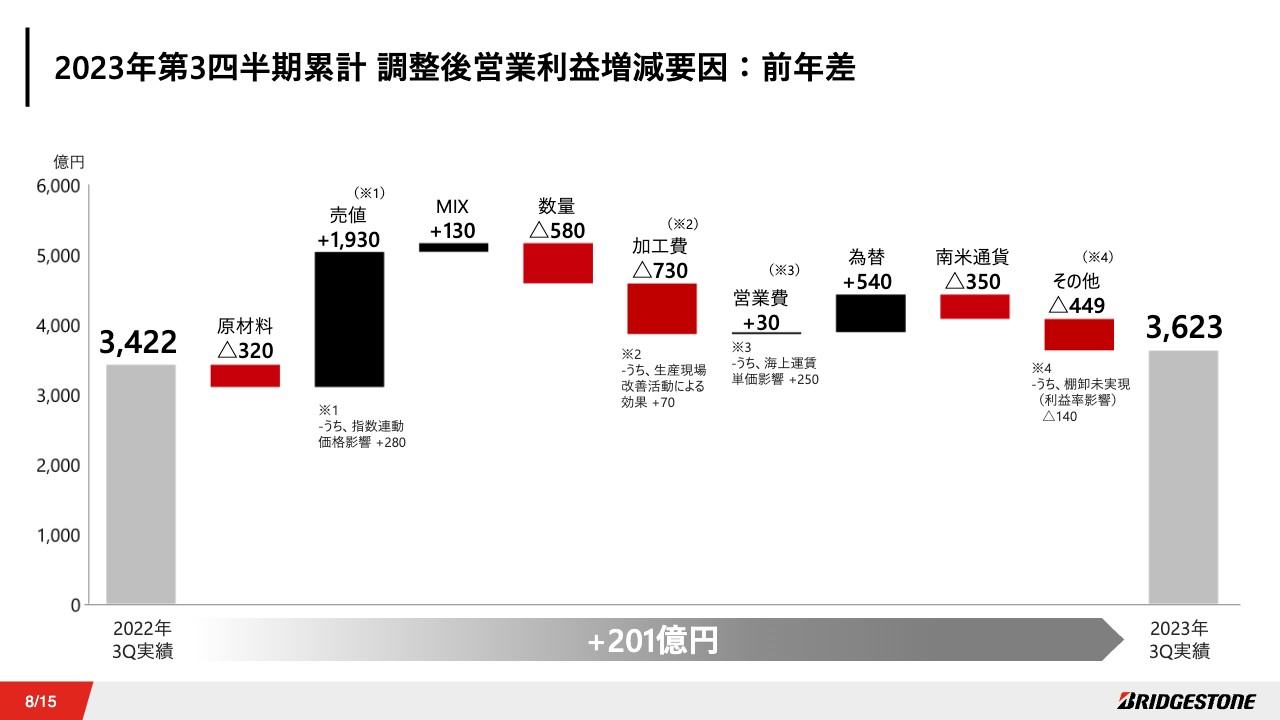

2023年第3四半期累計調整後営業利益増減要因:前年差

調整後営業利益は、前年比で201億円の増益となりました。原材料価格の上昇、エネルギー費、労務費等のインフレによるコスト面のマイナスを、売値・販売MIXの改善でカバーしました。需要減少による販売数量減影響がありましたが、為替円安の追い風影響もあり、増益での着地となっています。

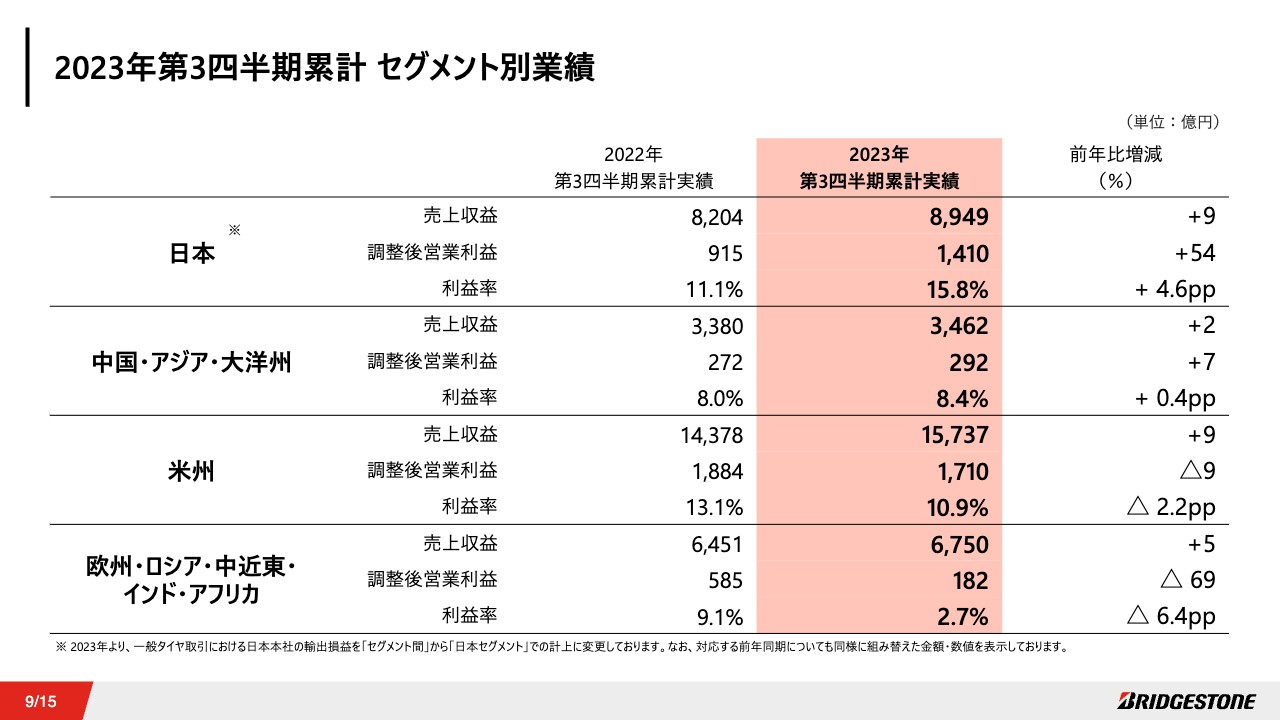

2023年第3四半期累計セグメント別業績

セグメント別業績についてご説明します。日本及び中国・アジア・大洋州セグメントにおいては、前年比増収増益で着地した一方、それ以外のセグメントでは、増収減益での着地となりました。

日本セグメントについては、堅調な鉱山用タイヤの販売増、一般タイヤの海外向け輸出採算の改善に加え、為替円安の追い風もあり、前年比で収益性も大幅に改善しています。

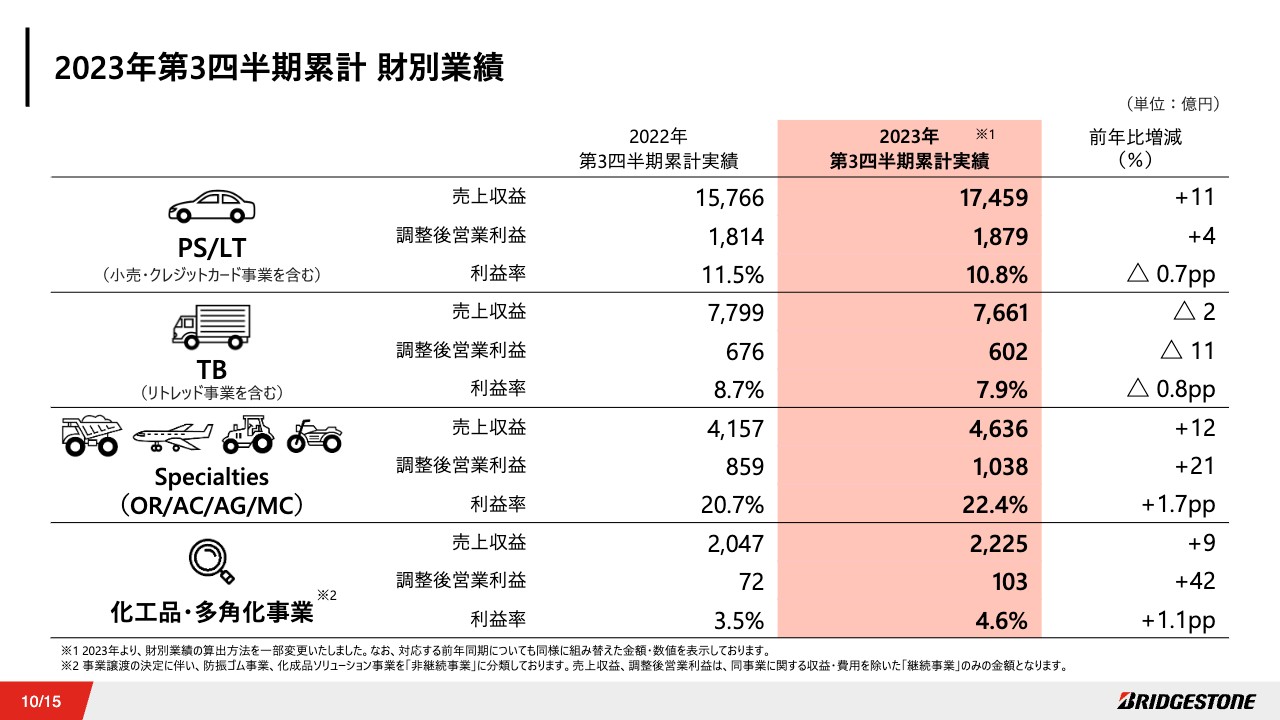

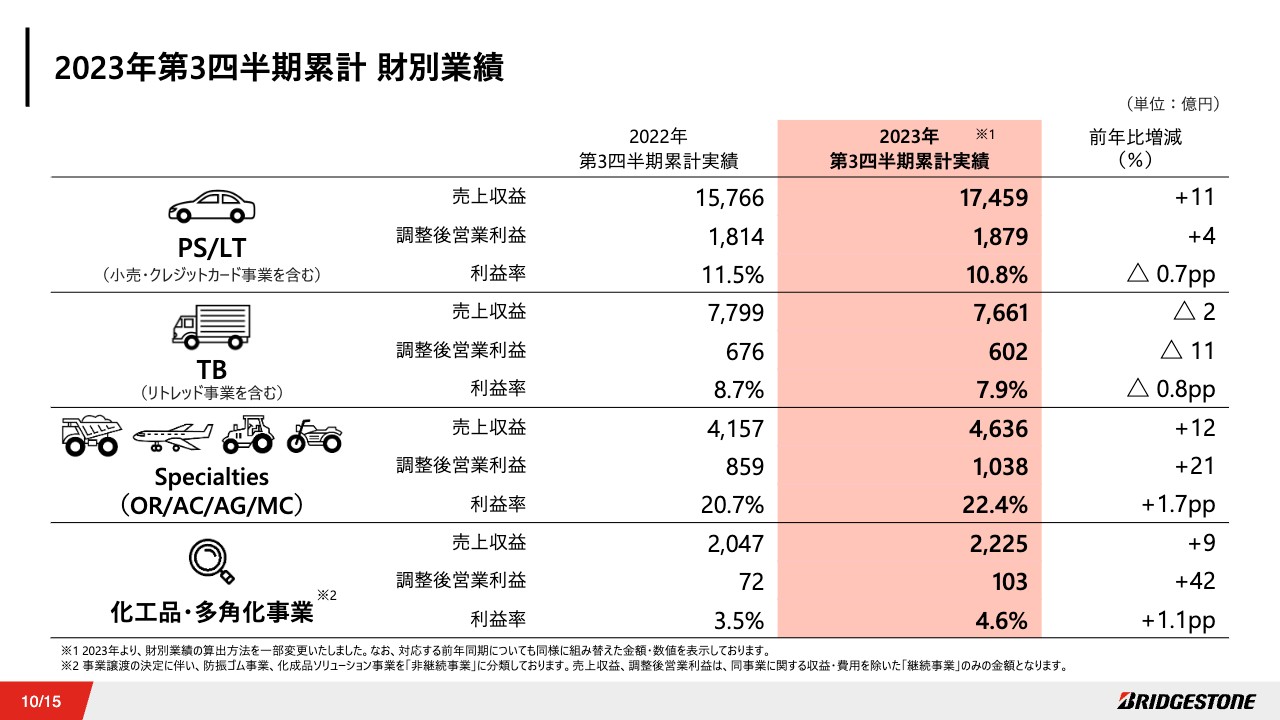

2023年第3四半期累計 財別業績

2023年第3四半期累計、財別の業績についてご説明します。乗用車・ライトトラック用タイヤは、前年比で増収増益となりましたが、販売数量減に伴う収益性の悪化や、新車用・市販用の構成変化に伴う採算低下などにより、利益率は前年比で0.7ポイントのダウンとなりました。

トラック・バス用タイヤは、米欧を中心とした市販用タイヤの販売減影響が大きく、前年比減収減益、利益率も0.8ポイントのダウンとなりました。

Specialitiesについては、収益性の高い鉱山用タイヤの販売好調や為替円安の追い風もあり、前年比で増収増益、利益率も改善しています。

化工品・多角化については、前年比で増収増益、利益率も1.1ポイントの改善となっています。

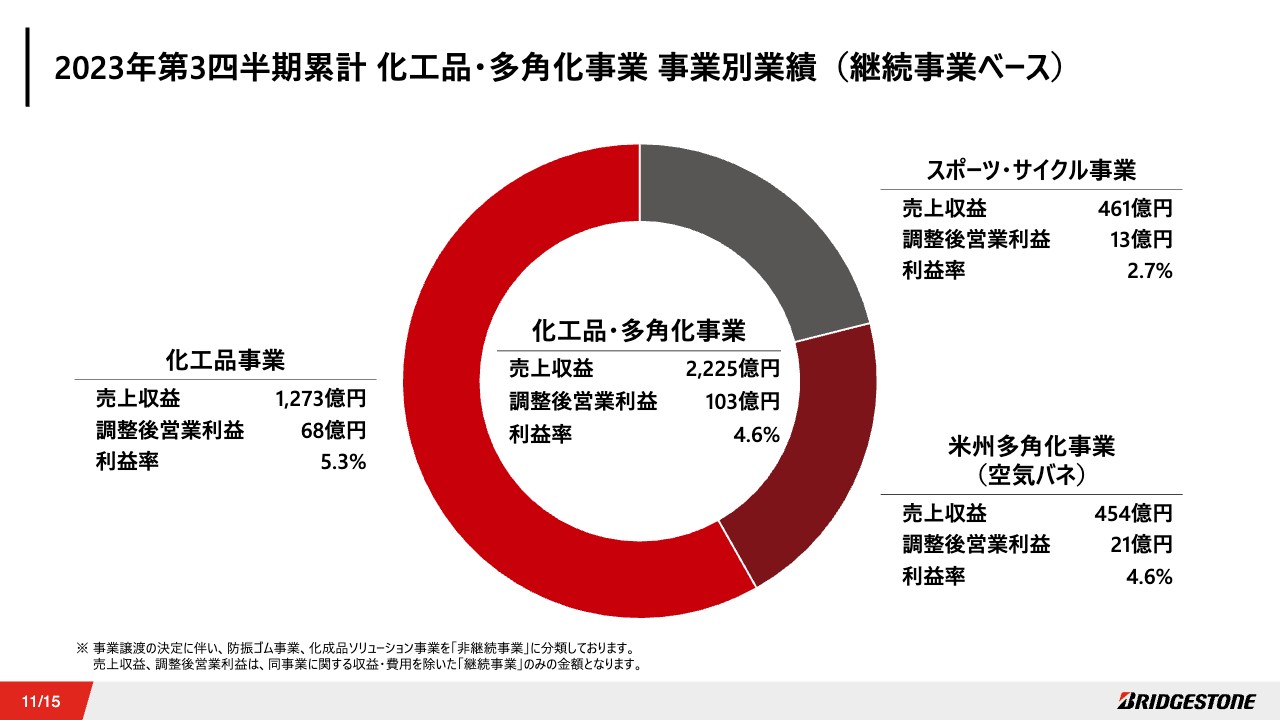

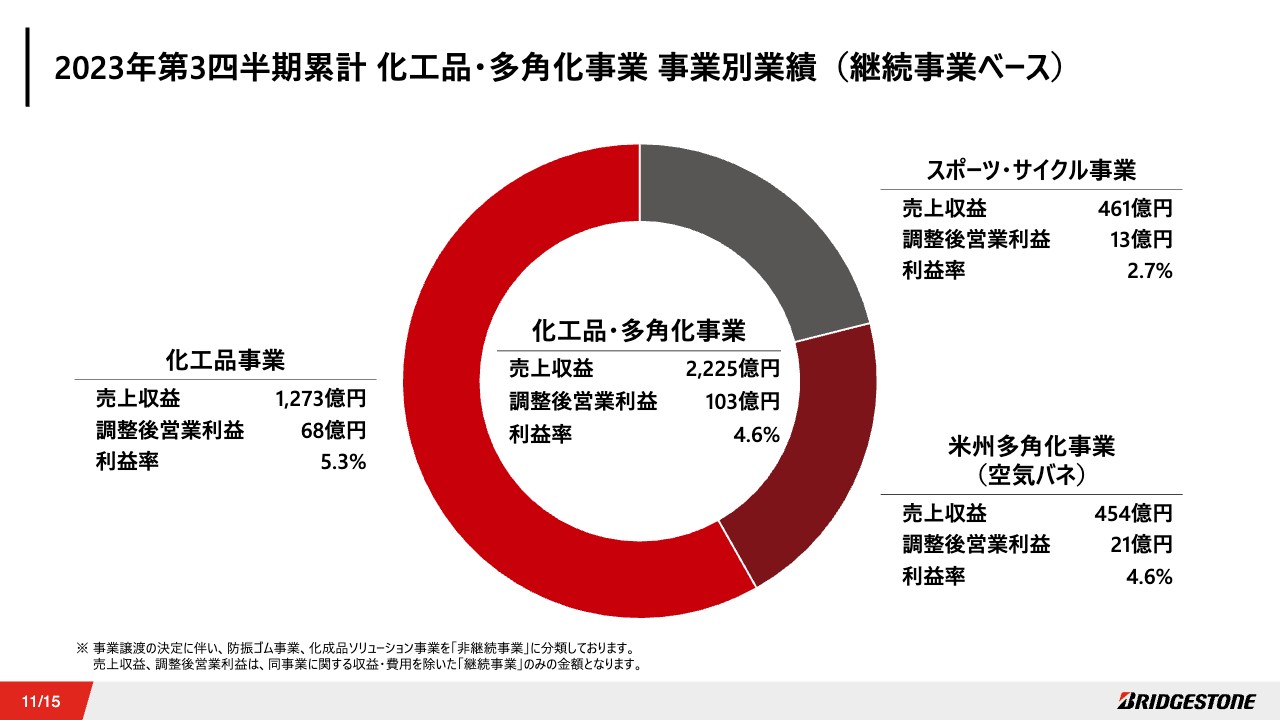

2023年第3四半期累計 化工品・多角化事業 事業別業績(継続事業ベース)

化工品・多角化事業の内訳です。継続事業ベースで、前年に引き続き黒字計上を継続しており、収益性も改善しています。化工品事業については、油圧ホースなどの好調を背景に前年比で増収増益に加え、収益性も改善し、着実に改善を継続しています。

スポーツ・サイクル事業については、前年に安全点検費用が計上されたことから前年比で減収でしたが、増益での着地となりました。

米州多角化事業については、売値改善により、昨年の第4四半期利益率から改善傾向が見られました。

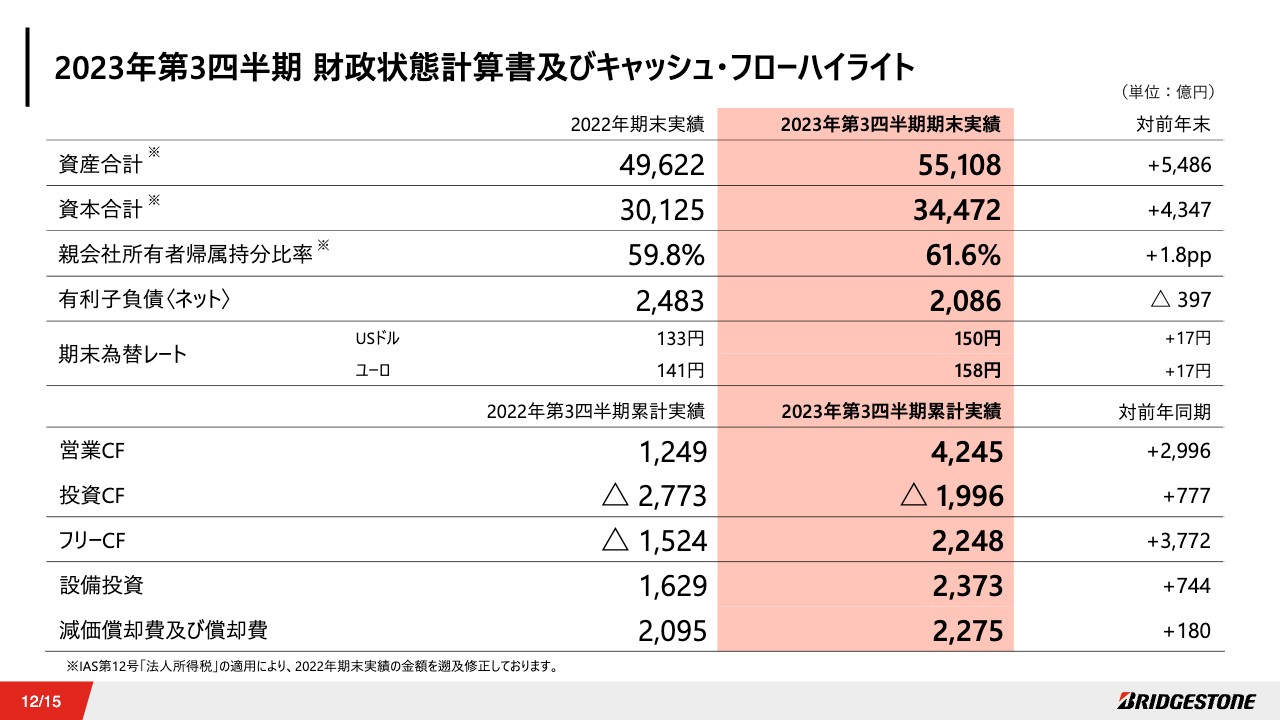

2023年第3四半期財政状態計算書及びキャッシュ・フローハイライト

財政状態計算書及びキャッシュ・フローの状況です。資産合計は、前年末比5,486億円増の5兆5,108億円となりました。円安の進行による為替影響が、増加の主な要因となっています。

自己資本比率は、前年末比1.8ポイント上昇の61.6パーセントとなり、財務健全性は引き続き向上しています。

フリーキャッシュ・フローは2,248億円の収入となり、四半期利益の増加に加え、運転資本の圧縮等により、前年同期比でフリーキャッシュ・フローが大幅に改善しました。

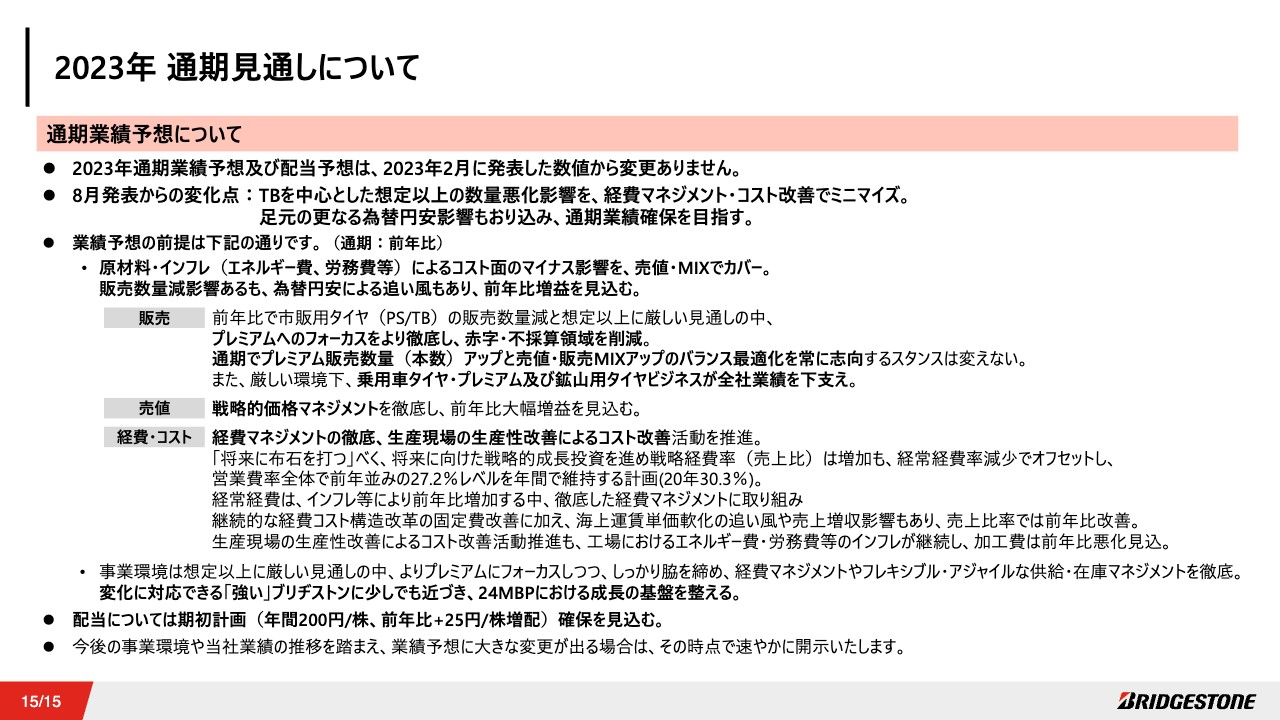

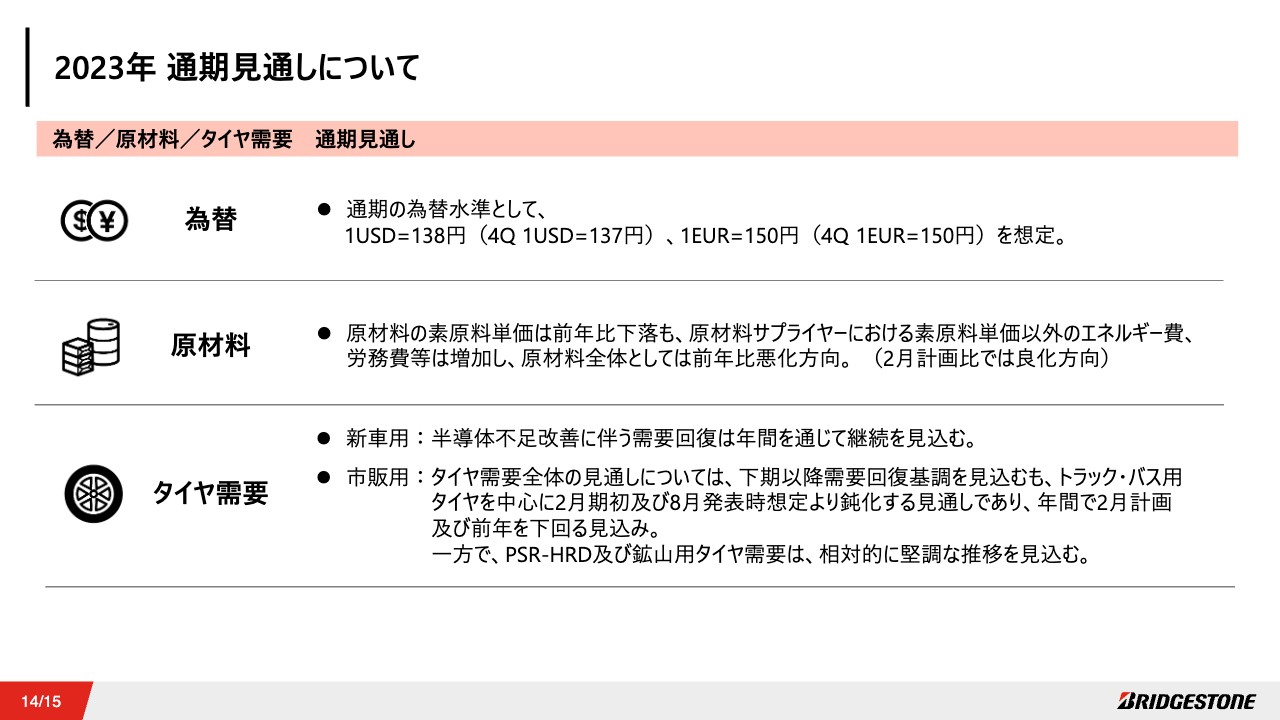

2023年通期見通しについて

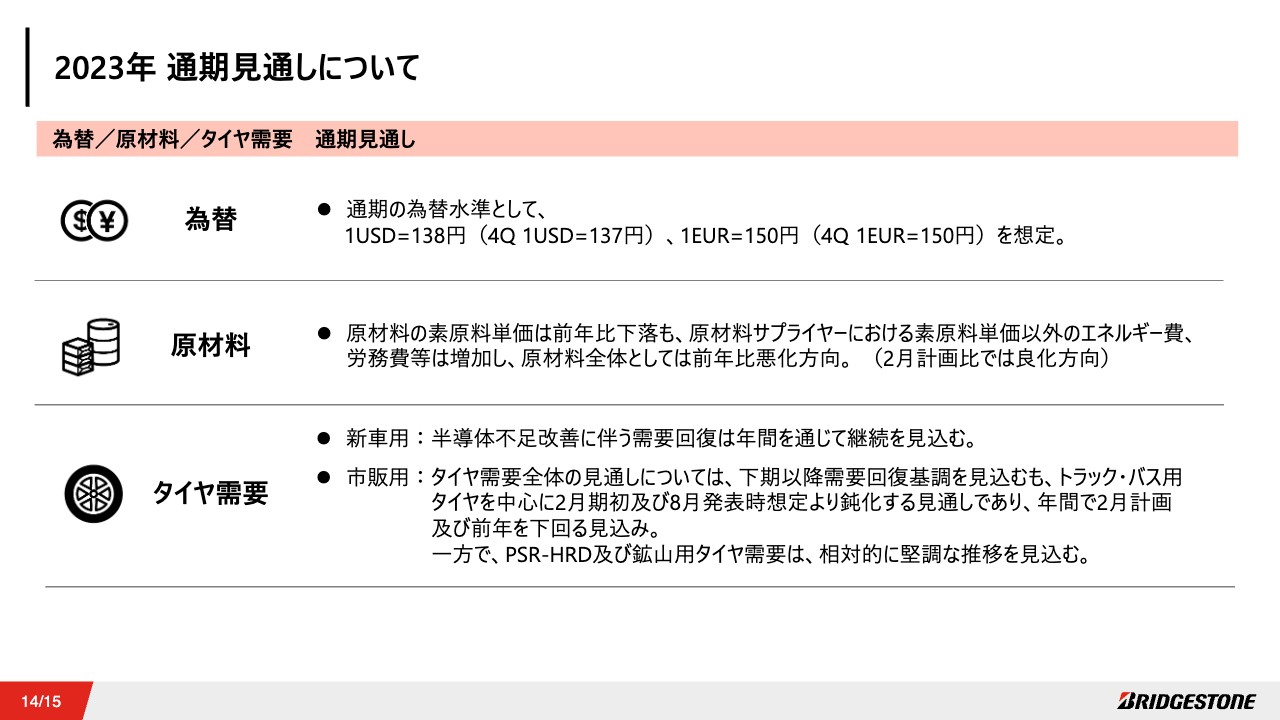

最後に、2023年の通期見通しについてご説明します。先ほどご説明したとおり、2023年通期業績予想及び配当予想は、2月に発表した見通しから変更はありませんが、業績予想の前提についてご説明します。

はじめに、事業環境です。通期の為替水準は、1ドル138円、1ユーロ150円を想定しています。原材料価格は、素原料単価は軟化傾向ですが、年間を通じた原材料サプライヤーにおけるエネルギー費、労務費等の上昇を受けて、前年比で減益要素となることを見込んでいます。

タイヤの需要は、新車用の需要は2月時点の想定と同程度を見込む一方で、市販用のタイヤ需要全体の見通しについては、需要回復を想定していますが、8月発表での想定よりさらに鈍化し、年間で2月計画及び前年を下回る見通しです。

一方で、PSR-HRD及び鉱山用タイヤ需要は、相対的に堅調な推移を見込んでいます。

2023年通期見通しについて

8月発表時の想定以上に厳しい事業環境下、通期業績確保に向けた取り組みについてご説明します。

販売については、プレミアムにより一層フォーカスし、前年比でプレミアム販売数量アップ、赤字不採算領域の削減を進めていきます。売値については、戦略的価格マネジメントを徹底し、前年比で大幅な増益を見込んでいます。

コストについては、将来に向けた戦略的成長投資を進めるとともに、経費マネジメントを継続・徹底し、前年並みの営業費比率の維持を見込んでいます。なお、配当については、期初計画確保を見込んでいます。

事業環境は、当初想定以上に厳しい見通しですが、変化に対応できる「強い」ブリヂストンに少しでも近づき、24MBPにおける成長の基盤を整えていきます。

私からのご説明は以上です。ご清聴ありがとうございました。

質疑応答:グローバルでの景況感について

質問者:グローバルの自動車産業の全体的な景況感について、お聞きします。日本の自動車メーカー各社の業績は非常に好調ですが、決算の内容をよく見ると、円安だからこそ売上が上がっている面もあると思います。その点で、ブリヂストンはグローバル全体でビジネスを行っているため、日本の自動車メーカーの増収増益と比べてフェアな見方ができるのではないかと思っています。

鍵を握るのは、もしかしたらヨーロッパ市場かもしれません。日本の各社は、ヨーロッパ市場ではあまりシェアを取れていないため、影響が軽微である一方、御社はヨーロッパでもそれなりの規模でビジネスを行っています。そのため、影響を受けているのではないかと勝手に推察していますが、そのような視点を含めて教えてください。

石橋:先ほどお話ししたように、乗用車用のビジネスはトラック用に比べて相対的に良くなってきており、特にハイパフォーマンス営業は継続して伸びています。これが今の状況で、基本的にはグローバルでも変わりません。

しかし欧州は、トラック用が非常に厳しく、乗用車用も厳しい状況です。ご存じのように、カーメーカー向けの当社のビジネスは、もともと非常に厳しいビジネスで、欧州では赤字が拡大しているのが現状です。量的にも、値段的にも厳しい状況となっています。欧州のカーメーカーも、それぞれ事情を抱えているため、その中でビジネスを展開していると考えています。

米国についても、徐々に良くなっているのは間違いなく、日本のカーメーカーの米国におけるビジネスも継続して伸びています。しかしご存じのように、カーメーカーによって事情がまったく異なるため、一概には申し上げにくいと思っています。

米国においてもOEMは厳しいですが、欧州ほど悪くありませんし、量的にも伸びています。アフターマーケットも前年並みで、パフォーマンスは伸びている状況です。

今お話があったように、グローバルで見ると、欧州がブリヂストンのボトムには非常に効いてきています。また、今のご質問の趣旨ではありませんが、米国のトラック・バス用タイヤは、ブリヂストンの大きな収益源であるため、この量が落ちたことも大きく響いています。

質疑応答:鉱山用タイヤの先行きについて

質問者:御社の業績を下支えしている鉱山用タイヤについてです。市況だけを見ていると、資源価格がかなり下がってきています。一般的に考えると、資源価格が上昇すると鉱山開発が進み、資源価格が下がると鉱山開発投資は下がります。御社は現在、何か懸念されていることはありますか? それとも、今後も鉱山向けの需要は堅調に推移していくと見ているのでしょうか?

石橋:今、グローバルの大手鉱山会社のトップと定期的にコミュニケーションを取っています。実は今週もいくつかの会社のトップと話していますが、確かにだんだん厳しくなっています。しかし鉱山会社としては、まだ利益の出るレベルの価格だと考えています。

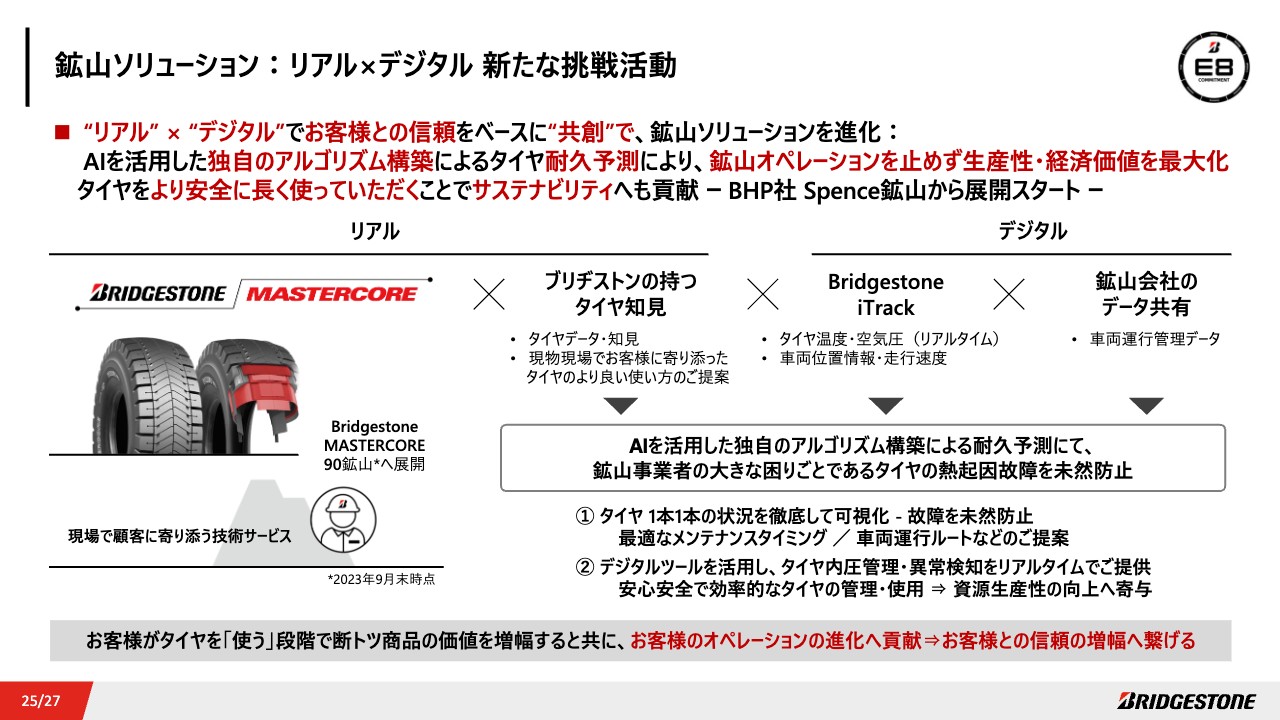

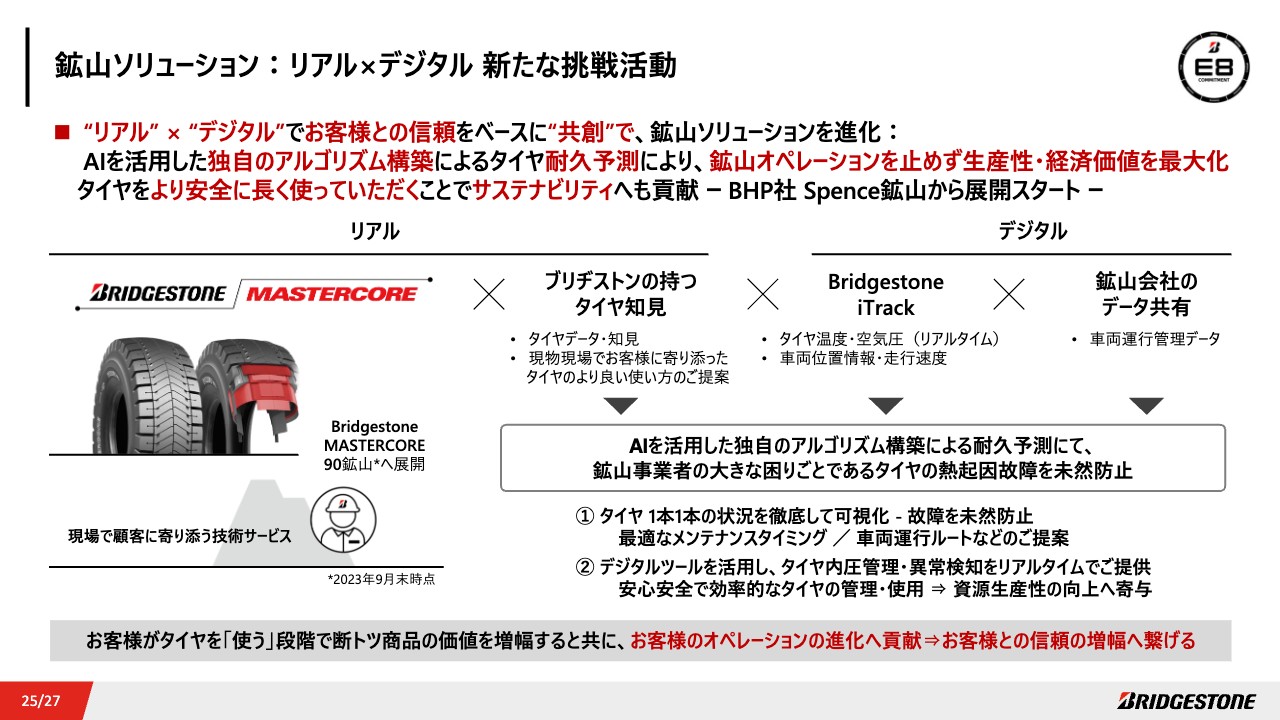

既存の鉱山でいかに効率を上げるかは、鉱山会社にとって重要な課題になっています。そのため、サステナビリティを大前提としながら、どれだけ生産性を上げられるか、どれだけダウンタイムを減らせるかが、それぞれのトップとして関心が大きいところです。

昨日、BHP社との共創による新しいチャレンジを発表しました。タイヤの摩耗予測から耐久予測へということで、耐久予測により、未然に故障を防ぐサービスの提供を開始します。当社は鉱山会社とともに、生産性を向上させ、ダウンタイムを減らしていく取り組みを進めています。

結果として、ビジネスは良くなってきており、鉱山会社自体が稼動を落とすことはないと考えています。また、それぞれのトップの方々は、とにかく効率を向上させて、できるだけ稼動率を上げる方向で考えていると思います。

価格の下がり方にはレベルがあり、損益分岐点も鉱山によって違います。しかし、今はまだ十分に利益が出るポジションであるため、とにかく効率を上げて取り組んでいく状況だと思います。

当社としては、鉱山用タイヤは追い風が続いていくと考えています。特に、我々のように断トツ商品を持って、ソリューションでお客さんの困りごとを解決するパートナーにとって、追い風は強くなっていくと考えています。

質疑応答:欧州におけるトラック・バス用市販用タイヤの需要について

質問者:決算説明のスライド7ページの、タイヤ販売本数のところでお聞きします。特に、先ほどお話があったTBのリプレイスで、数字上、欧州がかなり厳しい状況に見えます。これは、欧州において、全般的にTBのリプレイスの需要が下がっているからでしょうか? それとも御社固有の事情なのでしょうか? 状況について、教えてください。

石橋:スライド7ページの右側は、欧州のトラック用市販用タイヤの需要です。1月から9月で前期同期比77パーセント、年間では前期同期比80パーセント強と、需要自体が大幅に落ちています。やはり、欧州のものの動きが明らかに落ちているということです。

我々のビジネスも、非常に厳しい中で、値段と量のバランスをどのように取っていくかが重要になります。値段を落とし、量を取っていく方法もあると思いますが、我々はこのような厳しい時にこそ、価格ポジションをしっかり守っていくスタンスです。そのような意味で、欧州については需要以上にシェアを落としてきています。

一方、需要全体では北米も落ちています。しかし、我々はここでも同じスタンスで、価格をしっかりキープしながら販売しています。北米は、値段を引き上げてもシェアが拡大していきます。フリートやリトレッド、サービスなど、これらを包括的に組み込んだプログラムを作っているため、それをベースに値段をキープしながらシェアを拡大しています。ここに、今の当社における、北米と欧州での基盤力の違いが表れています。

これはトラック・バスだけではありません。厳しい状況の中で、欧州ビジネスでの基盤の弱さが露呈しています。この点が、次の24MBPにおいて、抜本的に変えなければならないところです。

質疑応答:米国でのストライキの影響について

質問者:米国でUAW(全米自動車労働組合)のストライキがありました。労務費の高騰などのお話もありましたが、具体的に何か影響が出ているのか、またビジネスそのものや売上に何か影響をもたらしているのかなど、状況を聞かせてください。

石橋:我々は、米国のカーメーカーと手広くビジネスを行なっているため、ごくわずかですが、第3四半期までの実績にも影響が出ています。また、第4四半期にも影響が出てくると思っています。

ただし、米国のOEが減少した場合でも、日系のOEが上がってくれば、当然ながら我々も生産をシフトします。そのため、マイナスのすべてがブリヂストンの損失につながるわけではありません。したがってUAWのインパクトは、営業利益の年間ベースで数億円程度、1桁のレベルで収まると見ています。

質疑応答:欧州での値下げ要求への対応について

司会者:「欧州の景気減速について、現地では値下げ要求が高まっているのか、競合との環境を踏まえてコメントをいただけると幸いです」というご質問です。

石橋:このような非常に厳しい状況になると、値下げ要求が来ます。競合の話はしませんが、それぞれのメーカーでスタンスが変わってきていると考えています。一部のメーカーは値段を下げ、厳しい状況でも一定レベルのボリュームを取りに行こうとしています。一方で、しっかりと値段を維持し続けるメーカーも存在します。

そのような状況の中で、当社にも値下げ要求は来ています。一部には対応するものの、それを全面的に受け、値段を下げて量を取りに行くスタンスは取っていません。先ほどお話ししたとおり、価格ポジションはしっかりと維持しながら、将来に禍根を残さないようにしたいというスタンスを取っています。

質疑応答:為替動向の見通しについて

司会者:「足元は150円台の円安ですが、円安傾向が収まるという見通しで考えられているのか、コメントをいただけると幸いです」というご質問です。

菱沼:為替の動向を見通すのは非常に難しい状況です。しかし年内においては、現状のレベルが続いていくのではないかと想定しています。

我々は中期事業計画を策定していますが、来年以降、例えば2025年、2026年、その先といった場合には、円高の方向に推移することもあると見ています。

石橋:年初から24MBPを組み立てていますが、四半期ごとに24MBPの為替の前提を変えざるを得ない状況になっているのが事実です。「変えざるを得ない」というのは、24MBPの最初の頃は、130円や125円といったレベルで考えていましたが、今はかなり円安の方向で考えているということです。

ただし、2024年の予算レベルと、3ヶ年計画に含まれる2025年、2026年の計画では、すべて一律で為替前提を組んでいるわけではありません。2025年、2026年は、2024年よりも、若干円高のほうに行くだろうと考えています。そのような方向で、24MBPを最終的に組み立てています。来年に向けてどうなるかはわからないため、そのような予見を持ちながら、仕事をしているということです。

質疑応答:化工品・多角化事業の利益率向上策について

質問者:化工品・多角化事業についてお聞きします。今年の年間売上高は、24MBPの最終年度である、2026年の売上高を超える見通しになるかと思います。一方で、利益の面でも上がってはきていますが、今後、利益率の向上に向けてどのようなことが必要だとお考えでしょうか?

石橋:ご存じのとおり、化工品・多角化事業では、とにかくブリヂストンの強みが発揮できるところにフォーカスして、業績を上げていこうという大きな考えがあります。

ブリヂストンのWACC(加重平均資本コスト)は5.5パーセントです。したがって、持続性を担保するためには、ROIC5.5パーセント以上、簡略的にいえば営業利益7、8パーセント以上の業績が必要だと考えており、24MBPもそれをベースに組み立てています。

24MBPで化工品・多角化事業を次のステージまで持っていくことが、今の大きな柱になっています。そのためには、当然ながら高付加価値の商品が必要です。これはタイヤと同じ考え方です。

例えば、プレミアムな油圧ホースも商品戦略を組んで、新しい技術を投入して、付加価値を出しています。空気バネについても、従来、トラック用タイヤを中心に行ってきましたが、今は乗用車用タイヤの空気バネ、プレミアム乗用車用タイヤ、EVに向けての仕掛けを構築しています。プレステージなOEメーカーとも、新しいビジネスについて相談しています。24MBPの間にそのようなビジネスを拡大することで、利益をもう一段上げていく考えです。

スポーツ・サイクル事業については、非常に厳しい状態です。しかしスポーツは、ゴルフボールを中心に、クラブについても非常に好評です。そのため、コアであるゴルフボールを中心に、利益を上げていきます。

ベースは、プレミアムの商品を地道に磨き上げていくことです。そして、シャープにフォーカスしていこうと思っています。

日本の化工品を中心に、かなりタフなデシジョンを行なってきましたが、今の化工品のチームが、本当に一丸となって、地道に積み上げてきてくれています。24MBPで、もう一段上に行くことを私は非常に楽しみにしています。

質問者:これまで進めてきた選択と集中は、ある程度終わったという捉え方でいいでしょうか?

石橋:そのようにご理解ください。例えば、化工品の中核は油圧ホースのビジネスです。いわゆるOEという建機メーカー、農機メーカーが多いビジネスになっています。そしてアフターマーケットのビジネス、ソリューションビジネスがあります。私はここを1,000億円のビジネスにしていくと、いつも言っています。現在はそのチャレンジに向けて、社員に発破をかけています。

例えば空気バネも、非常に付加価値の高い製品です。EVではテスラにも採用されており、エリアが絞られてきています。化工品では免震ゴムのような非常に社会的価値の高いビジネスにもしっかり取り組んでいきたいと考えています。

また配管システムや、農業機械・建設機械に納入されているクローラなど、我々が継続ビジネスと決めたものにはしっかりと集中して、ビジネスを推進していきます。

質疑応答:TBの需要の見通しと需要回復に向けた戦略について

質問者:2023年の通期の見通しについてです。TBの需要が8月の想定を下回るというお話でした。これは具体的にどのような分析のもとで出された結果でしょうか? 先ほど、国ごとの基盤のお話もありましたが、そのあたりについて聞かせてください。また、回復させるための御社の戦略があれば、日本での取り組みとあわせて教えてください。

石橋:まずは北米について、お話しします。スライドのグラフをご覧のとおり、需要は前年よりも落ちてきています。

北米では大手運送会社向けのフリート(運送事業者)運行管理のビジネスと、ディーラー経由で地場の運送会社をサポートするビジネスがあり、両方の動きを見ながら需要を見込んでいます。

その中でどのように勝っていくかについて、先ほどからお話ししているように、我々は需要が落ちた時に値段を下げて量を取っていくスタンスは取らないことにしています。これは北米も欧州も日本も同じです。プレミアムなエリアにフォーカスし、価値を認めてくださるお客さまと一緒に仕事をしていきます。新品だけでなく、リトレッド、メンテナンスサービス、モビリティソリューションなどを組み合わせて価値を増幅し、お客さまと仕事をしていくスタンスです。

当然ながら単品売りもありますが、このように厳しい時こそ、しっかりとしたビジネスモデルを崩さずに、お客さまと共創しながら基盤を強化していきたいと思っています。したがって、短期的に量を追うことはしないつもりです。

日本については、運送会社も大手のお客さまから地場のお客さままで、たくさんいます。我々は、大手のお客さまに、新品タイヤ、リトレッドタイヤ、メンテナンスを合わせたトータルパッケージプラン「TPP」を日本でも展開しています。

いわゆる新品だけではなく、お客さまの困り事を解決し、お客さまのトータル経費を落とし、CO2も削減することに以前から取り組んでいます。厳しい状況ですが、日本においても、値段を落として量を取ることはせず、しっかりとした価値を創造するビジネスモデルにフォーカスしていきます。

そして今後、景気が回復した時に、我々のビジネスモデルの中で価値の訴求が花開くと考えています。

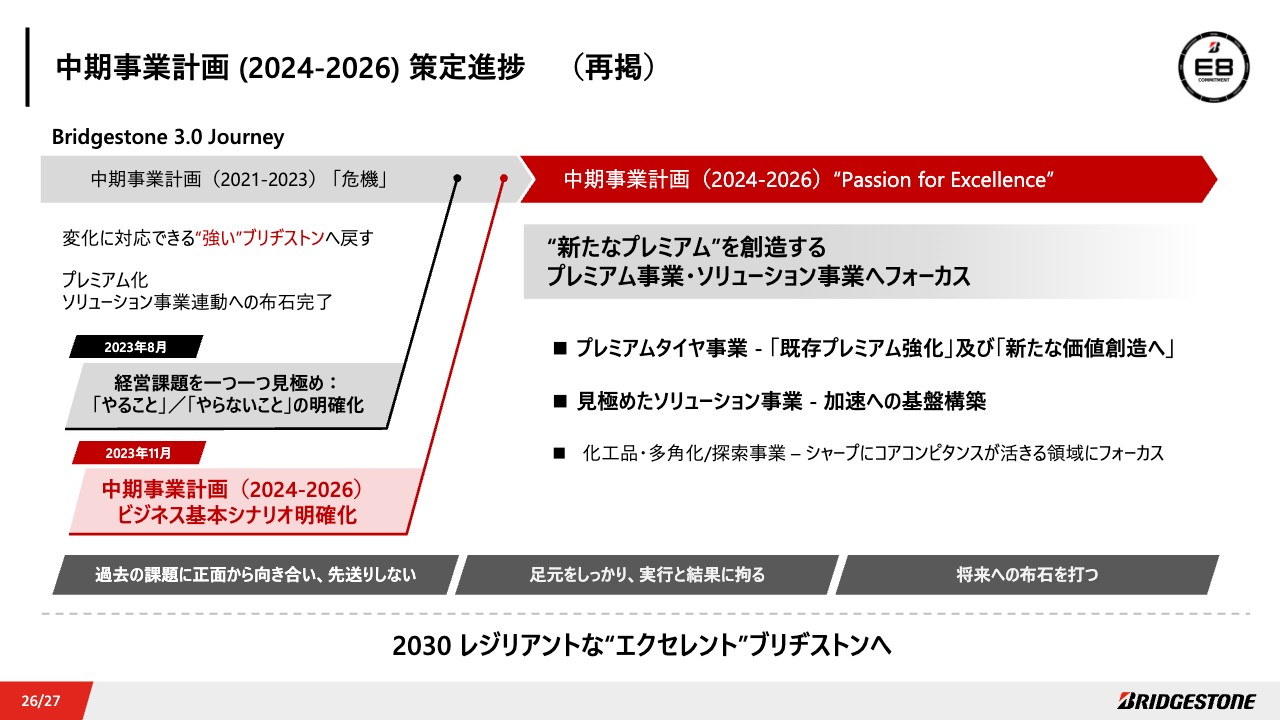

中期事業計画 (2024-2026) 策定進捗 3

石橋:あらためまして、Global CEOの石橋です。このセッションでは、「中期事業計画(2024-2026)策定進捗3」をお伝えします。

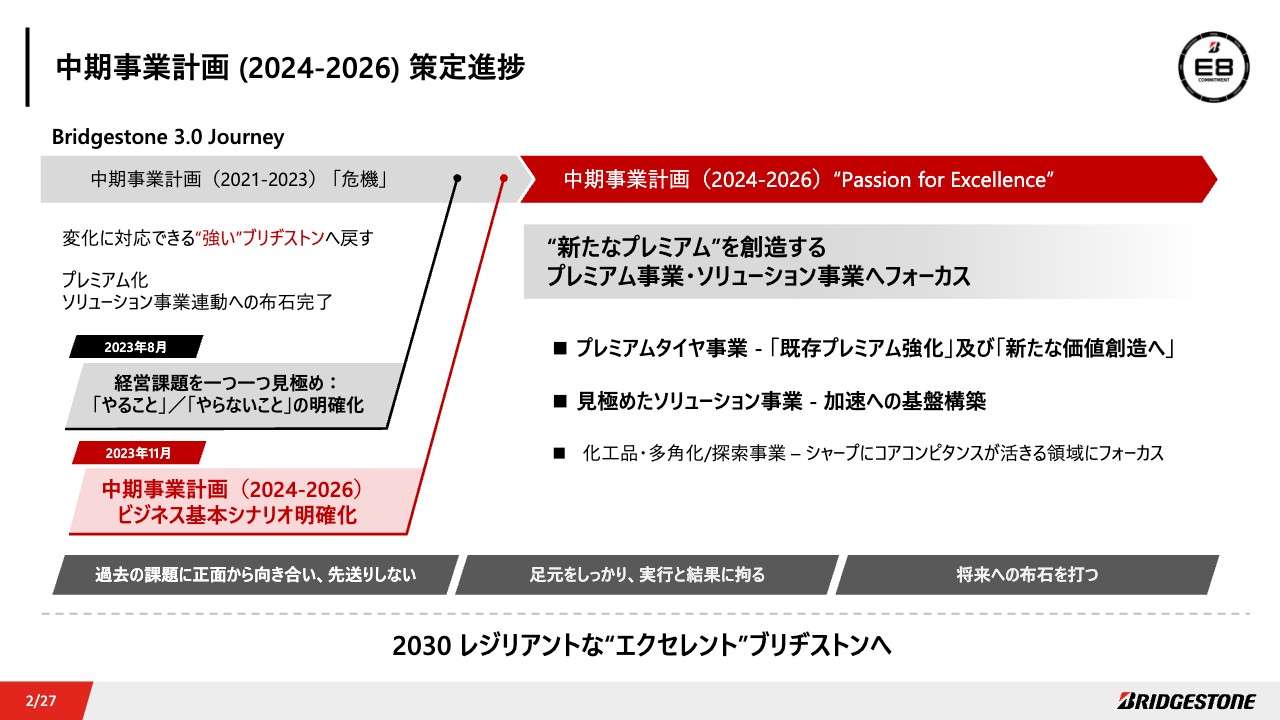

中期事業計画 (2024-2026) 策定進捗

前回8月にご説明した経営課題のone by oneでの見極め、「やること」「やらないこと」の明確化をベースに、11月までにビジネス基本シナリオを構築しました。

中期事業計画 (2024-2026) ビジネス基本シナリオ 次のステージへ

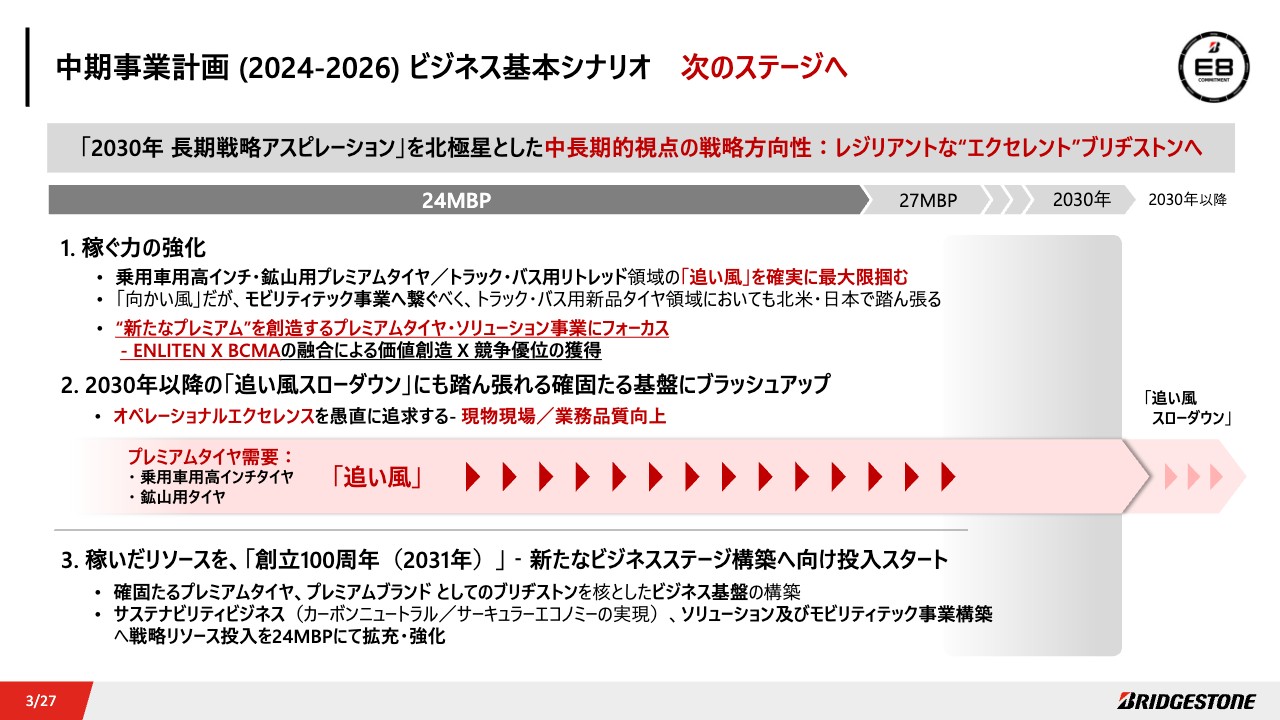

「2030年長期戦略アスピレーション」を北極星とした中長期的視点の戦略方向性には、3つのポイントがあります。

1つ目は、稼ぐ力の強化です。まず、プレミアム領域とする乗用車用高インチ及び鉱山用プレミアムタイヤについて、需要伸長の追い風は、24MBPでは続くものの、2030年以降はスローダウンする可能性があると想定しています。

この24MBP期間中の追い風を最大限につかみます。2023年の事業計画を含め、向かい風であるトラック・バス用新品タイヤ領域についても、将来のモビリティテック事業構築に向けて、北米・日本などで踏ん張ります。

さらに、新たなプレミアムを創造するプレミアムタイヤ・ソリューション事業にフォーカスを徹底します。その中核として、「ENLITEN」と「BCMA」の融合による価値創造、競争優位の獲得に挑戦します。

2つ目は、2030年以降の「追い風スローダウン」にも踏ん張れる確固たる基盤へのブラッシュアップです。オペレーショナルエクセレンスを愚直に追求し、現物現場での業務品質向上を常に志向していきます。

3つ目は、2031年の創立100周年に向けた新たなビジネスステージを構築することです。そのために、確固たるプレミアムタイヤ、プレミアムブランドを核としたビジネス基盤の構築、さらにサステナビリティビジネスやソリューション及びモビリティテック事業の構築へ、戦略リソースの投入を拡充・強化していきます。

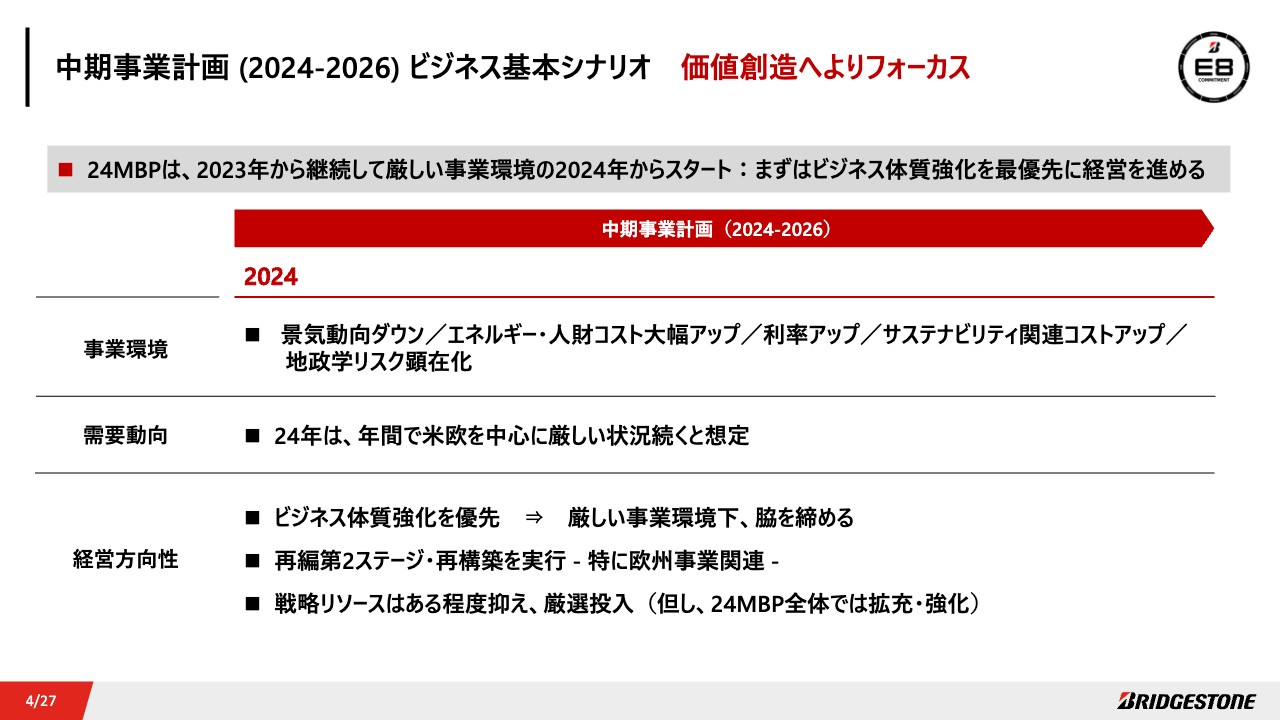

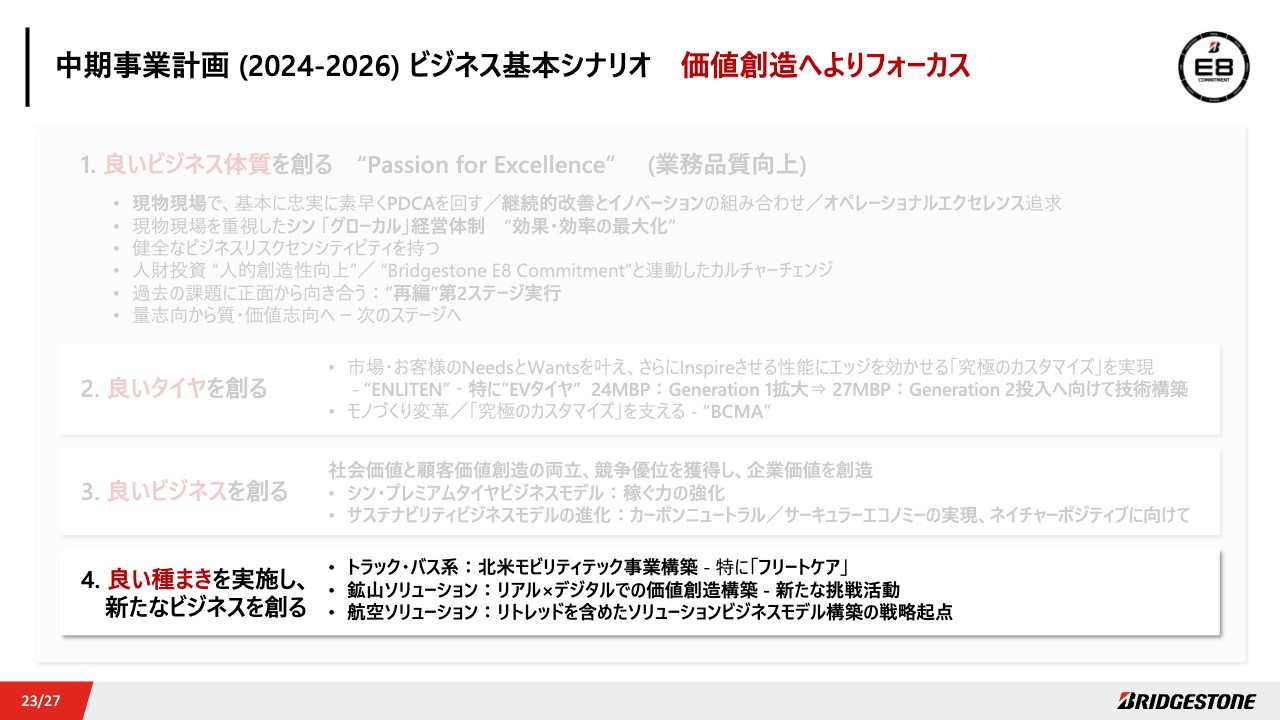

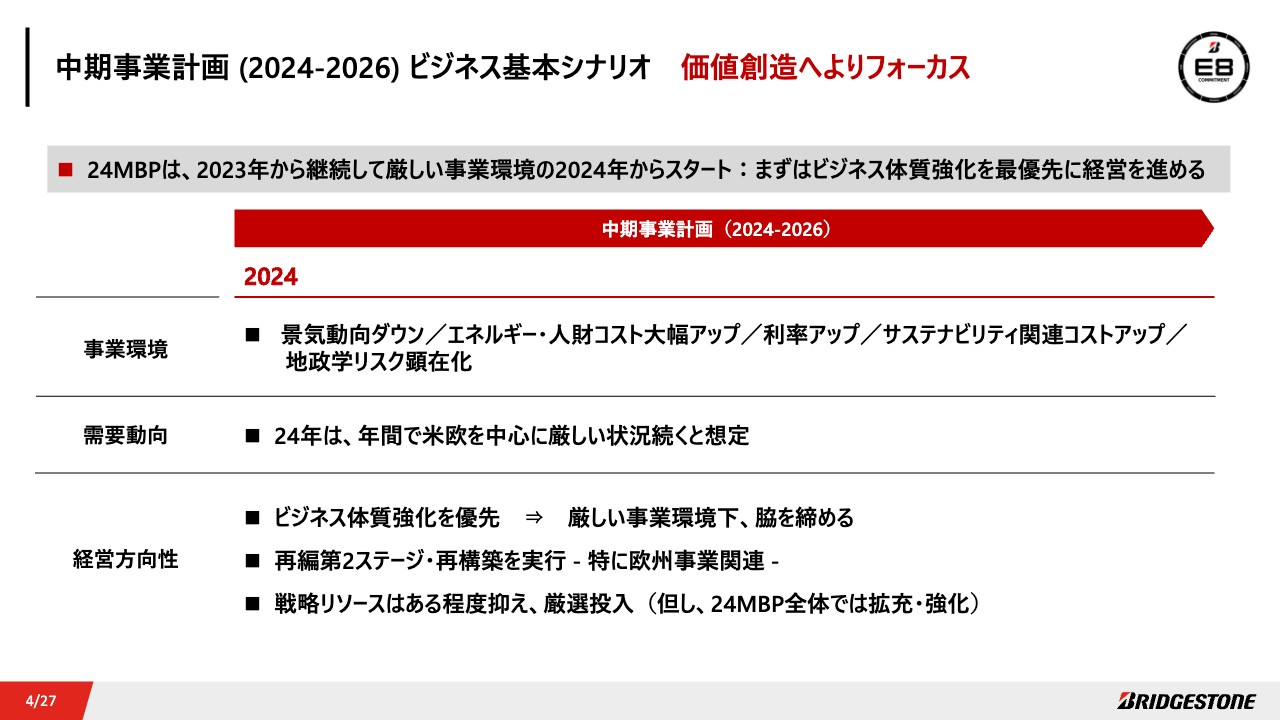

中期事業計画 (2024-2026) ビジネス基本シナリオ 価値創造へよりフォーカス

一方で、その初年度である2024年は、2023年から継続した厳しい事業環境を前提としています。景気動向ダウンや、エネルギー・人財・サステナビリティ関連のコストアップを想定しており、需要動向についても、年間で米欧を中心に厳しい状況が続く想定を踏まえた経営判断を実施します。

2024年はビジネス体質を強化し、厳しい環境下で脇を締めることを優先します。その1つとして、ビジネス基盤の弱い欧州を中心に、再編第2ステージ・再構築を計画しています。2024年の戦略リソース投入はある程度抑え、厳選した案件のみとする予定です。

ただし、24MBP全体では、次のステージに向けて戦略リソース投入を引き続き拡充・強化します。

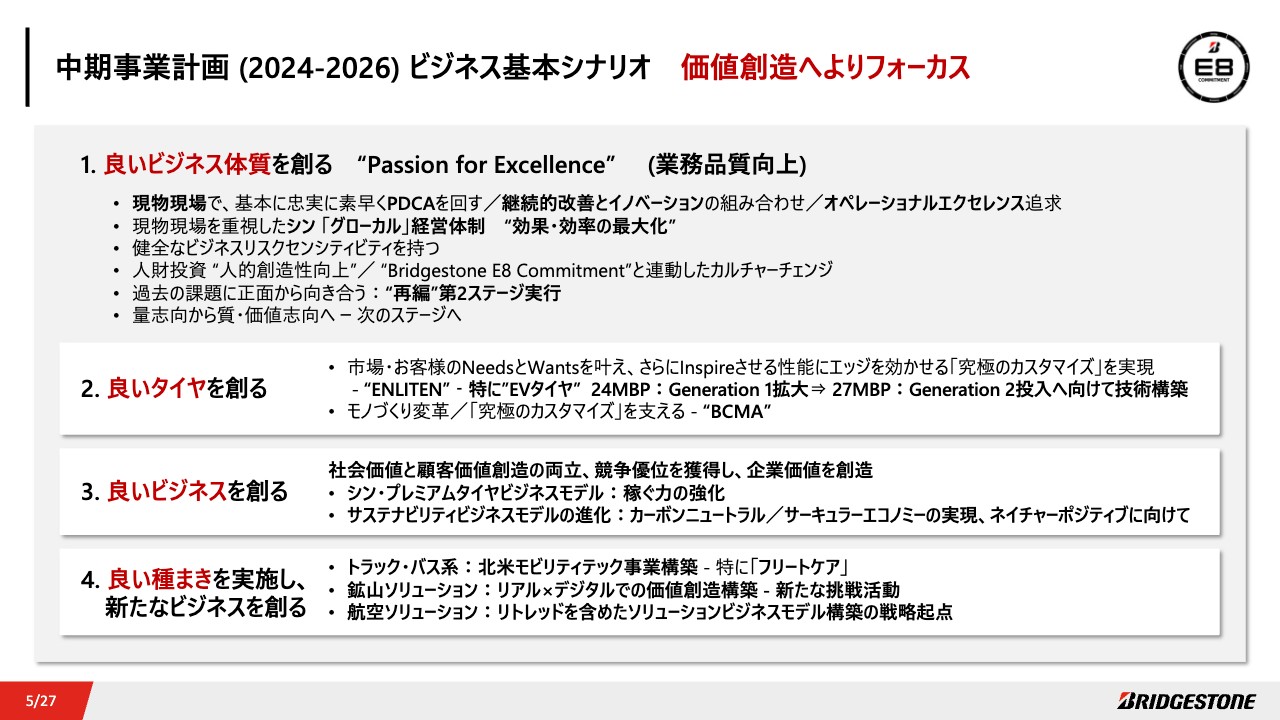

中期事業計画 (2024-2026) ビジネス基本シナリオ 価値創造へよりフォーカス

以上が、事業環境を踏まえた基本シナリオの全体像です。「良いビジネス体質を創る」「良いタイヤを創る」「良いビジネスを創る」「良い種まきを実施し、新たなビジネスを創る」、この4つのシナリオに沿って、価値創造へよりフォーカスしていきます。

良いビジネス体質を創る “Passion for Excellence” (業務品質向上)

基本シナリオの1つ目は、すべての活動の基盤である「良いビジネス体質を創る“Passion for Excellence” (業務品質向上)」です。

すべての企業活動の基盤である「品質へのこだわり」は、当社のDNAであり、グローバルでの財産です。1968年のデミング賞受賞に始まり、2015年には品質宣言を制定しました。イノベーションと継続的改善を推進し、地道に現場で業務品質の向上に取り組むことを、24MBPすべてのベースとしています。

問題解決プロセスの基本であるPDCA、標準化、データでものを言う、なぜなぜ分析などの重要性を強調し、業務品質向上を最優先事項として、粘り強く、再度グローバルへの浸透を進めていきます。

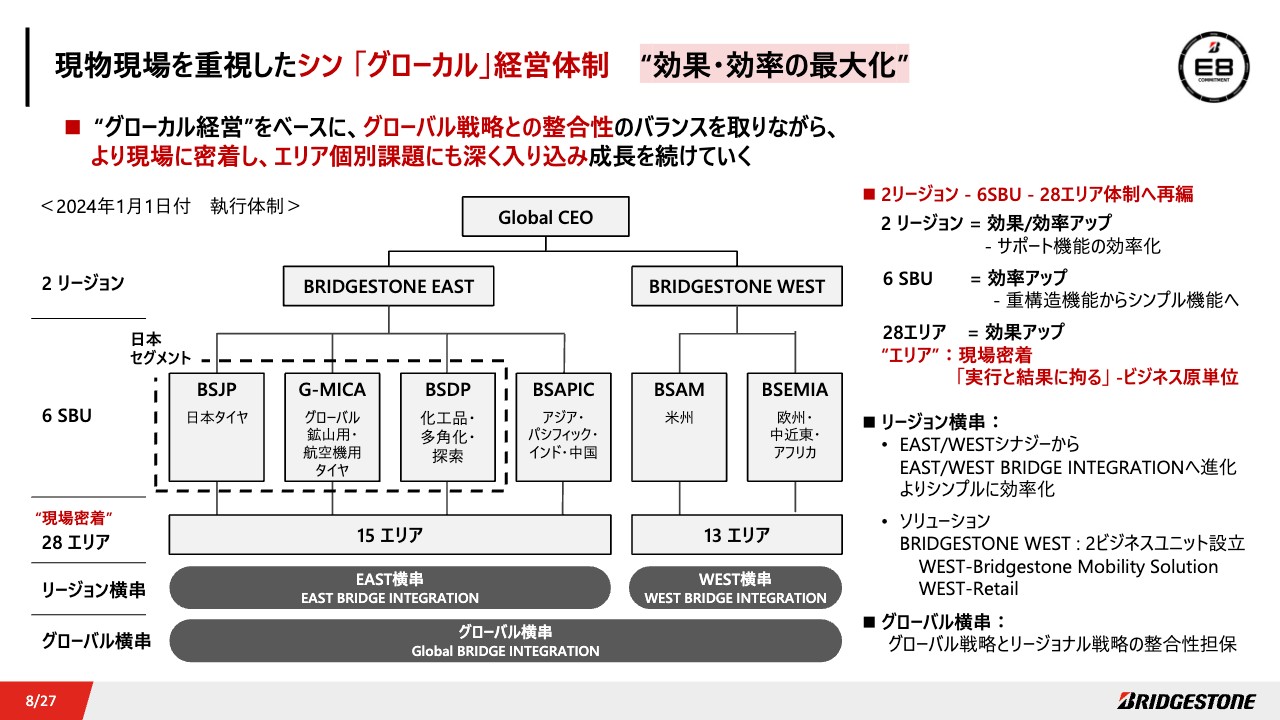

現物現場を重視したシン 「グローカル」経営体制 “効果・効率の最大化”

現物現場での活動を後押しし、業務品質の向上に努めるための体制として、シン「グローカル」経営体制を構築します。

当社グループのビジネスをリージョンとし、「BRIDGESTONE EAST」と「BRIDGESTONE WEST」の2つに区分し、各地域の歴史・特性を踏まえた経営を推進するとともに、リージョン内のサポート機能を効率化します。

その下に6つのSBUを配置し、従来の重構造なSBUから、機能をシンプルかつ効率化します。BRIDGESTONE EASTの傘下には、日本セグメントとして日本タイヤ、グローバル鉱山用・航空機用タイヤ、化工品・多角化・探索の3つと、アジア・パシフィック・インド・中国SBUが入ります。

BRIDGESTONE WESTの傘下には、米州と、欧州・中近東・アフリカを配置します。そしてSBU傘下には、各国・地域のビジネス特性を考慮し、現場密着で実行と結果にこだわるビジネス原単位である、28のエリアへブレークダウンします。

グローバル横串機能は、Global BRIDGE INTEGRATIONとして効率を重視し、リージョン横串機能とも連携してグローバル最適を追求しながら、現場を効率的にサポートします。

また、BRIDGESTONE WESTにおいては、WEST Bridgestone mobility solution、WEST Retailの2つのソリューション領域のビジネスユニットを本格スタートし、ポートフォリオ経営視点も強化していきます。

「グローカル」経営をベースに、グローバル戦略との整合性を取りながら、より現場に密着し、エリア個別課題にも深く入り込み、実行と結果にこだわる経営を進めていきます。

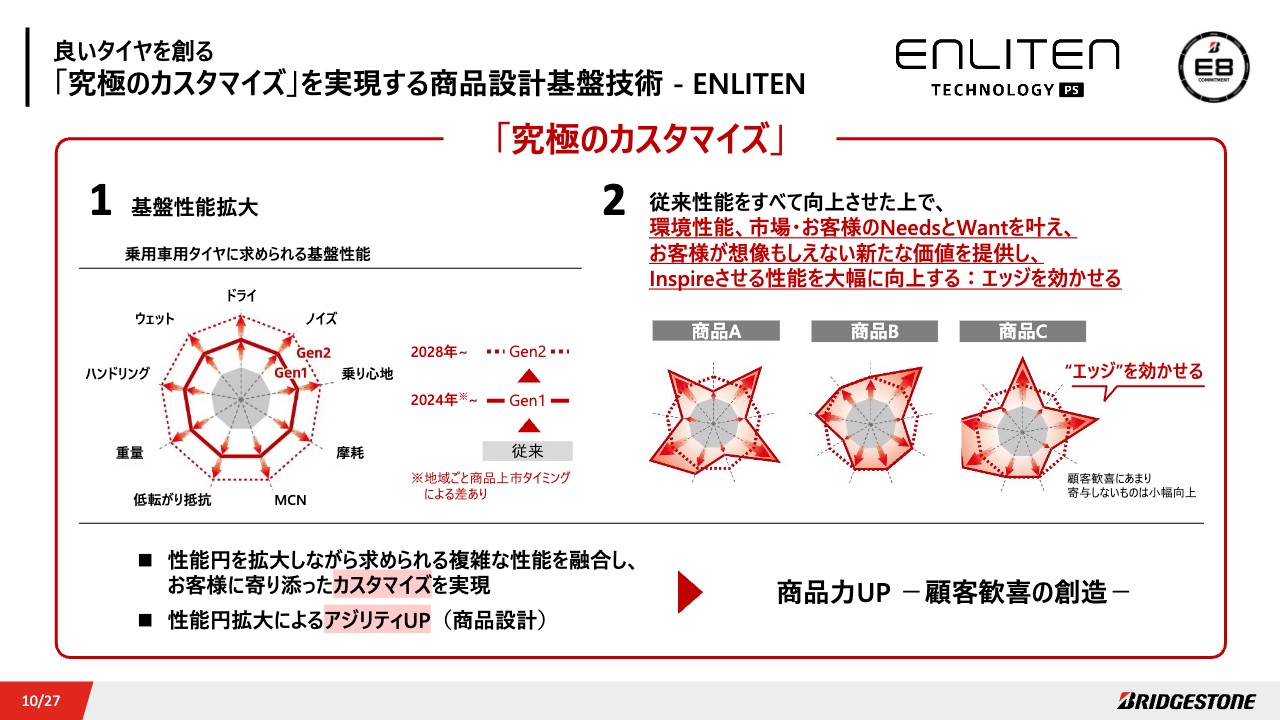

良いタイヤを創る 「究極のカスタマイズ」を実現する商品設計基盤技術 - ENLITEN

基本シナリオの2つ目は、「良いタイヤを創る」です。

新たなプレミアムとして、市場・お客さまのNeedsとWantを叶え、さらにInspireさせる性能にエッジを効かせ、究極のカスタマイズを実現する「ENLITEN」を拡大することを中核とします。

24MBPでは、2023年から始めている「ENLITEN Generation1」の拡売を推進するとともに、2027年以降に向けた「ENLITEN Generation2」技術構築も進めます。

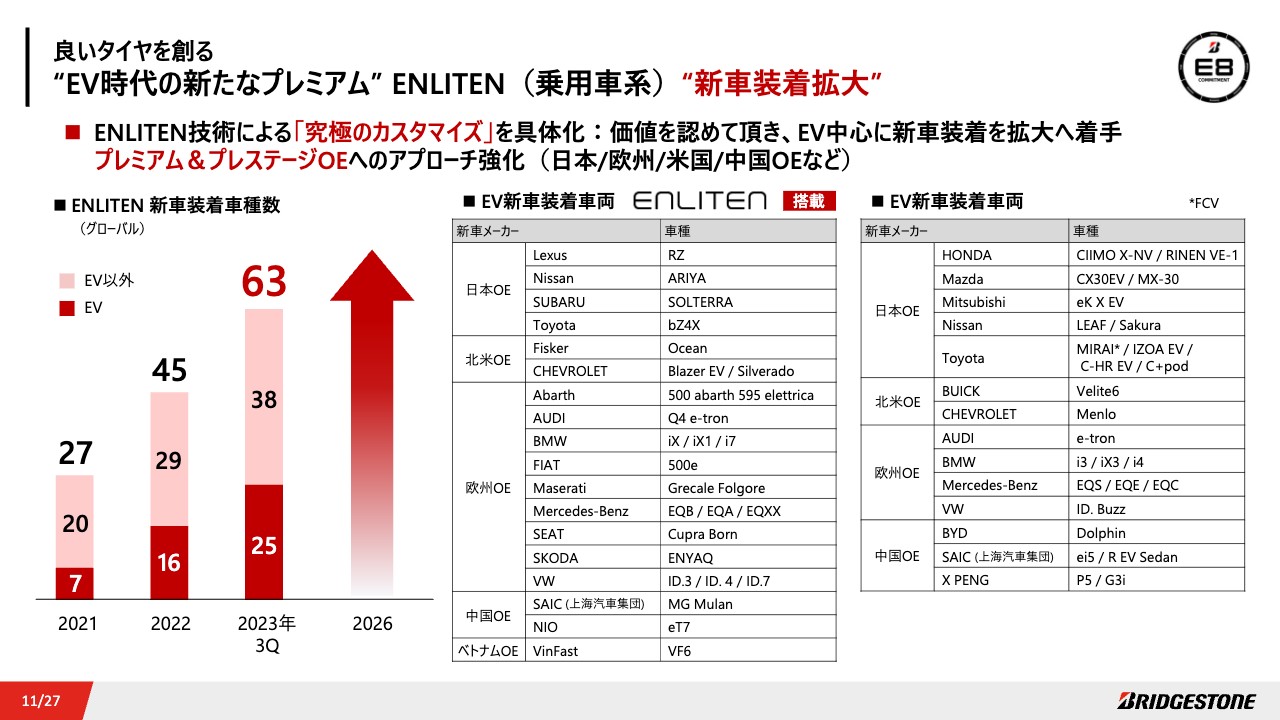

良いタイヤを創る “EV時代の新たなプレミアム” ENLITEN(乗用車系)“新車装着拡大”

EV時代の新たなプレミアムである乗用車用タイヤの「ENLITEN」も、まずは新車装着から拡大していきます。スライドをご覧のとおり、多くのお客さまに価値を認めていただくことをベースに、これまでEV25車種を含む63車種に「ENLITEN」が装着されてきました。ほかにも多くのEVに当社のタイヤを装着いただいています。

引き続き、プレミアム&プレステージ車種を中心に、日本・欧州・米国・中国OEなどに幅広くアプローチを強化していきます。

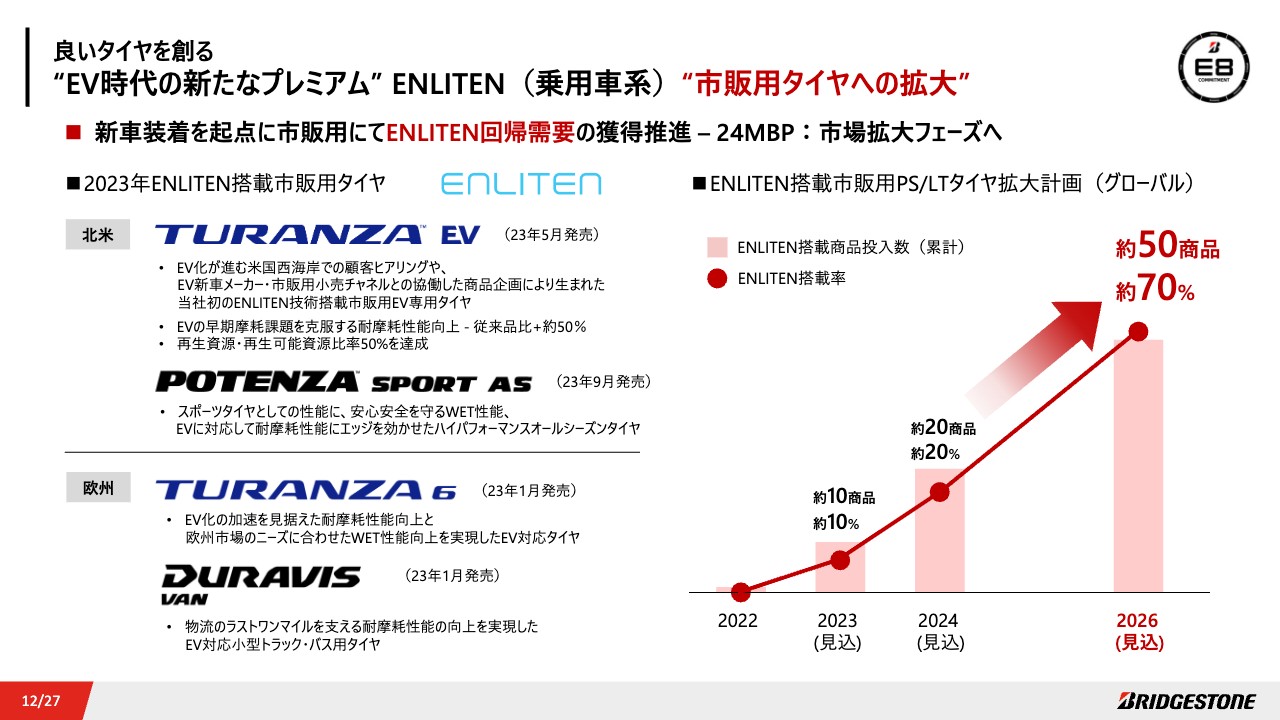

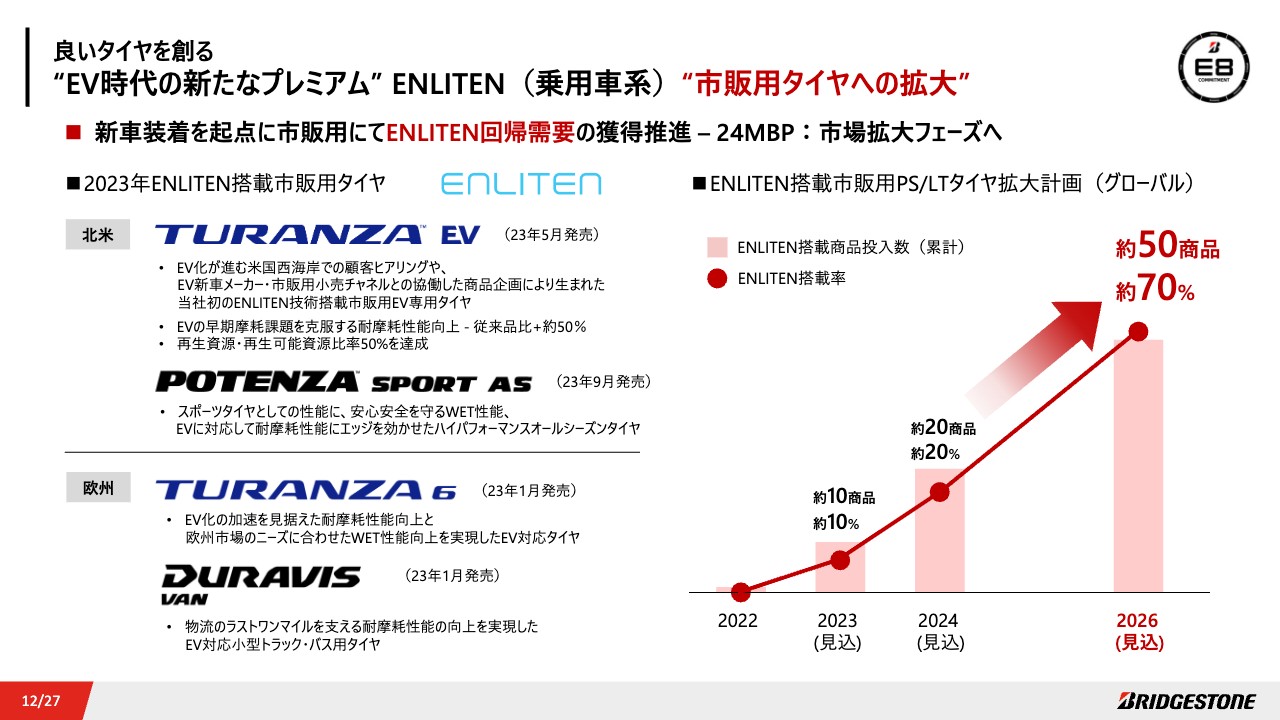

良いタイヤを創る “EV時代の新たなプレミアム” ENLITEN(乗用車系)“市販用タイヤへの拡大”

さらに、プレミアム領域のビジネスを強化すべく、新車装着を起点に市販用で「ENLITEN」回帰需要の獲得を進めていきます。

今年、欧米から「ENLITEN」技術を最大限に生かした市販用タイヤを発売しました。北米のEV専用タイヤである「TURANZA EV」、EV化に対応しながらスポーツタイヤとしての性能にエッジを効かせた「POTENZA SPORT AS」、欧州市場のNeeds・Wantに合わせた「TURANZA 6」、物流のラストワンマイルを支える小型トラック・バス用タイヤの「DURAVIS VAN」など、究極のカスタマイズをベースに、幅広く商品を投入しました。

これらの「断トツ商品」をベースに、24MBPで市場拡大を加速させます。市販用タイヤでは、2026年には累計で50商品を投入し、搭載率70パーセントを目指します。

良いタイヤを創る “EV時代の新たなプレミアム” ENLITEN(乗用車系)に求められる 「究極のカスタマイズ」

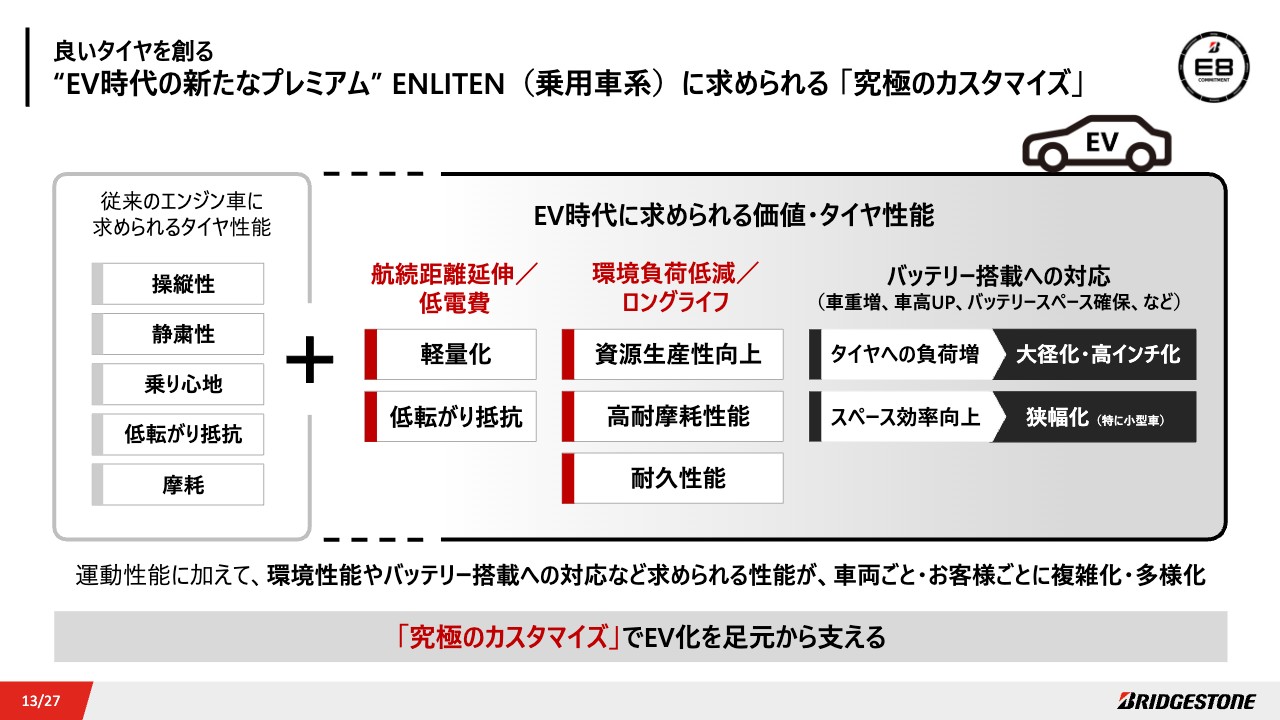

このような「ENLITEN」拡大の取り組みをベースに、24MBPではよりEVにフォーカスし、カーボンニュートラルなモビリティ社会を足元から支えていきます。

一般的にEVは、航続距離の延伸/低電費や、環境負荷低減/ロングライフなどの環境性能への対応が求められます。さらに、EV化により重量が増え、車高UPやバッテリースペースの確保が必要になるなど、車の構造が変わることによって、高インチ化・タイヤの狭幅化など、タイヤに求められる性能が車両ごと・お客さまごとに多様化していきます。

「ENLITEN」は「究極のカスタマイズ」で、それぞれの車の最高のパフォーマンスと、その車を運転するお客さまに向けたベストなコンディションの創造を支えていく技術です。

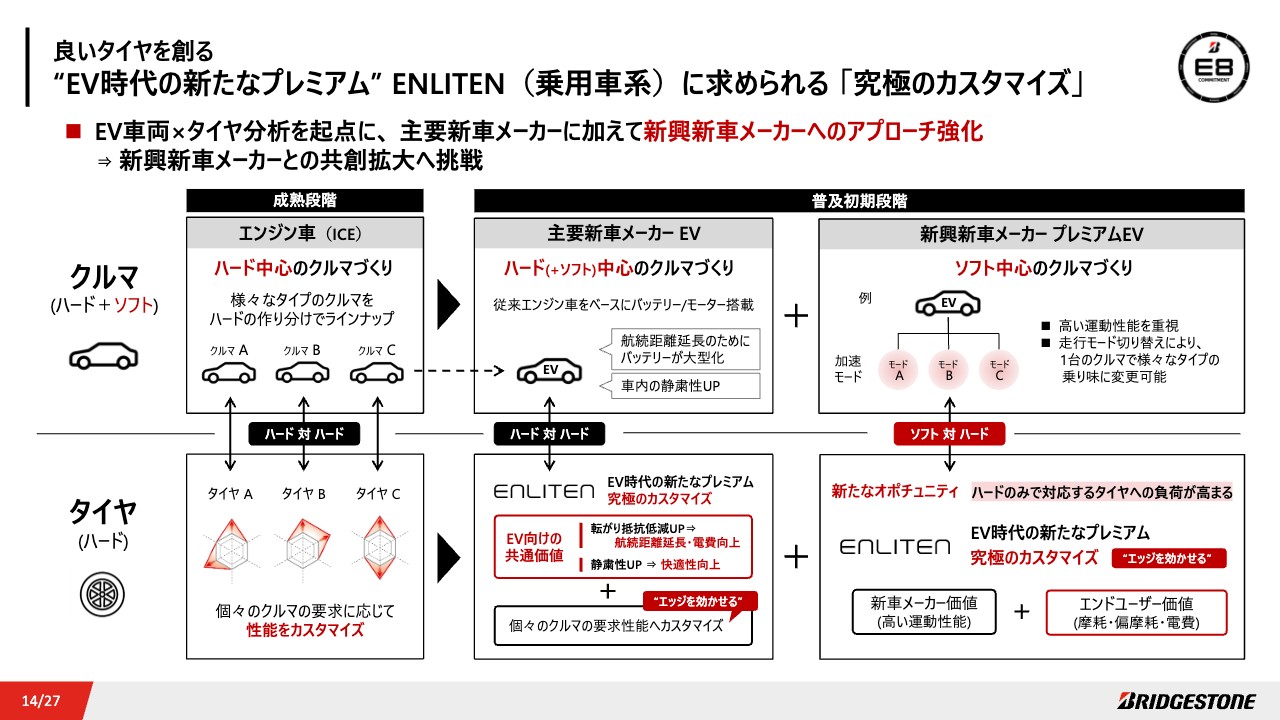

良いタイヤを創る “EV時代の新たなプレミアム” ENLITEN(乗用車系)に求められる 「究極のカスタマイズ」

具体的には、EV化によって車の作り方が大きく変わる中、我々もそれに対応した「ENLITEN」タイヤ開発を進めていきます。従来、ハードの作り分けでさまざまなタイプの車をラインナップしていたエンジン車に対して、タイヤは個々のクルマに合わせて性能をカスタマイズしてきました。

ここはまさに当社の得意分野ですが、ハードを中心に作られるEVに、EV向けの共通価値と個々の車の要求性能に対して、究極のカスタマイズでアプローチしていきます。

一方、新興プレミアムOEを中心に、「ソフト中心のクルマづくり」が始まっており、これに対して究極のカスタマイズの真価を発揮しています。

一例として、ソフトで制御できる車は、走行モード切り替えにより1台の車でさまざまなタイプの乗り味に変更可能ですが、タイヤには負荷がかかるため、運動性能とともに実際に車を運転するエンドユーザーへの価値となる耐磨耗性の向上がマストです。

OEメーカーとエンドユーザー双方に価値を提供すべく、現物現場で双方に寄り添い、戦略的に商品を企画していくことで、新興プレミアムOEとの共創拡大にも挑戦していきます。

良いタイヤを創る “EV時代の新たなプレミアム” ENLITEN(乗用車系)に求められる 「究極のカスタマイズ」

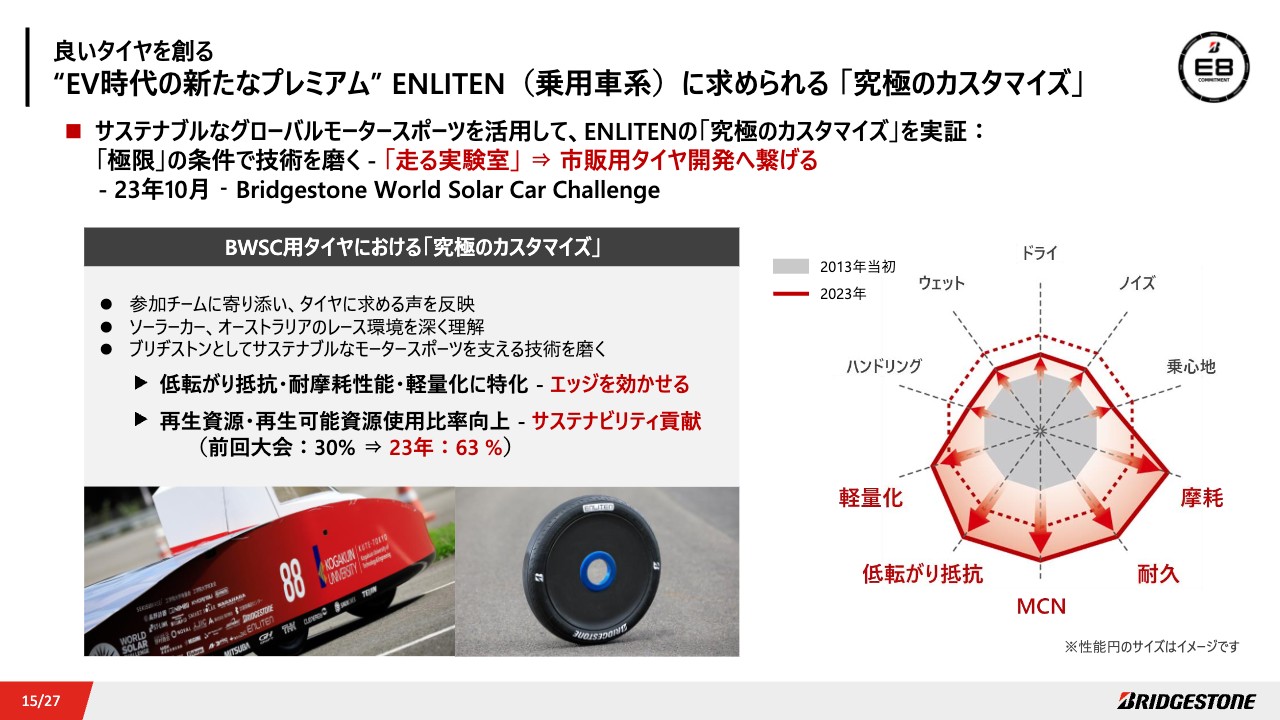

さらに、「ENLITEN Generation2」技術構築に向けては、サステナブルなグローバルモータースポーツを活用して、「走る実験室」として技術の進化へ挑戦していきます。

10月に開催された、ソーラーカーでオーストラリアを縦断する「Bridgestone World Solar Car Challenge」においては、参加チームに寄り添いながら、タイヤに求められる価値を深く理解した上で開発を行いました。

「太陽光による限られた電力で3,000キロメートルを走り切る」という過酷な条件に対して、低転がり抵抗など、求められる性能にエッジを効かせた上で、再生可能資源使用比率を前回大会の2倍である63パーセントまで引き上げ、サステナビリティにも貢献するタイヤを提供しました。

今後も極限への挑戦であるモータースポーツで技術を磨き、市販用タイヤ開発へもつなげ、「ENLITEN」技術を進化させていきます。

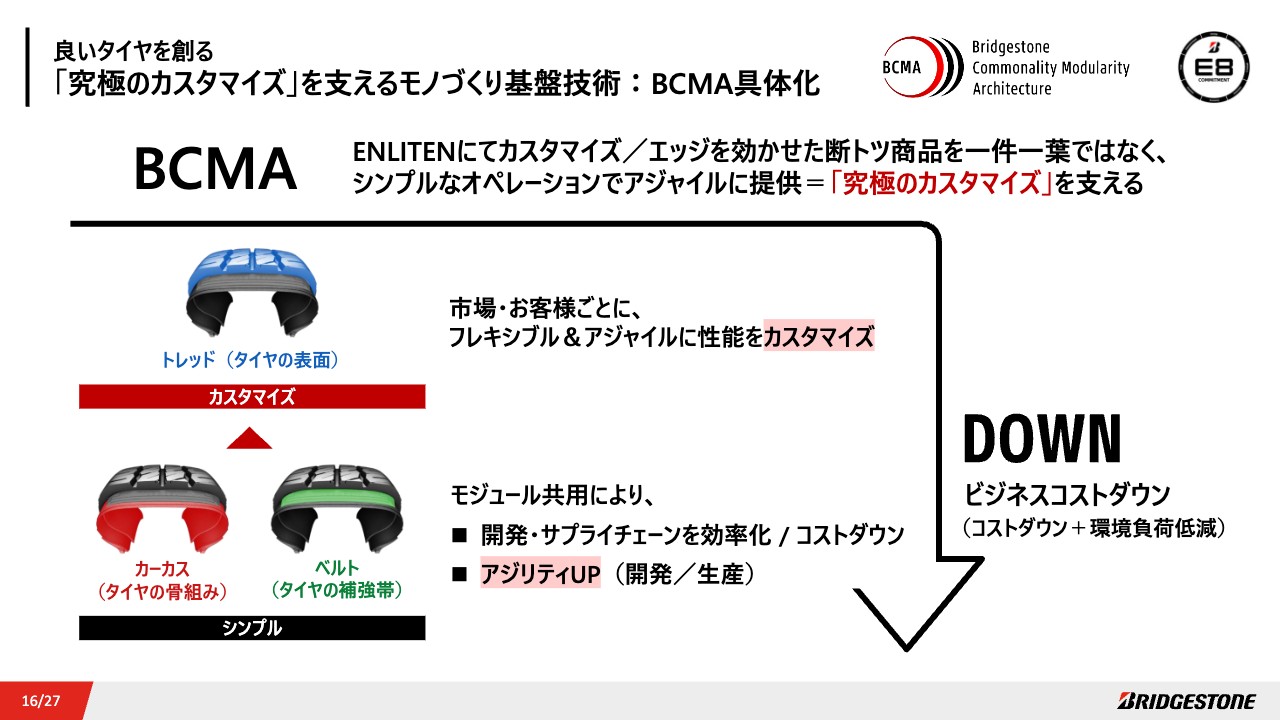

良いタイヤを創る 「究極のカスタマイズ」を支えるモノづくり基盤技術:BCMA具体化

「究極のカスタマイズ」を支え、ビジネスコストと環境負荷を低減するのが「BCMA」です。

BCMA具体化:モノづくりの本質を追求し、価値創造へフォーカス

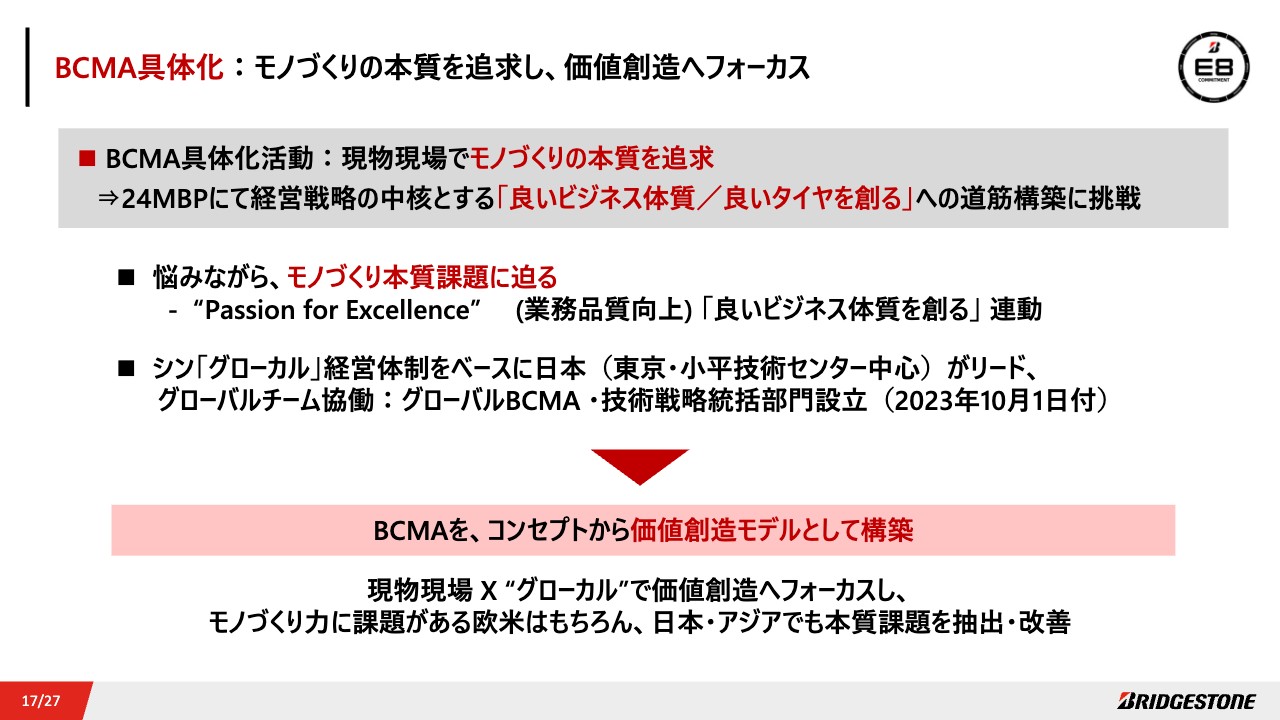

24MBPに向けて、今年から「BCMA」具体化を進めています。現物現場で「BCMA」活動を推進し、モノづくりの本質も追求します。24MBPの基本シナリオに沿って、シン「グローカル」経営体制とも連動し、グローバルチーム協働で活動を推進していきます。

10月には、東京・小平技術センターにて、「グローバルBCMA・技術戦略統括部門」を設立しました。100名以上がグローバルチームにかかわり、コンセプトから価値創造へフォーカスし、本質課題の抽出・具体化を進めています。

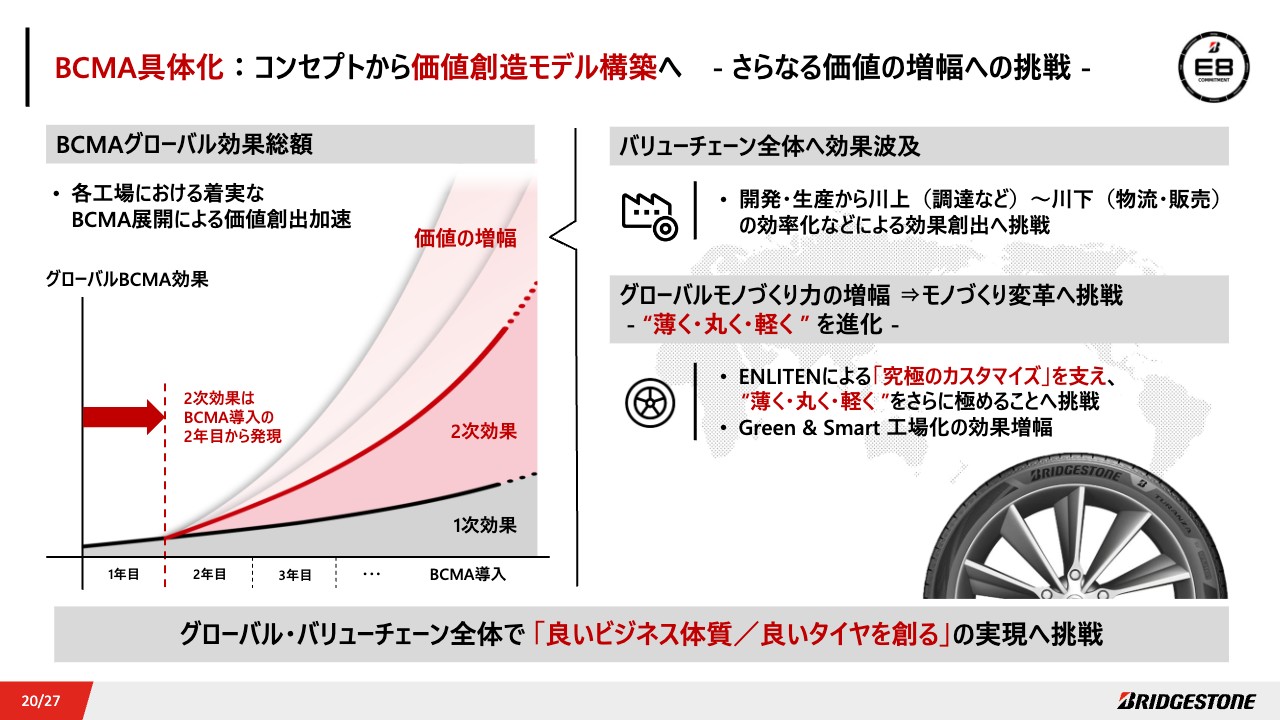

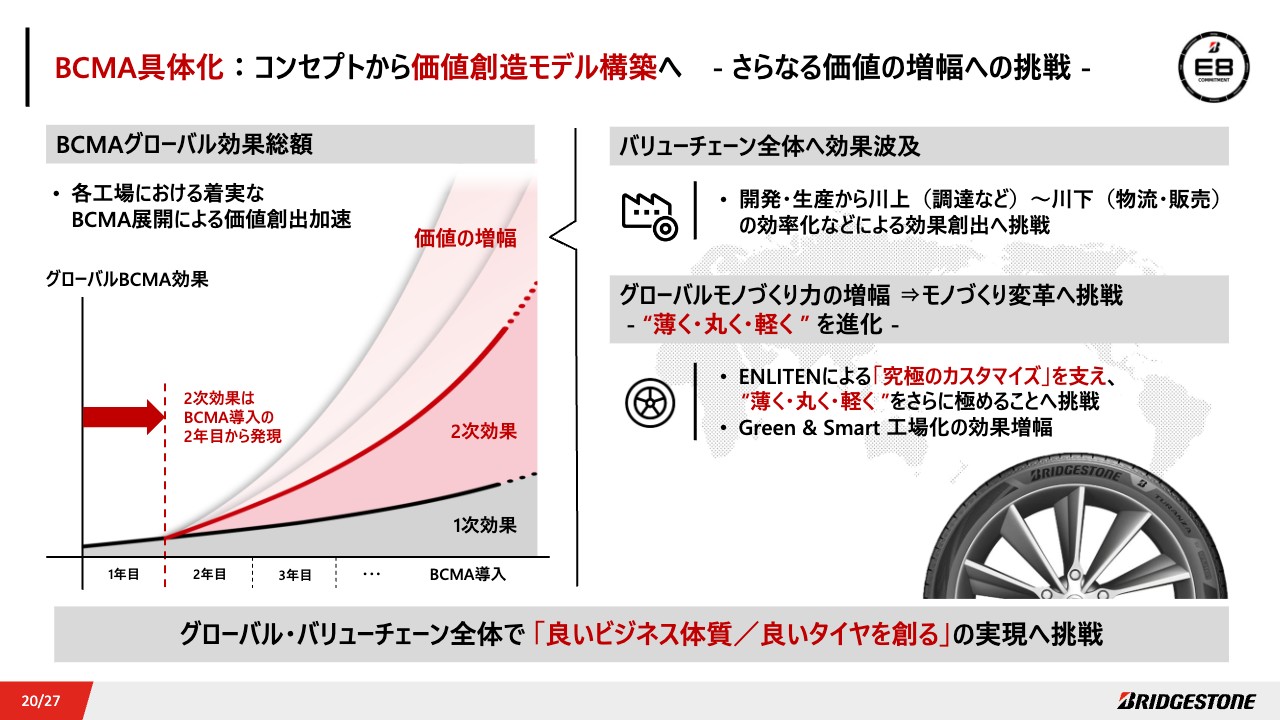

BCMA具体化:コンセプトから価値創造モデル構築へ

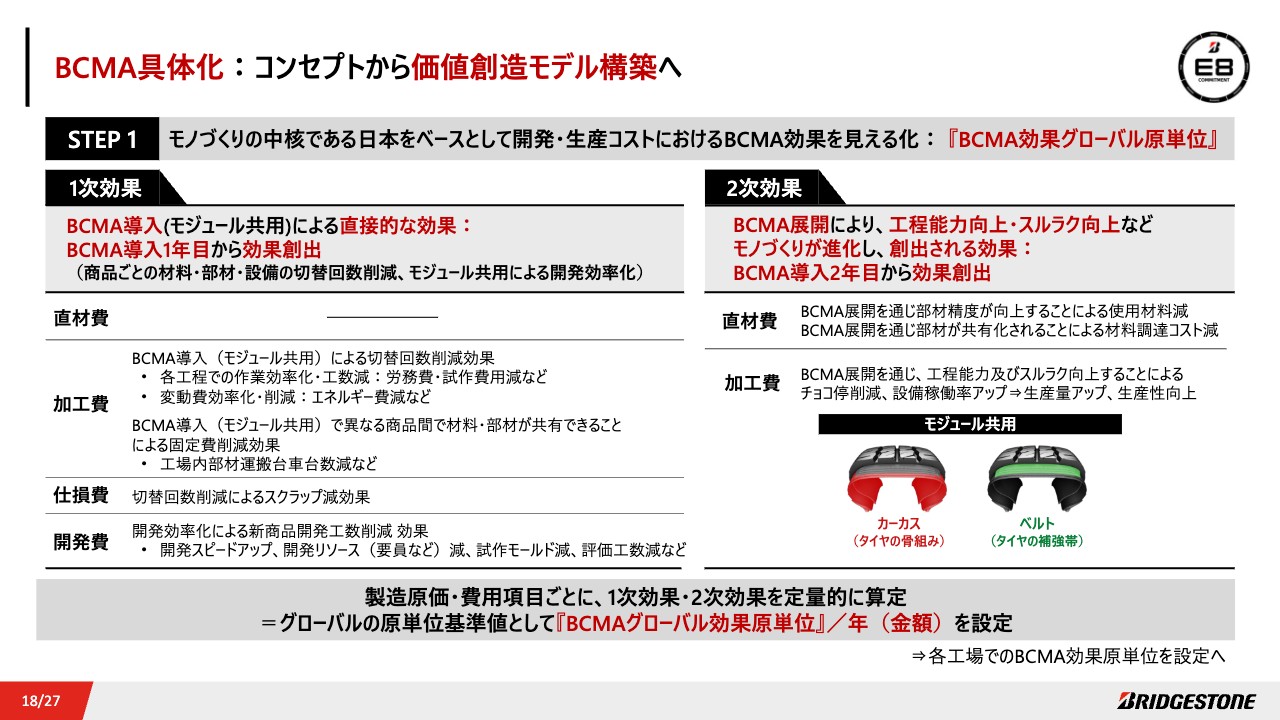

まずSTEP1として、モノづくりの中核である日本をベースに、開発・生産コストにおける「BCMA」効果を見える化しました。「BCMA」導入による直接的な効果を1次効果とし、導入1年目から創出します。主に、商品間での部材共有による切替回数削減に関連した、製造原価・開発費の削減です。

2次効果は、「BCMA」導入の2年目から創出されるものです。「BCMA」への展開による工程能力向上・スルラク向上など、モノづくりそのものが進化することで、創出される効果です。

部材の共有を通じた材料調達コスト減や工程能力、スルラク向上を反映した生産量アップ、生産性向上による加工費ダウンが期待されます。

これらを項目ごとに定量的に具体化し、グローバルの原単位基準額として、「BCMA効果グローバル原単位」を設定しました。

BCMA具体化:コンセプトから価値創造モデル構築へ

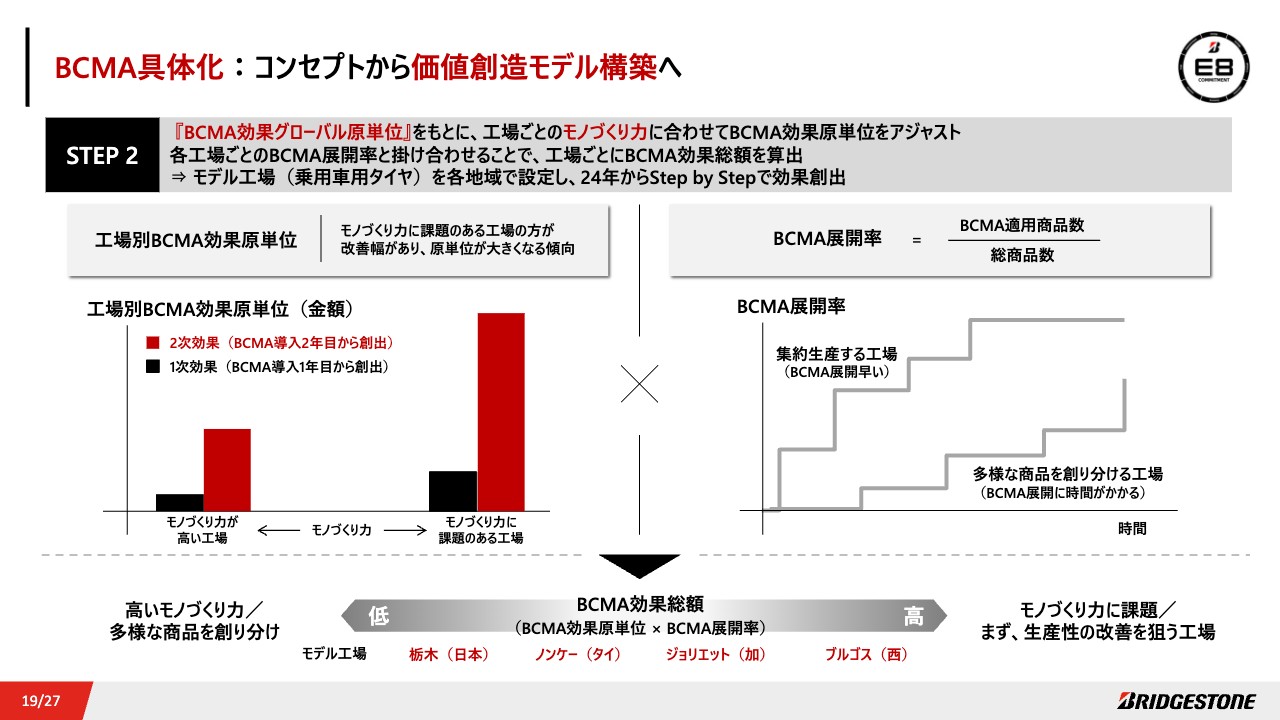

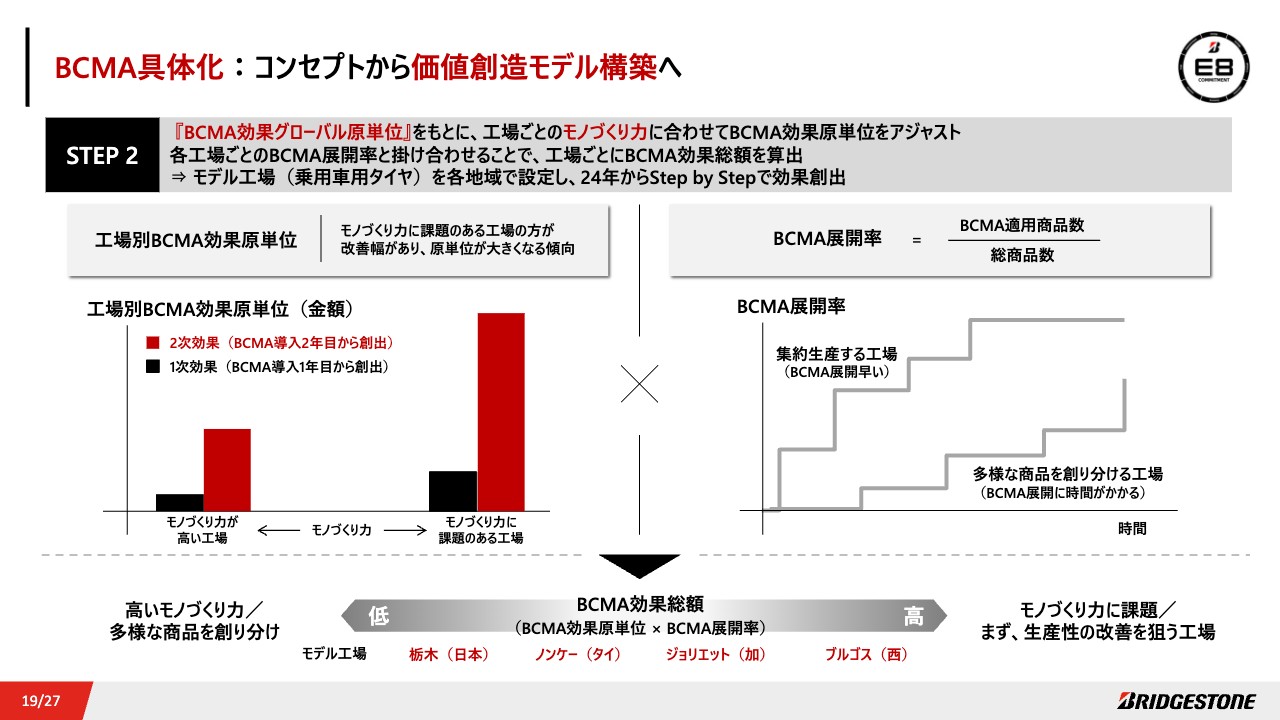

次にSTEP2として、「BCMA効果グローバル原単位」を、工場ごとのモノづくり力に合わせてアジャストしていきます。

例えば、BRIDGESTONE EASTのモノづくり力が高い工場は、もともと生産性が高いため、「BCMA」による伸びしろは小さくなります。一方、主にBRIDGESTONE WEST、欧米のモノづくりに課題のある工場は、改善幅が大きくなる傾向です。

そして、工場ごとの「BCMA」展開率に応じて、効果創出の時期とスピードを算定します。各地域の乗用車用タイヤ工場においてモデル工場を設定し、2024年からStep by Stepで、グローバルで効果を実現していきます。

BCMA具体化:コンセプトから価値創造モデル構築へ - さらなる価値の増幅への挑戦 -

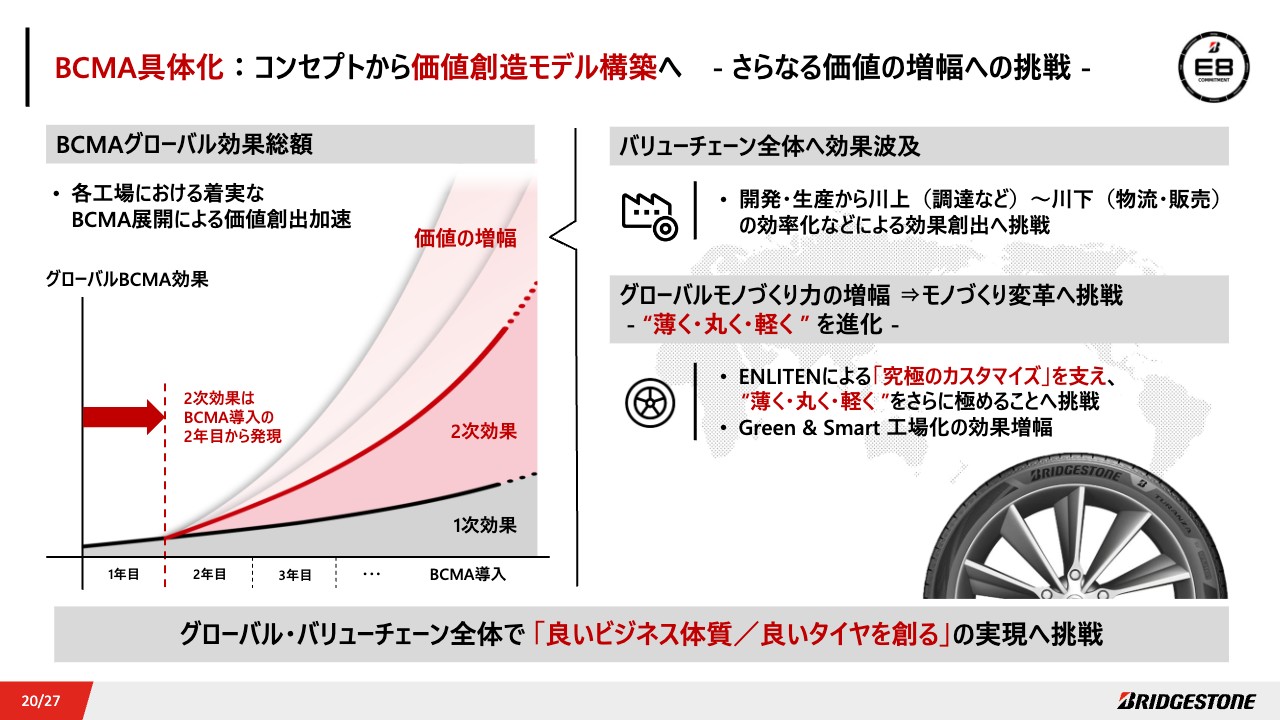

「BCMA」グローバル効果総額については、まずは開発・生産コストにおける1次効果と2次効果を24MBPでの定量効果として織り込む予定です。

さらに、「BCMA」の展開が進むことで、開発・生産から調達などの川上、物流・販売などの川下の効率化に取り組み、バリューチェーン全体への効果を増幅することにも挑戦していきます。また「BCMA」を通じて、「良いビジネス体質/良いタイヤを創る」の実現や、グローバルモノづくり力を増幅し、モノづくり変革へも挑戦します。「薄く・丸く・軽く」をさらに極め、究極のカスタマイズを支えていくとともに、24MBPの先に向けて、Green&Smart工場化、特にSmartの効果増幅にもつなげていきたいと考えています。

シン・プレミアムタイヤビジネスモデルの構築

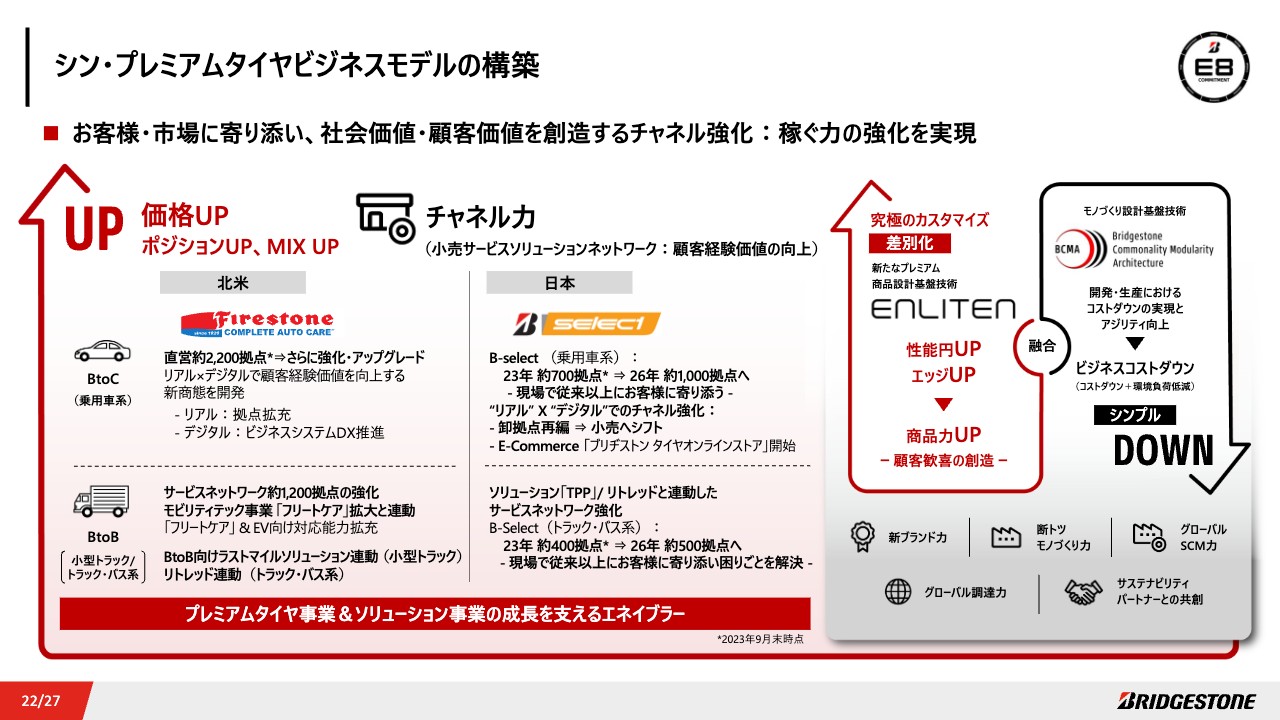

基本シナリオの3つ目は、良いビジネス体質と良いタイヤをベースとした「良いビジネスを創る」です。

稼ぐ力の強化を実現するシン・プレミアムタイヤビジネスモデルや、サステナビリティとビジネスを連動させるサステナビリティビジネスモデルの進化を通じて、社会価値と顧客価値創造を両立するとともに、競争優位を獲得し、企業価値の創造を目指します。

シン・プレミアムタイヤビジネスモデルについて、ご説明します。「ENLITEN」と「BCMA」の融合による「良いタイヤを創る」と連動し、お客さまや市場に寄り添いながら、プレミアムタイヤ事業とソリューション事業の成長を支えるエネイブラーとして、小売サービスソリューションネットワークの拡充を進めています。

その軸として、お客さまとのタッチポイントで、より良いタイヤとその使い方を直接ご提案し、顧客経験価値を高めることで価格アップも実現していくチャネル力を、まずは北米と日本から強化します。

北米のBtoCでは、「リアル×デジタル」でお客さまにタイヤの使い方を体験いただけるような設備を備えた新商態を開発し、パイロット店舗を設置することからスタートします。今後、現在の直営約2,200拠点を拡充していきます。 BtoBについても、モビリティテック事業の「フリートケア」や小型トラック向けラストマイルソリューション、リトレッドと連動して強化していきます。

日本のBtoCも、リアルとデジタルを組み合わせて強化します。今年から新たに展開を開始した店舗ネットワーク「B-Select」やE-Commerceの拡充・連携を進めていきます。BtoBも、リトレッドを含めたソリューションサービス「TPP」などと連動して強化を進めます。

中期事業計画 (2024-2026) ビジネス基本シナリオ 価値創造へよりフォーカス

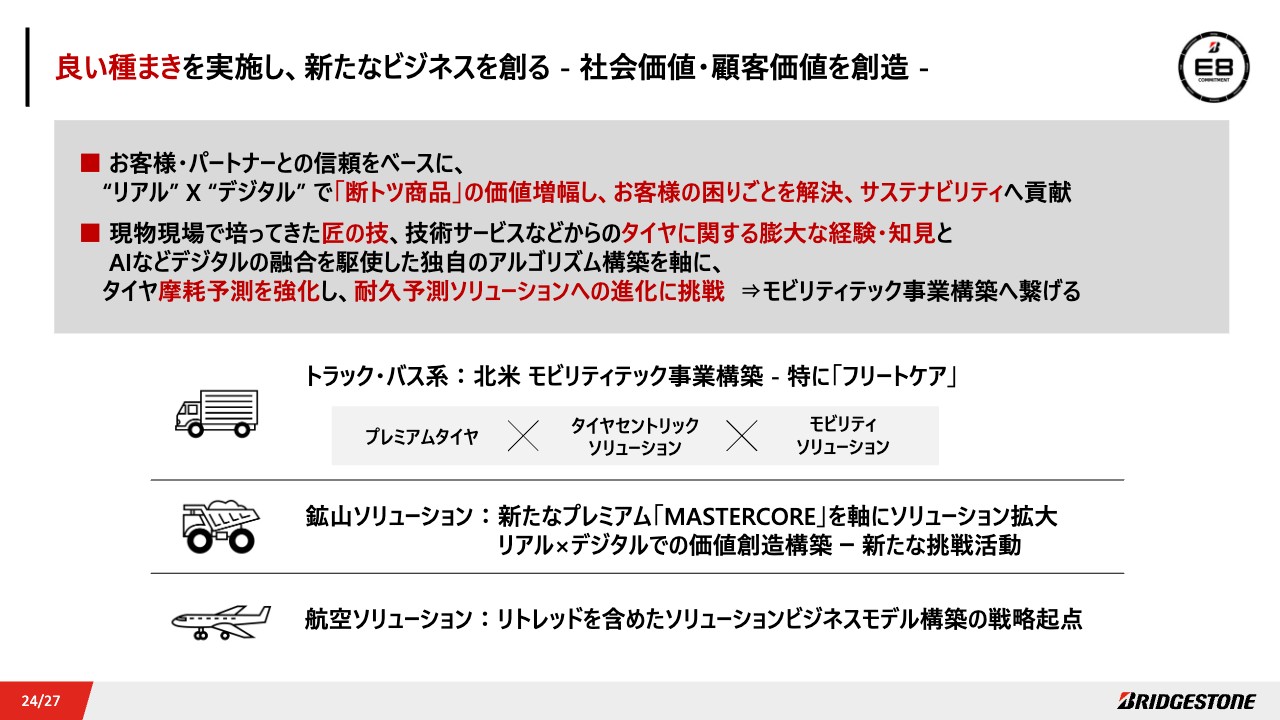

基本シナリオの4つ目は、「良い種まきを実施し、新たなビジネスを創る」です。

良い種まきを実施し、新たなビジネスを創る - 社会価値・顧客価値を創造 -

24MBPでは、その先に向けた良い種まきを実施し、社会価値・顧客価値を創造する新たなビジネスを創っていきます。

お客さま・パートナーとの信頼をベースに、リアルとデジタルを組み合わせて「断トツ商品」の価値を増幅します。お客さまの困り事を解決して、サステナビリティへも貢献していくことを目指し、モビリティテック事業構築へつなげることを基本的な考え方としています。

そのアプローチとして、現物現場で培った匠の技や、タイヤに関する膨大な知見と、AIなどのデジタルの融合を駆使した独自のアルゴリズム構築を軸に、タイヤ磨耗予測を強化し、タイヤ耐久予測ソリューションへの進化に挑戦します。

そして、生産財の3つのソリューションを軸に推進していきます。

1つ目は、北米を中心としたトラック・バス系のモビリティテック事業です。プレミアムタイヤとタイヤセントリックソリューション、モビリティソリューションを連動させた一括サービス「フリートケア」の展開を進めます。

2つ目は鉱山ソリューションです。新たなお客さまとの共創による取り組みをご紹介します。

3つ目の航空ソリューションは、リトレッドを含めたソリューションビジネスモデル構築の戦略起点として拡充していきます。

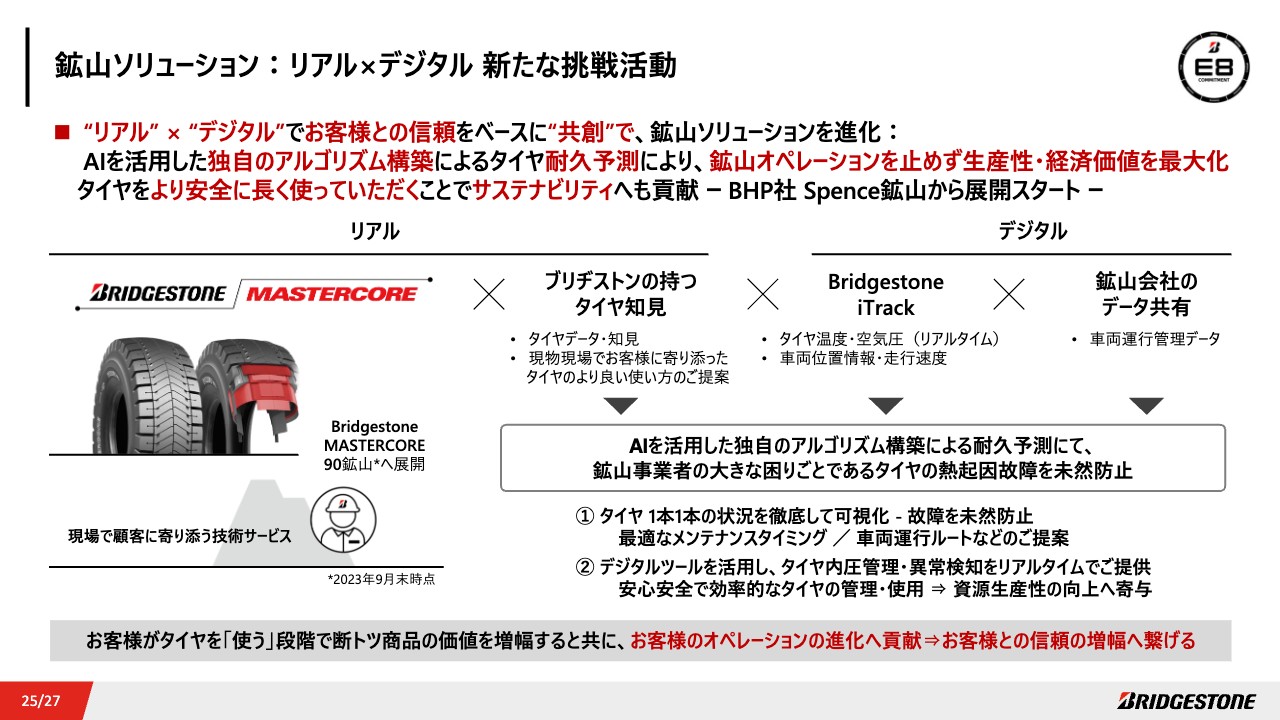

鉱山ソリューション:リアル×デジタル 新たな挑戦活動

鉱山ソリューションでは、新たな挑戦活動として、お客さまとの共創をベースに、耐久予測ソリューションの展開をBHP社のSpence鉱山から開始しました。

「断トツ商品」「Bridgestone MASTERCORE」などの強いリアルに、タイヤ車両モニタリングシステム「Bridgestone iTrack」や鉱山会社のデータなどのデジタルを組み合わせ、AIを活用した独自のアルゴリズムを構築することで、タイヤ耐久予測を実現します。

これにより故障を未然に防止し、最適なメンテナンスタイミングや車両運行ルートのご提案など、タイヤを「使う」段階で断トツ商品「Bridgestone MASTERCORE」の価値を増幅していきます。

さらに、お客さまのオペレーションの進化やサステナビリティにも貢献していくことで、お客さまとの信頼も増幅し、ビジネスの拡大にもつなげていきます。

中期事業計画 (2024-2026) 策定進捗 (再掲)

以上が、現時点での24MBP策定進捗です。今回は、24MBPビジネス基本シナリオについてお話ししました。

今後のコミュニケーションプラン

来年2月の2023年決算説明会にて21MBPを総括し、3月に包括的な24MBPを発表する予定です。引き続きご支援のほど、よろしくお願いします。ご清聴ありがとうございました。

質疑応答:来期の業績予想が厳しい理由について

質問者:お話をお聞きして、今期と来期の業績について、やや厳しい見方に変わってきたと感じました。今期の業績は、為替の前提などが比較的バッファーになっている気がします。ですので、「多少TBRが悪化しても大丈夫」など、今期の業績の達成度合いをもう少しご紹介いただいた上で、来期はなぜそこまで厳しい見方になっているのか教えてください。

第1部で石橋さまからご紹介いただいたプレゼン資料では、事業環境、PSRなど、大口径のところは以前より比較的良くなっています。やはりTBRが足を引っ張っているように見えますので、底打ちのサインは見えていないのか、来期も心配しなければならない状況なのか、確認させてください。

石橋:先ほどお話ししたとおり、2023年の業績については、さまざまなアゲインストの風がありました。特にトラック・バス用市販用タイヤです。夏にもお話ししましたが、我々の当初の見込みが非常に甘く、それが継続しています。

乗用車用市販用タイヤは、米国ではどんどん良くなってきていますが、ヨーロッパはまだ厳しい状況です。そしてHigh Rim Diameter(高インチタイヤ)が伸びており、2月に対外発表したところまで、なんとか業績を持っていきたいというのが正直な気持ちです。

欧州の落ち込みは非常に厳しい状況です。欧州のトラック用タイヤのビジネスも赤字になっています。量が落ち、コンバージョンコストも上がっていますので、シリアスな状況です。欧州は米国と違って小売ネットワークがありますが、こちらも弱いです。欧州では、米国で非常に強い小売やリトレッドが厳しい状況です。今年は、トラック用タイヤ、新品、リトレッド、小売といった組み合わせの中で、欧州全体が悪くなっています。したがって、そこに対して短期的にターンアラウンドするのは難しいと思います。

来年に向けて、どのようなかたち、手順で具体的に進めていくか、話を詰めています。ブリヂストンとしては、しっかりやり抜く必要があると思っています。需要全体については、今年は甘い見通しの中で仕事に取り組んできましたので、全社的に締めていく、トーン&マナーにしています。

我々の強みであるHigh Rim Diameterや鉱山は、継続的により強化していきます。ここは来年についても、何も心配していません。また、「ENLITEN」もより展開していきます。コストの点でも「BCMA」を具体化し、パイロット工場から進めます。そのような組み合わせの中で、着実に次のステージに行けると思っています。

重たいのは、欧州と米国のTBです。競合の話はしませんが、消費財のパフォーマンスに特化したメーカーは、今回の状況に対してダメージが少ないです。一方、当社のように米国のTBで大きく利益を上げている会社は、ダメージが大きいです。このように、企業間において、プロダクトミックスなど、いろいろなところに強み弱みが出ています。

脇を締めるのは、来年に対して、欧州と北米のTBの大きな伸びが見えないためです。当社は将来、モビリティテック事業にしっかりと取り組んでいきたいと考えています。したがって、今は着実に種をまき、具体的に進めています。ある程度量を落としても、基盤は崩さないよう、脇を締めています。

24MBPでは、大きな戦略投資を行います。「2030年 長期戦略アスピレーション」では、21MBPの戦略リソース投入の2倍程度、投資をしようと思っていましたが、夏場にかなり厳しくなってきたため、今はそれを落としています。しかしながら全体では伸ばしており、落とし方のレベル感を最終的に調整しています。

24MBPは、21MBPよりも戦略リソース投入は増やしていくのですが、今は厳しいため、脇を締めています。特に2024年は、脇を締める前提で仕事をするということです。このようにリソースを抑えながら、ウォッチしながら、潮目が変わってきたら打って出ます。

今年は年初から、Optimistic(楽観的)な見込みをベースに進めてきたため、生産のほうが勝ち続け、メーカー在庫もたまってきています。TBは厳しい状況ですが、メーカー在庫を減らすためには、生産量をさらに落としていかなければなりません。当然、コンバージョンコストはさらに悪くなりますが、それでもメーカー在庫を減らさなければなりません。体質という点では、それが非常に重要だと思っているため、実行しながらなんとか今年の業績を達成し、来年に向けて、着実に基盤を作りたいと考えています。

悲観的になっているわけではありません。良いところははっきりと結果に出ていますので、着実に取り組みながら、特に投資やリソースなどについては、脇を締めるということです。

質疑応答:BRIDGESTONE WESTについて

質問者:ご紹介いただいたように、欧州を中心とした再編第2ステージがあります。また、「BCMA」の効果も定量化できるようになったことで、次の中期事業計画では、BRIDGESTONE WESTがかなり良くなってくると思います。

具体的な差異や、何を考えているのかは言いにくいかもしれませんが、輪郭だけでもご紹介いただければと思います。

石橋:ご存じのように、2020年から2021年かけて集中的に行ったのは、生産拠点の再編です。

タイヤの生産拠点、内製の生産拠点、多くの化工品・多角化の生産拠点ということで、再編を実行しました。生産拠点は一部残っていますので、それをやり抜きます。

欧州はべチューン工場が非常に困難な状況だったため、閉鎖しました。欧州について、次に良くしていかなければならないのは、小売のネットワーク、リトレッドなどを中心とした販売・小売をどのように再構築していくかです。今は、そこにフォーカスしています。2020年、2021年に行ったようなマグニチュードではありませんが、しっかりと再構築していきたいと思っています。

質疑応答:欧州の状況について

質問者:欧州の厳しさについて、もう少しお聞きしたいと思います。

前回の厳しい見方がさらに厳しくなったということですが、景気が厳しいこと以外で、例えばお客さまのタイヤの持ち方がフリーになって変わってきているのか、御社と競合のビジネスにおいて何か差が出てきているのか、ここまで厳しい状況が続くことは過去にもなかったため、補足説明をお願いします。

石橋:当然ながら、個々のいろいろな事業の厳しさはあります。しかしブリヂストンは、歴史的に欧州事業の経営基盤が弱いです。2010年半ばあたりは1パーセント程度の利益率で、それが続いていました。べチューン工場の再編、「断トツ商品」の展開、業界全体の値上げがあり、今は3パーセントから4パーセントの利益率まで来ているものの、そのレベルからもう一段上に行けないということです。

環境が厳しくなってくると、足腰の弱さが出てきます。その足腰の弱さは販売・小売に出てくると思っています。ここは、北米・アジアと大きく違う点です。我々の直営店のネットワークも脆弱で、赤字になっていますし、ディーラーのネットワークも、北米などに比べると弱いと思っています。

このような経営基盤の弱さは、業界全体の需要が大きく伸びていく時には露呈しませんが、悪くなった時に露呈してきます。すると、強いところと弱いところがはっきり出てきます。

例えば、Aというメーカーは、ヨーロッパで非常に強い状況です。一方、Cという米国主体のメーカーは非常に弱い状況です。そのような強さと弱さが明らかに出てきており、ブリヂストンはその中間くらいです。しかし、弱さが出てきている部分には真摯に対応しなければなりませんし、これはチャンスだと考えています。こちらは6月に、我々のグローバル技術コミュニティでも議論しています。みなさまの納得性もありますので、チャンスに変えていかなければなりません。私はこのようにポジティブに捉えています。

欧州はもう一段上のレベルに行けると思っています。ご質問の答えになっていませんが、基盤が弱いということです。つまり、相対的な問題です。今はいろいろな処方箋を組んで議論していますが、それを来年1年間かけて一気に進めていきたいと思っています。

質問者:これまでもいろいろな危機をバネにして改善してきたことがありますので、期待しています。

質疑応答:工場での改革への期待値について

質問者:米国は今、自動車業界でUAWのストライキがあります。御社はUSWと交渉し、改定しましたが、同様のことは今後も起きると思います。米国の賃金の上昇も経営課題になると思いますが、それと中期事業計画の「BCMA」について、これまでは「米国からメキシコ・ブラジルに生産を」という考え方もあったと思います。先ほどご説明のあったBRIDGESTONE WESTでのお話かと思いますが、米国のunionize(労働組合化)された工場での改革への期待は持てるのでしょうか?

石橋:北米では、カナダのケベック州にジョリエット工場があります。ご存じのように、ケベック地区はフランスで、昔から労働組合関係が厳しいところで、「山猫スト」があるようなエリアです。そこでもしっかりと、スルラクの活動を行っていこうと思っています。これは、決して悪いことではありません。組合側としても工場が良くなりますし、スルラクですので現場のみんなが楽になります。そのような意味で、Win-Winになるということです。

USWは夏あたり、UAWのストライキの前に解決しています。当然ながら、大きな賃金アップが決まっています。全世界においてもそうですが、基本的に北米は労務費が上がっていくため、それを予見として行います。北米での現地生産比率は、ある一定レベルに持っていかなければなりません。その中で生産性を変えていますし、あるいは創造性を上げていきます。「BCMA」は大きな力だと思っていますので、「待ったなし」だと思っています。

例えば、私は2週間前にヨーロッパのブルゴス工場に行ってきました。ブルゴス工場では、現場段階で具体的にスタートしています。ローマや小平など、いろいろな技術がそこに集まり、現場でどうするかということで、良いかたちでスタートしています。したがって、ジョリエット工場、ブルゴス工場、BRIDGESTONE WESTでの期待値は大きいと思っています。

ただし、日本やタイのノンケー工場は、もともとレベルが高いです。実は、物流における価値について、日本はすでにバリューチェーンの川下、川上にかなり話をしており、そのあたりの価値をどこまで増幅できるかという話になっています。

モノづくりの本質課題、つまり部材の精度アップなど、いろいろなことが見えてきます。例えば栃木工場でいえば、タイヤの中で品質管理をしていますので、当然ながらきちんとした品質なのですが、部材一つひとつのレベルではなく、全体として精度を出しています。

モジュールですので部材を組み合わせていきますが、部材一つひとつの精度が上がってこないと、「BCMA」はテイクオフしません。一緒に仕事をしていて、「そのあたりが見えてきた」と現場のみんなが言ってくれることが、私は非常にうれしいです。「そこからもう一段上に行こうよ」と、本質課題に正面から向き合うと、より良いものができます。

日本やアジアでは、「BCMA」の直接的な1次効果、2次効果に加えた部分について、さらに期待しています。一方、欧州では、まず1次効果、2次効果の部分に期待します。この期待のレベルが変わってきています。質のレベルは違いますが、プレミアムの難しいところは日本で作って輸出します。乗用車用タイヤ、トラック用タイヤ、鉱山用タイヤ、航空機用タイヤも同じですが、ここをしっかりやり抜いていかなければ、価値の創造はできません。

「BCMA」の中期事業計画に、具体的に数字で入れ込むのは1次効果、2次効果までです。私はより大きな意味で、体質やモノづくりが良くなっていくと期待しています。それが今、現場の方々の動きで見えることがうれしいです。

質疑応答:米国のTBの在庫について

質問者:米国のTBに関して、もう少し教えてください。来年に関しても、早期の回復はなかなか難しいというお話でした。現状の在庫レベルについて、メーカー在庫、ディーラー在庫は、6月末と比べて、それぞれどのように変化しているでしょうか?

在庫を落としていくには、現状ではどのくらいの時間を要すると見ていますか? メーカー在庫とディーラー在庫に分けて、方向感を教えてください。

石橋:基本的に、今年、北米は非常に高い販売目標を持っていました。それをベースにして生産してきたため、上期はメーカー在庫が増えてきています。当然ながら需要という面でも落ちてきたため、ディーラー在庫も増えています。流通在庫もメーカー在庫も増えているのがこの夏の状況でした。

メーカー在庫については生産調整を行っています。これは北米だけではなく、北米に輸出している日本やアジアも同様です。モノづくりは非常に厳しい状態になってきますが、体質という点で、絶対に減らしていくということで、生産調整を行っています。メーカー在庫の調整は今年末で完結し、来年はフレッシュに行くということです。

ただし、ディーラー在庫は実需のレベル感で変わってきます。毎回、「もう回復するだろう」とお伝えしてきていますが、今の段階では、まだ流通在庫が高いと思っています。乗用車用系は、流通在庫が落ちて正常に戻ってきましたが、生産財系はまだ高いと思っています。

年末までに流通在庫がクリアになればいいのですが、個人的にはクリアにならないのではないかと思っています。

実証するデータはありませんが、物の動きを含め、良くなっていくとは思えません。したがってTBについては、脇を締めることが、いろいろな意味で重要だと思っています。

質疑応答:Specialtiesについて

質問者:御社の強みであるSpecialtiesについて、教えてください。

第3四半期の7月から9月で営業利益率が23.7パーセントと上昇していると思います。第2四半期と比べると売上高が少し下がっている中で、マージンが上がっています。価格転嫁の効果、あるいは、「Bridgestone MASTERCORE」の効果の波及など、いろいろな要因があると思いますが、第3四半期が良かった背景を、あらためて教えてください。

石橋さまのお話では、この領域は来年以降も強いとのことでした。マージンはもう一段上げる余地があるという見方をしてもいいのか、トップラインが伸びていくので、マージンはこのレベル感で維持しながらも、全体の事業の財別の業績は伸びていくという考え方なのか、方向性を教えてください。

菱沼:ご指摘のように、Specialtiesに関しては、ORの部分は為替影響を除いても売上アップ等々があり、収益性が改善しています。また、Specialtiesに含まれている航空機(AC)も需要が回復しつつあり、販売が伸長しています。この部分もポジティブに働いています。

加えて、モーターサイクル(MC)も増益基調に入っており、採算が改善している傾向にあります。このようなことが全体で積み重なり、スライドでお示しした結果になっています。

石橋:今お伝えしたように、ORの場合は、価値を認めていただく活動を現場ベースで続けています。そのため、この1週間でもリオティント社やBHP社、ブラジルのVale社などのトップと話をしています。その中で、彼らは「とにかく生産性を上げたい」という思いが非常に強く、「とにかく一緒にやろう」という動きは盛り上がっています。

そのようなこともあり、鉱山用タイヤでは価値を認めていただく値上げが実現しています。そこが継続してプラスになっており、量も取れているということです。ただし量という面では、超大型や大型は、お客さまなどに供給できないくらい、生産キャパシティがいっぱいになっています。

この状況の中でたくさん販売するために、在庫の持ち方、つまり日本の在庫とオーストラリア・チリなどの現地の在庫を、いかにうまくきちんと回すかにも今年はチャレンジしています。体質は良くなっており、こちらは継続して行っていきます。

量という点において、超大型・大型の一部ではかなり投資しているものがあります。それにより量は出ますが、大事なのは価値です。簡単にいえば値上げですが、いかにして価値を認めていただき、次のステージに行くかということです。

いろいろな投資をしていますが、「Bridgestone MASTERCORE」の価値をより上げるために、新しい技術を入れ込みたいと思っています。1本あたりの価値を上げ、基本的にはORのビジネスを良くしていきたいと思っています。そのため、我々の断トツ商品の価値を増幅し、耐久ソリューションなどを含めたORのソリューションが、もう一段次のステージに行くようなシナリオを書いています。

航空機用タイヤは非常に厳しい状態が続いていますが、航空機の稼働が急速に上がっています。それにより、我々のビジネスも急速に上がり、利益にも貢献できるようになってきました。昨年までは、「赤字なので、とにかく黒字にしなければならない」というレベルでしたが、今は貢献してくれるものに変わってきています。

二輪用のタイヤもやや似ています。こちらはプレミアム戦略の1つで、ブリヂストンで扱っているのは、「ナナハン(750cc)」以上のプレミアムゾーンのみです。したがって、そこにおける需要は非常にソリッドで、値段も非常に高くなっています。

また、日本のOEメーカーは世界を席巻しており、トップランキングは、ブリヂストンがほぼ占めています。そのような中でフォーカスして、ニッチプレミアムな世界で展開しています。こちらも非常にソリッドで、楽しいビジネスではあります。したがって、このような厳しい環境でも、相対的にはレジリアントです。

質疑応答:プレミアム領域について

質問者:先ほど、米国のTBのお話をされていますが、PSR、HRDなどのプレミアム領域について、業界関係を確認させてください。

HRDは、第1四半期が4パーセント増、第2四半期が13パーセント増、第3四半期が5パーセント増と、少し落ち着いてきています。価格との兼ね合いでこのような数字になっているかとは思いますが、従来10パーセント増、20パーセント増の成長ができる市場だったかと思います。ですので、そのような市場性が失われていないのかということです。来年は、このようなTBの悪さの継続などを打ち返していくことが本丸の部分だとは思いますので、HRDの、特に米国の強みを確認させてください。

石橋:米国のHRDは今、相対的に良い状況です。全体が100という中で、HRDは伸びています。この構図は変わらないと思っています。常にHigh Rim Diameter、SUVが出てきて、OE先行型で行きます。

OEと米欧の18インチ以上のタイヤ販売比率をスライドに記載していますが、新車用の販売比率が上がっていますので、リプレイスにも取り替え需要が出てきます。したがって、間違いなく伸びると思っています。

ただし、全体としての需要は走行距離の問題などがあります。その中における需要の出方のレベル感は変わってくると思いますが、比率としては継続して上がってくるということです。試算すると、2020年代は、OEが上がって、それがリプレイスに戻ってきている姿が続くと思っています。

スローダウンするのは、2030年あたりからです。新車がどんどん増えていくのですが、市販用のリプレイスメントタイヤは3年から4年で変わります。ですので、1回目はHigh Rim Diameterでもメジャーブランドで、2回目は一部がセカンドブランドに行くと思っています。3回目になると、High Rim Diameterでもセカンドブランドに移行するのが一般的だと思っています。そのような意味で、2030年あたりからスローダウンすると考えています。

今はEVも含めて大きい車になっていますので、新車が出てくると、1回目、2回目の需要がどんどん出てきます。このような状態はしばらくは続きます。これをどう取るかという動きが強いと思っています。これはほかのいろいろなメーカーも同じだと思います。

質問者:マーケットのCPIなどは少し落ちてきているかと思いますが、御社のプレミアムゾーンのところは競争力もあり、バランスを持って売られていると思います。ですので、そこは価格面でも維持できているという理解でいいでしょうか?

石橋:おっしゃるとおりです。価格は小売価格、卸価格、全部ウォッチしています。先ほどお伝えしたように、米国は新商品を「ENLITEN」で出していますし。例えば「TURANZA EV」は既存よりも5ポイント値段を上げて出しています。

今米国は、フランスの会社と価格レベルがほぼ同じです。欧州では、残念ながらフランスの会社のほうが高いです。そのような状況ですので、我々はそこで勝負して、「ENLITEN」のように、価格をもう一段上に上げて行きたいと考えています。価格を上げていきながら、この追い風をしっかり取ることが基本だと思っています。

質疑応答:「ENLITEN」が拡大時の利益貢献の考え方について

質問者:「ENLITEN」についてです。スライドの12ページに今期は10パーセント、2024年が20パーセントとあります。次第に引き上げていき、来期は上がり幅が比較的大きいと思います。このようなペースで増えた時に、粗利MIXはアップしていくのでしょうか?

HRDが増えると、利益率拡大に効くというのはよくわかっているのですが、例えばHRDから「ENLITEN」に変わり、価格が5パーセント上がると、コスト上昇をカバーしていくために、その程度は必要なのかなと思うところはあります。

単価がアップする分、粗利が上がるということなのか、初期的にはマージンより量的な浸透を優先して、それをほかでカバーしていくことになるのか、「ENLITEN」が急速に拡大した時の利益貢献の考え方を教えてください。

石橋:このあたりは、最終的な24MBPの組み立ての中で、白熱した議論を行っている最中です。

従来のHigh Rim DiameterにおけるMIXアップは確実ですので、しっかりと入れ込んでいます。また、業界全体の値上げ活動は、原材料や労務など、ある一定レベルで進むだろうと思っています。しかしながら、「ENLITEN」という新しい価値の訴求でどれだけ実が取れるかは、まさにブリヂストン独自のところであり、社内で議論しています。こちらはone by oneで行っています。

おっしゃるように「TURANZA EV」は5パーセント値上げをしていますが、サステナブルなマテリアルを50パーセント使っているため、原材料が上がってきます。したがって、実は5パーセントではなく、10パーセント程度だと見ています。

そのような中で、おっしゃるとおり、まずは5パーセントでお客さまの反応を確認しながら次に進んでいきます。今は最初から強気で行くことはできていません。時間軸の中でどこまで価値を訴求して、それが値段としてどのように反映してくるかが、24MBPの最終的な組み立ての課題になっています。

2024年は、「ENLITEN」はまだ初期段階ですので、2025年、2026年にかけて大きく上がっていくようなシナリオになります。しかしながら、社内では、さらに早くできるだろうという議論を行っています。

質問者:従来、25パーセント程度だったと思いますので、そのあたりは様子を見ながらということですね。「BCMA」などによるコスト削減を同時並行で行っていくことで、後半あたり、大きく利益が上がってくるような考え方かと思います。

石橋:おっしゃるとおり、「BCMA」はコストですので、一生懸命取り組めば、確実に上がっていきます。今の段階でも、大きく上がるような計画になっています。「ENLITEN」は、お客さまに、本当に価値を認めていただくということで、「自分たちが一生懸命取り組めばできる」ということとは違います。ビジネスですので当たり前ですが、そこの見方をどのようなかたちで入れていくのかということです。

新着ログ

「ゴム製品」のログ