【QAあり】リニカル、米国の増収が寄与、売上高・営業利益は前年を上回る推移、早期にM&Aを実行しさらなる成長を図る

Agenda

秦野和浩氏(以下、秦野):株式会社リニカル代表取締役社長の秦野です。よろしくお願いします。

決算説明会の前に近況報告です。私は実は先月、韓国へ出張に行っていたのですが、その間に、大きなニュースが飛び込んできました。シミック社がMBOを実施し、上場廃止されるというものです。

その前はイーピーエス社が同じく実施されているため、かなりショックを受けています。

当社の場合は基本的にはMBOの予定はありません。この後も上場を続けCROとして世界に広げていきたいと思っています。

それではさっそくですが、決算説明会を開催します。スライドに挙げた主に3つ、会社概要、2024年3月期第2四半期決算説明、経営戦略の順にご紹介します。

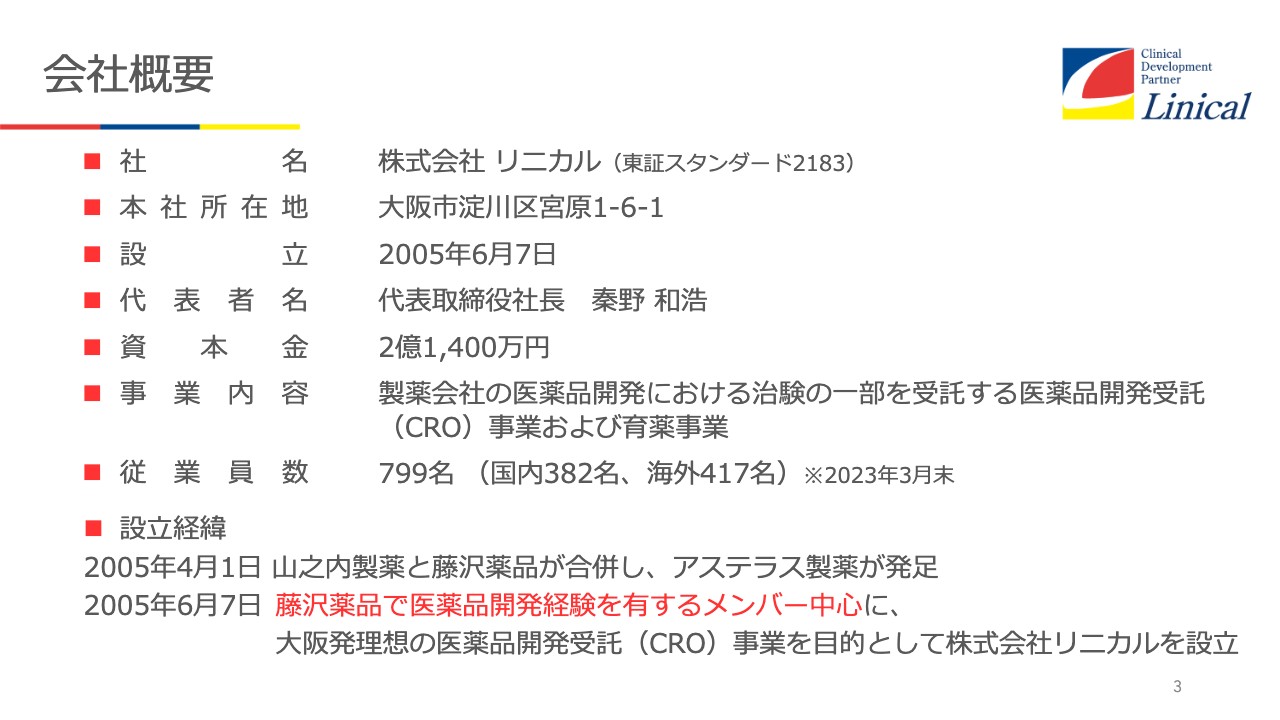

会社概要

会社概要です。当社は今まで世界に事業を広げてきており、一時は、従業員数は900名強までいたものの、コロナ禍の間は採用しなかったため、今は800名ほどとなっています。

ただし、現在各地で採用を再開しており、この後半年から1年かけて、増えてくる見込みです。

経営理念

経営理念です。「医薬品開発のあらゆる場面で常にプロフェッショナルとしての質を提供し、ステークホルダーである製薬会社、医療機関、患者ならびに株主、従業員の幸せを追求する」としています。

プロフェッショナルの質について、直近の事例では、先週、当社が手掛けていたグローバル試験の関係国に中国が入っており、中国でインスペクション(規制当局の査察)を受けています。

まだ最終的なレポートは届いてないものの、インスペクターからは「さすが日本のCROだ。素晴らしいクオリティでしたね」というお褒めの言葉をいただいています。

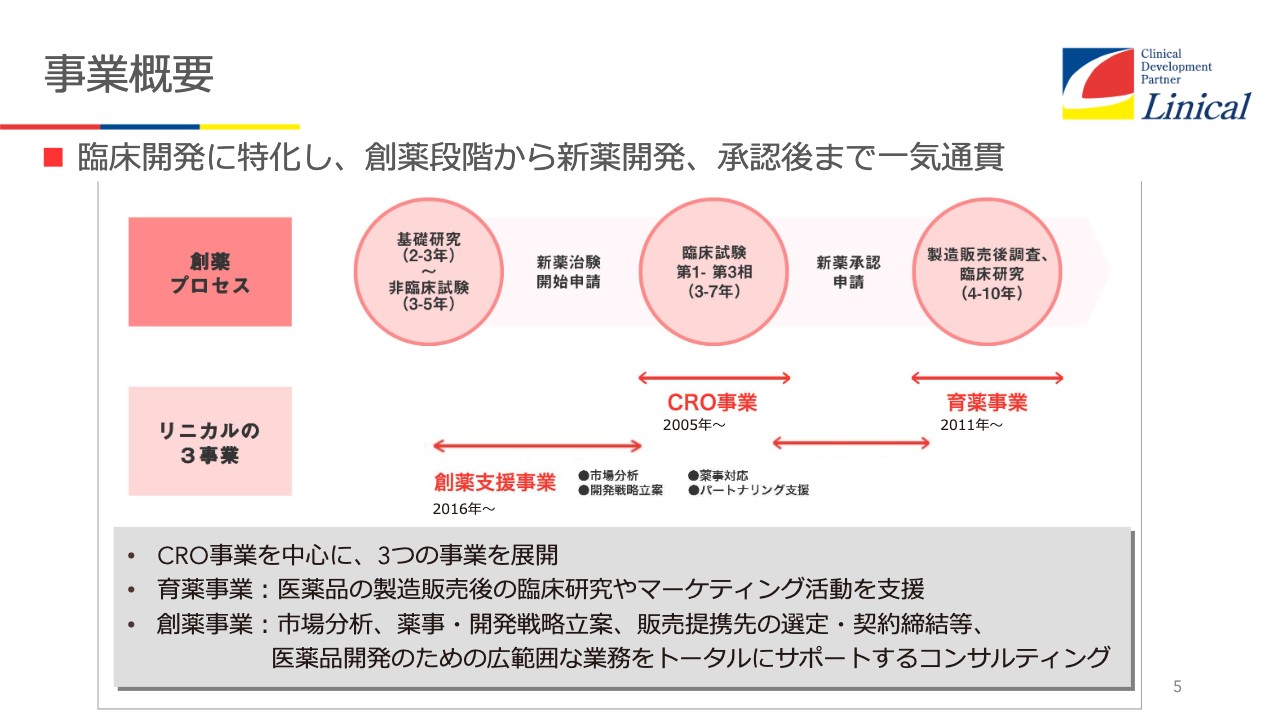

事業概要

事業概要です。スライド中段の矢印のような流れで、創薬支援事業、臨床試験を行っているCRO事業、承認申請等の創薬支援事業、さらに育薬事業までを手掛けています。育薬事業とは、製販後の臨床研究等を支援する事業です。当社は、CRO事業、育薬事業、創薬支援事業と、大きく分けて3つの業務を行っています。

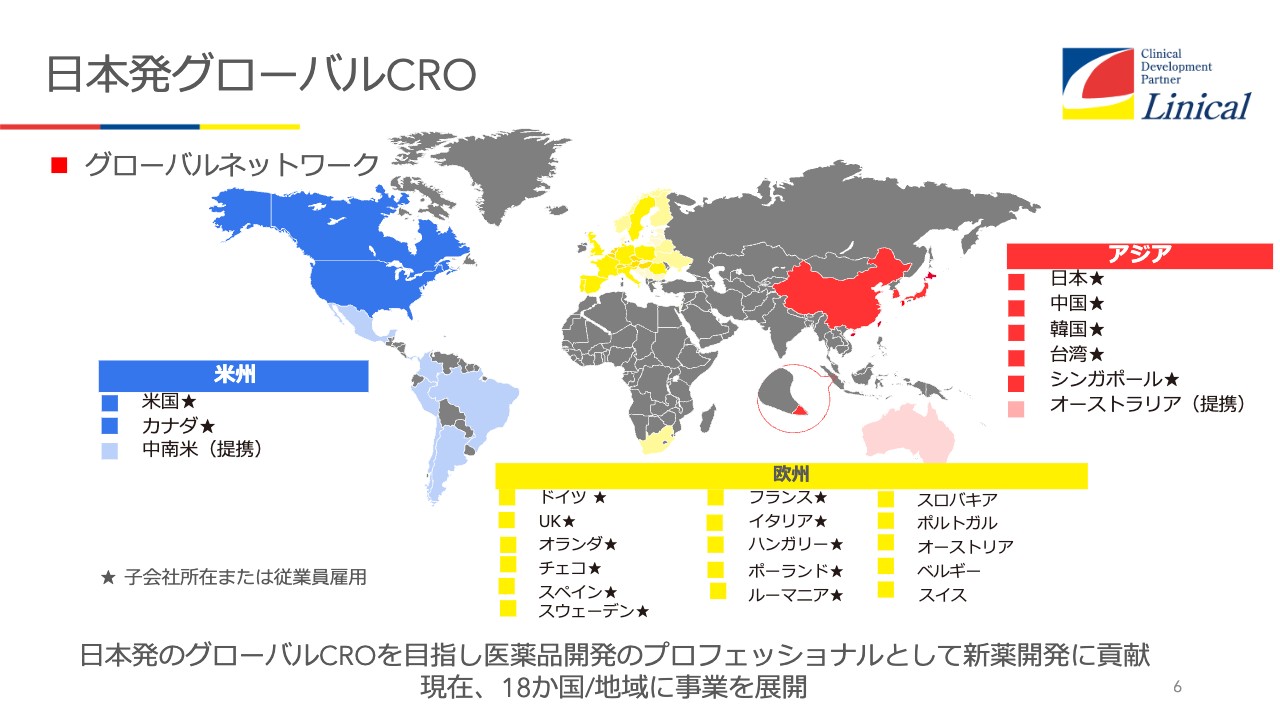

日本発グローバルCRO

当社は日本発グローバルCROとして、現在20ヶ国ほどに事業を展開しており、各地に子会社があります。

後ほど決算説明でご案内しますが、今ヨーロッパが厳しい状況にあります。ご覧のとおり、我々はヨーロッパに子会社が10社ほどありますが、そのうち5つが東欧で、ロシア・ウクライナ戦争の影響を非常に強く受けています。

ドイツも、燃料価格の高騰等の影響で、経済状況が悪化しています。ドイツに欧州統括拠点があるため、その影響も受けています。一方で米国は非常に好調であり、おそらく数年後には米国がリニカル全体を引っ張っていくような状況になるだろうと予測しています。

アジアに関しては、中国が前進しており、再び成長してくるだろうと見ています。

米州については、米国とカナダに展開しています。カナダにはまだ子会社は設立していませんが社員はおり、プロジェクトマネジメントや臨床試験の仕事をすでに開始しています。

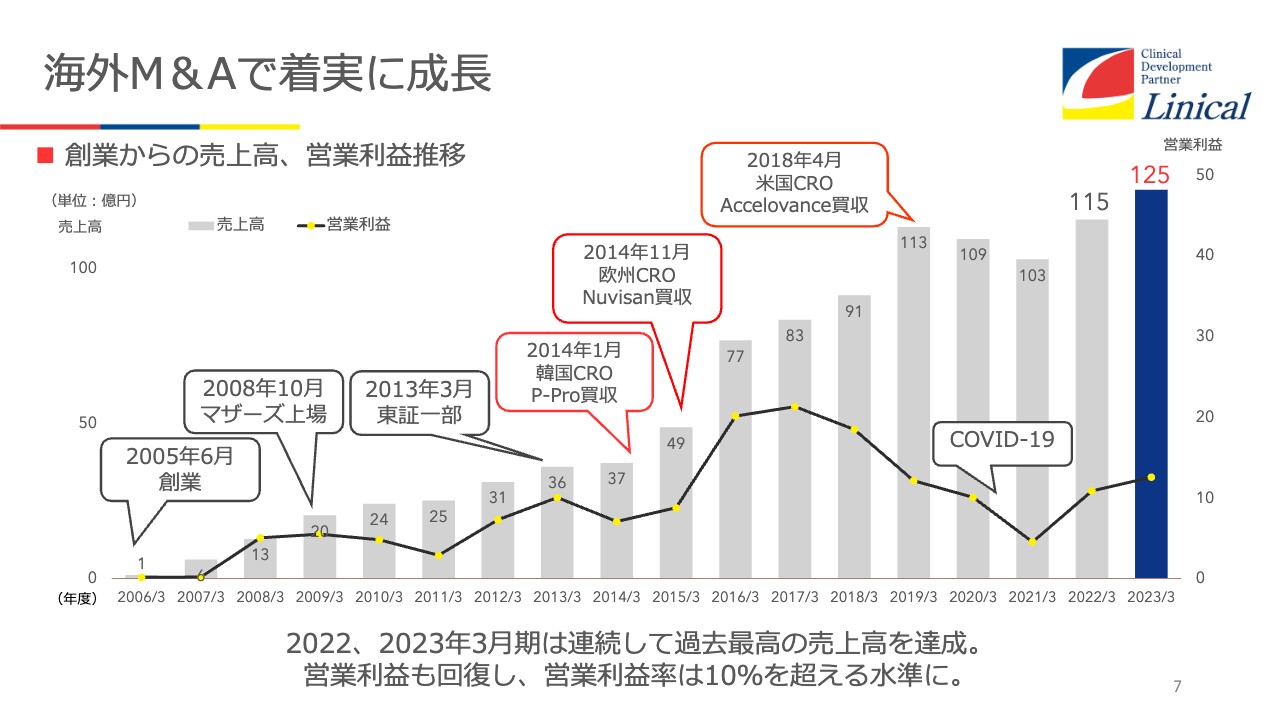

海外M&Aで着実に成長

我々の会社は、海外におけるM&Aで事業を大きくしてきました。私自身は、藤沢薬品でずっと医薬品開発に従事しており、こちらにいる髙橋とともに、FK506という免疫抑制剤のタクロリムス、商品名「プログラフ」の開発に携わっていました。これは、当時臓器移植の免疫拒絶反応で苦しんでいた患者にとって、非常に画期的な免疫抑制剤です。

2005年に、我々の勤めていた藤沢薬品が、山之内製薬と合併することで、私どもはスピンアウトし、リニカルを設立しました。

当初からグローバルワンストップで臨床試験をするという強い決意を持っており、3年後にマザーズ上場、その後起業から7年強で、東証一部上場を果たしました。これを機に一気に拡大しようと、韓国でまずP-pro. Korea社という韓国ドメスティックの会社を買収しました。買収した当時、社員は18人ほどだったと記憶しています。リニカルKoreaは現在、90名弱まで成長しています。

2014年11月には欧州のNuvisan CDD Holding社という、当時で歴史30年あるCROを買収しています。Nuvisan社という会社はそもそもプレクリニカル(非臨床)、いわゆる臨床試験に入る前から臨床試験まで手掛けている会社だったのですが、そのうちの臨床試験部分のカーブアウトを受け、買収しています。

さらに2018年4月には、Accelovance社という米国のCROを買収して意欲的に拡大してきたのですが、コロナ禍でダメージを受けました。コロナ禍が収まった今、回復期にあるという状況です。

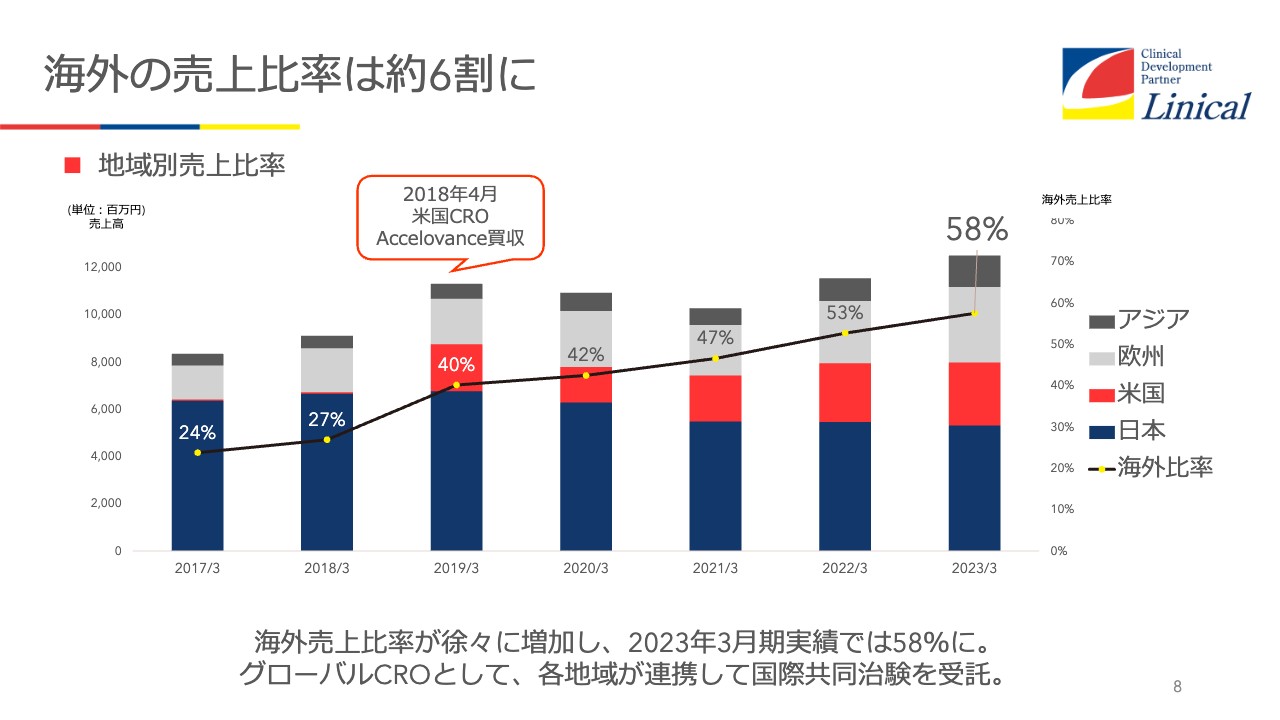

海外の売上比率は約6割に

当社では、海外の売上高が58パーセントとなっています。日本がコロナ禍で苦しんでいる間に、米国市場を主軸として成長してきました。

グラフの赤い部分が米国の売上高を示していますが、ここからわかるとおり、米国が非常に強力に伸びてきています。買収した当時はかなりの赤字を出しましたが、今では、リニカルの中でもかなり大きな成長を果たしてきています。

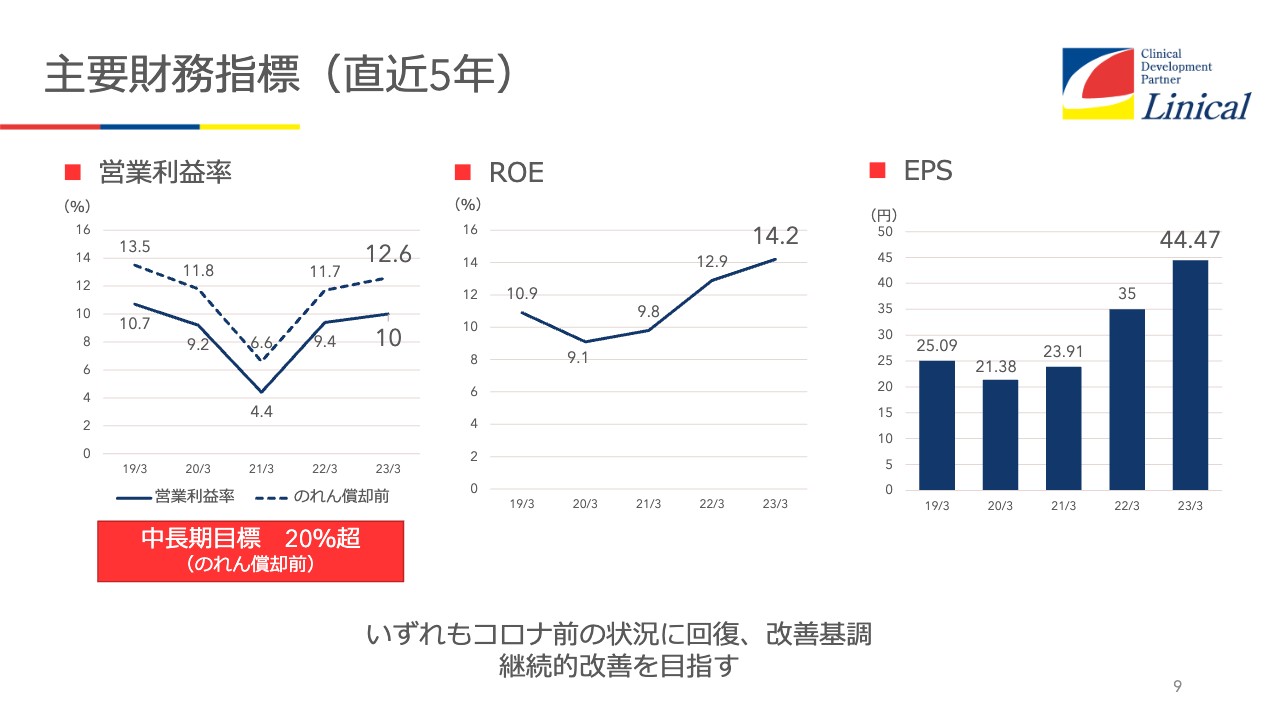

主要財務指標(直近5年)

営業利益率は(のれん控除前で)12.6パーセント程度です。ROEは14.2パーセント、EPSで44.47円です。このように、コロナ禍前までなんとか回復にこぎつけたという状況です。

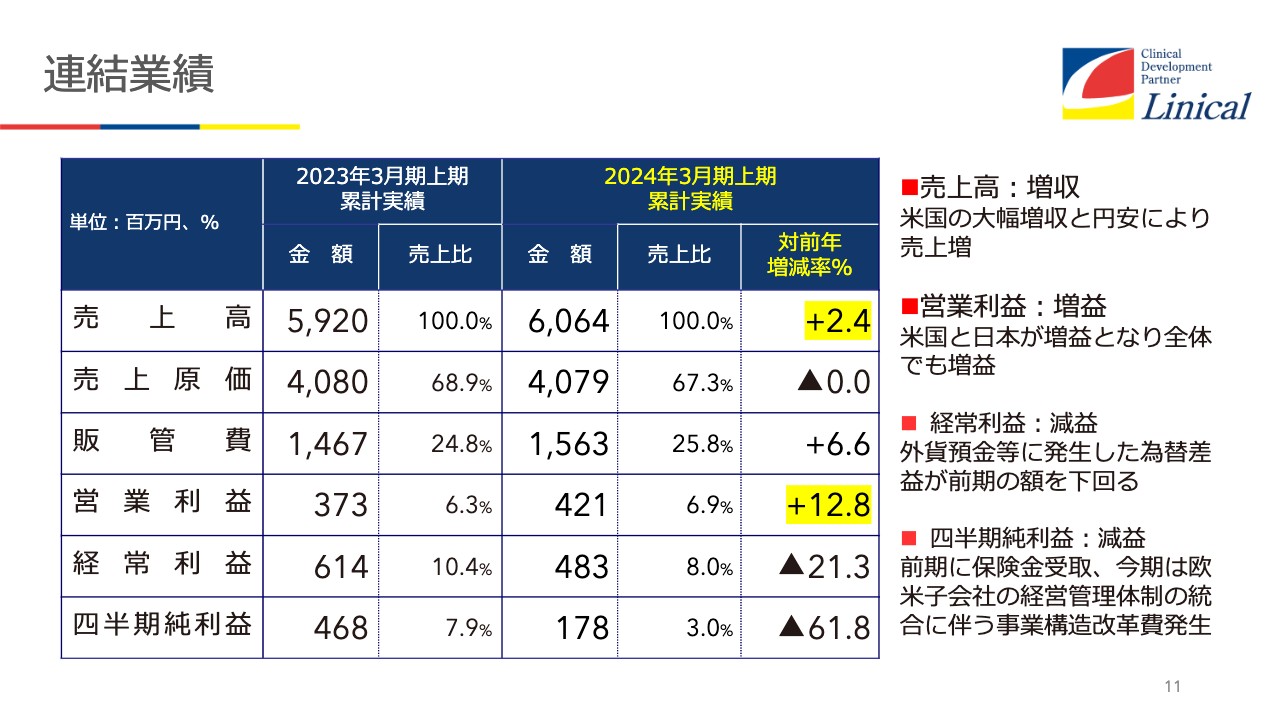

連結業績

第2四半期の決算です。売上高が前年同期比でプラス2.4パーセント、営業利益がプラス12.8パーセントです。経常利益は為替レートの影響で、前年同期比減益となっています。全体的には第2四半期はそれなりの実績と考えています。

地域別業績

地域別の実績では、日本が落ちてきています。みなさまご存じのドラッグラグ、最近はドラッグロスとも言われています。これについてまた後ほどご説明します。当社の場合は、グローバルに展開しているため、今後はこの影響は弱まるだろうと見ています。

米国の売上高は半期で20億円に達する勢いです。

欧州が苦戦しています。先ほどお話ししたように、我々がヨーロッパに持っている10社の拠点のうち半分が東欧に所属しているため、このあたりがウクライナの影響を極めて強く受けています。

欧州統括拠点があるドイツも燃料高騰と強烈なインフレの影響を相当に受けており、昨年のような実績が出せないというのが現状です。

韓国は非常に好調です。順調に伸びていきます。

台湾も小さい会社ですが、数々のバイオテックが上場しています。私は10月に台湾へ出張して、いろいろな会社を11社ほど回ってきたのですが、「グローバル試験を実施したい」「米国や台湾で試験をしたい」「日本を含めた試験を行いたい」という会社が半数以上ありました。

「このような試験を実施したいので、提案してください」というRFP(リクエスト・フォー・プロポーザル)が、すでに台湾から来ていると思います。韓国も先月行き、6社から7社ほど回ってきたのですが、すでにリクエスト・フォー・プロポーザルが来ている状況です。

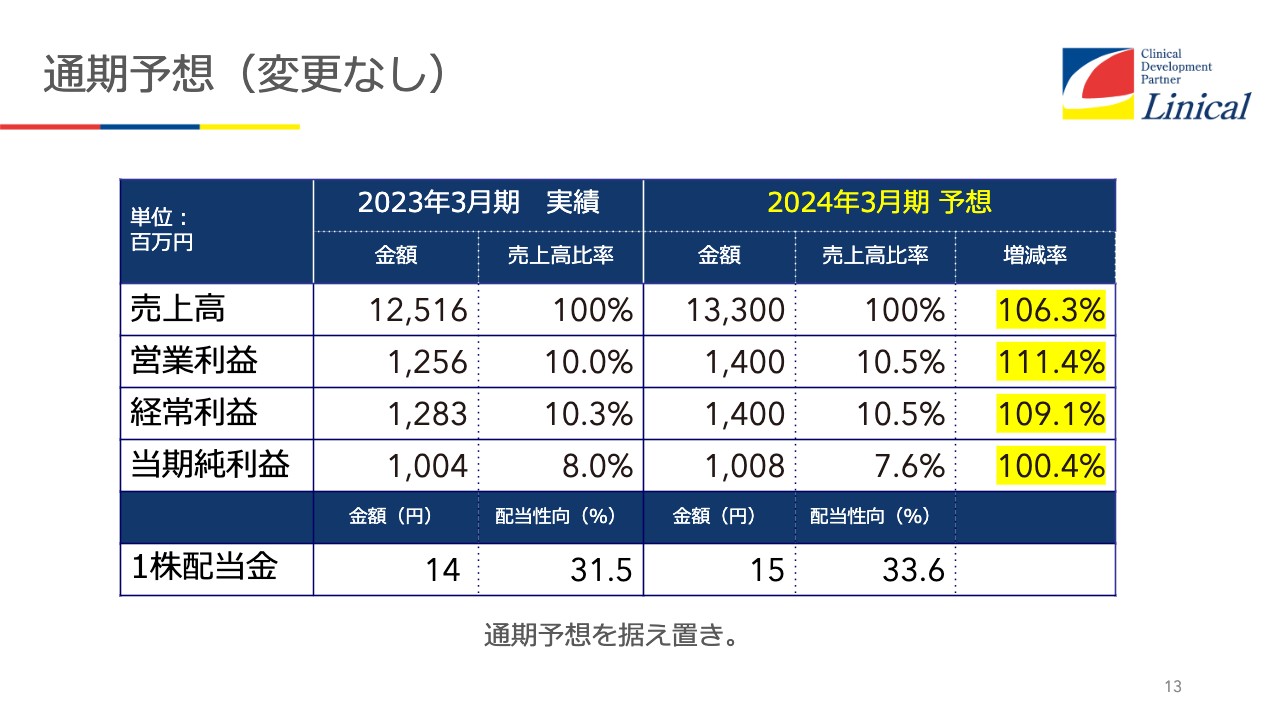

通期予想(変更なし)

通期予想は今のところ変更の予定はありません。お伝えしてきたように、ヨーロッパの雲行きが怪しいため、ヨーロッパの動向によっては、この後下方修正が必要になるかもしれないと考えています。しかし今のところ、半期を見るかぎりは、まずまずオンラインと見ています。

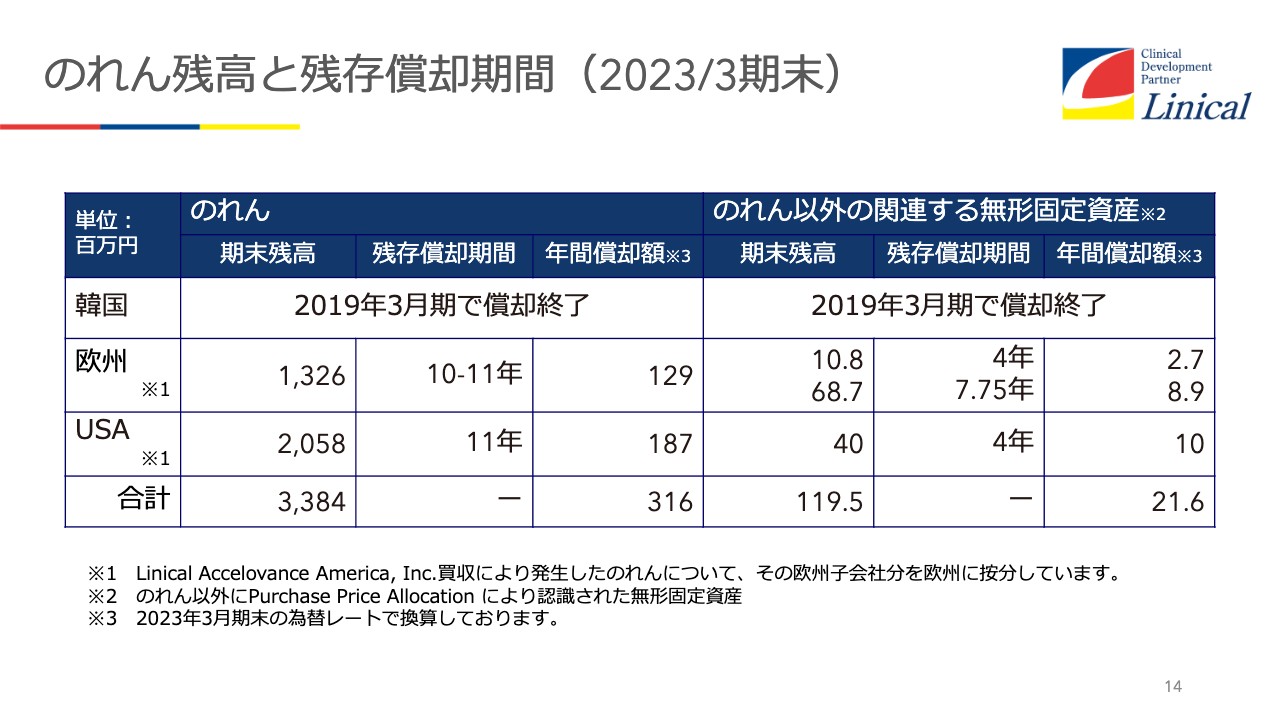

のれん残高と残存償却期間(2023/3期末)

のれん残高と残存償却期間についてです。スライドのとおり、韓国はのれんは終了しています。何よりも私にとってうれしいのは、来年早々に、ヨーロッパを買収した時の借金返済が終わるということで、これが非常に大きいと感じています。

このあと戦略でもご説明しますが、なるべく今お金を貯めて、米国でもう1回買収したいと思っていますので、今はともかく手元資金が欲しいと考えています。それならば「手元資金を金庫の外に出してほしい」というお話もあるかもしれませんが、今は手元資金を使う時でないと思っています。

ヨーロッパの借金が終わったら、今ある内部留保と借金で、米国でもう1社くらい買えるだろうと思っています。

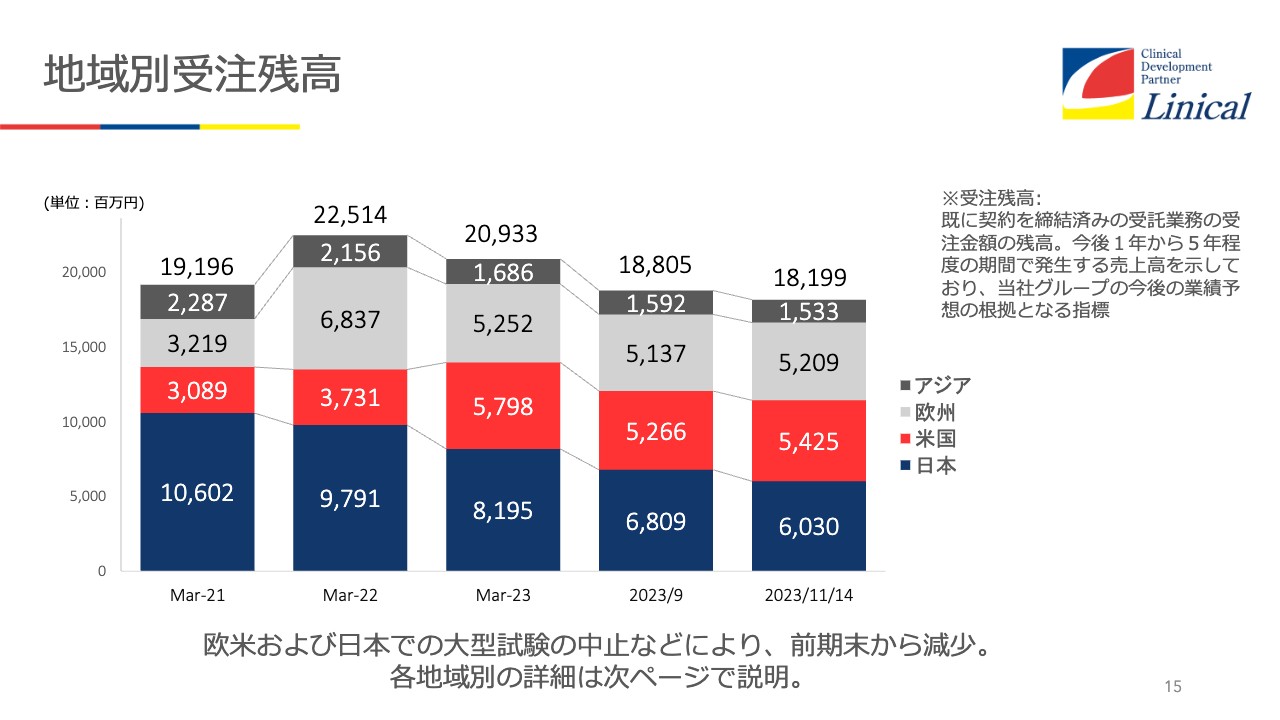

地域別受注残高

受注残高です。順調に売上に計上しているため、やや下降してきていますが、この後大きな案件の契約が進みそうですので、確実に増えてくると見ています。

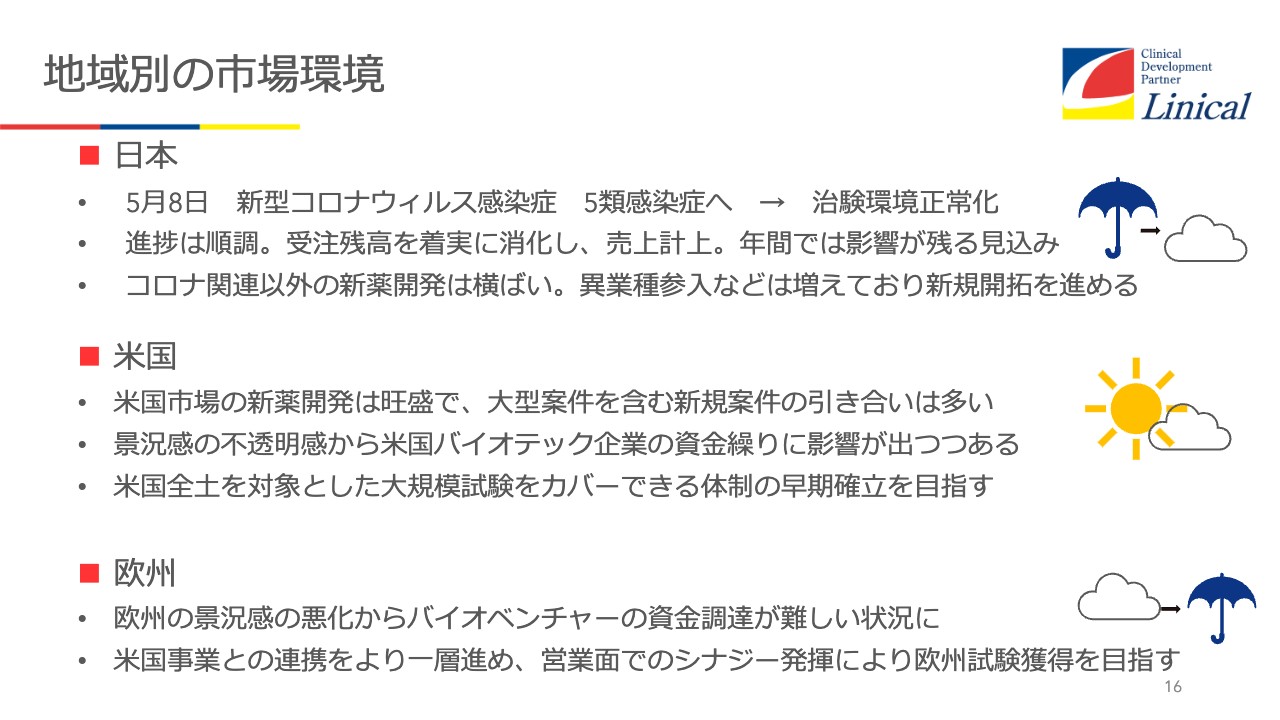

地域別の市場環境

地域別の市場環境を天気予報で示しています。日本はコロナ禍がせっかく終息したにもかかわらず、今、いわゆるドラッグラグ・ドラッグロスの事態が表に出てきています。

これは決して薬価だけが問題ではないと思っています。この後お示ししますが、日本政府も黙ってないという段階で、今一生懸命改善しようとしています。

そこに乗れれば、我々にとっては海外子会社が大きなバイオテック企業と付き合いがあるため、そのバイオテック企業の臨床試験を日本に持ち込むことができます。

今日も朝7時からオンラインでグローバル会議に出席し、営業状況についての会議に参加していました。ヨーロッパや米国の会社で日本を含んだグローバル試験のリクエスト・フォー・プロポーザルをくれた会社が10数社あります。

日本主導の国際共同治験のリクエスト・フォー・プロポーザルが数件あります。

日本の製薬会社でも中堅企業が、海外のグローバルCROではなく、日本のグローバルCROである当社を頼って、グローバル試験の依頼が来る流れがあります。

今欧州のバイオベンチャーでは、資金調達が非常に厳しい状況です。このような流れを受けて、日本を入れたAPACへの進出を、世界はかなり考えてくれている様子で、今朝も会議で盛り上がっていました。

そのほかの戦略としては、米国との事業連携を早く高めていく必要があります。コロナ禍前はいろいろグローバルで密に連携をとっていたものの、コロナ禍により分断された状況であるため、営業面でのシナジーをもっと発揮していきたいと考えています。

お互い活発に関わりシナジー効果を出していく目標を持ち、日本、欧州、アジア、米国ともに一生懸命事業を展開している状況です。

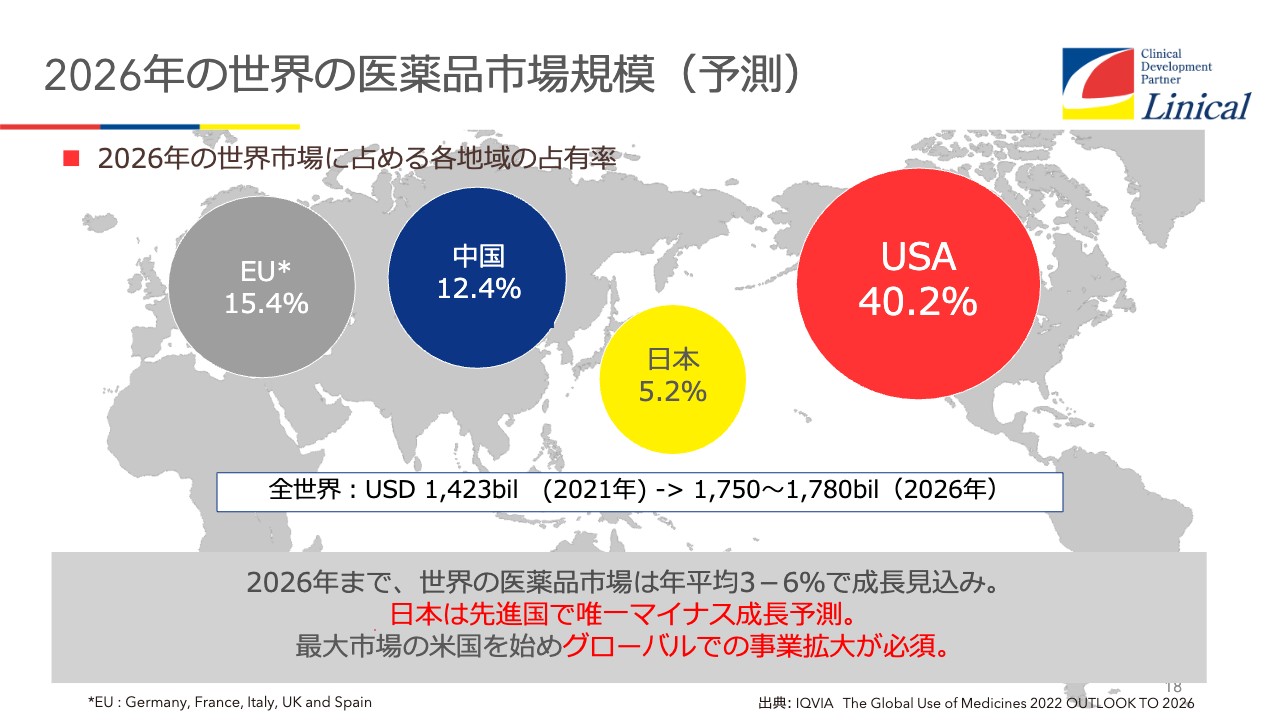

2026年の世界の医薬品市場規模(予測)

経営戦略です。スライドのマーケットをご覧ください。なぜドラッグロス・ドラッグラグが始まったのでしょうか? つい数年前の日本のマーケットは約10パーセントありました。

USAが40パーセント、EUが15パーセント、中国が日本を追い抜いて12.4パーセントとなっており、日本は急速に置いていかれているのが現状です。

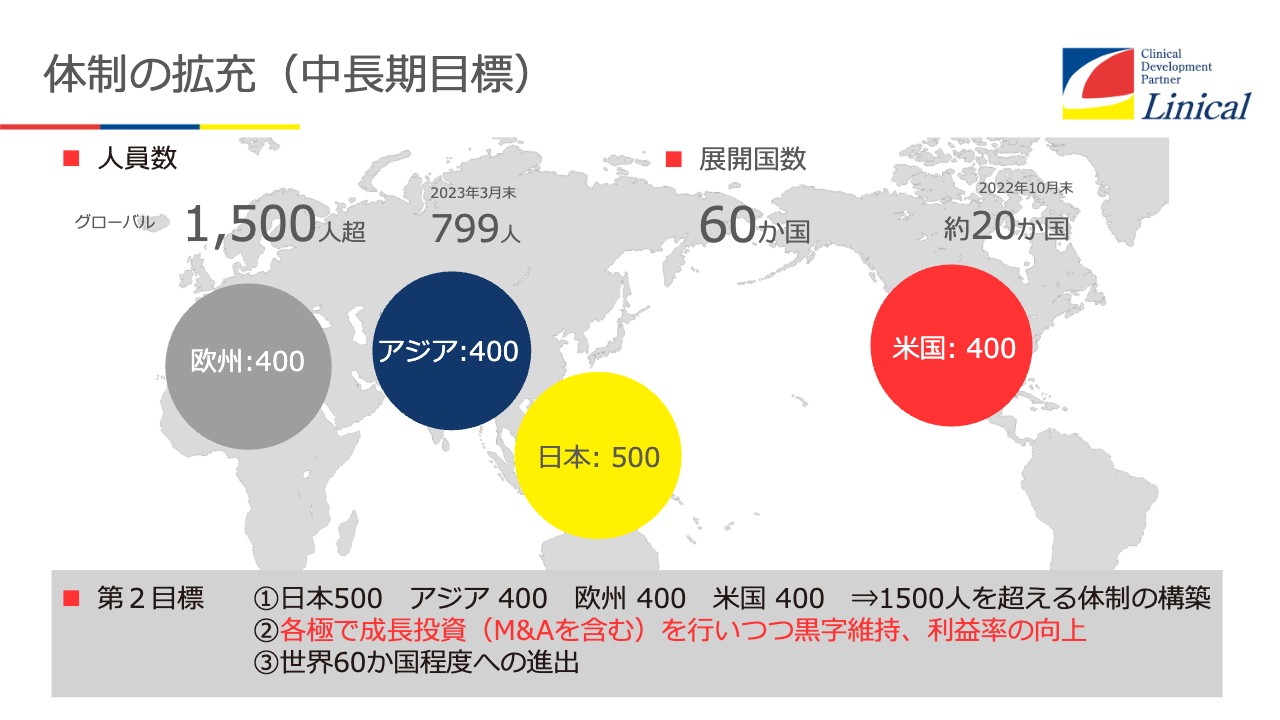

体制の拡充(中長期目標)

この中で、今まで世界に着実に進出してきたリニカルが、今後どのように事業を拡大していくのか、体制の拡充方法についてです。

スライドの第2目標の部分ですが、先ほどお話ししたシナジーを十分に使い、ご覧のように総勢1,500人を超える体制の構築を図っていきます。

具体的には、欧州で400名体制、アジアで400名体制をとります。日本には本社機能があるため500名体制、米国では400名体制を目指していきます。

1番は米国でのM&Aです。もう一度実施して、各拠点の黒字化および運営でさらに増やしていくと同時に、世界60カ国程度への進出が非常に重要だと思っています。

特に南米、オーストラリア、アフリカ等を含めた南半球への進出と、例えば今、COVID-19の治療薬などを受託しているのですが、COVID-19はインフルエンザと同じく、冬に流行ります。日本はこれから冬で、症例をどんどん取れるのかもしれませんが、夏になったら取れなくなります。

日本が夏の時、南半球は冬ですので、1年通じて取れるようになると思われます。そのため「グローバルCROの大手に頼むと1年でできる試験が、2年かかりますよね」という話がなくなります。何としても60ヶ国程度に進出して、いろいろな地域で症例を取りたいと考えています。

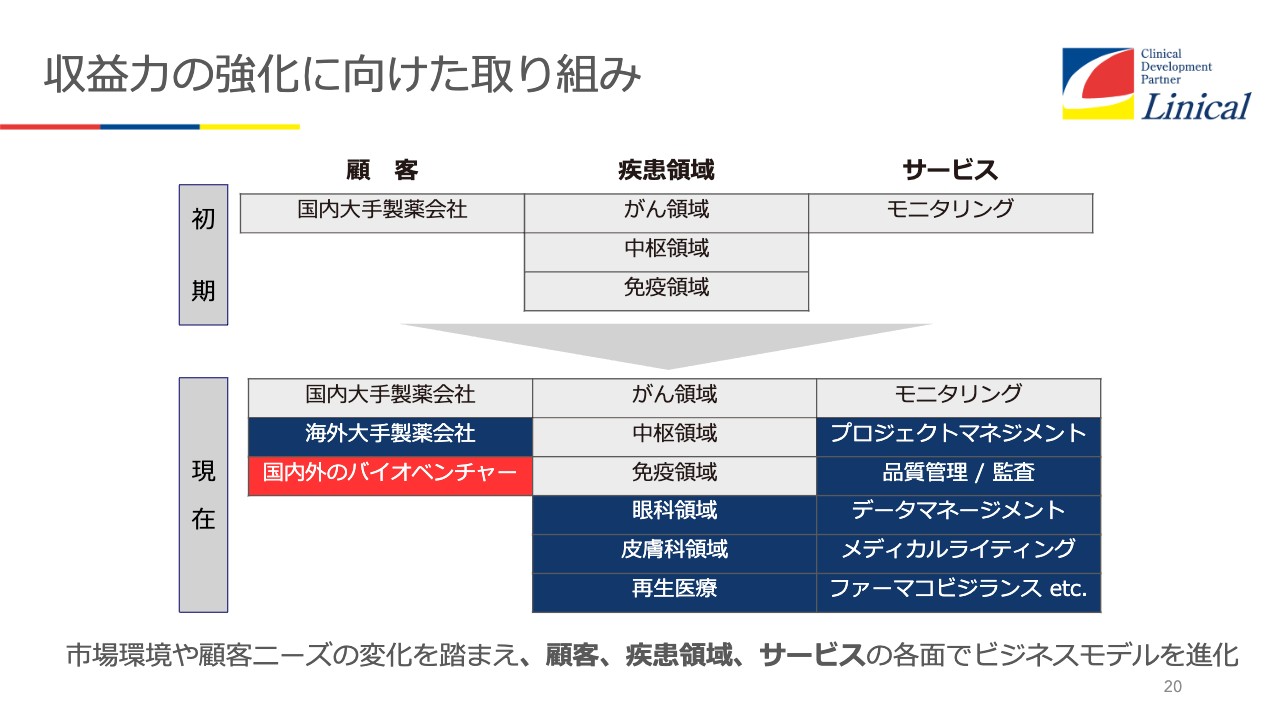

収益力の強化に向けた取り組み

リニカルの設立当初は、モニタリングに特化して臨床試験を行っていました。モニタリングというのは、開発担当者(CRA)が医療機関を訪問して、いわゆるGCP(医薬品の臨床試験の実施の基準に関する省令)と言われる法律やスクリーニングに適用した患者の組み入れを行います。そして最終的にデータを回収するという、臨床試験の最も核となるところに特化してきました。

今では海外の買収を成功させ、いろいろなこともできるようになり、グローバルでフルサービスの仕事ができるようになりました。

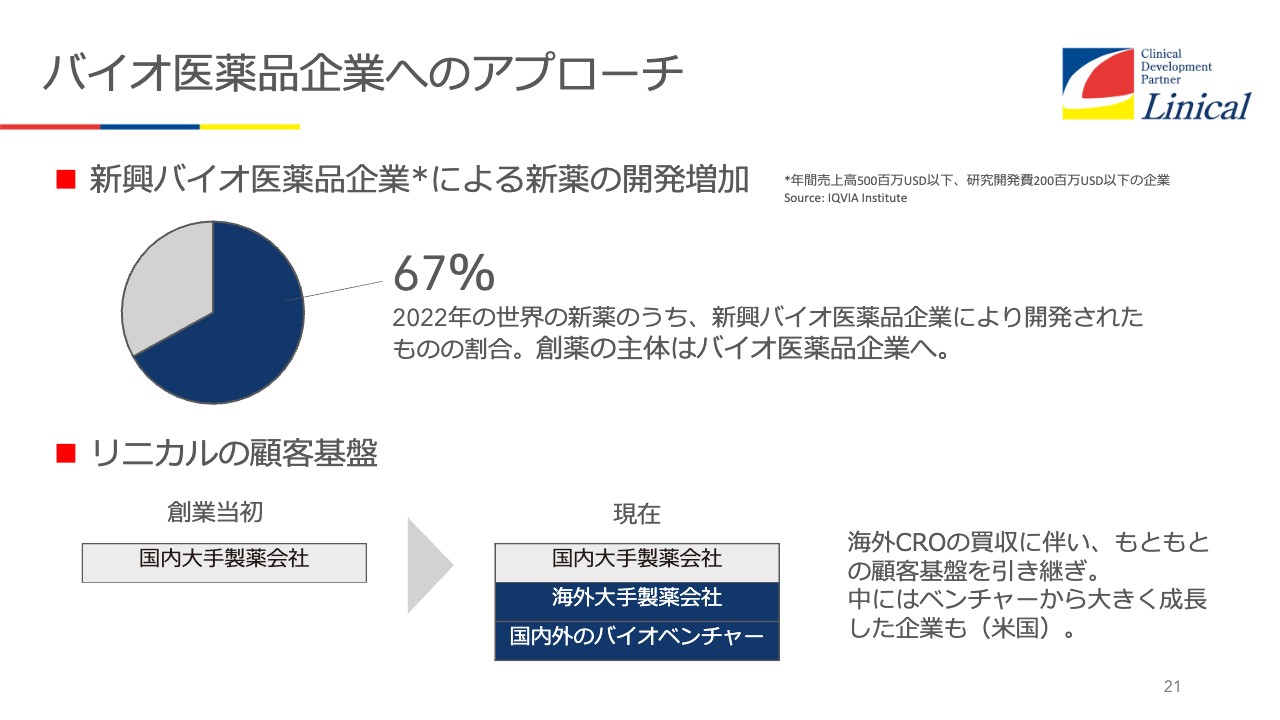

バイオ医薬品企業へのアプローチ

今、新薬は製薬会社からは、ほとんど出なくなっています。スライド21ページに記載のとおり、およそ3割が製薬会社から出てきて、残りの67パーセントはバイオテック産業の会社から出てきています。世界の製薬企業の売上高ベスト20に入る企業も多くあります。

日本の製薬企業では唯一、武田薬品工業社だけがギリアド・サイエンシス社より売上が高く、アムジェン社も同様です。それ以外にも今回出てきたモデルナ社、ビオンテック社があります。我々は一般的にファイザーワクチンと呼んでいますが、あれはビオンテック社のワクチンで、ドイツのバイオベンチャー企業です。

そして、先日、画期的な新薬としてアルツハイマーで承認されたエーザイ社の「レカネマブ」もバイオジェン社の検体です。このように製薬会社は、検体を買って自分のところで出しています。

バイオベンチャーがどんどん大きくなり力をつけてきたため、自社で開発できているということです。我々としては、新興バイオ医薬品企業により開発された67パーセントを、取り込むような工夫が必要だと思っています。

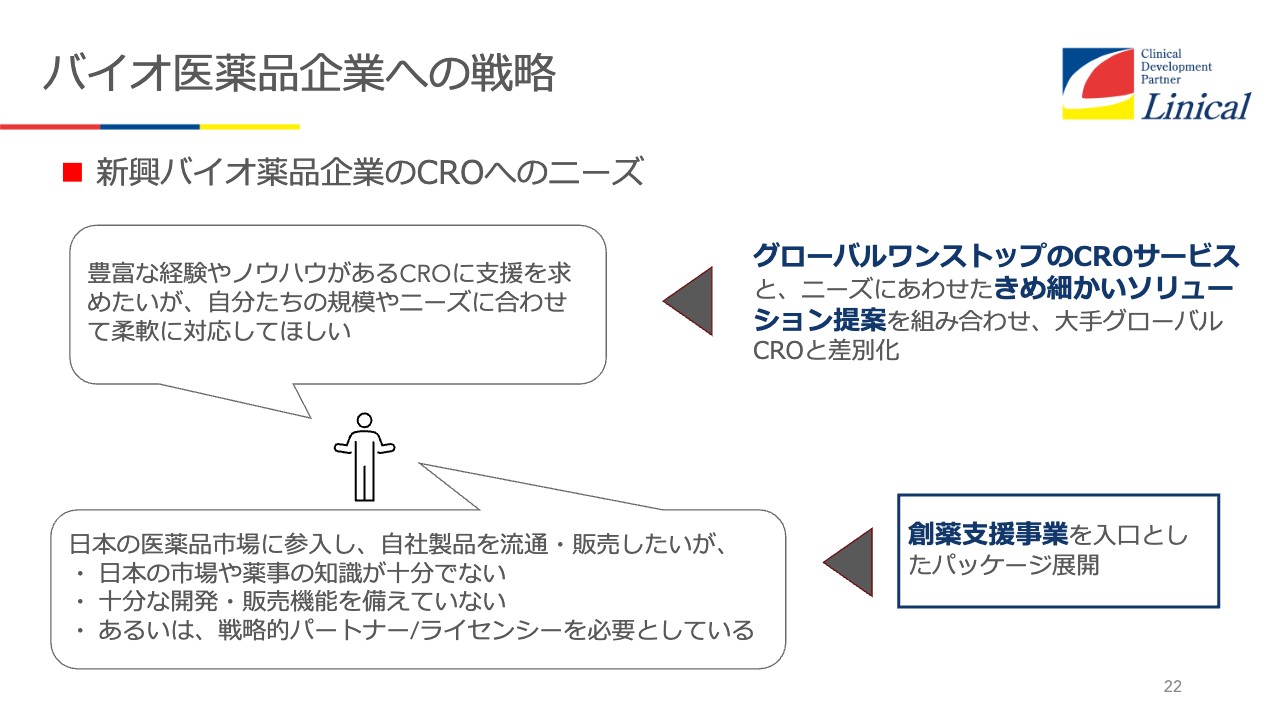

バイオ医薬品企業への戦略

新興バイオ医薬品企業による開発を取り込むにはどうすべきかというと、グローバルワンストップのCROサービスが非常に重要だと考えています。

そして、きめ細かいソリューションを提案していくことです。中国の規制当局のインスペクターに、「さすが日本のクオリティは素晴らしい」と言われた事例があります。何をしたかといいますと、日本に留学している中国の子たちが卒業したあと、日本で採用し3年間ほど日本の臨床試験にジョインさせるのです。

日本の臨床試験の質を徹底的に学んだ後、我々の中国の子会社に派遣されます。そうすると彼、彼女らは、日本のクオリティの臨床試験を中国で行うことになります。我々独自のシステムで、きめ細かいソリューションを提案して受け入れられ、中国での臨床試験、グローバル試験を成功させたことが非常に大きいと思われます。

加えて、創薬支援事業を入口としたパッケージの展開です。海外のバイオベンチャーの中には、日本市場に出たい企業もいます。ただ、PMDA(独立行政法人医薬品医療機器総合機構)の電話番号すらわからないこともあります。そういう状況から手厚く支援して、承認が取れたら希望する会社にはパートナーリングを提案します。

例えば、「この薬はあの製薬会社が得意としている分野なので、ライセンスのパートナーとしてご紹介します」という流れです。おそらく世界のグローバルCROの中でも、出口戦略まで考えて、創薬支援をしているのは珍しいのではないかと思います。

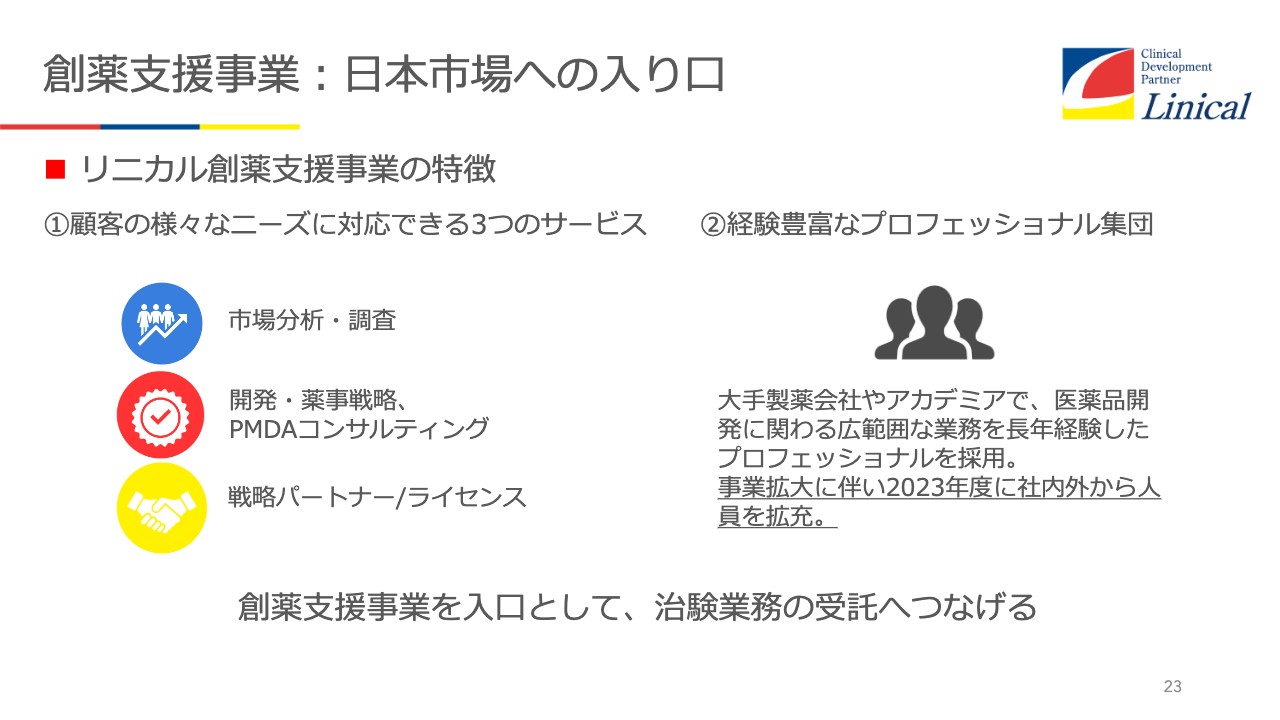

創薬支援事業:日本市場への入り口

日本市場への入口についてです。今朝も会議で出てきたのですが、創薬支援事業がどんどん増えています。

海外から日本に進出する時、まず入口になるのはこの創薬支援事業です。日本でのストラテジーを立てて、PMDAとの相談をして臨床試験を実施する申請のサポートをします。

直近ではヨーロッパの非常に大きなバイオテックの会社ですが、すでに契約を締結して動き始めたところです。現在は、入口のところだけ契約しており、後日、本試験の契約へ進めていこうと考えています。

Hard Backlogもこのように契約が進んでいくと、増えていきます。現状では創薬支援事業分、いわゆるコンサルティング部分だけの契約ですので、当局からの認可が下りれば、いよいよ本試験の契約に議題が入るということになります。

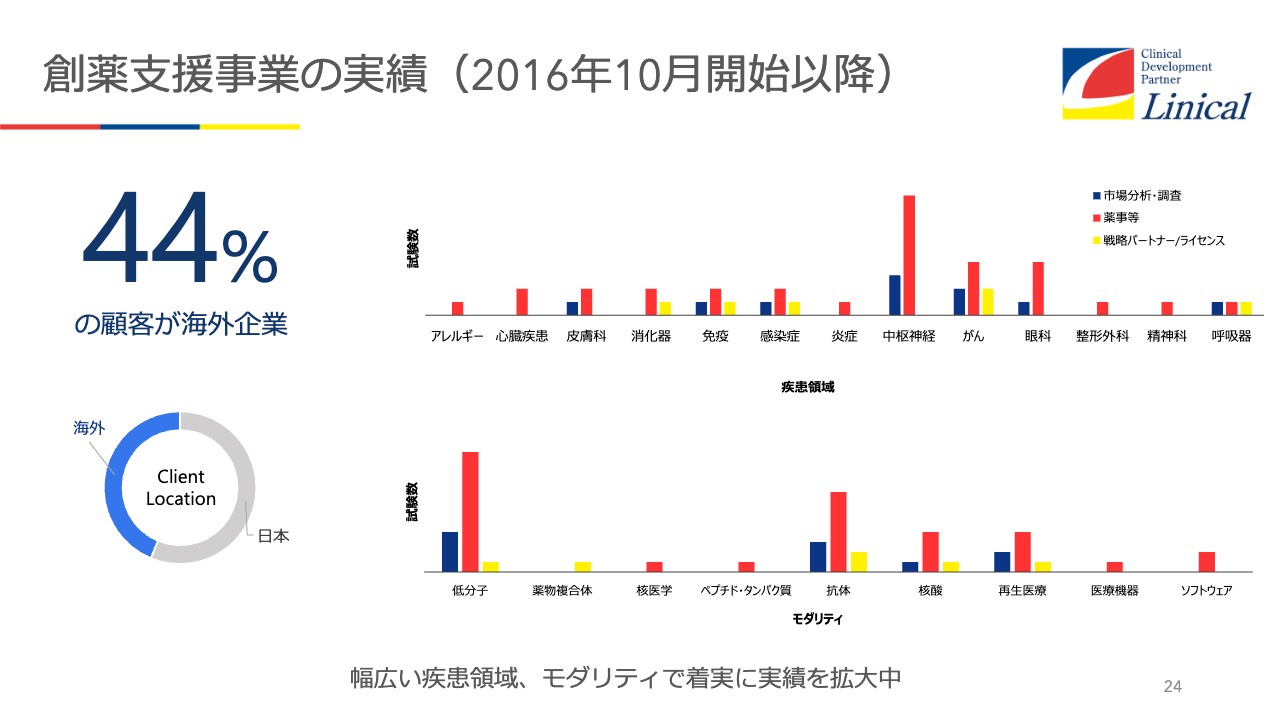

創薬支援事業の実績(2016年10月開始以降)

創薬支援事業の実績についてです。創薬支援事業では、新薬などが非常に多いです。あとは日本ではあまり多くないのですが、中枢神経疾患の薬です。海外では中枢神経疾患の薬を創薬している会社が多いのです。

そのため、第2、第3の「レカネマブ」が日本に入ってきますので、手助けしていこうと考えています。もちろん、iPS細胞等を使った日本企業のお仕事も受けています。

今海外は44パーセントですが、これからどんどんと海外企業が増えてくると見ています。

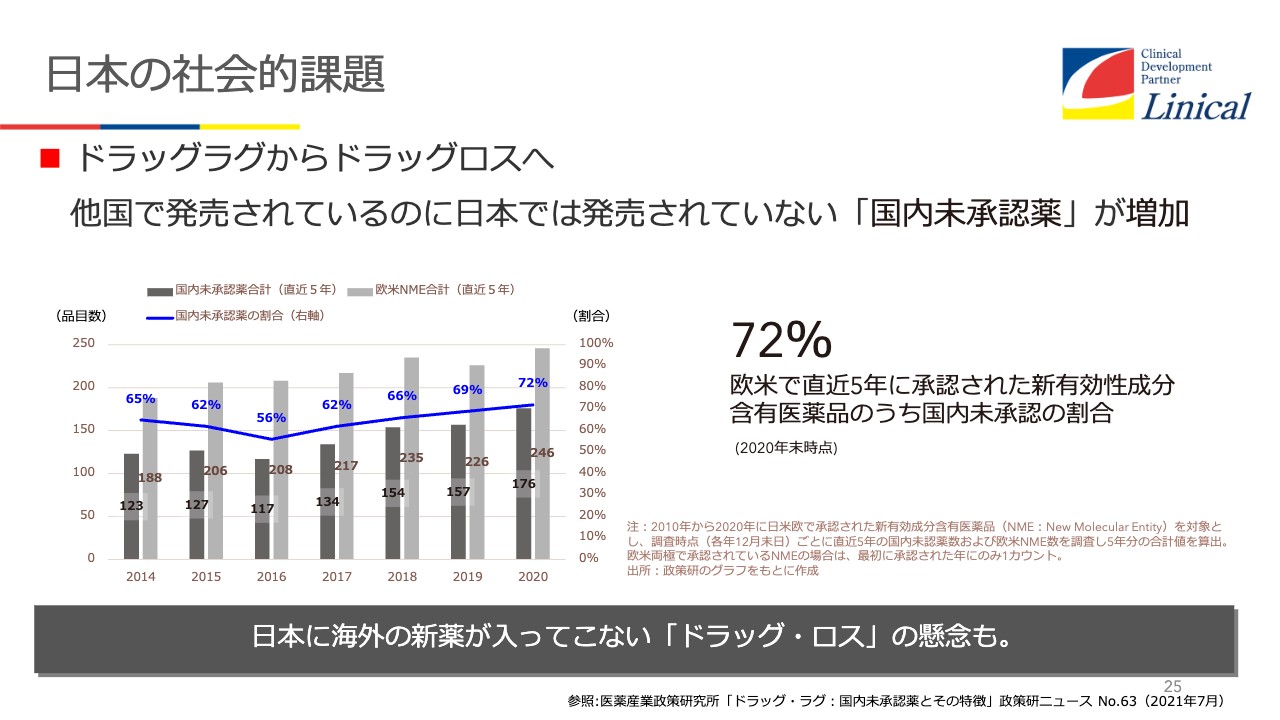

日本の社会的課題

一時期言われたのですが、ドラッグラグについてです。承認申請については、昔、私が藤沢にいたころは、申請してから承認が下りるまで約24ヶ月かかっていました。しかし今は、12ヶ月まで短縮され、努力していただいています。ところが、ドラッグラグがなくなったと思ったら今度はドラッグロスが出てきたという現状です。

過去5年で承認された中では、72パーセントが国内未承認の状態です。臨床試験がなされていないのか、または臨床試験中かといわれています。

グローバル試験を行っていれば日本でも承認されているはずです。しかしこれが現状です。我々はどうするのが大事かを、いろいろと考えています。

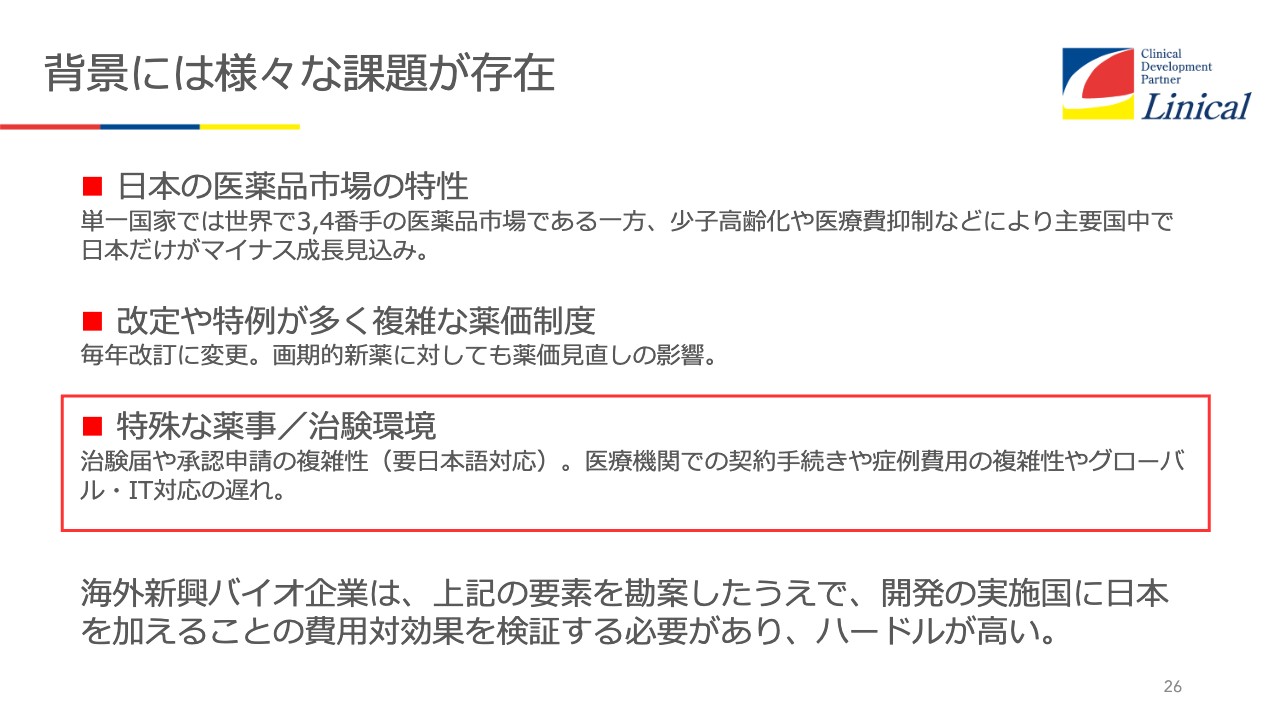

背景には様々な課題が存在

背景にはいろいろな課題があります。先ほどのマーケットの問題や、特に薬価の問題はずっと議論されています。

そして特殊な薬事試験環境です。特に「要日本語対応」という、未だに日本語で申請するのかと思っていますが、これがとても高い障壁となっています。そして日本人のみを使ったPK/PD試験、要は薬物動態試験が必須とされていました。

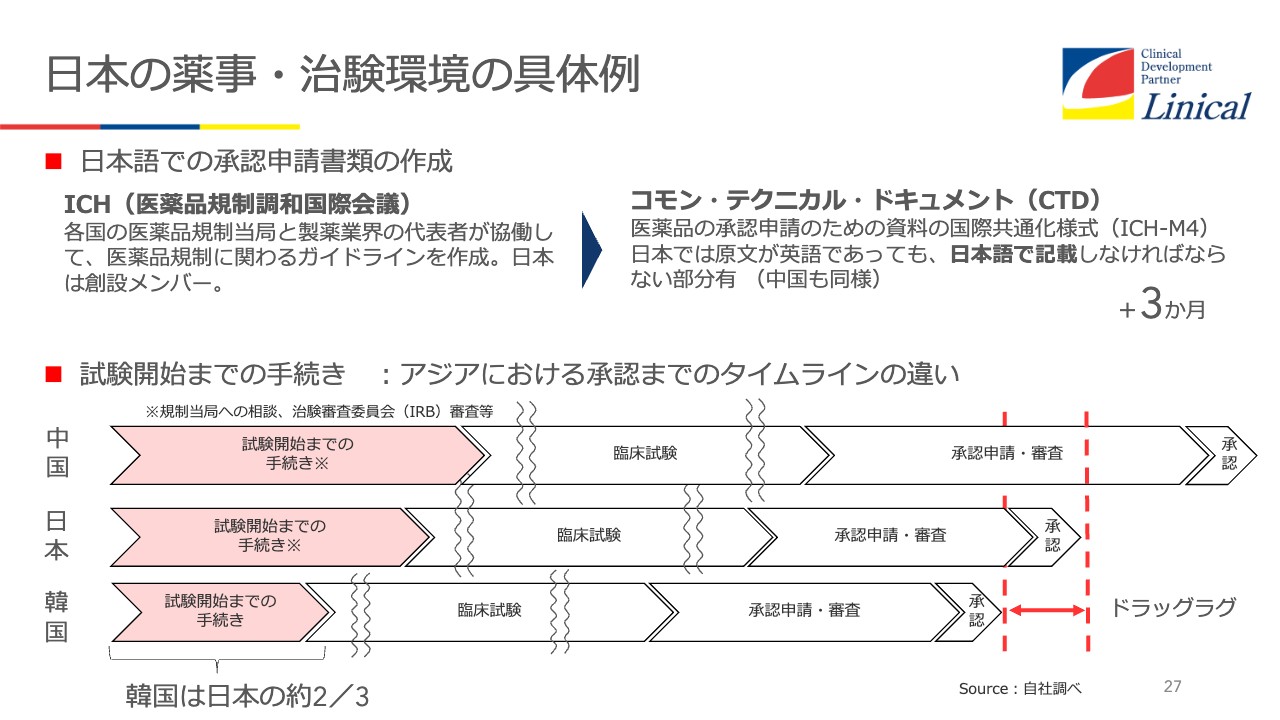

日本の薬事・治験環境の具体例

なぜドラッグラグ、ドラッグロスが起こるのかを、韓国と比較してみてみるとよくわかります。まず試験開始までをみると、日本は12ヶ月、韓国は7ヶ月と5ヶ月も違うのです。この差は大きいです。

中国はもっとかかりますが、みなさまご存知のとおり、中国のマーケットを考えると、時間がかかっても試験をしたいのです。しかし、日本のマーケット規模で薬事手続きや薬価問題などを抱えていれば、しなくていいとなってしまうのが現状です。

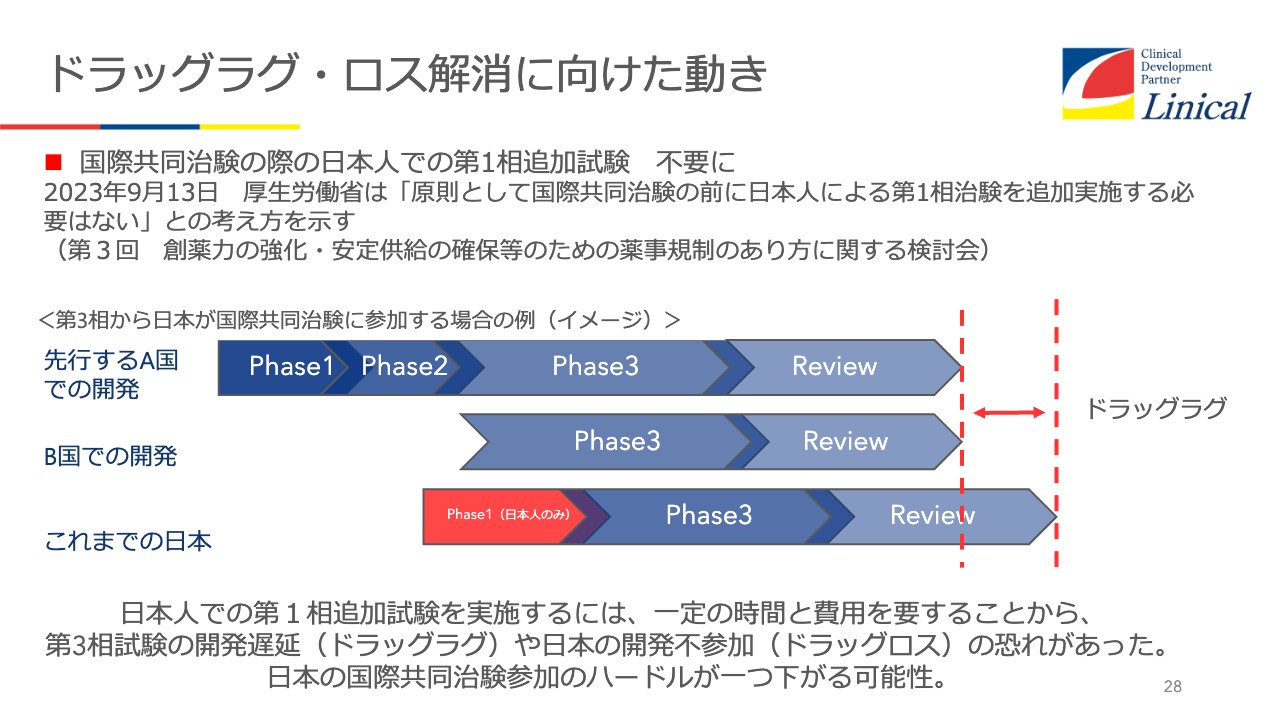

ドラッグラグ・ロス解消に向けた動き

日本もようやく動き出してくれました。スライド28ページの赤い部分ですが、グローバルスタディで、海外で先行しており、第3相で日本を入れてくるという試験の場合において、PK/PDスタディがほぼ必須でした。

よほどのオーファン・ドラッグなどでない限りは必須でした。これが見直されて、試験を行わなくてもいいことになりつつあります。先述のとおり、韓国と比べると、まず手続きまでに差があり、Phase1スタディを行うがために差をつけられて、結果的に1年以上差がつくということなら、製薬会社にしたら避けたいところです。

さらには、スライド27ページにあるICH(医薬品規制調和国際会議)ですが、もともとは日米欧でスタートしました。

要するに、日米欧で同時申請、同時承認しましょうという話で、日本もかなり主体的に入っています。このICHにいろいろな国が参加して来ているのが現状です。韓国やブラジルなど、あとからICHに批准しています。

昔は打ち出しの紙を紐で結ぶような分厚い申請資料を作っていたのですが、今は「コモン・テクニカル・ドキュメント」と言われる共通のドキュメントで申請することになっています。

しかし、日本だけは日本語で申請しなければいけません。韓国はもちろん、台湾もヨーロッパも米国も英語です。すなわち世界中で同時に、同じデータで一気に申請できるにもかかわらず、日本だけは膨大な量の英語のドキュメントを日本語に直さないといけません。これにはかなりの資金と、数月程度必要です。

そうすると、もともと試験開始までの差がある上に、さらに差が出てしまいます。これでは日本で治験をしたくありません。

ただし今回Phase1のPK/PD試験が省かれることによって、差が詰まると思われます。あとは英語のまま申請できるようになれば、すぐに詰まります。

薬価の問題は、時間がかかると思われます。英語での承認申請は明日からでも実施してほしいと思います。しかしそれはまだ受け入れられていないというのが現状です。

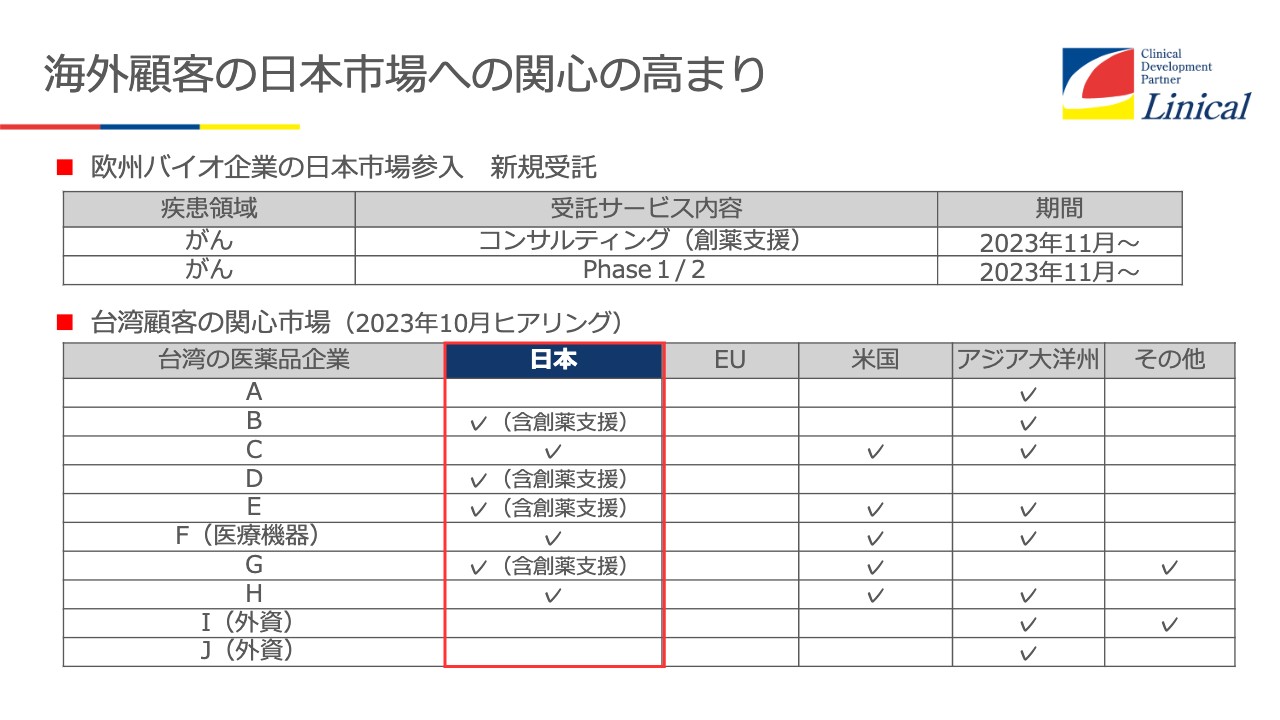

海外顧客の日本市場への関心の高まり

スライド下段の表は、先日台湾に行った際にさまざまな会社にヒアリングした内容です。台湾のバイオテックの企業がどんどん上場してきています。どこに興味があるかというと、米国、日本、APECに関心が高いのです。

スライド上段は欧州バイオ企業の日本市場参入についてです。我々の子会社がAPACを入れてもらえるようお話ししたところ、ついに獲得に成功しました。今、薬事支援をしており、そのあと実際のPhaseに入っていきます。それもPhase1、Phase2からです。Phaseの初期から、日本も入れてもらうことに成功しました。

これは当社の1つの大きな特徴だと思います。海外子会社から、日本に臨床試験を持ってこれるというのは、他社にはありません。

我々は日本の企業ですので「日本を入れてほしい」とお願いします。そこが大きくて、私自ら営業に行くと、「日本で試験をしたい」と言ってもらえるようになります。当然米国は大きな市場ですので、米国に行きたいという台湾の会社はいっぱいいます。

しかし台湾の会社は、米国でのFDAの窓口を知らないわけです。そして「リニカルが日本からできるのであれば、台湾子会社を通じて、米国や日本で試験をしてほしい」という話になります。

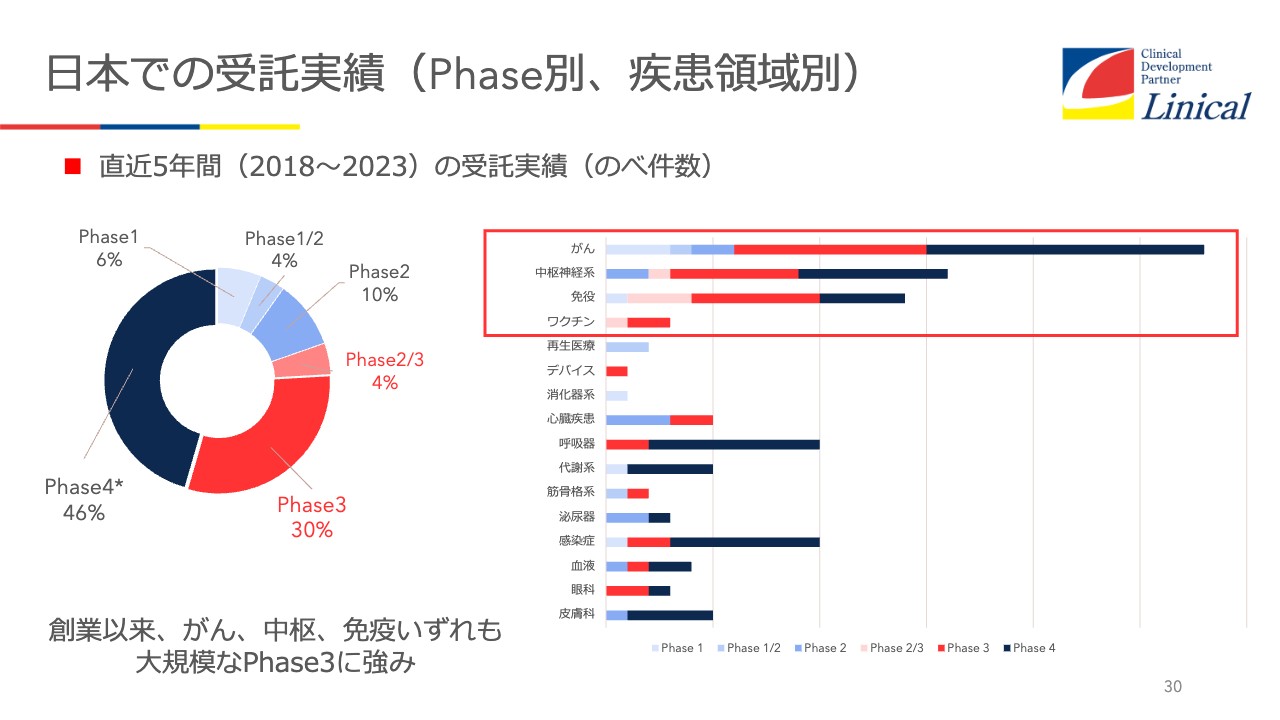

日本での受託実績(Phase別、疾患領域別)

日本での受託実績です。オンコロジー(がん治療薬市場)が一番多かったのですが、一段落したと思っています。そして最近話題になっているのは免疫疾患です。ワクチンに関しては、今後大きくなってくるのではないかと思っています。

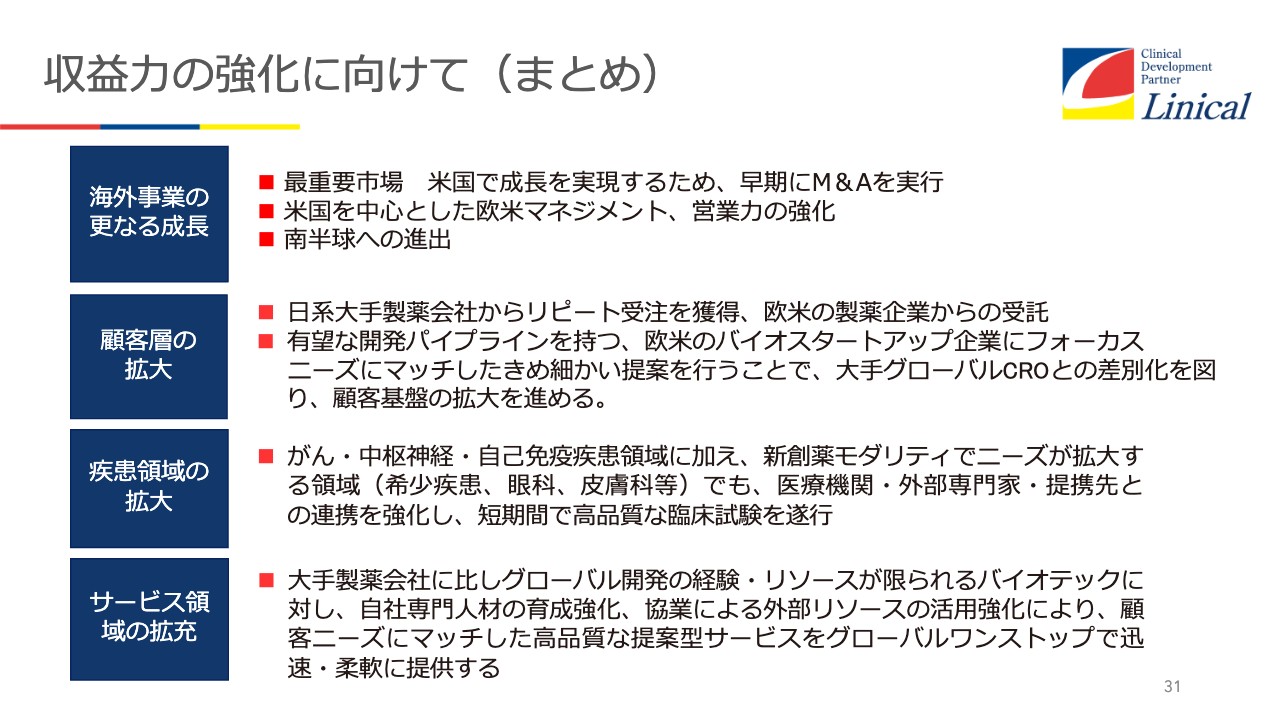

収益力の強化に向けて(まとめ)

収益力の強化に向けてです。「海外事業の更なる成長」として、南半球への進出や欧米を中心としたマネジメント、そして早急なM&Aが非常に重要だと考えています。

「顧客層の拡大」として、我々は臨床試験のクオリティで有名な会社ですので、おそらく日系大手製薬会社からのリピート受注が入るだろうと考えています。さらに、先ほどお話しした中国から依頼が来るという話があります。

欧米のスタートアップ企業や大きなバイオテック企業などから日本での臨床試験を誘致します。実際に数年前から米国の案件は始まっています。ここ直近では、先ほどお話ししたようにヨーロッパから依頼が来始めているというのが現状です。

「疾患領域の拡大」については、我々はがん、中枢神経と自己免疫疾患領域にしっかりと焦点を当てて臨床試験を行いました。しかし、これから高齢化社会を迎えます。希少疾患や眼科、皮膚科が非常に重要となりますので、この領域も強化していきます。特に今はiPSなどを使った再生医療がとても積極的になっていますので、そのような案件についても受託をして動いています。

ありたい姿

「サービス領域の拡大」については、グローバル人材を活用して柔軟に提供することにより、サービスも拡大していきたいと思っています。

私はいつも社員にも話しているのですが、我々は「The biggest」を目指して仕事をしているわけではありません。

我々にとって大切なことは、やはり人にとってよい薬、役に立つ薬にフォーカスして、我々の手で臨床試験をし、最新の薬を世の中に出していくことです。経験に基づいて、他よりも1歩、2歩先を進んでいくということです。我々は中規模でいいのです。その代わり「The strongest」なのだという話をしています。

我々は「The biggest」ではなくて「To be the “strongest” CRO」を目指していきます。

ありがとうございました。

質疑応答:日本を含めた治験案件について

質問者:欧米から日本を含めた治験の案件が入ってきているということでした。これは昨年、一昨年と比べると、状況が変わってきていると感じます。日本の売上は下がっているので、いよいよボトムアウトになるような気がしています。

秦野:私はおそらく来年、あるいは再来年から増えてくるのではないかと思っています。当社の受託確率は3割くらいです。今はグローバル案件で15件ほど入っています。そのため3割の受託確率ということは、およそ5件で、グローバル案件ですから非常に大きいのです。

質問者:これは業界環境として良くなってきたため、日本経済新聞に掲載されていたようなPhase1のスキップができるということがあるでしょうか? その海外の案件を持ってくる時に、そのPhase1を行わなくて済むようにしたことが、先んじて効いてきているわけではないと思います。

もしくは、日本は一度認められると再審査期間がありますので、秦野社長の努力で日本の案件で長めに進めていこうとしたことが効いたのでしょうか?

秦野:これは今に始まった話ではありません。やはり地道な営業努力で、「日本にはこのようなメリットがある」ということを十分に伝えてきました。そして「日本のレギュレーションは厳しいが、ここは我慢してほしい」ということについても、しっかりと伝わったということが一番大きな理由ではないかと思います。

今いろいろなご相談が来ていますが、当社はPhase1をショートカットして試験を行えるとはまだ言っていません。しかし、こうしてご相談が来ています。

もう1つ、我々がお付き合いをしているバイオベンチャーには、10年前は小さな会社だったところから、いつの間にか塩野義製薬社よりも大きいような、非常に大きな会社になっている企業があります。

そのようなバイオベンチャーに我々が「日本、日本、日本、日本」と言い続けていたら、「仕方ないな」というように日本を入れてもらえているということもあります。やはり付き合いは大事にしなければいけないなと思っています。

質疑応答:今後の市場の見通しについて

質問者:秦野社長が韓国に行って驚かれたという、シミック社もイーピーエス社もMBOというお話がありました。その文言の中にも日本のCRO市場の成長鈍化、あるいは魅力がなくなってきているようなことも含まれているのではないかという印象も受けました。

御社はグローバルで展開されているということもあり、また状況は違っているのでしょうか? やはり5年前と比べて今の状況はこれからもまだ有望な市場であり、取り組むことがたくさんあるという状況でしょうか? あるいは今後5年、10年を見ていく中でも、非常に可能性があるという状況なのか、どのようにお考えでしょうか?

秦野:おそらく山あり谷ありだと思います。しかし、それではこの後は尻すぼみしていくのかというと、決してそうは思っていません。海外で大きなバイオテック企業がより大きくなってきた時に、たとえ(全世界の医薬品市場の)5パーセントの市場になったとしても日本を大事にしてあげようと思ってくれる会社はたくさんあります。

そのような点においては、我々はアドバンテージがあるのではないかと思います。

米国が急速に伸びており、それと同時に今までお付き合いしている米国のバイオテック産業が急速に大きくなってきています。そして十分な資金を持っています。彼らがグローバル試験を行う場合、これまでは欧米でしたが、「日本、中国、臨床試験のパッケージをやろう」と我々が言ってきたことに、最近、耳を傾け出してくれているというのが事実です。

欧州もこの戦争が終わった後、またどうなるかはわかりません。しかしいったん日本に進出して、そこでうまくいった成功事例を持つと、おそらくなかなか撤退はしません。そのため、今のうちにヨーロッパの案件をうまく日本を組み入れた治験で行い、良い成果を出せば、そのような案件も増えてくるのではないかと思っています。

おそらく今、このCOVID-19からウクライナ戦争があり、一番厳しい時期を生きているのかなと思います。ただ、この後はやはり楽観的とは言えませんし、山あり谷ありだと思うのですが、うまく進んでいくのではないかと見ています。

質疑応答:競合他社のMBOについて

質問者:イーピーエス社に続いてシミック社もMBOということについて、どのように受け止められているのでしょうか?

秦野:とにかくショックを受けています。我々は会社を作った時に、わずか9名から始めて、両社の背中を見てがんばってきました。それと同時に、彼らとは違うことに取り組んでいこうと思い、一気に世界に出ていきました。

私自身は、相当ショックを受けています。それは決してこの治験環境のせいではないと思います。

もちろん、みなさまはプロフェッショナルですのでご存じかと思いますが、我々は東証プライムからスタンダードに切り替えました。東証プライムの上場基準を満たして事業を行うことが、我々にとって本当に正しいことなのかということについては心底考えています。

我々は日本で上場していますが、米国が大きくなれば、もしかするとニューヨークという選択肢もあるのではないかと思っています。

質疑応答:オンライン治験の需要や環境について

質問者:コロナ禍でのDCT(分散化臨床試験)に関して、バーチャル治験などについて記載されていますが、現時点でのニーズはどのようになっているのでしょうか? 日本ではオンライン治験ができる環境が整っていないという声も聞こえてきます。

今現在のDCTの需要と、日・米・欧のそれぞれでどのような環境なのか、どのように受け止められているのかをお聞かせいただけますでしょうか?

秦野:DCTにおいて一番進んでいるのは、やはり米国です。国土も広いですし、いちいち患者に病院へ来てもらうというのも大変なことです。その次は日本です。ただ、日本は入口段階である、すなわち先生方、あるいは看護チームが患者のところに出向くという一番重要なところがまだできていません。ヨーロッパは、個人情報保護法の関係から、日本よりもまだ1歩も2歩も出遅れていると思っています。

我々は米国でDCTが進んでいるScience 37社という会社、日本ではMICIN社などとも提携して、すでに製造販売後臨床試験においてはDCTを取り入れた試験を実施しています。

ただ、まだ時間がかかると思います。ましてやそれをグローバルでということについては、さらに時間がかかると思っています。しかし、今後進んでいくと思います。

質疑応答:今後の受注見通しについて

質問者:受注に関してですが、先ほどのお話では15本のリクエスト・フォー・プロポーザルが来ているというお話でした。これは日本の案件だけでしょうか? それとも全世界の案件でしょうか?

秦野:日本を含んだグローバル試験です。

質問者:受注確率からすると、そのうち5本程度が決まればいいというお話でしょうか?

秦野:そうすると、どんどん増えるのではないかと思っています。

質問者:その場合、期末の受注残高はどのくらいになるのでしょうか?

秦野:まだわかりません。いわゆるコンサルの部分については契約が終わり、案件がスタートしています。これからPMDAが許可をすると臨床試験がスタートします。ここについては、当然見積もりはできていますので、相当額が上積みされることになります。しかしそれ以外のところはまだなんとも言えない状況です。

質問者:今期の期初までにははっきりするのでしょうか?

秦野:今ある試験が一気に進むとそれどころではないとは思うのですが、まだわかりません。

質問者:それも入れると今期中よりは多くなるということでしょうか?

秦野: Hard Backlogはあくまで契約締結した後に開示しますので、契約締結前段階のものは含まれていません。そのようなものは、やはり米国でも数本あります。それが今後契約書が締結されるとまた増えます。

質疑応答:グローバルの拠点展開について

質問者:グローバルの拠点展開について、オーストラリアに拠点を設置されるというお話がありました。これは年内という見通しでしょうか?

秦野:今がんばっているのですが、もう少し先になるかもしれません。準備については年内に概ね終わります。

質問者:年度内という見通しでしょうか?

秦野:年度内か年明け、あるいは来期早々までにはと思っています。

質問者:また、北欧でも開発拠点設置をされるというリリースを拝見しました。

秦野:北欧はスウェーデンです。まだ、スタッフを雇った段階です。しかし人を雇って、臨床試験は始まっています。

質問者:そしてカナダというお話もあるかと思います。

秦野:カナダはスタッフもいて、臨床試験は行っています。しかし、まだ設立はしていないという状況です。

質問者:その2ヶ国についてはオーストラリアの次に設立ということになるのでしょうか?

秦野:いいえ、オーストラリアよりもその2ヶ国のほうが早いと思います。あるいは、一緒くらいだと思っていただければと思います。

新着ログ

「サービス業」のログ